Как вывести деньги с расчётного счёта ИП? — ответ ДелоБанка

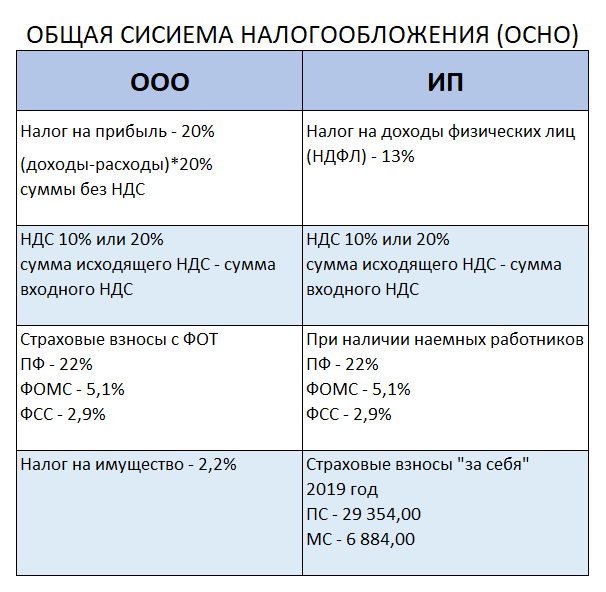

Индивидуальный предприниматель, в отличие от учредителя ООО, может расходовать прибыль от бизнеса по своему усмотрению. Минфин в письме № 03-04-05/39905 ещё в 2014 году отметил, что деньги, которые остались на расчётном счёте ИП после уплаты налогов и обязательных платежей, могут быть использованы на личные нужды. Но, согласно Инструкциям Банка России, чтобы расходовать средства на свои нужды, предприниматель сначала должен вывести их со счёта.

Как можно вывести деньги

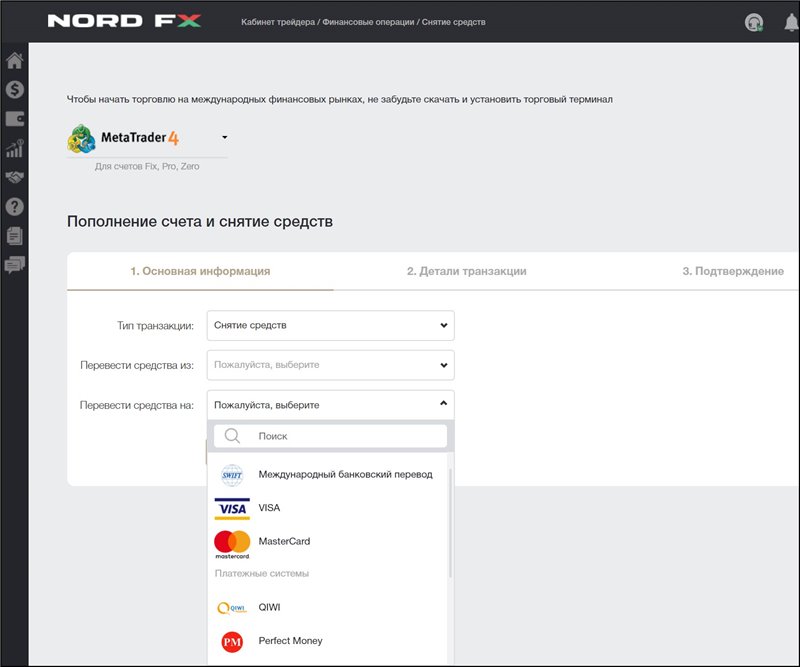

Существует четыре законных способа вывода денег с расчётного счёта ИП:

Способ 1. Перевод на карту физического лица.

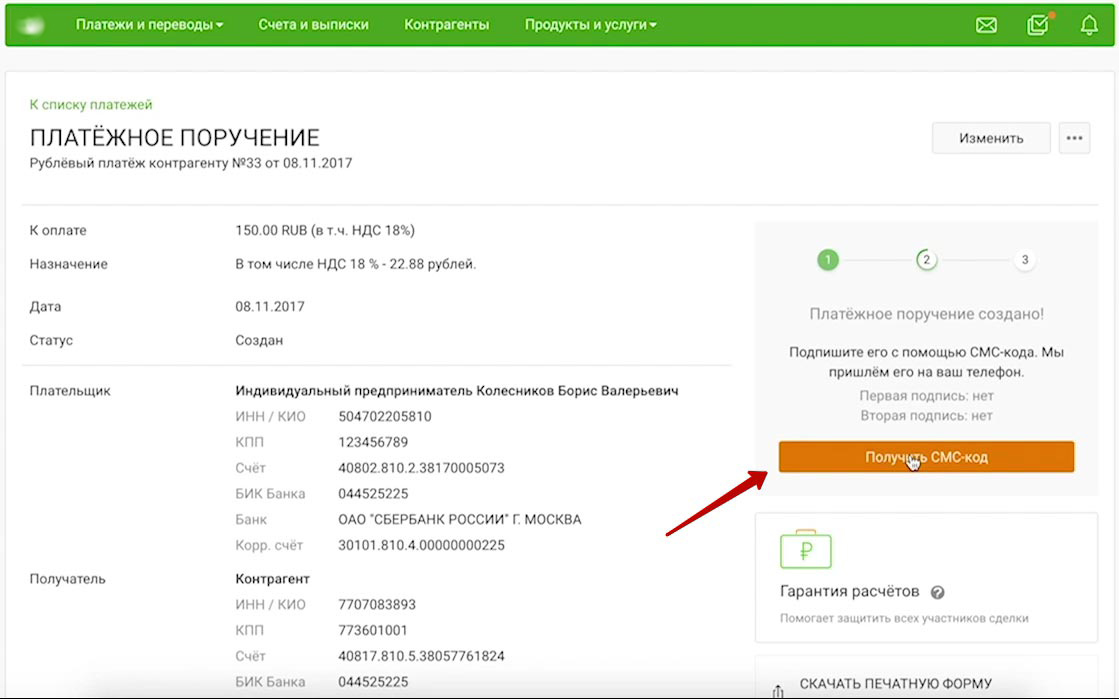

Этот способ самый быстрый: можно перевести деньги со счёта на карту с помощью интернет-банка. И уже со своей личной карты снять деньги в банкомате или расплачиваться безналичными платежами. Лучше переводить деньги со счёта на личную карту, которая открыта на имя индивидуального предпринимателя.

Способ 2. Перевод на cash-карту.

Кэш-карта или корпоративная карта всегда привязывается к расчётному счёту ИП. Можно перевести деньги на неё и снять наличные в банкомате.

Способ 3. Получение наличных в кассе банка по чеку или платёжному поручению.

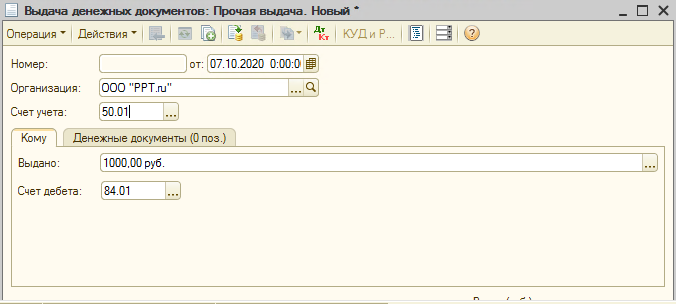

Индивидуальный предприниматель может обратиться в кассу банка и заполнить чек или платёжное поручение. Наличность нужно оприходовать в кассу по приходному ордеру, и затем выдать из кассы по расходному ордеру. Таковы требования кассовой дисциплины для ИП.

Способ 4. Перевод на депозит.

Если есть необходимость сохранить деньги, можно перевести их с расчётного счёта на депозит или накопительный счёт. С накопительного счёта банк разрешает снимать наличные в любое время.

Банки могут предложить использовать для вывода денег со счёта все указанные способы или некоторые из них. Получить наличные с расчётного счёта, открытого в Делобанке, можно в кассе банка, либо перевести на карту «На каждый день» и снять деньги в банкомате. Карта «На каждый день» выдается бесплатно при открытии расчётного счёта в Делобанке.

Что нужно учитывать при выводе денег с расчётного счёта

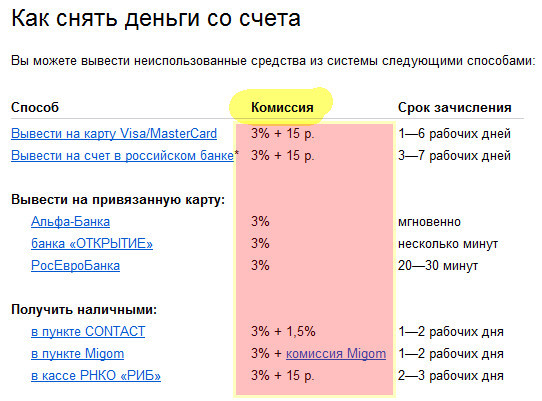

1. За вывод денег с расчётного счёта банк взимает комиссию. Обычно она составляет 1-2% от суммы перевода. Может быть и больше, в зависимости от тарифа и условий обслуживания. Лучше уточнить размер комиссии заранее.

2. Если планируете выводить деньги через кассу банка, не пишите в платёжном поручении в назначении платежа «зарплата ИП». Индивидуальный предприниматель не имеет права платить зарплату самому себе. Указывайте в назначении платежа «на личные нужды».

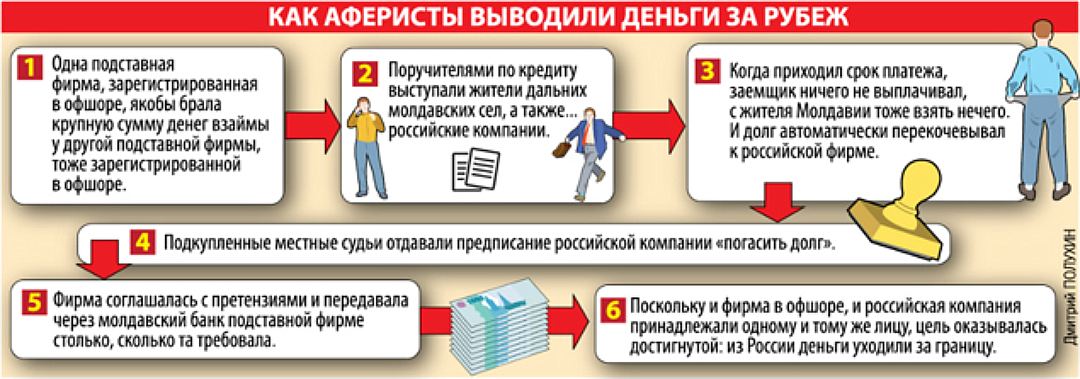

3. У предпринимателя, который часто выводит со счёта крупные суммы, банк может потребовать сведения о дальнейших расходах. И это не прихоть банка. Кредитные организации обязаны осуществлять такой контроль, чтобы противодействовать незаконной легализации доходов.

И это не прихоть банка. Кредитные организации обязаны осуществлять такой контроль, чтобы противодействовать незаконной легализации доходов.

4. Законными являются только способы, указанные выше. Среди них всегда можно выбрать самый удобный. Все прочие способы, например вывод денег со счёта через фирмы-однодневки, грозит административной или уголовной ответственностью.

Подробную информацию о выводе наличных денег с расчётного счёта можно узнать на нашем сайте или по телефону Службы заботы о клиентах 8 800 5000 700.

Хочу снять наличные деньги со счета ИП или юридического лица, что для этого нужно?

Вопрос

Кто может получить наличные денежные средства со счета по заявлению на снятие наличных?

Окружение

Счета

Ответ

Если вы хотите снять деньги в белорусских рублях для целей, перечисленных ниже, вам необходимо предоставить только заявление:

- Личный доход, оплата труда, выплата командировочных, пенсий, пособий.

- Расчеты наличными деньгами с другими юридическими лицами, индивидуальными предпринимателями (не более 100 базовых величин по каждой операции) (п.

97, 104 Инструкции 117)

97, 104 Инструкции 117)

Если же вам необходимо снять наличные в белорусских рублях для ниже перечисленных ситуаций, то вам необходимо заполнить заявление, а так же предоставить подтверждающие документы:

- Возвратов физическим лицам: вклада, внесенного в уставный фонд, паевых взносов, стоимости акций. Документы: копия решения (выписка) общего собрания участников (акционеров) о выходе физического лица из состава участников. Копия договора купли-продажи акций.

- Выдача наличных денежных средств по договорам займов с физическими лицами. Документы: копия договора займа.

- Дивиденды (доходы по акциям, доходы по паям, долям (вкладам) от распределения прибыли). Документы: копия решение уполномоченного органа Клиента о выплате дивидендов.

- Выплаты на расчеты с гражданами за приобретаемое у них имущество (движимое, недвижимое, ценные бумаги, иное имущество). Документы: копия договора купли-продажи

имущества.

Возможность использования иностранной валюты можно посмотреть в статье: Пришли деньги, когда и как можно использовать средства с валютного счёта? Что нужно делать после зачисления валютной выручки?

Для того, чтобы снять наличные деньги в белорусских рублях, иностранной валюте нужно предоставить в банк заявление (Заявление на снятие наличных денег в белорусских рублях, Заявление на получение наличной иностранной валюты).

Заявление и подтверждающие документы (в случае их необходимости) могут быть представлены на бумажном носителе или в «Альфа-Бизнес Онлайн»/«Альфа-Бизнес Мобайл 2.0» запросом произвольной формы «Письмо в банк».

Если вышеуказанные документы предоставляются на бумажном носителе, они должны быть подписаны лицами, имеющими право подписи документов для проведения расчетов, подписи которых включены в карточку с образцами подписей и оттиска печати. Указанные документы предоставляются в банк в одном экземпляре, при получении денежных средств.

Если вы отправляете документы в интернет-банке или через мобильное приложение, то оригиналы документов не требуются.

Получить наличные денежные средства по заявлению на снятие наличных может любой представитель организации.

Постановление Правления НБРБ от 19.03.2019 № 117 не содержит ограничений по снятию наличных денежных средств по заявлению на снятие главным бухгалтером или лицом, имеющим право второй подписи.

Также необходимо предварительно заказать наличные денежные средства, позвонив в контакт-центр для юридических лиц по телефону 7464 или написав в онлайн-чат.

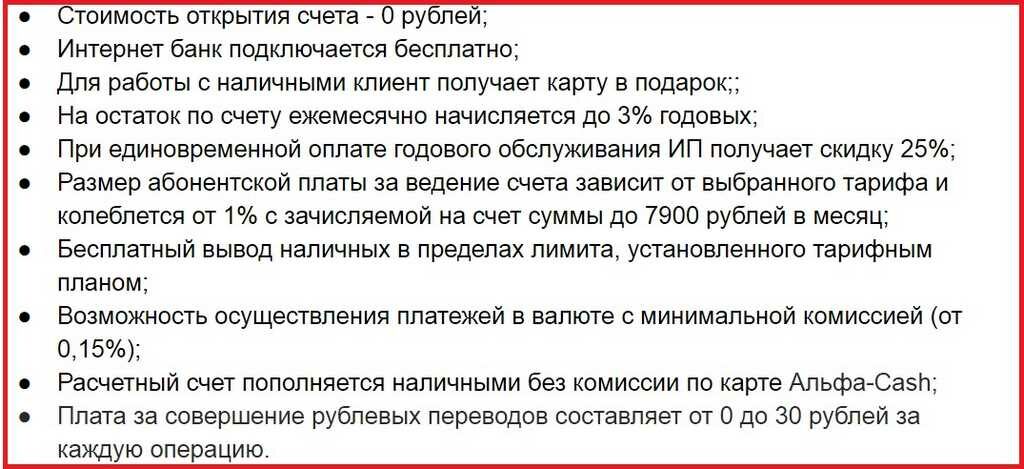

| Ежемесячная абонентская плата | 1 490 ₽ |

| Круглосуточные безналичные платежи Бесплатно внутри банка на счета ИП/ЮЛ |

0 ₽ 19 ₽ c 6-го платежа в месяц |

| Перевод с расчетного счета ИП на личный счет или карту ФЛ внутри банка Включая перевод на личную карту ИП в рамках сервиса «Зарплатная Халва» |

Бесплатно до 200 000 ₽ свыше от 2% |

| Снятие наличных по корпоративным картам Перевод с расчетного счета бесплатно. Снятие наличных в любом банкомате России по единому тарифу |

МС Unembossed — 1,9% плюс 89 ₽ Корпоративная Халва |

| Корпоративные карты Бесплатная самоинкассация и моментальное зачисление |

Обслуживание в год МС Unembossed — 500 ₽ |

| Овердрафт Плати партнёрам, когда нет денег на расчетном счете |

до 1 000 000 ₽ |

| Расчетный счет со специальным режимом для участия в закупках Участникам торгов 44-ФЗ /223-ФЗ |

Участие в аукционе 50 ₽ Начисление % на среднедневной |

| Эквайринг |

Sovcompay

Подключение 1 000 ₽, зачисление платежей 2,3%, по картам ПАО Совкомбанка 1% Торговый ЭквайрингПодключение и установка каждого терминала БЕСПЛАТНО; зачисление платежей Пакетное предложение: Оборот 100 000 ₽ в мес. — 1 690 ₽ Интернет-ЭквайрингПодключение — бесплатно зачисление платежей 2,6%, по карте Халва 1,8% |

| Пакетное предложение | Доступно пакетное предложение

Подробнее в разделе «Полный сборник тарифов» |

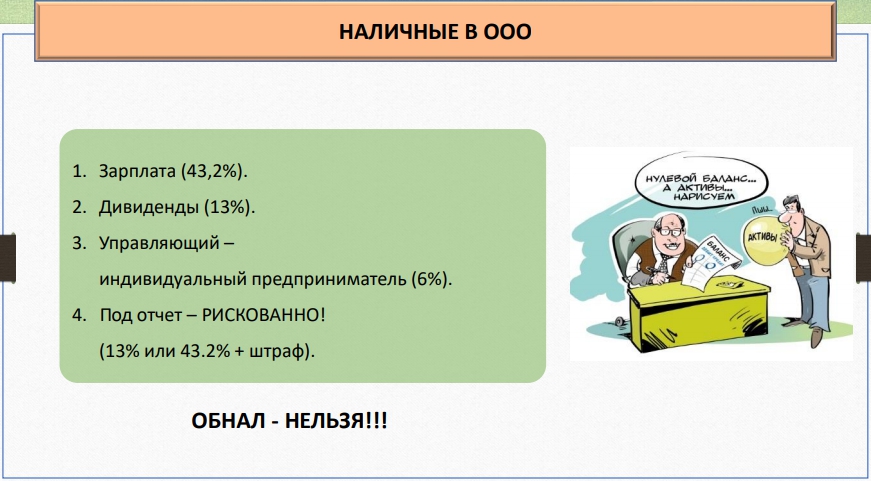

Как ИП обналичить свою прибыль

Любой бизнес начинается ради прибыли. И перед успешными ИП так или иначе встает вопрос, как снять свои заработанные деньги со своего расчетного счета? На первый взгляд все просто, но есть нюансы.По закону, прибыль ИП принадлежит ему. А это означает,

что он может распоряжаться ею по собственному усмотрению: копить на счете,

тратить с карты в ресторане, проигрывать в казино, просто снимать со своего

счета в банке и т. п. Вы, как ИП, можете тратить на собственные нужды любые

заработанные сумму. И с этих сумм вы не платите налог, что существенно отличает

вас от собственника ООО. Там прибыль получается в виде дивидендов, и с них

платится удерживается налог.

п. Вы, как ИП, можете тратить на собственные нужды любые

заработанные сумму. И с этих сумм вы не платите налог, что существенно отличает

вас от собственника ООО. Там прибыль получается в виде дивидендов, и с них

платится удерживается налог.

Однако практически у каждого ИП прибыль поступает на его расчётный счет, и снять ее можно лишь на условиях банка. Да, во всех банках есть правила обналичивания, которые не просто надо знать, но необходимо неукоснительно соблюдать.

Во-первых, во многих банках существует суточные лимиты на снятие наличных денег. Это означает, что есть сумма, свыше которой, вы снять в день не сможете. Если вам нужна большая сумма, будете снимать несколько дней или меняйте тариф. Да, суточные лимиты на снятие наличных бывают разные и зависят не только от банка, но и от тарифа.

Во-вторых, «обналичка» может быть не бесплатной, то

есть вам придется платить банковскую комиссию. Сколько платить, зависит от

банковского тарифа, так что выбирайте его тщательно. Да, у некоторых банков

есть лимиты по снятию, не имеющие комиссии. То есть эти деньги ИП снимает

бесплатно. Бывает, что комиссия за снятия растет вместе с суммой, которую вы

хотите снять. Все эти нюансы прописаны тарифе, изучайте эти моменты заранее,

сравнивайте разные банковские предложения, и выбирайте самое удобное для вас.

Да, у некоторых банков

есть лимиты по снятию, не имеющие комиссии. То есть эти деньги ИП снимает

бесплатно. Бывает, что комиссия за снятия растет вместе с суммой, которую вы

хотите снять. Все эти нюансы прописаны тарифе, изучайте эти моменты заранее,

сравнивайте разные банковские предложения, и выбирайте самое удобное для вас.

В-третьих, помните, что любой банк обязан исполнять закон №115-ФЗ«О противодействии легализации доходов, полученных преступным путем». А это означает, что банк вправе заинтересоваться вами, если вы часто снимаете со своего счета большие суммы денег. Банк вправе запросить, на какие расходы вы снимаете свои деньги. И вы обязаны ответить банку и подтвердить документально свои расходы.

Подтверждение расходов обычно не вызывает трудностей, так как ИП обязан

хранить свою документацию — счета-фактуры, чеки, накладные, платежки и т.д.

Расходы на выплату зарплаты подтверждаются платежной ведомостью. А если вы

снимаете деньги на собственные нужды, то должны оприходовать их в кассе по

приходному ордеру.

Безусловно, чаще всего ИП, особенно начинающего, волнует вопрос, как правильно обналичить деньги, которые пойдут на собственные нужды. На сегодняшний день есть 4 способа это сделать.

№1 устаревший

Деньги можно получить в кассе банка по чеку. Да, чековые книжки никто не отменял, просто сегодня ими мало кто пользуется, потому что для это надо не только правильно заполнить чек, указав в назначении платежа, что это перевод собственных средств или выдача средств на личные нужды, но и прийти в сам банк. В мире, где все возможно онлайн, приходить в кассу банка совсем не хочется, особенно занятому бизнесмену.

Если через кассу вы собираетесь снимать большую сумму денег, то ее необходимо предварительно заказать. А это тоже не очень удобно.

№2 самый востребованный

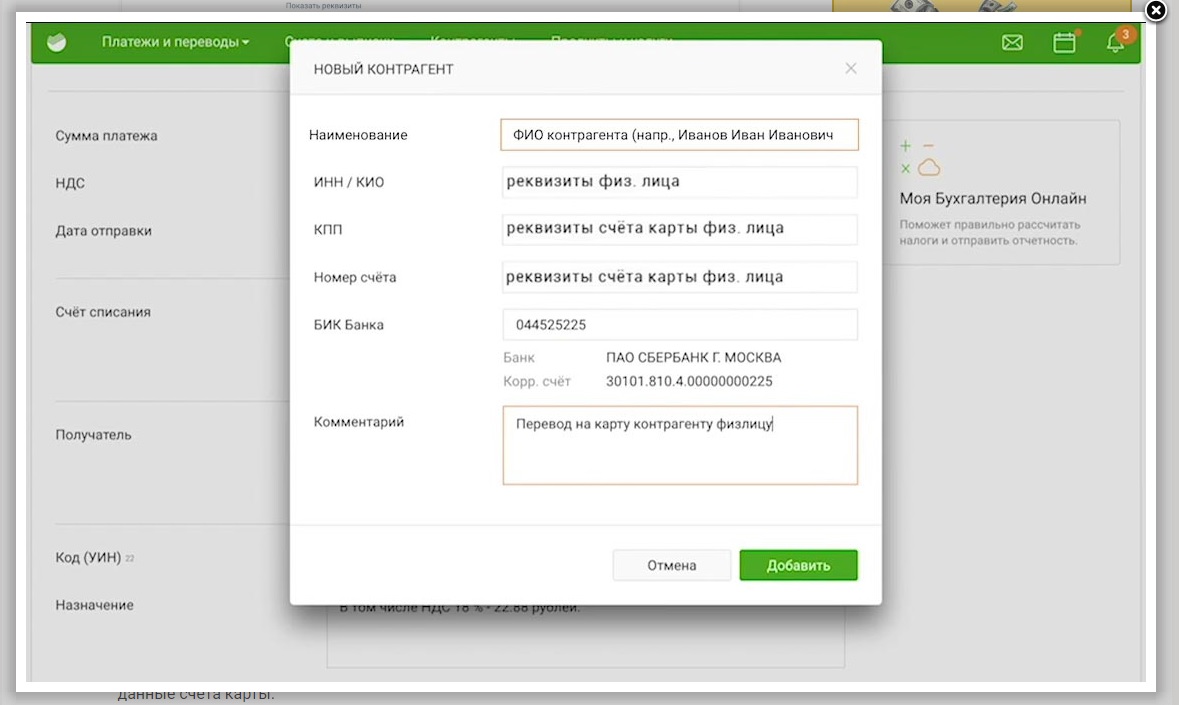

Чаще всего ИП сегодня переводит свою прибыль со своего расчетного счета на

текущий. Этот перевод может быть с комиссией, а может быть и бесплатный, все

зависит от условия тарифа. Текущий же счет — это счет обычного физлица, и с

него наличные тратить каждый умеет.

Текущий же счет — это счет обычного физлица, и с

него наличные тратить каждый умеет.

Важно! ИП должен переводить деньги на карты, привязанную к своему текущему счету. Если это будет счет жены, мамы, сына и т.д., то придется в бюджет платить налог — НДФЛ.

№3 корпоративная карта

К расчетному счету ИП практически всегда привязана корпоративная карта. Обналичивать деньги можно с нее, то есть снимать денежные средства через банкомат. Обычно за это берется банковская комиссия, так что, как всегда, изучайте свой тариф.

№4 редкий

Самый редкий способ обналички — перевод денег с расчетного счета на свой банковский вклад, который обычно открыт на физика. Сразу деньги снять не получится, но после закрытия вклада — да.

Напомним, что закон разрешает ИП иметь разные счета:

расчетный, текущий, депозитный, и накопительный. И ИП может переводить свои

средства с одного своего счета на другой. Так что никаких противоречий нет.

Вы заметили у нас ошибку? Помогите нам ее исправить! Выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter» и повторите код с картинки. Спасибо!

Как предпринимателю получить прибыль своего ИП из кассы и с расчетного счета

ИПЕвгений открыл ИП — он производит и поставляет в магазины и рестораны вкуснейшие пельмени ручной работы. Всё больше вникая в тонкости бизнеса, он понял, что может распоряжаться только чистой прибылью.

Чистая прибыль — это деньги, которые выручил бизнес, за вычетом налогов, взносов и долговых обязательств. Их можно потратить на развитие бизнеса или забрать себе.

Как забрать выручку своего ИП

Евгений выплачивает зарплату своему бухгалтеру и повару. Назначить оплату труда самому себе он не может, ведь заключить трудовой договор с самим собой нельзя. Согласно ст. 56 ТК РФ, сторонами контракта должны быть разные люди: работник и работодатель.

Согласно ст. 56 ТК РФ, сторонами контракта должны быть разные люди: работник и работодатель.

Выписывать самому себе средства под отчет, оформлять возмещение командировочных издержек, начислять социальную помощь — так же неправильно. Налоговая отклоняет подтверждающие документы по таким операциям, потому что они незаконны.

Как же Евгению взять деньги из бизнеса на личные нужды?

Евгений имеет право взять деньги напрямую из кассы или с расчетного счета. Для него вознаграждением за труд считается чистая прибыль от деятельности ИП, тратить эти деньги можно по своему усмотрению. Юридически имущество предпринимателя нельзя разделить на его имущество как гражданина и как ИП.

Забрать прибыль можно любым способом:

- снять финансы с банковского счета;

- взять расчетный чек;

- перевести на карту банка.

Как получить деньги из кассы

ИП может брать наличные из кассы в соответствии с п. 2 указания ЦБ РФ № 3073-У от 07.10.2013 года. Более того, ИП может использовать упрощенный кассовый порядок — не составлять кассовую книгу, расходные и приходные кассовые ордера.

2 указания ЦБ РФ № 3073-У от 07.10.2013 года. Более того, ИП может использовать упрощенный кассовый порядок — не составлять кассовую книгу, расходные и приходные кассовые ордера.

Примечание: кассой называют наличную выручку предпринимателя вообще, и не важно, находится ли вся она в кассовом аппарате.

Но у Евгения есть бухгалтер, и они договорились, что он будет вести кассовые документы по общим правилам. В таком случае выдачу денег нужно оформить расходным кассовым ордером (РКО). В поле «Основание» можно записать «Выдача денег предпринимателю на личные нужды». Также о расходе нужно записать в кассовую книгу.

Как снять деньги с расчетного счета

Предприниматель вправе снять деньги и с расчетного счета. Есть два варианта, как это сделать.

Первый вариант: снять деньги с расчетного счета и оприходовать их в кассу. В чеке можно указать, что денежные средства снимаются на личные расходы. Далее бизнесмен забирает наличные по алгоритму, рассмотренному выше.

Второй вариант: перевести деньги с расчетного счета, используемого для предпринимательской деятельности, на личный счет физического лица. В платежном поручении на перевод можно написать: «Перевод денег на личную карту». Деньгами на личном счете и карте ИП может распоряжаться по своему усмотрению.

Выбор одного из вариантов зависит от комиссий банка за снятие наличных и перевод на другие счета.

***

Итак, Евгений, который лепит пельмени, может без труда забрать себе честно заработанное. Нужно только указать основание расходной операции или перевода — на личные нужды ИП.

Спасибо за отзыв!

Комментарии для сайта Cackle| Описание | Пакет услуг для преодоления кризиса | Пакет услуг для преодоления кризиса | Тариф для пострадавшего бизнеса, который хочет сэкономить | Тариф для компаний, которые работают и стремятся к выгоде | Тариф для крупных компаний с большим количеством платежей |

| Открытие счета | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| Обслуживание в месяц | 0 ₽ | 0 ₽ | 350 ₽ | 550 ₽ | 10 000 ₽ |

| Заплатить контрагенту внутри банка | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| Заплатить контрагенту в другой банк | 0 ₽ 199 ₽ с 6-го платежа 199 ₽ | 0 ₽ 199 ₽ с 4-го платежа 199 ₽ | 28 ₽ | 23 ₽ | 0 ₽ |

| Перевести на счет частным лицам | 0%

| 0%

| 0.95 %

| 0.95 %

| 0.95 %

|

| Снять наличные | 5% | 5% | 0.95 %

| 0.95 %

| 0.95 %

|

| Внести наличные на счет | 0. 09 %

минимум 50 ₽ 09 %

минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ |

| Внести наличные на счет через кассу банка | 0.3 % не менее 50 ₽ | 0.3 % не менее 50 ₽ | 0.1 % не менее 50 ₽ | от 0.07 %

| 0.07 % не менее 50 ₽ |

| Открыть счет | Открыть счет | Открыть счет | Открыть счет | Открыть счет |

Госконтроль предложил ввести сбор с ИП за снятие наличных. Нацбанк против

Республиканская конфедерация предпринимательства сообщает со ссылкой на ответ Минфина, что в Нацбанке поддерживают позицию конфедерации о нецелесообразности принятия «одномоментных жестких мер по ограничению наличных расчетов». Ранее сообщалось о предложении КГК ввести для индивидуальных предпринимателей сбор в бюджет за снятие наличных со своих счетов сверх установленного лимита.

фото: Myfin.byВ Нацбанке считают

нецелесообразным принятие «одномоментных

жестких мер по ограничению наличных

расчетов», сказано в письме за подписью

замминистра финансов Дмитрия Кийко,

которое РКП получила в ответ на свой

запрос, пишут

naviny. online. Ответ Минфина

поступил в адрес РКП и

опубликован

конфедерацией в ее аккаунте

в Instagram.

online. Ответ Минфина

поступил в адрес РКП и

опубликован

конфедерацией в ее аккаунте

в Instagram.

Отмечается, что в Беларуси «планомерно реализуется политика по переходу к безналичным расчетам». С 1 февраля в два раза (с 1000 до 500 базовых величин ) снижен предельный размер платежа наличными за товары, работы и услуги. Перечислены другие принятые и планируемые меры стимулирования использования безналичных платежей.

Также в письме отмечается, что вопросы налогообложения ИП будут рассмотрены Консультативным советом по налоговой политике при Минфине в рамках подготовки изменений в Налоговый кодекс на 2022 год.

Что касается предложения о повышении размера отчислений ИП в Фонд социальной защиты населения, то его поддерживают в Минтруда и соцзащиты, поскольку, по мнению ведомства, в данном предложении «заложена положительная динамика формирования источников социальных выплат».

«Конфедерация

сохраняет осторожный оптимизм по поводу

полученного ответа Министерства

финансов», —

отметили в РПК.

Источник: Myfin.by

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Скопировать ссылку

Оцените статью:

Устойчивых выводов на пенсию из S&P 500 на налогооблагаемом счете

Идея этой статьи возникла из вопроса, заданного читателем. Я скопировал приведенный ниже вопрос и опустил имена, чтобы защитить невиновных. (При создании этой статьи животные не пострадали.)

Вопрос:

Позвольте мне начать с того, что мне очень нравится читать ваши статьи / сообщения! Есть ли у вас какая-либо информация о выходе на пенсию со 100% ваших денег в S&P 500? Я уверен, что существуют тысячи сценариев, но мне любопытно, какой конкретный …Допустим, кто-то решает уйти на пенсию на бычьем рынке в 60 лет. (Не уйдет на медвежий рынок). Единственным доходом будет инвестиционный счет, НЕ отсроченный по налогам. (Не ИРА) Допустим, стоимость составляет 4 миллиона. Реально ли снимать 5% ($ 200 000) ежегодно? 2% денег поступят в виде дивидендов.

А в отрицательные годы просто снимайте на пару процентов меньше.

Что задействовано?

По сути, читатель спрашивает, если у вас 100% вашего портфеля в индексе S&P 500, на налогооблагаемом счете, и вы используете стратегию переменного вывода средств, начиная с 5%, можете ли вы разумно ожидать, что это продлится до выхода на пенсию?

Давайте начнем это обсуждение с выделения вопросов, связанных с этим вопросом.Есть несколько факторов, которые влияют на то, как это разыграется. Я обращусь к каждому в ходе обсуждения.

Распределение активов

Распределение активов — самый крупный фактор эффективности инвестиций. Распределение ваших активов также будет определять поведение вашего портфеля на разных этапах рыночного цикла. На поверхностном уровне мы обычно думаем о распределении активов как о соотношении акций к облигациям в портфеле.

Например, портфель 70/30 будет содержать 70% денег в акциях и 30% в облигациях.

По мере корректировки этих процентов ожидаемая доходность и поведение (волатильность) портфеля изменяются. Чем больше у вас запасов, тем больше вы можете ожидать своей прибыли в долгосрочной перспективе. Это связано с увеличением волатильности, а это означает, что ваш портфель будет больше колебаться.

Чем больше у вас запасов, тем больше вы можете ожидать своей прибыли в долгосрочной перспективе. Это связано с увеличением волатильности, а это означает, что ваш портфель будет больше колебаться.

В качестве примера рассмотрим портфель 50/50 и портфель 80/20. Портфель 80/20 будет иметь более высокую ожидаемую доходность, а также больше колебаться в стоимости. Во время бычьего рынка можно ожидать, что портфель 80/20 будет работать намного лучше, чем 50/50.Обратной стороной этого является то, что когда рынок работает плохо, можно ожидать, что он будет работать намного хуже.

Портфель, полностью инвестированный в S&P 500, составляет 100% акций, или 100/0. В спектре распределения активов это будет иметь самый высокий ожидаемый долгосрочный доход, но также и максимальную волатильность. Вы бы очень сочли это агрессивным портфелем. Большинству пенсионеров не понравится такой уровень риска, и они в любом случае могут извлечь выгоду из некоторой диверсификации в облигации.

Распределение активов также является важным фактором в том, как последовательность риска доходности влияет на вас…

Последовательность возврата риска

Вопрос также касается последовательности доходности, основного пенсионного риска. Последовательность возврата в точности такая, как кажется; порядок, в котором вы получаете доход от инвестиций. Обычно мы думаем об этом как о годах, идущих от одного к другому.

Например, предположим, что ваш портфель приносит 8% в первый год и 23% в следующий.Это одна последовательность. Если ваш портфель вместо этого приносит 23% в первый год и 8% в следующий, это другая последовательность. Те же возвраты, конечно, только в другом порядке.

Итак, почему последовательность возвратов имеет значение? Если бы вы, , не снимали или вносили вклад в портфель, последовательность не имела бы значения. Но поскольку вы ЯВЛЯЕТЕСЬ , снимая средства из портфеля, последовательность имеет большое значение.

Когда вы сталкиваетесь с действительно плохими рынками незадолго до или вскоре после выхода на пенсию, негативный эффект исключительно плох.Существенное падение рынка, которое происходит в этот период, может сократить срок жизни вашего портфеля на ГОДЫ.

В контексте вопроса, на который мы отвечаем, время выхода на пенсию, чтобы вы не выходили на пенсию в условиях медвежьего рынка, является отличным способом снизить этот риск. Просто знайте, что не у всех будет такая возможность, поскольку вас могут вынудить уйти на пенсию из-за непредвиденных проблем со здоровьем или увольнения. Вы также можете выйти на пенсию на бычьем рынке, но уже в следующем году столкнетесь с медвежьим рынком.

Счет без отсрочки налогообложения

Еще одна проблема заключается в том, что весь портфель находится на налогооблагаемом счете.

Вполне вероятно, что значительная часть ваших пенсионных сбережений находится на счете с налоговыми льготами, например IRA или 401k. Преимущество пенсионных счетов заключается в том, что они позволяют вам откладывать на пенсию, покупать и продавать финансовые активы, а затем снимать деньги с помощью налоговых льгот.

Как правило, вы платите подоходный налог либо с денег, внесенных на начальном этапе (Roth), либо на конечную (без учета налогов). Транзакции, которые вы совершаете между этими точками, обычно защищены от налогов, если вы следуете некоторым простым правилам, что и делает большинство людей.

Налогооблагаемый счет не предоставляет такого же налогового убежища. Любой прирост капитала, полученный в процессе, заработанные проценты и полученные дивиденды — все это влечет за собой немедленные налоговые последствия. В отличие от пенсионных счетов, транзакции создают налогооблагаемые события в налогооблагаемом счете. Пенсионные счета обычно облагаются налогом только на взносы или снятие средств.

Из-за сложности налогооблагаемых событий в портфеле, а также того факта, что физические лица будут покупать и продавать акции в разное время и в разных количествах, нет способа рассчитать одну универсальную стоимость для учета налогообложения портфеля. Не говоря уже о прогрессивном характере налоговых ставок как на доход, так и на прирост капитала. Поскольку пенсионеры облагаются налогом по разным ставкам, они будут облагаться налогом по-разному, даже если они совершат одинаковые операции в рамках налогооблагаемого счета.

Поскольку пенсионеры облагаются налогом по разным ставкам, они будут облагаться налогом по-разному, даже если они совершат одинаковые операции в рамках налогооблагаемого счета.

Эффект этого непрерывного налогообложения называется налоговым сопротивлением, поскольку оно затягивает ваш портфель и замедляет рост ваших инвестиций. Самый простой способ учесть это — вычесть некоторую сумму из темпов роста вашего портфеля.

В нашем примере я буду использовать.5% налоговое сопротивление. Это реалистичное значение, но я хочу подчеркнуть, что налоговое сопротивление будет различным для всех в зависимости от того, как вы управляете своим портфелем и в какие налоговые категории вы попадаете. Ваш может быть от почти 0% до нескольких процентов. Налоговое управление становится чрезвычайно важным, когда у вас больше сбережений на счетах, подлежащих налогообложению.

Чтобы увидеть эффект, предположим, что доходность портфеля составляет 10%, а налоговое сопротивление — 0,5%. Чистый рост портфеля составил 9,5%. Кажется, это не так уж много, но помните о силе комплексного роста в течение такого длительного периода времени.1/2% от портфеля в 4 миллиона долларов, составленного на 30 лет, составляет чуть менее 650 000 долларов. Это серьезно.

Кажется, это не так уж много, но помните о силе комплексного роста в течение такого длительного периода времени.1/2% от портфеля в 4 миллиона долларов, составленного на 30 лет, составляет чуть менее 650 000 долларов. Это серьезно.

У вас, вероятно, есть несколько счетов, включающих налогооблагаемые, отложенные налоги и счета после уплаты налогов (Roth). Сегментация снятия средств с каждого счета может помочь сгладить ваши налоговые обязательства на протяжении всего периода выхода на пенсию и часто более эффективна с точки зрения налогообложения, чем простое снятие всех денег с одного счета.

Переменная скорость вывода

В этом вопросе также предлагается переменная скорость вывода средств, что может быть еще одним отличным способом смягчить последствия плохой последовательности возврата.Хотя вопрос предлагает несколько ad hoc метод, я думаю, что формальный процесс принятия решения о корректировках заранее полезен. Если вы принимаете такие важные решения без процесса, гораздо больше шансов, что вы сделаете неоптимальный выбор из-за стресса, страха, беспокойства или даже изобилия.

Мне очень нравится стратегия вывода средств Гайтона-Клингера. С помощью этой стратегии вы начинаете с заданной нормы изъятия, такой как упомянутые 5%, а затем регулируете это изъятие, когда вы выходите за пределы заранее определенных «ограждений», которые являются верхними и нижними пределами на текущей скорости вывода .

Проще говоря, вы начинаете с заданной нормы вывода средств, а затем корректируете сумму в долларах с учетом инфляции каждый год, как если бы вы использовали стандартное правило 4%. Однако, если ваш портфель падает, а скорость вывода CURRENT вырастает до необоснованного уровня, вы просто снимаете меньшую сумму. Гайтон и Клингер предлагают снизить на 10% сумму в долларах, которую вы снимаете в любое время, когда ваша текущая ставка вывода на 20% выше, чем та, с которой вы начали.

Верхнее ограждение составляет 6%, так как 20% от 5% составляет 1%.Добавьте 1 обратно к 5, чтобы получить 6%.

То же самое и с нижним поручнем. Вычтем 1 из 5, чтобы получить 4%.

Вы сократите снятие средств каждый раз, когда сумма в долларах превышает 6% от ваших текущих сбережений. Вы также можете увеличить вывод средств каждый раз, когда доллар будет меньше 3% .

В нашем примере….

Если мы начнем с 4 миллионов долларов и возьмем 5% -ное распределение, мы снимем 200 000 долларов в первый год. Теперь предположим, что в первый год выхода на пенсию мы попадаем в тяжелый медвежий рынок, и стоимость нашего портфеля падает до 3 миллионов долларов.

Если в следующем году мы возьмем еще 200 000 долларов на снятие с 3 миллионов долларов, это будет текущая скорость снятия (200 000 долларов / 3 миллиона долларов) = 6,7%. Это означало бы, что мы вышли за пределы верхнего ограждения. Таким образом, вместо того, чтобы снимать 200 000 долларов (которые, кстати, мы даже не корректировали с учетом инфляции), мы бы УМЕНЬШЛИ эту сумму на 10%, или на 20 000 долларов.

Наш вывод в следующем году составит 180 000 долларов.

Что мне больше всего нравится в этой стратегии вывода средств, так это то, что она дает вам формализованный способ вносить небольшие коррективы в свой выход на пенсию по ходу дела.Это может добавить годы в ваше портфолио и избавить вас от необходимости вносить большие и драматические изменения в конце игры.

Работает?

Теперь, когда мы правильно сформулировали вопрос и рассмотрели ключевые элементы, мы можем посмотреть, как это могло бы сработать, используя исторические данные. Для доходности S&P 500 я собираюсь использовать доходность большой капитализации за каждый год, как указано в Ежегоднике Ibbotson SBBI Yearbook. Этот набор данных широко используется в академических и профессиональных исследованиях.

Мы рассмотрим, как портфель рос в течение каждого десятилетия, а затем специально рассмотрим эффект выхода на пенсию во время медвежьего рынка. Это сравнение позволит нам увидеть преимущества НЕ уходить на пенсию во время медвежьего рынка или стоимость выхода на пенсию на медвежьем рынке в зависимости от вашей точки зрения.

Я также проведу каждый анализ, используя прямое снятие 5% по сравнению с переменным изъятием 5%. Опять же, сравнение позволит нам увидеть плюсы и минусы каждой стратегии распространения.

Как долго просуществовал портфель с прямым выводом средств?

Возвращаясь к 1950 году, я предположил, что вы начинаете каждое десятилетие с 4 000 000 долларов на пенсионном счете, и использовал прямые 5% без каких-либо поправок, кроме инфляции. Я также вычитаю 1/2% каждый год, чтобы учесть налоговое сопротивление.

1950Начиная с 1950 года, вы легко выдержали бы изъятие 5%. Фактически, поскольку первые несколько лет 1950-х годов принесли столь значительный прирост капитала, рост вашего портфеля значительно опередил бы корректировку на инфляцию при снятии средств.

Доходность акций компаний с большой капитализацией за 1950-1955 гг. Составляла примерно 32%, 24%, 18%, -1%, 53% и 32%. К концу 1955 года у вас будет пенсионный счет в размере почти 12 миллионов долларов. Ваш вывод с учетом инфляции в 1956 году составил бы 227 072 доллара, что составило бы менее 2% вашего портфеля. К 1966 году ваши изъятия с поправкой на инфляцию в размере 269 000 долларов составили бы менее 1% от общего портфеля, превышающего 24 миллиона долларов.

Ваш вывод с учетом инфляции в 1956 году составил бы 227 072 доллара, что составило бы менее 2% вашего портфеля. К 1966 году ваши изъятия с поправкой на инфляцию в размере 269 000 долларов составили бы менее 1% от общего портфеля, превышающего 24 миллиона долларов.

Если предположить, что вы выйдете на пенсию на 30 лет, на вашем счету останется 57 миллионов долларов.

Очевидно, 1950 год был удачным годом для выхода на пенсию.

1960Перенесемся в 1960 год. Хотя это десятилетие не было бы трагедией для выхода на пенсию, вы бы пошли гораздо более трудным путем. Ваш портфель вырос бы только на 1/2% в 1960 году, на 27% в 1961 году, а затем потерял бы почти 9% в 1962 году. В вашем портфеле было бы , примерно , поспевая за корректировкой инфляции до 1972 года. , в идеале ваш портфель будет расти в первые годы, чтобы вы могли выдержать неизбежные медвежьи рынки в будущем.

Именно это и произошло в сценарии 1950-х годов, и поэтому он выглядит так хорошо.

Однако в этом сценарии рост вашего портфеля не опережает ваших корректировок на инфляцию в первые годы. Затем, в 1973 и 1974 годах, вы получите доходность -15% и -26%. Кроме того, инфляция в те годы составляла около 9% и 12% соответственно.

Даже если в 1975 году рынок дал бы вам 37%, ваш портфель не восстановится. Вы бы закончили 1975 год с чуть более 4 миллионами долларов.Однако имейте в виду, что к тому времени корректировка инфляции за последние 15 лет привела к тому, что снятие средств достигло 353000 долларов. Ваш вывод в процентах от текущего баланса вашего портфеля составляет почти 11%.

Ваш портфель истощился бы через 30 лет после выхода на пенсию. На самом деле это идеальный вариант для многих. Имея достаточно денег для выхода на пенсию, ваш последний чек отскакивает. Шутки над ними.

Уловка, конечно же, в том, что нельзя точно спланировать это на будущее.Только задним числом. Большинство людей были бы невероятно взволнованы, если бы обрезали его так близко

Какая разница за десятилетие. Если бы вы вышли на пенсию в 1950 году по сравнению с 1960 годом, у вас было бы , которые через 30 лет все еще имели бы 57 миллионов долларов, а не .

Если бы вы вышли на пенсию в 1950 году по сравнению с 1960 годом, у вас было бы , которые через 30 лет все еще имели бы 57 миллионов долларов, а не .

Та же история, третий стих. Чуть громче и намного хуже!

А теперь давайте перенесемся еще на десять лет вперед. Вы можете увидеть, что вас ждет, если хорошо разбираетесь в последовательности рисков возврата.

Те тяжелые 1973 и 1974 годы? Те сейчас бьют прямо у ворот. К десятому году выхода на пенсию вы бы сняли около 14% своего портфеля. Портфель не просуществовал бы до 1989 года. Это дало бы вам почти 20 лет вывода средств.

Таким образом, одна и та же стратегия вывода на пенсию с тремя разными начальными точками дала три ОЧЕНЬ разных результатов.

1980 Это был еще один хороший год для выхода на пенсию, и тот, в котором этот конкретный план распределения сработал бы для вас хорошо. Тридцать лет спустя, в 2009 году, у вас будет более 42 миллионов долларов, а ваши выплаты в 2010 году составят немногим более 500 000 долларов и 1% вашего портфеля. Ни разу за свои 30 лет на пенсии вы даже не приблизились бы к тому, чтобы исчерпать свои сбережения.

Тридцать лет спустя, в 2009 году, у вас будет более 42 миллионов долларов, а ваши выплаты в 2010 году составят немногим более 500 000 долларов и 1% вашего портфеля. Ни разу за свои 30 лет на пенсии вы даже не приблизились бы к тому, чтобы исчерпать свои сбережения.

Как долго просуществовал портфель с переменным выводом средств?

Теперь давайте посмотрим на выход на пенсию в каждом десятилетии, как и раньше. На этот раз, однако, мы будем следовать стратегии переменного вывода с использованием ограждений.

Здесь следует отметить несколько важных отличий.

Сначала мы повторим каждый сценарий, указанный выше. Вы заметите, что в каждом сценарии портфель просуществовал бы тридцать лет при переменной скорости вывода средств. Это на БОЛЬШОЕ улучшение на по сравнению со сценарием 1970 года.

Во-вторых, сумма снятия средств не обязательно будет соответствовать инфляции. Однако помните, что при прямом выводе средств с поправкой на инфляцию вы рискуете, что инфляция опережает рост вашего портфеля. Стратегия переменного вывода средств специально противодействует этому, сокращая вывод средств, пока не стало слишком поздно.К тому же это может быть неплохо для вас. Многие пенсионеры, естественно, будут меньше тратить позже на пенсии, когда они стареют и замедляются.

Стратегия переменного вывода средств специально противодействует этому, сокращая вывод средств, пока не стало слишком поздно.К тому же это может быть неплохо для вас. Многие пенсионеры, естественно, будут меньше тратить позже на пенсии, когда они стареют и замедляются.

В-третьих, ваш конечный баланс, который вы оставляете наследникам, вполне может быть меньше. Это не обязательно плохо. С помощью стратегии переменного вывода вы также можете увеличить вывод средств на БОЛЕЕ, ЧЕМ НА инфляцию, если ваш портфель действительно хорошо работает. Это позволит вам получить больше сбережений после выхода на пенсию, а не оставить более крупное наследство.

А теперь посмотрим…

1950 Как мы видели ранее, это был хороший год для выхода на пенсию. Как и следовало ожидать, у вас будет УВЕЛИЧИТЬ ваших изъятий на 10% шестнадцать раз за тридцать лет выхода на пенсию. Вы бы уменьшили его только на 10% четыре раза, и это было после большинства повышений. Это имеет значение, потому что это означает, что эти сокращения были связаны с уже расширенным изъятием.

Это имеет значение, потому что это означает, что эти сокращения были связаны с уже расширенным изъятием.

К третьему году выхода на пенсию вы будете снимать больше долларов с помощью стратегии переменного вывода каждый год, чем с прямой поправкой на инфляцию.

К концу 70-х годов вы снимали бы 1 миллион долларов в год, а через тридцать лет на вашем счете все еще оставалось бы более 20 миллионов долларов.

За тридцать лет выхода на пенсию вы бы сняли в общей сложности более 20 миллионов долларов по сравнению с 9 миллионами долларов, которые вы сняли бы только с поправкой на инфляцию. Это очень существенная разница в пенсионном образе жизни.

1960Переменный вывод средств, начавшийся в 1960 году, оставил бы вам более 10 миллионов долларов после тридцати лет выхода на пенсию.Как?

Вы бы попали в перила и сократили отход в пять раз. Поймите, это действительно означает, что у вас будет меньше тратить каждый год, но компромисс заключается в том, что ваш портфель будет дольше. Это также может помочь вам сохранить рассудок, если вы хотите, чтобы ваше гнездовое яйцо было немного мягче.

Это также может помочь вам сохранить рассудок, если вы хотите, чтобы ваше гнездовое яйцо было немного мягче.

Давайте сравним, насколько бы вы сократили свой пенсионный бюджет. Например, возьмем 1982 год. Только с поправкой на инфляцию ваш вывод составил бы около 640 000 долларов.

В рамках переменного плана вывода средств? Около 280,00 долларов. Это всего лишь 60% разницы . Это нетривиально. Опять же, это удерживает вас от полного разорения в то время, когда вы мало что могли бы с этим поделать.

1970При переменном снятии средств у вас все равно было бы 12 миллионов долларов в конце 1989 года вместо нулевых долларов, которые у вас были раньше. Итак, сколько вам пришлось сократить на пенсии, чтобы это произошло?

Вы бы активировали снижение на 10% четыре раза.

В 1988 году, в прошлом году, когда вы могли полностью снять деньги в рамках стратегии прямой инфляции, вы сняли бы чуть более 600 000 долларов..png) С переменным выводом? Около 320 000 долларов.

С переменным выводом? Около 320 000 долларов.

Большим плюсом здесь является то, что в 1989 году еще предстоит снять 350 000 долларов и деньги, которые позволят вам прожить еще одно десятилетие или дольше.

1980Опять прекрасное время для выхода на пенсию.

На этот раз, вместо того, чтобы оставлять своим наследникам 42 миллиона долларов, вы бы увеличили снятие средств на 10% в течение каждого года 90-х годов.Вы потратите почти 22,5 миллиона долларов в процессе выхода на пенсию, по сравнению с 10,5 миллионами долларов по сравнению с снятием только с поправкой на инфляцию, и оставите около 26 миллионов долларов своим наследникам.

А как насчет выхода на пенсию прямо перед медвежьим рынком?

Мы ясно видели, что последовательность риска возврата играет огромную роль при выходе на пенсию. Но мы ясно увидели это задним числом. Чего мы не видим, так это последовательности будущих доходов . Итак, возвращаясь к данным, давайте предположим, что тогда нам не хватало того же предвидения.

Итак, возвращаясь к данным, давайте предположим, что тогда нам не хватало того же предвидения.

Что произойдет, если вы выйдете на пенсию прямо перед медвежьим рынком, не зная, что он надвигается? Мы посмотрим на период 1973–1974 годов, а также на начало 200-х годов.

На пенсии в 1973 г.

Если вы вышли на пенсию в начале 1973 года, то 1973–1974 годы упадут в наихудший из возможных моментов, когда последовательность возвращения влияет на вас больше всего. Ваш вывод с поправкой на инфляцию в 1975 году уже составил бы 11% от стоимости вашего портфеля, составляющего чуть более 2,6 миллиона долларов.

Вы бы исчерпали свой портфель за 15 лет.

А как насчет переменного вывода? К 1979 году вы бы сократили снятие средств на 25% от его начальной стоимости примерно до 150 000 долларов. Реальное сокращение заработной платы еще больше, если учесть, что за это время инфляция в среднем превысила 8%. Тем не менее, у вас будет сбережений более 3 миллионов долларов, и ваш портфель не будет исчерпан в следующие два десятилетия.

На пенсии с 2000 г.

Если бы вы вышли на пенсию в начале 2000 года, ваши первые три года пенсии принесли бы вам убытки, выражаемые двузначными числами: примерно -9%, -12% и -22%.

Снятие средств с поправкой на инфляцию длилось бы 15 лет.

Переменное снятие средств не привело бы к истощению ваших сбережений. Однако к 2011 году вы сократили бы отчисления вдвое, в то время как инфляция в среднем составляла чуть более 4% в год.

Опять же, это существенное сокращение реальной покупательной способности, но оно дает преимущество в виде хотя бы некоторого дохода в будущем.

Вывод?

Исторически этот план сработал бы в нескольких случаях.Однако необходимо серьезно учитывать риск отказа. Для меня наиболее очевидны три риска для этой стратегии:

- Есть несколько случаев, когда план не работает. В большинстве ситуаций высокая вероятность успеха считается достаточно хорошей. Одна из вещей, которая делает планирование выхода на пенсию настолько важным, — это серьезность неудач.

Если вы станете бедным в 75 лет, вы мало что сможете с этим поделать. Вы можете в значительной степени преодолеть это, если будете корректировать свой бюджет по ходу дела и сокращать его, когда это необходимо, как мы видели.

Если вы станете бедным в 75 лет, вы мало что сможете с этим поделать. Вы можете в значительной степени преодолеть это, если будете корректировать свой бюджет по ходу дела и сокращать его, когда это необходимо, как мы видели. - Неизвестное будущее — уход с на период с на бычьем рынке, безусловно, лучше, чем на выходе на медвежий рынок. Но как насчет накануне медвежьего рынка? Текущий рынок можно узнать. Будущего рынка нет. Предположим, вы решили выйти на пенсию прямо сейчас, прямо сейчас. Будут ли следующие несколько лет больше походить на 73-74 или 90-е? Ни ты, ни я не знаем. Это не критика данной стратегии. Это простая реальность пенсионного планирования, и ее необходимо учитывать в любом плане.

- Поведение и эмоции — портфель ценных бумаг будет очень нестабильным. Трудно переживать большие двузначные спады, когда вы теперь рассчитываете на деньги, чтобы купить еду, лекарства и электричество. Большинству пенсионеров было бы трудно не выручить в самый неподходящий момент и не потерять много денег.

Вы можете значительно улучшить этот план, сократив долю капитала в годы, предшествующие выходу на пенсию. Полноценное участие в капитале в этот период оставляет вас полностью подверженным риску доходности.Это все равно, что выйти на ринг с боксером мирового класса, окликнуть его по имени, а затем выставить подбородок. Он может и не ударить вас, но если он ударит, то все готово.

СвязанныеФедеральных банковских правил по снятию крупных сумм наличных денег | Финансы

Автор: Cam Merritt | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 28 января 2019 г.

Федеральный закон позволяет снимать со своих банковских счетов столько наличных, сколько вы хотите.В конце концов, это ваши деньги. Однако снимите сумму, превышающую определенную, и банк должен сообщить о снятии средств в налоговую службу, которая может прийти и узнать, зачем вам все эти деньги.

Закон

Закон 1970 года о борьбе с отмыванием денег, известный как Закон о банковской тайне, устанавливает правила снятия наличных в крупных размерах. Как правило, банки должны сообщать о любой транзакции, превышающей 10 000 долларов наличными. Это включает не только снятие средств, но и депозиты, обмен валюты (например, обмен долларов на евро или японскую иену) и покупку дорожных чеков.Закон также требует, чтобы банки проверяли идентификацию по любой транзакции, которая может вызвать отчет. Другими словами, даже если ваш банк обычно не запрашивает удостоверение личности при снятии средств, он должен это делать при снятии средств на сумму более 10 000 долларов.

Как правило, банки должны сообщать о любой транзакции, превышающей 10 000 долларов наличными. Это включает не только снятие средств, но и депозиты, обмен валюты (например, обмен долларов на евро или японскую иену) и покупку дорожных чеков.Закон также требует, чтобы банки проверяли идентификацию по любой транзакции, которая может вызвать отчет. Другими словами, даже если ваш банк обычно не запрашивает удостоверение личности при снятии средств, он должен это делать при снятии средств на сумму более 10 000 долларов.

Совокупное снятие средств

По закону все транзакции, проведенные в учреждении в течение одного дня, считаются одной транзакцией, а все отделения банка считаются одним учреждением. Итак, если вы пошли в свой банк утром и сняли 5000 долларов, а днем пошли в другое отделение и сняли еще 5000 долларов, объединенные транзакции вызовут отчет в IRS.Кроме того, если у банка есть основания полагать, что серия транзакций связана между собой, даже если они не в один и тот же день, банк обязан подать отчет. Если вы будете приходить в банк каждый день в течение недели и снимать 8000 долларов, можно ожидать, что банк подаст отчет.

Если вы будете приходить в банк каждый день в течение недели и снимать 8000 долларов, можно ожидать, что банк подаст отчет.

Структурированные транзакции

Банки также должны сообщать о транзакциях на сумму менее 10 000 долларов, если они считают, что сумма этих транзакций в долларах была выбрана специально, чтобы избежать срабатывания Закона о банковской тайне.Федеральные правила именуют их «структурированными» транзакциями. Вывод 9 990 долларов, вероятно, поднимет красный флаг как потенциально структурированная транзакция. Фактически, любая транзакция, независимо от суммы, которую банк сочтет подозрительной, может вызвать отчет.

Исключения из правила

Закон делает несколько исключений. Банку не нужно подавать отчет о крупных кассовых операциях с участием других банков или государственных органов. Это также позволяет банкам подавать заявки на освобождение от налогов для постоянных бизнес-клиентов.Если у банка есть универмаг в качестве покупателя, и менеджер этого магазина снимает 20 000 долларов наличными для хранения в сейфе или кассе, банку не нужно составлять отчет каждый раз, когда это происходит. Вместо этого банк может подать в IRS форму, в которой указывается, что магазин является постоянным бизнес-клиентом. Это освобождение должно продлеваться ежегодно.

Вместо этого банк может подать в IRS форму, в которой указывается, что магазин является постоянным бизнес-клиентом. Это освобождение должно продлеваться ежегодно.

Как мошенники обманули банкоматы, чтобы снять деньги как неудавшуюся транзакцию

Полиция Коты задержала трех предполагаемых мошенников, участвовавших в снятии денег в банкоматах, при этом обманывая автоматы, чтобы зарегистрировать снятие средств как неудавшееся, отключив их электропитание в конце транзакции.

По словам суперинтенданта полиции города Кота Викас Патхак, если банкоматы регистрируют транзакции как неудавшиеся, банки будут возвращать деньги на счет владельцев счетов, несмотря на то, что они были успешно сняты.

Уловка заключалась в отключении питания банкоматов сразу после того, как наличные были выданы в кассовом ящике банкомата, но до того, как их действительно забрали, — сказал С.П. Патак.

СП идентифицировал троих арестованных обвиняемых как жителей Бхаратпура Талима, 24 года, Шаукина, 31 года, и жителя Коты Азхара Кхана, и сказал, что все трое являются частью межгосударственной банды, участвовавшей в выводе в общей сложности 25 фунтов стерлингов. 4 лакха из десятков банкоматов в 259 транзакциях. По словам СП, трое других обвиняемых, которых опознали как Дауд, Робин и Мукем Хан, еще не задержаны.

4 лакха из десятков банкоматов в 259 транзакциях. По словам СП, трое других обвиняемых, которых опознали как Дауд, Робин и Мукем Хан, еще не задержаны.

Он сказал, что полиция задержала банду, когда работала над жалобой заместителя менеджера Нареша Пал Сингха из отделения Aerodrome Circle. В своей жалобе, поданной в полицейский участок Вигьян Вихар в понедельник, служащий банка сообщил полиции, что в период с 19 января в четырех банкоматах SBI в районе Вигьян Нагар города Кота было обнаружено не менее 79 транзакций на сумму 760 500 драм, совершенных некоторыми антисоциальными элементами. и 21 января.

Было обнаружено, что банкоматы были взломаны во время каждой из этих транзакций, и жалоба на сбой транзакции была отправлена по бесплатному номеру, а также через банковский портал, что потребовало восстановления денег на счете, сообщил Сингх полиции в своей жалобе. . По жалобе представителя SBI, была сформирована группа во главе с ASP Правин Джайн и начато расследование, сказал Патак, добавив, что при проверке видеозаписей с камер видеонаблюдения различных банкоматов группа полиции выявила мошенников, действующих возле киосков банкоматов, и арестовала троих. их.

их.

В ходе расследования выяснилось, что члены банды обманным путем сняли 7 60 500 рупий с дебетовых карт 39 счетов нескольких банков в банкоматах в районе Вигьян Нагар в течение трех дней с 19 по 21 января, сказал он. По словам С.П. Патхака, арестованная троица призналась в совершении аналогичного мошенничества в МП, УП, Махараштре, Харьяне и других штатах страны. По словам С.П. Патхака, до настоящего времени было обнаружено мошенническое снятие 2540 000 ₹ с помощью 86 дебетовых карт различных банков, добавив, что по этому поводу ведется дальнейшее расследование.

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Никогда не пропустите историю! Оставайтесь на связи и в курсе с Mint. Скачать наше приложение сейчас !!

SentryPayments

1. Сторожевые платежи (SP), что вы имеете в виду, продавцы с высоким и низким риском?

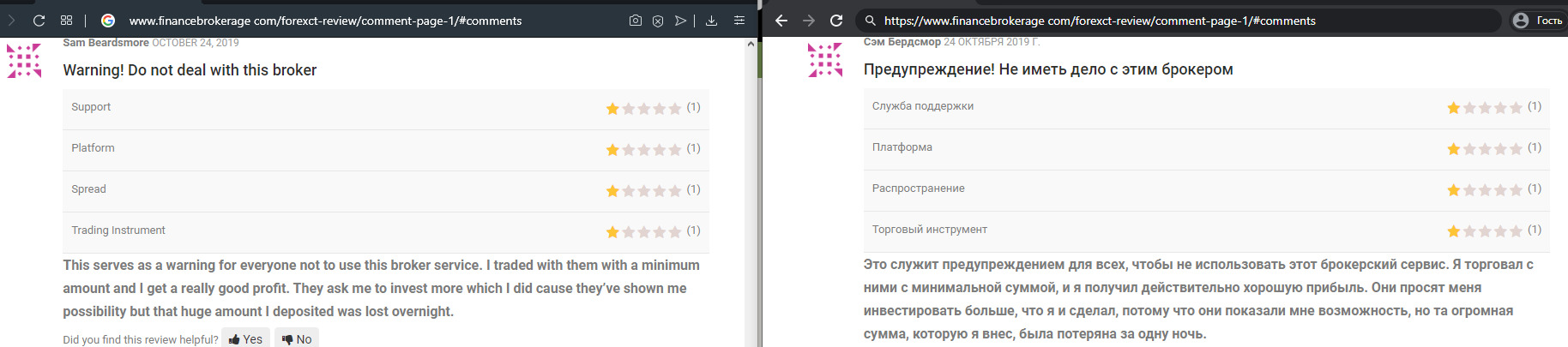

Клиенты с высоким риском в сфере обработки кредитных карт — это все, кто управляет веб-сайтами, которые попадают в такие категории, как взрослые, азартные игры, путешествия, аукционы, услуги по скидкам, эмитенты залога, программы медицинских скидок, расширенная гарантия / услуги защиты, мебель / дом улучшения, подарочные сертификаты, нутрицевтики, членство / подписки, предоплаченные телефонные карты, брокеры по продаже билетов и т.

д.которые имеют более высокие, чем обычно, объемы возвратных платежей. Возвратные платежи обычно происходят из-за мошенничества или большого количества операций по возврату средств. Из-за того, что для обработки возвратных платежей требуется больше работы, продавцы с высоким риском платят более высокие комиссионные за обработку, чем клиенты с низким уровнем риска.

д.которые имеют более высокие, чем обычно, объемы возвратных платежей. Возвратные платежи обычно происходят из-за мошенничества или большого количества операций по возврату средств. Из-за того, что для обработки возвратных платежей требуется больше работы, продавцы с высоким риском платят более высокие комиссионные за обработку, чем клиенты с низким уровнем риска. Продавцы с низким уровнем риска в индустрии обработки кредитных карт — это те, у кого обычно гораздо меньшие объемы возвратных платежей из-за более высокого уровня удовлетворенности конечного пользователя (покупателя продукта / услуги). Но не поймите нас неправильно, возвратные платежи по-прежнему существуют во всех отраслях.Продавцы с низким уровнем риска обычно попадают в категорию электронной коммерции с тележками для онлайн-покупок, которые продают обычные продукты, такие как те, что продаются в вашем местном супермаркете или интернет-магазинах, которые продают оригинальные солнцезащитные очки (копии попадают в категорию высокого риска), косметику, обувь, одежду и т. Д. . Эти перечисленные выше категории представляют собой лишь несколько примеров, чтобы дать вам представление о продавце, который ведет онлайн-бизнес с клиентурой с низким уровнем риска.

Д. . Эти перечисленные выше категории представляют собой лишь несколько примеров, чтобы дать вам представление о продавце, который ведет онлайн-бизнес с клиентурой с низким уровнем риска.

2. SP, каковы ваши тарифы на обработку кредитных карт на нашем веб-сайте?

Каждый продавец уникален в своих потребностях в зависимости от множества факторов, таких как тип транзакций, список и цены предлагаемых вами продуктов, ежемесячный объем транзакций и т. Д.В конце концов, Sentry Payments (SP) хочет, чтобы вы максимально увеличили свою прибыль, поэтому мы готовы выслушать ваши потребности — сколько ваш текущий процессор взимает с вас, какие услуги вы от них получаете и ожидаете ли вы чего-то большего и т. д. В конце, на основе всей собранной информации, мы создадим для вас индивидуальный тарифный пакет, который, как мы гарантируем, вам понравится! Цены и качество обслуживания просто непревзойденное. По крайней мере, так говорят наши клиенты изо дня в день.

Проверьте наши отзывы. Чтобы получить БЕСПЛАТНУЮ ЦЕНУ, просто заполните форму предварительной заявки, и один из наших дружелюбных торговых представителей свяжется с вами в тот же день.

Проверьте наши отзывы. Чтобы получить БЕСПЛАТНУЮ ЦЕНУ, просто заполните форму предварительной заявки, и один из наших дружелюбных торговых представителей свяжется с вами в тот же день.3. SP, вы предлагаете оптовые цены?

Да, есть. Мы предоставляем вам (продавцам) максимальную гибкость, поэтому это беспроигрышная ситуация для нас обоих. Пожалуйста, заполните форму предварительной заявки. В тот же день один из наших экспертов по обработке кредитных карт рассмотрит вашу заявку и вскоре свяжется с вами, чтобы предоставить вам несколько вариантов тарифов.

4. SP, Я новичок в процессинге кредитных карт или поставщиках услуг интернет-платежей. Как работает процессинг кредитной карты?

Обработка кредитной карты через поставщиков онлайн-услуг — один из самых сложных процессов. Но если вам интересно узнать, как это работает, вот упрощенный обзор того, как работает обработка кредитной карты:

Шаг 1.

Клиент (скажем, Дженни) отправляет свою кредитную карту для оплаты через Интернет, по телефону или электронной почте. И SentryPayments.com обрабатывает данные Дженни от имени ВАС, продавца (допустим, у вас есть веб-сайт для взрослых с членством).

И SentryPayments.com обрабатывает данные Дженни от имени ВАС, продавца (допустим, у вас есть веб-сайт для взрослых с членством).Шаг 2.

SentryPayments.Com безопасно передает закодированные транзакции через свои серверы и подключается к (ВАШЕМУ) Торговому банку, а также к компании-эмитенту кредитных карт Дженни, чтобы узнать, успешна ли транзакция; то есть, достаточно ли средств на счете Дженни и является ли транзакция законной. SentryPayments.com сотрудничает с MasterCard Secure Code, Verified Visa и Maxmind minFraud, чтобы минимизировать мошеннические транзакции.Шаг 3.

Затем транзакция либо одобряется, либо отклоняется банком-эмитентом в зависимости от многих факторов, таких как доступные средства Дженни, правильность отправки кредитной карты и т. Д.Шаг 4.

SentryPayments.com затем отправляет результаты транзакции Дженни (покупатель) и ВАМ, продавцу, для ознакомления.Шаг 5.

ВЫ Торговец видит, что транзакция прошла успешно, и отправляет Дженни (покупатель), желаемые ей товары или услуги.Шаг 6.

Между тем два банка и компания-эмитент кредитной карты работают вместе, чтобы полностью завершить транзакцию.Банк-эмитент Дженни отправляет средства в компанию-эмитент кредитной карты, которая отправляет средства на банковский счет (ВАШЕГО) продавца. В среднем расчет занимает от двух до четырех рабочих дней. Не поймите нас неправильно, Дженни уже наслаждается своим продуктом, просто перевод денег занимает 2-4 дня (для всех … так работают банки, Mastercard, Visa и финансовая индустрия в целом).5. SP, как мне отменить подписку?

6. SP, что такое обработка онлайн-платежей?

Обработка платежей используется онлайн-продавцами и торговцами, которые обрабатывают транзакции по кредитным картам.Обработка платежей использует новейшие и самые передовые меры по борьбе с мошенничеством, как внутренние, так и внешние (глобальный черный список), чтобы гарантировать безопасность каждого (как продавца, так и клиента) во время транзакции по кредитной карте.

7. SP, что такое платежный шлюз?

Не будем вдаваться в технические подробности. Проще говоря, Payment Gateway — это программа, которая позволяет передавать всю информацию о кредитной карте с самого начала ввода данных кредитной карты клиента через счет продавца в компанию по обработке платежей, такую как Sentry Payments.По сути, он действует как посредник между покупателями, продавцами, компанией по обработке платежей и банками для безопасной передачи данных кредитной карты клиента в процессе подтверждения транзакции. Подробнее об этом на нашей странице функций платежного шлюза.

8. SP, что такое торговый счет?

Каждый продавец, желающий продавать свои продукты или услуги, должен иметь торговый счет через ISO / Bank. Другими словами, если продавец желает принимать платежи по кредитным картам от своих клиентов, они должны получить разрешение на открытие торгового счета.Вы можете подать заявку как в местные, так и в иностранные банки, но помните, что у каждого из них есть свои строгие правила, которым вы должны следовать. Sentry Payments имеет множество связей с различными типами ISO / банков. Свяжитесь с нами, и мы поможем вам получить разрешение на открытие одного или нескольких аккаунтов Продавца для вашего бизнеса. Итак, вы можете НАЧАТЬ ОБРАБОТКУ СЕГОДНЯ.

9. SP, что вы подразумеваете под периодическим выставлением счетов?

Регулярное выставление счетов — это автоматическое выставление счетов, которое взимается с кредитной или дебетовой карты клиента, как правило, ежемесячно или ежегодно, в зависимости от цикла выставления счетов.Например, счета за коммунальные услуги или телефонные счета представляют собой повторяющиеся счета, ежемесячно взимаемые с кредитной или дебетовой карты клиента. SentryPayments.com — это компания, которая может создавать индивидуальные повторяющиеся платежи для нужд продавца. Sentry Payments также может настроить ваш биллинг на плановое повторное выставление счетов, повторное выставление счетов вручную, отклоняемые правила, каскадное выставление счетов и т. Д. Ваше воображение — это воплощение нашего платежного шлюза! Подробнее об этом на нашей странице периодического выставления счетов.

Вот что может случиться, если вы сбежите с фондового рынка за наличными

Если вы нервничаете по поводу резкого падения фондового рынка и думаете о переходе на наличные, пока не решите, что худшее уже позади, подумайте дважды.

Хотя невозможно предсказать, что акции будут делать дальше, исследования показывают, что упущение наиболее эффективных дней на рынке — независимо от того, когда наступают плохие дни — может нанести ущерб вашей долгосрочной доходности. И самый простой способ упустить эту прибыль — уйти с рынка после того, как вас напугал спад.

На этой неделе фондовый рынок находится в состоянии свободного падения, поскольку распространение коронавируса вызывает опасения по поводу замедления мировой экономики.

В четверг Dow Jones, S&P 500 и Nasdaq закрылись снижением более чем на 10% от своих внутридневных рекордных максимумов, установленных ранее в этом месяце, войдя в зону коррекции.Dow испытал самое худшее однодневное падение за всю историю, потеряв почти 1200 пунктов.

Трейдеры работают до закрытия торгов во вторник на площадке Нью-Йоркской фондовой биржи 25 февраля 2020 года в Нью-Йорке.

Скотт Хейнс | Getty Images

Тем не менее, для долгосрочных инвесторов совет эксперта, как правило, заключается в том, чтобы инвестировать в периоды падений и падений рынка.

«Молодой человек с более высоким потенциалом заработка и годами для инвестирования, вероятно, сможет игнорировать шум и придерживаться курса», — сказала Кэтрин Хауэр, сертифицированный специалист по финансовому планированию из Wilson David Investment Advisors в Эйкене, Южная Каролина.

На приведенной ниже диаграмме показано, как 10 000 долларов, вложенные в индекс S&P 500 за 20-летний период с 1999 по 2018 год, работали бы при различных сценариях.

Если бы 10 000 долларов оставались полностью инвестированными, они выросли бы до 29 845 долларов со средней годовой доходностью 5,6%.

Для сравнения, если упустить только лучшие 10 дней в этот период времени, это снизит рост первоначальных инвестиций более чем наполовину: через 20 лет эти 10 000 долларов будут всего 14 895 долларов при средней годовой доходности 2%.

И если лучшие 20 или более дней были пропущены, прибыль за этот 20-летний период будет красной.

Даже если вы думаете, что просто подождете несколько недель, чтобы увидеть, что произойдет, имейте в виду, что шесть из 10 самых эффективных дней S&P за 20-летний период приходятся на две недели из 10 худших дней, согласно JP Morgan.

Например, за худшим отдельным днем 2015 года — 24 августа, когда S&P упал почти на 4% в зону коррекции, — через два дня последовал лучший день годовой доходности (опять же, почти 4%).

Кроме того, если вы владеете акциями, по которым выплачиваются дивиденды, вы также пропустите периодические выплаты.

Конечно, всегда есть шанс, что вы сможете правильно выбрать время, т. Е. Вы продаете на вершине рынка и покупаете на его дне.

Только для иллюстрации: предположим, что вы продали 10 акций фонда S&P 500, когда индекс достиг пика в октябре 2007 года на уровне 1565, а затем выкупили акции, когда он достиг дна в марте 2009 года на уровне 666. В этом случае на ваши деньги можно было бы купить 23 акции — более чем вдвое больше, чем вы продали.

В то же время, однако, вы бы пропустили пять дивидендных выплат, а также, после реинвестирования, их будущую прибыль.

Что еще более важно, сложно распознать и верх, и низ. Кроме того, если ваши деньги находятся в портфеле, который основан на вашей терпимости к риску — обычно это сочетание того, насколько хорошо вы спите ночью, когда рынок вращается, и как долго вам понадобятся деньги, — ваша подверженность акциям может быть не такой высокой, как вы предполагаете.

Больше информации от Invest in You:

Спрос на туристическое страхование резко вырос на фоне вспышки вируса

Основатель Me & the Bees Lemonade начал свою карьеру в 4 года.

Пять вещей, которые должен знать каждый начинающий владелец бизнеса

Однако, в целом, чем дольше вам понадобятся вложенные деньги — скажем, на пенсию через несколько десятилетий — тем больше вероятность того, что вам придется заработать больше, чем нужно. денежная прибыль для достижения ваших целей с течением времени. Это означает владение инвестициями, которые в долгосрочной перспективе будут лучше, но могут сильно расти и падать в краткосрочной перспективе, т.е.

ПОДПИСАТЬСЯ: Money 101 — это 8-недельный курс обучения финансовой свободе, который еженедельно доставляется на ваш почтовый ящик.

ВЫБЕРИТЕ: Как избежать привидения после собеседования via Grow with Acorns + CNBC.

Раскрытие информации: NBCUniversal и Comcast Ventures являются инвесторами в Acorns .

Глоссарий финансовых банковских терминов от Bank of America

AОстаток на счете

Сумма денег на счете в начале рабочего дня, включая все депозиты и снятия средств, проведенные накануне вечером, независимо от того, были ли у них средства. было собрано.Посмотреть собранный баланссобранный баланс.

Выписка со счета

Распечатанная или онлайн-выписка обо всех денежных средствах, выплаченных или зачисленных на ваш счет в течение цикла выписки.

Активный счет

Открытый банковский счет, на котором можно совершать операции; обычно учетная запись, в которой была активность в течение последних 3 лет.

Дебетовая карта Affinity

Дебетовая карта, выпущенная совместно с участвующей организацией (например, благотворительной или спортивной командой).Дебетовые карты Affinity имеют все те же преимущества, что и стандартные дебетовые карты Bank of America, и доступны с соответствующими текущими счетами.

Годовая процентная доходность (APY)

Общая сумма процентов, выплачиваемых банком на ваш депозитный счет (чек-чеки, сбережения, компакт-диски, IRA) в течение года. Включает как проценты, уплаченные на сумму, находящуюся на счете, так и начисленные проценты за год.

Автоматизированная клиринговая палата (ACH)

Общенациональная сеть денежных переводов, которая позволяет участвующим финансовым учреждениям в электронном виде кредитовать, дебетовать и оплачивать записи по банковским счетам.

Автоматический перевод средств

Механизм автоматического перевода средств с вашего счета на другой в выбранную вами дату; например, каждую зарплату.

Автоматический платеж

Механизм автоматического списания средств с вашего счета (обычно с текущего счета) в выбранный вами день для оплаты повторяющегося счета (например, оплата автомобиля, страховки, ипотеки и т. Д.).

Доступный остаток

Сумма денег на вашем счете, которая доступна для немедленного использования.

Средний дневной остаток

Сумма всех дневных остатков на счетах за отчетный период (обычно это цикл ежемесячной выписки), разделенная на количество дней в том же периоде. Может использоваться для определения того, применяется ли плата за обслуживание или соответствует ли ваша учетная запись специальным услугам или скидкам. См. Минимальный дневной балансминимальный дневной баланс.

BБанковский центр

A Филиал Bank of America. Существует более 5700 банковских центров Bank of America.

Bill Pay

Дополнительная услуга от Bank of America, позволяющая оплачивать счета онлайн.

Отклоненный чек

Чек, который возвращается вкладчику, поскольку на нем недостаточно средств для оплаты суммы чека.

CАннулированный чек

Чек, который был оплачен. Аннулированный чек обычно считается законным доказательством платежа.

Комиссия за возвращение обналиченного предмета

См. Плата за возврат депонированного предмета Плата за возвращенный предмет.

Кассовый чек

Чек, выпущенный банком и оплаченный из его средств. Кассирский чек обычно не возвращается, потому что сумма, на которую он выписан, выплачивается банку при его выдаче, а затем банк принимает на себя обязательство.

Депозитное свидетельство

Срочный депозит, который выплачивается в конце определенного периода времени или срока. По CD обычно выплачивается фиксированная процентная ставка и, в зависимости от рыночной конъюнктуры, процентная ставка может быть выше, чем у других типов депозитных счетов.Сроки могут составлять от 7 дней до 10 лет. Компакт-диски застрахованы FDIC в пределах применимых лимитов. Если досрочное снятие с CD до истечения срока разрешено, обычно налагается штраф. См. Федеральная корпорация страхования вкладов Федеральная корпорация страхования вкладов.

Сертифицированный чек

Чек, по которому банк гарантирует оплату.

Текущий счет

Тип депозитного счета, который позволяет клиентам вносить средства и снимать имеющиеся средства по требованию, обычно путем выписки чека или использования дебетовой карты.Эти счета иногда приносят проценты.

Контрольная карта

См. Дебетовая картаДебетовая карта.

Изображение чека

Служба, которая предоставляет изображения аннулированных чеков. Каждая выписка по счету включает изображения чеков (до 10 на страницу), проводимых по счету в течение цикла выписки. Вы можете просмотреть и распечатать копии лицевой и оборотной сторон чеков, выставленных за последние 12 месяцев, войдя в систему онлайн-банкинга. Вы также можете запросить копии чеков, посетив ближайший к вам банковский центр Bank of America или позвонив по номеру обслуживания клиентов, указанному в вашей выписке.

Хранение чеков

Услуга, при которой банк хранит копии или цифровые изображения всех чеков, выписанных на ваш счет, в течение 7 лет вместо того, чтобы возвращать их вместе с выписками по счету. Вы можете просмотреть фотокопии аннулированных чеков, отправленных в течение последних 12 месяцев, войдя в систему онлайн-банкинга или посетив ближайший банковский центр Bank of America.

Полученный остаток

Остаток на депозитном счете, не включая элементы, которые еще не были оплачены или получены.См. Баланс на счете. Баланс на счете.

Комбинированный баланс

Общая сумма средств на всех ваших связанных счетах, таких как сбережения, чеки и компакт-диски. Для некоторых текущих счетов объединенный баланс определяет, можете ли вы избежать ежемесячной платы.

Сложные проценты

Проценты, начисляемые как на накопленные проценты, так и на основной остаток на счете. Чем чаще начисляются проценты, тем выше эффективная доходность.

Кредит

Увеличение остатка на депозитном счете, которое происходит при внесении депозита на счет.См. Также Дебетовая картаДебетовая карта.

Кредитная карта

Пластиковая карта, выданная физическому лицу, которая позволяет этому лицу использовать кредит для покупки товаров и услуг. На каждого держателя карты устанавливается кредитный лимит.

Счет депо

Счет, созданный в интересах несовершеннолетнего (лица моложе 18 или 21 года в зависимости от законодательства штата) со взрослым в качестве хранителя счета.

DДебет

Уменьшение баланса депозитного счета, например, когда чек проводится по счету.См. Также CreditCredit.

Дебетовая карта

Пластиковая карта, которая списывает деньги непосредственно с указанного текущего счета в Банке Америки для оплаты товаров или услуг. Его можно использовать везде, где принимаются дебетовые карты Visa ® или MasterCard ® без начисления процентов. Дебетовую карту также можно использовать в банкоматах для снятия наличных.

Депозит

Деньги зачислены на банковский счет клиента.

Комиссия за возврат депонированного предмета (или сбор за возвращенный предмет обналичивания)

Комиссионный сбор, который мы взимаем каждый раз, когда чек или другой предмет, который мы обналичили для вас или приняли для депозита на ваш счет, возвращаются нам неоплаченными.

Цифровой кошелек

Вы можете использовать кредитные и дебетовые карты, хранящиеся в вашем цифровом кошельке, для покупок у участвующих продавцов.

Подробнее об Apple Pay® »Подробнее об Apple Pay®»

Подробнее о Google Pay ™ »Подробнее о Google Pay ™»

Подробнее о Samsung Pay ™ »Подробнее о Samsung Pay ™»

Прямой депозит

Служба, которая автоматически переводит регулярные депозиты на ваш текущий, сберегательный или денежный счет.Депозиты могут включать в себя зарплату, пенсию, социальное обеспечение и дополнительный доход (SSI) или другой регулярный ежемесячный доход.

Раскрытие информации

Информация об услугах учетной записи, комиссиях и нормативных требованиях.

EЭлектронный перевод денежных средств (EFT)

Любой перевод денежных средств, инициированный электронными средствами с электронного терминала, телефона, компьютера, банкомата или магнитной ленты.

Срочная касса

Услуга, предоставляемая Visa клиентам, имеющим личные дебетовые карты Bank of America.В случае возникновения чрезвычайной ситуации (кража и т. Д.) Заменяющие денежные средства могут быть доставлены вам напрямую или в удобное место в любой точке мира 24 часа в сутки, 365 дней в году.

EMV / Chip Card

EMV или чип-карта — это стандартная карта, которая содержит встроенный микрочип, а также традиционную магнитную полосу. Чип шифрует информацию, чтобы повысить безопасность данных при совершении транзакций в терминалах или банкоматах, оснащенных чипом.

Плата за расширенный перерасход остатка (EOBC)

Если бы на вашем счете был отрицательный баланс в течение 5 или более последовательных рабочих дней, вы бы получили дополнительную плату за расширенный перерасход остатка в размере 35 долларов на шестой день.Этот сбор добавлялся к любым применимым сборам за предметы овердрафта, недостаточные средства и возвращенные предметы.

FФедеральная корпорация по страхованию вкладов (FDIC)

FDIC — это независимое агентство правительства США, которое защищает людей, у которых есть средства на депозитах в банках и сберегательных ассоциациях, застрахованных FDIC, от потери застрахованных вкладов, если их банк или сберегательная ассоциация терпит неудачу. Страхование FDIC обеспечено полной верой и кредитом правительства Соединенных Штатов.

FDIC гарантирует депозитные счета (чековые, сберегательные, сберегательные, денежные сбережения и компакт-диски) в пределах применимых лимитов, которые составляют 250 000 долларов на вкладчика, на застрахованный банк, для каждой категории владения счетом.

Float

Время между датой зачисления чека на счет и датой поступления денежных средств.

IНеактивный счет

Банковский счет, по которому в течение длительного периода времени не проводились операции. В некоторых случаях, когда на счете не было никакой активности в течение периода, установленного законодательством штата (как правило, не менее 3 лет), закон требует, чтобы банк передал счет государству как невостребованное имущество.

Процентный счет

Счет, приносящий проценты.

Процентная ставка

Процент процентов, уплаченных по процентным счетам, таким как сберегательные, компакт-диски и некоторые текущие счета; также процент, взимаемый по ссуде или кредитной линии. С разных типов счетов и ссуд выплачиваются или взимаются разные процентные ставки. См. Исходную процентную ставкуоригинальную процентную ставку.

IRA

Индивидуальный пенсионный счет (IRA) — это учетная запись, которая предоставляет вам отложенный или не облагаемый налогом способ накопления на пенсию.Существует много различных типов IRA, но наиболее распространенными являются IRA Roth, Традиционный и Ролловер. В рамках IRA некоторые люди инвестируют в паевые инвестиционные фонды или акции, в то время как другие могут выбирать банковские продукты, такие как компакт-диски и сберегательные счета денежного рынка. Каждая IRA имеет определенные требования к участникам и уникальные особенности.

JСовместный счет

Счет, принадлежащий 2 или более лицам.

LСвязанная учетная запись

Любая учетная запись, связанная с другой учетной записью в том же финансовом учреждении, чтобы средства можно было переводить электронным способом между счетами.В некоторых случаях объединенный баланс всех связанных учетных записей может определять, будут ли применяться к учетной записи ежемесячная плата за обслуживание и другие сборы.

MСрок погашения

Дата окончания срока действия CD, банк прекращает выплачивать согласованные проценты, и вы можете принять депонированные деньги или продлить срок.

Минимальный дневной остаток

Самый низкий остаток на конец дня на счете во время цикла выписки; Для процентных счетов часто требуется определенный минимальный дневной баланс, чтобы избежать платы за обслуживание или получить право на получение специальных услуг.См. Средний дневной балансСредний дневной баланс.

Денежный перевод

Финансовый инструмент, выпущенный банком или другим учреждением, позволяющий лицу, указанному в поручении, получить указанную сумму наличных денег по требованию. Часто используется людьми, у которых нет текущих счетов.

Ежемесячная плата за обслуживание

Комиссия за ведение определенного счета, например текущего или сберегательного счета. Bank of America предлагает множество вариантов, позволяющих избежать ежемесячной платы за обслуживание при проверке и сбережении счетов.

NНебанковский банкомат

Банкомат или банкомат, который предоставляет держателям карт банкоматов доступ к их счетам, но принадлежит и управляется независимым банком или финансовым учреждением. Обычно взимается комиссия за снятие наличных в небанковских банкоматах, и они обычно не принимают депозиты.

OИнтернет-банк

Услуга, позволяющая владельцу счета получать информацию о счете и управлять определенными банковскими операциями через персональный компьютер или мобильное устройство.

Первоначальная процентная ставка

Ставка назначается при открытии счета CD.Первоначальная процентная ставка указана в квитанции и выписке по вашему счету CD.

Овердрафт

Овердрафт возникает, когда банк производит запрошенный платеж (например, чек), даже если на счете недостаточно средств для его покрытия. Этот тип платежа известен как «овердрафт», и считается, что на счете был «овердрафт». См. Также Защита от овердрафта Защита от овердрафта.

Позиция овердрафта и NSF: возвращенная позиция