Налоговые каникулы для ИП в 2021 году | Как оформить налоговые каникулы для ИП

Налоговые каникулы — легальный способ не платить налоги. Такая возможность есть только у ИП, которые попадают под требования закона.

Как понять, что у вас каникулы?

- Власти вашего региона ввели налоговые каникулы.

- Вы зарегистрировались как ИП впервые.

- Зарегистрировали ИП после введения каникул в вашем регионе.

- Применяете упрощенную систему налогообложения или патент.

- Попадаете в список льготных видов деятельности в производственной, социальной, научной сферах или в сфере бытовых услуг населению. Список утверждается в региональном законе — найдите свой в таблице.

- Соблюдаете условия, которые установил региональный закон. Некоторые регионы вводят ограничения по количеству сотрудников и размеру выручки.

- Доходы от льготного вида деятельности составляют не менее 70% среди вашего общего дохода.

Если сомневаетесь, попадаете ли вы под условия каникул, позвоните в свою налоговую.

Как перейти на налоговые каникулы?

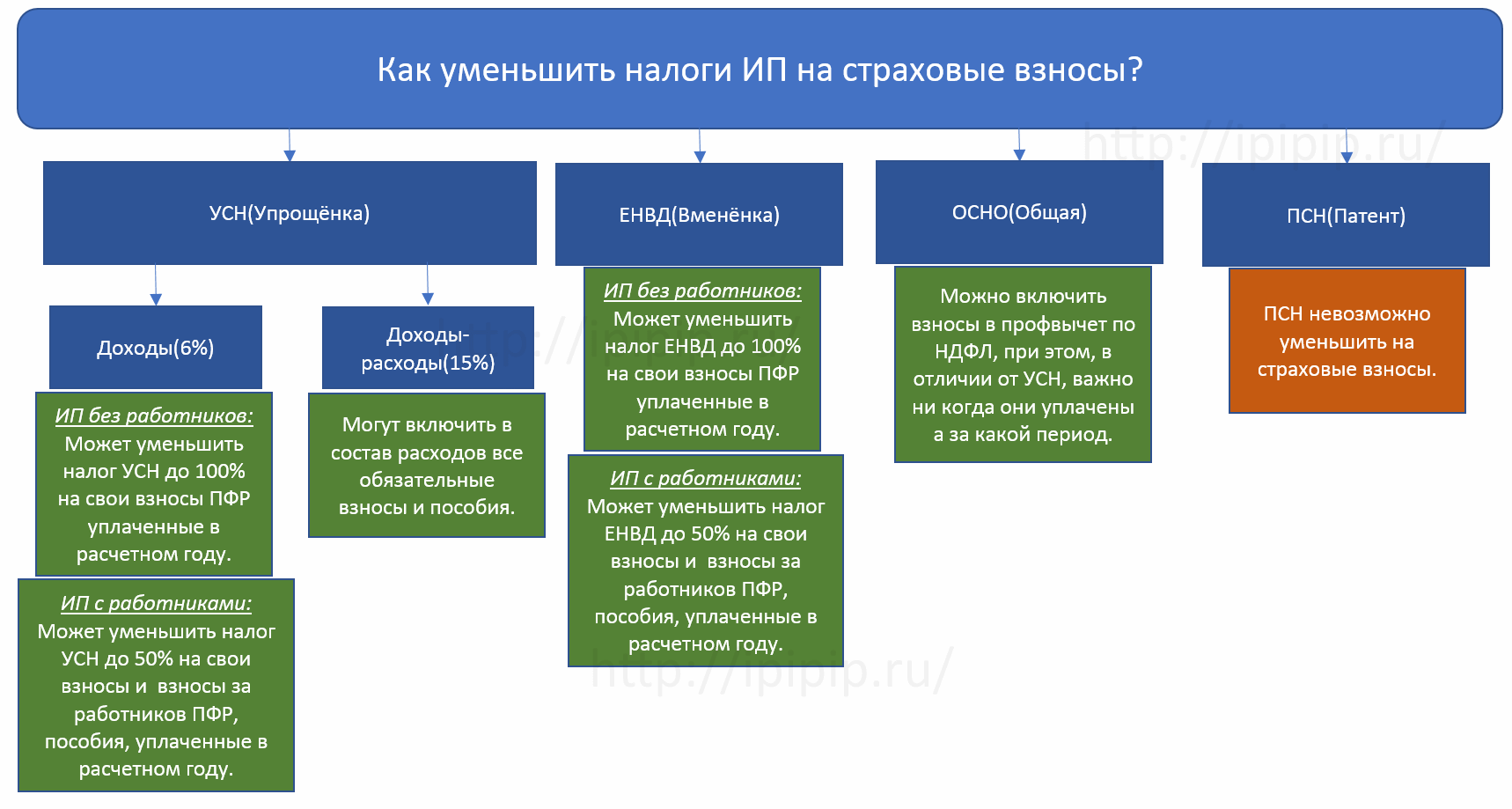

Если вы на УСН и попадаете под налоговые каникулы, просто не платите налог, а по итогам года сдайте декларацию со ставкой 0%. Специальных заявлений подавать не нужно.

Если вы хотите перейти на патент, в заявлении на его получение укажите ставку 0% и статью регионального закона, который ввёл каникулы для вашего бизнеса. Статья «Как заполнить заявление на получение патента».

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКак отчитываться на налоговых каникулах?

На УСН сдавайте декларацию раз в год: в ней укажите ставку налога 0% и все доходы и расходы, которые получили.

На патенте всё совсем просто: ни платить, ни отчитываться не нужно.

Важно: не забывайте платить страховые взносы ИП, налоговые каникулы от них не освобождают.

Когда каникулы закончатся?

Вы применяете каникулы два календарных года, до тех пор, пока попадаете под требования закона. Но у налоговых каникул есть конечная дата — 31 декабря 2023 года, после неё федеральную программу могут свернуть.

Например, если вы зарегистрировали ИП в марте 2021 года и попали под налоговые каникулы, то не платите налог до конца 2022 года.

Статья актуальна на 02.02.2021

общие условия в 2019 и 2020 годах

Налоговые каникулы — это ограниченный период времени, когда бизнес не платит налог, то есть налоговая ставка равна нулю. Право на такую отсрочку по отчислениям в ФНС может получить только индивидуальный предприниматель. При этом его деятельность должна соответствовать ряду условий одновременно.

Общие условия для налоговых каникул в 2019 и в 2020 годах

-

1. Индивидуальный предприниматель открывает ИП первый раз.

Обратите внимание — именно первый раз! Если предприниматель уже регистрировал ИП на свое имя и закрыл его, а затем снова решил заняться предпринимательской деятельностью, он не имеет права на льготный налоговый период.

-

2. Система налогообложения одна из двух: Патентная или Упрощенная.

Они закреплены в законе. Если предприниматель платит налоги по иной системе, он не попадает в число льготников.

-

3. Предпринимательская деятельность осуществляется в одной из сфер:

-

4. Указанный, как основной, вид деятельности приносит минимум 70% дохода.

-

5. Налоговые каникулы закреплены региональным законодательством.

Этот пункт очень важен. Закон о налоговых каникулах принят не во всех субъектах РФ! Точную информацию о положенных льготах можно получить в местном налоговом органе. ИП следует законодательным нормативам того региона, где прописан предприниматель, вне зависимости от местонахождения его компании.

-

6.

Индивидуальный предприниматель поставлен на учет после того, как принят закон о налоговых каникулах.

Индивидуальный предприниматель поставлен на учет после того, как принят закон о налоговых каникулах.

К сожалению, даже если ИП зарегистрирован всего лишь на неделю раньше, чем местные законодатели подписали закон, предприниматель не получит право на налоговую отсрочку.

Условия, прописанные в региональном законе

Закон о налоговых каникулах принимается руководством региона на основании п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ и Федерального закона от 29.12.2014 № 477-ФЗ. Опираясь на экономическую ситуацию и учитывая региональные особенности развития бизнеса, в документ о предоставлении налоговой отсрочки могут быть внесены дополнительные ограничения:

-

Список кодов деятельности по ОКВЭД;

-

Количество штатных работников;

-

Максимальный годовой доход ИП.

Отчетность и другие отчисления ИП в период налоговых каникул

Есть нюанс, который может ввести в заблуждение начинающего предпринимателя.

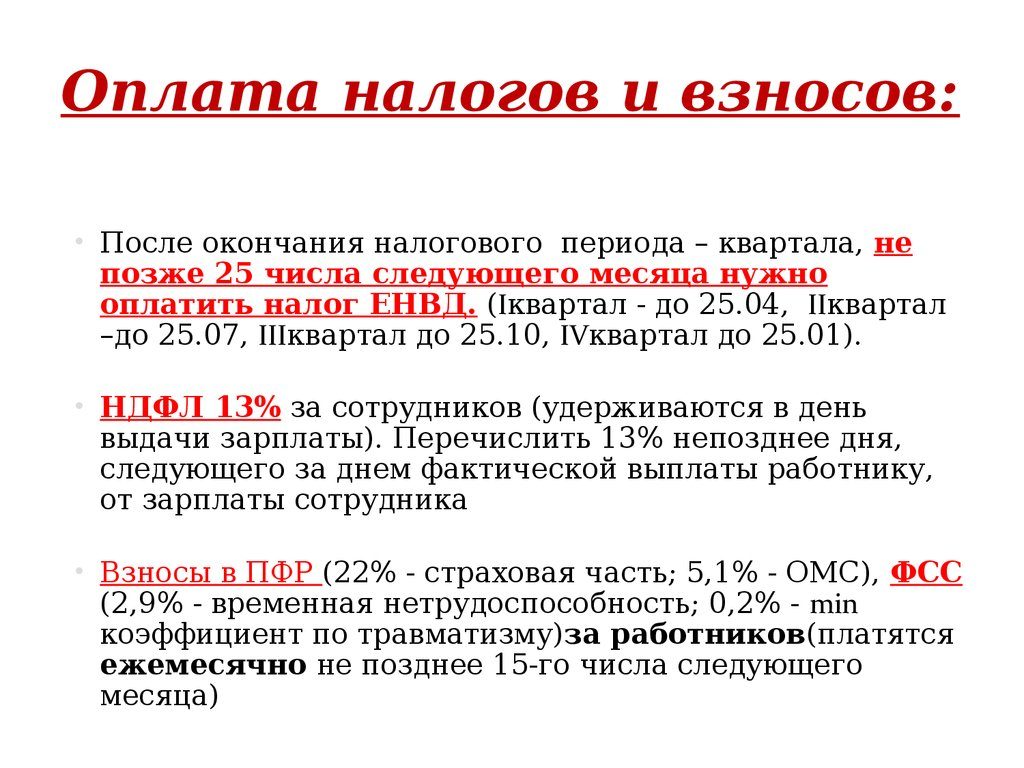

Помимо отчетности индивидуальный предприниматель должен делать отчисления в Пенсионный фонд и Фонд обязательного медицинского страхования. Эта обязанность не имеет отношения к налоговым каникулам и не зависит от того, начинающий бизнес или нет.

Длительность налоговых каникул

Индивидуальный предприниматель освобождается от уплаты налога в течение двух налоговых периодов с момента его регистрации в ФНС. Это значит, каникулы будут длиться два года после открытия бизнеса, если ИП на УСН успел зарегистрировать предприятие в начале календарного года. Если момент регистрации ИП на УСН — середина налогового периода, то каникулы будут длиться полтора года.

Для ИП на ПСН отсрочка по налогам зависит от того, на какой период куплен патент.

Важно учитывать — возможность предоставлять вновь открывшимся индивидуальным предприятиям налоговые каникулы будет действовать до 31 декабря 2020 года. Если законодатели не продлят действие этого права, то воспользоваться им можно будет только тем предпринимателям, которые начнут свой бизнес в 2019 и 2020 годах.

Налоговые каникулы для ИП в 2019 году

Зайдите на сайт Минфина РФ и найдите в перечне закон о каникулах в вашем регионе. Если там указаны коды ОКВЭД, найдите нужный вам и убедитесь в том, что более 70 % вашего дохода приходится именно на этот вид деятельности. Если же конкретного кода нет, а есть только список видов деятельности, позвоните в налоговую инспекцию и уточните, может ли ваш бизнес уйти на налоговые каникулы.

Кроме того, удостоверьтесь, что можете применять УСН или

ПСН.

Шаг 2

УСН

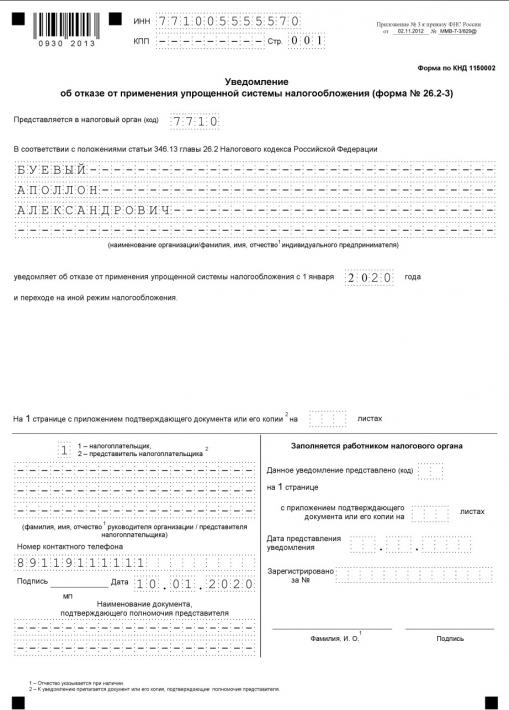

Для новых ИП перед регистрацией. Никаких отдельных упоминаний о переходе на налоговые каникулы не потребуется — достаточно подать в налоговую инспекцию заявление о применении УСН по форме 26.2-1 (скачать pdf) сразу при регистрации или в течение 30 дней с момента постановки на учёт (но не позже!). При сдаче годовой декларации укажите налоговую ставку 0 %.

Для действующих ИП

. Если вы уже проработали на УСН до конца первого календарного года, не зная о налоговых каникулах, и сдали отчётность с обычной налоговой ставкой, то вернуть налоги за этот год, ссылаясь на закон о каникулах, не получится. Вы опоздали, для льготы у вас останется только 1 налоговый период из двух. В следующем

году просто сдайте отчётность с нулевой ставкой.

В следующем

году просто сдайте отчётность с нулевой ставкой.Если вы не применяете УСН, но ИП меньше года и вид деятельности позволяет, ещё можно подать заявление о переходе на «упрощёнку» до 31 декабря текущего года, и в следующем воспользоваться оставшимся периодом каникул.

ПСН

Для новых ИП перед регистрацией. Чтобы уйти на каникулы на 2 налоговых периода, при регистрации подайте заявление по форме 26.5-1 (скачать pdf). В нём на 2-ой странице укажите налоговую ставку 0 % и название регионального закона о налоговых каникулах.

Налоговые льготы

УСН ПО СТАВКЕ 5%

Применяется в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

Категории налогоплательщиков:

1. Индивидуальные предприниматели и организации, созданные:

Индивидуальные предприниматели и организации, созданные:

· выпускниками общеобразовательных организаций, профессиональных образовательных организаций или очной формы обучения образовательных организаций высшего образования в течение одного календарного года непосредственно после окончания образовательной организации;

· обучающимися в период обучения в общеобразовательных организациях, профессиональных образовательных организациях или по очной форме обучения в образовательных организациях высшего образования.

2.Индивидуальные предприниматели или коммерческие организации, за исключением унитарных предприятий, зарегистрированные в соответствии с законодательством РФ и имеющие статус резидента центра регионального развития Пензенской области.

Закон Пензенской области от 30.06.2009 №1754-ЗПО

НАЛОГОВЫЕ КАНИКУЛЫ

Законом Пензенской области № 2684-ЗПО от 04.03.2015 (вступил в силу 17.03.2015) введены налоговые каникулы в виде нулевой налоговой ставки для налогоплательщиков — индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанного Закона и перешедших на упрощенную или патентную систему налогообложения в отношении видов предпринимательской деятельности в производственной, социальной и (или) научной сферах.

НАЛОГОВЫЕ ЛЬГОТЫ ДЛЯ IT– КОМПАНИЙ

Снижение налоговой ставки по налогу на прибыль организаций, осуществляющих деятельность в области информационных технологий.

Закон Пензенской области от 04.07.2014 №2571-ЗПО

Расчет стоимости патента (ссылка http://patent.nalog.ru/info/ )

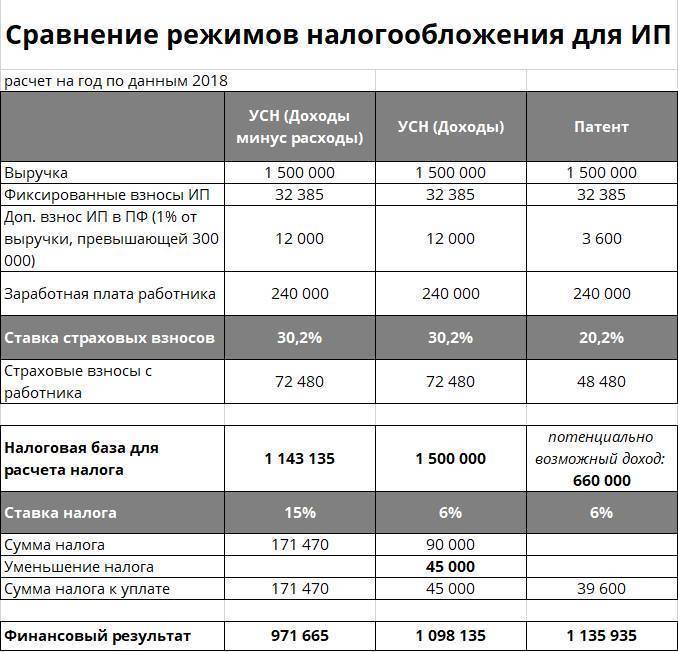

Патентная система налогообложения представляет собой специальный налоговый режим для ИП, который они могут применять наряду с общей системой, УСН или ЕНВД.

Патентная система применяется в отношении отдельных видов деятельности в соответствии с Законом Пензенской области от 28.11.2012 №2299-ЗПО (с последующими изменениями) «О введении патентной системы налогообложения на территории Пензенской области и установлении размеров потенциально возможного к получению индивидуальным предпринимателем годового дохода по видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения».

К основным преимуществам патентной системы налогообложения относятся:

Уплата всего одного налога – за выданный патент, причем сумма налога не зависит от фактических доходов ИП. ИП освобождается от уплаты НДФЛ, НДС и налога на имущество физических лиц.

Возможность оплаты патента в два этапа. При этом ИП не нужно рассчитывать налог самостоятельно. Налоговая инспекция выдает документ, в котором уже рассчитаны суммы налога и сроки оплаты патента. Все, что остается ИП – не пропустить указанные сроки.

ИП применяет упрощенный порядок ведения учета.

Налоговая декларация в рамках патентной системы налогообложения не предоставляется. Взаимоотношение ИП и налоговых органов значительно упрощаются. Тем не менее предприниматели, применяющие патентную систему, обязаны вести налоговый учет доходов в целях контроля за соблюдением ограничения по доходам от реализации в книге учета доходов.

Демократы Палаты представителей описывают увеличение налогов для состоятельных предприятий и частных лиц

Это также увеличивает максимальную ставку налога на прирост капитала — выручку от продажи актива, такого как лодка или акции, — до 25 процентов с 20 процентов. Г-н Байден предложил существенно увеличить эту налоговую ставку вдвое. Это предложение также предоставит Налоговой службе 80 миллиардов долларов в течение следующих 10 лет для усиления налогового законодательства, что, по оценке специалистов по бюджету, позволит собрать 200 миллиардов долларов.

Г-н Байден предложил существенно увеличить эту налоговую ставку вдвое. Это предложение также предоставит Налоговой службе 80 миллиардов долларов в течение следующих 10 лет для усиления налогового законодательства, что, по оценке специалистов по бюджету, позволит собрать 200 миллиардов долларов.

А пока Mr.Бейтс, представитель Белого дома, сказал, что проект плана соответствует обещанию Байдена избегать повышения налогов для американцев, которые зарабатывают менее 400000 долларов, в документе предлагается увеличить ставку налога на табачные изделия и ввести налог на другие продукты, в которых используется никотин. , например, электронные сигареты. Ожидается, что этот резерв принесет 96 миллиардов долларов.

В документе также говорится о возможном включении положений о ценообразовании на лекарства и изменениях в налоговых правилах, чтобы «относиться к криптовалюте так же, как и к другим финансовым инструментам.

Комитету в полном составе все еще необходимо опубликовать и продвинуть текст закона, и неясно, поддержат ли этот пакет в Палате представителей и Сенате достаточное количество демократов. Чтобы защитить экономический пакет от республиканского пирата и принять его простым большинством, демократы могут сэкономить только три голоса в Палате представителей и должны оставаться едиными в Сенате.

Чтобы защитить экономический пакет от республиканского пирата и принять его простым большинством, демократы могут сэкономить только три голоса в Палате представителей и должны оставаться едиными в Сенате.

Отчасти из-за глубоких разногласий в фракции демократов по поводу объема и структуры пакета, представитель Ричард Э.Нил из Массачусетса, председатель Комитета по путям и средствам, оставался весьма загадочным в отношении своих собственных предпочтений в отношении законодательства. Перед слушаниями на этой неделе комитет выпустил ключевые компоненты пакета, включая продление ежемесячных выплат семьям с детьми до 2025 года и налоговые льготы за более чистую энергию.

Дуэльный раунд комментариев в воскресенье подчеркнул конкурирующие точки зрения на фракции демократов, поскольку сенаторы Джо Манчин III от Западной Вирджинии, ключевая умеренная позиция, и Берни Сандерс, независимый представитель штата Вермонт, который является председателем Бюджетного комитета, высказали свое мнение. их соответствующие позиции в нескольких интервью в новостных шоу.

их соответствующие позиции в нескольких интервью в новостных шоу.

Г-н Манчин повторил, что он не поддержит расходы на 3,5 триллиона долларов, заявив, что сенатор Чак Шумер из Нью-Йорка, лидер большинства, «не получит моего голоса» по пакету такого размера.

Электронный файл для бизнеса | NCDOR

Для налогоплательщиков — выберите тип налога (ниже), чтобы просмотреть список одобренных программных продуктов eFile. Убедитесь, что выбранный вами поставщик программного обеспечения и продукт eFile поддерживает формы, которые вы хотите заполнить и / или оплатить.

Корпоративный доход и франшиза

- Файл с использованием программного обеспечения по конкурентоспособной цене

- Доступно для отчетов и платежей за текущий, измененный и предыдущий год

- Файл с использованием программного обеспечения по конкурентоспособной цене

- Доступно для отчетов и платежей за текущий, измененный и предыдущий год

Имущество и трасты

- Файл с использованием программного обеспечения по конкурентоспособной цене

- Доступно для отчетов и платежей за текущий и измененный год

Подача налоговой декларации

- eFile поддерживает несколько вариантов хранения:

- Подавать налоговую декларацию штата и федеральную декларацию вместе или по отдельности

- Текущий, с поправками или предыдущие годы (до двух лет до текущего года)

- Заявление на добавочный номер

- Расчетный налог на прибыль

- Просмотрите формы корпоративного дохода и франшизы, доступные в электронном файле

- Ознакомьтесь с формами партнерства, доступными в электронном файле

- Проверить формы собственности и трастов, доступные в электронном файле

Уплата налогов

- Некоторые поставщики электронных файлов предлагают варианты оплаты для

- Оплата векселем

- Платите при подаче декларации в электронном виде, или

- Запланируйте платеж при подаче декларации в электронном виде

- Налог к уплате (уплате) может быть запланирован до срока подачи декларации

- продление платежей может быть запланировано на срок до 6 месяцев

- расчетные платежи могут быть запланированы на срок до 12 месяцев

- Вы также можете оплатить через веб-сайт NCDOR или по почте (Corporate), почте (Partnership) или почте (Estates and Trusts).

Выбор способа возврата

- Кредит переплаты в качестве расчетного платежа по налогу на прибыль за следующий год

- Взнос в фонд NC Nongame and Endangered Wildlife Fund

- Взнос в благотворительный фонд образования штата Северная Каролина

- Квитанция бумажного чека на возврат

Что такое электронный файл?

- Электронный способ подачи и уплаты федеральных налогов и налогов штата с использованием одобренного NCDOR коммерческого программного обеспечения для подготовки налогов

- Партнерская программа, предлагаемая IRS (федеральным), NCDOR (штат) и участвующими поставщиками программного обеспечения.

- Часто именуется MeF (Модернизированная электронная архивация)

Хотите больше информации?

[видео: https: // youtu.be / GNMw9wKdZH8]

Меры, принятые для поддержки налогоплательщиков

Многие налоговые администрации расширили свои цифровые каналы связи за последние годы, от большого цифрового взаимодействия с налоговой администрацией до прямого обмена цифровыми сообщениями, использования веб-чата, социальных сетей, мобильных приложений и т. Д. таких услуг, в том числе за счет усилий по переключению налогоплательщиков на эти каналы, может помочь в сокращении физических контактов (например, через налоговые службы) и поможет быстрее реагировать на запросы налогоплательщиков.

Д. таких услуг, в том числе за счет усилий по переключению налогоплательщиков на эти каналы, может помочь в сокращении физических контактов (например, через налоговые службы) и поможет быстрее реагировать на запросы налогоплательщиков.

Для решения конкретных проблем, поднятых COVID-19, администрация может пожелать рассмотреть возможность создания выделенных веб-страниц, медиа-стратегий, горячих линий (возможно, с функциями обратного вызова), изменения мобильных приложений, обновления виртуальных помощников и т. Д. … а также рассмотрение того, как они могут получать сообщения через посредников.

Налоговые администрации могут также захотеть провести анализ различных опасений, выраженных налогоплательщиками, которые могут дать обратную связь для рассмотрения того, где дополнительные меры (администрация или политика) могут быть полезны.Также будет важно тщательно отслеживать проблемы с конкретными услугами (например, длительное время ожидания на телефонных линиях) и рассмотреть возможность разработки дополнительных сообщений (например, часто задаваемых вопросов) или вмешательств по принципу «один ко многим» и, где это возможно, изменений в раз, когда услуги доступны. Налоговая администрация также может пожелать рассмотреть возможность перераспределения некоторых сотрудников для оказания помощи там, где есть очень высокие требования к конкретной услуге.

Налоговая администрация также может пожелать рассмотреть возможность перераспределения некоторых сотрудников для оказания помощи там, где есть очень высокие требования к конкретной услуге.

Налоговые администрации могут также пожелать рассмотреть, как лучше всего сообщать о принимаемых ими мерах налогоплательщикам, находящимся в неблагоприятном цифровом положении, и как их легче всего решить, например, с помощью телефона, факсов, почты или посредством связи с помощью члены семьи и т. д.

Страновые меры

Албания

Были введены расширенные услуги для налогоплательщиков, такие как более широкое использование цифровых каналов, выделенные горячие линии и более длительные часы работы телефонных центров, где это практически осуществимо и целесообразно. Способ предоставления услуг налогоплательщикам в каждом региональном налоговом управлении был реорганизован посредством: электронной почты, телефонных контактов (опубликованных на веб-сайте налоговой администрации), колл-центра, живого чата на веб-сайте налоговой администрации, подачи запросов из электронной учетной записи каждого налогоплательщика и их обращение со стороны сотрудников службы налогоплательщиков.

Информационные уведомления и практические инструкции по использованию, а также информационные видеоролики о том, как заполнить онлайн-форму «Для получения финансовой помощи», также были подготовлены и опубликованы на веб-сайте Главного налогового управления (GDT). Также на электронную учетную запись налогоплательщика отправлялись всплывающие сообщения, уведомляющие их о деятельности, которая закрыта в установленные сроки.

Были внедрены четкие коммуникационные стратегии, включая выделенные веб-страницы, многогранные средства массовой информации и / или дополнительные меры, принятые для выявления уязвимых налогоплательщиков и их охвата.GDT реализует план коммуникации, направленный на информирование общественности о любых изменениях, влияющих на повседневные операции налоговой администрации, с целью защиты ее интересов и бизнеса в целом.

План коммуникации включает следующую аудиторию: налогоплательщики, физические лица, ключевые клиенты, банки-корреспонденты, другие важные регулирующие органы, персонал и третьи стороны. Использование как традиционных, так и социальных сетей.

Каналы для коммуникационных усилий:

Пресс-релизы, видеоконференции, ежедневное присутствие в СМИ Генерального директора, поддерживающего и информирующего всех налогоплательщиков обо всех процедурах и реформах политики.

Электронная почта, веб-сайты, FB и различные социальные сети. Видеосообщения, иллюстрирующие использование и ввод данных в соответствии с новыми правилами и дополнительными онлайн-сервисами.

Электронная подача уведомлений, скрипты Контакт-центра и т. Д.

Объявления в региональных дирекциях, филиалах и сервисных центрах и т. Д.

Выделенный адрес электронной почты и горячая линия по кризисным налоговым вопросам.

Расскажите о доступности и побудите налогоплательщиков использовать онлайн-услуги налогового агентства.

Повысить доступность удаленной помощи налогоплательщикам, включая продление рабочего времени и увеличение штата сотрудников телефонных контактных центров.

Предоставьте дополнительные возможности для подачи налоговой декларации, чтобы настроить и обновить вашу систему электронной регистрации и новый метод онлайн-оплаты налогов.

Ангола

Налоговая администрация разработала четкую коммуникационную стратегию для информирования налогоплательщиков. Сюда входят специализированные веб-страницы, часто задаваемые вопросы (регулярно обновляемые), многогранные средства массовой информации и использование социальных сетей.Налоговая администрация также рекомендовала налогоплательщикам использовать удаленные сервисы для выполнения налоговых обязательств.

Австралия

Линия экстренной поддержки ATO имеет приоритет с сокращенным временем ожидания (в настоящее время менее 10 секунд) для любых налогоплательщиков, нуждающихся в поддержке или дополнительной информации в нынешних обстоятельствах. После объявления первоначального пакета стимулирующих мер со стороны федерального правительства окна обслуживания были увеличены для оказания помощи налогоплательщикам. На веб-сайте ATO появилась дополнительная информация о налогоплательщиках и ответы на часто задаваемые вопросы.

В дополнение к линии экстренной поддержки, ATO создала временную контактную точку по электронной почте для дополнительных проблем или конкретных вопросов по COVID-19, которые должны быть адресованы ATO, обновлений на веб-сайте ATO с дополнительными сообщениями и в социальных сетях.

Австрия

Налоговая администрация Австрии рекомендовала налогоплательщикам использовать телефонные или цифровые каналы для связи с налоговой службой. Только в экстренных случаях возможна личная встреча. Веб-страница отсылает налогоплательщиков к существующим услугам (например,грамм. телефон горячей линии, портал налогоплательщиков для подачи онлайн-заявок и т. д.).

На своем веб-сайте администрация предоставила форму, которую налогоплательщики могут использовать для подачи заявления на налоговые льготы. Заполненную форму можно либо отправить на электронную почту, специально созданную для этой цели, либо загрузить через онлайн-портал налогоплательщиков.

Азербайджан

В целях предотвращения распространения инфекции COVID-19 (COVID-19) и с учетом рекомендаций Специальной рабочей группы были введены ограничения для структурных подразделений Государственной налоговой службы (ГНС), обслуживающих клиентов. , а именно центры обслуживания налогоплательщиков и Call-центр.Тем не менее, адреса электронной почты и номера телефонов были оперативно размещены на официальном веб-сайте и в социальных сетях, чтобы налогоплательщики могли оперативно связаться с сотрудниками. Кроме того, была предоставлена необходимая ИТ-инфраструктура, позволяющая сотрудникам Call-центра удаленно подключаться к внутренней онлайн-системе.

Чтобы оценить влияние пандемии на экономику, проводится необходимая работа по выявлению наиболее пострадавших налогоплательщиков, включая уязвимых налогоплательщиков.Департамент СМИ и коммуникаций через официальный сайт СТС и аккаунты в социальных сетях регулярно публикует обновленную контактную информацию сотрудников центров обслуживания налогоплательщиков и Информационного центра.

Департамент СМИ и коммуникаций разместил несколько информационных видеороликов и информации на официальном сайте и в социальных сетях.

Беларусь

Все шире используются цифровые каналы и услуги телефонии.

Бельгия

Налогооблагаемым лицам предлагается организовать свои административные дела в Интернете или по телефону, поскольку все информационные центры и офисы больше не доступны для общественности.Об этом было сообщено (i) в Интернете и по почте; (ii) уведомление для представителей бухгалтерской профессии, доступное на веб-сайте FPS Finance; и (iii) плакаты в офисах.

Белиз

Реклама на радио и телевидении используется для общения с налогоплательщиками. Офисы остаются открытыми, а персонал работает на ротационной основе. Часы работы сокращены.

Босния и Герцеговина

Управление косвенного налогообложения (ITA) создало оперативный штаб, работающий круглосуточно и без выходных.Через эту штаб-квартиру мы общаемся со всеми другими учреждениями в Боснии и Герцеговине и передаем всю новую информацию о косвенных налогах налогоплательщикам через веб-сайт и средства массовой информации.

ITA открыла восемь таможенных постов 24 часа в сутки. Подача деклараций по НДС и акцизам осуществляется в электронном виде, а также осуществляется отправка определенных запросов. Связь с налогоплательщиками осуществляется в электронном виде. Колл-центр доступен для налогоплательщиков.

ITA осуществляет кризисную коммуникацию через свой веб-сайт и средства массовой информации в Боснии и Герцеговине.Вся новая информация о косвенных налогах публикуется.

Бразилия

Служба Receita Federal do Brasil (RFB) общается в основном через Интернет и средства массовой информации. На веб-сайте и в интранете RFB теперь отображается кнопка «COVID-19» со всеми предпринятыми мерами. В «Официальном вестнике» публикуются все акты РФБ, касающиеся поддержки налогоплательщиков.

Расширенные услуги созданы или развертываются:

Услуги чата были расширены, теперь они открыты с 7:00 до 19:00, а требуемая численность персонала увеличилась.Кроме того, объем услуг чата увеличился и теперь включает в себя: урегулирование долгов, регистрацию, взыскание долгов, рассрочки, исчисление налоговых кредитов, руководство по социальному обеспечению, руководство для МСП, отраслевое руководство, руководство по налогообложению занятости, копии деклараций.

Разрабатывается чат-бот для решения вопросов налогоплательщиков о НДФЛ с помощью цифрового приложения.

У налогоплательщиков есть возможность получения услуг по почте.

Канада

Веб-страницы правительства Канады (через www.canada.ca) были обновлены, чтобы предоставить единую точку отсчета для получения актуальной информации о реакции федерального правительства на пандемию COVID-19, включая обновленные страницы, на которых освещаются меры по освобождению от налогообложения налогоплательщиков. Кроме того, Служба офицеров по связям с общественностью CRA, предлагая помощь владельцам малых предприятий в понимании их налоговых обязательств, настраивает предлагаемую информацию, гарантируя, что малые предприятия осведомлены о любых изменениях, таких как сроки подачи и оплаты, упреждающие меры и т. Д.

Кроме того, CRA переводит ряд услуг с очных встреч на телефонные и электронные платформы:

Чтобы уменьшить необходимость личных встреч с налогоплательщиками и составителями налоговых деклараций, а также снизить административную нагрузку, начиная с 18 марта 2020 года CRA принимает временную административную меру для облегчения электронной авторизации представителей на счетах налогоплательщиков.

Программа CRA Outreach, помогающая людям лучше понять свои налоговые обязательства и получить льготы и кредиты, на которые они имеют право, предлагается по телефону и, по возможности, посредством вебинаров.

Служба связи CRA, традиционно доступная лично, теперь доступна по телефону.

В свете проблем, стоящих перед Программой подоходного налога для добровольцев сообщества, обычно предлагаемой посредством личного общения, изучаются дополнительные меры по поощрению физических лиц подавать свои налоговые декларации в электронном виде.

Чили

Налоговая администрация Чили (SII) предоставляет налогоплательщикам новости и информацию о новых процедурах через социальные сети, электронную почту, веб-сайт и средства массовой информации.Сообщения сопровождаются графическими материалами, чтобы проиллюстрировать налогоплательщикам, что они могут / разрешают делать, как действовать и какая документация необходима для этих целей. В то время как социальные сети также используются для ответа на конкретные запросы налогоплательщиков, средства массовой информации в основном ориентированы на более широкое распространение новостей и процедур для более широкой аудитории.

Чтобы обеспечить внутреннее согласование и стандартизацию коммуникаций с налогоплательщиками, каждое сообщение, текстовое или графическое, предварительно передается внутренней аудитории (как фронтальной, так и вспомогательной) через интранет-сайт SII и недавно выпущенную платформу социального бизнеса.

Для связи с налоговыми органами были реализованы дополнительные каналы связи, в том числе социальные сети и выделенная электронная почта. Кроме того, были предприняты усилия, чтобы горячие линии оставались открытыми. В каждом офисе SII есть специальный электронный ящик для получения требований и документации налогоплательщиков, что является виртуальным продолжением личных процедур.

Другие меры, принятые для удаленного предоставления услуг, включают:

Авторизация физических квитанций через Интернет

В настоящее время налогоплательщикам разрешено отправлять по электронной почте любую необходимую документацию, относящуюся к их обязанностям как таковым, включая аккредитацию места жительства, аккредитации профессионального звания для медицинских работников и т. д.Любые результаты или, при необходимости, запросы на дополнительную информацию будут отправлены по электронной почте.

Учитывая сложившуюся исключительную ситуацию, SII внедрила чрезвычайную систему, разрешающую выставление электронных счетов налогоплательщикам. Эти счета будут выставлены в соответствии с риском неисполнения обязательств налогоплательщиком и конкретной ситуацией. Эта мера позволяет вести бизнес налогоплательщика и, кроме того, предотвращает любые ненужные поездки в офисы SII.

Налогоплательщикам, которых ранее вызывали для согласия на участие в SII, но которые не могли присутствовать, свяжутся для продолжения процесса удаленно, поэтому это не будет рассматриваться как возможное нарушение.

Китай (Народная Республика)

Помимо обучения налоговых служащих, налоговые органы Китая распространили информацию обо всех политиках и мерах среди плательщиков налогов и сборов через различные платформы. К ним относятся официальные веб-сайты, горячие линии, WeChat (многоцелевое приложение для обмена сообщениями, социальными сетями и мобильными платежами) и текстовые сообщения, а также ответы на вопросы посредством онлайн-интервью и видеодемонстраций.Подробно Государственная налоговая администрация (ГНА):

Опубликован набор часто задаваемых вопросов : 166 часто задаваемых вопросов и ответов, относящихся к горячей политике, опубликовано .

Опубликовано подробное руководство по онлайн-сервису : STA опубликовало подробный список из 185 вопросов, которые можно обрабатывать онлайн, чтобы побудить плательщиков налогов и сборов решать эти вопросы в режиме самообслуживания и призвали региональные налоговые органы предоставлять еще более широкий спектр услуг;

Индивидуальное обслуживание через горячую линию и WeChat : сотрудники налоговой службы ответили на индивидуальные вопросы и удовлетворили потребности налогоплательщиков с помощью таких платформ, как горячая линия службы налогоплательщиков 12366 и WeChat.

Рекомендуемая запись на прием до физического посещения залов обслуживания : По вопросам, требующим физического присутствия, помимо дезинфекции зала обслуживания налогоплательщиков, сотрудники налоговой службы должны назначать встречи с плательщиками налогов и сборов, чтобы обеспечить нестандартное рабочее время.

Также, стремясь поддержать предприятия и улучшить деловую среду, STA запустила проект Spring Breeze 2020 по всей стране, предложив 24 меры по улучшению обслуживания налогоплательщиков:

Во-первых, повышение эффективности и действенности налогов и оплата сборов с учетом удобства и пользы людей.Например, запуск «бесконтактных» налоговых услуг и расширение охвата онлайн-сервисов до более чем девяноста процентов;

Во-вторых, содействие институциональной реформе и инновациям. Например, продвижение реформы электронных счетов-фактур и выдача UKEY стартапам бесплатно, а также упрощение и оптимизация процедур декларирования и продвижение интеграции деклараций по налогу на имущество;

В-третьих, усиление адресной помощи предприятиям с упором на развитие.Например, углубление «сотрудничества между банком и налоговой администрацией», увеличение количества вовлеченных предприятий, чтобы способствовать развитию предприятий.

Кроме того, были проведены и транслировались онлайн-семинары на национальном уровне для распространения информации о политике и мерах среди плательщиков налогов и сборов через официальный веб-сайт.

Несколько виртуальных классов, организованных Национальным налоговым институтом, были предоставлены налоговым служащим на разных уровнях, которые охватывают политику и меры, принятые для борьбы с COVID-19, руководящие принципы работы, а также советы по безопасности и охране здоровья.

Колумбия

Коммуникационные кампании разрабатываются для продвижения использования технологий, например Приложение и веб-сайт ДИАНА, чтобы связаться с ДИАНом и выполнить налоговые обязательства.

Коста-Рика

Налогоплательщик имеет доступ ко всем услугам, предоставляемым налоговой администрацией по электронной почте. Услуги, предоставляемые колл-центром, также были усилены, чтобы повысить способность реагирования.

Через веб-сайт Министерства финансов были улучшены каналы связи с его различными зависимостями, чтобы пользователь мог лучше сообщать свои формальности налоговой администрации.

С 13 апреля налоговая администрация начнет виртуальные брифинги по мерам, связанным с COVID-19.

Хорватия

Запросы налогоплательщиков, связанные с кризисом COVID-19, можно направлять в колл-центр, по электронной почте или через Интернет. Расширенный сервис также предоставляется через онлайн-портал (ePorezna / eTax). Запросы, касающиеся COVID-19, имеют приоритет.

Кипр

Продвигаются онлайн-услуги. Регулярно публикуются объявления о принятых мерах и доступных вариантах обслуживания.

Чешская Республика

Налоговая администрация предоставляет информацию по выделенной телефонной линии, и вся информация публикуется на специальной веб-странице.

Дания

Веб-страница, посвященная вопросам COVID-19, была добавлена на веб-сайт Датской таможенной и налоговой администрации. Кроме того, Датское налоговое управление общается через социальные сети, пресс-релизы и напрямую с соответствующими предприятиями. Например, к 18 марта 2020 года агентство обратилось к 140 000 самозанятых лиц, призывая их, где это уместно, пересмотреть и изменить свою предварительную регистрацию предполагаемого ожидаемого дохода в 2020 году.Этот механизм повсеместно доступен онлайн в соответствии с действующим законодательством, но с учетом обстоятельств мог бы помочь налогоплательщикам сократить взнос авансовых платежей по подоходному налогу с физических лиц, который в противном случае должен был бы быть произведен 20 марта 2020 года.

Кроме того, 17 марта 2020 года Датское налоговое агентство открыло специальную горячую линию для предприятий для срочных запросов.

Доминиканская Республика

Все базовые услуги налогового администрирования предоставляются по цифровым каналам (виртуальный офис налогоплательщиков, электронная почта, колл-центр, социальные сети и другие цифровые платформы), и доступ к этим услугам продвигается, чтобы уменьшить личную помощь в офисах.

Налоговая администрация четко и точно опубликовала и разработала стратегии обеспечения непрерывности бизнеса. Были продвинуты альтернативные каналы связи, и информация была опубликована на его веб-сайте, в социальных сетях, газетах и в интервью, чтобы охватить наиболее уязвимых налогоплательщиков.

Сальвадор

Большинство услуг в основном предоставляется онлайн. Налоговые декларации и отчеты должны подаваться исключительно в Интернете, как и запросы на оплату.В онлайн-сервисы были внесены улучшения, всегда с целью уменьшения присутствия налогоплательщиков в офисах. Помощь налогоплательщикам предоставляется через телефонный центр и по электронной почте. Персонал помогает из дома. Персональный или очный обслуживающий персонал укрепил колл-центр.

Существует постоянная коммуникация через каналы учетной записи в социальных сетях, предоставляющая информацию о сроках и онлайн-услугах, а также любую другую связанную информацию, которая была обновлена.

Финляндия

Что касается общения с налогоплательщиками, то веб-сайт налоговой администрации Финляндии содержит информацию на финском, шведском и английском языках и постоянно обновляет страницу новостей по вопросам COVID-19. Клиентам рекомендуется использовать онлайн-сервисы, поскольку большинство налоговых вопросов можно решить с помощью MyTax (онлайн-сервис для налогоплательщиков). Информация предоставляется через Twitter, Facebook и информационные бюллетени, и администрация активно взаимодействует с журналистами, чтобы предоставить им точную информацию об изменениях.

Франция

На веб-сайте налоговой администрации создана специальная веб-страница. На веб-странице есть предварительно созданная форма, которую налогоплательщики могут использовать для запроса отсрочки уплаты налогов.

Грузия

Налоговая служба Джорджии (GRS) рекомендовала налогоплательщикам и другим заинтересованным сторонам использовать удаленные и электронные услуги, а не посещать пункты обслуживания. Подавляющее большинство услуг доступно онлайн, поэтому можно выполнять налоговые обязательства и получать услуги с минимальной потребностью в физическом контакте с налоговым органом.Увеличены номера телефонов пунктов обслуживания и увеличено количество сотрудников колл-центра и тех, кто отвечает на электронные письма, на 90 395 человек.

О доступности всех электронных услуг было объявлено на веб-сайте GRS и на странице Facebook, и GRS тесно общалась со средствами массовой информации. Кроме того, анализ GRS на ежедневной основе, который часто запрашивают налогоплательщики, чтобы соответствующие инструкции и документы могли быть предоставлены в электронном виде.

Гватемала

Веб-сайт налоговой администрации (SAT) и социальные сети использовались для предоставления соответствующей информации налогоплательщикам и широкой общественности.Для охвата уязвимых налогоплательщиков используются различные каналы СМИ.

Доступен контакт-центр, в котором сотрудники работают удаленно из дома, чтобы оказывать налоговую и таможенную помощь и консультировать налогоплательщика. Онлайн-обучение осуществляется через SAT Gateway. Услуга виртуального помощника (чат-бот) предоставляется на портале SAT для ответа на налоговые и таможенные вопросы.

Гондурас

Цифровые каналы и эксклюзивные горячие линии Налоговой администрации Гондураса были внедрены до кризиса COVID-19.Цифровые каналы, такие как социальные сети и веб-чат, имеют увеличенное время работы.

Присутствие Налоговой администрации Гондураса в социальных сетях увеличилось благодаря четким коммуникационным стратегиям и ответам налогоплательщиков на конкретные консультации.

Венгрия

Администрация разместила на своем веб-сайте новый раздел, содержащий информацию для помощи налогоплательщикам в чрезвычайных ситуациях. Он также опубликовал часто используемые формы в удобных для загрузки и распечатанных форматах (pdf).Поскольку подавляющее большинство налоговых вопросов можно решать в электронном виде, всем клиентам предлагается выбрать между электронным или телефонным администрированием, избегая личных контактов. Чтобы информировать клиентов, на сайт был добавлен пункт меню, посвященный опциям онлайн-администрирования (NAV Online).

Исландия

Налоговая и таможенная служба Исландии приложили особые усилия для: (i) обеспечения возможности самообслуживания и сокращения личных контактов; и (ii) охватить налогоплательщиков, говорящих на иностранном языке, которые обычно относятся к группам, наиболее зависимым от полного личного обслуживания.Новые инструкции были опубликованы на исландском, английском и польском языках, чтобы позволить налогоплательщикам просматривать свои налоговые декларации онлайн, не посещая налоговую инспекцию лично. Инструкции на иностранном языке составлены с учетом обстоятельств, типичных для иностранных рабочих. Кроме того, были разработаны специальные инструкции на исландском, английском и польском языках, чтобы облегчить людям использование множества возможностей самообслуживания и электронных услуг, доступных на веб-сайте налоговой и таможенной службы Исландии.Эта информация / инструкции размещены на веб-сайте налоговой и таможенной службы Исландии и на странице в Facebook, а также доступны в печатном виде во всех налоговых офисах.

Ирландия

Определенным телефонным линиям были выделены дополнительные ресурсы для обработки запросов налогоплательщиков, связанных с последствиями COVID-19. Услуга находится под контролем, и в случае необходимости решения будут приниматься с учетом меняющихся обстоятельств.

Кроме того, информация, касающаяся налогоплательщиков, постоянно распространяется через веб-сайт Налогового управления, пресс-релизы и электронные сводки для практикующих специалистов (стандартное цифровое сообщение, предназначенное для практикующих налоговиков, как правило, для объявления обновленных технических рекомендаций по налогообложению).

Израиль

Израильская налоговая администрация (ITA) использует ряд каналов для связи с налогоплательщиками и представителями: специальная электронная почта, специальная система обслуживания для управления заявлениями налогоплательщиков, а также телефонные центры. Для решения сложившейся ситуации был предпринят ряд шагов:

Для работы с онлайн-заявками через существующие каналы была направлена дополнительная рабочая сила (упор на заявки, касающиеся услуг, таких как: удержание сертификатов, своевременная подача документов, возврат средств , уменьшенное удержание для платежей за границу и т. д.)

Работа тематических почтовых ящиков (например — представительства, налогообложение недвижимости)

Укрепление центров обработки вызовов.

Услуги «лицом к лицу» в максимально возможной степени перенаправлены на цифровые каналы.

Представителям и налогоплательщикам рекомендуется работать издалека.

Опубликован специальный номер факса для пожилых людей, не использующих цифровые каналы.

Сотрудников призвали проявлять осторожность в отношении безопасности данных и их использования неустановленными лицами.

Был создан единый общенациональный сервисный центр для всех приложений по налогообложению недвижимого имущества (по телефону и через Интернет) вместо того, чтобы управлять отдельными центрами во многих местах. В этот единый центр были выделены кадры и опубликованы доступные номера телефонов.

Кроме того, налоговые представители и налогоплательщики были проинформированы через различные каналы СМИ и на веб-сайте ITA о шагах, предпринятых ITA, в режиме реального времени.На веб-сайте ITA доступна расширенная и доступная информация о кризисе COVID-19. Высокопоставленные должностные лица ITA и Министерства финансов дали интервью по соответствующим вопросам.

Италия

Была создана структурированная коммуникационная политика, основанная, среди прочего, на пресс-релизах, выпускаемых параллельно с выпуском циркуляров, на создании веб-страницы, посвященной COVID-19, и на использовании социальных сетей. .

Также Налоговое управление Италии предложило налогоплательщикам использовать (уже существующие) электронные каналы для запроса услуг.Для оказания общей помощи Агентство также предлагает налогоплательщикам использовать специальный бесплатный номер телефона.

Япония

NTA объявило и опубликовало свои действия и меры, такие как продление периода подачи налоговой декларации (см. Раздел «Продление сроков»), в пресс-релизе, на веб-сайте NTA, в Twitter, а также связавшись с налоговые бухгалтеры и другие соответствующие организации.

Услуги по поддержке налогоплательщиков в течение периода подачи налоговой декларации, такие как информационные центры для поддержки индивидуальных налогоплательщиков при подаче документов и консультационные услуги по процедурам подачи электронных документов, также были расширены в связи с продлением периода подачи налоговых деклараций.

Кения

Текущие целевые информационные кампании были проведены по вопросам безопасности налогоплательщиков, налоговых обязательств, способов упрощения формальностей, например онлайн-доступ к налоговым службам, общение налогоплательщиков с налоговым агентством Кении (KRA), часы работы и т. д. KRA улучшает целевую страницу своего веб-сайта, чтобы включить в нее информацию о решениях для клиентов, ищущих таможню, внутренние налоги, поставщиков и общую информацию. Целевая страница также будет включать информацию о президентских директивах в отношении налогов и сообщениях генерального комиссара.Налогоплательщикам предлагается получить доступ к налоговым услугам KRA с помощью существующих онлайн-платформ.

KRA также позволило своим сотрудникам работать из дома, настроив свои устройства для удаленного доступа к системе. Это означает, что запросы налогоплательщиков обрабатываются удаленно соответствующими менеджерами по работе с клиентами и менеджерами по работе с клиентами — для клиентов с менеджерами по работе с клиентами.

В то время как личное взаимодействие с клиентами было приостановлено, для налогоплательщиков, которым требуются физические документы, было отправлено сообщение о том, что они могут использовать адрес электронной почты контакт-центра для их доставки.Система управления вызовами контакт-центра имеет функцию обратного звонка, которая позволяет персоналу на переднем плане перезвонить налогоплательщикам, чтобы поддержать их в случае необходимости. Поддержка клиентов была дополнительно усилена через платформу чата колл-центра. Клиентам также предлагается самостоятельно поддерживать себя с помощью функции IVR KRA. Не голосовые команды контакт-центра (например, электронная почта, чат, социальные сети) теперь могут работать из дома (вне офиса). Персонал по-прежнему может оказывать поддержку клиентам вне часов работы.

Корея

Связь осуществляется через домашнюю страницу налоговой администрации, блог, социальные сети и другие места, где постоянно обновляется информация о налоговой поддержке людей, пострадавших от COVID-19.

Кроме того, администрация активно рекламирует возможность подачи налоговых форм и официальных запросов сертификатов в режиме онлайн. Кроме того, недавно сформированная рабочая группа по COVID-19 дает рекомендации по мерам поддержки налогоплательщиков.

Латвия

Связь с налогоплательщиками осуществляется в электронном виде, по телефону, через систему электронного декларирования (EDS) и в социальных сетях.Информация предоставляется на официальном сайте налоговой администрации, а также распространяется через традиционные СМИ (пресс-релизы, телефонные интервью) и социальные сети (Facebook, Twitter, Instagram).

Клиенты могут получать услуги через ЭЦП и звонить в справочную службу. В системе EDS есть специальная кнопка для вопросов, связанных с COVID-19. Возможности этих функций были увеличены.

Акцизные марки доставляются предприятиям почтовыми службами.

Литва

На веб-сайте налоговой администрации был создан раздел вопросов и ответов, посвященный последствиям COVID-19.Информация о налогоплательщиках, которым будут предоставлены меры помощи (приостановление взыскания долга, освобождение от просроченных платежей, беспроцентные налоговые ссуды), будет объявлено на сайте.

Для удобства налогоплательщиков в телефонную линию колл-центра налоговой администрации добавлен отдельный пункт меню «Отсрочка налогов».

Для ускорения оказания поддержки предприятиям, столкнувшимся с трудностями в связи с COVID-19, будет применяться принцип единого окна в отношении запросов, адресованных в налоговую администрацию и Правление Государственного фонда социального страхования.

Малайзия

IRBM опубликовало пресс-релиз об услугах, предоставляемых налогоплательщикам в период действия приказа о контроле за перемещениями, через свой официальный портал и объявления через социальные сети (например, Facebook). IRBM также опубликовал ряд часто задаваемых вопросов.

Мальта

Были приняты меры для продолжения оказания услуг удаленно. Налогоплательщикам рекомендуется использовать больше онлайн-услуг, таких как видеозвонки с нашими должностными лицами.

Все коммуникационные стратегии были централизованы в одном государственном учреждении (Мальтийское предприятие). На сайте Malta Enterprise была размещена специальная веб-страница под названием «Поддержка предприятий, пострадавших от COVID-19». Malta Enterprise — агентство экономического развития Мальты, независимое от налоговой администрации.

Молдова

Для усиления и поддержания процесса коммуникации с налогоплательщиками Государственная налоговая служба (ГНС) ввела в действие ряд связанных действий, таких как оказание помощи и поддержки через специальную линию помощи в Информационном центре (с рабочая программа 24/7), но также размещает обновленную информацию на официальном сайте СТС и на странице Facebook.СТС призвал налогоплательщиков использовать следующие каналы связи:

Информационный центр СТС с выделенной линией, часы работы которого увеличены до 24/7;

официальный адрес электронной почты;

Facebook-страница;

обобщенные основы налоговой практики, доступные на официальной веб-странице;

электронные фискальные услуги.

Новая Зеландия

Информация была опубликована на веб-сайте Inland Revenue (IR), чтобы помочь пострадавшим налогоплательщикам принимать решения относительно характера и сроков предоставления налоговых льгот.IR переводит клиентов на цифровые каналы (самообслуживание через онлайн-портал, myIR или электронную почту), чтобы избежать дополнительной нагрузки на существующие телефонные ресурсы. IR получает высокий уровень контактов с клиентами (звонки и веб-сообщения) по всем каналам в связи с COVID-19.

Кроме того, в закон были внесены изменения, позволяющие IR лучше обмениваться информацией с более широкой группой государственных учреждений, чтобы способствовать эффективному и действенному осуществлению полного пакета мер реагирования на COVID-19.Были введены процедуры для оказания помощи другим агентствам в предоставлении необходимой информации.

IR тесно сотрудничает с Министерством социального развития (MSD) для рассмотрения заявок, полученных после заявлений правительства (например, 24 марта 2020 года IR принял более 11000 звонков от MSD). Обеспечение получения новозеландцами своих прав, включая новую заработную плату и выплаты субсидий на отпуск, является первоочередной задачей. Около 1 300 сотрудников IR были определены как «основные работники», работающие от офисов IR на постоянной основе до контактных центров персонала и других основных служб (с максимально возможным количеством сотрудников, работающих на переднем плане, работающих из дома).

Северная Македония

Государственная налоговая служба (PRO) приспосабливается к новым условиям и открыта для налогоплательщиков, чтобы они могли выполнять свои обязательства перед компетентными учреждениями страны. Это касается в первую очередь всех тех налогоплательщиков, которые больше всего пострадали от кризиса и которые будут претендовать на льготы, предлагаемые государством. Для этого офисы региональных управлений открыты каждый рабочий день с 8:00 до 14:00. Колл-центр работает, и у налогоплательщиков есть возможность задать PRO свои вопросы по электронной почте.

ПРО постоянно обновляет сайт, на котором размещаются все постановления правительства.

Все действия и информация о работе PRO во время чрезвычайной ситуации и в целях предотвращения возникновения и распространения COVID-19 публикуются на его веб-сайте, передаются в средства массовой информации (печатные / электронные) и распространяются в социальных сетях. (Facebook / Instagram).

PRO также постоянно обращается к гражданам и налогоплательщикам по поводу возможности использования электронных услуг.

Норвегия

Налоговые офисы в настоящее время закрыты для проведения встреч и консультаций. Веб-страницы, функции чата и телефонные услуги были улучшены. Открыта специальная веб-страница о COVID-19.

Панама

Налоговая администрация постоянно информирует налогоплательщиков через официальные каналы связи. Кроме того, газеты и телеканалы постоянно информируют налогоплательщиков о новых налоговых мерах в связи с COVID-19.

Были созданы расширенные услуги для налогоплательщиков, и налогоплательщикам были предоставлены необходимые инструменты, позволяющие им выполнять в режиме онлайн большое количество процедур, которые они регулярно проводят на месте.Кроме того, администрация использовала членов разных групп, например юристов из юридического отдела, для помощи в ответах на вопросы, поступающие по горячим линиям. Помощь на местах была сокращена, чтобы стимулировать использование онлайн-каналов вместо посещения офисов администрации.

Польша

Расширены электронные контакты, включая общение по электронной почте, через доверенные профили и горячую линию. В СМИ и социальных сетях также есть информация о том, что налоги можно урегулировать онлайн.

Были введены улучшенные налоговые услуги, такие как более широкое использование цифровых каналов, выделенные горячие линии и более длительное время работы центров обработки вызовов.

Добавлена возможность подачи добровольного раскрытия информации в электронном виде в дополнение к существующим вариантам подачи в письменной или устной форме для записи.

Румыния

Информирование налогоплательщиков об изменениях в налоговой политике и предоставляемых услугах осуществляется через официальные пресс-релизы, а также через официальные веб-сайты NAFA и Министерства государственных финансов.Налогоплательщикам предлагается шире использовать электронные средства взаимодействия, подавая налоговые декларации онлайн через веб-платформу Public Virtual Space, совершая платежи через интернет-банкинг или через онлайн-платформу Ghiseul.ro, а также отправляя информационные запросы через колл-центр. , в электронном виде (по электронной почте) или проверяя информацию, которая периодически обновляется на веб-сайте NAFA.

В целях повышения уровня добровольного соблюдения требований специалисты NAFA связались с крупными налогоплательщиками (в отношении суммы заявленных налоговых доходов), чтобы узнать, с какими финансовыми проблемами они сталкиваются в этот период.Например, с компаниями, на долю которых приходится 70% доходов, собираемых Главным управлением по делам крупных налогоплательщиков, обращались напрямую. Подобные кампании проводились и будут проводиться по всей стране

Постоянный диалог между представителями NAFA и крупнейшими налогоплательщиками в Румынии (около 150 крупных налогоплательщиков), а также с представительными организациями работодателей в этих секторах экономики. на которые сильно влияет текущая среда.Диалог направлен на сбор в режиме реального времени всей информации, необходимой для оценки финансового воздействия на их деятельность, а также на разработку соответствующих экономических и административных мер для преодоления кризисной ситуации.

Россия

Федеральная налоговая служба (ФНС) занимается информированием налогоплательщиков о преимуществах использования существующих бесконтактных решений. Специальная веб-страница COVID-19 на официальном веб-портале ФНС содержит информацию и ссылки на онлайн-решения. Кроме того, колл-центры работают круглосуточно и без выходных.В нерабочее время это поддерживается системой автоматического голосового ответа.

Сербия

Для налогоплательщиков введены новые адреса электронной почты, чтобы они могли отправлять любые запросы, а не приходить в налоговую администрацию. Только 4 стойки регистрации могут принимать письменные запросы налогоплательщиков лицом к лицу. Контакт-центр пополнился новыми сотрудниками, и теперь открыто много новых телефонных линий.

Сингапур

IRAS активно продвигал каналы цифровых услуг и обновил веб-сайт IRAS с рекомендациями, чтобы побудить налогоплательщиков использовать каналы цифровых услуг вместо того, чтобы посещать нас в этот критический период

Офицеры могут оказывать помощь налогоплательщикам через удаленные домашний доступ через цифровые каналы обслуживания, такие как Live Chats.Налогоплательщикам предлагается участвовать через живые чаты, используя объявления на телефонной линии помощи и отправляя SMS-сообщения на свои мобильные телефоны со ссылками на живые чаты. IRAS также изучает и тестирует средства видеоконференцсвязи в качестве средства обслуживания налогоплательщиков, которым требуется личная помощь.

Налогоплательщики, которым требуется личная помощь в подаче налоговой декларации и другие встречные услуги налогоплательщиков, должны записаться на прием за два (2) рабочих дня до посещения Центра обслуживания электронной подачи (EFSC) и Центра обслуживания налогоплательщиков и бизнеса (TBSC) расположен в здании IRAS.Для налогоплательщиков, которые записались на прием, температурный скрининг проводится на входе, а социальное дистанцирование осуществляется путем обслуживания налогоплательщиков в альтернативных стойках и киосках самопомощи.

IRAS обеспечил автоматическое продление сроков подачи налоговой декларации для физических и юридических лиц, чтобы предотвратить скопление людей в Центре обслуживания налогоплательщиков. У налогоплательщиков также есть возможность обратиться за помощью в электронной подаче документов на альтернативный сайт в Комплексном центре обслуживания населения (Our Tampines Hub — расположенный на востоке Сингапура).Помимо дополнительного удобства для налогоплательщиков, он сводит к минимуму скопление людей в сервисном центре IRAS в пиковый период подачи документов.

Что касается налога на товары и услуги (GST), то большинство услуг GST уже оцифрованы, включая приложения и подачу деклараций, с альтернативными способами для налогоплательщиков, чтобы получить разъяснения от IRAS, например, по электронной почте или в чате с сотрудниками IRAS.

IRAS своевременно добавила информацию о вышеуказанных мерах на веб-сайт IRAS, разместив баннер на видном месте в верхней части домашней страницы IRAS, чтобы привлечь внимание налогоплательщиков, чтобы у них не было проблем с поиском информации о вспомогательных мерах.Периодические пресс-релизы, содержащие обновленную информацию о новых мерах поддержки налогоплательщиков и / или законодательных изменениях, также добавляются на веб-сайт IRAS. IRAS также использовала социальные сети для рекламы различных мер поддержки налогоплательщиков в своем твиттере.

Информация о мерах поддержки налогоплательщиков также размещается на Правительственном портале, который является официальной платформой онлайн-коммуникации и хранилищем правительства Сингапура, предоставляя последние политические объявления, информацию и новости о Сингапуре из целостного и интегрированного единого целого. Правительственная перспектива.

Южная Африка

В целях улучшения связи с налогоплательщиками Налоговая служба ЮАР (SARS) создала специальный веб-сайт для предоставления обновлений в режиме реального времени. SARS также разослал письма налогоплательщикам и опубликовал заявления для СМИ на официальных языках Южной Африки, чтобы проинформировать налогоплательщиков о мерах безопасности, принимаемых SARS, а также о следующих услугах:

Веб-сайт SARS eFiling и мобильное приложение остаются рекомендуемым вариантом для подача деклараций.Веб-сайт электронной подачи SARS включает функцию «Help-You-eFile», которая позволяет налогоплательщику попросить агента SARS поделиться своим обзором экрана электронной подачи на персональном компьютере налогоплательщика. Эта услуга позволяет агенту SARS просматривать тот же экран, что и налогоплательщик, чтобы помочь в выявлении проблем, с которыми сталкивается налогоплательщик, и в решении любых проблем.

SARS разрабатывает инструмент, с помощью которого налогоплательщики могут подавать заявки на получение своих налоговых номеров через Интернет. Это будет развернуто к концу недели, закончившейся 27 марта.

Также ведутся работы по обеспечению доступности ящиков для налоговых документов во всех филиалах.

Специализированные центры обработки вызовов SARS остаются полностью работоспособными и доступны для телефонной поддержки. Планирование действий на случай непредвиденных обстоятельств на случай, если персонал центра обработки вызовов будет вынужден работать удаленно.

Испания

С 15 марта 2020 года налоговые службы закрыты для общественности, и налогоплательщикам рекомендуется использовать другие каналы (телефон и Интернет).Также на сайте налоговой администрации есть страница, посвященная COVID-19.

Швеция

Налоговое управление Швеции (STA) предоставляет дополнительную информацию об отсрочке уплаты налогов на цифровых платформах, как на веб-сайте, так и в социальных сетях. Ссылка на информацию, предназначенную для предприятий, пострадавших от пандемии COVID-19, четко видна на главной странице веб-сайта STA, а персонал хорошо информирован через интранет STA. Информация о том, как подать заявление об отсрочке уплаты налогов или о подаче декларации по налогу на прибыль, предоставляется в интерактивной системе голосового ответа при звонке в ГНА по этому поводу.

Кроме того, STA на начальном уровне работает с другими агентствами, чтобы изучить плюсы и минусы создания общей горячей линии для малых и средних предприятий, пострадавших от пандемии COVID-19.

Что касается расширенных услуг, STA предоставила дополнительные внутренние инструкции, чтобы телефонный центр мог предоставлять точную и быструю информацию об отсрочке налоговых платежей для всех предприятий. STA также изучает новые технические решения для упрощения и оцифровки частей заявления об отсрочке налогообложения для предприятий.

Колл-центр STA уже укомплектован персоналом, так как это пиковый период года, так как 4 мая — последний день для подачи налоговой декларации. Персонал из других частей STA уже переведен (согласно плану до пандемии). Часы работы не изменились: с 8-18 с понедельника по четверг и с 8 по 16 пятницы. В последние пару дней до 4 мая часы работы планируется продлить в последний день до полуночи.

Швейцария

Сотрудники получают регулярные обновления по электронной почте (ежедневный информационный бюллетень) по различным вопросам, связанным с COVID-19, и о том, как решать конкретные налоговые организационные вопросы.Кроме того, на веб-сайте Федеральной налоговой администрации Швейцарии была создана специальная веб-страница со всеми налоговыми темами, связанными с COVID-19. Веб-страница постоянно обновляется полученными вопросами и ответами (раздел «Вопросы и ответы»).

Турция

Налогоплательщикам рекомендуется использовать цифровые каналы для выполнения своих налоговых обязательств. Связь происходила через официальный веб-сайт администрации. Аналогичным образом, непрерывная и немедленная информация, такая как отсрочка подачи налоговой декларации и уплаты налогов, предоставляется всем налогоплательщикам через официальную веб-страницу, учетные записи в социальных сетях и электронную почту.Телефонный звонок с запросом о встрече был создан нашим центром налоговой коммуникации, чтобы помочь налогоплательщикам старше 60 лет или инвалидам.

Все заявки, адресованные в налоговую инспекцию, должны подаваться через интерактивное приложение налоговой инспекции (веб-приложение или мобильное приложение) или через почтовые службы до 10 апреля 2020 года. Все налоговые декларации о доходах от недвижимого и движимого капитала, заработной платы и других доходов должны быть подается через предварительно заполненную налоговую декларацию до 10 апреля 2020 года. Оплата налогов, сборов и административных денежных штрафов, которые могут быть оплачены кредитной картой, должна производиться через приложение или банки.

Объем платежей (ниже 50 000 турецких лир) с помощью кредитных карт через интерактивное приложение налоговой инспекции расширен и включает 11 видов платежей, связанных с НДС, личным и корпоративным подоходным налогом.

Украина

Государственная налоговая служба (ГНС) активно поощряет налогоплательщиков к удаленному общению и рекомендует использовать электронные услуги через специализированное клиентское программное обеспечение в рамках существующей информационно-телекоммуникационной системы. В период карантина отменены встречи с бизнес-сообществом и бизнес-ассоциациями, гражданами и налогоплательщиками.Контакт-центр и мобильное приложение продолжают работать.

ГНС выпускает серию видеоруководств по использованию электронных услуг и информационных писем, которые отвечают на наиболее часто задаваемые вопросы налогоплательщиков. Он также публикует списки ссылок и интернет-ресурсов для получения информации или административных услуг.

Информация и новости публикуются на сайте, в СМИ, в телеграм-канале и других социальных сетях. Баннер COVID-19 создан на официальном веб-портале СТС и на подсайтах региональных офисов СТС, где публикуются актуальная информация, объявления и видеоматериалы по предотвращению распространения коронавируса.Кроме того, двадцать семь государственных услуг можно получить онлайн через портал государственных услуг (в различных областях). Также ГНС обеспечивает адресную рассылку информационных материалов по электронной почте членам общественных советов и представителям профильных бизнес-ассоциаций, отдельным клиентам.

С первого дня карантина был прерван установленный срок исковой давности для обращения за административными и другими услугами и оказания таких услуг. С момента прекращения карантина этот период будет продолжаться с учетом времени, прошедшего до его окончания.

Соединенное Королевство

HMRC имеет специальные веб-страницы и телефонную линию помощи для поддержки предприятий и самозанятых людей, обеспокоенных тем, что они не могут платить налоги из-за COVID-19, и для получения практических советов. При необходимости для поддержки предприятий и частных лиц доступны до 2 000 опытных обработчиков вызовов. Телефоны доверия работают в самые разные часы и в настоящее время открыты с понедельника по пятницу с 8:00 до 20:00 и в субботу с 8:00 до 16:00. Крупные компании также могут поговорить со своими менеджерами по соответствию требованиям клиентов.

США

Налоговая служба США создала специальный раздел на своем веб-сайте, посвященный мерам по оказанию помощи налогоплательщикам, предприятиям и другим лицам, пострадавшим от COVID-19. Эта страница будет обновляться по мере поступления новой информации.

Зачем начинать бизнес по подготовке налогов

В современной экономике самозанятые люди часто имеют наибольшую гарантию занятости. Вознаграждение за предпринимательство — независимость, финансовая свобода и многое другое.Представьте себе создание собственного надежного источника дохода с неограниченным потенциалом! Вы можете создать отличный новый домашний бизнес, который может работать неполный или полный рабочий день … и даже превратиться в обычный бизнес. Выбор за вами и всегда будет, когда вы являетесь владельцем бизнеса.

Преимущества открытия налогового бизнеса

- Зарабатывайте 100 долларов в час или больше в качестве опытного профессионала

- Уменьшите свои налоговые обязательства

- Ваши навыки сделают вас более востребованными

- Работайте 3 месяца в году и получайте большой доход

- Лето и отпуск бесплатно

- Будьте в большей безопасности — вы управляете своей судьбой

- Начните дома с минимальными затратами

Это проще и дешевле, чем вы думаете!

- Минимальные начальные затраты

- Начните свой налоговый бизнес быстро

- Никаких франшизных сборов или лицензионных отчислений

- Не требуется никакого бухгалтерского образования или степени

- Мы научим вас всему, что вам нужно знать, и сделаем это быстрее, чем вы думаете!

- Нет необходимости изобретать велосипед — мы предлагаем налоговые руководства по политикам и процедурам, маркетингу налоговой подготовки, персоналу и расширению

Огромный потенциал роста

Миллионы американцев ежегодно платят налоговым специалистам за подготовку и подачу налоговой декларации, и Конгресс продолжает вносить новые изменения в налоговый кодекс.Эти изменения еще больше сбивают с толку и расстраивают налогоплательщиков, и они больше, чем когда-либо, обращаются за помощью к налоговым специалистам.

Поскольку количество налогоплательщиков продолжает расти, растет и потребность в квалифицированных составителях налоговых деклараций. И теперь, с недавними изменениями в экономике США, для налогоплательщиков как никогда важно требовать все причитающиеся им кредиты и вычеты и платить не больше, чем точная сумма налогов, которую они должны. Создание собственного налогового бизнеса позволит вам удовлетворить этот растущий спрос, а также даст вам гибкость и безопасность, которых вы заслуживаете.

Лучше, чем франшиза

Вот лишь некоторые из причин, по которым начать собственное дело по составлению налоговой отчетности лучше, чем покупать франшизу налогового бизнеса. Наличие собственного налогового бизнеса означает:

- ИЗБЕГАЙТЕ дорогостоящих стартовых сборов

- ИЗБЕГАЙТЕ лицензионных платежей

- ИЗБЕГАЙТЕ проблем с финансовой помощью

- ИЗБЕГАЙТЕ географических ограничений

- ИЗБЕГАЙТЕ проблем с правовой помощью франчайзера, если что-то пойдет не так

- КРЕАТИВНЫЙ КОНТРОЛЬ — вы можете делать все по-своему

- ОТСУТСТВИЕ требований к контракту — знаете ли вы, чем будете заниматься через много лет?

- НЕТ проблем с недостаточной поддержкой со стороны франчайзера

- РАЗУМНЫЕ РАСХОДЫ на расходные материалы — без наценок франчайзера

- СВОБОДА для неконкурентных положений, если вы хотите отказаться от франшизы

- ИЗБЕГАТЬ рекламных сборов, которые могут не помочь вашей франшизе

- ИЗБЕГАЙТЕ потери вашего бизнеса из-за необоснованного прекращения действия вашей франшизы

Нравится работать с людьми и компьютерами? Подготовка налогов — отличный бизнес для вас!

Подготовка налоговых деклараций — отличный домашний бизнес для многих типов людей.Если вам нравится работать с людьми и компьютерами, это может быть для вас!

Домоседы и ранние пенсионеры считают, что это прекрасное дополнение к своей жизни. Это позволяет вам по-прежнему проводить каникулы, а летом проводить свободное время с детьми или внуками, позволяет путешествовать и т. Д.

Военнослужащие в отставке , ищущие вторую карьеру, могут основать бизнес, который позволит им проработать столько лет, сколько они захотят.

Супруги-военнослужащие ищут портативную карьеру, которую вы можете взять с собой и развиваться независимо от того, где вы находитесь.

Специалисты в области финансовых услуг могут добавить к своим имеющимся услугам опыт подготовки налоговых деклараций, предлагая своим клиентам большую ценность.

Чтобы стать успешным налоговым специалистом, не нужно быть дипломированным бухгалтером или специалистом по цифрам

Миф № 1: «Чтобы стать налоговым специалистом, вам необходимо быть CPA или иметь степень бухгалтерского учета.”

Многие люди уклоняются от налогов, потому что думают, что это будет слишком сложно, и вы должны быть сертифицированным бухгалтером (CPA) или иметь степень бухгалтера или эквивалент. На самом деле вам не обязательно быть бухгалтером, чтобы стать налоговым профессионалом. Хотя способность работать с цифрами очень важна, знания математики и финансов на высоком уровне не требуются, а подготовка налоговых деклараций — это не бухгалтерский учет, это закон. Вам даже не нужно иметь высшее образование, чтобы составлять налоги.Фактически, высшее звание в налоговой отрасли — это фактически зарегистрированный агент IRS.

Тогда что вам нужно?

Чтобы получить прочную основу в индивидуальном налогообложении, вам необходимо пройти хотя бы один курс подготовки к налогам. Кроме того, если вы решите пройти добровольную ежегодную сезонную программу подачи налоговых деклараций (AFSP) налоговой службы (IRS) , вам также потребуется пройти 6-часовой ежегодный курс повышения квалификации по федеральным налогам (AFTR) с тестом на компетентность из 100 вопросов. чтобы подтвердить свои налоговые знания.Чтобы получить отчет об окончании этой программы от IRS, вы также должны пройти дополнительные часы непрерывного образования. 6-часовой курс AFTR и CE — это добровольная годовая программа IRS. Непрерывное образование — это прекрасная вещь и очень важная вещь, поскольку она поможет вам улучшить свои налоговые знания и оставаться в курсе налогового кодекса. Если вы хотите подготовить налоговую декларацию для бизнеса, вам также необходимо будет пройти налоговый курс по подоходному налогу с малого бизнеса. Узнайте больше о программе AFSP.

Наш курс по подготовке налогов для начинающих не предполагает никаких предварительных знаний о налогах, а доступное сегодня программное обеспечение для составления налоговых деклараций значительно упрощает подготовку налогов. При этом программное обеспечение для составления налоговой отчетности НЕ заменяет налоговые знания. Чрезвычайно важно, чтобы вы могли заполнять налоговые декларации вручную, поскольку компьютерные программы не всегда все продумывают. никогда не должен полагаться на какую-либо налоговую программу, чтобы обучить вас или правильно подготовить для вас налоговую декларацию.Его следует просто использовать как инструмент для улучшения вашего обслуживания и повышения вашей эффективности.

Миф № 2: «Налоговая подготовка предназначена для« числовых »людей».

Удивительно, как много людей думают, что налоговая подготовка зависит только от цифр, но это еще не все. Подготовка налогов — это на самом деле дело людей. Итак, если вам нравится работать с людьми, вы могли бы очень хорошо преуспеть в налоговом бизнесе. Речь идет о построении отношений и доверия.

Да, чрезвычайно важно, чтобы у вас были знания, чтобы правильно составлять налоги.Но не менее важен опыт ваших клиентов в процессе подготовки налоговой декларации и после нее. Когда вы имеете дело с финансовой информацией клиента, она становится очень личной. Ваш клиент верит, что вы хорошо о нем / ней позаботитесь, и надеется, что вы учитываете его интересы. Ваш клиент ищет совета и обратился к вам, потому что видит в вас эксперта в налоговой сфере. Вы можете идеально подготовить налоговую декларацию клиента, но если вы не предоставите персональные услуги, они могут не вернуться.Отношения превыше всего!

Потенциал высокого дохода

Налоговый бизнес на дому может быть очень прибыльным.

Сумма денег, которую вы можете заработать, будет зависеть от вашего рынка и от того, насколько легко вы можете привлечь клиентов. С домашним бизнесом по подготовке налогов у вас будет очень мало накладных расходов; следовательно, у вас есть возможность взимать меньше, чем у ваших конкурентов.

- Опытный независимый налоговый специалист может зарабатывать до 100 долларов в час

- Это 5000 долларов в неделю при 50-часовой рабочей неделе или 60 000 долларов за трехмесячный налоговый сезон!

Скорее всего, вы не заработаете так много в течение первого налогового сезона, потому что вы по-прежнему будете учиться и привлекать новых клиентов.Но благодаря эффективному маркетингу и отличному обслуживанию клиентов вы можете расти за счет высокого удержания клиентов и рекомендаций, быстро достичь этого уровня дохода всего за 3 месяца работы и продолжать развивать свой налоговый бизнес!

Что еще более захватывающе, так это то, что по мере роста вашего бизнеса за счет новых клиентов и рефералов ваш будущий потенциал заработка намного больше! Плюс, вы можете наслаждаться летом и праздниками, потому что большая часть вашего бизнеса создается в течение напряженного сезона подачи документов с середины января до середины апреля.Или вы можете рассмотреть возможность предоставления других услуг своим налоговым клиентам и получать доход круглый год!

Дополнительный поток доходов

В связи с недавними изменениями в экономике многие люди ищут дополнительные источники дохода, чтобы поддерживать свой нынешний образ жизни. Налоговая компания на дому может пополнить ваш доход, оплачивать счета, позволить вам откладывать на пенсию и многое другое.

Ваш бизнес по подоходному налогу может быть отдельным бизнесом, предлагающим только услуги по составлению налогов, или вы можете найти его в качестве дополнительного бизнеса, который может быть добавлен к другому бизнесу, в котором вы уже участвуете, например

- финансовые услуги

- страхование

- бухгалтерский учет

Ваши клиенты оценят наличие одного человека, который сможет справиться с их финансами.

Бизнес по составлению налоговой отчетности также отлично подходит, если вам случится работать в другой сфере, которая также является сезонной, но в другое время года, например,

.- розничная торговля

- недвижимость

- уход за газоном

- путешествия

Бизнес по составлению налоговых деклараций может обеспечить вам стабильный доход круглый год.

Возможности круглогодичного дохода