Как уменьшить долг по кредиту

В связи с экономической ситуацией за последние несколько лет долговая нагрузка граждан России значительно выросла и продолжает расти. По данным Объединенного Кредитного Бюро (ОКБ) почти 15% закредитованного населения направляют на погашение долгов большую часть своего дохода.

Если вы попали в трудную ситуацию и чувствуете, что вам не хватает денег, чтобы погасить приближающиеся ежемесячные платежи по займам, не отчаивайтесь. Мы собрали для вас несколько вариантов как уменьшить долг по кредиту.

Первый и самый простой способ – сообщить вашему кредитору о возникшей проблеме и взять отсрочку или каникулы. Важно не отчаиваться и сделать это вовремя. Так как если вы просрочите платежи, долг будет увеличиваться за счет пеней и штрафов.

Что нужно, чтобы получить отсрочку:

- Написать заявление в банк с указанием причины, в силу которой вы не можете оплачивать займ как раньше.

- Обязательно возьмите с собой паспорт, документы для подтверждения ухудшения материального состояния и копию кредитного договора.

После этих действий кредитор может пойти вам на встречу и предложит условия отсрочки – внимательно изучите их. Таким образом можно либо уменьшить ежемесячный платеж, либо на некоторое время отменить его вовсе, тем самым получив возможность решить временные финансовые трудности.

Обратите внимание на то что, когда увеличивается срок кредитования, растет и размер переплаты. Поэтому использовать данный способ решения проблемы стоит только, если вы уверены в скором разрешении негативной ситуации. Если разрешения финансовых трудностей в ближайшее время не предвидится, этот вариант уменьшения долга по кредиту вам не подойдет.

Следующий способ решения проблемы, реструктуризация займа. Он подразумевает изменение условий кредитного договора в сторону облегчения условий для заемщика. Чаще всего реструктуризация применяется для изменения графика платежей. Также возможно продление срока выплаты, изменение размера процентов, изменение валюты кредита.

Он подразумевает изменение условий кредитного договора в сторону облегчения условий для заемщика. Чаще всего реструктуризация применяется для изменения графика платежей. Также возможно продление срока выплаты, изменение размера процентов, изменение валюты кредита.

Использовать реструктуризацию есть смысл только тогда, когда вы сделали все расчеты и готовы на увеличение переплаты по кредиту в целом для снижения ежемесячного взноса. То есть способ актуален для тех, у кого уже практически безвыходное положение или оформлен займ в иностранной валюте.

Уменьшить сумму долга по кредиту не получится, однако среди преимуществ здесь можно отметить снижение размера ежемесячного платежа и сохранение качества кредитной истории.

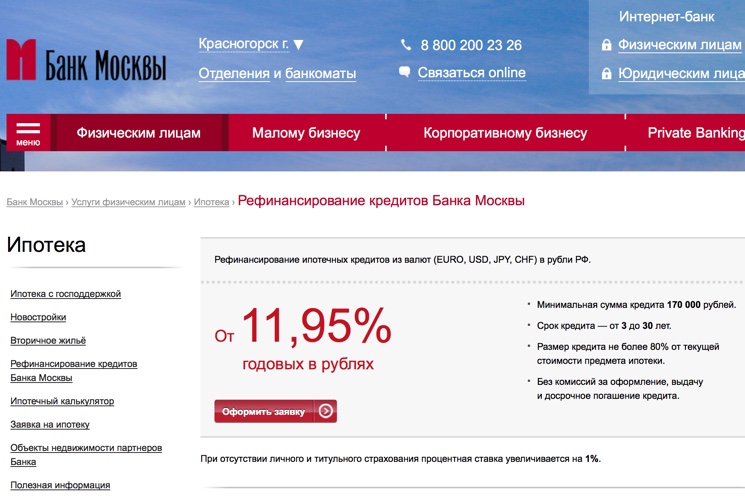

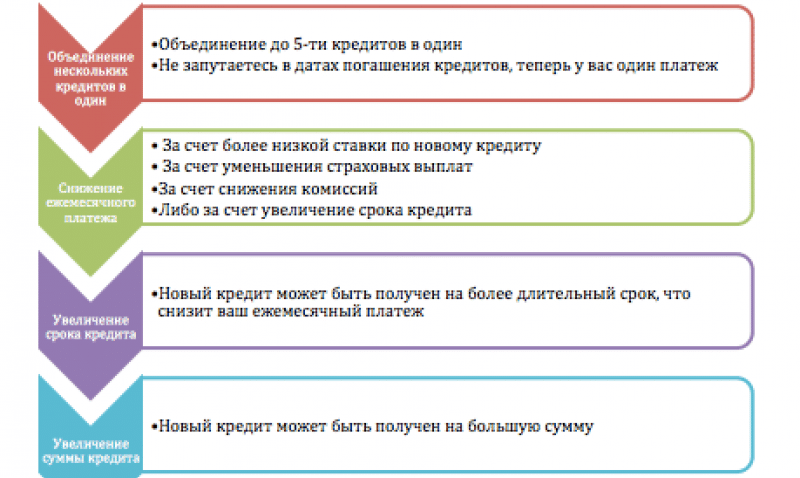

Третий способ – рефинансирование займа.

Данный вариант не подойдет тем, у кого уже есть несколько крупных задолженностей. В такой ситуации банки крайне неохотно идут на одобрение.

Для заемщиков, у которых на балансе есть около 5 действующих займов у разных кредиторов, подойдет консолидация или объединение нескольких долгов в один.

Объединить можно как залоговые и потребительские займы, так и кредитные карты, в один ипотечный кредит, который подразумевает более низкую процентную ставку и низкий ежемесячный платеж. Что может стать значительной помощью в уменьшении долга по кредиту. Так как итоговая цена и сумма становится «дешевле», чем при других способах решения ситуации.

Как воспользоваться:

- Подать заявку на консолидацию. Для этого нужен только паспорт и документ подтверждающий, что вы собственник закладываемой недвижимости.

- Дождаться одобрения, получить необходимую сумму и закрыть долги самостоятельно, либо доверить перевод средств кредитору.

- Ежемесячно оплачивать только один займ по низкой ипотечной ставке.

При этом, если вы выбираете погасить действующие задолженности лично и подтверждаете расходование средств необходимыми справками, можно рассчитывать на снижение годовой ставки по процентам.

Документальное подтверждение ежемесячного дохода для получения необходимой суммы, также не является стоп-фактором для консолидации. При таком способе вы можете взять до 3-х созаемщиков.

Еще один вариант – это уменьшение суммы долга по кредиту через суд.

Алгоритм действий прост. Вы пишете заявление в свободной форме с подробным описанием сложившейся ситуации и подаете его в судебный орган. Этот способ может помочь, если больше ничего не удалось успеть предпринять до начала разбирательства.

Также не стоит забывать о страховке. Если вы не пренебрегли ей при оформлении кредита, то страховая компания может покрыть долг банку, при условии, что ваш случай подпадает под условия полиса. Таковыми как правило являются: потеря трудоспособности из-за травмы, потеря работы, получение инвалидности.

И наконец, когда ситуация становится совсем бедственной решением может стать банкротство физического лица. Но лучше не доводить до этого, так как займы будут закрыты за счет продажи имущества должника. И лишь в случае, если у заемщика не осталось совсем ничего, он будет освобожден от всех кредитов.

Как списать долг по кредиту

В ситуации, когда резко ухудшается финансовое положение, может возникать вопрос, как списать долг по кредиту в банке. Давайте разберемся, в каких случаях возможно избавиться от долгов и какие способы для этого предусмотрены в законодательстве.

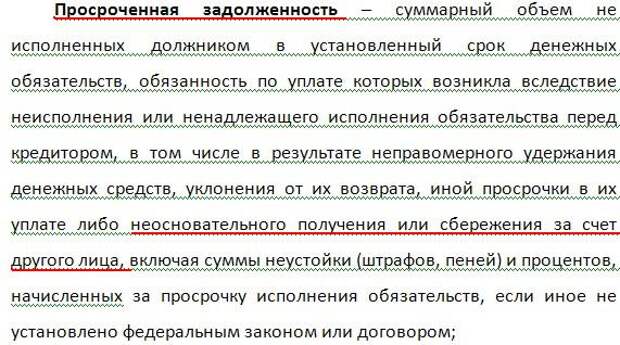

Когда допускается уменьшить или списать задолженность

Финансовое положение заемщика может осложниться в случае снижения доходов или при появлении дополнительных незапланированных расходов. Причинами такого положения дел могут стать:

Причинами такого положения дел могут стать:

- потеря работы или существенное снижение заработной платы;

- серьезное заболевание, требующее длительного или дорогостоящего лечения;

- появления в семье иждивенцев — детей или взрослых, о которых необходимо заботиться;

- происшествие, в результате которого заемщик понес серьезные финансовые убытки;

- другие ситуации, влияющие на финансовое состояние.

Специалисты рекомендуют не избегать контакта с кредитно-финансовой организацией в сложной ситуации. Разумное решение — обратиться к кредитору и узнать, как списать долг по кредиту в банке или подобрать другой компромиссный вариант.

Законные способы уменьшить или списать задолженность

Если заемщик оказался в сложной финансовой ситуации, есть несколько вариантов решить вопрос с задолженностью:

- обратиться за реструктуризацией в свой банк;

- сделать рефинансирование в другом банке;

- инициировать процедуру банкротства.

Если вам предстоит выбрать, как списать долг по кредиту в банке, стоит учитывать, что любой из способов имеет свои юридические особенности и последствия.

Реструктуризация кредита предполагает уменьшение размера ежемесячных платежей при увеличении срока кредитования, возможность получить отсрочку на погашение долга и процентов или какой-либо из частей задолженности, а также возможность уменьшения процентной ставки. Каждое обращение рассматривается индивидуально, поэтому двум разным заемщикам могут предложить различные способы выхода из ситуации.

Можно считать, что рефинансирование — один из вариантов, как списать долг по кредиту в банке. Но при этом долг перейдет в другой банк на более удобных для заемщика условиях. Рефинансирование выгодно, если в одном банке кредит был оформлен, например, под 16% годовых, а сейчас в другом банке можно получить деньги под 9—10% годовых. Этот способ поможет уменьшить сумму переплаты, но выплачивать кредит все равно придется.

Банкротство также нередко рассматривают заемщики, ищущие способ, как списать долг по кредиту в банке. Стоит учитывать, что процедура эта платная и проводится по заявлению в суд. При этом может быть присуждено как списание долгов полностью или частично, так и реструктуризация задолженности, при которой должнику придется возвращать какую-то сумму.

Выбор подходящего варианта во многом зависит от суммы долга, от того, временные или затяжные финансовые трудности испытывает заемщик. Однако любой из предложенных способов поможет сохранить репутацию добросовестного клиента.

Поделиться с друзьями:

Реструктуризация кредитов | Банк УРАЛСИБ

ПАО «БАНК УРАЛСИБ» информирует о возможности реструктуризации кредитной задолженности.

Если вы испытываете трудности с оплатой кредита в ПАО «БАНК

УРАЛСИБ», Банк готов рассмотреть возможность предоставления реструктуризации кредита.

При принятии решения о проведении реструктуризации мы ставим перед собой следующие цели:

- создать для клиента Банка, попавшего в сложную жизненную ситуацию, оптимальные условия погашения кредитной задолженности;

- сохранить партнерские отношения с клиентом Банка.

В настоящее время в Банке возможны следующие варианты реструктуризации кредита:

- Увеличение срока (пролонгация) кредита;

- Отсрочка оплаты основного долга полностью или частично;

- Отсрочка оплаты ежемесячного платежа полностью или частично по Ипотечным кредитам, в соответствии с Федеральным законом «О потребительском кредите (займе)» от 21.12.2013 № 353-ФЗ

- Рефинансирование кредита;

Вариант реструктуризации подбирается по каждому кредитному договору индивидуально, учитывая текущее финансовое состояние клиента и статус кредитной задолженности. Для подбора наиболее оптимального варианта реструктуризации свяжитесь с Дирекцией реструктуризации Банка.

Для подбора наиболее оптимального варианта реструктуризации свяжитесь с Дирекцией реструктуризации Банка.

Как обратиться за реструктуризацией в ПАО «БАНК УРАЛСИБ»:

-

Позвонить на единый федеральный номер 8 800 700 78 46 в рабочие дни с 7:00 по 16:00 по московскому времени (звонок по России бесплатный).

Наши специалисты проконсультируют вас по условиям реструктуризации и подберут предварительный вариант реструктуризации. - Оформить заявку на реструктуризацию в ближайшем отделении Банка УРАЛСИБ с паспортом гражданина РФ, а также с документами, подтверждающими изменение вашего финансового положения (при наличии).

- Подать заявку на реструктуризацию on-line на сайте.

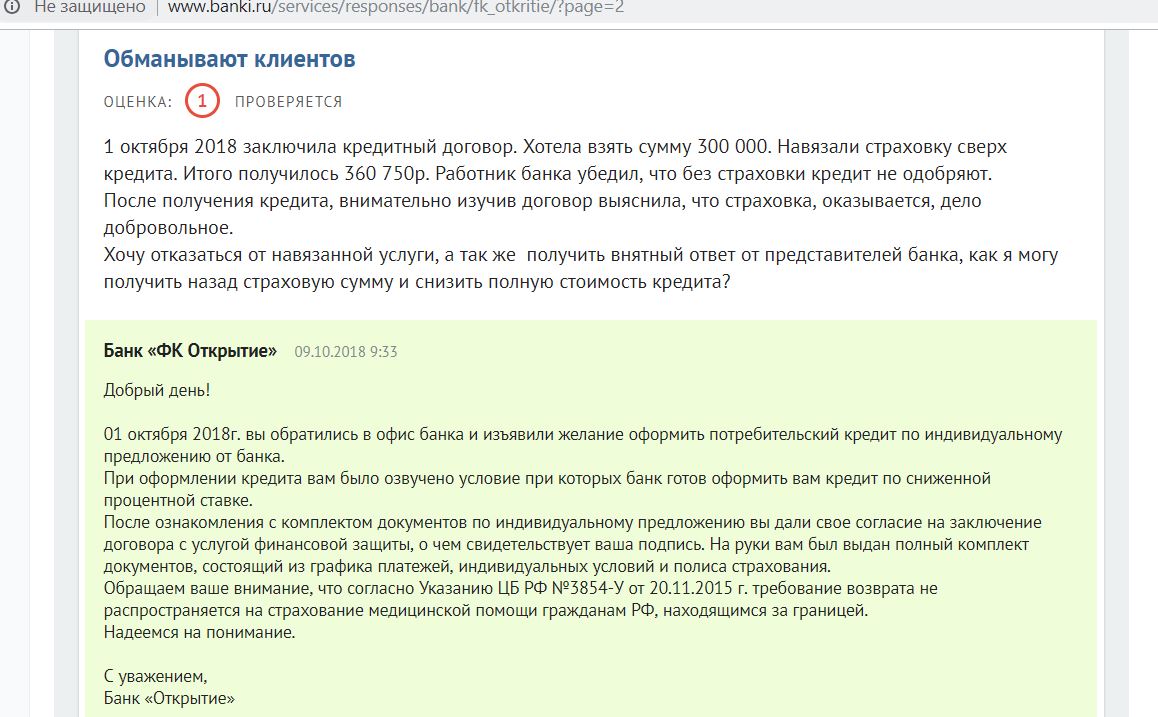

Страховка при получении кредита: какая нужна обязательно, а от какой можно и отказаться

Банки не имеют права требовать купить страховку, аргументируя тем, что не выдадут кредит. По закону о защите прав потребителей нельзя одну услугу ставить в зависимость от покупки другой. Но есть страховые инструменты, которые они считают очень нужными. И придется смириться, что их в любом случае предложат, если вы обратитесь за займом, отметил председатель правления Международной конфедерации обществ потребителей (КонфОП) Дмитрий Янин.

Страхование жизни и здоровья — такой полис порекомендуют при оформлении любого вида кредитов. Он позволит погасить долг, если заемщик умрет или получит инвалидность (как правило, покрывает инвалидность I и II степеней), а также из-за болезни или травмы не сможет долгое время платить.

Здесь нужно быть внимательным к условиям, которые предлагает страховка. Так, далеко не все компании страхуют ситуации, когда клиент пострадал, занимаясь экстремальными видами отдыха. Другие признают такие случаи страховыми, но и полис стоит дороже. Дмитрий Янин также обратил внимание на значительный список болезней-исключений и ситуаций, которые страховые скорее всего откажутся возмещать. С ним стоит ознакомиться до того, как подписывать договор.

Другие признают такие случаи страховыми, но и полис стоит дороже. Дмитрий Янин также обратил внимание на значительный список болезней-исключений и ситуаций, которые страховые скорее всего откажутся возмещать. С ним стоит ознакомиться до того, как подписывать договор.

Проверять ваше здоровье банк скорее всего не будет, но обязательно напомнит о необходимости подтвердить декларацию о состоянии здоровья, содержащуюся в договоре страхования. То есть страхователь, подписывая договор, принимает ответственность, что его здоровье соответствует тому, что он указал, объяснил начальник управления «Страхование» банка ВТБ Александр Ефремов.

Часто страхование жизни и здоровья идет в комплексе со страховкой от потери работы. В этом случае страховая компания обязуется какое-то время платить за заемщика. Главное ограничение здесь, как правило, — страховка действует, когда клиент потерял работу по не зависящим от него причинам. Например, сокращение штата или ликвидация организации. Уход по собственному желанию или по соглашению сторон страховщик не оплатит.

Уход по собственному желанию или по соглашению сторон страховщик не оплатит.

Если вы покупаете имущество на вторичном рынке, то может пригодиться титульное страхование, которое защищает право человека на какую-либо собственность. Такой полис оградит от ситуаций, если продавец окажется мошенником или уже после сделки кто-нибудь из его родственников ее оспорит. А значит, есть риск остаться без жилья и втянутым в судебные разбирательства. Как раз титульная страховка должна покрыть убыток в подобной ситуации.

Если заемщик собирается купить автомобиль, то ему может понадобиться каско на случай угона или повреждений, напоминают в проекте ЦБ. И в отличие от ОСАГО этот полис действует даже, когда авария произошла по вине страхователя.

Дополнением к каско может стать GAP-страхование. Эксплуатация машины приводит к износу ее деталей, а значит, и к снижению стоимости. И страховая компания при расчете компенсации по каско учитывает этот износ, так что выплата будет меньше первичной цены. Полис GAP-страхования как раз и призван покрыть эту амортизацию. Хотя он может и не понадобиться, если по договору каско при угоне или полной гибели транспорта вы получаете ее полную стоимость на момент покупки полиса.

Полис GAP-страхования как раз и призван покрыть эту амортизацию. Хотя он может и не понадобиться, если по договору каско при угоне или полной гибели транспорта вы получаете ее полную стоимость на момент покупки полиса.

Бизнес выступает за всеобщую обязательную вакцинацию

В Ассоциации компаний розничной и интернет-торговли считают, что недостаточные темпы вакцинации в России могут сильно снизить прибыль перед традиционно «высоким сезоном» торговли — до 30-50% потерь годовой выручки

Фото: depositphotos.comБизнес просит объявить всеобщую вакцинацию от коронавируса. Обращения вице-премьеру Дмитрию Григоренко направили Ассоциации компаний розничной и интернет-торговли, пишут «Известия».

«Деловая Россия» эту инициативу поддержала. Бизнес переживает за высокий сезон продаж с октября по декабрь. Вакцинации отдельных категорий в регионах будет недостаточно.

Вакцинация в России должна быть обязательной, всеобщей и бесплатной, заявили бизнес-ассоциации. Перед высоким сезоном продаж — «черной пятницей» и новогодними закупками — предприниматели столкнулись с рисками потерь прибыли на уровне 30-50% от годовой выручки. Практика показала, что вакцинация отдельных категорий в регионах проводится, но это не спасает от новых ограничений. Новые нерабочие дни по всей стране — прямое тому доказательство. По словам президента Ассоциации компаний интернет-торговли Артема Соколова, окружение завалило его аргументами в духе «я не хочу делать прививку» или «я подожду две недели, ограничения снимут». Если сознательность людям привить не получается, надо принимать радикальные меры, считает Артем Соколов:

Практика показала, что вакцинация отдельных категорий в регионах проводится, но это не спасает от новых ограничений. Новые нерабочие дни по всей стране — прямое тому доказательство. По словам президента Ассоциации компаний интернет-торговли Артема Соколова, окружение завалило его аргументами в духе «я не хочу делать прививку» или «я подожду две недели, ограничения снимут». Если сознательность людям привить не получается, надо принимать радикальные меры, считает Артем Соколов:

Артем Соколов президент Ассоциации компаний интернет-торговли

Под регламентом ретейла бизнес-ассоциации понимают строгие санитарные меры в магазинах, маски, антисептики, дезинфекция, разделение потоков клиентов, даже обед группами сотрудников — по расписанию. Обращение бизнеса о необходимости обязательной вакцинации можно трактовать как попытку получить рычаги воздействия на несознательных сотрудников. Если вакцинация будет обязательна, работодатель сможет уволить антиваксера — сейчас это невозможно. Например, 27 октября московская «Деловая Россия» попросила мэрию разрешить работать в нерабочие дни компаниям из индустрии красоты по QR-кодам. В отрасли привиты более 80% сотрудников, местами до 100% — но ее все равно закрывают. Не только сфера торговли хочет заставить людей прививаться, отмечает гендиректор IT-компании «Мегаплан» Сергей Козлов:

Например, 27 октября московская «Деловая Россия» попросила мэрию разрешить работать в нерабочие дни компаниям из индустрии красоты по QR-кодам. В отрасли привиты более 80% сотрудников, местами до 100% — но ее все равно закрывают. Не только сфера торговли хочет заставить людей прививаться, отмечает гендиректор IT-компании «Мегаплан» Сергей Козлов:

Сергей Козлов гендиректор IT-компании «Мегаплан» «»

Бизнес-ассоциации в своем обращении ссылаются на опыт скандинавских стран — Норвегия, Дания, Швеция, Исландия — ослабили или убрали ограничения, когда уровень вакцинации в странах перевалил за 70%. Только, во-первых, цифры, которые приводит бизнес по той же Норвегии — 90% вакцинированных, — сильно завышены, на самом деле на 25 октября полностью привиты почти 69% населения страны, или 3,7 млн человек. Во-вторых, почему-то не учитывается, что во всех этих странах вакцинация была добровольной. И в России такой она и должна остаться, уверен основатель компании «Дымов» Вадим Дымов:

— Я считаю, безусловно, что вакцинация — очень важная и необходимая процедура, и я не умаляю ее нисколько. Я считаю, что это на совести каждого человека. Но все-таки свободы и права личности тоже не умалял бы. Каждая личность — свободная и имеет свои права. Да — говорить, да — объяснять, да — призывать, но я не могу людей заставлять.

Я считаю, что это на совести каждого человека. Но все-таки свободы и права личности тоже не умалял бы. Каждая личность — свободная и имеет свои права. Да — говорить, да — объяснять, да — призывать, но я не могу людей заставлять.

— Многие как раз таки аргументируют, что если была бы возможность законно увольнять тех, кто беспричинно не хочет вакцинироваться, тогда бы люди пошли.

— Увольнять не увольнять, но не допускать на работу, мне кажется, основания какие-то должны быть. У нас очень высокий процент, у нас он ближе к 90%.

— А как вы добились таких результатов?

— Разговаривали, убеждали, и все.

Камбин перенаправил предложения бизнеса в Роспотребнадзор. В ведомстве уточнили, что рассмотрят обращение «в установленном порядке», отмечают «Известия».

По данным свежего опроса ВЦИОМ, 77% россиян считают, что вакцинация от коронавируса — личное дело каждого. При этом 64% опрошенных полагают, что призывать отказаться от вакцинации — значит подвергать жизнь людей опасности.

Вместе с тем рост спроса на платную вакцинацию в октябре фиксируется в исследовании «Чек Индекс».

Добавить BFM.ru в ваши источники новостей?

Как я могу запретить кредитору до зарплаты снимать деньги с моего счета в банке или кредитном союзе электронным способом?

У вас есть право запретить кредитору до зарплаты снимать автоматические электронные платежи с вашего счета, даже если вы ранее разрешили это. Возможно, вы подписали авторизацию платежа, которую иногда называют «авторизацией ACH». Это дает кредитору до выплаты жалованья возможность дебетовать ваш счет при наступлении срока платежа.Если вы решите остановить автоматические дебетовые платежи со своего аккаунта, вы можете сделать следующее.

Как остановить автоматический электронный дебет

- org/HowToStep»>

Позвоните и напишите в свой банк или кредитный союз

Сообщите своему банку, что у вас «отозвано разрешение» на получение компанией автоматических платежей с вашего счета. Вы можете использовать этот образец письма. Некоторые банки и кредитные союзы могут предложить вам онлайн-форму.

org/HowToStep»>- Чтобы остановить следующий запланированный платеж, подайте в банк распоряжение об остановке платежа как минимум за три рабочих дня до запланированного платежа. Вы можете сделать заказ лично, по телефону или письменно.

- Чтобы остановить будущие платежи, вам, возможно, придется отправить в банк письменное распоряжение о прекращении платежа. Если ваш банк запрашивает письменное поручение, не забудьте предоставить его в течение 14 дней с момента устного уведомления.

- Имейте в виду, что банки обычно взимают комиссию за прекращение платежных поручений.

Следите за своими счетами

Немедленно сообщите своему банку или кредитному союзу, если вы увидите платеж, который вы не разрешили (авторизовали), или платеж, который был произведен после того, как вы отозвали авторизацию. Федеральный закон дает вам право оспаривать и возвращать свои деньги за любые несанкционированные переводы с вашего счета, если вы своевременно сообщите об этом своему банку.Вы можете использовать наш образец письма.

Позвоните и напишите в компанию

Сообщите компании, что вы лишаете компанию разрешения на снятие автоматических платежей с вашего счета в банке или кредитном союзе.Это называется «отзыв авторизации». Вы можете использовать этот образец письма.

Остановить платеж

Даже если вы не отозвали свою авторизацию в компании, вы можете запретить автоматическое списание средств со своего счета, дав своему банку «приказ об остановке платежа».Это дает указание вашему банку запретить компании принимать платежи с вашего счета. Вы можете использовать этот образец письма, чтобы отправить «приказ об остановке платежа». Вот шаги:

Отмена или отмена автоматического платежа не отменяет ваш договор с кредитором до зарплаты. Если вы аннулируете или отменяете автоматический платеж по ссуде, ваша задолженность по ссуде все равно остается.

Если у вас возникла проблема с тем, чтобы помешать кредитору снять деньги с вашего счета, вы можете обратиться к регулирующему органу штата или генеральному прокурору штата.Вы также можете подать жалобу в CFPB онлайн или по телефону (855) 411-2372.

Полезная информация о законе Вашингтона.

Я не могу выплатить ссуду до зарплаты. Что случится?

Кредитор до зарплаты получил ваш чек. Он может обналичить его в день, когда должна быть произведена оплата. Если у вас недостаточно средств на вашем счете, ваш чек будет возвращен. Ваш банк и кредитор до получки взимают с вас комиссию.

Некоторые кредиторы до зарплаты могут попытаться обналичить чек несколько раз.Каждый раз, когда чек возвращается, банк взимает комиссию за овердрафт.

Некоторые виды государственных пособий (, пример : SSI) обычно не могут быть получены коллектором. Кредиты до зарплаты разные . Выписывая чек на свой счет или разрешая кредитору до зарплаты снимать деньги непосредственно со счета, вы даете ему разрешение снимать деньги с вашего счета независимо от того, какие типы средств находятся на счете.

В какой-то момент кредитор может отправить ваш долг в сборы.В конце концов, вы можете быть должны сумму, которую вы заимствовали, а также комиссию, плату за овердрафт, плату за возвращенный чек, возможные сборы за взыскание и возможные судебные издержки, если кредитор или агентство по сбору платежей подаст на вас в суд.

Большинство займов до зарплаты через Интернет и займов от племенных кредиторов являются недействительными (не имеющими исковой силы) в Вашингтоне .

Немедленно свяжитесь с Департаментом финансовых институтов штата Вашингтон, если у вас возникли проблемы с онлайн-кредитором.(См. Dfi.wa.gov/consumers/payday-loan-complaint.) DFI, вероятно, не сможет вам помочь, если кредитор является племенным кредитором.

Может ли мне помочь мой банк?

Может быть. Попробуйте поговорить с кем-нибудь в своем банке, лично в отделении или по линии обслуживания клиентов. Объясните ситуацию. Спросите, может ли банк отменить какие-либо комиссии или сборы на вашем счете, возникшие в результате отклоненного чека. Если у вас автоматически списываются деньги ссуды до зарплаты с вашего банковского счета, попросите банк остановить автоматическое списание.

Спросите, может ли банк отменить какие-либо комиссии или сборы на вашем счете, возникшие в результате отклоненного чека. Если у вас автоматически списываются деньги ссуды до зарплаты с вашего банковского счета, попросите банк остановить автоматическое списание.

Вы можете остановить платеж по чеку, закрыть свой банковский счет и повторно открыть новый банковский счет. Свяжитесь с юристом , чтобы обсудить этот вариант , прежде чем пробовать этот .

Могу ли я попросить у кредитора до зарплаты план выплат?

Да. При наступлении срока погашения или до наступления срока погашения кредита (даже если это ваш первый кредит), если вы сообщаете своему кредитору до зарплаты, что не можете выплатить кредит в срок, кредитор должен сообщить вам, что у вас может быть рассрочка платежей (план платежей). .

Любой такой план должен быть в письменной форме. Вы и кредитор должны подписать его.

Если ваш кредит составляет 400 долларов или меньше, план должен быть не менее 90 дней (3 месяца). Если ваша ссуда превышает 400 долларов, ваша рассрочка должна быть не менее 180 дней (6 месяцев).

Если ваша ссуда превышает 400 долларов, ваша рассрочка должна быть не менее 180 дней (6 месяцев).

Есть ли какие-либо комиссии в рассрочку?

Если вы пропустите платеж по своему плану платежей, кредитор может взимать с вас единовременную комиссию в размере 25 долларов США и начать взыскание по невыплаченной ссуде.

Могу ли я отменить ссуду?

Да, , но вы должны отменить («отозвать») его не позднее закрытия рабочего дня на следующий рабочий день после того, как вы взяли ссуду. Вы отменяете ссуду, возвращая кредитору сумму, которую он вам предоставил. Затем кредитор должен вернуть или уничтожить ваш почтовый чек или отменить любое электронное снятие средств с вашего банковского счета.

Вы должны аннулировать ссуду в том же месте, где вы получили ссуду.

Пример: Вы взяли ссуду до зарплаты во вторник. Позже вы решите, что не хотите ссуду. Вы должны вернуться к тому же кредитору до зарплаты до того, как он закроется в среду.

Если кредитор открыт 24 часа, вы должны вернуться к кредитору до полуночи следующего дня.

Если кредитор открыт 24 часа, вы должны вернуться к кредитору до полуночи следующего дня.

В ваших кредитных документах должна содержаться информация о вашем праве аннулировать кредит. Если нет, обратитесь в DFI.

Придется ли мне платить, чтобы отменить ссуду до зарплаты?

Кредитор должен , а не взимать с вас плату за аннулирование ссуды.Если вы пытаетесь аннулировать ссуду к установленному сроку, но кредитор взимает с вас комиссию или отказывается аннулировать ссуду, немедленно сообщите об этом в DFI.

У меня просроченная ссуда до зарплаты. Должен ли я справиться с этим, заплатив комиссию и взяв еще одну ссуду до зарплаты?

№ Любой кредитор до зарплаты, который требует, чтобы вы заплатили дополнительную комиссию, чтобы «пролонгировать» вашу ссуду до зарплаты и погасить всю ссуду позже, нарушает закон штата. Свяжитесь с DFI.

Согласно законодательству штата Вашингтон, вы должны сначала выплатить имеющуюся ссуду, прежде чем брать другую ссуду у этого кредитора. Чтобы избежать долговой ловушки, не берите еще одну ссуду до зарплаты, чтобы выплатить первую. Эти ссуды так легко получить, что можно подумать, что их возврат также будет легким. Вы можете войти в цикл погашения одной ссуды и немедленного получения новой для покрытия других счетов. Этот цикл трудно разорвать.

Чтобы избежать долговой ловушки, не берите еще одну ссуду до зарплаты, чтобы выплатить первую. Эти ссуды так легко получить, что можно подумать, что их возврат также будет легким. Вы можете войти в цикл погашения одной ссуды и немедленного получения новой для покрытия других счетов. Этот цикл трудно разорвать.

В конце концов, вы можете взять несколько ссуд в год, потому что в конечном итоге вы берете по одной в каждый день выплаты жалованья, чтобы вернуть последний или оплатить другие счета. В конечном итоге вам придется заплатить гораздо больше сборов и затрат, чем вы когда-либо собирались взять взаймы . Попробуйте другие альтернативы, которые мы обсуждаем здесь.

Могу ли я закрыть свой текущий счет, чтобы попытаться помешать кредитору получить с него деньги?

Да, но кредитор до зарплаты, вероятно, примет меры по взысканию долгов. Когда вы берете ссуду до зарплаты, вы либо выписываете кредитору личный чек, либо даете ему разрешение снимать деньги прямо с вашего текущего счета. Если вы закроете текущий счет, чтобы кредитор не взял то, что вы должны, кредитор в любом случае может продолжать попытки обналичить чек или снять деньги со счета.Это может привести к тому, что вам причитается комиссия за овердрафт.

Если вы закроете текущий счет, чтобы кредитор не взял то, что вы должны, кредитор в любом случае может продолжать попытки обналичить чек или снять деньги со счета.Это может привести к тому, что вам причитается комиссия за овердрафт.

Кредитор до зарплаты может отправить вашу ссуду в сборы. Тогда будет больше сборов и затрат. Если вы не выплатите долг, пока он находится в взыскании, коллекторское агентство может попытаться подать на вас в суд, чтобы получить то, что вы должны.

Чтобы избежать инкассо, попробуйте поговорить с менеджером магазина, в котором вы получили ссуду до зарплаты. Посмотрите, разрешат ли они вам выплатить задолженность в рассрочку. Объясните менеджеру:

Если они согласны позволить вам погасить задолженность в рассрочку, произведет платежи вовремя , чтобы избежать действий по взысканию.

У вас могут возникнуть проблемы с закрытием счета в одном банке, а затем попыткой открыть счет в новом. Некоторые банки не открывают новый счет, если вы должны другому банку. Если это произойдет, обратитесь в DFI или другой регулирующий орган, в юрисдикции которого находится банк, отказавший вам в обслуживании.

Если это произойдет, обратитесь в DFI или другой регулирующий орган, в юрисдикции которого находится банк, отказавший вам в обслуживании.

Кредитор до зарплаты подал на меня в суд. Он получил приговор против меня. (Он выиграл.) Мой единственный доход — от социального обеспечения или пенсии. Может ли кредитор взыскать?

Это зависит от обстоятельств.Если единственные деньги на вашем банковском счете поступают от прямого депонирования социального страхования или от администрации ветеранов (VA), обычно кредитор по судебному решению не может пополнить счет. Денег из этих источников составляет , освобождены от взыскания .

Даже если кредитор не предъявил вам иск, если ваш доход не облагается налогом, вы должны быть начеку, чтобы не дать кредитору получить его. Если у кредитора есть ваши чеки или разрешение на доступ к вашей учетной записи, он не должен подавать на вас в суд, чтобы получить платеж.

Вы можете попытаться закрыть кредитору до зарплаты доступ к средствам на вашем счете. Возможно, вам придется закрыть счет и перевести деньги на счет в другом банке. Некоторые банки не откроют для вас новый счет, если вы задолжали другому банку.

Возможно, вам придется закрыть счет и перевести деньги на счет в другом банке. Некоторые банки не откроют для вас новый счет, если вы задолжали другому банку.

Если ваши пособия по социальному обеспечению или выплаты VA напрямую зачисляются на банковский счет, к которому у кредитора до зарплаты есть ваше разрешение (через ваш чек или разрешение), вы можете перенаправить туда, куда делаются ваши автоматические депозиты.Дополнительную информацию об изменении автоматического депонирования пособий по социальному обеспечению см. На сайте www.socialsecurity.gov. Избегайте любого кредитора, который хочет, чтобы ваши чеки социального обеспечения переводились непосредственно на банковский счет , контролируемый кредитором.

Не , а не смешивайте (смешивайте) необлагаемые налогом средства с вашим социальным обеспечением и деньгами VA. Пример : Вы вносите чек на день рождения от члена семьи на тот же счет, что и ваши освобожденные от налогообложения фонды социального страхования.

Вы не можете утверждать, что все средства на счете освобождены от погашения.

Если кредитор подает на вас в суд, вы должны ответить на судебный процесс и любое уведомление об изъятии средств, письменно уведомив все стороны о том, что они не могут пополнить ваш банковский счет, поскольку на нем хранятся только освобожденные от налога средства.

Подробнее о защите освобожденных от налогообложения активов:

Может ли кредитор угрожать мне уголовным преследованием?

№ . Для кредитора до зарплаты незаконно угрожать отправить вас в тюрьму или привлечь к уголовной ответственности за неуплаченный долг.Если это произойдет, вам следует немедленно подать жалобу в DFI. Вы также можете подать жалобу в DFI, если кредиторы до зарплаты преследуют вас, звоня вам домой или на работу чаще, чем несколько раз в день, появляясь на вашем рабочем месте, разговаривая с вашими детьми о долге и т. Д.

Обычно, собирая или пытаясь получить ссуду до зарплаты, кредитор не имеет права беспокоить или запугивать вас. Кредитор не может:

Кредитор не может:

Я военный заемщик. Какие у меня права?

Федеральный закон ограничивает 36% годовых, когда кредиторы могут взимать с семей военных в день выплаты жалованья, в ожидании возврата налогов и ссуды на покупку автомобиля.Кредиторы не могут принимать чеки или разрешение на снятие денег с текущего счета семьи военнослужащих в качестве обеспечения ссуды.

Я взял ссуду до зарплаты онлайн. Кредитор взимает более высокую ставку, чем позволяет закон штата. Что я могу сделать?

Каждый кредитор, предлагающий ссуду до зарплаты жителям Вашингтона, должен иметь на это лицензию от DFI. Все кредиторы до зарплаты, предлагающие ссуды гражданам Вашингтона, должны соблюдать этот закон. Если кредитор до зарплаты не имеет лицензии, ссуда до зарплаты не имеет исковой силы.Кредитор не может взимать с него сбор. Если кредитор до зарплаты взимает более высокую ставку, чем позволяет закон штата Вашингтон, ссуда до зарплаты не имеет исковой силы. Немедленно свяжитесь с DFI, чтобы сообщить о таких нарушениях.

Немедленно свяжитесь с DFI, чтобы сообщить о таких нарушениях.

Могу ли я подать жалобу на кредитора до зарплаты?

Есть . DFI расследует жалобы потребителей на их опыт работы с кредиторами до зарплаты.

Пример: Кредитор до выплаты жалованья продолжает возвращать ваш чек в ваш банк или требует от вас выплатить ссуду.Вы должны сообщить об этом в DFI.

Вы можете заполнить форму жалобы на сайте dfi.wa.gov/cs/complaint.htm или позвонить по телефону 1-800-RING-DFI (746-4334) (TYY: 711 или 1-800-833-6388) или ( 360) 902-8700. Вы также можете связаться с DFI по почте или доставить вручную по адресу 150 Israel Road SW, Tumwater WA 98501.

Я попал в ловушку долга по ссуде до зарплаты или думаю, что кредитор нарушил закон. Где я могу получить помощь?

Посетите Northwest Justice Project, чтобы узнать, как получить юридическую помощь.

договоров займа: все, что вам нужно знать

Договор займа — очень сложный документ, который может защитить обе стороны. В большинстве случаев кредитор создает кредитный договор, что означает, что бремя включения всех условий соглашения ложится на кредитор. Если вы раньше не заключали кредитные соглашения, вы, вероятно, захотите убедиться, что полностью понимаете все компоненты, чтобы не упустить ничего, что может защитить вас в течение срока действия кредита.Это руководство поможет вам составить прочный кредитный договор и больше узнать о его механизме.

В большинстве случаев кредитор создает кредитный договор, что означает, что бремя включения всех условий соглашения ложится на кредитор. Если вы раньше не заключали кредитные соглашения, вы, вероятно, захотите убедиться, что полностью понимаете все компоненты, чтобы не упустить ничего, что может защитить вас в течение срока действия кредита.Это руководство поможет вам составить прочный кредитный договор и больше узнать о его механизме.

Оглавление

Посмотреть большеЗачем вам нужен кредитный договор

Прежде чем вы одалживаете кому-либо деньги или предоставляете услуги без оплаты, важно знать, нужно ли вам иметь кредитное соглашение, чтобы защитить вас. Вы никогда не захотите давать деньги, товары или услуги в ссуду, не имея соглашения о ссуде, чтобы гарантировать, что вам вернут деньги, или что вы можете предпринять юридические действия, чтобы вернуть свои деньги.Целью кредитного соглашения является подробное описание того, что ссужается и когда заемщик должен вернуть его, а также как. В кредитном соглашении есть конкретные условия, в которых подробно описано, что именно предоставляется и что ожидается взамен. После исполнения это, по сути, обещание кредитора заемщику выплатить.

В кредитном соглашении есть конкретные условия, в которых подробно описано, что именно предоставляется и что ожидается взамен. После исполнения это, по сути, обещание кредитора заемщику выплатить.

Займ денег — серьезное обязательство, независимо от суммы, поэтому важно защитить обе стороны с помощью кредитного соглашения. В кредитном соглашении не только подробно излагаются условия ссуды, но и доказывается, что деньги, товары или услуги не были подарком заемщику.Это важно, потому что это предотвращает попытку кого-то выйти из погашения, требуя этого, но это также может помочь вам убедиться, что это не проблема с IRS позже. Даже если вы думаете, что вам может не понадобиться кредитное соглашение с другом или членом семьи, всегда полезно иметь его, чтобы в дальнейшем не возникло проблем или разногласий по условиям, которые могли бы разрушить ценные отношения.

Если вы пытаетесь определить, нужен ли вам кредитный договор, всегда лучше перестраховаться и подготовить его.Если это большая сумма денег, которая будет возвращена вам, как согласовано обеими сторонами, то принятие дополнительных мер для обеспечения того, чтобы выплата состоялась, стоит вашего времени. Кредитное соглашение призвано защитить вас, поэтому в случае сомнений создайте кредитное соглашение и убедитесь, что вы защищены, что бы ни случилось.

Кредитное соглашение призвано защитить вас, поэтому в случае сомнений создайте кредитное соглашение и убедитесь, что вы защищены, что бы ни случилось.

Есть несколько компонентов кредитного соглашения, которые вам нужно будет включить, чтобы обеспечить его исполнение. Это некоторые из тех компонентов, которые верны независимо от типа кредитного соглашения.Чтобы объяснить, как составляется кредитный договор, мы разделили его на разделы, которые легче понять.

Необходимая основная информация

В каждом кредитном соглашении вам необходимо иметь некоторую базовую информацию, которая используется для идентификации сторон, согласных с условиями. У вас будет раздел, в котором подробно рассказывается, кто является заемщиком и кто кредитор. В разделе о заемщике вам нужно будет включить всю информацию о заемщике. Если они являются физическими лицами, это включает их полное юридическое имя.Если это не физическое лицо, а бизнес, вам нужно будет указать название компании или юридического лица, которое должно включать «LLC» или «Inc. » в названии, чтобы предоставить подробную информацию. Вам также нужно будет указать их полный адрес. Если имеется более одного заемщика, вы должны включить информацию об обоих в кредитный договор. Кредитор, иногда также называемый держателем, — это физическое или юридическое лицо, которое будет предоставлять товары, деньги или услуги заемщику после согласования и подписания соглашения.Так же, как вы включили информацию о заемщике, вам нужно будет включить информацию о кредиторе с такими же подробностями.

» в названии, чтобы предоставить подробную информацию. Вам также нужно будет указать их полный адрес. Если имеется более одного заемщика, вы должны включить информацию об обоих в кредитный договор. Кредитор, иногда также называемый держателем, — это физическое или юридическое лицо, которое будет предоставлять товары, деньги или услуги заемщику после согласования и подписания соглашения.Так же, как вы включили информацию о заемщике, вам нужно будет включить информацию о кредиторе с такими же подробностями.

Кроме того, вам нужно будет включить раздел с подробной информацией о поручителе, если она у вас есть. Поручитель также известен как соруководитель. Это физическое или юридическое лицо соглашается выплатить ссуду в случае дефолта заемщика. Вы можете добавить к кредитному соглашению более одного поручителя, но они должны согласиться со всеми условиями, изложенными в ссуде, как и заемщик.Так же, как вы включили информацию о заемщике, вам нужно будет указать информацию о каждом поручителе, и они должны подписать соглашение. Вам нужно будет указать их полное юридическое имя, а также их полный адрес. Если вы не укажете поручителя, вам не нужно будет включать этот раздел в кредитное соглашение. Наконец, вам нужно будет включить раздел, в котором указана дата и место подписания соглашения. В этот раздел кредитного соглашения вам нужно будет включить различную информацию, такую как дата вступления соглашения в силу, штат, в котором должны проводиться судебные разбирательства, и конкретный округ в этом штате.Это важно, потому что в нем подробно описывается, когда действует кредитный договор, и вам не придется ехать в другое место в случае возникновения каких-либо споров или невыплаты по соглашению.

Вам нужно будет указать их полное юридическое имя, а также их полный адрес. Если вы не укажете поручителя, вам не нужно будет включать этот раздел в кредитное соглашение. Наконец, вам нужно будет включить раздел, в котором указана дата и место подписания соглашения. В этот раздел кредитного соглашения вам нужно будет включить различную информацию, такую как дата вступления соглашения в силу, штат, в котором должны проводиться судебные разбирательства, и конкретный округ в этом штате.Это важно, потому что в нем подробно описывается, когда действует кредитный договор, и вам не придется ехать в другое место в случае возникновения каких-либо споров или невыплаты по соглашению.

Подробная информация о конкретной ссуде

После того, как вы получите информацию о людях, участвующих в кредитном соглашении, вам нужно будет описать особенности, связанные с ссудой, включая информацию о транзакции, информацию о платежах и информацию о процентах. В разделе транзакций вы укажете точную сумму, которая будет причитаться кредитору после заключения соглашения. Сумма не будет включать проценты, которые будут начисляться в течение срока действия кредита. Вы также подробно опишете, что заемщик получает взамен этой суммы денег, которую они обещают выплатить кредитору. В разделе платежей вы подробно расскажете, как будет выплачиваться сумма кредита, частоту платежей (например, ежемесячные платежи, выплаты по требованию, единовременная выплата и т. Д.), А также информацию о приемлемых способах оплаты (например, наличными, в кредит карта, денежный перевод, банковский перевод, дебетовые платежи и т. д.). Вам нужно будет указать именно то, что вы примете в качестве формы оплаты, чтобы не возникало вопросов о разрешенных формах оплаты.

Сумма не будет включать проценты, которые будут начисляться в течение срока действия кредита. Вы также подробно опишете, что заемщик получает взамен этой суммы денег, которую они обещают выплатить кредитору. В разделе платежей вы подробно расскажете, как будет выплачиваться сумма кредита, частоту платежей (например, ежемесячные платежи, выплаты по требованию, единовременная выплата и т. Д.), А также информацию о приемлемых способах оплаты (например, наличными, в кредит карта, денежный перевод, банковский перевод, дебетовые платежи и т. д.). Вам нужно будет указать именно то, что вы примете в качестве формы оплаты, чтобы не возникало вопросов о разрешенных формах оплаты.

В разделе интересов вы включите информацию для любого интереса. Если вы не взимаете проценты, вам не нужно включать этот раздел. Однако, если да, вам нужно будет указать дату, когда начнут начисляться проценты по ссуде, и будут ли проценты простым или сложным по своему характеру. Простые проценты рассчитываются на невыплаченную основную сумму, а сложные проценты рассчитываются на невыплаченную основную сумму и любые невыплаченные проценты. Еще один интересный аспект, который вам нужно будет подробно описать, — это будет ли у вас фиксированная или переменная процентная ставка. Ссуда с фиксированной процентной ставкой означает, что процентная ставка будет оставаться неизменной в течение всего срока ссуды, тогда как ссуда с плавающей ставкой означает, что процентная ставка может меняться с течением времени в зависимости от определенных факторов или событий.

Еще один интересный аспект, который вам нужно будет подробно описать, — это будет ли у вас фиксированная или переменная процентная ставка. Ссуда с фиксированной процентной ставкой означает, что процентная ставка будет оставаться неизменной в течение всего срока ссуды, тогда как ссуда с плавающей ставкой означает, что процентная ставка может меняться с течением времени в зависимости от определенных факторов или событий.

Вы также можете указать информацию о предоплате, если заемщик заинтересован в досрочном погашении ссуды. Многие заемщики обеспокоены предоплатой, и было бы разумно включить в свое кредитное соглашение пункт, в котором говорится о вариантах предоплаты, если таковые имеются.Если вы разрешаете предоплату, вам нужно будет включить эту информацию и подробные сведения о том, разрешено ли им предоплатить всю сумму или только ее частичную сумму, и потребуется ли вам комиссия за предоплату, если они захотят это сделать. Если вам требуется комиссия за предоплату, вам необходимо указать ее размер. Традиционно кредиторы требуют, чтобы процент от основной суммы долга был выплачен досрочно, прежде чем они смогут выплатить оставшуюся сумму. Если вы не разрешаете предоплату, вам необходимо указать, что это не допускается, если вы, кредитор, не предоставите письменное разрешение.

Традиционно кредиторы требуют, чтобы процент от основной суммы долга был выплачен досрочно, прежде чем они смогут выплатить оставшуюся сумму. Если вы не разрешаете предоплату, вам необходимо указать, что это не допускается, если вы, кредитор, не предоставите письменное разрешение.

Обеспечение ссуды и устранение нарушений

У вас есть возможность потребовать залог в обмен на ссуду. Если вы хотите это сделать, убедитесь, что вы включили разделы, посвященные этому. Для обеспечения, если оно требуется для обеспечения ссуды, вам потребуется специальный раздел. Залогом будет актив, который используется в качестве гарантии выплаты. Примеры активов, которые можно использовать, включают недвижимость, автомобили или другие ценные товары.Если вам требуется обеспечение, вам нужно будет указать все обеспечение, необходимое для обеспечения соглашения. Другой раздел, который вам понадобится для этого, касается соглашения об обеспечении. Если вам не требуется залог, вы можете не указывать его в кредитном соглашении.

Дата подписания

Что касается обеспечения, если каждая сторона подписывает отдельное соглашение об обеспечении для него, тогда вам нужно будет указать дату, когда соглашение об обеспечении подписано или будет подписано каждой стороной.

Никто никогда не думает, что их кредитное соглашение будет нарушено, но если вы хотите быть уверены, что сможете разобраться с этим вопросом в случае несоблюдения условий, тогда вам нужно что-то решить. Это лишь одна из причин, почему так важно включать этот раздел, несмотря ни на что. Как правило, кредиторы включают положение о личном обращении за помощью. Это позволит кредитору потребовать взыскания с личных активов заемщика, если они нарушат соглашение. Кроме того, вы должны указать количество дней, в течение которых заемщик должен устранить любое нарушение соглашения.Если вы включите это, вы не сможете предоставить уведомление о восстановлении до истечения этого срока. Однако это не мешает вам обращаться к ним за обновлениями. Стандартный период уведомления составляет 30 дней, но вы можете изменить его по своему усмотрению. Убедитесь, что вы включили все эти сведения в этот раздел, чтобы не возникало сомнений в том, какие действия вы должны предпринять в случае, если вам не выплатит деньги заемщик.

Дополнительные элементы

В дополнение к основным разделам, описанным выше, у вас есть возможность добавить дополнительные разделы, посвященные конкретным элементам, а также раздел, чтобы сделать достоверность документа неоспоримой.Каждое кредитное соглашение отличается, поэтому используйте раздел дополнительных условий соглашения, чтобы включить любые дополнительные условия, которые еще не были охвачены. В этот раздел вам нужно будет включить полные предложения и убедиться, что вы не противодействуете чему-либо, что было ранее указано в кредитном соглашении, если только вы не заявляете, что конкретный раздел не применим к этому конкретному кредитному соглашению.

При оформлении кредитного договора вы можете быть заинтересованы в нотариальном заверении его после того, как все стороны подпишут его, или вы можете захотеть включить свидетелей.Преимущество включения нотариуса в том, что это поможет доказать действительность документа в случае его оспаривания. Наличие свидетеля — альтернатива нотариальному заверению документа, если у вас нет доступа к нотариусу; однако, если возможно, всегда следует стараться включать и то, и другое.

Как создать договор займа

Займы под залог собственного капитала и кредитные линии

Если вы думаете о том, чтобы улучшить дом или ищете способы оплаты обучения вашего ребенка в колледже, вы можете подумать о том, чтобы задействовать капитал своего дома — разницу между тем, за что ваш дом может быть продан, и тем, что вы должны по ипотеке — как способ покрытия расходов.

Финансирование собственного капитала может быть оформлено в виде ссуды или кредитной линии. В случае ссуды под залог собственного капитала кредитор предоставляет вам авансом всю сумму ссуды, в то время как кредитная линия под залог собственного капитала обеспечивает источник средств, которые вы можете использовать по мере необходимости.

При рассмотрении вопроса о ссуде или кредитной линии на покупку собственного капитала внимательно изучите и сравните планы ссуд, предлагаемые банками, ссудо-сберегательными учреждениями, кредитными союзами и ипотечными компаниями. Покупки могут помочь вам получить более выгодную сделку.

Помните, что ваш дом обеспечивает сумму, которую вы занимаете, посредством ссуды под залог собственного капитала или кредитной линии.Если вы не заплатите свой долг, кредитор может заставить вас продать свой дом, чтобы погасить долг.

Ссуды под залог жилого фонда

Заем под собственный капитал — это ссуда на фиксированную сумму денег, которая обеспечена вашим домом. Вы выплачиваете ссуду равными ежемесячными платежами в течение определенного срока, как и первоначальную ипотеку. Если вы не погасите ссуду в соответствии с договоренностью, ваш кредитор может лишить вас права выкупа вашего дома.

Сумма, которую вы можете взять в долг, обычно ограничена 85 процентами капитала вашего дома.Фактическая сумма кредита также зависит от вашего дохода, кредитной истории и рыночной стоимости вашего дома.

Спросите друзей и родственников о рекомендациях кредиторов. Затем сделайте покупки и сравните условия. Поговорите с банками, ссудо-сберегательными учреждениями, кредитными союзами, ипотечными компаниями и ипотечными брокерами. Но учтите: брокеры не ссужают деньги; они помогают оформлять ссуды.

Попросите всех кредиторов, с которыми вы проводите собеседование, объяснить доступные вам планы ссуды. Если вы не понимаете условий предоставления кредита, задавайте вопросы.Они могут означать более высокие затраты. Недостаточно просто знать размер ежемесячного платежа или процентную ставку. Годовая процентная ставка (APR) для жилищной ссуды учитывает баллы и расходы на финансирование. Обратите особое внимание на сборы, включая сборы за подачу заявки или за обработку ссуды, сборы за выдачу или андеррайтинг, сборы ссудодателя или за финансирование, сборы за оценку, сборы за подготовку и регистрацию документов, а также сборы брокеров; они могут быть указаны как баллы, комиссия за отправку или надбавка к процентной ставке.Если к сумме кредита добавляются баллы и другие сборы, вы заплатите больше для их финансирования.

Спросите свой кредитный рейтинг. Кредитный скоринг — это система, которую кредиторы используют, чтобы определить, давать ли вам кредит. Информация о вас и вашем кредитном опыте — такая как история оплаты счетов, количество и тип ваших счетов, просроченные платежи, действия по взысканию, непогашенная задолженность и как долго у вас были свои счета — собираются из вашей кредитной заявки и ваш кредитный отчет.Кредиторы сравнивают эту информацию с показателями кредитоспособности людей с аналогичным профилем. Система кредитного рейтинга присуждает баллы за каждый фактор, который помогает предсказать, кто с наибольшей вероятностью выплатит долг. Общее количество баллов — ваш кредитный рейтинг — помогает предсказать, насколько вы кредитоспособны, то есть насколько велика вероятность того, что вы вернете ссуду и произведете платежи в срок. Для получения дополнительной информации о кредитных рейтингах прочтите Как кредитные рейтинги влияют на стоимость кредита и страхования .

Вести переговоры с более чем одним кредитором. Не бойтесь заставить кредиторов и брокеров конкурировать за ваш бизнес, дав им понять, что вы делаете покупки по лучшей цене. Попросите каждого кредитора снизить баллы, комиссионные или процентную ставку. И попросите каждого выполнить — или превзойти — условия других кредиторов.

Перед тем, как подписать, внимательно прочтите документы о закрытии ссуды. Если ссуда не соответствует вашим ожиданиям или желаниям, не подписывайте. Либо договаривайтесь об изменениях, либо уходите. Вы также обычно имеете право отменить сделку по любой причине — и без штрафных санкций — в течение трех дней после подписания кредитных документов.Для получения дополнительной информации см. Правило трехдневной отмены .

Кредитные линии собственного капитала

Кредитная линия собственного капитала, также известная как HELOC, представляет собой возобновляемую кредитную линию, во многом похожую на кредитную карту. Вы можете занять столько, сколько вам нужно, в любое время, когда вам это нужно, выписав чек или используя кредитную карту, подключенную к учетной записи. Вы не можете превышать свой кредитный лимит. Поскольку HELOC — это кредитная линия, вы производите платежи только на ту сумму, которую вы фактически заимствуете, а не на всю доступную сумму.HELOC также может дать вам определенные налоговые преимущества, недоступные для некоторых видов ссуд. За подробностями обратитесь к бухгалтеру или налоговому консультанту.

Как и кредиты под залог собственного капитала, HELOC требуют, чтобы вы использовали свой дом в качестве залога по ссуде. Это может подвергнуть ваш дом риску, если ваш платеж задерживается или вы не можете произвести платеж вообще. Ссуды с крупными выплатами — единовременная выплата обычно в конце ссуды — могут побудить вас занять больше денег для погашения этого долга или могут поставить под угрозу ваш дом, если вы не сможете претендовать на рефинансирование.И, если вы продаете свой дом, большинство планов требуют, чтобы вы одновременно погасили кредитную линию.

Часто задаваемые вопросы по HELOC

Кредиторы предлагают кредитные линии под залог собственного капитала различными способами. Ни один план ссуды не подходит для каждого домовладельца. Свяжитесь с разными кредиторами, сравните варианты и выберите кредитную линию собственного капитала, наиболее соответствующую вашим потребностям.

Сколько денег вы можете занять по кредитной линии под залог собственного капитала?

В зависимости от вашей кредитоспособности и суммы непогашенного долга вы можете взять в долг до 85 процентов оценочной стоимости вашего дома за вычетом суммы, которую вы должны по своей первой ипотечной ссуде.Спросите кредитора, существуют ли минимальные требования к снятию средств при открытии вашей учетной записи, и есть ли минимальные или максимальные требования к снятию средств после открытия вашей учетной записи. Спросите, как вы можете потратить деньги из кредитной линии — с помощью чеков, кредитных карт или и того, и другого.

Вам следует выяснить, устанавливает ли ваш план обеспечения собственного капитала фиксированное время — период выдачи — когда вы можете снимать деньги со своего счета. По истечении периода розыгрыша вы сможете возобновить кредитную линию. Если вы не можете этого сделать, вы не сможете занять дополнительные средства.В некоторых планах вам, возможно, придется выплатить непогашенный остаток. В других случаях вы можете погасить баланс в течение определенного времени.

Какая процентная ставка?

В отличие от ссуды под залог собственного капитала, годовая процентная ставка кредитной линии под залог собственного капитала не учитывает баллы и расходы на финансирование. Рекламируемая годовая процентная ставка для кредитных линий собственного капитала основана только на процентах.

Спросите о типе процентных ставок, доступных по плану собственного капитала.Большинство HELOC имеют переменные процентные ставки. Эти ставки могут сначала предлагать более низкие ежемесячные платежи, но в течение остального периода погашения платежи могут измениться — и могут возрасти. Фиксированные процентные ставки, если таковые имеются, сначала могут быть немного выше переменных ставок, но ежемесячные платежи остаются неизменными в течение срока действия кредитной линии.

Если вы рассматриваете переменную ставку, проверьте и сравните условия. Проверьте периодический лимит — лимит процентной ставки изменяется одновременно. Также проверьте пожизненный лимит — лимит изменения процентной ставки в течение срока кредита.Кредиторы используют индекс, такой как основная ставка, чтобы определить, насколько повысить или понизить процентные ставки. Спросите кредитора, какой индекс используется, насколько и как часто он может меняться. Проверьте маржу — сумму, добавляемую к индексу, которая определяет начисляемые с вас проценты. Кроме того, поинтересуйтесь, можете ли вы через некоторое время преобразовать ссуду с плавающей ставкой в фиксированную.

Иногда кредиторы предлагают временно сниженную процентную ставку — ставку, которая необычно низка и действует только в течение вводного периода, скажем, шести месяцев.В это время ваши ежемесячные платежи также будут меньше. Однако после окончания вводного периода ваша ставка (и выплаты) увеличиваются до истинного рыночного уровня (индекс плюс маржа). Спросите, является ли предлагаемая вам ставка «со скидкой», и если да, узнайте, как она будет определяться в конце периода скидки и насколько больше ваши платежи могут быть в это время.

Каковы предварительные затраты на закрытие сделки?

Когда вы открываете кредитную линию под залог собственного капитала, вы оплачиваете многие из тех же расходов, что и при финансировании первоначальной ипотечной ссуды.К ним относятся: регистрационный сбор, поиск по названию, оценка, гонорары адвокатам и баллы (процент от суммы, которую вы заимствуете). Эти расходы могут существенно увеличить стоимость вашего кредита, особенно если вы в конечном итоге занимаетесь небольшой суммой из кредитной линии. Попробуйте договориться с кредиторами, чтобы узнать, будут ли они оплачивать некоторые из этих расходов.

Каковы текущие расходы?

В дополнение к предварительным затратам на закрытие сделки некоторые кредиторы требуют, чтобы вы платили комиссионные в течение всего срока действия ссуды.Они могут включать ежегодный взнос за членство или участие, который взимается вне зависимости от того, используете ли вы учетную запись, и / или комиссию за транзакцию, которая взимается каждый раз, когда вы занимаете деньги. Эти комиссии увеличивают общую стоимость кредита.

Каковы условия погашения кредита?

По мере погашения кредита ваши платежи могут измениться, если ваша кредитная линия имеет переменную процентную ставку, даже если вы не занимаете больше денег со своего счета. Узнайте, как часто и насколько могут меняться ваши платежи.Спросите, выплачиваете ли вы основную сумму и проценты или только проценты. Даже если вы выплачиваете некоторую часть основной суммы, спросите, покроют ли ваши ежемесячные платежи всю заемную сумму или вы должны будете внести дополнительный платеж в счет основной суммы в конце ссуды. Кроме того, вы можете спросить о штрафных санкциях за просрочку платежа и о том, при каких условиях кредитор может считать вас неисполненным и потребовать немедленного полного платежа.

Каковы условия погашения кредита в конце срока?

Спросите, есть ли у вас задолженность по крупному платежу в конце срока кредита.Если вы можете, но не уверены, что сможете позволить себе воздушный шар, вы можете пересмотреть условия погашения. Когда вы берете ссуду, спросите об условиях продления плана или рефинансирования невыплаченного остатка. Вы можете попросить кредитора заблаговременно — в письменной форме — рефинансировать любой остаток по окончании ссуды или при необходимости продлить срок погашения.

Какие гарантии заложены в ссуду?

Одна из лучших защит, которые у вас есть, — это Федеральный закон о праве на кредитование.По закону кредиторы должны сообщить вам об условиях и стоимости кредитного плана, когда вы получите заявку. Кредиторы должны раскрывать годовую процентную ставку и условия оплаты, а также должны сообщать вам о расходах за открытие или использование счета, например об оценке, кредитном отчете или гонорарах адвокатам. Кредиторы также должны сообщить вам о любых функциях с плавающей процентной ставкой и дать вам брошюру с описанием общих характеристик планов собственного капитала.

The Truth in Lending Act также защищает вас от изменений условий счета (кроме функции с переменной ставкой) до открытия плана.Если вы решите не участвовать в плане из-за изменения условий, все уплаченные вами сборы должны быть вам возвращены.

После открытия вашего плана собственного капитала, если вы платите в соответствии с соглашением, кредитор, как правило, не может прекратить действие вашего плана, ускорить выплату вашего непогашенного остатка или изменить условия вашего счета. Кредитор может приостановить выдачу кредита на ваш счет в течение любого периода, когда процентные ставки превышают максимальную ставку, указанную в вашем соглашении, если ваш контракт допускает такую практику.

Перед тем, как подписать, внимательно прочтите документы о закрытии ссуды. Если HELOC не соответствует вашим ожиданиям или желаниям, не подписывайте ссуду. Либо договаривайтесь об изменениях, либо уходите. И, как и в случае ссуды под залог недвижимости, вы также обычно имеете право отменить сделку по любой причине — и без штрафных санкций — в течение трех дней после подписания документов о ссуде. Для получения дополнительной информации см. Правило трехдневной отмены .

Правило трехдневной отмены

Федеральный закон дает вам три дня на пересмотр подписанного кредитного соглашения и расторжение сделки без штрафных санкций.Вы можете отменить подписку по любой причине, но только если вы используете свое основное место жительства — будь то дом, кондоминиум, передвижной дом или плавучий дом — в качестве залога, а не отдых или второй дом.

С правом отмены у вас есть до полуночи третьего рабочего дня, чтобы отменить кредитную транзакцию. День первый начинается после:

- Вы подписываете кредитный договор;

- вы получаете форму раскрытия информации «Правда в кредитовании», содержащую ключевую информацию о кредитном контракте, включая годовую процентную ставку, плату за финансирование, финансируемую сумму и график платежей; и

- вы получаете две копии уведомления о предоставлении истины, в котором объясняется ваше право на отказ.

Для целей отмены рабочие дни включают субботу, но не воскресенье или официальные праздничные дни. Например, если перечисленные выше события происходят в пятницу, у вас есть время до полуночи следующего вторника, чтобы отменить их.

В течение этого периода ожидания деятельность, связанная с контрактом, невозможна. Кредитор не может предоставить деньги по ссуде. Если вы имеете дело с ссудой на улучшение жилищных условий, подрядчик не имеет права поставлять какие-либо материалы или начинать работу.

Если вы решите отменить

Если вы решите отменить, вы должны сообщить об этом кредитору в письменной форме.Вы не можете отменить по телефону или лично поговорить с кредитором. Ваше письменное уведомление должно быть отправлено по почте, в электронном виде или доставлено до полуночи третьего рабочего дня.

Если вы расторгнете договор, залог в вашем доме также аннулируется, и вы не несете ответственности ни за какие суммы, включая финансовые расходы. У кредитора есть 20 дней, чтобы вернуть все деньги или имущество, которые вы заплатили в рамках транзакции, и освободить любые залоговые права в вашем доме.Если вы получили деньги или имущество от кредитора, вы можете сохранить их до тех пор, пока кредитор не докажет, что ваш дом больше не используется в качестве залога, и не вернет все деньги, которые вы заплатили. Затем вы должны предложить вернуть деньги или имущество кредитора. Если кредитор не потребует деньги или имущество в течение 20 дней, вы можете оставить их себе.

Если у вас возникла серьезная личная финансовая ситуация — например, повреждение вашего дома в результате урагана или другого стихийного бедствия — вы можете отказаться от своего права на отмену и отменить трехдневный период.Чтобы отказаться от своего права, вы должны предоставить кредитору письменное заявление с описанием чрезвычайной ситуации и заявлением о том, что вы отказываетесь от своего права на отмену. Заявление должно быть датировано и подписано вами и любым другим лицом, владеющим домом.

Федеральное трехдневное правило отмены не применяется во всех ситуациях, когда вы используете свой дом в качестве залога. Исключения включают:

- вы подаете заявку на ссуду на покупку или строительство вашего основного дома

- вы рефинансируете ссуду у того же кредитора, у которого есть ссуда, и не занимаете дополнительных средств

- Государственное агентство является кредитором ссуды.

В этих ситуациях у вас могут быть другие права на отмену в соответствии с законодательством штата или местным законодательством.

Вредные методы обеспечения справедливости в отношении дома

Вы можете потерять свой дом и свои деньги, если займете у недобросовестных кредиторов, которые предложат вам дорогостоящую ссуду на основе собственного капитала вашего дома. Некоторые кредиторы нацелены на пожилых домовладельцев, имеющих низкие доходы или проблемы с кредитом, а затем пытаются воспользоваться ими, используя обманные, несправедливые или другие незаконные методы.Будьте начеку:

- Перемена ссуды: Кредитор рекомендует вам неоднократно рефинансировать ссуду и часто занимать больше денег. Каждый раз, когда вы рефинансируете, вы платите дополнительные комиссии и проценты. Это увеличивает ваш долг.

- Страхование Упаковка: Кредитор добавляет страховку кредита или другие страховые продукты, которые могут вам не понадобиться для вашей ссуды.

- Приманка и подмена: Кредитор предлагает один набор условий ссуды, когда вы подаете заявку, а затем вынуждает вас принять более высокие сборы, когда вы подписываете сделку, чтобы завершить сделку.

- Отбор капитала: Кредитор дает вам ссуду на основе собственного капитала вашего дома, а не вашей способности выплатить долг. Если вы не сможете произвести оплату, вы можете потерять дом.

- Нетрадиционные продукты: Кредитор может предлагать нетрадиционные продукты, когда вы делаете покупки для получения кредита под залог собственного капитала:

- Например, кредиторы могут предлагать ссуды, по которым минимальный платеж не покрывает основную сумму долга и причитающиеся проценты.Это приводит к увеличению остатка по ссуде и, в конечном итоге, к увеличению ежемесячных платежей. Многие из этих ссуд имеют переменные процентные ставки, что может увеличить ваш ежемесячный платеж в случае повышения процентной ставки.

- Ссуды также могут иметь низкие ежемесячные платежи, но иметь крупную единовременную выплату в конце срока ссуды. Если вы не можете произвести воздушный платеж или рефинансирование, вам грозит потеря права выкупа и потеря вашего дома.

- Нарушения при обслуживании ипотечного кредита: Кредитор взимает с вас ненадлежащие сборы, такие как штрафы за просрочку платежа, не разрешенные в соответствии с ипотечным договором или законом, или сборы за страхование, предоставленное кредитором, даже если вы обеспечивали страхование своей собственности.Кредитор не предоставляет вам точных или полных выписок по счету и данных о выплатах, что делает практически невозможным определение того, сколько вы заплатили или сколько должны. Вы можете заплатить больше, чем должны.

- Заем на улучшение дома: Подрядчик звонит или стучит в вашу дверь и предлагает установить новую крышу или отремонтировать вашу кухню по разумной цене. Вы говорите ему, что заинтересованы, но не можете Он говорит, что это не проблема — он может организовать финансирование через известного ему кредитора.Вы соглашаетесь с проектом, и подрядчик приступает к работе. В какой-то момент после начала работы подрядчика вас просят подписать много бумаг. Бумаги могут быть пустыми, или кредитор может поспешить вас подписать, прежде чем у вас будет время прочитать то, что вам дали. Подрядчик грозит оставить работы в вашем доме незавершенными, если вы не подпишете. Вы подписываете бумаги. Только позже вы понимаете, что подписанные вами бумаги являются ссудой под залог недвижимости. Процентная ставка, баллы и комиссии кажутся очень высокими. Что еще хуже, работа над вашим домом выполнена неправильно или не была завершена, а подрядчик, которому, возможно, заплатил кредитор, мало заинтересован в завершении работы к вашему удовлетворению.

Некоторые из этих практик нарушают федеральное кредитное законодательство, касающееся раскрытия информации об условиях займа; дискриминация по возрасту, полу, семейному положению, расе или национальному происхождению; и взыскание долгов. Вы также можете иметь дополнительные права в соответствии с законодательством штата, которые позволят вам подать иск.

7 способов выйти из ипотеки — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Воздержание от ипотечного кредита из-за коронавируса помогло миллионам американских домовладельцев, столкнувшимся с трудностями из-за потери дохода из-за пандемии, остаться в своих домах. Федеральное правительство только что продлило отсрочку, позволив домовладельцам временно приостанавливать выплаты по ипотеке на срок до 15 месяцев, по сравнению с 12 месяцами первоначально. Но некоторым домовладельцам этой помощи может быть недостаточно. Им просто нужно выбраться из-под ипотеки.

Если вы чувствуете необходимость избежать ипотеки из-за того, что не можете заплатить, вы не одиноки.По данным компании CoreLogic, занимающейся данными по недвижимости, в ноябре 2020 года 3,9% ипотечных кредитов имели серьезные просрочки, то есть просрочены не менее чем на 90 дней. Этот уровень просрочек был в три раза выше, чем в тот же месяц в 2019 году, но он резко снизился с пандемического пика в 4,2% в апреле 2020 года.

Хотя потеря работы является основной причиной, по которой домовладельцы ищут выход из своей ипотеки, это не единственная причина. Развод, медицинские счета, выход на пенсию, переезд в связи с работой, слишком большой объем кредитной карты или другие долги также могут быть факторами, по которым домовладельцы могут захотеть уйти.

Какой бы ни была причина, следует помнить, что это законный финансовый шаг, даже если некоторые из способов избавления от ипотеки могут нанести ущерб вашему кредиту. Вот семь различных способов выйти из ипотеки.

1. Продам свой дом

Один из лучших и самых быстрых способов выйти из ипотеки — продать недвижимость и использовать вырученные средства для погашения ссуды. Процесс подготовки, листинга, продажи и закрытия сделки по продаже дома может занять всего несколько недель.

Многие домовладельцы сочтут этот подход жизнеспособным, учитывая раскаленный рынок жилой недвижимости. Относительно немногие держатели ипотечных кредитов, вероятно, обнаружат, что не могут продать свой дом дороже, чем они должны. Однако, если вы недавно приобрели дом, возможно, у вас не было времени накопить достаточно собственного капитала для получения денежных средств, необходимых для выплаты ссуды после учета транзакционных издержек.

2. Передайте право собственности вашему кредитору

Другой вариант — добровольно передать право собственности кредитору, чтобы избежать потери права выкупа.Эта договоренность, называемая актом вместо потери права выкупа, требует, чтобы домовладельцы убедили своего кредитора вернуть документ на собственность в обмен на освобождение их от ипотеки. Скорее всего, вам нужно будет доказать своему кредитору, что вы не можете позволить себе производить платежи.

Акт взамен может быть быстрым и не требует от заемщика подготовки и регистрации собственности. Хотя это повредит вашей кредитной истории, это не так плохо, как реальная потеря права выкупа.

Загвоздка здесь в том, что кредитор не обязан принимать договор вместо предложения.Кредитор может решить, что он может вернуть больше своих денег за счет традиционного обращения взыскания. Еще одна потенциальная загвоздка заключается в том, что если кредитор продает дом за меньшую сумму, чем остаток по кредиту, вам, возможно, придется компенсировать разницу.

3. Пусть кредитор добьется права выкупа

Воздержание от пандемии заблокировало потери права выкупа по кредитам, обеспеченным государством. Это происходит, когда заемщик настолько сильно задерживает выплаты, что ипотечный кредитор пытается вынудить домовладельца покинуть дом.

Это решение не требует инициативы со стороны домовладельца — просто перестаньте платить, и в конечном итоге вас лишат права выкупа.Однако лишение права выкупа права выкупа серьезно повредит вашей кредитной истории и не даст вам купить еще один дом на долгие годы. Кроме того, конечно, вам нужно будет найти другое место для жизни.

Тем не менее, судебный процесс может занять месяцы, и могут пройти годы, прежде чем человек, лишенный права выкупа, действительно должен уехать. В течение этого времени вы можете прийти к соглашению со своим кредитором, прекратить потерю права выкупа и остаться дома.

4. Короткие продажи

Короткая продажа может быть полезна, если стоимость дома меньше остатка по кредиту.С помощью этого метода домовладелец получает согласие кредитора на продажу дома по цене, меньшей, чем остаток по ссуде. Затем кредитор принимает выручку в счет оплаты ссуды.

Как и в случае с заменой документов, кредитор не обязан соглашаться на короткую продажу. А в некоторых штатах кредитор может подать на вас в суд за недостающую сумму. Еще один недостаток заключается в том, что вам придется пройти через процесс подготовки, размещения и продажи дома, а также выезда, когда сделка будет заключена.

5.Сдам свой дом

Иногда домовладелец может арендовать дом на сумму, достаточную для выплаты ипотечного кредита. Технически это не избавление от ипотечного кредита, а избавление от ипотечного платежа.

Это может быть жизнеспособным на сильном рынке аренды или когда вы взяли ссуду так давно, что арендные ставки успели подняться выше суммы выплаты по ипотеке. Аренда также может быть произведена довольно быстро, может не потребовать дорогостоящего ремонта вашего дома, не требует одобрения кредитора и, что немаловажно, позволяет вам оставаться домовладельцем.

С другой стороны, аренда требует поиска другого жилья. Это может быть хорошим выбором, если у вас достаточно дохода, чтобы платить за аренду более дешевого жилья или вы можете переехать к родственникам. Если вы хотите отказаться от ипотечного кредита, потому что вы безработный, вы можете найти новую работу и, когда текущий договор аренды истечет, снова занять дом и возобновить выплаты по ипотеке без необходимости жилец.

6. Запросить модификацию ссуды

Процесс обращения взыскания является дорогостоящим и длительным, и во многих случаях кредиторы предпочли бы сократить для заемщиков перерыв, если он будет держать их дома и производить платежи.Они могут сделать это, изменив ссуду, снизив процентную ставку, продлив срок или даже простив основную сумму. Если модификация ссуды снижает ежемесячный платеж настолько, чтобы вы могли его покрыть, обе стороны могут получить то, что они хотят.

Как и в случае с другими аварийными люками, вы можете попросить кредитора внести изменения, но кредитор не обязан их предоставлять. В любом случае, спросить не помешает.

7. Just Walk Away

Наконец, вы можете просто уйти. Если вам не нравится этот термин, попробуйте «стратегическое значение по умолчанию.«Это то, что упоминалось во время последней рецессии, когда многие домовладельцы использовали дома, которые не могли продать их за свои долги, не могли арендовать достаточно, чтобы покрыть платежи, и не могли убедить своих кредиторов дать им перерыв.

Однако вместо того, чтобы просто исчезнуть, расскажите кредитору о своих планах. Кредитор может предложить одну из вышеперечисленных альтернатив как лучший вариант.

Как и в случае получения более выгодной сделки по счету за кабельное телевидение, иногда вам приходится пригрозить отменой, чтобы другая сторона знала, что вы серьезно настроены.В зависимости от решения, которое предлагает ваш кредитор, результат может быть серьезно отрицательным — неспособность купить еще один дом в течение многих лет после потери права выкупа — совсем неплохим — модификация ссуды, которая позволяет вам оставаться там, где вы находитесь, с меньшим платежом.

Глоссарий банковских терминов | American Banker

Глоссарий банкира

A B C D E F G H I J K L M N O P Q R S T U V W X Y Z

Ramp

(1) Устойчивое, не мгновенное изменение курсов.Обычно прогнозируемое изменение темпов с небольшими, равными, постепенными изменениями в каждый период времени в течение ряда периодов времени до тех пор, пока не будет достигнута полная сумма прогнозируемого изменения.

(2) Термин, используемый в жилищном кредитовании и в анализе ценных бумаг, обеспеченных ипотекой, для описания прогнозов скорости ежемесячной досрочной выплаты, которая возрастает от низкой начальной ставки в течение ряда периодов времени до полной суммы ожидаемой окончательной скорости досрочного погашения. достигается. См. Пример модели PSA.

RAN

См. Примечание об ожидаемых доходах.

Диапазон облигаций

См. Накопительную облигацию.

RAROC

См. Рентабельность капитала с поправкой на риск.

Ставка