Рентабельность затрат: формула и как рассчитать в 2020 году

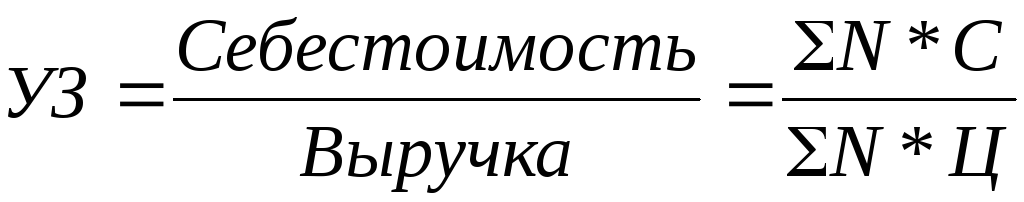

Рентабельность затратЧтобы успешно конкурировать на рынке, предприятия вынуждены постоянно следить за затратами на производство продукции и работать над уменьшением расходов на себестоимость, при этом не жертвуя качеством.

Здесь ключевую роль играет рентабельность затрат, которая является одним из основных экономических показателей. В этой статье мы подробно рассмотрим, что такое рентабельность затрат, как она рассчитывается и какую формулу для этого использовать.

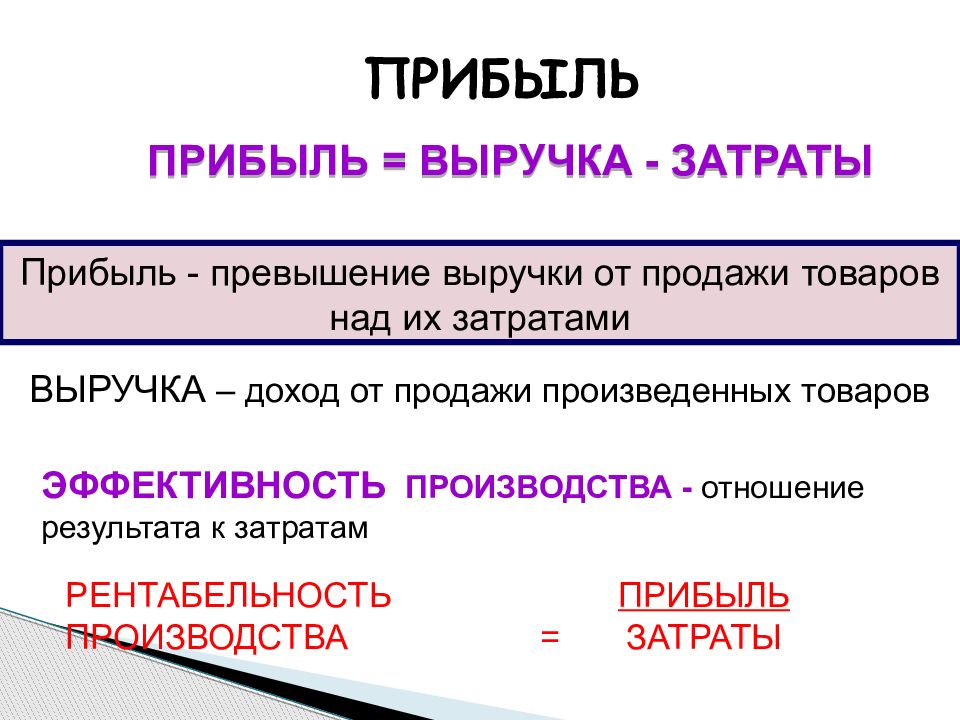

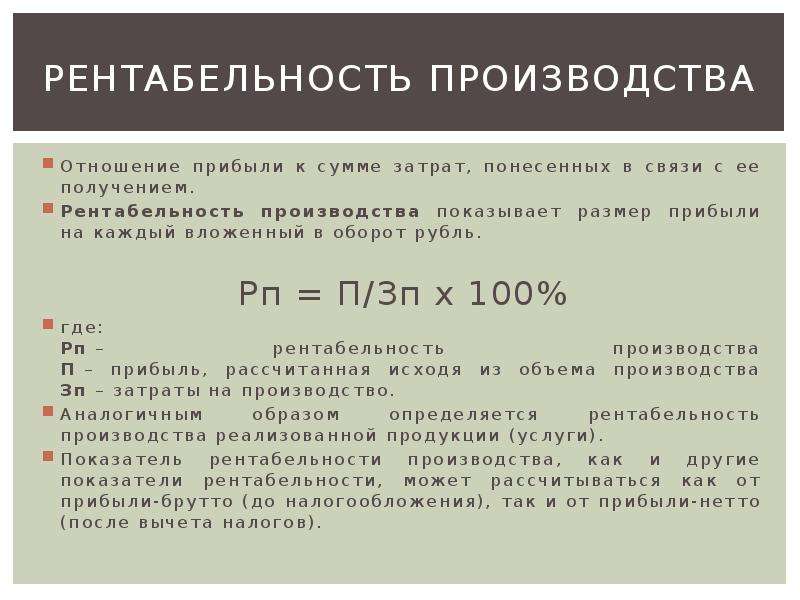

Что такое рентабельность затратРентабельность затрат (англ. return on cost of sales – ROCS, РЗ) — это относительный финансовый показатель, который отражает, сколько дохода получила компания с одной единицы ресурсов, затраченных на производство. При расчете учитывается чистая прибыль и общая сумма затрат на производство и реализацию товаров или услуг.

☝️

Рентабельность затрат, в первую очередь, нужна для того, чтобы понять, насколько правильно была составлена ценовая политика, а также, эффективен ли процесс производства продукции.

Если этот показатель увеличивается, значит, объем товарооборота и прибыль растут, если уменьшается — доходы компании падают. Всегда нужно стремится к наиболее высокому коэффициенту рентабельности затрат.

Подробное объяснение, что такое затраты и как их посчитать, смотрите в видео ниже:

Что такое затраты на производство Расчет рентабельности затратКак рассчитать рентабельность затрат:

- Определить выручку (строка 2300 ОФР).

- Определить общую сумму затрат (строка 2120 ОФР).

- Разделить выручку на затраты.

- Умножить полученный коэффициент на 100%.

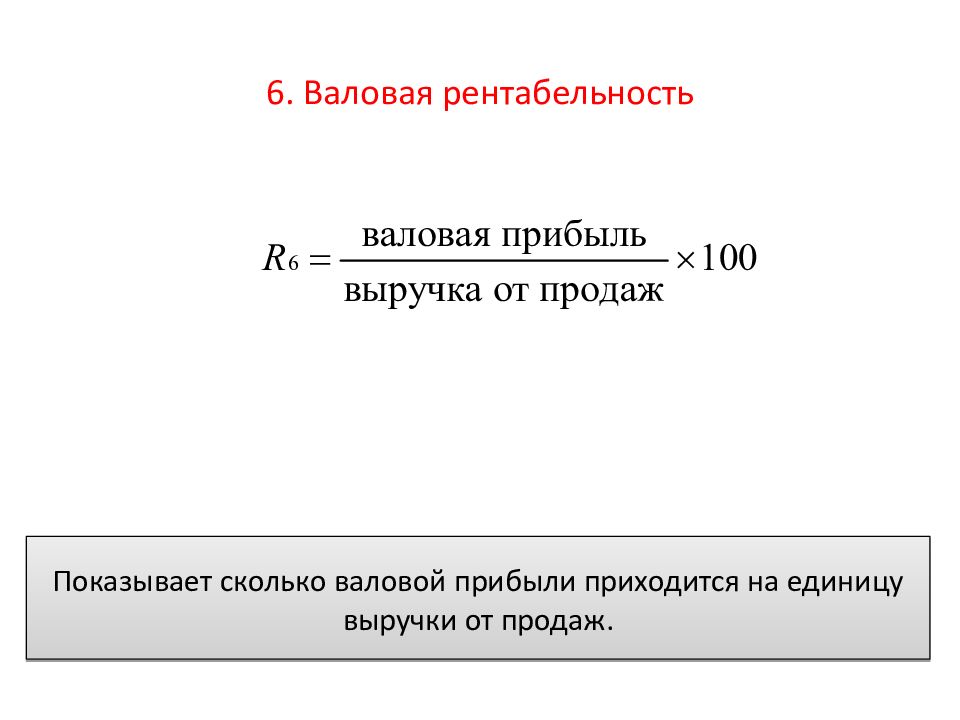

В классическом варианте расчета для определения рентабельности затрат нужно валовую прибыль разделить общую сумму затрат, после чего умножить полученный коэффициент на 100%.

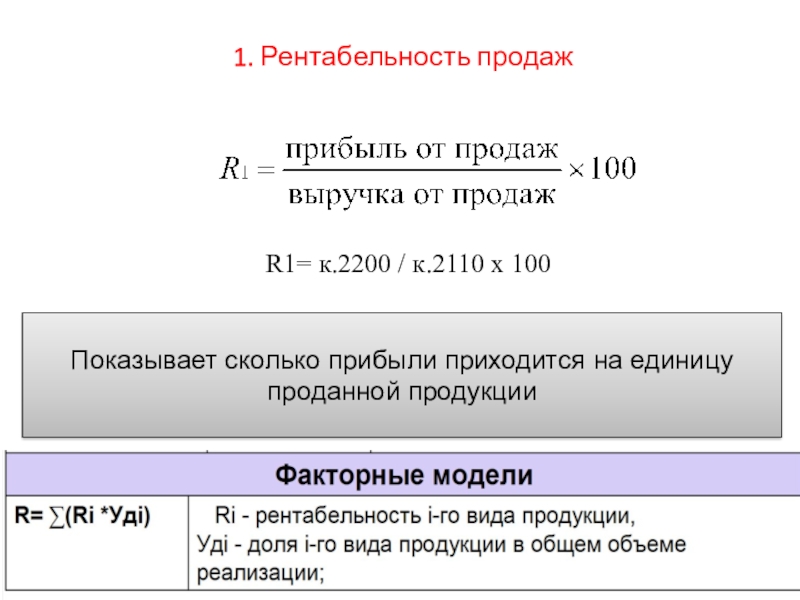

По какой формуле рассчитывается рентабельность затратЕсть несколько разновидностей этой формулы, когда вместо выручки используется валовая прибыль, а затраты выражаются как сумма себестоимости продаж и расходов на управленческую и коммерческую деятельность.

Классическая формула рентабельности затрат выглядит так:

РЗ = В / З х 100%,

где

- РЗ — рентабельность затрат;

- В — выручка за определенный период;

- З — общая сумма затрат на производство.

Если рассматривать эту же формулу с использованием данных бухгалтерской отчетности, то потребуется следующая информация:

РЗ = стр. 2300 / стр. 2120 х 100%

Также можно использовать разновидность формулы, в которой вместо выручки используется прибыль от продаж. В этом случае формула будет выглядеть так:

РЗ = ПП / СС х 100%,

где

- РЗ — рентабельность затрат;

- ПП — прибыль от продаж за определенный период;

- СС — себестоимость на производство и реализацию товаров или услуг.

Вариант с информацией о бухгалтерской отчетности выглядит так:

РЗ = стр. 2120 / стр. 2120 х 100%

Факторы влияния на рентабельность затратВажно понимать, какие факторы влияют на динамику рентабельности затрат и уметь их анализировать, чтобы своевременно принять необходимые меры.

Есть три основных фактора, которые влияют на увеличение или уменьшение рентабельности затрат:

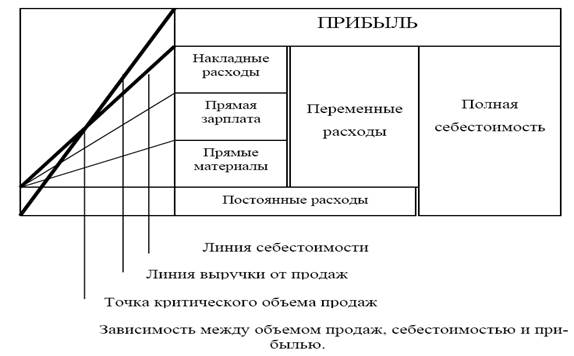

Переменные затраты (материалы или трудозатраты) — отклонение в большую или меньшую сторону между заложенными затратами на производство продукции, как материал, так и труд персонала, и фактическими затратами, зафиксированными по итогу.

Накладные расходы — это расходы, связанные с реализацией товаров. Как и в предыдущем варианте, по итогу реализации продукции между нормативными и фактическими показателями могут быть отклонения в большую или меньшую сторону.

Продажи — отклонения могут быть связаны с ценой или с объемами, которые были заложены в планах и теми, которые были зафиксированы по итогу.

Рентабельность затрат — очень важный показатель, который позволяет компании увидеть, сколько денег уходит на изготовление и реализацию продукции, и своевременно принять необходимые меры для оптимизации производства и увеличения выручки компании.

Читайте также:

Рентабельность производства: что показывает и как рассчитать

Рентабельность продаж как один из важных показателей эффективности бизнеса

Рентабельность продукции: что показывает и как рассчитать

Формула рентабельности персонала и примеры

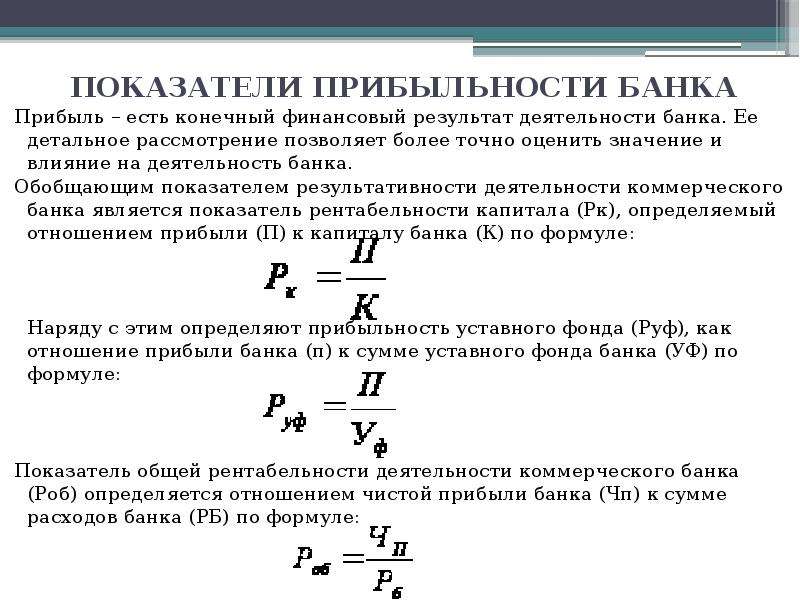

Понятие рентабельности

В общем смысле показатели рентабельности оценивают работу предприятия.

В общем виде формуларентабельности для расчета любых показателей, соотносящихся друг с другом, выглядит следующим образом:

Рент = П / х * 100%,

Здесь Рент— рентабельность;

Пр — прибыль предприятия;

х — показатель, для которого высчитывается рентабельность.

Показатели рентабельности выражаются в процентном соотношении, поэтому результат формулы умножают на 100%.

При оценке и анализе эффективности любой компании ведущую роль играет показатель рентабельности персонала.

Формула рентабельности персонала

Общая формула для расчета рентабельности персонала выглядит следующим образом:

РП = Пр / ЧП

Здесь РП – показатель рентабельности персонала,

Пр – сумма чистой прибыли,

ЧП – численность персонала.

Помимо данной формулы многие предприятия используют и другие, поскольку они являются более информативными:

- Вычисление всех затрат на содержание работников к чистой прибыли:

РП = Затр / Пр

- Персональная рентабельность каждого работника, которая рассчитывается отношением затрат на каждого сотрудника к доле прибыли, которую он принес в бюджет предприятия:

РП = З / ДП

Значение рентабельности персонала

В современной экономике все большую роль начинает играть эффективное управление персоналом, главными целями которого являются:

- Обеспечение предприятия достаточным количеством работников,

- Рациональное использование кадрового потенциала компании,

- Увеличение производительности труда и эффективности производства.

Если на предприятии управление персоналом организовано с высокой эффективностью, то это может вести к росту объема производства, увеличению прибыли и снижению себестоимости продукции.

Формула рентабельности персонала позволяет определить производительность труда, посредством чего можно провести диагностику каждого рабочего места и провести соответствующие мероприятия по их совершенствованию.

На величину рентабельности персонала влияют многие факторы, в том числе старое или некачественное оборудование, простои в работе цеха и др.

Большинство предприятий проводит расчеты по формуле рентабельности персонала с целью корректировки и оптимизации собственных расходов. Вычисления легче проводятся, ели численность сотрудников небольшая, в этом случае результат более наглядный и точный.

Примеры решения задач

Прибыль на одного работника | Показатели операционной эффективности

Profit per Person

Описание

Этот коэффициент полезен для предприятий с высокой долей расходов на персонал, например, для консалтинговых и других компаний, где изменения в эффективности персонала напрямую влияют на рентабельность всей корпорации.

Также этот показатель наименее полезен для высокоавтоматизированных предприятий, где доля затрат на рабочую силу в общих затратах довольно мала.

Это более комплексный показатель, чем коэффициент продаж на одного работника, поскольку в нем учитывается не только способность персонала формировать продажи, но и способность извлекать прибыль от этих продаж.

Формула

разделите чистую прибыль на общее число эквивалентов полной занятости. Показатель более надежен, когда используется чистая операционная прибыль вместо общей чистой прибыли, поскольку это концентрирует внимание на фактических операционных результатах, а не на других действиях, которые могут повлиять на прибыль.

Эквивалент полной занятости (FTE) представляет собой комбинированный показатель занятости персонала, эквивалентный 40-часовой неделе. Например, два сотрудника с занятостью в половину рабочего времени будут считаться одним FTE.

Чистая прибыль /

Общее количество эквивалентов

полной занятости (FTE)

Пример

Президент компании рассматривает новый бонусный план для управленческой команды, зависящий от количества персонала и прибыли. Поскольку заработная плата является значительной составляющей расходов, президент считает ее ключевым показателем эффективности.

Поскольку заработная плата является значительной составляющей расходов, президент считает ее ключевым показателем эффективности.

Некоторые менеджеры, скорее всего, попытаются завысить свою отчетную производительность в соответствии с этим показателем, поэтому президент использует формулу, которая преобразует расходы на сотрудников, занятых неполный рабочий день, внешних служб и агентств в FTE. Состав формулы:

- Каждый наемный работник равен одному FTE.

- Общее количество всех часов, зарегистрированных в системе начисления заработной платы за месяц, разделенное на 160 часов, равно количеству FTE на 1 час оплачиваемого времени.

- Общее количество часов, начисляемых агентствами в месяц, разделенное на 160 часов, равно количеству FTE от внешних агентств.

- Общие счета за услуги аутсорсинга в месяц, разделенные на почасовую стоимость эквивалентных должностей в компании или отрасли, равны общему количеству FTE внешних служб.

Эта формула, позволяет президенту определить, какие менеджеры действительно повышают эффективность своих подразделений, а не просто пытаются скрыть количество подотчетных им сотрудников.

Меры предосторожности

В условиях очень низкой прибыли это соотношение настолько мало, что не дает полезной информации.

Кроме того, менеджеры могут манипулировать этим показателем, используя аутсорсинговые услуги или временный персонал, тем самым эффективно снижая количество штатных сотрудников, хотя затраты на персонал с учетом аутсорсинга могут быть практически такими же.

как и для чего считать валовую прибыль

Сумма выручки может ввести предпринимателя в заблуждение. Она не помогает понять, как идут дела в бизнесе. Чтобы узнать доход, предприниматель рассчитывает валовую, чистую прибыль и маржу.

Рассказываем, на что влияют эти показатели и как с ними работать. Поставщик

Приемка

Учет

Ценники

Этикетки

Прибыль

Зачем следить за бизнес-показателями

Когда предприниматель начинает новое дело, ему сложно оценить работоспособность бизнеса. При одинаковой выручке бизнес может развиваться и идти к банкротству. Бизнес-показатели помогут узнать реальное положение дел и принять правильное решение. Вот какие выводы можно сделать на основе цифр.

Бизнес-показатели помогут узнать реальное положение дел и принять правильное решение. Вот какие выводы можно сделать на основе цифр.

Рассчитать, когда бизнес выйдет на окупаемость. Предприниматель арендовал помещение для магазина обуви и закупил товар на 500 000 ₽. Выручка в первый месяц составила 115 000 ₽. Чтобы определить, за сколько месяцев вложение окупится, нужно рассчитать чистую прибыль.

Узнать, какие расходы оптимизировать. Владелец магазина обуви посчитал расходы и увидел, что больше всего денег уходит на аренду. Для оптимизации расходов стоит договориться с владельцем помещения о скидке.

Определить точки роста. Предприниматель вычислил маржу основного товара — обуви — и дополнительных, таких как стельки, носки, крем для ухода. Обычно у дополнительных товаров маржа выше, поэтому их стоит чаще предлагать.

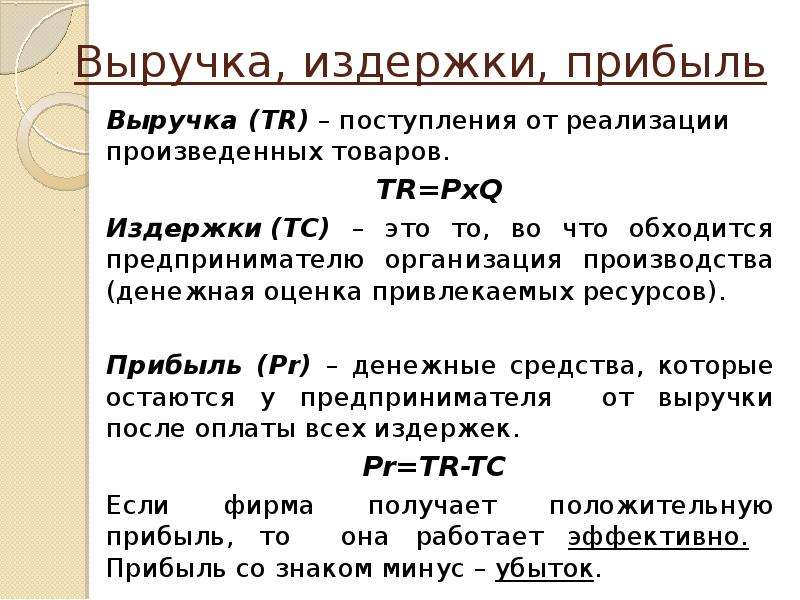

Что такое валовая прибыль

Когда деньги клиентов поступают в кассу магазина, их сумма складывается в выручку — за день, месяц или год. По одной выручке невозможно определить, сколько заработал бизнес.

По одной выручке невозможно определить, сколько заработал бизнес.

Большая выручка — как разгон машины до 100 км/ч за три секунды. Если машина при этом тратит 30 литров бензина на 100 км, то это сомнительная ценность. Так и с бизнесом: чтобы предварительно оценить доход, вычисляют валовую прибыль и делают по ней выводы.

Валовая прибыль — это разница между выручкой и закупочной ценой товара. Сумма валовой прибыли учитывает налоги, но не исключает операционные расходы — зарплаты сотрудникам и аренду помещения.

Сервис Кабинет Дримкас автоматически считает прибыль с продаж на онлайн-кассеЧем различается валовая и чистая прибыль

Чистая прибыль — та часть дохода, которая остается в распоряжении предпринимателя, когда он заплатил операционные расходы и обязательные платежи в бюджет. В отличие от валовой, из чистой прибыли вычитают расходы на зарплаты и аренду помещения.

Чистая прибыль показывает, какой доход приносит бизнес. Если компания фиксирует чистую прибыль, а не убыток — значит дела идут хорошо.

На основе чистой прибыли можно понять, когда бизнес выйдет на самоокупаемость. Например, предприниматель вложил в открытие магазина 500 000 ₽, валовая прибыль за первый месяц составила 115 000 ₽, а чистая — 35 000 ₽. Это значит, что бизнес в идеальных условиях может окупиться за 15 месяцев.

Валовая прибыль и другие показатели — на смартфоне

Следите за объемами продаж, валовой прибылью и маржой бизнеса — прямо с телефона, планшета или компьютера. Оперативно принимайте решения о закупках, выплатах и изменении цен.

Подключите Кабинет Дримкас к онлайн-кассе и будете в курсе, сколько денег приносит бизнес.

Подробнее

Формула валовой прибыли

Валовая прибыль вычисляется по формуле:

Валовая прибыль = Выручка — Себестоимость товара — Налоги

Предпринимателю полезно считать не валовую прибыль предприятия, а по отдельному направлению. Например, в магазине обуви можно сравнить прибыль у двух кассиров, которые работают посменно. При схожей выручке у одного валовая прибыль может быть ниже, чем у другого:

При схожей выручке у одного валовая прибыль может быть ниже, чем у другого:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

При сравнении валовой прибыли видно, какой кассир приносит больше.

Если у магазина есть мотивационная программа для продавцов, лучше считать их процент от валовой прибыли, а не от выручки. Так кассиры будут заинтересованы приносить больше денег в компанию — у предпринимателя вырастут доходы.

Расчет маржи от прибыли

Маржа показывает, какую прибыль получает бизнес при продаже. Она рассчитывается от цены товара, которую платит покупатель. Чтобы увидеть среднюю маржу, валовую прибыль делят на показатель выручки. Маржу считают в процентах:

Маржа = Валовая прибыль / Выручка * 100%

Зная маржу предприятия, предприниматель может оценить эффективность продаж и найти точки роста бизнеса. С помощью маржи магазину еще проще сравнить работу двух кассиров:

С помощью маржи магазину еще проще сравнить работу двух кассиров:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

| Маржа | 46% | 57% |

Бизнесу важно добиваться роста маржи по отдельным направлениям, чтобы увеличить общую рентабельность. Чем выше общая маржа, тем более устойчива компания на рынке.

Что надо знать о показателях эффективности продаж

- Чтобы узнать, сколько приносит бизнес, предприниматель рассчитывают валовую, чистую прибыль и маржу.

- Валовая прибыль показывает, как работают сотрудники и развиваются отдельные направления бизнеса.

- Чистая прибыль помогает выяснить, когда бизнес выйдет на самоокупаемость.

- Маржа по разным направлениям дает предпринимателю возможность определить точки роста.

Чем выше маржа, тем устойчивее бизнес.

Чем выше маржа, тем устойчивее бизнес. - Рассчитать эти показатели можно по формулам либо воспользоваться онлайн-сервисом.

Показатели эффективности бизнеса в режиме реального времени

Отчет по валовой прибыли, история закупочных цен, приемка и учет остатков уже доступны пользователям тарифа «Приемка товаров» в Кабинете Дримкас.

Начните считать валовую прибыль уже сейчас — следите за реальными показателями продаж и развивайте бизнес с нами.

Подробнее

ROAS или как рассчитать рентабельность своей рекламы

Реклама – двигатель торговли и подобное определение дано не зря. Именно она позволяет пользователям узнавать о вашей компании, предлагаемых продуктах, различных акциях и мероприятиях. Именно благодаря рекламе вы можете увеличить свой доход. Но насколько она эффективна? Чтобы узнать об этом, используется показатель ROAS, позволяющий рассчитать эффективность рекламной кампании. Измерить такой показатель достаточно сложно и в нашей статье мы поговорим как раз о том, как рассчитать рентабельность рекламы.

Измерить такой показатель достаточно сложно и в нашей статье мы поговорим как раз о том, как рассчитать рентабельность рекламы.

Что такое ROAS?

ROAS или Return on Ad Spend – это термин, обозначающий окупаемость суммы, потраченной на рекламную кампанию. Согласно этому расчету, сумма дохода делится на сумму, потраченную на рекламу. Это позволяет узнать, дает ли рекламная кампания, точнее расходы, связанные с ней, какую то прибыль.

Важность параметра ROAS

Чтобы определить, насколько эффективной является ваша рекламная кампания, необходимо учитывать множество параметров, в том числе увеличение количества подписчиков, трафика, видимости сайта и так далее. Сами по себе эти данные не позволяют узнать точный доход от рекламной кампании, поэтому необходим точный расчет ROAS.

С помощью данной метрики возможно создать отчет, который четко покажет, сколько именно прибыли приносит вашему бизнесу реклама, а также определить наиболее и наименее успешные действия и их себестоимость.

Это позволит оптимизировать ваши расходы.

ROI или ROAS?

Может возникнуть ошибочное мнение, что ROAS и ROI (рентабельность затрат на рекламу и окупаемости вложенных средств) – это идентичные показатели. На самом деле это не так. Да, действительно, оба этих показателя показывают уровень доходов, получаемых от вложений своих средств, но разница между ними заключается в том, что ROI – это стратегическая метрика, а ROAS – тактическая.

Чтобы было понятно, рассмотрим этот момент подробнее. Как вы знаете, основная часть расходов на рекламу является не инвестициями, а затратами, так как к инвестициям относятся средства, рассчитанные на прибыль в долгосрочной перспективе. Ярким примером является контент-маркетинг, так как все ваши вложения в публикацию статей, увеличение трафика по сути являются инвестициями, рассчитанными на весь срок существования ресурса.

Вложения в рекламу – это временные меры, предназначенные для привлечения трафика в течение определенного времени. Да, с помощью рекламы можно увеличить количество подписчиков и трафик, но в 90% случаев реклама позволяет увеличить именно доход на время рекламной кампании, поэтому такие вложения относятся к затратам.

Да, с помощью рекламы можно увеличить количество подписчиков и трафик, но в 90% случаев реклама позволяет увеличить именно доход на время рекламной кампании, поэтому такие вложения относятся к затратам.

Никто не мешает вам измерять как ROI, так и ROAS. В первом случае вы получите инвестиции, направленные на повышение осведомленности пользователей о вашей компании и узнаваемости бренда, во втором – узнаете прямой доход от своих объявлений во время рекламной кампании.

Как производится расчет ROAS?

Для того, чтобы рассчитать ROAS, вам необходимо знать точную сумму средств, вложенных в рекламную кампанию. После этого все просто – необходимо просто разделить всю полученную прибыль на затраты в рекламу.

ПРИМЕР: на рекламную кампанию потрачено $400, а доход составил $2400. В этом случае рентабельность составляет 6:1, то есть на каждый вложенный $1 вы получили прибыль $6.

Очень важно правильно учесть все расходы, связанные с рекламой. Сюда необходимо отнести также расходы на создание текстового и графического контента для объявлений и тому подобное, а не только сам бюджет, потраченный на публикацию объявлений.

Сюда необходимо отнести также расходы на создание текстового и графического контента для объявлений и тому подобное, а не только сам бюджет, потраченный на публикацию объявлений.

Самая большая сложность – это правильно высчитать доходную часть. Очень часто с подобной проблемой сталкиваются B2B-маркетологи, так как большинство конверсий происходят в автономном режиме именно за счет продаж.

Каким является хороший показатель ROAS? Он существенно зависит от направления деятельности компании. К примеру, для молодого стартапа, у которого рекламный бюджет минимальный и мало клиентов, ROAS меньше, чем 2:1 просто не оправдает затрат на рекламу, поэтому необходимо, чтобы этот показатель был хотя бы выше 4:1.

Сложности с расчетом ROAS в сегменте B2B

Так как конверсии происходят в Сети, то для их отслеживания можно использовать обширный набор инструментов аналитики, позволяющий учитывать каналы, по которым пришли клиенты, их покупки и затраты.

Поэтому рассчитать ROAS для обычного сайта не так и сложно.

Но в сегменте В2В все немного по-другому и с расчетом могут возникнуть сложности. Да, некоторые клиенты проходят онлайн-регистрацию, но их количество редко превышает 15-20%. Большая часть конверсий – это звонки по телефону и личные визиты в офис, поэтому отдел маркетинга не всегда владеет точными цифрами и не может оперировать традиционными инструментами аналитики, чтобы понять, насколько эффективно работает реклама.

Поэтому для сегмента В2В чаще используется сквозная аналитика, позволяющая осуществлять маркетинг по замкнутому циклу, или же специальные инструменты.

Роль ROAS в создании эффективных рекламных кампаний в B2B

Ориентироваться на показы и переходы не всегда правильно. Рассмотрим небольшой пример

|

|

Показы |

Клики |

Стоимость, $ |

|

Рекламная кампания А |

10000 |

1000 |

200 |

|

Рекламная кампания B |

5000 |

100 |

200 |

|

Рекламная кампания C |

1000 |

10 |

200 |

На первый взгляд, рекламная кампания А – безусловный лидер, так как при одинаковых затратах на рекламу она дает больше всего показов и кликов. Но анализ неполный, так как не производится расчет ROAS. А что будет, если его произвести?

Но анализ неполный, так как не производится расчет ROAS. А что будет, если его произвести?

|

|

Показы |

Клики |

Стоимость, $ |

Доход, $ |

ROAS |

|

Рекламная кампания А |

10000 |

1000 |

200 |

400 |

2:1 |

|

Рекламная кампания B |

5000 |

100 |

200 |

1000 |

5:1 |

|

Рекламная кампания C |

1000 |

10 |

200 |

2000 |

10:1 |

Как видите, после получения данных ROAS картина получается совершенно иной. Несмотря на то, что кампания А привлекла больше всего клиентов и трафика, кампания С оказалась наиболее прибыльной. То есть именно благодаря ROAS удалось получить четкую картину эффективности рекламной кампании.

Несмотря на то, что кампания А привлекла больше всего клиентов и трафика, кампания С оказалась наиболее прибыльной. То есть именно благодаря ROAS удалось получить четкую картину эффективности рекламной кампании.

Так что если вы хотите повысить узнаваемость своего бренда и продукта, то рекламная кампания А полностью отвечает вашим нуждам и требованиям и покажет максимальную эффективность. Но с точки зрения повышения дохода именно кампания С показывает наибольший доход.

Как видите, рентабельность инвестиций – очень важный параметр, который необходимо отслеживать. Это позволит вам получить максимальный эффект от своего бюджета, а не потратить его впустую на каналы с низкой эффективностью.

Как рассчитать стоимость привлечения клиента – пошаговая инструкция

Содержание статьи

На старте многие предприниматели готовы на все, чтобы привлечь новых клиентов. Но не все понимают, какие нужно сделать маркетинговые ходы, чтобы не выбросить деньги на ветер и получить максимальную выгоду от рекламы. Каждый владелец бизнеса должен знать стоимость привлечения клиента или САС. Если научиться правильно его рассчитывать, то можно достичь максимальной эффективности от рекламных кампаний, а также прогнозировать бюджет по маркетингу на будущее. Понимание значения этого показателя поможет вам найти лучшие каналы привлечения новых покупателей с минимально возможными затратами.

Каждый владелец бизнеса должен знать стоимость привлечения клиента или САС. Если научиться правильно его рассчитывать, то можно достичь максимальной эффективности от рекламных кампаний, а также прогнозировать бюджет по маркетингу на будущее. Понимание значения этого показателя поможет вам найти лучшие каналы привлечения новых покупателей с минимально возможными затратами.

Все успешные бренды тщательно просчитывают САС, анализируют и используют эту информацию для оптимизации маркетинговой воронки.

Что такое Customer Acquisition Cost (CAC)?

САС – показатель, который определяет, сколько стоит один новый клиент. Иногда используют термин User Acquisition Cost – стоимость нового пользователя.

От чего зависит САС:

- От затрат на рекламу и продажи. Сюда входит и зарплата всех сотрудников маркетинга и продаж, непроизводственные затраты на их содержание, затраты на инструменты маркетинга;

- От привлеченных новых клиентов.

При ведении любого бизнеса необходимо знать, какую прибыль можно получить от вложений в рекламу. Осуществляя инвестиции в рекламу в целях раскрутки бизнеса (на разработку сайта, e-mail рассылку, рекламу на радио, TV, социальные медиа, баннеры), каждый хочет знать, что и когда получит взамен.

Осуществляя инвестиции в рекламу в целях раскрутки бизнеса (на разработку сайта, e-mail рассылку, рекламу на радио, TV, социальные медиа, баннеры), каждый хочет знать, что и когда получит взамен.

Если просчитать отдачу от нового платящего клиента в перспективе (по отношению к жизненному циклу клиента), то можно увидеть, окупаются ли вложенные деньги и какие рекламные ходы наиболее действенны для получения новых клиентов.

Рассчитать эффективность push для сайта

Многие путают САС с термином СPA (cost per action). СРА – плата в интернете за определенное действие (например, плата за регистрацию, скачивание, покупку). Компания платит всем, как новым, так и имеющимся клиентам. Это по сути своей абсолютно разные термины, которые не имеют между собой ничего общего, так как CAC ссылается на все затраты, связанные с продажами и маркетингом.

Более понятным языком, САС – количество потраченных средств на рекламу для привлечения новых клиентов. Это основной фактор, который показывает, насколько компания имеет успешную модель бизнеса.

Тщательный и правильный расчет САС показывает, какие каналы привлечения клиентов работают наиболее эффективно и в какие маркетинговые ходы лучше всего инвестировать свои средства.

Понимание САС очень важно для любой компании, так как оно является отражением успешности бизнеса в будущем. Поначалу необходимо вложить много средств и финансов для привлечения клиентов, но с каждым последующим месяцем затраты будут уменьшаться, а прибыль расти, если правильно проанализировать формулу расчета САС.

Есть четыре причины, по которым необходим показатель САС:

- Расчет САС необходим для понимания того, через какое время можно получить прибыль после проведения рекламной кампании и сколько денег будет потрачено на привлечение клиента.

- Показатель САС помогает рассчитать и повысить коэффициент LTV/CAC.

- Необходимо каждый месяц пересматривать эффективность маркетинговых кампаний и анализировать их результативность.

- Цель любого бизнеса – не только генерация дохода, а и повышение маржинальности.

САС покажет отношение валовой прибыли к затратам на привлечение новых клиентов.

САС покажет отношение валовой прибыли к затратам на привлечение новых клиентов.

Как рассчитать стоимость привлечения клиента?

Существует простая формула расчёта САС. Необходимо поделить сумму абсолютно всех средств, потраченных на привлечение клиентов за определенный период времени на количество привлеченных за это время клиентов.

Например, если компания потратила на рекламу $200 за месяц, и привлекла 20 новых клиентов, то стоимость привлечения клиента составит $10.00.

Привлечь клиентов бесплатно

Но нужно понимать, что эта формула имеет исключения, и конечная цифра САС будет не совсем соответствовать реальности. В каких случаях и почему простая формула эффективно не работает?

- Если компания сделала инвестиции в рекламу в новом регионе.

- По статистике, нужно 60 дней, чтобы потенциальный покупатель стал вашим новым клиентом.

- Многие покупатели считаются возвратными, а не новыми.

- Дополнительно существуют затраты, связанные с поддержкой пользователей.

Многие пользуются демо версией продукта бесплатно очень долго, прежде чем сделают первую покупку.

Многие пользуются демо версией продукта бесплатно очень долго, прежде чем сделают первую покупку.

Использовать простую формулу можно тогда, когда все используемые маркетинговые каналы дополняют и усиливают эффективность друг друга.

Прежде, чем приняться за расчет САС, нужно ответить на такие важные вопросы:

- Сколько времени проходит между рекламной кампанией и появлением новых клиентов?

- Какие расходы необходимо включать в формулу расчета САС?

Чтобы понять, сколько нужно времени, чтобы вернуть вложенные средства, необходимо рассчитать срок окупаемости клиента. Нужно доход от одного клиента в месяц разделить на стоимость его привлечения.

Чтобы понять, какая цифра САС будет оптимальной именно для вашего бизнеса, нужно ориентироваться на соотношение двух метрик: LTV и САС.

LTV – это прибыль от привлеченного клиента за всё время, пока он остаётся с вами (Customer Lifetime Value), а CAC – стоимость его привлечения.

Есть шкала, которая позволяет выявить оптимальное соотношение LTV и CAC:

Стоимость привлечения клиента и ее значение для бизнеса

| Соотношение LTV к CAC | Значение |

| 1:1 | Ваш бизнес обречен на провал, если вы не предпримете никаких действий по улучшению ситуации |

| 2:1 | Затраты на привлечение клиентов практически не окупаются |

| 3:1 | Бизнес-модель работает продуктивно: именно такое соотношение модно назвать оптимальнымк нему нужно стремиться |

| 4:1 | Ваш бизнес еще более эффективный и имеет все шансы стать лучше, если вы задействуете агрессывные маркетинговые кампании |

Чтобы приблизиться к соотношению 3:1, нужно искать новые каналы привлечения клиентов.

Протестировать push-уведомления бесплатно

Полная формула расчета САС выглядит так:

MCC — общая сумма средств, потраченная на рекламу;

W — зарплата маркетинг – специалистов;

S — затраты на программное обеспечение и онлайн-сервисы;

PS — затраты на услуги профессионалов;

О— накладные расходы;

CA — количество клиентов, привлеченных при помощи затраченной суммы средств.

Чтобы получить достоверный результат, нужно САС рассчитывать по каждому использованному рекламному направлению раздельно. Тогда вы будете понимать, какой именно маркетинг ход наиболее эффективен и в каком направлении необходимо увеличить инвестиции.

Намного больше можно привлечь клиентов, если больше денег вкладывать в каналы с низкой стоимостью привлечения. При этом общая сумма средств на маркетинг не увеличится.

Рассчитываем САС на примерах

Вашим клиентам безразличны ваши затраты, они хотят знать, как ваша услуга может решить их проблемы. Поэтому стратегию ценообразования компании не стоит строить на затратах на маркетинг, но рассчитывать САС необходимо. Давайте рассмотрим примеры расчета стоимости клиента на различных компаниях.

Давайте рассмотрим примеры расчета стоимости клиента на различных компаниях.

Например, компания SaaS осуществляет внутренние продажи. Кто-то покупает сразу, а кто-то превратится из потенциального покупателя (лида) в реального покупателя лишь спустя 60 дней.

Например, компания попробовала в июне несколько новых каналов, затраты на маркетинг составили 5000 долларов. В этом месяце было привлечено 50 новых клиентов. Значит САС равен 100 долларам. Но нужно учитывать то, что благодаря рекламной компании в июне месяце, спустя 60 дней вероятность появление большего числа покупателей существенно увеличится.

Тарифы на push-уведомления

Поэтому стоит проанализировать эффективность июньской рекламной кампании через два месяца. В августе, к примеру, число покупателей выросло до 100 человек. Таким образом, САС составит 50 долларов. Поэтому, при расчетах, не стоит забывать о промежутке времени между маркетинговыми затратами и превращением пользователя в реального покупателя.

Тогда уравнение для расчета CAC будет вот таким:

CAC = (Расходы на маркетинг (n-60) + 1/2 Торговые издержки (n-30) + 1⁄2 Торговые издержки (n)) / Новые покупатели (n)

n = Текущий месяц

eCommerce-компанияНапример, компания по производству натуральных сладостей инвестировала $200,000 на рекламу и привлекла 20 000 новых клиентов. Значит САС равен $10.

Средний чек покупателя $25, а наценка на товар 100%. Тогда чистая прибыль составляет $12,5, из них $2,5 уходит на зарплаты, офисы и т.п.

Нужно понимать, что некоторые клиенты перейдут полностью на этот бренд, многие станут постоянными покупателями, то есть необходимо учитывать метрику жизненного цикла клиента (CLV, customer lifetime value). О том, как рассчитать CLV поговорим ниже.

Если большинство клиентов покупает сладости 1 раз в неделю на 25$ в течение 20 лет, то САС 10$ при среднем чеке 25$ — довольно неплохой результат для такой компании.

Онлайн-казиноПолучают прибыль в случае проигрыша игроков. Соответственно, чем их больше, тем прибыль выше.

Соответственно, чем их больше, тем прибыль выше.

Например, компания потратила $1 000 000 на маркетинговую кампанию покер-рума.

Каждый игрок сыграет около 60 комбинаций в час. Если в казино играет 20 игроков единовременно, то прибыль казино получит от $1000 как минимум. Если количество участников составит 100 человек, то прибыль с одного будет около 50 долларов, а со 100 человек — 5000. Это только в первые месяцы, далее процент прибыли будет увеличиваться за счет возвратности игроков и прибавления новых клиентов.

Расчет LTV (метрики жизненного цикла клиента)

LTV =(средняя стоимость продажи) х (среднее число продаж в месяц) х (среднее время удержания клиента в месяцах)

Например, человек оплачивает абонемент на занятия по йоге 20 $ в месяц на протяжении 2 лет, тогда $ 20 х 12 месяцев х 2 года = $ 480, но не все клиенты будут ходить на йогу в течение 2 лет. Поэтому есть более точная формула расчета пожизненной ценности клиентов.

LTV = (среднее количество заказов в месяц) х (средний чек) х (средняя продолжительность взаимодействия клиента с компанией) х (доля прибыли в выручке).

Распространенные ошибки при расчете САС

- Многие в расчет САС забывают добавить заработную плату маркетологов и продавцов или тех специалистов, которые оказывают помощь в проведении маркетинговых кампаний.

- В расчет необходимо включить расходы за аренду оборудования для этих сотрудников.

- В расчет САС нужно не забывать включать расходы на инструменты для маркетинга.

- На сайте необходимо вести аналитику, сколько заказов пришло с того или иного блога. Также необходима сквозная аналитика – связь между источником посетителя и его первой покупкой.

- В расчете не нужно учитывать количество старых клиентов.

Как уменьшить CAC?

Есть несколько методов, как оптимизировать САС:

- Можно улучшить лендинг за счет повышения скорости ресурса, оптимизации мобильной версии и общей производительности ваших площадок.

- Усовершенствовать качество продукции или услуги в целях заинтересовать клиентов. А также внедрить реферальную программу для привлечения новых клиентов уже существующими.

Появление таких клиентов будет стоить очень дешево.

Появление таких клиентов будет стоить очень дешево. - Можно укрепить отношения компании и покупателей за счет различных программ лояльности и автоматизации подписной базы клиентов.

- Маркетологами был проведен опрос среди населения, какая реклама по их мнению срабатывает лучше всего. Смотрите результаты опроса на картинке.

- По подсчетам САС вашей компании вы можете понять, какие методы помогут вам снизить САС и привлечь максимальное количество клиентов.

- Снизить САС поможет e-mail и sms рассылка, а также push-нотификации как эффективный и дешевый способ удержания и возврата клиента.

- Также нужно использовать подход Up sell – это допродажа более дорогих, собственных или партнерских продуктов своей базе – без привлечения новых клиентов.

- Cross-sell — это мотивация купить сопутствующие товары или товары из другой категории. В E-commerce для этого используются сообщения вроде: «Вам также могут понравиться», «С этим товаром часто покупают», «Товар недели» и т.

д. Методы понижения САС достаточно просты и понятны, практически все из них можно воплотить в жизнь без привлечения специалистов. Понимание САС, а также правильный расчет и анализ этого показателя поможет эффективному распределению бюджета на привлечение новых клиентов, а также процветанию бизнеса.

д. Методы понижения САС достаточно просты и понятны, практически все из них можно воплотить в жизнь без привлечения специалистов. Понимание САС, а также правильный расчет и анализ этого показателя поможет эффективному распределению бюджета на привлечение новых клиентов, а также процветанию бизнеса.

Вас также может заинтересовать

Управленческий учет проектов | WorkPoint

Статья написана для компаний в секторе консалтинга и профессиональных услуг.

Что характеризует такие компании? Как правило, они ведут проектную деятельность, а проекты нацелены на создание интеллектуального продукта или услуги. Главный ресурс таких компаний — сотрудники, а точнее их время и компетенции. Типичные примеры: проектные бюро, консалтинговые компании, рекламные агентства, ИТ интеграторы, аудиторские организации.

Управленческий учет (Management Accounting) простыми словами — это совокупность бизнес-процессов для планирования, учета и отображения информации, цель которых состоит в поддержке принятия решений менеджментом компании.

Объекты управленческого учета в секторе профессиональных услуг:

- Время.

- Проекты.

- Трудовые ресурсы.

- Выручка и затраты по проектам.

Специфика управленческого учета в профессиональных услугах обусловлена:

- Проектным характером деятельности;

- Акцентом на учете рабочего времени в качестве основного производственного актива.

Цели управленческого учета по проектам

Почему важно учитывать финансы по проектам и вести управленческий учет? Вопрос риторический, ведь цель бизнеса — извлечение прибыли и профессиональные услуги тут не исключение.

Поскольку компания зарабатывает на проектах, рентабельность бизнеса зависит от рентабельности каждого отдельного проекта.

Как правило, рентабельность — ключевой показатель проекта и отвечает за него менеджер. Часто денежная мотивация или, проще говоря, премия менеджера проекта и команды завязана на выполнении этого KPI. Поэтому менеджеру проекта необходим инструмент планирования, контроля и прогнозирования рентабельности проектов.

А значит первую цель ведения управленческого учета по проектам можем сформулировать так: дать менеджеру проектов инструмент оперативного контроля рентабельности проектов.

Таким инструментом может быть отчет о прибылях и убытках (P&L, Profit & Loss Statement). В любой момент времени и за любой период менеджер должен располагать отчетом о текущем финансовом состоянии проекта и его отклонении от первоначального бюджета, чтобы принимать управленческие решения.

Cформулируем требования к такому отчету:

- Отчет должен быть простым.

Менеджер проекта — не финансист и не бухгалтер, ему просто нужно понимать — попадает ли он в свой KPI или нет. Поэтому ничего лишнего — только показатели, непосредственно связанные с проектом. - Отчет должен быть оперативным.

Срок его «доставки» до менеджера должен быть минимальным. Если проект идет два месяца, а отчет можно строить только по месяцам, ценность такого отчета для управления проектом будет минимальная.

- Отчет должен быть изолирован от внешних финансовых факторов.

В отчете должны быть финансовые показатели именно по проекту. Нет смысла включать в отчет для менеджера сведения об административных или накладных затратах бизнеса.

Рентабельность каждого отдельного проекта безусловно важный показатель, но есть уровень выше — уровень операционного директора (договоримся так называть сотрудника, отвечающего за рентабельность бизнеса в целом). У директора должна быть полная картина по всем проектам, по их совокупной рентабельности и по рентабельности бизнеса в целом.

Поэтому вторая цель: дать операционному директору инструмент для контроля рентабельности «производства» в целом.

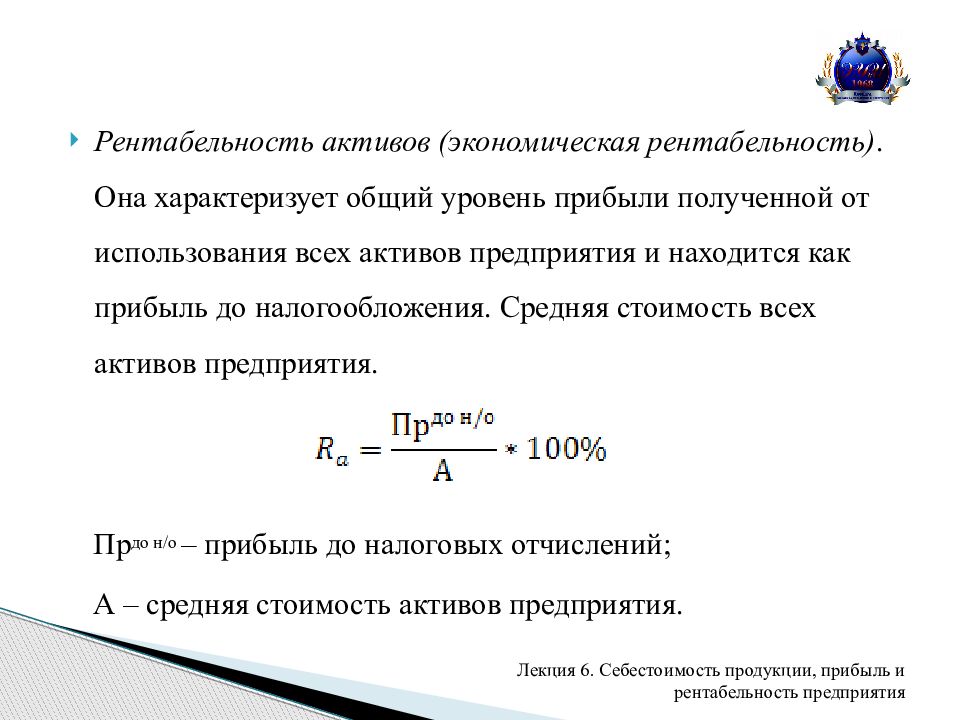

Разбираемся с рентабельностью

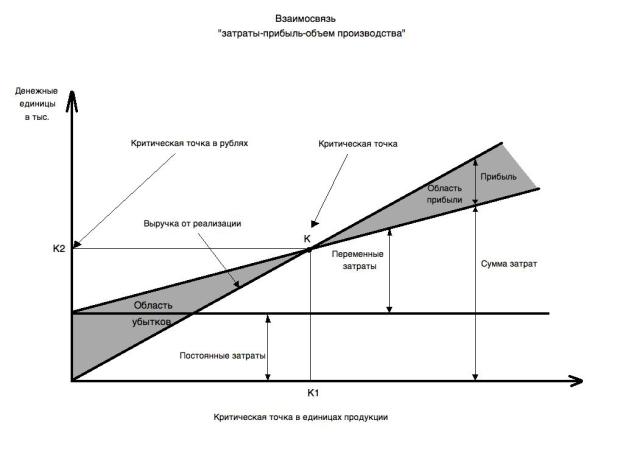

Начнём с простого. Рентабельность и прибыль в общем виде рассчитывается следующим образом:

Рентабельность = Прибыль / Выручка

Прибыль = Выручка — Затраты

Классификация затрат

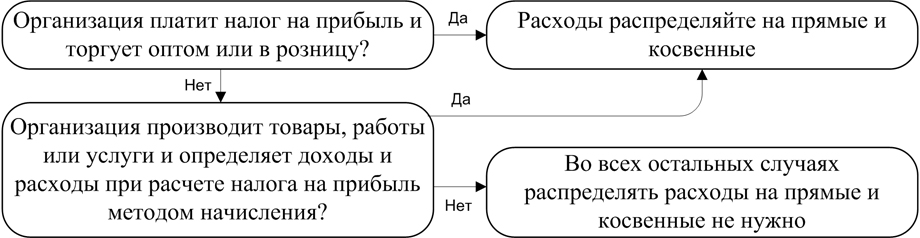

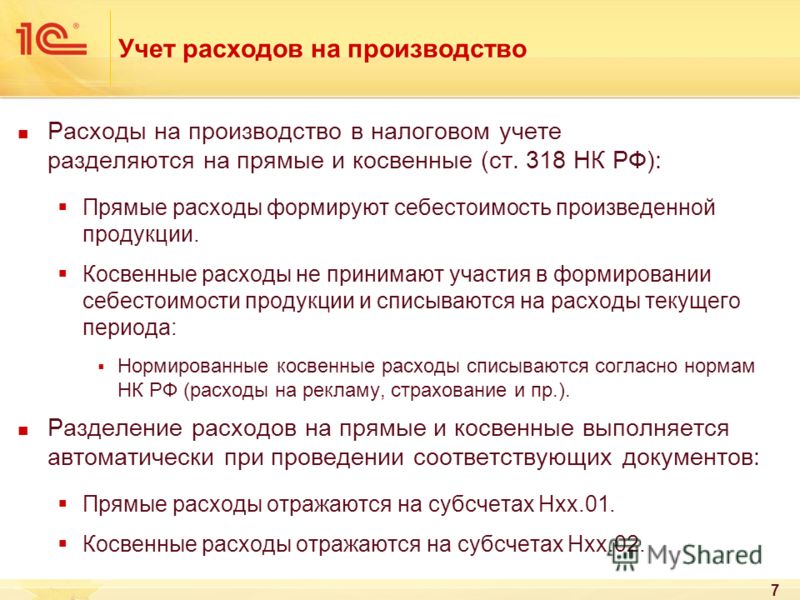

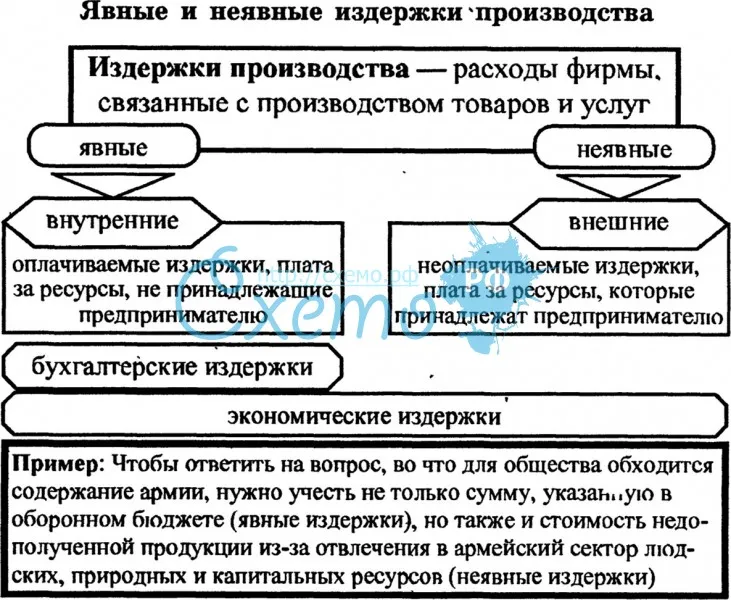

Все затраты в профессиональных услугах можно разделить на прямые и косвенные.

Прямые затраты четко относятся к определенному проекту. Для профессиональных услуг значимая статья прямых затрат на проект — себестоимость труда, то есть стоимость трудовых ресурсов, вложенных в проект. Иногда бывают и другие прямые затраты: подрядчики, материалы, командировки, транспортные расходы и так далее.

Косвенные затраты нельзя отнести к определенному проекту. Примеры косвенных затрат: аренда офиса и офисные расходы, реклама, зарплаты директора, бухгалтеров.

Простой способ определить прямые затраты перед нами или косвенные такой: прямые затраты имеют, как минимум, две характеристики — проект и период, а косвенные затраты одну — период.

Виды рентабельности

В зависимости от того, какие затраты учитываем при расчете, будем получать два вида рентабельности.

Валовая рентабельность. При её расчете учитываются только прямые затраты.

Валовая рентабельность = Валовая прибыль / Выручка

Валовая прибыль = Выручка — Прямые затраты

Операционная рентабельность. При её расчёте учитываются и прямые и косвенные затраты.

При её расчёте учитываются и прямые и косвенные затраты.

Операционная рентабельность = Операционная прибыль / Выручка

Операционная прибыль = Выручка — Прямые затраты — Косвенные затраты

Для оперативного управления проектами лучше всего подходит валовая прибыль:

- Она проще для понимания и расчета.

- Команда проекта может влиять только на валовую прибыль, в частности команда не может повлиять на накладные расходы. Поэтому именно валовая прибыль и рентабельность показывает экономическую эффективность проекта, очищенную от внешних факторов.

Учет косвенных затрат

На практике рекомендуется косвенные затраты учитывать на уровне операционного директора и не разносить их по проектам. Пример P&L:

Альтернативный вариант — разносить косвенные затраты по проектам по какому-то принципу, например, равномерно меду всеми проектами:

Важно понимать, что команда проекта не оказывает влияние на косвенные затраты, поэтому операционная рентабельность не может быть хорошим показателем для мотивации.

Например, если после начала проекта, с уже зафиксированным бюджетом, компания переезжает в дорогой офис, то косвенные затраты резко вырастают, а экономика проекта «уходит в минус». Но это никак не связано с управлением или работами на проекте, в результате чего теряется мотивация команды, а руководство компании, оценивая рентабельность проектов, не может сделать вывод относительно источника проблемы — плохое планирование, исполнение проекта или внешние обстоятельства.

Практические советы

- Определите целевую операционную рентабельность на календарный период (например, квартал). Это KPI операционного директора.

- Определите целевую валовую рентабельность каждого проекта. Это KPI ваших проектных менеджеров.

- В отчете о прибылях и убытках на уровне проекта не учитывайте косвенные затраты — это позволит вам понимать эффективность реализации каждого проекта в отдельности.

- На уровне операционного директора стройте периодический отчет об операционной рентабельности с учетом косвенных затрат.

Это покажет экономическое здоровье в целом по компании.

Это покажет экономическое здоровье в целом по компании.

Cебестоимость труда

Себестоимость труда настолько важное для бизнеса профессиональных услуг понятие, что заслуживает отдельного упоминания.

Вспомним, что это вообще такое. С точки зрения владельца компании, на самом верхнем уровне, процесс выглядит так: компания закупает время у сотрудников (это называется «платить зарплату»), а затем продает это время клиентам. То есть компания извлекает прибыль из продажи клиентам времени, знаний и компетенций сотрудников. У времени есть «закупочная» цена — это и есть себестоимость. Если привести эту цену к какой-нибудь единице измерения, например, к одному рабочему часу, то по каждому сотруднику получим ставку себестоимости, то есть будем знать, сколько стоит каждый час работы сотрудника для компании.

Расчет ставки

В случае почасовой оплаты труда расчет очевиден — себестоимость равна часовой ставке сотрудника с учетом прямо связанных ней налогов и отчислений.

Для расчета стоимости часа сотрудников с фиксированной оплатой труда необходимо:

- Получить полную сумму прямых затрат на сотрудника за прошедший период (чаще за прошедший финансовый год или за 1 месяц).

- Если это возможно, учесть будущие изменения, например повышение зарплаты.

- Получить ожидаемую сумму рабочих часов за период.

- Разделить затраты на ожидаемый объем часов за плановый период.

Какой период использоваться для расчета? Месячный период позволяет чаще актуализировать себестоимость, что важно в случае частых изменений оклада, однако расходы от месяца к месяцу могут сильно колебаться, например, ввиду наличия годовых премий. Кроме того, частая актуализация требует больших усилий.

Как оценить плановый объем часов? В грубом варианте — это часы по производственному календарю (для сотрудников на полной ставке). Более точно — по индивидуальным расписаниям сотрудника.

Бухгалтерская vs управленческая ставка

Ставка, рассчитываемая в предыдущем разделе — это модельная ставка, используемая в управленческом учете. Также применяется «бухгалтерская» ставка, рассчитываемая на основе фактических данных за уже прошедший период, поэтому для планирования её использовать в любом случае не получится.

Также применяется «бухгалтерская» ставка, рассчитываемая на основе фактических данных за уже прошедший период, поэтому для планирования её использовать в любом случае не получится.

Для чего нужна управленческая себестоимость часа:

- Для планирования.

- Для оценки фактической себестоимости по управленческой методике, а это важно для команды проекта.

Команда, планируя проект, исходит из существующей себестоимости ресурсов (они могут измениться, если проект длительный, но такие изменения сглажены). Соответственно оценка успешности работы и мотивация команды должны опираться на результаты проекта (прежде всего рентабельность), рассчитанные по тем же ставкам. В противном случае у команды возникает неопределённость и отсутствие влияния на конечный результат.

С другой стороны, для руководства компании важно видеть картину, максимально близкую к реальности и поэтому требуется оценка рентабельности по бухгалтерской себестоимости. Если имеется отклонение от плана, то проблема может быть в самом проекте или в некорректной оценке управленческой себестоимости часа, что привело бы к неправильному планированию, а это уже проблема финансового директора или иного лица, выполняющего такие расчеты.

Практические советы

- Для планирования и оценки эффективности команды проекта используйте управленческую ставку себестоимости. Рентабельность проекта не может зависеть от того, когда этот проект стартовал.

- Определите, какая точность расчета ставок для управленческого учета достаточна. Самый точный подход — считать отдельно для каждого сотрудника. Самый простой — считать среднюю ставку на всех сотрудников.

- Не включайте в ставку косвенные затраты. Это скроет реальный источник проблем с рентабельностью.

Бюджет проекта

Чтобы построить финансовую отчётность нужен план, он же бюджет. Бюджет состоит из выручки и затрат.

Планирование выручки и прямых затрат обычно не представляет сложности. Как правило, заранее известно, когда примерно заплатит клиент, когда примерно состоится командировка или будет привлечен подрядчик. А вот как быть с себестоимостью?

Как запланировать себестоимость

Если известны управленческие ставки себестоимости по каждому сотруднику, то процесс достаточно прост. Рекомендуемый алгоритм:

Рекомендуемый алгоритм:

- Определяем этапы проекта.

- Определяем список исполнителей по каждому этапу

- По каждому исполнителю и этапу оцениваем объем часов, который понадобится исполнителю. Важно, что тут речь идет не о сроке, а именно о трудозатратах.

- Оценку часов также можно разбить по временным периодам, например, по месяцам.

Если в компании ведется учет рабочего времени по проектам, то на этом этапе можно опираться на исторические данные. Например, посмотреть, сколько часов уходило на аналогичные задачи и этапы в уже завершенных проектах.

Когда известны плановые часы и ставки сотрудников, расчет плановой себестоимости рассчитывается простым умножением.

Контроль исполнения бюджета

Вторая часть финансовой отчётности — факт, сколько реально потратили и заработали на проекте, другими словами — контроль исполнения бюджета.

Методы финансового учета

Прежде чем учитывать фактическое исполнение бюджета необходимо разобраться с типом учета.

Используют два метода: кассовый метод и метод начисления. Например, при завершении работ, по методу начисления признание выручки происходит при подписании акта, а по кассовому методу в момент зачисления денег на расчетный счет.

- Метод начисления (Accrual Accounting) — метод учета и признания доходов и расходов, согласно которому результаты хозяйственных операций признаются по факту их совершения независимо от фактического времени поступления и выплаты денежных средств, связанных с ними.

- Кассовый метод учета (Cash Accounting) — метод учета, при котором доход признается в день поступления средств на счета в банках и (или) в кассу организации, либо поступления иного имущества (работ, услуг). Расходами признаются затраты по факту их оплаты.

Кассовой метод проще для понимания, но на практике малоприменим по ряду причин.

Разные методы финансового учета используются не только для отслеживания факта, но и при планировании, подготовке бюджета. Чтобы бюджет можно было сравнить с фактом все операции должны планироваться и учитываться одним методом.

Чтобы бюджет можно было сравнить с фактом все операции должны планироваться и учитываться одним методом.

Признание себестоимости

Для решения задачи признания себестоимости никак не обойтись без внедрения учета рабочего времени по проектам.

Очевидно, что фактическая себестоимость рассчитывается на основе фактического вклада сотрудника в тот или иной проект. При этом сотрудники в течение недели могут работать не на одном, а на нескольких проектах, постоянно переключаясь между задачами. И чтобы понять, какая доля затрат сотрудника за неделю к какому проекту относится — учитывают часы в разрезе проектов. В этом контексте цель учета рабочего времени — разнесение себестоимости труда сотрудников между проектами.

Как обычно выглядит процесс:

- Сотрудники с помощью таймшитов фиксируют часы, фактически затраченные на проект;

- Менеджеры проверяют и согласовывают таймшиты сотрудников;

- На основе согласованных таймшитов рассчитывается фактическая себестоимость.

Важно, что себестоимость начисляется. То есть появление по проекту фактической расходной операции по статье «Себестоимость труда» вообще никак не связано с реальными выплатами. Зарплату выплачивают два раза в месяц, а себестоимость по проектам можем начислять хоть каждый день. Кроме того, для расчета себестоимости чаще используется управленческая ставка себестоимости. В конкретном месяце сумма реальных выплат сотрудникам может отличаться от той себестоимости, которую признали по проектам.

По-хорошему, суммы транзакций и суммы начислений должны примерно совпасть на горизонте, выбранном для расчета управленческих ставок, но очевидно, что на 100% они никогда не совпадут и это цена за оперативность и наглядность управленческого отчета.

Признание выручки

Выручку, как и себестоимость необходимо признавать. Самый частый способ — по мере подписания актов выполненных работ. Однако существуют другие способы.

Если проект оплачивается по схеме «Время и затраты» (Time & Materials), то выручку можно признавать по мере согласования таймшитов или за какой-то период по всем согласованным таймшитам.

Также применяется признание выручки проектов с фиксированной стоимостью по проценту освоенного объема:

- На начало проекта известна совокупная плановая выручка по проекту, а также себестоимость проекта, плановая длительность, плановый объем часов.

- На каждый момент известен % выполнения проекта (освоения) на выбор: по длительности (просто на основании прошедшего времени), по часам или по себестоимости (на основании согласованных таймшитов).

- Соответственно можно признать такой же процент выручки, например, за прошедший месяц.

Такое признание носит модельный характер и допускает отклонения от реального положения дел. Но признание по проценту выполнения позволяют контролировать экономику длительных проектов с заданной периодичностью (например, ежемесячно), а это преимущество часто является критически важным.

Практические советы

- Организуйте процесс учета рабочего времени. Фактические затраты времени — база для признания себестоимости и, для некоторых подходов, выручки.

- Запретите сотрудникам учитывать меньше времени, чем они должны вырабатывать по своему расписанию.

- Если сотрудники с фиксированной заплатой перерабатывают — нормируйте себестоимость.

- Определите метод признания выручки и правила признания.

Отчет о прибылях и убытках

Получив бюджет и сведения о его фактическом исполнении следующим шагом идет отображение финансового состояния конкретного проекта, направления и бизнеса в целом. Классическим отчетом выступает отчет о прибылях и убытках.

Структура отчета включает строки по учетным статья и значения, опционально разбитые по временным периодам (например, по месяцам). Отчет по проекту включает выручку и прямые затраты, позволяя контролировать валовую прибыль и рентабельность, пример отчета:

Отчет по направлению, подразделению или бизнесу в целом может включать косвенные затраты и тем самым отражать операционную прибыль и рентабельность:

Советы по автоматизации управленческого учета

Уровень автоматизации должен соответствовать потребностям и зрелости организации. Это не пустые слова — часто встречаются небольшие компании, которые из желания сделать «как мы считаем правильным» пытаются использовать тяжелые решения корпоративного уровня или разрабатывать собственные решения с многочисленными интеграциями. При этом процесс автоматизации часто вытесняет цель, а экономическая целесообразность такой автоматизации находится под вопросом.

Нередки и обратные ситуации — зрелые компании испытывают потребность в полноценном управленческом учете, но не решаются внедрять отдельное специализированное решение. Частый случай — в компании есть таск-трекер (система управления задачами) и руководство наотрез отказывается внедрять учет времени через таймшиты, потому что «и так уже есть задачи». При этом задачи не дают достоверных, согласованных и полных данных о рабочем времени что ломает экономический учет.

Обычно компании проходя три этапа автоматизации управленческого учета:

- Начальный уровень — использование Excel/Sheets. И это разумный подход для небольших компаний, стартапов или для обкатки процессов на первом этапе автоматизации.

- Второй уровень — использование специализированных систем для учета рабочего времени. Причины понятны — учет времени через электронные таблицы с ростом бизнеса становится весьма трудоемким процессом. Стоит оговориться, что для полноценного учета рекомендуется использовать таймшиты в каком-либо виде.

- Дальше компании внедряют полноценные решения для бюджетирования проектов и ресурсного планирования.

При внедрении важно понимать конечную цель, грамотно донести необходимость внедрения до команды и не бояться ошибок, проблем — они точно будут, но все преодолимо.

Считаем деньги по проектам — практические советы для консалтинга

Каким бы ни был ваш бизнес — консалтинг, инжиниринг, аудит, реклама или маркетинг, ИТ интеграция или иные услуги — в его основе лежат проекты. Чтобы не уйти в минус, необходимо контролировать рентабельности каждого проекта в каждый момент времени.

В чем разница между нормой прибыли и коэффициентом рентабельности? | Малый бизнес

Понимание разницы между нормой прибыли и коэффициентом рентабельности имеет решающее значение для владельца малого бизнеса. Одно дело — получать прибыль, но тот факт, что ваш доход превышает ваши расходы, не обязательно означает, что бизнес является жизнеспособным. Расчет коэффициента маржи вашей прибыли полезен для определения величины получаемой вами прибыли по отношению к затратам, особенно если вы надеетесь продать акции предприятия инвестору.

Норма прибыли

Норма прибыли — это процент от вашего дохода, который составляет прибыль. Вы можете рассчитать это, вычтя свои общие расходы из общего дохода и взяв оставшуюся сумму как свою прибыль. Разделите прибыль на ваши общие затраты, и результатом будет ставка или процент прибыли, которую вы получаете от своих продаж.

Пример

Домашний малый бизнес приносит 5000 долларов в месяц от продаж одежды и аксессуаров для собак. Стоимость проданных товаров, включая закупку материалов и оптовых товаров, стоимость рабочей силы для производства и продажи продукции, а также накладные расходы предприятия составляют в сумме 3500 долларов в месяц.Вычтите общие расходы из общего дохода, и прибыль составит 1500 долларов в месяц. Чтобы рассчитать норму прибыли, разделите 1500 долларов на 3500, и в результате получится 43 процента прибыли.

Коэффициент рентабельности

Коэффициент рентабельности — это отношение валовой прибыли бизнеса к продажам. Используя приведенный выше пример, ваш чистый доход составляет 1500 долларов в месяц. Разделите эту цифру на общий доход в 5000 долларов в месяц, и ваш процент дохода, составляющий прибыль, составит 30 процентов.Это означает, что коэффициент прибыли составляет 0,30: 1, или 30 процентов от каждого заработанного доллара. Это говорит потенциальным инвесторам, что 30 центов с каждого доллара, который вы зарабатываете на продажах, являются прибылью, что помогает определить, прибыльный ли ваш бизнес.

Использование финансовых коэффициентов

Используйте финансовые коэффициенты для анализа эффективности вашего бизнеса. Коэффициент безубыточности означает, что вы покрываете свои расходы, но не получаете прибыли. Знание коэффициента рентабельности может помочь вам определить цены на ваши товары и услуги, а также определить, когда пора искать более дешевых поставщиков.Это также может помочь вам снизить цены и при необходимости предложить специальные предложения без потерь.

Ссылки

Ресурсы

Биография писателя

Трейси Сэндилэндс профессионально пишет с 1990 года, освещая бизнес, домовладение и домашних животных. Она имеет квалификацию профессионального управления бизнесом, степень бакалавра в области коммуникаций и диплом по связям с общественностью и журналистике. Сандилендс — бывший редактор международного портала новостей о недвижимости, опытный собаковод и дрессировщик.

Разделение доходов от бизнеса | Разработчик решений Ag

Разделение доходов от бизнеса

Во многих коммерческих предприятиях участвуют два или более человека, работающих вместе. Эти предприятия могут быть ориентированы на сбыт продукции местным потребителям, переработку сельскохозяйственной продукции или другие виды предприятий. Хотя зачастую это несложные договоренности, важно создать метод справедливого распределения доходов между сторонами.

Ниже приведены методы, которые помогут разделить доход от бизнеса между сторонами на справедливой основе.Две наиболее распространенные модели разделения доходов:

- Модель взносов — доход делится в той же пропорции, что и относительная стоимость вклада ресурсов каждой стороны в коммерческое предприятие. Модель

- 50/50 — Каждой стороне выплачивается доход за вклад ресурсов в предприятие. Любая оставшаяся прибыль или убыток делятся между сторонами поровну.

Мы будем обсуждать эти модели, как если бы участвовали только две стороны.Однако их можно использовать с тремя и более сторонами.

Соглашение о совместном использовании следует периодически пересматривать. В случае изменения формы собственности или участия рабочей силы и руководства, договоренность следует обновить, чтобы отразить эти изменения. Распространенной ошибкой и источником конфликта в этих договоренностях является несоблюдение их актуальности и точности. Эти подходы можно интерпретировать с правовой точки зрения как партнерство, поскольку существует разделение прибылей и убытков.

Вклады Модель

Первым шагом в разработке модели взносов является расчет годовой стоимости или стоимости вклада ресурсов каждой стороны в предприятие. Эти ресурсы можно разделить на пять типов:

- Недвижимость (земля и постройки)

- Личное имущество (машины, оборудование, скот и т. Д.)

- Оборотный капитал

- Труда

- Менеджмент

Один из способов размышления о годовой стоимости или стоимости ресурса — это доход, от которого отказываются или отказываются от использования ресурса в рамках коммерческого предприятия, а не в качестве альтернативного использования.Например, годовая стоимость десяти акров сельскохозяйственных угодий, которые будут использоваться коммерческим предприятием, представляет собой сумму арендной платы, которую можно было бы получить, если бы они были сданы в аренду соседу. Если текущая арендная ставка составляет 200 долларов за акр, то размер вклада составляет 2000 долларов. Это годовые затраты на предоставление земли бизнесу. Стоимость, рассчитанная с помощью этого метода, обычно называется альтернативной стоимостью. Тот же метод можно использовать для определения годовой стоимости или стоимости зданий и сооружений, хотя арендные ставки установлены не так хорошо.

Годовая стоимость (стоимость) машин и оборудования может быть оценена с использованием арендной ставки или путем расчета стоимости владения. Стоимость владения включает ремонт, налоги, страхование, амортизацию и возврат денег, вложенных в активы.

Оборотный капитал, внесенный сторонами для покрытия потребностей бизнеса в денежных потоках, может быть оценен с использованием нормы прибыли, которая была бы получена от альтернативных инвестиций. Например, годовая стоимость (стоимость) вклада в размере 20 000 долларов, используемого в качестве оборотного капитала, по сравнению с его использованием в альтернативных инвестициях с доходностью 6 процентов, составляет 1 200 долларов.Прямые расходы, такие как топливо, коммунальные услуги, расходные материалы, реклама и наемный труд, могут быть оплачены с коммерческого счета, содержащего оборотный капитал.

Труд можно оценить, используя типичную ставку заработной платы за выполнение сопоставимой работы. Разумную оценку для руководства оценить труднее, но часто используется эмпирическое правило: брать на себя десять процентов всех других затрат.

Чистая прибыль (за вычетом прямых расходов) затем распределяется в той же пропорции, что и соответствующий вклад ресурсов каждой стороны.

Пример

В приведенном ниже примере годовая стоимость (стоимость) взноса первой стороны составляет 69 000 долларов, или 60 процентов от общей суммы. Вторая партия вносит 46 000 долларов, или 40 процентов от общей суммы.

Как показано ниже, валовая прибыль от деятельности за год составляет 166 000 долларов США, из которых 46 000 долларов США составляют прямые расходы. Из 120 000 долларов чистой прибыли первая сторона получает чистую прибыль в размере 72 000 долларов, а вторая сторона — 48 000 долларов.

50/50 Модель

В модели 50/50 взносы в виде недвижимости, машин и оборудования, оборотного капитала, рабочей силы и управления выплачиваются в виде дохода, аналогичного арендной плате или заработной плате.Суммы можно рассчитать так же, как и в модели взносов. Оставшаяся прибыль (прибыль или убыток) делится между сторонами поровну.

Пример

В следующем примере чистый коммерческий доход в размере 120 000 долларов рассчитывается путем вычитания прямых коммерческих расходов из валового дохода. Затем каждой стороне выплачивается доход, равный арендной плате или стоимости владения, за использование земли, техники, рабочей силы и управления. Оставшиеся 5000 долларов прибыли делятся поровну между двумя сторонами.

Общий доход каждой стороны состоит из дохода от аренды или заработной платы от его / ее соответствующих ресурсов плюс 50% прибыли. Как показано ниже, первая сторона получает 71 500 долларов, а вторая — 48 500 долларов.

Инструмент принятия решений для разделения доходов от бизнеса доступен здесь.

Дон Хофстранд, бывший специалист по дополнительному сельскому хозяйству на пенсии, [email protected]

Почему лучше всего разделять счета по доходу (+ калькулятор!)

Определение того, как разделить общие расходы в отношениях, — это важный совместный разговор, который вы не должны замалчивать.

Легко просто использовать разделение 50/50 или метод выдачи, когда каждый платит определенную сумму в надежде, что это окажется справедливым. К сожалению, так редко бывает.

Итак, если вы живете вместе со своей девушкой, парнем, мужем или женой, вам нужно немного посчитать, чтобы прийти к наиболее справедливому решению.

Разделение счетов пропорционально доходу

Лучший способ разделить расходы

Если вы живете вместе со своей второй половинкой, вам необходимо разделить совместные счета и расходы пропорционально доходу, чтобы обеспечить финансовую справедливость.Чтобы понять, почему, давайте рассмотрим пример.

Допустим, человек A и человек B находятся в романтических отношениях и живут вместе. После рассмотрения всех совместных счетов и совместных расходов они определяют, что они составляют 2000 долларов в месяц. Мы рассмотрим, какие счета и расходы включить в следующий раздел.

Чтобы определить, кто что платит в счет этих 2000 долларов в месяц, нам нужно просмотреть валовой (до налогообложения) доход каждого человека и выполнить небольшой расчет.

Допустим, человек A зарабатывает 40 000 долларов в год в качестве школьного учителя, а человек B зарабатывает 60 000 долларов в год в качестве директора школы. Их общий годовой совокупный доход составляет 100 000 долларов (40 000 + 60 000 долларов).

Начиная с лица А, мы можем рассчитать, какова будет его доля в совместных расходах. Из 100 000 долларов общего дохода семьи лицо А составляет 40 000 долларов или 40% от общей суммы. Итак, в этом примере человек А внесет 40% в счет совместных счетов на сумму 2000 долларов. Получается 800 долларов в месяц (2000 долларов x 0.4).

Для человека B мы просто берем 40%, которые вкладывает человек A, и вычитаем их из 100%. Следовательно, Лицо Б внесет 60% или 1200 долларов в ежемесячные совместные счета и расходы.

В этом примере легко увидеть, что было бы несправедливо разделить все общие счета и расходы на 50/50. У человека B в этом примере будет непропорционально большая сумма дохода, которую он сможет потратить на другие вещи.

Если вам неудобно производить эти вычисления, обязательно прочтите о моей специальной таблице.

Дивиденды на основе валового дохода, а не чистого дохода

Итак, почему вы должны использовать валовую прибыль, а не чистую прибыль? Это просто; : вы не можете манипулировать валовым доходом . Поскольку чистая прибыль — это то, что поступает на ваш банковский счет после уплаты налогов и других отчислений, легко сделать так, чтобы ваш чистый доход выглядел «хуже», чем он есть на самом деле.

Используя приведенный выше пример, предположим, что теперь мы собираемся использовать чистый доход вместо валового дохода. Человек А в этом примере зарабатывает меньше, и у него, вероятно, будет меньшая сумма, доступная для личных вещей, например, пенсионных взносов на работе.Допустим, они могут позволить себе внести только 5%. После налоговых вычетов из фонда заработной платы и 5% взноса в пенсионный план предположим, что чистый доход лица А составляет 28 000 долларов в год.

Человек Б зарабатывает 60 000 долларов в год и, вероятно, будет иметь большую финансовую гибкость. Таким образом, допустим, они могут внести 15% взносов в свой пенсионный план. После налоговых вычетов из фонда заработной платы и 15% взноса в пенсионный план предположим, что чистый доход лица Б составляет 36 000 долларов.

Если мы сделаем тот же расчет, используя чистый доход, что и для валового дохода, мы обнаружим, что Лицо А будет платить около 44% совместных счетов (около 880 долларов США), а Лицо Б будет платить оставшиеся 56%. (около 1120 долларов).

Теперь вы можете подумать, что разница не такая уж и большая, , но вы должны помнить, что человек Б также внес на свой пенсионный счет на 200% БОЛЬШЕ. Таким образом, они не только меньше платят по совместным счетам, но и откладывают гораздо больше на пенсию, чем человек А. . Это дает им значительное финансовое преимущество.

Используйте валовой доход для обеспечения справедливости.

«Неденежная компенсация домохозяйствам»

Когда мы говорим о валовом доходе, важно также говорить о возможности «неденежной компенсации домохозяйству» внутри домохозяйства.

В этом разговоре вы можете определить это как конкретную работу, которую вы или ваша вторая половинка можете выполнять дома, которая должна считаться «доходом» для этого расчета.

Продолжая наш пример, предположим, что человек А выполняет большую часть работы по дому. Они готовят 80% еды, еженедельно стирают белье, а раз в две недели проводят глубокую уборку дома. Человек B по-прежнему выполняет работу по дому, но не в той степени, в какой это лицо A.

Если ваши домашние обстоятельства похожи на этот пример, вам нужно сесть вместе и решить, как эти неденежные элементы будут использоваться в ваших расчетах.

Чтобы получить суммы в долларах, вы можете узнать, сколько будет стоить третье лицо, выполняющее те же самые задачи. Например, если два раза в месяц услуги по уборке будут стоить 200 долларов, вы можете вычесть 200 долларов из ежемесячного взноса лица А на совместные счета.

Рассмотрение таких неденежных предметов может привести к довольно жарким разговорам. Так что действуйте осторожно, но подумайте о том, чтобы поговорить о них.

Затраты для включения в расчет

Итак, какие расходы вы должны включить в этот расчет?

Совместные векселя

Совместные счета включают любые повторяющиеся счета, от которых вы оба получаете некоторую выгоду.Они могут быть связаны с совместным домом, совместными услугами / подписками и т. Д.

Вот неполный список возможных счетов, которые вы увидите в этой категории:

- Аренда / ипотека

- Страхование арендаторов / домовладельцев

- Коммунальные услуги (например, электричество, вода, мобильный телефон и т. Д.)

- Подписки (например, Netflix, местная газета и т. Д.)

- Совместная задолженность (например, ссуда на мебель и т. Д.) )

- Уход за ребенком, за которым вы вместе воспитывались

Как указывалось ранее, вы хотите включать только те счета, на которые вы оба получаете выгоду. То есть, если ваши счета за мобильный телефон отдельные, вы будете оплачивать их отдельно из собственных средств. Но если вы объедините свои телефонные планы для экономии денег, вы затем включите его в общий список счетов.

Совместные счета, которые может оплатить только одно лицо

Иногда вы сталкиваетесь с некоторыми счетами, которые может оплатить только одно лицо. Другими словами, вы не можете оплатить счет / расходы с совместного текущего счета.

Эти счета / расходы обычно являются статьями, которые оплачиваются через чью-то заработную плату.Например, если вы состоите в браке и ваш (а) супруг (а) участвует в вашем плане медицинского страхования, вы будете платить страховой взнос из фонда заработной платы. Обычно вы не платите за это со своего текущего счета. Таким образом, технически ваш супруг должен возмещать вам покрытие, которое они получают.

Итак, если вы оплачиваете совместное медицинское страхование, стоматологическое страхование, страхование зрения или какие-либо другие вещи, за которые может заплатить только один из вас, а второй получает выгоду, вам необходимо внести поправки.

Если это вы, я настоятельно рекомендую вам проверить мой калькулятор для разделения счетов, приведенный ниже. Это автоматически учитывается при расчете распределения расходов. По сути, это означает, что человек, который оплачивает эти конкретные совместные расходы, вносит меньший вклад в текущий счет для совместных счетов.

Совместные расходы

Ваши совместные расходы будут дискреционными расходами, от которых выиграете вы оба.

Вот неполный список возможных расходов, которые вы увидите в этой категории:

- Домашний ремонт (эл.г. краска, ремонт сантехники и т. д.)

- Продовольственные товары

- Обед в ресторанах

- Развлечения

- Расходы на домашнее животное, связанные с домашним животным, на которое вы совместно согласились

- Расходы, связанные с вашим ребенком (например, одежда, подгузники, школьные принадлежности и т. д.) .)

Для некоторых из перечисленных категорий может потребоваться вычислить две отдельные суммы. Один касался совместных расходов, а другой — индивидуальных.

Например, допустим, пара тратит 100 долларов в месяц на совместные развлекательные расходы (например,г. фильмы, боулинг и т. д.), а человек А в этих отношениях тратит 100 долларов отдельно на свои ежемесячные расходы на развлечения (например, видеоигры, прогулки с друзьями и т. д.). Если процент совместного взноса лица А составляет 40%, он внесет 40 долларов в категорию совместных развлечений, а затем выделит 100 долларов на свои индивидуальные развлечения.

Важно четко разделить средства, чтобы их было легче отслеживать, если расходы выйдут из-под контроля.

Для состоящих в браке лиц обязательно прочтите информацию о потенциальных проблемах с подоходным налогом ниже на странице.

«Они едят / пьют больше, чем я!»

При рассмотрении этих совместных дискреционных расходов, вы также хотите оценить отдельные категории, поскольку возможно, что один человек может потратить значительно больше, чем другой.

Например, пища не может потребляться пропорционально. Человек А может «съедать» 60% продуктового бюджета из-за пищевой аллергии или чего-то подобного. Следовательно, вам может потребоваться принять это во внимание при расчете разделенных расходов.

В конце концов, вполне возможно, что эта проблема в сочетании с проблемой неденежной компенсации домохозяйствам, о которой говорилось ранее, уравновешивают друг друга.

Совместные сберегательные голы

В долгосрочных отношениях весьма вероятно, что вы захотите тратить деньги на более крупные и менее частые расходы, такие как совместный отпуск, совместные подарки, совместные домашние проекты и т. Д.

Следовательно, важно обсудить эти расходы, придумать целевую сумму и плановую дату, а затем добавить эту ежемесячную цель экономии в свои расчеты.

Если мы продолжим приведенный выше пример, если вы совместно согласитесь потратить 2400 долларов на отпуск в этом году, Лицо А внесет 40% от общей суммы, или 960 долларов. В разбивке по месяцам человек А будет вносить 80 долларов в месяц. Лицо Б внесет оставшуюся сумму, которая составит 120 долларов в месяц.

Если вы хотите сохранить эти деньги отдельно от совместного текущего счета, вы можете открыть совместный сберегательный счет.

Переменный доход = переменный расчет

Если у одного (или у обоих) переменный доход, вам нужно будет часто делать этот расчет.

Во-первых, вам нужно выполнить базовый расчет. Это то место, где вы помещаете валовой доход человека (лиц) по «наихудшему сценарию». Итак, если человек А имеет базовую зарплату в размере 30 000 долларов в год, но может составлять до 70 000 долларов в год в виде комиссионных, начните с 30 000 долларов, чтобы гарантировать, что вы хотя бы покрываете ежемесячные совместные расходы. Человеку Б, возможно, потребуется внести гораздо большую часть в совместные счета, чтобы начать.

Затем, в конце месяца, вернитесь и посмотрите на фактический общий полученный доход и пересчитайте процент.Из этого вы затем можете узнать, какие деньги необходимо возместить лицу А лицу Б, которое оплатило больший процент счетов в этом месяце.

Как только вы привыкнете к этой идее, будет разумно стремиться накопить деньги, чтобы оплатить все счета за месяц вперед. Таким образом, вы фактически оплачиваете счета за этот месяц доходом за последний месяц, который уже известен. Это будет чрезвычайно полезно, когда у кого-то переменный доход.

Один счастливый человек, один не такой счастливый человек

Если вы только что переезжаете к своей второй половинке и это ваш первый разговор о разделении расходов, вам не стоит об этом слишком беспокоиться.Да, один человек, вероятно, будет вносить меньше, чем другой, но, как вы знаете, пропорциональное разделение счетов и совместных расходов — лучший способ. Это гарантирует, что у каждого из вас останется пропорциональная сумма денег на индивидуальные расходы.

Однако, если вы делите счета в течение нескольких лет и никогда не делали этого на основе дохода, этот разговор о том, как разделить расходы, может оказаться более трудным.

За последние несколько лет я получил довольно много комментариев и писем по этой статье. Большинство из них были от людей, у которых был значительно меньший доход, чем у их партнера, и которые все еще делили счета 50/50. У них было значительно меньше остатков еды в конце месяца по сравнению с их партнером.