Взыскание долгов с физических лиц. Методы взыскания долга. Взыскание задолженности

Взыскание долгов с физических лиц

Единый Юридический Центр со дня своего основания занимается взысканием долгов любой сложности, взысканием задолженности с юридических лиц и взысканием долгов с физических лиц. Взыскание долгов – одно из основных направлений деятельности нашего Юридического Центра.

Клиентом нашей компании может стать любое юридическое лицо, желающее заказать у нас услугу взыскания задолженности, вне зависимости от объема и срока задолженности, а также физическое лицо, желающее взыскать долг с заемщика. Для этого Вам надо просто связаться с нами по телефонам:

+7 (499) 577-00-25 доб. 201

или по электронной почте .

Вы также можете получить бесплатную консультацию юриста по возврату долгов с физических и юридических лиц по телефонам выше или отправив свой вопрос с нашего сайта.

Обратившись к нам за помощью, Вы получите профессиональную, квалифицированную, юридическую помощь, начиная с консультации и заканчивая представительством в суде.

Наше взаимодействие – Ваш успех !!!

Методы взыскания долга

Взыскание долга на договорной основе

Данный метод взыскания долга применим, как правило, к добросовестным заемщикам, число которых, как показывает практика, составляет около 70%. В основном причина не возврата долгов – халатность должника, Он попросту забыл, либо не рассчитал и т.п. В этом случае для взыскания долга, как правило, достаточно проведение претензионной работы. Претензионный порядок обязывает заемщика возвратить долг и проценты по нему. Смысл претензионной переписки заключается в достижении между сторонами мирового соглашения.

Довольно часто в претензионных письмах должник апеллирует эмоциями и фактами несоблюдения условий договора. В этом случае для быстрейшего взыскания долга должнику необходимо дать понять, что в случае не возврата долга в кратчайшие сроки и дальнейшего затягивания выплаты по договору, к должнику непременно будут применены санкции, последствия которых будут гораздо тяжелее текущей ситуации.

При взыскания долга кредитору важно помнить о возможности реструктуризации долга, предоставления заемщику льготного периода погашения и т.д. Необходимо также идти на компромисс и в том случае, если, заемщик по объективным причинам вовремя не смог вернуть долг в оговоренные сроки, но обязался вернуть его в ближайшее время.

Взыскание долга посредством силовых структур

Данный метод взыскания долга применяется в случае, если все переговоры с заемщиком по возврату долгов в рамках претензионной работы полюбовно не принесли результатов.

Суть этого метода взыскания долга заключается в весьма эффективном обращении в силовые ведомства, в частности, в правоохранительные органы по основаниям, скажем, мошенничества (ст. 159 УК РФ), незаконного получения кредита (ст. 176 УК РФ), легализации (отмывания) денежных средств (ст. 174 ч.1 УК РФ). Отметим, что на данном этапе совсем не обязательно составлять исковое заявление и обращаться в суд.

159 УК РФ), незаконного получения кредита (ст. 176 УК РФ), легализации (отмывания) денежных средств (ст. 174 ч.1 УК РФ). Отметим, что на данном этапе совсем не обязательно составлять исковое заявление и обращаться в суд.

Важным моментом при инициировании уголовного преследования служит время. Если у нас есть хорошие шансы по взысканию долга в рамках исполнительного производства, то в последующем, по факту получения кредитором заемных средств, против должника может быть также возбуждено уголовное преследование.

Важно также помнить, что расследование по факту обращения, например, в прокуратуру или ОБЭП не должно закончиться лишением для заемщика свободы. В противном случае Вы долго не увидите своих денег. Минусом применения данного метода является сложность доказывания вины дебитора. Как правило, должник ссылается на временные финансовые трудности, а доказать умысел в его действиях бывает невозможно. Кроме того, такой жесткий метод взыскания задолженности как возбуждение уголовного производства не может не сказаться на отношении Ваших контрагентов. В таких случаях деловая репутация может быть поставлена под сомнение.

В таких случаях деловая репутация может быть поставлена под сомнение.

Взыскание долга посредством частных организаций

Сейчас этим методом взыскания долга занимаются многочисленные агентства экономической безопасности, детективные агентства, частные охранные предприятия и отставные ( а также действующие) работники правоохранительных органов. В данном случае себе надо ясно представлять последствия таких действий: наряду со своей психологической эффективностью они неправомерны по своей сути, а также могут нанести вред деловой репутации и поставить Вас в недвусмысленные отношения с такого рода структурами. Также важно помнить, что услуги действующих сотрудников силовых структур незаконны и отслеживаются службами собственной безопасности.

Этот метод используется в основном в отношении физических лиц, а также малых предприятий, не имеющих собственную службу безопасности.

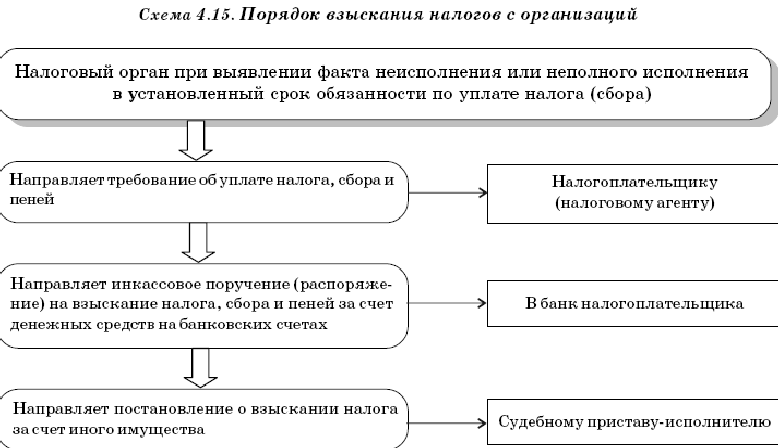

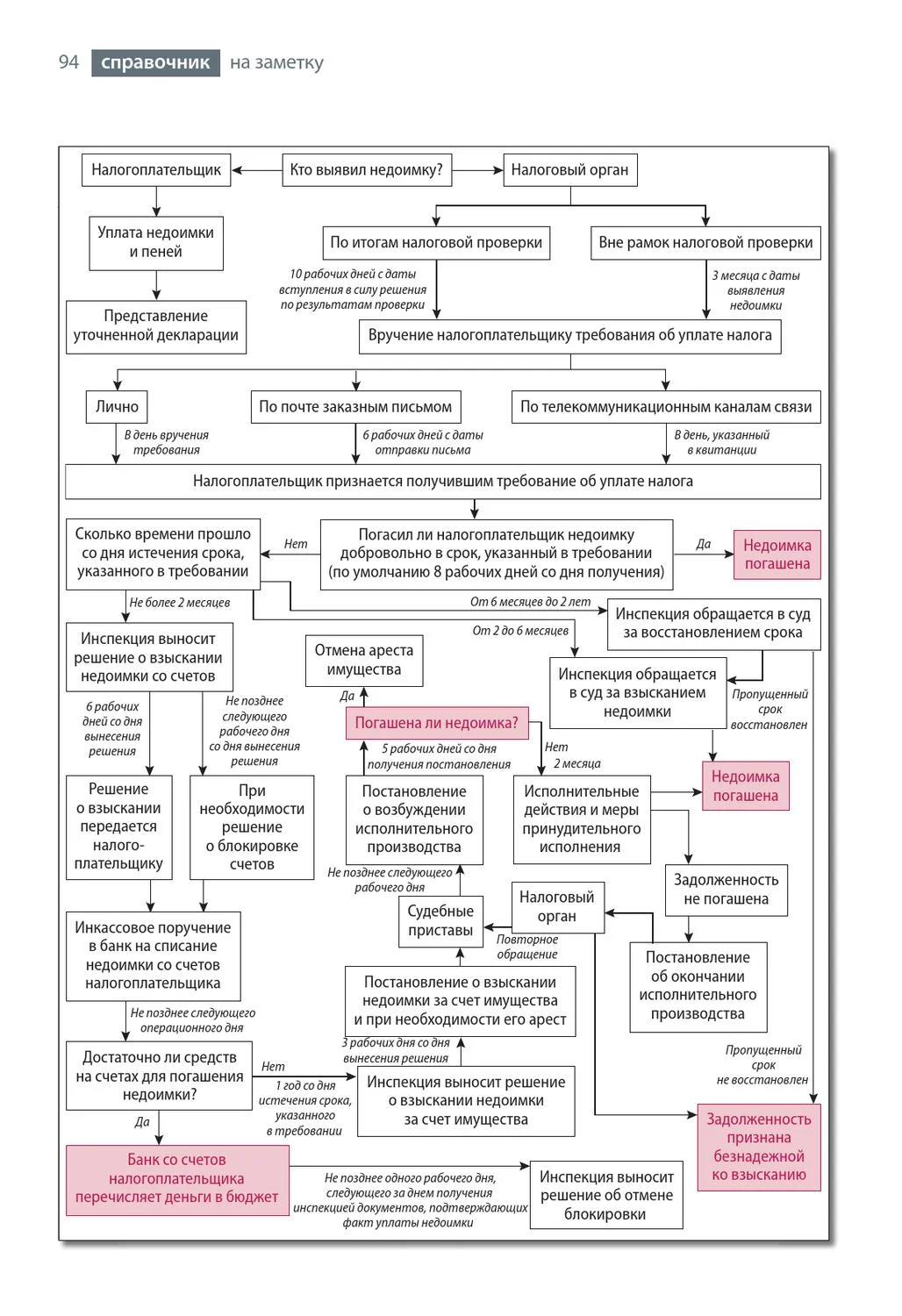

Взыскание долга посредством исполнительного производства (через суд)

Этот метод взыскания долга применим, как правило, если внесудебные методы воздействия на должника Вам не помогли. Суть его заключается во взыскании долга с должников через суд в рамках исполнительного производства.

Суть его заключается во взыскании долга с должников через суд в рамках исполнительного производства.

Исполнительное производство — это этап, следующий после судебного разбирательства, вынесения постановления. Однако и в рамках судебного разбирательства истец вправе воспользоваться таким инструментом, как обеспечение иска — ареста имущества должника, денежных средств, прочих активов, запрет ответчику совершать какие- либо действия, связанные с предметом спора и прочее. Другое дело, что суду надо будет при этом представить доказательства финансовой несостоятельности дебитора на момент вынесения судебного вердикта, что, практически, бывает затруднительно, да и сами суды неохотно идут на подобного рода меры. Весьма убедительным для суда будет предложение истца о готовности предоставить встречное обеспечение иска (ст. 194 АПК РФ) — депозита, который «погасит» возможные убытки должника по факту исполнения определения суда о принятии обеспечительных мер. Значение обеспечительных мер сложно переоценить, так как в случае их неприменения у должника есть время распылить подсудное имущество.

Исполнительное производство возбуждается с момента подачи исполнительного листа и заявления приставу- исполнителю. Пристав, у которого в производстве находятся, как минимум еще три- четыре сотни дел просто не в состоянии уложиться в отведенные ему законом 2 месяца (ст. 13 ФЗ «Об исполнительном производстве»). Фактически приставу необходимо установить личность должника- физического лица, найти фактическое местонахождения юридического лица, его имущества, в случае необходимости организовать его розыск и розыск его имущества, направить запросы в ГИБДД, МНС, ГТК и другие органы. Особый порядок взыскания применяется в том случае, если Ваш должник — ФГУП. Тогда исполнительный лист будет перенаправлен в территориальные органы Минфина со всеми вытекающими для должника задержками. Отдельный большой вопрос по исполнительным производствам должников- нерезидентов РФ, когда фактически Ваш дебитор находится в третьих странах. В этом случае взыскание правомерно приставами по местонахождению должника.

Экономические методы взыскания долга

Самые безнадежные долги обычно взыскиваются именно по следующей схеме:

- просроченный срок исполнения документов к взысканию;

- местонахождения должника в третьих странах;

- растворение активов, на которые обращено взыскание.

Вот это неполный список оснований к применению методов этой группы. Легче бывает продать/уступить долг, нежели взыскивать его своими силами, тратя на это колоссальные ресурсы.

При продаже долгов, переуступки прав требований, продажи доли в бизнесе и некоторых других методах взыскания существенно понижается стоимость возвращаемых средств, так как за работу с дебиторам организации просят до 50% долговых обязательств. Это актуальный метод для сложно взыскиваемых и бесперспективных долгов. На рынке существуют ряд компаний, готовых по договору переуступки прав требований работать со сложным дебитором. Существуют также мировые, региональные и территориальные биржи долговых обязательств, со своими операторами и долговыми брокерами, торгующие дебиторской задолженностью.

На сегодняшний день нет универсального метода возврата долга. Методы, изложенные выше, применимы в конкретной ситуации к конкретному должнику. Главное при анализе эффективности возврата долга проработать стратегию действий, которая сочетает и одновременно исключает описанные методы борьбы с дебиторами.

в судебном и досудебном порядке

Успешная финансовая деятельность любого предприятия предполагает постепенное расширение рынка сбыта товаров и услуг, что означает увеличение количества контрагентов. С каждым из них компания заключает договор, в котором прописываются условия и сроки оплаты. Сумма неоплаченных контрагентами договорных обязательств и дает дебиторскую задолженность. Взысканием дебиторской задолженности необходимо заниматься своевременно, иначе уменьшаются обороты активов фирмы, падает платежеспособность, что в итоге может привести к полному разорению.

Взысканием дебиторской задолженности необходимо заниматься своевременно, иначе уменьшаются обороты активов фирмы, падает платежеспособность, что в итоге может привести к полному разорению.

В этой статье мы расскажем, что такое дебиторская задолженность, какой она бывает, и рассмотрим основные способы взыскания дебиторки с должников.

Понятие и сущность дебиторской задолженности

Дебиторская задолженность возникает в процессе хозяйственных взаимоотношений предприятия с физическими и юридическими лицами. Сегодня практически ни одна фирма, в том числе ООО, не работает без дебиторки, так как авансовая система — надежный способ привлечения новых клиентов, а, согласно договорам, между поставкой заказа и его оплатой есть временной промежуток, иногда значительный — при продаже в кредит он достигает года и более.

При этом дебиторская задолженность является частью имущества компании, ее оборотного капитала. Нормальным считается положение, когда сумма дебиторских долгов превышает сумму кредиторских, то есть когда предприятию должны больше, чем должно оно само.

Дебиторскую задолженность рассматривают как:

- средство погашения кредиторки;

- проданную, но еще не оплаченную продукцию;

- оборотный актив, который финансируется из заемных либо собственных средств.

Исходя из этого, можно сказать, что понятие дебиторской задолженности относится к сфере бухгалтерии больше, чем к правовой. Однако взысканием дебиторских долгов занимаются арбитражные суды, которые действуют на основании Гражданского и Арбитражного процессуального кодексов РФ, а также руководствуются Федеральным законом «Об исполнительном производстве» от 2 октября 2007 г. № 229-ФЗ.

Пути появления дебиторской задолженности ООО:

- неоплаченные поставки. В данном случае дебиторский долг может быть законным — если срок оплаты еще не подошел и контрагент ничего не нарушает, и незаконным — если должник пользуется чужими деньгами, просрочил оплату и не собирается ее вносить;

- долги работников предприятия, например, ссуды, они нередко взыскиваются из заработной платы и могут выплачиваться годами;

- переплата в налоговые органы, ПФР — возврат средств длится долго, чаще всего они уходят в счет оплаты новых налогов.

Бухгалтерия или финансовый отдел предприятия должны постоянно отслеживать дебиторские долги, выявлять просрочки возврата денежных средств, работать с должниками, чтобы не допустить серьезных финансовых потерь.

Виды дебиторской задолженности

Дебиторская задолженность разделяется на виды по различным критериям. Первый — сроки возврата:

- краткосрочная — возврат долга ожидается не позднее, чем через 12 месяцев;

- долгосрочная — в течение более длительного, чем 12 месяцев, срока.

Также выделяют нормальную и просроченную дебиторку. К нормальной дебиторской задолженности относятся:

- отгруженные товары или оказанные услуги, которые еще не оплачены;

- денежные средства, выданные сотрудникам под отчет;

- авансовые средства, которые выплачены поставщикам.

Просроченная задолженность возникает, если контрагент не выплачивает долг вовремя, нарушает договорные обязательства. Просроченная задолженность делится в свою очередь на 2 группы долгов:

Просроченная задолженность делится в свою очередь на 2 группы долгов:

- сомнительные — просроченные обязательства не обеспечены банковской гарантией, поручительством, залогом;

- безнадежные — взыскание долга невозможно по той или иной причине.

Задолженность признается безнадежной в ряде случаев:

- не получается установить место нахождения должника;

- у должника нет средств на покрытие долга, имущество отсутствует;

- банкротство должника, ликвидация предприятия;

- истечение срока давности для подачи иска;

- банкротство банка, на счетах которого находились денежные средства должника — при этом у банка не должно хватать финансов на покрытие всех долгов.

Своевременная ликвидация дебиторской задолженности, умение управлять ею — залог успешного ведения бизнеса, поэтому каждое предприятие разрабатывает положение о взыскании дебиторской задолженности, в котором прописан порядок действий в случае возникновения просроченных платежей, алгоритм работы с контрагентами, а также порядок списания дебиторки с баланса в случае невозможности ее взыскания с должника. Обратите внимание на условия списания: задолженность списывается только по истечении срока исковой давности, который составляет 3 года в те дни, когда заканчивается очередной налоговый период. По российскому законодательству любая коммерческая организация обязана создавать резервы по сомнительным долгам, за счет них и списываются безнадежные долги.

Обратите внимание на условия списания: задолженность списывается только по истечении срока исковой давности, который составляет 3 года в те дни, когда заканчивается очередной налоговый период. По российскому законодательству любая коммерческая организация обязана создавать резервы по сомнительным долгам, за счет них и списываются безнадежные долги.

Способы взыскания дебиторки с контрагентов

Существует 4 основных способа взыскания дебиторской задолженности:

- в добровольном порядке;

- через суд;

- с помощью коллекторских агентств;

- с помощью правоохранительных органов.

Рассмотрим каждый вариант подробно.

В несудебном порядке

Иногда контрагент просто забывает вовремя вернуть долг — из-за большого количества операций, смены сотрудников бухгалтерии. В этом случае достаточно напомнить про задолженность письменной претензией или обычным телефонным звонком, и она будет возвращена. Однако такой вариант развития событий возможен лишь с ответственным контрагентом, который изначально собирался честно оплатить поставку.

Также путем переговоров можно решить вопрос с должником, у которого возникали временные финансовые трудности, из-за которых появилась просроченная задолженность. Иногда кредитор даже прощает часть санкций в качестве поощрения.

Как показывает практика, таким образом взыскание дебиторской задолженности происходит не более чем в 60 % случаев.

Кроме того, если должником оказался давний партнер, имеет смысл проверить, не должна ли фирма ему какие-то средства, иногда самый выгодный для сторон путь расчета — взаимозачет.

Возврат долга через суд

В том случае, когда должник не реагирует на звонки и письменные претензии, надо подавать исковое заявление в суд. Затягивать со взысканием дебиторской задолженности через суд не стоит, юристы рекомендуют подать иск не позднее 2 месяцев с момента просрочки. Связано это с тем, что контрагент может обанкротиться, другие кредиторы заявят свои права раньше и получат компенсация, остальным платить будет уже не из чего. В суд можно подавать только в том случае, если есть доказательства наличия задолженности: договор, счета на оплату, накладные и т. д. Также необходима копия претензии, которая направляется за месяц до подачи судебного иска. Претензия направляется почтой, необходимо сохранить уведомление о вручении. В исковом заявлении описывается суть конфликта, указываются сумма долга и сумма штрафа. Перед подачей искового заявления надо уплатить госпошлину.

д. Также необходима копия претензии, которая направляется за месяц до подачи судебного иска. Претензия направляется почтой, необходимо сохранить уведомление о вручении. В исковом заявлении описывается суть конфликта, указываются сумма долга и сумма штрафа. Перед подачей искового заявления надо уплатить госпошлину.

При согласии контрагента с требованиями возможно упрощенное производство, которое не требует присутствия истца и ответчика в суде.

После вынесения судебного решения исполнительный лист либо передается истцу на руки, тогда он может самостоятельно обратиться в банк, где у должника открыты счета, либо в службу приставов, сотрудники которой осуществляют взыскание долга.

Привлечение коллекторов

Взыскание долга с помощью коллекторских агентств наряду с плюсами — большой опыт возврата долгов, нет необходимости обращаться в суд — имеет и ряд минусов. Основной: коллекторы берут за свои услуги от 30 до 50 % от суммы долга, то есть предприятию остается не так уж много. В последнее время законодательство серьезно ограничило права коллекторов, поэтому взыскание долгов с юридических лиц им стало практически недоступно.

В последнее время законодательство серьезно ограничило права коллекторов, поэтому взыскание долгов с юридических лиц им стало практически недоступно.

Обращение в правоохранительные органы

Причиной обращения при взыскании задолженности в правоохранительные органы может стать только нарушение закона со стороны должника, например, подставное лицо в качестве директора компании.

Этапы взыскания дебиторской задолженности

Дебиторская задолженность предполагает в большинстве случаев взыскание крупных сумм с юридических лиц, что не всегда можно сделать в краткие сроки даже при наличии судебного решения и исполнительного листа. Поэтому лучше придерживаться определенной схемы действий:

- изучаем ситуацию, выясняем, откуда у контрагента долги, каково его обычное поведение — тянет до последнего или старается расплатиться сразу, в зависимости от этого вырабатываем тактику поведения — мирные переговоры, жесткое давление;

- оповещаем должника любыми доступными способами, используем телефонные звонки, электронную почту, чтобы не дать забыть о долге;

- составляем официальную претензию, копию которой впоследствии прикладываем к исковому заявлению в суд.

В претензии указываем: сумму долга, процентов, штрафа, точную дату возврата средств, последствия отказа от уплаты долга, банковские реквизиты, чтобы контрагент мог расплатиться. Отправляется претензия почтой с уведомлением;

В претензии указываем: сумму долга, процентов, штрафа, точную дату возврата средств, последствия отказа от уплаты долга, банковские реквизиты, чтобы контрагент мог расплатиться. Отправляется претензия почтой с уведомлением; - если претензия остается без ответа или на нее получен отказ, через 30 дней направляем исковое заявление о взыскании долга в суд. В заявлении излагается суть проблемы, наличие долга подтверждается документально, требования истца излагаются со ссылками на правовую базу. Обязательно отражаются попытки досудебного урегулирования конфликта;

- направляем уведомление о передаче дела в суд контрагенту, иногда этот шаг позволяет все же решить дело во внесудебном порядке;

- отправляем заявление с приложением документации, которая подтверждает наличие задолженности, в банк, также прикладываем копию уведомления об уплате госпошлины и свидетельство о регистрации заявителя в качестве юрлица;

- судебный процесс, который чаще всего — при наличии доказательств — заканчивается в пользу истца;

- после вынесения решения и получения исполнительного листа следим за работой судебных приставов или самостоятельно с исполнительным листом идем в банк.

Сомнительная и безнадежная дебиторка появляются реже, если контрагентов проверять заранее.

Взыскание задолженности в РБ, возврат долгов по договору

Взыскатели (юристы) ООО «Индустрия Инноваций»:

- рассчитают сумму основного долга, процентов, неустоек;

- сопроводят судебный процесс и проконтролируют процесс взыскания с начала подачи заявления до вынесения решения суда;

- посодействуют в получении исполнительного листа (судебного приказа) для погашения задолженности или учинении исполнительной надпист нотариуса.

Компания осуществляет возврат финансовых средств юридических (конкретное предприятие, фирма, компания) и физических лиц на территории Республики Беларусь за ее пределами одним из следующих способов:

1. Путем составления или направления претензий должнику.

Перед началом судебной тяжбы кредитор отправляет должнику письменную претензию. Документ можно послать по почте или вручить лично с проставлением подписи должностного лица дебитора. Претензия должна быть направлена по юридическому адресу или фактическому местораспположению должника.

Претензия должна быть направлена по юридическому адресу или фактическому местораспположению должника.

2.Через приказное производство в экономических судах.

После подачи заявления стартует процесс приказного производства. Его достоинствами считаются скорость разбирательства по существу и невысокая цена (государственная пошлина). Лично приходить в суд взыскатель не обязан. Судебный процесс длится до 20 рабочих дней.

Взыскание долга в суде таким способом подразумевает решение спорных вопросов о возврате денежных средств любой суммы задолженности, о возвращении имущества или переходе взыскания на имущество должника. Перечисленные требования – бесспорны, что может подтверждаться документами или через признание требований должником.

3. Благодаря подаче искового заявления экономический суд в соответствии с принципами подсудности.

Наиболее распространенный способ взыскания денежных средств. Сюда входят перевозка грузов, строительный подряд и прочие обязанности дебиторов по договоренностям различного типа. Присутствие обеих сторон в зале суда являеется обязательным. Размер государственной пошлины зависит от суммы требуемого долга. Если одна из сторон не согласна на вынесение принятого судьей решения, то она может подать жалобу в вышестоящие инстанции.

Присутствие обеих сторон в зале суда являеется обязательным. Размер государственной пошлины зависит от суммы требуемого долга. Если одна из сторон не согласна на вынесение принятого судьей решения, то она может подать жалобу в вышестоящие инстанции.

4. За счет исполнительной надписи нотариуса.

Исполнительный надпись нотариуса подразумевает отсутствие надобности обращения в суд для возврата денежных средств. Решение судьи по юридической силе сопоставимо с нотариальной надписью. Нотариус учиняет надпись, опираясь на заявление кредитора. К своему заявлению взыскатель обязан приложить договор, подтверждающий наличие невыплаченной задолженности, иные документы (в зависимости от разновидности задолженности), а также квитанцию об оплате нотариального тарифа, подтверждающей оплату услуги нотариуса.

Нотариусы могут учинить исполнительную надпись по следующим видам задолженности:

- По арендной плате;

- за проезд авто по платным дорогам;

- прокат, аренду движимого имущетсва, услугам связи;

- по кредитным договорам;

- по ЖКУ, пользования жилым помещением;

- нотариально удостоверенным сделкам;

- потребление электроэнергии, газа, воды за нежилые помещения;

- договорам купли-продажи, поставки, подряда, перевозки, возмездного оказания услуг и хранения;

- договору лизинга.

Взыскание дебиторской задолженности (с юридических лиц)

Юристы нашей компании занимаются взысканием дебиторской задолженности с организаций и физических лиц, ведь должником могут быть как первые так и вторые. Но нашим основным направлением по которому мы работаем, это взыскание долгов с юридических лиц.

Данное направление развивает наш ведущий юрист, уже на протяжении более 5 лет и за это время было выиграно более 370 дел, но стоит отметить, что с каждым годом к нам все чаще обращаются по вопросу взыскания долгов с юридических лиц.

Несомненно, накопленный опыт бесценен и с этим не поспоришь, ведь знание законов не дает гарантию успешного решения проблемы, практика, вот что имеет решающее значение, только практикующий юрист сможет помочь решить проблему узкого направления и мы в этом убедились в ходе ведения таких дел в судах, у нас были ошибки, у нас был не отработан алгоритм действий мы многого не знали, но оглядываясь назад, мы можем сказать, что на данный момент мы обладаем огромным багажом знаний и самое главное опытом. Мы знаем все подводные камни и умеем их обходить, так что если мы беремся за дело, мы доведем его до конца и получим для вас положительно решение суда. Мы разработаем наиболее грамотный алгоритм действий именно под вашу ситуацию, у нас нет шаблонных решений, только индивидуальный подход к каждому клиенту, ведь каждая ситуация уникальна.

Мы знаем все подводные камни и умеем их обходить, так что если мы беремся за дело, мы доведем его до конца и получим для вас положительно решение суда. Мы разработаем наиболее грамотный алгоритм действий именно под вашу ситуацию, у нас нет шаблонных решений, только индивидуальный подход к каждому клиенту, ведь каждая ситуация уникальна.

Как бы ни казалась ваша ситуация безвыходной, предоставьте ее решение нам и мы сделаем все возможное, а в отдельных случаях даже не возможное. Для клиента важен результат и мы дадим вам тот результат, который вам необходим.

Дебиторская задолженность, это сумма всех долгов, которые должны выплатить предприятию физические или юридические лица. дебиторская задолженность возникает в результате хозяйственных взаимоотношений, от реализации товаров или оказанию услуг в кредит или с отсрочкой платежа.

Простыми словами, дебиторская задолженность возникает после продажи товаров или оказания услуг, деньги за которые должны быть получены позже, то есть с отсрочкой. Есть еще одна ситуация с возникновением задолженности, это когда организация вносит предоплату или аванс за товары или услуги, которые еще не переданы и задолженность в таком случае будет до тех пор, пока не будут отгружены товары или оказаны услуги.

Есть еще одна ситуация с возникновением задолженности, это когда организация вносит предоплату или аванс за товары или услуги, которые еще не переданы и задолженность в таком случае будет до тех пор, пока не будут отгружены товары или оказаны услуги.

Как пример здесь можно привести договоры купли продажи, поставки товаров, договоры на подрядные работы, или договоры на оказание услуг, то есть договоры связанные с коммерческой деятельностью.

Если вы столкнулись с ситуацией когда вы отгрузили товары, оказали услуги с отсрочкой и в сроки указанные для окончательного расчета с вами деньги на вашем счете не появились, то вы вправе требовать возмещения полагающихся вам денежных средств, то есть требовать погашения дебиторской задолженности контрагентом.

Так же хотим вам сказать, что есть нормальная и просроченная дебиторская задолженность. Нормальной задолженностью считается когда стороны договорились о сроках погашения задолженности по отгруженным товарам или оказанным услугам и время отведенное для окончательного расчета еще не вышло, то есть нет какой либо просрочки по договору и такое положение дел является абсолютно нормальным, организации в настоящее время не редко так и работают, именно с отсрочкой платежа.

Но есть срок для расчета за поставленные товары и оказанные услуги вышел (срок отсрочки платежа истек), а контрагент так и не перевел деньги в установленные договором сроки, то такая задолженность называется «просроченной» и здесь у вас 2 варианта взыскания такой задолженности, это договориться и установить новые сроки для погашения долга (решить проблемы во внесудебном порядке), или взыскать сумму долга в судебном порядке, то есть подготовить исковое заявление, собрать все необходимые документы и подать на контрагента в суд.

Мы можем взыскать дебиторскую задолженность, как в досудебном порядке, так и в судебном.

Взыскание задолженности до суда

Решение подобного рода проблем до суда, является наиболее грамотным решением, так как это быстрее, что хорошо для взыскателя, а второе это дешевле для должника, так как если дело дойдет до суда, на должника лягут не малые судебные расходы.

Здесь первым делом должны быть проведены переговоры по поводу выплаты долга, после чего наш юрист начнет подготовку претензии, в которой будет обозначено, что у конкретной организации имеется дебиторская задолженность в конкретном размере, что является не выполненными обязательствами. Так же в претензии указываются конкретные сроки в течении которых обязательства должны быть выполнены, а в случае если в отведенный срок обязательства не будут выполнены, то вы будете вынуждены обратиться в суд.

Так же в претензии указываются конкретные сроки в течении которых обязательства должны быть выполнены, а в случае если в отведенный срок обязательства не будут выполнены, то вы будете вынуждены обратиться в суд.

Обязательно указываем в претензии, размер долга, срок в который долг должен быть погашен, обязательно указываем условия договора которые были нарушены.

Претензия не только обязательный этап в данной категории споров, но так же претензия покажет, что у вас серьезные намерения и должник будет четко понимать, что с ним не шутят и это уже не разговор по телефону, а предъявление конкретных требований, которые он или выполняет или на него подают в суд.

Взыскание задолженности в судебном порядке

В случае когда не удалось договориться с должником до суда и претензия была просто на просто проигнорирована, то вы как кредитор имеете полное право обратиться в арбитражный суд и защищать ваши интересы, а так же нарушенные права в суде.

По данным спорам срок исковой давности составляет 3 года с момента возникновения обстоятельство свидетельствующих о факте нарушения ваших прав.

Составление искового заявления по данной категории споров должно быть составлено с учетом правоприменительной практики, а так же к заявлению обязательно должен быть приложен пакет документов и доказательная база (счета на оплату, договор, накладные, копия претензии и пр. документы).

Так же очень важно правильно рассчитать размер задолженности, расчеты должны быть арифметически верны, ведь рассчитываются так же проценты которые начисляются за просрочку платежа.

Скажем сразу, в таких спорах ответчик зачастую пытается затянуть процесс, так как судебная защита в данной категории споров может быть очень специфической. Но наш юрист не допустит затягивание дела ответчиком, мы говорили вам выше, о том, что знаем все подводные камни данных споров и помощь нашего юриста поможет выйти из такой ситуации, ведь мы знаем работающие приемы основанные на действующем законодательстве.

Мы приглашаем вас на консультацию по вопросам взыскания дебиторской задолженности. Мы проведем подробный анализ вашей ситуации, ознакомимся с документами и обязательно вам поможем.

Как мы работаем?

- Мы подготовим все необходимые документы и оформим их в соответствии с установленными формами;

- Необходимо получить информацию о платежеспособности должника. Данную информацию мы получаем из своих проверенных источников, в которых исключены любые ошибки;

- Досудебная работа с должником, направленная на погашение долга без обращения в суд, путем переговоров и направления претензии контрагенту;

- Если претензия проигнорирована, то мы обращаемся в суд и далее после получения исполнительного листа в ФССП.

Вы можете в любое время узнать, на какой стадии находится ваше дело, мы всегда держим вас в курсе любых движений.

Если вы обращаетесь к нам, то мы гарантируем вам, что доведем дело до конца.

Обращайтесь к нам, мы вам обязательно поможем.

Что такое дебиторская задолженность и из чего складывается

Содержание статьи:

Виды дебиторской задолженности

В зависимости от того, как складываются взаимоотношения с партнерами в вопросе о закрытии финансовых обязательств, принято выделять 6 разновидностей дебиторской задолженности:

- Текущая (краткосрочная) — это значит, что срок выплаты долга не может превышать 12 месяцев.

- Долгосрочная — оплата ожидается не ранее, чем через год.

- Нормальная — крайняя дата, к наступлению которой необходимо произвести выплату, еще не наступила.

- Просроченная — относится к случаям, когда после окончания документально закрепленных сроков клиент так и не перечислил денежные средства.

- Сомнительная — говорит о том, что существует риск не взыскать задолженность, если долг не обеспечен залогом или иной гарантией.

- Безнадежная — вернуть деньги не представляется возможным по причине банкротства, ликвидации организации заемщика или истечения срока исковой давности.

Практика показывает, что полностью исключать вероятность возникновения невозвратной дебиторской задолженности, поэтому специалисты рекомендуют сформировать на такие случаи финансовый резерв из других отчислений. Если долг признан безнадежным, на сумму покрытия убытков распространяются налоговые льготы.

Основные отличия от кредиторской задолженности

Понятие кредиторской задолженности основывается на тех же принципах товарно-денежных отношений, что и дебиторской. Главное отличие заключается в том, что ваша компания берет на себя обязательства по возврату денежных средств контрагентам. Еще одна важная деталь — только кредитор может вносить изменения в условия соглашения между сторонами (за исключением случаев, отдельно оговоренных в договоре или регулируемых на законодательном уровне).

Главное отличие заключается в том, что ваша компания берет на себя обязательства по возврату денежных средств контрагентам. Еще одна важная деталь — только кредитор может вносить изменения в условия соглашения между сторонами (за исключением случаев, отдельно оговоренных в договоре или регулируемых на законодательном уровне).

При желании и наличии возможности, кредиторскую задолженность можно погасить досрочно. Однако в этом случае теряется преимущество подобного подхода. Например, выступая в качестве дебитора, организация может получить товар за счет стороннего капитала, реализовать его на выгодных для себя условиях, а с полученной выручки рассчитаться с кредитором.

Дебитор может передать свои обязательства по долгам третьему лицу только с позволения стороны, в распоряжении которой находится дебиторская задолженность.

Инвентаризация дебиторских активов

Дебиторскую задолженность относят к финансовым активам организации, то есть она является полноценной частью имущества компании и подлежит обязательному внесению в бухгалтерский баланс. Процедура проводится с определенной периодичностью (минимум — 1 раз в конце года). Помимо необходимости отразить данную информацию в налоговой отчетности, к инвентаризации прибегают в следующих случаях: происходит смена формы собственности; существует риск, что документация могла пострадать в результате стихийного бедствия или иного форс-мажора; компания готовится к закрытию или банкротству.

Процедура проводится с определенной периодичностью (минимум — 1 раз в конце года). Помимо необходимости отразить данную информацию в налоговой отчетности, к инвентаризации прибегают в следующих случаях: происходит смена формы собственности; существует риск, что документация могла пострадать в результате стихийного бедствия или иного форс-мажора; компания готовится к закрытию или банкротству.

В процессе контроля имеющихся у партнеров дебиторских задолженностей, сотрудники предприятия поднимают все имеющиеся документы: договоры, акты приемки работ, гарантийные письма, накладные и т. п. Это позволяет подтвердить отсутствие выплат по предоставленным товарам / оказанным услугам, определить размеры непогашенных долгов и оценить вероятность их успешного взыскания. В результате составляется акт, на основе которого руководство обязано подтвердить, как поступить с дебиторскими активами — начать процедуру возмещения денежных средств или списать задолженность.

Взыскание долговых обязательств

По окончанию срока, установленного в двустороннем договоре, дебиторская задолженность переходит в статус просроченной — только после этого кредитор вправе предпринимать какие-либо шаги для ее взыскания.

В число мер по урегулированию ситуации в досудебном порядке входит конструктивный диалог с компанией-должником. Чтобы не обострять ситуацию, не рекомендуется начинать общение с позиции силы. Прежде всего, необходимо выяснить, по какой причине возникла задержка с оплатой. После этого запрашивается акт сверки — данный документ является официальным подтверждением того, что дебитор признает за собой все ранее оговоренные обязательства. Если ни на одном из перечисленных этапов не возникло разногласий, можно пойти на встречу и согласовать отсрочку или вариант поэтапной уплаты долга.

Что делать, если контрагент не намерен возмещать сумму долга? В этом случае необходимо обратиться в суд. Сделать это можно через 30 суток со дня получения дебитором официальной претензии о несоблюдении сроков возмещения финансовых средств (отправляется заказным письмом с уведомлением). Чтобы запустить данную процедуру, потребуются все документы о сотрудничестве с неплательщиком, собранные на этапе инвентаризации.

Прежде чем обратиться в суд, рекомендуется проверить текущий статус должника и его платежеспособность. Кроме того следует учитывать исковую давность, которая составляет 3 года. В ряде случаев целесообразнее списать убыток, чем, например, нести дополнительные издержки в попытке вернуть долг с ликвидированного предприятия.

Списание дебиторской задолженности

Процедуру можно запустить только с письменного согласия руководства компании-кредитора по итогам инвентаризации. Списание проводится, если долг признан безнадежным вследствие одной из следующих причин:

- Предприятие-должник исключено из перечня ЕГРЮЛ.

- ИП, являющийся дебитором, признан банкротом или умер.

- Суд отказал в удовлетворении претензий кредитора.

- Превышен срок исковой давности.

В результате составляется акт с указанием причин списания в убыток долга и других сведений. Однако сама процедура не предполагает аннулирования дебиторской задолженности в бухгалтерском балансе. Соответствующие данные необходимо отражать в отчетности на протяжении 5 лет, периодически отслеживая (если в этом есть необходимость) изменения финансового состояния должника.

Соответствующие данные необходимо отражать в отчетности на протяжении 5 лет, периодически отслеживая (если в этом есть необходимость) изменения финансового состояния должника.

Взыскание дебиторской задолженности и долгов: грамотная система действий

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статьюКомментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статьюКомментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статьюДробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статьюПривлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статьюСрывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статьюОбщество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Равное и неравное распределение долей.

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статьюАВАЮР, юридическое бюро — ВЗЫСКАНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ = ВЗЫСКАНИЕ ДОЛГОВ

Возврат дебиторской задолженности и долгов с недобросовестных контрагентов, партнеров, а иногда и с откровенных мошенников, является одной из самых актуальных проблем бизнеса России.

Дебиторская задолженность — это сумма долгов юридических и физических лиц перед Вашим предприятием за поставленные товары или оказанные услуги.

Дебиторская задолженность бывает нормальная и просроченная.

К нормальной относится задолженность договорной срок погашения по которой еще не наступил, при пропуске срока задолженность становится просроченной. Говоря о взыскании задолженности прежде всего имеется в виду именно просроченная дебиторская задолженность.

Методы возврата долгов / дебиторской задолженности:

- ● переговоры – самый идеальный вариант, когда в обоюдно выгодном свете решаются вопросы о сроках и путях погашения задолженности, находятся пути разрешения конфликтной ситуации, которые позволяют сохранить нормальные деловые отношения;

- ● давление на должника – это привлечение специализированных коллекторских организаций, которые за определенное денежное вознаграждение, путем различного рода взаимодействий, пытаются вынудить должника вернуть долг;

- ● продажа долга – наименьший по трудозатратам взыскателя способ, но самый не выгодный в денежном выражении, так как продажа, как правило происходит со значительным дисконтом;

- ● судебное взыскание задолженности – на наш взгляд, самый оптимальный вариант после переговоров, позволяет исключительно законным способом получить всю сумму задолженности с учетом начисленных пеней и неустойки, хотя и требует порой значительных временных и денежных затрат.

Именно на судебном методе взыскания долгов или дебиторской задолженности профилируется юридическое бюро «АВАЮР». Для его реализации необходимо пройти все стандартные этапы арбитражного процесса: досудебное урегулирование (отправка претензии), подача искового заявления, подача дополнительных документов и ходатайств, участие в судебных заседаниях, получение решения и исполнительного листа, процесс исполнительного производства или взыскания.

Стоимость судебного взыскания задолженности не столь затратна, относительно других способов, и более того все расходы взыскателя по судебному возврату долга перекладываются на должника.

Взыскание дебиторской задолженности — 5 шагов

Контакт для второго телефонного звонка

ЧТО СКАЗАТЬ

«Здравствуйте, это [ваше имя] звонит из [вашего предприятия].

Я звоню по поводу нашего счета и платежа, который, как вы сказали, вы должны сделать [дата], но он еще не поступил.

Я звоню, чтобы узнать, есть ли проблема? «

Скорее всего, они объяснят вам, почему они не смогли заплатить, и сообщат вам другую дату / время.

Проверьте эту дату и позвоните еще раз … это даст им понять, что вы не забудете об этом.

Сообщите им, что начнут начисляться проценты.

Ниже на этой странице приведены подробные сведения о начислении процентов.

После того, как вы сделали два или три телефонных звонка, как указано выше, а клиент все еще не заплатил, рассчитайте и сложите проценты и отправьте им письмо: —

Первое письмо

Отметьте в своем календаре, когда вам нужно написать второе письмо.Таким образом, это будет 7 дней после отправки первого письма плюс еще один или два дня на время прохождения письма по почте.

Если оплата поступит тем временем, отлично!

Однако, если не в этот день или на следующий день, проверьте свой банк, чтобы убедиться, что он не был оплачен через интернет-банкинг.

Если платеж не поступил, отправьте второе письмо.

СЛОВА ПЕРВОГО ПИСЬМА

«Мы ссылаемся на наш счет-фактуру № [номер] от [дата] и наши различные телефонные разговоры относительно вашего платежа.

Поскольку ваш платеж еще не получен, на ваш счет были добавлены проценты в размере ##% в год в размере ### $.

Общая сумма задолженности в настоящее время составляет $ xxx.xx

Мы ценим ваш заказ и хотели бы, чтобы этот вопрос был решен как можно быстрее.

Пожалуйста, оплатите свой счет в течение 7 дней с даты этого письма, чтобы избежать дальнейших действий «.

Второе письмо

Формулировка этого письма более строгая, чтобы действительно подтолкнуть этого клиента к действию.

Нет необходимости добавлять проценты, так как проценты рассчитываются ежемесячно, и это второе письмо появляется только через 7 дней после последнего.

СЛОВА ВТОРОГО ПИСЬМА

Мы ссылаемся на наше письмо от [дата] относительно счета-фактуры № [счет-фактура] от [дата].

Напоминаем, что ваша общая сумма, причитающаяся нам, составляет $ xxx.xx

Если мы не получим ваш платеж в течение 7 дней, ваш счет будет передан нашему агентству по взысканию долгов.

Обратите внимание, что это действие может повлиять на ваш общий кредитный рейтинг, и вы будете нести ответственность за сборы за взыскание долга * ».

Что такое обработка дебиторской задолженности, кредита и инкассо?

В недавних сообщениях блога мы обсуждали ключевые показатели эффективности для различных процессов и даже дали краткое описание того, что они собой представляют (см. Руководство по управлению ключевыми показателями эффективности слияния и поглощения ). В этом посте мы снова рассмотрим KPI, и на этот раз это касается дебиторской задолженности (AR), кредита и сборов, и у нас есть отличный документ по KnowledgeLeader, который содержит более подробные сведения.

Самое простое определение дебиторской задолженности — это деньги, причитающиеся организации ее покупатели. Соответственно, еще не полученная сумма составляет кредит и, конечно же, сумма, которая остается просроченной, составляет сборов . (Щелкните ссылку в этом предложении, чтобы просмотреть дополнительные документы по этим темам.)

Соответственно, еще не полученная сумма составляет кредит и, конечно же, сумма, которая остается просроченной, составляет сборов . (Щелкните ссылку в этом предложении, чтобы просмотреть дополнительные документы по этим темам.)

Довольно часто компании продают товары и услуги на основе счетов-фактур с будущим сроком оплаты, часто называемым сроком или условиями платежа, поэтому процесс кредитования и, к сожалению, процесс инкассации также является обычным явлением.На личном уровне предположим, что вы и ваш друг «Боб» пошли на обед, а Боб забыл свой бумажник, поэтому вы накрыли обед, и он говорит, что вернет вам деньги во вторник. Если вы настроены бухгалтером, у вас может быть мысленный баланс со строкой «дебиторская задолженность» со словом «вторник».

Конечно, личная долговая расписка с другом обычно не содержит лучших практик для процесса кредитования и взыскания денег, хотя, возможно, иногда и следует!

Для бизнеса хороший процесс, связанный с дебиторской задолженностью, кредитами и взысканиями, может быть разницей между продолжением бизнеса или отказом от него, и в любой деловой практике должен быть четко определенный и четко сформулированный набор бизнес-целей. Мониторинг и улучшение бизнес-процессов для достижения этих целей потребуют соответствующих показателей эффективности.

Мониторинг и улучшение бизнес-процессов для достижения этих целей потребуют соответствующих показателей эффективности.

Как обсуждалось в предыдущих статьях, для этого компания устанавливает ключевые цели, показатели результатов и показатели деятельности.

Взгляните на Обработка дебиторской задолженности, кредитов и сборов ключевых показателей эффективности (KPI) на KnowledgeLeader, где вы найдете отличный набор ключевых целей, показателей результатов и показателей деятельности.

Некоторые примеры включают следующую диаграмму, формулу и анализ для последующих действий:

Списание безнадежных долгов в процентах от общего объема продаж Формула: Расход по безнадежной задолженности / общий объем продаж Анализ: Этот показатель отражает долю товаров или услуг, проданных компанией в течение года, за которые не будет получена оплата. Компании с относительно высоким процентом списания безнадежных долгов в общем объеме продаж могут иметь возможности для улучшения в следующих областях: Создание политики кредитной оценки, адекватно раскрывающей клиентов с высоким уровнем риска Улучшение процесса мониторинга и обнаружения клиентов, терпящих бедствие Осуществление дополнительного обучения коллекционеров Увеличение коллекторского персонала Корректировка сроков передачи счетов коллекторским агентствам после того, как они просрочены Для групп дебиторской задолженности, которые хотят отслеживать свой уровень списания безнадежных долгов с целью улучшения собственных показателей, альтернативной мерой, которую следует рассмотреть, является «списание безнадежных долгов в процентах от общей дебиторской задолженности», т.е. Расходы по безнадежной задолженности / Общая дебиторская задолженность. Измерение безнадежной задолженности как процентной доли от дебиторской задолженности (которая находится под ее контролем, в отличие от продаж, которые не находятся под ее контролем) позволяет группе дебиторской задолженности более тщательно отслеживать свои показатели. |

Чтобы узнать о других ключевых показателях эффективности, ознакомьтесь с областью Benchmarking Tools на KnowledgeLeader.

Находясь там, щелкните вкладку Темы, чтобы просмотреть ряд связанных инструментов, шаблонов и статей бизнес-процессов, например Бухгалтерия / Финансы , Счета к оплате и закупки , Касса и казначейство , Закрытие бухгалтерских книг и Финансовая отчетность .

Что происходит с балансом после сбора дебиторской задолженности? | Small Business

Автор Chron Contributor Обновлено 21 сентября 2020 г.

Дебиторская задолженность — это счет, который представляет собой непогашенные, выставленные счета-фактуры, которые должны компании ее кредитными клиентами за оказанные услуги или проданные товары. В то время как дебиторская задолженность отражается в пробном балансе как одна статья, баланс счета может представлять собой множество счетов отдельных клиентов, которыми необходимо управлять, отслеживать и согласовывать.

Описание дебиторской задолженности

Как сообщает Bench на веб-сайте финансового образования, большинство предприятий продают своим клиентам в кредит. Это означает, что они доставляют товары или услуги немедленно, выставляют счет и получают оплату через несколько дней или недель. Деньги, которые бизнес нам должен, известны как дебиторская задолженность.

Дебиторская задолженность, классифицируемая как оборотный актив в балансе компании или отчете о финансовом положении, очень важна, поскольку представляет собой основной источник притока денежных средств компании.В качестве оборотного актива обычно ожидается, что счета, включенные в баланс, будут конвертированы в наличные в течение менее чем 12 месяцев. Чтобы понять, какое влияние на баланс оказывает взыскание клиентской задолженности, важно понимать первоначальную продажу.

Некоторые предприятия используют термин торговая дебиторская задолженность вместо дебиторской задолженности, сообщает бухгалтерский коуч. Записи в журнале точно такие же.

Запись первоначальной продажи в кредит

Представьте себе, что EasyCline Inc., производитель специальной откидной мебели, имеет остаток дебиторской задолженности в размере $ 242,000 на начало года. Компания продает товары в кредит на сумму 48 000 долларов одному из своих клиентов. Запись для записи продажи выглядит следующим образом:

(DR.) Дебиторская задолженность 48000

Понимание влияния на дебиторскую задолженность

В предыдущей журнальной записи дебет дебиторской задолженности увеличивает остаток на счете с $ 242000 до 290 000 долл. США .Обратите внимание, что если бы это была продажа за наличные, денежный счет главной книги был бы дебетован или увеличен, чтобы отразить получение компанией денежных средств, и это не повлияло бы на сальдо дебиторской задолженности.

Сбор записей журнала дебиторской задолженности

Предположим, что 35 дней спустя клерк по дебиторской задолженности Марти получает по почте чек от клиента на полную оплату 48 000 долларов по неоплаченным счетам с помощью EasyCline. Марти запишет взыскание непогашенной дебиторской задолженности следующим образом:

(CR.) Дебиторская задолженность 48,000

Обратите внимание, что, поскольку сумма больше не является непогашенной, дебиторская задолженность кредитуется или уменьшается на сумму платежа. Это уменьшение будет отражено в балансе дебиторской задолженности в балансе на конец периода.

Как собирать дебиторскую задолженность — AccountingTools

Взыскание дебиторской задолженности имеет жизненно важное значение, поскольку обеспечивает получение денежных средств, необходимых для поддержки операций компании. Взыскание дебиторской задолженности — это задача не только отдела взыскания.Вместо этого это требует усилий всей компании, потому что сборы могут быть улучшены до того, как счет будет когда-либо выставлен клиентам. Рассмотрим следующие шаги для сбора дебиторской задолженности:

Устранение внутренних проблем

Справедливая часть всех счетов клиентов не оплачивается, потому что клиенты недовольны полученными товарами или услугами. Это не вина отдела коллекций. Вместо этого, высшее руководство должно участвовать в решении каждой проблемы, указанной клиентами, например, неисправных продуктов, ненадлежащего обслуживания, поврежденных товаров, неправильных отправленных товаров и т.Во многих случаях внутренние процессы, вызвавшие эти проблемы, будут повторяться до тех пор, пока не будут предприняты корректирующие действия. Короче говоря, должен существовать активный цикл обратной связи, который отправляет жалобы клиентов обратно в основную группу управления для постоянного разрешения проблем.

Управление коллекциями

Каждому, кто занимается коллекциями, должно быть предоставлено время и ресурсы для эффективного участия в коллекциях. Следующие элементы могут помочь повысить эффективность работы отдела:

Проводка .Немедленная проводка наличных, поэтому сотрудники по сбору платежей не звонят клиентам по поводу уже оплаченных счетов.

База данных . Компьютеризированная система сбора данных, которая отслеживает обещания клиентов, автоматически дозванивается до клиентов, автоматически отправляет счета по электронной почте и т. Д. Это значительно увеличивает эффективность работы коллекционеров.

Поддержка персонала . Административный персонал, который не отвлекает всех ненужных отвлекающих факторов от коллекционеров.

Штатное расписание . Планирование работы, которое не позволяет сотрудникам по сбору платежей участвовать в какой-либо деятельности, кроме сбора в часы пик.

Методы взыскания

Существует множество стандартных методов, используемых для связи с клиентами и получения от них платежных обещаний. Примеры наиболее распространенных методов:

Отправлять напоминания или электронные письма, когда выясняется, что клиентам нужно напоминание в мягких словах.Некоторые компании используют серию таких сообщений, каждое из которых содержит все более резкие формулировки.

Разделите просроченную дебиторскую задолженность на группы так, чтобы счета-фактуры с наибольшей суммой в долларах получали самое постоянное внимание. Это позволяет сосредоточить внимание на сборе тех нескольких счетов-фактур, которые составляют основную часть просроченной дебиторской задолженности.

Привлекайте продавцов к работе по сбору платежей для более крупных или более сложных задач по сбору, когда их связи с клиентами могут оказаться полезными.

Предложить забрать товары, за которые очевидно, что оплата не будет получена.

Привлечь к взысканию юридическую фирму. Размещение уведомлений на фирменном бланке юридической фирмы может создать впечатление, что компания собирается подать иск против клиента.

Подать иск против клиента в суд мелких тяжб.

Связанные курсы

Справочник по кредитам и инкассо

Эффективное взыскание

Взыскание дебиторской задолженности | Взыскание дебиторской задолженности

27 июля

Вернуться домойВзыскание дебиторской задолженности

См. Также:

Дебиторская задолженность

Письмо о получении дебиторской задолженности

Финансовые показатели

Оборот дебиторской задолженности

Что такое факторинг дебиторской задолженности?

Анализ оборачиваемости дебиторской задолженности

Чистые 30 Условия кредита

У каждой компании есть … просроченные и медленно оплачиваемые счета.Вот несколько способов, чтобы ваши наличные не выходили из дома и собирали дебиторскую задолженность.

Улучшение сбора дебиторской задолженности и выставления счетов

Коммерческий и промышленный опыт доказал следующие проценты… Из десяти новых клиентов шесть будут платить вовремя, двое будут платить в течение 60–90 дней, а у двух возникнут проблемы со сбором.

Всегда следите за своими новыми продажами. По мере того, как с деньгами становится меньше, вы будете получать разовые продажи от фирм, которые могут испытывать финансовые проблемы.Хотя эти клиенты будут переходить из одного бизнеса в другой, им нужно ваше пристальное внимание, если вы хотите их удержать. Полезным инструментом управления для сбора дебиторской задолженности является Flash Report.

Кредит

Ознакомьтесь с кредитом своих клиентов. Предоставляйте кредит только организациям, которые, по вашему мнению, будут вам платить. Убедитесь, что вам не нужно списывать с трудом заработанные продажи на безнадежные долги!

Обратите особое внимание на условия кредита , которые вы предлагаете своим клиентам.Один из хороших способов собрать дебиторскую задолженность (ar) — это сделать это до того, как вы поставите свой продукт, и соответствующим образом структурируйте свои условия. Примером этого может быть пропановая компания в зимние месяцы; Нет ничего лучше, чем получить оплату до доставки.

Примеры условий оплаты дебиторской задолженности:

Для компаний-производителей:

50% до начала работы, 40% до доставки и 10% после доставки

Для оптовых и розничных торговцев:

В зависимости от кредитоспособности, 10 дней нетто для компаний с хорошей кредитной историей, до поставки для компаний с сомнительной кредитной или просроченной задолженностью.

Разработайте минимальный заказ на продажу, для которого потребуется проверка кредитоспособности

Проверить три отзыва о новом клиенте

Если история платежей превышает 60 дней, получить одобрение руководителя

При выставлении счета клиенту выполните следующие действия:

- Счет-фактура в течение 24-48 часов после оказания услуги

- Проверка счетов на точность

- Еще раз проверьте, все ли выставлены счета

- Отметить условия оплаты в счете-фактуре

Назначить ответственность за сборы дебиторской задолженности

Используйте специализированный сборник персонажа. Затем назначьте одного человека в вашей организации, который будет представителем по сбору дебиторской задолженности, который может делать запросы о сборе и контролировать дебиторскую задолженность . Есть некоторые черты характера, на которые следует обратить внимание при назначении этой функции. Некоторые черты, на которые следует обратить внимание: профессиональное присутствие, умение работать с трудными людьми и обращаться с ними, умение следить за ними и хорошо организованное, чтобы задокументировать усилия по сбору.

Возможно, вы захотите выплачивать комиссионные сборы вашей дебиторской задолженности индивидуально в качестве стимула для поддержания текущих сборов дебиторской задолженности. В качестве альтернативы вы можете рассмотреть возможность выплаты бонуса с определенным шагом на основе установленных критериев.

Цель — работать с просроченными компаниями и получать платежи максимально быстро и с минимальными затратами!

Для многих компаний к обязанностям текущего сотрудника добавить взыскание дебиторской задолженности, поскольку это не должно быть обязательством на полный рабочий день.Если есть законная причина, по которой клиент не заплатил, то лучше позаботиться об этом заранее, чтобы не повлиять на ваш денежный поток дольше, чем это необходимо. Никогда не недооценивайте влияние напоминаний и колл-звонков !

Взыскание дебиторской задолженности по телефону

При использовании голосовой почты эффективность телефонных звонков несколько снижается. Однако они по-прежнему являются эффективным средством сбора. Телефонные звонки позволяют кредитному менеджеру представить свое дело должнику для немедленного ответа.В ходе разговора вы можете определить, будет ли выплачена претензия полностью и когда. Пришло время определить причины неуплаты.

Мы объединили следующие три основные причины неуплаты:

- Недостаток средств. Большинство неплатежей происходит из-за нехватки средств.

- Спор. Обсудите споры, чтобы определить, действительны они или нет. Скорректируйте действительную претензию быстро и справедливо, выставите недействительную претензию и запрошена немедленная оплата.

- Отказ в оплате. Если это отказ в оплате, вы должны предпринять сторонние шаги для принудительного осуществления платежа. Рассмотрите возможность найма поверенного по сбору платежей.

Ознакомьтесь со следующими советами по коллекциям телефонов:

- Назовите себя и компанию

- Позвоните ответственному лицу

- Запросить оплату в полном объеме к определенной дате

- Если счет оспаривается, предложите решение

- Укажите в письменной форме, если решение найдено

- Назначьте личную встречу с клиентом, если решение не найдено

Загрузить контрольный список A / R

Управление процессом дебиторской задолженности

Процитирую Питера Друкера: Вы не сможете управлять этим, если не измеряете это! То же самое и по взысканию дебиторской задолженности! Так как же измерить эффективность сбора дебиторской задолженности?

Ежедневный невыполненный объем продаж (DSO) Что такое DSO ?DSO — это среднее значение вашей дебиторской задолженности.Числовая точность числа не так важна, как тренд. Но смешайте оценку того, сколько времени потребуется, чтобы получить вашу дебиторскую задолженность. Если вы делаете успехи, то тенденция к снижению должна быть ниже. Сначала посчитайте, где вы находитесь сегодня.

Как рассчитать DSO ?Используйте следующую формулу для расчета DSO:

DSO = 365 / (Годовые продажи в кредит / Средняя дебиторская задолженность)

Услуги коммерческого взыскания

Аренда коллекторского агентства.Способы найти авторитетное коллекторское агентство включают рекомендации от других компаний, а также профессиональных фирм и организаций, с которыми ваша компания ведет дела. Независимо от того, как вы получите направление, обязательно спросите в коллекторском агентстве рекомендации клиентов и позвоните по ним. Задайте несколько из следующих вопросов:

- Насколько оперативно коллекторское агентство отвечает на ваши вопросы?

- Есть ли у вас отчет о состоянии ваших счетов оперативно и в удобном для пользователя формате?

- Быстро и точно ли переводят средства?

- Можете ли вы быстро решить эти проблемы?

Заключительные комментарии

Проверьте свой внутренний процесс.Помните, что сбор дебиторской задолженности — это тоже внутренний процесс! Перед тем, как инициировать инкассацию, убедитесь, что ваш дом в порядке. Жизненно важно, чтобы ваши кассовые заявки были своевременными и правильно оформленными. Это крайне неудобно и неэффективно, когда вы попадаете в следующую ситуацию. Ваш представитель по сбору платежей проводит звонок по сбору только для того, чтобы обнаружить, что клиент действительно оплатил счет, и платеж был внесен неправильно. Более того, аналогичная ситуация также существует, когда ваш сотрудник звонит по инкассо, когда платеж был получен двумя неделями ранее.

Сборы дебиторской задолженности

AR Collections должен начинаться с вашей функции кассовых приложений. Помните, ваш процесс здесь очень важен. Так что следуйте ему без исключения. Более того, вносите платежи быстро и точно. Если вы не можете идентифицировать платеж в счете-фактуре, своевременно позвоните клиенту, чтобы узнать, что оплачивается. Это абсолютно необходимо!

Выставляйте счета-фактуры, которые упрощают и ускоряют внесение наличных. Если у вас большой объем счетов или у вас нехватка персонала, автоматизируйте этот процесс.Затем имейте организованный и механический контроль учетных записей через регулярные промежутки времени в ваших системах. Например, используйте 10,30 и 60 дней просрочки.

Любая программа, которая допускает три оператора или двух- или трехмесячную задержку перед первым этапом сбора, приведет к более низкому коэффициенту восстановления. Сделайте собрания по обновлению коллекций приоритетом для диспетчера и сотрудника по коллекциям. На встрече ознакомьтесь с примечаниями к сбору, прогрессом и дальнейшими шагами.

Знайте стоимость P

в счетах к оплатеЕсли вы покрываете дефицит денежных средств кредитной линией, то учтите, что при процентной ставке 10% по вашей линии каждые 100 000 долларов просроченных счетов обходятся вам в 833 доллара в месяц или 10 000 долларов в год.

Обучайте своих клиентов быть хорошими плательщиками

Создание процесса взыскания дебиторской задолженности и его последовательное соблюдение позволит вам достичь этой важной цели.

Чтобы узнать о других способах увеличения стоимости вашей компании, загрузите бесплатный контрольный список A / R, чтобы увидеть, как простые изменения в процессе A / R могут высвободить значительную сумму денег.

[коробка] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к плану выполнения инструмента настройки денежного потока в SCFO Lab.Пошаговый план, чтобы опередить ваш денежный поток.

Щелкните здесь, чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь, чтобы узнать больше о SCFO Labs [/ box]

Общие сведения о дебиторской задолженности (определение и примеры)

Большинство предприятий продают своим клиентам в кредит. То есть они сразу же доставляют товары и услуги, отправляют счет, а через несколько недель получают оплату.Компании отслеживают все деньги, которые их клиенты должны им, используя счет в своих бухгалтерских книгах, называемый дебиторской задолженностью .

Здесь мы рассмотрим, как работает дебиторская задолженность, чем она отличается от кредиторской, и как правильное управление дебиторской задолженностью может ускорить получение платежей.

Что такое дебиторская задолженность?

Дебиторская задолженность — это любые деньги, которые ваши клиенты должны вам за товары или услуги, которые они приобрели у вас в прошлом. Эти деньги обычно собираются через несколько недель и регистрируются как актив на балансе вашей компании.Вы используете дебиторскую задолженность как часть учета по методу начисления.

Где найти дебиторскую задолженность?

Вы можете найти дебиторскую задолженность в разделе «Оборотные активы» вашего баланса или плана счетов. Дебиторская задолженность классифицируется как актив, потому что она обеспечивает ценность для вашей компании. (В данном случае в виде будущего платежа наличными.)

В чем разница между дебиторской и кредиторской задолженностью?

Дебиторская задолженность — это счет активов, представляющий деньги, которые ваши клиенты должны вам.

С другой стороны, кредиторская задолженность— это счет обязательства , представляющий деньги, которые вы должны другому бизнесу.

Допустим, вы отправили своему другу Кейта, Keith’s Furniture Inc., счет на 500 долларов в обмен на логотип, который вы для него разработали.

Когда Кейт получает ваш счет, он записывает его как кредиторскую задолженность в своих бухгалтерских книгах, потому что это деньги, которые он должен заплатить кому-то другому.

Вы запишете это как дебиторскую задолженность на вашей стороне, потому что это деньги, которые вы получите от кого-то другого.

Считается ли дебиторская задолженность выручкой?

Дебиторская задолженность — это счет активов, а не счет доходов. Однако при учете по методу начисления выручка регистрируется одновременно с записью дебиторской задолженности.

В приведенном выше примере вы должны сделать следующую запись в своих книгах в момент выставления счета Keith’s Furniture:

| Счет | Дебетовая | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | 500 долл. США | – |

| Выручка | – | 500 долл. США |

(Если вы хотите понять, почему мы делаем здесь две записи для записи одной транзакции, ознакомьтесь с нашим руководством по двойной записи.)

Но помните: при кассовом учете дебиторской задолженности нет. Согласно этой системе транзакция не считается продажей, пока деньги не поступят на ваш банковский счет.

Что такое «скидка на безнадежные счета»?

Если вы ведете бизнес достаточно долго, вы рано или поздно столкнетесь с клиентами, которые платят поздно или не платят вовсе.Когда клиент не платит и мы не можем взыскать его дебиторскую задолженность, мы называем это безнадежной задолженностью .

Компании, которые существуют уже какое-то время, часто заранее оценивают общую сумму безнадежных долгов, чтобы убедиться, что дебиторская задолженность, указанная в их финансовых отчетах, не является нереально высокой. Они сделают это, установив так называемый «резерв на безнадежные счета».

Предположим, что ваши общие продажи за год, как ожидается, составят 120 000 долларов, и вы обнаружили, что в типичном году вы не получаете 5% дебиторской задолженности.

Чтобы оценить свои безнадежные долги за год, вы можете умножить общий объем продаж на 5% (120 000 долларов * 0,05). Затем вы должны кредитовать полученную сумму (6000 долларов) на «резерв на безнадежные счета» и дебетовать «расходы по безнадежной задолженности» на ту же сумму:

.| Счет | Дебетовая | Кредит |

|---|---|---|

| Расходы по безнадежному долгу | 6000 долларов США | – |

| Резерв по безнадежным счетам | – | 6000 долларов США |

Что произойдет, если мои клиенты не заплатят?

Когда становится ясно, что дебиторская задолженность не будет выплачена, мы должны списать ее как расходы на безнадежную задолженность .

Например, предположим, что после нескольких месяцев ожидания, звонка ему по мобильному телефону и разговора с членами его семьи становится ясно, что Кейт исчез и не собирается оплачивать тот счет на 500 долларов, который вы ему отправили.

В этом случае вы должны списать «скидку на безнадежные счета» в размере 500 долларов, чтобы уменьшить ее на 500 долларов.

Почему?

Помните, что скидка на безнадежные счета — это всего лишь оценка того, сколько вы не получите от своих клиентов.Как только становится ясно, что конкретный клиент не будет платить, больше не будет двусмысленности в том, кто не будет платить.

После того, как вы закончите корректировку безнадежных счетов, вы должны кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» на 500 долларов, также уменьшив его на 500 долларов. Поскольку мы решили, что счет, который вы отправили Кейту, не подлежат взысканию, он больше не должен вам эти 500 долларов.

Таким образом, итоговая запись в журнале будет:

| Счет | Дебетовая | Кредит |

|---|---|---|

| Резерв по безнадежным счетам | 500 долл. США | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | 500 долл. США |

Что, если они все-таки мне заплатят?

Допустим, прошло еще несколько месяцев, и в вашем почтовом ящике появился таинственный конверт без обратного адреса. Это чек от Keith’s Furniture Inc. на 500 долларов — в конце концов, он все-таки заплатил вам!

Чтобы записать эту транзакцию, вы сначала должны списать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы вернуть дебиторскую задолженность в свои бухгалтерские книги, и кредитный доход на 500 долларов.

| Счет | Дебетовая | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | 500 долл. США | – |

| Выручка | – | 500 долл. США |

Наконец, чтобы записать платеж наличными, вы должны дебетовать свой «денежный» счет на 500 долларов и кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы закрыть его раз и навсегда.

| Счет | Дебетовая | Кредит |

|---|---|---|

| Денежные средства | 500 долл. США | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | 500 долл. США |

Почему важна дебиторская задолженность?

Иметь много клиентов — это здорово. Но если некоторые из них платят вам поздно или не платят вообще, продажа им может нанести ущерб вашему бизнесу. Просрочка платежей от клиентов — одна из основных причин, по которой компании сталкиваются с проблемами движения денежных средств.

Один из лучших способов отслеживать просроченные платежи и следить за тем, чтобы они не выходили из-под контроля, — это рассчитать коэффициент оборачиваемости дебиторской задолженности для вашего бизнеса.

Каков коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности — это простой финансовый расчет, который показывает, насколько быстро ваши клиенты оплачивают свои счета.

Мы рассчитываем его, разделив общую сумму чистых продаж на среднюю дебиторскую задолженность .

Давайте возьмем для примера финансовые результаты вымышленной компании XYZ Inc. за 2018 год.

Допустим, в начале 2018 года (1 января) XYZ Inc.общая дебиторская задолженность составила 2500 долларов. Также предположим, что на конец 2018 года (31 декабря) его общая дебиторская задолженность составляла 1500 долларов. Кроме того, общий чистый объем продаж компании за 2018 год составил ровно 60 000 долларов.

Чтобы получить среднюю дебиторскую задолженность для XYZ Inc. за этот год, мы складываем начальную и конечную суммы дебиторской задолженности и делим их на два:

2500 долларов США + 1500 долларов США / 2 = 2000 долларов США

Затем для расчета коэффициента оборачиваемости дебиторской задолженности мы делим чистую выручку (60 000 долларов) на среднюю дебиторскую задолженность (2000 долларов):

60 000 долл. США / 2 000 долл. США = 30

Это означает, что XYZ Inc.имеет коэффициент оборачиваемости дебиторской задолженности 30. Чем выше этот коэффициент, тем быстрее ваши клиенты платят вам.

Тридцать — это действительно коэффициент оборачиваемости хорошей дебиторской задолженности. Для сравнения: в четвертом квартале 2018 года коэффициент оборачиваемости Apple Inc. составил 15,02.

Чтобы рассчитать средний кредитный период продаж — среднее время, которое требуется вашим клиентам, чтобы заплатить вам, — мы делим 52 (количество недель в году) на коэффициент оборачиваемости дебиторской задолженности (30):

52 недели / 30 = 1.73 недели

Это означает, что в 2018 году у клиентов XYZ Inc. уходит в среднем 1,73 недели на оплату счетов. Довольно хорошо!

Что такое график устаревания дебиторской задолженности?

Если у вас много разных клиентов, то отследить, кто именно задерживает и какие платежи, может оказаться непросто. Некоторые предприятия создадут график устаревания дебиторской задолженности для решения этой проблемы.

Вот пример графика старения дебиторской задолженности вымышленной компании XYZ Inc.

График устаревания дебиторской задолженности

XYZ Inc., по состоянию на 22 июля 2019 г.

| Имя клиента | 1-30 дней | 30-60 дней | 60+ дней | Всего |

|---|---|---|---|---|

| Keith’s Furniture Inc. | 500 долл. США | 1 000 долл. США | 500 долл. США | 2 000 долл. США |

| Joe’s Fencing | 500 долл. США | $ 100 | $ 100 | 700 долл. США |

| Поставка краски ABC | 1 000 долл. США | $ 200 | $ 0 | 1,200 долл. США |

| Учебные фермы | 1 000 долл. США | $ 0 | $ 100 | 1,100 долл. США |

| Пицца Нина | 2 000 долл. США | $ 50 | $ 0 | $ 2 050 |

| Всего | 5 000 долл. США | 1 350 долл. США | 700 долл. США | 7 050 долл. США |

Беглый взгляд на этот график может сказать нам, кто будет платить в течение 30 дней, кто отстает от графика, а кто на самом деле .

Например, вы сразу видите, что у Keith’s Furniture Inc. проблемы с своевременной оплатой счетов. Возможно, вы захотите позвонить им и поговорить с ними о том, чтобы вернуть свои платежи в нужное русло.

Что я могу сделать, чтобы люди платили быстрее?

Сопровождение клиентов, опоздавших с оплатой, может быть стрессовым и трудоемким, но решение проблемы на раннем этапе может избавить вас от множества проблем в будущем. Вот что вы можете сделать, чтобы побудить клиентов платить вам вовремя.

Разработайте четкую кредитную политику

Когда вам не хватает продаж, может возникнуть соблазн ослабить существующие правила предоставления кредита вашим клиентам (также известные как ваша кредитная политика ). Не надо. Это краткосрочное решение, которое обычно вызывает больше проблем, чем решает, и может спустить вашу компанию по скользкой дорожке.

Вместо этого разработайте кристально четкие правила, когда вы можете и не можете предоставлять кредит своим клиентам, и не стесняйтесь применять их, даже если это означает отказ нескольких человек в краткосрочной перспективе.

Проверяйте новых клиентов, запрашивайте авансовые депозиты по крупным заказам и устанавливайте процентные платежи за просроченные платежи. Когда новый клиент зарегистрируется и увидит эти условия, он с самого начала поймет, что вы серьезно относитесь к оплате.

Дайте им материальное вознаграждение

Один из способов заставить людей платить вам раньше — это окупить их. Предложение им скидки за досрочную оплату счетов — например, 2% скидку при оплате в течение 15 дней, — может обеспечить вам более быструю оплату и снизить расходы ваших клиентов.

Позвоните им и запланируйте регулярные напоминания