Вложить и заработать после пандемии: 4 перспективные отрасли :: Новости :: РБК Инвестиции

Коронавирус рано или поздно будет побежден. Разобрались, во что вложить деньги, чтобы заработать после пандемии

Фото: kitzcorner / Shutterstock

В период пандемии коронавируса некоторые отрасли экономики сильно пострадали. Локдаун вынудил людей сидеть по домам, отказаться от походов в рестораны, кино, поездок за границу и многих других привычных вещей. Но с появлением вакцин экономика постепенно восстанавливается.

Локдаун вынудил людей сидеть по домам, отказаться от походов в рестораны, кино, поездок за границу и многих других привычных вещей. Но с появлением вакцин экономика постепенно восстанавливается.

«РБК Инвестиции » спросили у экспертов, в какие отрасли лучше всего вложиться, чтобы заработать на восстановлении российской и мировой экономики после пандемии.

1. Технологии: сохранят актуальность и после пандемии

Аналитик «Фридом Финанс» Валерий Емельянов полагает, что бумаги компаний, которые ускорили цифровую трансформацию после пандемии, сбавят обороты, хотя и продолжат расти — например, удаленные сервисы и интернет-реклама.

Аналитик «Финам» Юлия Афанасьева считает, что интернет-торговля, а также IT-разработчики, которые обеспечивают удаленную работу и ее безопасность, будут по-прежнему актуальны. Схожие отрасли назвал и эксперт по фондовому рынку «БКС Мир инвестиций» Павел Гаврилов: электронная коммерция, полупроводники, электромобили, высокотехнологичные компании.

Фото: Shutterstock

Перспективными продолжают оставаться новые технологии, Big Data, искусственный интеллект, считает Владимир Потапов, главный исполнительный директор «ВТБ Капитал Инвестиции» и старший вице-президент ВТБ. По его словам, также стоит обратить внимание на социальные сети, платежные системы, производителей полупроводников — незаменимой составляющей «умной» техники.

«Мир все больше движется в сторону цифровых технологий. Как это банально ни звучит, но лучшая инвестиция — это акции компании, сочетающей в себе рост от здоровой социальной жизни вокруг с движением в сторону цифрового мира», — отметил начальник управления анализа рынков «Открытие Брокер», эксперт «Открытие Resеarch» Антон Затолокин.

Как это банально ни звучит, но лучшая инвестиция — это акции компании, сочетающей в себе рост от здоровой социальной жизни вокруг с движением в сторону цифрового мира», — отметил начальник управления анализа рынков «Открытие Брокер», эксперт «Открытие Resеarch» Антон Затолокин.

Куда вложиться: по мнению Затолокина, среди российских компаний такими свойствами обладает «Яндекс» благодаря мощным сегментам бизнеса: интернет-рекламы и такси. Акции компании стоят недешево, но в долгосрочной перспективе у нее есть все шансы остаться одним из технологических лидеров России, полагает Затолокин.

Для снижения рисков и диверсификации портфеля можно выбирать биржевые фонды ( ETF ). Гаврилов выделил фонды от управляющей компании FinEx:

-

FXUS — ETF, который вкладывается в бумаги крупнейших американских компаний. Он покрывает 85% фондового рынка США и доступен на Мосбирже;

-

FXIT и FXIM — аналогичные по составу фонды, которые инвестируют в IT-сектор США.

Например, в

Например, в

2. Здравоохранение: недостаток финансирования привел к недооцененности акций

Валерий Емельянов из «Фридом Финанс» полагает, что сейчас стоит обратить внимание на сегменты, которые еще не попали в поле зрения основной массы инвесторов.

«Например, как ни странно, это отрасль здравоохранения. Из-за пандемии она была недофинансирована на протяжении целого года: частные клиники были вынуждены закрываться, у страховых компаний сократился приток премий, снизились продажи медицинских инструментов и оборудования», — пояснил Емельянов.

Емельянов отметил, что из крупных американских компаний с капитализацией более $10 млрд большинство самых неодооцененных — это больницы, страховщики и аптеки.

Фото: Sharon McCutcheon / UnsplashАфанасьева видит перспективы в производителях лекарств, которые сейчас делают ставку на разработки препаратов против коронавируса и его последствий, а не на вакцины. Карта с производителями вакцин на рынке уже разыграна, сказала она.

Карта с производителями вакцин на рынке уже разыграна, сказала она.

Куда вложиться: по мнению Емельянова, среди качественных и недооцененных медицинских компаний можно выбрать аптечную сеть CVS, страховую компанию Cigna и провайдера медуслуг Universal Health Services

Квалифицированные инвесторы могут выбрать зарубежные биржевые фонды. По словам аналитика, они включают в себя не только эти бумаги, но и многие другие достойные акции из сферы здравоохранения:

-

Health Care Select Sector SPDR Fund (тикер XLV, активы на $24,6 млрд) — это самый ликвидный и крупный из подобных фондов, считает Емельянов. «Правда, в его портфеле присутствуют крупные фармкомпании, которые из-за истории с вакцинами имеют сейчас ограниченный потенциал. Например, Johnson & Johnson и Pfizer.

Их лучше брать отдельно на снижении», — отметил эксперт.

Их лучше брать отдельно на снижении», — отметил эксперт. -

Более точечный и потенциально более доходный вариант инвестирования — это фонды, которые сфокусированы на провайдерах медуслуг и поставщиках медицинского оборудования, полагает аналитик. Например, iShares U.S. Medical Devices (IHI) и iShares U.S. Healthcare Providers (IHF).

3. Финансы: пандемия пощадила сектор и помогла заработать

Емельянов также выделил финансовый сектор как «еще одну отрасль роста на ближайшее будущее». Банки положили в резервы значительную часть прошлогодней прибыли, чтобы застраховаться от потерь по кредитам из-за роста заболеваемости и безработицы. Однако волны

Банки положили в резервы значительную часть прошлогодней прибыли, чтобы застраховаться от потерь по кредитам из-за роста заболеваемости и безработицы. Однако волны

Дефолт — это невыплата долга или процентов по нему. Дефолт могут объявить не только обычные люди, но также компании и государства. Если в стране обесценилась валюта, то она не может расплатиться с внешними и внутренними долгами.

«Пандемия мягко обошлась с финансовыми компаниями: инвестиционные подразделения хорошо заработали на трейдинге, а платежные и финтех-сервисы сильно расширили клиентскую базу», — отметил аналитик «Фридом Финанс».

Денег в экономике стало больше, после пандемии люди будут чаще переводить и зачислять средства на счета. Реальные ставки растут вместе с инфляцией, а инвестиционная активность не снижается, рассказал эксперт.

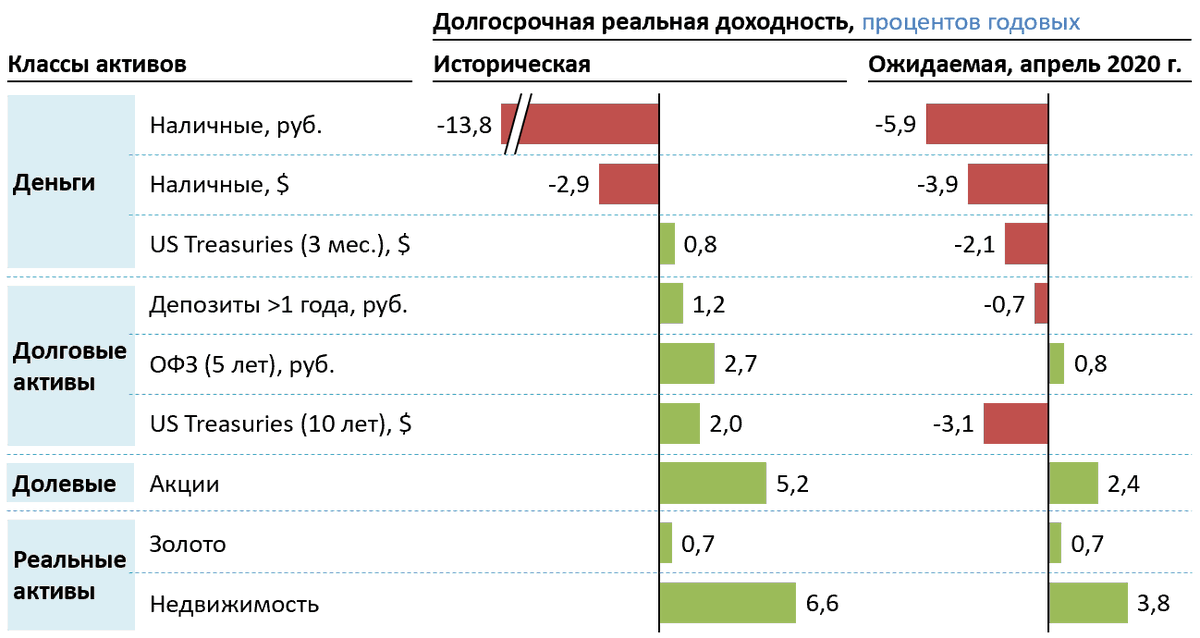

Реальная процентная ставка — это процентный доход, из которого вычли инфляцию.

Куда вложиться: по мнению Емельянова, в 2021 году могут вырасти бумаги платежных систем PayPal и Visa, а также банков JPMorgan и Citigroup. Они торгуются на Санкт-Петербургской бирже и доступны неквалифицированным инвесторам.

Тем, у кого есть выход на зарубежные площадки, стоит обратить внимание на диверсифицированные фонды банковского и финансового секторов, считает аналитик. Например, Financial Select Sector SPDR Fund (XLF) и Invesco KBW Bank ETF (KBWB).

4. Облигации развивающихся стран: долги растут из-за пандемии

«За пределами США интересный сейчас сегмент — это облигации развивающихся стран. Не акции, которые явно перегреты из-за ажиотажа вокруг Китая, а именно долговые бумаги», — рассказал Емельянов.

Из-за пандемии коронавируса во всех государствах дефициты бюджетов достигли многолетних рекордов.

Фото: Jorge Aguilar / Unsplash

Поэтому хорошо заработать сейчас можно только на бумагах крепких «середнячков», полагает эксперт. Например, Бразилии, ЮАР и Мексики. По мнению аналитика, эти страны вряд ли скатятся в дефолт, но готовы платить купоны по ставкам вдвое и втрое выше долларовой инфляции.

Куда вложиться: неквалифицированные инвесторы в России могут вложиться в облигации развивающихся стран только с помощью классических паевых фондов. Пример такого фонда — «Долговые рынки развивающихся стран» от банка «Уралсиб».

Пример такого фонда — «Долговые рынки развивающихся стран» от банка «Уралсиб».

Он вкладывается только в государственные бумаги и инвестирует в американский iShares J.P. Morgan USD Emerging Markets Bond ETF (EMB), повторяя его динамику за вычетом собственной комиссии. В ETF входят облигации Катара, Саудовской Аравии, Турции, России, Филиппин и других государств.

Квалифицированные инвесторы могут купить этот ETF самостоятельно. Это самый крупный в мире фонд на бонды развивающихся стран. Купонный доход, выплачиваемый в виде дивиденда, у него составляет сейчас 4% годовых в долларах.

Кроме того, эксперт советует присмотреться к менее крупному фонду VanEck Vectors J.P. Morgan EM Local Currency Bond (EMLC). Его дивиденд составляет 5% и потенциал роста выше, отметил аналитик. EMLC в отличие от EMB инвестирует в облигации, выпущенные в местных валютах.

«Сейчас большинство валют развивающихся стран недооценено на 5-10%, поэтому помимо купонов в этом году фонд местных бондов может дополнительно принести 5-10% прироста», — сказал Емельянов.

Стоит ли вкладываться в пострадавшие отрасли?

Фото: icemanphotos / Shutterstock

Мнение о том, что после пандемии акции таких секторов, как транспорт, авиакомпании, сфера туризма и отельный бизнес, взлетят в цене — самое распространенное. Однако от них можно ждать только краткосрочного роста — такая возможность подходит лишь спекулянтам, которые вкладываются лишь на несколько месяцев, заявила Юлия Афанасьева.

«Пандемия действительно серьезно подкосила указанные отрасли, но их упадок начался за несколько лет до появления коронавируса. Вряд ли после пандемии интерес к услугам и товарам компаний из указанных отраслей будет стабильно расти. Всплеск, а потом, если ничего глобально не изменится в их подходе к ведению дел — откат в прошлое», — сказала Афанасьева.

По мнению Валерия Емельянова, самые очевидные инвестиционные идеи, связанные с восстановлением после COVID-19, по большей части уже отыграны.

«Акции авиакомпаний, нефтяных корпораций, автомобильных компаний, ресторанов и отельных сетей, которые сильнее прочих пострадали из-за локдаунов, сейчас уже нельзя назвать недооцененными», — отметил он.

Куда инвестировать в 2021 году: 5 перспективных вариантовБольше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнееденьги будущего. Как инвестировать в самого себя? — Forbes Kazakhstan

Когда речь заходит об инвестициях, многие хотят получить универсальный совет: куда, как и сколько вкладывать? Но такового нет и быть не может, поскольку у каждого инвестора своя цель и стратегия инвестирования. Кто-то согласен на минимальную прибыль в обмен на гарантию сохранности капитала, а кто-то готов рискнуть и получить в несколько раз больше, зарабатывая не только на росте стоимости акций, но и на дивидендах, которыми компании поощряют акционеров.

Как говорят эксперты, ключ к успеху на фондовом рынке – знания. Только они способны дать основу, необходимую для принятия самостоятельных инвестиционных решений. А потому на начальном этапе лучше всего вложиться в себя и собственное развитие. Это обязательный пункт любой инвестиционной программы независимо от возраста, социального статуса и материального положения человека. Ведь без знаний достичь успеха в какой-либо сфере сегодня невозможно.

— Самый ценный актив, который у вас есть, – это вы сами. Всё, что улучшает ваши таланты и умения, стоит того, чтобы это делать, — считает Уоррен Баффет.

Именно поэтому каждый, кто стремится стать финансово успешным, должен постоянно работать над собой. Причём на саморазвитие, по словам инвестора, необходимо вкладывать не меньше 10% от своих доходов. Но и здесь главное – запастись терпением и придерживаться следующих рекомендаций.

Правило №1: будьте в правильном окружении

Как говорят эксперты, большую роль для становления личности играет среда, в которой находится человек. Окружая себя успешными и мотивированными людьми, вы становитесь на шаг ближе к цели. А если она так или иначе связана с рынком ценных бумаг, то можно стать участником «Клуба инвесторов», организованного инвестиционной компанией «Фридом Финанс». Он объединяет как новичков, так и профессионалов в сфере инвестиций и трейдинга. Встречи клуба проходят на регулярной основе, на них можно пообщаться с единомышленниками, обсудить актуальные идеи или получить совет от более опытных инвесторов. Это поможет вам понять, что такое инвестиционный мир и какие в нем присутствуют риски.

Окружая себя успешными и мотивированными людьми, вы становитесь на шаг ближе к цели. А если она так или иначе связана с рынком ценных бумаг, то можно стать участником «Клуба инвесторов», организованного инвестиционной компанией «Фридом Финанс». Он объединяет как новичков, так и профессионалов в сфере инвестиций и трейдинга. Встречи клуба проходят на регулярной основе, на них можно пообщаться с единомышленниками, обсудить актуальные идеи или получить совет от более опытных инвесторов. Это поможет вам понять, что такое инвестиционный мир и какие в нем присутствуют риски.

Правило №2: тратьте деньги на образование

Инвестиции в себя – самый надёжный объект капиталовложения. Бенджамин Франклин однажды сказал: «Инвестиции в знания приносят наибольший доход и платят лучшие дивиденды. Если человек облегчает свой кошелёк в пользу ума, то никто не сможет его обокрасть». Можно потерять всё: деньги, дом, работу, клиентов, но знания останутся с вами навсегда. Ваши умения и навыки – это своего рода капитал, который не подвержен инфляции, а значит, никогда не обесценится.

Ваши умения и навыки – это своего рода капитал, который не подвержен инфляции, а значит, никогда не обесценится.

Однако знания необходимо постоянно «прокачивать». Ведь хорошая инвестиция сегодня может стать плохой в будущем, и об этом стоит помнить. Читайте книги, посещайте тренинги и оттачивайте свое мастерство. И тогда ваши знания не потеряют актуальности, они уберегут от нелепых ошибок и окупятся сторицей. Американский инвестор и автор бестселлера «Богатый папа, бедный папа» Роберт Кийосаки не зря уверяет, что «каждый доллар, потраченный на финансовое образование, вернется к вам десятикратно».

Правило №3: создайте учебный план

Чтобы инвестиции в образование были более эффективными, следует определить цели и задачи вашего обучения. Что вы хотите узнать, какие навыки прокачать и чего планируете достичь? Ответив на эти вопросы, вы поймёте, сколько времени потребуется для реализации каждого конкретного пункта. После этого можно приступать к выбору учебной программы, которая даст возможность достичь поставленных целей. Тщательно проанализируйте все подходящие варианты по соотношению цена – качество – трудозатраты – результаты. Помните, инвестиции в себя должны иметь чёткие цели, суммы и сроки!

Тщательно проанализируйте все подходящие варианты по соотношению цена – качество – трудозатраты – результаты. Помните, инвестиции в себя должны иметь чёткие цели, суммы и сроки!

Всё это очень хорошо понимают в учебном центре ИК «Фридом Финанс», где действует четырёхуровневая система обучения. Она рассчитана на разные категории инвесторов: от новичков, желающих постичь азы работы на фондовом рынке, до трейдеров с опытом, которые хотят улучшить свои торговые стратегии. В зависимости от уровня курс обучения длится от нескольких дней до месяца, при этом цены вполне демократичные. Кстати, преподают в центре действующие инвесторы и трейдеры, которые годами демонстрируют положительные результаты по собственным счетам и ведут инвестиционные портфели клиентов компании. Занятия проходят преимущественно в вечернее время, что весьма удобно для слушателей.

Правило №4: не топчитесь на месте

Не обязательно быть финансистом и экономистом по образованию, но можно и нужно овладевать навыками. Занимайтесь собой, изучайте языки, путешествуйте! Позитивные эмоции мотивируют на новые свершения, которые в будущем могут принести дополнительные дивиденды. Главное – не останавливайтесь! Ведь кто стоит на месте, тот идет назад. И уж если вы решили встать на путь финансовой свободы и зарабатывать на рынке ценных бумаг, начните действовать и двигаться в нужном направлении.

Занимайтесь собой, изучайте языки, путешествуйте! Позитивные эмоции мотивируют на новые свершения, которые в будущем могут принести дополнительные дивиденды. Главное – не останавливайтесь! Ведь кто стоит на месте, тот идет назад. И уж если вы решили встать на путь финансовой свободы и зарабатывать на рынке ценных бумаг, начните действовать и двигаться в нужном направлении.

Для получения подробной информации направьте заявку в ИК «Фридом Финанс».

Куда лучше вложить деньги под проценты чтобы заработать? — «Быстроденьги»

Заработать деньги нелегко, но гораздо важнее их сохранить и приумножить. Сегодня каждый человек, имеющий необходимость увеличить свой доход, может выбрать для себя приемлемый путь для капиталовложения. Необходимо внимательно изучить все нюансы, которые могут повлиять на успех инвестирования, чтобы избежать потерь.

Правильный выбор капиталовложения

Можно вложить сбережения в свой собственный бизнес-проект. Это позволит лично управлять финансами. При уверенном управлении денежными средствами прибыль гарантирована.

Это позволит лично управлять финансами. При уверенном управлении денежными средствами прибыль гарантирована.

Неплохой вариант для вложения средств это ПИФы (паевые инвестиционные фонды). Такие коллективные фонды принимают деньги у вкладчиков для приобретения акций различных компаний и распределяют прибыль соответственно их долям. Управлением занимаются опытные брокеры, и нет необходимости самому следить за финансовым рынком.

Еще одна из самых прибыльных возможностей – это инвестирование в рынок ценных бумаг. Можно стать участником рынка самому через интернет или через брокерскую контору.

Однако наиболее распространенным вариантом является вложение денег под проценты в банк. Коммерческие банки часто предлагают самые большие проценты, но, как правило, это делается для того, чтобы привлечь клиентов и избежать банкротства. Стоит обратить внимание на рейтинг банковского учреждения и его финансовую стабильность.

Отличной альтернативой банковским вложениям является инвестиционный займ в микрофинансовые компании. Ставки в таких компаниях выше, чем в банках, права инвесторов защищены законодательно, деятельность регулируется ЦБ РФ. В рамках договора есть возможность управлять суммой выплат. Кроме того, привлекает легкость и быстрота оформления инвестиционного займа. Лидером онлайн-сегмента является компания «Быстроденьги» – более 8 лет на рынке микрофинансирования, единственная с рейтингом надежности А++.

Ставки в таких компаниях выше, чем в банках, права инвесторов защищены законодательно, деятельность регулируется ЦБ РФ. В рамках договора есть возможность управлять суммой выплат. Кроме того, привлекает легкость и быстрота оформления инвестиционного займа. Лидером онлайн-сегмента является компания «Быстроденьги» – более 8 лет на рынке микрофинансирования, единственная с рейтингом надежности А++.

Оценка риска

Необходимо с осторожностью отнестись к бизнесменам с сомнительной репутацией или к авторам подозрительных проектов. Прежде чем вложить свои деньги, подумайте о том, сколько вы можете потерять и лишь потом – сколько удастся заработать!

Куда вложить деньги, чтобы заработать

У многих людей желание потратить деньги прямо сейчас намного превосходит желание заработать большее потом. При чем в этой книге глава о инвестировании не просто так находиться именно перед главой о заработке – я считаю что умение приумножить свои средства играет не меньшую роль чем умение заработать. Тем более что инвестирование это как раз и есть своеобразный способ заработка, как ни крути.

Тем более что инвестирование это как раз и есть своеобразный способ заработка, как ни крути.

Основанный в 1971 году, этот рынок сегодня оперирует триллионными сумами в основных иностранных валютах. Для участников этого рынка предоставляется возможность совершать как краткосрочные вложения денег, так и долгосрочные. При этом неважно, в каком направлении двигается котировка валюты, вы в любом случае сможете получить свою прибыль. Широко распространен совет откладывать 10−15% дохода каждый месяц, чтобы быстро накопить деньги.

Но здесь тоже следует быть осторожным, так как не все объекты обладают инвестиционной привлекательностью с точки зрения доходности. В первую очередь, важно обращать внимание на стандартные характеристики объекта в части местоположения, качества строительства и профессионализма управляющей компании.

Все большую прибыль приносит инвестирование в создание групп в социальных сетях, в мессенджерах. Чем более популярна группа, в создание которой вы инвестировали, чем у нее больше подписчиков, а значит и рекламы, тем она дороже стоит.

Чем более популярна группа, в создание которой вы инвестировали, чем у нее больше подписчиков, а значит и рекламы, тем она дороже стоит.

Один из беспроигрышных вариантов вложения средств — повышение собственной квалификации или приобретение новой профессии https://top10design.ru/. Многие граждане начинают осваивать иностранный язык, проходят курсы дизайна, программирования и пр. В какую профессиональную область вложить средства, каждый решает в зависимости от своих личных предпочтений и прогнозируемого дохода. Вторая причина, как уже было сказано выше, та, по которой многие люди не занимаются высоко прибыльным инвестированием частично была описана в первом разделе книги, и она называется потребительство.

Опасность инвестиций в чужой бизнес, который не контролируешь. Отдельная глава посвящена подробному разбору разного рода инвестиционной недвижимости.

Если на жизнь у вас уходит все заработанное, то 10% может оказаться слишком много. В этом случае важно приучить себя откладывать средства даже при скромных доходах и безболезненно для бюджета семьи.

Сегодня удачное вложение средств в акции может стать одним из наиболее интересных и доходных видов инвестирования, опережая даже покупку долларов США, который только с июня вырос на 9,5%, а год назад стоил на 19,8% дешевле. Более сложная система заработка и требующая немалых вложений – это инвестиции в арбитраж трафика. Если очень простыми словами, то предприниматель покупает трафик подешевле, а продает подороже, когда в нем уже есть, например, популярные интернет-магазины.

Так, на фондовом рынке никто не гарантирует вам доход. Если фонд ничего не заработал за год, то и ваша прибыль за год, соответственно, будет равняться нулю. Все риски в любом случае берет на себя сам инвестор, то есть вы. Более того, вы будете постоянно выплачивать вознаграждение управляющей компании, даже в моменты, когда фонд терпит убытки.

Даже в том случае, когда собственник продает стабильный бизнес, всегда могут произойти изменения на рынке, в законодательстве, которые негативно отразятся на деятельности компании. Кроме того, ведение бизнеса может отнимать много времени, требовать дополнительных инвестиций.

Кроме того, ведение бизнеса может отнимать много времени, требовать дополнительных инвестиций.

35 способов заработать до 11% на свои деньги

Со времен Великой рецессии портфели многих инвесторов превратились в сказку о празднике и голоде. Акции принесли огромную прибыль, в то время как самые низкие процентные ставки за поколение означали ничтожную прибыль по облигациям, денежным счетам и другим инвестициям с фиксированным доходом.

Теперь инвесторы в доходах переживают кардинальные изменения. По мере того, как экономика США набирает обороты, Федеральная резервная система повысила базовую краткосрочную процентную ставку до диапазона 1.От 5% до 1,75% — самый высокий показатель с 2008 года — и сигнализирует о будущем повышении. Долгосрочные ставки также выросли, хотя пока что незначительно. Хотя перспектива получения более высокой доходности понравится многим инвесторам, повышение ставок также представляет угрозу в ближайшем будущем: они обесценивают более старые, низкодоходные облигации, а также некоторые акции и другие ценные бумаги, которые растут и падают в основном в тандеме с ценными бумагами. рынок с фиксированным доходом. Еще одна угроза — инфляция, которая начинает расти.

рынок с фиксированным доходом. Еще одна угроза — инфляция, которая начинает расти.

Все это означает, что инвесторам, возможно, придется переосмыслить то, как они хотят, чтобы часть дохода их гнездового яйца выглядела, и на какой риск они готовы пойти по сравнению с потенциальным вознаграждением. Для этого есть одна основная концепция, которую должен знать каждый инвестор в облигации: дюрация. Это примерно связано со сроком погашения облигации или средним сроком погашения облигаций в портфеле фонда. Дюрация приблизительно указывает на то, насколько цена облигации или цена акции фонда упадет или вырастет в зависимости от направления процентных ставок. Например, дюрация 5,5 означает, что цена акции фонда упадет примерно на 5,5%, если рыночные ставки вырастут на один процентный пункт за 12-месячный период. Высокие дюрации часто идут рука об руку с более высокой доходностью, но также и с большей потенциальной волатильностью цен на акции.Это компромисс, на который должен пойти каждый инвестор с фиксированным доходом.

Цены, доходность и сопутствующие данные приведены по состоянию на 20 апреля.

1 из 9

Краткосрочные счета

Благодаря ФРС наличные деньги больше не мусор. Доходность краткосрочных счетов с фиксированным доходом и ценных бумаг — обычно это означает, что срок погашения составляет один год или менее — отслеживала ключевую ставку ФРС и в настоящее время в основном составляет от 1% до 2%. И обратите внимание: если ФРС будет придерживаться своего плана повышения ставок, доходность по банковским сберегательным вкладам, фондам денежного рынка и т. Д.S. Казначейские векселя и другие краткосрочные счета могут быть на 1,25 пункта выше к концу 2019 года, чем сегодня.

- Риски: Риск потери основной суммы на большинстве краткосрочных счетов практически отсутствует. Главный риск — инфляция. Годовой уровень инфляции в США составляет около 2%, и до тех пор, пока доходность не поднимется выше этой отметки, денежные средства на этих счетах теряют покупательную способность.

- Как инвестировать: Одним из самых популярных вариантов краткосрочных сбережений является депозитный счет денежного рынка в банке.По словам Грега Макбрайда, главного финансового аналитика Bankrate.com, средняя доходность по стране составляет всего 0,18%, но в последнее время некоторые банки платили по таким счетам до 1,8%. Так что стоит присматриваться. Федеральное страхование вкладов одинаково во всех банках: оно страхует вклады на сумму до 250 000 долларов на каждого вкладчика на одно учреждение.

Если вы готовы заблокировать свои наличные деньги на один год, вы можете найти банки, платящие до 2,2% по годовым депозитным сертификатам. Но Макбрайд говорит, что большинство вкладчиков умны, чтобы оставаться ликвидными на счетах денежного рынка: «В условиях растущей ставки вы хотите иметь возможность реинвестировать на регулярной основе» с более высокой доходностью.

Основным конкурентом банков в области краткосрочных сбережений являются паевые инвестиционные фонды денежного рынка. Средняя доходность денежного фонда недавно составляла 1,3%, но некоторые платят значительно больше. Нам нравится Vanguard Prime Money Market (символ VMMXX, доходность 1,8%). Хотя денежные средства не застрахованы на федеральном уровне, они не подвержены риску.

Средняя доходность денежного фонда недавно составляла 1,3%, но некоторые платят значительно больше. Нам нравится Vanguard Prime Money Market (символ VMMXX, доходность 1,8%). Хотя денежные средства не застрахованы на федеральном уровне, они не подвержены риску.

Наконец, супербезопасный вариант — казначейские векселя США. Доходность шестимесячных казначейских векселей недавно составила 2%. Вы можете купить их прямо у дяди Сэма на сайте www.treasurydirect.gov. Жители штатов с высоким подоходным налогом оценят, что штаты не облагают налогом U.S. Процентные доходы казначейства.

2 из 9

Муниципальные облигации

Основная привлекательность облигаций, выпущенных государственными и местными органами власти, заключается в том, что дядя Сэм не облагает налогом проценты. Но этот перерыв стал менее ценным для индивидуальных инвесторов, банков и компаний из-за снижения налогов, принятого Конгрессом в прошлом году. Супружеская пара с налогооблагаемым доходом 200000 долларов и совместной подачей налоговых деклараций будет иметь предельную ставку налога 24% в 2018 году, по сравнению с 28% в 2017 году. Таким образом, не облагаемый налогом доход муни в размере 3% теперь стоит столько же, сколько налогооблагаемый доход в размере 3.9% по сравнению с 4,2% в 2017 году.

Таким образом, не облагаемый налогом доход муни в размере 3% теперь стоит столько же, сколько налогооблагаемый доход в размере 3.9% по сравнению с 4,2% в 2017 году.

Давление снижения налогов и повышение процентных ставок в целом в этом году привело к снижению цен на муниципальные облигации и повышению доходности, которая движется в противоположном направлении. Доходность 10-летних муниципальных выпусков с рейтингом 3А, по индексу Bloomberg, недавно составила 2,5% по сравнению с 1,8% в сентябре прошлого года.

- Риски: Несмотря на некоторые громкие дефолты по муниципальным облигациям, такие как дефолт в 1994 году калифорнийским округом Ориндж, подавляющее большинство государственных и местных эмитентов облигаций выплачивают свои долги в соответствии с обещаниями.Но число эмитентов муниципальных образований, сталкивающихся с финансовыми проблемами, вероятно, увеличится, говорит Мэтт Фабиан, партнер исследовательской компании Municipal Market Analytics.

Медленный экономический рост во многих частях США может снизить налоговые поступления — в то же время правительства штатов и местные органы власти тратят больше на Medicaid, государственные пенсии и инфраструктуру. Это означает, что «муниципальные инвесторы должны сосредоточиться на облигациях более высокого качества», — говорит Фабиан.

Медленный экономический рост во многих частях США может снизить налоговые поступления — в то же время правительства штатов и местные органы власти тратят больше на Medicaid, государственные пенсии и инфраструктуру. Это означает, что «муниципальные инвесторы должны сосредоточиться на облигациях более высокого качества», — говорит Фабиан. - Как инвестировать: Многие финансовые консультанты по-прежнему отдают предпочтение муниципальным облигациям в качестве основного фиксированного дохода для своих самых богатых клиентов, особенно в штатах с высокими налогами, таких как Калифорния и Нью-Йорк.Это потому, что в дополнение к освобождению от федерального налога вы обычно получаете освобождение от уплаты налогов штата по облигациям, выпущенным в штате, где вы живете, отмечает Дейл Янке из финансовой консультационной фирмы Dowling & Yahnke. В качестве первого шага посмотрите, является ли доходность муниципальных облигаций более выгодной, чем доходность налогооблагаемых облигаций в налоговых скобках вашего федерального бюджета и штата.

Затем решите, какую волатильность вы можете выдержать. Если вы инвестируете через паевые инвестиционные фонды, сравните доходность с риском продолжительности.

Затем решите, какую волатильность вы можете выдержать. Если вы инвестируете через паевые инвестиционные фонды, сравните доходность с риском продолжительности.

Среди фондов, которые инвестируют в муниципальные образования по всей стране, Fidelity Intermediate Municipal Income (FLTMX, 2.2%) имеет послужной список обеспечения достойной доходности с расходами ниже среднего и волатильностью ниже среднего. Это член Kiplinger 25, списка наших любимых паевых инвестиционных фондов без нагрузки. Фонд имеет дюрацию 4,9. Инвесторы, которые хотят сосредоточиться на высококачественных муниципалитетах, могут рассмотреть SPDR Nuveen Bloomberg Barclays Municipal (TFI, 48 долларов США, 2,5%). Биржевой фонд с дюрацией 7,0 предназначен для отслеживания индекса Bloomberg Barclays Muni Managed Money. Он владеет в основном облигациями с рейтингом «дважды А» или выше.Поскольку это индексный фонд, портфель смещен в сторону крупных эмитентов долговых обязательств, таких как Калифорния и Нью-Йорк, которые имеют больший вес в индексе. Еще один индексный фонд, заслуживающий внимания, — это Vanguard Tax-Exempt Bond Fund ETF (VTEB, 51 доллар США, 2,5%). Около 75% ее облигаций имеют рейтинг двойной А или выше. Фонд, запущенный в 2015 году, имеет дюрацию 5,7 и годовой сбор за управление всего 0,09% от активов, что ниже, чем у всех аналогичных фондов.

Еще один индексный фонд, заслуживающий внимания, — это Vanguard Tax-Exempt Bond Fund ETF (VTEB, 51 доллар США, 2,5%). Около 75% ее облигаций имеют рейтинг двойной А или выше. Фонд, запущенный в 2015 году, имеет дюрацию 5,7 и годовой сбор за управление всего 0,09% от активов, что ниже, чем у всех аналогичных фондов.

3 из 9

Облигации инвестиционного уровня

Высококачественные облигации составляют основу портфеля с фиксированной доходностью.Эмитенты включают крупные правительства, правительственные агентства и компании, которые являются наиболее сильными в финансовом отношении. Облигации имеют низкий кредитный риск; мало шансов, что эмитенты не смогут выплатить проценты или основную сумму в соответствии с обещаниями.

На протяжении большей части периода с 2010 до середины 2016 года долгосрочные процентные ставки падали, в то время как ФРС сохраняла базовую краткосрочную ставку около нуля. Сейчас, когда ФРС наращивает темп, доходность 10-летних казначейских облигаций выросла с 1,4% в середине 2016 года до почти 3% в последнее время, что повысило доходность других высококачественных облигаций.

- Риски: Ключевым фактором, определяющим доходность долгосрочных облигаций, является уровень инфляции, поскольку инфляция снижает стоимость доходности с фиксированной доходностью. Если инвесторы начнут опасаться роста инфляции, они, вероятно, потребуют более высокой доходности по новым облигациям, что снизит стоимость существующих облигаций.

- Как инвестировать: Vanguard Total Bond Market ETF (BND, $ 79, 3,0%) — хороший выбор для диверсифицированного владения облигациями, говорит Мириам Сджоблом, аналитик фонда облигаций в Morningstar.Портфель отслеживает индекс Bloomberg Barclays U.S. Aggregate Bond высококачественных облигаций, который включает казначейские, корпоративные и ипотечные облигации. Годовая стоимость управления фондом составляет всего 0,05% активов. Его продолжительность — 6,1.

Для инвесторов, которые предпочитают активно управляемые фонды, Dodge & Cox Income (DODIX, 3,0%) предлагает «продуманный долгосрочный подход к инвестированию и привлекательную цену», — говорит аналитик Morningstar Сара Буш. Затраты на управление составляют 0,4% по сравнению со средним значением 0.8% для аналогичных фондов, дюрация портфеля — 4,2. Еще один активно управляемый выбор: DoubleLine Total Return Bond (DLTNX, 3,4%), член Kip 25. Большинство облигаций в портфеле — это ценные бумаги с ипотечным покрытием, которыми занимается основатель DoubleLine Джеффри Гундлах. Дюрация фонда — 3.8.

Затраты на управление составляют 0,4% по сравнению со средним значением 0.8% для аналогичных фондов, дюрация портфеля — 4,2. Еще один активно управляемый выбор: DoubleLine Total Return Bond (DLTNX, 3,4%), член Kip 25. Большинство облигаций в портфеле — это ценные бумаги с ипотечным покрытием, которыми занимается основатель DoubleLine Джеффри Гундлах. Дюрация фонда — 3.8.

Каллен Рош, глава консалтинговой фирмы Orcam Financial Group, рекомендует приобрести небольшую долю в самых долгосрочных казначейских облигациях США, используя iShares 20+ летних казначейских облигаций ETF (TLT, $ 118, 3.0%). Такие долгосрочные облигации несут в себе высокий риск волатильности (дюрация ETF составляет 17,5), но Roche рассматривает их как страховку от геополитического или глобального экономического кризиса. Долгосрочные казначейские облигации были активом, к которому инвесторы стекались во времена сильного страха. «Нет причин думать, что это изменилось», — говорит он.

4 из 9

Иностранные облигации

Иностранные облигации были плохим вариантом в последние пять лет. Среднегодовая пятилетняя совокупная доходность фондов мировых облигаций — ничтожная 1.2%. Это частично отражает доходность государственных облигаций в Японии и Западной Европе, которая намного ниже доходности в США, поскольку ставки там остаются низкими на фоне замедления экономического роста. Доходность 10-летних казначейских облигаций США недавно составила почти 3%. Для сравнения, доходность 10-летних государственных облигаций составляет всего 0,06% в Японии, 0,6% в Германии и 1,3% в Испании.

Но для ориентированных на доход американских инвесторов, готовых пойти на некоторый риск, облигации развивающихся рынков предлагают щедрую доходность — обычно от 4% до 5%. Они могут зафиксировать рост цен, если глобальный рост продолжит поддерживать развивающиеся экономики.Наша любимая стратегия обращения с иностранными облигациями: владение несколькими выпусками как на развитых, так и на развивающихся рынках.

- Риски: Американские инвесторы в облигации США могут пострадать из-за колебаний рыночных процентных ставок и невыполнения обязательств эмитентами облигаций. Иностранные облигации, выпущенные в иностранной валюте, сталкиваются с этими рисками, плюс третий: колебания стоимости доллара по сравнению с другими валютами. В 2017 году доллар упал по отношению к большинству валют, что повысило доходность многих фондов иностранных облигаций (когда доллар ослабевает, инвестиции в иностранной валюте переводятся в большее количество долларов).Внезапное ралли доллара приведет к обратному эффекту.

- Как инвестировать: Нам нравится T. Rowe Price Global Multi-Sector Bond (PRSNX, 3,4%), дюрация 5,7. Он владеет государственными и корпоративными облигациями на развивающихся и развитых рынках (включая США). В его диверсифицированный состав недавно вошли долги таких эмитентов, как Индия, Таиланд и Турция. Dodge & Cox Global Bond (DODLX, 3,8%) имеет относительно короткую дюрацию 3,3, при этом холдинги делятся примерно поровну между U.

S. облигации и иностранные облигации. За последние три года оба фонда выросли на 3,6% в годовом исчислении по сравнению с 2,5% для среднего мирового фонда облигаций.

S. облигации и иностранные облигации. За последние три года оба фонда выросли на 3,6% в годовом исчислении по сравнению с 2,5% для среднего мирового фонда облигаций.

Среди фондов, ориентированных исключительно на развивающиеся рынки, выделяется Fidelity New Markets Income (FNMIX, 4,6%), член Kip 25. Фонд с дюрацией 6,6 ограничивает валютный риск, инвестируя в основном в иностранные облигации, выпущенные в долларах.

5 из 9

Высокодоходные облигации

Инвесторы, жаждущие дохода, долгое время отдавали предпочтение высокодоходным «мусорным» облигациям в качестве наиболее спекулятивной части своих портфелей.Нежелательные ценные бумаги — это любые облигации, выпущенные компаниями с рейтингом ниже инвестиционного. Поскольку они представляют больший риск дефолта, чем высококачественные облигации, нежелательные выпуски должны приносить больше, чтобы привлечь покупателей. В последнее время мусорная доходность резко выросла, поскольку инвесторы взвешивают риск и прибыль в стареющем экономическом цикле. Средняя доходность бросовых облигаций выросла с минимума в 5,4% в 2017 году до 6,1% в последнее время по сравнению с доходностью от 3% до 4% для высококачественных облигаций.

Средняя доходность бросовых облигаций выросла с минимума в 5,4% в 2017 году до 6,1% в последнее время по сравнению с доходностью от 3% до 4% для высококачественных облигаций.

- Риски: История показывает, что многие инвесторы уходят от бросовых облигаций, когда наступает рецессия, и цены на облигации могут временно обрушиться.Некоторые мусорные фонды потеряли более половины своей стоимости во время рецессии 2007-09 годов, прежде чем восстановились.

- Как инвестировать: Если вы беспокоитесь о нестабильности экономики, остановитесь на фонде, который фокусируется на более качественных бросовых облигациях. Фонд Vanguard High Yield Corporate (VWEHX, 5,4%), член Kip 25. За последние 10 лет фонд увеличивался в среднем на 6,7% в год по сравнению с 6,5% для среднего мусорного фонда. Текущая длительность — 4,2.Еще один долгосрочный победитель: фонд Fidelity High Income (SPHIX, 5,8%), известный своим умелым поиском выгодных сделок под руководством менеджера Фреда Хоффа.

Его среднегодовой прирост за 10 лет составляет 7,3%, а текущая дюрация — 3,6.

Его среднегодовой прирост за 10 лет составляет 7,3%, а текущая дюрация — 3,6. - Loomis Sayles Bond Fund (LSBRX, 3,3%) технически не является фондом бросовых облигаций, но давний менеджер Дэн Фасс отличился как сборщик облигаций, особенно в выпусках с высокой доходностью. Недавно у фонда было 30% активов в размере 13 миллиардов долларов в бросовых облигациях. В целом Фасс очень осторожен: у него было 33% активов в наличных деньгах, самый высокий процент за всю историю, а дюрация фонда — 3.3 — самый низкий показатель за всю историю. Фасс опасается, что экономика и рынки могут оказаться в поворотной точке, особенно если начнется торговая война. По его словам, пока риски не станут более ясными, имеет смысл сохранить запас сухого порошка.

Но в долгосрочной перспективе высокая доходность облигаций с лихвой компенсировала банкротство эмитентов. За последние 15 лет средний фонд бросовых облигаций принес в годовом исчислении 6,9% процентной и основной прибыли по сравнению с 3,9% для индекса высококачественных U. С. Бонд.

С. Бонд.

Поскольку ФРС подталкивает к повышению краткосрочных ставок, стоит обратить внимание на банковские ссуды с плавающей ставкой. Эти фонды покупают краткосрочные ссуды, которые в большинстве своем имеют рейтинг ниже инвестиционного уровня и имеют процентные ставки, которые корректируются выше с учетом рыночных ставок. Мы предпочитаем Fidelity Floating Rate High Income (FFRHX, 3,6%), который использует осторожный подход и склоняется к более качественному долгу.

6 из 9

Дивидендные акции

Облигации — не единственные инвестиции, приносящие регулярный доход.Вы можете рассмотреть возможность выбора акций с высоким доходом. Привилегированные акции — это способ для компаний увеличить акционерный капитал вместо того, чтобы брать в долг путем продажи облигаций. Акционеры привилегированных акций имеют более высокие юридические права на активы и прибыль компании, чем ее обыкновенные акционеры, и дивиденды по привилегированным акциям имеют приоритет над выплатой компанией обычных дивидендов. Привилегированные акции обычно выпускаются с фиксированными дивидендами, поэтому ценные бумаги, как правило, действуют как облигации, колеблясь в цене в зависимости от рыночных процентных ставок.

Привилегированные акции обычно выпускаются с фиксированными дивидендами, поэтому ценные бумаги, как правило, действуют как облигации, колеблясь в цене в зависимости от рыночных процентных ставок.

Обыкновенные акции предприятий электроэнергетики, газо- и водоснабжения давно являются фаворитами охотников за доходами. Как и в случае с другими механизмами получения дохода, они сталкиваются с большим риском снижения цен по мере роста процентных ставок. Но если доход является вашим приоритетом, сосредоточьтесь на перспективах стабильных выплат, а не на волатильности курса акций (см. Устойчивый доход из нестабильных источников). Телекоммуникационные гиганты также являются плодородным местом для охоты за выплатами, на которые вы можете положиться.

- Риски: Цены на эти прокси-облигации часто страдают при повышении процентных ставок.В начале этого года из-за роста ставок многие привилегированные акции снизились, хотя и не значительно. Но индекс акций коммунального предприятия Dow Jones упал на 17% с середины ноября 2017 года по начало февраля, прежде чем несколько восстановиться.

Это привело к росту доходности, при этом доходность электроэнергетических компаний в настоящее время в основном колеблется от 3% до 6%. Дивиденды по акциям некоторых телекоммуникационных компаний по существу безопасны, но, учитывая уровень долга и потребности в расходах на сети, темпы роста выплат невысоки.

Это привело к росту доходности, при этом доходность электроэнергетических компаний в настоящее время в основном колеблется от 3% до 6%. Дивиденды по акциям некоторых телекоммуникационных компаний по существу безопасны, но, учитывая уровень долга и потребности в расходах на сети, темпы роста выплат невысоки. - Как инвестировать: Биржевые фонды, которые владеют набором привилегированных акций, — это простой способ купить.Стоит изучить три компании: iShares U.S. Preferred (PFF, 37 долларов США, 5,3%), PowerShares Preferred (PGX, 14 долларов США, 5,7%) и VanEck Vectors Preferred Securities ex-Financials (PFXF, 19 долларов США, 6,3%). Коммунальные предприятия, которые должны обеспечивать стабильные выплаты, включают American Electric Power (AEP, 68 долларов США, 3,6%) и Southern Co. (SO, 45 долларов США, 5,1%). AT&T (T, 35 долларов США) и участник Kiplinger Dividend 15 Verizon Communications (VZ, 48 долларов США), доходность 5.

8% и 4,9% соответственно. В течение последних 10 лет AT&T ежегодно увеличивала квартальные дивиденды на 1 цент до нынешнего уровня в 50 центов на акцию. Выплаты Verizon росли на 1,25 цента в год за последние несколько лет до 59 центов на акцию в квартал.

8% и 4,9% соответственно. В течение последних 10 лет AT&T ежегодно увеличивала квартальные дивиденды на 1 цент до нынешнего уровня в 50 центов на акцию. Выплаты Verizon росли на 1,25 цента в год за последние несколько лет до 59 центов на акцию в квартал.

7 из 9

Инвестиционные фонды в сфере недвижимости

REIT загорелись после Великой рецессии, поскольку восстанавливающаяся экономика и низкие процентные ставки привели к росту цен на коммерческую, промышленную и жилую недвижимость, которая была компании владеют и управляют.Но скачок долгосрочных процентных ставок в начале этого года сильно ударил по REIT. Средний паевой инвестиционный фонд недвижимости снизился на 8,3% в 2018 году. Это делает некоторые REIT привлекательными для сделок с доходностью в диапазоне от 4% до 9%.

- Риски: Более высокие процентные ставки создают конкуренцию за выплату дивидендов REIT и удорожают для менеджеров REIT получение займов для покупки новой собственности.

Но если фоном для роста ставок является сильная экономика, она должна поддерживать ренту на недвижимость и, следовательно, доход и дивиденды REIT.И если инфляция растет вместе с экономикой, роль недвижимости как средства защиты от инфляции может привлечь инвесторов. Перспективы REIT варьируются в зависимости от рынков, на которых они работают, поэтому стоит быть разборчивым или хорошо диверсифицированным. Например, некоторые REIT, ориентированные на розничную торговлю, отказываются от перехода от обычных продаж к онлайн-покупкам.

Но если фоном для роста ставок является сильная экономика, она должна поддерживать ренту на недвижимость и, следовательно, доход и дивиденды REIT.И если инфляция растет вместе с экономикой, роль недвижимости как средства защиты от инфляции может привлечь инвесторов. Перспективы REIT варьируются в зависимости от рынков, на которых они работают, поэтому стоит быть разборчивым или хорошо диверсифицированным. Например, некоторые REIT, ориентированные на розничную торговлю, отказываются от перехода от обычных продаж к онлайн-покупкам. - Как инвестировать: Самый простой путь с наименьшими затратами — это владение индексным фондом, который содержит широко диверсифицированный портфель REIT. Vanguard Real Estate Index ETF (VNQ, $ 74, 3.8%), как и его кузен взаимного фонда (VGSIX), владеет акциями 185 REIT. ETF рос в среднем на 5,6% в год за последние 10 лет, что превышает доходность среднего фонда недвижимости на 5,2%. Fidelity Real Estate Income (FRIFX, 4,4%) объединяет акции REIT с корпоративными облигациями, связанными с недвижимостью, привилегированными акциями и ценными бумагами с ипотечным покрытием.

Фонд вырос на 7,8% в годовом исчислении за последние 10 лет.

Фонд вырос на 7,8% в годовом исчислении за последние 10 лет.

Среди индивидуальных REIT Доход от недвижимости (O, 50 долларов, 5.3%) является одним из дивидендов Кипа 15. Хотя большинство из 5200 объектов недвижимости Realty являются магазинами розничной торговли, их заполняемость составляет 98%. Фирма избегает торговых центров, вместо этого сосредоточившись на отдельно стоящих зданиях, в которых размещаются арендаторы, таких как аптеки, магазины повседневного спроса и фитнес-центры. Нам также нравится Monmouth Real Estate Investment (MNR, 15 долларов США, 4,5%). Это игра электронной коммерции: 60% доходов поступает от недвижимости, занятой компанией FedEx, занимающейся доставкой посылок.

Инвесторы, желающие принять более высокий риск для получения более высокой доходности, могут рассмотреть возможность использования REIT, которые инвестируют в коммерческую или жилищную ипотеку.Одна идея: iShares Mortgage Real Estate Capped (REM, $ 42, 8,5%), которая владеет долями в некоторых из крупнейших ипотечных фондов REIT, включая Annaly Capital Management и Starwood Property Trust.

8 из 9

Закрытые фонды

Традиционные паевые инвестиционные фонды и биржевые фонды являются «открытыми», поскольку теоретически нет ограничений на количество акций, которые спонсоры могут выпустить для удовлетворения спроса инвесторов. Напротив, у закрытых фондов есть установленное количество акций, находящихся в обращении в любой момент.CEF привлекают капитал путем публичного размещения акций посредством первичного публичного предложения. Затем управляющие фондами используют вырученные деньги для покупки акций, облигаций или других инвестиций. Если менеджеры добиваются успеха, со временем стоимость активов фонда должна расти, а стоимость акций — расти. Но повседневная цена акций CEF является функцией спроса инвесторов, что означает, что цена акции в любой момент может быть выше или ниже стоимости активов на акцию. Для многих инвесторов привлекательность заключается в покупке, когда акции торгуются ниже стоимости активов, то есть со скидкой.

- Риски: Многие CEF занимают деньги, чтобы повысить свою инвестиционную покупательную способность.

Если инвестиционная бомба, этот долг может усугубить убытки, что приведет к падению курса акций фонда. Это одна из причин, по которой CEF требуют тщательного расследования, говорит Джон Коул Скотт, главный инвестиционный директор Closed End Fund Advisors, специалист по фондам. «Вы должны понимать, что у вас есть», в том числе, сколько требуется заимствований, — говорит он.

Если инвестиционная бомба, этот долг может усугубить убытки, что приведет к падению курса акций фонда. Это одна из причин, по которой CEF требуют тщательного расследования, говорит Джон Коул Скотт, главный инвестиционный директор Closed End Fund Advisors, специалист по фондам. «Вы должны понимать, что у вас есть», в том числе, сколько требуется заимствований, — говорит он. - Как инвестировать: CEF облигаций популярны, потому что они часто имеют высокую доходность для привлечения инвесторов.Одна идея, которую стоит изучить: DoubleLine Income Solutions (DSL, 20 долларов США, 8,9%). Фонд может инвестировать в любую точку мира в поисках высокого дохода. В последнее время облигации развивающихся рынков составляли 44% активов, а корпоративные мусорные облигации — 24%. Дюрация фонда составляет 5,4, и недавно акции торговались с дисконтом 5%. Заемные деньги как процент от инвестиционных активов — важный критерий, известный как коэффициент левериджа — недавно составлял 29%, что несколько выше среднего показателя 25% для налогооблагаемых фондов закрытых облигаций.

Еще один универсальный фонд, который следует рассмотреть, — это BlackRock Multi-Sector Income Trust (BIT, 17 долларов США, 8,4%), который имеет относительно низкую дюрацию 2,8 и коэффициент кредитного плеча 41%. Акции недавно торговались с 12% дисконтом к стоимости чистых активов.

Стивен Янаховски, глава финансовой консультационной фирмы Brouwer & Janachowski, предлагает еще одну идею, связанную с CEF: RiverNorth / DoubleLine Strategic Income Fund (RNDLX, 4,6%). Этот традиционный паевой инвестиционный фонд недавно вложил половину своих активов в акции отдельных CEF, а остальную часть — в облигации.Фонд с дюрацией 4,6 стремится использовать возможности CEF, которые торгуются со скидками.

9 из 9

Главные партнерства с ограниченной ответственностью

MLP, часто являющиеся дочерними предприятиями энергетических компаний, управляют значительными частями национальной энергетической инфраструктуры, такими как нефтепроводы, предприятия по переработке природного газа и хранилища. Поскольку они передают большую часть своего денежного потока инвесторам, они популярны среди соискателей дохода. Но акции MLP резко упали в марте после того, как постановление Федеральной комиссии по регулированию энергетики вызвало опасения, что денежные потоки некоторых трубопроводных компаний могут быть ограничены.

Поскольку они передают большую часть своего денежного потока инвесторам, они популярны среди соискателей дохода. Но акции MLP резко упали в марте после того, как постановление Федеральной комиссии по регулированию энергетики вызвало опасения, что денежные потоки некоторых трубопроводных компаний могут быть ограничены.

- Риски: Аналитики говорят, что решение FERC окажет незначительное влияние или не окажет никакого влияния на многие MLP. Но этот шаг стал еще одним ударом по сектору, который пострадал из-за обвала цен на нефть и природный газ с середины 2014 по начало 2016 года. Аналитики JPMorgan Chase говорят, что даже несмотря на то, что рост добычи нефти и газа в США является хорошей новостью для компаний, занимающихся энергетической инфраструктурой, Жесткая конкуренция и неспособность многих MLP взять на себя дополнительные долги могут затруднить рост денежного потока и выплаты акционерам для некоторых игроков.Более высокие процентные ставки также являются встречным ветром.

А из-за налоговых проблем с MLP разумно проконсультироваться с налоговым консультантом перед покупкой.

А из-за налоговых проблем с MLP разумно проконсультироваться с налоговым консультантом перед покупкой. - Как инвестировать: Несмотря на риски, когда цены на акции MLP упали до самого низкого уровня как минимум за два года, инвесторы теперь могут найти высокодоходные сделки. Goldman Sachs рекомендует Western Gas Partners (WES, 46 долл. США, 7,9%), которая занимается транспортировкой и переработкой природного газа и нефти для Anadarko Petroleum и других энергетических гигантов. Western, работающая от Скалистых гор до Пенсильвании, планирует получить выплаты в размере 3 долларов.По данным Goldman, 83 за акцию в этом году и 4,07 доллара в 2019 году. JPMorgan нравится Andeavour Logistics (ANDX, 48 долл. США, 8,4%), которая управляет нефте- и газопроводами, перерабатывающими предприятиями и центрами хранения в западных и средних регионах континента. Ожидается, что MLP выплатит 3,90 доллара на акцию в этом году и 4,15 доллара в 2019 году.

MLP в списке покупок брокерской фирмы Stifel включают Green Plains Partners (GPP, 18 долларов США, 11,0%), которая владеет и управляет резервуарами для хранения и терминалами. и другие объекты для Green Plains Inc., второй по величине в мире владелец заводов по производству этанола. Green Plains Partners — это игра на растущем экспортном спросе на этанол на зерновой основе для смешивания с бензином на энергоемких зарубежных рынках, включая Китай, Индию и Бразилию. Stifel прогнозирует, что годовая выплата инвесторам Green Plains Partners вырастет с 1,82 доллара на акцию в 2017 году до 1,98 доллара в 2018 году и 2,09 доллара в 2019 году.

Сколько денег нужно инвестировать 35-летнему человеку, чтобы стать миллионером?

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Инвестирование — один из самых важных способов приумножить ваши деньги с течением времени, и он стал более доступным для американцев благодаря таким приложениям, как Acorns, WeBull, Wealthfront и другим. Многие люди мечтают однажды иметь миллион долларов на банковском счете, но сколько на самом деле нужно инвестировать, чтобы стать миллионером?

По словам Брайана Стиверса, финансового консультанта и основателя Stivers Financial Services, это три наиболее важных элемента для инвестирования: сумма, которую вы вносите каждый месяц, норма прибыли и сколько времени вам нужно, чтобы достичь своей цели.Имея это в виду, вы действительно можете вложить достаточно денег, чтобы заработать себе миллион долларов.

Если вам 25 лет и вы хотите достичь 1 миллиона долларов к 65 годам, вы можете инвестировать всего лишь 240 долларов в месяц при условии 9% годовой прибыли. Но если вы подождете всего 10 лет, чтобы начать инвестировать в возрасте 35 лет, вам придется вкладывать намного больше денег каждый месяц.

Ниже в разделе Select показано, сколько денег вам нужно инвестировать, если вам за тридцать и вы хотите стать миллионером.

Подпишитесь на рассылку новостей Select!

Наши лучшие подборки в вашем почтовом ящике. Еженедельные рекомендации по покупкам, которые помогут улучшить вашу жизнь. Подпишите здесь.

Сколько нужно инвестировать, чтобы стать миллионером

Подсчитывая цифры, Стиверс учел три разных нормы доходности: 3% (консервативный портфель, состоящий в основном из облигаций), 6% (комбинация акций и облигаций) и 9% ( портфель, в котором много акций или индексные или паевые инвестиционные фонды, приносящие в среднем около 9%).И он использовал пенсионный возраст в 65 лет, что дает 35-летним 30-летним сбережениям. Вот сколько 35-летним людям нужно будет инвестировать каждый месяц, чтобы стать миллионерами:

- Если делать инвестиции, приносящие 3% годовой доходности, 35-летнему человеку придется вкладывать 1750 долларов в месяц, чтобы достичь 1 миллиона долларов.

к 65 годам.

к 65 годам. - Если вместо этого они будут вносить вклад в инвестиции, которые дают 6% годовой доходности, им придется вкладывать 1050 долларов в месяц в течение 30 лет, чтобы в итоге получить 1 миллион долларов.

- Но если они выберут инвестиции, приносящие 9% годовой доходности, что сравнительно более агрессивно, им нужно будет инвестировать 590 долларов в месяц в течение 30 лет, чтобы достичь 1 миллиона долларов.

По сравнению с теми, кто начинает инвестировать в 30 лет, люди ближе к 35 должны будут ежемесячно вносить немного больше денег, чтобы достичь той же цели к 65 годам. Сложные проценты наиболее эффективны, когда они имеют большую сумму. времени, чтобы приумножить свои деньги. Пятилетняя разница в возрасте может показаться незначительной, но когда дело доходит до инвестирования, она может иметь огромное влияние на то, насколько агрессивным должен быть ваш вклад. Тридцатилетним, инвестирующим с 9% годовой доходностью, нужно вкладывать всего 370 долларов в месяц, чтобы иметь миллион долларов к 65 годам, но 35-летним, как мы видим, нужно будет инвестировать 590 долларов в месяц, чтобы быть успешным. миллионер в 65 лет.Это разница на 220 долларов больше в месяц.

миллионер в 65 лет.Это разница на 220 долларов больше в месяц.

Чем раньше вы начнете инвестировать, тем лучше. Однако начать никогда не поздно — даже если вы думаете, что у вас недостаточно денег, чтобы полностью откладывать 590 долларов в месяц. На самом деле, многие люди часто оказываются в положении, когда им нужно уделять первоочередное внимание другим жизненным расходам, таким как воспитание ребенка или уход за стареющими родителями, поэтому постоянное вложение таких денег может показаться немного затруднительным. Но все, что вы отложите, будет расти, и чем раньше вы это сделаете, тем больше времени у сложных процентов для того, чтобы сработать волшебство.

Чтобы помочь вам в достижении ваших целей, многие инвестиционные приложения позволяют пользователям инвестировать в дробные акции — иначе говоря, часть доли акций в зависимости от суммы денег, которую вы хотите инвестировать, а не количества акций, которые вы хотите приобрести. всего за 1 доллар. А такие приложения, как Acorns, даже позволяют пользователям инвестировать «мелочь», которую они получают от повседневных покупок, таких как кофе, учебники и одежда.

Имейте в виду, что при инвестировании в акции вы не должны просто выбрасывать деньги на случайные отдельные акции.Испытанная и верная стратегия — инвестировать в индексные фонды или ETF, которые отслеживают фондовый рынок в целом, например, S&P 500. Согласно Investopedia, S&P 500 исторически приносил в среднем от 10% до 11% годовых, так что вы можете ожидайте, что фонд, отслеживающий этот индекс, даст аналогичную прибыль. Обратите внимание, что прошлые доходы не указывают на будущий успех.

Кроме того, некоторые инвестиционные приложения предлагают роботов-консультантов, например Wealthfront и Betterment, чтобы помочь вам определить, какие инвестиции имеют смысл для вас, исходя из вашей устойчивости к риску, целей и даты выхода на пенсию.Робо-консультанты также берут на себя задачу автоматической перебалансировки вашего портфеля по мере приближения к целевой дате для достижения ваших целей (будь то выход на пенсию или покупка дома). Таким образом, вам не нужно беспокоиться о настройке распределения самостоятельно.

Betterment

На защищенном сайте Betterment

Минимальный депозит и баланс

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Для Betterment Digital Investing минимальный баланс $ 0; Для премиального инвестирования требуется минимальный баланс в размере 100 000 долларов США

Комиссии

Комиссии могут варьироваться в зависимости от выбранного инвестиционного инструмента.Для Betterment Digital Investing 0,25% от баланса вашего фонда в качестве годовой комиссии за счет; Годовая комиссия Premium Investing составляет 0,40%.

Бонус

До одного года бесплатного управленческого обслуживания с соответствующим депозитом в течение 45 дней с момента регистрации. Действительно только для новых индивидуальных инвестиционных счетов в Betterment LLC

Инвестиционные инструменты

Варианты инвестирования

Акции, облигации, ETF и наличные деньги

Образовательные ресурсы

Betterment RetireGuide ™ помогает пользователям планировать выход на пенсию

Wealthfront

На защищенном сайте Wealthfront

Минимальный депозит и остаток

Требования к минимальному депозиту и остатку могут различаться в зависимости от выбранного инвестиционного инструмента.

Минимальный депозит 500 долларов США для инвестиционных счетов

Минимальный депозит 500 долларов США для инвестиционных счетовКомиссии

Комиссии могут варьироваться в зависимости от выбранного инвестиционного инструмента. Нулевой счет, перевод, торговля или комиссионные (могут применяться коэффициенты фонда). Годовой сбор за консультационные услуги Wealthfront составляет 0,25% от баланса вашего счета

Бонус

Инвестиционные инструменты

Варианты инвестирования

Акции, облигации, ETF и наличные деньги. Дополнительные классы активов в вашем портфеле включают недвижимость, природные ресурсы и дивидендные акции

Образовательные ресурсы

Предлагает бесплатное финансовое планирование для планирования колледжа, выхода на пенсию и покупки жилья

Итого

Инвестирование может быть очень эффективным способом для приумножайте свои деньги, но помните о факторах, которые играют роль в том, сколько богатства вы создаете: норма прибыли, сколько вы вкладываете каждый месяц и, конечно же, время.

Независимо от ваших денежных целей, начало с маленьких шагов может иметь значение. Но если ваша цель действительно состоит в том, чтобы инвестировать свой путь к 1 миллиону долларов, чем раньше вы начнете, тем больше времени у ваших денег будет для роста, а это означает, что вы сможете вносить меньшую сумму каждый месяц в течение многих лет

Catch подробный охват Select личные финансы , технологии и инструменты , wellness 9279 и другие, и подпишитесь на нас Facebook , Instagram и Twitter , чтобы оставаться в курсе.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Как инвестировать деньги — Лучшие способы вложить деньги

Почему вам следует инвестировать?

Работа наемным работником, бизнесменом или профессионалом помогает вам получать доход, чтобы вести комфортную жизнь. И после того, как вы позаботитесь обо всех своих насущных потребностях, вы, скорее всего, останетесь с некоторым располагаемым доходом.Что вы делаете с этим располагаемым доходом? Вы тратите деньги на предметы роскоши? Вы храните их как наличные или оставляете в банке? Или вы применяете его подходящим образом, чтобы получить приличную прибыль? Вот тут-то и возникает вопрос «как вложить деньги».

Вложение денег так же важно, как и получение дохода. Осмотрительные вложения помогают обезопасить вашу жизнь в финансовом отношении за счет достижения ваших финансовых целей в настоящем и будущем. Инвестирование помогает вам генерировать параллельный поток доходов, создавать больше богатства и получать прибыль, чтобы победить инфляцию.Это гарантирует, что вы будете вести комфортную жизнь даже после выхода на пенсию, когда ваш регулярный доход прекратится.

Виды инвестиций в Индии

Сегодняшняя Индия — это улей финансовой деятельности, предлагающий различные типы инвестиционных возможностей, охватывающих широкий спектр инвестиционных направлений. Вы можете просто хранить наличные дома или инвестировать в:

- Страховые планы

- Паевые инвестиционные фонды

- Срочные вклады, Государственный резервный фонд (PPF) и небольшие сберегательные счета

- Недвижимость

- Фондовый рынок

- Товары

- Деривативы и иностранная валюта

- Новый класс активов

Каждый из этих способов инвестирования имеет свои особенности, и вам решать, куда вкладывать деньги и использовать эти возможности для достижения своих финансовых целей.При этом помните о своей потребности в ликвидности, создании богатства, параллельных источниках дохода, безопасности капитала и страховании жизни.

Вложение денег для новичков

Перечень инвестиционных возможностей, описанный выше, является относительно исчерпывающим. Однако все это может не подходить для новичков в инвестировании. Вложить деньги для новичков сложно, если вы не знакомы с нюансами инвестиционных направлений. Возможно, имеет смысл ограничить ваши инвестиции финансовыми инструментами, привязанными к страхованию, взаимными фондами и фиксированными депозитами, PPF и небольшими сберегательными счетами.

Однако все это может не подходить для новичков в инвестировании. Вложить деньги для новичков сложно, если вы не знакомы с нюансами инвестиционных направлений. Возможно, имеет смысл ограничить ваши инвестиции финансовыми инструментами, привязанными к страхованию, взаимными фондами и фиксированными депозитами, PPF и небольшими сберегательными счетами.

Лучшие способы вложения денег

Страховые планы

Эти инструменты отлично подходят для молодых начинающих с постоянным источником дохода. Вы можете выбрать план чистой защиты, такой как срочное страхование, которое обеспечит финансовую защиту вашей семьи в случае вашей досадной преждевременной смерти. Другой вариант — выбрать планы, сочетающие сбережения со страхованием, например, индивидуальные планы страхования (ULIP). Другие планы страхования включают планы медицинского страхования, планы по тяжелым заболеваниям и планы страхования от несчастных случаев.

Паевые инвестиционные фонды

Паевые инвестиционные фонды — это модное направление инвестирования среди новичков.

Паевые инвестиционные фонды предлагают вам возможность косвенного инвестирования в фондовые рынки благодаря опыту профессиональных менеджеров. Когда вы заняты своей работой, профессией или бизнесом, у вас может не быть времени следить за фондовым рынком и делать какие-либо прямые инвестиции. Вот где в игру вступают паевые инвестиционные фонды. У вас есть несколько вариантов, таких как паевые инвестиционные фонды, долговые паевые инвестиционные фонды, сбалансированные фонды и другие подобные инструменты.У вас также есть планы, которые предлагают дивидендный доход или варианты роста. Вы можете сделать выбор, исходя из своих финансовых целей и способностей к риску.

Паевые инвестиционные фонды предлагают вам возможность косвенного инвестирования в фондовые рынки благодаря опыту профессиональных менеджеров. Когда вы заняты своей работой, профессией или бизнесом, у вас может не быть времени следить за фондовым рынком и делать какие-либо прямые инвестиции. Вот где в игру вступают паевые инвестиционные фонды. У вас есть несколько вариантов, таких как паевые инвестиционные фонды, долговые паевые инвестиционные фонды, сбалансированные фонды и другие подобные инструменты.У вас также есть планы, которые предлагают дивидендный доход или варианты роста. Вы можете сделать выбор, исходя из своих финансовых целей и способностей к риску.Паевые инвестиционные фонды предоставляют широкие возможности для обеспечения ликвидности, дохода, роста и безопасности.

Срочные вклады, Фонд обеспечения персонала (ПФ) и небольшие сбережения

Срочные вклады, резервный фонд (PF) и небольшие сберегательные счета — надежные инструменты, обеспечивающие умеренную доходность.

Они предлагают лучшую ликвидность и безопасность.Если вы получаете зарплату, вы можете выбрать добровольное ПФ в дополнение к ПФ сотрудника. Небольшие накопительные схемы подходят и для начинающих, чтобы заработать приличный доход.

Они предлагают лучшую ликвидность и безопасность.Если вы получаете зарплату, вы можете выбрать добровольное ПФ в дополнение к ПФ сотрудника. Небольшие накопительные схемы подходят и для начинающих, чтобы заработать приличный доход.Налоговые льготы

Различные инвестиционные возможности предлагают налоговые льготы *. При инвестировании важно оценить компромисс между налоговыми льготами и доходностью.

Вложить деньги в Индию не так уж и сложно, если вы будете следовать советам по инвестированию денег, изложенным выше. Помните, что разумный способ — понять инвестиции и начать как можно раньше.

Заявления об отказе от ответственности:

* Налоговые льготы регулируются условиями Раздела 80C, 80D, 80CCC, 10 (10A), (10D) и другими положениями Закона о подоходном налоге 1961 года. Налог на товары и услуги и пошлины, если таковые имеются, будут взиматься дополнительно по мере того, как по преобладающим ставкам. В налоговое законодательство время от времени вносятся поправки. Пожалуйста, проконсультируйтесь со своим налоговым консультантом, прежде чем действовать в соответствии с указанным выше.

В налоговое законодательство время от времени вносятся поправки. Пожалуйста, проконсультируйтесь со своим налоговым консультантом, прежде чем действовать в соответствии с указанным выше.

COMP / DOC / Apr / 2020/34/3457

Начните инвестировать с 5 долларов. | Stash

Мы создали Stash, чтобы инвестирование в личный брокерский счет было простым, доступным и доступным для всех.

Инвестировать в дробные акции .

На платформе Stash вы можете начать покупать акции и фонды всего за 1 цент (или 5 центов для инвестиций стоимостью более 1000 долларов за акцию). Вы получаете неограниченное количество сделок без дополнительных комиссий за торговлю. † Тайник предназначен для долгосрочного инвестирования, а не для дневной торговли, поэтому мы торгуем только в течение четырех торговых окон каждый день. (Примечание. Доступность торговых окон зависит от рыночных условий и может иметь ограничения.)

Выберите свои собственные акции.

В отличие от некоторых других инвестиционных приложений, у вас есть свобода выбора акций и фондов, в которые вы хотите инвестировать в Stash. Мы предлагаем тысячи инвестиций на нашей платформе, и мы часто добавляем новые.Просмотрите наши акции и фонды — вы, вероятно, увидите компании, которые вы знаете.

Нужна помощь в создании вашего портфолио? Наша функция оценки диверсификации анализирует, насколько диверсифицирована ваша текущая структура инвестиций, а затем рекомендует инвестиции, которые соответствуют вашему профилю инвестора и могут помочь улучшить вашу оценку.

Используйте автоматизированные инструменты инвестирования.

Мы предлагаем несколько автоматизированных инструментов, которые помогут упростить вам регулярное инвестирование и накопление богатства. Вы можете установить индивидуальный график повторяющихся инвестиций на еженедельной, двухнедельной или ежемесячной основе.Вы также можете принять участие в опросе, который автоматически откладывает лишнюю сдачу от ваших покупок, чтобы вы могли сэкономить и инвестировать.

Получите неограниченные советы по инвестированию.

Многие Stashers — начинающие инвесторы, но независимо от того, новичок вы или профессионал, мы хотим, чтобы вы научились уверенно инвестировать в Stash. Вот почему каждый план Stash включает в себя неограниченные персональные советы и постоянное финансовое образование. Мы разбиваем сложные темы инвестирования на простые руководства и инструкции, а также освещаем важные финансовые новости.Вы также можете подписаться на нашу еженедельную новостную рассылку The Wallet, чтобы получать самые свежие новости и соответствующие ресурсы прямо на ваш почтовый ящик.

маг. Получите запас. О нас.

Каждый тарифный план Stash также включает в себя отсутствие скрытой комиссии. 2 банковский счет в паре с картой

Это простой автоматический способ создать и разнообразить свой портфель без дополнительных затрат для вас.

Это простой автоматический способ создать и разнообразить свой портфель без дополнительных затрат для вас.Во что следует инвестировать пенсионерам?

Многие люди проводят свою взрослую жизнь, работая и сберегая, чтобы подготовиться к выходу на пенсию. Но как только вы повесите шляпу, вам не обязательно отказываться от мыслей о сбережениях и инвестировании. Однако вопрос о том, во что должны инвестировать пенсионеры, не всегда прост. Существует ряд возможных инвестиций и стратегий, которые пенсионеры могут использовать, чтобы увеличить свои сбережения и позволить им получать удовольствие от выхода на пенсию и поддерживать свой образ жизни.Финансовый консультант поможет вам оптимизировать инвестиционную стратегию.

Во что пенсионерам следует инвестировать: наличные деньги Даже если вы думаете о других инвестиционных инструментах, важно помнить, что вам все равно нужно иметь под рукой наличные, чтобы покрыть такие потребности, как арендная плата или ипотечные платежи, продукты питания и одежда. Надеюсь, у вас также будут средства на отпуск или другие экскурсии, чтобы получить удовольствие от выхода на пенсию.

Надеюсь, у вас также будут средства на отпуск или другие экскурсии, чтобы получить удовольствие от выхода на пенсию.

Пенсионеры все равно должны убедиться, что эти деньги работают на них.Вместо того, чтобы оставлять свои деньги на текущем счете, где они не будут приносить проценты, подумайте о том, чтобы положить большую часть своих денег на счет денежного рынка или сберегательный счет с хорошей процентной ставкой. Таким образом, вы можете иметь наличные под рукой, но при этом зарабатывать деньги.