Функция ВСД в Excel и пример как посчитать IRR

Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье.

Особенности и синтаксис функции ВСД

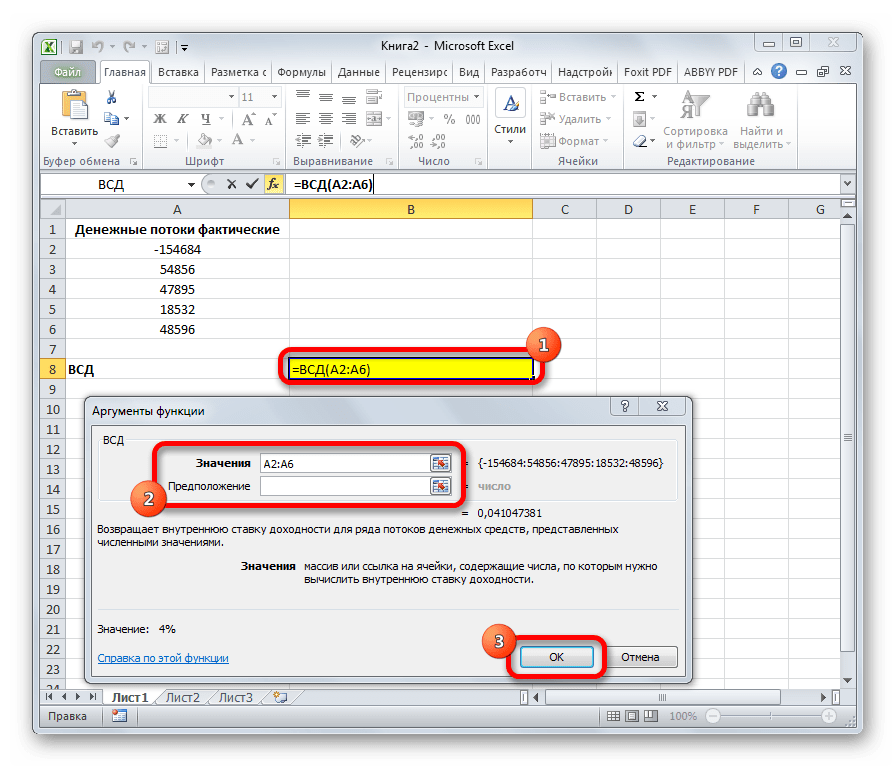

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями.

Суммы внутри потоков могут колебаться. Но поступления регулярные (каждый месяц, квартал или год). Это обязательное условие для корректного расчета.

Внутренняя ставка доходности (IRR, внутренняя норма доходности) – процентная ставка инвестиционного проекта, при которой приведенная стоимость денежных потоков равняется нулю. При данной ставке инвестор вернет вложенные первоначально средства. Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

Аргументы функции ВСД в Excel:

- Значения. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности.

- Предположение. Цифра, которая предположительно близка к результату. Аргумент необязательный.

Секреты работы функции ВСД (IRR):

- В диапазоне с денежными суммами должно содержаться хотя бы одно положительное и одно отрицательное значение.

- Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

- Текстовые или логические значения, пустые ячейки при расчете игнорируются.

- В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора). Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Если аргумент опущен, со значения 0,1 (10%).

При расчете ВСД в Excel может возникнуть ошибка #ЧИСЛО!. Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Когда функция показывает ошибку #ЧИСЛО!, повторите расчет с другим значением аргумента «Предположение».

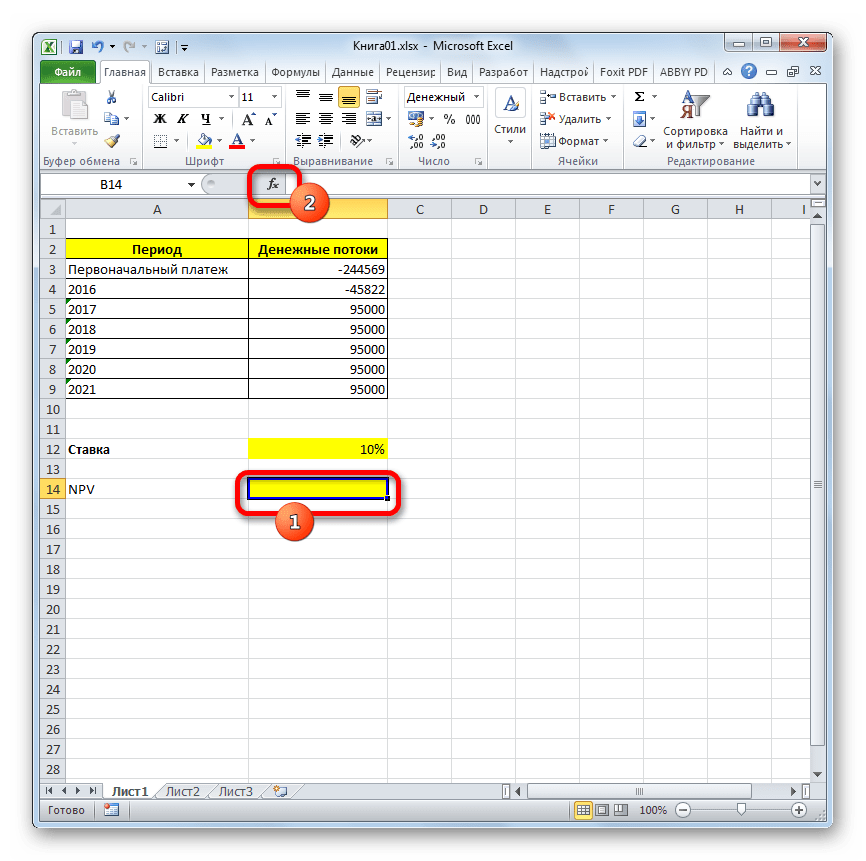

Примеры функции ВСД в Excel

Расчет внутренней нормы рентабельности рассмотрим на элементарном примере. Имеются следующие входные данные:

Сумма первоначальной инвестиции – 7000. В течение анализируемого периода было еще две инвестиции – 5040 и 10.

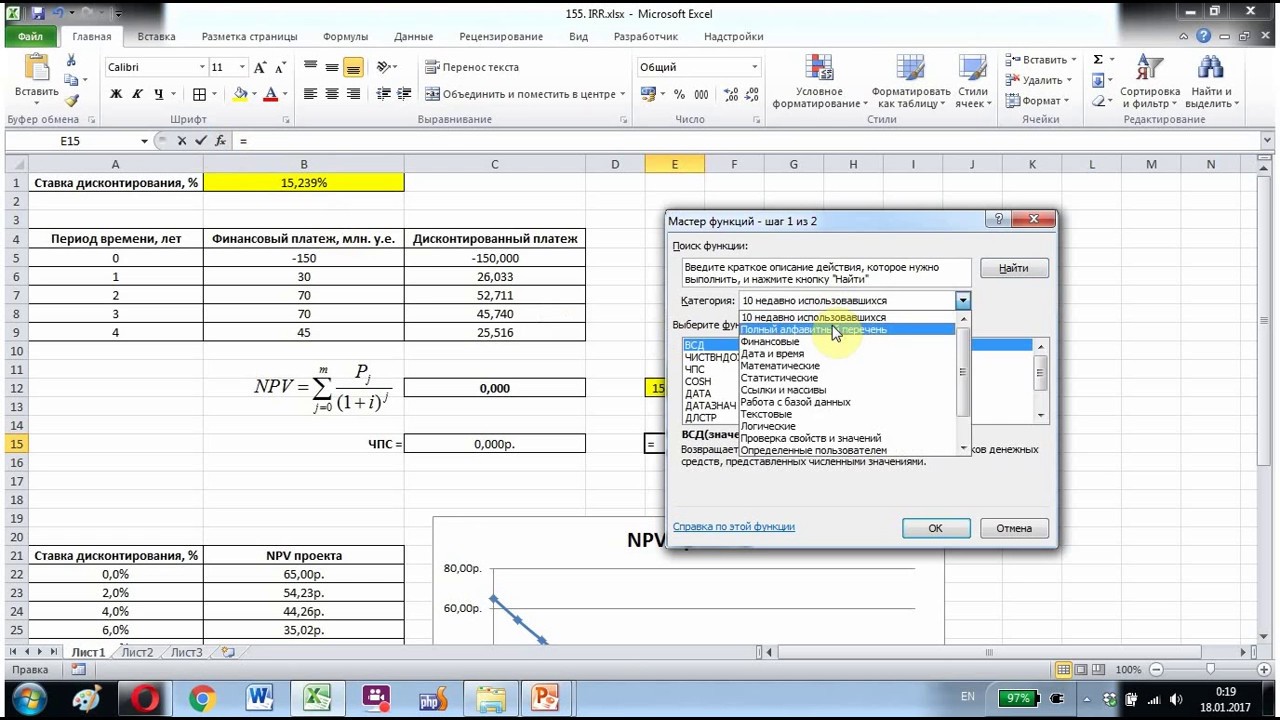

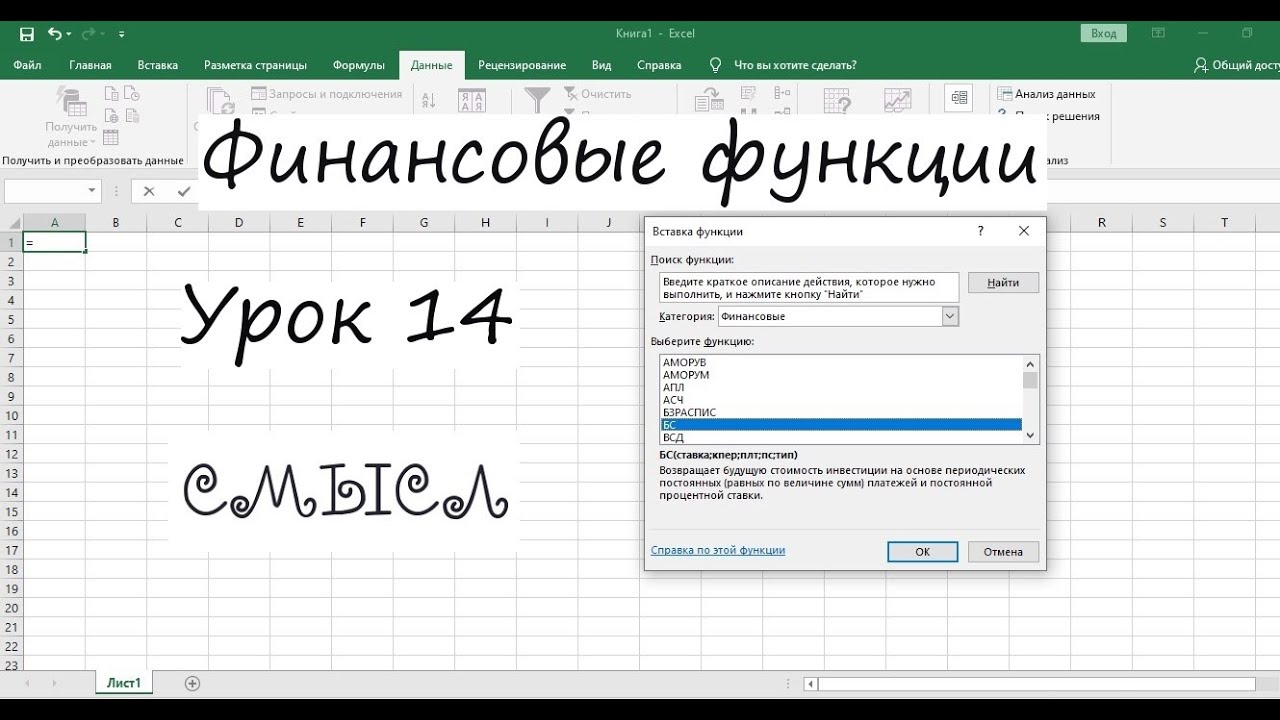

Заходим на вкладку «Формулы». В категории «Финансовые» находим функцию ВСД. Заполняем аргументы.

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Предположение – опустим.

Искомая IRR (внутренняя норма доходности) анализируемого проекта – значение 0,209040417. Если перевести десятичное выражение величины в проценты, то получим ставку 20,90%.

В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

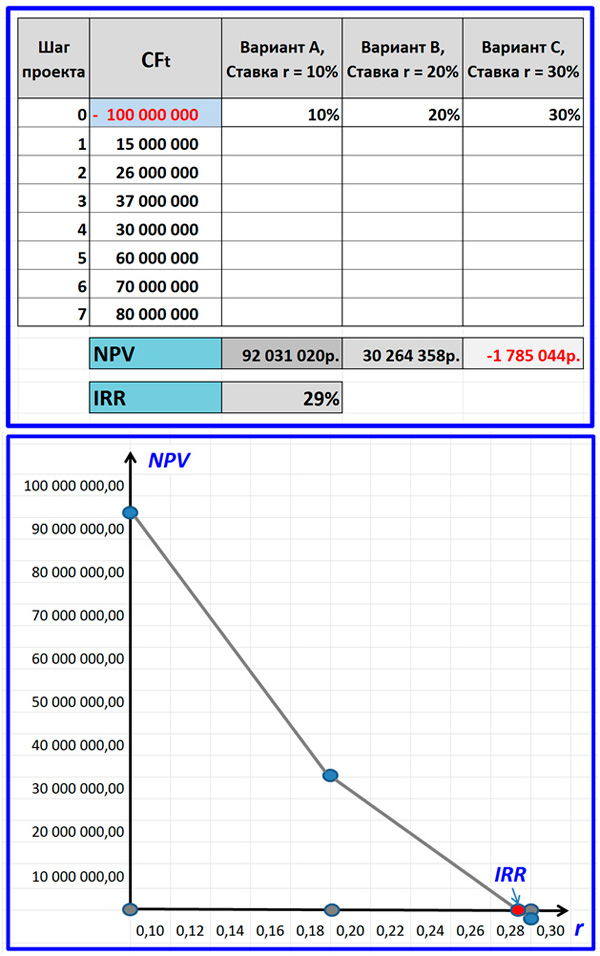

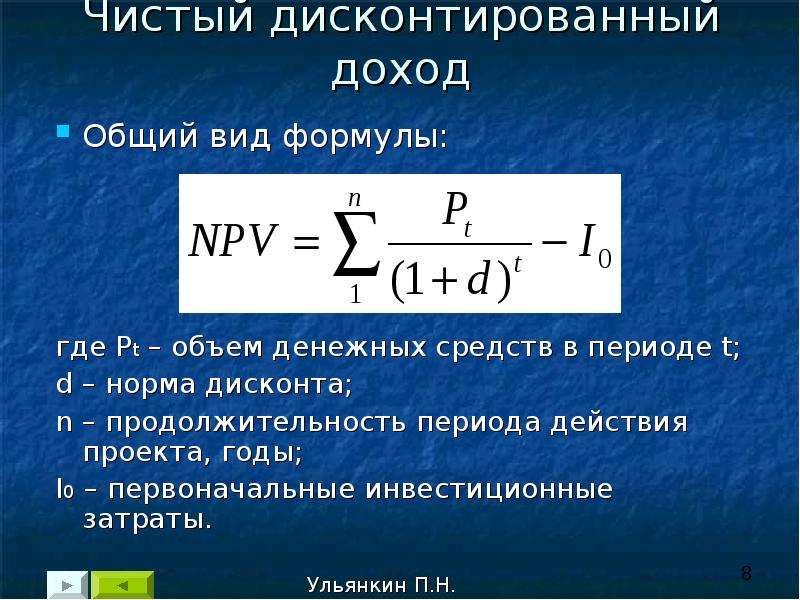

Еще один показатель эффективности инвестиционного проекта – NPV (чистый дисконтированный доход). NPV и IRR связаны: IRR определяет ставку дисконтирования, при которой NPV = 0 (то есть затраты на проект равны доходам).

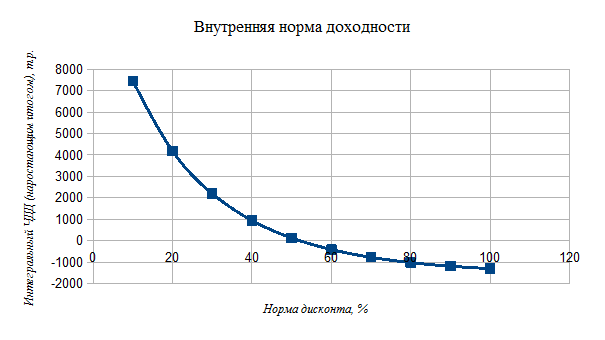

Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

На основании полученных данных построим график изменения NPV.

Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel.

Как пользоваться показателем ВСД:

Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Скачать пример функций ВСД IRR и ЧПС NPV в Excel.

Вернемся к нашему примеру. Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%. На таком проекте можно заработать.

Внутренняя норма доходности на excel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД.

Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

Если Предположение опущено, то оно полагается равным 0,1 (10 процентов). - Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

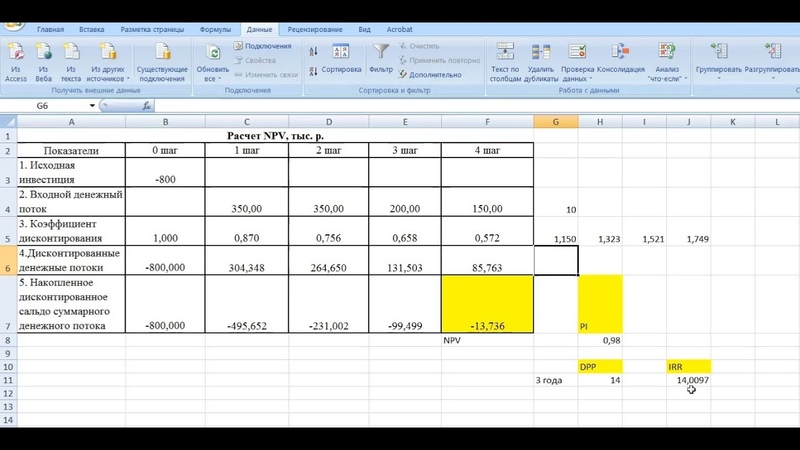

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

Внутренняя норма рентабельности, IRR — Альт-Инвест

Открыть эту статью в PDF

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

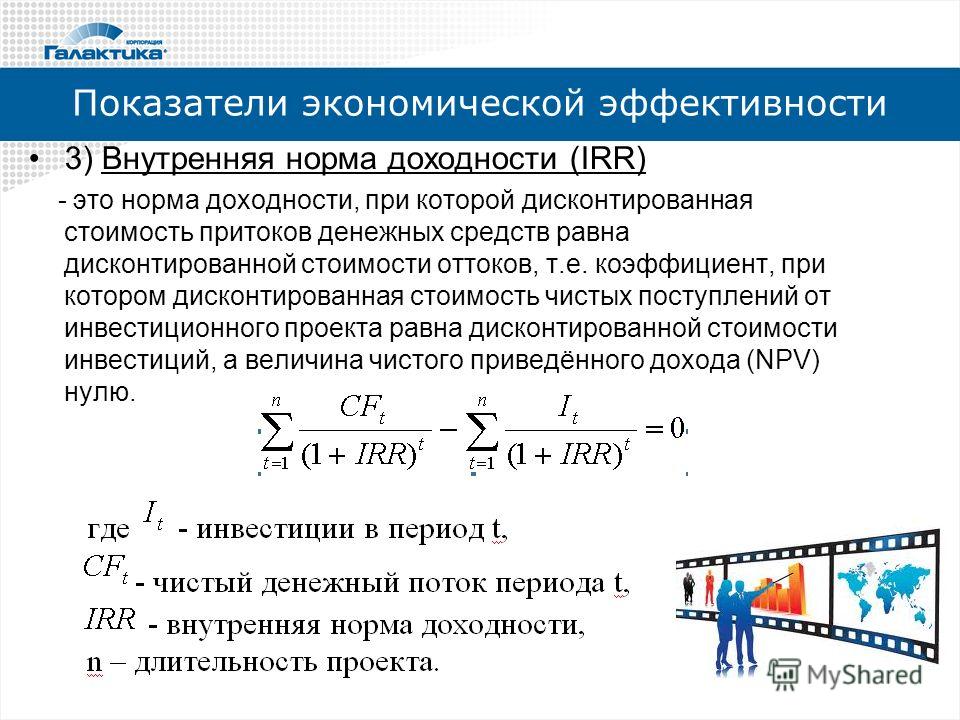

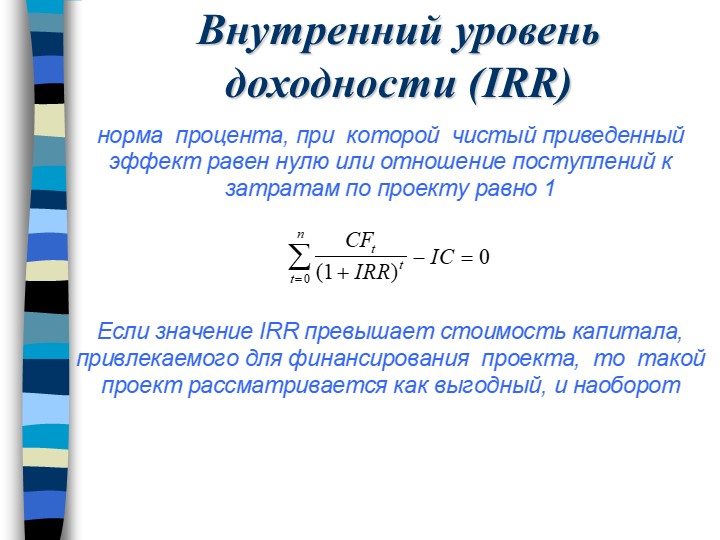

Определение показателя IRR

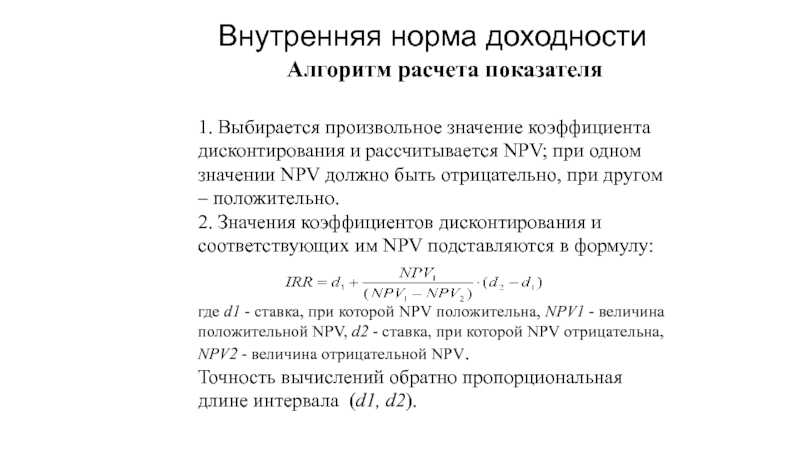

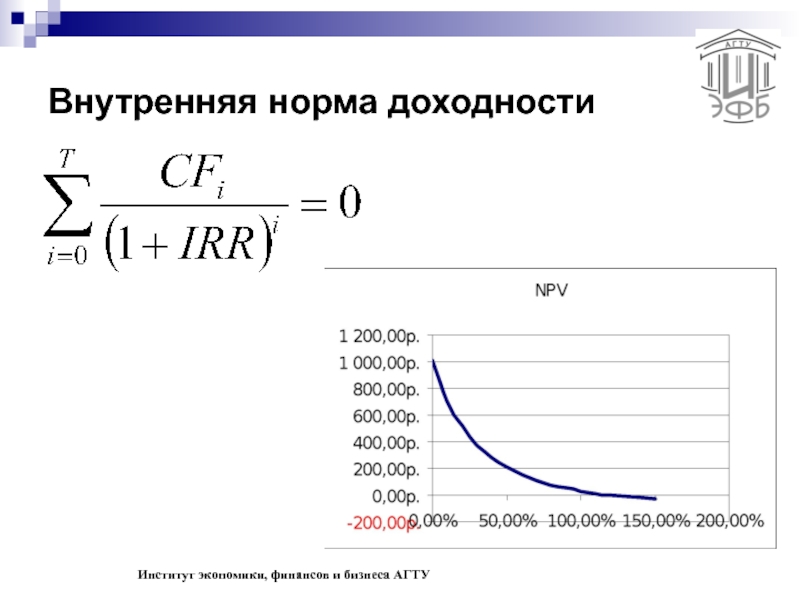

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Поскольку ставка дисконтирования сильнее всего влияет на будущие доходы, а начальные инвестиции либо совсем не зависят от нее, либо зависят очень слабо, то, чем выше ставка, тем меньше значение NPV, и в какой-то точке NPV достигает нуля — это и будет внутренняя норма рентабельности.

В приведенном выше уравнении ставка d присутствует в степени номера периода, поэтому, например, для десятилетнего денежного потока мы получаем уравнение 10 степени, решение которого нельзя записать в виде простой формулы.

Расчет IRR в Excel

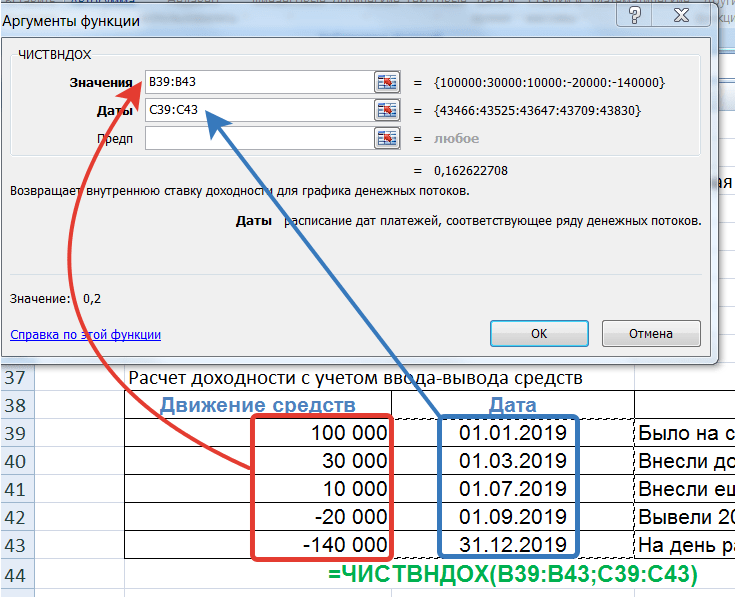

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

Проблема 1: необычные инвестиции

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

График зависимости NPV от ставки дисконтирования для этого потока будет выглядеть так:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%.

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Рассчитать IRR в Excel — voxt.ru

у приложение

Расчет IRR в Excel

IRR или внутренняя норма доходности используется для расчета внутренней прибыли для некоторых инвестиций в финансовую отрасль, IRR – это встроенная функция в Excel, которая используется для ее расчета, и это также финансовая формула, эта функция принимает диапазон значений в качестве входные данные, для которых нам нужно рассчитать внутреннюю норму прибыли и предполагаемое значение в качестве второго входа.

IRR в excel означает явнутренний рсъел рэтурн. IRR в Excel – одна из встроенных функций, доступных в Microsoft Excel. IRR в Excel подпадает под категорию финансовых функций.

Внутренняя норма прибыли – это процентная ставка, полученная за сделанное вложение. IRR в Excel состоит из выполненных платежей, представленных отрицательными значениями, и полученного дохода, обозначенного положительными значениями, которые происходят через регулярный интервал времени.

IRR в Excel состоит из выполненных платежей, представленных отрицательными значениями, и полученного дохода, обозначенного положительными значениями, которые происходят через регулярный интервал времени.

Функция IRR в Excel возвращает внутреннюю норму прибыли для серии денежных потоков, представленных положительными и отрицательными числами. Эти денежные потоки не обязательно должны быть последовательными, как в случае аннуитета. Однако денежные потоки должен происходят через определенные промежутки времени, например ежемесячно, ежеквартально или ежегодно. Сумма наличных может варьироваться для каждого интервала.

Формула, используемая для расчета IRR в Excel

Формула IRR Excel выглядит следующим образом:

Где,

- спектр = Это обязательный параметр. Диапазон ячеек, обозначающий ряд денежных потоков, для которых будет рассчитана внутренняя норма прибыли.

- угадать = Это необязательный параметр.

Он обозначает число, которое, по вашему мнению, близко к результату внутренней нормы прибыли. Если значение не указано, используется значение по умолчанию 0,1 или 10%.

Он обозначает число, которое, по вашему мнению, близко к результату внутренней нормы прибыли. Если значение не указано, используется значение по умолчанию 0,1 или 10%. - «[ ]” обозначает необязательные параметры.

Функция возвращает числовое значение. Это могло быть положительно или отрицательно.

Как рассчитать IRR в Excel? (с примерами)

Вы можете скачать этот шаблон Excel для функции IRR здесь – Шаблон Excel для функции IRR

Расчет IRR в Excel может быть выполнен двумя способами, т. Е. С помощью функции рабочего листа (WS) или функции VBA. Как функцию WS, ее можно ввести как часть формулы в ячейку рабочего листа. В качестве функции VBA его можно использовать в коде макросов, который вводится через редактор Microsoft Visual Basic, интегрированный в MS Excel. Обратитесь к расчету IRR в примере Excel, приведенном ниже, чтобы лучше понять.

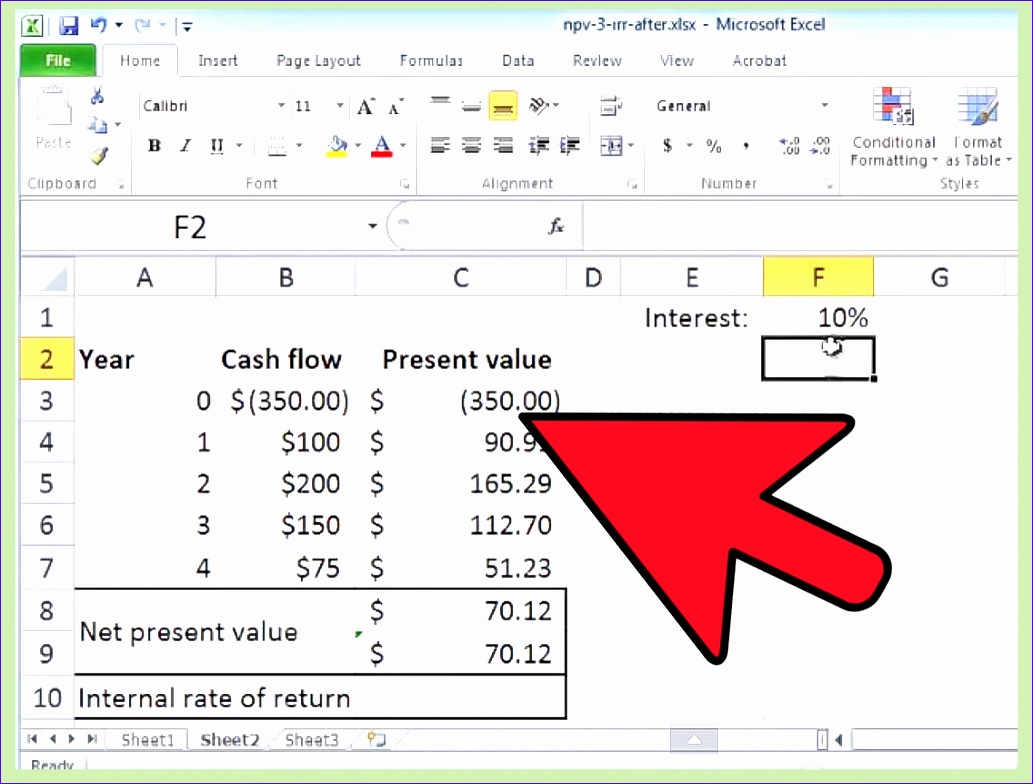

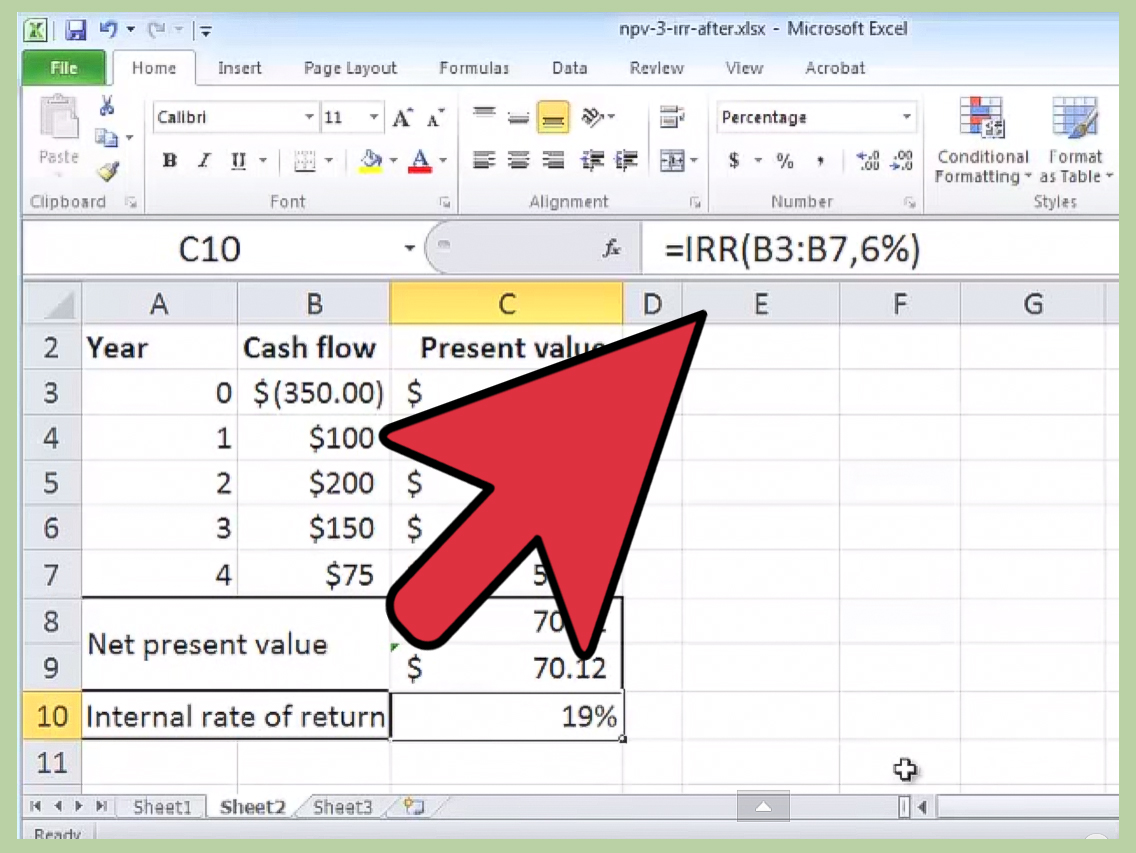

Пример # 1 – Расчет IRR в листе Excel

В этом примере расчета IRR -3000 обозначает сумму инвестированного капитала. Последующие числа 2000 и 5000 обозначают доход. Функция IRR в Excel рассчитывается для значений -3000, 2000 и 5000. Результат составляет 67%.

Последующие числа 2000 и 5000 обозначают доход. Функция IRR в Excel рассчитывается для значений -3000, 2000 и 5000. Результат составляет 67%.

Пример №2

В этом примере расчета IRR #NUM! отображается в результате, потому что в наборе значений нет единственного отрицательного значения. Итак, нет значения, указывающего на оплату, но все это доход.

Пример №3

В этом примере расчета IRR все значения отрицательны. Это указывает на отсутствие дохода. Следовательно, сгенерированный результат – # ЧИСЛО!

Пример №4

В этом примере расчета IRR всего пять значений. -10000 обозначает произведенную оплату. Следующие значения относятся к годам, т. Е. Доход, полученный в год 1 – 2000, год 2 – 5000, год 3 – 4000, год 5 – 6000.

Чтобы рассчитать доход, полученный в конце трех лет, примените формулу IRR к ячейкам от B2 до B4. Результат составляет -19%, так как сумма выплаты в первый год больше, чем доход, полученный в последующие годы.

Чтобы рассчитать доход, полученный в конце пяти лет, примените формулу IRR к ячейкам от B2: B6. Результат 22%. Результат положительный, так как доход, полученный в последующие годы, превышает сумму платежа, инвестированного в первый год.

Пример # 2 – Расчет IRR в Excel VBA

Функцию IRR можно использовать в коде VBA в Microsoft Excel следующим образом:

Формула IRR в Excel VBA:

Формула Irr в VBA выглядит следующим образом.

Где,

Значения = Денежный поток

IRRVal = Внутренняя норма прибыли

IRR в примере Excel VBA

Давайте рассмотрим пример для Irr в VBA.

В этом примере расчета IRR IRRVal – это переменная типа double. Он содержит результат, возвращаемый функцией IRR. Значения представлены в виде массива типа данных double, в котором начальное значение -10000 указывает на платеж, произведенный в первый год. Последующие значения – 2000, 5000, 4000 и 6000, что указывает на годовой доход в течение следующих четырех лет.

- Массив значений (спектр) должен содержать как минимум одно положительное и одно отрицательное число.

- Значения должны быть в последовательном порядке. IRR использует порядок значений для интерпретации порядка денежных потоков. Позаботьтесь о вводе значений выплат и доходов в той последовательности, в которой они произошли или вы хотите, чтобы это произошло.

- Если массив ссылочного аргумента содержит текст, логические значения или пустые ячейки, эти значения игнорируются.

- MS Excel использует итеративный метод расчета IRR с помощью Excel. Начиная с предположения, IRR циклически выполняет расчет до тех пор, пока результат не станет точным в пределах 0,00001 процента; если IRR не может найти результат, который работает после 20 попыток, #NUM! Возвращается значение ошибки.

- Если функция IRR в excel возвращает #NUM! или если результат не такой, как вы ожидали, попробуйте другое значение для

- В большинстве случаев вам не нужно указывать предполагаемое значение для расчета IRR в Excel.

Если параметр предположения пропущен, программное обеспечение принимает его равным 0,1, то есть 10%.

Если параметр предположения пропущен, программное обеспечение принимает его равным 0,1, то есть 10%. - IRR тесно связана с NPV, то есть функцией чистой приведенной стоимости. Норма прибыли, рассчитанная IRR с помощью Excel, представляет собой процентную ставку, соответствующую нулевой чистой приведенной стоимости.

IRR в видео Excel

УЗНАТЬ БОЛЬШЕ >>

Расчет внутренней нормы прибыли в Excel – Финансовая энциклопедия

Внутренняя норма доходности (IRR) является ставка дисконтирования обеспечивает чистое нулевое значение для будущей серии о движении денежных средств. IRR и чистая приведенная стоимость (NPV) используются при выборе инвестиций на основе доходности.

Чем отличаются IRR и NPV

Основное различие между IRR и NPV заключается в том, что NPV – это фактическая сумма, а IRR – это процентная доходность, ожидаемая от инвестиции.

Инвесторы обычно выбирают проекты с IRR, превышающей стоимость капитала. Однако выбор проектов, основанный на максимизации IRR, а не NPV, может увеличить риск получения прибыли на инвестиции, превышающей средневзвешенную стоимость капитала (WACC), но меньше текущей прибыли на существующие активы.

Однако выбор проектов, основанный на максимизации IRR, а не NPV, может увеличить риск получения прибыли на инвестиции, превышающей средневзвешенную стоимость капитала (WACC), но меньше текущей прибыли на существующие активы.

IRR представляет собой фактическую годовую доходность инвестиций только тогда, когда проект генерирует нулевые промежуточные денежные потоки или если эти инвестиции могут быть инвестированы с текущей IRR. Следовательно, цель не должна заключаться в максимизации NPV.

4:20

Что такое чистая приведенная стоимость?

NPV – это разница между текущей стоимостью денежных поступлений и текущей стоимостью оттока денежных средств с течением времени.

Чистая приведенная стоимость проекта зависит от используемой ставки дисконтирования. Таким образом, при сравнении двух инвестиционных возможностей выбор ставки дисконтирования, часто основанный на некоторой степени неопределенности, будет иметь значительное влияние.

В приведенном ниже примере при использовании ставки дисконтирования 20% инвестиция №2 показывает более высокую прибыльность, чем инвестиция №1. Если вместо этого выбрать ставку дисконтирования 1%, инвестиция №1 показывает доходность больше, чем инвестиция №2. Прибыльность часто зависит от последовательности и важности денежных потоков проекта и ставки дисконтирования, применяемой к этим денежным потокам.

Если вместо этого выбрать ставку дисконтирования 1%, инвестиция №1 показывает доходность больше, чем инвестиция №2. Прибыльность часто зависит от последовательности и важности денежных потоков проекта и ставки дисконтирования, применяемой к этим денежным потокам.

Что такое внутренняя норма прибыли?

IRR – это ставка дисконтирования, которая может привести к нулю NPV инвестиции. Когда IRR имеет только одно значение, этот критерий становится более интересным при сравнении доходности разных инвестиций.

В нашем примере IRR инвестиции №1 составляет 48%, а для инвестиции №2 – 80%. Это означает, что в случае инвестиции №1 с вложением 2000 долларов в 2013 году вложение принесет годовой доход в размере 48%. В случае инвестиции №2 с вложением 1000 долларов в 2013 году доходность принесет 80% годовых.

Если параметры не введены, Excel начинает по-разному проверять значения IRR для введенной серии денежных потоков и останавливается, как только выбирается ставка, которая приводит к нулю NPV. Если Excel не находит коэффициента, снижающего ЧПС до нуля, отображается ошибка «# ЧИСЛО».

Если Excel не находит коэффициента, снижающего ЧПС до нуля, отображается ошибка «# ЧИСЛО».

Если второй параметр не используется и у инвестиции есть несколько значений IRR, мы этого не заметим, потому что Excel будет отображать только первую найденную ставку, которая сводит NPV к нулю.

На изображении ниже для инвестиции №1 Excel не обнаружил, что показатель NPV уменьшился до нуля, поэтому у нас нет IRR.

На изображении ниже также показаны инвестиции №2. Если второй параметр не используется в функции, Excel обнаружит, что IRR составляет 10%. С другой стороны, если используется второй параметр (т. Е. = IRR ($ C $ 6: $ F $ 6, C12)), для этих инвестиций будут предоставлены две IRR, которые составляют 10% и 216%.

Если последовательность денежных потоков имеет только один компонент денежных средств с одним изменением знака (с + на – или – на +), инвестиции будут иметь уникальную внутреннюю норму доходности. Однако большинство инвестиций начинаются с отрицательного потока и ряда положительных потоков по мере поступления первых инвестиций. Мы надеемся, что затем прибыль уменьшится, как это было в нашем первом примере.

Мы надеемся, что затем прибыль уменьшится, как это было в нашем первом примере.

Расчет IRR в Excel

На изображении ниже мы вычисляем IRR.

Для этого мы просто используем функцию Excel IRR:

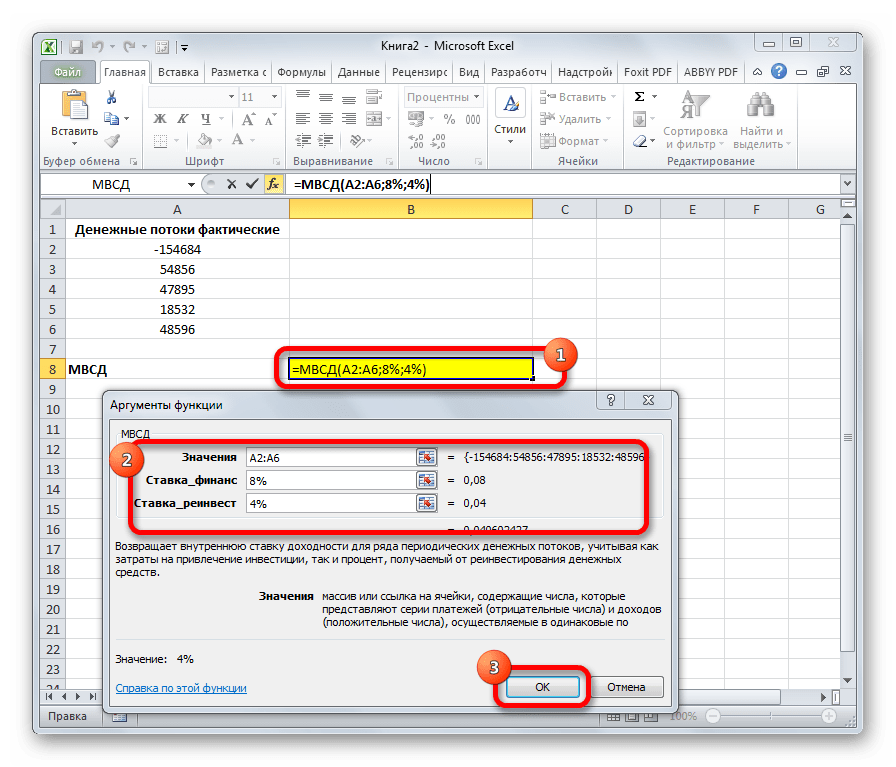

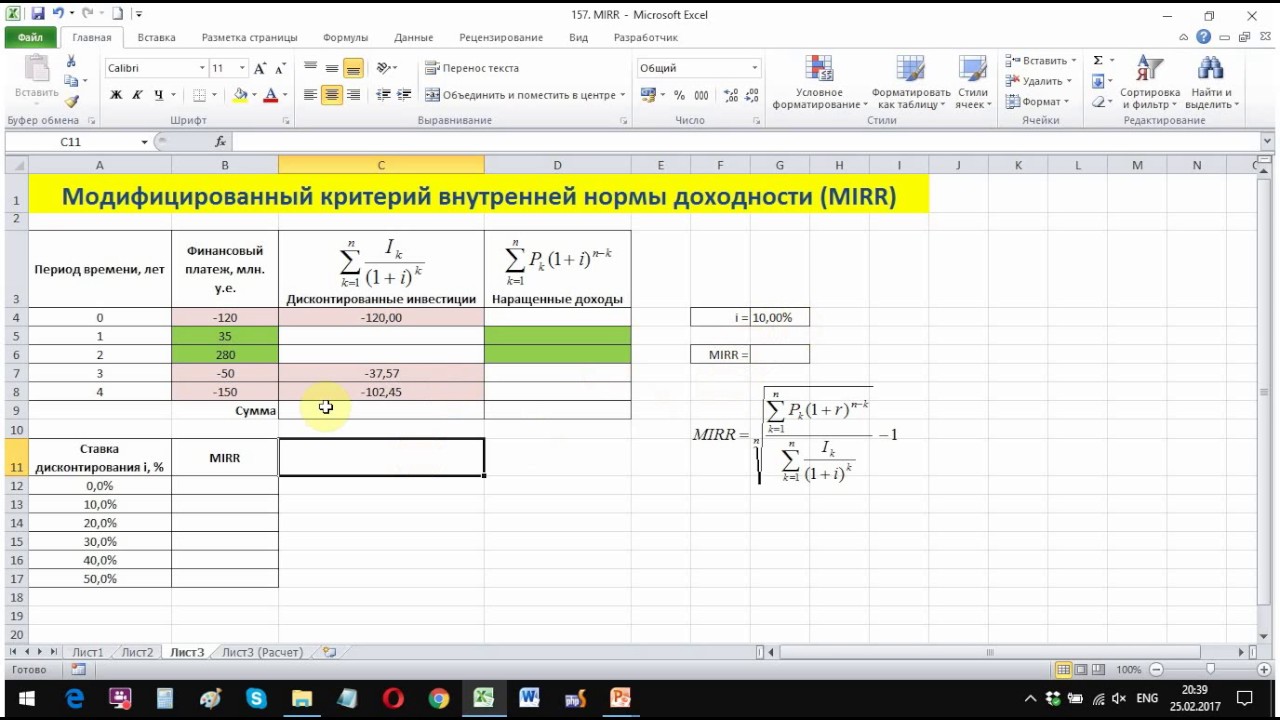

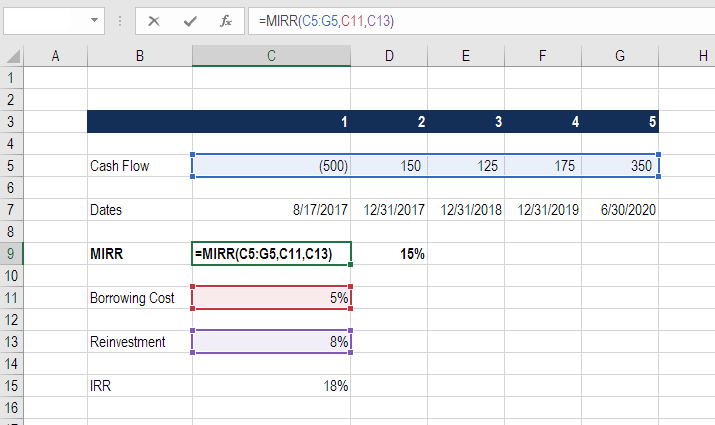

Модифицированная внутренняя норма доходности (MIRR)

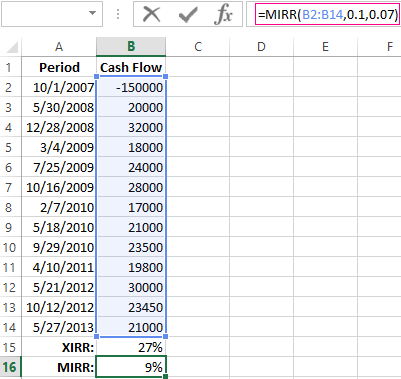

Когда компания использует разные ставки реинвестирования займов, применяется модифицированная внутренняя норма доходности (MIRR).

На изображении ниже мы рассчитываем IRR инвестиции, как в предыдущем примере, но с учетом того, что компания будет занимать деньги, чтобы вложить их обратно (отрицательные денежные потоки) по ставке, отличной от ставки, по которой она будет реинвестировать. заработанные деньги (положительный денежный поток). Диапазон от C5 до E5 представляет собой диапазон денежных потоков инвестиций, а ячейки E10 и E11 представляют ставку по корпоративным облигациям и ставку по инвестициям.

На изображении ниже показана формула Excel MIRR. Мы вычисляем MIRR, найденное в предыдущем примере, с MIRR в качестве его фактического определения. Это дает тот же результат: 56,98%.

Это дает тот же результат: 56,98%.

Внутренняя норма доходности в разные моменты времени (XIRR)

В приведенном ниже примере денежные потоки не выплачиваются каждый год в одно и то же время, как в случае с приведенными выше примерами. Скорее, они происходят в разные периоды времени. Мы используем функцию XIRR ниже, чтобы решить этот расчет. Сначала мы выбираем диапазон денежных потоков (от C5 до E5), а затем выбираем диапазон дат, в которые реализуются денежные потоки (от C32 до E32).

.

Для инвестиций с денежными потоками, полученными или обналиченными в разные моменты времени для фирмы, которая имеет разные ставки заимствования и реинвестиции, Excel не предоставляет функций, которые можно было бы применить в этих ситуациях, хотя они, вероятно, более вероятны.

#Р

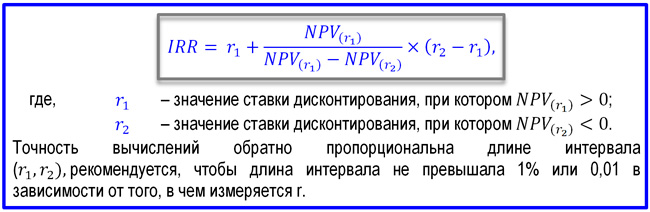

Формула внутренней нормы доходности и примеры

Понятие внутренней нормы доходности

Показатель внутренней нормы доходности равен ставке дисконтирования, при которой отсутствует чистый дисконтированный доход.

Показатель внутренней нормы доходности является относительной величиной, что означает, что его значение проявляется лишь при рассмотрении показателя относительно других показателей.

Главной особенностью формулы внутренней доходности является то, что на практике ее практически не рассчитывают вручную. Чаще всего применяют следующие способы:

- Расчеты посредством таблиц Excel,

- Графический способ расчета.

Формула внутренней нормы доходности

Внутренняя норма доходности (IRR) — процентная ставка, чистый (дисконтированный) доход при достижении которой будет нулевым.

NPV= 0

В свою очередь показатель NPV можно рассчитать на основе потока платежей (CF), который дисконтируется на сегодняшний день.

Уравнение или формула внутренней нормы доходности для потока платежей и начальной инвестиции (IC) выглядит так:

Формула внутренней нормы доходности (второй вариант):

Здесь CFt – денежный поток за времяt;

IC – инвестиционные затраты по проекту в первоначальном периоде (равны денежному потоку СF0 = IC).

t – промежуток времени.

Что показывает внутренняя норма доходности

Формула внутренней нормы доходности отражает процентную ставку, чистый проектный доход при которой равен нулю, при условии приведения его к ценам сегодняшнего дня. При данной ставке процента дисконтированные доходы (то есть доходы, приведенные к сегодняшнему дню) от инвестиционного проекта в полной мере могут покрыть затраты инвесторов. Прибыль при этом не будет образовываться.

Для инвесторов значение, полученное при вычислении формулы внутренней нормы доходности, позволяет сделать вывод, смогут ли они полностью компенсировать вложения (не заработать, но и не потерять средства, вложенные в проект).

Таким образом, внутренняя доходность представляет собой порог прибыли, то есть границу прибыльности проекта.

Норматив показателя внутренней нормы доходности

Формула внутренней нормы доходности чаще всего применяется при оценке инвестиционных проектов для того, что бы сопоставить данные различных предприятий. В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования.

В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования.

На практике чаще всего показатель внутренней нормы доходности сопоставляют со средневзвешенной стоимостью капитала (WACC):

- Если внутренняя норма доходности больше WACC, то проект можно считать доходным, он обладает внутренней нормой доходности более высокой, чем затраты собственного и заемного капитала.

- Если внутренняя норма доходности меньше WACC, то вложения в проект нецелесообразны.

- Если внутренняя норма доходности равна значению WACC, то можно говорить о минимальном уровне доходности проекта

Примеры решения задач

Расчет доходности инвестиций в EXCEL

20 ноя 2019 Сергей Кикевич Все авторы

Приложение к статье:файл для скачивания

Как быть уверенным, что инвестиции приближают нас к поставленным задачам? В инвестициях практически всегда вместе с любой задачей параллельно следует необходимость «не потерять». Не потерять в мире инвестиций – это значит получать доходность выше инфляции. Переформулировав – портфель должен иметь реальную доходность выше нуля.

Не потерять в мире инвестиций – это значит получать доходность выше инфляции. Переформулировав – портфель должен иметь реальную доходность выше нуля.

При учете результатов инвестиций почти всегда необходимо быть уверенным, что на длинных сроках доходность инвестиционного портфеля выше инфляции. Второй важный элемент — это сравнение доходности с «безрисковыми» инструментами. Инвестор, вкладывая деньги в ценные бумаги, берет на себя дополнительные риски. Подразумевается, что вместе с дополнительными рисками он получает возможность более высокой доходности. Если доходность инвестиций (мы всегда говорим о длинных сроках) ниже, скажем, средней ставки депозита, то зачем брать на себя дополнительные риски?

Есть и другие важные параметры, которые следует учитывать, но все они так или иначе сводятся к необходимости считать доходность. Доходность может быть разной – среднегодовой или накопленной, но считать и понимать эти цифры очень важно для любого инвестора. Без них непонятно, приближают ли нас инвестиции к целям или наоборот – удаляют от них.

Как считать доходность?

Почему большинство инвесторов часто имеют неправильное представление о том, какова настоящая результативность их инвестиций.

Сложность заключается в том, что большинство подходов к расчету доходности подразумевают простую формулу:

$$ R =\frac{A}{B}$$

А – полученный доход

В – стартовые инвестиции

Представим себе жизненную ситуацию, когда человек в январе инвестировал 10 000 р, а в декабре – 90 000 р. К концу года на инвестиционном счете оказалось 110 000 р (ценные бумаги выросли в цене). Какова доходность инвестиций? Что на что делить? Если мы возьмем доход в 10 000 р и разделим на сумму всех инвестиций – 100 000 р, то получим очень сложно интерпретируемый результат – 10%. Ведь большую часть срока на счете находилось всего 10 000 р, а остаток добавлен только за месяц до конца года …

Или еще более интересный пример. В январе инвестор положил на брокерский счет 100 000 р, а в декабре забрал с него 90 000 р. К концу года на брокерском счете фигурировала сумма 15 000 р. Если просто сложить пополнения и изъятия получится что суммарная инвестиция равна 100 000 – 90 000 = 10 000 р. Разделив доход на суммарные инвестиции, получим слишком оптимистичные 50%. Очевидно, что так делать нельзя …

К концу года на брокерском счете фигурировала сумма 15 000 р. Если просто сложить пополнения и изъятия получится что суммарная инвестиция равна 100 000 – 90 000 = 10 000 р. Разделив доход на суммарные инвестиции, получим слишком оптимистичные 50%. Очевидно, что так делать нельзя …

IRR или Внутренняя норма доходности (ВНД)

Одним из самых простых и распространенных способов измерить результативность инвестиций является расчет IRR (Internal Rate of Return, Внутренняя норма доходности). IRR – это не совсем доходность. Формально IRR или Внутренняя норма доходности (ВНД) – это процентная ставка, при которой приведённая стоимость денежных поступлений (списаний) равна размеру исходных инвестиций. IRR очень распространен в бизнесе и финансах. При помощи этой величины считается, например, рентабельность проектов в бизнесе. Аналогично считается доходности к погашению для облигаций. IRR можно считать это своего рода стандартом при измерении результативности.

Еще одно важное преимущество – IRR легко считается в EXCEL и других электронных таблицах.

Если IRR меньше ставки по депозитам в Сбербанке, то надо задуматься, все ли нормально с инвестиционной стратегией.

Шаблон для расчета IRR инвестиций в EXCEL

Для быстрого расчета результативности инвестиций предлагаем простой шаблон в EXCEL.

Шаблон считает IRR для каждого из периодов инвестиций, и за последние 6 периодов (колонка «IRR за 6 периодов»). Периоды могут быть произвольными: один месяц, один год. Более того, в калькуляторе используется функция XIRR (ЧИСТВНДОХ), которая умеет считать IRR даже для неравных между собой периодов. Это значит, что в колонке «Дата» можно указывать любую дату, а не только начало месяца или, например, конец года. Удобнее всего вносить новые данные каждый раз, когда пополняется портфель или когда происходит изъятие средств. Для интереса можно вносить новые данные чаще, даже когда нет пополнений портфеля. Например можно указывать даты, когда в размере портфеля происходят какие-то значимые изменения или просто с некоторой заданной регулярностью.

Кроме IRR инвестиционного портфеля в шаблоне можно посмотреть общий прирост портфеля (на сколько размер портфеля отличается от объема инвестированных средств).

Учет результатов инвестиций для сложных портфелей

Важное свойство калькулятора – это возможность измерения результативности инвестиций для широко диверсифицированных портфелей. Часто встречаются ситуации, когда у инвестора несколько брокерских счетов (российский и зарубежный), часть денег размещено в ПИФах через Управляющую компании. Кроме всего, может быть открыт ОМС (Обезличенный металлические счета – используются для покупки драгоценных металлов), куплена недвижимость и тому подобное. В таком случае рассчитать результат инвестиций для итогового портфеля бывает довольно проблематично… Предлагаемый калькулятор поможет справиться с этой задачей. Достаточно регулярно (например, один раз в год) считать суммарный размер всех активов в портфеле и вносить в таблицу пополнения и изъятия.

Расчет доходности к погашению для облигаций

Хотя это и не основная функция калькулятора, но его довольно просто можно использовать для расчета доходности к погашению для облигаций. Доходность к погашению для облигаций определяется именно как IRR всего денежного потока.

Доходность к погашению для облигаций определяется именно как IRR всего денежного потока.

Для вычисления доходности к погашению необходимо внести сумму покупки облигации и планируемые поступления в виде дивидендов.

В примере показан прогноз доходности к погашению для облигации с купоном 40 руб (два раза в год) и текущей стоимостью 98% (980 р) и погашением в 2024 году. Предполагается, что облигация держится до погашения. В данном случае имеет релевантность только последнее значение IRR (в момент погашения), так как изменение цены облигации прогнозировать очень сложно. IRR за 6 периодов тоже большого смысла для облигаций не имеет.

Ограничения калькулятора

Калькулятор будет показывать, в том числе, нереализованный доход. Например, если ценная бумага выросла в цене, но еще не продана, то такой доход инвестора называется нереализованным. Поэтому предлагаемый шаблон не может быть использован для расчета налогов (НДФЛ). Нереализованный доход не считается налоговой базой.

Другие финансовые калькуляторы для EXCEL можно найти разделе Калькуляторы.

Файлы для скачиванияКалькулятор результативности инвестиций в EXCEL

Файл: investment_tracker.xlsx

Размер: 48684 байт

Для скачивания файлов необходимо зарегистрироваться или авторизоваться

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

3 способа расчета внутренней нормы доходности в Excel

1. Функция IRR в Excel. Функция IRR в Excel рассчитывает внутреннюю норму прибыли для серии денежных потоков, предполагая, что периоды платежей равны. Используя приведенный выше пример данных, формула IRR будет = IRR (D2: D14, .1) * 12, что дает внутреннюю норму доходности 12,22%. Однако, поскольку в некоторых месяцах 31 день, в то время как в других 30 или меньше, месячные периоды не имеют точно такой же длины, поэтому IRR всегда будет возвращать слегка ошибочный результат, если задействовано несколько месячных периодов.

Однако, поскольку в некоторых месяцах 31 день, в то время как в других 30 или меньше, месячные периоды не имеют точно такой же длины, поэтому IRR всегда будет возвращать слегка ошибочный результат, если задействовано несколько месячных периодов.

2. Функция Excel XIRR. Функция XIRR в Excel рассчитывает более точную внутреннюю норму доходности, поскольку учитывает периоды времени разного размера. Чтобы использовать эту функцию, вы должны указать как суммы денежных потоков, так и конкретные даты, в которые эти денежные потоки выплачиваются. В примере, изображенном ниже слева, формула XIRR будет = XIRR (D2: D14, B2: B14, .1), что дает внутреннюю норму доходности 12,97%.

3. Функция MIRR в Excel.Функция Excel MIRR (модифицированная внутренняя норма доходности) работает аналогично функции IRR, за исключением того, что она также учитывает стоимость заимствования первоначальных инвестиционных средств, а также совокупные проценты, полученные путем реинвестирования каждого денежного потока. Функция MIRR достаточно гибкая, чтобы устанавливать отдельные процентные ставки для займов и инвестирования денежных средств. Поскольку функция MIRR рассчитывает сложные проценты на прибыль или дефицит денежных средств по проекту, результирующая внутренняя норма доходности обычно значительно отличается от внутренней нормы прибыли, полученной с помощью функции IRR или XIRR.В примере слева формула MIRR будет = MIRR (D2: D14, D16, D17) * 12, что дает внутреннюю норму доходности 17,68%.

Функция MIRR достаточно гибкая, чтобы устанавливать отдельные процентные ставки для займов и инвестирования денежных средств. Поскольку функция MIRR рассчитывает сложные проценты на прибыль или дефицит денежных средств по проекту, результирующая внутренняя норма доходности обычно значительно отличается от внутренней нормы прибыли, полученной с помощью функции IRR или XIRR.В примере слева формула MIRR будет = MIRR (D2: D14, D16, D17) * 12, что дает внутреннюю норму доходности 17,68%.

Примечание: Некоторые CPAs утверждают, что результаты функции MIRR менее достоверны, поскольку денежные потоки проекта редко реинвестируются полностью. Однако умные CPA могут компенсировать частичные объемы инвестиций, просто регулируя процентную ставку в соответствии с ожидаемыми уровнями реинвестирования. Например, если предполагается, что реинвестированные денежные потоки принесут 3.0%, но ожидается, что только половина денежных потоков будет реинвестирована, тогда CPA может использовать процентную ставку 1,5% (половину 3,0%) в качестве процентной ставки для компенсации частичного вложения денежных потоков.

Вместо того, чтобы беспокоиться о том, какой метод дает более точный результат, я считаю, что лучший подход — включить все три расчета (IRR, XIRR и MIRR), чтобы финансовый читатель мог учесть их все. Далее следуют несколько комментариев по поводу этих расчетов.

1. Требуются отрицательные и положительные значения денежного потока. Для выполнения всех трех функций требуется как минимум один отрицательный и как минимум один положительный денежный поток. Первое число в ряду денежных потоков обычно является отрицательным числом, которое считается начальным капиталовложением в проект.

2. Месячная доходность по сравнению с годовой. При расчете IRR или MIRR ежемесячных денежных потоков результат необходимо умножить на 12, чтобы получить годовой доход; однако функция XIRR автоматически дает годовой результат, который не нужно умножать.При расчете IRR, XIRR или MIRR годовых денежных потоков результаты не нужно умножать. (Поскольку функция XIRR включает диапазоны дат, она автоматически переводит результаты в год. )

)

3. Угадай. Функции IRR и XIRR позволяют ввести предположение в качестве начального значения, при котором функция начинает вычисление постепенно, до 20 циклов для функции IRR и 100 циклов для функции XIRR, пока не будет найден ответ в пределах 0,00001%. Если ответ не определен за отведенное количество циклов, то # ЧИСЛО! сообщение об ошибке возвращается.

4. # ЧИСЛО! ошибка. Если функция ВСД возвращает # ЧИСЛО! значение ошибки или если результат не близок к ожидаемому, файлы справки Excel предлагают вам повторить попытку с другим значением для вашего предположения.

5. Если вы не вводите предположение. Если вы не вводите предположение для функции IRR или XIRR, Excel принимает 0,1 или 10% в качестве первоначального предположения.

6. Сроки. Даты, которые вы вводите, должны вводиться как значения даты, а не как текст, чтобы функция XIRR могла точно использовать эти даты.

Об авторе

Дж. Карлтон Коллинз ([email protected]) — консультант по технологиям, инструктор CPE и отвечающий редактор JofA .

Карлтон Коллинз ([email protected]) — консультант по технологиям, инструктор CPE и отвечающий редактор JofA .

Примечание. Инструкции для Microsoft Office в разделе «Вопросы и ответы по технологиям» относятся к версиям с 2007 по 2016 год, если не указано иное.

Задать вопрос

У вас есть вопросы о технологиях для этой колонки? Или, прочитав ответ, у вас есть лучшее решение? Отправьте их на jofatech @ aicpa.орг. Сожалеем, что не смогли ответить на все заданные вопросы индивидуально.

Как использовать функцию IRR

Простой пример IRR | Настоящие ценности | Правило IRR

Используйте функцию IRR в Excel для расчета внутренней нормы доходности проекта. Внутренняя норма прибыли — это ставка дисконтирования, при которой чистая приведенная стоимость равна нулю.

Простой пример IRR

Например, для проекта A требуются начальные инвестиции в размере 100 долларов США (ячейка B5).

1. Мы ожидаем прибыль в размере 0 долларов США в конце первого периода, прибыль в размере 0 долларов США в конце второго периода и прибыль в размере 152,09 долларов США в конце третьего периода.

Примечание: ставка дисконтирования составляет 10%. Это норма прибыли от лучших альтернативных инвестиций. Например, вы также можете положить деньги на сберегательный счет с процентной ставкой 10%.

2. Правильная формула ЧПС в Excel использует функцию ЧПС для расчета текущей стоимости ряда будущих денежных потоков и вычитает начальные инвестиции.

Объяснение: положительная чистая приведенная стоимость указывает на то, что норма доходности проекта превышает ставку дисконтирования. Другими словами, лучше вложить деньги в проект А, чем класть деньги на сберегательный счет под 10%.

3. Приведенная ниже функция IRR рассчитывает внутреннюю норму прибыли проекта A.

4. Внутренняя норма прибыли — это ставка дисконтирования, при которой чистая приведенная стоимость равна нулю. Чтобы наглядно это увидеть, замените ставку дисконтирования 10% в ячейке B2 на 15%.

Чтобы наглядно это увидеть, замените ставку дисконтирования 10% в ячейке B2 на 15%.

Объяснение: чистая приведенная стоимость, равная 0, указывает, что проект генерирует норму прибыли, равную ставке дисконтирования. Другими словами, оба варианта — вложение денег в проект А или размещение денег на высокодоходном сберегательном счете под 15% — дают равный доход.

5. Мы можем это проверить. Предположим, вы положили 100 долларов в банк. Сколько будут стоить ваши инвестиции через 3 года при годовой процентной ставке 15%? Ответ — 152 доллара.09.

Вывод: вы можете сравнить эффективность проекта со сберегательным счетом с процентной ставкой, равной IRR.

Текущие значения

Например, для проекта B требуются начальные инвестиции в размере 100 долларов США (ячейка B5). Мы ожидаем прибыль в размере 25 долларов США в конце первого периода, прибыль в размере 50 долларов США в конце второго периода и прибыль в размере 152,09 долларов США в конце третьего периода.

1. Функция IRR ниже рассчитывает внутреннюю норму доходности проекта B.

2. Опять же, внутренняя норма доходности — это ставка дисконтирования, которая делает чистую приведенную стоимость равной нулю. Чтобы наглядно это увидеть, замените ставку дисконтирования 15% в ячейке B2 на 39%.

Объяснение: чистая приведенная стоимость, равная 0, указывает, что проект генерирует норму прибыли, равную ставке дисконтирования. Другими словами, оба варианта — инвестирование денег в проект B или размещение денег на высокодоходном сберегательном счете под процентную ставку 39% — дают равный доход.

3. Мы можем это проверить. Сначала мы рассчитываем приведенную стоимость (pv) каждого денежного потока. Затем мы суммируем эти значения.

Объяснение: вместо того, чтобы вкладывать 100 долларов в проект B, вы также можете положить 17,95 долларов на сберегательный счет на 1 год, 25,77 долларов на сберегательный счет на 2 года и 56,28 долларов на сберегательный счет на три года с годовой процентной ставкой, равной ВНД (39%).

Правило IRR

Правило IRR гласит, что если IRR превышает требуемую норму прибыли, вы должны принять проект.Значения IRR часто используются для сравнения инвестиций.

1. Функция IRR ниже рассчитывает внутреннюю норму доходности проекта X.

Вывод: если требуемая норма доходности равна 15%, вы должны принять этот проект, потому что IRR этого проекта составляет 29%.

2. Функция IRR ниже рассчитывает внутреннюю норму доходности проекта Y.

Заключение: в целом более высокая IRR указывает на более выгодные инвестиции. Следовательно, проект Y является более выгодным вложением, чем проект X.

3. Функция IRR ниже рассчитывает внутреннюю норму доходности проекта Z.

Вывод: более высокая IRR не всегда лучше. Проект Z имеет более высокую IRR, чем проект Y, но денежные потоки намного ниже.

ФункцияВНД

В этой статье описаны синтаксис формулы и использование функции ВНД в Microsoft Excel.

Описание

Возвращает внутреннюю норму прибыли для серии денежных потоков, представленных числами в значениях.Эти денежные потоки не обязательно должны быть равными, как в случае аннуитета. Однако денежные потоки должны происходить через регулярные промежутки времени, например, ежемесячно или ежегодно. Внутренняя норма доходности — это процентная ставка, полученная для инвестиций, состоящая из платежей (отрицательные значения) и дохода (положительные значения), которые происходят в регулярные периоды.

Синтаксис

IRR (значения; [предположить])

Аргументы функции ВСД следующие:

Значения Обязательно.Массив или ссылка на ячейки, содержащие числа, для которых вы хотите рассчитать внутреннюю норму прибыли.

Значения должны содержать по крайней мере одно положительное значение и одно отрицательное значение для расчета внутренней нормы прибыли.

IRR использует порядок значений для интерпретации порядка денежных потоков. Обязательно вводите значения платежа и дохода в нужной последовательности.

Если аргумент массива или ссылки содержит текст, логические значения или пустые ячейки, эти значения игнорируются.

Guess Необязательно. Число, которое вы догадались, близко к результату IRR.

Microsoft Excel использует итерационный метод расчета IRR.Начиная с предположения, IRR выполняет циклическое вычисление до тех пор, пока результат не станет точным в пределах 0,00001 процента. Если IRR не может найти результат, который работает после 20 попыток, #NUM! возвращается значение ошибки.

В большинстве случаев вам не нужно давать предположение для расчета IRR. Если предположение опущено, предполагается, что оно равно 0,1 (10 процентов).

Если IRR дает #NUM! значение ошибки, или, если результат не близок к ожидаемому, попробуйте еще раз с другим значением для предположения.

Примечания

IRR тесно связана с NPV, функцией чистой приведенной стоимости. Норма прибыли, рассчитываемая IRR, представляет собой процентную ставку, соответствующую нулевой (нулевой) чистой приведенной стоимости. Следующая формула показывает, как связаны NPV и IRR:

NPV (IRR (A2: A7), A2: A7) равняется 1,79E-09 [В пределах точности расчета IRR значение фактически равно 0 (нулю).]

Пример

Скопируйте данные примера из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы формулы отображали результаты, выберите их, нажмите F2, а затем нажмите Enter. При необходимости вы можете настроить ширину столбца, чтобы увидеть все данные.

Данные | Описание | |

–70 000 долл. США | Начальная стоимость бизнеса | |

12 000 долларов США | Чистая прибыль за первый год | |

15 000 долл. США | Чистая прибыль за второй год | |

18 000 долл. США | Чистая прибыль за третий год | |

21 000 долл. США | Чистая прибыль за четвертый год | |

26 000 долл. США | Чистая прибыль за пятый год | |

Формула | Описание | Результат |

= IRR (A2: A6) | Внутренняя норма доходности инвестиций через четыре года | -2.1% |

= IRR (A2: A7) | Внутренняя норма доходности через пять лет | 8,7% |

= IRR (A2: A4, -10%) | Чтобы рассчитать внутреннюю норму доходности через два года, вам нужно включить предположение (в этом примере -10%). | -44,4% |

Функция IRR — формула, примеры, как использовать IRR в Excel

Что такое функция IRR?

Функция IRR отнесена к категории Финансовые функции Excel Функции Список наиболее важных функций Excel для финансовых аналитиков. Эта шпаргалка охватывает 100 функций, которые критически важно знать аналитику Excel.IRR вернет внутреннюю норму доходности Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) проекта равной нулю. Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций. для данного денежного потока, то есть первоначальной стоимости инвестиций и ряда значений чистой прибыли.

Эта функция очень полезна при финансовом моделировании Что такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании.Обзор того, что такое финансовое моделирование, как и зачем строить модель, поскольку оно помогает рассчитать доходность инвестиций на основе ряда денежных потоков. Эти статьи научат вас передовым методам оценки бизнеса и научат оценивать компанию с помощью сопоставимого анализа компании, моделирования дисконтированного денежного потока (DCF) и прецедентных транзакций, используемых в инвестиционно-банковском деле, исследовании капитала и т. Д. Он часто используется предприятиями для сравнения капитальных проектов и принятия решения о них.Один из примеров — когда компании представлены две возможности: одна — инвестировать в новый завод, а вторая — расширять существующий завод. Используя функцию IRR, мы можем оценить IRR для обоих сценариев и проверить, какой из них выше, чем средневзвешенная стоимость капитала (WACCWACCWACC — это средневзвешенная стоимость капитала фирмы и представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства.) бизнес (также известный как минимальная ставка). Если оба показателя превышают стоимость капитала, мы выберем тот, который показывает более высокую внутреннюю норму доходности и / или чистую приведенную стоимость (формула NPVNPV — справочник по формуле NPV в Excel при выполнении финансового анализа.n], где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем), чем другой.

Примечание: для повышения точности CFI рекомендует использовать функцию XIRR: XIRR против IRR. Почему следует использовать XIRR против IRR. XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR при построении финансовой модели в Excel.

Формула IRR

= IRR (значения, [предположить])

IRR функция использует следующие аргументы:

- Значения (обязательный аргумент) — это массив значений, представляющих ряд денежных потоков.Денежные потоки включают стоимость инвестиций и чистой прибыли. Значения могут быть ссылкой на диапазон ячеек, содержащих значения.

- [Предположить] (необязательный аргумент) — это число, угаданное пользователем, которое близко к ожидаемой внутренней норме доходности (так как может быть два решения для внутренней нормы доходности). Если опущено, функция примет значение по умолчанию 0,1 (= 10%).

Примечания

- Значение аргумента должно содержать по крайней мере одно положительное и одно отрицательное значение для расчета внутренней нормы доходности.

- Функция IRR использует порядок значений для интерпретации денежных потоков. Следовательно, необходимо последовательно вводить значения выплат и доходов.

- Если аргумент массива или ссылки содержит логические значения, пустые ячейки или текст, эти значения игнорируются.

Чтобы узнать больше, запустите наш бесплатный ускоренный курс по Excel прямо сейчас!

Как использовать функцию IRR в Excel?

В качестве функции рабочего листа IRR можно ввести как часть формулы в ячейку рабочего листа.Чтобы понять использование функции, давайте рассмотрим несколько примеров:

Пример 1

Для первоначальных инвестиций в размере 1000000 денежные потоки приведены ниже:

Начальные инвестиции здесь составляют отрицательное значение, так как это исходящий платеж. Приток денежных средств представлен положительными значениями.

Внутренняя норма прибыли, которую мы получаем, составляет 14%.

Пример 2

Давайте рассчитаем CAGR с использованием IRR.Предположим, нам дана следующая информация:

Функция IRR не совсем предназначена для расчета скорости роста сложного соединения, поэтому нам нужно изменить исходные данные таким образом:

начальная стоимость вложения должна быть введена как отрицательное число. Конечная стоимость инвестиции — положительное число. Все промежуточные значения сохраняются как нули.

Теперь мы просто применим функцию IRR для расчета CAGR, как показано ниже:

CAGR, который мы получаем:

Давайте проведем обратный инжиниринг, чтобы проверить, полученное значение верное или нет.(1 / Периоды) -1.

Используемая формула:

Результат такой же, как и при использовании функции IRR:

Что нужно помнить о функции IRR

- # ЧИСЛО! error — Происходит, когда:

- Если заданный массив значений не содержит хотя бы одного отрицательного и одного положительного значения

- Расчет не может сойтись после 20 итераций.Если внутренняя норма прибыли не может найти результат, который работает после 20 попыток, то #NUM! возвращается значение ошибки.

- IRR тесно связана с функцией NPV (чистой приведенной стоимости). Норма прибыли, рассчитываемая IRR, — это ставка дисконтирования, соответствующая чистой приведенной стоимости в $ 0 (нулевой).

Бесплатный курс Excel

Если вы хотите узнать больше о функциях и стать экспертом по ним, ознакомьтесь с бесплатным ускоренным курсом CFI по Excel! Ознакомьтесь с нашими пошаговыми инструкциями и демонстрациями того, как стать опытным пользователем Excel.

Дополнительные ресурсы

Спасибо за чтение руководства CFI по важным формулам Excel! Потратив время на изучение и освоение этих функций, вы значительно ускорите свое финансовое моделирование и анализ. Чтобы узнать больше, ознакомьтесь с этими дополнительными ресурсами CFI:

- XIRR против IRR XIRR против IRR Зачем использовать XIRR против IRR. XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR, при построении финансовой модели в Excel.

- Руководство по модифицированной внутренней норме доходности (MIRR) Модифицированная внутренняя норма доходности (MIRR) — это функция в Excel, которая учитывает стоимость финансирования (стоимость капитала) и ставку реинвестирования для денежных потоков от проекта или компании сверх временной горизонт инвестиций.

- Руководство по финансовому моделированию Бесплатное руководство по финансовому моделированию Это руководство по финансовому моделированию содержит советы и передовые методы работы с Excel по предположениям, драйверам, прогнозированию, объединение трех отчетов, анализ DCF и многое другое.

- Программа финансового аналитика Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®CFI Сертификация «Финансовое моделирование и оценка аналитика» (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня!

Функция IRR в Excel для расчета внутренней нормы прибыли

В этом руководстве объясняется синтаксис функции Excel IRR и показано, как использовать формулу IRR для расчета внутренней нормы доходности для ряда годовых или ежемесячных денежных потоков.

IRR в Excel — это одна из финансовых функций для расчета внутренней нормы прибыли, которая часто используется при планировании капитальных вложений для оценки прогнозируемой доходности инвестиций.

Функция IRR в Excel

Функция ВНД в Excel возвращает внутреннюю норму прибыли для серии периодических денежных потоков, представленных положительными и отрицательными числами.

Во всех расчетах неявно предполагается, что:

- Имеется равных временных интервалов между всеми денежными потоками.

- Все денежные потоки происходят на конец периода .

- Прибыль, полученная проектом, реинвестировано по внутренней норме доходности.

Функция доступна во всех версиях Excel для Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010 и Excel 2007.

Синтаксис функции Excel IRR следующий:

IRR (значения; [предположить])

Где:

- Значения (обязательно) — массив или ссылка на диапазон ячеек, представляющих ряд денежных потоков, для которых вы хотите найти внутреннюю норму прибыли.

- Guess (необязательно) — ваше предположение, какой может быть внутренняя норма прибыли.Он должен быть указан в процентах или в виде соответствующего десятичного числа. Если не указано, используется значение по умолчанию 0,1 (10%).

Например, чтобы рассчитать IRR для денежных потоков в B2: B5, вы должны использовать эту формулу:

= IRR (B2: B5)

Чтобы результат отображался правильно, убедитесь, что для ячейки формулы установлен формат Процентное соотношение (обычно Excel делает это автоматически).

Как показано на скриншоте выше, наша формула Excel IRR возвращает 8.9%. Хорошая это оценка или плохая? Что ж, это зависит от нескольких факторов.

Как правило, рассчитанная внутренняя норма доходности сравнивается со средневзвешенной стоимостью капитала компании или минимальной ставкой компании. Если IRR выше пороговой ставки, проект считается хорошей инвестицией; если ниже, проект следует отклонить.

В нашем примере, если заемные деньги обходятся вам в 7%, то IRR около 9% будет достаточно хорошим показателем. Но если стоимость средств составляет, скажем, 12%, тогда IRR в 9% недостаточно.

На самом деле, есть много других факторов, которые влияют на инвестиционное решение, например, чистая приведенная стоимость, абсолютная доходность и т. Д. Для получения дополнительной информации см. Основы IRR.

5 фактов о функции IRR в Excel

Чтобы обеспечить правильность расчета IRR в Excel, запомните следующие простые факты:

- Аргумент значений должен содержать как минимум одно положительное значение (представляющее доход) и одно отрицательное значение (представляющее затраты).

- Обрабатываются только чисел из значений аргумента ; текст, логические значения или пустые ячейки игнорируются.

- Денежные потоки не обязательно должны быть равными, но они должны происходить с регулярными интервалами , например, ежемесячно, ежеквартально или ежегодно.

- Поскольку IRR в Excel интерпретирует порядок денежных потоков на основе порядка значений, значения должны быть в хронологическом порядке .

- В большинстве случаев аргумент guess действительно не нужен.Однако, если уравнение IRR имеет более одного решения, возвращается ставка, наиболее близкая к предполагаемой. Итак, ваша формула дает неожиданный результат или # ЧИСЛО! ошибка, попробуйте другое предположение.

Общие сведения о формуле IRR в Excel

Поскольку внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) данной серии денежных потоков равной нулю, расчет IRR основывается на традиционной формуле NPV:

Где:

- CF — денежный поток

- i — номер периода

- n — всего периодов

- IRR — внутренняя норма доходности

Из-за специфики этой формулы нет другого способа рассчитать IRR, кроме как методом проб и ошибок.Microsoft Excel также использует эту технику, но очень быстро выполняет несколько итераций. Начиная с предположения (если предоставлено) или 10% по умолчанию, функция Excel IRR циклически перебирает вычисления, пока не найдет результат с точностью до 0,00001%. Если после 20 итераций точный результат не найден, # ЧИСЛО! ошибка возвращается.

Чтобы увидеть, как это работает на практике, давайте выполним этот расчет IRR на выборочном наборе данных. Для начала мы попытаемся угадать, какой может быть внутренняя норма доходности (скажем, 7%), а затем вычислим чистую приведенную стоимость.A3

Затем мы копируем приведенную выше формулу в другие ячейки и складываем все текущие значения, включая начальные инвестиции:

= СУММ (C2: C5)

И выясните, что при 7% мы получаем NPV 37,90 $:

Очевидно, наша догадка неверна. Теперь давайте сделаем тот же расчет на основе ставки, рассчитанной функцией IRR (около 8,9%). Да, это приводит к нулевой чистой приведенной стоимости:

Использование функции IRR в Excel — примеры формул

Теперь, когда вы знаете теоретические основы расчета IRR в Excel, давайте составим пару формул, чтобы увидеть, как это работает на практике.

Пример 1. Расчет IRR для ежемесячных денежных потоков

Предположим, вы ведете бизнес шесть месяцев и теперь хотите вычислить норму прибыли для вашего денежного потока.

Найти IRR в Excel очень просто:

- Введите начальные инвестиции в какую-нибудь ячейку (в нашем случае B2).Так как это исходящий платеж, это должно быть отрицательное число .

- Введите последующие денежные потоки в ячейки под начальными инвестициями или справа от них (B2: B8 в этом примере). Эти деньги поступают от продаж, поэтому мы вводим их как положительных чисел .

Теперь вы готовы рассчитать IRR для проекта:

= IRR (B2: B8)

Пример 2. Использование предположения в формуле Excel IRR

При желании вы можете поместить ожидаемую внутреннюю норму доходности, скажем, 10 процентов, в аргумент guess :

= IRR (B2: B8, 10%)

Как показано на скриншоте ниже, наше предположение не влияет на результат. Но в некоторых случаях изменение предполагаемого значения может привести к тому, что формула IRR вернет другую ставку.Для получения дополнительной информации см. Несколько IRR.

Пример 3. Найдите IRR для сравнения инвестиций

При планировании капитальных вложений значения IRR часто используются для сравнения инвестиций и ранжирования проектов с точки зрения их потенциальной прибыльности. Этот пример демонстрирует эту технику в ее простейшей форме.

Предположим, у вас есть три варианта инвестирования, и вы решаете, какой из них выбрать. Обоснованно прогнозируемая доходность инвестиций может помочь вам принять обоснованное решение.Для этого введите денежный поток для каждого проекта в отдельном столбце, а затем рассчитайте внутреннюю норму прибыли для каждого проекта отдельно:

Формула для проекта 1:

= IRR (B2: B7)

Формула для проекта 2:

= IRR (C2: C7)

Формула для проекта 3:

= IRR (D2: D7)

Учитывая, что требуемая норма прибыли компании составляет, скажем, 9%, проект 1 следует отклонить, поскольку его IRR составляет всего 7%.

Две другие инвестиции приемлемы, потому что обе могут генерировать IRR выше, чем пороговая ставка компании. Какой бы вы выбрали?

На первый взгляд, проект 3 выглядит более предпочтительным, поскольку у него самая высокая внутренняя доходность. Однако его годовые денежные потоки намного ниже, чем для проекта 2. В ситуации, когда небольшие инвестиции имеют очень высокую доходность, предприятия часто выбирают инвестиции с более низким процентным доходом, но более высокой абсолютной (долларовой) стоимостью возврата, что является проектом 2.

Вывод таков: обычно предпочтительны инвестиции с наивысшей внутренней нормой доходности, но чтобы максимально использовать свои средства, вам следует оценить и другие показатели.

Пример 4. Вычислить среднегодовой темп роста (CAGR)

Хотя функция IRR в Excel предназначена для расчета внутренней нормы доходности, ее также можно использовать для вычисления совокупной скорости роста. Вам просто нужно будет реорганизовать исходные данные следующим образом:

- Оставьте первое значение начальных инвестиций как отрицательное число, а конечное значение как положительное число.(1 / кол-во периодов) -1

Как показано на скриншоте ниже, обе формулы дают одинаковый результат:

Для получения дополнительной информации см. Как рассчитать CAGR в Excel.

IRR и NPV в Excel

Внутренняя норма доходности и чистая приведенная стоимость — два тесно связанных понятия, и невозможно полностью понять IRR без понимания NPV. Результатом IRR является не что иное, как ставка дисконтирования, соответствующая нулевой чистой приведенной стоимости.

Существенное отличие состоит в том, что NPV — это абсолютный показатель, отражающий сумму стоимости в долларах, которая может быть получена или потеряна в результате реализации проекта, в то время как IRR — это процентная норма прибыли, ожидаемая от инвестиций.

Из-за своей разной природы IRR и NPV могут «конфликтовать» друг с другом — один проект может иметь более высокую NPV, а другой — более высокую IRR. Когда возникает такой конфликт, финансовые эксперты советуют отдавать предпочтение проекту с более высокой чистой приведенной стоимостью.

Чтобы лучше понять взаимосвязь между IRR и NPV, рассмотрим следующий пример. Допустим, у вас есть проект, для которого требуются начальные инвестиции в размере 1000 долларов США (ячейка B2) и ставка дисконтирования 10% (ячейка E1). Срок действия проекта составляет пять лет, и ожидаемые поступления денежных средств на каждый год указаны в ячейках B3: B7.

Чтобы узнать, сколько сейчас стоят будущие денежные потоки, нам нужно вычислить чистую приведенную стоимость проекта. Для этого используйте функцию NPV и вычтите из нее начальные инвестиции (поскольку начальные инвестиции — отрицательное число, используется операция сложения):

= ЧПС (E1, B3: B7) + B2Положительная чистая приведенная стоимость указывает на то, что наш проект будет прибыльным:

Какая ставка дисконтирования сделает NPV равной нулю? Следующая формула IRR дает ответ:

= IRR (B2: B7)Чтобы проверить это, возьмите приведенную выше формулу NPV и замените ставку дисконтирования (E1) на IRR (E4):

= ЧПС (E4, B3: B7) + B2Или вы можете встроить функцию IRR непосредственно в аргумент rate NPV:

= ЧПС (IRR (B2: B7), B3: B7) + B2На скриншоте выше показано, что значение NPV, округленное до двух знаков после запятой, действительно равно нулю.Если вам интересно узнать точное число, установите научный формат в ячейку NPV или выберите отображение большего количества десятичных знаков:

Как видите, результат находится в пределах заявленной точности 0,00001 процента, и мы можем сказать, что чистая приведенная стоимость фактически равна 0.

Наконечник. Если вы не полностью доверяете результату расчета IRR в Excel, вы всегда можете проверить его, используя функцию NPV, как показано выше.

Функция IRR в Excel не работает

Если у вас возникла проблема с IRR в Excel, следующие советы могут подсказать вам, как ее исправить.

ФормулаIRR возвращает # ЧИСЛО! ошибка

A # ЧИСЛО! ошибка может быть возвращена по следующим причинам:

- Функция IRR не может найти результат с точностью до 0,000001% при 20-й попытке.

- Предоставленный диапазон значений не содержит хотя бы одного отрицательного и хотя бы одного положительного денежного потока.

Пустые ячейки в массиве значений

В случае, если денежный поток не возникает в одном или нескольких периодах, вы можете остаться с пустыми ячейками в диапазоне значений .И это источник проблем, потому что строки с пустыми ячейками не учитываются при расчете IRR в Excel. Чтобы исправить это, просто введите нулевые значения во все пустые ячейки. Excel теперь будет видеть правильные временные интервалы и правильно вычислять внутреннюю ставку возврата.

Несколько IRR

В ситуации, когда ряд денежных потоков меняется с отрицательного на положительный или наоборот более одного раза, может быть обнаружено несколько IRR.

Если результат вашей формулы далек от ожидаемого, проверьте значение предположения — в случае, если уравнение IRR может быть решено с несколькими значениями ставок, возвращается ставка, наиболее близкая к предположению.

Возможные решения:

- Предполагая, что вы знаете, какой доход вы ожидаете от определенных инвестиций, используйте свое ожидание в качестве предположения.

- Если вы получаете более одной IRR для одного и того же денежного потока, выберите наиболее близкую к стоимости капитала вашей компании в качестве «истинной» IRR.

- Используйте функцию MIRR, чтобы избежать проблемы множественных IRR.

Нерегулярные интервалы движения денежных средств

Функция IRR в Excel предназначена для работы с регулярными периодами движения денежных средств, такими как неделя, месяц, квартал или год.Если ваши притоки и оттоки происходят с неравными интервалами, IRR все равно будет считать интервалы равными и возвращать неверный результат. В этом случае используйте функцию XIRR вместо IRR.

Разные ставки заимствования и реинвестирования

Функция IRR подразумевает, что прибыль проекта (положительные денежные потоки) постоянно реинвестируется по внутренней норме доходности. Но на самом деле ставка, по которой вы занимаете деньги, и ставка, по которой вы реинвестируете прибыль, часто различаются.К счастью для нас, в Microsoft Excel есть специальная функция, которая позаботится об этом сценарии — функция MIRR.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

Если Предположение опущено, то оно полагается равным 0,1 (10 процентов). Он обозначает число, которое, по вашему мнению, близко к результату внутренней нормы прибыли. Если значение не указано, используется значение по умолчанию 0,1 или 10%.

Он обозначает число, которое, по вашему мнению, близко к результату внутренней нормы прибыли. Если значение не указано, используется значение по умолчанию 0,1 или 10%. Если параметр предположения пропущен, программное обеспечение принимает его равным 0,1, то есть 10%.

Если параметр предположения пропущен, программное обеспечение принимает его равным 0,1, то есть 10%.