Мезонинное финансирование — глоссарий КСК ГРУПП

Финансовый кризис, начавшийся в США в 2008 г. и охвативший весь мир, привел к резкому падению рынка недвижимости и ценных бумаг, связанных с ней. На этом закончились крупные вложения в девелоперов как на отечественном рынке, так и за рубежом. В первую очередь была пересмотрена политика инвесторов и кредитных организаций, которые сильно ужесточили условия финансирования. Этот шаг привел к другому негативному фактору — снижению объемов строительства и оборота сделок с недвижимостью. Но обязательства перед кредиторами и естественная конкуренция заставили кредиторов искать новые источники поступления средств, которые могли бы позволить застройщикам и дальше вести свою деятельность. Совокупность всех этих факторов привела к новому финансовому инструменту — мезонинному финансированию.

Стоит отметить, что в докризисное время для крупных застройщиков заем средств был естественным.

Спустя короткое время и остальные отечественные кредитные организации пошли по этому пути. Финансирование новых проектов было отвергнуто. Также были повышены процентные ставки по уже открытым кредитным линиям. По словам самих застройщиков, даже в настоящее время отечественная недвижимость имеет хорошую окупаемость, однако теперь инвесторы отказывают в финансировании всем, чья собственная доля в бюджете проекта составляет менее 1/3.

Отсутствие собственного капитала или завершенных проектов, которые можно реализовать, еще больше усложняло проблему финансирования, следовательно, и конкуренцию за рынок. Естественно, некоторые виды кредитования для застройщиков оставались доступными, однако условия выдачи кредитов предполагали высокую процентную ставку или залог недвижимости. Застройщиками предпринимались и попытки картельного сговора с целью влияния на кредитную политику, однако это приводило лишь к незначительным результатам. В конечном итоге на зарубежном рынке были найдены другие методы привлечения средств, среди которых мезонинное финансирование.

Вложения в собственный капитал или реализация на торгах

По определению самих кредитных организаций, мезонинное финансирование — это вложения в проект на условиях получения доли или пакета акций за конкретную стоимость при определенных условиях, например после ввода объекта в эксплуатацию. Для застройщиков это зачастую нерентабельно, и они прибегают к этому источнику финансирования, только когда других вариантов привлечения средств не осталось.

По существу, такой вид предоставления средств предполагает и передачу акций или доли в проекте. По этому признаку мезонинное финансирование причисляется одновременно к долговым обязательствам и к вложениям собственных средств (debt and equity financing). По определению долговые обязательства — менее ценный ресурс, а собственный капитал — самый ценный. По этой причине мезонинные средства занимают промежуточное положение.

Учитывая высокие риски и необходимость крупных вложений, которые гарантированно обеспечат проект нужным бюджетом, к этому варианту финансирования прибегают только крупные кредиторы. Доля такого финансирования крайне низка в общем обороте денежных средств инвестора и рассматривается только как возможность приобрести дополнительные ценные бумаги, которые в дальнейшем можно реализовать по выгодной цене.

Схожим образом уже длительное время работает механизм ипотечного кредитования, ставший популярным благодаря широкому распространению среди людей вне зависимости от доходов. Как правило, в этом случае кредитором определяется конкретная процентная ставка заимствований. При этом платежеспособность и источники дохода редко проверяются, т. к. в случае невыплаты инвестор может воспользоваться продажей этой недвижимости или рефинансированием кредита. Какой именно вариант будет использован, зависит от решения кредитора и определяется фактической платежеспособностью клиента. В случае если клиент становится банкротом или лишается стабильного источника дохода, кредитор продает недвижимость, чтобы избавиться от рисков. Если же клиент имеет постоянный доход и способен вносить оплату, кредитору выгоднее предоставить рефинансирование и в дальнейшем получить еще больше прибыли.

Но именно ипотечное кредитование и дало толчок к мировому финансовому кризису. Принципиальной основой стала невозможность кредиторами за короткий срок реализовать недвижимость, полученную в результате невыполнения долговых обязательств заемщиком, с возможностью покрытия расходов.

Преимущества мезонинного инвестирования

Российское законодательство наделяет приоритетом интересы кредитора, и правовая практика показывает, что им легче добиться возврата заемных средств, чем акционеру. В противовес слабой защищенности акционер может получить многократную сверхприбыль путем проведения операций с ценными бумагами или их продажи на бирже. Также акционер полностью свободен в выборе времени продажи и покупателя акций. Кредитор же полностью «связан» условиями контракта, в котором оговорены сроки и процентная ставка.

Мезонинное финансирование также связывает инвестора контрактом, который предполагает возврат средств по определенному графику. При этом в случае невыполнения обязательств заемщиком по мезонинному финансированию у инвестора остается возможность продать пакет акций объекта. Это дает возможность также получить сверхприбыль на уровне акционера, которая определяется лишь финансовым климатом. Однако пока проект еще не закончен, чаще всего рыночная стоимость акций не покрывает сумму финансирования, и девелоперу выгоднее рассчитаться ими за инвестиции.

Уровень риска определяется прежде всего состоянием бюджета проекта и источниками финансирования. Мировая практика показывает, что мезонинное финансирование характерно для проектов с любой долей собственных вложений. Однако основная доля финансирования приходится на проекты, 20–25% бюджета которых — это собственный капитал. Иногда встречаются сделки, когда девелопер привлекает к проекту и использует 100%-ю инвестицию, а в качестве долговых обязательств предоставляет контрольный пакет акций проекта.

Основное преимущество заключается в возможности обеспечить проект необходимым потоком средств за короткий срок. Мезонинная кредитная линия оформляется банком без объемных бюрократических процессов, т. к. с предоставлением доли или акций проекта у инвестора пропадает необходимость в получении подтверждения платежеспособности заемщика.

Разница зарубежных и отечественных институтов

У западных стран институт мезонинного финансирования прочно закрепился и успешно развивается. Есть даже специальные организации, предоставляющие мезонинное финансирование. Что касается отечественного рынка, то развитие этого кредитного института находится на крайне низком уровне, и нет предпосылок к его росту. Что интересно, если за границей мезонинная практика актуальна для недвижимости (вероятно, по причине возникшего кризиса именно с ее рынком), то в России она внедряется в других отраслях. Примером может служить крупный проект в энергетической сфере «Северный поток — 2», в котором компании-кредиторы получают контрольный пакет дочерней компании «Газпром». Можно найти много примеров аналогичных сделок во многих отраслях, однако на рынке недвижимости такой вид сделки пока что еще не зафиксирован.

В настоящее время отечественные финансовые институты изучают возможность использования мезонинного инструмента на практике. В качестве одного из перспективных вариантов рассматривается прямая передача в собственность доли в проекте с последующей перепродажей. Как полагают инвесторы, в связи с кризисом банки будут вести жесткую практику введения рамок для заемщиков, среди которых повышение ставок по кредиту, что обязательно приведет к спросу на мезонин. С другой стороны, унаследованная от СССР сложная бюрократическая система может затормозить процесс становления, особенно межнациональных проектов, т. к. западные девелоперы и инвесторы «избалованы» экономией времени. Также негативное влияние может оказать недобросовестность кредиторов, которым невыгодна выплата займа финансовыми средствами, и они будут инвестировать только в проекты, не защищенные собственным капиталом. В этом случае банк с высокой вероятностью получит сверхприбыльный пакет акций, который можно реализовать на торгах в любой удобный момент. Также ряд банкиров ссылаются на высокие риски и слабо изученный институт мезонина.

В качестве одного из перспективных вариантов рассматривается прямая передача в собственность доли в проекте с последующей перепродажей. Как полагают инвесторы, в связи с кризисом банки будут вести жесткую практику введения рамок для заемщиков, среди которых повышение ставок по кредиту, что обязательно приведет к спросу на мезонин. С другой стороны, унаследованная от СССР сложная бюрократическая система может затормозить процесс становления, особенно межнациональных проектов, т. к. западные девелоперы и инвесторы «избалованы» экономией времени. Также негативное влияние может оказать недобросовестность кредиторов, которым невыгодна выплата займа финансовыми средствами, и они будут инвестировать только в проекты, не защищенные собственным капиталом. В этом случае банк с высокой вероятностью получит сверхприбыльный пакет акций, который можно реализовать на торгах в любой удобный момент. Также ряд банкиров ссылаются на высокие риски и слабо изученный институт мезонина.

Мезонинное инвестирование заметно отличается от других финансовых институтов следующими признаками.

- Объем инвестирования. Относительно большая доля от общего бюджета проекта, которая на практике составляет не более 1/5 ввиду высоких рисков и низкой стоимости проекта до ввода в строй на рынке ценных бумаг.

- Отсутствие ликвидности. Конвертируемые бумаги не пользуются высоким спросом на рынке ценных бумаг в отличие от прочих ценных бумаг.

- Источник инвестирования. Финансирование проходит напрямую девелоперу от кредитора через открытые источники последнего после согласования обеих сторон. Также может быть привлечена сторона-посредник, которая служит для поиска инвестиций.

- Источник погашения. Средством расчета с инвестором за мезонинное инвестирование служат ценные бумаги и доля непосредственно самого проекта или другие активы заемщика.

Настоящая практика по мезонинному инвестированию рассматривается в форме выпуска конвертируемых облигаций, которые в дальнейшем обмениваются на реальные активы компании по фьючерсу. Конвертируемая бумага заменяет пакет документов, утверждающих право инвестора на приобретение акций или доли проекта заемщика. А фьючерс рассматривает только сроки и сумму денежных средств, что позволяет провести сделку быстро. В итоге такая схема позволяет в сжатые сроки заемщику получить нужное финансирование, а кредитору — реализовать конвертируемые облигации в ценные бумаги. Также дополнительным преимуществом для девелопера является возможность получить от инвестора комплексное финансирование всего проекта, а не только конкретных задач.

Конвертируемая бумага заменяет пакет документов, утверждающих право инвестора на приобретение акций или доли проекта заемщика. А фьючерс рассматривает только сроки и сумму денежных средств, что позволяет провести сделку быстро. В итоге такая схема позволяет в сжатые сроки заемщику получить нужное финансирование, а кредитору — реализовать конвертируемые облигации в ценные бумаги. Также дополнительным преимуществом для девелопера является возможность получить от инвестора комплексное финансирование всего проекта, а не только конкретных задач.

Исходя из перечисленных отличий, напрашивается вывод, что мезонинное финансирование — это отличная альтернатива кредитованию. Этот институт позволяет заемщику быстро и без лишних хлопот привлечь инвестиции, а кредитору получить сверхприбыль, пусть и с высоким риском. При этом уровень риска инвестор всегда может оценить по доле источников финансирования в общем бюджете реализуемого проекта.

Возврат к списку

Статья 3.

Финансирование агропромышленного производства / КонсультантПлюс

Финансирование агропромышленного производства / КонсультантПлюс1. Государство осуществляет финансирование агропромышленного производства за счет средств федерального бюджета, бюджетов субъектов Российской Федерации и внебюджетных источников.

2. Средства федерального бюджета, направляемые на поддержку и развитие агропромышленного производства, предусматриваются в федеральном бюджете отдельным разделом и отдельной строкой в других разделах бюджета.

3. Средства федерального бюджета, направляемые на поддержку и развитие агропромышленного производства, используются на:

поддержку инвестиционной деятельности, включая приобретение новой техники и оборудования, сортовых семян и племенных животных, в соответствии с федеральными целевыми программами;

повышение плодородия почв, проведение мелиоративных мероприятий, содержание государственных мелиоративных систем, осуществление работ по борьбе с вредителями и болезнями сельскохозяйственных культур, предупреждение и ликвидацию карантинных и особо опасных инфекционных заболеваний животных, а также проведение научных исследований и мероприятий по охране окружающей среды;

кредитование и страхование в сфере агропромышленного производства;

компенсацию части затрат на приобретение материальных ресурсов и энергоносителей, дотации на поддержку племенного животноводства, элитного семеноводства и производства гибридных семян сельскохозяйственных культур;

развитие и поддержку рынка сельскохозяйственных продукции, сырья и продовольствия;

организацию профессиональной подготовки, повышения квалификации и переквалификации кадров в области агропромышленного производства;

иные виды дотаций и компенсаций. Конкретные направления и объемы финансирования по ним устанавливаются Правительством Российской Федерации.

Конкретные направления и объемы финансирования по ним устанавливаются Правительством Российской Федерации.

4. Финансирование развития агропромышленного производства допускается за счет средств местных бюджетов и средств иных источников, если это не противоречит законодательству Российской Федерации.

5. Правительство Российской Федерации при формировании федерального бюджета ежегодно направляет в Государственную Думу Федерального Собрания Российской Федерации информацию о положении дел в агропромышленном производстве, которая содержит:

показатели производства основных видов сельскохозяйственных продукции, сырья и продовольствия за истекший год и оценку перспектив развития агропромышленного производства на следующий год;

балансы производства и потребления основных видов сельскохозяйственных продукции, сырья и продовольствия;

анализ динамики цен на сельскохозяйственные продукцию, сырье и продовольствие, цен и тарифов на материально — технические ресурсы и услуги для села;

данные об уровне доходов сельскохозяйственных организаций и крестьянских (фермерских) хозяйств;

отчет о выполнении федеральных целевых программ за истекший год;

предложения по федеральным целевым программам на следующий год;

сведения об уровне целевых цен и рассчитываемых на их основе гарантированных цен, залоговых ставок, дотаций и компенсаций, о льготном налогообложении;

сведения о государственном регулировании рынка сельскохозяйственных продукции, сырья и продовольствия за истекший год;

сведения о социальном развитии села;

анализ развития науки и осуществления научной деятельности в сфере агропромышленного производства.

6. Субъекты Российской Федерации осуществляют финансирование агропромышленного производства в соответствии с действующим законодательством.

Открыть полный текст документа

Торговое финансирование от Росбанка

Аккредитивы на территории РФ

Поддержание баланса интересов покупателя и продавца на территории РФ при использовании аккредитивной формы расчетов и финансировании торговых операций без необходимости отвлечения денежных средств из оборота.

Аккредитивы по импорту

Обеспечение интересов покупателя и продавца при расчетах по импорту.

- Высокий рейтинг банка и возможность использования кредитных линий банков-корреспондентов и материнского банка для подтверждения аккредитивов.

- Снижение рисков коммерческой сделки за счет выполнения платежа только против документов, свидетельствующих об отгрузке товара/оказании услуг.

- Надежный инструмент покрытия платежных рисков для продавца.

- Более выгодные условия коммерческой сделки – более низкие закупочные цены и более длительные сроки платежа по контракту – в сравнении с открытым счетом или инкассо.

- Правовая защита в связи с подчинением аккредитива унифицированным правилам и обычаям для документарных аккредитивов.

- Привлечение кратко- и среднесрочного (до 5 лет) финансирования внешнеторговых сделок по выгодным ставкам зарубежных банков.

Аккредитивы по экспорту

Поддержка экспортеров путем авизования, исполнения, подтверждения (если необходимо), а также предоставления отсрочки платежа в рамках аккредитива, открытого зарубежным банком в пользу поставщика продукции из России.

- Возможность получения платежа бенефициаром сразу после отгрузки товара и предоставления документов в исполняющий банк.

- Минимизация рисков для покупателя продукции, т. к. платеж осуществляется против документов, подтверждающих надлежащее исполнение контракта.

- Возможность продвижения российских товаров на международные рынки за счет увеличения оборотных средств покупателя. Отсутствие авансовых платежей и привлечения финансирования в рамках аккредитива.

- Наличие лимитов риска, установленных на зарубежные банки в различных географиях.

Постфинансирование в рамках аккредитива

Выполнение платежа в пользу иностранного экспортера подтверждающим зарубежным банком в рамках аккредитива и предоставление отсрочки платежа импортеру.

- Высокий рейтинг банка и возможность использования кредитных линий банков-корреспондентов и материнского банка, установленных для операций торгового финансирования.

- Отработанная технология оценки рисков сделки и принятия решения по ней, профессиональный подход к использованию инструментов торгового финансирования.

- Обеспечение интереса продавца в получении наличного расчета и потребности покупателя/импортера в кредите.

- Более низкая стоимость финансирования в связи с торговым характером сделки; гибкое ценообразование.

Проектное финансирование

Проектное финансированиеИсточником обслуживания долговых обязательств являются денежные потоки, генерируемые проектом. Специфика этого вида инвестирования состоит в том,

что оценка затрат и доходов осуществляется с учётом распределения риска между участниками проекта.

Застройщики, которые используют счета эскроу для оплаты по договорам долевого участия, могут получить кредит достаточный для ввода дома в эксплуатацию.

Получить решениеСтандарты деятельности застройщиков

Разработаны ДОМ.РФ в соответствии

с п.8 Плана мероприятий по замещению

средств граждан банковским кредитованием.

Скачать стандарты pdf, 544 Kb

Рекомендации по взаимодействию банков и застройщиков

Цель документа — обеспечение эффективного перехода на проектное финансирование.

Скачать рекомендации pdf, 583 Kb

Как работает проектное финансирование

Средства участников долевого строительства, депонируемые на счетах эскроу, будут использованы для фондирования кредитной линии.

1

1. Открытие счета

Дольщики открывают счет эскроу в банке

2

2. Перечисление средств

Денежные средства дольщиков перечисляются на счета эскроу и используются для фондирования кредита

3

3. Фиксация банком

Банк финансирует расходы по согласованному бюджету проекта за вычетом собственных средств

4

4. Перечисление

Перечисление денежных средств со счетов эскроу застройщику после ввода в эксплуатацию

Иллюстративный пример

Средневзвешенная ставка в зависимости от суммы на счетах эскроу (в % от кредита)

Базовая ставка 10% — к части кредита сверх суммы средств на эскроу

Специальная ставка 4% — к части кредита в пределах суммы средств на эскроу

Дополнительное снижение ставки при превышении суммы средств на эскроу над выбранным кредитом

Получить проектное финансирование

от Банка ДОМ.РФ

шаг 1

Перейдите в личный кабинет и пройти регистрацию

шаг 2

Заполните финансовую модель проекта

шаг 3

С вами свяжется персональный менеджер

шаг 4

Получите решение

Перейти в личный кабинетСкопировать код для вставки

Условия обработки персональных данных

Я даю согласие АО «ДОМ.РФ», адрес 125009, г. Москва, ул. Воздвиженка, д. 10 (далее – Агент), а также банкам-партнерам и другим контрагентам Агента (далее – Партнер/Партнеры):

На обработку всех моих персональных данных, указанных в заявке, любыми способами, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение, обработку моих персональных данных с помощью автоматизированных систем, посредством включения их в электронные базы данных, а также неавтоматизированным способом, в целях продвижения Агентом и/или Партнером товаров, работ и услуг, получения мной информации, касающейся продуктов и услуг Агента и/или Партнеров.

На получение от Агента или Партнера на мой номер телефона, указанный в настоящей заявке, СМС-сообщений и/или звонков с информацией рекламного характера об услугах АО «ДОМ.РФ», АКБ «РОССИЙСКИЙ КАПИТАЛ» (АО) (их правопреемников, а также их надлежащим образом уполномоченных представителей), Партнеров, в том числе путем осуществления прямых контактов с помощью средств связи. Согласен (-на) с тем, что Агент и Партнеры не несут ответственности за ущерб, убытки, расходы, а также иные негативные последствия, которые могут возникнуть у меня в случае, если информация в СМС-сообщении и/или звонке, направленная Агентом или Партнером на мой номер мобильного телефона, указанный в настоящей заявке, станет известна третьим лицам.

Указанное согласие дано на срок 15 лет или до момента отзыва мной данного согласия. Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме, после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Параметры кредита для расчета ставки:

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается). Доход подтверждается справкой 2-НДФЛ.

161 Федеральный закон

Федеральный закон от 24.07.2008 № 161-ФЗ «О содействии развитию жилищного строительства» регулирует отношения между Единым институтом развития в жилищной сфере, органами государственной власти и местного управления и физическими и юридическими лицами.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи. Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

161-ФЗ устанавливает для ДОМ.РФ полномочия агента Российской Федерации по вовлечению в оборот и распоряжению земельными участками и объектами недвижимого имущества, которые находятся в федеральной собственности и не используются.

Получить расчет на e-mail

Расчет отправлен

Проверьте почту, которую указали

ГотовоIPO как источник финансирования деятельности компании: на примере Казахстана (Чупанова Х.А.1, Муртазаева У.А.21 Санкт-Петербургский государственный университет, Россия, Санкт-Петербург2 Дагестанский институт развития образования, Россия, Махачкала) / Экономика Центральной Азии / № 3, 2020

Цитировать:

Чупанова Х.А., Муртазаева У.А. IPO как источник финансирования деятельности компании: на примере Казахстана // Экономика Центральной Азии. – 2020. – Том 4. – № 3. – С. 233-242. – doi: 10.18334/asia.4.3.111075.

Аннотация:

Фондирование компаний может осуществляться многочисленными способами, такими как: выпуск облигаций, векселей, привлечение банковских кредитов, использование собственных средств акционеров. Однако с возрастающей ролью инноваций в экономике, все большую популярность приобретают альтернативные источники фондирования компании, особенно на ранних этапах развития компаний. Данная статья посвящена исследованию опыта первичного публичного размещения акций в Республике Казахстан. Раскрывается понятие IPO, его преимущества и недостатки, анализируются опыт IPO казахстанских компании на отечественных и международных рынках

Ключевые слова: IPO, цели и участники IPO, Казахстанская фондовая биржа, первичное публичное размещение

Введение

Развитие современной экономики предопределяет использование альтернативных источников финансирования компаний. Решение компании о выходе на публичный рынок говорит о том, что она способна перейти на более высокий и качественно новый уровень развития. Прохождение процедуры IPO (Initial public offering) открывает перед компанией не просто широкие возможности рынка, но и позволяет обрести ей рыночную капитализацию. Интересы участников пересекаются в достижении максимальной цены акций на вторичном рынке, которая является производной от хороших результатов деятельности, назначения адекватной цены IPO и высокой ликвидности акций на вторичных торгах. Ликвидность же на вторичном рынке, в свою очередь, зависит от числа акций в выпуске, рынков, на которых эти акции обращаются, и рыночных агентов (там, где они используются), занятых распространением данных акций.

Процедура проведения IPO на казахстанском рынке не такая обширная, как в Европе, США, на развивающихся рынках Бразилии, Индии и Китая. Причиной является передел собственности, стартовавший в 1990-х годах на фоне кризиса, следовательно, IPO не мог пользоваться популярностью среди инструментов привлечения инвестиционных ресурсов.

Цель данной статьи – исследование IPO как источника финансирования деятельности компании в Республике Казахстан.

В соответствии с поставленной целью были определены следующие задачи:

· рассмотреть понятие IPO, участников и их цели;

· проанализировать преимущества и недостатки процедуры IPO;

· исследовать особенности казахстанских IPO.

1. Понятие IPO, участники и цели

В современной литературе широко используется аббревиатура IPO, происходящая от англоязычного термина Initial public offering. Несмотря на то, что сам термин подразумевает первичное публичное размещение ценных бумаг, здесь частично может присутствовать вторичное предложение, что означает продажу уже принадлежащих акционерам ценных бумаг. Особенностями первичного размещения ценных бумаг являются: открытая подписка, а также размещение на организованных торгах.

В законе Республики Казахстан «О рынке ценных бумаг» от 02 июля 2003 года нет определения IPO, но раскрывается понятие первичного рынка ценных бумаг. В законе под ним понимается размещение объявленных эмиссионных ценных бумаг эмитентом за исключением дальнейшего размещения эмитентом ранее выкупленных им эмиссионных ценных бумаг на вторичном рынке ценных бумаг [1].

Фондовая биржа Казахстана дает следующее определение IPO: «Классический IPO – первичное публичное размещение акций компании на фондовом рынке для продажи неограниченному кругу лиц» [8].

Под первичным публичным размещением (IPO) следует понимать размещение простых и привилегированных акций нового выпуска на бирже либо иным способом (у финансового посредника) неограниченному кругу лиц.

Прежде чем перейти к изучению первичного публичного размещения акций казахстанских компаний, необходимо рассмотреть основных участников процедуры IPO, каждый из которых преследует свои цели. В академической литературе чаще всего выделяют три ключевые заинтересованные стороны: компания, продавец и инвесторы. При этом цели участников могут пересекаться и дополнять друг друга.

Компания выступает главным заинтересованным участником данной процедуры, и роль руководства компании отражается на всех этапах: от стадии подготовки до завершения. Основная нагрузка по осуществлению желаний акционеров ложится на менеджмент, различные аналитические службы, представляющие собой главный инструмент, с помощью которого активизируется подготовка компании к данной процедуре.

Следующая группа участников процедуры IPO – организаторы размещения. К обозначенной группе участников относятся: биржи, букраннеры, андеррайтеры и другие участники, выполняющие функции поддержки и обеспечения организации торгов. Особая роль здесь отводится инвестиционному банку, который управляет сделкой или спонсирует ее в целях гарантии соблюдения сбалансирования интересов участников данного процесса. Поддержка размещения акций – это достаточно важная функция, поскольку здесь имеет место страховка инвестора для получения дополнительной ликвидности, иными словами, андеррайтер страхует акции от цепного отказа инвесторов [2] (Vdovichenko, 2012).

Третья группа участников – инвесторы, от предпочтений и настроения которых напрямую зависит успешность размещения. Волатильность рынка и спрос инвесторов сказываются на динамике спроса на акции. Благоприятная ситуация в отрасли, инвестиционная привлекательность определяют успешность размещения. При планировании выхода на биржу необходимо учитывать тот факт, что цикличность рынка отражается на спросе акций какой-либо отрасли.

2. Преимущества и недостатки процедуры IPO

Рассмотрим положительные и отрицательные последствия, с которыми может столкнуться компания при проведении процедуры первичного публичного размещения акций.

Среди положительных результатов от проведения рассматриваемой процедуры привлечения капитала можно выделить:

1. Увеличение долгосрочного капитала компании.

Фондирование компании является необходимым шагом в процессе деятельности для достижения различных целей, связанных как с осуществлением капиталовложений, так и проведением научных исследований, внедрением высокотехнологичных средств производства, а также в некоторых случаях со снижением налоговой нагрузки [7].

2. Повышение ликвидности.

Выход компании на рынок публичного капитала позволяет получить ей рыночную капитализацию, которая в большинстве случаев выше стоимости закрытых, частных фирм. При первичном публичном размещении акций их ликвидность повышается, следовательно, повышается стоимость компании. Для держателей акций это является несомненным плюсом, поскольку они могут получить выгоду от продажи своих акции в любое время или использовать их в качестве залога для обеспечения кредитов [7].

3. Получение справедливой оценки стоимости бизнеса.

Любая компания при выходе на IPO обретает рыночную стоимость, что является следствием наличия информации в открытых источниках, которая позволяет легко оценить рыночную стоимость компании, являющуюся более высокой по сравнению с частными компаниями, не проводящими процедуру IPO, а также способствует повышению доверия со стороны участников рынка [7]. При этом сам вопрос привлечения капитала в фирму напрямую зависит от рыночной ситуации, то есть возможности организовать бизнес со сверхприбылью при согласованной возможности ее расширения и роста при различных условиях [5] (Chupanova, 2019).

4. Появление средств для проведения слияний и поглощений.

После вывода на биржу акции, находящиеся в свободном обращении на рынке ценных бумаг, могут использоваться как своего рода валюта для приобретения других компаний. Помимо этого компания может успешно осуществлять внедрение научных и опытно-конструкторских разработок с последующим отражением их в качестве нематериальных активов на балансе.

5. Улучшение имиджа, повышение прозрачности, улучшение корпоративного управления.

Выбор биржи во многом влияет на имидж компании, так, например, компания может приобрести широкую известность и стать узнаваемой благодаря признанию на международном уровне, что, несомненно, в целом повысит доверие со стороны инвесторов.

Привлеченный капитал способствует быстрому расширению бизнеса, поглощению, обновлению технологической базы, не требующих возникновения долгосрочных обязательств [3] (Kondratova, 2005). Однако наряду с указанными преимуществами имеется ряд недостатков, свойственных для большинства компаний, проводящих процедуру IPO. Они вытекают во многих случаях из несоответствия поставленным целям и, как следствие, нерационального и неоправданного выбора источника фондирования. Итак, рассмотрим поподробнее основные недостатки IPO.

1. Высокие издержки на проведение процедуры размещения акций.

Данный недостаток является ожидаемым вследствие необходимости осуществления затрат, связанных с подготовкой и проведением размещения, включая оплату услуг внешних консультантов для сопровождения листинга и содействия в соблюдении законодательных требований, а также подготовки качественной и регулярной отчетности, общения с инвесторами, что, соответственно, требует значительных денежных и временных затрат [7].

2. Более жесткие требования к отчетности и раскрытию информации.

Ряд требований к раскрытию информации касаются вопросов результатов деятельности по продуктам или сегментам: выплата вознаграждений высшему руководству, а также раскрытие информации о долях в капитале членов высшего руководства и основных акционеров [8].

3. Относительное снижение контроля за компанией и ограничение свободы действий руководства.

Появление в компании акционеров и совета директоров влечет необходимость согласования ряда основных вопросов. Если раньше владелец бизнеса мог вести деятельность так, как считает нужным, то теперь у него появляются партнеры в лице акционеров и нужно периодически перед ними отчитываться [6] (Shvaygert, 2015). Также нужно отметить, что управленческая система в целом становится менее устойчивой в связи постоянной трансформацией финансовых и производственных данных.

4. Проблематичность отмены проведенного IPO.

При выходе на биржу нужно учитывать то, что обратный процесс перехода в частную компанию может оказаться дорогостоящим и сложным. То есть дальнейшая деятельность компании будет осуществляться в формате публичного общества.

3. Казахстанский рынок IPO: основные тенденции

До недавнего времени долгосрочные публичные размещения как способ привлечения инвестиций не пользовались популярностью в Казахстане. Но в результате экономических реформ правительством были приняты некоторые законодательные, экономические и организационные принципы продвижения IPO на внутреннем рынке. Так, казахстанский рынок IPO развивался, и на рынке заключалось все больше сделок, появлялись новые участники рынка, совершенствовалась законодательная база [12] (Nurasheva, 2020).

Фондовая биржа Казахстана была основана в 1993 году в результате введения национальной валюты, и главными ее задачами выступало обеспечение организации и развития национального валютного рынка. В 1996 году биржа получила лицензию на организацию торгов ценным бумагами. Казахстанская фондовая биржа играет ключевую роль в развитии фондового рынка республики. Ниязбекова Ш.У. выделяет 4 особенности развития фондового рынка Казахстана [4] (Niyazbekova, 2014):

· слабая инвестиционная привлекательность рынка ввиду отсутствия привлекательных финансовых инструментов;

· спекулятивная направленность рынка;

· несовершенство функционирования инфраструктуры рынка из-за отсутствия необходимых институтов, обеспечивающих обращение ценных бумаг;

· развитие коллективных инвестиций за счет поддержки государства.

За последние 5 лет на Фондовой бирже Казахстана было проведено 7 IPO компаниями: Kcell, «КазТрансОйл», KEGOC, «БАСТ», «АЗМ», «БАСТ», «Банк Астаны» (табл. 1).

Таблица 1

IPO на Казахстанской фондовой бирже (2012–2017)

|

Код |

Компания |

Дата |

|

ABBN |

Банк Астаны |

29.06.2017 |

|

BAST |

БАСТ |

09.03.2017 |

|

AKZM |

АЗМ |

21.07.2016 |

|

BAST |

БАСТ |

08.04.2015 |

|

KEGC |

KEGOC |

18.12.2014 |

|

KZTO |

КазТрансОйл |

20.12.2012 |

|

KCEL |

Kcell |

12.12.2012 |

По данным Всемирного Банка, динамика рыночной капитализации котируемых отечественных компаний (представляет собой цену акции, умноженную на количество акций в обращении) с 1998 по 2019 год имеет восходящий положительный тренд. В 2006 и 2007 годах произошел резкий скачок, что, по нашему мнению, связано с проведением IPO крупнейших компаний Казахстана и привлечением средств не только с отечественной фондовой биржи, но и с мировой. Рынок акционерного капитала крайне чувствителен к макроэкономическим показателям, поэтому период кризисных явлений в экономике отразился на динамике рыночной капитализации компаний в 2008–2009 гг.

Рисунок 1. Рыночная капитализация котируемых казахстанских компаний (в долларах США) за 1998–2019 гг.

Источник: составлено автором на основе [11].

Далее рассмотрим объем привлеченных средств за всю историю IPO казахстанских компаний (в выборку включены компании, проводившие IPO за данный период, где страной операций выступает Казахстан).

Рисунок 1. Объем привлеченных средств посредством IPO за 2004–2020 гг.

Источник: составлено автором на основе [9].

Как и предполагалось, 2006 и 2007 годы ознаменовались крупнейшими IPO в таких отраслях, как металлургия и горное дело, транспорт, финансовые услуги, нефть и газ, недвижимость и девелопмент.

В 2020 году провел IPO на Лондонской фондовой бирже Казахстанский банковский и финтех-холдинг Kaspi.kz, по итогам которого получил от инвесторов 1 миллиард долларов. В сегодняшних условиях многие компании приостановили проведение процедуры первичного публичного размещения акций в силу различных причин, в том числе вызванных пандемией. Несмотря на негативное влияние пандемии на экономику стран, банку удалось провести успешное IPO и привлечь средства. Предполагается, что такой успех связан с развитием финансовых технологий в компании и предоставлением инновационных сервисов клиентам по всему Казахстану.

Заключение

Выход на публичный рынок капитала сопровождается различными трудностями, поэтому перед размещением акций необходимо оценить целесообразность и рискованность такого способа фондирования. Перед компанией открывается новый источник фондирования – это рынок, и следовательно, в связи с открытостью и прозрачностью информации о компании и ее отчетности, доступ к традиционным кредитным ресурсам намного облегчается. Проведение процедуры размещения акций на публичном рынке порождает ряд ключевых требований, касающихся раскрытия отчетности, количественных критериев деятельности, ряд ограничений по требованиям той или иной биржи. Поэтому тщательное изучение готовности компании к размещению акций играет важную роль в успешности привлечения средств. Анализ IPO казахстанских компаний показал, что за последние 5 лет на Фондовой бирже Казахстана было проведено 7 IPO компаниями: Kcell, «КазТрансОйл», KEGOC, «БАСТ», «АЗМ», «БАСТ», «Банк Астаны». Процесс первичного публичного размещения акций требует огромных ресурсов, следовательно, позволить себе IPO могут очень крупные компании. Среди успешных IPO на иностранной бирже можно считать выход Казахстанского банковского и финтех-холдинга Kaspi.kz, который, по оценкам аналитиков, оказался успешным. Выход на рынок IPO выступает важным показателем развития частных предприятий Казахстана. Тем не менее на данном этапе развитие IPO в Казахстане сопровождается наличием сдерживающих факторов, проявляющихся в развитии инфраструктуры и инвестиционной среды. Текущая конъюнктура фондового рынка Казахстана далека от состояния, благоприятствующего проведению процедуры первичного публичного размещения акций, данный фактор обусловлен сложной процедурой выхода на биржу, которая требует не только финансовых ресурсов, но и административных, юридических и временных.

Перечень обязательной и рекомендуемой информации,подлежащей раскрытию профессиональными участниками рынка ценных

Условия осуществления депозитарной деятельности:

| Телефон службы клиентской поддержки: 8-800-2008-600 По вопросам брокерского обслуживания и доверительного управления ценными бумагами: Вн. телефоны: 16-04, 16-01, 13-04 Адрес центрального офиса:

Эл.почта: [email protected] Подробнее > КУРСЫ ОБМЕНА ВАЛЮТ Информация о курсах не является офертой согласно ст. 437 Гражданского кодекса РФ |

Официальный интернет-портал Администрации Томской области — Ошибка

array

(

'code' => 404

'type' => 'CHttpException'

'errorCode' => 0

'message' => 'Невозможно обработать запрос \"uploads/ckfinder/278/userfiles/files/%d0%a4%d0%be%d1%80%d0%bc%d0%b0%20%d0%9a%d0%9f%d0%9f%d0%9a%20_%d0%b8%d0%bd%d0%be%d0%b5%20%d1%84%d0%b8%d0%bd%d0%b0%d0%bd%d1%81%d0%b8%d1%80%d0%be%d0%b2%d0%b0%d0%bd%d0%b8%d0%b5.docx\".'

'file' => '/var/www/production/yii/framework/yiilite.php'

'line' => 1803

'trace' => '#0 /var/www/production/yii/framework/yiilite.php(1719): CWebApplication->runController(\'uploads/ckfinde...\')

#1 /var/www/production/yii/framework/yiilite.php(1236): CWebApplication->processRequest()

#2 /var/www/production/public/index.php(72): CApplication->run()

#3 {main}'

'traces' => array

(

0 => array

(

'file' => '/var/www/production/yii/framework/yiilite.php'

'line' => 1719

'function' => 'runController'

'class' => 'CWebApplication'

'type' => '->'

'args' => array

(

0 => 'uploads/ckfinder/278/userfiles/files/%d0%a4%d0%be%d1%80%d0%bc%d0%b0%20%d0%9a%d0%9f%d0%9f%d0%9a%20_%d0%b8%d0%bd%d0%be%d0%b5%20%d1%84%d0%b8%d0%bd%d0%b0%d0%bd%d1%81%d0%b8%d1%80%d0%be%d0%b2%d0%b0%d0%bd%d0%b8%d0%b5.docx'

)

)

1 => array

(

'file' => '/var/www/production/yii/framework/yiilite.php'

'line' => 1236

'function' => 'processRequest'

'class' => 'CWebApplication'

'type' => '->'

'args' => array()

)

2 => array

(

'file' => '/var/www/production/public/index.php'

'line' => 72

'function' => 'run'

'class' => 'CApplication'

'type' => '->'

'args' => array()

)

)

)

Официальный интернет-портал Администрации Томской области — Ошибка | Департамент промышленности и энергетики Администрации Томской области404

Просим прощения, ведутся технические работы

/var/www/production/yii/framework/yiilite.php at line 1803

#0 /var/www/production/yii/framework/yiilite.php(1719): CWebApplication->runController('uploads/ckfinde...')

#1 /var/www/production/yii/framework/yiilite.php(1236): CWebApplication->processRequest()

#2 /var/www/production/public/index.php(72): CApplication->run()

#3 {main}

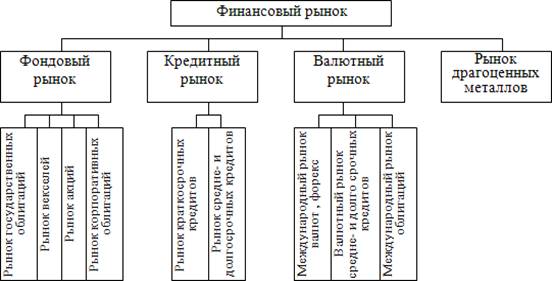

Финансовый рынок (определение, обзор) | 6 основных типов финансового рынка

Что такое финансовый рынок?

Финансовый рынок относится к рынку, на котором осуществляется деятельность, связанная с созданием и торговлей различными финансовыми активами, такими как облигации, акции, товары, валюты, деривативы и т. Д., И он предоставляет платформу для продавцов и покупателей финансовых активов для встречаться и торговать друг с другом по цене, определяемой рыночными силами.

Пояснение

Это широкий термин, включающий различные типы рынков, на которых компании, нуждающиеся в инвестициях, могут брать деньги в долг по низкой цене. Инвесторы часто торгуют ценными бумагами, чтобы получить прибыль, будь то в долгосрочной или краткосрочной перспективе. В зависимости от экономики на финансовом рынке ежедневно торгуются миллионы долларов. Например, Нью-Йоркская фондовая биржа (NYSE), Национальная фондовая биржа (NSE) и т. Д.

Эти финансовые рынки регулируются независимыми регулирующими органами со строгими правилами и положениями.У них есть строгие и обязательные стандарты отчетности и соответствия. Любое нарушение со стороны компаний, инвесторов, брокеров, банков, финансовых учреждений или любых других уполномоченных органов может привести к серьезным штрафам и, в крайних случаях, к аннулированию лицензии.

Типы финансовых рынков

Ниже приведен список из 6 типов финансовых рынков Финансовый рынок — это рынок, на котором торгуются финансовые активы, такие как акции, облигации, долговые обязательства и товары. Подробнее.

# 1 — Денежный рынок

Денежный рынок Денежный рынок — это рынок, на котором учреждения и трейдеры торгуют краткосрочными и открытыми фондами.Он позволяет заемщикам легко удовлетворять финансовые потребности с помощью любого финансового актива, который можно легко конвертировать в деньги, обеспечивая организации высокий уровень ликвидности и возможности перевода. Подробнее — это тип финансового рынка для кредитования или заимствования краткосрочных ссуд со сроком погашения менее 1 года. Игроки, как правило, представляют собой корпорации, банки и финансовые учреждения, поскольку в них задействовано огромное количество денег. Инструменты, используемые на денежном рынке, — это казначейские векселя, коммерческие облигации, депозитный сертификат Депозитный сертификат (CD) — это инструмент денежного рынка, выпущенный банком для привлечения средств на вторичном денежном рынке.Он выдается на определенный период на фиксированную сумму денег с фиксированной процентной ставкой. Это договоренность между вкладчиком денег и банком. Подробнее, Переводные векселя и т. Д.

# 2 — Рынок капитала

Рынок капитала Рынок капитала — это место, где покупатели и продавцы взаимодействуют и торгуют финансовыми ценными бумагами, такими как долговые обязательства, акции, долговые инструменты, облигации и производные инструменты, такие как фьючерсы, опционы, свопы и биржевые фонды (ETF). Есть два типа рынков: первичные рынки и вторичные рынки.подробнее — это вид финансового рынка для торговли акциями (акциями) и облигациями. Этот рынок используется для ссуды или займа денег на длительный срок. Рынки капитала далее делятся на первичный и вторичный рынки. Компании выпускают акции в форме долевых или привилегированных акций или облигаций с фиксированной процентной ставкой на первичном рынке. Первичный рынок — это место, где долговые, долевые или любые другие ценные бумаги, основанные на активах, создаются, подписываются и продаются инвесторам. Это часть рынка капитала, где новые ценные бумаги создаются и покупаются непосредственно эмитентом.Подробнее. После выпуска акций инвесторы подписываются на них по более низкой цене, а затем продают их другому инвестору по более высокой цене, чтобы получить прибыль на вторичном рынке.

# 3 — Срочный рынок

Рынок деривативов Рынок деривативов — это финансовый рынок, который помогает хеджерам, маржинальным трейдерам, арбитражёрам и спекулянтам торговать фьючерсами и опционами, отслеживая эффективность их базовых активов. Подробнее — это тип финансового рынка, который занимается торговлей фьючерсами и опционами. , Форвардные контракты и свопы.С ними можно иметь дело либо на внебиржевом рынке, либо на внебиржевом рынке (OTC) — это процесс торговли акциями для компаний, которые не занимают места в официальных списках бирж. Брокерско-дилерская сеть способствует такой децентрализованной торговле деривативами, долевыми и долговыми инструментами. Читать больше или торгуемыми на бирже деривативами. Производные финансовые инструменты получают свою стоимость из базового актива и используются для управления финансовым риском. Финансовый риск означает риск потери средств и активов с возможностью неспособности погасить долг, взятый у кредиторов, банков и финансовых учреждений.Фирма может столкнуться с этим из-за некомпетентных деловых решений и практики, что в конечном итоге приведет к банкротству. Читать дальше из-за изменения цены.

# 4 — Товарный рынок

Товарный рынок Товарный рынок — это место, где люди покупают и продают позиции по таким товарам, как нефть, золото, медь, серебро, ячмень, пшеница и т. Д. Начав с сельскохозяйственных товаров, в настоящее время в мире существует пятьдесят основных товарных рынков, на которых работает более сотни товаров. Читать дальше облегчает торговлю такими товарами, как золото, нефть, пшеница, рис и т. Д.Во всем мире насчитывается около 50 основных товарных рынков.

# 5 — Валютный рынок

Валютный рынок облегчает торговлю валютами. Эти рынки управляются через финансовые учреждения и определяют валютные цены для каждой валюты.

# 6 — Спотовый рынок

Спотовый рынок — это рынок, на котором операции совершаются на месте и только за наличные.

Преимущества

Ниже приведены преимущества финансового рынка.

- Он предоставляет компаниям платформу для сбора денег как в долгосрочной, так и в краткосрочной перспективе.

- Компании могут привлекать капитал с меньшими затратами по сравнению с получением кредита в коммерческих банках. Под коммерческим банком понимается финансовое учреждение, которое предоставляет различные финансовые решения для индивидуальных клиентов или клиентов малого бизнеса. Он упрощает банковские вклады, обслуживание шкафчиков, ссуды, текущие счета и различные финансовые продукты, такие как сберегательные счета, банковские овердрафты и депозитные сертификаты.читать больше по более высокой процентной ставке. Кроме того, коммерческие банки не выдают больших объемов кредитов.

- Компании могут время от времени привлекать капитал с рынка по мере необходимости до тех пор, пока не будет исчерпан разрешенный к выпуску акционерный капитал. Акционерный капитал — это средства, привлеченные организацией путем выпуска первичных публичных предложений компании, обыкновенных акций или привилегированных акций для общественности. Он отображается как капитал собственника или акционеров на стороне пассивов корпоративного баланса.Подробнее.

- Посредники на финансовых рынках, такие как банки, финансовые учреждения. Финансовые учреждения — это те организации, которые предоставляют своим клиентам бизнес-услуги и продукты, связанные с финансовыми или денежными операциями. Некоторые из них — это банки, NBFC, инвестиционные компании, брокерские фирмы, страховые компании и трастовые корпорации. читать далее предоставлять финансовые и стратегические консультации компаниям и инвесторам. Они предоставляют информацию, рекомендации и экспертные услуги, которые иначе могут быть недоступны.

- Он предоставляет платформу для одновременной торговли несколькими акциями, ценными бумагами, облигациями, деривативами и т. Д.

- Строгие правила и нормы на финансовом рынке вызывают доверие инвесторов и компаний и помогают стимулировать экономику.

- Предоставляет платформу для международного валютного кредитования и заимствования.

Недостатки

Здесь мы видим некоторые недостатки финансового рынка.

- Слишком большое количество формальностей, выполняемых регулирующими органами, может сделать весь процесс длительным.

- Иногда компании не могут позволить себе выйти на финансовый рынок из-за строгих правил и положений. Они не могут создать ресурсы, требующие постоянного мониторинга и проверки соответствия.

- Инвесторы могут потерять свои деньги из-за отсутствия информации или из-за незнания.

- Компании могут стать более ориентированными на прибыль, чем на инвесторов. Очень важно, чтобы Совет директоров принимал решения с учетом всех заинтересованных сторон и избегал использования денег инвесторов для получения собственной прибыли.

Заключение

Даже после того, как независимые регулирующие органы и различные банки и финансовые учреждения регулируют финансовый рынок, наблюдается нестабильность с точки зрения колебаний цен и курсов, а также возникают определенные случаи мошенничества, которые требуют дополнительных спекуляций и жесткой политики со стороны этих органов.

Прозрачность финансовых рынков помогает нам решать, как и куда инвестировать наши деньги. Он может учитывать риски и инвестиции для мелких или крупных инвесторов, долгосрочных или краткосрочных инвесторов, крупных или небольших компаний.Сильный рынок стимулирует экономику, помогая правительству циркулировать деньги в стране по мере необходимости, а также открывает возможности для роста различных секторов.

Рекомендуемые статьи

Это был путеводитель по финансовому рынку. Здесь мы обсуждаем типы финансового рынка, которые включают денежный рынок, рынок капитала, спотовый рынок и т. Д., А также его преимущества и недостатки. Подробнее о финансировании вы можете узнать из следующих статей —

Обзор финансовых рынков

Долговой рынок

Долговой рынок — это финансовый рынок, на котором инвесторы покупают и продают долговые ценные бумаги, обычно в форме облигаций.Эти рынки являются жизненно важными источниками средств, особенно в такой развивающейся экономике, как Индия. В Индии сформировался достаточно хорошо сегментированный рынок долговых обязательств, включающий:

· Рынок частных корпоративных долговых обязательств

· Рынок облигаций государственного сектора

· Рынок государственных ценных бумаг

На рынок государственных ценных бумаг приходится почти 90% всего рынка ценных бумаг. бизнес на долговом рынке. Он составляет основной сегмент долгового рынка.

Рынок акций

Рынок акций, часто известный как фондовый рынок или рынок акций, — это место, где торгуются акции компаний или организаций.Рынок позволяет продавцам и покупателям иметь дело с акциями или акциями на одной платформе. Акции в основном торгуются на фондовых биржах Индии. На индийском фондовом рынке акции доступны для торговли на Национальной фондовой бирже (NSE), Бомбейской фондовой бирже (BSE) и последней из участников, Metropolitan Stock Exchange of India (MSE).

Рынок Forex

Валютный рынок, также известный как Forex Market, — это рынок, на котором люди могут торговать валютами.Это один из самых ликвидных рынков. Законодательство Индии разрешает торговлю на Форекс только производными валютными инструментами. RBI и SEBI строго регулируют торговлю иностранной валютой в Индии. Следовательно, торговля на Форекс в Индии не так распространена, как фондовый рынок или денежный рынок.

Срочный рынок

Производный инструмент — это контракт, стоимость которого определяется стоимостью другого актива, известного как базовый, которым может быть акция, индекс фондового рынка, процентная ставка, товар или валюта.Рынок производных финансовых инструментов в Индии был открыт в 2000 году. Рынок производных финансовых инструментов можно разделить на форварды, фьючерсы, опционы и свопы.

Ценные бумаги денежного рынка и др.

Существует ряд категорий облигаций, которыми в основном торгуют профессиональные или опытные инвесторы, и которые отличаются от казначейских облигаций, муниципальных образований, корпораций, агентств и ценных бумаг с ипотечным покрытием. Они включают ценные бумаги денежного рынка, обеспеченные активами и привилегированные ценные бумаги, а также ценные бумаги с аукционными ставками и ценные бумаги, привязанные к событиям.

Ценные бумаги денежного рынка

Ценные бумаги денежного рынка часто считаются хорошим местом для инвестирования средств, которые необходимы в более короткий период времени — обычно один год или меньше. Инструменты денежного рынка включают банковские акцепты, депозитные сертификаты и коммерческие бумаги. Банковские акцепты обычно используются для финансирования международных транзакций с товарами и услугами, в то время как депозитные сертификаты (CD) представляют собой оборотные срочные вклады большого номинала, выпущенные коммерческими банками и сберегательными учреждениями.Коммерческие векселя имеют форму краткосрочных необеспеченных векселей, выпущенных как финансовыми, так и нефинансовыми корпорациями.

Некоторая комбинация этих продуктов составляет фонд денежного рынка. Все фонды денежного рынка должны иметь средневзвешенный срок погашения портфеля, который не может превышать 90 дней. Хотя ценные бумаги денежного рынка очень ликвидны (обычно вы можете получить свои деньги через несколько дней, по сравнению с месяцами или годами с компакт-диском), процент, который вы зарабатываете на свои деньги, как правило, довольно низок и может не поспевать за инфляцией.

Ценные бумаги, обеспеченные активами

Ценные бумаги, обеспеченные активами, представляют собой сертификаты, которые представляют долю в пуле активов, таких как дебиторская задолженность по кредитным картам, автокредиты и аренда, ссуды под залог собственного капитала и даже будущие гонорары музыканта (например, облигации Боуи). Как только вы выйдете за рамки ценных бумаг, обеспеченных ипотекой, которые являются одним из видов ценных бумаг, обеспеченных активами, инвестирование и торговля на рынке, обеспеченном активами, почти полностью осуществляется более искушенными инвесторами; как и ценные бумаги, обеспеченные ипотекой, любые ценные бумаги, основанные на активах, могут быть сопряжены со значительными рисками.

Привилегированные ценные бумаги

Существует два распространенных типа привилегированных ценных бумаг: долевые привилегированные акции и долговые привилегированные акции.

- Привилегированные обыкновенные акции во многом похожи на обыкновенные в том смысле, что по ним никогда не наступает срок погашения, и по ним объявляются дивиденды, а не выплачиваются регулярные процентные выплаты.

- По долговым привилегированным бумагам выплачиваются проценты, как по традиционным облигациям, и, поскольку они являются корпоративными долговыми обязательствами, они опережают долевые привилегированные ценные бумаги в иерархии выплат в случае дефолта компании.Однако многие предпочтительные инструменты являются гибридами — они содержат комбинацию характеристик долга и капитала, и не всегда ясно, к какому типу ценных бумаг они относятся.

В отличие от традиционных облигаций, привилегированные облигации обычно имеют номинальную стоимость 25 долларов вместо традиционной 1000 долларов. Они также, как правило, выплачивают проценты ежеквартально, а не раз в полгода, как это обычно бывает с большинством облигаций. Большинство привилегированных акций котируются так же, как и акции, при этом большинство из них торгуется на Нью-Йоркской фондовой бирже. Как и традиционные облигации, привилегированные облигации, как правило, имеют кредитные рейтинги, а повышение и понижение рейтинга часто играют важную роль в цене, которую привилегированные акции могут иметь на вторичном рынке.

Аукционная ставка ценных бумаг

Ценные бумаги с аукционной ставкой (ARS) часто представляют собой долговые инструменты (корпоративные или муниципальные облигации) с долгосрочным сроком погашения, но их процентные ставки могут регулярно обновляться через голландские аукционы. В течение многих лет инвесторы покупали ARS в поисках денежных вложений, которые приносили более высокую доходность, чем паевые инвестиционные фонды денежного рынка или депозитные сертификаты. Эти ожидания изменились в начале 2008 года, когда турбулентность кредитного рынка привела к провалу многих аукционов ARS. Для получения дополнительной информации см. Предупреждение для инвесторов FINRA, Ценные бумаги с процентной ставкой аукциона: что происходит, когда аукционы не проходят.

Облигации, связанные с событием

Облигации с привязкой к событиям — также называемые облигациями с привязкой к страховке или «катастрофами» — это финансовые инструменты, которые позволяют инвесторам спекулировать на различных событиях, включая такие катастрофы, как ураганы, землетрясения и пандемии. Эти продукты не предлагаются напрямую индивидуальным инвесторам. Но различные фонды, включая паевые инвестиционные фонды и фонды закрытого типа, приобрели или имеют право покупать их от имени индивидуальных инвесторов. Хотя это и не является широко распространенным явлением, наличие в этих фондах связанных с событиями ценных бумаг — особенно фондов с высоким доходом — также не является чем-то необычным.Ценные бумаги с привязкой к событиям в настоящее время предлагают более высокие процентные ставки, чем корпоративные облигации с аналогичным рейтингом. Но если произойдет запускающее катастрофическое событие, держатели могут потерять большую часть или всю свою основную сумму и невыплаченные процентные платежи.

Для получения дополнительной информации см. Ценные бумаги, связанные со страхованием.

Понимание различных типов мировых финансовых рынков

Финансовый рынок — это рынок, на котором покупатели и продавцы проводят финансовые операции с ценными бумагами, такими как акции, облигации и товары.Ценообразование определяется рыночными силами, то есть спросом и предложением. Фактически, термин финансовый рынок может использоваться для обозначения таких бирж, как фондовая биржа, примеры которых включают NSE (Национальная фондовая биржа Индии), BSE (Бомбейская фондовая биржа), NYSE (Нью-Йоркская фондовая биржа) и т. Д.

Финансовый рынок — это рынок, на котором люди встречаются друг с другом с целью покупки и продажи товаров или услуг. Тем не менее, биржевые цены устанавливаются заранее.Силы спроса и предложения на рынке определяют ключ к ценообразованию на эти продукты.

Финансовые рынки — это канал для перевода денег между кредиторами и заемщиками. Одна из его заявленных функций — увеличение капитала. Это означает, что доход индивида, ссужающего деньги, находит доход в форме процентов. Это не только приносит прибыль кредитору, но и увеличивает национальный доход. Именно через финансовые рынки человек может ликвидировать свои активы.

Еще одна важная функция финансового рынка — это его способность увеличивать сбережения и инвестиции. Он формирует среди людей культуру сбережений, что, естественно, приводит к более значительным инвестициям. В результате капитал накапливается. Национальный капитал растет и извлекает выгоду из сбережений своих граждан.

Какие бывают типы финансовых рынков?

Финансовый рынок — это центр инвесторов. Финансовые рынки подразделяются на различные категории в зависимости от срока погашения финансовых активов и торговой структуры ценных бумаг.Ниже перечислены различные типы финансовых рынков.

Рынок капитала:

Этот финансовый рынок занимается торговлей финансовыми ценными бумагами, такими как акции и облигации. Компании увеличивают капитал, продавая свои ценные бумаги, которые состоят из акций и облигаций. Продажа и покупка этих предметов происходит на рынке капитала. Компании государственного и частного секторов занимаются торговлей финансовыми ценными бумагами.

Рынок капитала снова состоит из фондового рынка и рынка облигаций.

Фондовый рынок:

Это сфера публичных компаний. Публично торгуемая компания увеличивает капитал путем выпуска акций. При покупке каждой акции покупателю принадлежит небольшая доля этой компании. Короче говоря, компания распределяет свою собственность через торговлю акциями. Как компания фиксирует прибыль, так и акционеры. Следовательно, это беспроигрышный вариант.

Рынок облигаций:

Рынок облигаций, также известный как рынок долговых обязательств, является площадкой для торговли облигациями.Облигации выдаются кредиторам / инвесторам для сбора денег на согласованный период. По истечении указанного времени срок действия облигации истекает, и кредитор, который в данном случае является компанией, создающей капитал, выплачивает проценты. Инвесторы могут покупать и продавать облигации на рынке облигаций.

Денежный рынок:

Денежный рынок — это место, где имеют место краткосрочные покупки, продажи, займы и ссуды. Коммерческие бумаги, депозитные сертификаты, переводные векселя — это некоторые из финансовых инструментов.Эти инструменты характеризуют высокую ликвидность и короткие сроки погашения. Созревает в течение года. Доходность низкая, но ликвидность товара высока, и, следовательно, это безопасный рынок для размещения ваших ставок.

Спотовый рынок:

Также известен как наличный рынок, где продажа и поставка после сделки происходят немедленно. Расчеты с наличными деньгами заключаются, как говорится, «на месте». Эта функция отличает спотовый рынок от других обсуждаемых здесь видов рынка, которые являются примерами фьючерсного рынка.На спотовом рынке товары / услуги оплачиваются по текущим рыночным ценам. Этот рынок гораздо менее популярен по сравнению с другими, потому что требует более высоких навыков и глубокого анализа. Как правило, это не лучший выбор для людей, плохо знакомых с инвестиционной практикой.

Рынок фьючерсов:

Это полная противоположность спотовому рынку. Он включает фьючерсные контракты, примером которых является рынок деривативов (поясняется ниже). На этом рынке люди торговали фьючерсными контрактами.Термин фьючерсный контракт указывает на то, что поставка купленных продуктов состоится когда-нибудь в будущем.

Срочный рынок:

Рынок деривативов, как следует из названия, занимается торговлей финансовыми инструментами, производными от других активов. Это еще один пример рынка с высоким уровнем сложности, неподходящего для тех, кто не имеет опыта в торговле. Финансовые инструменты включают фьючерсные контракты, цены которых фиксируются активами, из которых они получены.

Внебиржевой:

На внебиржевом рынке торговля происходит напрямую между двумя сторонами, а не через канал обмена. Другими словами, торговля не осуществляется на платформе, подобной бирже. Он также известен как дилерский рынок, поскольку торговля осуществляется через дилерскую сеть. Это происходит в электронном виде, в отличие от фондового рынка и тому подобного.

Межбанковский рынок:

Межбанковский рынок — это торговая площадка для банков и других финансовых учреждений.Покупатель и продавец являются банками. То есть один банк ссужает другому на определенный срок. Этот период вряд ли продлится дольше недели.

Обмен валюты:

Также известный как форекс, иностранная валюта — это глобальный рынок для торговли валютами. Этот рынок устанавливает обменный курс. Его огромный объем торгов делает его крупнейшим рынком в мире. Рынок работает круглосуточно, кроме выходных. Это также самый ликвидный рынок в мире.

Товарный рынок:

Существует также другой тип рынка, называемый товарным рынком, который занимается торговлей сырьевыми товарами.Это либо физический, либо виртуальный рынок. Ярким примером этого является столетняя Чикагская торговая палата (CBOT). На этом типе рынка товары подразделяются на мягкие и твердые. К твердым специальностям относятся добываемые природные ресурсы, такие как золото и нефть. Мягкие товары — это сельскохозяйственные продукты, такие как пшеница, сахар, шишки, кофе и т. Д. CBOT занимается торговлей твердыми товарами, такими как кукуруза, пшеница, соя и т. Д., А также твердыми товарами, такими как золото и серебро.

Помимо этого, рынки капитала также делятся на первичный и вторичный рынок. На первичном рынке осуществляется покупка при первичном размещении акций (IPO). IPO относится к недавно выпущенным ценным бумагам компании. Вторичные рынки имеют дело с торговлей ценными бумагами, которые уже находятся на рынке. Основное различие между ними состоит в том, что в первом случае транзакция происходит между эмитентами и инвесторами, а во втором — между двумя инвесторами.

Почему важно понимать роль финансовых рынков?

Как говорится, знание — сила. Точнее, понимание различных типов финансовых рынков и их ролей окупается, даже если вы не управляете бизнес-организацией.

Изучая это, человек, заинтересованный в инвестировании, узнает, какой рынок больше подходит для его идей и целей инвестирования. В конце концов, все зависит от расчета рисков и совершения самой безопасной ставки.В подобных вопросах совершенно необходимо сделать осознанный выбор. Для человека, который управляет бизнесом, понимание концепций различных типов финансового рынка не только важно, но и необходимо. Таким образом, он / она может решить, какие рынки будут использоваться для его бизнеса. Это показывает, что знание финансовых рынков жизненно важно как для инвесторов, так и для заемщиков.

Типы и роли финансовых рынков — лишь верхушка айсберга. Чтобы быть руководителем бизнеса, необходимо знать намного больше.Им важно понимать нюансы изменений в финансовых системах по всему миру. Это требует тщательного образования в области управления финансами.

Если вы намерены быть в курсе дела в деловом мире, читайте дальше, чтобы узнать, какой курс вам подойдет.

Какой курс предлагает вам Hughes Global Education?

Исполнительная программа для банковского и финансового сектора

Это продвинутая программа банковского и финансового управления.Этот курс специально подготовлен для нынешних менеджеров и руководителей, которые чувствуют, что они не могут справиться с глобальным сценарием финансов и банковского дела. Чтобы понимать и понимать экономическую политику и события, происходящие в мире, нужно хорошо разбираться в вопросах, касающихся финансов. Этот курс позволяет вам развить это понимание. Разрабатывая различные принципы и теории, которые нужно знать, программа подготавливает их к тому, чтобы следить за событиями по всему миру.

Хотя это правда, что у менеджеров есть свои тарелки с организацией и ведением своего бизнеса, верно также и то, что адаптироваться и меняться со временем; менеджеры должны быть оснащены для того, чтобы противостоять вызовам, с которыми они могут быть не обязательно знакомы. Однако, пройдя курсы, которые улучшат ваш стиль управления и знания, вы сможете преодолеть эти серьезные проблемы.

Нетрадиционное финансирование

Ангел-инвестор

Ангел-инвестор или ангел — это состоятельное физическое лицо, желающее инвестировать в компанию на ее на более ранних этапах в обмен на долю владения, часто в форме привилегированные акции или конвертируемые долговые обязательства.Решите ли вы искать ангела инвестиции зависят от вашего личного стиля управления и долгосрочного планы для вашей компании. В отличие от банковского кредита или других видов долгов финансирование, собственный капитал дает кому-то другому долю владения в вашей компании.

Финансовые институты развития сообществ (CDFI)

Сертифицированные финансовые институты развития сообществ (CDFI) специализированное финансовое учреждение, работающее в рыночных нишах, недостаточно обслуживаются традиционными финансовыми учреждениями.CDFI обеспечивают уникальный спектр финансовых продуктов и услуг в экономически выгодном проблемные целевые рынки, такие как ипотечное финансирование для малообеспеченных и начинающие покупатели жилья и некоммерческие застройщики, гибкие андеррайтинг и рисковый капитал для необходимых общественных объектов, а также техническая помощь, коммерческие кредиты и инвестиции в малый стартап или расширение бизнеса в регионах с низким доходом. CDFI включают регулируемые учреждения, такие как банки развития сообществ и кредитные союзы, а также нерегулируемые учреждения, такие как ссудные фонды и фонды венчурного капитала.

Краудфандинг

Краудфандинг описывает коллективные усилия людей, которые объединяются и объединяют свои деньги, обычно через Интернет, для поддержки усилий, инициированных другими людьми или организациями. Краудфандинг берет свое начало в концепции краудсорсинга, что является более широким понятием человека, достигающего цели путем получение и использование небольших взносов от многих сторон. Краудфандинг — это применение этой концепции к сбору средств за счет небольших взносов многих сторон для финансирования конкретный проект или предприятие.

Финансирование счетов-фактур (факторинг)

Факторинг — это финансовая операция, при которой предприятие продает свои счета-фактуры третьей стороне со скидкой. Бизнес иногда продает свои счета-фактуры, чтобы удовлетворить свои потребности в наличных деньгах. Факторинг обычно называют факторингом дебиторской задолженности, факторингом счетов-фактур, а иногда и финансированием дебиторской задолженности. Факторинг — это не кредит, это просто продажа неоплаченных счетов за наличные.

Микрокредитование

Микрокредиты — это ссуды для малого бизнеса, обычно менее 50 000 долларов США.Микрокредиты обычно используются в качестве начальных денежных средств, но иногда предоставляются недавно созданным малым предприятиям для пополнения оборотного капитала. Микрокредиты могут использоваться для многих целей, включая покупку оборудования, инвентаря, техники, приспособлений, мебели, расходных материалов и даже для покупки другого бизнеса. У каждого кредитора будут свои требования по погашению микрозайма. Процентные ставки и требования к залоговому обеспечению значительно различаются между кредиторами, но почти все требуют личной гарантии, по крайней мере, одного из владельцев бизнеса.

Одноранговое кредитование

Одноранговое кредитование — это практика предоставления ссуды несвязанным лицам или «партнерам» без участия традиционного финансового посредника, такого как банк или другое традиционное финансовое учреждение. Это кредитование осуществляется онлайн на веб-сайтах одноранговых кредитных компаний с использованием различных кредитных платформ и инструментов проверки кредитоспособности.

Венчурный капитал

Венчурные капиталисты сосредотачивают свое внимание на компаниях, которые инновации — будь то новое программное обеспечение, лекарство от рака, спасающее жизнь, или новая модель для потребительских продаж.Если компания не готова к значительный рост, венчурный капитал вкладывать не будет. Инвестиции в самые ранние стадии развития компании, часто до выпуска продукта или услуга — это больше, чем просто идея, требует значительных предпринимательских риск, который серьезно ограничивает источники капитала для таких компаний. Пока что, венчурные капиталисты берут на себя этот риск вместе с основателями компании, предоставление капитала в обмен на долю в капитале компании.

Другие программы

Микроструктура рынка — обзор

Биржи и их развитие

Микроструктура рынка — это исследование организованной торговли финансовыми инструментами. 1 Наиболее организованная торговля осуществляется на биржах. Биржи облегчают торговлю акциями, облигациями и производными финансовыми инструментами. Вся такая торговля требует различных форм поиска. Инвесторы, желающие купить конкретный инструмент, должны искать продавца этого инструмента, и наоборот. Покупатели также должны найти продавцов, готовых продавать по приемлемой цене и в предпочтительном для них количестве. Таким образом, на самом базовом уровне торговля связана с проблемами поиска.

Биржи — это места встречи — физические, электронные или и то, и другое — где трейдеры могут собраться вместе, чтобы организовать покупку и продажу финансовых инструментов.Таким образом, биржи смягчают эти проблемы поиска. Прямое участие в торговле на бирже обычно ограничивается членами этой биржи и инструментами, котирующимися на этой бирже. Традиционно членство на биржах составляли брокеры и дилеры (или брокеры-дилеры). Брокеры — это организации, которые организуют сделки от имени своих публичных клиентов, часто в обмен на комиссию. Таким образом, брокеры берут на себя описанные выше поисковые задачи от имени своих клиентов. Дилеры, напротив, торгуют напрямую со своими клиентами и получают прибыль от последующей продажи торгуемых инструментов.Брокеры-дилеры выполняют функции как брокеров, так и дилеров. Хотя формальное членство на биржах традиционно ограничивалось такими организациями, с практической точки зрения участие на биржах было широко распространенным, потому что члены могут и постоянно вести торговлю от имени нечленов. Традиционная концепция обмена вызывает видения оживленных бирж, громких криков и неистовых эзотерических жестов. Хотя некоторые биржи продолжают полагаться в основном на эту карикатурную модель зала, электронная торговля стала современной парадигмой.Эта дихотомия обсуждается более подробно ниже.

Цель и преимущества бирж

Основная цель биржи — обеспечить надежный рынок для финансовых инструментов. Организации, ищущие капитал, могут размещать финансовые инструменты — обычно акции компании — после их первичного публичного предложения (IPO) на торговых площадках и в электронных торговых системах, организованных и управляемых биржей, тем самым создавая физический (или виртуальный) рынок для этих инструментов. .Инвесторы или другие покупатели, которые имеют прямой или косвенный доступ к бирже, могут затем покупать или продавать инструменты, которыми они уже владеют, на вторичном рынке, управляемом биржей. Помимо обеспечения этого рынка, биржи выполняют множество ценных функций.

Например, биржи объединяют корпорации, ищущие капитал, и инвесторов, желающих его предоставить, — в этом смысле они являются посредниками. Посредничество осуществляется посредством предоставления описанной выше торговой площадки.Во-вторых, биржи позволяют лучше управлять рисками. Инвесторы могут выбирать из множества перечисленных инвестиций и соответственно распределять капитал в соответствии со своими предпочтениями в отношении риска. В-третьих, биржи сглаживают покупку и продажу данного инструмента, облегчая транзакции, которые происходят по относительно фиксированной цене. Многие ученые называют все три связанных преимущества по отдельности, просто «предоставление ликвидности». 2 Повышенная ликвидность, возможно, является самым большим преимуществом бирж.

Ликвидность описывает общую конвертируемость ценных бумаг в наличные и наоборот. Ликвидность чрезвычайно желательна с точки зрения эмитента, потому что инвесторы будут платить больше за ценные бумаги, котирующиеся на ликвидных рынках — таким образом эмитенты могут взимать более высокие цены за свои ценные бумаги. Это связано с тем, что ценные бумаги, торгуемые на ликвидных рынках с большим количеством участников, с большей вероятностью будут иметь точную цену и менее подвержены волатильности. Более высокая ликвидность также означает меньший риск, поскольку способствует немедленному осуществлению — участникам ликвидных рынков легче избавиться от инвестиций, они больше не заинтересованы в удержании.И наоборот, на неликвидных рынках риск, связанный с необходимостью держать вложения, которые больше не нужны, оценивается, что приводит к более низкой цене, которая отражает дополнительный риск. Следовательно, эмитенты, которые размещают свои ценные бумаги на неликвидном рынке, будут получать меньше капитала за эти ценные бумаги и, в зависимости от обстоятельств своего предприятия или операций, могут быть вынуждены выпустить больше или другие ценные бумаги для удовлетворения своих финансовых потребностей.

Кроме того, биржи помогают обнаруживать цены.Биржи способствуют обнаружению цен на двух уровнях. Биржи помогают определить равновесную или «рыночную» цену торгуемого инструмента. По мере того, как размещается все больше и больше заказов на покупку и продажу, общий спрос и предложение становится все более очевидным. Это экономический аспект открытия цен. Существует также финансовый аспект: биржи стремятся обеспечить точную и эффективную оценку торгуемых инструментов. Соответствующая информация постоянно включается в цену торгуемых на бирже инструментов, поскольку информированные трейдеры торгуют на основе соответствующей информации.