Что такое венчурные инвестиции? — Инновационный портал Ростовской Области

Что такое инновация

Внедрённое или внедряемое новшество, обеспечивающее повышение эффективности процессов и (или) улучшение качества продукции, востребованное рынком. Вместе с тем, для своего внедрения инновация должна соответствовать актуальным социально-экономическим и культурным потребностям. Примером инновации является выведение на рынок продукции (товаров и услуг) с новыми потребительскими свойствами или повышение эффективности производства той или иной продукции.

Введённый в употребление новый или значительно улучшенный продукт (товар, услуга) или процесс, новый метод продаж или новый организационный метод в деловой практике, организации рабочих мест или во внешних связях.

Что такое венчурный фонд?

Это инвестиционный фонд, ориентированный на управление денежными ресурсами частных инвесторов, стремящихся вложить свои активы в перспективные стартапы, малые и средние предприятия, обладающие высоким потенциалом роста.

Какова роль государства в инновациях?

Совокупность мер, принимаемых органами государственной власти РФ и органами государственной власти субъектов РФ в соответствии с законодательством РФ и законодательством субъектов РФ в целях создания необходимых правовых, экономических и организационных условий, а также стимулов для юридических и физических лиц, осуществляющих инновационную деятельность.

Как минэкономразвития помогает инноваторам?

Минэкономразвития России с 2010 года реализует проект по стимулированию инновационной деятельности компаний с государственным участием через разработку и реализацию среднесрочных (на пятилетний период) программ инновационного развития (далее — ПИР).

ПИР является комплексным инструментом развития инноваций в компаниях, в их структуру входят мероприятия по следующим направлениям

— Разработка и реализация инновационных проектов.

— Совершенствование механизмов управления инновациями в компаниях, в том числе в сфере интеллектуальной собственности.

— Развитие экосистемы «открытых инноваций» за счет взаимодействия с малыми и средними компаниями, организациями науки, высшего образования и объектами инновационной инфраструктуры (инновационные кластеры и технологические платформы), развития механизмов финансирования и инвестирования в инновационной сфере (включая венчурные фонды).

— Организована независимая экспертная оценка ПИР и отчетов о реализации ПИР.

Перечень компаний, реализующих ПИР, утвержденный решением президиума Совета при Президенте Российской Федерации по модернизации экономики и инновационному развитию России от 24 июня 2016 г., включает 56 государственных корпораций, акционерных обществ и ФГУП, на которых проходится более 60% ВВП России. Реализация действующих ПИР планируется до конца 2020 г.

Как зарегистрировать патент на изобретение?

Согласно российскому законодательству объектами патентования могут быть: полезная модель, изобретение и промышленный образец. Полезная модель — это техническое решение, которое может быть использовано в каких-либо устройствах. Патентное право в России регулируется главой 72 Гражданского кодекса РФ. Срок действия патента зависит от объекта патентования и составляет от 5-ти до 25-ти лет. В России выдачей патентов занимается соответствующий государственный орган — Роспатент. Срок регистрации патента зависит от объекта патентования и необходимости выполнения сопутствующих процедур.

Полезная модель — это техническое решение, которое может быть использовано в каких-либо устройствах. Патентное право в России регулируется главой 72 Гражданского кодекса РФ. Срок действия патента зависит от объекта патентования и составляет от 5-ти до 25-ти лет. В России выдачей патентов занимается соответствующий государственный орган — Роспатент. Срок регистрации патента зависит от объекта патентования и необходимости выполнения сопутствующих процедур.

Где обучают работе с инновационными продуктами?

Высшие учебные заведения страны разрабатывают программы повышения квалификации и корпоративные программы в области управления инновациями, инновационной инфраструктурой и инновационного предпринимательства.

Что такое инновационный процесс?

ИП связан с созданием, освоением и распространением инноваций. Различают 3 логические формы ИП простой внутриорганизационный (натуральный), простой межорганизационный (товарный), расширенный.

Простой ИП предполагает создание и использование новшества внутри одной и той же организации. При простом межорганизационном новшество выступает как предмет купли-продажи. Расширенный проявляется в создании все новых и новых производителей нововведения, нарушении монополии производителя-пионера, что способствует ч/з взаимную конкуренцию совершенствованию потребительских свойств выпускаемого товара. По мере превращении ИП в товарный выделяют 2 его органические фазы – создание и распространение.

Первая включает последовательные этапы научных исследований, ОКР, организацию опытного производства и сбыта, организацию коммерческого производства. На 1 фазе еще не реализуется полезный эффект нововведения, а только создаются предпосылки такой реализации. На 2 фазе общественно-полезный эффект перераспределяется м/у производителями, а также м/у производителями и потребителями. В результате диффузии не просто возрастает число, но и изменяются кач-е характеристики как производителей, так и потребителей.

Что общего и в чем различие новшества и инновации?

Инновации, нововведения – конечный результат инновационной деятельности, получивший воплощение в виде продукт-инновации, технологической инновации, процесс-инновации, кадровых нововведениях, финансовой инновации, организационной инновации, экономической инновации, социальной инновации. С другой стороны инновация – это процесс, в котором изобретение или идея приобретают экономическое содержание, который ч/з практическое использование идей и изобретений приводит к созданию лучших по своим свойствам изделий, технологий, и в случае, если она ориентируется на экономическую выгоду, прибыль, появление инновации может привести добавочный доход. Инновация интерпретируется как превращение потенциального научно-технического прогресса в реальный, воплощающийся в новых продуктах и технологиях. Инновационная деятельность начинается с новшества.

Новшество — научное знание, обладающее новыми или существенно отличающимися от существующих решениями.

Как меняется экономика государства под влиянием нововведения?

Стратегия инноваторов направлена на то, чтобы превзойти конкурентов, создав новшество, которое будет признано уникальным в определенной области. В общественном процессе внедрения нововведений принимает участие большое число людей, в результате чего изменяются факторы экономики. Процесс внедрения нововведений не протекает равномерно, он характеризуется рывками и скачками.

Что представляет собой инновационная среда страны?

Для макроэкономического уровня новшеством явл создание инновационной среды, котор представлена совокупностью:

-промышленных округов

— федеральных особых экономических зон(ограниченная территория с особым юридическим статусом по отношению к остальной территории и льготными экономическими условиями для национальных и/или иностранных предпринимателей. Главная цель создания таких зон — решение стратегических задач развития государства в целом или отдельной территории: внешнеторговых, общеэкономических, социальных, региональных и научно-технических задач)

— региональных особых экономических зон

-муниципальных научно-промышленных зон

-технопарков (субъект инновационной инфраструктуры, осуществляющий формирование условий, благоприятных для развития предпринимательства в научно-технической сфере при наличии оснащенной информационной и экспериментальной базы и высокой концентрации квалифицированных кадров. ТП является формой территориальной интеграции науки, образования и производства в виде объединения научных организаций, проектно-конструкторских бюро, учебных заведений, производственных предприятий или их подразделений. Часто технопаркам предоставляется льготное налогообложение)

ТП является формой территориальной интеграции науки, образования и производства в виде объединения научных организаций, проектно-конструкторских бюро, учебных заведений, производственных предприятий или их подразделений. Часто технопаркам предоставляется льготное налогообложение)

-региональной инновационной инфраструктурой (Инновационная инфраструктура — совокупность юридических лиц, ресурсов и средств, обеспечивающих материально-техническое, финансовое, организационно-методическое, информационное, консультационное и иное обслуживание инновационной деятельности)

-региональными промышленными и научно-техническими кластерами (Технологический кластер — совокупность предприятий, расположенных на одной ограниченной территории и связанных производственными связями)

Обновлено: июль 2021

Что такое венчурные инвестиции: плюсы, минусы, как привлечь

Получить быструю прибыль в обмен на финансирование — звучит заманчиво. Но если речь идет о венчуре, то тут риски огромны — можно лишиться всего.

Венчурные инвестиции (от англ. venture — рискованное предприятие) — это вложения в развивающийся бизнес или стартап, о перспективах успешности которого пока ничего не известно.

Основное отличие таких инвестиций от обычных скрывается в потенциале проекта. Если рискованное предприятие найдет правильную бизнес-модель для масштабирования, то оно сможет стать крупным игроком рынка, а инвесторов ждет прибыль, иногда в тысячи раз превышающая вложения. В случае с обычными инвестициями вкладчик рассчитывает на стабильный, но не сверхвысокий доход, однако и риски такого предприятия, как правило, гораздо ниже.

Плюсы и минусы венчурного инвестирования

Если предприятие ждет успех, то впоследствии свою долю в нем можно будет продать с огромной выгодой. Подобным образом поступили некоторые соинвесторы Zoom, Uber, Slack и Airbnb, когда эти компании взлетели.

Индекс The Cambridge Associates US Venture Capital, который отслеживает результаты порядка 1800 американских венчурных фондов, демонстрирует, что средняя доходность венчурных инвестиций составляет 14,34% годовых за последние десять лет и 34,43% годовых за 25-летний период. За тот же период индекс крупнейших компаний S&P 500 показал 10,17% и 9,6% доходности соответственно.

Итак, основной плюс венчурного инвестирования — это высокая и быстрая доходность. Ее уровень может значительно превысить сумму вложений в течение уже первых нескольких лет. Средний срок нахождения инвестора в проекте составляет около пяти лет.

Сооснователь венчурной компании Untitled Ventures Константин Синюшин отмечает, что инвестор может вложить деньги в десять компаний, а вернуть средства только от одной, но этот возврат должен покрыть убытки от других девяти вложений. Кроме того, он должен обеспечить среднюю доходность за весь цикл инвестиций на уровне около 25% годовых.

Кроме того, он должен обеспечить среднюю доходность за весь цикл инвестиций на уровне около 25% годовых.

Данный вид инвестирования имеет и свои минусы:

- Высокий риск. Согласно статистике, 75% венчурных проектов не возвращают деньги вкладчикам. 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет.

Синюшин поясняет, что в венчурных инвестициях недостаточно изучить отчетность компании за несколько лет и сделать прогноз на несколько лет вперед. «Именно поэтому на ранних стадиях наиболее удачливые венчурные инвесторы выходят из бывших предпринимателей», — отмечает он.

- Долгое ожидание. Некоторые проекты быстро взлетают, но отдельным предприятиям нужно время «на раскрутку», иногда достаточно длительное.

По словам Константина Синюшина, когда человек получает в стартапе миноритарную долю (не позволяющую напрямую участвовать в управлении), он должен понимать, что успешному проекту нужно быстро масштабировать свой охват рынка и выручку, чтобы стать интересным для стратегического инвестора с большим капиталом. Когда эта цель будет достигнута, частный инвестор сможет выйти из проекта, продав свою долю стратегическому инвестору, который владеет блокирующим пакетом акций.

Когда эта цель будет достигнута, частный инвестор сможет выйти из проекта, продав свою долю стратегическому инвестору, который владеет блокирующим пакетом акций.

- Мошенничество. Иногда под венчурными проектами скрываются финансовые пирамиды. В этом случае возникает опасность лишиться всех денег.

- Большой объем самостоятельной работы.

Константин Синюшин говорит: «Найти хороший проект сложно, поскольку все ранние стартапы малопубличны, а несколько похожих стартапов сложно сравнивать между собой. Для частного инвестора это практически вторая самостоятельная работа на полный день, и ее тяжело совмещать с другим бизнесом или работой по найму».

- Порог входа. К примеру, для участия в проектах «ВТБ Капитал Управление активами» в рамках первого этапа привлечения инвестиций допускаются только физические лица, которые могут инвестировать минимум ₽15 млн.

Как вложить деньги

Начать инвестировать во время IPO, когда компания публично продает свои акции, либо на раннем этапе стартапа в роли бизнес‑ангела. Однако на этой стадии суммы инвестиций должны быть выше.

Однако на этой стадии суммы инвестиций должны быть выше.

В основном, инвесторы вкладывают деньги через венчурные фонды. В 2020 году на них пришлось 75% финансирования стартапов. Это максимальный показатель с 2012 года. Фонды собирают деньги с нескольких инвесторов, а затем распределяют их между потенциально успешными проектами. Однако у российских организаций довольно высокий порог входа — от $500 тыс. Самыми активными фондами в России стали AltaIR Seed Fund, Day One Ventures, Runa Capital, Target Global, DST Global.

Существуют также клубы инвесторов (Московский клуб инвесторов, InvestPeople, Rusinvest), которые помогают подбирать подходящие проекты, а также курируют сделки за проценты. В таких клубах есть возможность участия в синдицированных сделках, когда объединяются несколько инвесторов. Порог входа в клуб гораздо ниже, но уровень участия в процессе намного выше, чем в случае с фондом. Оно предусматривает личные встречи, презентации, деловые поездки и бизнес-игры.

Константин Синюшин поясняет, что можно существенно снизить риски за счет синдикации сделок, то есть вкладывать, например, по $5 тыс. в проект. Инвесторы получат меньше денег на каждого, зато они смогут поделить свои вложения на несколько проектов.

в проект. Инвесторы получат меньше денег на каждого, зато они смогут поделить свои вложения на несколько проектов.

«Предположим, у вас запланирован выход из десяти венчурных проектов через пять лет. Тогда ваши вложения должны за все это время утроиться исходя из нормы 25% годовых и без учета плановых потерь на девяти неудачных проектах», — объясняет эксперт. По его словам, еще одно преимущество этого метода состоит в том, что в синдикате не надо искать, куда вложиться, так как он, как правило, строится вокруг основного опытного инвестора, который уже нашел «проект мечты».

Наконец, поиском проектов можно заниматься самостоятельно на конкурсах стартапов, в акселераторах и бизнес‑инкубаторах, в соцсетях и профильных медиа.

Синюшин выделил несколько составляющих успеха проекта:

- оригинальная бизнес идея, которая привлекает широкую аудиторию;

- удачная бизнес-модель монетизации этой идеи;

- эффективная юнит-экономика проекта, когда заработать на одной условной операции он может не менее чем в пять раз больше, чем себестоимость этой операции;

- оригинальная технология, защищающая проект от быстрого копирования;

- эффективность команды проекта, которая должна развернуть масштабный бизнес без потери качества сервиса.

Плюсы и минусы для компаний

Многие стартапы не могут взять кредит в банке, так как не располагают материальными активами в качестве залога. В этом случае единственной возможностью привлечь средства оказывается венчурный капитал.

Надо понимать, что венчурных инвесторов интересуют далеко не все отрасли, а только самые перспективные. Это могут быть информационные и облачные технологии, полупроводники, биофарма и возобновляемая энергетика.

Плюсы привлечения такого капитала следующие:

- это мощный источник финансирования, который не накладывает обязательств на автора проекта — инвесторы добровольно принимают все риски потери денег на себя;

- венчурные капиталисты могут помочь знаниями, так как зачастую являются экспертами в данной отрасли; они могут привести свою сеть контактов;

- венчурные инвесторы обычно имеют крепкую репутацию благодаря строгому надзору со стороны регулирующих органов.

Минусы:

- потеря контроля и права собственности, так как автор идеи передает инвесторам акции своей компании в обмен на финансирование. Если инвесторы получат больше акций, чем соучредители, то последние могут потерять право собственности на свою компанию;

- некоторые инвесторы соглашаются дать проекту деньги только при включении в штат своего сотрудника, который будет следить за процессом;

- венчурные капиталисты могут отказаться подписывать соглашение о неразглашении, и проекту не удастся остаться в тени;

- инвесторы могут очень долго принимать решение по поводу сделки; сам процесс привлечения такого капитала может быть затяжным и тяжелым;

- многие фонды предоставляют средства в течение определенного периода времени и только при выполнении условий для перехода на следующий раунд финансирования;

- некоторые фонды могут потребовать ROI (возврат инвестиций) в течение трех-пяти лет.

Как привлечь венчурные инвестиции

Венчурные инвесторы берут на себя большой риск, поэтому они крайне осторожны в выборе проектов. Чтобы провести успешную презентацию своего бизнеса, необходимо основательно подготовиться.

Чтобы провести успешную презентацию своего бизнеса, необходимо основательно подготовиться.

Вот несколько советов для авторов идей:

- нужно наглядно показать, как изменится бизнес после применения инновации

- и как вырастет его ценность, а также аудитория;

- рассказать о потенциале проекта, его «потолке» в сфере финансов и аудитории;

- не использовать сложные термины на презентации и ссылаться на экспертов;

- продемонстрировать инвестору, что именно он покупает;

- показать, как проект снизит издержки бизнеса;

- рассказать, какая из существующих больших компаний может заинтересоваться продуктом;

- показывать уже готовый продукт, а не идею.

Перед презентациями неплохо бы подготовить приветственные письма инвесторам, чтобы заинтересовать их.

Венчурные инвестиции в России

В 2019 году сумма российских венчурных инвестиций достигла $868 млн. При этом только 11% стартапов удалось привлечь такое финансирование. В кризисном 2020-м треть венчурных инвесторов в России нашли для себя новые направления, а 12% нарастили объем инвестиций. Однако при этом произошло сокращение венчурных инвестиций на 19%, до $702,9 млн с ростом сделок на 14%.

В кризисном 2020-м треть венчурных инвесторов в России нашли для себя новые направления, а 12% нарастили объем инвестиций. Однако при этом произошло сокращение венчурных инвестиций на 19%, до $702,9 млн с ростом сделок на 14%.

По данным исследования «Венчурный барометр», наиболее привлекательными отраслями для инвесторов являются финтех, искусственный интеллект и машинное обучение. Растет интерес и к сфере образования.

По словам Константина Синюшина, пока преждевременно говорить о популярности венчурных инвестиций в России. Он отмечает, что статистика прироста такого капитала довольно скудная, и немногие проекты с ранними инвестициями от физических лиц доживают до выхода на внутренний рынок. Поэтому государство решило поощрять такие вложения на том же уровне, на каком поддерживает вложения в рынок ценных бумаг. Однако эксперт уверен, что с учетом всех рисков этот уровень должен быть выше.

В итоге, отмечает Синюшин, и российские фонды, и физические лица предпочитают инвестировать за границей. В частности, венчурный клуб коллективных инвестиций АngelsDeck все чаще предлагает участникам вкладывать в проекты россиян за рубежом. На сегодня это самый крупный российский венчурный клуб, поясняет Синюшин.

В частности, венчурный клуб коллективных инвестиций АngelsDeck все чаще предлагает участникам вкладывать в проекты россиян за рубежом. На сегодня это самый крупный российский венчурный клуб, поясняет Синюшин.

Эксперт подчеркнул, что пока не существует действительно больших венчурных фондов с миллионными вложениями, которые бы управлялись россиянами и были бы ориентированы только на внутренний рынок.

Вот крупнейшие российские венчурные фонды, которые работают в России (по версии РВК):

- Runa Capital. Его основал Сергей Белоусов, который создал популярную платформу для размещения облачных сервисов Parallels. Фонд помог подняться таким стартапам, как Nginx и LinguaLeo. Его доля в проектах составляет до 40%, а максимальная сумма инвестиций — $10 млн.

- Admitad Invest. Инвестирует в интернет-проекты.

- Kite Ventures. Поддерживал такие сервисы, как Trends Brands и Ostrovok. Обычно доля фонда составляет от 3% до 30%, а максимальная сумма инвестиций — $10 млн.

- ru-Net Ventures. Фонд инвестировал в «Яндекс» и Ozon, а его доля в проектах составляет в среднем 30-35%.

- IMI.VC. Инвестирует в игры, социальные приложения и потребительские сервисы. В их числе были Game Insight и Narr8. Обычно доля фонда в проектах составляет 40%, а максимальная сумма инвестиций — $1 млн.

- ABRT. Фонд инвестировал в KupiVIP и Acronis. Его доля составляет 20-35% на посевной стадии и 15-30% на взлете компании. Максимальная сумма инвестиций достигает $4 млн и $15 млн соответственно.

- Almaz Capital. Вкладывается в технологии с долей в 10-40%. Поддержал проекты Alawar, Flirtic, Jelastic.

- РВК. Государственный венчурный фонд, который инвестирует с долей в 25%.

- Vesna Investment. Поддерживал проекты shopogoliq.ru, Looksima, Connect2me.

- Intel Capital. Инвестирует в технологические проекты KupiVIP и Sapato.

Доля в проектах составляет до 30%.

Доля в проектах составляет до 30%. - Russian Ventures. Поддержал рекламную сеть Okeo, портал Ogorod и кнопки для репостов в социальных сетях pluso.ru. Инвестирует от $35 тысяч с долей 15%.

- Venture Angels. Поддержал стартап по созданию дизайна кружек и футболок Printio, изготовлению энергетических батончиков BioFoodLab и «Кнопку жизни».

- Softline Venture Partners. Фонд поддержал сервисы удаленного обучения «Мираполис», облако ActiveCloud, интернет-магазин с подарочными сертификатами Daripodarki, а также Magazinga и e-mail-рассылку Client24.

Синюшин отмечает, что экспортная часть венчурного российского рынка сегодня имеет отличные перспективы. Что касается внутреннего сегмента венчурных инвестиций, то пока фонды с частным капиталом не проявляют к нему интереса, и вряд ли в ближайшем будущем что-то изменится.

Однако здесь активно работают фонды с государственным капиталом и корпоративные венчурные фонды. Их меньше интересует окупаемость; кроме того, они обладают необходимыми ресурсами и административными рычагами. Таким образом, единого венчурного рынка в России сегодня практически нет, заключает эксперт.

Их меньше интересует окупаемость; кроме того, они обладают необходимыми ресурсами и административными рычагами. Таким образом, единого венчурного рынка в России сегодня практически нет, заключает эксперт.

Как устроены венчурные инвестиции?

Уважаемая редакция, расскажите, пожалуйста, доступным языком про венчурные инвестиции. Что для них нужно? Насколько это рискованно?

Венчурные инвестиции — это вложение в перспективные компании на раннем этапе их развития.

Стартапы часто не могут взять кредит в банке: у них нет материальных активов в качестве залога. Их активы интеллектуальные, и они слишком рисковые: по статистике 75% проектов не выживают.

Единственная возможность получить деньги на развитие проекта — венчурный капитал. Риск такого вложения крайне высок: большинство стартапов не доживают до зрелого возраста, а их инвесторы теряют деньги. Но в тех случаях, когда компания становится успешной, прибыль венчурного инвестора может составить тысячи процентов.

Чем венчурное инвестирование отличается от традиционного

Венчурное инвестирование отличается от традиционного рисками, горизонтом инвестирования и характером приобретаемого бизнеса — последний должен иметь потенциал взрывного роста.

Венчурные инвестиции — наиболее рискованный тип вложений, поэтому ожидаемая доходность в данном случае более высокая, чем у традиционных инструментов.

Индекс The Cambridge Associates US Venture Capital Index отслеживает результаты порядка 1800 американских венчурных фондов. По его данным, средняя доходность венчурных инвестиций — 14,34% годовых на отрезке с сентября 2009 по сентябрь 2019 года и 34,43% годовых за 25-летний период. За тот же период индекс S&P 500 показал 13,7 и 9,58% соответственно.

Венчурный капитал США. Статистика по отдельным индексам — Cambridge AssociatesPDF, 835 КБ

В какие проекты вкладывается венчурный инвестор

Во-первых, это компании с высокой маржинальностью — их продукция имеет высокую добавленную стоимость. Во-вторых, это бизнес с масштабируемой бизнес-моделью — с локального рынка ему сравнительно легко совершить экспансию на мировую арену.

Во-вторых, это бизнес с масштабируемой бизнес-моделью — с локального рынка ему сравнительно легко совершить экспансию на мировую арену.

Такие проекты обладают потенциалом экспоненциального роста, потому и привлекают венчурных инвесторов, которыми выступают как частные лица, так и компании. Например, «Гугл» — крупный игрок в этой сфере. Подразделение Google Ventures специализируется на финансировании молодых инновационных компаний.

В то время как традиционный инвестор приобретает компании из любой отрасли, венчурному подходят только проекты из инновационных сфер, таких как информационные и облачные технологии, полупроводники, биофарма и возобновляемая энергетика.

Когда венчурный инвестор заходит в проект

Среднее время созревания компании — 5—8 лет, поэтому венчурные инвестиции, как правило, не стратегические. Идея в том, чтобы вкладывать деньги в перспективную компанию до тех пор, пока она не достигнет достаточного размера и привлекательности, чтобы ее поглотила большая корпорация. Или пока не произойдет ее публичное размещение на фондовом рынке — IPO.

Или пока не произойдет ее публичное размещение на фондовом рынке — IPO.

Что такое венчурный капитал — NVCA

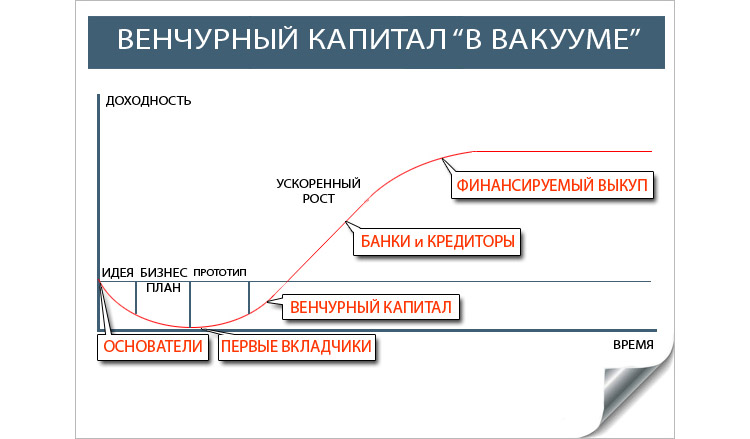

Можно выделить три стадии венчурного финансирования.

Посевная, или ангельская, стадия. Стартап инвестируют на этапе идеи или прототипа продукта.

Если предприниматель сам собирает деньги у знакомых, родственников или с помощью краудфандинга, то это посевной капитал.

Если на данном этапе компания находит инвесторов, то их деньги называют ангельским капиталом, а самих инвесторов — бизнес-ангелами. Ангельский капитал — это серьезные суммы, а венчурные инвесторы хотят не только получить прибыль, но и быть причастными к чему-то великому: стать у истоков компании, которая когда-то изменит технологический уклад человечества и преобразует мир, как это сделали Tesla и SpaceX.

Финансирование на этой стадии развития проекта гораздо скромнее, чем на последующих, — от 100 тысяч до 1 млн долларов. Эти деньги стартап направляет на разработку продукта, исследование рынка и создание управленческой команды.

УЧЕБНИК

Инвестиции — это несложно

Начните сейчас: всего 9 коротких уроков, чтобы научиться зарабатывать на бирже

Начать учитьсяРанний этап. Товар или услуга готовы и начинают продаваться на рынке. На этом этапе инвесторы могут увидеть, как продукция проявляет себя и выдержит ли конкуренцию.

Бизнес уже имеет эмпирически подтвержденные данные, поэтому риски вложения гораздо меньше, чем на ангельской стадии, но и минимальный порог для венчурного капитала выше — от 10 млн до 30 млн долларов.

Инвестиции на данном этапе обычно идут на масштабирование производства, доработку продукта и маркетинг.

Поздняя стадия. У компании есть устойчивая бизнес-модель, база клиентов и растущая выручка.

Цель финансирования на этом этапе — экспансия рынка. Суммы венчурных вложений могут достигать 100 млн долларов.

Этот капитал направляется на увеличение производственных мощностей, создание новых линеек продукции, оптимизацию издержек, а также запуск маркетинговой кампании по захвату зарубежных рынков.

По сути, венчурный инвестор покупает долю в идее предпринимателя, поддерживает ее в течение относительно короткого времени, а затем с выгодой выходит из сделки. При этом риски вложения на более ранних стадиях проекта выше, чем на поздних, но и профит в случае успеха экстраординарный.

Например, в августе 2004 года венчурный инвестор Питер Тиль вложил 500 тысяч долларов в «Фейсбук» и стал бизнес-ангелом начинающего проекта. Взамен он получил 10,2% компании и членство в совете директоров. В 2012 году его прибыль от продажи акций превысила 1 млрд долларов. Это идеальный случай, когда инвестор вложил деньги в «единорога» — компанию, чья стоимость вырастает выше 1 млрд долларов.

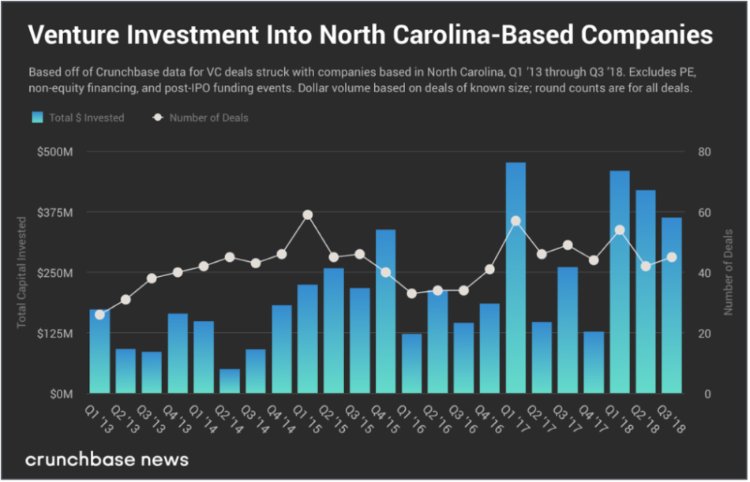

Количество «единорогов», которые каждый год выходят через IPO (зеленый) или поглощение (красный). Всего в конце 2020 года в мире насчитывается более 600 «единорогов». Все они — непубличные компании, которые в будущем могут появиться на фондовом рынке. Источник: Сrunchbase News

Все они — непубличные компании, которые в будущем могут появиться на фондовом рынке. Источник: Сrunchbase NewsКак венчурные инвесторы уменьшают риски

Венчурный инвестор обычно вкладывает сразу в несколько десятков компаний, чтобы увеличить вероятность успеха. Одно удачное вложение должно не только принести прибыль, но и покрыть убытки по остальным сделкам, которые прогорели, — а таких большинство.

По словам Марка Састера, управляющего венчурным фондом Upfront Ventures, его матрица показателей для ранних этапов венчурного инвестирования выглядит так: 1/3, 1/3, 1/3. Он ожидает, что одна треть его инвестиций будет полной потерей, вторая треть частично вернет вложенную сумму, а оставшаяся треть принесет львиную долю прибыли. Общая статистика это подтверждает: 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет, а более 70% банкротятся на десятилетнем отрезке.

Портфель венчурного инвестора. По статистике, 90 компаний из 100 не оправдывают вложения, а 10 добиваются успеха. В идеале среди этих 10 попадается один «единорог». Источник: Failory

В идеале среди этих 10 попадается один «единорог». Источник: FailoryКак применить венчурный подход на фондовой бирже

На фондовой бирже существуют старые и молодые компании, все они находятся на разной стадии своего развития.

Старые компании, например дивидендные аристократы, действуют в устоявшихся сегментах. Для них фаза экспансии рынка давно закончена, поэтому они щедро делятся прибылью с акционерами.

Молодые компании только недавно вышли на биржу, работают в перспективной области, и фаза их роста, вероятно, только начинается. Это позволяет применить венчурный подход к инвестициям на фондовом рынке.

Для примера разберем составление портфеля из биотехнологических компаний. Это высоковолатильный рынок со специфическими рисками: у таких компаний частые проблемы с клиническими испытаниями и одобрением препаратов, они находятся на этапе исследований, не поддаются полноценной фундаментальной оценке и стоимостному анализу. При этом даже рядовой инвестор, который не имеет статуса квалифицированного, может собрать перспективный набор биотехов.

Одна из таких компаний — Bluebird Bio. Акции компании продаются на Санкт-Петербургской бирже с отрицательными показателями: компания перманентно работает в убыток, у нее отрицательные маржинальность и ROE — возврат на капитал. Компания работает на заимствованные средства и, скорее всего, находится на исследовательской стадии, когда продукт еще не вышел и не закрепился на рынке. Если это произойдет, компанию будет ожидать стремительный рост. Причем из-за эффекта низкой базы прибыль у таких компаний обычно растет экспоненциально. Котировки также последуют вверх вслед за положительной отчетностью. В то же время гарантий положительного исхода нет: компания может столкнуться с проблемами в финансировании, с выходом препарата и управленческими ошибками.

Дополнительные коэффициенты компании Bluebird Bio — отрицательные. Источник: GurufocusТеперь посмотрим на показатели другой компании — Corcept Therapeutics. В отличие от предыдущей из своей деятельности она извлекает выручку, которая растет год от года. Чистая маржинальность, или Net Margin, — более 30%, ROE — порядка 27%. Это компания с перспективной и более состоятельной бизнес-моделью, нежели Bluebird Bio, поэтому риски такого вложения ниже.

Чистая маржинальность, или Net Margin, — более 30%, ROE — порядка 27%. Это компания с перспективной и более состоятельной бизнес-моделью, нежели Bluebird Bio, поэтому риски такого вложения ниже.

Если собрать набор из пары десятков подобных компаний, то может получиться венчурный портфель с высоким потенциалом роста. Все это означает, что инвестору нужно понимать риски и входить в такие бумаги с незначительными ставками — не более 1—2% от капитала.

Эти примеры я привел, что продемонстрировать, как мышление и тактика венчурного инвестора отличается от традиционного инвестирования в более консервативные инструменты. Примеры выше — это не инвестиционная рекомендация. Выводы об их состоятельности я делал на основе фундаментальных показателей. Для детального рассмотрения компаний нужно погрузиться в специфику их деятельности.

Что в итоге

Венчурные инвестиции — это вложение в перспективные компании на раннем этапе их развития.

Венчурные инвестиции — наиболее рискованный тип вложений.

Доходность венчурных инвестиций более высокая, чем у традиционных инструментов.

Для венчурных инвестиций подходят проекты из инновационных сфер и с потенциалом взрывного роста.

Венчурные инвестиции, как правило, не долгосрочны.

Венчурный инвестор вкладывает деньги сразу в несколько десятков компаний, чтобы уменьшить риски.

Венчурный подход можно применить на фондовой бирже.

Венчурный инвестор | Кто такой венчурный инвестор | Как стать

Содержание статьи:

- Венчурный инвестор, кто это

- Отличительные признаки

- Способы участия в инвестиционных проектах

- Способы получения дохода

- Ситуация в России

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Английское слово venture переводится как «рисковое предприятие».

Венчурные инвесторы — это вкладчики, которые идут на большой риск, внося средства в проекты, которые могут не принести прибыли совсем, а могут буквально озолотить инвестора в отдаленном будущем.

Рейтинг венчурных инвестиций

Именно в повышенном уровне инвестиционных рисков и заключается основное отличие венчурных от других типов инвесторов.

Как правило, одной из основных характеристик инвестиционной деятельности эксперты называют надежность. Однако в венчурном инвестировании данная характеристика играет далеко не основную роль и не является значимым критерием отбора инвестиционных проектов.

При выборе актива для вложений венчурный инвестор готов принять на себя повышенный уровень риска ради достижения быстрой и высокой прибыли.

Венчурным капиталом в России и не только принято называть средства инвесторов, вложенные в стартапы, реализация которых сопряжена с высокой степенью риска. Также к венчурному капиталу относят вложения в высокорисковые финансовые инструменты, например, в ценные бумаги или предприятия, которые должны принести скорую высокую прибыль. Также венчурным можно назвать капитал, который вкладывается в предприятия-банкроты.

Также к венчурному капиталу относят вложения в высокорисковые финансовые инструменты, например, в ценные бумаги или предприятия, которые должны принести скорую высокую прибыль. Также венчурным можно назвать капитал, который вкладывается в предприятия-банкроты.

История успеха венчурного капитала

История успеха венчурных инвесторов берет свое начало в США. В 50-е годы прошлого века первой корпорацией, в которую вложили венчурный капитал, стала Американская научно-исследовательская корпорация (АНИК), которая прославилась благодаря своему подразделению Диджитал Эквипмент Корпорейшн. В 1959 году в подразделение были вложены средства, и уже в 1968 году акции компании стоили в десятки раз больше. Инвестированные $70 000 превратились в $37 млн, а акции компании обеспечили головной корпорации невероятную рентабельность в 101% в год.

Такие инвесторы в 60—70-х гг. XX века инвестировали в области медицины и IT. Даже знаменитый крах фондовой биржи не привел к упадку отрасли, и совокупные доходы от инвестирования венчурного капитала составляли порядка $750 млн.

Каждый тип инвесторов обладает собственным набором характеристик и признаков, присущих только ему одному. В свою очередь отличительными признаками венчурных инвесторов будут:

- повышенный уровень риска и ожидаемой прибыли от вложений

- объект инвестиций – инновационное производство, стартапы, новые компании

- долгосрочный характер финансирования

- являются катализатором развития новых технологий

- используют методы, как частного, так и коллективного инвестирования

- активно участвуют в управлении и функционировании предприятия на всём её жизненном цикле.

Давайте рассмотрим более пристально, какими способами венчурные инвесторы принимают участие в реализации инвестиционных проектов.

В большинстве случаев для того чтобы определенная бизнес идея получила венчурное финансирование она должна иметь оригинальный характер, быть чем-то новым на рынке, предлагать новую нигде ранее не виданную и не востребованную услугу, товар и т.д. Такие проекты, зачастую, способны обеспечить сотни, а иногда и тысячи процентов прибыли. Но из-за того что услуга/товар нигде ещё не производились, рынок не знает как на неё отреагируют потребители.

Это несет огромные риски для тех кто данный проект реализует. Именно в такой момент появляются венчурные инвесторы готовые предложить собственный капитал и взять на себя сопутствующие инвестиционные риски.

В большинстве случаев венчурный инвестор входит в инвестиционный проект как акционер, другими словами совладелец вновь созданной компании, а не кредитор как обычные инвесторы.

Именно поэтому венчурные инвесторы очень тщательно отбирают предлагаемые им инвестиционные идеи, досконально знакомятся с бизнес планами и стратегией развития и реализации будущего проекта. А после начала финансирования лично участвуют в управлении компанией, организации её управленческих и производственных процессов, помогают в сбыте продукции. Другими словами венчурные инвесторы самостоятельно влияют на повышение стоимости компании, что в будущем сулит им прибыль.

Чаще всего для удобства управления капиталом венчурные инвесторы создают венчурные фонды, средства которых далее инвестируют в привлекательные идеи. Делается это по целому ряду причин. Как мы сказали это гораздо удобнее, ведь капитал складывается не только из средств группы инвесторов, это могут быть и другие внешние источники (банковские кредиты, средства страховых компаний, благотворительность, средства частных лиц и т.п.).

Также венчурные фонды готовы предоставить целый ряд услуг вновь созданному проекту по финансовой и юридической консультации, а также опыт и знания в составлении стратегии и политики развития компании, услуги квалифицированных специалистов. Иногда венчурный фонд берет на себя обязанности по составлению стратегии развития компании и помогает выйти на рынок.

Способы участия венчурных инвесторов в проектах

Венчурные инвесторы — группа лиц, которая управляет капиталом венчурного фонда. В структуре фонда есть главные партнеры, управляющие фондом; венчурные инвесторы, обладающие ограниченной ответственностью; венчурные партнеры, исполняющие обязанности по закрытию сделок и получающие строго оговоренные проценты или зарплаты. Фонды создаются с целью минимизации всех рисков при развитии предприятия.

Фонды создаются с целью минимизации всех рисков при развитии предприятия.

Венчурные инвесторы могут помочь в слиянии и поглощении с другими компаниями, чтобы удержать на плаву неликвидную в настоящем, но прибыльную в будущем компанию.

Как уже было выяснено, максимальная доходность при венчурных инвестициях достигается в случае, когда начальные вложения были произведены на раннем этапе реализации проекта. Также, существует практика участия венчурных инвесторов в проектах на этапе роста или расширения. Это тоже способно дать достаточно ощутимую прибыль.

Венчурные инвесторы могут инвестировать средства не только в стартапы, но и в предприятие на любой стадии его развития. Есть энтузиасты, которые не являются представителями фондов. Как правило, это частные инвесторы, обладающие достаточно высокими доходами, преследующие собственные интересы в той или иной сфере бизнеса.

Поиск таких инвесторов может привести к нахождению «золотой жилы» для создателя бизнес-идеи. Но для этого инвестору должен быть предельно интересен представленный проект стартапа.

Но для этого инвестору должен быть предельно интересен представленный проект стартапа.

В большинстве своём финансирование выделяется на:

- разработку идеи и бизнес концепции

- доработку существующей идеи и первоначальных маркетинговых исследований

- запуск производства и начало реализации продукции/услуги.

В целом, если брать весь инвестиционный путь от и до, то общий порядок действий современных венчурных инвесторов выглядит следующим образом:

- поиск новых предложений на рынке

- анализ, оценка и выбор наиболее оригинальных и перспективных идей (оценивается профессионализм людей являющихся авторами бизнес идеи, оценивается перспективность идеи)

- разработка инвестиционной стратегии

- деловые переговоры с авторами идеи (наиболее важным для венчурного инвестора на данном этапе является согласование стоимости его участия в проекте)

- заключение сделки и подписание договора

- помощь в запуске проекта, помощь в управлении и выходе на рынок (венчурный инвестор может, как самостоятельно управлять проектом, так и передать управление в руки автора идеи, если позволяет его профессионализм и квалификация.

Также возможен смешанный вид управления)

Также возможен смешанный вид управления) - выход из проекта (венчурные инвесторы входят в проект, когда он стоит незначительных средств по сравнению со стоимостью проекта после его успешной реализации. Именно разница в цене и дает венчурному инвестору прибыль. Купив свою долю по одной цене, он продает ее по другой, более высокой, так прибыль и формируется).

Также нужно знать какими способами венчурный инвестор может получить прибыль, рассмотрим подробнее:

- дивиденды (в среднем от 20 процентов годовых)

- ссудный процент (в среднем на пять, десять процентов выше банковской ставки по кредитам)

- продажа собственной доли другим инвесторам либо собственниками бизнеса

- публичная продажа акций компании.

Венчурные инвесторы в России

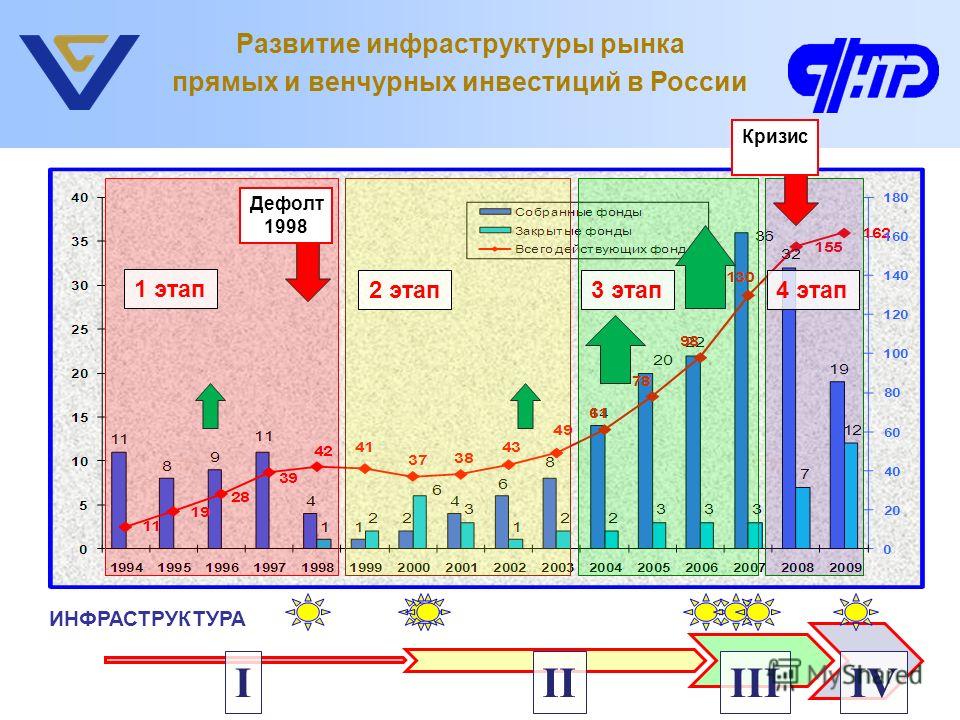

Так сложилось, что рынок венчурных инвестиций в России до 2000х годов совсем не был развит. В то время как в западном мире его активное развитие начинается в 1960х.

Активное появление венчурных инвесторов в России началось с 2005 года. По началу, структура инвестиций была слабо развита и отраслями, получающими финансирование, по большому счёту, были информационные и мобильные технологии. Также интересен тот факт, что Российские венчурные инвесторы уделяют мало внимания проектам, находящимся на этапе разработки или запуска. А ведь такие проекты наиболее перспективны.

По началу, структура инвестиций была слабо развита и отраслями, получающими финансирование, по большому счёту, были информационные и мобильные технологии. Также интересен тот факт, что Российские венчурные инвесторы уделяют мало внимания проектам, находящимся на этапе разработки или запуска. А ведь такие проекты наиболее перспективны.

Однако ситуация постепенно меняется и исправляется к лучшему. Роль и возможности венчурных фондов и инвесторов оценивается всё выше со стороны руководства страны. Данная сфера начала регулироваться законодательно, что также несёт предпосылки для её дальнейшего развития.

На сегодняшний день крупнейшими венчурными инвесторами в России являются:

- Российская венчурная компания

- ВТБ венчурный фонд

- ФИНАМ Информационные технологии

- Intel Capital

- Фонд развития интернет инициатив (ФРИИ).

Эксперты прогнозируют всплеск активности венчурного инвестирования в России в ближайшие годы, а многие сходятся во мнении, что он уже наступил.

Венчурные инвестиции — что это такое и развитие сферы в России в 2021 году

Венчурные инвестицииВенчурные инвестиции — самые доходные вложения в мире, но в то же время и самые высокорисковые. Слово «венчурные» пошло от английского «venture», которое означает «авантюра», «рискованное предприятие». Однако не каждая инвестиция в бизнес является венчурной — это зависит от некоторых параметров, о которых мы поговорим ниже.

Кроме того, из статьи вы узнаете, что такое венчурные инвестиции в целом, как они работают, на какую прибыль могут рассчитывать инвесторы, как привлечь венчурный капитал, примеры самых успешных венчурных компаний в России и в мире.

Понятие венчурных инвестицийВенчурные инвестиции — это вид высокорисковых инвестиций, при которых деньги вкладываются в стартапы, которые имеют масштабируемую структуру. Этот вид вложений характеризуется высокими риском и большой прибыльностью в случае успеха компании.

Этот вид вложений характеризуется высокими риском и большой прибыльностью в случае успеха компании.

Если говорить простыми словами, то венчурные фонды или отдельные инвесторы выбирают 20-30 молодых стартапов (на стадии запуска или нескольких месяцев работы) с перспективной новой технологией или идеей и вкладывают в них деньги, надеясь на рост в несколько сотен или тысяч раз.

☝️

Согласно статистике, только один из десяти проектов «выстреливает».

При этом нужно понимать, что не любая новая компания будет венчурной. Одними из главных особенностей венчурного проекта является новизна идеи и потенциал масштабирования.

Например, новый сервис по типу Couchsurfing будет считаться венчурной компанией, в то время как запуск нового барбершопа — обычной. Потому что в случае успеха новый Couchsurfing можно легко масштабировать на мировую целевую аудиторию, а с барбершопом так сделать не получится.

Есть две причины, почему компании и отдельные лица занимаются венчурными инвестициями:

- Прибыльность — доходность от венчурных инвестиций исчисляется тысячами процентов, в результате чего прибыль в несколько сотен раз перекрывает убытки по другим проектам которые провалились;

- Эмоции — людей привлекает причастность к чему-то новому, а не просто деньги. Например, инвестируя в блокчейн-проекты инвестор чувствует свое участие в развитии инновационных технологий.

Однако несмотря на высокий доход венчурные инвестиции имеют и ряд серьезных недостатков:

Высокий уровень риска — из нескольких выбранных компаний в лучшем случае доходность в сотни/тысячи раз увеличит только одна.

Высокий порог входа — для инвестирования в перспективные проекты от известных компаний на ранних этапах нужно как минимум $100 000. С несколькими тысячами долларов можно участвовать только в инвестициях в неизвестные компании и краудфандинговые стартапы, что значительно увеличивает риск.

Долгий срок удержания акций — для получения прибыли в среднем придется ждать 7-10 лет.

Частные мошенничества — под видом перспективных стартапов могут скрываться финансовые пирамиды, поэтому перед любыми вложениями нужно тщательно проверять проект.

Заработок на венчурных инвестицияхКак работают венчурные инвестиции:

- Инвестор находит 20-30 перспективных стартапов и детально изучает их предложение и «дорожную карту».

- 30% компаний закрываются в первый год после запуска — инвестор теряет все инвестиции, вложенные в эти компании.

- 30% компаний погибают на втором году работы — еще 30% инвестиций навсегда теряются.

- 30% компаний развиваются в обычном режиме, в лучшем случае принося средние 20% в год и дивиденды.

- 10% компаний «взлетают» и увеличивают общие вложение в десятки/сотни/тысячи раз.

Из описанных выше этапов становится ясно, что основной задачей венчурного инвестора становится найти такой стартап, который в результате вырастет в сотни/тысячи раз и прибыль от инвестиций перекроет убытки от всех остальных компаний.

☝️

Именно поэтому финансовые эксперты рекомендуют вкладываться сразу в 20-30 компаний, чтобы поймать своего «единорога» (компании с капитализацией минимум в $1 млрд).

Венчурный инвесторЕсли венчурному инвестору удалось угадать такой стартап, то, считай, «дело в шляпе», если нет — то в лучшем случае можно он будет получать среднюю прибыль от 20-30% компаний, которые не умрут после запуска. Именно по этой причине венчурные инвестиции являются самыми высокорисковыми.

Однако даже в этом виде вложений риск может быть разный, и зависит от того, как каком этапе были инвестированы деньги:

- На раннем этапе венчурного инвестирования риск выше, но и прибыль очень высокая. Такой тип инвестирования называется ангельским раундом, а инвестор — бизнес-ангелом. Подобным способом можно очень дешево приобрести хорошую долю будущего «единорога». Средний размер венчурных инвестиций на данном этапе составляет $100 000 — $1 млн, за которые можно получить 5-10% акций.

- На более позднем этапе, после того как компания протестировала бизнес-модель и наладила бизнес-процессы, риск уменьшается, но вместе с ним уменьшается и потенциальная прибыль. Кроме того, значительно увеличивается порог входа — в большинстве литеральных раундов инвестирования он начинается с $10 млн, из-за чего основными участниками являются крупные венчурные фонды.

☝️

Из этого можно сделать вывод, что чем раньше венчурный инвестор вкладывает деньги, тем выше риск и выше прибыль.

Венчурные инвестиции являются долгосрочными вложениями, средний срок удержания ценных бумаг компании составляет 7-10 лет. При этом есть три способа завершить сделку и получить прибыль:

- Продать акции на бирже, после того как компания завершит IPO. Обычно сразу после листинга ценные бумаги показывают самую высокую доходность в моменте.

- Продать свою долю, после того как компания будет продана крупному игроку.

- Заключить внебиржевую сделку, однако на практике это случается крайне редко.

Исходя из этого можно сказать, что венчурные инвестиции нельзя использовать как стабильный источник пассивного дохода, и, конечно, нельзя вкладывать свои «последние деньги».

Сколько можно заработать на венчурных инвестицияхВыше уже было сказано, что венчурные инвестиции — самые доходные и в то же время самые высокорисковые инвестиции в мире. Однако на них зарабатывают не все — согласно исследованию компании Wealthfront, только ТОП-20 (2%) самых крупных венчурных фирм получают 95% прибыли, остальным достается лишь 5% от общей суммы:

Распределение дохода от венчурных инвестицийНесмотря на высокий риск, венчурные инвесторы зарабатывают больше, чем те, кто инвестирует в фондовый рынок. Так, согласно отчету Cambridge Associates за второй квартал 2020 года, за последние 25 лет ежегодная доходность венчурных инвестиций составила 12,91% против 9,27% самого популярного индекса фондового рынка S&P 500. А на ранних стадиях доходность венчурных вложений достигла 59,89%:

Доходность венчурных инвестиций во втором квартале 2020 года☝️

При этом примечательно, что согласно данным выше, ранние венчурные инвесторы за последние 25 лет заработали почти в шесть раз больше, чем те, кто инвестировал на поздних этапах.

Согласно статистике аналитического агентства CrunchBase, на начальном этапе успешный стартап зарабатывает около $25 млн, а после развития и создания полноценной клиентской базы стоимость уже достигает $150-250 млн. Каждый инвестор в таком случае зарабатывает от 100% до 1 000% от изначальных вложений.

Успешные венчурные компанииИстория знает немало примеров компаний, которые начинали как небольшие проекты «только для своих», но впоследствии смогли привлечь миллионные инвестиции.

Facebook — это творение Марка Цукерберга, который начал работу над самой популярной ныне соцсетью в 2004 году. Изначально площадка использовалась только его однокурсниками. Но когда сервис стал популярным, Марк бросил университет и полностью посвятил себя проекту.

В том же 2004 году Facebook получил первые в своей жизни инвестиции от бывшего члена совета директоров PayPal — Питера Тиля на сумму $500 000, а к маю 2005 года в проект уже было инвестировано $13,7 млн.

На данный момент количество пользователей Facebook составляет 1,8 млрд, а капитализация достигает $777,4 млрд.

Венчурные инвестиции в FacebookAirbnb появился благодаря решению проблемы, которое придумали два студента из Сан-Франциско, когда они решили разместить нескольких участников конференции на надувном матрасе в своей квартире за небольшую плату, также они пообещали приготовить им завтрак. Как полноценный сервис Airbnb заработал в 2008 году.

В 2009 году компания привлекла первые инвестиции в размере $20 000 от бизнес-инкубатора Y Combinator. Через полгода удалось привлечь еще $600 000 инвестиций. Сегодня количество пользователей составляет 600 млн, а капитализация — $35 млрд.

Венчурные инвестиции в AirbnbСамый популярный мессенджер, который изначально был создан как телефонная книга с отображением статусов, принес миллионы своим авторам и инвесторам. Был запущен уроженцем Украины Яном Кумом и американцем Брайаном Эктоном в 2009 году, которые работали на обычных работах и совсем не ожидали стать миллиардерами.

Изначально создатели не хотели привлекать инвестиции, так как боялись, что инвесторы могут потребовать «засорения» мессенджера рекламой. Весной 2011 года WhatsApp принял первые официальные инвестиции в размере $8 млн от венчурного фонда Sequoia Capital, поставив перед последним условие, что никакая реклама не будет внедряться в приложение.

На данный момент аудитория мессенджера превышает 2 млрд пользователей и приложение находится в собственности Facebook.

Венчурные инвестиции в WhatsAppZoom — творение горного инженера из Китая Эрика Юаня, который мечтал работать в Кремниевой Долине и которому восемь раз отказывали в визе США. Однако мечта стала реальностью и после нескольких лет работы Эрик ушел из высокооплачиваемой работы и в 2011 году запустил сервис видеоконференций Zoom.

Еще на этапе презентации инвесторы вложили $3 млн. В 2020 году количество пользователей составило 300 млн, а капитализация превысила $67 млрд.

Венчурные инвестиции в ZoomВ отличии от предыдущих проектов Uber был создан опытными предпринимателями Гарретом Кэмпом и Трэвисом Калаником. Идея будущего звездного проекта началась с того, что партнеры очень долго ждали такси.

Uber появился на свет в 2009 году, и в отличие от большинства стартапов создатели не стремились использовать для развития лишь собственные средства, и охотно принимали венчурные инвестиции от крупных предпринимателей и венчурных фондов.

На данный момент капитализация компании составляет $104,2 млрд.

Венчурные инвестиции в Uber Способ привлечение инвестицийКак привлечь венчурные инвестиции:

- Продумать и прописать структуру венчурной сделки.

- Провести документальное оформление компании.

- Оформить term sheet (условия инвестирования).

- Найти инвесторов.

- Составить договор инвестирования и провести переговоры с инвесторами (в случае необходимости).

- Получить деньги.

Смотрите интересное видео с венчурным инвестором, который расскажет как привлечь активы и как заработать:

Как работать с венчурными инвестициямиСтруктура сделки — это детализированное описание, как будет проходить сделка: способ привлечения денег, в какой юрисдикции зарегистрирована компания, действия при быстром росте и при его отсутствии, когда состоится следующий раунд.

Есть три раунда привлечения инвестиций:

- Первый (посевной) — у создателя есть презентация идеи, бизнес-план, план создания и запуска продукта;

- Второй — разработана начальная версия продукта и достигнуты первые продажи;

- Третий — у компании стабильная выручка и товарооборот и сходятся показатели unit-экономики в течение как минимум полугода.

Структура сделки считается хорошей, если:

- Инвестор не сомневается в прозрачности сделки, все документы в порядке, порядок действий при каждом из вариантов развития ситуации ясен;

- Не нужно проводить переговоры с каждым инвестором отдельно — условия для каждой группы инвесторов прописаны ясно.

Оформить все эти идеи можно в инвестиционном плане, который покажет серьезность намерений и завоюет доверие инвесторов.

Оформление документов для венчурного инвестированияБольшинство стартапов сегодня направлены на международный рынок, поэтому в данной статье также будем ориентироваться на такой случай.

Самое первое, что придется сделать — это зарегистрировать компанию в иностранной юрисдикции. Наймите опытного юриста, который изучит законодательство стран и предложит самый подходящий вариант. Кроме того, список потенциальных инвесторов также возможно расширить за счет этого фактора.

Для документального оформления также желательно нанять опытную компанию, которая оказывает услуги по регистрации предприятия в выбранной юрисдикции.

☝️

Если есть возможность, то лучше обратиться к проверенным российским компаниям, которые занимаются регистрацией предприятий в иностранных юрисдикциях, так как зарубежные компании часто завышают цены на свои услуги.

Также необходимо открыть банковский счет, однако от подачи заявки до открытия обычно проходит пара месяцев. Поэтому как вариант можно использовать платежные сервисы, преимуществом которых является скорость обработки платежей, что будет очень удобно для клиентов.

Term sheet для венчурных инвесторовTerm sheet — это неофициальный документ, в котором понятно описываются условия инвестирования и распределения прибыли. Он нужен для того, чтобы начать переговоры с венчурными инвесторами.

Обычно стартаперы создают большой документ на два-три листа А4, однако это может только запутывать инвесторов. Гораздо лучше кратко с цифрами описать основные коммерческие условия.

Пример хорошего term sheet ниже:

Пример term sheet для привлечения венчурных инвестицийУже на первом этапе поиска инвесторов через интернет им можно отправить term sheet по электронной почте.

Как найти венчурного инвестораДля большинства стартаперов поиск венчурного инвестора — один из самых сложных этапов, однако если у вас есть правильно составленный инвестиционный план и term sheet, то это будет несложно. Есть несколько способов поиска инвесторов, и интернет значительно упрощает этот процесс. Самые эффективные методы:

Заключение венчурных сделок☝️

При составлении договора об инвестировании в первую очередь необходимо помнить негласное правило венчурных инвестиций: первый, кто должен заработать — инвестор.

В договоре необходимо четко прописать условия, которые были согласованы еще на первом этапе, причем сделать это нужно в максимально простой и понятной форме, чтобы у инвесторов возникло как можно меньше вопросов.

Чтобы не запутаться, желательно сделать одинаковые условия для всех инвесторов, или если это невозможно, в крайнем случае максимально понятно описать условия для каждой группы инвесторов.

☝️

Предельно точный и структурированный документ позволит заслужить доверие инвесторов.

На данном этапе инвесторы также могут захотеть уточнить некоторые непонятные моменты, особенно это касается неопытных инвесторов. Иногда переговоры придется проводить не с инвесторами напрямую, а с их юристами.

Венчурные инвестиции в РФЗачатки венчурного инвестирования в России появились с 1993 по 1996 год, но правовое регулирование вступило в силу только с 2002 года. С начала 2000-х эта сфера в РФ показала какое-то развитие, однако до сих пор Россия значительно отстает от количества венчурных сделок от развитых стран, таких как США, Европа или Япония.

Согласно отчету «Венчурная Россия» в первой половине 2020 года общий объем венчурных инвестиций в России составил всего лишь $183,8 млн:

Объем венчурных инвестиций в России в 2019-2020 гг.В то время как, согласно отчету KPMG, в США было инвестировано $34,4 млрд (более половины всех венчурных инвестиций):

Объем венчурных инвестиций в СШАВ Европе было зафиксировано $10,1 млрд:

Объем венчурных инвестиций в ЕвропеВ 2020 году венчурные инвестиции как в России, так и во всем мире сильно просели из-за коронавируса. Если сравнить с размером венчурных инвестиций в России за 2019 год, которые тогда по версии РВК составили $520 млн, то $183,8 млн за полгода в 2020 года — это очень далеко до половины 2019 года.

В РФ участниками венчурного инвестирования выступают три категории: венчурные фонды, бизнес-ангелы и корпорации. В 2019 году по версии РВК их распределение выглядело так:

Распределение венчурных инвестиций в РФСамыми активными фондами в 2019 году оказались следующие:

Самые активные венчурные фонды РФ в 2019 годуЧастные венчурные инвесторы состоят в группах и сообществах бизнес-ангелов как, например, Venture Club, Сколковском клубе бизнес-ангелов, Национальной ассоциации бизнес-ангелов и Национальном содружестве бизнес-ангелов.

В 2018 году издание РБК назвало ТОП-8 самых активных бизнес-ангелов РФ, средний размер сделки которых составлял $ 0,02 — 0,05 млн:

Самые активные бизнес-ангелы РФ в 2019 годуКасательно корпораций ситуация выглядела следующим образом:

Венчурные инвестиции корпораций РФ в 2019 годуКак отмечают российские эксперты, в РФ венчурные инвестиции движутся в сторону корпоративных инвестиций, так как данные компании представляют собой дополнительный интерес в виде потенциальных заказчиков.

Больше информации о венчурных инвестициях в России в видео ниже:

Венчурные инвестиции в РоссииВенчурные инвестиции — инструмент только для тех, кто наряду с большой прибылью готов к не менее большим рискам, так как, согласно статистике, 9 из 10 стартапов закрываются в течение первых нескольких лет работы. Именно поэтому для венчурных инвестиций не стоит стоит использовать все свои деньги, которые вы планируете потратить на создание источника пассивного дохода.

Читайте также:

Как инвестировать в акции и что нужно знать

Хеджирование рисков: подробное объяснение на примерах

Деривативы: что это такое и как начать торговать

Венчурные инвестиции – что это такое простыми словами, как работают и особенности

Инвестирование в условиях современной экономической ситуации, не только результативный способ сохранить, но и значительно приумножить собственные сбережения. Венчурное инвестирование считается рискованным предприятием, потому что предполагает вложение денег в инновационные проекты, уникальные технологии и идеи, аналогов, которых не существует в мире, но направленных на то, чтобы глобально повлиять на мир. В статье рассмотрим, что же такое венчурные инвестиции.

Основные особенности

Венчурные инвестиции считаются высокодоходными, но высокорискованными. Венчурный инвестор, вкладывая в стартапы и развивающиеся компании, может получить как огромный доход, так и полностью потерять вложенный капитал.

Не за кредитами в банк, а к венчурным инвесторам обращаются в случае необходимости:

- долговременного финансирования проекта с потенциальной высокой доходностью;

- вложений денег в инновационную масштабируемую бизнес-модель, представляющие собой объект высокого риска для обычных инвесторов.

Венчурный инвестор, как и сам генератор идей, двигает научно-технический прогресс, в результате попадая в список самых состоятельных людей по версии Forbes. Вот примеры удачных венчурных проектов:

Дебетовая карта Tinkoff Black

| Наименование | Первоначальные инвестиции ($) | Рыночная капитализация на сентябрь 2020 ($) |

|---|---|---|

| 100 тыс. | 1,03 трлн. | |

| 500 тыс. | 758 млрд. | |

| Apple | 150 тыс. | 1,961 трлн. |

Степень риска при венчурном инвестировании

Венчурные инвестиции сопряжены с высоким риском и отсутствием гарантии на получение прибыли. Риски (от анг. — veture), прежде всего связаны с тем, что:

- Сложно спрогнозировать результат инновационной идеи.

- Длительное инвестирование в разработку и продвижение продукта не предполагает быстрой отдачи.

- Компании-конкуренты могут занять наивысшую позицию и получить максимальную выгоду.

- Выбран неверный тип рынка.

Кто занимается таким видом инвестиций

Венчурным инвестированием занимаются:

- Специальные инвестиционные фонды, имеющие законодательное разрешение на то, чтобы выделять средства на развитие рискованных проектов.

- Частые инвесторы (бизнес-ангелы), напрямую инвестирующие компании и вкладывающие собственный капитал.

Венчурный фонд, желая получить доходы, соизмеримые или значительно превышающие инвестиции, следует основному правилу — вкладывает в компании, потенциал которых позволяет компенсировать риски инвестора.

Венчурный капитал бизнес-ангела часто является единственным источником финансирования на начальном этапе не только в готовый проект, а даже в идею. В ситуации, когда объем ресурсов компании еще незначительный и не позволяет обратиться в инвестиционный фонд.

Так как государство заинтересовано в инновационном развитии, то часто функции бизнес-ангелов берет на себя, например, в форме грантовых программ.

В какие сферы следует вкладывать

Перспективными являются не только потенциально высокодоходные проекты, связанные с информационными технологиями, но и:

- оборонные технологии, необходимые для государственной военной безопасности;

- программные обеспечения, используемые для управления компьютерными системами;

- мобильные сервисы, создающиеся для облегчения процесса получения электронных услуг;

- новые материалы, применяемые в космосе и авиастроении, строительстве, медицине, обороне и безопасности;

- телекоммуникации, позволяющих передавать информацию по кабельным и радиотехническим каналам на значительные расстояния.

Для единоличных разработчиков, представителей малого и среднего бизнеса, венчурные инвестиции, порой, единственный шанс воплотить идеи в жизнь.

Венчурное инвестирование привлекательно для тех, кто готов рискнуть для воплощения в жизнь необычного бизнеса, сулящего, но не гарантирующего, грандиозные прибыли, тот кто:

Альфа-Карта с преимуществами

- способен рассмотреть реальный потенциал идей на стадии старт-апа:

- не опасается неликвидности акций компании на начальной стадии;

- готов к длительной “заморозке” части собственного капитала.

В какой момент целесообразны венчурные инвестиции

Венчурные инвестиции позволяют:

- Новым высоконаучным и высокотехнологичным на стадии становления развиваться и расти.

- Инвесторам:

- получать сверхприбыли в результате удачной реализации проекта;

- применять собственный опыт и экспертные знания;

- поддерживать компании, которые нацелены на производство наукоемких продуктов, пользующихся большим спросом в глобальных масштабах.

В связи с тем, что венчурный рынок в России не слишком активный и недостаточно устойчивый, задача венчурного инвестора нелегкая — найти компанию, которая поднимется, окупив неудачные вложения инвестора и заработав сверхприбыль. Венчурный рынок — что это? Если просто, это общее количество всех стартапов.

Поэтому участникам, занимающимся разработкой ноу-хау, следует громко заявлять о себе, преподнося инвесторам информацию в готовом виде.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Венчурные инвестиции – что это такое.

Венчурный инвестиции – это инструмент финансирования компаний IPO и инвестиционный инструмент для институциональных инвесторов и богатых частных лиц. Другими словами, это способ для компаний получать деньги в краткосрочной перспективе, а для инвесторов-увеличивать богатство в долгосрочной перспективе.

Венчурные компании привлекают капитал от инвесторов для создания венчурных фондов, которые используются для покупки акций компаний на ранней или поздней стадии, в зависимости от специализации компании. Эти инвестиции фиксируются до наступления события ликвидности, например, когда компания приобретается или становится публичной, и в этот момент венчурные капиталисты получают прибыль от своих первоначальных инвестиций.

Венчурные инвестиции характеризуется высоким риском, но также и высокой прибылью. С одной стороны, венчурные капиталисты должны инвестировать в новые технологии и продукты, которые имеют огромный потенциал для дальнейшего взрывного роста, но пока не приносят прибыли – и более двух третей стартапов, поддерживаемых венчурными капиталистами, терпят неудачу. В то же время инвестиции в венчурный капитал могут оказаться чрезвычайно прибыльными, в зависимости от того, насколько успешен портфельный стартап.

В венчурном капитале доходность соответствует принципу Парето – 80% выигрышей приходится на 20% сделок.

Великие венчурные капиталисты вкладывают средства, зная, что они понесут большие убытки, чтобы добиться этих побед.

Крис Диксон из ведущей венчурной компании Andreessen Horowitz назвал это «эффектом Бейб Рут», имея в виду легендарного бейсболиста 1920-х годов. Бэйб Рут много ударял, но также добился огромного успеха.

Бэйб Рут.

Точно так же венчурные капиталисты сильно размахиваются и иногда добиваются успеха. Часто эти выигрыши компенсируют все потери, а затем и некоторые – «подымают фонд».

Фред Уилсон из Union Square Ventures недавно написал, что для его фонда это означает необходимость как минимум двух выходов на 1 млрд. долларов на фонд: «Если вы подсчитаете нашу цель по доходности фонда с помощью наших высокоэффективных компаний, вы заметите, что нам нужно, чтобы эти компании вышли с миллиардом долларов или более», – написал он. «Выход – важное слово. Получение оценки в миллиард или больше ничего не делает для нашей модели».

Мы составили список крупнейших хитов венчурных инвестиций за все время, чтобы узнать больше о том, что общего у них.

По каждой компании мы изучили поразительные цифры, опубликованные до IPO и приобретений, движущие факторы их роста и роли их самых значительных инвесторов.

Давайте подробно рассмотрим, что сделали эти компании и эти инвесторы.

1. WhatsApp.

Приобретение Facebook WhatsApp за 22 миллиарда долларов в 2014 году было (и остается) крупнейшим частным приобретением компании, финансируемой венчурным капиталом. Это также стало большой победой для Sequoia Capital, единственного венчурного инвестора компании, который превратил свои инвестиции в размере 60 миллионов долларов в 3 миллиарда долларов.

2. Facebook.

IPO Facebook на 16 миллиардов долларов при огромной оценке в 104 миллиарда долларов стало огромным успехом для первых инвесторов Accel Partners и Breyer Capital. В 2005 году компании провели серию A 12,7 млн. $ в Facebook, получив 15% акций того, что тогда называлось Thefacebook.

На момент вложения компания имела заоблачную оценку в 87,5 млн. долларов.

И не раньше, чем ровно через год инвесторы действительно начали стекаться в первый стартап социальных сетей.

В 2006 году, на фоне высоких темпов роста числа пользователей и доходов, несколько фирм приняли участие в серии B Facebook: Founders Fund, Interpublic Group, Meritech Capital Partners и Greylock Partners поддержали раунд 27,5 млн. долларов, в результате чего оценка Facebook составила 468 млн. долларов.

Даже после продажи акций на 500 миллионов долларов в 2010 году, доля Accel стоила 9 миллиардов долларов, когда Facebook стал публичным в 2012 году, что в конечном итоге принесло Accel Partners огромную прибыль на свои инвестиции. Эта ставка сделала фонд Accel IX одним из самых эффективных венчурных фондов за всю историю.

3. Groupon.

IPO Groupon в 2011 году стало крупнейшим IPO американской веб-компании с момента выхода Google на биржу в 2007 году. Groupon была оценена почти в 13 миллиардов долларов, а IPO привлекло 700 миллионов долларов.

В конце первого дня торгов Groupon, принадлежащая раннему инвестору New Enterprise Associates 14,7% акций стоила около 2,5 млрд. долларов. Но больше всего от этого IPO выиграл крупнейший акционер Groupon Эрик Лефкофски.

Лефкофски участвовал в Groupon в качестве соучредителя, председателя правления, инвестора и крупнейшего акционера. Он позиционировал себя по обе стороны сделки Groupon, используя различные частные инвестиционные механизмы и руководящие должности. То, как он это сделал, было спорным. Однако в итоге ему принадлежало 21,6% компании. Когда Groupon стала публичной в 2011 году, его доля стоила 3,6 миллиарда долларов.

Определение венчурного капитала

Что такое венчурный капитал?

Венчурный капитал (ВК) — это форма прямых инвестиций и вид финансирования, которое инвесторы предоставляют начинающим компаниям и малым предприятиям, которые, как считается, имеют долгосрочный потенциал роста. Венчурный капитал обычно поступает от состоятельных инвесторов, инвестиционных банков и любых других финансовых учреждений. Однако это не всегда имеет денежную форму; он также может быть предоставлен в форме технической или управленческой экспертизы.Венчурный капитал обычно выделяется небольшим компаниям с исключительным потенциалом роста или компаниям, которые быстро выросли и, похоже, готовы продолжать расширяться.

Хотя это может быть рискованно для инвесторов, вкладывающих средства, возможность получения прибыли выше среднего представляет собой привлекательную выплату. Для новых компаний или предприятий с ограниченной историей деятельности (менее двух лет) финансирование венчурного капитала становится все более популярным — даже важным — источником привлечения капитала, особенно если у них нет доступа к рынкам капитала, банковским кредитам или другим долговым инструментам. .Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса в решениях компании.

Ключевые выводы

- Венчурное финансирование — это финансирование, предоставляемое компаниям и предпринимателям. Он может быть предоставлен на разных этапах их развития, хотя часто включает финансирование на раннем этапе и в посевной раунд.

- Фонды венчурного капитала управляют объединенными инвестициями в быстрорастущие возможности стартапов и других начинающих компаний и обычно открыты только для аккредитованных инвесторов.

- Она превратилась из нишевой деятельности в конце Второй мировой войны в сложную отрасль с множеством игроков, которые играют важную роль в стимулировании инноваций.

Основы венчурного капитала

В сделке с венчурным капиталом крупные доли владения компании создаются и продаются нескольким инвесторам через независимые товарищества с ограниченной ответственностью, которые создаются фирмами венчурного капитала. Иногда эти партнерства состоят из пула нескольких аналогичных предприятий.Однако одно важное различие между венчурным капиталом и другими сделками с частным капиталом заключается в том, что венчурный капитал, как правило, сосредоточен на развивающихся компаниях, которые впервые ищут значительные средства, в то время как частный капитал имеет тенденцию финансировать более крупные, более устоявшиеся компании, которые стремятся вливание капитала или шанс для учредителей компании передать часть своей доли владения.

История венчурного капитала

Венчурный капитал — это разновидность частного капитала (PE). Хотя корни PE можно проследить до XIX века, венчурный капитал развился как отрасль только после Второй мировой войны.Профессора Гарвардской школы бизнеса Жоржа Дорио обычно считают «отцом венчурного капитала». Он основал Американскую корпорацию исследований и разработок (ARD) в 1946 году и собрал 3,5 миллиона долларов для инвестиций в компании, коммерциализировавшие технологии, разработанные во время Второй мировой войны. Первые инвестиции ARDC были в компанию, которая имела амбиции использовать рентгеновские технологии. для лечения рака. 200000 долларов, вложенных Дорио, превратились в 1,8 миллиона долларов, когда компания стала публичной в 1955 году.Взаимодействие с другими людьми

Расположение ВК

Хотя он в основном финансировался банками, расположенными на северо-востоке, венчурный капитал сконцентрировался на западном побережье после роста технологической экосистемы. Fairchild Semiconductor, основанная предательской восьмеркой из лаборатории Уильяма Шокли, обычно считается первой технологической компанией, получившей финансирование от венчурных капиталистов. Ее профинансировал промышленник с восточного побережья Шерман Фэйрчайлд из Fairchild Camera & Instrument Corp.

Артур Рок, инвестиционный банкир Hayden, Stone & Co.в Нью-Йорке, помог заключить сделку и впоследствии основал одну из первых венчурных фирм в Кремниевой долине. Davis & Rock финансировала некоторые из самых влиятельных технологических компаний, включая Intel и Apple. К 1992 году 48% всех инвестиций приходилось на Западное побережье, а на Северо-восточное побережье приходилось всего 20%. По последним данным По данным Pitchbook и Национальной ассоциации венчурного капитала (NVCA), ситуация не сильно изменилась. Во втором квартале 2020 года на западном побережье приходилось 36 компаний.7% всех сделок (и 60,2% от суммы сделки), в то время как на Среднеатлантический регион приходилось 20,9% всех сделок (или примерно 18,6% от всей суммы сделки).

Помощь инноваций

Ряд нормативных нововведений еще больше помог популяризировать венчурный капитал как средство финансирования. Первым было внесение изменений в Закон об инвестициях в малый бизнес (SBIC) в 1958 году. Оно способствовало развитию индустрии венчурного капитала, предоставив инвесторам налоговые льготы. В 1978 году в Закон о доходах были внесены поправки, уменьшающие налог на прирост капитала с 49.От 5% до 28%. Затем, в 1979 году, изменение Закона о пенсионном обеспечении сотрудников (ERISA) позволило пенсионным фондам инвестировать до 10% своих общих средств в отрасль.