В России предложат платить налоги по-новому: Госэкономика: Экономика: Lenta.ru

Федеральная налоговая служба (ФНС) намерена модернизировать существующий институт единого налогового платежа, который сейчас позволяет гражданам оплачивать налоги одной выплатой, распределяемой уже самим ведомством, следует из контракта, размещенного на портале государственных закупок. По замыслу ФНС, теперь платить налоги по-новому предложат и бизнесу, а сейчас такая возможность есть только у физических лиц.

Контракт предполагает разработку концепции внедрения института Единого налогового счета. «В целях снижения издержек государственного управления и повышения сервисной составляющей необходимо распространить указанный институт на всех участников налоговых правоотношений, предусмотрев его возможность посредством уплаты всех налогов, сборов, страховых взносов, установленных законодательством о налогах и сборах», — говорится в документации к закупке.

Материалы по теме

00:01 — 2 августа

Телки — на выход.

Доминированию коров в сельском хозяйстве приходит конец. Как их заменят козы и почему это выгодно?

00:03 — 23 июля

Как разъяснили РБК в пресс-службе ФНС, сейчас административная нагрузка на предпринимателей достаточно велика, только возможных к заполнению кодов бюджетной классификации (КБК) около полутора тысяч. «Все это неизбежно рождает ошибки. В год в налоговые органы поступает более 30 миллионов ошибочных платежей, что влечет за собой начисление пеней на технический долг и его взыскание», — уточнили в ведомстве.

При этом уполномоченный по правам предпринимателей Борис Титов обратил внимание на то, что необходимость оплатить сразу все налоги одновременно может быть неудобной «с точки зрения финансового менеджмента». Бизнес не сможет выбирать, когда вносить отдельные платежи, пояснил он.

В конце прошлого года упростить российскому бизнесу выплату налогов планировали в Минфине, предлагая юрлицам и индивидуальным предпринимателям осуществлять единый платеж. Для физических лиц подобный механизм запустили в 2019 году.

Для физических лиц подобный механизм запустили в 2019 году.

Google и Facebook должны платить налоги там, где богатеют — в России

В нашей стране может быть введён цифровой налог для иностранных IT-компаний по модели, которую прорабатывает Организация экономического сотрудничества и развития (ОЭСР). Эксперты «Парламентской газеты» в целом согласны с необходимостью внести ясность в до сих пор неурегулированные финансовые отношения государства и заграничных интернет-компаний, зарабатывающих громадные деньги далеко за пределами своей юрисдикции.

Сегодня они не платят налоги с заработков на российском рекламном рынке, а благодаря различным международным схемам оптимизации имеют возможность экономить. В Совфеде считают, что при должном усердии кабмина законодательные изменения, понуждающие раскошелиться зарубежных IT-гигантов, могут быть приняты до конца осенней сессии.

Зарабатывают, а налоги не платятВ апреле на заседании научно-экспертного совета при председателе Совета Федерации спикер палаты регионов Валентина Матвиенко заявила, что интернет-гиганты зарабатывают в нашей стране большие деньги, но при этом не платят налогов в наш бюджет.

По словам Матвиенко, проблема носит глобальный характер, поэтому на уровне международных организаций сегодня обсуждается вопрос о предоставлении прав на взимание налогов с цифровых компаний теми юрисдикциями, на рынках которых они работают, без их физического присутствия. Вместе с тем Матвиенко напомнила, что переломить ситуацию в России призваны поручения президента — в соответствии с ними готовятся поправки в законодательство, обязывающие иностранные технологические компании открывать свои представительства на территории РФ.

Об одной из таких на полях ВЭФ-2021 с журналистами 2 сентября разоткровенничался замглавы Минцифры Максим Паршин. В частности, он сказал, что ОЭСР в настоящее время прорабатывает детальные механизмы и модели налогообложения иностранных IT-компаний. Об этом сообщает «Интерфакс». Как ожидается, подробное описание модели может быть опубликовано в ноябре.

Ранее, 31 августа, Telegram-канал Комитета Госдумы по информполитике сообщал, что цифровой налог для зарубежных компаний может принести в российский бюджет более 100 миллионов долларов. Аналитики PwC по заказу Минцифры рассчитали возможные сборы, исходя из оценки поступлений в бюджет от аналогичного цифрового налога во Франции. Там с 2019 года международные ИТ-компании обязаны платить 3% от выручки, полученной во Франции, если их общий оборот составляет не менее €750 млн, из которых не менее €25 млн приходится на территорию страны. В исследовании указано, что во Франции за год собрали $415 млн цифровых налогов (за какой именно год, не указано).

Если IT-гиганты зарабатывают у нас деньги, то будет справедливо, если они и налоги будут платить в России, считает зампредседателя Комитета Совета Федерации по экономической политике Константин Долгов. «Эти средства в значительной мере можно было бы направить на развитие российской IT-отрасли, в том числе на создание полезных сервисов, которыми мы могли бы пользоваться, — пояснил сенатор «Парламентской газете». — Это было бы оправдано и экономически, и, если хотите, морально».

«Эти средства в значительной мере можно было бы направить на развитие российской IT-отрасли, в том числе на создание полезных сервисов, которыми мы могли бы пользоваться, — пояснил сенатор «Парламентской газете». — Это было бы оправдано и экономически, и, если хотите, морально».

По словам сенатора, сегодня Совфед участвует в работе «в этом направлении» вместе с Минцифры и профессиональным сообществом. Конкретный результат от совместной деятельности, уверен законодатель, — «дело очень ближайшего будущего».

«Ожидаем некоторой инициативы от Правительства. Если сейчас кабмин предпримет ряд конкретных шагов, то до конца осенней сессии, думаю, налог вполне может быть введён», — уточнил Долгов.

При этом в Госдуме считают важным определить для начала, какова, в принципе, в структуре затрат зарубежных IT-гигантов налоговая составляющая.

«Мы же поднимаем НДПИ производителям удобрений для сельского хозяйства, у которых этот налог в себестоимости занимает менее трёх процентов, тогда как у золотодобытчиков и других компаний он больше — 6—7 процентов. Значит, есть чёткое понимание, что можно добавить, причём это не отразится на конечной цене и эти IT-гиганты поделятся частью прибыли с государством, в котором они зарабатывают деньги. Это очень важный подход», — отметил в интервью «Парламентской газете» первый зампредседателя Комитета Госдумы по бюджету и налогам Сергей Катасонов (ЛДПР).

Значит, есть чёткое понимание, что можно добавить, причём это не отразится на конечной цене и эти IT-гиганты поделятся частью прибыли с государством, в котором они зарабатывают деньги. Это очень важный подход», — отметил в интервью «Парламентской газете» первый зампредседателя Комитета Госдумы по бюджету и налогам Сергей Катасонов (ЛДПР).

Если же крупные компании вознамерятся переложить дополнительные налоговые расходы на население, то с таким подходом депутат не согласен.

Читайте также:

• Google и TikTok хотят не только «приземлить», но и «заземлить» • Права интернет — пользователей предложили защищать в ООН • В России хотят создать сервис для жалоб на содержимое соцсетей

«Поэтому всё зависит от того, насколько мы сможем проконтролировать стоимость конечного продукта и как это отразится на конечном потребителе. В случае если мы не можем этого сделать, регулировать эту цену, то вводить такой налог будет преждевременно», — убеждён законодатель.

Есть и ещё один не очень приятный момент в этой истории, напоминает глава совета Фонда развития цифровой экономики Герман Клименко. Если Россия подпишется под международным соглашением о введении налога для IT-гигантов, то нужно понимать, что не только Google будет платить налоги из прибыли, получаемой в России, но и крупные российские интернет-компании, в том числе «Яндекс», оставят часть выручки в странах, где продают рекламу. «Будут созданы равные условия, но при этом мы сильно не пострадаем, потому что огромных интересов в зарубежном рекламном рынке у нас нет», — пояснил «Парламентской газете» эксперт.

Деньги пойдут на развитие отраслиРанее председатель Комитета Госдумы по информационной политике Александр Хинштейн обратил внимание на то, что программа устранения цифрового неравенства (УЦН), которая сегодня реализуется в регионах, недофинансируется.

«Потому что средства, которые поступают на неё, это неналоговые отчисления операторов связи в размере 1,2%, их недостаточно для того, чтобы охватить потребности», — уточнил депутат.

Глава комитета предложил в этой связи поддержать инициативу распространения неналоговых отчислений в размере 1,2% на ИТ-компании, которые не создали до настоящего времени на территории РФ центров обработки данных (ЦОД).

«Мы видим цифры, анализируем их и понимаем, что объём трафика со стороны иностранных компаний, не установивших ЦОД в России, возрастает, и эти затраты ложатся на наших операторов связи. Иностранные ИТ-компании, не ставящие ЦОДы, экономят затраты, я сейчас даже не говорю о том, что налоговые и иные отчисления для российских ИТ-компаний оказываются гораздо выше за пределами России, нежели для иностранных за пределами их стран», — сообщил депутат.

Спите спокойно: почему российские блогеры не должны платить налоги в США | Статьи

Российские блогеры, которые действуют как налоговые резиденты РФ, не должны платить подоходный налог США за просмотр их контента с территории этой страны. Письмо с соответствующим напоминанием ФНС разослала своим региональным подразделениям («Известия» ознакомились с документом). У России и США действует соглашение об избежание двойного налогообложения. Таким образом, российским блогерам достаточно подтвердить факт налогового резидентства РФ, заполнив соответствующие формы. Что делать всем остальным — в материале «Известий».

Письмо с соответствующим напоминанием ФНС разослала своим региональным подразделениям («Известия» ознакомились с документом). У России и США действует соглашение об избежание двойного налогообложения. Таким образом, российским блогерам достаточно подтвердить факт налогового резидентства РФ, заполнив соответствующие формы. Что делать всем остальным — в материале «Известий».

Ничего не должны

В марте 2021 года компания Google заявила, что с июня 2021-го может начать удерживать подоходный налог в пользу США от доходов YouTube-блогеров из других стран

. В частности, речь шла об обложении налогами доходов, которые звезды соцсетей получают от просмотра их контента, в том числе рекламного, в Америке. По требованию Google, блогеры должны были предоставить налоговую информацию сервису Google AdSense до 31 мая 2021 года.

Размер налоговой ставки США варьируется от 0 до 30% в зависимости от того, есть ли между странами соглашение об исключении двойного налогообложения. Между Россией и Америкой такое соглашение есть, поэтому ставка может составлять 0%, но только для тех блогеров, которые подтвердили факт налогового резидентства в РФ. Если же этого не сделать, все доходы от YouTube будут автоматически облагаться налогом по ставке до 24%.

Между Россией и Америкой такое соглашение есть, поэтому ставка может составлять 0%, но только для тех блогеров, которые подтвердили факт налогового резидентства в РФ. Если же этого не сделать, все доходы от YouTube будут автоматически облагаться налогом по ставке до 24%.

Несмотря на то что российские блогеры не должны платить подоходный налог США, они всё равно стали обращаться за разъяснениями в ФНС

Фото: Depositphotos

«Доходы от авторских прав и лицензий (роялти), получаемые лицом с постоянным местопребыванием в РФ, облагаются налогом только в РФ», — подчеркивается в письме.

Служба внутренних доходов США рассматривает такую прибыль как роялти, фискальные сборы с которой осуществляются с учетом договора между Россией и США об избежание двойного налогообложения. Таким образом, Google не будет удерживать подоходный налог США с заработка от размещения рекламы. Однако гражданам необходимо подтвердить статус налогового резидента Российской Федерации, заполнив форму (W8B, 1042S), и направить документ Google LLC в электронном виде, напоминает ФНС.

Однако гражданам необходимо подтвердить статус налогового резидента Российской Федерации, заполнив форму (W8B, 1042S), и направить документ Google LLC в электронном виде, напоминает ФНС.

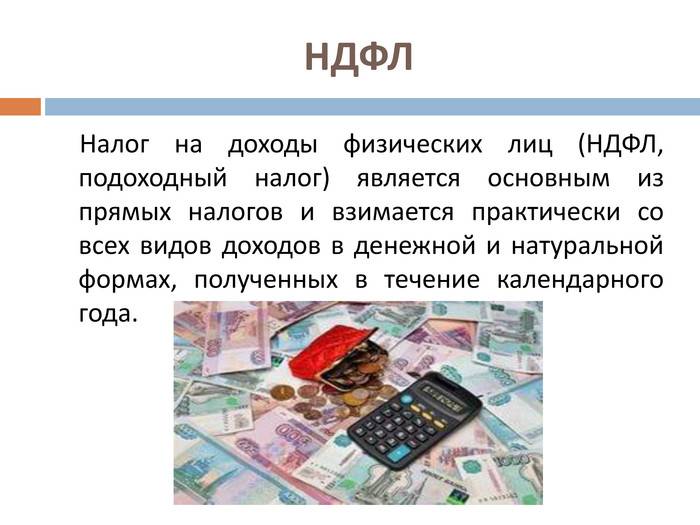

Доходы российских блогеров облагаются по ставке НДФЛ в размере 13%

. Граждане сами уплачивают этот сбор, а также предоставляют декларацию по форме 3-НДФЛ в налоговый орган по месту жительства не позднее 30 апреля года, следующего за отчетным. Если гражданин зарегистрирован в качестве индивидуального предпринимателя, то доход от рекламы облагается в соответствии с применяемой им системой налогообложения (общая или упрощенная), говорится в письме ФНС.Однако в письме не указано, как быть звездам соцсетей, зарегистрированным в качестве самозанятых. «Известия» направили соответствующий вопрос в ФНС.

Фото: ИЗВЕСТИЯ/Павел Бедняков

В пресс-службе Google воздержались от комментариев на вопрос «Известий» о том, все ли российские блогеры заполнили необходимые формы, подтверждающие факт налогового резидентства РФ, а также о том, сколько звезд соцсетей, по их оценке, проигнорировали необходимость заполнения документов.

«Известия» спросили нескольких популярных российских блогеров, включая Юрия Дудя и Анастасию Ивлееву, подавали ли они специальные формы в Google, однако оперативно они не ответили на вопросы.

Самозанятые под вопросом

Мнения юристов о том, должны ли блогеры-самозанятые платить подоходный сбор в США, разошлись. Партнер, руководитель налоговой практики АБ «Егоров, Пугинский, Афанасьев и партнеры» Сергей Калинин рассказал, что по условиям соглашения об избежание двойного налогообложения с США доход от созданного контента облагается сборами только в РФ. При этом статус резидента — физлицо, индивидуальный предприниматель или самозанятый — значения не имеет.

Он напомнил, что налог с роялти, полученного блогером от его контента в Google, будет уплачиваться физическим лицом по ставке НДФЛ в размере 13%, ИП на упрощенной системе в размере 6% с доходов или 15% с доходов, уменьшенных на расходы, а самозанятым по ставке 6%.

Противоположного мнения придерживается управляющий партнер адвокатского бюро «Плешаков, Ушкалов и партнеры» Вячеслав Ушкалов. По его словам, договор между РФ и США об избежание двойного налогообложения от 17.06.1992 распространяется на российские налоги, входящие в специальный перечень. Если блогер зарегистрирован как самозанятый, то в России он должен платить налог на профессиональный доход, который в указанный список не входит. Как следствие, положения договора между РФ и США на него не распространяются.

По его словам, договор между РФ и США об избежание двойного налогообложения от 17.06.1992 распространяется на российские налоги, входящие в специальный перечень. Если блогер зарегистрирован как самозанятый, то в России он должен платить налог на профессиональный доход, который в указанный список не входит. Как следствие, положения договора между РФ и США на него не распространяются.

Фото: ИЗВЕСТИЯ/Павел Волков

— В этой ситуации он (блогер-самозанятый. — «Известия») должен будет платить налог в США, — подчеркнул Вячеслав Ушкалов.

Самозанятые не должны платить подоходный налог США, если заполнят все необходимые формы, указал преподаватель Moscow Digital School, старший юрист налоговой практики Bryan Cave Leighton Paisner (Russia) LLP Дмитрий Кириллов. Однако он обратил внимание на тот факт, что в своем письме ФНС в качестве возможных вариантов уплаты фискальных сборов указывает только два варианта: как физлицо или как ИП, про самозанятых речи нет. При этом Дмитрий Кириллов напомнил, что в августе 2019 года ФНС выпускала письмо с разъяснениями, в котором говорилось, что работающие на себя могут получать прибыль от реализации своих авторских прав. Блогеры и их рекламные ролики подпадают под это значение.

При этом Дмитрий Кириллов напомнил, что в августе 2019 года ФНС выпускала письмо с разъяснениями, в котором говорилось, что работающие на себя могут получать прибыль от реализации своих авторских прав. Блогеры и их рекламные ролики подпадают под это значение.

Если блогер постоянно пребывает в России, то он имеет право на освобождение от подоходного налога в США, подчеркнул партнер КПМГ в России и СНГ Донат Подниек.

Россияне готовы платить высокие налоги ради бедных

Около 54% российских граждан согласны платить большие налоги для увеличения господдержки бедных, сообщил ВЦИОМ итоги опроса.

Это не только господдержка в виде денежных выплат, пособий, но и увеличение бесплатных услуг для малоимущих, например, получение высшего образования. Около 28% выступают за снижение налогов для населения – тогда и господдержка не понадобится. Среди опрошенных больше всех, кто поддерживает этот вариант – это люди старше 60 лет.

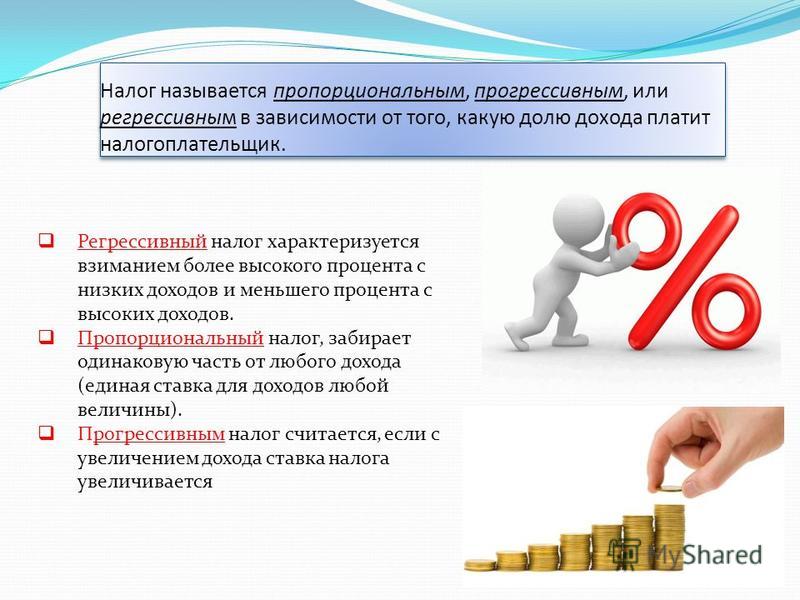

В целом 83% опрошенных россиян (83%) поддерживают прогрессивную шкалу налогообложения – чем выше доход человека, тем больше он должен платить.

Более половины россиян оценивают собственное налоговое бремя как достаточное (52%), треть — как чрезмерное (36%) и только 1% считает его недостаточным. Наибольшая доля считающих свое налоговое бремя чрезмерным зафиксирована среди россиян в возрасте 25-34 года (49%), наименьшая — среди граждан старше 60 (25%).

Около 43% россиян говорят, что платят примерно столько же налогов, сколько и другие (43%), 7% заявили, что больше других платят, а 14% считают, что платят налогов меньше других.

Помимо налога на доходы (из зарплаты) в прошлом году россияне чаще всего платили налог за автомобиль (34%), квартиру (31%), земельный участок (27%), дом/дачу (21%) и гараж (6%). Около 22% граждан заявило об отсутствии имущества для налогообложения (22%), каждый десятый не платит налог, так как имеет льготы или по другим причинам (12%).

В 2020 году в России стало меньше бедных – снизилось число граждан, доходы которых меньше прожиточного минимума, согласно данным Росстата. По итогам 2020 года в стране было 17,8 миллиона бедных (12,1 процента от всего населения). Если сравнивать с 2019 годом, там численность бедных была на 300 тысяч больше. В Росстате пояснили, что увеличение доходов граждан связано с программами социальной поддержки незащищенных слоев населения.

Если сравнивать с 2019 годом, там численность бедных была на 300 тысяч больше. В Росстате пояснили, что увеличение доходов граждан связано с программами социальной поддержки незащищенных слоев населения.

Зарубежные компании обяжут платить цифровой налог в России

Правительство определилось с размером нового налога для цифровых компаний, он составит 3%, рассказал Forbes чиновник в Министерстве цифрового развития, связи и массовых коммуникаций и подтвердил собеседник в ИТ-компании. Зарубежные цифровые компании должны будут заплатить 3% от дохода, который они получают именно с россиян, пояснил чиновник. По его словам, под действие нового налога попадут и маркетплейсы — они будут обязаны заплатить 3% от дохода, который получают от покупок россиян. Например, Facebook должен будет отдать 3% от того, сколько компания заработала на платежах россиян или на монетизации их обезличенных данных, добавил чиновник. Полученные с зарубежных компаний налоги направят на льготы для отечественных цифровых компаний, так как «их больше невозможно финансировать из государственного бюджета», добавил он.

По словам собеседника Forbes в ИТ-компании, налог на цифровые компании будет введен по примеру существующей практики в Великобритании. Там налог на цифровые услуги начал действовать с 1 апреля 2021 года: он распространяется на такие технологические корпорации, как Amazon, Google и Facebook и составляет 2% от прибыли, полученной от британских пользователей социальных сетей, поисковых служб и торговых онлайн-платформ.

«Закон об интернет-заложниках»: чем новая инициатива депутатов грозит зарубежным и российским ИТ-компаниям

Реклама на Forbes

Введение такого налога действительно прорабатывается, подтвердил Forbes представитель зампреда правительства Дмитрия Чернышенко. По его словам, сейчас в правительстве рассматриваются два альтернативных варианта: введение налога в одностороннем порядке (путь, по которому пошли Великобритания, Франция, Италия и Испания) или присоединение к глобальной системе налогообложения, которую прорабатывает Организация экономического сотрудничества и развития (ОЭСР). ОЭСР предложила два плана (Pillar 1 и Pillar 2) налогообложения на цифровые услуги. «Решения по финализации параметров Pillar 1 и Pillar 2 мы ожидаем от ОЭСР в ближайшее время, до конца первого полугодия», — сказал представитель Чернышенко.

ОЭСР предложила два плана (Pillar 1 и Pillar 2) налогообложения на цифровые услуги. «Решения по финализации параметров Pillar 1 и Pillar 2 мы ожидаем от ОЭСР в ближайшее время, до конца первого полугодия», — сказал представитель Чернышенко.

Два плана

ОЭСР ведет переговоры с представителями разных стран о налогообложении крупных цифровых компаний с 2019 года. В 2020 году переговоры приостанавливали из-за пандемии коронавируса и возобновили лишь осенью. Тогда участники из 137 стран одобрили два варианта налогообложения для публичных обсуждений. В первом варианте многонациональные корпорации, использующие цифровые технологии, должны будут платить налоги там, где у них есть значительная клиентская база (даже если компания физически не присутствует на территории страны).

Во втором варианте предлагается несколько правил, согласно которым международные корпорации будут обязаны платить налог не ниже, чем по глобально установленной минимальной ставке.

Какой из этих двух вариантов одобрит ОЭСР, пока неизвестно. Однако в своем сообщении организация предупреждает, что отсутствие консенсусного решения может привести к распространению односторонних налогов на цифровые услуги и увеличению вредных налоговых и торговых споров, что подорвет налоговую определенность и инвестиции. При наихудшем сценарии члены ОЭСР предсказывают глобальную торговую войну, спровоцированную односторонними налогами на цифровые услуги во всем мире. По расчетам организации, неспособность достичь соглашения может сократить мировой ВВП более чем на 1% в год.

Однако в своем сообщении организация предупреждает, что отсутствие консенсусного решения может привести к распространению односторонних налогов на цифровые услуги и увеличению вредных налоговых и торговых споров, что подорвет налоговую определенность и инвестиции. При наихудшем сценарии члены ОЭСР предсказывают глобальную торговую войну, спровоцированную односторонними налогами на цифровые услуги во всем мире. По расчетам организации, неспособность достичь соглашения может сократить мировой ВВП более чем на 1% в год.

Немного прозрачности не повредит: зачем компании раскрывают количество запросов от властей

Практика внутригосударственного налогообложения цифровых услуг идет по пути установления налога не на прибыль, а на выручку (то есть на доход без учета расходов), в этом случае для государства значительно проще администрировать налог, объясняет адвокат Forward Legal Павел Капустин. «Пока дискуссия международного сообщества вокруг Pillar 1 и Pillar 2 продолжается, Россия уже сейчас может принять закон и начать пополнять бюджет. В европейских странах ставки по цифровому налогу варьируются в диапазоне от 1,5% (Польша) до 7,5% (Турция). Поэтому обсуждаемая в России ставка 3% кажется компромиссным решением», — считает он.

В европейских странах ставки по цифровому налогу варьируются в диапазоне от 1,5% (Польша) до 7,5% (Турция). Поэтому обсуждаемая в России ставка 3% кажется компромиссным решением», — считает он.

России желательно присоединиться к международному процессу цифрового налогообложения, так как в противном случае может начаться налоговая неопределенность, считает главный аналитик Российской ассоциации электронных коммуникаций (РАЭК) Карен Казарян. Он предполагает, что если ввести налог для цифровых корпораций в одностороннем порядке, то компании будут платить его по желанию из-за отсутствия международного механизма воздействия. «С другой стороны, мы видим Францию и Великобританию, которые недовольны международными переговорами и вводят такие налоги отдельно, это тоже вариант», — рассуждает Казарян.

Введение нового налога для зарубежных цифровых компаний обсуждалось весной 2021 года, когда правительство совместно с Минцифры и участниками IT-отрасли формировало второй пакет мер поддержи для IT-бизнеса, писали «Ведомости».

Представители Минцифры, Facebook, Apple, Google и AliExpress не ответил на запрос Forbes.

30 самых дорогих компаний Рунета. Рейтинг Forbes

30 фотоПлатят ли в Беларуси налог за деньги, подаренные на свадьбу — Российская газета

Правила

Надо ли белорусу проходить дактилоскопию при устройстве на работу в России?

«Собираюсь заменить товарища, который сейчас работает в России. Работа сменная по полгода. Товарищ сказал, что в России якобы с лета введены новые правила для жителей стран, которые въезжают в нее без визы. Теперь им надо в обязательном порядке проходить медкомиссию и дактилоскопию. Так ли это?Семен К.».

Президент России Владимир Путин 1 июля 2021 г. подписал Федеральный закон N274-ФЗ «О внесении изменений в Федеральный закон «О правовом положении иностранных граждан в Российской Федерации» и Федеральный закон «О государственной дактилоскопической регистрации в Российской Федерации», который вводит обязательную дактилоскопическую регистрацию, фотографирование и медосвидетельствование иностранцев, прибывших на территорию России в безвизовом режиме и находящихся в стране длительный срок (более 90 дней), в том числе в целях ведения трудовой деятельности.

Иностранные граждане, прибывшие в РФ в целях осуществления трудовой деятельности, обязаны проходить указанные процедуры в течение 30 календарных дней с даты въезда в РФ. При этом медосвидетельствование должно подтвердить отсутствие ВИЧ-инфекции, инфекционных заболеваний, которые представляют опасность для окружающих, а также наркомании.

Граждане, прибывшие по другим причинам, должны пройти данные процедуры в течение 90 дней со дня въезда в РФ. В принятом законе содержится оговорка, что все данные требования «не распространяются на иностранных граждан, являющихся гражданами Республики Беларусь» (статья 20 ФЗ N274 от 1 июля 2021 г.).

Так что вам как гражданину Беларуси не нужно проходить медосмотр и делать дактилоскопию.

Кошелек

Надо ли в Беларуси платить налог за деньги, подаренные на свадьбу?

«Переехала в Беларусь и в ближайшее время выхожу замуж за белоруса. Случайно услышала, что в Беларуси подарки, в том числе и деньгами, облагаются налогом. Получается, что с денег, подаренных на свадьбу, надо будет заплатить налог? Помогите разобраться. СпасибоУльяна Б.».

Уплата налога будет зависеть от того, в каких родственных отношениях вы находитесь с дарителями и от полученного вами за год суммарного дохода от полученных подарков.

В соответствии с подпунктом 2.1. пункта 2 статьи 196 Налогового кодекса РБ объектом налогообложения подоходным налогом с физических лиц не признаются доходы, полученные плательщиками от операций, связанных с имущественными и неимущественными отношениями физических лиц, состоящих в соответствии с законодательством между собой в отношениях близкого родства или свойства, опекуна, попечителя и подопечного, за исключением доходов, полученных указанными физическими лицами по заключенным между ними трудовым договорам, договорам купли-продажи и (или) иным гражданско-правовым договорам, связанным с осуществлением предпринимательской деятельности.

Другими словами, если вам подарят подарки близкие родственники, а также свояки — близкие родственники жены или мужа, то независимо от суммы подарка платить налог не нужно. А вот если вам подарят подарки другие лица, например, друзья, то при получении суммарного годового дохода свыше 7521 белорусского рубля (п. 22 ст. 208 Налогового кодекса РБ) с суммы превышения вы обязаны уплатить подоходный налог в размере 13 процентов.

Культура

Как белорусу принять участие в конкурсе «Раритеты Великой Победы»?

«Мы с внуком от российских друзей узнали, что в России сейчас проходит конкурс «Раритеты Великой Победы». Подскажите, пожалуйста, участвуют ли в нем белорусские музеи и можем ли мы, белорусские граждане, принять участие в онлайн-голосовании? Спасибо.Вера Владимировна П.».

Международный конкурс «Раритеты Великой Победы» запустил 3 сентября Музей Победы на Поклонной горе в Москве. Творческое состязание было приурочено к 76-летию окончания Второй мировой войны. Участникам предлагалось записать видеоролик о раритете, связанном с историей Второй мировой и Великой Отечественной войн.

Как рассказали нам в пресс-службе музея, из Беларуси поступило около 10 видеороликов. Среди участников конкурса — Мемориальный комплекс «Брестская крепость-герой», Белорусский государственный музей истории Великой Отечественной войны и другие. Всего же на сайте Музея Победы (https://victorymuseum.ru/online-programs/competition/mezhdunarodnyy-konkurs-videorolikov-raritety-velikoy-pobedy/) разместили более 400 роликов с рассказами музеев о своих самых интересных экспонатах. Видео на конкурс прислали более 300 музеев — участников проекта «Территория Победы» из России и Беларуси.

Проголосовать за понравившиеся ролики могут все желающие, в том числе и белорусские граждане до 15 октября 2021 года. Подведение итогов и объявление победителей состоится 20 октября. Планируется, что церемония награждения победителей состоится во время работы Санкт-Петербургского международного культурного форума.

Хотите знать больше о Союзном государстве? Подписывайтесь на наши новости в социальных сетях.

Власти заставят иностранные ИТ-компании платить налоги за каждого сотрудника-россиянина

| ПоделитьсяЗарубежные ИТ-компании могут попасть под действие еще одного российского налога. Их могут обязать платить НДФЛ с каждого сотрудника с российским гражданством, занимающегося разработкой ПО. Это одна из мер стимулирования отечественной ИТ-отрасли – она может уравнять условия ведения бизнеса для российских и иностранных компаний, поскольку первые уже сейчас платят НДФЛ за своих российских сотрудников, а вторые – пока нет.

Нужно еще больше налогов

Российские власти могут заставить иностранные компании, нанимающие российских разработчиков, платить налог за каждого из них. Представители «Минцифры» сообщили CNews, что новая мера «позволит выровнять условия ведения бизнеса между иностранными и российскими компаниями, которые платят налоги в полном объеме в нашей стране». Они добавили, что идея по дополнительному налогообложению иностранных ИТ-компаний поступила от представителей отечественной ИТ-сферы, но не уточнили, от кого конкретно.

Новые меры, как пишут «Ведомости» со ссылкой на предложения Минцифры по стимулированию развития отечественной ИТ-отрасли, подразумевают обязательную выплату зарубежными ИТ-компаниями НДФЛ с зарплаты каждого сотрудника-россиянина, занимающегося разработкой ПО. Отвечать за исполнение новых требований в случае их принятия будет сразу несколько ведомств – Минцифры, Минэкономразвития, а также Минфин и Федеральная налоговая служба России (ФНС).

Согласно предложению Минцифры, данная мера нужна для увеличения количества «физических лиц, ведущих деятельность в области ИТ в правовом поле» и прироста отчислений от такой деятельности в бюджет России.

Истинные цели

Наличие вероятности включения в него нового налога подтвердил ТАСС 5 марта 2021 г. неназванный представитель отрасли. «Во второй пакет мер поддержки ИТ-отрасли может войти мера, предусматривающая обязанность для иностранных юридических лиц, привлекающих в дистанционном режиме российских разработчиков, уплачивать за данных специалистов НДФЛ в бюджетную систему России», – сообщил он.

Российские программисты станут обходиться иностранным компаниям дороже, чем сейчас

Введение нового налога может негативно сказаться на российских ИТ-специалистах, работающих на зарубежные компании. Источник ТАСС заявил: «Иностранные ИТ-компании могут предложить лучшие условия по зарплатам – ведь налоги с этих сумм не взимаются». На основе этого можно сделать вывод, что появление необходимости платить НДФЛ за каждого сотрудника может определенным образом отразиться на зарплатах таких специалистов.

«Наконец условия ведения бизнеса для российских и иностранных компаний в этой части будут равными», – добавил собеседник агентства.

Ждать осталось недолго

Предложения Минцифры по стимулированию российской ИТ-отрасли, пишут «Ведомости» со ссылкой на собственные неназванные источники, в обозримом будущем будет направлено на рассмотрение вице-премьеру России Дмитрию Чернышенко. В его аппарате сообщили, что план поддержки пока не был внесен в правительство: «Пакет мер готовится в тесной связке с представителями отрасли, и в рамках обсуждения звучат самые разные предложения».

Мера по дополнительному налогообложению иностранных ИТ-компаний, по информации ТАСС, стала частью второго пакета предложений по поддержке отрасли, о котором еще в середине февраля 2021 г. сообщал Дмитрий Чернышенко. «В настоящий момент уже подготовлен “второй пакет” мер, участие в его разработке принимали более 250 представителей ИТ-компаний. Во второй пакет включены около 50 инициатив, в том числе утверждение планов импортозамещения госкомпаниями и переход на отечественное ПО; введение инструментов фискального стимулирования внедрения отечественного ПО и программно-аппаратных комплексов; софинансирование расходов ИТ-компаний на новые разработки и их пилотное внедрение и др», – заявил тогда вице-премьер.

Руководитель Минцифры Максут Шадаев сообщил тогда же, что Правительство России может утвердить второй пакет мер поддержки российской ИТ-сферы до конца марта 2021 г. «По результатам обсуждения с разработчиками мы сформировали “второй пакет” мер поддержки отрасли, направленный на стимулирование внутреннего спроса на российские продукты. Подготовлен план мероприятий по реализации, его согласование в настоящий момент завершается. Рассчитываем, что Правительство утвердит этот план в марте (2021 г. – прим. CNews)», – отметил министр.

Какие инновации изменят облик российских городов

Инновации и стартапыОтметим, что в середине февраля 2021 г., когда Максут Шадаев и Дмитрий Чернышенко говорили о втором пакете мер помощи отрасли, про необходимость уплаты зарубежными компаниями НДФЛ с каждого сотрудника-россиянина речь не шла.

Другие методы борьбы с иностранными компаниями

Российские власти разработали несколько методов поддержки российской ИТ-отрасли за счет иностранных компаний. Так, буквально 4 марта 2021 г. стало известно о вероятности появления в стране так называемого «цифрового налога», под действие которого попадут именно зарубежные предприятия.

Этот налог, как и НДФЛ с каждого российского сотрудника, включен во второй пакет мер поддержки отрасли. Он предполагает взимание дополнительной платы с компании, которая пользуется данными россиян и формирует рекламную политику на территории России, например, при анализе поведения пользователя в сети для запуска контекстной рекламы. Решение по этому налогу может быть принято в ближайшее время.

В России также действует «налог на Google» — сперва 18-процентный, а теперь и 20-процентный НДС на продажу западными компаниями своего софта и услуг через интернет. Он вступил в силу 1 января 2017 г. и сразу спровоцировал рост цен на ПО иностранных компаний.

Иностранные компании также заставят открывать представительства на территории России – это условие станет частью пакета требований к иностранным компаниям, разработать который в первой половине декабря 2020 г. Президент России Владимир Путин поручил главе своей администрации Антону Вайно и премьер-министру Михаилу Мишустину.

Владимир Путин распорядился выполнить поставленное требование не позднее 1 августа 2021 г., однако первые подвижки начались значительно раньше – в первых числах февраля 2021 г. Тогда стало известно о готовности законопроекта, обязывающего иностранные ИТ-компании открывать представительства в России. Рассказал об этом руководитель комитета Госдумы по информполитике Александр Хинштейн.

На тот момент документ готовился к внесению на рассмотрение в Госдуму. «Соответствующая инициатива в комитете разработана. Мы сейчас дорабатываем ее с заинтересованными ведомствами. Полагаю, что в ближайшее время ее внесем», – заявил тогда Александр Хинштейн. На начало марта 2021 г. его дальнейшая судьба оставалась неизвестной.

Что глобальным компаниям нужно знать о России Заработная плата

Россия является домом для одиннадцатой по величине экономики в мире, поднимаясь на шестое место с учетом паритета покупательной способности. Ее население, составляющее около 145 миллионов человек, в значительной степени процветало после падения коммунизма три десятилетия назад, и Россия как страна пережила период относительной экономической стабильности.

Размер России — как экономический, так и физический — делает ее приоритетной целью для многих предприятий, ищущих возможности для международной экспансии.Однако в некотором смысле этот выбор остается спорным из-за нестабильных политических отношений России с рядом других ведущих экономик.

Начать работу в России может быть сложно из-за сложной сети правил и положений, некоторые из которых являются пережитком времен Советского Союза, которые регулируют занятость, заработную плату и налоги. Однако это отнюдь не невозможно, и предлагаемые возможности делают все это стоящим для предприятий, которые все делают правильно. Это руководство охватывает основы расчета заработной платы в России:

Начало работы

Самый распространенный способ открытия иностранного бизнеса в России — это создание общества с ограниченной ответственностью.Этот процесс относительно прост, в том числе:

- Регистрация в Торговом реестре и ФНС

- Открытие счета в российском банке (обязательно для сотрудников и соответствующих органов)

- Внесите минимальный уставный капитал в размере не менее 10 000 рублей (приблизительно 100 фунтов стерлингов; 125 долларов США; 110 евро) на одного акционера, но не более 50 акционеров

- Получить одобрение в качестве юридического лица

Этот процесс обычно занимает в общей сложности 4-6 недель, после чего необходимо произвести регистрацию в Пенсионном фонде, Фонде социального страхования и Статистическом фонде.

Рекомендации по трудоустройству

Испытательный срок обычно составляет максимум три месяца для большинства сотрудников и шесть месяцев для руководителей. Для приема на работу из-за границы российские работодатели должны быть зарегистрированы в Министерстве национальной и миграционной политики и Федеральной миграционной службе. Визы и разрешения на работу должны быть обеспечены для сотрудников, спонсируемыми юридическим лицом, и имеют типичное время обработки от четырех до шести недель. Эти требования не распространяются на сотрудников из большинства стран Содружества Независимых Государств (СНГ).

Правовая защита как для российских, так и для иностранных рабочих сильна, и, хотя трудовое законодательство регулярно меняется, соблюдение условий трудовых договоров, политики увольнения и руководящих принципов по заработной плате важно во избежание штрафов и юридических споров. Например, все российские трудовые договоры должны действовать на неограниченный срок, а срочные контракты допускаются только в ограниченном диапазоне конкретных обстоятельств.

Стандартная рабочая неделя в России составляет 40 часов в течение пяти дней.Сверхурочная работа ограничена максимум 120 часами в год и оплачивается в размере 150% от почасовой ставки за первые два часа работы в любой день и 200% за любое время сверх этого.

Компенсация и выходное пособие

Федеральная минимальная заработная плата, установленная правительством России, является низкой и в настоящее время составляет 12 130 рублей в месяц (примерно 120 фунтов стерлингов; 155 долларов США; 130 евро). Однако ряд местных властей устанавливает свои ставки, которые значительно выше. По состоянию на 2020 год минимальная заработная плата в Москве составляет 18 781 рубль в месяц (ок.180 фунтов стерлингов; 240 долларов США; 205 евро), а в Санкт-Петербурге — 17000 рублей в месяц (примерно 165 фунтов стерлингов; 215 долларов США; 185 евро). Выплаты должны производиться не реже одного раза в полмесяца.

Только по особым основаниям, указанным в статье 81 Трудового кодекса, работодатель может расторгнуть трудовой договор. В августе 2020 года вступил в силу новый закон, касающийся выходного пособия, согласно которому уволенные сотрудники имеют право на получение выходного пособия за второй месяц, если им не удалось найти новую работу, и на выходное пособие за третий месяц с согласия Службы занятости.Однако российские работодатели обычно избегают потенциальных нарушений трудового законодательства, договариваясь о сумме компенсации, обычно от двух до трех месяцев заработной платы для штатных сотрудников и до шести месяцев для руководителей высшего звена.

Налоги и социальное обеспечение

В России страховые взносы работодателей, пенсии, медицинское обслуживание и подоходный налог с физических лиц администрируются через фонды с несмежными законами, что еще больше усложняет расчет заработной платы и соблюдение налоговых требований.

Подоходный налог удерживается работодателем по фиксированной ставке 13%. Нерезиденты облагаются налогом в размере 30% на весь их доход, полученный из российских источников, но могут пройти тест на резидентство, чтобы получить право на стандартную ставку для резидентов, если они прожили в России в течение шести месяцев. Существует ряд льгот, когда определенные доходы не облагаются подоходным налогом, например, выплаты по беременности и родам и социальное обеспечение, а также страховые и пенсионные взносы. Деловые расходы также не облагаются налогом, но правила для подтверждающих документов настолько подробны и громоздки, что некоторые компании предпочитают облагаться налогом, а не оформлять документы.Ставка корпоративного налога составляет 20%.

Работники не обязаны вносить отчисления на социальное страхование за счет собственных доходов; работодатели вносят отчисления в размере около 30% от заработной платы сотрудников, включая пенсии, социальное страхование и медицинское страхование.

Праздники и отпуска

После шести месяцев работы сотрудники в России имеют право на 28 календарных дней отпуска каждый год, половина из которых должна быть использована за один двухнедельный блок. Любые сотрудники, у которых в соответствии с трудовым договором предусмотрен отпуск, превышающий стандартные 28 дней, имеют право на денежную компенсацию за любой неиспользованный дополнительный отпуск.Работникам также платят за все праздничные дни, включая Новый год и православное Рождество, которые обычно занимают всю первую неделю января.

Право на оплачиваемый отпуск по беременности и родам составляет 20 недель, по десять недель с каждой стороны родов. Этот срок может быть увеличен еще на 54 дня в случае осложнений или многоплодных родов. В России нет юридических положений об отпуске по уходу за ребенком. Оплата отпуска по болезни варьируется в зависимости от комплекса факторов, но всегда составляет минимум 60% от заработной платы.

Вкратце

Право на трудовое законодательство в России может быть тяжелым трудом, потому что правила сложны и часто меняются. Это может стать серьезным бременем для административного персонала в то время, когда у них достаточно, чтобы помочь наладить бизнес компании в России. Вот почему глобальный поставщик услуг по управлению заработной платой может стать огромным активом в понимании всех нормативных требований и обеспечении безупречного соблюдения требований с самого начала.

Эта статья предназначена только для информационных целей и не предназначена для передачи или представления юридических или иных рекомендаций. Это не заменяет консультацию квалифицированного специалиста.

Россия должна заставить компании платить экологические штрафы из прибыли, говорит PM

МОСКВА, 12 мая (Рейтер) — Россия должна заставить компании выплачивать компенсацию за экологический ущерб из их чистой прибыли, а не расходов после выплаты Норникелем 2 миллиардов долларов. Премьер-министр заявил в среду, что штраф за разлив топлива уменьшил налоговую базу.

Норникель (GMKN.MM) заплатил беспрецедентный экологический штраф за прошлогодний разлив в марте. Это было внесено в федеральный бюджет России, а не в сибирский Красноярский край, где горнодобывающая компания является крупным налогоплательщиком. подробнее

«Серьезные выводы были сделаны после крупнейшей аварии на АЭС в Норильске. Повреждения будут устранены за счет виновных», — заявил Михаил Мишустин в Госдуме, нижней палате парламента.

«Но такие расходы не должны финансироваться компаниями как текущие расходы.Это снижает прибыль, а значит, и налоги в региональные бюджеты. И оказывается, что устранение ущерба, по сути, происходит за счет обычных граждан «, — добавил Мишустин.

Премьер-министр, бывший глава налоговой службы России, предложил возмещать ущерб окружающей среде, если таковой имеется, за счет компаний. «чистая прибыль, и« только тогда владельцы и высшее руководство несут ответственность ».

Российские компании обычно платят 20% налога на прибыль, из которых 3% идет в федеральный бюджет, а 17% — в региональные.

Норникель от комментариев отказался.

Согласно его финансовому отчету за 2020 год, горнодобывающая компания выплатила штраф из 2 миллиардов долларов, отложенных в резервы в 2020 году, которые были включены в «прочие операционные расходы» и уменьшили его операционную прибыль.

Чистая прибыль Норникеля в 2020 году упала на 39% до 3,6 млрд долларов. Подоходный налог упал до 945 млн долларов с 1,6 млрд долларов в 2019 году.

Должностные лица Красноярского края заявили, что в прошлом году их бюджет получит на 20 млрд рублей (270 млн долларов) меньше, чем он мог бы получить, поскольку средства от штрафа Норникеля перешли в федеральный бюджет. бюджет.

Репортаж Анастасии Лырчиковой и Дарьи Корсунской; письмо Полины Девитт; редактирование Ником Макфи

Наши стандарты: принципы доверия Thomson Reuters.

Общие налоги в России — Россия

Узнайте о различных налогах, которые могут взиматься с человека, проживающего в России …

НДС

Налог на добавленную стоимость ( Налог на добавленную стоимость / ????? ?? ??????????? ????????? ) взимается при продаже товаров и услуг по адресу: стандартная ставка 18 процентов.Некоторые предметы облагаются более низкой ставкой — 10 процентов. К ним относятся определенные продукты питания, детская одежда и обувь, а также некоторые медицинские принадлежности. Цена на товары всегда будет включать НДС. Иностранные граждане должны платить эту сумму при всех покупках, и при выезде из страны запрос на возврат невозможен.

Налог на прибыль

Все иностранные граждане с личным доходом из российских и / или иностранных источников, проживающие в России, должны платить подоходный налог ( Налог на доходы физических литов — НДФЛ / ????? ?? ??????? ????????? ??? — ???? ) на весь доход, полученный за время, проведенное в стране.Те, кто работает на работодателя, обычно вычитают эту сумму из ежемесячной заработной платы и должны подавать налоговую декларацию только в случае дополнительного дохода от дивидендов или заработной платы за рубежом.

Автомобильный налог

Автомобильный налог ( Транспортный налог / ???????????? ????? ) на частные автомобили устанавливается местными властями, и ставка варьируется в зависимости от региона. В Москве ежегодные платежи за автомобили зависят от объема двигателя, а не от уровня выбросов.

Расчет налога к уплате равен: (ставка налога) x (количество л.с.) x (количество месяцев владения, разделенное на месяцы года).

Требование об оплате ежегодно рассылается Федеральной налоговой службой по почте на адрес зарегистрированного владельца транспортного средства.

В 2012 году была предложена дополнительная плата за автомобили повышенной комфортности, что означало бы плату в размере 300 рандов за дополнительную мощность для всех транспортных средств с объемом двигателя более 410 л.с., хотя еще ничего не согласовано.

Оплата автомобильного налога может быть произведена онлайн через официальный сайт Федеральной налоговой службы , через сервисы интернет-банка, банкоматы или ближайший офис Федеральной налоговой службы.

- Для получения информации о том, как можно уплатить автомобильный налог: Щелкните здесь (на русском языке)

- Чтобы узнать об уровнях автомобильного налога и оплатить онлайн: Нажмите здесь (на русском языке)

- Чтобы узнать о законах, касающихся автомобильного налога ( ??????????? ????? ): Щелкните здесь (на русском языке)

Аудиовизуальные налоги

В настоящее время в России нет аудиовизуальных налогов, применимых к частным домам, например, телевизионных лицензий.

Налоги на имущество и земельные налоги

Налог на имущество ( Налог на имущество физических лиц / ????? ?? ????????? ?????????? ??? ) уплачивается только собственниками имущества. Для иностранных резидентов, арендующих недвижимость в России, никаких платежей не требуется, так как это будет делать арендодатель.

Для владельцев собственности (не земли, на которой она расположена) максимальная ставка налога составляет 2,2 процента от стоимости, которая должна выплачиваться ежегодно как часть поданной налоговой декларации.

- Подробнее о налоге на имущество физических лиц на сайте Федеральной налоговой службы: Нажмите здесь

Земельный налог

Земельный налог( Земельный налог / ????????? ????? ) уплачивается собственником любой земли, в дополнение к любому находящемуся на ней недвижимому имуществу.Ставки устанавливаются местными властями и различаются в зависимости от района, но обычно не превышают 0,3 процента от стоимости земли, используемой для сельского хозяйства или строительства жилья. Платежи производятся ежегодно аналогично налогу на имущество.

- Информацию об этом можно получить в ФНС: Нажмите здесь

- Дополнительную информацию о налогах, подлежащих уплате в России, см. В публикации «Ведение бизнеса в России, 2012 г.» (стр. 29), доступной в Интернете по адресу KPMG: Щелкните здесь

Гербовый сбор

Несмотря на отсутствие налога на продажу недвижимости, гербовый сбор ( Гасударственная пошлина / ??????????????? ??????? ) уплачивается местным властям. в связи со сделками с имуществом до его передачи.Точные суммы к оплате зависят от местоположения и стоимости.

- Подробнее о гербовом сборе на сайте Федеральной налоговой службы: Нажмите здесь

Налоговые службы

Для получения подробной информации о налоговых службах ( Федеральная налоговая служба / ??????????? ????????? ?????? ) в Санкт-Петербурге и Москве, которые могут помочь как за рубежом юридические лица и иностранные граждане с вопросами и всеми налоговыми вопросами, см. ниже:

- Москва

: Походный проезд, 3, стр. 1, 5 этаж, Москва, 125373

Тел. : (495) 955 9987 - Санкт-Петербург

По адресу : 1, Санкт-Петербург, ул. Садовая, 55/57,

Тел. : (812) 740 4390

различных видов налогов в России

Россия испытала различные потрясения в процессе создания стабильной системы налогообложения в стране.Налогообложение в России претерпело реформу в 2001 году. Налоговая реформа в России была проведена с целью введения системы налогообложения, удобной для налогоплательщиков. Однако основная цель заключалась в создании прозрачного метода оценки налогообложения в стране.

Налогообложение в России — кратко:

В России налог на прибыль уплачивается по ставке 13 процентов, что является фиксированной ставкой налога. Этот тариф действителен для жителей России. Однако российский нерезидент должен платить 30 процентов подоходного налога с населения.Доход от дивидендов привлекает 9 процентов. Так был сценарий в 2006 году. В 2006 году корпоративный налог в России составлял 24 процента.

В России существуют разные виды налогов. Они навязываются россиянам правительством. Существуют разные критерии уплаты налогов.

Различные виды налогов в России:

A) Подоходный налог с населения:

В зависимости от заработной платы физического лица в России определяется размер НДФЛ.Физическое лицо, имеющее собственное коммерческое предприятие, также обязано платить налог с полученной им прибыли. Физическое лицо, не являющееся гражданином России, но проживающее в стране с целью трудоустройства, обязано платить налог только с налогооблагаемого дохода. Налогоплательщик, который работает не по найму, также должен уплачивать государству аванс. Поскольку оплата производится заранее, если налогоплательщик имеет право на возмещение, это делается во время подачи налоговой декларации.

B) Корпоративный налог:

В России действуют две налоговые ставки корпоративного налога.Ставка федерального налога в стране составляет 6,5 процента, а региональная ставка налога — 17,5 процента. Максимальная ставка налога на прибыль в России составляет 24 процента. В качестве альтернативы можно также выбрать «упрощенную систему налогообложения». В рамках этой системы заменяются индивидуальный налог, налог на добавленную стоимость, налог на прибыль и налог на имущество. Ставка налога, применимая к этой альтернативной системе налогообложения, составляет 6 процентов на прибыль и 15 процентов на «прибыль за вычетом перечисленных расходов».

C) Налог на прирост капитала

(i) Для физического лица:

Для гражданина ставка налога на прирост капитала составляет 13 процентов, а для иностранного гражданина ставка налога составляет 30 процентов.

(ii) В случае корпорации:

Прирост капитала не корректируется на инфляцию. В зависимости от полученной прибыли корпорации обязаны платить налог.

D) Подоходный налог:

Что касается роялти, то ставка налога к уплате составляет 20 процентов. То же самое и с процентами. В случае дивидендов ставка налога для россиян составляет 9 процентов, а для иностранцев ставка налога установлена на уровне 15 процентов.

E) Налог на добавленную стоимость или НДС:

В большинстве случаев налог на добавленную стоимость составляет 18 процентов.Налог на добавленную стоимость, применяемый для пищевых продуктов и других продуктов, используемых детьми, составляет 10 процентов.

Случаи освобождения от НДС

Импорт лекарств и других медицинских изделий освобожден от НДС. Доход, полученный от оказания медицинских услуг и продажи медицинских товаров, также освобождается от НДС. Экспортная деятельность не облагается НДС. Прибыль, полученная от банковских услуг, а также доход от страхования освобождаются от налога на добавленную стоимость.

Способ оплаты налога на добавленную стоимость или НДС:

Если сумма, подлежащая уплате в качестве налога на добавленную стоимость, превышает R2 миллиона, то налог уплачивается до 20 числа каждого месяца.Если сумма налога ниже миллиона рандов, то налог уплачивается каждые три месяца или ежеквартально.

F) Налог на имущество в России:

В зависимости от степени амортизации налог на имущество взимается как с движимого, так и с недвижимого имущества. Максимальная ставка налога на имущество, взимаемого в России, составляет 2,2 процента.

Выше представлены различные виды налогов в России. История российского налогообложения показывает, что до налоговой реформы в России беспорядок в отношении налогообложения преобладал в стране.Именно Михаил Моторин взялся за создание устоявшейся системы налогообложения в стране. Его усилия поддерживал министр Борис Ельцин, а теперь поддерживает Владимир Путин.

Об EconomyWatch PRO INVESTOR

The core Content Team — наши справочные статьи по экономике, промышленности, инвестициям и личным финансам.

Минфин России внесет изменения в законодательство о подоходном налоге с физических лиц

Изменения коснутся российских работодателей и сотрудников, работающих за рубежомМинфин России предлагает внести несколько корректировок в НДФЛ согласно приложению к Основным направлениям бюджетной, налоговой и таможенно-тарифной политики на 2022 год и плановый период 2023 и 2024 годов.

Планируется обязать российские компании уплачивать НДФЛ от имени иностранных сотрудников, работающих за границей. Кроме того, планируется расширить количество претендентов на стандартные и социальные налоговые вычеты, а также обязать АСВ предоставлять федеральный налог. Служебная информация о процентах, выплачиваемых по вкладам в случае ликвидации банка, и в Пенсионный фонд России — о владельцах капитала.

граждан России, проживающих за рубежом

Минфин планирует увеличить налоговую нагрузку на отдельные группы сотрудников.Одно из таких предложений касается иностранных сотрудников российского бизнеса. Состояние направления:

«Законодательное закрепление особенностей налогообложения заработной платы при исполнении трудовых обязанностей удаленно за пределами России. Предполагается установить, что такие выплаты относятся к доходам из источников в Российской Федерации для целей налогообложения »

Это означает, что иностранные налоговые резиденты (люди, которые проводят в России менее 183 дней в году), работающие удаленно в российской компании, могут быть обязаны платить подоходный налог с населения в России, а российский работодатель несет ответственность за налоговые вычеты.Согласно действующему законодательству, они не обязаны этого делать. Таким образом, ситуация требует, чтобы россияне, проживающие за границей, и их работодатели изучили соответствующие документы России по Соглашению об избежании двойного налогообложения, которые предусматривают введение двойных налогов в двух юрисдикциях и решают проблему. Тем не менее, это создает дополнительную проблему для налогового администрирования для обоих. См. Российское соглашение об избежании двойного налогообложения здесь .

Доход от азартных игр

Еще одна инициатива связана с ужесточением фискального контроля над выигрышами в букмекерских конторах.Сегодня, если сумма таких поступлений превышает 15 000 рублей; сами букмекеры выступают в роли налоговых агентов. Однако, если выигрыш меньше, граждане обязаны самостоятельно платить НДФЛ. Минфин предлагает возложить всю ответственность за соблюдение закона на российских граждан обратно на игорные заведения. Это означает, что все выигрыши будут вычтены букмекерами перед выплатой.

Также планируется усилить контроль за использованием материнского капитала, который является в России формой обязательных сберегательных сертификатов и предназначен для использования при покупке недвижимости.Минфин предложил обязать ПФР отправлять в налоговую информацию о владельцах справок, которые распорядились его средствами, а также об использованных суммах. Это позволит автоматизировать надзор за законностью предоставления отчислений по налогу на имущество, которые не требуются при покупке дома на средства из капитала.

Министерство также предложило, чтобы Агентство по страхованию вкладов России было обязано предоставлять данные в Федеральную налоговую службу относительно процентов, выплачиваемых вкладчикам в случае ликвидации или банкротства банка.Это необходимо из-за отсутствия возможности передачи такой информации самими кредитными организациями, говорится в документе Минфина.

Снижение налога на удаленную работу

Однако ряд изменений направлен на снижение фискальной нагрузки. Например, для освобождения от налогообложения будут установлены ограничения на компенсационные выплаты, которые работодатели производят своим работникам, работающим на дому, за организацию работы.

Когда сотрудник работает удаленно, он несет определенные расходы, чтобы правильно работать — на оборудование, вспомогательные материалы и т. Д.Работодатель возмещает их, и, согласно плану Министерства финансов, такие компенсации не будут облагаться подоходным налогом с населения, если они не превышают определенный порог.

Наследование и дары

Еще одна мера для налогового бремени физических лиц связана с отчуждением долей в уставном капитале компаний, полученных в дар или по наследству. Министерство финансов предлагает установить право его владельца при выходе на пенсию, плохом состоянии здоровья или в связи с ликвидацией компании уменьшать налогооблагаемый доход на сумму, на которую был уплачен взнос, когда он был приобретен дарителем или наследодателем.

Дело в том, что когда физическое лицо не приобрело актив или капитал, а унаследовало его или приняло в подарок, не на что возложить расходы на уменьшение налогооблагаемой базы. После корректировок Минфина, наряду с долей, к таким гражданам перейдет и право использовать расходы дарителя / наследодателя для снижения налогового бремени.

Медицинские расходы во время обучения

Кроме того, Минфин планирует расширить список получателей налоговых отчислений.Предлагается увеличить предельный возраст для детей налогоплательщиков, претендующих на социальный вычет (на оплату медицинских услуг и лекарств), до 24 лет, если они учатся на дневной форме обучения. При этом стандартный налоговый вычет станет доступен гражданам, находящимся на попечении детей или подопечных, признанных недееспособными.

Налоги на недвижимость

Третья мера относится к налоговым вычетам, позволяя физическим лицам снижать налоги при приобретении прав собственности и уменьшая сумму налогооблагаемого дохода на фактически понесенную сумму.Если соответствующий налоговый вычет имеет определенный лимит, то новый вариант ограничивается только суммой дохода от продажи недвижимости.

Минфин также предложил скорректировать порядок учета расходов при продаже семьями с детьми недвижимости, приобретенной при господдержке. Он будет производиться пропорционально доле каждого члена семьи в собственности на жилище.

Цифровые активы

Наконец, закреплены особенности налогообложения операций с цифровыми финансовыми активами (законопроект об этом уже принят Госдумой в первом чтении), а также возложение на иностранные ИТ-компании ответственности по сбору и отправке налоги, подлежащие уплате их сотрудниками за свой доход.

Эти предлагаемые меры обусловлены требованиями систематического пересмотра Налогового кодекса России как в отношении вычетов / льгот, так и в части определения налоговой базы.

Эти изменения в налогообложении иностранных работников отражают потребность России в сокращении оттока рабочей силы из России. Эта тенденция начала развиваться в связи с распространением удаленной работы на фоне пандемии Covid-19.

Основные направления бюджетной, налоговой и таможенно-тарифной политики — это документ, который подается в Государственную Думу вместе с проектом федерального бюджета и другой документацией.Его цель — определить условия, используемые при формировании бюджета, его основные характеристики и параметры прогноза. Мы будем предлагать читателям дальнейшие обновления этих предложений по мере их поступления.

Ссылки по теме

О насRussia Briefing написано Dezan Shira & Associates. Фирма имеет 28 офисов по всей Евразии, включая Китай, Россию, Индию и страны АСЕАН, помогая иностранным инвесторам в евразийском регионе.Пожалуйста, свяжитесь с Марией Котовой по адресу [email protected], чтобы получить консультации по российским инвестициям или помощь в изучении рынка, юридических, налоговых вопросах и вопросах соблюдения нормативных требований по всей Азии.

Налогообложение инвестиций для экспатов в России

Поступило: январь 2014

К налогооблагаемому доходу данной категории относятся:

- проценты по вкладам банков и жилищно-коммунального хозяйства

- проценты по государственным и корпоративным акциям (облигациям)

- доход от аренды недвижимости как в России, так и за рубежом

- дивидендов,

- прироста капитала.

Проценты

Для резидентов процентный доход из российских источников рассматривается как обычный доход и облагается налогом по фиксированной ставке 13%. Это должно быть указано в вашей налоговой декларации. Существует более высокая ставка налога на проценты в размере 35%, которая выше или ниже ставки рефинансирования Центрального банка для рублей; или в случае ссуды в иностранной валюте, если процентная ставка выше или ниже 9%. Если вы являетесь резидентом, вам также придется платить налог на проценты из-за пределов России, и вы можете облагаться налогом у источника в стране происхождения.При наличии подходящего налогового соглашения ставка налога может быть значительно снижена. Для налогоплательщиков-нерезидентов процентный доход из российских источников рассматривается как обычный доход и облагается налогом по фиксированной ставке 30%.

Доход от аренды

Для резидента доход от аренды облагается налогом как обычный доход и должен указываться вместе с вашей налоговой декларацией. Как правило, расходы на аренду не подлежат вычету. Если вы являетесь резидентом, доход от аренды за пределами России должен быть указан в вашей налоговой декларации.Вы можете претендовать на иностранный налоговый кредит, если это указано в налоговом соглашении со страной, где находится недвижимость.

Для нерезидентов рентный доход из российских источников облагается налогом как обычный доход по ставке 30%.

Дивиденды

Для резидентов доход в виде дивидендов из российских источников облагается налогом как обычный доход по ставке 9% и должен указываться в вашей налоговой декларации.

Для налогоплательщиков-нерезидентов доход в виде дивидендов из российских источников облагается налогом как обычный доход по ставке 15% и должен указываться вместе с вашей налоговой декларацией.

Прирост капитала

Для резидентов прирост капитала от недвижимого имущества и других активов, удерживаемых менее трех лет, облагается налогом как обычный доход и должен указываться вместе с вашей налоговой декларацией. Прирост капитала на недвижимом имуществе и других налогооблагаемых активах, удерживаемых в течение трех и более лет, освобождается от налога.

Для нерезидентов подоходный налог по ставке 30% уплачивается с валовой выручки от продажи всех активов, кроме ценных бумаг.Для ценных бумаг стоимость приобретения и различные другие расходы, а также любые налоги, уплаченные при покупке, могут быть вычтены до налогообложения.

ЧТО МОЖНО ПОМОЧЬ?Мы ценим отзывы наших читателей. Если вы заметили ошибку на этой странице или у вас есть предложения, сообщите нам об этом.

ОТПРАВИТЬ НАМ СВОИ МЫСЛИ

Россия повысит налоги для самых богатых, объявляет Путин

Россия со следующего года повысит налоги для самых высокооплачиваемых доходов населения страны, заявил президент Владимир Путин в своем обращении к стране во вторник днем.

В пространном обращении, в котором Путин обсудил борьбу России с коронавирусом и приветствовал успех системы здравоохранения страны в мобилизации средств на борьбу с эпидемией, Путин объявил о неожиданном шаге по отмене единой системы подоходного налога в России в размере 13% со следующего года.

С 1 января 2021 года россияне, зарабатывающие более 5 миллионов рублей (73 000 долларов США) в год, будут платить 15% налог со всех доходов выше этого уровня.

Слухи о возможном повышении налогов впервые появились на прошлой неделе, но были преуменьшены официальным представителем Путина Дмитрием Песковым, который настаивал на том, что никаких решений принято не было.Выступая в пятницу, глава Центрального банка Эльвира Набиуллина заявила, что не принимала участия в обсуждениях и что банк не учел потенциальное повышение налогов в своих прогнозах или разработке политики.

Этот шаг принесет государству 60 миллиардов рублей (875 миллионов долларов) дополнительных доходов, сказал Путин, предложив ограничить вырученные средства на лечение детей с тяжелыми и редкими заболеваниями.

Введение фиксированного налога на прибыль было одной из первых флагманских экономических реформ Путина, проведенных в 2001 году с целью сократить уклонение от уплаты налогов и обеспечить более стабильный поток доходов в российский бюджет.

Объявление сделано за неделю до того, как россияне направятся на избирательные участки, чтобы проголосовать на общенациональном референдуме по спорным конституционным изменениям, которые позволят Путину остаться у власти до 2036 года.

В 50-минутном обращении Путин также объявил, что Россия расширит ряд других льгот для домашних хозяйств и предприятий, которые были введены после начала пандемии коронавируса.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …