Лизинг автомобилей и техники — как он решает задачи бизнеса?

Один из вариантов приобретения техники и автотранспорта с привлечением средств — покупка в лизинг. Эта сделка похожа на кредитование: юр. лицо или ИП оплачивает только часть стоимости, а основную сумму покупки нужно вернуть несколькими платежами. Но есть и принципиальные отличия между лизингом и кредитом: при кредите бизнес берет взаймы деньги, а при лизинге — необходимые активы. Отсюда и разница.

Разберем, в чем лизинг выгоднее для бизнеса.

Почему лучше выбрать лизинг

При лизинге специализированная компания покупает нужную технику и сдает в аренду лизингополучателю. Тот регулярно вносит платежи по договору лизинга и через определенное время решает — выкупить эту технику по остаточной цене или взять в пользование новую.

Больше свободы. Лизинг позволяет пользоваться нужной техникой и менять ее при необходимости. Бизнес получает свободу маневров — может оперативно увеличить автопарк, добавить специализированную технику, заменить транспорт, чтобы выполнять любые контрактные обязательства и оказывать разные услуги.

Меньше формальностей. При выдаче кредита банк изучает деятельность компании, ее финансовые показатели, проверяет руководителя, оценивает риски — запрашивает документы и задаёт много вопросов.

Лизинг не так сложно оформить, ведь финансовую устойчивость компании проверяют меньше. Основные вопросы — к технике, которую планируют приобрести в лизинг: важны ее ликвидность и рыночная стоимость.

Поэтому начинающему бизнесмену проще приобрести имущество в лизинг, а не получать кредит. Шансов на одобрение такой сделки больше.

Данный пункт нужно убрать. Условия продукта – срок деятельности компании – минимум 1 год.

Быстрая сделка. Рассмотрение заявки на кредит может длиться несколько рабочих дней. Покупку в лизинг удастся оформить быстрее.

Пакет документов при этом требуется минимальный. Приобрести можно легковые автомобили, легкий коммерческий транспорт и спецтехнику на сумму до 20 000 000 р. при взносе 15 % собственных средств. Срок договора лизинга — до 4 лет.

Пакет документов при этом требуется минимальный. Приобрести можно легковые автомобили, легкий коммерческий транспорт и спецтехнику на сумму до 20 000 000 р. при взносе 15 % собственных средств. Срок договора лизинга — до 4 лет.Льготы от государства. При покупке автотранспорта в лизинг можно получить господдержку — скидку 10–25% по программе Минпромторга. Сэкономить удастся до 500 000 — 900 000 р. на каждом автомобиле.

Есть и субсидии на покрытие части лизинговых платежей, которые также предоставляются бизнесу от государства.

Данный пункт нужно убрать. Не действуют программы субсидирования.

Не нужно платить налог за авто. Приобретенные машины и оборудование находятся в собственности лизинговой компании. Предприниматель или юрлицо не платит ежегодно налог на имущество.

А после выкупа автомобиля в конце срока договора лизингополучатель также экономит на этом налоге. При лизинге применяется ускоренная амортизация — в три раза быстрее уменьшается остаточная стоимость техники, с учетом которой и рассчитывается налог на имущество.

Можно вернуть НДС. Если юрлицо или ИП применяют общую систему налогообложения, то они могут принять к вычету НДС, начисленный на сумму лизинговых платежей. Так удастся вернуть 20 % от стоимости сделки.

Можно уменьшить налоговую базу. Лизинговые платежи относятся к расходам юрлиц и ИП. Если бизнес применяет общую систему налогообложения (ОСНО) или УСН по схеме «Доходы минус расходы», то эти суммы можно отнести на себестоимость. Это уменьшит базу для расчета налога и позволит оптимизировать издержки.

Не нужно платить страховку, заниматься ТО и ремонтом. Лизингодатель зачастую оплачивает ОСАГО и КАСКО на транспортные средства, решает вопросы по их регистрации и прохождению техосмотра. Бизнесу не придется нести эти затраты до тех пор, пока техника не переходит в его собственность, а остается на балансе лизинговой компании.

Лизинг не влияет на соотношение собственных и заемных средств у бизнеса, ведь непосредственно денежный заем не оформляется. Поэтому одновременно можно получать кредиты на другие цели. Но для транспорта и спецтехники больше подходит именно лизинг.

Поэтому одновременно можно получать кредиты на другие цели. Но для транспорта и спецтехники больше подходит именно лизинг.

Лизинг и факторинг, чем отличаются лизинг и факторинг, в чем сходство факторинга и лизинга

Сегодня мы сравним факторинг с одним из популярных видов финансирования – лизингом. Давайте разберемся, в чем суть этих двух инструментов, в каких ситуациях больше подойдет лизинг, а в каких – факторинг.

Лизинг и его особенности

Слово «лизинг» происходит от английского «to lease» – «сдать в аренду». По сути, лизинг и есть аренда – одно лицо (лизингодатель) передает другому (лизингополучателю) имущество в пользование, а взамен получает вознаграждение. В качестве объекта лизинга обычно выступает движимое или недвижимое имущество (транспорт, техническое оборудование, спецтехника, здания и сооружения). Есть и более экзотичные направления – например, лизинг персонала, когда в «аренду» передаются трудовые ресурсы.

Лизингополучателем может быть как юридическое, так и физическое лицо. В этой статье мы не будем затрагивать потребительский лизинг, так как ведем речь только о финансировании бизнеса.

Наиболее распространенная схема лизинга выглядит так: клиент нуждается в технике или транспорте и обращается в компанию, предоставляющую лизинговые услуги. Эта компания приобретает необходимое имущество и передает его в аренду клиенту. По договору лизинга клиент вносит аванс – обычно около 10% от стоимости имущества. В дальнейшем клиенту, оформившему лизинг, необходимо ежемесячно платить за аренду.

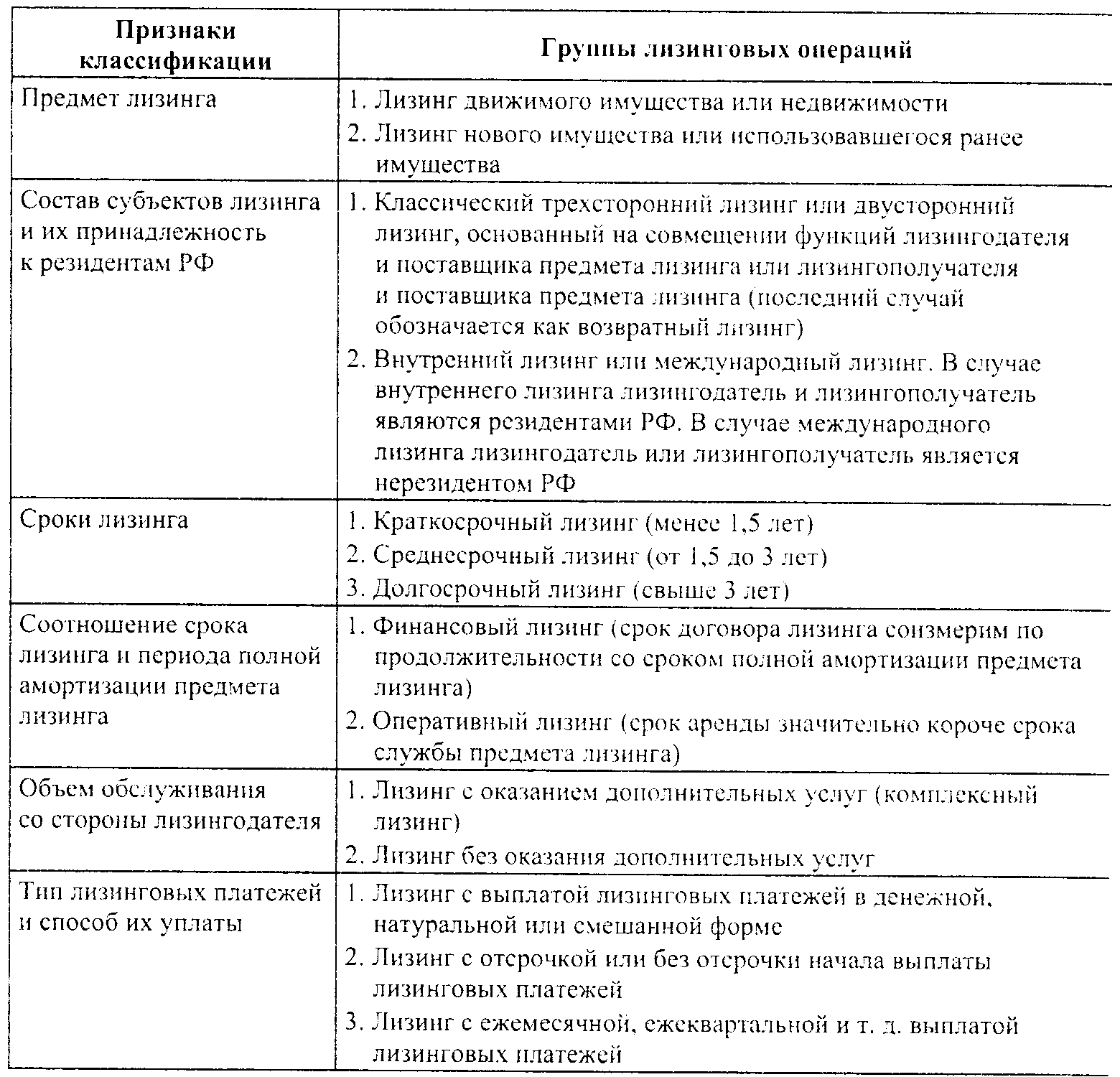

В России распространены три вида лизинга:

-

Оперативный (операционный) лизинг – арендатор пользуется имуществом арендодателя и выплачивает за это вознаграждение. При этом длительность аренды существенно меньше, чем срок полезного использования имущества – а значит, после истечения срока лизингового договора объект будет возвращен арендодателю и вновь передан в аренду.

Также лизингополучатель может выкупить арендуемое имущество по остаточной стоимости.

Также лизингополучатель может выкупить арендуемое имущество по остаточной стоимости.

Оперативный лизинг – классическая форма аренды. Он позволяет бизнесу сохранить средства в обороте компании, получив при этом в пользование необходимое имущество или ресурсы.

-

Финансовый лизинг – договор заключается на срок полезного использования имущества. Таким образом, когда срок лизинга закончится, остаточная стоимость объекта будет близка к нулю. Обычно после этого имущество переходит в собственность лизингополучателя.

Финансовый лизинг – это аналог целевого кредита на покупку имущества. Лизингодатель приобретает за лизингополучателя какой-то объект, а лизингополучатель в течение определенного срока выплачивает лизингодателю его стоимость и вознаграждение (рассчитывается по ставке удорожания).

-

Возвратный (обратный) лизинг, когда лизингополучатель является владельцем предмета лизинга.

Вначале оформляется купля-продажа объекта, он переходит во владение лизингодателя, а затем тот же объект сдается в аренду лизингополучателю.

Возвратный лизинг – это аналог кредита под залог. Компания получает деньги за продажу имущества, при этом продолжая его использовать. Цель такой сделки – пополнение оборотного капитала лизингополучателя.

Факторинг и его особенности

Факторинг (от англ. factor – посредник) – это получение внешнего финансирования в счет уступки денежного требования по контракту. По сути, любая факторинговая сделка – это продажа компанией задолженности своего контрагента третьему лицу. С помощью факторинга организация может быстро решить проблему дефицита оборотного капитала и закрыть кассовые разрывы.

Подробнее о факторинге читайте в статье «

Такой механизм активно применяется поставщиками и подрядчиками по договорам с отсрочкой платежа (классический факторинг существующих требований). Исполнив свои обязательства по контракту, компания-поставщик может уступить факторинговой компании задолженность заказчика и досрочно получить оплату.

Исполнив свои обязательства по контракту, компания-поставщик может уступить факторинговой компании задолженность заказчика и досрочно получить оплату.

Существуют и другие варианты: например, когда поставщик уступает фактору обязательства по еще не исполненному контракту (тем самым получая средства на его исполнение) или продает просроченную дебиторскую задолженность. Клиентом факторинговой компании может стать и заказчик, которому нужна дополнительная отсрочка платежа по контракту – фактор за него оплачивает поставщику аванс или обязательства по исполненному контракту.

Подробности – в статье «Виды онлайн-факторинга на GetFinance».

Этапы факторинговой сделки

· Исполнитель и заказчик заключают контракт на поставку товара, выполнение работ или оказание услуг (обязательное условие – оплата контракта денежными средствами).

· Одной из сторон контракта необходимо финансирование: исполнителю – в виде досрочной оплаты обязательств заказчика по контракту, или заказчику – в виде оплаты поставщику этих обязательств.

· Инициатор (клиент) обращается в факторинговую компанию, уступает обязательства по контракту и оформляет финансирование.

· Факторинговая компания перечисляет финансирование поставщику (вне зависимости от того, какая компания заключила договор факторинга, деньги по контракту всегда получает поставщик).

· В установленный договором факторинга срок заказчик оплачивает контракт уже не поставщику, а факторинговой компании, которая выдала финансирование (вне зависимости от того, какая компания заключила договор факторинга, контракт всегда оплачивает заказчик).

· Компания-клиент (заказчик или поставщик) оплачивает факторинговую комиссию.

Лизинг и факторинг: основные различия

Как можно понять, лизинг и факторинг кардинально отличаются друг от друга по своей сути. Теперь поговорим о ключевых моментах этих финансовых инструментов.

Основные отличия лизинга и факторинга приведены в таблице ниже.

|

Факторинг |

Лизинг |

|

| Предмет договора |

Финансирование под уступку факторинговой компании дебиторской задолженности (денежных обязательств третьей стороны перед клиентом) |

|

| Обеспечение |

Не требуется, гарантией возврата задолженности служат обязательства дебитора |

Предмет лизинга находится в собственности лизингодателя до конца действия договора |

| Оплата | Факторинговая комиссия взимается единовременно |

Клиент выплачивает аванс и ежемесячные платежи за использование имущества, включающие вознаграждение лизингодателя |

| Распределение рисков | В зависимости от типа факторинга, который может быть с правом или без права регресса |

Если лизингополучатель не выполняет условия договора, то он теряет право на использование имущества, а также право на выкуп объекта лизинга после истечения срока действия договора. |

Факторинг и лизинг — это разные инструменты, каждый из которых можно использовать в подходящей ситуации:

-

Если компании необходимы техника, транспорт или другие объекты для ведения бизнеса, а собственные средства ограничены, то уместно использовать операционный или финансовый лизинг.

-

Если компании нужны заемные средства на длительный срок и при этом имеется ликвидное имущество, можно воспользоваться возвратным лизингом. Часто он применяется в ситуациях, когда оформление кредитов затруднено – например, у компании проблемы с платежеспособностью или кредитной историей.

-

Когда компании необходимо быстро пополнить оборотный капитал, то подойдет факторинг – финансирование под уступку задолженности по контракту. Такая сделка заключается быстрее, чем возвратный лизинг, и для нее не нужно иметь ликвидную собственность.

Если финансы нужны как можно быстрее, рациональным решением станет онлайн-факторинг, который избавляет от необходимости заполнения множества бумажных документов и доступен из любой точки России, где есть интернет.

Если финансы нужны как можно быстрее, рациональным решением станет онлайн-факторинг, который избавляет от необходимости заполнения множества бумажных документов и доступен из любой точки России, где есть интернет.

Факторинг для лизинговых компаний

На GetFinance доступен финансовый продукт, который фактически объединяет факторинговое финансирование и лизинг. Факторинг лизинговых платежей предоставляется в двух форматах:

-

Факторинг аванса для лизинговой компании – используется для финансирования взаиморасчетов лизингодателя и продавца имущества, которое будет передано в лизинг. Фактор выплачивает поставщику аванс вместо лизинговой компании, а потом последняя погашает задолженность перед фактором. Таким образом, лизинговая компания получает дополнительную отсрочку по оплате – возвращать задолженность она будет уже после того, как начнут поступать лизинговые платежи.

-

Факторинг лизингового портфеля – факторинговая компания досрочно оплачивает лизинговой компании платежи по лизингу в счет уступки требований к лизингополучателю. Таким образом, лизинговой компании не нужно ждать поступления платежей по договорам лизинга, деньги раньше срока возвращаются в оборот, что позволяет заключать новые контракты и интенсивнее работать с клиентами.

Чтобы узнать индивидуальные условия факторингового онлайн-финансирования для вашей компании, подайте заявку в личном кабинете на GetFinance или свяжитесь со специалистом компании по телефону 8 (800) 500 55 52.

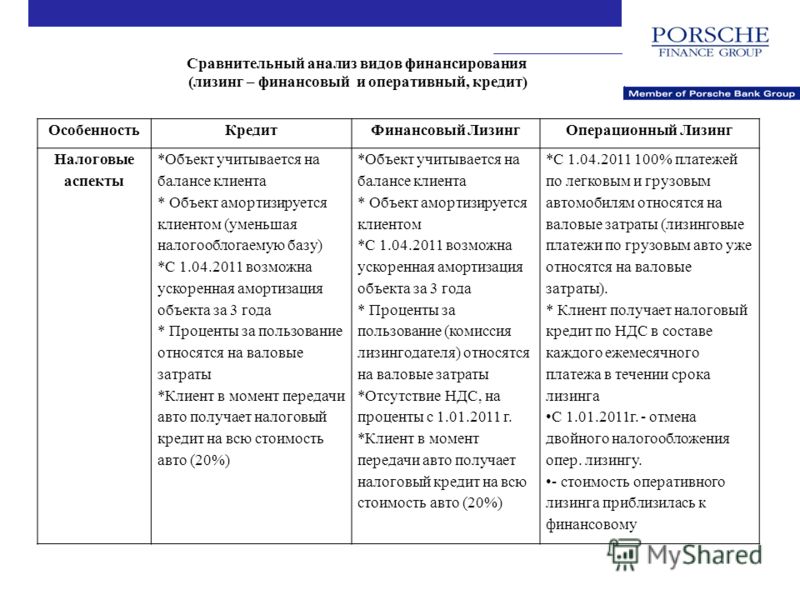

Автокредит или автолизинг — как выбрать?

Назад к блогу Авто При покупке автомобиля покупатели могут выбрать два вида финансирования – автокредит или автолизинг. Прочитайте и узнайте, каковы ваши шансы приобрести новый автомобиль!Что такое автокредит?

Что такое автолизинг?

Самый подходящий вид финансирования для покупки подержанных и новых автомобилей

Сравнение автокредита и автолизинга

На что нужно обратить внимание при выборе автокредита или автолизинга?

Что такое автокредит?

Что на самом деле означает автокредит, и в каких случаях это наиболее подходящий вид финансирования при покупке автомобиля? По сути, автокредит – это потребительский кредит с условиями, подходящими для приобретения автомобиля. Как и в случае с потребительскими кредитами на покупку различных товаров или услуг, автокредиту свойственна простота, удобство и быстрота оформления, поскольку в этом случае не предъявляются какие-либо требования к цене, возрасту автомобиля и к размеру взноса, который должен сделать покупатель. Чаще всего покупатели автомобилей выбирают именно автокредит из-за трех основных преимуществ: во-первых, не нужно делать первый взнос; во-вторых, автомобиль сразу после приобретения можно зарегистрировать на имя покупателя; и в-третьих, автокредит не предусматривает обязательное приобретение страхования KASKO. Несомненно, вышеуказанные преимущества могут сильно отличаться у различных банковских и небанковских кредиторов. Поэтому, прежде чем приобрести новый автомобиль с помощью автокредита, уделите немного времени изучению предложений различных кредиторов, чтобы выбрать наиболее выгодное!

Чтобы покупатель мог определить вид финансирования, наиболее соответствующий его потребностям и возможностям, необходимо оценить требования, который конкретный вид финансирования предъявляет к цене и возрасту автомобиля. Как и вышеуказанные преимущества автокредита, требования к цене и возрасту автомобиля среди кредиторов могут отличаться. Но чаще всего автокредит не предусматривает ограничений относительно стоимости автомобиля и года его выпуска. К тому же автокредит можно оформить и на покупку подержанного автомобиля стоимостью от 1000 евро.

Что такое автолизинг?

Автолизинг – еще один популярный вид финансирования покупки автомобиля, однако ему присущ ряд ограничений, которые необходимо учитывать, если вы желаете приобрести автомобиль в лизинг. Автолизинг подходит для приобретения как новых, так и подержанных автомобилей, однако предусматривает ограничения относительно объема предоставленного финансирования, взноса покупателя, оценки автомобиля, страхования KASKO и регистрации автомобиля. Соответственно первый взнос со стороны покупателя может составлять от 10 % до 20 %, в свою очередь, доступное лизинговое финансирование – до 90 % от стоимости автомобиля. Для приобретения автомобиля в лизинг кредитор чаще всего также выполнит оценку автомобиля; кроме того, обязательным требованием к получению финансирования является страхование KASKO. Вдобавок после приобретения автомобиль не является собственностью покупателя – он регистрируется на имя покупателя только после погашения лизинга.

Ограничения при получении лизинга относятся и к самому автомобилю, для покупки которого требуется финансирование. Во-первых, условия получения лизинга касаются стоимости автомобиля и, во-вторых, – возраста. Чаще всего на покупку автомобиля выдается от 5000 евро, а возраст автомобиля в конце срока лизинга должен составлять не больше 13–15 лет. Соответственно, лизинг не подходит для покупки старых автомобилей с низкой рыночной стоимостью, а предполагает приобретение новых и подержанных автомобилей с высокой рыночной стоимостью. Несомненно, условия получения лизинга у разных кредиторов могут отличаться, поэтому при желании приобрести автомобиль в лизинг обязательно ознакомьтесь с доступными предложениями!

Самый подходящий вид финансирования для покупки подержанных и новых автомобилей

Нередко среди покупателей автомобилей бытует мнение, что автокредит подходит для покупки подержанных автомобилей, а автолизинг – для покупки новых. Такое утверждение будет верным не всегда – оба вида финансирования можно использовать для приобретения и новых, и подержанных автомобилей при условии выполнения определенных требований к получению финансирования, а также оценки потребностей и возможностей покупателя. Несомненно, как уже упоминалось, получение автокредита проще, к тому же доступно как для покупки более старых автомобилей с низкой рыночной стоимостью, так и для новых, не изношенных автомобилей, а лизинг – для более новых и дорогих.

Сравнение автокредита и автолизинга

Чтобы облегчить выбор подходящего финансирования, сравните и оцените основные условия получения финансирования для покупки автомобиля.

| Автокредит | Автолизинг | |

| Минимальные суммы кредита и лизинга | от 1000 евро | от 5000 евро |

| Первый взнос | - | oт 10 % до 20 % |

| Объем финансирования кредитора | 100 % | до 90 % |

| Срок погашения | от 12 до 84 месяцев | от 6 до 84 месяцев |

| Возраст автомобиля | - | на момент погашения лизинга возраст автомобиля не должен превышать 13–15 лет |

| Страхование KASKO | - | обязательное требование |

| Оценка кредитора | - | необходима в большинстве случаев в зависимости от стоимости автомобиля |

| Регистрация автомобиля | на имя покупателя | на имя кредитора |

* Изложенная информация является индикативным сравнением, и о конкретных условиях и возможностях следует интересоваться у кредиторов. Чтобы получить информацию о сумме займа, предлагаемых процентных ставках и размере ежемесячного платежа, воспользуйтесь разработанными кредиторами калькуляторами автокредита и лизинга.

На что нужно обратить внимание при выборе автокредита или автолизинга?

Если вы выбрали автокредит или автолизинг для покупки нового автомобиля, то перед оформлением покупки необходимо провести небольшое исследование, чтобы найти наиболее соответствующее вашим потребностям предложение кредита или лизинга. На какие наиболее существенные аспекты следует обратить внимание при сравнении предложений различных кредиторов? Во-первых, оцените, достаточно ли предложенного кредитором объема финансирования для приобретения выбранного вами автомобиля. Во-вторых, сравните предлагаемые процентные ставки и комиссии. В-третьих, удостоверьтесь в том, что для получения финансирования не потребуется предоставить обеспечение, и определите общую сумму погашения. Важно выяснить все подробности оформления автокредита или лизинга, порядок погашения займа, а также дополнительные расходы на приобретение. Оценив все вышеуказанное, узнайте, какие преимущества предлагают выбранные кредиторы. Возможно, вы сможете получить ряд бонусов, например кредитные каникулы или микро-KASKO.

Какой из видов финансирования наиболее подходящий для планируемой покупки автомобиля? Если вы хотите подробнее узнать о приобретении автомобиля и на что нужно обратить внимание при покупке подержанного автомобиля, ознакомьтесь с нашим путеводителем!

Лизинг и факторинг: сходства и различия

Отличие факторинга от лизинга обусловлено предметом самого договора. Лизинговая схема предполагает финансирование покупки оборудования или другого предмета лизинга с целью его дальнейшего использования в предпринимательских целях. При этом имущество на весь срок лизинга остается собственностью лизинговой компании, а лизингополучатель выплачивает за него арендные платежи. Лишь после уплаты всех обусловленных договором финансовой аренды сумм, в том числе пеней и выкупного платежа, актив переходит в собственность лизингополучателя.

Экономика сделки такова: арендатор ставит себе на затраты лизинговый платеж в полном объеме за минусом входящего НДС. Кроме того, стороны договора могут использовать возможности ускоренной амортизации. Данные налоговые преимущества выгодны для тех компаний, которые находятся на общем режиме налогообложения.

Основные черты лизинга:

- на весь срок лизинга право собственности сохраняется за лизинговой компанией

- предмет лизинга находится во владении и пользовании лизингополучателя

- арендатор уплачивает арендные (лизинговые) платежи согласно графику

- лизингополучатель имеет право безакцептного списания задолженности по закону

- поставщика и имущество выбирает лизингополучатель

- стороны в договоре прописывают условия страхования актива

Факторинговая схема финансирования сделок

Простыми словами факторинг представляет собой операцию, при которой специализированная компания (фактор) фактически покупает дебиторку и сама взыскивает долги с покупателя товара. За это поставщик уплачивает фактору определенное договором вознаграждение. Практика текущего момента показывает, что фактор активно заключает сделки на краткосрочные долги с регрессом с сетевыми дебиторами. Рыночные условия диктуют свои правила, и глубокий анализ платежеспособности покупателей – залог выгодности факторинговой сделки. Разница между лизингом и факторингом весьма существенна, хотя в обоих случаях речь идет о финансировании, которое позволяет обеспечить дальнейшее развитие бизнеса. Главное различие: в случае с факторингом предметом договора является дебиторская задолженность, а лизинг предусматривает передачу в финансовую аренду имущества.Лизинг и факторинг: различия двух сделок

| Факторинговые сделки | Рынок лизинговых услуг |

| Фактор самостоятельно удерживает вознаграждение из полученной от покупателя оплаты | Лизингополучатель вносит арендные (лизинговые) платежи за используемое в предпринимательских целях имущество |

| При заключении договора предметному анализу подвергается платежеспособность клиентов поставщика | До оформления операции финансирования лизинговая компания анализирует финансовую устойчивость самого клиента |

| Предметом договора факторинга признана передача дебиторской задолженности покупателя от поставщика фактору | Предметом договора лизинга является дебиторская задолженность лизингополучателя за аренду имущества |

Что такое лизинг и в чем отличия от кредита

Для предпринимателей, ориентированных на работу с минимальными затратами, знакомо понятие лизинга. Лизинг – это аренда на долгий срок чего-либо с последующей возможностью его выкупить.Что такое лизинг?

Например, предприниматель заинтересованный в определенном оборудовании может взять его у лизингодателя, заключив с ним договор-аренды. Суть его заключается в первоначальной оплате, затем оставшуюся сумму разбивают на нужный срок. По окончании действия договора предприниматель может выкупить оборудование по остаточной стоимости. Если же оно по каким-то параметрам ему не подходит, то имущество спокойно возвращается назад. Это отличает лизинг от обычного кредита. Так как лизинг – это одна из форм аренды, то лизингодателем может выступать любое лицо, у которого необходимое имущество находится в собственности.Предмет лизинга

- Транспорт, в том числе военная спецтехника.

- Здания и сооружения.

- Оборудование.

- Предприятия независимо от их крупности.

- Другое интересуемое имущество.

Преимущества и виды

Предмет лизингового договора освобождается от налога на прибыль. Лизингополучатель сам определяет оптимальные условия сделок, использует имущество по своему усмотрению и в будущем может его выкупить.Автолизинг

Оформление автомобиля в аренду. Пользоваться им разрешается сразу, а по окончании лизинга есть возможность его выкупить или вернуть назад. Данный вид лизинга может оформить даже физическое лицо.Лизинг оборудования

С ростом спроса на рынке, многим предприятиям требуется своевременное обновление оборудования, техники и прочее. В этих условиях хорошую роль играет лизинговый договор.Финансовый лизинг

Его суть в том, что в сделке принимают участие три лица. Посредник берет ресурс у лизингодателя и передает его другому лицу на своих условиях.Лизинг персонала

Его предоставляют кадровые агентства. Сотрудников можно арендовать на определенный срок или разово для решения поставленных задач. Ответственность за персонал ложится на плечи лизингодателя.Лизинг для работодателей – очень хорошая помощь в бизнесе, позволяющая существенно сэкономить, увеличив мощность предприятия.

Лизинг и его отличия от кредита

Лизинг вошел в привычный глоссарий не так давно. Тем не менее, многие задаются вопросом, в чем же его значимое отличие от кредитования.

Лизинг является непосредственным видом финансовых услуг, который соединяет в себе части кредитования. И все же, между этими двумя понятиями имеются различия.

Предметом кредитных продуктов являются денежные суммы, а у лизинга – это имущество любого вида. Это считается особым преимуществом, так как можно выбрать любой предмет от недвижимости, до автомобиля.

При получении кредитного продукта, клиент распоряжается ссудой по своему усмотрению (или использует на определенные цели). По договору лизинга, лизингополучать имеет право независимо распоряжаться имуществом, собственником которого является лизингодатель.

Обязательные ежемесячные выплаты по кредитным продуктам вносятся исключительно материальными средствами (деньгами). График внесения обязательных платежей прописан в договоре. По договору лизинга устанавливается гибкий график оплаты. Имеется возможность отсрочки обязательных платежей, в случае крайней необходимости.

Страхование. При оформлении кредита, в итоговую стоимость включатся сумма обязательного страхования. Как показывает практика, при отказе заемщика от данной услуги, кредит не выдается, т.е. приходит отказ от банка. Условия страхования обычно не удовлетворят клиентов, что становится частой претензией. В случае лизинга все иначе – клиент сам выбирает условия страхования, которые наиболее выгодные для него.

Это основные и очевидные различия двух финансовых инструментов. Но не окончательные. К примеру, если по договору лизинга, предметом пользования является автомобиль, то техосмотром и иными формальностями занимается лизинговая компания.

Пока вы пользуетесь имуществом лизинговой компании, на вас не налагаются налоги на имущество. По окончанию выплат, имущество переходит к лизингодателю, либо может остаться у лизингополучателя.

По срокам рассмотрения заявки, что лизинг, что кредит не имеют особого отличия. Но все же на рассмотрения заявки по кредиту в банке уходит не менее 2 часов, лизинговая заявка же рассматривается не более 15 минут.

Прежде чем выбрать, каким именно финансовым инструментом пользоваться, стоит сравнить не только внешние признаки, но и финансовые нюансы.

Особенности приобретения автомобиля в лизинг и кредит в Беларуси

«Хочу купить новый автомобиль, но немного не хватает денег. Кредиты в банке кусаются. Читала в новостях про лизинг для покупателей. Можно подробнее рассказать, что это такое и где здесь подвох?»

Если вам действительно немного не хватает, мы рекомендовали ли бы на сегодняшний день одолжить недостающую сумму у друзей или родственников. Потому что если кредиты в банке кусаются, то лизинг ничем по стоимости принципиально не отличается.

Впрочем, расставим точки над «i». Подробно о лизинге в Беларуси мы писали в материале «Лизинг для физлиц: будет ли аренда выгоднее кредита?».

Если говорить коротко, то разница между кредитом и лизингом (его еще называют арендой с правом выкупа) в том, что в случае кредита клиент занимает деньги у организации и платит процент за пользование этими деньгами. Приобретаемый товар становится собственностью клиента (правда, иногда с ограничениями по распоряжению до окончания выплат).

Предмет договора лизинга (оборудование, автомобиль или недвижимость) регистрируется на имя лизингодателя. Клиент получает его в пользование, платит за это арендную плату и постепенно выкупает. Право собственности на товар переходит к клиенту, когда выплачена остаточная стоимость.

Именно отсутствие права собственности на автомобиль и является в данном случае принципиальным моментом. Это значит, что вы сможете только пользоваться автомобилем, но не распоряжаться. Однако и в случае кредита на приобретаемый автомобиль могут быть наложены ограничения.

Стоит отметить, что в Беларуси у кредита и лизинга есть еще свои «национальные» особенности.

Первая — это то, что организациям договор лизинга действительно интереснее и выгоднее с точки зрения налогообложения:

1. Лизинг обеспечивает налоговые льготы предприятию, так как лизинговые платежи включаются в себестоимость продукции (услуг) и рассматриваются как текущие расходы, что дает экономию по налогу на прибыль. Уплаченная сумма НДС подвергается взаимозачету.

2. Для автомобилей, приобретенных в лизинг, применяется ускоренная амортизация, что позволяет предприятию за срок лизинга автомобилей амортизировать их стоимость до 99%. Соответственно при лизинге появляется значительная экономия на налогах из прибыли предприятия.

Физлица в отличие от юридических лиц таких преимуществ не имеют. Более того, лизинговые платежи предусматривают уплату НДС, размер которого у нас в стране составляет 20% стоимости приобретаемого имущества. Лизингополучателям-«физикам» приходится платить за предметы, взятые в лизинг, на 20% больше, чем они бы заплатили в случае приобретения за кредитные деньги.

Вторая особенность — возможность заключения договора лизинга с физическими лицами у организаций появится только с 1 сентября 2014 года, когда вступит в силу Указ Президента РБ №99 «О вопросах регулирования лизинговой деятельности». Стоит отметить, что и сегодня можно найти предложения заключить договор аренды с правом выкупа авто с физическими лицами. Учитывая, что таких предложений немного, говорить о жесткой конкуренции в этой области не приходится. На рынке присутствуют 3-4 компании, которые предлагают аренду с правом выкупа обычным гражданам, у каждой из этих компаний есть свои ограничения по маркам автомобилей или по стартовой цене предмета договора.

Третья — это то, что кредитные договоры с физическими лицами у нас могут быть заключены только в белорусских рублях, а договоры аренды с правом выкупа — еще и в валюте. Не секрет, что ставки по кредитам в рублях сегодня, мягко говоря, завышены. Стартуют они от 38% годовых, потому что банки закладывают в эти проценты не только размер инфляции, но и возможные риски, которые в периоды относительной стабильности могут и не наступить. «Долларовые» проценты по лизингу примерно в три раз меньше (от 15% в год). Однако в случае резкой девальвации долг в валюте может стать настоящей катастрофой.

Наконец, возможность спецконфискации ТС за повторное в течении года управление автомобилем в состоянии алкогольного опьянения заставила лизинговые компании принять меры по защите собственных интересов. Теперь в договорах отдельно прописано, что лизингополучатель обязан возместить стоимость автомобиля, если ТС будет конфисковано в установленном порядке, а наличие административного правонарушения по ст.18.16 КоАП вообще может стать причиной отказа в заключении такого договора.

Так выглядит ситуация в целом: привлекательность заемных средств для белорусов на данный момент весьма сомнительна.

Наталья ЖУРАВЛЕВИЧ

ABW.BY

У вас есть вопросы? У нас еcть ответы. Интересующие вас темы квалифицированно прокомментируют либо специалисты, либо наши авторы — результат вы увидите на сайте abw.by. Присылайте вопросы на адрес [email protected] и следите за сайтом.

В чем разница между кредитом, займом и ссудой: таблица с отличиями

Существует несколько способов получить деньги или имущество в долг. Самыми популярными являются кредит и займ. Помимо них можно отметить ссуду, лизинг и рассрочку. В этой статье мы расскажем вам подробнее о различиях между этими явлениями — это позволит вам правильно выбрать способ.

Что означают понятия

Кредит — это деньги, которые финансовая организация (например, банк) передает заемщику в размере и на условиях, которые предусмотрены кредитным договором. Банковский кредит предоставляется только в денежной форме. Заемщик, в соответствии с кредитным договором, обязан вернуть взятую сумму и выплатить проценты за пользование деньгами, а также выполнить другие финансовые обязательства, если они предусмотрены договором. В качестве кредитора может выступать только финансовая или кредитная организация, которая имеет соответствующую лицензию ЦБ РФ. Кредитный договор всегда заключается в письменном виде.

Займ — это деньги или ценности, переданные в долг одним лицом (займодавцем) другому (заемщику) с условием полного возврата в конце определенного срока. Договор для его оформления не обязателен. Займ может быть, в зависимости от его условий, процентным или беспроцентным. Заемщиками и займодавцами могут выступать как физические, так и юридические лица без специальных разрешений.

Микрозайм — это услуга, которая позволяет получить деньги на некоторое время с условием дальнейшего возврата. В качестве займодавца может выступать МФО и КПК. Между заемщиком и займодавцем, как и при оформлении кредита, заключается договор займа. Микрозайм может быть процентным или беспроцентным, это зависит от условий договора. Срок предоставления микрозайма обычно короче кредитного, долг выплачивается постепенно или единовременно..

Рассрочка — это изменение срока, в течение которого покупатель выплатит полную стоимость товара. При такой сделке заключается договор купли-продажи в кредит с оплатой товара в рассрочку. Уплата процентов при этом не предусматривается. В нем должен быть прописан период рассрочки, стоимость товара, размер каждого из платежей и порядок их внесения. Если что-либо из перечисленного в документе отсутствует, он уже не будет считаться договором рассрочки.

Ссуда — это пользование чужим имуществом на безвозмездной основе. Договор ссуды предусматривает, что одна сторона передает другой какую-то вещь в пользование на определенный срок. Кроме того, в договоре можно указать, в каком состоянии получатель ссуды должен вернуть взятую вещь: в первоначальном или с учетом износа. Понятие ссуды отличается от хранения тем, что ее получатель может использовать взятую вещь.

Закон не разрешает использовать понятие ссуды в отношении займа, несмотря на то, что оно применяется как в банковской, так и в судебной практике.

Ипотека — это вид залога, объектом которого выступает недвижимость. Обычно она является обеспечением по кредитному договору. В течение срока действия ипотечного договора недвижимость остается у заемщика и он может ею пользоваться. Если заемщик не может вернуть долг, то кредитор имеет право выставить предмет залога на продажу, чтобы вернуть свои деньги. Несмотря на то, что ипотекой чаще всего называют жилищные кредиты, любой кредит под залог недвижимости (по договору аренды, купли-продажи или подряда) будет ипотекой.

Лизинг — это гибрид кредита и аренды, к которой привлекается третье лицо — лизинговая компания. Она выкупает у продавца товар, который требуется покупателю, и передает ему данное имущество в аренду. Если в дальнейшем покупатель намерен выкупить имущество, то в течение определенного срока каждый месяц он будет вносить лизинговой компании платежи. После того, как истечет срок, указанный в договоре, покупатель может выкупить у лизинговой компании имущество по его остаточной стоимости. Если приобретение не планируется, то имущество передается назад в лизинговую компанию.

Виды перечисленных понятий

Виды кредитов

- По наличию обеспечения — обеспеченные, частично обеспеченные и необеспеченные

- По платности — процентные и беспроцентные

- По цели -целевые (автокредит, жилищный кредит, земельный, рефинансирование, образовательный, брокерский) и нецелевые

- По категории клиентов — для физических лиц, для юридических лиц, межбанковские

- По срочности — овернайты (межбанковский кредит на одну ночь), сверхсрочные (до 3 месяцев), краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет), долгосрочные (свыше 5 лет), бессрочные

- По форме выдачи — с единовременной выдачей, с выдачей частями, овердрафты, кредитные линии

- По схеме расчета платежей — аннуитетные, дифференцированные, сезонные

Типы кредитов

- Наличными — предусматривает получение денег на руки или на счет в банке с последующим снятием

- Кредитная линия — лимит кредитных средств, в пределах которого заемщик может использовать деньги, а затем погашать долг

- Кредитная карта — кредитный лимит, устанавливаемый на банковскую карту

- Кредитная линия с овердрафтом — то же самое, что и кредитная линия с той разницей, что заемщик может на некоторое время выйти за пределами допустимого лимита, а затем погасить долг.

Виды займов

- По сроку — краткосрочные, среднесрочные и долгосрочные

- По цели— целевые и нецелевые

- По обеспечению — с обеспечением (под залог или поручительства), без обеспечения

- По форме выдачи — денежные или имущественные

Виды рассрочек

- Беспроцентная — стоимость товара делится на несколько платежей, проценты не начисляются

- С процентами — проценты начисляются на остаток долга после внесения первого взноса

- Краткосрочная — на срок от 1 до 3 месяцев

- Долгосрочная — на срок от 1 года до 3 лет

- Индивидуальная — условия разрабатываются специально для клиента

- Смешанная — совмещает в себе несколько вышеперечисленных видов

Виды ссуд

- По виду объекта сделки — движимое и недвижимое имущество

- Двусторонняя и многосторонняя — зависит от того, сколько лиц указано в договоре ссуды

Виды ипотеки

- По типу объекта недвижимости — жилищная, земельная, коммерческая

- По основанию: в силу закона (в качестве обеспечения выступает приобретаемое жилье) и в силу договора (в качестве обеспечения выступает собственное имущество)

- С наличием льгот (региональные программы, использование средств материнского капитала, семейная и военная ипотека, с господдержкой, для молодых специалистов) или без него

Виды лизинга

- Финансовый — лизинговая компания предоставляет получателю лизинга имущество на условии погашения его стоимости несколькими платежами. По окончанию договора лизинга имущество переходит в собственность получателя лизинга

- Оперативный — общая сумма платежей по договору лизинга не покрывает стоимости имущества. По окончанию договора лизинга имущество возвращается в лизинговую компанию. Обычно срок таких договоров — от 3 до 6 месяцев

- Возвратный — в этом случае организация, которой принадлежит имущество, передает его в собственность лизинговой компании, а потом оформляет договор аренды и вносит регулярные платежи

- По степени риска — необеспеченный (договором не предусмотрены дополнительные гарантии), частично обеспеченный (договор предусматривает наличие страхового депозита), гарантированный (риски распределяются между несколькими участниками договора, которые одновременно являются гарантами)

- По форме расчета — денежный (платежи вносятся в денежном эквиваленте), компенсационный (платежи вносятся в форме товара, который производится на лизинговом оборудовании), смешанный (платежи вносятся как в денежном эквиваленте, так и в форме товара)

- По типу имущества — лизинг движимого и недвижимого имущества

В чем заключаются отличия

Между разными вариантами получения заемных средств есть большое количество различий. Они заключаются в порядке предоставления, требованиях для получения, юридическом аспекте и других. Рассмотрим эти отличия подробнее.

Чем отличается займ от кредита

Между кредитом и займом существует большая разница. Можно выделить несколько признаков, в которых проявляются различия.

- Сторона, выдающая средства в долг. Кредиты могут выдавать только юридические лица, которые имеют на это право – кредитные организации. Чаще всего в их роли выступают банки. Займы могут выдавать как физические, так и юридические лица.

- Форма. Кредит предоставляется только в денежной форме. Займы могут быть денежными или имущественными. Во втором случае выданные в долг предметы можно вернуть аналогичными.

- Договор. Для кредита обязательно составление письменного договора, в котором оговариваются его условия. Для займа такой договор нужен, только если его сумма больше 10 минимальных оплат труда. В других случаях достаточно только устного согласие.

- Срочность. Для кредита обязательно устанавливается срок, на который выдаются средства. Для займа такой срок не обязателен. Срок кредита обычно дольше срока займа.

- Проценты. На кредитные средства всегда начисляются проценты, размер которых устанавливается кредитором. Заем может быть и беспроцентным — такое условие разрешает п. 1 ст. 809 Гражданского кодекса. При этом условие беспроцентности всегда должно быть указано в договоре. Иначе заимодавец имеет право потребовать уплаты процентов.

- Момент вступления договора в силу. Договор займа – реальный, вступает в силу после передачи заемных средств. Это устанавливается п. 1 ст. 807 Гражданского кодекса РФ. Кредитный договор – консенсуальный, он вступает в силу сразу после заключения. В любом случае, в документе прописывается условие возвратности заемных средств.

- Условия для заключения договора. В случае кредита их устанавливает выдающая сторона. Они включают в себя пакет документов, наличие залога или поручителя. Для займа обычно достаточно согласия обеих сторон.

- Порядок возврата. Кредит выплачивается по частям в течение срока. Заем возвращается единовременно вместе с процентами.

- Законодательное регулирование. Займы регулируются Гражданским кодексом и федеральными законами. Кредиты — законами и актами Центробанка РФ. Законы защищают права обеих сторон договора кредита или займа, устанавливают для них обязанности и определяют ответственность.

Отличия кредита от займа:

- Кредит может выдать только кредитная организация, которая имеет соответствующую лицензию. Обычно это банки. Займ может выдать как юридическое, так и физическое лицо.

- Кредитный договор вступает в силу сразу после того, как стороны его подписали. Договор займа вступает в силу только после того, как заемщику переданы заемные деньги или имущество

- По кредитному договору всегда начисляются проценты за пользование деньгами. В свою очередь, договор займа может быть беспроцентным. Однако, это условие должно быть прописано в документе, иначе займодавец имеет право требовать уплаты процентов.

- Все, что касается кредитов, регулируют федеральные законы и акты ЦБ РФ. Займы регулируются федеральными законами.

- При оформлении кредита обязательно заключение письменного договора. При оформлении займа достаточно устного соглашения, если сумма не превышает 10 минимальных оплат труда.

- Объектом кредитного договора всегда будут деньги, займ же может быть денежным или имущественным. Имущественный заем не может быть погашен деньгами, и наоборот

- Кредитный договор имеет определенный срок, в течение которого задолженность выплачивается по частям. Договор займа может быть бессрочным, долг по нему погашается единовременно вместе с процентами.

Отдельно стоит рассмотреть микрозаймы. Они сочетают в себе признаки кредита и займа:

- Выдаются юридическими лицами – микрофинансовыми или микрокредитными компаниями

- Выдаются в денежной форме

- Выдаются под проценты, которые устанавливает МФК или МКК. Беспроцентные предложения часто доступны только новым клиентам или в акциях компаний

- Заемщику нужно предоставить паспорт для получения займа

- При выдаче оформляется договор. В зависимости от компании, он может быть как консенсуальным, так и реальным

- К заемщику не предъявляются строгие требования — обычно это определенный возраст, регистрация в регионе присутствия компании и постоянный доход

- Могут выдаваться как на небольшой, так и на длительный срок

- Выплачиваются в конце срока вместе с процентами или в течение срока минимальными платежами

- Регулируются федеральными законами и Центробанком РФ, а также Федеральным законом №151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях»

У кредитов и займов выделяют несколько видов, которые различаются по сроку (краткосрочные, среднесрочные, долгосрочные), способу предоставления (классический кредит, овердрафт, кредитная линия), цели (целевые и нецелевые), обеспечению (обеспеченные и необеспеченные) и другим признакам. Здесь вы можете узнать об этих видах подробнее.

Чем отличаются займ и кредит от ссуды

Кредит и займ часто путают со ссудой. У этих инструментов есть сходства, но при этом остается несколько существенных отличий:

- Выдавать ссуды, как и займы, может любое физическое или юридическое лицо, в том числе некоммерческое

- Ссуда может выдаваться как в денежной (реже), так и в имущественной форме. Ее объектом могут быть любые неуникальные вещи, а также движимое или недвижимое имущество

- Для ссуды, как и для кредита, обязательно составление договора. В нем должны быть прописаны условия предоставления, права, обязанности и ответственность сторон

- Ссуда всегда выдается на определенный срок, в конце которого ее необходимо вернуть в полном объеме

- Также ссуда всегда выдается на безвозмездной основе — она не предусматривает уплаты процентов за пользование деньгами или имуществом. В противном случае она становится кредитом, займом, арендой или наймом

- Договор ссуды, как и займа, является реальным. Он вступает в силу после передачи ссудных средств или имущества получателю

- Условия для заключения договора ссуды устанавливает ссудодатель. Но, как и в случае с займом, для получения может быть достаточно только согласия сторон

- Основной нормативный акт, который регулирует ссуды — Гражданский кодекс РФ. Ее определение и порядок предоставления описаны в главе 36 (статьи 689-701)

Чем отличается займ и кредит от ипотеки

Ипотека — это одна из форм банковского кредита. Поэтому для нее будут справедливы все его особенности и ограничения. Однако, у нее есть несколько важных нюансов:

- Ипотеку, как и другие кредиты, могут предоставлять только кредитные организации (банки)

- Ипотека выдается и погашается в денежной форме. Если она оформляется при покупке недвижимости, то сумма перечисляется сразу на счет продавца

- Ипотека требует заключения сразу двух договоров: кредитного и договора залога. В каждом из них прописаны отдельные условия, которые обязаны соблюдать обе стороны

- Ипотечный кредит выдается на определенный срок, в течение которого он должен быть погашен с процентами

На ипотечную недвижимость накладывается обременение: ее нельзя будет продать, подарить или обменять без согласования с банком. Обременение снимается после полного погашения долга.

- Для оформления ипотеки необходимо, чтобы заемщик и недвижимость соответствовали требованиям кредитора. Если ипотека выдается для покупки жилья, то она может требовать уплаты первоначального взноса (может составлять от 10-20% от стоимости). Также ипотечная недвижимость должна быть застрахована — это обязательное требование по закону

- Кредитный договор вступает в силу, как и обычно — после его заключения. Договор залога — после его государственной регистрации

- Основной документ, регулирующий ипотечное кредитование — это Федеральный закон №102-ФЗ «Об ипотеке (залоге недвижимости)»

Чем отличается кредит от лизинга

Лизинг можно описать как аренду с некоторыми признаками кредита. Основные отличия у нее выделяются следующие:

- Лизингодателем обычно является юридическое лицо — независимое или подразделение кредитной организации

- Объектом лизинга всегда является имущество — чаще всего это недвижимость, транспорт или оборудование. Получатель должен будет оплачивать его стоимость

- Лизингодатель заключает со своим клиентом письменный договор, в котором должны быть прописаны все условия, права, обязанности и ответственность

- Лизинговое имущество предоставляется на указанный в договоре срок, в течение которого получатель вносит платежи за пользование им. В конце этого срока клиент может вернуть имущество лизингодателю или выкупить его по остаточной стоимости

- В лизинговые платежи также входят установленные лизингодателем проценты. Они обычно меньше, чем у кредита на аналогичных условиях. Также лизинговые платежи облагаются НДС

- Договор лизинга, как и кредитный, считается консенсуальным — начинает действовать с момента его подписания

- Для получения лизинга необходимо соответствие требованиям предоставляющей его компании. Также лизинг часто требует уплаты первоначального взноса (аванса)

- Предоставление лизинга регулирует Федеральный закон №164-ФЗ «О финансовой аренде (лизинге)»

Чем отличается кредит от рассрочки

Рассрочка — это не столько вид займа, сколько способ оплаты покупки. У нее есть как сходства с кредитом, так и отличия:

- Рассрочка выдается продавцом товара или услуги — как правило, это юридическое лицо (например, магазин)

- При оформлении рассрочки покупатель получает не деньги, а непосредственно товар или услугу, стоимость которой он должен оплатить

- Рассрочка требует заключения письменного договора, в котором должны быть прописаны все ее условия

- Рассрочка предоставляется на установленный договором срок, в течение которого покупатель обязан выплатить стоимость покупки

Если покупатель не выполнит свои условия, а сумма уже выплаченных платежей не превышает половину стоимости покупки, то продавец имеет право потребовать возврата товара.

- Рассрочка, в отличие от кредита, всегда предоставляется без процентов

- Договор рассрочки обычно считается реальным — вступает в силу после передачи товара или оказания услуги

- Для оформления рассрочки необходимо соответствие покупателя требованиям продавца. Также она может требовать уплаты первоначального взноса — он может составлять 10-50% от стоимости покупки

- Порядок предоставления рассрочки регулирует Гражданский кодекс, в частности — статья 489

Рекомендовано для вас

В большинстве случаев рассрочка, которую предлагают магазины — это тот же кредит, проценты по которому выплачивает не покупатель, а продавец. «Чистая» рассрочка — без участия банка — встречается редко, так как магазину сложно оценить надежность покупателя и спрогнозировать возврат средств. Для банковской рассрочки будут справедливы те же характеристики, что и для кредита.

Итоговое сравнение

| Термин | Займ | Кредит | Микрозайм | Ссуда | Ипотека | Лизинг | Рассрочка |

| Кто выдает | Любое частное или юридическое лицо | Кредитная организация (банк) с соответствующей лицензией | Микрофинансовая организация | Любое частное или юридическое лицо | Кредитная организация (банк) с соответствующей лицензией | Юридическое лицо — лизинговая компания | Продавец |

| Форма выдачи | Денежная или имущественная | Денежная | Денежная | Денежная или имущественная | Денежная | Имущественная | Имущественная |

| Заключение договора | Необязательно | Обязательно | Обязательно | Обязательно | Обязательно | Обязательно | Обязательно |

| Срочность | Может быть срочным или бессрочным | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок | Выдается на установленный договором срок |

| Проценты | Может быть процентным или беспроцентным | Всегда выдается под проценты | Может быть процентным или беспроцентным | Всегда выдается безвозмездно | Всегда выдается под проценты | Всегда выдается под проценты | Выдается без процентов |

| Вступление договора в силу | В момент передачи заемных средств | В момент заключения | В момент заключения | В момент передачи ссуды | В момент заключения и после регистрации | В момент заключения | В момент передачи товара |

| Условия оформления | Согласие сторон или соответствие требованиям | Соответствие требованиям кредитора | Соответствие требованиям кредитора | Согласие сторон или соответствие требованиям | Соответствие требованиям кредитора, залог и страхование покупаемой недвижимости, уплата первоначального взноса | Соответствие требованиям лизингодателя, уплата первоначального взноса | Соответствие требованиям продавца, уплата первоначального взноса |

| Порядок погашения | Единовременно в конце срока | По частям в течение срока | Единовременно в конце срока или по частям | Единовременно в конце срока | По частям в течение срока | По частям в течение срока с правом выкупа в конце | По частям в течение срока |

| Законодательное регулирование | ГК РФ, федеральные законы | Федеральные законы и акты ЦБ | Федеральные законы и акты ЦБ | ГК РФ | Федеральные законы и акты ЦБ, 102-ФЗ | 164-ФЗ | ГК РФ |

Какой вариант безопаснее

Разные виды получения заемных средств могут предоставляться в разных ситуациях. Все зависит от параметров заемщика и его цели. Важны также и надежность организации, к которой вы обращаетесь, и отдельные нюансы при их использовании:

- Кредит — универсальный вариант, который подойдет почти для любой цели. Его стоит оформлять в надежном банке: при отзыве лицензии погасить долг будет сложнее. Однако, условия кредита сильно зависят от параметров заемщика, а при нарушении договора есть риск испортить кредитную историю

- При оформлении займа все зависит от честности займодавца. Здесь вы сможете согласовать все условия с ним и получить вариант, который устоит обе стороны. Желательно при этом заключить письменный договор — он сможет подтвердить факт оформления займа (например, в суде)

- Микрозайм находится между кредитом и займом. Выбрать надежного займодавца может быть сложно: на несколько честных МФК и МКК приходится большое количество сомнительных и мошеннических организаций, которых очень сложно распознать. Условия такого займа часто невыгодны для заемщика, а их нарушение может привести к серьезным последствиям

- Получить ссуду сложнее, чем кредит или займ: часто для этого требуется доверие ссудодателя. Как и в случае с займом, здесь все зависит от надежности сторон. Однако, безвозмездность делает ее вполне привлекательным вариантом

- Ипотеку, как и обычный кредит, стоит брать в надежном банке — так вы будете уверены в том, что его закрытие не станет препятствием для погашения долга. Ипотека требует очень ответственного отношения: если вы не погасите ее, то не только попадете под санкции банка и испортите кредитную историю, но и потеряете заложенную недвижимость

- Лизинг обычно предлагается бизнесу — как небольшому, так и крупному. В некоторых ситуациях он будет выгоднее, чем кредит, из-за более гибких условий. Однако, приобретаемое таким способом имущество до выкупа будет считаться собственностью компании, что ограничивает его использование и создает дополнительные издержки. Например, его могут взыскать по обязательствам лизингодателя

- Рассрочку без участии банка получить сложно — не все магазины согласятся ее оформлять. Но для покупателя она будет вполне выгодной из-за отсутствия переплат и жестких требований. Учтите, что до полного ее погашения товар остается собственностью магазина — он может потребовать его назад при нарушении условий.

Чем займ отличается от кредита — итоги

Займы могут предоставлять любые лица, они выдаются в денежной или имущественной форме, могут не иметь определенного срока, процентов и договора. Кредиты выдают только банки, они предоставляются в денежной форме на определенный срок и под проценты с заключением письменного договора.Вывод — как лучше и выгоднее получить деньги

Прежде чем брать деньги в долг, определитесь с целью. Для крупных трат лучше всего взять кредит в хорошем банке. Если хотите быстро получить небольшую сумму, то ограничьтесь микрозаймом. Для покупки дорогостоящего имущества лучше всего использовать ипотеку или лизинг. Главное – четко соблюдайте условия договора и заранее спланируйте погашение долга.

Выбрать кредит или микрозайм с подходящими условиями вы можете на нашем сайте. У нас вы найдете подробную информацию о предложениях крупных банков и надежных микрофинансовых компаний. В этой статье вы узнаете подробнее, как происходит оформление займа от юридического лица.

Итак, между займом и кредитом существует большое число различий, многие из которых закреплены в законах:

- Кредиты могут выдавать только банки, займы — любые лица

- Кредит вступает в силу после подписания договора, займ — после передачи денег

- Кредит выдается только под проценты, займ может быть беспроцентным

- Кредиты регулируются законами и актами Центробанка, займы — только законами

- Для кредита всегда составляется письменный договор, для займа он не обязателен

- Кредит выдается только в денежной форме, займ — в денежной или имущественной

- Для получения кредита заемщик должен соответствовать требованиям займодавца, для займа достаточно согласия обеих сторон

- Кредит всегда оформляется на определенный срок, для займа это условие не обязательно

- Кредит погашается частями в течение срока, займ — полной суммой в его конце

Источники

С какими особенностями вы сталкивались при оформлении кредитов и займов? Поделиться своим опытом вы можете в комментариях к этой статье.

Юрий МурановГлавный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

[email protected] (9 оценок, среднее: 4.4 из 5)

Как работает автолизинг и хорошая ли это идея?

Аренда автомобиля (или другого транспортного средства) предполагает владение автомобилем на определенный период времени (срок) за фиксированную сумму денег в качестве ежемесячного платежа. Лизинг предлагается как альтернатива покупке автомобиля.

Основное различие между лизингом и покупкой заключается в том, что когда вы покупаете автомобиль, он становится вашим после полной выплаты автокредита. В случае аренды, когда срок истекает, транспортное средство необходимо либо вернуть лизинговой компании, либо приобрести по остаточной стоимости.

В этой статье мы обсудим, что такое автолизинг и как сдавать автомобиль в лизинг.

Чтобы получить дополнительную информацию о финансировании и лизинге автомобилей, позвоните нам по телефону 866.287.6225, чтобы назначить консультацию по безобязательному кредиту.

Как работает аренда автомобиля

Сдать автомобиль в лизинг легко, если вы знаете, что отличает лизинг от покупки автомобиля. В лизинг автомобиля входит:- Определение марки и модели, которую вы хотите.

- Осмотр и сравнение цен в дилерских центрах.

- Цена договорная (да, можно договориться о цене арендованной машины!)

- Заполнение заявки на ссуду, которое включает в себя разрешение кредитной компании на получение кредита и проверку вашего кредитного рейтинга.

- Определение срока (количества лет) аренды и выбор лимита пробега.

- Заключение договора аренды с согласованием условий аренды.

Федеральная торговая комиссия дает следующие полезные советы, прежде чем вы подпишетесь:

- Учитывать все условия аренды. При аренде вы несете ответственность за чрезмерный износ и повреждение, а также за недостающее оборудование. Вы также должны обслуживать автомобиль в соответствии с рекомендациями производителя и иметь страховку, соответствующую стандартам лизинговой компании. Если вы расторгаете договор аренды досрочно, вам часто придется заплатить штраф за досрочное расторжение, который может быть значительным.

- Можете ли вы переехать в течение срока аренды? Некоторые договоры аренды не позволяют вам вывозить машину из штата или за границу. Узнайте правила сделки, которую вы рассматриваете.

- Вы служащий и арендовали машину? Федеральный закон позволяет расторгнуть договор аренды без платы за досрочное расторжение IF:

- вы арендовали до того, как пошли на военную службу, а затем прошли действительную службу не менее 180 дней, или

- : вы арендовали автомобиль на время военной службы, а затем получили постоянное изменение места службы за пределами континентальной части США или получили приказ о развертывании на срок не менее 180 дней.

Чем аренда автомобиля отличается от покупки автомобиля

Как мы упоминали ранее, лизинг автомобиля часто рассматривается как долгосрочная аренда с основным отличием в том, что по окончании срока аренды автомобиль необходимо вернуть в лизинговую компанию, или вы можете приобрести автомобиль у лизинговая компания.Как работает аренда автомобиля? Все договоры аренды требуют, чтобы вы выбирали лимит пробега, обычно от 10 000 до 15 000 миль. Лимит пробега — это точное количество миль, которое вам «разрешено» проезжать в год, которое учитывается в амортизации стоимости автомобиля в течение срока аренды.

Если вы знаете, что вам понадобится больше миль, это может добавить к вашему ежемесячному платежу. Если вы выберете меньшее количество миль и превысите это количество, с вас будет взиматься штраф за превышение лимита миль.

Если вы покупаете автомобиль в кредит на покупку автомобиля, вы будете платить ежемесячные платежи по кредиту в течение определенного периода времени, который вы согласовали с кредитной компанией, однако вы будете владельцем автомобиля, когда ссуда будет полностью выплачена.

Стоит ли арендовать автомобиль?

Хотя покупать машину и думать о ней как о своей собственной — это увлекательно, правда в том, что если вы покупаете машину в кредит, вы фактически не владеете ею до тех пор, пока кредит не будет полностью выплачен. За это время автомобиль обесценится, и тогда у вас появится более старая машина, которая будет менее ценной.Зачем брать машину в аренду? Многие люди предпочитают лизинг, потому что лизинг позволяет им получать новый автомобиль в конце каждого срока аренды, который обычно составляет два-три года.

Какой вариант вы выберете, зависит от ваших уникальных потребностей. Вот некоторые плюсы и минусы автолизинга, любезно предоставлено Edmonds.com:

Прокат автомобилей Плюсы:

- У вас более низкие ежемесячные платежи при небольшом первоначальном взносе или его отсутствии.

- Вы можете водить лучшую машину за меньшие деньги.

- У вас меньше затрат на ремонт, потому что на ваш автомобиль распространяется заводская гарантия.

- Раз в два-три года вам будет проще переходить на новый автомобиль.

- У вас нет проблем с обменом по окончании срока аренды.

- Вы платите меньше налога с продаж.

Лизинговые минусы:

- Вы не владеете автомобилем по окончании срока аренды (хотя всегда есть возможность купить).

- Ваш пробег обычно ограничен 12 000 миль в год (вы можете приобрести дополнительно).

- Договоры аренды могут сбивать вас с толку и содержать незнакомую терминологию.

- В конечном итоге вы заплатите больше за арендованный автомобиль, чем если бы вы купили автомобиль и держали его в течение многих лет.

- Вы можете столкнуться с чрезмерным износом. Это может стать неприятным сюрпризом по окончании срока аренды.

- Вы сочтете дорогостоящим досрочное расторжение договора аренды, если вам потребуется изменить свое вождение.

Кредитный рейтинг для аренды автомобиля

Как и в случае со всеми ссудами, чем выше ваш кредитный рейтинг, тем ниже процентная ставка, которую вы будете платить по сумме ссуды.По данным Experian, средний кредитный рейтинг по аренде автомобиля во втором квартале 2020 года составил 729.Хотя вы можете арендовать автомобиль с более низким кредитным рейтингом, вы, скорее всего, заплатите за это более высокую процентную ставку. Низкий кредитный рейтинг или плохая кредитная история могут помешать вам получить аренду или стоить вам больше процентов в течение срока кредита и даже могут ограничить ваш выбор транспортных средств. Это связано с тем, что кредиторы связывают низкие кредитные рейтинги с более высоким риском неплатежа.

Если у вас не идеальный кредитный рейтинг, вы можете узнать, как улучшить свой кредитный рейтинг.

Ошибки, которых следует избегать при аренде автомобиля

Если вы новичок в лизинге или уже много лет занимаетесь лизингом, вот несколько распространенных ошибок, которых следует избегать при аренде автомобиля:Слишком большая предоплата: В случае, если ваш автомобиль будет подсчитан или украден в начале периода аренды, если вы вложите большую часть денег, страховая компания возместит лизинговой компании.

Страхование стоп-гэпа без покупки: Allstate объясняет, что страхование гэпа помогает погасить ваш автокредит, если ваш автомобиль подсчитан или украден, а ваша задолженность превышает его амортизированную стоимость.Также называется «покрытие разрывов по ссуде / лизингу», оно помогает компенсировать разрыв между амортизированной стоимостью вашего автомобиля и суммой вашей задолженности по нему.

Недооценка миль: Если вы недооцените количество миль, которое вы проезжаете за год, и превысите выбранный вами лимит миль, с вас будет взиматься плата за милю в качестве штрафа.

Не обслуживание автомобиля: Некоторые лизинговые компании включают текущее обслуживание, такое как замена масла, в договор аренды. Но даже если плановое техническое обслуживание не оплачивается, вы всегда должны обслуживать автомобиль из соображений безопасности.Это включает в себя вращение шин, проверку всех жидкостей и доливку.

Если в момент истечения срока аренды потребуется капитальный ремонт, лизинговая компания может назначить высокую цену за этот ремонт.

Слишком долгая аренда автомобиля: Поскольку аренда обычно считается краткосрочной, если вы выберете долгосрочную аренду, гарантия может закончиться примерно в то время, когда автомобиль начинает нуждаться в ремонте.

Когда лучше покупать машину?

Если вы настроены на покупку автомобиля или вас не устраивают ограничения, связанные с лизингом, ничего страшного.Вот некоторые из преимуществ покупки автомобиля, по мнению автомобильных экспертов Edmonds.com:- Вы можете модифицировать свой автомобиль по своему усмотрению.

- Купив автомобиль, вы сэкономите деньги в долгосрочной перспективе.

- Вы можете водить сколько угодно. Штраф за превышение пробега отсутствует.

- У вас больше гибкости, так как вы можете продать машину, когда захотите.

- Вы можете использовать автомобиль в обмен на следующую купленную вами машину.

Является ли аренда автомобиля хорошей идеей? Да, если вы планируете оставить автомобиль на короткий срок и можете выполнить все условия договора аренды.После того, как вы закончите свое исследование, самое важное — выбрать вариант, который лучше всего подходит для вас.

Почему опытные потребители выбирают CU SoCal

Мы понимаем, что вы — это больше, чем кредитный рейтинг, поэтому CU SoCal предоставляет кредиты на основе характера, а не только на основе кредитных баллов. Если вам отказали в автокредите из-за низкого кредитного рейтинга или вам нужна помощь в покупке автомобиля с плохой кредитной историей, мы можем помочь. Учить больше.

Пожалуйста, позвоните нам сегодня по телефону 866.287.6225, чтобы назначить необязательную консультацию с одним из наших экспертов по автокредитованию.

Часто задаваемые вопросы о лизинге и покупке автомобиля

Один из вопросов, который может возникнуть при поиске нового автомобиля, заключается в том, стоит ли вам финансировать покупку автомобиля или лизинг.

У обоих есть свои преимущества и недостатки, и здесь мы рассмотрим различия между ними.

Ключевые различия между финансированием автомобиля иЛизингФинансирование и лизинг автомобиля — это оба способа сесть за руль, но у них есть фундаментальные различия.

СобственностьОсновное различие между лизингом и финансированием заключается в праве собственности. Проще говоря, когда вы финансируете транспортное средство, вы владеете им, тогда как, когда вы арендуете, вы, по сути, просто сдаете его в аренду на время.

Финансирование автомобиля подразумевает получение ссуды на оплату автомобиля. Выплачивая платежи, вы наращиваете капитал и, в конце концов, полностью владеете автомобилем.

Лизинг, с другой стороны, предполагает ежемесячные платежи для продолжения использования автомобиля. По истечении срока вы, как правило, должны его вернуть.

ЗатратыЕжемесячные платежи по автокредиту немного выше, чем по лизингу, поскольку вы оплачиваете фактическую стоимость автомобиля. Арендные платежи предназначены для покрытия только амортизации транспортного средства, а также любых налогов, сборов или процентов, которые может начислить дилерский центр.

Что касается авансовых затрат, финансирование автомобиля включает в себя первоначальный взнос, налоги, регистрацию, закрытие и так далее.Чтобы арендовать автомобиль, вам, как правило, необходимо внести предоплату за первый месяц, а также внести залог и любые другие сборы.

ОграниченияОдно из больших преимуществ, когда вы выбираете финансирование автомобиля по сравнению с лизингом, заключается в том, что автомобиль принадлежит вам. Вы можете делать с ним все, что вам нравится, ездить на нем сколько хотите, вносить изменения и т. Д., Но имейте в виду, что это может повлиять на стоимость перепродажи или обмена в будущем.

Аренда, как правило, имеет больше ограничений, таких как годовой лимит пробега, дополнительные сборы за чрезмерный износ или модификации и высокие сборы за досрочное расторжение.

УсловияАвтокредиты обычно длятся пять или шесть лет. Предполагая, что вы производите все платежи вовремя, к концу этого периода вы полностью владеете автомобилем.

Срок аренды в среднем составляет около двух или трех лет, и по истечении этого срока вам нужно будет либо вернуть автомобиль, либо купить его подержанным. Досрочный возврат может повлечь за собой огромные сборы за досрочное расторжение, поэтому часто стоит оставить автомобиль в течение всего срока.

Как финансировать автомобильИ финансирование, и лизинг имеют разные процессы.Во-первых, давайте посмотрим на процесс финансирования автомобиля.

Предварительное одобрение кредитаПрежде чем вы начнете покупать автомобиль, рекомендуется предварительно получить разрешение на получение автокредита. Таким образом, вы будете знать, сколько автомобилей вы можете себе позволить. Это значительно упрощает процесс покупки, устраняя все догадки.

Для предварительного одобрения вам необходимо предоставить кредитору следующую информацию:

- Идентификационная информация, такая как имя, удостоверение личности с фотографией и номер социального страхования

- Информация о трудоустройстве

- Подтверждение ежемесячного дохода

Ваш кредитор проверит ваш кредит и на основании этой информации сообщит вам, какую сумму он может предоставить вам в долг.

В поисках подходящего автомобиляКак только вы узнаете, сколько сможете взять взаймы, пора искать автомобиль. Это означает совершать покупки в дилерских центрах, искать в Интернете и проверять обзоры конкретных марок и моделей.

Обсуждение правильных условийКак только вы найдете автомобиль, который вам нравится, вы захотите договориться о правильной цене. Цены на автомобили обычно являются предметом переговоров, поэтому вы можете попытаться снизить цену на новый автомобиль, поторговавшись.

На этом этапе будьте осторожны с любыми предложениями или дополнительными услугами, которые ваш дилер может попытаться продать вам. Некоторые элементы, такие как расширенная гарантия на новый автомобиль, могут быть полезны, но проверьте цены и определите, хотите ли вы зарегистрироваться.

Закрытие сделкиПосле завершения переговоров пора закрыть сделку с кредитором.

Ваш дилер может связаться с вашим кредитором и сообщить подробности. Вам нужно будет подписать документы, так что будьте готовы к этой части процесса.Кроме того, вы, вероятно, столкнетесь с некоторыми комиссиями за закрытие ссуды, когда все будет полностью одобрено.

Как сдать машину в арендуВ процессе лизинга автомобиля вообще не участвует кредитор. Только вы и дилерский центр.

В поисках подходящего автомобиляКак и в случае с финансированием, сначала вам нужно найти подходящий автомобиль. Это будет означать осмотр дилерских центров и проверку цен, а также переговоры с дилером о стоимости лизинга.

Переговоры по капитальным затратам и условиямКогда вы найдете что-то, что вас устраивает, договоритесь о цене.

Стоимость лизинга включает стоимость транспортного средства (или капитальные затраты) и вычитает его остаточную стоимость (ее стоимость на момент сдачи обратно). Можно договориться о более низких капитальных затратах, потенциально снижая ежемесячные платежи.

Обратите внимание, что ваш дилер добавит дополнительные расходы сверх разницы между капитальными и остаточными затратами на автомобиль.Некоторые могут быть предметом переговоров, некоторые — нет.

Оформление документовПосле определения цены у вас будет много документов, которые нужно подписать. Однако убедитесь, что вы понимаете все, что они вам дают, прежде чем подписывать его. В некоторых случаях, возможно, стоит попросить финансового специалиста или юриста изучить его.

Финансы A Car Vs. Аренда — что лучше для вас?Лизинг стоит меньше в краткосрочной перспективе, но финансирование автомобиля принесет больше пользы в долгосрочной перспективе, особенно если вы собираетесь владеть или обменять свой автомобиль.

Кроме того, автоматическое финансирование позволяет привлечь кредитора на свою сторону, что может быть выгодно для кредитных организаций, которые ставят ваши интересы своим главным приоритетом.

Умный способ автоматического финансирования

Покупка и аренда автомобиля

Что для вас наиболее важно в автомобиле? Марка и модель? Цвет? Количество подстаканников? У каждого покупателя автомобиля разные потребности, что подводит нас к спору между покупкой и арендой автомобиля.То, что имеет смысл для одного водителя, может не иметь смысла для другого. Вот почему важно понимать ключевые различия между покупкой и лизингом, чтобы вы могли понять, какой вариант лучше всего удовлетворяет ваши желания и потребности.

Аренда автомобиля означает меньшие ежемесячные платежи

Ключевое различие между покупкой и лизингом заключается в том, что лизинг — это, по сути, аренда автомобиля. Вы не оплачиваете полную покупную цену, и по окончании срока аренды вы перестанете владеть автомобилем. Как правило, срок аренды составляет два-три года.Какой бы длительной ни была продолжительность вашего лизинга, сумма, которую вы заплатите, — это то, насколько машина будет обесцениваться в течение срока вашей аренды, плюс проценты и сборы.

Так зачем платить за то, что тебе не принадлежит? Лизинг может быть более рентабельным, чем покупка, по крайней мере, в краткосрочной перспективе. Ваш первоначальный взнос будет меньше суммы, которую вы должны были бы положить на покупку, и ваши ежемесячные платежи также не будут такими высокими. Это меньше финансового бремени. Вы также сможете водить более новую модель и не будете зависеть от ремонта, потому что на автомобили поздних моделей обычно распространяется гарантия производителя.

Но у машины в лизинг есть и минусы. Владелец договора аренды может установить ограничение на количество миль, которое вы можете проехать, и даже взимать штраф за превышение пробега. Также ожидается, что автомобиль будет возвращен в хорошем состоянии, в противном случае вам могут предъявить обвинения в «износе». Наконец, окончание срока аренды означает, что вам нужно будет найти новую поездку.

Покупка автомобиля означает все преимущества владения

Это просто: если вы хотите владеть автомобилем, вы должны купить его.Когда вы владелец, вы можете проехать на нем столько миль, сколько душе угодно. Как только вы выплатите автокредит, автомобиль станет вашим, и вы можете владеть им столько, сколько захотите. Вы даже можете обменять его, если хотите. Окончание кредита также означает прекращение ежемесячных платежей. Машина твоя, без всяких условий.

Но быть автовладельцем сопряжено с расходами. Для начала вы должны будете заплатить полную стоимость покупки как часть кредита плюс проценты. Обычно это означает больший авансовый платеж и более крупные ежемесячные платежи, чем при аренде.Вы также несете ответственность за техническое обслуживание и ремонт. Все это выходит из вашего кармана.

Покупка автомобиля — это серьезное финансовое решение, поэтому вы должны быть уверены, что с ним справитесь.

Стоит ли покупать машину или брать в аренду?

Нет правильного или неправильного ответа. Речь идет о том, что лучше для вас. Если ваша ситуация требует краткосрочной рентабельности лизинга, подпишите договор аренды. Но если вы готовы стать автовладельцем и взять на себя все, что с этим связано, покупка — это ваш путь.

Если у вас есть какие-либо вопросы о процессе подачи заявки на автокредит, свяжитесь с нами. Мы рады помочь вам сесть за руль вашей следующей машины!

Лизинг против покупки автомобиля: за и против

Аренда автомобиля и покупка автомобиля поставят вас на место водителя, но с разными финансовыми последствиями.

Аренда автомобиля

Когда вы арендуете автомобиль, вы платите за право управлять транспортным средством на определенный период времени — обычно три или четыре года.Большинство договоров аренды финансируются через дилера.

Обычно вы платите начальную сумму, чтобы выгнать новый автомобиль со стоянки, чтобы покрыть ряд налогов и сборов. Затем вы будете вносить ежемесячные платежи в течение срока аренды, чтобы покрыть расходы на амортизацию транспортного средства. Обычно существуют ограничения на количество миль, которое вы можете проехать на автомобиле в течение срока аренды, и вы должны вернуть автомобиль дилеру в отличном состоянии, чтобы избежать дополнительных сборов.