Управление финансами

Понятие финансов

Сам термин «финансы» произошел от латинского слова и означает «денежных платеж». Через финансы можно отследить товарный поток, интенсивность обменных операций, а также работу государства по выполнению своих функций и целей.

В общем смысле под финансами понимаются денежные экономические отношения. Они складываются относительно формирования, распределения, применения фондов частного и государственного накопления в целях обеспечения социальных, хозяйственных, производственных нужд. Финансы влияют на интенсивность воспроизводства, а также на перераспределение продукта. Они позволяют отследить степень удовлетворения общества предложенными товарами и услугами.

Таким образом, отличительными особенностями финансов можно назвать их участие в распределении, обеспечении одностороннего движения денежных средств, создании государственного бюджета страны.

К главным принципам финансов можно отнести:

- Необходимость создания единства нормативно-правовой и законодательной базы.

- Обеспечение универсальности документооборота и обмена информацией.

- Обобщение налоговой, кредитно-денежной систем.

- Целевое использование финансов.

- Диверсификация источников накопления и размещения средств.

- Обеспечение принципа сбалансированности.

Замечание 1

Финансы напрямую связаны с движением денег, но полностью не охватывают все операции, связанные с ними. К ним относится тот сегмент, где формируются фонды накопления для частных и государственных нужд, то есть резервы предприятий и государственный бюджет. По сути, финансы описывают отношения, а не сами субъекты и объекты воздействия.

Функционально финансы участвую в распределении денежных средств между территориями, субъектами, государствами. Благодаря ним происходит равномерное распределение национального дохода и общественного продукта. Финансы позволяют отслеживать функционирование других рынков, эффективность политики государства и так далее, то есть выполняют контролирующую функцию.

Сущность управления

Современное экономическое развитие мира привело к повышению роли менеджмента во всех сферах хозяйственной жизни. Связано это с тем, что большинство национальных экономик придерживаются рыночных отношений, которые предполагают свободу субъектов, их стремление к индивидуальной выгоде. Все это порождает конкурентную среду, выживание в которой возможно лишь при грамотном управлении внутренними процессами.

Как правило, термин «менеджмент» наиболее часто употребляется в рамках отдельных предприятий, хотя методы управления применяются практически во всех сферах жизни общества и на всех уровнях организации. Менеджмент представляет собой направленное управляющее действие в целях обеспечения эффективного функционирования хозяйственной структуры, а также для достижения планируемого результата.

Менеджмент обладает следующими особенностями:

- Наличие цели управления.

- Характер деятельности требует определенных интеллектуальных и предпринимательских способностей.

- Наличие структуры для управленческого воздействия.

- Направленность на достижение конкретного результата, а также повышения эффективности.

- Обязательная гибкость, необходимая для адаптации к изменяющимся факторам внешней среды.

Управление на предприятии, на уровне государства или международной экономики, на различных рынках позволяет не только достигать определенных целей, но и поддерживать относительный баланс и равновесие сил. Менеджмент должен соблюдать ряд принципов для обеспечения целесообразности и эффективности своего воздействия. Сюда относят системный подход, предполагающий охват всех элементов и связей в системе. Применимость менеджмента выражается в создании плана или некоего руководства к действию. Управление многофункционально, оно проникает во все области субъекта или объекта, на которые оказывается воздействие.

Управление финансами

Финансы являются достаточно сложной категорией. Они проникают во все сферы жизни общества, обслуживают практически весь комплекс отношений между людьми. Состояние рынка финансов, его элементов моментально сказывается не только на внутренней структуре экономики страны, но и на международном и даже мировом уровне. Ярким примером может быть финансовый кризис 2008 года, когда структурные изменения в финансовой системе США повлекли за собой провал мирового финансового рынка. Негативные последствия коснулись большинства стран мира.

Замечание 2

Управление финансами является одним из важнейших инструментов поддержания стабильности и работоспособности системы. По сути, это комплекс мероприятий, нацеленных на увеличение финансовых результатов и эффективности системы хозяйствования.

Как правило, менеджмент в финансовой сфере подразделяется на управление государственными финансами, а также финансами предприятий и отдельных индивидов. Он решает две задачи:

- ищет источники формирования финансовых фондов;

- определяет объемы и направления инвестиционной деятельности.

Благодаря финансовому управлению реализуются функции прогнозирования, анализа, контроля, оперативного вмешательства, планирования. Каждый из этапов является важным звеном, которое невозможно исключить. Кроме того, данные этих элементов могут быть использованы в других сферах экономической деятельности. Например, финансовый анализ формирует представление о текущем состоянии дел, позволяет вносить коррективы в финансовую политику, а также он дает возможность идентифицировать нарушения функционирования экономической, социальной, производственной и других систем.

Управление государственными финансами

Система управления государственными финансами

В общем смысле государственные финансы представляют собой денежные отношения, формирующиеся в сферах распределения и перераспределения валового национального продукта. Именно они являются выражением экономических отношений, связанных с обеспечением государства источниками финансирования для реализации его функций.

Именно они являются выражением экономических отношений, связанных с обеспечением государства источниками финансирования для реализации его функций.

Затрагивая одну из важнейших сфер финансовых отношений, существующих на уровне государства, они способствуют удовлетворению потребностей в финансовых средствах общества в целом и государственного аппарата в частности. Функционирование государственных финансов нацелено на достижение общих целей развития общества.

Замечание 1

Государственные финансы, как и любая организованная система, требуют определенного управленческого воздействия извне с целью направления развития системы государственных финансов в нужное русло.

Под управлением как таковым принято понимать некую совокупность методов и приемов целенаправленного воздействия на объект управления с целью получения определенных результатов.

Применительно к сфере государственных финансов управление представляет собой процесс воздействия на финансовые отношения, а также соответствующие им виды финансовых ресурсов с помощью специальных методов и приемов в целях обеспечения реализации функций государственной власти.

В основе управления государственными финансами лежит ряд принципов, в общем виде представленных на рисунке 1.

Рисунок 1. Принципы управления финансами государства. Автор24 — интернет-биржа студенческих работ

Система управления финансами государства нацелена на обеспечение сбалансированности интересов институциональных единиц, отсутствие дефицита госбюджета и устойчивость национальной валюты, которая, кстати сказать, является основополагающим элементом финансовых отношений. Как бы там ни было, основополагающей целью управления финансами государства выступает непосредственно реализация положений финансовой политики, проводимой правительством страны.

Ответственность за управление финансами на государственном уровне несут специально уполномоченные органы государственной власти. Условно они могут быть разделены на две большие группы:

- органы законодательного управления;

- органы оперативного управления.

В первом случае речь идет о законодательном регулировании финансовой сферы, утверждении государственного бюджета и отчета о его исполнении и пр. Во втором случае управление осуществляет посредством государственного финансового аппарата, который непосредственно реализует финансовую политику.

Во втором случае управление осуществляет посредством государственного финансового аппарата, который непосредственно реализует финансовую политику.

Целостная совокупность организационных структур, которые в той или иной мере осуществляют управление финансами, называется финансовым аппаратом.

Элементы и методы управления государственными финансами

Процесса управления государственными финансами состоит из ряда функциональных элементов (рисунок 2). Рассмотрим их более подробно.

Рисунок 2. Базовые элементы управления государственными финансами. Автор24 — интернет-биржа студенческих работ

Основополагающую роль в управлении финансами государства играет финансовое планирование и прогнозирование. В первом случае речь идет о разработке плановых показателей на грядущий период (как правило, год), во втором – о прогнозировании и оценке возможных вариантов макроэкономического развития.

Оперативное управление основано на разработке комплекса мер, которые направлены на достижение максимального эффекта при минимуме затрат. В его основе лежит глубокая аналитическая проработка текущей финансовой ситуации и соответствующее ей перераспределение финансовых ресурсов. В значительной степени именно благодаря оперативному управлению обеспечивается стабильность национальной экономики страны и финансовая поддержка населения.

В его основе лежит глубокая аналитическая проработка текущей финансовой ситуации и соответствующее ей перераспределение финансовых ресурсов. В значительной степени именно благодаря оперативному управлению обеспечивается стабильность национальной экономики страны и финансовая поддержка населения.

Финансовый контроль следует понимать в качестве деятельности органов государственной власти, связанной со сбором и анализом информации о текущем (фактическом) финансовом состоянии экономики, а также оценкой эффективности принятых управленческих решений. В основе финансового контроля лежат:

- сопоставление фактических и ранее запланированных финансовых показателей;

- проверка целевого и адресного характера использования финансовых ресурсов;

- оценка правомерности действия государственных органов, принимающих участие в распределении финансовых средств.

Что касается конкретных форм и методов управления финансами государства, то определяющая роль здесь отводится финансовому планированию, прогнозированию, программированию, регулированию, контролю, принятию адекватного законодательства в финансовой сфере, обоснованию системы прогрессивных методов мобилизации и эффективному использованию финансовых ресурсов.

Финансовая политика государства

Управление государственными финансами непосредственно связано с действиями органов государственной власти по проведению и реализации финансовой политики.

Определение 1

Финансовая политика – совокупность мероприятий, которые направлены на аккумуляцию финансовых ресурсов государства, их перераспределение и использования в целях обеспечения реализации основных функций аппарата государственной власти.

Финансовая политика представляет собой составную часть общеэкономической политики государства. В ее основе лежит действующее финансовое законодательство.

Финансовая политика в зависимости от характера решаемых задач и длительности периода осуществления делится на два вида: финансовая стратегия и финансовая тактика. В первом случае речь идет об ориентации государственных планов на долгосрочную перспективу, а во втором – о решении задач конкретного (текущего) периода.

Основные задачи финансовой политики представлены на рисунке 3.

Рисунок 3. Задачи финансовой политики государства. Автор24 — интернет-биржа студенческих работ

Основными элементами финансовой политики государства выступают бюджетно-налоговая, денежно-кредитная, ценовая, таможенная политика, политика в сфере международных заимствований и пр. Ее реализация осуществляется на основе финансового механизма, который включает в себя различные формы, виды и методы организации финансовых отношений.

Управление финансами — Студопедия

Качество управления в широком смысле, как показывают новейшие исследования по конкурентоспособности стран в мировой экономике, является предпосылкой и обязательным условием достижения экономикой высоких результатов. При этом под управлением понимается совокупность приемов и методов целенаправленного воздействия на объект для достижения поставленной цели или определенного результата.

Значение грамотного управления финансами для успешного экономического развития страны трудно переоценить. Особенно важно формирование научного фундамента для разработки и осуществления практических мер в области управления финансами в условиях рыночной экономики с присущей ей жесткой конкуренцией и непредсказуемостью многих параметров развития. В то же время научный подход к управлению финансами способствует стабильному финансированию отраслей экономики и организаций, повышению материального благосостояния населения, сглаживанию последствий неблагоприятных моментов в процессе финансово-хозяйственной деятельности предприятий, а в целом способствует обеспечению стабильного развития экономики государства.

Особенно важно формирование научного фундамента для разработки и осуществления практических мер в области управления финансами в условиях рыночной экономики с присущей ей жесткой конкуренцией и непредсказуемостью многих параметров развития. В то же время научный подход к управлению финансами способствует стабильному финансированию отраслей экономики и организаций, повышению материального благосостояния населения, сглаживанию последствий неблагоприятных моментов в процессе финансово-хозяйственной деятельности предприятий, а в целом способствует обеспечению стабильного развития экономики государства.

Поскольку в финансовой сфере объектами управления являются разнообразные виды финансовых отношений, то управление финансами представляет собой процесс целенаправленного воздействия с помощью специальных приемов и методов на финансовые отношения и соответствующие им виды финансовых ресурсов для реализации функций субъектов власти и субъектов хозяйствования, целей и задач их деятельности. Управление государственными финансами имеет целью обеспечение: а) относительного баланса экономических институтов государства, юридических и физических лиц; б) бездефицитного государственного бюджета; в) устойчивости национальной валюты как основополагающего элемента в финансовых отношениях.

Управление государственными финансами имеет целью обеспечение: а) относительного баланса экономических институтов государства, юридических и физических лиц; б) бездефицитного государственного бюджета; в) устойчивости национальной валюты как основополагающего элемента в финансовых отношениях.

Когда речь идет об управлении финансами, то следует определить объект и субъекты управления. Как отмечалось в первой главе, финансы являются объективной экономической категорией и управлять ими можно лишь через изучение и познание специфических свойств и возможностей этой категории. Только управляя финансовыми отношениями, конкретными формами проявления категории финансов, можно позитивно воздействовать на эффективное развитие экономики. В этом качестве

финансы выступают объектом управления. Объектами управления являются разные виды финансовых отношений. В соответствии с классификацией финансовых отношений по их сферам выделяют обычно три основные группы, которые и принимаются в качестве объектов управления: финансы предприятий, учреждений и организаций, страховые отношения и государственные финансы. Что касается субъектов управления финансами, то в финансовой науке под ними традиционно понимается совокупность организационных структур, которые непосредственно осуществляют управление финансами: а) финансовые службы предприятий, учреждений и организаций, б) страховые органы и в) финансовые органы и налоговые инспекции. Данные службы называют еще финансовым аппаратом.

Что касается субъектов управления финансами, то в финансовой науке под ними традиционно понимается совокупность организационных структур, которые непосредственно осуществляют управление финансами: а) финансовые службы предприятий, учреждений и организаций, б) страховые органы и в) финансовые органы и налоговые инспекции. Данные службы называют еще финансовым аппаратом.

Таким образом, управление финансами включает, с одной стороны, объекты управления, представляющие собой разнообразные виды финансовых отношений, складывающихся в государственных и муниципальных финансах, а также в финансах субъектов хозяйствования, а с другой — субъекты управления, включающие органы управления финансами, прежде всего органы стратегического и оперативного управления. Совокупность всех организационных структур, осуществляющих управление финансами, называется органами управления финансами.

Содержание процесса управления финансами раскрывается в следующих функциональных элементах: а) планирование и прогнозирование; б) оперативное управление; в) финансовый контроль. Рассмотрим их подробнее.

Рассмотрим их подробнее.

Финансовое планирование занимает важное место в системе управления финансами. Оно позволяет оценить состояние своих финансовых ресурсов, возможности их увеличения, а также наиболее эффективные направления их использования. Финансовое планирование основывается на анализе финансовой информации, которая, в свою очередь, базируется на данных бухгалтерской, статистической и оперативной отчетности. Оно используется для научного обоснования текущего и перспективного развития экономики, ее отдельных отраслей и субъектов хозяйствования. Финансовое планирование способствует достижению пропорционального и сбалансированного функционирования и развития как отдельно субъекта хозяйствования, так и экономики в целом.

Составление финансовых планов является начальной стадией управления финансами. На макроуровне — это разработка проектов бюджетов (федеральных, региональных), на микроуровне — это составление организациями прогнозных балансов доходов и расходов, бухгалтерских балансов, балансов денежных потоков и т. д. Качество финансовых планов зависит от точности социально-экономических прогнозов и глубины анализа финансовой деятельности за предыдущие периоды.

д. Качество финансовых планов зависит от точности социально-экономических прогнозов и глубины анализа финансовой деятельности за предыдущие периоды.

На базе утвержденных финансовых планов организуется процесс их реализации. На макроуровне исполнение бюджетов возложено на Федеральное казначейство. Исполнение доходов федерального бюджета осуществляется на основе отражения всех операций и средств федерального бюджета в системе балансовых счетов Федерального казначейства. Оно предусматривает: зачисление доходов на единый счет федерального бюджета; распределение федеральных регулирующих налогов; возврат излишне уплаченных сумм доходов; учет доходов и составление отчетности о доходах. Финансирование расходов федерального бюджета включает разрешение на осуществление платежа, осуществление платежа.

На микроуровне организация выполнения финансового плана означает управление активами и пассивами предприятия. Управление активами включает в себя управление внеоборотными (инвестициями в основные фонды и нематериальными активами, долгосрочными финансовыми вложениями) и оборотными активами (запасами и затратами, дебиторской задолженностью, денежными средствами и т. д.). Оперативное управление финансами предполагает принятие финансовых решений на основе соответствующей информации.

д.). Оперативное управление финансами предполагает принятие финансовых решений на основе соответствующей информации.

Необходимость выполнения финансовых планов требует стимулирования их реализации. В условиях рыночной экономики преобладают экономические методы стимулирования. Например, в целях сокращения дебиторской задолженности финансовый менеджер может использовать следующие меры: предоплату счетов; взаимозачетные операции; товарообменные (бартерные) операции; замену долга заемным обязательством с уплатой процентов; задаток; банковскую гарантию или поручительство; залог; учет векселей и др.

В процессе финансового прогнозирования исследуется возможное состояние финансов в прогнозируемом периоде, обосновываются показатели соответствующих финансовых планов, определяются возможные объемы мобилизации финансовых ресурсов, источники их формирования и направления использования. Система финансовых прогнозов содействует выработке финансовой концепции развития страны или субъекта хозяйствования. Прогнозы позволяют органам управления финансами наметить различные варианты развития финансовой системы, выработать методы реализации финансовой политики. Финансовое прогнозирование в России осуществляют Государственная Дума, Администрация Президента РФ, Министерство финансов РФ и другие органы государственной власти и управления.

Прогнозы позволяют органам управления финансами наметить различные варианты развития финансовой системы, выработать методы реализации финансовой политики. Финансовое прогнозирование в России осуществляют Государственная Дума, Администрация Президента РФ, Министерство финансов РФ и другие органы государственной власти и управления.

Оперативное управление представляет собой процесс разработки комплекса мер, направленных на достижение максимального эффекта при минимуме затрат на основе анализа текущей финансовой ситуации и соответствующего перераспределения финансовых ресурсов. Необходимость оперативного управления обусловлена текущими изменениями условий осуществления финансово-хозяйственной деятельности субъектами хозяйствования, складывающимися тенденциями развития экономики страны, другими разнообразными причинами, наиболее характерными из которых являются: непредвиденные обстоятельства, связанные с изменением условий организации финансовых отношений, например изменение порядка осуществления налоговых платежей; чрезвычайные ситуации природного и техногенного характера, изменяющие ритм производства и уничтожающие созданные материальные ценности, которые требуют использования финансовых резервов и мобилизации дополнительных материальных ресурсов для устранения их неблагоприятных последствий; непредвиденные события, связанные с международными осложнениями, которые могут вызвать необходимость увеличения предусмотренных ранее объемов государственных расходов и привлечения дополнительных финансовых ресурсов; непредвиденные события в социально-экономической жизни страны, вызванные переходом к рыночным условиям хозяйствования, при которых не всегда удается точно спрогнозировать все условия и тенденции развития экономики.

Таким образом, оперативное управление финансами позволяет обеспечить стабильное развитие экономики страны и нормальное функционирование субъектов хозяйствования, решить задачи поддержки населения, предупредить и ликвидировать чрезвычайные ситуации, возникающие в ходе финансово-хозяйственной деятельности, и их негативные последствия, осуществить маневрирование бюджетными средствами в целях выполнения показателей бюджетов всех уровней бюджетной системы.

Оперативное управление финансами в России осуществляют Министерство финансов РФ, финансовые управления органов местного самоуправления, дирекции внебюджетных фондов, страховых организаций, финансовые службы предприятий, учреждений и организаций.

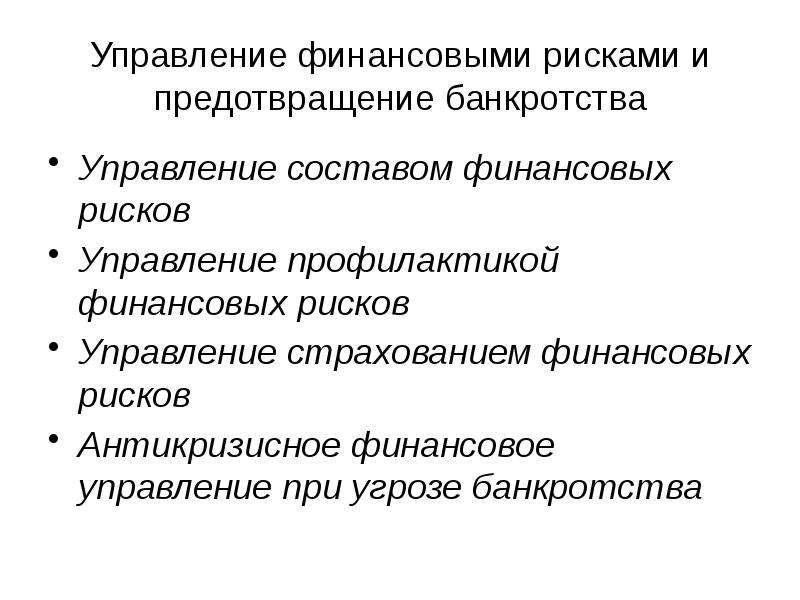

Финансовый контроль представляет собой особую сферу деятельности органов государственной власти, органов местного самоуправления и финансовых служб организаций по сбору и анализу информации о действительном финансовом состоянии управляемого объекта и эффективности принятых управленческих решений. Данный контроль осуществляется на стадии оперативного управления финансами. Он помогает сопоставить фактические результаты от использования финансовых ресурсов с плановыми результатами, а также выявить резервы роста финансовых ресурсов и определить пути их наиболее эффективного использования. Следует подчеркнуть, что с переходом страны к рыночным отношениям принципиально изменилась цель финансового контроля.

Данный контроль осуществляется на стадии оперативного управления финансами. Он помогает сопоставить фактические результаты от использования финансовых ресурсов с плановыми результатами, а также выявить резервы роста финансовых ресурсов и определить пути их наиболее эффективного использования. Следует подчеркнуть, что с переходом страны к рыночным отношениям принципиально изменилась цель финансового контроля.

От контроля за выполнением плана в условиях централизованной плановой экономики осуществлен переход к контролю за соблюдением законодательства.

Эффективность управления финансами во многом определяется качеством и степенью совершенства действующих финансово-правовых актов, регулирующих финансовые отношения во всех сферах финансовой системы государства. Поэтому правовым вопросам финансового регулирования экономики в стране уделяется серьезное внимание. Основным звеном, закладывающим основы управления финансами в нашей стране, является Конституция РФ, в которой определяется федеративное государственное устройство, что обусловливает выделение в составе бюджетной и налоговой систем Российской Федерации трех самостоятельных уровней (Российская Федерация, ее субъекты и местное самоуправление).

В управлении финансами участвуют законодательные и исполнительные органы государственной власти, органы местного самоуправления. На общегосударственном уровне аппарат управления финансовой системой включает следующие органы: 1) Счетную палату РФ; 2) Министерство финансов РФ и его органы на местах; 3) Центральный банк РФ; 4) Министерство по налогам и сборам РФ; 5) Государственный таможенный комитет РФ; 6) Федеральную комиссию по ценным бумагам; 7) Министерство государственного имущества РФ; 8) исполнительные дирекции внебюджетных фондов социального назначения.

Особое место среди этих органов управления занимает Министерство финансов РФ, основными задачами которого являются:

— совершенствование бюджетной системы РФ и развитие бюджетного федерализма;

— разработка и реализация единой финансовой, бюджетной, налоговой и валютной политики РФ;

— обеспечение устойчивости государственных финансов и осуществление мер по развитию финансового рынка;

— концентрация финансовых ресурсов на приоритетных направлениях социально-экономического развития РФ;

— разработка и обеспечение исполнения федерального бюджета, составление отчета об исполнении федерального и консолидированного бюджета РФ;

— разработка и реализация программ государственных заимствований, управление внутренним и внешним долгом РФ;

— разработка и реализация единой политики в сфере развития финансовых рынков РФ;

— участие в разработке и проведении единой политики в сфере формирования и использования государственных ресурсов драгоценных металлов и драгоценных камней;

— разработка единой методологии составления бюджетов всех уровней и отчетов об их исполнении;

— осуществление финансового контроля за рациональным и целевым расходованием бюджетных средств и средств федеральных внебюджетных фондов;

— методологическое руководство бухгалтерским учетом, отчетностью и аудитом в РФ.

Под механизмом управления финансами понимается комплекс организационно-экономических и правовых мер регулирования финансовой системы страны. Он включает три составляющие: а) мониторинг (наблюдение) за состоянием финансов; б) правовое регулирование финансовой системы; в) контроль за финансовой деятельностью субъектов хозяйствования. Мониторинг за состоянием финансов, а также правовое регулирование финансовой системы страны проводятся высшими законодательными органами власти (Федеральное Собрание и др.). Контроль за финансовой деятельностью всех субъектов хозяйствования осуществляется как законодательными, так и исполнительными органами власти (Минфин, налоговая служба и др.).

В системе управления финансами особое место с точки зрения эффективности их формирования, распределения и использования в общественном воспроизводстве занимает система финансового контроля. Финансовый контроль призван предотвращать и выявлять нарушения законодательно установленных норм финансового оборота государственного и частного капитала, а также обеспечить эффективность хозяйственных операций. Финансовый контроль является как бы заключительной стадией процесса управления финансами.

Финансовый контроль является как бы заключительной стадией процесса управления финансами.

Финансовый контроль — элемент системы управления финансами, особая сфера стоимостного контроля за финансовой деятельностью всех экономических субъектов (государства, территориальных административных образований, предприятий и организаций), соблюдением финансово-хозяйственного законодательства, целесообразностью производственных расходов, экономической эффективностью финансово-хозяйственных операций.

Цель финансового контроля — рациональное и бережное расходование материальных, трудовых и финансовых ресурсов, природных богатств, сокращение непроизводительных расходов и потерь, пресечение бесхозяйственности и расточительства. Одна из важных задач финансового контроля — проверка неукоснительного выполнения законодательства по финансовым вопросам, своевременности и полноты выполнения финансовых обязательств перед бюджетной системой, налоговой службой, банками, а также взаимных обязательств предприятий и организаций по расчетам и платежам.

Контрольная функция финансов осуществляется через многогранную деятельность финансовых органов. Работники финансовой системы, казначейства и налоговой службы осуществляют финансовый контроль в процессе финансового планирования, при исполнении доходной и расходной частей бюджета. В зависимости от того, кто осуществляет финансовый контроль, он может быть общегосударственным, ведомственным, внутрихозяйственным, общественным и независимым (аудиторским).

В российской практике используются различные формы финансового контроля. Они классифицируются по следующим признакам:

— по регламенту осуществления выделяют обязательный, инициативный, внешний и внутренний контроль;

— по времени проведения — предварительный, текущий и последующий контроль;

— по субъектам — государственный, органов местного самоуправления, финансово-кредитных органов, ведомственный, внутрихозяйственный, независимый (аудиторский) контроль;

— по объектам — бюджетный, внебюджетных фондов, налоговый, кредитный, страховой, инвестиционный, таможенный, валютный контроль.

Финансовый контроль за использованием бюджетных средств на макроуровне осуществляется Федеральным казначейством РФ и Министерством финансов РФ, главными распорядителями и распорядителями бюджетных средств. Федеральное казначейство осуществляет контроль за ведением операций с бюджетными средствами участников бюджетного процесса, координирует работу других органов исполнительной власти в процессе осуществления финансового контроля. Министерство финансов РФ осуществляет внутренний контроль за использованием бюджетных средств, главными распорядителями, распорядителями и получателями бюджетных средств; за исполнением бюджетов субъектов РФ и местных бюджетов; за использованием юридическими лицами бюджетных кредитов, бюджетных ссуд и бюджетных инвестиций. Главные распорядители и распорядители бюджетных средств контролируют использование бюджетных средств их получателями в части их целевого использования и своевременного возвращения.

На микроуровне финансовый контроль могут осуществлять контрольно-ревизионные управления Министерства финансов РФ и отраслевых министерств, ревизионные комиссии самих предприятий, независимые аудиторские фирмы и др.

Следует обратить внимание на то, что контрольные функции выполняют многие финансовые органы: Счетная палата РФ, Контрольно-ревизионное управление и Казначейство Министерства финансов РФ; Государственный таможенный комитет; Министерство по налогам и сборам; Федеральная служба налоговой полиции; Федеральная комиссия по рынку ценных бумаг; Департамент страхового надзора Министерства финансов РФ; контрольно-ревизионные управления отраслевых министерств и ведомств; финансовые управления и финансовые отделы фирм; ревизионные комиссии в акционерных, кооперативных и общественных организациях; независимые аудиторские фирмы и т. д. Рассмотрим более подробно функции и задачи некоторых из них.

Как отмечалось, управление централизованными финансами возложено на Счетную палату РФ. Счетная палата — орган государственного финансового контроля, образуемый Федеральным Собранием РФ и ему подотчетный. Основными задачами Счетной палаты являются: 1) организация и осуществление контроля за своевременным исполнением доходных и расходных статей федерального бюджета, бюджетов федеральных внебюджетных фондов по объемам и целевому назначению; 2) определение эффективности и целесообразности расходов государственных средств и использования государственной собственности; 3) финансовая экспертиза проектов федеральных законов, нормативных правовых актов федеральных органов государственной власти; 4) регулярное предоставление Совету Федерации и Государственной Думе информации о ходе исполнения федерального бюджета и результатах проводимых контрольных мероприятий.

Важные контрольные функции в системе управления финансами возложены на Министерство по налогам и сборам РФ и его органы на местах. Оно осуществляет контроль за правильным исчислением, полнотой и своевременностью внесения в бюджет всех обязательных платежей, соблюдением соответствующего налогового законодательства.

Государственный таможенный комитет РФ несет ответственность за поступление таможенных пошлин. Важная задача таможенного комитета — проверка документов, связанных с исчислением и уплатой налогов, взимаемых таможенными органами.

Необходимо различать государственный и негосударственный контроль.

Важную роль в осуществлении финансового контроля играют Министерство финансов РФ и его органы на местах. Весьма эффективен контроль, осуществляемый Государственной налоговой службой РФ. Главной задачей этой службы является контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты.

Главной задачей государственного контроля является содействие успешной реализации финансовой политики государства путем обеспечения соблюдения финансового законодательства, финансовой дисциплины, недопущения нецелевого использования бюджетных и внебюджетных средств.

Государственный (вневедомственный) контроль осуществляется органами государственной власти и управления (контрольно-ревизионными отделами министерств, ведомств).

Негосударственный финансовый контроль осуществляется без непосредственного участия государства, но в соответствии с государственными законами и нормативными актами. К негосударственным видам финансового контроля относятся внутрихозяйственный, общественный и независимый (аудиторский) контроль.

Основной задачей негосударственного контроля является повышение эффективности использования финансовых ресурсов экономических субъектов, обеспечение достоверности финансовой отчетности.

Внутрихозяйственный контроль проводится самим предприятием, его экономическими службами — бухгалтерией, финансовым отделом, службой финансового менеджмента. Общественный финансовый контроль осуществляется отдельными физическими лицами на добровольных началах.

Аудиторский контроль проводится в двух формах: обязательной и инициативной. Инициативная проверка осуществляется по решению самого хозяйствующего субъекта. Обязательная аудиторская проверка проводится в установленном порядке, предусмотренном соответствующим постановлением правительства. Инициатором проверки могут быть государственные органы: прокуратура, казначейство, налоговая служба, налоговая полиция и др. Аудиторскую проверку могут производить как физические лица, прошедшие государственную аттестацию, так и аудиторские фирмы (включая иностранные), которые могут иметь организационно-правовую форму, предусмотренную российским законодательством. После получения лицензии на право осуществления аудиторской Деятельности они включаются в Государственный реестр аудиторов и аудиторских фирм. Аудиторский контроль в России находится в стадии становления. Главный его недостаток — низкий уровень квалификации сотрудников аудиторских служб, размытость нормативных документов, Регулирующих их работу.

По срокам проведения финансовый контроль делится на предварительный, текущий и последующий.

Предварительный контроль проводится на стадии составления, рассмотрения и утверждения финансовых планов предприятия, смет бюджетных организаций, проектов бюджетов и т. п. Он призван не допускать нерационального расходования материальных, трудовых и финансовых ресурсов.

Текущий контроль осуществляется в процессе выполнения финансовых планов, в ходе самих хозяйственно-финансовых операций. Его задача — своевременный контроль за правильностью, законностью и целесообразностью произведенных расходов, полученных доходов, полнотой и своевременностью расчетов с бюджетом.

Последующий контроль организуется в форме проверок и ревизий правильности, законности и целесообразности произведенных финансовых операций. Его задача — выявление недостатков и упущений в использовании материальных, трудовых и финансовых ресурсов; возмещение нанесенного ущерба; привлечение к административной и материальной ответственности виновных лиц; принятие мер по предотвращению в дальнейшем случаев нарушения финансовой дисциплины.

Государство для осуществления своих функций и достижения определенных государственных социально-экономических задач использует, как отмечалось выше, финансы. Важную роль в реализации поставленных целей играет в современных условиях финансовая политика. Через финансовую политику, являющуюся составной частью экономической политики государства, осуществляется воздействие финансов на экономическое и социальное развитие общества.

Финансовая политика представляет собой совокупность целенаправленных мер государства в области управления финансами в целях определения наиболее эффективных, отвечающих современным условиям мероприятий для создания финансовой основы реализации экономической политики государства. Это деятельность государства, предприятия по целенаправленному использованию финансов. Содержание финансовой политики включает: выработку концепций развития финансов, определение основных направлений их использования и разработку мер, направленных на достижение поставленных целей. Финансовая политика — это самостоятельная сфера деятельности государства в области финансовых отношений.

Основными целями и задачами финансовой политики являются:

— обеспечение условий для формирования максимально возможных финансовых ресурсов;

— установление рационального с точки зрения государства распределения и использования финансовых ресурсов;

— организация регулирования и стимулирования экономических и социальных процессов финансовыми методами;

— выработка финансового механизма и его развитие в соответствии с изменяющимися целями и задачами стратегии;

— создание эффективной и максимально деловой системы управления финансами.

Одна из главных задач финансовой политики — предотвращать социальную напряженность в обществе, преодолевать спад производства, повышать социальную защиту населения.

Государство, являясь главным субъектом финансовой политики, разрабатывает стратегию основных направлений финансового развития на перспективу, определяет тактику действия на предстоящий период, средства и пути достижения стратегических задач.

Общими принципами формирования финансовой политики государства являются:

— выработка научно обоснованной концепции развития финансов, которая формируется на основе анализа экономики, перспектив ее стабилизации и развития, учета потребностей народного хозяйства и населения страны в финансовых ресурсах;

— концентрация определенной части финансовых ресурсов в централизованных фондах государства для обеспечения финансирования расходов на содержание правительства, армии, судебно-исполнительных органов, учреждений образования, здравоохранения, культуры и др.;

— определение главных направлений наиболее эффективного использования финансовых ресурсов государства путем распределения их прежде всего в приоритетные сферы;

— регулирование финансовых отношений с использованием фискальной политики, предусматривающей совершенствование политики правительства в области налогообложения в целях пополнения государственной казны.

Главными направлениями государственной финансовой политики являются: бюджетная, налоговая, инвестиционная, социальная, таможенная политика.

Бюджетная политика, которой отводится главное место в финансовой политике, предполагает реализацию совокупности мер по осуществлению взаимодействия бюджетов разных уровней. Она выражается в структуре расходной части бюджета, в распределении расходов между бюджетами разных уровней, в источниках и способах покрытия бюджетного дефицита, в формах и методах управления государственным долгом.

Характер решения этих вопросов определяет социально-экономическую направленность бюджетной политики.

Налоговая политика предполагает разработку и реализацию комплекса мер по совершенствованию налоговой системы, принципов ее построения и условий функционирования, мер по повышению эффективности и оптимизации налогообложения. Основная цель современной налоговой политики — формирование такой налоговой системы, которая была бы необременительной для субъектов хозяйствования как по уровню изъятия доходов в форме налоговых платежей, так и в части простоты и прозрачности процедур расчета и уплаты налогов, совершенства налоговой отчетности и упорядочения налоговых проверок. Следует отметить, что в стране в последние годы проделана значительная работа по совершенствованию налоговой системы. К ее положительным итогам можно отнести повышение собираемости налогов при снижении налоговой нагрузки на субъекты хозяйствования вследствие снижения ставки налога на прибыль с 35 до 24%, ставки НДС — с 20 до 18%, единого социального налога — с 38,5 до 26%. Эта работа должна быть продолжена. Налоговая система должна создавать справедливые и одинаковые условия для развития бизнеса всем экономическим агентам, формировать в стране, наряду с другими факторами, благоприятный инвестиционный климат, способствуя при этом максимальной мобилизации денежных средств в бюджеты всех уровней.

Инвестиционная политика представляет собой систему мероприятий по созданию условий для привлечения отечественных и иностранных инвестиций прежде всего в реальный сектор экономики. Главная задача этой политики заключается в определении приоритетов в финансировании инвестиционной деятельности, создании условий для того, чтобы инвесторам было выгодно вкладывать финансовые средства в экономику России, чтобы крупные капиталы не утекали из России, а наоборот, чтобы происходил приток иностранного капитала. Проведение инвестиционной политики предполагает финансирование федеральных целевых программ, стимулирующих инновационное развитие экономики.

Социальная финансовая политика направлена на решение задач финансового обеспечения социального развития общества, улучшение условий жизни и благосостояния населения, других социальных прав граждан России, предусмотренных Конституцией РФ. Она, в частности, охватывает пенсионную политику, иммиграционную политику, политику финансовой помощи отдельным группам населения и др. Реализация социальной финансовой политики предполагает упорядочение социальных пособий и льгот, предоставление их в первую очередь социально уязвимым слоям населения, сохранение стабильности доходов государственных социальных внебюджетных фондов в целях обеспечения уровня пенсий, адекватного прожиточному уровню, гарантированного уровня предоставления медицинской помощи и социальных выплат по временной нетрудоспособности. Практическая реализация задач финансовой политики позволит обеспечить социальную стабильность общества и социальную защищенность малообеспеченных и нетрудоспособных слоев населения, последовательно осуществить государственные социальные гарантии, установленные в Конституции РФ. Нельзя забывать при этом, что улучшение условий жизни и благосостояния населения является непременным и обязательным условием успешного роста экономики страны.

Таможенная политика направлена на регулирование экономических взаимоотношений с другими государствами и защиту внутреннего рынка и национальных производителей с помощью методов тарифного и нетарифного регулирования.

Таким образом, финансовая политика — это часть социально-экономической политики государства по обеспечению сбалансированного роста финансовых ресурсов во всех звеньях финансовой системы страны, особая сфера деятельности государства, направленная на мобилизацию финансовых ресурсов, их рациональное распределение и эффективное использование для осуществления государством его функций.

В условиях повышения экономической роли государства влияние государственных финансов на экономику значительно усиливается. Государство в зависимости от конкретной ситуации и фазы экономического цикла может стимулировать или сдерживать экономический рост, способствовать расширению экспорта, решать социальные задачи и т. д. Учитывая важность государственной финансовой политики, ряд принципиальных решений по ее осуществлению принимается законодательными органами власти — парламентами, которые утверждают государственные бюджеты и отчеты об их исполнении, уровень (ставки) налогов и порядок их взимания, предельный размер государственного долга и др.

Инструментом осуществления финансовой политики государства является финансовый механизм. Финансовый механизм — совокупность форм организации финансовых отношений, методов (способов) формирования и использования финансовых ресурсов, применяемых обществом в целях создания благоприятных условий для экономического и социального развития общества. В соответствии со структурой финансовой системы финансовый механизм подразделяется на финансовый механизм предприятий (организаций, учреждений), страховой механизм, бюджетный механизм и т. д. В каждом из них согласно функциональному назначению можно выделить следующие звенья: мобилизация финансовых ресурсов, финансирование, стимулирование и др.

Используя различные элементы финансового механизма, органы власти (всех уровней) стремятся обеспечить реализацию целей финансовой политики, решение ее перспективных задач. Совершенствование, корректировка тех или иных элементов хозяйственного механизма происходят путем изменения соответствующих норм и правил функционирования каждого структурного элемента финансового механизма.

Важную роль в реализации финансовой политики играет совершенствование финансового механизма управления предприятиями, направленного на организацию взаимодействия финансовых отношений и фондов денежных средств в целях эффективного их воздействия на конечные результаты производства. Здесь следует выделить совершенствование финансовых методов и финансовых рычагов воздействия на хозяйственный процесс путем более совершенного налогообложения, страхования, обоснованного установления курса валют, процентной ставки, амортизации, арендной платы, стоимости ценных бумаг и т. д. Нельзя при этом недооценивать правовое обеспечение предприятий (законы, указы, постановления, приказы министерств), а также своевременное и качественное нормативное и информационное обеспечение (инструкции, нормативы, методические указания и др.), которые выпускаются Министерством финансов, Министерством по налогам и сборам, Государственным таможенным комитетом и т. д.

В связи с таким важным значением финансовой политики, являющейся, как отмечалось, составной частью общей экономической политики страны, ей в современной России уделяется исключительно большое внимание. Каковы особенности и стратегические контуры формирования и реализации финансовой политики России в ближайшей и среднесрочной перспективе?

1. Максимально сблизить финансовую политику с задачами социально-экономического развития страны, обеспечить единство целей финансовой политики и целей развития экономики. В реальной действительности финансовая политика последнего десятилетия была направлена преимущественно на быстрое изменение прежнего социального строя, она была в значительной мере оторвана от задач социально-экономического развития общества. Принятие в качестве приоритетных целей финансовой политики «недопущение бюджетного дефицита», «осуществление финансовой стабилизации», «существенное снижение уровня инфляции», «вхождение в мировую финансовую систему» является эффективным средством и условием решения намеченных социально-экономических задач общества. При этом важно понимать и другое: без обеспечения в стране экономического роста невозможно решение ни одной сколько-нибудь важной задачи финансовой политики.

2. Реализация перспективной задачи финансовой политики должна предусматривать вхождение или встраивание финансовой системы России в международную финансовую систему. Это потребует соответствующего обучения новым финансовым технологиям, нового уровня знаний корпоративных финансов, финансового менеджмента и т. д. Однако главным направлением в финансовой политике должно стать укрепление рубля, повышение доверия к отечественным финансовым, банковским и кредитным инструментам. Рубль должен занять равноправное положение среди других валют, а в дальнейшем превратиться в сильную валюту. Необходимо постепенно уходить от практики деления денежного оборота на относительно автономные, развивающиеся по своим правилам части: рублевую, долларовую, бартерную. При неустойчивом рубле, зависимом от количества поступающих в страну долларов, трудно, если не невозможно, решить задачу восстановления единого управления денежным оборотом страны.

3. Финансовая политика должна быть направлена на существенное сокращение, а затем и предотвращение бегства капитала из страны. Крупный отток капитала, нелицензированный его вывоз, утаивание части валютной выручки от экспорта продукции на счетах в офшорных банках, перевод авансовых платежей за поставку импортной продукции без получения соответствующего товара — все это резко снижает потенциал рубля. Потребуется время для разработки и принятия соответствующих законов, в первую очередь закона о бегстве капитала, а также выработки мер по более эффективному валютному контролю.

4. Предстоит повысить качество бюджета, которое определяется как устойчивостью доходов и высокой собираемостью налогов, так и отлаженностью системы его исполнения. Здесь важно упорядочить систему казначейства, усовершенствовать вертикальную систему финансового контроля, особенно крупных ассигнований, обеспечить создание единой системы бухгалтерского учета расходов бюджета.

5. Один из перспективных вопросов финансовой политики — вопрос о соотношении бюджетов разных уровней: бюджета центра и региональных бюджетов. Не меняя резко сложившиеся пропорции между бюджетами разных уровней, необходимо тем не менее совершенствовать межбюджетные отношения. Необходимо в рамках принятого Бюджетного кодекса, концепции развития межбюджетных отношений стремиться к постепенному увеличению доли финансовых ресурсов региональных бюджетов, доведя это соотношение до 50 : 50. В настоящее время это соотношение складывается не в пользу региональных бюджетов.

6. Сохраняет актуальность проблема совершенствования налоговой системы. И это тоже важнейшая часть финансовой политики. Необходимо сделать налоговую систему реалистичной, учитывающей финансовое положение предприятий. Для позитивного воздействия налогов на экономический рост следует разумно сочетать единство налоговых ставок с возможным дифференцированным режимом их использования, предоставляя скидки тем компаниям, которые расширяют рынок сбыта нужной обществу продукции или снижают цены на нее. Все еще сложна и нуждается в упрощении система налогообложения малого бизнеса. И в этой сфере налоги еще не стали локомотивом его развития. Рассматривая вопрос шире, можно сказать, что сама финансовая политика в целом, во всех ее направлениях должна иметь большую инвестиционную направленность.

Выводы:

1. Управление финансами представляет собой процесс целенаправленного воздействия с помощью специальных приемов и методов на финансовые отношения и соответствующие им виды финансовых ресурсов для реализации функций субъектов власти и субъектов хозяйствования, целей и задач их деятельности. Управление государственными финансами имеет целью обеспечение: а) относительного баланса экономических институтов государства, юридических и физических лиц; б) бездефицитного государственного бюджета; в) устойчивости национальной валюты как основополагающего элемента в финансовых отношениях.

2. Финансовый контроль представляет собой особую сферу деятельности органов государственной власти, органов местного самоуправления и финансовых служб организаций по сбору и анализу информации о действительном финансовом состоянии управляемого объекта и эффективности принятых управленческих решений. Данный контроль осуществляется на стадии оперативного управления финансами. Он помогает сопоставить фактические результаты от использования финансовых ресурсов с плановыми результатами, а также выявить резервы роста финансовых ресурсов и определить пути их наиболее эффективного использования. Следует подчеркнуть, что с переходом страны к рыночным отношениям принципиально изменилась цель финансового контроля. От контроля за выполнением плана в условиях централизованной плановой экономики осуществлен переход к контролю за соблюдением законодательства.

3. Формируемые рыночные условия хозяйствования требуют постоянного совершенствования механизма управления финансами на макро- и микроуровне, разработки новых, все более современных методов управления финансами. Это совершенствование должно быть направлено на обеспечение финансовой самостоятельности административно-территориальных образований, финансовую устойчивость субъектов хозяйствования, их финансовую активность, создание необходимых условий для стабильного развития экономики.

4. Финансовая политика представляет собой совокупность целенаправленных мер государства в области управления финансами в целях определения наиболее эффективных, отвечающих современным условиям мероприятий для создания финансовой основы реализации экономической политики государства. Это деятельность государства, предприятия по целенаправленному использованию финансов. Содержание финансовой политики включает: выработку концепций развития финансов, определение основных направлений их использования и разработку мер, направленных на достижение поставленных целей. Финансовая политика — это самостоятельная сфера деятельности государства в области финансовых отношений.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Что понимается под управлением финансами?

2. Какие органы управления финансами в РФ существуют на федеральном, региональном и местном уровнях?

3. Каковы цели и задачи финансового контроля?

4. Каковы основные задачи и функции Министерства финансов РФ?

5. Что понимается под финансовой политикой и каковы направления ее проведения на современном этапе?

6. В чем заключается научный подход к выработке финансовой политики?

7. Что понимается под финансовым механизмом?

8. Что такое финансы?

9. Объясните, что такое финансовая система, назовите ее основные составные элементы.

10. Каковы функции финансов?

11 Охарактеризуйте распределительную функцию финансов.

12. Охарактеризуйте контрольную функцию финансов.

13. Объясните роль финансов в обеспечении воспроизводства и регулировании развития экономики.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

1.Бабич А, Павлова Л. Н. Финансы. Денежное обращение. Кредит: учеб. М.: ЮНИТИ-ДАНА, 2000.

2.Грязнова А. Г. Финансы. М.: Финансы и статистика, 2004.

3.Дадашев А. 3., Черник Д. Г. Финансовая система России: учеб. пособие. М, 1997.

4..Колпакова Г. М. Финансы. Денежное обращение. Кредит: учеб. пособие. 2-е изд., перераб. и доп. М.: Финансы и статистика, 2003.

5.Финансово-кредитный энциклопедический словарь / под ред. А.Г.Грязновой. М.: Финансы и статистика,2004.

6.Финансы: учеб. / под ред. А. Г. Грязновой, Е. В. Маркиной. М.: Финансы и статистика, 2004.

7.Формирование национальной финансовой стратегии России: Путь к подъему и благосостоянию / под ред. В. К. Сенчагова. М.: Дело, 2004.

сущность, объекты, субъекты, элементы, методы — Студопедия

Тема 3. Управление финансами. Финансовый контроль.

1. Управление финансами: сущность, объекты, субъекты, элементы, методы

2. Финансовое планирование, финансовое прогнозирование.

3. Принципы, методы и виды планирования.

4. Финансовый контроль: его сущность, формы, виды и методы.

5. Органы управления и финансового контроля.

Управление – это целенаправленное воздействие субъекта на объект управления. Управление присуще всем сферам человеческой деятельности. Одной из важнейших областей управленческой деятельности является управление финансами.Под управлением финансами понимается воздействие на финансовые отношения сцелью максимально эффективного распределения (перераспределения) финансовых ресурсов.

В любой управляемой системе выделяют объекты и субъекты управления. Применительно к финансам объектами управления являются разнообразные виды финансовых отношений. Под субъектами понимаются те организационные структуры, которые осуществляют управление.

В соответствии с классификацией финансовых отношений по их сферам выделяют три основные группы, которые и принимаются в качестве объектов управления:

1) государственные финансы;

2) финансы предприятий, учреждений и организаций;

3) страховые отношения.

Им соответствуют следующие субъекты управления:

1) финансовые органы и налоговые инспекции;

2) финансовые службы предприятий, учреждений и организаций;

3) страховые органы;

Совокупность организационных структур, осуществляющих управление финансами, называется финансовым аппаратом.

В управлении финансами можно выделить следующие функциональные элементы:

1) финансовое планирование;

2) стратегическое и оперативное управление;

3) финансовый контроль.

Финансовое планирование занимает важное место в системе управления финансами. В ходе финансового планирования хозяйствующий субъект оценивает состояние своих финансовых ресурсов, возможности их увеличения, а также наиболее эффективные направления их использования. Финансовое планирование основывается на анализе финансовой информации, в первую очередь на данных бухгалтерской, статистической и оперативной отчетности.

К финансовой информации предъявляются определенные требования, основное из которых полезность, под которой понимаются ее уместность, достоверность, понятность и сопоставимость; наличие необходимых элементов, а также использование определенных принципов (в том числе и ограничительных) включения данных в отчетность.

Составными частями финансового планирования являются бюджетное и итоговое планирование.

Стратегическое управление выражается в определении финансовых ресурсов на перспективу, установлении объема финансовых ресурсов на реализацию целевых программ и т. д. Стратегическое управление финансами в нашей стране осуществляют Государственная Дума, аппарат Президента РФ, Министерство финансов РФ и другие органы государственной власти и управления.

Под оперативным управлением финансами понимается совокупность мер, разрабатываемых на основе оперативного анализа складывающейся финансовой ситуации и направляемых на получение максимального эффекта при минимуме затрат от перераспределения финансовых ресурсов. Оперативное управление финансами сводится к маневрированию финансовыми ресурсами в целях решения конкретных задач текущего периода. Оперативное управление финансами в нашей стране осуществляют Министерство финансов РФ, финансовые управления органов местного самоуправления, дирекции внебюджетных фондов, страховых организаций, финансовые службы предприятий, учреждений иорганизаций.

На стадии оперативного управления финансами действует финансовый контроль, который помогает сопоставить фактические результаты использования финансовых ресурсов с плановыми, а также выявить резервы роста финансовых ресурсов и определить пути их наиболее эффективного использования. Финансовый контроль занимает особое место в управлении финансами и требует подробного рассмотрения.

Методы управления финансами:

Экономические:

фискальная политика. Это меры со стороны правительственных органов по изменению порядка налогообложения и структуры гос. расходов с целью воздействия на экономику для изменения реального объема национального производства и занятости, контроля над инфляцией и ускорения экономического роста;

финансовое планирование;

координация финансовых ресурсов, на общегосударственном уровне осуществляется через систему дотаций различным звеньям бюджетной системы;

Основные понятия и сущность финансового менеджмента

Функционирование любой системы управления в экономике осуществляется в рамках действующего правового обеспечения, к которому относятся законы Российской Федерации, указы Президента Российской Федерации, постановления Правительства Российской Федерации, нормативные акты министерств и ведомств, лицензии, а также уставные документы, положения и инструкции, регламентирующие работу конкретного предприятия:

- Организационное обеспечение задает общую структуру системы управления финансами на конкретном предприятии, а также определяет в ее рамках функции и задачи соответствующих служб, подразделений и отдельных специалистов.

- Основу методического обеспечения финансового менеджмента составляет комплекс общеэкономических, аналитических и специальных приемов, методов и моделей, призванных обеспечить эффективное управление финансовыми ресурсами хозяйственного объекта.

- Центральным элементом системы финансового менеджмента является кадровое обеспечение, т. е. группа людей (финансовые директора, менеджеры и т. п.), которая посредством специальных приемов, инструментов и методов обеспечивает выработку и осуществление целенаправленных управляющих воздействий на объект.

- Управление любым экономическим объектом неразрывно связано с обменом информацией между его структурными элементами и окружающей средой. Своевременность, полнота, точность и достоверность этой информации являются одним из ключевых факторов, определяющих успех в современном бизнесе. В этой связи важнейшим и неотъемлемым элементом современной системы управления финансами является ее информационное обеспечение.

Поскольку подобная информация возникает, циркулирует и потребляется внутри предприятия, она должна быть всегда доступна финансовому менеджеру в полном объеме и с любой степенью детализации. Объемы, формы, степень детализации и периодичность ее получения определяются соответствующими положениями и инструкциями, регламентирующими работу конкретного предприятия.

При безусловной важности внутренней информации для финансового управления хозяйственным объектом успешность и эффективность его функционирования в условиях рынка во многом определяются способностью адаптации к внешней среде. В этой связи значительная доля информационных потребностей финансового менеджера приходится на внешнюю по отношению к объекту управления информацию: данные о рыночной конъюнктуре, поставщиках, покупателях, конкурентах, процентные ставки, макроэкономические индикаторы, котировки ценных бумаг, изменения в законодательстве и т. п.

Основные этапы построения системы управления финансами

По материалам «круглого стола», проведенного редакцией журнала «Финансовый директор»

Финансовый директор, приходя на новое предприятие, нередко сталкивается с тем, что система управления финансами отсутствует или неэффективна. В такой ситуации необходимо решить, с чего следует начать и в какой последовательности действовать в дальнейшем. Участники «круглого стола» в ходе дискуссии смогли сформулировать собственный алгоритм создания системы управления финансами.Представляем участников «круглого стола»:

- Диляра Басырова, главный специалист по МСФО АК «АЛРОСА»;

- Дмитрий Васюков, финансовый директор ООО «Традиции качества»;

- Алексей Данильченко, заместитель генерального директора по финансам и инвестиционным проектам ЗАО «ИД «Комсомольская правда»;

- Дмитрий Кравченко, финансовый директор ООО «Реил Континент»;

- Софья Морозова, ведущий финансовый менеджер ОАО «Седьмой Континент»;

- Дмитрий Письменный, финансовый директор ООО «Агропроминвест»;

- Павел Хитров, финансовый директор ООО «Сталепромышленная компания-М».

С чего начать

Финансовому директору, пришедшему в новую компанию, в первую очередь необходимо выяснить ожидания владельцев бизнеса и генерального директора, изучить специфику бизнеса и финансовое положение компании. Не исключено, что в первые дни работы на новом месте придется пересмотреть организационную структуру предприятия, а также определить функции и полномочия финансово-экономической службы.Павел Хитров: «Когда я пришел в ООО «Сталепромышленная компания-М», финансовая служба состояла из единственного финансового менеджера. Он отслеживал оплату по выставленным компании счетам и представлял эту информацию генеральному директору. Очевидно, что в такой ситуации топ-менеджмент не располагал всеми необходимыми сведениями о реальном финансовом положении компании. Анализ данных бухгалтерского учета показал, что объем дебиторской задолженности в отдельные месяцы превышал выручку компании; темпы роста расходов превышали рост маржинальной прибыли, на статью «Прочие расходы» приходилось около 20% всех затрат компании, причем расшифровка расходов отсутствовала. После нескольких совещаний с генеральным директором было решено, что управление ликвидностью, контроль затрат и рентабельности — это те основные задачи, которые должны находиться в компетенции финансового директора и подчиненного ему подразделения.

После того как было достигнуто взаимопонимание в этих вопросах, потребовалось внести изменения в организационную структуру, а именно выделить финансово-экономическую службу и переподчинить ей бухгалтерию предприятия. Только после этого можно было приступать к построению комплексной системы финансового управления».

Дмитрий Васюков: «По моему мнению, первое, что следует сделать на новом предприятии, — провести диагностику реального финансового состояния компании на базе баланса, отчета о прибылях и убытках, отчета о движении денежных средств. Может оказаться, что в первую очередь придется решать текущие проблемы предприятия, связанные с ликвидностью, в то время как собственники будут настаивать на развитии новых направлений бизнеса».

Дмитрий Письменный: «В моей практике был опыт, когда ключевым вопросом, требующим немедленного решения, стало определение организационной структуры компании: на одном из крупных недавно приватизированных предприятий мне пришлось столкнуться с практически полным ее отсутствием. Генеральный директор компании участвовал в управлении всем, включая работу рядовых сотрудников. Поэтому начать пришлось с разработки организационной структуры предприятия совместно с сотрудниками других подразделений. Процесс формирования организационной структуры начался с финансовой службы и в общей сложности занял четыре месяца. Это время потребовалось на описание функций подразделений и регламентов их взаимодействия. В процессе этой работы были выявлены организационные ошибки — многие операции дублировались различными подразделениями, для отдельных участков работ не были назначены ответственные и т. д. Коммерческую службу предприятия пришлось реорганизовывать полностью.

Когда организационная структура была создана, в соответствии со стратегией развития компании были определены задачи финансовой службы и их приоритетность. После этого можно было приступать к построению системы финансового управления».

Диляра Басырова: «Конечно, получив четкий перечень задач от собственников бизнеса, можно приступить к построению новой системы управления финансами. Но далеко не всегда следует рассчитывать на одобрение единоличного органа управления компании — генерального директора. В этом вопросе у компаний, где финансовый директор подчиняется непосредственно совету директоров, есть преимущество, и не только в возможности избежания конфликтной ситуации, но и в разграничении ответственности».

Алексей Данильченко: «Первое, с чего следует начать работу в новой компании, где отсутствует систематизированное финансовое управление, — провести совещания с собственниками бизнеса, генеральным директором, руководителями подразделений. Основные вопросы, которые следует задать финансовому директору на подобных совещаниях:

- чего ожидают и будут требовать от финансового директора, в какие сроки;

- какова специфика компании, бизнеса и системы принятия решений.

Надо также отметить, что с первого дня работы следует оценить квалификацию сотрудников, так как во многом от этого будет зависеть, удастся ли выполнить поставленные задачи в срок. Один из наиболее простых способов оценить квалификацию персонала — постановка задачи без объяснения методов ее решения. Умение справиться с таким заданием будет характеризовать сотрудника как ценного специалиста».

Дмитрий Кравченко: «Важный аспект, о котором не упомянули мои коллеги: создавая систему финансового управления, крайне важно заручиться поддержкой генерального директора по поводу проведения планируемых изменений. Финансовый директор неизбежно столкнется с противодействием руководителей других подразделений компании, а решить возникающие конфликты без участия генерального директора зачастую невозможно».

Последовательность внедрения инструментов финансового управления

Обсуждая последовательность внедрения таких инструментов финансового управления, как казначейский контроль, управленческий учет и бюджетирование, участники «круглого стола» подчеркнули, что многое будет зависеть от специфики бизнеса, размеров компании, уровня развития предприятия и многих других факторов. Однако все сошлись во мнении, что для создания системы финансового управления на небольшом предприятии, где из финансовых подразделений есть только бухгалтерия, необходимо выполнить пять последовательных шагов:- описать бизнес-процессы;

- выделить центры финансовой ответственности;

- создать систему контроля товарных и денежных потоков;

- разработать систему управленческого учета;

- внедрить бюджетное управление.

Описание бизнес-процессов

Алексей Данильченко: «Для того чтобы понимать, где могут возникнуть финансовые потери и как принимаются решения руководителями подразделений, следует описать бизнес-процессы компании. Нет необходимости детально описывать все операции в компании. Основное, что должно быть отражено при описании бизнес-процессов, — ответственные за те или иные решения, необходимая и достаточная для принятия решения информация и схемы взаимодействия подразделений друг с другом.Описание бизнес-процессов должно стать базой для внедрения системы контроля товарных и денежных потоков, а также позволит определить, какие существуют источники информации для формирования управленческой отчетности». Дмитрий Письменный: «Проблемы предприятия, на котором мне пришлось создавать систему финансового управления с нуля, носили комплексный характер, и как финансист я не смог бы справиться со всеми. Для того чтобы понять, на каких участках работы возникают проблемы, я рекомендовал стандартизировать бизнес-процессы в соответствии с требованиями ISO 9000:1994. Для решения этой задачи были привлечены консультанты».

Выделение центров финансовой ответственности

Павел Хитров: «Очень важно определиться с финансовой структурой компании, выделить центры финансовой ответственности (ЦФО) и назначить руководителей для каждого из них. Это позволит решить две основные задачи.Во-первых, распределение ответственности между менеджерами среднего звена даст возможность лучше контролировать потоки денежных средств и товарно-материальных ценностей. Во-вторых, сотрудники, возглавляющие ЦФО, помогут финансовому директору определиться с той информацией, которая нужна для управленческого учета. А в дальнейшем на них будет возложена ответственность за выполнение бюджетных показателей».

Софья Морозова: «Прежде чем приступать к созданию системы управленческого учета, финансовый директор должен разработать систему показателей оценки финансового состояния компании и эффективности деятельности структурных и функциональных подразделений. Также необходимо понять, какая аналитика может потребоваться. Определиться с этим вопросом помогут руководители центров финансовой ответственности. Они должны сообщить, какие цели и задачи перед ними поставлены, какая финансовая информация и с какой периодичностью им нужна для управления затратами (центр затрат), для увеличения выручки (центр доходов) и т. д.».

Создание системы контроля товарных и денежных потоков

Софья Морозова: «На одном из предприятий розничной торговли мне пришлось много внимания уделить контролю потоков товарно-материальных ценностей и денежных средств.В компании не велась кассовая книга, выручка не инкассировалась, денежные средства выдавались под отчет практически бесконтрольно, счета поставщикам оплачивались наличными. Пришлось срочно создавать казначейство, через которое были перенаправлены все финансовые потоки. Кроме того, товарные остатки в магазинах не имели ничего общего с тем, что содержалось в информационной базе, поскольку учет отсутствовал, а сотрудники IT-отдела бесконтрольно корректировали данные в информационной системе. Для получения данных о товарных запасах были созданы группа товарного учета, контрольно-ревизионный отдел и проведена сплошная инвентаризация».

Дмитрий Васюков: «Система контроля может быть создана достаточно просто. Для этого приказом генерального директора необходимо утвердить авторизацию каждого платежного документа финансовым директором или казначеем. Затем нужно создать регламент инвентаризационных проверок».

Диляра Басырова: «Безусловно, наладить контроль за товарно-материальными ценностями и движением денежных средств очень важно. Для начала необходимо составить план производственно-хозяйственной деятельности компании, а на его основе — финансовый план для контроля денежных потоков. Особое внимание следует уделить утверждению порядка и сроков движения документации. Налаженный документооборот позволит своевременно контролировать многие бизнес-процессы предприятия».

Алексей Данильченко: «Финансовый контроль текущих решений требуется в первую очередь в тех бизнес-процессах компании, которые могут дать быструю экономию. Например, в газетах — это продажа рекламы, в торговле — ценообразование. Далее контроль осуществляется на стадии заключения договоров и санкционирования платежей, это 75% всех рисков. Следующий этап — контроль при принятии решений по процессам внутри компании, например в части характеристик выпускаемой продукции».

Дмитрий Письменный: «Если выстроить логистику документооборота по центрам финансовой ответственности, это позволит выявить те участки бизнес-процессов, где возможно бесконтрольное расходование ресурсов. Мне встречались ситуации, когда сотрудники предприятия, не сумевшие подписать счет у одного из руководителей, шли к другому. Такая практика была сразу же прекращена — ни один платежный документ не подписывался без ведома финансовой службы. Была проведена ревизия обязательств компании, составлен платежный календарь, определен лимит расходов в разрезе подразделений.

Надо отметить, что построение системы финансового контроля только на основе авторизации платежей и регламентированного документооборота в компании невозможно. Такие меры позволят выявить только факты нарушения платежной дисциплины, другие отклонения. Но для полноценного контроля над деятельностью организации необходима система управленческого учета».

Разработка системы управленческого учета

Дмитрий Кравченко: «Предприятию необходим учет, дающий возможность понять, каковы текущее состояние компании и динамика ее развития. Возможность получить ответы на эти вопросы в любой момент позволит улучшить оперативное управление компанией. Поэтому параллельно с бухгалтерским учетом необходимо налаживать управленческий учет».Павел Хитров: «Когда у предприятия есть финансовая структура, назначены ответственные, необходимо приступать к построению системы управленческого учета. Если попытаться внедрить управленческий учет до выделения центров финансовой ответственности, то в дальнейшем придется пересматривать источники данных и используемую аналитику».

Внедрение бюджетного управления

Алексей Данильченко: «После того как определены информационные потребности центров финансовой ответственности предприятия, отработана система их взаимодействия и все это закреплено во внутреннем документе (в нашей компании это положение о финансировании), можно переходить к созданию системы бюджетирования. Без финансовой структуры она не имеет смысла, так как суть бюджетного управления — в распределении полномочий по достижению показателей, заложенных в бюджет, и контроле их исполнения. Также крайне сложно внедрять систему бюджетирования без управленческого учета. Во-первых, не будет необходимых статистических данных о деятельности компании, которые потребуются для планирования. Во-вторых, управленческий учет является средством контроля исполнения бюджета. Нельзя исключить, что систему управленческого учета придется корректировать в соответствии с требованиями системы бюджетного управления.Накопив определенное количество информации, можно заниматься перспективными задачами компании на три — пять лет, в частности разработать перспективные критерии оценки служб, требования к структуре управленческих данных, к персоналу (включая возможное обучение, подбор новых кадров и проч.)».

Дмитрий Васюков: «Следующим шагом после внедрения бюджетирования будет совершенствование перечисленных инструментов финансового управления, а также разработка стратегии компании. Следует отметить, что для определения стратегии достоверная рыночная информация важнее, чем большой массив точных управленческих данных, поэтому стратегия может разрабатываться одновременно с отладкой системы управленческого учета и бюджетирования. Хотя на практике менеджмент приступает к стратегическому планированию только после того, как на предприятии создано бюджетное управление.

В моей практике очень эффективным оказался подход к разработке стратегии предприятия, основанной на выездном двухдневном совещании топ-менеджмента с приглашенным специалистом по стратегическому планированию».

Автоматизация