Структурные продукты: об услуге

Базовый актив

На основе изменения цены базового актива рассчитывается доход по структурному продукту, который прибавляется к защищенной части инвестиций. Наиболее популярные базовые активы:

- Курс доллара США к рублю;

- Курc доллара США к японской иене;

- Курс евро к доллару США;

- Обыкновенные акции ПАО «Сбербанк»;

- Акции американских компаний (Microsoft, Apple, Walt Disney, Tesla Motors, Wells Fargo

- Индекс S&P 500;

- Индексы компаний развивающихся рынков;

- Нефть WTI;

- Золото;

- Серебро;

- Кофе.

Сформировать СП можно с любым базовым активом, на который существуют биржевые или внебиржевые опционы.

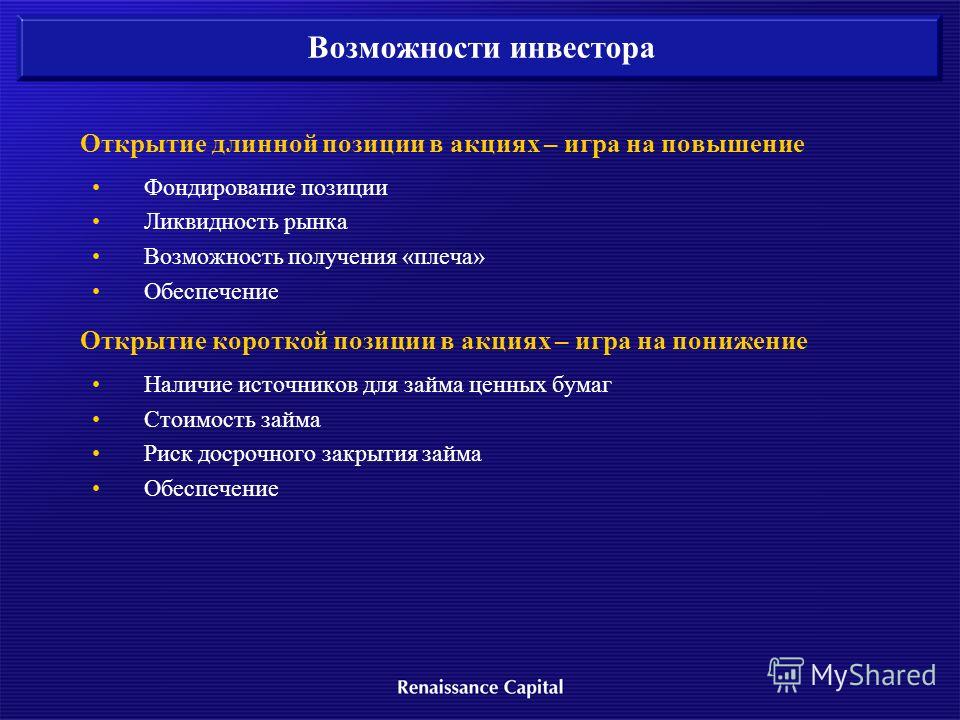

Стратегия

Инвестор может использовать одну из представленных ниже стратегий:

- Участие в росте (колл)

- Участие в падении (пут)

- Участие в росте с верхней границей (колл-спрэд)

- Участие в падении с нижней границей (пут-спрэд)

- Диапазон

- Участие в движении (стрэддл)

- Продукты с фиксированной доходностью и условной защитой капитала

Дата исполнения

До этой даты действует продукт. В течение следующих трех рабочих дней происходит расчёт дохода покупателя продукта (как правило расчет производится в тот же день).

В течение следующих трех рабочих дней происходит расчёт дохода покупателя продукта (как правило расчет производится в тот же день).

Пороговые цены

Пороговая цена (страйк) – это уровень базового актива, при достижении которого выполняется то или иное условие продукта. Как правило, при достижении пороговой цены клиент начинает получать доход от продукта. В большинстве стратегий страйк равен текущей цене базового актива.

Коэффициент участия

Коэффициент участия (КУ) показывает долю доходности базового актива, которую получает покупатель структурного продукта. Участие начинает рассчитываться после преодоления ценой порогового значения.

Коэффициент участия рассчитывается для клиента компанией в зависимости от суммы инвестиций, выбранной защиты капитала цены базового актива, её волатильности, ликвидности опционов и т.д.

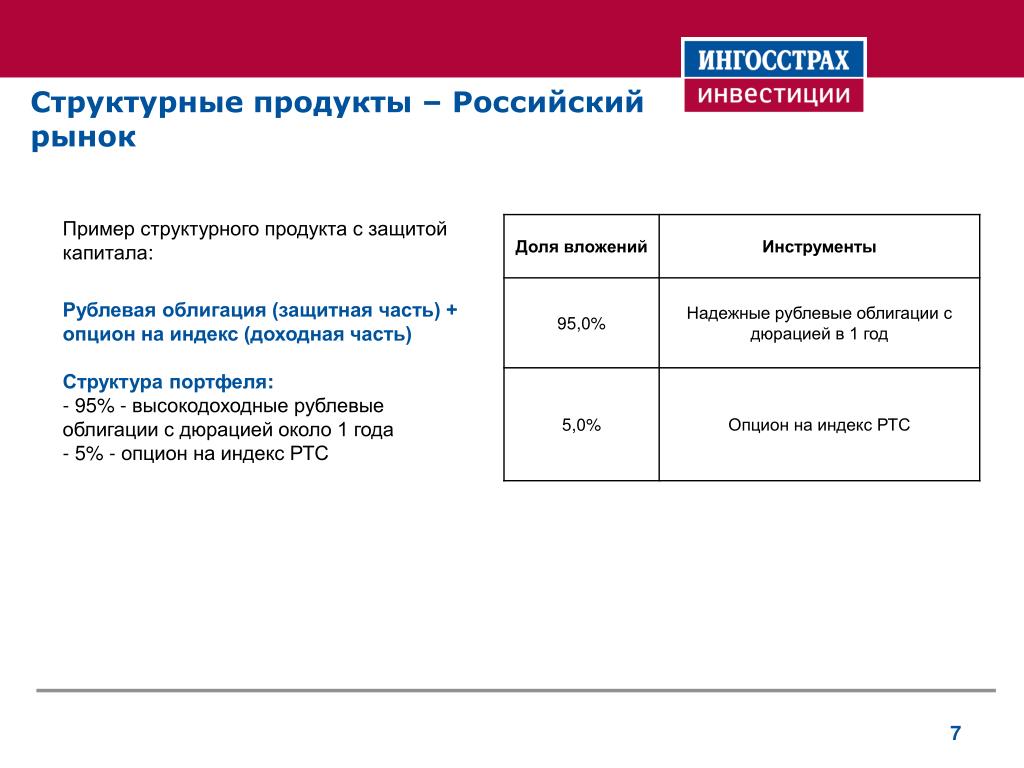

Пример структурного продукта

При клике на каждый элемент презентации вы увидите пояснение.

учиться на чужих ошибках — ECONS.ONLINE

Минувший, 2020 год знаменит не только поразившей мир пандемией COVID-19, но и крупнейшим потрясением на рынке структурных продуктов в Южной Корее. Низкие процентные ставки способствовали тому, что люди – и молодежь, и пенсионеры – открыли сотни тысяч торговых счетов, надеясь извлечь выгоды из волатильности и обещанной повышенной доходности по экзотическим инструментам. А слабый экономический рост и конкуренция с Гонконгом за статус азиатского финансового центра побуждали власти в Сеуле лояльно относиться к «развитию» подобного рынка, Комиссия по финансовым услугам и Банк Кореи

так и не решились занять твердую позицию в дискуссии о запрете на продукты с автоколлами. За короткое время число торговых счетов на душу населения в Южной Корее оказалось

вдвое больше, чем в США, по объему рынка структурных продуктов в $80 млрд страна заняла третье после США и Европейского союза место в мире.

Однако после обвала глобального рынка, связанного с введением карантина против COVID-19, сработали автоколлы и произошло массовое досрочное закрытие структурных продуктов. Азиатские пенсионеры понесли огромные потери от экзотических инвестиций. После обвала Комиссия по финансовым услугам с запозданием объявила о системных преобразованиях на рынке розничных структурных продуктов, включая раскрытие информации на отдельной платформе, ограничение финансового левереджа, создаваемого сложными инструментами, новые требования к валютной ликвидности и перевод структурных продуктов на организованную торговлю.

События на корейском фондовом рынке можно считать уроком для многих экономик, включая Россию, которые находятся на ранней стадии развития сложных финансовых продуктов. Российская история только начинается и пока далека от корейской, и лучшее, что мы можем, – учиться на чужих ошибках.

Российская история только начинается и пока далека от корейской, и лучшее, что мы можем, – учиться на чужих ошибках.

В 2020 г. на российском фондовом рынке произошли значительные перемены: под влиянием низкой инфляции и процентных ставок, а также изменения налогообложения наблюдался массовый приход розничных инвесторов. Их появление сопровождалось активными продажами банками и управляющими компаниями структурных продуктов. Вместо традиционных вкладов, застрахованных государством и приносящих устойчивый процентный доход, пришли новые инструменты. Среди населения распространение получили структурные (комбинированные) вклады, структурные ноты (облигации) и внебиржевые производные финансовые инструменты. Продавцы предлагают по ним «повышенную» доходность при «умеренных» рисках. Однако в силу непрозрачности сложных инструментов оценка возврата по ним вложенных сбережений является нетривиальной задачей.

Изучение инвестиционных решений

показывает, что немногие инвесторы могут успешно вкладывать в структурные продукты. Их популярность частично объясняется поведенческими мотивами и предубеждениями розничных инвесторов. В среднем структурные продукты предпочитают инвесторы, склонные к азартным играм и обладающие излишней самоуверенностью. Эмитенты и дистрибьюторы структурных продуктов могут пользоваться неопытностью и слабым представлением граждан об их рисках. Для принятия же адекватного решения от розничного инвестора требуется глубокое понимание характеристик продукта.

Их популярность частично объясняется поведенческими мотивами и предубеждениями розничных инвесторов. В среднем структурные продукты предпочитают инвесторы, склонные к азартным играм и обладающие излишней самоуверенностью. Эмитенты и дистрибьюторы структурных продуктов могут пользоваться неопытностью и слабым представлением граждан об их рисках. Для принятия же адекватного решения от розничного инвестора требуется глубокое понимание характеристик продукта.

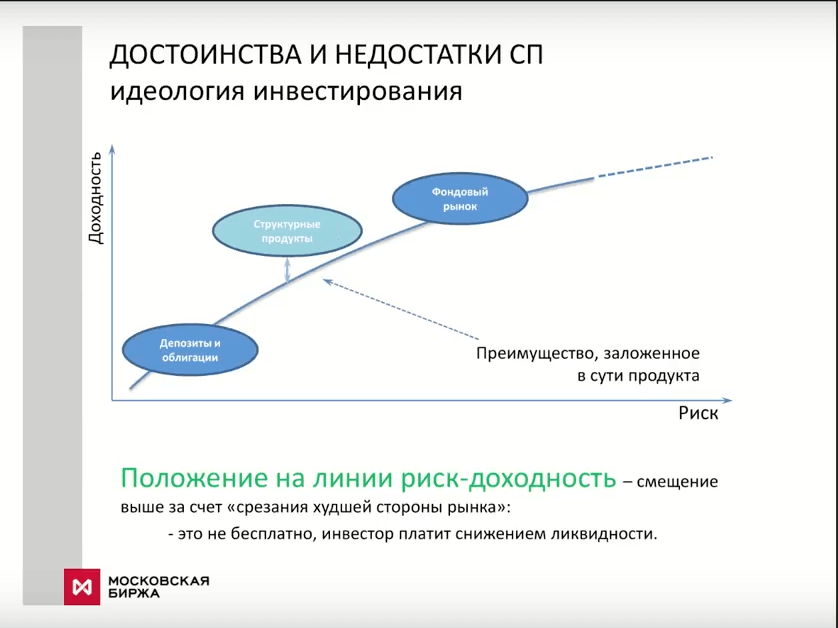

Европейские исследования доходности, получаемой розничными инвесторами, которые вкладываются в структурные продукты, говорят, что в целом выбор этих инструментов нельзя назвать удачным. Доходность структурных продуктов в среднем уступает безрисковым процентным ставкам и индексам. С поправкой на риск инвестор получает более низкую доходность, чем если бы он вкладывался в классические инструменты.

Низкий результат инвестиций частично объясняется издержками, которые несут инвесторы на комиссии по продукту, и отчасти премией, неявно включенной эмитентом в стоимость продукта.

Проблема массового выхода российских граждан, не обладающих знаниями и опытом, на рынок сложных инструментов вызывает беспокойство. Продажи населению продуктов, которые изначально не предполагают доходности, отличной от нуля, и тем более без гарантий возврата вложений, способны подорвать доверие к финансовому сектору.

Продажи населению сложных продуктов – тема, с которой приходится иметь дело каждому регулятору на сколько-нибудь развитом финансовом рынке. Когда после кризиса 2007–2008 гг. процентные ставки на долговых рынках обнулились, Бельгия столкнулась с аналогичной проблемой бума структурных продуктов. Не дожидаясь печальной развязки, в 2011 г. Управление финансовых услуг и рынков Бельгии

ввело мораторий на распространение сложных продуктов среди розничных инвесторов. Эмитенты и дистрибьюторы, подписавшие добровольный мораторий, обязались не распространять такие продукты среди населения. Мораторий затрагивал все продукты, в какой бы форме они ни предлагались, будь то ноты, паи фондов, страховые продукты и пр. Под структурным продуктом понимался любой финансовый продукт, содержащий компоненту производного финансового инструмента. Управление финансовых услуг и рынков Бельгии стало публиковать перечень присоединившихся к мораторию финансовых организаций, которым можно доверять.

В январе 2021 г. Банк России инициировал временный запрет на инвестиции неквалифицированных инвесторов в экзотические инструменты до начала тестирования их квалификации. На сайте Банка России опубликован проект указания, ограничивающего продажи сложных продуктов. Исключение сделано для гособлигаций, ценных бумаг с ипотечным покрытием, ряда других облигаций и биржевых производных финансовых инструментов. Временный запрет предоставляет паузу для подготовки перечня приемлемых сложных продуктов.

Это первый шаг к цивилизованному рынку, на котором розничный инвестор может доверять как эмитенту, так и его продукту. Пока наш рынок структурных продуктов непрозрачен и живет вне правил. В последующем рынку структурных продуктов предстоит пройти весь путь защиты населения, который уже пройден в США и Европе и касается прежде всего раскрытия информации, добросовестных продаж, оценки продукта и его справедливого ценообразования.

Пока наш рынок структурных продуктов непрозрачен и живет вне правил. В последующем рынку структурных продуктов предстоит пройти весь путь защиты населения, который уже пройден в США и Европе и касается прежде всего раскрытия информации, добросовестных продаж, оценки продукта и его справедливого ценообразования.

Структурированные ноты

Структурированные ноты

Валютная доходность. Инструмент, предназначенный для квалифицированных инвесторов.

Порог входа: от 50 000 долларов США или евро

Ожидаемая доходность: 8-10% годовых в валюте

КИТ Финанс Брокер – обладатель SRP Awards в номинациях «Лучшие показатели доходности структурированных продуктов в России» (2018, 2019), «Лучший российский дистрибьютор структурированных продуктов» (2018, 2019) и «Лучшие показатели доходности структурированных продуктов в Европе» (2019) по версии Euromoney Institutional Investor.

О продукте

Барьерные ноты – продукт с настраиваемыми параметрами и фиксированным купоном в валюте. Нота основана на корзине из нескольких базовых активов (например, акции), которые тщательно отбираются нашими специалистами.

Инструмент долгосрочного инвестирования.

Как это работает?

До момента погашения ноты.

Вы получаете купонные выплаты, если соблюдаются условия ноты. Проверка на выполнение заданных условий проводится на регулярной основе. Если в один из таких моментов условия ноты не были соблюдены, то купонный доход «запоминается» и откладывается до момента, пока условия не будут соблюдены. В этом случае клиент получает доход не только за текущий период, но и за прошлые периоды, когда купон не выплачивался.

В момент погашения ноты.

Если цены активов из корзины остались внутри диапазона, ограниченного барьером, то при погашении ноты вы получаете все вложенные средства плюс выплаченные ранее купоны по фиксированной ставке.

Почему барьерные ноты?

Расходы клиента

Рассчитываются в соответствии с условиями тарифов Компании применительно к внебиржевым сделкам с еврооблигациями. Подробную информацию можно найти в разделе Тарифы.Остались вопросы?

Эксперты компании КИТ Финанс Брокер готовы на них ответить. Оставьте заявку на консультацию специалиста.

Оставьте заявку на консультацию специалиста.

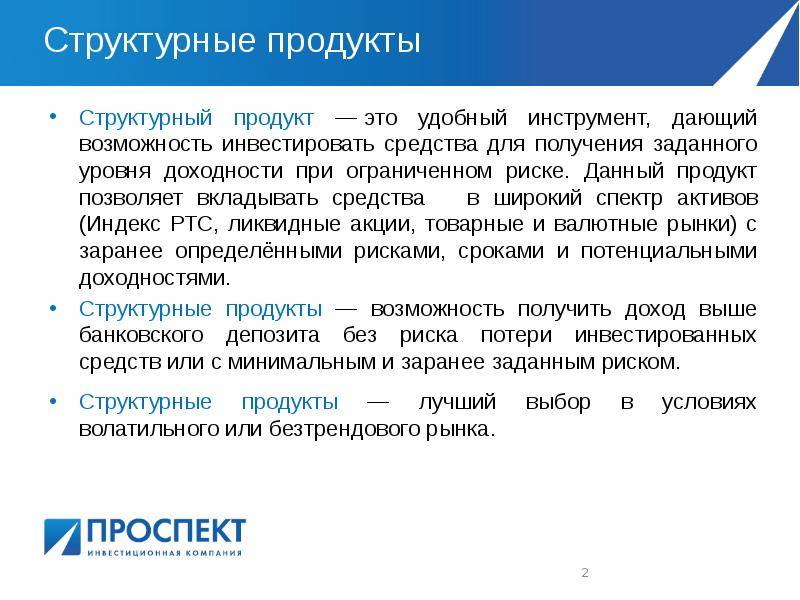

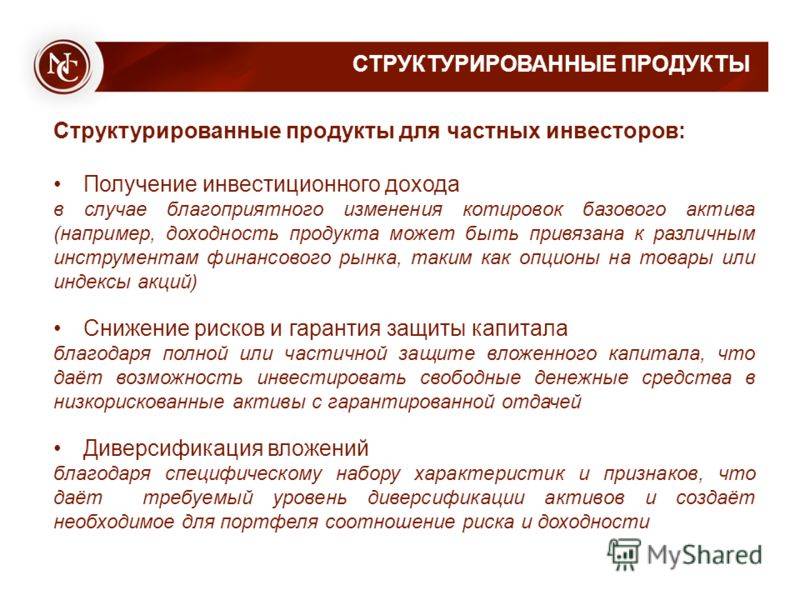

Структурированные (структурные) продукты — AVC Advisory

Если Вы стремитесь получить хорошую потенциальную доходность и обеспечить высокую защиту капитала, то стоит обратить внимание на структурные продукты – прекрасную возможность диверсифицировать вложения и повысить отдачу инвестиций. Существует множество видов структурных продуктов, которые сочетают в себе разнообразные инвестиционные инструменты с различным уровнем риска. Данное решение подходит как крупным инвесторам, которые предпочитают консервативные стратегии, так и инвесторам с относительно небольшим капиталом, готовым пойти на некоторый риск с целью получения высокой прибыли. Также это хорошая отправная точка для начинающих инвесторов, которые не обладают необходимыми навыками для самостоятельной деятельности на фондовом рынке.

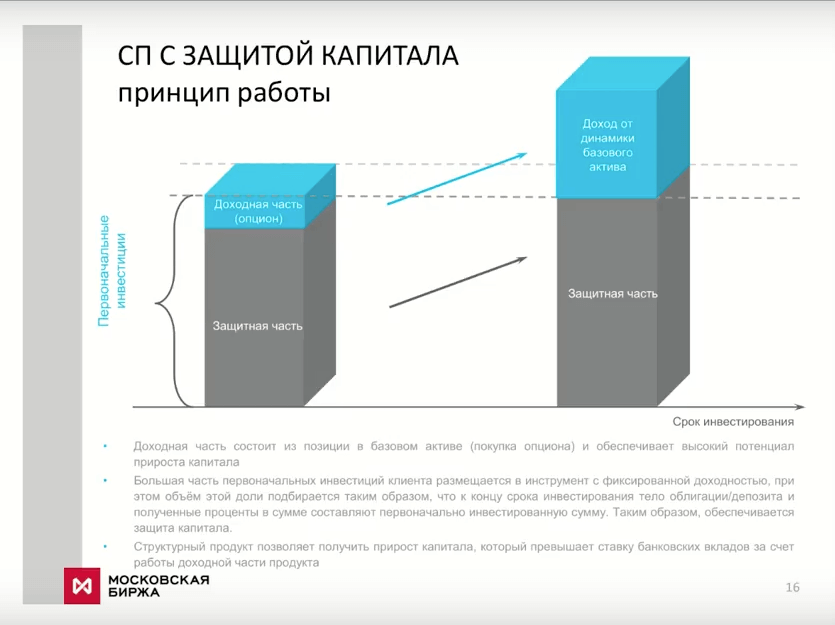

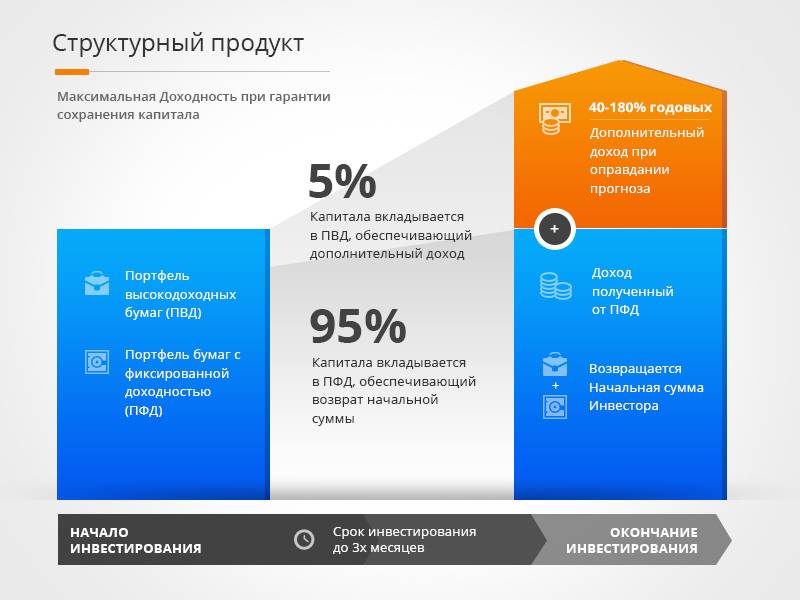

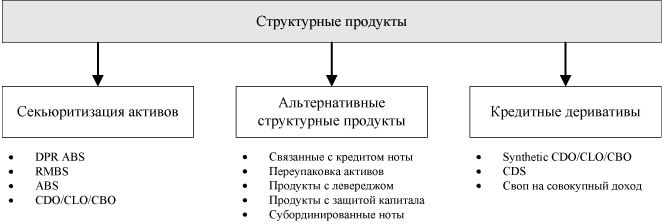

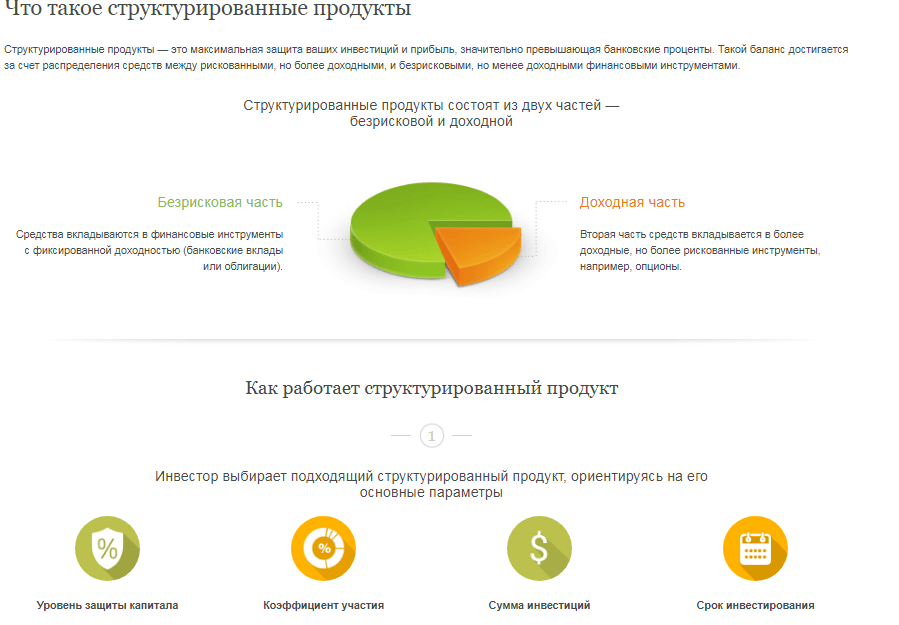

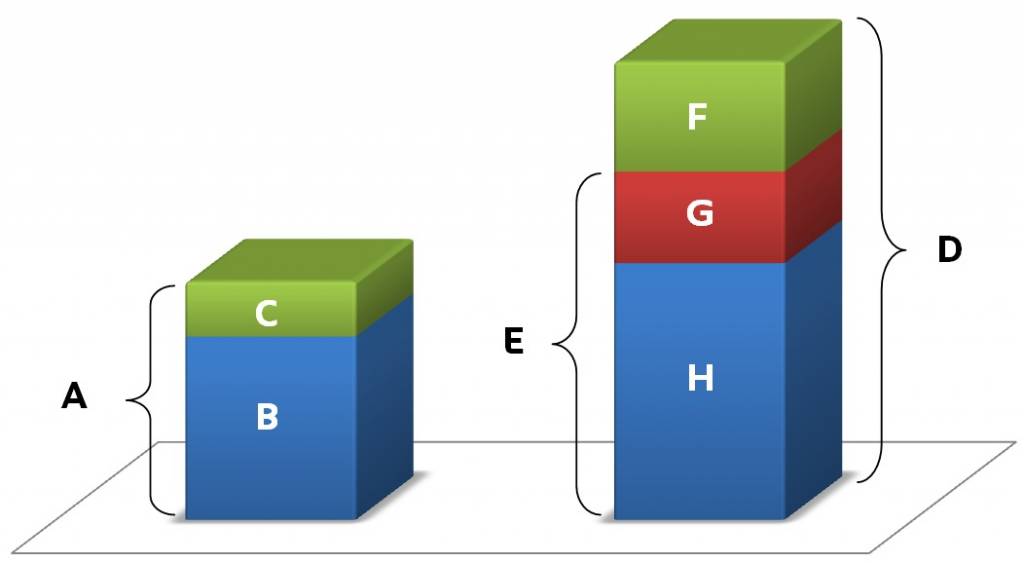

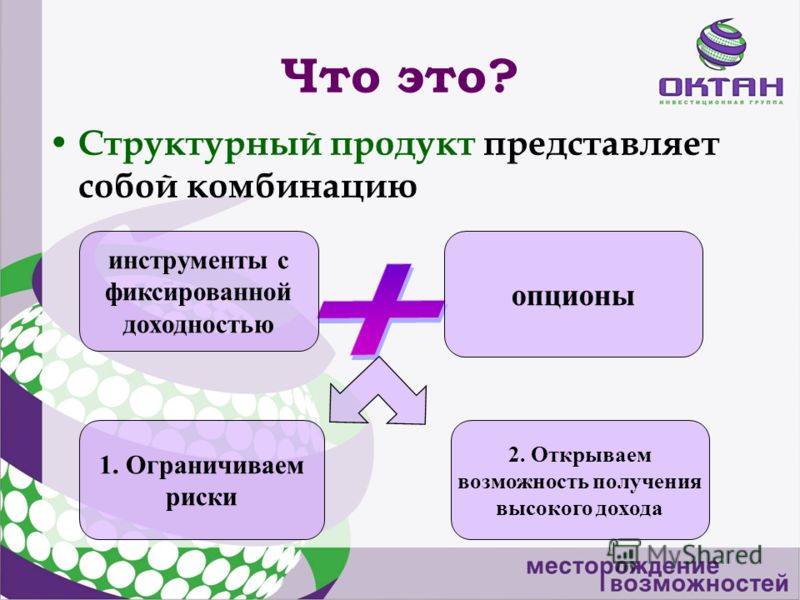

Что такое структурные продукты

В действительности, структурный продукт представляет собой готовую инвестиционную стратегию с заранее установленными условиями и сроками инвестирования. Он позволяет вкладывать средства в широкий спектр активов. Комбинирование разнообразных финансовых инструментов и их свойств даёт возможность подобрать оптимальное соотношение риска к доходности, а также выбрать определенный сектор рынка. Обычно структурные продукты, или как их ещё называют структурированные ноты, состоят из защитной и доходной части.

Он позволяет вкладывать средства в широкий спектр активов. Комбинирование разнообразных финансовых инструментов и их свойств даёт возможность подобрать оптимальное соотношение риска к доходности, а также выбрать определенный сектор рынка. Обычно структурные продукты, или как их ещё называют структурированные ноты, состоят из защитной и доходной части.

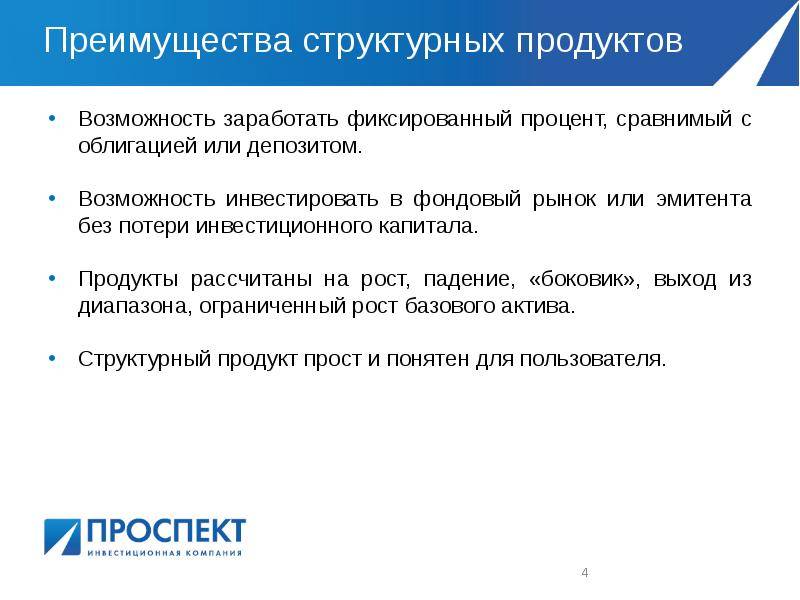

Преимущества структурированных продуктов:

- Высокий уровень доходности при ограниченном риске;

- Возможность диверсифицировать инвестиции;

- Оптимизированное налогообложение и доступе к различным активам;

- Гибкий подход c возможностью выбора различных сроков, суммы, уровня риска;

- Готовое инвестиционное решение, позволяющее за один раз разместить средства в различных активах.

Структурированные ноты – это прекрасная возможность заработать на перспективных активах (депозиты, акции, индексы, товары) без необходимости постоянного мониторинга рынка, потому как инвестор заранее ознакомлен со всеми условиями и вариантами исходов. А предварительно зафиксированные сроки инвестирования гарантируют получение вложенных средств в назначенную дату.

А предварительно зафиксированные сроки инвестирования гарантируют получение вложенных средств в назначенную дату.

Кому доступны структурные инструменты

В прошлом доступ к структурным нотам был лишь у крупных участников рынка с большим капиталом. Однако в современных условиях минимальный порог инвестирования – около $10 тыс.

Специалисты AVC Advisory сотрудничают с надёжными финансовыми институтами и предлагают уникальные инвестиционные решения, подобранные под соответствующие требования клиента.

Где искать предложения структурированных продуктов

Уникальные предложения по структурным продуктам с удобным поиском вы можете найти на сайте advancequities.com

Инвестиции в структурные продукты

© 2021 ООО «ИК ВЕЛЕС Капитал».

Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. ООО «ИК ВЕЛЕС Капитал» предоставляет услуги агента по выдаче, погашению и обмену инвестиционных паев паевых инвестиционных фондов ООО «УК ВЕЛЕС Менеджмент».

ООО «ИК ВЕЛЕС Капитал» предоставляет услуги агента по выдаче, погашению и обмену инвестиционных паев паевых инвестиционных фондов ООО «УК ВЕЛЕС Менеджмент».

Раскрытие информации ООО «ИК ВЕЛЕС Капитал».

Раскрытие информации ООО «УК ВЕЛЕС Менеджмент».

ООО «УК ВЕЛЕС Менеджмент». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00656 от 15 сентября 2009 года выдана ФСФР России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14068-001000 от 25 октября 2018 года выдана ЦБ РФ (Банк России), без ограничения срока действия.) До приобретения инвестиционных паев паевых инвестиционных фондов получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК ВЕЛЕС Менеджмент» и ознакомиться с правилами, а также с иными документами, предусмотренными Федеральным законом от 29. 11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: www.veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением Общества с ограниченной ответственностью «Управляющая компания ВЕЛЕС Менеджмент», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении.

11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: www.veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением Общества с ограниченной ответственностью «Управляющая компания ВЕЛЕС Менеджмент», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Глобальный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за №3784. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Системный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за №3782. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Классический». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за № 3783.

Предостережение для инвестора.

Информация, представленная на сайте, не является офертой, предложением либо руководством к действию и не несет в себе стремление побудить Вас к той или иной сделке или операции с ценными бумагами и финансовыми инструментами. Приводимые показатели доходности не определяют будущую доходность вложений и эффективности каких-либо сделок и (или) операций; результаты чьей-либо инвестиционной деятельности в прошлом не определяют доходы инвестора в будущем. Финансовая терминология, используемая на сайте, имеет целью разъяснение условий инвестирования и может не совпадать с понятиями и определениями, данными в законодательстве.

Приводимые показатели доходности не определяют будущую доходность вложений и эффективности каких-либо сделок и (или) операций; результаты чьей-либо инвестиционной деятельности в прошлом не определяют доходы инвестора в будущем. Финансовая терминология, используемая на сайте, имеет целью разъяснение условий инвестирования и может не совпадать с понятиями и определениями, данными в законодательстве.

Информация, представленная на сайте, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО «ИК ВЕЛЕС Капитал» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Отзывы

Использование, копирование и распространения материалов сайта допускается в соответствии с правилами лицензирования Creative Commons Attribution 4.0. International license, и возможно только с указанием ссылки на сайт https://veles-capital.ru/.

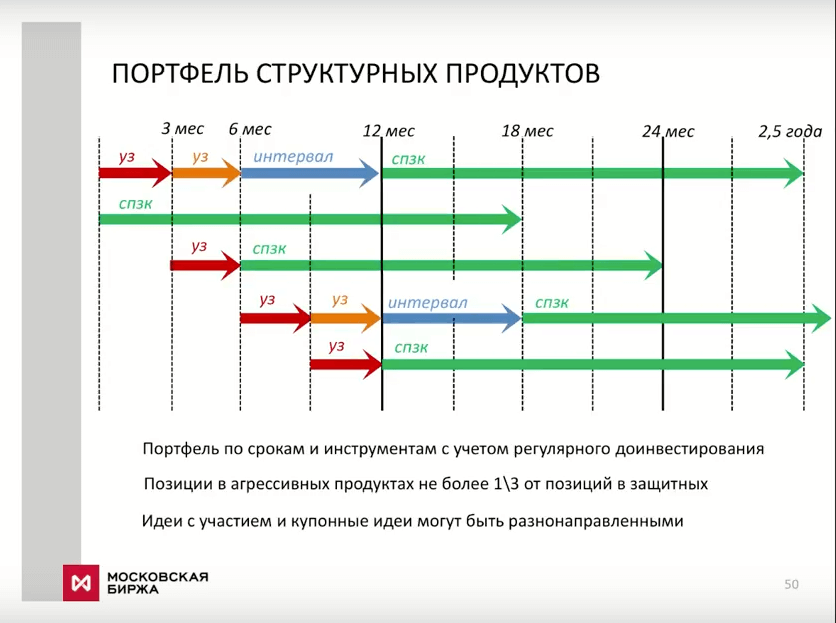

Структурные продукты для частных инвесторов: как минимизировать риски? — Московская Биржа

Дата проведения: 13.04.21

Организаторы: Московская биржа и АКРА

В мероприятии приняли участие представители органов власти, саморегулируемых организаций, участники фондового рынка. Модератором дискуссии стал генеральный директор АКРА Михаил Сухов.

Директор департамента финансовой политики Минфина России Иван Чебесков в начале обсуждения обозначил необходимость использования комплексного подхода в регулировании структурных продуктов. Результатом его применения должна стать «правильная архитектура, позволяющая инвесторам принимать взвешенные решения». Этот вопрос включает в себя и продолжение работы над повышением финансовой грамотности, и тонкую настройку рынка, и повышение уровня его прозрачности. «Прозрачность можно обеспечить на биржевых торгах, которые позволяют определять справедливую цену инвестиционного продукта и формируют вторичный рынок. Кроме того, к этой работе можно привлечь и рейтинговые агентства, многие из которых уже являются аналитическими хабами для инвесторов с позиции оценки не только кредитного риска эмитентов, но и качества активов», — заявил Иван Чебесков.

Этот вопрос включает в себя и продолжение работы над повышением финансовой грамотности, и тонкую настройку рынка, и повышение уровня его прозрачности. «Прозрачность можно обеспечить на биржевых торгах, которые позволяют определять справедливую цену инвестиционного продукта и формируют вторичный рынок. Кроме того, к этой работе можно привлечь и рейтинговые агентства, многие из которых уже являются аналитическими хабами для инвесторов с позиции оценки не только кредитного риска эмитентов, но и качества активов», — заявил Иван Чебесков.

О возможном включении в условия продажи и обращения структурных продуктов независимых игроков говорил и советник первого заместителя председателя Банка России Сергей Моисеев. Он отметил, что на западных рынках, в частности в Европе, успешно применяется раскрытие риска сложных финансовых продуктов по стандартизированным процедурам: эмитент или дистрибутор обязан указывать сводный риск-индикатор продукта, объединяющий кредитный и рыночный риски и подтвержденный независимым провайдером. «Мы тоже должны подумать над элементом независимой экспертизы, позволяющей инвестору лучше разобраться в предлагаемых ему сложных финансовых инструментах. Такой независимой стороной среди прочих могут быть и рейтинговые агентства», — сказал Сергей Моисеев.

«Мы тоже должны подумать над элементом независимой экспертизы, позволяющей инвестору лучше разобраться в предлагаемых ему сложных финансовых инструментах. Такой независимой стороной среди прочих могут быть и рейтинговые агентства», — сказал Сергей Моисеев.

Управляющий директор — руководитель методологической группы АКРА Владимир Сноркин подтвердил, что на сегодняшний день у рейтинговых агентств есть необходимый уровень компетенций для такой работы. Так, АКРА уже сейчас в рамках рейтинговой деятельности может давать оценку кредитного риска по долговым инструментам, включая структурированные продукты. Кроме того, агентство обладает необходимой инфраструктурой для оценки рыночного риска по таким ценным бумагам. Такого рода некредитный рейтинг в предложенной АКРА концепции отражает риск получения меньшей доходности по структурированному продукту, чем доходность по долговому инструменту аналогичного эмитента с фиксированной ставкой.

Президент НАУФОР Алексей Тимофеев заявил о необходимости создания единого классификатора структурных продуктов, «позволяющего говорить всем на одном языке». Он добавил, что саморегулируемая организация находится в активном диалоге с Банком России в части обсуждения регулирования сегмента сложных финансовых продуктов. Так, СРО приняли стандарты паспортизации таких инструментов, которые обязаны будут применять участники рынка, а регулятору направлены предложения по механизму тестирования инвесторов при их приобретении.

Он добавил, что саморегулируемая организация находится в активном диалоге с Банком России в части обсуждения регулирования сегмента сложных финансовых продуктов. Так, СРО приняли стандарты паспортизации таких инструментов, которые обязаны будут применять участники рынка, а регулятору направлены предложения по механизму тестирования инвесторов при их приобретении.

О снижении риска непонимания клиентами приобретаемого продукта говорил и директор департамента долгового рынка Московской биржи Глеб Шевеленков. По его словам, биржа обсуждает возможность маркировки сложных облигаций, которая позволит брокерам ограничить предложение таких инструментов неквалифицированным инвесторам. Кроме того, для информирования клиентов об особенностях сложных финансовых инструментов возможна публикация биржей КИДов (ключевых информационных документов) по аналогии с инструментами срочного рынка, которые содержат оценку уровня риска инструмента. Сами участники рынка и эмитенты структурных продуктов также детально информируют клиентов о сути таких инструментов.

Руководитель подразделения инвестиционных и секьюритизированных продуктов Сбербанка Павел Васильев отметил, что разный уровень риска структурных продуктов позволяет предлагать их широкой аудитории: «При этом в каждом случае мы используем единый подход для детального информирования клиентов об особенностях продуктов, их рисках и условиях: оно начинается еще до принятия клиентом решения о покупке того или иного продукта и продолжается в течение всего его жизненного цикла».

Заместитель президента — председателя правления по инвестиционному и страховому бизнесу «БКС Мир инвестиций» Эдвард Голосов заявил, что большая часть структурных продуктов компании приобреталась квалифицированными инвесторами. При этом многие неквалифицированные инвесторы также успешно инвестировали в структурные продукты не один год, но сейчас столкнулись с запретом на работу с ними. Он выразил надежду на то, что «дедушкина оговорка» в обсуждаемом законопроекте позволит таким инвесторам продолжить работу с ними. При этом с конца прошлого года все структурные продукты, выпущенные в виде нот, торгуемых на Мосбирже, — а это около 150 нот — были переведены в секцию для квалифицированных инвесторов.

При этом с конца прошлого года все структурные продукты, выпущенные в виде нот, торгуемых на Мосбирже, — а это около 150 нот — были переведены в секцию для квалифицированных инвесторов.

По словам Ростислава Кокорева, главы экспертного совета по защите прав розничных инвесторов при Банке России, общий уровень финансовой грамотности по-прежнему не очень высокий,а значит, одного только информирования широкого круга инвесторов и раскрытия информации недостаточно. «Например, до инвесторов часто не доводится проблема неликвидности рынка структурных продуктов. Это означает, что не только нельзя в случае экстренной необходимости свободно продать инструмент на вторичном рынке, но и невозможно рыночным путем определить справедливость ценообразования».

«Рынок структурных продуктов находится в стадии формирования, и сейчас очень важно вести дискуссии на тему его дальнейшего становления и совершенствования, примеряя различные практики и сценарии. К этой работе необходимо привлекать не только самих участников рынка и регуляторов, но и независимые центры экспертизы, какими являются рейтинговые агентства», — заключил Михаил Сухов.

Полная запись эфира конференции

Структурные продукты: О главном | OptionsWorld

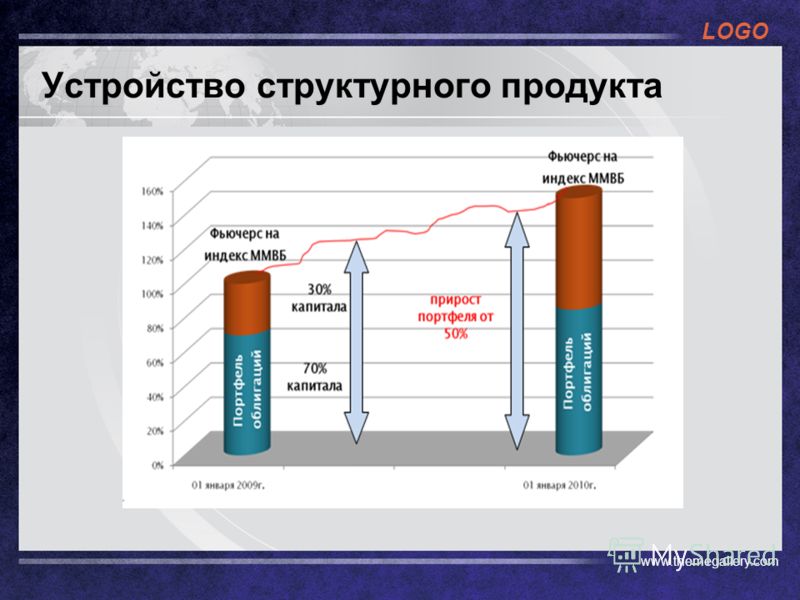

Очень многие люди ищут альтернативу банковскому депозиту или покупке недвижимости, но при этом риски, связанные с торговлей на фондовом рынке брать на себя не хотят. Конкретно в этом случае можно обратить внимание на структурные продукты. Здесь существует целый ряд возможностей, как для извлечения дополнительной прибыли, так и для ограничения рисков.

В частности наибольший интерес вызывают инструменты с полной защитой капитала и частичной защитой капитала.

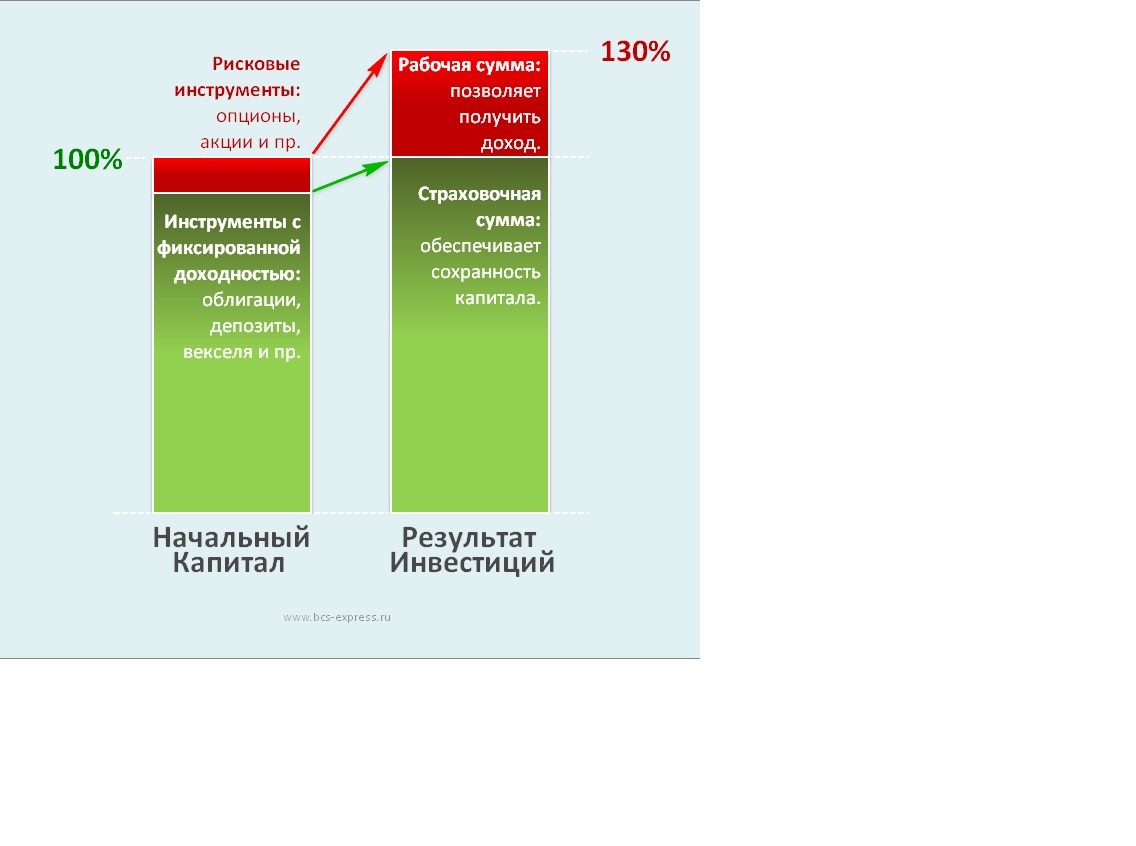

Первый вариант часто предполагает ограниченную прибыль, но вполне может существенно переиграть банковский вклад. Риск при этом отсутствуют вовсе(если, конечно, не брать в расчет минимальные комиссионные брокера). Здесь максимальные потери по рисковой части конструкции, как правило, нивелируются благодаря доходности по консервативным инструментам. Таким, как, например, облигации.

Здесь максимальные потери по рисковой части конструкции, как правило, нивелируются благодаря доходности по консервативным инструментам. Таким, как, например, облигации.

В свою очередь продукты с частичной защитой капитала несут в себе заранее известный, как правило, небольшой риск при достаточно высокой доходности. Соотношение рисковых и консервативных инструментов просто немного больше чем в предыдущем варианте.

Тем временем существуют и так называемые высокорискованные структурные продукты. В этом случае ни риски, ни доходность ничем не ограничены.

Из чего состоит среднестатистический структурный продукт – это некий симбиоз инструментов срочного рынка (опционы,фьючерсы…), спот секции, облигаций, свопов, а также возможно и банковского вклада. Дабы не вникать в суть каждого инструмента, на мой взгляд, оптимально инвестировать просто в целостный продукт. Т.е представьте, например, что это как акция, приносит доходность в определенном случае, но случай этот не обязательно рост или снижение. Заработать можно также и когда рынок просто стоит на месте или один из активов, который входит в продукт изменился, а второй нет и т.д.

Заработать можно также и когда рынок просто стоит на месте или один из активов, который входит в продукт изменился, а второй нет и т.д.

Например, один из вариантов структурных продуктов с полной защитой капитала предполагает следующие условия:

- в случае роста пары доллар/рубль больше 5% в текущем году выплачивается максимальная прибыль по данному продукту в размере 10% (больше депозита в банке, что уже приятно)

- если курс уходит ниже начальной точки входа, то вы получаете инвестированные деньги без потерь в полном объеме

- если курс вырос от 0 до 5%, то сумма выплат составит примерно процентное изменение*1,5

По сути итоговый график прибылей и убытков будет напоминать обычный бычий спрэд.

Достигается такой результат, как правило, с помощью покупки на 90%, например, облигаций, а на оставшуюся часть открывается довольно простая опционная стратегия – бычий спрэд (когда ближний опцион колл покупается, а дальний опцион продается)

На мой взгляд, данная тема крайне интересна для изучения. Поэтому в дальнейшем попытаюсь представить детальный обзор различных структурных продуктов со всеми их преимуществами и недостатками.

Поэтому в дальнейшем попытаюсь представить детальный обзор различных структурных продуктов со всеми их преимуществами и недостатками.

Введение в структурированные продукты

Когда-то мир розничных инвестиций был тихим и довольно приятным местом, где небольшая, выдающаяся группа попечителей и управляющих активами разрабатывала разумные портфели для своих состоятельных клиентов в рамках узко определенного диапазона высококачественных долговых и долевых инструментов. Финансовые инновации и рост класса инвесторов все изменили.

Одна из инноваций, которая получила распространение в качестве дополнения к традиционным розничным и институциональным портфелям, — это инвестиционный класс, широко известный как структурированные продукты.Структурированные продукты предлагают розничным инвесторам легкий доступ к производным финансовым инструментам. Эта статья представляет собой введение в структурированные продукты с особым акцентом на их применимость в диверсифицированных розничных портфелях.

Ключевые выводы

- Структурированные продукты — это предварительно упакованные инвестиции, которые обычно включают активы, связанные с процентами, плюс один или несколько деривативов.

- Эти продукты могут использовать традиционные ценные бумаги, такие как облигации инвестиционного уровня, и заменять обычные платежные функции нетрадиционными выплатами.

- Структурированные продукты могут быть гарантированы принципалом того, что выпуск возвращается в срок погашения.

- Риски, связанные со структурированными продуктами, могут быть довольно сложными — они могут не страховаться FDIC и, как правило, не имеют ликвидности.

Введение в структурированные продукты

Что такое структурированные продукты?

Структурированные продукты — это предварительно упакованные инвестиции, которые обычно включают активы, связанные с процентами, плюс один или несколько деривативов.Как правило, они привязаны к индексу или корзине ценных бумаг и предназначены для облегчения четко определенных целей риска и доходности. Это достигается за счет использования традиционной ценной бумаги, такой как обычная облигация инвестиционного уровня, и замены обычных платежных функций — периодических купонов и окончательной основной суммы — нетрадиционными выплатами, вытекающими из доходности одного или нескольких базовых активов, а не собственных денежных средств эмитента. поток.

Это достигается за счет использования традиционной ценной бумаги, такой как обычная облигация инвестиционного уровня, и замены обычных платежных функций — периодических купонов и окончательной основной суммы — нетрадиционными выплатами, вытекающими из доходности одного или нескольких базовых активов, а не собственных денежных средств эмитента. поток.

Истоки

Одним из основных факторов создания структурированных продуктов была потребность компаний в выпуске дешевых долговых обязательств.Первоначально они стали популярными в Европе и приобрели валюту в Соединенных Штатах, где они часто предлагаются как продукты, зарегистрированные SEC, что означает, что они доступны для розничных инвесторов так же, как акции, облигации, биржевые фонды (ETF), и паевые инвестиционные фонды. Их способность предлагать индивидуализированный доступ к труднодоступным классам и подклассам активов делает структурированные продукты полезными в качестве дополнения к традиционным компонентам диверсифицированных портфелей.

Возвращает

Эмитенты обычно выплачивают доход по структурированным продуктам, когда они достигают срока погашения.Выплаты или отдача от этих результатов деятельности являются условными в том смысле, что, если базовые активы возвращают «x», то структурированный продукт выплачивает «y». Это означает, что структурированные продукты тесно связаны с традиционными моделями ценообразования опционов, хотя они также могут содержать другие категории производных инструментов, такие как свопы, форварды и фьючерсы, а также встроенные функции, которые включают повышенное участие или понижательные буферы.

Заглядывать под капот

Представьте, что известный банк выпускает структурированные продукты в форме банкнот, номинальная стоимость каждой из которых составляет 1000 долларов.Каждая нота на самом деле представляет собой пакет, состоящий из двух компонентов: облигации с нулевым купоном и опциона на покупку базового долевого инструмента, такого как обыкновенные акции или ETF, имитирующего популярный индекс, такой как S&P 500. Срок погашения составляет три года.

Срок погашения составляет три года.

На рисунке ниже показано, что происходит между выпуском и датой погашения.

Изображение Джули Банг © Investopedia 2019Хотя механизмы ценообразования, которые определяют эти ценности, сложны, основной принцип довольно прост.В день выпуска вы платите номинальную сумму в размере 1000 долларов США. Эта банкнота полностью защищена от основной суммы долга, что означает, что вы вернете свои 1000 долларов по истечении срока погашения, независимо от того, что произойдет с базовым активом. Это достигается за счет увеличения размера облигации с нулевым купоном от дисконта первоначального выпуска к номинальной стоимости.

Для компонента производительности базовый актив оценивается как европейский опцион колл и будет иметь внутреннюю стоимость на момент погашения, если его стоимость на эту дату выше, чем его стоимость на момент выпуска.Если применимо, вы зарабатываете эту прибыль в соотношении один к одному. В противном случае срок действия опциона истекает, и вы не получаете ничего сверх своей основной суммы в размере 1000 долларов США.

Индивидуальный размер

Защита основного капитала предлагает ключевое преимущество в приведенном выше примере, но инвестор может пожелать обменять часть или всю защиту в пользу более привлекательного потенциала производительности. Давайте посмотрим на другой пример, в котором инвестор отказывается от основной защиты в пользу комбинации более мощных характеристик производительности.

Если доходность базового актива ( рэнд, актив ) положительна — от нуля до 7,5% — инвестор получает удвоенную прибыль. Таким образом, в этом случае инвестор зарабатывает 15%, если доходность актива составляет 7,5%. Если актив R больше 7,5%, доход инвестора будет ограничен 15%. Если доходность актива отрицательная, инвестор участвует в убытке один к одному, поэтому отрицательного кредитного плеча нет. В этом случае нет принципиальной защиты.

На рисунке ниже показана кривая выплат для этого сценария:

Изображение Джули Банг © Investopedia 2019 Эта стратегия согласуется с точкой зрения инвестора с умеренно оптимистичным настроем — того, кто ожидает положительных, но, как правило, слабых результатов, и ищет повышенную доходность, превышающую ту, которую, по их мнению, принесет рынок.

Радужная записка

Одно из основных преимуществ структурированных продуктов для розничных инвесторов — это возможность объединить различные допущения в один инструмент. Например, радужная записка — это структурированный продукт, который предлагает доступ к более чем одному базовому активу.

Продукт ретроспективного анализа — еще одна популярная функция. В инструменте ретроспективного анализа стоимость базового актива основана не на его окончательной стоимости на момент истечения срока, а на среднем значении, полученном за срок действия ноты.Это может быть ежемесячно или ежеквартально. В мире опционов это также называется азиатским опционом, что отличает инструмент от европейского или американского опциона. Сочетание этих типов функций может обеспечить привлекательные возможности для диверсификации.

Стоимость базового актива в функции ретроспективного анализа основана на среднем значении, полученном за срок действия ноты.

Радужная нота может дать оценку производительности трех активов с относительно низкой корреляцией, таких как Russell 3000 Index of U. S. stocks, индекс MSCI Pacific Ex-Japan и индекс товарных фьючерсов Dow-AIG. Добавление функции ретроспективного анализа к этому структурированному продукту может еще больше снизить волатильность за счет сглаживания доходности во времени. Когда происходят резкие колебания цен, это может повлиять на портфель инвестора. Сглаживание происходит, когда инвесторы пытаются достичь стабильной доходности, а также некоторой предсказуемости в своих портфелях.

S. stocks, индекс MSCI Pacific Ex-Japan и индекс товарных фьючерсов Dow-AIG. Добавление функции ретроспективного анализа к этому структурированному продукту может еще больше снизить волатильность за счет сглаживания доходности во времени. Когда происходят резкие колебания цен, это может повлиять на портфель инвестора. Сглаживание происходит, когда инвесторы пытаются достичь стабильной доходности, а также некоторой предсказуемости в своих портфелях.

А как насчет ликвидности?

Одним из распространенных рисков, связанных со структурированными продуктами, является относительная нехватка ликвидности, которая связана с очень индивидуализированным характером инвестиций.Более того, полная отдача от сложных характеристик производительности часто не достигается до наступления срока погашения. По этой причине структурированные продукты, как правило, являются скорее инвестиционным решением «купить и держать», а не средством быстрого и эффективного входа в позицию и выхода из нее.

Существенная инновация для повышения ликвидности в определенных типах структурированных продуктов представлена в виде биржевых нот (ETN), продукта, первоначально представленного Barclays Bank в 2006 году. Они структурированы так, чтобы напоминать ETF, которые представляют собой взаимозаменяемые инструменты, торгуемые как обычные акции на фондовой бирже.Однако ETN отличаются от ETF, потому что они состоят из долгового инструмента с денежными потоками, полученными от доходности базового актива. ETN также предоставляют альтернативу более труднодоступным сделкам, таким как товарные фьючерсы или индийский фондовый рынок.

Прочие риски и соображения

Одна из наиболее важных вещей, которые нужно понимать об этих типах инвестиций, — это их сложный характер, что непрофессиональный инвестор может не обязательно понимать.Помимо ликвидности, еще одним риском, связанным со структурированными продуктами, является кредитное качество эмитента. Хотя денежные потоки поступают из других источников, сами продукты считаются обязательствами финансового учреждения-эмитента. Например, они обычно не выпускаются через сторонние средства, удаленные от банкротства, в отличие от ценных бумаг, обеспеченных активами.

Например, они обычно не выпускаются через сторонние средства, удаленные от банкротства, в отличие от ценных бумаг, обеспеченных активами.

Подавляющее большинство структурированных продуктов предлагается эмитентами с высоким инвестиционным рейтингом — в основном крупными глобальными финансовыми учреждениями, включая Barclays, Deutsche Bank или JP Morgan Chase.Но во время финансового кризиса структурированные продукты могут потерять основную сумму, как и риски, связанные с опционами. Продукты не обязательно должны быть застрахованы Федеральной корпорацией страхования депозитов (FDIC), но должны быть застрахованы самим эмитентом. Если у компании возникнут проблемы с ликвидностью или она обанкротится, инвесторы могут потерять свои первоначальные вложения. Регулирующий орган финансовой отрасли (FINRA) предлагает фирмам рассмотреть вопрос о том, должны ли покупатели некоторых или всех структурированных продуктов проходить процесс проверки, аналогичный тем, которые имеют трейдеры опционов.

Еще одно соображение — прозрачность ценообразования. Не существует единого стандарта ценообразования, что затрудняет сравнение привлекательности альтернативных предложений структурированных продуктов без учета цен, чем, например, сравнение коэффициентов чистых расходов различных паевых инвестиционных фондов или комиссионных между брокерами-дилерами. Многие эмитенты структурированных продуктов включают ценообразование в свои модели опционов, чтобы избежать явных комиссий или других расходов для инвестора. С другой стороны, это означает, что инвестор не может точно знать истинную стоимость неявных затрат.

Итог

Сложность производных ценных бумаг долгое время удерживала их от значимого представительства в традиционной розничной торговле и многих институциональных инвестиционных портфелях. Структурированные продукты могут принести множество производных выгод инвесторам, которые в противном случае не имели бы к ним доступа. В качестве дополнения к традиционным инвестиционным инструментам структурированные продукты могут сыграть полезную роль в современном управлении портфелем.

Определение и примеры структурированных инвестиционных продуктов (SIP)

Что такое структурированные инвестиционные продукты (SIP)?

Структурированные инвестиционные продукты или SIP — это типы инвестиций, которые отвечают конкретным потребностям инвестора с помощью индивидуального набора продуктов.SIP обычно включают использование производных. Они часто создаются инвестиционными банками для хедж-фондов, организаций или массового рынка розничных клиентов.

SIP отличаются от систематического инвестиционного плана (SIP), в котором инвесторы производят регулярные и равные платежи в паевой инвестиционный фонд, торговый счет или пенсионный счет, чтобы извлечь выгоду из долгосрочных преимуществ усреднения долларовых затрат.

Важно

9 декабря 2020 года Комиссия по ценным бумагам и биржам (SEC) приняла новые правила, призванные модернизировать инфраструктуру для сбора, консолидации и распространения рыночных данных по акциям национальной рыночной системы, зарегистрированным на биржах. Среди других принятых правил SEC установила модель децентрализованной консолидации, в которой конкурирующие консолидаторы, а не эксклюзивные SIP, будут нести ответственность за сбор, консолидацию и распространение консолидированных рыночных данных среди общественности. Подробнее об этих новых правилах читайте здесь.

Среди других принятых правил SEC установила модель децентрализованной консолидации, в которой конкурирующие консолидаторы, а не эксклюзивные SIP, будут нести ответственность за сбор, консолидацию и распространение консолидированных рыночных данных среди общественности. Подробнее об этих новых правилах читайте здесь.

Общие сведения о структурированных инвестиционных продуктах (SIP)

Структурированные инвестиции могут различаться по своему объему и сложности, часто в зависимости от толерантности инвестора к риску.SIP обычно связаны с рынками с фиксированным доходом и производными финансовыми инструментами. Структурированные инвестиции часто начинаются с традиционной ценной бумаги, такой как обычная облигация инвестиционного уровня или депозитный сертификат (CD), и заменяют обычные платежные функции (такие как периодические купоны и окончательная основная сумма) нетрадиционными выплатами, полученными не из собственный денежный поток эмитента, но от результатов одного или нескольких базовых активов.

Простой пример структурированного продукта — компакт-диск за 1000 долларов, срок действия которого истекает через три года.Он не предлагает традиционных выплат по процентам, но вместо этого ежегодная выплата процентов основана на показателях фондового индекса Nasdaq 100. Если индекс растет, инвестор получает часть прибыли. Если индекс упадет, инвестор все равно получит свои 1000 долларов через три года. Этот тип продукта представляет собой комбинацию CD с фиксированной доходностью и долгосрочного колл-опциона на индекс Nasdaq 100.

Комиссия по ценным бумагам и биржам (SEC) начала тщательную проверку структурированных нот в 2018 году из-за широко распространенной критики по поводу их чрезмерных комиссий и отсутствия прозрачности.Например, в 2018 году Wells Fargo Advisors LLC согласилась выплатить 4 миллиона долларов и вернуть незаконно полученную прибыль для урегулирования сборов Комиссии по ценным бумагам и биржам после того, как было обнаружено, что представители компании активно поощряли людей покупать и продавать один из своих структурированных продуктов, который должен был быть купленными и удерживаться до погашения. Такое перемешивание сделок создало большие комиссии для банка и снизило доходность инвесторов.

Такое перемешивание сделок создало большие комиссии для банка и снизило доходность инвесторов.

Ключевые выводы

- Структурированные продукты создаются инвестиционными банками и часто объединяют два или более активов, а иногда и несколько классов активов, чтобы создать продукт, выплачиваемый на основе эффективности этих базовых активов.

- Структурированные продукты различаются по сложности от простых до очень сложных.

- Комиссии иногда скрыты в выплатах и мелком шрифте, что означает, что инвестор не всегда точно знает, сколько он платит за продукт и могут ли они создать его дешевле самостоятельно.

SIP и Rainbow Note

Структурированные продукты привлекают некоторых инвесторов своей способностью настраивать выход на разные рынки. Например, радужная записка предлагает доступ к более чем одному базовому активу.Радужная нота может определять эффективность трех активов с относительно низкой корреляцией, таких как индекс американских акций Russell 3000, индекс MSCI Pacific Ex-Japan и индекс товарных фьючерсов Dow-AIG. Кроме того, добавление функции ретроспективного анализа к этому структурированному продукту может еще больше снизить волатильность за счет «сглаживания» доходности с течением времени.

Кроме того, добавление функции ретроспективного анализа к этому структурированному продукту может еще больше снизить волатильность за счет «сглаживания» доходности с течением времени.

В инструменте ретроспективного анализа стоимость базового актива основана не на его окончательной стоимости на момент истечения срока, а на оптимальном значении, взятом в течение срока действия ноты (например, ежемесячно или ежеквартально).В мире опционов это также совпадает с азиатским опционом (чтобы отличить инструмент от европейских или американских опционов). Сочетание этих типов функций может обеспечить еще более привлекательные возможности для диверсификации.

Это показывает, что структурированные продукты могут варьироваться от относительно простого примера компакт-диска, упомянутого ранее, до более экзотической версии, обсуждаемой здесь.

Плюсы и минусы

Преимущества SIP включают в себя диверсификацию за пределами типичных активов.Другие преимущества зависят от типа структурированного продукта, поскольку каждый из них индивидуален. Эти преимущества могут включать в себя защиту основной суммы, низкую волатильность, налоговую эффективность, большую доходность, чем обеспечивает базовый актив (кредитное плечо), или положительную доходность в условиях низкой доходности.

Эти преимущества могут включать в себя защиту основной суммы, низкую волатильность, налоговую эффективность, большую доходность, чем обеспечивает базовый актив (кредитное плечо), или положительную доходность в условиях низкой доходности.

К недостаткам можно отнести сложность, которая может привести к неизвестным рискам. Комиссии могут быть довольно высокими, но часто скрыты в структуре выплат или в спреде, который банк взимает за вход и выход из позиций. Существует кредитный риск, связанный с инвестиционным банком, поддерживающим ГПИ.Как правило, ликвидность ГПИ незначительна или отсутствует, поэтому инвесторы должны принять цену, которую назначает инвестиционный банк, иначе они могут вообще не выйти из сделки до наступления срока погашения. И хотя эти продукты могут предложить некоторые преимущества диверсификации, не всегда ясно, зачем они нужны или при каких обстоятельствах они нужны, кроме как для получения комиссионных от продаж для создавшего их инвестиционного банка.

Реальный пример структурированных инвестиционных продуктов (SIP)

В качестве примера предположим, что инвестор соглашается вложить 100 долларов в структурированный продукт на основе показателей фондового индекса S&P 500.Чем больше растет S&P 500, тем дороже стоит структурированный продукт. Но если S&P 500 упадет, инвестору все равно вернут свои 100 долларов по истечении срока погашения.

За эту услугу банк взимает несколько комиссионных или получает доход несколькими способами. Он может ограничить размер заработка инвестора, и поэтому все, что S&P 500 переместит выше этого предела, является прибылью банка, а не инвестора. Банк также может взимать комиссию. Это может быть неочевидно, но учитывается при выплате.Например, S&P 500 может потребоваться вырасти на 5% в первый год, чтобы клиент получил выплату в размере 2%. Если S&P 500 вырастет меньше этого значения, пропорциональность выплаты уменьшается. Инвестор может ничего не получить, если S&P 500 вырастет на 3% или меньше, что является прибылью банка.

Этот продукт объединяет CD или облигацию с опционом на покупку по индексу S&P 500. Банк может взять проценты, которые он заплатил бы, и купить опционы колл. Это помогает защитить первоначальный капитал, сохраняя при этом потенциал роста прибыли в случае роста индекса акций.Банк также может хеджировать любые риски, связанные с более сложными структурированными продуктами, что означает, что они, как правило, не заботятся о том, в каком направлении движется рынок.

Структурированные продукты от Fidelity

Как и в случае любого нового предложения по выпуску, потенциальные инвесторы должны прочитать проспект, который дает более подробную информацию о размещении и его структуре. Затем покупатели могут представить признаки интереса в течение периода заказа. При выпуске клиенты обычно получают сумму распределения, равную представленной процентной ставке.Однако представление свидетельства о заинтересованности не гарантирует распределения. Если предложение превышает подписку (было запрошено больше ценных бумаг, чем доступно для покупки), и вы не отозвали свой заказ, вы можете получить только часть запрашиваемых ценных бумаг или вообще не получить. Кроме того, если подписка на предложение занижена, предложение может быть отозвано.

Кроме того, если подписка на предложение занижена, предложение может быть отозвано.

Инвестиции в структурированные продукты, застрахованные FDIC, включают выпуск базового депозитного сертификата, что является исключительной обязанностью банка-эмитента.Этот основной CD обеспечивает защиту FDIC для этих инвестиций. Структурированные продукты, не застрахованные FDIC, не имеют выпуска CD. С этими инвестициями, которые представляют собой необеспеченный долг, клиенты являются необеспеченными кредиторами эмитента.

Компоненты структурированных продуктов Fidelity

Структурированные продукты, предлагаемые через Fidelity.com включают следующие компоненты:

Профиль выплат

Fidelity в настоящее время предлагает только профиль двухточечных выплат. Профиль выплат показывает, как измеряется совокупный доход клиента. Доходность структурированных продуктов, доступных на Fidelity. com, измеряется на основе двух точек: точки A (начальный или начальный уровень индекса, который обычно является конечным значением индекса на дату ценообразования) и точкой B (конечный уровень индекса, который обычно является конечной стоимостью индекса на дату, указанную в документе о предложении).Продукт будет обеспечивать возврат инвестиций по следующей формуле:

com, измеряется на основе двух точек: точки A (начальный или начальный уровень индекса, который обычно является конечным значением индекса на дату ценообразования) и точкой B (конечный уровень индекса, который обычно является конечной стоимостью индекса на дату, указанную в документе о предложении).Продукт будет обеспечивать возврат инвестиций по следующей формуле:

(final index level — начальный индексный уровень)

начальный индекс уровня

Некоторые структурированные продукты налагают ограничения на потенциальную доходность в виде «верхнего предела» или могут ограничивать ваше участие в повышении эффективности связанного индекса или индивидуальной корзины (см. Ниже).

Уровень участия

Потенциальный доход инвестора частично зависит от так называемой доли участия.Если коэффициент участия структурированного продукта меньше 100%, инвестор получит доход, который меньше, чем доходность связанного индекса или индивидуальной корзины. Например, если коэффициент участия составляет 80%, инвестор получит только 80% от любой положительной прибыли по индексу или корзине, при условии отсутствия других ограничений на потенциальную доходность. Уровень участия будет зависеть от продукта, и на него влияют такие факторы, как тип индекса, срок погашения и ограничения.

Уровень участия будет зависеть от продукта, и на него влияют такие факторы, как тип индекса, срок погашения и ограничения.

Колпачок

Верхний предел представляет собой верхний предел, выше которого инвестор не участвует в дальнейшем повышении связанного индекса или корзины.Другими словами, если связанный индекс или эталонный показатель приносит доход, превышающий установленный предел, инвесторы не получат никаких доходов, превышающих установленный предел. Например, если структурированный продукт допускает 100% -ное участие в индексе с ограничением в 50%, инвестор не может заработать более 50% от инвестиций, даже если инвестиции вырастут выше этого уровня.

Расходы и сборы

Плата за размещение, структурирование, развитие и другие затраты будут различаться и могут повлиять на цены вторичного рынка на структурированные продукты.Инвесторы должны учитывать эти и любые другие расходы и сборы, указанные в документе о предложении, до инвестирования.

Налоги

Структурированные продукты могут рассматриваться как долговые инструменты с условными выплатами для целей федерального подоходного налога. Это означает, что вам, как правило, придется ежегодно платить подоходный налог с вмененного годового дохода, даже если вы можете не получить денежный платеж до наступления срока погашения. Кроме того, любая прибыль, полученная от продажи этих продуктов, может рассматриваться как обычный доход.См. Специальный налоговый режим для структурированного продукта в документе о предложении и проконсультируйтесь с вашим налоговым консультантом для получения более подробной информации.

Это означает, что вам, как правило, придется ежегодно платить подоходный налог с вмененного годового дохода, даже если вы можете не получить денежный платеж до наступления срока погашения. Кроме того, любая прибыль, полученная от продажи этих продуктов, может рассматриваться как обычный доход.См. Специальный налоговый режим для структурированного продукта в документе о предложении и проконсультируйтесь с вашим налоговым консультантом для получения более подробной информации.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации свяжитесь с opendata @ sec.губ.

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.5dfd733e.1631921083.826a91a4

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других пользователей к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

структурированных продуктов | Советники по управлению активами

Платформа структурированных продуктовAAM предоставляет экспертные консультации, постоянную поддержку и разнообразный доступ к продуктам, предоставляя брокерам / дилерам и RIA доступ к инновационным решениям проблем инвесторов.

Более 10 лет AAM является ведущим ресурсом по структурированным продуктам для нескольких ведущих независимых брокеров / дилеров (IBD) и RIA по всей стране. Растущий сегмент рынков капитала, AAM поддерживает гибкую и масштабируемую платформу структурированных продуктов, которая обеспечивает широкий доступ к предложениям от широкого круга эмитентов: Morgan Stanley, JPMorgan, HSBC, Barclays, BNP Paribas, Citigroup и Bank of America, чтобы назовите несколько.

Растущий сегмент рынков капитала, AAM поддерживает гибкую и масштабируемую платформу структурированных продуктов, которая обеспечивает широкий доступ к предложениям от широкого круга эмитентов: Morgan Stanley, JPMorgan, HSBC, Barclays, BNP Paribas, Citigroup и Bank of America, чтобы назовите несколько.

AAM имеет проверенный опыт доставки на рынок инновационных и своевременных структурированных заметок и компакт-дисков, привязанных к рынку.Наш опыт и клиентоориентированный подход позволяют нам помогать консультантам дифференцировать свой бизнес и наращивать активы под управлением, используя инвестиции, предназначенные для извлечения выгоды из конкретного взгляда на рынок или целевого результата.

Мы гордимся тем, что мы были названы консультантом года по структурированным инвестициям в 2017 году и награждены Сделкой года в США в 2017, 2018 и 2019 годах от mtn-i.

Посмотреть текущие предложения

Почему AAM?

AAM предлагает конкурентный и объективный доступ к рынку структурированных продуктов. Наш стимул заключается в предоставлении вам лучших инвестиционных идей и решений для ваших клиентов и вашего бизнеса.

Наш стимул заключается в предоставлении вам лучших инвестиционных идей и решений для ваших клиентов и вашего бизнеса.

Широкий выбор предложений от различных эмитентов

AAM соединяет IBD и RIA с обширной сетью структурированных продуктов от множества отечественных и зарубежных эмитентов. Наши давние отношения дают нам возможность предоставлять эксклюзивные предложения, конкурентоспособные цены для эмитентов и способность помогать эффективно согласовывать условия от имени наших клиентов.

Кроме того, мы поддерживаем широкий выбор платных предложений для RIA и можем помочь координировать нестандартные структурированные решения на основе конкретных потребностей портфеля и параметров риска.

Обучение и поддержка продаж

Образовательная программаAAM предоставляет консультантам информацию, необходимую для эффективного позиционирования структурированных продуктов в портфелях и надлежащего консультирования клиентов.

Мы требуем, чтобы все консультанты, приобретающие структурированные продукты AAM, прошли онлайн-курсы обучения. В настоящее время у нас есть два обязательных курса, один из которых посвящен защите основных средств, а другой — примечаниям по основным рискам. У нас есть дополнительные онлайн-курсы обучения, включая Введение в буферизованные заметки.

Мы требуем, чтобы все консультанты, приобретающие структурированные продукты AAM, прошли онлайн-курсы обучения. В настоящее время у нас есть два обязательных курса, один из которых посвящен защите основных средств, а другой — примечаниям по основным рискам. У нас есть дополнительные онлайн-курсы обучения, включая Введение в буферизованные заметки.Кроме того, мы предлагаем маркетинговую литературу и онлайн-инструменты в сочетании с индивидуальной поддержкой консультантов в виде вебинаров, конференц-связи и личных встреч.Наша компетентная команда специалистов по структурированным продуктам умеет помогать консультантам понимать и сообщать о рисках, преимуществах и применении портфеля каждого предложения структурированного продукта.

Индивидуальные структурированные продукты

IBD и RIA могут использовать опыт и отношения AAM для создания настраиваемых структурированных продуктов, которые соответствуют конкретным целям в их сфере деятельности.

Наша компетенция в области обратного расследования позволяет AAM помогать в адаптации сделок в соответствии с конкретными профилями риска и доходности с привлекательными условиями и ценами. Индивидуальные сделки могут быть созданы от 500 000 долларов США.

Наша компетенция в области обратного расследования позволяет AAM помогать в адаптации сделок в соответствии с конкретными профилями риска и доходности с привлекательными условиями и ценами. Индивидуальные сделки могут быть созданы от 500 000 долларов США.Современный торговый стол

Имея проверенный опыт предложения инновационных и своевременных структурированных заметок и компакт-дисков на рынке, опытный отдел торговли структурированными продуктами AAM состоит из шести преданных своему делу членов команды со средним опытом более 15 лет.Обладая опытом создания, разработки и распространения, AAM предлагает доступ к устойчивому первичному и вторичному рынку. Мы также предлагаем обширную торговую поддержку, информацию о продуктах и анализ рынка.

Наш выбор предложений по конкурентоспособным ценам ежемесячно тщательно оценивается нашими опытными трейдерами, которые уделяют особое внимание своевременным инвестициям и качественному исполнению с учетом потребностей финансовых консультантов и их клиентов.

Как приобрести структурированные продукты

Как правило, в начале каждого месяца Центр торговли структурированными продуктами публикует предложения структурированных продуктов AAM.Консультанты могут предоставлять индикаторы интереса (IOI) для своих клиентов в течение периода заказа. Поскольку IOI являются показателями, они могут быть удалены в течение периода предложения без штрафных санкций. По окончании периода заказа они будут размещены для исполнения. При выпуске инвесторы обычно получают сумму распределения, равную их IOI.

Важно отметить, что отправка свидетельства о заинтересованности (IOI) не гарантирует, что инвестор получит распределение. Если подписка на предложение недостаточна, то есть получено слишком мало IOI, предложение может быть отозвано.Кроме того, если рыночные условия слишком волатильны, размещение может быть закрыто раньше, чем ожидал эмитент. В любом случае AAM будет стремиться проактивно сообщать консультанту, если предложение закрывается раньше срока или не будет распечатано. Мы рекомендуем размещать IOI сразу после получения.

Мы рекомендуем размещать IOI сразу после получения.

Посмотреть текущие предложения

Структурированные продукты, что это такое и как они работают?

Структурированный продукт — это комбинация двух или более финансовых инструментов , составляющих единую структуру.Это единый и неделимый пакет, состоящий из комбинации продукта с привязкой к процентной ставке и одного или нескольких производных финансовых инструментов.

Торговое финансирование или внешнеторговая деятельность сопровождает людей и предприятия в их деятельности по импорту / экспорту товаров и услуг, уменьшая риски, существующие в международных коммерческих отношениях, и упрощая расчет по операциям. Одна и та же коммерческая сделка может потребовать различных решений с течением времени в зависимости от момента, когда она происходит, и роли вовлеченных сторон (импортер или экспортер).

Производный финансовый инструмент относится к одному или нескольким активам, так называемым базовым активам с заранее установленным сроком погашения. Существует множество базовых активов: фондовые индексы, акции, обменные курсы, процентные ставки… тенденция базового актива будет определять прибыльность структурированного продукта вместе с доходностью инвестированной основной суммы при наступлении срока погашения.

Включение производного финансового инструмента в структурированный продукт в качестве его интегрирующей части позволяет получить выгоду от фиксированной или переменной прибыльности с учетом определенного риска в течение срока действия продукта и / или при наступлении срока погашения, т.е.е. в момент истечения срока погашения.

Исходя из уровня риска на момент погашения, мы сделаем первое деление:

- Продукты с гарантированным структурированным капиталом: Те, которые гарантируют возврат первоначальной суммы инвестиций при наступлении срока погашения.

В эту категорию входят структурированные депозиты. Они регулируются Банком Испании и покрываются Фондом гарантирования вкладов.

В эту категорию входят структурированные депозиты. Они регулируются Банком Испании и покрываются Фондом гарантирования вкладов. - Структурированный капитал, подверженный риску: Продукты, которые не гарантируют погашение капитала при наступлении срока погашения и чья доходность будет зависеть от тенденции базового актива (активов).В эту категорию входят финансовые контракты. Они регулируются Испанской национальной комиссией по рынку ценных бумаг (CNMV).

В зависимости от формата, используемого при выпуске структурированного продукта, мы будем говорить о:

- Структурированные депозиты: с гарантией капитала в конце срока

- Фонды: с гарантией капитала или без таковой на дату погашения

- Структурированная нота или облигация: с гарантией капитала или без таковой на дату погашения

- Финансовый договор: с риском капитала при наступлении срока погашения

Инструмент, использованный во время выпуска , будет определять неотъемлемый характер и риски , налоговый режим, ликвидность продукта и тип клиента, на которого он нацелен.

Таким образом, структурированные продукты предлагают большое разнообразие, не только в зависимости от их характера, но и от активов, в которые они инвестируют, обеспечивая доступ к различным рынкам или базовым продуктам в зависимости от профиля риска, который инвестор готов принять.

BBVA широко известна своими возможностями в области структурированных продуктов в Латинской Америке. Специализированные публикации, такие как структурированные продукты, структурированные розничные продукты и mtn-i, подтвердили региональное лидерство BBVA в этой сфере бизнеса, наградив банк многочисленными наградами.

Однако инвесторы должны помнить, что эти продукты являются сложными, и присущие им риски могут быть трудно полностью понять покупателю. Другой особенностью этих продуктов является то, что их ликвидность ограничена , поскольку они не могут быть проданы на вторичных рынках. Также важно убедиться, что временные рамки инвестора совпадают со сроком погашения продукта, хотя многие учреждения-эмитенты, такие как BBVA, принимают досрочное аннулирование по рыночным ценам.

Также важно убедиться, что временные рамки инвестора совпадают со сроком погашения продукта, хотя многие учреждения-эмитенты, такие как BBVA, принимают досрочное аннулирование по рыночным ценам.

В текущем сценарии процентных ставок структурированные продукты консолидируются как , что является одной из самых привлекательных альтернатив для клиентов , которые пытаются оптимизировать и диверсифицировать прибыльность своих сбережений. Гибкость во время их производства позволяет регулировать их характеристики (риск, срок погашения, базовые активы, прибыльность …) в соответствии с профилем инвестора клиента.

Кроме того, в результате преобладающих низких процентных ставок возможность структурировать гарантированные депозиты становится все более сложной, и, следовательно, рынки, вероятно, начнут предлагать все больше и больше продуктов с некоторыми рисками, чтобы удовлетворить потребности клиентов, стремящихся сохранить коэффициенты прибыли. .

Сравнить структурированные продукты | Дом

Мы определяем структурированный продукт как ‘Инвестицию, обеспеченную значительным контрагентом (или контрагентами), где доходность определяется со ссылкой на определенный базовый показатель (например, индекс FTSE 100) и предоставляется в определенную дату (или даты). ) ‘.

) ‘.

В качестве простого примера, структурированный продукт «рисковый капитал» может предложить возврат, скажем, 51% от инвестиций, если индекс FTSE 100 будет на том же уровне или выше в день, когда продукт созреет через 6 лет.Если FTSE 100 ниже этого уровня, он вернет первоначальную сумму инвестиций, если только она не будет больше указанной ниже суммы, скажем, 40%, после чего капитал будет уменьшен на эквивалентное падение FTSE 100.

CompareStructuredProducts.com — это бесплатный сервис, созданный независимыми финансовыми консультантами Lowes Financial Management. Здесь вы найдете информацию о широком спектре структурированных розничных продуктов, включая брошюры, основные информационные документы и формы заявок, совершенно бесплатно.Наша прозрачная структура комиссий гарантирует, что вы всегда будете знать стоимость своих инвестиций.

Мы отслеживаем эффективность структурированных продуктов и отчитываемся перед клиентами по отдельным лицам / секторам. Чтобы просмотреть наш годовой обзор производительности всех продуктов, распространяемых через посредников, срок действия которых наступил в 2020 году, щелкните изображение.

Чтобы просмотреть наш годовой обзор производительности всех продуктов, распространяемых через посредников, срок действия которых наступил в 2020 году, щелкните изображение.

Что такое структурированные продукты?

Узнайте больше об этих инвестициях.

Инвестирование через CompareStructuredProducts.com

У нас чрезвычайно конкурентоспособная структура комиссионных, которая позволяет вам инвестировать в структурированные продукты через нас. Наша комиссия за участие в качестве посредника для инвестиций, сделанных через CompareStructuredProducts.com, когда не запрашивались или не давались консультации, составляет 1,65% от суммы инвестиций, и мы можем договориться о комиссионных за инвестиции, превышающие 100 000 фунтов стерлингов. Те планы, которые требуют, чтобы инвесторы обращались за советом, будут нести комиссию в размере 3% от инвестированной суммы. Если у вас есть какие-либо сомнения относительно пригодности инвестиций для вас или вы хотите инвестировать в план, который требует от вас консультации, свяжитесь с нами по телефону 0191 2818811, чтобы организовать бесплатную консультацию без каких-либо обязательств.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Мы требуем, чтобы все консультанты, приобретающие структурированные продукты AAM, прошли онлайн-курсы обучения. В настоящее время у нас есть два обязательных курса, один из которых посвящен защите основных средств, а другой — примечаниям по основным рискам. У нас есть дополнительные онлайн-курсы обучения, включая Введение в буферизованные заметки.

Мы требуем, чтобы все консультанты, приобретающие структурированные продукты AAM, прошли онлайн-курсы обучения. В настоящее время у нас есть два обязательных курса, один из которых посвящен защите основных средств, а другой — примечаниям по основным рискам. У нас есть дополнительные онлайн-курсы обучения, включая Введение в буферизованные заметки. Наша компетенция в области обратного расследования позволяет AAM помогать в адаптации сделок в соответствии с конкретными профилями риска и доходности с привлекательными условиями и ценами. Индивидуальные сделки могут быть созданы от 500 000 долларов США.

Наша компетенция в области обратного расследования позволяет AAM помогать в адаптации сделок в соответствии с конкретными профилями риска и доходности с привлекательными условиями и ценами. Индивидуальные сделки могут быть созданы от 500 000 долларов США.

В эту категорию входят структурированные депозиты. Они регулируются Банком Испании и покрываются Фондом гарантирования вкладов.

В эту категорию входят структурированные депозиты. Они регулируются Банком Испании и покрываются Фондом гарантирования вкладов.