Приложения: Последние новости России и мира – Коммерсантъ Деньги (131797)

Согласно оценкам World Gold Council, в первом квартале центральные банки приобрели почти 100 тонн золота. Таким образом они защищают свои золотовалютные резервы от роста инфляции, вызванной ростом денежной массы во всем мире. Регуляторы рассматривают альтернативные направления для инвестирования: с интересом смотрят на инвестиции, удовлетворяющие требованиям устойчивого развития, и по-прежнему не доверяют цифровым валютам.

Данные World Gold Council (WGC) свидетельствуют о том, что мировые центробанки после полугодового перерыва начали активно наращивать вложения в золото. По оценкам WGC, в первом квартале чистые покупки благородного металла со стороны ЦБ составили 95,5 тонны, что на 25% больше, чем за все второе полугодие 2020 года. Впрочем, спрос на металл вырос не сразу. В январе чистые продажи перевешивали немногочисленные покупки, но за счет увеличившегося спроса на металл в феврале и марте вложения в золото по итогам квартала выросли.

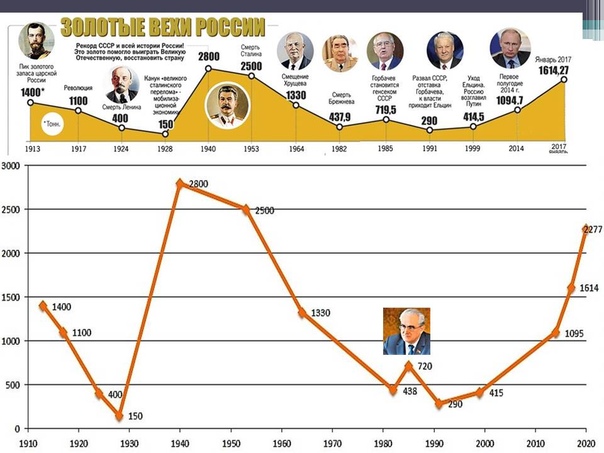

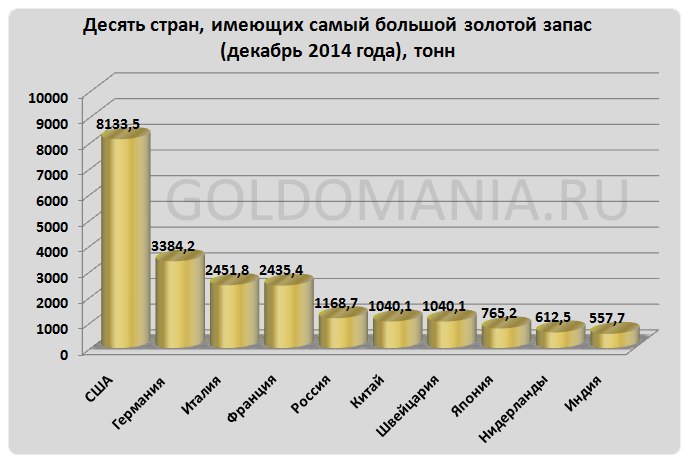

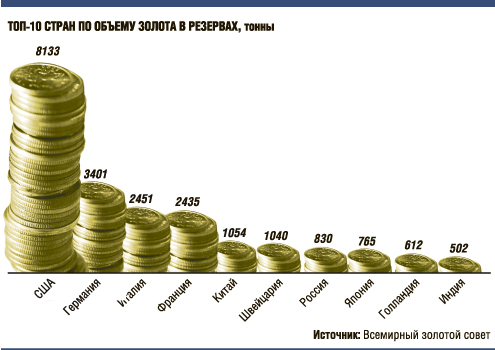

Пятерка крупнейших стран по запасам золота осталась неизменной: на первом месте с показателем 8,13 тыс. тонн остаются США, на второй строчке с показателем 3,36 тыс. тонн держится Германия, Италия с 2,45 тыс. тонн занимает третье место. Пятерку замыкают Франция и Россия с результатами 2,44 тыс. тонн и 2,29 тыс. тонн соответственно.

Скупщики золота

На общем фоне выделяются пять стран, чьи ЦБ наиболее активно наращивали свои вложения в драгоценный металл. Лидером рейтинга стал Центробанк Японии, который увеличил объем золота в резервах почти на 81 тонну, доведя его до 846 тонн, причем весь новый объем металла был куплен в марте. Второе место занял венгерский ЦБ, увеличивший объем золота в своих резервах на 63 тонны, до 94,5 тонны. На третьем месте закрепился Таиланд: он приобрел 43,5 тонны металла и довел его объем в резервах до 197,5 тонны. Еще около 32 тонн драгметалла приобрел ЦБ Узбекистана, свыше 25 тонн — ЦБ Казахстана.

Восстановление интереса центробанков к вложениям в золото связано, с одной стороны, с увеличением резервов на фоне восстановления экономик, с другой — с ростом потребительских цен в мире. В последние месяцы инфляция достигла максимальных исторических значений в странах не только с развивающейся, но и с развитой экономикой. Самый яркий тому пример — США, где общий индекс потребительских цен в мае составил 5% год к году. Это самый высокий показатель с 2008 года. В еврозоне инфляция выросла до самого высокого уровня с 2018 года — 2%.

Пострадали от инфляции и развивающиеся экономики, отмечают аналитики Sinara Research. Повышение прогнозов по инфляции в последнее время стало широко распространенным явлением (Бразилия, Мексика, Таиланд, Россия и др.), отмечают эксперты. По словам руководителя отдела экономического и отраслевого анализа ПСБ Евгения Локтюхова, ускорение инфляционных процессов в мире способствует повышению спроса на золото как на актив, который является естественным хеджем инфляционных рисков в условиях нулевых ставок и реализации программ выкупа активов в ключевых развитых странах.

Продавцы металла

Против тренда действовали ЦБ Филиппин и Турции, которые продали с начала года соответственно 24,7 и 18,1 тонны металла. В итоге объем золота в резервах этих стран составил соответственно 164,1 тонны и 526 тонн. Некоторые страны с развивающимися рынками столкнулись с ухудшением платежных балансов в период пандемии, поэтому, как считает глава аналитического департамента ГК «Регион» Валерий Вайсберг, они вынуждены сокращать вложения в металл. «ЦБ Филиппин в прошлом году принял решение поддерживать долю золота в международных резервах на уровне 10% и поэтому при сильном росте котировок не покупает, а продает золото»,— отмечает Валерий Вайсберг.

ЦБ Турции вынужден продавать ликвидные части ЗВР (включая золото) на фоне огромного давления на национальную валюту. С начала года курс турецкой лиры обвалился почти на 20%, до 8,3 лиры за доллар США. «Обесценивание турецкой лиры во многом обусловлено нехваткой валютных поступлений на фоне снижения аппетита инвесторов к турецким активам и обвала туризма. Продажи золотых запасов за валюту — способ заткнуть эту дыру»,— поясняет руководитель аналитического отдела департамента персонального банковского обслуживания банка «Зенит» Георгий Окромчедлишвили.

Продажи золотых запасов за валюту — способ заткнуть эту дыру»,— поясняет руководитель аналитического отдела департамента персонального банковского обслуживания банка «Зенит» Георгий Окромчедлишвили.

Продавал золото и российский ЦБ, который до последнего времени выступал крупнейшим покупателем металла. Наиболее активно Банк России скупал благородный металл начиная с 2014 года, когда на фоне расширения антироссийских санкций вынужден был снижать долю долларовых активов в резервах. К 2020 году финансовый регулятор приобрел 1236 тонн золота, увеличив его объемы в резервах более чем вдвое. Однако начиная со второго квартала прошлого года ЦБ перестал приобретать металл, более того, во втором полугодии 2020 года сократил объем золота в резервах на 1,3 тонны. С января по апрель 2021 года регулятор продал уже 6,2 тонны, а запасы металла опустились до 2292,3 тонны. Впрочем, уменьшение объемов золота в российских резервах связано не столько с продажами металла, сколько с эмиссией инвестиционных и памятных монет.

Почему ЦБ золото любят

Центральные банки по-прежнему положительно относятся к золоту. Об этом свидетельствует ежегодный опрос финансовых регуляторов, проводимый WGC. Исследование проводилось в период с 17 февраля по 19 апреля 2021 года. В анкетировании приняли участие 56 центральных банков. При этом 36% — из стран с развитой экономикой, а 64% — из стран с формирующимся рынком и развивающейся экономикой. Опрос показал, что 21% регуляторов намерены увеличить свои золотые резервы в ближайшие 12 месяцев. Ни один банк не планирует сокращать резервы в этом году против 4% ранее. Еще 68% не планируют менять свои золотые запасы. Только 11% респондентов не определились с планами относительно золота в этом году по сравнению с 20% в прошлом году. «Центробанки как системообразующие финансовые учреждения обязаны проводить консервативную политику и обеспечивать целостность и стабильную работу валютных рынков и финансовых систем своих стран.

Доллар против юаня

Центральные банки неоднозначно оценили будущее место доллара США в резервах. По данным опроса, 50% ЦБ заявили, что через пять лет американская валюта будет занимать меньшую долю в резервах, чем сейчас. По словам главного аналитика Совкомбанка Михаила Васильева, надежность — это один из главных факторов при размещении международных резервов. Поэтому повышение геополитической премии в долларовых резервах снизило их привлекательность для ряда стран. «Также резкое увеличение долларовой денежной массы в 2020 году — показатель М2 в США вырос на 25%, что привело к обесценению доллара к основным валютам»,— отмечает господин Васильев.

Не только центробанки

Стоит отметить, что интерес к золоту проявляют все категории потребителей, а не только центробанки. Причем более активно растет спрос со стороны населения. Так, несмотря на высокие цены на драгметаллы, в этом году восстановился объем потребления ювелирной промышленностью, а сбыт золотых монет и слитков достиг в первом квартале 339,5 тонны, максимума с 2016 года.

Центральные банки скорее видят растущую роль других валют в международной валютной системе, чем испытывают пессимистичные настроения по отношению к доллару, считает глава отдела по взаимодействию с центральными банками Всемирного совета по золоту Шаокай Фэн. «Исследование показывает, что, по мнению большинства опрошенных, юань будет играть более значительную роль в мировых резервах, хотя этот рост будет очень постепенным»,— отметил господин Фэн. Растущее влияние юаня в резервах связано с возрастающей политической, экономической и технологической ролью Китая.

Геополитическая составляющая резервов

Россия одной из первых отказалась от части вложений в долларах США. 5 июля в Фонде национального благосостояния (ФНБ) официально снижена доля доллара до нуля, доля японской иены составила 4,7%, доля фунта стерлингов сокращена до 5%, а евро и юаня увеличена до 39,7% и 30,4% соответственно. В структуру фонда впервые вошло золото (20,2%).

Впрочем, глава Центробанка России Эльвира Набиуллина ранее сообщила, что доллар останется частью международных резервов России. «Когда мы рассматриваем структуру наших резервов, мы, конечно, принимаем во внимание не только экономические факторы, доходность резервов, степень ликвидности, но и геополитические риски. Но мы считаем, что доллары останутся частью наших резервов»,— сказала госпожа Набиуллина в интервью Bloomberg. По ее словам, регулятор проводит политику по снижению зависимости экономики от всех иностранных валют.

Решение Минфина сократить долю доллара в ФНБ вызвано желанием обеспечить сохранность суверенного фонда в свете высоких санкционных рисков. После ужесточения санкций США против первичного рублевого госдолга и сохраняющихся угроз для операций правительства/госбанков и госкомпаний в долларах США — опция, которая остается доступной для американских властей даже в рамках действующего санкционного законодательства, считает директор по инвестициям «Локо-Инвеста» Дмитрий Полевой. «Минфин последовательно диверсифицирует портфель вложений, тем самым снижая зависимость от одной валюты. Уход от доллара при вложениях ФНБ снизит геополитические риски и позволит сохранить вложения для будущих поколений»,— отмечает Михаил Васильев.

За ответственное инвестирование

Опрос центробанков выявил растущий интерес регуляторов к альтернативным инвестициям, удовлетворяющим требованиям устойчивого развития,— ESG. Устойчивые облигации были самым популярным классом активов, и почти половина респондентов опроса WGC заявили, что они увеличат свои позиции в этих активах. Эти данные свидетельствуют о том, что ESG по-прежнему уделяется большое внимание, особенно со стороны ЦБ из стран с развитой экономикой. По словам Шаокай Фэна, растет признание как важности ESG-инвестирования для достижения целей государственной политики в этой области, так и той роли, которую центральные банки могут сыграть в повышении осведомленности в этом вопросе.

Эти данные свидетельствуют о том, что ESG по-прежнему уделяется большое внимание, особенно со стороны ЦБ из стран с развитой экономикой. По словам Шаокай Фэна, растет признание как важности ESG-инвестирования для достижения целей государственной политики в этой области, так и той роли, которую центральные банки могут сыграть в повышении осведомленности в этом вопросе.

ESG-облигации качественных эмитентов могут быть подходящим инструментом для формирования резервов центробанков, считают аналитики. Во-первых, если компания отвечает требованиям устойчивого развития, то у нее автоматически больше число инвесторов, что позитивно для ее цены. По словам исполнительного директора «ВТБ Капитал Инвестиции», старшего вице-президента ВТБ Владимира Потапова, в мире в целом и в особенности в Европе значительная часть институциональных инвесторов очень большое внимание уделяет экологическим аспектам, корпоративной культуре, отношению к сотрудникам. Во-вторых, во всем мире растет контроль за деятельностью компаний с точки зрения различных рисков и влияния этих компаний на окружающую среду. «Это становится серьезным риском, который может материализоваться в штрафы, что приводит к снижению прибыли компаний и стоимости акций»,— отмечает Владимир Потапов.

«Это становится серьезным риском, который может материализоваться в штрафы, что приводит к снижению прибыли компаний и стоимости акций»,— отмечает Владимир Потапов.

Центральные банки развитых стран активно участвуют в трансформации к зеленой экономке и стимулируют спрос на зеленые инструменты финансирования, в том числе путем их покупки в резервы, считает заместитель председателя правления Россельхозбанка Анна Кузнецова. «Покупка ESG-облигаций Банком России для формирования резервов могла бы стать хорошим стимулом для развития российского рынка ESG-финансирования»,— считает госпожа Кузнецова.

Биткойну нет места

В прошлом году многие институциональные инвесторы и глобальные брокеры прочили защитные свойства еще одному активу — биткойну, который рос в цене рекордными темпами. В таких условиях некоторые инвестбанки начали задаваться вопросом, может ли цифровая валюта стать альтернативой золоту. В пользу криптовалюты говорили ограниченное предложение биткойна, неплохая ликвидность (дневные обороты достигли $30–50 млрд), высокая капитализация, которая превысила $1 трлн, а также защита от роста денежной бумажной массы в мире.

Несмотря на растущий ажиотаж среди некоторых инвесторов, центральные банки не сообщают о планах инвестировать в криптовалюты. «Золото и криптовалюты — принципиально разные классы активов. Криптовалюты не соответствуют критериям инвестирования резервов центральных банков, таким как безопасность, ликвидность и доходность»,— считает Шаокай Фэн. У биткойна и золота больше различий, чем сходства, и они выполняют разные функции, отмечают представители WGC. «Например, цены биткойна и золота не сильно коррелированы, и это одна из причин, почему инвестор, который надеется извлечь выгоду из высокого потенциала роста криптовалют, может быть более склонен также к вложениям в золото, чтобы застраховаться от высокой волатильности криптовалюты»,— подчеркивает директор по государственной политике и взаимодействию с центральными банками WGC Татьяна Фиц.

Весна этого года показала, что цифровые валюты по-прежнему относятся к очень рисковым активам и поэтому не могут входить в золотовалютные резервы ЦБ. После четырехкратного роста в прошлом году и достижения в апреле текущего года нового исторического максимума на отметке $65 тыс. в мае цифровая валюта начала стремительно снижаться. 29 июня курс биткойна впервые с начала года опустился ниже уровня $30 тыс. По словам гендиректора УК «Спутник — Управление капиталом» Александра Лосева, на фоне роста денежной массы в мире инвесторы скупали различные активы, в том числе и спекулятивные, но рост инфляции заставит центральные банки начать ужесточение денежно-кредитной политики, и как только это начнет происходить, спекулятивные активы или псевдоактивы, такие как крипта, посыпятся первыми.

После четырехкратного роста в прошлом году и достижения в апреле текущего года нового исторического максимума на отметке $65 тыс. в мае цифровая валюта начала стремительно снижаться. 29 июня курс биткойна впервые с начала года опустился ниже уровня $30 тыс. По словам гендиректора УК «Спутник — Управление капиталом» Александра Лосева, на фоне роста денежной массы в мире инвесторы скупали различные активы, в том числе и спекулятивные, но рост инфляции заставит центральные банки начать ужесточение денежно-кредитной политики, и как только это начнет происходить, спекулятивные активы или псевдоактивы, такие как крипта, посыпятся первыми.

Василий Синяев

Золото впервые обошло доллар в резервах России :: Экономика :: РБК

Экономика , 11 янв, 20:010

ЦБ прекратил покупки драгметалла, но в 2020 году он подорожал на 25%

Золото впервые опередило по стоимости американский доллар в составе международных резервов России, следует из данных ЦБ. Это связано исключительно с ростом цены драгоценного металла в 2020 году

Это связано исключительно с ростом цены драгоценного металла в 2020 году

Фото: Baz Ratner / Reuters

Золото в составе международных резервов России впервые в истории обошло по стоимости доллар США, следует из обнародованной 11 января статистики Банка России. Обзор ЦБ по управлению золотовалютными активами опубликован с традиционным полугодовым лагом и отражает композицию портфеля ЦБ на середину 2020 года.

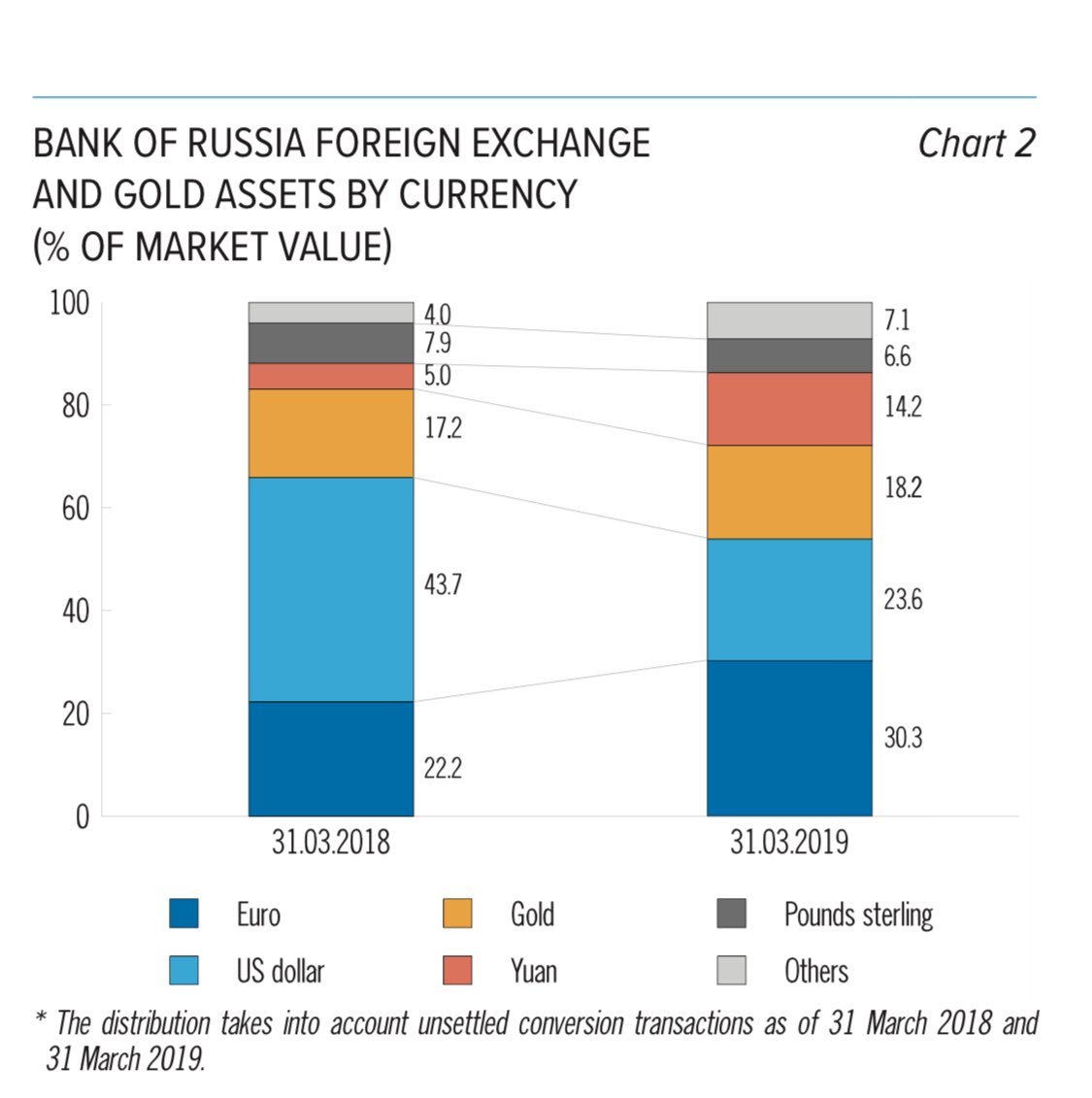

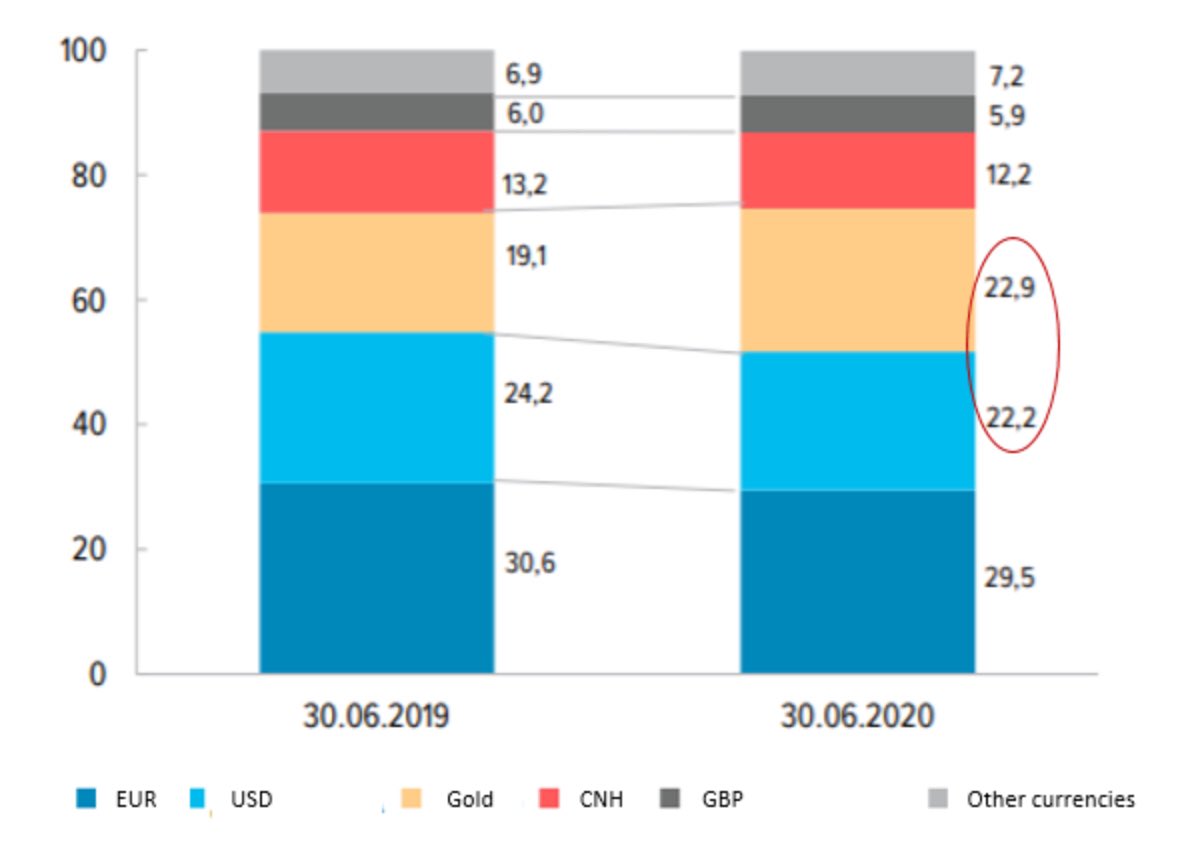

По состоянию на 30 июня 2020 года 22,9% активов ЦБ было размещено в золоте. В денежном выражении это $128,5 млрд из совокупных $561,1 млрд. В долларах США было номинировано 22,2% активов ($124,6 млрд).

По сравнению с предыдущим таким обзором, отражавшим данные на конец марта 2020 года, доля золота в российских резервах выросла с 20,8 до 22,9%, тогда как доля доллара опустилась с 23,7 до 22,2%.

Диверсификация резервов

До марта 2018 года Банк России держал в долларах 43–48% своих активов, после чего резко переложился в евро и юани на фоне ужесточения санкций США в отношении российских лиц. Если в начале 2018 года России принадлежали государственные облигации США на сумму около $100 млрд, то по состоянию на конец октября 2020 года (последние доступные данные Минфина США) — лишь на $6 млрд.

Золотовалютные резервы, золотовалютные резервы России и других стран, график и динамика, золотовалютные резервы США

Золотовалютный резерв – ключевой индикатор финансовой стабильности каждой отдельно взятой сраны в мире. Объем резервов определяет способность государства погашать долговые обязательства. Золотовалютные резервы в фактическом выражении – это материальные активы, с помощью которых правительство регулирует котировки валют, международные платежи и некоторые другие экономические параметры.

Объем резервов определяет способность государства погашать долговые обязательства. Золотовалютные резервы в фактическом выражении – это материальные активы, с помощью которых правительство регулирует котировки валют, международные платежи и некоторые другие экономические параметры.

Содержание

Скрыть- Золотовалютные резервы

- Золотовалютные резервы России

- Золотовалютные резервы стран

- Золотовалютные резервы динамика

- Золотовалютные резервы США

- Золотовалютный резерв график

Золотовалютные резервы

Золотовалютные резервы отдельно взятого государства это не только запасы драгоценных металлов, но также долговых обязательств иностранных компаний и валюты иностранных государств в виде наличных средств. Резервы используются правительством государства для поддержания стабильного валютного курса в стране, а также обеспечения ряда других внешних обязательств.

Золотовалютный резервы, как правило, характеризуются высоким уровнем ликвидности, благодаря чему они в любой момент могут использоваться для оплаты долгов, инвестиций, проведения торговых транзакций или с целью принятия участия страны в глобальных финансовых операциях.

Золотовалютные резервы России

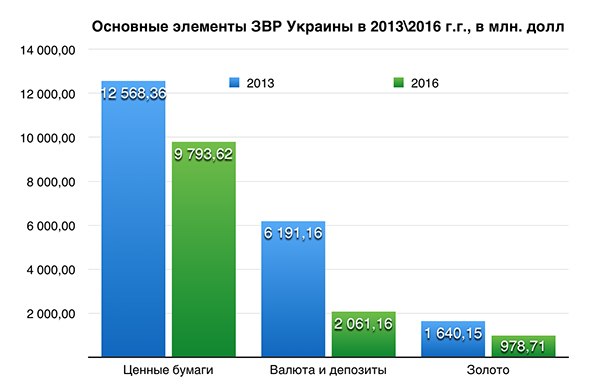

Структура золотовалютных резервов каждого отдельно взятого государства имеет свои особенности. «Финансовая подушка» Российской Федерации выглядит следующим образом:

- непосредственно золото в виде слитков;

- валюта других государств с высоким уровнем конвертации;

- запасы других драгоценных металлов, в частности палладий, платина и серебро;

- запасы алмазов и некоторых других драгоценных камней;

- специальные права заимствования;

- средства резервного Фонда и Фонда национального достояния.

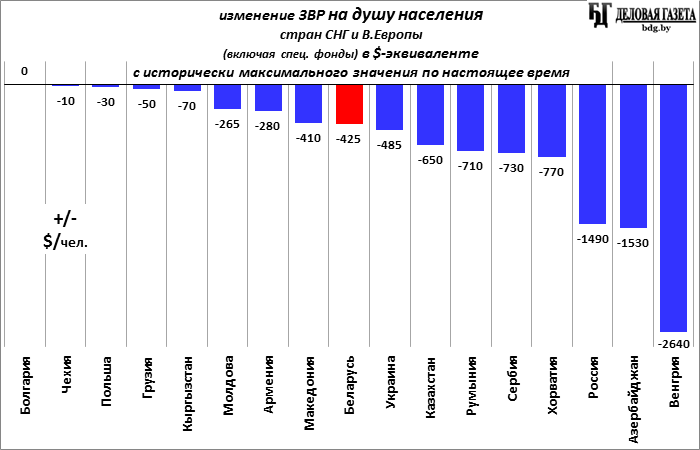

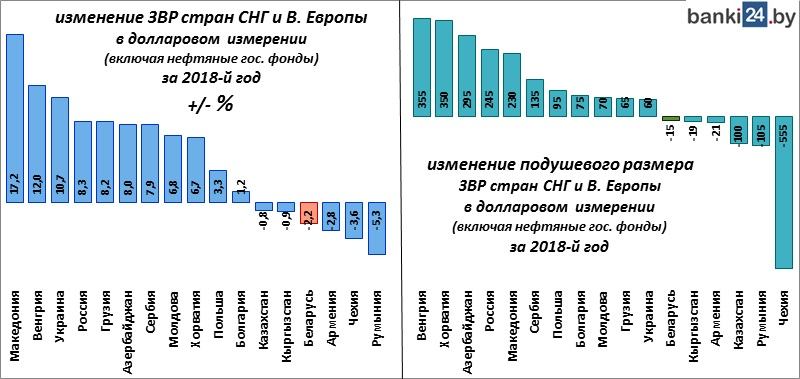

Начиная с последней декады октября 2014 года, прослеживается тенденция к снижению объемов золотовалютного резерва Российской Федерации, которая продолжается по сегодняшний день.

Золотовалютные резервы стран

Китай уже несколько лет удерживает пальму первенства по объему золотовалютных резервов которые по самым скромным подсчетам уже превысили 3.5 трлн долларов. Среди ближайших претендентов на первое место значится Швейцария, Саудовская Аравия, Евросоюз и Япония. Россия, с показателем более 400 млрд долларов также входит в первую десятку. Среди других государств с большими золотовалютными резервами также значится Гонконг, Южная Корея и Тайвань. Станы, входящие во вторую десятку – Великобритания, Италия, Франция, Сингапур, Мексика, Индия, Германия и США.

Россия, с показателем более 400 млрд долларов также входит в первую десятку. Среди других государств с большими золотовалютными резервами также значится Гонконг, Южная Корея и Тайвань. Станы, входящие во вторую десятку – Великобритания, Италия, Франция, Сингапур, Мексика, Индия, Германия и США.

Золотовалютные резервы динамика

По итогам на конец июля 2015 года золотовалютные резервы Российской Федерации сократились до отметки 357, 7 млрд $. «Финансовая подушка» РФ демонстрирует тенденцию к сокращению объема на протяжении всего года. В суммовом выражении речь идет о 30.9 млрд $.

На протяжении всего 2014 года ЗВР РФ также уменьшались. В начале года речь шла о цифре 509 млрд 595 млн, при этом в середине ноября цифра уже составила 420 млрд 600 млн $ что стало своего рода рекордом за последние пять лет. Среди основных причин сокращения резервных активов представители Центробанка РФ называют снижение курса национальной валюты.

Золотовалютные резервы США

Объем золотовалютных резервов США ниже, чем во многих экономически развитых государствах. Более того, отдельные эксперты считают, что резервные активы Штатов не способны покрыть их денежную массу. Вместе с этим низкий объем золотовалютных резервов практически не влияет на платежный баланс страны по причине высокого уровня развития экономики.

Америка давно уступила пальму первенства по объему золотовалютных резервов, но вместе с этим продолжает оставаться одним из крупнейших собственников золотого металла на планете. Золотовалютные резервы США характеризуются высокой долей драгоценного металла в общей структуре. Объемы резервных активов официального Вашингтона сопоставимы с общим количеством ресурсов ведущих государств Европы. Золотовалютные резервы государства хранятся в Федеральном резервном банке.

Золотовалютный резерв график

Если не считать сегодняшнего финансового кризиса, последний исторический минимум золотовалютные резервы РФ обновили в 2007 году, когда их объем был зафиксирован на уровне 368, 3 млрд долларов. Самое существенное сокращение прошло в период с 6 по 13 февраля и составило 6.4 млрд долларов.

Самое существенное сокращение прошло в период с 6 по 13 февраля и составило 6.4 млрд долларов.

В то время причины сокращения золотовалютных резервов носили исключительно экономический характер. По сообщению пресс-службы ЦБ динамика размещения иностранной валюты проходила через аукционы репо, по результатам которых объем вернувшейся валюты значительно превысил предыдущие размещения. Среди негативных факторов также называли сокращение количества оставшихся средства на счетах отечественного Министерства финансов и коммерческих банков РФ.

Совет от Сравни.ру: Уровень золотовалютных резервов – важный, но далеко не единственный показатель финансового благополучия государства. На примере с Россией четко видно, что на фоне обесценивания барреля нефти правительство не захотело тратить большую часть золотовалютные резервы на поддержание курса, рубля, который по рукам и ногам связан нефтяными котировками. В результате на фоне практически полного отсутствия внутреннего производства рубль продолжил стремительное падение, а золотовалютные резервы при этом все равно основательно сократились.

Банк России меняет структуру валютных резервов | Экономические новости из Германии | DW

Доллар США утратил многолетнее лидерство в российских золотовалютных резервах: его доля, по состоянию на конец июня 2018 года, упала до исторического минимума в 21,9 процента по сравнению с 43,7 процента в конце марта. Это следует из ежеквартального «Обзора деятельности Банка России по управлению активами в иностранных валютах и золоте», обнародованного в среду, 9 января.

Одновременно регулятор нарастил долю евро до 32 процентов и китайских юаней до 14,7 процента.

В апреле — мае 2018 года Россия устроила беспрецедентную распродажу гособлигаций США, избавившись за два месяца от бумаг на 81 млрд долларов. Это произошло сразу после апрельского раунда санкций против крупнейших российских бизнесменов, включая Олега Дерипаску и Виктора Вексельберга, и их компаний En+, Rusal и «Ренова».

В целом, около 100 млрд долларов золотовалютных резервов ЦБ были переведены в евро, китайский юань и японскую иену.

Смотрите также:

Какие санкции США и ЕС действуют в отношении России

Санкции США в связи с отравлением Навального

10 российских, 3 немецких и 1 швейцарская компании попали под торговые санкции в связи с отравлением Алексея Навального. Вашингтон подозревает фирмы из черного списка Министерства торговли США от 3 марта 2021 года в причастности к созданию и распространению химоружия. Будут введены дополнительные лицензионные требования в вопросах экспорта, реэкспорта и передачи технологий этим компаниям.

Какие санкции США и ЕС действуют в отношении России

ЕС против российских силовиков

2 марта 2021 года в Евросоюзе официально вступили в силу санкции против российских силовиков, ответственных за уголовное преследование Алексея Навального и нарушения прав человека при разгоне мирных протестов в РФ. Под санкциями ЕС оказались глава Следственного комитета Александр Бастрыкин, глава Росгвардии Виктор Золотов, начальник ФСИН Александр Калашников и генпрокурор России Игорь Краснов.

Какие санкции США и ЕС действуют в отношении России

США добавили в санкционные списки кремлевских чиновников

США также ввели персональные санкции за отравление и преследование Навального. В список попали не только силовики, но и чиновники: директор ФСБ Александр Бортников, генпрокурор Игорь Краснов, заместители министра обороны Павел Попов и Алексей Криворучко, глава ФСИН и представители администрации президента РФ Сергей Кириенко и Андрей Ярин.

Какие санкции США и ЕС действуют в отношении России

Запрет на оборонный экспорт в Россию

Кроме персональных и торговых санкции, США ввели запрет на экспорт в Россию оборонных продуктов, технологий и услуг. Это также стало реакцией на применение химоружия против Алексея Навального и Сергея Скрипаля. Исключение сделано только для поддержки межправительственного космического сотрудничества. Коммерческое сотрудничество в космосе будет ограничено после полугодового переходного периода.

Какие санкции США и ЕС действуют в отношении России

За кибератаку на бундестаг

22 октября 2020 года ЕС ввел санкции за кибератаку на германский бундестаг в апреле-мае 2015 года. Штрафные меры введены в отношении руководителя Главного управления Генштаба вооруженных сил РФ Игоря Костюкова, офицера Дмитрия Бадина и 85-го Главного центра специальной службы ГУ Генштаба. В их отношении вводятся визовые запреты, их имущество на территории ЕС подлежит замораживанию.

Какие санкции США и ЕС действуют в отношении России

Санкции Евросоюза за отравление Навального

ЕС и Великобритания 15 октября 2020 года ввели санкции за отравление Навального против чиновников кремлевской администрации Андрея Ярина и Сергея Кириенко, полпреда Путина в Сибирском федеральном округе Сергея Меняйло, главы ФСБ Александра Бортникова, замминистра обороны Алексея Криворучко и Павла Попова. Санкции введены и против института, где могло производиться вещество из группы «Новичок».

Какие санкции США и ЕС действуют в отношении России

Второй пакет санкций за отравление Скрипалей

26 августа 2019 года США ввели в действие второй пакет санкций за отравление Сергея и Юлии Скрипаль. Вашингтон запретил своим банкам участвовать в первичной продаже суверенного долга не в рублях и предоставлять Москве нерублевые кредиты. Ограничения также коснулись лицензирования экспорта товаров и технологий, контролируемых министерством торговли США в рамках борьбы с распространением химоружия.

Какие санкции США и ЕС действуют в отношении России

Первые в истории Евросоюза санкции за применение химоружия

ЕС 21 января 2019 года впервые ввел санкции за применение химоружия. В список попали россияне, причастные к отравлению нервнопаралитическим веществом «Новичок» бывшего двойного агента Сергея Скрипаля и его дочери Юлии: начальник Главного управления генштаба РФ Игорь Костюков, его первый зам Владимир Алексеев, а также предполагаемые исполнители, сотрудники ГРУ Анатолий Чепига и Александр Мишкин.

Какие санкции США и ЕС действуют в отношении России

Первый пакет санкций за отравление Скрипалей

27 августа 2018 года в силу вступили новые санкции США за применение Россией химического оружия. Эти штрафные меры включают запрет на продажу России вооружений и другой оборонной продукции, отказ в доступе к американским товарам и технологиям, особо важным с точки зрения национальной безопасности, а также в предоставлении кредитов правительства США, кредитных гарантий и иной финансовой поддержке.

Какие санкции США и ЕС действуют в отношении России

США наказали олигархов за вмешательство Москвы в выборы

В апреле 2018 года американский Минфин впервые нанес удар по российским частным компаниям. Он ввел санкции в отношении 24 росcийских бизнесменов из опубликованного ранее «Кремлевского доклада». Среди них оказались такие влиятельные олигархи, как Олег Дерипаска и Виктор Вексельберг. Активы их компаний на территории США заморожены, а американцам запрещено вести с ними бизнес.

Какие санкции США и ЕС действуют в отношении России

Санкции США в отношении силовиков

В декабре 2016 года США ввели санкции в связи с возможными кибератаками со стороны российских хакеров во время американской избирательной кампании. На этот раз в черном списке оказались Главное разведывательное управление и Федеральная служба безопасности.

Какие санкции США и ЕС действуют в отношении России

ВПК под прицелом

Санкции в сфере ВПК включают введенный Евросоюзом запрет летом 2014 года на торговлю с Россией оружием и запрет на экспорт в РФ товаров двойного назначения для оборонного сектора. США, в свою очередь, ввели штрафные меры против 11 производителей электроники, которая может быть использована для нужд военной промышленности. Причиной введения санкций стал конфликт в Донбассе и аннексия Крыма.

Какие санкции США и ЕС действуют в отношении России

Российская нефтянка под санкциями

Санкции в отношении российской нефтяной отрасли в 2014 году ввели и США, и ЕС, ограничившие работу своих компаний в российской Арктике.

Брюссель также запретил поставки в РФ высокотехнологичного оборудования для нефтяной сферы в ответ на действия РФ в Украине.

Брюссель также запретил поставки в РФ высокотехнологичного оборудования для нефтяной сферы в ответ на действия РФ в Украине.Какие санкции США и ЕС действуют в отношении России

ЕС ввел ограничительные меры против секторов экономики РФ

31 июля 2014 года секторальные санкции в ответ на действия РФ в Украине ввел ЕС. Под них попали пять крупнейших российских банков — «Сбербанк», ВТБ, «Газпромбанк», «Россельхозбанк» и ВЭБ, которым был ограничен доступ к рынкам капитала ЕС. Позднее такие же ограничения Брюссель ввел в отношении трех нефтяных компаний — «Роснефти», «Транснефти» и «Газпром нефти» — и трех оборонных предприятий.

Какие санкции США и ЕС действуют в отношении России

Секторальные санкции в связи с событиями в Украине

16 июля 2014 года США ввели санкции в отношении компаний «Роснефть» и «Новатэк», а также «Газпромбанка» и ВЭБа. Они не могут получать в США долговое финансирование сроком более 90 дней.

С ВЭБом и «Газпромбанком» запрещено проводить транзакции. Впоследствии в этот список были добавлены Банк Москвы, ВТБ, «Россельхозбанк» и Объединенная судостроительная корпорация.

С ВЭБом и «Газпромбанком» запрещено проводить транзакции. Впоследствии в этот список были добавлены Банк Москвы, ВТБ, «Россельхозбанк» и Объединенная судостроительная корпорация.Какие санкции США и ЕС действуют в отношении России

Запрет на въезд и заморозка активов

В марте 2014 года, после аннексии Россией Крыма, США и ЕС ввели санкции в отношении российских чиновников и депутатов Госдумы. Им был запрещен въезд, а их американские и европейские активы оказались заморожены. В санкционные списки, которые впоследствии неоднократно расширялись, попали спикер СФ Валентина Матвиенко, депутат Леонид Слуцкий и советник российского президента Сергей Глазьев.

Автор: Ирина Филатова, Виталий Кропман

Диверсификация золотовалютных резервов банка России в контексте экономической безопасности государства (Лев М.Ю., Лещенко Ю.Г., Вайвер Ю.М.) / Экономическая безопасность / № 3, 2019

Цитировать:

Лев М.Ю. , Лещенко Ю.Г., Вайвер Ю.М. Диверсификация золотовалютных резервов банка России в контексте экономической безопасности государства // Экономическая безопасность. – 2019. – Том 2. – № 3. – С. 225-236. – doi: 10.18334/ecsec.2.3.100641.

, Лещенко Ю.Г., Вайвер Ю.М. Диверсификация золотовалютных резервов банка России в контексте экономической безопасности государства // Экономическая безопасность. – 2019. – Том 2. – № 3. – С. 225-236. – doi: 10.18334/ecsec.2.3.100641.

Аннотация:

Актуальность исследования обусловлена теоретическим и практическим интересом к организации управления международными резервами Банка России в системе экономической безопасности государства. На основе статистических материалов Банка России, представлена структурная динамика показателей международных резервов за период 2008–2018 года и дана их функциональная характеристика в контексте обеспечения экономической безопасности РФ с учётом возникающих рисков.

Ключевые слова: международные резервы, валютные резервы, Банк России, система экономической безопасности, счета в СДР (специальные права заимствования), резервная позиция в МВФ (Международный валютный фонд), монетарное золото.

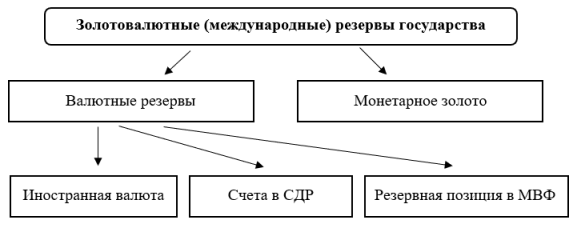

Золотовалютные резервы (международные резервы) РФ

представлены высоколиквидными финансовыми активами, находящиеся в распоряжении

Банка России и Министерства финансов России, структура которых включает

такие показатели как иностранная валюта, монетарное золото, специальные права

заимствования (СДР), резервная позиция в Международном Валютном Фонде

(МВФ) и прочие требования (табл. 1).

1).

В основе концепции Руководства по платёжному балансу и международной инвестиционной позиции (РПБ-6) «международные резервы – это понятие «эффективного контроля и использования» со стороны монетарных властей. Соответственно, международные резервные активы – это, прежде всего, ликвидные активы деноминированные и рассчитанные в иностранной валюте и легко доступны для денежно-кредитной сферы» [5].

Основными функциями международных резервов являются:

— выступать в качестве инструмента денежно-кредитной политики;

— действовать как инструмент обменного курса, способствующего сокращению колебаний в обменных курсах национальной валюты по отношению к иностранным валютам;

— действовать в качестве буфера ликвидности в случае финансового кризиса;

— уменьшать уязвимость к внешним факторам;

— повышать стабильность и доверие на внутренних и внешних финансовых рынках, так как международные резервы являются одними из главных макроэкономических показателей;

—

выступать в качестве источника

дополнительного дохода государства, получаемого от управления и инвестирования.

Таблица 1.

Структура международных резервов Банка России, млн дол. США

|

Год/ показатель |

Международные Резервы (всего) |

Валютные резервы |

Иностранная валюта |

Счета в СДР |

Резервная позиция в МВФ |

Монетарное золото |

|

2008 |

455 730 |

442 391 |

441 373 |

1 |

1 018 |

13 339 |

|

2009 |

447 671 |

424 692 |

413 573 |

9 140 |

1 979 |

22 979 |

|

2010 |

483 063 |

448 778 |

438 237 |

8 666 |

1 876 |

34 285 |

|

2011 |

510 910 |

462 686 |

450 027 |

8 820 |

3 838 |

48 224 |

|

2012 |

528 236 |

476 241 |

462 792 |

8 729 |

4 720 |

51 995 |

|

2013 |

515 590 |

474 950 |

461 685 |

8 734 |

4 530 |

40 640 |

|

2014 |

418 880 |

373 658 |

361 409 |

8 334 |

3 915 |

45 222 |

|

2015 |

364 708 |

317 028 |

306 658 |

7 811 |

2 560 |

47 680 |

|

2016 |

385 288 |

323 631 |

314 050 |

6 530 |

3 052 |

61 657 |

|

2017 |

431 636 |

355 518 |

345 835 |

6 837 |

2 846 |

76 118 |

|

2018 |

459 163 |

381 672 |

371 858 |

6 754 |

3 060 |

77 491 |

Источник: Theoretical approaches to the improvement of mechanisms to ensure the

external economic security of Russia in international financial and economic organizations

[8, с. 15].

15].

«Учитывая внешний долг многих стран, эффективное использование международных резервов имеет большое значение для сдерживания финансовых уязвимостей и обеспечения экономической безопасности в условиях глобальных вызовов» [3, с. 2440]. В то же время Центральные банки играют всё более активную роль на мировых рынках. В частности, они имеют тенденцию активно использовать производные финансовые инструменты в качестве механизмов валютного вмешательства. Следовательно, крайне важно установить, ведут ли они к эффективному управлению резервами и соответствуют ли более широкой финансово-экономической политике страны.

«На современном этапе в России обозначилась

проблема сохранности валютной компоненты международных резервов из‑за угрозы

их «замораживания» со стороны западных стран, используемое ими как

средства экономического и внешнеполитического давления» [1, с. 48]. Этот

новый вызов требует со стороны Банка России усиления мер защиты

международных резервов в контексте обеспечения экономической безопасности.

Так, например, Банком России в финансовые инструменты США вложено около трети валютных резервов, в то время как Правительство и Федеральная Резервная Служба США не имеют подобных вложений в ценные бумаги российских эмитентов. Такая асимметричность создает риски сохранности финансовых активов, в случае принятия США решения о замораживании российских активов. Это требует особого внимания со стороны Банка России в области управления, формирования и использования международных резервов.

Далее, целесообразно рассмотреть структурные элементы международных резервов РФ и их функциональные характеристики:

Валютные резервы – это активы, находящиеся в резерве Центрального банка в иностранной валюте, и используются для обеспечения различного характера обязательств и влияния на денежно-кредитную политику.

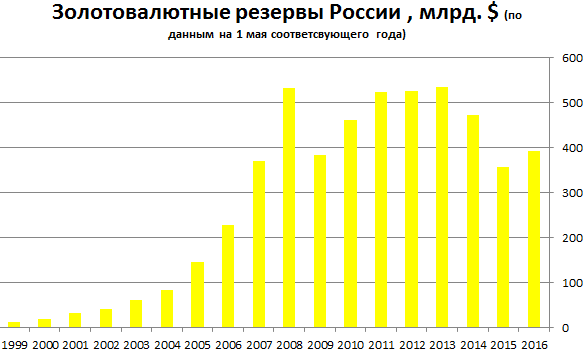

Валютные резервы в России увеличились до 554359

млн долл. США в декабре с 542029 млн долл. США в ноябре 2019

года (рис. 1). С 1992 г. по 2019 г. российские валютные резервы в среднем

составляли 260359,70 млн долл. США, достигнув рекордного уровня в 596566 млн

долл. США в июле 2008 года и рекордно низкого уровня в 4532 млн

долл. США в декабре 1992 года.

США в ноябре 2019

года (рис. 1). С 1992 г. по 2019 г. российские валютные резервы в среднем

составляли 260359,70 млн долл. США, достигнув рекордного уровня в 596566 млн

долл. США в июле 2008 года и рекордно низкого уровня в 4532 млн

долл. США в декабре 1992 года.

Рисунок 1. Валютные резервы РФ на 2019 год

Источник: «Банк России» [6].

Монетарное золото – золото, находящееся в ведении государственных органов как финансовый актив (рис. 2).

Рисунок 2. Монетарное золото РФ

Источник: «Банк России» [6].

Российские золотые запасы делятся на две части,

из которых одна часть управляется Банком Росси по согласованию

с Правительством России, вторая часть находится в Государственном

фонде драгоценных металлов и драгоценных камней РФ, решение о расходах

и пополнении этой части резерва принимается Президентом, а также

Правительством.

Россия стремится защитить свои резервы от геополитических рисков. «Если Соединенные Штаты введут новые санкции против Российской Федерации и заблокируют российские активы, вложенные в государственные облигации США, золото поможет обеспечить финансовую и монетарную стабильность в этот период» [4, с. 3646]. В условиях ужесточения денежно-кредитной политики ФРС и растущей напряженности в отношениях между Россией и США увеличение золотых резервов со стороны Банка России будет только продолжаться.

Счета в СДР – являются дополнительными валютными резервными активами, определенными и поддерживаемыми Международным валютным фондом. То есть, СДР – это расчетные единицы МВФ, а не валюта как таковая, и представляют собой требование к валюте, находящейся в распоряжении стран-членов МВФ, на которую они могут быть обменены.

СДР распределяются МВФ между странами и не могут

храниться или использоваться частными лицами.

Стоимость СДР основана на корзине ключевых международных валют, которая пересматривается МВФ каждые пять лет. Веса, присваиваемые каждой валюте в корзине СДР, корректируются с учетом их текущей значимости с точки зрения международной торговли и национальных валютных резервов (табл. 2).

Таблица 2. Доли валют в корзине СДР, %

|

Период |

Доллар США |

Евро |

Иена |

Фунт стерлингов | |

|

1999 – 2000 гг. |

39 |

32 |

18 |

11 | |

2001 – 2005 гг. |

44 |

31 |

14 |

11 | |

|

2006 – 2010 гг. |

44 |

34 |

11 |

11 | |

|

2011 – 2016 гг. |

41,9 |

37,4 |

9,4 |

11,3 | |

|

Период |

Доллар США |

Евро |

Юань |

Иена |

Фунт стерлингов |

2016 – 2020 гг. |

41,73 |

30,93 |

10,92 |

8,33 |

8,09 |

Источник: «IMF» [7].

Резервная позиция в МВФ – представляет собой сумму позиции по резервному траншу (валютной составляющей квоты России в Фонде) и требований страны к МВФ в рамках Новых соглашений о заимствованиях и включает в себя резервные и кредитные акции. Превышение квоты денежной массы над суммой, которая лежит в фонде на счетах государства-участника, называется резервной долей. Соответственно, кредитная доля позволяет приобретать средства МВФ сверх резервной доли.

Концентрация большинства активов Банка России в международных

резервах шаг весьма рискованный и, безусловно, представляющий для экономической

безопасности государства угрозу финансовых потерь в случае их обесценения [9].

В заключение авторы предлагают следующие направления диверсификации золотовалютных резервов Банка России:

— сокращение величины международных резервов:

сокращение может быть ориентировано на продажи Банком России части валютных резервов и размещении средств, номинированных в национальной валюте в России. Макроэкономическое ограничение в этом случае потребует реализации особого финансово-экономического механизма трансформации внешних активов Банка России в его внутренние активы, так как связано с необходимостью учета внутреннего и внешнего равновесия национальной экономики, включая равновесие на валютном и денежном рынках. Организационное ограничение также создаст возможную проблему по эффективному размещению средств Банка России в национальной экономике (включая необходимость обеспечения их возвратности).

— увеличение доли монетарного золота в составе международных резервов:

увеличение может быть реализовано за счет приобретения Банком России на внутреннем рынке золота у субъектов их добычи в РФ. Банк России заинтересован в золоте с целью диверсификации своих золотовалютных резервов, которые необходимы для поддержания стабильности национальной валюты и независимости от валютных циклов Федерального резерва США и Европейского Союза.

— изменение направлений размещения валютных резервов:

валютные резервы Банка России инвестированы преимущественно в ценные бумаги и на депозиты в США, Канады и стран Западной Европы. Такое направление инвестиций обусловлено экономическим развитием финансовых систем этих стран, масштабами их финансовых рынков и большей сохранностью средств из‑за меньших внешнеполитических рисков [10]. Обозначившаяся угроза со стороны рассматриваемых стран по введению санкций в отношении России приводит к необходимости пересмотра направления размещения валютных резервов. Банку России следует развивать систему вложения валютных резервов в финансовые инструменты стран, с которыми у России сложились эффективные торгово-экономические отношения. Также увеличение доли активов Банка России в национальной экономике окажет в целом позитивное воздействие на её развитие, а в частности на развитие банковской системы страны.

Банк России при инвестировании в международные резервы сталкивается с различными видами риска, которые возникают из объективной природы финансовых активов и мировых финансовых рынков. Следовательно, на начальном этапе принятия решения об инвестировании, риски должны быть определены и классифицированы. Это постоянный и сложный процесс, требующий законодательно-правовых рамок, чтобы определить механизм подотчетности Банка России и его публичную информацию о результатах деятельности, тем самым обеспечивая все возможные риски.

Исходя из этого, можно предложить следующие направления укрепления позиций международных резервов Банка России:

1. Формирование инвестиционных целей Банка России в соответствии с государственной экономической политикой (задачи в управлении международными резервами): безопасность: гарантии адекватности резервов для выполнения их определенных функций; ликвидность: обеспечение рациональности резервов для операционных целей денежно-кредитной политики; доходность: получение прибыли от инвестиций в долгосрочных периодах при поддержании безопасности и ликвидности. Данное направление является «необходимостью в обеспечении финансовой стабильности государства» [2, с. 42].

2. Стратегическое распределение активов (отражает долгосрочную политику в области инвестиций).

3. Тактическое распределение активов (фактическое создание портфеля в соответствии с принятыми национальными инвестиционными концепциями, стратегиями), ориентировано на цели, отражающие в основном краткосрочные изменения рыночных ожиданий доходности по классам активов. Тактическое управление сводится к пассивным (направлены на достижение структура портфеля, доходность и риск выбранного ориентира) и активным стратегиям (предусматривает длинные или короткие позиции в отношении определенных параметров риска с целью достижения высокой доходности).

Таким образом, направления диверсификации международных резервов будут способствовать обеспечению экономической безопасности России, защиту экономического суверенитета РФ, обеспечению финансовой стабильности РФ, стимулированию развития национальной экономики, созданию и развитию финансово-экономической инфраструктуры, обеспечению условий эффективной интеграции экономики РФ в мировую экономику.

1. Актуальные проблемы государственного регулирования цен в условиях нестабильной экономики Лев М.Ю. Москва, 2012.

2. Сенчагов В.К., Лев М.Ю., Гельвановский М.И., Рубин Б.В., Иванов Е.А., Караваева И.В., Колпакова И.А., Павлов В.И., Рогова О.Л., Вайвер Ю.М., Казанцев С.В. Оптимизация индикаторов и пороговых уровней в развитии финансово-банковских и ценовых показателей в системе экономической безопасности РФ. Москва, 2017.

3. Лещенко Ю.Г. Институциональные ориентиры группы 20 (G-20) в аспекте российской экономики и интересах российского предпринимательства. Российское предпринимательство. 2017. Т. 18. № 17. С. 2440.

4. Лещенко Ю.Г. «Economic sovereignty in the 21-st century: the issue of Russias foreign economic security in the conditions of membership in international financial and economic organizations». Российское предпринимательство. 2018. Т. 19. № 12. С. 3646.

5. МВФ. (2014). Справочник для РПБ-6 по составлению данных, сопроводительный документ к шестому изданию «Руководства по платёжному балансу и международной инвестиционной позиции».

6. Центральный Банк РФ. (2019). Международный резервы РФ. https://www.cbr.ru/hd_base/mrrf/.

7. IMF. (January 2019). «Prospects for the development of the world economy». Bulletin of basic forecasts. January 2019.

8. Leshchenko J.G., Bolonina S.E. (2019). Theoretical approaches to the improvement of mechanisms to ensure the external economic security of Russia in international financial and economic organizations. // Экономические отношения. – 2019. – Том 9. – № 1. С. 15.

9. Лещенко Ю.Г. Совет по финансовой стабильности: перспективы развития механизма глобального регулирования // Вопросы инновационной экономики. – 2018. – Том 8. – № 2. – с. 197-222. – doi: 10.18334/vinec.8.2.39151.

10. Назаренко В.С. Операции рефинансирования Банка России и их влияние на кредитно-инвестиционный потенциал банковской системы // Экономика, предпринимательство и право. – 2018. – Том 8. – № 2. – с. 135-142. – doi: 10.18334/epp.8.2.39090.

ЦБ: международные резервы России снизились за неделю на $5,4 млрд

Российский ЦБ отчитался о снижении международных резервов за неделю на $5,4 млрд. Сейчас они находятся на уровне января этого года. Регулятор говорит об «отрицательной переоценке», аналитики поясняют, что весомый вклад внесло подешевевшее золото. Россия в этом году скупает драгметалл ускоренными темпами, и его физические объемы в резервах находятся на рекордном уровне.

Международные резервы на 17 августа составили $452,2 млрд, сократившись за неделю на $5,4 млрд или на 1,2% под воздействием отрицательной переоценки, сообщил в четверг, 23 августа, Банк России.

Последний раз на таком уровне резервы ЦБ находились 26 января этого года. Стоит также отметить, что они сокращаются уже четыре недели подряд.

При этом в апреле этого года, когда прошел первый цикл девальвации рубля в этом году из-за введения санкций против Олега Дерипаски и Виктора Вексельберга, резервы не сокращались. Напротив, с 6-го числа, когда было объявлено об ограничительных мерах, по 20-е они выросли с $458,9 млрд до $463,8 млрд. Это был максимальный показатель с 5 сентября 2014 года.

Но дальше ЦБ начал резко менять структуру резервов. Он принялся сокращать вложения в американские казначейские облигации и еще сильнее наращивать долю золота. Если в марте ЦБ принадлежало бумаг США на $96,1 млрд, то уже в июне их осталось только на $14,9 млрд, свидетельствуют данные Минфина США. В июле показатель остался на прежнем уровне.

Одновременно Банк России резко увеличил объемы закупки золота для своих золотовалютных запасов. Об этом сообщило в среду, 22 августа, агентство Bloomberg со ссылкой на информацию Международного валютного фонда.

Так, в июле ЦБ закупил 26,1 тонны золота — рекордный объем за последние девять месяцев. Общие запасы драгметалла выросли до 2170 тонн, тогда как в начале года они составляли около 1900 тонн.

Агентство также указывает на то, что деньги на это пошли от продажи американских облигаций. Как пишет Bloomberg, в связи с этим возникли слухи о том, что Россия таким образом хочет защититься на случай новых американских санкций. Аналитики, с которыми побеседовало агентство, называют такую тактику оправданной.

ЦБ фактически заменяет золотом инвестиции в американские казначейские обязательства, которые в последнее время падают в цене и являются для России «токсичным активом» из-за геополитики, говорил «Газете.Ru» Сергей Суверов, директор аналитического департамента УК «БК Сбережения».

В Банке России, который распоряжается международными резервами страны, оперативный комментарий предоставить не смогли, но ранее сообщали «Газете.Ru», что ЦБ «хранит монетарное золото в России».

Две трети золотого запаса России находится в главном хранилище ЦБ в Москве с мощной и многоуровневой инновационной системой безопасности, его общая площадь 17 тыс. кв. м, из них 1,5 тыс. кв. м отведено специально под размещение золотого запаса. Хранением остальной части занимаются еще более 600 подразделений ЦБ.

Но у политики ЦБ есть обратная сторона. При том, что доля золота в резервах выросла, его денежная оценка только падает, поскольку котировки золота не растут на мировом рынке. В апреле тройская унция стоила в $1330-1345, сейчас котировки упали ниже $1200. В итоге денежная оценка золота в резервах снизилась.

«На золотовалютные резервы ЦБ РФ влияет негативная динамика цен на золото: его запас в резервах более чем на $77 млрд, что составляет 17% от совокупных резервов на 17 августа 2018 года ($452, 2 млрд). 10 августа цена на золото была $1215 за тройскую унцию, а уже 17 августа она составила $1180, что привело к переоценке резервов на $2,15 млрд», — подсчитал аналитик «Алор брокер» Евгений Корюхин.

Еще $3 млрд составила переоценка курсов валют, находящихся в корзине ЦБ к доллару, добавляет он.

Структуру резервов регулятор раскрывает один раз в месяц. По данным на 1 августа, из $458 млрд в иностранной валюте хранилось $370,7 млрд, в монетарном золоте — $77,4 млрд, остальное — это резервная позиция в МВФ и счета в СДР.

Банк России не участвует в интервенциях по сдерживанию валютного курса рубля по отношению к доллару с ноября 2014 года, а влияет на валютный рынок изменениями ключевой ставки, отмечает Корюхин. Скрытых интервенций для поддержания рубля, которые бы не заметил рынок, ЦБ не проводил.

Напротив, регулятор в августе продолжал покупать валюту для Минфина в рамках бюджетного правила. Перерыв в покупках пришелся как раз на неделю, когда упали международные резервы.

В четверг, 23 августа, ЦБ сообщил, что до конца сентября не будет выходить на рынок для приобретения валюты. Это сделано, чтобы снизить давление на рубль, который в последние дни слабел. Но вряд ли это его спасет.

«В принципе, эта мера дает поддержку [рублю], но история заключается в том, что в ближайшее время будут погашения по внешнему долгу, и сейчас возможность их рефинансировать крайне ограничена. Соответственно, это будет оказывать давление на курс. Нам может помочь только то, если цены на нефть резко пойдут вверх или сильно изменится санкционная тональность»,

— говорит главный экономист «Альфа-банка» Наталья Орлова.

Но Минфин не останется без валюты, пояснили «Газете.Ru» в финансовом ведомстве. «Решение ЦБ не повлияет на выполнение плана закупок валюты в рамках бюджетного правила. При этом источники валюты для пополнения счета Федерального Казначейства ЦБ определяет самостоятельно», — сказал представитель Минфина. Очевидно, что регулятор будет продавать валюту из своих международных резервов.

Как эти изменения скажутся на резервах, станет понятно из отчетности ЦБ, которая выйдет на следующей неделе.

Минфин начал готовиться к аресту валютных резервов России | 13.11.20

Правительство России демонстрирует признаки нарастающих страхов перед администрацией Джо Байдена и угрозой санкций, которые она может ввести.В пятницу российский Минфин выступил с неожиданным предложением изменить структуру инвестиций Фонда национального благосостояния.

«Нефтегазовая кубышка» правительства размером 117 млрд долларов, которая сейчас хранится в корзине из валют США, Европы и Британии, может быть частично переведена в золотые слитки, следует из проекта поправок в Бюджетный кодекс, опубликованных на портале правовой информации.

Как говорится в документе, эти изменения направлены на «обеспечение сохранности» средств фонда, который власти берегут для инфраструктурных строек и покрытия бюджетных дефицитов в периоды низких цен на нефть.

В прошлом году глава Минфина Антон Силуанов признавал, что у инвестиций в золото есть недостатки. «Активы, обеспеченные драгметаллами, менее быстро ликвидны», — объяснял он. Иными словами, слитки трудно быстро продать в значительном объеме, если государству срочно потребуется валюта — например, для стабилизации рубля, или экстренных вливаний в бюджет и экономику.

Позиция Минфина изменилась спустя неделю после того, как стали известны предварительные итоги американских выборов, где лояльный к Москве Дональд Трамп потерпел поражение.

Администрация Байдена, вероятно, продолжит ужесточение санкций в отношении России, причем «следующие санкции могут быть очень радикальными», предупреждал 12 ноября глава Сбербанка Герман Греф.

Развал отношений с Западом и страх перед санкциями — это главная причина «золотой лихорадки» российских финансовых властей, отмечали ранее аналитики Stratfor.

ЦБ РФ начал активные закупки золота в 2007 году, а затем удвоил их скорость в 2014-м после аннексии Крыма и первых санкционных пакетов США и ЕС. За 13 лет золотой запас России вырос в 6 раз и стал пятым по размеру в мире (2,3 тысячи тонн), обогнав китайский.

Впрочем, слитки закупались исключительно в резервы ЦБ РФ. Резервы правительства — будь то Стабилизационный фонд, Резервный фонд и ФНБ — всегда хранились только в основных мировых валютах.

Ситуация начала меняться в апреле 2020 года, когда премьер Михаил Мишустин подписал постановление, разрешающее вкладывать деньги фонда в китайские юани. Ранее валютой КНР по-крупному закупился ЦБ РФ, потратив на это 15% ЗВР.

Что касается золота, то оно является «100-процентной защитой от правовых и политических рисков», объяснял в августе 2018 года первый зампред ЦБ Дмитрий Тулин. Физические слитки, которые хранятся в России, евозможно арестовать, как, например, валюту, треть которой ЦБ держит на депозитах в иностранных банках, или ценных бумаги, которые также лежат в депозитариях за рубежом.

Страх перед арестом резервов живет в умах российских чиновников с 2014 года. По сведениям Reuters, сразу после введения США первых персональных санкций в отношении российских бизнесменов и чиновников, ЦБ вывел 115 млрд долларов из Федерального резервного банка Нью-Йорка.

«Несмотря на залихватскую официальную риторику Кремля, ФРС и Минфин пришли к выводу, что Россия боится замораживания активов в США…Примерно через полмесяца деньги вернулись на счет, однако с тех пор за ним наблюдают, чтобы проследить, какие санкции заставят Россию выводить резервы», — рассказывал агентству бывший чиновник ФРС.

C тех пор ЦБ почти до нуля сократил вложения в американский госдолг, а оставшиеся в резервах доллары держит на депозитах в частных банках, преимущественно за пределами США.

Россия вынесла урок из ситуации с Ираном и старается обезопасить свои резервы от угрозы замораживания, говорил в интервью Bloomberg бывший глава ЦБ Сергей Дубинин.

Официально Минфин последний раз комментировал угрозу заморозки резервов в 2017 году.

«Если наши золотовалютные резервы могут быть арестованы, даже если мысль такая у кого-то есть, это просто финансовый терроризм, самый настоящий», — возмущался тогда Силуанов.

Россия занимает четвертое место в мире по величине золотовалютных резервов, составляющих около 600 миллиардов долларов.

BOFIT Viikkokatsaus / BOFIT Weekly 2021/03

По состоянию на конец 2020 года стоимость общих международных резервов России, включая золото, составляла 596 миллиардов долларов. Стоимость резервов в прошлом году увеличилась чуть более чем на 7%. Большая часть роста стоимости отражает тот факт, что резервы измеряются в долларах США.Долларовая стоимость резервов увеличилась из-за роста цен на золото и повышения курса евро по отношению к доллару. Центральный банк Российской Федерации (ЦБ РФ) в прошлом году проводил умеренные интервенции на валютных рынках, что позволило рынкам в значительной степени определять внешнюю стоимость рубля.

Валютные и золотые резервы России занимают четвертое место в мире после Китая (3,36 триллиона долларов), Японии (1,40 триллиона долларов) и Швейцарии (1,08 триллиона долларов). Регулируемые обменные курсы являются важной причиной больших валютных резервов Китая, и даже больше в случае Швейцарии.Банк Японии, напротив, позволяет иене свободно плавать. Большая часть крупных валютных резервов Саудовской Аравии и Гонконга может быть объяснена их политикой фиксированного обменного курса.

Размер национальных валютных резервов по отношению к ВВП значительно различается в разных странах. Однако во многих крупных странах валютные резервы обычно составляют 20–30% ВВП. Например, резервы Китая и Индии составляют около 22% ВВП, в то время как они составляют около 28% ВВП Японии и Южной Кореи.Россия имеет относительно высокий 41% ВВП, но ей еще далеко до того, чтобы присоединиться к группе стран с резервами, превышающими годовой ВВП: Сингапур (107% ВВП), Гонконг (144%) и Швейцария (153%). %).

По состоянию на конец июня 2020 года стоимость золотых активов России, включенных в ее международные резервы, превышала стоимость активов в долларах США. Стоимость резервов на конец июня составила 561 миллиард долларов. Из них около 30% хранилось в евро, 23% — в золоте и 22% — в долларах США.Во втором квартале 2018 года ЦБ РФ перевел около 15% своих валютных резервов в китайский юань (BOFIT Weekly 2019/03). К концу июня 2020 года доля юаней в резервах снизилась примерно до 12%.

Структура валютных резервов России, особенно в отношении авуаров в юанях, весьма исключительна по международным стандартам. По данным МВФ, на китайский юань приходится менее 2% общих мировых валютных резервов.

Размер международных резервов не обязательно пропорционален размеру экономики, млрд долларов США, декабрь 2020 г.

*) ноябрь 2020

Источники: МВФ, центральные банки и BOFIT.

Россия

Валютные резервы — обзор

8.2 Растущее значение стран с развивающейся экономикой как поставщиков частного капитала

В главе 6 мы уже обсуждали растущее значение прямых инвестиций на нетрадиционных рынках и их привлекательность в качестве места назначения для иностранного частного капитала. фонды акционерного капитала. Однако нетрадиционные рынки становятся не только все более важными источниками прямых инвестиций, но и поставщиками фондов прямых инвестиций.Это особенно относится к странам с формирующимся рынком, которые в последние годы стали крупными экспортерами капитала (Таблица 8.3). В чистом выражении в период с 2002 по 2008 год отток составил почти 2,8 триллиона долларов США, 70 процентов из которых всего за 3 года. Хотя приток частного капитала и притока капитала (прямые и портфельные инвестиции, банковские ссуды и депозиты) превысил отток частного капитала почти на 1,3 триллиона долларов США в 2002–2008 годах, этот чистый приток был меньше, чем инвестиции валютных резервов, которые накопили органы денежно-кредитного регулирования.

Таблица 8.3. Чистые потоки капитала на развивающиеся рынки

| 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Прямой инвестиции | 155,0 | 166,7 | 149,1 | 170,5 | 150,0 | 147,4 | 186,7 | 251,9 | 255.3 | 412,3 | 436,0 |

| Портфельные инвестиции | 13,2 | 10,6 | −32,5 | −55,6 | −42,2 | −16,3 | 3,2 | 6,6 | −116,3 | 10,8 | −166,7 |

| Прочие инвестиции | −52,1 | −93,1 | −94,5 | −23,2 | −31,6 | −6,2 | −3,3 | −75,5 | −78.0 | 169,8 | −219,6 |

| Резервные активы | 6,4 | −37,8 | −84,0 | −90,3 | −154,5 | −303,9 | −426,7 | −540,1 | −717,7 | −1226,6 | −668,0 |

| Общие потоки капитала | 122,5 | 46,4 | −61,9 | 1,5 | −78,2 | −178,9 | −240,2 | −357,0 | −656.7 | −633,8 | −618,2 |

Примечание: Развивающиеся рынки включают группу из 149 стран с формирующимся рынком и развивающихся стран, определенных в «Перспективах развития мировой экономики» МВФ. Прочие вложения включают банковские ссуды и депозиты.

Источник: Международный валютный фонд (2010a, 2010b)

Тот факт, что страны с формирующимся рынком являются чистыми экспортерами капитала, резко контрастирует с экономической теорией, согласно которой капитал должен перетекать из богатых в бедные страны, учитывая, что производительность капитала в последнем она должна быть относительно выше из-за сравнительно более низкой заработной платы.Так называемый парадокс Лукаса (1990) вызвал значительный интерес в академической литературе. Одно направление сосредоточено на притоке капитала, который сильно вырос в последние годы, но, тем не менее, не успевал за резко увеличивающимся оттоком. Ключевым фактором, как правило, является низкая степень защиты инвесторов в среде, где правовые и регулирующие институты все еще возникают. Как мы обсуждали в главе 7, этот фактор также актуален для иностранных инвесторов в частный капитал, что помогает объяснить, почему уровень проникновения в целом оставался значительно ниже, чем на более зрелых рынках.

Вторая ветвь литературы посвящена оттоку капитала с развивающихся рынков, который в значительной степени является зеркальным отражением большого профицита текущего счета этих стран. За 4-летний период с 2006 по 2009 годы развивающиеся рынки [включая новые индустриальные страны Азии (NIAC)] имели совокупный профицит почти в 2,8 триллиона долларов США. Это почти полностью произошло за счет двух регионов: Азии с формирующимся рынком (1,9 триллиона долларов США) и Ближнего Востока (0,9 триллиона долларов США), где высокий уровень сбережений значительно превышал уровень инвестиций (Таблица 8.4), а привязанные или квази-привязанные обменные курсы предотвратили рост спроса на импорт и снижение внешнего спроса. В «Перспективах развития мировой экономики» (World Economic Outlook, 2010b) прогнозируется более или менее неизменная картина в обозримом будущем: совокупное профицит счета текущих операций стран с формирующейся рыночной экономикой и новых индустриальных стран Азии в 2015 году составит почти 1 триллион долларов США.

Таблица 8.4. Сбережения — сальдо инвестиций и текущих операций в различных регионах (в процентах от ВВП)

| 1988–1995 | 1996–2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2015 a | ||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Новые индустриальные страны Азии | ||||||||||||

| Экономия | 35.6 | 32,3 | 32,9 | 31,6 | 31,9 | 32,4 | 32,8 | 32,4 | 31,7 | |||

| Инвестиции | 32,2 | 28,1 | 26,7 | 26,1 | 26,4 | 26,1 | 26,1 | 26,4 | 26,175 | 27,8 | 23,6 | 25,9 |

| Текущий счет | … | … | 6,2 | 5,3 | 5,4 | 6,1 | 4.9 | 8,9 | 6,0 | |||

| Развивающаяся Азия | ||||||||||||

| Экономия | 30,6 | 33,1 | 38,4 | 41,5 | 44,1 | 45,0 | 43,9 | 43,6 | 46,075 | Инвестиции | 32,9 | 31,7 | 35,8 | 37,3 | 38,0 | 37,9 | 38,2 | 39,5 | 41,3 |

| Текущий счет | … | … | 2.7 | 4,2 | 6,1 | 7,0 | 5,7 | 4,1 | 5,0 | |||

| Ближний Восток и Северная Африка | ||||||||||||

| Экономия | 20,2 | 27,3 | 35,5 | 41,2 | 42,8 | 41,6 | 42,4 | 29,6 | 34,6 | |||

| Инвестиции | 24,3 | 23,4 | 25,3 | 23,9 | 24,0 | 26.0 | 26,8 | 27,8 | 26,6 | |||

| Текущий счет | … | … | 10,4 | 17,2 | 19 | 15,7 | 15,5 | 1,8 | 7,7 | |||

| Sub- Сахара Африка | ||||||||||||

| Экономия | 16,2 | 16,1 | 18,3 | 19,4 | 25,0 | 22,8 | 23,3 | 20,3 | 21.6 | |||

| Инвестиции | 17,1 | 18,3 | 19,7 | 19,6 | 20,4 | 21,6 | 22,1 | 21,9 | 22,4 | |||

| Текущий счет | … | … | −1,5 | −0,4 | 4,3 | 1,2 | 0,9 | −2,1 | −1,4 | |||

| Латинская Америка | ||||||||||||

| Экономия | 18.2 | 18,3 | 21,9 | 22,0 | 23,2 | 22,5 | 22,8 | 19,2 | 21,2 | |||

| Инвестиции | 19,1 | 20,6 | 20,8 | 20,5 | 21,6 | 22,275 | 23,4 | 20,8 | 22,7 | |||

| Текущий счет | … | … | 1,0 | 1,4 | 1,6 | 0,4 | −0.6 | −0,5 | −1,6 | |||

| Центральная и Восточная Европа | ||||||||||||

| Экономия | 22,1 | 18,2 | 16,4 | 16,6 | 16,9 | 16,9 | 16,9 | 16,5 | 17,7 | |||

| Инвестиции | 24,1 | 21,4 | 21,8 | 21,5 | 23,5 | 25,0 | 24,8 | 18,8 | 21.8 | |||

| Текущий счет | … | … | −5,4 | −5,0 | −6,6 | −8,0 | −7,8 | −2,3 | −4,3 | |||

| СНГ | ||||||||||||

| Экономия | … | 25,4 | 30,4 | 30,5 | 30,7 | 31,1 | 30,8 | 22,6 | 26,5 | |||

| Инвестиции | … | 20.8 | 22,1 | 21,7 | 23,4 | 27,0 | 26,0 | 19,9 | 25,2 | |||

| Текущий счет | … | … | 8,2 | 8,7 | 7,4 | 4,2 | 4,9 | 2,6 | −0,1 | |||

| Страны с развитой экономикой | ||||||||||||

| Экономия | 22,2 | 21,1 | 20,1 | 20,2 | 21.0 | 20,7 | 19,5 | 17,1 | 19,2 | |||

| Инвестиции | 22,7 | 21,3 | 20,7 | 21,1 | 21,6 | 21,5 | 21,0 | 18,0 | 20,0 | Текущие счет | … | … | −0,7 | −1,2 | −1,2 | −0,9 | −1,3 | −0,4 | −0,7 |

Источник: Международный валютный фонд (2010b)

В результате страны с развивающейся экономикой (включая NIAC), похоже, будут продолжать накапливать валютные резервы быстрыми темпами.В конце 2009 года валютные резервы составляли почти 6,6 трлн долларов США, что более чем втрое больше по сравнению с 1,9 трлн долларов США в конце 2003 года (рис. 8.1). Если этот темп сохранится, как ожидает МВФ, сумма в размере около 800 миллиардов долларов США в год будет добавлена к и без того очень высоким запасам иностранной валюты в этих странах.

Рисунок 8.1. Валютные резервы в странах с развивающейся экономикой.

Источник: Международный валютный фонд (2010b).Объем валютных резервов некоторых стран стал намного больше, чем это могло бы показаться разумным с точки зрения макрорисков.Хотя центральные банки обычно хранят свои резервы в высококачественных и высоколиквидных активах, несколько стран создали специальные фонды, которые пользуются большей свободой в выборе своего портфеля. Принадлежащие суверенному правительству и управляемые отдельно от фондов, находящихся в ведении центрального банка суверенного правительства, министерства финансов или казначейства, ФНБ инвестируют в широкий спектр классов активов с различными профилями риска. 2 Хотя большинство ФНБ возникло совсем недавно, некоторые из них уже были созданы в 1950-х и 1970-х годах.По состоянию на конец 2009 г. объем SWF на развивающихся рынках и в новых индустриальных странах Азии составлял около 3,3 триллиона долларов США, при этом на 13 крупнейших SWF приходилось почти 90% этой суммы (Таблица 8.5). 3

Таблица 8.5. Крупнейшие SWF на развивающихся рынках и NIAC (конец 2009 г.)

| SWF | Страна | AUM (млрд) | Год начала | Источник |

|---|---|---|---|---|

| Инвестиционное управление Абу-Даби | ОАЭ | 627 | 1976 | Товар |

| SAMA Foreign Holdings | Саудовская Аравия | 431 | н / д | Товар |

| SAFE Investment Company | Китай | 347 | н / д | Нерыночный |

| Китайская инвестиционная корпорация | Китай | 289 | 2007 | Нерыночные |

| Правительство Сингапура Инвест.Корпорация | Сингапур | 248 | 1981 | Нерыночные товары |

| Инвестиционное управление Кувейта | Кувейт | 203 | 1953 | Сырьевые товары |

| Фонд национального благосостояния | Россия | 168 | 2008 | Сырьевые товары|

| Национальный фонд социального страхования | Китай | 147 | 2000 | Нерыночные товары |

| Управление денежно-кредитного регулирования Гонконга Invest.Портфель | Китай (HK) | 140 | 1993 | Нерыночные |

| Temasek Holdings | Сингапур | 122 | 1974 | Нерыночные |

| Ливийское инвестиционное управление | Ливия | 70 | 2006 | Товар |

| Инвестиционное управление Катара | Катар | 65 | 2005 | Товар |

| Фонд регулирования доходов | Алжир | 47 | 2000 | Товар |

Многие SWF не имеют обязательств по оплате.Они также не подлежат изъятию внешними инвесторами — двумя важными факторами, которые отличают их от большинства других институциональных инвесторов. В результате они, как правило, имеют длительные инвестиционные горизонты и могут направлять большую долю своих активов на более рискованные и менее ликвидные альтернативные инвестиции. Хотя о распределении активов отдельных ФНБ известно немного, Private Equity Intelligence (2010) сообщает, что 55 процентов фондов задействованы в прямых инвестициях. Восемьдесят процентов тех ФНБ, которые делают частные инвестиции, делают это как за счет обязательств перед фондами прямых инвестиций, так и за счет прямых инвестиций.Остальные 20 процентов занимаются только прямыми инвестициями.

Bernstein et al. (2009) анализируют стратегии прямых инвестиций ФНБ. Их выборка включает 2662 инвестиции в период с 1984 по 2007 год 29 ФНБ. Из них на азиатские и ближневосточные SWF пришлось 2046 и 532 транзакции соответственно. Что касается географической направленности своих инвестиционных стратегий, азиатские фонды в значительной степени (75,7 процента) сосредоточили свое внимание на своем домашнем регионе. Однако только 37,4% приобретений азиатскими ФНБ были фактически совершены в странах происхождения соответствующих фондов.Что касается прямых инвестиций в частный капитал за пределами Азии, азиатские фонды сосредоточены в основном на Европе и Северной Америке. В отличие от них, ФНБ на Ближнем Востоке, как установлено, инвестировали лишь небольшой процент в свою экономику (9 процентов) и не намного больше в своем регионе (16,5 процента). Инвестиции за пределами их домашнего региона сосредоточены в Европе, Северной Америке и Австралии, на которые в совокупности приходится 61,7 процента.

Активы под управлением ФНБ в странах с развивающейся экономикой и новых индустриальных странах Азии будут продолжать расти.Учитывая прогнозы МВФ по счету текущих операций, казалось бы возможным, что к 2015 году AUM удвоится и составит примерно 6,5 триллиона долларов США (не считая активов, находящихся в распоряжении ФНБ в промышленно развитых странах). Предположим, что ФНБ стремятся направить 7,5% своих активов в частный капитал, что не является особенно агрессивным предположением, учитывая долгосрочный характер их инвестиций. 4 Это будет означать, что SWFs на развивающихся рынках и NIACs будут держать почти 500 миллиардов долларов США в активах частного капитала в 2015 году.

Эта сумма будет значительно больше, чем можно было бы ожидать, что развивающиеся рынки будут поглощать глобальное инвестирование в частный капитал. даже с учетом того, что они будут продолжать расти значительно быстрее, чем страны со зрелой экономикой.В результате ожидается, что развивающиеся рынки и NIAC станут крупными чистыми экспортерами частного капитала. Простой расчет «назад в конверт» показывает, почему: в конце 2009 года объем прямых инвестиций в страны с развивающейся экономикой составлял около 170 миллиардов долларов США (по оценкам, как совокупные инвестиционные потоки в период с 2005 по 2009 год, по данным Emerging Markets Private Equity Association (2010 г.) и при условии, что средний период владения составляет 5 лет). Чтобы увеличить объем прямых инвестиций со 170 миллиардов долларов США в конце 2009 года до 500 миллиардов долларов США к 2015 году, отношение инвестиций стран к ВВП должно увеличиться более чем вдвое в 2011–2015 годах по сравнению с текущими уровнями. учитывая прогнозы экономического роста МВФ.Такое увеличение могло бы показаться нереальным в свете постепенности, с которой частный капитал расширил свою роль на сегодняшних более зрелых рынках. В той степени, в которой инвесторы на развивающихся рынках вкладывают в частный капитал больше капитала, чем можно разумно ожидать от их экономики, необходимо будет экспортировать частный капитал (Корнелиус, 2007, стр. 26).

Хотя ФНБ уже являются крупнейшими поставщиками частного капитала в странах с развивающейся экономикой, существуют и другие группы инвесторов, которые, вероятно, станут все более важными инвесторами в частный капитал.Среди них особый интерес представляют пенсионные фонды. За последние пару десятилетий многие развивающиеся рынки провели пенсионные реформы в ответ на политическое и демографическое давление, угрожающее финансовой стабильности распределительных систем. Следуя примеру Чили, которая инициировала реформу в Латинской Америке, несколько других стран в регионе приняли варианты накопительной системы пенсионного обеспечения личных счетов с установленными взносами, которая находится в частном управлении (Roldes, 2004). Аналогичные реформы были реализованы в Центральной и Восточной Европе, а также в Азии.В целом эти реформы были гораздо более масштабными и смелыми, чем реформы в промышленно развитых странах Запада, и принесли важные выгоды для развития внутренних рынков капитала.

Allianz Global Investors (2008) оценивает, что пенсионные активы в Центральной и Восточной Европе и в Азии могут достичь почти 250 миллиардов долларов США и около 1,05 триллиона долларов США к 2015 году, что подразумевает среднегодовой темп роста примерно 19 процентов и 17 процентов, соответственно, от их уровень 2006 года. Если добавить Латинскую Америку, где пенсионные активы уже составляли около 380 миллиардов долларов США в 2008 году, общие активы в трех регионах могут, таким образом, превысить 2 триллиона долларов США к середине десятилетия. 5 Какая часть этой суммы будет инвестирована в частный капитал, не в последнюю очередь зависит от лимитов портфеля, установленных правительствами отдельных стран. Сохраняющиеся инвестиционные ограничения, как правило, ужесточаются в отношении обязательств перед иностранными частными инвестиционными фондами (таблица 8.6). 6 Однако, поскольку внутренние инвестиции пенсионных фондов в странах с развивающейся экономикой вытесняют обязательства других внутренних инвесторов, которые в меньшей степени подпадают под такие ограничения на иностранные инвестиции, они все равно будут способствовать увеличению чистого экспорта частного капитала.

Таблица 8.6. Лимиты портфеля вложений пенсионных фондов в отдельные фонды частных инвестиций в отдельных странах с развивающейся экономикой (по состоянию на 2009 г.)

| Страна | Лимиты портфеля в частных инвестиционных фондах | Конкретные лимиты вложений в отдельные иностранные частные инвестиционные фонды |

|---|---|---|

| Африка | ||

| Южная Африка | Запрещено | Запрещено |

| Азия | ||

| Индия | — | — |

| Корея |

|

|

| Центральная и Восточная Европа | ||

| Чешская Республика | При торговле на регулируемых рынках ОЭСР: 70%; в противном случае они могут быть включены в лимит 5% для других активов | — |

| Венгрия |

| — |

| Польша 85 |

Личный пенсионный фонд: без лимита |

|

| Россия | Не разрешено | Не разрешено |

| Турция | 900 74 Информация недоступна— | |

| Латинская Америка | ||

| Бразилия | Без ограничений | Не разрешено |

| Чили | Не разрешено | Не разрешено |

| Колумбия | 5% | 5% |

| Мексика | Только через структурированные инструменты, в диапазоне до 10% | Не разрешено |

Источник: Организация экономического развития и сотрудничества (2010)

• Россия: структура международных резервов в 2020 г.

• Россия: структура международных резервов в 2020 г. | StatistaПожалуйста, создайте учетную запись сотрудника, чтобы иметь возможность отмечать статистику как избранную.Затем вы можете получить доступ к своей любимой статистике через звездочку в заголовке.

Зарегистрируйтесь сейчасПожалуйста, авторизуйтесь, перейдя в «Моя учетная запись» → «Администрирование». После этого вы сможете отмечать статистику как избранную и использовать персональные статистические оповещения.

АутентифицироватьСохранить статистику в формате.Формат XLS

Вы можете загрузить эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PNG

Вы можете загрузить эту статистику только как Премиум-пользователь.

Сохранить статистику в формате .PDF

Вы можете загрузить эту статистику только как премиум-пользователь.

Показать ссылки на источники

Как премиум-пользователь вы получаете доступ к подробным ссылкам на источники и справочной информации об этой статистике.

Показать подробную информацию об этой статистике

Как премиум-пользователь вы получаете доступ к справочной информации и сведениям о выпуске этой статистики.

Статистика закладок

Как только эта статистика будет обновлена, вы сразу же получите уведомление по электронной почте.

Да, сохранить в избранное!

… и облегчить мне исследовательскую жизнь.

Изменить параметры статистики