Золотовалютные резервы России (ЗВР РФ) — что это простыми словами, структура ЗВР, функции золотых резервов

Золотовалютные резервы являются одним из факторов устойчивости национальной валюты, поддержания государственной кредитоспособности и стабильности. По размеру таких резервов Россия входит в пятёрку ведущих стран мира. Рассмотрим их структуру, факторы, которые воздействуют на них, а также российские особенности.

Понятие и функции золотовалютных резервов

По классификации ЦБ к международным (золотовалютным) резервам относят качественные активы с высокой ликвидностью, находящиеся в распоряжении Центробанка и Правительства РФ. В них входит и валютная часть Фонда национального благосостояния (ФНБ).

Основные функции ЗВР России:

- финансирование дефицита платёжного баланса;

- проведения операций на валютном рынке для стабилизации курса рубля;

- поддержание высокого уровня доверия у населения и иностранных инвесторов;

- обеспечение предсказуемости и устойчивости курса рубля;

- база для заимствований на международных рынках.

Значительная величина золотовалютных резервов ЦБ способствует стабильности. Она благоприятствует и высоким оценкам кредитного рейтинга РФ в международных рейтинговых агентствах, что уменьшает стоимость зарубежных займов. С другой стороны, вложенные в ЗВР средства изымаются из экономики. Это значит, страна лишается потенциального дохода, который могла бы получать от инвестиций в реальный сектор.

Показателем достаточности ЗВР выступает их отношение к ВВП (в долларах). Так, на начало 2019 г. этот показатель в России составлял 28%, в Великобритании — 7%, в США — 2,2%, в КНР — 23%. Не все страны отвлекают большие средства в ЗВР, что объясняется их устоявшейся репутацией, высшим кредитным рейтингом и прочими факторами.

Структура золотовалютных резервов

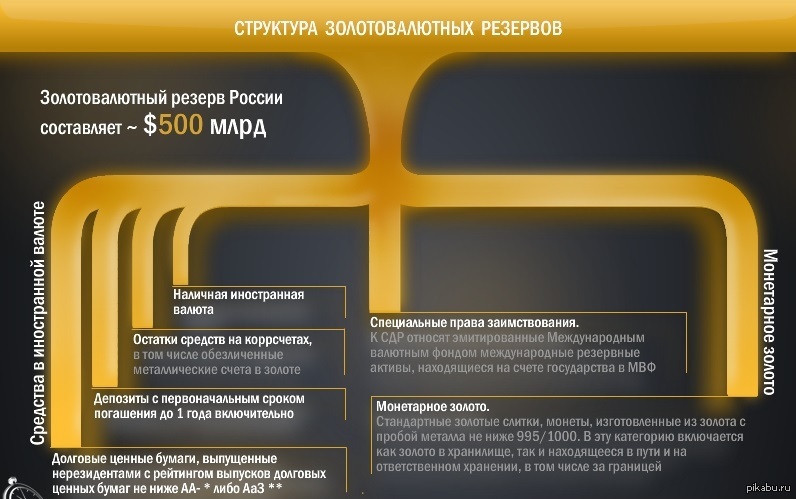

В состав ЗВР входят следующие компоненты.

- Монетарное золото (слитки и монеты с пробой до 995/1000), которое может храниться как в РФ, так и за рубежом.

- Активы в иностранных валютах, имеющих статус резервных (ЦБ указывает восемь таких валют: доллары, евро, фунты, юани и другие).

К числу данных активов относят наличную валюту, высококачественные долговые ценные бумаги нерезидентов и прочие.

К числу данных активов относят наличную валюту, высококачественные долговые ценные бумаги нерезидентов и прочие. - Резервная позиция РФ в МВФ.

- Счёт в СДР (специальные права заимствования в МВФ).

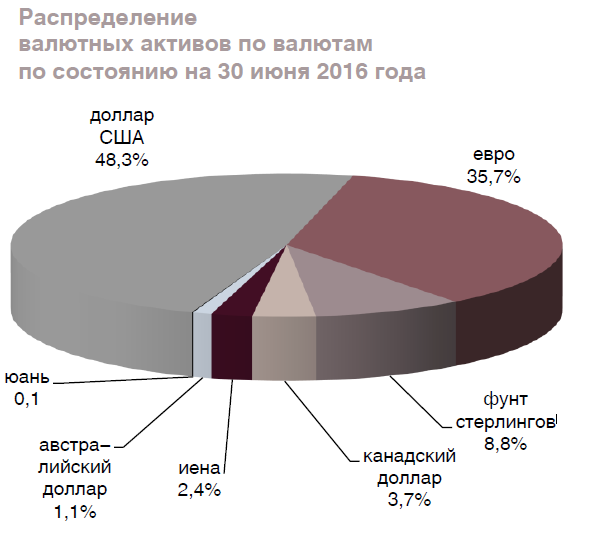

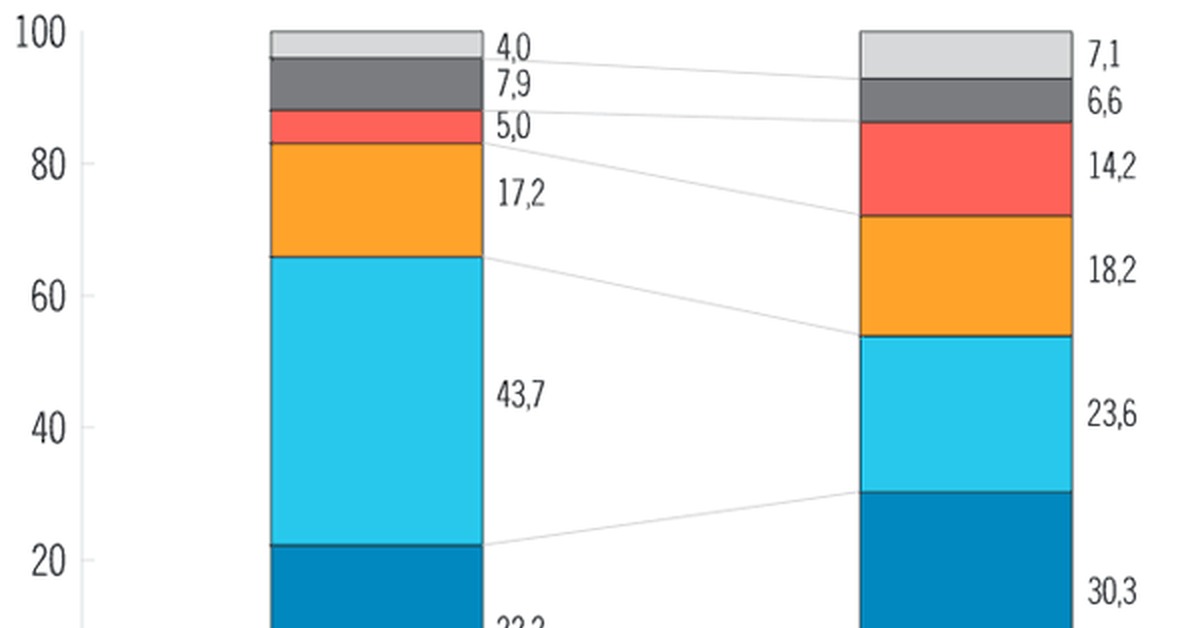

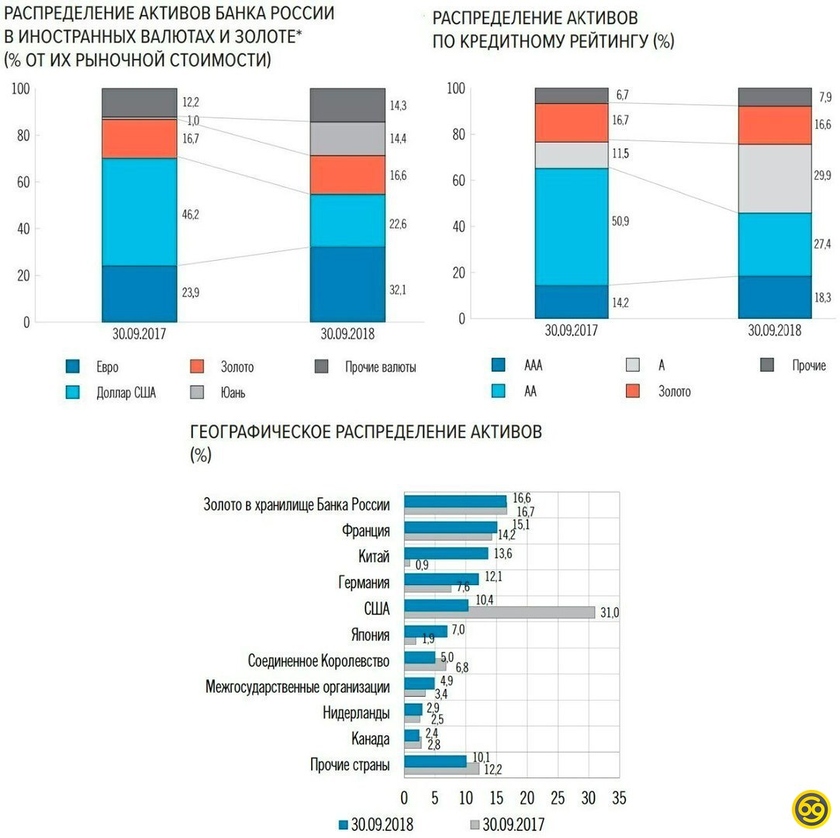

Как видно из рисунка, почти 75% ЗВР РФ составляет иностранная валюта.

Рис. 1. Структура ЗВР России на 01.09.20. Источник: сайт Центробанка

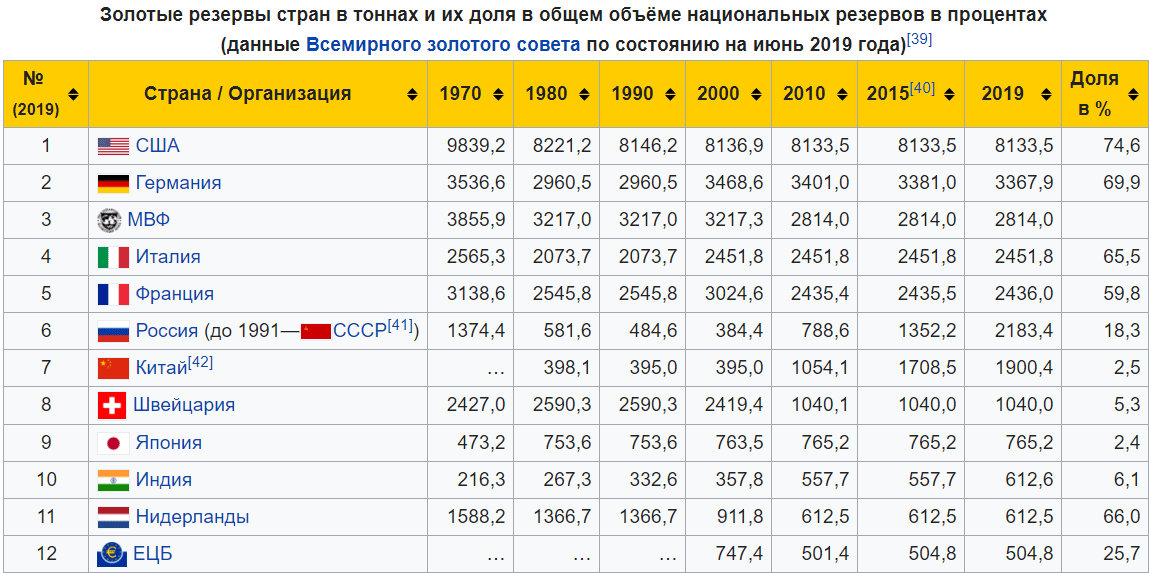

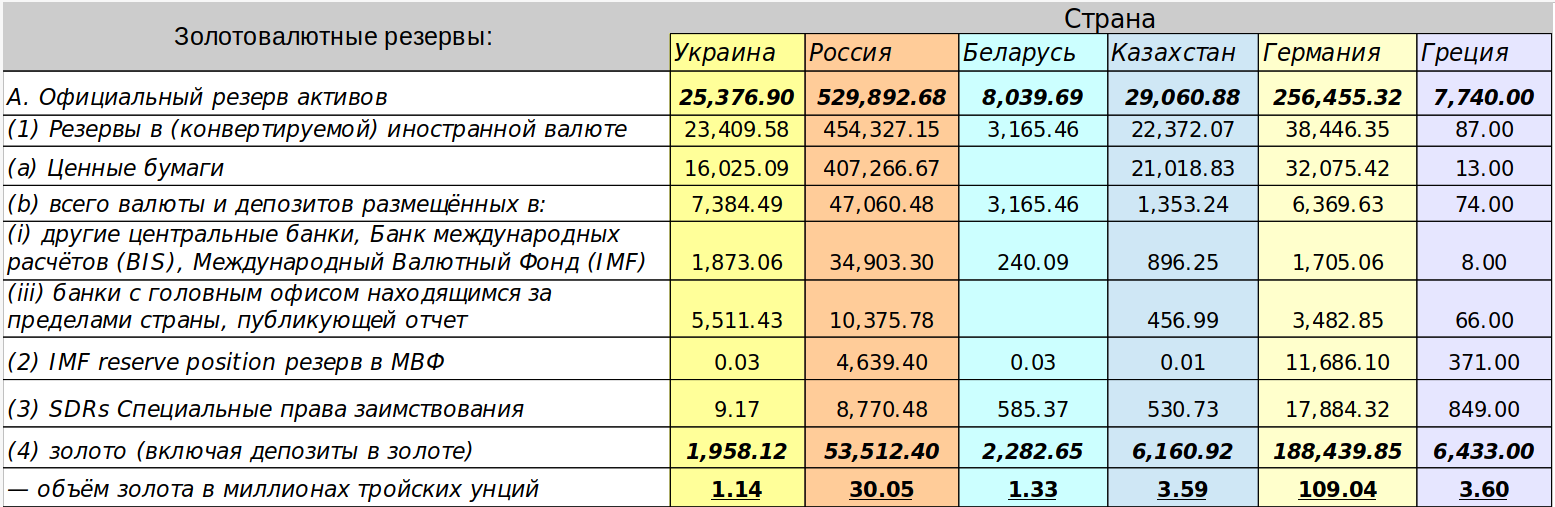

Если провести международное сопоставление подобной структуры, то доля золота в российских ЗВР уступает средним показателям Еврозоны (там она составляет 54%), но превосходят другие развитые страны, у которых в среднем этот показатель равен 9,4%.

Что касается структуры активов ЗВР по их рыночной стоимости, то на начало 2020 г. она выглядит следующим образом.

Рис. 2. Распределение активов ЗВР РФ по стоимости (в %). Источник: сайт Центробанка

Видно, что доллар продолжает сохранять прочные позиции в ЗВР России, несмотря на политические сложности. А доли евро и юаня даже немного снизились за год. Такая ситуация объясняется стремлением ЦБ диверсифицировать валютные резервы, особенно учитывая, что расчёты по внешнеэкономической деятельности в нашей стране более чем на 50% ведутся в долларах.

В мировых же валютных резервах доля доллара по данным МВФ составляет 62%, на евро приходится 20%, а на юань — 2%.

Где хранятся золотовалютные резервы

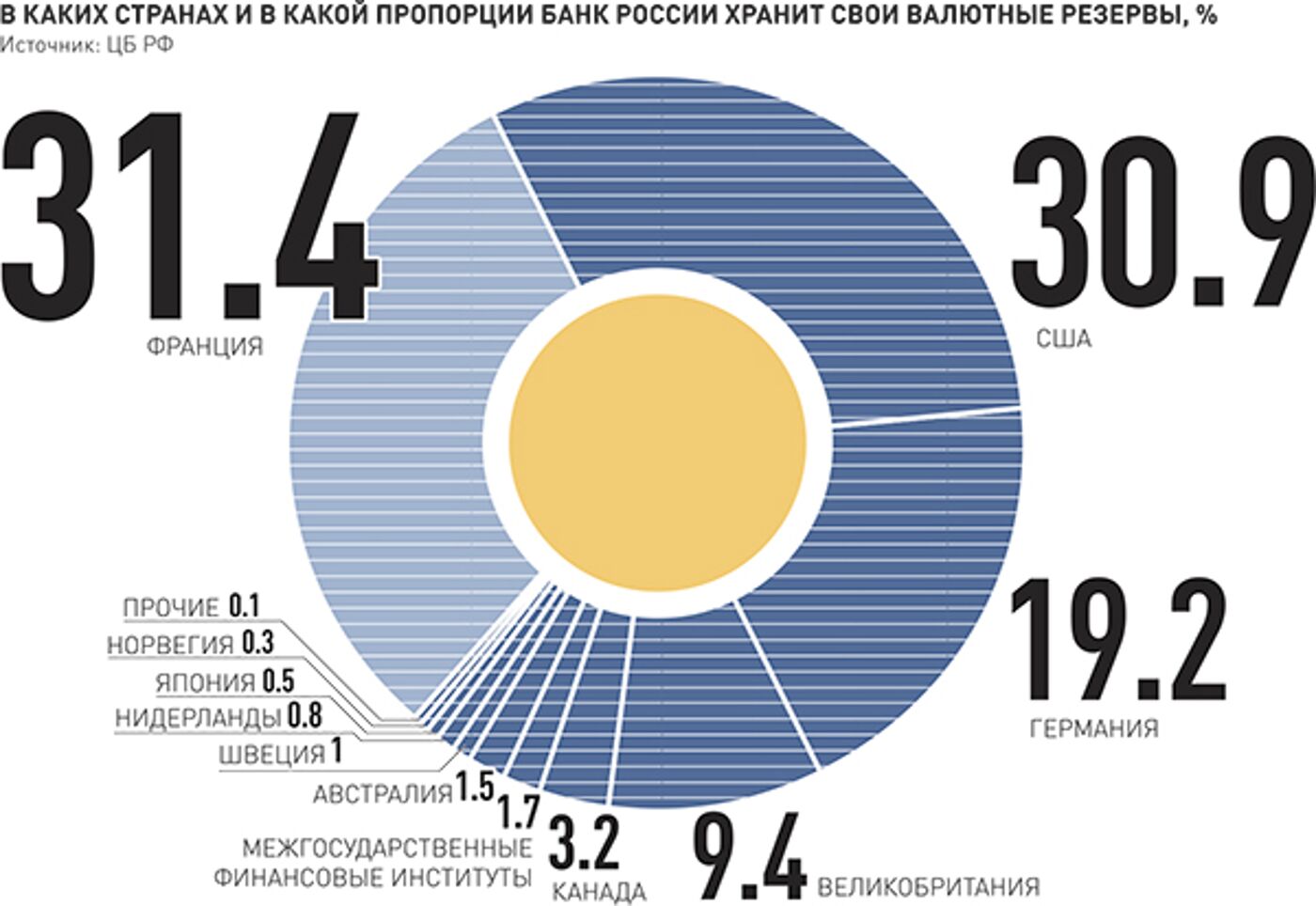

По географическому распределению ЗВР ситуация выглядит следующим образом: в России хранится около 20% активов, второе место занимает КНР — примерно 14%, тройку замыкает Япония — 13%.

Рис. 3. Ведущие страны по географическому распределению ЗВР РФ (в %). Источник: сайт Центробанка

Хранящиеся на территории России ЗВР в размере 20% — это золото, находящееся в хранилище ЦБ. Активы на территориях других стран относятся к ценным бумагам по месту регистрации их эмитента или контрагента.

От чего зависит размер ЗВР

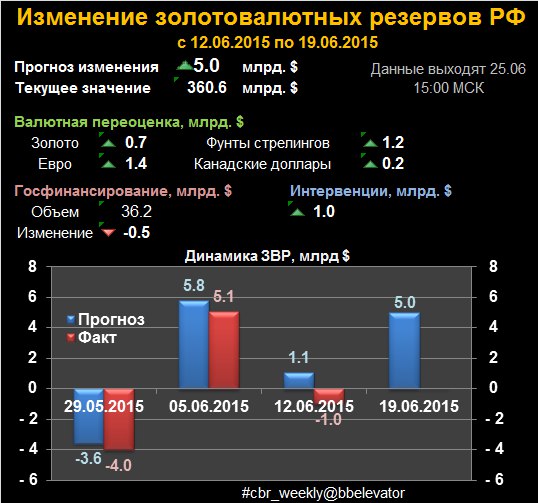

Здесь нужно учитывать два фактора: переоценка активов, из которых состоят золотовалютные резервы России, и операции ЦБ по их управлению. Также они могут изменяться и под влиянием дополнительных операций: поступления процентов от облигаций, списания/поступления средств на счетах ЦБ и прочего.

Рассмотрим данные компоненты подробнее.

Поскольку ЗВР рассчитываются в американских долларах, то всякое изменение их составляющих влияет и на величину ЗВР. Так, по итогам 2019 г. ЦБ РФ отметил, что ЗВР выросли на 85,1 млрд долл. В том числе от:

- процентных доходов и переоценки ценных бумаг — 4,2 млрд долл.;

- изменения стоимости золота — 16,8 млрд долл.;

- покупки нового золота внутри страны — 6,9 млрд долл.;

- валютных операций на внутреннем рынке — 54,8 млрд долл.;

- операций по списанию/поступлению средств клиентов на счетах ЦБ — 5 млрд долл.

Рост ЗВР продолжился и в 2020 г., несмотря на падение нефтегазовых доходов, продолжающиеся санкции и ситуацию с COVID-19.

Рис. 4. Динамика международных резервов РФ. Источник: сайт Центробанка

Основная причина этого — рост котировок золота и ослабление доллара к ряду резервных валют, в том числе к евро.

Так, котировки золота выросли с начала 2020 г. по 12 сентября на 27% (с 1528 до 1940 долл. за тройскую унцию). А котировки евро в соответствующем периоде выросли с 1,11 до 1,18 долл., то есть на 6,3%.

А котировки евро в соответствующем периоде выросли с 1,11 до 1,18 долл., то есть на 6,3%.

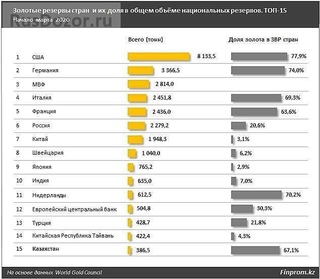

В целом, со своими ЗВР в размере 591,7 млрд долл. Россия занимает четвёртое место в мире на начало сентября 2020 г. Первые три места принадлежат КНР (3,3 трлн долл.), Японии (1,4 трлн долл.) и Швейцарии (929 млрд долл.). Для сравнения, у Германии 13 место (245 млрд долл.), а у США — 21 (132 млрд долл.).

Итак, значительная величина золотовалютных резервов ЦБ является важным фактором стабильности экономики и предсказуемости валютных курсов. С другой стороны, средства ЗВР в значительной степени выводятся из экономического обращения, снижая потенциальный доход страны. По величине ЗВР Россия входит в пятёрку мировых лидеров, а их динамика благодаря изменению валютных курсов и стоимости золота демонстрирует уверенный рост. С начала 2020 г. ЗВР РФ выросли примерно на 50 млрд долл., несмотря на падение нефтегазового экспорта и последствий COVID-19.

Вы можете узнать больше об этом секторе экономики из наших статей — например, об особенностях инвестиций в золото и факторах, формирующих курс евро.

__

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

график и объем запасов 2021

Есть ли у России запас на “черный день”, из чего он состоит, и сколько насчитывает, об этом мы поговорим в этой статье.

Большинство государств, и Россия, в том числе, имеют средства, которые хранятся на счетах различных международных организаций. Кроме этих средств, государство владеет валютой других стран и имеет монетарное золото. Из всех этих внешних активов складываются золотовалютные резервы банка россии. Распоряжаться данными активами имеют право Банк РФ и Правительство России.

Из чего состоит резерв

У большинства из вас сразу возник вопрос – какая сумма золотовалютных резервов россии на сегодняшний день? Поговорим так же и о том, что влияет на увеличение или уменьшение звр, какие факторы оказывают большее влияние на его состояние.

Золотовалютный запас россии, согласно сведениям, которые представляет Центробанк РФ на 04.11.2016 составляет 395,7 млрд в долларах США . Монетарное золото, которое включает в себя фонд, составило – 57,960 млрд. в той же валюте.

Откуда берется монетароное золото. Основной путь – это купля-продажа золота у официальных организаций. Продавцами золота государству могут быть так же и частные золотопромышленники и коммерческие банки .

Монетарное золото представляет собой слитки или монеты. В основном золото хранится в слитках, вес которых составляет 10-14 кг, хранится оно и в мерных слитках с меньшим весом. В главном хранилище находится порядка более 6000 слитков. Проба металла такого золота 995.

Существует график, по которому можно проследить за тем, какая же была динамика резервов в 2016 году, в общем можно сказать, что в октябре размер их уменьшился. Уменьшение наблюдалось в мае, в сравнении с показателем за апрель 2016. Но если рассматривать динамику за весь 2016 год, то увеличение золотых и валютных запасов составило 6,7%. Можно с уверенность сказать, что объем запасов россии на сегодня имеет тенденции к увеличению и колебания этого показателя были незначительными. Еженедельно, только Центробанк РФ представляет отчет с данными о размере резервов.

Можно с уверенность сказать, что объем запасов россии на сегодня имеет тенденции к увеличению и колебания этого показателя были незначительными. Еженедельно, только Центробанк РФ представляет отчет с данными о размере резервов.

Что влияет на динамику

Можно сказать, что ноябрь 2014 года стал переломным моментом в формировании и использовании резервов рф. До этого момента Центробанк расходовал средства из резерва на поддержание курса рубля, они были необходимы для валютных интервенций.

Со временем, стоимость нефти стала стремительно снижаться, а объем затрат выделяемых на стабилизацию курса рубля соответственно, так же стремительно расти. Банком России было принято решение о свободном плавании рубля. В настоящее время, цб не тратит золотовалютные резервы россии на цели, о которых мы говорили выше.

08.2015 года было сделано заявление заместителем председателя Центробанка, о том, что в последующие годы золотовалютные резервы будут увеличиваться.

Где хранится резерв

Российский золотовалютный резерв находится в нескольких хранилищах. Основное хранилище, площадью около 17 000 кв. метров, находится в Центробанке. Такие же хранилища имеют города Екатеринбург и Санкт-Петербург.

Основное хранилище, площадью около 17 000 кв. метров, находится в Центробанке. Такие же хранилища имеют города Екатеринбург и Санкт-Петербург.

О резервах других стран

Все страны мира имеют аналогичные резервные запасы. В каждой стране разработан свой механизм для управления такими фондами. Схемы управления устанавливают, как правило, казначейства самих государств, как к примеру в Великобритании.

Германия и Франция установили для себя модели, когда центральные банки государств являются собственниками всех резервов. Банки уполномочены и распоряжаться ими. В данных странах банки не только распоряжаются всеми средствами, но и имеют право самостоятельно решать, каким образом поострить структуру резервов государства.

Государствами со смешанными моделями в вопросах распоряжения и владения являются кроме России, еще Япония и США.

Каждая страна, создавая свои резервы, использует их как страховые. Во время макроэкономических кризисов для защиты государственной экономики, станы могут к ним прибегнуть. В современном мире золовалютные фонды должны быть универсальными и применимы в различных областях. Резервы должны обладать возможностью быстро перемещаться в пространстве. Когда запасы где – либо размещаются, обязательно предусматривается их возврат, через какое – то время. Поэтому требуются определенные расходы, связанные с организацией и хранением запасов. И так, как содержание запасов дохода центральным банкам не приносит, то государство может прийти к решению о выдаче иным государствам займов под уплату процентов, при условии достаточно большого резерва у страны, которая дает деньги взаймы.

В современном мире золовалютные фонды должны быть универсальными и применимы в различных областях. Резервы должны обладать возможностью быстро перемещаться в пространстве. Когда запасы где – либо размещаются, обязательно предусматривается их возврат, через какое – то время. Поэтому требуются определенные расходы, связанные с организацией и хранением запасов. И так, как содержание запасов дохода центральным банкам не приносит, то государство может прийти к решению о выдаче иным государствам займов под уплату процентов, при условии достаточно большого резерва у страны, которая дает деньги взаймы.

Пять фактов о золотовалютных резервах России | Россия и россияне: взгляд из Европы | DW

Федеральный бюджет-2017 предполагает, что в наступающем году Резервный фонд России будет исчерпан. Тогда же начнет тратиться Фонд национального благосостояния (ФНБ). Некоторые эксперты считают, что России стоило бы начать тратить и свои золотовалютные резервы (ЗВР) на внутренние нужды. Что представляют собой эти накопления сегодня и насколько обоснована их неприкосновенность, выясняла DW.

Тогда же начнет тратиться Фонд национального благосостояния (ФНБ). Некоторые эксперты считают, что России стоило бы начать тратить и свои золотовалютные резервы (ЗВР) на внутренние нужды. Что представляют собой эти накопления сегодня и насколько обоснована их неприкосновенность, выясняла DW.

Фонды и резервы — в чем разница

Золотовалютные резервы — это высоколиквидные активы, находящиеся под контролем Центробанка России. Они состоят из средств в иностранной валюте, ценных бумаг других государств, средств на депозитах в зарубежных банках, специальных прав заимствования (безналичное платежное средство, эмитируемое МВФ), монетарного золота и других инструментов.

Частью ЗВР являются Резервный фонд и ФНБ (вместе они раньше составляли бывший Стабилизационный фонд) в их валютном выражении. Разница между фондами и резервами заключается в том, что Резервный фонд и ФНБ управляются Минфином. То есть «когда говорят, что Резервный фонд исчерпывается, это означает, что Минфин продает Резервный фонд по рыночному курсу Центробанку для покрытия дефицита бюджета», поясняет профессор кафедры финансов Российской экономической школы (РЭШ) Олег Шибанов.

Как сообщается на сайте Минфина, по состоянию на 1 декабря 2016 года объем Резервного фонда составлял 31,3 млрд долларов (годом ранее — 59,4 млрд долларов). Объем ФНБ — 71 млрд долларов (на 1 декабря 2015 — 72 млрд долларов). Размер золотовалютных резервов целиком, по данным ЦБ на середину декабря, — 379 млрд долларов.

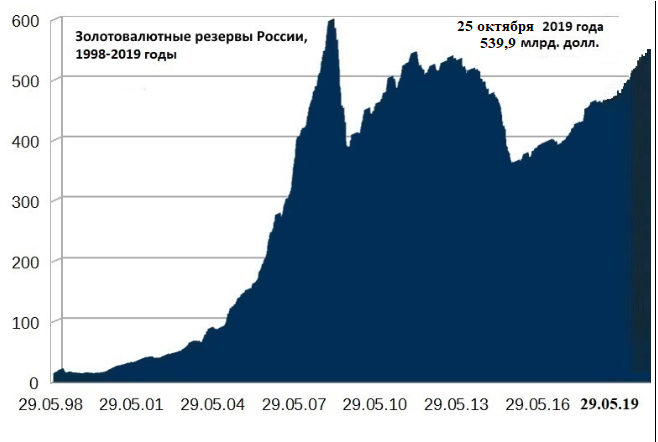

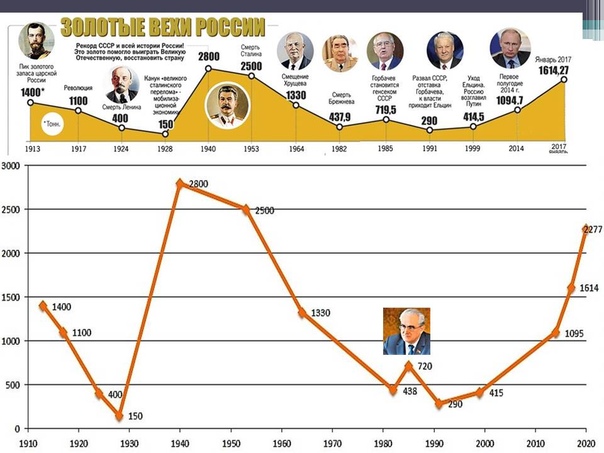

Как менялся размер резервов с начала 2000-х

За 16 лет объем российских ЗВР вырос в 14 раз. В декабре 2000 года он составлял всего лишь 27 млрд долларов. Дальнейшая динамика заключалась в постепенном росте. Максимальный скачок (год к году) произошел в 2007 году: тогда объем ЗВР за 12 месяцев вырос с 296 до 467 млрд долларов. А уже на следующий год произошло первое снижение — на 30 млрд.

Здание Центробанка РФ

В середине декабря 2015 года, объем ЗВР составлял 371 млрд. Таким образом, в 2016 году произошел незначительный рост — всего на 8 млрд долларов.

По словам Олега Шибанова, 14-кратный рост ЗВР объясняется сочетанием макроэкономических факторов и экономической политики, проводимой властями. «Главным образом, это заслуга команды экс-министра финансов Алексея Кудрина. Его идея о том, чтобы сохранять на будущее, а не тратить, казалась странной, но была совершенно нормальной в мировом разрезе, — напоминает эксперт. — Стабфонд помог сгладить колебания в макроэкономических переменных и их влияние на российский рынок».

«Главным образом, это заслуга команды экс-министра финансов Алексея Кудрина. Его идея о том, чтобы сохранять на будущее, а не тратить, казалась странной, но была совершенно нормальной в мировом разрезе, — напоминает эксперт. — Стабфонд помог сгладить колебания в макроэкономических переменных и их влияние на российский рынок».

Как влияют нефть и курс доллара

Что касается макроэкономических факторов, то здесь главную роль играют цены на нефть и курсы валют. Чем выше были мировые цены, тем больше налоговых поступлений получало российское государство и конвертировало их в резервные фонды, которые учитываются в составе ЗВР. «Соответственно, когда они копились, увеличивались и золотовалютные резервы», — говорит Шибанов.

Влияние курса доллара было особенно заметным в период, пока ЦБ не объявил о том, что больше не будет контролировать рубль. Пока курс был управляемым, ЦБ влиял на него с помощью интервенций. «Когда рубль чрезмерно укреплялся, ЦБ начинал покупать доллары, в противоположной ситуации — наоборот. Таким образом, возникала необходимость тратить ЗВР или накапливать в моменты, когда создавалось сильное давление на курс», — рассказал DW эксперт.

Таким образом, возникала необходимость тратить ЗВР или накапливать в моменты, когда создавалось сильное давление на курс», — рассказал DW эксперт.

Существуют и другие факторы, которые имеют скорее «бумажный» характер. Речь, в частности, о специфике оценки объема резервов. Как говорит профессор РЭШ, «рапортуются они в долларах, поэтому когда стоимость евро или золота падает по отношению к доллару, снижаются и ЗВР. Это происходит на бумаге». Сюда же относятся операции РЕПО (инструмент, введенный ЦБ в конце 2014 года), при которых банки отдавали ЦБ рубли в залог, а в обмен получали валюту на время. Эти деньги также вычитаются из резервов, но, как правило, потом туда возвращаются.

Китай — чемпион, Россия — на 6 месте, США — на 18 месте

Если сравнивать объемы ЗВР разных стран, то можно увидеть,

Золотовалютные резервы — Википедия. Что такое Золотовалютные резервы

Золотовалютные резервы — высоколиквидные активы, находящиеся под контролем государственных органов денежно-кредитного регулирования[1]. Состоят из монетарного золота[2]

Состоят из монетарного золота[2]

Структура золотовалютных резервов

Средства в иностранной валюте

К средствам в иностранной валюте относится[3]:

Ценные бумаги, переданные контрагентам в рамках операций займов ценных бумаг (предоставленные в обмен на другие ценные бумаги), учитываются в составе международных резервов, в то время как ценные бумаги, служащие обеспечением по сделкам прямого РЕПО, исключаются из резервов. Ценные бумаги, полученные в качестве обеспечения по сделкам обратного РЕПО или займов ценных бумаг, не включаются в состав международных резервов.

Пересчёт в доллары США осуществляется на основе официальных обменных курсов иностранных валют к российскому рублю.

Специальные права заимствования

К специальным правам заимствования (СДР) относят эмитированные Международным валютным фондом международные резервные активы, находящиеся на счете государства в МВФ.

Резервная позиция в Международном валютном фонде

Резервная позиция в МВФ представляет собой валютную составляющую квоты государства в Международном валютном фонде.

Монетарное золото

История

Ранее государственные резервы создавались в золоте, но по результатам конференции в Бреттон-Вудсе Соединённые Штаты Америки обеспечили поддержку доллара США в качестве мировой валюты за счёт обязательства обеспечивать конвертацию долларов США и золота. В процессе перехода от Золотого стандарта к свободной конвертации доллар США стал одним из видов мировых денег наряду с золотом. Впоследствии, после краха Бреттон-Вудской системы в 1971 году, США отказались от конвертации доллара США в золото, но с учётом того, что доля доллара США в мировых расчётах является доминирующей, доллар США остаётся главной резервной валютой, и большинство центральных банков продолжают хранить большие объёмы международных резервов в долларах США. Изменение валютной структуры международных резервов в мире показывает, что на рубеже XX—XXI веков наиболее укрепили свои валюты США и Великобритания.

Структура мировых валютных резервов

| 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| USD | 59,0 % | 62,1 % | 65,2 % | 69,3 % | 70,9 % | 70,5 % | 70,7 % | 66,5 % | 65,8 % | 65,9 % | 66,4 % | 65,7 % | 64,1 % | 64,1 % | 62,1 % | 61,8 % | 62,3 % | 61,1 % | 61,0 % | 63,1 % |

| EUR | 17,9 % | 18,8 % | 19,8 % | 24,2 % | 25,3 % | 24,9 % | 24,3 % | 25,2 % | 26,3 % | 26,4 % | 27,6 % | 26,0 % | 24,7 % | 24,3 % | 24,4 % | 22,1 % | ||||

| DEM | 14,7 % | 14,5 % | 13,8 % | |||||||||||||||||

| GBP | 2,1 % | 2,7 % | 2,6 % | 2,7 % | 2,9 % | 2,8 % | 2,7 % | 2,9 % | 2,6 % | 3,3 % | 3,6 % | 4,2 % | 4,7 % | 4,0 % | 4,3 % | 3,9 % | 3,8 % | 4,0 % | 4,0 % | 3,8 % |

| JPY | 6,8 % | 6,7 % | 5,8 % | 6,2 % | 6,4 % | 6,3 % | 5,2 % | 4,5 % | 4,1 % | 3,9 % | 3,7 % | 3,2 % | 2,9 % | 3,1 % | 2,9 % | 3,7 % | 3,6 % | 4,1 % | 3,8 % | 3,9 % |

| FRF | 2,4 % | 1,8 % | 1,4 % | 1,6 % | ||||||||||||||||

| CHF | 0,3 % | 0,2 % | 0,4 % | 0,3 % | 0,3 % | 0,3 % | 0,4 % | 0,2 % | 0,2 % | 0,1 % | 0,2 % | 0,2 % | 0,1 % | 0,1 % | 0,1 % | 0,1 % | 0,3 % | 0,3 % | 0,3 % | |

| Прочие | 13,6 % | 11,7 % | 10,2 % | 6,1 % | 1,6 % | 1,4 % | 1,2 % | 1,4 % | 1,9 % | 1,8 % | 1,9 % | 1,5 % | 1,8 % | 2,2 % | 3,1 % | 4,4 % | 5,1 % | 6,3 % | 6,5 % | 6,9 % |

| Источники: 1995—2009 МВФ (Международный валютный фонд): Currency Composition of Official Foreign Exchange Reserves Источники: 1999—2005, ЕЦБ (Европейский центральный банк): The Accumulation of Foreign Reserves Источники: | ||||||||||||||||||||

Уровень международных резервов

Международные резервы стран мира в 2006| № | Страна | млрд USD |

|---|---|---|

| 1 | КНР КНР | 3087,0 (сентябрь 2018)[4] |

| 2 | Япония Япония | 1259,6 (30 сентября 2018)[5] |

| 3 | Швейцария Швейцария | 800,4 (август 2018)[6] |

| 4 | Еврозона | 780,1 (сентябрь 2018)[7] |

| 5 | Саудовская Аравия Саудовская Аравия | 501,2 (июль 2018)[8] |

| 6 | Китайская Республика Китайская Республика (Тайвань) | 460,4 (сентябрь 2018)[9] |

| 7 | Россия Россия | 460,4 (12 октября 2018)[10][11] |

| 8 | Гонконг Гонконг (КНР КНР) | 426,4 (сентябрь 2018)[12] |

| 9 | Республика Корея Республика Корея | 403,0(сентябрь 2018)[13] |

| 10 | Индия | 394,4(12 октября 2018)[14] |

| 11 | Бразилия Бразилия | 380,5(16 октября 2018)[15] |

| 12 | Сингапур Сингапур | 291,3 (сентябрь 2018)[16] |

Примечания:

- ^Китай обновляет информацию ежеквартально.

Бразилия обновляет информацию ежедневно.

Бразилия обновляет информацию ежедневно.

Эти страны хранят почти 75 % от общих международных резервов мира.

Золотовалютные резервы России

К международным резервам (резервным активам) страны относятся внешние активы, которые доступны и подконтрольны органам денежно-кредитного регулирования в целях удовлетворения потребностей в финансировании дефицита платежного баланса, проведения интервенций на валютных рынках для оказания воздействия на обменный курс валюты и в других соответствующих целях (таких как поддержание доверия к национальной валюте и экономике, а также как основа для иностранного заимствования). Резервные активы должны быть активами в иностранной валюте и реально существующими. К международным резервам относятся только высококачественные активы. Международные резервы Российской Федерации представляют собой высоколиквидные иностранные активы, имеющиеся в распоряжении Банка России и Правительства Российской Федерации[17].

Международные резервы Российской Федерации — основная часть всех внешних активов России. Международные резервы это зарубежные инвестиции, которые осуществляет Банк России. Основная часть международных резервов России — ценные бумаги других государств. Валютные резервы Банк России размещает также на депозитных и иных счетах зарубежных банков. Эти инвестиции могут давать очень низкий доход, измеряемый долями процента в год, и иногда даже приносить убытки. На 1 октября 2014 г. они составили 454,2 млрд долл., или 32,2 % всех внешних активов Российской Федерации. Все внешние активы России были равны 1 410,9 млрд долл. Это активы, которые сформированы в результате вывоза капитала в разных формах (прямые, портфельные и прочие инвестиции)[18].

Международные резервы это зарубежные инвестиции, которые осуществляет Банк России. Основная часть международных резервов России — ценные бумаги других государств. Валютные резервы Банк России размещает также на депозитных и иных счетах зарубежных банков. Эти инвестиции могут давать очень низкий доход, измеряемый долями процента в год, и иногда даже приносить убытки. На 1 октября 2014 г. они составили 454,2 млрд долл., или 32,2 % всех внешних активов Российской Федерации. Все внешние активы России были равны 1 410,9 млрд долл. Это активы, которые сформированы в результате вывоза капитала в разных формах (прямые, портфельные и прочие инвестиции)[18].

Часть Резервного фонда и Фонда национального благосостояния РФ, номинированная в иностранной валюте и размещенная Правительством Российской Федерации на счетах в Банке России, которая инвестируется им в иностранные финансовые активы, является составляющей международных резервов Российской Федерации[17].

Динамика ЗВР России

Благодаря росту цен на углеводороды в начале 2000-х годов, ЗВР России быстро росли и на пике составляли $596 млрд в 2008 году[источник не указан 131 день]. Во время мирового экономического кризиса 2008 года они снизились до 383 млрд долларов в мае 2009 года, но почти восстановились к сентябрю 2011 года и составляли $545 млрд долл. США. В 2014 году падение цен на нефть и ограничение в международном кредитовании в связи с санкциями привели к сокращению валютных поступлений в страну и внезапной выплате внешних долгов. К весне 2015 года эти процессы снизили валютную часть ЗВР до локального минимума $356 млрд, после чего ЗВР вновь начали медленно расти[17].

Во время мирового экономического кризиса 2008 года они снизились до 383 млрд долларов в мае 2009 года, но почти восстановились к сентябрю 2011 года и составляли $545 млрд долл. США. В 2014 году падение цен на нефть и ограничение в международном кредитовании в связи с санкциями привели к сокращению валютных поступлений в страну и внезапной выплате внешних долгов. К весне 2015 года эти процессы снизили валютную часть ЗВР до локального минимума $356 млрд, после чего ЗВР вновь начали медленно расти[17].

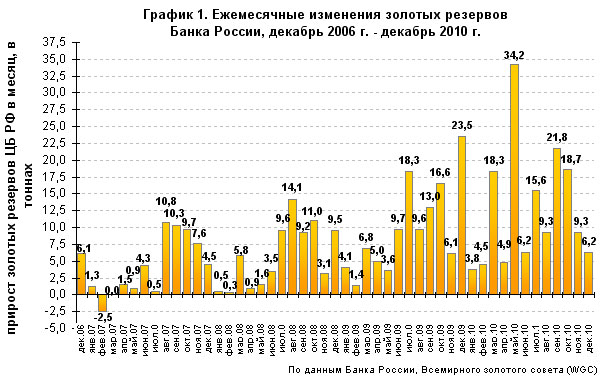

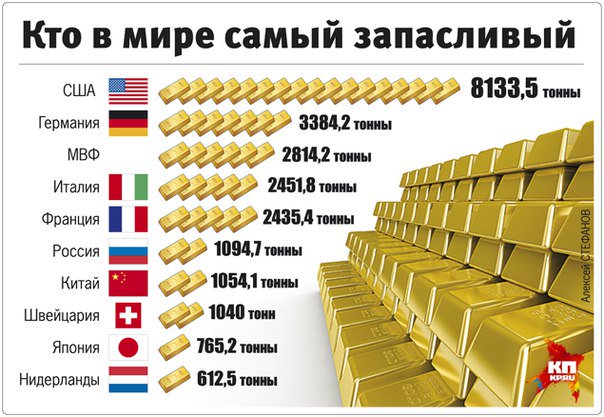

После кризиса 2008 года ЗВР России стали активно пополняться физическим золотом. На 1 августа 2018 года золотой резерв России составил 1969 тонн.

- Международные резервы Российской Федерации согласно данных Центрального банка РФ на 1 января указанного года[19]. Значения округлены отбрасыванием дробной части.

| Год | ЗВР (млрд USD) | Структура (валюта / золото) |

|---|---|---|

| 2018 | 432 | 356 / 76 |

| 2017 | 377 | 317 / 60 |

| 2016 | 368 | 319 / 48 |

| 2015 | 385 | 339 / 46 |

| 2014 | 509 | 469 / 39 |

| 2013 | 537 | 486 / 51 |

| 2012 | 498 | 453 / 44 |

| 2011 | 479 | 443 / 35 |

| 2010 | 439 | 416 / 22 |

| 2009 | 426 | 411 / 14 |

| 2008 | 478 | 466 / 12 |

| 2007 | 303 | 295 / 8 |

| 2006 | 182 | 175 / 6 |

| 2005 | 124 | 120 / 3 |

| 2004 | 76 | 73 / 3 |

| 2003 | 47 | 44 / 3 |

| 2002 | 36 | 32 / 4 |

| 2001 | 27 | 24 / 3 |

| 2000 | 12 | 8 / 3 |

| 1999 | 12 | 7 / 4 |

| 1998 | 17 | 12 / 4 |

| 1997 | 15 | 11 / 4 |

| 1996 | 17 | 14 / 2 |

| 1995 | 6 | 3 / 2 |

| 1994 | 8 | 5 / 3 |

| 1993 | 4 | 1 / 2 |

Примечания

Ссылки

Зачем Россия меняет структуру международных резервов в пользу золота

Международные резервы России в настоящее время составляют $560 млрд. По словам президента Владимира Путина, это гарантирует «запас прочности экономики и финансовой системы» государства. Один из активов, на который делает ставку Центральный банк РФ, – золото.

По словам президента Владимира Путина, это гарантирует «запас прочности экономики и финансовой системы» государства. Один из активов, на который делает ставку Центральный банк РФ, – золото.

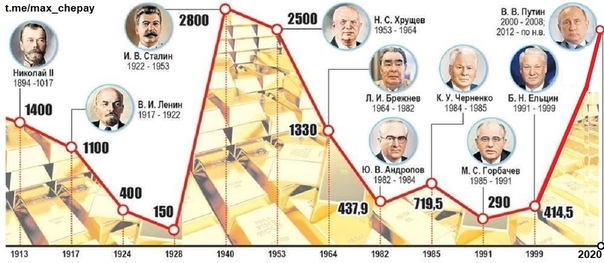

По итогам прошлого года запасы драгоценного металла в «закромах» страны составили 2271 тонну – примерно пятую часть в структуре международных резервов государства. Это максимальное значение за последние 20 лет. В процентном соотношении показатель был выше только в лихие 90‑е, когда золото являлось доминирующим активом ЦБ на фоне дефицита иностранной валюты. Как менялась роль золота в мировой финансовой системе за последние 100 с лишним лет, разбирался «Профиль».

От рассвета до заката

Исторически высокая доля золота в резервах центральных банков установилась с конца XIX века в рамках постепенного перехода мировой экономики к использованию так называемого «золотого стандарта». Под этим подразумевалась денежная система, в которой стоимость банкнот и монет была жестко привязана к определенному гарантированному государством количеству золота. Объем денежной эмиссии, таким образом, также зависел от запасов презренного металла в центральном банке конкретной страны.

Объем денежной эмиссии, таким образом, также зависел от запасов презренного металла в центральном банке конкретной страны.

Однако с середины прошлого века роль золота в мировой финансовой системе стала постепенно ослабевать. Начало было положено в 1944 году, после установления Бреттон-Bудской системы и появления доллара в качестве основной резервной мировой валюты. В начале 1970‑х годов последовал переход к плавающим валютным курсам, который формально снял с денежных властей обязанности по поддержанию золотого запаса в соответствии с объемом эмиссии.

В результате количество золота в мировых центральных банках начало постепенно снижаться. Одновременно и цены на драгоценный металл также пошли вниз. С 1980‑го по 2000 год золото на мировом рынке подешевело в пять раз – с исторического максимума более $2 тысяч за тройскую унцию (единица измерения массы драгоценных металлов, равная 31,1034768 грамма) до $400 долларов. Европейские центральные банки даже были вынуждены подписать в 1999 году соглашение (The Central Bank Gold Agreement), направленное на ограничение продаж золота и стабилизацию цен, которое, кстати, официально перестало действовать только в прошлом году.

©

Эпоха возрождения

Возможно, что запасы золота в центральных банках так и продолжали бы снижаться, если бы в 2008 году не случился мировой финансовый кризис. Именно после этого в динамике показателя произошли кардинальные изменения, которые были связаны прежде всего с принятием решений о расширении покупкок золота со стороны центральных банков стран с переходными экономиками.

В целом, как отмечает Всемирный золотой совет (World Gold Council), центральные банки остаются чистыми покупателями золота на протяжении последних десяти лет. На этом фоне цены на золото на мировом рынке в 2011 году почти достигли отметки $2 тысячи за тройскую унцию. С тех пор золото снова несколько подешевело, однако на фоне замедления темпов развития мировой экономики цены опять пошли вверх и на конец января 2020 года составляли около $1,5 тысячи.

По данным Всемирного золотого совета, в 2019 году центральные банки купили в общей сложности до 650 тонн золота, что лишь ненамного уступает показателю позапрошлого года. Основными покупателями драгоценного металла кроме России стали Турция, Индия и Китай. К такому поведению центральные банки этих стран подталкивает не только рост неопределенности в мировой экономике, который традиционно способствует привлекательности вложений в золото, но также возросшие геополитические риски.

Основными покупателями драгоценного металла кроме России стали Турция, Индия и Китай. К такому поведению центральные банки этих стран подталкивает не только рост неопределенности в мировой экономике, который традиционно способствует привлекательности вложений в золото, но также возросшие геополитические риски.

В частности, Китай возобновил покупки золота в конце 2018 года как раз на фоне обострения торгово‑экономических отношений с США. Банк России тоже существенно увеличил масштабы покупок золота после введения в 2014 году антироссийских санкций (в том числе в финансовой сфере). На сегодняшний день запасы золота в составе международных резервов нашей страны превышают 2270 тонн, что является рекордным значением в новейшей российской истории. Для сравнения: в 1993 году этот показатель составлял только 267 тонн, то есть в 8,5 раза меньше текущего значения.

Защита от внешних рисков

В целом запасы золота в России увеличиваются непрерывно на протяжении последних 14 лет. Активный рост начался в 2006 году, когда на фоне существенного притока иностранной валюты в страну Банк России сосредоточился на покупке золота в рамках политики диверсификации резервных активов.

Участники торгов на мировых фондовых биржах прекрасно знают, в чем преимущество золота перед самыми ликвидными активами

JUSTIN LANE / EPA / Vostock PhotoВ стоимостном выражении (по рыночным ценам) доля золота в резервах Банка России в настоящий момент составляет около 20%, что является одним из самых высоких показателей среди развивающихся стран. В сравнении с «одноклассниками» Россию сейчас опережает только Турция, у которой доля золота в резервах по итогам 2019 года достигла 25,5%.

А вот с мировыми экономическими лидерами – например, США, Германией или Францией – сравнения будут не вполне корректны, поскольку высокая доля золота в международных резервах этих стран, как было сказано выше,

стабилизатор резервов или источник риска?

Содержание

Антон Табах,

управляющий директор по макроэкономическому анализу и прогнозированию «Эксперт РА»

Золото и другие драгоценные металлы всегда были защитными активами для инвесторов в периоды кризисов. И новый кризис, вызванный эпидемией COVID-19, сопровождается ростом цен на золото. Центральные банки мира и просто крупные банки активизировали свои покупки золота на фоне роста рисков и снижения процентных ставок как в развитых, так и в развивающихся странах. При этом цена на золото растет последние 1,5 года, до этого оно стабильно котировалось по $1 100–1 300 за унцию.

И новый кризис, вызванный эпидемией COVID-19, сопровождается ростом цен на золото. Центральные банки мира и просто крупные банки активизировали свои покупки золота на фоне роста рисков и снижения процентных ставок как в развитых, так и в развивающихся странах. При этом цена на золото растет последние 1,5 года, до этого оно стабильно котировалось по $1 100–1 300 за унцию.

Для России цена на золото является важным макроэкономическим фактором: во-первых, золотодобывающая промышленность играет важную роль в торговом балансе и НДПИ (хотя и существенно уступает нефтегазовой отрасли). Во-вторых, российские международные резервы имеют более высокую долю золота, чем в среднем у стран, не эмитирующих резервные валюты, то есть нуждающихся в резервах, как защиту от потенциальных санкций. В последние годы это способствовало переоценке резервов, однако в случае падения цен возникнет угроза двойного удара – и по поступлениям, и по резервам.

Добыча золота стабильно растет, а спрос на него из постоянных источников достиг пика еще 20 лет назад, поэтому баланс рынка склоняется в сторону избытка золота. Рост цены на золото в 2000–2011 годах не сопровождался увеличением постоянного спроса, наоборот, он даже снизился. Переменный (инвестиционный) спрос толкал вверх цены на золото, особенно с 2006 года, и именно благодаря ему цена на золото держится высоко и сейчас. Причина высокого инвестиционного спроса кроется в динамике реальных процентных ставок, которые снижались в последние годы и уходят в отрицательную область в 2020-м.

Рост цены на золото в 2000–2011 годах не сопровождался увеличением постоянного спроса, наоборот, он даже снизился. Переменный (инвестиционный) спрос толкал вверх цены на золото, особенно с 2006 года, и именно благодаря ему цена на золото держится высоко и сейчас. Причина высокого инвестиционного спроса кроется в динамике реальных процентных ставок, которые снижались в последние годы и уходят в отрицательную область в 2020-м.

По мере восстановления экономики и нормализации денежно-кредитной политики центральных банков западных стран переменный спрос на золото развернется обратно, и цена может существенно снизиться, однако нормализация может занять более длительный период, чем в предыдущие циклы. На этом фоне вероятность сохранения высоких цен на золото в среднесрочном периоде весьма велика, как и возможность накопления рисков у инвесторов и центральных банков.

При этом в качестве защиты от инфляции наряду с золотом выступают и другие драгоценные металлы. Покупка наиболее дешевого из них (сейчас это платина) убережет инвестора от излишних потерь на длинном временном горизонте.

Покупка наиболее дешевого из них (сейчас это платина) убережет инвестора от излишних потерь на длинном временном горизонте.

Золото и инфляция

Золото (наряду с серебром) сотни лет было основным платежным средством и обращалось в виде монет в экономиках большинства стран мира. В XIX и начале XX века золото и серебро находились в обращении параллельно с бумажными деньгами, выпускаемыми частными банками, а в 1944–1971 годах в мире действовал золотодевизный стандарт (Бреттон-Вудская система), когда в резервах у центральных банков были доллары США, а золотой запас Штатов обеспечивал доллары. После 1971 года золото перестало использоваться в качестве обеспечения западными странами, и наступила эпоха необеспеченных денег.

На протяжении последних веков США и другие страны испытывали инфляционные скачки из-за войн и разных экономических бедствий, но обычно возвращались обратно к фиксированному курсу по отношению к золоту. При этом устойчивость банковской системы зависела от наличия достаточных запасов звонкой монеты в резервах: во второй половине XIX века нормальное соотношение между золотом и выпущенными банковскими банкнотами составляло 15 %. Поэтому барометром состояния финансовой системы являлось соотношение между денежной массой или ВВП 1 и запасом золота (и иногда серебра) в банках. В наше время такую точную отчетность не ведут, поэтому можно отталкиваться от соотношения ВВП или денежной массы ко всему золоту, добытому в мире. Учитывая, что объем денежной массы в развитых странах на примере США обычно составляет 60 % от ВВП, норма резервирования к ВВП равнялась бы 9 %.

Поэтому барометром состояния финансовой системы являлось соотношение между денежной массой или ВВП 1 и запасом золота (и иногда серебра) в банках. В наше время такую точную отчетность не ведут, поэтому можно отталкиваться от соотношения ВВП или денежной массы ко всему золоту, добытому в мире. Учитывая, что объем денежной массы в развитых странах на примере США обычно составляет 60 % от ВВП, норма резервирования к ВВП равнялась бы 9 %.

График 1 наглядно показывает, что стоимость всего добытого золота (и серебра) 2 по сравнению с ВВП была высокой в 1930-х (после искусственного повышения цены на золото Рузвельтом), на рубеже 1970–1980-х (из-за взлета инфляции и потери доверия к валютам после отмены Бреттон-Вудской системы в 1971-м) и в этом году на фоне пандемии и кризиса. В спокойные времена оценка всего добытого золота и серебра опускается до 5 % от ВВП, как это было в конце 1960-х и 1990-х.

Если рассмотреть экономику США с 1900 года и уровень инфляции в ней, то становится очевидно, что после отмены Бреттон-Вудской системы высокая инфляция сопровождала рост цены на золото, однако высокая цена на золото сейчас наблюдается на фоне низкой инфляции. Поэтому причиной роста цены, вероятно, может быть не только высокая инфляция. В период золотого или золотодевизного стандарта в США высокая инфляция воспринималась как временное явление, за которым последует откат цен назад, и только в 1950-х годах стало ясно, что инфляция может быть постоянной, поэтому феномена роста цены на золото при инфляционном всплеске до середины XX века не наблюдалось.

Поэтому причиной роста цены, вероятно, может быть не только высокая инфляция. В период золотого или золотодевизного стандарта в США высокая инфляция воспринималась как временное явление, за которым последует откат цен назад, и только в 1950-х годах стало ясно, что инфляция может быть постоянной, поэтому феномена роста цены на золото при инфляционном всплеске до середины XX века не наблюдалось.

Стоимость серебра и других металлов не так сильно связана с циклами инвестиций, поэтому высокие цены на них могут не совпадать с пиками золота. Для сравнения на графике 3 показаны цены на серебро, платину и палладий по отношению к инфляции в США. Хорошо видно, что серебро было на пике стоимости в 1980-м, палладий – в 2000-м и 2020-м, а цены на платину ведут себя более спокойно, и она была дорогой в 1980-м и 2008–2010 годах.

Выбирая между драгоценными металлами сегодня, можно с уверенностью сказать, что:

- золото стоит дорого по историческим меркам;

- палладий является самым дорогим из драгоценных металлов, и его цена имеет перспективы сильного падения;

- платина – наиболее дешевый из данных металлов,

поэтому инвесторам сейчас выгоднее выбрать не золото в качестве защитного актива, а платину. Цены на все перечисленные драгметаллы поднимаются на длинном временном горизонте вместе с инфляцией, поэтому они одинаково годятся для защиты сбережений от инфляции.

Цены на все перечисленные драгметаллы поднимаются на длинном временном горизонте вместе с инфляцией, поэтому они одинаково годятся для защиты сбережений от инфляции.

Производство и потребление золота

Производство золота росло на протяжении веков вместе с потребностью в деньгах, но и после отмены его обращения в мире отношение к этому товару как к средству сбережения сохранилось (здесь явно прослеживается логика закона Грешема), поэтому добыча золота продолжила расти и находится на рекордном уровне по итогам 2019 года.

Производство золота, как будет показано далее, полностью покрывает потребности промышленности. Вторым постоянным источником золота является лом. Объемы его сбора также увеличиваются, и с 20 млн унций в начале 1990-х они выросли до 40 млн унций в последние годы. В 2019-м предложение золота из постоянных источников (добыча и лом) составило 150 млн унций в год.

При сохранении цен на уровне $1 000–2 000 объемы добычи останутся на текущей отметке или даже возрастут, так как средняя себестоимость добычи намного ниже. Стоимость производства золота за последние 20 лет существенно возросла вслед за ценой. При этом по концу 1990-х видно, что при падении цены на золото одновременно падает и себестоимость в связи с прекращением добычи на затратных месторождениях.

Стоимость производства золота за последние 20 лет существенно возросла вслед за ценой. При этом по концу 1990-х видно, что при падении цены на золото одновременно падает и себестоимость в связи с прекращением добычи на затратных месторождениях.

Издержки последних лет размером $700 явно указывают на большой запас для снижения цены на золото. Предложение даже при $700 сохранится высоким.

Постоянный спрос на золото состоит из его промышленного потребления: в основном производство ювелирных украшений, также электронная промышленность, производство монет. Промышленное потребление золота росло до конца 1990-х на фоне снижения реальной цены на него. Максимальный спрос составил 120 млн унций в год. Далее потребление снизилось из-за роста цены. Снижение наблюдалось и в конце 1970-х при скачках цен на золото. Очевидно, что поддержку со стороны промышленности цены на золото могут получить лишь при значениях в $400–1 000.

Баланс рынка складывается из постоянного предложения золота за минусом его промышленного потребления. Инвестиционный спрос и спрос со стороны центральных банков могут иметь как отрицательное, так и положительное сальдо, поэтому игнорируются на графике 7.

Инвестиционный спрос и спрос со стороны центральных банков могут иметь как отрицательное, так и положительное сальдо, поэтому игнорируются на графике 7.

По балансу видно, что низкие цены на золото конца 1990-х сопровождались нехваткой производства, а с 2006 года наблюдается постоянный избыток золота на рынке на фоне высоких цен. Инвестиционный спрос и спрос со стороны центральных банков был негативным в 1990-е, а в последние 10 лет он поглощает 40–60 млн унций в год. Когда интерес инвесторов переключится на другие инвестиции, то цена золота может достаточно резко упасть в направлении $500–800 за унцию, где предложение сократится, а спрос подрастет.

Цена золота и безрисковая доходность

Инвестиционный спрос на золото связан прежде всего с экономической конъюнктурой, а именно с реальными процентными ставками по госдолгу. При отсутствии возможности получить положительную безрисковую доходность инвесторы уходят в защитный актив (золото). Поэтому исторически при очень низкой реальной доходности, что бывает при двух комбинациях доходности и инфляции, цены на золото росли. При стабильной ситуации с доходностями золото не пользовалось спросом.

Поэтому исторически при очень низкой реальной доходности, что бывает при двух комбинациях доходности и инфляции, цены на золото росли. При стабильной ситуации с доходностями золото не пользовалось спросом.

Высокие цены на золото связаны с конъюнктурой финансовых рынков, не позволяющих инвесторам заработать доходность больше уровня инфляции, что приводит к перетеканию средств в защитные активы (прежде всего в золото). При этом производство золота намного превышает постоянный спрос при существующих ценах, и изменение политики центральных банков на более жесткую приведет к перетоку инвесторов обратно из защитных активов в рисковые. Цена на золото при этом существенно упадет.

Текущая ситуация на рынке золота

В 2020 году экономический кризис, вызванный пандемией COVID-19, перевел золото в категорию главных инвестиционных хеджирующих активов. Высокий уровень неопределенности и экстра-мягкая монетарная политика центральных банков развитых стран оказали серьезное повышательное давление на уровень цен на золото, в некоторых валютах цена золота достигла рекордного значения. По результатам первого полугодия доходность золота на уровне 17% превзошла доходности всех крупных глобальных активов – индексов NASDAQ, S&P500, американских казначейских облигаций, не говоря о нефти.

По результатам первого полугодия доходность золота на уровне 17% превзошла доходности всех крупных глобальных активов – индексов NASDAQ, S&P500, американских казначейских облигаций, не говоря о нефти.

В первом полугодии 2020 года наблюдалось падение спроса на физическое золото (в том числе на монеты и слитки) на 6% по отношению к первому полугодию 2019 года. Спрос электронной промышленности упал на 14%, стоматологического сектора – на 30%. Спрос на ювелирные изделия упал в первом полугодии на 39% в силу ограничения экономической деятельности. Центральные банки также уменьшили спрос на золото – на 39% по отношению к первому полугодию 2019 года.

Предложение золота также упало в первом полугодии 2020 года на 6% вследствие падения добычи из-за локдаунов и ограничений экономической деятельности.

В первую очередь рост цены на золото обеспечило значительное увеличение потоков в золотые ETF. В первом квартале приток капитала в золотые ETF составил 16,6%, во втором квартале темп роста разогнался до 27%.

| Главное управление Центрального банка Российской Федерации по Центральному федеральному округу, г. Москва | 115035, г. Москва, М-35, ул. Балчуг, 2 (495) 950-21-90, факс (499) 230-34-12 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Белгородской области Главное управление по Центральному федеральному округу | 308000, г. Белгород, пр-т Славы, 74 (472-2) 30-09-00, факс 30-09-44 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Брянское областное управление Центрального банка Российской Федерации Главное управление по Центральному федеральному округу | 241050, г. Брянск, ул.Горького, 34 (483-2) 67-92-03 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Ивановской области Главное управление по Центральному федеральному округу | 153000, г.Иваново, ул. Красной Армии, 10/1 (493-2) 32-86-45, факс 32-76-84 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Калужской области Главное управление по Центральному федеральному округу | 248001, г. Калуга, ул. Ленина, 76 Калуга, ул. Ленина, 76 (484-2) 50-31-50 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Костромское областное управление Центрального банка Российской Федерации Главное управление по Центральному федеральному округу | 156961, г. Кострома, ул.Князева, 5/2 (494-2) 39-02-00 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Курской области Главное управление по Центральному федеральному округу | 305004, г. Курск, ул. Ленина, 83 (471-2) 70-06-60, факс 36-10-14 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Липецкой области Главное управление по Центральному федеральному округу | 398000, г. Липецк, пл. Плеханова, 4 (474-2) 27-53-34, факс 42-06-06 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Орловской области Главное управление по Центральному федеральному округу | 302001, г. Орел, ул.Гостиная, 6 (486-2) 47-12-21 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление Центрального банка Российской Федерации по Рязанской области Главное управление по Центральному федеральному округу | 3

Кредитно-банковская система Российской ФедерацииНа сегодняшний день банковская система представлена в виде совокупности банков и различных кредитных организаций.Наиболее мощные функции принадлежат центральному государственному банку, он занимается денежной эмиссией, также ссужает всю банковскую систему, использует наличные и расчетные инструменты, обслуживает капитальное строительство и осуществляет внешнюю торговлю. Вся банковская система, структура и функции регулируются центральным банком Российской Федерации. Кредитно-банковская система Российской Федерации Банки делятся на коммерческие и эмиссионные, что позволяет создавать новые экономические механизмы в стране.Организует денежное обращение и обслуживает клиентов ЦБ. У него особое положение — оно центральное для всех юридических лиц, которое занимается хозяйственной и управленческой деятельностью. Выступает в роли коммерческого банка, но прибыль не является основной целью деятельности. Таких ресурсов нет ни у одного коммерческого банка. Основная задача ЦБ — реализация государственной политики в сфере денежного обращения, обеспечение стабильной покупательной способности денег, регулирование на законодательном уровне, а затем и контроль коммерческих банков.Влияя на ликвидность банков, Центральный банк регулирует макроэкономические пропорции Такое разделение функций дает возможности Центральный банк Российской Федерации уделяет основное внимание регулированию эмиссионной деятельности, поддержанию стабильной работы всей банковской системы, занимающейся денежно-кредитной сферой. регулирование всей экономики и законотворчество. Кредитно-банковская система достаточно функциональна, она включает в себя все кредитные отношения и аккумулирует денежную единицу страны, впоследствии предоставляя деньги в виде ссуд.На сегодняшний день кредитная система страны состоит из нескольких звеньев:

Банк является кредитной организацией, которая имеет право принимать депозиты от юридических и физических лиц с последующим их размещением по своему усмотрению и возвратом собственнику. Банк также открывает и ведет банковские счета юридических и физических лиц.Деньги и банковская система полностью зависят от Центрального банка, за которым следуют государственные и частные банковские структуры. Они выполняют такие функции:

Финансовая система России: кто контролирует валюту?Открыть полное содержание руководства Awara по ведению бизнеса в России Кто контролирует валюту?В соответствии с российским законодательством о валютном контроле резидентам, как правило, не разрешается покупать или продавать товары или услуги в любой другой валюте, кроме рубля.Операции между резидентом России и нерезидентом России могут осуществляться в любой мировой валюте при условии соблюдения законодательства Российской Федерации о валютном контроле. Когда в сделке участвуют россиянин и иностранец, стороны должны ознакомиться с правилами, касающимися использования счетов в иностранных банках, а также с правилами, касающимися репатриации и требований к отчетности при совершении операций по внешнеторговым контрактам. Сегодня валюта контролируется Федеральной налоговой службой и Федеральной таможенной службой (с 2004 по 2016 год до упразднения Росфиннандзора находилась в руках Росфиннандзора — Федеральной службы по финансовому и бюджетному надзору).Поскольку новые органы тоже контролируют, российское законодательство о валютном контроле претерпело много важных изменений и, как ожидается, еще многие ожидаются в будущем. 2016 год был неспокойным с точки зрения обменных курсов рубля к доллару США и евро (см. Веб-сайт Центрального банка России (ЦБ)). Обратите внимание, что обменные курсы регулируются ЦБ РФ, а не российским законодательством, и зависят исключительно от экономики и политики. Роль ЦБ РФЦентральный банк России, известный большинству из нас как ЦБ РФ, является единственным органом, отвечающим за обеспечение стабильности рубля, национальной валюты России.У ЦБ РФ есть несколько задач, в том числе:

Банковский секторВ российском банковском секторе в последние годы наблюдается положительная общая тенденция роста, и эта тенденция продолжается.В 2016 году он вырос в четыре раза по сравнению с прошлым годом. В 2016 году увеличились как ссуды, так и улучшенное качество ссуд. В ноябре 2016 года в России действовало 643 кредитных организации (594 банка и 49 небанковских кредитных организаций), что меньше общего количества кредитных организаций с января 2015 года. Наибольшие активы страны — это Сбербанк, ВТБ, Газпромбанк и Россельхозбанк — крупнейшие банки России. СтрахованиеК концу 2016 года в России насчитывалось 388 субъектов страховой деятельности, 263 зарегистрированных страховых общества и 12 обществ взаимного страхования. Практически все основные сегменты российского страхового рынка увеличили сбор премий во втором квартале 2016 года. Во всяком случае, все, кроме автострахования с комплексным покрытием (в России — КАСКО). Уменьшение КАСКО, конечно же, связано с падением спроса на новые автомобили и незначительным снижением доходов и кредитоспособности потребителей. В годовом исчислении снижение сбора премий составило 43,2 млрд рублей, что на 8,4% меньше по сравнению с аналогичным кварталом 2015 года. Наибольший рост в сфере страхования имеет и остается страхование жизни и ОСАГО (ОСАГО, как его называют в России). Страхование жизни во втором квартале 2016 года выросло на 58,1%, составив 47,4 млрд рублей премий. В отличие от спада, наблюдавшегося ранее в 2016 году и в 2015 году, спрос на страховые услуги и контракты во втором квартале 2016 года вырос в основном в результате увеличения числа сделок с частной собственностью.Количество оформленных индивидуальных страховых полисов увеличилось на 9,2% в годовом исчислении, а количество страховых полисов юридических лиц и индивидуальных предпринимателей снизилось на 19,7% в 2016 году. Московская биржа — платформа инвестораНа российском рынке ценных бумаг доминируют Московская Биржа (MOEX). Это платформа инвесторов для торговли акциями, облигациями, производными финансовыми инструментами и валютами как внутри страны, так и за рубежом. Российские компании могут выпускать акции и облигации и выставлять их на публичное размещение. В феврале 2013 года, через два года после объединения Московской межбанковской валютной биржи (ММВБ) и Российской торговой системы (РТС), Московская биржа провела IPO. Приостановление борьбы с отмыванием денег (AML)С 2001 года президент Путин работал и эффективно по борьбе с отмыванием денег (AML) с целью приведения его в один ряд с западными стандартами. Россия является членом Международной группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ) с 2003 года и Евразийской группы по борьбе с отмыванием денег и финансированием терроризма (ЕАГ) с 2004 года.В ЕАГ входят многие страны СНГ, Китай и Индия. Единый стандарт отчетности (CRS)В 2016 году Россия согласилась с Единым стандартом отчетности (CRS) ОЭСР, подписав Соглашение о многосторонних компетентных органах Организации экономического сотрудничества и развития (MCAA). Таким образом, с 2018 года обмен информацией будет автоматизирован в электронной форме, охватывающей данные с 2017 года. Одновременно Россия вступает в обмен и другие важные отношения, такие как двусторонние соглашения, с другими иностранными юрисдикциями, которые взяли на себя обязательства по MCAA. Мы ожидаем существенных поправок, а также новых подзаконных актов в действующее законодательство для обеспечения бесперебойных процессов автоматизированной передачи информации, а также процесса сбора информации. Открыть полное содержание руководства Awara по ведению бизнеса в России Источники: Обзор парламентской системы РоссииГосударственная Дума и Совет Федерации заседают раздельно, но могут собираться вместе, чтобы послушать послания Президента и Конституционного суда, выступления глав иностранных государств.Заседания Совета Федерации и Государственной Думы открыты. Формирование Совета Федерации Совет Федерации состоит из двух представителей от каждого субъекта Российской Федерации: от исполнительной и законодательной органов власти региона. Поскольку состав Российской Федерации изменился в связи с объединением регионов, в разное время соответственно менялось и количество членов Совета Федерации. В 1996–2002 гг. В Совет Федерации входили главы органов исполнительной власти и парламентов субъектов Российской Федерации.После реформы 2000 г. их заменили представители этих органов, делегированные на постоянной основе в Совет Федерации. Срок полномочий членов Совета Федерации (сенаторов) совпадает со сроком полномочий их (избирающих) органов. Полномочия Совета Федерации: а) утверждает изменение границ между субъектами Российской Федерации; б) утверждает указ Президента о введении военного и чрезвычайного положения; в) принимает решение о возможности использования Вооруженных Сил Российской Федерации за пределами своей территории; г) назначает выборы Президента и освобождает его от должности; д) назначает судей Конституционного суда и Верховного суда; д) назначает и освобождает от должности Генерального прокурора и его заместителей, заместителя председателя Счетной палаты и половину ее аудиторов. Выборы в Государственную Думу Государственная Дума состоит из 450 членов (депутатов). Членом Государственной Думы может быть избран гражданин Российской Федерации, достигший 21 года и имеющий право участвовать в выборах. Одно лицо не может одновременно быть депутатом Государственной Думы и сенатором Совета Федерации. Срок полномочий Государственной Думы — 5 лет. Депутаты работают в Думе на постоянной основе. По состоянию на сентябрь 2018 года в России зарегистрировано 64 партии.В выборах в Государственную Думу 7-го созыва в 2016 году участвовало 14 партий. Полномочия Государственной Думы: а) согласовывает назначение Председателя Правительства по предложению Президента; б) решает вопрос о доверии Правительству Российской Федерации; в) заслушивает годовые отчеты Правительства о результатах его деятельности, в том числе по вопросам, поставленным Государственной Думой; г) назначает и освобождает от должности председателей Центрального банка, Счетной палаты Российской Федерации и половину ее аудиторов, а также Уполномоченного по правам человека; д) объявляет амнистию; д) предъявляет обвинение Президенту Российской Федерации в отстранении от должности. Законодательное производство Федеральные законы принимаются Государственной Думой, утверждаются Советом Федерации и подписываются Президентом. Государственная Дума может преодолеть вето Совета Федерации, повторно приняв закон двумя третями голосов. Президентское вето можно преодолеть только в том случае, если закон будет повторно принят Советом Федерации и Думой большинством в 2/3 голосов от общего числа членов обеих палат. Федеральный конституционный закон считается принятым, если он принят большинством (не менее трех четвертей голосов от общего числа сенаторов и не менее двух третей голосов от общего числа депутатов).Принятый федеральный конституционный закон должен быть подписан Президентом и опубликован в течение четырнадцати дней. ОЭСР и Российская ФедерацияЦель этого проекта, реализация которого началась в январе 2017 года, заключалась в отслеживании экономического развития России и проведении анализа проблем экономической политики. Это обеспечило ресурсы, необходимые для постоянного освещения России в обзорах Going for Growth и Economic Outlook .Кроме того, Секретариат представил свои исследования на технических семинарах в России. Проект завершился в конце 2018 года и до сих пор не продлен. В настоящее время ведутся обсуждения (по состоянию на октябрь 2019 г.) будущей работы Департамента экономики ОЭСР, скорее всего, с упором на проблемы производительности. Продолжается деятельность Круглого стола по корпоративному управлению ОЭСР в России , начатого в 2011 году. Круглый стол поддерживает усилия России по решению проблем корпоративного управления и разработке прочной нормативно-правовой базы.Это также помогает повысить глобальную осведомленность о событиях в сфере корпоративного управления в России и ходе реформ. В рамках текущего исследования и анализа ОЭСР и в соответствии с рабочим потоком G20 по финансовой грамотности, этот проект приносит пользу множеству участников, поскольку поддержка выходит за пределы России. Россия финансирует эту деятельность в шести странах (Армения, Азербайджан, Беларусь, Кыргызстан, Казахстан и Таджикистан). В центре внимания проекта:

В марте 2017 года Секретариат получил запрос от Министерства экономики Российской Федерации об оказании помощи Российской Федерации в разработке системы Надлежащей лабораторной практики (GLP) . Проект стартовал в марте 2018 года. Работа включает три основных направления:

Семинары проводились в России в 2018 году, а аудит — в июле 2019 года в Москве и Владимире. Секретариат предложил российским властям представить отчет на заседании Рабочей группы по GLP в Японии в феврале 2020 года. В 2019 году ОЭСР провела тематическое исследование Москвы для программы ОЭСР по территориальному подходу к программе ЦУР. Эта работа является частью более широкого консорциума программы, который в настоящее время включает 9 пилотных городов / регионов.В ноябре 2019 года ОЭСР и российские власти договорились начать работу по обзору городской политики на национальном уровне. В 2019 году ОЭСР провела семинар «Новое определение городов» в Москве. Этот технический семинар, организованный Министерством экономического развития для почти 100 российских официальных лиц и экспертов, был посвящен данным и методологическим вопросам для определения функциональных городских территорий и способов использования таких данных для более эффективного формулирования и реализации городской политики. В конце 2019 года ОЭСР и Институт стратегии развития образования в Москве провели серию семинаров для учителей в Москве, Казани, Санкт-Петербурге и Новосибирске.Они провели обучение по программам, основанным на компетенциях (а не на знаниях), примерно для 800 российских учителей со всей страны. Эти семинары проходили на фоне участия России в последнем раунде Программы международной оценки учащихся (PISA) и в международном опросе по преподаванию и обучению (TALIS). . |

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

К числу данных активов относят наличную валюту, высококачественные долговые ценные бумаги нерезидентов и прочие.

К числу данных активов относят наличную валюту, высококачественные долговые ценные бумаги нерезидентов и прочие. Бразилия обновляет информацию ежедневно.

Бразилия обновляет информацию ежедневно. Рязань, ул. Соборная, 20

Рязань, ул. Соборная, 20  Владимир, ул.Большая Московская, 29

Владимир, ул.Большая Московская, 29  Либкнехта, 3

Либкнехта, 3  Мурманск, ул. Профсоюзова, 11

Мурманск, ул. Профсоюзова, 11  Астрахань, ул. Никольская, 3

Астрахань, ул. Никольская, 3  Ленина, 61

Ленина, 61  Севастополь, ул. Михаила Дзигунского, 1/3

Севастополь, ул. Михаила Дзигунского, 1/3