Стратегии инвестирования в кризис

Когда начинающие инвесторы задумываются о практическом старте в инвестировании, зачастую их останавливает лишь один страх – это страх наступления кризиса. Так как подавляющее большинство уверены в том, что в кризис абсолютно все активы падают, и инвестирование в кризис, это почти гарантированное получение убытка. Стоит ли этого действительно бояться, и есть ли эффективные антикризисные решения?

В этой статье мы подробнее рассмотрим, какие существуют стратегии инвестирования в кризис, стоит ли вообще бояться и тем более начинать инвестировать в кризис. Для того чтобы разобраться в этом вопросе, сегодня мы более подробно разберем следующие блоки:

-

Особенности протекания кризисов и специфика инвестирования в этот период.

-

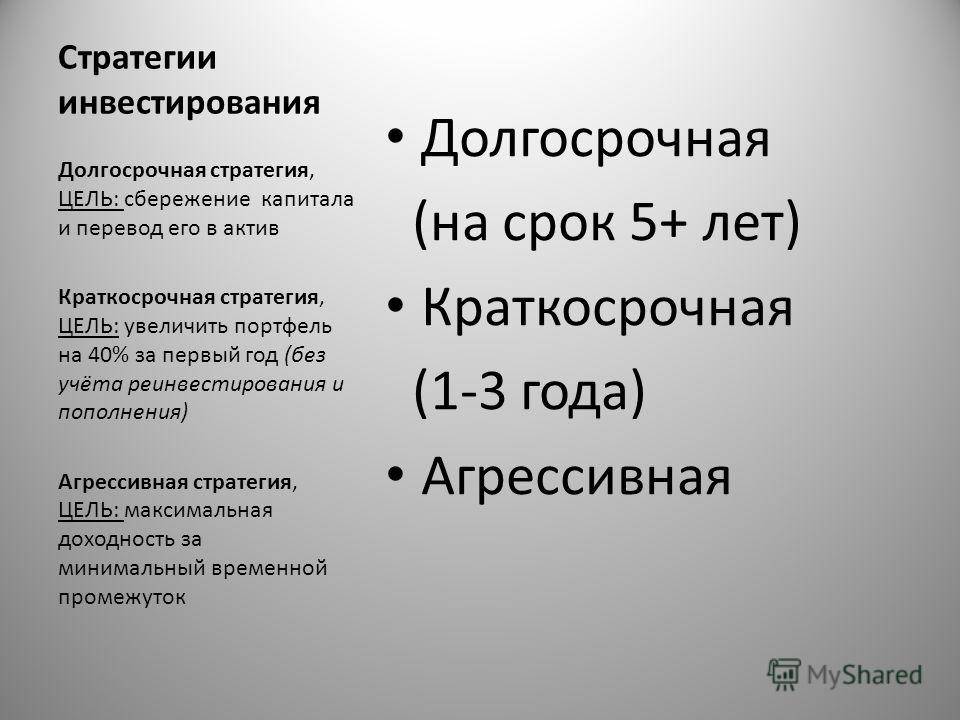

Различные стратегии инвестирования в кризис. Рассмотрим 3 основные стратегии инвестирования в кризис.

-

Сделаем выводы по практике применения различных стратегий инвестирования в кризис.

Специфика инвестирования в кризис

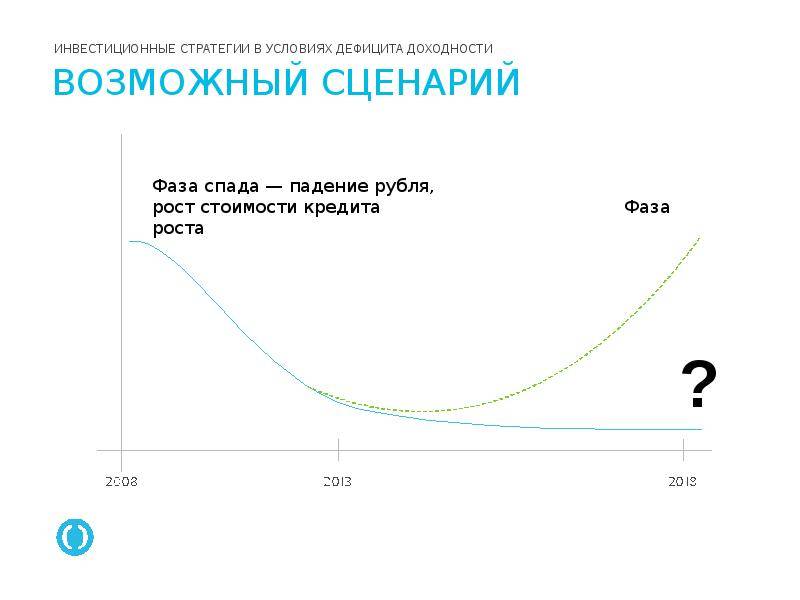

Кризис – это наиболее мощная и опасная фаза рыночного цикла, но также вы наверняка могли слышать и то, что кризис – это время больших возможностей, и это действительно так. Почему так происходит и откуда взялось это понятие?

Все дело в рыночной волатильности, то есть амплитуде рыночных колебаний. В кризис, эта амплитуда значительно возрастает и к тому же сокращается по длине, то есть по времени. И это безусловно открывает уникальные возможности, которых просто не встретишь в стандартной рыночной ситуации.

Для примера рассмотрим последнюю динамику индекса Московской биржи. Как известно, кризис начала 2020 года был спровоцирован пандемией коронавируса, и это стало резким, внезапным и шоковым моментом для рынков. В результате чего рыночная волатильность подскочила до исторических значений и превысила отметки, достигаемые во время мирового финансового кризиса в 2008 году.

Для инвесторов это все выглядит следующим образом:

За весь 2019 год индекс Московской биржи вырос на 28,6%, в то время как за 2,5 недели коррекционного отскока индекса после сильной волны снижения, рынок вырос на 30,8%. То есть амплитуда рынка возрастает по своим размерам и сильно сжимается во времени. Тот ценовой диапазон, который рынок преодолевает в обычных условиях за месяц или даже несколько месяцев, в периоды кризиса может преодолеваться за один день или несколько дней.

Тем инвесторам, которым удалось захватить данное движение, пусть и не целиком, удалось неплохо заработать за очень короткий промежуток времени.

Следующая особенность инвестирования в кризис заключается в том, что кризисы протекают очень стремительно и быстро и в этот период рынки предельно остро и чутко реагируют на все ключевые события, происходящие в мире. Природа событий зачастую случайна и её нельзя предугадать, поэтому по своей сути рынок в кризисные моменты является ничем иным, как отражением всей непредсказуемости течения событий в мире.

Как инвесторы правильно и грамотно могут распорядиться снижением стоимости активов – это покупать активы поэтапно, по мере их дальнейшего снижения. Это можно делать поэтапно при каждом снижении активов на 5% — 10% постепенно наполняя портфель. При этом за счет поэтапных покупок удается достичь более низкой цены входа в актив, хоть и не по его минимальной цене.

При этом за счет поэтапных покупок удается достичь более низкой цены входа в актив, хоть и не по его минимальной цене.

Так же ключевой особенностью всех кризисов является то, что они проходят, и более чем столетняя история современного фондового рынка доказала это. Все кризисы рано или поздно проходят, акции выкупаются и растут дальше,

Стратегии инвестирования в кризис

Давайте рассмотрим, какие же могут быть основные стратегии инвестирования в кризис. Для этого мы рассмотрим несколько модельных портфелей, составленных по определенным антикризисным принципам, и посмотрим, как вели себя данные портфели в недавней истории на последнем резком снижении рынка, вследствие пандемии коронавируса. Остались ли данные портфели в плюсе и сколько потеряли в сравнении с фондовым индексом.

Остались ли данные портфели в плюсе и сколько потеряли в сравнении с фондовым индексом.

Мы рассмотрим три основные стратегии инвестирования в кризис. Первая стратеги позволяет нам осуществить выбор активов на основании фундаментальных факторов компаний и экономики. Вторая стратегия осуществляет выбор бумаг на основании технических факторов, и третья стратегия основана на некоторых базовых рыночных принципах, которые проявляются в кризис.

Для оценки и моделирования мы будем использовать инвестиционный сервис Радар, который как раз позволяет реализовать различные стратегии отбора акций как по фундаментальным, так и по техническим показателям. А также позволяет сформировать и смоделировать инвестиционный портфель, для оценки его текущего профиля риска и доходности, и анализа его исторической динамики.

Стратегия покупки акций наименее чувствительных секторов с сильными финансовыми результатами

Как мы уже сказали, основной принцип покупки акций при любой фазе рыночного цикла – это покупка акций хороших компаний. Которые демонстрируют устойчивые и высокие темпы роста. Это значит, что бизнес этих компаний сильный, и он имеет запас прочности и ресурсы, чтобы пережить большинство кризисных моментов. Если в дополнение к этому мы выбираем акции наиболее устойчивых к внешним потрясениям секторов фондового рынка, то получается усиленный эффект. При этом в выборку мы берем только те акции, которые в сервисе Radar имеют расчетные потенциалы роста.

Которые демонстрируют устойчивые и высокие темпы роста. Это значит, что бизнес этих компаний сильный, и он имеет запас прочности и ресурсы, чтобы пережить большинство кризисных моментов. Если в дополнение к этому мы выбираем акции наиболее устойчивых к внешним потрясениям секторов фондового рынка, то получается усиленный эффект. При этом в выборку мы берем только те акции, которые в сервисе Radar имеют расчетные потенциалы роста.

Традиционно, наиболее чувствительные к кризису сектора экономики, это строительный сектор и транспортный сектор. Продукция и услуги данных секторов имеет очень эластичный спрос, то есть спрос сразу же падает, как только внешние условия ухудшаются. Плюс к этому компании данных секторов работают с очень высокой долговой нагрузкой, что также существенно повышает риски.

Также к рисковым секторам, которые могут сильнее всего пострадать в кризис мы относим банковский и финансовый сектор. Финансовая система – это кровеносная система любой экономики, поэтому она редко остается не затронутой любым кризисным процессом.

Поэтому в нашей стратегии мы исключаем данные сектора из выборки по акциям.

Далее мы вводим дополнительные критерии для отдельных компаний, чтобы выбрать компании с наиболее хорошими финансовыми результатами.

Определяем, что у компании обязательно по итогам года должна расти выручка, причем минимум на 5%. Также обязательно должна расти прибыль, минимум на 10%, и компания должна быть эффективной, то есть рентабельность собственного капитала компании должна быть не менее 10%.

У нас сформировалась выборка из 7 акций компаний, которые проходят по данным фильтрам финансовых показателей.

Теперь сформируем наш пока рисковый портфель из акций по данным инвестиционным критериям. Доли бумаг для простоты процесса оставляем приблизительно одинаковыми.

Сравним полученные исторические результаты по данному портфелю с индексом Московской биржи.

Полностью посмотреть структуру и активы данного инвестиционного портфеля Вы можете непосредственно в сервисе Fin-Plan RADAR, перейдя по ссылке на этот инвестиционный портфель: https://fin-plan.org/portfolio/portfolio_280931/ (портфель составлен в учебных целях и не является персональной инвестиционной рекомендацией).

Итак, мы видим, что если бы инвестор инвестировал в акции компаний по подобным принципам отбора по секторам и финансовым показателям, то текущее кризисное снижение на рынке акций его практически не затронуло бы. Это определенно свидетельствует об эффективности работы стратегии инвестирования, основанной на выборе компаний с сильными финансовыми результатами в наименее чувствительных секторах экономики.

Стратегия покупки сильных акций, которые хорошо росли до кризиса

Данная стратегия основана на одном простом базовом принципе что, если акции росли на протяжении продолжительного времени, значит в них есть значительный внутренний драйвер роста, который толкал бумагу вверх. При этом мы предполагаем, что с наступлением внезапного и резкого кризисного периода эти драйверы никуда не пропали и продолжают действовать на акции этих компаний. Это конечно не значит, что акции таких компаний не будут падать в кризис совсем, но они могут падать меньшими темпами, а когда фаза кризиса завершается, то акции таких компаний восстанавливаются быстрее чем рынок в целом.

При этом мы предполагаем, что с наступлением внезапного и резкого кризисного периода эти драйверы никуда не пропали и продолжают действовать на акции этих компаний. Это конечно не значит, что акции таких компаний не будут падать в кризис совсем, но они могут падать меньшими темпами, а когда фаза кризиса завершается, то акции таких компаний восстанавливаются быстрее чем рынок в целом.

В данном случае для данной стратегии инвестирования мы выбираем акции по чисто техническим принципам, насколько сильно эти бумаги росли до этого на горизонте последних трех лет.

В инвестиционном сервисе Радар также можно осуществить фильтрацию акций по таким критериям.

Параметры отбора по акциям мы задаем следующие: акции растут на протяжении последних 3-х лет более чем на 50%, а на протяжении последнего года растут более чем на 25%. Краткосрочные приросты в рамках последнего месяца по акциям мы не выбираем, дабы достичь большей показательности работы данной стратегии инвестирования на примере последних кризисных событий и жесткого стресса рынка. При этом в выборку мы берем только те акции, которые в сервисе Радар имеют расчетные потенциалы роста.

При этом в выборку мы берем только те акции, которые в сервисе Радар имеют расчетные потенциалы роста.

По данной стратегии приростов через фильтр прошли 7 акций.

Как и в предыдущем случае доли акций в портфеле распределяются равномерно. Далее портфель сформирован, и мы проводим его сравнительное тестирование исторической динамики с индексом московской биржи.

Полностью посмотреть структуру и активы данного инвестиционного портфеля Вы можете непосредственно в сервисе Fin-Plan RADAR, перейдя по ссылке на этот инвестиционный портфель: https://fin-plan.org/portfolio/portfolio_280934/ (портфель составлен в учебных целях и не является персональной инвестиционной рекомендацией).

Как мы видим историческая динамика данного инвестиционного портфеля значительно опережает индекс, и что главное, во время последнего проявления кризисных явлений акции портфеля вообще никак не отреагировали на снижение всего рынка. Это также является очевидным свидетельством эффективности данной стратегии.

Это также является очевидным свидетельством эффективности данной стратегии.

Стратегия покупки валютных активов

Проанализировав историческую динамику курса доллара, можно достаточно заметить, что курс валюты растет в подавляющем большинстве проявления кризисных случаев в экономике и на фондовом рынке. Это связано с тем, что динамика курса валюты, также определяется под влиянием спроса и предложения на валюту. В настоящий момент времени по данным Московской биржи на российском рынке торговый оборот на половину формируется иностранными инвесторами. В моменты кризисов большинство инвестиционных фондов действует по простому принципу «risk-off», то есть полного «выключения рисков». Под выключением рисков имеется в виду уход из всех рисковых активов, то есть из акций. Под двойное сокращение в этом случае подпадают развивающиеся рынки, к которым и относится российский рынок. Иностранные инвесторы продают российские рублевые активы и конвертируют рубли в валюту, то есть продают рубли и покупают доллары на валютном рынке, для того чтобы её в дальнейшем вывести. Это формирует повышенный спрос на доллар и его курс растет, если нет валютных интервенций со стороны ЦБ.

Это формирует повышенный спрос на доллар и его курс растет, если нет валютных интервенций со стороны ЦБ.

Также зачастую во время кризисных обострений снижаются цены на сырье, в том числе и на нефть, за счет продажи которой наполняется государственный бюджет РФ. Чтобы удержать стоимость рублевого барреля в необходимом диапазоне для бюджета, при снижении цены на нефть, ЦБ «отпускает» курс доллара и позволяет ему укрепиться. Это те факторы, которые способствуют укреплению доллара в кризисные периоды. Из этого вполне логично предположить, что стратегия инвестирования в кризис должна быть ориентирована на валютные активы или компании, которые имеют валютную выручку или будут иметь положительные валютные курсовые разницы.

В данном случае мы будем ориентироваться на акции компаний экспортеров с высокой долей экспорта (более 70%), а также на ETF, базовой валютой которых является доллар. Это значит, что данные ETF будут помимо доходности самого базового актива, приносить доходность за счет валютной переоценки.

В начале в инвестиционном сервисе Радар мы выбираем акции экспортеров. При этом в выборку мы берем только те акции, которые в сервисе Радар имеют расчетные потенциалы роста.

По нашим критериям компаний экспортеров с высокой долей экспорта в портфель отфильтровались 9 акций.

ETF в наш модельный инвестиционный портфель мы добавляем по главному для нашей стратегии критерию, это базовая валюта ETF, то есть по сути в какой валюте номинированы активы, входящие в ETF.

При этом мы включаем в инвестиционный портфель валютные ETF разных типов: акций, облигаций, смешанные фонды. Это дополнительно позволяет снизить риск за счет облигационных ЕТФов и сделать кривую капитала портфеля более сглаженной. Всего в нашу выборку попало 16 ETF с базовой валютой доллар. Но для того, чтобы исключить дублирующие ETF одинакового типа от разных операторов, мы в нашем портфеле оставляем ETF от оператора FinEx. После этого в нашу выборку попадают 7 различных ETF.

После этого в нашу выборку попадают 7 различных ETF.

Поскольку мы рассматриваем валютные активы, то сравнение динамики портфеля актуально проводить с индексом РТС, так как это индекс активов номинированных в валюте.

Полностью посмотреть структуру и активы данного инвестиционного портфеля Вы можете непосредственно в сервисе Fin-Plan RADAR, перейдя по ссылке на этот инвестиционный портфель: https://fin-plan.org/portfolio/portfolio_280942/

Динамика инвестиционного портфеля демонстрирует лучшие результаты относительно индекса в части падения капитала с начала 2020 года на форс-мажорных кризисных явлениях. Хотя за счет того, что большая часть экспортеров с высокой долей экспорта, это компании нефтегазового сектора, которые также параллельно сильно пострадали от серьезного падения цен на нефть, данная стратегия показала чуть более худшие результаты по сравнению с портфелями двух предыдущих стратегий. Также на величину падения инвестиционного портфеля оказало влияние наличие в портфеле ETF на американские акции, которые также подверглись сильному снижению.

Также на величину падения инвестиционного портфеля оказало влияние наличие в портфеле ETF на американские акции, которые также подверглись сильному снижению.

Выводы по применению стратегий инвестирования в кризис

В нашей статье мы сделали упор на стратегии инвестирования наиболее сложной части инвестиционного портфеля – это доля портфеля из рисковых активов. Но настоящее антикризисное инвестирование начинается прежде всего с формирование защитной доли портфеля из инструментов с фиксированной доходностью – таких как облигации. Доля портфеля из облигаций – это основное условие формирование сбалансированного инвестиционного портфеля, если Вы хотите добиваться высокого уровня защиты капитала.

Мы рассмотрели три различные стратегии инвестирования в кризис. Все эти стратегии показали хорошие результаты. Портфели, созданные на основании данных стратегий, продемонстрировали лучшие результаты по сравнению с индексами Московской бирже по соотношению роста и просадки капитала.

Однако, на этом возможности «кризисного» инвестирования не заканчиваются. Рассмотренные стратегии можно комбинировать и объединять, можно проводить дополнительные более глубокие фильтрации по секторам, финансовым показателям компаний, динамике приростов за разные периоды, а также добавлять и комбинировать различные типы активов. И это будет дополнительно улучшать результаты данных стратегий.

Мы надеемся, что этой статьей у нас получилось показать, что в кризис инвестировать не так уж и страшно, если Вы понимаете, как работают защитные стратегии и как ими пользоваться.

Все стратегии, описанные выше полноценно и в полном объеме позволяет реализовать инвестиционный сервис компании Fin-Plan Radar. Для того, чтобы грамотно пользоваться всеми возможностями данного сервиса, применять их с максимальной эффективностью и получать большую инвестиционную отдачу прежде всего необходимо владеть профессиональными знаниями инвестиционных стратегий и методов. Как инвестировать эффективно и при этом достигать стабильных результатов, несмотря на любые фазы рыночного цикла, мы учим и рассказываем на наших курсах и отрытых уроках по инвестированию. Записаться на первый бесплатный урок вы можете по ссылке — https://mk.fin-plan.org/.

Как инвестировать эффективно и при этом достигать стабильных результатов, несмотря на любые фазы рыночного цикла, мы учим и рассказываем на наших курсах и отрытых уроках по инвестированию. Записаться на первый бесплатный урок вы можете по ссылке — https://mk.fin-plan.org/.

Удачных всем инвестиций!

Инвестиционная стратегия

Всегда сложно начать что-то новое, особенно если в результате можно потерять деньги, поэтому инвестировать без стратегии и цели может быть неэффективно.

Юлия Семенюк

частный инвестор

В этой статье расскажу, что такое инвестиционная стратегия и как она поможет увеличить инвестиционный доход. Эта статья информационная, и больше подойдет для начинающих инвесторов. В ней не будет профессиональных инвестиционных стратегий или советов, какие именно ценные бумаги следует покупать.

Что такое инвестиционная стратегия

Инвестиционная стратегия — это план покупки и продажи ценных бумаг в зависимости от целей, времени и личных особенностей инвестора. Часто без стратегии инвестиции превращаются в азартные игры или слепое копирование, а инвесторы переживают огромный стресс при просадках портфеля.

Часто без стратегии инвестиции превращаются в азартные игры или слепое копирование, а инвесторы переживают огромный стресс при просадках портфеля.

Еще в 1986 году Гарри Бринсон с коллегами опубликовал исследование Determination of portfolio performance о результатах инвестирования американских пенсионных фондов. Их интересовало, почему одни фонды зарабатывают больше, чем другие, и от чего зависит доходность их инвестиций. Оказалось, что на прибыльность портфеля американских пенсионных фондов более всего влияет всего один фактор, хотя исследователи предполагали другое:

- Распределение активов по классам, то есть выбор между акциями, облигациями или денежными средствами определяло доходность всего портфеля на 93,6%.

- Выбор конкретных ценных бумаг влиял на доходность всего на 4%.

- Выбор времени покупки/продажи ценных бумаг влиял на доходность всего на 2%.

- Комиссии влияли менее чем на 1%.

В соответствии с этой точкой зрения инвестиционная стратегия превращается в пошаговый план глобального распределения активов. В идеале все шаги нужно записать, чтобы можно было время от времени сверять курс.

В идеале все шаги нужно записать, чтобы можно было время от времени сверять курс.

УЧЕБНИК

Инвестиции — это не сложноПройдите наш бесплатный курс по инвестициям для новичков. Короткие и нескучные уроки о том, как вкладывать с умом, когда все вокруг без ума.

Погнали!

Постановка цели. На этом этапе придется ответить на сложные вопросы: зачем вообще инвестировать, на какой срок и какие риски допустимы. Этот этап может занять много времени, потому что придется планировать расходы на несколько лет вперед и пытаться просчитать потенциальную доходность инвестиций. У каждого инвестора будут свои планы — покупка жилья, обеспеченная пенсия, образование детей. Соответственно и время для каждого инвестора будет отличаться.

Допустим, Иван хочет накопить на образование своего 8-летнего сына, деньги нужны к его совершеннолетию. Тогда временной горизонт Ивана составляет 10 лет. Иван не знает, сколько будет стоить образование через 10 лет и где будет учиться его ребенок, поэтому он хочет создать капитал в 25 000 $ (1 847 987 Р). После того как Иван определил цель и время, можно рассчитывать, сколько он будет инвестировать ежемесячно и какая нужна доходность.

После того как Иван определил цель и время, можно рассчитывать, сколько он будет инвестировать ежемесячно и какая нужна доходность.

Что делать? 01.11.17

Во что инвестировать, чтобы накопить на учебу сыну?

Формирование портфеля. На этом этапе инвестор решает, в какие активы и когда он вложит деньги, чтобы обеспечить нужную доходность с учетом инфляции. Доходность должна быть реальная и достижимая, кроме этого, риск не должен заставлять инвестора нервничать и терять аппетит. Также здесь можно задуматься о доверительном управлении ценными бумагами или о том, как часто надо ребалансировать портфель.

Инвестиционная стратегия не дает гарантий результата. В любой стратегии бывают убытки. Но если прибыль больше убытков, инвестор может спать спокойно.

Инвестировать эффективнее после того, как закрыты все текущие долги и есть денежный запас на непредвиденные ситуацииИнвестировать эффективнее после того, как закрыты все текущие долги и есть денежный запас на непредвиденные ситуацииКакие бывают инвестиционные стратегии

Инвестиционные стили зависят от характера и особенностей человека и меняются с возрастом. У молодых инвесторов есть запас времени на восстановление потерянного капитала, поэтому они могут вкладывать в более рискованные активы. Пожилые инвесторы больше нацелены на сохранение капитала и стабильный доход, потому что у них меньше возможности рисковать.

У молодых инвесторов есть запас времени на восстановление потерянного капитала, поэтому они могут вкладывать в более рискованные активы. Пожилые инвесторы больше нацелены на сохранение капитала и стабильный доход, потому что у них меньше возможности рисковать.

В интернете можно встретить разные инвестиционные стратегии. Я объединила и собрала вместе разные источники. Какие-то стратегии могут показаться спорными, а первые три — это классика, и их часто называют пиар-терминами.

Инвестирование в рост курсовой стоимости. Чаще всего инвесторы выбирают акции по высоким темпам роста прибыли или продаж, но ориентироваться только на этот показатель неправильно, потому что высокие темпы роста очень нестабильны. Компания может быть интересна, если растет быстрее, чем отрасль в целом, но в то же время темпы ее роста не бешеные. Как правило, акции компаний малой капитализации растут быстрее, чем акции компании высокой капитализации.

В определенные моменты бывают целые отрасли роста — например, производители вакцин или развлекательного ПО в период коронавируса. Аналитики часто предлагают перечни перспективных отраслей — в зависимости от того, кто станет президентом или от экологической озабоченности людей.

Аналитики часто предлагают перечни перспективных отраслей — в зависимости от того, кто станет президентом или от экологической озабоченности людей.

Акции роста удобно выбирать с помощью скринера. Для этого можно отфильтровать интересную отрасль, рост EPS (прибыли на акцию) за текущий год выше среднего по отрасли и финансовые коэффициенты ниже средних по отрасли. Мне нравится «Закс-ком», поэтому в примере буду использовать их скринер. В бесплатном варианте можно заполнить поля точными значениями. Некоторые важные данные они прячут от бесплатных подписчиков, но если открывать карточки компаний, то там можно увидеть много полезной информации.

Чтобы узнать средние значения финансовых коэффициентов, я просмотрела отрасли и сектора. Я выбрала сектор Constructions, потому что в этом году отрасль чувствует себя лучше, чем рынок в целом.

После того как я нашла средние значения, можно создавать скринер. Выбираю нужные поля — сектор и мультипликаторы P/S, P/E и рост EPS.

В платной версии информация видна сразу, а в бесплатной приходится ее выискивать. Для этого надо зайти в верхнее меню Stocks и перейти в раздел Zacks Sector Rank. Если нажать определенный сектор, внизу страницы появятся финансовые коэффициенты по отрасли и по индексу S&P 500Для того чтобы добавить фильтры, надо заполнить их и нажать add. Я выбрала и заполнила 4 поля. Рост EPS текущего года к предыдущему году > 10,23 — это выше, чем прогнозный рост по отрасли. А показатели P/E Сразу двум компаниям из этой выборки «Закс» присвоил рейтинг 1 — CCS и TPH. Если нажать на тикер компании, то в отдельном окне откроется ее карточка и можно подробно изучить данныеВ выборку попало 5 компаний. «Закс» каждой из этих компаний присваивает рейтинг от 1 до 5. Чем ниже рейтинг, тем больше потенциал роста. В бесплатной версии фильтровать по рейтингу невозможно, но его можно увидеть, если навести курсор на тикер компании.

«Закс» каждой из этих компаний присваивает рейтинг от 1 до 5. Чем ниже рейтинг, тем больше потенциал роста. В бесплатной версии фильтровать по рейтингу невозможно, но его можно увидеть, если навести курсор на тикер компании.

Инвестирование в недооцененные компании, или стоимостное инвестирование. В этой стратегии инвесторы пытаются выбрать недооцененные рынком акции на основе фундаментального анализа, финансовых коэффициентов, балансового отчета и других показателей. Основная мысль, что акции стоят дешевле активов, которые есть у фирмы. Самые известные инвесторы в стоимость — Бенджамин Грэм и Уоррен Баффет.

Эта стратегия может быть сложной для начинающих инвесторов, потому что надо разбираться в финансовых и бухгалтерских данных. Кроме того, компании могут быть недооценены по разным причинам — например, потому что публикуют отчетность ниже ожиданий или потому что у них нет огромных темпов роста, или потому что эта отрасль на данный момент неинтересна. Чаще всего недооцененные компании интересуют инвесторов, которые готовы ждать, пока цена вырастет.

Куда вложить 100 000 $ на пять лет?

Для того чтобы найти недооцененные американские компании, их коэффициенты можно, например, сравнивать с индексом S&P 500 или с отраслью. Зададим в скринере значения мультипликаторов P/S, P/B, P/E и Debt/Equity меньше, чем в среднем по индексу — в выборку попадет 73 компании. Конечно, для ручного перебора это достаточно много, поэтому можно добавить дополнительные фильтры — например, отрасль.

Основной способ поиска недооцененных акций — работа с коэффициентами. Я хотела найти компании, мультипликаторы которых меньше, чем в среднем по индексу S&P 500. Поэтому выбрала следующие фильтры — P/E 5 $, среднедневной объем торгов > 1 000 000 штукИнвестирование в стабильный доход — это дивидендные акции или облигации. Раньше такой инвестиционный стиль был популярен, но сейчас интерес уменьшился, потому что технологические компании не платят дивиденды.

Одна из самых известных дивидендных стратегий для выбора американских акций называется Dogs of the Dow. По стратегии инвестор каждый год выбирает из индекса Доу — Джонса 10 акций с наибольшей дивидендной доходностью. Портфель надо ребалансировать каждый год. У этой стратегии есть даже свой официальный сайт.

По стратегии инвестор каждый год выбирает из индекса Доу — Джонса 10 акций с наибольшей дивидендной доходностью. Портфель надо ребалансировать каждый год. У этой стратегии есть даже свой официальный сайт.

Портфель Dogs of the Dow на январь 2019 года

| Тикер | Название | Дивидендная доходность |

|---|---|---|

| IBM | International Business Machine | 5,5% |

| XOM | Exxon Mobil Corporation | 4,8% |

| VZ | Verizon Communications | 4,3% |

| CVX | Chevron Corporation | 4,1% |

| PFE | Pfizer | 3,3% |

| KO | Coca-Cola Company | 3,3% |

| JPM | JP Morgan Chase & Co. | 3,3% |

| PG | Procter & Gamble Company | 3,1% |

| CSCO | Cisco Systems | 3,0% |

| MRK | Merck & Co. | 2,9% |

International Business Machine

Дивидендная доходность

5,5%

Exxon Mobil Corporation

Дивидендная доходность

4,8%

Дивидендная доходность

4,3%

Дивидендная доходность

4,1%

Дивидендная доходность

3,3%

Дивидендная доходность

3,3%

JP Morgan Chase & Co.

Дивидендная доходность

3,3%

Procter & Gamble Company

Дивидендная доходность

3,1%

Дивидендная доходность

3,0%

Дивидендная доходность

2,9%

Эту стратегию можно применить и к российскому рынку акций, но надо помнить, что российские мажоритарии могут менять размер дивидендных выплат из-за каких-то личных причин. Поэтому для российского рынка в дополнение к дивидендам можно учитывать еще рост прибыли выше средних значений.

Если прибыль растет быстрее, чем по отрасли или чем по рынку в целом, компания сможет выплачивать дивиденды без ущерба для развития. Если использовать этот дополнительный фильтр, можно убрать компании, которые выплачивают дивиденды в ущерб собственному бизнесу.

Гибридный стиль. В этой стратегии инвесторы ищут компании, которые платят дивиденды и одновременно растут. Как правило, это зрелые компании с высокой капитализацией. Часто такие компании не могут показывать впечатляющий рост, потому что они уже достаточно большие.

Один из примеров гибридных стратегий — CAN SLIM Уильяма О’Нила. Об этой стратегии я достаточно подробно писала в статье про фундаментальный анализ. Основная идея — выбирать инновационные компании с хорошими фундаментальными характеристиками и ростом основных

Стратегии инвестирования: три основных варианта

Не в деньгах счастье, а в товарах и услугах

Содержание:

Почему растет фондовый рынок?

Инвестиционные активы

Инвестиции и спекуляции

Три стратегии инвестирования

Теория Марковица

Почему растет фондовый рынок?

Прежде чем обсудить стратегии инвестирования, поговорим о сути инвестиций. Начиная знакомство с фондовым рынком нередко можно услышать мнение о том, что он представляет из себя замаскированную пирамиду. Но на самом деле рост фондового рынка акций имеет под собой не пирамидальную, а сугубо практическую основу. Представим ситуацию, что некто решил основать бизнес и хочет взять для этого кредит. Допустим, он пришел в банк и кредит ему выдали — однако кредитная ставка заметно выше, чем по депозиту. Как можно отдать такой кредит? Только в случае, если бизнес даст больший доход.

Представим ситуацию, что некто решил основать бизнес и хочет взять для этого кредит. Допустим, он пришел в банк и кредит ему выдали — однако кредитная ставка заметно выше, чем по депозиту. Как можно отдать такой кредит? Только в случае, если бизнес даст больший доход.

А что будет, если владелец предприятия хочет одолжить деньги не у банка, а у населения? Он выпускает акции, т.е. предлагает желающим выкупить часть своего бизнеса. Соответственно, владельцы акций будут получать прибыль от роста компании и ее дохода в виде дивидендов. И как видно, этот доход вполне может больше, чем кредитная ставка банка. С этой же целью выпускают и облигации, но это уже обязательство регулярных платежей.

Кроме того, люди ежедневно поддерживают чужой бизнес (к примеру, ходят в сеть магазинов Магнит) — т.е. давая прибыль другому акционеру, которая также заложена в стоимость продуктов. Открытие и эксплуатация новых технологий, меняющих мир (Microsoft, Apple) способны принести акционерам компаний огромные прибыли — хотя и локальные «пузыри» на этом рынке тоже возможны, как это произошло с высокотехнологичными американскими компаниями в 2000 году. Однако обретя после падения свою реальную стоимость, рынок снова двинулся вверх. Посмотрим на картинку ниже:

Однако обретя после падения свою реальную стоимость, рынок снова двинулся вверх. Посмотрим на картинку ниже:

На графике отлично видно, что рост фондового рынка практически полностью соответствует доходу от бизнеса тех компаний, акции которых и составляют рыночный индекс. К примеру, в Америке наиболее популярен индекс S&P500, составленный из 500 лучших компаний США.

Следовательно, можно сказать, что инвестиции в фондовый рынок — это инвестиции в бизнес

Развитие бизнеса является одним из факторов постоянного роста фондового рынка. Обсуждая возможные стратегии инвестирования, самая очевидная следует уже из графика выше — просто следовать рыночному росту. Мы используем мобильные телефоны, едем на работу на машине и заправляем ее бензином, летаем самолетами, включаем свет или газ — во всех этих случаях мы поддерживаем чей-то бизнес, принося доход его акционерам. Конечно, бывают случаи, когда этого не происходит — например, мы отдаем чинить обувь в маленькую частную мастерскую; но в большинстве случаев все происходит так, как написано выше.

Инвестиционные активы

Сравним возможные инвестиционные активы:

Неважно какая — рубли и или доллары — с 1930-х годов все валюты, хотя и с разной скоростью, тают от инфляции. При этом излюбленное хранение денег россиян в долларах или евро от инфляции также не спасает, а лишь замедляет потерю стоимости: с 1999 по 2013 рубль потерял более 80% стоимости, тогда как сбережения в долларах позволили сохранить около половины покупательной способности.

Товарные активы

К товарным активам можно отнести металлы, сельхозтовары (зерно, сахар), природные ископаемые (нефть, газ) и др. Однако к ним нельзя отнести высокотехнологичные изделия (ноутбук, айфон), поскольку их стоимость всегда значительно уменьшается уже в первые два года — особенно у последних моделей. В отличие от них, средняя стоимость товарных активов на долгосрочном периоде (десятки лет) растет на величину инфляции, хотя возможны очень сильные колебания — как в случае роста золота в 2000-2010 годах.

Депозиты и облигации

Валюту, как и отдельные товарные активы (слиток серебра) мы вполне можем держать дома. Депозиты и облигации (на сегодня в безбумажном виде, как и акции) предполагают использование заемщика — банка или компанию — а сами инвестиции такого рода можно назвать долговыми. Заемщик может обанкротиться — т.е. возникает дополнительный риск. Если же говорить о доходности, то депозиты и облигации корпоративных эмитентов находятся примерно на одном уровне с инфляцией; в зависимости от текущей ситуации владелец депозита или облигации может как несколько отстать от инфляции (чаще), так и немного обыграть ее (данные компании Арсагера):

Недвижимость обладает интересными свойствами — ее владелец может получать доход как от роста квадратного метра жилья, так и от сдачи его в аренду. При этом суммарный доход оказывается выше инфляции — хотя при владении физической недвижимостью возникает ряд неудобств: необходимость периодического ремонта, низкая ликвидность (сложность продажи), простои и пр. Однако сегодня есть возможность приобрести практическую любую недвижимость в виде фонда, предоставив описанные выше неудобства управляющей компании.

Однако сегодня есть возможность приобрести практическую любую недвижимость в виде фонда, предоставив описанные выше неудобства управляющей компании.

Акции и фонды акций

Наконец, рассмотренные в начале статьи акции способны на долгосрочном периоде заметно превосходить инфляцию — подробные данные об этом приведены здесь. Акции иногда называют долевыми инвестициями, так как они дают возможность приобрести долю компании со всеми преимуществами участия в бизнесе.

Из сказанного выше вытекают активы, важные для нашей стратегии инвестирования:

облигации

недвижимость

акции

Инвестиции и спекуляции

Итак, актив выбран — теперь можно поговорить о способах получения дохода. Есть два пути: инвестиции и спекуляции. В то время, как инвестор просто покупает актив на долгосрок и верит, что его будущий доход определиться работой бизнеса, спекулянт поступает по-другому. А именно — он пытается использовать краткосрочные колебания курса для извлечения своей выгоды, т.е. смотрит не на бизнес, а на действия других спекулянтов. При этом спекулянту может подходить любой актив, в том числе товарный или валюта на форекс. В теории удачные сделки на акциях обещают больший доход, чем может получить инвестор — и чем сильнее размах колебаний, тем выше потенциальная прибыль:

А именно — он пытается использовать краткосрочные колебания курса для извлечения своей выгоды, т.е. смотрит не на бизнес, а на действия других спекулянтов. При этом спекулянту может подходить любой актив, в том числе товарный или валюта на форекс. В теории удачные сделки на акциях обещают больший доход, чем может получить инвестор — и чем сильнее размах колебаний, тем выше потенциальная прибыль:

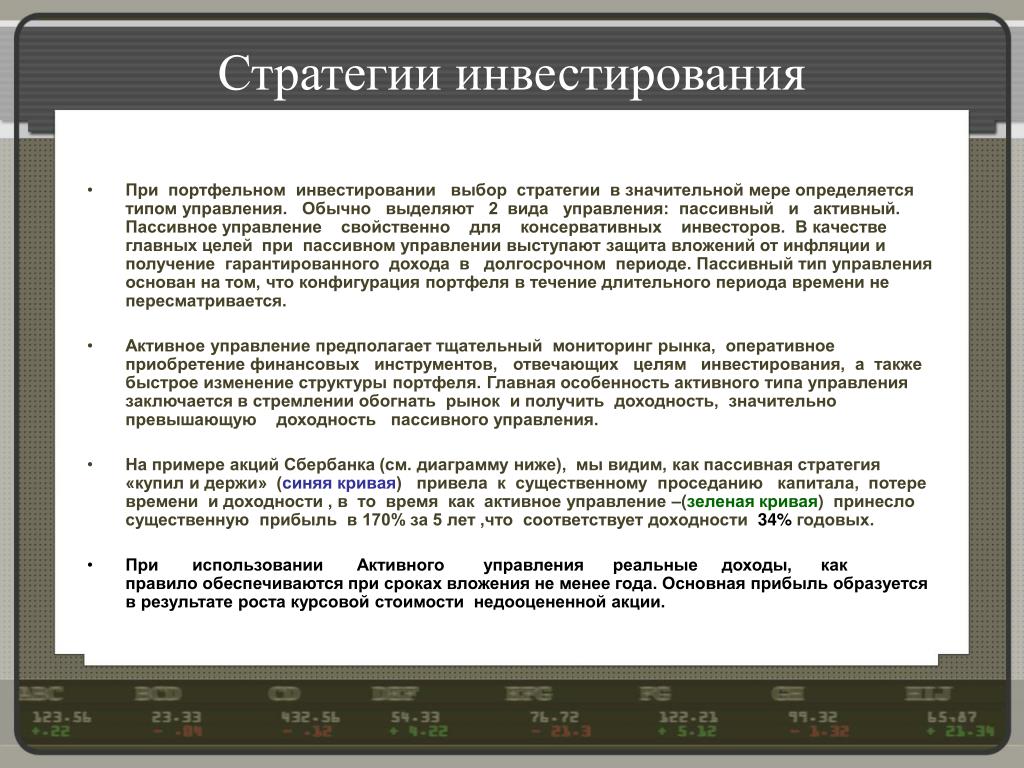

Итого, спекулянт пытается продавать актив на каждом локальном максимуме, покупая на локальном минимуме, стараясь взять прибыль от любого движения — акция «В» (зеленая линия) при этом выглядит перспективнее акции «А» (синяя). Инвестор же спокойно получает прибыль к моменту времени t1. Практический пример в виде индекса немецких акций представлен на картинке ниже:

Видя такой график задним числом может показаться нетрудным определить нужный момент входа в сделку и выхода из нее. Вот только на практике, особенно у начинающих спекулянтов, обычно получается наоборот: они продают относительно дешево, а покупают довольно дорого, проигрывая не только средней доходности акций, но и даже инфляции:

Почему так получается, довольно хорошо видно на следующей условной картинке:

Подробнее о доходности инвестора можно прочитать здесь. При этом встает вопрос, насколько вообще реально при помощи спекуляций превзойти рыночную доходность на дистанции в несколько лет. Математический метод Барра Розенберга показал, что отличить мастерство от везения можно лишь после нескольких десятилетий торговли. Реальные же результаты активной стратегии инвестирования на дистанции от 10 лет показывают, что не менее 3/4 фондов уступают доходности американского индекса:

При этом встает вопрос, насколько вообще реально при помощи спекуляций превзойти рыночную доходность на дистанции в несколько лет. Математический метод Барра Розенберга показал, что отличить мастерство от везения можно лишь после нескольких десятилетий торговли. Реальные же результаты активной стратегии инвестирования на дистанции от 10 лет показывают, что не менее 3/4 фондов уступают доходности американского индекса:

Неспособность «экспертов» предсказывать поведение рынка (не только американского) подтверждена и другими исследованиями: так, обезьянка Лукерия три года подряд обыгрывала индекс хедж-фондов случайным подбором активов и создала портфель на российском рынке, который обыграл 94% управляющих компаний; накануне кризиса 2008 года никто из 10 биржевых аналитиков крупнейших российских и международных компаний не предсказал падение российского индекса:

Три стратегии инвестирования

Уже обсужденная выше стратегия, используемая с конца 19 века — ее смысл состоит в достаточно частной покупке и продаже активов, пытаясь предугадать их движение. Доход при этом получается от других участников рынка и может колебаться в самых широких пределах в зависимости от выбранного риска. Необходимы знания и опыт, а также много времени — но долгосрочные результаты почти всегда не впечатляют. Информация для торговли берется или из технического анализа, либо непосредственно из ценового стакана, где видны объемы проводимых сделок и цены активов. Обычное время сделки фондовых и валютных спекулянтов — от минут до недель;

Доход при этом получается от других участников рынка и может колебаться в самых широких пределах в зависимости от выбранного риска. Необходимы знания и опыт, а также много времени — но долгосрочные результаты почти всегда не впечатляют. Информация для торговли берется или из технического анализа, либо непосредственно из ценового стакана, где видны объемы проводимых сделок и цены активов. Обычное время сделки фондовых и валютных спекулянтов — от минут до недель;

Активные инвестиции

Активный инвестор или активно управляемые фонды использует более долгосрочную стратегию, ориентируясь на балансовые отчеты эмитентов. Доход тут получается от бизнеса компаний, а обладание знаниями по прочтению балансового отчета и выявлению среднесрочных перспектив может порой обнаружить акцию, чья стоимость через некоторое время поднимется на десятки процентов, а то и в 2-3 раза. Этот метод стал использоваться примерно с 30-40-х годов 20 века и был назван фундаментальным анализом — однако сегодня в среднем предполагает доходность лишь немного выше рынка, который достаточно эффективно отражает состояние компаний.

Метод в целом требует меньше временных затрат, чем трейдинг, но зависит от числа акций компаний в портфеле. Если их 20-30, то полный анализ и слежение за изменениями будет весьма затратным. Время сделок — от недель до месяцев, иногда больше. Кроме непосредственного удержания перспективных акций, у стратегии могут быть ответвления: например, расчет на максимальные дивиденды или покупка перспективных просевших облигаций. Минус в том, что для овладения инструментом (хотя бы в пределах российского рынка) могут понадобиться годы;

Пассивные инвестиции

Наконец, пассивные инвестиции предполагают отслеживание рыночной доходности, не пытаясь обогнать ее. Стратегия является самой молодой и базируется на нежелании делать серьезные ошибки и нести потери. Ядром данной методики является инвестиционный портфель из индексных фондов, для формирования которого требуются определенные знания — однако управлять составленным портфелем легко и занимает лишь 20-30 мин. в год.

в год.

Базой теории здесь являются правильно подобранные доли эмитентов (что зависит от многих факторов, поэтому каждый портфель индивидуален) и периодическая ребалансировка. Время сделки — условная «вечность», т.е. пассивный инвестор постоянно находится в рынке на протяжении всего срока инвестирования. Немаловажный плюс стратегии: она избавляет от мучений с поиском удачной точки входа и выхода из рынка с максимальной прибылью.

Теория Марковица

В случае последней стратегии инвестирования весьма важна одна особенность. Если мы положили равные суммы в два банка, имея в одном из них ставку 8% годовых, а в другом 10%, то наша суммарная доходность по истечении года рассчитывается как среднее арифметическое и составит 9%. Это справедливо потому, что активы обладают 100% корреляцией — т.е. рост одного всегда соответствует возрастанию другого, хотя величина роста разная. Но в банковском депозите не бывает так, чтобы один вклад ушел в минус, тогда как другой показывал плюс — а вот на фондовом рынке такое с активами случается очень часто.

Идеи, лежащие в основе портфельного инвестирования, были сформулированы Г. Марковицем еще в 1952 году в маленьком 10-страничном труде, за который через 30 лет ему была присуждена Нобелевская премия. Они состояли в следующем:

1. Для правильного формирования портфеля важно учитывать не только доходность инструментов, но и корреляцию активов;

2. При правильном формировании портфеля его характеристики (доходность и риск) могут оказаться существенно лучше характеристик его составляющих

Рассмотрим такую картинку:

Даны два актива: первый с низкой прибылью и низким риском (А), второй с высокой прибылью и высоким риском (В). Риск — это стандартное отклонение, которое рассчитывается по известной математической формуле как корень из дисперсии. Ну а доходность — это средняя арифметическая или (лучше) геометрическая величина.

Для примера пусть даны пять значений доходности какого-либо актива: 2, 3, 5, -2, 4.

Тогда среднеарифметическая доходность равна (2+3+5-2+4)/5=2,4%. Дисперсия же считается как σ² = ((2-2.4)2+(3-2.4)2+(5-2.4)2+(-2-2.4)2+(4-2.4)2)/5=29.2. Стандартное отклонение равно корню из этой величины, т.е. 5.4%.

В гипотетическом случае полной корреляции активов (оба всегда падают и растут одновременно) доходность портфеля определяется как среднее арифметическое (подобно двум банковским депозитам). Близким практическим примером могут служить котировки доллар-рубль и евро-рубль. В координатах риск-прибыль доходность портфеля с равными долями А и В будет просто посередине прямой линии, соединяющей точки А и В.

Но ситуация меняется, когда активы перестают вести себя синхронно. Если во время роста одного актива другой стоит на месте или падает, то говорят о нулевой или отрицательной корреляции; чем меньше коррелируют активы, тем больше выпуклость кривой на рисунке выше. Что это значит? Для лучшего понимания рассмотрим предельный случай двух активов с корреляцией минус 1:

В данном случае рост цены акции «А» всегда вызывает падение цены акции «В» — и наоборот. Суммарная доходность инвестора в таком идеализированном случае будет расти по той же прямой, что и банковский депозит. Стандартное отклонение при этом равно нулю, т.е. формально риск при таком инвестировании отсутствует.

Суммарная доходность инвестора в таком идеализированном случае будет расти по той же прямой, что и банковский депозит. Стандартное отклонение при этом равно нулю, т.е. формально риск при таком инвестировании отсутствует.

Конечно, на практике такие активы (как и случай с полной корреляцией) недостижимы, а взятый выше пример предполагает равную доходность А и В к моменту времени t1. Теперь возьмем реальный случай и посмотрим, что получается, когда мы добавляем небольшую долю более доходного и рискового актива (акции, верхняя точка) к консервативному и низкодоходному активу (облигации, нижняя точка). При корреляции, близкой к нулю (американский рынок акций и пятилетних облигаций с 1926 по 2013 год) кривая эффективности по Марковицу будет выглядеть так:

Относительно облигаций мы не только получили более высокую доходность (что следовало ожидать), но и на некотором промежутке смогли достичь ее с меньшим риском! На первый взгляд это противоречит логике — тем не менее это так и есть. И в этом суть открытия Марковица, который около 20 лет ждал возможности просчитать математический аппарат своей теории на первых ЭВМ того времени.

И в этом суть открытия Марковица, который около 20 лет ждал возможности просчитать математический аппарат своей теории на первых ЭВМ того времени.

Иными словами, наименее рисковым портфелем при нулевой корреляции оказывается вовсе не портфель облигаций, а портфель, содержащий добавку в виде 20% акций. Доходность при этом выше, чем чистый доход от облигаций. Равный нижней точке по рискам оказывается портфель с 60% облигаций и 40% акций — а доходность относительно 100% облигаций выше уже почти на пятую часть. И наконец, дальнейшее увеличение доли акций в портфеле приводит к плавному повышению доходности и риска. Еще один пример расчета ниже:

Здесь даны три портфеля: облигации и акции во всех случаях имеют равную доходность, но достигнута она с разным уровнем риска. При этом чем более отрицательной становится корреляция, тем больше кривая выгибается влево и вверх, снижая риск и увеличивая доходность. В силу этого на значительном интервале облигации и акции с сильной отрицательной корреляцией в портфеле ведут себя как менее рисковый актив. В случае увеличения числа компонентов сложность расчета заметно возрастает — однако при хорошо подобранных активах возрастает и эффективность:

В случае увеличения числа компонентов сложность расчета заметно возрастает — однако при хорошо подобранных активах возрастает и эффективность:

Стратегия по подбору подходящих активов, заставляющих выгибаться кривую эффективности влево и вверх, носит название СПТ — современной портфельной теории. Подробнее о корреляции активов читайте здесь.

Стратегия и тактика в инвестировании

Стратегия и тактика инвестора

Несмотря на то, что слова «тактика» и «стратегия» знакомы каждому, многие нередко путаются в различиях между ними. Так что в самом начале статьи помещаю ответ на вопрос, в чем разница между стратегией и тактикой.

Стратегия — это общий план, задача в целом. Например: продвижение услуги кредитования.

Тактика — это способ реализации стратегии. Например: реклама в интернете, статьи в СМИ, выступления на ТВ и т.д. Одна стратегия может быть реализована множеством тактик разной эффективности.

В рамках портфельного инвестирования можно сказать, что

Стратегия описывает общую структуру портфеля в координатах риск/доходность

Пример. Если у инвестора горизонт инвестирования не менее 30 лет и он готов к серьезным просадкам вплоть до 50% от своего счета, то оптимальной стратегией для такого инвестора будет портфель из фондов акций. Наградой за долгосрочное инвестирование и принятие значительный колебаний станет высокая доходность.

Однако если горизонт инвестирования инвестора меньше – например, 10-15 лет – то стратегия должна измениться. Портфель из акций, конечно, может обеспечить высокую доходность и здесь, однако разброс результатов будет заметно выше, чем в предыдущем случае. Поэтому здесь должны появиться более консервативные инструменты — фонды облигаций. Они снизят ожидаемую доходность, но сделают ее более предсказуемой. Кроме того, в случае низкой корреляции акций и облигаций доходность портфеля будет заметно выше среднего значения.

Наконец, короткие интервалы инвестиций в 5-10 лет требуют преимущественно консервативных облигаций, поскольку большое число акций при наступлении кризиса может привести не просто к отсутствию роста, но даже к убыткам. Портфель должен обладать широкой мировой диверсификацией — например, российские активы составляют только 1-2% капитализации от всего мира.

В терминах анатомии стратегия — скелет вашего инвестиционного портфеля. Скелет, кстати, тоже всегда индивидуальный у каждого человека (причем разный даже у одного и того же человека разного возраста), хотя в целом скелеты схожи между собой.

Определившись со стратегией, переходим к тактике.

Тактика состоит в нахождении конкретных инвестиционных инструментов под выбранную стратегию

Это могут быть отдельные акции или облигации, хотя лучше пользоваться диверсифицированными биржевыми фондами — ETF. Иначе говоря, тактических решений неизмеримо больше, чем стратегий. Если стратегия инвестора состоит в получении дивидендов, то тактическими решениями могут быть фонды недвижимости или фонды акций компаний, политика которых состоит в направлении всей или почти всей прибыли на выплату дивидендов.

Трудности выбора

Вообще инвестиционных инструментов с самыми разными свойствами огромное количество. И проблема начинающего инвестора обычно в том, что спонтанно выбираются какие-то варианты и их набор именуется инвестиционным портфелем. Это очень частая ситуация, которую можно увидеть во многих финансовых блогах — но фактически она означает тактику без стратегии.

Даже если вы неплохо понимаете, как работает тот или иной инструмент по отдельности, без общего взгляда на инвестиционный процесс вы рискуете как минимум недополучить доходность. Еще чаще встречается ситуация получения убытков и метания от одного тактического инструмента к другому с дополнительными потерями на комиссиях.

Почему это происходит? Без стратегии вы не можете быть уверены, что ваш портфель выстроен оптимальным образом. Поэтому постоянно присутствует желание его улучшить — спекулятивными действиями с имеющимися инструментами или обменом / добавлением новых. Это тем более вероятно, что ни один портфель не в состоянии показывать только положительную доходность — а просадка обычно воспринимается новичком как недостаток портфеля и необходимость перемен.

Не то, чтобы портфель никогда не должен меняться — но изменения не должны быть частыми и происходить в результате корректировки стратегии, а не тактики. Проще говоря — перемены должны быть обоснованы изменением глобальных целей (например, сменой срока выхода на пенсию), а не спонтанными инвестиционными идеями, когда брокер уверяет вас в высокой вероятности 100% дохода с какой-то акции. Хотя если был найден биржевой фонд, аналогичный вашему, но с более низкими комиссиями за управление, то такую замену вполне имеет смысл рассмотреть.

Также не стоит реагировать на текущую рыночную ситуацию. В 1999 году американский рынок, а особенно технологический сектор, рос очень бурными темпами. Акции лезли вверх чуть ли каждый день, что внушало соблазн перейти на более агрессивную стратегию. Однако в 2000 году индекс NASDAQ начал резкое падение, к 2002 году потеряв около 80% от максимального значения на пике пузыря.

Вывод

Выработка стратегии — это то, с чего следует начать инвестирование. Стратегия дает дисциплину, уберегая от лишних затратных операций с портфелем. Конечная цель, которую должна реализовать стратегия (например, накопить денег на достойную пенсию) способствует дисциплинированному пополнению портфеля.

Стратегия дает дисциплину, уберегая от лишних затратных операций с портфелем. Конечная цель, которую должна реализовать стратегия (например, накопить денег на достойную пенсию) способствует дисциплинированному пополнению портфеля.

Тактика подразумевает инвестиционные инструменты для реализации стратегии. Их выбор важен, но вторичен по сравнению с выработкой стратегии. Если стратегия — это корпус вашего нового дома, то тактика — строительные / облицовочные материалы и инструменты. Рабочие, которым вы поручите строительство дома, не будут строить его наобум — они потребуют план или разработают его вместе с вами. И уже из него будет ясно, какие материалы и в каком соотношении взять, какими инструментами их обрабатывать.

Кроме того, в грамотной инвестиционной стратегии отдельные тактические инструменты дополняют друг друга, обеспечивая повышенную доходность и снижая риски (временные просадки). Но это уже отдельная история.

Инвестиционная стратегия | Виды, принципы, реализация и разработка инвестиционных стратегий

Содержание статьи:

- Что такое инвестиционная стратегия?

- Основные принципы

- Существующие виды

- Разработка стратегии

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

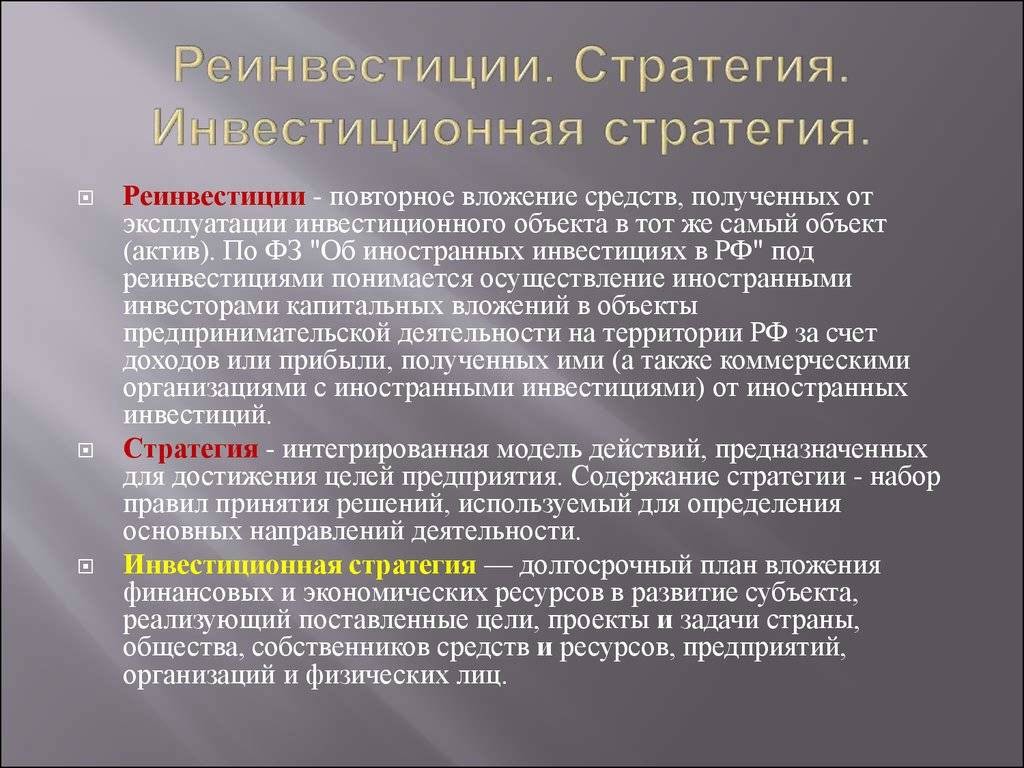

Стратегией называют совокупность способов и методов по достижению цели, которая сформулирована в условиях ограниченности в ресурсах и возможностях.

Распространённая ситуация, когда на этапе запуска проекта его инициаторы сталкиваются со сложностями в виде нехватки финансовых, материальных, интеллектуальных ресурсов, отсутствием опыта и знакомств. Всё это провоцирует на создание последовательного плана действий, по получению результата исходя из того что есть.

Инвестиционная стратегия это комплекс мер по разработке, выбору и внедрению наиболее подходящих, экономически обоснованных и эффективных путей по решению задач, поставленных руководством компании.

Целью инвестиционной стратегии является разработка плана действий, благодаря которому инвестиционная деятельность будет максимально оптимизирована. Под стратегией в целом понимают совокупность управленческих решений в конкретных экономических условиях. Инвестиционная стратегия может быть разработана как для целого государства, так и для одного человека, только уровень подготовки и масштабность задачи будет отличаться.

Самым простым примером для понимания сути стратегии является инвестиционная стратегия предприятия. Любая инвестиционная деятельность ведется для того, чтобы извлекать прибыль или выгоды в нематериальном выражении.

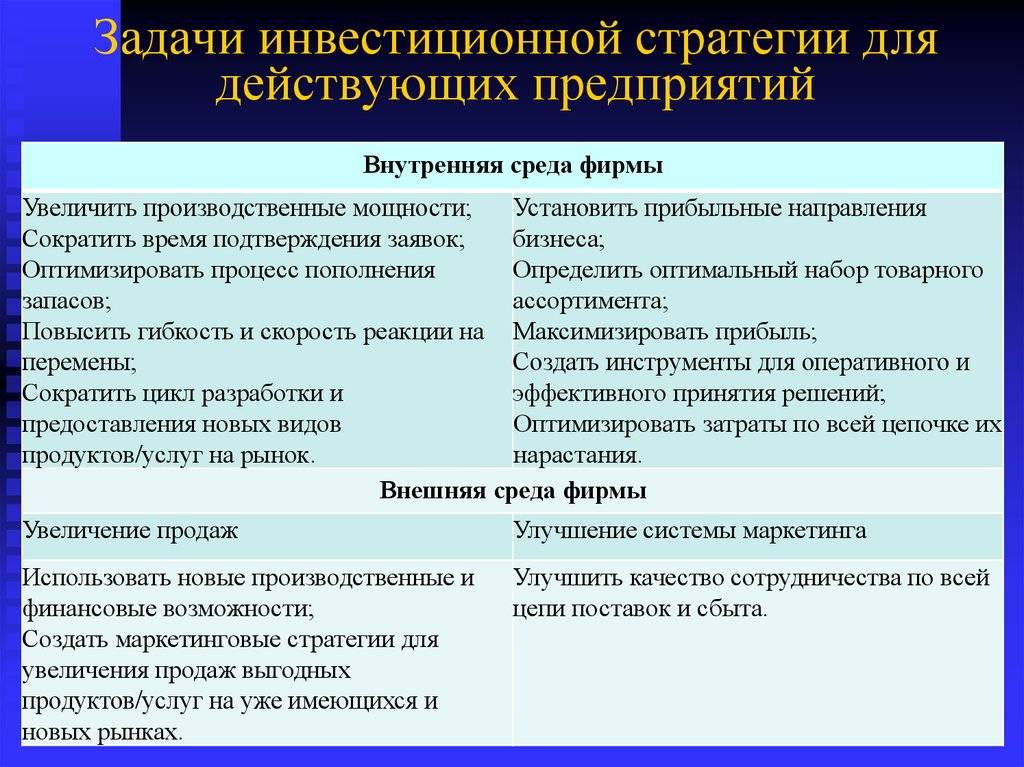

Чтобы получать прибыль, важно оценивать такие ключевые аспекты экономической деятельности, как:

Поскольку инвестиционная стратегия является многолетним планом доходной деятельности компании, то разработкой и управлением стратегией нужно заниматься постоянно, регулярно решая текущие задачи, переоценивая ее этапы.

Участникам инвестиционного процесса нельзя забывать о том, что при формировании стратегии категорически не рекомендуется отделять её от ранее принятых направлений развития текущей деятельности, если этого только не требуют обстоятельства. Необходима логическая связь инвестиционной вместе с финансовой, социальный, возможно политической и другими видами стратегий, которых придерживаются в компании.

Для достижения максимальной эффективности вложений необходим синтез с параллельными путями деятельности. В совокупности это даёт наибольший эффект.

Принципы

Принципами инвестиционных стратегий называют свод базисных понятий, от которых отталкивается развитие деятельности в будущем:

- цели должны удовлетворять интересы всех участников инвестиционного проекта

- цели четко сформулированы/исключают разночтения/обладают количественными измерениями/поддаются оценке

- поставленные задачи носят реальный характер (субъект обязан обладать всем количеством ресурсов, чтобы достигнуть задуманного)

- инвестиционная стратегия дополняет и не противоречит/не мешает достижению других бизнес задач

- гибкость и универсальность стратегии (при изменении факторов, влияющих на деятельность, руководство всегда имеет возможность корректировки стратегии, не меняя конечный результат)

- способствовать достижению приоритетных задач

- основа для расчета объёма инвестиционных ресурсов, требуемых для полной реализации проекта

- устанавливать направления развития инвестиционной деятельности

- стремление к инновационному характеру деятельности.

Основные принципы инвестиционной стратегии в структурированном виде:

- принцип соответствия (согласованность инвестиционной деятельности с мнением всех участников, и не противоречие другим принятым стратегиям развития)

- принцип адаптивности и гибкости (при изменении внешних и внутренних факторов, при наступлении форс мажорных обстоятельств топ менеджмент компании должен обладать инструментами по изменению и корректировке утверждённой инвестиционной стратегии без отказа от поставленных задач. Такими форс мажорами могут выступить резкие изменения в законодательстве страны, в конъюнктуре рынка, экономический кризис и т.д.)

- принцип развития и открытости (подразумевается постоянный поиск путей усовершенствования текущей инвестиционной деятельности, а также поиск новых инвестиционных инструментов, подходящих к стратегии)

- принцип безопасности (постоянная работа над снижением уровня инвестиционных рисков, путем подбора оптимального формирования инвестиционного портфеля)

- принцип компетентности (сфера инвестиций это весьма наукоёмкая и специфичная наука и дабы не испортить результаты от её деятельности процесс инвестирования доверяется исключительно профессионалам).

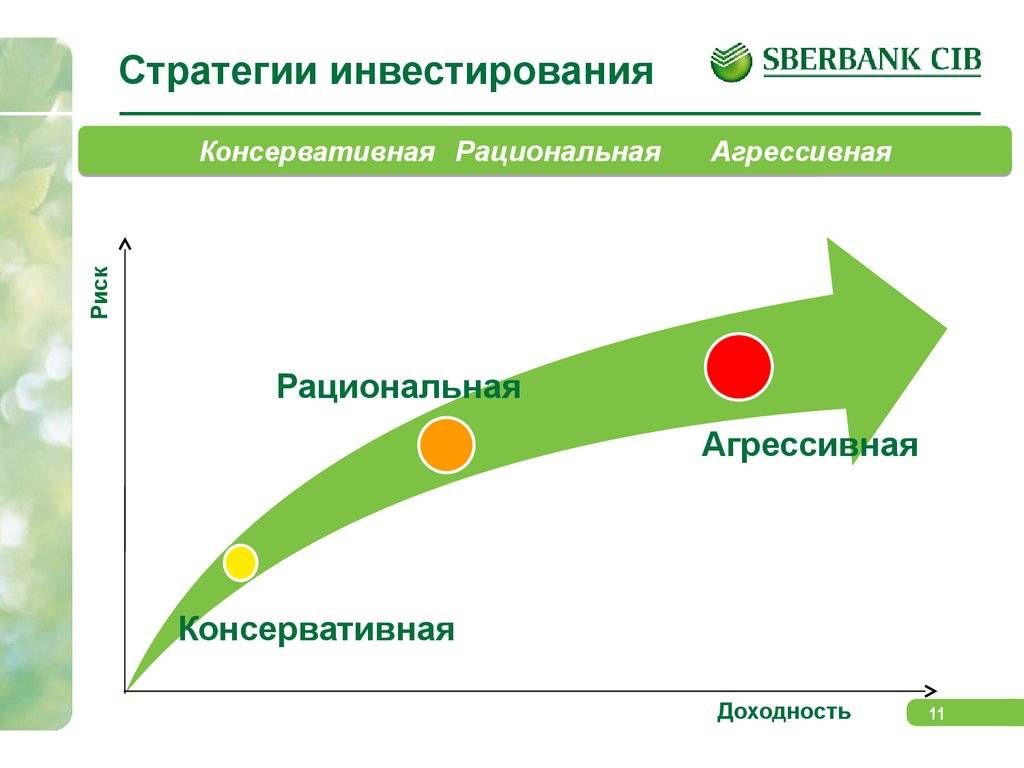

Виды инвестиционных стратегий

Виды инвестиционных стратегий могут отличаться друг от друга в зависимости от того, каким типом вложений занимается инвестор, а самое главное какие цели преследует.

Основные стратегии, которыми пользуются инвесторы, ведущие инвестиционную деятельность в области финансов:

- агрессивная стратегия — всегда направлена на получение максимального уровня прибыли в минимальные промежутки времени

- консервативная стратегия не ставит перед собой цели быстрого обогащения, а наоборот, главной её задачей будет поддержание объёма активов на текущем уровне (безопасность)

- умеренная стратегия при прочих равных условиях направлена и на сохранение и на умеренный рост инвестиционного капитала инвестора.

Нужно понимать, что причиной выбора инвестора в пользу финансовых инвестиций это высокие уровни доходности. Именно это их главная задача.

В ситуации, когда руководящий состав компании отдаёт приоритет в пользу технического и технологического развития, увеличения площадей производства, повышения количества и качества выпускаемой продукции, то целесообразно использовать прямые инвестиции. В таком случае стратегия инвестирования будет обладать следующими характеристиками:

В таком случае стратегия инвестирования будет обладать следующими характеристиками:

- усиленный рост (используют компании, применяющие в развитии собственного бизнеса инновации в производстве и управлении)

- инерционный рост (подходит при закрытии проекта, банкротстве, ликвидации предприятия)

- ограниченный рост (используют предприятия занимающие лидирующее и устойчивое положение на рынке, либо компании ограниченные в ресурсах)

- комбинированная стратегия (подходит для очень крупных организаций, обладающих множеством структурных подразделений и отделов для каждого из которых разработана собственная инвестиционная стратегия).

Разработка стратегии

Разработка инвестиционной стратегии предприятия это последовательный и отлаженный механизм, благодаря которому субъект может спланировать будущую инвестиционную деятельность, а также организовать процесс её регулирования и управления.

Этапы разработки зависят от предсказуемости внешних и внутренних факторов, влияющих на инвестиционную деятельность в отчетном периоде, и выглядят следующим образом:

- формулировка политики компании и её приоритетных целей и задач

- оценка и анализ внешней среды, структуры рынка, конкурентов и т.п.

- разработка инвестиционной политики

- разработка механизмов осуществления инвестиционной деятельности (целый комплекс мер от управленческого характера до изыскания всех необходимых ресурсов)

- оценка результатов принятых инвестиционных решений (закладываются ожидаемые результаты будущих инвестиций, чтобы в дальнейшем можно было дать оценку проделанной работы).

Инвестиционной деятельностью занимаются как частные лица и юридические, так и отдельные страны и их регионы. Конечно, задачи, которые каждый из них решает, очень сильно разнятся, и результаты в том числе. Чем крупнее инвестор, тем обширнее и шире пул его инвестиционных идей.

Частные инвесторы задаются целью получения финансовой независимости либо удовлетворительного финансового состояния, в то время как крупные инвесторы помимо получения дохода решают социальные, экологические, политические и другие задачи.

Примером крупного инвестора возьмём отдельный регион государства.

Механизм разработки инвестиционной стратегии региона:

- формулировка стратегических целей развития

- инвентаризация доступных инвестиционных ресурсов в регионе

- оценка существующего инвестиционного климата

- выявление возможности привлечение государственной поддержки

- определение направлений и путей развития экономики в регионе

- организация процедуры принятия мер способных улучшить инвестиционный климат и привлекательность

- составление списка приоритетных инвестиционных проектов

- оценка социально-экономических последствий по результатам запланированной инвестиционной деятельности

- разработка всех необходимых механизмов и принятие комплекса мер по реализации инвестиционной стратегии региона, определение точек контроля и лиц, ответственных за управление.

Инвестиционная стратегия региона это инструменты, методы и способы, позволяющие руководству территориального образования привлечь инвестиционные средства отечественных и иностранных инвесторов и использовать их с целью повышения качества жизни и развития приоритетных направлений деятельности.

Инвестиционные стратегии на фондовом рынке

Инвестиционная стратегия – это система методов достижения долгосрочных финансовых результатов. Это совокупность финансовых мер, применяемый в зависимости от конкретной рыночной ситуации. Тактика управления инвестиционными средствами. Инвестиционная стратегия – это набор правил, в каких случаях что покупать, в каких что продавать и как хеджировать риски.

Определение инвестиционной стратегии в википедии мне кажется несколько сложным для понимания:

Учебное пособие (Н. В.Ширяева и А.В. Пострелова) для студентов специальности «Финансы и кредит» дает такое определение:

В.Ширяева и А.В. Пострелова) для студентов специальности «Финансы и кредит» дает такое определение:

Но я бы добавил к выбору инвестиционных путей еще их реализацию и анализ результатов. Инвестиционная стратегия – достаточное широкое понятие, которое включает весь диапазон процесса инвестирования от получения информации для финансового анализа, постановки тактических целей выполнения торговых операций, до сбора статистики и анализа результативности стратегии и ее коррекции.

Значение инвестиционной стратегии

От инвестиционной стратегии зависит достижение финансовых целей инвестора. Конечно, цель у всех одинакова – получение высокого дохода на капитал, но в связи с риском инвестиционной деятельности перспективные цели инвесторов могут отличаться. Например, главной целью может быть:

- сохранение собственности;

- защита денежных средств от инфляции;

- получение регулярного пассивного дохода;

- получение контроля над активами

- прирост капитала.

Цели и стратегия инвестора взаимосвязаны. От целей инвестора зависит формирование инвестиционной стратегии, а от инвестиционной стратегии – достижение этих целей.

В принципе, инвестирование без стратегии невозможно. В любом финансовом вложении есть цель, а значит и стратегия (даже если эта стратегия спонтанна). А вот осознание стратегии и её сознательный выбор или формирование способно заметно улучшить результаты инвестирования.

Виды инвестиционных стратегий

В зависимости от срока достижения целей можно выделить долгосрочные, среднесрочные и краткосрочные стратегии. В зависимости от риска бывают стратегии диверсификации, концентрации, иммунизации и хеджирования. И так буквально по каждому признаку.

Но это в теории, а на практике полезней будет просто создать перечень инвестиционных стратегий. И хотя они больше похожи на компоненты инвестиционной стратегии из которых у каждый инвестора может формировать свою индивидуальную стратегию инвестирования:

- Дивидендная стратегия – это стратегия направленная на покупку акций компаний, выплачивающих высокие дивиденды.

Такая стратегия за счет регулярных дивидендов, несколько снижает случайные ошибки в выборе акций (убытки покрываются дивидендами). К тому же инвестор будет иметь регулярный доход, который может реинвестировать или тратить по соему усмотрению.

Такая стратегия за счет регулярных дивидендов, несколько снижает случайные ошибки в выборе акций (убытки покрываются дивидендами). К тому же инвестор будет иметь регулярный доход, который может реинвестировать или тратить по соему усмотрению. - Трендовая стратегия – это стратегия направленная на самые популярные активы. Трендовая стратегия основана на том, что тренд легче продолжить чем сломать, потому акции, которые растут быстрее других скорее всего продолжать рост (по крайней мере еще некоторое время). К тому же, современная жизнь быстро меняется, востребованность в продукции меняется и новые компании растут как на дрожжах. Так, например, на революции мобильных устройств самой крупной компанией стала корпорация “Apple”;

- Стратегия инвестирования в недооцененные активы – направлена на инвестирование в отстающие акции или отрасли. Некоторые изменения в макроэкономике сделали какие-то активы слишком дешёвыми, например, сегодня дешёвая нефть сделала дешёвыми акции нефтяных компаний.

P/E ниже 15-ти говорит о том, что акция недооценена рынком, но рискованный инвестор может инвестировать в акции с P/E ниже 5-ти. Как вариант, можно отыскивать всплески доходности по росту квартальной прибыль на акцию (на 100% и более) и покупать такие акции.

P/E ниже 15-ти говорит о том, что акция недооценена рынком, но рискованный инвестор может инвестировать в акции с P/E ниже 5-ти. Как вариант, можно отыскивать всплески доходности по росту квартальной прибыль на акцию (на 100% и более) и покупать такие акции.

Но недооцененные акции могут быть слишком рискованными, потому такая стратегия требует более детального фундаментального изучения компаний. Даже очень хорошие акции могут в следствии плохих новостей временно оказаться недооцененными. - Стратегия усреднения стоимости – заключается в том, чтобы регулярно покупать акции в не зависимости от их стоимости. В расчете на долгосрочный рост акций, инвестор ежемесячно покупает акции на определенную сумму денег. Если акции падают в цене, он получает преимущество купить их более дешёвыми и на ту же сумму получится больше акций. Так внизу на рисунку представлены графики цен фондов акций, второй из которых хоть и менее перспективный на вид, но принес больше прибыли при инвестировании по стратегии усреднения стоимости (Графики из книги Роберта Аллена «Множественные источники дохода»):

- Инвестирование в акции через покупку опционов – заключается в том, что вместо покупки акций инвестор покупает производные этих акций – опционы.

Такая стратегия при правильном расчете позволяет получать ту же прибыль, что и покупка акций, заметно снижая риск обесценивания этих акций. Инвестировать через покупку опционов особо рационально в высокодоходные рискованные акции или на пиках фондового рынка, в преддверие кризиса. Ведь опционы дают право исполнения контракта, а не обязанность, так что если акции упадут и нам будет не выгодно исполнение контракта, мы его не исполним. Основные средства при такой стратегии можно инвестировать инструменты с фиксированной доходностью в такие как облигации и фонды облигаций, а на регулярный доход от этих инструментов регулярно покупать опционы на акции или фонды акций.

Такая стратегия при правильном расчете позволяет получать ту же прибыль, что и покупка акций, заметно снижая риск обесценивания этих акций. Инвестировать через покупку опционов особо рационально в высокодоходные рискованные акции или на пиках фондового рынка, в преддверие кризиса. Ведь опционы дают право исполнения контракта, а не обязанность, так что если акции упадут и нам будет не выгодно исполнение контракта, мы его не исполним. Основные средства при такой стратегии можно инвестировать инструменты с фиксированной доходностью в такие как облигации и фонды облигаций, а на регулярный доход от этих инструментов регулярно покупать опционы на акции или фонды акций. - Стратегия продажи покрытых опционов позволяет получать дополнительный доход от инвестирования в акции, причем в долгосрочной перспективе довольно неплохой. В оригинале такая стратегия заключается в том, что владея акциями мы можем продавать опционы на них с ценой исполнения на 5-8% выше текущей. Продавая такие опционы на месяц мы можем получать за них около 1-2% от стоимости акции.

Ежемесячно продавая такие опционы мы можем дополнительно делать 10-20% годовых на вложенный капитал, пока опциону не придется исполнится. Узнав о такой возможности я стал постоянно ее применять. Иногда стоит подождать локального пика цены акции, чтобы продать опцион подороже, со страйком подальше. Кроме того я продаю также путы на акции.

Ежемесячно продавая такие опционы мы можем дополнительно делать 10-20% годовых на вложенный капитал, пока опциону не придется исполнится. Узнав о такой возможности я стал постоянно ее применять. Иногда стоит подождать локального пика цены акции, чтобы продать опцион подороже, со страйком подальше. Кроме того я продаю также путы на акции.

Это основные стратегии инвестирования известные мне, можно сказать даже основные направления в инвестиционных стратегиях. Другие стратегии можете почитать в статье 6 стратегий обыграть рынок от Роберта Аллена.

Портфель инвестиционных стратегий

Портфель инвестиционных стратегий – это совокупность действующих инвестиционных стратегий на средствах одного инвестора. Портфель стратегий, как и инвестиционный портфель, позволяет снизить риски практически не снижая общей доходности портфеля. Поэтому, в своем инвестировании стоит применять 2-3 или более стратегий, которые вы хорошо знаете и которыми получается получать доход.

Формировать портфель инвестиционных стратегий следует по возможности из стратегий с разным рыночным риском. К примеру, стратегия продажи покрытых опционов позволяет получать прибыль даже в отсутствии движений на рынке.

В зависимости от рыночной ситуации отдельные стратегии можно выключать или повышать им долю в портфеле.

Таким образом, если вы заметили, мы можем инвестировать не только в акции фонды или отрасли, но и в инвестиционные стратегии.

10 типов инвестиционных стратегий

Есть стратегические подходы к каждому бизнесу. И инвестирование не исключение. Инвесторы используют более чем счетные стратегии, направленные на получение максимальной прибыли и максимальное снижение риска.

Теперь, инвестируете ли вы в фондовый рынок, недвижимость, товары (золото , серебро ), валюту и т. Д .; Вот 10 типов эффективных инвестиционных стратегий, которые обычно используют инвесторы:

10 типов инвестиционных стратегий — выбор лучшей

1. Фундаментальный анализ: Эта стратегия представляет собой активную инвестиционную стратегию, используемую для исследования и анализа акций. Это одна из самых старых и основных инвестиционных стратегий. И это просто включает в себя анализ финансовой отчетности с целью выбора качественных акций, в которые стоит инвестировать.

Фундаментальный анализ: Эта стратегия представляет собой активную инвестиционную стратегию, используемую для исследования и анализа акций. Это одна из самых старых и основных инвестиционных стратегий. И это просто включает в себя анализ финансовой отчетности с целью выбора качественных акций, в которые стоит инвестировать.

Инвесторы, предпочитающие фундаментальный анализ, просто получают данные из финансовой отчетности, а затем сравнивают их с прошлыми и настоящими данными конкретного бизнеса, который им интересен. в или с другими предприятиями отрасли.Если они смогут прийти к разумной оценке акций компании, они сделают вывод, что акции будут хорошей покупкой.

2. Технический анализ: В отличие от фундаментального анализа, это объективная инвестиционная стратегия, которая включает использование графиков для распознавания недавних ценовых моделей и текущих рыночных тенденций с целью прогнозирования будущих моделей и тенденций. Технические инвесторы изучают закономерности и тенденции, используя подсказки и сигналы, известные как индикаторы, для прогнозирования будущего движения рынка.

3. Покупка и удержание: Эта стратегия предполагает покупку инвестиционных ценных бумаг и удержание их в течение длительного периода времени. Инвесторы «покупай и держи» верят, что долгосрочная доходность всегда разумна, несмотря на волатильность, характерную для краткосрочных периодов. Они считают, что «, время на рынке » — лучший и более осмотрительный стиль инвестирования, чем «, время выхода на рынок », что достигается при краткосрочных инвестициях. Инвестиционная стратегия «купи и держи» — идеальный вариант для тех, у кого нет времени на частую торговлю, и тех, кто ожидает огромной отдачи от своих инвестиций в долгосрочной перспективе.

4. Основной и вспомогательный-: Это распространенный, проверенный временем дизайн инвестиционного портфеля, который состоит из основных инвестиций и множества дополнительных инвестиций. Основные инвестиции представляют собой самую большую часть портфеля, например паевой инвестиционный фонд фондовых индексов с большой капитализацией, в то время как вспомогательные фонды представляют собой меньшие части портфеля, добавленные к ядру, чтобы составить весь портфель.

Основная цель дизайна основного и вспомогательного инвестиционного портфеля — снизить инвестиционный риск за счет диверсификации с одновременным получением более высокой доходности по сравнению со стандартным эталоном производительности, таким как индекс S&P 500.

5. Инвестиции в стоимость-: Инвесторы паевых инвестиционных фондов и фондов биржевой торговли используют фундаментальную инвестиционную стратегию или стиль, используя простые паевые инвестиционные фонды. Другими словами, стоимостной инвестор ищет акции, которые продаются по низкой или сниженной цене, потому что они хотят выгодной сделки. Вместо того, чтобы тратить свое время на поиск ценных бумаг и анализ финансовой отчетности компаний, инвесторы в паевые инвестиционные фонды могут хранить ценные бумаги, покупая индексные или биржевые фонды.

6. Тактическое распределение активов -: Эта инвестиционная стратегия представляет собой комбинацию многих стратегий. Он включает в себя активное балансирование и корректировку трех классов активов ( акций, облигаций и денежных средств) с целью максимизации доходности портфеля и снижения риска ниже эталонного уровня. Стратегия тактического распределения активов отличается от технического и фундаментального инвестирования, поскольку в ней основное внимание уделяется распределению активов и, во вторую очередь, выбору инвестиций.

Стратегия тактического распределения активов отличается от технического и фундаментального инвестирования, поскольку в ней основное внимание уделяется распределению активов и, во вторую очередь, выбору инвестиций.

7.Инвестиции в рост: Сюда входит инвестирование в акции роста, которые обычно лучше всего работают на зрелых стадиях рыночного цикла, когда экономика растет здоровым образом. Стратегия инвестиций в рост показывает четкую картину того, что корпорации, инвесторы и потребители делают одновременно в здоровой экономике — тратят деньги, чтобы добиться все более высоких ожиданий в отношении будущего роста. Ключевая фраза здесь — « покупать по максимуму и продавать выше. ”

8. Современная теория портфеля -: Инвесторы, использующие этот метод, пытаются принять минимальный уровень рыночного риска, чтобы получить максимальную доходность для данного инвестиционного портфеля.Это объясняет, почему инвесторы, использующие эту теорию, часто принимают теорию ядра и сателлита, описанную выше. Обе стратегии схожи в том, что обе предполагают диверсификацию.

Обе стратегии схожи в том, что обе предполагают диверсификацию.

9. Постмодернистский по

Инвестиционные стратегии

Используя реальные исторические данные, наши аналитики протестировали стратегии количественного инвестирования, чтобы увидеть, что принесло результаты. Затем мы превратили эти стратегии в постоянно обновляемые списки новых инвестиционных идей.

Исторически протестированные торговые стратегии

Блестящие люди в академических кругах и инвестиционном сообществе за долгие годы выявили группы компаний с определенными количественными характеристиками, которые превосходят рынок в целом.Мы проверили эти открытия на реальных исторических данных, чтобы увидеть, как они работают.

Результаты говорят сами за себя. Несколько стратегий количественного инвестирования исторически давали портфели компаний, которые значительно опережали индекс S&P 500 в долгосрочной перспективе.

Управляемые списки интересных инвестиционных идей

Идти в ногу с почти 20 000 компаний, торгуемых на биржах США, практически невозможно. * Следовательно, необходимо определить, какие компании стоят времени и внимания аналитиков.

* Следовательно, необходимо определить, какие компании стоят времени и внимания аналитиков.