Срок регистрации ИП в 2019 году

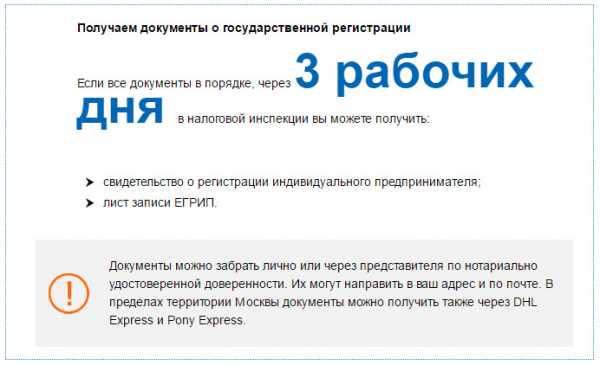

Срок регистрации ИП в налоговой службе определен четко – 3 рабочих дня. Время же регистрации ИП в налоговой зависит от самого предпринимателя, точнее его грамотности и ответственности при заполнении заявления по форме Р21001 (образец). После чего вы либо получаете свидетельство о регистрации, либо отказ в регистрации.

Получить бесплатную консультацию по регистрации ИП

Причиной отказа чаще всего становится нежелание будущего предпринимателя следовать требованиям в заполнении заявления, допускаются ошибки и неточности, которых можно было бы избежать при должном отношении к делу. В итоге срок государственной регистрации ИП может увеличиться до недель и месяцев, и виновата в этом не ФНС или отдельный налоговый инспектор, а сам гражданин.

Срок регистрации ИП 2019

Ранее сроки регистрация ИП составляли 5 рабочих дней. В основном, это время уходило на проверку ваших документов инспектором лично. Иногда лояльно настроенные сотрудники ФНС могли исправить какую-либо допущенную ошибку, экономя вам время и деньги. Теперь введена компьютерная обработка заявлений, а машина, увы, лояльностью отличаться не может, хоть и работает быстрее инспектора. За сколько дней можно открыть ИП сегодня, в 2019 году?

Срок регистрации ИП установлен в 3 рабочих дня.

Об этом есть соответствующая информация и на сайте ФНС:

Видимо, отвечать на вопрос, сколько по времени регистрирует налоговая, уже надоело и самим налоговикам. Однако, если вы регистрируете не лично, а удаленно (через почту, службы доставки либо электронным способом), то на получение документов (свидетельство и лист записи ЕГРИЛ) уйдет немного больше времени. В этих случаях сказать, сколько времени занимает регистрация ИП, с точностью до дня нельзя, но в пределах недели с момента подачи документов желанный статус вы получите.

▼Зарезервируйте счет для ИП, пока ждете регистрацию:▼Передвигайте «ползунки», раскройте и выберите «Дополнительные условия», чтобы Калькулятор подобрал для Вас оптимальное предложение по открытию расчетного счета. Оставьте заявку и Вам перезвонит менеджер банка: проконсультирует по тарифу и зарезервирует расчетный счет.

Еще несколько коротких вопросов-ответов:

- Какой срок регистрации ИП для иностранцев? То же самое, 3 рабочих дня, если говорим о рассмотрении в налоговой. Просто понадобятся другие документы и услуги нотариуса, которые могут чуть затянуть процесс.

- Влияет ли на срок регистрации в качестве ИП вид деятельности, которым предприниматель собирается заниматься? Нет, не влияет, но есть нюанс. При заполнении заявления на листе с кодами ОКВЭД требуется указывать коды не менее 4 знаков, в противном случае последует отказ в регистрации.

- Сколько по времени открыть ИП, если обратиться к юристам, занимающимся регистрацией фирм? Быстрее не получится все равно, скорее можно говорить о меньшей вероятности в отказе, потому что заполнять заявление за вас будут профессионалы.

- Правда ли, что можно бесплатно сформировать весь пакет документов с помощью специализированных сервисов в Интернет? Да, это так. Такие сервисы хороши тем, что представляют собой программу, в которой уже учтены все требования регистрирующих органов (подробнее читайте в статье «Регистрация ИП онлайн«). Соответственно, заметно снижается вероятность ошибки, а, значит, сокращается срок регистрации ИП.

Если у Вас появился вопрос, пожалуйста, оставьте его в комментариях ниже: отвечаем оперативно! И подпишитесь на нашу рассылку, чтобы быть в курсе новых статей на Все-для-ИП:

vse-dlya-ip.ru

Срок регистрации ИП — в 2019 году, сколько по времени занимает, в течении дней

В условиях нестабильности экономической ситуации развитие малого предпринимательства является одной из важных задач, поэтому государством время от времени вводятся меры, помогающие физическим лицам, занимающимся бизнесом, легализовать свою деятельность и зарегистрироваться в качестве ИП.

Процедура является простой и прозрачной, поэтому обратиться в государственные органы предприниматель может самостоятельно. Вопрос регистрации для субъекта предпринимательской деятельности в НС и других контролирующих органах является важным, потому что напрямую связан с началом его официальной деятельности, которая будет приносить доход и облагаться налогами.

Этот вопрос для предпринимателя является организационным, от самого гражданина зависит, как быстро он сможет собрать необходимые документы и представить для проверки вместе с заявлением. Гарантом выдачи свидетельства о постановке предпринимателя на учет и внесении в ЕГРИП является НС, она не задерживает процесс, если только на это нет конкретных причин.

Причиной отказа могут стать ошибки, допущенные при заполнении заявления, а также нежелание выполнять требования, которые предъявляются контролирующим органом. В таком случае срок регистрации может затянуться на неопределенное количество дней.

Не так давно правительством были приняты законы о том, что срок регистрации ИП в 2019 году сокращается, а порядок оформления документов упрощается. Но если предприниматель не имеет возможности заниматься регистрацией самостоятельно, он имеет право нанять фирму-посредника, которая за определенную плату готова выполнить эту работу качественно и в установленные сроки.

Способами, которые не занимают много времени, является подача документов посредством интернета или по почте, а как это сделать предприниматель может поинтересоваться через официальный сайт налоговой службы

Установленные периоды

Перед обращением в налоговую для регистрации индивидуального предпринимательства необходимо иметь на руках ИНН. Если гражданин обнаруживает его отсутствие, то документ может быть получен в налоговой в течение 5 дней.

Заявление можно подать, обратившись лично или через интернет. Отсутствие документа увеличивает срок регистрации.

На этапе подготовки к регистрации необходимо:

| Выбрать по справочнику ОКВЭД вид деятельности и соответствующий ему код | Будущий предприниматель должен определиться, чем он планирует заниматься. Сначала выбирается основной вид деятельности, а затем по классификатору дополнительные, которых рекомендуется указывать не больше 20. При заполнении заявления на регистрацию коды заносятся в специальную форму, на них будут ориентироваться контролирующие органы для начисления налогов и сборов. |

| Далее следует определиться с системой налогообложения | Предпринимателю разрешается выбрать общую (ОСН), упрощенную (УСН) или патентную (ПСН). Для предпринимателей, которые планируют производить товары для сельского хозяйства или сельскохозяйственную продукцию, рекомендуется выбрать специальную систему НО – ЕСХН. |

| Необходимо уплатить госпошлину | Размер взноса можно узнать на сайте НС. |

| Следующим этапом является сбор документов | Гражданам РФ, имеющим постоянную прописку, необходимо: Заявление о переходе на УСН

|

| Если заявителем является иностранный гражданин или физлицо, которое не имеет гражданства РФ | Дополнительно к общему пакету документов он подает:

|

Вид и размер санкций за нелегальную торговлю зависит от масштабов деятельности, наименьшее наказание предусмотрено в виде штрафа за торговлю без регистрации ИП.

Как проходит регистрация ИП в пенсионном фонде, и на каком этапе следует обращаться в этот орган, можно узнать отсюда.

Распределение поэтапно

Проводить регистрацию ИП может только исполнительный орган, который уполномочен правительство РФ, им является налоговая служба.

Законодатель определил, что в течение 3–5 дней с момента, как у гражданина будут приняты документы на регистрацию и выдана расписка о получении, и в том случае, если после проверки не возникнет никаких вопросов, НС регистрирует физ. лицо, как субъекта ПД и он получает статус индивидуального предпринимателя.

Если гражданин будет заниматься лично подготовкой и регистрацией, это займет у него больше времени, фирмы-посредники выполняют такую работу в кратчайшие сроки.

- Этап подготовки документов. Если документы в наличии и в порядке, то их можно подготовит в течение дней 2–3. В другом случае, если утерян ИНН или в паспорте нет необходимых отметок, например, не вклеена вовремя фотография по достижению гражданином определенного возраста и т. д., период может затянуться до 2 недель и больше.

- Разобраться с классификатором, где указаны виды и коды хозяйственной деятельности можно в течение дня, но нередко приходится потратить больше времени, потому что предпринимателю на начальном этапе не совсем ясно, чем он будет заниматься в дальнейшем. А выбор кода является важным этапом, поэтому можно потратить 2–3 дня.

- На выбор схемы налогообложения также может уйти 1 рабочий день, потому что важно разобраться, как работает каждая из них. В помощь может прийти сайт НС, где предоставлена вся необходимая информация.

- Вопрос подачи документов в НС можно решить в течение 1 дня. При этом сотрудник, принявший их, обязан оформить расписку о том, что документы по списку получены. Расписка о получении с указанием дня, когда регистрационные документы можно будет забрать, выдается на руки будущему предпринимателю.

- На регистрацию предпринимательства уходит обычно 3–5 дней. Результатом становится внесение физлица в ЕГРИП и назначение ему статуса ИП.

Возможные отличия

В зависимости о того, каким способом физлицо примет решение подать документы, срок регистрации может отличаться. Альтернативные способы значительно уменьшают сроки процедуры.

Лучше обратиться за помощью к специалисту и сразу заполнить заявление без ошибок, чтобы налоговая не вернула документы и не пришлось начинать процесс заново. По новым требованиям регистрация должна быть завершена за

3 дня, но иногда она как раньше затягивается на 5–7.

| Через МФЦ |

|

| Онлайн вариант |

|

| На ФСС |

|

| В ПФР | В пенсионный фонд также сведения о зарегистрированном предпринимателе отправляет ФНС, извещение о том, что ИП поставлен на учет в ПФ приходит ему по почте. Самостоятельно субъект предпринимательской деятельности обращается в ПФ, если извещение не пришло. Ему нужно будет взять с собой:

В ПФ на учет ИП ставят также в течение 5 дней . |

Срок регистрации ИП в налоговой инспекции

Если будущий предприниматель лично обращается с пакетом документов в налоговую, то со дня приема у него документов начинается отрезок времени, который уйдет на присвоение статуса ИП. Когда документы отсылаются по почте с объявлением ценности посылки, то вместе с документами необходимо приложить список того, что пересылается.

С того момента, как налоговая получит посылку, она обязана направить отправителю расписку о получении. С этого дня начинается срок регистрации ИП. В этом случае весь процесс зависит от того, как быстро будет доставлена посылка.

Если процессом регистрации занимается третье лицо, у него должна на руках быть нотариально заверенная доверенность. Когда пакет документов подает третья особа, то весь процесс может занять 2-3 недели.

При стандартной подаче документов гражданином лично законодатель указывает сокращенный по сравнению с прошлым срок регистрации ИП – 3 дня, о чем уведомляет посетителей официального сайта ФНС. Это время уходит на проверку поданных документов и подготовку новых для заявителя.

Когда процесс регистрации будет закончен ИП получит в налоговой:

- Свидетельство о присвоении статуса ИП (ОГРНИП).

- Выписку из ЕГРИП.

- Уведомления о том, что:

- он поставлен на учет в ФНС;

- ему присвоены коды статистики, которые назначает Росстат;

- он зарегистрирован в ПФР.

Документы выдаются предпринимателю на руки лично, а если он не может их получить, то их направят по указанному адресу, тогда весь процесс может занять 2–3 недели

Расчёт времени

Каждый будущий предприниматель может самостоятельно определиться, сколько времени у него уйдет на всю процедуру, которая состоит не только из этапа регистрации в налоговой, но первоначально сбора документов, выбора системы налогообложения и подбора кодов, уплаты госпошлины и других моментов.

Если правильно организовать свое время, можно решить вопрос регистрации за неделю. Ускорить процедуру можно только наняв специалистов. На сайте ФНС можно найти всю информацию по вопросам регистрации.

Часто задаваемые вопросы

Нередко физлица, которые планируют в ближайшее время зарегистрироваться в качестве ИП, задают дополнительные вопросы:

| Сколько длится процесс регистрации в налоговой иностранцев? | Он длится 3 дня, как и для резидентов РФ. |

| Может ли вид деятельности, который выберет гражданин повлиять на срок регистрации? | Нет, но при заполнении заявления требуется указать коды, состоящие из 4 цифр. В противном случае поступит отказ из-за неверно заполненных документов, что и увеличит срок регистрации. |

| Сколько длится процесс регистрации, если прибегнуть к помощи квалифицированных юристов? | Они помогут правильно заполнить заявление, определиться с кодами по ОКВЭД. Но ускорить процесс проверки документов в налоговой они не смогут. |

| Можно ли в интернете найти сервис, чтобы бесплатно отослать заявку на регистрацию? | Подобные сервисы представляют собой программные комплексы, где учтены все требования НС. Подать заявку можно онлайн не только через официальный сайт налоговой, но и через другие сервисы. Вероятность ошибок при заполнении формы сводится к нулю, а значит, увеличивается шанс решить вопрос быстро. |

Патент без регистрации ИП — возможность узаконить свою предпринимательскую деятельность, если она подпадает под условия выдачи такого патента, без необходимости госрегистрации ИП.

Как производится кассового аппарата в налоговой для ИП, можно узнать тут.

Пошаговая инструкция перехода на ЕНВД при регистрации ИП приведена по ссылке.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

calculator-ipoteki.ru

Что делать после регистрации ИП?|Первые шаги после регистрации ИП

Доброго времени суток! В прошлой статье я уже рассмотрел вопрос о том как пройти регистрацию в качестве индивидуального предпринимателя , теперь встает закономерный вопрос «А что дальше ?», какие шаги должен сделать ИП после своей регистрации в налоговой ?

Давайте рассмотрим несколько основных и важных шагов которые должен сделать после своей регистрации каждый ИП.

Действия ИП после регистрации в ИФНС

Порядок действий будет зависеть от некоторых факторов, разберем их:

Регистрация в ПФР и ФСС

После регистрации предпринимателя ИФНС (инспекция федеральной налоговой службы) автоматически передает данные в ПФР (пенсионный фонд России) и ИП нет необходимости проходить регистрацию в ПФР.

Но здесь есть некоторый нюанс, регистрацию в ПФР нет необходимости проходить тем предпринимателям у которых нет работников.

В случае если у Вас есть работники, то Вам необходимо встать на учет в ПФР как работодатель. Регистрация в ПФР как работодателя производится в течении 30 дней.

Относительно ФСС (фонд социального страхования) ситуация аналогичная, если у Вас нет работников, то Вы не становитесь на учет.

В случае если Вы берете на работу людей, то так же необходимо встать на учет ФСС как работодатель (на это отводится 10 дней с момента заключения трудового договора с человеком).

Выбрать систему налогообложения ИП

После регистрации в качестве ИП необходимо определиться с системой налогообложения которую Вы будете использовать.

ИП в своей деятельности может пользоваться следующими системами налогообложения:

ОСНО, ЕНВД , ПСН, УСН, ЕСХН. Более подробно о системах налогообложения ИП Вы можете ознакомиться в рубрике «Налогообложение для бизнеса».

После регистрации предприниматель автоматически находится на налоге ОСНО и Вы можете использовать для своей деятельности любой другой налоговый режим.

Из перечисленного списка нас интересует налог УСН, дело в том что по закону отводится всего 30 дней с момента регистрации для того чтобы встать на данное налогообложение.

В случае если не успеете, то придется ждать конца календарного года и только после этого можно будет на него перейти.

Так что если Вы решили что будете работать на налоге УСН, то тогда Вам после регистрации ИП необходимо в течении 30 дней сдать в налоговую уведомление о переходе на налог УСН по форме №26.2-1

У остальных систем налогообложения нет жестком привязки к сроку регистрации ИП и открыть Вы сможете их в любой момент.

Совет: В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную «Интернет-бухгалтерию». Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую. Мне также удалось достать подарочный промокод для подписчиков моего сайта, по которому Вы сможете получить 3 месяца сервиса бесплатно, чтобы по достоинству оценить его. Для этого просто введите промокод 74436115 на странице активации подарка.

Заказать изготовление печати

Сразу оговорюсь: Индивидуальный предприниматель по закону имеет полное право работать без печати ( в таких случаях на месте печати просто ставят б/п, что расшифровывается как БЕЗ ПЕЧАТИ).

Но несмотря на это я рекомендую всем без исключения индивидуальным предпринимателям после регистрации обязательно заказать изготовление печати!

Во первых — это придаст Вашему бизнесу некоторую солидность и во вторых Вы будете уверены, что никто не сможет провернуть с Вашими документами никаких махинаций. Так что не пожалейте денег и закажите себе печать.

Письмо из отдела статистики

После своей регистрации ИП должен посетить так называемый ОТДЕЛ СТАТИСТИКИ и получить там на свое ИП письмо со всеми статистическими данными и кодами.

Данное письмо может Вам потребоваться в дальнейшем, например, для того чтобы открыть расчетный счет в банке, как раз требуют это письмо.

Открыть расчетный счет в банке

Ситуация та же что и с печатью — расчетный счет для ИП открывать не обязательно. И на самом деле он не всегда нужен.

Допустим если Вы просто оказываете услуги частным гражданам, то расчетный счет просто ни к чему.

В случае если Вы оказывая услуги планируете работать с организациями, а так же при торговле и производстве РАСЧЕТНЫЙ СЧЕТ ПРОСТО НЕОБХОДИМ.

Так что стоит позаботиться об его открытии, для этого достаточно обратиться в любой банк который больше придется Вам по душе.

Уведомлять об открытии расчетного счета предприниматель никого не должен. Банки самостоятельно оповещают ИФНС и ПФР.

Приобретение и постановка на учет кассового аппарата

В зависимости от того какую систему налогообложения Вы выберете может потребоваться приобретение ККТ (контрольно-кассовой техники).

ККТ нужен только при торговле на налогах УСН, ОСНО и ЕСХН. В случае если Вы используете один из перечисленных видов налогообложения, то приобретайте и ставьте на учет кассовый аппарат.

Постановка кассового аппарата на учет происходит в ИФНС где предприниматель открыл свое ИП.

Регистрация ИП в Роспотребнадзоре

Для некоторых видов деятельности предприниматель перед тем как начать ими заниматься должен подготовить и сдать комплект документов в Роспотребнадзор. Подробнее в статье «Регистрация ИП в Роспотребнадзоре».Вот такие шаги необходимо предпринять после того как Вы зарегистрируете ИП. Сложного тут ничего нет, но лучше эти вопросы решить сразу, чтобы в последующем не отвлекаться на это от своего бизнеса.

Процедура государственной регистрации индивидуального предпринимателя теперь стала еще проще, подготовьте документы на регистрацию ИП совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: «Регистрация ИП бесплатно за 15 минут».

В случае если что-то не понятно и у Вас возникли сложности и вопросы Вы можете задать их в группе ВК «Секреты бизнеса для новичка», консультации для новичков совершенно бесплатны.

Теперь Вы стали еще на один шаг ближе к своему, я уверен, успешному бизнесу.

На этом все! Удачного бизнеса и пока!

biz911.net

Место регистрации ИП

Место регистрации ИП — один из ключевых вопросов, который надо решить перед тем, как получить статус предпринимателя. Давайте разберемся: в какую из многочисленных налоговых инспекций надо подавать заявление по форме Р21001?

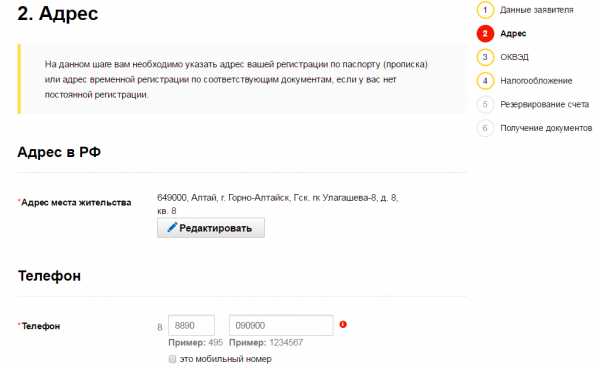

В России регистрация ИП осуществляется по месту жительства физического лица. Недвижимость на эту роль годится самая разная: это может быть дом, квартира, жилое помещение служебного назначения, общежитие или иное специализированное место проживания. Вовсе не обязательно быть собственником помещения для того, чтобы открыть ИП по месту регистрации, главное — иметь законные основания на то, чтобы в нем проживать.

Закон № 129-ФЗ «О государственной регистрации» определяет, что при регистрации ИП физическое лицо должно указать свой адрес места жительства, под которым понимают постоянную прописку в паспорте. Что же касается временной регистрации гражданина в другом городе или регионе РФ, то такой адрес называется местом пребывания. При наличии у физического лица постоянной прописки и временной регистрации документы примут только в налоговой по адресу прописки. И только в случае, если этого штампа в паспорте нет, возможна регистрация ИП по месту пребывания.

Если вы хотите открыть ИП, но не имеете возможности посетить налоговую по месту прописки, советуем воспользоваться возможностями регистрации индивидуального предпринимателя через интернет с использованием электронной цифровой подписи. Если вы находитесь в Москве, можем предложить вам услуги наших партнеров, которые зарегистрируют вас дистационно в любом регионе «под ключ» за три рабочих дня (цифровая подпись уже включена в стоимость, после перехода по кнопке выберите пункт «зарегистрировать ИП»):

Конечно, многих больше устроила бы регистрация ИП по месту ведения деятельности, однако важно понимать, что прописка не обязывает предпринимателя вести бизнес в определенном населенном пункте. Ситуация, когда ИП осуществляет деятельность не по месту регистрации, совсем не редкость. Никаких претензий на этой почве ожидать не стоит, если вовремя сдавать налоговую отчетность в ИФНС, где предприниматель стоит на налоговом учете, тем более, что это можно делать и удаленно. Кроме того, обязанность отчитываться в налоговой инспекции по адресу регистрации ИП распространяется только на тех налогоплательщиков, кто работает на режимах УСН, ОСНО и ЕСХН.

Затрагивая тему регистрации ИП не по месту регистрации, стоит особо сказать о налоговых режимах ЕНВД и ПСН. Налогоплательщикам на “вмененке” или “патенте” отчитываться положено не по прописке, а по месту ведения предпринимательской деятельности. В этом случае ИП регистрируется по месту прописки или регистрации, однако в дальнейшем предприниматель взаимодействует с инспектором в том регионе, где он реально работает. Более подробную информацию о таком раскладе, когда ИП работает не по месту регистрации, вы найдете ниже.

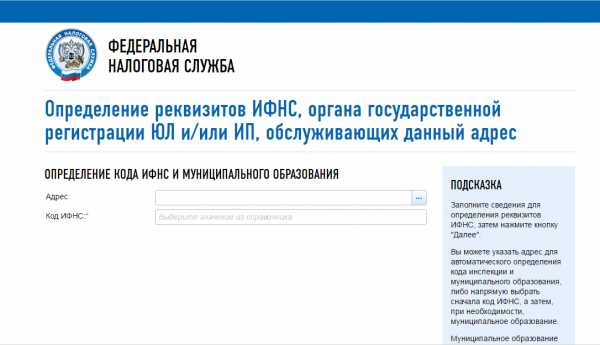

Регистрация ИП по месту жительства

У большинства граждан Российской Федерации нет проблем с тем, как узнать место регистрации ИП. Если физическое лицо прописано и проживает по одному адресу и намеревается вести предпринимательскую деятельность в этом же населенном пункте, ему нужно направляться в местную налоговую инспекцию. И только в крупных городах существуют специальные ИФНС, которые занимаются государственной регистрацией. Определить место регистрации ИП поможет Интернет, для этого надо перейти на специальную форму поиска официального сайта ФНС.

В ситуации, когда прописка отличается от фактического места пребывания, определиться с адресом места регистрации ИП будет сложнее. Надо знать, что, неофициально снимая квартиру или проживая у родственников, физическое лицо не может рассчитывать на открытие ИП по этому адресу, а не по месту регистрации.

Регистрация ИП по месту пребывания

ФНС допускает возможность регистрации ИП по месту временной регистрации. Так бывает, в частности, если гражданина сняли с регистрационного учета в одном городе, однако прописку по новому месту жительства он пока не оформил.

Чтобы пройти регистрацию ИП не по месту прописки, нужно вместе с заявлением Р21001, паспортом, ИНН и квитанцией об оплате государственной пошлины представить документ о временном проживании. Важно, чтобы заявитель проживал по адресу временной регистрации хотя бы шесть месяцев. Следует быть готовым к тому, что подлинность временной регистрации будет проверена налоговыми органами.

При заполнении заявления Р21001 в нашем сервисе мы также акцентируем внимание будущего предпринимателя на отличии места жительства от места пребывания

Обратите внимание: регистрация ИП не по прописке осуществляется только на срок действия свидетельства о временной регистрации. В интересах заявителя, чтобы этот срок составлял минимум шесть месяцев, хотя закон прямо не запрещает регистрацию ИП и на более короткий срок.

Иностранные граждане и лица без гражданства тоже вправе пройти регистрацию ИП в налоговой по месту жительства — адресу, указанному в виде на жительство или разрешении на временное пребывание. Могут зарегистрировать ИП и беженцы, которые обзавелись временной регистрацией в России.

Иностранцам, лицам без гражданства и беженцам нужно иметь в виду, что как только аннулируют документ, который дает право на временное проживание в РФ, будет аннулировано и свидетельство о регистрации ИП. Миграционная служба не затягивает с подачей сведений в налоговую: проблемы с регистрацией обернутся закрытием ИП в 5-дневный срок.

Постановка на учет в ИФНС по месту деятельности

Если ИП выступает налогоплательщиком на общей или упрощенной системе налогообложения, то подавать налоговую декларацию он должен в инспекцию по адресу прописки. Что касается режимов ЕНВД и ПСН, здесь случай особый.

Учет плательщиков ЕНВД производится по месту ведения бизнеса, причем, этот адрес может отличаться и от прописки, и от временной регистрации. Например, физическое лицо прошло регистрацию ИП в Саратове, временно проживает в Москве, а бизнес ведет в Туле. В этом случае предприниматель, выбравший ЕНВД, должен обратиться в тульскую ИФНС, где он будет состоять на учете, сдавать декларацию и платить вмененный налог. Исключение составляют предприниматели, специализирующиеся на пассажирских и грузоперевозках, разносной или развозной торговле.

Прочим ИП, стоящим на учете в налоговой по прописке и желающим вести деятельность не по месту регистрации, нужно в 5-дневный срок подать уведомление о переходе на ЕНВД в ту ИФНС, которая заведует территорией, где располагается объект коммерческой деятельности.

Если предприниматель расширяет бизнес за счет выхода в новые регионы, он должен каждый раз обращаться в территориальные налоговые органы, чтобы встать на учет как плательщик единого налога на вмененный доход. Таким образом предпринимателя на “вмененке” могут учитывать сразу несколько налоговых инспекций. Обратите внимание: это не регистрация ИП по месту осуществления деятельности, а постановка на учет в качестве плательщика вмененного налога.

Похожий сценарий взаимодействия с налоговыми органами предполагает и патентная система налогообложения (ПСН). Дело в том, что патент действует на определенной территории, и заявление на выдачу патента подают непосредственно в налоговую по месту его действия. С 2014 года это заявление разрешают подавать вместе с документами для регистрации ИП — при условии, что место регистрации ИП и место деятельности совпадают. Если же ИП не сразу оценил перспективы работы на ПСН, ему разрешают перейти на этот налоговый режим за 10 дней (не позднее) до начала применения патентной системы налогообложения.

www.regberry.ru

Что делать дальше после регистрации ИП в налоговой

Итак, Вам уже дали свидетельство о поставке на учет в ИФНС в качестве индивидуального предпринимателя (ИП) и первую выписку из ЕГРИП. С даты, указанной в свидетельстве – Вы индивидуальный предприниматель.

План мероприятий для начинающего индивидуального предпринимателя.

- Определиться с режимом налогообложения (если еще не определились до подачи документов на регистрацию в качестве ИП). Осуществить поставку на учет / уведомить о выборе налогового режима ИФНС.

- Зарегистрировать в соответствующих органах, если выбранный вид деятельности требует такой регистрации (чаще всего это Роспотребнадзор)

- Открыть расчетный счет в банке при необходимости.

- Определиться, нужно ли по вашему виду деятельности применять онлайн-кассу. Приобрести и поставить ее на учет, если такая необходимость существует.

- Определиться с документооборотом, правилами работы, программой, в которой Вы будете вести учет своей деятельности.

- При приеме на работу сотрудников – встать на учет в соответствующие фонды в качестве работодателя.

Далее рассмотрим особо важные этапы более подробно (Читайте также статью: → «Регистрация ИП в 2018: открытие/закрытие ИП, налоги ИП»).

Выбор режима налогообложения

Если ИП не выбрал режим налогообложения до регистрации (не подал соответствующее уведомление), то он считается применяющим общую систему налогообложения (ОСНО). То есть является плательщиком НДС и НДФЛ.

Но он может перейти на одну из упрощенных систем налогообложения:

- Упрощенную систему налогообложения (УСН).

- Единый налог на вмененный налог (ЕНВД)

- Патентную систему налогообложения (ПСН)

- Единый сельскохозяйственный налог (ЕСХН).

При выборе УСН и ЕСХН необходимо подать уведомление о переходе на соответствующую систему налогообложения в течение 30 дней с даты регистрации в качестве ИП. Формы уведомлений утверждены законодательно.

При заполнении уведомления о применении УСН необходимо выбрать объект налогообложения. Либо доходы (максимальная ставка 6%), либо доходы, уменьшенные на величину расходов (максимальная ставка 15%). Региональным законодательством могут быть установлены пониженные ставки для каждого режима.

В остальных случаях необходимо оформить документы в ИФНС в сроки, зависящие от даты начала определенной деятельности.

При выборе ЕНВД – необходимо встать на учет в ИФНС по месту осуществления выбранного вида деятельности (для которого возможно применение ЕНВД) в течение 5 дней с даты начала такой деятельности. В этом случае подается заявление о постановке на учет установленной формы.

При выборе ПСН – необходимо падать заявление на получение патента в ИФНС по месту жительства в срок не позднее, чем за 10 дней до даты начала деятельности. Форма заявления также утверждена законодательно. Применять ПСН можно по тем видам деятельности, которые установлены региональным законодательством.

Также ИП может совмещать некоторые режимы налогообложения (Читайте также статью: → Какие налоги платит ИП после открытия в 2018 году?).

Регистрация в контролирующих государственных органах.

В зависимости от вида деятельности ИП должен уведомить контролирующей орган о начале своей работы в качестве ИП. Полный перечень видом деятельности, по котором нужно представить уведомления и наименования контролирующий органов установлены Постановлением Правительства РФ от 16.07.2009 № 584. Некоторые подробности – в таблице 1.

Таблица 1.

| № п/п | Виды деятельности | Контролирующий орган |

| 1 | Бытовые услуги, услуги общественного питания, некоторые виды торговли, включенные в Перечень Постановления № 584 | Территориальный орган Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека (Роспотребнадзор) |

| 2 | Услуги по перевозке пассажиров, включенные в Перечень Постановления № 584 | Территориальный орган Федеральной службы по надзору в сфере транспорта. |

| 3 | Социальные услуги, включенные в Перечень Постановления № 584 | Территориальный орган Федеральной службы по труду и занятости |

| 4 | Услуги по управлению многоквартирным домом, включенные в Перечень Постановления № 584 | Уполномоченные органы исполнительной власти субъектов Российской Федерации, осуществляющие государственный жилищный надзор |

| 5 | Производства кормов для животных, включенные в Перечень Постановления № 584 | Уполномоченные органы исполнительной власти субъектов Российской Федерации, осуществляющие региональный государственный ветеринарный надзор |

Открытие расчетного счета в банке

Открывать расчетный счет в банке для ИП не обязанность, а право. Можно работать и без открытия расчетного счета.

А вот пользоваться счетом банковской карты, открытой не на ИП, а на физическое лицо, будет не совсем верно. В законодательстве РФ прямого запрета на такое действие нет.

НО

Во-первых, есть инструкция банка, запрещающая осуществлять платежи ИП на счет/со счета физического лица.

Во-вторых, обычно в договоре (заявлении) на открытии банковского счета физического лица есть пункт, содержащий запрет на использование счета физического лица для предпринимательской деятельности.

Таким образом, если расчетный счет ИП необходим, нужно просто выбрать банк, выяснить, какие документы требуются для открытия счета именно в выбранном банке, подготовить эти документы и открыть счет.

Никуда сообщать об открытии расчетного счета не нужно. Это сделается сам банк.

Применение онлайн-кассы

Обязанность применять онлайн-кассу в настоящий момент установлена не для всех.

Для некоторых (применяющих ЕНВД, ПСН) установлена отсрочка по обязательному применению онлайн кассы до 01.07.2018 (и есть проект о переносе этой даты на 01.07.2019).

При осуществлении некоторых видов деятельности онлайн-кассы можно вообще не применять.

Чтобы конкретному ИП определить, нужно ли применять онлайн-кассу, необходимо ознакомиться с требованиями Федерального закона от 22.05.2003 № 54-ФЗ “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа”. Можно также обратиться за консультацией в ИФНС.

Прием сотрудников на работу

Если ИП принимает сотрудников на работу, у него возникает обязанность удерживать с их зарплаты НДФЛ, начислять и оплачивать взносы с зарплаты сотрудников и сдавать декларации и расчеты в ИФНС, ПФР, ФСС.

Кроме того, ИП должен встать на учет в качестве работодателя в региональном отделении ФСС.

Необходимо подать заявление установленной формы (см. приложение № 2 к Административному регламенту, утвержденному Приказом Минтруда России от 25 октября 2013 года) в срок не позднее 30 дней с даты заключения первого трудового (гражданско-правового) договора.

К заявлению требуется приложить все необходимые документы. ФСС выдаст документ о присвоении регистрационного номера в ФСС.

Вставать на учет в отделении ПФР с 2017 года не требуется. При оформлении отчетов ИП будет указывать номер страхователя, присвоенный ему при регистрации (есть в выписке из ЕГРИП).

Примечание

Ранее у ИП, являющегося работодателем было 2 регистрационных номера в ПФР (присвоенный при регистрации и полученный при возникновении статуса работодателя).

В ИФНС в этом случае подавать какие-либо дополнительные документы также не нужно.

(Читайте также статью: → Как узнать задолженность перед налоговой инспекцией).

online-buhuchet.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …