Что такое спекуляции на фондовой бирже ☑️ SDG Trade

Компания SDG TRADE завоевала доверие партнёров своей безупречной работой. Представительства фирмы располагаются во многих странах СНГ. Специалисты компании предоставят полный комплекс услуг по обслуживанию счетов любого трейдера, независимо от того является он инвестором или биржевым спекулянтом.

Биржевые спекуляции. Плюсы и минусы

Для начала, следует определиться с термином «биржевые спекуляции». Инвестор строит свою торговлю на оценочной стоимости компании. Он может приобрести ценные бумаги на длительный срок. Отличие спекулянта от инвестора заключается в том, что он, чаще всего, активно работает на торговой площадке в течение дня, опираясь на колебания рыночных цен тех или иных акций. Спекулянт может совершить несколько операций за одну торговую сессию.

Практика биржевых спекуляций показывает, что этот вид торговли содержит в себе как существенные плюсы, так и некоторые минусы.

Минусы

Серьёзный риск.

Плюсы

Спекуляции ценными бумагами предоставляют возможность мгновенно заработать, что является достаточно редким результатом для других способов торговли на биржах.Многие профессиональные спекулянты имеют стабильный заработок.Такой способ торговли позволяет научиться мыслить независимо и неординарно.Приобретаются навыки в принятии моментального верного решения.Отличный способ развить интуицию.Формируется устойчивая позиция к стрессовым ситуациям. Это, в свою очередь, позволяет использовать эту способность в повседневной жизни.

Необходимые условия для достижения успеха в биржевых спекуляциях

Зная как зарабатывать на биржевых спекуляциях, вы обезопасите свою жизнь от дополнительных стрессовых ситуаций. Прежде, чем начинать работу на площадке, потратьте некоторое время на изучение опционных стратегий. Делайте перерывы в своей работе. Не посвящайте всё свободное время спекуляциям. Для плодотворной работы организму требуется отдых. Старайтесь постоянно находиться в развитие. Самообразование не вредит. Распределяйте свои доходы по разным инструментам, не вкладывайте все свободные средства в спекулятивные операции. Обращайте внимание на активы, которые не обесцениваются со временем. Например, недвижимость, хотя и не является объектом для быстрых спекуляций, поможет вам сохранить и приумножить уже заработанные деньги.

Беслатные онлайн-конусультации по работе на фондовом рынке Вы можете получить здесь.

Наносит ли спекуляция акциями ущерб компаниям? — вопросы от читателей Т—Ж

Большинство людей, имеющих брокерский счет, покупают и продают акции для собственного обогащения, а не для участия в делах компании. Они не голосуют на собраниях акционеров, а просто получают прибыль с продажи и дивиденды.

Они не голосуют на собраниях акционеров, а просто получают прибыль с продажи и дивиденды.

Как это влияет на капитал компании? Если это наносит ущерб, то почему бы всем акционерным обществам не стать закрытыми?

И кто выступает держателем акций, пока их никто не купил? Брокер? Биржа? Получают ли они какое-то вознаграждение от владения некупленными акциями?

Сергей

Кажется, вы запутались в основных понятиях, поэтому давайте разберем все по шагам.

Роман Кобленц

частный инвестор

Профиль автораЗачем вообще компании выпускают акции

Для этого есть разные причины.

Для начала выпуск акций — это один из возможных вариантов привлечения средств в компанию. Например, я владею бизнесом и хочу его расширять. Для этого мне нужны деньги. Но я не хочу брать деньги в банке под большой процент. Вместо этого я прихожу к своему другу и предлагаю ему купить долю в моем бизнесе за необходимую мне сумму. В результате я получаю эту сумму и никому ничего не должен.

Другая возможная причина выпуска акций — это просто выход компании на глобальный рынок. Представьте: вы приходите к другу с предложением купить 10% вашего бизнеса, а он говорит, что не хочет или не может. Что же, вы можете попробовать найти другого покупателя — но где гарантия, что вы его найдете? А если речь идет о крупном бизнесе? Не факт, что вы быстро сможете найти покупателя, а деньги вам нужны уже сейчас. Ну, вы поняли, к чему я.

Выход на биржу и публичное размещение акций (IPO) решают для вас все эти проблемы. После IPO у компании появляется огромное число потенциальных покупателей, которые могут мгновенно купить ее акции.

Эта статья могла быть у вас в почте

Подпишитесь на рассылку, чтобы раз в неделю получать важные статьи про инвестиции

Кто такие биржа, брокер и на чем они зарабатывают

Давайте сразу определимся: не бывает никаких некупленных акций, бывают только непроданные. Ну а если серьезно, у акции всегда есть владелец: она не может существовать сама по себе. До сделки акция принадлежит продавцу, после сделки — покупателю. Одна и та же акция может переходить от одного покупателя к другому любое количество раз.

До сделки акция принадлежит продавцу, после сделки — покупателю. Одна и та же акция может переходить от одного покупателя к другому любое количество раз.

Биржа организует торги, сводит покупателей и продавцов и обеспечивает правомерность сделки. Я писал об этом отдельную большую статью в Т—Ж.

Брокер — это компания, у которой есть специальная лицензия, по которой она предоставляет инвесторам доступ к бирже.

То есть биржа — это посредник между покупателями и продавцами, а брокер — посредник между биржей и вами. В обоих случаях и брокер, и биржа получают свои деньги за сервис, а не за акции, как вы предполагаете в письме. Биржа берет комиссию со сделок, брокер — комиссию за обслуживание.

Могут ли спекуляции влиять на капитал компании

Это интересный вопрос. Начнем с того, что публичным компаниям, конечно же, очень важно, во сколько их оценивает рынок. Менеджмент крупных корпораций, которые торгуются на фондовом рынке, отдельно заинтересован в том, чтобы акции компании росли и все акционеры, в том числе и сами менеджеры, становились богаче. Кроме того, когда ваша компания высоко котируется на рынке, вам же проще будет вести бизнес: например, банки будут предлагать займы под низкие проценты и так далее.

Кроме того, когда ваша компания высоко котируется на рынке, вам же проще будет вести бизнес: например, банки будут предлагать займы под низкие проценты и так далее.

В чем разница между спекулятивной торговлей и инвестициями?

И наоборот, если компания вдруг становится никому не нужна на бирже, то и сам бизнес, вероятно, будет вести сложнее. Стоит отметить, что цена компании на бирже и реальное положение дел бизнеса — это две тесно связанные величины, которые обычно отражают друг друга: если бизнес идет хорошо — акции растут, если плохо — падают. И даже если расхождение возникает, слишком долго оно тянуться не может.

Тем не менее, когда компания становится публичной, имидж приобретает очень важное значение. Бывает, имидж ценится инвесторами даже больше, чем реальные показатели бизнеса. Вот, например, «Убер». Капитализация компании — более 70 млрд долларов. При этом ее бизнес не просто убыточен — у нее даже отрицательный баланс: это когда долгов больше, чем активов. А многие все равно верят в будущее компании и платят за это большие деньги на бирже.

А многие все равно верят в будущее компании и платят за это большие деньги на бирже.

Теперь об убытках от спекуляций и о том, как это может навредить компании.

В 99% случаев никакого вреда от спекуляций нет — для самой компании. А вот ваш кошелек от спекуляций очень даже может пострадать. Чтобы спекуляции стали опасными для компании, они должны приобрести скорее характер атаки или всеобщей паники: вспомните день, когда обрушился рубль в 2014 году. В остальном спекуляции на бирже никаких угроз для компаний не несут.

Что делать? 21.05.19Придумал план спекуляций, он сработает?

Более того, спекуляция может быть даже плюсом для компании: чем больше люди спекулируют ее акциями, тем больше сделок совершается на всё большие суммы. А значит, и ликвидность у компании растет: на бирже становится проще продать и купить ее акции по лучшей цене.

Поэтому торгуйте спокойно, но лучше делайте это разумно.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

На самые интересные вопросы ответят эксперты журнала.

Сдуру доверился гуру. Как проходимцы обманывают ринувшихся на биржу россиян

За полтора года число физлиц, у которых есть счёт на Московской бирже, выросло втрое: если в начале 2020 года их было 3,9 млн человек, то к апрелю 2021 года — уже более 11 млн. Вместе с этим активизировались и разного рода жулики, констатируют опрошенные «Секретом» эксперты рынка.

«Мошенники здесь были всегда. Просто в последний год резко увеличилось число частных инвесторов, особенно новичков, поэтому число и масштаб мошенничеств также выросли», — отметил доверительный управляющий ИФК «Солид» Евгений Маришин.

По наблюдениям аналитика ГК «Финам» Юлии Афанасьевой, всплеск активности мошенников был весной — летом 2020 года, в разгар самоизоляции. Сейчас же их активность, по словам эксперта, на стандартном — высоком — уровне.

Инвестиционные гуру и трейдеры

«Расскажу самую эффективную схему, как получать гарантированный доход» — примерно такую фразу можно увидеть в рекламе обучающих курсов или марафонов по инвестированию на бирже. Наставника часто представляют как долларового миллиардера, автора бестселлеров по какому-нибудь «денежному мышлению». Он чуть ли не из жалости к бедным россиянам готов делиться с ними своими ценными знаниями.

Наставника часто представляют как долларового миллиардера, автора бестселлеров по какому-нибудь «денежному мышлению». Он чуть ли не из жалости к бедным россиянам готов делиться с ними своими ценными знаниями.

Количество таких персонажей в инфопространстве сложно сосчитать. «Какой-либо формализованной статистики по поводу этого нет. Если говорить о субъективных ощущениях, то количество предложений «гарантированно заработать на инвестициях огромные деньги» увеличилось», — сказал директор по инвестициям компании «Сбер Управление активами» Ренат Малин.

Некоторые интернет-гуру относительно безобидны: они лишь зарабатывают на продаже своих знаний. Но насколько они ценные — вопрос открытый.

«90% таких ресурсов — пустышка. Люди подают общедоступную информацию как нечто сакральное, да ещё и за деньги, — рассказывает Евгений Маришин. — Львиная доля таких «коучей» — люди без профессионального опыта в инвестициях: частные инвесторы, домохозяйки, консультанты, бизнесмены и т. д., но никак не профессиональные участники рынка».

Чтобы завоевать доверие аудитории, такие гуру могут даже предоставлять липовые документы. В интернете находят скан аттестата какого-нибудь квалифицированного инвестора, фотошопят на своё имя и показывают его по требованию ученика. С тем, что его личный документ два года уже гуляет по сети, столкнулся Владимир Верещагин, финансовый советник, основатель консалтинговой компании «Богатство».

Ещё один вариант — вовсе выдать себя за другого человека, заработавшего хорошую репутацию на инвестиционном рынке. Например, инвестбанкир и автор популярного телеграм-канала bidkogan Евгений Коган регулярно жалуется на «двойников» — фейковые аккаунты, с которых неизвестные продают финансовые продукты и письменные консультации.

Также в Telegram можно найти закрытые каналы и чаты, где за плату предлагают доступ к так называемым сигналам — рекомендациям покупать или продавать ту или иную бумагу. Инвестору не надо мониторить рынок, анализировать, сравнивать, прогнозировать: он получил сигнал, тут же совершил сделку и радуется прибыли в кармане — именно так описываются эти схемы. Людей завлекают простотой процесса и гарантированным доходом.

Людей завлекают простотой процесса и гарантированным доходом.

Сигналами могут делиться как абсолютные нули в трейдинге, которые только создают видимость инвестиционной деятельности, так и реальные специалисты. Во втором случае тоже есть проблема — такой трейдер может оказаться любителем рисковать, не боящимся потерять лишние тысячи долларов, и подписчикам он предлагает рискованные сигналы. Его читатели могут не осознавать этого — и потерять деньги.

Телеграм-каналы и чаты стали ещё и основной площадкой для спекуляций в стиле pump-and-dump (от анг. «накачать и сбросить»), отметил управляющий активами УК «Открытие» Дмитрий Космодемьянский.

Суть схемы простая: аудитории вбрасывают идею купить ту или иную неликвидную акцию второго-третьего эшелонов. Инвесторы идут её покупать — цена на актив растёт, часто в разы. Однако вскоре импульс такого вброса заканчивается, и котировка падает обратно. Организатор разгона к этому времени успевает зафиксировать прибыль, а те, кто купили акцию по пиковым ценам, вынуждены будут смириться с убытками.

Образовательные курсы или марафоны от сомнительных инвест-гуру и трейдеров могут быть и бесплатными. Но в таком случае велика вероятность, что в этом случае горе-эксперты будут продавать мутные финансовые продукты или и вовсе попытаются затянуть в финансовую пирамиду.

Лжеброкеры, форекс-дилеры и псевдоуправляющие

Если в поисках того, как выйти на фондовую биржу или на валютный рынок, человек заносит деньги какой-либо структуре без лицензии Центрального банка РФ, то есть вероятность, что он заносит их кому-то лично в карман, предупреждает Юлия Афанасьева из «Финама».

«Этот карман часто прикрывается маской Швейцарского банка или брокерской лицензией экзотической страны», — предупреждает она.

Внутри симуляции спекуляции

К текущему положению дел на рынках это вполне могло бы подойти. Но есть нюансы. Хотя и в те времена можно было остаться не только без денег, но и в долгах, великий инвестор умножал все-таки на ноль, а не на цифру с минусом. Увидев в газете отрицательные ставки и котировки, он точно знал бы: опечатка. А если бы какой-нибудь центробанк, включая американский, начал столь сильно снижать ставки, не говоря уж о масштабной печати свежих денег, приключилась бы инфляция.

А если бы какой-нибудь центробанк, включая американский, начал столь сильно снижать ставки, не говоря уж о масштабной печати свежих денег, приключилась бы инфляция.

Сейчас не так. Хотя еще буквально весной то, что цены на нефть могут упасть ниже нуля, не могли представить себе ни МосБиржа (тикер: MOEX), ни многие российские трейдеры. Части последних это, к слову, обошлось очень недешево. Но и в момент появления отрицательных цен, как и (намного ранее) в случае со ставками, это еще воспринималось как нечто аномальное, скандал. Ныне же все это абсолютно легитимная ситуация.

И даже сам этот факт – банальность. Прошло несколько месяцев, и все привыкли к тому, чего не то что не было, а и немыслимо было вообразить. С сегодняшнего дня, например, МосБиржа «расширяет список торгуемых инструментов с поддержкой отрицательных цен». Теперь при удобном случае можно будет продать за цену меньше нуля фьючерсы на нефть Brent. Ранее это было возможно только для фьючерсов на природный газ и нефть Light Sweet Crude Oil.

Наличие такой возможности весной уменьшило бы чьи-то убытки и сделало бы скандал вокруг этой истории менее громким. Возможно, таким, каким он был в США. В остальном же прилаживание и подстройка биржевой инфраструктуры к абсурду – явление хотя и неизбежное, коль скоро ей все равно приходится иметь с ним дело, но и небезопасное.

Прежде всего, раз начав расширять список инструментов с поддержкой отрицательных цен, остановиться трудно. И если программное обеспечение американских бирж позволит, а в их правила будут внесены поправки, мы имеем шансы увидеть любые инструменты котирующимися ниже нуля. В конце концов пока торговые системы не позволяли выставлять отрицательные цены, их и не было.

Пандемия искажает многое в экономике, а на рынках по всему миру к тому же появилось немало новых спекулянтов. И это в перспективе грозит проблемами, которые даже сейчас могут казаться фантастикой. Но если нефть может стоить ниже нуля, то почему не может другое сырье? Ведь отрицательные цены были установлены на один из самых востребованных товаров в мировой истории. Почему после этого они в принципе невозможны для стали, сахара и вообще любого биржевого товара?

Почему после этого они в принципе невозможны для стали, сахара и вообще любого биржевого товара?

На любом рынке может возникнуть паника, затоваривание или еще что-то из того, чем объясняли весенний провал нефти. И раньше бывали биржевые крахи. Но только современные системы способны отправлять при этом цены в область отрицательных величин, а те, кто их настраивает, – считать, что это достижение.

В случае с ценами на акции регуляторы и биржи устанавливают достаточно жесткие ограничения на предельные размеры изменений котировок. Появились они некогда как раз в связи с их обвалами, причем до цифр выше нуля. И причины вполне понятны. Но искажения цен на товары способны нанести любой экономике больше вреда, чем падения котировок акций.

Даже в мае на заправках не наливали бензин с доплатой. И если биржа устанавливает цены по правилам не реального мира, а странной компьютерной симуляции, то однажды это отразится на экономике страшнее пандемии. Хотя если прислушаться к поклонникам Ника Бострома, известного «Доказательством симуляции», то переживать уже незачем.

Наверное, как-то так и должно ощущать себя человечество, оказавшееся на чьем-то жестком диске, если там же будет еще и новый вирус. Перестают работать старые научные законы. Бесконтрольная эмиссия вызывает дефляцию, нефть никому не нужна, зато ценятся ничем не обеспеченные криптовалюты. Отдельные граждане, помнящие былые времена, ждут одних проблем, а возникают другие. При этом давно существует экономическая теория, прекрасно объясняющая, почему все так.

На очереди более фундаментальные изменения. Можно ждать открытия пассажирской телепортации. Но непременно где-нибудь в проверенном месте – старом пылесосе, например. А регуляторы всерьез займутся отрицательными ценами.

ЧТО БЫЛО

Евро откатил рубль на 4 года

Прошлая неделя оказалась непростой для многих рынков мира. Снижались на фоне приближающихся выборов президента США и нарастания второй (а в некоторых странах уже третьей) волны пандемии американские и европейские акции. Российские выглядели не лучше.

Российские выглядели не лучше.

Индекс МосБиржи за неделю упал на 4,48%, закрывшись на отметке 2690,59 пункта. Это июньский его уровень, но в ходе пятничных торгов им обновлялись минимумы с середины мая. Индекс РТС рухнул на 8,37% до словно бы нарочно подобранной (для того, чтобы пугать мистиков) цифры 1066,6 пункта. Тем самым он откатился уже на уровни конца апреля. Такой плачевный результат обусловлен тем, что рассчитывается он в долларах США. А курсу рубля на минувшей неделе было очень непросто.

Курс доллара на этой неделе достигал 79,63 рубля, лишь немного не дотянув до уровня 29 сентября (79,975 рубля). Но курсу евро удалось достичь нового многолетнего максимума – 93,4 рубля. В прошлый раз на этой отметке европейская валюта находилась в январе 2016 года. Одной из причин такой слабости отечественной валюты было снижение цен на нефть. Котировки Вrent на неделе снижались до $ 37,26 за баррель – это уровни мая – июня.

Причины падения здесь были схожими. В первую очередь коронавирус, распространяющийся по всему миру и грозящий все новыми локаутами и снижением потребления энергоносителей, а во вторую – все те же американские выборы, хотя и в несколько необычном ракурсе.

Если акции снижаются из-за подозрений рынка в том, что Дональд Трамп не признает свое поражение, а также отмены проведенного при его президентстве снижения налогов, то нефть падает еще и потому, что в случае победы Джо Байдена возможна отмена санкций, наложенных на Иран. Последний, соответственно, на фоне снижения спроса из-за развития пандемии сможет начать активный экспорт нефти. Для рубля же Байден в качестве президента США плох еще и тем, что от него ожидают новых антироссийских санкций.

При этом ситуация с пандемией развивается по неблагоприятному сценарию, что способно дополнительно ограничить интерес иностранных инвесторов к развивающимся рынкам. В России число заболевших за сутки превысило 18 тысяч, а в США – ежедневно фиксируется около 90 тысяч. Некоторым странам Европы уже не удалось избежать частичных локдаунов. Германия и Франция решили закрыть на месяц развлекательные и общественные заведения, а также ограничить поездки. При этом остальной бизнес продолжает работать – повторение весеннего сценария по-прежнему считается убийственным для экономики шагом.

ЧТО БУДЕТ

Понедельник, 2 ноября

Закрытие реестров акционеров для участия во внеочередном общем собрании «Северстали» (тикер: CHMF) и Трубной металлургической компании (TRMK).

Совет директоров «Юнипро» (UPRO) рассмотрит вопрос о рекомендации внеочередному общему собранию акционеров по размеру дивидендов по результатам 9 месяцев 2020 года.

Финансовые результаты по МСФО за III квартал «Мосэнерго» (MSNG) и «Детского мира» (DSKY).

В этот день исполняются месячные фьючерсы на нефть Brent.

Вторник, 3 ноября

Совет директоров ГМК «Норильский никель» (GMKN) рассмотрит вопрос о рекомендации внеочередному общему собранию акционеров по размеру дивидендов по результатам 9 месяцев 2020 года.

В этот день исполняются недельные опционы на фьючерсы на акции.

Среда, 4 ноября

Государственный праздник «День народного единства». Торгов на Московской бирже нет.

Четверг, 5 ноября

Закрытие реестра акционеров Банка «Санкт-Петербург» (BSPB) для участия во внеочередном общем собрании.

В этот день исполняются недельные опционы на фьючерсы на Индекс РТС и валютную пару USD/RUB.

Пятница, 6 ноября

Финансовые результаты по МСФО «ФосАгро» (PHOR) за III квартал.

Совет директоров «ФосАгро» рассмотрит вопрос о рекомендации внеочередному общему собранию акционеров по размеру дивидендов по результатам 9 месяцев 2020 года.

Эксперты рассказали, как поведет себя фондовый рынок США в августе

Из графика среднемесячной доходности S&P 500 с 1997 по 2020 гг, рассчитанного аналитиками «БКС Экспресс», видно, что самые сильные пробои на американском рынке обычно случаются в августе (примерно на 0,8%) и сентябре (на 0,5%), а к октябрю начинается активное восстановление и рост.

close

100%

Традиционно именно в августе инвесторы зачатую выводят часть средств с биржи, но в нынешней ситуации с непредсказуемым течением пандемии и, как результат, непредвиденными последствиями для экономики, сложно говорить о каких-то трендах.

Аналитики Goldman Sachs, согласно ProFinance Service, заметили, что индекс S&P 500 уже более полугода не подвергался 5%-ной коррекции, и это заставляет рынок американских акций выглядеть «подозрительно» в глазах инвесторов. Однако, как писало агентство Bloomberg, 5 августа GS уже резко подняли свой прогноз по индексу к концу года с 4,3 тыс. до 4,7 тыс. пунктов.

Эксперты «БКС Экспресс» предупреждают о возможном обвале на американской бирже в ближайшую неделю и снижении индекса на 10%. Об этом же говорит и главный исполнительный директор «ВТБ Капитал Инвестиции» Владимир Потапов. По его оценке,

из-за роста мирового рынка акций, в отсутствие существенных коррекций в течение 18 месяцев, вероятность спада в ближайшее время увеличивается до 25%.

В качестве ключевых факторов, которые могут этому поспособствовать, он назвал вероятность изменения политики ФРС США (сворачивание программы обратного выкупа активов — QE), а также замедление темпов роста экономики после восстановительного периода.

Эксперт советует обратить внимание на компании со сравнительно низкой долговой нагрузкой и устойчивым спросом. «Среди подобных компаний мы выделяем акции Hasbro, Kellogg, Dollar General и Service Now», — уточняет он. Говоря про более долгосрочные перспективы с учетом коррекции, Потапов отмечает акции с повышенной волатильностью, так как со временем они показывают рост активнее остальных. Исходя из этого, он обращает внимание на Halliburton, Delta Airlines и Uber Technologies.

Затишье перед бурей

Директор по инвестиционному консультированию «Oткрытие Private Banking» Денис Горев напоминает о распространении нового штамма COVID-19 в США. На фоне ускорившегося роста числа случаев заражения любая негативная новость может запустить цепную реакцию среди инвесторов, которые и так насторожились из-за переизбытка рисков. В таких условиях с учетом возможного спада он советует обратить внимание на акции с цикличным ростом из сырьевого и промышленного секторов.

Аналитик «Фридом Финанс» Евгений Миронюк тоже замечает сдержанное поведение участников рынка акций. Однако он не заостряет внимание на возможных просадках в августе-сентябре, а подчеркивает важность сезонного роста в октябре и «рождественского ралли». В этой перспективе он ожидает дальнейшего роста отраслевого рынка, в частности, нефтегазовой сферы.

В свою очередь руководитель отдела анализа акций ФГ «Финам» Наталья Малых считает, что наиболее вероятно лишь замедление темпов роста индекса S&P 500 с дальнейшим ускорением к концу года, когда, по ее мнению, он может достичь отметки в 4,6 тыс. пунктов.

пунктов.

Свой прогноз она объясняет возобновлением программ обратного выкупа акций, повышением дивидендов по мере роста прибыли и значительным запасом ликвидности на балансах компаний S&P 500.

Она акцентирует свое внимание на финансовом секторе, отмечая, что рост его прибыли ожидается на 47%, и что перспективы американских банков недооцениваются. Эксперт также подчеркивает важность тенденции ослабления ограничительной политики ФРС по возврату капитала акционерам после успешного прохождения кредиторами стресс-тестов, что повлекло за собой повышение выплат основными финансовыми компаниями, такими как JPMorgan, Bank of America и Goldman Sachs.

Среди прочих, она выделяет перспективы компаний из «инфраструктурного сектора». Интерес к американским банкам и бенифициарам инфраструктурных проектов отмечает и старший управляющий активами УК «Атон-менеджмент» Исуф Ацканов.

Интерес к американским банкам и бенифициарам инфраструктурных проектов отмечает и старший управляющий активами УК «Атон-менеджмент» Исуф Ацканов.

Вместе с Натальей Малых более позитивный настрой в отношении американского рынка акций сохраняет и руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров. Он не ожидает существенной коррекции и не видит серьезных факторов, которые могли бы этому поспособствовать.

Вместе с тем, он солидарен с консенсус-прогнозами стратегов крупнейших инвестбанков касательно небольшого роста S&P 500 до конца года. Опираясь на тот факт, что коррекция маловероятна, Комаров рекомендует обратить внимание на акции растущих титанов Alphabet и Microsoft, которые, по его мнению, имеют перспективы дальнейшего развития.

Если рассматривать сценарий коррекции, его выбор падает на акции Blackrock и Estee Lauder, а инвесторам с высокими риск-аппетитами он советует остановиться на новых ярких игроках на рынке, таких как Unity, — уже заработавших прочные позиции и имеющих в запасе перспективы к росту.

Тихая гавань

Америка – ведущий игрок на бирже, и обстановка на рынке США не может не сказаться на остальных. Это вызывает опасение за акции российских компаний. Дело в том, что экономика США чаще всего восстанавливается за относительно короткие сроки, в то время как в России тенденции спада часто задерживаются и имеют более выраженный характер.

Денис Горев сохраняет позитивный настрой в отношении перспектив России. Он говорит, что тренд к снижению может коснуться и отечественного рынка, но при этом подчеркивает, что котировки экспортоориентированных компаний более защищены, поскольку негатив на внешних площадках может балансироваться динамикой курса.

Владимир Потапов смотрит на перспективы российских акций нейтрально. Свою позицию он объясняет ожиданиями изменений политики ФРС США и достижением ценами на сырье своего потолка, что предвещает их снижение в перспективе.

По этой причине он предлагает больше ориентироваться на акции компаний со спросом внутри страны – из сфер финансов, ритейла и IT.

Наталья Малых же отмечает, что российский рынок уже находится в стадии коррекции в связи с ужесточением политики Банка России и снижением цен на нефть. Однако она допускает, что активы компаний из России также имеют хорошие перспективы и могут выйти на новые рекорды к концу года. В ее фаворитах — бизнес с большой перспективой роста на ближайший год — такие как «Аэрофлот» и «РусГидро».

Из предложений, представленных на российском рынке, Кирилл Комаров выделяет акции нецикличных IT- и потребительских секторов, например, «Яндекс» и «Сбербанк», а также HeadHunter, «Детский мир» и компании здравоохранения вроде «Мать и дитя».

Аналитик «Фридом Финанс» в свою очередь отмечет перспективность роста нефтегазовой, металлургической, телекоммуникационной и электроэнергетической отраслей, а также акций с традиционно высокими дивидендами.

Мнения аналитиков, представленные в этом материале, не являются индивидуальными инвестиционными рекомендациями (ИИР).

Уолл-стрит против трейдеров-любителей: после GameStop взлетела стоимость серебра

Автор фото, Getty Images

Сражение между инвесторами-любителями и профессиональными трейдерами с Уолл-стрит продолжается, теперь его результатом стало резкое повышение стоимости серебра — котировки на него достигли максимальных показателей за последние восемь лет. После того, как участники интернет-форумов на сайте Reddit подняли цену акций компании GameStop, они стали скупать ценные металлы.

Рост цен на акции GameStop — фирмы, терпящей убытки и считавшейся близкой к банкротству, — стал неприятной неожиданностью для крупных хедж-фондов, которые зарабатывают на так называемых «коротких продажах», или shorting.

При таком виде операций хедж-фонд одалживает акции компаний у других инвесторов в надежде, что их стоимость упадет. При этом инвесторы берут ценные бумаги взаймы (за определенную плату), продают их на рынке, скажем, за десять долларов — и ждут, пока они упадут в цене, например, до пяти долларов. Затем фонд возвращает акции первоначальному владельцу, а прибыль оставляет себе.

При этом инвесторы берут ценные бумаги взаймы (за определенную плату), продают их на рынке, скажем, за десять долларов — и ждут, пока они упадут в цене, например, до пяти долларов. Затем фонд возвращает акции первоначальному владельцу, а прибыль оставляет себе.

Но стоимость акций GameStop, против которых сделали ставки крупные инвесторы, наоборот выросла, в результате чего хедж-фонды понесли огромные потери. В результате торговые площадки, позволяющие трейдерам-любителям осуществлять трансакции, ограничили операции с акциями GameStop и некоторых других фирм.

После этого трейдеры-любители, координирующие свои действия в сообществе r/wallstreetbets в социальной сети Reddit, начали скупать серебро и акции добывающих его компаний, в том числе австралийских. Среди прочего бумаги компании Argent Minerals в понедельник поднялись на 60%, а Investigator Resources — на 47%.

Продавцы серебряных монет сообщают о рекордном спросе и истощении запасов, а на лондонской бирже серебро поднялось на 11%, до 30 долларов за унцию — это самая высокая цена с 2013 года.

«Подумайте о прибыли»

Эксперты говорят, что для многих инвесторов-любителей война с Уолл-стрит — это вопрос не только финансов, но и идеологического противостояния, борьбы поколения милениалов с бейби-бумерами. «Подумайте о прибыли. Если вас не заботит прибыль, то подумайте о таких банках как JP Morgan, которые вы будете уничтожать по пути», — написал пользователь Reddit RocketBoomGo в популярном посте.

Автор фото, Getty Images

Подпись к фото,Манипулировать ценой на акции GameStop проще, чем стоимостью серебра, говорят эксперты

«Это любопытная ситуация — люди с Reddit обратили взор на более крупную цель и пытаются сделать шорт-сквиз на рынке серебра», — говорит аналитик Кайл Родда из Мельбурна.

С прошлой среды цены на серебро выросли в среднем на 20%. На Reddit активно обсуждают происходящее — пользователи побуждают друг друга покупать драгоценный металл. Однако если акции Gamestop до действий трейдеров-любителей были недорогими, то серебро в этом году росло. Кроме того, многие крупные инвесторы уже учли в своей долгосрочной стратегии, что ценные металлы будут дорожать на фоне пандемии Covid-19 и ее последствий.

Кроме того, многие крупные инвесторы уже учли в своей долгосрочной стратегии, что ценные металлы будут дорожать на фоне пандемии Covid-19 и ее последствий.

Кроме того, манипулировать ценой серебра будет гораздо сложнее, чем акциями GameStop. «Рыночная капитализация серебра — от 1,4 до 1,6 трлн долларов, — говорит главный рыночный аналитик из компании FXTM Хуссейн Сайед. — Капитализация GameStop, до того как она стала целью инвесторов-спекулянтов, составляла около 1,5 млрд».

Анализ: «у всех свои цели»

Саймон Джек, бизнес-корреспондент

В армии мелких инвесторов у всех свои цели.

Кто-то надеется заработать так: сначала войти на рынок на ранней стадии и привлечь к нему достаточно других инвесторов, затем прокатиться на волне высоких цен, а потом вовремя спрыгнуть с нее, предварительно забрав прибыль.

Другие заметят рост какие-то активов, подумают, что это будет продолжаться вечно, и сохранят надежду на постоянный доход.

Третьи скажут — ну и что, может я и потеряю пару долларов, но наша цель — проучить богачей.

Первая группа хорошо заработает. Вполне возможно, что в нее уже проникли профессиональные трейдеры, которых любители хотели победить.

Вторая группа обеднеет и вряд ли будет довольна.

Третья тоже станет беднее, но этим людям все равно — они ведь уже сделали свое политическое заявление.

Спор с Илоном Маском

Автор фото, Reuters

Подпись к фото,Илон Маск (справа) поговорил с основателем компании Robinhood Владимиром Теневым

Большинство инвесторов с Reddit пользовалось для покупки акций цифровой платформой Robinhood, однако после того, как крупные инвесторы начали терять деньги, платформа ограничила операции с акциями GameStop.

Создатель этой платформы, болгарин Владимир Тенев, отрицает обвинения в том, что обслуживает интересы крупных инвестфондов. Он говорил об этом с главой компаний SpaceX и Tesla Илоном Маском в ходе интервью для новой аудиосоцсети Clubhouse.

Маск задался вопросом, в какой степени Robinhood «подчинен» своему главному инвестору, фонду Citadel Securities, который потерял деньги в результате действий «любителей».

Тенев ответил, что в течение некоторого времени «ходит слух, что Citadel или другие важнейшие рыночные игроки заставили нас» ввести ограничения для трейдеров. Однако он заявил, что эти слухи «просто не соответствуют действительности».

«Robinhood выступает за то, чтобы демократизировать доступ к фондовой торговле, — сказал Тенев. — Мы хотим дать людям доступ. Но в этом случае у нас не было других вариантов. Нам пришлось привести все в соответствие с регуляторными требованиями по отношению капитала». Маск на это спросил: «Так вы просто с потрохами продали своих клиентов — или у вас не было выбора?»

Тенев повторил, что Robinhood пришлось выполнить требования регуляторного органа, который потребовал, чтобы компания предоставила «около 3 млрд долларов» для подтверждения капитала трейдеров. Он добавил, что позже эта сумма была снижена до 700 млн.

Он добавил, что позже эта сумма была снижена до 700 млн.

8 приложений для торговли на бирже со смартфона

1. Тинькофф Инвестиции

Что можно купить: акции российских и зарубежных компаний, облигации (в том числе ОФЗ и евробонды), ETF, валюту.

Брокер: Тинькофф Банк

Число установок из Google Play: 1 000 000+

Оценка пользователей: 4,3

Скачать из Google Play или App Store.

2. FinamTrade

Что можно купить: акции и облигации российских и зарубежных компаний, валюту, фьючерсы, опционы, ETF.

Брокер: Финам

Число установок из Google Play: 100 000+

Оценка пользователей: 4,3

Скачать из Google Play или App Store.

3. Мой брокер

Что можно купить: российские и американские акции, облигации, фьючерсы, валюту, ETF.

Брокер: БКС

Число установок из Google Play: 100 000+

Оценка пользователей: 3,6

Скачать из Google Play или App Store.

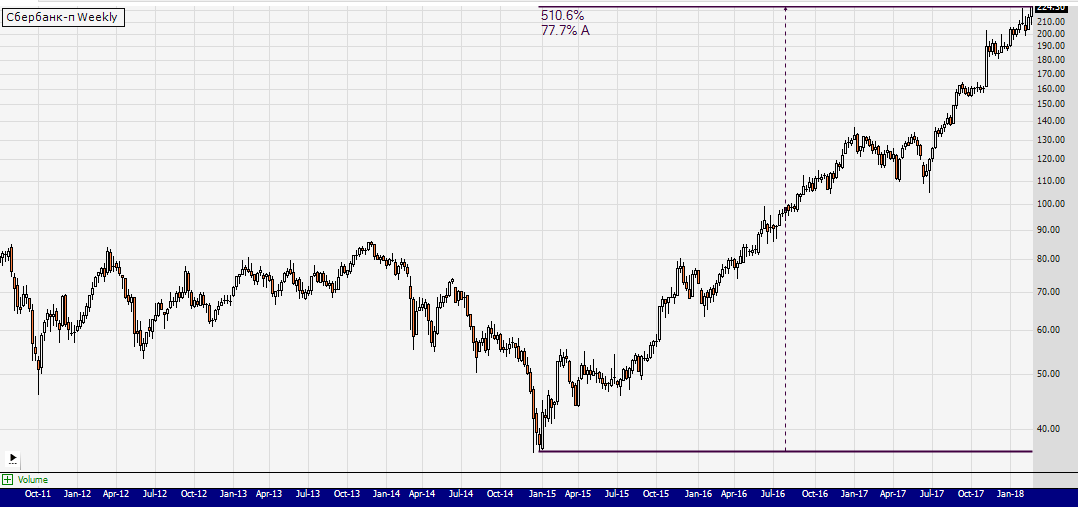

4. Сбербанк Инвестор

Что можно купить: российские акции и облигации, ETF, доллары и евро.

Брокер: Сбербанк

Число установок из Google Play: 100 000+

Оценка пользователей: 3,2

Скачать из Google Play или App Store.

5. ВТБ Мои Инвестиции

Что можно купить: российские акции, облигации, еврооблигации, валюту, ПИФы.

Брокер: Банк ВТБ

Число установок из Google Play: 50 000+

Оценка пользователей: 3,6

Скачать из Google Play или App Store.

6. Yango

Что можно купить: корпоративные и государственные облигации.

Брокер: Септем Капитал

Число установок из Google Play: 50 000+

Оценка пользователей: 3,6

Скачать из Google Play или App Store.

7.

Альфа-директ

Альфа-директЧто можно купить: акции российских и американских компаний, государственные и корпоративные облигации, фьючерсы, паи, ETF, валюту.

Брокер: Альфа-Банк

Число установок из Google Play: 10 000+

Оценка пользователей: 4,6

Скачать из Google Play или App Store.

8. Открытие Брокер. Инвестиции

Что можно купить: акции российских и американских компаний, облигации, фьючерсы, опционы, ETF, валюту.

Брокер: Открытие Брокер

Число установок из Google Play: 10 000+

Оценка пользователей: 3,9

Скачать из Google Play или App Store.

Как подбирались приложения?

Приложения для покупки подбирались в магазине play.google.com. В список попадали только приложения, брокер которых имеет лицензию Центрального банка России. Приложения ранжировались по количеству скачиваний и оценке пользователей. Данные актуальны на 15 января 2019 года.

Данные актуальны на 15 января 2019 года.

Не забывайте: инвестиции в биржевые инструменты являются рискованными и не гарантируют вам получение дохода. Перед тем как инвестировать в них средства, обязательно изучите то, что хотите купить.

Расширенный поиск: CQR

Чтобы найти полную фразу, заключите ее в кавычки. Используйте операторы поиска, чтобы сузить поиск: and, or, not, *, w / #.

Советы по поиску

Поиск: Ключевое слово / весь текст Только заголовки отчетов Только темы

Диапазон дат:

AnytimeOnSinceBeforeBetween MonthMonth

Январь

Февраль

Март

апрель

Может

июнь

июль

август

сентябрь

Октябрь

Ноябрь

Декабрь

DayDay

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21 год

22

23

24

25

26

27

28 год

29

30

31 год

Год Год

2021 г.

2020 г.

2019 г.

2018 г.

2017 г.

2016 г.

2015 г.

2014 г.

2013

2012 г.

2011 г.

2010 г.

2009 г.

2008 г.

2007 г.

2006 г.

2005 г.

2004 г.

2003 г.

2002 г.

2001 г.

2000 г. 1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967

1966 г.

1965 г.

1964 г.

1963 г.

1962 г.

1961 г.

1960 г.

1959 г.

1958 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г. и МесяцМесяц

Январь

Февраль

Март

апрель

Может

июнь

июль

август

сентябрь

Октябрь

Ноябрь

Декабрь

DayDay

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21 год

22

23

24

25

26

27

28 год

29

30

31 год

Год Год

2021 г.

2020 г.

2019 г.

2018 г.

2017 г.

2016 г.

2015 г.

2014 г.

2013

2012 г.

2011 г.

2010 г.

2009 г.

2008 г.

2007 г.

2006 г.

2005 г.

2004 г.

2003 г.

2002 г.

2001 г.

2000 г.

1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967

1966 г.

1965 г.

1964 г.

1963 г.

1962 г.

1961 г.

1960 г.

1959 г.

1958 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г. и МесяцМесяц

Январь

Февраль

Март

апрель

Может

июнь

июль

август

сентябрь

Октябрь

Ноябрь

Декабрь

DayDay

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21 год

22

23

24

25

26

27

28 год

29

30

31 год

Год Год

2021 г.

2020 г.

2019 г.

2018 г.

2017 г.

2016 г.

2015 г.

2014 г.

2013

2012 г.

2011 г.

2010 г.

2009 г.

2008 г.

2007 г.

2006 г.

2005 г.

2004 г.

2003 г.

2002 г.

2001 г.

2000 г. 1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967

1966 г.

1965 г.

1964 г.

1963 г.

1962 г.

1961 г.

1960 г.

1959 г.

1958 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г.

1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967

1966 г.

1965 г.

1964 г.

1963 г.

1962 г.

1961 г.

1960 г.

1959 г.

1958 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г.

Тема:

AnyAgricultureArts, Culture and SportsBusiness and EconomicsDecoration and National SecurityEducationEmploy and LaborEnergyEnvironment, Climate and Natural ResourcesGo Government Budget and TaxesGeublic FunctionsHealthHousing and DevelopmentHuman RightsInternational RelationsInternational Trade and Development Law and Justice Mobility TechnologySeligations Technology and Justice Mobility TechnologySeligencements and Family Discovery TechnologySiligities and Justice Mobility TechnologySocial Services and Family Discovery. Конгресс США Президентство Верховный суд и судебная система Война и конфликт

Конгресс США Президентство Верховный суд и судебная система Война и конфликт

Выполните поиск по всем разделам отчета.

Искать только в определенных разделах отчета:

(Обратите внимание, что отчеты до 1991 года могут не содержать этих разделов.)

- Введение

- Обзор

- Предпосылки

- Текущая ситуация

- Outlook

- Pro / Con

- Вопросы для обсуждения

- Хронология

- Краткие характеристики

- Библиография

- Следующий шаг

- Контакты

- Сноски

- Обновление

Сортировать результаты по: актуальность Дата в алфавитном порядке по названию

Результатов на странице: 102550

Что такое спекуляции? Определение, объяснение и примеры.

- Спекуляция — это покупка или продажа активов, которые имеют повышенную вероятность значительных убытков.

- Спекуляция распространена среди инвесторов, торгующих мелкими акциями и внебиржевыми инвестициями.

- Спекуляции должны быть ограничены, чтобы не повлиять на долгосрочные финансовые цели, такие как выход на пенсию.

- Посетите справочную библиотеку Insider по инвестициям, чтобы узнать больше.

Основная часть рекомендаций по инвестированию, особенно для тех, кто интересуется пенсионными центрами, касается медленных и последовательных достижений на протяжении десятилетий. Но не каждый инвестор доволен перспективой терпеливой долгосрочной выгоды.Некоторые предпочли бы нацелиться на хоум-ран — шаг, который может изменить их состояние в мгновение ока. Это известно как спекуляция, и она сопряжена со значительным риском.

Это известно как спекуляция, и она сопряжена со значительным риском.

Спекуляция — это покупка или продажа активов, которые имеют повышенную вероятность значительных убытков. По мере того как спекулятивные инвесторы берут на себя больший риск, есть ожидание получения экстраординарной прибыли, которая, по мнению спекулянтов, является компенсацией чрезмерного риска.

Спекулятивные инвесторы, как правило, являются активными трейдерами. Это означает, что они пытаются превзойти среднерыночные и используют более практический подход, особенно во время краткосрочных колебаний рынка. Это резко контрастирует с более пассивными инвесторами, придерживающимися принципа «покупай и держи», которые, как правило, придерживаются более гибкого подхода и не так часто корректируют свои инвестиции.

Процесс принятия решений спекулятивными инвесторами может сильно различаться с точки зрения сложности. Некоторые спекулянты основывают свои инвестиционные решения на группах и мемах в социальных сетях. Это было и остается основной движущей силой роста цен на акции таких компаний, как GameStop и AMC Theaters. Обе компании погрязли в финансовых проблемах и в разные моменты ходили слухи о банкротстве до 2021 года.

Это было и остается основной движущей силой роста цен на акции таких компаний, как GameStop и AMC Theaters. Обе компании погрязли в финансовых проблемах и в разные моменты ходили слухи о банкротстве до 2021 года.

Другой пример — Dogecoin, криптовалюта, которая в начале этого года пережила резкий скачок, когда такие знаменитости, как Марк Кубан и Илон Маск, обсуждали ее в Твиттере. После выступления Илона Маска в шоу Saturday Night Live 8 мая 2021 года курс Dogecoin упал более чем на 30%.Ряд твитов Маска также был обвинен в волатильности биткойнов, когда Tesla объявила, что в феврале будет использовать биткойны в качестве формы оплаты — только для того, чтобы отменить это решение в мае и снова решить, что компания примет биткойны в июне. В апреле цена Биткойна была немного выше 65 300 долларов США, что значительно больше, чем текущая цена Биткойна, составлявшая 33 600 долларов США на момент написания.

Другие спекулянты основывают свое решение на «догадках» или волатильности рынка, говорит Сабина Смаилходзич Льюис, CFP® и совладелец Avant-Garde Wealth. «Они ищут информацию, которая раскрывает потенциал для них и рискует для всех остальных», — добавила она.

«Они ищут информацию, которая раскрывает потенциал для них и рискует для всех остальных», — добавила она.

Практически на каждом рынке есть спекулятивный угол, но в сегодняшней инвестиционной среде криптовалюты, за которыми следуют NFT (невзаимозаменяемые токены), вероятно, являются наиболее спекулятивными.

Как спекуляция работает при инвестировании?Спекуляция работает, когда у инвестора есть сильное мировоззрение или прогноз относительно отрасли.Затем они обычно идентифицируют катализатор или событие, которые могут вызвать значительное движение к их первоначальному прогнозу. Если спекулянт считает, что событие вполне вероятно, он купит активы, которые, по их мнению, принесут им наибольшую пользу, если его прогноз сбудется.

Примером может служить избирательный цикл 2020 года. В то время многие считали, что, если бывший вице-президент Джо Байден выиграет президентский пост, каннабис будет легализован на федеральном уровне. Таким образом, такие компании, как Tilray (TLRY), Canopy Growth Corporation (CGC) и Aurora Cannabis (ACB), были отправной точкой для спекулянтов.

Таким образом, такие компании, как Tilray (TLRY), Canopy Growth Corporation (CGC) и Aurora Cannabis (ACB), были отправной точкой для спекулянтов.

Спекуляция — обычное дело для грошовых акций и внебиржевых инвестиций. Компании, торгующие на внебиржевых рынках, не котируются на официальных биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ. Эти инвестиции, как правило, недороги — обычно менее 5 долларов за акцию — но очень рискованны из-за отсутствия надзора и в целом шаткой финансовой истории.

В марте 2020 года компания по аренде автомобилей Hertz торговалась всего за $ 0,41 цента и была исключена из листинга NYSE всего за несколько дней до того, как компания подала заявление о банкротстве по главе 11.Затем Hertz начал торговать на внебиржевых рынках под тикером HTZGQ. Из-за того, что спекулянты сделали ставку на компанию, цена акций Hertz взлетела более чем на 1100% всего за две недели летом 2020 года.

Подсказка: Хотя это и не так часто, спекуляции также могут возникать на рынках венчурного капитала и ангельских инвестициях для новые перспективные компании.

Валютный рынок (форекс) — это очень спекулятивный рынок, на котором инвесторы торгуют такими валютами, как доллар США, японская иена и британский фунт, без централизованного обмена.Цель трейдеров Forex — воспользоваться краткосрочными колебаниями цен между валютами. Для индивидуальных инвесторов Forex в значительной степени полагается на маржу и кредитное плечо.

Комиссия по торговле товарными фьючерсами (CFTC), федеральное агентство, которое регулирует форекс, требует для торговли минимум 2% депозита, что означает, что 1000 долларов США на счет Forex могут инвестировать до 50 000 долларов США, что соответствует соотношению 50: 1. Если инвестиция движется в положительном направлении, инвестор может быстро получить прибыль, но если рынок движется неожиданно, небольшая инвестиция в 1000 долларов может привести к появлению долгов в тысячи долларов.

На рынке облигаций грань между инвестированием и спекуляцией определяется рейтинговыми агентствами, такими как Moody’s, Standard and Poor’s и Fitch. Облигации, которые считаются прочными, с высокой вероятностью того, что инвесторы получат свои процентные платежи и основную сумму, известны как «инвестиционный класс». Облигации с самым низким рейтингом считаются «спекулятивными» и иногда называются «мусорными». Однако по облигациям со спекулятивным рейтингом инвесторам часто выплачивается более высокая процентная ставка в качестве компенсации за повышенный риск.

Совет: Правило для маржи и кредитного плеча может варьироваться в зависимости от регулирующего органа и типа инвестиций. Федеральное управление по регулированию инвестиций (FINRA) регулирует деятельность брокерских компаний и всегда требует наличия минимального капитала на маржинальных счетах в размере 25%.

Спекуляция против инвестиций В некоторых кругах термины спекуляция и инвестиции используются как синонимы. Но на практике есть некоторые ключевые различия в уровне риска и типах финансовых инструментов, используемых между инвесторами и спекулянтами.

Но на практике есть некоторые ключевые различия в уровне риска и типах финансовых инструментов, используемых между инвесторами и спекулянтами.

«Кто-то, кто может быть более спекулятивным, обычно имеет более высокий собственный капитал или имеет больше знаний о конкретном рынке или отрасли», — сказал Тремейн Уиллс, специалист по финансовому планированию в Mind Over Money в Ньюпорт-Ньюсе, штат Вирджиния. Эти специализированные знания и более высокий располагаемый доход могут привести к более высокой терпимости к риску, чем средний человек, которого она добавила.

Финансовый вывод Спекуляция не для слабонервных.Несмотря на то, что соблазн крупной выгоды присутствует, было бы разумно проконсультироваться со специалистом по финансовому планированию, чтобы убедиться, что вы не берете на себя больше, чем вы можете выдержать. Также подумайте о том, чтобы заполнить анкету о толерантности к риску, чтобы подготовиться и понять, как вы можете реагировать на убытки.

Наконец, убедитесь, что у вас есть план для решения ваших ближайших, краткосрочных и долгосрочных финансовых целей и держите их отдельно от любых спекулятивных действий, которые вы можете иметь в виду.

Спекулятивные секторы сильно пострадали, поскольку фондовый рынок демонстрирует признаки истощения.

Трейдеры в зале Нью-Йоркской фондовой биржи.

Источник: NYSE

Рынок демонстрирует некоторые признаки истощения, и на это есть веские причины. Большинство основных частей рынка значительно выросли за последний месяц.

Но все чаще звучит хор, предупреждающий, что мы на «пике всего». То есть пиковый рост доходов, пиковые экономические данные и пик возобновления работы.

Майкл Батник, директор по исследованиям Ritholtz Wealth Management, затронул некоторые из этих проблем в недавнем сообщении, озаглавленном «Отсюда становится все сложнее.

Отмечая, что индекс S&P 500 вырос на 76% по сравнению с прошлым годом, Батник отмечает, что «у нас раньше были медвежьи рынки, но никогда не было такого ралли за такой короткий период времени».

Его совет: «Сейчас, вероятно, хорошее время, чтобы провести генеральную уборку в вашем портфеле».

Это мнение еще не согласовано.

«Мы говорим о пиковом росте, но идея здесь в том, что это повторное открытие просто начало работы «, — сказал на CNBC старший портфельный менеджер Франклина Темплтона Майк Лабелла.«Мы только что достигли важной вехи с 50% вакцинацией в Соединенных Штатах, и это число будет только улучшаться в Соединенных Штатах и в Европе, что на пару месяцев позади. Так что в этом действительно больше возможностей рост, но он, вероятно, будет больше исходить от ценностных и циклических секторов, чем от торговли технологиями, которая больше по сравнению с прошлым годом «.

Главный стратег JPMorgan Марко Коланович также выступил против истории о «пиковой оценке», настаивая на том, что повторное открытие / рефляция сделки еще не завершено.Открытие «возобновится с переездом, который будет более масштабным, чем мы видели в начале этого года», — сказал он клиентам. Он говорит, что идет постепенное восстановление, которое сначала начинается в США, а затем перейдет в Европу, а затем в страны с формирующимся рынком. По его словам, эта скользящая торговля восстановлением продлит ротацию и предотвратит слишком быстрый рост доходности.

Он говорит, что идет постепенное восстановление, которое сначала начинается в США, а затем перейдет в Европу, а затем в страны с формирующимся рынком. По его словам, эта скользящая торговля восстановлением продлит ротацию и предотвратит слишком быстрый рост доходности.

Что случилось с SPAC, электролизером и чистой энергией?

Судя по недавним рыночным действиям в спекулятивных частях рынка, многие инвесторы следуют совету Батника и проводят «генеральную уборку».»

Аппетит к более рискованным частям рынка значительно снизился даже по мере развития более широкого рынка.

Ранее горячие области для инвесторов, такие как IPO, SPAC, каннабис, чистая энергия, электромобили / литий и» тематические технологии » «в целом все в порядке:

Спекулятивные секторы понизили

(% от 52-недельного максимума)

- SPAC (SPAK) 32%

- IPO (IPO) 20%

- Cannabis (MJ ) 42%

- Чистая энергия (ICLN) 32%

- 3D-печать (PRNT) 25%

- Литий / батареи (LIT) 18%

- Облачные вычисления (WCLD) 18%

Инвестиционный портфель Cathie Wood’s Ark особенно сильно пострадал:

Портфель Кэти Вуд

(% от максимума за 52 недели)

- Ark Innovation (ARKK) 26%

- Ark Fintech (ARKF) 20% 900 27

- Ark Genomic Revolution (ARKG) 26%

- Ark Next Generation Internet (ARKW) 23%

- Ark Autonomous Technology (ARKQ) 20%

Пик торговли, пик спекуляций и дно процентных ставок

Есть ли отсутствие интереса к подталкиванию этих спекулятивных частей рынков к новым максимумам указывает на некоторую озабоченность по поводу более широкой рыночной оценки?

Это горячо обсуждается, но трейдеры отмечают, что эти «спекулятивные» части рынка имеют один важный общий компонент: все они достигли своего пика в середине февраля, когда процентные ставки начали расти.

Повышение доходности традиционно оказывает давление на акции с высоким коэффициентом мультипликатора, поскольку более высокая ставка снижает приведенную стоимость будущих денежных потоков, которые могут быть выброшены этими компаниями. Однако более спекулятивные части рынка, которые часто имеют небольшую прибыль или совсем не имеют прибыли, также могут пострадать при повышении ставок.

«Некоторые продажи, которые были запущены более высокими ставками» продолжились, сказал мне главный инвестиционный директор GenTrust Джим Бесо, но он также отметил, что распродажа в этих секторах в середине февраля совпала с пиком спекулятивных торговая лихорадка: «Большинство этих графиков выглядело довольно параболически, прежде чем они упали в феврале», — сказал он.

Эта комбинация — охлаждение интенсивной спекулятивной лихорадки и внезапное изменение процентных ставок — оказалась встречным ветром для этого «спекулятивного» уголка рынка.

Понравилась статья?

Для эксклюзивного выбора акций, инвестиционных идей и глобальной прямой трансляции CNBC

Подпишитесь на CNBC Pro

Начните бесплатную пробную версию

Обвал фондового рынка в 1929 году

«Ревущие двадцатые» были самыми громкими и продолжительными на Нью-Йоркской фондовой бирже. Цены на акции выросли до небывалой высоты. Промышленный индекс Доу-Джонса увеличился в шесть раз с 63 в августе 1921 года до 381 в сентябре 1929 года. После пика цен экономист Ирвинг Фишер заявил, что «цены на акции достигли« того, что выглядит как постоянно высокое плато »». 1

Цены на акции выросли до небывалой высоты. Промышленный индекс Доу-Джонса увеличился в шесть раз с 63 в августе 1921 года до 381 в сентябре 1929 года. После пика цен экономист Ирвинг Фишер заявил, что «цены на акции достигли« того, что выглядит как постоянно высокое плато »». 1

Эпический бум закончился катастрофическим крахом. В Черный понедельник 28 октября 1929 года индекс Доу-Джонса упал почти на 13 процентов. На следующий день, в Черный вторник, рынок упал почти на 12 процентов.К середине ноября Dow потерял почти половину своей стоимости. Падение продолжалось все лето 1932 года, когда индекс Доу-Джонса закрылся на 41,22, самом низком значении двадцатого века, на 89 процентов ниже его пика. До ноября 1954 года индекс Доу-Джонса не возвращался к своим высотам до крушения.

График 1: дневная цена закрытия индекса Dow Jones Industrial Average с 2 января 1920 г. по 31 декабря 1954 г. Данные представлены в виде кривой. Единицы — это значение индекса. Незначительные отметки указывают на первый торговый день года.Как показано на рисунке, индекс достиг своего пика 3 сентября 1929 года, закрывшись на отметке 381,17. Индекс снижался до 8 июля 1932 года, когда закрылся на отметке 41,22 доллара. Индекс не достигал максимума 1929 г. до 23 ноября 1954 г. (Источник: FRED, https://fred.stlouisfed.org (график: Сэм Маршалл, Федеральный резервный банк Ричмонда) Увеличить

Незначительные отметки указывают на первый торговый день года.Как показано на рисунке, индекс достиг своего пика 3 сентября 1929 года, закрывшись на отметке 381,17. Индекс снижался до 8 июля 1932 года, когда закрылся на отметке 41,22 доллара. Индекс не достигал максимума 1929 г. до 23 ноября 1954 г. (Источник: FRED, https://fred.stlouisfed.org (график: Сэм Маршалл, Федеральный резервный банк Ричмонда) УвеличитьФинансовый бум произошел во время эпоха оптимизма. Семьи процветали. Распространялись автомобили, телефоны и другие новые технологии. Обычные мужчины и женщины вкладывали все большие суммы в акции и облигации.Новая отрасль брокерских контор, инвестиционных трастов и маржинальных счетов позволила обычным людям покупать корпоративные акции на заемные средства. Покупатели закладывают небольшую часть цены, обычно 10 процентов, а остальное берут в долг. Купленные ими акции послужили залогом по ссуде. Заемные деньги хлынули на фондовые рынки, и цены на акции взлетели.

Скептики, однако, существовали. Среди них был Федеральный резерв. Управляющие многих Федеральных резервных банков и большинство членов Совета Федеральной резервной системы считали, что спекуляции на фондовом рынке отвлекают ресурсы от производственных целей, таких как торговля и промышленность.Правление утверждало, что «Закон о Федеральной резервной системе… не предполагает использования ресурсов Федеральных резервных банков для создания или расширения спекулятивного кредита» (Chandler 1971, 56). 2

Среди них был Федеральный резерв. Управляющие многих Федеральных резервных банков и большинство членов Совета Федеральной резервной системы считали, что спекуляции на фондовом рынке отвлекают ресурсы от производственных целей, таких как торговля и промышленность.Правление утверждало, что «Закон о Федеральной резервной системе… не предполагает использования ресурсов Федеральных резервных банков для создания или расширения спекулятивного кредита» (Chandler 1971, 56). 2

Мнение Совета основано на тексте закона. Раздел 13 уполномочил резервные банки принимать в качестве обеспечения по дисконтным кредитам активы, которые финансировали сельскохозяйственную, коммерческую и промышленную деятельность, но запрещал им принимать в качестве обеспечения «векселя, тратты или векселя, покрывающие только инвестиции, либо выпущенные или выписанные для целей хранения или торговли. в акции, облигации или другие инвестиционные ценные бумаги, за исключением облигаций и банкнот правительства Соединенных Штатов »(Закон о Федеральной резервной системе 1913 г. ).

).

Статья 14 закона распространила эти полномочия и запреты на покупки на открытом рынке. 3

Эти положения отражали теорию реальных векселей, которой было много сторонников среди авторов Закона о Федеральной резервной системе в 1913 году и руководителей Федеральной резервной системы в 1929 году. Эта теория указывала на то, что центральный банк должен выпускать деньги при расширении производства и торговли. и заключают контракты на поставку валюты и кредиты, когда экономическая деятельность сокращается.

Федеральная резервная система решила действовать. Вопрос был в том, как это сделать. Совет управляющих Федеральной резервной системы и руководители резервных банков обсуждали этот вопрос. Чтобы обуздать волну ссуд до востребования, которая подпитывала финансовую эйфорию, Совет директоров предпочел политику прямых действий. Совет обратился к резервным банкам с просьбой отклонять запросы на кредит от банков-членов, которые ссужали средства биржевым спекулянтам. 4 Совет также предупредил общественность об опасности спекуляций.

4 Совет также предупредил общественность об опасности спекуляций.

Управляющий Федерального резервного банка Нью-Йорка Джордж Харрисон предпочел иной подход.Он хотел поднять учетную ставку по ссуде. Это действие напрямую повысит ставку, которую банки платят за заемные средства у Федеральной резервной системы, и косвенно повысит ставки, выплачиваемые всеми заемщиками, включая фирмы и потребителей. В 1929 году Нью-Йорк неоднократно просил повысить учетную ставку; Совет отклонил несколько запросов. В августе Правление наконец согласилось с планом действий Нью-Йорка, и учетная ставка Нью-Йорка достигла 6 процентов. 5

Повышение ставки Федеральной резервной системы имело непредвиденные последствия.Из-за международного золотого стандарта действия ФРС вынудили иностранные центральные банки поднять собственные процентные ставки. Политика жестких денег повергла экономики всего мира в рецессию. Международная торговля сократилась, а международная экономика замедлилась (Eichengreen 1992; Friedman and Schwartz 1963; Temin 1993).

Финансовый бум, однако, продолжался. Федеральная резервная система с тревогой наблюдала. Коммерческие банки продолжали ссужать деньги спекулянтам, а другие кредиторы вкладывали все большие суммы в ссуды брокерам.В сентябре 1929 года цены на акции резко пошли вверх, с внезапным падением и быстрым восстановлением. Некоторые финансовые лидеры продолжали призывать инвесторов к покупке акций, в том числе Чарльз Э. Митчелл, президент National City Bank (ныне Citibank) и директор Федерального резервного банка Нью-Йорка. 6 В октябре Митчелл и коалиция банкиров попытались восстановить доверие, публично покупая пакеты акций по высоким ценам. Попытка не удалась. Инвесторы начали бешено продавать.Цены на акции резко упали.

После краха 1929 года у Нью-Йоркской фондовой биржи собирается толпа. (Фото: Bettmann / Bettmann / Getty Images) Фонды, сбежавшие с фондового рынка, перетекли в коммерческие банки Нью-Йорка. Эти банки также взяли миллионы долларов в виде ссуд на фондовом рынке. Внезапные волны нагоняли банки. По мере увеличения депозитов требования банков к резервам росли; но резервы банков падали, поскольку вкладчики забирали наличные, банки покупали ссуды, а чеки (основной метод депонирования средств) медленно очищались.Уравновешенные потоки привели к тому, что у многих банков временно не хватило резервов.

Внезапные волны нагоняли банки. По мере увеличения депозитов требования банков к резервам росли; но резервы банков падали, поскольку вкладчики забирали наличные, банки покупали ссуды, а чеки (основной метод депонирования средств) медленно очищались.Уравновешенные потоки привели к тому, что у многих банков временно не хватило резервов.

Чтобы снять напряжение, ФРС Нью-Йорка приступила к действиям. Он приобрел государственные ценные бумаги на открытом рынке, ускорил кредитование через свое дисконтное окно и снизил учетную ставку. Он заверил коммерческие банки, что предоставит необходимые им резервы. Эти действия увеличили общий объем резервов в банковской системе, ослабили ограничение резервов, с которым сталкиваются банки в Нью-Йорке, и позволили финансовым учреждениям оставаться открытыми для бизнеса и удовлетворять потребности своих клиентов во время кризиса.Эти меры также не позволили краткосрочным процентным ставкам подняться до разрушительного уровня, что часто происходило во время финансовых кризисов.

В то время действия ФРС Нью-Йорка вызывали споры. Правление и несколько резервных банков жаловались на превышение полномочий Нью-Йорком. Однако, оглядываясь назад, эти действия помогли сдержать кризис в краткосрочной перспективе. Фондовый рынок рухнул, но коммерческие банки, находившиеся в центре бури, продолжали работать (Friedman and Schwartz 1963).

В то время как действия Нью-Йорка защищали коммерческие банки, крах фондового рынка все еще наносил ущерб торговле и производству. Катастрофа напугала инвесторов и потребителей. Мужчины и женщины потеряли свои сбережения, боялись за свою работу и беспокоились, смогут ли они оплатить свои счета. Страх и неуверенность уменьшили количество покупок дорогостоящих товаров, таких как автомобили, которые люди покупали в кредит. Фирмы, такие как Ford Motors, столкнулись с падением спроса, поэтому они замедлили производство и уволили рабочих. Безработица выросла, а сокращение, начавшееся летом 1929 года, усилилось (Romer 1990; Calomiris 1993). 7

7

Хотя крах 1929 года привел к сокращению экономической активности, его влияние ослабло в течение нескольких месяцев, и к осени 1930 года восстановление экономики казалось неизбежным. Затем проблемы в другой части финансовой системы превратили короткую, резкую рецессию в самую длительную и глубокую депрессию в нашей стране.

Из краха фондового рынка 1929 года экономисты, в том числе руководители Федеральной резервной системы, извлекли как минимум два урока. 8

Во-первых, центральные банки, такие как Федеральная резервная система, должны проявлять осторожность, реагируя на действия фондовых рынков.Обнаружить и спустить финансовые пузыри сложно. Использование денежно-кредитной политики для сдерживания энтузиазма инвесторов может иметь широкие, непредвиденные и нежелательные последствия. 9

Во-вторых, когда случаются обвалы фондовых рынков, их ущерб можно сдержать, следуя правилам, разработанным Федеральным резервным банком Нью-Йорка осенью 1929 года.

Экономисты и историки обсуждали эти вопросы в течение десятилетий после Великой депрессии. Консенсус сформировался примерно во время публикации книги Милтона Фридмана и Анны Шварц A Monetary History of the United States в 1963 году.Их выводы относительно этих событий цитируются многими экономистами, в том числе членами Совета управляющих Федеральной резервной системы, такими как Бен Бернанке, Дональд Кон и Фредерик Мишкин.

В ответ на финансовый кризис 2008 года ученые могут переосмыслить эти выводы. Экономисты задаются вопросом, могут ли центральные банки предотвращать пузыри на рынке активов и как опасения по поводу финансовой стабильности должны влиять на денежно-кредитную политику. Эти широко распространенные дискуссии восходят к дебатам по этому вопросу среди руководителей Федеральной резервной системы в 1920-х годах.

Полный текст банковских кредитов и биржевых спекуляций | Название | FRASER

Полный текст на этой странице автоматически извлекается из файла, указанного выше, и может содержать ошибки и несоответствия.

61-Й КОНГРЕСС \ 2-я сессия j СЕНАТ J ДОКУМЕНТ я Нет . 589 НАЦИОНАЛЬНАЯ ГОСУДАРСТВЕННАЯ КОМИССИЯ Банковские кредиты а также Биржевые спекуляции К ДЖЕЙКОБ Х. ХОЛЛАНДЕР Профессор политической экономии Университета Джона Хопкинса ВАШИНГТОН 1911 г. НАЦИОНАЛЬНАЯ ДЕНЕЖНАЯ КОМИССИЯ.НЕЛЬСОН У. ОЛДРИЧ, Род-Айленд, председатель. ЭДВАРД Б. ВРИЛАНД, Нью-Йорк, заместитель председателя. ДЖ У Л И Ю С. БЕРРОУС, Мичиган. J O H N W. W E E K S, Массачусетс. E U G E N E H A L E, штат Мэн. Р О Б Е Р Т У. БОНИНЖ, Колорадо. ФИЛАНДЕР К. НОКС, Пенсильвания. Л Е М У Е Л П. ПАДЖЕТТ, Теннесси. ТЕОДОР Э. БЕРТОН, Огайо. ДЖОРДЖ Ф. БЕРГЕСС, Техас. ARSIJNE P. Пуджо, Луизиана. АРТУР Б. ШЕЛТОН, секретарь. ЭНР И М. ТЕЛЛЕР, Колорадо. ХЕРНАНДО Д. МАНИ, Миссисипи. ДЖОС ЕПХ У. БЕЙЛИ, Техас.А. ПИАТТ ЭНДРЮ, специальный помощник комиссии, БАНКОВСКИЕ КРЕДИТЫ И АКЦИИ СПЕКУЛЯЦИЯ. ОБМЕН Неоднократно обращалось внимание на порочные круг движения американского денежного рынка; как объем банковского кредита жестко неэластичен, будучи определяется в отношении обращения по облигациям и в отношении ссуды и скидки с фиксированным соотношением к резерву; как излишки средств, которые накапливаются из-за сезонных колебаний внутреннего потока, неизбежно попадают в Нью-Йорк, там, чтобы стимулировать спекуляции, когда общие экономические условия предполагают покой, и как, наоборот, возвращение деятельности привлекает средства обратно в интерьер, восстановление затруднено из-за нагрузки и стоимости спекулятивной ликвидации.Эта последовательность, как часто утверждается, не были действительно приняты общественным мнением. Был гораздо больше склонности перевернуть отношение и придерживаться спекулятивные манипуляции, ответственные за денежную напряженность. В той мере, в какой слепые предрассудки и умышленное невежество фигура здесь, ничего на пути просветления невозможно. Но некоторая значительная часть преобладающего мнения не может быть отклонена таким образом и исходит из обоснованных сомневаться. Именно это состояние побуждает попробовать дополнять общие термины, в которых аргументация ранее было сформулировано более подробное описание отношение кредита и спекуляции.3 Национальный Денежный Комиссия В США денежный рынок в виде банковские ссуды, могут рассматриваться как посягающие на акции обмен в пяти различных точках: (i) Биржевые ценные бумаги используются в качестве обеспечения обеспечьте коммерческие скидки и личные ссуды в недостаточность коммерческого или личного кредита. (2) В промежутке между первоначальной продажей и окончательной поглощение инвесторами вновь выпущенных корпоративных ценных бумаг используется андеррайтинговыми синдикатами и синдикатами участников для обеспечения банковских ссуд.

(3) Банковские учреждения инвестируют в биржевые ценные бумаги ту часть своих ресурсов, которая не используется в ссуды и скидки в счет возврата процентов и в ожидании, полуспекулятивно, признательности в рыночная стоимость. (4) Облигационные дома и биржевые маклеры, занимающиеся продажей инвестиционных ценных бумаг получить банковские ссуды как работающие капитал на непроданные владения. (5) Спекулятивные покупки биржевых ценных бумаг финансируются частично за счет срочных займов, но в основном за счет кредиты до востребования, полученные в банковских учреждениях и обеспечены такими ценными бумагами в качестве залога.Предлагается рассмотреть характер и действие каждого таких контактов с точки зрения современного банковского организации и предлагаемых изменений. Такой запрос сдерживается нехваткой статистических данных и интимное или неформальное качество многих операций вовлеченный. Но достаточно установить, чтобы разрешить ярмарку и разумное суждение относительно адекватности существующих методы и влияние возможных поправок.

4 Банковские ссуды и биржевые спекуляции Я. Повод для временной выдачи кредита по адекватный залог напрямую связан с рассветом современного банковского дела.Коммерческая деятельность подлежит различные требования к капиталу. Если только деловые операции не будут ограничены излишне узкими ограничения или нерационально неиспользуемый резервный фонд должен быть сохранен раз в наличии, та квота капитала, для которой есть кратковременный или исключительный деловой спрос окажется продуктивным занятость в самостоятельном инвестировании. То же самое верно для индивидуальной экономики. Частный капитал конвертируется, по мере накопления, в производственные инвестиции - только меньше та часть, которая требуется для текущих требований.Очевидно, что такое экономичное расположение возможно. только при наличии оборудования для обеспечения кредита авансы по инвестиционным резервам на время и на требуемый период. Это услуга банковского организация. Резервные инвестиции принимают разные формы - банковские вклады, недвижимость, товары первой необходимости, доказательства задолженности.

Широкое распространение корпоративных организация и готовность к выходу на международные рынки для корпоративных обязательств можно ожидать акции и облигации, и особенно те, которые более активно торгуемые и отличимые как ценные бумаги фондовой биржи - удобный объект такого вложения и общий обеспечение бизнес-кредитов.Но на самом деле кредитные ссуды на акции обменное обеспечение играет относительно небольшую роль в американском деловая жизнь, означающая под этим термином обычное производственное предприятие, коммерческая и коммерческая деятельность в отличие от корпоративного продвижения и спекулятивного предпринимательства. Средне- 5 Национальный Денежный Комиссия возраст торговец или производитель хранит свои резервы в своем банке книга не в его сейфовой ячейке, и стремится удовлетворить напряжение внезапных или повышенных финансовых требований из-за дальнейшее обращение к коммерческим кредитам и скидкам.Если он владеет биржевыми ценными бумагами, его импульс будет продавать их, когда возникает необходимость, а не брать взаймы на них, и если из-за неблагоприятных рынков или другие соображения, он не решается принять эту потерю, его банкир, вероятно, будет менее сопротивляться.

Любое давление на обеспечение дальнейших авансов по такому обеспечению может угрожать его существующий кредит и привести к отвлечению ценных бумаг на укрепление предыдущих ссуд, а не на обеспечение новых единицы. Предвидя такую процедуру деловой человек кто владеет ценными бумагами и желает занять их склонен закладывать их в другую финансовую учреждение, а не искать дополнительное жилье из своего обычного банка, если только не повод для желаемое жилье должно быть личным, а не коммерческим, и в этом случае более сердечное отношение к банку может можно ожидать.Таким образом, поскольку биржевые ценные бумаги служат в качестве обеспечения бизнеса они представляют в основном: (a) Индивидуальные ссуды, предоставленные лицами, не имеющими коммерческих или личный кредит или кто не желает использовать его, даже если они владеют им; (б) дополнительные бизнес-ссуды, предоставленные исчерпали максимальный коммерческий кредит которые их обычные банки сочли возможным договор, и (c) ссуды, предоставленные корпорациями, которые не желали или не могли продавать свои собственные обязательства и вынуждены использовать их отчасти для срочной защиты необходимые заимствования.