Специальные налоговые режимы для малого бизнеса на 2018 год

В Саратовской области для субъектов малого предпринимательства действуют региональные законы по специальным налоговым режимам.

Закон № 57-ЗСО от 28 апреля 2015 года – двухлетние «налоговые каникулы» для впервые зарегистрированных ИП.

Введены двухлетние «налоговые каникулы» для впервые зарегистрированных индивидуальных предпринимателей, осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также сфере бытовых услуг населению и применяющих упрощенную или патентую системы налогообложения.

Выгода:

налог 0%;

83 вида предпринимательской деятельности;

«налоговые каникулы» действуют в регионе до конца 2020 года.

Закон Саратовской области № 167-ЗСО от 13 ноября 2012 года – патентная система налогообложения для ИП.

Выгода:

патент выдается с любой даты, на период от 1 до 12 месяцев;

учет доходов от реализации ведется в книге учета доходов;

налоговая декларация в налоговые органы не предоставляется.

цена патентов одна из самых низких в России;

73 вида предпринимательской деятельности;

цена патента зависит от места ведения предпринимательской деятельности — от муниципального образования.

Закон Саратовской области № 152-ЗСО от 25 ноября 2015 года – упрощенная система налогообложения.

Выгода:

пониженная налоговая ставка в размере 2% вместо 6% для ЮЛ и ИП, выбравших в качестве объекта налогообложения «доходы» и осуществляющих деятельность в области ремесел и народных художественных промыслов, научных исследований и разработок, в сферах дошкольного образования детей и дополнительного образования детей и взрослых, дневного ухода за детьми, предоставления социальных услуг.

Для граждан, планирующих начать собственное дело

Закон Саратовской области от 28 ноября 2017 года № 114-ЗСО «Об установлении дополнительных видов услуг для личных, домашних и (или) иных подобных нужд, доходы от оказания которых освобождаются от налогообложения по налогу на доходы физических лиц».

Выгода:

регистрироваться в качестве индивидуального предпринимателя не надо;

освобождение от НДФЛ и страховых взносов на 2018 год при условии официального уведомления налоговых органов о начале своей деятельности.

Виды деятельности:

по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации;

по репетиторству;

по уборке жилых помещений, ведению домашнего хозяйства;

работы строительные отделочные;

деятельность в области фотографии;

организация обрядов (свадеб, юбилеев), в т.ч. музыкальное сопровождение;

ремонт компьютеров и периферийного компьютерного оборудования;

ремонт электронной бытовой техники;

ремонт бытовых приборов, домашнего и садового инвентаря;

предоставление парикмахерских услуг.

Телефон «горячей линии» министерства экономического развития Саратовской области 8 (8452) 26-45-50

Отдел экономического развития, промышленности и торговли

виды, условия применения, доход за налоговый период в 2018 году

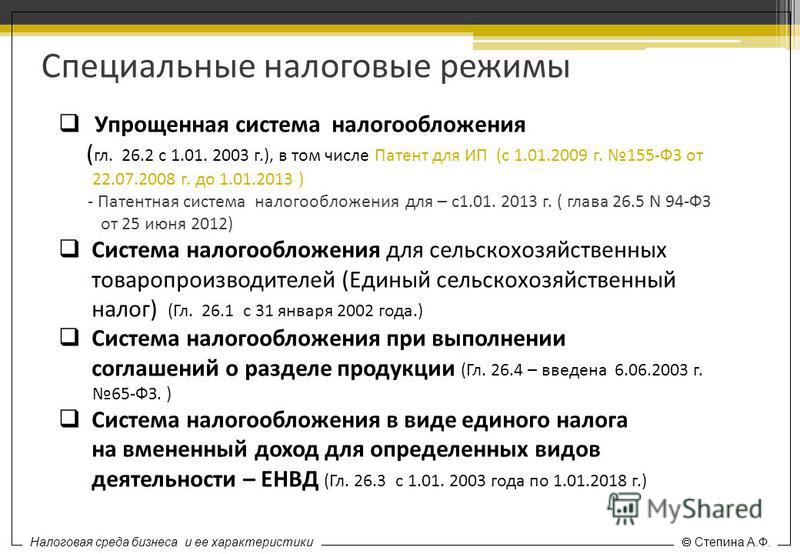

Согласно внесенным изменениям в налоговое законодательство с 2018г. налогоплательщики вправе выбрать один из следующих специальных налоговых режимов:

налогоплательщики вправе выбрать один из следующих специальных налоговых режимов:

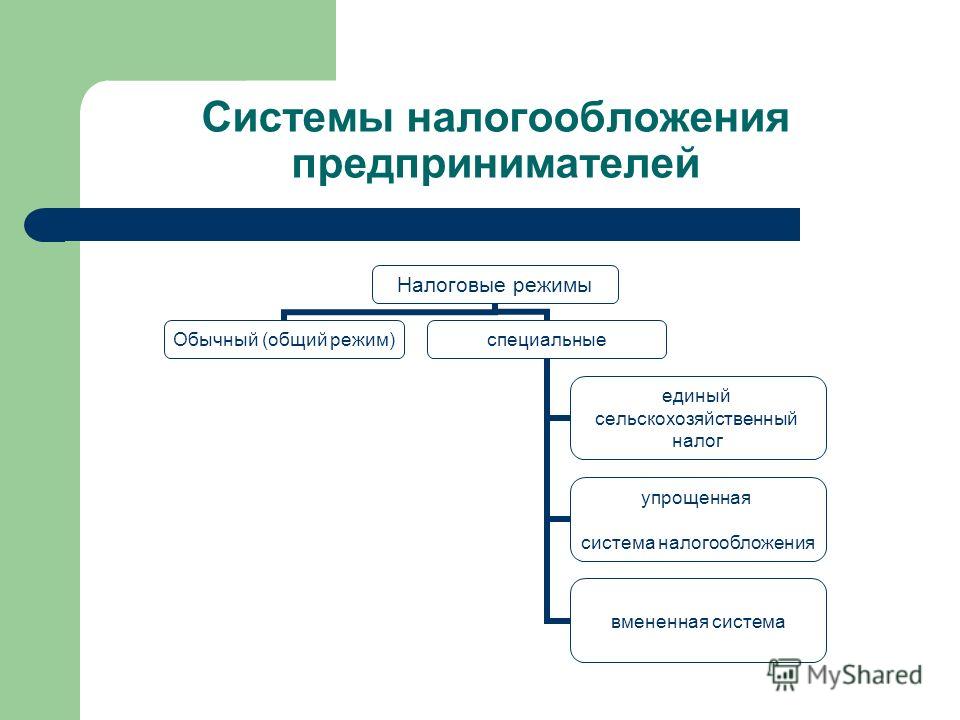

1) специальные налоговые режимы для субъектов малого бизнеса, включающие в себя:

специальный налоговый режим на основе патента;

специальный налоговый режим на основе упрощенной декларации;

специальный налоговый режим с использованием фиксированного вычета;

2) специальные налоговые режимы для производителей сельскохозяйственной продукции:

специальный налоговый режим для крестьянских или фермерских хозяйств;

специальный налоговый режим для производителей сельскохозяйственной продукции и сельскохозяйственных кооперативов.

Крестьянские или фермерские хозяйства вправе применять два специальных налоговых режима одновременно в случае, установленном в пункте 4 статьи 704 настоящего Кодекса.

Патентом является электронный документ, подтверждающий факт уплаты индивидуального подоходного налога (за исключением индивидуального подоходного налога, удерживаемого у источника выплаты), социальных платежей.

В соответствии со статьей 680 Налогового кодекса, специальный налоговый режим для субъектов малого бизнеса предусматривает уплату следующих налогов:

1) индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима на основе патента;

2) социального налога, корпоративного или индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима на основе упрощенной декларации;

3) индивидуального или корпоративного подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима с использованием фиксированного вычета.

Исчисление, уплата и представление налоговой отчетности по налогам и платежам в бюджет, не указанным в части первой настоящего пункта, производятся в общеустановленном порядке.

Налогоплательщик, применяющий специальный налоговый режим для субъектов малого бизнеса, исполняет обязательство налогового агента по индивидуальному подоходному налогу с доходов, подлежащих налогообложению у источника выплаты, по исчислению, удержанию данного налога и его перечислению в порядке и сроки, которые установлены главой 38 настоящего Кодекса.

Условия применения специального налогового режима:

Специальный налоговый режим для субъектов малого бизнеса вправе применять налогоплательщики, соответствующие следующим условиям:

1) среднесписочная численность работников за налоговый период не превышает для специального налогового режима:

на основе упрощенной декларации – 30 человек;

с использованием фиксированного вычета – 50 человек;

2) доход за налоговый период не превышает для специального налогового режима:

на основе патента – 300-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

на основе упрощенной декларации – 2 044-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

с использованием фиксированного вычета – 12 260-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

3) не осуществляющие следующие виды деятельности:

производство подакцизных товаров;

хранение и оптовая реализация подакцизных товаров;

реализация отдельных видов нефтепродуктов – бензина, дизельного топлива и мазута;

проведение лотерей;

недропользование;

сбор и прием стеклопосуды;

сбор (заготовка), хранение, переработка и реализация лома и отходов цветных и черных металлов;

консультационные услуги;

деятельность в области бухгалтерского учета или аудита;

финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

деятельность в области права, юстиции и правосудия;

деятельность в рамках финансового лизинга.

Не вправе применять специальный налоговый режим на основе патента или упрощенной декларации индивидуальные предприниматели и юридические лица, оказывающие услуги на основании агентских договоров (соглашений).

ДГД по Карагандинской области

Применение специальных налоговых режимов разъяснили в КГД

Особенности применения специальных налоговых режимов разъяснили специалисты Комитета государственных доходов Министерства финансов РК в ходе брифинга 20 сентября 2018 года.

Для развития малого и среднего бизнеса Налоговым кодексом, вступившим в силу с 1 января 2018 года, сохранены действующие специальные налоговые режимы. Также предусмотрены дополнительные стимулирующие меры.

По специальному налоговому режиму на основе патента отменен социальный налог, определена ставка ИПН в размере 1 %, за исключением ставки, применяемой по наличным оборотам лицами, осуществляющими деятельность в сфере торговли (в размере 2 %).

По специальному налоговому режиму на основе упрощенной декларации установлены единые (для юридических лиц и ИП) пределы по размеру доходов — 2 044 МЗП (57,8 млн тенге в полугодие) и численности работников (не более 30 человек).

С 2018 года введен новый специальный налоговый режим с использованием фиксированного вычета, предусматривающий ведение учета доходов и расходов, объектом налогообложения выступает налогооблагаемый доход. При этом налогоплательщик имеет право на дополнительный фиксированный вычет в размере 30 % от суммы совокупного годового дохода без подтверждающих документов (общая сумма расходов, относимых на вычеты, включая дополнительные, не должна превышать 70 % от совокупного годового дохода), а также вправе уменьшить налогооблагаемый доход на 100 % от фонда оплаты труда, помимо вычета на фонд оплаты труда в аналогичном размере.

Для данного режима установлены более высокие (по сравнению с упрощенкой) критерии по размерам предельного дохода — 12 260 МЗП (347 млн тенге в год) и предельной численности (50 человек).

Сохранены СНР и предусмотрены дополнительные стимулирующие меры для аграрного сектора.

Плательщики единого земельного налога не будут являться плательщиками НДС независимо от оборота. Отменен социальный налог за главу, членов и работников крестьянских и фермерских хозяйств. Разрешено осуществление прочих видов деятельности с ведением раздельного учета.

Для производителей сельхозпродукции со льготой (- 70 %) льгота по уменьшению на 70 % исчисленных сумм НДС заменена на альтернативную меру стимулирования в виде дополнительного зачета по НДС. Исключены ограничения по применению СНР аффилированными лицами, за исключением запрета применения режима для иностранных юридических лиц, иностранцев и лиц без гражданства.

Специалисты КГД представили сравнительный анализ данных за 1 полугодие 2018 года в сравнении с 1 полугодием 2017 года и отметили, что число налогоплательщиков, применяющих специальные налоговые режимы, возросло на 6 %. Наибольший рост наблюдается по налогоплательщикам, применяющим СНР на основе патента и на упрощенке.

В настоящее время на новый специальный налоговый режим с использованием фиксированного вычета перешли 34 налогоплательщика: 8 юридических лиц и 26 ИП. Большая часть — налогоплательщики, осуществляющие деятельность в сферах оптовой и розничной торговли.

Наблюдется снижение поступления налогов в бюджет по налогоплательщикам, применяющим специальный налоговый режим на основе патента на 13 %.

По материалам http://kgd.gov.kz/ru/news/v-komitete-gosudarstvennyh-dohodov-ministerstva-finansov-respubliki-kazahstan-sostoyalsya-1

30 мая состоится публичное обсуждение результатов правоприменительной практики налоговых органов в отношении налогоплательщиков, применяющих специальные налоговые режимы

Управление ФНС России по Удмуртской Республике приглашает Вас и (или) Ваших представителей принять участие в публичном обсуждении результатов правоприменительной практики налоговых органов, руководств по соблюдению обязательных требований, проводимом в рамках реализации приоритетной программы Правительства Российской Федерации «Реформа контрольной и надзорной деятельности», по теме:

— «Результаты правоприменительной

практики налоговых органов в отношении налогоплательщиков, применяющих специальные налоговые режимы».

Дата, время и место проведения: 30.05.2018, 10.00 – 12.00, г. Ижевск, ул. Коммунаров, 367. Регламент:

10.00 — 10.10. Вступительное слово руководителя Управления Ю.Н. Горюнова.

10.15 – 11.15. Заместители руководителя В.Г. Кузнецова, М.М. Хабибуллин «Результаты правоприменительной практики налоговых органов в отношении налогоплательщиков, применяющих специальные налоговые режимы».

11.20 – 11.45. Заместитель начальника отдела налогообложения юридических лиц А.В. Салтыкова «Новое в законодательстве по применению специальных налоговых режимов».

11.45 – 12.00. Ответы на вопросы участников мероприятия.

О готовности

принять участие в мероприятиях лично или направив уполномоченного представителя, просим сообщить — не позднее 25.05.2018 по адресу электронной почты: u182505@r18. nalog.ru или тел. (3412) 488-410. Дополнительно просим при наличии вопросов для

обсуждения, направить их перечень в срок не позднее 25.05.2018 по адресу электронной почты: [email protected].

nalog.ru или тел. (3412) 488-410. Дополнительно просим при наличии вопросов для

обсуждения, направить их перечень в срок не позднее 25.05.2018 по адресу электронной почты: [email protected].

Контактное лицо: начальник отдела работы с налогоплательщиками Еланцева Марина Николаевна.

_____________________________________________________________________

Информация размещена Управлением экономики и развития города Администрации города Ижевска, тел. 41-41-29.

Письмо ФНС России от 22.05.2018 N БС-4-21/9663@

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 22 мая 2018 г. N БС-4-21/9663@

О ПОРЯДКЕ

ОСВОБОЖДЕНИЯ ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА ИНДИВИДУАЛЬНЫХ

ПРЕДПРИНИМАТЕЛЕЙ, ПРИМЕНЯЮЩИХ СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ

В связи с обращениями о порядке освобождения от налогообложения имущества индивидуальных предпринимателей, применяющих специальные налоговые режимы, информируем о письме Минфина России от 26. 04.2018 N 03-05-06-01/28324 (прилагается), согласно которому предусмотренное статьей 346.11 Налогового кодекса Российской Федерации освобождение от уплаты налога на имущество физических лиц является налоговой льготой, для предоставления которой требуется представление в налоговый орган заявления и документов, подтверждающих право налогоплательщика на налоговую льготу (до 01.01.2018).

04.2018 N 03-05-06-01/28324 (прилагается), согласно которому предусмотренное статьей 346.11 Налогового кодекса Российской Федерации освобождение от уплаты налога на имущество физических лиц является налоговой льготой, для предоставления которой требуется представление в налоговый орган заявления и документов, подтверждающих право налогоплательщика на налоговую льготу (до 01.01.2018).

Федеральным законом от 30.09.2017 N 286-ФЗ внесены изменения в главы 28, 31 и 32 Налогового кодекса Российской Федерации, предусматривающие исключение обязанности представления физическими лицами документов, подтверждающих их право на налоговые льготы по имущественным налогам.

Форма заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц и порядок его заполнения утверждены приказом ФНС России от 14.11.2017 N ММВ-7-21/897@, применяющемся с 01.01.2018.

С учетом изложенного, начиная с налогового периода 2018 года порядок предоставления налоговой льготы при налогообложении имущества индивидуальных предпринимателей, применяющих специальные налоговые режимы, предусматривает представление заинтересованным лицом заявления о предоставлении налоговой льготы, оформленного в установленном порядке.

Доведите разъяснения до сотрудников налоговых органов, осуществляющих администрирование налогообложения имущества физических лиц, а также обеспечивающих работу с налогоплательщиками.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

В Департаменте налоговой и таможенной политики рассмотрено обращение и сообщается следующее.

Согласно пункту 3 статьи 346.11 Налогового кодекса Российской Федерации (далее — Налоговый кодекс) применение индивидуальными предпринимателями упрощенной системы налогообложения предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень административно-деловых и торговых центров, определяемый в соответствии с пунктом 7 статьи 378.2 Налогового кодекса, утверждаемый субъектом Российской Федерации.

Предусмотренное статьей 346.11 Налогового кодекса освобождение от уплаты налога на имущество физических лиц является налоговой льготой, для предоставления которой требуется представление в налоговый орган заявления и документов, подтверждающих право налогоплательщика на налоговую льготу (до 1 января 2018 года).

Федеральным законом от 30 сентября 2017 г. N 286-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» внесены изменения в главы 28, 31 и 32 Налогового кодекса, предусматривающие исключение с 1 января 2018 года обязанности представления физическими лицами документов, подтверждающих их право на налоговые льготы по имущественным налогам.

Согласно пункту 6 статьи 407 Налогового кодекса подтверждение права налогоплательщика на налоговую льготу осуществляется в порядке, аналогичном предусмотренному пунктом 3 статьи 361.1 Налогового кодекса.

Заместитель директора Департамента

В. В.САШИЧЕВ

В.САШИЧЕВ

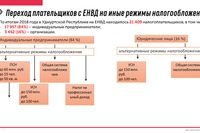

«Бесшовный» переход с ЕНВД на иные специальные налоговые режимы — Объявления — События

ИФНС России по Ленинскому району г. Владивостока сообщает, что для обеспечения «бесшовного» перехода со специального налогового режима в виде единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД) на иные специальные налоговые режимы, в том числе патентную систему налогообложения (далее – ПСН), Федеральным законом от 23.11.2020 № 373-ФЗ «О внесении изменений в главы 26.2 и 26.5 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее – Закон № 373-ФЗ) внесены следующие изменения.

Плательщикам ПСН также, как и плательщикам ЕНВД, предоставлено право уменьшать сумму налога, исчисленную за налоговый период, на страховые взносы (пункт 5 статьи 1 Закона № 373-ФЗ).

Расширен перечень видов деятельности, в отношении которых может применятся ПСН, в том числе теми, которые применялись в рамках ЕНВД: автостоянки, ремонт, техническое обслуживание и мойка автотранспортных средств. Субъекты РФ получат право вводить на своей территории ПСН в отношении любых видов деятельности, поименованных в ОКВЭД, устанавливать в отношении таких видов деятельности любые физические показатели для расчета налоговой базы по ПСН.

Субъекты РФ получат право вводить на своей территории ПСН в отношении любых видов деятельности, поименованных в ОКВЭД, устанавливать в отношении таких видов деятельности любые физические показатели для расчета налоговой базы по ПСН.

Увеличены ограничения по площади в отношении розничной торговли, осуществляемой через объекты стационарной торговой сети, и оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, с 50 до 150 кв. м.

Кроме того, до принятия соответствующих законов субъектов Российской Федерации предусмотрен переходный период, в рамках которого налогоплательщики смогут до 31.03.2021 применять ПСН по виду деятельности розничная торговля, общепит, стоянка автомобилей и автомастерские на расчетных условиях, максимально приближенным к действующим на ЕНВД в 2020 году. Такие патенты могут быть получены индивидуальными предпринимателями, если они применяли ЕНВД по соответствующему виду предпринимательской деятельности в четвертом квартале 2020 года (пункт 1 статьи 3 Закона № 373-ФЗ).

Указанные изменения вступают в силу с 01.01.2021.

Действие 5 — OECD BEPS

Расширить всеЛьготные налоговые режимы

В январе 2019 года ОЭСР выпустила Вредоносная налоговая практика — отчет о прогрессе в области преференциальных режимов за 2018 год , утвержденный Инклюзивной рамочной программой ОЭСР / G20 по BEPS. Отчет о ходе работы включает результаты обзора льготных налоговых режимов, который был проведен Форумом по вредной налоговой практике (FHTP) с начала проекта BEPS в соответствии с минимальным стандартом BEPS Action 5.В нем отражены результаты по состоянию на январь 2019 г. В то время как консолидированные результаты режима теперь содержатся в Отчете о ходе работы за 2018 г., Отчет о ходе работы за 2017 г. включает важные руководящие указания по стандартам, применимым к существенным требованиям к деятельности для режимов, не связанных с ИС, срокам внесения поправок или отмена режимов и мониторинг некоторых режимов на практике.

Отчет о проделанной работе за 2018 год также включает три приложения:

- Результат действия 5-го действия BEPS по рассмотрению изменений или дополнений в структуре FHTP;

- Данные мониторинга устаревших режимов, не связанных с ИС; и

- Основные справочные документы.

В августе 2021 года Inclusive Framework выпустила обновленных заключений по обзору льготных налоговых режимов (также доступно на французском языке) . С начала проекта BEPS FHTP проверил 309 режимов.

Структура прозрачности

В феврале 2021 года ОЭСР выпустила обновленное техническое задание и методологию для экспертных проверок (также доступно на французском языке) по стандарту Действия 5 для обмена информацией о налоговых решениях («структура прозрачности») для 2021-2025 гг. , как утверждено Инклюзивной структурой BEPS. документов экспертной оценки за период 2017-2020 гг. остаются доступными.

, как утверждено Инклюзивной структурой BEPS. документов экспертной оценки за период 2017-2020 гг. остаются доступными.

Процесс экспертной оценки и мониторинга проводится Форумом по вредоносной налоговой практике (FHTP) в соответствии с Техническим заданием и методологией, при этом все члены участвуют на равных условиях.

Техническое задание разбито на четыре аспекта, которые отражают ключевые элементы структуры прозрачности:

- Процесс сбора информации;

- Обмен информацией;

- Конфиденциальность полученной информации;

- Статистика.

Методология устанавливает процедурные механизмы, с помощью которых юрисдикции завершают экспертную оценку, включая процесс сбора соответствующих данных, подготовку и утверждение отчетов, результаты проверки и последующий процесс. Методология предполагает сбор точек данных, относящихся к экспертной оценке, с использованием стандартизированных вопросников, отправленных в проверяемую юрисдикцию, а также коллегам (то есть другим участникам Inclusive Framework на BEPS).

Отчеты экспертной оценки по обмену информацией о налоговых постановлениях

- Отчеты партнерской проверки 2019 — Этот отчет отражает результаты четвертого ежегодного экспертного обзора реализации минимального стандарта Действия 5 и охватывает 124 юрисдикции. Он оценивает выполнение за период с 1 января по 31 декабря 2019 года.

- Отчеты партнерской проверки 2018 — Этот отчет отражает результаты третьего ежегодного экспертного обзора реализации минимального стандарта Действия 5 и охватывает 112 юрисдикций.Он оценивает выполнение за период с 1 января 2018 г. по 31 декабря 2018 г.

- Отчеты партнерской проверки, 2017 г. — Этот отчет отражает результаты второго ежегодного экспертного обзора выполнения минимального стандарта Действия 5 и охватывает 92 юрисдикции. Он оценивает выполнение за период с 1 января по 31 декабря 2017 года.

- Отчеты партнерской проверки за 2016 год — Первый годовой отчет о соответствии принципам прозрачности охватывает юрисдикции, которые участвовали в проекте BEPS до создания инклюзивной структуры.Он оценивает выполнение за период с 1 января по 31 декабря 2016 года.

Схема обмена по налоговым постановлениям

Схема XML и руководство пользователя Exchange on Tax Rulings Стандартизированный электронный формат для обмена налоговыми решениями между юрисдикциями.

Специальная схема XML и руководство пользователя также были разработаны для предоставления структурированной обратной связи по полученной информации об обмене налоговыми постановлениями (ETR).XML-схема сообщения о состоянии ETR позволит налоговым администрациям предоставлять отправителю структурированную обратную связь о часто встречающихся ошибках с целью повышения общего качества данных и получения исправленной информации, где это необходимо.

Текущая версия схемы ETR XML и руководства пользователя, а также соответствующая схема сообщений о состоянии и руководство пользователя применимы для всех бирж до 31 марта 2020 года, тогда как вторая, новая версия будет использоваться с 1 апреля 2020 года. .

Глобальный стандарт по существенной деятельности в юрисдикциях без налогообложения или только в номинальных налоговых юрисдикциях

Инклюзивная концепция BEPS решила возобновить применение требования к существенным видам деятельности для юрисдикций без налогообложения или только для номинальных налоговых юрисдикций. Первоначально критерии, установленные во вредной налоговой системе с 1998 года, до настоящего времени не применялись.Однако с повышением требований к существенной деятельности в преференциальных режимах и широким членством в Инклюзивной структуре, работающей вместе на равной основе, было сочтено подходящим временем для обеспечения того, чтобы эквивалентные требования к содержанию применялись при отсутствии или только при номинальном налогообложении. юрисдикции. Этот глобальный стандарт означает, что доход от мобильного бизнеса не может быть закреплен в юрисдикции с нулевым налогом, если основные бизнес-функции не выполняются одним и тем же бизнес-субъектом или в одном месте.При этом Inclusive Framework будет гарантировать, что существенная деятельность должна осуществляться в отношении одних и тех же видов мобильной коммерческой деятельности, независимо от того, осуществляются ли они в льготном режиме, в юрисдикции без налогообложения или только с номинальной налоговой системой.

В июле 2019 года Inclusive Framework опубликовал результаты обзора юрисдикций , не имеющих или только номинальных налогов.

В октябре 2019 года Inclusive Framework выпустил руководство по структуре для спонтанного обмена информацией, собираемой не имеющими или только номинальными налоговыми юрисдикциями в соответствии со стандартом.В руководстве рассматриваются практические методы, касающиеся требований стандарта к обмену информацией, включая сроки обмена, международно-правовую базу и пояснения по ключевым определениям. Руководство также содержит стандартизированный IT-формат, который будет использоваться для обмена, схему NTJ XML.

Отсутствие или только номинальные налоговые юрисдикции впервые обмениваются информацией о сущности организаций

По состоянию на конец марта 2021 года , 12 юрисдикций с отсутствием налогообложения или только номинальными налогами (Ангилья, Багамы, Бахрейн, Барбадос, Бермудские острова, Британские Виргинские острова, Каймановы острова, Гернси, остров Мэн, Джерси, острова Теркс и Кайкос, Объединенные Арабские Эмирейтс) начали осуществлять свой первый обмен информацией в соответствии со стандартом Форума по вредоносной налоговой практике (FHTP) по существенным видам деятельности.Биржи не только предоставляют ключевые данные о сущности и деятельности организаций в юрисдикциях без налогов или только с номинальной налоговой юрисдикцией, в юрисдикции, резидентами которых являются непосредственная и конечная материнская компания и бенефициарные владельцы организаций, но также позволяют налоговым администрациям-получателям выполнять оценки рисков и применения их контролируемых иностранных компаний, трансфертного ценообразования и других положений, направленных на борьбу с эрозией базы и переводом прибыли. Кроме того, FHTP начал свой ежегодный мониторинг соблюдения стандарта FHTP в двенадцати юрисдикциях, в которых отсутствует или только номинальная налогообложение.

Должны ли правительства отдавать предпочтение небольшим фирмам со специальными налоговыми режимами?

Малые фирмы несут ответственность за создание большей части рабочих мест в Латинской Америке. Иногда их считают хранилищами предпринимательских талантов и инноваций. По этим и другим причинам правительства применяют специальные меры, чтобы помочь им, например субсидированные кредиты от банков развития или отложенные закупки у правительства.В Латинской Америке выделяется одна политика: специальные налоговые режимы с существенно более низким налоговым бременем.

Например, в Перу фирмы сталкиваются с четырьмя различными режимами социального страхования и корпоративного налогообложения в зависимости от уровня продаж и количества сотрудников; налоговое бремя возрастает по мере роста фирм. В Бразилии мелкие фирмы могут совместно покрывать свои обязательства по социальному страхованию и корпоративному налогу посредством единого платежа, если они маленькие, но отдельно и по более высоким ставкам, если они большие.В Мексике фирмы с продажами ниже определенного порога сталкиваются с меньшим налоговым бременем, чем фирмы с продажами выше этого. В Коста-Рике малые фирмы — в соответствии с формулой, объединяющей продажи, покупки, активы и сотрудников — совместно платят налог на добавленную стоимость и подоходный налог посредством единого налога. Хотя квалификационные требования различаются, как и подразумеваемая субсидия, за исключением Сальвадора, Панамы и Венесуэлы, в каждой стране Латинской Америки существует особый режим для малых фирм.

Несмотря на свою популярность, цели этих специальных налоговых режимов не всегда ясны. Это для продвижения занятости или предпринимательства? Или продвигать малость ради самой малости, несмотря на тенденцию малых фирм быть намного менее производительными, чем более крупные? Есть ли надежда на то, что эти фирмы вырастут и станут более производительными?

Отклонение от производительностиЯ считаю, что эти специальные налоговые режимы могут быть контрпродуктивными, потому что они позволяют компаниям с низкой производительностью выживать на рынке и мешают компаниям с более высокой производительностью расти и создавать более производительные и более высокооплачиваемые рабочие места.Эти режимы могут быть одной из причин того, почему производительность труда в Латинской Америке росла так медленно.

Чтобы проиллюстрировать одну из основных проблем (см. Таблицу 1), предположим, что мелкие и крупные фирмы различаются по объемам продаж, порог, разделяющий их, составляет 2 миллиона песо в годовом объеме продаж, а фирмы облагаются налогом в размере 2 процентов от продаж, если они маленькие. и 30 процентов прибыли, если они большие. В первой строке изображена фирма с объемом продаж 1 млн песо в год, выплачивающей 700 000 песо материалами и заработной платой.Таким образом, прибыль до налогообложения составляет 300 000 песо. Поскольку объем продаж ниже порогового значения, фирма платит 20 000 песо в виде налогов (2 процента от 1 миллиона) и получает 280 000 песо в виде прибыли после налогообложения.Обратите внимание, что в отсутствие этого особого режима фирма заплатила бы 90 000 песо в виде налогов (30 процентов от валовой прибыли в размере 300 000) и заработала бы 210 000 песо в виде прибыли после уплаты налогов. Прибыль после уплаты налогов на 33 процента выше, чем она была бы, если бы фирма не пользовалась преимуществами.

Таблица 1: Гипотетический пример фирмы, облагаемой налогом в соответствии с особым и обычным режимом (песо)

Валовые продажи |

Труда и материалы |

До налогообложения Прибыль | Особый режим

| Нормальный режим

| ||

| Налог | Прибыль после налогообложения | Налог | Прибыль после налогообложения | |||

| 1 000 000 | 700 000 | 300 000 | 20 000 | 280 000 | 90 000 | 210 000 |

| 2 000 000 | 1,400,000 | 600 000 | 40 000 | 560 000 | 180 000 | 420 000 |

| 2 100 000 | 1,470,000 | 630 000 | Н.А. | N.A. | 189 000 | 441 000 |

| 2,680,000 | 1,876,000 | 804 000 | N.A. | N.A. | 241 200 | 562 800 |

N.A. = недоступен.

Если продажи увеличиваются вдвое, фирма по-прежнему имеет право на особый режим. Во второй строке таблицы 1 компания теперь получает валовую прибыль в размере 600 000 песо, платит 40 000 песо в виде налогов и получает 560 000 песо в виде прибыли после налогообложения (опять же, на 33 процента больше, чем 420 000 песо в прибыли после налогообложения, которую она имела бы. сделано в отсутствие спецрежима).Поскольку прибыль после уплаты налогов увеличивается с продажами, у фирмы есть все стимулы для роста.

Проблема начинается после этого момента. Если продажи снова вырастут, скажем, на 5 процентов до 2 100 000 песо, фирма больше не будет подпадать под особый режим. Третья строка таблицы 1 показывает, что фирма должна будет платить 30 процентов своей валовой прибыли в размере 630 000 песо в виде налогов, поэтому ее прибыль после уплаты налогов упадет до 441 000 песо, что на меньше , чем то, что фирма зарабатывала до своего роста. (560 000 песо).Фирме лучше оставаться маленькой. Фактически, фирма будет расти только в том случае, если ее продажи увеличатся как минимум на 34 процента, и в этот момент прибыль после уплаты налогов (562 800 песо) будет выше, чем при особом режиме. И даже если продажи вырастут более чем на треть, прибыль после уплаты налогов едва ли увеличится на 0,5 процента.

Чем выше производительность, тем менее прибыльнаПроблема в том, что фирма с объемом продаж 1 999 999 песо может быть значительно менее продуктивной, чем фирма с объемом продаж 2 000 001 песо, но значительно более прибыльной.Менее производительная фирма выживет на рынке и, возможно, даже получит банковский кредит — в конце концов, это очень прибыльно, — в то время как более производительная фирма может не выжить.

Это гипотетический пример, но налоговый режим реален. Вот что на самом деле происходит в Мексике. На рисунке 1 используются данные на уровне компаний из экономической переписи населения Мексики за 2013 год, чтобы показать влияние налогового режима Мексики. Оказывается, существует 7 755 фирм, чей уровень продаж составляет 5 процентов или меньше порога, установленного мексиканским законодательством, отделяющим крупные фирмы от мелких.На рисунке показано изменение прибыли после налогообложения для каждой фирмы при увеличении продаж на 10, 20 или 30 процентов.

Рисунок 1: Изменения в прибыли после налогообложения для «фирм, близких к пороговой, но ниже пороговой» (изменение в процентах)

Удивительно, но если бы продажи увеличились на 10 процентов, 88 процентов всех рассматриваемых фирм испытали бы падение прибыли после налогообложения (точка A на рисунке). Если объем продаж увеличится на 20 процентов, 80 процентов фирм будут иметь более низкую прибыль после налогообложения (точка B).Даже если бы объем продаж увеличился на 30 процентов, больше чем половине всех фирм было бы лучше не расти (точка C).

Мексика не однаЭти проблемы носят эндемический характер. В Латинской Америке они являются серьезной причиной большого количества малых фирм, которые характерны для экономики региона. Детали того, как действуют эти режимы, различаются от страны к стране, но общий эффект один и тот же: эти режимы непреднамеренно позволяют непродуктивным фирмам выжить и мешают производительным фирмам расти, что в точности противоположно тому, что необходимо для создания хорошо оплачиваемых рабочих мест. .

Налоговая политика искажает распределение фирм по размерам. Более мелкие фирмы имеют более высокие показатели входа и выхода и могут способствовать большей ротации рабочей силы, препятствуя обучению на рабочем месте. Эти фирмы могут создавать много рабочих мест, но эти рабочие места менее стабильны и препятствуют росту заработной платы.

Изобилие мелких и непроизводительных фирм в Латинской Америке способствует и другим причинам, но особые налоговые режимы явно виноваты. Директивным органам следует задаться вопросом, является ли предпочтение небольшим фирмам с особыми режимами лучшим способом создания хороших рабочих мест.

| Отмена вычета из дохода, относящегося к внутренней производственной деятельности (§ 199 отменен) | Налогоплательщики могут потребовать вычет в размере 9 процентов от наименьшего размера их дохода от квалифицированной производственной деятельности, такой как производство, производство, выращивание или добыча, или их налогооблагаемого дохода за налоговый год. | Хотя это положение отменено, новый раздел 199A (g) предусматривает аналогичный вычет, начиная с 2018 налогового года, для определенной группы налогоплательщиков (сельскохозяйственных и садоводческих кооперативов и их покровителей). |

| Новые лимиты на вычет расходов на бизнес-проценты (§ 163 (j)) | Вычет чистых процентных расходов ограничен 50% скорректированного налогооблагаемого дохода для фирм с соотношением заемных и собственных средств выше 1,5. Проценты сверх установленного лимита могут быть перенесены на неопределенный срок. | Изменение ограничивает отчисления на коммерческие процентные расходы всех налогоплательщиков, за исключением некоторых освобожденных от налогообложения малых предприятий со средним годовым валовым доходом за три предыдущих налоговых года в размере 25 миллионов долларов США или меньше (ежегодно с поправкой на инфляцию) и некоторых других освобожденных от налогообложения сделок или предприятий.Если вычет налогоплательщика на расходы по процентам от бизнеса ограничен, он ограничивается суммой дохода от процентов от бизнеса плюс 30% скорректированного налогооблагаемого дохода предприятия плюс сумма процентных расходов по финансированию поэтажного плана за год. Запрещенные проценты сверх лимита переносятся на следующий год. Для партнерств и S-корпораций применяются особые правила. |

| Чистый операционный убыток (§ 172) | Как правило, если у вас есть NOL на налоговый год, заканчивающийся в 2017 году, вы должны перенести всю сумму NOL на 2 налоговых года до года NOL (периода переноса), а затем перенести все оставшиеся NOL.(2017 Pub 536, стр. 3, 2 и столбец) Если ваш NOL превышает налогооблагаемый доход того года, в который вы его отнесете (рассчитанный до вычета NOL), у вас, как правило, будет переход NOL на следующий год. (2017 Pub 536 page 4, 3 rd column) | Большинство налогоплательщиков больше не имеют возможности переносить чистый операционный убыток (NOL). Для большинства налогоплательщиков чистые налоги, возникшие в налоговые годы, заканчивающиеся после 31 декабря 2017 года, могут быть перенесены только на будущие периоды. Правило двухлетнего переноса, действовавшее до 2018 года, как правило, не распространяется на НОЛ, возникшие в налоговые годы, заканчивающиеся после 31 декабря 2017 года.Исключения распространяются на определенные сельскохозяйственные убытки и NOL страховых компаний, кроме компаний по страхованию жизни. В отношении убытков, возникающих в налоговые годы, начинающиеся после 31 декабря 2017 г., новый закон ограничивает вычет чистых операционных убытков до 80% от налогооблагаемой прибыли (определяется без учета вычета NOL). |

| Отказ в удержании определенных штрафов, пеней и других сумм (§ 162 с поправками) | Не допускается вычет штрафов или пеней, уплаченных государству за какое-либо нарушение закона. | TCJA внес поправки в этот раздел, чтобы запретить вычет сумм, уплаченных правительству или государственному учреждению за нарушение или потенциальное нарушение закона, если только выплаченная сумма не указана в постановлении суда или соглашении как реституция (включая возмещение ущерба) или вступление в соблюдение закона. Для получения дополнительной информации см. Уведомление 2018-23 PDF. |

| Отмена вычета расходов на местное лоббирование (§ 162 с поправками) | Как правило, расходы на лоббирование не вычитаются, но применяется исключение для лоббирования местных органов власти, в том числе правительств индейских племен. | TCJA отменяет исключение для местного лоббирования. Налогоплательщики не могут вычитать местные расходы на лоббирование. |

| Базовые ограничения для уплаченных или начисленных благотворительных взносов и иностранных налогов (§ 704 (d)) | Как правило, партнер с нулевой базой может вычесть стоимость вклада в благотворительную собственность (с учетом ограничений IRC 170 (b)). | Правило ограничения убытков в § 704 (d) было изменено, чтобы учесть вычеты на благотворительные взносы и иностранные налоги.Особые правила предусмотрены для благотворительных взносов, когда справедливая рыночная стоимость внесенного имущества превышает его налоговую базу. |

| Уменьшение вычетов из полученных дивидендов для отражения более низких ставок налога на прибыль (§ 243 с поправками) | Корпорации обычно могут вычесть 70 процентов дивидендов, полученных от других налогооблагаемых национальных корпораций, и 80 процентов дивидендов, полученных от корпорации, 20 процентов акций которой ей принадлежат. | 70-процентный вычет уменьшается до 50 процентов, а 80-процентный вычет — до 65 процентов. |

США — Корпоративное право — Налоги на корпоративный доход

Закон о налоговой реформе США, принятый 22 декабря 2017 года (P.L. 115-97), переместил Соединенные Штаты от «всемирной» системы налогообложения к «территориальной» системе налогообложения. Помимо прочего, П.Л. 115-97 окончательно снизили ставку КПН в размере 35% для корпораций-резидентов до фиксированной ставки в 21% для налоговых лет, начинающихся после 31 декабря 2017 года.

Налогообложение в США дохода, полученного лицами, не являющимися гражданами США, зависит от того, имеет ли доход связь с Соединенными Штатами, а также от уровня и степени присутствия лиц, не являющихся гражданами США, в Соединенных Штатах.

До вступления в силу P.L. 115-97, неамериканская корпорация, занимающаяся торговлей или бизнесом в США, облагалась налогом по ставке КПН США 35% на доход из источников в США, фактически связанных с этим бизнесом (т.е. фактически связанный доход или ECI). Однако, как отмечалось выше, П.Л. 115-97 существенно изменили федеральный налоговый режим. П.Л. 115-97 навсегда снизили ставку КПН в размере 35% для ECI до фиксированной ставки 21% для налоговых лет, начинающихся после 31 декабря 2017 г. бизнес продолжает облагаться налогом на валовой основе в размере 30%.

Альтернативный минимальный налог (AMT)

AMT ранее было наложено на корпорации, отличные от S-корпораций ( см. Ниже ) и небольших корпораций C (как правило, тех, у которых трехлетняя средняя годовая валовая выручка не превышает 7,5 миллионов долларов США [USD]). Налог составлял 20% от альтернативного минимального налогооблагаемого дохода (AMTI) сверх суммы освобождения от уплаты налогов в размере 40 000 долларов США (при условии поэтапного отказа). AMTI был рассчитан путем корректировки регулярного налогооблагаемого дохода корпорации с помощью указанных корректировок и пунктов «налоговых льгот».Налоговые льготы или корректировки могут возникнуть, например, если у корпорации была существенная ускоренная амортизация, процентное истощение, нематериальные затраты на бурение или необлагаемая налогом прибыль.

P.L. 115-97 отменил корпоративный AMT, действующий для налоговых лет, начинающихся после 31 декабря 2017 года, и предоставил механизм для возврата корпоративных кредитов AMT за предыдущий год к концу 2021 года.

P.L. 116-136, принятый как часть закона о помощи в связи с COVID-19, внес поправки в это положение и предусматривал возврат всех корпоративных кредитов AMT до конца 2019 года.В частности, P.L. 116-136 ускоряет возможность компаний получать возмещение зачетов AMT в налоговые годы, начинающиеся в 2019 году. В качестве альтернативы компании могут потребовать весь возмещаемый зачет AMT в налоговые годы, начинающиеся в 2018 году.

S корпорации

Корпорации со 100 или менее правомочными акционерами, ни одна из которых не может быть корпорацией, которые отвечают определенным другим требованиям, могут выбрать налогообложение в соответствии с подразделом S Налогового кодекса (IRC или «Кодекс») и, таким образом, известны как корпорации S.S-корпорации облагаются налогом аналогично, но не идентично партнерству (т.е. все налоговые статьи [например, доход, отчисления] переходят к владельцам предприятия). Таким образом, корпорации S обычно не облагаются федеральным подоходным налогом США.

Валовой налог на прибыль от перевозки

Иностранные корпорации и иностранные физические лица-нерезиденты ежегодно облагаются 4% -ным налогом на их валовой доход от транспортировки в США (USSGTI), за исключением некоторых доходов, которые считаются фактически связанными с торговлей или бизнесом в США.Транспортный доход — это любой доход, полученный или связанный с (i) использованием (или наймом или сдачей в аренду) морского или воздушного судна, или (ii) предоставлением услуг, непосредственно связанных с использованием морского или воздушного судна. .

Налог на снижение базы и недопущение злоупотреблений (BEAT)

P.L. 115-97 ввел новый федеральный налог США, названный «налогом на размывание базы и предотвращение злоупотреблений» (BEAT). П.Л. 115-97 направлены на сокращение налоговой базы США путем введения дополнительных налоговых обязательств корпораций (кроме регулируемых инвестиционных компаний [RIC], инвестиционных фондов недвижимости [REIT] или S-корпораций), которые вместе со своими аффилированными лицами имеют среднегодовые валовая выручка за трехлетний период, заканчивающийся предыдущим налоговым годом, составляет не менее 500 миллионов долларов США, и по которым в течение налогового года производятся определенные снижающие базу платежи связанным иностранным лицам в размере 3% (2% для некоторых банков и дилеров по ценным бумагам) или больше всех их вычитаемых расходов, за исключением некоторых исключений.Наиболее заметными из этих исключений являются вычет NOL, новый вычет полученных дивидендов (DRD) для дивидендов из иностранных источников, новый вычет для нематериального дохода, полученного из-за рубежа (FDII), и вычет, относящийся к новой категории глобальных нематериальных доходов с низким доходом. налогооблагаемый доход (GILTI), квалифицированные производные финансовые инструменты, определенные в положении, и определенные платежи за услуги.

Ставка налога на прибыль взимается в размере 10% (5% за 2018 г.) от «модифицированного налогооблагаемого дохода» налогоплательщика (как правило, налогооблагаемый доход в США, определяемый без учета каких-либо налоговых льгот, уменьшающих базу, или процента уменьшения базы NOL. вычет) превышает обычное налоговое обязательство налогоплательщика за вычетом большинства налоговых вычетов.Вышеуказанные процентные ставки изменены до 11% и 6%, соответственно, для некоторых банков и дилеров по ценным бумагам.

Платеж, снижающий базу, как правило, представляет собой любую сумму, выплаченную или начисленную налогоплательщиком соответствующему иностранному лицу, которая подлежит вычету для приобретения имущества, подлежащего амортизации, или для выплат по перестрахованию. В эту категорию также входят определенные платежи «иностранными организациями», подпадающими под действие антиинверсионных правил раздела 7874.

Резерв действует в отношении платежей по сокращению базы, выплаченных или начисленных в налоговые годы, начинающиеся после 31 декабря 2017 года.Для налоговых лет, начинающихся после 31 декабря 2025 года, процент модифицированного налогооблагаемого дохода, который сравнивается с обычным налоговым обязательством, увеличивается до 12,5% (13,5% для некоторых банков и дилеров по ценным бумагам) и позволяет применять все кредиты при определении регулярных налоговых обязательств корпорации США. налоговое обязательство. Особые правила применяются к банкам, страховым компаниям и «иностранным организациям».

Государственный и местный подоходный налог

Ставки КПНварьируются от штата к штату и обычно составляют от 1% до 12% (хотя в некоторых штатах подоходный налог не взимается).Наиболее распространенной налогооблагаемой базой является федеральный налогооблагаемый доход, который изменяется в соответствии с положениями штата и обычно распределяется между штатом на основе формулы пропорционального распределения, состоящей из одного или нескольких следующих элементов: материальные активы и расходы на аренду, продажи и другие поступления, и платежная ведомость. Многие штаты отходят от трехфакторной формулы в пользу однофакторной методологии распределения поступлений.

Проект постановления о реформе корпоративного налогообложения

Департамент налогообложения и финансов намеревается внести поправки в Положения о налогообложении франшизы бизнес-корпораций по статье 9-A, чтобы включить изменения, внесенные в законодательство о реформе корпоративного налогообложения, содержащееся в государственных бюджетах штата Нью-Йорк на 2014–2015 и 2015–2016 годы.По мере их разработки проекты различных нормативных поправок будут размещаться на этом веб-сайте для общественного обсуждения до начала процесса государственной административной процедуры для официального предложения и принятия этих нормативных положений. Эти проекты нормативных поправок не являются окончательными, и на них не следует полагаться. Сроки представления комментариев публикуются, чтобы облегчить процесс редактирования. Тем не менее, комментарии, представленные после установленного срока, все же могут быть рассмотрены. Отправляйте свои комментарии Кэтлин Д. Чейз, офис советника, Департамент налогообложения и финансов, W.A. Harriman Campus, Building 9, Room 200, Albany, NY 12227, или напишите нам по электронной почте.

Части с 1 по 3

Это проект поправок к правилам, охватывающий определения, взаимосвязь, отчетные периоды, прибыль и капитал, капитальные убытки, вычитание предыдущей конвертации чистых операционных убытков и чистые операционные убытки. Он объединяет обновления частей с 1 по 3, которые были ранее разнесены (за исключением правил для учетных периодов).

Текст частей с 1 по 3 проекта Правил

Просьба представить комментарии до 2 августа 2021 г.

Коэффициент пропорционального распределения бизнеса

Это предлагаемые новые разделы 4-2.3 (Поступления от продажи, лицензии на использование и предоставление удаленного доступа к цифровым продуктам) и 4-2.18 (Поступления от других услуг и прочей деловой деятельности) Корпорации штата Нью-Йорк. Правила налогообложения франшиз. Эти проекты правил описывают, как получать поступления в соответствии с иерархиями, описанными в разделах 210-A (4) налогового законодательства для цифровых продуктов и 210-A (10) для других услуг и другой деловой активности, и включают множество примеров.Эти проекты правил заменяют ранее опубликованные проекты правил.

Текст проекта правила, касающегося цифровых продуктов

Примечание: Изменено 19.10.16, 03.07.19

Текст проекта правила, относящегося к прочим услугам и прочим деловым квитанциям

Примечание: С поправками 19.10.16, 19.07.19

Просьба представить комментарии до 9 октября 2019 г.- Это проект поправок к остальным разделам части 4 (кроме подраздела 4-6.5) Правил налогообложения франчайзинговых компаний штата Нью-Йорк.Этот проект поправок разъясняет и интерпретирует общие правила, содержащиеся в разделе 210-A Закона о налогах, которые используются для определения доли пропорционального распределения бизнеса.

Текст проекта правила, касающегося пропорционального распределения

Примечание: С поправками 31.08.17, 18.07.19, 08.11.19Пожалуйста, предоставьте комментарии до 7 февраля 2020 года.

Детали с 5 по 9

Это проект поправок к Части 5 (Налоговые льготы), Части 6 (Отчеты), Части 7 (Уплата налога, декларация и уплата расчетного налога и сбор) , Часть 8 (Оценка, пересмотр) , Возврат и обзор), и Part 9 (надбавка MTA) .Он объединяет обновления частей с 5 по 9, которые ранее публиковались отдельно.

Текст частей с 5 по 9 проекта Правил

Просьба представить комментарии до 22 апреля 2021 г.

Особые объекты (Часть 10)

Предлагаемая новая Часть 10 содержит особые правила для квалифицированных производителей из Нью-Йорка, корпоративных партнеров, корпораций S из Нью-Йорка, REITS, RICS и DISCS.

Текст проекта правила, касающегося особых организаций

Примечание: Изменено 28.04.21

Просьба представить комментарии до 2 августа 2021 г.

Для получения дополнительной информации см .:

Реформа корпоративного налогообложения, 2015 г.

Обновлено:

Уплата налогов 2018

Обзор

Уплата налогов 2018 Совместная ежегодная публикация Группы Всемирного банка и PwC рассматривает налоговые режимы в 190 странах и предоставляет непревзойденную глобальную базу данных. В этом году исполняется двенадцатая годовщина публикации. Отчет основан на индикаторе «Уплата налогов» и включает анализ и комментарии Всемирного банка и PwC.При уплате налогов исторически измерялись общие налоги и ставка взносов (стоимость всех уплаченных налогов в процентах от коммерческой прибыли), время, необходимое для соблюдения основных налогов (налоги на прибыль, налоги на рабочую силу и обязательные отчисления, а также налоги на потребление). , и количество налоговых платежей. С прошлого года исследование также включает новый субиндикатор — индекс после подачи документов, который измеряет процесс обращения за возвратом налога на добавленную стоимость и прохождения проверки по налогу на прибыль организаций. Эти два процесса основаны на четырех компонентах: время для выполнения возмещения НДС (часы), время для получения возмещения НДС (недели), время для исправления непреднамеренной ошибки в налоге на прибыль организаций и рассмотрение любой итоговой налоговой проверки. (часы) и время, необходимое для прохождения проверки по налогу на прибыль организаций (недели).Общий балл по уплате налогов основан на четырех компонентах.

Экономики во всем мире продолжают добиваться прогресса в упрощении и сокращении бремени соблюдения налоговых требований для предприятий благодаря использованию технологий предприятиями и правительствами. Согласно отчету, время выполнения требований сократилось на 5 часов до 240 часов; и количество платежей от одного до 24 платежей. Что касается индекса после подачи, в 81 стране аудит корпоративного подоходного налога инициируется налогоплательщиками, добровольно вносящими поправки в декларацию о простой ошибке, в то время как в 51 стране с системой НДС возврат НДС невозможен для нашей компании, занимающейся изучением конкретных примеров, что позволяет предположить что во многих странах существуют значительные возможности для улучшения процессов последующей подачи документов.

Основные результаты

- В среднем в 2016 году компании, изучающей конкретный пример, требуется 240 часов, чтобы соблюдать свои налоги, она производит 24 платежа и имеет среднюю общую ставку налогов и взносов в размере 40,5%.

- Время и количество платежей, необходимых для выполнения требований, продолжали значительно сокращаться, отражая все более широкое использование технологий. Время, необходимое для уплаты налогов на рабочую силу и налог на прибыль, сократилось на 2 часа (до 61 часа для налогов на прибыль и 87 часов для налогов на рабочую силу) по сравнению с прошлым годом, при этом налоги на рабочую силу показали наибольшее сокращение за весь период исследования.

- Электронная регистрация и оплата, улучшенное программное обеспечение для налогового и бухгалтерского учета, а также предварительно заполненные декларации являются одними из ключевых факторов.

- Общая ставка налогов и взносов (TTCR) увеличилась на 0,1 процентного пункта до 40,5%; при этом наибольшее увеличение произошло за счет корпоративного подоходного налога и налога с оборота.

- В 81 стране аудит корпоративного подоходного налога инициируется налогоплательщиками, добровольно вносящими поправки в налоговую декларацию за простую ошибку.

- 162 страны имеют систему НДС, при этом возврат НДС доступен компании, изучающей конкретный пример, в 107 странах.Возврат НДС невозможен в 51 стране, особенно в Латинской Америке, Карибском бассейне и странах Африки к югу от Сахары. В четырех странах покупка промышленного оборудования освобождена от НДС.

- Для тех стран, где возможно возмещение НДС, в среднем у компании, изучающей пример, требуется 18,4 часа на выполнение необходимых административных процедур и 27,8 недели на получение возмещения.

- Регион ЕС и ЕАСТ в среднем показывает наилучшие результаты по индексу после подачи документов: чуть более 7 часов на возврат НДС, чуть более 16 недель на получение возмещения и чуть более 7 часов на корректировку корпоративного дохода налоговую декларацию и пройти аудиторскую проверку.Если проводится аудит корпоративных доходов, он продлится чуть более 26 недель.

- В 2016 году корпоративный подоходный налог взимался в 180 странах. В среднем компании, изучающей конкретный пример, требуется 16 часов, чтобы исправить ошибку в декларации о корпоративном подоходном налоге, включая ответ на аудиторскую проверку, если таковая будет инициирована. Если после исправления ошибки происходят дальнейшие взаимодействия с налоговыми органами (в том числе проверки), они длятся в среднем 27,3 недели.

- В 2016 году было проведено 30 реформ, которые упростили или снизили затраты на уплату налогов.Самой популярной реформой по-прежнему остается внедрение или усовершенствование онлайн-систем для подачи и уплаты налогов. Сальвадор добился наибольших успехов в системах уплаты налогов в 2016/17 году.

Что нового в налоговом и бухгалтерском учете

Сентябрь 2021 г.

Усовершенствования

Уведомления по электронной почте в средствах отслеживания изменений в налоговой сфере на федеральном, государственном и международном уровнях

Федеральные, государственные и международные средства отслеживания теперь включают функцию «Создать предупреждение».Теперь вы можете создавать оповещения по электронной почте на основе отфильтрованных результатов, легко экспортировать результаты в Excel и сохранять выбранные вами параметры в рабочей области. Страница результатов трекера теперь имеет внешний вид, похожий на страницу результатов поиска Daily Tax Report . Уведомления по электронной почте на трекерах позволяют легко отслеживать события в разных юрисдикциях и полный спектр налоговых тем, что позволяет оставаться в курсе последних налоговых действий.

Дополнительный контент

Специальный отчет о прогнозируемых налоговых ставках на 2022 год

Этот специальный отчет, доступный до публикации официальных данных IRS, подготовленный нашей командой по контенту и анализу, дает налоговым практикам и финансовым специалистам возможность раннего начала налогообложения 2022 года. годовые стратегии.В отчете прогнозируются пороговые значения налоговых ставок, цифры пенсионного планирования и другие данные для расчета налогов клиентов.

Косвенный налог на бизнес для потребителей («B2C»). Дорожная карта цифровых услуг и электронной коммерции **

Эта дорожная карта представляет собой общий обзор мер по налогу на добавленную стоимость (НДС), налогу на товары и услуги ( GST) и налоговые режимы для сбора налоговых поступлений от входящих поставок цифровых услуг и товаров с низкой стоимостью от бизнеса к потребителю («B2C»), а также сектора электронной коммерции (совместно именуемого «цифровая экономика»).Он охватывает вопросы косвенного налогообложения и призван дополнить покрытие в Дорожной карте по налогам на цифровые услуги и другим односторонним мерам.

OnPoint: Многосторонний инструмент ОЭСР (MLI) **

В этом OnPoint содержится информация о Многостороннем инструменте и о том, как он взаимодействует с соглашениями о подоходном налоге, а также будет обновлена информация о событиях, связанных с глобальным налоговым соглашением ОЭСР, когда будут опубликованы более подробные сведения. для этого проекта позднее в 2021 году.

Новые портфели

Пересмотренные портфели

Август 2021 года

Дополнительный контент

Электронное выставление счетов и налог на добавленную стоимость

Этот OnPoint представляет собой введение в электронное выставление счетов и рассматривает тенденцию к обязательному электронному выставлению счетов и модель оформления счета.В нем также рассматриваются примеры модели оформления счетов, реализованной в Италии, Бразилии и Китае.

Вебинар: Подробное описание правил и возможностей амортизации бонусов

31 августа 2021 г .; 13:00 — 14:00 по восточноевропейскому времени

Закон о сокращении налогов и рабочих местах (TCJA) радикально изменил правила амортизации основных средств. С окончательными правилами и инструкциями, выпущенными осенью 2019 года и осенью 2020 года, IRS дало более четкое представление об этих изменениях — и их влиянии на амортизацию налогоплательщиков.Закон CARES исправил «сбой в розничной торговле» и внес дополнительные изменения. На этом вебинаре мы обсудим соответствующие правила и возможности планирования в отношении амортизации бонусов.

Пересмотренные портфели

Июль 2021 г.

Усовершенствования

Новые тематические центры на главной странице

Изучите темы, актуальные в федеральном, государственном и международном налоговом ландшафте, с помощью наших тематических центров на НОВОЙ домашней странице . Выберите тему, например Трансфертное ценообразование, и одним щелчком мыши вы будете перенаправлены на такие ресурсы, как:

- Последние события

- Внешние ресурсы

- Налоговый кодекс

- Правила казначейства

- Fast Answers ™

- Портфели

Щелкните здесь, чтобы увидеть постоянно растущий список тематических центров, и сообщите нам, как его улучшить!

Дополнительный контент

Налоговые вызовы, возникающие в цифровой экономике — Отчет о заявлении от июля 2021 года о двухкомпонентном решении, разработанном OECD / G20 Inclusive Framework на BEPS

Эта презентация дает полезное представление о предлагаемой работе двух Столбы.Подробный план реализации вместе с остающимися проблемами должен быть завершен в октябре 2021 года.

Пакет электронной коммерции ЕС: ловушки для неуверенных… и возможности для хорошо информированных!

В этом специальном отчете рассматриваются основные подводные камни и возможности планирования в рамках нового европейского режима электронной коммерции.

Руководство по индивидуальному налоговому планированию на середину года на 2021 год

Сейчас идеальное время, чтобы сосредоточиться на налоговом планировании на оставшуюся часть 2021 года. Это руководство предлагает потенциальные возможности экономии налогов для индивидуальных налогоплательщиков.

Что происходит в стране Оз?

Если вы пропустили прямой веб-семинар, вы все равно можете посмотреть «По запросу в зонах возможностей», чтобы услышать от экспертов-практиков обсуждение последних рекомендаций, возникающих на практике вопросов, которые могут потребовать разъяснений или дополнительных рекомендаций, а также возможных изменений налогового законодательства. это может повлиять на программу зон возможностей.

Новые портфели

Пересмотренные портфели

Июнь 2021 г.

Дополнительный контент

Казначейская книга

Эта презентация содержит общие объяснения предложений администрации по доходам на 2022 финансовый год.

Исследование 2021 налоговых департаментов штата

Ежегодное исследование Bloomberg Tax предлагает практические советы практикующим специалистам, которые должны определить, может ли деятельность корпорации в штате привести к налоговым обязательствам. Учитывая отсутствие у штатов четких указаний в форме прецедентного права или законодательных актов, определяющих виды деятельности, которые вызывают взаимосвязь и налогообложение, в этом обзоре представлены важные детали.

Форум налогового руководства — по требованию

Если вы пропустили прямую трансляцию, вы все равно можете посмотреть очные беседы и заседания по запросу на форуме налогового лидера.

День 1 — Форум налогового руководства Bloomberg | Международный налог

- Беседа у камина с Фабрицией Лапекорелла, директором Generl финансов Министерства экономики и финансов Италии, назначенным председателем Комитета ОЭСР по фискальным вопросам с января 2022 г.

- Беседа у камина с Николь Флакс, комиссаром LB&I, IRS

- Панельная сессия по GILTI and Co.- Будущее налогообложения глобального дохода

День 2 — Форум налоговых лидеров Bloomberg | Внутренний налог

- Беседа у камина с Джаредом Бернстайном, членом Совета экономических консультантов Белого дома

- Панельная сессия по краткосрочным и долгосрочным налоговым изменениям

Новые портфели

Пересмотренные портфели

Май 2021

Улучшения

Новая домашняя страница

Мы создали новую домашнюю страницу, чтобы улучшить навигацию по платформе и настроить ваш опыт.В настоящее время, когда вы входите в систему, вы по умолчанию переходите на федеральную страницу.

Теперь у вас есть возможность установить новую домашнюю страницу по умолчанию после входа в систему, чтобы видеть ваши недавние поисковые запросы и просмотры контента, актуальные темы, такие как цифровой налог, и связанный контент, такой как наши готовые слайды по избранным налоговым изменениям.

Обновленные сводки правил отчетности CbC и документации по трансфертному ценообразованию

Обновленные сводки для 80+ стран, которые включают добавление информации, относящейся к правилам отчетности и документации и раскрытиям, если таковые имеются.

Обновленные портфели

Апрель 2021 г.

Улучшения

Обновленный трекер BEPS!

Обновленный BEPS Tracker предоставляет краткие сводки по последним разработкам BEPS (Base Erosion Profit Shifting) для 100% юрисдикций членов BEPS . Трекер позволяет фильтровать по дате, стране, пункту действия (теме) и статусу.

Закон о корпоративной прозрачности 2020 г.

Обзор организаций, подлежащих отчетности и не подлежащих отчетности; когда и как сообщать; и информация, которую необходимо сообщить.

Окончательные правила FDII

Обзор окончательных положений, которые обеспечивают правила определения того, является ли услуга услугой FDDEI, и обсуждают правила определения того, предоставляются ли общие услуги лицу, находящемуся за пределами Соединенных Штатов.

Дополнительный контент

Форум по трансфертному ценообразованию

Специалисты-практики из более чем 20 крупных индустриальных стран обсуждают, как изменения в их стране повлияли на их практику трансфертного ценообразования и что, по их мнению, принесет 2021 год. хранить.

Новые портфели

Пересмотренные портфели

Март 2021 года

Улучшения

OnPoints

On Points — это своевременные презентации, которые содержат краткое изложение важных событий, ключевых соображений и последствий для определенных типов бизнеса и / или бизнес-деятельности.

Новые темы OnPoint за март 2021 г. Включают:

Дополнительное содержимое

Дорожная карта Закона о американском плане спасения

Эта дорожная карта представляет собой краткое изложение налоговых положений Закона об американском плане спасения от 2021 г., Pub.L. No. 117-2, подписан 11 марта 2021 года.

Программа защиты зарплаты (ГЧП) Дорожная карта государственных исследований

Эта дорожная карта направит вас к соответствующим штатным навигаторам и разработчикам диаграмм, охватывающих налоговый режим штата в отношении ГЧП прощение ссуды и вычет расходов. Дорожная карта также включает прямые ссылки на оповещения о поиске новостей и соответствующий контент для расчета заработной платы.

Февраль 2021 г.

Усовершенствования

Наблюдение за налоговым сезоном

Объединяет важнейшие ресурсы для подачи налоговой декларации и платежей в одном центральном месте! Tax Season Watch предоставляет важную информацию, включая специальные отчеты о передовых методах электронной подачи документов, распространенных ошибках при составлении налоговой декларации, основных триггерах аудита и многом другом.В этом году мы добавили специальный пункт OnPoint, чтобы выделить особенности, связанные с COVID, которые являются уникальными для этого сезона подачи заявок.

OnPoints

On Points — это своевременные презентации, которые содержат краткое изложение важных событий, ключевых соображений и последствий для конкретных видов бизнеса и / или деловой активности.

Новые темы OnPoint в феврале 2021 года включают:

Руководства по налоговой подготовке 2020 **

Руководства по налоговой подготовке предлагают исчерпывающие практические инструкции по подготовке форм 1040, 1120, 1120S, 1065, 1041, 706, 709, 940 и 941.

Дополнительное содержимое

Налоговый прогноз на 2021 год

Отчет о налогообложении на 2021 год дает первый взгляд на силы, формирующие ключевые налоговые и бухгалтерские проблемы в этом году. В этот отчет включены статьи по таким темам, как действия в штатах по введению налогообложения электронной коммерции, что будет дальше с налоговой повесткой Европы, как меры по облегчению последствий Covid-19 могут вызвать ошибки при подаче налоговой декларации, дела, которые необходимо рассмотреть в Верховном суде, и налоговые последствия. удаленной рабочей силы.

Прогноз заработной платы на 2021 год **

В этом новом отчете рассматриваются последствия продолжающейся пандемии для работодателей и специалистов по заработной плате, включая повышение ставок налога на безработицу, изменения базы заработной платы, новые государственные и местные законы о минимальной заработной плате и законы о компенсации работникам.В отчете также подробно рассматривается Закон о консолидированных ассигнованиях на 2021 год, который внес изменения в федеральную программу защиты заработной платы и кредит на удержание сотрудников.

Дорожная карта по налогам на цифровые услуги и другим односторонним мерам **

Дорожная карта охватывает односторонние меры, принятые различными странами в ответ на проблемы налогообложения цифровой экономики. Он будет охватывать принятые и предлагаемые меры, включая налоги на цифровые услуги (DST), изменения в правилах постоянного представительства, правила косвенного налогообложения (вопросы НДС и GST) и другие соответствующие материалы.

Январь 2021 года

Улучшения

Федеральный налоговый календарь на 2021 год

Этот налоговый календарь на 2021 год является справочным документом по датам, включенным в налоговый календарь IRS для предприятий и индивидуальных предпринимателей. Просматривайте конкретные сроки по месяцам для заполнения налоговых форм, уплаты налогов и других действий, требуемых федеральным налоговым законодательством. Добавьте этот сайт в закладки, чтобы отслеживать основные налоговые сроки до 2021 года.

OnPoints

OnPoints — это своевременные презентации, содержащие краткое изложение важных событий, ключевых соображений и последствий для определенных типов бизнеса и / или деловой активности.

Новый январь 2021 г. Темы OnPoint включают:

2021 Краткое справочное руководство по налогам

Практический ресурс, который поможет спланировать и соблюдать требования в наступающем году, предлагая быстрый доступ к графикам, срокам и ставкам.

Построители диаграмм состояния 2021

Все диаграммы штатов были обновлены и включают в себя налоговые ставки 2021 года, будущие ставки, процентные ставки и сроки оплаты.

Дополнительное содержание

Дорожная карта налогового плана Байдена

Матрица, показывающая, как действующее законодательство может измениться в соответствии с налоговыми предложениями президента Джо Байдена.

Дорожная карта Закона о налогоплательщиках и освобождении от налогов в случае стихийных бедствий

Обобщает налоговые положения, не связанные с Covid, в Законе о консолидированных ассигнованиях от 2021 года, законопроекте о расходах на сумму 2,3 триллиона долларов, принятом в конце декабря. Дорожная карта извлекает соответствующую информацию из законодательства и представляет ее в удобном табличном формате.

Опрос Trust Nexus 2020

Высокопоставленные государственные налоговые органы обсуждают ключевые темы доверительной связи для вас и ваших клиентов в Опросе Trust Nexus 2020 года.Обзор предлагает ясность в каждом штате в отношении распределения, правил возврата, налогообложения резидентов и нерезидентов и Covid-19.

Декабрь 2020 г.

Чтобы помочь вам ориентироваться в постоянно меняющемся ландшафте федерального, государственного и международного налогообложения и финансового учета, BloombergTax добавил еще больше контента, функций и практических инструментов. Ниже приводится краткое изложение некоторых улучшений, внесенных в 2020 году, и все они направлены на то, чтобы предоставить вам ресурсы, необходимые для предоставления исключительных налоговых рекомендаций.

Планирование на конец года на 2020 год

Практические руководства и контрольные списки, специально разработанные для выделения важных налоговых изменений на следующий налоговый год, включая контрольные списки для помощи в налоговом планировании на конец года, теперь доступны. Эти практические руководства основаны на наших ежегодных письмах клиентам, которые также доступны и могут использоваться для создания новых и повторных заказов.

Федеральное налоговое руководство на 2021 год

Уже доступно! Это обязательный справочник для консультирования бизнеса и частных лиц по вопросам федерального налогообложения, а также жизненно важный ресурс для соблюдения нормативных требований и налогового планирования.

Интерактивные налоговые формы 2020

Формы на 2020 налоговый год загружаются в интерактивные налоговые формы по мере их выпуска и / или утверждения юрисдикциями.

Coronavirus Tax Watch Страница

Обеспечивает легкий доступ ко всей нашей налоговой защите, связанной с Covid-19. В дополнение к новостям и ссылкам на ключевые документы вы найдете краткие обзоры. О пунктах и дорожных картах нашей группы аналитиков (ссылки ниже), которые содержат краткие сводки и анализ быстро меняющихся тенденций в области налогообложения.

Руководство по налоговой реформе Страница

Содержит последнюю информацию о рекомендациях и предлагаемых нормативных актах, выпущенных IRS для реализации положений налогового закона 2017 года, в наших дорожных картах, статьях Daily TaxReport®, предлагаемых и окончательных нормативных актах, а также размещенных рядом подкастах. ключевые портфели IR Cand Tax Management.

Расширенная печать портфолио

Обеспечивает полную или частичную печать любого портфолио. Вы можете распечатать все портфолио, включая рабочие документы; подробный анализ; единый раздел портфолио; или отдельные подразделы.Кроме того, вы можете настроить загрузку портфолио, выбрав формат файла, содержимое и размер бумаги.

Интерактивные презентации On Points — это своевременные презентации, содержащие краткое изложение важных событий, ключевых соображений и последствий для конкретных типов бизнеса и / или деловой активности.

On Points включает:

Workflow Tools

Экономит время, задавая вам серию вопросов, связанных с транзакцией / ситуацией, и направляет вас через ключевые соображения, необходимые для принятия решения.Определения, описания и ссылки на дополнительные руководства и соответствующие исходные материалы отображаются на каждом этапе.

Доступные инструменты рабочего процесса включают в себя:

Федеральный налог

Закон о выборах CARES и заявления о соответствии Письма клиентов

Выборы условного приобретения активов §338 / §336 (e) Инструмент рабочего процесса

Инструмент рабочего процесса выбора условных активов предназначен для проведет вас через требования §338 и §336 (e) и поможет вам определить, имеет ли ваш клиент право на получение §338 (g) , §338 (h) (10) , или §336 (e) выборы.

Инструмент рабочего процесса для вычета расходов на питание и развлечения

Инструмент рабочего процесса для питания и развлечений был обновлен, чтобы отразить предлагаемые правила, выпущенные 21 февраля 2020 г. (REG-100814-19, 85 Fed. Reg. __ (26 февраля 2020 г.)) , который касается ограничения §274 на вычет расходов на еду и напитки и отмены вычета расходов, связанных с развлекательной деятельностью.

Государственная пошлина

Соответствие государства закону CARES

Эта диаграмма предлагает краткий обзор соответствия штата закону CARES со ссылками на официальные органы.

Обследование налогового департамента штата за 2020 год **

Ежегодно агентство Bloomberg Tax опрашивает старших должностных лиц налогового департамента штата о позиции каждого штата по вопросам налога на прибыль и с продаж, которые имеют наибольшее значение для корпораций. В этом году наш опрос включает расширенное обсуждение проблем компаний, связанных с пандемией, особенно проблем, связанных с пересечением дистанционной работы и взаимосвязей.

Кнопка «Сравнить»

Кнопка «Сравнить» теперь доступна для всех навигаторов по налогам штата, навигаторов по НДС и справочников по странам.Он предлагает плавный переход между анализом конкретной области и / или страны по конкретной теме и соответствующим построителем диаграмм.

Быстрые ответы

Эта функция позволяет получать быстрые ответы на конкретные исследования прямо с экрана результатов поиска. Вы можете просто ввести три компонента поиска (тип налога, название штата, тема), чтобы получить результаты. Ответ будет отображаться в верхней части экрана результатов поиска со ссылкой на диаграмму состояний, если требуются дополнительные сведения.

Государственный налог — Covid-19 Снимок телеработы

На этой диаграмме представлена сводная информация о налоговой деятельности штата, касающейся реакции штатов на взаимосвязь, основанную на удаленной работе во время кризиса COVID-19.

International Tax

Enhanced Country Coverage

Платформа Bloomberg Tax & Accounting теперь обеспечивает полное покрытие для более чем 220 стран по всему миру, помогая вам ориентироваться в глобальных проблемах налогового планирования, не забывая при этом о возникающих проблемах, например, связанных с Covid -19 пандемия.

Специализированные гиды графств теперь доступны для:

Афганистан, Американское Самоа, Андорра, Армения, Багамы, Бангладеш, Барбадос, Ботсвана, Бруней-Даруссалам, Камерун, Центральноафриканская Республика, Чад, Острова Кука, Коморские Острова, Кот-д’Ивуар, Джибути, Эфиопия, Фолклендские острова, Фарерские острова, Габон, Гамбия, Гуам, Гайана, Гаити, Иран, Ямайка, Иордания, Косово, Кыргызстан, Лаос, Ливия, Макао, Мадагаскар, Мальдивы, Мавритания, Монако, Монголия, Мозамбик, Мьянма, Новая Каледония, Северная Корея, Руанда, Сан-Томе и Принсипи, Сенегал, Сейшельские острова, Шри-Ланка, Св.Винсент и Гренадины, Сент-Китс и Невис, Суринам, Таджикистан, Тимор-Лешти, Того, Тонга, Тринидад и Тобаго, Уганда, Виргинские острова США, Зимбабве

Выделенные навигаторы по НДС теперь доступны для:

Афганистан, Американское Самоа , Армения, Аруба, Бангладеш, Барбадос, Белиз, Ботсвана, Бруней-Даруссалам, Буркина-Фасо, Бурунди, Камерун, Чад, Коморские острова, Острова Кука, Кот-д’Ивуар, Джибути, Эфиопия, Фолклендские острова, Фарерские острова, Французская Полинезия, Габон, Гамбия, Гуам, Гайана, Гаити, Иран, Ямайка, Иордания, Кирибати, Косово, Кыргызстан, Лаос, Ливан, Либерия, Ливия, Макао, Мадагаскар, Мальдивы, Мавритания, Монако, Монголия, Мозамбик, Мьянма, Новая Каледония, Ниуэ, Север Корея, Папуа-Новая Гвинея, Руанда, Сенегал, Сейшельские Острова, Сьерра-Леоне, Шри-Ланка, Суринам, Таджикистан, Того Вануату, Тонга, Туркменистан, Теркс и Кайкос, Уганда, U.Южные Виргинские острова, Замбия, Зимбабве

BEPS Tracker теперь охватывает следующие страны: