Банки предлагают снижение финансовой нагрузки. Стоит ли вестить?

А на бумаге можно отправлять? Я поняла, что ИП только электр…

да все почти были уверены, что дополнительный бонус и новые …

за меня это не передавали. В моей трудовой нет записи об учё…

Передаем и оплачиваем конечно. Имелось в виду, что все настр…

Спасибо, клерки! Как всегда выручаете:) Конечно же!

Плавали — знаем, как налоговики оптимизируют через автоматиз…

его уже пересчитали. Посмотрите в выписку. Только осторожно,…

Работодатель бывает по трудовым договорам. По договорам ГПХ …

это следует из норм 422-ФЗ. И ФНС это подтверждает.

ну, это смотря куда целиться

а ничего что пенсий нас практически лишили с этим поднятием …

ой не не скажите, чем богаче — тем жаднее) как то битый час .

Кстати, запрет на сотрудничество с бывшими сотрудниками не р…

Согласен полностью. И, кстати, если выдали доверенность, то …

Ну так кучу банков предлагают такой сервис. Особенно актуале…

Прочитал. Лишний раз убедился, что всё планируемое — чушь и …

кстати… а разве тот стаж, который был до 2002 года не долж…

а я уже лет 5 или 7. первый сплавил с первой попытке. другие…

В каком смысле устраивает? Люди сами ходят в ФСС, вы ничего …

ааааа, так вот куда бухгалтер-то …он пойдёт разбираться чт…

жаль только жить в эту пору прекрасную уж не придется ни мне…

«Идея реформы — сделать бухгалтерский учёт полезным. А …

Так и не увидел из материала ответ на вопрос, чем новые стан…

В блогеры пойдут)

288 608. А чего ещё копейки не добавили? Например 288 608 ру…

А чего ещё копейки не добавили? Например 288 608 ру…

Вот они поначисляют налоги… Ходи потом, разбирайся с ними….

Мы уже год на прямых выплатах. Нас все устраивает. Деньги пр…

Уйдет в подполье? ))

Профессия бухгалтер рано или поздно уйдет…..

Вот, не далее, как вчера полдня убили, на эту фигню, пока вс…

Получается, надо срочно бежать сдавать на всех, если все ост…

Больничные уже «забрали». Теперь предприятия ими &…

Отличный материал!

какая трогательная забота о бабушках. И так сложно с уходом …

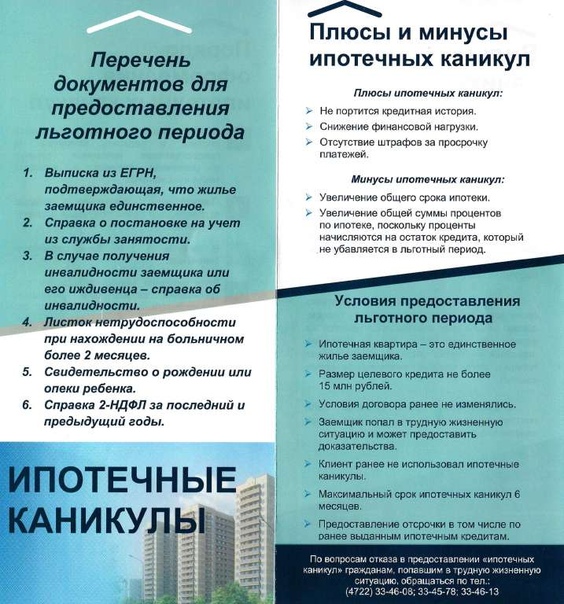

Три способа уменьшить платежи по кредитам

Это, конечно! Вы все посчитали, выгрузили, передали, оплатил…

А на бумаге можно отправлять? Я поняла, что ИП только электр…

да все почти были уверены, что дополнительный бонус и новые . ..

..

за меня это не передавали. В моей трудовой нет записи об учё…

Передаем и оплачиваем конечно. Имелось в виду, что все настр…

Спасибо, клерки! Как всегда выручаете:) Конечно же!

Плавали — знаем, как налоговики оптимизируют через автоматиз…

его уже пересчитали. Посмотрите в выписку. Только осторожно,…

Работодатель бывает по трудовым договорам. По договорам ГПХ …

это следует из норм 422-ФЗ. И ФНС это подтверждает.

ну, это смотря куда целиться

а ничего что пенсий нас практически лишили с этим поднятием …

ой не не скажите, чем богаче — тем жаднее) как то битый час …

Кстати, запрет на сотрудничество с бывшими сотрудниками не р…

Согласен полностью. И, кстати, если выдали доверенность, то …

Ну так кучу банков предлагают такой сервис. Особенно актуале…

Особенно актуале…

Прочитал. Лишний раз убедился, что всё планируемое — чушь и …

кстати… а разве тот стаж, который был до 2002 года не долж…

а я уже лет 5 или 7. первый сплавил с первой попытке. другие…

В каком смысле устраивает? Люди сами ходят в ФСС, вы ничего …

ааааа, так вот куда бухгалтер-то …он пойдёт разбираться чт…

жаль только жить в эту пору прекрасную уж не придется ни мне…

«Идея реформы — сделать бухгалтерский учёт полезным. А …

Так и не увидел из материала ответ на вопрос, чем новые стан…

В блогеры пойдут)

288 608. А чего ещё копейки не добавили? Например 288 608 ру…

Вот они поначисляют налоги… Ходи потом, разбирайся с ними….

Мы уже год на прямых выплатах. Нас все устраивает. Деньги пр…

Уйдет в подполье? ))

Профессия бухгалтер рано или поздно уйдет. ….

….

Вот, не далее, как вчера полдня убили, на эту фигню, пока вс…

Получается, надо срочно бежать сдавать на всех, если все ост…

Больничные уже «забрали». Теперь предприятия ими &…

Отличный материал!

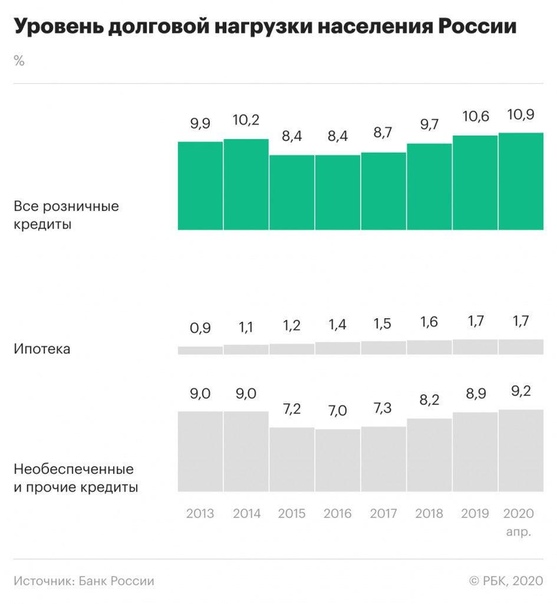

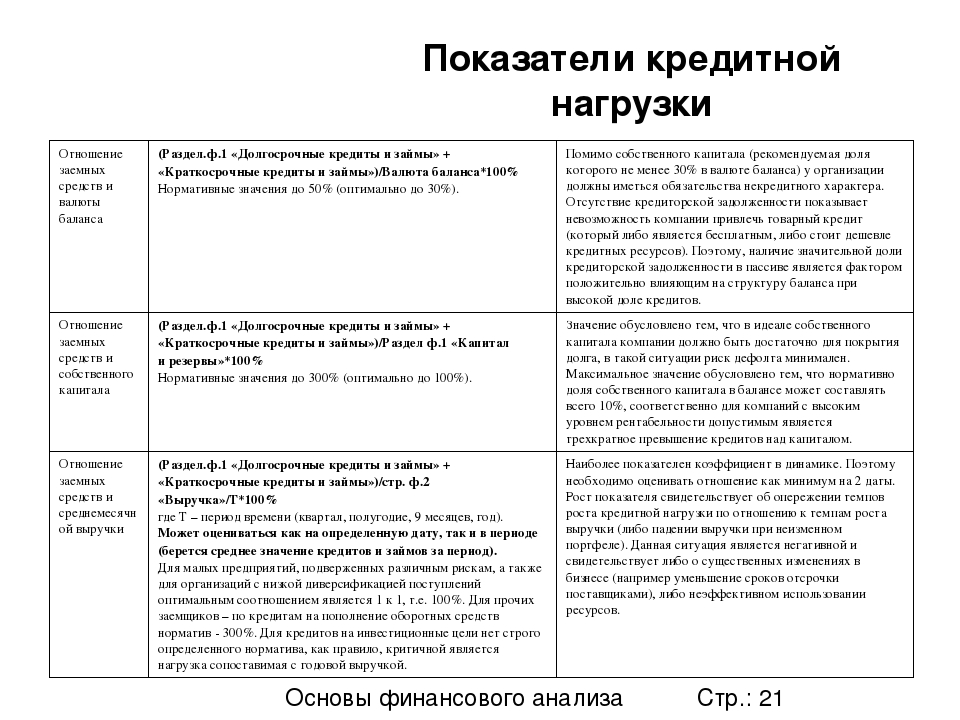

Как показатель долговой нагрузки влияет на условия по кредитам?

С 1 октября 2019 года ЦБ ввел оценку ПДН заемщиков для необеспеченных потребительских кредитов.

Как это повлияет на ставки по потребительским кредитам и на сроки кредитования? Какой будет процедура одобрения кредита в случае зарплатного проекта и без него?

И вообще, что изменится для нас — обычных людей?

Артем

ПДН — это показатель долговой нагрузки. Закредитованным заемщикам с высоким ПДН с 1 октября стало сложнее получить потребительский кредит. ПДН влияет на важный для банков показатель — норматив достаточности капитала. Чем выше ПДН заемщика, тем значительнее уменьшается этот показатель.

Мишель Коржова

знает все про кредиты

С точки зрения банков, весьма рискованно выдавать кредит человеку, у которого платежи по уже имеющимся кредитам забирают значительную часть дохода. Банки могут компенсировать риск невозврата денег более высокой процентной ставкой или просто не выдавать кредит.

Доходы у многих растут медленнее, чем цены. Люди берут кредиты, чтобы оплатить базовые расходы, а потом попадают в кредитную карусель. ПДН вводят, чтобы снизить закредитованность россиян.

Резервы, долговая нагрузка и ПДН

Банк обязан закладывать специальные резервы на случай невыплаты кредита — откладывать некоторую сумму на случай, если заемщик вдруг перестанет платить. Это нужно, чтобы банк мог рассчитаться с вкладчиками, инвесторами и кредиторами. Чем хуже выплачивается кредит и чаще просрочки, тем большую сумму банк должен зарезервировать.

Что делать? 06.03.18У меня много кредитных карт. Могут ли мне не дать кредит?

Долговая нагрузка клиентов важна, но до 1 октября каждый банк считал ее по-своему. Раньше один банк мог не выдать кредит, если заемщик тратил на выплату по кредитам 40% дохода, а другой мог оформить кредитку с лимитом 250 000 Р пенсионеру, получающему 15 000 Р в месяц.

Раньше один банк мог не выдать кредит, если заемщик тратил на выплату по кредитам 40% дохода, а другой мог оформить кредитку с лимитом 250 000 Р пенсионеру, получающему 15 000 Р в месяц.

ПДН влияет на норматив достаточности капитала банка — Н1. Чем больше заемщиков с высокой долговой нагрузкой получат кредиты, тем ниже достаточность капитала. Если капитал банка опустится ниже определенного уровня и банк не сможет быстро исправить ситуацию, у него могут отозвать лицензию. Значит, выдавая потребительские кредиты, банки будут учитывать ПДН, чтобы избежать проблем.

Как и когда считают ПДН

Чтобы рассчитать ПДН, надо поделить сумму всех ежемесячных платежей заемщика на его доход в месяц. Если ПДН получается более 50%, то есть заемщик отдает на выплату кредитов больше половины дохода, банк обязан будет применить надбавки к коэффициенту риска. Чем выше ПДН, тем больше надбавка к коэффициенту риска и тем ниже норматив достаточности капитала.

Показатель будет учитываться при выдаче кредитов свыше 10 000 Р и при изменении условий договора, например если банк увеличит лимит по кредитной карте.

ПДН будут рассчитывать и для поручителей, если по кредиту возникла просрочка свыше 30 дней. Если есть созаемщик, банк сам решит, включать ли данные о его доходе и кредитной нагрузке в ПДН. Например, если у основного заемщика небольшой доход, банк может учесть данные о доходе созаемщика, но тогда он должен включить в расчет ПДН и данные о ежемесячных платежах созаемщика по кредитам. Отдельно ПДН созаемщика считать не будут.

п. 3.3 приложения 1 к указанию Банка России от 31.08.2018 № 4892-У

Чтобы банки не занижали ПДН, выдавая необеспеченный кредит на более долгий срок с небольшим ежемесячным платежом, максимальный срок расчета будет составлять 60 месяцев. Даже если кредит выдается более чем на 5 лет, банк будет рассчитывать ПДН так, как если бы заемщик взял деньги на 5 лет.

Рассчитывать ПДН не надо, если условия договора меняются в лучшую сторону и снижают кредитную нагрузку, например банк оформляет клиенту реструктуризацию.

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Что это значит для заемщиков

Получать кредит надо будет по-прежнему: заемщик все так же заполнит заявку на кредит и даст согласие на проверку кредитной истории. Далее банк изучит кредитную историю, рассчитает ПДН и решит, стоит ли выдавать кредит, и если да, то на каких условиях.

Далее банк изучит кредитную историю, рассчитает ПДН и решит, стоит ли выдавать кредит, и если да, то на каких условиях.

Заемщик может подтвердить свой доход по-разному. Официальный доход можно доказать с помощью справки 2-НДФЛ, 3-НДФЛ или выписки из ПФР. С согласия заемщика банк вправе сам запросить данные из ПФР, чтобы проверить доходы. Если в этом банке у вас есть зарплатный проект или счет, куда регулярно поступают деньги, банку гораздо легче понять, сколько вы зарабатываете.

Почему за кредитом нельзя обращаться в несколько банков сразу

Неофициальный доход банки могут определить с помощью выписки со счета, куда поступает доход, справки по форме банка или работодателя, информации из заявки на кредит или данных бюро кредитных историй. Это менее надежные способы, и у них есть нюансы. Например, если в заявке на кредит указан высокий доход, у которого нет подтверждения, банк учтет только среднедушевой доход в регионе, где зарегистрирован заемщик.

В итоге закредитованным заемщикам с низким доходом будет еще труднее получить кредит. Банк несколько раз подумает, прежде чем рисковать своими деньгами и давать их такому клиенту. Напротив, клиенты со стабильным доходом и хорошей кредитной историей смогут рассчитывать на выгодные условия.

Банк несколько раз подумает, прежде чем рисковать своими деньгами и давать их такому клиенту. Напротив, клиенты со стабильным доходом и хорошей кредитной историей смогут рассчитывать на выгодные условия.

Что в итоге

С введением ПДН банки будут рассчитывать кредитную нагрузку потенциального клиента по единому стандарту: нагрузка меньше 50% — можно выдать кредит, больше — это скажется на важных для банка показателях.

Тем, у кого выплаты по кредитам составляют больше половины дохода, банки будут или отказывать в кредитах, или выдавать их с повышенной ставкой, чтобы компенсировать риск. Больше всего шансов на хорошие условия по-прежнему у тех, у кого высокий официальный доход и хорошая кредитная история.

Как погасить все кредиты

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

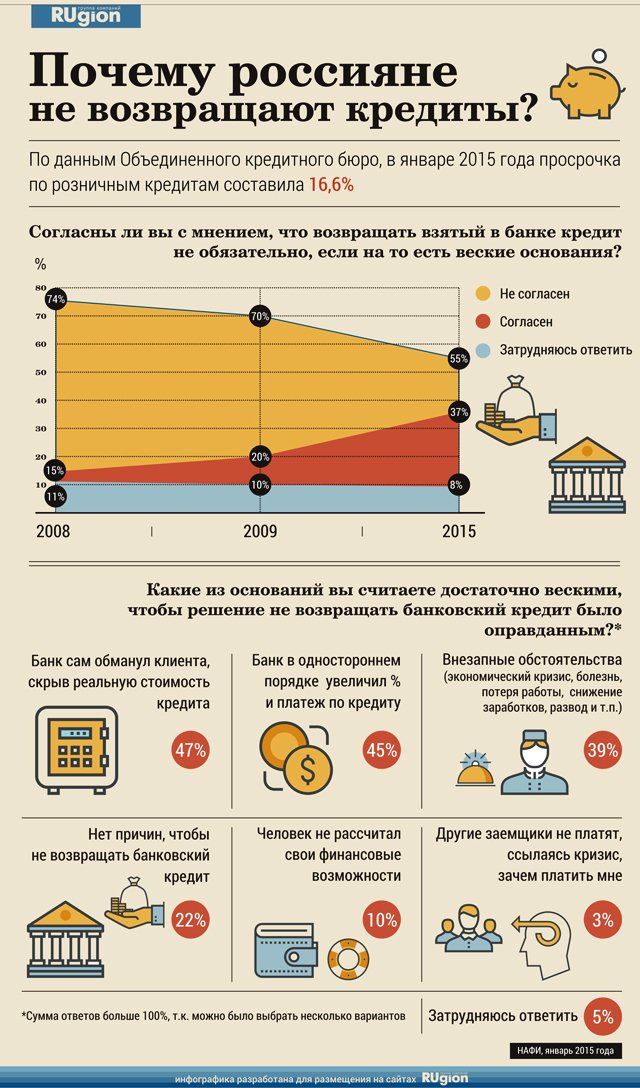

Три легальных способа снизить кредитную нагрузку

Если и раньше выплаты по кредитам существенно отражались на бюджете семьи, то с наступлением кризиса, сопровождаемого ростом цен и снижением реальных доходов населения, рассчитываться с долгами стало ещё сложнее.

В прошлом году вступил в силу закон, дающий возможность неплатежеспособным заемщикам с помощью суда оформлять процедуру банкротства или реструктурировать свой долг. А есть ли пути решения проблемы для тех, кто пока имеет возможность обслуживать кредиты, но хотел бы снизить кредитную нагрузку?

Досрочное погашение

Самый лучший способ минимизировать затраты по кредиту – это погасить его досрочно. До июля 2014 года некоторые банки практиковали взимание штрафов за досрочное погашение займов. Соответствующий пункт включался в договор и позволял финансовым организациям компенсировать свои потери, если клиент закрывал кредит ранее установленного срока. С момента вступления в силу закона «О потребительском кредите» применение штрафных санкций за досрочное погашение долга является незаконным. Однако следует помнить, что по кредитному договору, оформленному до середины 2014 года, банки вправе потребовать уплаты штрафа, если это было оговорено в документе.

Если ваш договор с банком был заключен после вступления в силу закона, никакие штрафы платить вы не обязаны. При условии, что со дня получения кредита прошло не более месяца, вы можете вернуть долг в любой момент, заплатив только за период пользования займом.

При условии, что со дня получения кредита прошло не более месяца, вы можете вернуть долг в любой момент, заплатив только за период пользования займом.

Если же вы решили полностью оплатить кредит позднее, чем через месяц после получения денег, необходимо известить об этом банк за 30 дней до даты предполагаемого досрочного погашения. Затем в течение 5 дней вы получите от банка точный расчет суммы, необходимой для внесения на счет в день погашения кредита.

Руководитель Института фондового рынка и управления (ИФРУ) Виктор Майданюк предупреждает, что, если вместе с кредитом была оформлена страховка, вернуть потраченные на неё деньги вряд ли удастся. Российское законодательство не запрещает гражданину прерывать договор страхования в любой момент, даже через несколько дней после оформления полиса, но вся страховая премия в таком случае остается в страховой компании. Исключением служат договоры, в которые сами страховые компании включают пункт, обязывающий их возвращать часть страховой премии за неиспользованный период, замечает Майданюк.

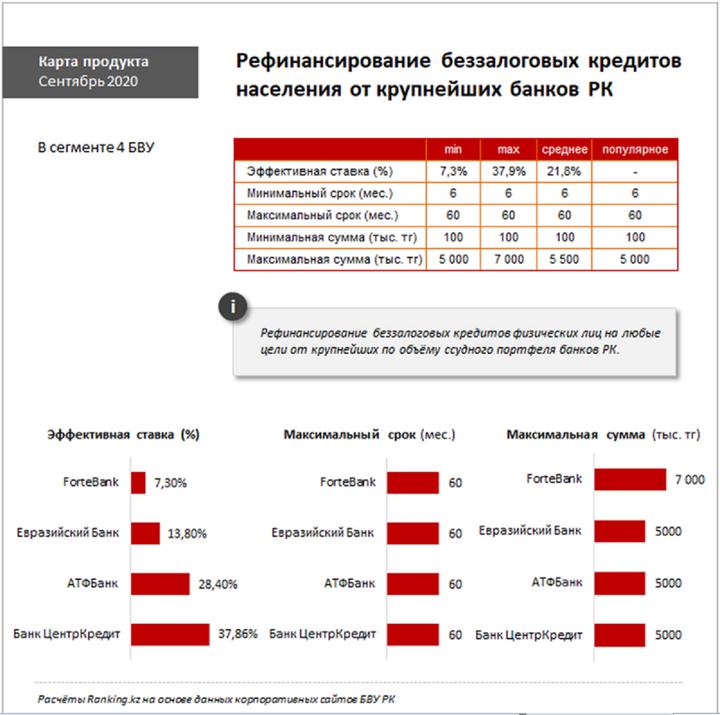

Перекредитование в другом банке

Кредит, оформленный по высокой процентной ставке (такое часто случалось в конце 2014 года, когда Центробанк резко повысил ключевую ставку), можно сделать менее обременительным, если перекредитоваться в другом банке на более выгодных условиях. Клиентам с хорошей кредитной историей и стабильным заработком многие банки с радостью предложат свои услуги, чтобы «переманить» их у конкурентов. При этом важно убедить финансовую организацию, в которую вы решили обратиться за новым кредитом, что ваш мотив – простая экономия, а не желание решить возникшие финансовые проблемы.

Если вы решили перекредитоваться в другом банке, нужно обязательно отследить некоторые моменты, которые помогут вам определить, насколько выгодным будет смена кредитора.

В первую очередь следует выяснить, насколько новый банк активен в продвижении так называемых добровольных дополнительных услуг. Один страховой полис, купленный по настойчивой рекомендации банковского сотрудника, может свести на нет всю предполагаемую экономию.

Не менее важно, принимая решение о перекредитовании, сравнить не только процентные ставки или полную стоимость кредита, но и расчетную сумму процентов, подлежащих выплате. Обычно эта цифра фигурирует в графике платежей. При аннуитетной схеме выплат велика вероятность, что, даже предлагая вам низкую процентную ставку и скромный ежемесячный платеж, новой банк возьмет с вас больше процентов, чем старый. Такое вполне может случиться, если в предыдущем банке ваш долг выплачен более чем наполовину, а новые кредиторы предлагают оформить договор на более длительный срок, замечает Майданюк.

Реструктуризация долга

Существует возможность получить более выгодные условия по кредиту и в том банке, где он был выдан. Финансовое учреждение может пойти на рефинансирование или реструктуризацию долга своих клиентов, если в период после оформления договора ставки по кредитам были пересмотрены банком в меньшую сторону. Законодательство оставляет такое решение на усмотрение банков, которые в свою очередь прекрасно понимают, что вы можете закрыть долг за месяц, обратившись к конкурентам. Поэтому иногда они идут навстречу клиентам, внося изменения в условия договора или погашая первый кредит за счет выдачи второго, более выгодного для заемщика.

Поэтому иногда они идут навстречу клиентам, внося изменения в условия договора или погашая первый кредит за счет выдачи второго, более выгодного для заемщика.

Виктор Майданюк считает, что оптимальным вариантом для заемщика будет пересмотр условий кредитного договора. Ведь рефинансирование предполагает, что прежний кредит должен быть закрыт по старым условиям. Кредиты, оформленные до 1 июля 2014 года, могут предусматривать штраф за досрочное погашение, который заемщик должен будет оплатить. При оформлении нового договора, вероятно, придется внести и другие обязательные платежи. Кроме того, придется стойко пресекать попытки сотрудников банка в очередной раз навязать вам ненужные дополнительные услуги.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:8 простых шагов, чтобы уменьшить финансовое бремя вашей студенческой ссуды

С приближением начала сезона выпускники колледжей скоро будут менять свои книжные сумки на портфели.

К сожалению, эти будущие выпускники покидают университетскую жизнь и вступают в «реальный мир» в особенно трудное время.

С учетом того, что треть людей в возрасте от 25 до 29 лет имеют как минимум степень бакалавра — это больше, чем от всего взрослого населения, миллениалы находятся на пути к тому, чтобы стать самым образованным поколением в истории США.

Тем не менее, согласно новому отчету Проекта по студенческим долгам, студенты, которые занимали деньги для получения степени бакалавра, теперь имеют средний долг по студенческой ссуде в размере 29 400 долларов. Более того, 71 процент выпускников имели непогашенные студенческие ссуды в 2012 году.

Если учесть рост стоимости обучения в этом уравнении, неудивительно узнать, что непогашенные студенческие ссуды в Соединенных Штатах удвоились с 2007 года и теперь составляют 1,2 триллиона долларов, согласно данным Бюро потребительских финансов.

Правительство изучило способы решения этой проблемы с помощью новых моделей финансирования за счет займов и программ списания долга, но эти усилия по большей части застопорились.

Тем не менее, вам не нужно заставлять себя нести этот тяжелый долг на десятилетия вперед. Вот несколько советов, которые помогут вам быстрее расплачиваться и погашать эти ссуды, а также выбрать надежный финансовый курс.

1. Платите столько, сколько можете, следите за своими финансами и будьте подотчетны

При составлении плана выплат по студенческим ссудам важно быть реалистами.Учитывая нынешний экономический климат, выпускники колледжей могут рассчитывать на неполную занятость в течение многих лет в начале своей карьеры.

Хотя это не всегда вариант, лучше избегать получения студенческих ссуд больше, чем вы ожидаете получить в первый год после окончания колледжа. Помните, что нередки случаи, когда задолженность по ссуде достигает 12000 долларов в год.

Если вы не работаете с кредиторами над созданием индивидуального графика платежей, вы, скорее всего, будете участвовать в стандартном плане платежей, который требует, чтобы вы производили определенные платежи, которые могут достигать 1000 долларов и более каждый месяц.

Однако важно отметить, что если вы выберете более низкую ежемесячную ставку платежа, вы в конечном итоге будете платить больше процентов. Если вы решите снизить ставку, обязательно рассчитайте дополнительные проценты, которые вам придется выплатить, чтобы определить, что лучше всего подходит для вас.

Чтобы делать это правильно, вы должны оставаться организованными. Создайте электронную таблицу для отслеживания своих доходов, расходов и непогашенных кредитов. Если у вас несколько ссуд, упорядочьте их по процентным ставкам от наивысшей до самой низкой.

Используя электронную таблицу, выясните, какую часть своего дохода вы можете направить на выплату долга, и сначала сделайте платежи по ссуде с самой высокой процентной ставкой.Если у вас есть непогашенный долг по кредитной карте, сначала погасите его. Независимо от того, насколько высока процентная ставка по вашей студенческой ссуде, она, вероятно, не приближается к процентной ставке, которую вы должны заплатить по счету по кредитной карте.

Хотя создание эффективной системы важно, строгое соблюдение этой системы. Найдите кого-нибудь — родителя, друга или другого человека, — который поможет вам отслеживать финансовую систему, которую вы внедрили, и придерживаться ее. Подотчетность кому-то, кроме себя, может иметь большое значение.

2. Не используйте ссуды для оплаты расходов на проживание

Некоторые кредиторы предлагают ссуды, превышающие стоимость обучения, чтобы помочь студентам оплачивать расходы на проживание, но не поддавайтесь соблазну совершить эту ошибку.

Это привлекательный вариант, если учесть дополнительные поездки в Канкун с пивом, пиццей и дикие весенние каникулы, которые в противном случае вы бы не смогли себе позволить, но вам нужно помнить, что дополнительные проценты, которые вы в конечном итоге заплатите за эти поездки расходы только увеличат ваше финансовое бремя.

Вместо этого попробуйте найти способ получить дополнительный доход. Подайте заявку на участие в программе работы и учебы в вашем университете, барменом или найдите времяпрепровождение, предлагающее бургеры. Если вы обнаружите, что у вас есть излишки средств, используйте деньги, чтобы начать погашение ссуд, пока вы еще учитесь в школе. Будущее вы это оцените.

Если вы обнаружите, что у вас есть излишки средств, используйте деньги, чтобы начать погашение ссуд, пока вы еще учитесь в школе. Будущее вы это оцените.

3. Избегайте частных кредиторов

В отличие от федеральных ссуд, частные студенческие ссуды имеют переменные ставки, то есть процентные ставки и ставки платежей не фиксированы.Хотя частные кредиторы могут первоначально предлагать более низкие ставки, чем федеральные программы, они вряд ли останутся такими в течение срока кредита.

Они также предлагают меньше вариантов погашения и никаких вариантов прощения долга. Хуже того, им часто требуется совместное подписание, поскольку большинство студентов колледжей не имеют необходимой работы или кредитной истории, чтобы обеспечить сами ссуды.

Большинство студентов обращаются к своим родителям с просьбой о совместном подписании этих ссуд, а это означает, что их кредит может пострадать, если вы в конечном итоге не выполните свои платежи.Хуже того, Бюро финансовой защиты потребителей опубликовало во вторник отчет, в котором предупреждает о часто игнорируемом положении в частных кредитных договорах.

Это положение, согласно New York Times, означает, что «если со-подписант умирает или подает заявление о банкротстве, держатель кредита может потребовать полного погашения, даже если данные о заемщике безупречны. Если ссуда не выплачивается, она объявляется просроченной, что наносит ущерб кредитной истории заемщика, на восстановление которой могут уйти годы ».

Если у вас есть частные ссуды, сосредоточьтесь на их выплате в первую очередь, при этом делая только минимальные платежи по своим федеральным займам.И никогда не рассматривайте объединение федеральных займов в частные. Если вы это сделаете, вы потеряете предложения по погашению кредита и льготы для заемщиков, которые они предлагают.

4. Никогда не поздно искать гранты и стипендии

Возможно, вы искали все стипендии и гранты, которые могли найти, когда подавали заявление в школу, но не думали о продолжении охоты с момента прибытия в университетский городок. Ищите возможности получения стипендии, предоставляемые студентам в вашей академической сфере или через внеклассные организации, к которым вы принадлежите.

Поговорите с консультантами по финансовой помощи в вашем университете, чтобы определить, какие стипендии могут быть вам доступны. Любые дополнительные деньги, которые вы сможете получить, могут иметь большое значение.

5. Воспользуйтесь преимуществами программ прощения ссуд

Возможно, лучший способ быстро выплатить студенческие ссуды — это вообще не выплачивать их. Есть ряд программ прощения, на которые вы можете претендовать.

Одним из лучших вариантов является Программа прощения ссуд на государственные услуги (PSFL) Министерства образования США.

Программа PSLF предназначена для поощрения людей работать полный рабочий день на общественных работах. Таким образом, лица, предоставляющие студенческие ссуды, могут получить право на прощение остатка по ссуде после того, как они совершили 120 соответствующих выплат по этим ссудам, работая на полную ставку у определенных работодателей.

Эти профессии государственной службы включают в себя все, что угодно, от государственных, государственных или местных государственных должностей до некоммерческих организаций. По оценке Бюро финансовой защиты потребителей, до 33 миллионов американцев могут иметь право претендовать на получение PSFL, так что есть большая вероятность, что вы можете быть одним из них.

По оценке Бюро финансовой защиты потребителей, до 33 миллионов американцев могут иметь право претендовать на получение PSFL, так что есть большая вероятность, что вы можете быть одним из них.

Так что присоединяйтесь к Корпусу мира, Teach for America, вооруженным силам или исследовательскому учреждению.

Даже если вы не работаете на государственной службе, у вас есть множество возможностей воспользоваться прощением ссуды. Чтобы обезопасить их, достаточно просто переехать в новый город.

SALT, веб-сайт финансовых ресурсов, созданный некоммерческой организацией American Student Assistance, обнаружил, что существует более 60 различных программ прощения студенческих ссуд, которые потенциально могут погасить ваш общий долг.

Как сказала Бетси Майотт из SALT в статье, которую она написала для Chicago Tribune:

«Вы работаете в сфере здравоохранения? Переезжайте в район Калифорнии с недостаточным уровнем обслуживания и получите до 160 000 долларов в виде прощения ссуды на обучение. Любите кататься на лыжах? Колорадо заплатит медицинским работникам до 105 000 долларов за три года службы. Стоматологи могут зарегистрироваться еще на два года еще за 50 000 долларов.

Любите кататься на лыжах? Колорадо заплатит медицинским работникам до 105 000 долларов за три года службы. Стоматологи могут зарегистрироваться еще на два года еще за 50 000 долларов.

Как коровы? (А кто не любит коров?) В штате Кентукки будет выплачиваться 6000 долларов в год на ваши студенческие ссуды, если вы придете работать ветеринаром и потратите как минимум половину своего времени на работу с крупными животными или животными, используемыми в пищу.”

Следует запомнить одну вещь: даже если вы получите прощение долга в рамках одной из этих программ, списанные ссуды все равно могут облагаться налогом как доход.

6. Выплачивайте раз в две недели

Это хорошо известный прием, позволяющий сократить выплаты по ипотеке на несколько лет, но его можно применить и к студенческим ссудам.

Выплачивая выплаты по кредиту раз в две недели, а не ежемесячно, вы в конечном итоге платите меньше процентов, так как между выплатами процентов меньше времени для накопления. Вдобавок, взяв на себя обязательство платить каждые две недели вместо одного раза в месяц, вы в конечном итоге будете делать дополнительно 26 платежей каждый год.

Вдобавок, взяв на себя обязательство платить каждые две недели вместо одного раза в месяц, вы в конечном итоге будете делать дополнительно 26 платежей каждый год.

Это означает, что вы гораздо ближе к тому, чтобы полностью избавиться от этих обременительных ссуд.

7. Воспользуйтесь налоговыми льготами

Поговорите с бухгалтером. Когда приходит время уплаты налогов, вы можете вычесть сумму процентов, уплаченных вами в виде студенческих ссуд, и получить довольно значительную прибыль. В 2013 году частные лица могли вычесть до 2500 долларов США или общую сумму, которую они заплатили в качестве процентов по студенческому кредиту.

По сути, этот вариант дает физическим лицам возможность снизить большую часть совокупных процентов, которые они накапливают по ссудам каждый год, что упрощает снижение общей ссудной задолженности.

8. Готовьтесь пойти на некоторые жертвы

Если отбросить все уловки и подсказки, лучшее, что вы можете сделать для себя, пытаясь выбраться из бездны задолженности по студенческим займам, — это быть готовыми пойти на некоторые жертвы.

Бережливость — ключ к успеху. Ешьте меньше, выбирайте менее экзотический отдых и не совершайте экстравагантных покупок.Если вы собираетесь выпить, попробуйте спрятать фляжку в пиджак. Лучше готовить дома, чем ходить в ресторан.

Помните, что сэкономленный пенни — это заработанный пенни. Или хотя бы копейку, которую вы можете вложить в то, чтобы избавиться от задолженности по студенческой ссуде.

Фото любезно предоставлено Tumblr

Беспокоитесь о невыполнении обязательств по вашему кредиту? Дефолт по кредиту — это еще не конец!

«Ой! Я сделал это снова. Я не смог вернуть долг. Теперь я потерялся в игре … О, детка, детка! »

Теперь это та песня, которая может понравиться каждому неплательщику кредита.Выплата ссуды и поддержка EMI могут быть довольно сложной задачей. Из-за дефолта по ссуде возможно рухнуть и попасть в долговую спираль. Это может сильно беспокоить, и вы, вероятно, задаетесь вопросом, каковы будут последствия. Что ж, хотя невыполнения обязательств по выплате ссуды, безусловно, следует избегать, это не конец света и не заклеймит вас как преступника.

Что ж, хотя невыполнения обязательств по выплате ссуды, безусловно, следует избегать, это не конец света и не заклеймит вас как преступника.

Если вас беспокоит дефолт по кредиту, у нас есть кое-что, что, как мы надеемся, поможет вам почувствовать себя немного лучше.Существуют определенные права, которые были установлены для защиты процентов неплательщиков ссуд. Читайте дальше, чтобы узнать, что это такое.

Начнем. Важно знать, что в банках есть резерв на реструктуризацию кредита. Это можно сделать различными способами в зависимости от типа взятой ссуды. Однако одним из распространенных методов является продление срока ссуды. Что здесь происходит, так это то, что с продлением срока вашего кредита ваши EMI становятся меньше и, следовательно, вам легче управлять.Однако банк должен понять причину дефолта как подлинную, прежде чем проводить какую-либо реструктуризацию. Резервный банк Индии (RBI) выпустил инструкции для этого. Например, в большинстве случаев срок кредита может быть увеличен не более чем на год.

Означает ли невыполнение обязательств, что вам необходимо отказаться от владения активом, на который был взят заем?

Владение домом или автомобилем — мечта многих из-за легкой доступности кредитов.В последние несколько лет с повышением уровня жизни, особенно в мегаполисах, некогда консервативный и не склонный к ссуде инвестор теперь готов взять на себя обязательства по ссуде, чтобы удовлетворить даже потребности в отдыхе. Однако, если вы обнаружите, что находитесь в ситуации, когда не сможете выполнить свои кредитные обязательства, что вы будете делать?

Убегать от кредитора не вариант. Банки / кредитные учреждения понимают, что могут быть реальные причины, по которым заемщик не может своевременно производить платежи.Например, потеря работы или несчастный случай, в результате которого заемщик мог быть прикован к постели. Банки с большей вероятностью рассмотрят вашу ситуацию, если вы всегда вовремя платили свои EMI, прежде чем дела приняли неудачный оборот. В зависимости от того, насколько искренни ваши намерения и аргументы, банк может искать различные возможные решения, которые являются взаимоприемлемыми. Заемщик получит выгоду, потому что он сможет сохранить свой актив, а банк также получит выгоду, потому что это соглашение предотвратит добавление в его портфель неработающих активов (NPA).

Банки с большей вероятностью рассмотрят вашу ситуацию, если вы всегда вовремя платили свои EMI, прежде чем дела приняли неудачный оборот. В зависимости от того, насколько искренни ваши намерения и аргументы, банк может искать различные возможные решения, которые являются взаимоприемлемыми. Заемщик получит выгоду, потому что он сможет сохранить свой актив, а банк также получит выгоду, потому что это соглашение предотвратит добавление в его портфель неработающих активов (NPA).

Различные варианты, которые можно проработать, включают:

- Изменение графика вашего долга: После анализа вашего финансового положения, если банк считает, что размер EMI — это то, что вас беспокоит, он может пожелать реструктурировать ваш долг, продлив срок действия кредита. Это снизит ежемесячные обязательства по EMI, хотя в долгосрочной перспективе приведет к увеличению убытков по процентам. Однако вы должны подумать о том, какое облегчение это может принести в вашей текущей ситуации.

Когда ситуация изменится, и вы столкнетесь с лучшими временами, вы можете попробовать договориться с вашим банком и вернуться к старому или более высокому EMI или даже досрочно погасить ссуду. Досрочное закрытие кредита может помочь сэкономить чрезмерные процентные расходы, если банк не взимает большой штраф за досрочное погашение.

Когда ситуация изменится, и вы столкнетесь с лучшими временами, вы можете попробовать договориться с вашим банком и вернуться к старому или более высокому EMI или даже досрочно погасить ссуду. Досрочное закрытие кредита может помочь сэкономить чрезмерные процентные расходы, если банк не взимает большой штраф за досрочное погашение.

Отметьте это: Следует ли инвестировать или досрочно погашать кредит?

- Отсрочка платежа: Если ваше финансовое положение таково, что существует вероятность скачка денежного потока в будущем из-за смены работы или по любой другой причине, вы можете обратиться за временной помощью в банк на несколько месяцев. .Банк может разрешить то же самое, но может взимать штраф за неуплату в согласованные ранее сроки.

- Единовременный расчет: Если вы выразите свое желание вернуть долг и уведомите банк о своем текущем финансовом состоянии, банки могут пожелать предоставить вам вариант единовременного расчета.

Обратите внимание, что это будет осуществляться в индивидуальном порядке. Это хороший способ избавиться от кредита, если у вас есть деньги. Обычно сумма урегулирования ниже первоначальной суммы, которую вам пришлось бы заплатить.т.е. банк может отказаться от выплаты некоторой суммы или комиссии. Если ваше финансовое положение действительно плохое, вам может потребоваться подать заявление о банкротстве, чтобы освободиться от обязательств по предоставлению кредита.

Обратите внимание, что это будет осуществляться в индивидуальном порядке. Это хороший способ избавиться от кредита, если у вас есть деньги. Обычно сумма урегулирования ниже первоначальной суммы, которую вам пришлось бы заплатить.т.е. банк может отказаться от выплаты некоторой суммы или комиссии. Если ваше финансовое положение действительно плохое, вам может потребоваться подать заявление о банкротстве, чтобы освободиться от обязательств по предоставлению кредита.

- Конвертация ссуды в случае необеспеченных ссуд : Банки имеют тенденцию быть более строгими в отношении необеспеченных ссуд. Заемщик может сделать выбор в пользу преобразования необеспеченной ссуды в обеспеченную, предложив обеспечение. Это снизит процентную ставку и, следовательно, бремя EMI.

Убежать от проблемы — не решение. Вы не только испытаете эмоциональный стресс, но и потеряете свой актив. Помните, что ваше намерение выплатить ссуду должно быть очевидно для кредитора. Так что будьте мудры и поговорите с представителем банка, как только вы поймете, что не сможете выполнить свои обязательства. Никогда не ждите, пока все станет совсем плохо.

Так что будьте мудры и поговорите с представителем банка, как только вы поймете, что не сможете выполнить свои обязательства. Никогда не ждите, пока все станет совсем плохо.

Что произойдет, если ни один из вышеперечисленных вариантов не сработает?

Если ни один из вышеперечисленных вариантов не сработает, после предоставления вам времени для выплаты взносов банк предпримет следующий шаг, а именно возврат актива во владение (в случае обеспеченного кредита).Вот что произойдет.

Движущееся имущество (Автомобиль / Авто)

- Заемщику будет направлено уведомление за 7-15 дней о выплате взносов до того, как произойдет возврат автомобиля во владение. В случае неуплаты в течение этого срока, банк вернет заложенное транспортное средство в собственность.

- После изъятия транспортного средства заемщику будет направлено предварительное уведомление с предоставлением ему семи дней на оплату неуплаченных взносов.

В предварительном уведомлении о продаже будет четко указана информация о соответствующем офисе и соответствующем контактном лице для оплаты и выдачи автомобиля.

В предварительном уведомлении о продаже будет четко указана информация о соответствующем офисе и соответствующем контактном лице для оплаты и выдачи автомобиля. - В случае, если заемщик производит платеж в соответствии с согласованными условиями урегулирования, транспортное средство будет возвращено заемщику в течение семи дней с момента осуществления платежа.

- Если заемщику не удастся произвести платеж, он будет продан на аукционе через дилеров, подключенных к банку, в течение 90 дней с даты возврата.

Дополнительная литература: Когда заемщик не возвращает ссуду!

Недвижимое имущество (Дом / Имущество / Земля)

- Уведомление будет отправлено заемщику согласно пункту 13 (2) Закона SARFAESI.Это может быть сделано только после того, как ссуда будет классифицирована как NPA в соответствии с руководящими принципами, установленными RBI.

- Клиенту будет разрешено 60 дней после выпуска уведомления, чтобы урегулировать счет или прийти для урегулирования счета.

- Если заемщик отказывается платить, уполномоченное должностное лицо запрашивает физическое владение заложенным имуществом, передав заемщику уведомление о владении имуществом.

- Банк приступает к торгам вложенным имуществом через 30 дней с момента вступления во владение имуществом.Это в том случае, если клиент не явится и не погасит кредит. Банк направляет клиенту письмо с уведомлением о месте продажи с указанием даты и времени.

- Банк рассмотрит возможность передачи имущества в собственность заемщику в любое время после повторного вступления во владение и до заключения сделки купли-продажи имущества, при условии, что банковские сборы полностью погашены.

Любая полученная избыточная сумма после корректировки взносов по ссуде будет возвращена заемщику.

Дополнительная литература: Домашний кредит по умолчанию — Как обращаться с одним

Права заемщика

Закон SARFAESI дает клиенту право обжаловать решение о возвращении права собственности, предпринятое банком, в Трибунал по взысканию долгов u / s 17 в течение 45 дней с даты, когда это действие было принято. Если DRT вынесет постановление против заемщика, то апелляцию можно подать в Апелляционный суд в течение 30 дней с момента ее получения. Если в апелляции будет установлено, что владение активами, полученными обеспеченным кредитором, было незаконным, Трибунал или Апелляционный суд могут направить их возврат заемщику вместе с соответствующей компенсацией и расходами.

Если DRT вынесет постановление против заемщика, то апелляцию можно подать в Апелляционный суд в течение 30 дней с момента ее получения. Если в апелляции будет установлено, что владение активами, полученными обеспеченным кредитором, было незаконным, Трибунал или Апелляционный суд могут направить их возврат заемщику вместе с соответствующей компенсацией и расходами.

В случае невыполнения обязательств по кредиту вы можете воспользоваться следующими правами:

Право на уведомление

Если вы не платите по ссуде, банк не может немедленно принять против вас никаких мер. Если вы не платили EMI в течение 90 дней, банк должен отправить вам уведомление за 60 дней. По истечении срока уведомления и если взносы все еще не погашены, банку разрешается вернуть вашу собственность в собственность. И прежде чем банк сможет продать вашу собственность, он должен отправить вам еще одно уведомление за один месяц, информирующее вас об этом.

Право быть услышанным

В течение месячного периода уведомления, перед тем как собственность будет выставлена на аукцион, неплательщик кредита может подать заявление в органы власти и подать возражения против продажи собственности. Затем кредитный специалист должен ответить представителю и указать веские причины для отклонения ваших возражений в течение семи дней.

Затем кредитный специалист должен ответить представителю и указать веские причины для отклонения ваших возражений в течение семи дней.

Право на справедливую стоимость

Если банк вернул вашу собственность в собственность из-за невыполнения кредита, он не дает ему исключительного права определять продажную цену собственности.Наряду с уведомлением за один месяц, информирующим покупателя об аукционе собственности, банк должен отправить уведомление о справедливой стоимости, в котором четко указана продажная цена собственности, оцененная должностными лицами банка. Однако, если вы чувствуете, что банк продает его по заниженной цене, вы можете заявить возражения и объявить цену, которую считаете разумной. Банк должен рассмотреть вашу просьбу о получении справедливой стоимости за вашу собственность, и ему придется провести переоценку собственности еще раз.

Право на баланс

Поскольку цены на недвижимость резко растут с каждым днем, существует вероятность того, что после того, как банк погасит ссуду путем продажи вашей собственности, может остаться изрядная сумма на балансе. Вы имеете право получить эту сумму остатка, так как банк не имеет претензий на нее после погашения кредита.

Вы имеете право получить эту сумму остатка, так как банк не имеет претензий на нее после погашения кредита.

Право на вежливое обращение

Банки являются зарегистрированными организациями и не могут действовать как независимые кредиторы, когда дело доходит до невозврата кредита.В прошлом были сообщения о преследованиях и жестоком обращении с неплательщиками по кредитам со стороны коллекторских агентов, но теперь банки решили следовать кодексу поведения, который является вежливым и уважительным. Сотрудник по сбору платежей должен вежливо попросить о встрече с вами, и место и время встречи могут быть удобными для вас. Если вы не ответите на запрос, сотрудник по сбору платежей может встретить вас у вас дома или на работе. Кроме того, агент может встретиться с вами только с 7:00 до 19:00 и не может беспокоить вас поздно ночью или в предрассветные часы.Агенты по сбору платежей должны относиться к неплательщикам уважительно, не прибегая к ненормативной лексике и жестокому обращению.

Последствия

Невыполнение ссуды может иметь серьезные последствия. Это может привести не только к конфискации и аукциону ваших активов, но и к вашему кредитному рейтингу. Даже изменение сроков погашения долга в некоторой степени запятнает вашу кредитную историю и отразится в вашем кредитном отчете. Получение кредита в будущем станет проблемой, которая является огромным финансовым препятствием.Убедитесь, что вы берете ссуду только в том случае, если уверены, что сможете своевременно погасить ее. Хороший способ сделать это — определить вашу личную чистую стоимость с точки зрения активов, которыми вы владеете, и денег, которые вы имеете в своем распоряжении, после инвентаризации ваших существующих долгов и других финансовых обязательств.

Кроме того, если вы когда-нибудь задержите платеж по кредиту, не паникуйте и не забудьте воспользоваться вышеуказанными правами. Ознакомьтесь с лучшими предложениями по жилищным займам, автокредитам и личным займам!

Ищете что-то еще?

Личные финансы на ходу. Получить приложение!

Вся информация, включая новостные статьи и блоги, опубликованные на этом веб-сайте, предназначена исключительно для общего ознакомления. BankBazaar не дает никаких гарантий относительно подлинности и точности такой информации. BankBazaar не несет ответственности за любые убытки и / или ущерб, возникшие или понесенные в результате использования такой информации. Тарифы и предложения, которые могут применяться на момент подачи заявки на продукт, могут отличаться от упомянутых выше. Посетите www.bankbazaar.com, чтобы узнать о последних тарифах и предложениях.

Получить приложение!

Вся информация, включая новостные статьи и блоги, опубликованные на этом веб-сайте, предназначена исключительно для общего ознакомления. BankBazaar не дает никаких гарантий относительно подлинности и точности такой информации. BankBazaar не несет ответственности за любые убытки и / или ущерб, возникшие или понесенные в результате использования такой информации. Тарифы и предложения, которые могут применяться на момент подачи заявки на продукт, могут отличаться от упомянутых выше. Посетите www.bankbazaar.com, чтобы узнать о последних тарифах и предложениях.Авторские права защищены © 2021 A&A Dukaan Financial Services Pvt. Ltd. Все права защищены.

6 умных способов снизить бремя кредита

Если процентная ставка по кредиту не соответствует рыночным реалиям, вам следует подумать о переходе в другой банк или кредитора, предлагающего более низкую ставку. Некоторые ссуды являются долгосрочными обязательствами. Выплата ипотечных кредитов может продолжаться десятилетиями. Даже автокредиты и кредиты могут растянуться на 5-7 лет. EMI могут забрать большую часть нашего ежемесячного дохода.Конечно, должен быть способ со временем снизить нагрузку на EMI. Разве не было бы неплохо получить кредит как можно скорее? Да, конечно. Есть несколько способов сократить выплаты по кредиту с течением времени. Вот несколько простых способов.

Даже автокредиты и кредиты могут растянуться на 5-7 лет. EMI могут забрать большую часть нашего ежемесячного дохода.Конечно, должен быть способ со временем снизить нагрузку на EMI. Разве не было бы неплохо получить кредит как можно скорее? Да, конечно. Есть несколько способов сократить выплаты по кредиту с течением времени. Вот несколько простых способов.

Предоплата ссуды

Чем выше процент по кредиту, тем выше стоимость вашего займа. Если вы возьмете жилищный заем в размере 50 лакхов под 9% на 20 лет, ваш общий процент за весь срок владения ссудой составит 57,96 лакхов. Ваш EMI составляет 44 986 рупий.В целом, вы выплатите 107,96 лакхов — более чем вдвое больше суммы, которую вы взяли в долг, не считая колебаний процентных ставок, которые являются данностью. Допустим, после 5 лет погашения вы решили внести предоплату только 5% от остатка кредита в размере 44,35 лакха или 2,21 лакха. Эта предоплата составляет примерно 5 EMI. Тем не менее, это сокращает срок владения ссудой почти на 18 EMI, в результате чего общая сумма выплат по процентам снижается до 52,26 лакха. Поэтому периодически вносите предоплату по ссуде, чтобы снизить долгосрочные процентные расходы и раньше выбраться из долгов.Вам особенно следует обратить внимание на предоплату, когда процентные ставки падают. Это поможет вам погасить часть вашего долга по более низкой процентной ставке, что более эффективно, чем предоплата, в то время как ваша процентная ставка сравнительно выше.

Поэтому периодически вносите предоплату по ссуде, чтобы снизить долгосрочные процентные расходы и раньше выбраться из долгов.Вам особенно следует обратить внимание на предоплату, когда процентные ставки падают. Это поможет вам погасить часть вашего долга по более низкой процентной ставке, что более эффективно, чем предоплата, в то время как ваша процентная ставка сравнительно выше.

Предварительное закрытие кредита

Если у вас есть ликвидность, вы можете обратиться за предварительным закрытием кредита, погасив остаток кредита вместе с любыми незавершенными платежами. Обычно в жилищном кредите нет предоплаты или сборов до закрытия. Однако для личных займов и автокредитов может взиматься комиссия, размер которой варьируется от одного кредитора к другому.Примите во внимание расходы при расчете полной стоимости предварительного закрытия.

Ссуды с отказом от EMI

Время от времени мы видели предложения о ссуде, по которым заемщики получают вознаграждение за постоянное своевременное погашение. Наградой является отказ от определенного количества EMI к концу срока кредита. Хотя на бумаге такое предложение кажется привлекательным, бесплатного обеда не существует. Вы можете проверить, как кредитор компенсирует эту скидку. Возможно, что такие ссуды имеют более высокую процентную ставку, чем обычные ссуды.

Наградой является отказ от определенного количества EMI к концу срока кредита. Хотя на бумаге такое предложение кажется привлекательным, бесплатного обеда не существует. Вы можете проверить, как кредитор компенсирует эту скидку. Возможно, что такие ссуды имеют более высокую процентную ставку, чем обычные ссуды.

Увеличьте свой EMI

Ваш доход может увеличиваться со временем, в то время как ваш EMI останется более или менее неизменным в течение срока действия кредита. Таким образом, вы можете направить увеличение вашего дохода на предоплату кредита. Вы можете попросить своего кредитора периодически увеличивать ваш EMI — скажем, на 5-10% за каждый финансовый год — чтобы вы могли увеличить выплаты, чтобы быстрее погасить кредит.

Переговоры с кредитором о более низких ставках

Банки могут иногда не снижать процентную ставку по вашему кредиту в соответствии с изменениями процентной ставки.Например, Резервный банк Индии может снизить ставку репо на 50 базисных пунктов, в то время как ваш кредитор может отказаться от этого сокращения только на 20 базисных пунктов. Вы должны поддерживать связь со своим кредитором и согласовывать ставки по кредитам. Иногда кредитор может взимать плату за снижение ставки.

Вы должны поддерживать связь со своим кредитором и согласовывать ставки по кредитам. Иногда кредитор может взимать плату за снижение ставки.

Перевод в ссуду с более низкой процентной ставкой

Наконец, если процентная ставка по кредиту не соответствует рыночным реалиям, вам следует подумать о переходе в другой банк или кредитора, предлагающего более низкую ставку.Для перевода ссуды вам, возможно, придется заплатить комиссию за обработку вместе с частью остатка ссуды (обычно около 1% от остатка). Всегда сопоставляйте стоимость перевода ссуды с выгодой по процентной ставке. Если разница в процентных ставках небольшая (менее 10 базисных пунктов), перевод может не иметь большого значения для ваших сбережений, взвешенных по сравнению с комиссией за перевод.

(Автор — генеральный директор BankBazaar.com)

Получите текущие цены на акции с BSE, NSE, рынка США и последние NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, наиболее эффективными IPO, рассчитайте свой налог по Калькулятор подоходного налога, узнайте о самых прибыльных и проигравших на рынке фондах. Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Хотите уменьшить бремя жилищного кредита? Следуйте этим умным советам.

Учитывая, что RBI позволяет кредиторам финансировать до 75% -90% стоимости недвижимости в виде жилищного кредита, заемщикам необходимо выделить оставшуюся сумму из своих собственных карманов в качестве первоначального взноса.При ценах на жилье, равных нескольким годам или даже десятилетиям сбережений, получение жилищного кредита остается для большинства единственным вариантом достижения этой цели.Однако крупный размер и длительный срок владения приводят к более высоким расходам на EMI, оставляя очень мало места для других финансовых целей. Более того, любое повышение процентных ставок по жилищным займам может еще больше ухудшить ваши финансы.

Вот несколько советов по снижению бремени EMI по жилищному кредиту:

Для существующих заемщиков по жилищному кредиту

1. Выберите перевод остатка по жилищному кредиту и продлите срок действия кредита

Выберите перевод остатка по жилищному кредиту и продлите срок действия кредита

Поскольку более длительный срок владения подразумевает более низкий EMI, большинство из нас рассмотрите возможность продления срока ссуды, чтобы снизить бремя EMI.Однако продление срока ссуды у существующего кредитора рассматривается как реструктуризация ссуды, которая может подпадать под действие нормы о переоформлении. Это может отрицательно повлиять на кредитный рейтинг заемщика и, следовательно, на его будущие перспективы получения кредита и кредитной карты. Вместо этого выберите перевод остатка жилищного кредита по сравнительно более низкой процентной ставке и более длительному сроку владения.

Например, предположим, что вы взяли жилищный заем в размере 35 лакхов под 9,5% на 22 года с EMI в размере 31 656 рупий. В настоящее время у вас есть непогашенная сумма жилищного кредита в размере около 30 рупий.31 лакх с оставшимся сроком погашения 15 лет.

Теперь, если вы выберете перевод остатка ипотечного кредита другому кредитору под 8,5% годовых за оставшиеся 15 лет ваш EMI снизится до 29 853 рупий. Если вы выберете более длительный срок полномочий на 25 лет, ваш EMI снизится до 24 411 рупий. Однако, поскольку более длительный срок полномочий повлечет за собой более высокие общие процентные расходы, попробуйте досрочно погасить ссуду всякий раз, когда у вас появятся излишки средств в будущем.

Если вы выберете более длительный срок полномочий на 25 лет, ваш EMI снизится до 24 411 рупий. Однако, поскольку более длительный срок полномочий повлечет за собой более высокие общие процентные расходы, попробуйте досрочно погасить ссуду всякий раз, когда у вас появятся излишки средств в будущем.

Помните, что новый кредитор будет рассматривать ваш запрос HLBT как новую заявку на жилищный кредит и, следовательно, взимать различные сборы, такие как сбор за обработку, административные сборы и т. Д.Следовательно, убедитесь, что вы приняли во внимание сопутствующие расходы, прежде чем выбирать вариант перевода остатка. Делайте это только в том случае, если сберегательный процент значительно превышает затраты на перевод баланса.

Для новых заемщиков

1. Выбор более длительного срока владения ссудой

Выбор на более длительный срок владения ссудой при подаче заявки на жилищный ссуду не только уменьшит вашу сумму EMI, но и повысит ваши права на получение ссуды. Однако, поскольку более длительный срок полномочий также увеличивает общую стоимость процентов по ссуде, рассмотрите возможность внесения предоплаты по мере возникновения излишка в будущем.Помните, что RBI запретил кредиторам взимать плату за досрочное погашение в случае ссуд с плавающей процентной ставкой, тогда как они могут взимать или отменять эту комиссию в случае ссуд с фиксированной ставкой. Воспользуйтесь онлайн-калькуляторами EMI, чтобы определить оптимальный срок погашения кредита в зависимости от вашей платежеспособности.

Однако, поскольку более длительный срок полномочий также увеличивает общую стоимость процентов по ссуде, рассмотрите возможность внесения предоплаты по мере возникновения излишка в будущем.Помните, что RBI запретил кредиторам взимать плату за досрочное погашение в случае ссуд с плавающей процентной ставкой, тогда как они могут взимать или отменять эту комиссию в случае ссуд с фиксированной ставкой. Воспользуйтесь онлайн-калькуляторами EMI, чтобы определить оптимальный срок погашения кредита в зависимости от вашей платежеспособности.

2. Сделайте более крупный первоначальный взнос

Учитывая, что RBI позволяет кредиторам финансировать до 75% -90% стоимости недвижимости в форме жилищного кредита, заемщикам необходимо организовать оставшуюся сумму из своих собственных карманов. в качестве первоначального взноса.

В то время как большинство заемщиков стараются выбрать минимальный первоначальный взнос, для соискателя кредита лучше всего выбрать более высокий первоначальный взнос. Более высокий первоначальный взнос приводит к более низкой сумме кредита, что, в свою очередь, ведет к снижению процентных расходов и EMI. Более высокий первоначальный взнос также увеличивает шансы на одобрение кредита, поскольку снижает риск для кредитора. Однако, делая более высокий первоначальный взнос, не жертвуйте своим чрезвычайным фондом или сбережениями для достижения важных финансовых целей. Это может побудить вас занять ссуды для этих целей под более высокие проценты.

Более высокий первоначальный взнос приводит к более низкой сумме кредита, что, в свою очередь, ведет к снижению процентных расходов и EMI. Более высокий первоначальный взнос также увеличивает шансы на одобрение кредита, поскольку снижает риск для кредитора. Однако, делая более высокий первоначальный взнос, не жертвуйте своим чрезвычайным фондом или сбережениями для достижения важных финансовых целей. Это может побудить вас занять ссуды для этих целей под более высокие проценты.

3. Сравните предложения ссуд от как можно большего количества кредиторов

Всегда сравнивайте доступные варианты ссуды на основе процентной ставки, комиссии за обработку и т. Д. До окончательного определения кредитора. Процентная ставка и другие сопутствующие расходы будут варьироваться у разных кредиторов в зависимости от того, как они принимают на себя кредитный риск, связанный с вашим профилем. Например, многие кредиторы предлагают жилищные ссуды по более низким ставкам и по более высокой цене тем, у кого более высокий кредитный рейтинг. Многие также устанавливают свою ставку по кредитам на основе своей работы или профиля работодателя.

Многие также устанавливают свою ставку по кредитам на основе своей работы или профиля работодателя.

Поскольку множество банков и HFC предлагают жилищные ссуды, лучший способ сравнить процентные ставки и характеристики — это посетить онлайн-финансовые рынки. Эти платформы позволяют сравнивать жилищные ссуды, предлагаемые кредиторами, на основе вашего кредитного рейтинга, ежемесячного дохода, профиля должности и других критериев приемлемости.

(Ратан Чаудхари, руководитель отдела жилищных кредитов, Paisabazaar.com)

Получите текущие цены на акции с BSE, NSE, рынка США и последние NAV, портфель паевых инвестиционных фондов, ознакомьтесь с последними новостями IPO, лучшие показатели IPO, рассчитайте свой налог с помощью калькулятора подоходного налога, узнайте лидеров рынка, лучших проигравших и лучших фондов капитала.Поставьте нам лайк на Facebook и подпишитесь на нас в Twitter.

Financial Express теперь в Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу и оставаться в курсе последних новостей и обновлений Biz.

Семь умных способов уменьшить кредитную нагрузку, не напрягая свой кошелек

Еще до того, как он забронировал квартиру в Гургаоне в прошлом году, Раджив Навлур составил план погашения ипотечного кредита, который он взял бы на покупку недвижимости. «Погашение кредита было моей первоочередной задачей. Я начал планировать EMI еще до утверждения ссуды, — говорит менеджер по маркетингу из Мумбаи.Недвижимость находилась в стадии строительства, поэтому Navlur выбрала 15-месячный мораторий на EMI и выплатила только простые проценты на сумму, выплаченную кредитором. В эти 15 месяцев он активно копил, чтобы накопить средства для покрытия EMI на следующий год. Он продал неэффективные паевые инвестиционные фонды, открыл регулярный депозит и даже отложил окончательный расчет, полученный от своей бывшей компании, когда сменил работу. Что касается заемщиков, то Навлур — редкая порода. Заемщики обычно рассказывают ужасные истории о сроках погашения кредитов, продленных до выхода на пенсию, о взимании астрономических сумм с кредитных карт и о преследованиях со стороны кредиторов из-за пропущенных EMI. Больше всего пострадают люди, взявшие несколько займов. Даже если они пропустят один EMI, это омрачит их кредитный отчет и затруднит получение займов в будущем. Если вам также сложно погасить ссуду, возможно, вам придется изменить свой подход. На следующих страницах мы описываем некоторые стратегии, которые могут помочь вам справиться с ситуацией с долгом, не нагружая свой кошелек.

Больше всего пострадают люди, взявшие несколько займов. Даже если они пропустят один EMI, это омрачит их кредитный отчет и затруднит получение займов в будущем. Если вам также сложно погасить ссуду, возможно, вам придется изменить свой подход. На следующих страницах мы описываем некоторые стратегии, которые могут помочь вам справиться с ситуацией с долгом, не нагружая свой кошелек.

Сначала погашайте ссуды с высокой процентной ставкой

В качестве первого шага вам необходимо определить приоритетность погашения ссуд.Составьте список всех непогашенных кредитов, а затем определите те, которые необходимо решить в первую очередь. В идеале, начните с выплаты самой дорогой ссуды. Рави Радж, соучредитель и директор CreditVidya, говорит: «Сначала атакуйте ссуды с самой высокой процентной ставкой, такие как кредитные карты и личные ссуды. Это снизит вашу процентную нагрузку в будущем ». Выплатите максимальную сумму, которую вы можете себе позволить по дорогой ссуде, не подвергая опасности погашение других ссуд. После погашения дорогостоящего долга переходите к следующему.Этот прием представляет собой «долговую лавину» (см. Рисунок).

После погашения дорогостоящего долга переходите к следующему.Этот прием представляет собой «долговую лавину» (см. Рисунок).

Некоторые могут захотеть сначала выплатить самую маленькую ссуду. Идея состоит в том, чтобы исключить самую маленькую и затем перейти к следующей самой маленькой ссуде.Эта стратегия «долгового снежного кома» помогает ослабить некоторое давление, потому что количество ссуд сокращается, но на самом деле она не сокращает ваш совокупный долг быстрее. Фактически, это будет держать вас в долгах дольше и будет стоить вам больше по сравнению с лавинным подходом. Отдавая приоритет выплате долга, также учитывайте налоговые льготы по некоторым кредитам.

Отдавая приоритет выплате долга, также учитывайте налоговые льготы по некоторым кредитам.

Некоторые ссуды могут показаться дорогостоящими, но предлагаемые ими налоговые льготы снижают эффективную стоимость для заемщика. Например, проценты по ссуде на образование полностью не облагаются налогом.Если учесть налоговые льготы в таблице 30% налога, ссуда на образование, которая взимает 12%, фактически стоит 8,5%. Точно так же налоговые льготы снижают фактическую стоимость жилищного кредита. Нет никакой острой необходимости прекращать предоставление льготных налоговых кредитов раньше.

Увеличивайте выплаты с увеличением дохода

Один из простых способов погасить ваши ссуды быстрее — это увеличивать EMI с каждым увеличением вашего дохода. Если предположить, что заемщик получит повышение на 8%, он может легко увеличить свои EMI на 5%.EMI для 20-летнего жилищного кредита в размере 20 лакхов под 11% годовых составляет 20 644 рупия. Заемщик должен увеличивать его примерно на 1000 рупий каждый год. Не стоит недооценивать влияние этого скромного увеличения. Даже увеличение EMI на 5% завершает 20-летний кредит всего за 12 лет (см. Таблицу). Это помогает заемщику сэкономить почти 12 лакхов в виде процентов. «Когда появляются дополнительные деньги, приоритет должен отдаваться предоплате ссуд», — говорит Радж. Если у вас одновременно работает несколько займов, убедитесь, что вы направляете дополнительные платежи в счет более дорогих займов, как обсуждалось ранее.

Не стоит недооценивать влияние этого скромного увеличения. Даже увеличение EMI на 5% завершает 20-летний кредит всего за 12 лет (см. Таблицу). Это помогает заемщику сэкономить почти 12 лакхов в виде процентов. «Когда появляются дополнительные деньги, приоритет должен отдаваться предоплате ссуд», — говорит Радж. Если у вас одновременно работает несколько займов, убедитесь, что вы направляете дополнительные платежи в счет более дорогих займов, как обсуждалось ранее.

Получили солидный бонус? Не тратьте деньги на новейший смартфон или новейший плазменный телевизор. Используйте деньги, чтобы активно погасить свой долг. Непредвиденные доходы, такие как возмещение подоходного налога, поступления от полисов и облигаций по страхованию жизни, должны использоваться для выплаты дорогостоящих ссуд, таких как задолженность по кредитной карте или личные ссуды. «Используйте часть любого бонуса или выручки от продажи активов, чтобы максимально снизить более дорогостоящую задолженность», — говорит Суреш Садагопан, основатель Ladder 7 Financial Services. Однако помните, что кредитор может взимать штраф за досрочное погашение в размере до 2% от непогашенной суммы кредита. Хотя RBI не позволяет банкам взимать штраф за досрочное погашение жилищных кредитов с плавающей процентной ставкой, многие банки делают это в отношении жилищных кредитов с фиксированной ставкой. Кредитные учреждения обычно не взимают никаких штрафов за досрочное погашение, если выплаченная сумма не превышает 25% от непогашенной ссуды на начало года. Если вы, вероятно, понесете штраф, сравните его стоимость с процентами, сэкономленными при досрочном погашении кредита.

Однако помните, что кредитор может взимать штраф за досрочное погашение в размере до 2% от непогашенной суммы кредита. Хотя RBI не позволяет банкам взимать штраф за досрочное погашение жилищных кредитов с плавающей процентной ставкой, многие банки делают это в отношении жилищных кредитов с фиксированной ставкой. Кредитные учреждения обычно не взимают никаких штрафов за досрочное погашение, если выплаченная сумма не превышает 25% от непогашенной ссуды на начало года. Если вы, вероятно, понесете штраф, сравните его стоимость с процентами, сэкономленными при досрочном погашении кредита.

Конвертируйте взносы по кредитной карте в EMI

Кредитные карты удобны и дают вам бесплатный кредит на срок до 50 дней. Однако они также могут прожечь дыру в вашем кошельке, если вы безрассудно тратите деньги. Если вы регулярно переносите платежи по кредитной карте, вы выкладываете 3–3,6% на непогашенный остаток. Через год это составляет целых 36-44%. Если вы накопили огромный счет по кредитной карте и не можете оплатить его за один раз, попросите компанию, выпускающую кредитную карту, преобразовать ваши взносы в EMI. Большинство компаний готовы позволить клиентам оплачивать большие остатки в 6–12 EMI.

Большинство компаний готовы позволить клиентам оплачивать большие остатки в 6–12 EMI.

Если сумма большая, то могут даже продлить до 24 месяцев. «Преобразование счета по кредитной карте в опцию EMI даст вам столь необходимую передышку», — говорит Рустаги. Однако, если вы пропустите хотя бы один EMI, ставка увеличится до обычной процентной ставки, взимаемой с вашей кредитной карты. Также можно взять личный заем. Они дороги и взимают до 18–24%, но они все равно будут дешевле, чем 36–44%, которые вы платите при пролонгации кредитной карты.

Используйте существующие инвестиции для погашения долга

Если ваша долговая ситуация ухудшится, вы можете использовать свои существующие инвестиции, чтобы улучшить ее. Вы можете взять взаймы под свой полис страхования жизни или у PPF для погашения ссуд. PPF позволяет инвестору взять ссуду под остаток от третьего финансового года инвестиций, и то же самое должно быть погашено в течение трех лет. Максимальный размер кредита, который можно получить, составляет до 25% от остатка на конец прошлого года. Процентная ставка по кредиту на 2% больше, чем преобладающая процентная ставка PPF. Прямо сейчас это будет 10,5%, что намного ниже, чем вы заплатили бы по другим кредитам. Если кредит не будет возвращен в течение 36 месяцев, начисляются более высокие проценты.

Процентная ставка по кредиту на 2% больше, чем преобладающая процентная ставка PPF. Прямо сейчас это будет 10,5%, что намного ниже, чем вы заплатили бы по другим кредитам. Если кредит не будет возвращен в течение 36 месяцев, начисляются более высокие проценты.

Ваши золотые запасы также могут быть продуктивно использованы в случае необходимости. «Если у вас есть солидные золотые украшения, подумайте о том, чтобы взять взаймы под них, чтобы погасить любые высокие долги по кредитной карте», — предлагает Радж.

Некоторые вложения также могут быть ликвидированы полностью.«Если у вас есть фиксированные депозиты с процентной ставкой 9%, но вы также обслуживаете личный заем под 16%, имеет смысл ликвидировать фиксированный депозит для досрочного погашения кредита», — призывает Садагопан. Однако снимать средства со счетов PPF или Provident Fund для выплаты долгов следует только в крайних случаях. Это долгосрочные инвестиции, которые в идеале следует оставить нетронутыми, чтобы гарантировать, что компаундирование творит свое чудо.

Отслеживать изменения EMI и процентных ставок может быть довольно сложно, если у вас есть несколько займов.Отсутствие EMI означает штрафные проценты и плохой кредитный рейтинг. Рассмотрите возможность консолидации всего долга, что предполагает объединение нескольких займов в одну. Идея заключается в том, что вы можете воспользоваться ссудой с гораздо более низкой процентной ставкой, чем по существующим ссудам. Помимо более низкой ставки, получение разовой ссуды обеспечит более легкое погашение. Например, если у вас есть огромный непогашенный счет по нескольким кредитным картам, вы можете обратиться к кредитору за личной ссудой, где вся непогашенная сумма может быть погашена по гораздо более низкой ставке, чем ваша кредитная карта.Бриеш Парнами, генеральный директор Destimoney Advisors, говорит, что заемщики должны заменить дорогостоящие необеспеченные займы более дешевыми обеспеченными займами. «Те, кто владеет недвижимостью без права собственности, могут рассмотреть возможность консолидации своей личной ссуды или ссуды на покупку автомобиля, взяв ссуду под собственность», — советует он. Вы можете выбрать удобное владение и доступный EMI.

Вы можете выбрать удобное владение и доступный EMI.

Процентные ставки могут скоро измениться. Следите за тем, какая ставка на рынке жилищных кредитов. Если вы можете получить более высокую ставку, перефинансируйте ваш кредит.Это будет включать единовременные расходы, которые обычно составляют около 1-2% от непогашенной ссуды, с верхним пределом от 25 000 до 50 000 в зависимости от банка. Прибыль от такого рефинансирования должна быть выше по сравнению с платой, которую вы платите. Радж советует не рефинансировать, если срок ссуды превышает семь лет. «Если вы рефинансируете через семь лет, вы можете в конечном итоге потратить больше, чем полученная прибыль». Если ваш жилищный заем относительно новый и с фиксированной процентной ставкой, сейчас хорошее время подумать о рефинансировании.Как правило, если преобладающая процентная ставка по жилищному кредиту на 1% больше, чем процентная ставка, предлагаемая на рынке, вам следует подумать о рефинансировании жилищного кредита. Остерегайтесь ссудных агентов, которые просят вас перевести ваш ссуду с плавающей процентной ставкой на фиксированную. Axis Bank, например, недавно выдал 20-летний жилищный кредит с фиксированной ставкой на доступное жилье под 10,4%. Учитывая ожидаемое снижение ставок, вы можете проиграть, если на этом этапе переключитесь на ссуду с фиксированной ставкой.

Axis Bank, например, недавно выдал 20-летний жилищный кредит с фиксированной ставкой на доступное жилье под 10,4%. Учитывая ожидаемое снижение ставок, вы можете проиграть, если на этом этапе переключитесь на ссуду с фиксированной ставкой.

Измените образ жизни

Часто мелочи имеют большое значение для поддержания ваших финансов в хорошем состоянии.Хотя до сих пор мы обсуждали различные способы уменьшения бремени по кредиту, вам также может потребоваться внести некоторые изменения в образ жизни, чтобы учесть выплаты по ссуде и убедиться, что у вас достаточно денег, чтобы платить более высокие EMI. Изменение образа жизни необходимо до тех пор, пока не будут погашены все долги. Это означает сокращение роскоши и нежелательных расходов. Не торопитесь в кино, в ресторанах и на выходных. Держите кредитную карту под замком, когда идете в торговый центр и пытаетесь делать покупки за наличные. Это автоматически снизит вашу склонность к тратам.«Отложите все остальное на второй план. Ваш запланированный отпуск или ремонт дома могут подождать. Сосредоточьтесь в первую очередь на сокращении своего долга », — настаивает Садагопан.

Ваш запланированный отпуск или ремонт дома могут подождать. Сосредоточьтесь в первую очередь на сокращении своего долга », — настаивает Садагопан.

В крайнем случае вы также можете попросить компанию, обслуживающую вашу кредитную карту, снизить лимит расходов. Самое главное, сократите получение новых кредитов, если они не используются для досрочного погашения существующих более дорогих кредитов. Автоматически списывайте платежи с вашего банковского счета. Таким образом, вы исключаете возможность ошибочного пропуска платежа.Помните, что оплата после установленного срока влечет за собой штраф за просрочку платежа и отрицательно влияет на ваш кредитный рейтинг.

Наконец, не стесняйтесь взывать о помощи. Если вы не можете найти выход из своей долговой ямы, обратитесь в консультационный центр по долгам, такой как Disha банка ICICI и Abhay Bank of India, которые предлагают бесплатные консультации, или такие учреждения, как Credit Vidya и Credit Sudhaar, которые взимают плату за свои услуги. Они активно помогают заемщикам, столкнувшимся с проблемами с выплатой кредита, предлагая заслуживающие доверия советы.

Они активно помогают заемщикам, столкнувшимся с проблемами с выплатой кредита, предлагая заслуживающие доверия советы.

Прочтите, как схемы жилищного кредита с опцией овердрафта могут помочь вам сэкономить ваше время и деньги

Кредит на образование: как снизить бремя кредита на образование в условиях пандемии коронавируса?

Пандемия коронавируса так или иначе поразила практически всех. Люди понесли сокращение заработной платы, многие были уволены, а бесчисленное множество осталось без работы. Это произошло потому, что с марта этого года финансовые показатели многих компаний сильно пострадали.Из-за этого резко упали доходы домохозяйств, что особенно коснулось тех, кто выплачивает ссуды.Проблемы у всех заемщиков. Для студентов и недавних выпускников выплата ссуд на образование стала проблемой, потому что прием на работу практически прекратился.

Если вам сложно выплатить ссуду на образование, вот что вам следует сделать.

Что могут сделать существующие заемщики кредита на образование?

В августе 2020 года Резервный банк Индии (RBI) разрешил единовременную реструктуризацию кредитов, не классифицируя их как NPA, чтобы помочь компаниям и частным лицам справиться с финансовым стрессом, вызванным пандемией Covid 19.

В соответствии с руководящими принципами, выпущенными RBI в августе, план санации для личных ссуд (который включает ссуды на образование в соответствии с классификацией верхнего банка) может включать преобразование любых начисленных / подлежащих начислению процентов в кредитную линию, изменение графика платежей и предоставление моратория максимум на 2 года на основании оценки потока доходов заемщика.RBI позволил кредиторам изменить общий срок реструктуризации кредита.

Поскольку они являются частью более широкой структуры реструктуризации, установленной RBI, существующие заемщики ссуды должны будут ждать, пока их кредиторы объявят подробные инструкции по реструктуризации ссуд.

Например, Государственный банк Индии (SBI) запустил онлайн-портал для беспрепятственного и беспроблемного осуществления реструктуризации розничных кредитов, таких как жилищные кредиты, автокредиты и т. Д. Используя портал, заемщики могут запросить мораторий на 1-24 месяца и продление срока кредита.Щелкните здесь, чтобы прочитать всю историю.

Д. Используя портал, заемщики могут запросить мораторий на 1-24 месяца и продление срока кредита.Щелкните здесь, чтобы прочитать всю историю.

Гаурав Аггарвал, директор по необеспеченным кредитам, Paisabazaar.com сказал: «Решение о выборе одного из вариантов реструктуризации кредита должно основываться на платежеспособности заемщиков и дополнительных процентных расходах, понесенных в результате реструктуризации. Те, кто ожидают, что их денежные потоки получат при восстановлении в течение нескольких месяцев следует выбрать перенос сроков платежей, в то время как те, кто ожидает, что нарушение доходов продлится более длительный период, должны выбрать мораторий на ссуду, если таковой предлагается.»

Что могут сделать новые заемщики кредита на образование?

1. Обратитесь за залоговым займом

Большинство банков разрешают студентам брать ссуды на образование без залога. Однако вы должны знать, что выбор обеспеченной ссуды с залогом может быть более дешевым вариантом.

Пранджал Камра, генеральный директор Finology, финтех-фирмы из Райпура, сказал: «Многие банки или финансовые учреждения не запрашивают залог, если сумма вашего образовательного кредита не очень велика. Образовательный кредит с залогом предлагает более низкую процентную ставку по сравнению с необеспеченные кредиты, поскольку кредитор не подвержен высокому риску неисполнения обязательств заемщиком.Итак, если у вас есть какие-либо активы, такие как земля, недвижимость или ИФ, вы можете использовать их в качестве залога для подачи заявки на ссуду на образование «.

2. Выплачивать проценты во время моратория

Равные ежемесячные платежи (EMI) ссуды на образование не начинаются сразу после выплаты ссуды. Заемщик может приступить к погашению кредита после завершения курса или когда он начнет зарабатывать. Этот льготный период называется мораторием. Хотя от заемщика не требуется платить EMI в течение периода моратория, кредитор взимает проценты (простые проценты), которые добавляются к основной сумме.

Камра сказал: «Некоторые банки могут предложить уступки (обычно 1 процент) по общей процентной ставке, если заемщик решит выплатить процентную сумму в течение периода моратория. Таким образом, рекомендуется выплачивать процентную часть кредита в течение срок моратория на снижение стоимости погашения ».

3. Схемы субсидирования ссуд

Центральное правительство и правительства различных штатов также предлагают схемы субсидий, чтобы сделать ссуды на образование более доступными.

Адхил Шетти, генеральный директор BankBazaar.com сказал: «Например, Министерство образования предлагает субсидии студентам, принадлежащим к категории экономически более слабой секции (EWS). Критерии отбора требуют, чтобы совокупный годовой доход семьи студента не превышал 4,5 рупий. лакх. Проценты, начисленные по кредиту в течение курса плюс годичный мораторий, будут выплачены правительством Индии ».

4. Сформируйте разумную стратегию погашения

Как правило, необеспеченные ссуды на образование предоставляются на срок до восьми лет. С другой стороны, обеспеченные ссуды на образование доступны на срок до 10 лет и более.

С другой стороны, обеспеченные ссуды на образование доступны на срок до 10 лет и более.

«Обеспеченные ссуды на образование доступны для более длительного владения — до 10 лет для ссуд до 7,5 лакхов и 15 лет для суммы ссуды выше 7,5 лакхов. Хотя более длительный срок полномочий снижает ежемесячную сумму EMI, это увеличивает общую выплату «Таким образом, всегда рекомендуется выбирать более короткий срок пребывания в должности. Кроме того, предоплата ссуды на образование не влечет никаких штрафов, поэтому вы можете погасить непогашенную сумму ссуды, чтобы сэкономить на процентных расходах», — сказал Камра.

5. Кредиторы могут предлагать льготные ставки для женщин, обучающихся в ведущих учебных заведениях