сложности переходного периода — СКБ Контур

В связи с изменением ставки НДС в зону риска попадают сделки, обязательства по которым на 1 января 2019 года будут не исполнены или исполнены не полностью. Помимо ситуаций, когда получение денег и отгрузка товаров (выполнение работ, оказание услуг) приходятся на разные годы, сложности могут возникнуть и с теми договорами, которые подписаны в текущем году, а исполняться полностью или частично будут только в следующем.

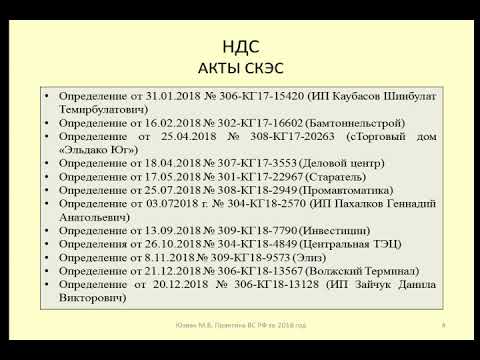

Нормативные документы:

Отгрузка 18, деньги 20

Когда реализация прошла в текущем году, а деньги пришли в следующем, налоговая база будет окончательно определена уже на день отгрузки и в дальнейшем на дату оплаты корректироваться не должна (пп. 1 п. 1 ст. 167 НК РФ). Такие операции облагаются НДС по ставке 18 % и никаких сложностей в связи с изменением ставки бухгалтеру не доставят.

Однако если в текущем году отгружен не весь товар (работы, услуги), предусмотренный договором, ставку НДС надо будет определять по каждой отгрузке отдельно, исходя из даты реализации.

Деньги 18, отгрузка 20

Куда сложнее ситуация с исчислением НДС, когда обязательства сторон распределяются между годами в обратном порядке. Если деньги за товар (работу, услугу) поступили в 2018 году, а отгрузка произойдет только после 01.01.2019, получателю денег придется исчислить и уплатить с них НДС по ставке, которая действует на дату получения (пп. 2 п. 1 ст. 167 и п. 4 ст. 164 НК РФ, п. 4 ст. 5 Закона № 303-ФЗ). Поэтому налог будет рассчитан по ставке 18/118, а определенная таким образом сумма налога будет отражена в счете-фактуре, переданном покупателю (заказчику), и в декларации.

В 2019 году после отгрузки товара (выполнения работ, оказания услуг) обе стороны должны будут произвести обратную операцию — принять к вычету и восстановить авансовый НДС. И тут надо помнить, что к вычету и восстановлению принимается та сумма, которая была исчислена. Поэтому увеличение ставки на момент отгрузки на эту часть операции по исчислению налога не влияет. Поскольку 303-ФЗ не установил никаких специальных правил в этой части, руководствуемся общими правилами: п. 8 ст. 171, п. 3 ст. 170 НК РФ.

Причем описанный выше порядок применяется как при полной, так и при частичной предоплате. Если договором предусмотрено, что в 2018 году перечисляется только часть денег, а остальное — после нового года, то деньги, полученные в текущем году, будут облагаться налогом по ставке 18/118, а те, которые поступят после праздников, — по ставке 20/120.

XVI Контур.Конференция «Бухгалтерские новшества 2018–2019»: одна из ключевых тем — изменение НДС в 2019 году. Пройдет в Москве 21–22 ноября, онлайн-трансляция и записи некоторых докладов будут доступны из любого региона.

Узнать больше Рассмотрим ситуацию на примере. Предположим, заключен договор подряда, согласно которому заказчик перечисляет оплату частями: в декабре 2018 года и январе 2019 по 10 000 ₽. Акт по выполненным работам будет подписан в марте 2019 года. В этом случае подрядчик в декабре исчислит НДС с полученной предоплаты в размере 1 525 ₽ (10 000 × 18/118) и укажет эту сумму в авансовом счете-фактуре. Заказчик на основании данного документа примет к вычету 1 525 ₽. Со второй части оплаты подрядчик исчислит НДС уже по новой ставке: 1 667 ₽ (10 000 × 20/120) и отразит эту сумму в счете-фактуре, выданном заказчику. Заказчик примет ее к вычету. В марте после подписания акта подрядчик примет к вычету весь исчисленный ранее авансовый НДС в размере 3 192 ₽ (1 525 + 1 667). Заказчик восстановит такую же сумму НДС.

Заказчик на основании данного документа примет к вычету 1 525 ₽. Со второй части оплаты подрядчик исчислит НДС уже по новой ставке: 1 667 ₽ (10 000 × 20/120) и отразит эту сумму в счете-фактуре, выданном заказчику. Заказчик примет ее к вычету. В марте после подписания акта подрядчик примет к вычету весь исчисленный ранее авансовый НДС в размере 3 192 ₽ (1 525 + 1 667). Заказчик восстановит такую же сумму НДС.Даже в ситуации, когда отгрузка осуществляется частями и приходится на разные годы, это правило останется неизменным, поскольку при восстановлении и вычете налога по предоплате в расчет принимаются только суммы, которые зачтены в счет отгруженного товара, выполненной работы или оказанной услуги (п. 6 ст. 172 НК РФ и п. 3 ст. 170 НК РФ). Частичная отгрузка товара приведет к дроблению суммы предоплаты для целей НДС, но в расчет будут приниматься исчисленные суммы налога.

Например, заключен договор поставки, по которому оплата осуществляется в ноябре 2018 года и феврале 2019 по 10 000 ₽. Товар отгружается партиями: в декабре 2018 на сумму 5 000 ₽ (в том числе НДС по ставке 18 % — 763 ₽) и в марте 2019 года на оставшуюся сумму. Поставщик, получив в ноябре первую предоплату, исчислит НДС в размере 1 525 ₽ (10 000 × 18/118) — покупатель примет эту сумму к вычету. После поставки первой партии товара поставщик примет к вычету 763 ₽, а покупатель эту сумму восстановит.

Товар отгружается партиями: в декабре 2018 на сумму 5 000 ₽ (в том числе НДС по ставке 18 % — 763 ₽) и в марте 2019 года на оставшуюся сумму. Поставщик, получив в ноябре первую предоплату, исчислит НДС в размере 1 525 ₽ (10 000 × 18/118) — покупатель примет эту сумму к вычету. После поставки первой партии товара поставщик примет к вычету 763 ₽, а покупатель эту сумму восстановит.

В 2019 году в части второго платежа обе стороны проведут схожую операцию, но уже по новой ставке: поставщик исчислит НДС в размере 1 667 ₽ (10 000 × 20/120), а покупатель примет его к вычету на основании второго «авансового» счета-фактуры. После отгрузки второй партии в марте поставщик примет к вычету авансовый НДС в размере 2 429 ₽ (1 525 — 763 + 1 667). Эту же сумму восстановит покупатель.

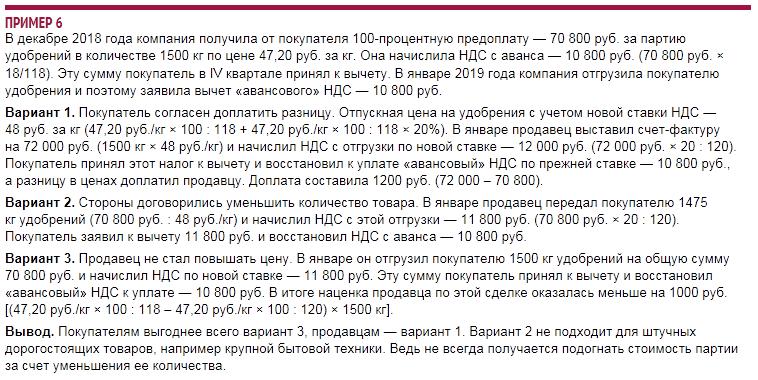

Когда все деньги по договору получены в 2018 году, а реализация товара пройдет в 2019 году, разницу в 2 % между прежним и нынешним НДС можно восполнить, если договориться с контрагентом об уменьшении стоимости единицы товара, чтобы сумма товара, увеличенная на новую ставку НДС, стала равна предоплате.

Ищем источник

Особенно остро стоит вопрос уплаты дополнительных 2 % налога, если все деньги по договору были получены в 2018 году, а реализация пройдет уже в 2019 году. Тогда в предоплате «сидит» НДС по ставке 18 %, а уплатить его надо уже по повышенной ставке. Есть два варианта, как можно решить эту проблему.

1. За счет продавца

Можно договориться с контрагентом об уменьшении стоимости единицы товара, чтобы сумма товара, увеличенная на новую ставку НДС, стала равна предоплате. К примеру, если цена договора составляла 118 000 ₽ (НДС по ставке 18 % — 18 000 ₽, стоимость без НДС — 100 000 ₽), можно согласовать уменьшение цены до 98 333,3 ₽. Общая стоимость не изменится и составит те же 118 000 ₽ (НДС по ставке 20 % — 19 666,7 ₽). Полученных в качестве предоплаты 118 000 ₽ хватит на уплату налога по новой ставке.

2. За счет покупателя

Предъявить дополнительную сумму НДС покупателю разрешает п. 1 ст. 168 НК РФ. Причем осуществить это можно именно при реализации. Таким образом, если на дату реализации ставка налога выросла, продавец обязан допредъявить дополнительный НДС покупателю.

Таким образом, если на дату реализации ставка налога выросла, продавец обязан допредъявить дополнительный НДС покупателю.

Однако корреспондирующей обязанности покупателя доплатить НДС продавцу ни НК РФ, ни ГК РФ не установили. Поэтому увеличение суммы НДС желательно согласовать отдельно, оформив дополнительное соглашение к договору, с момента подписания которого у покупателя возникнет обязанность по уплате соответствующей суммы. Если же заключить допсоглашение не получается, нужно официально уведомить контрагента об изменении обязательств по НДС еще до исполнения договора. Предъявление требования о доплате НДС незаконно, если обе стороны неверно определили обязательства по НДС в период заключения и исполнения сделок (определение Верховного Суда РФ от 23.11.2017 № 308-ЭС17-9467 по делу № А32-4803/2015).

Отдельного внимания заслуживают государственные и муниципальные контракты. Цены контрактов, заключенных до повышения ставки НДС, не подлежат изменению в связи с таким повышением (письмо Минфина от 28.

Чтобы избежать лишних трений с контрагентами и налоговиками из-за того, что в документах указан НДС по старой ставке, нужно заблаговременно переделать договоры и счета по тем отгрузкам, которые произойдут в будущем году, и указать в них новую ставку НДС.

Гражданско-правовая сторона

Поскольку ставка НДС указана и в договорах, и в счетах, выставляемых контрагентам, мы рекомендуем по тем отгрузкам, которые произойдут в следующем году, переделать договоры и счета с указанием в них НДС по новой ставке. Такой подход не только полностью соответствует п. 1 ст. 168 НК РФ, который требует добавлять НДС к цене реализуемого товара, но и позволит избежать лишних трений как с контрагентами, так и с налоговыми органами из-за того, что в документах НДС указан по старой ставке.

При оформлении в 2018 году договоров, которые будут исполняться в новом году, стороны уже сейчас могут включить в текст договора НДС по новой ставке ссылку на п. 4 ст. 5 Закона № 303-ФЗ, указав, что отгрузка произойдет в 2019 году, когда ставка НДС будет равна 20 % (письмо Минфина России от 18.09.2018 № 03-07-11/66752). Аналогично можно формулировать условия договоров и тогда, когда отгрузка производится частями в 2018 и в 2019 годах. В этом случае стороны вправе отдельно указать цены для каждой партии товаров (этапа работ, услуг), заложив туда соответствующую ставку НДС.

Алексей Крайнев, налоговый юрист

Сколько процентов составляет НДС в 2018 году

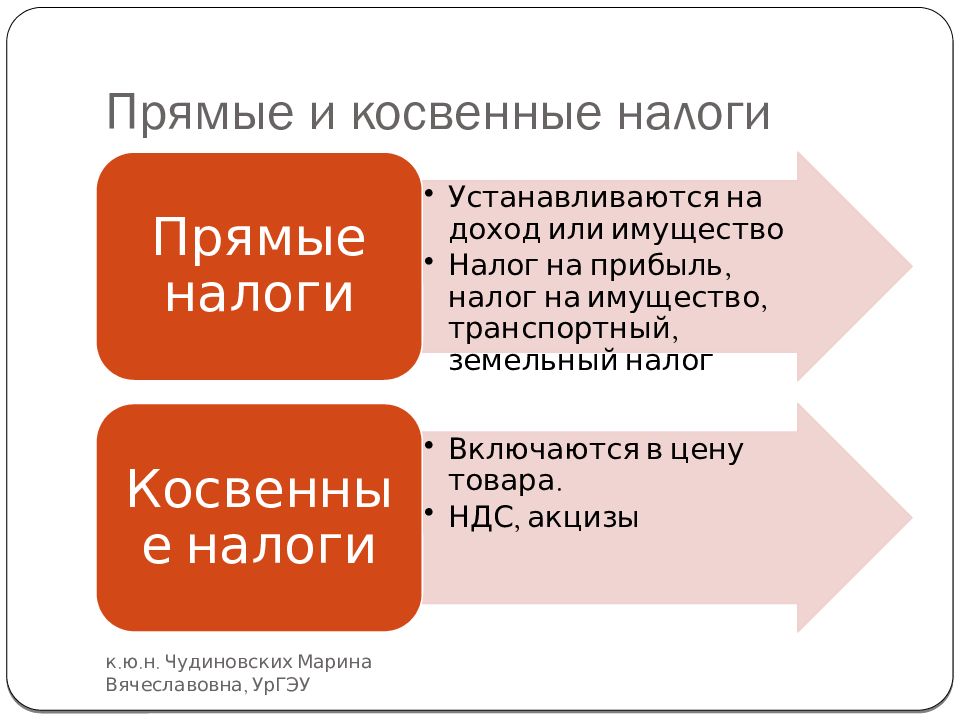

НДС – один из тех видов налогов, при расчете которых у многих возникают вопросы. А все потому, что у него сложная правовая природа и нет единой ставки. Наоборот: их несколько и каждая имеет свое значение, применяется к конкретным случаям. Поэтому человек, например, занимающейся торговлей, может одновременно по конкретной группе товаров платить одну ставку, а по другой – иной процент. Так, сколько процентов НДС в 2018 году уйдет в бюджет? Далее об этом.

А все потому, что у него сложная правовая природа и нет единой ставки. Наоборот: их несколько и каждая имеет свое значение, применяется к конкретным случаям. Поэтому человек, например, занимающейся торговлей, может одновременно по конкретной группе товаров платить одну ставку, а по другой – иной процент. Так, сколько процентов НДС в 2018 году уйдет в бюджет? Далее об этом.

Какие бывают ставки

Согласно статье 164 Налогового кодекса, сбыт товаров, услуг или работ может облагаться по трем различным ставкам. Вот, сколько составляет НДС:

Размер ставки зависит от того, какие именно товары, услуги или работы и в рамках какой операции реализует тот или иной бизнесмен, фирма. Рассмотрим более подробно каждую ставку: сколько процентов НДС в 2018 году и за что.

Также см. «Ставки НДС в 2018 году».

В 2018 году произошло довольно много изменений по НДС. Однако ставки по этому налогу затронуты не были. Подробнее об этом см. “Изменения по НДС с 2018 года”

youtube.com/embed/pdLkgNtgKUA?feature=oembed» frameborder=»0″ gesture=»media» allow=»encrypted-media» allowfullscreen=»»/>

Ноль процентов

Есть ряд производств, которые в России вообще не подпадают под налог на добавочную стоимость. Иногда, чтобы следовать духу Налогового кодекса, им ставят нулевой НДС. Производства эти специфические. К таковым, например, отнесена космическая отрасль.

Также нулевой НДС положен тем компаниям, которые производят свои товары для реализации их за границей. Это правило прописано в первом пункте статьи 164 Налогового кодекса. Правда, чтобы воспользоваться этим правом, производители (поставщики на иностранные рынки) должны документально подтвердить, что их товары идут только на экспорт. Для этого, согласно статье 165, компания должна подать в ИФНС соответствующий набор документов.

И еще один случай, когда можно рассчитывать на нулевой НДС, это оказание услуг по международным перевозкам различных товаров, багажа или пассажиров. То есть транспортные компании обычно не платят этот налог. Для них действуют несколько другие формы налогообложения.

То есть транспортные компании обычно не платят этот налог. Для них действуют несколько другие формы налогообложения.

Названные льготы довольно стабильны, поэтому компании в этих сферах не беспокоятся вопросом, сколько составляет НДС для них.

Десять процентов

Пониженная ставка НДС, равная 10 процентам, распространяется только на определенные группы товаров. Их перечень можно найти в статье 164 (п. 2) Налогового кодекса, а также в следующих постановлениях Правительства РФ:

- № 688 от 15.09.2008 года;

- № 908 от 31.12.2004 года;

- № 41 от 23.01.2003 года.

В первую очередь, к таким изделиям, для которых НДС составляет 10 процентов, относят продукты и детские товары. Правда, продукты не все, а только те, которые входят в основную продовольственную корзину. Например, молоко и хлеб будут облагаться пониженным налогом. А вот мясо красной рыбы уже будет идти по полной ставке.

Также на НДС 10% могут рассчитывать продавцы лекарств и различных медицинских препаратов. Правда, особо важная часть из них по закону вообще может быть освобождена от уплаты налогов. Остальное идет по пониженной ставке.

Правда, особо важная часть из них по закону вообще может быть освобождена от уплаты налогов. Остальное идет по пониженной ставке.

Но в любом случае, когда задаются вопросом, сколько НДС в России и можно ли платить по пониженной ставке, надо руководствоваться перечисленными актами Правительства. НДС 10% распространяется только на те виды товаров, которые в них прямо указаны. В остальных случаях в бюджет идет полноценный НДС.

Восемнадцать процентов

По принципу исключения во всех остальных ситуациях, когда товары не освобождены от налога или к ним не может быть применена пониженная ставка, обязанные лица должны отдавать в бюджет НДС, равный 18 процентам.

При импорте

На те товары, которые ввозятся на территорию нашей страны, действуют те же правила Налогового кодекса, что и на товары, сделанные внутри России. То есть, если речь о предметах, к которым применяется пониженная ставка (10%), таким НДС они и будут облагаться. А максимальный размер налога остается на уровне 18 процентов.

Расчетная ставка

Отвечая на вопрос, НДС – это сколько, иногда помимо стандартных ставок (0, 10 и 18%) указывают так называемую расчетную ставку налога. Ее считают по формуле 10/110 и 18/118. Это определено статьей 164 (п. 4) Налогового кодекса.

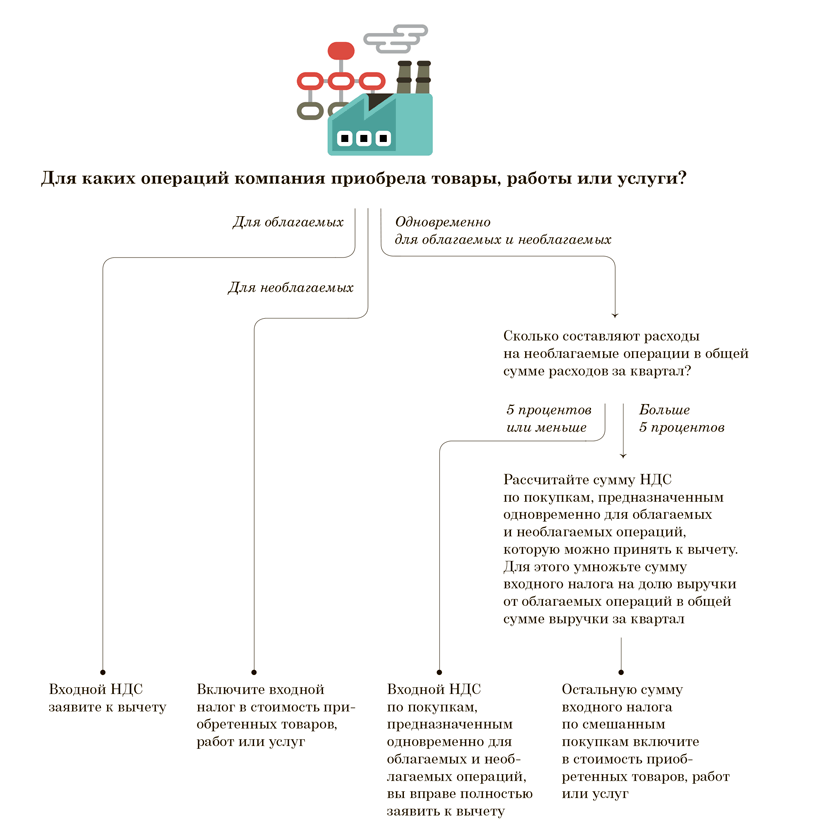

Подобный расчет ведут, когда надо выделить НДС. То есть, обе эти величины показывают, сколько именно налога находится внутри стоимости товара, операции. Такой подход в расчетах применяют, например, если продавец получает предоплату за товар, который он только обещает поставить в будущем.

Также см. «Как выделять НДС».

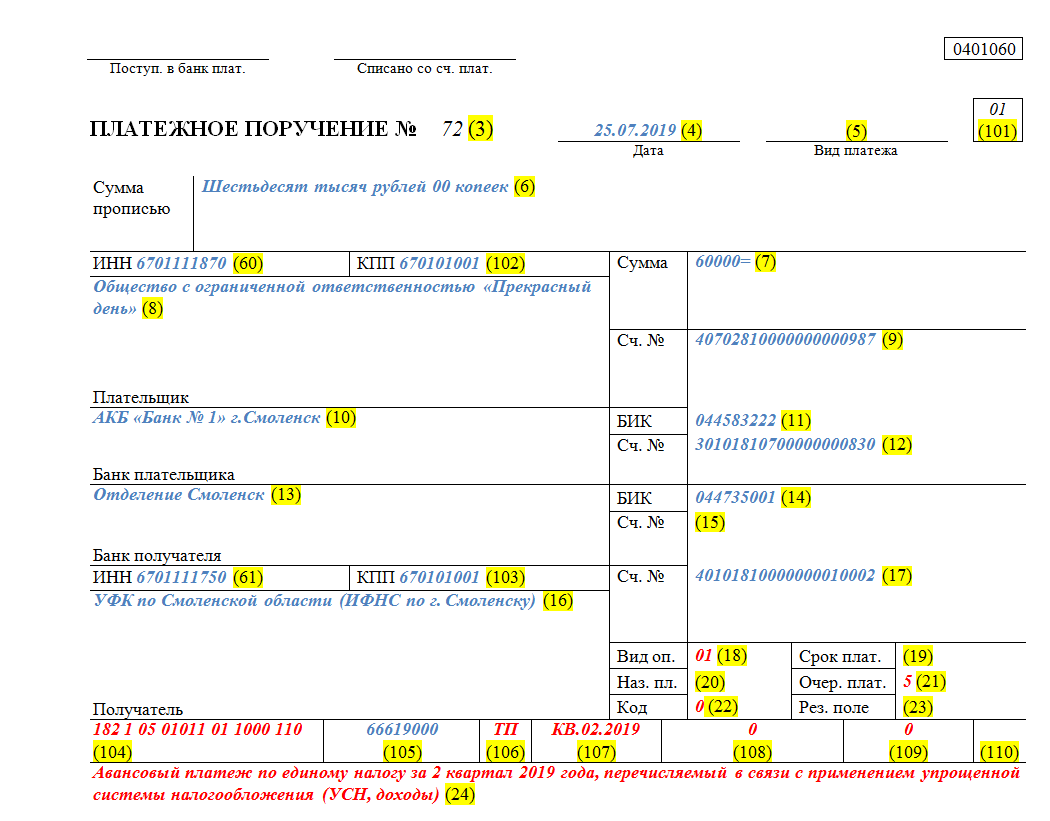

Как платить

Для всех видов НДС (10% или 18%) действует единая система уплаты налога. Так, те, кто реализует товар или проводит другого рода операции на территории РФ, должны отчитываться каждый квартал. При этом выплаты происходят не раз в три месяца, а ежемесячно по 1/3 от суммы НДС. И важно внести деньги в бюджет не позднее 25 числа каждого месяца.

Те же, кто импортируют товары на территорию России из стран ЕАЭС, отчитываются перед налоговой инспекцией один раз. При этом налог платят не позднее 20 числа следующего месяца, после того, как товары были ввезены в нашу страну.

При этом налог платят не позднее 20 числа следующего месяца, после того, как товары были ввезены в нашу страну.

Спешим обрадовать: ставки налога на 2018 год не изменились по сравнению с предыдущим периодом. Однако власти по авиаперевозкам на полуостров Крым придерживают пока налоговую ставку НДС на уровне 0 процентов.

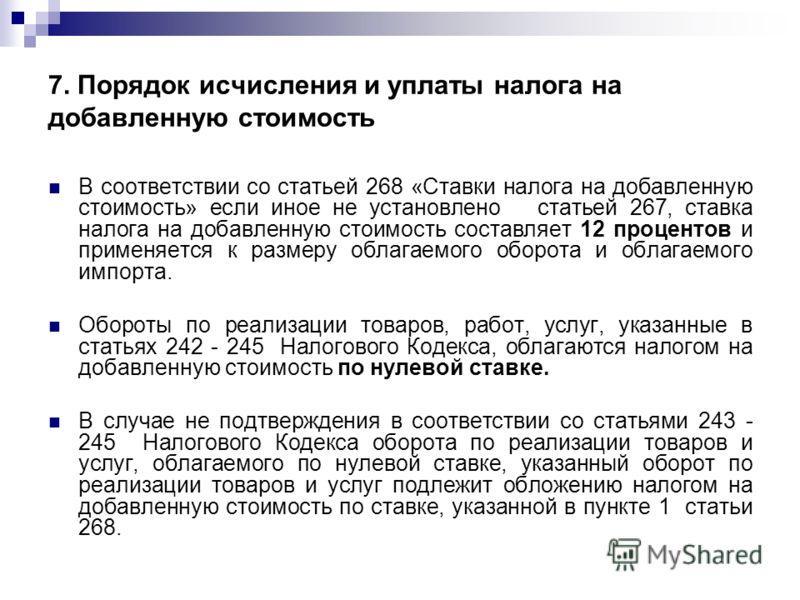

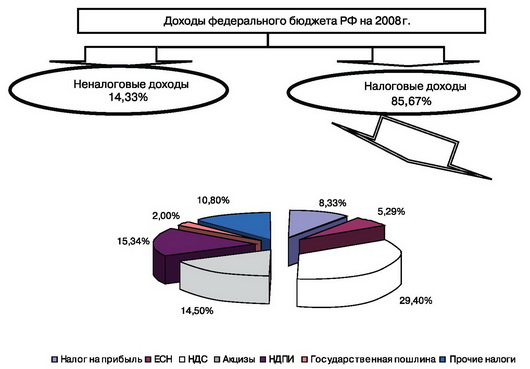

Далее на рисунке показано, сколько составляет НДС в 2018 году, по информации налоговой службы России.

Закон об обнулении НДС для авиаперевозок на Дальний Восток внесен в Госдуму

Ставку налога на добавленную стоимость для воздушных перевозок в регионы Дальнего Востока могут обнулить. Соответствующий законопроект, подготовленный Минфином, Правительство России внесло в Госдуму.

Планируется установить ставку НДС в размере 0% в отношении операций по реализации услуг по внутренним воздушным перевозкам пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположен на территории Дальневосточного федерального округа. Для обнуления НДС предлагается внести изменения в статью 164 Налогового кодекса Российской Федерации.

Для обнуления НДС предлагается внести изменения в статью 164 Налогового кодекса Российской Федерации.

Согласно действующему законодательству, операции по реализации услуг по внутренним воздушным перевозкам подлежат обложению НДС по ставке в размере 10%. Исключение составляют только услуги по внутренним перелётам в случаях, когда пункт отправления или пункт назначения расположен на территории Крыма, Севастополя и Калининградской области. В этих случаях ставка НДС составляет 0%.

Отметим, что законопроект был разработан во исполнение решений по итогам заседания Правительственной комиссии по вопросам социально-экономического развития Дальнего Востока и Байкальского региона, состоявшегося 28 ноября прошлого года. С инициативой отменить НДС для дальневосточных рейсов выступило Министерство Российской Федерации по развитию Дальнего Востока. Законопроект рассмотрен и одобрен на заседании Правительства 6 июня 2018 года.

Напомним, Президент России Владимир Путин 7 июня в ходе «прямой линии» заявил о необходимости расширить географию субсидируемых авиаперелётов, комментируя вопрос жителя Уссурийска о подорожании авиабилетов.

«Cамое главное решение, может быть, в преддверии сегодняшнего нашего мероприятия или просто уже подготовленное заранее, но, во всяком случае, такое решение по Дальнему Востоку вчера или позавчера Правительством принято, а именно: решение об обнулении НДС на эти перевозки. Это первый, очень важный, существенный шаг снижения стоимости билета, но посмотрим, как будет работать эта практика», – подчеркнул Владимир Путин.

Автор: Евгения Васильева

+7 (985) 269-77-02

[email protected]

Применение налоговой ставки НДС c 01.01.2019

Федеральная налоговая служба в связи со вступлением в силу Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Федеральный закон № 303-ФЗ), сообщает следующее.

1. Общий порядок применения с 01.01.2019 налоговой ставки по налогу на добавленную стоимость в размере 20 процентов.

Согласно подпункту «в» пункта 3 статьи 1 Федерального закона № 303-ФЗ с 1 января 2019 года в отношении товаров (работ, услуг), имущественных прав, указанных в пункте 3 статьи 164 Налогового кодекса Российской Федерации (далее-Кодекс), налоговая ставка по налогу на добавленную стоимость (далее – НДС) установлена в размере 20 процентов.

Пунктом 4 статьи 5 Федерального закона от 03.08.2018 № 303-ФЗ предусмотрено, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

При этом исключений по товарам (работам, услугам), имущественным правам, реализуемым по договорам, заключенным до вступления в силу Федерального закона № 303-ФЗ, и имеющим длящийся характер с переходом на 2019 и последующие годы, указанным Федеральным законом не предусмотрено.

Следовательно, в отношении товаров (работ, услуг), имущественных прав, реализуемых (выполненных, оказанных) начиная с 1 января 2019 года, применяется налоговая ставка по НДС в размере 20 процентов, независимо от даты и условий заключения договоров на реализацию указанных товаров (работ, услуг), имущественных прав.

При этом на основании пункта 1 статьи 168 Кодекса продавец дополнительно к цене отгружаемых начиная с 01. 01.2019 товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную по налоговой ставке в размере 20 процентов.

01.2019 товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную по налоговой ставке в размере 20 процентов.

В этой связи внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Также необходимо учитывать, что изменение налоговой ставки не изменяет для налогоплательщика порядок и момент определения налоговой базы по НДС.

1.1. Применение налоговой ставки НДС при отгрузке товаров (работ, услуг), имущественных прав с 01.01.2019 в счет оплаты, частичной оплаты, полученной до 01.01.2019.

При получении до 01.01.2019 оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав с 01. 01.2019 исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента.

01.2019 исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента.

При отгрузке с 01.01.2019 вышеуказанных товаров (работ, услуг), имущественных прав в счет поступившей ранее оплаты, частичной оплаты, налогообложение НДС производится по налоговой ставке в размере 20 процентов (пункт 3 статьи 164 Кодекса (в редакции, действующей с 01.01.2019).

На основании пункта 8 статьи 171 Кодекса суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), имущественных прав, подлежат вычетам в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Учитывая изложенное, вычеты сумм НДС, исчисленных по налоговой ставке в размере 18/118 процента с оплаты, частичной оплаты, полученной до 01.01.2019 в счет предстоящих поставок товаров (работ, услуг), имущественных прав, производятся продавцом с даты отгрузки этих товаров (работ, услуг), имущественных прав в размере налога, ранее исчисленного по налоговой ставке 18/118 процента в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

При этом суммы налога, принятые к вычету покупателем при перечислении продавцу до 01.01.2019 сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав, подлежат восстановлению покупателем в соответствии с подпунктом 3 пункта 3 статьи 170 Кодекса. Восстановление сумм налога производится в размере налога, исчисленного исходя из налоговой ставки 18/118 процента.

В случае, если до даты отгрузки товаров (работ, услуг), имущественных прав покупатель дополнительно к оплате, частичной оплате, перечисленной до 01.01.2019, в счет предстоящих поставок с 01.01.2019, доплатит продавцу сумму НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС с 18 до 20 процента, то ФНС России рекомендует руководствоваться следующим:

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем с 01.01.2019, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога. В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В случае, если доплата НДС в размере 2-х процентных пунктов осуществляется с 01.01.2019 лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты налога осуществляется на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем до 31. 12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году – 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента (пример 2).

12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году – 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента (пример 2).

Таким образом, в указанных случаях, если продавцом получена доплата НДС в размере 2-х процентных пунктов, и, соответственно, выставлены корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 01. 01.2019 исчисление НДС производится по налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

01.2019 исчисление НДС производится по налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным этим налогоплательщиком ранее.

Порядок заполнения показателей корректировочного счета-фактуры приведен в приложении к настоящему письму.

Разница между суммами налога, указанная в корректировочных счетах-фактурах, отражается по строке 070 в графе 5 налоговой декларации по НДС и подлежит учету при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0» (ноль).

В случае, если до 01.01.2019 налогоплательщиком получена оплата, частичная оплата с учетом налога, исчисленного исходя из налоговой ставки 20 процентов, в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав с указанной даты, то исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента. В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20 процентов.

В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20 процентов.

1.2. Применение налоговой ставки НДС при изменении с 01.01.2019 стоимости товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

В соответствии с пунктом 3 статьи 168 Кодекса при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в пункте 10 статьи 172 Кодекса.

Согласно подпунктам 10 и 11 пункта 5.2 статьи 169 Кодекса в корректировочном счете-фактуре, выставляемом при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, указываются, в том числе, налоговая ставка и сумма налога, определяемая до и после изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в том случае, если товары (работы, услуги), имущественные права отгружены (переданы) до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяется налоговая ставка, действовавшая на дату отгрузки (передачи), в связи с чем в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

1.3. Применение налоговой ставки НДС при исправлении счета-фактуры, в отношении товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

Согласно пункту 7 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — постановление Правительства РФ № 1137), исправления в счета-фактуры вносятся продавцом путем составления новых экземпляров счетов-фактур в соответствии с указанным документом.

В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

В связи с этим в случае внесения исправлений в счет-фактуру, выставленный при отгрузке товаров (работ, услуг), передаче имущественных прав до 01.01.2019, в графе 7 исправленного счета-фактуры указывается налоговая ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг), переданных имущественных прав и отраженная в графе 7 счета-фактуры, выставленного при отгрузке этих товаров (работ, услуг), имущественных прав.

1.4. Применение налоговой ставки НДС при возврате товаров с 01.01.2019.

Применение НДС продавцом

В соответствии с пунктом 5 статьи 171 Кодекса вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.

Согласно пункту 4 статьи 172 Кодекса вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 Кодекса при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 процентов.

При возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, и отгруженных (переданных) указанным лицам до 01.01.2019, в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техники.

Применение НДС покупателем

В силу пункта 1 статьи 172 Кодекса вычеты сумм НДС, предъявленные продавцом покупателю при приобретении им товаров, производятся на основании счетов-фактур, выставленных продавцами при отгрузке указанных товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов.

Согласно подпункту 4 пункта 3 статьи 170 Кодекса суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном главой 21 Кодекса, подлежат восстановлению налогоплательщиком в случае изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС согласно подпункту 4 пункта 3 статьи 170 Кодекса производится покупателем на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

2. Особенности применения с 01.01.2019 налоговой ставки по НДС отдельными категориями налогоплательщиков.

2.1. Налоговые агенты, указанные в статье 161 Кодекса.

Согласно положениям пунктов 1 и 2 статьи 161 Кодекса при реализации налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах, товаров (работ, услуг), местом реализации которых признается территория Российской Федерации, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС, который исчисляется и уплачивается в бюджет налоговым агентом, приобретающим данные товары (работы, услуги) у иностранного лица.

В соответствии с абзацем вторым пункта 4 статьи 174 Кодекса в случаях реализации работ (услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

Таким образом, исчисление суммы налога налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, производится при оплате товаров (работ, услуг), т.е. либо в момент перечисления предварительной оплаты либо в момент оплаты принятых на учет товаров (работ, услуг).

При отгрузке товаров (работ, услуг) в счет оплаты, ранее перечисленной налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, момент определения налоговой базы у такого налогового агента не возникает.

Учитывая изложенное, если оплата в счет предстоящих поставок товаров (работ, услуг), отгружаемых с 01. 01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 процента. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 процента. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

Если оплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то учитывая, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года, исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118 процентов (пункт 4 статьи 164 Кодекса).

Аналогичный порядок исчисления НДС производится налоговым агентом, указанным в пункте 3 статьи 161 Кодекса.

Одновременно обращаем внимание на то, что налоговые агенты, указанные в пунктах 4, 5, 5. 1 и 8 статьи 161 Кодекса, исчисление НДС в переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

1 и 8 статьи 161 Кодекса, исчисление НДС в переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

2.2 Иностранные организации, указанные в статье 174.2 Кодекса.

Согласно пункту 3 статьи 174.2 Кодекса (в редакции Федерального закона от 27.11.2017 № 335-ФЗ) иностранные организации, оказывающие услуги в электронной форме, указанные в пункте 1 данной статьи, местом реализации которых признается территория Российской Федерации, производят исчисление и уплату налога, если обязанность по уплате налога в отношении операций по реализации указанных услуг не возложена в соответствии с указанной статьей на налогового агента, то есть иностранную организацию-посредника, осуществляющую предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями. При этом пункт 9 статьи 174. 2 Кодекса утрачивает силу.

2 Кодекса утрачивает силу.

Вышеуказанные нормы вступают в силу с 1 января 2019 года.

Таким образом, при оказании начиная с 1 января 2019 года иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 174.2 Кодекса, местом реализации которых признается территория Российской Федерации, обязанность по исчислению и уплате НДС в бюджет возлагается на иностранную организацию, независимо от того, кто является покупателем этих услуг, физическое или юридическое лицо.

В соответствии с пунктом 2 статьи 174.2 Кодекса при оказании иностранными организациями услуг в электронной форме, указанных в пункте 1 настоящей статьи, местом реализации которых признается территория Российской Федерации (за исключением оказания таких услуг через обособленное подразделение иностранной организации, расположенное на территории Российской Федерации), налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации. При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2 Кодекса).

При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2 Кодекса).

На основании пункта 5 статьи 174.2 Кодекса (в редакции Федерального закона от 03.08.2018 № 303-ФЗ) сумма налога исчисляется иностранными организациями, подлежащими постановке на учет в налоговых органах в соответствии с пунктом 4.6 статьи 83 Кодекса, и определяется как соответствующая расчетной налоговой ставке в размере 16,67 процента процентная доля налоговой базы.

Учитывая изложенное, в случае, если при оказании иностранными организациями услуг в электронной форме оплата (частичная оплата) за эти услуги поступила начиная с 01.01.2019, то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

если услуги в электронной форме оказаны до 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 15,25 процента.

если услуги в электронной форме оказаны начиная с 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 процента.

В случае, если оплата (частичная оплата) получена иностранными организациями до 01.01.2019 в счет оказания услуг в электронной форме начиная с указанной даты, исчисление НДС иностранными организациями не производится. В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (индивидуального предпринимателя), являющуюся налоговым агентом (пункт 9 статьи 174.2 Кодекса).

Настоящее письмо согласовано с Минфином России.

Налог на добавленную стоимость — Налоговая служба ЮАР

Что такое НДС?

Налог на добавленную стоимость широко известен как НДС. НДС — это косвенный налог на потребление товаров и услуг в экономике. Доходы для правительства увеличиваются за счет требования к бизнесу, ведущему предприятие (как определено в разделе 1 (1) Закона о НДС), зарегистрироваться в качестве плательщика НДС. При этом бизнес будет взимать НДС с поставок товаров и услуг, произведенных им, с импорта товаров и с импортированных услуг (при соблюдении определенных условий).Компания также будет иметь право на вычет любого начисленного с нее НДС или, при определенных обстоятельствах, с бизнеса, не зарегистрированного для целей НДС, в отношении произведенных для нее поставок. Таким образом, НДС не накапливается, что означает, что разрешен зачет / вычет НДС, уплаченного на предыдущих этапах в цепочке производства и распределения. Предприятие должно оплатить разницу между начисленным им НДС и начисленным с него НДС или потребовать возмещения НДС, если начисленный ему НДС превышает начисленный им НДС.

При этом бизнес будет взимать НДС с поставок товаров и услуг, произведенных им, с импорта товаров и с импортированных услуг (при соблюдении определенных условий).Компания также будет иметь право на вычет любого начисленного с нее НДС или, при определенных обстоятельствах, с бизнеса, не зарегистрированного для целей НДС, в отношении произведенных для нее поставок. Таким образом, НДС не накапливается, что означает, что разрешен зачет / вычет НДС, уплаченного на предыдущих этапах в цепочке производства и распределения. Предприятие должно оплатить разницу между начисленным им НДС и начисленным с него НДС или потребовать возмещения НДС, если начисленный ему НДС превышает начисленный им НДС.

Таким образом, НДС взимается на каждом этапе процесса производства и распределения, и он пропорционален цене, взимаемой за товары и услуги.

Стандартная ставка НДС увеличена с 14% до 15% с 1 апреля 2018 года. Существует ограниченный спектр товаров и услуг, которые облагаются НДС по нулевой ставке или освобождены от НДС.

Кто должен регистрироваться в качестве плательщика НДС?

Любое лицо, ведущее предприятие, как это определено в разделе 1 (1) Закона о НДС, может иметь право зарегистрироваться в качестве плательщика НДС.Человек — это определенный термин, который включает компанию, физическое лицо, товарищество, трастовый фонд и муниципалитет. Чтобы зарегистрироваться, следуйте процедуре подачи заявки, как описано на нашей странице, как зарегистрироваться для уплаты НДС.

Лицо обязательно должно зарегистрироваться в качестве плательщика НДС, если стоимость произведенных или подлежащих налогообложению поставок превышает 1 миллион рандов в любой последовательный двенадцатимесячный период.

Лицо также может выбрать добровольную регистрацию, если стоимость произведенных или подлежащих налогообложению поставок не превышает 1 миллиона рандов в течение любого последовательного двенадцатимесячного периода.

Существует пять категорий добровольной регистрации:

- Первая категория относится к конкретному типу лиц, для которых нет пороговой суммы налогооблагаемых поставок.

- Вторая категория относится к лицу, которое заработало 50 000 рандов за прошедший период в двенадцать месяцев.

- Третья категория относится к лицам, стоимость налогооблагаемых поставок которых не превышает 50 000 рандов, а условия регистрации указаны в Положении.

- Четвертая категория относится к лицу, которое приобрело бизнес в качестве непрерывно действующего предприятия.

- Пятая категория относится к лицам, которые осуществляют определенный характер деятельности, как указано в Регламенте. Кроме того, существуют другие общие требования, которые также должны выполняться для добровольной регистрации для уплаты НДС.

Лицо, которое зарегистрировано (в рамках обязательной или добровольной регистрации) или должно быть зарегистрировано (в рамках обязательной регистрации) для уплаты НДС, называется продавцом.

Вы можете зарегистрироваться один раз для всех видов налогов с помощью информационной системы для клиентов.

Когда мне следует подавать декларацию по НДС и производить платежи?

Поставщик должен подавать декларации по НДС и производить платежи по обязательствам по НДС (или требовать возмещения НДС) не позднее 25 -го числа или в последний рабочий день месяца, следующего за месяцем налогового периода поставщика. заканчивается. Если 25 -й день не является рабочим днем, днем подачи декларации и осуществления платежа будет рабочий день, предшествующий этому дню. Несвоевременная уплата НДС повлечет штраф и пени.

заканчивается. Если 25 -й день не является рабочим днем, днем подачи декларации и осуществления платежа будет рабочий день, предшествующий этому дню. Несвоевременная уплата НДС повлечет штраф и пени.

| Платежи в ABSA, Albaraka Bank Limited, Access Bank (ранее Grobank), FNB, HBZ Bank LTD, Nedbank и Standard Bank. | 25-е | 25-е |

| Электронные переводы денежных средств (включая интернет-банкинг) | 25-е | 25-е |

| Электронная подача возврата и оплаты через электронную подачу SARS или электронные переводы денежных средств (интернет-банкинг) | Последний рабочий день | Последний рабочий день |

Как мне получить доступ к документам по НДС?

На веб-сайте SARS не размещаются старые или отозванные документы, за исключением публикаций юрисконсульта, таких как опубликованные прокламации, постановления и правительственные уведомления, а также архивированные новости VATNews.

Публикации VATNews можно найти в Legal & Policy Archive, который доступен для исследовательских и справочных целей.

Чили — Справочник по косвенным налогам

Кто должен регистрироваться для уплаты НДС / GST и других косвенных налогов?

Специальной регистрации для целей НДС / гербового сбора нет. Тем не менее, все налогоплательщики обязаны получить идентификационный номер налогоплательщика (RUT), зарегистрироваться в налоговой администрации Чили (SII) и подать уведомление о начале деятельности в SII.

Такая регистрация включает не только лиц, облагаемых НДС, но и всех других типов налогоплательщиков и / или лиц, облагаемых налогом, которые также могут подпадать под чилийское налоговое законодательство (включая подоходный налог, НДС и другие). Эти обязательства также распространяются на чилийский филиал или постоянное представительство в Чили налогоплательщика-нерезидента.

Имейте в виду, что в соответствии с Постановлением об освобождении от налогов № 56/2016 налогоплательщики или их представители должны получить электронную идентификационную карту (e-RUT), чтобы подавать заявки до SII.

Возможна ли добровольная регистрация для уплаты НДС / GST и других косвенных налогов для зарубежной компании (например, если годовой оборот ниже соответствующего порога регистрации НДС / GST и других косвенных налогов)?

Нет, иностранные компании не могут зарегистрироваться добровольно с единственной целью возмещения НДС / GST. Чтобы получить налоговую регистрацию, соответствующие зарубежные компании должны создать ЧП или зарегистрировать филиал или филиал в Чили. ЧП или зарегистрированное юридическое лицо станет чилийским налогоплательщиком по всем чилийским налогам.

Существуют ли какие-либо упрощения, которые могли бы избежать необходимости регистрации иностранной компании в качестве плательщика НДС?

Нет никаких упрощений. Специальной регистрации для целей НДС нет. Регистрация в чилийском налоговом органе — для общих налоговых целей — происходит, когда физическое или юридическое лицо имеет право считаться налогоплательщиком в результате развития или намерения развивать деятельность, подлежащую налогообложению. Незарегистрированные налогоплательщики не могут возмещать входящий НДС, уплаченный при приобретении товаров и услуг, необходимых для обеспечения налогооблагаемых поставок.

Незарегистрированные налогоплательщики не могут возмещать входящий НДС, уплаченный при приобретении товаров и услуг, необходимых для обеспечения налогооблагаемых поставок.

Нужно ли иностранной компании назначать фискального представителя?

Да, иностранные компании, получающие налоговую регистрацию (как описано выше), должны назначить фискального представителя. Это лицо должно иметь постоянное место жительства или место жительства в Чили.

Какие формы и подтверждающая документация должна подавать зарубежная компания для регистрации НДС / НДС и других косвенных налогов?

Заявки на регистрацию ИП или местного юридического лица следует подавать по форме 4415.1 и 4418. Помимо форм, необходимо предоставить следующую документацию:

- учредительные документы юридического лица, переведенные, если не на испанский язык, и должным образом легализованные

- свидетельство о хорошей репутации юридического лица, переведенное, если не на испанский язык, и надлежащим образом легализованное

- удостоверение личности представителя компании в Чили и документы, подтверждающие доверенность, выданную представителю (переведенные и легализованные)

- титул собственности, договор аренды или другой титул, связанный с адресом, используемым компанией в Чили.

Возможна ли группировка * по НДС / GST и другим косвенным налогам?

№

Налог после Brexit | Институт государственного управления

Порядок действия НДС, таможенных пошлин и акцизов в Великобритании может измениться после Brexit. Масштаб изменений, которые могут произойти, будет зависеть от результатов переговоров по соглашению о свободной торговле между Великобританией и ЕС.

Соглашение о выходе означает, что в Северной Ирландии применяются другие правила в отношении НДС и акцизов.

Почему Brexit повлияет на НДС?Налог на добавленную стоимость (НДС) — это налог на потребление товаров и услуг. Как правило, компания взимает со своих клиентов НДС с продаж (исходящий налог). Затем он переводит собранный НДС в национальный налоговый орган, компенсируя НДС, который он уплатил своим собственным поставщикам (предварительный налог). Таким образом, на каждом этапе производства товара или услуги налог взимается с добавленной стоимости на этом этапе.

Великобритания была вынуждена ввести НДС, когда она присоединилась к Европейскому экономическому сообществу (ЕЭС) в 1973 году.НДС в целом заменил налог на покупку предметов роскоши. Шесть первоначальных членов ЕЭК согласовали свои режимы НДС [1] , чтобы уменьшить искажение экспортных возмещений, что дало государствам-членам потенциальное конкурентное преимущество друг перед другом и привело к искажающим экономическим последствиям.

Система НДС Великобритании действует в рамках параметров, установленных директивами ЕС по НДС, и эта система применяется только к странам-членам ЕС. Обычно директивы ЕС по НДС [2] не применяются к членам Европейской экономической зоны (ЕЭЗ).

По окончании переходного периода Великобритания выйдет из зоны НДС. Однако, согласно условиям Соглашения о выходе, Северная Ирландия будет по-прежнему полностью соответствовать правилам ЕС по НДС на товары. Правительство Великобритании будет нести ответственность за выполнение этих правил в Северной Ирландии, и Великобритания сохранит любой полученный доход, а не передаст его ЕС, как сейчас.

Отменит ли Великобритания НДС после Brexit?Теоретически Великобритания могла бы отменить НДС после Brexit, но на практике это очень маловероятно.НДС является основным источником дохода. [3] , по прогнозам, в 2017/18 году он принесет около 125 миллиардов фунтов стерлингов, что составляет 18% налоговых поступлений.

НДС также является «налогом по выбору» Международного валютного фонда, и уже более 160 стран ввели его — на него приходится 20% налоговых поступлений во всем мире. Великобритания является участником согласованных на международном уровне стандартов руководящих принципов OECD International VAT / GST [4] и вряд ли откажется от этого подхода.

Техническое руководство правительства для предприятий, готовящихся к завершению перехода, указывает на то, что правительство планирует сохранить систему НДС в Великобритании. [5]

Изменит ли Великобритания свой режим НДС после Brexit?Великобритания может, в зависимости от условий окончательного соглашения, получить больше гибкости в отношении структуры НДС после Brexit.

Текущие ограничения включают:

- Великобритания может сохранить свои существующие нулевые ставки [6] на такие предметы, как большая часть продуктов питания, детская одежда и обувь, а также книги, согласованные в рамках первоначального соглашения о присоединении к ЕЭС. Но он не может создавать новые элементы с нулевой ставкой, и если он перемещает элемент за пределы диапазона с нулевой ставкой, он не может переместить его обратно.

- Существует установленный перечень товаров и услуг, которые государства-члены ЕС могут облагать пониженной ставкой НДС. Минимальная ставка составляет 5%, при этом разрешены только две пониженные ставки.

- Минимальная стандартная ставка НДС установлена в размере 15%. В настоящее время максимума нет, но Европейский парламент принял поправку, предлагающую ограничение на уровне 25% (текущая максимальная ставка составляет 27%). Текущая стандартная ставка Великобритании составляет 20%.

- Государства-члены не могут взимать ставку НДС, превышающую стандартную ставку, поэтому в Великобритании, например, не может быть ставки на предметы роскоши.

ЕС все больше обеспокоен тем, что торговля внутри ЕС стала основным источником мошенничества, и он планирует перейти на единую зону НДС ЕС [7] , что приведет к фундаментальному сдвигу в способах учета НДС. Недавно были согласованы меры по реформированию системы НДС [8] , включая предложения по более гибким ставкам НДС [9] . Еще неизвестно, в какой степени Великобритания примет эти меры в своей собственной системе.

Потенциальная гибкость, создаваемая Brexit, означает, что министры Великобритании могут оказаться под большим давлением, чтобы снизить ставки НДС или отменить и реформировать льготы и пониженные ставки. Это может привести к дальнейшим сложностям и, вероятно, будет сложно с политической точки зрения.

Но такая гибкость может открыть путь к более радикальным реформам, таким как снижение стандартной ставки НДС на все. Например, налоги на товары и услуги Новой Зеландии и Австралии применяют единую ставку в 15% и 10% соответственно, с гораздо меньшим количеством исключений.Но от такой реформы будет много потенциальных победителей и проигравших.

В Великобритании уже существует сравнительно высокий порог регистрации для НДС в размере 85000 фунтов стерлингов, который был установлен до апреля 2022 года, пока правительство не будет консультироваться с рекомендациями Управления по упрощению налогообложения. [10]

Закон об НДС интерпретируется, в конечном счете, Судом Европейского Союза, который является обязательным для Великобритании. После Брексита это изменится, хотя судам Великобритании, возможно, придется учитывать предыдущие решения CJEU при рассмотрении дел об уплате НДС.Как это повлияет на толкование и направление прецедентного права Великобритании, еще предстоит увидеть, особенно когда речь идет об общих принципах НДС, которые развивались за несколько десятилетий.

В Северной Ирландии правительство Великобритании сможет изменять ставки НДС на товары только в соответствии с правилами ЕС. Он также может применять освобождение от НДС и снижение НДС, включая нулевой рейтинг, к товарам в Северной Ирландии, если они также применимы в Ирландской Республике.

Как изменится действие НДС после Brexit?Большое изменение после Brexit будет заключаться в том, как начисляется НДС на торговлю с оставшимися 27 странами-членами.Масштаб изменений будет зависеть от окончательного согласованного результата.

При обычных сделках внутри страны продавец взимает с покупателя НДС, а затем уплачивает собранные деньги в налоговый орган. В настоящее время для транзакций в ЕС НДС обычно не взимается при поставке товаров между предприятиями из другой европейской страны поставщиком. Вместо этого бизнес-получатель обычно обязан взимать с себя НДС, известный как НДС на приобретение, который обычно представляет собой учетную операцию по декларации по НДС.Существуют разные правила для частных клиентов и другие исключения. Что касается услуг, правила «места поставки» определяют страну, в которой начисляется и учитывается НДС.

Как изменится НДС на трансграничные товары?Когда Великобритания выйдет из зоны НДС ЕС, она станет третьей страной. Это означает, что изменится способ управления НДС на товары и услуги, экспортируемые и импортируемые в / из ЕС. Продавцы не будут взимать НДС, но покупатели должны будут уплатить НДС в HMRC в пункте импорта (наряду с любыми применимыми таможенными пошлинами).

Уплата НДС на границе будет иметь потенциальные последствия для денежных потоков [11] , которые правительство Великобритании предлагает смягчить для импорта путем введения отложенного учета НДС на импорт. Это переместит учет и оплату НДС с границы на декларацию по НДС. Отложенный учет будет также применяться к импорту из остального мира, а не только из стран ЕС. [12]

Как НДС будет работать в Северной Ирландии?Соглашение о выходе означает, что правила трансграничного НДС будут отличаться в Северной Ирландии.Северная Ирландия и остальные страны ЕС будут по-прежнему рассматриваться для целей НДС, как и в настоящее время: для переводов между предприятиями экспорт (технически отправка) будет освобожден от НДС, который покупатель товара или услуги будет платить по ставке применимо там, где они живут. Но в Ирландском море будет новая граница НДС, потому что остальная часть Великобритании будет находиться за пределами зоны НДС ЕС. Это означает, что клиенты из Северной Ирландии, покупающие товары из Великобритании, должны будут платить НДС в HMRC при импорте товаров, а не своему поставщику (который затем передаст налог HMRC).На практике введение отложенного учета означает, что это не может иметь большого значения.

Некоторым предприятиям придется подавать импортно-экспортные декларации впервые — изменение, которое может затронуть от 145 000 до 250 000 предприятий [13] , которые ведут свою торговлю исключительно между Великобританией и ЕС27. Еще 73 000 предприятий [14] , которые торгуют как со странами ЕС, так и со странами, не входящими в ЕС, должны будут подать декларации для своей торговли между Великобританией и ЕС в дополнение к своей торговле за пределами ЕС.

Страны-члены ЕС будут требовать уплаты НДС при импорте [15] , если они не введут механизм отсрочки. Британским предприятиям, экспортирующим в ЕС, возможно, потребуется привлечь представителей НДС в разных странах для выполнения обязательств ЕС по НДС. По словам Даниэля Лайонса из Deloitte, компании, желающие потребовать возмещения зарубежного НДС, больше не будут иметь доступа к порталу возмещения НДС в ЕС и, вероятно, столкнутся с более длительными периодами ожидания возврата. [16]

Физические лица и зарубежные компании также будут затронуты, поскольку правила для посылок, ввозимых в Великобританию, изменятся.Доставка малоценных отправлений — для посылок стоимостью 15 фунтов стерлингов или меньше — будет утилизирована [17] для посылок, прибывающих из ЕС. [18]

Как изменится НДС на услуги?Правительство не сообщало подробностей о том, как будут обрабатываться услуги. Правила ЕС по НДС, регулирующие услуги, зависят от характера предоставляемой услуги, от того, кто получает услугу, и от местоположения услуги. Некоторые правила, касающиеся экспорта финансовых услуг, находятся на рассмотрении.

Британские поставщики цифровых услуг для потребителей из ЕС, не являющихся коммерческими предприятиями, использующих схему единого онлайн-магазина ЕС (MOSS), должны будут перейти на схему «вне Союза» для учета своих продаж. MOSS позволяет неустановленным поставщикам услуг подавать единую декларацию по НДС, документируя их продажи по странам-членам потребления, только в одном государстве-члене. Эта декларация затем направляется в соответствующие государства-члены, чтобы можно было соответственно взимать НДС. Компании, зарегистрированные в странах, не входящих в ЕС, которые используют Великобританию для подачи своей декларации по НДС MOSS, должны будут перенести свой идентификатор MOSS в государство-член ЕС-27, чтобы продолжить использование схемы MOSS, не входящей в Союз.

- Европейская комиссия, Что такое НДС ?, https://ec.europa.eu/taxation_customs/business/vat/what-is-vat_en

- EUR-Lex, Общая система налога на добавленную стоимость ЕС, https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=LEGISSUM%3Al31057

- Миллер Х. и Роантри Б., Налоговые поступления: откуда берутся деньги и каковы проблемы следующего правительства? , Институт финансовых исследований, 1 мая 2017 г., данные получены 18 марта 2020 г., www.ifs.org.uk/publications/9178

- HMRC, «Изменения в режиме НДС для зарубежных товаров, проданных клиентам с 1 января 2021 года», Программный документ, 5 октября 2020 года, по состоянию на 22 октября 2020 года, www.gov.uk/government/publications/changes-to-vat-treatment-of -зарубежные-товары-проданные-покупателям-с-1-января-2021 / изменения-в-ндс-обработка-зарубежных-товаров-проданных-покупателям-с-1-января-2021

- OECD, International VAT / GST Guidelines , 12 апреля 2017 г., получено 18 марта 2020 г., www.oecd.org/ctp/international-vat-gst-guidelines-9789264271401-en.htm

- GOV.UK, Бизнесы и взимание НДС, по состоянию на 18 марта 2020 г., www.gov.uk/vat-busshops/vat-rates

- Европейская комиссия, Единая зона НДС, https://ec.europa.eu/taxation_customs/business/vat/action-plan-vat/single-vat-area_en

- Европейская комиссия, ЭКОФИН: Комиссия приветствует прогресс, достигнутый на пути к реформированию системы НДС ЕС, пресс-релиз, 2 октября 2018 г., получен 18 марта 2020 г., https: // ec.europa.eu/commission/presscorner/detail/en/IP_18_5966

- Европейская комиссия, НДС: больше гибкости в отношении ставок НДС, меньше бюрократии для малого бизнеса, пресс-релиз, 18 января 2018 г., получено 18 марта 2020 г., https://ec.europa.eu/commission/presscorner/detail/en/IP_18_185

- Казначейство Ее Величества, Управление по упрощению налогообложения и достопочтенный Филип Хаммонд, письмо канцлера в Управление по упрощению налогов (OTS), GOV.UK, 22 ноября 2017 г., получено 18 марта 2020 г., www.gov.uk/government/publications/letter-from-the-chancellor-to-the-office-of-tax-simplification-ots

- Sweet P, Обеспокоенность по поводу воздействия режима НДС после Brexit на денежные потоки, Accountancy Daily, 9 января 2018 г., данные получены 18 марта 2020 г., www.accountancydaily.co/concerns-over-cashflow-impact-post-brexit-vat-regime

- HMRC, «Проверьте, когда вы можете учитывать НДС на импорт в своей декларации по НДС с 1 января 2021 г.», Руководство, 27 июля 2020 г., получено 22 октября 2020 г. www.gov.uk/guidance/check-when-you-can-account- для импорта-НДС-при-возврате-НДС

- Выход палаты общин из комитета Европейского союза, Устные свидетельства: ход переговоров Великобритании о выходе из ЕС, HC 372, 17 октября 2018 г., получено 18 марта 2020 г., http: // data.par Parliament.uk/writtenevidence/committeeevidence.svc/evidencedocument/exiting-the-european-union-committee/the-progress-of-the-uks-negotiations-on-eu-withdrawal/oral/91884.html

- HM Revenue and Customs, 2017 г. Население зарегистрированных НДС и импортеров Великобритании — Торговля товарами, GOV.UK, 2018 г., данные получены 18 марта 2020 г., https://assets.publishing.service.gov.uk/government/uploads/system/ uploads / attachment_data / file / 701537 / 2017_UK_VAT_Registered_Importer_and_Exporter_Population.pdf

- Европейская комиссия, Отмена правил Соединенного Королевства и ЕС в области налога на добавленную стоимость, 11 сентября 2018 г., данные получены 18 марта 2020 г., https: // ec.europa.eu/info/sites/info/files/value-added-tax_en.pdf

- Deloitte, Deloitte комментирует уведомление о выходе из ЕС о запрете сделки в отношении НДС, пресс-релиз от 24 августа 2018 г., полученный 18 марта 2020 г., www2.deloitte.com/uk/en/pages/press-releases/articles/the-no -deal-brexit-notice-about-vat.html #

- Ее Величество налоговые и таможенные службы, Казначейство Ее Величества, Агентство по лицензированию водителей и транспортных средств, Пограничная служба, Департамент труда и пенсий, Управление по упрощению налогообложения и Правительство Шотландии, Налог на бизнес: НДС, Правительство Шотландии.Великобритания, по состоянию на 18 марта 2020 г., www.gov.uk/topic/business-tax/vat

- Кабинет министров, «Граница с Европейским союзом: импорт и экспорт товаров», 13 июля 2020 г. (обновлено 8 октября 2020 г.), https://assets.publishing.service.gov.uk/government/uploads/system/uploads/attachment_data /file/925140/BordersOpModel.pdf

НДС во Франции | TMF Group

Отказ от ответственности: эта статья была верной на момент публикации. Чтобы получить самую свежую информацию, свяжитесь с нашими местными экспертами.

Узнайте больше о других странах или о НДС.

Французский НДС

Французские правила НДС основаны на правилах, разработанных ЕС, членом-учредителем которого была Франция. Стандартная ставка НДС во Франции в настоящее время составляет 20%. Как государство-член ЕС Франция обязана выполнять Директивы по НДС, которые содержат рекомендации по НДС.

Закон о НДС Франции

Закон о НДС во Франции в основном регулируется Налоговым кодексом Франции (CGI).Другие связанные декларации также администрируются Генеральным дирекцией Douanes et Droits Indirects.

Регистрация НДС во Франции

В рамках Инициативы единого европейского рынка иностранным компаниям, не зарегистрированным во Франции, разрешено предоставлять или покупать товары и / или услуги во Франции. В большинстве случаев эти компании, тем не менее, имеют налоговые обязательства во Франции и, как следствие, должны быть там зарегистрированы для целей НДС.

Наиболее распространенные сценарии, при которых необходима регистрация плательщика НДС, следующие (неограничивающий список):

- организация мероприятий, конференций… во Франции,

- продажа товаров во Франции частным лицам или компаниям без французского номера НДС,

- хранение товаров на складе во Франции более 3 месяцев,

- продажа товаров из Франции в другие страны Европы,

- дистанционные продажи французским физическим лицам (когда объем продаж превышает национальный порог),

- работы над французскими зданиями

Регистрация для французского НДС обычно занимает около четырех недель, хотя эта задержка не является строгой и зависит от налоговой администрации.

Французский налоговый представитель по НДС

компаний ЕС больше не обязаны назначать полного налогового представителя по НДС для французских налоговых органов, но им может потребоваться помощь налогового агента.

С другой стороны, компании, не входящие в ЕС, должны назначить французского фискального представителя, за исключением того, который учрежден в государстве, подписавшем соглашение о взаимопомощи с Францией.

Соблюдение НДС во Франции

После регистрации во Франции, компания обязана не только декларировать и уплачивать НДС, но и соблюдать французские правила соответствия, включенные в руководящие принципы, такие как правила для французских счетов-фактур, конвертации иностранных валют и отчетности, кредитных нот и исправлений…

Ставки НДС во Франции

Стандартная ставка НДС во Франции составляет 20%.

Сниженные ставки основного долга составляют 5,5% и 10%. Существуют и другие конкретные пониженные рейтинги, такие как 2,1% для товаров от аптек или некоторых газет или 13% для продаж на острове Корсика.

Французские декларации по НДС

Компании, зарегистрированные во Франции для целей НДС, возвращаются ежемесячно, ежеквартально, ежегодно или сезонно, в зависимости от объема своей деятельности во Франции. В декларации по НДС компания должна указать все налогооблагаемые и необлагаемые налогом продажи, сделанные во Франции, покупки с входящим НДС и операции с НДС в обратном порядке для декларирования.Большинство компаний используют ежемесячный режим и должны подавать свои отчеты до 19-го (для европейских компаний) или 24-го числа (для неевропейских компаний) следующего месяца.

Французский DEB

DEB — это французский эквивалент деклараций европейских Интрастат и списков ЕС. DEB — это дополнительная декларация, которую должны подавать компании, осуществляющие операции (продажи или покупки) между Францией и другой европейской страной. Крайний срок подачи заявок — 10-е число следующего месяца.

Возврат иностранного НДС

Иностранным компаниям, не имеющим налоговых обязательств во Франции, по-прежнему разрешено возмещать французский НДС, уплаченный при их покупках в деловых целях. Это еще один процесс, открытый Европейской директивой, и он не требует регистрации НДС во Франции.

Узнайте больше о других странах или о НДС.

Ставки НДС в Канаде — Ad Valorem

Исторические ставки НДС

GST Тарифы

- 15% HST с 1 июля st 2016

- 13% HST с 1 января st , 2008 г. по 30 июня 2016 г.

- 14% HST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 15% HST с 1 апреля г. , 1997 г. по 30 июня г. , 2006 г.

- 5% GST с 1 января st , 1991 г. по 31 марта st , 1997

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 15% HST с 1 октября st 2016

- 14% HST с 1 апреля st , 2013 по 30 сентября th 2016

- 5% GST с 1 января st , 2008 г. по 31 марта st , 2013

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% НДС с 1 января г. , 1991 г. по 30 июня г. , 2006 г.

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 15% HST с 1 июля st , 2010

- 13% HST с 1 января г. , 2008 г. по 30 июня г. , 2010 г.

- 14% HST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 15% HST с 1 апреля г. , 1997 г. по 30 июня г. , 2006 г.

- 5% GST с 1 января st , 1991 г. по 31 марта st , 1997

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 15% HST с 1 июля st 2016

- 13% HST с 1 января г. , 2008 г. по 30 июня г. 2016 г.

- 14% HST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 15% HST с 1 апреля г. , 1997 г. по 30 июня г. , 2006 г.

- 5% GST с 1 января st , 1991 г. по 31 марта st , 1997

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января st , 1991 г. по 30 июня th , 2006

QST Тарифы

- 9.975% QST с 1 января st , 2013 (на сумму до НДС)

- 9,5% QST с 1 января st , 2012 г. по 31 декабря st , 2012

- 8,5% QST с 1 января st , 2011 г. по 31 декабря st , 2011

- 7,5% QST с 1 января st , 1998 г. по 31 декабря st , 2010

- 6.5% QST с 13 мая 1994 г. по 31 декабря st , 1997

- 8% или 4% QST с 1 июля st , 1992 г. по 12 мая 1994 г.

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 13% HST с 1 июля st , 2010

- 5% НДС с 1 января г. , 2008 г. по 30 июня г. , 2010 г.

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января , 1991 по 30 июня th 2006

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января st , 1991 г. по 30 июня th , 2006

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января st , 1991 г. по 30 июня th , 2006

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января st , 1991 г. по 30 июня th , 2006

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% GST с 1 апреля st , 2013 (и возврат к PST)

- 12% HST с 1 июля st , 2010 г. по 31 марта st , 2013

- 5% НДС с 1 января г. , 2008 г. по 30 июня г. , 2010 г.

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января , 1991 по 30 июня th 2006

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% НДС с 1 апреля г. , 1999 г. по 30 июня г. , 2006 г.

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января st , 1991 г. по 30 июня th , 2006

(даты вступления в силу с учетом переходных положений)

Исторические ставки НДС

GST Тарифы

- 5% НДС с 1 января st , 2008

- 6% GST с 1 июля st , 2006 г. по 31 декабря st , 2007

- 7% GST с 1 января st , 1991 г. по 30 июня th , 2006

(даты вступления в силу с учетом переходных положений)

Налог на добавленную стоимость (НДС) — Инвестируйте в Эстонию

Предлагается широкий спектр грантов и консультационных услуг для развития и расширения вашего бизнеса в Эстонии, охватывающих различные области и целевые группы.Приведенная ниже подборка представляет собой краткий обзор, ориентированный на иностранных инвесторов. Для получения более подробной информации воспользуйтесь нашей услугой электронного консультирования.

Сумма гранта: от до 200 000 евро.

Цель гранта: для компаний с оборотом более 25 миллионов евро, открывающих новые центры SSC / BPO / R&D в области бухгалтерского учета, финансов, управления персоналом, закупок, технических услуг и других вспомогательных услуг, а также в любой научно-исследовательской деятельности.

Ожидаемый результат: в течение 18-месячного периода реализации проекта создается не менее 5 новых рабочих мест с полной занятостью, размер ежемесячной брутто-зарплаты которых не менее 1,25-кратной средней месячной заработной платы округа, в котором эта должность находится.

Размер гранта: до 35%, если он находится в Таллинне, и до 65%, если он находится за пределами Таллинна и прилегающих к нему муниципалитетов.

Поддерживаемые затраты: основных средства; стоимость ремонта; Стоимость найма; обучение сотрудников; стоимость заработной платы нового персонала в период реализации проекта.

Сумма гранта: от до 3 000 000 евро и выше, если это стратегический проект для правительства.

Цель гранта: для промышленных компаний с оборотом 50 млн + евро для открытия новых производственных операций или расширения производственных операций за счет новых производственных линий.

Ожидаемый результат: в течение 18-месячного периода реализации проекта в размере не менее 10 000 000 евро.

Ставка гранта: до 10%.

Поддерживаемые затраты: на строительство и реконструкцию; основные средства; стоимость аренды, комплектации, транспортировки и страхования основных средств; нематериальные активы.

Сумма гранта: от до 990 000 евро (до 30 000 евро на создание новых рабочих мест с полной занятостью).

Цель гранта: увеличить количество рабочих мест в промышленном секторе Ида-Вирумаа за счет расширения и создания новых предприятий, которые создают новые рабочие места с полной занятостью с уровнем заработной платы выше, чем в среднем по стране в обрабатывающей промышленности.

Ожидаемый результат: при минимальной сумме помощи 150 000 евро, каждый проект должен приводить к созданию как минимум пяти новых рабочих мест в Ида-Вирумаа.

Размер гранта: до 45% для малых, 35% для средних, 25% для крупных предприятий.

Поддерживаемые затраты: на строительство и реконструкцию; основные средства; стоимость аренды, комплектации, транспортировки и страхования основных средств; нематериальные активы; подключение к сетям (электричество, вода, канализация и др.).

Сумма гранта: 100 000 — 3 000 000 евро.

Цель гранта: для малых и средних предприятий и крупных корпораций, занимающихся прикладными исследованиями и экспериментальными разработками новых продуктов и услуг в областях интеллектуальной специализации. Требуемые уровни технологической готовности (TRL) 3–8 со значительным улучшением технологий, процессов, продуктов или услуг.

Ожидаемый результат: по крайней мере одно прикладное исследование и экспериментальная разработка нового продукта или услуги.

Размер гранта: Технико-экономическое обоснование — 70% для малых, 60% для средних, 50% для крупных предприятий.

Прикладные исследования — 70-80% для малых, 60-75% для средних, 50-65% для крупных предприятий.

Разработка продукта — 45-60% для малых, 35-50% для средних, 25-40% для крупных предприятий.

Поддерживаемые расходы: стоимость обучения и развития сотрудников и партнеров по НИОКР; заработная плата постоянного или временного персонала, стоимость исследования рынка, технико-экономического обоснования, тестирования и других услуг, связанных с НИОКР в течение периода реализации проекта; начальные затраты на защиту IP.

Сумма гранта: до 15 000 евро.