Система финансового мониторинга (AML) | fbconsult

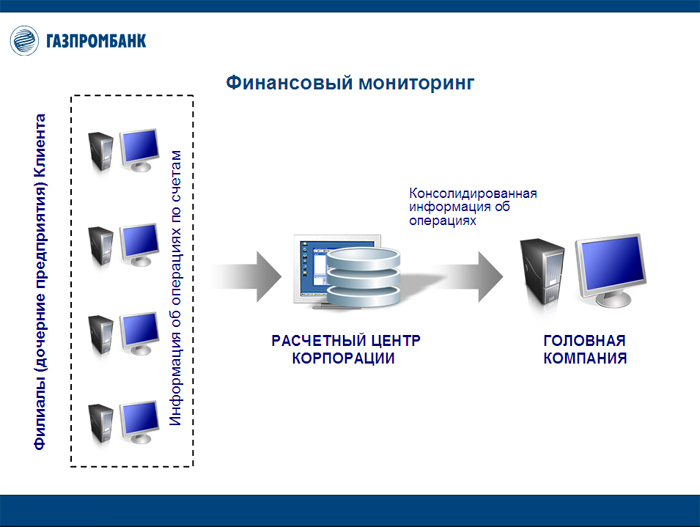

Команда «ФБ Консалт» предлагает автоматизированную систему финансового мониторинга (AML: Anti-Money Laundering) счетов и операций Ваших клиентов на базе BI Qlik (http://www.qlik.com/), одной из задач которой является выявление сомнительных клиентов и операций. Решение уже внедрено и апробировано в российских Банках.

Основные возможности системы финансового мониторинга

1. Анализ финансовой деятельности клиента;

2. Анализ финансовых операций по счетам клиента;

3. Выявление сомнительных операций клиентов;

4. Оперативное проведение расследований;

5. Автоматическое формирование выписки по клиенту и отчетности;

6. Отправка электронных уведомлений и отчетности пользователям.

Выявление сомнительных клиентов и операций проводится по ряду признаков:

контроль выплаты налогов, дебетового оборота, обналичивания денежных средств прямым путём и с использованием альтернативных схем, деятельности клиента; выявление клиентов, уклоняющихся от уплаты НДФЛ; взаимодействие с сомнительными контрагентами; контроль клиентов, которыми интересовались государственные органы; клиентов, подозреваемых в теневой инкассации; клиентов, взаимодействующих с контрагентами из списка теневой инкассации; контроль по крупным сделкам, прироста дебета за месяц, займовых операций и операций с ценными бумагами и т.

Приложение позволяет наладить совместную работу сотрудников Банка по анализу клиентов и максимально быстро реагировать на возникшие ситуации. Внедрение решения от «ФБ Консалт», по словам пользователей, повышает достоверность и обоснованность отказов и помогает сохранять благонадежных клиентов.

За счет применения современных технологий и сокращения влияния «человеческого фактора», анализ информации происходит быстро и точно. Результаты базируются на реальных фактических данных, полученных из разных ИТ-систем Банка (АБС, учетной системы, внешних систем и т.д …).

Более подробную информацию о системе финансового мониторинга (AML: Aanti Money Laundering) разработанной компанией ФБ Консалт Вы можете прочитать на нашем сайте по ссылке.

Ресурсы

Свяжитесь с нами

Более подробную информацию Вы можете получить, позвонив в «ФБ Консалт» по тел.: +7(495) 781–6400 или отправив запрос по электронной почте: info@fbconsult. ru. Специалисты компании с радостью ответят на все интересующие Вас вопросы. Обращайтесь!

ru. Специалисты компании с радостью ответят на все интересующие Вас вопросы. Обращайтесь!

Система финансового мониторинга банка «AML Insighter»

Система финансового мониторинга банка (САФМ) «AML Insighter» представляет собой решение для банковского сектора, поддерживающее все важнейшие составляющие процесса противодействия отмыванию денежных средств (AML), минимизации налогообложения и предотвращения финансирования терроризма.

- обеспечение соблюдения регуляторных требований;

- отбор и анализ финансовых операций

- обязательный и внутренний мониторинг клиентов и транзакций

- реализация политики «Знай своего клиента» (KYC)

- квартальный анализ деятельности клиентов и мониторинг подозрительной активности (на основе правил и скоринг (риск) механизма)

- назначение уровня риска клиенту

- назначение уровня риска отделению банка

- назначение уровня риска банку в целом

- менеджмент инцидентов

- составление статистических отчетов

Основными функциями системы финансового мониторинга являются:

- Создание правил отбора финансовых операций подлежащих обязательному и внутреннему финансовому мониторингу.

- Отбор операций и ведение реестра производится путем запуска выбранной группы правил.

- Файлообмен позволяет в едином интерфейсе видеть все исходящие и входящие файлы и контролировать их состояние.

- Управление клиентами позволяет получать исчерпывающую информацию о клиенте из учетных систем, так и дополнять новыми данными, с широкими возможностями визуализации взаимосвязей клиента на основе статических связей и операционной деятельности.

- Квартальный анализ деятельности клиентов (исследование деятельности клиентов) реализован на основе выполнения управляемой скоринговой модели, итогом отработки которой является выявление клиентов с подозрительным поведением.

- Управление расследованиями инцидентов.

- Идентификационный мониторинг, позволяющий находить аномалии в данных среди клиентов, зачастую являющихся аффилированными объектами или лицами, пытающимися избежать идентификации.

- Осуществление проверки информации по внутренним «черным спискам», а также данным, поступающим от уполномоченного органа (ДСФМУ), с использованием мощных вероятностного и фонетического алгоритмов.

- Администрирование системы (управление справочниками, пользователями и настройка констант необходимых для работы системы).

- Формирование отчетности (генерация анкет и реестра операций финансового мониторинга, 200/201 форм отчетности, файлов D0/D1).

Как создается правило для отбора операций подлежащих финансовому мониторингу

Правила для отбора операций создаются с помощью конструктора. В конструкторе правил пользователь настраивает параметры (или комбинации) по которым он хочет чтобы отбирались операции и признаки обязательного или внутреннего финмониторинга, которым соответствует данное правило. Затем из поискового интерфейса данное правило можно запустить и посмотреть корректность отбора финансовых операций. Если же операции подлежат финансовому мониторингу их можно перенести в реестр для последующей обработки и отправки в уполномоченный орган. Пример интерфейса ниже.Как работает скоринг клиентов и назначение уровня риска клиенту

Для установления уровня риска клиенту в отношении его причастности к отмыванию денежных средств и финансированию терроризма в системе создается скоринг модель. Скоринг модель включает в себя сегментацию клиентов по их типу, оборотам и т.д. наложенную на сценарии подозрительных действий клиента. Сценарии же создаются из предустановленных шаблонов и настраиваются под конкретную группу клиентов. Уровень опасности (или подозрительности) при срабатывании сценария устанавливается баллами. Если у клиента срабатывает подозрительный сценарий причастности его к отмыванию денежных средств или финансированию терроризма, клиенту добавляются баллы сработавшего сценария. В конце процесса баллы суммируются и мы получаем балльную оценку уровня риска клиента, на основе которой и устанавливается уровень риска клиенту в подозрении причастности к отмыванию денежных средств. Пример интерфейса ниже.

Скоринг модель включает в себя сегментацию клиентов по их типу, оборотам и т.д. наложенную на сценарии подозрительных действий клиента. Сценарии же создаются из предустановленных шаблонов и настраиваются под конкретную группу клиентов. Уровень опасности (или подозрительности) при срабатывании сценария устанавливается баллами. Если у клиента срабатывает подозрительный сценарий причастности его к отмыванию денежных средств или финансированию терроризма, клиенту добавляются баллы сработавшего сценария. В конце процесса баллы суммируются и мы получаем балльную оценку уровня риска клиента, на основе которой и устанавливается уровень риска клиенту в подозрении причастности к отмыванию денежных средств. Пример интерфейса ниже.Архитектура системы

Система состоит из сервера синхронизации данных с учетными системами, базы данных, содержащей необходимую информацию для обеспечения процесса финансового мониторинга, а так же рабочего места пользователя САФМ.

Более детальную информацию о системе автоматизации финансового мониторинга «AML Insighter» Вы сможете получить из презентации , расположенной на нашем сайте, либо обратившись по указанным на сайте контактам.

Презентацию в PDF формате можно скачать здесь: Скачать

Презентацию в PPS формате можно скачать здесь: Скачать

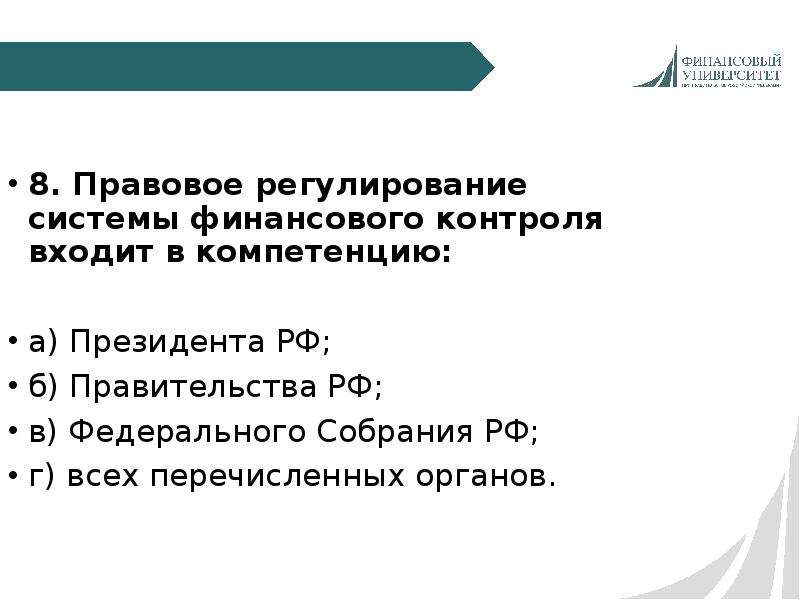

Правовое регулирование финансового мониторинга и Compliance System

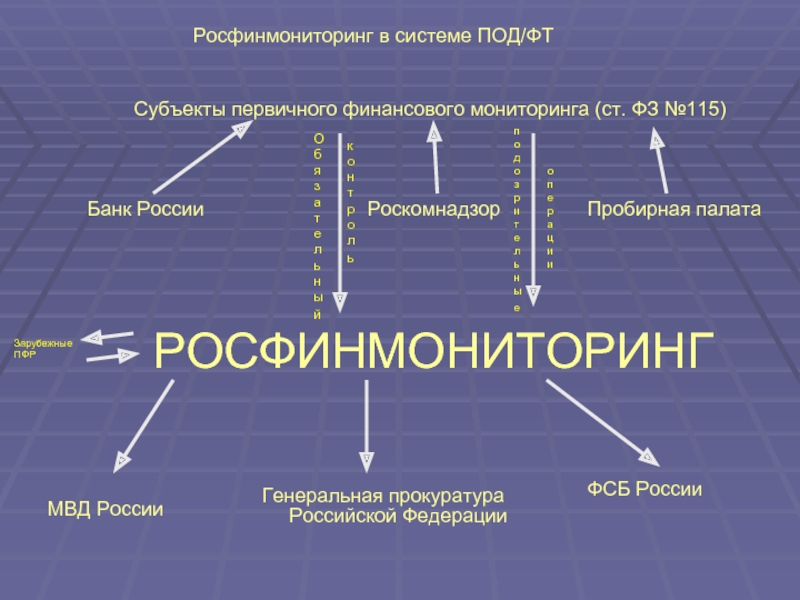

О профессии

Важным элементом, обеспечивающим устойчивое развитие страны, прозрачность финансовой сферы и национальную безопасность, выступает система противодействия отмыванию преступных доходов и финансированию терроризма (ПОД/ФТ), которая объединяет подразделения финансовой разведки, правоохранительные и надзорные органы, банки, другие финансовые организации и нефинансовые предприятия и профессии.

Необходимым условием эффективной работы системы является наличие высококвалифицированных специалистов, способных не только оперативно реагировать на новые вызовы и угрозы, но и предотвращать их.

Учебный процесс

Магистерская специализация «Правовое регулирование финансового мониторинга и Complience System» разработана в 2019 г. с участием представителей Федеральной службы по финансовому мониторингу, правоохранительных органов, бизнес-сообщества и международных экспертов в сфере ПОД/ФТ.

с участием представителей Федеральной службы по финансовому мониторингу, правоохранительных органов, бизнес-сообщества и международных экспертов в сфере ПОД/ФТ.

В процессе обучения основное внимание уделяется вопросам:

— совершенствования нормативно-правового регулирования и правоприменительной практики в сфере предупреждения экономической преступности, коррупции, терроризма и экстремизма и борьбы с ними;

— адаптации законодательства государств евразийского региона к рекомендациям Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ) с учетом вносимых в них изменений;

— применения риск-ориентированного подхода в деятельности организаций, осуществляющих операции с денежными средствами и иным имуществом, а также в надзорной деятельности.

На практических примерах изучаются методики выявления, расследования и раскрытия преступлений, связанных с легализацией (отмыванием) доходов, полученных преступным путем, с коррупцией и с финансированием терроризма, в том числе методики международных расследований.

Анализируются правоприменительная практика выявления бенефициарных владельцев хозяйствующих субъектов, выявления и замораживания активов, предназначенных для финансирования терроризма, механизмы межведомственной координации в сфере противодействия финансированию распространения оружия массового уничтожения.

В рамках реализации программы ведется исследовательская работа в области информационно-аналитического обеспечения финансового мониторинга, развиваются навыки автоматизированной обработки данных в сфере ПОД/ФТ.

Изучаемые дисциплины:

— Философия права;

— История и методология юридической науки;

— Сравнительное правоведение;

— Иностранный язык;

— Актуальные проблемы развития системы финансового мониторинга;

— Международная система ПОД/ФТ;

— Национальные системы ПОД/ФТ;

— Комплаенс-контроль в организации;

— Внутренний контроль в целях ПОД/ФТ;

— Надзорная деятельность в сфере ПОД/ФТ;

— Типологические исследования;

— Финансовые расследования;

— Расследование преступлений в сфере экономической деятельности;

— Уголовная ответственность за отмывание преступных доходов и финансирование терроризма;

— Применение риск-ориентированного подхода в сфере ПОД/ФТ;

— Правовое регулирование деятельности хозяйствующих субъектов;

— Прозрачность и бенефициарная собственность юридических лиц и образований;

— Информационно-аналитическое обеспечение системы финансового мониторинга;

— Правовое регулирование выпуска и обращения электронных денег и криптовалют;

— Правовое обеспечение информационной безопасности;

— Автоматизация процессов ПОД/ФТ и ФРОМУ;

— Система подготовки и оценки квалификации кадров в сфере ПОД/ФТ.

Практика

Магистранты проходят практику в подразделениях финансовой разведки, в международных организациях, в национальных банках и в правоохранительных органах, в отделах «комплаенс» крупнейших финансовых структур и в государственных корпорациях.

Карьера

Выпускники программы имеют возможность трудоустроиться в подразделения финансовой разведки, в правоохранительные и надзорные органы, в банки и в другие финансовые организации государств-членов Евразийской группы по противодействию легализации преступных доходов и финансированию терроризма.

Видеозапись конференции «Система финансового мониторинга в банке

Уважаемые коллеги!

10 — 11 сентября состоялась Вторая ежегодная конференция «Система финансового мониторинга в банке — имплементация новаций законодательства и внедрение эффективных риск-ориентированных мер противодействия отмыванию средств в банке» в г. Одесса.

Одесса.

Учитывая многочисленные запросы, конференция была организована в режиме двусторонней аудио и видео трансляции и участники имели возможность принимать участие в конференции как очно, так и онлайн.

А сейчас мы предлагаем участникам конференции и всем, кто не имел возможности присоединиться к обсуждению, приобрести доступ к видеозаписи конференции

Видеозапись трансляции конференции включает в себя

- Выступления спикеров конференции, которые происходили очно и онлайн с вопросов:

- Построение системы ПОД / ФТ. Внутренний контроль

- Эффективный финансовый мониторинг: автоматизация процедур надлежащей проверки

- Валютный контроль

- Внедрение законодательства FATCA- проблематика и процедура определения контролируемых счетов клиентов

- Система управления рисками отмывания денег/финансирования терроризма

- Типологии. Инструменты оперативного анализа.

IT решения. Источники данных для внутреннего контроля, в т.ч. открытые источники информации

IT решения. Источники данных для внутреннего контроля, в т.ч. открытые источники информации - Аналитическая деятельность в сфере противодействия отмыванию денег/финансирования терроризма

- 11 полученных уроков из опыта проверки 1 триллиона операций финансовых организаций

- Надлежащая проверка клиентов на этапе установления деловых отношений и в процессе обслуживания. Мониторинг деловых отношений

- Трансляции презентаций, вопросы участников и комментарии спикеров

- Обсуждение между участниками

Это идеальная возможность узнать ответы на вопросы, которые обсуждались на конференции, ознакомиться с интересными практическими кейсами коллег из других банков и услышать профессиональные комментарии и дополнения спикеров и участников.

Предложение действует до 30 октября т.г.

Для получения дополнительной информации и приобретения видеозаписи: тел. (093) 256-16-05, (097) 411-64-40, (067) 844-97-44, (097) 174-87-02, (067) 235-09-23

(093) 256-16-05, (097) 411-64-40, (067) 844-97-44, (097) 174-87-02, (067) 235-09-23

e-mail: [email protected]

Как и зачем проходить финансовый мониторинг — Блог Portmone

При подключении платежной системы Portmone.com к своему сайту или приложению компаниям необходимо пройти обязательный финансовый мониторинг.

Финансовый мониторинг — это необходимая процедура для бизнесов, которая включает в себя все меры контроля финансовых операций для мониторинга с целью выявить попытки легализовать средства, полученные незаконным путем. В финмониторинг входит идентификация, верификация клиентов, ведение учета операций и сбор сведений об их участниках.

Порядок процедуры регулирует закон № 361-IX «О предотвращении и противодействии легализации (отмыванию) доходов, полученных преступным путем, финансировании терроризма и финансировании распространения оружия массового уничтожения». Он предусматривают усиление мер по раскрытию информации о структуре бизнеса перед субъектами первичного финансового мониторинга.

Portmone.com как платежная система, которая предоставляет услугу подключения эквайринга для своих клиентов, обязана их идентифицировать и проводить верификацию по международным стандартам.

Как пройти обязательный финансовый мониторингКомпании при заключении договора с платежной системой Portmone.com (вне зависимости от формы предпринимательства) предоставляют необходимый перечень документов и ожидают их проверки службой финансового мониторинга в течение 1-3 дней.

Для ФЛП и юридических лиц принимается полный пакет документов в печатном виде по почте. Для предварительной проверки можно отправить и в электронном виде по email с использованием ЭЦП (электронной цифровой подписи).

Для ФЛП необходимо предоставить: справку об открытии счета, копии паспорта и ИНН, выписку с ЕГР и заполнить анкету финансового мониторинга, которую отправляет служба.

Для юрлиц в пакет документов входит:

Справка об открытии счета.

Копии паспорта и ИНН всех должностных лиц, имеющих право подписи (руководитель или уполномоченное лицо).Выписка с ЕГР.Статут (копия).Приказ, протокол общих собраний участников о назначении, избрании должностных лиц, имеющих право подписи документов, которые ведут за собой правовые последствия финансовых документов (директор или глава правления).Структура собственности с указанием имеющихся конечных бенефициаров (собственников, контролеров) согласно Закону Украины № 1702-VII - в анкете финансового мониторинга или отдельно схематично.Финансовая отчетность по состоянию на последний отчетный период.Заполненная анкета финансового мониторинга.

Согласно законодательству, контроль клиента должен произойти до проведения первой финансовой операции с ним.

Почему важен мониторинг банковских операцийУкраина как государство взяло на себя обязательства соблюдать принципы Международных стандартов по противодействию отмыванию доходов и финансированию терроризма и распространения оружия массового уничтожения FATF (группа разработки финансовых мер борьбы с отмыванием денег).

Группа компаний “Портмоне”, в которую входит ТОВ “Портмоне” и ТОВ “Финансовая компания МБК”, является субъектом первичного финансового мониторинга в Украине. Согласно требованиям НБУ она обязана проводить финансовый мониторинг и идентификацию своих клиентов. Так как Законодательство Украины устанавливает обязанности и требования ко всем небанковским учреждениям по противодействию отмыванию незаконно полученных доходов.

Национальный банк Украины проверяет их соблюдение, а нарушителей штрафует на крупные суммы или аннулирует выданные им лицензии. Поэтому финансовый мониторинг — неотъемлемый этап подключения платежной системы.

С какой суммы начинается финансовый мониторингНовый закон, принятый в апреле 2020 года предполагает, что все переводы средств обязаны сопровождаться информацией о плательщике и получателе перевода. И что все финансовые операции, которые считаются рисковыми, обязательны для процедуры мониторинга, включая:

на сумму свыше 150 000 грн;операции с анонимными иностранными счетами и с офшорами;любые операции с государствами, которые включены в черный список стран Кабмина;перевод средств по договорам ВЭД;перечисление средств некоммерческими организациями.

Платежной системе запрещено осуществлять перевод средств если информация для сопровождения финансовой операции отсутствует.

R-Style Softlab | Реформа финансового мониторинга назрела

Новые времена

Если с точки зрения разработчика АБС окинуть ретроспективным взглядом историю отечественной борьбы за чистоту финансовых потоков, то она представляется разделенной на четыре этапа.Первый этап выпал на неоднозначные 90-е. В те (уже далекие) годы никакой специальной борьбы за эту чистоту не было, рыночная финансовая система страны только формировалась, и ей было не до того, чтобы разбираться, какие деньги правильные, а какие — нет. АБС должны были уметь эти деньги считать, хранить, передавать из рук в руки и никаких препятствий этому ни в коем случае не чинить. Государство благосклонно наблюдало за внутренними процессами роста, не особо заботясь претензиями со стороны ФАТФ1, существовавшей к тому моменту уже десяток лет и давно прошедшей все этапы созревания, которые нам еще только предстояло пройти.

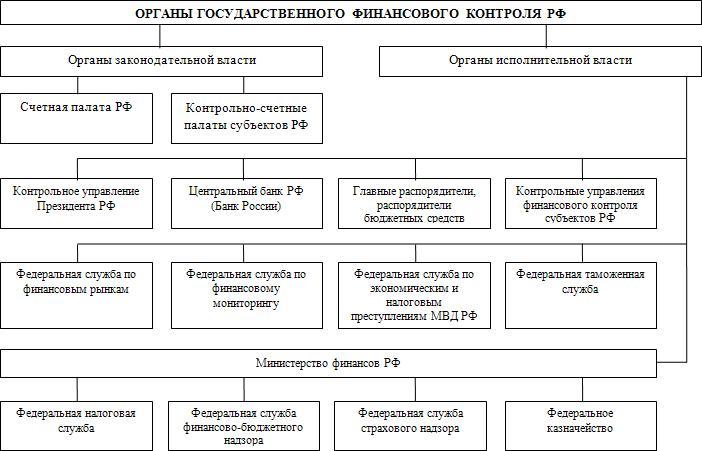

Однако ФАТФ была очень настойчива, и когда к началу нулевых годов выяснилось, что заграничная легализация капиталов, заработанных внутри страны, на эту настойчивость наталкивается совершенно недвусмысленно, государство вынуждено было заинтересоваться темой противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма (ПОД/ФТ). В 2001 году был принят Федеральный закон № 115-ФЗ2 и учрежден Росфинмониторинг, который тогда назывался «КФМ РФ». На АБС эти события никаким образом не отразились, потому что и закон, и КФМ изначально создавались не столько для непосредственного применения по назначению, сколько для отвлечения ФАТФ от внутренних дел страны.

Но получилось наоборот: взгляды на деятельность в области ПОД/ФТ, положенные в основу нового закона и практики КФМ, представились ФАТФ настолько экзотическими, что она усилила свое давление, под которым российский законодатель принялся править закон и выпускать подзаконные акты. И в течение первой половины нулевых годов законодательство стало таким, что появился предмет для автоматизации в АБС: было предусмотрено формирование сообщений об операциях в Росфинмониторинг, приостановление платежей и пр.

Длительное время вся эта активность, как представляется с нынешних позиций, была по большей части формальной. Банки исполняли некий навязанный государством ритуал, сами не будучи глубоко заинтересованными в его эффективности и имея со стороны КФМ минимум обратной связи в ответ на свои усилия.

Длительное время вся эта активность, как представляется с нынешних позиций, была по большей части формальной. Банки исполняли некий навязанный государством ритуал, сами не будучи глубоко заинтересованными в его эффективности и имея со стороны КФМ минимум обратной связи в ответ на свои усилия. Начало последнего этапа, продолжающегося по сей день, связано с выходом в 2013 году Федерального закона № 134-ФЗ3. Отличительная особенность этого этапа в части законодательства — недостижимое ранее приближение к рекомендациям ФАТФ. Все еще недотягивающее до полного соответствия, но уже достаточное для того, чтобы банки перестали воспринимать финмониторинг (ФМ) как чуждую и формальную обязанность, мешающую и даже идущую вразрез с основной деятельностью.

Общаясь в качестве разработчиков АБС с заинтересованными лицами в банках, мы имеем возможность в реальном времени наблюдать развитие четвертого этапа. Подразделения финмониторинга переформатируются из второстепенных (технических) в ключевые, с прямым выходом на высшее руководство банка. В частности, обычна ситуация, когда ответственный сотрудник ФМ имеет ранг вице-президента. Правила внутреннего контроля становятся развернутым всеобъемлющим документом, требования которого выходят далеко за пределы все еще сильно ограниченного отечественного законодательства. Простое исполнение требований законодательства становится само собой разумеющимся фоном для намного более обширной самостоятельной деятельности в области ПОД/ФТ.

В частности, обычна ситуация, когда ответственный сотрудник ФМ имеет ранг вице-президента. Правила внутреннего контроля становятся развернутым всеобъемлющим документом, требования которого выходят далеко за пределы все еще сильно ограниченного отечественного законодательства. Простое исполнение требований законодательства становится само собой разумеющимся фоном для намного более обширной самостоятельной деятельности в области ПОД/ФТ.

Для таких изменений есть более фундаментальные причины, чем опасение (вполне обоснованное) попасть под предусмотренные КоАП санкции или даже под лишение лицензии, которое сейчас практически никогда не обходится без претензий ЦБ по неисполнению требований ПОД/ФТ. Дело в том, что с приближением отечественного законодательства к рекомендациям ФАТФ, оно не только начинает соответствовать их букве, но и проникается их духом. Последний важнее буквы, поскольку финансовая деятельность настолько сложна и многообразна, что никаких надежд нанести на бумагу исчерпывающе полные правила контроля ее легальности нет. Можно только сформулировать некие принципы (что ФАТФ и сделала), эффективность применения которых сильно зависит от грамотности и добросовестности исполнителя.

Можно только сформулировать некие принципы (что ФАТФ и сделала), эффективность применения которых сильно зависит от грамотности и добросовестности исполнителя.

А для исполнителей, в нашем случае кредитных организаций, необходимость соответствовать этим принципам означает переход к новому уровню ответственности. Когда-то все начиналось с борьбы с отмыванием денег преступниками, и это мало касалось простых законопослушных граждан: кто-то где-то совершал преступления, и кто-то где-то хватал таких людей за руку при их попытках отмыть украденное через банки. Но с тех наивных времен наш мир стал намного меньше и теснее, и при этом оказалось, что те же интересы использования финансовых коммуникаций в своих целях свойственны куда более опасному для каждого жителя планеты явлению — терроризму. Дальнейший прогресс вывел человечество на новый, уже всеобще фатальный уровень рисков: оружие массового поражения стало технологически доступно не только самым развитым странам, как раньше, но и отсталым государствам и даже отдельным организациям, а цена вопроса упала с уровней госбюджетов до значений балансов не самых крупных коммерческих банков. Эти изменения общей ситуации последовательно нашли отражение в рекомендациях ФАТФ, и как только страна в лице своих финансовых учреждений начинает следовать им, на нее и на ее финансовую систему ложится полная ответственность за эти риски.

Эти изменения общей ситуации последовательно нашли отражение в рекомендациях ФАТФ, и как только страна в лице своих финансовых учреждений начинает следовать им, на нее и на ее финансовую систему ложится полная ответственность за эти риски.

Новые задачи

Что приходится делать банкам, принимающим на себя новую ответственность? Они оценивают свои возможности по ее исполнению. При этом в первую очередь они обращаются к АБС, поскольку понятно, что ручная обработка реальных объемов информации по требуемым комплексным критериям оценки физически невозможна. От АБС банк ждет, что она будет решать целый ряд важных задач:Во-первых, необходимо, чтобы проверке по критериям ПОД/ФТ подлежал весь клиентский финансовый оборот банка. В каких-то областях банковской деятельности вероятность легализации и финансирования терроризма априорно ниже, в каких-то выше, но заведомо постановить, что никакой изощренный ум не сможет нелегально использовать банк в рамках той или иной услуги, нельзя.

Во-вторых, проверками должна быть охвачена вся территориально-организационная структура банка. Проверки могут выполняться распределенно, когда часть полномочий по ним передана в подразделения, или централизованно, специально уполномоченным подразделением, но никаких исключений ни для каких подразделений нет. А иногда имеется потребность в централизации финансового мониторинга для целой группы родственных финансовых учреждений.

В-третьих, проверкам должен подвергаться финансовый оборот, обеспечиваемый всеми АБС, эксплуатируемыми в банке. Например, АБС фронт-офисов физических и юридических лиц, система дистанционного банковского обслуживания, карточная система, бэк-офис… Функции финмониторинга могут быть распределены между этими системами, а могут быть сведены в какую-то одну информационную систему — универсальную АБС (например, центральную бэк-офисную) или специализированную, занимающуюся исключительно проверками по ПОД/ФТ.

В-четвертых, должны выполняться проверки платежей четырех уровней:

- Контроль замороженности средств и имущества.

Платежи расходования замороженных (блокированных) средств и имущества клиентов прекращаются без исполнения, за исключением некоторых частных случаев, а именно операций жизнеобеспечения физических лиц. Если же платеж связан с лицами, чьи средства и имущество заморожены (бенефициарные владельцы сторон, выгодоприобретатели), то такой платеж приостанавливается, и по нему направляется сообщение в Росфинмониторинг для получения указаний о его дальнейшей судьбе.

Платежи расходования замороженных (блокированных) средств и имущества клиентов прекращаются без исполнения, за исключением некоторых частных случаев, а именно операций жизнеобеспечения физических лиц. Если же платеж связан с лицами, чьи средства и имущество заморожены (бенефициарные владельцы сторон, выгодоприобретатели), то такой платеж приостанавливается, и по нему направляется сообщение в Росфинмониторинг для получения указаний о его дальнейшей судьбе. - Обязательный контроль. О платеже, подпадающем под критерии обязательного контроля4, сообщается в Росфинмониторинг.

- Внутренний контроль необычных операций. О платеже, отобранном в соответствии с правилами внутреннего контроля по критериям необычных операций5, также сообщается в Росфинмониторинг. Кроме того, банк имеет право отказать клиенту в исполнении такого платежа.

- Контроль операций, требующих повышенного внимания. ЦБ, основываясь на достигнутом опыте, периодически выпускает методические рекомендации, в которых детализирует признаки операций, требующих повышенного внимания с точки зрения ПОД/ФТ.

В случае выявления таких операций банк должен поступать так, как указано в методических рекомендациях.

В случае выявления таких операций банк должен поступать так, как указано в методических рекомендациях.

- Клиентская база должна содержать информацию о клиентах, их представителях, выгодоприобретателях и бенефициарных владельцах в составе и объеме, которые соответствуют потребностям ФМ. Минимально — это так называемые идентифицирующие сведения, состав которых определен Положением № 262-П6, но фактически номенклатура информации должна быть неограниченно расширяемой. Кроме того, необходимо хранить доступные для оперативного анализа сведения обо всех операциях клиентов (и вообще об их активности) на глубину, как правило, до двух лет, а в некоторых случаях и более того.

- Должны выполняться предусмотренные тем же Положением № 262-П меры по идентификации клиентов, их бенефициарных владельцев, выгодоприобретателей и представителей, а также своевременное обновление ранее выполненной идентификации.

- Ведение клиентов должно сопровождаться определением их уровня риска в соответствии с Положением № 375-П, который должен быть обоснован как выявленными факторами риска, так и частными решениями банка в отношении конкретного клиента. И несмотря на то, что российское законодательство не возлагает на уровень риска существенной значимости, его влияние на анализ операций клиента в соответствии с правилами внутреннего контроля может оказаться принципиальным.

- Клиенты, а также их бенефициарные владельцы и выгодоприобретатели, должны проверяться по перечню террористов и экстремистов, поставляемому Росфинмониторингом, с целью исполнения решения о замораживании7 их средств и имущества. С этой же целью должны учитываться решения межведомственного координационного органа о замораживании средств и имущества юридических и физических лиц.

- Клиенты должны проверяться по получаемым из различных источников перечням, имеющим значение в контексте финмониторинга: участников внешнеэкономической деятельности, стратегических обществ, публичных должностных лиц, террористов и экстремистов, недействительных удостоверений личности физлиц и пр.

Результаты этих проверок используются при принятии решений об обслуживании клиентов, при контроле необычных операций и операций, требующих повышенного внимания.

Результаты этих проверок используются при принятии решений об обслуживании клиентов, при контроле необычных операций и операций, требующих повышенного внимания. - В этих же целях клиенты должны проверяться по ведущимся самим банком стоп-листам, перечням неблагонадежных лиц и пр.

- отказ от заключения договора счета при подозрительной цели открытия счета;

- отказ в выполнении операции при непредоставлении клиентом необходимых документов, либо при подозрительной цели операции;

- расторжение договора счета с клиентом при отказе клиенту в выполнении двух операций в течение календарного года.

Другая важная функция — обеспечение информационных и сервисных потребностей банка. Функциональность ФМ должна предоставлять пользователю большое количество (речь идет о многих десятках) разнообразных отчетов, выдавать оповещения о приближении и наступлении контрольных сроков, формировать рекомендации по действиям в различных ситуациях, представлять информацию в пользовательских интерфейсах в удобном виде с максимальной полнотой. Все это должно происходить с учетом прав доступа, распределение которых зависит как от должностных обязанностей пользователей, так и от территориальной и организационной структуры банка.

И, наконец, система должна поддерживать возможность организации бизнес-процессов ФМ, специфичных для конкретного банка в соответствии с его правилами внутреннего контроля. Бизнес-процессы должны предусматривать автоматическое формирование, ручной ввод и импорт извне информации, ее контроль и визирование с привлечением специалистов подразделений банка (прикладные подразделения, Служба ФМ, Служба безопасности и др.

), принятие решений по результатам обработки информации (о принятии клиента на обслуживание, о выполнении операции, об отказе в обслуживании, о формировании сообщения в ФСФМ и пр.), автоматическое формирование, ручной ввод и коррекцию экспортируемой информации, экспорт, формирование протоколов, журнализацию.

), принятие решений по результатам обработки информации (о принятии клиента на обслуживание, о выполнении операции, об отказе в обслуживании, о формировании сообщения в ФСФМ и пр.), автоматическое формирование, ручной ввод и коррекцию экспортируемой информации, экспорт, формирование протоколов, журнализацию.Весь этот перечень потребностей, даже такой обзорный, дает представление о сложности задачи финмониторинга в банке. Если наложить на эти потребности еще и актуальнейшие требования многоплановой масштабируемости и расширяемости в процессе роста информационной инфраструктуры банка, его филиальной сети, объемов целевой деятельности, развития законодательства и внутренней и внешней практики ФМ, и все это в условиях возрастающей ответственности, то становится окончательно понятно, что современному финансовому мониторингу нужны новые ИТ-решения.

Новые решения

История функциональности ФМ в RS-Bank V.6 берет свое начало в первой половине 2000-х годов, когда была заложена архитектура существующих механизмов. То есть эта архитектура соответствует второму-третьему этапам развития предметной области из четырех, перечисленных в первом разделе данной статьи. Сейчас, на четвертом этапе, она все еще позволяет решать самые актуальные и ответственные задачи. Так, например, из последних изменений можно назвать доработки во исполнение изменений, введенных принятым в 2013 году Федеральным законом № 134-ФЗ10 и его подзаконными актами, этой теме даже была посвящена отдельная статья11. Но уже очень скоро при реализации будущих задач банки могут столкнуться с некоторыми архитектурными ограничениями. Понимая это, мы уже продумали, каким образом необходимо провести рефакторинг функциональности ФМ.

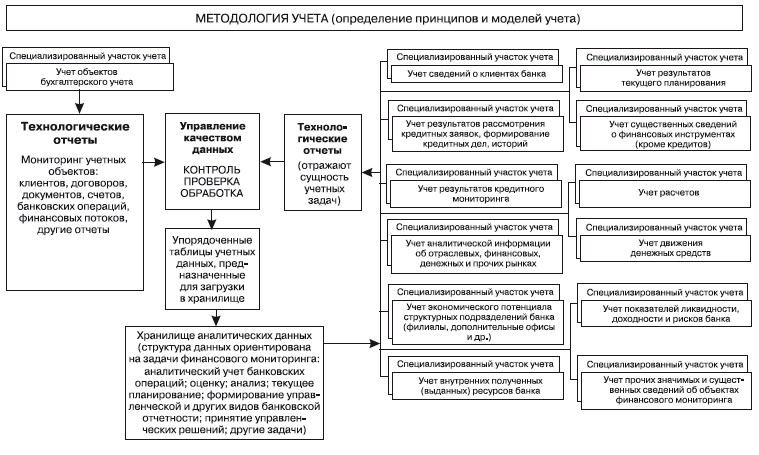

То есть эта архитектура соответствует второму-третьему этапам развития предметной области из четырех, перечисленных в первом разделе данной статьи. Сейчас, на четвертом этапе, она все еще позволяет решать самые актуальные и ответственные задачи. Так, например, из последних изменений можно назвать доработки во исполнение изменений, введенных принятым в 2013 году Федеральным законом № 134-ФЗ10 и его подзаконными актами, этой теме даже была посвящена отдельная статья11. Но уже очень скоро при реализации будущих задач банки могут столкнуться с некоторыми архитектурными ограничениями. Понимая это, мы уже продумали, каким образом необходимо провести рефакторинг функциональности ФМ. В общих чертах архитектура будущего «современного» финансового мониторинга в АБС RS-Bank V.6 видится нам такой (рис. 1).

Рис. 1. Архитектура функциональности современного финансового мониторинга

В основе функциональности лежит модульный принцип, то есть ее разделы изолированы друг от друга и функционально замкнуты в модули, взаимодействие между которыми обеспечивается на основе хорошо формализованных интерфейсов.

То же касается и взаимодействия с обслуживаемыми системами, внутренними, эксплуатируемыми в банке и непосредственно связанных с ним его подразделениях, и внешними, эксплуатируемыми в выделенных подразделениях, родственных банках и даже, например, на условиях аутсорсинга: оно обеспечивается специально реализуемыми коннекторами. Необходимость модульного принципа диктуется спецификой предметной области и накопленным трудным опытом: наслоения движений законодательства и настоятельных потребностей клиентов, если не принимать специальных мер, со временем превращают изначально самый гениальный исполняемый код в хаос, непригодный для дальнейшего сопровождения и развития.

То же касается и взаимодействия с обслуживаемыми системами, внутренними, эксплуатируемыми в банке и непосредственно связанных с ним его подразделениях, и внешними, эксплуатируемыми в выделенных подразделениях, родственных банках и даже, например, на условиях аутсорсинга: оно обеспечивается специально реализуемыми коннекторами. Необходимость модульного принципа диктуется спецификой предметной области и накопленным трудным опытом: наслоения движений законодательства и настоятельных потребностей клиентов, если не принимать специальных мер, со временем превращают изначально самый гениальный исполняемый код в хаос, непригодный для дальнейшего сопровождения и развития. За каждым модулем на рисунке 1 скрывается более чем разнообразный набор решений. Например, вот каким предполагается модуль проверок операций (рис. 2).

Рис. 2. Модуль проверок операций

Как видно, функциональное дробление продолжено на внутренних уровнях модуля.

Это даст преимущества не только разработчику: банк-пользователь тоже сможет свободно маневрировать возможностями модуля для оптимизации его использования. Например, если некоторая проверка, по мнению банка, может повлечь отказ в выполнении операции, он включит ее в состав проверок на шаге операции, если же нет — то в процедуру по итогам дня. Если банк считает проверку вообще неактуальной, он может просто не приобретать на нее лицензию. Это в первую очередь касается некодифицированных проверок по темам повышенного внимания к операциям (правила проверки по которым обозначены на рисунке 2 блоком «Тема ПВ»), которые имеют рекомендательный характер и вместе с тем, как правило, реализуются довольно тяжелыми алгоритмами, сильно нагружающими систему. Однако поставляться в дистрибутиве такие проверки должны, чтобы банк в любой момент смог перейти к их использованию.

Это даст преимущества не только разработчику: банк-пользователь тоже сможет свободно маневрировать возможностями модуля для оптимизации его использования. Например, если некоторая проверка, по мнению банка, может повлечь отказ в выполнении операции, он включит ее в состав проверок на шаге операции, если же нет — то в процедуру по итогам дня. Если банк считает проверку вообще неактуальной, он может просто не приобретать на нее лицензию. Это в первую очередь касается некодифицированных проверок по темам повышенного внимания к операциям (правила проверки по которым обозначены на рисунке 2 блоком «Тема ПВ»), которые имеют рекомендательный характер и вместе с тем, как правило, реализуются довольно тяжелыми алгоритмами, сильно нагружающими систему. Однако поставляться в дистрибутиве такие проверки должны, чтобы банк в любой момент смог перейти к их использованию.* * *

В заключение еще раз акцентирую внимание на том, что сейчас принципиально меняется характер деятельности банков по финансовому мониторингу: формальное исполнение обязанности сменяется на активную заинтересованность. Это обстоятельство повлечет за собой проведение реформы функциональности ФМ. Главное, чтобы это было сделано банками своевременно, тогда они обеспечат себя актуальной системой на многие годы вперед.

Это обстоятельство повлечет за собой проведение реформы функциональности ФМ. Главное, чтобы это было сделано банками своевременно, тогда они обеспечат себя актуальной системой на многие годы вперед.

1 Межправительственная Группа разработки финансовых мер борьбы с отмыванием денег.

2 Федеральный закон от 7 августа 2001 г. N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

3 Федеральный закон от 28 июня 2013 г. № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям».

4 Положение Банка России от 29 августа 2008 г. № 321-П «О порядке представления кредитными организациями в уполномоченный орган сведений, предусмотренных Федеральным законом “О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма”».

5 Положение Банка России от 2 марта 2012 г. № 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

6 Положение Банка России от 19 августа 2004 г. № 262-П «Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

7 Указание Банка России от 19 сентября 2013 г. № 3063-У «О порядке информирования кредитными организациями уполномоченного органа о принятых мерах по замораживанию (блокированию) денежных средств или иного имущества организаций и физических лиц и о результатах проверки наличия среди своих клиентов организаций и физических лиц, в отношении которых применены либо должны применяться меры по замораживанию (блокированию) денежных средств или иного имущества».

8 Указание Банка России от 23 августа 2013 г. № 3041-У «О порядке представления кредитными организациями в уполномоченный орган сведений о случаях отказа от заключения договора банковского счета (вклада) с клиентом, отказа от выполнения распоряжения клиента о совершении операции и о случаях расторжения договора банковского счета (вклада) с клиентом по инициативе кредитной организации».

9 Положение Банка России от 2 сентября 2013 г. № 407-П «О представлении кредитными организациями по запросам Федеральной службы по финансовому мониторингу информации об операциях клиентов, о бенефициарных владельцах клиентов и информации о движении средств по счетам (вкладам) клиентов в электронном виде».

10 Федеральный закон от 28 июня 2013 г. № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям».

11 С.Ветров. «АБС на страже: противодействие отмыванию доходов и терроризму возросло».

Международный сетевой институт в сфере ПОД/ФТ

Международный сетевой институт в сфере ПОД/ФТ (МСИ) был создан в декабре 2013 года Федеральной службой по финансовому мониторингу при поддержке Министерства образования и науки Российской Федерации и Федерального агентства научных организаций.

Международный сетевой институт в сфере ПОД/ФТ (далее — МСИ) в настоящее время — современный научно-образовательный консорциум, обеспечивающий высококачественную и многоуровневую подготовку кадров в сфере противодействия отмыванию преступных доходов и финансированию терроризма и объединяющий университеты, научные и образовательные центры Российской Федерации, государств-участников Содружества Независимых Государств и Евразийской группы.

Каждый университет-участник МСИ вносит свой вклад в развитие совместного сетевого взаимодействия и обладает своим уникальным образовательным и научным контентом в сфере ПОД/ФТ.

НИЯУ МИФИ является ведущим университетом в структуре МСИ.

Основная цель — подготовка кадров в интересах национальных систем ПОД/ФТ по форме полного образовательного цикла:

- Бакалавриат, 4года

- Магистратура, 2 года

- Специалитет, 5 — 5,5 лет

- Аспирантура, 3 года

- Краткосрочное обучение и повышение квалификации

Структура МСИ

7 СТРАН

4 НАУЧНЫХ ЦЕНТРА

31 УНИВЕРСИТЕТ

В вузах Международного сетевого института по направлению ПОД/ФТ.

Подробнее с деятельностью МСИ можно ознакомится на сайте МУМЦФМ

https://mumcfm.ru/deatelnost/setevoj-institut-v-sfere-podft

Международный учебно-методический центр финансового мониторинга (МУМЦФМ)

Обеспечивает координацию деятельности, информационную и методическую поддержку участников МСИ, участвует в разработке образовательных программ, профилей/специализаций, учебно-методических материалов в сфере ПОД/ФТ, проводит научно-практические конференции, осуществляет обмен научно-образовательными ресурсами между участниками Института.

Подробнее можно ознакомиться на официальном сайте МУМЦФМ.

Обучение студентов на базе МСИ организовано по уникальным специализированным программам высшего образования:

- Финансовые расследования в организациях;

- Правовое регулирование финансового мониторинга и Compliance System;

- Информационно-аналитическое обеспечение финансового мониторинга;

- Финансовая разведка;

- Финансовый мониторинг и т.д.

С полным списком направлений образовательных программ МСИ можно ознакомиться на официальном сайте МУМЦФМ.

Преподавателями выступают лучшие теоретики и практики в сфере ПОД/ФТ.

Дополнительную информацию о деятельности МСИ вы можете получить из информационного буклета и плаката о Международном сетевом институте в сфере ПОД/ФТ.

Преимущества МСИ в сфере ПОД/ФТ

Единая система использования интеллектуальных, материальных, информационных ресурсов и инновационных технологий предоставляет студентам возможность получать самые актуальные, современные знания в сфере ПОД/ФТ и активно участвовать в различных международных мероприятиях и научно-исследовательских проектах, проводимых участниками Сетевого Института и организациями, независимо от месторасположения университетов.

Студенты и выпускники ВУЗов участников Международного сетевого института в сфере ПОД/ФТ применяют свои знания на практике, работая в подразделениях финансовых разведок, международных организациях, национальных банках и правоохранительных органах, отделах комплаенса крупнейших финансовых структур и в государственных корпорациях, что гарантирует высокий доход, достойное социальное обеспечение и карьерный рост.

Учебно-методическое обеспечение и информационно-просветительская работа в сфере ПОД/ФТ

Электронный учебный портал «Библиотека МСИ» включает в себя более 100 монографий, научных статей и учебно-методических материалов по тематике ПОД/ФТ.

Процедура финансового мониторинга, политики и правила, Университет Отаго, Новая Зеландия

| Категория | Финансы |

|---|---|

| Тип | Процедура |

| Утверждено | Финансовый директор |

| Дата вступления в силу процедуры | 1 января 2000 |

| Последняя утвержденная редакция | 24 сентября 2009 г. |

| Спонсор | Финансовый директор |

| Ответственный | Финансовый контролер |

Назначение

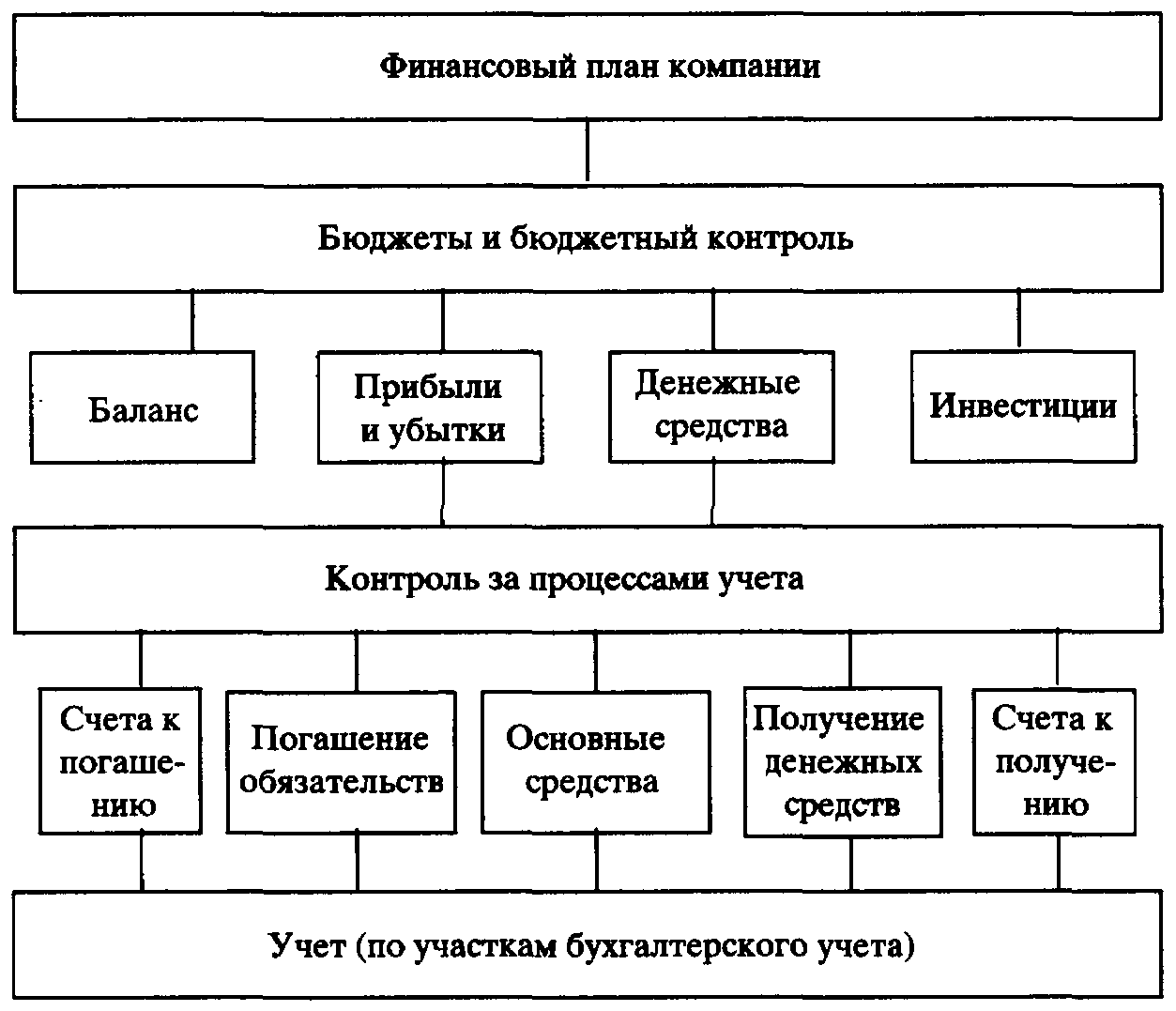

Подотчетность — ключевая особенность финансовых систем.Бюджет — это финансовый план на год. Важно отслеживать фактический прогресс в отношении этого плана, чтобы гарантировать достижение желаемого финансового результата. Для облегчения этого в университете действует программа ежемесячной отчетности и мониторинга. Ежемесячные отчеты являются основным инструментом финансового контроля, позволяющим центрам затрат отслеживать доходы и расходы по сравнению с бюджетом. Более частый мониторинг можно выполнять, выполняя запросы в Finance One.

На корпоративной основе составляются ежемесячные отчеты, которые почти во всех отношениях аналогичны годовым отчетам, за исключением того, что предоставляется более подробная информация.Эти отчеты вместе с анализом финансовых показателей Университета предоставляются Вице-канцлеру, Комитету по финансам и бюджету и Совету Отделом финансовых услуг.

Содержимое

Системы отчетности

Ежемесячные отчеты являются основной основой финансового контроля, позволяя департаментам контролировать свои доходы, расходы и бюджеты.

Доступны отчеты

Каждый месяц Отдел финансовых услуг составляет и распространяет финансовые отчеты.

Центры затрат обычно получают следующие отчеты Главной книги каждый месяц:

- Центр операций по анализу отчета. В этом отчете показаны все доходы и расходы в каждом Центре операций в пределах центра затрат. Это отчет базового уровня, и он создается для каждого МВЗ.

- Листинг транзакций в Главной книге. В этом отчете перечислены все транзакции в разрезе доходов и расходов (счетов) для каждого Центра действий с указанием ссылки, краткого описания и суммы. Учетный центр по отчету о вскрытии. В этом отчете показаны все доходы и расходы в Центре затрат.

- МВЗ по типу отчетности. В этом отчете показаны чистые результаты для МВЗ. Имеется в формате управленческой отчетности, который представляет собой формат, в котором финансовые службы требуют ежемесячных описательных отчетов отдела.

Если у отдела есть какие-либо особые требования к своим отчетам, Отдел финансовых услуг может разработать специальный отчет, предназначенный для индивидуальных нужд.Свяжитесь с вашим финансовым аналитиком.

Отчеты книги проекта также отправляются в центры затрат. Как правило, они имеют тот же формат, что и отчеты Главной книги.

Доверительные отчеты. Они хранятся в Trust Ledger (TL) в Finance One. Все доходы и расходы хранятся на одном счете, а неизрасходованный остаток переносится из года в год. Эти учетные записи не могут быть отрицательными.

Подробную финансовую информацию также можно получить в Finance One.

Формат отчета

Все отчеты, за исключением отчетов траста, имеют одинаковый формат:

- Доход

- минус расходы

- равно Излишек (дефицит)

Анализ отчета

Отчеты составляются и отправляются по электронной почте перерыв между 4 и 19 числами месяца, в зависимости от праздников и времени проведения заседаний Финансово-бюджетного комитета.

Когда отчеты поступают в МВЗ, что должно произойти?

После передачи ответственным лицам руководитель МВЗ должен как можно скорее запросить отчет из Центра деятельности с КРАТКОЙ причиной отклонения и ДЕЙСТВИЯ, если таковые были приняты для исправления.Этот механизм отчетности важен, поскольку он усиливает ответственность сотрудников за свой бюджет.

Что искать в отчетах?

Все финансовые показатели измеряются в соответствии с бюджетом (Политика университета). Однако бюджет — это прогноз на будущее, и неизбежно будут отклонения по строкам.

Ключевым результатом является нижняя строка бюджета расходов, и ее нельзя превышать, если не будет одобрено начальником подразделения.(Обратите внимание, что исключением является плата за амортизацию, которая должна быть исключена из итоговой строки и расчетов отклонения от бюджета).

Ищите тенденции. В большинстве случаев легко увидеть, начинает ли какой-либо Центр активности иметь неблагоприятную тенденцию.

Распространенной причиной отклонений является разница во времени между фактическими событиями и бюджетом. Принято считать, что время трудно предсказать. Однако рекомендуется, чтобы департаменты старались применять некоторую методологию к ежемесячному разделению бюджета, а не применять слишком распространенную практику простого деления общей суммы бюджета на двенадцать.

Попробуйте спрогнозировать позицию на конец года. Если проблема выделена, обратитесь за помощью в офис вашего подразделения или к своему финансовому аналитику.

Настоятельно рекомендуется обратиться за помощью на раннем этапе, если проблема с бюджетом становится очевидной. Не игнорируйте это и надейтесь, что все получится. Первым контактом должен быть ваш финансовый аналитик, который подтвердит анализ проблемы. Если анализ подтверждается как правильный, следует сообщить об этом начальнику отдела или подразделения, чтобы можно было принять меры.

Ошибки?

Если в отчетах появляются неожиданные транзакции, за ними следует следить, чтобы убедиться в их правильности и надлежащей авторизации. Консультации можно получить у финансового аналитика.

Консультации можно получить у финансового аналитика.

При обнаружении ошибок следует подготовить исправляющие журналы и передать их помощнику бухгалтера, Отдел финансовых услуг, вместе с достаточной подтверждающей документацией, позволяющей подтвердить и обработать исправление.

Годовые отчеты

Публичный годовой отчет

Закон об образовании сам по себе не устанавливает каких-либо конкретных требований к финансовой отчетности, но статья 14 Закона об образовании с поправками 1993 года делает каждое высшее учебное заведение юридическим лицом Короны для целей Закона о государственных финансах 1989 года. .Раздел 41 этого Закона требует, чтобы компании Crown готовили финансовую отчетность.

Основным законодательным требованием в отношении формы этих отчетов является то, что они должны быть подготовлены в соответствии с «Общепринятой практикой бухгалтерского учета» (GAAP). ОПБУ определены в Законе о финансовой отчетности 1993 года.

Отчетность должна соответствовать «применимым стандартам финансовой отчетности» или, если таковые не существуют и не применяются законодательные нормы, тем стандартам, которые «соответствуют обстоятельствам отчитывающейся организации. «и получить» авторитетную поддержку «бухгалтеров Новой Зеландии.

«и получить» авторитетную поддержку «бухгалтеров Новой Зеландии.

Университет должен подготовить и представить в Парламент Годовой отчет с подробным описанием деятельности Университета в течение года по каждому из результатов, определенных Советом Университета.

Годовой отчет включает:

- Финансовая отчетность, представленная в соответствии с разделом 203 Закона об образовании 1989 года, который ссылается на положения раздела 41 (2) Закона о государственных финансах 1989 года. Отчетность подготовлена в соответствии с общепринятой практикой бухгалтерского учета. как определено в Законе о финансовой отчетности 1993 года.

- Нефинансовая отчетность (так называемая «Отчет о выполнении услуг»), в которой сообщается о достижении целевых показателей по результатам, указанным в Заявлении о целях, утвержденном Советом и представляемом Министерству образования.

- Отчет проректора.

Соответствующие политики, процедуры и формы

Контакт для получения дополнительной информации

Для получения дополнительной информации свяжитесь с финансовым контролером, внутр. Номер 9247 или напишите по электронной почте финансовый[email protected]

Номер 9247 или напишите по электронной почте финансовый[email protected]

Финансовый мониторинг и управление для некоммерческих организаций | Findex

20 января 2021 г.

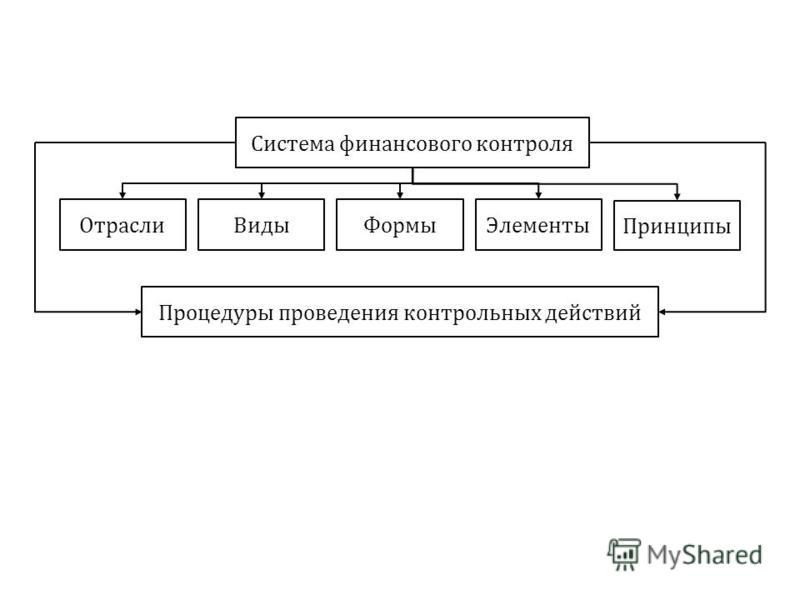

Финансовый мониторинг и управление — важная функция руководства и управления во всех организациях с разделением собственности и управления.

В некоммерческой организации (NFP) Совет выполняет три основные роли в отношении финансового мониторинга и управления:

План через утверждение бюджетов.

Следите за финансовыми показателями организации, чтобы убедиться, что цели достигаются.

Отвечайте на финансовые результаты и показатели, принимая осознанных решений для поддержания финансового благополучия организации.

Понимание финансовых отчетов

Все члены совета директоров должны понимать, как читать и интерпретировать финансовые отчеты и отчеты. Члены правления, обладающие финансовой проницательностью, с большей вероятностью направят своего национального координатора к достижению эффективных результатов.Это означает, что члены совета директоров знают, на что обращать внимание в финансовых отчетах. Их понимание отчетов позволяет им задавать соответствующие вопросы и принимать обоснованные решения об использовании средств организации.

Члены правления, обладающие финансовой проницательностью, с большей вероятностью направят своего национального координатора к достижению эффективных результатов.Это означает, что члены совета директоров знают, на что обращать внимание в финансовых отчетах. Их понимание отчетов позволяет им задавать соответствующие вопросы и принимать обоснованные решения об использовании средств организации.

Менеджеры NFP ежедневно принимают решения, которые жизненно важны для успеха их программ. По этой причине все менеджеры в организации должны понимать, что все их программные решения имеют финансовые последствия.

Соответствующая финансовая отчетность

Совет директоров должен принимать обоснованные решения.Для этого финансовые отчеты, представляемые Совету директоров, должны быть адаптированы для предоставления соответствующей информации с учетом обстоятельств организации.

Структура финансовой отчетности

Структура финансовой отчетности должна учитывать потребности различных пользователей финансовых отчетов.

Потребности заинтересованных сторон различаются, например:

Совету необходимо предоставлять отчеты для мониторинга финансовых операций организации, чтобы реагировать на финансовые показатели и обеспечивать выполнение целевых показателей.

Менеджерам необходимо предоставить отчеты для управления и мониторинга результатов операционных программ, находящихся под их контролем.

Финансирующие организации требуют отчетов, подтверждающих, что средства были израсходованы в соответствии с соглашениями о финансировании.

Структура финансовой отчетности (например, план счетов, центры затрат, бюджетные структуры и т. Д.) Должна быть создана, чтобы обеспечить выполнение требований к финансовой отчетности всех заинтересованных сторон.Структура финансовой отчетности также должна периодически пересматриваться по мере изменения обстоятельств организации.

Политика и процедуры финансового управления

Передача ответственности отдельным лицам за обслуживание финансовых систем требует контроля и надзора со стороны Совета. Политика финансового управления определяет минимальный стандарт работы с финансовой практикой и направляет персонал в их поведении и процессах принятия решений.

Политика финансового управления определяет минимальный стандарт работы с финансовой практикой и направляет персонал в их поведении и процессах принятия решений.

Политики обеспечивают основу и являются частью среды внутреннего контроля.Руководство несет ответственность за то, чтобы организация внедряла и поддерживает системы, но Совет директоров должен гарантировать, что руководство следует соответствующей политике. Руководство по процедурам содержит инструкции по обработке транзакций и поддержанию хорошего внутреннего контроля.

Руководство и Правление несут ответственность за создание и внедрение структуры внутреннего контроля для достижения следующих целей:

Надежность и целостность информации

Защита активов

Соблюдение политик, планов, процедуры, законы и нормативные акты

Экономичное и эффективное использование ресурсов

Достижение поставленных целей и задач деятельности.

Первые две цели относятся к анализу финансового аудита структуры внутреннего контроля.

Обычно процедуры контроля делятся на одну из пяти категорий:

Надлежащее разрешение операций и деятельности

Разделение обязанностей

Разработка и использование соответствующих документов и записей

Надлежащие гарантии доступа к и использованию активов и записей

Независимые проверки эффективности.

Все больше организаций проводят проверки своей финансовой политики и процедур. Обзор политик и процедур внутреннего контроля исследует и оценивает адекватность и эффективность текущих политик и средств контроля, предоставляя рекомендации по улучшениям.

Всем системам присущи ограничения и риск блокировки. Однако наличие практического внутреннего контроля помогает защитить активы организации и способствует ее эффективной работе.Для получения дополнительной информации или помощи в разработке внутреннего контроля для вашей организации свяжитесь с командой внутреннего аудита Findex.

Развертывание системы финансового мониторинга

Внедрение системы финансового мониторинга

Большинство организаций, предлагающих услуги на финансовом рынке, придерживаются принципов борьбы с отмыванием денег (AML) и активно предотвращают любую деятельность, направленную на содействие процессу отмывания денег.

AML-SOLUTION РАЗРЕШАЕТ:

- Выявить лиц, причастных к террористической деятельности;

- Снижение количества ошибок за счет гибкой настройки сценария;

- Обнаружение операций клиентов, подлежащих обязательному контролю;

- Обнаружение необычных операций и сделок, а также мошеннических схем с географическим распределением и растянутым временем;

- Предотвращение мошеннических операций;

- Подготовка обязательной и аналитической отчетности.

AML-система, предлагаемая компанией АРТ-БАНК, состоит из нескольких модулей: :

- Форма заявки клиента.

- Анализ операций.

- Документооборот.

- Отчетность.

- Аналитическая отчетность.

ВОЗМОЖНОСТИ AML-СИСТЕМЫ ОТ КОМПАНИИ АРТ-БАНК

- Интеграция с несколькими базовыми банковскими системами, консолидация, хранение и обновление данных, соблюдение требований к работе в одной системе.

- Применение сложных моделей для выявления преступных схем и необычных операций.

- Возможность построения аналитической зависимости и проведения расширенной аналитики, а также реинжиниринга бизнес-процессов.

- Возможность проводить скоринг клиентов и применять риск-ориентированный подход.

- Гибко настраиваемый интерфейс. Возможность изменять сценарии детектирования операций без участия разработчиков.

- Не нужно нанимать собственную команду разработчиков и быть в курсе изменений законодательства.

Форма заявки клиента содержит информацию о клиентах банка, иногда получаемую из Базового банка и других внешних источников. Возможность определять и управлять группой риска для каждого клиента. В системе также реализована функция проверки присутствия клиентов в «черном» и «сером» списках. Модуль работает по принципу KYC (KnowYourCustomer), который является частью международных стандартов AML.

Возможность определять и управлять группой риска для каждого клиента. В системе также реализована функция проверки присутствия клиентов в «черном» и «сером» списках. Модуль работает по принципу KYC (KnowYourCustomer), который является частью международных стандартов AML.

АРТ-БАНК обнаруживает подозрительные банковские операции с помощью набора сценариев (скриптов), представляющих собой анализ операций и выявление определенных типов механизмов поведения клиентов.Каждая банковская операция в режиме реального времени проверяется на соответствие списку скриптов. При обнаружении подозрительной операции или операции, подлежащей обязательному контролю, система автоматически создает задачу для дальнейшего анализа ситуации специалистами банка-корреспондента.

Для работы с задачами в системе предусмотрен механизм документооборота. Модуль позволяет присвоить каждой задаче определенный статус в зависимости от стадии ее рассмотрения.

В системе реализован отдельный модуль, обеспечивающий механизм отправки сессий для подготовки отчетов. Каждая сессия предполагает группировку и сортировку отчетов перед их отправкой. Модуль аналитической отчетности занимается поиском и выявлением закономерностей финансового поведения.

Каждая сессия предполагает группировку и сортировку отчетов перед их отправкой. Модуль аналитической отчетности занимается поиском и выявлением закономерностей финансового поведения.

Система комплаенс и финансового мониторинга

Согласно Законам Украины «О предупреждении и противодействии легализации доходов, полученных путем.

Преступная деятельность (отмывание денег) »,« О банках и банковской деятельности », Регламент Национального банка Украины, Создана Система внутреннего финансового мониторинга с ПАО« Проминвестбанк ».

Работу системы внутреннего финансового мониторинга Банка обеспечивает специальное подразделение — Департамент комплаенс, который возглавляет ответственный сотрудник, член Правления Банка.

Внутренние нормативные документы Банка, регулирующие вопросы в области предотвращения легализации доходов, полученных от преступной деятельности, составляют основу Внутренней системы.Указанные документы утверждаются Правлением Банка в соответствии с требованиями действующего законодательства Украины.

Правила внутреннего финансового мониторинга

Правиларегулируют вопросы по организационной структуре системы внутреннего финансового мониторинга Банка; характеристика и порядок регистрации финансовых операций, подлежащих финансовому мониторингу; порядок и сроки отчетности Государственному комитету финансового мониторинга Украины о финансовых операциях, подлежащих финансовому мониторингу; процедуры хранения, распространения и обеспечения конфиденциальности информации о финансовом мониторинге.

Программа идентификации и мониторинга клиентов банка

Программа основана на политике «Знай своего клиента». Программа включает в себя процедуру идентификации клиентов при установлении отношений, а также в процессе обслуживания. При установлении отношений Банк руководствуется принципом осторожности. Банк на регулярной основе проводит анализ операций клиента с целью проверки их соответствия информации Банка о клиенте, его деятельности, виде деятельности и финансовом положении.

В соответствии с требованиями действующего законодательства Украины банк в обязательном порядке должен идентифицировать:

- налаживание деловых отношений с клиентами;

- возникло подозрение, что сделка может быть связана с отмыванием денег или финансированием терроризма;

- клиентов, которые проводят операции, подлежащие финансовому мониторингу;

- клиентов, осуществляющих кассовые операции на сумму более 150 000 грн или ее эквивалент в иностранной валюте без открытия счета; От имени указанных клиентов действуют

- человек.

Программы финансового мониторинга

Программы финансового мониторинга разработаны во всех сферах деятельности банка, включая кассовые операции; операции с наличными денежными средствами; операции по пластиковым картам международных платежных систем и др.

Программы определяют порядок раскрытия операций, подлежащих финансовому мониторингу; измеряет порядок использования при изучении сущности и цели финансовой операции клиента; контроль проведения процедуры проверки операций, подлежащих финансовому мониторингу, и порядок уведомления ответственного работника Банка о сделках, подлежащих финансовому мониторингу.

Программа обучения и повышения квалификации сотрудников Банка

Программа обучения для повышения квалификации сотрудников Банка по финансовому мониторингу разработана и предполагает процесс обучения всех сотрудников Банка при приеме на работу, а также в процессе работы (в пределах их компетенции), включая управленческий персонал:

Программа включает в себя:

- изучение законодательства Украины, рекомендаций Базельского комитета по банковскому надзору и международных документов по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма;

- изучает внутренние банковские документы, регулирующие вопросы противодействия легализации доходов, полученных преступным путем, и финансированию терроризма;

- проведение практических занятий; Оценка знаний персонала

- человек.

Программа управления и оценки рисков по отмыванию денег

Программа разработана для контроля, управления и минимизации рисков использования услуг Банка для отмывания денег / финансирования терроризма. В программе:

В программе:

- Порядок и методика оценки рисков клиентов; Анализ

- рисков использования услуг Банка по отмыванию денег / финансированию терроризма;

- порядок применения соответствующих мер по минимизации рисков отмывания денег / финансирования терроризма;

- Порядок проведения практических занятий с персоналом Банков по вопросам реализации Программы оценки рисков.

- Департамент внутреннего аудита Банка ежегодно проводит проверки деятельности Банка по финансовому мониторингу; результаты таких проверок обсуждаются на заседаниях Наблюдательного совета. ПАО «Проминвестбанк» осуществляет свою деятельность в соответствии с требованиями действующего законодательства Украины, стандартами Базельского комитета по банковскому надзору, другими международными правилами и стандартами в сфере отмывания денег и финансирования терроризма.

ПАО Проминвестбанк:

- не открывает и не ведет анонимные (нумерованные) счета;

- не вступает в договорные отношения с корпоративными и физическими клиентами в случае возникновения сомнений в том, что юридическое / физическое лицо действует от его / его имени;

- не устанавливают корреспондентские отношения с финансовыми учреждениями-нерезидентами, не принимающими надлежащих мер по предотвращению отмывания денег, и с «банками-оболочками» (без физического присутствия по месту регистрации).

10 способов мониторинга финансовых показателей вашего бизнеса

способов мониторинга финансовых показателей вашего бизнесаЧтобы оценить эффективность вашего бизнеса, необходимо ответить на множество важных вопросов. Налажен ли бизнес? Успешно или нет? Какая часть настройки операций действует как узкие места, а какие — как движущие силы роста?

Ответы на все эти вопросы лежат в регулярном финансовом мониторинге бизнеса.Без адекватной прибыли, регулярного денежного потока и сильных продаж ни один бизнес не может быть успешным. Вот почему владелец бизнеса или высшее руководство должны запрашивать регулярные отчеты у бухгалтеров организации во всех этих областях.

10 способов мониторинга финансовых показателей организации- Подготовка ключевых финансовых отчетов:

Основными отчетами, которые должна составлять каждая компания, являются баланс и отчет о прибылях и убытках.Они не только являются жизненно важными показателями эффективности бизнеса, но и необходимы по закону.

Они дают обзор финансового состояния бизнеса и, вкратце, рассказывают владельцам все, что им нужно знать о том, как обстоят дела у их предприятия.

Они дают обзор финансового состояния бизнеса и, вкратце, рассказывают владельцам все, что им нужно знать о том, как обстоят дела у их предприятия. - Подготовка пробного баланса для престарелых должников:

Ежемесячно следует составлять пробный баланс для престарелых должников, чтобы компания могла отслеживать всех клиентов, которые должны им деньги.Они могут отслеживать нерегулярные счета и внимательно следить за неплательщиками, чтобы вернуть свои деньги.

- Подготовка инвентаризационных записей:

Есть много предприятий, которые вкладывают значительные средства в машины, оборудование и сырье. Они должны вести точный инвентарный учет. Он сообщит им, сколько запасов было закуплено, сколько было использовано для изготовления конечных продуктов, сколько из них пошло в отходы и пропало ли какое-либо оборудование в какой-либо момент времени.Он сообщит им, нужно ли им покупать больше сырья, и позволит им рассчитать коэффициенты затрат / выпуска и коэффициенты оборачиваемости запасов.

- Подготовка отчетов об оборотном капитале и финансовых показателей:

Компаниям следует попросить свои финансовые группы составлять регулярные отчеты об оборотном капитале и периодические расчеты коэффициентов текущей и быстрой ликвидности. Это расскажет им, сколько у них активов по сравнению с их обязательствами и сколько активов они могут быстро конвертировать в наличные.

- Подготовка отчетов о движении денежных средств и денежных средств:

Отчеты о движении денежных средств и отчеты о движении денежных средств являются жизненно важными отчетами для бизнеса, которые показывают, сколько ликвидных денежных средств поступает в бизнес. Есть много дебиторской задолженности, которая помечена как выручка в балансе, но при более внимательном рассмотрении выясняется, что она еще далека от конвертации в твердую валюту, и бизнес может работать только с надлежащей прибылью, а не с условной прибылью.

- Анализ накладных расходов:

Просто подготовить финансовую отчетность недостаточно.

Бизнесу необходимо выйти за рамки этого и искать скрытые сообщения в цифрах, указывающих на слабые места. Проверьте накладные расходы, такие как аренда, заработная плата, маркетинговые расходы и т. Д. Находятся ли они под контролем или снижают общую прибыльность компании?

Бизнесу необходимо выйти за рамки этого и искать скрытые сообщения в цифрах, указывающих на слабые места. Проверьте накладные расходы, такие как аренда, заработная плата, маркетинговые расходы и т. Д. Находятся ли они под контролем или снижают общую прибыльность компании? - Анализ маркетинговых расходов:

Сколько денег тратится на рекламу? Оправдывают ли возврат затрат или это просто нежелательные затраты для компании? Сколько денег тратится на другие маркетинговые направления и сколько потенциальных клиентов конвертируется в правильные продажи? На эти вопросы необходимо ответить, чтобы оценить финансовые показатели бизнеса.

- Анализ HR:

Деятельность, связанная с человеческими ресурсами, также должна контролироваться. Какая текучесть кадров? Если коэффициент текучести кадров очень высок, то компания может тратить большие деньги на набор новых сотрудников, выплаты кадровым агентствам и процессы увольнения уходящих сотрудников.

Стоимость обучения новых сотрудников и повышения их квалификации иногда может стать бременем для компании.

Стоимость обучения новых сотрудников и повышения их квалификации иногда может стать бременем для компании. - Создание информационных панелей:

Также жизненно важно, чтобы финансовая группа готовила ежедневные, еженедельные, ежемесячные и ежегодные информационные панели, чтобы держать все заинтересованные стороны в курсе финансового прогресса компании.Анализ тенденций следует проводить регулярно. Как обстоят дела с финансовыми показателями по сравнению с прошлым месяцем или прошлым кварталом? Какие факторы сыграли роль в их увеличении или уменьшении?

- Конкурентный анализ:

Финансовые показатели компании нужно сравнивать с показателями конкурентов, чтобы они знали, как у них дела. Возможно, их конкуренты смогут контролировать расходы и увеличивать доходы способами, о которых этот бизнес еще не думал.И если это так, им нужно быстро учиться и догонять остальную отрасль.

В заключение, мониторинг финансовых показателей играет важную роль в обеспечении своевременного принятия стратегических решений и выполнения плана развития бизнеса. Точная финансовая отчетность и финансовый анализ играют значительную роль в этой деятельности по мониторингу, и, следовательно, предприятие должно уделять им достаточно внимания.

Точная финансовая отчетность и финансовый анализ играют значительную роль в этой деятельности по мониторингу, и, следовательно, предприятие должно уделять им достаточно внимания.

Также прочтите статьи по теме:

Предыдущая статьяКак выбрать партнера по аутсорсингу для call-центраСледующая статьяКак выбрать партнера по финансовым и бухгалтерским услугам по аутсорсингуОливер Ли работает главным финансовым и бухгалтерским директором.Он участвует в подготовке годового операционного бюджета, ежемесячных финансовых отчетов и анализа, а также в ведении главной бухгалтерской книги в актуальном состоянии. Люди полагаются на него за советы и рекомендации по инвестициям, навыки составления бюджета и личные финансовые вопросы. Его основные области исследований включают международную бухгалтерскую практику, результаты инвестиций и финансовую отчетность.

Финансовый обзор и мониторинг | Финансы и казначейство

Важным компонентом финансового управления является регулярный финансовый анализ деятельности для выявления ошибок, аномалий, потенциальных проблем с соблюдением требований и значительных бюджетных отклонений. Общая цель состоит в том, чтобы снизить риск для Университета путем определения того, являются ли транзакции точными и уместными. Регулярные обзоры обеспечивают важную проверку того, что средства используются надлежащим образом для достижения целей подразделения, что средства, регулируемые внешними ограничениями или назначением университетов, используются надлежащим образом и что указанные суммы соответствуют ожиданиям.

Общая цель состоит в том, чтобы снизить риск для Университета путем определения того, являются ли транзакции точными и уместными. Регулярные обзоры обеспечивают важную проверку того, что средства используются надлежащим образом для достижения целей подразделения, что средства, регулируемые внешними ограничениями или назначением университетов, используются надлежащим образом и что указанные суммы соответствуют ожиданиям.

Как финансовый менеджер, вы должны регулярно (не реже одного раза в месяц) проводить финансовую проверку своей организации.Затем исследуйте, проверяйте и при необходимости исправляйте любые проблемы, которые могут возникнуть. Иногда проблемы могут потребовать дальнейшего анализа, после чего вам следует связаться с соответствующими департаментами и офисами университета, в том числе с канцелярией проректора и с министерством финансов и казначейства.

Обзор финансового обзора

Отчетность

Отчеты Хранилища финансовой информации (IW) являются неотъемлемым инструментом успешного финансового анализа и мониторинга. Для общих и ведомственных фондов используйте отчеты, расположенные в папке «Финансовый менеджмент».Лучшая практика — сначала сосредоточиться на сводных отчетах (таких как Расходный баланс), а затем, после определения строк диаграммы для дальнейшего подробного анализа, перейти к подробным отчетам (таким как Подробная информация о бухгалтерской книге). Все отчеты Хранилища финансовой информации, необходимые для финансовой проверки спонсируемых исследований, находятся в папке «Спонсируемые исследования». См. Раздел Prime Reporting and Analytics, чтобы узнать больше об отчетах IW.

Для общих и ведомственных фондов используйте отчеты, расположенные в папке «Финансовый менеджмент».Лучшая практика — сначала сосредоточиться на сводных отчетах (таких как Расходный баланс), а затем, после определения строк диаграммы для дальнейшего подробного анализа, перейти к подробным отчетам (таким как Подробная информация о бухгалтерской книге). Все отчеты Хранилища финансовой информации, необходимые для финансовой проверки спонсируемых исследований, находятся в папке «Спонсируемые исследования». См. Раздел Prime Reporting and Analytics, чтобы узнать больше об отчетах IW.

Результаты проверки

Результаты проверки должны быть переданы и обсуждены с лицами, выполняющими надзорные и управленческие функции отдела.При необходимости внесите исправления и задокументируйте причины значительных отклонений. В любое время департаменты могут связаться с Управлением финансов и казначейства для получения рекомендаций по проверке и / или для получения дополнительной информации, которая может быть недоступна в стандартных отчетах IW. Кроме того, отдельные лица могут обратиться в Программу соблюдения нормативных требований Принстона для решения любых серьезных проблем с соблюдением нормативных требований.

Кроме того, отдельные лица могут обратиться в Программу соблюдения нормативных требований Принстона для решения любых серьезных проблем с соблюдением нормативных требований.