отзывы от людей, кто делал, лучшие предложения банков и их список, какие расходы и риски при кредите на жилье под меньший процент

Главная / Рефинансирование / Особенности рефинансирования ипотеки — положительные и отрицательные стороны

Ипотека оформляется на длительный срок. За это время процентные ставки могут несколько раз поменяться как в сторону увеличения, так и уменьшения. Последнюю ситуацию заемщик может использовать, чтобы снизить финансовое бремя. Делается это через рефинансирование.

Информация из закона — что нужно знать?

Рефинансирование иногда относят к еще одному способу реструктуризации. Но между ними есть существенная разница. В первом случае можно заключать договор с другим финансовым учреждением, а не только с тем, где уже оформлена ипотека. По-другому этот способ называется перекредитование. Во втором случае происходит изменение условий договора или подписание нового соглашения, но с прежним банком.

Рефинансирование – это целевой кредит, который выделяется для полного или частичного погашения уже существующего, но не закрытого займа.

Процентные ставки снижаются при улучшении экономического климата в стране. Например, в 2015 году ее средний размер составлял 15%, а уже через 3 года можно оформить ипотеку под 9-10%, а в некоторых случаях – под 6%. На практике это выглядит следующим образом. Первоначальный кредит – 4 млн р. на 15 лет под 15% годовых:

- Дифференциальный платеж – 73 181…22 496 р., переплата 4 525 059 р.

- Аннуитетный платеж — 55 983 р., переплата 6 077 599 р.

При рефинансировании ипотеки в 2018 году под 10% выходят следующие цифры:

- Дифференциальный платеж 56 195…22 405 р., переплата 3 016 706 р.

- Аннуитетный платеж – 42 984 р., переплата 3 737 331 р.

То есть, ежемесячный платеж уменьшается на 13-18 т.р., а сумма переплаты сокращается в 1,5 раза и более.

Последние новости

Ипотека в 6% доступна семьям с двумя детьми и более, при условии, что второй, третий ребенок родились в период с 2018 по 2022 годы. Эту возможность предоставило правительство РФ, выдав Постановление №1711 от 30. 12.17.

12.17.

Банки под такой низкий процент не предоставляют ипотеку, разницу между их условиями и указанными 6% покрывает государство. Кроме того, указанный закон (постановление) позволяет семьям, которые попадают под эти условия, рефинансировать взятые ранее займы на жилье. Возвращаясь к рассмотренному выше примеру про ипотеку в 4 млн на 15 лет, которые оформляются под 6% годовых, выходит:

- Дифференциальный платеж – 42 606 … 22 332 р., переплата по кредиту 1 810 024 р.

- Аннуитетный платеж – 33 754 р., переплата по кредиту 2 075 826 р.

Экономия семейного бюджета существенная. С учетом материнского капитала, который заемщики могут использовать для покрытия ипотеки, условия для молодой семьи необременительные.

Плюсы и минусы процедуры

Преимущества перекредитования понятны. Это способ, который позволяет снизить финансовую нагрузку на семейный бюджет, уменьшить переплату или стоимость ипотеки. Кроме плюсов, какие-то видимые минусы трудно обнаружить, но они есть и заключаются в самой процедур.

Рефинансирование ипотеки – это тот же кредит, который выдается по всем правилам, требованиям финансового учреждения. То есть, нужно получить на него согласия, а для этого следует подтвердить, что заемщик платежеспособен.

Предыдущая оценка, а также тот факт, что выполняя текущие обязательства по более высокой процентной ставке, для нового кредитора не показатель.

Проверка проходит всю ту процедуру, как и для обычного лица, впервые обратившего за займом. Поэтому к минусам процедуры можно отнести:

- Деньги за предыдущую проверку платежеспособности, оценку недвижимости, не возвращаются;

- Требуется потратить некоторую сумму на услуги эксперта;

- Есть риск, что в перекредитовании будет отказано, а потраченные деньги не вернут – специалист свою работу сделал, она должна быть оплачена.

Речь идет не о крупных суммах, оценка квартиры обойдется в 4-5 т.р, дома – в 5-8 т.р., комиссия финансового учреждения за рассмотрение заявления о перекредитовании – 1-2,5 т. р. Общая сумма, которой рискует заемщик, 5-10 т.р. Предварительно можно проконсультироваться у кредитного юриста, который оценит перспективы, поможет выбрать банк и составить заявление. Это поможет уменьшить риски того, что обращение будет отклонено.

р. Общая сумма, которой рискует заемщик, 5-10 т.р. Предварительно можно проконсультироваться у кредитного юриста, который оценит перспективы, поможет выбрать банк и составить заявление. Это поможет уменьшить риски того, что обращение будет отклонено.

Кроме того, банк может предусматривать:

- Комиссию за выдачу кредита;

- Оплату снятия залога и оформление нового, его госрегистрацию, оформление документов (этим кто-то должен заниматься, услуга стоит денег).

Обращение в БТИ за справками, выписка из домовой книги, другие документы, которые понадобятся для оформления нового залога и рефинансирования потребуют времени и денег.

Кому и когда она подойдет?

Уменьшение процентной ставки автоматически не означает, что рефинансирование ипотеки выгодно и, безусловно, подходит кому угодно. Это не так. Во-первых, перекридование не имеет смысла, если:

- У заемщика плохая кредитная история, есть просрочки, назначены штрафы, неустойки, были проигранные суды с банком – риск отказа практически 100%;

- Срок действия договора полгода и меньше – экономически не выгодно оформлять новое соглашение;

- Текущий заем выдавался не под залог имущества.

Во-вторых, снижение процентной ставки автоматически не означает лучших условий. В рассмотренном выше примере стоимость займа снизилась в 1,5 раза – с 15% до 10%. При этом переплата за кредит не снизилась на ту же величину, если в первом случае был дифференциированный платеж, а во втором аннуитетный — 4 525 059 р. против 3 737 331 р.

Разница составила около 800 т.р. Но если ставка снизится не на 5%, а на 2%, в таком случае:

- Дифференциальный платеж – 66 387… 22 460 р., переплата 3 921 718 р.

- Аннуитетный платеж – 50 610 р., переплата 5 110 106 р.

То есть, кроме 4,5 млн. р. за кредит придется дополнительно доплатить 610 т.р. Вывод: при снижении ставки на несколько процентов, но с требованием перейти на равномерный фиксированный график выплат, не делают заем, наоборот, он дорожает. И это без учета дополнительных издержек, которые придется нести за перекредитование.

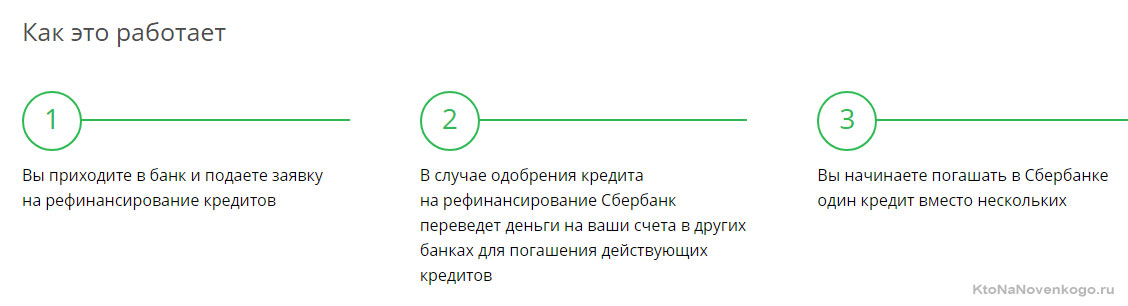

Как рефинансировать ипотечный кредит в другом банке?

Сделанный выше вывод справедлив для рассмотренного случая. Он не является аксиомой, другие условия могут показывать иные варианты. Поэтому начинать процедуру нужно с тщательных расчетом и анализа полученных данных. Сюда включаются не только проценты и стоимость кредита, но и расчетные издержки, которые необходимы для подачи заявки на рефинансирование ипотеки.

Он не является аксиомой, другие условия могут показывать иные варианты. Поэтому начинать процедуру нужно с тщательных расчетом и анализа полученных данных. Сюда включаются не только проценты и стоимость кредита, но и расчетные издержки, которые необходимы для подачи заявки на рефинансирование ипотеки.

После анализа предстоит:

- Выбрать программу с наиболее выгодными условиями.

- Собрать документы, необходимые для подачи заявки о перекредитовании.

- Составить заявку, направить ее в банк.

- Получить положительное решение, заключить новый договор.

Несложный алгоритм, но на подготовительных этапах от заемщика потребуется некоторые усилия и правовые знания. Начать нужно с поиска более выгодных условий.

Выбор программы

Начать можно с поиска лучших условий у самого кредитора. Тот факт, что другие банки предлагают другие варианты займа и рефинансирования ипотеки, не обязывает финансовое учреждение предлагать заемщикам изменить пункты договор. Более того, они неохотно соглашаются удовлетворить просьбу клиентов, которые направляют заявки на перекредитование.

Более того, они неохотно соглашаются удовлетворить просьбу клиентов, которые направляют заявки на перекредитование.

Но поскольку Законодатель позволяет рефинансировать ипотеку в других банках, заемщик может обратиться к услугам любого кредитора, который предоставляет такие услуги. Обращать внимание необходимо на следующее:

- Размер процентной ставки.

- График платежей.

- Наличие первоначального взноса.

- Минимальный взнос.

- Максимальный срок кредитования и размер займа.

- Необходимость подтверждать доход (если с этим есть трудности).

- Время рассмотрения заявки.

Действующая ставка

Это не основной фактор, который определяет решение заемщика. Нужно учитывать:

- Оставшийся срок действующего кредитного договора – чем он меньше, тем изменения в процентной ставке должны быть больше;

- График платежей: аннуитетный менее выгодный, чем дифференцированный;

- Затраты на подачу заявки – они также включаются в стоимость полученного займа.

Действующая ставка необязательно хуже той, что предлагает банк по новым условиям. Смена графиков платежей с дифференцированного на аннуитетный, как показано в расчетах выше, нивелирует преимущества от уменьшения процентов на несколько пунктов.

Необходимые документы

В основной пакет документов включаются:

- Удостоверение личности (паспорт).

- СНИЛС.

- Трудовая книжка.

- Справка 2-НДФЛ.

- Действующее кредитное соглашение.

- График погашения ссуды.

- Справка об остатке задолженности займа.

Кроме того, может потребоваться вывод эксперта о стоимости залогового имущества. Дополнительно нужно представить собрать справки из БТИ, росреестра. Банк, рассматривая заявку, проверяет не только платежеспособность лица, но и чистоту сделок с залоговым имуществом. Поэтому он может потребовать и другие документы, а именно:

- Договор по отчуждению недвижимости.

- Свидетельство о праве собственности на квартиру, дом, другую недвижимость.

- Кадастровый паспорт.

- Страховое соглашение и квитанцию об уплате страховой премии.

- Справки про отсутствие коммунальных долгов, а также форму Ф40 из ФМС.

В зависимости от кредитора, размера ссуды, залогового имущества список необходимых документов может меняться. Его следует уточнять в банке, куда планируется подавать заявку.

Учитываем важные нюансы

При обращении за рефинансированием в банк, с которым уже действует кредитный договор, следует учитывать, что он намеренно может тянуть с рассмотрением заявки. По закону, они имеют на это право, тщательно проверяя возможные риски. Ускорить процесс не получится.

Кроме того, кредитор может запрещать последующую ипотеку на основании п.2 ст.43 Закона об ипотеке, прописывая соответствующий пункт в соглашении. Последствия – создаются реальные препятствия для рефинансирования не только в этом банке, но и в любом другом, поскольку залог на имущество заемщика получить нельзя.

Если такого запрета в договоре нет, можно сразу обращаться за перекредитованием в другое финансовое учреждение.

Обращаться с просьбой изменить условия займа лучше в тот банк, с которым уже действует соглашение. Причина – документы уже оформлены, платежеспособность клиента проверена и подтверждена добросовестными выплатами. По сути, речь идет о реструктуризации. При обращении в другой банк, дополнительные издержки неизбежны.

Возможные риски при проведении рефинансирования

Банк откажет в заявке, если у заемщика плохая кредитная история. Такой же результат ожидает его если:

- На обеспечение кредита уходит более 40% ежемесячного дохода;

- Рынок недвижимости просел, жилье стоит меньше, чем на момент покупки;

- Проведена незаконная перепланировка;

- Заявитель не оформил страховку жизни и здоровья;

- Оформляя первый раз ипотеку, заемщик использовал материнский капитал.

Возможные риски отказа при проведении рефинансирования связаны и с другими причинами. Например, если кредитная ставка снизилась меньше, чем на 1% или не оформлен залог на недвижимости. Развод также является причиной отказа, если супруги были созаемщиками, а при расторжении брака раздел кредитных обязательств не проводился.

Развод также является причиной отказа, если супруги были созаемщиками, а при расторжении брака раздел кредитных обязательств не проводился.

Какие расходы придется понести?

Кроме оплаты оценки недвижимости и рассмотрения заявки (на все это потребуется 5-10 т.р.), понадобиться рассчитывать на следующие расходы:

- Сбор документов – 10-15 т.р.;

- Госпошлина – 1 т.р.;

- Справки из банка о состоянии текущего ипотечного займа – 1 т.р.

С учетом дополнительных трат на транспорт и т.п., минимальная сумма оформления заявки на рефинансирование ипотеки составляет от 20 т.р. Если привлекать юриста, расходы возрастут на 5-10 т.р. и более, но риски отказа снижаются в разы.

Отзывы людей, кто делал рефинанс

Негативные отзывы есть на работу любого банка. Как правило, отказы воспринимаются болезненно, поэтому о них больше всего и пишут. Например, гражданин А.В. обратился в Сбербанк за рефинансированием ипотеки. Аннуитетный платеж составлял 70 т. р. в месяц. Заемщик узнал, что процентная ставка в других банках снижена на 1-2%, обратился к кредитору, с просьбой о перекредитовании.

р. в месяц. Заемщик узнал, что процентная ставка в других банках снижена на 1-2%, обратился к кредитору, с просьбой о перекредитовании.

Ему отказали с формулировкой, что собственные финансовые продукты не рефинансируют. А.В. возумущался, что ему даже не захотели уменьшить ставку на полпроцента. Но как указано выше, финансовые организации отрицательно относятся к таким просьбам, если требуемые изменения в пределах 1%.

Другой случай с тем же банком, который частично согласился на перекредитование, но не собственного клиента, а заемщика Райффайзенбанка. Оставшийся долг по ипотеке – 1,4 млн р., а Сбер согласился рефинансировать только его половину – 700 т.р. При этом у заявителя требовали оформить все документы для получения займа (как это описано выше) со всеми сопутствующими расходами.

Причины недовольств в том, что лица не рассматривают так подробно те риски, которые несет банк. Именно поэтому решения об отказе воспринимаются с недоумений и негативно.

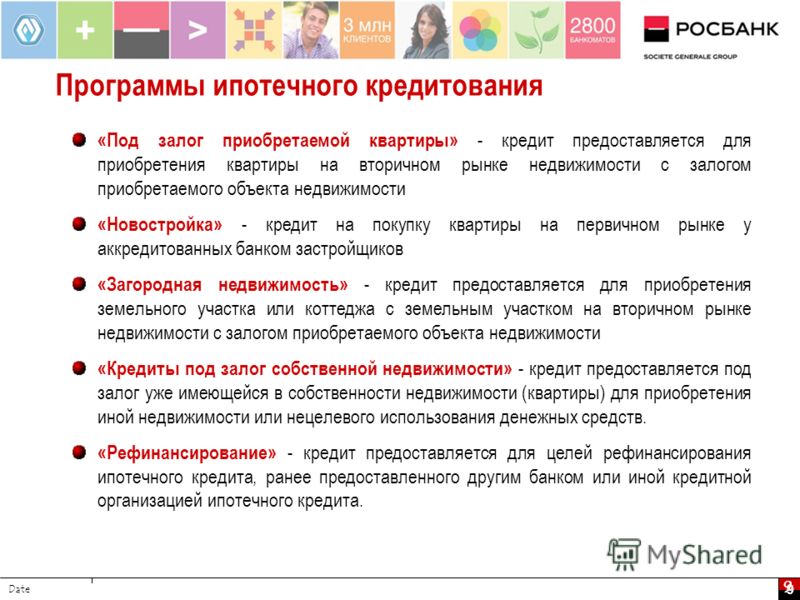

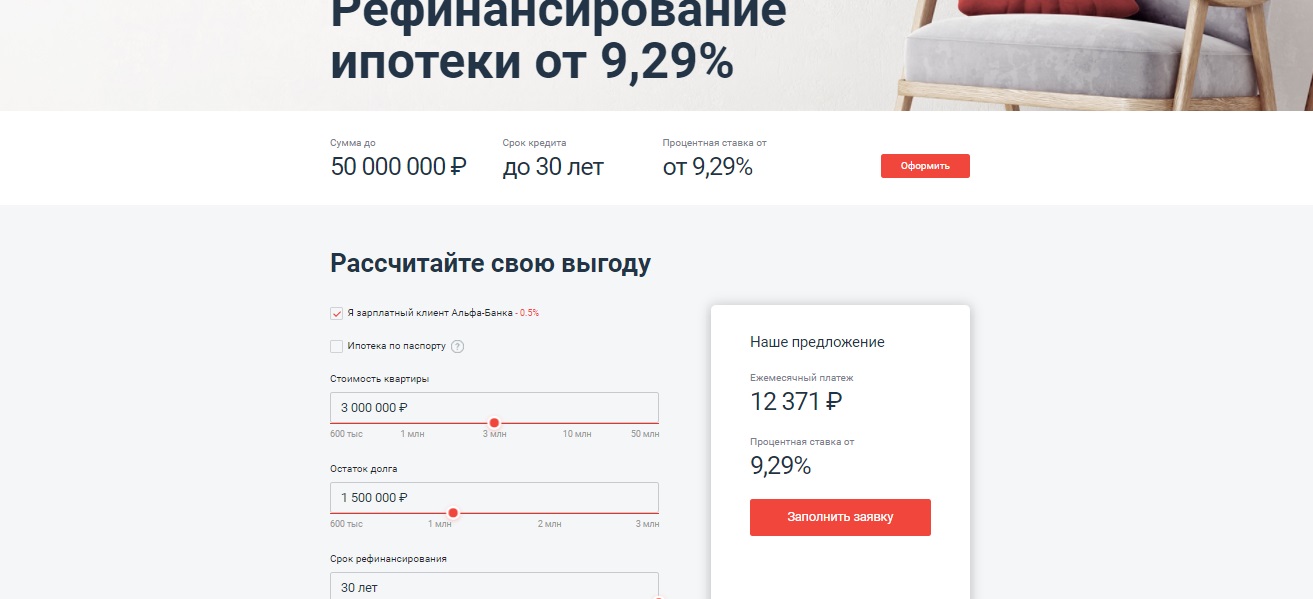

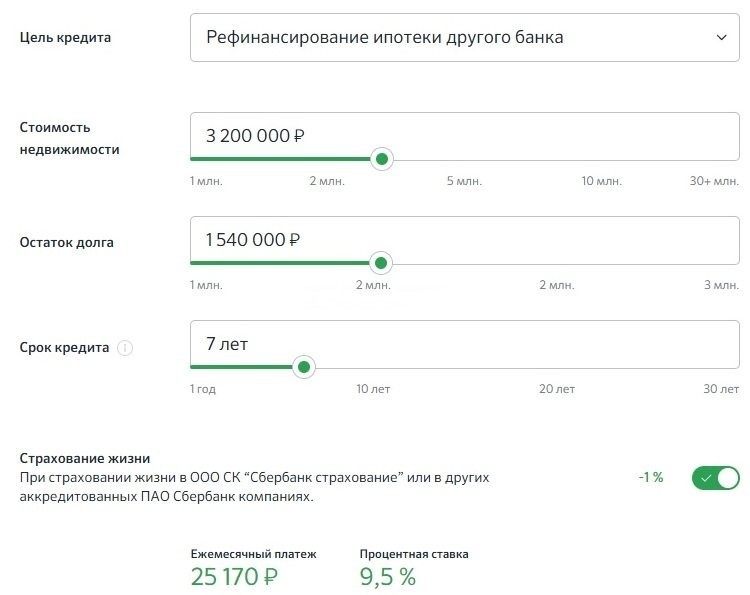

Список лучших предложений на 2018-2019 года

Ведущие банки, которые выдают наибольшее количество кредитов на жилье, имеют и программы рефинансирования. К ним относятся Райффайзенбанк, ВТБ24, Сбербанк, Газпромбанк, Агентство ипотечного жилищного кредитования.

К ним относятся Райффайзенбанк, ВТБ24, Сбербанк, Газпромбанк, Агентство ипотечного жилищного кредитования.

Кроме того, хорошие программы есть у следующих финансовых организаций:

- Тинькофф Банк – минимальная ставка 8%, без первоначального взноса, максимальная сумма до 100 млн р. сроком до 25 лет, рассмотрения заявки 1-2 дня.

- Транскапиталбанк – минимальная ставка 8,7%, без первоначального взноса, максимальная сумма до 9,5 млн р. сроком до 25 лет, рассмотрения заявки 3-5 дней.

Полезное видео

Заключение

Обратиться к кредитору с просьбой об изменении условий займа или о рефинансировании – несложная процедура. Но чтобы снизить риски отказа, требуется тщательно подготовиться, изучить условия, последствия, а также текущую практику. Сделать это можно самостоятельно, но есть риск ошибок. Чтобы упростить ситуацию и повысить шансы на успех, рекомендуется обращаться за помощью к кредитным юристам.

Но чтобы снизить риски отказа, требуется тщательно подготовиться, изучить условия, последствия, а также текущую практику. Сделать это можно самостоятельно, но есть риск ошибок. Чтобы упростить ситуацию и повысить шансы на успех, рекомендуется обращаться за помощью к кредитным юристам.

- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-правоведы.

Консультации по России: 8 (800) 707-92-26.

Горячая линия в Москве: 8 (800) 707-92-26. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

Рефинансирование ипотеки. Требования банков к текущему кредиту *

Рефинансирование ипотеки сейчас в почете. Это позволяет снизить кредитную нагрузку за счет меньшей ставки. Тем более, рынок позволяет, люди с удовольствием и пользуются.

Это позволяет снизить кредитную нагрузку за счет меньшей ставки. Тем более, рынок позволяет, люди с удовольствием и пользуются.

Рефинансирование кредита означает, что заемщик берет новый кредит с более интересными условиями и гасит этими деньгами текущий кредит.

Более того, сейчас можно взять еще и дополнительную сумму, за счет которой погасить и другие долги, ну или просто использовать на личные нужды.

Но к рефинансируемому кредиту, т.е. к тому, который будет погашен за счет нового, у банков есть определенные требования. Банки должны быть уверены, что заемщик “хороший”, что он исполнял свои обязательства и его можно и нужно переманить в свой банк более низкой ставкой. Если по кредиту уже были проблемы, то возникает много вопросов.

По рефинансируемому ипотечному кредиту должны отсутствовать:

☑️ Текущая просроченная задолженность.

☑️ Просроченные платежи сроком более 30 (тридцати) дней.

☑️ Признаки реструктуризации за весь срок кредита. Некоторые банки не приветствуют и законные кредитные каникулы при рефинансированию.

Некоторые банки не приветствуют и законные кредитные каникулы при рефинансированию.

А вот кредитная история по этому кредиту в БКИ должна быть.

Что такое реструктуризация и почему она не решает проблем заемщика

Реструктуризацией не считается:

☑️ изменение условий кредита, если они были изначально предусмотрены;

☑️ снижение ставки по согласованию с кредитором по доп соглашению без изменения других условий кредита.

Это среднестатистические требования, есть и более лояльные банки.

Напомню, что рефинансированием можно не только перекредитовать текущую ипотеку, но и объединить несколько кредитов.

Что еще почитать:

Про МАМкапитал, собственность детей и рефинансирование ипотеки

Рефинансирование ипотеки. Нюансы

Рефинансирование ипотеки. Важные налоговые нюансы

Поделиться ссылкой:

Похожее

оформить рефинансирование ипотечного кредита других банков

Документы для рефинансирования ипотеки

Сокращенный пакет документов:

Копия паспорта (все страницы)

Заявление-анкета

Согласие на обработку персональных данных

При получении кредита по одному документу (паспорту) – процентная ставка выше базовой величины на 1%.

Полный пакет документов:

Копия паспорта (все страницы)

Заявление-анкета

Согласие на обработку персональных данных

Документы, подтверждающие доход:

Для наемных сотрудников:

справка с портала Госуслуг, которая формируется всего в один клик и отправляется на электронный адрес банка. В этом случае нет необходимости предоставлять 2-НДФЛ и копию трудовой книжки. Если вы не зарегистрированы на портале Госуслуги – наш менеджер поможет быстро пройти регистрацию. Если в справке указан не полный доход заемщика – для оформления ипотеки дополнительно потребуется предоставить подтверждение дохода по форме банка, или

справка за 12 месяцев: 2-НДФЛ или по форме банка

Для собственников бизнеса и индивидуальных предпринимателей:

- налоговые декларации, в зависимости от системы налогообложения установленные законодательством, и управленческая отчетность

Документы, подтверждающие трудоустройство:

копия трудовой книжки, заверенная работодателем (все заполненные страницы), для военнослужащих — справка по установленной форме

Документы по кредиту:

Документы по действующему кредиту

Справка из банка — залогодержателя об отсутствии просроченной задолженности по действующему кредиту, который будет погашаться за счет средств Банка, а при наличии иных кредитов — и по иным кредитам – предоставляется при отсутствии информации в Бюро кредитных историй;

Справка из банка-залогодержателя об остатке ссудной задолженности по действующему ипотечному кредиту;

При рефинансировании действующего кредита, предоставленного на цели приобретения/строительства иного объекта под залог имеющейся(ихся) квартиры/апартаментов, подтверждением целевого использования кредитных средств по действующему кредиту будут являться полученные Банком сведения из ЕГРН либо свидетельство о праве собственности на недвижимое имущество, приобретенное за счет кредитных средств по действующему кредиту и указанному в первичном КД;

При рефинансировании ранее рефинансированного кредита необходимо предоставление всех кредитных договоров, включая первоначальный

ипотечных кредитов и вариантов рефинансирования жилищных ссуд

- годовых = годовая процентная ставка.

Ставка указана из расчета 80% стоимости кредита (LTV) и не включает никаких применимых затрат на закрытие или комиссий. Ваша оценка может отличаться от указанной. Воспользуйтесь калькулятором ставок на странице нашего приложения, чтобы получить более точную оценку для вашего сценария.

Ставка указана из расчета 80% стоимости кредита (LTV) и не включает никаких применимых затрат на закрытие или комиссий. Ваша оценка может отличаться от указанной. Воспользуйтесь калькулятором ставок на странице нашего приложения, чтобы получить более точную оценку для вашего сценария. - Дата закрытия должна быть не менее 18 дней с даты подачи заявки и на первоначальном договоре купли-продажи. 18-дневная гарантия закрытия действительна только для 1-й ипотечной сделки с участием владельца (закрытой и финансируемой Patelco) с существующим и полностью подписанным утверждением ссуды.Утверждение должно быть выдано Patelco заранее и датировано до даты подачи заявки на договор купли-продажи. Для первой сделки по покупке, занимаемой владельцем ипотечного кредита, без одобрения андеррайтинга, выданного до даты подачи заявки на заключение договора купли-продажи, будет применяться 28-дневная гарантия закрытия. Действуют другие положения и условия. За подробностями и ограничениями обращайтесь к консультанту по жилищному кредиту Patelco.

- Equity Builder — это вариант оплаты раз в две недели для определенных ипотечных продуктов Patelco.Вариант двухнедельного платежа предлагает сокращенное количество лет для досрочного погашения кредита, а также сниженные проценты в зависимости от суммы кредита, процентных ставок и времени начала плана платежей каждые две недели или еженедельно. За подробностями обращайтесь к консультанту по жилищному кредитованию Patelco.

- Финансирование до 100% (на основе лимитов кредитования VA) может быть доступно для кредитов на покупку и до 90% для рефинансирования наличными. Разрешены подарочные фонды или программы облигаций для оказания помощи при закрытии расходов. Недоступно в Техасе. Тарифы, сроки, условия и доступность могут быть изменены или отменены в любое время и без предварительного уведомления.Ничто в данном документе не является и не должно толковаться как предложение или обязательство предоставить ссуду. Ссуды подлежат кредитованию и одобрению собственности.

Могут применяться другие условия и ограничения. Может потребоваться страхование от рисков.

Могут применяться другие условия и ограничения. Может потребоваться страхование от рисков. - Покрытые расходы на закрытие включают применимые сборы за право собственности, условное депонирование и регистрацию и будут указаны в Примечании к закрытию. Плата за аттестацию и кредитный отчет будет оплачена участником авансом и возмещена при закрытии. Страхование от рисков, налоги, сборы ТСЖ, полисы покупателя и налог на передачу не покрываются Patelco.По крайней мере, один заемщик впервые покупает дом (не имел доли владения недвижимостью в течение последних трех лет). Применимо при покупке жилья для одной семьи и 30-летних фиксированных кредитах с минимальной суммой FICO 740.

- Имеет право на получение ссуд на сумму более 510 400,00 долларов США и 95% ссуды от стоимости (LTV), доступной только по фиксированным крупным ипотечным кредитам на 15 и 30 лет. Ссуды более 80% LTV требуют ипотечного страхования (за исключением 10% -ных «комбинированных ссуд» до 2 миллионов долларов США, которые доступны только в ЦА).

- Программа HomeAdvantage предоставляется вам через отношения между Patelco Credit Union и CU Realty Services. Скидки по программе предоставляются CU Realty Services покупателям и продавцам, которые выбирают и используют агента по недвижимости в сети утвержденных риэлторов HomeAdvantage. Покупатели или продавцы жилья не имеют права на скидку, если они используют агента за пределами этой сети. Использование вашего кредитного союза для ипотеки не является требованием для получения скидки. Суммы бонусов зависят от комиссионных, выплачиваемых агенту.У Patelco могут быть особые правила выплаты скидки. Льготы по скидкам доступны в большинстве штатов; однако они недействительны, если это запрещено законом или кредитором. Страховые продукты

- не являются депозитами Patelco Credit Union и не застрахованы NCUA. Они не защищены кредитным союзом Patelco и могут подвергаться риску. Любую страховку, требуемую в качестве условия предоставления кредита Patelco Credit Union, не нужно приобретать в Patelco Insurance Services, и ее можно приобрести у агента или страховой компании по выбору участника.

Patelco Insurance Services является дочерней компанией Patelco Credit Union. Страховые продукты, предлагаемые страховым агентством Patelco Insurance Services, Калифорния (лицензия № 0C97544). Любые жалобы можно подавать в Департамент страхования Калифорнии.

Patelco Insurance Services является дочерней компанией Patelco Credit Union. Страховые продукты, предлагаемые страховым агентством Patelco Insurance Services, Калифорния (лицензия № 0C97544). Любые жалобы можно подавать в Департамент страхования Калифорнии.

Тарифы, сроки, условия и доступность могут быть изменены или отменены в любое время и без предварительного уведомления. Ничто в данном документе не является и не должно толковаться как предложение или обязательство предоставить ссуду. Ссуды подлежат кредитованию и одобрению собственности.Могут применяться другие условия и ограничения. Может потребоваться страхование от рисков. Идентификационный номер NMLS: 506373.

Рефинансирование ипотеки в Dollar Bank в Пенсильвании, Огайо и Вирджиния

Если вы хотите снизить процентную ставку, консолидировать задолженность или провести ремонт дома, Dollar Bank предлагает широкий спектр вариантов рефинансирования ипотечного кредита по конкурентоспособным ставкам в соответствии с вашими потребностями.

Узнайте, сколько вы можете сэкономить с помощью нашего калькулятора рефинансирования ипотеки.Или попробуйте другие наши калькуляторы ипотечного кредита, чтобы определить ежемесячный платеж, сравнить ипотечные кредиты, рассчитать отношение долга к доходу и многое другое.

Программа доступного для жилья рефинансирования (HARP)

HARP — это федеральная программа, учрежденная Федеральным агентством жилищного финансирования в марте 2009 года для помощи домовладельцам, которые не смогли рефинансировать свои жилищные ипотечные ссуды из-за снижения стоимости их домов. Если вы не задержали выплаты по ипотеке, рефинансирование через HARP может помочь вам получить новую, более доступную и стабильную ипотеку.

Свяжитесь с экспертом по ипотеке сегодня по телефону 1-800-344-LOAN (5626) для получения более подробной информации и требований к участникам.

Лучший вариант ипотеки для вас может зависеть от того, как долго вы планируете оставаться в своем доме:

Более 5 лет . ..

..

Вы можете выбрать ипотеку с фиксированной ставкой. У вас будет гарантия фиксированной ставки и оплаты в течение всего срока; вы можете быстрее наращивать капитал за счет рефинансирования с более низкой процентной ставкой и более коротким сроком, например с фиксированной ставкой на 15 или 20 лет, без значительного скачка ежемесячного платежа; и вы можете выбрать ипотеку с оплатой закрытия или без нее.

Менее 5 лет …

Вы можете выбрать ипотеку с регулируемой процентной ставкой. Вы можете сэкономить тысячи процентов, рефинансировав более низкую процентную ставку и без дополнительных затрат; а если вы хотите получить крупную ссуду, наши ARM имеют такие же процентные ставки для более высоких сумм ссуд — до 750 000 долларов.

Затраты на закрытие?

Знаете ли вы, что в определенных ситуациях есть преимущества в оплате затрат на закрытие?

Оплата затрат на закрытие

Если вы планируете оставаться в своем доме на длительный срок или сохранять ту же ипотеку в течение как минимум пяти лет, может иметь смысл оплатить закрытие расходов и получить выгоду от более низкой процентной ставки.

Плата без затрат на закрытие

Если вы не планируете оставаться в своем доме более пяти лет или не планируете брать ссуду в ближайшем будущем, выбор ипотеки без дополнительных расходов может быть более выгодным. Ваша процентная ставка будет немного выше, но вам не придется беспокоиться о возмещении затрат на закрытие сделки, что может занять несколько лет.

КАЛЬКУЛЯТОРЫ ИПОТЕКИ >>

ПОЛУЧИТЬ СЕГОДНЯЮЩУЮ СТАВКУ >>

ПОДАТЬ ЗАЯВКУ НА ПРЕДВАРИТЕЛЬНОЕ УТВЕРЖДЕНИЕ ИПОТЕКИ >

Обычные ставки рефинансирования, лимиты ссуд и рекомендации на 2021 год

На современном рынке многие домовладельцы предпочитают обычное рефинансирование. В то время как HARP и FHA доминировали на рынке рефинансирования в прошлые годы, стандартное традиционное рефинансирование становится наиболее распространенным вариантом сейчас, когда собственный капитал возвращается по всей стране.

При обычном рефинансировании домовладельцы могут:

- Рефинансировать основное место жительства, второй дом или инвестиционную недвижимость

- Превратите капитал дома в наличные при закрытии

- Исключить частное ипотечное страхование (PMI)

- Отмена ипотечного страхования FHA

- Сократить срок кредита

Обычные ставки рефинансирования низкие, и при 20% -ном капитале не требуется никаких авансовых или ежемесячных сборов по ипотечному страхованию. Вот почему домовладельцы обращаются к этому типу кредита как к недорогой альтернативе другим видам рефинансирования.

Щелкните здесь, чтобы узнать о низких сегодняшних обычных ставках рефинансирования.В этой статье:

Обычные ставки рефинансирования ссуд

Обычные ипотечные кредиты поддерживаются федеральными агентствами Fannie Mae и Freddie Mac. Эти квазигосударственные компании покупают ссуды, отвечающие определенным стандартам, таким как отношение ссуды к стоимости, кредитный рейтинг и тип собственности. Вот почему обычные займы часто называют соответствующими займами — они должны соответствовать правилам Fannie / Freddie.

Вот почему обычные займы часто называют соответствующими займами — они должны соответствовать правилам Fannie / Freddie.

Банки могут предоставлять ссуды по очень низким ставкам, если они одобряют ссуды, соответствующие критериям Fannie и Freddie. Такая поддержка агентства приносит большую пользу потребителю.

Почти каждый покупатель рефинансирования получит разную ставку в зависимости от ситуации. Fannie Mae и Freddie Mac устанавливают корректировки ставок в соответствии с факторами в кредитном файле. Например, клиент, рефинансирующий арендуемую недвижимость, получит ставку на четверть — половину процента выше, чем кто-либо, рефинансирующий основное жилье.Точно так же человек с оценкой 660 получит примерно на четверть процента более высокую оценку, чем покупатель с оценкой 700.

Короче говоря, обычные ставки рефинансирования ссуд основаны на риске. Получите лучшую ставку рефинансирования, будучи заемщиком с низким уровнем риска. Но текущие ставки таковы, что даже те соискатели ипотеки, которые не помещаются в коробку, получают отличные ставки.

Рефинансирование по традиционной схеме

Покупатели рефинансирования часто спрашивают, существует ли обычное упрощенное рефинансирование, подобное упрощенному ссуде FHA, которое не требует оценки или подтверждения дохода.Многие домовладельцы, у которых есть обычная ссуда, теперь хотят рефинансировать, что требует меньше документов.

Хотя официальной общепринятой программы оптимизации не существует, рефинансирование HARP было близко, но срок действия этой программы истек. Большинство домовладельцев не нуждались в оценке для использования этого кредита.

Однако требования к документации часто ниже при стандартных рефинансировании, в основном из-за компьютеризированных систем утверждения. Большинству соискателей рефинансирования потребуется только предоставить квитанции о выплатах, W2 и выписку из банка, если для закрытия ссуды требуются наличные деньги.Кроме того, Fannie Mae и Freddie Mac часто отказываются от требований к оценке стандартных рефинансирования. Современный процесс рефинансирования чрезвычайно упрощен по сравнению с тем, что было всего несколько лет назад.

Современный процесс рефинансирования чрезвычайно упрощен по сравнению с тем, что было всего несколько лет назад.

2021 Обычные лимиты ссуд

Стандартный лимит обычного кредита составляет 548 250 долларов США. Подходящий заявитель на рефинансирование может открыть ссуду как минимум на эту сумму в любой точке страны.

Но Fannie и Freddie допускают более высокие ограничения в некоторых областях. Например, в Сан-Диего, штат Калифорния, обычный лимит кредита составляет 548 250 долларов.Потребители рефинансирования в Сиэтле, Вашингтоне и Квинсе, Нью-Йорк, также могут получить одобрение на получение более высокой обычной ссуды.

Самый высокий лимит в стране доступен в Гонолулу, Гавайи, который даже выше, чем лимит в Сан-Диего.

Домовладельцы в районах с высокой стоимостью жилья должны проверить свой обычный лимит ссуды, прежде чем они решат, что им нужна большая ссуда.

Домовладельцы, рефинансирующие многоквартирные дома, имеют доступ к более высоким кредитным лимитам:

- Обычный лимит кредита на одноквартирный дом: 548 250 долларов США

- Обычный лимит кредита для дома из 2 квартир: 702 000 долларов

- Обычный лимит кредита для дома из 3 квартир: 848 500 долларов

- Обычный лимит кредита для дома из 4 квартир: 1 054 500 долларов

Домовладельцы с многоквартирными домами, которые также находятся в районах с высокой стоимостью, могут получить обычные ссуды на сумму более 1 доллара. 2 миллиона.

2 миллиона.

Имейте в виду, что это лимиты ссуды, а не лимиты цен на жилье. Кто-то, рефинансирующий дом за 2 миллиона долларов, может получить обычную ссуду в размере 548 250 долларов в любой части страны.

Сколько капитала мне нужно для обычного рефинансирования?

Заемщики могут получить обычное рефинансирование всего лишь с 5% собственного капитала. Новые владельцы, которые приобрели ссуду FHA, обращаются к традиционному рефинансированию, чтобы сократить расходы на страхование ипотечных кредитов. Обычные ссуды с долей капитала менее 20% требуют частного ипотечного страхования, или PMI, которое в некоторых случаях стоит половину ипотечного страхования FHA.Кроме того, обычный PMI падает, когда вы достигаете 20% собственного капитала, в то время как ипотечное страхование FHA остается на весь срок действия кредита.

Проверьте здесь обычные ставки и посмотрите, сможете ли вы рефинансировать из FHA. Для домовладельцев с 20% или более акционерным капиталом решение несложно. Обычные ссуды не требуют предварительного или постоянного страхования ипотеки при таком соотношении ссуды к стоимости.

Обычные ссуды не требуют предварительного или постоянного страхования ипотеки при таком соотношении ссуды к стоимости.

Какие стандартные сроки рефинансирования доступны?

Наиболее популярные условные сроки рефинансирования — 15 и 30 лет.Пятнадцатилетние фиксированные ставки предлагают существенное снижение процентной ставки в течение 30 лет. Также широко доступны варианты на десять, двадцать и двадцать пять лет.

Щелкните здесь, чтобы получить бесплатное предложение по ставке рефинансирования.Доступны ли ипотечные кредиты с регулируемой ставкой?

Да. Обычное рефинансирование доступно по ипотеке с регулируемой ставкой (ARM), фиксированной на первые три, пять, семь или десять лет. В начальный фиксированный период ставка крайне низкая. ARM отлично подходят для домовладельцев, которые планируют переехать, рефинансировать или погасить свою ипотеку через несколько лет.

Как мне получить рефинансирование путем обычного вывода наличных средств?

Рефинансирование с выплатой наличных — это ссуда, которая дает заемщику денежные средства при закрытии сделки. Денежные средства поступают от собственного капитала в доме. Например, если домовладелец должен 100 000 долларов за дом стоимостью 200 000 долларов, он или она может подать заявление на получение ссуды, превышающей его задолженность. Разница выплачивается собственнику наличными — образно говоря. Сумма обычно переводится на банковский счет заемщика.

Денежные средства поступают от собственного капитала в доме. Например, если домовладелец должен 100 000 долларов за дом стоимостью 200 000 долларов, он или она может подать заявление на получение ссуды, превышающей его задолженность. Разница выплачивается собственнику наличными — образно говоря. Сумма обычно переводится на банковский счет заемщика.

Большинство кредиторов могут одобрить получение ссуды с выплатой наличными с соотношением ссуды к стоимости до 80%.Таким образом, домовладелец, имеющий 30% собственного капитала, может получить до 10% этого капитала наличными при рефинансировании с выплатой наличных средств.

Ставки рефинансирования с выплатой наличных немного выше, чем по ссудам без выплаты наличных. Разница составляет примерно одну восьмую процента. В числовом выражении это 0,125%, или примерно на 10 долларов больше в месяц в виде процентов на каждые 100 000 долларов в долг. Принимая во внимание относительно низкую стоимость, ссуда с выплатой наличных — отличный способ консолидировать долг под высокие проценты и контролировать ежемесячные расходы. Для многих домохозяйств с большой задолженностью по студенческим ссудам, кредитным картам и автокредитам ссуда с выплатой наличных снижает выплаты на многие сотни долларов в месяц.

Для многих домохозяйств с большой задолженностью по студенческим ссудам, кредитным картам и автокредитам ссуда с выплатой наличных снижает выплаты на многие сотни долларов в месяц.

Часто задаваемые вопросы по традиционному рефинансированию

Нужен ли мне сейчас обычный заем для обычного рефинансирования?

Нет. Вы можете рефинансировать любой вид кредита с помощью обычного кредита. Имея всего 5% собственного капитала, вы можете рефинансировать

- Кредиты FHA

- USDA ипотека

- Кредиты Alt-A

- Субстандартные кредиты

- Опции ARM

- Ипотека с регулируемой процентной ставкой

Моя оценка показывает более низкое значение, чем ожидалось.Могу ли я рефинансировать обычную ссуду?

Возможно, но для рефинансирования может потребоваться ипотечное страхование. Даже с такой стоимостью, возможно, стоит рефинансировать.

Даже с такой стоимостью, возможно, стоит рефинансировать.

Я не уверен в своем кредите. Должен ли я сначала подать заявку на получение кредита FHA?

Вам не нужно выбирать одну программу при подаче заявки на кредит. Кредитор изучит вашу ситуацию в целом и постарается выбрать вариант с наименьшими затратами. Если обычная ссуда не работает, кредитор переведет вас на ссуду FHA.Не исключайте автоматически получение обычной ссуды только из-за вашей кредитоспособности.

Могу ли я рефинансировать из FHA в обычный заем?

Да. Если у вас 5% собственного капитала, вы можете рефинансировать обычную ссуду.

Зачем брать обычный кредит? Почему бы не рефинансироваться в FHA?

FHA можно использовать для рефинансирования, но обычно он предназначен для домовладельцев, которые не могут претендовать на получение обычного кредита из-за прошлых проблем с кредитом. Потому что, если его гибкость, рефинансирование FHA будет дороже. Большинство домовладельцев, которые могут претендовать на это, должны выбрать обычное рефинансирование.

Большинство домовладельцев, которые могут претендовать на это, должны выбрать обычное рефинансирование.

Как подать заявку на рефинансирование обычного кредита?

Подача заявления на получение осужденного

Полное руководство по ипотечным кредитам для врачей

На первый взгляд ипотечные ссуды для врачей выглядят великолепно. Денег нет. Никаких гигантских ограничений. Нет частного ипотечного страхования (PMI). Наконец, похоже, что продукт существует, чтобы вознаградить вас за потраченное время на то, чтобы стать врачом. В конце концов, это было тяжело.За последние несколько лет вы наблюдали, как многие из ваших друзей стали домовладельцами.

Пока они публиковали свою последнюю фотографию забавного ремонта дома своими руками, вы застряли в библиотеке, изучая патологию. Пока они устраивали летнее барбекю на собственном заднем дворе, вы сидели на 8-часовом экзамене (и точно рассчитывали перерывы, чтобы вы могли съесть протеиновый батончик).

Но давайте будем реальными. Кредиторы занимаются бизнесом, чтобы зарабатывать деньги, и они не могут просто дать вам бесплатную поездку.Итак, как же ипотечные ссуды для врачей сопоставимы со всем остальным, что доступно? Они действительно так хороши, как звучат? Давайте выясним.

На этом этапе процесса покупки дома вы уже приняли твердое решение о том, сколько потратить на дом, и у вас есть свои финансовые дела. Итак, следующий шаг — решить, как профинансировать ваш дом и является ли ипотечный кредит от врача лучшим вариантом для вас.

Прежде чем мы начнем, если вы предпочитаете послушать обзор того, как работают ипотечные кредиты для врачей, ознакомьтесь с этим подкастом от «Финансы для врачей»:

Чтобы помочь вам принять обоснованное решение, мы рассмотрим:

- Как работают ипотечные ссуды для врачей

- Альтернативы и их сравнение

- Выбор лучшей ипотечной ссуды для вашей ситуации

Ипотечные ссуды для врачей

Во-первых, давайте поговорим о том, почему вообще существуют ипотечные ссуды для врачей. Причина в том, что врачи — чрезвычайно выгодные клиенты для кредиторов. Они берут большие ссуды в начале своей карьеры и почти всегда выплачивают их. Кредиторы используют ипотечные ссуды для врачей, чтобы заблокировать начинающих врачей, ссужая им больше денег с меньшим количеством условий, чем их конкуренты. Они делают ее еще более привлекательной, продавая ее как «специальную программу» только для врачей.

Причина в том, что врачи — чрезвычайно выгодные клиенты для кредиторов. Они берут большие ссуды в начале своей карьеры и почти всегда выплачивают их. Кредиторы используют ипотечные ссуды для врачей, чтобы заблокировать начинающих врачей, ссужая им больше денег с меньшим количеством условий, чем их конкуренты. Они делают ее еще более привлекательной, продавая ее как «специальную программу» только для врачей.

Имейте в виду, однако, что их конечная цель — заставить вас выйти на рынок и продавать вам другие продукты по мере изменения ваших потребностей.Студент-медик, переходящий в ординатуру с нулевым доходом, без наличных денег и кучей студенческих ссуд, обычно никогда не имел бы права на ипотеку, если бы не ссуды для врачей. Однако бесплатного обеда не бывает. Эти ссуды сначала привлекательны, но часто оказываются более дорогими, чем альтернативы. Вот почему так важно сравнить ипотечные ссуды для врача с другими типами ипотечных ссуд, прежде чем принимать решение.

Что особенного?

Так чем же ипотечная ссуда для врача отличается от обычной ипотеки? Вот некоторые из его общих черт:

- Требуется нулевой (или очень низкий) первоначальный взнос

- Отсутствие частного ипотечного страхования «PMI»

- Отсутствие повышения ставок по крупным займам (как правило, займы на сумму более 417 тысяч долларов)

- Кредитование на основании трудового договора, подписанного врачом

- Менее критично по отношению к задолженности по студенческому кредиту

Кто считается квалифицированным заемщиком?

«Квалифицированный заемщик» — это обычно резидент, научный сотрудник или лечащий врач с подписанным трудовым договором.Некоторые кредиторы также включают стоматологов, ветеринаров и других врачей.

Кто предлагает врачам ипотечные ссуды?

Список кредиторов, предлагающих ипотечные ссуды для врачей, постоянно растет, включая:

Также обратите внимание, что у нас нет финансовых отношений ни с одним из этих кредиторов — мы просто хотим помочь вам изучить ваши варианты. Если вы являетесь кредитором и хотите, чтобы вас добавили в наш список, сообщите нам об этом.

Если вы являетесь кредитором и хотите, чтобы вас добавили в наш список, сообщите нам об этом.

Расходы по ипотеке:

Итак, теперь, когда я объяснил, чем отличаются ипотечные кредиты для врачей и почему они нравятся многим молодым врачам, пришло время взглянуть на расходы по ипотеке.Многие люди сосредотачиваются на ежемесячных платежах при рассмотрении вопроса о покупке дома, но есть несколько затрат, которые составляют ваши общие расходы по ипотеке:

- Проценты — Стоимость процентов зависит от процентной ставки, остатка ссуды и срока погашения ссуды.

- Затраты на закрытие — Единовременные наличные расходы, оплачиваемые при закрытии, завернутые в остаток по ссуде или завернутые в ссуду в форме более высокой процентной ставки

- PMI — Обычно ежемесячная плата выплачивается до достижения 20% собственного капитала

Первое, что вам нужно знать об ипотечных ссудах для врачей, — это то, что многие кредиторы готовы снизить свои сборы, особенно когда они знают, что это конкурентоспособно. Во многих случаях нашим клиентам предлагаются скидки, когда кредиторы понимают, что они общаются с несколькими кредиторами. Если вы хотите получить лучшую сделку, убедитесь, что кредитору ясно, что вы ведете переговоры с несколькими конкурентами, и что это не лучший вариант для них.

Во многих случаях нашим клиентам предлагаются скидки, когда кредиторы понимают, что они общаются с несколькими кредиторами. Если вы хотите получить лучшую сделку, убедитесь, что кредитору ясно, что вы ведете переговоры с несколькими конкурентами, и что это не лучший вариант для них.

Затраты на закрытие и процентные ставки похожи на качели: сокращение затрат на закрытие по ипотеке увеличивает процентную ставку — Или, если вы хотите самую низкую ставку, у вас будут более высокие затраты на закрытие.Вы можете увидеть, как это работает, на сайте Mortgage Professor.

Что касается PMI, то он у вас либо есть, либо нет. Обычно это будет стоить от 0,3% до 1,5% от первоначальной суммы кредита в год. Верный способ избежать PMI — это понизить 20%. Однако некоторые ссуды, например ипотечная ссуда на врача, действительно позволяют избежать PMI, даже если у вас нет 20% капитала.

Еще один способ избежать PMI — получить две ипотечные ссуды: одна для финансирования 80% сделки, а вторая для покрытия оставшейся задолженности (до 20%). Но имейте в виду, что все эти тактики предотвращения PMI сопряжены с дополнительными расходами.

Но имейте в виду, что все эти тактики предотвращения PMI сопряжены с дополнительными расходами.

Если вам интересно посмотреть, как все эти расходы складываются в вашей ситуации, у нас есть идеальный инструмент для вас. Он покажет вам, как различные сценарии преобразуются в ежемесячные платежи, а также включает оценки всех скрытых расходов, таких как обслуживание дома и коммунальные услуги. Вы можете увидеть, как все это складывается в течение срока ссуды.

Щелкните здесь, чтобы получить рабочий лист!Расценки и затраты — пример

Предположим, вы врач подумывает о приобретении дома за 500 000 долларов.У вас отличный кредит, но нет денег для первоначального взноса. Какие у вас есть варианты ипотечных кредитов с первоначальным взносом 0% без PMI? Вот самые популярные с примерами ставок. Это не фактические ставки, а только примеры:

- 1) Ипотечные ссуды для врачей: 30-летняя фиксированная ставка — 4,75%

- 2) Ипотечные ссуды для врачей: 7/1 ARM — 3,75%

- 3) Обычный 80/20:

— Первая ипотека (80%) — фиксированный срок 30 лет — 4,25%

— Вторая ипотека (20%) — Только проценты HELOC (prime +. 5%)

5%) - 4) VA Ипотека (должна быть военная): 30-летняя фиксированная ставка — 4,25%

Какой вариант выбрать?

Если вы служите в армии, и особенно если вы инвалид, ипотека VA может быть хорошим вариантом.

Ипотечные ссуды для врачей имеют самую высокую процентную ставку, но они заблокированы. Ставка ARM лучше, чем 30-летняя ипотека для врачей, но через семь лет ставка становится переменной. Обычная ставка 80/20 предлагает лучшую ставку по основной ипотеке, но вторая ипотека имеет переменную ставку.

Предполагая, что вы не являетесь военным и не можете получить ипотеку VA, вы должны основывать свое решение на том, как долго вы будете владеть домом и сколько вы планируете платить по ипотеке. Давайте рассмотрим лучшие варианты, основанные на следующих факторах:

- 0-7 лет — Если вы не предвидите, что проживете дома как минимум семь лет, то ипотечный кредит 7/1 ARM для врача часто является вашим лучший вариант.

Но на самом деле, если вы планируете прожить в нем менее пяти лет, вам следует сдавать его в аренду.

Но на самом деле, если вы планируете прожить в нем менее пяти лет, вам следует сдавать его в аренду. - 7+ лет (а также средний доход и сбережения) — в этом случае ипотечный кредит для врача с 30-летней фиксированной ставкой является приемлемым (или 15-летним фиксированным, если у вас есть денежный поток). Но к этому следует вернуться, когда у вас 20% эквити, вы опускаетесь ниже гигантских лимитов или если ставки вообще падают. Если вы соответствуете профилю, вы часто можете рефинансировать новую ссуду, не связанную с врачом, которая является более конкурентоспособной.

- 7+ лет (и возможность очень быстро погасить HELOC) — Обычный 80/20 начинает выглядеть намного лучше, особенно если вы можете получить кредитную линию собственного капитала в течение года или двух.С другой стороны, если у вас действительно такой большой денежный поток, возможно, вам стоит взглянуть на ипотеку на 15 лет.

Затраты на закрытие обычно быстро усложняют ситуацию. Чтобы упростить математику, мы не включали заключительные расходы. Помните об этом, сравнивая различные варианты ипотеки. Попросите кредиторов предоставить котировки с минимально возможными затратами на закрытие сделки — по крайней мере, для начала. С точки зрения стоимости намного проще сравнивать ипотечные кредиты с аналогичной структурой.

Чтобы упростить математику, мы не включали заключительные расходы. Помните об этом, сравнивая различные варианты ипотеки. Попросите кредиторов предоставить котировки с минимально возможными затратами на закрытие сделки — по крайней мере, для начала. С точки зрения стоимости намного проще сравнивать ипотечные кредиты с аналогичной структурой.

Стоит ли класть деньги?

Что делать, если у вас есть деньги, которые нужно отложить, или вы думаете подождать, пока у вас появятся деньги? В этом случае вы сравните ипотеку врача с обычной 20% -ной ипотекой.Еще раз предположим, что обе структуры структурированы таким образом, чтобы заключительные расходы включались в ссуду, чтобы упростить математику. Чтобы дать вам четкое сравнение, давайте структурируем обычную ссуду на 20% ниже так, чтобы выплаты были точно такими же, как и по ипотечной ссуде на врача. Единственная разница — это первоначальный взнос и процентная ставка.

Вариант № 1 — обычный заем в размере 100 000 долларов США

- Остаток в размере 400 000 долларов США

- 18,1183 годовая фиксированная ставка в размере 3%

- 2387,08 долларов США в месяц в качестве основного долга и процентов

Вариант № 2 — Первоначальный взнос в размере 0 долларов США ипотечный кредит врача

- Остаток в размере 500 000 долларов США

- Фиксированная ставка на 30 лет из расчета 4%

- 2387 долларов США.

08 в месяц по основной сумме и процентам

08 в месяц по основной сумме и процентам

Глядя на эти цифры, вы, вероятно, думаете, что выберете вариант снижения на 0 долларов. Может быть, у вас не так много наличных или вы думаете, что есть более разумные способы использовать эти 100 000 долларов. Вы можете использовать его, чтобы погасить ссуды или начать инвестировать. И 4% по-прежнему хороший показатель. Но как это на самом деле сравнить с вариантом снижения на 20%?

Общие затраты на проценты за весь срок службы:

- Вариант 1 — 118 998 долларов

- Вариант 2 — 359 348 долларов

Как вы можете видеть на диаграммах выше, вклад в 100000 долларов в конечном итоге сэкономит вам более 240 долларов k в процентах.К тому же (и это огромный плюс) вы получите выплату по ипотеке почти на 12 лет раньше.

Кроме того, не забывайте, что наличие собственного капитала в вашем доме обеспечит большую безопасность и гибкость, особенно если произойдет что-то неожиданное. Со 100% -ной ипотечной ссудой для врачей вы должны рассчитывать начать под водой. Если что-то не получается и вы вынуждены быстро продать товар, вы должны быть готовы выписать потенциально крупный чек на сумму до 10% от покупной цены только для того, чтобы выйти из дома.

Со 100% -ной ипотечной ссудой для врачей вы должны рассчитывать начать под водой. Если что-то не получается и вы вынуждены быстро продать товар, вы должны быть готовы выписать потенциально крупный чек на сумму до 10% от покупной цены только для того, чтобы выйти из дома.

С другой стороны, если вы получите 100 000 долларов, вы сможете профинансировать 100%, используя ипотечный кредит врача, и вложить наличные. Если вы запустите эти числа, конечный результат будет выглядеть намного лучше. Но это не только требует агрессивных инвестиций, но и требует большего воздействия на ваш дом, что еще больше увеличивает риск. Это также потребует многих лет дисциплинированного инвестирования и предполагает, что вы никогда не будете их тратить. Конечно, это возможно, но легче сказать, чем сделать.

В конце концов, получение обычной ипотеки и более быстрое ее погашение — гораздо лучшая сделка. Если у вас нет денег для первоначального взноса, однако, ипотечная ссуда от врача является хорошей альтернативой, которую стоит рассмотреть. Тем не менее, это не всегда автоматически является лучшим решением.

Тем не менее, это не всегда автоматически является лучшим решением.

Что делать, если у вас уже есть ипотечный кредит?

Если у вас уже есть ипотечная ссуда для врача, но вы не обращаете на нее внимания, велика вероятность, что вы выбрасываете хорошие деньги. Вам следует пересмотреть свои варианты рефинансирования в следующих случаях:

- Снижение процентных ставок

- Вы достигли 20% собственного капитала

- Вы оказались ниже гигантских лимитов

- Ваши планы изменились

За последние несколько лет есть большая вероятность, что все четыре вещи произошли со многими из вас.

Вот сценарий, который иллюстрирует одну из наиболее распространенных возможностей экономии денег для врачей-заемщиков ипотечных кредитов:

Dr.Смит купила свой дом, используя ипотечную ссуду для врачей, на 100% профинансированную под 4,75% в июле 2013 года. Первоначальная сумма ссуды составляла 500 000 долларов с ежемесячными выплатами основной суммы и процентов в размере 2 608,24 доллара. Пожизненный процент по этой ссуде составил бы 438 965,21 доллара. Перенесемся на три года к сегодняшнему дню, и недвижимость доктора Смит выросла в цене примерно до 600 000 долларов, и она задолжала 475 712 долларов по первоначальной ипотеке.

Пожизненный процент по этой ссуде составил бы 438 965,21 доллара. Перенесемся на три года к сегодняшнему дню, и недвижимость доктора Смит выросла в цене примерно до 600 000 долларов, и она задолжала 475 712 долларов по первоначальной ипотеке.

Когда она купила дом, у нее не было денег, чтобы откладывать деньги, и очень мало вариантов. Ипотечный кредит врача был, вероятно, ее лучшим вариантом.Но теперь, когда у нее более 20% капитала и хорошая история доходов, открылись всевозможные варианты. Скорее всего, она сможет претендовать на лучшую сделку.

Если бы у нее была инициатива по рефинансированию и она хотела бы сохранить платеж, аналогичный тому, к которому она уже привыкла, она бы рассматривала новую 20-летнюю фиксированную ипотеку под 3%. Ежемесячная выплата основного долга и процентов по новой ипотеке в размере 475 712 долларов составит 2638,29 долларов. Что еще более важно, она могла бы сократить срок выплаты погашения на семь лет с увеличением выплаты всего на 30 долларов в месяц. Теперь это хоум-ран!

Теперь это хоум-ран!

Она также могла бы подумать о рефинансировании в новую ипотечную ссуду для врача. Это было бы лучше, но далеко не так привлекательно, как обычная ипотека. Сейчас она находится в благоприятном положении для традиционных ипотечных кредитов, и ей следует воспользоваться этим.

Если вы рассматриваете возможность рефинансирования, не забудьте проверить несколько разных кредиторов.

И помните, хотя рефинансирование в новую ссуду врачу может быть хорошей сделкой, это не всегда лучший .Выполнение домашней работы перед рефинансированием ипотечной ссуды от врача окупится. В идеале у вас также есть кто-то, например специалист по финансовому планированию, который может помочь вам объективно проанализировать ваши варианты.

Когда следует избегать ипотечных ссуд врачу?

Возможно, к настоящему времени вы более чем когда-либо взволнованы покупкой дома, особенно теперь, когда вы знаете, что существует вариант, при котором вы можете купить дом с нулевой ценой и без PMI. Однако, чтобы охватить все мои вопросы, я хотел указать, что вам, вероятно, следует держаться подальше от ипотечных ссуд для врачей, если применяются какие-либо или все эти условия:

Однако, чтобы охватить все мои вопросы, я хотел указать, что вам, вероятно, следует держаться подальше от ипотечных ссуд для врачей, если применяются какие-либо или все эти условия:

- Легкость получения ипотечной ссуды для врача соблазняет вас подумайте о покупке слишком большого количества дома

- У вас есть (или будет) не менее 20%, которые вы должны вложить в стоимость дома.В этой ситуации лучше всего подойдет обычная ипотека.

- Вы в армии. В этой ситуации вместо этого посмотрите на ссуду VA

- Вы ожидаете большого притока наличных вскоре после покупки и используете ипотеку врача, чтобы завершить сделку сейчас

- Вас не устраивает перспектива начать 5-10 % под водой в вашем доме (другими словами, вы не хотите выписывать большой чек, чтобы выйти из него, если ваши обстоятельства изменятся)

Вы можете узнать больше об этих моментах в нашем блоге: «Ипотечный кредит на 5 врачей Недостатки, которые вы не учли.»

Альтернативы, которые следует рассмотреть перед подписанием

На мой взгляд, лучше подождать, пока у вас не останется хотя бы 20% средств, которые можно отложить на дом. Так вы получите максимально выгодную сделку. Кроме того, вам не нужно брать на себя какие-либо риски, связанные со 100% финансированием.

Так вы получите максимально выгодную сделку. Кроме того, вам не нужно брать на себя какие-либо риски, связанные со 100% финансированием.

Если вам нравится эта идея, возьмите в аренду сейчас и начните откладывать немного денег на подготовку к покупке вашего первого дома. Если у вас уже есть дом и вы планируете его модернизировать, лучший способ сэкономить на будущий авансовый платеж — быстрее погасить текущую ипотеку. Вы можете даже подумать о рефинансировании текущей ипотеки на более короткий срок, чтобы привыкнуть к ежемесячным платежам. Вы также можете структурировать новую ссуду так, чтобы она позволяла вам наращивать капитал до суммы, необходимой для того, чтобы иметь 20% к тому времени, когда вы планируете обновление.

Есть несколько других типов ссуд, которые мы не покрыли, и которые могут пригодиться. Вот некоторые из них:

1) Обычный заем с PMI обычно требует снижения как минимум на 10%. Если у вас есть 10%, то это может быть лучшим вариантом, чем ипотечная ссуда от врача, если вы планируете владеть домом достаточно долго, чтобы PMI прекратился.

2) Заем FHA обычно требует снижения на 3% и имеет очень конкурентоспособные ставки, но он также включает ежемесячную постоянную комиссию, аналогичную PMI. Ежемесячная плата FHA делает его менее привлекательным для большинства заемщиков.

3) Jumbo Loan с PMI обычно требует снижения как минимум на 10%. Этот тип ссуды стоит сравнить с более крупной ипотечной ссудой на врача. Часто все сводится к тому, как долго вы планируете владеть домом. У Jumbo может быть более низкий показатель, но он также имеет PMI.

Другие ресурсы по ипотеке

Существует множество онлайн-ресурсов, которые помогут вам узнать больше об ипотеке. Вот несколько примеров:

- The Mortgage Professor: сайт с несколькими калькуляторами ипотечных кредитов и таблицами, помогающими анализировать варианты ипотеки.

Кроме того, если вас не устраивают все эти варианты, свяжитесь с нами. Мы постоянно помогаем клиентам ориентироваться в решениях такого типа.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Ставка указана из расчета 80% стоимости кредита (LTV) и не включает никаких применимых затрат на закрытие или комиссий. Ваша оценка может отличаться от указанной. Воспользуйтесь калькулятором ставок на странице нашего приложения, чтобы получить более точную оценку для вашего сценария.

Ставка указана из расчета 80% стоимости кредита (LTV) и не включает никаких применимых затрат на закрытие или комиссий. Ваша оценка может отличаться от указанной. Воспользуйтесь калькулятором ставок на странице нашего приложения, чтобы получить более точную оценку для вашего сценария.

Могут применяться другие условия и ограничения. Может потребоваться страхование от рисков.

Могут применяться другие условия и ограничения. Может потребоваться страхование от рисков.

Patelco Insurance Services является дочерней компанией Patelco Credit Union. Страховые продукты, предлагаемые страховым агентством Patelco Insurance Services, Калифорния (лицензия № 0C97544). Любые жалобы можно подавать в Департамент страхования Калифорнии.

Patelco Insurance Services является дочерней компанией Patelco Credit Union. Страховые продукты, предлагаемые страховым агентством Patelco Insurance Services, Калифорния (лицензия № 0C97544). Любые жалобы можно подавать в Департамент страхования Калифорнии. ..

..  5%)

5%) Но на самом деле, если вы планируете прожить в нем менее пяти лет, вам следует сдавать его в аренду.

Но на самом деле, если вы планируете прожить в нем менее пяти лет, вам следует сдавать его в аренду. 08 в месяц по основной сумме и процентам

08 в месяц по основной сумме и процентам