Расчет на установление лимита остатка кассы

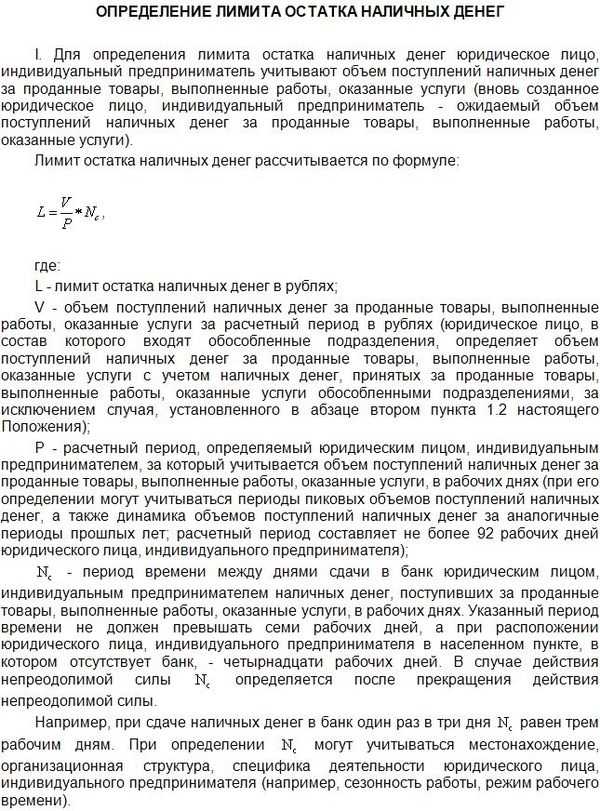

Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ от 12.10.2011 года №373-П утверждены Правила определения лимита остатка наличных денег в кассе юридического лица или индивидуального предпринимателя.

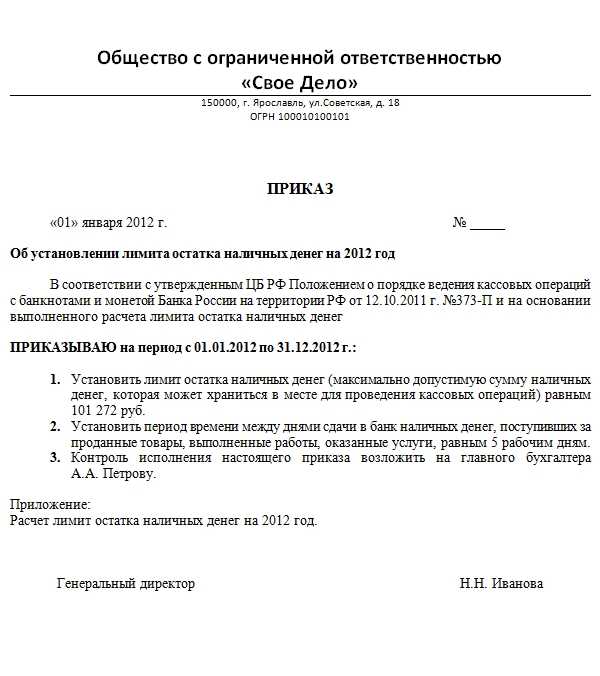

В соответствии с пунктом 1.2 Положения юридическое лицо или индивидуальный предприниматель издают об установленном лимите остатка наличных денег распорядительный документ, который хранится в порядке, определенном руководителем юридического лица, индивидуальным предпринимателем или иным уполномоченным лицом.

Таким образом, лимит остатка наличных денег может быть определен приказом, распоряжением, решением, указанием или другим распорядительным документом.

Образец приказа об установлении лимита остатка наличных денег (кассы):

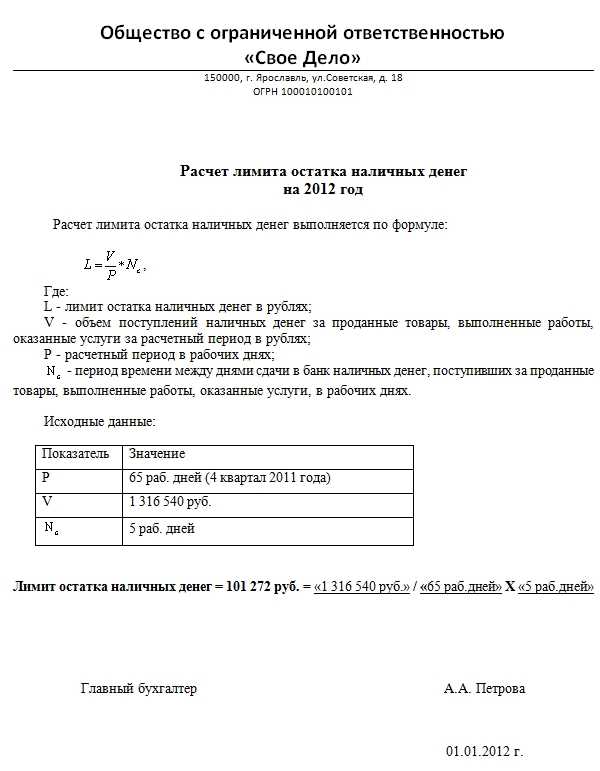

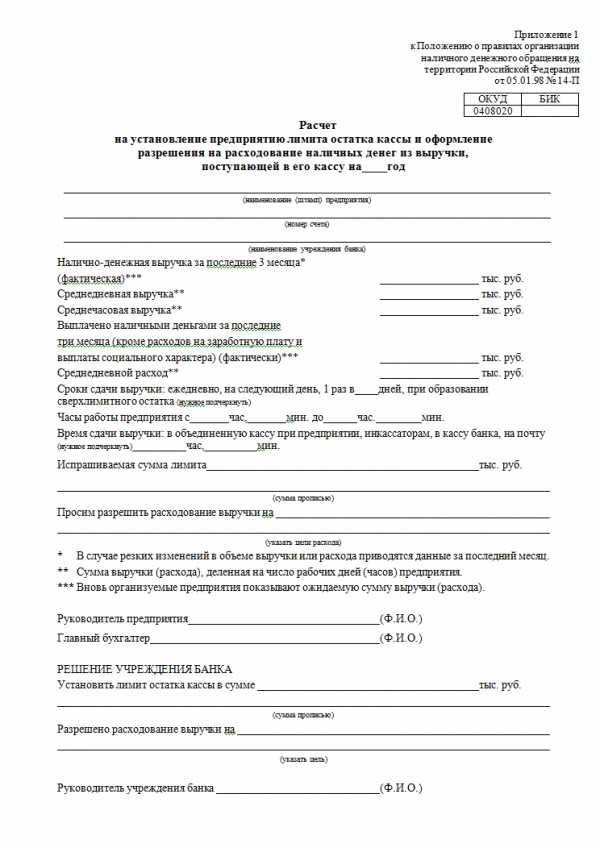

Образец расчета лимита остатка наличных денег (кассы):

Для составления приказа также используйте правила определения лимита остатка наличных денег в кассе юридического лица или индивидуального предпринимателя:

Скачать:

1. Положение о порядке ведения кассовых операций (вместе с правилами определения лимита остатка наличных денег)

Поделитесь записьюoformleniebiznesa.ru

как его рассчитать + образец приказа

В статье рассмотрим, что такое лимит остатка в кассе, как он рассчитывается и в каких случаях может быть отменен. Мы расскажем, как не допустить превышение лимита, и остановимся на образце приказа для ООО.

Для чего нужен лимит кассы

Лимит кассы — это допустимая сумма наличных, которую можно хранить в кассе предприятия на конец отчетного периода. Правила установления лимита изложены в указании Центробанка №3210-У от 2014 г. Требования данного нормативного акта обязательны для исполнения ООО и организациями других форм собственности, которые работают с наличными, кроме ИП.

Лимит кассы — это допустимая сумма наличных, которую можно хранить в кассе предприятия на конец отчетного периода. Правила установления лимита изложены в указании Центробанка №3210-У от 2014 г. Требования данного нормативного акта обязательны для исполнения ООО и организациями других форм собственности, которые работают с наличными, кроме ИП.

Лимиты используются для контроля расчетов наличными деньгами. Но превышение лимита все же допускается. При этом руководитель фирмы может менять его размер в течение любого отчетного периода.

Отмена лимита

Для использования неограниченного оборота средств в кассе, фирма должна соответствовать определенным условиям:

- Среднее число работников не превысило 100 человек.

- Размер прибыли за прошедший год без НДС — до 800 млн р.

- Процент в уставном фонде организации прочих юр. лиц — до 25%.

- Процент участия в уставных фондах предприятий и объединений — до 25%.

Как установить лимит кассы

Каждая организация устанавливает лимит самостоятельно, но порядок его формирования закреплен в Указании ЦБ №332-У от 2014 г. Документ о введении лимита кассы вступает в силу после его утверждения директором организации. А вот отсутствие лимита служит основанием для привлечения к ответственности со стороны налоговой, поскольку в таких ситуациях по факту лимит равен нулю.

Расчет лимита кассы

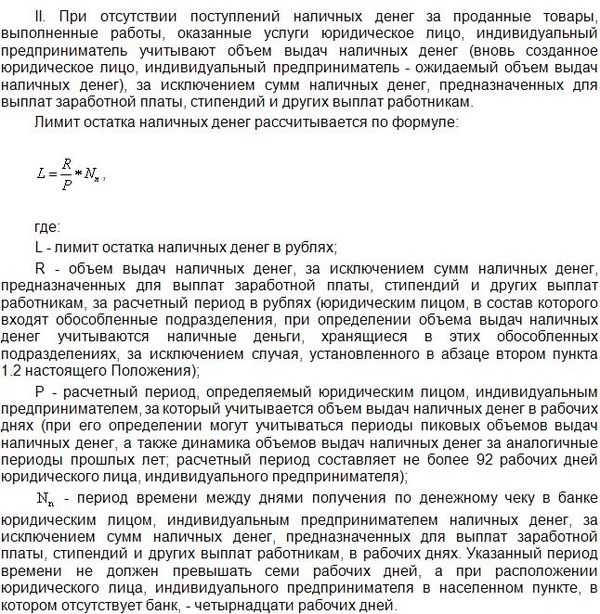

Расчет выполняется двумя способами — по выручке и по расходам.

Формула расчета по выручке: ЛК=ОН/РП*ПВ, где ЛК — лимит, ОН — размер наличных за отчетный период, РП — расчетный срок, ПВ — временной отрезок между поступлением средств от клиентов и внесением их на счет в банке (до 7 дней, без использования банка — до 2 недель).

Пример. ООО «Литос» определил лимит на 2018 г., использовав расчетный срок за октябрь 2017 г. За указанный период сумма наличных составила 500 тыс. р. Деньги сдавались каждые 5 дней. Расчет выглядит так: 500000/24*5=104 167 р.

Формула расчета по расходам: ЛК=ОВ/РП*ПВ, где ЛК — лимит, ОВ — сумма средств, взятых из кассы за отчетный срок, РП — расчетный срок, по которому определяется сумма выдачи, ПВ — временной отрезок между получением средств и сдачей их в банк (до 7 дней, без банка — до 2 недель).

Пример. ООО «Восток» сформировал лимит на 2018 г. по размеру наличных трат, используя отчетный период за 4-й кв. 2017 г. (66 дней). За это время было израсходовано 800 тыс. р. Деньги брались каждые 5 дней. Расчет: 800000/66*5 = 60 606 р.

Превышение лимита

Чтобы не допустить превышения лимита, нужно серьезно относиться к кассовому учету. Лимит необходимо рассчитывать на основе среднего оборота денег. Установление размера, не обоснованного тратами, способствует появлению нарушений.

Остаток отражается в кассовой книге. При обнаружении предельной суммы, деньги нужно сдать на хранение, тем более что компании самостоятельно формируют лимит и устанавливают частоту внесения средств на счет в банке.

При выявлении нарушений контролирующие органы могут привлечь вас к ответственности по ст. 15.1 КОАП. Сумма штрафа для ИП и участников малого бизнеса — 4-5 тыс. р., для юр. лиц — 40-50 тыс. р.

Образец приказа лимита кассы

В документе должна быть такая информация:

- Дата.

- Реквизиты организации и уполномоченных лиц.

- Сумма лимита.

- Способ и порядок расчета.

- Сведения об отмене предыдущего приказа, если он ранее использовался.

Остальные данные отражаются на основе общих правил документирования. Приказ подписывается директором, гл. бухгалтером и скрепляется печатью фирмы.

Образец приказа лимита кассы можно скачать здесь

bank-biznes.ru

Лимит остатка кассы: образец расчета и бланк

UPD

C июня 2014 года действует новый порядок ведения кассовых операций, что так же затрагивает и расчет лимита кассы.

Организация самостоятельно устанавливает лимит кассы по одной из формул:

Формулы расчета лимита кассы

Формулы расчета лимита кассы/////////////////////////////////////////////////////////////////////////////////////////////////////////////////

В начале каждого года любое предприятие пересматривает и согласовывает лимит остатка кассы, остающийся в его распоряжении, со своим обслуживающим банком. При этом учитываются следующие факторы:

- объемы налично-денежного оборота;

- режим работы;

- срок и порядок сдачи в банк наличных денежных средств;

- прием денежных средств обслуживающим банком в вечером или в выходной день;

- наличие обособленных подразделений;

- иные факторы.

Если у предприятия (организации) нет лимита остатка (устанавливает банк), то оно обязано сдавать все поступившие наличные денежные средства в банк в день их поступления, либо на следующий. То есть, если расчет на установление лимита не предоставляется в обслуживающий банк, то он считает, что у организации нулевой лимит. Вся несданная в банк наличность считается сверхлимитной. Однако есть одно исключение – денежные средства для выдачи заработной платы, стипендий или пособий. Данные средства можно хранить в течение трех рабочих дней (день получения в банке включительно). Во избежание образования сверхлимитной наличности, предприятие обращается к обслуживающему банку для установления лимита остатка наличных денег, которые можно хранить в кассе.

Перечень предприятий обязанных не превышать лимит, включает все предприятия, учреждения и организации, имеющие кассу и ведущие налично-денежные расчеты. Индивидуальные предприниматели не обязаны подчиняться данному правилу (в соответствии с законодательством).

Чтобы установить лимит остатка кассы, предприятие должно предоставить в обслуживающий банк расчет по форме N 0408020. Если у него в разных банках несколько расчетных счетов, то предприятие может обратиться в любой из них с формой расчета. После того, как лимит установлен, другие учреждения банков, где открыты счета организации, должны быть об этом уведомлены.

Расчет предоставляют в двух экземплярах. При этом в каждом из них банком указывается установленная сумма лимита и цели, в соответствии с которыми предприятие сможет расходовать наличные денежные средства из поступившей в кассу выручки. Один экземпляр передается организации, а другой остается у банка. Документ подтверждает установленный банком лимит остатка кассы.

Установление и расчет лимита

При заполнении формы расчета в самом начале указывается название организации, номер счета и наименование обслуживающего банка.

Показатели рассчитываются с использованием сумму наличной выручки за прошедшие три месяца. Вне зависимости от понятий обычно учитывают все поступления наличных денежных средств в кассу (помимо выручки – целевые поступления, займы, другие средства), так как банком при проверке принимается во внимание вся поступившая в кассу наличность.

Сумма выручки за три прошедших месяца делится на количество рабочих дней этого периода. Так определяется среднедневная выручка. Среднечасовая — сумма выручки за три прошедших месяца на количество рабочих часов.

Далее определяют сумму наличных денег, потраченных за прошедшие три месяца на командировочные, общехозяйственные и иные расходы. Исключение составляют выплаты социального характера и заработная плата.

Среднедневной расход равен отношению расходов за три прошедших месяца к количеству рабочих дней этого периода. В том случае, если организация до предоставления формы расчета еще не вела своей деятельности, то используют сумму ожидаемой или планируемой выручки и расходов.

Затем определяют и указывают сроки сдачи в банк сверхлимитной выручки. Уточняется время работы организации, а также время сдачи выручки. Утверждая лимит, банк рассматривает наряду с временными показателями еще и фактор удаленности организации от самого банка. Если она располагается недалеко, то выручку сдают в конце рабочего дня. Банк устанавливает этот лимит для обеспечения нормального режима работы предприятия со следующего дня. Если банк прекращает работу раньше, в нем отсутствует вечерняя касса и услуги вечерней инкассации, то выручку сдают на следующий день. Таким организациям может быть установлен лимит в пределах среднедневной выручки. Предприятия, которые не могут сдавать выручку ежедневно из-за значительной отдаленности от банка, сдают ее сразу за несколько дней. Для них устанавливается лимит в зависимости от суммы выручки и сроков сдачи. Если организация не имеет выручки, то лимит устанавливают в размере среднего расхода за день. Исключение – выплаты заработной платы, социального характера, стипендии.

Следующие строки формы расчета содержат испрашиваемую сумму лимита. Обычно предприятия подстраховываются на случай непредвиденных расходов и несколько завышают данную сумму (то есть разницу между среднедневной выручкой и расходами). Банки этому не особо препятствуют. Затем указываются цели расходования поступающей наличной выручки. Как правило, это расходы на заработную плату, командировочные расходы, выплаты социального характера, закупку сельхоз продукции, вещей и тары у населения и прочее. Разрешение на расходование данных средств можно получить у банка только при отсутствии задолженности перед бюджетами, внебюджетными фондами, учреждениями банков и поставщиками.

Содержание сверхлимитных наличных денежных средств влечет за собой административный штраф, размер которого равен 40-50 минимальным размерам оплаты труда для должностных лиц. Для юридических – 400-500. Налоговые органы вправе наказать предприятие только в том случае, если данное нарушение было выявлено в ходе банковской проверки. Подозревая нарушение, налоговый орган может отправить в банк справку для проведения проверки соблюдения всех требований расчетно-кассовой дисциплины.

На основании протокола о совершении административного нарушения налоговый орган может вынести постановление о привлечении к ответственности. Оно подлежит обжалованию в течение 10 дней от получения копии в вышестоящем налоговом органе или суде.

Истечение срока давности по этому правонарушению происходит через 2 месяца со дня превышения лимита. Налоговые органы могут увеличить срок, отсчитав его со дня обнаружения данного нарушения. Арбитражные суды в такой ситуации часто остаются на стороне налогоплательщика.

Скачать бланк расчета на установление предприятию лимита остатка кассы (устаревший бланк) (Размер: 45,0 KiB | Скачиваний: 10 622)

Распоряжение об установлении лимита остатка кассы организации скачать (Размер: 28,5 KiB | Скачиваний: 1 940)

Отличная статья 0

mirblankov.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …