когда сформируется новый «крест смерти» — Рамблер/финансы

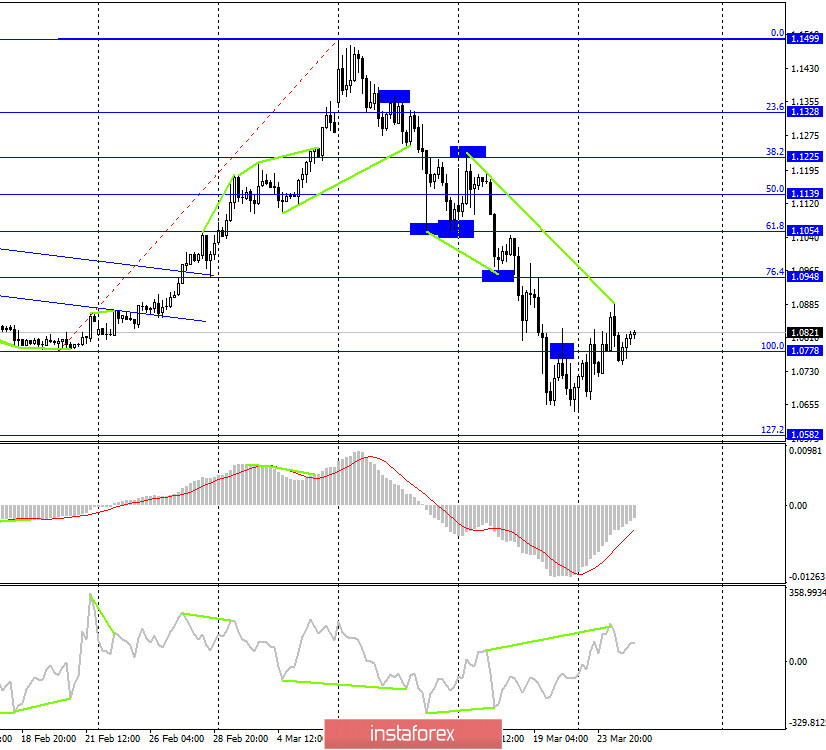

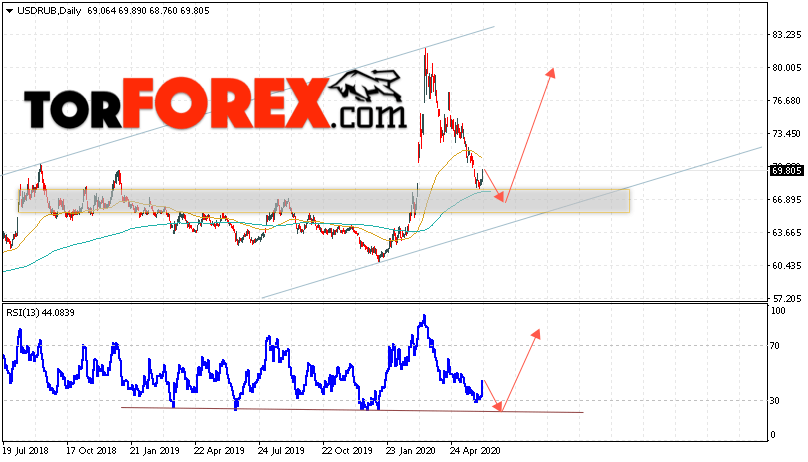

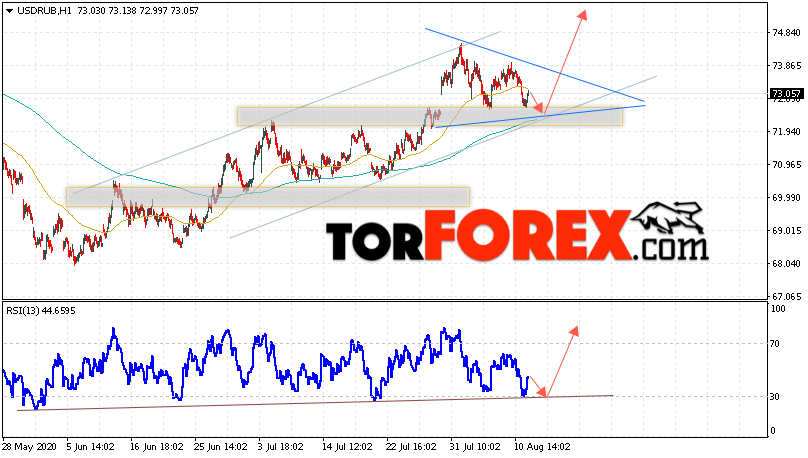

В настоящее время на графике индекса доллара вырисовывается так называемый «золотой крест», однако аналитиков волнует то, что в ближайшее время его может сменить совсем другая фигура — «крест смерти». Об этом сообщает «Прайм».

«Крест смерти» представляет собой пересечение 50-дневной средней индекса доллара (.DXY) с 200-дневной скользящей средней сверху вниз.

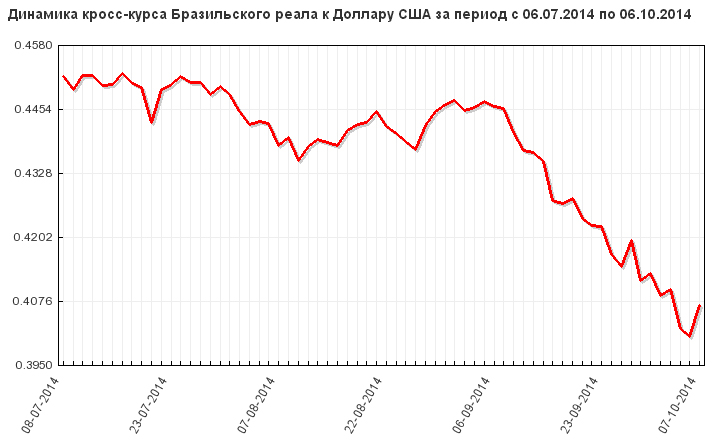

По индексу доллара последний «крест смерти» выявили в июле прошлого года. Тогда он стал индикатором грядущего нисходящего движения «американца».

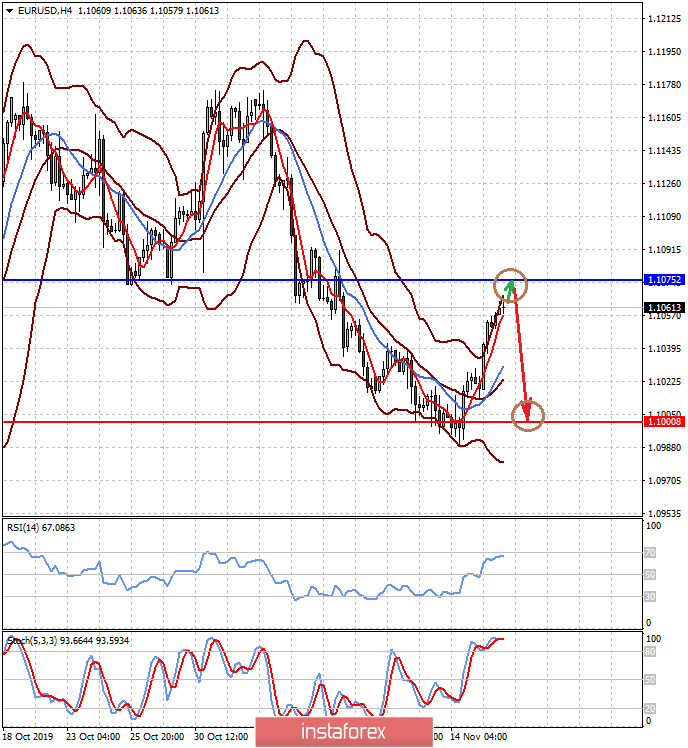

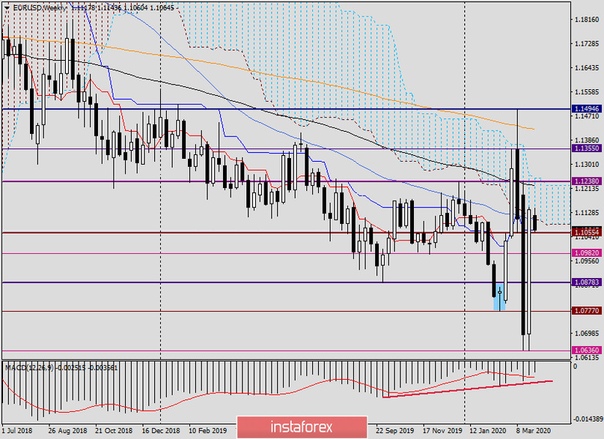

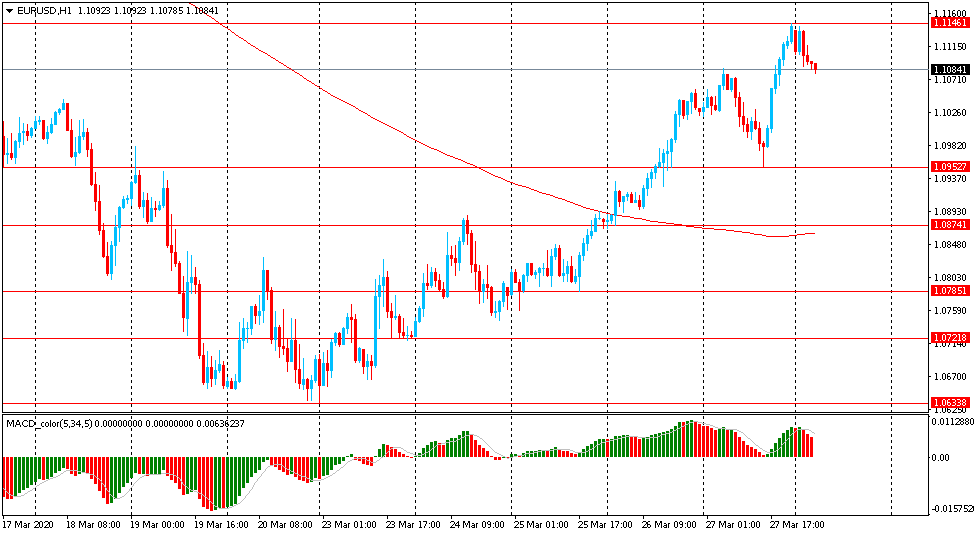

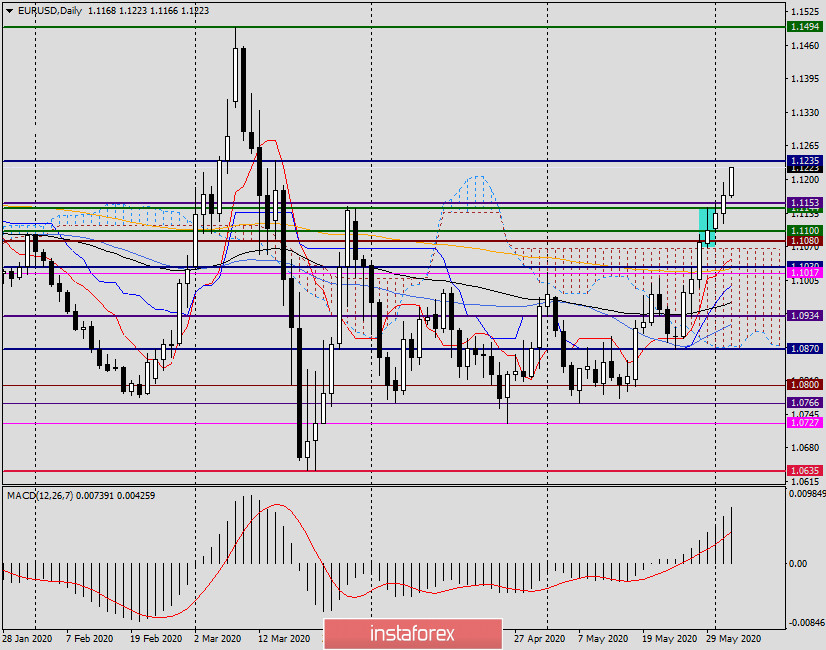

Некоторые аналитики отмечают формирование «креста смерти» в паре EUR/USD. В ближайшие несколько дней здесь намечается тенденция на пересечение указанных скользящих средних, что может стать драйвером усиления продаж евро к доллару.

По словам экспертов, экономика США в 2021 году может ускориться на 7%.

«Она является одним из лидеров роста. Мы оцениваем, что в середине 2022 года ФРС США повысит базовые ставки на 0,75 п.

п. Это приведет к росту спроса на доллар. Поэтому рассчитывать на долгосрочное ослабление доллара к другим валютам не приходится», — отметил старший экономист дирекции инвестиционного бизнеса СКБ-банка Сергей Коныгин.

Однако появления «черных лебедей» на рынке можно ждать в любое время. Как отмечается, в ближайшие годы удорожание нефти и прочих ресурсов может продолжиться из-за снижения инвестиций в добычу, что, в свою очередь, может обернуться риском для американской валюты.

Если до конца 2021 года доллар все же продемонстрирует «крест смерти», для игроков это станет определенным сигналом. Инвесторы с большой долей вероятности начнут уводить активы в золото или надежные валюты: евро, швейцарский франк, японская иена или номинируемые в них акции.

Аналитик по международным рынкам компании General Invest Михаил Смирнов считает, что часть фондов начнет распродажу своих долларовых активов в связи с годовыми убытками.

Как заявил руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган, доллар будет главной мировой валютой еще долго, однако он все меньше используется в торговых операциях между странами, так как они стремятся проводить торговые сделки в своих валютах.

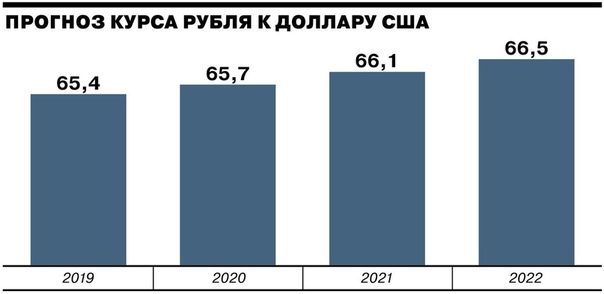

Сбербанк дал прогноз курса доллара к рублю на 2022 год

Cfnc: Сильно

Forex Guru: пстц,ща они все сюда полетят,раз в столице делать нех. закройте рейсы тоже.

Avatar: одни доходы и укрепление теперь.. новая эпоха

Avatar: больше интересно откуда возьмется на российском рынке долларовая ликвидность.. достаточная для того шоб взять те прибыля которые щас видят у себя на мониторах керри трейдеры и прочие инвесторы в рупель) при том шо наш цб «покупает» ежедневно все баксы которые есть) вот щас захотят выйти в баксы из руплей люди а баксов то столько и нету…

sophisto: господа , биржа и мамба работать не будет до 08 ноября ?

sophisto: http://www.

24 -апогей

Море: Семеныч услышал, выключает Мск с 28-го числа.

Все в Сочи и Крым)))

Jannbel: Странное дело с белгородом, максимум привитых и максимумы заражений и смертей. Как это можно обьяснить.

Jannbel: Собянина вирусы за язык поймали, говорил месяц назад что логдауна не будет.

sophisto: прививка понижает собственныи имунитет ,,

Море: Jannbel (13:02), Ельцин 1998 год: -Девальвации не будет!

sophisto: ни один мент не заболел ковидом , болеют только гражданские ,кого уже господь призвал из яви в навь ,

sophisto: https://www. finanz.ru/novosti/aktsii/sobyanin-obyavil-lokdaun-v-moskve-1030884889

finanz.ru/novosti/aktsii/sobyanin-obyavil-lokdaun-v-moskve-1030884889

Avatar: Талибы планируют ввести новые формы налогов в сельскохозяйственном секторе Афганистана

Avatar: продукция подорожает?)

sophisto: поехал уток кормить просроченным хлебом с сетевых магазинов ,в лесу на прудах повесил с понедельника за три дня три кормушки для птиц ,сделанных из пятилитровых банок пластиковых из под выпитого спирта ,прорезав в них отверстия с двух сторон ,птички редкость в лесу , почему утки не улетели ? большая часть -другая семья улетела

Море: Avatar (13:08), Ага, герыч.

zowik: уток же нельзя хлебом кормить..

Avatar: За последние годы Москва усилила позиции и в Организации стран — экспортеров нефти, при этом не являясь ее формальным членом, добавляет WSJ. Еще в 2019-м, когда картель оказался на грани распада, стало ясно, что управляет им фактически Россия. Москва и Эр-Рияд — ключевые участники соглашения ОПЕК+ и крупнейшие поставщики. А потому определяют решения организации: как договорятся друг с другом, так и будет.

Еще в 2019-м, когда картель оказался на грани распада, стало ясно, что управляет им фактически Россия. Москва и Эр-Рияд — ключевые участники соглашения ОПЕК+ и крупнейшие поставщики. А потому определяют решения организации: как договорятся друг с другом, так и будет.

Avatar: В России выявлены случаи заболевания новым вариантом коронавируса AY.4.2, который является подвидом штамма «дельта», сообщил в четверг руководитель научной группы разработки новых методов диагностики заболеваний человека ЦНИИ эпидемиологии Роспотребнадзора Камиль.

sophisto: zowik (13:12), да , а они нас с лысым ждут там каждыи день , мы подьезжаем на велике и свистнем и они из камышеи с другого конца пруда всеи утинои бандои выплывают к нам на встречу ,,, это каиф наити взаимопонимание что с кошаками ,что с собакиными )) , утки новыи уровень ))

Lion Fat: Avatar (13:13), https://www. youtube.com/watch?v=kB8O7CM0-rw

youtube.com/watch?v=kB8O7CM0-rw

sophisto: да , рф правят лунатики или лунофилы ,марсиане б** , как перигеи и апогеи , так у них локдаун нах ,, запретить с 60-ти лет накуи занимать любые госдолжномти сидовласым мальчонкам-пенсионам ,иопана

sophisto: даите всем умереть ,кому полдожено от ковида , всевышнии призвал , значить пора нах,,,

CB_: Forex Guru (12:30), ты там комнату не сдаешь?) а то мы б подъехали. с аксанной))

zowik: сбиваю ему температуру парацетамолом)

sophisto: ох и уепется всё )) и биткоины и сберы , газпромии ))) а баксов точно на всех не хватит , и только фр\орекс треидеры со 100-ста плечами поимают фортуну )))

php?showuser=7543″>Avatar: смешной ролик)

sophisto: главное чтоб вирус ковида не попал на слизистую кишечника , а то подохнешь от обезвоживания поносного,

sophisto: чем больше привитых, тем больше заразившихся )) рашен медицина , иопана )))

zowik: взял ставропольскую водичку из источника)

Lion Fat: Европарламент учредил премию Сахарова (названа в честь физика и правозащитника, нобелевского лауреата Андрея Сахарова) в 1988 году — награда вручается за исключительный вклад в борьбу за права человека.Решение о награждении Навального председатель Европарламента Давид Сассоли назвал признанием «безграничной храбрости» политика и подтверждением «непоколебимой поддержки его немедленного освобождения».

Подробнее на РБК:

https://www.rbc.ru/politics/21/10/2021/6171327a9a7947b0fb933f36?from=from_main_10

Интересно, кто-нибудь может назвать хоть какие-то действия Лёхи, которые можно было б отнести к «борьбе за права человека»?

Главное, чем занята лёхина бригада, это нытье про то, как их лично преследует кровавый режим.

У них даже на разоблачение коррупции времени не остается.

Про УГ вообще говорить смешно — голосуйте за коммунистов!

А где «борьба за права человека»!?

Ну если этот человек не Навальный, конечно…

гг))

sophisto: zowik (13:12), когда жрать некуи то и хлеб самое то )) россияне знають , там есть один утк с хохолком ,так он ныряет метров на 30,,,,за карасями ))

Lion Fat: zowik (13:28), Парацетамолом по башке!?

Оригинально…

)))

zowik: закупаемся картошкой)

Lion Fat: zowik (13:33), Чипсами?

zowik: кирпичи нынче дорогие..он и так уже достаточно на форексе посливал)

zowik: чипсы теперь деликатес) обычно Тирелс беру)

php?showuser=27929″>sophisto: погнал на уткотерапию , собак еще проведаю в спортклубе сссрhttps://zoon.ru/msk/fitness/fitnes-klub_sssr_v_elektrostali/

Lion Fat: Пляски вокруг Навального очень напоминают «борьбу с ковидом».

Городят всякую хрень с умным видом…

гг))

Jannbel: Море (13:04), Да в Новгороде великом на показательном мясокомбинате … у Прусака… Зачетное было выступление. Собянин даже переплюнул Ельцина… у этого вообще полный локдаун.

sophisto: https://zoon.ru/msk/fitness/fitnes-klub_sssr_v_elektrostali/3d_tour/

Lion Fat: Особенно мне нравится хор штатных либерал-идиотов с Эха.

Эти же умники с тем же остервенением топили в своё время за Путена и Кириенку, рассказывая всем, что они единственная надежда на «демократию».

ггг)))

php?showuser=8798″>CB_: Lion Fat (13:35), как ты вокруг сипи с золотом))

Lion Fat: https://www.youtube.com/watch?v=hDyAeLRq77E

CB_: В пресс-релизе, в котором объявляется о введении санкций, говорится, что Дерипаска находится под следствием по делу об отмывании денег и обвиняется в «угрозе жизни конкурентов, незаконном прослушивании телефонных разговоров с государственным чиновником и участии в вымогательстве и в преступном вымогательстве чужих доходов (с)

этого не может быть! 🙂

Cfnc: CB_ (13:39), https://ibb.co/cgfyXs2

Jannbel: Lion Fat (13:39), ну как шоу с локдауном, никто не обсуждает? как неожиданость или нет?

Прогноз Путина о ценах на нефть напугал США и Японию: Экономика: Lenta.ru

США, Японию и Индию напугал прогноз президента России Владимира Путина о возможном повышении стоимости нефти до 100 долларов за баррель. Об этом сообщает Bloomberg.

Об этом сообщает Bloomberg.

По данным авторов статьи, американские, японские и индийские официальные лица беседовали в частном порядке. Отмечается, что они также общались с другими крупными потребителями и производителями нефти. Эти разговоры начались около трех недель назад. Особенно интенсивно они ведутся в последние дни, когда цена на нефть превысила 85 долларов за баррель.

Материалы по теме

00:03 — 28 сентября

Не въезжаем.

В России разработали план перехода на электромобили. Что с ним не так?

00:00 — 17 июня

Новое величие.

Россия может возглавить мировую энергетическую революцию. Что ей мешает?

10:21 — 14 мая

Отмечается, что Соединенные Штаты, Япония и Индия оказывают значительное давление на государства, которые входят в ОПЕК +, чтобы увеличить поставки нефти для компенсации значительного роста цен на бирже.

В середине октября Владимир Путин допустил, что нефть может подорожать до 100 долларов за баррель. По его словам, Россия не стремится ограничивать добычу нефти, чтобы стоимость «выросла до небес».

Глава государства считает, что все действия на энергорынке должны быть плавными и сбалансированными. Политик добавил, что он не обсуждал цены на нефть с президентом США Джо Байденом, однако на уровне администраций контакты поддерживаются.

Также Путин предупредил об исчерпании нефти. По его словам, когда спрос мирового рынка на нее вырастет, нефть будет просто неоткуда брать. Он подчеркнул, что в ОПЕК+ наращивают объемы добычи, однако далеко не все страны могут быстро это делать.

Далеко не все нефтедобывающие страны в состоянии быстро нарастить нефтедобычу. Это процесс долгосрочный, цикл большой

Владимир Путин

президент России

25 октября стало известно, что цены на нефть марки WTI установили рекорд, превысив 85 долларов за баррель впервые с октября 2014 года.

По данным Reuters, рекорду способствовало сокращение глобального предложения и рост спроса на топливо в США и в других странах по мере восстановления экономики после спада, вызванного пандемией коронавирусной инфекции.

Всемирный банк назвал использование нефти в качестве замены природному газу главной причиной повышения ее цены и спроса.

Отмечается, что цены на энергоносители резко подскочили в третьем квартале 2021 года и останутся повышенными в 2022 году.

Это усилит инфляционное давление в мире и может привести к смещению экономического роста от стран-импортеров энергоносителей к странам-экспортерам

Всемирный банк

Всемирный банк ожидает, что стоимость нефти составит 70 долларов за баррель в 2021 году и 74 доллара в 2022 году на фоне роста спроса.

Директор института энергетики и финансов Марсель Салихов отметил, что из-за неспособности американского сланцевого сырья сбалансировать рост спроса и цен на нефть с высокой вероятностью стоимость барреля продолжит расти. По его словам, текущие рекордно высокие цены на природный газ делают выгодным использование мазутной и дизельной генерации — это создает дополнительный спрос на нефть и приводит к краткосрочному росту цен. «Вполне возможно, что в ближайшие месяцы они могут приблизиться или достигнуть уровня 100 долларов за баррель», — сказал он.

«Вполне возможно, что в ближайшие месяцы они могут приблизиться или достигнуть уровня 100 долларов за баррель», — сказал он.

Директор группы по природным ресурсам и сырьевым товарам агентства Fitch Дмитрий Маринченко также отметил, что стоимость нефти может достичь 100 долларов за баррель. При этом он добавил, что вряд ли уровень сохранится надолго. Он сообщил, что сейчас на рынке отмечается дефицит нефти на фоне постепенного восстановления спроса и осторожности ОПЕК+ в вопросах наращивания добычи. По его мнению, в итоге ОПЕК+ пойдет на наращивание добычи, чтобы сбалансировать рынок. Специалист также усомнился в быстром росте спроса на нефть, сопоставимом по темпам с докризисным периодом.

Материалы по теме

00:01 — 21 сентября

00:02 — 30 сентября

Аналитики Международного энергетического агентства (МЭА) считают, что спрос на нефть в долгосрочной перспективе будет снижаться при любом сценарии декарбонизации экономик. При самом жестком исходе пик потребления нефти в мире может наступить уже после 2025 года.

Путин заявил, что запасы энергоресурсов в России носят неограниченный, планетарный характер. «Если посмотреть глобально, то запасы России носят неограниченный, планетарный характер. И мы увеличиваем поставки в Европу даже в сложных для нас самих сегодняшних условиях», — отметил Путин, оценивая ситуацию с нефтью и газом.

Ранее в октябре Минфин спрогнозировал снижение нефтегазовой зависимости России: к 2036 году доля нефтегазовых доходов в структуре федерального бюджета опустится ниже отметки в 25 процентов от всей прибыли казны. Как пояснили в ведомстве, снижение доли нефтегазовых доходов бюджета ожидается в долгосрочном периоде из-за уменьшения доли самого сырьевого сектора в структуре ВВП. Минфин отметил, что это происходит в связи с постепенным истощением разрабатываемых запасов.

Курс доллара под давлением из-за российских войск на границе. Прогноз курса. Экономика,

Путин, Зеленский, Байден, Макрон и Меркель – главные слова для украинского валютного рынка. Как действия России влияют на курс?

Валютный рынок продолжает с тревогой наблюдать за ситуацией вокруг агрессивных действий на восточных границах Украины со стороны России.

Маневры армии РФ, реакция на них президента США Джо Байдена и других мировых лидеров – именно так сейчас выглядят главные курсовые факторы для украинского рынка. Сейчас курс доллара зависит не столько от экономических, сколько от политических событий.

Если бы не эскалация на востоке страны, доллар мог бы подешеветь до 27,2-27,5 грн/$ уже в апреле, но пока курс держится около отметки 28 грн/$.

Что будет дальше и как валютный рынок поведет себя во второй половине месяца?

Подробно о ситуации с валютой – в еженедельном курсовом обзоре LIGA.net.

Агрессия РФ бьет по гривне. Что происходит на межбанкеУкрепление гривни до 27,3 грн/$ на конец первого полугодия 2021 года – таким был консенсус-прогноз аналитиков крупнейших украинских банков и инвесткомпаний, который LIGA.net составила в конце марта, еще до того, как Россия начала стягивать войска к украинской границе.

Ревальвация должна была начаться уже в апреле, но на деле курс впервые с января стал стабильно превышать отметку в 28 грн/$.

И сейчас рынку свойственны резкие колебания. К примеру, 13 апреля межбанк закрылся на уровне 28,09 грн/$, но уже на следующий день курс опустился до 27,91 грн/$.

Таких ощутимых перепадов на этой неделе больше не было, но тренд ослабление нацвалюты сохранился: последний рабочий день межбанка (16 апреля) закончился на уровне 28 грн/$. По сравнению с предыдущей пятницей (9 апреля) доллар подорожал на 7 копеек.

Утром понедельника, 19 апреля, доллар в банках можно было купить по 28-28,15 грн/$, евро – по 33,5-33,8 грн/€.

Межбанк, Минфин и звонок Байдена. Что влияет на курсВалютный рынок следит за маневрами Путина и реакцией Байдена, Макрона и Меркель

Очевидная причина напряженной ситуации на валютном рынке – эскалация со стороны России на восточных границах Украины. Признаки агрессии начали появляться еще в конце марта. Все главные новости о военной угрозе со стороны России LIGA.net публикует в отдельной хронике.

Одна из ключевых новостей прошлой недели – звонок президента США Джо Байдена лидеру РФ Владимиру Путину (состоялся 13 апреля), в котором глава Белого дома указал, что США будут действовать решительно, и призвал сбавить напряженность на границе с Украиной.

Именно эту «коммуникацию» опрошенные LIGA.net финансисты называют причиной резкого отката курса доллара с 28,09 до 27,91 грн/$ 14 апреля. В целом курс остается в районе 28 грн/$: более серьезной девальвации не допускают сами участники рынка, укреплению гривни мешает негативный новостной фон.

Причин «тревожной стабильности» несколько. С одной стороны ситуация на Донбассе остается неопределенной (кроме тревожных есть и обнадеживающие новости, такие как публичная поддержка Украины со стороны крупнейших стран Европы), с другой – об отсутствии ажиотажного спроса на валюту говорят курсы розничного рынка.

Опрошенные банкиры отмечают: рынок продолжает следить за новостями. Любое обострение может спровоцировать настоящую панику, однако пока подобных настроений финансисты не наблюдают.

Возможная война осложняет жизнь Минфину

Банкиры пока не наблюдают повышенного спроса на доллар со стороны украинских компаний (но это не значит, что рынок совсем не склонен к панике). На данный момент ключевая потеря валютного межбанка – иностранные инвесторы, которые вкладываются в долговые обязательства правительства.

С начала обострения нерезиденты сократили портфель инвестиций в ОВГЗ примерно на 7,7 млрд грн (порядка $300 млн. Не самая большая, но психологически заметная сумма для украинского рынка).

Многие из них пытаются продать свои бумаги с большой скидкой на вторичном рынке, где финансисты торгуют активами между собой. Это сильно сужает возможности иностранцев для выхода из украинских активов, но при этом делает новые гособлигации, которые Минфин предлагает рынку каждый вторник, менее выгодными, чем старые ОВГЗ.

В результате, на аукционе 13 апреля Министерство финансов продало госбумаг всего на 200 млн грн – один из худших результатов с марта 2020 года и паники времен первого ковид-карантина.

Пока выход нерезидентов не приводит к обвалу курса. Одна из причин – продолжающаяся посевная кампания, благодаря чему на рынок поступают дополнительные объемы валюты от агроэкспортеров.

о, вероятно, теперь Минфину придется заметно повышать ставки (тем более, в прошлый четверг НБУ повысил учетную ставку сразу на один процентный пункт – до 8%).

Если ситуация с российской агрессией не будет ухудшаться, последующие попытки правительства одолжить деньги для пополнения госбюджета должны быть менее провальными, полагают опрошенные финансисты.

НБУ рассказал, как будет бороться с возможной паникой

Год назад для того, чтобы погасить ажиотаж, вызванный пандемией коронавируса (во второй половине марта 2020 доллар на межбанке за считанные дни подорожал с 25 до 28 грн/$), НБУ продал на межбанке $2,5 млрд.

Но это не самая радикальная мера регулятора последних лет. Во время боев за Дебальцево в феврале 2015 года Нацбанк на три дня полностью останавливал межбанковские валютные операции, рассказывала в одном из интервью экс-глава НБУ Валерия Гонтарева.

Как регулятор поведет себя в случае, если Россия все же решится на вторжение?

«В прошлом году НБУ прибегал к рыночным средствам для того, чтобы стабилизировать ситуацию. Мы продолжим это делать и в дальнейшем. Инструменты те же: плавающий курс, учетная ставка, валютные интервенции», – заявил на брифинге 15 апреля замглавы НБУ Дмитрий Сологуб, отвечая на вопрос о возможной панике на валютном рынке из-за агрессии России.

Пока Нацбанк следует этой логике и не прибегает к радикальным решениям. В апреле регулятор еще не вмешивался в ситуацию на валютном рынке и не провел ни одной интервенции (покупок и продаж валюты не было).

Что дальше. Прогноз курса до 23 апреляРынок продолжит нервно наблюдать за ситуацией на границе, при отсутствии плохих новостей, панической девальвации гривни пока не будет, полагают опрошенные LIGA.net финансисты.

Прогноз курса до 23 апреля: 27,85-28,15 грн/$.

В составлении обзора LIGA.net помогали Василий Невмержицкий (Кредитвест банк), Ярослав Кабин (Идея банк), Юрий Гриненко (Банк Кредит Днепр), аналитики Райффайзен Банка Аваль, ОТП Банка и инвесткомпании ICU.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Каким будет курс доллара в этом и 2022 годах. Прогноз чиновников и экспертов

Среднегодовой курс доллара в 2022 году будет на уровне 2,8279 белорусского рубля, ожидают чиновники. Такой прогноз заложен в проект республиканского бюджета на будущий год, документ имеется в распоряжении редакции. При этом сейчас курс белорусского рубля, который заметно укрепился к доллару и евро, заметно переоценен, считают эксперты Евразийского банка развития.

Снимок носит иллюстративный характерКакой курс доллара прогнозируют власти на 2022 год

В проект бюджета на 2022 год чиновники заложили инерционный сценарий условий экономического развития. По всей видимости, ставка на развитие экономики за счет достижений нынешнего года. Уточним, что речь про «черновик» бюджета на следующий год, чиновники могут еще неоднократно внести в него изменения.

По всей видимости, ставка на развитие экономики за счет достижений нынешнего года. Уточним, что речь про «черновик» бюджета на следующий год, чиновники могут еще неоднократно внести в него изменения.

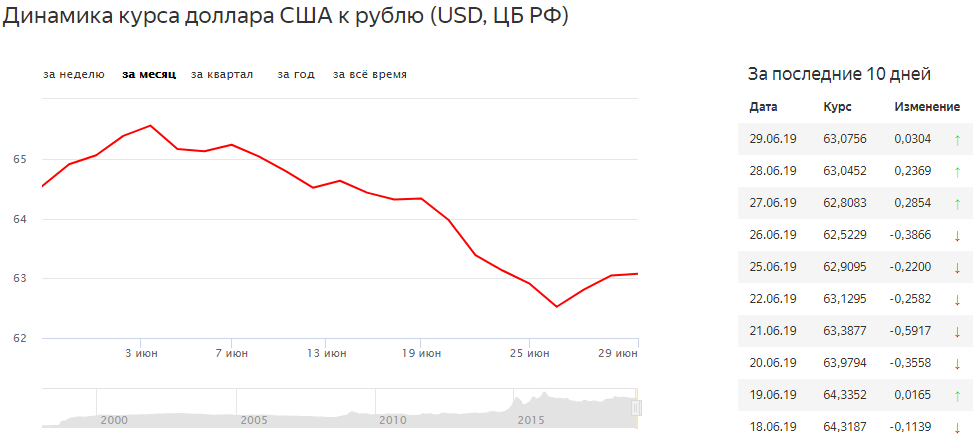

По планам властей, среднегодовой курс белорусского рубля к доллару должен составить 2,8279 рубля. То есть это значение в среднем по году. Также ожидается, что среднегодовой курс российского рубля к доллару будет на уровне 76,5 российского рубля.

На 2021 год чиновники прогнозировали среднегодовой курс доллара на уровне 2,5678 рубля, а евро — 2,9273 рубля.

Эксперты — про падение курса доллара и то, каким он будет в 2022 году

На торгах на Белоруской валютно-фондовой бирже курс доллара упал ниже 2,44 рубля. По мнению экспертов Евразийского банка развития, курс рубля поддерживает то, что белорусы активнее сдают валюту, чем покупают. «Из-за этого курс рубля смещается в область небольшой переоцененности по отношению к валютам стран — основных торговых партнеров», — отмечают эксперты.

Они прогнозируют, что среднемесячный курс доллара в октябре составит 2,584 рубля, в ноябре — 2,581 рубля, а в декабре — 2,558 рубля. Ранее в ЕАБР ожидали, что средний курс доллара в 2021 году составит 2,55 рубля. «В базовом сценарии прогнозируется умеренное ослабление белорусского рубля к доллару в результате последствий санкционного давления, девальвационных ожиданий и высокой инфляции в Беларуси», — отмечали в ЕАБР.

Средний курс белорусского рубля к доллару в 2022 году в этой организации прогнозировали на уровне 2,67 рубля. В ЕАБР полагали, что «неопределенность прогноза крайне высока из-за сложности оценки потенциального влияния западных ограничений на белорусский экспорт, приток инвестиций и поведение домашних хозяйств».

Напомним, эксперты международного агентства S&P Global Ratings ожидают, что курс доллара к концу этого года в Беларуси составит 2,76 рубля, 2022-го — 3,04 рубля. В 2023 году курс «американца», по ожиданиям агентства, составит 3,19 рубля, а в 2024-м — 3,35 рубля.

Почему белорусские чиновники прогнозируют курс российского рубля

На российский рынок приходится основной объем белорусского экспорта.

«По прогнозам Всемирного банка цены на продовольствие прогнозируются с замедлением после значительного роста в текущем году. Темп средних мировых цен ожидается на уровне 101% в 2022 году, — прогнозируют белорусские чиновники. — Учитывая изменение курса российского рубля и прогнозируемую в России инфляцию, от которых зависит изменение экспортной цены для Беларуси, ожидается незначительный их рост в 2022 году до 101,8%. По прогнозу ФАО (продовольственная и сельскохозяйственная организация при ООН. — Прим. ред.) прогнозируются цены на мясо — 101,4%, молоко — 102,4%, зерно — 100,9%. Курс российского рубля к доллару в 2022 году прогнозируется в размере 76,5 рубля».

Чиновники уточняют, что в своем прогнозе закладывали «максимальную переориентации экспортных поставок с западных рынков, по которым предполагаются ограничения поставок, на восточноазиатское направление».

Читайте также

Каким будет курс гривны на этой неделе — прогноз — Минфин

На начавшейся ожидается снижение курса доллара к гривне. Доллар на межбанке может торговаться через неделю вблизи 26,2 грн, а наличный доллар в банках будет торговаться вблизи 26,1/26,3 грн. Об этом в комментарии «Минфину» заявил старший аналитик Альпари Вадим Иосуб.

► Подписывайтесь на телеграм канал «Минфина»: главные финансовые новости

Каким был курс на прошлой неделе

За минувшую неделю курс доллара к гривне умеренно снизился на всех сегментах валютного рынка на 0,5−1,0%.

Так, с прошлого понедельника официальный курс доллара США, устанавливаемый НБУ, снизился с 26,61 до 26,35 грн (-1,0%). Спрос/предложение доллара на межбанке, по данным компании «УкрДилинг», за это же время снизились с 26,50/26,52 до 26,36/26,38 грн (-0,5%).

Средние курсы покупки/продажи наличного доллара в банках за неделю снизились с 26,47/26,66 до 26,29/26,48 (-0,7%). При этом спред между средней продажей и средней покупкой сохранился на уровне 0,7%.

При этом спред между средней продажей и средней покупкой сохранился на уровне 0,7%.

Читайте также: Bloomberg назвал самую доходную валюту в мире в 2021 году. В топ-10 — украинская гривна

Позитивом для гривны стали разговоры с полей онлайн-консультаций с МВФ о возможном прогрессе с пролонгацией кредитной программы. Впрочем, игра на понижение валюты временами носила откровенно спекулятивный характер, и сдерживалась интервенциями НБУ по покупке валюты.

Читайте также: Гривна укрепилась. Экономист рассказал, каким будет курс доллара к концу декабря

Прогноз «Минфина»

На наличном валютном рынке. Наличный рынок продолжит тенденции последнего времени и останется лишь частично зависимым от поведения межбанка. Особенно в период длительных 4-дневных выходных, когда обменники финкомпаний будут активно «затариваться» валютой, сдаваемой во время праздников.

Рост спроса на валюту со стороны части граждан позволит финансистам не снижать курс продажи и при этом занижать курс приема за счет тех, кому понадобится гривна в период длительных выходных. Такое посредничество позволит владельцам обменников хорошо заработать за эту короткую рабочую неделю.

Такое посредничество позволит владельцам обменников хорошо заработать за эту короткую рабочую неделю.

«Минфин» прогнозирует на 11 — 15 октября коридор:

по наличному доллару —в обменниках финкомпаний в пределах 26,20 — 26,55 гривен при спреде до 20 копеек и в банках 26,10 — 26,60 гривен при спреде в пределах до 25 копеек.

по наличному евро — в обменниках финкомпаний в пределах 30,15 — 30,70 гривен при спреде в пределах до 20 — 25 копеек и в банках 30,10 — 30,80 гривен при спреде до 25−30 копеек.

На межбанке. Главными факторами для курсообразования на торгах в период 11 — 15 октября будут:

- снижение активности клиентов 11 октября по расчетам в долларе из-за выходного в США и затем резкое увеличение активности в оставшиеся два рабочих дня этой недели;

- ценники и тактика проведения интервенций Нацбанком;

- результаты аукциона Минфина по размещению ОВГЗ 12 октября и поведение нерезидентов на первичном и вторичном рынках облигаций;

- поведение пары евро/доллар на международных площадках.

«Минфин Валюта» — бесплатное мобильное приложение в котором доступна вся необходимая информация — от курсов валют всех украинских банков до расположения пунктов обмена: Google Play или AppStore.

Курс доллара во второй половине июня 2021: почему доллар падает

На прошлой неделе украинская гривна укрепилась на 1% и 15 июня НБУ установил официальный курс на уровне 27,00 гривны за доллар. Среди причин:

- Аукцион ОВГЗ, через который нерезиденты покупали украинскую гривну, чем повышали спрос на нее.

- Металлурги и аграрии тоже сбывали на рынке валюту.

Интересно Действительно ли в Украине можно взять беспроцентный кредит на авто

Что будет влиять на доллар на этой неделе

Аукцион по ОВГЗ

Все опрошенные 24 каналом эксперты соглашаются, что основным фактором, который будет влиять на гривну в ближайшее время будет аукцион по ОВГЗ. Юрий Шоломицкий, руководитель Центра макроэкономического моделирования KSE, убежден, что очередной аукцион ОВГЗ будет привлекать иностранных инвесторов.

Аналитики ICU считают, что на этой неделе нерезиденты могут продать еще 200 – 300 миллионов долларов для финансирования участия в аукционе ОВГЗ. А это соответственно увеличит давление на курс и будет усиливать гривну.

Ситуация на глобальных финансовых рынках пока остается благоприятной для развивающихся стран, на фоне сохранения ультра мягкой политики ФРС и снижение доходностей на казначейские бумаги США,

– добавляют аналитики ICU.

Интервенции НБУ

После двухмесячного перерыва в июне Нацбанк начал активно вмешиваться в рынок и выкупать валюту.

Аналитики ICU объясняют, что НБУ выкупал валюту почти каждый день и вообще купил за неделю 375 миллионов долларов, то есть больше, чем до этого с начала года.

Внешние факторы

Важно, что на курс гривны относительно доллара влияют и внешние факторы. Аналитики ОТП Банка отмечают, что на этой неделе курс будет учитывать:

- результаты встречи президентов США и России;

- заседание в штатах Федерального комитета по операциям на открытом рынке, который может дать импульс для доллара США.

Учетная ставка

На этой неделе НБУ проводит заседание монетарной политики и будет рассматривать изменение учетной ставки.

Мы ожидаем повышения ставки на 0,5%, поскольку последняя статистика инфляции показала рост на 1 пункт (с 8,5% до 9,5%). В случае повышения ставки, также ожидаем укрепления гривны,

– прогнозируют аналитики ОТП Банка.

Среди других факторов аналитики ICU еще выделяют:

- условия торговли на мировых товарных рынках, которые продолжают оказывать поддержку отечественной валюте.

- население тратит летом больше на отдых внутри страны из-за ограничений в зарубежном туризме, что уменьшает спрос на импорт и соответственно на иностранную валюту.

Каким будет курс по 18 июня

Эксперты сошлись на прогнозе, что гривна на этой неделе продолжит укрепляться по отношению к доллару.

- Юрий Шоломицкий прогнозирует, что курс доллара по отношению к гривне будет держаться диапазона 26,80 – 27,40 гривны.

- Аналитики ICU ожидают дальнейшего укрепления в направлении 26,50 гривны за доллар в июне.

- Аналитики ОТП Банка ожидают, что через аукцион ОВГЗ гривна укрепится до 26,90 – 26,92. После этого состоится отскок до уровня 27,00 – 27,05 гривны. А если учетную ставку повысят, то гривна может снова укрепиться до 26,80 – 26,85 в условиях интереса нерезидентов к дальнейшим аукционам ОВГЗ.

Доллар США Прогноз и прогнозы

Что делают валюты в 2021 году?

Если 2020 год не был достаточно сложным, потенциальная турбулентность в следующие несколько месяцев будет означать, что рождественский сезон будет больше похож на паузу, чем на перерыв для финансовых рынков.

С наступлением европейской зимы новые волны COVID-19 восстанавливают изоляцию и ограничения. На другом берегу пруда в США ситуация становится все хуже и хуже, с рекордными ежедневными случаями коронавируса и смертельными случаями.Надежды на выздоровление зависят от того, насколько быстро будут внедрены вакцины.

Возвращение Америки к стабильному управлению и возобновление многосторонности должно дать инвесторам и наблюдателям валютного рынка больше уверенности в 2021 году, но есть много движущихся частей, влияющих на то, где будут находиться валюты в новом году, по мнению Себастьяна Шинкеля, Global Treasury Менеджер в OFX.

США: новая надежда

Америка может выглядеть идеально с точки зрения фондового рынка, но этот глянцевый шпон скрывает некоторые шаткие основы.Страна по-прежнему борется с напряженной системой здравоохранения, высоким уровнем безработицы, разделенным правительством и стремительно растущим уровнем долга.

Однако прямо сейчас мечта инвесторов в акции происходит; У администрации Трампа всего несколько недель, и Байден вводит в кабинет опытных, известных лиц, подбадривая инвесторов и помогая фондовому рынку США достичь рекордных высот. Индекс Доу-Джонса достиг легендарных 30 000 пунктов 24 ноября — в день, когда Трамп одобрил передачу власти администрации Байдена.

Индекс Доу-Джонса достиг легендарных 30 000 пунктов 24 ноября — в день, когда Трамп одобрил передачу власти администрации Байдена.

Огромная сила количественного смягчения (QE) Федеральной резервной системы США удерживала доллар на низком уровне по отношению к другим валютам в последние несколько месяцев, и председатель ФРС Джером Пауэлл не планирует повышать ставки до тех пор, пока не будет достигнута максимальная занятость или инфляция не вырастет примерно 2%. В рамках QE ФРС создает деньги для покупки государственных или корпоративных облигаций, снижая процентные ставки, чтобы стимулировать расходы, а не сбережения. В настоящее время планируется покупать «не менее» 120 миллиардов долларов в месяц для поддержки восстановления 1 до тех пор, пока не появится более ясная картина экономики.Это говорит о том, что слабость доллара, вероятно, продолжится до тех пор, пока ФРС не увидит влияние любых ожидаемых расходов на стимулирование экономики при администрации Байдена.

Однако следует иметь в виду два фактора, сказал Шинкель. Фондовый рынок США в настоящее время оценивается идеально. По мере приближения вакцины инвесторы могут, наконец, начать более внимательно смотреть на фундаментальные факторы, лежащие в основе оценки акций, и им может не понравиться то, что они видят. Любой негатив может спровоцировать коррекцию, вынудив инвесторов отказаться от акций и перейти на территорию-убежище, такую как казначейские облигации США, что приведет к росту доллара США.

Что касается политики, то республиканцы сохраняют большинство в сенате, а это означает, что любые планы демократов по усилению регулирования или повышению налогов с меньшей вероятностью будут реализованы — желаемый результат для инвесторов.

Вот почему второй тур голосования в Сенате Джорджии 5 января предназначен для «всех шариков», как описал его один республиканский стратег. 2 Если демократы победят, они будут контролировать обе дома, и Шинкель говорит, что инвесторам следует остерегаться «большого падения акций и, возможно, некоторого спроса на доллары» из опасений, что антикорпоративная повестка дня будет принята в действие.

Потенциальная кривая валюты: Республиканцы заново открывают для себя фискальный консерватизм, подавляя правительственные стимулы.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Китай идет впереди, Азия быстро его преследует

Похоже, что первым и самым быстрым из блокчейнов станет программа по восстановлению COVID-19 для Китая и региона. Ожидается, что в 2021 году Китай вырастет более чем на 7%. 3 , с июля по ноябрь уже зарегистрирован рост на 5%.Большие государственные расходы укрепляют экономику против глобального спада, но, в отличие от других рынков, низкие процентные ставки не будут длиться вечно. Инвесторы продали китайский индекс 25 ноября после того, как центральный банк заявил рынку, что будет поддерживать «нормальную» денежно-кредитную политику — читайте «дальше не ослаблять». 5 Хотя планов по повышению ставок не было, быстрый рост экономики, например, рост производственной активности самыми быстрыми темпами за три года 6 означает, что Народный банк Китая (НБК) столкнется с непростой задачей в 2021 году. Юань уже растет в цене, поскольку иностранные инвесторы разделяют мнение Китая о росте, и НБК не захочет, чтобы более высокая валюта сдерживала экспорт. С другой стороны, он захочет убедиться, что экономика не перегревается — это означает более высокие ставки в какой-то момент и более сильный CNH.

Юань уже растет в цене, поскольку иностранные инвесторы разделяют мнение Китая о росте, и НБК не захочет, чтобы более высокая валюта сдерживала экспорт. С другой стороны, он захочет убедиться, что экономика не перегревается — это означает более высокие ставки в какой-то момент и более сильный CNH.

Источник: сводные данные прогноза Bloomberg от глобальных банков.

Другие развивающиеся рынки в Азии также испытывают повышение курса валюты, поскольку они связаны с любым растущим экспортным спросом, который может последовать за появлением вакцины и восстановлением мировой экономики.По словам Шинкеля, Сингапур и Южная Корея являются двумя выдающимися сторонами с точки зрения своих перспектив, «занимаясь интересными делами и очень хорошо позиционируя себя».

Потенциальная валюта: Эскалация торговой войны спугивает рынки, вызывая бегство в доллары США, японские иены, швейцарские франки и золото.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Может ли Европа реализовать свой потенциал?

В конце 2020 года Всемирная организация здравоохранения сообщила, что Европа лидирует в мире как по случаям COVID-19, так и по смертельным исходам. 7 К счастью, уровень заражения снова снижается — свидетельство важности ограничения передвижения и экономической активности — но это означает, что Европе предстоит долгая зима, когда рост может быть ограничен.

7 К счастью, уровень заражения снова снижается — свидетельство важности ограничения передвижения и экономической активности — но это означает, что Европе предстоит долгая зима, когда рост может быть ограничен.

Евро растет по мере того, как доллар США снижается, но с июля застрял между 1,16 доллара США на нижнем уровне и 1,20 доллара на максимальном уровне, сказал Шинкель, и не смог прорваться вверх из-за опасений по COVID-19. В настоящее время лоскутный характер случаев заболевания COVID-19 в Европе затрудняет прогнозирование валюты, но в среднесрочной перспективе «это одна из областей с наибольшим потенциалом» для экономического роста.

Европейская комиссия объявила в конце ноября, что получила 160 миллионов доз вакцины Moderna, так что, если это развертывание произойдет быстро, за этим может последовать рост — и повышение курса евро.

Потенциальная валюта: Европейский центральный банк делает все, что в его силах, а это означает, что фискальная политика должна будет поддерживать европейскую экономику. Поскольку внутренние проблемы поглощают государства-члены, добиться консенсуса будет сложно.

Поскольку внутренние проблемы поглощают государства-члены, добиться консенсуса будет сложно.

Источник: сводные данные прогноза Bloomberg от глобальных банков

Великобритания выходит из финала Брексита

В этом году в Великобритании будет самый резкий экономический спад за 300 лет благодаря остановкам, связанным с COVID-19, и ее долг, как ожидается, достигнет самого высокого уровня за пределами военного времени.В 2021 году дела обстоят не намного лучше: уровень безработицы, по прогнозам, вырастет до 7,5%, и ожидается, что множество налогов будет держать долг под контролем. 8 Еще большее беспокойство вызывает неопределенность вокруг Brexit. Шинкель сказал, что фунт, как и евро, продемонстрировал в этом году еще одну сильную динамику, но все зависит от того, сможет ли он заключить сделку по Brexit с ЕС. «Как только вы почувствуете некоторую напряженность, она, скорее всего, спадет», — сказал он.

Потенциальная кривая валюты: Британия удивляет вверх. «Их динамичная экономика может развиваться очень быстро», — сказал Шинкель.

«Их динамичная экономика может развиваться очень быстро», — сказал Шинкель.

Источник: сводные данные прогноза Bloomberg от глобальных банков

Австралия и Новая Зеландия в состоянии поствакцинального мира

После того, как вирус почти полностью ликвидирован, экономики антиподов имеют одну из лучших платформ для роста в развитом мире. Шинкель сказал, что Австралия — это «золотая середина» и готовность к поствакцинальному миру, в котором студенты и туризм из Китая, в частности, сразу же подстегнут экономику.В недавнем опубликованном протоколе Резервный банк Новой Зеландии заявил, что экономика оказалась более устойчивой, чем предполагалось ранее, но были предположения, что NZRB может отправить отрицательные ставки в попытке сохранить конкурентоспособность своего доллара и предоставить больше стимулов. 9 Если ставки упадут ниже нуля, рентабельность инвестиций упадет, что снизит зарубежный спрос на новозеландские активы и побудит инвесторов продавать новозеландский доллар в погоне за более высокой доходностью в других странах.

В Австралии Резервный банк играет в «выжидательную» игру, сказал Шинкель, и уделяет больше внимания сокращению безработицы, чем попыткам снизить курс доллара.По словам Шинкеля, большинство прогнозов предполагают более высокий австралийский доллар в среднесрочной и долгосрочной перспективе, что «имеет смысл с учетом того, где находится доллар США и насколько устойчива австралийская экономика».

Curveball потенциальной валюты 1: Что произойдет, когда в марте будут отменены стимулирующие выплаты правительством Австралии и каникулы по банковской ипотеке?

Потенциальная валюта Curveball 2: Как Австралия управляет своими торговыми отношениями с Китаем.

Источник: сводные данные прогноза Bloomberg от участников глобальных банков

Готовимся к предстоящему году

К сожалению, хрустальных шаров с валютой не существует, и, как мы видели в 2020 году, рынки трудно предсказать. С передачей полномочий США, вызовами COVID-19 и геополитическими колебаниями, изменениями обменного курса никогда не может быть и речи, поэтому имеет смысл рассмотреть ваши глобальные потребности в денежных переводах и цели на 2021 год и быть готовыми. Таким образом, когда колебания валюты представляют возможность или вам нужно действовать быстро, чтобы защититься от движущихся против вас курсов, вы будете чувствовать себя уверенно и контролируете ситуацию. Потому что, когда дело касается ваших денег, осознанные решения — лучшее решение.

С передачей полномочий США, вызовами COVID-19 и геополитическими колебаниями, изменениями обменного курса никогда не может быть и речи, поэтому имеет смысл рассмотреть ваши глобальные потребности в денежных переводах и цели на 2021 год и быть готовыми. Таким образом, когда колебания валюты представляют возможность или вам нужно действовать быстро, чтобы защититься от движущихся против вас курсов, вы будете чувствовать себя уверенно и контролируете ситуацию. Потому что, когда дело касается ваших денег, осознанные решения — лучшее решение.

Если вы ждете подходящего обменного курса или вам просто нужна небольшая поддержка в процессе перевода, наша команда OFXpert готова помочь 24/7.Свяжитесь с нами сегодня.

______

1 https://www.reuters.com/article/us-usa-fed/fed-keeps-policy-steady-as-biden-inches-closer-to-victory-idINKBN27L0I6

2 https: / /www.nytimes.com/2020/11/19/us/politics/georgia-senate-races-donations.html

3 https://country. eiu.com/china

eiu.com/china

4 https: // www .spglobal.com / marketintelligence / en / news-insights / latest-news-headlines / covid-19-magnizes-brics-divergence-as-china-solidifies-lead-61053247

5 https: // www.bloomberg.com/news/articles/2020-11-25/china-stocks-retreat-the-most-in-3-weeks-on-liquidity-jitters

6 https://www.reuters.com/article / us-china-economy-pmi / chinas-factory-activity-expands-наиболее быстрыми темпами за более чем три года-idUSKBN28A048

7 https://edition.cnn.com/2020/11/ 25 / europe / europe-coronavirus-deaths-vacation-intl / index.html

8 https://www.bbc.com/news/uk-politics-55072003

9 https: //www.reuters. ru / article / newzealand-economy-rbnz-int-idUSKBN26Z0F1

Дивергенция центральных банков для поднятия курса валюты?

В этом году доллар вырос более чем на 4% по сравнению с евро.По мере восстановления экономики США и роста инфляции ФРС, похоже, начнет ужесточать свою денежно-кредитную политику раньше, чем Европейский центральный банк (ЕЦБ), тем самым поддерживая доллар США.

Показатели доллара США на протяжении всей пандемии Covid-19

Доллар США укрепился по мере того, как пандемия ударила и потоки безопасных убежищ резко возросли, в результате чего обменный курс евро / доллар достиг двухлетнего минимума 1,0657 в марте 2020 года.

Перспективы мировой экономики начали медленно улучшаться, инвесторы стали обращать внимание на более рискованные валюты, и доллар США постепенно ослаб.Валюта начала в этом году на самом низком уровне по отношению к евро с апреля 2018 года. Пара евро / доллар торговалась около 1,2300 в начале января 2021 года после отскока более чем на 15% от минимума середины марта 2020 года.

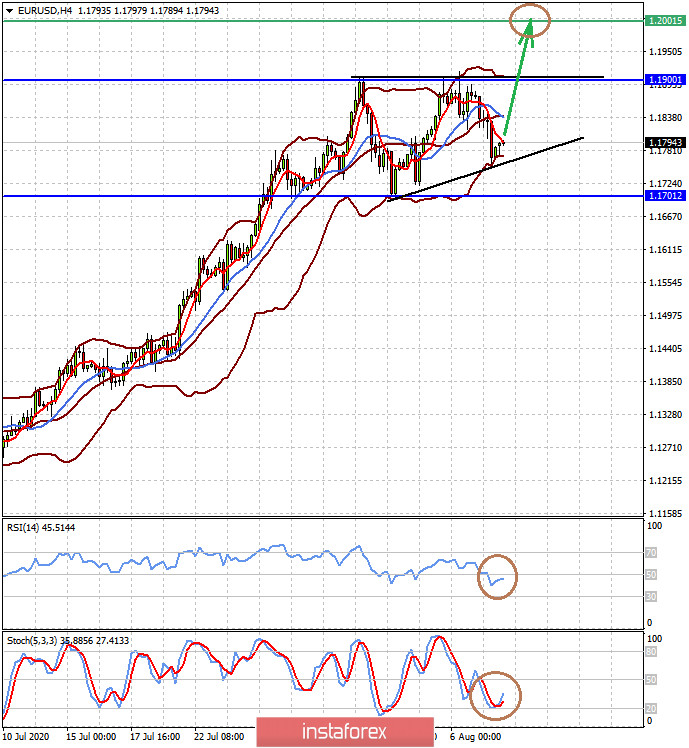

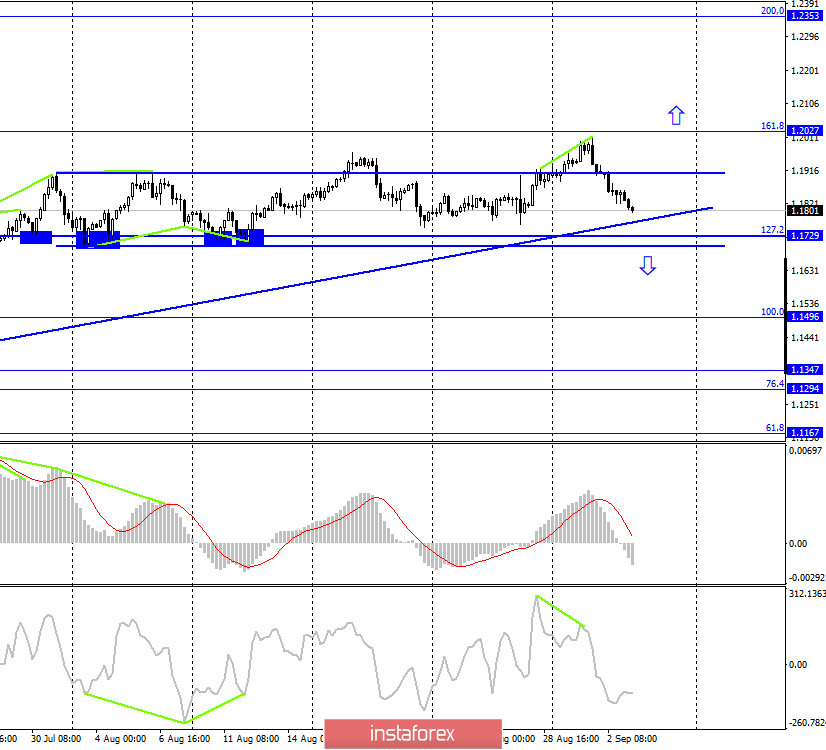

Доллар США неуклонно укреплялся в 2021 году, поскольку росли ставки на то, что ФРС начнет сдерживать денежно-кредитную поддержку и ужесточить политику. С тех пор пара EUR / USD снизилась с январского максимума 1,2310 до 1,1530 в начале октября, самого низкого уровня за 15 месяцев.

Почему укрепляется доллар США?

Доллар США продемонстрировал высокие показатели по сравнению с его основными аналогами в течение года, поскольку Америка продемонстрировала уверенное восстановление экономики после пандемии.

20 января 2021 года сенатор Делавэра и бывший вице-президент Барака Обамы Джо Байден принял инаугурацию 46-го президента США. Его администрация немедленно проложила путь выхода из Covid-19, который включал в себя программу быстрой вакцинации, чтобы помочь экономике страны и позволить предприятиям сравнительно быстро возобновить работу по сравнению с другими крупными экономиками.

Хотя экономика США сократилась на 3,5% в годовом исчислении (г / г) в 2020 году из-за пандемии, восстановление также было довольно заметным. Валовой внутренний продукт (ВВП) США во втором квартале этого года вырос на 6,7% г / г после увеличения на 6,3% в годовом исчислении в первом квартале.

Хотя данные по ВВП за третий квартал еще не опубликованы, последний индекс менеджеров по закупкам в сфере услуг и производства (PMI) остается обнадеживающим, демонстрируя, что в настоящее время восстановление экономики уверенно идет, хотя и несколько медленно.

ФРС внимательно следит за состоянием рынка труда США. В новостях по доллару США два последних выпуска данных о заработной плате вне сельского хозяйства показали резкое замедление роста числа новых рабочих мест. Однако ФРС удовлетворена определенным прогрессом в восстановлении рынка труда.

В новостях по доллару США два последних выпуска данных о заработной плате вне сельского хозяйства показали резкое замедление роста числа новых рабочих мест. Однако ФРС удовлетворена определенным прогрессом в восстановлении рынка труда.

Кроме того, согласно данным исследования вакансий и текучести рабочей силы в США (JOLTS), в настоящее время необходимо заполнить более 10 миллионов вакансий. Это показывает, что любое замедление на рынке труда не связано с отсутствием спроса.

Инфляция и процентные ставки

Инфляция, измеряемая индексом потребительских цен (ИПЦ), начала расти, как только экономика вновь открылась, и с тех пор остается на высоком уровне. Индекс потребительских цен вырос на 5,4% в сентябре, что намного выше целевого показателя ФРС в 2%.

Между тем, базовый CPI (индекс для всех товаров, за вычетом продуктов питания и энергии) увеличился на 4%. Сбои в цепочке поставок, глобальный энергетический кризис и нехватка рабочей силы теперь сочетаются друг с другом, что приводит к усилению инфляционного давления.

Хотя ФРС была последовательной в своем сообщении о том, что, по ее мнению, рост инфляционного давления носит временный характер, недавно она также признала, что для устранения ограничений предложения может потребоваться больше времени. Политики также согласились с тем, что экономика США имеет хорошие возможности для того, чтобы центральный банк начал сокращение покупок облигаций в этом году.

В связи с постепенным снижением цен инвесторов внимание теперь переключилось на то, когда ФРС может начать повышать процентные ставки. В сентябрьском Федеральном комитете по открытым рынкам (FOMC) точечный график ФРС — диаграмма, которую он использует для обозначения своего прогноза по пути повышения процентных ставок — принял более ястребиный уклон.

Точечная диаграмма теперь показывает, что чиновники ФРС поровну во мнении, следует ли начинать повышение процентных ставок уже в следующем году.

Согласно данным CME FedWatch Tool, рынок учитывает повышение процентной ставки ФРС в сентябре следующего года. Однако, если энергетический кризис, сбои в цепочке поставок и нехватка рабочей силы продолжатся, ФРС может быть вынуждена действовать раньше, что может поднять стоимость доллара США.

Однако, если энергетический кризис, сбои в цепочке поставок и нехватка рабочей силы продолжатся, ФРС может быть вынуждена действовать раньше, что может поднять стоимость доллара США.

С другой стороны, если экономический рост начнет резко замедляться из-за тех же встречных ветров, тогда ставки более агрессивного ФРС могут быть смягчены, что может привести к снижению доллара США.

Прогноздоллара США на оставшуюся часть 2021 года и далее: где, возможно, дальше будет доллар США?

В своем анализе доллара США аналитики ING видят, что динамика доллара США поддерживается денежно-кредитной политикой ФРС, и они даже более агрессивны, чем политики прямо сейчас, ожидая двух повышений процентных ставок в следующем году. Они сказали:

«Мы по-прежнему считаем, что инфляция будет более устойчивой, чем это делает ФРС, с текущими ограничениями в цепочке поставок, нехваткой рабочих и другими узкими местами в производстве, которые вряд ли существенно уменьшатся до конца этого года, и, возможно, не раньше конца этого года». следующий…. Поскольку последняя волна Covid-19 показывает признаки ослабления, мы также ожидаем возобновления активности в четвертом квартале, что, как мы думаем, приведет к тому, что еще больше членов ФРС поддержат повышение ставок на 2022 год в обновлении декабрьского прогноза ».

следующий…. Поскольку последняя волна Covid-19 показывает признаки ослабления, мы также ожидаем возобновления активности в четвертом квартале, что, как мы думаем, приведет к тому, что еще больше членов ФРС поддержат повышение ставок на 2022 год в обновлении декабрьского прогноза ».

Аналитики ING добавили: «Мы, безусловно, согласны и прогнозируем первый шаг в сентябре 2022 года с последующим повышением в декабре. Если двигаться раньше, это будет означать более низкую конечную ставку по фондам ФРС — мы видим, что она достигнет максимума на уровне 1,5% против 2,5%, прогнозируемых Федеральной резервной системой.

Аналитики банка ожидают, что доллар США немного ослабнет, а пара EUR / USD поднимется в последнем квартале этого года до 1,17. Затем они предлагают укрепить доллар в 2022 году с падением курса евро / доллар до 1,10 к концу следующего года, прежде чем, наконец, снова вырастет к четвертому кварталу 2023 года.

Йохай Элам, форекс-аналитик FXStreet, также оптимистично оценивает перспективы доллара США, которые, по его мнению, поддерживаются ФРС.

В примечании к Capital.com, Элам сказал: «Доллар будет укрепляться к концу года — особенно по отношению к евро — из-за расхождения в денежно-кредитной политике. Федеральная резервная система намерена сократить свою схему покупки облигаций и больше обеспокоена инфляцией ».

Он добавил: «Европейский центральный банк настаивает на том, что рост цен носит временный характер, и планирует заменить одну программу выкупа долгов, PEPP [план закупок на случай пандемии], новой. Преимущество Европы перед Америкой в борьбе с Covid уменьшается, поскольку число случаев заболевания в США снижается, а количество вакцинаций растет.

«В целом, у EUR / USD есть место для продолжения падения».

В своем прогнозе доллара на основе алгоритма веб-сайт Wallet Investor прогнозирует укрепление в ближайшей перспективе. На момент написания, 19 октября, прогнозировалось, что курс евро / доллар упадет до конца 2021 года на уровне 1,1483. Однако в долгосрочной перспективе прогноз веб-сайта по доллару США предполагает, что пара может вырасти до уровня закрытия 2022 года на 1,1699, 2023 года на 1,1911, 2024 года на 1,2117 и 2025 года на 1,2331.

Стоит помнить, что и аналитики, и сайты онлайн-прогнозирования могут ошибаться в своих прогнозах.Мы всегда рекомендуем вам провести собственное исследование и принять во внимание последние рыночные тенденции и новости, технический и фундаментальный анализ, а также мнения экспертов, прежде чем принимать какие-либо инвестиционные решения. Кроме того, вкладывайте только те деньги, которые вы можете позволить себе потерять.

Другие графики доллара: техническая перспектива

Евро торгуется под давлением по отношению к доллару США из-за дивергенции центрального банка. В то время как ФРС, по всей видимости, готова снизить и потенциально повысить процентные ставки в следующем году, ЕЦБ настроен гораздо более мягко, полагая, что рост инфляции в еврозоне носит временный характер.

Пара EUR / USD с середины мая имеет тенденцию к югу. В настоящее время он торгуется ниже своих 50-дневных и 200-дневных простых скользящих средних (SMA), что сдерживает рост. Похоже, что она нашла поддержку на уровне 1,1520 и недавно поднялась до уровня 1,1600.

Однако индекс относительной силы (RSI), хотя и демонстрирует признаки восстановления, остается на медвежьей территории, что указывает на фазу коррекции, а не на достижение дна. Движение выше 1,1710, 50-дневная SMA может привлечь больше покупателей, в то время как продавцы могут ожидать движения ниже 1.1525 для более глубокой распродажи.

Банк Англии (Банк Англии) в последние недели стал все более агрессивным, поскольку повышенная инфляция, похоже, будет сохраняться дольше, чем предполагалось изначально. Центральный банк Великобритании теперь может действовать раньше ФРС по поводу повышения процентных ставок, потенциально способствуя росту британского фунта (GBP).

Пара GBP / USD имеет тенденцию к снижению с начала июня. Тем не менее, недавно он повторно захватил 50-дневную SMA и тестирует нисходящую линию тренда.GBP / USD продолжает торговаться ниже 200-дневной SMA.

Источник: Capital.com Движение выше этого сопротивления на 1,3850 необходимо для рассмотрения бычьего тона. Продавцы будут искать движение назад ниже сопротивления нисходящей линии тренда, которое может вернуть цену к 1,3550.

Продавцы будут искать движение назад ниже сопротивления нисходящей линии тренда, которое может вернуть цену к 1,3550.

Турецкая лира (TRY) упала до нового исторического минимума по отношению к доллару США после того, как президент Реджеп Тайип Эрдоган уволил трех членов комитета по установлению ставок центрального банка. В то время как ФРС стремится поднять процентные ставки, Турция — одна из немногих стран, рассматривающих возможность снижения ставок.

Пара USD / TRY стабильно растет с начала года. Однако последний этап действительно ускорился с сентября. Пара уверенно торгуется на территории перекупленности на RSI. Покупатели могут нацеливаться на 9,50, в то время как цена может опуститься ниже 8,84, чтобы свести на нет краткосрочный восходящий тренд.

Источник: Capital.comОбратите внимание, что эта статья не является финансовой или инвестиционной консультацией. Имейте в виду, что аналитики и сайты онлайн-прогнозирования могут ошибаться в своих прогнозах.

Мы рекомендуем вам всегда проводить собственное исследование и учитывать последние рыночные тенденции и новости, технический и фундаментальный анализ, а также мнения экспертов, прежде чем принимать какие-либо инвестиционные решения. И никогда не вкладывайте деньги, которые вы не можете позволить себе потерять.

И никогда не вкладывайте деньги, которые вы не можете позволить себе потерять.

Как начать торговать на валютных рынках с CFD

Хотите добавить в свой портфель некоторую долю валютных операций? Торговая платформа Capital.com дает вам доступ к широкому спектру валютных рынков, от основных пар, таких как EUR / USD, GBP / USD и USD / JPY, до небольших пар, таких как EUR / CHF, CAD / JPY и GBP / AUD, а также экзотические пары, такие как USD / TRY, USD / MXN и USD / RUB, через контракты на разницу (CFD).CFD на

дают вам возможность спекулировать как на положительных, так и на отрицательных колебаниях цен. Если вы ожидаете роста курса пары, вы можете открыть длинную позицию; если вы думаете, что она упадет, вы можете продать акцию в шорт.

Еще одной особенностью торговли CFD является то, что вы можете использовать кредитное плечо для открытия значительно более крупных позиций с меньшим начальным капиталом. Однако вы должны знать, что использование кредитного плеча также максимизирует размер ваших убытков, если цена акций движется против вашей позиции.

Убедитесь, что вы понимаете, как работают CFD, прежде чем инвестировать. Проведите собственное исследование и всегда помните, что ваше решение торговать зависит от вашего отношения к риску, вашего опыта на этом рынке, разброса вашего инвестиционного портфеля и того, насколько комфортно вы себя чувствуете, теряя деньги. Никогда не вкладывайте больше, чем вы можете позволить себе потерять.

Узнайте больше о CFD из нашего подробного руководства. Зарегистрируйте учетную запись на Capital.com и будьте в курсе последних новостей рынка и выявляйте потенциальные торговые возможности.

Часто задаваемые вопросы

От чего зависит стоимость доллара?

Денежно-кредитная политика центрального банка является одним из основных факторов, влияющих на большинство валют. Если Федеральная резервная система США (ФРС) стремится ужесточить денежно-кредитную политику и повысить процентные ставки, доллар США часто будет укрепляться.

Если, однако, ФРС рассмотрит возможность ослабления денежно-кредитной политики и снижения процентных ставок, доллар снова может оказаться под давлением.

Подробнее: Прогноз акций Amazon: покупка после недавнего падения?

Оценить статью

Готовы начать?

Капитал.com Скачать

Capital Com — поставщик услуг только для исполнения. Материалы, представленные на этом веб-сайте, предназначены только для информационных целей и не должны рассматриваться как совет по инвестициям. Любое мнение, которое может быть представлено на этой странице, не является рекомендацией Capital Com или его агентов. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Если вы полагаетесь на информацию на этой странице, то делаете это исключительно на свой страх и риск.

Прогноз:USD на 2021 год | Новости и аналитика

Прогнозы по доллару США остаются неопределенными, поскольку мировая экономика продолжает избегать дальнейших ограничений

Каков прогноз по доллару США? — Фото: ShutterstockСодержание

После слабых показателей в 2020 году доллар США (USD) снова начал укрепляться в этом году. Несмотря на то, что Федеральная резервная система США (ФРС) по-прежнему находится в некотором отдалении от сужения фискальной политики, а рынки сохраняют склонность к риску, есть некоторые основания для оптимизма в отношении доллара.

Несмотря на то, что Федеральная резервная система США (ФРС) по-прежнему находится в некотором отдалении от сужения фискальной политики, а рынки сохраняют склонность к риску, есть некоторые основания для оптимизма в отношении доллара.

Давайте внимательнее посмотрим на новости по доллару США за этот год и посмотрим, к чему можно отнести прогноз по доллару США.

Динамика доллара в 2021 г.

Доллар США вырос по отношению к евро в ходе неустойчивой торговли в этом году. Валюта еврозоны торговалась на уровне 1,23 доллара за доллар в начале 2021 года — это максимум за два с половиной года.

В первом квартале 2021 года пара упала, достигнув 31 марта текущего года внутридневного минимума в 1,17 доллара. Евро ослаб, а показатели доллара США улучшились за этот период, поскольку Америка активизировала свою кампанию вакцинации, в то время как еврозона боролась из-за второй блокировки и медленно начинала свою программу вакцинации.

С начала второго квартала евро снова рос по отношению к доллару США, отскочив от 1,17 доллара, прежде чем 1 июня столкнулся с сопротивлением на уровне 1,23 доллара. Растущий аппетит к риску повлиял на доллар США, что привело к росту курса евро в этот период. 19 июня евро снова упал до 1,19 доллара, а 19 августа упал до минимума 1,17 доллара.

Растущий аппетит к риску повлиял на доллар США, что привело к росту курса евро в этот период. 19 июня евро снова упал до 1,19 доллара, а 19 августа упал до минимума 1,17 доллара.

В прошлом месяце евро немного вернулся по отношению к доллару, достигнув отметки 1,19 доллара 5 сентября, а затем поднялся на плато с 8 сентября.

Обменный курс евро / доллар на 18 октября составляет примерно 1 доллар.15.

Прогноз доллара на 2021 год

От инфляции до экономической политики Байдена до более высоких склонностей к риску на рынке — существует множество факторов, которые привели к ослаблению доллара. Давайте взглянем.

ФРС и денежно-кредитная политика

На протяжении всей пандемии ФРС проводила очень мягкую денежно-кредитную политику, и, к большому разочарованию инвесторов, от ее ужесточения еще далеко.

Центральный банк США снизил процентные ставки до рекордно низкого уровня 0% –0.25% и инициировал программу количественного смягчения, скупая облигации на сумму 120 млрд долларов каждый месяц. Сверхслабая денежно-кредитная политика повлияла на спрос на доллар США, ослабив валюту в 2020 году.

Сверхслабая денежно-кредитная политика повлияла на спрос на доллар США, ослабив валюту в 2020 году.

В начале июня ФРС обновила свой прогноз роста, объявив, что в 2023 году, вероятно, произойдут два повышения процентных ставок. Он не ожидал повышения процентных ставок в 2023 году, вместо этого предсказывая первое повышение процентных ставок в 2024 году. В результате рынки выросли, и доллар США пережил самый большой однодневный скачок с марта 2020 года после новостей об этом объявлении.

В начале августа Федеральная резервная система подтвердила, что, хотя инфляция остается низкой, процентные ставки не будут повышены до 2023 года.

Заместитель председателя ФРС Ричард Кларида сказал: «С учетом этого прогноза и до тех пор, пока инфляционные ожидания остаются надежными. при долгосрочной цели в 2%, которая, исходя из индекса общих инфляционных ожиданий (CIE) персонала ФРС, я считаю, что это так, и которая, по моим прогнозам, останется верной в прогнозируемом горизонте, — начало нормализации политики в 2023 году. будет в этих условиях полностью соответствовать нашей новой гибкой системе таргетирования средней инфляции.

будет в этих условиях полностью соответствовать нашей новой гибкой системе таргетирования средней инфляции.

Учитывая тот факт, что более высокая инфляция вынудит ФРС поднять процентные ставки раньше, быки по доллару остались разочарованы, поскольку инфляция в США, похоже, снизилась.

Индекс потребительских цен (ИПЦ) также вырос на 0,1% по сравнению с ростом на 0,3% в прошлом месяце. Базовый индекс потребительских цен в годовом исчислении увеличился всего на 4% по сравнению с 4,3% в прошлом году.

Эти результаты, представленные Министерством труда, перекликаются с мнением председателя Федеральной резервной системы Джерома Пауэлла о том, что высокая инфляция носит временный характер, а не надолго.

Несмотря на это очевидное замедление роста цен, направление инфляции остается неопределенным.

Прогноз доллара США на 2021 год: риск

В надежде, что мы стали свидетелями последнего из крупных отключений в результате пандемии COVID-19, рынки повысили свой аппетит к риску.

Однако эта новость не очень хороша для доллара США. Как правило, прогнозы по доллару США обычно предполагают, что доллар будет укрепляться во время кризиса. Когда инвесторы нервничают из-за надвигающихся экономических потрясений, они в целях безопасности обращаются к доллару.

Таким образом, перспективы доллара США были подорваны позитивными сдвигами в гонке за вакцину от коронавируса. Активное развертывание программ вакцинации продолжается в Великобритании и США. В результате широко распространен оптимизм в отношении того, что строгие ограничения навсегда закончились.

В связи с падением уровня инфицирования в Европе и увеличением числа вакцинируемых людей этот оптимизм имеет основания для сохранения.

Кристин Лагард, президент Европейского центрального банка (ЕЦБ), сказала: во время речи о восстановлении экономики: «Восстановление в еврозоне идет быстрее, чем ожидалось шесть месяцев назад, в основном из-за быстрой кампании вакцинации.”

Торговля евро / доллар США — график EUR / USD

Настроение трейдера (по кредитному плечу)

Дневное изменение

Минимум: 1,15207

Максимум: 1,15675

Прогноз по доллару США: рост розничных продаж

Розничные продажи в США в августе превзошли ожидания, как сообщает Министерство торговли. До того, как были опубликованы результаты, аналитики ING прогнозировали, что продажи упадут на 1,5% по сравнению с прошлым месяцем из-за падения продаж автомобилей до 11,5%.

До того, как были опубликованы результаты, аналитики ING прогнозировали, что продажи упадут на 1,5% по сравнению с прошлым месяцем из-за падения продаж автомобилей до 11,5%.

Однако, несмотря на опасения, что вариант Delta не позволит людям тратить деньги, продажи в ресторанах и магазинах выросли на 0.7% в августе. Это огромный скачок по сравнению с июлем, когда продажи упали на 1,8%. Если бы автомобили не тормозили, продажи в прошлом месяце выросли бы на 1,8%.

Сильный отчет дает надежду на более быстрое сокращение политики ФРС. Результаты также указывают на ранние признаки экономического подъема.

Еженедельные обращения за пособием по безработице, однако, были менее позитивными. Согласно отчетам Министерства труда, количество требований увеличилось с 332 000, что превышает оценку Dow Jones в 320 000. Несмотря на этот скачок, количество претензий с января 2021 года сократилось более чем вдвое.

Количество повторных обращений также снизилось до 2,7 миллиона, что является новым минимумом с момента заражения COVID-19.

Несмотря на эти обнадеживающие новости, мандат Байдена на вакцинацию был подорван экономистами Goldman Sachs, которые предполагают, что вакцинация окажет ограниченное влияние на экономику. Их исследование показало, что программа вакцинации может в конечном итоге применяться только к «примерно 25 миллионам в настоящее время не вакцинированных работающих людей».

Несмотря на эти опасения, экономисты Goldman Sachs предсказали, что к середине 2022 года уровень вакцинации может достичь 82% граждан США.

Прогноз ING

ING недавно изменил свои прогнозы по доллару США на 2020 год в результате более раннего, чем ожидалось, ужесточения денежно-кредитной политики ФРС. Они скорректировали свой предыдущий прогноз на конец 2021 года по паре евро / доллар США в 1,28 доллара до 1,23 доллара.

Аналитики ING ожидают, что во втором квартале 2022 года рост доллара США начнется в более широком масштабе.

В своем прогнозе доллара на следующие шесть месяцев они ожидают, что курс евро / доллар будет колебаться в пределах 1,17–1,23 доллара.

Пересмотр прогноза по доллару — Goldman Sachs

В июне экономисты Goldman Sachs также пересмотрели свой прогноз по доллару / евро.

Гигант с Уолл-стрит прогнозировал, что доллар достигнет 1,23 доллара на шестимесячном горизонте, изменив свой предыдущий прогноз на уровне 1,27 доллара, в то время как их годовая точечная цель была снижена до 1,25 доллара с 1,28 доллара в их прогнозе ранее в этом году.

В прошлом месяце экономисты Goldman Sachs прогнозировали, что ФРС объявит о начале сокращения покупок облигаций в ноябре, прогнозируя, что центральный банк начнет сокращать закупки на 15 млрд долларов за одно заседание.

Инвестиционный банк увеличил вероятность того, что центральный банк объявит о начале окончания количественного смягчения в ноябре, с 25% до 45%.

Trade DXY Индекс доллара США — график цены DXY

Настроение трейдера (по кредитному плечу)

Дневное изменение

Минимум: 94,1353

Максимум: 94,4683

Заключительные мысли

Доллар по-прежнему подвержен высокому уровню волатильности — и с таким количеством неизвестных направлений, в котором прогноз доллара может развиваться в более долгосрочной перспективе, еще предстоит увидеть.

Поскольку пандемия COVID-19 остается под контролем, но еще далека от завершения, а инвесторы ждут новых новостей от политиков, только время покажет, в каком направлении будут развиваться новости о долларе США.

Trade USA 500 — график цен US500

Настроение трейдеров (по кредитному плечу)

Дневное изменение

Часто задаваемые вопросы

Дополнительная литература

Материал, представленный на этом веб-сайте, предназначен только для информационных целей и не должен рассматриваться как инвестиционное исследование или инвестиционный совет. Любое мнение, которое может быть высказано на этой странице, является субъективной точкой зрения автора и не является рекомендацией компании Currency Com Bel LLC или ее партнеров.Мы не даем никаких подтверждений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы подтверждаете, что действуете осознанно и независимо и принимаете на себя все связанные с этим риски.

Полагаясь на информацию на этой странице, вы подтверждаете, что действуете осознанно и независимо и принимаете на себя все связанные с этим риски.

Доллар США будет укрепляться в течение 2021 года по 5 основным причинам, сообщает Bank of America

Юсеф Масуд / SOPA Images / LightRocket / Getty Images

- Bank of America во вторник повысил прогноз по укреплению доллара США по отношению к евро.

- После ослабления на протяжении большей части 2020 года несколько факторов будут поддерживать доллар благодаря продолжающемуся восстановлению экономики.

- Ниже приведены пять причин, по которым BofA ожидает укрепления доллара США в 2021 году — от безрискового позиционирования до стимулирования.

- Подпишитесь на нашу ежедневную рассылку новостей «10 вещей до открытия звонка» .

Неопределенности, связанные с курсом доллара США в 2021 году, исчезают, и, возможно, «быки» наконец-то проведут свой день под солнцем, заявил во вторник Bank of America.

Стратеги во главе с Афанасиосом Вамвакидисом повысили свой прогноз по американской валюте во вторник, ожидая, что к концу года она вырастет до 1,15 доллара за евро. Этот прогноз сравнивается с консенсусом Уолл-стрит в отношении обменного курса 1,25.

Более высокий курс евро к доллару означает более слабый доллар, поскольку за один евро можно купить больше валюты США. Валютная пара уже торгуется на уровне 1,20, прогнозируемого банком на первый квартал, по сравнению с примерно 1,23 в начале года.Команда уже ожидала роста доллара в конце года, но теперь видит несколько причин, по которым такое укрепление может наступить раньше.

Ниже приведены пять причин, по которым Bank of America ожидает укрепления доллара в 2021 году.

Подробнее: Руководитель отдела исследований в области управления благосостоянием делит покупки в 6 секторах фондового рынка, поскольку страна вновь открывается и экономика переживает «лучший рост ВВП за один год с 2000 года»

Разрыв между ФРС и ЕЦБ

После Предприняв несколько действий по закачке долларов в находящуюся в затруднительном положении экономику США, Федеральная резервная система приближается к завершению своей сверхлегкой политической позиции. Некоторые официальные лица начали говорить о сокращении покупок активов центральным банком. Стратеги заявили, что ФРС быстро отвергла опасения по поводу преждевременного ужесточения, но неоднозначная информация предполагает, что нормализация политики может произойти в начале следующего года.

Некоторые официальные лица начали говорить о сокращении покупок активов центральным банком. Стратеги заявили, что ФРС быстро отвергла опасения по поводу преждевременного ужесточения, но неоднозначная информация предполагает, что нормализация политики может произойти в начале следующего года.

На другом берегу Атлантики совсем другая история. Европейский центральный банк в последние недели стал более активно выступать против укрепления евро. Стратегический обзор того, как банк может достичь целевого показателя инфляции, вероятно, откроет новые инструменты для добавления евро в экономику.

«Суть в том, что ЕЦБ будет двигаться к дальнейшему смягчению, в то время как ФРС будет стремиться к нормализации политики», — заявила команда.

Повышение стимулов

Администрация Байдена продолжает продвигаться к принятию своего предложения по стимулированию экономики на сумму 1,9 триллиона долларов без поддержки республиканцев в попытке ускорить восстановление экономики США. Хотя такой большой пакет налоговых льгот действительно несколько ослабляет доллар, он также увеличивает риск более ранней нормализации политики ФРС, считают стратеги.В целом, эта мера должна поддержать силу доллара, добавили они.

Хотя такой большой пакет налоговых льгот действительно несколько ослабляет доллар, он также увеличивает риск более ранней нормализации политики ФРС, считают стратеги.В целом, эта мера должна поддержать силу доллара, добавили они.

Фискальная политика в Европейском Союзе, однако, «не столь благоприятна, и если что-то может быть ужесточено слишком рано», говорится в сообщении группы.

Более быстрый рост

Ожидается, что в 2021 году глобальная экономика восстановится, поскольку повсеместная вакцинация положит конец пандемии коронавируса. Тем не менее, стратеги Bank of America ожидают, что рост США будет легко опережать рост ЕС.

Команда прогнозирует рост на 6% в 2021 и 4 гг.5% в следующем году, что превышает консенсус-прогноз в 4,1% и 3,5% соответственно. По оценкам стратегов, рост ЕС в этом году достигнет 2,9%, а в 2021 году — 3,4%.

Инфляция в США, по прогнозам, аналогичным образом выйдет за пределы роста цен в ЕС.

Отделение США от экономики ЕС должно поддержать доллар, поскольку резервные мощности США исчезают, а ставки рыночных цен на ранней стадии нормализации ФРС, заявили в команде.

Подробнее: Короткий продавец Карсон Блок говорит, что революция дневной торговли, поразившая GameStop и другие акции, меняет игровое поле для таких инвесторов, как он.Вот как его фирма изобретает себя заново — и против чего он сегодня делает ставку.

Шорты по доллару

Доллар может стать следующим активом, который столкнется с массовым сокращением продаж после феномена GameStop в январе, заявил Bank of America. Рынок продолжает продавать доллар, несмотря на недавнее ралли валюты.

Если прогнозы команды верны и экономика США опережает ЕС, продажа евро-доллара, скорее всего, приведет к сокращению длинных позиций и укреплению доллара, считают стратеги.

Возвращение в безопасную гавань

Группа риска, которая подняла акции в течение года с начала года, не будет длиться вечно, и разворот может подтолкнуть больше инвесторов к наличным позициям, заявила команда. Bank of America ожидает, что размещение рисковых активов достигнет пика в первом квартале, прежде чем поддержка политики достигнет своего предела в следующем квартале. Они добавили, что в этом году прогнозируется 10% -ная коррекция рынка, которая поколеблет аппетит инвесторов к акциям.

Они добавили, что в этом году прогнозируется 10% -ная коррекция рынка, которая поколеблет аппетит инвесторов к акциям.

Начало года с рекордно высокими активами «не оставляет много возможностей для дальнейшего роста», — заявили в банке.Относительно медленные темпы вакцинации в мире означают, что для полного выхода из кризиса COVID-19 могут потребоваться годы. По мнению Bank of America, реализация долгого пути к восстановлению должна поддержать доллар в краткосрочной перспективе.

«Более сложный прогноз для рисковых активов в этом году также предполагает менее ясную картину валютных курсов и потенциал роста долларовых рисков», — заявили стратеги.

Подробнее: UBS говорит, что биткойн — это пузырь и слишком волатильный, чтобы диверсифицировать портфель, в отличие от золота — вот почему банк говорит, что он может оказаться «бесполезным»

Дневной прогноз наUSD / CAD — U.Южный доллар снижается после слабого отчета по темпам роста ВВП

Доллар США теряет позиции по отношению к канадскому доллару

USD / CAD продолжает попытки закрепиться ниже уровня поддержки 1,2340, в то время как доллар США теряет позиции по отношению к широкой корзине валют.

Индекс доллара США получил сильную нисходящую динамику и сумел опуститься ниже 50-дневной скользящей средней, которая расположена около 93,45. Следующий уровень поддержки для индекса доллара США расположен на 93,10. В случае, если U.Индекс S. Dollar проходит испытание этого уровня поддержки, USD / CAD окажется под еще большим давлением.

Сегодня США сообщили, что ВВП в третьем квартале 2021 года увеличился на 2% по сравнению с предыдущим кварталом, в то время как аналитики ожидали, что он вырастет на 2,7%. Этот отчет оказал давление на американскую валюту, так как более слабый рост ВВП может вынудить ФРС быть более миролюбивым на предстоящем заседании 2-3 ноября 2021 года.

Трейдеры валютного рынка также ознакомились с отчетом о первичных заявках на пособие по безработице, который показал, что за неделю на пособие по безработице подали 281 000 американцев по сравнению с консенсусом аналитиков в 290 000 человек.Число продолжающихся обращений за пособием по безработице снизилось с 2,48 миллиона до 2,24 миллиона, в то время как аналитики ожидали, что они снизятся до 2,42 миллиона. Незавершенные продажи домов снизились на 2,3% по сравнению с предыдущим месяцем в сентябре, в то время как аналитики полагали, что они останутся неизменными по сравнению с уровнями августа.

Незавершенные продажи домов снизились на 2,3% по сравнению с предыдущим месяцем в сентябре, в то время как аналитики полагали, что они останутся неизменными по сравнению с уровнями августа.