Содержание дисциплины «Налоги и налогообложение» : Кафедра МЭО : АлтГТУ

Кафедра «Международные экономические отношения»

Модуль 1 Экономическая сущность налогов и основы налогообложения

Тема 1. Экономическая сущность налогов

Экономическое содержание налогов. Налоговое регулирование экономики. Элементы налога и принципы налогообложения

Тема 2. Налоговая политика и налоговая система государства

Налоговая система. Налоговое право. Основы международного налогового права. Управление налоговой системой. Налоговая политика государства

Модуль 2 Косвенные налоги: НДС, акцизы и таможенные пошлиныТема 3. Налог на добавленную стоимость

Налог на добавленную стоимость (НДС), общая характеристика. Плательщики, объект обложения. Принципы определения даты и места реализации товаров (работ, услуг). Налоговая база, особенности ее исчисления по видам деятельности. Операции, освобождаемые от налогообложения, их классификация и назначение. Ставки налога, их применение. Порядок исчисления налога на добавленную стоимость. Налоговые вычеты: условия и механизм применения. Счета-фактуры при расчетах НДС. Сроки уплаты НДС.

Тема 4. Акцизы

Акцизы как разновидность косвенных налогов, их назначение Плательщики акцизов, объект обложения. Определение налоговой базы. Ставки акцизов, основы их дифференциации. Порядок расчета суммы акциза. Налоговые вычеты: условия и порядок применения. Маркировка подакцизной продукции отечественного и импортного производства, контроль за наличием акцизных марок. Цель маркировки. Сроки уплаты.

Тема 5. Таможенные пошлины

Таможенные пошлины и таможенный тариф: основы их построения и классификация. Плательщики таможенных пошлин. Виды применяемых ставок, их дифференциация по товарам и товарным группам.

Тема 6. Налогообложение доходов физических лиц

Налог на доходы физических лиц, его назначение. Состав плательщиков, объект обложения. Определение налоговой базы. Доходы, не подлежащие обложению налогом на доходы. Налоговые вычеты. Ставки налога. Порядок расчета сумм подоходного налога физического лица, удерживаемый у источника выплаты. Порядок исчисления и уплаты налога в бюджет. Налогообложение доходов физических лиц от предпринимательской деятельности. Особенности налогообложения доходов иностранных граждан. Международное налогообложение. Налоговые конвенции. Соглашение между государствами-участниками СНГ. Налоговая декларация о доходах физических лиц, ее назначение и порядок заполнения.

Тема 7. Единый социальный налог

ЕСН: плательщики, объект обложения. Порядок исчисления налоговой базы. Выплаты, не подлежащие обложению. Налоговые льготы, условия применения. Ставки, порядок исчисления и сроки уплаты единого социального налога. Порядок применения регрессивной шкалы. Отчетность по налогу.

Тема 8. Налогообложение прибыли (дохода) организаций

Фискальное и регулирующее значение налога на прибыль организаций. Плательщики налога, объект обложения и его состав. Определение налогооблагаемой прибыли от реализации продукции (работ, услуг). Состав затрат и порядок формирования финансовых результатов для целей налогообложения прибыли. Состав и назначение льгот по налогу на прибыль. Ставки налога на прибыль организаций. Порядок исчисления и сроки уплаты налога на прибыль организаций.

Налогообложение отдельных видов доходов организаций.

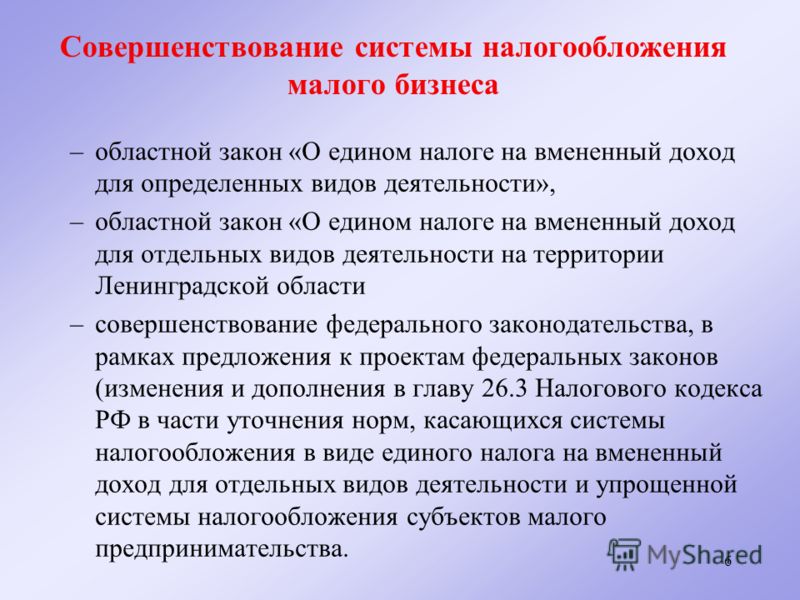

Тема 9. Налогообложение субъектов малого предпринимательства

Критерии малого предпринимательства как субъекта налогообложения. Особенности льгот по налогу на прибыль и налогу на добавленную стоимость для малого предпринимательства. Специальные налоговые режимы: Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), Упрощенная система налогообложения, Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, Система налогообложения при выполнении соглашений о разделе продукции

Специальные налоговые режимы: Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), Упрощенная система налогообложения, Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, Система налогообложения при выполнении соглашений о разделе продукции

Тема 10. Налогообложение имущества

Налогообложение имущества организаций. Налогообложение имущества физических лиц. Налог с имущества, переходящего в порядке наследования и дарения: плательщики, объект, ставки, льготы, порядок исчисления и уплаты.

Тема 11. Налоговые платежи за пользование природными ресурсами

Экономическая сущность и назначение платежей за пользование природными ресурсами. Отчисления на воспроизводство минерально-сырьевой базы: плательщики, объект обложения, ставки, льготы. Платежи за право на пользование недрами: плательщики и объект обложения, ставки, льготы, порядок исчисления, формы и сроки уплаты в бюджет. Плата за пользование водными объектами: плательщики и объект обложения, льготы, ставки, порядок определения и уплаты в бюджет. Лесные подати. Платежи за загрязнение окружающей среды. Земельный налог как форма платы за землю.

Тема 12. Другие налоги и сборы, взимаемые с юридических и физических лиц

Региональные налоги и сборы: Транспортный налог, Налог на игорный бизнес. Государственная пошлина, принципы ее взимания. Состав, принципы исчисления и взимания местных налогов и сборов: налога на рекламу, целевых сборов на содержание милиции, на благоустройство территорий, на нужды образовательных учреждений и др.

Модуль 5 налоговое регулирование в РФ и других странахТема 13. Права, обязанности и ответственность налогоплательщиков и налоговых агентов

Налоговые права организаций, являющихся налогоплательщиками и налоговыми агентами.

Обязанности и ответственность налогоплательщиков по обеспечению своевременной и полной уплаты налогов и сборов в бюджет, по предоставлению в налоговые органы отчетов и другой информации.

Тема 14. Оптимизация налогообложения. Налоговое планирование. Прогнозирование налоговых поступлений

Основы налогового планирования. Понятие и общие принципы налогового планирования.

Тема 15. Налогообложение в зарубежных странах

Содержание налоговых реформ в ОЭСР. Анализ некоторых видов налогов. Современные тенденции в мире в области налогообложения.

Тема 16. Влияние налогообложения на инвестиции

Роль налогообложения для поощрения инвестиций. Налоговые факторы, влияющие на иностранные прямые инвестиции: уровень налога, гласность налоговой системы, ставка налога, база налогообложения, таможенные пошлины, налоговые соглашения. Безналоговые зоны, как способ привлечения иностранных инвестиций: «налоговые гавани», страны с промежуточным налогообложением, виды оффшорных компаний.

Учебно-методические материалы по дисциплинеОсновная литература:

1. Александров И.М. Налоги и налогообложение: Учебник. — М.: Дашков и К, 2003.

2. Евстигнеев Е.Н. Налоги и налогообложение: учебное пособие. — М.: Инфра, 2002.

3. Евстигнеев Е.Н. Основы налогообложения и налогового права: учебное пособие. – М.: ИНФРА – М., 1999.

4. Налоги, налогообложение и налоговое законодательство: учебное пособие для вузов / Под ред. Е.Н. Евстигнеева. — 2-е изд., испр. и доп. — СПб.: Питер, 2001.

5. Налоги: учеб. пособие для вузов / под ред. Д.Г. Черника. — 5-е изд., перераб. и доп. — М.: Финансы и статистика, 2003.

6. Налоговый кодекс Российской Федерации. Часть первая, вторая. — М., 2004.

7. Пансков В.Г. Налоги и налогообложение в РФ: учебник для ВУЗов. — М.: Книжный мир, 1999.

Дополнительная литература

1. Брызгалин А.В., Берник В.Р., Головкин А.Н., Брызгалин В.В., Баженов О.И. Методы налоговой оптимизации, или как избежать опасных ошибок. – М.: Аналитика-Пресс, 1999.

Брызгалин А.В., Берник В.Р., Головкин А.Н., Брызгалин В.В., Баженов О.И. Методы налоговой оптимизации, или как избежать опасных ошибок. – М.: Аналитика-Пресс, 1999.

2. Вопросы исчисления и уплаты федеральных налогов с юридических лиц: Учеб. пособие/ Под ред. Л.П. Павловой. — М.: ФА, 1999.

3. Комментарий к Налоговому кодексу Российской Федерации части первой (постатейный). Учебное пособие. М.:МЦФЭР, 1999.

4. Налоговый кодекс России в схемах. Часть вторая. М.: КОНСЭКО Пресс, 2001.

5. Грунина Д.К., Кравченков Л.С. Государственные налоговые органы и органы налоговой полиции в Российской Федерации: учебное пособие. — М.: Финансовая академия, 2000.

6. Джон Пеппер. Практическая энциклопедия международного налогового и финансового планирования. — М.: ИНФРА-М, 1998.

7. Миляков Н.В. Налоги и налогообложение: курс лекций. – М.: ИНФРА-М, 1999.

8. Сутырин С.Ф., Погорлецкий А.И. Налоги и налоговое планирование в мировой экономике. учебное пособие: Санкт-Петерб. гос. ун-т. — СПб.: Изд-во Михайлова В.А.: Полиус, 1998.

9. Юткина Т.Ф. Налоги и налогообложение. учеб. для вузов по экон. спец.: Всерос. заоч. финансово-экон. ин-т. — М.: ИНФРА-М, 1998.

Примечания.1. Любая контрольная точка, выполненная после срока без уважительной причины, оценивается на 10% ниже. Контрольная точка, выполненная после начала сессии, оценивается максимум 25 баллами. Задания и тесты, выполненные после завершения семестра, оцениваются 0 баллом.

2. К экзамену допускаются студенты, не имеющие задолженностей по контрольным точкам и имеющие текущий рейтинг не ниже 25 баллов. Задолженности ликвидируются на консультациях в течение семестра. «Автоматы» по дисциплине не выставляются.

3. Студентам, не посещающим занятия без уважительной причины, а также не готовящимся к ним, начисляются «штрафные» баллы. Из текущего рейтинга студента за каждый пропуск или отсутствие подготовки вычитается по 5 баллов.

Составила: ст. преподаватель каф. МЭО Казитова Э.И

преподаватель каф. МЭО Казитова Э.И

НАЛОГИ И НАЛОГООБЛОЖЕНИЕ

Гулиев Р.Ч.

ТРАНСПОРТНЫЙ НАЛОГ: ОПЫТ ПРИМЕНЕНИЯ В РОССИИ И НАПРАВЛЕНИЯ РАЗВИТИЯ

Ильясов Р.Х., Ильясов Т.Р., Манцаев Х.-А.У., Насуханов М.-С.С.-Б.

НАЛОГ НА САМОЗАНЯТЫХ: ДОСТОИНСТВА И НЕДОСТАТКИ

Марьин Е.В.

ПРИНЦИП ПЛАТНОСТИ ЗЕМЛЕПОЛЬЗОВАНИЯ КАК ОСНОВА УПРАВЛЕНИЯ ЗЕМЕЛЬНЫМИ РЕСУРСАМИ

Слушкина Е.Ю.

ОСНОВНЫЕ ПРОБЛЕМЫ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ НАЛОГОВЫХ ПОСТУПЛЕНИЙ В РОССИИ

Слепцова А.А., Мазий В.В.

НАЛОГООБЛОЖЕНИЕ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ: ФАКТОРЫ ФОРМИРОВАНИЯ И МЕТОДЫ СОВЕРШЕНСТВОВАНИЯ

Шобей Л.Г., Григорьева Е.А.

НАЛОГОВЫЙ МОНИТОРИНГ КАК МЕТОД НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ

Леонова О.В.

НАЛОГОВЫЕ РИСКИ ОРГАНИЗАЦИИ: ПРИЧИНЫ ВОЗНИКНОВЕНИЯ И ПУТИ ИХ СНИЖЕНИЯ

Артемьева О.А., Семиколенных Н.В.

ПРОБЛЕМЫ ЭФФЕКТИВНОСТИ НАЛОГОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Полякова М.В.

РОЛЬ РЕГИОНАЛЬНОЙ НАЛОГОВОЙ ПОЛИТИКИ В УСЛОВИЯХ НЕОИНДУСТРИАЛЬНОЙ ТРАНСФОРМАЦИИ ЭКОНОМИКИ

Артемьева О.А., Тропина Ю.Э.

ИСТОРИЯ РАЗВИТИЯ ТРАНСПОРТНОГО НАЛОГА В РОССИИ

Борлакова Т.М., Семенов Д.Ш.

РОЛЬ НАЛОГА НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ В БЮДЖЕТНОЙ СИСТЕМЕ РОССИИ

Гагаринова Н.В., Любицкая Е.В., Парпуренко М.Р.

К ВОПРОСУ ОБ ОСПАРИВАНИИ КАДАСТРОВОЙ СТОИМОСТИ ОБЪЕКТОВ НЕДВИЖИМОСТИ ЮРИДИЧЕСКИМИ ЛИЦАМИ

Миргалиева М.С., Назаров М.А.

НАЛОГОВЫЕ ПОСТУПЛЕНИЯ В УСЛОВИЯХ НЕОПРЕДЕЛЕННОСТИ, СВЯЗАННОЙ С ПАНДЕМИЕЙ КОРОНАВИРУСА

Леплянина Д.А.

НАЛОГОВЫЕ РИСКИ НАЛОГОПЛАТЕЛЬЩИКА И ФАКТОРЫ ИХ ВОЗНИКНОВЕНИЯ

Темишева А.Т.

ПРОБЛЕМЫ ПРИМЕНЕНИЯ АКЦИЗОВ НА СПИРТ, СПИРТОСОДЕРЖАЩУЮ И АЛКОГОЛЬНУЮ ПРОДУКЦИЮ В РОССИЙСКОЙ ФЕДЕРАЦИИ И ПУТИ ИХ РЕШЕНИЯ

Коробкова Н.

ЗАРУБЕЖНЫЙ ОПЫТ РЕГУЛИРОВАНИЯ САМОЗАНЯТОСТИ

Ягумова З.Н., Малкандуева Д.Т.

НАЛОГОВАЯ КУЛЬТУРА И ПРИЧИНЫ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВ

Мазий В.В., Долгопятова И.В.

ОСОБЕННОСТИ ПРИМЕНЕНИЯ НАЛОГА НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД В РОСТОВСКОЙ ОБЛАСТИ

Полежаева Д.В.

НАЛОГ НА ПРОФЕСИОНАЛЬНЫЙ ДОХОД КАК НАПРАВЛЕНИЕ УВЕЛИЧЕНИЯ НАЛОГОВОГО ПОТЕНЦИАЛА МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ

Черненко Д.А., Скрыльников Д.В.

ТЕОРИЯ И ПРАКТИКА ПРИМЕНЕНИЯ НАЛОГОВЫХ ЛЬГОТ ПО НДС

Марьин Е.В.

ОРГАНИЗАЦИОННО-ПРАВОВЫЕ ФОРМЫ ПЛАТЫ ЗА НЕГАТИВНОЕ ВОЗДЕЙСТВИЕ НА ОКРУЖАЮЩУЮ СРЕДУ

Симакова Д.Е., Кулешов Д.А.

АКТУАЛЬНЫЕ ПРОБЛЕМЫ НАЛОГОВОГО КОНТРОЛЯ В РАМКАХ ПРОВЕДЕНИЯ СУДЕБНОЙ ЭКСПЕРТИЗЫ

Москаленко П.А.

РОЛЬ НАЛОГОВОЙ СИСТЕМЫ В УКРЕПЛЕНИИ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ГОСУДАРСТВА: ТЕОРЕТИЧЕСКИЙ АСПЕКТ

Жукова Е.С., Кискул О.А., Магдалюк К.В.

ОЦЕНКА ФОРМ И МЕТОДОВ РАЗВИТИЯ МАЛОГО БИЗНЕСА В РАМКАХ НАЛОГОВОЙ ПОЛИТИКИ ПМР

Золотарева Т.В., Ротарь Т.С.

ПРОГНОЗИРОВАНИЕ ПОСТУПЛЕНИЙ НДФЛ В КОНСОЛИДИРОВАННЫЙ БЮДЖЕТ РОССИЙСКОЙ ФЕДЕРАЦИИ

Петросян М.С.

СОВЕРШЕНСТВОВАНИЕ ПЛАНИРОВАНИЯ ДЕЯТЕЛЬНОСТИ НАЛОГОВЫХ ИНСПЕКЦИЙ НА ЗАКОНОДАТЕЛЬНОМ УРОВНЕ

Эгнатосян Л.Р., Назаров М.А.

ИНДИВИДУАЛЬНОЕ ПРЕДПРИНИМАТЕЛЬСТВО В РФ: ИСТОРИЯ И СОВРЕМЕННОСТЬ

Киракосян А.М., Кирсанова Ю.О.

АКТУАЛЬНОСТЬ СОВЕРШЕНСТВОВАНИЯ МЕХАНИЗМА ОПРЕДЕЛЕНИЯ КАДАСТРОВОЙ СТОИМОСТИ ИМУЩЕСТВА

Сапрыкина Т.В., Вялкова Н.О.

НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД: ВОЗНИКНОВЕНИЕ И НОВОВВЕДЕНИЯ 2020 ГОДА

Золотарева Т.В., Ротарь Т.С.

СОВЕРШЕНСТВОВАНИЕ МЕХАНИЗМА ФУНКЦИОНИРОВАНИЯ НДФЛ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Золотарева Т. В., Ротарь Т.С.

В., Ротарь Т.С.

ОЦЕНКА ДИНАМИКИ СОСТАВА И СТРУКТУРЫ ПОСТУПЛЕНИЙ НДФЛ В КОНСОЛИДИРОВАННЫЙ БЮДЖЕТ РОССИЙСКОЙ ФЕДЕРАЦИИ

Золотарева Т.В.

СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ ПОСЛЕДСТВИЯ РЕФОРМИРОВАНИЯ ЭЛЕМЕНТА НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Буйвис Т.А.

ОПТИМИЗАЦИЯ НАЛОГА НА ИМУЩЕСТВО

Бочков П.В.

ПРАВОВАЯ СПЕЦИФИКА ДЕЯТЕЛЬНОСТИ НАЛОГОВОГО ОРГАНА ПРИ ОРГАНИЗАЦИИ И ОСУЩЕСТВЛЕНИИ НАЛОГОВОГО КОНТРОЛЯ

Шемякина М.С., Мурзина Е.А.

ИДЕНТИФИКАЦИЯ УГРОЗ НАЛОГОВОЙ БЕЗОПАСНОСТИ НА ОСНОВЕ АНАЛИЗА РЕЗУЛЬТАТИВНОСТИ ОПЕРАТИВНОГО КОНТРОЛЯ

Колесникова Е.Н.

ОСНОВНЫЕ НАЛОГОВЫЕ ИЗМЕНЕНИЯ В ФИНАНСОВО-БЮДЖЕТНОЙ ПОЛИТИКЕ РОССИИ НА ПЕРИОД 2019-2021 ГОДЫ

Харитонов С.Н.

РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ЗАКОНОДАТЕЛЬСТВА В СФЕРЕ НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО БИЗНЕСА, ПРИМЕНЯЮЩИХ УСН

Курихин С.В., Мунши А.Ш.

АНАЛИЗ ОСНОВНЫХ ПОЛУЧАТЕЛЕЙ СРЕДСТВ ФЕДЕРАЛЬНОГО БЮДЖЕТА РОССИИ С 2013 ПО 2017 ГОДЫ

Ищенко М.Д., Саенкова О.В.

РЕТРОСПЕКТИВНЫЙ АНАЛИЗ ИЗМЕНЕНИЯ СТАВКИ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В РОССИИ

Медюха Е.В., Артюшенко Е.В.

ВЛИЯНИЕ НАЛОГОВОЙ НАГРУЗКИ НА ФИНАНСОВО-ХОЗЯЙСТВЕННУЮ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

Медюха Е.В., Артюшенко Е.В.

ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ КАК СПОСОБ СНИЖЕНИЯ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ

Данилов С.С., Монин И.Г., Тихонова К.А.

РОЛЬ НАЛОГОВЫХ ИНСТРУМЕНТОВ В СТИМУЛИРОВАНИИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ НА РЕГИОНАЛЬНОМ УРОВНЕ

Медюха Е.В., Яковлев В.А.

ОРГАНИЗАЦИЯ ВНУТРЕННЕГО НАЛОГОВОГО КОНТРОЛЯ

Шубина Я.А.

ПРОБЛЕМЫ ИНФОРМАТИЗАЦИИ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ В РОССИИ И ПУТИ ИХ РЕШЕНИЯ

Макевнина Е.С.

К ВОПРОСУ ОБ УКРЕПЛЕНИИ НАЛОГОВЫХ ДОХОДОВ РЕГИОНАЛЬНОГО БЮДЖЕТА В НОВЫХ ЭКОНОМИЧЕСКИХ УСЛОВИЯХ (НА ПРИМЕРЕ РЕСПУБЛИКИ МОРДОВИЯ)

Яковлев П. И.

И.

СОВЕРШЕНСТВОВАНИЕ НАЛОГООБЛОЖЕНИЯ ИНОСТРАННЫХ ОРГАНИЗАЦИЙ, ДЕЙСТВУЮЩИХ ЧЕРЕЗ ПОСТОЯННОЕ ПРЕДСТАВИТЕЛЬСТВО

Кипкеева А.М., Чагаров Э.Н.

ЗАДОЛЖЕННОСТЬ ПО НАЛОГАМ И СБОРАМ: ПОКАЗАТЕЛИ И ИХ ХАРАКТЕРИСТИКА

Парпиева Н.Р., Матикеева Н.К.

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В КЫРГЫЗСКОЙ РЕСПУБЛИКЕ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

Покидова А.В.

ФОРМЫ И МЕТОДЫ НАЛОГОВОГО КОНТРОЛЯ И ПУТИ ИХ СОВЕРШЕНСТВОВАНИЯ

Кипкеева А.М., Эркенова З.А.

ВЛИЯНИЕ АКЦИЗОВ НА РОСТ ЦЕН ПОДАКЦИЗНЫХ ТОВАРОВ

Тимонина В.С.

СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Мустафаева С.Р., Абдульбакиева С.И.

ОСОБЕННОСТИ ПРИМЕНЕНИЯ ИП СПЕЦИАЛЬНЫХ НАЛОГОВЫХ РЕЖИМОВ В РФ

Левшукова О.А., Хандримайло Н.С.

НАЛОГОВАЯ ОПТИМИЗАЦИЯ ИЛИ КАК ЭКОНОМИТЬ НА НАЛОГАХ

Шкарин Д.М.

СОВЕРШЕНСТВОВАНИЕ НАЛОГОВОГО КОНТРОЛЯ ПРЕДПРИЯТИЯ С ПРИМЕНЕНИЕМ АНАЛИТИЧЕСКОГО ОТЧЕТА «ПИРАМИДА»

Кипкеева А.М., Эркенова З.А.

СОВРЕМЕННЫЕ ПРОБЛЕМЫ КОСВЕННОГО НАЛОГООБЛОЖЕНИЯ В РОССИИ

Юшкин А.В., Жогина К.А.

ВЛИЯНИЕ НАЛОГООБЛОЖЕНИЯ НА КАЧЕСТВО ЖИЗНИ НАСЕЛЕНИЯ РМ

Сайкина А.В.

РЕФОРМИРОВАНИЕ НАЛОГООБЛОЖЕНИЯ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ − ВАЖНЕЙШИЙ ФАКТОР СТАБИЛИЗАЦИИ БЮДЖЕТНОЙ СИСТЕМЫ РФ

Касимова А.И.

НАЛОГОВЫЙ ПОТЕНЦИАЛ РЕСПУБЛИКИ МОРДОВИЯ

Гажова А.А., Жогло М.А.

ЛЬГОТЫ В СИСТЕМЕ НАЛОГООБЛОЖЕНИЯ ОРГАНИЗАЦИЙ И ОЦЕНКА ИХ СТИМУЛИРУЮЩЕЙ РОЛИ

Салимова Д.М., Швецова А.М.

АНАЛИЗ И ОЦЕНКА СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА

Неизвестная К.Д.

АКТУАЛЬНЫЕ ПРОБЛЕМЫ НДФЛ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Намазова К.Б., Мустафаева С. Р.

Р.

ОЦЕНКА ВЛИЯНИЯ ПОВЫШЕНИЯ СТАВКИ НДС НА МАЛЫЙ БИЗНЕС

Левшукова О.А., Слепцова А.В., Эдилсултанова М.А.

СУЩНОСТЬ И ЗНАЧЕНИЕ НАЛОГА НА ДОПОЛНИТЕЛЬНЫЙ ДОХОД ОТ ДОБЫЧИ УГЛЕВОДОРОДНОГО СЫРЬЯ

Филимонова В.В.

ПРОГНОЗ ПОСТУПЛЕНИЯ НАЛОГОВ И СБОРОВ В БЮДЖЕТНУЮ СИСТЕМУ РФ ДО 2021 ГОДА

Панкратова М.В.

ОЦЕНКА СОВРЕМЕННОГО СОСТОЯНИЯ РЕГИОНАЛЬНОЙ НАЛОГОВОЙ ПОЛИТИКИ (НА ПРИМЕРЕ РЕСПУБЛИКИ МОРДОВИЯ)

Левшукова О.А., Шевченко А.А., Казимир А.Н.

НЕОБЫЧНЫЕ НАЛОГИ В РОССИИ

Мезенцева А.Е.

СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ: ИХ РОЛЬ В СИСТЕМЕ НАЛОГООБЛОЖЕНИЯ И ЭФФЕКТИВНОСТЬ ПРИМЕНЕНИЯ СУБЪЕКТАМИ МАЛОГО И СРЕДНЕГО БИЗНЕСА

Дутка О.П.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ: ОСОБЕННОСТИ ОРГАНИЗАЦИИ И ПРОВЕДЕНИЯ НАЛОГОВОГО КОНТРОЛЯ

Николенко Ю.Б.

ПРОБЛЕМЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ И ПУТИ ИХ РЕШЕНИЯ

Никитюк В.С., Халикова Л.Р.

МИРОВОЙ ОПЫТ НАЛОГООБЛОЖЕНИЯ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА И ПУТИ ЕГО ПРИМЕНЕНИЯ В РОССИИ

Левшукова О.А., Скобелева Д.Д., Филиппова В.В.

АКТУАЛЬНЫЕ ПРОБЛЕМЫ ВЗИМАНИЯ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ И ПУТИ ИХ РЕШЕНИЯ

Пыхтеева И.В.,Абдурахманова А.Ф., Виноградов А.В., Петров М.А.

ТОНКАЯ КАПИТАЛИЗАЦИЯ – УХОД ОТ НАЛОГОВ ИЛИ ЗАЩИТА ОТ УБЫТОЧНОГО ПРОИЗВОДСТВА?

Алексеев А.Н.

ГОСУДАРСТВО ПРОЩАЕТ ДОЛГИ ИП

Сальникова А.В., Тощёв А.С.

КАМЕРАЛЬНАЯ ТАМОЖЕННАЯ ПРОВЕРКА. ОСОБЕННОСТИ НАЗНАЧЕНИЯ И ПРОВЕДЕНИЯ

Зубов Д.В., Тиньгаев А.В.

ОПЫТ ЦИФРОВИЗАЦИИ МЕЖРАЙОННОЙ ИФНС РОССИИ

Карелина А.С., Варнакова Г.Ф.

ВЛИЯНИЕ ПОВЫШЕНИЯ НДС В РОССИЙСКОЙ ФЕДЕРАЦИИ НА ЦЕНООБРАЗОВАНИЕ

Лащинская Н. В., Симакова Д.Е.

В., Симакова Д.Е.

ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ ПО ВЫПЛАТАМ СТРАХОВЫХ ВЗНОСОВ

Гончарова А.О.

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ ПРИ ПОДРЯДНОМ СПОСОБЕ СТРОИТЕЛЬСТВА

Шобей Л.Г., Кузнецова К.А.

ПОВЫШЕНИЕ СТАВКИ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ КАК МЕРА СОВРЕМЕННОЙ ЭКОНОМИЧЕСКОЙ ПОЛИТИКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Храмцова Я.А.

РАЗВИТИЕ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В КРАСНОДАРСКОМ КРАЕ

Кривополенова М.А.

ОСОБЕННОСТИ НАЧИСЛЕНИЯ И УПЛАТЫ ТРАНСПОРТНОГО НАЛОГА В АРХАНГЕЛЬСКОЙ ОБЛАСТИ

Полинская М.В., Айрапетян Н.А.

ПЛЮСЫ И МИНУСЫ НАЛОГА ДЛЯ САМОЗАНЯТЫХ

Полинская М.В., Дубровская А.В.

МОШЕННИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ В СФЕРЕ НАЛОГОВ И НАЛОГООБЛОЖЕНИЯ

Бочков П.В., Орлова А.В.

ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ, КАК СПОСОБ СНИЖЕНИЯ НАЛОГОВОЙ НАГРУЗКИ КОМПАНИИ

Завьялова И.В., Павлова Е.А.

СИСТЕМА МЕСТНОГО НАЛОГООБЛОЖЕНИЯ: СОВРЕМЕННОЕ СОСТОЯНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

Бунина А.Ю., Грудина Е.А.

УЧЕТНО – АНАЛИТИЧЕСКОЕ ОБЕСПЕЧЕНИЕ И КОНТРОЛЬ РАСЧЕТОВ ПО НАЛОГАМ И СБОРАМ НА ПРЕДПРИЯТИИ

Барцева Н.С., Готовчикова В.А., Коломенцева В.С.

ПРОБЛЕМЫ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ДЛЯ САМОЗАНЯТОГО НАСЕЛЕНИЯ В РФ

Шурдумова Э.Г., Байзулаев С.А., Шагирова Л.А., Бухурова Л.Х.

ОПТИМИЗАЦИЯ НАЛОГОВЫХ ДОХОДОВ БЮДЖЕТОВ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ

Старова О.В., Шамова Е.А., Усова К.С., Паньков П.А.

АНАЛИЗ ЭФФЕКТИВНОСТИ ПОВЫШЕНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Дутка О.П.

РОЛЬ ПРЕДПРОВЕРОЧНОГО АНАЛИЗА В ПОВЫШЕНИИ РЕЗУЛЬТАТИВНОСТИ ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК

Векуа Р.Г.

СОВЕРШЕНСТВОВАНИЕ НАЛОГООБЛОЖЕНИЯ КОММЕРЧЕСКИХ БАНКОВ В РОССИИ

Харькова К. С., Бойко Г.А.

С., Бойко Г.А.

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ РЕГИОНАЛЬНОГО УРОВНЯ, ИСПОЛЬЗУЕМЫЕ ДЛЯ ПОВЫШЕНИЯ УРОВНЯ БЮДЖЕТНОЙ ОБЕСПЕЧЕННОСТИ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ (НА ПРИМЕРЕ ЯРОСЛАВСКОЙ ОБЛАСТИ)

Харькова К.С., Бойко Г.А.

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ ФЕДЕРАЛЬНОГО УРОВНЯ, ИСПОЛЬЗУЕМЫЕ ДЛЯ ПОВЫШЕНИЯ УРОВНЯ БЮДЖЕТНОЙ ОБЕСПЕЧЕННОСТИ РАЗЛИЧНЫХ ВИДОВ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ

Харькова К.С., Бойко Г.А.

РОЛЬ ФИНАНСОВЫХ ИНСТРУМЕНТОВ, ИСПОЛЬЗУЕМЫХ ДЛЯ ПОВЫШЕНИЯ УРОВНЯ БЮДЖЕТНОЙ ОБЕСПЕЧЕННОСТИ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ

Сайкина А.В.

ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ ИМУЩЕСТВЕННОГО НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ

Синявская К.В.

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ КАК ИСТОЧНИК БЮДЖЕТНЫХ ДОХОДОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

Олейник М.А., Орехов А.А.

ОПТИМИЗАЦИЯ ТРАНСПОРТНОГО НАЛОГА

Юнусова Л.Н., Бордукова Т.Г.

УЧЕТ НАЛОГОВ И ПЛАНИРОВАНИЕ НАЛОГОВОЙ НАГРУЗКИ

Иванченко М.С.

НАЛОГОВЫЙ КОНТРОЛЬ КАК ПРАВОВАЯ КАТЕГОРИЯ

Дядик Н.В.

ИНСТИТУЦИОНАЛЬНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ КАК ОСНОВА ФОРМИРОВАНИЯ СИММЕТРИЧНЫХ НАЛОГОВЫХ ОТНОШЕНИЙ

Иванченко М.С.

ВЫЕЗДНАЯ НАЛОГОВАЯ ПРОВЕРКА ПО НДС: ОСОБЕННОСТИ ОРГАНИЗАЦИИ И ПРОВЕДЕНИЯ

Колесникова О.С.

ФАКТОРЫ ФОРМИРОВАНИЯ НАЛОГОВЫХ ПОТЕРЬ БЮДЖЕТА ОТ НЕНАБЛЮДАЕМОЙ ЭКОНОМИКИ

Морозова Г.В.

ПОВЫШЕНИЕ КАЧЕСТВА НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ

Зенченко Э.Г., Мельгуй А.Э.

ИННОВАЦИИ В НАЛОГОВОЙ СИСТЕМЕ НЕФТЯНОЙ ОТРАСЛИ: ВВЕДЕНИЕ НАЛОГА НА ДОПОЛНИТЕЛЬНЫЙ ДОХОД

Гермогенов Н.Н., Бурнакова Д.В., Лубягина Ю.В., Дремина А.В., Попова М.Н.

ЗАЩИТА ДОБРОСОВЕСТНЫХ НАЛОГОПЛАТЕЛЬЩИКОВ И ПРИНЦИП «ЗНАЙ СВОЕГО КОНТРАГЕНТА»

Кузин А.Э.

АКТУАЛЬНЫЕ ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ ОРГАНИЗАЦИЙ

Сарафанов К. В.

В.

НАЛОГОВЫЙ КОНТРОЛЬ В УСЛОВИЯХ СОВРЕМЕННЫХ ЦИФРОВЫХ ТЕХНОЛОГИЙ

Чиршев А.Р., Неизвестная К.Д.

РЕГИОНАЛЬНАЯ НАЛОГОВАЯ ПОЛИТИКА

Бочков П.В., Орлова А.В.

ПРОВЕДЕНИЕ НАЛОГОВОГО МОНИТОРИНГА ФЕДЕРАЛЬНЫМИ НАЛОГОВЫМИ ОРГАНАМИ КАК ФОРМА НАЛОГОВОГО КОНТРОЛЯ

Бафталовская Е.В.

ВЛИЯНИЕ НАЛОГООБЛОЖЕНИЯ НА РЕЗУЛЬТАТИВНОСТЬ ДЕЯТЕЛЬНОСТИ КОМПАНИИ

Галлямова Г.И.

ПРОБЛЕМЫ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ КРУПНОГО БИЗНЕСА В РОССИИ

Калинина О.Е.

ПУТИ СОВЕРШЕНСТВОВАНИЯ СИСТЕМЫ НАЛОГОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Спиридонова Ю.Е.

ПРОБЛЕМА ЛЕГАЛЬНОСТИ СНИЖЕНИЯ НАЛОГОВОЙ БАЗЫ НАЛОГОПЛАТЕЛЬЩИКОВ

Панкратова М.В.

СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ, ИХ РОЛЬ В РАЗВИТИИ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА

Морозова Г.В., Дерина О.В.

ОЦЕНКА РЕЗУЛЬТАТОВ ПРОВЕДЕНИЯ НАЛОГОВОГО КОНТРОЛЯ КАК ВАЖНЕЙШЕЙ ФУНКЦИИ В СИСТЕМЕ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ

Михайлова Н.С., Закожурникова Ю.Г.

Оценка эффективности результатов налоговых проверок

Каширина М.В., Нагайцева А.А.

Проблемы совершенствования налогообложения жилищного строительства

Куцегреева Л.В., Баюл А.С., Харченко Ю.А.

Анализ влияния повышения ставки налога на доходы физических лиц (НДФЛ) на различные слои населения

Бабин Н.А.

Методы оценки налогового потенциала на основе показателей формирования налоговых доходов

Дерина О.В., Морозова Г.В.

Налоговое стимулирование инвестиционной и инновационной деятельности: региональный аспект

Горчакова Э.Р.

Повышение налоговой грамотности как стратегический ориентир развития государства и регионов

Нестеркина Н.В.

Налоговая грамотность как фактор экономического развития региона

Шурдумова Э. Г., Тарчокова Л.А.

Г., Тарчокова Л.А.

Кадастровая оценка в России: особенности проведения и направления развития

Клюс В.В.

Пути совершенствования НДФЛ в России

Ломшина В.М., Панкратова М.В.

Возможности применения зарубежного опыта организации и проведения налогового контроля в отечественной практике

Привалова Т.А., Хабарова А.В., Голова Е.Е.

Особенности использования мероприятий налогового контроля в процессе выездных налоговых проверок

Герасина К.С., Зайкова В.А., Голова Е.Е.

Принципы налогового контроля

Протасова Н.Н.

Потенциальные возможности сбора за пользование объектами водных биологических ресурсов в налоговых доходах консолидированного бюджета Хабаровского края

Вертей Е.В., Кочкина Ю.В.

Сравнительная характеристика патентной системы и системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности для индивидуальных предпринимателей

Елаго Т.А., Гудкова О.В.

Особенности налогообложения НДС при перемещении товаров через таможенную границу РФ

Бочков П.В.

Проблемы агрессивной налоговой политики в налоговом законодательстве РФ

Гузиева Л.М., Волова А.М., Волов М.А.

Практика определения налоговой нагрузки в организации

Барашева Т.И.

Проблемы финансового обеспечения реализации налоговых инициатив в регионах (на примере северных субъектов РФ)

Клетанина М.П.

Анализ эффективности налоговых систем Европы, России и США

Каменева Н.В.

Роль таможенных пошлин в фискальной системе

Панкратова М.В., Ломшина В.М.

Методологические особенности оценки эффективности налоговой политики регионов в современных условиях

Крюков С. В., Лапшина А.С.

В., Лапшина А.С.

Модель массовой оценки объектов жилой недвижимости в целях налогообложения

Дядик Н.В.

Особенности формирования налогового потенциала северных территорий

Федорцова В.А.

Налоговая проверка как способ эффективного контроля

Сургина М.В.

Анализ деятельности налоговых органов Курской области

Шобей Л.Г., Никифорова Д.С.

Имущественные налоги как фактор формирования доходов местных бюджетов

Шобей Л.Г., Коварнина А.А.

Роль налога на доходы физических лиц в формировании доходов бюджетов Российской Федерации

Югай Ж.В.

НДФЛ: практика применения на предприятиях малого бизнеса

Павлова И.В., Лакеева Ю.А.

Особенности налогообложения некоммерческих организаций в Российской Федерации

Протасова Н.Н.

Налоговый потенциал региона: методические и структурные проблемы оценки

Карабанова Э.Р.

Роль региональных налогов в формировании доходов бюджетов субъектов Российской Федерации (на примере Республики Мордовия)

Наливкина В.В., Аллахвердова Н.А.

Налоговое администрирование: региональный аспект

Хрусталева А.А., Щеглова О.Г.

Влияние налоговых льгот на пополнение бюджета города Москвы

Хрусталева А.А.

Особенности налогообложения субъектов малого предпринимательства

Арапова О.А.

Характеристика налоговых рисков, угроз налоговой безопасности и их оценка на региональном уровне

Серов Е.В.

Специфика налогообложения деятельности торговой организации

Миронова Н.А.

Об особенностях налогообложения физических лиц в отдельных странах

Волов М.А., Керефова Ж.А.

Объективные предпосылки налогового планирования на предприятии

Диденко О. В.

В.

Последствия отмены системы налогообложения в виде единого налога на вмененный доход и перспективы развития патентной системы налогообложения (на примере Сахалинской области)

Брусенцова Л.С., Шеина А.Ю., Удинцев М.О.

Социальная ответственность налоговых органов

Миронова Н.А.

К вопросу о налоге на доходы физических лиц в России

Матвеев М.А.

Нуждается ли структура налоговой системы Российской Федерации в изменении?

Сарафанов К.В.

Особенности становления и развития налогового консультирования в России. Роль налогового консультанта в современном обществе

Куликова М.А.

Зарубежный опыт подоходного налогообложения физических лиц и возможности его применения в отечественной практике

Касимова А.И.

Совершенствование системы налогообложения субъектов малого предпринимателиства

Юдина М.А.

Реформирование налога на доходы физических лиц как инструмента государственного регулирования экономики РФ

Афанайлова И.Б., Подкорытова Т.А.

Управление налоговыми рисками в организациях в современных экономических условиях

Дерина О.В., Морозова Г.В.

Налоговая культура в России: современные проблемы и направления повышения

Морозова Г.В., Дерина О.В.

Налогообложение доходов физических лиц в странах ЕАЭС в условиях гармонизации налоговых отношений

Лактионова Н.В., Углова И.А.

Малый бизнес: оценка систем налогообложения

Морозова Г.В., Дерина О.В.

Оценка эффективности налоговых льгот в рамках реализации региональной налоговой политики

Арапова О.А.

Инвестиционная деятельность как объект налогового регулирования

Саркисян Э.П.

Социальная направленность налоговой политики государства в области налогообложения имущества физических лиц

Чиршев А. Р.

Р.

Транспортный налог в Российской Федерации

Ширнина О.С., Максимкина Е.Е.

Основные направления совершенствования системы налогового контроля как условия повышения эффективности государственного регулирования экономики РФ

Прудникова А.Г.

Налоги как основной источник доходов бюджета всех уровней бюджетной системы

Огородникова Е.П., Константинова Я.Е., Решмедилова В.А.

Налоги в экологическом развитии Российской Федерации

Николина Ю.П., Тимонькина А.В.

Роль налоговых преференций в механизме обеспечения инновационной безопасности региона

Шмелева К.С., Бледных М.С.

Основные меры в области налоговой политики, планируемые к реализации в 2017 году и плановом периоде 2018 и 2019 годов

Шинкарева Е.С., Аршинов И.В.

Оценка и пути повышения налоговых доходов Республики Мордовия

Засимова А.В., Аршинов И.В.

Льготное налогообложение инноваций как фактор стимулирования инновационной деятельности

Морозова Г.В., Филичкина Ю.Ю.

Развитие налога на недвижимость в странах Европейского союза

Шалаев И.А., Пенькова К.В., Тимохина В.А.

Налоговая политика в инновационной сфере. Проблемы и перспективы развития с элементами статистического анализа

Семенова Н.Н., Морозова Г.В.

Особенности налогообложения доходов физических лиц в странах Европейского союза

Трифонова Ю.А., Юничев А.Б., Аршинов И.В.

Налоговые льготы как инструмент стимулирования НИОКР

Морозов В.А.

Роль налоговых вычетов НДФЛ в обеспечение демографической безопасности России

Тюлюков А.С.

Оценка текущего состояния и пути повышения результативности налогового администрирования в республике Мордовия

Скворцова И.А., Аршинов И.В.

Совершенствование налогообложения инновационной деятельности

Иванова Ю. В.

В.

Проблемы поступлений в бюджет Пермского края налога на прибыль

Русских Е.В.

Взвинчивание налогов на бензин с целью пополнения бюджета государства

Дуракова Н.Ю.

Сравнительная характеристика использования упрощенной системы налогообложения при организации производства на территории Пермского края и Симферопольской области

б/н — Архив судебных решений

Именем Республики Карелия

Постановление

20 октября 1998 года

г. Петрозаводск

Конституционный Суд Республики Карелия в составе председательствующего О.Переплеснина, судей П.Союнена, В.Сухачевой, руководствуясь пунктом 3 статьи 2, статьей 51 Закона Республики Карелия “О Конституционном Суде Республики Карелия”, рассмотрел в открытом судебном заседании дело о проверке конституционности абзаца второго части 1 статьи 1 Закона Республики Карелия “Об упрощенной системе налогообложения, учета и отчетности, утверждении ставок единого налога и стоимости патентов для субъектов малого предпринимательства” № 123-ЗРК от 7 июня 1996 года в редакции Законов Республики Карелия от 19 октября 1997 года № 225-ЗРК и от 18 декабря 1997 года № 240-ЗРК в части лишения физических лиц, оказывающих транспортные услуги ( по перевозке пассажиров и грузов), права выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе налогообложения или возврат к принятой ранее системе.

Поводом к рассмотрению дела явилось ходатайство М.Игнатенко — субъекта малого предпринимательства, осуществляющего деятельность по оказанию транспортных услуг без образования юридического лица, о проверке конституционности абзаца второго пункта 1 статьи 1 вышеназванного Закона Республики Карелия.

Основанием к рассмотрению дела явилась обнаружившаяся неопределенность в вопросе о том, соответствуют ли указанные положения Конституции Республики Карелия.

Заслушав М. Игнатенко и его представителя — адвоката С.Сизову; представителей Палаты Представителей Законодательного Собрания Республики Карелия- заместителя Председателя Палаты Представителей депутата А.Леккерева и начальника юридического отдела Аппарата Законодательного Собрания Республики Карелия Е.Степанову; представителя Председателя Правительства Республики Карелия — заведующую отделом правового обеспечения и государственной службы Администрации Председателя Правительства Республики Карелия Т.Игнатьеву; заместителя Председателя Палаты Республики депутата А.Чаженгина; заместителя начальника Государственной налоговой инспекции по г.Петрозаводску В.Александрову; главного юрисконсульта Государственной налоговой инспекции по Республике Карелия И.Беньяминова; главного госналогинспектора Государственной налоговой инспекции по Республике Карелия Л.Рогозину, исследовав материалы дела, Конституционный Суд

Игнатенко и его представителя — адвоката С.Сизову; представителей Палаты Представителей Законодательного Собрания Республики Карелия- заместителя Председателя Палаты Представителей депутата А.Леккерева и начальника юридического отдела Аппарата Законодательного Собрания Республики Карелия Е.Степанову; представителя Председателя Правительства Республики Карелия — заведующую отделом правового обеспечения и государственной службы Администрации Председателя Правительства Республики Карелия Т.Игнатьеву; заместителя Председателя Палаты Республики депутата А.Чаженгина; заместителя начальника Государственной налоговой инспекции по г.Петрозаводску В.Александрову; главного юрисконсульта Государственной налоговой инспекции по Республике Карелия И.Беньяминова; главного госналогинспектора Государственной налоговой инспекции по Республике Карелия Л.Рогозину, исследовав материалы дела, Конституционный Суд

установил :

1. Закон Республики Карелия “Об упрощенной системе налогообложения, учета и отчетности, утверждении ставок единого налога и стоимости патентов для субъектов малого предпринимательства” принят Палатой Представителей 30 мая 1996 года, подписан Председателем Правительства 7 июня 1996 года и опубликован в газете “Карелия” № 73 от 2 июля 1996 года. Индивидуальным предпринимателям на добровольной основе в предусмотренном Законом порядке предоставлялось право выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе налогообложения или возврат к принятой ранее системе (абзац второй пункт 1 статьи 1).

Законом Республики Карелия от 14 октября 1997 года Палата Представителей дополнила последнее предложение второго абзаца пункта 1 статьи 1 указанного выше Закона словами “за исключением индивидуальных предпринимателей, осуществляющих на территории республики торговую деятельность, а также оказывающих транспортные услуги (по перевозке пассажиров и грузов). Для данной категории индивидуальных предпринимателей, регистрирующих свою деятельность, применение упрощенной системы налогообложения, учета и отчетности является обязательным, равно как и переход на эту систему индивидуальных предпринимателей, уже осуществляющих торговую деятельность и оказывающих транспортные услуги, в случае, если в течение предшествовавших 12-ти месяцев совокупный размер валовой выручки данного налогоплательщика не превысил 100000-кратного минимального размера оплаты труда, установленного на первый день квартала, в котором осуществляется переход”.

Данный Закон 19 октября 1997 года подписан Председателем Правительства Республики Карелия и опубликован в газете “Карелия” № 45(456) от 7 ноября 1997 года.

11 декабря 1997 года Палата Представителей приняла новую редакцию абзаца второго пункта 1 статьи 1: “Право выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе или возврат к принятой ранее, предоставляется субъектам малого предпринимательства на добровольной основе в порядке, предусмотренном настоящим Законом, за исключением иностранных физических лиц, лиц без гражданства и граждан Российской Федерации, не имеющих постоянного места жительства в Российской Федерации, осуществляющих на территории республики торговую деятельность, а также физических лиц, оказывающих транспортные услуги (по перевозке пассажиров и грузов)”.

Закон 18 декабря 1997 года подписан Председателем Правительства Республики Карелия , 26 декабря 1997 года опубликован в газете “Карелия” № 52 и вступил в силу с 1 января 1998 года.

2. В жалобе М.Игнатенко указывает, что в январе 1998 года в соответствии с вышеназванным Законом он вынужден был написать заявление с просьбой о переводе его на упрощенную систему налогообложения.

По его мнению, лишение Законом Республики Карелия индивидуальных предпринимателей, занимающихся оказанием транспортных услуг, права выбора на добровольной основе системы налогообложения, учета и отчетности, в том числе, права перехода на упрощенную систему налогообложения, носит дискриминационный характер, нарушает принцип равенства граждан перед законом, независимо от рода и характера занятий, приводит к ограничению прав и свобод, гарантированных Конституцией Республики Карелия (статьями 11, 12, 16, 17, 39).

Кроме того, он также считает, что изъятия, установленные Законом Республики Карелия для физических лиц, занимающихся оказанием транспортных услуг, противоречат Закону Российской Федерации “Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства” от 29 декабря 1995 года № 222-ФЗ, которым все субъекты малого предпринимательства поставлены в равные условия без каких-либо исключений.

Поскольку установление общих принципов налогообложения находится в совместном ведении Российской Федерации и субъектов Российской Федерации, законы субъектов Федерации не должны противоречить федеральным законам, а в случае такого противоречия действует федеральный закон (пункт “и” статьи 72, пункты 2, 5 статьи 76 Конституции Российской Федерации, статья 41, пункт 8 статьи 42 Конституции Республики Карелия).

3. Исходя из требований статьи 51 Закона Республики Карелия “О Конституционном Суде Республики Карелия”, предметом рассмотрения в Конституционном Суде по жалобе М.Игнатенко являются положения абзаца второго пункта 1 статьи 1 Закона Республики Карелия “Об упрощенной системе налогообложения, учета и отчетности, утверждении ставок единого налога и стоимости патентов для субъектов малого предпринимательства” в редакции Законов от 19 октября и 18 декабря 1997 года, на основании которых он, будучи индивидуальным предпринимателем, осуществляющим транспортные услуги, в обязательном порядке переведен Государственной налоговой инспекцией по г. Петрозаводску на упрощенную систему налогообложения, учета и отчетности.

В этой части жалоба М.Игнатенко является допустимой.

При рассмотрении настоящего дела Конституционный Суд не связан основаниями и доводами, изложенными в жалобе.

4. Согласно статье 72 (пункт “и” части 1) Конституции Российской Федерации и пункту 8 статьи 42 Конституции Республики Карелия установление общих принципов налогообложения и сборов в Российской Федерации находится в совместном ведении Российской Федерации и субъектов Российской Федерации. По этому кругу вопросов издаются федеральные законы и принимаемые в соответствии с ними законы и иные нормативные правовые акты субъектов Российской Федерации ( часть 2 статьи 76 Конституции Российской Федерации, статья 41 Конституции Республики Карелия).

В соответствии с частью 3 статьи 75 Конституции Российской Федерации общие принципы налогообложения в Российской Федерации устанавливаются федеральным законом. Из этого положения следует, что субъекты Российской Федерации не вправе устанавливать нормы налогового законодательства в нарушение принципов, закрепленных Конституцией Российской Федерации и федеральным законом.

Из этого положения следует, что субъекты Российской Федерации не вправе устанавливать нормы налогового законодательства в нарушение принципов, закрепленных Конституцией Российской Федерации и федеральным законом.

На основании статьи 18 Конституции Российской Федерации орган законодательной власти должен руководствоваться требованиями о том, что права и свободы человека и гражданина определяют смысл, содержание и применение законов.

В законах, регулирующих вопросы налогообложения, должны учитываться такие конституционные принципы, как принцип равенства и принцип соразмерного конституционно значимым целям ограничения прав и свобод (часть 1 статьи 19, часть 3 статьи 55 Конституции Российской Федерации, статья 12 Конституции Республики Карелия).

В части рассматриваемых положений республиканский Закон на момент его принятия 7 июня 1996 года соответствовал положениям Федерального Закона “Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства” от 22 декабря 1995 года.

Оба законодательных акта содержали принципиальное положение о праве выбора субъектами малого предпринимательства системы налогообложения, учета и отчетности, перехода к упрощенной системе или возврата к принятой ранее системе.

Закон Республики Карелия в редакциях от 19 октября и 18 декабря 1997 года положениями абзаца второго пункта 1 статьи 1 лишил индивидуальных предпринимателей, осуществляющих деятельность по оказанию транспортных услуг, права добровольности выбора системы налогообложения, учета и отчетности и перехода к упрощенной системе, что противоречит части 1 статьи 1 Федерального Закона “Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства” от 29 декабря 1995 года и статьям 2, 41 Конституции Республики Карелия.

5. Федеральный Закон “О едином налоге на вмененный доход для определенных видов деятельности”, принятый 31 июля 1998 года, содержит принципиально новые положения, регулирующие единый налог.

В соответствии с Федеральным Законом “О внесении изменений в Закон Российской Федерации “Об основах налоговой системы в Российской Федерации” от 31 июля 1998 года № 149-ФЗ в пункт 1 статьи 20 этого Закона внесено дополнение, в соответствии с которым единый налог на вмененный доход для определенных видов деятельности отнесен к числу налогов республик в составе Российской Федерации.

Регулирование федеральным законом данного республиканского налога носит рамочный характер. Поэтому наполнение соответствующих элементов налоговых обязательств конкретным юридическим содержанием осуществляется законодателем субъекта Российской Федерации, что вытекает из статей 5 (части 2 и 3), 72 (пункт “и” части 1) и 76 (часть 2) Конституции Российской Федерации, статей 2 (часть 5) и 41 Конституции Республики Карелия.

Федеральный закон о едином налоге определил основные параметры налогообложения по объекту, субъектам, ставке и порядку расчета единого налога, порядку его зачисления и предоставил субъектам Федерации право принятия нормативных правовых актов о его установлении, введении в действие и конкретизации указанных выше общих правовых положений.

Этим Федеральным Законом предоставлено право законодателю субъекта Федерации устанавливать нормы, обязывающие, в частности, физических лиц, оказывающих транспортные услуги, к уплате единого налога на вмененный доход.

Однако на момент рассмотрения настоящего дела Судом Закон Республики Карелия об установлении и введении в действие единого налога на вмененный доход для определенных видов деятельности не принят.

Поэтому в соответствии с правовыми предписаниями статьи 11 Федерального Закона “О едином налоге на вмененный доход для определенных видов деятельности” регулирование отношений в этой сфере должно осуществляться рассматриваемым Законом Республики Карелия с учетом положений, изложенных в пункте 4 мотивировочной части настоящего Постановления, и в соответствии с Законом Российской Федерации “Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства” от 29 декабря 1995 года.

На основании изложенного, руководствуясь статьями 2, 6, 31, 33, 56 Закона “О Конституционном Суде Республики Карелия”, Конституционный Суд

постановил :

1. Признать положение абзаца второго пункта 1 статьи 1 Закона Республики Карелия от 7 июня 1996 года “Об упрощенной системе налогообложения, учета и отчетности, утверждении ставок единого налога и стоимости патентов для субъектов малого предпринимательства” в редакции от 19 октября 1997 года в части обязательности перехода на упрощенную систему налогообложения индивидуальных предпринимателей, оказывающих транспортные услуги , не соответствующим статьям 2, 41 Конституции Республики Карелия.

2. Признать правовое предписание абзаца второго пункта 1 статьи 1 Закона Республики Карелия от 7 июня 1996 года “Об упрощенной системе налогообложения, учета и отчетности, утверждении ставок единого налога и стоимости патентов для субъектов малого предпринимательства” в редакции от 18 декабря 1997 года, содержащееся в словах “а также физических лиц, оказывающих транспортные услуги (по перевозке пассажиров и грузов)”, не соответствующим статьям 2, 41 Конституции Республики Карелия.

3. Согласно части 5 статьи 31 Закона “О Конституционном Суде Республики Карелия”, части 1 статьи 6, части 4 статьи 27 Федерального конституционного закона “О судебной системе Российской Федерации” настоящее постановление является окончательным, опротестованию и обжалованию не подлежит, вступает в силу немедленно и не может быть пересмотрено иным судом.

4. В соответствии со статьями 24, 31, 63 Закона “О Конституционном Суде Республики Карелия” настоящее постановление подлежит официальному опубликованию в газете “Карелия” и сборнике “Собрание законодательства Республики Карелия”.

Конституционный Суд Республики Карелия

Текст сверен по

газета «Карелия»

30 октября — 5 ноября 1998 г.

№ 45(508),с.18

Проблема переложения налогов

Наталья Троицкая,

аудитор, юридический отдел Группы компаний Телеком-Сервис ИТ

С проблемой переложения налогов в российском налоговом праве тесно связаны две проблемы последних лет, а именно: проблема возврата косвенных налогов, включенных в цену товаров (работ, услуг) и проблема уплаты косвенных налогов индивидуальными предпринимателями, перешедшими на упрощенную систему налогообложения.

С 01.01.2001 года – с даты введения в действие части второй НК РФ налогоплательщики – индивидуальные предприниматели, применяющие упрощенную систему налогообложения пытаются отстоять свое право на освобождение от уплаты НДС, ссылаясь на статью 1 Федерального закона от 29.12.1995 №222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства», до этого, предприниматели уже пытались отстоять свое право на освобождение от уплаты налога с продаж. До 09.10.2001 позиция судов в этом вопросе не отличалась единообразием. 09 октября 2001 года Президиум ВАС РФ своим постановлением №1321/01 положил конец дискуссии, причем не в пользу предпринимателей. Заметим, что своей позицией ВАС РФ разрешил подспудно и вопрос об уплате НДС индивидуальными предпринимателями – ответ, основанный на позиции ВАС РФ, очевиден — индивидуальные предприниматели, применяющие «упрощенку» должны платить НДС.

Рассмотрим, на чем основана позиция ВАС РФ. «Логика – это искусство приходить к непредсказуемому выводу» (Самуэл Джонсон):

Во-первых, в своем постановлении ВАС РФ указывает, что сумма налога с продаж (далее – НСП) определяется как соответствующая налоговой ставке процентная доля цены товара, без учета НСП и включается налогоплательщиком в цену товара, предъявляемую к оплате покупателю. Т.е. фактическими плательщиками НСП являются потребители товаров, работ, услуг, уплачивающие налогоплательщику сумму налога в цене этих товаров (работ, услуг). Следовательно, надлежащее исполнение налогоплательщиком требований законодательства о налогах, с учетом введенного в регионе НСП, не создает для налогоплательщика менее благоприятных условий налогообложения по сравнению с теми, которые действовали до введения на соответствующей территории НСП. Т.е. смысл данной позиции в том, что положение предпринимателя не ухудшилось, поскольку бремя уплаты налога переложено на фактического плательщика. Как следствие, президиум ВАС РФ лишил предпринимателей возможности пользоваться статьей 9 Федерального закона от 14.06.1995 №88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» (далее – Закон №88-ФЗ). Эта норма гарантировала субъекту малого предпринимательства неувеличение совокупной налоговой нагрузки в течение четырех лет с момента его регистрации.

Как следствие, президиум ВАС РФ лишил предпринимателей возможности пользоваться статьей 9 Федерального закона от 14.06.1995 №88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» (далее – Закон №88-ФЗ). Эта норма гарантировала субъекту малого предпринимательства неувеличение совокупной налоговой нагрузки в течение четырех лет с момента его регистрации.

Во-вторых, в Постановлении ВАС РФ указывается, что в соответствии с пунктом 3 статьи 1 Федерального Закона от 29.12.1995 №222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» (далее – закон об упрощенной системе) применение такой системы предусматривает замену уплаты установленного законодательством РФ налога на доход, полученный от предпринимательской деятельности, уплатой стоимости патента. Из содержания указанной нормы, а также из абзаца второго пункта 3 статьи 5 закона об упрощенной системе, следует, что уплачиваемая предпринимателем годовая стоимость патента является фиксированным платежом, заменяющим уплату налога на доход за отчетный период. Соответственно, добровольный выбор предпринимателем упрощенной системы налогообложения его доходов не влияет на новые обязательства, возникшие в связи с введением на территории субъекта косвенного налога. Данная позиция признает несостоятельными аргументы предпринимателей о том, что переход на упрощенную систему налогообложения предполагает отказ от общей системы налогообложения, в том числе и НСП, являющимся элементом последней. Формально, можно признать правоту Президиума ВАС РФ, поскольку из буквального прочтения закона об упрощенной системе следует, что переход на «упрощенку» освобождает предпринимателя лишь от уплаты налога с доходов физических лиц. Однако буквальное толкование закона об упрощенной системе нарушает основные принципы налогообложения – в частности, нарушается принцип равенства налогоплательщиков субъектов малого предпринимательства, реализуется различное налогообложение в зависимости от того юридическим или физическим лицом является субъект, применяющий упрощенную систему налогообложения.

Попробуем разобраться в указанной выше проблеме. Для начала определим понятия и термины, используемые судебными органами. Понятие «налогоплательщик», а также другие специфические термины и понятия законодательства о налогах определены НК РФ. В статье 19 НК РФ налогоплательщиками признаются организации и физические лица, на которых в соответствии с Кодексом возложена обязанность уплаты налогов. Пунктом 1 статьи 11 Закона №2118-1 налогоплательщика также именуются «субъектами налога». Т.е. субъектом налогообложения, налогоплательщиком является лицо, на котором лежит юридическая обязанность уплатить налог за счет собственных средств.

Понятию «субъект налогообложения» близко понятие экономической теории — «носителя налога», «фактического плательщика». Под «носителем налога», «фактическим плательщиком» понимается лицо, на которое возлагается тяжесть налогообложения в конечном итоге. Отметим, что «носитель налога», «фактический налогоплательщик» понятия экономической теории, не имеющие реального юридического содержания, поскольку не определены действующим законодательством. Законодательство о налогах устанавливает субъект налога, а не носителя налога или фактического плательщика.

В экономической и юридической литературе достаточно часто применяются и используются термины косвенные и прямые налоги.

При взимании косвенного налога, исходя из экономической теории, возможны два пути формирования цены: либо она поднимается на величину налога и тогда налоговое бремя полностью несут потребители – фактические плательщики, либо цена остается прежней и бремя уплаты налога полностью ложится на производителя. Однако, на практике, в чистом виде не реализуется ни один из вариантов. В общем случае цена возрастает на сумму меньше налога, таким образом, производители перекладывают на потребителя только часть налога, покрывая вторую часть за счет уменьшения собственной прибыли.

Критерии деления налогов на прямые и косвенные у разных авторов различны, многие из них, в частности, указывают на условность такого деления. Например, «Данная классификация хотя и общепринята, однако она отнюдь не является абсолютной, так как прямые налоги при определенных обстоятельствах также могут быть переложены на потребителя через механизм роста цен. В тоже время, косвенные налоги не всегда можно в полном объеме переложить на потребителя, поскольку рынок не обязательно в прежнем объеме примет товар по повышенным ценам. В частности, НДС традиционно относится к косвенным налогам, но в том случае, когда цена товара ограничивается платежеспособностью покупателя. НДС уменьшает прибыль производителя, т.е. становится прямым налогом».

Отметим, что деление налогов на прямые и косвенные не закреплено законодательно, а носит исключительно теоретический характер. Законы о НСП, НДС устанавливают, кто является их плательщиком, определяют обязанности налогоплательщиков по внесению в бюджет соответствующих налогов, объект налогообложения, налоговую базу, налоговый период, налоговую ставку, порядок исчисления налога, порядок и сроки его уплаты. Ни в одном из указанных законов не было и нет положений о том, что фактическое бремя налогообложения лежит не на продавце соответствующих товаров (работ, услуг), а на покупателе, хотя это и является экономической сущностью указанных налогов. Кроме того, хотя часть налогов – налог на пользователей автодорог, налог на имущество и т.п. и фактически относятся на финансовые результаты хозяйственной деятельности организаций, в конечном итоге в составе цены также возмещаются покупателем, в противном, деятельность организации не была бы предпринимательской. Исходя только из этой посылки, можно обосновать возможность признания любого налога косвенным, с соответствующим последствиями, связанными с проблемой переложения налогов.

В соответствии с п.1 статьи 2 ГК РФ предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ и оказания услуг. Следовательно, представляется естественным, что ценовая политика субъектов хозяйствования формируется так, чтобы обеспечивалась прибыльность деятельности. Соответственно, цена товара формируется с учетом всех налогов, подлежащих внесению в бюджет, независимо от порядка исчисления каждого конкретного налога. Законодательство о налогах устанавливает, с каким фактом связаны те или иные налоговые правоотношения, но не регулирует и не может регулировать отношений, приводящих к налоговым последствиям. Налоги – вторичны по отношению к предпринимательской деятельности субъектов, нет результата деятельности, нет деятельности, соответственно, нет и налогов. Иначе вся предпринимательская деятельность была бы направлена не на извлечение прибыли, а на уплату налогов. Этот вывод напрямую связан и с положением НК РФ (п.3. статьи 3 НК РФ) – налоги должны иметь экономическое основание.

Следовательно, представляется естественным, что ценовая политика субъектов хозяйствования формируется так, чтобы обеспечивалась прибыльность деятельности. Соответственно, цена товара формируется с учетом всех налогов, подлежащих внесению в бюджет, независимо от порядка исчисления каждого конкретного налога. Законодательство о налогах устанавливает, с каким фактом связаны те или иные налоговые правоотношения, но не регулирует и не может регулировать отношений, приводящих к налоговым последствиям. Налоги – вторичны по отношению к предпринимательской деятельности субъектов, нет результата деятельности, нет деятельности, соответственно, нет и налогов. Иначе вся предпринимательская деятельность была бы направлена не на извлечение прибыли, а на уплату налогов. Этот вывод напрямую связан и с положением НК РФ (п.3. статьи 3 НК РФ) – налоги должны иметь экономическое основание.

Отметим, что в настоящее время сделки, в том числе и условия, сделки регулируются исключительно гражданским законодательством. Это касается и порядка определения цены хозяйственных договоров. Как уже упоминалось, цена договора определяется соглашением сторон, за исключением случаев, предусмотренных законом (см. раздел 2.2 Главы 1). Оговаривая цену договора, стороны устанавливают ту конечную денежную сумму, которую одна сторона должна уплатить другой в соответствии с условиями договора. Соглашение сторон о цене определяется свободными рыночными ценами (это в том числе, подтверждается и соответствующей презумпцией законодательства о налогах, закрепленной в статье 40 НК РФ), складывающимися на основе существующего спроса и предложения. Именно спрос и предложение определяют цену договора, а никак не законодательство о налогах.

Однако если следовать позиции ВАС РФ, то косвенный налог – это нечто отдельное от цены товара, особая добавка к цене товара. То есть стороны сначала договариваются о цене, а затем «дополняют» ее оговоркой о налоге. Если дальше развивать эту точку зрения, можно прийти к выводу, о том, что налог возникает и подлежит уплате в казну не в силу наличия объекта налогообложения, а в силу оговорки о налоге. Несмотря на абсурдность высказанного выше, такая позиция была отражена в судебном решении, а именно — Постановление ФАС СЗО от 06.03.2001 №А13-5055/99-08: «Налоговая инспекция не доказала в соответствии со статьей 53 Арбитражного процессуального кодекса Российской Федерации, что предприниматель Г. при реализации товара за наличный расчет увеличивал цену товара на сумму налога с продаж, то есть что налог был получен с покупателей, а следовательно, нет оснований для утверждения, что налог с продаж, в данном случае не полученный, должен быть перечислен Г. в бюджет».

Если дальше развивать эту точку зрения, можно прийти к выводу, о том, что налог возникает и подлежит уплате в казну не в силу наличия объекта налогообложения, а в силу оговорки о налоге. Несмотря на абсурдность высказанного выше, такая позиция была отражена в судебном решении, а именно — Постановление ФАС СЗО от 06.03.2001 №А13-5055/99-08: «Налоговая инспекция не доказала в соответствии со статьей 53 Арбитражного процессуального кодекса Российской Федерации, что предприниматель Г. при реализации товара за наличный расчет увеличивал цену товара на сумму налога с продаж, то есть что налог был получен с покупателей, а следовательно, нет оснований для утверждения, что налог с продаж, в данном случае не полученный, должен быть перечислен Г. в бюджет».

Подводя промежуточный итог: при исчислении и уплате налогов, в соответствии с современным законодательством о налогах, вопросы переложения налога на потребителя — фактического плательщика, понятия косвенного и прямого налога не должны учитываться, поскольку для определения налогового обязательства используется законодательно закрепленная (статья 17 НК РФ) конструкция элементов налога. Следовательно, использование судами конструкций — «косвенный налог уплачивается фактическими плательщиками, а не производителем –налогоплательщиком», «положение производителя – налогоплательщика, при введении косвенных налогов не ухудшается» — при вынесении решений не основывается на нормах закона, ведет к ущемлению законных прав и интересов налогоплательщиков. Отметим, что применение указанных конструкций при разрешении споров, связанных с возвратом излишне уплаченных косвенных налогов, ущемляются, прежде всего, права добросовестных налогоплательщиков, уплативших косвенные налоги в бюджет. Исходя из судебной практики, прежде всего, — из позиции высших судебных инстанций, можно сделать вывод о том, что шансы на возврат излишне (незаконно) уплаченных в бюджет косвенных налогов равны нулю.

Так, например, КС в своем Постановлении от 30.01.2001 №2-П признал взимание НСП не соответствующим Конституции РФ в связи с многочисленными нарушениями юридической техники, допущенными при установлении этого налога. Однако КС РФ своим решением санкционировал взимание НСП в течение 2001 года, в связи с тем, что налог с продаж является важным источником доходной части региональных и местных бюджетов. В своем Постановлении КС РФ не признал право налогоплательщиков на возврат сумм НСП, поскольку сумма НСП включалась ими в цену товара (работ, услуг) и фактически взималась не за счет их прибыли, а с покупателей – фактических плательщиков.

Аналогичную позицию занимает и ВАС РФ, еще до Постановления от 09.10.2001, позиция ВАС РФ, в частности была отражена в Постановлении от 01.09.1998 №2345/98. В последнем ВАС РФ указал, что фактическими плательщиками налога на добавленную стоимость являются покупатели продукции — мороженного, облагаемой НДС. Производители и продавцы реализовывали мороженое (в течение полутора лет) по цене, включающей в себя налог на добавленную стоимость, исчисленный по ставке в размере 20 процентов, когда выяснилось, что ставка НДС должна была составлять 10%. Поскольку НДС по повышенной ставке был включен в стоимость мороженного, возврат 10 процентов уплаченных сумм НДС покупателям мороженого не производился, то производители, переплачивая налог в бюджет, не понесли убытков. Как видим, в этой и аналогичных ситуациях у организаций нет возможности вернуть излишне уплаченный налог. Хотя право налогоплательщика на возврат (зачет) излишне уплаченного налога закреплено в НК РФ статье 78 и не зависит от вида налога или отношений налогоплательщика с покупателями. В данном случае нельзя признать излишне уплаченный налог законным, поскольку перечисление НДС в бюджет произведено сверх требований действующего законодательства о налогах. Исходя из сути налога — налог всегда изъятие части собственности налогоплательщика. Следовательно, излишнее изъятие налога в бюджет является ничем иным для налогоплательщика как причинение собственнику реального ущерба, а для государства – неосновательное обогащение и пользование чужими денежными средствами. Позиция, судов, изложенная и в Постановлениях КС РФ и Постановлениях ВАС РФ нарушает принципы равенства всех перед законом, принцип равенства всех форм собственности, закрепленные Конституцией РФ. Неосновательное обогащение государства за счет невозврата излишне уплаченного налога было отмечено и в особом мнении судьи КС РФ А.Л. Кононова к Постановлению №2-П.

Следовательно, излишнее изъятие налога в бюджет является ничем иным для налогоплательщика как причинение собственнику реального ущерба, а для государства – неосновательное обогащение и пользование чужими денежными средствами. Позиция, судов, изложенная и в Постановлениях КС РФ и Постановлениях ВАС РФ нарушает принципы равенства всех перед законом, принцип равенства всех форм собственности, закрепленные Конституцией РФ. Неосновательное обогащение государства за счет невозврата излишне уплаченного налога было отмечено и в особом мнении судьи КС РФ А.Л. Кононова к Постановлению №2-П.

Вернемся к рассматриваемой проблеме. Рассмотрим соотношение общей системы налогообложения и упрощенной системы.

Упрощенная система налогообложения, в соответствии с законом об упрощенной системе, субъектами малого предпринимательства применяется наряду с принятой ранее системой налогообложения, учета и отчетности, предусмотренной законодательством РФ. Право выбора системы налогообложения, включая право на переход к упрощенной системе и возврат к принятой ранее, предоставляется субъектам малого предпринимательства на добровольной основе, в порядке, установленном законом об упрощенной системе.

То есть федеральный закон об упрощенной системе предусматривает не замену одного (совокупности) налога (-ов) другим, а замену одной системы налогообложения другой упрощенной системой налогообложения. Предусмотренная законом упрощенная система налогообложения представляет собой специальную систему налогообложения, «специальный налоговый режим» (статья 18 НК РФ, вводится в действие со дня признания утратившим силу Закона №2118-1), предназначенную для замены общей системы налогообложения применительно к отдельным категориям налогоплательщиков — субъектам малого предпринимательства. К специальным налоговым режимам кроме того отнесены: система налогообложения в свободных экономических зонах, система налогообложения в закрытых административно — территориальных образованиях, система налогообложения при выполнении договоров концессии и соглашений о разделе продукции, система налогообложения для сельскохозяйственных товаропроизводителей (Глава 26. 1 НК РФ)

1 НК РФ)

Следовательно, с момента перехода субъектов малого предпринимательства на упрощенную систему, на них не распространяется общая система налогообложения, элементом которой является налог с продаж и налог на добавленную стоимость. Тот факт, что закон об упрощенной системе прямо предусматривает для индивидуальных предпринимателей замену только подоходного налога на доход, полученный от предпринимательской деятельности, уплатой стоимости патента, при системном толковании закона, не свидетельствует о том, что предприниматели, применяющие упрощенную систему, являются плательщиками налога с продаж, а с 01.01.2001 и плательщиками НДС. Поскольку закон об упрощенной системе налогообложения был принят задолго до принятия налога с продаж, введения в состав субъектов налогообложения НДС индивидуальных предпринимателей, и не мог предусматривать освобождение предпринимателей от указанных налогов. Следовательно, индивидуальные предприниматели, исходя из изложенного, становятся плетельщиками НСП, НДС только при возврате к общей системе налогообложения. Исключения из этого правила должны быть закреплены законом об упрощенной системе, по аналогии с тем, как сделаны изъятия в отношении организаций, применяющих упрощенную систему: «Для организаций, применяющих упрощенную систему налогообложения, учета и отчетности, сохраняется действующий порядок уплаты таможенных платежей, государственных пошлин, налога на приобретение автотранспортных средств, лицензионных сборов, отчислений в государственные социальные внебюджетные фонды».

Кроме того, как уже отмечалось, исходя из принципов налогообложения, закрепленных, в том числе и в статье 3 НК РФ, законодательство о налогах основывается на признании равенства налогообложения. Однако, при буквальном толковании закона об упрощенной системе, применяемом фискальными органами, отраженном в Постановлении ВАС РФ от 09.10.2001, допускается нарушение указанного принципа. Поскольку взимание или не взимание НДС, НСП с субъектов, применяющих упрощенную систему налогообложения, ставится в зависимость от того, кем является субъект малого предпринимательства — индивидуальным предпринимателем или организацией, т.е. ставится в зависимость от организационно-правовой формы ведения предпринимательской деятельности. По сути, искажается смысл закона, направленный на упрощение налогообложения субъектов малого предпринимательства.

Поскольку взимание или не взимание НДС, НСП с субъектов, применяющих упрощенную систему налогообложения, ставится в зависимость от того, кем является субъект малого предпринимательства — индивидуальным предпринимателем или организацией, т.е. ставится в зависимость от организационно-правовой формы ведения предпринимательской деятельности. По сути, искажается смысл закона, направленный на упрощение налогообложения субъектов малого предпринимательства.

1Налоги и налоговое право: Учебное пособие /Под.ред. А.В.Брызгалина — М. Стр.386

Курс «Организация малого бизнеса (предпринимательской деятельности)»

Знания, полученные после прохождения курса, позволят начинающему предпринимателю научиться выбирать организационно-правовую форму хозяйствования, рациональную схему учета и налогообложения, составлять бизнес-план своего будущего предприятия, правильно формировать кадровую политику, умело организовать производственный цикл по выпуску и реализации своей продукции, управлять рисками, конкуренцией, грамотно составлять коммерческие договоры.

Программа курса «Организация малого бизнеса (предпринимательской деятельности)»- Организация малого предпринимательства

- Выбор формы собственности ИП, ООО. Преимущества и недостатки.

- Порядок открытия ИП. Регистрационные документы ИП. Практические рекомендации.

- Порядок открытия ООО. Учредительные документы юридического лица. Практические рекомендации.

- Бизнес-планирование

- Структура и содержание бизнес-плана малого предприятия.

- Обоснование цели создания малого предприятия.

- Изучение рынка товаров, работ и услуг в сфере деятельности малого предприятия: возможности сбыта, конкурентная среда, затраты, ценовая политика, программа продаж, выбор технологии.

- Планирование производства, выполнения работ и оказания услуг.

- Составление финансового плана.

- Потребность в кадрах и стимулирование труда.

- Организационный план освоения проекта.

- Анализ возможных рисков и их предупреждение.

- Определение эффективности проекта.

- Решение контрольных заданий и тестов.

- Налогообложение

- Основы построения налогов.

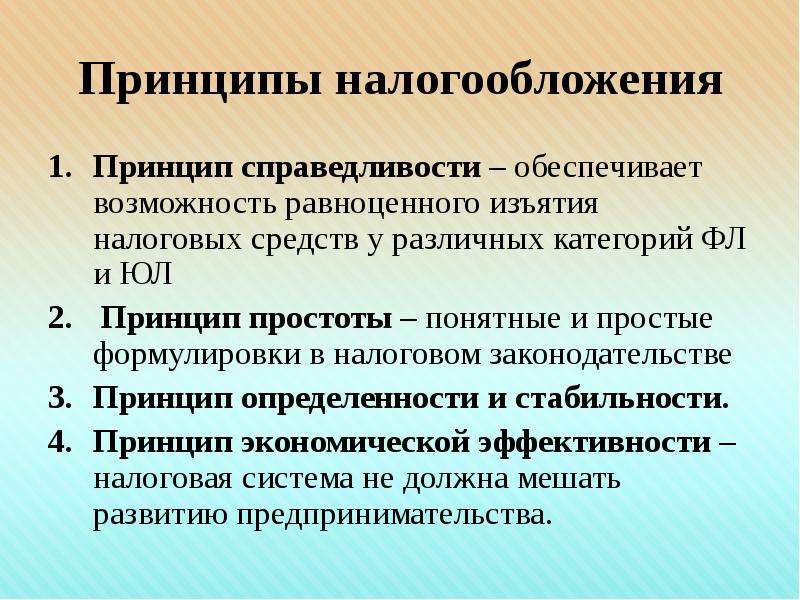

- Принципы налогообложения.

- Налоговая система и налоговая политика государства.

- Налог на добавленную стоимость.

- Налог на прибыль организации.

- Налог на имущество организации.

- Единый социальный налог.

- Налоговые платежи за пользование природными ресурсами.

- Специальные налоговые режимы, состав и назначение обязательных страховых взносов.

- Налогообложение доходов и имущества физических лиц.

- Налогообложение субъектов малого предпринимательства: при общеустановленной, традиционной системе; упрощенная система налогообложения; единый налог на вмененный доход для отдельных видов деятельности.

- расчет и способы уплаты налогов;

- расчет и способы уплаты взносов;

- порядок работы с ИФНС, ПФР, ФСС, ФОМС.

- Решение контрольных заданий и тестов.

- Бухгалтерский учет и отчетность

- Организация и ведение учета.

- Учетная политика.

- Регистры бухгалтерского финансового учета малых предприятий.

- Сущность, содержание, предмет и метод управленческого учета.

- Принципы и методы организации управленческого учета.

- Учет имущества предприятия, внеоборотных активов, производственных запасов, денежных средств.

- Учет затрат на производство и расходов на продажу.

- Учет продажи товаров, продукции (работ, услуг).

- Учет кредиторской задолженности.

- Учет расчетов по налогам и сборам.

- Бухгалтерский учет при специальных налоговых режимах.

- Учет финансовых результатов от продажи продукции.

- Учет прочих доходов и расходов.

- Учет уставного капитала и расчетов с учредителями.

- Составление бухгалтерской и статистической отчетности.

- Решение контрольных заданий и тестов.

Принципы налогообложения в России: система налоговых координат

5. Принцип установления налогов и сборов в должной правовой процедуре. Данный принцип закреплен и реализуется, в частности, через конституционный запрет на установление налогов иначе как законом (установление его в ином порядке противоречит ст. 57, ч. 3 ст. 75 Конституции Российской Федерации), а в ряде государств — специальной (более жесткой) процедурой внесения в парламент законопроектов о налогах. В России такое правило содержится в ч. 3 ст. 104 Конституции Российской Федерации.

6. Принцип экономической обоснованности налогообложения. Налоги и сборы не только не должны быть чрезмерно обременительными для налогоплательщиков, но и должны обязательно иметь экономическое основание (другими словами, не должны быть произвольными). В соответствии с п. 3 ст. 3 НК РФ «Налоги и сборы должны иметь экономическое основание и не могут быть произвольными».

7. Принцип презумпции толкования в пользу налогоплательщика (плательщика сборов) всех неустранимых сомнений, противоречий и неясностей актов законодательства о налогах и сборах. Этот принцип закреплен в п. 7 ст. 3 НК РФ. В соответствии с указанной нормой все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах должны трактоваться в пользу налогоплательщика.

8. Принцип определенности налоговой обязанности. Он закреплен в п. 6 ст.3 НК РФ. В соответствии с указанным принципом акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Он закреплен в п. 6 ст.3 НК РФ. В соответствии с указанным принципом акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

9. Принцип единства экономического пространства Российской Федерации и единства налоговой политики.Данный принцип конституционный, закреплен в ч. 1 ст. 8 Конституции Российской Федерации, п. 3 ст. 1 ГК РФ и п. 4 ст. 3 НК РФ. В соответствии с рассматриваемым принципом не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации, в частности прямо или косвенно ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств.

10. Принцип единства системы налогов и сборов. Правовое значение необходимости существования рассматриваемого принципа налогового права продиктовано задачей унифицировать налоговые изъятия собственности. Как указано в абз. 4 п. 4 постановления Конституционного Суда Российской Федерации от 21 марта 1997 г. № 5-П, такая унификация необходима для достижения равновесия между правом субъектов Федерации устанавливать налоги, с одной стороны, и соблюдением основных прав человека и гражданина, закрепленных в ст. 34 и 35 Конституции Российской Федерации, обеспечением принципа единства экономического пространства — с другой. Поэтому закрепленный налоговым законодательством Российской Федерации перечень региональных и местных налогов носит закрытый, а значит, исчерпывающий характер.

Особенности налогообложения субъектов малого предпринимательства

В статье рассматриваются специальные режимы налогообложения, установленные для субъектов малого предпринимательства. Применение данных режимов способно увеличить количество малых предприятий в России. В статье приведена характеристика основных положений налогообложения малого бизнеса.

Одним, из наиболее распространенных косвенных методов поддержки малого и среднего бизнеса является использование системы налогообложения. Ситуация и темпы развития малого предпринимательства во многом обуславливаются налогообложением. Налоговое законодательство России обладает, с одной стороны, значительным нормативным материалом, а с другой — частым внесением всевозможных изменений, т.е. малоустойчиво.

Налоги и специальные налоговые режимы выступают эффективными инструментами поддержания малого бизнеса. Налоговое законодательство предусматривает ряд мер налогового регулирования, представляющих собой особый порядок исчисления и уплаты налогов, в рамках специальных налоговых режимов. Необходимость их применения в РФ обусловлена существующими различиями, как в экономическом статусе плательщиков, так и в осуществляемой ими деятельности [3, с. 42].

Особые налоговые режимы в отношении малого бизнеса применяются в большинстве развитых стран.

Таким образом, субъектам малого предпринимательства дается право использования специальных налоговых режимов. Специальным налоговым режимом в соответствии со ст. 18 НК РФ признается особый порядок исчисления и уплаты налогов и сборов в течение установленного периода времени, употребляемый в ситуациях и порядке установленном законодательством о налогах и сборах [1]. В 2002 году в Налоговый кодекс был введен раздел о специальных налоговых режимах. Прежде он простирался только на сельскохозяйственных производителей, позже раздел пополнили главами об упрощенной системе налогообложения, едином налоге на вмененный доход, а с 2013 года — патентной системе налогообложения.

В. И. Насыров считает, что сущность специальных налоговых режимов заключается в цели их введения. Основной целью введения специальных налоговых режимов является достижение с их помощью более высокого фискального и регулирующего эффекта налогообложения в определенных сферах деятельности. Выделяются две цели, которые преследует государства путем введения специальных налоговых режимов:

- Финансовая цель, в данном случае специальные налоговые режимы рассматриваются как инструмент налогового регулирования;

- Организационная цель, предусматривает упрощение процедуры налогового администрирования [6, с.

1431].

1431].

На практике разграничить реализацию данных целей довольно сложно. Однако все предусмотренные в стране специальные налоговые режимы должны строиться на такие принципах, как принцип справедливости, эффективности, нейтральности и простоты.

Финансовая цель специальных налоговых режимов заключается в налоговом регулировании, т. к. решение тех задач, которые ставятся перед ними, в рамках общей системы налогообложения невозможно. Что касается организационной цели, то она достигается путем использования в специальном налоговом режиме конструкции единого налога, что приводит к упрощению процедур налогового контроля.

Исходя из вышесказанного, предпосылками возникновения специальных налоговых режимов являются, во-первых, поддержка и развитие малого бизнеса, а во-вторых, социальная справедливость, то есть перераспределение доходов между крупным и малым бизнесом, компенсации последнему повышенных рисков хозяйствования, ограничений в доступе к финансовым ресурсам, в-третьих, привлечение инвестиций в определенные отрасли промышленности.