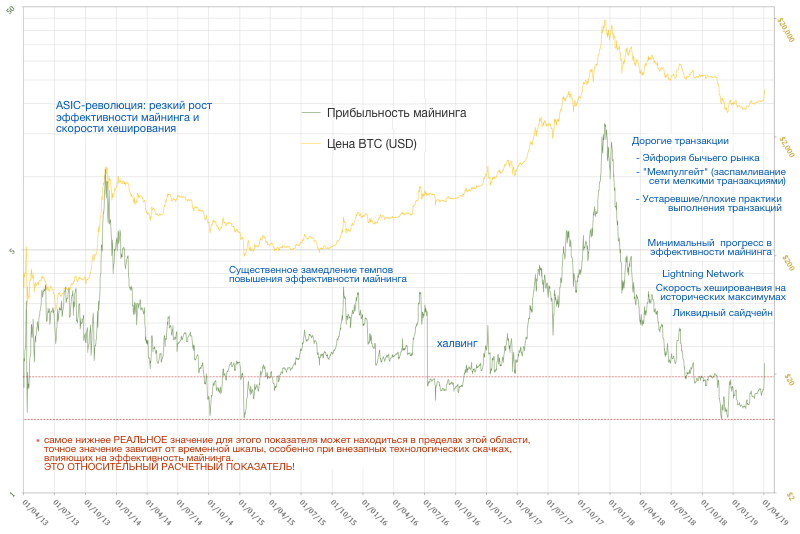

Эфириум Прибыльность Майнинга график

Эфириум Прибыльность Майнинга графикПрибыльность Майнинга USD/День за 1 MHash/s

btc eth doge xrp etc ltc bch bsv dash zec xmr btg rdd vtc blk ftc

Число уникальных транзакций в деньСредний размер блокаЧисло уникальных исходящих адресов в деньСредняя сложность майнинга в деньСредний хешрейт (hash/s) в деньСредняя цена, USD, в день, USDПрибыльность Майнинга USD/День за 1 MHash/sОтправлено коинов в деньСредняя комиссия за транзакцию, USDМедиана комиссии за транзакцию, USDСреднее время блока (время нахождения) (минуты)Рыночная капитализация, USDСредняя сумма транзакции, USDМедиана суммы транзакции, USDТвитов в деньGoogle Trends to «Bitcoin» @ 2012-01-01Число активных (вход. или вых.) адресов в деньТоп 100 богатейших адресов к весго монет %Средний Процент Комисии в Общем Вознагражении за блокCompare with…Число уникальных транзакций в деньСредний размер блокаЧисло уникальных исходящих адресов в деньСредняя сложность майнинга в деньСредний хешрейт (hash/s) в деньСредняя цена, USD, в день, USDПрибыльность Майнинга USD/День за 1 MHash/sОтправлено коинов в деньСредняя комиссия за транзакцию, USDМедиана комиссии за транзакцию, USDСреднее время блока (время нахождения) (минуты)Рыночная капитализация, USDСредняя сумма транзакции, USDМедиана суммы транзакции, USDТвитов в деньGoogle Trends to «Bitcoin» @ 2012-01-01Число активных (вход. или вых.) адресов в деньТоп 100 богатейших адресов к весго монет %Средний Процент Комисии в Общем Вознагражении за блок

или вых.) адресов в деньТоп 100 богатейших адресов к весго монет %Средний Процент Комисии в Общем Вознагражении за блокCompare with…Число уникальных транзакций в деньСредний размер блокаЧисло уникальных исходящих адресов в деньСредняя сложность майнинга в деньСредний хешрейт (hash/s) в деньСредняя цена, USD, в день, USDПрибыльность Майнинга USD/День за 1 MHash/sОтправлено коинов в деньСредняя комиссия за транзакцию, USDМедиана комиссии за транзакцию, USDСреднее время блока (время нахождения) (минуты)Рыночная капитализация, USDСредняя сумма транзакции, USDМедиана суммы транзакции, USDТвитов в деньGoogle Trends to «Bitcoin» @ 2012-01-01Число активных (вход. или вых.) адресов в деньТоп 100 богатейших адресов к весго монет %Средний Процент Комисии в Общем Вознагражении за блок

Как поведенческие паттерны влияют на прибыльность клиента :: РБК Pro

Что такое поведенческие паттерны, как они меняются и какое влияние оказывают на продажи, рассказал Владимир Средников, эксперт по стратегии ГК «Корус Консалтинг»

Основная конкурентная борьба крупнейших брендов смещается из области создания и продвижения продуктов в сферу управления удовлетворенностью клиентов. В этой ситуации компаниям все сложнее выстроить эффективную работу с потребителями.

В этой ситуации компаниям все сложнее выстроить эффективную работу с потребителями.

В последние 20 лет за счет стремительного развития технологий роль взаимоотношений между клиентом и компанией возросла многократно. Потребители все больше нуждаются в доверии, которое появляется в результате успешного опыта взаимодействия с продавцом. Однако, смещая фокус с продукта на клиента, инвестируя в уникальный опыт взаимодействия и пытаясь удовлетворить сразу всех покупателей, компания рискует стать убыточной. Поэтому для успешного внедрения сбалансированной клиентоцентричной бизнес-модели необходимо использовать стратегический подход.

Бизнес должен распределять инвестиции во взаимоотношения с клиентами на основе ценности, которую они приносят. Чаще всего она характеризуется текущими и потенциальными показателями прибыльности и оборота, но могут быть и другие критерии в зависимости от стратегии компании.

Поведенческие паттерны — «шаблоны», по которым действуют клиенты при принятии решений о покупке или взаимодействии с компанией. Какие-то из этих шаблонов приводят к взаимовыгодному сотрудничеству и высокой прибыльности, другие — к оттоку покупателей или долгим убыточным отношениям. Задача компании — стимулировать «правильное» поведение или, другими словами, инициировать поведенческие паттерны, которые влияют на прибыльность и стратегические цели компании.

Какие-то из этих шаблонов приводят к взаимовыгодному сотрудничеству и высокой прибыльности, другие — к оттоку покупателей или долгим убыточным отношениям. Задача компании — стимулировать «правильное» поведение или, другими словами, инициировать поведенческие паттерны, которые влияют на прибыльность и стратегические цели компании.

Какими бывают поведенческие паттерны

Определить поведенческие паттерны поможет сегментация. В качестве отправной точки можно взять критерии отбора, которые уже используются в компании, — на основе потребностей, социально-демографических характеристик и т.д. — и потом добавить дополнительные параметры. К ним относятся те, которые отображают особенности поведения клиентов: частота покупок, коэффициент повторных покупок, средний чек, предпочтительные каналы.

Слово ПРИБЫЛЬНОСТЬ — Что такое ПРИБЫЛЬНОСТЬ?

Слово состоит из 12 букв: первая п, вторая р, третья и, четвёртая б, пятая ы, шестая л, седьмая ь, восьмая н, девятая о, десятая с, одиннадцатая т, последняя ь,

Слово прибыльность английскими буквами(транслитом) — pribylnost

Значения слова прибыльность.

Что такое прибыльность?

Что такое прибыльность?Прибыльность банка

Прибыльность банка Прибыльность банка — показатель деятельности банка, характеризующий: — для акционеров — доход на инвестированный капитал; — для вкладчиков — гарантию надежности и эффективности работы банка…

Словарь финансовых терминов

Прибыльность банка — показатель деятельности банка, характеризующий: — для акционеров — доход на инвестированный капитал; — для вкладчиков — гарантию надежности и эффективности работы банка; — для банка — основной источник собственного капитала.

Словарь финансовых терминов

Прибыльность банка — показатель деятельности банка, характеризующий: — для акционеров — доход на инвестированный капитал; — для вкладчиков — гарантию надежности и эффективности работы банка; — для банка — основной источник собственного капитала.

glossary.ru

ПРИБЫЛЬНОСТЬ, ОТЧЕТНОСТЬ

ПРИБЫЛЬНОСТЬ, ОТЧЕТНОСТЬ RETURN Термин имеет следующие значения1. Текущая ДОХОДНОСТЬ облигации или акции, определяемая путем сопоставления их цены и годовой суммы дивидендов или процентных платежей.2.

Энциклопедия банковского дела и финансов

Индекс прибыльности

Индекс прибыльности (profitability index,PI) — критерий для сравнения и выбора инвестиционных проектов, определяемый как отношение приведенной стоимости прогнозного денежного потока за срок эксплуатации проекта к первоначальным инвестиционным…

slovar-lopatnikov.ru

Индекс прибыльности Индекс прибыльности — отношение приведенной стоимости будущих денежных потоков от реализации инвестиционного проекта к приведенной стоимости первоначальных инвестиций.

Словарь финансовых терминов

Индекс прибыльности — отношение приведенной стоимости будущих денежных потоков от реализации инвестиционного проекта к приведенной стоимости первоначальных инвестиций.

Словарь финансовых терминов

Адекватная прибыльность

Адекватная прибыльность Когда оценка актива проведена в соответствии с АЗЗ (см.), адекватная прибыльность представляет собой тест, который директора/менеджеры организации должны применять для того, чтобы подкрепить расчетную величину АЗЗ.

Глоссарий к стандартам оценки. — 2003

Показатели прибыльности, рентабельности

Показатели прибыльности, рентабельности (profitability ratios) — Коэффициенты (по версии МСФО) – в отношении к капиталу.

slovar-lopatnikov.ruактивам, материально-техническим запасам…

Коэффициент прибыльности

Коэффициент прибыльности — отношение результата к выручке от продажи, выраженное в процентах. Коэффициент прибыльности — отношение чистой прибыли предприятия к объему реализации (выручке от продаж) или капиталу предприятия.

glossary.ru

КОЭФФИЦИЕНТ ПРИБЫЛЬНОСТИ отношение чистого дохода (прибыли) фирмы к объему реализации (выручке от продаж) или капиталу фирмы. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. — 2-е изд., испр.

Райзберг Б.А. Современный экономический словарь. — 1999

КОЭФФИЦИЕНТ ПРИБЫЛЬНОСТИ — отношение чистого дохода (прибыли) предприятия к объему реализации (выручке от продаж) или капиталу предприятия.

Словарь экономики и права. — 2005

Внутренняя норма прибыльности (IRR )

Внутренняя норма прибыльности (IRR ) Внутренняя норма прибыльности (доходности) IRR (от англ. internal rate of return) — это такое значение показателя дисконта…

Энциклопедический фонд России

Русский язык

При́быльность, -и.

Орфографический словарь. — 2004

При́/бы/ль/н/ость/.

Морфемно-орфографический словарь. — 2002

Примеры употребления слова прибыльность

И все же прибыльность компании сохранилась, хоть и при более низкой рентабельности.

Предупреждение: Прибыльность в прошлом не означает прибыльность в будущем.

Высокая прибыльность защищает группу от волатильности спроса, свойственной рынку калия.

Это один из факторов, который будет негативно влиять на прибыльность банковского сектора.

Но прибыльность должна быть результатом полезной работы, а не целью бизнеса.

Однако на фоне замедления роста продаж КАМАЗ заметно повысил прибыльность.

- прибывший

- прибылей

- прибылой

- прибыльность

- прибыльный

- прибыль

- прибылями

Прибыльность инвестиций в недвижимость Лондона

Недвижимость в Лондоне – один из самых надежных и желанных активов для инвесторов со всего мира. Земля здесь на вес золота и каждый проект строительства тщательно прорабатывается и согласовывается. Как раз эта рациональность, консервативность и экономичность в политике государства и привлекает сюда огромные финансовые потоки, а за ними делает желанным покупку здесь недвижимости для миллионов граждан.

Не удивительно, что инвестиции в недвижимость в Лондоне довольно прибыльны, в том числе, за счет схемы финансирования покупки в новых объектах. Средний прирост стоимости за время строительства объекта составляет, в среднем 15-20%. Застройщик не требует с покупателя оплаты полной стоимости до окончания стройки и ограничивается суммой 15-20%.

Например, при общей стоимости квартиры с 1 спальней в хорошем районе 700 000 фунтов стерлингов на начальном этапе достаточно вложить всего 10% стоимости и через полгода еще 5-10%. Вместе с юридическим сопровождением общая сумма вложений составит около 110 000 фунтов стерлингов. При переуступке права собственности за счет роста стоимости недвижимости и более позднее степени готовности объекта, прибыль может составить порядка 140 000 фунтов стерлингов. За вычетом налога для нерезидентов доход может составить до 100% от вложенных средств за 2-2,5 года, причем в стабильной валюте.

Факторы успеха инвестиций в Лондоне:

На рынке существуют 2 типа объектов инвестиционной недвижимости – с гарантируемым и прогнозируемым доходом. Для студенческой и мелкой коммерческой недвижимости мы рекомендуем приобретать объекты с гарантированным доходом, даже в случае, если недвижимость с прогнозируемым доходом выглядит на порядок привлекательнее.

На рынке существуют 2 типа объектов инвестиционной недвижимости – с гарантируемым и прогнозируемым доходом. Для студенческой и мелкой коммерческой недвижимости мы рекомендуем приобретать объекты с гарантированным доходом, даже в случае, если недвижимость с прогнозируемым доходом выглядит на порядок привлекательнее.

- Обязательно проверяйте историю застройщика на рынке. К сожалению, бывают ситуации, когда некоторые агентства несерьезно подходят к выбору застройщиков, и иногда объекты могут быть не закончены в срок. В Великобритании огромное количество опытных и надежных застройщиков, с десятилетним и более опытом работы. Изучите историю застройщика, ознакомьтесь с его существующими проектами.

- Внимательность к документам. После внесения депозита и подписания письма о назначении юриста, ваш юрист пришлет вам кучу документов. Все они будут на английском, что еще больше усложнит процесс. Читайте отчеты юристов. Это самое важное, в них они пишут основные положения договора.

Не стесняйтесь уточнять и задавать вопросы.

Не стесняйтесь уточнять и задавать вопросы.

- Обращайте внимание на управляющую компанию. От нее зависит, как хорошо будет обслуживаться Ваш объект, а от этого будет зависеть удовлетворенность арендаторов и ваш доход. Дешевая, неопытная управляющая компания может испортить инвестиционный проект, и, если Вы видите эту проблему, лучше потратить средства на смену УК, чем позже продавать свой актив ниже себестоимости.

- Стратегия выхода. Во многих проектах представлена стратегия выхода из инвестиции – покупка объекта самим продавцом за фиксированную в договоре сумму, например, 120% стоимости. Возможно вы уверены, что ваша инвестиция возрастет в цене намного больше и вы дороже продадите ее, но наличие гарантированного выкупа всегда дает дополнительную уверенность.

Перейти к каталогу >> недвижимости в Великобритании

Accenture: управление клиентским опытом позволяет в шесть раз повысить прибыльность бизнеса

Интеграция Инфраструктура, Текст: Владимир Бахур

Данные нового отчета Accenture «Бизнес, ориентированный на опыт» показывают, что подавляющее большинство топ-менеджеров компаний (77%) кардинально изменят взаимодействие с клиентами, сотрудниками и обществом, чтобы стимулировать рост бизнеса. В ходе исследования аналитики Accenture опросили более 1550 руководителей в 21 стране и 22 отраслях промышленности, чтобы понять, какую роль играет клиентский опыт в обеспечении долгосрочного роста бизнеса.

Аналитики Accenture пришли к выводу, что компании, ориентированные на предоставление персонализированного опыта для своих клиентов, сотрудников и общества, из года в год повышают свою прибыльность как минимум в шесть раз по сравнению с аналогичными компаниями в своей отрасли.

«Пандемия COVID еще сильнее подсветила важность управления опытом потребителей и сотрудников. Качественно работая над клиентским опытом, вы не только улучшаете жизнь ваших покупателей, но и свой бизнес», — рассказал Брайан Уиппл, главный управляющий директор Accenture Interactive.

Традиционный подход к управлению клиентским опытом (CX, customer experience) предполагает улучшение взаимодействий с потребителем. Новая концепция, представленная Accenture в результате исследования, предполагает новый способ работы, который выбирают и поддерживают топ-менеджеры корпораций. Аналитики Accenture назвали этот подход «бизнесом, ориентированным на опыт» (BX, business of experience).

В то время как управление клиентским опытом исторически входило в компетенцию директоров по маркетингу (CMO), концепция BX стала приоритетом для генеральных директоров, поскольку она связана со всеми аспектами деятельности компании. Так, более половины операционных директоров (56%), директоров по стратегии (53%) и финансовых директоров (51%) заявили, что их компания коренным образом изменит способ вовлечения и взаимодействия со своими клиентами.

«Для того, чтобы расти в наступающем году, каждая компания и лидер должны будут думать о своем клиентском опыте по-новому. Изменилось все, что мы делаем: как совершаем покупки, где работаем и как взаимодействуем с другими. Компании, которые ставят управление опытом в «сердцевину» своих бизнес-процессов, будут расти и станут лидерами как следующего года, так и десятилетия», — отметил Байджу Шах, главный директор по стратегии Accenture Interactive.

Компании, которые ставят управление опытом в «сердцевину» своих бизнес-процессов, будут расти и станут лидерами как следующего года, так и десятилетия», — отметил Байджу Шах, главный директор по стратегии Accenture Interactive.

Исследование показывает, что компании-лидеры работают с клиентским опытом иначе, чем их конкуренты. Вот какие подходы они используют.

Требования клиентов к бизнесу будут только расти. Поэтому компании должны инвестировать в выявление неудовлетворенных и неочевидных потребностей клиентов. Исследование показало, что бизнесы-лидеры в два раза чаще (55% против 26%), говорят о своей способности трансформировать разрозненные данные о клиентах в реальные действия. В то же время многие из них отмечают, что часто данных недостаточно для принятия решений.

Для успешного развития важно сделать инновации ежедневной рутиной. Исследование Accenture показывает, что ведущие компании могут эффективнее масштабировать инновации, так как у них в два раза больше возможностей перехода на новые технологические модели, которые приносят ценность и помогают создавать релевантные предложения для клиентов.

Управление опытом не должен быть исключительно «вотчиной» директора по маркетингу или операционного директора. Это задача каждого, начиная с топ-менеджмента и заканчивая линейными сотрудниками. Каждый человек и каждая часть бизнеса должны быть взаимосвязаны и сотрудничать, функционировать как единое сплоченное, ориентированное на клиента подразделение, обеспечивая лучший сервис для клиента.

Стать «бизнесом, ориентированным на опыт» — это не инвестировать больше, а инвестировать иначе. Лидеры гибко работают с данными, технологиями и людьми, чтобы раскрывать новые точки эффективности. И затем реинвестировать ее в новые возможности для производительности и роста. 61% топ-менеджеров из компаний-лидеров (против 27% их коллег) заявили, что их компания имеет четкое представление о том, какие технологические платформы им необходимо использовать, чтобы оставаться конкурентоспособными и актуальными для клиентов.

«Новое исследование показывает, что компаниям придется значительно перестроить свой подход к ведению бизнеса. В частности, недостаточно будет управлять только ожиданиями клиентов: важно управлять опытом всех заинтересованных сторон, включая сотрудников и общество. Подход BX подразумевает, что и забота о благополучии сотрудников, и ответственное отношение к окружающей среде, и забота о ценностях общества – все это отражается на предпочтениях клиентов и показателях бизнеса. Эта концепция поднимает управление клиентским опытом на уровень выше: теперь компании не только заботятся о «точках соприкосновения» с клиентом, а выстраивают все бизнес-процессы, исходя из блага клиентов, сотрудников и общества», — рассказал Дмитрий Хохлов, управляющий директор Accenture Interactive в России и Казахстане.

В частности, недостаточно будет управлять только ожиданиями клиентов: важно управлять опытом всех заинтересованных сторон, включая сотрудников и общество. Подход BX подразумевает, что и забота о благополучии сотрудников, и ответственное отношение к окружающей среде, и забота о ценностях общества – все это отражается на предпочтениях клиентов и показателях бизнеса. Эта концепция поднимает управление клиентским опытом на уровень выше: теперь компании не только заботятся о «точках соприкосновения» с клиентом, а выстраивают все бизнес-процессы, исходя из блага клиентов, сотрудников и общества», — рассказал Дмитрий Хохлов, управляющий директор Accenture Interactive в России и Казахстане.

Прибыльность бизнеса инвестора – обязательное условие управления. Это наша бизнес-философия

Отраслевое издание «ОТЕЛЬ» // Ноябрь, 2019

Генеральный директор АО «Гостиничная компания» рассказывает о том, как развивалась одна из крупнейших управляющих компаний России и почему управление отелем силами профессионалов – лучшее решение для собственников.

– Акционерное общество «Гостиничная компания» работает на рынке управления гостиничными объектами уже 9 лет. Какими были эти годы для компании, что изменилось за этот период?

– в 2019 году «Гостиничная компания» отметит свое 10-летие. Это солидный возраст для бизнеса, при этом достаточно молодой для компании, работающей в индустрии гостеприимства. За этот период «Гостиничная компания» активно развивалась, были проведены серьезные преобразования, которые привели к тому, что сегодня мы – одна из крупнейших российских компаний, управляющих гостиничными объектами профессионально.

«Гостиничная компания» была создана в декабре 2009 года распоряжением Правительства Москвы, она была призвана стать лидером гостиничной индустрии. Компания объединила гостиничные активы Москвы с целью создания крупнейшего гостиничного холдинга, способного работать в условиях глобальной конкуренции. Разработанная долгосрочная стратегия была ориентирована на достижение экономической эффективности при высоком качестве обслуживания и реализации сверх гибкой ценовой политики.

В 2013 году холдинг вошел в Группу ВТБ, а в январе 2016 года «Гостиничная компания» получила статус управляющей компании. С этого момента начинается стремительное развитие компании, как профессионального управленца, ответственного за положительный финансовый результат по каждому объекту.

– В 2016 году «Гостиничная компания» эффективно управляла одиннадцатью отелями среднеценового сегмента. Сегодня в управлении — 9 объектов, 6 из которых — под международным брендом. Как Вам удается работать с таким многогранным портфелем объектов?

– В процессе работы с отелями Москвы «Гостиничная компания» получила колоссальный опыт управления сетью разноформатных гостиниц. Номерной фонд состоял из почти 4500 номеров разных категорий. Могу с уверенностью сказать, что работа управляющей компании была успешной – операционная прибыль сети отелей за 2 года выросла в более, чем 2 раза. Так, например, в 2016 году загрузка выросла на 21, 5%, а показатель RevPar* вырос на 14%.

Номерной фонд в 2016 году состоял как из номеров высшей категории, так и из функционально устаревших номеров, что усложняло задачу. Найти и реализовать потенциал такого фонда стало для нас своеобразным вызовом. Мы активно привлекали и туристические группы, участников мероприятий, соревнований, фестивалей и бизнес туристов, которые часто бывали приятно удивлены предоставленным сервисом.

— Какими отелями сейчас управляет «Гостиничная компания»? Можно ли говорить о каких-либо результатах?

– В управлении «Гостиничной компании» сейчас находятся отели под такими международными брендами, как Courtyard by Marriott, Swissotel, Hyatt Regency и Holiday Inn. За период 2018 года по итогам трех кварталов доходность выросла на 30-60% по различным объектам. И эти показатели достигнуты не только за счет хорошей загрузки в период Чемпионата по футболу, но и за счет кропотливой операционной работы. Прогноз по бюджету 2019 года тоже очень позитивный. Сейчас наши объекты 4-5 звезд и ориентированы на иной сегмент гостей, чем сеть московских гостиниц, но имеющийся опыт «Гостиничной компании» в работе с корпоративным сектором актуален и для них. Немаловажен и тот факт, что компания ВТБ для нас не только акционер, но и один из крупнейших партнеров. Наше взаимодействие по корпоративному проекту взаимных привилегий – большой плюс для отелей.

— Мы знаем, что «Гостиничной компании» удалось достичь таких финансовых показателей объектов, что они стали лакомым куском для инвесторов и на сегодня обзавелись новыми владельцами. Вам не жаль расставаться с объектами, в которые было вложено так много сил?

– В некотором смысле, жаль. Но хорошая работа по оздоровлению бизнеса и эффективное антикризисное управление неизменно приводят к тому, что объекты становятся привлекательным вложением. Это законы рынка. Хочется отметить, что, несмотря на смену собственника, «Гостиничная компания» продолжила управление некоторыми объектами. Для нас важно, чтобы собственник бизнеса, наш заказчик и клиент, получил тот результат, который планировал с начала нашего сотрудничества. Отели работают для гостей, мы работаем – для собственников, и в этой синергии заложен рецепт успеха.

– Почему, всё-таки, отели должны управляться профессиональными управляющими компаниями? Если не говорить обо всех объективных причинах, каков самый главный аргумент?

– Цель бизнеса – приносить прибыль, цель гостиничного бизнеса – приносить прибыль и создавать репутацию объекту. Мы знаем об отеле все. Мы обеспечиваем грамотное планирование, контроль за исполнением бюджета, прозрачность – то, что редко присутствует в независимых отелях. Наш опыт позволяет реализовать концепцию отеля, гарантировать финансовый результат, обеспечить удовлетворенность каждого гостя. Таким образом, наши готовые инструменты работают для собственника эффективно с первого дня. Главный аргумент — работа должна выполняться профессионалами.

*RevPar (Revenue per available room per day) — доход на доступный номер в день. Рассчитывается делением выручки от продажи номеров на общее количество доступных номеров.

*/ ]]>Прибыльность сланцевых компаний при ценах нефти ниже $50?

18 янв 2019 Сергей Кикевич Все авторы

Быстрое падение цен на сырую нефть в США вновь тестирует на прочность утверждение о том, что сланцевый бизнес может зарабатывать даже при ценах на нефть ниже $50.

Многие годы такие компании как Noble Energy (NBL) и Whiting Petroleum Corp. (WLL) обещали своим акционерам, что будут показывать прибыль даже при падении цен до $50 за баррель.

Однако же большинство нефтедобывающих компаний не смогли показать даже удовлетворительных результатов при таких ценах. С 2012 по 2017 гг. 30 крупнейших сланцевых компаний США потеряли более $50 млрд. В прошлом году, когда цена на американский сорт нефти WTI держалась в среднем около $50, весь сланцевый сектор «сработал в ноль», получив суммарно лишь $1,7 млрд. прибыли.

В последнее время цены спустились еще ниже …

Что такое «порог безубыточности» для сланцевых компаний?

Для большинства сланцевых компаний требуются цены на сырье выше $50 для устойчивой прибыли.

Разброс цен в прессе и в заявлениях самих компаний объясняется слишком вольным употреблением термина «порог безубыточности». Часто под порогом безубыточности понимают цену, которая позволяет нефтяникам получать небольшой доход от конкретной скважины или всего проекта. Иногда в подобных заявлениях упоминаются слишком низкая цена, способная ввести в заблуждение.

Зачастую в отчетах понимается цена безубыточности, которая не включает дальнейшие накладные расходы, стоимость земли, кредитные выплаты и т.п. Частым среди компаний является упоминание цены безубыточности для какого-то отдельного успешного проекта без усреднения по всем остальным менее прибыльным проектам.

По информации R.S. Energy Group порог рентабельности, не учитывающий накладные расходы и стоимость земли, для самой известной группы месторождений в Западном Техасе и Нью Мексико (Пермский бассейн) составляет около $37 за баррель, $42 для Южного Техаса и $47 для Северной Дакоты.

Но компаниям требуется гораздо более высокий уровень цен при учете всех затрат. Для Пермского бассейна это уже $51 и $57-64 для других месторождений.

Выборочный перевод статьи Big Fracking Profits at $50 a Barrel? Don’t Bet on It на WSJ (авторы: Bradley Olson и Rebecca Elliott)

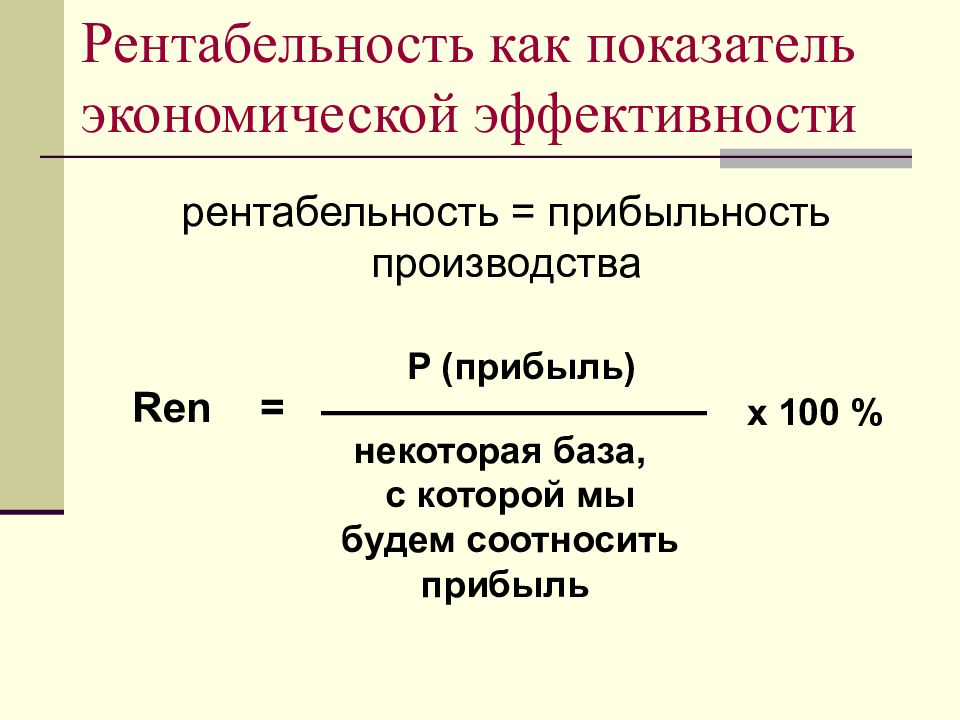

Разница между рентабельностью и прибылью

Хотя эти два термина используются как синонимы, прибыль и рентабельность — не одно и то же. Оба показателя являются учетными метриками при анализе финансового успеха компании, но между ними есть явные различия. Чтобы правильно определить, является ли компания финансово устойчивой или готовой к росту, инвесторы должны сначала понять, что отличает прибыль компании от ее прибыльности.

Определение прибыли

Прибыль — это абсолютное число, определяемое суммой дохода или дохода сверх затрат или расходов, которые несет компания.Он рассчитывается как общая выручка за вычетом общих расходов и отображается в отчете о прибылях и убытках компании. Независимо от размера или масштабов бизнеса или отрасли, в которой она работает, цель компании — всегда получать прибыль.

Определение прибыльности

Прибыльность тесно связана с прибылью, но с одним ключевым отличием. В то время как прибыль — это абсолютная величина, рентабельность — относительная. Это показатель, используемый для определения размера прибыли компании по отношению к размеру бизнеса.Прибыльность — это мера эффективности — и, в конечном итоге, ее успеха или неудачи. Еще одно определение прибыльности — это способность бизнеса обеспечивать возврат инвестиций на основе имеющихся ресурсов по сравнению с альтернативными инвестициями. Хотя компания может получать прибыль, это не обязательно означает, что компания прибыльна.

Реальные приложения

Чтобы определить стоимость инвестиций в компанию, инвесторы не могут полагаться только на расчет прибыли.Вместо этого необходим анализ прибыльности компании, чтобы понять, эффективно ли компания использует свои ресурсы и капитал.

Если предполагается, что компания имеет прибыль, но убыточна, существуют инструменты для увеличения прибыльности и общего роста компании. Неудачные проекты могут быстро погубить компанию, что напрямую приведет к невозвратным расходам. Компании могут изучить индекс рентабельности, чтобы определить, стоит ли продолжать проект, чтобы уменьшить количество неудачных проектов.Эта метрика дает руководству компании представление о затратах по сравнению с выгодами проекта и рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальные инвестиции в проект.

Компания также может увеличить прибыльность с помощью теории предельной прибыли. Одним из первых шагов компании к увеличению прибыльности является увеличение продаж, что требует увеличения производства. Предельная отдача, также известная как предельный продукт, — это теория, которая утверждает, что добавление рабочих до определенного момента увеличивает использование капитала эффективным способом; превышение этого числа рабочих ведет к уменьшению прибыли и, в конечном итоге, к снижению прибыльности.Чтобы быть прибыльной, компании необходимо применить эту теорию к своему конкретному бизнесу, а производственные потребности должны расти эффективным и рентабельным образом.

Итог

Хотя они кажутся похожими, прибыль и рентабельность связаны почти исключительно с инвестициями и управлением бизнесом. Изменение ассортимента продуктов и повышение цен — это две теории, которые больше всего влияют на то, имеет ли компания прибыль или может ли она получить прибыль в будущем.

Определение коэффициентов рентабельности

Каковы коэффициенты рентабельности?

Коэффициенты прибыльности — это класс финансовых показателей, которые используются для оценки способности бизнеса генерировать прибыль по отношению к его выручке, операционным расходам, активам баланса или собственному капиталу с течением времени, используя данные за определенный момент времени.

Коэффициенты прибыльности можно сравнить с коэффициентами эффективности, которые учитывают, насколько хорошо компания использует свои активы внутри компании для получения дохода (в отличие от прибыли после затрат).

Ключевые выводы

- Коэффициенты прибыльности оценивают способность компании получать прибыль от продаж или операций, активов баланса или собственного капитала.

- Показатели рентабельности показывают, насколько эффективно компания приносит прибыль и ценность для акционеров.

- Результаты с более высоким коэффициентом часто более благоприятны, но эти коэффициенты предоставляют гораздо больше информации по сравнению с результатами аналогичных компаний, собственными историческими показателями компании или средними отраслевыми показателями.

Значение показателей рентабельности

О чем говорят показатели рентабельности?

Для большинства коэффициентов рентабельности более высокое значение по сравнению с коэффициентом конкурента или по сравнению с тем же коэффициентом из предыдущего периода указывает на то, что компания преуспевает. Коэффициенты прибыльности наиболее полезны при сравнении с аналогичными компаниями, собственной историей компании или средними коэффициентами по отрасли компании.

Маржа валовой прибыли — один из наиболее широко используемых коэффициентов рентабельности или маржи.Валовая прибыль — это разница между выручкой и затратами на производство, называемая себестоимостью проданных товаров (COGS).

Некоторые отрасли подвержены сезонным колебаниям в своей деятельности. Например, розничные торговцы обычно получают значительно более высокие доходы и прибыль во время курортного сезона в конце года. Таким образом, было бы бесполезно сравнивать валовую прибыль розничного продавца в четвертом квартале с его валовой прибылью в первом квартале, потому что они не являются напрямую сопоставимыми. Гораздо более информативным будет сравнение нормы прибыли ритейлера в четвертом квартале с его прибылью в четвертом квартале предыдущего года.

Примеры показателей рентабельности

Коэффициенты прибыльности являются одними из самых популярных показателей, используемых в финансовом анализе, и они обычно делятся на две категории: коэффициенты маржи и коэффициенты доходности.

Коэффициенты маржи дают представление с нескольких различных точек зрения о способности компании превращать продажи в прибыль. Коэффициенты доходности предлагают несколько различных способов проверить, насколько хорошо компания приносит прибыль своим акционерам.

Некоторыми распространенными примерами коэффициентов рентабельности являются различные показатели нормы прибыли, рентабельности активов (ROA) и рентабельности капитала (ROE).Другие включают рентабельность инвестированного капитала (ROIC) и рентабельность вложенного капитала (ROCE).

Маржа прибыли

Для измерения рентабельности компании при различных уровнях затрат, включая валовую маржу, операционную маржу, маржу до налогообложения и маржу чистой прибыли, используются разные нормы прибыли. Маржа сокращается по мере того, как учитываются слои дополнительных затрат, таких как COGS, операционные расходы и налоги.

Валовая прибыль измеряет, сколько компания зарабатывает после учета COGS.Операционная маржа — это процент от продаж, оставшихся после покрытия себестоимости и операционных расходов. Маржа до налогообложения показывает прибыльность компании после дальнейшего учета внереализационных расходов. Маржа чистой прибыли — это способность компании получать прибыль после всех расходов и налогов.

Рентабельность активов (ROA)

Прибыльность оценивается относительно затрат и расходов и анализируется по сравнению с активами, чтобы увидеть, насколько эффективно компания использует активы для увеличения продаж и прибыли.Использование термина «доходность» в показателе ROA обычно относится к чистой прибыли или чистой прибыли — величине прибыли от продаж после всех затрат, расходов и налогов. ROA — это чистая прибыль, разделенная на общую сумму активов.

Чем больше активов накопила компания, тем больше продаж и потенциальной прибыли она может получить. Поскольку эффект масштаба помогает снизить затраты и повысить рентабельность, доходность может расти быстрее, чем активы, что в конечном итоге увеличивает рентабельность инвестиций.

Рентабельность капитала (ROE)

Рентабельность собственного капитала является ключевым показателем для акционеров, поскольку он измеряет способность компании получать доход от вложений в акционерный капитал.Рентабельность собственного капитала, рассчитанная как отношение чистой прибыли к собственному капиталу, может увеличиваться без дополнительных вложений в акционерный капитал. Коэффициент может повыситься за счет более высокой чистой прибыли, получаемой от большей базы активов, финансируемой за счет долга.

Понимание прибыльности | Разработчик решений Ag

Понимание прибыльности

Прибыльность — основная цель любого предприятия. Без прибыльности бизнес не выживет в долгосрочной перспективе. Поэтому очень важно измерять текущую и прошлую прибыльность и прогнозировать будущую прибыльность.

Рентабельность измеряется доходами и расходами. Доход — это деньги, полученные от деятельности предприятия. Например, если выращиваются и продаются сельскохозяйственные культуры и домашний скот, создается доход. Однако деньги, поступающие в бизнес в результате такой деятельности, как получение займов, не приносят дохода. Это просто денежная транзакция между бизнесом и кредитором для получения денежных средств для ведения бизнеса или покупки активов.

Расходы — это стоимость ресурсов, используемых или потребляемых деятельностью предприятия.Например, семена кукурузы — это расходы фермерского бизнеса, потому что они используются в производственном процессе. Ресурсы, такие как машина со сроком полезного использования более одного года, израсходуются в течение нескольких лет. Погашение ссуды — это не расходы, это просто денежный перевод между бизнесом и кредитором.

Прибыльность оценивается с помощью «отчета о прибылях и убытках». По сути, это список доходов и расходов за период времени (обычно год) для всего бизнеса.Информационный файл Отчет о доходах вашей фермы включает — простой анализ отчета о доходах. Отчет о прибылях и убытках традиционно используется для измерения прибыльности бизнеса за прошедший отчетный период. Тем не менее, «предварительный отчет о прибылях и убытках» измеряет прогнозируемую прибыльность бизнеса на предстоящий отчетный период. Бюджет можно использовать, когда вы хотите спрогнозировать рентабельность конкретного проекта или части бизнеса.

Причины вычисления рентабельности

Независимо от того, фиксируете ли вы рентабельность за прошлый период или прогнозируете рентабельность на предстоящий период, измерение рентабельности является наиболее важным показателем успеха бизнеса.Нерентабельный бизнес не может выжить. И наоборот, высокоприбыльный бизнес может вознаграждать своих владельцев большой прибылью на их вложения.

Повышение рентабельности — одна из важнейших задач руководителей бизнеса. Менеджеры постоянно ищут способы изменить бизнес для повышения прибыльности. Эти потенциальные изменения можно проанализировать с помощью предварительного отчета о прибылях и убытках или частичного бюджета. Частичное бюджетирование позволяет оценить влияние на прибыльность небольшого или постепенного изменения в бизнесе до того, как оно будет реализовано.

Для оценки финансового состояния бизнеса можно использовать различные коэффициенты рентабельности (инструмент принятия решений). Эти коэффициенты, созданные на основе отчета о прибылях и убытках, можно сравнить с отраслевыми эталонными показателями. Кроме того, пятилетний тренд финансовых показателей фермерских хозяйств (инструмент принятия решений) можно отслеживать в течение нескольких лет для выявления возникающих проблем.

Методы учета

Кассовый метод учета

Традиционно фермеры использовали «кассовый метод» учета, когда доходы и расходы отражаются в отчете о прибылях и убытках при продаже продукции или оплате вводимых ресурсов.Кассовый метод учета, используемый большинством фермеров, учитывает товар как расход при покупке, а не при его использовании в бизнесе. Это использовалось как метод управления налоговыми обязательствами из года в год. Однако во многих системах бухгалтерского учета несельскохозяйственных предприятий статья считается расходом только тогда, когда она фактически используется в хозяйственной деятельности.

Однако чистая прибыль может быть искажена с помощью кассового метода учета, продавая урожай более двух лет в течение одного года, продавая кормовой скот, приобретенный в предыдущем году, и покупая производственные ресурсы за год до того, как они потребуются.

Учет по методу начисления

Для получения более точной картины рентабельности можно использовать метод начисления. При использовании этого метода доход сообщается при производстве продукции (а не при ее продаже), а о расходах сообщается при использовании ресурсов (а не при их покупке). В бухгалтерском учете по методу начисления используется традиционный кассовый метод учета в течение года, но складываются или вычитаются запасы сельскохозяйственной продукции и производственных ресурсов на начало и конец года.

Имеется рабочий лист для расчета отчета о чистом доходе фермы (инструмент принятия решений) с учетом метода начисления, который позволяет подготовить отчет о чистом доходе методом начисления на основе таблиц подоходного налога и отчетов о чистой стоимости активов. Также доступна информация о создании и использовании отчета о чистом доходе фермы.

Несмотря на то, что в сельском хозяйстве он редко используется, учет по двойной записи (информационный файл о двойном вводе) дает результаты, аналогичные учету по методу начисления.Учет с двойной записью также обновляет отчет о чистой стоимости активов каждый раз, когда происходит доход или расход.

Определение прибыльности

Рентабельность может быть определена как бухгалтерская прибыль или как экономическая прибыль.

Бухгалтерская прибыль (чистая прибыль)

Традиционно прибыль хозяйств рассчитывалась с использованием «бухгалтерской прибыли». Чтобы понять бухгалтерскую прибыль, подумайте о своей налоговой декларации. В вашем Приложении F содержится список ваших налогооблагаемых доходов и расходов, вычитаемых из налогооблагаемой базы.Это те же самые статьи, которые используются при расчете бухгалтерской прибыли. Однако ваша налоговая декларация может не дать вам точного представления о прибыльности из-за быстрого обесценивания IRS и других факторов. Чтобы вычислить точную картину прибыльности, вы можете использовать более точную меру амортизации.

Учетная прибыль дает промежуточное представление о жизнеспособности вашего бизнеса. Хотя убытки за один год могут не навредить вашему бизнесу навсегда, убытки в течение нескольких лет (или чистый доход, недостаточный для покрытия расходов на проживание) могут поставить под угрозу жизнеспособность вашего бизнеса.

Экономическая прибыль

Помимо вычета коммерческих расходов, при расчете «экономической прибыли» также вычитаются альтернативные издержки. Альтернативные издержки связаны с вашими деньгами (чистой стоимостью), вашим трудом и вашими управленческими способностями. Если бы вы не занимались сельским хозяйством, вы бы вложили свои деньги в другое место и получили бы другую работу. Альтернативные издержки — это возврат инвестиций, когда вы не вкладываете свои деньги в другое место, а заработную плату теряете из-за того, что вы не работаете где-то еще.Они выводятся вместе с обычными коммерческими расходами при расчете экономической прибыли.

Экономическая прибыль обеспечивает долгосрочную перспективу вашего бизнеса. Если вы можете постоянно получать более высокий уровень личного дохода, используя свои деньги и труд в другом месте, вы можете проверить, хотите ли вы продолжать заниматься сельским хозяйством.

Прибыльность не является денежным потоком

Люди часто ошибочно полагают, что прибыльный бизнес не будет иметь проблем с денежными потоками.Несмотря на то, что они тесно связаны, прибыльность и денежный поток отличаются. В отчете о прибылях и убытках перечислены доходы и расходы, а в отчете о движении денежных средств — поступления и оттоки денежных средств. Отчет о прибылях и убытках показывает прибыльность , а отчет о движении денежных средств показывает ликвидность .

Многие статьи доходов также являются денежными поступлениями. Продажа сельскохозяйственных культур и скота обычно является одновременно доходом и притоком денежных средств. Сроки также обычно такие же (кассовый метод учета), если чек получен и зачислен на ваш счет во время продажи.Многие статьи расходов также являются статьями оттока денежных средств. Покупка кормов для скота — это как статья расходов, так и статья оттока денежных средств. Сроки также такие же (кассовый метод учета), если чек выписывается при покупке.

Однако есть много статей денежных средств, которые не являются статьями доходов и расходов, и наоборот. Например, покупка трактора — это отток денежных средств, если вы платите наличными во время покупки, как показано в примере в Таблице 2. Если деньги заимствованы для покупки с использованием срочной ссуды, первоначальный взнос представляет собой отток денежных средств в время покупки и ежегодные выплаты основной суммы долга и процентов представляют собой отток денежных средств каждый год, как показано в таблице 3.

Трактор является основным активом и имеет срок службы более одного года. Он включается в качестве статьи расходов в отчет о прибылях и убытках на сумму, на которую она уменьшается в стоимости из-за износа или устаревания. Это называется «амортизация». Расходы на амортизацию перечисляются каждый год. В таблицах ниже трактор стоимостью 70 000 долларов амортизируется в течение семи лет из расчета 10 000 долларов в год.

Можно использовать амортизацию, рассчитанную для целей налога на прибыль. Однако для точного расчета чистой прибыли следует использовать более реалистичную сумму амортизации, чтобы приблизительно определить фактическое снижение стоимости машины в течение года.

В таблице 3, где финансируется покупка, сумма процентов, уплаченных по ссуде, включена как расход вместе с амортизацией, поскольку проценты — это стоимость заимствования денег. Однако основные платежи — это не расходы, а просто денежный перевод между вами и вашим кредитором.

Прочая финансовая отчетность

Отчет о прибылях и убытках — это только один из нескольких финансовых отчетов, которые можно использовать для измерения финансовой устойчивости бизнеса.Другие общие отчеты включают баланс или отчет о чистой стоимости активов и отчет о движении денежных средств, хотя есть и несколько других отчетов, которые могут быть включены.

Эти отчеты соответствуют друг другу, чтобы сформировать полную финансовую картину бизнеса. Балансовый отчет или отчет о чистом капитале показывает платежеспособность бизнеса в определенный момент времени. Отчетность часто готовится в начале и в конце отчетного периода (т.е. 1 января). В отчете фиксируются активы компании и их стоимость, а также обязательства или финансовые требования к бизнесу (т.е. долги). Сумма, на которую активы превышают обязательства, представляет собой чистую стоимость бизнеса. Чистая стоимость активов отражает долю владения бизнесом владельцами.

Отчет о движении денежных средств также представляет собой динамический отчет, в котором регистрируются поступление денежных средств в бизнес и выход из него в течение отчетного периода. Положительный (отрицательный) денежный поток увеличит (уменьшит) оборотный капитал бизнеса. Оборотный капитал определяется как сумма денег, используемая для облегчения деловых операций и транзакций.Он рассчитывается как оборотные активы (денежные средства или близкие к денежным средствам) за вычетом текущих обязательств (обязательств, подлежащих выплате в течение предстоящего отчетного периода — т.е. года).

Полный набор финансовых отчетов (Инструмент принятия решений), включая начальный и конечный отчеты о чистой стоимости, отчет о прибылях и убытках, отчет о движении денежных средств, отчет о собственном капитале и показатели финансовой деятельности доступен для проведения всестороннего финансового анализа вашего бизнес. Также доступна ручная версия инструмента принятия решений.

Чтобы помочь оценить финансовое состояние вашего бизнеса, Financial Performance Measures позволяет вам проверить ваш бизнес и помочь вам понять, что эти показатели эффективности значат для вашего бизнеса. Рецензировано Энн М. Йоханнс, специалистом по программам расширения, 641-732-5574, [email protected]

Первоначально подготовлено Доном Хофстрандом, бывшим специалистом по дополнительному сельскому хозяйству на пенсии, agdm @ iastate.edu

Коэффициенты прибыльности — Рассчитайте маржу, прибыль, рентабельность капитала (ROE)

Что такое коэффициенты прибыльности?

Коэффициенты рентабельности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) по отношению к выручке, активам балансаIB Руководство — Активы баланса Активы баланса перечислены как счета или позиции, которые заказываются по ликвидности. Ликвидность — это легкость, с которой фирма может конвертировать актив в наличные.Наиболее ликвидным активом являются денежные средства (первая позиция в балансе), за которыми следуют краткосрочные депозиты и дебиторская задолженность. Это руководство охватывает все активы баланса, примеры, операционные расходы и акционерный капитал Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли и повышения ценности для акционеров.

Большинство компаний обычно добиваются более высокого коэффициента или стоимости, поскольку это обычно означает, что бизнес работает хорошо за счет генерирования доходов, прибыли и денежных потоков. Коэффициенты наиболее полезны, когда они анализируются в сравнении с аналогичными компаниями или с предыдущими периодами. Ниже рассматриваются наиболее часто используемые коэффициенты рентабельности.

Какие существуют типы коэффициентов рентабельности?

Существуют различные коэффициенты рентабельности, которые используются компаниями для получения полезной информации о финансовом благополучии и эффективности бизнеса.

Все эти коэффициенты можно разделить на две категории, а именно:

A. Коэффициенты маржи

Коэффициенты маржи представляют способность компании конвертировать продажи в прибыль при различных степенях измерения.

Примеры: валовая прибыль, маржа операционной прибыли Операционная маржа Операционная маржа равна операционному доходу, деленному на выручку. Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, и маржа чистой прибыли. Маржа чистой прибыли. Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, от которой компания получает общая выручка.Он измеряет сумму чистой прибыли, которую компания получает на доллар полученной выручки, маржу денежного потока, EBITEBIT Guide EBIT означает прибыль до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, амортизации и амортизации — это прибыль компании до производятся любые из этих чистых вычетов.EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры, EBITDAR, NOPATNOPATNOPAT означает чистую операционную прибыль после налогообложения и представляет теоретический доход компании от операций, коэффициент операционных расходов и коэффициент накладных расходов.

B. Коэффициенты доходности

Коэффициенты доходности отражают способность компании приносить прибыль своим акционерам.

Примеры включают рентабельность активов, рентабельность собственного капитала, рентабельность денежных средств, рентабельность долга, рентабельность нераспределенной прибыли, рентабельность выручки, рентабельность с поправкой на риск, рентабельность инвестированного капитала и рентабельность вложенного капитала.

Каковы наиболее часто используемые коэффициенты рентабельности и их значение?

Большинство компаний ссылаются на коэффициенты рентабельности при анализе производительности бизнеса, сравнивая доход с продажами, активами и капиталом.

Шесть наиболее часто используемых коэффициентов рентабельности:

# 1 Маржа валовой прибыли

Маржа валовой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для рассчитать процент прибыли, которую производит компания, от общей выручки.Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки. — сравнивает валовую прибыль с выручкой от продаж. Это показывает, сколько зарабатывает бизнес с учетом необходимых затрат на производство товаров и услуг. Высокий коэффициент валовой прибыли отражает более высокую эффективность основных операций, что означает, что он по-прежнему может покрывать операционные расходы, фиксированные затраты, дивиденды и амортизацию, а также обеспечивать чистую прибыль для бизнеса. С другой стороны, низкая маржа прибыли указывает на высокую стоимость проданных товаров, что может быть связано с неблагоприятной политикой закупок, низкими продажными ценами, низкими продажами, жесткой рыночной конкуренцией или неправильной политикой стимулирования сбыта.

Узнайте больше об этих коэффициентах на курсах финансового анализа CFI.

# 2 Маржа EBITDA

EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, амортизации и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры означает прибыль до вычета процентов, налогов, износа и амортизации.Он представляет прибыльность компании без учета неоперационных статей, таких как проценты и налоги, а также неденежных статей, таких как износ и амортизация. Преимущества анализа маржи EBITDA компании Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры, а загружаемый шаблон позволяет легко сравнить его с другими компаниями, поскольку он исключает расходы, которые могут быть нестабильными или несколько произвольными.Обратной стороной маржи EBTIDA является то, что она может сильно отличаться от чистой прибыли и фактического генерирования денежных потоков, которые являются лучшими показателями эффективности компании. EBITDA широко используется во многих методах оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент.

# 3 Маржа операционной прибыли

Маржа операционной прибыли Операционная маржа Операционная маржа равна операционной прибыли, разделенной на выручку.Это коэффициент рентабельности, измеряющий выручку после покрытия операционной деятельности, и — рассматривает прибыль как процент от продаж до вычета процентных расходов и налога на прибыль. Компании с высокой маржой операционной прибыли, как правило, лучше оснащены для оплаты фиксированных затрат и процентов по обязательствам, имеют больше шансов пережить экономический спад и более способны предлагать более низкие цены, чем их конкуренты, у которых более низкая маржа прибыли. Норма операционной прибыли часто используется для оценки силы менеджмента компании, поскольку хорошее управление может существенно повысить прибыльность компании за счет управления ее операционными расходами.

# 4 Маржа чистой прибыли

Маржа чистой прибыли Маржа чистой прибыли Маржа чистой прибыли (также известная как «Маржа прибыли» или «Коэффициент чистой прибыли») — это финансовый коэффициент, используемый для расчета процента прибыли, которую компания получает от своей общий доход. Он измеряет размер чистой прибыли, которую получает компания на доллар полученной выручки. это нижняя строка. Он учитывает чистую прибыль компании и делит ее на общий доход. Он дает окончательную картину прибыльности компании после учета всех расходов, включая проценты и налоги.Причина использования чистой прибыли в качестве меры рентабельности заключается в том, что при этом учитывается все. Недостатком этого показателя является то, что он включает в себя много «шума», такого как единовременные расходы и прибыль, что затрудняет сравнение результатов деятельности компании с ее конкурентами.

# 5 Маржа денежного потока

Маржа денежного потока — выражает взаимосвязь между денежными потоками от операционной деятельности Операционный денежный поток Операционный денежный поток (OCF) — это сумма денежных средств, генерируемых обычной операционной деятельностью предприятия в определенный период времени. .и продажи, генерируемые бизнесом. Он измеряет способность компании конвертировать продажи в наличные. Чем выше процент денежного потока, тем больше денежных средств будет доступно от продаж для оплаты поставщиков, дивидендов, коммунальных услуг и долга по обслуживанию, а также для покупки основных средств. Однако отрицательный денежный поток означает, что даже если бизнес генерирует продажи или прибыль, он все равно может терять деньги. В случае компании с недостаточным денежным потоком, компания может выбрать заимствование средств или привлечение денег через инвесторов для продолжения работы.

Управление денежным потоком Цикл конвертации наличных денег Цикл конвертации наличных денег (CCC) — это метрика, которая показывает количество времени, которое требуется компании, чтобы преобразовать свои инвестиции в товарно-материальные запасы в наличные. Формула цикла конвертации денежных средств измеряет количество времени в днях, которое требуется компании, чтобы превратить вложенные ресурсы в денежные средства. Формула имеет решающее значение для успеха компании, потому что всегда наличие адекватного денежного потока минимизирует расходы (например, позволяет избежать штрафов за просрочку платежа и дополнительных процентных расходов) и позволяет компании воспользоваться любой дополнительной прибылью или возможностями роста, которые могут возникнуть (например,грамм. возможность приобрести с существенной скидкой инвентарь уходящего из бизнеса конкурента).

# 6 Рентабельность активов

Рентабельность активов (ROA) Рентабельность активов и формула ROA Формула ROA. Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистую прибыль), которую она генерирует, с капиталом, который она инвестирует в активы., как следует из названия, показывает процент чистой прибыли по отношению к общим активам компании. Коэффициент ROA показывает, какую прибыль после вычета налогов компания получает на каждый доллар активов, которыми она владеет. Он также измеряет интенсивность активов бизнеса. Чем ниже прибыль на доллар активов, тем более ресурсоемкой считается компания. Для высокоактивноемких компаний требуются большие вложения для приобретения техники и оборудования для получения дохода. Примеры отраслей, которые обычно являются очень ресурсоемкими, включают телекоммуникационные услуги, автомобилестроение и железные дороги.Примерами менее ресурсоемких компаний являются рекламные агентства и компании-разработчики программного обеспечения.

Узнайте больше об этих коэффициентах на курсах финансового анализа CFI.

# 7 Рентабельность капитала

Рентабельность собственного капитала (ROE) Рентабельность собственного капитала (ROE) Рентабельность капитала (ROE) — это показатель прибыльности компании, при котором годовая прибыль (чистая прибыль) компании делится на ее стоимость. от общего акционерного капитала (т.е. 12%). ROE объединяет отчет о прибылях и убытках и баланс, поскольку чистая прибыль или прибыль сравнивается с собственным капиталом.- выражает процент чистой прибыли по отношению к акционерному капиталу или норму прибыли на деньги, которые инвесторы вложили в бизнес. Коэффициент рентабельности собственного капитала — это показатель, за которым особенно следят биржевые аналитики и инвесторы. Благоприятно высокий коэффициент рентабельности собственного капитала часто упоминается как причина для покупки акций компании. Компании с высокой рентабельностью капитала обычно более способны генерировать денежные средства внутри компании и, следовательно, менее зависимы от долгового финансирования.

# 8 Рентабельность инвестированного капитала

Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала (ROIC) Рентабельность инвестированного капитала — ROIC — это рентабельность или показатель эффективности прибыли, полученной теми, кто предоставляет капитал, а именно держателями облигаций фирмы и акционеры.ROIC компании часто сравнивают с ее WACC, чтобы определить, создает ли компания ценность или разрушает ее. является мерой доходности, генерируемой всеми поставщиками капитала, включая обоих держателей облигаций. Эмитенты облигаций. Существуют различные типы эмитентов облигаций. Эти эмитенты облигаций создают облигации для заимствования средств у держателей облигаций, которые подлежат погашению при наступлении срока погашения. и акционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из акционерного капитала плюс.Он аналогичен коэффициенту рентабельности собственного капитала, но является более всеобъемлющим по своему охвату, поскольку включает доходы, полученные от капитала, предоставленного держателями облигаций.

Упрощенная формула ROIC может быть рассчитана как: EBIT x (1 — налоговая ставка) / (стоимость долга + стоимость + собственный капитал). Показатель EBIT используется потому, что он представляет собой доход, полученный до вычета процентных расходов, и, следовательно, представляет собой прибыль, доступную всем инвесторам, а не только акционерам.

Видео Объяснение коэффициентов рентабельности и рентабельности собственного капитала

Ниже приведено короткое видео, в котором объясняется, как различные рычаги в финансовой отчетности компании влияют на коэффициенты прибыльности, такие как маржа чистой прибыли.

Финансовое моделирование (выход за рамки коэффициентов рентабельности)

Хотя коэффициенты прибыльности — отличное место для начала при выполнении финансового анализа, их главный недостаток заключается в том, что ни один из них не учитывает всю картину в целом. Более полный способ учесть все существенные факторы, влияющие на финансовое здоровье и прибыльность компании, — это построить модель DCF. Бесплатное руководство по DCF-модели. DCF-модель — это особый тип финансовой модели, используемой для оценки бизнеса.n], где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем бизнеса.

На снимке экрана ниже вы можете увидеть, сколько из перечисленных выше коэффициентов рентабельности (таких как EBIT, NOPAT и Cash Flow) являются факторами анализа DCF. Цель финансового аналитика — включить как можно больше информации и подробностей о компании в модель Excel Шаблоны Excel и финансовых моделейЗагрузить бесплатные шаблоны финансовых моделей — библиотека электронных таблиц CFI включает в себя 3 шаблона финансовой модели отчета, модель DCF, график долга, график амортизации, капитальные затраты, проценты, бюджеты, расходы, прогнозирование, диаграммы, графики, расписания, оценка, сопоставимый анализ компании, другие шаблоны Excel.

Чтобы узнать больше, посетите онлайн-курсы CFI по финансовому моделированию!

Дополнительные ресурсы

Благодарим вас за то, что вы прочитали это руководство по анализу и расчету коэффициентов рентабельности. CFI является официальным глобальным поставщиком звания аналитика по финансовому моделированию и оценке. Станьте сертифицированным аналитиком по финансовому моделированию и оценке (FMVA) ®, и его миссия — помочь вам продвинуться по карьерной лестнице. Помня об этой цели, эти дополнительные ресурсы CFI помогут вам стать финансовым аналитиком мирового уровня:

- Бесплатные курсы по бухгалтерскому учету и финансам

- Бесплатный ускоренный курс по Excel

- Как оценить частную компанию Оценка частной компании3 Методы оценки частной компании — научитесь ценить бизнес, даже если он частный и с ограниченной информацией.В этом руководстве представлены примеры, в том числе сопоставимый анализ компании, анализ дисконтированных денежных потоков и первый чикагский метод. Узнайте, как профессионалы оценивают бизнес.

Каждая фирма больше всего озабочена своей прибыльностью.Одним из наиболее часто используемых инструментов анализа финансовых показателей являются коэффициенты рентабельности. Они используются для определения чистой прибыли компании для ее менеджеров и ее рентабельности для инвесторов. Показатели рентабельности важны как для руководителей, так и для владельцев компаний. Руководство должно иметь показатель прибыльности, чтобы вести бизнес в правильном направлении. Если у бизнеса есть внешние инвесторы, которые приобрели акции компании, руководство компании должно показать прибыльность этим инвесторам.

Коэффициенты прибыльности, как описано и проиллюстрировано ниже, показывают общую эффективность компании в использовании своих активов и результаты деятельности в конце каждого квартала или года. Коэффициенты прибыльности делятся на два типа: коэффициенты маржи и коэффициенты доходности. Коэффициенты, показывающие маржу, представляют способность фирмы переводить доллары с продаж в прибыль на различных этапах измерения. Коэффициенты, показывающие доходность, отражают способность фирмы измерить общую эффективность фирмы в получении прибыли для своих акционеров.

Сравнительный анализ соотношений

Анализ финансовых коэффициентов для любых коэффициентов бессмыслен, если менеджеру не с чем сравнивать коэффициенты.

Менеджеры обычно используют анализ тенденций или отраслевой анализ. В этом случае анализ тенденций включает изучение коэффициентов прибыльности бизнеса с течением времени и поиск положительных и отрицательных тенденций. Отраслевой анализ — это сравнение показателей рентабельности бизнеса с показателями рентабельности других предприятий в том же секторе.

Коэффициенты маржи

Маржа валовой прибыли

Маржа валовой прибыли рассчитывает стоимость проданных товаров как процент от продаж — оба числа можно найти в отчете о прибылях и убытках. Этот коэффициент показывает, насколько хорошо компания контролирует стоимость своих запасов и производства своей продукции, а затем перекладывает эти расходы на своих клиентов. Чем больше валовая прибыль, тем лучше для компании.

Рассчитайте маржу валовой прибыли, сначала вычтя стоимость проданных товаров из суммы продаж.Если объем продаж составляет 100 долларов, а стоимость проданных товаров — 60 долларов, валовая прибыль составляет 40 долларов. Затем разделите валовую прибыль на объем продаж: 40 долларов / 100 долларов = 40%. Валовая прибыль, которая представляет собой сумму выручки от продаж, которая может быть направлена на коммунальные услуги, инвентарь и производственные затраты, составляет 40% от продаж.

Маржа операционной прибыли

Операционная прибыль в отчете о прибылях и убытках обычно называется прибылью до вычета процентов и налогов или EBIT. Маржа операционной прибыли — это EBIT как процент от продаж.Это показатель общей операционной эффективности компании. Он отличается от валовой прибыли за счет дальнейшего вычитания расходов на обычную повседневную коммерческую деятельность из продаж.

Маржа операционной прибыли рассчитывается по следующей формуле: EBIT / Продажи. Если EBIT составляет 20 долларов, а объем продаж — 100 долларов, то маржа операционной прибыли составляет 20%. Оба члена уравнения взяты из отчета о прибылях и убытках компании.

Маржа чистой прибыли

При проведении простого анализа коэффициента рентабельности наиболее часто используется коэффициент чистой прибыли.Маржа чистой прибыли показывает, какая часть каждого доллара продаж остается в виде чистой прибыли после оплаты всех расходов. Например, если маржа чистой прибыли составляет 5%, это означает, что 5 центов на каждый доллар продаж являются прибылью. Маржа чистой прибыли измеряет прибыльность после учета всех расходов, включая налоги, проценты и амортизацию. Расчет выглядит следующим образом: Чистая прибыль / Чистые продажи = _%. Оба члена уравнения взяты из отчета о прибылях и убытках.

Маржа денежного потока

Коэффициент маржи денежного потока является важным показателем, поскольку он выражает взаимосвязь между денежными средствами, полученными от операционной деятельности, и продажами.Компании нужны денежные средства для выплаты дивидендов, поставщиков, обслуживания долга и инвестирования в новые капитальные активы, поэтому денежные средства так же важны для коммерческой фирмы, как и прибыль. Коэффициент маржи денежного потока измеряет способность фирмы переводить продажи в денежные средства. Расчет: Денежные средства от операционных денежных потоков / Чистые продажи = _%. Числитель уравнения взят из Отчета о движении денежных средств фирмы. Знаменатель взят из отчета о прибылях и убытках.

Коэффициент возврата

Рентабельность активов

Коэффициент рентабельности активов является важным показателем прибыльности, поскольку он измеряет эффективность, с которой компания управляет своими инвестициями в активы и использует их для получения прибыли.Он измеряет размер полученной прибыли по отношению к уровню инвестиций фирмы в общие активы. Коэффициент рентабельности активов относится к категории финансовых коэффициентов управления активами.

Расчет коэффициента рентабельности активов: Чистая прибыль / Общие активы = _%. Чистая прибыль берется из отчета о прибылях и убытках, а общая сумма активов — из баланса. Чем выше процент, тем лучше, потому что это означает, что компания хорошо работает, используя свои активы для увеличения продаж.

Рентабельность капитала

Коэффициент рентабельности капитала, пожалуй, самый важный из всех финансовых коэффициентов для инвесторов публичной компании. Он измеряет доходность денег, вложенных инвесторами в компанию. Это соотношение, на которое смотрят потенциальные инвесторы, решая, вкладывать ли им деньги в компанию. Расчет: Чистая прибыль / Собственный капитал = _%. Чистая прибыль определяется из отчета о прибылях и убытках, а собственный капитал — из баланса.В целом, чем выше процент, тем лучше, за некоторыми исключениями, поскольку это показывает, что компания хорошо работает, используя деньги инвесторов.

Денежный доход по активам

Коэффициент рентабельности активов обычно используется только в более продвинутом анализе коэффициента рентабельности. Он используется в качестве сравнения денежных средств для оценки рентабельности активов, поскольку рентабельность активов указывается по методу начисления. Денежные средства необходимы для будущих инвестиций. Расчет: Денежный поток от операционной деятельности / Всего активов = _%.Числитель взят из отчета о движении денежных средств, а знаменатель — из баланса. Чем выше процент, тем лучше.

Все вместе: модель DuPont

Существует множество финансовых коэффициентов — коэффициенты ликвидности, коэффициенты долга или финансового рычага, коэффициенты эффективности или управления активами и коэффициенты прибыльности, — которые часто трудно увидеть в целом. Можно увязнуть в деталях.

Финансовые менеджеры должны иметь способ связать финансовые коэффициенты и знать, откуда на самом деле исходит прибыльность коммерческой фирмы.

Модель DuPont может показать владельцу бизнеса, откуда берутся составные части доходности активов (или коэффициента возврата инвестиций), а также коэффициента рентабельности собственного капитала. Например, была ли рентабельность активов за счет чистой прибыли или оборота активов? Возникла ли рентабельность капитала за счет чистой прибыли, оборачиваемости активов или долгового положения бизнеса? Модель DuPont очень помогает владельцам бизнеса определять, нужно ли и где делать финансовые корректировки.

В чем разница между прибылью и рентабельностью?

Как владельцу бизнеса вам нужно больше входящих, чем исходящих денег, чтобы ваша компания оставалась на плаву.Сколько денег у вас осталось после оплаты расходов, называется прибылью. Вам следует измерить прибыль своего бизнеса, известную как прибыльность. Анализируйте прибыль и прибыльность, чтобы анализировать свою компанию и принимать финансовые решения.

Прибыль и рентабельность

Как прибыль, так и рентабельность позволяют лучше понять различные аспекты вашего бизнеса. Чтобы не путать их, нужно понимать разницу между прибылью и прибыльностью.

Прибыль — это сумма, которую получает ваш бизнес.Это число остается, когда вы вычитаете расходы из своего дохода. Вы можете получить прибыль, просмотрев отчет о прибылях и убытках своего бизнеса.

Прибыльность измеряет прибыль вашего бизнеса и помогает определить ваш успех или неудачу. Это не абсолютное число. Вместо этого он смотрит на то, что означает прибыль вашего бизнеса в виде процентов или десятичных дробей. Вы можете использовать разные коэффициенты рентабельности.

Прибыль

Прибыль вашего бизнеса называется чистой прибылью или убытком.У вашего бизнеса либо остались деньги после того, как вы оплатили расходы, либо у вас их нет.

Опять же, используйте отчет о доходах, чтобы определить свои общие доходы и расходы. Вот формула определения прибыли вашего бизнеса:

Прибыль = Общий доход — Общие расходы

В нижней строке отчета о прибылях и убытках отображается ваша прибыль или убыток. Если ваша прибыль отрицательная, вам нужно что-то скорректировать в своем бизнесе. Вы можете сократить свои расходы, придумать способы увеличения дохода или и то, и другое.

Например, ваш доход в июне составил 20 000 долларов. У вас было 10 000 долларов расходов. Ваша прибыль составит 10 000 долларов (20 000–10 000 долларов). Многие владельцы бизнеса предпочитают инвестировать оставшуюся прибыль в свой бизнес.

Получение прибыли не обязательно означает прибыльность вашего бизнеса. У вас может быть положительная прибыль, которая кажется высокой, но она не дает вам полной картины состояния вашей компании.

Чтобы понять, отражают ли финансы вашей компании успех или неудачу, вам нужно посмотреть на прибыльность.

Прибыльность

Прибыльность — это показатель прибыли. Вы используете рентабельность, чтобы определить, приносит ли ваш бизнес достаточно прибыли для поддержания и роста.

Есть несколько различных коэффициентов рентабельности, которые вы можете использовать для измерения аспектов успеха вашего бизнеса:

- Коэффициент рентабельности

- Коэффициент валовой прибыли

- Коэффициент рентабельности инвестиций

Коэффициент рентабельности

Коэффициент маржи прибыли показывает, сколько вы зарабатываете после вычета расходов, аналогично прибыли.Однако разница между прибылью и нормой прибыли заключается в том, что размер прибыли измеряется как соотношение или процент. С другой стороны, прибыль — это просто сумма в долларах.

С помощью маржи прибыли вы знаете, какой процент от каждого доллара остается у вашего бизнеса.

В вашем отчете о прибылях и убытках есть числа, необходимые для определения коэффициента прибыли. Чтобы определить коэффициент рентабельности вашего бизнеса, используйте следующую формулу:

Маржа прибыли = (Выручка — Расходы) / Выручка

Давайте использовать те же числа, что и в примере с прибылью (20 000 долларов дохода и 10 000 долларов расходов).

(20 000–10 000 долларов США) / (20 000 долларов США) = 0,5

Как видите, ваша прибыль составляет 0,5 или 50%. Это означает, что вы сохраняете 50 центов с каждого доллара продаж. Остальные 50 центов идут на расходы. Норма прибыли выше 25% обычно хороша.

Коэффициент валовой прибыли

Коэффициент валовой прибыли сравнивает вашу валовую прибыль с вашими чистыми продажами. Используйте коэффициент валовой прибыли, чтобы определить, насколько выше цена ваших продуктов по сравнению с тем, что вы за них заплатили.

Вы можете использовать коэффициент валовой прибыли, чтобы узнать, сколько выручки останется после вычета себестоимости проданных товаров (COGS).COGS — это сколько вам стоит производство предметов.

Вот формула коэффициента валовой прибыли:

Коэффициент валовой прибыли = (Выручка — Себестоимость проданных товаров) / Выручка

Допустим, у вас 30 000 долларов дохода и 20 000 долларов стоимости проданных товаров.

(30 000–20 000 долларов) / 30 000 долларов = 0,33

В этом примере коэффициент вашей валовой прибыли составляет 0,33 или 33%. Это означает, что 33% вашего общего дохода остается после того, как вы заплатите COGS.

Коэффициент рентабельности инвестиций (ROI)

Еще одним показателем рентабельности является коэффициент возврата инвестиций.Этот коэффициент показывает, насколько прибылен ваш бизнес по сравнению с тем, сколько вы потратили на свои инвестиции.

Вы используете коэффициент рентабельности инвестиций, чтобы определить, насколько успешно ваши инвестиции приносят прибыль. Коэффициент ROI — это процент.

Вот формула возврата инвестиций:

Рентабельность инвестиций = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Например, вы потратите 1000 долларов на маркетинговую кампанию по электронной почте, которая принесет 1400 долларов продаж.

(1400–1000 долларов) / 1000 долларов = 0,4

Вы получите доход в размере 0,40 доллара США, или 40%, на каждый вложенный доллар. Как правило, чем выше число, тем выше ваша прибыльность.

Рентабельность и прибыль в двух словах

Их названия могут звучать одинаково, но прибыль и прибыльность совершенно разные. Прибыль показывает, сколько долларов у вас осталось после вычета расходов из выручки. Вы находите прибыльность, чтобы определить, здорова ваша прибыль или нет.

Формула определения прибыли:

- Прибыль = Выручка — Расходы

Есть несколько формул для измерения рентабельности:

- Маржа прибыли = (Выручка — Расходы) / Выручка

- Коэффициент валовой прибыли = (Выручка — Себестоимость проданных товаров) / Общий доход

- Рентабельность инвестиций = (Прибыль от инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Если вам нужно точно определить, сколько у вас осталось денег, посмотрите на свою прибыль.Если вы хотите узнать, насколько хорошо ваш бизнес справляется со своими доходами и расходами, определите свою прибыльность.

Чтобы определить свою прибыль и рентабельность, вам необходимо вести точный учет. Программное обеспечение для онлайн-бухгалтерского учета Patriot позволяет отслеживать расходы и доходы. Он создан для тех, кто не занимается бухгалтером, чтобы вы могли вернуться к ведению бизнеса. Получите бесплатную пробную версию сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Что такое рентабельность и почему она важнее прибыли?

Прибыль, прибыль, прибыль… Суть любого бизнеса и причина, по которой каждый может начать свой бизнес.Итак, как нам измерить прибыль и сравнить ее с другими компаниями? Вы можете посмотреть на абсолютную величину прибыли: общий доход за вычетом общих расходов. Или вы можете посмотреть на относительную прибыль, сколько получено по сравнению с общим доходом. Последнее известно как прибыльность. В этой статье мы рассмотрим:

1. Что такое прибыльность и чем прибыльность отличается от прибыли?

2. Почему рентабельность важнее?

3. Некоторые примеры рентабельности

Что такое рентабельность и чем она отличается от прибыли?