Коэффициент прибыльности — Энциклопедия по экономике

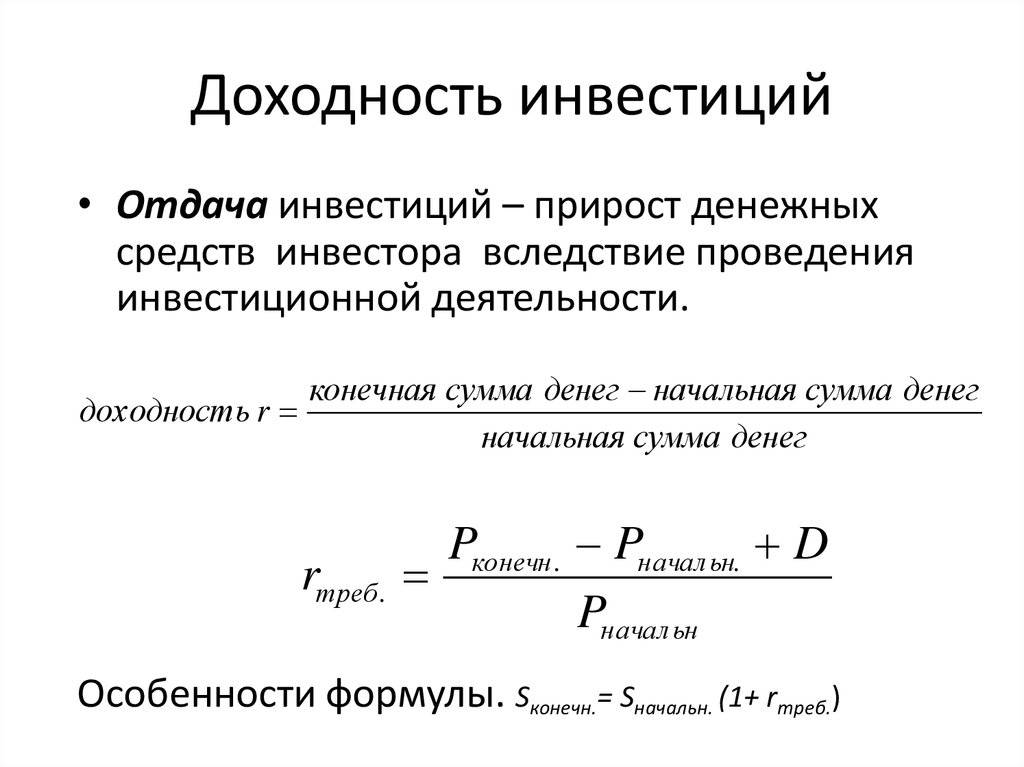

Коэффициенты прибыльности и рентабельности [c.163]Для учета в прибыльности предприятия инвестиционного капитала можно прибегнуть к разложению ставки доходности на коэффициент прибыльности и оборот капитала Ок [c.17]

Одним из наиболее правильных, признанных и широко применяемых обобщающих показателей меры эффективности использования средств предприятия является коэффициент прибыльности (доходности), представляющий собой отношение прибыли к капиталу, инвестированному для получения этой прибыли. Этот коэффициент целесообразно сравнивать с альтернативными путями использования капитала, например прибылью (доходом), полученной предприятиями, подверженными той же степени риска. [c.80]

Кроме того, коэффициент прибыльности используется аналитиками как [c.80]

Как показатель эффективности управления коэффициент прибыльности является индикатором его качества.

Важность использования коэффициента прибыльности для прогнозирования прибыли заключается в том, что он позволяет связать прибыль, которую предприятие предполагает получить, с общим инвестированным капиталом. Это повышает реальность прогнозирования. [c.80]

Коэффициент прибыльности играет важную роль в принятии инвестиционных решений на предприятии, а также в финансовом планировании, координации, оценке и контроле хозяйственной деятельности и ее результатов. Хорошо управляемое предприятие осуществляет строгий контроль за формированием прибыли по каждому ее центру и соответствен-

[c.

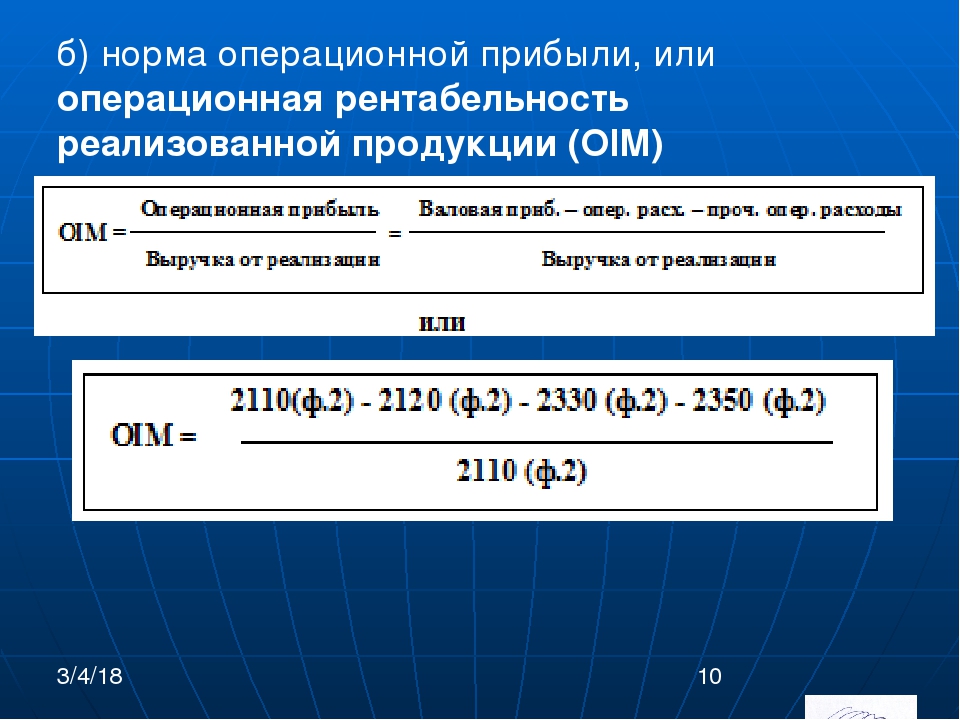

Коэффициент прибыльности (К ) рассчитывается по формуле [c.81]

Это общая концепция. Однако нет общепризнанного показателя инвестиций для расчета коэффициента прибыльности. В качестве инвестиций в расчетах могут использоваться как активы, так и пассивы. Из активов анализируются общие активы (долгосрочные + нематериальные + текущие) и уточненные. [c.81]

Прибыль на общие активы является наиболее обобщающим показателем, так как он позволяет измерить прибыль на все активы, находящиеся в распоряжении администрации предприятия. Частными показателями являются коэффициенты прибыльности на уточненные активы, долгосрочные и нематериальные текущие (оборотные) активы. [c.81]

Уточненные активы представляют собой часть общих, так как из них для расчета исключаются так называемые непроизводительные активы. К ним относятся неиспользуемое и излишнее оборудование, незавершенное строительство, излишние оборотные фонды, нематериальные активы и др. Основная цель этих исключений — снять ответственность с администрации за зарабатывание прибыли на инвестиции, которые определенное время не дают никакого дохода.

Коэффициент прибыльности может быть рассчитан на долгосрочные и нематериальные активы, текущие (оборотные) активы, которые характеризуют эффективность инвестиций в эти активы соответственно. [c.81]

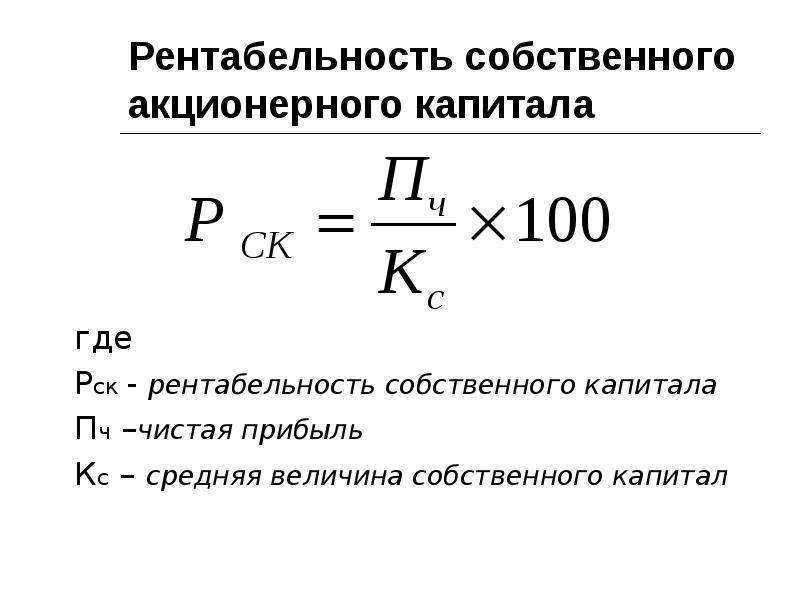

При расчете коэффициента прибыльности в качестве инвестиций могут использоваться и данные пассива баланса. В этом случае могут быть рассчитаны коэффициенты прибыльности общего капитала (итог баланса), собственного капитала (акционерного), простого акционерного капитала, перманентного капитала и др.

[c.81]

В этом случае могут быть рассчитаны коэффициенты прибыльности общего капитала (итог баланса), собственного капитала (акционерного), простого акционерного капитала, перманентного капитала и др.

[c.81]

Уровень коэффициента прибыльности, рассчитанный на общий капитал, должен быть равен или близок аналогичному коэффициенту, рассчитанному на общие активы. [c.82]

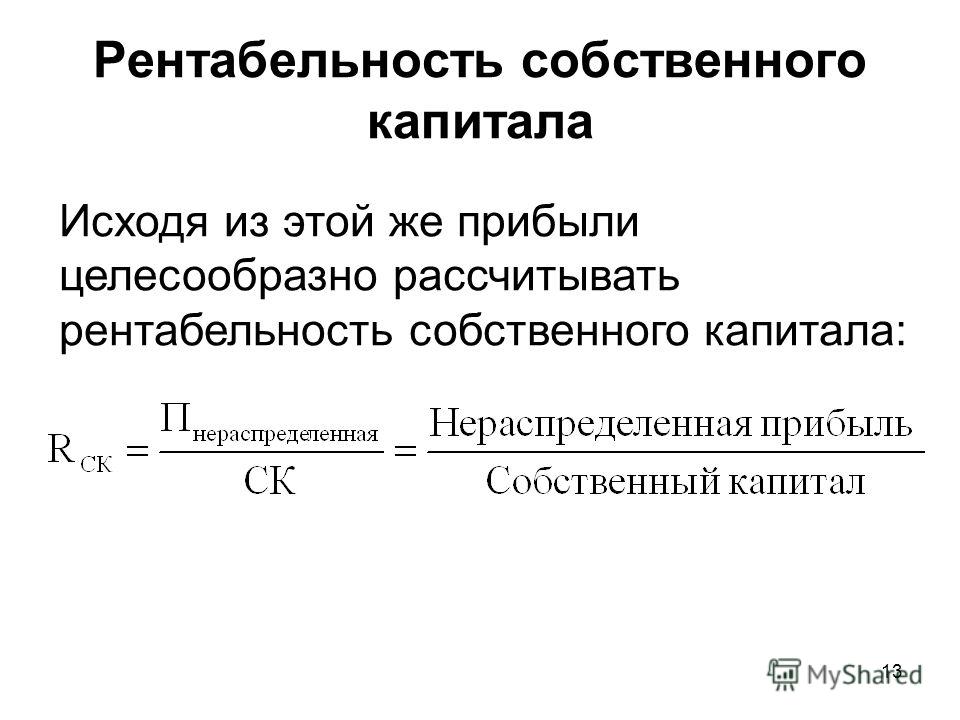

Коэффициент прибыльности собственного капитала характеризует уровень прибыльности для собственников предприятия, а коэффициент, рассчитанный на перманентный капитал, — прибыльность собственного капитала и долгосрочного заемного. [c.82]

При расчете коэффициентов прибыльности берутся средние показатели инвестиций. Они рассчитываются по методу средней хронологической. [c.82]

В числителе формулы расчета коэффициентов прибыльности могут применяться показатели прибыли балансовой, чистой, от реализации продукции (работ, услуг). Последний показатель используется для характеристики прибыльности основной деятельности предприятия. Наиболее правильно использовать показатель чистой прибыли. Кроме того, может применяться показатель уточненной (скорректированной) прибыли.

[c.82]

Наиболее правильно использовать показатель чистой прибыли. Кроме того, может применяться показатель уточненной (скорректированной) прибыли.

[c.82]

Корректировка чистой прибыли может производиться на сумму уплаченных процентов за кредит (долгосрочный, краткосрочный), суммы выплаченных дивидендов на привилегированные акции и др. Числитель по чистой прибыли зависит от определения инвестиций. Ниже приведено несколько примеров расчета коэффициентов прибыльности по чистой прибыли с использованием разных показателей инвестиций [c.82]

Кроме рассмотренных выше коэффициентов прибыльности инвестиций, на акционерных предприятиях анализируются показатели доходности акций. Рассчитывается доходность одной акции как отношение чистой прибыли к среднегодовому количеству выпущенных в обращение акций. Соотношение цены и доходности акции определяется как отношение рыночной цены одной акции к доходу на одну акцию. Долю доходов, распределенных в форме дивидендов, характеризует коэффициент выплат, определяемый как отношение выплаченных дивидендов к чистой прибыли. [c.82]

[c.82]

На изменение показателя прибыльности влияют многие факторы, которые могут быть изучены с различной степенью полноты. Рассмотрим их на примере коэффициента прибыльности общих активов (К»), рассчитываемого по формуле [c.84]

Важнейшую роль в формировании чистой прибыли играет объем реализации продукции, который является одним из главных показателей деловой активности. В связи с этим целесообразно изучить его влияние на изменение коэффициента прибыльности общих активов. С этой целью в формулу расчета К» введен показатель объема реализации [c.84]

Данные табл. 1.19 подтверждают правильность установленной ранее взаимосвязи коэффициентов прибыльности общих активов, реализованной продукции и оборачиваемости общих активов, так как плановый коэффициент прибыльности общих активов равен 0,06 (0,1792 0,3348), фактический — 0,0395 (0,1879 0,21). [c.84]

На изменение коэффициента прибыльности общих активов оказывают влияние факторы, приведенные на рис. 1.5.

[c.84]

1.5.

[c.84]

Факторы первого порядка рассчитываются приемом последовательного изолирования. Условным показателем (подстановкой) будет коэффициент прибыльности активов при плановом коэффициенте прибыльности реализованной продукции и фактическом коэффициенте оборачиваемости текущих активов (Ку ) [c.84]

КОЭФФИЦИЕНТ ПРИБЫЛЬНОСТИ ОБЩИХ АКТИВОВ [c.86]

| Рис. 1.5. Структурно-логическая модель факторной системы коэффициента прибыльности общих активов. |

Детализация факторов производится приемом долевого участия. Для этого рассчитываются коэффициенты долевого участия как отношение уровня влияния фактора высшего порядка к абсолютной сумме изменения факторов низших порядков. При аддитивном типе модели факторной системы можно рассчитать один коэффициент, при кратном — для каждого порядка факторов.

Обобщающий расчет факторов изменения коэффициента прибыльности активов приведен в табл. 1.22. [c.87]

A/S — отношение общей величины активов к объему продаж. NP/S — коэффициент прибыльности. [c.207]

Коэффициент прибыльности — это относительная мера эффективности производства после учета всех расходов и подоходного налога. Хотя соотношение величины активов и объема продаж и коэффициент прибыльности подвержены воздействию факторов внешнего рынка, они в значительной степени воздействуют на управление фирмой. Долю прибыли, не распределяемую по дивидендам, и коэффициент задолженности следует определять в соответствии со структурой капитала и выплатой дивидендов. На них оказывают сильное влияние рыночные факторы. Мы не будем останавливаться на расчете показателей, как в остальных разделах этой книги, наша цель состоит в том, чтобы объединить их в представленной модели планирования.

Уровень достижимого роста. Используя перечисленные переменные, мы можем вывести SGR. Идея заключается в том, что рост активов (использование средств) должен быть равен росту кредиторской задолженности и собственного капитала (источники средств). Рост активов может быть выражен как AS x (A/S), абсолютное изменение объема продаж, умноженное на отношение общей величины активов к объему продаж. Рост собственного капитала (за счет нераспределенной прибыли) можно представить как b(NP/S)(So+ AS), или произведение доли прибыли, не распределяемой по дивидендам, коэффициента прибыльности и объема продаж. Наконец, рост общей задолженности — это рост собственного капитала, умноженный на плановый коэффициент, определяющий соотношение задолженности и собственного капитала, или [b(NP/S)(S0 + AS)]D/Eq. Объединив все составляющие, получаем [c.208]

Это максимальный уровень роста продаж, который соответствует плановым коэффициентам. Можно или нет достичь этого уровня роста, зависит, конечно, от рыночных факторов и от маркетинговых усилий фирмы. Определенный уровень роста может быть достижимым в финансовом плане, но в этом случае просто может не быть спроса на продукцию. Суть представленных формулировок в том, что амортизационные начисления достаточны для поддержания стоимости эксплуатируемых активов. Последнюю оговорку следует сделать в отношении процентов по новым займам. Подразумевается, что выплаты по процентам учитываются при расчете планируемого коэффициента прибыльности.

[c.209]

Определенный уровень роста может быть достижимым в финансовом плане, но в этом случае просто может не быть спроса на продукцию. Суть представленных формулировок в том, что амортизационные начисления достаточны для поддержания стоимости эксплуатируемых активов. Последнюю оговорку следует сделать в отношении процентов по новым займам. Подразумевается, что выплаты по процентам учитываются при расчете планируемого коэффициента прибыльности.

[c.209]

Плановый коэффициент прибыльности [c.210]

Это означает, что у компании отношение A/S должно быть 0,50, если она будет расти в следующем году темпами 25%. Это предполагает коэффициент прибыльности 5% и объем продаж 10 млн. дол. при новом объеме собственного капитала. [c.213]

Теперь она хочет определить коэффициент прибыльности, который необходим ей для выполнения планов. Формула принимает следующий вид [c.214]

Чтобы достичь 20-процентного роста объема продаж, не сталкиваясь с проблемой привлечения собственного капитала, коэффициент прибыльности должен быть 6,23%. [c.214]

[c.214]

Таким образом, возможно как увеличение первоначального значения показателя прибыли на акцию, так и его снижение. Степень увеличения или уменьшения является функцией от 1) разницы отношений цены акции и прибыли на акцию и 2) относительных размеров обеих фирм, характеризующихся общим объемом прибыли. Чем больше значение отношения цены акции к прибыли на акцию поглощающей компании по сравнению с аналогичным показателем поглощаемой компании и чем больше прибыль поглощаемой компании по сравнению с прибылью поглощающей компании, тем значительнее увеличение показателя прибыли на акцию поглощающей компании в результате слияния. Эти зависимости проиллюстрированы на рис. 24.1 для 3 разных коэффициентов прибыльности. Буква а обозначает поглощающую компанию с общим объемом прибыли Та и значением отношения цены акции к прибыли на акцию Ра / Еа, а Ь — поглощаемая компания с общим объемом прибыли Ть и значением отношения цены акции к прибыли на акцию Р/, / Еь. [c.678]

Как уже отмечалось, по своей природе капиталовложения представляют собой инвестиции в основные средства (недвижимое имущество), для которых обычно требуются крупные денежные суммы. Методы, используемые для оценки таких проектов, должны отражать временную оценку объема денежных ресурсов. Широко применяются четыре метода оценки чистой текущей стоимости, внутренней нормы прибыли, коэффициента прибыльности, срока окупаемости.

[c.206]

Методы, используемые для оценки таких проектов, должны отражать временную оценку объема денежных ресурсов. Широко применяются четыре метода оценки чистой текущей стоимости, внутренней нормы прибыли, коэффициента прибыльности, срока окупаемости.

[c.206]

Метод коэффициента прибыльности. Это еще один способ учета денежных потоков для оценки инвестиций. Он также определяется отношением доходов к издержкам и рассчитывается как отношение текущей стоимости финансовых дохо- [c.206]

Коэффициент прибыльности pea- x лизованной продукции 2. Коэффициент оборачиваемости общих активов [c.86]

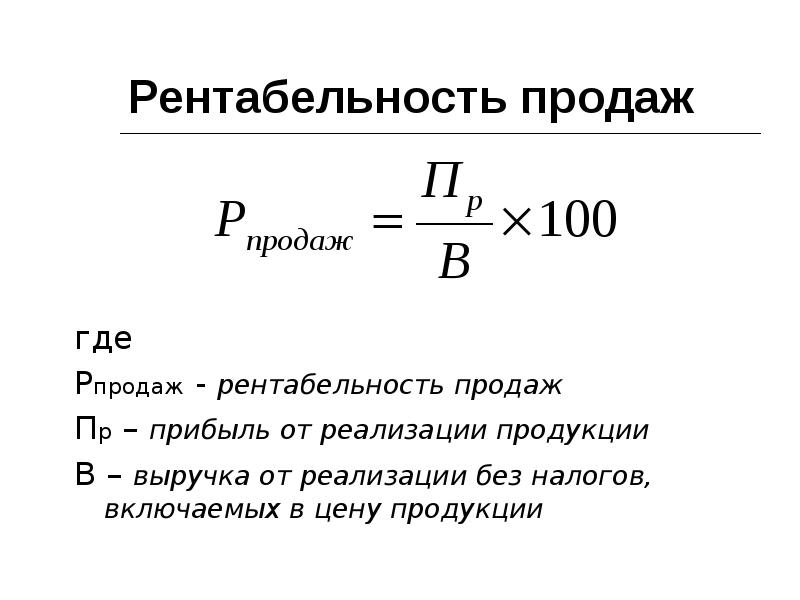

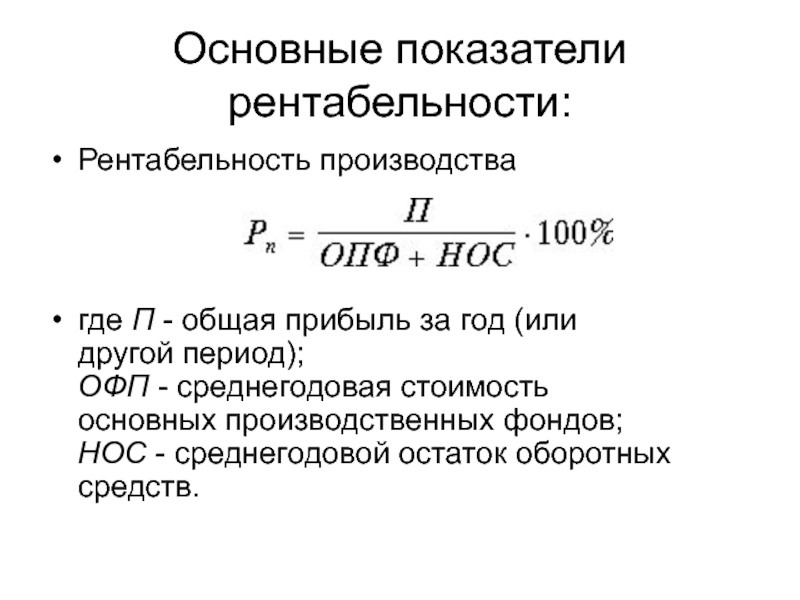

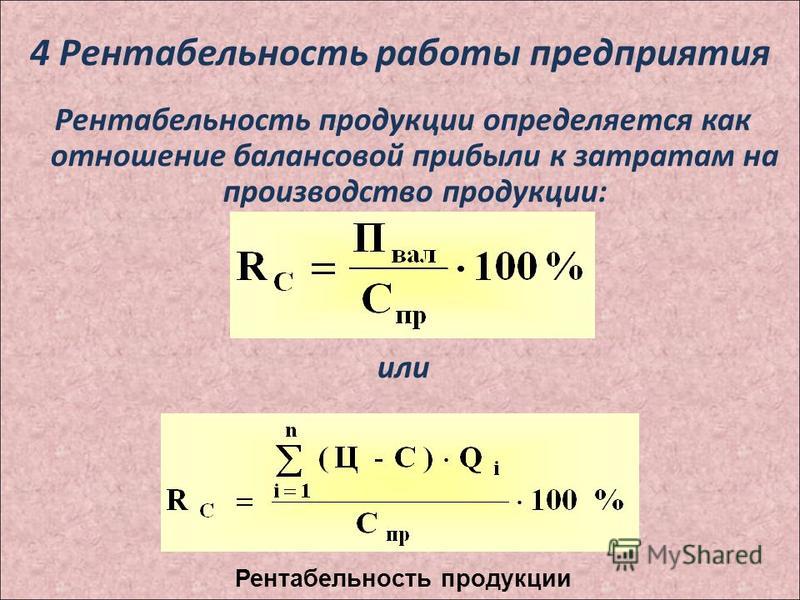

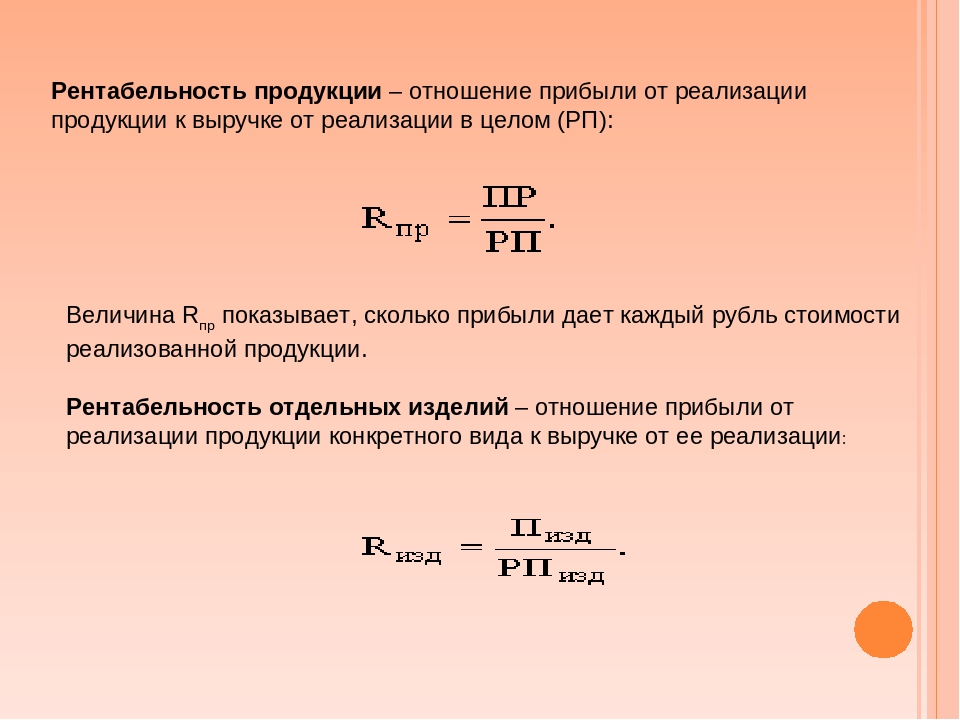

Рентабельность и доходность предприятия – формулы расчета

Ни одно предприятие не создается для того, чтобы терпеть убытки. Предпринимательская деятельность, государственное производство нацелены на получение определенных доходов.

В экономике существует целый ряд понятий для определения доходности или прибыльности предприятия.

Формула расчета валовой прибыли

В производство любого продукта нужно вкладывать много разнообразного сырья, материалов, труда работников, средств на техническое развитие производства и покупку технологий.

Сумма денежных затрат предприятия на производство и реализацию продукции называется себестоимостью продукции. Это очень важный показатель работы предприятия, не менее важный чем прибыль, поскольку он участвует в формуле расчета валовой прибыли:

Валовая прибыль = Выручка предприятия — Себестоимость товаров/услуг

Из формулы видно — чем ниже себестоимость продукции, тем большую прибыль можно получить после ее реализации. Поэтому так важно обеспечить производство с минимальными затратами. Здесь также надо иметь в виду, что выручка предприятия берется за минусом НДС, акцизного налога и других подобных обязательных отчислений.

Экономические внебюджетные фонды помогают правительству решать важные задачи.

Кто и как проводит расчет лимита кассы вы можете узнать здесь.

Как возникают оценочные обязательства вы можете прочитать по адресу: http://helpacc.ru/buhgalteria/passivy/ocenochnye-obyazatelstva.html.

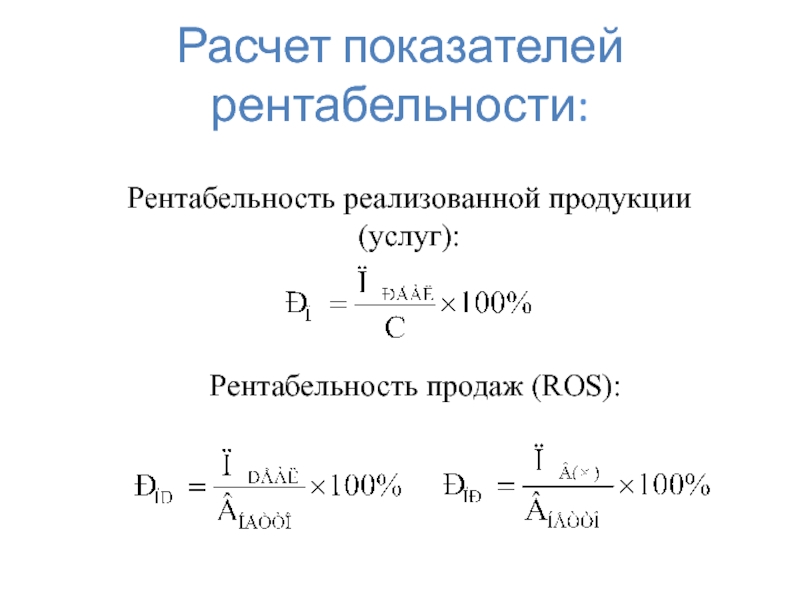

Формула расчета рентабельности

Одним из показателей экономической эффективности предприятия является его рентабельность. Здесь учитывается использование всех ресурсов предприятия — финансовых, трудовых, материальных.

Здесь учитывается использование всех ресурсов предприятия — финансовых, трудовых, материальных.

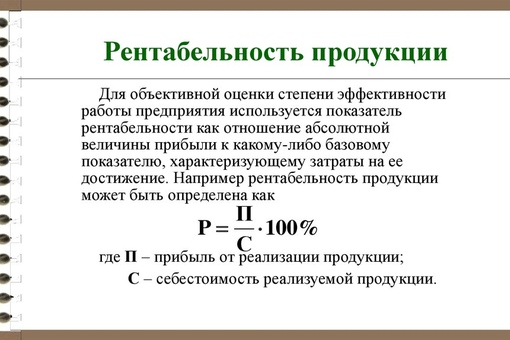

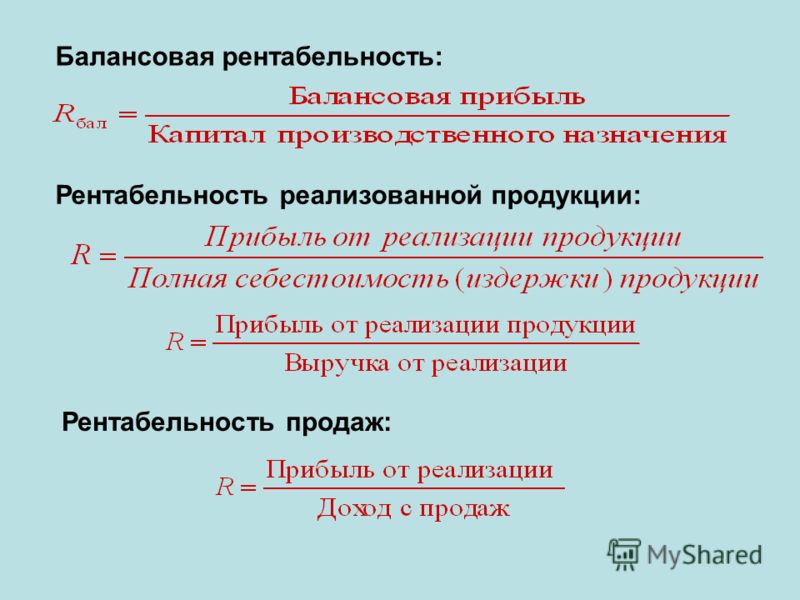

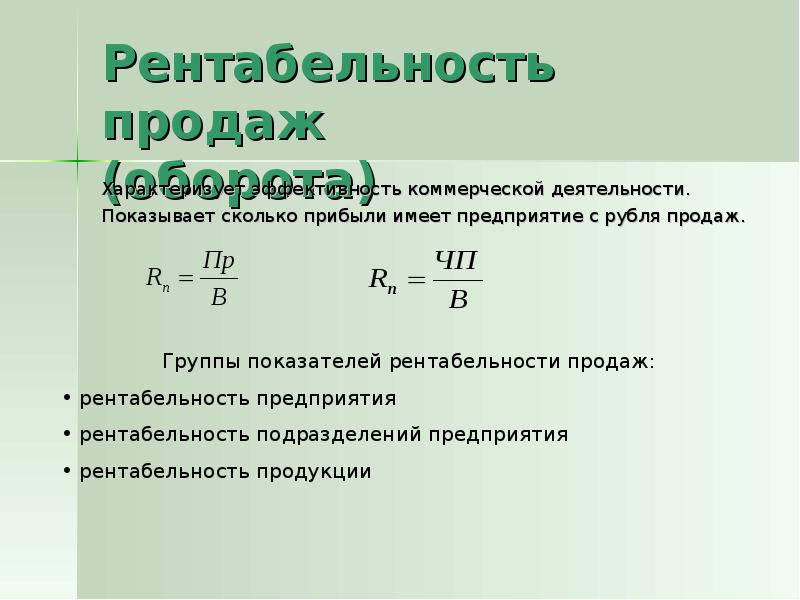

Рентабельность производства равна отношению прибыли предприятия от реализованной продукции к сумме затрат на ее производство и реализацию и измеряется в процентах.

Отсюда видно, что рентабельность напрямую зависит от прибыльности предприятия и обратно пропорциональна себестоимости продукции.

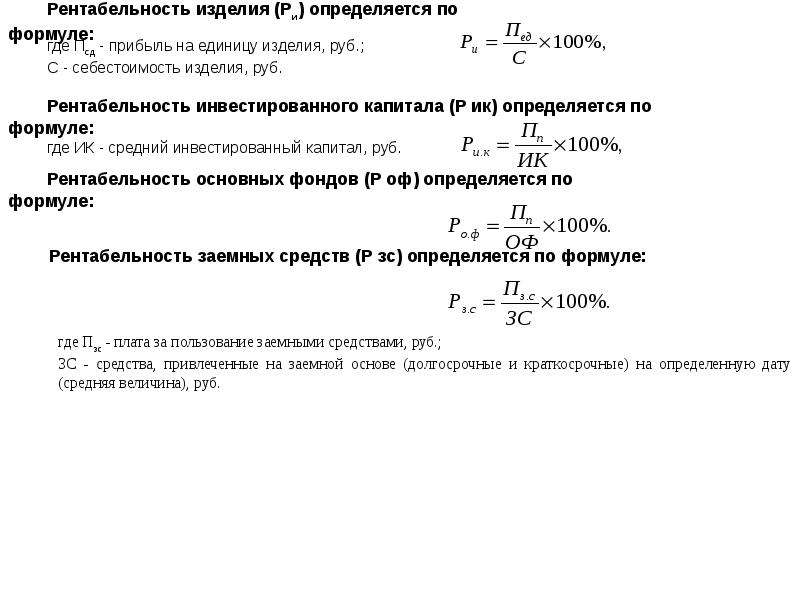

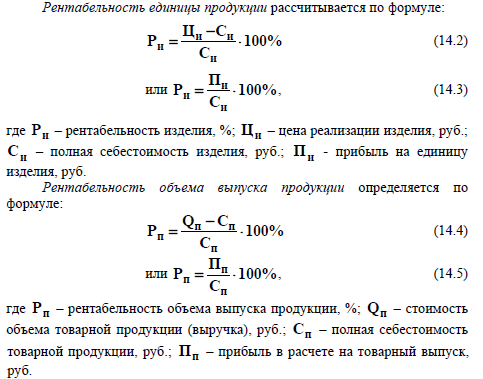

Экономическая оценка деятельности предприятия складывается из различных критериев. Поэтому рентабельность производства — это не одна величина, а ряд показателей. Рассматривают рентабельность фондов, продукции, продаж, единицы товарной продукции.

Основным финансовым документом, отражающим все результаты деятельности предприятия на данный момент времени, является бухгалтерский баланс. Сравнение доходов и расходов предприятия между двумя соседними отрезками времени, в которые составлялся баланс, помогает определить прибыльность либо убыточность производства.

Юнит-экономика (unit-экономика, unit economics) — как рассчитать

Зачастую руководители бизнеса обладают только поверхностным пониманием юнит-экономики. Они проводят анализ, потому что должны, но не осознают его значимость и цели. Это влечет три основные ошибки:Путаница между реальными фиксированными затратами и переменными

Самая большая ошибка, которую предприниматели совершают при выполнении анализа юнит-экономики. Независимо от того, рассчитываете ли вы просто свою маржинальную прибыль или анализируете CLV/CAC, важной частью уравнения является то, какие расходы имеют место.

Правило простое: юнит-экономика рассматривает только переменные, а не постоянные затраты. Но на практике различие между постоянными и переменными затратами часто не так однозначно.

Хрестоматийное определение переменных следующее: переменные затраты напрямую связаны с продажами. Следовательно, переменные затраты варьируются в зависимости от объемов производства. Распространенными примерами переменных затрат являются себестоимость проданных товаров (COGS), стоимость доставки и упаковки и другое.

Распространенными примерами переменных затрат являются себестоимость проданных товаров (COGS), стоимость доставки и упаковки и другое.

Тщательное включение всех переменных затрат в анализ экономики единицы жизненно важно, так как имеет существенное значение для правильных расчетов.

Абсолютные числа имеют значение

Следующая распространенная ошибка — пренебрежение абсолютными значениями. Часто возникает соблазн сосредоточиться исключительно на процентной марже или на соотношении CLV и CAC. В случае сомнений предлагаем проявить осторожность. Включите как можно больше затрат в свои расчёты юнит-экономики. Так вы получите только положительные сюрпризы, а не наоборот.

Масштабирование убыточного бизнеса = банкротство

Название говорит само за себя, но для лучшего понимания посмотрим на пример. Bento — запущенный в 2015 году стартап, который поставлял адаптивные «боксы бенто» и привлек 2 миллиона долларов стартового капитала в Сан-Франциско. Всего через несколько месяцев после запуска руководители Bento осознали, что они тратят на 30−40% больше денежных ресурсов, чем предполагали изначально. При этом компания росла невероятными темпами — 15% в неделю.

При этом компания росла невероятными темпами — 15% в неделю.

Подробный анализ разрешил загадку: Bento продавал свои коробки по $12, хотя изготовление каждой обходилось в $32. С учетом затрат на кухонный персонал, оборудование, ингредиенты и так далее, Bento терял $20 на каждой продаже. Даже после сокращения расходов, привлечения дополнительных средств, смены бизнес-модели компании удалось достичь только минимальной рентабельности.

Не масштабируйте убыточный бизнес. Изучите экономику своего подразделения, убедитесь, что маржа вклада положительна, и внимательно следите за переменными затратами.

Индекс прибыльности: понятие, формула расчета

Индекс прибыльности показывает, насколько тот или иной проект будет прибыльным (относительно), или же сколько денежных средств поступит в процессе проведения данного проекта. При этом учитывается только одна единица вложения.

Инвестиции и индекс прибыльности

Перед тем как вкладывать свои деньги в тот или иной проект, нужно постараться определить, какой из вариантов принесет большую прибыль и насколько хорошую выгоду вы при этом получаете. Именно для того чтобы узнать данную информацию, и существует так называемый индекс прибыльности инвестиций. Данный показатель также носит название индекс рентабельности, или PI.

Именно для того чтобы узнать данную информацию, и существует так называемый индекс прибыльности инвестиций. Данный показатель также носит название индекс рентабельности, или PI.

Что нужно знать про индекс прибыльности в сфере инвестиций

С его помощью можно без особых проблем рассчитать, какое отношение между текущими доходами и текущими расходами существует. При этом также берутся во внимание те денежные средства, которые были вложены в проект. Кроме того, расчет бывает как реальным (в таком случае рассчитываются те средства, что были получены за прошедший период времени), так и прогностическим (когда учитываются те доходы и расходы, которые еще будут иметь место).

Если после расчетов оказалось, что PI меньше 1, тогда можно утверждать, что вы получили от инвестирования в проект чистую прибыль, которая является меньше тех средств, что были в него вложены. Это дает право утверждать, что такое вложение денег было нерентабельным.

Если индекс прибыльности инвестиции равен 1, то проект может быть как рентабельным, так и нет. А вот PI, который больше единицы, означает, что вы вложили свои деньги с умом и получите достаточно большой доход. При этом стоит помнить, что чем больше полученное значение, тем более устойчивым и надежным считается проект. Также помните, что при расчете долгосрочных проектов часто бывает, что первоначальная прибыль может и не быть больше капитала, поэтому учитывайте временной период.

А вот PI, который больше единицы, означает, что вы вложили свои деньги с умом и получите достаточно большой доход. При этом стоит помнить, что чем больше полученное значение, тем более устойчивым и надежным считается проект. Также помните, что при расчете долгосрочных проектов часто бывает, что первоначальная прибыль может и не быть больше капитала, поэтому учитывайте временной период.

Преимущества и недостатки индекса

Индекс прибыльности имеет свои плюсы и минусы. Среди преимуществ данного метода самым главным является то, что он позволяет идеально распределить во времени денежные средства. Кроме того, с его помощью можно определить, какие эффекты имел тот или иной проект за все время своего существования, а также сравнить разные по масштабу проекты.

Но есть у него и свои недостатки. Например, индекс прибыльности не дает без проблем ранжировать проекты, которые имеют разную продолжительность. Но, несмотря на все минусы, именно с помощью PI можно легко оценить эффективность достаточно долгосрочных инвестиций и получить возможность рассчитать прибыль.

Формула индекса рентабельности

Если говорить о том, как правильно рассчитать PI, то здесь вам понадобится специальная формула, которая выглядит так:

PI = PVin / PVout

или так

PI = 1 + NPV / PVout

В этих формулах PVin (NPV) означает чистую текущую стоимость проекта, а PVout — это вложения капитала.

Индекс прибыльности, формула которого была описана выше, не означает, что вы непременно получите абсолютный размер чистого потока денег, ведь он указывает только на отношение к затратам на инвестиции.

Если вы являетесь инвестором и хотите определить, насколько удачным будет тот или иной проект, тогда вам нужно знать, что чем больше инвестиционные затраты, тем больше будет та сумма чистого денежного потока, которую вы планируете получить. Также на сумму будет влиять так называемый объем инвестиционных издержек по разным временным периодам. Оказывает важное влияние на сумму потока денег и то, когда началась эксплуатационная стадия. Дисконтная ставка имеет существенное влияние на стоимость главных показателей проекта в сфере инвестиций.

Дисконтная ставка имеет существенное влияние на стоимость главных показателей проекта в сфере инвестиций.

Как «Формула-1» будет восстанавливать бизнес после коронакризиса

«Формула-1» начинает чемпионат-2021: первый этап пройдет в Бахрейне 28 марта. В новом сезоне запланированы рекордные 23 гонки. Прежний максимум составлял 21 этап: столько Гран-при провели в 2019 г.

Дополнительные старты позволят «Формуле-1» быстрее выбраться из финансовой ямы, в которую организаторы серии угодили из-за всемирного карантина. Запрет на массовые мероприятия во множестве стран поставил крест на Гран-при США, Канады, Мексики, Японии, Австралии, Вьетнама, Китая и Сингапура. В 2021 г. часть отмененных этапов вернется в расписание, а вместе с ними появятся новые локации.

Как «Формула-1» теряла деньги

Сезон-2019 стал для «Формулы-1» первым прибыльным за три года. В 2017 г. и 2018 г. компания Liberty Media, которой принадлежит серия, щедро инвестировала в расширение бизнеса. К 2019 г. владельцы чемпионата, похоже, смогли нащупать баланс. Итоговая прибыль за сезон-2019 составила $17 млн. Выручка при этом превысила $2 млрд. Больше половины заработанных денег Liberty отдала командам.

К 2019 г. владельцы чемпионата, похоже, смогли нащупать баланс. Итоговая прибыль за сезон-2019 составила $17 млн. Выручка при этом превысила $2 млрд. Больше половины заработанных денег Liberty отдала командам.

В начале 2020 г. «Формула-1» лишилась двух из трех основных источников дохода. Это взносы за право проведения гран-при и выплаты телекомпаний за трансляции в прямом эфире. Осталась только часть, которую формируют спонсоры. В 2019 г. их было пять: Rolex, DHL, Emirates, Heineken и Pirelli.

В 2020 г. к списку добавился шестой — наиболее денежный — партнер: нефтяной гигант из Саудовской Аравии Saudi Aramco, самая крупная в мире компания по рыночной капитализации. Спонсорский пул помог «Ф-1» заработать $29 млн в первом квартале 2020 г. Впрочем, выплаты коммерческих партнеров все равно привязаны к показам гонок по ТВ, так что даже эти доходы оказались меньше ожидаемых.

Финансовые результаты «Формулы-1»:

Источник: финансовые отчеты Liberty Media

Чтобы сохранить заработок от телевещателей, «Формула-1» в 2020 г. пошла на крайние меры: согласилась проводить гонки бесплатно. Обычно организаторы Гран-при платят Liberty Media от $10 млн до $60 млн за этап, но в 2020-м «Ф-1» освободила от финансовой повинности большую часть промоутеров. А некоторым, судя по отчетности компании, даже приплатила за проведение гонок.

пошла на крайние меры: согласилась проводить гонки бесплатно. Обычно организаторы Гран-при платят Liberty Media от $10 млн до $60 млн за этап, но в 2020-м «Ф-1» освободила от финансовой повинности большую часть промоутеров. А некоторым, судя по отчетности компании, даже приплатила за проведение гонок.

Причина такой щедрости в том, что в большинстве телевизионных контрактов прописана обязанность «Ф-1» организовать не меньше 15 Гран-при за сезон. Иначе вещатели получают право не платить за трансляции «неполноценного» сезона. Много лет этот пункт оставался теоретическим, но сезон-2020 перевел это условие в практическую плоскость.

Чтобы сохранить доходы от телеправ, Liberty Media решилась потерять промоутерские взносы, которые обычно составляют около 30% выручки «Ф-1». Из-за карантинных ограничений многие организаторы Гран-при лишились возможности компенсировать затраты продажей билетов и предпочитали отказаться от гонки совсем, чем платить за нее. По этой причине сорвался этап в Нидерландах — проводить гонку при пустых трибунах там не захотели.

По сути единственным исключением стал Гран-при России, куда продавали билеты и пускали болельщиков. По подсчетам организаторов, во время гоночного уик-энда Олимпийский парк, где расположена трасса, посещали около 30 000 человек в день. На вопрос «Ведомости. Спорт» о том, обсуждалось ли с Liberty Media обнуление вступительного взноса за гонку 2020 года, промоутер Гран-при России Алексей Титов ответил: «Обсуждали. Разговор вышел крайне коротким».

Вопрос о возможной скидке со стороны «Формулы-1» Титов прокомментировал так: «Финансовые условия контракта с Formula One Management (FOM, операционная компания «Ф-1» — «Ведомости. Спорт») являются коммерческой тайной, и мы не можем их разглашать. Но я могу сказать, что условия были актуализированы с учетом сложной макроэкономической обстановки на фоне вируса таким образом, что это устроило обе стороны — и нас, и FOM».

Результат ковидного сезона для «Ф-1»: $386 млн убытка. За первые 9 месяцев 2020 года «Формула-1» заработала $650 млн, за тот же период 2019-го — $1,5 млрд. По итогам полного года выручка чемпионата мира составила $1,145 млрд вместо $2 млрд в 2019-м.

По итогам полного года выручка чемпионата мира составила $1,145 млрд вместо $2 млрд в 2019-м.

Кто за все заплатит

Чтобы вернуть прибыльность бизнесу, «Ф-1» решилась на расширение календаря. В докоронавирусных реалиях зависимость была прямой: чем больше этапов — тем больше денег зарабатывает чемпионат. Каждый новый Гран-при гарантирует не только щедрый взнос, но и дополнительные выплаты от местных телекомпаний и спонсоров.

Главная новинка сезона-2021 — Саудовская Аравия. Ближневосточная монархия, где устраивают массовые публичные казни, а король Салман лично одобряет проведение распятий. В 2020 г. владелец «Формулы-1» Джон Мэлоун продал саудовцам долю в компании Live Nation, которая занимается организацией концертов; саудовская Aramco спонсирует «Ф-1» в целом. С 2021 года страна получит и собственный Гран-при. Контракт рассчитан на 10 лет: за каждую гонку «Формулы-1» Саудовская Аравия заплатит по $66 млн.

Нарушить планы «Ф-1» на рекордное число этапов мог Вьетнам. Дебютный Гран-при в столице этой страны должен был пройти в 2020 г., но помешал карантин. А в конце лета-2020 арестовали мэра Ханоя и по совместительству главу компании-промоутера Гран-при Вьетнама Нгуена Дюк Тюнга. Политика обвиняют в получении взяток. Дело не связано с «Формулой-1», но без Дюк Тюнга гонка лишилась бюджетного финансирования, которое необходимо для оплаты $60 млн взноса. Поначалу гонку перенесли на 2021 г., но в итоге место Вьетнама в календаре заняла Португалия.

Дебютный Гран-при в столице этой страны должен был пройти в 2020 г., но помешал карантин. А в конце лета-2020 арестовали мэра Ханоя и по совместительству главу компании-промоутера Гран-при Вьетнама Нгуена Дюк Тюнга. Политика обвиняют в получении взяток. Дело не связано с «Формулой-1», но без Дюк Тюнга гонка лишилась бюджетного финансирования, которое необходимо для оплаты $60 млн взноса. Поначалу гонку перенесли на 2021 г., но в итоге место Вьетнама в календаре заняла Португалия.

Возвращение «Ф1» в привычные места тоже не гарантировано. В Японии и США по-прежнему действуют ограничения на въезд, справившийся с пандемией Китай тем более не спешит пускать в страну иностранцев.

В отсутствие привычных схем получения прибыли Liberty Media идет на смелые эксперименты. Выпускает парфюмы и игральные карты с символикой «Ф-1». Договаривается с Netflix о съемке сериала, который привлекает новую аудиторию в США.

По отдельности эти проекты не дают ощутимого экономического эффекта, но все вместе наращивают популярность гонок на ключевых рынках США и Европы. Вот только пока эти начинания требуют больше расходов, чем приносят дохода. А потому Саудовская Аравия остается ключевым способом для «Формулы-1» вернуть «плюсовую» бухгалтерию.

Вот только пока эти начинания требуют больше расходов, чем приносят дохода. А потому Саудовская Аравия остается ключевым способом для «Формулы-1» вернуть «плюсовую» бухгалтерию.

ПРИБЫЛЬНОСТЬ ИНВЕСТИЦИЙ — это… Что такое ПРИБЫЛЬНОСТЬ ИНВЕСТИЦИЙ?

- ПРИБЫЛЬНОСТЬ ИНВЕСТИЦИЙ

- получение дохода от инвестирования средств.

Большой бухгалтерский словарь. — М.: Институт новой экономики. Под редакцией А.Н. Азрилияна. 1999.

- ПРИБЫЛЬНОСТЬ

- ПРИБЫЛЬНОСТЬ ОПЕРАЦИЙ

Смотреть что такое «ПРИБЫЛЬНОСТЬ ИНВЕСТИЦИЙ» в других словарях:

ПРИБЫЛЬНОСТЬ ИНВЕСТИЦИЙ — получение дохода от инвестирования средств … Большой экономический словарь

IPO — (Публичное размещение) IPO это публичное размещение ценных бумаг на фондовом рынке Сущность понятия публичного размещения (IPO), этапы и цели проведения IPO, особенности публичного размещения ценных бумаг, крупнейшие IPO, неудачные публичные… … Энциклопедия инвестора

Антиинфляционная политика — (Anti inflationary policy) Определение антиинфляционной политики государства Информация об определении антиинфляционной политики государства, методы и особенности антиинфляционной политики Содержание Содержание Определение термина Причины… … Энциклопедия инвестора

ПРИБЫЛЬ НА ИНВЕСТИЦИИ — RETURN ON INVESTMENT ROIОбщий показатель фин.

деятельности. Основная формула, позволяющая рассчитать прибыльность инвестиций, выглядит следующим образомROI = Оборот капитала ґ Маржа в процентах от продаж Продажи Чистый доход = * Используемый… … Энциклопедия банковского дела и финансов

деятельности. Основная формула, позволяющая рассчитать прибыльность инвестиций, выглядит следующим образомROI = Оборот капитала ґ Маржа в процентах от продаж Продажи Чистый доход = * Используемый… … Энциклопедия банковского дела и финансовНорма прибыли на инвестиции — Коэффициент, который определяется по формуле: НПИ = Выручка расходы/ Инвестиции Позволяет оценить прибыльность инвестиций … Словарь: бухгалтерский учет, налоги, хозяйственное право

Реинвестирование — (Reinvestment) Понятие реинвестирования, ставка и коэффициент реинвестирования, реинвестирование прибыли Информация о понятии реинвестирования, ставка и коэффициент реинвестирования, реинвестирование прибыли Содержание Содержания 1. в дивидендной … Энциклопедия инвестора

Финансовая пирамида — (Financial Pyramid) Финансовая пирамида это денежная структура, которая аккумулирует денежные средства путем постоянного привлечения новых инвесторов Финансовая пирамида: список финансовых пирамид, борьба с финансовыми пирамидами, финансовые… … Энциклопедия инвестора

Золотовалютные резервы — (International reserves) Золотовалютные резервы это запасы золота и валюты в центральном банке государства Что представляют собой золотовалютные резервы, каким образом они формируются, структура, порядок накопления и расходования золотовалютных… … Энциклопедия инвестора

Международные рейтинговые агентства — (International rating agencies) Рейтинговые агентства это организация, занимающаяся оценкой платёжеспособности субъектов финансового рынка Международные рейтинговые агентства: кредитный рейтинг стран, Fitch Ratings, Moody s, S&P, Morningstar,… … Энциклопедия инвестора

Инвестиции — (Investment) Инвестиции это капитальные вложения для получения прибыли Виды инвестиций, инвестиционные проекты, инвестиции в фондовый рынок, инвестиции в России, инвестиции в мире, во что инвестировать? Содержание >>>>>>>>>> … Энциклопедия инвестора

Показатели Эффективности Проектов Индекс Прибыльности

В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот.

Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот.

Какой показатель ROI?

Показатель ROI (Return on Investment, возврат инвестиций) — это коэффициент рентабельности инвестиций. Простыми словами — окупаемости вложений. Этот показатель демонстрирует, насколько выгодным или невыгодным является проект или продукт.

Он принимается равным либо ставке рефинансирования, либо проценту по считающимся безрисковыми долгосрочным государственным облигациям, либо проценту по банковским депозитам. Для расчета инвестиционных проектов этот параметр может приниматься равным планируемой доходности инвестиционного проекта.

Индекс прибыльности (Profitability Index, PI, также известен как Benefit-cost ratio) – один из финансовых показателей эффективности инвестиционных проектов, основанный на дисконтированных методах расчета. Это показатель окупаемости инвестиционного проекта, его рентабельности. Используется при оценке целесообразности реализации инвестиционного проекта, чтобы избежать риска неверного вложения капитала в заведомо убыточное предприятие. В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта.

Это показатель окупаемости инвестиционного проекта, его рентабельности. Используется при оценке целесообразности реализации инвестиционного проекта, чтобы избежать риска неверного вложения капитала в заведомо убыточное предприятие. В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта.

Заключается в применении встроенной в программу формулы, которая называется ЧПС и используется как раз для определения необходимого нам показателя. Сама формула в данном случае будет выглядеть примерно следующим образом. Индекс прибыльности — отношение приведенных доходов будущих периодов, ожидаемых от инвестиции, к приведенной сумме инвестированного капитала. рассчитывается внутренняя норма отдачи проекта, которая является модифицированной нормой отдачи.

Индекс Прибыльности: Формула Расчета Показателя

Рассмотрим основные принципы инвестиционного бюджетирования, а также наиболее важные концепции бюджетирования капитала, – в рамках изучения корпоративных финансов по программе CFA. Однако, рассчитывая рентабельность инвестиций на основе такой заниженной оценки недвижимости, ее владельцы могут обманывать самих себя, считая уровень рентабельности удовлетворительным, тогда как он таковым не является.

Рассмотрим ключевые организации, содействующие развитию ESG-инвестирования, а также существенность ESG-факторов и применение ESG-соображений в инвестиционном анализе, – в рамках изучения корпоративных финансов по программе CFA. Индекс прибыльности рассчитывается как отношение приведенной величины поступлений к приведенной величине платежей. процент по овердрафту — иначе полученный доход не покрывает расходы по заимствованию инвестируемых средств. 2) Если инвестируемые проекты являются взаимно исключаемыми, коэффициент доходности не подходит для их сравнения. Затем инвестор делает выбор, устанавливается регламент отчетности о дальнейшем состоянии проекта и определяются признаки, по которым принимается решение о закрытии проекта. Помимо того, если проект инвестируется за счет собственных или кредитных средств, то будет использован метод WАСС (за основу берется средневзвешенная цена капитала).

Затем инвестор делает выбор, устанавливается регламент отчетности о дальнейшем состоянии проекта и определяются признаки, по которым принимается решение о закрытии проекта. Помимо того, если проект инвестируется за счет собственных или кредитных средств, то будет использован метод WАСС (за основу берется средневзвешенная цена капитала).

В этом случае проект может быть принят для дальнейшего рассмотрения. Использование индекса прибыльности проекта, наряду с рядом других консолидирующих индикаторов успешности, позволяет инвестору сделать обоснованный выбор самого перспективного проекта. Это полноценный структурированный бизнес-план, с расчетами финансовых и экономических показателей эффективности. Он позволит составит действенный план стратегического маркетинга и грамотную финансовую модель, которые станут залогом успешности бизнеса и захвата достойной предпринимателя доли рынка.

Индекс Прибыльности (pi)

где Investments – начальные инвестиции; OFt – чистый денежный поток месяца t; N– длительность проекта, месяцы; IRR – внутренняя норма рентабельности. Индекс рентабельности инвестиций РI это относительный показатель и при сравнении проектов отражает преимущество одного проекта над другим при одинаковых значениях денежного потока, но при разных объемах инвестиций. Наиболее эффективным окажется тот проект, который показывает большую прибыльность инвестиций. интрадей торговля PI отражает отдачу инвестированных в проект средств, таким образом это сумма полученной прибыли на единицу вложений. Его значение растет пропорционально росту денежного потока проекта.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. При финансировании проекта за счет собственных и заемных средств используют метод WACC.

Это подразделение использует специальные методы, для улучшения качества прогнозов и управляемости проектов. Обычно, инвестиции в инновационные проекты связана не столько с рациональным извлечением прибыли, сколько с необходимостью создать дополнительные точки опоры, обезопасить предприятие в динамичной конкурентной среде. Следует также отметить, что расчет DPI по отдельным i-периодам может давать отрицательные значения. В начале, суммы вложенных средств, как правило, значительно превышают получаемые доходы. Это объясняется необходимостью закупки дорогостоящего оборудования, затратами на коммерческое продвижение, обучение персонала и прочими неизбежными издержками. Для его расчета целесообразно использовать программу EXEL или онлайн-калькулятор.

Секреты Восстановления Прибыльности

Под внутренней нормой доходности имеется в виду значение ставки дисконтирования, при которой NPV проекта равен нулю. Этот показатель дает представление о максимально допустимом относительном уровне расходов, которые могут быть связаны с данным проектом. Profitability Index — это относительный показатель,рассчитываемый как отношение текущей ценности будущего денежного потока к начальной себестоимостью и который характеризуется уровнем полученной прибыли на каждую единицу затрат. Расшифруем термин «дисконтированная суммарная стоимость прогнозируемых поступлений».

Чем внушительнее инвестиции и объем планируемого денежного потока, тем больше будет абсолютный показатель NPV. Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект. “PI – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала”. А у вас в формулах вместо дисконтированных доходов используется NPV, что не одно и то же. расчеты по выявлению резервов повышения экономической эффективности и надежности инвестиционного проекта.

Классификация Активных Операций Коммерческого Банка По Прибыльности

• если компания установила барьерное значение показателя, то выбирается тот проект, значение PI которого не меньше порогового значения этого показателя для компании. Тем не менее, полезно знать альтернативные определения прибыли и инвестиций, наиболее широко используемые в связи с показателем рентабельности инвестиций.

Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого лучшие способы заработать в интернете объекта вложения. Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом. Финансирование коммерческих проектов всегда сопряжено с рисками.

Индекс Доходности Инвестиции Формула Расчета

Единственным комментарием к такой недооцененности может быть параграф в отчете директоров, отмечающий, что текущая рыночная стоимость актива больше той, которая показана в балансовом отчете. Индекс доходности является производным от предыдущего и по сути своей относителен. Его удобно использовать в случае, если нужно выбрать один проект форекс регулирование из нескольких,схожих по величине NPV, а также при комплектовании портфеля с максимальным суммарным значением NPV. В инновационных проектах точность определения масштаба, объема и критериев успешности может быть сравнительно низкой. Поэтому, некоторые предприятия выделяют такую инвестиционную деятельность в одтдельное подразделение.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

- Данная деятельность включает в себя расчет большого количества различных параметров.

- Характерно, что оценка будет одинаковой как для дисконтированного, так и обычного индексов рентабельности.

- NPV Net present value — чистая приведенная стоимость денежных потоков.

- Показатель индекса прибыльности проекта часто называют относительной NPV, так как он ликвидирует недостаток показателя NPV— подверженность эффекту масштаба.

- Чем внушительнее инвестиции и объем планируемого денежного потока, тем больше будет абсолютный показатель NPV.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов. В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Для определения величины индекса прибыльности проекта используется два ключевых параметра – дисконтированная прибыль и общая стоимость инвестиционных ресурсов, вложенных в проект. Указанный показатель представляет собой отношение чистой текущей стоимости проекта к дисконтированной (текущей) стоимости инвестиционных затрат (РVI). Чем продолжительней лучшие книги по инвестициям временной интервал между началом проектного цикла и началом эксплуатационной стадии, тем меньшим при прочих равных условиях будет размер NPV. В России нормативным документом, регулирующим способы расчета показателей эффективности инвестиций, являются Методические рекомендации по оценке эффективности инвестиционных проектов.

При сопоставлении инвестиционных проектов более предпочтительными являются проекты с большим значением IRR. Очевидно, что показатель рентабельности инвестиций компании может существенно изменяться в зависимости от выбранных трактовок прибыли и инвестиций. Стоит однако подчеркнуть, что для внутрифирменных сравнений первостепенную важность имеет не индекс прибыльности абсолютная величина, а динамика этих показателей. Для каждого из нижеприведенных проектов рассчитайте чистую текущую стоимость (NРV), индекс рентабельности и внутреннюю норму доходности при ставке дисконтирования 10%. Особую важность индекс доходности инвестиций приобретает при сравнении объектов, близких по характеристикам и срокам реализации.

индекс прибыльности инвестиций Pi — один из нескольких ключевых показателей эффективности бизнес плана или инвестиционного проекта. Чтобы грамотно рассчитать все финансовые показатели и получить нужные значения инвестиционной привлекательности проекта, скачайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты ключевых экономических и финансовых показателей. Также вы можете заказать индивидуальный бизнес-план «под ключ», в котором будут учтены особенности создания предприятия и специфика его деятельности в выбранной экономической сфере.

Тогда индекс прибыльности инвестиций станет надежным индикатором для выбора успешного инвестиционного проекта или бизнеса плана. Статья содержит определение, суть и формулу расчета индекса прибыльности инвестиций в проект. Также в статье приведены достоинства и недостатки индекса прибыльности и прочие особенности его использования. Кроме того, PI может быть использован и для исключения неэффективных инвестиционных проектов на предварительной стадии их рассмотрения. Карта сайта — рентабельность инвестиций и методы ее расчета Целью инвестирования является получение дохода от вложенного капитала. Очевидно, что инвестора интересуют, в первую очередь, такие направления вложения капитала, при которых каждый потраченный рубль будет давать максимальную отдачу.

Для Чего Нужен Индекс Доходности

В балансе котируемой компании оценка собственных зданий и земли, видимо, будет обновляться по крайней мере каждые 5 лет, чтобы избежать значительной недооценки активов. В частной компании, форекс курсы валют собственная недвижимость которой не используется для обеспечения банковских кредитов, ее балансовая оценка может сохраняться на уровне стоимости приобретения, скажем, более 20 лет назад.

Коэффициент рентабельности: определение, формула, анализ и пример — видео и стенограмма урока

Типы коэффициентов рентабельности

Общие коэффициенты рентабельности, используемые при анализе результатов деятельности компании, включают валовой прибыли (GPM) , операционной маржи (OM) , рентабельности активов (ROA) , рентабельности собственного капитала (ROE) , , рентабельность продаж (ROS) и , рентабельность инвестиций (ROI) . Давайте посмотрим на них подробнее.

Валовая прибыль

Валовая прибыль говорит вам о прибыльности ваших товаров и услуг. Он сообщает вам, сколько вам стоит производство продукта. Он рассчитывается путем деления вашей валовой прибыли (GP) на чистые продажи (NS) и умножения частного на 100:

- Валовая прибыль = Валовая прибыль / Чистый объем продаж * 100

Пример. Представьте, что вы управляете компанией, которая в прошлом году продала кроссовки на 50 000 000 долларов и получила валовую прибыль 7 000 000 долларов.Какой была валовая прибыль вашей компании за год?

- GM = 7 000 000 долларов США / 50 000 000 долларов США * 100

- GM = 0,14 * 100

- GM = 14%

На каждый доллар продаж обуви вы получили 14 центов прибыли, но потратили 86 центов на ее производство.

Операционная маржа

Операционная маржа учитывает затраты на производство продукта или услуг, которые не связаны с прямым производством продукта или услуг, такие как накладные и административные расходы.Он рассчитывается путем деления вашей операционной прибыли (OP) на чистые продажи (NS) и умножения частного на 100:

- Операционная маржа = Операционная прибыль / Чистые продажи * 100

Пример. Допустим, вы производите и продаете компьютеры. В прошлом году ваш чистый объем продаж составил 12 000 000 долларов, а ваш операционный доход составил 100 000 000 долларов. Какова была ваша операционная маржа?

- OM = OI / NS * 100

- OM = 12 000 000 долларов США / 100 000 000 долларов США * 100

- ОМ = 0.12 * 100

- OM = 12%

Из каждого доллара, полученного от продаж, вы потратили 12 центов на расходы, не связанные с прямым производством компьютеров.

Рентабельность активов

Рентабельность активов измеряет, насколько эффективно компания получает доход от своих активов. Вы рассчитываете его, разделив чистую прибыль (NI) за текущий год на стоимость всех активов компании (A) и умножив частное на 100:

- Рентабельность активов = Чистая прибыль / Активы * 100

Пример. Представьте, что вы президент крупной компании по производству стали.В прошлом году чистая прибыль вашей компании составила 25 000 000 долларов, а общая стоимость ее активов, таких как заводы, оборудование и машины, составила 135 000 000 долларов. Какой была ваша рентабельность активов в прошлом году?

- ROA = 25 000 000 долл. США / 135 000 000 долл. США * 100

- ROA = 0,185 * 100

- ROA = 18,5%

Это означает, что вы получаете 18,5 цента дохода на каждый доллар активов вашей компании.

Рентабельность капитала

Рентабельность собственного капитала показывает, сколько компания зарабатывает на каждый доллар, вложенный в нее инвесторами.Вы рассчитываете это, взяв полученную чистую прибыль (NI) на сумму денег, вложенных акционерами (SI), и умножив частное на 100:

- Рентабельность капитала = Чистая прибыль / инвестиции акционеров * 100

Пример. Представьте, что ваша компания, занимающаяся социальными сетями, только в прошлом году стала публичной, в результате чего общий объем инвестиций составил 100000000 долларов. Чистая прибыль вашей компании за год составила 10 000 000 долларов. Какая рентабельность капитала?

- ROE = 10 000 000 долл. США / 100 000 000 долларов США * 100

- ROE = 0.10 * 100

- ROE = 10%

Ваша компания получает десять центов прибыли на каждый вложенный доллар.

Рентабельность продаж

Рентабельность продаж сообщает вам, какой процент дохода, полученного вами от продаж, можно сохранить в качестве прибыли для будущих инвестиций или дивидендов, которые будут распределены между вашими акционерами. Вы можете рассчитать это, разделив чистую прибыль (NI) на объем продаж (S) и умножив частное на 100:

- Рентабельность продаж = Чистая прибыль / Продажи * 100

Пример: вы управляете открытым розничным сетевым магазином.В прошлом году общий объем продаж составил 250 000 000 долларов, а ваша чистая прибыль — 20 000 000 долларов. Рассчитаем рентабельность продаж.

- ROS = 20 000 000 долларов США / 250 000 000 долларов США * 100

- ROS = 0,08 * 100

- ROS = 8%

На каждый доллар продаж, который вы производите, у вас есть 8 центов, которые вы можете оставить в компании или распределить среди акционеров в качестве дивидендов.

Рентабельность инвестиций

Рентабельность инвестиций — это показатель, который важен для инвесторов в акции, поскольку он измеряет прибыль, полученную компанией на каждый доллар, вложенный в компанию.Вы получаете рентабельность инвестиций, разделив чистую прибыль (NP), полученную за финансовый год, на общую сумму инвестиций (TI) в компанию за тот же период времени и умножив частное на 100:

- Рентабельность инвестиций = чистая Прибыль / Общие инвестиции * 100

Пример: в прошлом году ваши инвесторы вложили 10 000 000 долларов в вашу компанию, и вы получили 875 000 долларов прибыли за год. Какая отдача от инвестиций?

- ROI = NP / TI * 100

- ROI = 875 000 долларов США / 10 000 000 долларов США * 100

- ROI = 0.0875 * 100

- Рентабельность инвестиций = 8,75

Ваши инвесторы заработали 8,75 цента за каждый доллар, вложенный в вашу компанию в прошлом году.

Резюме урока

Коэффициенты прибыльности — это мощные аналитические инструменты, которые можно использовать для определения эффективности бизнеса. Руководство, владельцы и инвесторы также используют коэффициенты рентабельности для сравнения показателей бизнеса с другими аналогичными предприятиями. Общие коэффициенты рентабельности включают , валовую прибыль , операционную маржу , , , рентабельность активов , рентабельность продаж , рентабельность капитала , рентабельность капитала и рентабельность инвестиций .

Результаты обучения

Этот видеоурок предназначен для того, чтобы научить вас:

- Определить коэффициенты рентабельности и определить их использование в бизнесе

- Найдите валовую маржу и операционную маржу

- Рассчитайте рентабельность активов, рентабельность продаж, рентабельность капитала и рентабельность инвестиций

Как поддерживать формулу прибыльности

Используете ли вы наилучшую стратегию прибыльности? Понимание валовой прибыли и других показателей формулы прибыльности является ключом к получению прибыли.Просмотрите этот список советов о том, как повысить свою прибыльность.

Подобные финансовые показатели помогут вам измерить вашу способность получать прибыль.

В целом, ваша формула прибыльности должна быть высокой, а маржа — низкой. В зависимости от ваших бизнес-целей и онлайн-стратегий, вы можете упустить из виду ключевой расчет прибыли.

Мы внимательно рассмотрим две популярные формулы рентабельности: маржа валовой прибыли и стоимость привлечения клиентов.

Не пропустите — # 1 Калькулятор маржи валовой прибылиПомните, что валовая прибыль (GPM) дает вам представление о том, как ваш текущий доход обслуживает остальную часть вашего онлайн-бизнеса. Он скажет вам, получаете ли вы прибыль или нет. Ознакомьтесь с этим калькулятором прибыли, чтобы быстро понять, как идут дела.

Формула маржи валовой прибыли:галлона в минуту = (R-COGS) ÷

рэндовМаржа валовой прибыли равна (выручка за вычетом стоимости проданных товаров), разделенная на выручку

Пример маржи валовой прибыли:Если ваш ежемесячный доход составляет 100 000 долларов, а GPM составляет 10 процентов, это означает, что у вас есть только 10 000 долларов в месяц на оплату расходов — и на себя.Сравните это с 50-процентным GPM при ежемесячном доходе в 20 000 долларов, что даст вам те же 10 000 долларов для работы.

А теперь рассмотрим подробнее:

Малый бизнес, получающий меньший ежемесячный доход, не требует больших объемов продаж. Это также требует меньше времени и других ресурсов.

Это параллельное сравнение служит напоминанием о том, что одержимость доходами бесполезна. Вместо этого вы хотите следить за прибыльностью. Вы можете повысить свою прибыльность, оптимизируя ваши самые прибыльные продукты.

Вот как —

Топ-3 совета по оптимизации продаж товаров с высокой маржой- Добавить варианты. Если продукт с высокой маржой работает хорошо, добавьте больше разнообразия по размеру и цвету, чтобы предоставить вашим клиентам больше выбора.

- Инвестируйте в интернет-маркетинг и продвижение. Высокоприбыльные продукты должны быть в центре внимания торговых площадок электронной коммерции. Их следует размещать в информационных бюллетенях и в рекламе, причем объявления должны показываться чаще, чтобы поддерживать рост текучести.

- Перекрестная продажа и комплектация. Предложите продукт с низкой маржой при оформлении заказа в качестве дополнения. Если они могут быть объединены таким образом, чтобы это было разумно и привлекательно для клиентов, продолжайте и объединяйте вместе продукты с низкой и высокой маржой.

Ищете другие способы увеличения валовой прибыли? Ознакомьтесь с этой инфографикой, чтобы узнать о шести способах улучшить свой GPM прямо сейчас.

# 2 Стоимость привлечения клиентовСлишком много онлайн-компаний игнорируют эту формулу, но стоимость привлечения клиентов (CAC) может фактически помочь компаниям найти скрытые затраты и недостатки.Этот расчет позволяет узнать, с чем вам придется работать, если вы хотите увеличить свои маркетинговые расходы.

Формула стоимости привлечения клиентов:CAC = E ÷ NC

Стоимость привлечения клиентов равна маркетинговым расходам, разделенным на количество новых клиентов в месяц, квартал или год

Стоимость привлечения клиента Пример:Если ваши маркетинговые расходы составляют 10 000 долларов и вы привлекаете 1 000 новых клиентов, ваш CAC составляет 10 долларов.Сделав еще один шаг вперед, если ваш средний заказ составляет 100 долларов, а ваша валовая прибыль составляет 20 процентов, ваш средний новый клиент стоит 20 долларов, что делает затраты на привлечение 10 долларов прибыльными.

Как выглядят маркетинговые расходы?

Если вы размещаете рекламу, это расходы на маркетинг. Если вы нанимаете копирайтера для оптимизации описания продукта или платите дизайнеру за обновление визуального оформления продукта, это тоже маркетинговые расходы.

Любой оплачиваемый специалист по маркетингу или часы, которые вы лично тратите на свою маркетинговую деятельность, должны учитываться в ваших маркетинговых расходах.

Как можно улучшить свой CAC?

3 способа снизить стоимость привлечения клиентов- Используйте CAC по каналам, чтобы оценить, откуда приходят самые прибыльные клиенты, а затем расставить приоритеты для своих маркетинговых расходов.

- Оцените конкретные продукты, чтобы определить, какие продукты с высокой маржой могут выдержать больший рекламный бюджет. Это также полезно, если вы тестируете стратегию лидера убытков.

- Используйте Google Trends , чтобы предугадать общественное мнение о рынке вашего продукта.Google также предлагает статистику покупок, которая может дать ответы на вопрос, чего хотят покупатели, и сравнить популярные товары и товары с течением времени.

Эти две формулы прибыльности помогают продавцам электронной коммерции сделать наилучший выбор, чтобы не только привлечь новых клиентов и увеличить прибыль, но и превзойти конкурентов.

Пришло время поработать и рассчитать рентабельность и рентабельность продаж.

Добавьте эти шаги в свою бизнес-стратегию в Интернете уже сегодня, чтобы гарантировать прибыль и обеспечить долговечность вашего бизнеса в Интернете.

Мишель Ливенсе — давний консультант по бизнесу и маркетингу, ей нравится помогать компаниям и брендам, особенно в написании статей, а также в разработке и реализации успешных бизнес-стратегий. Когда она не нажимает на клавиатуру, она гуляет по Скалистым горам Колорадо со своей собакой, прижимаясь к своей кошке с любимой книгой, занимается волонтерством, катается на лыжах или занимается подводным плаванием с аквалангом.

Как рассчитать размер прибыли

Как узнать, прибыльный ли ваш бизнес? Один индикатор — это размер вашей прибыли. Этот показатель прибыльности рассматривает вашу валовую, операционную или чистую прибыль как процент от выручки. Но как рассчитать эти соотношения?

Чтобы продемонстрировать, мы объясняем, как рассчитать размер прибыли.

Что такое маржа прибыли?

Норма прибыли показывает, сколько из каждого доллара продаж компания сохраняет в своей прибыли.В то же время он учитывает затраты на обслуживание клиентов, чтобы определить фактическую прибыль.

Формула для расчета нормы прибыли

Существует три типа нормы прибыли: валовая, операционная и чистая. Вы можете рассчитать все три, разделив прибыль (выручка за вычетом затрат) на прибыль. Умножив это число на 100, вы получите процент прибыли. В каждом случае вы рассчитываете каждую маржу прибыли, используя разные показатели прибыли.

Маржа валовой прибыли

Маржа валовой прибыли — это показатель прибыли по отношению к производственным затратам.После этого рассчитайте размер прибыли на основе валовой прибыли. Валовая прибыль представляет собой ваш общий доход за вычетом стоимости проданных товаров. В результате эта цифра покрывает стоимость производства товаров и может варьироваться от материалов до рабочей силы.

Например, вы платите 8 000 долларов за товары и продаете их за 10 000 долларов. Ваша валовая прибыль составляет 2000 долларов. Разделите это число на общий доход, чтобы получить валовую прибыль: 0,2. Умножьте это число на 100, чтобы получить процент валовой прибыли: 20 процентов.

Выручка от продажи товаров — Себестоимость товаров = маржа валовой прибыли.

Маржа операционной прибыли

Чрезмерно высокие операционные расходы могут повлиять на маржу операционной прибыли. Таким образом, ваша операционная прибыль — это ваш общий доход за вычетом коммерческих расходов.

Ваши бизнес-расходы включают:

Давайте учтем операционные расходы в предыдущем сценарии, чтобы рассчитать маржу операционной прибыли. Кроме того, предположим, что вы заплатили дополнительно 500 долларов на эксплуатационные расходы сверх стоимости товаров.

Вычтите 8 500 долларов из общей выручки, и вы получите операционную прибыль в размере 1500 долларов. Затем разделите полученную сумму на ваш общий доход, чтобы получить маржу операционной прибыли: 0,15. Затем умножьте это число на 100, чтобы получить процент маржи операционной прибыли, равный 15 процентам.

Норма чистой прибыли

Насколько хорошо ваш бизнес превращает выручку в прибыль? Посмотрите на свою чистую прибыль. Эта оценка является показателем общей рентабельности, рассчитываемой на основе чистой прибыли.

Чистая прибыль учитывает большее количество вычетов из выручки, чем валовая или операционная прибыль.Подводя итог, он равен общей выручке за вычетом стоимости проданных товаров, операционных расходов, процентов, налогов, привилегированных акций и погашения долга.

Допустим, ваш общий доход составляет 10 000 долларов, но вы заплатили 8 000 долларов за товары, 500 долларов на операционные расходы и еще 500 долларов на выплату процентов. Теперь ваша чистая прибыль в этом сценарии составляет 1000 долларов. Разделите эту цифру на общий доход, и вы получите маржу чистой прибыли: 0,10. Затем умножьте это число на 100, чтобы получить процент чистой прибыли: десять процентов.

Как видите, отношение прибыли к выручке может варьироваться в зависимости от типа прибыли, выбранной для расчета маржи прибыли. Сама по себе маржа прибыли не может дать полного представления о финансовом состоянии вашего бизнеса. Но изучение того, как рассчитать размер прибыли, может показать вам, где скорректировать свою бизнес-стратегию.

Что такое коэффициент чистой прибыльности? Определение и примеры

Коэффициенты чистой прибыльности могут помочь компаниям максимизировать эффективность и открыть новые способы улучшения своих финансов.Независимо от вашего положения в компании, понимание того, как коэффициенты чистой прибыльности приносят пользу вашему бизнесу, может помочь вам повысить свой профессионализм. Потратив время на то, чтобы узнать больше о коэффициентах чистой прибыльности и о том, как их эффективно использовать, вы можете помочь своей компании определить области для финансового роста.

В этой статье мы определяем коэффициенты чистой прибыльности, рассматриваем связанную с ними формулу, проводим различие между чистой прибылью и валовой прибылью, рассматриваем хороший коэффициент прибыли и обсуждаем, как рассчитать оборот чистой прибыли с использованием формулы коэффициента чистой прибыли.

Связано: Активы и пассивы: в чем разница?

Каков коэффициент чистой прибыльности?

Коэффициент чистой прибыльности, также называемый маржой чистой прибыли, представляет собой способ измерения финансовых показателей или прибыльности бизнеса по отношению к затратам, связанным с производством и распространением продукции, наряду с другими расходами. Бухгалтеры, финансовые специалисты и инвесторы используют коэффициенты чистой прибыльности для определения финансовой стоимости компании.

Для предприятий это помогает им определить, приносит ли их текущая деловая практика доход в дополнение к доходу, который они вкладывают в создание своих продуктов. Для инвесторов коэффициенты чистой прибыльности помогают им определить, следует ли им инвестировать в компанию.

Связанный: Как стать бизнес-аналитиком за 3 шага: Руководство по карьере бизнес-аналитика

Какова формула коэффициента чистой прибыльности?

Формула коэффициента чистой прибыльности:

Коэффициент чистой прибыльности = (чистая прибыль / чистые продажи) x 100

В чем разница между коэффициентом чистой прибыльности и валовой прибылью?

Разница между коэффициентом чистой прибыльности и валовой прибылью заключается в том, что формула валовой прибыли дает вам точную денежную сумму для вашего дохода.Напротив, формула чистой прибыльности дает вам процент от прибыли, которую ваша компания имеет в настоящее время.

Аналогичным образом, маржа валовой прибыли учитывает только выручку, оставшуюся после учета затрат, связанных с сырьем, производством и распространением продукта. Напротив, коэффициент чистой прибыльности учитывает не только затраты, необходимые для производства продукта, но также фонд заработной платы сотрудников, налоги, долги и корпоративные офисные расходы.

Оба этих коэффициента помогают бухгалтерам или инвесторам оценивать финансовое состояние компании.Однако валовая маржа помогает им определить доход, связанный с определенным аспектом бизнеса, тогда как коэффициент чистой прибыльности помогает им определить выручку после дополнительных расходов.

Связанные: 54 Финансовые активы, которые ваша компания может перечислить

Каков хороший коэффициент чистой прибыли?

То, что считается хорошим показателем чистой прибыли, зависит от отрасли. Например, в розничной торговле хороший коэффициент чистой прибыли может составлять от 0.5% и 3,5%. Другие отрасли могут посчитать 0,5 и 3,5 чрезвычайно низкими, но это обычное дело для розничных торговцев. В целом предприятиям следует стремиться к соотношению прибыли от 10% до 20%, обращая внимание на средний показатель по отрасли. Большинство отраслей обычно считают! 0% средним значением, тогда как 20% — высоким или выше среднего.

Когда компания имеет высокий коэффициент чистой прибыльности, это означает, что ее текущая деловая практика позволяет им продавать свою продукцию по более высокой цене, чем затраты, необходимые для производства и распространения продукции.Это означает, что компании с высоким коэффициентом чистой прибыльности имеют больше шансов получить прибыль от своего бизнеса.

Связано: Соотношение валовой прибыли и чистой прибыли: в чем разница?

Как рассчитать оборот чистой прибыли

Вот пошаговое руководство, которое поможет вам использовать формулу коэффициента чистой прибыльности для успешного расчета чистой прибыльности вашей компании:

1. Рассчитайте чистую прибыль и чистая выручка

Формула коэффициента чистой прибыльности состоит из деления чистой прибыли на чистую выручку.Прежде чем вы сможете применить цифры к этой формуле, вам необходимо рассчитать чистую прибыль и чистые продажи вашей компании.

Чистая прибыль — это фактическая сумма дохода, которую имеет компания после вычета расходов, связанных с заработной платой или налогами, которые компания не включила в расчет валовой прибыли. Чистые продажи относятся к сумме связанной с продажами выручки компании после вычитания таких случаев, как возвраты, поврежденные продукты или кредит покупателя. Вы всегда должны сначала рассчитывать чистые продажи, потому что общая сумма чистых продаж представляет собой операционную прибыль, использованную для определения чистой прибыли.Вот формулы, которые следует использовать для каждого экземпляра:

Чистые продажи = (продажа за наличные + продажи в кредит) — доход от продаж

Чистая прибыль = операционная прибыль — (прямые затраты + косвенные затраты)

Пример:

Бухгалтер определяет, что текущие продажи их компании составляют 100 000 единиц. Их выручка от продаж составляет 20 000 штук. Прямые затраты в настоящее время составляют 30 000, а косвенные — 25 000. Сначала они рассчитывают чистую выручку, так как она равна операционному доходу, который они могут применить к формуле чистой прибыли:

Чистые продажи = (продажи за наличные + продажи в кредит) — доход от продаж

Чистые продажи = 100000 — 20,000

Чистые продажи = 80,000

Теперь они знают, что у них есть операционная прибыль в размере 80 000 долларов, которую можно применить к формуле чистой прибыли:

Чистая прибыль = операционная прибыль — (прямые затраты + косвенные затраты)

Чистая прибыль = 80 000 — (30 000 + 25 000)

Чистая прибыль = 80 000 — 55 000

Чистая прибыль = 25 000

2.Примените итоговые суммы к формуле коэффициента чистой прибыли

Примените итоговые суммы от чистых продаж и чистой прибыли к формуле коэффициента чистой прибыльности:

Коэффициент чистой прибыли = чистая прибыль / чистые продажи

Округлите сумму, полученную из деление чистой прибыли на чистый объем продаж с точностью до двух десятичных знаков после запятой

Пример:

Коэффициент чистой прибыли = чистая прибыль / чистые продажи

Коэффициент чистой прибыли = 25000/80 000

Чистая прибыль соотношение = 0.31

3. Умножьте на 100, чтобы получить коэффициент чистой прибыли

Поскольку коэффициент чистой прибыльности является процентным, теперь вам следует умножить итоговую сумму от разделения чистой прибыли и продаж на 100. Это дает вам фактическое значение. коэффициент чистой прибыли в процентах.

Пример:

Коэффициент чистой прибыли = 0,31 x 100

Коэффициент чистой прибыли = 31%

Что такое коэффициенты рентабельности? | GoCardless

Чтобы понять финансы вашего предприятия, необходимы умные вычисления, в том числе коэффициенты рентабельности.Эти коэффициенты являются ключевыми показателями, необходимыми для понимания того, насколько хорошо ваш бизнес приносит доход. Многие коэффициенты также необходимо использовать в тандеме, чтобы получить максимально точную историю финансового состояния вашей компании. Вот наше руководство по некоторым ключевым коэффициентам, о которых вам нужно знать, и по их использованию.

Коэффициент валовой прибыли

Коэффициент валовой прибыли используется, как следует из названия, для определения вашей валовой прибыли, которая, возможно, является одним из наиболее важных показателей для вашего бизнеса.Используя формулу коэффициента валовой прибыли, вы можете рассчитать цифру, которая показывает, сколько зарабатывает ваш бизнес после учета таких затрат, как операции и COGS. Вы должны стремиться к высокой валовой прибыли, поскольку это означает, что ваша операционная эффективность будет хорошей. Формула коэффициента валовой прибыли:

(Доход — COGS) / Доход

Коэффициент маржи чистой прибыли

Формула коэффициента маржи чистой прибыли показывает вашу чистую прибыль, то есть какую часть вашего дохода составляет прибыль.Этот коэффициент аналогичен приведенному выше коэффициенту валовой прибыли с основным отличием в том, что он учитывает такие вещи, как расходы, выплаты по долгам и другие доходы. По сути, коэффициент маржи чистой прибыли показывает вашу способность превращать ваш доход в прибыль. Формула коэффициента чистой прибыли:

(Чистая прибыль / Выручка) x 100

Маржа EBITDA

Маржа EBITDA показывает операционную прибыль бизнеса. EBITDA означает «прибыль до вычета процентов, налогов, износа и амортизации».Удаление этих факторов из ваших расчетов дает вам цифру, которая является полезным инструментом, когда дело доходит до сравнения вашей производительности с конкурентами. Формула:

(Прибыль до уплаты процентов и налогов + амортизация + амортизация) / Общая выручка

Маржа операционной прибыли

Маржа операционной прибыли показывает, сколько ваш бизнес получает от продаж, до того, как будут учтены такие вещи, как проценты и налоги. . Более высокая маржа операционной прибыли обычно означает, что у вас больше возможностей предлагать своим клиентам более низкие и конкурентоспособные цены.Это также может помочь вам понять, насколько хорошо управляется ваша компания, поскольку высокая маржа операционной прибыли предполагает оптимальную эффективность и, следовательно, надежное управление. Формула рентабельности операционной прибыли:

Операционная прибыль / выручка

Рентабельность инвестиций (ROI)

Помимо поступлений, предприятиям необходимо знать, какие деньги уходят и как они могут принести им прибыль. Вот где рентабельность инвестиций становится очень важным расчетом в показателях рентабельности.Формулу рентабельности инвестиций можно использовать для определения вероятности вложений по сравнению с их стоимостью. Формула для этого:

(Текущая стоимость инвестиций — Стоимость инвестиций) / Стоимость инвестиций

Рентабельность активов (ROA)

Расчет рентабельности активов может показать вам прибыльность вашего бизнеса относительно вашей общие активы. По сути, это показывает, насколько хорошо ваш бизнес и его руководство приносят прибыль за счет эффективного использования ваших активов.Это один из показателей прибыльности, на который будут обращать внимание инвесторы, рассматривая вашу компанию. Формула ROA:

Чистая прибыль / общие активы

Рентабельность собственного капитала (ROE)

Коэффициенты прибыльности используют не только владельцы бизнеса и их бухгалтеры, но и инвесторы, чтобы увидеть, где они хотят разместить свои деньги. Коэффициент рентабельности собственного капитала — один из них, который помогает инвесторам понять, увидят ли они здоровую прибыль от одной компании по сравнению с другой.

Чистая прибыль / акционерный капитал

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сокращая количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 60 000 компаний по всему миру. Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Показатели рентабельности | Безграничные финансы

Операционная маржа

Операционная маржа — это коэффициент, который определяет, сколько денег компания фактически зарабатывает на прибыли, и равняется операционному доходу, разделенному на выручку.

Цели обучения

Рассчитать операционную маржу компании

Основные выводы

Ключевые моменты

- Операционная маржа равна операционной прибыли, разделенной на выручку.

- Операционная маржа показывает, какую прибыль компания получает на каждый доллар дохода. Поскольку доходы и расходы в большинстве компаний считаются «операционными», это хороший способ измерить прибыльность компании.

- Хотя это хорошая отправная точка для анализа многих компаний, есть такие статьи, как проценты и налоги, которые не включаются в операционную прибыль.Таким образом, операционная маржа — несовершенный показатель прибыльности компании.

Ключевые термины

- операционная прибыль : Выручка — операционные расходы. (Не включает другие расходы, такие как налоги и амортизация).

Операционная маржа

Финансовая задача компании — получать прибыль, которая отличается от получения дохода. Если компания не получает прибыль, ее доходы не помогают компании расти. Важно не только увидеть, сколько продала компания, но и узнать, сколько она зарабатывает.

Операционная маржа (также называемая маржей операционной прибыли или рентабельностью продаж) — это коэффициент, который проливает свет на то, сколько денег компания фактически зарабатывает на прибыли. Он определяется путем деления операционной прибыли на выручку, где операционная прибыль — это выручка за вычетом операционных расходов.

Формула операционной маржи : Операционная маржа определяется путем деления чистой операционной прибыли на общую выручку.

Чем выше коэффициент, тем прибыльнее компания от своей деятельности.Например, операционная маржа 0,5 означает, что на каждый доллар, полученный компанией, она получает 0,50 доллара прибыли. Компания, которая не зарабатывает деньги, будет иметь операционную маржу 0: она продает свои продукты или услуги, но не получает прибыли от этих продаж.

Однако операционная маржа не является идеальным показателем. Он не включает такие вещи, как капитальные вложения, которые необходимы для будущей прибыльности компании. Кроме того, операционная маржа — это просто доход.Это означает, что он не включает такие вещи, как расходы на проценты и налог на прибыль. Поскольку внереализационные доходы и расходы могут существенно повлиять на финансовое благополучие компании, операционная маржа — не единственный показатель, который внимательно изучают инвесторы. Операционная маржа — полезный инструмент для определения того, насколько прибыльна деятельность компании, но не обязательно, насколько прибыльна компания в целом.

Маржа прибыли

Маржа прибыли измеряет размер прибыли, которую компания получает от своих продаж, и рассчитывается путем деления прибыли (валовой или чистой) на объем продаж.

Цели обучения

Расчет чистой и валовой прибыли компании

Основные выводы

Ключевые моменты

- Маржа прибыли — это прибыль, разделенная на выручку.

- Существует два типа нормы прибыли: маржа валовой прибыли и маржа чистой прибыли.

- Более высокая норма прибыли лучше для компании, но могут быть приняты стратегические решения по снижению нормы прибыли или даже к ее отрицательному значению.

Ключевые термины

- чистая прибыль : валовая выручка за вычетом всех расходов.

- валовая прибыль : разница между чистым объемом продаж и стоимостью проданных товаров.

Маржа прибыли