12 вариантов для инвестиций в Украине в 2021 году

Деньги должны работать и приносить доход. Именно поэтому, когда у вас появляется свободный капитал, возникает множество вопросов – куда вложить деньги, как сделать выгодную инвестицию, какой доход может обеспечить тот или иной вид инвестиций. Прочитав нашу статью, вы узнаете, куда инвестировать деньги, чтобы иметь постоянную ежемесячную прибыль. Сегодня существуют разные варианты инвестирования – одни из них просто требуют вложения капитала, а для других понадобится еще и затрата вашего времени.

Все тонкости и особенности инвестирования мы постарались разобрать в этой статье. Основой для ее создания был не только наш личный опыт, но и опыт экспертов в финансовой сфере, а также различных инвесторов. После детального ознакомления с вариантами, куда можно вложить деньги и как правильно инвестировать имеющуюся у вас сумму, вы сможете выбрать оптимальный для себя способ капиталовложения.

Вложение денег. Как вложить деньги?

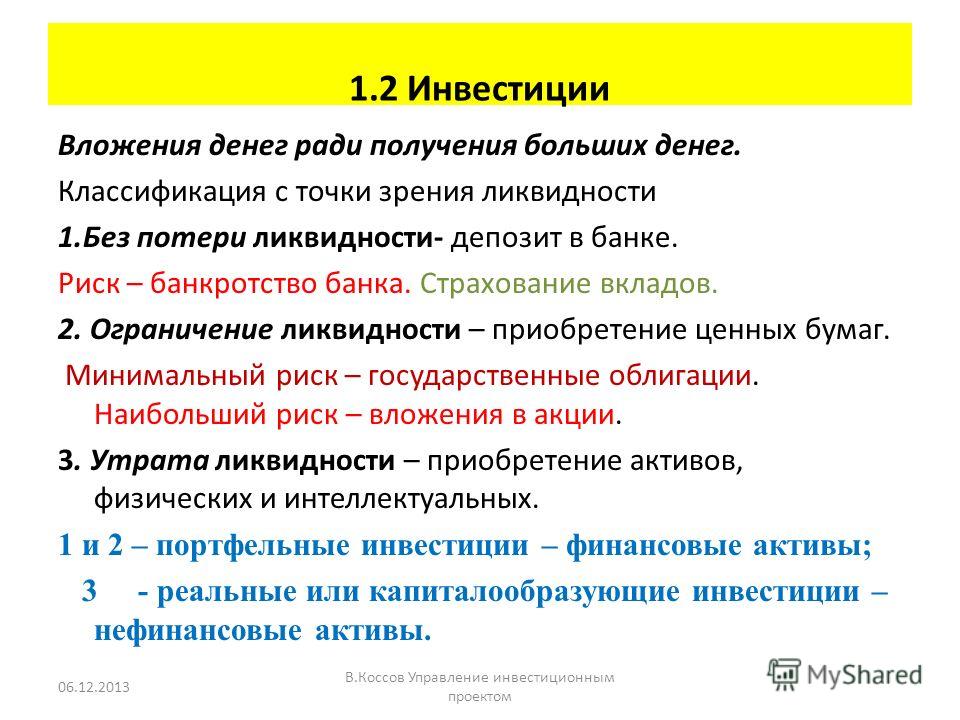

Как вложить деньги? Понятие инвестиции означает размещение своего капитала с целью получения прибыли. Обычно прибыль инвестора рассчитывается в процентах годовых от вложенной суммы денег. Таким образом, если в договоре указано 10% годовых, то от инвестируемых 1000$ за год вы получите 100$, т.е. в общем будете иметь уже 1100$.

Нужно помнить о том, что инвестиции всегда связаны с рисками. Потратить деньги всегда довольно просто. Однако не забывайте, что, если вложить деньги в не прибыльный проект – есть возможность не только ничего не заработать, но и потерять часть своего капитала. А главная ваша цель, как инвестора, получать регулярный доход со своих инвестиций, а не расстаться с накопленными деньгами.

Именно поэтому следует серьезно относиться к любому виду инвестирования и в первую очередь подобрать именно тот, который подойдет вам и сможет удовлетворить ваши потребности по желаемому уровню риска и дохода.

Какие бывают виды инвестиций?Несмотря на то, что с понятием инвестирования знакомы практически все, мало кто знает, что капиталовложение может быть разным.

По объекту инвестирования:

- спекулятивные – сюда входят такие инвестиции, заработать на которых можно просто перепродав их;

финансовые – капиталовложение в различные финансовые инструменты, самым ярким примером являются акции и облигации; - венчурные – инвестирование, связанное с перспективой развития деятельности человека, это могут быть различные ноу-хау, стартапы, технологии и т.п.;

- реальные – наименее рисковые инвестиции в реальные объекты, например, в недвижимость.

По сроку инвестирования:

- кратковременные – инвестирование на период до 1 года;

- среднесрочные – на период времени от 1 до 5 лет;

- долговременные – на срок более 5 лет.

По форме собственности:

- частные – когда инвестором является физическое лицо;

- зарубежные – инвестором выступает нерезидент;

- государственные – когда инвестор — государственная организация.

По уровню риска потери вложений:

- консервативные – в которых риск для вкладчика минимальный;

- инвестиции с умеренным риском;

- агрессивные – наиболее рисковые для инвестора вложения.

По цели инвестирования:

- прямые – когда вклад происходит в одно направление прямым финансированием;

- портфельные – вложение средств сразу в несколько проектов, из которых составляется портфель инвестиций;

- интеллектуальные – это практически те же венчурные инвестиции, т.е. вложение в стартапы, ноу-хау и т.п.;

- нефинансовые – те, которые не требуют материальных затрат, например, самообразование.

Итак, в первую очередь, необходимо разобраться в особенностях частного инвестирования. Для каждого гражданина Украины, который имеет определенную сумму денег и хочет их куда-либо вложить, стоит изучить все плюсы и минусы инвестирования.

- возможность получения дополнительного дохода – это главная наша цель, к которой мы стремимся, когда собираемся вложить во что-то свой капитал;

- возможность постоянно обновлять свои вклады и получать неограниченное количество прибыли;

в результате получения своего процента от вклада можно добиться желаемых целей; - кроме того, инвестирование – это еще и возможность расширения своего кругозора, получения новых навыков и умений.

Не стоит забывать, что инвестирование имеет и некоторые недостатки, которые могут ощутимо повлиять на вашу прибыль.

Минусы инвестирования- в первую очередь – наличие рисков, при вкладывании денег в любой проект нельзя на 100% быть уверенным в его прибыльности, а значит, возможность потери части своего капитала всегда есть;

- инвестиции требуют стрессоустойчивости – это означает, что если вы довольно эмоциональный человек – процесс от вложения до получения прибыли может быть для вас довольно сложным;

- важно тратить время на свое самообразование – если вы не будете интересоваться новинками на рынке, существует возможность «отстать» от тенденций и просто потерять свой доход;

- необходимо иметь стартовый капитал – без этого не обходится ни один стартап, из-за чего вопрос куда вложить небольшие деньги является наиболее актуальным.

После того, как вы разберетесь в достоинствах и недостатках инвестирования, приступать к процессу все же рано. Следует еще и изучить правила инвестирования. 5 простых правил, составленных на основе опыта инвесторов и нашем собственном, позволят вам с большей вероятностью получить прибыль от капиталовложения. Важно разобрать их все по полочкам и четко сформулировать свой дальнейший план действий.

Наличие свободного капиталаКаким бы не казалось это странным, но вкладывать во что-то можно только свободные деньги. Т.е. те, которые остаются у вас после получения основного дохода и распределения всех ежемесячных расходов. Если же денег нет – брать кредиты или занимать у знакомых нет никакого смысла. Из-за нестабильности экономики вы можете не только не получить дохода, но еще и остаться в долгу перед банком.

Постоянный доходИнвестировать в собственное дело или в другой бизнес можно лишь в том случае, когда вы имеете стабильный источник дохода. Если такого источника у вас нет – вклад в проигрышное дело является риском остаться вообще без денег. Так как любой вклад имеет свои риски – лучше заранее обеспечить себе рабочее место или любой другой способ заработка, который смог бы гарантировать вам наличие постоянного дохода.

Если такого источника у вас нет – вклад в проигрышное дело является риском остаться вообще без денег. Так как любой вклад имеет свои риски – лучше заранее обеспечить себе рабочее место или любой другой способ заработка, который смог бы гарантировать вам наличие постоянного дохода.

Любой опытный инвестор скажет вам, что прежде чем начинать инвестирование, необходимо составить план всех своих действий. Лучшим вариантом будет не ограничиваться единым направлением, а составить портфель с различными капиталовложениями.

Это позволит вам гарантировано получить прибыль, ведь не могут быть проигрышными сразу несколько направлений, а значит, что из 4-5 вариантов некоторые точно принесут доход. Кроме того, план инвестирования поможет своевременно принимать правильные решения, если ситуация идет не так, как вам бы того хотелось, а значит и риски минимизируются.

Вложение полученной прибыли в новые портфелиТак как деньги имеют свойство обесцениваться, не стоит сразу тратить полученную от инвестиций прибыль в собственных целях.

Многие считают, что можно просто вложить во что-то деньги и забыть о них, через несколько лет получив неплохую прибыль. Это мнение само по себе ошибочное. Постоянный контроль проекта, в который вы сделали инвестицию, позволит вовремя принимать важные управленческие решения, которые станут залогом получения прибыли. Не забывайте о том, что сейчас существует много мошенников и просто позабыв о своем вложении, вы рискуете и вовсе остаться без своих сбережений.

Руководствуясь данными правилами, вы сможете не только гарантированно получить доход, но и приумножить его. Важно помнить о каждом из них и ваши шансы на успех возрастут.

Варианты, куда инвестироватьВажные советы от инвесторов с опытом

Прежде чем начинать инвестирование, важно узнать мнение известных инвесторов по поводу того, как действовать новичку, чтобы не только не потерять свои сбережения, но и приумножить их.

В первую очередь эксперты рекомендуют хотя-бы 30% своего капитала уберечь от риска потери. Для этого следует вложить их в беспроигрышный вариант. Вы можете открыть депозитный счет или приобрести недвижимость. Таким образом вы 100% сохраните деньги и получите прибыль от части своего капитала.

Важно создать для себя пассивный доход. Для этого вы можете вложить часть сбережений в ценные бумаги, ведь не всегда деньги можно пощупать и ощутить. В то же время заработок на акциях и облигациях может быть гораздо выше, чем от других видов инвестиций.

Следует помнить о том, что, одновременно вкладывая деньги в несколько проектов, вы гарантировано получите прибыль хотя бы от одного из них. Портфели инвестиций, если вы правильно подберете сферу для капиталовложения, могут быть довольно прибыльными.

В свой портфель можно добавить и небольшую часть таких вложений – важно не переусердствовать, ведь всегда можно как выиграть, так и проиграть все.

В свой портфель можно добавить и небольшую часть таких вложений – важно не переусердствовать, ведь всегда можно как выиграть, так и проиграть все.Не забывайте проверять информацию. Нельзя делать инвестиции в то, в чем вы не разбираетесь. Прежде, чем вложить свои деньги в какой-либо проект, почитайте информацию о нем, разложите по полочкам все данные и только тогда можно принимать решение по поводу его прибыльности. Вообще деньги лучше вкладывать в те проекты и идеи, в которых вы разбираетесь, так вы сможете контролировать ситуацию и принимать правильные решения.12 вариантов, куда можно вложить деньги

После того, как вы разберетесь со всеми особенностями такого вида заработка, как инвестирование, приходит время для самого интересного – выбора, куда выгодно вложить деньги. Сегодня существует множество вариантов для капиталовложения. Мы в своей статьи собрали самые интересные проекты, а также постарались детально рассмотреть каждый из них, чтобы ответить на все возможные ваши вопросы.

Сегодня открыть депозитный счет является одним из наименее рисковых способов инвестирования. Для банковского вклада требуется немного денег – для депозита вы можете выбрать любую минимальную сумму, которая есть у вас в наличии и, непременно, является свободной. В некоторых банках для открытия депозита достаточно иметь 100 грн.

Инфляция при инвестировании в депозит

Проблемой, с которой можно столкнуться при данном виде капиталовложения, является инфляция. Уровень инфляции довольно часто равен процентной ставке, которую предлагают банки. Таким образом вы как бы зарабатываете определенный процент от вклада, но по истечению срока депозита сможете позволить себе на эти сбережения столько же, сколько могли позволить на сумму вклада, например, год назад.

Т.е. если вы хотите положить на депозитный счет 1000 грн. под 10% годовых. На эту сумму на данный момент можно приобрести 1 мешок муки и 1 мешок сахара. Через год из депозитного счета вы получите 1100 грн. , но их хватит на тот же набор продуктов. Кроме того, следует помнить и о том, что большинство депозитных счетов можно открыть не менее чем на 1 год, а досрочное закрытие счета, в случае если вам понадобятся деньги, приводит к аннуляции всех начисленных процентов, или же их уменьшению.

, но их хватит на тот же набор продуктов. Кроме того, следует помнить и о том, что большинство депозитных счетов можно открыть не менее чем на 1 год, а досрочное закрытие счета, в случае если вам понадобятся деньги, приводит к аннуляции всех начисленных процентов, или же их уменьшению.

Выбирайте надёжный банк для инвестирования

Если же вы решились открыть счет в банке – выбирайте учреждение среди проверенных годовым опытом, ведь молодые банки очень часто прогорают и вернуть свои вклады в такой ситуации довольно сложно.

В Украине есть сумма в 200 тысяч гривен, которую вернуть гарантирует государство. Мы советуем – лучше, если денег много, то разделите депозиты по 200 тысяч гривен и положите в 5 различных банков. Так вы с гарантией не потеряете сбережения и приумножите их.

Положить по 200 тысяч в каждый банк значительно безопаснее, чем положить миллион в один банк, потому что если банк оборотится, то получится вы всего 200 гарантированных государством тысяч. Распределением по разным банкам вы уменьшаете риски.

ПИФ – это паевой инвестиционный фонд, где каждый вкладчик обладает своей частью прибыли (пай). Такой способ капиталовложения подходит для новичков, ведь в данном случае вложением ваших денег занимается брокер. Положительным является то, что для осуществления вклада вам понадобится минимальная сумма денег – чаще всего от 1000 грн.

Самое главное – подобрать ПИФ с хорошей репутацией, ведь риск при вложении средств в такой фонд доставляет 50% из 100. По мнению опытных инвесторов, вложение в паевой фонд не должно превышать 10% имеющегося капитала.

Мы не особо советуем вкладывать деньги в ПИФ, потому что вы не управляете своими деньгами, а другие люди могут прогореть. Лучше, если вы потеряете деньги по своей ошибке, чем по ошибке других людей. Лучше инвестировать в то, в чём вы разбираетесь и можете сами оценивать и управлять рисками.

Покупка объектов недвижимостиКупить недвижимость наиболее беспроигрышный вариант, который может принести неплохую прибыль в будущем. Единственный недостаток – необходимость наличия приличной суммы денег – начиная от 20 тыс. долларов. Хотя цены на недвижимость и падают, но в современных реалиях понадобится не один год, чтобы эти деньги накопить.

Единственный недостаток – необходимость наличия приличной суммы денег – начиная от 20 тыс. долларов. Хотя цены на недвижимость и падают, но в современных реалиях понадобится не один год, чтобы эти деньги накопить.

Если же все-таки нужная сумма есть – в дальнейшем вы сможете сдавать недвижимость в аренду и получать стабильную ежемесячную прибыль около 5-10 тыс. грн., или же в дальнейшем удачно перепродать и заработать.

Инвестиция в драгоценные металлыЭто тоже один из хороших вариантов, если рассматривать длительную инвестицию. Золото всегда в цене – вы точно не прогорите на таком вложении, но можно и не заработать. Для того чтобы обеспечить себе большую стабильность, можно делать капиталовложения не только в золото, а еще, например, и в серебро. Таким образом, даже если на одном из металлов вы и прогорите, другой может компенсировать убытки.

Не забывайте и о том, что драгоценные металлы – это не только банковские слитки, но и ювелирные изделия. Так вы не только выгодно вложите деньги, но и порадуете себя красивыми дизайнерскими украшениями. К тому же, со временем цена должна расти. Инвестиции не для всех, потому что быстро деньги не забрать, без потери части инвестиций.

Так вы не только выгодно вложите деньги, но и порадуете себя красивыми дизайнерскими украшениями. К тому же, со временем цена должна расти. Инвестиции не для всех, потому что быстро деньги не забрать, без потери части инвестиций.

Такой вариант отлично подойдет только тем людям, которые любят риск. Любой бизнес может быть рентабельным и приносить хорошую прибыль, но не каждый владелец может довести свое дело до прибыльности. Если вы пока не уверены в своих бизнес способностях – можно инвестировать часть своего капитала в бизнес другого, более опытного человека.

Как инвестиция, бизнес это хороший вариант. Тут вы полностью контролируете и отвечаете за все риски и успех зависит только от вас и вашей идеи. Можно сделать интернет магазин, открыть лоток с товарами, оказывать услугу. Подумайте над тем, в чём вы можете быть полезны людям, а ваши деньги вложите в закупку материалов, оборудования, товаров.

При должном уровне веры в проект, стараний и упорства, вложения окупятся и вы заработаете. Это значительно более перспективно, чем вкладывать в не известную вам область и рисковать деньгами. Бизнес тоже большой риск, потому что много дел прогорает. Но даже в этом случае вы получите бесценный опыт и начав заново, сможете вывести дело в прибыль.

Это значительно более перспективно, чем вкладывать в не известную вам область и рисковать деньгами. Бизнес тоже большой риск, потому что много дел прогорает. Но даже в этом случае вы получите бесценный опыт и начав заново, сможете вывести дело в прибыль.

Этот вид инвестирования используют не только мелкие, но и крупные компании. Если вы выбрали именно этот вариант вложения денег – важно выбрать хорошего брокера, имеющего лицензию. Именно он будет помогать вам на первых этапах с покупкой и продажей ценных бумаг.

Тут зарабатывают на росте стоимости. Но так же бывает, что стоимость падает и вы теряете часть денег. Для прогнозирования результатов нужно для начала глубоко изучить данную область и вкладывать только тогда, когда вы уверены или верите, что акции вырастут в цене.

Частное кредитование (Р2Р)Сегодня такой метод инвестирования только набирает обороты, но уже успел стать довольно популярным. Суть его в том, что вы, имея свой капитал, выдаете кредиты другим людям. За пользование вашими средствами клиенты платят вам процент, который и будет вашей прибылью.

Суть его в том, что вы, имея свой капитал, выдаете кредиты другим людям. За пользование вашими средствами клиенты платят вам процент, который и будет вашей прибылью.

Главным недостатком является то, что всегда существует риск попасть на недобросовестного заемщика. В таком случае вы не только ничего не заработаете, но еще и потеряете часть своих денег, которые были выданы заемщику. Обычно даже не часть, а полную сумму, которую вы одолжили, потому что человек может просто пропасть и больше не появляться.

Покупка валютыЭто один из наиболее популярных способов инвестиции для украинцев. Доллар постоянно растет в цене, а гривна обесценивается. На прыжках курса можно неплохо заработать, если придерживаться главного принципа – покупать валюту при минимальном курсе и продавать при максимальном.

Не забывайте и о том, что вкладывать можно не только в доллары, но и евро, фунты. Таким образом вы точно обеспечите себе прибыль, когда стоимость валюты вырастет в очередной раз. Способ работает в долгосрочной перспективе 1-5 лет.

Способ работает в долгосрочной перспективе 1-5 лет.

Играть на временных скачках курса доллара скорее всего может не получиться, потому что это больше игра для участников валютного рынка, которые могут быстро купить или продать валюту. Обычному человеку сложно следить постоянно за изменениями стоимости и угадывать куда пойдёт курс. Инвестиция в долгосрочной перспективе в доллары будет полезна.

Вложение в искусство и антиквариатТакое инвестирование подойдет только если вы действительно разбираетесь в произведениях искусства. В другом случае можно приобрести картину или скульптуру, за которую в будущем вам никто не даст и гривны. Если в искусстве вы не разбираетесь, но все же хотите инвестировать в эту отрасль – можно нанять эксперта, который точно укажет на ценные предметы и убережет вас от траты денег впустую.

Инвестиции в бизнесИнтернет-проектыЭто один из наиболее рискованных вариантов для капиталовложения. Ни один проект не может 100% гарантировать вам успех и получение прибыли. Можно вложить деньги в стартап, который через некоторое время будет очень популярным и отплатит вам за инвестицию сполна, а можно попасть на мошенников, которые просто заберут ваш капитал себе.

Ни один проект не может 100% гарантировать вам успех и получение прибыли. Можно вложить деньги в стартап, который через некоторое время будет очень популярным и отплатит вам за инвестицию сполна, а можно попасть на мошенников, которые просто заберут ваш капитал себе.

Если вы все же решитесь на такую инвестицию – ознакомьтесь со всей информацией по проекту, тщательно подбирайте стартап, который по вашему мнению будет прибыльным и вкладывайте в него небольшую часть своих денег, которую в случае чего не так обидно было бы потерять.

Тут инвестиция происходить не столько в идею, сколько в людей, которые хотят её реализовать. Если вы верите, что эти люди смогут достигнуть поставленных целей, то можете инвестировать. Просто инвестировать в идею не стоит, потому что её реализация зависит от людей. Если люди слабые, то самую сильную идею они могут провалить. Лучше сами реализуйте, если вы верите в проект и поучаствуйте в нём деньгами.

ФорексФорекс – международный банковский валютный рынок, заработать на котором можно за счет торговли валютой. Это один из наиболее популярных ответов на вопрос «Куда вложить деньги в интернете». Скажем сразу, что это очень рискованный вариант, но он тоже может быть довольно прибыльным.

Это один из наиболее популярных ответов на вопрос «Куда вложить деньги в интернете». Скажем сразу, что это очень рискованный вариант, но он тоже может быть довольно прибыльным.

Главной особенностью таких вложений является необходимость тщательного изучения теоретической части, а также тренировки на различных стимуляторах. Человек без подготовки вряд ли сможет успешно играть на бирже и получать прибыль – чаще всего такие новички просто остаются ни с чем.

ПАММ счетаЕсть еще один вариант – найти подходящий ПАММ-счет с хорошей репутацией. ПАММ-счет – инвестиционный сервис, благодаря которому вы можете зарабатывать на Форекс не торгуя самостоятельно, а доверив торги брокеру (управляющему ПАММ-счета). В таком случае игрой на валютной бирже будет заниматься опытный брокер, а вы просто будете получать прибыль. Главное – не попасть на мошенников.

Но большие риски просто отдать деньги и больше никогда их не увидеть, потому что брокер может вкладывать ваши деньги в самые рисковые операции и не особо волноваться за исход операции, потому что прибыль вам гарантируют только на словах. На деле как получится.

На деле как получится.

Это довольно популярный в Европе способ вложения капитала. Заключается он в получении высшего образования, посещении различных тренингов и семинаров, покупке полезных книг и обучающих программ, путешествиях для расширения своего кругозора и многое другое, что могло бы не только принести вам удовольствие, но и улучшить ваши профессиональные качества, сделать вас успешным и всесторонне развитым человеком.

Это один из лучших способов инвестиций и мы советуем вам инвестировать в бизнес, если вы уже чувствуете силы, либо в инвестируйте в себя. Развитие это то, что имеет смысл в любом деле. Развивая себя вы получаете знания и опыт, который можете применить для построения бизнеса, отношений и улучшения свой жизни.

В любом случае, развитие вам пригодится. Главное, что его у вас уже не забрать и не потерять. Поэтому инвестиции в себя это одни из наиболее прибыльных инвестиций из возможных. Может быть, курсы или тренинг помогут вам заработать миллион.

Если вы имеете крупную сумму свободных денег – любой скажет, что лучшим вариантом на вопрос куда выгодно вложить деньги, будет покупка недвижимости. Такое инвестирование выгодное в том плане, что объект недвижимости практически невозможно потерять, а значит и деньги ваши не пропадут зря. Стоит только учитывать то, что у такого вида инвестирования есть и некоторые минусы:

необходимость наличия большого стартового капитала – начиная от 20 тыс. долларов;

важность наличия дополнительных средств для поддержания объекта недвижимости в хорошем состоянии;

возможность падения спроса на некоторую недвижимость.

Если вы готовы преодолеть все трудности – можно перейти к достоинствам такого инвестирования. Главный плюс в том, что, например, квартиру всегда можно сдать в аренду и получать ежемесячную прибыль в размере 5-10 тыс. грн.

Существует много видов недвижимости. В какую же лучше вложить деньги? На этот вопрос вы ответите себе сами, как только разберетесь со своими целями. Единственное, о чем стоит помнить, вложения в коммерческую недвижимость рентабельны только в том случае, если она понадобится вам для бизнеса. В другом случае стоит обратить внимание на другие виды недвижимости. Итак, разберемся, какие же существуют виды недвижимости, на инвестиции в которую можно было бы заработать:

В какую же лучше вложить деньги? На этот вопрос вы ответите себе сами, как только разберетесь со своими целями. Единственное, о чем стоит помнить, вложения в коммерческую недвижимость рентабельны только в том случае, если она понадобится вам для бизнеса. В другом случае стоит обратить внимание на другие виды недвижимости. Итак, разберемся, какие же существуют виды недвижимости, на инвестиции в которую можно было бы заработать:

- жилая недвижимость – квартиры или дома, которые можно сдавать в аренду или перепродать;

- коммерческая недвижимость – как и было указано выше, подходит только в том случае, если она необходима для бизнеса;

- земельные участки – можно иметь неплохой доход, если вложить свой капитал в земельный участок, который в дальнейшем можно сдавать в аренду или продать под застройку;

- загородная недвижимость – также очень актуальный вариант на сегодня, ведь хороший дом за городом может приносить прибыль как с аренды, так и с перепродажи, а дача в курортном районе будет еще более прибыльной в курортный сезон;

- строящаяся – сегодня очень популярны инвестиции в новостройки, ведь это более дешевый вариант приобретения квартиры, от которой можно будет в дальнейшем получить более высокий доход.

Все знают, что инвестиции в недвижимость всегда прибыльные и практически не несут в себе риска. К сожалению, не все знают о том, что доход от квартир и домов можно получить несколькими способами.

Сдача в арендуСдача в аренду. Это – наиболее популярный способ, которым пользуются не только в Украине, но и заграницей. Сдача жилья в аренду может гарантировать стабильный ежемесячный доход около 5 тыс. грн. Наиболее успешным может оказаться такое инвестирование в кризисный период, когда цена на недвижимость падает и купить ее можно дешевле, ведь дальнейшая сдача ее принесет еще большую прибыль. Выгодно также купить квартиру в новострое по довольно привлекательной стоимости и сдавать ее в дальнейшем по обычной рыночной цене.

Перепродажа после покупкиДальнейшая перепродажа. Таким вариантом пользуется немного украинцев, хотя на нем можно неплохо заработать. Всегда можно найти квартиру или дом в не совсем привлекательном состоянии достаточно дешево, сделать ремонт и через некоторое время продать дороже.

Всегда можно найти квартиру или дом в не совсем привлекательном состоянии достаточно дешево, сделать ремонт и через некоторое время продать дороже.

Нужно учитывать только то, что если вы владеете квартирой на вторичном рынке меньше 3 лет, то нужно заплатить дополнительно при продаже 5% налога. Это может съесть часть вашей прибыли.

Инвестиции в новостройки: размер прибыли, куда вкладывать, возможные риски

Не все украинцы решаются на инвестиции в новостройки. Многие считают, что это рискованно. На самом деле в таких инвестициях есть свои особенности и недостатки, но в них и много достоинств.

В первую очередь обратите внимание на репутацию компании-застройщика. Можно почитать информацию в интернете, просмотреть уже готовые объекты застройщика, если такие имеются. Не рекомендуется также вкладывать деньги в проекты, строительство которых еще не началось, ведь всегда существует возможность, что строительство закончится так и не начавшись.

Любую новостройку перед покупкой нужно проверить. Тогда инвестиции и риски снижаются и вы с большей долей вероятности сможете заработать.

Тогда инвестиции и риски снижаются и вы с большей долей вероятности сможете заработать.

Заработок на новостроях довольно привлекательный. От начальных инвестиций можно заработать около 50%. Главный фактор – готовый объект должен пользоваться спросом. Жилая недвижимость среднего класса – отличный вариант. Разница между стоимостью такого жилья на стадии строительства и после его завершения составляет около 40% — а это уже неплохой заработок.

Выводы — куда инвестироватьВ общем, среди всех вариантов инвестиций наименее рисковым является капиталовложение в недвижимость. Так вероятность зря потратить деньги сводится к минимуму и, если правильно подойти к выбору недвижимости – можно обеспечить себе хорошую прибыль.

Пользуясь советами опытных инвесторов, вы непременно подберете приемлемый для себя вариант инвестирования. Если хотите инвестировать в коммерческую недвижимость в Украине, то обращайтесь в InVenture — мы поможем подобрать выгодный вариант и проверим документы.

Второй по привлекательности вариант – инвестиции в себя. Если вы развиваетесь, то сами сможете найти наиболее привлекательный вариант инвестиций для вас. На этом вы сможете заработать значительные деньги. Например выучив английский язык или программирование вы можете переехать жить в другую страну и зарабатывать десятки тысяч долларов в месяц.

Третий вариант для инвестиций это бизнес. Если вы знаете как можете помочь людям и готовы рискнуть своими деньгами, то пробуйте. Умеете хорошо готовить – открывайте ресторан или маленькое кафе. Ремонтируете холодильники – создайте фирму по ремонту. Хорошо разбираетесь в бухгалтерии – организуйте фирму по бух учёту. Делайте хорошо то, в чём разбираетесь и деньги у вас будут.

Надеемся, что статья по видам инвестиций и инвестированию была вам полезна и вы пришли к каким то мыслям, которые помогут сделать вам правильный выбор. Инвестируйте в те области в которых вы разбираетесь и оценивайте риски. Так вы сможете с большей вероятностью заработать и приумножить свой капитал. Успехов.

Успехов.

Куда инвестировать в Украине, куда инвестировать в 2021 году, куда вложить деньги 2021, вложить деньги, во что вложить деньги, инвестировать деньги, деньги, куда можно вложить деньги, куда вкладывать деньги, вложение денег, лучшее вложение денег, куда правильно инвестировать, вложения денег.

Куда вложить деньги в 2020 — 2021 году, чтобы не потерять — правила инвестирования

2020 год стал строгим критиком финансовой грамотности для всех без исключения. Те, кто привыкли тратить все деньги и жить от зарплаты до зарплаты, оказались в сложной ситуации. Люди, которые тщательно следят за состоянием своих финансов и регулярно откладывают и инвестируют хотя бы малую часть дохода, оценили, насколько важно иметь запасной вариант и «подушку безопасности».

«Как лучше вкладывать деньги?» — после того, как ситуация с работой стабилизировалась, этим вопросом задались многие. Сегодня каждый хочет найти вариант ежемесячного пассивного дохода или способ сохранить и преумножить имеющиеся средства.

Содержание

1. Подготовка к инвестированию

2. Как и куда инвестировать деньги

2.1. Банковский вклад

2.2. ПИФы

2.3. Покупка валюты или драгоценных металлов

3. Во что можно инвестировать деньги, если в распоряжении большая сумма

4. Куда инвестировать деньги в 2020 году. Советы экспертов

5. Как выгодно инвестировать за границей

6. Инвестиции в недвижимость за рубежом

Подготовка к инвестированию

Новичку разобраться с тем, во что лучше инвестировать заработанные деньги непросто. Прежде чем искать варианты выгодных вложений, необходимо привести финансы в порядок.

- Подготовьте «подушку безопасности» — сумму, на которую вы спокойно проживете 2 или 3 месяца, если потеряете работу.

- Определите, сколько вы сможете каждый месяц безболезненно откладывать. Это и будет та сумма, которую вы будете инвестировать.

Обычно это 15% от дохода.

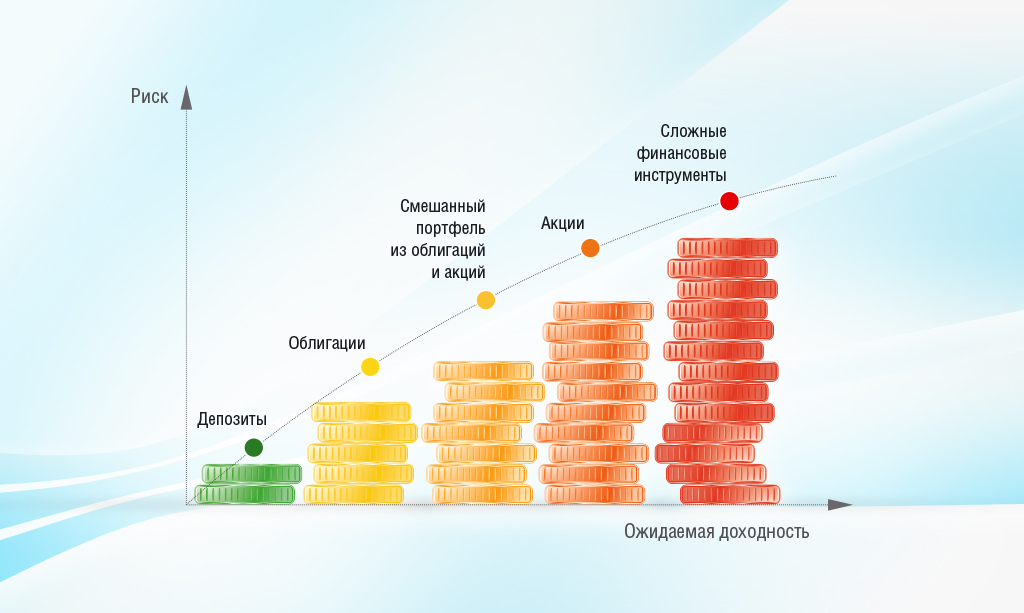

Обычно это 15% от дохода. - Решите, насколько вы готовы рисковать. В мире инвестиций действует негласное правило: чем выше риск, тем выше доходность. Если у вас нет времени и сил на глубокую аналитику, выбирайте менее прибыльные, но в то же время более безопасные варианты.

Итак, теперь можно рассмотреть популярные способы вложения денег.

Как и куда инвестировать деньги

Еще одно правило инвестирования: не складывайте все яйца в одну корзину. Это значит, что выбирая, куда лучше всего вложить деньги, стоит остановиться на 2 или 3 вариантах. Так, если вы потеряете деньги на одном вложении, то, вероятно, компенсируете эту сумму на другом.

Банковский вклад

Этот вариант подходит тем, у кого в распоряжении небольшая сумма (до 100 000 ₽).

Плюсы банковского вклада:

- позволяет покрыть потери от инфляции — ежегодного снижения покупательской способности денег;

- гарантия возврата средств зависит от репутации и надежности банка.

Минусы:

- невысокий годовой процент приносит незначительную прибыль;

- во многих банках программы по вкладам действуют на 3 года и более.

Например, вы вкладываете 100 000 ₽ под 5% годовых на 3 года. К концу срока вы получите 115 000 ₽ — незначительный доход.

ПИФы

ПИФ — это паевый инвестиционный фонд. Простыми словами, группа людей вкладывает средства на один общий счет, а управляющий распоряжается средствами для получения прибыли. Этот способ инвестирования денежных средств подходит тем, кого не устраивают условия вклада в банке, но вникать в работу с биржами, валютой и ценными бумагами нет времени или желания.

Плюсы:

- аналитикой рынка вместо вас занимается специалист;

- инвестиции участников ПИФа защищены юридически;

- начать инвестировать можно с любой суммы от 1 000 ₽.

Минусы:

- неопытность управляющего может привести к потере вклада;

- есть плата за вход и выход из фонда, за управление им;

- нет гарантии получения дохода;

- прибыль облагается налогом 13%.

Это вариант для тех, кто хочет разобраться в тонкостях инвестирования, но не готов рисковать деньгами. Наблюдение за действиями управляющего научит выгодно вкладывать средства.

Покупка валюты или драгоценных металлов

Этот способ инвестирования привлекает своей простотой: покупать и продавать валюту можно в мобильном приложении. Если вы следите за политической ситуацией в мире, то сможете предугадать поведение валюты на бирже. Например, присоединение Крыма к Российской Федерации привело к санкциям и росту стоимости доллара и евро.

Во что можно инвестировать деньги, если в распоряжении большая сумма

Имея накопления в 800 000 ₽ и более, можно задуматься о крупных инвестициях. Вкладывая такую сумму, люди хотят получать ежемесячный доход приличного размера. С этой задачей отлично справляется недвижимость:

- квартира или дом в курортной зоне РФ для сдачи отдыхающим;

- квартира или дом за границей для аренды путешественниками.

В обоих случаях можно найти съемщиков на длительный срок. Однако второй привлекателен тем, что плату за жилье вы получите в валюте, а значит, выиграете еще и на конвертации.

Куда инвестировать деньги в 2020 году. Советы экспертов

Каждый знает, что деньги должны работать. Хранение средств в коробочке, под матрасом или просто на счету, в конце концов, ведет к потерям из-за инфляции. Эксперты считают, что самая выгодная инвестиция в сравнении с вышеперечисленными — недвижимость. Со временем она себя окупает и начинает приносить доход. Несколько однокомнатных квартир или небольших домов в курортной зоне могут в итоге подарить вам возможность не работать вовсе.

Как выгодно инвестировать за границей

Инвестиции за рубежом для физических лиц мало отличаются от вложений на родине. Варианты почти те же: банки, недвижимость. Можно задуматься о покупке акций какой-либо компании, но такой способ не дает гарантий на прибыль: стоимость фирмы может внезапно рухнуть с появлением на рынке сильного конкурента.

Выгодная инвестиция за рубежом для юридических лиц — вложение средств в девелопмент. Это означает, что ваша фирма направляет деньги на проекты реновации, строительства и т.п. Часто доходность такой сделки составляет 7-10% годовых. Подобная инвестиция требует крупного вложения и есть риск не получить желаемую прибыль из-за политических или природных факторов.

Инвестиции в недвижимость за рубежом

Лучше всего за границей себя показывает именно инвестиция в недвижимость. Да, у нее высокий порог входа для человека со средним заработком. Зато такое вложение гарантирует:

- высокий ежемесячный доход;

- быструю окупаемость;

- возможность продажи жилья без потерь и даже с выигрышем.

Важно определиться с аудиторией, часто россияне для сдачи квартир за рубежом выбирают соотечественников: тот же менталитет, знакомые способы расчета, возникающие проблемы решаются проще, чем с иностранцами. А любимый курорт русских — Турция. В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

Лучше покупать недвижимость в Турции от застройщика, чем вторичное жилье.

- нет подводных камней в виде обременения, долгов хозяина;

- не будет таких проблем, как течь канализации, поломка коммуникаций, перебои с электричеством;

- простое оформление сделки с застройщиком.

Если вы только планируете инвестировать в недвижимость и пока не располагаете нужной суммой, можно присмотреться к строящимся жилым комплексам в Турции. Так вы сможете оценить рынок и перспективность района.

Если вас пугают юридические вопросы и тонкости оформления недвижимости в Турции, обращайтесь в Yekta Homes, чтобы быть уверенными в безопасности сделки.

Вложения в Интернете — рассчитайте, как выгодно вложить деньги

«Финансовый Автопилот» — сервис услуги доверительного управления. Услуги по доверительному управлению предоставляются ООО «УК «ФинЭкс Плюс». ОГРН 1075024006144. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14002-001000 от 29.11.2016 г., выдана Банком России, без ограничения срока действия. Получить подробную информацию и ознакомиться с правилами доверительного управления можно по тел.: 8 499 286 00 36 и по адресу: 123112, г. Москва, Пресненская набережная, д.8, стр.1, помещение — IN, комната 7 (МФК «Город Столиц», Северный блок). Информация раскрывается на сайте http://finxplus.ru/.

Услуги по доверительному управлению предоставляются ООО «УК «ФинЭкс Плюс». ОГРН 1075024006144. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14002-001000 от 29.11.2016 г., выдана Банком России, без ограничения срока действия. Получить подробную информацию и ознакомиться с правилами доверительного управления можно по тел.: 8 499 286 00 36 и по адресу: 123112, г. Москва, Пресненская набережная, д.8, стр.1, помещение — IN, комната 7 (МФК «Город Столиц», Северный блок). Информация раскрывается на сайте http://finxplus.ru/.

ООО«УК «ФинЭкс Плюс» обращает внимание, что инвестиции в рынок ценных бумаг связаны с риском, включая риск потери инвестиций полностью или частично. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Информация, указанная на данном сайте, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями; не является заявлением о возможных выгодах, связанных с методами управления активами; не является какого-либо рода офертой; не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые на данном сайте, могут не соответствовать вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Финансовые инструменты либо операции, упомянутые на данном сайте, могут не соответствовать вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

ООО «УК «ФинЭкс Плюс» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, информация о которых приведена на данном сайте. ООО «УК «ФинЭкс Плюс» не дает гарантий или заверений и не принимает какой-либо ответственности в отношении финансовых результатов, полученных на основании использования указанной информации.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс айкав (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз айкав (FinEx Physically Backed Funds ICAV). Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 4 этаж, 39 Довер Стрит, Лондон, W1S 4NN, Великобритания).

Информация раскрывается на сайте https://finexetf.com/.

Заявление об ограничении ответственности

Любое распространение и копирование информации запрещено.

Все права защищены.

Открытие Брокер – услуги брокера на бирже. Брокерское обслуживание на Московской Бирже

АО «Открытие Брокер», лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

АО «Открытие Брокер» входит в состав Российской Национальной Ассоциации SWIFT.

Центр раскрытия корпоративной информации.

Информация о тарифных планах/тарифах опубликована в маркетинговых целях в сокращённом варианте. Полный перечень тарифных планов/тарифов, их содержание и условия применения содержатся на сайте open-broker.ru в приложении №2 и 2а «Тарифы» к договору на брокерское обслуживание/договору на ведение индивидуального инвестиционного счёта АО «Открытие Брокер». Необходимо иметь это в виду при выборе тарифного плана.

Необходимо иметь это в виду при выборе тарифного плана.

Под «сервисом» понимается одно или несколько (совокупность) условий брокерского обслуживания клиентов, включая, но не ограничиваясь: открытие определённого портфеля, ведение отдельного инвестиционного счёта, предложение тарифного плана, предоставление клиенту информационных сообщений, а также иные условия, предусмотренные договором и/или Регламентом обслуживания клиентов АО «Открытие Брокер» и/или дополнительным соглашением с клиентом и/или размещённые на сайте АО «Открытие Брокер». Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Сервис дистанционного оформления предоставляется для первичного открытия счёта в компании.

Правообладатель программного обеспечения (ПО) MetaTrader 5 MetaQuotes SoftwareCorp.

Правообладатель программного обеспечения (ПО) QUIK ООО «АРКА Текнолоджиз».

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сообщении операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

«Открытие Брокер» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Финансовая грамотность | 6.1.3. Сбережения и инвестиции

Инструменты сбережения и инвестиций отличаются доходностью, ликвидностью и риском, причем эти характеристики часто взаимосвязаны. Часто вместо риска какого-либо инструмента говорят о его надежности. Надежность инструмента — это его способность противостоять рискам.

Часто вместо риска какого-либо инструмента говорят о его надежности. Надежность инструмента — это его способность противостоять рискам.

Доходность за период — это то, на сколько процентов увеличилась вложенная сумма за этот период. Однако при сравнении различных сберегательных возможностей чаще всего невозможно заранее в точности определить, какую сумму вы заработаете, и вам понадобится понятие ожидаемой доходности — то есть предполагаемая заранее доходность за период. Теоретически работает следующая закономерность: чем выше риск, то есть вероятность появления потерь и их величина, тем выше ожидаемая доходность. Фактически более высокая доходность компенсирует более высокий риск для инвестора. Разницу между доходностью высокорискового актива и низкорискового экономисты называют премией за риск.

Ликвидность — это способность актива быстро превращаться в деньги. В большинстве случаев действует похожая закономерность — высокодоходные активы обычно не слишком ликвидны, хотя неликвидные активы бывают и низкодоходными, и высокодоходными.

Наиболее ликвидный актив — это наличные деньги. Если у вас есть наличные деньги, то вы сразу можете что-то на них купить. Нужно отметить, что не все наличные деньги одинаково ликвидны. Это понимает каждый, кто хотя бы раз пытался расплатиться пятитысячной купюрой в маршрутке или совершить относительно крупную покупку, заплатив мешочком мелочи. При этом наличные деньги, разумеется, не приносят никакого дохода, а только теряют в покупательной способности во времени за счет инфляции.

Чуть менее ликвидны деньги на банковском текущем счете (например, счете, куда приходит ваша заработная плата) — текущий счет не имеет ограничений по снятию денег. В настоящее время практически в любом торговом или развлекательном заведении крупных городов у вас примут карточку для оплаты товара или услуги или вы сможете снять деньги в ближайшем банкомате (хотя в этом случае возможны ограничения на снятие большого количества денег). Средства на текущем счете либо не приносят дохода вовсе, либо приносят совсем небольшой (доли процента). Когда экономисты говорят о деньгах в экономике, обычно они имеют в виду именно наличные и деньги на текущих счетах как наиболее ликвидные.

В настоящее время практически в любом торговом или развлекательном заведении крупных городов у вас примут карточку для оплаты товара или услуги или вы сможете снять деньги в ближайшем банкомате (хотя в этом случае возможны ограничения на снятие большого количества денег). Средства на текущем счете либо не приносят дохода вовсе, либо приносят совсем небольшой (доли процента). Когда экономисты говорят о деньгах в экономике, обычно они имеют в виду именно наличные и деньги на текущих счетах как наиболее ликвидные.

Следующие по ликвидности – срочные вклады (или депозиты – мы будем употреблять эти термины в соответствии с устоявшейся практикой – разницы между ними нет). Доходность срочных вкладов обычно выше, чем вкладов до востребования (то есть таких, забрать которые можно в любой момент без потери процентов). В России возможность досрочного снятия средств с депозита (как правило с потерей процентов) делает эти вклады достаточно ликвидными.

В России возможность досрочного снятия средств с депозита (как правило с потерей процентов) делает эти вклады достаточно ликвидными.

Следом за ними по ликвидности идут прочие активы, в которые вы можете решить вложить средства. Одни относительно более ликвидны: продать их достаточно легко — иностранная валюта, ценные бумаги, золото. Такие активы, как недвижимость, предметы искусства или антикварная мебель, которые также являются предметами инвестирования, продать сложнее. Ликвидность этих активов куда ниже, они могут принести очень большую доходность, хотя и риск потерь может быть весьма велик.

Чтобы выбрать подходящий для ваших целей способ сбережения, нужно определиться с тем, какая ликвидность (то есть та легкость, с которой вы сможете получить свои сбережения) вам подходит. Для того чтобы определить, какая степень ликвидности вам подходит, нужно сформулировать финансовые цели (подробнее в главе 4). В случае если вы откладываете средства, чтобы создать подушку безопасности, вам нужен быстрый доступ к сбережениям в необходимый момент — в этом случае вам подойдет текущий счет или краткосрочный вклад (о выборе вклада см. раздел 2.2). Если же вы делаете сбережения на пенсию, доступность средств в любой момент для вас не будет играть такой роли (о пенсионных накоплениях подробнее см. главу 11 «Пенсии»). Накопленные средства также можно инвестировать с целью получения дополнительного дохода — для такой цели ликвидные, но низкодоходные депозиты не подходят.

Выбор подходящего вам баланса между риском и доходностью также зависит от финансовых целей — например, для средств подушки безопасности не подходят механизмы, предполагающие большой риск или низкую ликвидность. Для целей инвестирования средств может подойти разный баланс риска и доходности — в отличие от сохранения резервного фонда, это может быть и высокий риск, сопровождающийся высокой доходностью. Дальнейший выбор зависит уже от того, насколько сильно вы готовы рисковать.

о том, как инвестировать и как не потерять деньги

25.01.2015

Просмотры: 14 845

12 основных правил (золотые правила инвестора), соблюдение которых позволит избежать Вам финансовых ошибок и потерь. Читайте – и узнаете, как не потерять деньги.

От погони за бешеной прибылью пока никто не ушел с деньгами.

(Михаил Мамчич)

Правило Уорена Баффета – главное и основополагающее: «Для большинства людей в инвестиционной деятельности важен не объем знаний, а скорее реалистичная оценка пробелов в этих знаниях. Для того, чтобы избежать больших ошибок, инвестору необходимо знать не так уж и много.»

Что нужно знать нам, обычным людям, чтобы понимать, как не потерять деньги? На самом деле не так много. В этой статье вы узнаете 12 основных правил (золотые правила инвестора), которые позволят вам избежать значительных денежных потерь.

Правило №1: не поддавайтесь эмоциям

Эмоции – враг денег. Никогда не принимайте финансовые решения, руководствуясь эмоциями.

Друзья, в момент, когда у человека вспыхивают эмоции, голос разума услышать невозможно. Здравый смысл и строгий расчёт попросту отсутствуют в такие моменты – это норма. В истории множество тому примеров и свидетельств.

Совсем недавно эмоциональная волна народной финансовой паники, случившаяся после событий «чёрного вторника», опустошила витрины магазинов бытовой техники, автосалонов и т.д. Вложение денег в три телевизора и пять холодильников – потеря денег в основе своей.

Если Вы планируете начать инвестировать… В первую очередь Вы должны продумать, проанализировать, просчитать возможный риск. Вы должны изучить предлагаемое решение, предлагаемый финансовый инструмент или какой-либо способ инвестирования, изучить инвестиционный портфель.

И только потом, когда Вы убедились, что способ соответствует Вашим критериям надежности – «риск и доходность» – принимайте решение. Учитывая, но не полагаясь на внешнюю финансовую обстановку и ни в коем случае не беря в расчёт эмоции, как свои, так и чужие.

Если Вы уже инвестируете. Допустим, у Вас портфель фондов акций, облигаций и (или) других активов. А значит, у Вас есть личная стратегия создания капитала; я, как финансовый консультант, искренне надеюсь, что Вы серьезно подошли к составлению своего личного финансового плана.

Предположим, ситуация изменилась глобально (я имею в виду изменения в мире, как, например, в 2008 году) или локально (как сейчас в России). Как поступит эмоциональный человек в такой момент? Норма поведения – у него начнется паника.

В таком состоянии человек начнет нервничать и, как следствие менять изначально выбранную стратегию, продавать или покупать активы, причем, велика вероятность, что всё это будет происходить в хаотичном порядке, то есть – беспорядочно. Нарушил стратегию – проиграл в 2-3 раза больше, чем, если бы следовал стратегии, выбранной в здравом уме.

Ну, а как поступит разумный хладнокровный инвестор в аналогичной ситуации? Он, несмотря на панику и эмоции со стороны СМИ и других людей, будет строго придерживаться своего плана. На случай падения стоимости акций и других активов у него уже запланирован список действий – что делать в такой ситуации – и он четко будет ему следовать.

Последнее и есть корректировка портфеля, которая заранее также прописывается на подобные случаи. Без эмоционально – ведь все в норме. Уверенно. Спокойно. Строго придерживаясь выбранной стратегии. Единственный помощник в такой ситуации не СМИ и другие люди, а финансовый консультант, который напомнит про стратегию.

Правило №2: Объективно оценивайте гарантии и предлагающих Вам гарантии

Очень часто люди поддаются уговорам своих друзей, родственников, коллег или просто знакомых, которые настолько сильно эмоционально загорелись «супер инвестициями» и «большим кушем», что стали себя ощущать «мега-инвесторами». Нередко встречаются персонажи, уверенно заявляющие: «Да я мамой клянусь, я тебе гарантирую, что ты будешь получать 50% годовых, если вложишься».

Важно понимать одну единственную природную (жизненную) сущность, отлично сформулированную Остапом Бендером: «Гарантию дает только страховой полис». И это правда. Только страховой полис и дает гарантию. Больше в мире никто не в силах, да и не в праве, гарантировать. Мы – люди, слишком маленькие и финансово уязвимые, чтобы что-то гарантировать.

А те, кто кричат о гарантиях, просто «кормят» Вас обещаниями, пытаясь втянуть в какую-то новую, уникальнейшую затею, которая якобы Вас озолотит, и ни слова не говоря про риск. Никогда не покупайтесь на гарантии из серии «мамой клянусь» и «дело верное». Запомните – гарантии дают только страховые компании!

Правило №3: Избегайте доходности 20% годовых и более

Первый признак того, что дело «дурно пахнет» – это, когда Вам сулят высокую доходность и всячески этим пытаются заманить в сомнительный проект. А когда в этом случае речь идет еще и о гарантиях – бегите!

Если все-таки не успели «убежать» сразу, вспоминайте три правила:

- Максимально гарантированная доходность как правило бывает 3-4% годовых в валюте – это норма. А в рублях и в России ничего гарантированным быть не может!

- Максимально стабильную доходность в 20,5% годовых показал только Уорен Баффет. За 50 лет средняя годовая доходность его инвестиций составила 20,5%! Это мировой рекорд. Это исключение, но не правило. Никто в мире не смог сделать больше на таком длинном промежутке времени. Поэтому, все, что выше 20% годовых, у Вас ДОЛЖНО вызывать сильные сомнения и единственную реакцию: «Нет, спасибо, я такие игры не играю, слишком высокий риск». Если Вы, конечно, не хотите потерять деньги навсегда…

- Высокую доходность можно получить только в активных спекулятивных инвестициях, т.е. в трейдинге на краткосрочных дистанциях 1-2-3, максимум 5 лет. При этом всё можно потерять в любой момент времени, в любую минуту дня или ночи. Вам нужен такой риск и стресс? Такую же доходность в норме может давать также бизнес, потому что это очень агрессивные активные инвестиции. Тут естественно нет никаких гарантий. Вспомните компанию Nokia. Была, и нет…

Правило №4: Чтобы не потерять деньги – оценивайте международный рейтинг

Международный рейтинг – главный критерий надежности.

Всегда оценивайте международный рейтинг, который имеет компания, страна и другие финансовые институты. Это Ваш верный маяк в мире инвестиций. Это как градусник, который меряет температуру тела, только в этом случае это финансовый «градусник», показывающий степень надежности компании, Ваш риск, а значит, и показатель Вашего доверия к ней.

Запомните и заучите, наиболее влиятельные международные рейтинговые агентства: S&P, A.M.Best, Moody’s, Fitch:

Эти рейтинги характеризуют надежность вложений, экономические, политический и финансовый риск, а также то, насколько стабильно правительство в конкретной стране, насколько сильная в ней экономика, и, очень важно, насколько выполняются законы в этой стране, т.е. насколько сильно защищают местные законы Вас лично, Ваши права, как инвестора.

При международном рейтинге А и выше вложения могут считаться консервативными. Если рейтинг ниже, чем А (А-), т.е. с рейтингом BBB – то это инвестиции с умеренными рисками.

Проверяйте у компании наличие рейтинга, наличие лицензии. Только сильные и легальные компании имеют высокий рейтинг.

Правило №5: Избегайте спекуляций

Спекуляции – очень опасный и сомнительный способ инвестирования. Точнее, это активные инвестиции, в норме они по психотипу подходят только 1-2% людей. Вероятность потерять деньги – 99% и, причем, потерять их можно в любой момент времени. И, чтобы зарабатывать на спекуляциях, нужно очень много трудиться, нужно уделять этому по многу часов каждый день и обладать соответствующей моделью мышления.

Спекуляции – это способ заработка, но не инвестирования. Это активный способ зарабатывать деньги. Также это относится к бизнесу, к инвестициям в российскую недвижимость. Помните, кого в советское время называли спекулянтами? Правильно. Бизнесменов, которые покупали и продавали что-то достаточно часто.

Когда Вы покупаете квартиру и через 2-3 года ее перепродаете, Вы также занимаетесь активными инвестициями. Есть новый тренд, называется он ПАММ-счета. Это доверительное управление на форексе. Кстати, в некоторых развитых странах это считается чистым мошенничеством, например, в США. Вы уверены, что ПАММ счета в течение 15-30 лет будут стабильно работать и смогут вас обеспечить хотя бы на 10-15 лет? Крайне мало вероятно.

Я не рекомендую такие спекулятивные способы, это большой риск и они не для всех. Эти способы не смогут вам обеспечить стабильный и тем более гарантированный пассивный доход на много десятилетий.

Правило №6: Оценивайте, как давно в стране работают законы и законодательная база

Оцените, как часто она меняется или менялась за последние 100, 200 лет и более. Лучше доверять свое богатство и сбережения тем странам, в которых норма – стабильная работа законов десятки лет и при этом фундаментально они не меняются.

Пример: английское право, которое работает более 300 лет; американские законы, которые работают более 200 лет. Это важно, потому что мы говорим о долгосрочных инвестициях на срок 15, 20, 30, 40 лет и более.

Учитывать это нужно для того, чтобы Вы смогли согласно Вашему плану создать капитал, не только для Вашего будущего, но и для будущих поколений.

Кстати, законы в таких странах работают для всех людей одинаково без исключения.

Правило №7: Используйте различные виды страхования

Страхование – на случай огромных непредвиденных расходов. Зарубите себе на носу, это «волшебная палочка», чтобы сохранить капитал. Это финансовая защита для Вас и Вашей семьи!

Наверняка, Вы задумались: а какие могут возникнуть огромные непредвиденные расходы у меня? Могут всякие.

Это расходы, которые могут возникнуть вследствие потери здоровья – травмы, болезни, когда потребуются деньги на операции, лечение. Вследствие потери близких или основного кормильца семьи, что, как правило, влечет фатальные последствия для оставшихся в живых близких. Это расходы в случае кражи, при пожарах и прочих случаях потери или порчи имущества.

На все эти и многие другие случаи в норме у Вас должны быть такие базовые виды страхования, как: страхование жизни, ДМС, страхование на случай потери трудоспособности – несчастных случаев, травм.

Страхование всегда стоит дешево, а при наступлении критической ситуации обеспечивает колоссальную финансовую защиту, финансовую поддержку для Вас и Ваших близких.

Страхование – это проявление вашей ответственности и заботы. Страхование – это и есть финансовая зашита, единственный гарантированный способ вернуть деньги в семью, когда это наиболее срочно необходимо.

Вы спросите «Как не потерять деньги?». Отвечу – «Страхование!». Страхование – это панацея от потерь.

Правило №8: Не кладите яйца в одну корзину. Никогда!

Вы уже слышали это правило. Но, наверное, забыли, потому что не применяете его. Верно?

Всем известный пример с недвижимостью. Как у нас инвестируют россияне сегодня свои средства? Большинство делают инвестиции в недвижимость в Москве. Только недвижимость, только в России, да еще и только в Москве. Обязательно в Москве. Посчитали, сколько раз в таком случае Вы нарушаете банальное правило – «не держите яйца в одной корзине»?

Давайте вместе посчитаем:

- Первое нарушение – только в недвижимость. Недвижимость – это один из видов активов, далеко не идеальный, кстати, со своими плюсами и минусами.

- Второе нарушение – только в России. Россия имеет низкий рейтинг, сильно подвержена экономическим и политическим рискам. В текущей ситуации это ярко прослеживается (середина и конец 2014 года). В России сейчас кризис. И поэтому стоимость недвижимости сильно упала. Если у Вас возникнет желание или срочная необходимость получить живые наличные деньги, то потери Вам обеспечены как минимум на 30%! А скорее всего и на 50%, потому что недвижимость низко ликвидна, ее сейчас сложно будет продать.

- Третье нарушение. Инвестиции в недвижимость только в одном регионе, области. Например, в Москве стоимость недвижимости упала в среднем более чем на 30% за 1 год. Информацию можете проверить по ссылке: //www.irn.ru/news/96558.html.

Если вы так сильно «любите» недвижимость, то сделайте глобальные инвестиции в фонды недвижимости. Тогда Вы будете владеть разными долями недвижимости по всей планете. Это снизит риск и для этого нужно всего-то $10,000, а не 40-50 тысяч и более.

Как видите, аж 3 грубейших нарушения банального правила, именно банального правила, которое Вы якобы знаете. А что толку-то? Подобные примеры можно привести для россиян на бизнесе, по сути то же самое, когда все деньги в одном проекте.

Правило №9: Смиритесь!

Никто не знает будущего и не может его предугадать на 100%. Не тратьте свое время на догадки, что будет завтра. Бесполезное занятие.

Самый правильный и стабильный способ – создавайте портфель из разных активов и инвестируйте глобально по всему миру, не выходя из дома! «Инвестируйте в тапочках!»

Напомню, что в Вашем финансовом портфеле должны быть следующие инструменты:

- Страховой контракт с долей 20-25%. Он обеспечивает гарантированную сохранность капитала и среднюю доходность 7-8% в год в валюте.

- Портфель инвестиций на фондовом рынке с долей 20-25%. Глобальные фонды акций, облигаций.

- Ваш бизнес, доля до 20% от стоимости всех активов. Чем меньше, тем лучше.

- Недвижимость, доля 20% от стоимости всего портфеля.

- Золото, доля от 5 до 10%.

- Банковский счет. Доля 5%.

При этом важно знать историю за последние 200 лет. И особенно за последние 50 лет, чтобы правильно составить портфель инвестиций на фондовом рынке. Это один из двух основных способов создания долгосрочного капитала.

Правило №10: Инвестиции всегда носят долгосрочный характер

Минимальный срок – 5 лет. А вообще, всегда стандартно рекомендуют инвестировать на срок от 15 лет и более. Почему?

Потому что за этот период удастся сгладить колебания фондового рынка и получить усредненную доходность в 9-11% годовых для умеренного портфеля в валюте.

Правило №11: Доходность в пассивных инвестициях бывает 3-х видов

Это зависит от типа портфелей инвестиций. Консервативная – от 3 до 6% годовых, умеренная – от 6 до 8% годовых, агрессивная – от 9 до 12% годовых. Это подтверждено историей за последние почти 100 лет.

Ни один банк в мире не дает и не может дать такие высокие проценты по депозитам. Если банк дает 6-7% годовых в валютах (EUR, USD, GBP) по депозитам, то это Вас должно настораживать. Лучше избегать таких вложений, обычно они ненадежны.

Правило №12: Выбирайте пассивные инвестиции, «инвестиции под ключ»

Такие инвестиции будут работать самостоятельно, без Вашего активного участия, будут сохранять и приумножать капитал в то время, пока Вы путешествуете, занимаетесь бизнесом, растите детей и т.д. Вам нужно лишь раз в год потратить пару часов на коррекцию Вашего плана и все!

Я поделился основными правилами. Соблюдайте их, чтобы избежать финансовых ошибок и финансовых потерь. Или пройдите эти 12 шагов под руководством специалиста в области финансов. Так вы быстрее дойдете до цели и не потеряете деньги!

Как инвестировать, не терять деньги и достигать любых финансовых целей — расскажу вам я. Сделайте первый шаг, оставьте свои данные, я свяжусь с вами

Звоните: +7 (499) 341-09-87

Пишите: [email protected]

С уважением,

Илья Пантелеймонов.

Навигация по записям

Навигация по записям

Простые инвестиции — СберБанк

*«Простые инвестиции» — услуга по доверительному управлению денежными средствами, предоставляемая ООО «УК «ФинЭкс Плюс». Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14002-001000 от 29.11.2016г. Основной государственный регистрационный номер 1075024006144. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015 г.) выступает агентом ООО «УК «ФинЭкс Плюс». Получить подробную информацию и ознакомиться с правилами доверительного управления можно по тел.: 8 800 234-18-04 и по адресу: 123317, г. Москва, Пресненская набережная, д.8, стр.1, помещение-IN, комната 7, МФК «Город Столиц», Северный блок. Информация раскрывается на сайте www.finxplus.ru.

ООО «УК «ФинЭкс Плюс» обращает внимание, что инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. ООО «УК «ФинЭкс Плюс» не гарантирует доходность от инвестиций в доверительное управление. Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

**Заключить договор доверительного управления онлайн возможно через информационно-телекоммуникационную сеть «Интернет» на сайте prosto-invest.ru при наличии подтвержденной учетной записи на официальном портале госуслуг РФ www.gosuslugi.ru. Услуга предоставляется гражданам РФ, достигшими 18 лет, не являющимися государственными служащими или должностными лицами, указанными в ст. 7.3. Федерального закона от 07.08.2001г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», и/или супругами(-ой), и/или родственниками таких должностных лиц, не относятся к лицам, на которых распространяется законодательство США о налогообложении иностранных счетов, не действуют и не намереваются действовать к выгоде другого лица, не имеют бенефициарного владельца, действуют лично (от своего имени), без представителя.

***Налоговый вычет в соответствии со ст. 219.1 Налогового кодекса Российской Федерации. В случае вывода денежные средств с ИИС до истечения срока (инвестиционного горизонта) трех лет клиент теряет право на налоговые льготы.

Как инвестировать, не теряя денег

Когда дело доходит до инвестирования, осознайте, что риск и прибыль имеют тенденцию двигаться в противоположных направлениях. Если вы пойдете на больший риск, у вас будет больше шансов потерять деньги, но у вас часто выше потенциал роста.

Можно инвестировать, не теряя денег. На текущем рынке, где процентные ставки очень низкие, любые инвестиции, гарантированно не теряющие деньги, будут иметь очень небольшую прибыль.

Для большинства людей, думающих об инвестировании, цель состоит в том, чтобы свести к минимуму возможность убытков при максимальном увеличении того, сколько вы можете заработать.То, как именно вы это делаете — и куда вы вкладываете деньги — во многом зависит от того, какой вы инвестор и каковы ваши цели.

Нет одного ответа

У 67-летнего человека, который хочет жить за счет своих инвестиций, потребности отличаются от потребностей 22-летнего, планирующего работать около 45 лет. Кроме того, потребности человека с большим избыточным доходом отличаются от потребностей человека, который пытается свести концы с концами.

Независимо от того, начинаете ли вы с малого, даже имея несколько долларов в неделю, вам захочется иметь разнообразное портфолио.Это означает владение не только акциями, но и облигациями, наличными деньгами и даже такими альтернативами, как акции инвестиционного фонда недвижимости (REIT).

Даже в рамках своего портфеля акций вам захочется диверсифицироваться. Это означает владение акциями компаний в различных отраслях, а также долями в операциях разного масштаба. Не кладя все яйца в одну корзину, вы защищаете себя от внешних сил. Например, событие, которое нанесет ущерб нефтяным акциям — возможно, прорыв в технологии электромобилей — может принести пользу акциям в некоторых частях технологического сектора.

Как быть в безопасности

Самый безопасный способ инвестировать без потери денег — это покупать их эквиваленты. Денежные рынки, казначейские облигации, депозитные сертификаты (CD) и корпоративные облигации обычно предлагают стабильную доходность с очень ограниченным риском, а в некоторых случаях вообще без риска. Проблема в том, что безопасность имеет свою цену.

компакт-дисков для проверки одного денежного эквивалента представляют собой соглашение, по которому вы передаете свои деньги финансовому учреждению на определенный период времени в обмен на установленную процентную ставку.Возможно, вы получите 2% за 12-месячный компакт-диск и немного больше за более длительные периоды. Это безопасные инвестиции, но они также не имеют никаких преимуществ, кроме той процентной ставки, которая вам выплачивается.

Безопасен ли фондовый рынок?

Инвестирование в отдельные акции сопряжено с риском. Компания может потерять стоимость или даже обанкротиться. Однако в долгосрочной перспективе сам рынок неуклонно рос.

Краткосрочное инвестирование сопряжено с риском.Любая компания, даже очень хорошая с долгой историей, может испытать сильное падение стоимости акций, иногда по причинам, которые она не контролирует.

Однако в конечном итоге эти всплески не имеют значения. Рынок растет через 10, 20 лет или даже дольше. Либо создайте разнообразный портфель, с помощью которого со временем будут скрыты даже ваши ошибки, либо купите индексные фонды, отслеживающие определенный сегмент рынка, или даже целую биржу.

Самое главное, возможно, когда вы покупаете отдельные компании, следуйте классической поговорке «покупайте то, что вы знаете.»Это означает, что не преследуйте тенденции и не следуйте советам от кого-то другого, если вы не понимаете, что покупаете.

Начните с компаний, которые вам нравятся — тех, с которыми вы успешно ведете бизнес. необходимо знать все финансовые показатели компании, но также полезно ознакомиться с ними перед покупкой. Посмотрите, что компания говорит о своих планах и перспективах, а также посмотрите, согласны ли сторонние аналитики с этими утверждениями.

Время пришло. ваш друг

Если у вас есть деньги, которые вам понадобятся в ближайшие 12 месяцев, храните их наличными, в идеале — на счете без комиссии, на который выплачиваются проценты, даже если выплаченная сумма будет небольшой.Даже это, казалось бы, безопасное вложение связано с риском того, что ваши деньги потеряют покупательную способность из-за инфляции, но в этом сценарии вы потеряли ценность, но технически не потеряли деньги.

Реальность такова, что не существует абсолютно безопасного способа инвестирования, обеспечивающего привлекательную доходность. Вместо этого есть способы управлять своим риском и смягчать любую краткосрочную волатильность, имея долгосрочную перспективу.

Инвестирование в фондовый рынок дает среднему человеку наилучшие шансы на получение значительной долгосрочной прибыли.Наличие диверсифицированного портфеля важно, но настоящий секретный ингредиент — это время.

Ссылки по теме:

• Пестрые дураки Редкие предупреждения о тройной покупке

• Эти акции могут быть похожи на покупку Amazon в 1997 году

• 7 из 8 людей ничего не знают об этом рынке в триллион долларов

Управляйте своим портфелем , стремитесь к этому, добавляйте акции и даже продавайте акции, если что-то фундаментально меняется в компании, в которую вы когда-то верили. Однако не беспокойтесь о том, испытает ли ваш портфель или акции компании, которой вы владеете, краткосрочный спад.Будьте вовлечены и информированы, но будьте терпеливы. История показывает, что со временем ваше терпение окупится.

CNNMoney (Нью-Йорк) Впервые опубликовано 23 октября 2017 г .: 11:02 по восточноевропейскому времени

10 лучших инвестиций с низким уровнем риска в июле 2021 г.

Несмотря на то, что экономика США вышла из глубины 2020 года, в оставшейся части 2021 года и в последующий период может еще появиться немало препятствий. Фондовый рынок пережил существенный отскок во второй половине прошлого года и с тех пор остается горячим.Но инвесторам следует оставаться дисциплинированными, если рынок остынет. Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что, снижая подверженность риску, инвесторы, вероятно, получат более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если ваша цель — сохранить капитал и поддерживать стабильный поток процентного дохода.

Но если вы стремитесь к росту, подумайте о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям.Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Нет риска — вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть два улова: инвестиции с низким уровнем риска приносят более низкую доходность, чем вы могли бы найти где-либо еще с риском; а инфляция может подорвать покупательную способность денег, хранящихся в инвестициях с низким уровнем риска.

Если вы выберете инвестиции с низким уровнем риска, вы, вероятно, со временем потеряете покупательную способность. Вот почему игры с низким уровнем риска делают более выгодные краткосрочные вложения или дают вам возможность пополнить запасы средств на случай чрезвычайной ситуации. Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в июле 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- Привилегированные акции

- Счета денежного рынка

- Фиксированная рента

Обзор: Лучшие инвестиции с низким уровнем риска в 2021 году

1.Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете наиболее прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше урожая, если захотите ознакомиться с прейскурантами и присмотреться к ним.

Зачем инвестировать: Сберегательный счет абсолютно безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов США на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Наличные деньги не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, а уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: Сберегательные облигации серии EE приносят проценты до 30 лет и получают фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: сберегательные облигации США практически не связаны с риском, а также могут приносить небольшую прибыль или вообще не приносить никакой прибыли. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счетах, обеспеченных FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: Если вы оставите компакт-диск нетронутым до истечения срока, банк обещает выплатить вам установленную процентную ставку в течение указанного срока.

На некоторых сберегательных счетах выплачиваются более высокие процентные ставки, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы удалите средства с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей части основной суммы долга, поэтому важно прочитать правила и проверить ставки, прежде чем покупать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка представляют собой пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для диверсификации рисков и обычно продающихся брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка является ликвидным, что означает, что вы, как правило, можете забрать свои средства в любое время без каких-либо штрафов.