что такое, как выбрать лучший ПАММ-счет для инвестирования, обзор ПАММ площадок

В этой статье мы рассмотрим довольно новый, но ставший уже привычным в кругах частных инвесторов инструмент — ПАММ-инвестирование. Что это такое, какую пользу оно может принести?

Мир изменился. Сегодня жизнь намного динамичнее, чем даже пять лет назад. Стремясь удержать прежних и привлечь потенциальных потребителей, бизнес предлагает все новые услуги, направленные на повышение качества жизни клиента. Финансовая и инвестиционная сферы не остаются в стороне. Если раньше под термином «инвестиции» мы понимали только глобальные инвестиционные проекты с не менее глобальным порогом входа или банковские депозиты с максимальной доходностью 7–11%, то сегодня появляются самые различные инструменты, среди которых каждый может найти подходящий именно ему.

ПАММ как форма доверительного управления инвестициями

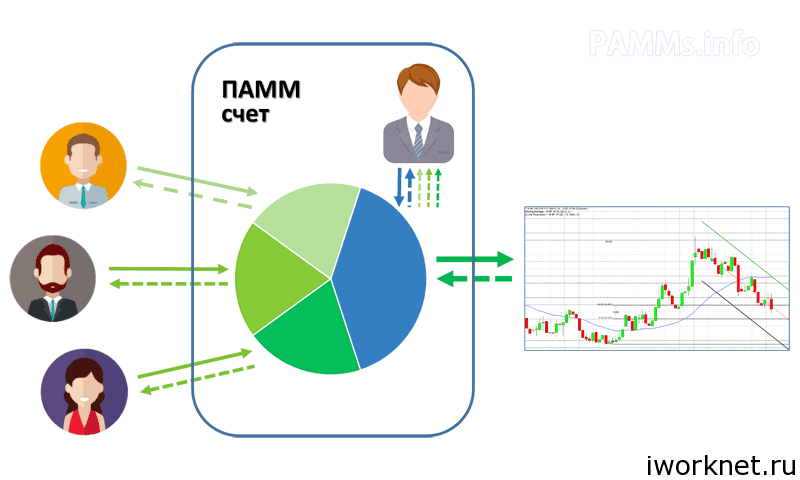

Аббревиатура ПАММ пришла к нам из английского языка и означает дословно «модуль управления процентным распределением» (Percentage Allocation Management Module — PAMM). По сути, это сервис, предоставляющий возможность передачи активов клиента в доверительное управление и автоматизирующий расчеты между трейдером и инвестором. В отличие от общеизвестной формы доверительного управления, здесь очень низкий порог входа — от нескольких десятков долларов. Активы клиентов собираются на счету трейдера и выводятся им на международные финансовые площадки с целью получения прибыли. Следует отметить, что трейдер не имеет возможности выводить средства инвесторов, а может только управлять ими при совершении сделок.

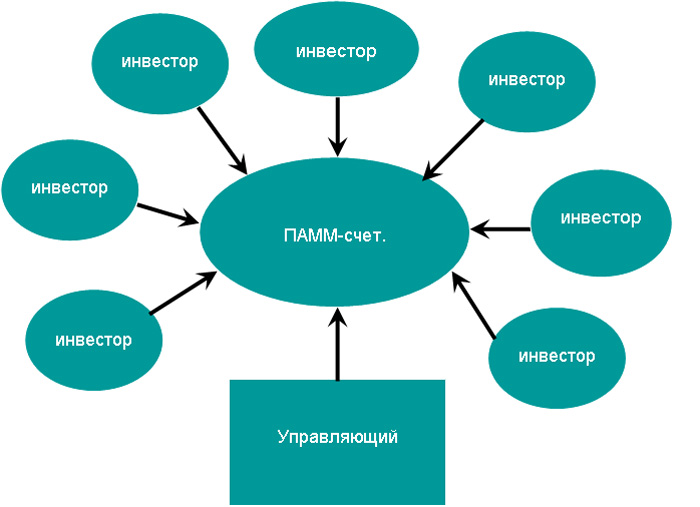

В ПАММ-инвестировании участвуют три стороны:

- трейдер — профессиональный и опытный управляющий активами;

- сам инвестор, активами которого оперирует трейдер;

- брокер — компания, предоставляющая сервис ПАММ и выход на международные площадки.

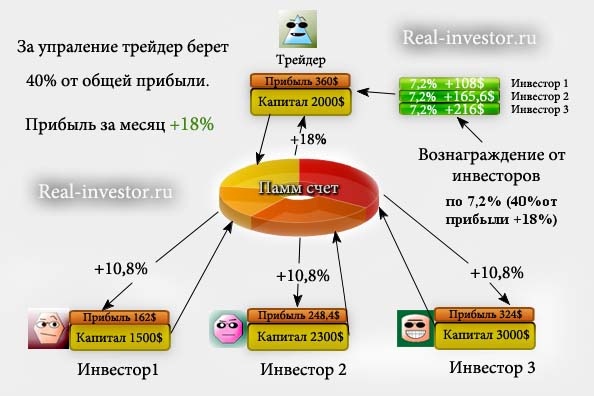

Отношения между управляющими и инвесторами определяются в соответствии с публичной офертой, с условиями которой инвестор соглашается при перечислении средств на ПАММ-счет трейдера. В оферте обычно оговариваются вознаграждение управляющему, минимальные сроки и суммы инвестирования, условия досрочного вывода средств. Конкретный набор условий может отличаться у разных брокеров.

Преимущества и недостатки инвестирования в ПАММ-счета

Сервис является довольно удобным инструментом как для инвесторов, так и для трейдеров. Инвестор имеет возможность передать в управление даже самые незначительные средства, при этом рассчитывать на довольно большую в процентном отношении прибыль. Трейдер же получает взамен возможность управлять активами за фиксированное вознаграждение. Количество потенциальных инвесторов, как и вознаграждение трейдера, при успешной торговле существенно возрастает, при этом трейдер (управляющий) и инвестор могут даже не встречаться лично.

Управление ПАММ-счетом осуществляется следующим образом: управляющий трейдер выполняет торговые операции со средствами, находящимися на его собственном счету (что значительно снижает вероятность безответственного управления). На счетах доверителей все торговые операции автоматически дублируются.

Как и в любом инвестировании, здесь не может быть речи о стопроцентных гарантиях. Есть риски, значение которых каждая из сторон должна объективно оценить и постараться снизить. При этом управляющий лично заинтересован в прибыльности торговли, поскольку он, как и инвестор, рискует собственными активами.Поскольку речь идет об инвестициях на финансовых рынках, риски следует разделять на торговые и неторговые.

К неторговым рискам можно отнести недобросовестность трейдера или инвестора, ненадлежащую работу или даже возможное банкротство брокера. Чтобы снять неторговые риски, инвестору (особенно если сумма инвестиций велика) следует внимательно ознакомиться с историей брокера, отзывами о его работе, рейтингом надежности.

Чтобы снять неторговые риски, инвестору (особенно если сумма инвестиций велика) следует внимательно ознакомиться с историей брокера, отзывами о его работе, рейтингом надежности.

Для уменьшения рисков, сопутствующих сотрудничеству инвестора и трейдера, как раз и предназначен сервис ПАММ. Компания-брокер, предоставляющая услугу ПАММ, несет ответственность за своевременность и правильность расчетов между управляющим и инвестором согласно зафиксированным в оферте договоренностям.

Отдельное место среди неторговых рисков занимают так называемые операционные риски, которые возникают вследствие нарушений в работе информационных, электрических и прочих систем, особенно в случае использования систем удаленного доступа.

К торговым рискам можно отнести неверные торговые решения, принимаемые трейдером, неграмотное управление капиталом, большие колебания цен на рынках вследствие форс-мажорных ситуаций.

Доходность ПАММ-счетов

Высокие риски нередко способны привести и к высокой доходности. Поэтому здесь важно определиться, что вам ближе: кому-то по душе агрессивные стратегии с сотнями процентов прибыли, а кому-то важна стабильная доходность, пусть и с невысокой прибылью.

Размер прибылей и убытков сильно колеблется — от нескольких сотен процентов годовых до глубоких просадок. Тем не менее адекватной принято считать доходность в 50–70% годовых.

Рейтинги ПАММ-счетов: можно ли им доверять?

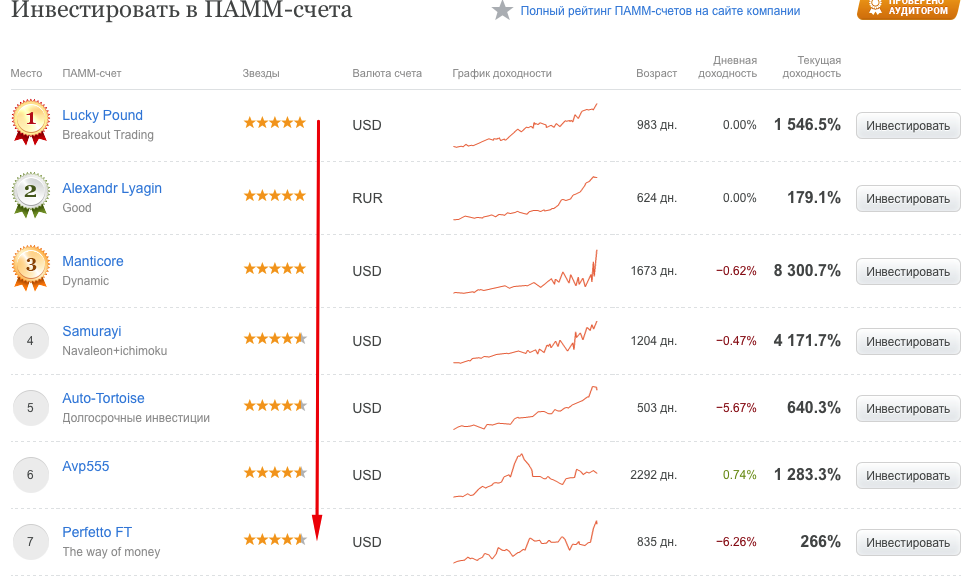

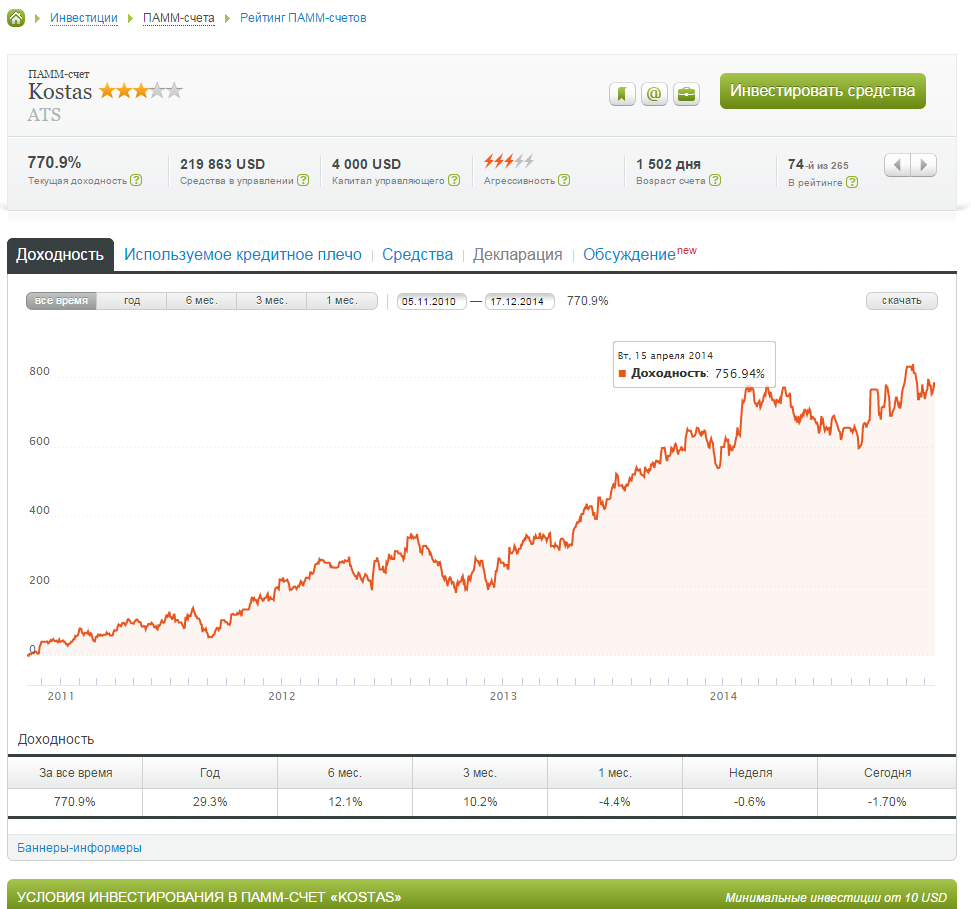

Чтобы инвестору было удобнее выбрать ПАММ-счет среди великого множества счетов управляющих, брокерами ведутся рейтинги. Часто счета в них попадают по итогам месячной доходности. Стоит ли им доверять? Каждый должен сам для себя ответить на этот вопрос. Помимо рейтингов, брокеры предоставляют возможность поиска ПАММ-счетов, попадающих под определенные параметры: прибыльности, максимальной просадки, агрессивности стратегии, суммы собственных средств трейдера. По каждому из счетов предлагается история финансовых операций с графиком прибыльности. На некоторых площадках можно посмотреть другие ПАММ-счета управляющего. Часто на сайте брокера есть форум, где управляющие счетов описывают стратегию торговли и управления капиталом, декларируют максимальные просадки в день или в месяц и степень нагрузки на депозит, а инвесторы могут получить ответ на интересующие их вопросы.

В интернете есть также независимые рейтинги и обзоры ПАММ-счетов, проводимые информационными ресурсами либо опытными трейдерами-блогерами (like-to-trade.ru, tradelikeapro.ru).

Как выбрать ПАММ-счет

В целом все описанные выше особенности и характеристики ПАММ-счетов призваны помочь инвестору сделать нелегкий выбор. Так, брокер обычно публикует счет в рейтинге только по истечении шести месяцев успешной работы трейдера. Если ПАММ-счет существует более года, можно судить о его надежности. Высокая сумма собственных средств управляющего вызывает доверие. По кривой баланса счета можно сделать вывод об агрессивности или постоянности торговли.

Если управляющий на форуме активно отвечает на вопросы инвесторов и делится стратегией своей торговли — это, несомненно, аргумент в его пользу. Ценную информацию о стратегии управления капиталом можно почерпнуть, если брокер предоставляет график нагрузки на депозит рядом с кривой доходности: непомерный рост нагрузки при увеличении просадки свидетельствует о сильной агрессивности торговли. Также при выборе ПАММ-счета может оказать помощь опытный человек, ранее уже работавший на финансовых рынках или инвестировавший в ПАММ-счета.

Также при выборе ПАММ-счета может оказать помощь опытный человек, ранее уже работавший на финансовых рынках или инвестировавший в ПАММ-счета.

Как открыть ПАММ-счет: правила входа и выхода

Предположим, что длительная кропотливая работа по выбору портфеля ПАММ-счетов выполнена и инвестора удовлетворяют условия публичной оферты. Как же открыть ПАММ-счет?

ПАММ-счет инвестора обычно открывается в личном кабинете на сайте брокера. По сути, это обычный счет, как электронный кошелек, на который необходимо перевести инвестируемые средства. Настоятельно рекомендуем ознакомиться с предлагаемыми брокером условиями ведения счета, а также ввода и вывода средств

Чем руководствоваться при принятии решения передачи активов в управление? Как известно, ни один управляющий не работает с постоянной прибыльностью. В стратегии обязательно случаются и убыточные сделки, и целые серии прибыльных сделок.

Исходя из вышесказанного, приводим несколько общих рекомендаций:

- Вводить средства на пике роста графика баланса не рекомендуется, так как велика вероятность наступления убыточной серии сделок.

- На самом дне просадки вводить активы также не стоит.

- Оптимальной точкой входа считается такая, на которой кривая доходности развернулась вверх после локальной просадки в пределах, задекларированных трейдером.

- Выходить из инвестирования лучше по достижении предыдущего локального максимума кривой доходности.

- Если говорить об ограничении убытков, то превышение оговоренной в декларации трейдера просадки должно насторожить инвестора.

Подводя итоги, отметим, что сервис ПАММ-счетов является довольно удобным инструментом и призван помочь инвесторам и управляющим найти друг друга и получить максимальную пользу от взаимодействия. Удачных вам инвестиций!

Предупреждение : предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Инвестирование в ПАММ-счета. С чего начать?

Инвестирование в ПАММ-счета становится все более популярным видом пассивного заработка. Это связано бурным ростом количества участников валютного рынка Форекс. Соответственно, развиваются дополнительные сервисы, связанные с трейдингом: доверительное управление, копирование сделок, ПАММ-счета.

В этой статье подробнее рассмотрим, что такое ПАММ-счета и как начать инвестирование, как выбрать брокера и ПАММ-счет.

Что такое ПАММ-счет?

ПАММ-счет (Percent Allocation Management Module, в переводе: Модуль Управления Процентным Распределением) – это счет, которым управляет профессиональный трейдер – управляющий и в который инвестируют средства другие трейдеры – инвесторы. Это разновидность Доверительного Управления, которая обеспечивает прибылью всех участников: инвесторов, управляющих и партнеров. Инвесторы сами не торгуют, они только инвестируют средства в управляющего, вернее в ПАММ-счет управляющего, который торгует, используя инвесторский капитал, а взамен получает процент от полученной прибыли со своих сделок.

ПАММ-счет представляет собой торговый счет, состоящий из средств инвесторов и управляющего. Его целью является профессиональный трейдинг на ПАММ-счете и рациональное использование совокупного капитала для получения прибыли.

Инвестирование в ПАММ-счета. Как это работает?

Управляющий обычно предлагает готовый настроенный продукт для инвестора. В параметрах ПАММ-счета управляющий устанавливает свои значения:

- Процент вознаграждения управляющего;

- Минимальная сумма инвестиций;

- Сроки снятия средств;

- Возможность реинвестирования.

Инвестор же выбирает по этим показателям и показателям результативности работы управляющего тот счет, который ему более подходит. Обычно все ПАММ-счета отображаются у каждого брокера в рейтинге.

Задача инвестора выбрать лучшего управляющего и наиболее подходящий счет или счета, из отображаемых в рейтинге ПАММ-счетов. Ведь каждый инвестор стремится вложить свои деньги с целью максимизации потенциальной прибыли при минимальных рисках. Здесь возникает главный вопрос: как правильно выбрать ПАММ-счет?

Следующие советы помогут вам подобрать лучшие ПАММ-счета и определить надежных управляющих, чтобы максимизировать прибыль от Форекс инвестиций.

Как выбрать ПАММ-счет?

При выборе ПАММ-счета следует, в первую очередь, обратить внимание на следующие показатели:

1. Период работы ПАММ-счета.

Вы должны обратить внимание на опыт работы управляющего, то есть дату создания счета. Безусловно, необходимо время, чтобы адаптировать выбранную стратегию управляющего к текущим рыночным условиям. Короткий срок жизни счета не даст вам полной информации о работе управляющего. В данный момент его стратегия может приносить хорошую прибыль, но при изменении рыночных условий может все поменяться. Второй момент, ПАММ-счет с длительной историей можно более детально проанализировать в плане стабильности работы управляющего.

2. Доходность.

Доходность ПАММ-счета является важным фактором, который олицетворяет успешность торговли трейдера. Тем не менее, прошлая или нынешняя доходность не гарантирует такие же результаты в будущем. Если вы видите прибыль 50% за прошлый месяц, то нет гарантии, что вы получите 50% прибыли в следующем месяце. Не забывайте об этом!

Не забывайте об этом!

Многие начинающие инвесторы уделяют слишком большое значение показателю доходности. Здесь следует также рассматривать другие факторы: стабильность и доходность, полученная за разные периоды времени. Эти показатели дадут более реалистичную оценку средней доходности.

3. Максимальная просадка.

Этот показатель дает представление о стиле торговли управляющего и какому риску будут подвергаться ваши инвестиции. Просадка не должна быть большой, чем она меньше тем безопасней торговля трейдера и, соответственно, ваши инвестиции.

4. Количество инвесторов.

Обратите внимание на количество инвесторов, которые доверили свои деньги управляющему. Доверие многих инвесторов является признаком надежности ПАММ-счета. Некоторые трейдеры управляют огромными суммами, что говорит о высоком уровне профессионализма управляющего.

5. Сумма вложенных средств.

Сумма вложенных средств зачастую коррелирует с количеством инвесторов. Чем больше инвесторов, тем больше общий капитал ПАММ-счета, тем больше доверия к управляющему и выше надежность ПАММ-счета.

Чем больше инвесторов, тем больше общий капитал ПАММ-счета, тем больше доверия к управляющему и выше надежность ПАММ-счета.

6. Собственные средства управляющего.

Чем больше сумма собственных средств управляющего, тем более внимательно и серьезно он будет относиться к вашим инвестициям. Если сумма собственных средств управляющего мала, то это должно вас насторожить. Ведь в таком случае управляющий особо не рискует, и если он сольет все средства ПАММ-счета, то сам много не потеряет.

7. Процент вознаграждения управляющего.

Обратите внимание на размер вознаграждения управляющего. Чем выше процент вознаграждения, тем меньше прибыли останется вам. На мой взгляд, разумный размер вознаграждения колеблется от 20 до 40%. 50% — это уже слишком. Хотя тут надо смотреть еще и на доходность. Например, со счета с высокой доходностью и 50% вознаграждения управляющего вы можете получить больше, чем со счета с низкой доходностью и 20% процентами вознаграждения.

8. Торговая стратегия.

Без понимания торговой стратегии управляющего вы не в состоянии оценить все риски в полной мере и выбрать надежный ПАММ-счет. Если выбранный управляющий торгует, используя Мартингейл, то будьте готовы к высокому уровню риска. В любом случае, инвестор может лично спросить управляющего о его торговой стратегии, которую он использует.

Читайте также: «Правила инвестирования в ПАММ-счета»

Брокеры, осуществляющие ПАММ инвестирование.

Многие брокеры предоставляют возможность инвестирования в ПАММ-счета. Некоторые дают свои названия этим сервисам, но принцип работы у всех схож. Рассмотрим некоторых брокеров, у которых система ПАММ инвестирования хорошо развита и пользуется популярностью среди трейдеров.

Forex4you

Forex4you. Компания запустила сервис ПАММ инвестирования в 2012 году. Брокер Forex4you уже давно работает на валютном рынке Форекс, имеет большое количество клиентов и открытых счетов и пользуется популярностью среди трейдеров. Для инвестиций доступно более 300 ПАММ-счетов. Основные условия: минимальная инвестиция от 20$, срок инвестирования от 1 недели, вознаграждение управляющих от 10 до 50%. Минимальный депозит для управляющего – 100$.

Брокер Forex4you уже давно работает на валютном рынке Форекс, имеет большое количество клиентов и открытых счетов и пользуется популярностью среди трейдеров. Для инвестиций доступно более 300 ПАММ-счетов. Основные условия: минимальная инвестиция от 20$, срок инвестирования от 1 недели, вознаграждение управляющих от 10 до 50%. Минимальный депозит для управляющего – 100$.

Подробнее о ПАММ сервисе брокера Forex4you вы можете прочитать в статье: Инвестирование в ПАММ-счета Forex4you.

По окончании срока инвестирования полученная прибыль выводится на ваш счет автоматически. Чтобы получить всю инвестированную сумму, нужно закрыть счет. Количество управляющих, в которых вы хотите инвестировать, не ограничивается.

Рассмотрим подробнее, как выглядит рейтинг ПАММ-счетов.

В рейтинге дается только основная информация о счете: капитал управляющего, возраст счета, просадка и доходность. Более подробную информацию вы получите, зайдя в профиль управляющего. Здесь уже гораздо больше информации: прибыльность, размер задействованной и доступной маржи, открытые и закрытые сделки и др. Вы можете получить достаточно подробную статистику работы управляющего.

Здесь уже гораздо больше информации: прибыльность, размер задействованной и доступной маржи, открытые и закрытые сделки и др. Вы можете получить достаточно подробную статистику работы управляющего.

Зарегистрироваться в компании Forex4you.

InstaForex

InstaForex. Сервис ПАММ-счетов компании ИнстаФорекс работает с 2010 года. Судя по количеству открытых счетов (более 48 тысяч), сервис ПАММ инвестирования брокера InstaForex является очень популярным. И это не удивительно. Условия у компании, наверное, самые демократичные. Можно начать инвестировать всего с 1$. Комиссия управляющего от 10 до 50%, срок инвестиции можно найти и 2-3 дня. Нет никаких ограничений к объему инвестиций.

Подробнее о ПАММ-сервисе брокера InstaForex вы можете прочитать в статье: Инвестирование в ПАММ-счета брокера InstaForex.

Хотя в рейтинге ПАММ-счетов представлено огромное количество, выбрать управляющего будет несложно, благодаря большому количеству параметров для мониторинга. Единственный минус, нет информации о просадке, т.е. нельзя узнать, насколько рискованна торговля управляющего.

Единственный минус, нет информации о просадке, т.е. нельзя узнать, насколько рискованна торговля управляющего.

Если вас заинтересовал какой-либо счет, более подробную информацию вы можете получить, перейдя в профиль управляющего.

Если вы хотите открыть ПАММ-счет в качестве трейдера, вам достаточно иметь открытый счет у брокера ИнстаФорекс и зарегистрировать его в ПАММ системе. И этого достаточно. Ваш счет сразу же отразится в рейтинге. Этот же счет вы можете использовать в сервисе копирования сделок ForexCopy.

Зарегистрироваться в компании InstaForex.

RoboForex

RoboForex. Компания RoboForex предложила свой собственный сервис инвестирования: RAMM-счета, которые имеют некоторые отличия от привычных ПАММ-счетов других брокеров. В чем же отличия?

RAMM (Risk Allocation Management Model) – модель управления торговыми рисками. То есть вы можете управлять рисками, в отличие от ПАММ-счетов, где вы передаете управляющему свои средства в управление и никак не влияете на процесс торговли, вы можете только вывести средства. RAMM-счета включают в себя элементы ПАММ-счетов и сервиса копирования сделок.

RAMM-счета включают в себя элементы ПАММ-счетов и сервиса копирования сделок.

Основные преимущества RAMM-счетов:

- На RAMM-счете вы можете проводить собственные торговые операции.

- Копирование сделок у инвестора происходит по той же цене, что и у трейдера.

- Расчет объема лота происходит автоматически.

- Вы можете устанавливать лимиты потерь отдельно по неделям или месяцам.

- Средства можно вывести в любой момент, в отличие от ПАММ-счетов.

- Вознаграждение трейдер получает только при прибыльной торговле.

Подробнее об условиях инвестирования в RAMM-счета брокера RoboForex читайте в этой статье »»

Чтобы начать инвестировать, достаточно внести на счет всего 10$; чтобы открыть RAMM-счет в качестве трейдера, необходимо пополнить счет на 50$.

Сервис RAMM-счетов запущен компанией RoboForex недавно, поэтому представлено не так много счетов, как у других брокеров. Но явные преимущества RAMM-счетов вызывает большой интерес у трейдеров и постепенно набирает популярность.

Зарегистрироваться в компании RoboForex.

AMarkets

AMarkets. Стабильно развивающаяся компания АМаркетс запустила услугу ПАММ-счетов в 2013 году. Чем отличаются условия ПАММ инвестирования AMarkets от других брокеров?

Как мы уже говорили, принцип работы ПАММ-счетов у всех брокеров одинаков. Отличаться они могут лишь некоторыми условиями. К преимуществам ПАММ-счетов AMarkets можно отнести:

— отсутствие штрафов за досрочный вывод средств, выводить средства можно в любой день;

— возможность установить допустимый предел риска, при достижении которого все ваши сделки автоматически закроются, чтобы избежать еще больших потерь;

— возможность следить за открытыми сделками трейдера;

— AMarkets предлагает инвесторам конструктор ПАММ-портфеля – услугу, которая есть совсем у не многих брокеров. Очень удобный инструмент, если вы инвестируете в нескольких управляющих. В ПАММ-портфеле вы можете определить долю капитала для каждого управляющего и уровень риска. В ПАММ-портфеле удобно отслеживать статистику работы отдельных трейдеров и общие показатели вашего портфеля. Со временем можно подобрать именно те ПАММ-счета, которые будут приносить максимальную общую доходность.Чтобы начать работу в качестве инвестора, необходимо открыть счет на 100$, чтобы открыть счет управляющего — минимальный размер счета равен 300$. Для инвестирования предлагается меньше 50 ПАММ-счетов, причем некоторые принадлежат одному управляющему. В итоге управляющих представлено меньше 30.

В ПАММ-портфеле вы можете определить долю капитала для каждого управляющего и уровень риска. В ПАММ-портфеле удобно отслеживать статистику работы отдельных трейдеров и общие показатели вашего портфеля. Со временем можно подобрать именно те ПАММ-счета, которые будут приносить максимальную общую доходность.Чтобы начать работу в качестве инвестора, необходимо открыть счет на 100$, чтобы открыть счет управляющего — минимальный размер счета равен 300$. Для инвестирования предлагается меньше 50 ПАММ-счетов, причем некоторые принадлежат одному управляющему. В итоге управляющих представлено меньше 30.

Итог.

Если вы хотите иметь дополнительный доход, но не желаете сами торговать на финансовых рынках по каким-либо причинам, то вам следует обратить внимание на ПАММ инвестирование. Этот вид заработка набирает все большую популярность, так как не требует больших вложений, начать можно хоть с 1$, не требует от вас особых знаний и не отнимает много времени. Можете проверить сами.

Инвестирование в ПАММ счета Альпари, тестирование и анализ

Как инвестировать в ПАММ счета Альпари, какие гарантии и риски дает брокер? Эксперимент с вложением 300 долларов в несколько ТОПовых ПАММ счетов из рейтинга.

Обзор ПАММ счетов

Недавно мной была опубликована отчетность о том, сколько можно заработать на Форекс за 5 рабочих месяцев торгов. Торговал без торговых роботов и советников — только самостоятельная торговля и интуиция. Обязательно почитайте мой отчет, в нем много полезной и интересной информации.

Я провел эксперимент инвестирования в ПАММ-счета длиной в пол года. Сегодня представим отчет с подробными цифрами.

Сколько денег зарабатывают на ПАММ счетах?

Вначале разберемся, что такое ПАММ-счет? Это такой же обычный Форекс-счет, по типу торгового, но открытый для других пользователей интернета для вложения денег. Управляет опытный трейдер, а все вкладчики-партнеры, получают свой процент прибыли.

Любой эксперимент, который сопряжен с финансовыми рисками необходимо проводить с некоторой осторожностью, дабы не остаться «в чем мать родила». Для эксперимента я выделил сумму $300. Ее не жалко потерять, если мой анализ ПАММ счетов не оправдается. На скриншоте вы видите какие суммы и как часто я выводил с брокера.

Для эксперимента я выделил сумму $300. Ее не жалко потерять, если мой анализ ПАММ счетов не оправдается. На скриншоте вы видите какие суммы и как часто я выводил с брокера.

У финансистов есть понятие диверсификация — распределение рисков. Поэтому я равномерно распределил капитал между несколькими счетами.

Принцип диверсификации наверное требует некоторого пояснения. Чтобы уменьшить возможные потери, если вдруг любые два-три ПАММа дадут отрицательную динамику, то оставшиеся три счета, должны перекрыть убытки и в итоге получится общая прибыль. Инвестировать все деньги в единственный ПАММ-счет слишком рискованно. Я рассказываю опыт про выбор ПАММа для инвестирования в интернете.

Доходность ПАММ счетов

Примерно за 6 месяцев инвестиции обеспечили такую доходность (графики можно посмотреть на сайте по клику):

Profit Share

RedRock Capital

FxInvesting

Moriarti

ToscanaShinesAgain

Все цифры актуальны на момент публикации этой страницы, каждый день статистика обновляется и прибыльность изменчива. Нет гарантии, что представленные в отчете ПАММ-счета будут и в дальнейшем приносить прибыль. Вы вправе проводить собственный анализ прибыльных счетов. Делать анализ нужно ежедневно. Лучше всего после анализа прибыльности давать себе четкий ответ — оставлять деньги в этом месте или переводить к другому управляющему.

Нет гарантии, что представленные в отчете ПАММ-счета будут и в дальнейшем приносить прибыль. Вы вправе проводить собственный анализ прибыльных счетов. Делать анализ нужно ежедневно. Лучше всего после анализа прибыльности давать себе четкий ответ — оставлять деньги в этом месте или переводить к другому управляющему.

Как начать инвестировать в ПАММ-счета

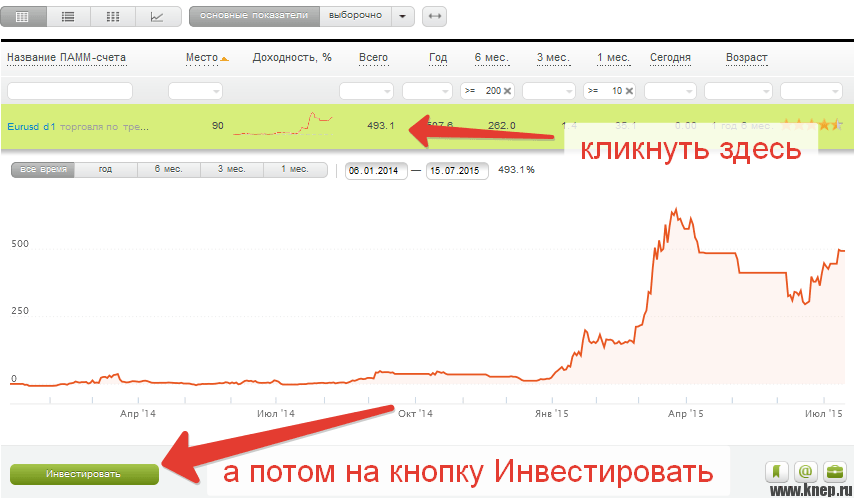

- Проходим регистрацию

- Жмем Инвестировать

- Среди всех Инвестиционных продуктов выбираем Памм-счета

- Открываем страницу рейтинга всех ПАММ-счетов. Устанавливаем критерии отбора. Выбираем привлекательный счет согласно нашей стратегии.

- Нажимаем в любом месте ПАММ-счета чтобы открыть подробную информацию. Нажимаем кнопку → «Инвестировать».

- Вводим средства и получаем прибыль.

Потенциальный заработок при инвестиции в ПАММ-счета

Юзабилити интерфейса удобное. Выбирать ПАММы легко и просто. Прибыль выводится каждый день. Вся работа прозрачная и отрицательных моментов не выявлено. Из графиков наблюдается, что любой ПАММ-счет имеет периоды снижения прибыльности. Лучшую прибыль возможно запросто получить, если каждый день перебрасывать средства с одного счета на другой и следить за доходностью. Я же пустил все по течению и просто наблюдал за получением пассивной прибыли.

Из графиков наблюдается, что любой ПАММ-счет имеет периоды снижения прибыльности. Лучшую прибыль возможно запросто получить, если каждый день перебрасывать средства с одного счета на другой и следить за доходностью. Я же пустил все по течению и просто наблюдал за получением пассивной прибыли.

Этот эксперимент имеет цель сделать адекватный отзыв о ПАММ-счетах, но не получение прибыли. Вкладывайте деньги в любой памм-счет и наблюдайте за прибылью. Переводите деньги между счетами, чтобы не получать убытков.

Рейтинг счетов и анализ статистики

Ниже представлен скриншот рейтинга ПАММ счетов. Выбор счета для инвестирования — это важный фактор будущего получения прибыли. Правильный подход к анализу рейтинга гарантирует получение прибыли, иначе, вложив деньги к убыточному управляющему вы только расстроитесь, получив через месяц ожидания не доход, а убыток.

Как же пользоваться статистикой? Для начала надо перейти к рейтингу: https://alpari.forex/ru/invest/pamm/?layout=grid&sort=rating. asc

asc

Далее отмечаем что для вас является самым важным фактором: возраст счета или его доходность. Чем старше ПАММ счет, тем он перспективнее на долгосрочную перспективу. Выбирать высокую доходность стоит только на короткий срок. Я рекомендую выбирать золотую середину — счета старше пол года и с доходностью более 500%. Такие управляющие показывают наиболее стабильные прибыли.

Также можно отсортировать рейтинг по стилю торговлю: консервативный или агрессивный.

Если вы желаете рискнуть и попробовать заработать за один-два месяца, то выбирайте агрессивный стиль. Если вам важна стабильность и долгосрочные инвестиционные возможности, то надо остановить свой выбор на консервативных управляющих. Они не рискуют на сделках и показывают меньшую доходность, но зато такие счета редко идут в убыток.

Анализ статистики на этом не останавливается. Я советую открыть дополнительный фильтр по значку Шестеренки справа от рейтинга.

Дополнительный фильтр состоит из двух вкладок: Свойства ПАММ счета и Показатели торговли.

Здесь надо поставить галочку Максимальная просадка.

На вкладке Свойства ПАММ счета можно поставить галочки Средства управляющего, чтобы посмотреть сколько сам управляющий вложил денег на счет. Чем больше личных средств вложено, тем ответственней будет торговать.

Я показал свои настройки фильтра для анализа статистики и выбора лучшего ПАММ счета, которые я использовал для инвестирования денег. Вы можете использовать их, или создать свой собственных подход и фильтр. Пишите в комментариях на что вы обращаете внимание при отборе рейтинга, как вы формируете ПАММ портфель и какие прибыли получаете? Другим пользователям будет интересно узнать ваш опыт и написать отзывы.

Инвестиции в ПАММ-счета

Здравствуйте уважаемые читатели!

В этой статье я подробно расскажу вам что такое инвестиции в ПАММ-счета.

Что такое ПАММ-счета

Мы с вами уже обсуждали, что доход мне приносит доверительное управление.

То есть свободные деньги я доверяю (инвестирую) профессионалам в торговле валютными ценностями — трейдерам форекс. А возможность инвестирования мне предоставляет компания-брокер, предоставляющая:

А возможность инвестирования мне предоставляет компания-брокер, предоставляющая:

- услугу инвестиции в ПАММ-счета для инвесторов;

- доступ к финансовому рынку и возможность открыть ПАММ-счет для трейдеров.

Таких компаний сейчас несколько десятков. Вот мои обзоры лучших ПАММ-брокеров.

Технология, с помощью которой брокер обеспечивающая передачу средств инвесторов в доверительное управление конкретным трейдерам называется ПАММ счета.

Зачем я инвестирую в ПАММ счета? Почему просто не вложить деньги в банк? Потому что ПАММ приносит более высокие доходы. А риски при этом сопоставимы с банковскими.

Сейчас ПАММ получают большое распространение в Европе и пост-советском пространстве. Большая часть крупнейших компаний-брокеров эту технологию уже использует. А как это работает?

К примеру, есть хорошая компания-брокер, есть ряд успешных трейдеров, использующих данного брокера и есть инвесторы, которые хотели бы сохранить и приумножить свои сбережения, имея определенные гарантии.

- Инвесторы выбирают трейдеров.

Трейдеры могут быть консервативные, агрессивные, умеренно агрессивные. Я их разделяю с учетом приемлемого соотношения доходности и доступной статистики сделок.

- Инвесторы направляют свои средства на ПАММ счета.

Напрямую трейдеру средства не передаются. Снимать деньги с ПАММ счетов или использовать их как либо еще, кроме торговли трейдер не может.

- Трейдер использует средства на ПАММ счетах для торговли на форекс.

Кроме средств на ПАММ счетах трейдеры обязаны в торговле использовать и собственный капитал. Прибыльные сделки увеличивают капитал инвесторов и капитал трейдеров. При убытках — трейдеры отвечают своим капиталом наравне с инвесторами. Эта особенность защищает инвесторов от безответственных трейдеров.

- Инвестор выводит вложенные средства и прибыль.

Удобной особенностью ПАММ является гибкая система ввода и вывода средств. Инвестировать в трейдеров у большинства брокеров можно в любой момент, за исключением нескольких часов по субботам, когда проводятся технические работы. Вывод средств производиться в зависимости от заявленных трейдером условий от 1 до 4 недель. Так брокер защищает трейдеров от возможной резкой потери средств в управлении (представьте что будет если все вкладчики одновременно заберут свои вклады из банка?).

Инвестировать в трейдеров у большинства брокеров можно в любой момент, за исключением нескольких часов по субботам, когда проводятся технические работы. Вывод средств производиться в зависимости от заявленных трейдером условий от 1 до 4 недель. Так брокер защищает трейдеров от возможной резкой потери средств в управлении (представьте что будет если все вкладчики одновременно заберут свои вклады из банка?).

Кроме того технология ПАММ позволяет инвесторам видеть все сделки трейдеров сразу же после их закрытия. Это подтверждает реальную торговлю трейдеров. Таким образом компании-брокеры гарантируют защиту от мошенников.

Инвестиции в ПАММ-счета имеют еще одно преимущество — низкий входной порог. Минимальная сумма инвестиций у большинства трейдеров составляет 10-100$.

В дополнение скажу, что выводить средства нужно. Некоторые люди подолгу не выводят не только инвестиции, но и прибыль. Это бывает психологически сложно сделать, когда видишь что получаешь все больше дохода (заработанные деньги сами начинают приносить доход). Я лично стараюсь выводить средства хотя-бы раз в месяц. Как зарплату. Даже завел отдельную банковскую карту для доходов от инвестирования. Поделюсь с вами секретом — с нового года доходы от инвестирования уже станут моими основными доходами.

Я лично стараюсь выводить средства хотя-бы раз в месяц. Как зарплату. Даже завел отдельную банковскую карту для доходов от инвестирования. Поделюсь с вами секретом — с нового года доходы от инвестирования уже станут моими основными доходами.

Буду благодарен Вашим вопросам или Вашему мнению в комментариях.

В завершение статьи хотел бы напомнить о рисках инвестирования! Мы все знаем, что в интернете очень много мошенников, обещающих легкие деньги. Вложение денег в успешных трейдеров форекс — это не пирамида. Они действительно приносят доход. Вместе с тем, и они увы не без рисковые. Ведь даже самый опытный трейдер может принести убыток. В особенной степени это касается высокодоходных и агрессивных трейдеров. Поэтому для инвестирования лучше выделить только ту часть своего бюджета, которая в случае получения убытка не навредит вашему благосостоянию.

Прошу учитывать это, и если вы только начинаете путь инвестора — вкладывать средства консервативно. В стабильных трейдеров с многолетней историей торговли на форекс.

В стабильных трейдеров с многолетней историей торговли на форекс.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

о том, как инвестировать и как не потерять деньги

25.01.2015

Просмотры: 9 256

12 основных правил (золотые правила инвестора), соблюдение которых позволит избежать Вам финансовых ошибок и потерь. Читайте – и узнаете, как не потерять деньги.

От погони за бешеной прибылью пока никто не ушел с деньгами.

(Михаил Мамчич)

Правило Уорена Баффета – главное и основополагающее: «Для большинства людей в инвестиционной деятельности важен не объем знаний, а скорее реалистичная оценка пробелов в этих знаниях. Для того, чтобы избежать больших ошибок, инвестору необходимо знать не так уж и много.»

Для того, чтобы избежать больших ошибок, инвестору необходимо знать не так уж и много.»

Что нужно знать нам, обычным людям, чтобы понимать, как не потерять деньги? На самом деле не так много. В этой статье вы узнаете 12 основных правил (золотые правила инвестора), которые позволят вам избежать значительных денежных потерь.

Правило №1: не поддавайтесь эмоциям

Эмоции – враг денег. Никогда не принимайте финансовые решения, руководствуясь эмоциями.

Друзья, в момент, когда у человека вспыхивают эмоции, голос разума услышать невозможно. Здравый смысл и строгий расчёт попросту отсутствуют в такие моменты – это норма. В истории множество тому примеров и свидетельств.

Совсем недавно эмоциональная волна народной финансовой паники, случившаяся после событий «чёрного вторника», опустошила витрины магазинов бытовой техники, автосалонов и т.д. Вложение денег в три телевизора и пять холодильников – потеря денег в основе своей.

Если Вы планируете начать инвестировать… В первую очередь Вы должны продумать, проанализировать, просчитать возможный риск. Вы должны изучить предлагаемое решение, предлагаемый финансовый инструмент или какой-либо способ инвестирования, изучить инвестиционный портфель.

Вы должны изучить предлагаемое решение, предлагаемый финансовый инструмент или какой-либо способ инвестирования, изучить инвестиционный портфель.

И только потом, когда Вы убедились, что способ соответствует Вашим критериям надежности – «риск и доходность» – принимайте решение. Учитывая, но не полагаясь на внешнюю финансовую обстановку и ни в коем случае не беря в расчёт эмоции, как свои, так и чужие.

Если Вы уже инвестируете. Допустим, у Вас портфель фондов акций, облигаций и (или) других активов. А значит, у Вас есть личная стратегия создания капитала; я, как финансовый консультант, искренне надеюсь, что Вы серьезно подошли к составлению своего личного финансового плана.

Предположим, ситуация изменилась глобально (я имею в виду изменения в мире, как, например, в 2008 году) или локально (как сейчас в России). Как поступит эмоциональный человек в такой момент? Норма поведения – у него начнется паника.

В таком состоянии человек начнет нервничать и, как следствие менять изначально выбранную стратегию, продавать или покупать активы, причем, велика вероятность, что всё это будет происходить в хаотичном порядке, то есть – беспорядочно. Нарушил стратегию – проиграл в 2-3 раза больше, чем, если бы следовал стратегии, выбранной в здравом уме.

Нарушил стратегию – проиграл в 2-3 раза больше, чем, если бы следовал стратегии, выбранной в здравом уме.

Ну, а как поступит разумный хладнокровный инвестор в аналогичной ситуации? Он, несмотря на панику и эмоции со стороны СМИ и других людей, будет строго придерживаться своего плана. На случай падения стоимости акций и других активов у него уже запланирован список действий – что делать в такой ситуации – и он четко будет ему следовать.

Последнее и есть корректировка портфеля, которая заранее также прописывается на подобные случаи. Без эмоционально – ведь все в норме. Уверенно. Спокойно. Строго придерживаясь выбранной стратегии. Единственный помощник в такой ситуации не СМИ и другие люди, а финансовый консультант, который напомнит про стратегию.

Правило №2: Объективно оценивайте гарантии и предлагающих Вам гарантии

Очень часто люди поддаются уговорам своих друзей, родственников, коллег или просто знакомых, которые настолько сильно эмоционально загорелись «супер инвестициями» и «большим кушем», что стали себя ощущать «мега-инвесторами». Нередко встречаются персонажи, уверенно заявляющие: «Да я мамой клянусь, я тебе гарантирую, что ты будешь получать 50% годовых, если вложишься».

Нередко встречаются персонажи, уверенно заявляющие: «Да я мамой клянусь, я тебе гарантирую, что ты будешь получать 50% годовых, если вложишься».

Важно понимать одну единственную природную (жизненную) сущность, отлично сформулированную Остапом Бендером: «Гарантию дает только страховой полис». И это правда. Только страховой полис и дает гарантию. Больше в мире никто не в силах, да и не в праве, гарантировать. Мы – люди, слишком маленькие и финансово уязвимые, чтобы что-то гарантировать.

А те, кто кричат о гарантиях, просто «кормят» Вас обещаниями, пытаясь втянуть в какую-то новую, уникальнейшую затею, которая якобы Вас озолотит, и ни слова не говоря про риск. Никогда не покупайтесь на гарантии из серии «мамой клянусь» и «дело верное». Запомните – гарантии дают только страховые компании!

Правило №3: Избегайте доходности 20% годовых и более

Первый признак того, что дело «дурно пахнет» – это, когда Вам сулят высокую доходность и всячески этим пытаются заманить в сомнительный проект. А когда в этом случае речь идет еще и о гарантиях – бегите!

А когда в этом случае речь идет еще и о гарантиях – бегите!

Если все-таки не успели «убежать» сразу, вспоминайте три правила:

- Максимально гарантированная доходность как правило бывает 3-4% годовых в валюте – это норма. А в рублях и в России ничего гарантированным быть не может!

- Максимально стабильную доходность в 20,5% годовых показал только Уорен Баффет. За 50 лет средняя годовая доходность его инвестиций составила 20,5%! Это мировой рекорд. Это исключение, но не правило. Никто в мире не смог сделать больше на таком длинном промежутке времени. Поэтому, все, что выше 20% годовых, у Вас ДОЛЖНО вызывать сильные сомнения и единственную реакцию: «Нет, спасибо, я такие игры не играю, слишком высокий риск». Если Вы, конечно, не хотите потерять деньги навсегда…

- Высокую доходность можно получить только в активных спекулятивных инвестициях, т.е. в трейдинге на краткосрочных дистанциях 1-2-3, максимум 5 лет. При этом всё можно потерять в любой момент времени, в любую минуту дня или ночи. Вам нужен такой риск и стресс? Такую же доходность в норме может давать также бизнес, потому что это очень агрессивные активные инвестиции. Тут естественно нет никаких гарантий. Вспомните компанию Nokia. Была, и нет…

Правило №4: Чтобы не потерять деньги – оценивайте международный рейтинг

Международный рейтинг – главный критерий надежности.

Всегда оценивайте международный рейтинг, который имеет компания, страна и другие финансовые институты. Это Ваш верный маяк в мире инвестиций. Это как градусник, который меряет температуру тела, только в этом случае это финансовый «градусник», показывающий степень надежности компании, Ваш риск, а значит, и показатель Вашего доверия к ней.

Запомните и заучите, наиболее влиятельные международные рейтинговые агентства: S&P, A.M.Best, Moody’s, Fitch:

Эти рейтинги характеризуют надежность вложений, экономические, политический и финансовый риск, а также то, насколько стабильно правительство в конкретной стране, насколько сильная в ней экономика, и, очень важно, насколько выполняются законы в этой стране, т.е. насколько сильно защищают местные законы Вас лично, Ваши права, как инвестора.

При международном рейтинге А и выше вложения могут считаться консервативными. Если рейтинг ниже, чем А (А-), т.е. с рейтингом BBB – то это инвестиции с умеренными рисками.

Проверяйте у компании наличие рейтинга, наличие лицензии. Только сильные и легальные компании имеют высокий рейтинг.

Правило №5: Избегайте спекуляций

Спекуляции – очень опасный и сомнительный способ инвестирования. Точнее, это активные инвестиции, в норме они по психотипу подходят только 1-2% людей. Вероятность потерять деньги – 99% и, причем, потерять их можно в любой момент времени. И, чтобы зарабатывать на спекуляциях, нужно очень много трудиться, нужно уделять этому по многу часов каждый день и обладать соответствующей моделью мышления.

Спекуляции – это способ заработка, но не инвестирования. Это активный способ зарабатывать деньги. Также это относится к бизнесу, к инвестициям в российскую недвижимость. Помните, кого в советское время называли спекулянтами? Правильно. Бизнесменов, которые покупали и продавали что-то достаточно часто.

Когда Вы покупаете квартиру и через 2-3 года ее перепродаете, Вы также занимаетесь активными инвестициями. Есть новый тренд, называется он ПАММ-счета. Это доверительное управление на форексе. Кстати, в некоторых развитых странах это считается чистым мошенничеством, например, в США. Вы уверены, что ПАММ счета в течение 15-30 лет будут стабильно работать и смогут вас обеспечить хотя бы на 10-15 лет? Крайне мало вероятно.

Я не рекомендую такие спекулятивные способы, это большой риск и они не для всех. Эти способы не смогут вам обеспечить стабильный и тем более гарантированный пассивный доход на много десятилетий.

Правило №6: Оценивайте, как давно в стране работают законы и законодательная база

Оцените, как часто она меняется или менялась за последние 100, 200 лет и более. Лучше доверять свое богатство и сбережения тем странам, в которых норма – стабильная работа законов десятки лет и при этом фундаментально они не меняются.

Пример: английское право, которое работает более 300 лет; американские законы, которые работают более 200 лет. Это важно, потому что мы говорим о долгосрочных инвестициях на срок 15, 20, 30, 40 лет и более.

Учитывать это нужно для того, чтобы Вы смогли согласно Вашему плану создать капитал, не только для Вашего будущего, но и для будущих поколений.

Кстати, законы в таких странах работают для всех людей одинаково без исключения.

Правило №7: Используйте различные виды страхования

Страхование – на случай огромных непредвиденных расходов. Зарубите себе на носу, это «волшебная палочка», чтобы сохранить капитал. Это финансовая защита для Вас и Вашей семьи!

Наверняка, Вы задумались: а какие могут возникнуть огромные непредвиденные расходы у меня? Могут всякие.

Это расходы, которые могут возникнуть вследствие потери здоровья – травмы, болезни, когда потребуются деньги на операции, лечение. Вследствие потери близких или основного кормильца семьи, что, как правило, влечет фатальные последствия для оставшихся в живых близких. Это расходы в случае кражи, при пожарах и прочих случаях потери или порчи имущества.

На все эти и многие другие случаи в норме у Вас должны быть такие базовые виды страхования, как: страхование жизни, ДМС, страхование на случай потери трудоспособности – несчастных случаев, травм.

Страхование всегда стоит дешево, а при наступлении критической ситуации обеспечивает колоссальную финансовую защиту, финансовую поддержку для Вас и Ваших близких.

Страхование – это проявление вашей ответственности и заботы. Страхование – это и есть финансовая зашита, единственный гарантированный способ вернуть деньги в семью, когда это наиболее срочно необходимо.

Вы спросите «Как не потерять деньги?». Отвечу – «Страхование!». Страхование – это панацея от потерь.

Правило №8: Не кладите яйца в одну корзину. Никогда!

Вы уже слышали это правило. Но, наверное, забыли, потому что не применяете его. Верно?

Всем известный пример с недвижимостью. Как у нас инвестируют россияне сегодня свои средства? Большинство делают инвестиции в недвижимость в Москве. Только недвижимость, только в России, да еще и только в Москве. Обязательно в Москве. Посчитали, сколько раз в таком случае Вы нарушаете банальное правило – «не держите яйца в одной корзине»?

Давайте вместе посчитаем:

- Первое нарушение – только в недвижимость. Недвижимость – это один из видов активов, далеко не идеальный, кстати, со своими плюсами и минусами.

- Второе нарушение – только в России. Россия имеет низкий рейтинг, сильно подвержена экономическим и политическим рискам. В текущей ситуации это ярко прослеживается (середина и конец 2014 года). В России сейчас кризис. И поэтому стоимость недвижимости сильно упала. Если у Вас возникнет желание или срочная необходимость получить живые наличные деньги, то потери Вам обеспечены как минимум на 30%! А скорее всего и на 50%, потому что недвижимость низко ликвидна, ее сейчас сложно будет продать.

- Третье нарушение. Инвестиции в недвижимость только в одном регионе, области. Например, в Москве стоимость недвижимости упала в среднем более чем на 30% за 1 год. Информацию можете проверить по ссылке: //www.irn.ru/news/96558.html.

Если вы так сильно «любите» недвижимость, то сделайте глобальные инвестиции в фонды недвижимости. Тогда Вы будете владеть разными долями недвижимости по всей планете. Это снизит риск и для этого нужно всего-то $10,000, а не 40-50 тысяч и более.

Как видите, аж 3 грубейших нарушения банального правила, именно банального правила, которое Вы якобы знаете. А что толку-то? Подобные примеры можно привести для россиян на бизнесе, по сути то же самое, когда все деньги в одном проекте.

Правило №9: Смиритесь!

Никто не знает будущего и не может его предугадать на 100%. Не тратьте свое время на догадки, что будет завтра. Бесполезное занятие.

Самый правильный и стабильный способ – создавайте портфель из разных активов и инвестируйте глобально по всему миру, не выходя из дома! «Инвестируйте в тапочках!»

Напомню, что в Вашем финансовом портфеле должны быть следующие инструменты:

- Страховой контракт с долей 20-25%. Он обеспечивает гарантированную сохранность капитала и среднюю доходность 7-8% в год в валюте.

- Портфель инвестиций на фондовом рынке с долей 20-25%. Глобальные фонды акций, облигаций.

- Ваш бизнес, доля до 20% от стоимости всех активов. Чем меньше, тем лучше.

- Недвижимость, доля 20% от стоимости всего портфеля.

- Золото, доля от 5 до 10%.

- Банковский счет. Доля 5%.

При этом важно знать историю за последние 200 лет. И особенно за последние 50 лет, чтобы правильно составить портфель инвестиций на фондовом рынке. Это один из двух основных способов создания долгосрочного капитала.

Правило №10: Инвестиции всегда носят долгосрочный характер

Минимальный срок – 5 лет. А вообще, всегда стандартно рекомендуют инвестировать на срок от 15 лет и более. Почему?

Потому что за этот период удастся сгладить колебания фондового рынка и получить усредненную доходность в 9-11% годовых для умеренного портфеля в валюте.

Правило №11: Доходность в пассивных инвестициях бывает 3-х видов

Это зависит от типа портфелей инвестиций. Консервативная – от 3 до 6% годовых, умеренная – от 6 до 8% годовых, агрессивная – от 9 до 12% годовых. Это подтверждено историей за последние почти 100 лет.

Ни один банк в мире не дает и не может дать такие высокие проценты по депозитам. Если банк дает 6-7% годовых в валютах (EUR, USD, GBP) по депозитам, то это Вас должно настораживать. Лучше избегать таких вложений, обычно они ненадежны.

Правило №12: Выбирайте пассивные инвестиции, «инвестиции под ключ»

Такие инвестиции будут работать самостоятельно, без Вашего активного участия, будут сохранять и приумножать капитал в то время, пока Вы путешествуете, занимаетесь бизнесом, растите детей и т.д. Вам нужно лишь раз в год потратить пару часов на коррекцию Вашего плана и все!

Я поделился основными правилами. Соблюдайте их, чтобы избежать финансовых ошибок и финансовых потерь. Или пройдите эти 12 шагов под руководством специалиста в области финансов. Так вы быстрее дойдете до цели и не потеряете деньги!

Как инвестировать, не терять деньги и достигать любых финансовых целей — расскажу вам я. Сделайте первый шаг, оставьте свои данные, я свяжусь с вами

Звоните: +7 (499) 341-09-87

Пишите: [email protected]

С уважением,

Илья Пантелеймонов.

Навигация по записям

Навигация по записям

Лучшие ПАММ-счета на 2019 год

Приветствую, друг! Предлагаю порассуждать о ПАММ-счетах. Имеет ли смысл в них инвестировать, и если имеет, то какие ПАММ-счета выбрать для инвестирования в 2019 году?

Давай начнём, как любит говорить Владимир Владимирович, «без раскачки» 🙂 Но для начала предлагаю вспомнить что такое ПАММ-счёт.

Аббревиатура PAMM (Percent Allocation Management Module) на русский язык переводится как «Модуль Управления Распределением Процентов». То есть, ПАММ-счёт, это такой счёт на рынке Форекс, на который трейдер может принимать инвестиции от заинтересованных лиц через специальный ПАММ-сервис, предоставляемый брокером.

Таким образом, инвестор, зайдя на ПАММ-сервис брокера, может выбрать себе любой приглянувшийся ему ПАММ-счёт (или несколько ПАММ-счетов), и в пару кликов инвестировать туда сумму, которую он сочтёт нужным (по суммам есть ограничения). Далее эта сумма поступит в управление трейдеру. Регулярно, по результатам торговли система в автоматическом режиме будет распределять между трейдером и инвестором прибыли и убытки, в заранее оговоренном в оферте ПАММ-счёта соотношении.

Если ты всё равно не до конца понял, что это, то вот тебе пример:

Посмотрим результаты по ПАММ-счетам, которые я рекомендовал в прошлом году.

В прошлом году я рекомендовал 5 ПАММ-счетов, которые, на мой взгляд, были самыми привлекательными для инвестирования. С тех пор прошло около года. Давай посмотрим, какие результаты ты бы получил, прислушавшись к моим рекомендациям, и вложившись в данные ПАММ-счета равными долями.

Управляющие из моего прошлогоднего топ-5 показали следующие результаты в долларах:

Lucky Pound: +6.7%

Expensivebuyer: +50.4%

Treasures dragon: -36.5%

Veselka 1: -61.3%

Premium Trading Asia: -57.4%

Получается, что совокупная годовая доходность портфеля из этих ПАММ-счетов в долларах равна -19.76%. Но! Это без учёта комиссий, которые берут управляющие. Я посчитал, с учётом вознаграждений управляющим, годовая доходность данного ПАММ-портфеля в долларах должна находиться примерно в районе -30% (+/-2%).

Таким образом, в рублях годовая доходность портфеля из данных ПАММ-счетов составила бы в районе -21.5% (+/-2.5%).

Согласен, результат не очень привлекательный. Но нужно понимать, что ПАММ-счета – это довольно рисковый инвестиционный инструмент, и, если ты хочешь иметь по ним хорошую доходность, то нужно постоянно «держать руку на пульсе».

Применимо к данному портфелю, стоило выйти из ПАММ-счетов Treasures Dragon, Veselka 1 и Premium Trading Asia, когда стало понятно, что их торговые системы перестали работать. Определить это не всегда просто, но если ты собираешься всерьёз заниматься ПАММ-инвестированием, то этому следует учиться. А лучший учитель – это, как известно, опыт.

Рекомендации по ПАММ-инвестированию

Несмотря на то, что ПАММ-счета являются довольно рисковым инвестиционным инструментом, их, всё же, имеет смысл рассматривать в качестве актива, которым можно диверсифицировать портфель.

Моя рекомендация по оптимальному объёму инвестиций в ПАММ-счета:

Для портфелей до 1 000$: до 100% портфеля

Для портфелей от 1 000$ до 20 000$: около 1 000$

Для портфелей от 20 000$: около 5% портфеля

***

На сегодняшний день лучшим брокером по большинству параметров является Alpari. Все лучшие ПАММ-счета тоже расположены на платформе брокера Alpari.

Я отобрал для тебя лучшие ПАММ-счета, имеющие грамотные торговые системы и продолжительные истории торговли. И самое главное – эти ПАММ-счета сегодня имеют сотни тысяч долларов в управлении, которые им доверили инвесторы.

Топ-5 ПАММ-счетов 2019 года

Moriarti

Возраст счёта: 4 года 3 месяца

Объём средств на счёте: 1 100 000$

Стратегия: торговля по тренду от линий сопротивления и поддержки, с использованием токсичных методик, сделки открываются на срок от нескольких недель, до нескольких месяцев

Доходность за последние 12 месяцев: 214.5%

Максимальная просадка за последние 12 месяцев: 26.7%

Вознаграждение управляющего: 20-40% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 4 200$

Количество инвесторов: 2 500

Средний депозит: 430$

Доля самого крупного инвестора: 31 000$

Цифры округлены

В этом году на первое место я поставил довольно неоднозначный ПАММ-счёт. Дело в том, что управляющий paymaster использует в торговле на счёте токсичные методики, которые рано или поздно приведут к полному сливу счёта. Однако, есть нюансы, которые позволяют ставить данный ПАММ-счёт на вершину рейтинга. И главный нюанс – это качественная торговля управляющего. С таким грамотным подходом к торговле и манименеджменту, счёт вполне может просуществовать ещё много лет, принеся инвесторам сотни процентов прибыли. И когда счёт всё-таки сольётся, нет никаких сомнений, что управляющий откроет новый аналогичный ПАММ, и даст инвесторам, потерявшим деньги в Moriarti, бонусы, благодаря которым они смогут вскоре возместить убытки с помощью нового ПАММ-счёта paymaster’а.

К слову, печально известный ПАММ-счёт Trustoff, в 2016 году бивший рекорды по объёму инвестиций в отдельно взятый ПАММ-счёт, тоже дело рук paymaster’а. Однако, Trustoff просуществовал чуть менее двух лет, а Moriarti успешно работает уже пятый год! Это говорит о том, что торговая система, используемая на Moriarti, является менее рисковой, чем на Trustoff.

Подводя итог, могу дать следующую рекомендацию по инвестированию в данный ПАММ-счёт. Во-первых, нужно понимать, что инвестируя в Moriarti, ты рискуешь всей инвестируемой на счёт суммой. Поэтому, следует инвестировать в него лишь небольшую часть своих инвестиций, и регулярно выводить прибыль. Через год отобьёшь инвестиции и начнёшь получать чистую прибыль, не рискуя вложенными средствами. При сливе счёта следует переходить на новый счёт управляющего, который, он, скорее всего, создаст. Причём, скорее всего, там будут бонусы для инвесторов Moriarti, в результате чего, ты довольно быстро сможешь компенсировать убытки и всё равно, по итогу, выйти в плюс.

Expensivebuyer (MTS.Low risk)

Возраст счёта: 7 лет 5 месяцев

Объём средств на счёте: 860 000$

Стратегия: торговля при помощи механической торговой системы, включающей в себя c десяток роботов

Доходность за последние 12 месяцев: 81.6%

Максимальная просадка за последние 12 месяцев: 28.2%

Вознаграждение управляющего: 25-50% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 350 000$

Количество инвесторов: 1 100

Средний депозит: 820$

Доля самого крупного инвестора: 350 000$ (в данном случае, крупнейшим инвестором является сам управляющий)

Цифры округлены

В прошлом году в топ-5 вошёл другой счёт от управляющего Expensivebuyer – MTS, который в этом году справит своё десятилетие. По результатам года он показал лучшую доходность среди тех ПАММ-счетов, которые я рекомендовал. Оба этих счёта я ставлю на второе место (получается, что рейтинг, по сути, следовало бы назвать ТОП-6 🙂 ). Но преимущество я отдам всё же счёту MTS.Low Risk, так как риски на нём меньше, доходность за прошедший год выше, денег на счету больше, да и оферта более привлекательная (а для долгосрочных инвестиций это имеет большое значение).

Данный ПАММ-счёт является одним из самых старых ПАММ-счетов площадки Alpari.

Тот факт, что сам управляющий инвестировал в этот ПАММ-счёт 350 000$ собственных средств, говорит о том, что он верит в него, и, как никто, заинтересован в сохранении и приумножении средств на счёте.

С 2011 по 2015 год счёт находился в просадке (это хорошо видно на логарифмическом графике). Но если смотреть историю торговли с лета 2014 года, то за это время максимальный срок нахождения в просадке составил около 7 месяцев.

ПАММ-счёт подойдёт тем инвесторам, которые готовы к длительным просадкам. Как мы можем видеть, терпение инвесторов на этом счёте рано или поздно окупается.

Безусловно, один из лучших ПАММ-счетов современности.

Lucky Pound

Возраст счёта: 4 года 11 месяцев

Объём средств на счёте: 440 000$

Стратегия: вход в рынок на сильных импульсах, в расчёте на продолжение тренда

Доходность за последние 12 месяцев: 6.7%

Максимальная просадка за последние 12 месяцев: 14.2%

Вознаграждение управляющего: 50% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 4 900$

Количество инвесторов: 2 000

Средний депозит: 210$

Доля самого крупного инвестора: 12 000$

Цифры округлены

Лидер моего рейтинга прошлого года сместился на 3 место – прошедший год оказался не лучшим для этого счёта (хотя и прибыльным). Однако, от этого он не перестаёт быть моим любимчиком. Lucky Pound инвесторы ценят за его стабильность.

Управляющий Александр, он же warlock279, является настоящим профессионалом в мире трейдинга. В своей торговле управляющий не использует токсичных методик торговли, а значит, вероятность слива счёта стремится к нулю. Александр умеет контролировать убытки, а также имеет довольно грамотную рабочую торговую систему. А что ещё нужно для получения прибыли на Форексе?!

Из-за большого объёма средств на счёте управляющий вынужден использовать меньшее торговое плечо, чем он может себе позволить, из-за чего урезается потенциальная доходность. Для решения этой проблемы warlock279 создал несколько клонов данного ПАММ-счёта. На данный момент я бы рекомендовал инвестировать не в основной счёт, а в счёт Sphere_004, который отличается удвоенным риском (и, соответственно, доходностью), а также более лояльной офертой (вознаграждение управляющего составляет от 15 до 50%, в зависимости от суммы инвестиций). Более лояльная оферта на длительном промежутке времени повышает доходность в разы. И не обращай внимание на то, что Sphere_004 на данный момент имеет отрицательную доходность. Это один из клонов счёта Lucky Pound с удвоенным риском, просто открыт данный ПАММ-счёт в середине прошлого года, и если смотреть на доходность по основному счёту, то с конца августа 2018 года счёт находится в просадке. Поэтому кривая доходности Sphere_004 не должна тебя пугать. Ранее Александр на данной торговой системе всегда выходил из просадок и обновлял максимумы.

Пожалуй, данный ПАММ-счёт является наиболее консервативным счётом рейтинга, к тому же не использующим токсичные методики торговли, такие как мартингейл, усреднения и пересиживания. Поэтому под него можно выделять чуть большую часть ПАММ-портфеля, чем под остальных. Конечно, это в том случае, если сохранность средств для тебя важнее высокой доходности.

ETS

Возраст счёта: 1 год 3 месяца

Объём средств на счёте: 340 000$

Стратегия: дневной скальпинг

Доходность за последние 12 месяцев: 388.1%

Максимальная просадка за последние 12 месяцев: 21.5%

Вознаграждение управляющего: 25-50% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 15 000$

Количество инвесторов: 780

Средний депозит: 440$

Доля самого крупного инвестора: 15 000$ (в данном случае, крупнейшим инвестором является сам управляющий)

Цифры округлены

Молодой и перспективный ПАММ-счёт. Показывает достаточно высокую доходность.

Торговля основана на дневном скальпинге по тренду на основных валютных парах. При боковых трендах возможны просадки.

Довольно интересный ПАММ-счёт, но история торговли не настолько продолжительна, чтобы доверять ему значительную долю портфеля. К тому же, значительные инвестиции в этот счёт стали поступать совсем недавно. Надо смотреть, как управляющий справится с большим объёмом средств на счёте.

Я бы рекомендовал присматриваться и с осторожностью инвестировать небольшие суммы.

A0-HEDGE

Возраст счёта: 3 года 6 месяцев

Объём средств на счёте: 310 000$

Стратегия: торговля от сильных уровней, торговля в каналах, долгосрочные фундаментальные сделки, система основана на хеджировании рисков, но при этом используется такая токсичная методика торговли, как усреднения

Доходность за последние 12 месяцев: 176.8%

Максимальная просадка за последние 12 месяцев: 30%

Вознаграждение управляющего: 18-36% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 12 000$

Количество инвесторов: 1 100

Средний депозит: 270$

Доля самого крупного инвестора: 12 000$ (в данном случае, крупнейшим инвестором является сам управляющий)

Цифры округлены

Управляющий позиционирует себя как иностранец (судя, по нику, японец). Зарегистрирован он под ником 大胆なタカ, что, в переводе с японского, значит «Смелый ястреб» 🙂 С инвесторами на форуме общается на английском языке. Но некоторые пользователи заподозрили в нём русского (ну или товарища из СНГ), который «косит» под японца 🙂 Не будем вдаваться в подробности, просто прими это как факт.

Но для нас, как для инвесторов, не столь важно, откуда родом трейдер. Важно, чтобы деньги наши не просаживал, а лучше, чтоб прибыль приносил. Да побольше 🙂 А всё остальное – лирика.

Поэтому давай проанализируем торговую систему, на которой основан A0-HEDGE.

Управляющий использует в своей торговле усреднения, что когда-нибудь приведёт к довольно стремительному сливу счёта. Однако, пока он не поймает мощный продолжительный безоткатный тренд, идущий в противоположном от торговой системы направлении, он будет радовать своих инвесторов хорошей прибылью. Учитывая довольно привлекательную оферту, для ПАММ-инвестора данный счёт сегодня может стать вполне неплохим выбором.

Инвестируя в данный ПАММ-счёт, ты должен понимать, что ты рискуешь всей суммой инвестиций. Поэтому, в таком случае, хорошим решением будет регулярный вывод прибыли из ПАММ-счёта, а не её реинвестирование. Ну и, конечно, инвестировать в такой ПАММ-счёт рекомендуется лишь небольшую долю ПАММ-портфеля.

Ведь, как известно, для ястреба, с которым себя ассоциирует управляющий, характерно сначала взлетать в небеса, а затем падать оттуда камнем вниз, настигая своих жертв.

Поэтому, чтобы не стать «жертвой ястреба», нужно входить в ПАММ-счёт, когда он «набирает высоту», а выходить из него до того, как он начнёт «падать камнем вниз». Эх, опять лирика 🙂

Заключение

В рейтинге представлены счета, как использующие токсичные методики торговли, так и не использующие их. На мой взгляд, это лучшие ПАММ-счета, которые есть на сегодняшний день. И все они имеют шансы дать неплохой профит в ближайший год. А через год я представлю тебе новый рейтинг. Тогда же, заодно, оценим успехи ПАММ-счетов из этого рейтинга.

ПАММ-счета являются хорошим инструментом диверсификации портфеля. Но не забывай о рисках. ПАММ-счета являются очень рисковым инвестиционным инструментом, поэтому я бы не рекомендовал вкладывать в них значительные суммы (рекомендации по объёмам я давал в начале статьи).

Доброй прибыли!

Перейти в рейтинг ПАММ-счетов Alpari

Регистрация в Alpari

Copy Trading VS ПАММ — различия, плюсы и минусы [InvestinGoal]

Когда дело доходит до торговли на форексе, любой инвестор, несомненно, обладает огромным потенциалом.

Однако, прежде чем вы сможете по-настоящему эффективно участвовать, важно установить правильные основы и параметры для вашей торговли.

Это означает знание рынка и имеющихся в вашем распоряжении возможностей для торговли.

Два наиболее часто выбираемых пути для инвесторов в индустрии форекс — это открытие счета PAMM (Percentage Allocation Money Management) или участие в копировальной торговле через указанную платформу копирования.

Оба типа счетов предлагаются многими ведущими форекс-брокерами на сегодняшнем рынке; мы даже создали список лучших форекс-брокеров pamm.

Оба маршрута также имеют положительные факторы и связаны с риском . В этой статье мы подробно расскажем о ПАММ-трейдинге и копировальной торговле, о том, чего вы можете ожидать от обоих типов, и поможем вам определить, что лучше всего подходит для вашей личной торговой ситуации.

| eToro | |

|---|---|

| |

| |

Откройте свой счет! | |

75% розничных счетов CFD теряют деньги | |

Что такое ПАММ-торговля? — Основы

ПАММ-счет — это тип торгового счета, в котором обычно участвуют три стороны.

Это:

- инвестор

- брокер

- управляющий фондом или торговый менеджер.

Используя ПАММ-счет, инвестор через брокера устанавливает торговое соглашение с финансовым менеджером для торговли от их имени.

Этот тип торговли в конечном итоге означает, что роль инвестора сводится к простому предоставлению капитала для торговли на счете. Фактическое исполнение сделок возлагается на управляющего деньгами, который часто торгует по своему усмотрению в рамках набора более широких параметров, указанных инвестором.

При использовании ПАММ-счета для торговли на Форекс требования к знаниям инвестора значительно снижаются, если не полностью устраняются. Это так, потому что они просто предоставляют капитал, а не сами активно торгуют.

Роль брокера при открытии ПАММ-счета обычно заключается в облегчении связи между управляющим деньгами и инвестором. Также возможно, что они могут работать от имени брокера.

При этой форме торговли трейдер обычно берет комиссию за выигрышные сделки и в некоторых случаях применяет фиксированную комиссию за свои услуги.Брокер в отношениях также обычно имеет право на меньшую фиксированную плату или комиссию.

Как инвестор в этих отношениях, вы можете ждать распределения прибыли, в то время как есть также ряд инструментов, которые многие брокеры предоставляют для отслеживания состояния вашего счета и отслеживания любых сделок, совершаемых менеджером, которого вы уполномочили.

Преимущества и недостатки ПАММ-трейдинга

Естественно, как и в любой другой форме торговли, есть и положительные, и некоторые компромиссы, которые вам, возможно, придется принять во внимание, прежде чем принимать решение о торговле через ПАММ-счет.

Преимущества

- Для открытия счета не требуется никакого обучения или знаний форекс. Это может сэкономить много времени и усилий в зависимости от ваших целей и ситуации.

- Открытие ПАММ-счета может быть простым и беспроблемным способом участвовать в торговле на Форекс. Некоторые сравнивают это с молчаливым партнером.

- Вы задействуете навыки опытного трейдера, который, вероятно, имеет богатый опыт, подтверждающий их способности. Гипотетически это должно увеличить вероятность успеха.

- ПАММ-счета часто бывают наиболее эффективными по времени. Это особенно верно, если вы уже находитесь на занятой должности или в окружении.

- По сравнению с торговлей в первый раз, возможность потери капитала может быть уменьшена. Это особенно верно, если вы не хотите или у вас нет времени на выполнение необходимого исследования, прежде чем заниматься торговлей в качестве новичка.

Недостатки

- Все риски, связанные с трейдерами, ложатся на инвестора. Финансовые менеджеры и брокеры не несут никакой ответственности.Как инвестору вы должны быть уверены, что некоторые элементы ваших инвестиций находятся вне вашего контроля.

- Наиболее успешные трейдеры обычно взимают более высокие комиссии и комиссии. В этом смысле вы платите за потенциальный успех без какой-либо фиксированной гарантии. Требуются терпение и доверие.

- Как инвестор, вы, как правило, не можете контролировать совершаемые сделки. Все это разрешено денежным менеджером вашего счета.

Что такое копировальная торговля? — Основы

Копировальная торговля — еще одна популярная форма торговли, которой особенно занимаются инвесторы, у которых есть много других обязательств или которые все еще создают свои собственные основы на рынке форекс.

Как следует из названия, копировальная торговля в самом буквальном смысле — это прямая репликация сделок успешных трейдеров на рынке.

Ключевые элементы, которые должны присутствовать, чтобы облегчить внедрение стратегии копирования торговых копий, обычно:

- брокер

- торговая платформа, которая позволяет выполнять копирующую торговлю (например, eToro, ZuluTrade, NAGA Trader)

- другой трейдер или поставщик сигналов, с которого будут скопированы сделки.

Здесь вы можете узнать больше о том, что такое копировальная торговля, а если вы хотите узнать, что может предложить крупный брокер, торгующий копиями, вы можете прочитать наши обзоры на eToro.

Многие брокеры предоставляют эту возможность через свои торговые платформы, и весь процесс может быть полностью автоматизирован и контролироваться инвестором. Во-первых, вам будет предоставлен ряд подробных показателей, отслеживающих эффективность различных трейдеров . С этого момента вы можете выбрать трейдеров, с которых будет копировать сделку.Это ваши поставщики сигналов, а платформа обычно сделает все остальное.

Процесс репликации начнется сразу же после того, как ваш провайдер сигналов проведет торги. Они будут основаны на заданном соотношении, которое вы выберете, и платформа будет автоматически придерживаться любых других выбранных вами границ.

Обычно брокеры по копирующей торговле и поставщики сигналов берут свои комиссионные непосредственно из спреда, выплачиваемого участниками по каждой из их сделок, и поэтому обычно в системе копировальной торговли уровни спредов немного выше, чем обычные .В качестве альтернативы, когда результаты производительности будут рассчитаны, поставщику сигналов будет выплачиваться согласованная комиссия, процент или установленная плата, в зависимости от ваших отношений. Обычно в любое время вы, как инвестор, имеете право изменить установленные вами параметры торговли или полностью отказаться от торговой позиции.

При копировании сделок, хотя торговая платформа автоматически выполняет сделки от вашего имени, соответствующие тем из предоставленных сигналов, вы по-прежнему сохраняете полный контроль над своими вложениями капитала .Это одно из ключевых отличий ПАММ-трейдинга от копирования.

Преимущества и недостатки копировальной торговли

Как и в случае с ПАММ-торговлей, существует ряд ключевых вариантов, которые следует рассмотреть перед тем, как начать копирование сделок, которые могут повлиять на ваше решение.

Преимущества

- У вас будет возможность отслеживать и реализовывать сделки опытных трейдеров форекс, которые имеют подтвержденный успешный послужной список.

- При копировальной торговле торговая платформа автоматически реализует ваш выбор, поэтому рабочая нагрузка очень небольшая.

- Никаких точных знаний о рынке или торговле на Форекс не требуется, поскольку все ключевые решения принимаются через торговую платформу и копируются от поставщика сигналов.

- Вы сохраняете полный контроль над своими капитальными вложениями и можете изменить параметры в любое время.

Недостатки

- Вы полагаетесь на постоянный успех других трейдеров. Это то, чего нельзя гарантировать.

- Несмотря на то, что вам не нужно торговать собой, i.е. Вам не обязательно быть опытным трейдером форекс, чтобы добиться успеха в копировальной торговле, вам все равно нужно развить способность анализировать поставщиков сигналов, выбирать правильных и создавать сбалансированный портфель.

- Спреды по копируемым сделкам обычно немного выше обычных.

- Комиссии от брокеров будут разными. Это часто зависит от успешности конкретных поставщиков сигналов. Следовательно, вы можете платить повышенные комиссионные за увеличение шансов на успех.

- В конечном счете, вы все еще теряете контроль над своими сделками.Это то, что вы должны принять.

- Многие профессиональные трейдеры показывают большую прибыль, но это происходит в течение длительного периода времени. Это требует большого терпения, особенно от начинающих трейдеров. Быстрого решения нет.

ПАММ против копирования трейдинга и что вам следует выбрать

При проведении объективного анализа ПАММ-трейдинга и торговли копиями, первое, что мы должны признать, это то, что имеет много общего между двумя . Оба эффективных метода получения пассивного торгового дохода применяются правильно, и у них есть одни и те же атрибуты.

Различие между двумя типами и выбор одного из них для развития в конечном итоге будет зависеть от вашей личности как инвестора, а также от ряда других факторов. Эти другие факторы будут включать предложения каждого брокера и то, как они различаются с точки зрения вашей цели. Практически каждый крупный брокер предлагает эти услуги. Вам, как трейдеру, предстоит провести достаточную комплексную проверку баланса сборов и комиссий с вашим свободным временем и целями в торговле на Форексе.

Один из ключевых моментов, который следует учитывать, — это степень контроля , которую вы хотите иметь над своими инвестициями .При наличии ПАММ-счета этот контроль будет очень ограничен. Обычно средства выделяются вашему менеджеру фонда на определенный период времени, и вы принимаете результаты в конце этого периода. Этот метод может быть наиболее подходящим для тех, кто не желает вообще взаимодействовать со своими инвестициями и с радостью соглашается с распределением прибыли по ее прибытии.

С другой стороны, торговля копиямипредлагает больший контроль вам, инвестору. В основном это связано с тем, что капитал никогда не уходит третьим лицам.Несмотря на то, что он используется торговой платформой, вы все равно можете использовать его по своему усмотрению.

Еще одним ключевым фактором, который следует учитывать, является относительная стоимость для обоих типов торговли . ПАММ-торговля отличается от торговли копированием в этом отношении, поскольку в копировальную торговлю включается меньше сторон. При содействии брокера и торговой платформы (также управляемой брокером) вы, как правило, должны платить только одну комиссию за этот тип торговли — комиссию вашего брокера. С другой стороны, при работе с ПАММ вы также должны платить управляющему фондом определенную комиссию, которая обычно связана с производительностью.Вдобавок к этому часто также необходимо платить определенную комиссию брокеру, поскольку они часто выполняют посредническую роль.

Заключение

Как мы видим, торговля ПАММ и копированием — это сравнение между довольно похожими формами торговли. Оба они очень популярны на современном рынке, поскольку люди стремятся сбалансировать все более занятую жизнь с формами инвестиций, которые могут быть полезными. Тем не менее, важно понимать природу обоих типов счетов и , но остается важное предостережение о том, что никакая торговля не является безрисковой.

Оба этих типа счетов делают торговлю намного более доступной для широкой публики и значительно снижают барьеры для входа, которые часто ограничивают новых участников на рынке форекс, поэтому, какой бы вариант вы ни выбрали, вы все равно будете достигать новых высот в своей инвестиционной карьере. просто будучи вовлеченным.

| Zulutrade | |

|---|---|

| |

| |

Откройте свой счет! | |

| (74-89% розничных счетов CFD теряют деньги) | |

Как избежать ошибок инвестора — Блог MintLife

Многие новые инвесторы начали инвестировать либо через традиционную брокерскую компанию по ценным бумагам, либо через одну из новых брокерских фирм, основанных на приложениях.Независимо от того, как долго вы были инвестором или какую бы фирму вы ни выбрали для покупки своих инвестиций, инвесторы совершают ошибки.

Ошибки обычно делятся на шесть категорий. Мы разберем, что это за категории и как избежать этих ошибок.

Не смотрите только на краткосрочную перспективу

Краткосрочные результаты являются спекулятивными. Это долгосрочные результаты, которые рассказывают полную историю инвестиций. Хотя у нас может возникнуть соблазн инвестировать во что-то, что показало хорошие краткосрочные результаты, более долгосрочные показатели эффективности, такие как общая доходность (прирост капитала плюс дивиденды), являются лучшими индикаторами инвестиций.Хотя прошлые успехи не являются гарантией успеха, часто это все, что нам нужно.