Отчет о прибылях и убытках. P&L в Power BI

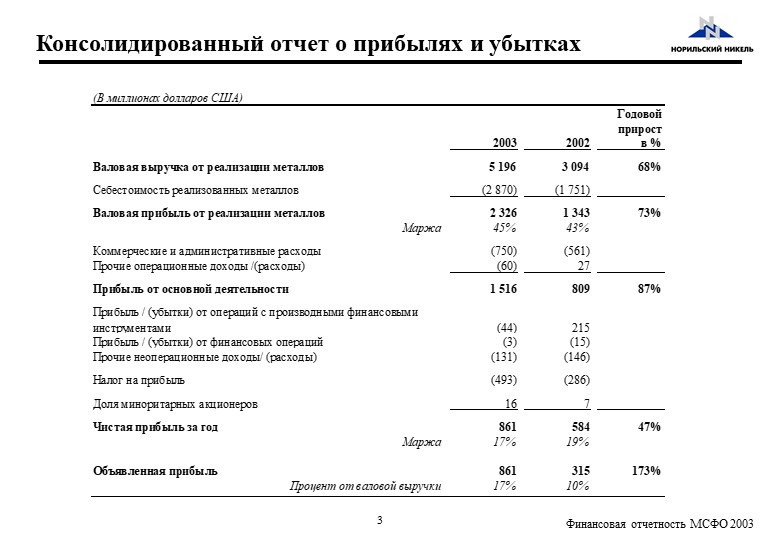

На нашем последнем вебинаре мы показывали отчет о прибылях и убытках, чаще его называют P&L отчет. В этом посте хотим описать этот кейс с помощью Power BI.

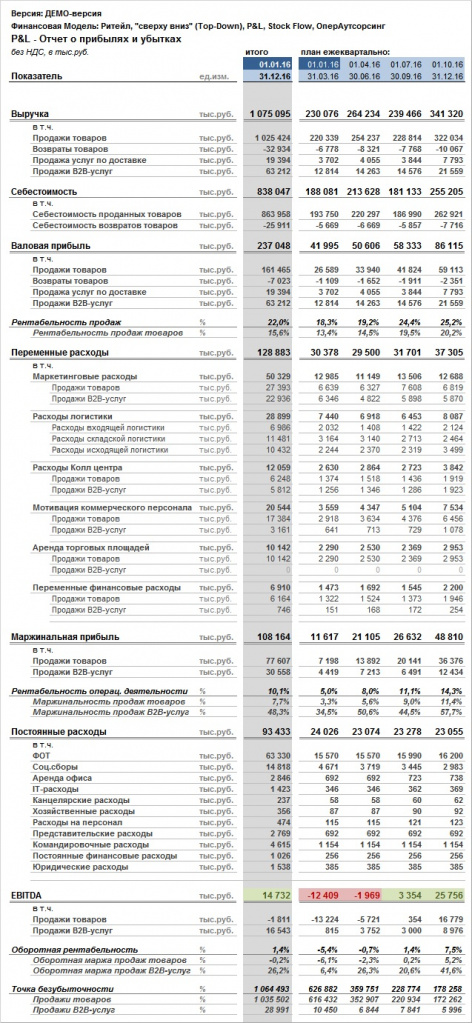

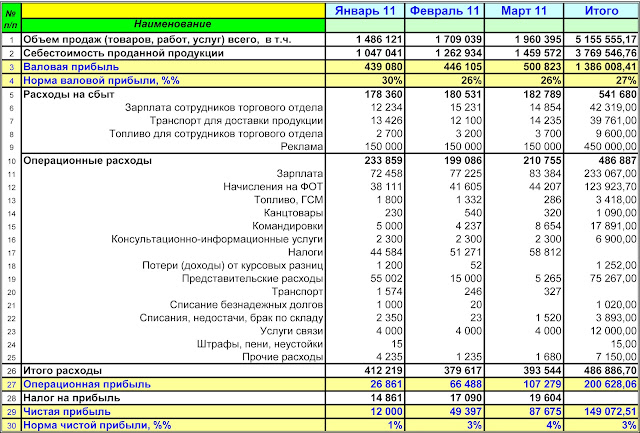

Итак, P&L отчет это основной (или как минимум один из основных) финансовых отчетов любой организации. Он отражает выручку и затраты в разбивке по категориям и формируется по методу начисления (не кассовый метод), хотя для управленческих целей опытные финансисты могут каким-то образом комбинировать эти методы в своих целях. Как правило, отчет формируется в Excel и не содержит никаких визуализаций — голые цифры. В этом кейсе мы хотим показать несколько возможных примеров визуализации этих данных данных.

Мы рассматриваем воображаемую организацию, которая занимается прокатом автомобилей. Наши исходные данные — Excel файл с P&L отчетом в “классическом” виде. Структура выручки — это выручка по разным типам автомобилей, структура расходов — себестоимость (по каждому типу), а так же операционные издержки (ФОТ, аренда, налоги, реклама продажи и прочие).

В отчете содержится несколько листов — первый является оглавлением. Вы можете покликать в отчете выше для перехода к каждому виду отчетности. Следующие 4 листа (Отчеты A, B, C, D) по своей сути одинаковые отчеты построенные на одном наборе данных, отражают разные возможности по визуализации в Power BI.

Отчет А —

Наверно, это самая простая визуализация, которая сразу приходит в голову. В левой части отчета доходы, в правой расходы, посередине результат в виде прибыли. Круговые диаграммы доходов и расходов фильтруют графики динамики до каждым из них (попробуйте кликнуть на отчет). В структуру расходов можно углубиться, нажав на стрелку вниз над визуализацией, и посмотреть, какие именно операционные расходы мы несли, к примеру.

На пайчарт с доходами тоже можно покликать, чтобы посмотреть показатели по одной категории.

Кроме этого можно покликать на графики с динамикой, чтобы отфильтровать отчет по определенному месяцу.

А если требуется рассмотреть только какой-либо квартал — можно воспользоваться выпадающим слайсером наверху.

Отчет B —

Он выглядит немного симпатичнее, хотя это, конечно, субъективный вопрос;) Главное, что он построен по другому принципу и решает уже другие задачи — в частности сравнение категорий по показателям выручки и валовой маржи.

Вы можете самостоятельно изучить функционал — на нем также можно пофильтровать отчет по какому-то параметру и провалиться в иерархию затрат.

Проблема этого отчета в том, что он показыват неполные данные по марже в прибыли в разрезе категорий. Наши затраты, как вы помните, состоят из себестоимости по каждой категории и операционных затрат, принадлежат всем категориям. В этом отчете данные по марже и прибыли в разрезе категорий отталкиваются от выручки по категории и себестоимости. Операционные расходы получаются неучтенными — они должны принадлежать всем (но в каких пропорциях?), а в этом отчете не принадлежат никому.

О том, как разбивать операционные (или “внутренние”) затраты между категориями (подразделениями/отделами/направлениями) можно написать отдельную большую статью — в разных организациях разные методы используются. В следующем отчете мы рассмотрели один из них.

В следующем отчете мы рассмотрели один из них.

Отчет С —

Он сильно похож на предыдущий по структуре, но за тем лишь исключением, что операционные издержки больше не присутствуют в отчете.

Мы разбили и распределили их между категориями методом ABC костинга по доле в выручке. Простыми словами — та категория, которая принесла 80% выручки в определенном месяце — получит дополнительно к себестоимости еще 80% от общих операционных издержек. Таким образом, каждая категория получит свою долю издержек в зависимости от выручки.

Благодаря этому мы можем посчитать полную маржу по категориям, а не только валовую. А кроме этого чистая прибыль теперь формируется исходя из полных издержек.

Отчет D —

Это еще один возможный вариант представления тех же самых данных, но с большим акцентом на показатели EBIT, EBITDA, EBT, Gross margin и чистая прибыль. ABC костинга тут уже нет.

Отчет E —

P&L, как правило, рассматривается вместе с планом по доходам и расходом. Для этого отчета мы добавили еще один файл с планами и показали, как это может быть реализовано.

Для этого отчета мы добавили еще один файл с планами и показали, как это может быть реализовано.

В верхней части отчета представлена динамика прибыли вместе с планом по месяцам и общем за год — это визуализация спидометр. Ниже аналогично для расходов и доходов — разбивка по категориям и в общем.

Уверен, что ваш P&L имеет свою специфику, поэтому для вас может быть изготовлен похожий или абсолютно иной формат отчетности. Мы будем рады Вашим обращениям.

Оставить комметарий

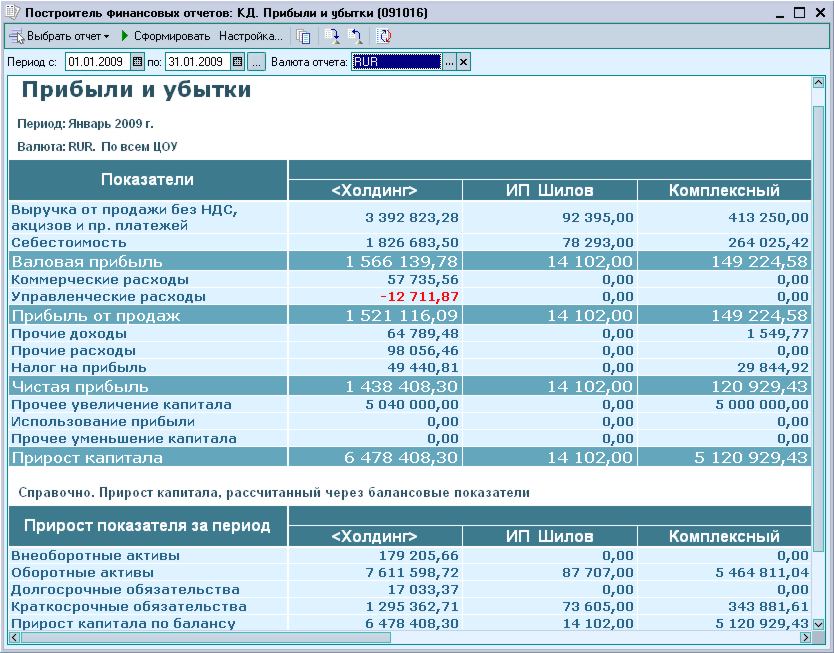

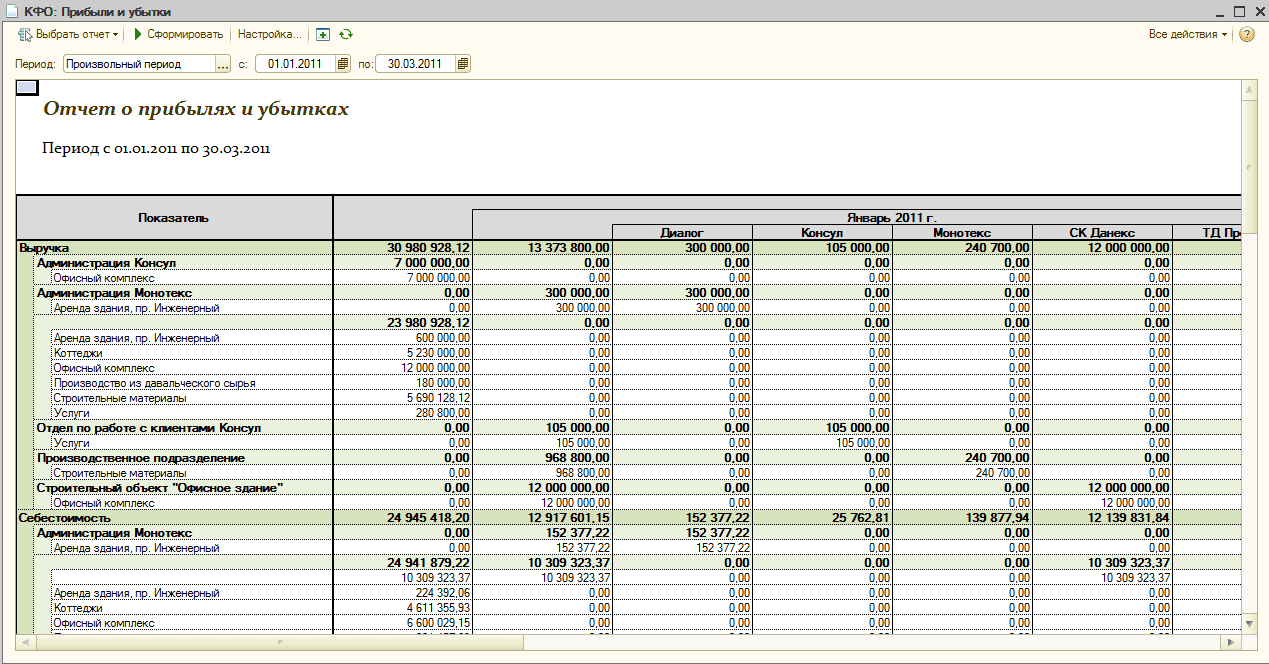

Прибыли и убытки (P&L)

Знакома ли Вам ситуация когда:

- Финансовый директор и его заместитель три недели в Excel-e, вручную собирают отчет о прибылях и убытках.

- В папке с отчетом около 200 файлов, все сделано на перекрестных ссылках и очень высок риск случайно удалить труд нескольких дней.

- Не хватает закладок в Excel-e.

- Руководитель (собственник) предприятия видит отчет только (!) на презентации во время совещания, не имея к нему доступа в остальное время.

- Любые изменения в отчетность вносятся с большим опозданием и с большим риском ошибок.

- Информацией о финансовом состоянии группы компаний владеет только(!) финансовый директор или главный бухгалтер?

Тогда закажите презентацию продукта прямо сейчас.

Как это работает:

Консолидация данных по группе компаний в жестких

- Бизнесы и виды деятельности. Группы холдингов.

- Территории.

- Контракты и/или группы товаров.

- Каналы сбыта.

Структура статей доходов и расходов имеет маржинальную основу.

Распределение затрат на основе здравого смысла.

Все данные хранятся в Хранилище Данных. Нет зависимости от учетных систем.

Формализованные данные берём из учетных систем автоматически. Не формализованные, оператор вводит через форму.

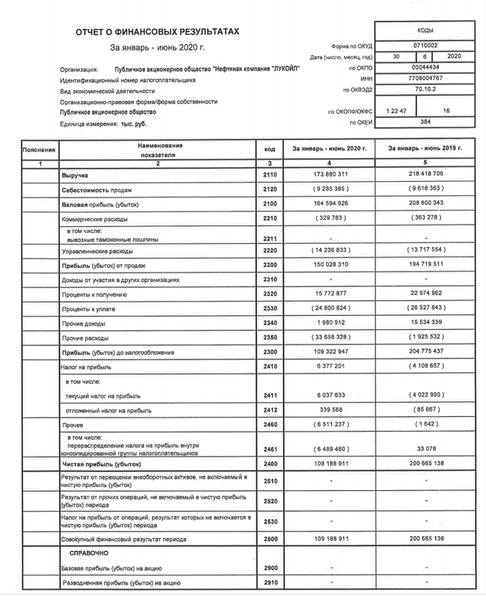

Отчет о прибылях и убытках – P&L. Создание и анализ | Сервис Финансист

Отчет и прибылях и убытках (P&L) – один из трех ключевых финансовых отчетностей, используемых в современном бизнесе.

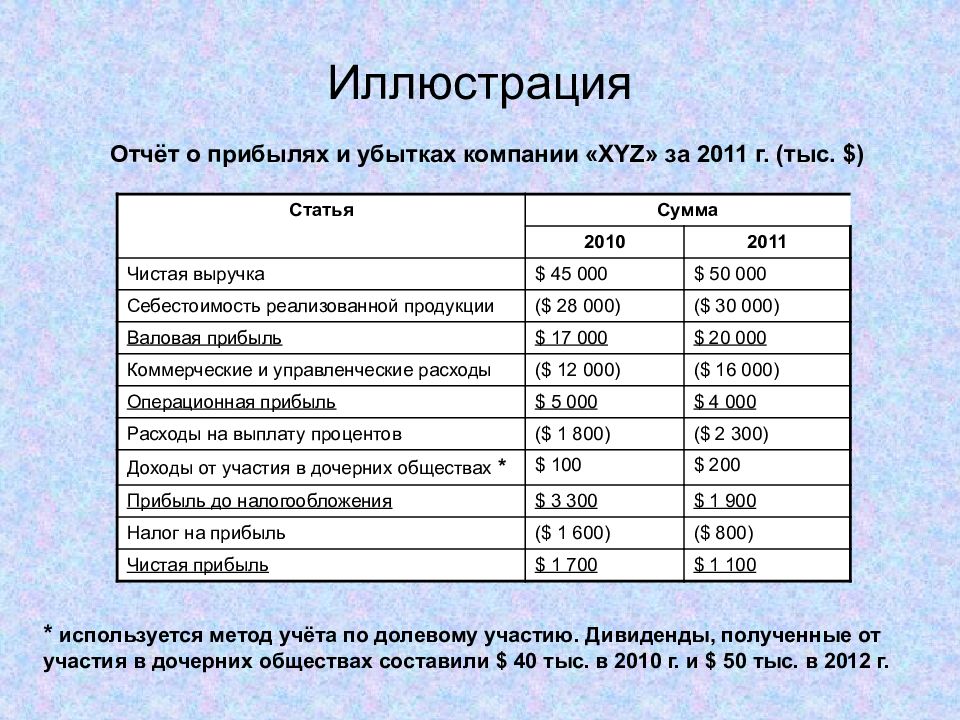

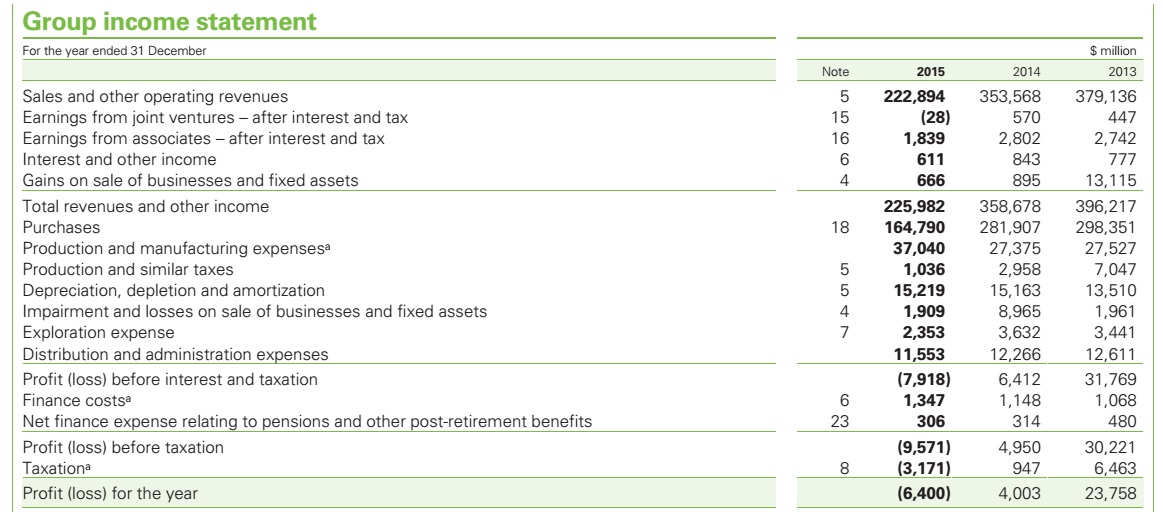

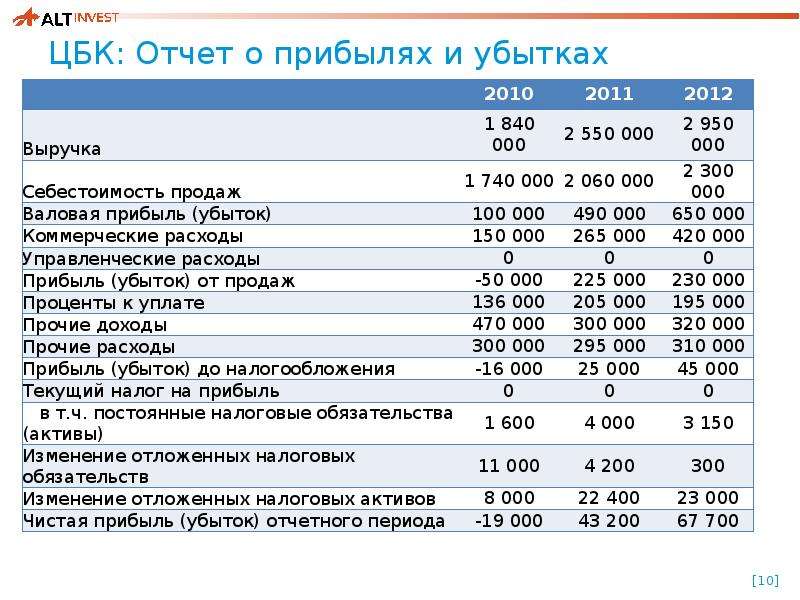

Это отчет, представленный в табличной форме о финансовых результатах компании за определенный период. В нем раскрываются ключевые показатели работы компании: выручка, себестоимость продаж, коммерческие и управленческие расходы, прочие доходы и расходы, конечный финансовый результат и пр.:max_bytes(150000):strip_icc()/dotdash_Final_Gross_Profit_Operating_Profit_and_Net_Income_Oct_2020-01-55044f612e0649c481ff92a5ffff1b1b.jpg) Этот список не является исчерпывающим. Например, в нашем сервисе есть возможность добавить другие финансовые и нефинансовые показатели, такие как, конверсии, точка безубыточности, маржа, маржинальность и др.

Этот список не является исчерпывающим. Например, в нашем сервисе есть возможность добавить другие финансовые и нефинансовые показатели, такие как, конверсии, точка безубыточности, маржа, маржинальность и др.

Получение прибыли – главная задача любого бизнеса. Парадокс в том, что стремясь увеличить прибыли, многие не умеют ее правильно рассчитать. Если вы делаете это неверно, вы совершаете главную финансовую ошибку, по сравнению с которой другие просто меркнут.

Какие бывают прибыли?В отчете о ПиУ (а именно в нем собирается информация о том, сколько заработала компания) мы видим четыре показателя прибыли вместо одного: маржинальную, валовую, операционную и чистую. Для чего же они?

Дело в том, что между выручкой и чистой прибылью много статей расходов. Сложно анализировать их влияние на деньги, которые компания заработала. Поэтому кроме чистой прибыли, есть еще маржинальная, валовая и операционная. Они помогают понять, продуктивно ли работает компания и на что тратятся деньги. Давайте поговорим о каждом из видов прибыли.

Давайте поговорим о каждом из видов прибыли.

Маржинальная прибыль. Это выручка минус переменные расходы. Переменные — это те, которые напрямую зависят от выручки. Например, проценты менеджерам продаж: они изменяются прямо пропорционально выручке. Растет выручка — растут проценты, снижается выручка — снижаются проценты.

Валовая прибыль. С помощью нее мы оцениваем, сколько зарабатываем на отдельных направлениях бизнеса. Это позволяет нам оценивать не только общие суммы, а еще и его отдельные направления. Нашим клиентам валовая прибыль помогла принять решение о закрытии направлений в компании — они увидели, что результат они получают за счет других направлений, а эти только тянут бизнес вниз.

Операционная прибыль. Она показывает, зарабатывает ли компания по своей основной деятельности, хватает ли у нее денег, чтобы покрыть проценты по кредитам, амортизацию и вывозит ли она налоговую нагрузку. Чтобы получить операционную прибыль, из выручки вычитают переменные, общепроизводственные и косвенные расходы. При этом налоги, кредиты и амортизацию не трогают.

При этом налоги, кредиты и амортизацию не трогают.

И наконец, чистая прибыль, которая показывает финансовый результат компании. Если значения отрицательные, компания работает в убыток. Тогда мы поднимаемся по прибылям выше и анализируем, что привело к такому результату. Опираясь на данные о чистой прибыли, собственники принимают решение о выплатах дивидендов.

Правила построения отчета о ПиУ

Для построения отчета о прибылях и убытках необходимо представить ситуацию, которая будет максимально приближена к бизнес-процессам.

Рассмотрим пример.

У начинающего предпринимателя, который хочет открыть цветочный магазин есть оборотный капитал в размере 100 у.е., на этот капитал он приобретает цветы для дальнейшей реализации. Он арендует место, которое стоит 8 у.е. На 80 у.е. покупает цветы и в первый месяц реализует цветов на 60 у.е., которые он продал с наценкой за 90 у.е.

Далее предприниматель решает, что ему необходимо взять автомобиль для улучшения логистики, и он приобретает его в кредит на 24 месяца за 24 у.е. Теперь автомобиль является основным средством, которое можно амортизировать. Он посчитал, что его хватит на 1 год, следовательно автомобиль амортизируем по 2 у.е. за каждый месяц.

Предприниматель решил расширить бизнес и начать продавать фурнитуру к цветам. Покупатель внес ему предоплату на 20 у.е., предприниматель нашел поставщика, у которого фурнитура стоят 15 у.е. и договорилась с ним об отсрочке платежа, то есть сформировалась кредиторская задолженность. И на следующий день он частично ее погасил, заплатив 5 у.е. Однако, предприниматель решает продать фурнитуру другому покупателю за 30 у.е., и он просит об отсрочке платежа за фурнитуру, предприниматель продает с таким условием и у него теперь формируется дебиторская задолженность. Предприниматель работал все эти дни, поэтому она решает начислить себе заработную плату в размере 17 у. е. После всех финансовых операций в бизнесе у остается прибыль 27 у.е., он заплатит налог 4 у.е. и чистая прибыль по итогу окажется на уровне 23 у.е.

е. После всех финансовых операций в бизнесе у остается прибыль 27 у.е., он заплатит налог 4 у.е. и чистая прибыль по итогу окажется на уровне 23 у.е.

А теперь, основываясь на этих данных, составим отчет о прибылях и убытках (P&L).

Вот так просто строится отчет о прибылях и убытках (P&L). А теперь предприниматель решает, что хочет продавать в других местах. Для анализа рынка нам поможет сервис по управленческому учету Финансист, в котором можно быстро это сделать, применив планирование по имеющимся данным. Давайте теперь ознакомимся с таблицей из сервиса Финансист.

Проанализировав все точки, предприниматель приходит к выводу, что торговать на рынке будет самым прибыльным местом. А теперь построим план-факт анализ в сервисе Финансист. Другими словами, проведем анализ как планировала и как стало фактически, когда начала торговать на рынке.

В связи с тем, что трафик людей оказался меньше, предприниматель решил завлечь покупателей скидкой. В результате этого конверсия увеличилась, однако сократился средний чек. Как итог – прибыль уменьшилась. Это произошло в результате увеличения себестоимости, а себестоимость, в свою очередь, увеличилась за счет большего количества продаж (больше покупателей=больше закупка). Если бы предприниматель мог каждый день отслеживать свои продажи, то такая ситуация не наступила.

В результате этого конверсия увеличилась, однако сократился средний чек. Как итог – прибыль уменьшилась. Это произошло в результате увеличения себестоимости, а себестоимость, в свою очередь, увеличилась за счет большего количества продаж (больше покупателей=больше закупка). Если бы предприниматель мог каждый день отслеживать свои продажи, то такая ситуация не наступила.

На этот простом примере с начинающем предпринимателем, мы показали, насколько важно составлять отчет о прибылях и убытках (P&L) и уметь его анализировать, ведь в реальной жизни этот пример – ваш бизнес. Анализ необходимо проводить на регулярной основе для поддержания бизнеса «на плаву» и дальнейшей максимизации прибыли. А для достижения данной цели, вам может сервис Финансист, в котором помимо P&L, можно составить отчет о движении денежных средств (cash flow), бюджетирование и многое другое. Наш сервис будет вашим умным помощником при ведении бизнеса.

Финансовый управленческий учет.

Три основных формы отчетности

Три основных формы отчетностиЕсли оперативный управленческий учет необходим для оперативного управления предприятием, то финансовый управленческий учет — для управления стратегического.

Финансовый управленческий учет — это финансовый учет, построенный согласно принципам и стандартам финансового учета, например МСФО, и удовлетворяющий всем признакам управленческого учета, описанным ранее.

Сочетание общепринятых стандартов ведения финансового учета и требований управленческого учета, включая требования собственников, представляют собой учетную политику управленческого учета предприятия.

Учетная политика управленческого учет определяет как собственники и топ-менеджмент хотят видеть финансовые итоги работы своего предприятия за определенный период времени, финансовое состояние бизнеса и т.д., а также как они хотят планировать деятельность предприятия и контролировать выполнение этих планов.

Три главные формы финансовой отчетности

Несмотря на тот факт, что каждый собственник или топ-менеджер несколько по-своему видит финансовую отчетность, необходимую ему для управления бизнесом, в области финансовой отчетности есть стандарты, которые признаются во всем мире.

Одним из таких стандартов являются три основные формы финансовой отчетности: Баланс, Отчет о прибылях и убытках и Отчет о движении денежных средств. На английском языке эти отчеты звучат так: Balance sheet, Profits and Losts statement (P&L) и Cash Flow statement.

Эти отчетные формы, правильным образом построенные с учетом специфики предприятия, дают полную информацию о финансах предприятия. Всевозможные финансовые показатели, коэффициенты и т.п. вычисляются из статей этих трех отчетов.

Рассмотрим кратко каждый из этих трех отчетов:

- Баланс.

- Отчет о прибылях и убытках (P&L). Еще одно известное название этого отчета: отчет о финансовых результатах.

- Отчет о движении денежных средств (Cash Flow).

Баланс, это отчет, показывающий все активы предприятия на определенную дату, а также источники формирования этих активов — обязательства и капитал.

Активы делятся в отчете на необоротные и оборотные, обязательства на краткосрочные и долгосрочные, капитал — на уставный фонд, прибыль и другие фонды. Эти крупные статьи баланса делятся в свою очередь на множество более мелких статей, в которых полностью детально раскрывается структура активов, обязательств и капитала предприятия.

В отчете о балансе предприятия всегда должно соблюдаться так называемое “уравнение баланса”:

Активы = Обязательства + Капитал

Отчет о финансовых результатах строится за определенный период. Он показывает какие доходы получило предприятие за этот период, какие расходы были понесены для получения этих доходов, какая прибыль (или убыток) получилась в результате. На самом деле статей отчета гораздо больше, но суть отчета именно в соотнесении доходов и расходов в рамках отчетного периода. В каждом конкретном предприятии используется свой набор статей доходов и расходов для детализации отчета о прибылях и убытках.

Как известно получение доходов не означает автоматически получение денег на счет. Например, при отгрузке товара с отсрочкой платежа доходы получены, а деньги еще нет. Аналогичная ситуация и с расходами. Для контроля движения денег как раз и существует третий отчет.

Аналогичная ситуация и с расходами. Для контроля движения денег как раз и существует третий отчет.

Структура отчета о движении денежных средств довольно проста. Он тоже, как и отчет о прибылях и убытках, строится за период и показывает остаток денег на начало периода, приход денег по различным статьям, расход денег по различным статьям, и остаток денег на конец периода.

Три основных финансовых отчета тесно связаны между собой. Например, прирост (убыль) капитала по отчету о балансе за определенный период равен прибыли (убытку) за этот же период по отчету о прибылях и убытках. И таких связей еще много.

Важно понимать, что для оценки финансового состояния предприятия необходимы все три основных финансовых отчета в комплексе. Они дополняют один другой, раскрывая финансы предприятия с разных сторон.

Отсутствие практики регулярного анализа всех трех отчетов может привести к серьезным ошибкам при принятии стратегических управленческих решений.

Финансовый управленческий учет актуален не только для предприятия в целом, но и для отдельных его подразделений и структурных единиц. При этом для таких структурных единиц, как, например, завод, являющийся центром прибыли, составляются и анализируются все три формы отчетности, для цеха завода, если он является центром маржинального дохода, составляется только отчет о прибылях и убытках, причем затраты в нем отражаются не все, а только прямые производственные затраты, а для отдела, например, персонала, отчет о прибылях и убытках вырождается до отчета по затратам подразделения.

Читать дальше…

Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, представляет собой финансовый документ, который показывает менеджерам, инвесторам и другим заинтересованным сторонам финансовое состояние бизнеса. Выписка может охватывать любой период времени, от одного дня до десяти лет, но чаще всего они публикуются каждый квартал и каждый финансовый год. Потенциальные инвесторы используют эти документы для оценки финансового состояния потенциальных инвестиций, а нынешние инвесторы могут видеть, какую прибыль они получают от своих акций.

Потенциальные инвесторы используют эти документы для оценки финансового состояния потенциальных инвестиций, а нынешние инвесторы могут видеть, какую прибыль они получают от своих акций.

Краткий справочник, показывающий доход в сравнении с расходами за период времени, который он покрывает, отчет о прибылях и убытках обычно заканчивается финансовой суммой, называемой чистой прибылью, или итоговой суммой. Детализируя чистый доход или общую сумму денег, полученных бизнесом за товары и услуги, и сопоставляя их с чистыми расходами, такими как заработная плата, приобретения и т. Д., Отчет показывает экспертам, сколько денег компания зарабатывает и как это используется. Для людей с большими суммами денег, вложенными в компанию, они являются жизненно важным инструментом.

Исследуя отчеты о прибылях и убытках, эксперты могут увидеть, куда компания может направиться в финансовом отношении. Историю утверждений можно использовать для прогнозирования тенденций, изучения общих показателей в прошлом и оценки рискованных инвестиций. Предполагая, что компания не использует творческие методы бухгалтерского учета, документ должен служить точным представлением компании.

Предполагая, что компания не использует творческие методы бухгалтерского учета, документ должен служить точным представлением компании.

В самом базовом отчете о прибылях и убытках в верхней части списка указывается чистый доход, а также первичные источники: например, продажа товаров, возврат процентов по инвестициям и доход от аренды. Сумма этих источников дохода может быть сопоставлена с затратами, указанными ниже. Баланс между двумя категориями оставляет чистый доход, перечисленный внизу, и он также часто разбивается на доход на акцию. Большинство компаний публикуют более подробные отчеты о прибылях и убытках, дополнительно разбивая доходы и расходы, чтобы показать экспертам, какие категории могут быть необычными, например, высокие расходы в связи с приобретением другой компании. Этот тип отчетности позволяет компаниям более полно объяснить необычные расходы и другие факторы, которые могут повлиять на отчет о прибылях и убытках.

ДРУГИЕ ЯЗЫКИ

| « Назад 28.05.2015 21:03 Как говорилось ранее в статье об управленческом учете, несмотря на многогранность и разнообразие этого понятия и отчетов, которые он включает, есть всегда три главных финансовых отчета: PL, CF, BS. И если BS (управленческий баланс) используется не часто, в основном для анализа финансового состояния бизнеса, то PL и CF – это инструменты управления бизнесом, они необходимы и их всегда следует готовить. Поэтому остановимся в нашей статье именно на них. Начнем с определений. PL (Profit and Loss ) – отчет/прогноз о финансовых результатах (или, как говорили до недавнего времени, о прибылях и убытках). В отчете отражаются доходы и расходы компании по методу начисления. «Метод начисления» означает, что моментом отражение в отчете является факт совершения операции: в момент отгрузки товара или подписания акта оказания услуг. CF (Cash Flow) — отчет/прогноз о движении денежных средств. Название говорит само за себя – отчет посвящен учету поступивших и израсходованных денежных средств по всем направлениям и видам деятельности. Отчет строится по кассовому методу. Это означает, что признание той или иной суммы в отчете осуществляется в момент её прохождения по расчетному счету или кассе компании. Отражаются операции по всем видам деятельности. Т.е. не только текущей (операционная деятельность), но и связанной с кредитованием (финансовая деятельность) и покупкой-продажей основных средств (инвестиционная деятельность). Все операции в CF, где это необходимо, учитываются с НДС. Есть прямой и косвенный метод построения CF. В «прямом» операции отражаются, как они есть, и статьи отчета соответствуют реальным бизнес-особенностям. Сформулируем основные отличия между PL и CF в таблице.

Продолжение во второй части КомментарииКомментариев пока нет |

начните менять свой бизнес к лучшему!

Наверняка многие из вас задавались вопросами: эффективно ли работает мой бизнес? Стоит ли вкладывать деньги в рекламу? Если вкладывать, то сколько? Повысить ли зарплаты сотрудникам или же сократить расходы на производство и маркетинг?

Таких вопросов перед собственником компании стоит бесконечное множество, но тут неизменно появляется главная проблема: как оценивать эффективность? На самом деле, все относительно просто.:max_bytes(150000):strip_icc()/exxonIS09-30-2018-5c5dc83c46e0fb00017dd129.jpg) Достаточно собирать корректную отчетность с нужными разрезами (по отделу, по типу расхода, по процессу и т. д.) и использовать понятные коэффициенты или KPI.

Достаточно собирать корректную отчетность с нужными разрезами (по отделу, по типу расхода, по процессу и т. д.) и использовать понятные коэффициенты или KPI.

Для этого и существует учет.

Два вида учета

Немногие знают о том, что учет на предприятии делится на 2 составляющие:

- Финансовый;

- Управленческий.

Финансовый учет — это наша бухгалтерия, в которую, как правило, многие руководители не вникают, предпочитая аутсорсинг или бухгалтера в штате, и лишь изредка контролируют процесс. Ориентирована она в основном на внешних пользователей: налоговая, пенсионный и прочие фонды.

Управленческий учет — это отчетность для внутреннего пользования, которая отражает реальные операционные цифры. Многие понимают специфику российского бизнеса, где не все сделки проводятся официально, поэтому и существует управленческий учет.

Помимо прочего, сюда входит не только консолидация официальной и неофициальной части бизнеса, но и нефинансовая отчетность. Конверсия, количество сгенерированных лидов, выручка и средний чек, количество уникальных посетителей и т. д. Такие отчеты должны способствовать принятию обоснованных решений и обязаны открывать глаза на многие вещи, ошибочно кажущиеся нормальными и вполне объективными.

Конверсия, количество сгенерированных лидов, выручка и средний чек, количество уникальных посетителей и т. д. Такие отчеты должны способствовать принятию обоснованных решений и обязаны открывать глаза на многие вещи, ошибочно кажущиеся нормальными и вполне объективными.

В чем проблема?

Но немногие предприниматели в действительности пользуются такими методами, а если пользуются, то порой некорректно. Это связано с тем, что владельцы малого бизнеса (SMB сектор экономики) сваливают задачи по учету на бухгалтеров, либо пытаются вести учет самостоятельно. Но и владельцы, и бухгалтеры, как правило некомпетентны в этом вопросе, так как не имеют релевантного опыта.

Средний бизнес, например, уже имеет финансового директора с планово-экономическим отделом, но многие используемые там методы скорее всего устарели, а задачи наверняка выполняются некорректно.

Что касается корпоративного бизнеса, то в нем выделяются огромные бюджеты на автоматизацию и оптимизацию управленческого учета, об этом даже не стоит и говорить в рамках этого поста.

Наша задача — показать руководителям, как достаточно просто и легко разобраться в управленческом учете и начать менять свой бизнес к лучшему.

Первые шаги

Первое, с чего стоит начать — ввод отчетности. Если у вас ее до сих пор нет, то немедленно начинайте создавать, прямо «здесь и сейчас». В идеале, отчетность должна была появиться уже на этапе формирования идеи бизнеса. Питер Друкер (Peter Drucker) — гуру менеджмента, говорил так: «Ты не можешь управлять тем, что не можешь измерить».

Ввести отчетность достаточно просто: воспользуйтесь бесплатным сервисом Google Docs Spreadsheet и начните выстраивать правильную архитектуру под ваши индивидуальные запросы.

Запомните главное — вам нужно взять все основные показатели, влияющие на бизнес:

Первый показатель — время. Выберите нужные вам периоды времени. Это может быть год, квартал, месяц, неделя, день и даже час. Конечно, чем больше периодов, тем больше возможностей для управления и принятия решений. Сейчас многие компании уже переходят на дневную отчетность. Прошли те времена, когда многие пользовались ежемесячными отчетами. Сейчас время ускорилось, став отдельным фактором успеха. Кто управляет временем, тот управляет будущим. Всегда можно вовремя сориентироваться и принять правильное решение.

Сейчас многие компании уже переходят на дневную отчетность. Прошли те времена, когда многие пользовались ежемесячными отчетами. Сейчас время ускорилось, став отдельным фактором успеха. Кто управляет временем, тот управляет будущим. Всегда можно вовремя сориентироваться и принять правильное решение.

Второй важный показатель — доходы и расходы. Собирайте их постатейно, а если сомневаетесь, в какую статью отнести доход или расход, создайте новую. Будьте гибкими, лучше сделать много статей, из которых можно, посредством простых формул, создать расходы по отделам, процессам, сотрудникам и т. д. Это позволит реально оценивать структуру затрат, выручки, и правильно управлять этими показателями.

Третья, самая важная переменная управленческого учета — нефинансовые показатели. Это количество заплативших клиентов или активной базы, число заявок, показатели трафика и его структура, уровень конверсии и многое тому подобное. В чем важность нефинансовых показателей? Казалось бы, они по определению не имеют финансовой оценки, однако есть одно «но». Эти цифры генерируют ваш денежный поток, а вы можете влиять на них.

Эти цифры генерируют ваш денежный поток, а вы можете влиять на них.

Вы не можете изменить курс рубля к доллару, если вы не Центробанк РФ, зато можете увеличить трафик, из которого получите больше лидов, а из них — клиентов, оплативших услуги или товар, а это и есть увеличение дохода. Логика проста и понятна.

Отчетность

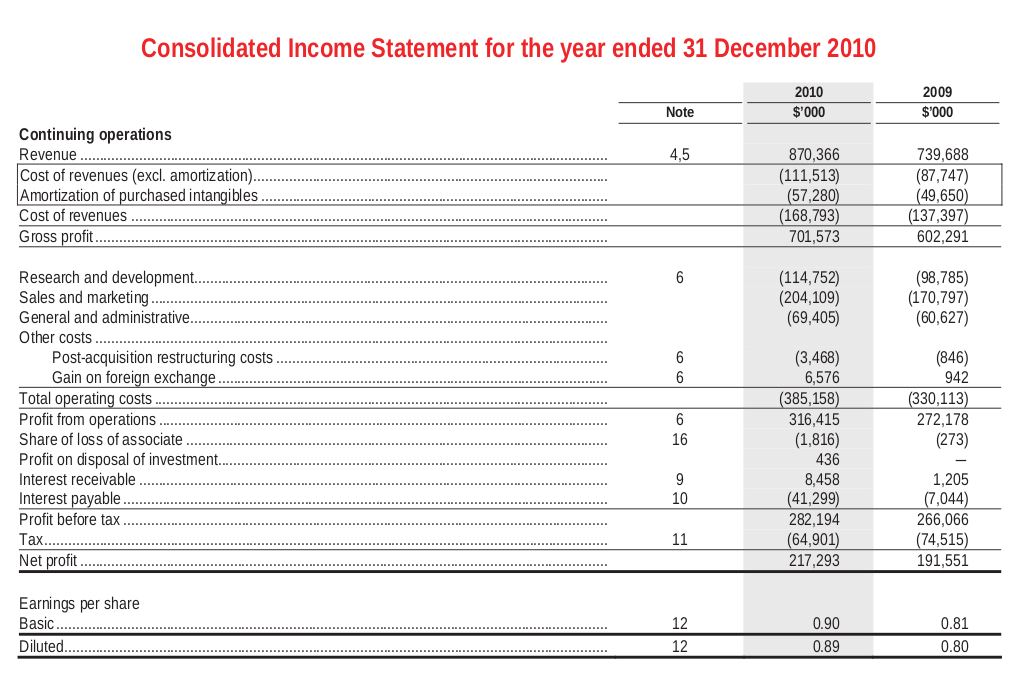

Существует достаточное количество форм отчетности. Пример управленческой отчетности одной из компаний:

Но обычно в своей деятельности грамотные специалисты используют три вида:

1. Баланс предприятия (BS — Balance Sheet)

2. Отчет о прибылях и убытках (ОПиУ, P&L — Profit & Losses)

3. Отчет о движении денежных средств (ОДДС, Кэшфлоу, CF — Cashflow)

Интересно, что эти концепции пришли из бухгалтерии, и по сути они являются формами №1, 2, 3 финансовой отчетности предприятия. Однако, работают с такой информацией специалисты, ведущие управленческий учет. Они собирают отчетность всех аффилированных предприятий: как официальную, так неофициальную, в единое целое, после чего оценивают эффективность и результаты всего бизнеса.

По той же схеме работают многие банки, лизинговые фирмы, инвестиционные компании, службы безопасности корпоративных компаний. Они рассматривают не только официальную отчетность, но и неофициальную, так как понимают специфику ведения бизнеса в России.

Здесь нужно правильно понимать все источники доходов и расходов.

1. Баланс (Форма №1) — это отчетность, позволяющая увидеть структуру активов и пассивов. Активы — это средства, генерирующие денежный поток компании. Это могут быть основные средства, которые мы постоянно используем, могут быть оборотные средства, которые мы используем один раз в своей деятельности. А также пассивы — это источники финансирования активов. Это могут быть как собственные средства, так и заемные.

По данной форме можно оценить финансовую устойчивость компании; ликвидность, то есть, способность оборачиваться в денежные средства (и с какой скоростью).

Также можно оценить структуру и деятельность предприятия.

Баланс предприятия

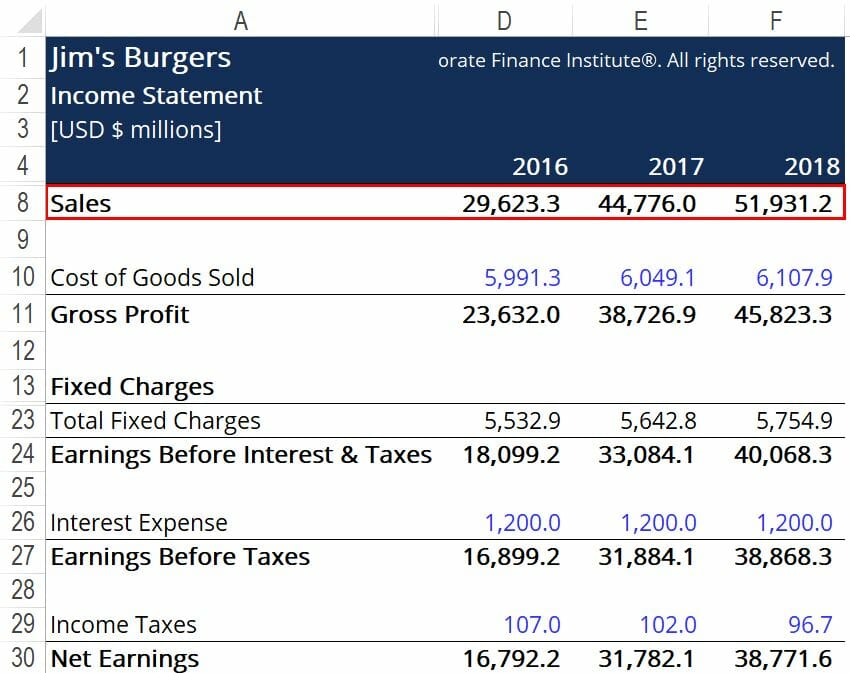

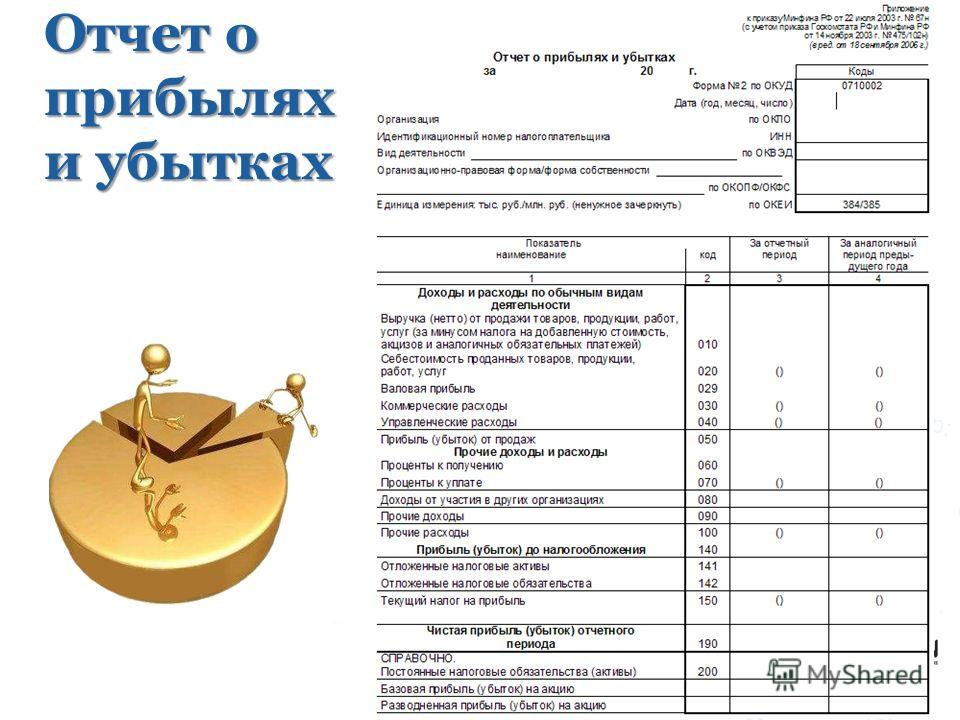

2. Отчет о прибылях и убытках (Форма №2). Или отчет о финансовых результатах . Данная форма отчетности позволит понять, работает ли компания с прибылью или с убытком, оценить деловую активность и такие показатели, как EBIT, EBITDA, и т. д.

Отчет о прибылях и убытках

3. Отчет о движении денежных средств (Форма №3). Кэшфлоу позволяет понять, хватит ли денег у предприятия для того, чтобы вовремя платить по счетам. А также даст возможность рассчитать дефицит денежных средств.

Отчет о движении денежных средств

Эти формы являются основой управленческого учета. Составить такую отчетность достаточно проблематично, но возможно. В любом случае, информация собирается и обрабатывается вручную, если вспомнить ту же бухгалтерию, после чего она переводится из обычных отчетов в специализированные, которые приведены выше. А если автоматизация процесса возможна, то однозначно следует внедрить такие технологии.

Внедрив следующие формы отчетности, вы получите:

- Четкое и ясное понимание состояния компании;

- Упрощение принятия управленческих решений для необходимых изменений.

Как правило, такая отчетность ведется в 1С или иной программе для управленческого учета, которая может выгрузить данные за период. Однако такие программы не занимаются финансовым анализом, и тогда отчетность нужно будет переносить в совершенно иной софт. В следующей серии постов мы расскажем, как эффективнее работать с отчетами через программы или вручную.

Вместо заключения

Помните, что отчетность должна присутствовать у каждого предпринимателя. Вести бизнес «вслепую», не зная общего состояния компании — это катастрофа. Часто, заострив внимание на чем-то одном, мы не можем увидеть картину в целом, а ведь с этими простым и понятным инструментами мы можем управлять эффективностью компании и обеспечивать устойчивый рост.

Не откладывайте управленческий учет, возьмите под контроль процесс создания отчетности, не поручайте его исключительно другим людям. Вы — управленец, и только вы знаете все процессы бизнеса. Привлекайте грамотных людей, разбирающихся в вопросе, контролируйте процесс внедрения управленческой отчетности, не стесняйтесь спрашивать о каждой детали, формуле, графике. Вы отвечаете за бизнес, и в конечном итоге вы пострадаете больше всего, если будете основываться на недостоверных данных.

Вы — управленец, и только вы знаете все процессы бизнеса. Привлекайте грамотных людей, разбирающихся в вопросе, контролируйте процесс внедрения управленческой отчетности, не стесняйтесь спрашивать о каждой детали, формуле, графике. Вы отвечаете за бизнес, и в конечном итоге вы пострадаете больше всего, если будете основываться на недостоверных данных.

После того, как структура будет выстроена, поручите ведение управленческого учета штатному сотруднику, а сами контролируйте, получайте достоверные отчеты и развивайте бизнес, основываясь на правильных данных. И самое главное: никогда не останавливайтесь в развитии управленческого учета, постоянно отшлифовываете модели и статистику. Под влиянием рынка процессы меняются постоянно, и стратегия учета также должна быть гибкой.

Высоких вам конверсий!

Виктор Оксенчук,

Финансовый аналитик LPgenerator

Image source: Davide Filippini

05-06-2015

Отчет о прибылях и убыткахв сравнении с прибылями и убытками | Какая разница между двумя?

Знание финансового состояния вашего бизнеса является ключом к составлению бюджета, принятию решений и внедрению изменений. Вы можете узнать о своих финансах, используя финансовую отчетность.

Вы можете узнать о своих финансах, используя финансовую отчетность.

Чтобы узнать чистую прибыль вашей компании за определенный период времени, используйте отчет о прибылях и убытках или прибылях и убытках. В чем разница между отчетом о прибылях и убытках и отчетом о прибылях и убытках?

Прибыли и убытки в сравнении с отчетом о прибылях и убытках

P&L — это сокращение от отчета о прибылях и убытках.Отчет о прибылях и убытках показывает, сколько денег ваш бизнес заработал и потерял за определенный период времени.

Нет разницы между отчетом о прибылях и убытках и прибылью или убытком. Отчет о прибылях и убытках часто называют отчетом о прибылях и убытках. Отчет о прибылях и убытках также известен как отчет о прибылях и убытках или отчет о прибылях и убытках.

Теперь, когда мы ответили на вопрос о сравнении отчета о прибылях и убытках по сравнению с отчетом о прибылях и убытках, мы можем обсудить важность этого отчета, а также то, чем он отличается от других финансовых отчетов.

Так как отчет о прибылях и убытках по сравнению с отчетом о прибылях и убытках на самом деле одно и то же, в этой статье термины будут использоваться как взаимозаменяемые.

О отчете о прибылях и убытках

Используйте отчет о прибылях и убытках для суммирования ежемесячных, квартальных или годовых операций. Информация может показать вам, куда уходят ваши деньги. Инвесторы и кредиторы хотят видеть ваш отчет о прибылях и убытках, чтобы оценить риски вашего бизнеса. А ваш бухгалтер может предоставить финансовую экспертизу на основе вашего отчета.

Вы также можете использовать отчет для измерения рентабельности путем расчета финансовых коэффициентов предприятия, таких как нормы прибыли и коэффициенты валовой прибыли, на основе финансовых данных.

Необходимые части отчета о прибылях и убытках включают выручку, расходы и чистую прибыль / убыток.

Выручка или доход — это суммы, полученные от основной коммерческой деятельности, такой как продажа продукции, или другие финансовые выгоды. Расходы включают суммы, которые вы заплатили, например, стоимость проданных товаров. Нижняя строка отчета о прибылях и убытках — это чистая прибыль или убыток, в зависимости от того, больше или меньше ваши доходы, чем ваши расходы.

Расходы включают суммы, которые вы заплатили, например, стоимость проданных товаров. Нижняя строка отчета о прибылях и убытках — это чистая прибыль или убыток, в зависимости от того, больше или меньше ваши доходы, чем ваши расходы.

Название отчета о прибылях и убытках будет варьироваться в зависимости от периода, который вы хотите охватить. Вот несколько примеров названий, которые вы можете использовать:

- За шесть месяцев, закончившихся 30 июня 2017 г. (1 января — 30 июня)

- Финансовый год, закончившийся 31 декабря 2017 г. (1 января 2017 г. — 31 декабря 2017 г.)

Отчет о прибылях и убытках по сравнению с прочей финансовой отчетностью

Отчет о прибылях и убытках может быть таким же, как и отчет о прибылях и убытках, но отличается от других финансовых отчетов.Есть три основных финансовых отчета, включая отчет о прибылях и убытках, баланс и отчет о движении денежных средств.

Отчет о прибылях и убытках обобщает доходы и расходы. Баланс показывает активы, обязательства и собственный капитал. Отчет о движении денежных средств суммирует ваши входящие и исходящие деньги от операций, инвестиций и финансирования.

Баланс показывает активы, обязательства и собственный капитал. Отчет о движении денежных средств суммирует ваши входящие и исходящие деньги от операций, инвестиций и финансирования.

Отчет о прибылях и убытках по сравнению с балансом: Отчет о прибылях и убытках дает ответ на вопрос, является ли бизнес прибыльным, тогда как баланс показывает, что компания должна и чем она владеет.

Отчет о прибылях и убытках содержит информацию за определенный период времени. С другой стороны, баланс показывает финансовое положение компании в определенный момент времени.

Отчет о прибылях и убытках против отчета о движении денежных средств: В отличие от отчета о прибылях и убытках, отчет о движении денежных средств резюмирует, откуда и куда уходят деньги. На отчет о движении денежных средств влияют просроченные покупатели — если кто-то не платит, у вас будет меньше наличных денег в течение этого периода времени.

Отчет о движении денежных средств можно создать одним из двух способов: косвенным или прямым. Если вы используете косвенный метод, вам необходимо использовать чистую прибыль или убыток из отчета о прибылях и убытках. Последняя строка отчета о прибылях и убытках — это первая строка отчета о движении денежных средств.

Если вы используете косвенный метод, вам необходимо использовать чистую прибыль или убыток из отчета о прибылях и убытках. Последняя строка отчета о прибылях и убытках — это первая строка отчета о движении денежных средств.

Программное обеспечение для онлайн-бухгалтерского учета Patriot отслеживает доходы и расходы и позволяет создавать финансовые отчеты в системе. Мы предлагаем бесплатную поддержку в США. Получите бесплатную пробную версию прямо сейчас!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Отчет о прибылях и убытках Определение

Что такое отчет о прибылях и убытках?

Отчет о прибылях и убытках — это запись доходов и расходов, понесенных предприятием за определенный период времени. Отчет о прибылях и убытках также называется отчетом о прибылях и убытках, отчетом о прибылях и убытках, отчетом о прибылях и убытках или отчетом о финансовых результатах. Отчет о прибылях и убытках показывает руководству и инвесторам, получила ли компания прибыль или потеряла деньги за период времени, охватываемый отчетом.

Более глубокое определение

Отчет о прибылях и убытках показывает, как бизнес превращает выручку в прибыль, помогая менеджерам оценивать приливы и отливы доходов и расходов. Кредиторы и инвесторы обращаются к отчету о прибылях и убытках, чтобы определить уровень риска, связанного с присоединением к предприятию или увеличением капитала для бизнеса. В отчете также регистрируются прибыли и убытки, подлежащие налогообложению или зачислению в налоговую службу (IRS).

Государственные компании должны составлять три основных финансовых отчета ежеквартально и ежегодно для публичного раскрытия: отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Частные компании регулярно составляют отчеты о прибылях и убытках для внутреннего управления и для своих инвесторов.

Существует два метода бухгалтерского учета для построения отчета о прибылях и убытках. При использовании простого одношагового метода бизнес суммирует выручку и вычитает расходы, чтобы получить чистую прибыль. При более сложном многоэтапном подходе вы начинаете с вычета операционных расходов из выручки, что дает операционную прибыль. Операционная прибыль добавляется к вычету внереализационных доходов, внереализационных расходов и прибылей и убытков от инвестиций, в результате чего вы получаете прибыль до налогообложения.После вычета подоходного налога у вас будет чистая прибыль.

При более сложном многоэтапном подходе вы начинаете с вычета операционных расходов из выручки, что дает операционную прибыль. Операционная прибыль добавляется к вычету внереализационных доходов, внереализационных расходов и прибылей и убытков от инвестиций, в результате чего вы получаете прибыль до налогообложения.После вычета подоходного налога у вас будет чистая прибыль.

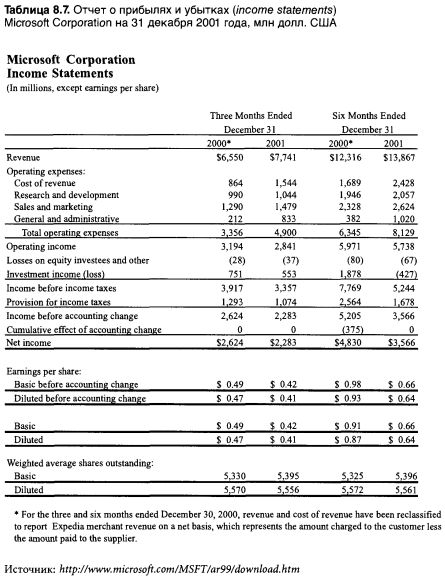

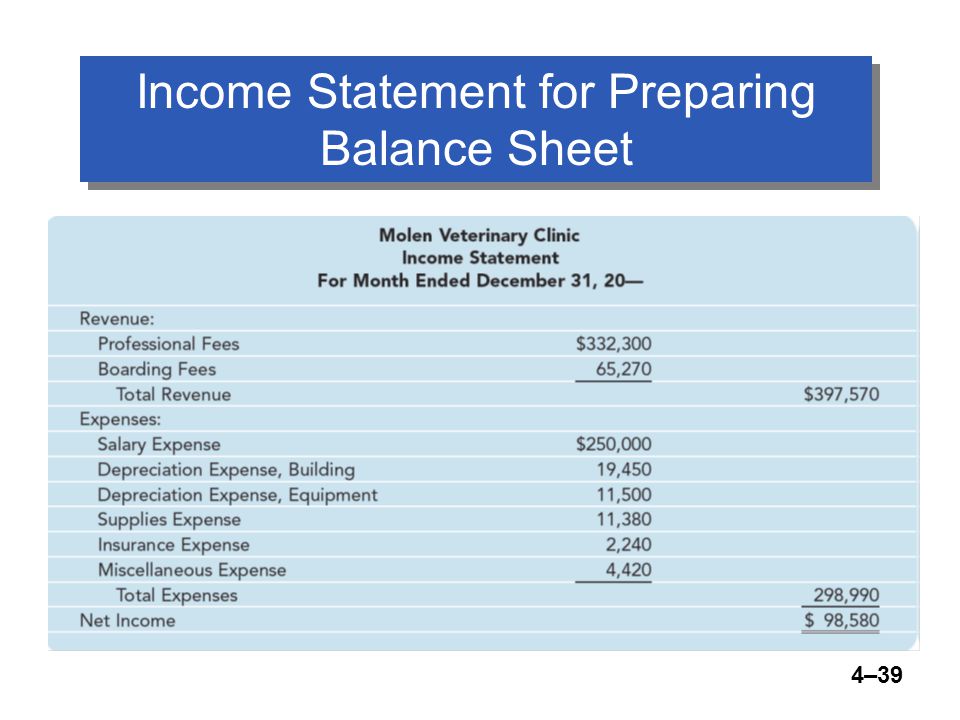

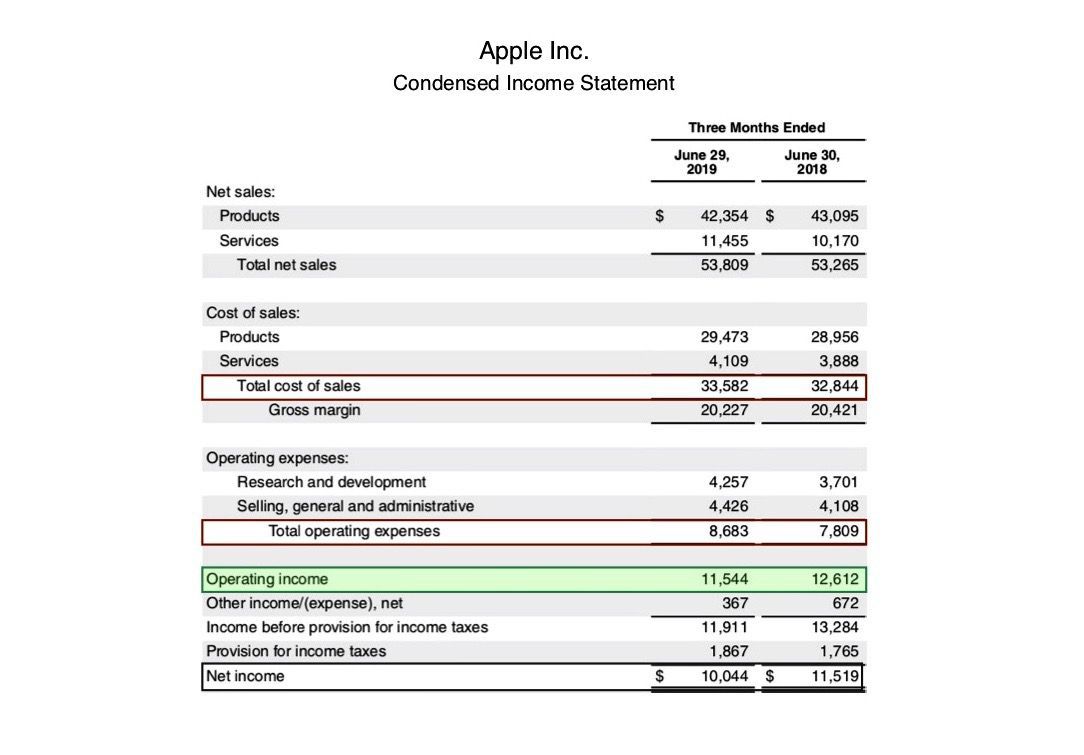

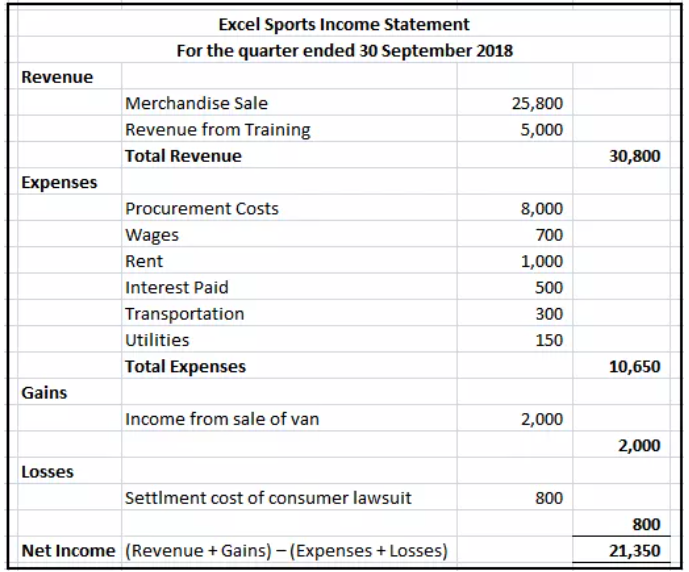

Пример отчета о прибылях и убытках

В таблице ниже представлен очень простой отчет о прибылях и убытках:

Отчет был построен с использованием многоэтапного подхода, в котором продажи уступают место валовой прибыли, операционной прибыли и чистой прибыли. .

Отчет о прибылях и убытках (P&L)

Итог

1:32

Прибыль и убыток

Отчет о прибылях и убытках, или отчет о прибылях и убытках, показывает деньги, заработанные компанией, и то, что она уплатила в качестве расходов за определенный период.

Основная формула выписки:

Доходы (также известные как продажи)

— Расходы

= Прибыль (также известная как чистая прибыль или чистый убыток)

Что показывает

Выручка, или объем продаж, очень проста: он выражает в долларовом выражении, сколько компания продала в рамках своей основной деятельности. Для магазина одежды выручка будет означать общую сумму всех продаж за период (после любых возвратов или скидок).

Расходы обычно включают широкий диапазон затрат, в том числе:

- Стоимость того, что вы продали, т. Е. Сколько магазин заплатил за эту одежду.

- Заработная плата сотрудников.

- Стоимость аренды, коммунальных услуг, маркетинга и других основных расходов по ведению бизнеса.

- Амортизация — Предположим, у магазина есть грузовик. С каждым годом грузовик стареет и немного теряет в стоимости. Этот убыток учитывается за счет амортизации.

- Выплата процентов по любой задолженности.

- Налоги.

Формат

Хотя могут быть небольшие различия, информация в отчете о прибылях и убытках следует довольно стандартному потоку.

Вот как может выглядеть отчет о базовом доходе для этого магазина одежды:

Чистая прибыль, пожалуй, самая важная часть отчета, потому что она показывает бизнесу, сколько денег он на самом деле зарабатывает. Вы также можете превратить это число в процент, чтобы понять прибыль компании как процент от продаж.

Почему важно

Хотя отчеты могут показаться праздником, если вы не бухгалтер, на самом деле они невероятно важны для самих компаний и инвесторов. Вот почему:

- Основная роль отчета о прибылях и убытках состоит в том, чтобы выяснить, принесла ли компания деньги в определенный период и сколько она заработала или потеряла.

- Анализ того, насколько прибыльными являются различные части бизнеса, может помочь компании улучшить ее результаты.Например, если магазин одежды зарабатывает 25% прибыли на ювелирных изделиях, но только 10% на джинсах и ювелирных изделиях продаются лучше, он может решить нести больше ювелирных изделий и меньше джинсов.

- Потенциальные инвесторы могут захотеть увидеть отчеты за несколько прошлых периодов, прежде чем раскошелиться.

Наблюдать за тенденциями

Отчет о прибылях и убытках сообщает вам только о прошлых результатах компании (т. Е. За последний квартал или год). Но эти прошлые результаты могут дать важные подсказки о будущем компании.

Вот некоторые потенциальные положительные или отрицательные тенденции, на которые следует обратить внимание, глядя на заявления за несколько периодов:

| Положительные тенденции | Отрицательные тенденции |

| Рост продаж | Снижение продаж |

| Рост прибыли | Уменьшение прибыли |

| Растущая или стабильная рентабельность | Падение рентабельности |

| Устойчивый рост | Неустойчивый или непостоянный рост |

| Устойчивые расходы | Внезапное или необъяснимое увеличение или уменьшение расходов |

Это общие черты.Но, конечно, вести бизнес (или анализировать его) сложно.

В конечном итоге отчет о прибылях и убытках компании дает вам некоторые важные подсказки относительно того, как она была в прошлом или могла бы поступить в будущем. Но это всего лишь часть довольно сложной головоломки.

Заключение

Отчет о прибылях и убытках, или отчет о прибылях и убытках, является одним из важных финансовых отчетов компании. Он сообщает руководству и заинтересованным инвесторам о доходах, расходах и прибыли компании за определенный период времени.Анализ тенденций в отчетах о прибылях и убытках компании с течением времени может дать вам важные подсказки о том, в каком направлении может развиваться бизнес.

Интересные факты

- Хотите стать миллиардером? Читайте много финансовых отчетов. Инвестор-миллиардер Уоррен Баффет, как известно, читал годовые отчеты компаний практически круглосуточно — даже во время отпуска своей семьи.

- Золотисто-бордовая занавеска для душа за 6000 долларов была среди расходов, которые бывший генеральный директор Tyco Деннис Козловски обманным путем объявил расходами компании перед тем, как попасть в тюрьму.

Основные выводы

- Отчет о прибылях и убытках показывает, какими были продажи, расходы и прибыль компании за определенный период.

- Заявление может предоставить ценную информацию для самой компании при принятии решений о том, как вести бизнес, а также для потенциальных внешних инвесторов.

- Тенденции в отчетах о прибылях и убытках компании могут дать ключ к пониманию ее долгосрочных деловых перспектив и потенциально даже предупредить инвесторов о любых тревожных сигналах.

- Заявления — жизненно важный источник информации, но лишь небольшая часть общей картины, когда дело доходит до анализа компании.

Лучше получить прибыль и проиграть, чем никогда не получать прибыль. — Салфетка Финанс

Список литературы

https://www.investopedia.com/terms/p/plstatement.asp

https://bench.co/blog/accounting/profit-and-loss-statement/

https: // Corporatefinanceinstitute.ru / ресурсы / знания / бухгалтерский учет / отчет о прибылях и убытках-pl /

https://www.business.org/finance/accounting/how-to-prepare-a-profit-and-loss-statement/

https://www.investopedia.com/terms/b/bottomline.asp

https://paysimple.com/blog/how-to-analyze-a-profit-and-loss-pl-sheet/

Profit and Loss Statement: Definition, Types, And Examples

https: // beanninjas.ru / blog / 3-предупреждающие-знаки-в-отчете о прибылях и убытках /

https://www.investopedia.com/articles/investing/053115/look-these-red-flags-income-statement.asp

Отчет о прибылях и убыткахи бухгалтерский баланс: какой отчет использовать?

Малому бизнесу нужно много документов, чтобы вести свой бизнес, в том числе различные налоговые формы и финансовые отчеты. Легко запутаться в той информации, которую необходимо отслеживать вашему бизнесу.

В категории финансовых отчетов отчет о прибылях и убытках, также известный как отчет о прибылях и убытках, работает вместе с балансом, но каждый из них выполняет разные функции, помогая вам управлять своим малым бизнесом.

Отчет о прибылях и убытках малого бизнеса

Цель отчета о прибылях и убытках, также называемого отчетом о прибылях и убытках, — показать вам и всем инвесторам, насколько прибылен ваш малый бизнес. Отчет о прибылях и убытках отображает выручку и расходы компании, которые в совокупности дают чистую прибыль.Отчет о прибылях и убытках не только показывает инвесторам, как обстоят дела у малого бизнеса в целом, но также и малый бизнес может использовать отчеты о прибылях и убытках, чтобы узнать, какие расходы слишком высоки, какие расходы следует ограничить и каковы на самом деле доходы бизнеса. Затем владелец малого бизнеса может сосредоточиться на том, что нужно сделать для увеличения чистой прибыли бизнеса.

Отчет о прибылях и убытках, возможно, является наиболее важным финансовым отчетом вашего малого бизнеса. Он показывает чистую прибыль компании за период времени, который может быть ежемесячным, квартальным или годовым.Вам, как владельцу бизнеса, решать, как часто вы хотите создавать отчеты о прибылях и убытках. Выберите частоту, которая поможет вам увидеть общую картину того, как обстоят дела в бизнесе и как его можно улучшить. Также неплохо сравнить текущие прибыли и убытки с прибылями и убытками за предыдущие годы, чтобы увидеть, увеличивается или уменьшается (и как) чистая прибыль компании с течением времени.

Как создать отчет о прибылях и убытках

Если вы составляете годовой отчет о прибылях и убытках, то отчет о прибылях и убытках включает все доходы или продажи за год и все расходы за год.В доход также входят полученные денежные средства. Поскольку вы должны учитывать все источники дохода и все расходы, вам важно вести точный бизнес-учет.

Вы можете попросить своего бухгалтера подготовить для вас отчет о прибылях и убытках, поскольку отчет о прибылях и убытках также должен включать стоимость проданных товаров, налоги и процентные расходы. Некоторое программное обеспечение для бизнеса может помочь вам подготовить его самостоятельно, но вам решать, считаете ли вы, что сможете подготовить его точно, или вы бы предпочли, чтобы финансовый консультант или бухгалтер сделали это за вас.

Хотя самостоятельное определение прибылей и убытков может показаться не таким уж сложным — начиная с выручки и затем вычитая операционные расходы, чтобы получить чистую прибыль, — вы должны делать это правильно, чтобы получить информацию, которую можно использовать. В случае сомнений проконсультируйтесь со своим бухгалтером. Детали важны, потому что они также показывают потенциальным кредиторам, может ли бизнес выплатить свои долги.

Что находится на балансе

Балансовый отчет — в отличие от отчета о прибылях и убытках, который показывает результаты за определенный период времени — обеспечивает «моментальный снимок» эффективности бизнеса на заданную дату.Баланс включает не только активы и обязательства предприятия, но и собственный капитал в бизнесе, а также любые долгосрочные инвестиции.

Основная формула баланса: Активы = Обязательства + Акционерный (или Собственный) капитал. Поскольку балансовый отчет более подробен, чем отчет о прибылях и убытках, рекомендуется обратиться за помощью к бухгалтеру, прежде чем пытаться самостоятельно подготовить балансовый отчет. Тем не менее, некоторые владельцы малого бизнеса любят составлять собственные балансы.

Как составлять баланс

Существует множество программных опций, которые помогут вам подготовить баланс, если вы решите сделать это самостоятельно. Во-первых, вы должны выяснить выручку или активы компании из всех источников, включая дебиторскую задолженность и денежные средства. Затем рассчитайте обязательства и расходы, такие как причитающиеся налоги, заработная плата и ипотека. Активы и обязательства должны включать все большие и малые суммы на указанную дату. Собственный (или акционерный) капитал — это разница между активами и обязательствами.

Какой мне использовать?

Простой ответ: оба. Отчет о прибылях и убытках, баланс и отчет о движении денежных средств — это три финансовых отчета, которые работают вместе для измерения финансового состояния вашего бизнеса и, следовательно, необходимы вам для подготовки. Если вы хотите узнать, в плюсе или в минусе ваша компания, подготовьте в первую очередь отчет о прибылях и убытках. Если вы хотите увидеть, каков ваш капитал, вам нужно увидеть баланс.

Чтобы оставаться в курсе финансовых показателей вашей компании, важно использовать как отчет о прибылях и убытках, так и баланс.Каковы соответствующие временные рамки? Если вы хотите знать, как обстоят дела у вашей компании прямо сейчас, воспользуйтесь балансом. Если вы хотите увидеть, как работает ваша компания за последний год, используйте отчет о прибылях и убытках.

Обратитесь к своему финансовому консультанту или бухгалтеру, чтобы он помог вам, если вы не можете самостоятельно подготовить эти отчеты. Многие компании обращаются к своим бухгалтерам за подготовкой этих отчетов, потому что они могут быть сложными и требовать много времени и усилий. Не бойтесь звонить своему бухгалтеру, если думаете, что забиваете себе голову.Финансовое здоровье вашего малого бизнеса зависит от вашей способности видеть и интерпретировать эти важные финансовые детали.

Что такое счет прибылей и убытков?

Баланс, отчет о движении денежных средств и отчет о прибылях и убытках — три наиболее важных финансовых документа, которые необходимо подготовить предприятиям. Важность первых двух уже хорошо понята, но что вы знаете о отчетах о прибылях и убытках? Узнайте все, что вам нужно знать об этом важном финансовом документе, прямо здесь.

Объяснение счетов прибылей и убытков

Итак, что такое отчет о прибылях и убытках? Отчет о прибылях и убытках (также называемый прибылями и убытками или отчет о прибылях и убытках) предоставляет вам обзор доходов и расходов вашей компании за определенный период времени. Эти цифры покажут вам, получил ли ваш бизнес прибыль или убыток за этот период (обычно один месяц или консолидированные месяцы в течение года). В результате это один из важнейших финансовых документов, который необходимо подготовить вашему бизнесу.

Для чего используется отчет о прибылях и убытках?

Отчеты о прибылях и убытках дают вам представление о финансовом состоянии вашего бизнеса за определенный период времени. Это то, что отличает его от вашего баланса, который отражает ваши финансы только в определенный момент. Важно сравнивать отчеты о прибылях и убытках за разные отчетные периоды, поскольку это может дать вам представление об изменениях операционных расходов, выручки и чистой прибыли с течением времени.

Управление прибылями и убытками также является ключевой частью расчета нескольких важных финансовых показателей, включая маржу валовой прибыли, маржу чистой прибыли и маржу операционной прибыли, что дает вам еще более полное представление о финансах вашей компании.

Почему важно понимать прибыль?

Прибыль — это отличная линза, через которую можно понять финансовое состояние вашего бизнеса. Если у вас есть значительный капитал, входящий и выходящий из вашего бизнеса, не всегда легко определить, действительно ли вы зарабатываете деньги.Отчет о прибылях и убытках может помочь вам понять это немного глубже. Если вы получаете прибыль, вы можете сделать следующий шаг в своем бизнесе — будь то расширение помещений, найм большего числа сотрудников или привлечение дополнительных инвестиций — при условии, что ваша компания является устойчивой в финансовом отношении.

Каковы ограничения отчета о прибылях и убытках?

Хотя управление прибылями и убытками дает отличное представление о прибыльности вашего бизнеса, есть ряд вещей, которые он просто не сможет рассказать вам о вашем бизнесе.Например, отчет о прибылях и убытках не может предоставить вам представление о том, заканчиваются ли у вашего бизнеса наличные деньги, когда вы наращиваете запасы. Вот почему так важно составить баланс и отчет о движении денежных средств вместе с отчетом о прибылях и убытках.

Как работают отчеты о прибылях и убытках?

Все отчеты о прибылях и убытках имеют общую форму. Они начинаются с записи о доходах. Это также называется «верхней линией». Затем затраты на ведение бизнеса (включая операционные расходы, налоговые расходы, процентные расходы и стоимость проданных товаров) вычитаются из выручки.Разница («чистая прибыль») дает чистую прибыль, также известную как прибыль. Если вы выполните поиск в Интернете, вы можете найти широкий спектр шаблонов и примеров отчетов о прибылях и убытках, которые можно использовать в своем бизнесе.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 60 000 компаний по всему миру.Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Как прочитать отчет о прибылях и убытках ресторана (бесплатный шаблон отчета о доходах) — на линии

Управление отчетом о прибылях и убытках (P&L) в ресторанном бизнесе — важная задача, и она может усложняться, потому что ваш бизнес — это один с бесчисленным множеством движущихся частей в отрасли с одними из самых жестких показателей рентабельности.

Генри Паттерсон из ReThink Restaurants, который обучает операторов ресторанов управлять своими бухгалтерскими книгами, говорит, что не существует единого подхода к бухгалтерскому учету в ресторанах — от надежного анализа себестоимости, ежемесячной отчетности в последнюю минуту и успешного ведения открытой книги.

Но независимо от того, как вы подходите к финансам вашего ресторана, сообщайте содержание своих прибылей и убытков своим сотрудникам. Потому что чем прозрачнее вы будете говорить о деньгах и показателях, тем больше выиграют ваши сотрудники и бизнес.

«[Работники ресторана] часто воображают, что огромный процент дохода становится прибылью», и что владельцы просто кладут его в карман, что, конечно, неверно, — сказал Генри. «Когда [сотрудники] узнают, что средняя норма прибыли для ресторана с полным спектром услуг составляет 5%, они говорят:« Вы шутите? Вся эта работа, и все? »

Составление отчета о прибылях и убытках вашего ресторана и, что еще лучше, обучение вашей команды этому важному аспекту, чтобы быть максимально прозрачным.

Прежде чем мы углубимся, вам необходимо знать основы.

Что такое отчет о доходах ресторана?

Во-первых, отчет о прибылях и убытках ресторана — это финансовый отчет, в котором суммируются выручка, затраты и расходы, понесенные в течение определенного периода времени. Отчет о прибылях и убытках служит двум ключевым целям для операторов ресторанов:

Чтобы понять чистую прибыль или убыток

Выявить области, которые влияют на бизнес или наносят ему ущерб

Здесь вы увидите ключевые показатели, которые составьте отчет о доходах ресторана и узнайте, как их анализировать, чтобы получить полезные сведения.

подписаться

Новости, советы и истории ресторанов — прямо в вашем почтовом ящике.

Присоединяйтесь к веселью. Обещаем не спамить, клянусь.

Подписаться на новости У вас должен быть включен Javascript, чтобы отправлять формы на нашем веб-сайте.Если вы хотите связаться с Toast, позвоните нам по телефону:(857) 301-6002

Мы будем обрабатывать вашу информацию в соответствии с нашим заявлением о конфиденциальности .

РЕСУРСКалькулятор чисел и показателей ресторана

Рассчитайте ключевые показатели ресторана, необходимые для оценки состояния вашего бизнеса.

Скачать У вас должен быть включен Javascript, чтобы отправлять формы на нашем веб-сайте. Если вы хотите связаться с Toast, позвоните нам по телефону:(857) 301-6002

Как создать отчет о прибылях и убытках ресторана

1. Выберите временные рамки

Первым шагом в создании отчета о прибылях и убытках ресторана является выбор периода времени.Вы можете создавать отчеты о прибылях и убытках еженедельно, ежемесячно, ежеквартально или ежегодно. Рекомендуется регулярно составлять эти отчеты, чтобы у вас всегда было четкое представление о том, как различные аспекты вашего бизнеса влияют на затраты и продажи. На листе выписки введите название вашего ресторана и выбранный период для ваших данных.

2. Записать продажи за выбранный период

Первый раздел отчета о прибылях и убытках — это раздел продаж.

Раздел продаж показывает, сколько денег принес ваш ресторан за указанный период.В предварительно заполненном шаблоне отчета о прибылях и убытках вы увидите разделы, посвященные продажам продуктов питания, вина, пива, спиртных напитков и безалкогольных напитков. Вы можете отслеживать продажи более конкретно, сегментируя продажи продуктов питания на более целевые категории или группы меню. Или вы можете упростить отчет о прибылях и убытках, разделив продажи только на продукты питания и напитки.

Если у вас есть POS-система ресторана, которая предлагает отслеживание продаж и отчетность, вы можете легко получить доступ к подробной информации о продажах за выбранный вами период времени.

3. Введите стоимость проданных товаров (COGS)

COGS — это просто еще один способ указать стоимость инвентаря, используемого для создания продуктов питания и напитков, проданных в течение выбранного периода времени.

Если вы используете стандартизированные рецепты для всех ваших продуктов питания и напитков, будет довольно легко рассчитать вашу стоимость проданных товаров. Например, если вы продаете 10 блюд из курицы, и создание каждого блюда стоит 5 долларов на основе ваших затрат на инвентарь, то ваши COGS составляют 50 долларов (10 x 5 долларов).

4.Трудовые ресурсы

Трудовые ресурсы включают всех наемных и почасовых сотрудников, а также налоги на заработную плату и выплаты сотрудникам. Вы должны рассчитать сумму, которую вы потратили на каждую из этих затрат, связанных с рабочей силой, в течение выбранного периода времени и ввести их индивидуально в шаблон отчета о прибылях и убытках.

5. Операционные расходы

Операционные расходы — это контролируемые расходы, связанные с выполнением ваших повседневных операций. Сюда могут входить расходные материалы, ремонт и модернизация, маркетинг и реклама, а также музыка и развлечения.

6. Затраты на размещение

Расходы на размещение — это фиксированные накладные расходы, относящиеся к таким вещам, как аренда, недвижимость и страхование имущества. Эти затраты фиксированы, потому что вы не можете их изменить или изменить.

7. Амортизация

Амортизация означает уменьшение стоимости актива (в данном случае физического заведения и оборудования ресторана) сверхурочно. Хотя амортизация неизбежна, ее все же необходимо учитывать, чтобы точно рассчитать чистую прибыль или убыток.

Нажмите здесь, чтобы получить дополнительную информацию об амортизации и помощь в расчете амортизации вашего ресторана.

Как анализировать отчет о прибылях и убытках

На основе предоставленных вами данных шаблон рассчитает ключевые данные и финансовые показатели вашего бизнеса.

Процент продаж

Если вы пользуетесь шаблоном бесплатного отчета о доходах ресторана, вы увидите, что процент от общего объема продаж используется для покрытия затрат на рабочую силу, занятость, еду и напитки, а также операционных расходов.Приведенные здесь проценты являются важным показателем эффективности вашего бизнеса.

Согласно отраслевым стандартам, затраты на рабочую силу и питание должны составлять наибольший процент от общего объема продаж (обычно около 30% для ресторанов быстрого и полного обслуживания).

Ключевой вывод: Каждый ресторан индивидуален, но если вы заметили, что на оплату труда, еду и напитки выделяется необычно высокая сумма, возможно, пришло время пересмотреть укомплектование персоналом и меню с низкой маржой.

Прочитать следующий

Бухгалтерский учет

Как вести бухгалтерский баланс ресторана

Узнайте, как создать бухгалтерский баланс ресторана и управлять им, чтобы оценивать и улучшать финансы вашего ресторана.

Валовая прибыль и маржа валовой прибыли

Валовая прибыль рассчитывается путем вычитания общей стоимости проданных товаров из общего объема продаж.

В интерактивном шаблоне прибылей и убытков валовая прибыль рассчитывается автоматически после ввода значений продаж и COGS в шаблон отчета о прибылях и убытках. Рядом с суммой валовой прибыли в долларах вы должны увидеть процент, который представляет собой валовую прибыль вашего ресторана.

Маржа валовой прибыли рассчитывается путем деления вашей валовой прибыли на общий объем продаж. Обратите особое внимание на этот показатель с течением времени и сравните его со своими историческими данными, чтобы понять, как затраты на продукты питания и напитки влияют на маржу. Маржа валовой прибыли часто является метрикой, на которую рестораны полагаются при принятии решения о том, где устанавливать цены в меню и размеры порций.

Ключевой вывод: Отслеживайте этот показатель с течением времени и используйте данные для принятия решений о ценах на пункты меню и установке размеров порций.

Чистая прибыль / убыток

Последний показатель в шаблоне отчета о прибылях и убытках — это показатель, который вас, вероятно, больше всего волнует, — чистая прибыль. Чистая прибыль / убыток — ключевой показатель эффективности вашего бизнеса в течение определенного периода времени. Это число будет положительным или отрицательным в зависимости от эффективности бизнеса.

Если этот показатель положительный , поздравляем! Ваш ресторан в целом прибыльный.

Если число отрицательное. означает, что расходы вашего ресторана превышают его общие продажи продуктов питания и напитков.В течение длительного периода времени это могло означать проблемы.

Ключевой вывод : Внимательно следите за чистой прибылью / убытком и сравнивайте их со своими собственными историческими данными, чтобы увидеть, как чистая прибыль вашего ресторана сравнивается с предыдущей неделей, месяцем или годом.

Что такое себестоимость?

Хотя, конечно, важно рассчитать чистую прибыль или убыток вашего ресторана, это не особо действенный показатель. Он показывает, как прибыль вашего ресторана меняется с течением времени, но не обязательно показывает, как можно улучшить.Он просто показывает, как работал ваш ресторан в прошлом.

Если вы ищете способы сократить расходы и увеличить чистую прибыль, себестоимость вашего ресторана будет наиболее полезным показателем.

Себестоимость ресторана складывается из затрат на рабочую силу и стоимости проданных товаров. Себестоимость не только составляет основную часть расходов ресторана (обычно около двух третей или 60%), но также составляет часть бизнеса, которой можно манипулировать для максимизации прибыли.Хотя внесение незначительных изменений в затраты на рабочую силу и питание в течение определенного периода времени может показаться несущественным, каждый доллар, сброшенный из себестоимости, — это еще один доллар, который может пойти на накладные расходы и прибыль.

Ключевой вывод: Используйте себестоимость, сумму COGS и затрат на рабочую силу, чтобы определить, где сократить расходы для увеличения чистой прибыли.

РЕСУРСШаблон отчета о прибылях и убытках ресторана

Оцените финансовые сильные и слабые стороны своего ресторана с помощью бесплатного шаблона отчета о прибылях и убытках.

Скачать У вас должен быть включен Javascript, чтобы отправлять формы на нашем веб-сайте. Если вы хотите связаться с Toast, позвоните нам по телефону:(857) 301-6002

Понимание отчета о прибылях и убытках (Часть 1) — Универсальность от Zerodha

4.1 — Обзор финансовой отчетности

Вы можете рассматривать финансовую отчетность с двух разных сторон:

- Взгляд производителя

- С точки зрения пользователя

Производитель составляет финансовую отчетность.Обычно это человек с бухгалтерским образованием. Его работа включает в себя подготовку записей в бухгалтерской книге, сопоставление счетов и поступлений, сопоставление притоков и оттоков, аудит и т. Д. Конечная цель — подготовить прозрачные финансовые отчеты, которые наилучшим образом отражают истинное финансовое положение компании. Чтобы подготовить такой финансовый отчет, требуются определенные навыки. Обычно эти навыки развиваются в ходе строгой программы обучения дипломированного бухгалтера.

С другой стороны, пользователю просто нужно быть в состоянии понять, что приготовил производитель.Он просто пользователь финансовой отчетности. Ему не обязательно знать подробности записей журнала или процедуры аудита. Его главная забота — прочитать то, что говорится, и использовать это для принятия решений.

Чтобы представить это в контексте, подумайте о Google. Большинство из нас не понимают сложный алгоритм поисковой системы Google, который работает на сервере. Однако все мы знаем, как эффективно использовать Google. Таково различие между составителем и пользователем финансовой отчетности.

Распространенное заблуждение среди участников рынка состоит в том, что они считают, что фундаментальный аналитик должен тщательно разбираться в концепциях подготовки финансовой отчетности. Зная, что это определенно помогает, на самом деле это не обязательно. Чтобы быть фундаментальным аналитиком, нужно быть пользователем, а не составителем финансовой отчетности.

Есть три основных финансовых отчета, которые компания демонстрирует, чтобы представить свои результаты.

- Отчет о прибылях и убытках

- Бухгалтерский баланс

- Отчет о движении денежных средств

В следующих нескольких главах мы разберем каждое из этих утверждений с точки зрения пользователя.

4.2 — Отчет о прибылях и убытках

Отчет о прибылях и убытках также широко известен как отчет о прибылях и убытках, Отчет о прибылях и убытках, Отчет о прибылях и убытках и Отчет о прибылях и убытках. Отчет о прибылях и убытках показывает, что произошло за определенный период времени. В отчете о прибылях и убытках содержится информация о:

- Выручка компании за данный период (годовая или квартальная)

- Расходы, понесенные для получения выручки

- Налоги и амортизация

- Прибыль на акцию №

По моему опыту, финансовую отчетность лучше всего понять, глядя на фактическую отчетность и получая информацию.Следовательно, вот отчет о прибылях и убытках Amara Raja Batteries Limited (ARBL). Давайте разберемся с каждой позицией.

4.3 — Линия выручки компании (Выручка)

Возможно, вы слышали, как аналитики говорят о прибылях и убытках компании. Когда они это делают, они имеют в виду доходную часть отчета о прибылях и убытках. Сторона выручки — это первый набор чисел, который компания представляет в прибылях и убытках.

Прежде чем мы начнем разбираться в доходной части, позвольте нам заметить несколько вещей, упомянутых в заголовке отчета о прибылях и убытках:

В заголовке четко указано:

- Отчет о прибылях и убытках за год , закончившийся 31 марта 2014 года, следовательно, это годовой отчет, а не квартальный отчет.Кроме того, поскольку это по состоянию на 31 марта st 2014, очевидно, что отчет относится к 2013-2014 финансовому году или его можно назвать числами за 2014 финансовый год.

- Вся валюта выражена в миллионах рупий. Примечание. 1 миллион рупий равен десяти лакхам рупиям. Компания по своему усмотрению решает, в какой единице они предпочли бы выразить свои числа в .

- В подробностях показаны все основные заголовки выписки. Любые связанные примечания к деталям представлены в разделе примечаний (также называемом расписанием).Заметке присваивается соответствующий номер (Note Number)

- По умолчанию, когда компании указывают числа в финансовой отчетности, они представляют номер текущего года в крайнем левом столбце, а номер предыдущего года — справа. В данном случае цифры относятся к 2014 финансовому году (последний) и 2013 финансовый год (предыдущий)

Первая позиция на стороне дохода называется Продажа продуктов .

Поскольку мы знаем, мы имеем дело с компанией по производству аккумуляторов. Очевидно, что продажа продуктов означает стоимость всех продаж аккумуляторов, проданных компанией в течение 2014 финансового года, в рупиях.Продажи составляют 38 041 270 000 рупий, или около 3 804 крор. В предыдущем финансовом году, то есть в 2013 финансовом году, компания продала аккумуляторы на сумму 3294 рупий.

Пожалуйста, обратите внимание, я буду повторять все числа в рупиях крора, поскольку я считаю, что это более интуитивно понятно.

Следующая статья — акциз. Это сумма (400 рупий), которую компания заплатила бы правительству; следовательно, выручка должна быть скорректирована.

Выручка, скорректированная после уплаты акциза, составляет чистых продаж компании .Чистый объем продаж ARBL за 2014 финансовый год составляет 3403 рупий. То же самое было 2943 рупий Crs на 2013 финансовый год.

Помимо продажи продукции, компания также получает доход от оказания услуг. Вероятно, это могло быть в форме ежегодного обслуживания батареи. Выручка от продажи услуг в 2014 финансовом году составила 30,9 рупий.

Компания также включает «прочие операционные доходы» в размере 2,1 рупий. Это могут быть доходы от продажи продуктов или услуг, не связанных с основной деятельностью компании.

Наконец, выручка от продажи продуктов + продажи услуг + прочих операционных доходов в сумме дает общий операционный доход компании . Сообщается, что это 3436 рупий на 2014 финансовый год и 2959 рупий на 2013 финансовый год. Интересно, есть примечание; цифра 17, связанная с «Чистой выручкой от операционной деятельности», поможет нам глубже изучить этот аспект.

Напомним, в предыдущей главе мы обсуждали примечания и графики финансового отчета.

На следующем снимке показаны детали примечания 17.

В примечаниях четко представлен более подробный анализ разделения доходов от операций (не включает другие подробные сведения о доходах). Как вы можете видеть под подробностями, в разделе «а» говорится о разделении по продажам продуктов.

- Продажа аккумуляторных батарей в виде готовой продукции за 2014 финансовый год составила 3523 рупий по сравнению с 3036 рупиями в 2013 финансовом году.

- Продажа аккумуляторных батарей (товарный запас) составляет 208 рупий в 2014 финансовом году по сравнению со 149 рупиями.Запасы в торговле относятся к готовой продукции предыдущего финансового года, проданной в этом финансовом году.

- Продажа бытовых ИБП (товарный запас) составляет 71 Crs в 2014 финансовом году по сравнению с 109 Crs 2013 финансового года

- Чистая выручка от продаж продукции с поправкой на акциз составляет 3403 рупий, что соответствует цифре, указанной в отчете о прибылях и убытках.

- Аналогичным образом можно заметить разделение доходов от услуг. Сумма выручки в размере 30,9 рупий совпадает с цифрой, указанной в отчете о прибылях и убытках .

- В примечании компания сообщает, что «Продажа технологического лома» принесла доход в размере рупий.2.1 Кр. Обратите внимание, что продажа технологического лома связана с производственной деятельностью компании, поэтому она отражается как «Прочая операционная выручка».

- Суммируя все потоки доходов компании, то есть 3403 рупий + 30,9 рупий + 2,1 рупий, мы получаем чистый доход от операций = 3436 рупий.

- Вы также можете найти аналогичное разделение на 2013 финансовый год

Если вы обратили внимание на отчет о прибылях и убытках, помимо чистой выручки от операционной деятельности, ARBL также сообщает «Прочие доходы» в размере 45,5 рупий.В примечании № 18, воспроизведенном ниже, объясняется, что такое другой доход.

Как видим, прочий доход включает в себя доход, не связанный с основным бизнесом компании. Он включает проценты по банковским вкладам, дивиденды, страховые выплаты, доход от роялти и т. Д. Обычно другие доходы составляют (и должны) небольшую часть общего дохода. Большой «прочий доход» обычно вызывает тревогу и требует дальнейшего расследования.

Таким образом, суммируя выручку от операций (рупий.3436 CRS) и другие доходы (45 CRs), у нас есть общий доход за 2014 финансовый год в размере 3482 CRS.

Ключевые выводы из этой главы

- Финансовый отчет предоставляет информацию и передает финансовое положение компании.

- Полный комплект финансовой отчетности включает отчет о прибылях и убытках, баланс и отчет о движении денежных средств.

- Фундаментальный аналитик — пользователь финансовой отчетности, и ему необходимо знать, что заявляет составитель финансовой отчетности.

- Отчет о прибылях и убытках показывает прибыльность компании за рассматриваемый год.

- Отчет о прибылях и убытках является приблизительным, поскольку компания может пересмотреть цифры позже. Кроме того, по умолчанию компании публикуют данные за текущий и предыдущий годы параллельно.

- Доходную часть прибылей и убытков также называют верхней линией компании.

- Выручка от операционной деятельности является основным источником доходов компании.

- Прочие операционные доходы включают выручку, относящуюся к бизнесу.

- Прочие доходы включают выручку из внеоперационных источников.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Часть 1. Статьи о финансовом менеджменте и бухучете

Часть 1. Статьи о финансовом менеджменте и бухучете В этом отчете показываются только операции текущей хозяйственной деятельности, то, что ведет к получению прибыли или убытку. К примеру, получение кредита или покупка оборудования не проходят через этот отчет. Все операции в PL учитываются без НДС.

В этом отчете показываются только операции текущей хозяйственной деятельности, то, что ведет к получению прибыли или убытку. К примеру, получение кредита или покупка оборудования не проходят через этот отчет. Все операции в PL учитываются без НДС. «Косвенный» метод – расчетный способ построения отчета на основе изменения статей в PL и балансе. На практике «Косвенный» метод используется в основном при бизнес-планировании. Для целей управления денежными потоками более пригоден «прямой» метод. В нашей статье будем под CF, понимать отчет, построенный «прямым» методом.

«Косвенный» метод – расчетный способ построения отчета на основе изменения статей в PL и балансе. На практике «Косвенный» метод используется в основном при бизнес-планировании. Для целей управления денежными потоками более пригоден «прямой» метод. В нашей статье будем под CF, понимать отчет, построенный «прямым» методом. Если сумма с НДС, то учитывается с НДС.

Если сумма с НДС, то учитывается с НДС.