Как читать финансовую отчётность компаний

Как только заканчивается очередной квартал, в новостных лентах начинают появляться сообщения о грядущих отчётностях компаний и о том, что думают по этому поводу аналитики. Реакция на публикацию отчётности среди трейдеров может быть достаточно бурной. Именно с помощью отчётностей инвесторы могут провести анализ и понять, развивается ли компания в финансовом плане или проходит фазу стагнации.

Компании публикуют свою отчётность ежеквартально и в обязательном порядке, причём эта отчетность является общедоступной информацией. Компании, акции которых торгуются на бирже (публичные акционерные общества), в обязательном порядке публикуют отчётность по нормам МСФО (международные стандарты финансовой отчетности), которая и будет служить для дальнейшего сравнения компаний между собой. Но для начала необходимо понимать, каким именно образом читать данную отчётность. Исходя из того, что отчётности публикуют ежеквартально, их условно называют отчётностью за первый квартал, за полугодие, за девять месяцев и за год. Самой важной является годовая отчётность, но не стоит забывать, что результаты года складываются из ежеквартальных результатов.

Самой важной является годовая отчётность, но не стоит забывать, что результаты года складываются из ежеквартальных результатов.

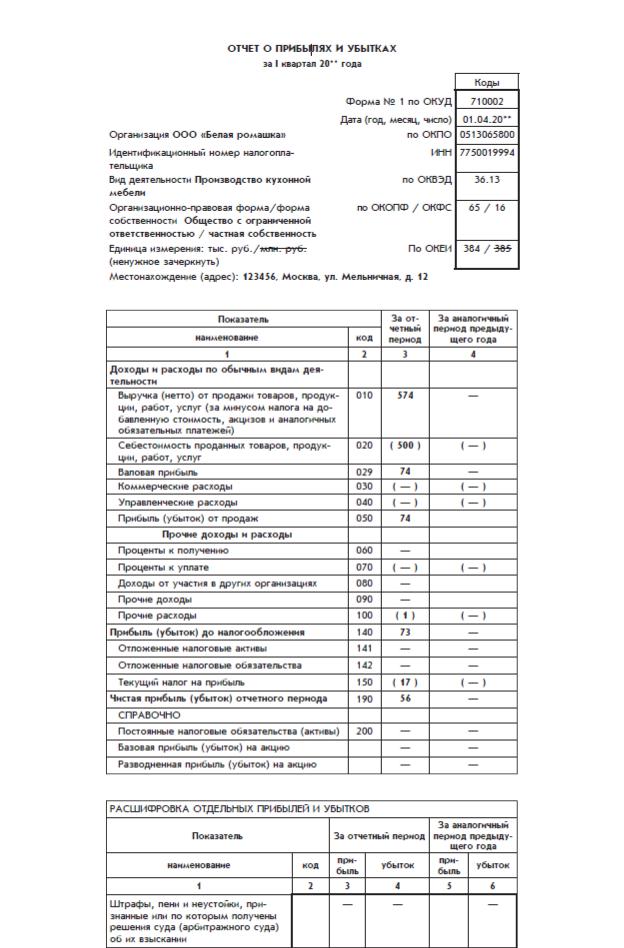

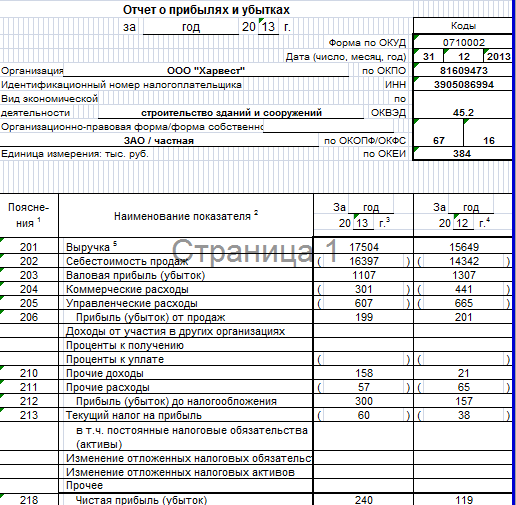

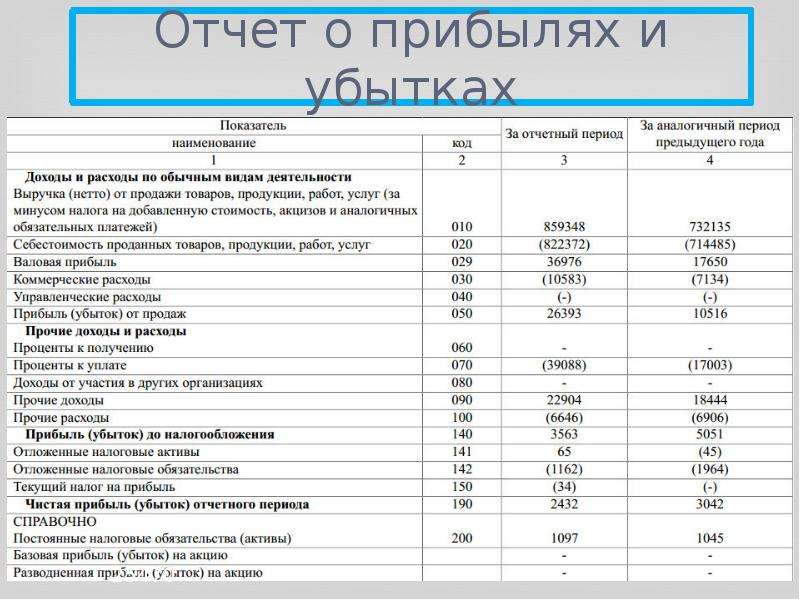

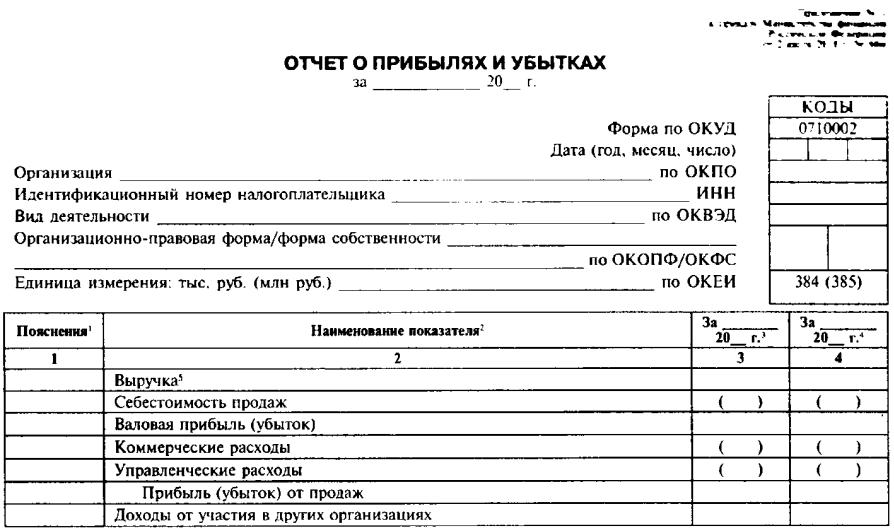

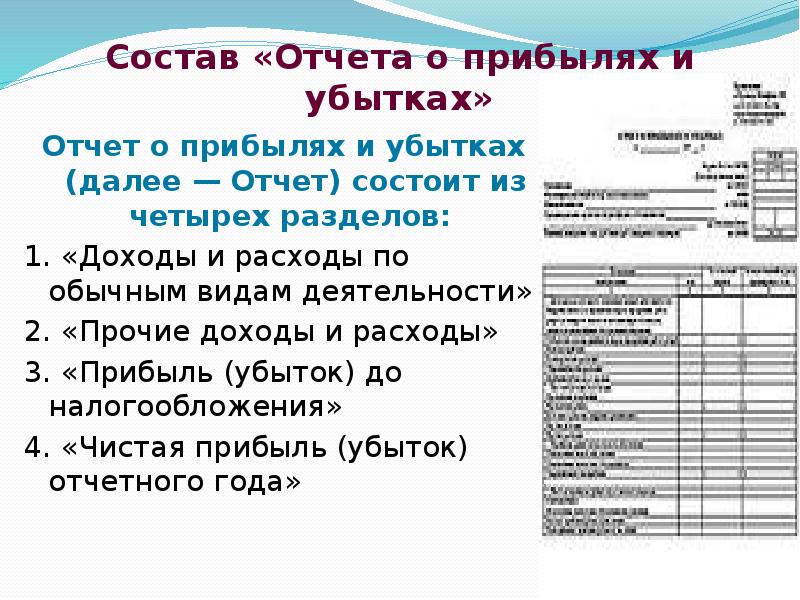

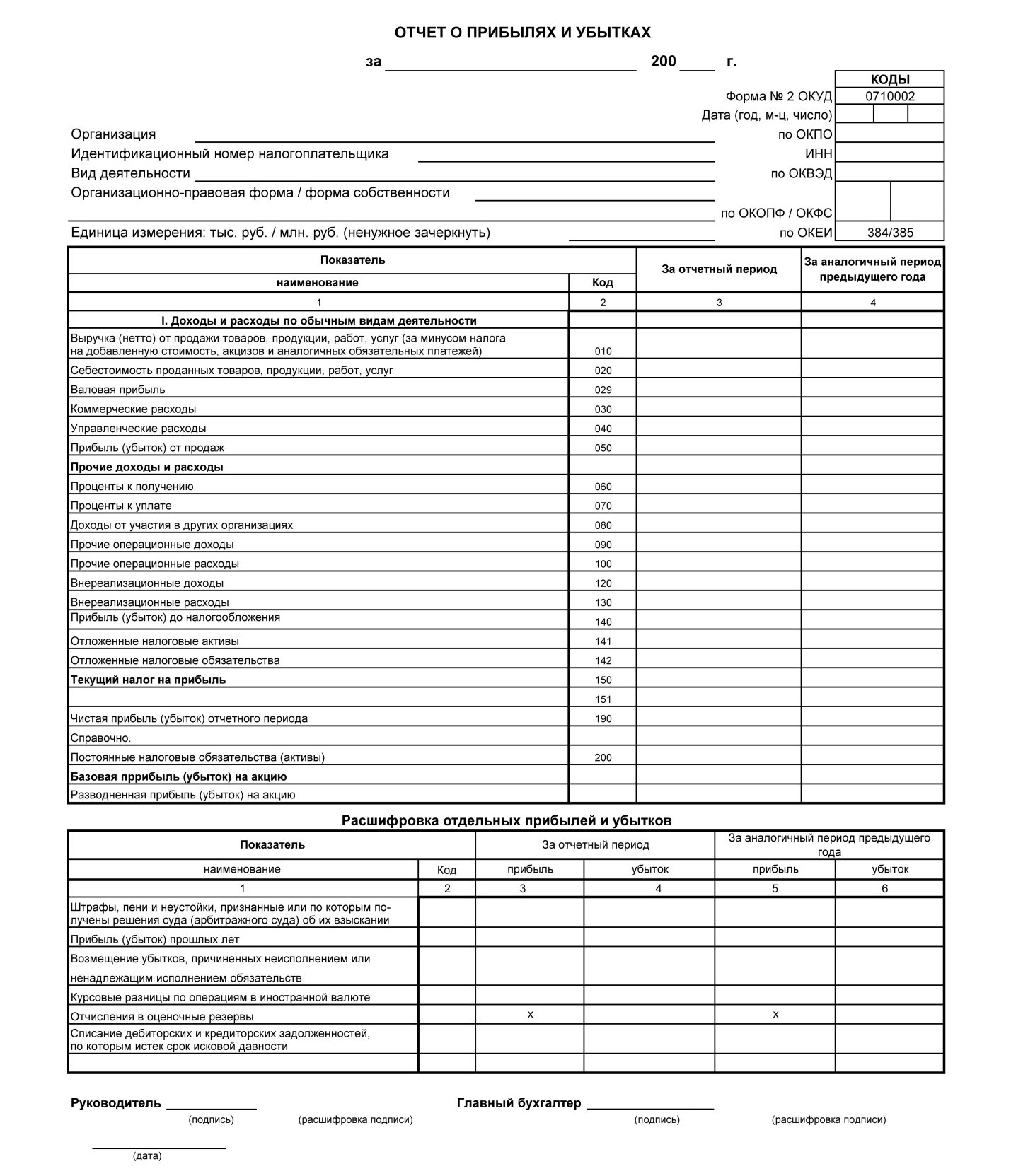

Как же читать финансовую отчётность компаний? Её общий объём составит в среднем 90 страниц и может показаться, что её изучение займёт продолжительное время, но это не совсем верно. Дело в том, что ключевая информация сосредоточена на 5-6 страницах, на которых представлены обязательные отчёты — это балансовый отчёт (бухгалтерский баланс), отчёт о прибылях/убытках и отчёт о движении денежных средств, также обязательным по нормам МСФО является отчёт о движении акционерного капитала, при наличии этого движения, но перераспределение долей акций случается относительно редко. Каждый из представленных отчётов публикуется по определённой форме, хотя публикуется различными компаниями с большей или меньшей детализацией, что ни в коем случае не умоляет значимость отражаемой в них информации. Бухгалтерский баланс даёт ответ на вопрос, чем обладает компания и за счёт каких средств это «что-то» было приобретено. Отчёт о прибылях/убытках даёт понимание того, сколько компания зарабатывает, а отчёт о движении денежных средств позволяет понять, по каким именно направлениям в компании распределяются денежные средства. Причём в каждом из отчётов проводится сравнение текущего периода с предыдущим, чтобы можно было понять краткосрочную динамику развития компании. Рассмотрим в нашей статье данные отчёты подробнее.

Отчёт о прибылях/убытках даёт понимание того, сколько компания зарабатывает, а отчёт о движении денежных средств позволяет понять, по каким именно направлениям в компании распределяются денежные средства. Причём в каждом из отчётов проводится сравнение текущего периода с предыдущим, чтобы можно было понять краткосрочную динамику развития компании. Рассмотрим в нашей статье данные отчёты подробнее.

CFA — Компоненты и формат отчета о прибылях и убытках | программа CFA

Отчет о прибылях и убытках представляет информацию о финансовых результатах хозяйственной деятельности компании в течение определенного периода времени.

Отчет о прибылях и убытков сообщает, сколько выручки компания получила в течение периода, и какие расходы она понесла, чтобы получить эту выручку.

Основное уравнение, лежащее в основе отчета о прибыли и убытках (без учета прочих доходов и расходов) — это:

Выручка — Расходы = Чистая прибыль (Финансовый результат)

Отчет о прибылях и убытках также упоминают как «Отчет о прибыли или убытке», «Отчет о финансовых результатах» (англ. ‘income statement’, ‘statement of operations’, ‘statement of earnings’, ‘profit and loss statement’ или кратко ‘P&L’).

‘income statement’, ‘statement of operations’, ‘statement of earnings’, ‘profit and loss statement’ или кратко ‘P&L’).

В рамках МСФО и US GAAP, отчет о прибылях и убытках может быть представлен как:

- составной отчет, называемый отчетом о совокупном доходе (англ. ‘statement of comprehensive income’), который включает отчет о прибыли или убытке и отдельный отчет о совокупном доходе, или как

- единый отчет о совокупном доходе.

МСФО (IAS) 1 «Представление финансовой отчетности» устанавливает основы представления, минимальные требования к содержанию финансовой отчетности, а также указания в отношении структуры финансовой отчетности в соответствии с МСФО.

[см. также полный текст стандарта МСФО (IAS) 1]

В соответствии с US GAAP, в ASC Section 220-10-45 [Совокупный доход и прочие вопросы представления] Кодификации FASB обсуждаются приемлемые форматы представления дохода, прочего совокупного дохода и общего совокупного дохода.

В данном чтении термин «отчет о прибылях и убытках» (income statement) или кратко «P&L» будет использоваться для описания либо отдельного отчета, представляющего прибыль или убыток, и используемого для расчета прибыли на акцию или части отчета о совокупном доходе, которая представляет ту же прибыль или убыток.

Чтение также включает обсуждение совокупного дохода (прибыль или убыток из P&L + прочий совокупный доход).

Инвестиционные аналитики интенсивно изучают P&L компаний.

Аналитики фондовых рынков (т.е., изучающие акции) заинтересованы в P&L, потому что фондовые рынки часто вознаграждают компании с относительно высокими или низкими темпами роста прибыли, оцененные выше или ниже среднего, соответственно, а также потому, что модели оценки часто используют оценку прибыли.

Аналитики рынка инструментов с фиксированным доходом (облигаций и т.п.) изучают компоненты P&L, прошлые и прогнозируемые, чтобы получить информацию о способности компании осуществить обещанные платежи по обслуживанию их долга в течение бизнес-цикла.

Корпоративные объявления финансовых результатов часто подчеркивают информацию, представленную в отчете о прибылях и убытках, в особенности о выручке и прибыли, — в большей мере, чем информацию из других финансовых отчетов.

Компоненты отчета о прибылях и убытках.

Иллюстрации 1, 2, и 3 показывают отчеты о прибылях и убытках компаний:

- Anheuser-Busch InBev SA/NV (AB InBev), международного производителя напитков из Бельгии,

- Molson Coors Brewing Company (Molson Coors), международной американской пивоваренной компании и

- Groupe Danone (Danone), французского производителя продуктов питания.

После строки с чистой прибылью, P&L также представляет показатель прибыли на акцию (EPS) — сумму прибыли на одну обыкновенную акцию компании.

Прибыль на акцию будет подробно обсуждаться далее в этом чтении, а в приведенных иллюстрациях EPS исключена, чтобы сосредоточиться на основных концепциях отчета прибылях и убытках.

Отчеты AB InBev и Danon подготовлены в соответствии с МСФО, а отчет Molson Coors — в соответствии с US GAAP. Следует отметить, что AB InBev и Molson Coors показывают в своих P&L данные за три последних года, расположив столбцы в хронологическом порядке, начиная с последнего года в крайнем левом столбце.

В отличии от них, Danone показывает данные за два года, расположив столбцы слева направо, с последним годом в крайнем правом столбце. Различный хронологический порядок столбцов в отчете о прибылях и убытках является обычным делом.

В первой строке отчета о прибылях и убытках компании, как правило, представлены сведения о выручки.

Выручка (Revenue)

Эту строку также называют продажами (Sales) или оборотом (Turnover).

Под продажами (Sales) иногда понимают продажу только товаров, в то время как выручка может включать в себя продажу товаров или услуг. Однако, эти термины часто используются как взаимозаменяемые.

Однако, эти термины часто используются как взаимозаменяемые.

В некоторых странах термин «оборот» (Turnover) может использоваться вместо выручки (Revenue).

За год, закончившийся 31 декабря 2017,

- AB InBev отчиталась о $56.44 млрд. выручки,

- Molson Coors отчиталась о $13.47 млрд. выручки (обозначенной как «продажи» — Sales), и

- Danone отчиталась о €24.68 млрд. выручки (обозначенной как «продажи» — Sales).

Выручка (Revenue / Sales).

Выручка представляется в P&L после корректировок (например, с учетом предоставленных скидок или для других сумму, уменьшающих выручку), а термин чистая выручка (Net Revenue) иногда используется, чтобы точно указать, что выручка была скорректирована (например, на предполагаемый объем возвратов).

Все три компании в Иллюстрациях 1-3 в примечаниях к своей финансовой отчетности указали, что выручка отражена за вычетом таких статей, как возвраты, скидки клиентам, торговые скидки или программы стимулирования продаж в зависимости от объема.

Для сравнительного анализа финансовому аналитику может понадобиться справочная информация, обычно раскрываемая в примечаниях к отчетности и комментариях руководства (MD&А), чтобы идентифицировать надлежащим образом сопоставимые суммы выручки.

Например, акцизы представляют собой значительные расходы для пивоваренных компаний. В своем отчете о прибылях и убытках, Molson Coors сообщает о $13.47 млрд. выручки (по статье Sales) и $11.00 млрд. чистой выручки (по статье Net Sales), которая представляет собой продажи за вычетом $2.47 млрд. акцизных налогов.

В отличие от Molson Coors, AB InBev не показывает сумму акцизов в своем P&L. Тем не менее, в примечаниях к отчетности, AB InBev отмечает, что акцизы (на сумму $15.4 млрд. в 2017 году) были вычтены из суммы выручки, указанной в P&L.

Таким образом, сумма выручки в отчете о прибылях и убытках AB InBev по статье Revenue более сопоставима с суммой отчета о прибылях Molson Coors’ по статье Net Sales.

Иллюстрация 1. Консолидированный отчет о прибылях и убытках Anheuser-Busch InBev SA/NV (в млн. $, выдержка).

|

За 12 месяцев, на 31 декабря |

||||

|---|---|---|---|---|

|

2017 |

2016 |

2015 |

||

|

Revenue |

Выручка |

$56,444 |

$45,517 |

$43,604 |

|

Cost of sales |

Себестоимость продаж |

(21,386) |

(17,803) |

(17,137) |

|

Gross profit |

Валовая прибыль |

35,058 |

27,715 |

26,467 |

|

Distribution expenses |

Расходы на дистрибуцию |

(5,876) |

(4,543) |

(4,259) |

|

Sales and marketing expenses |

Расходы на маркетинг и коммерческие расходы |

(8,382) |

(7,745) |

(6,913) |

|

Administrative expenses |

Административные расходы |

(3,841) |

(2,883) |

(2,560) |

|

Other operating income/(expenses) |

Прочие операционные доходы / (расходы) |

854 |

732 |

1,032 |

|

Restructuring |

Реструктуризация |

(468) |

(323) |

(171) |

|

Business and asset disposal |

Ликвидация бизнеса и активов |

(39) |

377 |

524 |

|

Acquisition costs business combinations |

Расходы на объединение бизнесов |

(155) |

(448) |

(55) |

|

Impairment of assets |

Обесценение активов |

— |

— |

(82) |

|

Judicial settlement |

Судебные издержки |

— |

— |

(80) |

|

Profit from operations |

Операционная прибыль или операционный результат |

17,152 |

12,882 |

13,904 |

|

Finance cost |

Финансовые расходы |

(6,885) |

(9,216) |

(3,142) |

|

Finance income |

Финансовые доходы |

378 |

652 |

1,689 |

|

Net finance income/(cost) |

Чистые финансовые доходы / (расходы) или финансовый результат |

(6,507) |

(8,564) |

(1,453) |

|

Share of result of associates and joint ventures |

Доля результата, приходящаяся на ассоциированные компании и совместные предприятия |

430 |

16 |

10 |

|

Profit before tax |

Прибыль до налогообложения |

11,076 |

4,334 |

12,461 |

|

Income tax expense |

Налог на прибыль |

(1,920) |

(1,613) |

(2,594) |

|

Profit from continuing operations |

Прибыль от продолжающейся деятельности |

9,155 |

2,721 |

9,867 |

|

Profit from discontinued operations |

Прибыль от прекращенной деятельности |

28 |

48 |

|

|

Profit of the year |

Прибыль за год |

9,183 |

2,769 |

9,867 |

|

Profit from continuing operations attributable to: |

Прибыль от продолжающейся деятельности, приходящаяся на: |

|||

|

Equity holders of AB InBev |

Акционеров AB InBev |

7,968 |

1,193 |

8,273 |

|

Non-controlling interest |

Неконтролирующие доли участия |

1,187 |

1,528 |

1,594 |

|

Profit of the year attributable to: |

Прибыль за год, приходящаяся на: |

|||

|

Equity holders of AB InBev |

Акционеров AB InBev |

7,996 |

1,241 |

8,273 |

|

Non-controlling interest |

Неконтролирующие доли участия |

$1,187 |

$1,528 |

$1,594 |

Примечание: в итоговых суммах могут быть незначительные расхождения из-за округления.

Иллюстрация 2. Консолидированный отчет о прибылях и убытках Molson Coors Brewing Company (в млн. $, выдержка).

|

За 12 месяцев |

||||

|---|---|---|---|---|

|

31 дек. 2017 |

31 дек. 2016 |

31 дек. 2015 |

||

|

Sales |

Выручка |

$13,471.5 |

$6,597.4 |

$5,127.4 |

|

Excise taxes |

Акцизы |

(2,468.7) |

(1,712.4) |

(1,559.9) |

|

Net sales |

Чистая выручка |

11,002. |

4,885.0 |

3,567.5 |

|

Cost of goods sold |

Стоимость проданных товаров |

(6,217.2) |

(2,987.5) |

(2,131.6) |

|

Gross profit |

Валовая прибыль |

4,785.6 |

1,897.5 |

1,435.9 |

|

Marketing, general and administrative expenses |

Маркетинговые, общие и административные расходы |

(3,032.4) |

(1,589.8) |

(1,038. |

|

Special items, net |

Особые статьи доходов и расходов, нетто |

(28.1) |

2,522.4 |

(346.7) |

|

Equity Income in MillerCoors |

Доходы от долевого участия в MillerCoors |

0 |

500.9 |

516.3 |

|

Operating income (loss) |

Операционная прибыль (убыток) |

1,725.1 |

3,331.0 |

567.2 |

|

Interest expense |

Процентные расходы |

(349. |

(271.6) |

(120.3) |

|

Interest income |

Процентные доходы |

6.0 |

27.2 |

8.3 |

|

Other income (expense), net |

Прочие доходы (расходы), нетто |

(0.1) |

(29.7) |

0.9 |

|

Total other income (expense), net |

Итого прочие доходы (расходы), нетто |

(343.4) |

(274.1) |

(111.1) |

|

Income (loss) from continuing operations before income taxes |

Прибыль (убыток) от продолжающейся деятельности, до налогообложения |

1,381. |

3,056.9 |

456.1 |

|

Income tax benefit (expense) |

Налог на прибыль |

53.2 |

(1,055.2) |

(61.5) |

|

Net income (loss) from continuing operations |

Чистая прибыль (убыток) от продолжающейся деятельности |

1,434.9 |

2,001.7 |

394.6 |

|

Income (loss) from discontinued operations, net of tax |

Чистая прибыль (убыток) от прекращенной деятельности, после налогообложения |

1.5 |

(2. |

3.9 |

|

Net income (loss) including noncontrolling interests |

Чистая прибыль (убыток), включая неконтролирующие доли участия |

1,436.4 |

1,998.9 |

398.5 |

|

Net (income) loss attributable to noncontrolling interests |

Чистый (прибыль) убыток, относящаяся к неконтролируемым долям участия |

(22.2) |

(5.9) |

(3.3) |

|

Net income (loss) attributable to Molson Coors Brewing Company |

Чистая прибыль (убыток) Molson Coors Brewing Company |

$1,414. |

$1,993.0 |

$395.2 |

Иллюстрация 3. Консолидированный отчет о прибылях и убытках Groupe Danone (в млн. €, выдержка).

|

на 31 декабря |

|||

|---|---|---|---|

|

2016 |

2017 |

||

|

Sales |

Выручка |

21,944 |

24,677 |

|

Cost of goods sold |

Себестоимость проданных товаров |

(10,744) |

(12,459) |

|

Selling expense |

Коммерческие расходы |

(5,562) |

(5,890) |

|

General and administrative expense |

Общие и административные расходы |

(2,004) |

(2,225) |

|

Research and development expense |

НИОКР |

(333) |

(342) |

|

Other income (expense) |

Прочие доходы (расходы) |

(278) |

(219) |

|

Recurring operating income |

Периодическая (постоянная) операционная прибыль |

3,022 |

3,543 |

|

Other operating income (expense) |

Прочие операционные доходы (расходы) |

(99) |

192 |

|

Operating income |

Операционная прибыль |

2,923 |

3,734 |

|

Interest income on cash equivalents and shortterm investments |

Процентные доходы от денежных эквивалентов и краткосрочных инвестиций |

130 |

151 |

|

Interest expense |

Процентные расходы |

(276) |

(414) |

|

Cost of net debt |

Чистый результат от процентных доходов и расходов |

(146) |

(263) |

|

Other financial income |

Прочие финансовые доходы |

67 |

137 |

|

Other financial expense |

Прочие финансовые расходы |

(214) |

(312) |

|

Income before tax |

Прибыль до налогообложения |

2,630 |

3,296 |

|

Income tax expense |

Налог на прибыль |

(804) |

(842) |

|

Net income from fully consolidated companies |

Чистая прибыль от полностью консолидированных компаний Группы |

1,826 |

2,454 |

|

Share of profit of associates |

Доля прибыли, приходящаяся на ассоциированные компании |

1 |

109 |

|

Net income |

Чистая прибыль |

1,827 |

2,563 |

|

Net income — Group share |

Чистая прибыль — доли Группы |

1,720 |

2,453 |

|

Net income — Non-controlling interests |

Чистая прибыль — неконтролирующие доли участия |

107 |

110 |

Расходы (Expenses).

Различия в представлении некоторых статей, таких как расходы, также являются обычной ситуацией.

Расходы отражают оттоки, истощение активов и возникновение обязательств в ходе ведения бизнеса.

Расходы могут быть сгруппированы и представлены в различных форматах, в соответствии предъявляемыми особыми требованиями.

Чистая прибыль (Net income).

В нижней части отчета о прибылях и убытках, компании выводят статью «Чистая прибыль» (компании могут использовать иные термины, такие как «Чистый доход» или «прибыль или убыток», англ. ‘Net income’, ‘Net earnings’, ‘Net profit’, ‘Profit or loss’).

За 2017 год AB InBev отчиталась о $9,183 млн. «прибыли за год» (Profit of the year), Molson Coors отчиталась о $ 1,436.4 млн. чистой прибыли, включая неконтролирующие доли участия, и Danone отчиталась о €2,563 млн. чистой прибыли.

Чистую прибыль часто называют нижней или итоговой строкой (англ. ‘bottom line’).

Это связано с тем, что чистая прибыль отражается в итоге, т.е. в последней нижней строке отчета о прибылях и убытках.

Поскольку чистая прибыль часто рассматривается как единственный наиболее значимый числовой показатель финансового результата компании за определенный период времени, термин «нижняя строка» иногда используется в бизнесе для обозначения любого итогового или наиболее значимого результата.

Несмотря на это различия в терминах и названиях статей, обратите внимание, что каждая компания представляет дополнительную детализацию чистой прибыли: информацию о том, какая часть этой чистой прибыли относится к самой компании и какая часть приходится на неконтролирующие доли участия, также называемые миноритарными долями (англ. ‘minority interest’).

Компании консолидируют дочерние компании, над которыми у них есть контроль. Консолидация означает, что они включают в P&L группы (материнской компании) все доходы и расходы дочерних компаний, даже если группе принадлежит менее на 100% долей участия в этих компаниях.

См. также:

IFRS 10 — Основные правила подготовки консолидированной финансовой отчетности.

Статьи прибыли для неконтролирующих долей участия представляют часть прибыли, которая «принадлежит» миноритарным акционерам консолидированных дочерних компаний, а не самой материнской компании.

- Для AB InBev, $7,996 млн. из общей прибыли приходятся на акционеров AB InBev, и $1,187 млн. приходятся на неконтролирующие доли участия.

- Для Molson Coors, $1,414.2 млн. приходятся на акционеров Molson Coors, и $22.2 млн. приходятся на неконтролирующие доли участия.

- Для Danone, €2,453 млн. чистой прибыли приходятся на акционеров Groupe Danone и €110 млн. — на неконтролирующие доли участия.

Прибыли и убытки (gains and losses).

Чистая прибыль также включает в себя чистые доходы и расходы (их также называют просто прибылями и убытками или результатом какой-либо операции), связанные с увеличением и уменьшением экономических выгод, и которые, соответственно, могут возникнуть или не возникнуть в результате обычной деятельности компании.

Например, когда производственная компания реализует свою продукцию, эти операции отражаются как выручка, а издержки на получения этой выручки являются расходами и отражаются отдельно.

Однако, если производственная компания продает излишки ненужной земли, эта операция отражается как прибыль или убыток (результат от продажи). Сумма прибыли или убытка представляет собой разницу между балансовой стоимости земли и ценой, по которой эта земля продается.

Например, в Иллюстрации 1, AB InBev сообщает об убытке (доходы за вычетом балансовой стоимости) в $39 от продажи бизнеса и активов за 2017 год, а также о прибыли по этой статье в размере $377 млн. и $524 млн. в 2016 и 2015 годах, соответственно.

Подробную информацию об этих прибылях и убытках, как правило, можно найти в раскрытиях в примечаниях к отчетности. Например, AB InBev раскрывает, что прибыль $377 млн. в 2016 году, в основном, вызвана продажей одного из ее пивоваренных заводов в Мексике.

Формула прибыли и убытков в P&L.

Определение доходов включает в себя как выручку, так и подобные доходы (прибыли), а определение расходов включает как расходы, возникшие в ходе обычной деятельности бизнеса, так и подобные убытки.

См. определения доходов и расходов в CF(2018):4.68-4.72.

См. также:

CFA — Концептуальные основы МСФО: элементы финансовой отчетности.

Таким образом, чистую прибыль (или убыток) можно определить следующим образом:

- Доходы (Income)

— Расходы (Expenses),

или, что то же самое - Выручка (Revenue)

+ Прочие доходы (Other Income)

+ Прибыли (Gains)

— Расходы (Expenses),

или, что то же самое - Выручка (Revenue)

+ Прочие доходы (Other Income)

+ Прибыли (Gains)

— Расходы от обычной / операционной деятельности (Operating expenses)

— Прочие расходы (Other Expenses)

— Убытки (Losses).

Последнее определение можно изменить следующим образом:

Чистая прибыль (Net income) =

Выручка (Revenue)

— Расходы от обычной / операционной деятельности (Operating expenses)

+ Прочие доходы (Other Income)

— Прочие расходы (Other Expenses)

+ Прибыли (Gains)

— Убытки (Losses).

Промежуточные итоги и дополнительные статьи.

Помимо чистой прибыли, отчеты о прибылях и убытках также представляют статьи, в том числе являющиеся промежуточными итогами, которые являются существенными для пользователей финансовой отчетности.

Некоторые из этих статей определены в МСФО, но также есть статьи, не определенные в стандартах.

Требования к статьям P&L устанавливаются в МСФО (IAS) 1 «Представление финансовой отчетности».Некоторые статьи, такие как выручка, затраты по финансированию и расход по налогу, должны быть представлены отдельно в отчете о прибылях и убытках.

МСФО требуют, чтобы в P&L были представлены дополнительные статьи, заголовки и промежуточные итоги, имеющие отношение к пониманию финансовых результатов компании, даже если эти статьи не определены явно в МСФО.

[см. параграф IAS 1:85]

Группировка статей.

Расходы могут быть сгруппированы либо по своему характеру, либо по своей функции.

Группировка таких расходов, как амортизация производственного оборудования и амортизация административных активов в одну статью под названием «Амортизация» (Depreciation) является примером группировки по характеру расходов.

Пример группировки по функции — это группировка таких расходов, как себестоимость проданных товаров, которые могут включать в себя трудовые и материальные затраты, амортизацию, прочую зарплату (например, продавцов), а также другие расходы, связанные с прямыми продажами.

Все три компании в Иллюстрациях 1 — 3 группируют свои расходы по функции, которую иногда называют методом «себестоимость продаж».

Форматы отчета о прибылях и убытках.

Один промежуточный итог, часто представляемый в отчете о прибылях и убытках — это валовая прибыль (англ. ‘gross profit’ или ‘gross margin’), т.е. выручка за себестоимости продаж.

‘gross profit’ или ‘gross margin’), т.е. выручка за себестоимости продаж.

Когда в P&L показывается валовая прибыль, говорят, что в отчете используется многоступенчатый формат (англ. ‘multi-step format’), а не одноступенчатый формат.

Отчеты AB InBev и Molson Coors — это примеры многоступенчатого формата, в то время как отчет Groupe Danone представлен в одноступенчатом формате.

- Для производственных и торговых компаний, валовая прибыль является уместной и значимой статьей, и рассчитывается как выручка за вычетом стоимости проданных товаров.

- Для компаний, оказывающих услуги, валовая прибыль рассчитывается как выручка за вычетом стоимости оказанных услуг.

Таким образом, валовая прибыль — это сумма выручки после вычета расходов, связанных с предоставлением товаров или услуг. Прочие расходы, связанные с ведением деятельность, вычитаются после валовой прибыли.

Операционная прибыль.

Еще один важный промежуточный итог, который может быть показан в отчете о прибылях и убытках — это операционная прибыль (или, синонимично, операционная прибыль).

Операционная прибыль (англ. ‘operating profit’, ‘operating income’) получается после вычета операционных расходов, таких как коммерческие, общие, административные расходы и расходы на НИОКР из валовой прибыли.

Операционная прибыль отражает прибыль компании от ее хозяйственной (операционной) деятельности до вычета налогов, а для нефинансовых компаний — до вычета процентных расходов.

Финансовые компании включают процентные расходы в операционные расходы и, таким образом, они уменьшают операционную прибыль, поскольку эти расходы относятся к обычной операционной деятельности таких компаний.

Для некоторых компаний, чей бизнес состоит из нескольких отдельных операционных сегментов, операционная прибыль может оказаться полезной для оценки эффективности отдельных сегментов, поскольку процентные и налоговые расходы могут быть более значимыми на уровне общей компании, чем на уровне отдельного сегмента.

Конкретные расчеты валовой и операционной прибыли могут отличаться в зависимости от компании, и пользователю финансовой отчетности следует ознакомиться с примечаниями к отчетности, чтобы выявить существенные отличия.

Операционная прибыль иногда упоминается как EBIT (прибыль до вычета процентов и налогов, англ. ‘earnings before interest and taxes’).

Тем не менее, операционная прибыль и EBIT это не обязательно одно и то же. Обратите внимание, что в каждой из Иллюстраций 1 — 3, проценты и налоги не являются единственным различием между чистой и операционной прибылью.

Например, AB InBev отдельно указывает долю прибыли, приходящуюся на ассоциированные компаний и совместные предприятия, и Molson Coors отдельной статьей указывает о доходе от прекращенной деятельности.

В Иллюстрации 4 приведена выдержка из отчета о прибылях и убытках CRA International, компании, оказывающей управленческие консультационные услуги. Соответственно, CRA вычитает стоимость услуг (а не стоимость товаров) из выручки для получения валовой прибыли.

Финансовый год CRA заканчивается в ближайшую к 31 декабря субботу. Из-за этого небольшого сдвига, финансовый год CRA иногда включает 53, а не 52 недель.

Хотя дополнительная неделя, скорее всего, несущественна при вычислении и сравнении годовых темпов роста, это может оказать существенное влияние на квартальный отчет, включающий дополнительную неделю. В целом, аналитик должен быть готов к эффекту дополнительной недели при проведении исторических сравнений и прогнозированию будущей эффективности.

Иллюстрация 4. Консолидированный отчет о прибылях и убытках CRA International Inc. (в млн. $, выдержка).

|

На конец финансового года |

||||

|---|---|---|---|---|

|

30 дек. 2017 |

31 дек. 2016 |

02 янв. 2016 |

||

|

Revenues |

Выручка |

$370,075 |

$324,779 |

$303,559 |

|

Costs of services (exclusive of depreciation and amortization) |

Себестоимость услуг (без учета износа и амортизации) |

258,829 |

227,380 |

207,650 |

|

Selling, general and administrative expenses |

Коммерческие, общие и административные расходы |

86,537 |

70,584 |

72,439 |

|

Depreciation and amortization |

Износ и амортизация |

8,945 |

7,896 |

6,552 |

|

GNU goodwill impairment |

Обесценение гудвила |

— |

— |

4,524 |

|

Income from operations |

Операционная прибыль |

15,764 |

18,919 |

12,394 |

Примечание: Прочие статьи не указаны.

Иллюстрации 1 — 4 демонстрируют основные вопросы, связанные со структурой и компонентами отчета о прибылях и убытках, в том числе различия в этих отчетах, некоторые из которых зависят от отрасли и/или страны, а некоторые отражают различия в учетной политике и деловой практике той или иной компании.

Кроме того, некоторые отраслевые различия, прежде всего, выражаются в различиях в терминологии, в то время как другие являются более фундаментальными различиями в бухгалтерском учете.

Примечания к финансовой отчетности полезны для выявления таких различий.

Рассмотрев компоненты и формат отчета о прибылях и убытках, далее следует понять, что представляют собой фактические числовые значения, представленные в них.

Чтобы точно интерпретировать представленные числа, аналитики должен понимать принципы признания доходов и расходов — то есть, как доходы и расходы оцениваются и учитываются в определенный период.

CFA — Как анализировать отчет о прибылях и убытках? | программа CFA

В этом разделе мы рассмотрим применение двух аналитических инструментов для анализа отчета о прибылях и убытках: процентный (вертикальный) анализ и анализ коэффициентов отчета о прибылях и убытках.

Целью данного анализа является оценка финансовых результатов компании за определенный период — по сравнению с результатами прошлых периодов или результатами других компаний.

См. также описание общей методики:

CFA — Процентный анализ финансовой отчетности.

Процентный (вертикальный) анализ отчета о прибылях и убытках.

Процентный (вертикальный) анализ отчета о прибылях и убытках (англ. ‘common-size analysis’, ‘vertical common-size analysis’) выполняется путем представления каждой статьи отчета о прибылях и убытках в виде процента (доли) от выручки.

Этот аналитический формат отчета также упоминается как «vertical common-size analysis», т.е. вертикальный анализ. Далее мы рассмотрим еще один вид процентного анализа, известный как «horizontal common-size analysis», т.е. горизонтальный анализ, в соответствии с которым статьи представляются в процентном виде относительно выбранного базового значения за другой период.

Как правило, термин «common-size analysis» относится к вертикальному анализу.

Процентные отчеты облегчают сравнение по периодам (анализ временных рядов) и по компаниям (перекрестный анализ), поскольку стандартизация каждой статьи устраняет влияние размера.

См. также:

CFA — Временные ряды и перекрестные данные.

Рассмотрим Панель A Иллюстрации 15, которая показывает отчет о прибылях и убытках трех гипотетических компаний из одной отрасли. Выручка компаний A и B составляет $10 млн., что выше, чем у компании C, выручка которой только $2 млн.

Кроме того, у компаний A и B более высокая операционная прибыль: $2 млн. и $1.5 млн. соответственно, по сравнению с операционной прибылью компании С $400,000.

Как аналитик может осмысленно сравнить финансовые результаты этих компаний?

Подготовив процентный отчет о прибылях и убытках, как показано на Панели B, аналитик может легко заметить, что процентные расходы и прибыль компании C по отношению к ее выручке точно такие же, как у компании A.

Кроме того, хотя операционная прибыль компании С ниже, чем у компании B в абсолютном значении, она выше в процентном выражении (20% для компании C по сравнению с только 15% для компании B).

На каждые $100 выручки компания C получает на $5 больше операционной прибыли, чем компания B. Другими словами, компания C является относительно более прибыльной, чем компании B на основе этого показателя.

Вертикальный анализ отчета о прибылях и убытках также подчеркивает различия в стратегиях компаний. Если сравнивать две крупные компании, то у компании A значительно более высокая валовая прибыль в процентах от продаж, чем у компании B (70% по сравнению с 25%).

Если обе компании работают в одной отрасли, почему компания A получает настолько больше валовой прибыли?

Одно из возможных объяснений можно найти путем сравнения операционных расходов обеих компаний. Компания А тратит намного больше на исследования и разработки (НИОКР) и на рекламу, чем компании B. Расходы на НИОКР, вероятно, приведут к новым технологичным продуктам. Расходы на рекламу, вероятно, приведут к большей узнаваемости бренда.

Таким образом, на основе этих различий, вполне логично заключить, что компания A продают высокотехнологичную продукцию более высокого качества с лучшим имиджем бренда. Компания B продает свою продукцию дешевле (с более низкой валовой прибылью в процентах от объема продаж), но экономит при этом деньги, не инвестируя в исследования и разработки или рекламу.

На практике различия между компаниями являются более тонкими, но концепция их анализа схожа. Финансовый аналитик, выявив существенные различия, будет проводить дальнейший анализ, чтобы понять основные причины различий и их последствия будущих финансовых результатов компаний.

Иллюстрация 15.

|

A |

B |

C |

|

|---|---|---|---|

|

Выручка |

$10,000,000 |

$10,000,000 |

$2,000,000 |

|

Себестоимость реализованной продукции |

3,000,000 |

7,500,000 |

600,000 |

|

Валовая прибыль |

7,000,000 |

2,500,000 |

1,400,000 |

|

Коммерческие, общехозяйственные и административные расходы |

1,000,000 |

1,000,000 |

200,000 |

|

Исследования и разработки (НИОКР) |

2,000,000 |

— |

400,000 |

|

Реклама |

2,000,000 |

— |

400,000 |

|

Операционная прибыль |

2,000,000 |

1,500,000 |

400,000 |

|

A |

B |

C |

|

|---|---|---|---|

|

Выручка |

100% |

100% |

100% |

|

Себестоимость реализованной продукции |

30 |

75 |

30 |

|

Валовая прибыль |

70 |

25 |

70 |

|

Коммерческие, общехозяйственные и административные расходы |

10 |

10 |

10 |

|

Исследования и разработки (НИОКР) |

20 |

0 |

20 |

|

Реклама |

20 |

0 |

20 |

|

Операционная прибыль |

20 |

15 |

20 |

Примечание: Каждая статья выражена в процентах от объема выручки компании.

Для большинства расходов, их сравнение с выручкой является целесообразным. Однако, в случае с налогами, более значимым является сравнение суммы налогов с суммой прибыли до налогообложения.

Используя раскрытия информации в примечаниях к отчетности, аналитик может исследовать причины различий в эффективных налоговых ставках. Чтобы спрогнозировать будущую чистую прибыль компании, аналитик будет прогнозировать прибыль до налогообложения, чтобы применить к ней оценочную эффективную налоговую ставку.

Вертикальный анализ отчета о прибылях и убытках особенно полезен при перекрестном анализе (англ. ‘cross-sectional analysis’) — сравнении компаний друг с другом за определенный период или сравнении компании с отраслевыми данными.

Финансовый аналитик может выбрать для сравнения отдельные компании, использовать опубликованные отраслевые данные или комбинировать данные по компаниям и более общие отраслевые данные.

Например, в Иллюстрации 16 показаны медианные статистические данные отчетов о прибылях и убытках компаний S&P 500, классифицируемых по 10 секторам экономики S&P/ MSCI Global Industrial Classification System (GICS), с использованием данных за 2017 год.

Обратите внимание, что при составлении подобных сводных данных, необходим определенный уровень агрегации статей.

Иллюстрация 16. Медианные статистические данные отчетов о прибылях и убытках для компаний S&P 500, классифицированных по секторам экономики S&P/MSCI GICS, за 2017 год.

|

Энергетика |

Сырье и материалы |

Промышленность |

Второстепенные потребительские товары |

Потребительские товары |

Здравоохранение |

|

|---|---|---|---|---|---|---|

|

Количество наблюдений |

34 |

27 |

69 |

81 |

34 |

59 |

|

Валовая прибыль |

37.7% |

33.0% |

36.8% |

37.6% |

43.4% |

59.0% |

|

Рентабельность по операционной прибыли |

6.4% |

14.9% |

13.5% |

11.0% |

17.2% |

17.4% |

|

Рентабельность по чистой прибыли |

4.9% |

9.9% |

8.8% |

6.0% |

10.9% |

7.2% |

|

Финансы |

ИТ |

Телеком. услуги |

Коммунальные услуги |

Недвижимость |

|

|---|---|---|---|---|---|

|

Количество наблюдений |

63 |

64 |

4 |

29 |

29 |

|

Валовая прибыль |

40.5% |

62.4% |

56.4% |

34.3% |

39.8% |

|

Рентабельность по операционной прибыли |

36.5% |

21.1% |

15.4% |

21.7% |

30.1% |

|

Рентабельность по чистой прибыли |

18.5% |

11.3% |

13.1% |

10.1% |

21.3% |

Источник: На основе данных Compustat. Рентабельность по операционной прибыли основана на EBIT (прибыль до вычета процентов и налогов).

Коэффициенты отчета о прибылях и убытках.

Одним из аспектов финансовой деятельности является рентабельность. Одним из показателей рентабельности является рентабельность по чистой прибыли (англ. ‘net profit margin’), также известный как маржа прибыли (англ. ‘profit margin’) и рентабельность продаж (англ. ‘return on sales’), который рассчитывается как чистая прибыль, деленная на выручку (или объем продаж).

\( \substack{ \text{Рентабельность} \\ \text{по чистой прибыли} \\ \text {(Net profit margin)} } = { \substack{ \text{Чистая прибыль} \\ \text{(Net Profit)}} \over \substack{ \text{Выручка} \\ \text{(Revenue)} } }\)

В определении коэффициентов рентабельности этого типа, термин «sales» (продажи) часто используются как взаимозаменяемый для выручки, т.е. «revenue».

Термин «return on sales» (рентабельность продаж) также используется для обозначения класса показателей рентабельности, имеющих в знаменателе выручку.

Рентабельность по чистой прибыли оценивает величину прибыли, которую компания смогла заработать на каждую денежную единицу выручку. Более высокий уровень рентабельности по чистой прибыли указывает на более высокую прибыльность и, таким образом, более желателен. Рентабельность по чистой прибыли также можно рассчитать непосредственно при вертикальном анализе отчета о прибылях и убытках.

Для компании AB InBev (см. иллюстративный отчет о прибылях и убытках), рентабельность по чистой прибыли от продолжающейся деятельности за 2017 год составила 16.2% (рассчитанная, как прибыль от продолжающейся деятельности в размере $9,155 млн., деленная на выручку в размере $56,444 млн.).

Чтобы выносить суждения об этом коэффициенте, необходимы некоторые сравнения.

Рентабельность компании AB InBev можно сравнить с другой компанией или с ее собственными предыдущими результатами. По сравнению с предыдущими годами, рентабельность AB InBev оказалась выше, чем в 2016 году, но ниже чем в 2015 году.

В 2016 году рентабельность по чистой прибыли от продолжающейся деятельности составила 6.0%, а в 2015 году она составляла 22.9%.

Другим показателем рентабельности является рентабельность по валовой прибыли или просто валовая рентабельность (англ. ‘gross profit margin’).

Валовая прибыль (валовая маржа) рассчитывается как выручка за вычетом себестоимости проданных товаров, а рентабельность по валовой прибыли рассчитывается как валовая прибыль, деленная на выручку.

\( \substack{ \text{Рентабельность} \\ \text{по валовой прибыли} \\ \text {(Gross profit margin)} } = { \substack{ \text{Валовая прибыль} \\ \text{(Gross Profit)}} \over \substack{ \text{Выручка} \\ \text{(Revenue)} } }\)

Рентабельность по валовой прибыли оценивает величину валовой прибыли, которую компания зарабатывает на каждую денежную единицу выручки. Более высокий уровень рентабельности по валовой прибыли указывает на более высокую прибыльность и, таким образом, как правило, является более желательным, хотя различия в валовой рентабельности разных компаний отражают различия в стратегиях этих компаний.

Например, рассмотрим компанию, следующую стратегии продажи дифференциации продукции (например, продукции дифференцируется на основе торговой марки, качества, передовых технологий или патентной защиты).

Компания, вероятно, будет иметь возможность продавать дифференцированный продукт по более высокой цене, чем аналогичный, но недифференцированный продукт. Следовательно, компания, скорее всего, имеет более высокую валовую прибыль, чем компании, продающие недифференцированную продукцию.

Хотя компания, продающая дифференцированную продукцию, скорее всего, должна демонстрировать более высокую валовую рентабельность, на это может потребоваться некоторое время. На начальном этапе стратегии, компания, скорее всего, понесет расходы на создание дифференцированного продукта, такие как реклама или исследования и разработки, которые не включаются в расчет валовой прибыли.

Валовая прибыль AB InBev (см. Иллюстрацию 1) составила $35,058 млн. в 2017 году, $27,715 млн. в 2016 году и $26,467 млн. в 2015 году.

Выразив валовую прибыль в процентах от выручки, мы видим, что валовая прибыль составила 62.1% в 2017 году, 60.9% в 2016 году и 60.7% в 2015 году.

В абсолютном выражении валовая прибыль AB InBev была выше в 2016 году, чем в 2015 году. Однако рентабельность по валовой прибыли AB InBev была в 2016 году ниже, чем в 2015 году.

Иллюстрация 17 показывает вертикальный анализ отчета о прибылях и убытках AB InBev, и подчеркивает некоторые показатели рентабельности. Показатели рентабельности по чистой и валовой прибыли, описанные выше, — это только два из множества коэффициентов рентабельности, получаемых из процентных отчетов о прибылях и убытках.

Другие показатели рентабельности, часто используемые финансовыми аналитиками, включают рентабельность по операционной прибыли (операционная прибыль, деленная на выручку) и рентабельность по прибыли до налогообложения (прибыль до налогообложения, деленная на выручку).

Иллюстрация 17. Показатели рентабельности AB InBev: сокращенный вертикальный анализ отчета о прибылях и убытках.

|

За финансовый год, |

|||||||

|---|---|---|---|---|---|---|---|

|

2017 |

2016 |

2015 |

|||||

|

$ |

% |

$ |

% |

$ |

% |

||

|

Revenue |

Выручка |

56,444 |

100.0 |

45,517 |

100.0 |

43,604 |

100.0 |

|

Cost of sales |

Себестоимость реализованной продукции |

(21,386) |

(37.9) |

(17,803) |

(39.1) |

(17,137) |

(39.3) |

|

Gross profit |

Валовая прибыль |

35,058 |

62.1 |

27,715 |

60.9 |

26,467 |

60.7 |

|

Distribution expenses |

Расходы на дистрибуцию |

(5,876) |

(10.4) |

(4,543) |

(10.0) |

(4,259) |

(9.8) |

|

Sales and marketing expenses |

Расходы на маркетинг и коммерческие расходы |

(8,382) |

(14.9) |

(7,745) |

(17.0) |

(6,913) |

(15.9) |

|

Administrative expenses |

Административные расходы |

(3,841) |

(6.8) |

(2,883) |

(6.3) |

(2,560) |

(5.9) |

|

Profit from operations |

Операционная прибыль |

17,152 |

30.4 |

12,882 |

28.3 |

13,904 |

31.9 |

|

Finance cost |

Финансовые расходы |

(6,885) |

(12.2) |

(9,382) |

(20.6) |

(3,142) |

(7.2) |

|

Finance income |

Финансовые доходы |

378 |

0.7 |

818 |

1.8 |

1,689 |

3.9 |

|

Net finance income/(cost) |

Чистые финансовые доходы / (расходы) |

(6,507) |

(11.5) |

(8,564) |

(18.8) |

(1,453) |

(3.3) |

|

Share of result of associates and joint ventures |

Доля результата, приходящаяся на ассоциированные компании и совместные предприятия |

430 |

0.8 |

16 |

0.0 |

10 |

0.0 |

|

Profit before tax |

Прибыль до налогообложения |

11,076 |

19.6 |

4,334 |

9.5 |

12,461 |

28.6 |

|

Income tax expense |

Налог на прибыль |

(1,920) |

(3.4) |

(1,613) |

(3.5) |

(2,594) |

(5.9) |

|

Profit from continuing operations |

Прибыль от продолжающейся деятельности |

9,155 |

16.2 |

2,721 |

6.0 |

9,867 |

22.6 |

|

Profit from discontinued operations |

Прибыль от прекращенной деятельности |

28 |

0.0 |

48 |

0.1 |

— |

|

|

Profit of the year |

Прибыль за год |

9,183 |

16.3 |

2,769 |

6.1 |

9,867 |

22.6 |

Коэффициенты рентабельности и вертикальный анализ отчета о прибылях и убытках позволяют получить быстрое и наглядное представление об изменениях в результатах деятельности компании.

Например, снижение рентабельности AB InBev в 2016 году не было обусловлено снижением валовой прибыли. Валовая прибыль в 2016 году была на самом деле немного выше, чем в 2015 году. Снижение рентабельности в 2016 году был частично обусловлено ростом операционных расходов и, в частности, значительным увеличением финансовых расходов.

Увеличение финансовых расходов 2016 году было вызвано слиянием с SABMiller. Это приобретение, оцениваемое в более чем $100 млрд., было одним из крупнейших в истории. Слияние AB InBev и SABMiller также объясняет увеличение выручки с $45 млрд. до более $56 млрд.

Таким образом, коэффициенты рентабельности и вертикальный анализ отчета о прибылях и убытках служат для получения общего представления о компании и выявления областей, заслуживающих более детального изучения финансовым аналитиком.

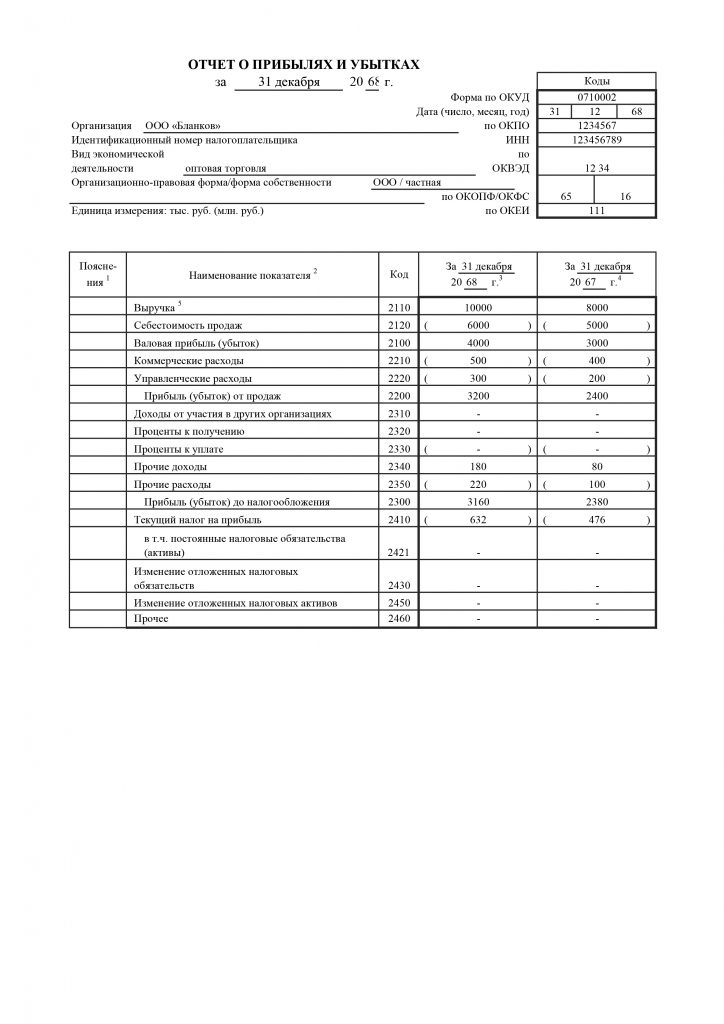

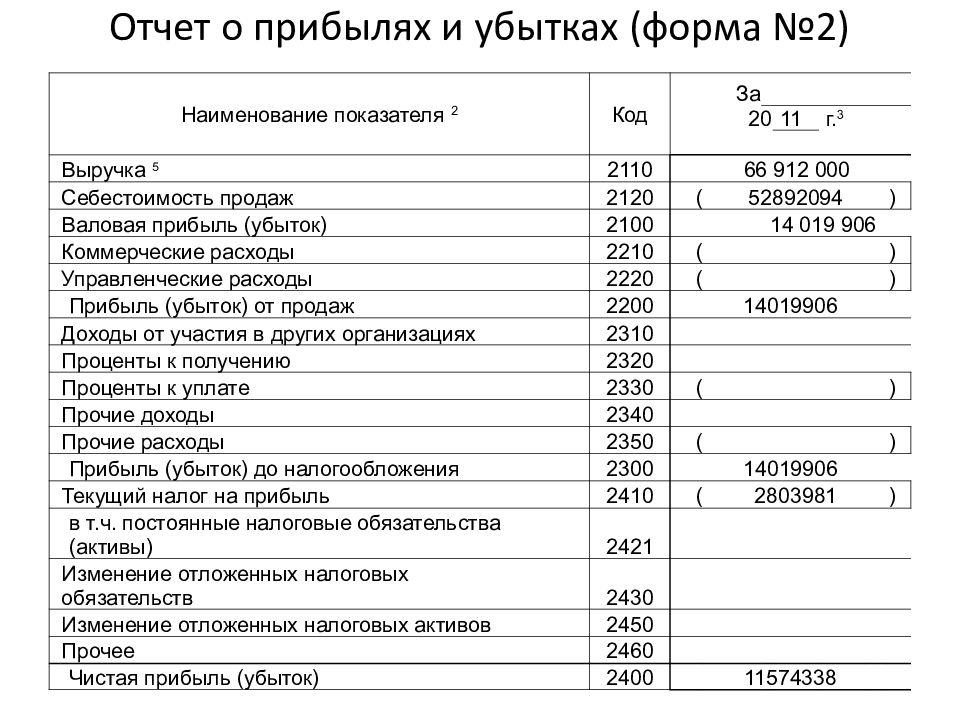

Как подготовить отчет о прибылях и убытках

Данная выписка является наиболее интересной

для руководства компании, так как показывает результаты деятельности предприятия за

отчетный период.

Рассмотрим простейшую форму

выписки:

Отчет разделен на две части

:

- Прибыль;

- Убыток.

В части Прибыль мы должны вычесть стоимость проданных товаров (строка 2) из

объема продаж за отчетный период (строка 1).Таким образом получаем валовую прибыль

(строка 3).

Я настаиваю на использовании ставки валовой прибыли

(строка 4), так как это показатель вашей доли прибыли в общих продажах

.

Часть убытка содержит

операционных расходов, которые напрямую не связаны с объемами продаж

(это правило не всегда соблюдается, но мы обсудим его позже).

Статьи расходов (строки 6-21)

указаны для удобства, в вашей выписке они могут отличаться.Вам просто нужно

понять, что означают статьи расходов. Перечень расходов составляет до

согласно аналитике счета 92 (Операционные и административные расходы)

Затем следует операционная прибыль

(валовая прибыль — общая сумма операционных расходов).

Налог на прибыль (строка 24).

И что самое главное здесь— это чистая прибыль. (Операционная прибыль — Налог на прибыль). Это результат работы предприятия

за отчетный период.Чистая прибыль в отчете о прибылях и убытках

приравнивается к строке 1.4 Пассивы, Бухгалтерский баланс.

Маржа чистой прибыли (строка 26) показывает долю чистой прибыли в общем объеме продаж

за отчетный период.

Очень важно! НДС против отчета о прибылях и убытках

Согласно международным стандартам

информация в отчете о прибылях и убытках отображается без НДС. По этой причине получаем:

- Уточнение чистой прибыли.

- Более подробные данные о прибыли

и убытках, которые фактически завышены с учетом НДС.

Такой подход абсолютно правильный,

если ваше предприятие платит все налоги должным образом.

Но украинские компании

часто предпочитают «оптимизировать» деньги, которые должны быть уплачены в бюджет в виде налога на добавленную стоимость

. И в этом случае НДС не похож на налог, он напоминает другую статью расходов

(абсолютно стандартизованную, размер которой определяется либо

утверждается советом директоров, либо договоренностями с налоговыми органами).

Поэтому я считаю, что наши местные условия предусматривают использование НДС в отчете о прибылях и убытках

, что более удобно, а сам налог отражается

в статье расходов «Налоги» (строка 12).

В этом примере показана простейшая форма

отчета о прибылях и убытках.

Давайте изучим два других. Они

отличаются только классификацией затрат.

Вариант 2

Текущие расходы

разделены на две части:

- Маркетинговые расходы .Эти затраты

непосредственно связаны с продажами, но не включаются в производственные затраты.

Если выделить эти расходы, становится понятно, сколько денег было потрачено на продажу

. - Операционные расходы . Все прочие текущие расходы.

Этот вариант по сравнению с

первым имеет то преимущество, что он наглядно демонстрирует затраты на продажу.

Недостатком является двухуровневая демонстрация расходных статей.

Например, Заработная плата или Топливо,

, и чтобы понять, сколько тратится на все эти предметы, вам придется рассчитать

отдельно.

Вариант 3

Текущие расходы

разделены на три части.

- Маркетинговые расходы. Аналог

варианту 2 - Операционные расходы . Здесь собраны

самых крупных статей расходов. - Прочие операционные расходы .Здесь мы можем найти

наименьших статей расходов.

— заполните и скачайте онлайн-файл PDF-бланк

NOOOOOOO. Вы разговариваете с аферистом военного романа. Я получил электронное письмо от армии США, в котором содержится прямой ответ на ваш вопрос, который вставлен ниже. Продолжайте читать.Я считаю, что вы стали жертвой военного романтического мошенничества, в то время как человек, с которым вы разговариваете, является иностранным гражданином, который изображает из себя американского солдата и утверждает, что находится за границей с миссией по поддержанию мира. Это ключ к мошенничеству, о котором они всегда заявляют, что они участвуют в миротворческой миссии. Часть их мошенничества состоит в том, что они говорят, что у них нет доступа к своим деньгам, что их миссия очень опасна. сделать следующее или проявил такое поведение, это, скорее всего, мошенничество: сразу после встречи с вами в Facebook, SnapChat, Instagram, на каком-либо сайте знакомств или в социальных сетях переходит на сайт личных сообщений.Часто они удаляют сайт, на котором вы их встретили, сразу после того, как они попросили вас перейти на сайт с более личными сообщениями, очень быстро заявляют о любви к вам и, кажется, цитируют стихи и тексты песен, а также используют свой собственный ломаный язык, поскольку они исповедуют свою любовь и преданность быстро. Они также проявили заботу о вашем здоровье и любовь к вашей семье. Обещают жениться, как только он / она дойдет до отпуска, за который они просили вас заплатить. Они запрашивают деньги (банковские переводы) и подарки от Amazon, iTune, Verizon и т. карточки, лекарства, религиозные обряды и отпуск, чтобы вернуться домой, доступ в Интернет, выполнение рабочих заданий, помощь больному другу, вытащить его из беды или все, что звучит подозрительно.Военные удовлетворяют потребности солдат, включая питание, медицинское обслуживание и транспортировку в отпуск. Поверьте, я пережил это, вас наверняка обманывают. Я просто пытаюсь показать вам примеры того, что вас, скорее всего, подключили. Ниже приведен ответ по электронной почте, который я получил после того, как отправил запрос правительству США, когда обнаружил, что меня обманули. Я получил этот замечательный ответ с множеством полезных ссылок о том, как найти своего мошенника и сообщить о нем. И как узнать больше о романтическом мошенничестве. Прямо сейчас вы также можете скопировать фотографию, которую он вам дал, и выполнить поиск изображений в Google, и вы, надеюсь, увидите фотографии реального человека, которого он олицетворяет.это не всегда работает и требует некоторого покопания. Если вы найдете настоящего человека, вы можете отправить ему сообщение и предупредить, что его изображение используется для мошенничества. Удачи вам, и мне очень жаль, что это может происходить с вами. пожалуйста, продолжайте читать ответ правительства, который я получил ниже, он очень информативен. Вы связались с электронной почтой, которая отслеживается Управлением уголовных расследований армии США. К сожалению, это общая проблема. Мы заверяем вас, что нет никаких причин отправлять деньги кому-либо, называющему себя солдатом в сети.Если вы разговаривали только с этим человеком в сети, скорее всего, он вообще не солдат США. Если это подозреваемый самозванец в социальной сети, мы настоятельно рекомендуем вам как можно скорее сообщить об этом этой платформе. Продолжайте читать, чтобы получить дополнительные ресурсы и ответы на другие часто задаваемые вопросы: Как сообщить о профиле самозванца в Facebook: Внимание-https: //www.facebook.com/help/16 … Предупреждение-https: //www.facebook. com / help / 16 … Ответы на часто задаваемые вопросы: — Солдатам и их близким деньги не берут, так что Солдат может уйти в отпуск.- Солдатам не берут деньги за безопасную связь или уход. — Солдатам не нужно разрешение на вступление в брак. — Электронные письма солдат имеют следующий формат: [email protected] Внимание-mailto: [email protected] все, что заканчивается на .us или .com, не является официальной учетной записью электронной почты. — Солдаты имеют медицинскую страховку, которая покрывает их медицинские расходы при лечении в гражданских медицинских учреждениях по всему миру — семье и друзьям не нужно оплачивать их медицинские расходы. — Военные самолеты не используются для перевозки автомобилей в частной собственности.- Армейские финансовые офисы не используются, чтобы помочь солдатам покупать или продавать какие-либо предметы. — Солдатам, направленным в боевые зоны, не нужно запрашивать деньги у населения, чтобы прокормить или разместить себя или свои войска. — Развернутые солдаты не находят крупных невостребованных сумм денег и нуждаются в вашей помощи, чтобы вывести эти деньги из страны. Любой, кто говорит вам, что одно из перечисленных выше условий / обстоятельств является правдой, скорее всего, выдает себя за солдата и пытается украсть у вас деньги. Мы настоятельно просим вас немедленно прекратить все контакты с этим человеком.Для получения дополнительной информации о том, как избежать онлайн-мошенничества и сообщить об этом преступлении, посетите следующие сайты и статьи: Эта статья может помочь прояснить некоторые уловки, которые мошенники в социальных сетях пытаются использовать, чтобы воспользоваться людьми: Внимание-https: // www. Army.mil/article/61432/ Осторожно — https: //www.army.mil/article/61432/ CID рекомендует проявлять бдительность против «мошенничества в романах», мошенников, выдающих себя за солдат. Осторожно — https: //www.army.mil/article/ 180749 Предостережение — https: //www.army.mil/article/180749 Центр жалоб на Интернет-преступления ФБР: Осторожно — http: // www.ic3.gov/default.aspx Caution-http: //www.ic3.gov/default.aspx Следователи армии США предостерегают общественность от мошенничества, связанного с романтическими отношениями: Внимание-https: //www.army.mil/article/130 … Осторожно -https: //www.army.mil/article/130 … Министерство обороны предупреждает войска и семьи, чтобы они были умными в киберпреступности -Осторожно-http: //www.army.mil/article/1450 … Осторожно-http: / /www.army.mil/article/1450 … Будьте осторожны с социальными сетями. Внимание — https: //www.army.mil/article/146 … Осторожно — https: //www.army.mil/article/ 146 … См. Раздел часто задаваемых вопросов в разделе мошенничества и юридических вопросов.Caution-http: //www.army.mil/faq/ Caution-http: //www.army.mil/faq/ или посетите сайт Caution-http: //www.cid.army.mil/ Caution-http: // www.cid.army.mil/. Сложность большинства мошенников заключается в том, чтобы определить, является ли человек законным членом армии США. На основании Закона о конфиденциальности 1974 года мы не можем предоставлять эту информацию. Если вас беспокоит мошенничество, вы можете обратиться в Better Business Bureau (если речь идет о вымогательстве денег) или в местные правоохранительные органы. Если вы замешаны в мошенничестве на Facebook или на сайтах знакомств, вы можете связаться с нами напрямую по телефону (571) 305-4056.Если у вас есть номер социального страхования, вы можете найти информацию о солдатах в Интернете по адресу Caution-https: //www.dmdc.osd.mil/appj/sc … Caution-https: //www.dmdc.osd.mil/ appj / sc …. Хотя это бесплатный поиск, он не поможет вам найти пенсионера, но он может сказать вам, находится ли солдат на действительной службе или нет. Если требуется дополнительная информация, например, текущее место службы или местонахождение, вы можете связаться с центром данных документации командующего солдата (SRDC) по телефону или по почте, и они помогут вам найти только действующих лиц, а не пенсионеров.За использование этой услуги предприятия взимают плату в размере 3,50 доллара США. Чек или денежный перевод необходимо выписать в Казначейство США. Это не возвращается. Адрес: Центр обработки данных Commander Soldier’s Records (SRDC) 8899 East 56th Street Indianapolis, IN 46249-5301 Телефон: 1-866-771-6357 Кроме того, невозможно удалить профили сайтов социальных сетей без законного доказательства кражи личных данных. или жульничество. Если вы подозреваете мошенничество на этом сайте, сделайте снимок экрана с любыми авансами за деньги или выдачей себя за другое лицо и немедленно сообщите об учетной записи на платформе социальной сети.Пожалуйста, отправьте всю имеющуюся у вас информацию об этом инциденте на сайт Caution-www.ic3.gov Caution-http: //www.ic3.gov (веб-сайт ФБР, Центр жалоб на уголовные преступления в Интернете), немедленно прекратите контакты с мошенником (вы потенциально предоставляете его дополнительную информацию, которая может быть использована для мошенничества с вами), а также узнайте, как защитить себя от этого мошенничества, на странице Caution-http: //www.ftc.gov Caution-http: //www.ftc.gov (веб-сайт Федеральной торговой комиссии)

Подготовьте быстрый отчет о прибылях и убытках

Вы подаете заявку на ссуду, и ваш банк запросил отчет о прибылях и убытках (P&L).Или ваш бухгалтер хочет подать ваши налоговые декларации и нуждается в ваших прибылях и убытках. Что это такое?

Отчет о прибылях и убытках (P&L) — это финансовый отчет, в котором суммируются доходы и расходы, понесенные в течение определенного периода времени, обычно финансового квартала или года.

В Manager есть два способа получить прибыль и убыток. «Грязный» способ предполагает, что вы уже знаете окончательные цифры, а «чистый» способ означает, что вы не знаете цифр, поэтому вы вводите все транзакции в течение периода индивидуально и позволяете Менеджеру суммировать их для вас.

Создать бизнес

Нажмите кнопку Добавить бизнес , затем Создать новый бизнес , введите название своей компании и нажмите кнопку Добавить бизнес .

Ваш бизнес должен быть успешно создан.

Обычно на этом этапе мы нажимаем на Настроить , чтобы добавить новые вкладки, но если все, что вам нужно, — это создать отчет о прибылях и убытках и вы знаете цифры (грязный способ), нам не нужно включать какие-либо дополнительные функции, так как у нас есть все необходимое.

Сделать запись в журнале

Допустим, нам нужно создать отчет о прибылях и убытках на 31 декабря 2016 года. Если вы знаете свои цифры, перейдите на вкладку Записи журнала и нажмите кнопку Новая запись в журнале .

Затем введите свои цифры для всех применимых счетов доходов, и расходов, . Данные о доходах всегда попадают в столбец Кредит , а значения расходов — в столбец Дебет . Также не забудьте установить дату 31/12/2016 .

По завершении нажмите кнопку Create .

Формирование отчета о прибылях и убытках

После сохранения записи журнала перейдите на вкладку Отчеты .

Затем нажмите Отчет о прибылях и убытках

И, наконец, New Report button.

Здесь вам нужно будет ввести период, на который рассчитана ваша прибыль и убыток. Допустим, данные о доходах и расходах, которые вы ввели в журнале, охватывают весь 2016 год.Ваш период должен быть установлен с 1 января 2016 г. до 31 декабря 2016 г. . При желании вы также можете установить имя столбца на FY 2016 , что является сокращением для финансового года 2016 .

После того, как вы нажмете Create , вы сможете просмотреть свой недавно созданный отчет.

Итак, поехали. Быстрый и грязный способ создания профессионально выглядящих прибылей и убытков для вашего банка или бухгалтера.

Составьте сравнительный отчет о прибылях и убытках

Ваш отчет о прибылях и убытках будет выглядеть еще более достоверным, если вы заставите его отображать несколько периодов рядом.Например, мы можем показать показатели за 2015 год рядом с показателями за 2016 год. Для этого сделайте еще одну запись в журнале, в которой будут фиксироваться данные о доходах и расходах за 2015 финансовый год. Запись в журнале должна быть датирована 31 декабря 2015 года.

Затем отредактируйте этот отчет о прибылях и убытках, чтобы добавить сравнительный период, нажав кнопку Добавить сравнительный столбец . Затем введите данные периода 2015 финансового года.

Нажмите кнопку Обновить , чтобы просмотреть новые отчеты о прибылях и убытках.

Как видите, теперь у вас есть два периода бок о бок, что выглядит намного лучше.Вы можете добавлять столько точек, сколько хотите.

Создание многоступенчатого отчета о прибылях и убытках

Manager также поддерживает настраиваемые группы доходов и расходов, подгруппы (неограниченные уровни) и настраиваемые итоги, которые могут обслуживать объекты с более сложными требованиями к макету. Если вы хотите, чтобы в ваших прибылях и убытках отражалась валовая прибыль , операционная прибыль , чистая прибыль до налогообложения в дополнение к настраиваемым подгруппам, вы можете с легкостью реорганизовать свой План счетов , чтобы отразить потребности вашего бизнеса. .Ваш конечный результат может выглядеть так:

Закрытие счетов прибылей и убытков — отслеживание результатов деятельности компании

Закрытие счетов прибылей и убытков является обязательным при создании годовых финансовых отчетов. Счета прибылей и убытков также могут быть представлены посредством Т-счетов. Общепринятые принципы бухгалтерского учета указывают предпочтительную структуру и порядок каждого счета прибылей и убытков. Поскольку как метод , так и методы по характеру расходов и стоимости продаж дают одинаковый конечный результат, вам решать, какой из них использовать для оценки вашей учетной записи.

В следующем примере показан счет прибылей и убытков с целью составления годового финансового отчета , который используется для закрытия номинальных счетов. Столбец дебета включает сальдо счетов расходов за данный финансовый год, тогда как столбец кредита перечисляет сальдо счетов доходов.

Отчет о прибылях и убытках | Таблица 1a

Дебет (Остатки на счетах расходов) | Кредит (Остатки счетов доходов) | ||

| 9033 Расходы на аренду: выручка: 1 900 000 долл. США | |||

Заработная плата: 1 260 000 долл. США | Заработанные проценты: 55 000 долл. США | ||

Операционные налоги: 60 000 долл. США | 306 | 306 : 611 000 долл. США | |

Итого: 1 985 000 долл. США | Итого: 1 985 000 долл. США |

долл. США В этом примере общая дебетовая стоимость составляет Поскольку это наивысшее из двух значений, оно также считается суммой всей учетной записи. Однако расчет на этом не заканчивается. Во-первых, разница между двумя сторонами должна быть определена следующим образом:

1 985 000 долларов США (общая сумма кредитной стороны)

— 1 374 000 долларов США (расходы на аренду, заработная плата, операционные расходы)

611 000 долларов США (остаток на счете, т. Е. разница)

Таким образом, разница отражается в разделе «Остаток счета» на стороне дебета.Это, с другой стороны, означает, что кредитная сторона больше, что создает кредитный баланс . Таким образом, годовая чистая прибыль составляет 611 000 долларов.

Отчет о прибылях и убытках | Таблица 2a

Дебет (Остатки на счетах расходов) | Кредит (Остатки счетов доходов) | |||

9033 Расходы на аренду: выручка: 1 623 000 долл. США | ||||

Заработная плата: 1,638 000 долл. США | Полученные проценты: 50 000 долл. США | |||

Операционные налоги: 55 000 долл. США | 4 | 4 | 4 4 | |

Остаток на счете: 65000 долларов США | ||||

Итого: 1,763,000 долларов США | Итого: 1,763,000 долларов США |

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

8

8 3)

3) 3)

3) 7

7 8)

8) 2

2