Ликбез: От чего зависит курс валют

Говоря о курсе рубля, Банк России никогда не даёт прогнозов по курсу. Он не может ответить на вопрос, сколько будет стоить рубль через день, неделю или месяц. При этом регулятор во многом влияет на то, сколько будет стоить валюта. Эксперты Центробанка объяснили The Village, как формируется курс, какие факторы на него влияют, что произошло с рублём в прошлом году и что происходит прямо сейчас.

Как формируется курс валют

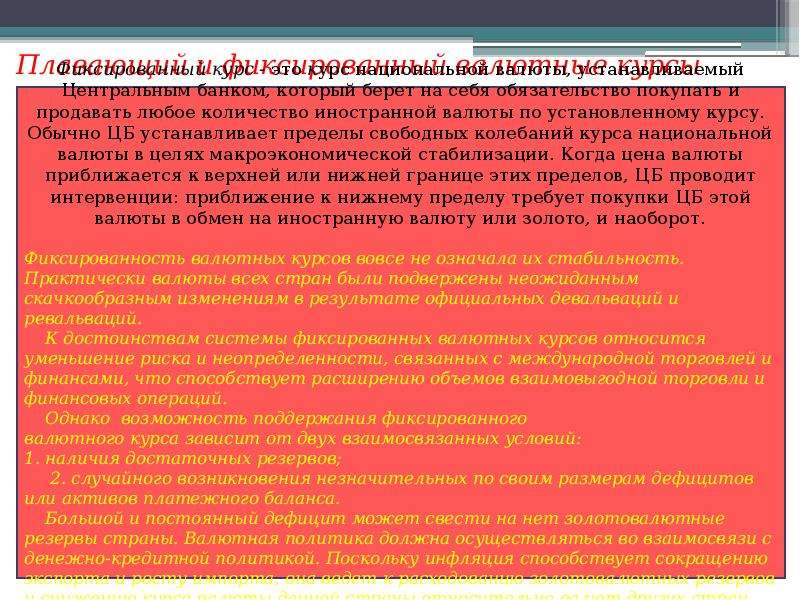

В мире существуют разные режимы валютного курса, но в большинстве стран он определяется рыночными процессами. Где-то Центральные банки вмешиваются в курсообразование чуть больше, где-то чуть меньше.

Если вмешательство Центробанка минимальное, курс называют свободно плавающим. Управлять валютным курсом Центральный банк может через покупку или продажу иностранной валюты (это и есть интервенции). Если внешние факторы слишком сильно толкают курс национальной валюты вверх, Центральный банк накапливает свои резервы в иностранной валюте. И наоборот, когда курс резко стремится вниз, Центральный банк вынужден тратить свои резервы. Если негативные факторы носят долговременный характер, резервы могут быть растрачены очень быстро, а в результате курс всё равно удержать не удастся.

И наоборот, когда курс резко стремится вниз, Центральный банк вынужден тратить свои резервы. Если негативные факторы носят долговременный характер, резервы могут быть растрачены очень быстро, а в результате курс всё равно удержать не удастся.

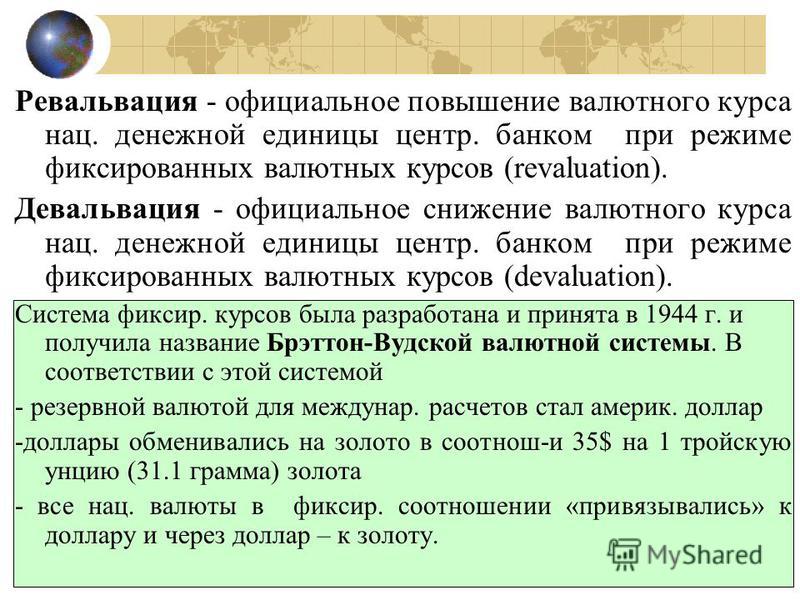

Если у Центрального банка резервов очень много, он может вообще зафиксировать обменный курс, то есть объявить, что он готов покупать и продавать любое количество валюты по заранее объявленному курсу. В таком случае никто не будет обменивать валюту по другому курсу, хотя это и не запрещено. Политика фиксированного обменного курса была популярна в прошлом веке, но сейчас большинство стран отошло от неё.

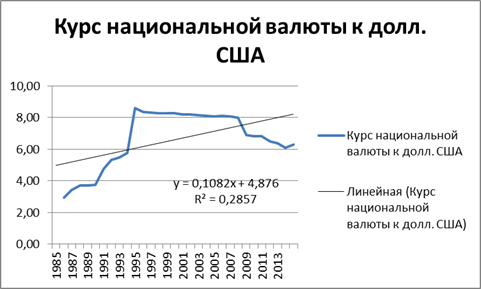

Курс рубля был жёстко фиксирован в 1995–1998 годах, был гибким, но жёстко контролировался в 2000–2008 годах. Именно после финансового кризиса 2008 года, когда поддержание курса рубля стоило России около трети золотовалютных резервов, было принято решение перейти от политики управления курсом к управлению процентными ставками и таргетированию инфляции к 2015 году. (Про то, что влияет на инфляцию, мы уже рассказывали. — Прим. ред.).

(Про то, что влияет на инфляцию, мы уже рассказывали. — Прим. ред.).

Как падал рубль

В намеченные сроки, к концу 2014 года, рубль перешёл в свободное плавание.

С этого момента ни явных, ни скрытых целей по курсу у ЦБ не стало, а к валютным интервенциям (то есть покупке большого количества валюты для поддержания курса) прибегают только в случаях возникновения угроз финансовой стабильности. Когда и как проходили валютные интервенции ЦБ, можно посмотреть здесь.

Об отмене действовавшего валютного коридора было объявлено 10 ноября, а фактически валютные интервенции ЦБ прекратились 16 декабря.

То, что произошло тогда с курсом рубля, сейчас часто называют девальвацией. Но строго говоря, это не так.

В этот день колебания курса составили 27 %. Для сравнения: примерно в то же время от привязки курса к евро отказалась Швейцария, и скачки курса франка внутри одного дня достигали 31 %. Резкое падение курса рубля по отношению к доллару и евро было очень болезненным, но откладывать переход к плавающему курсу было невозможно.

То, что произошло тогда с курсом рубля, сейчас часто называют девальвацией.

Но строго говоря, это не так. Девальвация — это запланированное и контролируемое Центральным банком понижение курса валюты в управляемом режиме. В новейшей истории России это происходило дважды. Первый раз — в августе 1998 года, второй — во время мирового финансового кризиса в 2008 году, когда ЦБ с помощью массированных интервенций проводил политику постепенной девальвации.

Какие факторы повлияли на курс рубля

Рубль испытывал беспрецедентное давление с февраля-марта 2014 года. Сложная геополитическая ситуация и введение финансовых санкций привели к росту премии за риск при вложениях в российские активы. Всё это вместе с негативными настроениями инвесторов усиливало давление на курс рубля. Стабилизировать ситуацию в марте удалось только благодаря массированным валютным интервенциям, то есть ценой значительного сокращения российских золотовалютных резервов.

Стабилизировать ситуацию в марте удалось только благодаря массированным валютным интервенциям, то есть ценой значительного сокращения российских золотовалютных резервов.

В дальнейшем к негативным факторам добавилась устойчивая тенденция к снижению цен на нефть, а к концу года подошёл пиковый период выплат по внешним долгам. Всё это вызвало ещё большее удешевление рубля и сформировало панические настроения относительно курса и инфляции. Их подогревали ожидания снижения инвестиционных рейтингов России и российских компаний, опасения введения контроля движения капитала и так далее. На этом фоне курс снизился до уровня, который был существенно ниже фундаментально обоснованного, или, проще говоря, определяемого ценами на нефть.

В декабре Банк России частично компенсировал ухудшающуюся ситуацию резким (сначала до 10,5 %, затем до 17 %) повышением ключевой ставки и снижением до минимума процентных ставок по операциям предоставления валютной ликвидности на возвратной основе. Проще говоря, если раньше ЦБ валюту продавал, то теперь даёт в долг.

Как рос рубль

После того как драматичный период конца 2014 — начала 2015 года был пройден, курс рубля стабилизировался в новой точке равновесия. Это произошло по нескольким причинам:

Это произошло по нескольким причинам:

Цены на нефть перестали падать и даже выросли на треть относительно минимального уровня в 2014-м.

Ушли опасения введения российскими властями ограничений на движение капитала, спокойно прошёл раунд снижения российских страновых и корпоративных рейтингов.

Плохих новостей по части внешней политики почти нет.

Политика Центробанка по предоставлению ликвидности (валютные аукционы РЕПО) снизила стоимость валюты для российских заёмщиков.

Неизбежное замедление российской экономики оказалось существенно ниже ожиданий экспертов. В ЦБ считают, что оно будет намного меньше, чем, например, в послекризисный период в 2009 году, так как основной удар на себя принял именно курс рубля.

Когда подешевевшие российские активы вновь оказались привлекательными и среди инвесторов, рубль начал отыгрывать своё прошлогоднее падение.

Что будет дальше

Приток инвестиций не может продолжаться бесконечно, рано или поздно он ослабеет. Это произойдёт тогда, когда курс укрепится настолько, что доходность по некоторым активам снизится слишком сильно и перестанет компенсировать ожидаемое инвесторами обесценение рубля за счёт инфляции. То есть удорожание рубля прекратится, и курс стабилизируется около новых значений, что, собственно, уже происходит.

Это произойдёт тогда, когда курс укрепится настолько, что доходность по некоторым активам снизится слишком сильно и перестанет компенсировать ожидаемое инвесторами обесценение рубля за счёт инфляции. То есть удорожание рубля прекратится, и курс стабилизируется около новых значений, что, собственно, уже происходит.

Скорее всего, резких скачков валюты больше не будет, но рубль по-прежнему продолжит колебаться в большую или меньшую сторону.

В связи с тем, что доходности валютных российских активов вышли на уровень осени прошлого года, ЦБ скорректировал ставки по операциям валютного РЕПО. Это решение снизило разницу в доходностях между вложением в долларовые и рублёвые активы. При этом рубль несколько подешевел. Изменения процентных ставок по валютным и рублёвым операциям ЦБ будут и дальше оказывать некоторое воздействие на курс рубля вместе с другими факторами. Среди них — изменение цен на нефть, введение или отмена санкций, динамика инфляционных ожиданий, курс денежно-кредитной политики других стран и так далее. Скорее всего, резких скачков валюты больше не будет, но рубль по-прежнему продолжит колебаться в большую или меньшую сторону.

Скорее всего, резких скачков валюты больше не будет, но рубль по-прежнему продолжит колебаться в большую или меньшую сторону.

Благодарим за помощь в подготовке материала экспертов Центрального банка и первого зампреда Ксению Юдаеву.

От чего зависит курс валюты

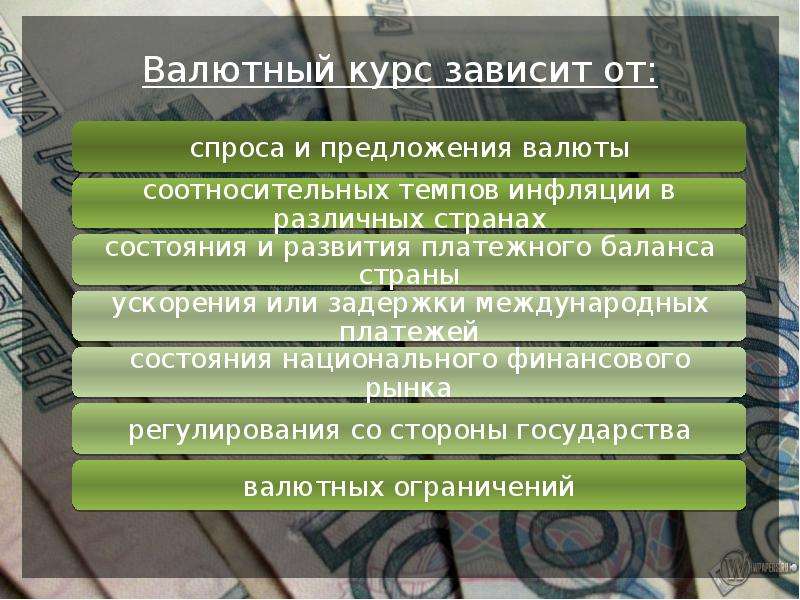

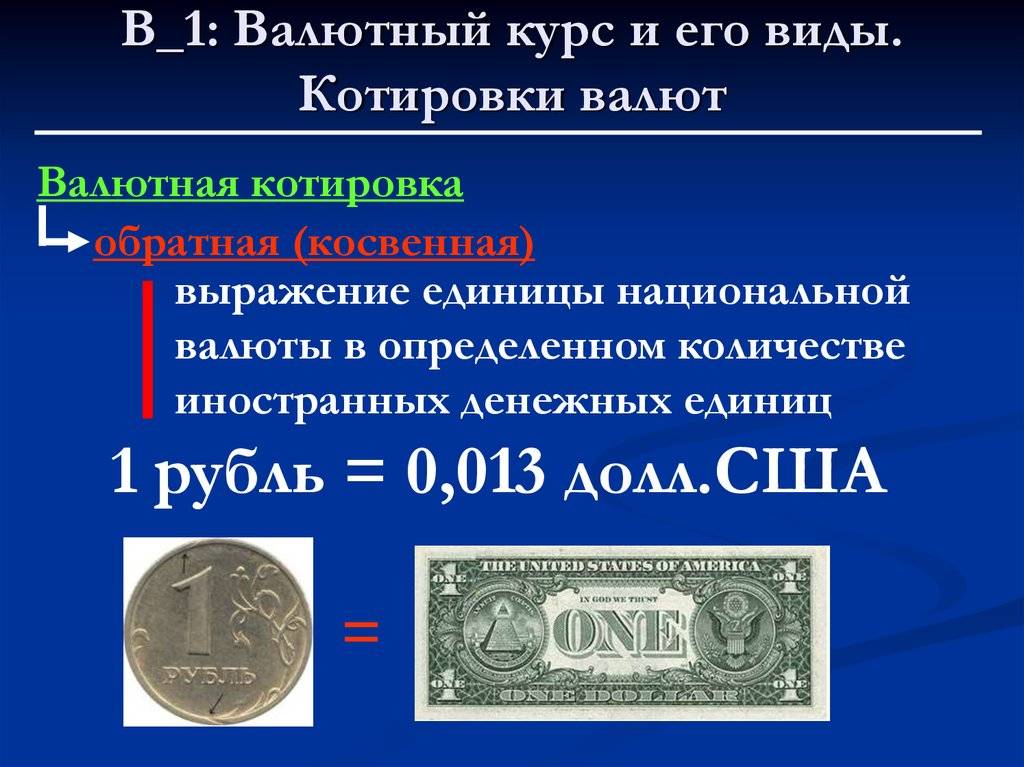

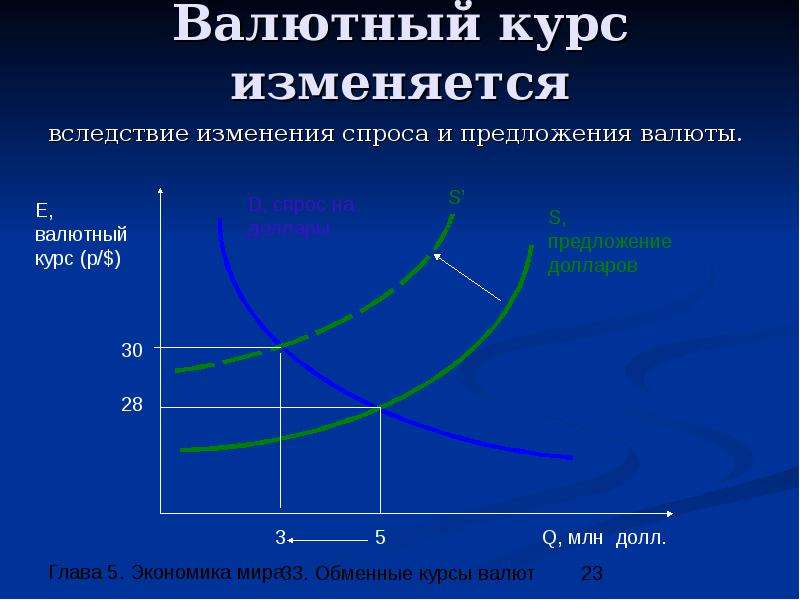

В реальной экономике деньги как товар имеют свою цену – курс. Валютный курс зависит от традиционных ценообразующих элементов: спроса и предложения, которые, в свою очередь, подвержены влиянию множества факторов.

Многообразие всего, что влияет на курс валют, приводит к тому, что реальная стоимость валюты (сколько за нее можно купить товаров и услуг) и ее курс (какой сложился баланс спроса и предложения за валюту на рынке) могут существенно различаться.

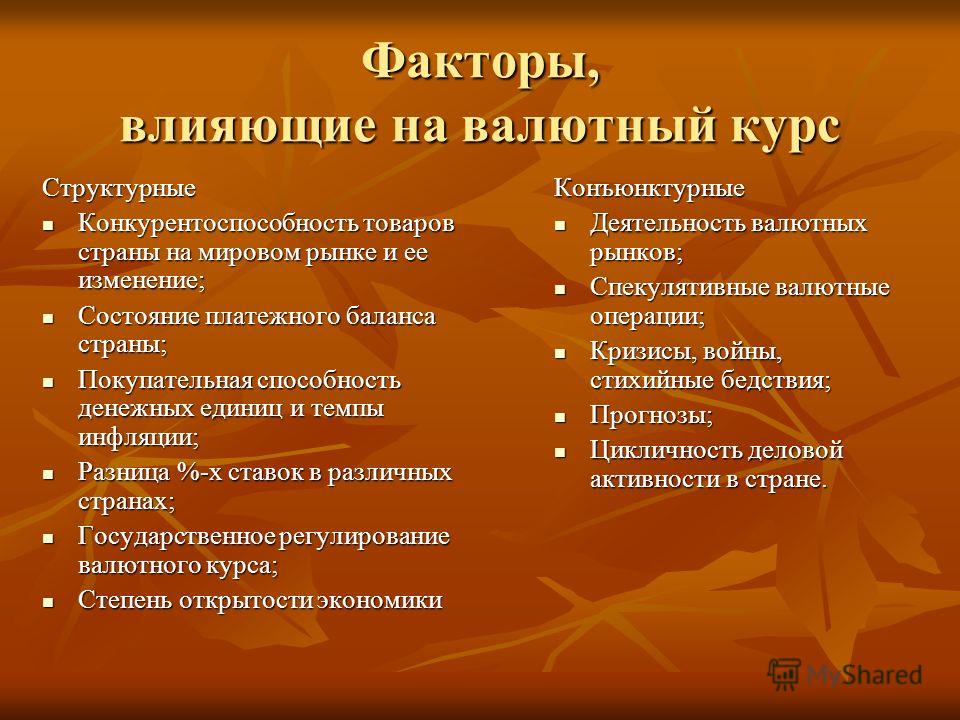

На котировку валюты влияют экономические и политические факторы. Основные факторы, влияющие на валютный курс – это решения центральных банков государств и международных организаций в области кредитно-денежной политики относительно выпускаемой ими валюты.

Несмотря на то, что управление курсом обычно не является задачей центробанков, любое изменение количества денег в обращении – это постоянно используемый инструмент воздействия со стороны центральных банков – приводит к изменениям курса валюты.

Пример: в конце октября 2014 года Банк Японии решил расширить программу стимулирования национальной экономики. Для рынка это был сигнал о скором увеличении денежной массы иены, что привело к ослаблению японской валюты на 10% по отношению к доллару США.

Изменения в денежно-кредитной политике тесно связаны с ситуацией в экономике страны. Значимые новости экономического характера могут повлечь за собой эти изменения, например, сильные макроэкономические отчеты повышают вероятность ужесточения денежно-кредитной политики, а также способствуют росту привлекательности инвестиций в страну. И первое, и второе влечет за собой рост курса ее валюты. При ухудшении макроэкономических данных имеем обратную ситуацию.

Пример: 15 октября 2014 года были опубликованы данные по розничным продажам в США. Данные оказались слабее средних прогнозов: показатель упал на 0,3%, хотя большинство прогнозов предрекали снижение на 0,1%. Это стало причиной сильного снижения доллара против основных валют, поскольку снизились ожидания относительно ужесточения денежно-кредитной политики ФРС США.

Среди других инструментов центробанков можно выделить валютные интервенции – масштабные операции купли или продажи валюты на международном рынке с целью повлиять на баланс спроса и предложения и скорректировать курс в желаемую сторону.

Что влияет на курс Самы популярных валют — евро и доллара?

Основное,  При этом на курс доллара США, а также евро как на ведущие резервные валюты мира ориентируется огромное количество стран, держащих в них валютах часть своих резервов, – поэтому сам статус этих валют не предусматривает резких колебаний или стремительных взлётов или падений.

При этом на курс доллара США, а также евро как на ведущие резервные валюты мира ориентируется огромное количество стран, держащих в них валютах часть своих резервов, – поэтому сам статус этих валют не предусматривает резких колебаний или стремительных взлётов или падений.

С другими валютами возможны и качественно другие ситуации, когда на валюту влияют решения и заявления внешних стран. Это так называемые сырьевые валюты, которые зависят от экспорта природных ресурсов своими странами. Классическим примером является нефть: один из факторов, от которых зависит курс рубля, – это мировая цена на этот ресурс. Существенную часть мирового предложения нефти (около 50%) контролирует международный картель стран-экспортеров нефти – ОПЕК, и его решения об увеличении или снижении добычи колеблет цену барреля, укрепляя или ослабляя тем самым российский рубль, иранский риал, венесуэльский боливар и другие «нефтяные» валюты.

Среди других факторов можно упомянуть политические кризисы и выборы – неопределенность, связанная с их течением и результатами, обычно негативно отражается на валютном курсе. Геополитические противостояния влияют на курсы валют посредством макроэкономики – как только международные конфликты приводят к снижению динамики развития, валюта всех «участников» начинает проседать.

Геополитические противостояния влияют на курсы валют посредством макроэкономики – как только международные конфликты приводят к снижению динамики развития, валюта всех «участников» начинает проседать.

Особенно влияет на международные котировки валютных пар инфляция. Обесценивание или, напротив, укрепление валюты быстро отражается на ее курсе и влечет изменение котировок, из которого трейдер может извлечь прибыль независимо от направления этих изменений. Подробнее о влиянии инфляции и макроэкономических новостей на курсы валют можно узнать из видеоурока Влияние на курсы валют новостей экономики.

Наконец, курс валют может колебаться под влиянием валютных спекуляций. При этом такой эффект обычно кратковременный и быстро нивелируется, а также требует огромного объема операций для того, чтобы как-либо значимо «подвинуть» валютных курс.

От чего зависит курс валюты

Валютой пользуются в мире давно, и сравнительно много людей в основном используют доллары и евро. Хотя разновидностей денег намного больше. Практически у каждого государства (если не считать Евросоюз) есть своя валюта.

Хотя разновидностей денег намного больше. Практически у каждого государства (если не считать Евросоюз) есть своя валюта.

Что собой представляет валюта? Это денежная единица того или иного государства, имеющая свободное внутреннее обращение. Она может свободно обмениваться на валюту других стран, ее используют для получения кредитов, для торговли на бирже. В некоторых странах существуют ограничения по валютным операциям. А так же есть валюта, которая не обменивается на валюту других стран.

Курс валют в разных регионах Украины: Винница

В каждом государстве она имеет свою стоимость. Которая зависит от ситуации, в которой в свою очередь находится страна. Это могут быть политические кризисы, неопределенность перед выборами и так далее. Более того, часто курс валют зависит от конкретного региона страны. Например, обменка Винница может предлагать один курс валют, а в другом областном центре – совершенно другой. Кстати, приведенная выше ссылка ведёт на сайте не онлайн-обменника, а обменного пункта наличной валюты. Интересно, что на нём можно просмотреть курс и забронировать его на один час. В течение которого прийти и обменять в отделении необходимую сумму денег. А также получать на электронную почту ежедневную информацию об изменении курса интересующих Вас валют.

Интересно, что на нём можно просмотреть курс и забронировать его на один час. В течение которого прийти и обменять в отделении необходимую сумму денег. А также получать на электронную почту ежедневную информацию об изменении курса интересующих Вас валют.

Особое влияние оказывает инфляция: под ее воздействием цена национальной валюты может как возрастать, так и падать.

Стоимость – это цена, которую определяют относительно другой валюты. Также стоимость валюты определяется ее типом, принадлежностью к государству, а также многими факторами. Факторы могут быть:

- экономические, психологические и политические,

- а также конъюнктурные и структурные.

В каждом крупном городе Украины валюту можно обменять не только в банках. Например, обмен валют в Виннице можно произвести сетевых финансовых компания со своими пунктами обмена валюты. Как правило, такие финансовые компании предлагают клиентам более выгодные курсы и меньший спред по сравнению с банковскими учреждениями.

В свою очередь, любое государство имеет полное право регулировать приток валюты из других государств. В колебаниях стоимости нельзя не учитывать вмешательство политики: если страна развивается стабильно, то влияние почти не заметно. А когда в стране происходят революции, смена власти, то вот здесь курсы могут меняться с катастрофической быстротой. Потому как власть не в состоянии контролировать стоимость не только валюты, но и многие другие процессы, происходящие в стране.

Чем выше инфляция, тем меньше курс – конечно, если нет других факторов влияния на него. Спокойная обстановка в стране – это всегда гарантия того, что национальная валюта пользуется спросом не только в стране, но и за ее пределами.

Многие факторы — человеческие. Кто-то не то сказал, кто-то не понял, случилась революция или, того хуже, война. Но в мирное время на стоимость влияют поступки тех людей, которые играют на фондовом рынке. Скупают, продают, исходя из своих интересов.

Изменения курсов валют

Не последнее место занимает спекулятивный курс валюты. Он возникает по различным поводам: от стихийных бедствий до высказываний каких-либо политиков. Если нет особых оснований, то курс валют в Виннице меняется ненадолго и быстро восстанавливается.

Он возникает по различным поводам: от стихийных бедствий до высказываний каких-либо политиков. Если нет особых оснований, то курс валют в Виннице меняется ненадолго и быстро восстанавливается.

Сильно влияют мировые рынки, повышенные ставки по депозитам или когда вырастает спрос на определенную валюту. Это, в свою очередь, приведет в страну приток иностранной валюты, которая подешевеет и создаст благоприятные условия для подорожания национальной. Если страна платежеспособна, то спрос будет больше не только на валюту, но и на товары.

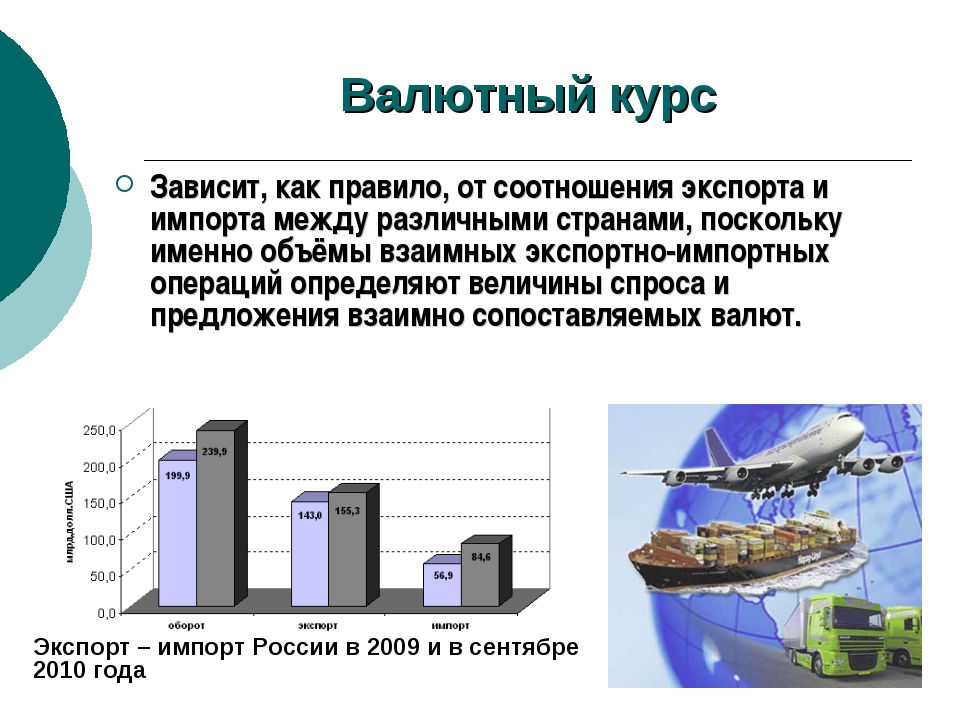

Вкладываясь в товар определенной страны, потребуется работать с ее денежными знаками. Конечно, экспорт никогда не идет с импортом на одинаковом уровне. Всё зависит от времени года, погодных условий, страны. В определенное время возрастает спрос на ту или иную продукцию.

Также влияет сдача годовых отчетов, подведение итогов, уплата налогов, составление плана работы на следующий год. Курс валют в Виннице сегодня находится в непосредственной зависимости от торговли, на который и влияет баланс. В ежедневном обороте формируется процесс сравнивания валют. От колебаний курса зависит позиция страны на экономическом рынке.

В ежедневном обороте формируется процесс сравнивания валют. От колебаний курса зависит позиция страны на экономическом рынке.

Если ценные бумаги имеют определенный курс, тогда стоимость длительное время не меняется. Так как не имеет ничего общего с товарооборотом. Страны, которые находятся на пути развития внешнеэкономических отношений, используют этот курс. Сейчас банки всех стран перешли к пластичному курсу. Для того, чтобы он легко мог измениться и не зависел от рыночных отношений.

Анализируя показатели, банк может каждый день устанавливать цену. А также определяет высокий и низкий предел (это называют «валютный коридор»). Чем он больше, тем реальнее курс. Если валюты, так сказать, «плавают» вместе в одном денежном потоке вокруг не входящих в их группу, то такой режим считается совместным.

Очень много факторов, которые влияют на курс валюты, от чего происходит его колебание. В основном ориентиром служит банковский курс, а биржевой является справочным.

Вопросы и ответы | Банк России

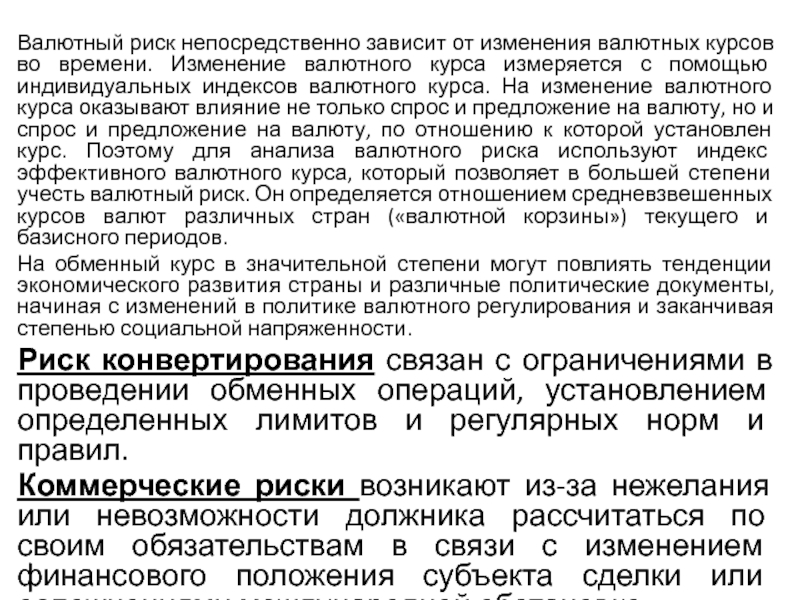

Валютный курс может влиять на экономику через различные каналы.

Во-первых, валютный курс напрямую воздействует на внутренние цены через цены импортируемых товаров. При этом ослабление рубля может оказать стимулирующее влияние на внутреннее производство, связанное с переключением спроса с подорожавших импортных товаров и услуг на отечественные (эффект импортозамещения). Величина данного эффекта зависит от наличия отечественных товаров, способных заместить импорт, наличия неиспользованных факторов производства для расширения выпуска, чувствительности спроса на ввозимую продукцию к изменению ее цены. В то же время снижение реальных доходов экономических субъектов, связанное с повышением цен из-за удорожания импортной продукции, может ослабить спрос как на импорт, так и на отечественную продукцию.

Во-вторых, если импортные товары используются в качестве промежуточных продуктов в процессе производства, то удорожание импорта может повысить цену конечного товара. Рост цен на ввозимую продукцию инвестиционного назначения может негативно отразиться на инвестиционных программах предприятий.

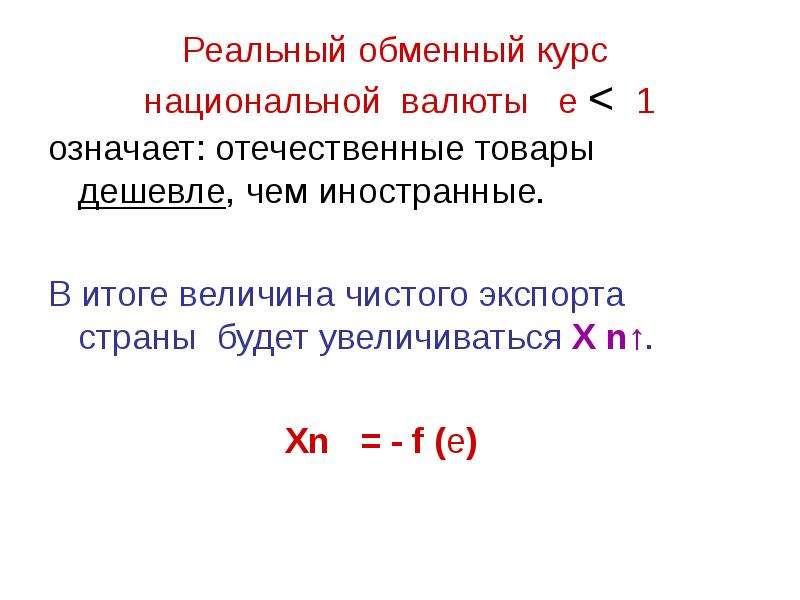

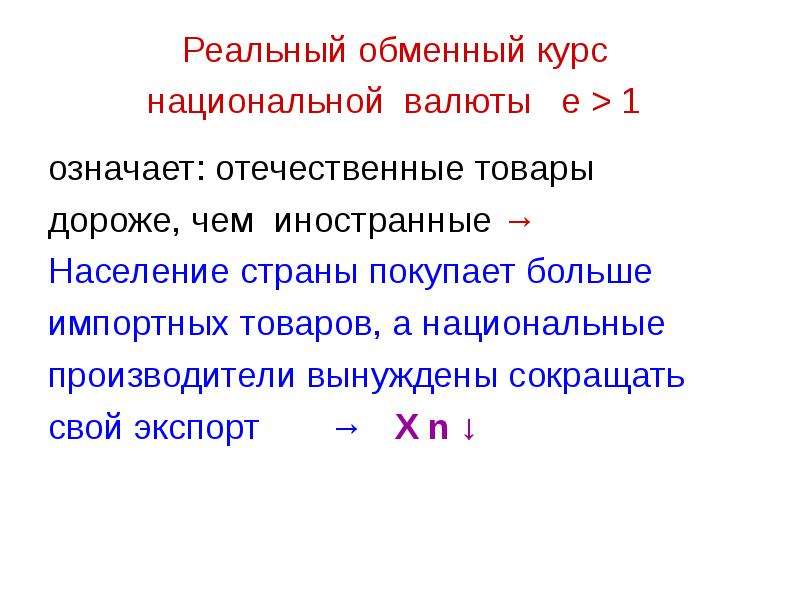

В-третьих, изменение валютного курса может влиять на ценовую конкурентоспособность отечественных товаров на международных товарных рынках. Так, удешевление национальной валюты повышает их конкурентоспособность, формируя предпосылки для роста их экспорта.

В-четвертых, динамика валютного курса влияет на балансы банков, домохозяйств, компаний — происходит переоценка их валютных активов и обязательств. Влияние ослабления национальной валюты на финансовые аспекты деятельности организаций (увеличение долгового бремени, повышение доходности вложений) зависит от валютной структуры их активов и обязательств.

В-пятых, изменение валютного курса может оказывать влияние на настроения и ожидания: поведение участников финансового рынка, инфляционные ожидания, склонность к сбережению.

Изменение курса также оказывает влияние на состояние государственных финансов. Так, например, ослабление национальной валюты может привести к росту доходов от внешнеэкономической деятельности, в частности вывозных таможенных пошлин на продукты нефтегазовой отрасли, а также повышению поступлений по НДС и акцизам на ввозимые товары. В то же время могут возрасти расходы бюджета на обслуживание внешнего государственного долга. В результате возможно изменение величины дефицита бюджета.

В то же время могут возрасти расходы бюджета на обслуживание внешнего государственного долга. В результате возможно изменение величины дефицита бюджета.

Итоговое влияние динамики курса на экономическое развитие зависит от структуры производства и спроса, чувствительности экспорта и импорта к изменению курса, степени воздействия на рост цен и, следовательно, на реальные доходы экономических субъектов.

Режим валютного курса Банка России

Банк России в нормальных условиях не совершает валютных интервенций с целью повлиять на динамику курса рубля. В то же время Банк России пристально следит за ситуацией на валютном рынке и может совершать операции с иностранной валютой для поддержания финансовой стабильности.

Режим плавающего валютного курса

В настоящее время в России действует режим плавающего валютного курса. Это означает, что курс иностранной валюты к рублю определяется рыночными силами — соотношением спроса на иностранную валюту и ее предложения на валютном рынке. Причинами изменения валютного курса могут быть любые факторы, воздействующие на изменение этого соотношения. В частности, на динамику валютного курса могут оказывать влияние изменение импортных и экспортных цен, уровней инфляции и процентных ставок в России и за рубежом, темпы экономического роста, настроения и ожидания инвесторов в России и мире, изменение денежно-кредитной политики центральных банков России и других стран. (Информация о динамике курса рубля и факторах, оказывающих на нее влияние, содержится в ежеквартальном Докладе о денежно-кредитной политике).

Причинами изменения валютного курса могут быть любые факторы, воздействующие на изменение этого соотношения. В частности, на динамику валютного курса могут оказывать влияние изменение импортных и экспортных цен, уровней инфляции и процентных ставок в России и за рубежом, темпы экономического роста, настроения и ожидания инвесторов в России и мире, изменение денежно-кредитной политики центральных банков России и других стран. (Информация о динамике курса рубля и факторах, оказывающих на нее влияние, содержится в ежеквартальном Докладе о денежно-кредитной политике).

Таким образом, курс рубля не определяется правительством или центральным банком, он не является фиксированным и какие—либо цели по уровню курса или темпам его изменения не устанавливаются. Банк России в нормальных условиях не совершает валютных интервенций с целью повлиять на динамику курса рубля. Это отличает режим плавающего валютного курса от многочисленных разновидностей режима управляемого курса.

Согласно статье 34.

Плавающий курс является важной составляющей режима таргетирования инфляции, при котором главной целью центрального банка является обеспечение ценовой стабильности. Банк России перешел к режиму плавающего валютного курса в ноябре 2014 года. Введению плавающего курса предшествовал многолетний период постепенного повышения гибкости курсообразования, в течение которого Банк России последовательно сокращал свое присутствие на внутреннем валютном рынке.

Подробнее с историей курсовой политики Банка России Вы можете ознакомиться здесь.

Зачем Банк России перешел к режиму плавающего курса

Плавающий курс действует как «встроенный стабилизатор» экономики, что является его основным преимуществом по сравнению с управляемым курсом. Он помогает экономике подстраиваться под меняющиеся внешние условия, сглаживая воздействие на неё внешних факторов.

Например, при росте цен на нефть рубль укрепляется и это снижает риски «перегрева» экономики, а при падении цен на нефть происходит ослабление рубля, что оказывает поддержку отечественным производителям за счет увеличения объемов экспорта и стимулирования импортозамещения.

Другим примером работы плавающего курса как «встроенного стабилизатора» является его влияние на трансграничное движение капитала. Если валютный курс фиксированный или управляемый, изменение другими странами процентных ставок и, соответственно, изменение разницы между внутренними и внешними процентными ставками может приводить к росту притока или оттока спекулятивного капитала. При режиме плавающего курса увеличение спроса на валюту или ее предложения со стороны участников рынка в результате изменения разницы между внутренними и внешними ставками приводят к соответствующему изменению валютного курса, делая спекулятивные операции невыгодными.

Если валютный курс фиксированный или управляемый, изменение другими странами процентных ставок и, соответственно, изменение разницы между внутренними и внешними процентными ставками может приводить к росту притока или оттока спекулятивного капитала. При режиме плавающего курса увеличение спроса на валюту или ее предложения со стороны участников рынка в результате изменения разницы между внутренними и внешними ставками приводят к соответствующему изменению валютного курса, делая спекулятивные операции невыгодными.

Поскольку режим фиксированного или управляемого курса повышает зависимость экономики от внешних условий, он также делает и денежно-кредитную политику зависимой от политики других стран и внешнеэкономической ситуации. В рамках режима управляемого курса при изменении внешних условий центральный банк вынужден проводить операции для воздействия на курс национальной валюты, которые могут оказывать влияние и на другие экономические показатели, в том числе темп инфляции, причём в нежелательном направлении.

Плавающий курс позволяет Банку России проводить самостоятельную денежно-кредитную политику, направленную на решение внутренних задач, в первую очередь на снижение инфляции.

Режим плавающего валютного курса в настоящее время действует в большинстве развитых стран.

Роль Банка России на валютном рынке

Введение режима плавающего валютного курса означает отказ от проведения Банком России регулярных валютных интервенций в целях воздействия на курс рубля. Политика центрального банка при плавающем курсе состоит в том, чтобы в нормальных условиях не вмешиваться в рыночные процессы и позволить курсу рубля выполнять свою роль «встроенного стабилизатора».

Однако Банк России продолжает внимательно следить за ситуацией на валютном рынке и может проводить операции с иностранной валютой (в том числе на возвратной основе) в целях поддержания финансовой стабильности.

В качестве угрозы для финансовой стабильности Банк России рассматривает такую динамику обменного курса, которая может привести к формированию устойчивых девальвационных ожиданий, повышенному спросу на наличную иностранную валюту, росту долларизации депозитов и существенному ухудшению финансовой устойчивости кредитных организаций и предприятий.

Банк России может проводить операции на валютном рынке и для пополнения международных резервов. Значительный объем международных резервов даст Банку России возможность проводить операции в целях поддержания финансовой стабильности, а также обеспечивать бесперебойное обслуживание внешнего долга в течение нескольких лет даже при сложной экономической ситуации.

Операции по пополнению международных резервов должны проводиться в небольших объемах таким образом, чтобы не оказывать влияние на динамику курса рубля. При принятии решений о покупке иностранной валюты Банк России учитывает динамику курса, состояние российской экономики и платежного баланса.

Раскрытие информации о курсовой политике

Информация о курсовой политике Банка России и факторах, оказывавших влияние на динамику курса рубля, содержится в Докладах о денежно-кредитной политике, Основных направлениях единой государственной денежно-кредитной политики, Годовых отчетах Банка России. Помимо этого, каждое решение в области курсовой политики сопровождается публикацией пресс—релиза. Также на сайте представлены ответы на часто задаваемые вопросы по этой теме.

Также на сайте представлены ответы на часто задаваемые вопросы по этой теме.

На сайте содержится подробная информация об операциях Банка России на валютном рынке, статистические данные о параметрах и объемах операций («Покупка и продажа иностранной валюты», «Репо в иностранной валюте» и «Валютный своп по предоставлению иностранной валюты»), статистическая информация по валютному рынку и ответы на часто задаваемые вопросы о порядке установления Банком России официальных курсов иностранных валют по отношению к рублю.

Канал валютного курса / КонсультантПлюс

КАНАЛ ВАЛЮТНОГО КУРСА

Изменение рыночных процентных ставок, вызываемое изменением ключевой ставки Банка России, воздействует также на сравнительную привлекательность вложений в рублевые и валютные финансовые инструменты. В результате меняется спрос иностранных инвесторов на российские инструменты, а российских инвесторов — на иностранные. Вследствие этого изменяется курс рубля, который, в свою очередь, является значимым фактором формирования внутренних цен. Данный механизм влияния ключевой ставки на инфляцию определяется как канал валютного курса (валютный канал).

Данный механизм влияния ключевой ставки на инфляцию определяется как канал валютного курса (валютный канал).

Операции на внутреннем валютном рынке, осуществляемые в рамках бюджетного правила, Банк России рассматривает как одну из предпосылок при формировании прогноза, на основании которого принимаются решения по ключевой ставке.

Операции на внутреннем валютном рынке, осуществляемые в рамках бюджетного правила, Банк России рассматривает как одну из предпосылок при формировании прогноза, на основании которого принимаются решения по ключевой ставке.Курсовая динамика, в свою очередь, оказывает значимое влияние на инфляцию, действуя как напрямую через цены импортируемых товаров, так и через ряд косвенных эффектов. Валютный курс реагирует на изменение ключевой ставки и однодневной ставки межбанковского рынка, по оценкам Банка России, в основном в течение одной недели. При этом реальный эффективный курс рубля при прочих равных условиях изменяется примерно на 0,9% в ответ на 1 п.п. изменения однодневной ставки МБК <4>.

———————————

<4> Средневзвешенное изменение реального курса рубля к валютам стран — основных торговых партнеров России.

Прямое воздействие курса на инфляцию на потребительском рынке реализуется как непосредственно через цены на импортируемые потребительские товары и услуги, так и через цены на импортируемое сырье, материалы, комплектующие. В силу высокой доли импорта на российском потребительском рынке динамика обменного курса рубля оказывает заметное влияние на инфляцию. В структуре товарных ресурсов розничной торговли доля импорта составила в среднем 35 — 37% в 2017 — I квартале 2019 года.

В силу высокой доли импорта на российском потребительском рынке динамика обменного курса рубля оказывает заметное влияние на инфляцию. В структуре товарных ресурсов розничной торговли доля импорта составила в среднем 35 — 37% в 2017 — I квартале 2019 года.

Опосредованное воздействие изменения валютного курса на инфляцию происходит через влияние на стоимость экспорта и импорта. Ослабление национальной валюты приводит к увеличению стоимости импорта и снижению его относительной привлекательности для отечественного потребителя, что расширяет возможности как импортозамещения, так и повышения цен на замещающую отечественную продукцию. Рост рублевой стоимости экспорта, также происходящий в случае ослабления национальной валюты, формирует повышательное давление на цены тех товаров, которые одновременно направляются на экспорт и продаются на внутреннем рынке. В случае сырьевых товаров это формирует также и общее давление со стороны затрат.

По оценкам Банка России, основной эффект от изменения курса рубля на динамику внутренних цен проявляется в пределах до 6 месяцев от момента изменения курса.

В частности, к важнейшим из таких сдвигов относится переход к плавающему обменному курсу в 2014 г. и к таргетированию инфляции в начале 2015 года.

В частности, к важнейшим из таких сдвигов относится переход к плавающему обменному курсу в 2014 г. и к таргетированию инфляции в начале 2015 года.Кроме того, цены на различные группы товаров и услуг по-разному реагируют на курсовые колебания в силу таких факторов, как конкурентоспособность отечественной продукции на отдельных рынках, доля в цене товара транспортных расходов, торговых и складских наценок, уровень налогового бремени. В частности, быстрее реагируют на изменения курса и более чувствительны к ослаблению рубля, чем к его укреплению, цены товаров и услуг, срок хранения или использования которых небольшой. Это свойственно для продовольственных цен, что может быть связано со структурными особенностями российского продовольственного рынка: доля импорта наиболее высока в сегменте продуктов с небольшими сроками хранения (например, фрукты, отдельные виды молочной продукции). Цены на услуги также демонстрируют выраженно асимметричную реакцию. Особенно чувствительными к курсовым изменениям являются цены на услуги зарубежного туризма, авиаперевозки. Более близкой к симметричной является реакция цен на рынке непродовольственных товаров. Продолжительные сроки хранения позволяют розничным сетям более плавно изменять цены, учитывая не только эпизоды ослабления рубля, но и последующее корректирующее укрепление. По оценке Банка России, в последние годы при ослаблении номинального эффективного курса рубля <5> на 1% инфляция повышается на горизонте полугода не более чем на 0,1 процентного пункта. Реакция на укрепление существенно слабее.

Более близкой к симметричной является реакция цен на рынке непродовольственных товаров. Продолжительные сроки хранения позволяют розничным сетям более плавно изменять цены, учитывая не только эпизоды ослабления рубля, но и последующее корректирующее укрепление. По оценке Банка России, в последние годы при ослаблении номинального эффективного курса рубля <5> на 1% инфляция повышается на горизонте полугода не более чем на 0,1 процентного пункта. Реакция на укрепление существенно слабее.

———————————

<5> Средневзвешенное изменение номинальных курсов рубля к валютам стран — основных торговых партнеров России.

Развитие импортозамещения в сегменте потребительских товаров, постепенное снижение инфляционных ожиданий, финансовая стабильность формируют условия для снижения чувствительности цен к колебаниям обменного курса. Так, в период турбулентности на финансовом рынке в конце 2014 — начале 2015 г. чувствительность ценовой динамики была в 1,5 раза выше, чем сейчас. В 2015 — 2018 гг. происходило увеличение доли отечественной продукции, в особенности в производстве некоторых мясных и молочных продуктов. Доля отечественного производства в товарных ресурсах внутреннего рынка в начале 2019 г. приблизилась к 100% по отдельным видам мясной продукции (свинина — 96,5%, птица — 96%), в производстве сыров она достигла 68,8%. В меньшем объеме импортозамещение происходило на рынках непродовольственных потребительских товаров. При этом на протяжении 2017 — первой половины 2018 г. развитие импортозамещения замедлялось по мере насыщения рынка отечественной продукцией, а также из-за произошедшего в 2017 г. укрепления рубля.

В 2015 — 2018 гг. происходило увеличение доли отечественной продукции, в особенности в производстве некоторых мясных и молочных продуктов. Доля отечественного производства в товарных ресурсах внутреннего рынка в начале 2019 г. приблизилась к 100% по отдельным видам мясной продукции (свинина — 96,5%, птица — 96%), в производстве сыров она достигла 68,8%. В меньшем объеме импортозамещение происходило на рынках непродовольственных потребительских товаров. При этом на протяжении 2017 — первой половины 2018 г. развитие импортозамещения замедлялось по мере насыщения рынка отечественной продукцией, а также из-за произошедшего в 2017 г. укрепления рубля.

Открыть полный текст документа

Почему дорожает доллар и как это влияет на экономику Кыргызстана

Нацбанк, при этом, не спешит вмешиваться в ситуацию. Но почему растет доллар и как это влияет на экономику страны?

Доллар в это время дешевел

Стоимость американской валюты в Кыргызстане с начала года выросла на 20%, еще в январе ее продавали по 69,5 сома.

Рост в марте-апреле, как пояснял глава Нацбанка Толкунбек Абдыгулов, был связан с психологическим фактором. Он советовал «не поддаваться панике», так как в ближайшее время ожидается стабилизация курса. Так и произошло. После этого курс доллара упал до 73 сомов, но уже не останавливался на одной отметке, как это было последние 2 года.

А теперь валюта растет на фоне общемировой тенденции укрепления доллара, отмечает регулятор. Речь идет о снижении цен на основные сырьевые товары, включая нефть, а также введение повторных ограничений в ряде стран из-за пандемии COVID-19 и, соответственно, связанные с этим негативные ожидания в глобальной экономике. Все это повлияло на ситуацию на валютном рынке Кыргызстана в последнее время, объясняет Нацбанк.

В прежние годы в эти месяцы курс доллара обычно снижался, но в 2020-м все наоборот, говорит советник министра экономики Нургуль Акимова. «Это связано с кризисом и локдауном, который у нас был. На курс повлияла эпидемиологическая ситуация в целом. Сделки проходят не как обычно. То есть, доллар явно нам показывает, что сектор услуг и торговли немного просел, и контракты заключаются меньше», — отмечает она.

На курс повлияла эпидемиологическая ситуация в целом. Сделки проходят не как обычно. То есть, доллар явно нам показывает, что сектор услуг и торговли немного просел, и контракты заключаются меньше», — отмечает она.

Немаловажным фактором специалист называет снижение прямых иностранных инвестиций и возможное увеличение Нацбанком выпуска национальной валюты. Наращивание денежной массы при снижении воспроизводства товаров и услуг приводит к обесцениванию валюты.

Есть и плюсы, но не для Кыргызстана

Падение национальной валюты имеет разнонаправленное влияние на экономику. Зависит от того, насколько сильно она упала, говорит экономист Азамат Акенеев. Если падение сильное, это приводит к росту цен. Чем выше зависимость страны от импорта, тем выше рост цен. Соответственно, нарушается макроэкономическая стабильность в стране.

«В первую очередь страдают потребители, которые покупают импортную продукцию. Увеличивается бедность, покупательская способность снижается. Сильно страдают импортеры, страдает торговля», — перечисляет последствия он.

Сильно страдают импортеры, страдает торговля», — перечисляет последствия он.

Но есть сектора, которые выигрывают. Продукция отечественных производителей становится более конкурентноспособной, как на внешних рынках, так и на внутреннем. То есть, производители и экспортеры выигрывают.

«Небольшая девальвация в краткосрочном периоде приводит к увеличению бедности, но в долгосрочном — не так уж и плоха, так как продукция страны становится более конкурентноспособной. Многие страны ради этого даже специально девальвируют свою валюту. Но это, естественно, в тех странах, где есть сильный производственный сектор. В Кыргызстане особо-то производства нет. Для нас негативные последствия будут преобладать над позитивными», — отмечает Акенеев.

С ним солидарна советник министра экономики Нургуль Акимова: 70% потребительских товаров в Кыргызстане импортируются, поэтому рост доллара никак нельзя назвать позитивным для страны.

Что дальше?

Национальный банк на фоне последнего скачка курса доллара пока не выходил на валютный рынок с интервенцией. Нацбанк поясняет, что он не является жестким регулятором внутреннего валютного рынка и не определяет тенденции курсов валют, они формируются на основе баланса спроса и предложения.

Нацбанк поясняет, что он не является жестким регулятором внутреннего валютного рынка и не определяет тенденции курсов валют, они формируются на основе баланса спроса и предложения.

Тем не менее, НБ КР при необходимости проводит интервенции, насыщая рынок валютой. В таком случае регулятор объясняет свои действия необходимостью смягчить резкие колебания.

Наиболее ощутимым последствием роста курса доллара станет снижение покупательской способности населения и рост цен на товары.

Как устанавливаются международные обменные курсы?

Международные курсы обмена валют показывают, сколько одной единицы валюты можно обменять на другую валюту. Обменные курсы валют могут быть плавающими, и в этом случае они постоянно меняются в зависимости от множества факторов, или они могут быть привязаны (или фиксированы) к другой валюте, и в этом случае они все еще плавающие, но они изменяются вместе с валютой, к которой они привязаны.

Знание стоимости национальной валюты по отношению к разным иностранным валютам помогает инвесторам анализировать активы, оцененные в иностранных долларах. Например, для инвестора из США знание курса доллара по отношению к евро важно при выборе европейских инвестиций. Падение доллара США может увеличить стоимость иностранных инвестиций, так же как рост стоимости доллара США может повредить стоимости ваших иностранных инвестиций.

Например, для инвестора из США знание курса доллара по отношению к евро важно при выборе европейских инвестиций. Падение доллара США может увеличить стоимость иностранных инвестиций, так же как рост стоимости доллара США может повредить стоимости ваших иностранных инвестиций.

Ключевые выводы

- Режимы фиксированного обменного курса устанавливаются на предварительно установленную привязку к другой валюте или корзине валют.

- Плавающий обменный курс определяется спросом и предложением на открытом рынке, а также макроэкономическими факторами.

- Плавающий обменный курс не означает, что страны не пытаются вмешиваться и манипулировать ценой своей валюты, поскольку правительства и центральные банки регулярно пытаются поддерживать цену своей валюты, благоприятную для международной торговли.

- Плавающие обменные курсы являются наиболее распространенными и стали популярными после провала золотого стандарта и Бреттон-Вудского соглашения.

Плавающий и фиксированный обменные курсы

Валютные цены могут быть определены двумя основными способами: с плавающей или фиксированной ставкой. Плавающий курс определяется открытым рынком через спрос и предложение на мировых валютных рынках. Следовательно, если спрос на валюту высок, стоимость вырастет. Если спрос низкий, это приведет к снижению цены на валюту. Конечно, несколько технических и фундаментальных факторов будут определять то, что люди воспринимают как справедливый обменный курс, и соответственно изменяют их спрос и предложение.

Плавающий курс определяется открытым рынком через спрос и предложение на мировых валютных рынках. Следовательно, если спрос на валюту высок, стоимость вырастет. Если спрос низкий, это приведет к снижению цены на валюту. Конечно, несколько технических и фундаментальных факторов будут определять то, что люди воспринимают как справедливый обменный курс, и соответственно изменяют их спрос и предложение.

После краха Бреттон-Вудской системы в период с 1968 по 1973 год валютам большинства крупнейших экономик мира было разрешено свободное плавание.Таким образом, большинство обменных курсов не устанавливаются, а определяются текущей торговой деятельностью на мировых валютных рынках.

Факторы, влияющие на курсы валют

Плавающие ставки определяются рыночными силами спроса и предложения. Степень спроса по отношению к предложению валюты будет определять стоимость этой валюты по отношению к другой валюте. Например, если спрос европейцев на доллары США возрастет, соотношение спроса и предложения приведет к увеличению цены на доллар США. С. доллар по отношению к евро. Существует бесчисленное множество геополитических и экономических объявлений, которые влияют на обменные курсы между двумя странами, но некоторые из наиболее распространенных включают изменения процентных ставок, уровень безработицы, отчеты об инфляции, данные о валовом внутреннем продукте, данные о производстве и сырье.

С. доллар по отношению к евро. Существует бесчисленное множество геополитических и экономических объявлений, которые влияют на обменные курсы между двумя странами, но некоторые из наиболее распространенных включают изменения процентных ставок, уровень безработицы, отчеты об инфляции, данные о валовом внутреннем продукте, данные о производстве и сырье.

Фиксированная или фиксированная ставка определяется правительством через центральный банк. Курс устанавливается относительно другой основной мировой валюты (например, доллара США, евро или иены).Чтобы поддерживать свой обменный курс, правительство будет покупать и продавать свою собственную валюту за валюту, к которой она привязана. Некоторые страны, которые предпочитают привязать свои валюты к доллару США, включают Китай и Саудовскую Аравию.

Краткосрочные колебания валюты с плавающим обменным курсом отражают спекуляции, слухи, катастрофы, а также повседневный спрос и предложение на валюту. Если предложение превышает спрос, эта валюта упадет, а если спрос превысит предложение, эта валюта будет расти. Экстремальные краткосрочные изменения могут привести к интервенции центральных банков даже в условиях плавающей ставки.Из-за этого, хотя большинство основных мировых валют считаются плавающими, центральные банки и правительства могут вмешаться, если национальная валюта станет слишком высокой или слишком низкой.

Слишком высокая или слишком низкая валюта может негативно повлиять на экономику страны, влияя на торговлю и способность платить долги. Правительство или центральный банк попытаются принять меры по перемещению своей валюты по более выгодной цене.

Макро-факторы

На обменные курсы влияют и другие макроэкономические факторы.«Закон единой цены» диктует, что в мире международной торговли цена товара в одной стране должна равняться цене в другой. Это называется паритетом закупочной цены (ППС). Если цены выйдут из строя, процентные ставки в стране сместятся — или же обменный курс изменится между валютами. Конечно, реальность не всегда следует экономической теории, и из-за нескольких смягчающих факторов закон одной цены не всегда выполняется на практике. Тем не менее процентные ставки и относительные цены будут влиять на обменные курсы.

Еще один макроэкономический фактор — геополитический риск и стабильность правительства страны. Если правительство нестабильно, валюта в этой стране, вероятно, упадет в цене по сравнению с более развитыми, стабильными странами.

Как устанавливаются международные обменные курсы?

Форекс и сырьевые товары

Как правило, чем больше страна зависит от основной отечественной отрасли, тем сильнее корреляция между национальной валютой и ценами на сырьевые товары отрасли.

Не существует единого правила для определения того, с какими товарами будет коррелировать данная валюта и насколько сильной будет эта корреляция. Тем не менее, некоторые валюты являются хорошими примерами товарно-валютных отношений.

Учтите, что канадский доллар положительно коррелирует с ценой на нефть. Таким образом, по мере роста цен на нефть канадский доллар имеет тенденцию повышаться по отношению к другим основным валютам. Это потому, что Канада является чистым экспортером нефти; когда цены на нефть высоки, Канада имеет тенденцию получать большие доходы от экспорта нефти, что дает канадскому доллару поддержку на валютном рынке.

Еще один хороший пример — австралийский доллар, который положительно коррелирует с золотом. Поскольку Австралия является одним из крупнейших производителей золота в мире, ее доллар имеет тенденцию двигаться в унисон с изменениями цен на золотые слитки. Таким образом, когда цены на золото значительно вырастут, ожидается, что австралийский доллар также повысится по отношению к другим основным валютам.

Поддержание тарифов

Некоторые страны могут принять решение использовать привязанный обменный курс, который искусственно устанавливается и поддерживается правительством.Этот курс не будет колебаться в течение дня и может быть изменен в определенные даты, известные как даты переоценки. Правительства стран с формирующимся рынком часто делают это для стабилизации стоимости своих валют. Чтобы поддерживать стабильный привязанный валютный курс, правительство страны должно иметь большие резервы валюты, к которой привязана его валюта, чтобы контролировать изменения в спросе и предложении.

Национальные процентные ставки: валютная стоимость, обменные курсы

При прочих равных условиях более высокие процентные ставки в стране увеличивают стоимость валюты этой страны по сравнению со странами, предлагающими более низкие процентные ставки.Однако такие простые линейные расчеты редко используются в иностранной валюте.

Хотя процентные ставки могут быть основным фактором, влияющим на стоимость валюты и обменные курсы, окончательное определение обменного курса валюты по отношению к другим валютам является результатом ряда взаимосвязанных элементов, которые отражают общее финансовое состояние страны по отношению к другим странам.

Ключевые выводы

- Более высокие процентные ставки в стране увеличивают стоимость валюты этой страны по сравнению со странами, предлагающими более низкие процентные ставки.

- Политическая и экономическая стабильность и спрос на товары и услуги страны также являются основными факторами при оценке валюты.

Факторы стоимости валюты

Как правило, более высокие процентные ставки увеличивают стоимость валюты страны. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, увеличивая спрос на валюту страны происхождения и ее стоимость.

И наоборот, более низкие процентные ставки, как правило, непривлекательны для иностранных инвестиций и снижают относительную стоимость валюты.

Этот простой случай осложняется множеством других факторов, которые влияют на стоимость валюты и обменные курсы. Одним из основных осложняющих факторов является взаимосвязь между более высокими процентными ставками и инфляцией. Если страна может достичь успешного баланса повышенных процентных ставок без сопутствующего увеличения инфляции, стоимость ее валюты и обменный курс, скорее всего, вырастут.

Процентная ставка, стоимость валюты и обменный курс

Сами по себе процентные ставки не определяют стоимость валюты.Два других фактора — политическая и экономическая стабильность и спрос на товары и услуги страны — часто имеют большее значение. Такие факторы, как торговый баланс страны между импортом и экспортом, могут быть решающим фактором при определении стоимости валюты. Это потому, что больший спрос на продукцию страны означает больший спрос и на валюту страны.

Благоприятные цифры, такие как валовой внутренний продукт (ВВП) и торговый баланс, также являются ключевыми показателями, которые аналитики и инвесторы принимают во внимание при оценке данной валюты.

Еще один важный фактор — уровень долга страны. Высокий уровень долга, хотя и поддается регулированию в течение более коротких периодов времени, в конечном итоге приводит к более высоким темпам инфляции и может в конечном итоге вызвать официальную девальвацию валюты страны.

Политика, экономика и валютная оценка

Недавняя история США ясно иллюстрирует критическую важность общей политической и экономической стабильности страны по отношению к оценке ее валюты.По мере роста государственного и потребительского долга США Федеральная резервная система пытается поддерживать процентные ставки около нуля в попытке стимулировать экономику США. Когда экономика восстанавливается и растет, ФРС в ответ постепенно повышает процентные ставки.

Даже при исторически низких процентных ставках доллар США по-прежнему пользуется благоприятным обменным курсом по отношению к валютам большинства других стран. Частично это связано с тем, что США сохраняют, по крайней мере, до некоторой степени, позицию резервной валюты для большей части мира.

Кроме того, доллар США по-прежнему считается безопасной гаванью в экономически нестабильном мире. Этот фактор — даже в большей степени, чем процентные ставки, инфляция или другие соображения — оказался важным для поддержания относительной стоимости доллара США.

Как определяются курсы обмена валют?

© Gumpanat / Shutterstock.comЕсли вы путешествуете за границу, вам, скорее всего, придется обменять свою валюту на валюту страны, которую вы посещаете.Сумма, которую вы получите за определенную сумму в валюте вашей страны, зависит от обменного курса, установленного на международном уровне. Обменные курсы могут быть фиксированными или плавающими. Фиксированные обменные курсы используют стандарт, такой как золото или другой драгоценный металл, и каждая единица валюты соответствует фиксированному количеству этого стандарта, который должен (теоретически) существовать. Например, в 1968 году Казначейство США определило, что оно будет покупать и продавать одну унцию золота по цене 35 долларов. Другие страны установят свою стоимость эквивалентной унции.Плавающий обменный курс означает, что каждая валюта не обязательно обеспечена ресурсом. Текущие международные обменные курсы определяются регулируемым плавающим обменным курсом. Управляемый плавающий обменный курс означает, что на стоимость каждой валюты влияют экономические действия ее правительства или центрального банка.

Управляемый плавающий обменный курс использовался не всегда. Золотой стандарт контролировал международные обменные курсы до 1910-х годов. Другая очень похожая система, называемая золотым стандартом, стала известна в 1930-х годах.Эта система позволяла странам обеспечивать свою валюту не золотом, а другими валютами по золотому стандарту, такими как доллары США и британские фунты стерлингов. Международный валютный фонд (МВФ) отвечал за стабилизацию обменных курсов до 1970-х годов, когда США прекратили использование фиксированных обменных курсов.

Уменьшение запасов золота вынудило США отказаться от любого стандарта, контролируемого золотом, и международная валютная система стала основываться на долларе и других бумажных валютах.Правительства могут стабилизировать свои обменные курсы, импортируя меньшее количество товаров и экспортируя большее количество. Точно так же они могут девальвировать другие валюты, чтобы повысить свой статус, продавая их другим странам. Обмен золотого стандарта и МВФ добавили стабильности мировому рынку, но не обошлось без собственных проблем. Привязка валюты к конечному материалу сделает рынки негибкими и потенциально может привести к тому, что одна страна сможет экономически изолировать себя от торговли.При регулируемом плавающем обменном курсе страны поощряются к торговле.

Стоимость денег: как она определяется

Стоимость денег определяется спросом на них, как и стоимость товаров и услуг. Есть три способа измерить стоимость доллара. Во-первых, сколько доллар будет покупать в иностранной валюте. Это то, что измеряет обменный курс. Курсы валют определяют трейдеры на валютном рынке. Они принимают во внимание спрос и предложение, а затем принимают во внимание свои ожидания на будущее.

По этой причине стоимость денег колеблется в течение торгового дня. Второй метод — это стоимость казначейских билетов. Их можно легко конвертировать в доллары на вторичном рынке казначейских облигаций.

Когда спрос на казначейские облигации высок, стоимость доллара США растет.

Третий путь — через валютные резервы. Это сумма долларов, находящихся в руках иностранных правительств. Чем больше они держат, тем меньше запас. Это заставляет U.С. деньги дороже. Если иностранные правительства продадут все свои доллары и активы казначейства, доллар рухнет. Деньги США будут стоить намного меньше.

Независимо от того, как это измеряется, стоимость доллара снизилась с 2000 по 2011 год. Это было связано с относительно низкой ставкой по федеральным фондам, высоким федеральным долгом и медленными темпами роста экономики. С 2011 года доллар США вырос в цене, несмотря на эти факторы. Почему? В большинстве экономик мира рост был еще более медленным. Это заставило трейдеров захотеть инвестировать в доллар как в безопасную гавань.В результате доллар укрепился по отношению к евро.

Как это влияет на вас

Стоимость денег влияет на вас каждый день на бензоколонке и в продуктовом магазине. Спрос на газ и продукты питания неэластичен. Производители знают, что газ и продукты нужно покупать каждую неделю. Не всегда удается отложить покупку при повышении цены. Производители несут все свои дополнительные расходы. Вы будете покупать его по более высокой цене на некоторое время, пока не сможете изменить свои привычки.

Когда цены на бензин или продукты питания повышаются, ваша ценность денег снижается.

Когда ценность денег неуклонно снижается

Инфляция — это когда стоимость денег неуклонно снижается с течением времени. Как только люди ожидают роста цен, они с большей вероятностью купят сейчас, прежде чем цены вырастут. Это увеличивает спрос, что говорит производителям, что они могут безопасно нести дополнительные расходы. Они еще больше поднимают цены, и инфляция становится самореализующимся пророчеством.

Вот почему Федеральная резервная система следит за инфляцией как ястреб. Это сократит денежную массу или повысит процентные ставки, чтобы обуздать инфляцию.Здоровая экономика может выдержать базовую инфляцию на уровне 2%. Базовая инфляция — это цена всего, кроме цен на продукты питания и газ, которые очень нестабильны. Индекс потребительских цен — наиболее распространенный показатель инфляции.

при увеличении

Федеральный резервный банк Сан-Франциско. Звучит здорово, но для экономики это хуже, чем инфляция. Почему? Подумайте о том, что происходило на рынке жилья с 2007 по 2011 годы. Это была массовая дефляция. Цены упали более чем на 20%.Многие люди не могли продать свои дома за то, что они задолжали по ипотеке. Покупатели боялись, что цена упадет сразу после покупки. Никто не знал, когда цены снова поднимутся.

Правда, стоимость денег выросла. В 2011 году вы получили больше домов за доллар, чем в 2006 году. Но семьи потеряли дома. Строители потеряли работу. Строители обанкротились. Вот что делает дефляцию такой опасной. Это нисходящая спираль, движимая страхом.

Как со временем изменилась ценность денег

В 1913 году деньги стоили намного больше.Тогда за доллар можно было купить то, что можно было купить за 26,07 доллара в 2020 году. Доллар медленно терял в цене. К 1920 году он мог купить то, что в 2020 году можно было купить за 12,91 доллара.

Во время Великой депрессии деньги выросли в цене в результате дефляции. За доллар в 1930 году можно было купить то, что в 2020 году можно было купить за 15,46 доллара. К 1950 году деньги в некоторой степени потеряли ценность. На доллар можно было купить то, что можно было купить за 10,71 доллара в 2020 году.

С тех пор деньги теряют ценность. В 1970 году он мог купить только 6,65 доллара в пересчете на 2020 год. К 1990 году он стоил всего 1 доллар.97, также в условиях 2020 года. В 2000 году он стоил 1,50 доллара по сравнению с 2020 годом.

Итог

Из-за инфляции ваш доллар сегодня стоит больше, чем он будет в будущем. Но повседневная стоимость денег также колеблется из-за объема спроса на них. Спрос в долларах измеряется следующими факторами:

- Стоимость обменного курса.

- Стоимость казначейских билетов.

- Сумма валютных резервов.

Хотя рост цен снизит покупательную способность денег, общее снижение цен или дефляция могут быть плохими для экономики.Да, дефляция, безусловно, повысит стоимость денег или их покупательную способность. Но именно страх быстрого падения цен заставит людей удерживать свои деньги, снизит совокупный спрос на товары и услуги и вызовет серьезное замедление экономической активности. Это делает мониторинг и управление инфляцией и дефляцией одной из важнейших функций Федеральной резервной системы.

От чего зависит стоимость национальной валюты?

Если вы посмотрите на курсы обмена валют, то заметите, что они могут меняться довольно быстро.На самом деле, валюта редко остается на одном и том же курсе дольше нескольких минут, когда рынки открыты.

Теперь, как точно определяется стоимость национальной валюты, может быть довольно сложно. Мы постараемся объяснить это как можно проще. Это должно дать вам представление о том, почему изменяется стоимость валюты.

Состояние экономики страны

Возможно, самый большой фактор при определении стоимости валюты — это то, как конкретная нация работает на экономическом уровне.

Если экономика страны идет на хорошо , то люди с большей вероятностью будут инвестировать в эту экономику. Поскольку это повысит спрос на валюту, ее стоимость вырастет.

Если экономика показывает плохо , тогда стоимость валюты упадет, так как на нее будет меньше покупателей.

Есть . Это довольно упрощенный взгляд на вещи, но экономика всегда является лучшим индикатором того, как будет оцениваться валюта страны.Несколько факторов могут сильно повлиять на стоимость валюты.

Каждый раз, когда объявляется одно из следующего, следует ожидать изменения стоимости валюты:

- ВВП . Обычно об этом объявляется каждый квартал. Если экономика находится в «подъеме», ожидайте, что стоимость валюты вырастет на

- Уровень безработицы . Высокий уровень безработицы является показателем спиралевидной экономики, и это означает, что стоимость валюты упадет.

- Новые торговые сделки часто могут сопровождаться повышением стоимости валюты

- Смена «главы государства» или «Глава правительства» может вызвать серьезное изменение стоимости валюты.Это связано с тем, что новое ответственное лицо будет предлагать свои собственные экономические идеи, и это может привести к тому, что некоторые люди будут предполагать, что экономика может расти, в то время как другие предполагают, что она может упасть

Очевидно, это просто небольшой пример некоторых экономических факторов, которые могут повлиять на оценку валюты, но он должен дать вам хорошее представление о том, как экономика может повлиять на вещи.

Определенные законы и изменения в правовой системе также могут повлиять на стоимость валюты.Например; Стоимость Великого британского фунта упала после Брексита, потому что теперь к экономике стало намного меньше доверия.

Спрос и предложение

Это то, что будет связано с другими факторами, обсуждаемыми на этой странице. Однако стоимость валюты не застрахована от тех же идей покупки и продажи, что и другие продукты.

Если много людей хотят валюту и мало кто продает, то цена на нее вырастет.Если людям не нужна валюта, а покупателей будет очень мало, то стоимость валюты упадет. Часто это связано с экономическими факторами.

Однако вы можете увидеть, что курсы валют могут меняться в определенное время года для разных стран. Например; в разгар туристического сезона в небольших странах вы можете увидеть, что их стоимость валюты повышается, потому что она более востребована туристами. По окончании туристического сезона стоимость валюты начнет немного падать.

Вмешательство правительства

Правительства не хотят, чтобы стоимость их валюты слишком сильно упала. Если да, то это снизит их покупательную способность за рубежом. Поэтому, если вы заметите, что валюта быстро падает, разумное правительство вмешается, чтобы остановить это падение.

Многие правительства имеют резервные фонды, которые они могут использовать для покупки или продажи своей валюты. Это может помочь сохранить его ближе к заранее определенному уровню. Хотя, честно говоря, если страна представляет собой хорошую инвестиционную возможность, стоимость валюты, вероятно, вырастет естественным образом после того, как достигнет определенной суммы.

Также стоит отметить, что правительства также не хотят, чтобы стоимость их валюты была слишком высокой. Если он слишком высок, то иностранные инвестиции не поступят. Если это произойдет, то правительство, скорее всего, продаст значительную часть своей валюты на рынке, то есть увеличит предложение. Это должно снизить стоимость валюты.

Правительства, как правило, не вмешиваются в покупку и продажу валюты, если в этом нет необходимости. Они часто оставляют это своим центральным банкам, многие из которых не находятся под прямым контролем правительства.

Инфляция

Если инфляция снизится (или не увидит значительного роста), покупательная способность повысится. Это будет стимулировать приток иностранных инвестиций, что создаст больший спрос на валюту.

Процентные ставки

Когда страна объявляет о повышении процентных ставок, можно ожидать, что больше иностранных инвесторов проявят интерес к рынку, что приведет к росту цены валюты. Если процентные ставки снижаются, люди немного сомневаются в том, чтобы вкладывать деньги в страну.

В конце концов, они хотят видеть норму окупаемости своих инвестиций.

Фондовые рынки

Фондовые рынки также будут играть важную роль. Чтобы купить акции на рынке, вы должны будете покупать их в валюте страны, в которой находится фондовая биржа.

- Например; Если вы хотите инвестировать в Нью-Йоркскую фондовую биржу , вам нужно будет купить акции за долларов

- Если вы хотите инвестировать в Лондонскую фондовую биржу , тогда вам нужно будет купить фунтов стерлингов

Страны с крупными и важными фондовыми рынками (особенно в Великобритании и США), как правило, не видят больших изменений в стоимости своей валюты, пока компании на фондовом рынке работают хорошо.

Заключение

На стоимость национальной валюты влияет множество факторов. Однако в значительной степени все сводится к тому, сколько кто-то готов заплатить за акции.

Стоимость будет сбалансирована в зависимости от спроса и предложения. Однако на стоимость будут влиять более крупные покупки валюты. Если крупные покупатели не покупают валюту, ожидайте, что стоимость валюты резко упадет, пока они этого не сделают.

Изображение Джейсона Люнга

8 ключевых факторов, влияющих на обменные курсы

Валютный курс (курс ForEx) — одно из наиболее важных средств, с помощью которых определяется относительный уровень экономического благополучия страны.Обменный курс страны обеспечивает ее экономическую стабильность, поэтому он постоянно отслеживается и анализируется. Если вы думаете об отправке или получении денег из-за границы, вам необходимо внимательно следить за курсами обмена валют.

Обменный курс определяется как «курс, по которому валюта одной страны может быть конвертирована в другую». Он может ежедневно колебаться в зависимости от рыночных сил спроса и предложения валют от одной страны к другой. По этим причинам; при отправке или получении денег на международном уровне важно понимать, от чего зависит обменный курс.

В этой статье исследуются некоторые ведущие факторы, влияющие на колебания и колебания обменных курсов, и объясняются причины их неустойчивости, помогая вам узнать, когда лучше всего отправлять деньги за границу.

1. Темпы инфляции

Изменения рыночной инфляции вызывают изменения обменных курсов валют. В стране с более низким уровнем инфляции, чем в другой, стоимость ее валюты повысится.Цены на товары и услуги растут медленнее при низкой инфляции. Страна с постоянно более низким уровнем инфляции демонстрирует растущую стоимость валюты, в то время как в стране с более высокой инфляцией обычно наблюдается обесценивание своей валюты и обычно сопровождается более высокими процентными ставками

2. Процентные ставки

Изменения процентной ставки влияют на стоимость валюты и курс доллара. Ставки Forex, процентные ставки и инфляция взаимосвязаны. Повышение процентных ставок вызывает укрепление валюты страны, поскольку более высокие процентные ставки обеспечивают более высокие ставки для кредиторов, тем самым привлекая больше иностранного капитала, что вызывает рост обменных курсов

3.Текущий счет / платежный баланс страны

Текущий счет страны отражает торговый баланс и поступления от иностранных инвестиций. Он состоит из общего количества операций, включая экспорт, импорт, задолженность и т. Д. Дефицит текущего счета из-за того, что на импорт продукции тратится больше валюты, чем он зарабатывает за счет продажи экспортных товаров, вызывает обесценение. Платежный баланс колеблется от обменного курса национальной валюты.

4. Государственный долг

Государственный долг — это государственный долг или государственный долг, принадлежащий центральному правительству.Страна с государственным долгом с меньшей вероятностью приобретет иностранный капитал, что приведет к инфляции. Иностранные инвесторы будут продавать свои облигации на открытом рынке, если рынок прогнозирует государственный долг в определенной стране. В результате последует снижение стоимости его обменного курса.

5. Условия торговли

Условия торговли, относящиеся к текущим счетам и платежному балансу, представляют собой отношение экспортных цен к импортным. Условия торговли страны улучшаются, если экспортные цены растут быстрее, чем импортные.Это приводит к более высокому доходу, что вызывает более высокий спрос на валюту страны и повышение ее стоимости. Это приводит к удорожанию обменного курса.

6. Политическая стабильность и эффективность

Политическое состояние и экономические показатели страны могут повлиять на силу ее валюты. Страна с меньшим риском политических потрясений более привлекательна для иностранных инвесторов, в результате чего они привлекают инвестиции из других стран с большей политической и экономической стабильностью.Увеличение иностранного капитала, в свою очередь, приводит к удорожанию национальной валюты. Страна с разумной финансовой и торговой политикой не допускает неопределенности в отношении стоимости своей валюты. Но в стране, склонной к политической неразберихе, обменный курс может снизиться.

7. Рецессия

Когда страна переживает рецессию, ее процентные ставки, вероятно, упадут, уменьшая ее шансы на привлечение иностранного капитала. В результате его валюта слабеет по сравнению с валютой других стран, что снижает обменный курс.

8. Спекуляция

Если ожидается, что стоимость валюты страны вырастет, инвесторы будут требовать больше этой валюты, чтобы получить прибыль в ближайшем будущем. В результате стоимость валюты вырастет из-за увеличения спроса. С этим увеличением стоимости валюты также происходит рост обменного курса.

Заключение:

Все эти факторы определяют колебания обменного курса. Если вы часто отправляете или получаете деньги, то актуальная информация об этих факторах поможет вам лучше оценить оптимальное время для международного денежного перевода.Чтобы избежать любого потенциального падения курсов обмена валют, выберите услугу фиксированного обменного курса, которая гарантирует, что ваша валюта будет обмениваться по одному и тому же курсу, несмотря на любые факторы, влияющие на неблагоприятные колебания.

Для получения дополнительной информации о переводе денег за границу ознакомьтесь с некоторыми важными советами по отправке денег за границу и вашими правами как отправителя денег за границу.

Факторы, влияющие на обменный курс

Обменные курсы определяются такими факторами, как процентные ставки, доверие, текущий счет платежного баланса, экономический рост и относительные темпы инфляции.Например:

- Если бизнес в США станет относительно более конкурентоспособным, спрос на американские товары повысится; это увеличение спроса на товары в США вызовет повышение курса доллара.

- Однако, если бы рынки беспокоило будущее экономики США, они бы склонны продавать доллары, что привело бы к падению стоимости доллара.

В этом примере рост спроса на фунт стерлингов привел к увеличению стоимости фунта стерлингов до доллара — с 1 фунта стерлингов = 1 доллар США.От 50 до 1 фунта стерлингов = 1,70 доллара США

Примечание:

- Повышение курса = увеличение обменного курса

- Амортизация / девальвация = снижение стоимости обменного курса.

Факторы, влияющие на обменный курс

1. Инфляция

Если инфляция в Великобритании будет относительно ниже, чем где-либо еще, экспорт из Великобритании станет более конкурентоспособным, и спрос на фунт стерлингов для покупки британских товаров возрастет. Кроме того, иностранные товары будут менее конкурентоспособными, поэтому граждане Великобритании будут покупать меньше импортных товаров.

- Следовательно, страны с более низким уровнем инфляции на , как правило, видят повышение стоимости своей валюты на на . Например, долгосрочное повышение немецкой марки D в послевоенный период было связано с относительно более низким уровнем инфляции.

2. Процентные ставки

Если процентные ставки в Великобритании вырастут по сравнению с другими странами, размещение денег в Великобритании станет более привлекательным. Вы получите более высокую доходность от сбережений в британских банках.Следовательно, спрос на фунт стерлингов будет расти. Это известно как «потоки горячих денег» и является важным краткосрочным фактором при определении стоимости валюты.

- Более высокие процентные ставки вызывают повышение на .

- Снижение процентных ставок ведет к обесценению

3. Спекуляция

Если спекулянты полагают, что фунт стерлингов будет расти в будущем, они будут требовать больше сейчас, чтобы иметь возможность получать прибыль. Это увеличение спроса вызовет рост стоимости.Таким образом, колебания обменного курса не всегда отражают фундаментальные экономические факторы, а часто определяются настроениями финансовых рынков. Например, если рынки видят новости, которые повышают вероятность повышения процентной ставки, стоимость фунта, вероятно, вырастет в ожидании.

Падение стоимости фунта после Brexit было частично связано с опасениями, что Великобритания больше не будет привлекать столько потоков капитала за пределами единой валюты.

4.Изменение конкурентоспособности

Если британские товары станут более привлекательными и конкурентоспособными, это также вызовет рост обменного курса. Например, если в Великобритании в долгосрочной перспективе улучшатся отношения на рынке труда и повысится производительность, товары станут более конкурентоспособными на международном уровне и в долгосрочной перспективе вызовут повышение курса фунта стерлингов. Это фактор, аналогичный низкой инфляции.

5. Относительная сила других валют

В 2010 и 2011 годах стоимость японской йены и швейцарского франка выросла, потому что рынки беспокоились о всех других крупных экономиках — США и ЕС.Таким образом, несмотря на низкие процентные ставки и низкий рост в Японии, йена продолжала расти. В середине 1980-х фунт упал до минимума по отношению к доллару — в основном это произошло из-за силы доллара, вызванной повышением процентных ставок в США.

6. Платежный баланс

Дефицит текущего счета означает, что стоимость импорта (товаров и услуг) превышает стоимость экспорта. Если это финансируется за счет профицита на финансовом счете / счете капитала, тогда это нормально.Но страна, которая изо всех сил пытается привлечь достаточный приток капитала для финансирования дефицита текущего счета, увидит обесценивание валюты. (Например, дефицит текущего счета в США в размере 7% ВВП был одной из причин обесценения доллара в 2006-07 годах). На приведенной выше диаграмме дефицит текущего счета Великобритании достиг 7% ВВП в конце 2015 года, что способствовало снижению стоимости фунта стерлингов.

7. Государственный долг

При некоторых обстоятельствах стоимость государственного долга может влиять на обменный курс.Если рынки опасаются, что правительство может объявить дефолт по своему долгу, инвесторы продадут свои облигации, что приведет к падению обменного курса. Например, долговые проблемы Исландии в 2008 году вызвали быстрое падение стоимости исландской валюты.

Например, если рынки опасались дефолта США по своему долгу, иностранные инвесторы продавали свои запасы облигаций США. Это приведет к падению стоимости доллара. См .: Доллар США и долг

8. Вмешательство государства

Некоторые правительства пытаются повлиять на стоимость своей валюты.Например, Китай стремился занижать курс своей валюты, чтобы сделать китайский экспорт более конкурентоспособным. Они могут сделать это, покупая активы в долларах США, что увеличивает стоимость доллара США по отношению к китайскому юаню.

9. Экономический рост / спад

Спад может вызвать снижение обменного курса, потому что во время спада процентные ставки обычно падают. Однако жестких правил не существует. Это зависит от нескольких факторов. См .: Влияние рецессии на валюту.

Пример падения стоимости фунта стерлингов в 2007 г. — январе 2009 г.

Индекс обменного курса фунта стерлингов, который показывает стоимость фунта стерлингов по отношению к корзине валют.За этот период 2007-09 годов стоимость фунта стерлингов упала более чем на 20%. Это произошло из-за:

- Восстановление утраченной конкурентоспособности Великобритании. Великобритания имела большой дефицит текущего счета в 2007 г.

- Банк Англии снизил процентную ставку до 0,5% в 2008 году.

- Рецессия сильно ударила по экономике Великобритании. Рынки ожидали, что процентные ставки в Великобритании будут оставаться низкими в течение значительного времени.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …