Разбираем что такое шорт и лонг на бирже

Автор Василий М. На чтение 16 мин. Опубликовано

Что такое лонг и шорт в трейдинге?

Друзья, пожалуй, эти два понятия самые важные для торговли после риск-менеджмента. Каждому трейдеру обязательно нужно разобраться, что такое шорт и лонг в трейдинге!

Сейчас я с улыбкой освещаю эту тему, а когда-то я вообще никак не могла понять, как работает «short». С лонгом все понятно было, а вот «short»- это был космос!

И самое смешное, что мне было принципиально разобраться, как же этот чертов шорт работает.

Важно! А надо было сосредоточиться именно на технике торговли, ее бесконечных тестов и на сохранении капитала для торговли.

Не надо углубляться и разбираться досконально во всем. Важно понять, что и как работает, откуда берутся деньги, и кто эти счастливчики, научившиеся зарабатывать на бирже. Как они думают? Как торгуют? Как управляют деньгами?

Ну а пока мы разберем короткую и длинную позиции и будем двигаться дальше. При этом уже понимая, как лонговать и шортить.

Для финансовых рынков актуальна формула получения прибыли, применяемая в бизнесе — купил дешевле, продал дороже.

Тем самым, автоматически уже дает статус трейдингу, как серьезного бизнеса!

В принципе, на этом статью можно уже закончить и всем нам разойтись по делам, но будем разбираться.

Быки и медведи на бирже что это такое?

Чтобы получить прибыль, трейдеры совершают сделки продажи и покупки активов на бирже. Но есть ряд терминов, свойственных только трейдингу.

Ликвидность, лонг, шорт, торговля фьючерсами на московской бирже – это финансовые термины, которые применяются в трейдинге. Поэтому, если вы стремитесь стать инвестором с большим доходом, вам следует понимать, что именно происходит на бирже.

И, для этого необходимо владеть всеми основными понятиями, которые используют участники фондовых рынков.

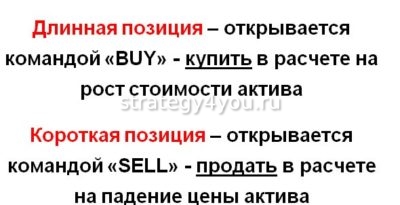

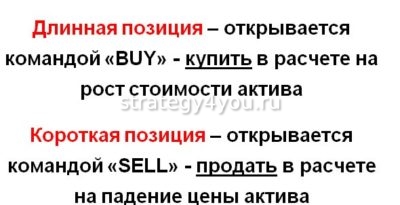

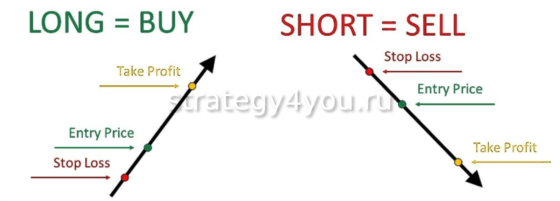

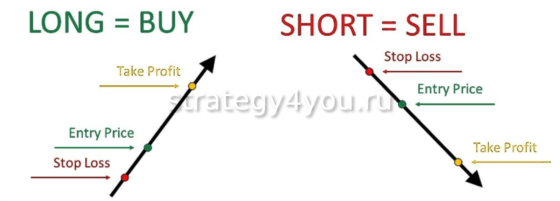

Рассматриваемые в данной статье торговые термины пришли из английского языка и переводятся просто:

«Шорт»-короткий, а «лонг»-длинный.

Применительно к торговле акциями термин «short» приобретает несколько иное значение:

Обозначает короткую позицию (продажа), в которую входит на бирже трейдер. Он преследует цель получить прибыль от падения цены акции на рынке. Сделка часто осуществляется в кредит.

Опять же повторюсь, что с покупкой все очень похоже на обычную куплю/продажу из торговли.

В чем её смысл?

Приобрести товар как можно дешевле и дорого продать – разница остается у вас.

С продажей сложно понять. Здесь акцент нужно сделать на разнице цены от продажи до выкупа обратно. Эта разница нам приносит прибыль, если цена ушла ниже цены продажи.

А если цена ушла выше цены продажи, то это наши убытки.

Они делают тоже самое: заключают сделки, ориентируясь на повышение, т.е. лонгуют. А ориентируясь на снижение актива начинают шортить.

И вот на этом зарабатывают участники рынка ценных бумаг на бирже!

А откуда взялись термины: быки и медведи?

Быки на бирже – это трейдеры, покупающие ценные бумаги в надежде на их рост.

Они предполагают, что купили дешево, а продадут дорого. Но причем здесь бык? Да просто это ассоциация с быком, который свою жертву закинул на рога и подбрасывает вверх.

Медведи на бирже – это трейдеры, которые продают ценные активы, предполагая, что цена уйдет ниже.

И они смогут заработать на разнице цены. Почему медведи? Потому что медведь считается крупным зверем, который ударом одной лапы продавливает цены на рынке.

В чем суть: «short» или «long»?

Лонг удобен для всех трейдеров – легкая схема прибыли. А вот шортить – это значит очень часто надо продать активы, взятые у брокера по высокой стоимости, дождаться их спада и снова выкупить. Ну и прибыль оставить себе.

С фьючерсами конечно все проще. Там не надо взаймы брать. Но это другая тема.

Конечно же, брокер та сторона, которая даст эти акции под проценты. И если вы будете переносить акцию через ночь, то вам уже придется выплатить брокеру комиссию. А чтобы не лишиться своей прибыли, вам нужно будет закрыть сделку в плюс. Но так бывает не всегда!

Я не знаю ни одного трейдера, который бы все шорты закрывал в плюс.

Такого трейдера в принципе не существует.

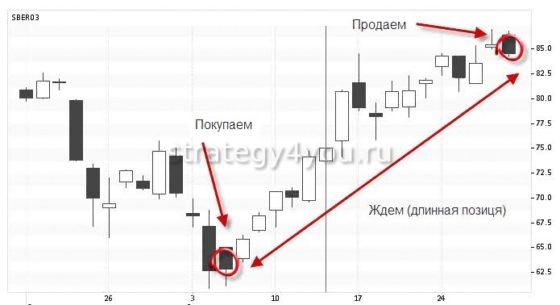

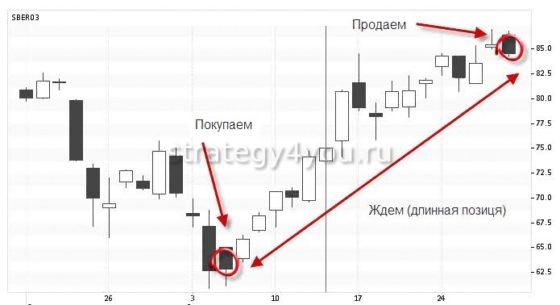

Если ценные бумаги достигли минимальной стоимости, то можно совершить лонг и приобрести активы по низкой цене. После покупки, трейдеру остается лишь ждать роста котировок, а затем продать ценные бумаги и получить доход с разницы, применяя простую схему получения прибыли.

Пример шорта:

Трейдер занимает у брокера 100 акции компании по цене 960 условных единиц (у.е.) за штуку и продает их за 96000 у.е.

Через некоторое время, под действием внешних условий, стоимость акций падает до 600 у.е. за штуку. Трейдер покупает на бирже акции той компании уже за 600 у.е. (60000 у.е.) и возвращает их брокеру. Разница между курсами составила 360 у.е. -это прибыль трейдера с одной акции. Общая прибыль составила 36000 у.е.

Термин «лонг» обозначает открытие трейдером длинной позиции (покупка). Трейдер просчитал, что рынок акций ожидает стабильный рост в перспективе. Он покупает акции с целью их последующей продажи по более высокой цене.

Пример лонга:

Трейдер заключает договор с брокером о покупке 100 акции по цене 60 у.е (6000 у.е.). Спустя некоторое время они демонстрируют бурный рост. Трейдер считает, что акции достигли своего пика и продает их уже по цене 126 у.е. за штуку. Его прибыль составит 66 у.е. с одной акции или итоговые 6600 у.е.

Следует отметить особо, что эти понятия совершенно не связаны с временем осуществления торговых операций.

«Короткая» сделка может длиться недели и месяцы, а «длинная» закрыться за одну торговую сессию или даже через минуту после открытия.

Короткая позиция на бирже что это?

Продажа акций в «short» – это довольно сложный алгоритм действий. У вас нет акций, которые вы собираетесь продать. Поэтому, шорт подходит опытным инвесторам, которые умеют торговать. А новичку лучше обезопасить собственные средства и торговать от лонга.

Какая разница между лонгом и шортом ?

Да никакой! Если вы не представляете торговлю на рынке, не имеете четких целей, не знаете, что именно вы хотите от такого рода деятельности, вы будете везде терять деньги. Будь то лонг или шорт, и на том и на этом будете терять деньги.

Для открытия короткой позиции трейдеру нужно в точности также, как и при лонге уметь:

- Выбрать рынок

- Проанализировать возможное движение котировок

- Рассчитать риск данной сделки

- Наметить цели прибыли

- Понимать в какой форме будет отдавать приказы брокеру

- И т.д.

Но все же, сделки такого вида не рекомендуется открывать новичку на акциях.

Дело в том, что при открытии «шорта» трейдер рискует гораздо больше, чем при «длинных» позициях.

Если цена акции пойдет вверх, против «короткой» позиции трейдера, существует теоретический большой риск того, что взятые в долг акции вернуть не удастся. Биржевой счет трейдера может просто обнулиться.

На практике же брокер закроет очень убыточную позицию на таком уровне цены, на котором уже есть риски, что трейдер не сможет расплатиться за заем этих акций. Это называется маржин-коллом.

В этом и состоит преимущество длинных позиций-на руках всегда остаются акции, а заемные активы на рынке трейдер не брал. Акции же всегда можно реализовать, дождавшись разворота рынка, пусть он будет даже через год.

Хотя так тоже делать нельзя. Но всегда найдется такой трейдер из вновь прибывших, которые не хотят закрывать убыточную позицию и ждут, когда цена вернется к этим ценам.

Откуда брокер берет акции для шортов клиентов?

Не всегда мы можем шортить ту или иную акцию, потому что у брокера может просто не оказаться этих акций. Он бы рад вам дать взаймы, но у него их нет. Брокер тщательно отслеживает акции, для которых доступны «короткие» позиции.

Для каждого трейдера доводится информация о тех акциях, которые возможно «шортить». Брокер дополнительно может указать требования к счету.

Отсутствие некоторых акций для шорта объясняется их низкой ликвидностью, что делает потенциальные «короткие» торговые операции практически безнадежными.

Доступны всегда для шорта «голубые фишки»-акции крупнейших компаний с большим ежедневным оборотом.

Брокер дает акции взаймы как со своего счета, так и со счета клиентов. То есть, если на вашем счету находятся акции или деньги, брокер использует их в займе «overnight», а вы получаете свой процент в годовом расчете.

Брокер занимает акции в долг для своих клиентов. У тех клиентов, кому они сейчас не нужны или у других фондов. Проводят через Репо. В договоре с брокером есть даже пунктики об этом.

Ведь крупные долгосрочные инвесторы могут давать свои акции брокеру за вознаграждение. Но это обычно в договоре прописывается. Можно и отказаться от этого пункта. Но это не значит, что вы продали акции, и мгновенно у кого-то их нашли и дали вам взаймы, это только сама биржевая сделка. А все остальное уже с задержками, но точно происходит. И клиринг Т+2 дает возможность поставок не в день совершения шорта.

Вывод:

Акции брокер берет у своих клиентов, либо самостоятельно выходит на рынок РЕПО. На РЕПО он выступает заемщиком уже самостоятельно и получает акции у других участников фондового рынка.

Какие акции можно шортить на Московской бирже

Посмотреть можно список маржинальных бумаг на сайте вашего брокера. Обычно это можно найти в разделе “Маржинальные бумаги”:

- Маржинальные бумаги, предоставляемые брокером БКС

- Маржинальные бумаги, предоставляемые Сбербанком

- Маржинальные бумаги, предоставляемые брокером Кит-Финанc

Выбираем список таких бумаг для вашего уровня риска. Обычно рядовые частные трейдеры работают со стандартным уровнем риска.

Маржинальный список на сайте брокера Кит-Финанс. У других брокеров примерно все также.

Маржинальный список на сайте брокера Кит-Финанс. У других брокеров примерно все также.

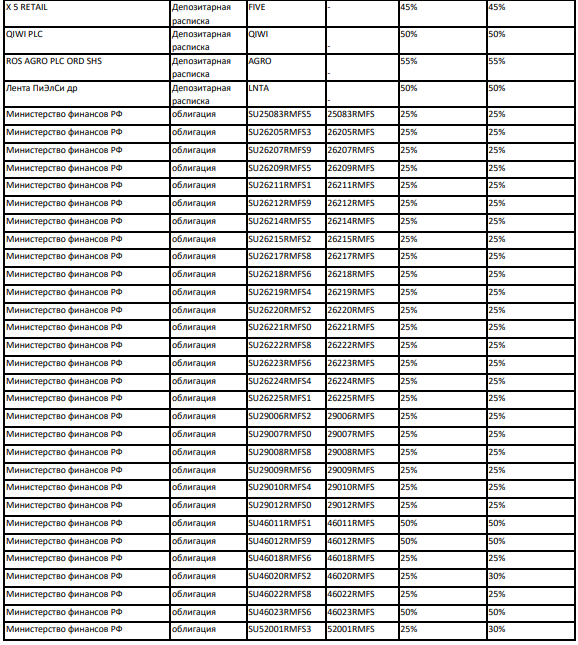

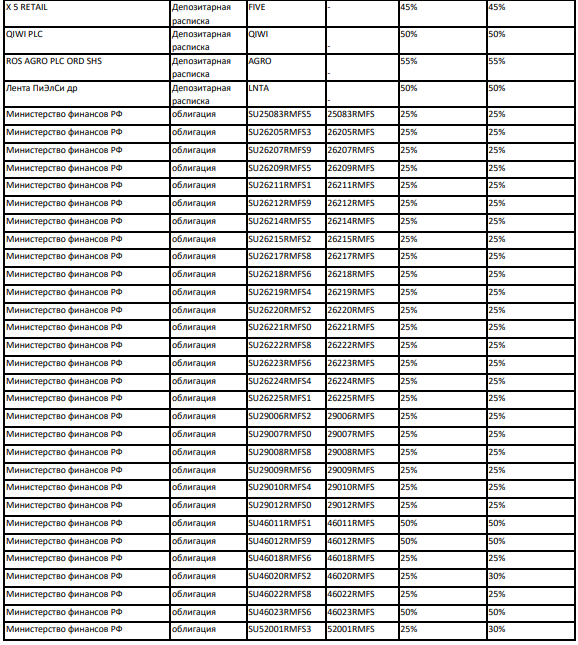

Для визуального примера давайте посмотрим список маржинальных бумаг у брокера БКС. Это 54 акции.

| брокер | список маржинальных бумаг |

| БКС | ПАО «МКБ»,United Company RUSAL ПАО «МРСК Центра и Приволжья»,ПАО «Детский мир»,ПАО АФК «Система» ,ПАО «Аэрофлот» ,ПАО АК «АЛРОСА»,ПАО АНК «Башнефть»,ПАО АНК «Башнефть»,ПАО «Северсталь»,ПАО «Энел Россия»,ПАО «ФСК ЕЭС» X 5 RETAILПАО «Газпром»,ПАО ГМК «Норильский Никель»,ПАО «РусГидро»,ПАО «ИНТЕР РАО ЕЭС»,ПАО «НК ЛУКОЙЛ»Lenta Ltd ПАО «Ленэнерго»,ПАО «Группа ЛСР»ПАО «ММК» ПАО «Магнит», ПАО «Московская Биржа»,ПАО «Мосэнерго» ,ПАО «Мечел»,ПАО «Мобильные ТелеСистемы»,ПАО «Компания М.видео»,ПАО «НЛМК»ПАО «НОВАТЭК»,ПАО «ОГК-2» ,ПАО «ФосАгро»,ПАО «Группа компаний ПИК»,ПАО «Полюс Золото»Polymetal International «Распадская»,ПАО «НК «Роснефть», ПАО «Россети» ,ПАО «Ростелеком» ,ПАО «Сбербанк России», ПАО «Газпром нефть», ПАО «Сургутнефтегаз»,ПАО «Татнефть», ПАО «ТГК-1»,ПАО АК «Транснефть»,ПАО «Юнипро», ПАО Банк ВТБ PLLC Yandex N.V. |

У брокера Финам это 58 акций. Все можно зашортить без проблем в любое время.

Важно! Если вы не можете найти список маржинальных бумаг, то спросите у своего брокера. Вам подскажут, где его найти.

А в целом, вы всегда найдете на сайте брокерской компании полный список акций, доступных для шорта.

Следует отметить в список маржинальных инструментов входят еще депозитарные расписки и облигации.

Выписка из списка маржинальных инструментов брокера БКС

Выписка из списка маржинальных инструментов брокера БКС

Шорт и дивидендный гэп

Стоит помнить о таком интересном моменте как дивидендный гэп. Он возникает после закрытия реестра. Рынок реагирует на следующий день падением стоимости акции ровно на сумму выплаченных дивидендов.

Среди трейдеров часто ходят споры-можно ли заработать на дивидендном гэпе, если зашортить перед снижением стоимости акции. Но для этого нужно продать бумагу перед отсечкой, а к самим дивидендам это отношение не имеет никакого. Это обычная спекулятивная сделка на такой эффективности, как дивидендный гэп, который случается всегда.И заработать здесь можно.

Вот только шортистам дивиденды не выплатят. Дивиденды выплатят тем, кто купил акции перед отсечкой или у кого они уже были давно. Не обязательно перед самой отсечкой прям покупать. Вы могли давно уже в лонге сидеть с этими акциями позиционно.

В 2019 году Сбербанк выплачивал рекордные дивиденды по 16 руб за акцию. И последний день, когда можно было купить акции, чтоб получить дивиденды был 10 июня 2019 года.

Давайте посмотрим, когда этот лонг можно было бы закрыть, чтоб был толк от этих дивидендов. Самая ближайшая точка закрытия убыточного лонга-это закрытие гэпа через несколько дней.

Можно было закрыть убыточную позицию по комфортной цене хоть и с убытком, понимая, что возможно отсюда цена продолжит дальше падать и несколько месяцев можно будет не закрыть убыточную позицию.

Многие из трейдеров смогли закрыть свои убыточные лонги по Сбербанку только в декабре 2019 года. Но профессиональные трейдеры не работают так с дивидендами, такой исход больше свойствен новичкам, которые нахватались знаний по дивидендным гэпам и хотят заработать просто.

Профессионалы могут для покрытия убытков от такого лонга еще и зашортить фьючерс на эту акцию. И тем самым компенсировать убытки от лонга.

Вот теперь можно говорить, что сделка на получение дивидендов оказалась прибыльной.

После гэпа на акции фьючерс отреагирует нейтрально. Между прочим, такое состояние в других торговых ситуациях не наблюдается. Обычное состояние фьючерса по отношению к акции — контанго. То есть котировки фьючерса превышают стоимость акции.

Те трейдеры, которые смогли купить эти акции когда-то намного дешевле и уже, получив прибыль на росте, могут сразу после отсечки закрыть свой лонг с прибылью, да еще и дивиденды получить. Классная ситуация!

Можно ли одновременно открывать лонги и шорты?

С технической точки зрения, человек может одновременно открыть «long» и «short». Например, любой трейдер может открыть длинную позицию — приобрести 50 акций компании на фондовом рынке. Кроме того, одновременно он может открыть и короткую позицию вообще на другом активе.

Но, что в итоге?

Трейдер таким образом при грамотном подходе может остаться в нуле. Потери лонга компенсируются прибылью шорта, и наоборот. Но так бывает не всегда, и тем более ни тогда, когда вам это надо.))

Правда, такие ходы используются для перекрытия рисков: если на одном рынке будет «short», а на другом — «long» сделки скомпенсируют ценовые риски.

Этой комбинацией также пользуются арбитражники — трейдеры. Они покупают актив за дешевую цену на одной бирже, а затем продают ее на другой, тем самым получая прибыль за разницу.

Если же трейдер просто торгует и акциями и фьючерсами и его торговая стратегия не преследут целей, описанных выше, то варианты событий могут быть такие:

- Он может также компенсировать убытки одной сделки прибылью другой

- Получить убытки и на лонге одной позиции и на шорте другой позиции

- Получить прибыль на обоих сделках

- Получить колоссальные убытки от этих двух сделок, не рассчитав заранее риски потерь.

Как правильно шортить на бирже?

В «шорте», в прочем как и в лонге, огромное значение приобретает стратегия и индикаторы, которые использует трейдер. Его цель — найти оптимальную точку входа в позицию.

Субъективное мнение о том, что цена имеет тенденцию к завышению, не является причиной «шортить».

Многие трейдеры внимательно изучают индикаторы, которые говорят о перекупленности акций. Скользящие средние дают определенный сигнал для начала изучения свечного графика. Графический анализ и поиск образовавшихся фигур, таких как «голова и плечи», подает уже более явные сигналы.

Опытные трейдеры советуют входить в «короткую» сделку только после перекрестного подтверждения сигналов о том, что цена акции готова к падению. Иными словами, множество сигналов совпадающих с направлением повышают шансы успеха.

Этапы «шорта» на бирже

1.Определите цель и точку входа

Неважно шортите вы или лонгуете, вам необходимо знать заранее какой результат вы хотите получить. Но так оно так, но на практике цена может и не дойти до цели прибыли. Для такого варианта событий у вас всегда должен быть четкий план действий. Ведь ваша задача не получить супер прибыль в каком-то одном шорте, а статистически уметь зарабатывать и в лонг и в шорт.

2. Уточните всю необходимую информацию

Если вы будете шортить акциями, уточните список акций, которые доступны у вашего брокера. А затем проведите полный анализ ценных бумаг и разработайте торговую стратегию.

Помните:брокер предоставляет акции для «шорта» под обеспечение.

Важно! Шортить можно не только акциями. Можно шортить фьючерсами. А для этого вообще не надо никакого маржинального списка у брокера смотреть.

3. Определитесь с рисками

До начала сделки, вам следует определиться, где именно вы будете фиксировать убыток – если вы потерпите неудачу.

Что делать с ошибкой?

Если вы совершили ошибку, и вместо короткой позиции открыли длинную — закрывайте их сразу после обнаружения. Проанализируйте свою ошибку и двигайтесь дальше.

Выводы

- Если трейдер говорит, что он «лонгует» – это означает покупку. Но, если вы слышите, что он «зашортил» – это продажа.

- Когда трейдер говорит, что «он кроет лонги сейчас» — он закрывает сделку (покупки), а «крыть шорты» — закрытие продаж.

- Для выхода из позиции трейдеры совершают противоположную сделку: когда вы продаете – это выход из покупки, а когда вы покупаете – это выход из продажи. И, для заработка, каждому человеку необходимо закрыть две сделки: длинную позицию и короткую (или наоборот).

Шорт и лонг может осуществлять совершенно любой человек. Любое физическое лицо может открыть брокерский счет торговать на Московской фондовой бирже хоть чем.

Наиболее распространена торговля акциями и фьючерсами.

Бытует мнение, что новичку не рекомендуется шортить акциями, так как короткие сделки более рискованные, чем лонги.

Это заблуждение!

Правда здесь есть коварный нюанс для новичка. Совершая только лонги, он может просто напросто видеть их везде где ему кажется. Ведь шортить он боится, а денег заработать хочется очееень много!

Поэтому не бойтесь продавать и покупать на фондовой бирже. Все проще, чем вы думаете. Это всего лишь профессия. А в любой профессии всегда все сложно на стадии обучения и изучения.

За время существования фондового рынка инвесторы разработали множество стратегий торговли. Но почти в каждой стратегии применяется один из двух способов заработать на разнице котировок

Фото: uforms.ru для РБК Quote

Что такое длинная позиция

Длинная позиция (long position) — одна из самых популярных торговых сделок на фондовом рынке. Ее механизм понять проще всего, и поэтому новички на бирже обычно начинают именно с нее.

К такому способу торговли инвесторы прибегают тогда, когда ожидают роста котировок. Cмысл длинной позиции состоит в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают.

Инвестор открывает длинную позицию, когда покупает акции. Пока инвестор держит акции, то говорят, что он «держит длинную позицию». Продавая акции, инвестор длинную позицию закрывает. Прибыль получается как разница между ценами покупки и продажи.

Такая позиция называется длинной, потому что ее можно держать сколь угодно долго. Название происходит от английского long — длинный, долгий. С помощью длинной позиции можно извлекать прибыль, даже если инвестировать на долгосрочный период — не менее года.

В долгосрочной перспективе рынок ценных бумаг растет. Акция отдельной компании теоретически может дорожать до бесконечности. Так что можно особенно не беспокоиться о колебаниях цен в краткосрочной перспективе. Даже если акции подешевеют, то за несколько лет они восстановятся и, скорее всего, вырастут еще больше, принеся прибыль владельцу.

Что такое короткая позиция

Короткую позицию (short position) инвестор открывает в надежде получить прибыль от падения котировок на рынке. Для этого он берет у брокера взаймы акции под залог денежных средств, продает их на рынке и ждет, когда подешевеют.

Ожидается, что затем инвестор покупает то же количество акций, но уже по сниженной цене, и возвращает их брокеру. А разница между ценой продажи и ценой покупки остается у инвестора в качестве прибыли.

В отличие от длинной, короткую позицию можно открыть только на небольшой срок. Это связано с тем, что инвестор обязан вернуть ценные бумаги, которые он одолжил, причем не бесплатно, брокеру.

Короткой продажей не является продажа акций из портфеля инвестора. Когда инвестор продает приобретенные ранее бумаги — это всего лишь закрытие длинной позиции.

Короткую позицию трейдеры еще называют шорт — от английского short (короткий, краткосрочный). Шорт также открывают, держат и закрывают. Об инвесторе, который играет на понижение, говорят, что он шортит (ударение на последний слог). Пока инвестор не выкупит акции и не закроет позицию, про него говорят: «он в короткой позиции», «он в шортах».

Почему короткая позиция рискованнее длинной

Биржевые эксперты не рекомендуют начинающим трейдерам торговать на заемные средства, поскольку это очень рискованная стратегия. Риск состоит в том, что цена акции может вырасти вопреки ожиданиям. И инвестор оказывается в сложной ситуации. Он должен отдать брокеру взятые взаймы бумаги, а для этого вынужден их купить по более высокой цене, чем продавал ранее.

Если же вы все-таки решились попробовать заработать на короткой продаже, лучше подстраховаться. Биржевые эксперты советуют обязательно ставить стоп-лоссы и не брать слишком много взаймы.

Предоставляя трейдеру акции взаймы, сильно рискует и брокер. Поэтому брокерские компании вводят ограничения для желающих заработать на падении акций. Инвесторам разрешается открывать короткие позиции только по самым ликвидным акциям на рынке. Полный список таких бумаг находится на сайте брокера.

Также брокер вводит специальные коэффициенты. С их помощью он определяет сумму, которая должна лежать на брокерском счету клиента перед открытием короткой позиции. Данная сумма превышает совокупную стоимость взятых взаймы акций. Это нужно, чтобы клиент смог покрыть их стоимость, если вместо снижения рынок вдруг начинает расти.

На случай такого развития событий брокер также задает цену, по достижении которой трейдер или брокер могут принудительно закрыть позицию. Это происходит, если брокер видит, что денег, которые инвестор оставил в залог, может не хватить на выкуп акций.

К стратегии коротких продаж могут прибегать манипуляторы рынком. Обычно это крупные инвесторы, у которых достаточно средств, чтобы направить динамику рынка в нужное им русло. Поэтому за игрой на понижение следят специальные комиссии. В США это SEC или Комиссия по ценным бумагам и биржам, в России — Центральный банк.

Как влияют на рынок короткие и длинные позиции

Инвесторов, предпочитающих открывать длинные позиции, называют игроками на повышение. И вот почему: если на рынке больше тех, кто верит в дальнейший рост акций и открывает длинные позиции, рынок растет. То же самое верно и в отношении отдельных компаний.

Аналогичным образом стратегия, основанная на открытии коротких позиций, называется игрой на понижение, а самих трейдеров именуют игроками на понижение. Соответственно, если на рынке преобладают игроки на понижение, рынок падает.

Однако если на рынке накапливается слишком много длинных позиций, то образуется так называемый навес и возрастает вероятность, что участники рынка начнут массово закрывать позиции, то есть продавать акции. А это грозит обвалом котировок.

То же верно и в отношении коротких позиций. Если на рынке становится слишком много коротких позиций, любая новость может вызвать массовый выкуп акций инвесторами. При этом фондовые индексы (или котировки акций) буквально взлетают вверх в короткий срок.

Немного биржевого сленга

Участники фондового рынка любят давать прозвища игрокам, стратегиям и даже результатам торговли. Причем сравнивают их часто с представителями животного мира. На рынке есть «лоси», «зайцы», «волки», «овцы» и даже «свиньи».

Игроков на повышение зовут

Если фондовые индексы падают в течение продолжительного времени, то рынок становится «медвежьим». Игроков, подталкивающих его вниз, зовут «медведями». Откуда пошло это прозвище — также неизвестно. Но ассоциация такова: медведь встает на задние лапы, наваливается на рынок, придавливает его к земле — и цены падают.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Торговая позиция при биржевых операциях, которая возникает когда инвестор продает ценную бумагу, валюту или товар, которыми не обладает, в надежде купить их дешевле и успеть поставить товар покупателю или произвести взаимозачет. В этом случае, инвестор ограничен сроками расчетов и вынужден закрывать позицию в пределах срока поставки ценной бумаги, валюты или товара, отчего такие позиции получили названия «короткие», а их открытие сопряжено с высоким риском.

Прибыль — основная цель каждого участника торговых отношений финансового рынка. С развитием фондовой биржи постоянно увеличиваются число и сложность торговых стратегий, с помощью которых можно ее приумножить.

Прибыль — основная цель каждого участника торговых отношений финансового рынка. С развитием фондовой биржи постоянно увеличиваются число и сложность торговых стратегий, с помощью которых можно ее приумножить.

Они отличаются периодом и действиями с инструментами, которые производятся для достижения необходимого результата. Что такое лонг и шорт, как эти технологии используют участники биржи, шортить на фондовом рынке — что это, нужно разобраться для проведения удачных торговых сделок.

Суть шортовой и лонговой торговли

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Если изучать график любого актива в долгом периоде, можно увидеть тенденцию: повышение цены происходит медленно, скачками и ступенчато. При этом падает она быстро, иногда это занимает часы или минуты. Поэтому контракты на повышение рассчитаны на долгий срок, а на падение — короткий.

Для обозначения разных видов применяют термины шорт (short) и лонг (long), что в переводе означает, соответственно, короткий и длинный.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Если охарактеризовать эти термины простыми словами, то зашортить — это сначала продать, а потом выкупить, когда цена будет ниже, при этом получив доход. А лонговать — вначале купить, потом подождать, когда стоимость станет выше, и тогда уже продавать актив.

Короткие коммерческие операции, т.е. продажи без покрытия — это продажи акций, взятых в кредит у брокера под процент. На практике трейдер берет у брокера некоторое количество ценных бумаг или других инструментов торговли, продает и дожидается падения цены. Затем выкупает нужное количество и отдает брокеру вместе с его комиссией, а остальное забирает себе как прибыль.

При проведении шортовых сделок нужно учесть курс за прошлые периоды, ликвидность самого актива и поведение рынка, наличие тренда и флета — особого времени, когда цена стоит на одном месте.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Примеры шорта и лонга

Практически шорт выглядит так. Трейдер анализирует рынок и делает вывод про снижение цены актива. Поэтому он продает его, взяв в долг у брокера. После снижения цены трейдер выкупает актив обратно.

Пример. Ethereum продается по стоимости 100 долл. за монету. Трейдер предполагает, что цена снизится до 70 $. Поэтому покупает у брокера 20 монет и продает за 2000 долл. Через некоторое время криптовалюта падает в цене до 70 долл., после чего трейдер покупает 20 монет за 1400 $, отдав затем их брокеру вместе с его комиссией, которая составляет 100 долл. При этом прибыль составит 500 долл.

Комиссия брокера зависит от многих факторов, но больше всего от ключевой ставки в государстве. Чем она выше, тем дороже совершать короткие сделки, т.к. нужно, чтобы доход от совершения короткой операции получался выше, чем проценты за пользование активами.

Новичков интересует, что такое лонг на бирже. Он действует на практике следующим образом. Трейдер тратит свои средства на покупку акций, если при анализе тренда он предполагает, что стоимость будет расти. После повышения он продает актив по высшей цене.

Пример. Трейдер закупает биткоин по 2 тыс. долл. за 1 монету. Через несколько месяцев цена вырастает до 4 тыс. долл. и трейдер продает их, имея 2 тыс. долл. прибыли с каждой монеты.

Пример. Трейдер закупает биткоин по 2 тыс. долл. за 1 монету. Через несколько месяцев цена вырастает до 4 тыс. долл. и трейдер продает их, имея 2 тыс. долл. прибыли с каждой монеты.

Контракты по лонгам заключаются трейдерами, которые ориентируются в долгосрочных графиках котировок.

Особенности шортовой и лонговой торговли

Торговые стратегии на фондовом рынке подчиняются своим законам и правилам. Для получения дохода трейдеры совершают действия по одной и той же схеме.

Она включает анализ направления котировок, удерживание ордера, вход и выход из биржи. Трейдер знакомится с финансовыми отчетами компании, считает мультипликаторы и оценивает положение. Так выявляются компании, акции которых имеют потенциал падения или роста.

Она включает анализ направления котировок, удерживание ордера, вход и выход из биржи. Трейдер знакомится с финансовыми отчетами компании, считает мультипликаторы и оценивает положение. Так выявляются компании, акции которых имеют потенциал падения или роста.

Иногда участники биржи открывают сразу и шорт, и лонг позиции. Такими особенными вариантами сделок занимаются арбитражники — трейдеры, цель которых купить на 1 бирже дешевле, а втором месте — продать подороже. В таких случаях они получают доход на разнице котировок.

Также открытие шортовой и лонговой сделок на биржах поможет минимизировать риски, связанные с ценовыми скачками. В связи с открытием шорта трейдер также может получить на свой счет дополнительные средства. Но это лишь второстепенный фактор, связанный с целью заработать на падении активов.

При использовании шортов обязательно устанавливайте стоп-лосс, т.е. цену, при которой акции продаются автоматически, ограничивая денежные потери.

Риски шортовых сделок

Короткая и длинная позиции на бирже являются высокорисковыми. Риск шортовых операций связан с несколькими причинами.

Брокер дает акции под кредит, который потом нужно вернуть с процентами. Продавая акции, вы получаете прибыль — это и есть кредитные деньги. Проводя операции, нужно внимательно ознакомиться с процентной ставкой.

Продажи в коротких периодах — это риск, связанный с математическим ожиданием. Оно предполагает, что при продаже акций ваша прибыль ограничена, а убыток — безграничен.

Продажи в коротких периодах — это риск, связанный с математическим ожиданием. Оно предполагает, что при продаже акций ваша прибыль ограничена, а убыток — безграничен.

Дивидендная отсечка. После выплат дивидендов акции падают на размер дивидендов. Предположительно, трейдер может заработать на этом падении. Но есть нюанс. Если на момент отсечки у трейдера будет открыта короткая позиция по акциям, взятым в кредит у брокера, то он заплатит дивиденды первоначальному владельцу акций из своего счета. Поэтому трейдер, возможно, и заработает на падении, но его выплаты превысят этот заработок.

Некоторые брокеры специально закрывают короткие позиции клиентов перед отсечкой. Не советуют открывать шорты трейдерам, которые только начинают играть на бирже, и тем, кто зарабатывает на долгосрочных контрактах. Всегда есть риск, что котировки пойдут вверх, а не вниз, и шорт принесет убытки.

Short и long на рынке Форекс

Рынок Форекс обозначает покупку как «buy», а продажу — «sell». Трейдинг на рынке Форекс предполагает 2 действия: покупка валютной пары или ее продажа.

Среди трейдеров покупка валютной пары называется лонг, а продажа — шорт. Но эти названия не связаны с длительностью открытия позиции. Ордера открываются и на несколько часов, и на несколько дней.

Пример заключения сделок в МТ4 на форекс:

Шорт и лонг на рынке криптовалюты

На рынке криптовалюты существует возможность заработать прибыль на повышении цены, купив криптовалюту, и увеличивать свой доход при падении стоимости, открыв шортовую сделку.

Особенности лонговой торговли криптовалютой в том, что нужно найти правильное время для входа в лонг, а затем удерживать открытую позицию до достижения поставленного результата. При этом нужно заниматься анализом прогнозированных котировок.

Что значит шортить? Что такое шорт и лонг на бирже?

Шорт — это короткая позиция на бирже, лонг — длинная. Что стоит за этими словами? Если посмотреть на график изменения цены актива на бирже, то, скорее всего, вы увидите, что котировка растет достаточно медленно, ступенчато, постепенно. А снижения обычно резкие — обвал порой занимает считанные минуты или часы.

Если вы хотите работать на рост актива, то ваши сделки (позиции) будут долгими и длинными (лонгами). Если же вы открываете позицию, чтобы вскоре зафиксировать прибыль от падения, она будет короткой (шортом).

Лонги для «быков», шорты — для «медведей»

Рынки в долгосрочной перспективе растут. Во многом это связано с инфляцией: цена практически на любой актив в долгосрочной перспективе (масштаб — годы, десятилетия) увеличивается.

На биржах за ценными бумагами стоят вполне реальные активы и производственные мощности. Рост цен на фондовые индексы — отражение инфляции на имуществе, которое является обеспечением ценных бумаг.

Экономисты убеждены: постепенный и постоянный рост цен — норма для экономики. Обвалы же всегда являются тревожным знаком, ведь сигнализируют об упадке спроса. А для научно-технического прогресса, роста благосостояния наций и других глобальных показателей движения вперед спрос должен повышаться.

На Wall Street в Нью-Йорке не просто так установлена 3-тонная бронзовая статуя быка. Она символизирует классического держателя лонга, который не сомневается в росте актива со временем. У Франкфуртской биржи стоят скульптуры быка и медведя — здесь решили показать, что один без другого не существует.

Если «быки» держат длинные позиции, то «медведи» шортят. Есть даже аллегория: быки своими рогами толкают цену вверх, а медведи тяжелыми лапами вбивают её в пол.

Открытие лонгов и шортов

Лонги чаще всего открывают на собственные средства. Трейдер приобретает определенный актив и держит его — ничего с активом не делает. Когда актив подорожает до нужного уровня, трейдер продаст его и окажется в плюсе.

На примере: вы купили биткоин по 4 тыс. долларов за монету. Через год его курс поднялся до 10 тыс. Если вы продадите биткоин по этому курсу, то получите 6 тыс. долларов прибыли.

Для шортов же трейдеры обычно берут актив взаймы у брокера. Суть шорта в следующем: взять определенное количество актива, продать его на бирже, дождаться, когда цена актива снизится, и купить то же количество актива дешевле, чтобы отдать брокеру. Разницу (за вычетом комиссии брокера) трейдер кладет себе в карман.

На примере: Ethereum стоит 250 долларов за монету. Вы предполагаете, что завтра его курс упадет до 200 долларов. Вы берете у брокера 10 ETH и продаете их за 2500 долларов. Через день курс криптовалюты действительно падает до 200 долларов. Вы покупаете 10 ETH за 2000 долларов и отдаете брокеру, а также оплачиваете 100 долларов комиссии за пользование активом. При этом 400 долларов остается у вас.

На бирже система работает аналогично. Проценты за пользование активами зависят от ключевой ставки в стране.

Чем выше процентная ставка, тем дороже находиться в короткой позиции. Чтобы выйти в плюс, нужно, чтобы потенциальный доход от совершения сделки был выше, чем плата за пользование активом.

Можно ли одновременно открывать лонги и шорты

По сути, лонг — это покупка актива, шорт — продажа. Технически трейдер может одновременно открыть лонг и шорт. Но на практике таким занимаются редко.

К примеру, трейдер может открыть лонг — купить 100 акций определенной компании на фондовом рынке. Параллельно открывается шорт на фьючерсный контракт на 100 таких же акций.

В итоге трейдер окажется в нулевой позиции — доход от лонга будет компенсировать убыток от шорта. Особого убытка такие сделки не принесут.

Но подобные комбинации интересны для хеджирования рисков: когда на одном рынке открывается лонг, на другом — шорт, и сделки компенсируют ценовые риски друг друга. Кроме того, встречные сделки открывают арбитражники — трейдеры, которые хотят купить актив дешево на одной бирже и продать дороже на другой, чтобы получить прибыль за счет разницы котировок.

Что такое операции шорт на фондовом рынке

Содержание статьи

Рассмотрим, зачем нужен шорт, и что вообще такое — операции шорт на фондовом рынке? Высший пилотаж трейдера — это когда он умудряется продать то, чего у него фактически нет, причем при этом получая неплохую прибыль! «Шорт» — под этим словом трейдеры подразумевают проведение коротких операций на фондовом рынке. Сразу хотим предупредить новичков — с этим понятием им пока крайне не рекомендуется связываться. По причине того, что для такого вида заработка при падении курсовой стоимости акций, необходим солидный опыт работы. Но, знать на будущее надо.

Операции шорт — игра на понижение

Суть игры в том, что когда у трейдера есть полная уверенность в скором снижении котировок, он у брокера берет акции и на рынке их продает по цене, которая есть на данный момент. Через время, когда цена упадет, трейдер выкупает эти акции и возвращает брокеру. Разница в ценах и есть его прибыль. Однако, он может ошибиться, куда пойдет цена, а значит — понести убытки. А, ведь он брокеру должен заплатить его вознаграждение, не зависящее от результата. Оно, кстати, в случаях с шорт-операциями не сильно большое.

В общем смысле это выглядит так, что трейдер оперирует акциями, которых у него фактически нет. По информации на мониторе, количество акций минусовое. И с брокером трейдер толком не заключает соглашений.

Когда используют операции шорт

Шорт на фондовом рынке можно проводить при достаточном количестве средств, чтобы суметь покрыть возможные убытки. Тем более, что брокер тоже не спит, и за трейдером пристально наблюдают его менеджеры. Когда убыток трейдера сравнивается с суммой его депозита, все операции сразу прекращаются, и у него на счете оказывается нулевой баланс!

Это основная отличительная особенность операций шорт от стандартной работы на рынке. Покупая акции за живые деньги и используя кредитное плечо, потерять все сразу не получится, ведь даже при падении цены акции что-то стоят. Используя шорт, депозит можно слить до последней копейки при поднятии цены на акции чуть больше, чем в два раза. Такое бывает не часто, но бывает.

Перенос позиции на следующий день

Есть опасность при использовании на фондовом рынке шорта на понижении. Это когда переносят короткую позицию на следующий день. За ночь могут произойти любые события: вдруг рынок США вырастет или подорожает резко нефть. Утром, после таких событий ММВБ открывшись скакнет резко вверх. Трейдер физически просто не сможет на происходящее отреагировать, чтобы закрыть шорт-операцию. А, в результате счет нулевой и горькое разочарование.

Почему я не могу встать в шорт по акциям

Возможность совершать сделки через интернет существенно упрощает процесс инвестирования: не нужно ходить в офис брокера, подписывать поручения на покупку или продажу ценных бумаг. Достаточно просто нажать кнопку в торговом терминале. Такой подход позволяет абстрагироваться от многих деталей брокерской деятельности. Однако именно эта простота и сокрытие «подкапотного пространства» иногда приводит к сложностям и непониманию, почему нельзя совершить то или иное действие. Поэтому давайте разберёмся, как осуществляются расчёты по сделкам, которые вы совершаете.

Когда вы покупаете акции или облигации, то в своём терминале видите лишь, как изменяется их количество на вашем счёте. Многие при этом даже не задумываются о том, что они ещё физически не стали владельцами только что купленных ценных бумаг. Даже если сделка совершается в режиме Т0, то расчёты по сделкам происходят по завершении торгового дня: деньги физически списываются с вашего счёта, а бумаги поступают в ваше распоряжение. Брокер при этом следит, чтобы у вас хватило средств для обеспечения расчётов по сделкам. Для облегчения процесса отслеживания брокер транслирует информацию по вашему счёту в режиме онлайн так, как будто все расчёты уже произведены. Поэтому может создаться иллюзия, что вы получаете бумаги в своё распоряжение сразу же после нажатия кнопки «Купить».

Если вы хотите продать бумагу, то к моменту расчётов по сделкам она должна находиться на вашем депозитарном счёте. Обратите внимание, что здесь говорится о моменте расчётов, а не о моменте совершения сделки. Кнопку «Продать» вы нажимаете во время торговой сессии, а расчёты осуществляются после её завершения или даже на следующий торговый день.

Обычно все сделки с акциями совершаются в одном и том же режиме: если вы купили в режиме Т+2, то и продавать будете также. Не возникает никаких проблем с тем, чтобы купить акцию и продать её через несколько минут.

Если подытожить вышесказанное, то ключевым моментом для совершения сделок является наличие ценной бумаги на депозитарном счёте к моменту расчётов. При продаже принадлежащих вам акций бумаги просто списываются со счёта. Однако когда вы хотите занять короткую позицию по акции, то дело немного сложнее. Если у вас нет бумаг на счёте, которые нужно продать для формирования шорта, их нужно где-то взять. Теоретически, вы должны заключить сделку репо, по которой возьмёте акции под залог собственных денежных средств. Рядовым инвесторам в общем случае доступ к этому режиму торгов закрыт, поэтому такие операции брокер берёт на себя. Бывает, что акции есть у самого брокера, тогда он одолжит вам собственные. Если у брокера собственных акций нет, то он может занять их на открытом рынке. Это делается автоматически, и вряд ли можно узнать, какие акции пошли на формирование короткой позиции — брокерские или с рынка.

Чаще всего проблем с займом акций не возникает, но могут быть ситуации, когда на какие-то бумаги возникает большой спрос. Вполне может получиться, что на волне ажиотажа вы обращаетесь к брокеру, а акции у него уже разобрали другие клиенты для своих шортов. В этом случае в выдаче бумаг вам могут отказать. Конечно, брокер имеет возможность сам занять акции на рынке, чтобы одолжить вам. Однако рыночные ставки могут сильно изменяться. Если они ниже тех, по которым вам брокер даёт бумаги в долг, то бумаги будут одалживаться на открытом рынке. Если ставки по рыночным заимствованиям выше, тогда брокер вам откажет в выдаче бумаг.

Намного реже бывают случаи, когда открытие коротких позиций запрещается организатором торгов. Одной из причин этого могут быть корпоративные события у соответствующего эмитента либо сложная рыночная ситуация.

Отдельно стоит отметить, что не всякая акция в принципе может отдаваться в шорт. Подобные операции возможны только для маржинальных бумаг, список которых отличается у разных брокеров.

__________

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!

шорт — Финансовый словарь смарт-лаб.

шорт (short — короткая позиция, short selling — короткая продажа) — это продажа актива, которого у вас нет с целью заработать на снижении его цены. Идея короткой позиции состоит в желании получить доход от продажи переоцененных активов.см. также:

шорт акций

шорт сквиз

short interest

История коротких позиций

Первый в истории шорт был открыт в 1609 году, когда голландский купец Исаак Ле Маире организовал шорты по Ост-Индийской Компании, котороая торговалась на бирже в Амстердаме[2]. В 1610 году компания убедила правительство запретить шорты из-за того что они наносят вред невинным акционерам. Несмотря на запрет, спекулянты продолжали шортить, и Голландия в 1869 решила обложить короткие продажи налогом.

Шортить можно было и пузырь компании Южных Морей в 1720 году, акции которой упали с 1200 до 86 фунтов. После этого, в 1734 власти Англии запретили шорты. Тем не менее, закон не исполнялся и был отменен в 1860-м году. И уже в 1866 произошла паника в результате которой пали многие банки. Вину опять возложили на шортистов. В 1867 Парламент Англии принял закон о запрете шорта акций банков и опять его не исполнили. В 1668 специальная комиссия пришла к выводу, что шортисты не виноваты в банковском кризисе.

1724 — королевский указ запретил шорты во Франции. Наполеон назвал эту практику незаконной, полагая, что из-за шортистов упала цена гособлигаций Франции.

1812 — США запретили шорты на фоне внезапной войны с Англией. Запрет также устанавливался в периоды депрессии 1857-1859.

В 1867 правительство США хотело запретить шорты золота через «закон о спекуляции золотом», в результате чего за 2 недели золото выросло с $200 до $300. Запрет решили снять:)

1897 — Рейхстаг Германии запретил торги фьючерсами на кукурузу и муку, а также форвардные сделки на некоторые акции. Трейдеры убежали в Амстердам и Лондон. В 1909 закон был отменен в отношении акций и в 1911 — в отношении сырья.

Во время Первой Мировой Войны в странах участниках были запрещены шорты, чтобы избежать наездов врагов на рынки.

1929 — шортист Бен Смит, срубивший денег на обвале рынка, вынужден был нанять телохранителей, чтобы уберечь себя от пострадавших акционеров.

1931 NYSE запрещает шорты из-за внезапного выхода Великобритании из золотого стандарта. Через 2 дня запрет снят.

1930-1938 дебаты в США по поводу коротких позиций. SEC придумывает uptick rule.

1949 — Альфред Уинслоу Джонс создает первый фонд, который может шортить акции. Фонд был устроен как партнерство, чтобы избежать регулирования SEC. По сути, это был первый хедж-фонд.

1985 Джеймс Чанос основал фонд Kynikos Associates, который специализировался на коротких продажах. Это крупнейший фонд в мире, специализирующийся на шортах.

1992 — Джордж Сорос зашортил британский фунт, заработав $миллиард.

2002 — Япония ввела uptick rule.

2007 — рекорндую прибыль $15 млрд на шортах ипотечных ценных бумаг заработал Джон Полсон.

Шорт и кризис

История показывает, что каждый раз во время паники на бирже, власти запрещали короткие позиции. На самом деле эти меры продиктованы скорее желанием что-либо сделать, чем рациональными мотивами. Короткие позиции должны быть рано или поздно закрыты, поэтому их ликвидация приводит к росту рынка.

Технология шорта

Чтобы зашортить акцию — необходимо занять ее у брокера. Брокер кредитует акциями клиента. За это трейдер платит брокеру определенный % за пользование акциями.

Чтобы зашортить фьючерс — ничего занимать не надо. В момент заключения сделки, контракт создается из воздуха и по сути представляет из-себя спор между покупателем и продавцом, куда пойдет цена актива.

Любопытно, что фонды не раскрывают те короткие позиции, которые держат, чтобы их конкуренты не воспользовались этим, и не устоили атаку на короткую позицию — шорт сквиз.

Для того, чтобы выйти из короткой позиции, трейдер должен выкупить свою сделку; таким образом, эффект от этих действий оказывается «бычьим» и способствует повышению цен.

главная тактика при работе с короткими позициями основывается на правиле «не цепляться за проигрышную позицию». Если она не дает вам прибыль, закройте ее. [1]

Риск короткой позиции

риск по шорту несимметричен риску приобретения акции, так как теоретически неограничен. Если акция вырастет в 5 раз, то можно потерять в 5 раз больше денег, чем стоило открыть шорт. Поэтому, в США можно открыть короткую позицию только не более чем на 50% своего счета.

Самый большой риск, с которым может столкнуться шортист — неликвидность актива. То есть невозможность закрыть позицию, когда его никто не хочет продавать. Такая ситуация носит название корнер.

Зачастую, договор с брокером предусматривает возможность брокера потребовать вернуть акцию, что означает немедленное требование закрыть шорт по акциям.

инвестиционный шорт — короткая позиция по акции, которая основывается на детальном изучении финансовой деятельности компаний, деловые перспективы которых ухудшаются или существенно хуже, чем это представлено в оценке из акций.

«торговля в шорт на товарных рынках — не для слабонервных» [1][1] Бартон Биггс «Вышел хеджер из тумана»

[2] Filippo Stefanini — Investment Strategies of Hedge Funds

см. все записи по теме шорт на смартлабе

- Товары

- Клиенты

- Случаи использования

- Переполнение стека Публичные вопросы и ответы

- Команды Частные вопросы и ответы для вашей команды

- предприятие Частные вопросы и ответы для вашего предприятия

- работы Программирование и связанные с ним технические возможности карьерного роста

- Талант Нанимать технический талант

Операция black ( black op для краткости) — это скрытая операция, проводимая правительством или военными. Черные операции являются секретными, и тот, кто их делает, не признает, что они когда-либо происходили. [1] Есть различия между черными операциями и те, которые просто секретны. Основное отличие состоит в том, что черная операция часто использует обман. Этот обман, возможно, не говорит никому, кто сделал операцию.Это может также быть обвинение операции на кого-то еще (операции «ложного флага»). [2] [3]

Одним из примеров чёрной операции является «чёрная сумка». [1] Операция черного мешка — это когда агенты или солдаты тайно входят в здания и собирают разведданные. [4] Известно, что Федеральное бюро расследований, [5] , Центральное разведывательное управление, [6] Моссад, МИ-6 и другие разведывательные службы выполняли подобные операции. [4]

Слово «черный» может использоваться для любых секретных действий, совершаемых правительством. Например, некоторые военные и спецслужбы классифицировали «черные бюджеты» для проведения черных операций. Почти все детали об этом бюджете скрыты от общественности. [7] [8]

- В 2007 году Центральное разведывательное управление рассекретило некоторые секретные записи. В этих записях было обнаружено, что ЦРУ незаконно шпионило за людьми в Соединенных Штатах.Он также планировал убийства, похищения людей и другие черные операции. [9]

- ↑ 1,0 1,1 Смит-младший, В. Томас (2003). Энциклопедия Центрального разведывательного управления . Нью-Йорк, Нью-Йорк: Факты о Файле, Inc. с. 31. ISBN 0-8160-4666-2 .

- ↑ Популярная электроника, том 6, выпуск 2–6 . Ziff-Davis Publishing Co., Inc. 1974, p. 267. «Существует три классификации, на которые разведывательное сообщество официально разделяет подпольные вещательные станции.Черная операция — та, в которой есть главный элемент обмана ».

- ↑ Джанг, Чу, От потери к обновлению: рассказ о жизненном опыте в девяноста , «Выбор авторов», Линкольн, Небраска, с. 54. «(Черная операция была) операция, в которой источники пропаганды были замаскированы или неправильно представлены тем или иным образом, чтобы их нельзя было отнести к людям, которые действительно спроектировали это».

- ↑ 4,0 4,1 «Камеры наблюдения Таллиннского правительства показывают работу черного мешка». Intelnews . 16 декабря 2008 г. Получено 3 декабря 2012 г.

- 9009 руд, Джастин (15 июня 2007 г.). «ФБР, чтобы повысить ‘Black Bag’ Search Ops». ABC News . Получено 3 декабря 2012 г.

- ↑ «Вор кодов ЦРУ, пришедший с холода». matthewald.com . Получено 3 декабря 2012 г.

- ↑ «Грязные секреты» черного бюджета «». Деловая неделя . 27 февраля 2006 г. Получено 12 июня 2012 г.

- ↑ Шахтман, Ноа (1 февраля 2010 года). «Черный бюджет Пентагона превысил 56 миллиардов долларов». Проводной . Получено 12 июня 2012 г.

- ↑ Тисдалл, Саймон (22 июня 2007 г.). «ЦРУ выпустит« черные файлы »времен холодной войны». Страж . Получено 7 июня 2012 г.

- Росс, Брайан; Эспозито, Ричард (22 мая 2007 г.) «Буш санкционирует новые тайные действия против Ирана». ABC News . Получено 7 июня 2012 г.

- ↑ Шипман Тим (27 мая 2007 года).«Буш санкционирует« черные операции »против Ирана». Телеграф . Получено 7 июня 2012 г.

- Товары

- Клиенты

- Случаи использования

- Переполнение стека Публичные вопросы и ответы

- Команды Частные вопросы и ответы для вашей команды

- предприятие Частные вопросы и ответы для вашего предприятия

- работы Программирование и связанные с ним технические возможности карьерного роста

- Талант Нанимать технический талант

- реклама Связаться с разработчиками по всему миру

Загрузка…

,Что такое операция Твист

Автор Джордж Мэтью | Мумбаи | Обновлено: 24 декабря 2019 г., 7:33:46.

РБИ снизил ключевую процентную ставку — ставку репо — на 135 пунктов до 5,15 процента в этом году, но банки передали только ее часть.

РБИ снизил ключевую процентную ставку — ставку репо — на 135 пунктов до 5,15 процента в этом году, но банки передали только ее часть.19 декабря Резервный банк Индии решил провести свою версию операции «Твист» посредством одновременной покупки и продажи государственных ценных бумаг в рамках операций на открытом рынке (OMO) за 10 000 крор рупий каждая 23 декабря.Операция «Твист» — это название операции по денежно-кредитной политике Федерального резерва США, которая включает в себя покупку и продажу государственных ценных бумаг для стимулирования экономики путем снижения долгосрочных процентных ставок.

Почему сейчас операция Twist?

РБИ снизил ключевую процентную ставку — ставку репо — на 135 пунктов до 5,15 процента в этом году, но банки передали только ее часть. Среднегодовая предельная стоимость кредитной ставки на основе средств (MCLR) снизилась всего на 49 базисных пунктов (бит / с).Операция Twist обычно приводит к снижению долгосрочной доходности, что поможет повысить экономику, сделав кредиты менее дорогостоящими для тех, кто хочет купить дома, автомобили и финансовые проекты, в то время как сбережения становятся менее желательными, потому что они не платят так много процентов. RBI говорит, что решение следует за «анализом текущей ликвидности и рыночной ситуации и оценкой развивающихся финансовых условий». Центральный банк заинтересован в том, чтобы долгосрочные ставки были снижены, чтобы стимулировать инвестиции и оживить экономику.Идея заключается в том, что инвестиции в бизнес и спрос на жилье в основном определялись долгосрочными процентными ставками.

Что планирует RBI на 23 декабря?

Центральный банк принял решение приобрести одну ценную бумагу в 10 000 крор рупий — 6,45% GS 2029. Это долгосрочная 10-летняя облигация. Что касается продажи, она предложила продать четыре ценные бумаги на общую сумму 10 000 крор рупий — 6,65% GS 2020, 7,80% GS 2020, 8,27% GS 2020 и 8,12% GS 2020.Все эти четыре ценные бумаги являются краткосрочными и имеют срок погашения в 2020 году. Когда РБИ купит облигации на 6,45 процента 23 декабря, ожидается, что спрос вырастет, что приведет к снижению долгосрочной доходности. С другой стороны, продажа краткосрочных ценных бумаг приведет к росту краткосрочной ставки. Тем не менее, по словам банкиров, «Операция Твист», вероятно, положит конец ожиданиям снижения процентной ставки. «Это сигнал неудовлетворенности RBI кривой доходности казначейских векселей, которая находится ниже уровня репо, и его готовностью поглотить предложение правительства в то время, когда аппетит инвесторов низок в долгосрочной перспективе», — сказал банкир.

Опыт США.

В 1961 году администрация Джона Ф. Кеннеди предложила решение для восстановления слабой экономики за счет более низких долгосрочных процентных ставок при сохранении краткосрочных процентных ставок без изменений — инициатива, теперь известная как «Операция Твист», в честь песни Chubby Checker и танец тогда охватывает народ. ФРС США применила политику. Затем ФРС в конце 2011 и 2012 годов реализовала программу «Операция Твист», чтобы стимулировать экономику, пострадавшую от мирового финансового кризиса.Первая программа была с сентября 2011 года по июнь 2012 года и предусматривала перераспределение активов ФРС на 400 миллиардов долларов. Второй период проходил с июля 2012 года по декабрь 2012 года и охватил в общей сложности 267 миллиардов долларов США в ответ на продолжающийся вялый рост экономики США. В декабре 2012 года ФРС прекратила программу и заменила ее другой политикой «количественного смягчения», которая стремится снизить долгосрочные ставки, совершая покупки на открытом рынке долгосрочных казначейских обязательств и ценных бумаг с ипотечным покрытием.

Что такое операции на открытом рынке?

RBI управляет и контролирует ликвидность, силу рупии и денежное управление посредством покупки и продажи государственных ценных бумаг (G-Sec) в денежном инструменте под названием Операции на открытом рынке. OMO — это рыночные операции, проводимые RBI путем продажи и покупки G-Sec на рынке и с рынка с целью скорректировать условия ликвидности рупии на рынке на долгосрочной основе. Когда RBI чувствует, что на рынке имеется избыточная ликвидность, он прибегает к продаже ценных бумаг, тем самым высасывая ликвидность в рупиях.Точно так же, когда условия ликвидности являются жесткими, RBI может покупать ценные бумаги на рынке, тем самым выпуская ликвидность на рынок. В пятницу доходность 10-летних эталонных облигаций упала на 13 б.п. до 6,60% после объявления RBI.

📣 Индийский экспресс сейчас на Telegram. Нажмите здесь, чтобы присоединиться к нашему каналу (@indianexpress) и оставаться в курсе последних новостей

Для всех последних объясненных новостей, загрузите приложение Indian Express.

, Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …