Лизинг оборудования: что это и кому подойдет

Лизинг или кредит?

Допустим, предприятию нужно закупить для производства лазерный станок для резки металла, принтер и плоттер. Что выбрать: купить оборудование в кредит или взять его в финансовую аренду (лизинг)? Такие инструменты, как лизинг и кредит, схожи и удобны для малого и среднего бизнеса, поскольку в обоих случаях мы говорим об отсроченных регулярных выплатах. Однако есть и ряд существенных отличий.

При кредитовании клиент получает деньги, а при лизинге — имущество, которое и выступает в качестве залога. По этой причине вероятность одобрения заявки на финансовую аренду существенно выше, чем на кредит, ведь оборудование остается собственностью лизинговой компании, что снижает ее риски.

Стоимость имущества, взятого в лизинг, выплачивается частями, и только после погашения всех платежей оборудование может перейти в собственность лизингополучателя — после этого компания может распоряжаться им, как хочет.

Оборудование, взятое в лизинг, начинает сразу же приносить прибыль и окупаться: лизинговые платежи относятся на себестоимость продукции, поэтому уменьшается налогооблагаемая база по налогу на прибыль организации. Кроме того, клиент может вернуть сумму НДС, поскольку НДС также платит лизинговая компания. А это 20% от стоимости оборудования. Кредит не дает подобных налоговых выгод.

Можно получить оборудование в лизинг в сжатые сроки во всех крупных городах России и оформить сделку дистанционно, как и в случае с кредитованием. Это повышает технологичность сервиса и способствует развитию бизнеса в регионах.

Условия лизинговых сделок (срок договора, сумма финансирования, ежемесячные выплаты и т.д.) зависят от многих факторов — например, насколько бизнес финансово устойчив, какие у него помесячные обороты, какой правовой статус, сколько стоит оборудование, которое нужно профинансировать.

На российском рынке сейчас не так много компаний, которые предлагают малому и среднему бизнесу оборудование в лизинг. В пятерку лучших в рейтинге по количеству сделок с оборудованием за первое полугодие 2021 в России, по мнению наших аналитиков, вошли «Сименс Финанс», «Балтийский лизинг», «НЛК», «Аренза-Про» и «Интерлизинг».

Кому выгодно брать оборудование в лизинг?

Финансовая аренда (лизинг) более выгодна для бизнеса, чем покупка, когда речь идет о стартапе. Во-первых, в случае неудачи материальные издержки будут не столь болезненны: взятое в лизинг оборудование можно вернуть, тогда как, купленное придется продавать с потерями в цене. То есть предприниматель может досрочно расторгнуть с лизинговой компанией договор, но важно помнить, что оборудование не должно быть утеряно или испорчено.

Во-вторых, если старт бизнеса не оправдает ожиданий и возникнет необходимость поменять направление, фаундер сможет обменять у лизинговой компании оборудование на другое в соответствии с новым бизнес-планом. Это избавляет от необходимости перепродажи и новых покупок. Такую возможность предоставляют не все лизинговые компании и только в случае, если за время договора бизнес выплачивал ежемесячную сумму за имущество и не повредил его.

Это избавляет от необходимости перепродажи и новых покупок. Такую возможность предоставляют не все лизинговые компании и только в случае, если за время договора бизнес выплачивал ежемесячную сумму за имущество и не повредил его.

Пандемия повлияла на рынок, и многие компании перевели штат на удаленную работу. В сложившихся условиях бизнесу необходимо быть гибким, поэтому выгоднее брать оборудование в финансовую аренду на один-два года.

По моему опыту, это самый оптимальный срок, в рамках которого фаундер может быть уверен, что оборудование не перестанет быть нужным бизнесу. Если спустя время у предпринимателя остается потребность в нем, то он может продлить контракт с лизинговой компанией и использовать предмет дальше по назначению.

Не стоит исключать и другие ситуации, при которых финансовая аренда с большой вероятностью будет выгоднее покупки:

- ограниченный бюджет на оборудование;

- нет стартового капитала и нет времени или возможности копить;

- необходимо быстрого запустить продажи к горячему сезону;

- не хочется рисковать оборотными средствами;

- оборудование вышло из строя (не подлежит ремонту, или же он обойдется слишком дорого), и его необходимо быстро заменить, чтобы не потерять доходы.

При этом если предприятие уже давно работает в отрасли и ему нужно оборудование на долгосрочный период (например, на 10 лет), то легче всего будет купить его, нежели использовать лизинговый инструмент. В основном из-за срока пользования лизинговые компании финансируют обычно до трех лет.

Какое оборудование бизнес может взять в лизинг?

По нашим данным, активнее стал пользоваться услугами финансовой аренды ресторанный бизнес. На рынке есть услуга «кофейня под ключ»: лизинговая компания профинансирует все оборудование, необходимое для кофейни, — от стаканчиков и приборов до мебели и кофемашины.

По всей видимости, в будущем доступны будут и другие форматы бизнеса «под ключ», и популярность такого пакета услуг будет расти, поскольку это дает предпринимателю возможность выйти на рынок практически без стартового капитала.

Можно заказать финансирование полиграфической, климатической техники, организовать техобеспечение презентаций и даже комплексные IT-решения в сфере безопасности, хранения и передачи данных и т. д. Или взять в лизинг оборудование для локаций виртуальной реальности, дроны и квадрокоптеры, станки и тренажеры и многое другое. Например, недавно мы профинансировали приобретение дрона-сканера поверхности рудников для компании, которая предоставляет услуги маркшейдерской службе «Норникеля».

д. Или взять в лизинг оборудование для локаций виртуальной реальности, дроны и квадрокоптеры, станки и тренажеры и многое другое. Например, недавно мы профинансировали приобретение дрона-сканера поверхности рудников для компании, которая предоставляет услуги маркшейдерской службе «Норникеля».

Стоит отметить, что цифровизация оказала структурное влияние на сегмент лизинга в России и стимулировала взрывной рост спроса на телекоммуникационное оборудование, включая системы хранения данных и серверное оборудование. Это в первую очередь объясняется переходом на удаленную работу сотрудников многих компаний, а также сквозным развитием онлайна.

Телекоммуникации не единственный подсегмент в устойчиво растущем сегменте оборудования. Бизнес активно берет в лизинг медицинскую технику и фармацевтическое оборудование — в 2020 прирост составил 57%.

Финансовая аренда оборудования становится все более востребованной на российском рынке, поскольку позволяет бизнесу быть мобильным и быстро тестировать гипотезу в рыночных условиях, минимизировав риски. Но предпринимателям нужно с умом подходить ко всем финансовым инструментам, в том числе и к лизингу.

Но предпринимателям нужно с умом подходить ко всем финансовым инструментам, в том числе и к лизингу.

Если стоит задача — расширить сферу деятельности, увеличить объемы производства или обновить техническую базу за счет современного оборудования, то финансовая аренда поможет с этим. Однако, перед тем, как обращаться в соответствующую компанию, необходимо определить, какое именно оборудование нужно бизнесу, на какой срок, какие размеры аванса и ежемесячных выплат будут подъемными. После этого уже можно выходить на рынок и изучать предложения лизингодателей.

Фото на обложке: FOTOGRIN/shutterstock.com

ᐅ Лизинг оборудования для юр лиц (для малого бизнеса)

Лизинг оборудования — это оптимальный вариант приобретения имущества предприятиями, которые не имеют возможности единовременно оплатить полную стоимость товара. При этом с учетом всех преимуществ данного вида финансирования лизинг на оборудование выглядит более привлекательным решением по сравнению с кредитованием.

Условия сделки по лизингу составляются с учетом специфики организации, ее возможностей. Соответственно, оборудование в лизинг для малого бизнеса будет приобретаться на совсем иных условиях по сравнению с приобретением имущества крупными предприятиями за счет собственных средств.

Предметом лизинга является оборудование для любой отрасли промышленности, включая строительство, перерабатывающую, пищевую, химическую и другие.

Преимущества лизинга оборудования

- Гибкая система внесения лизинговых платежей. Размер платежей может варьироваться в зависимости от ряда факторов, в том числе при составлении графика платежей может быть учтена сезонность выручки предприятия.

- Приемлемая ставка процента.

- Кратчайшие сроки рассмотрения заявки и принятия решения.

- Валюта расчета графика лизинговых платежей: белорусский рубль, доллар США, евро. Валюта внесения лизинговых платежей: белорусский рубль

- Размер авансового платежа может варьироваться от 20% до 40%.

- Срок лизинга — от 12 до 60 месяцев.

- Выкупная стоимость составляет от 1% до 25% от стоимости оборудования.

Основные требования к лизингополучателю

Установленные минимальные требования к лизингополучателю делают лизинг оборудования доступным практически для всех предприятий. Основным требованием является необходимость подтвердить юридический статус, доказать финансовую устойчивость (стабильность) и подтвердить положительную деловую репутацию лизингополучателя.

Список документов для получения лизинга здесь

Лизинг оборудования: руководство для владельцев бизнеса

Опубликовано: 2021-07-30

- Приобретение оборудования стоит дорого, и для многих малых предприятий может быть невозможно купить все необходимое заранее.

- Вы можете не владеть своим оборудованием при аренде, но вам не нужно беспокоиться о том, что оно устареет.

- При лизинге оборудования вы платите фиксированную ставку за определенный период. Проценты и комиссии встроены в платеж. Контракты на лизинг оборудования обычно заключаются на три, семь или 10 лет.

- Эта статья предназначена для владельцев бизнеса, которые рассматривают возможность аренды оборудования.

Покупка и обслуживание оборудования обходятся дорого, и как только вы инвестируете в какое-либо оборудование, выход новой версии, которая сделает вашу устаревшую или неполноценной, станет лишь вопросом времени. Из-за высоких затрат, связанных с владением и эксплуатацией оборудования, многие владельцы малого бизнеса предпочитают сдавать его в аренду, а не владеть.

Лизинг предлагает преимущества, которых нет в собственности, включая более низкие ежемесячные платежи, которые обычно распределяются на месяцы или годы, а не выплачиваются единовременно. Многие договоры аренды коммерческого оборудования также включают соглашения об обслуживании или дополнительные услуги, которые обеспечивают спокойствие для бизнес-пользователей и исключают необходимость в штатных технических специалистах.

Многие договоры аренды коммерческого оборудования также включают соглашения об обслуживании или дополнительные услуги, которые обеспечивают спокойствие для бизнес-пользователей и исключают необходимость в штатных технических специалистах.

Если вашему бизнесу требуется новое оборудование или технологии, но вы не можете себе этого позволить, можно рассмотреть вариант аренды. Лизинг позволяет вам делать меньшие ежемесячные платежи, обычно в течение многолетнего периода, вместо того, чтобы покупать все сразу. По окончании аренды вы можете вернуть оборудование или купить его по цене, которая зависит от удорожания и суммы, которую вы заплатили в течение срока аренды.

Примечание редактора: Ищете информацию о лизинге оборудования? Воспользуйтесь приведенной ниже анкетой, и наши партнеры-поставщики свяжутся с вами, чтобы предоставить вам необходимую информацию:

Что такое лизинг оборудования?

Лизинг оборудования — это вид финансирования, при котором владелец малого бизнеса арендует оборудование, а не покупает его. Владельцы бизнеса могут арендовать дорогое оборудование, такое как машины, автомобили, компьютеры и другие инструменты, необходимые для ведения бизнеса. Оборудование сдается на определенный срок. По истечении срока действия контракта владелец бизнеса должен вернуть оборудование, продлить договор аренды или купить оборудование.

Владельцы бизнеса могут арендовать дорогое оборудование, такое как машины, автомобили, компьютеры и другие инструменты, необходимые для ведения бизнеса. Оборудование сдается на определенный срок. По истечении срока действия контракта владелец бизнеса должен вернуть оборудование, продлить договор аренды или купить оборудование.

Лизинг оборудования отличается от финансирования оборудования — это получение бизнес-кредита на приобретение оборудования и его погашение в течение определенного срока с оборудованием в качестве залога. В этом случае вы будете владеть оборудованием после выплаты ссуды.

При аренде оборудования оборудование не принадлежит вам по истечении срока аренды. Как и в случае с бизнес-ссудой, вы платите проценты и комиссионные при аренде оборудования, и они добавляются к (обычно) ежемесячному платежу. Могут потребоваться дополнительные сборы за страхование, техническое обслуживание, ремонт и связанные с этим расходы.

В долгосрочной перспективе лизинг оборудования может быть намного дороже, чем покупка оборудования напрямую, но для нуждающихся в денежных средствах владельцев малого бизнеса это средство получить доступ к необходимому оборудованию без особых предоплаты.

Ключевой вывод: лизинг оборудования позволяет брать оборудование в аренду на заранее определенный срок. Вы платите проценты и сборы, но не владеете оборудованием после истечения срока аренды.

Как работает аренда оборудования?

Если вы решите арендовать оборудование для своего бизнеса, а не покупать его, вы заключаете договор аренды с владельцем или поставщиком оборудования. Подобно тому, как работает договор аренды, владелец оборудования составляет договор, в котором указывается, как долго вы будете сдавать оборудование в аренду и сколько будете платить каждый месяц.

В течение срока аренды вы используете оборудование до истечения срока сделки. Бывают случаи, когда вы можете расторгнуть договор аренды — и эти случаи следует указать в договоре, — но многие договоры аренды не подлежат отмене. После истечения срока аренды у вас часто появляется возможность приобрести оборудование по текущей рыночной цене или ниже, в зависимости от поставщика.

Ставки, которые вы платите за аренду оборудования, варьируются от одной лизинговой компании к другой. Ваш кредитный рейтинг также играет роль в котируемых вами ставках. Чем рискованнее вы будете давать взаймы, тем дороже вам обойдется аренда оборудования. Аренда оборудования может быть одобрена онлайн за несколько минут. Лизинговые компании, как правило, специализируются на определенных отраслях, поэтому важно хорошо постараться, чтобы найти подходящего поставщика для своего бизнеса.

Сроки лизинга оборудования обычно составляют три, семь или 10 лет, в зависимости от типа оборудования.

Лизинг оборудования не является ссудой, а это означает, что он не будет отображаться в вашем кредитном отчете и не повредит вашей способности брать ссуду. Во многих случаях IRS позволяет вычесть арендные платежи за оборудование, если вы используете арендованное оборудование для своего бизнеса. Поговорите с налоговым консультантом, если налоговый вычет является решающим фактором при принятии решения об аренде оборудования. IRS может отказать в вычетах, если рассматривает аренду как продажу в рассрочку.

IRS может отказать в вычетах, если рассматривает аренду как продажу в рассрочку.

Ключевой вывод: договоры аренды оборудования действуют аналогично договору аренды. Вы соглашаетесь с условиями с поставщиком оборудования, и по истечении срока действия контракта вы возвращаете оборудование, продлеваете аренду или приобретаете оборудование.

Преимущества лизинга оборудования

- Многие арендодатели не требуют значительного первоначального взноса.

- Если вам нужно постоянно обновлять оборудование, лизинг — хороший вариант, потому что вы не зацикливаетесь на устаревшем оборудовании.

- Если вам необходимо перейти на более совершенное оборудование для выполнения большего объема работы, вы можете сделать это, не продавая существующее оборудование и не покупая замену.

- Аренда оборудования часто дает право на налоговые льготы. В зависимости от договора аренды вы можете вычесть свои платежи как коммерческие расходы, воспользовавшись разделом 179 «Квалифицированное финансирование».

Конечно, не все договоры аренды оборудования одинаковы, и существует множество способов финансирования аренды. Если вы заинтересованы в лизинге оборудования для своего бизнеса и хотите сделать это с помощью ссуды, мы рекомендуем вам ознакомиться с нашим обзором альтернативного кредитора, который мы рекомендуем как лучший для ссуд на оборудование. Кредитор, который мы выбрали как лучший в целом, также предлагает варианты лизинга.

Если вы не уверены, подходит ли вам лизинг оборудования, продолжайте читать, чтобы узнать больше о том, как начать, о процессе лизинга, различных типах лизинга и о том, что следует учитывать при поиске кредитора.

Ключевой вывод: аренда оборудования вместо его покупки дает несколько преимуществ, например, низкий первоначальный взнос и простота модернизации, которая компенсирует риск устаревания оборудования.

С чего начать

Прежде чем начать процесс, ответьте на следующие вопросы. Может показаться, что это требует больших усилий, но, не ответив на эти вопросы, касающиеся вашего бизнеса, вы не сможете принять осознанное решение о лизинге или покупке оборудования.

Какой у вас ежемесячный бюджет?

Лизинг предлагает значительно более низкие ежемесячные платежи, чем покупка, но вам все равно необходимо учитывать расходы в ежемесячном денежном потоке. Начните с того, что вы можете себе позволить, и работайте оттуда; не работайте наоборот, узнавая котировки цен и пытаясь втиснуть их в свой бюджет.

Как долго будет использоваться оборудование?

При краткосрочном использовании лизинг почти всегда является наиболее экономичным вариантом для бизнеса. Если вы используете оборудование в течение трех или более лет, ссуда или стандартная кредитная линия могут быть более выгодными, чем аренда. Также учитывайте рост вашего бизнеса: если ваша компания быстро растет и развивается, аренда может быть лучшим вариантом, чем покупка.

Как быстро оборудование устареет?

В одних отраслях технологии устаревают быстрее, чем в других. Подумайте о моральном устаревании, прежде чем решать, имеет ли для вас смысл покупка или аренда.

Ключевой вывод: прежде чем делать покупки для аренды оборудования, подумайте о своем ежемесячном бюджете, о том, как долго вам понадобится оборудование, как вы будете его использовать и когда вам нужно будет его модернизировать.

Можете ли вы взять в аренду свое оборудование?

Оборудование, которое может быть сдано в аренду, практически безгранично. Но есть пара условий.

- Закупочная цена: аренда оборудования позволяет предприятиям приобретать оборудование и технику, имеющую высокую долларовую стоимость. Это варьируется от дорогостоящих отдельных предметов, таких как кардиомониторы и оборудование для извлечения, до более мелких предметов, необходимых оптом, таких как киоски, лицензии на программное обеспечение и телефоны. По этой причине редко можно найти договор аренды для покупок стоимостью менее 3000 долларов, и многие крупные кредиторы требуют минимальной покупки в размере от 25000 до 50 000 долларов.

- Материальные активы: оборудование, которое вы арендуете, должно считаться твердым активом — другими словами, все, что может быть указано в качестве личной собственности, а не постоянно привязано к недвижимости. Мягкие активы, такие как программы обучения и гарантии, не подходят для программ аренды.

Ключевой вывод: оборудование, которое стоит менее 3000 долларов, может быть сложно арендовать. Кроме того, оборудование должно квалифицироваться как материальный актив.

Покупка против лизинга

Хотя многие предприятия получают выгоду от лизинга оборудования, в некоторых случаях прямая покупка более рентабельна. При сравнении вариантов покупки и аренды учитывайте следующие факторы:

- Цена

- Сумма финансирования

- Годовая амортизация

- Налоги и инфляция

- Ежемесячные расходы по аренде

- Использование оборудования

- Стоимость владения и обслуживания

Плюсы лизинга

Аренда идеально подходит для оборудования, которое регулярно требует обновления, например компьютеров и электронных устройств. Лизинг дает вам возможность приобретать новейшее оборудование с низкими первоначальными затратами, а также у вас есть надежные ежемесячные платежи, которые вы можете внести в свой бюджет.

Лизинг дает вам возможность приобретать новейшее оборудование с низкими первоначальными затратами, а также у вас есть надежные ежемесячные платежи, которые вы можете внести в свой бюджет.

В то же время лизинг предоставляет более широкий выбор оборудования для бизнеса. Лизинг позволяет с финансовой точки зрения позволить себе оборудование, которое в противном случае было бы слишком дорого для приобретения.

Минусы лизинга

Лизинг требует уплаты процентов, которые со временем увеличивают общую стоимость машины. Иногда лизинг может быть дороже, чем если бы вы купили оборудование сразу, особенно если вы приобретаете оборудование по истечении срока аренды.

Кроме того, некоторые кредиторы предписывают определенный срок, а также обязательные пакеты услуг. Это может увеличить стоимость, если срок аренды превышает срок, на который вам нужно оборудование. В этом сценарии вы можете застрять с ежемесячной оплатой, а также с затратами на хранение, связанными с неиспользуемым оборудованием.

Плюсы покупки

Если у вас есть оборудование, вы можете модифицировать его в соответствии со своими потребностями. В случае аренды это не всегда так. Точно так же покупатели не связаны ограничениями, налагаемыми арендодателем оборудования.

Покупки также позволяют быстрее решать любые проблемы, потому что вам не нужно получать разрешение от лизинговой компании, чтобы запланировать ремонт или заказать запасную часть. В дополнение к льготам по налогу на амортизацию, доступным в соответствии с разделом 179, вы можете вернуть часть денег, перепродав оборудование, когда оно вам больше не пригодится.

Минусы покупки

Как и у лизинга, у покупки есть свои недостатки. Самый большой — моральное устаревание; с покупкой вы застряли на устаревшем оборудовании, пока не купите новое оборудование. Кроме того, конкурентоспособности рынка и наличия налоговых льгот при лизинге часто бывает достаточно, чтобы отговорить многих владельцев бизнеса от прямой покупки оборудования. Затраты на техническое обслуживание и ремонт оборудования, помимо высокой закупочной цены, могут стать слишком большим финансовым бременем для многих предприятий.

Затраты на техническое обслуживание и ремонт оборудования, помимо высокой закупочной цены, могут стать слишком большим финансовым бременем для многих предприятий.

По некоторым оценкам, предприятия выделяют от 1% до 3% продаж на расходы на техническое обслуживание. Однако это приблизительная оценка. Само оборудование, часы обслуживания, возраст оборудования, качество и гарантия определяют фактические затраты на техническое обслуживание.

Ключевой вывод: есть плюсы и минусы как для покупки, так и для аренды оборудования; правильный вариант для вас зависит от вашего бизнеса и ситуации.

Лизинг оборудования по сравнению с другими вариантами финансирования

Покупка — не единственная альтернатива лизингу. На самом деле это даже не самое распространенное. Ссуды, кредитные линии и факторинговые услуги также являются популярными средствами финансирования крупного оборудования.

Как и покупка, ссуды дают больше владения оборудованием. При аренде арендодатель сохраняет право собственности на любое оборудование и предлагает вам возможность купить его по окончании срока аренды. Ссуда позволяет вам сохранить право собственности на любой из приобретенных вами предметов, обеспечивая покупку существующих активов.

При аренде арендодатель сохраняет право собственности на любое оборудование и предлагает вам возможность купить его по окончании срока аренды. Ссуда позволяет вам сохранить право собственности на любой из приобретенных вами предметов, обеспечивая покупку существующих активов.

К сожалению, основным недостатком кредита могут быть сроки. В отличие от аренды, которая предусматривает финансирование с фиксированной ставкой, процентные ставки по ссуде или кредитной линии могут колебаться в течение всего срока ссуды. Это может затруднить составление бюджета в зависимости от размера ссуды. Кроме того, банки и другие кредиторы часто требуют гораздо большего первоначального взноса — по некоторым оценкам, 20% от общей стоимости оборудования.

Факторинг — еще один способ приобретения дорогостоящего оборудования, который часто бывает быстрее, чем подача заявки на ссуду. Используя свою дебиторскую задолженность, вы можете быстро превратить непогашенные платежи в наличные, продав эти счета-фактуры фактору. Факторинг, часто выплачивающий до 90% от общей стоимости вашей дебиторской задолженности (в зависимости от кредитоспособности ваших клиентов), является идеальной альтернативой лизингу и ссудам для стартапов и малого бизнеса.

Факторинг, часто выплачивающий до 90% от общей стоимости вашей дебиторской задолженности (в зависимости от кредитоспособности ваших клиентов), является идеальной альтернативой лизингу и ссудам для стартапов и малого бизнеса.

Финансирование обычно доступно в течение нескольких дней. Это делает факторинг популярным ресурсом для небольших производственных предприятий, транспортной отрасли и предприятий, которые регулярно заключают контракты с быстрым выполнением контрактов.

Ключевой вывод: Альтернативы лизингу оборудования включают финансирование и факторинг.

Процесс лизинга: чего ожидать

При подаче заявки на аренду вы можете ожидать, что процесс будет включать следующие шаги.

- Шаг 1: Вы заполняете заявку на аренду оборудования. Убедитесь, что у вас есть финансовые данные для вашей компании и ее руководителей, так как это может потребоваться заранее или после первоначального заполнения заявки.

- Шаг 2: Арендодатель обрабатывает вашу заявку и уведомляет вас о результате. Обычно это происходит в течение 24–48 часов после подачи заявки. Некоторые арендодатели могут не требовать финансовые отчеты и / или бизнес-план для заявок на долларовые суммы от 10 000 до 100 000 долларов США. Для финансирования от 100 000 до 500 000 долларов (и выше) ожидайте предоставления полной финансовой отчетности, а также бизнес-плана.

- Шаг 3: Получив одобрение, вы должны просмотреть и окончательно согласовать структуру аренды, включая ежемесячные платежи и фиксированную годовую ставку. Затем вы подпишете документы и повторно отправите их арендодателю, как правило, вместе с первым платежом.

- Шаг 4: Когда арендодатель получит и принял подписанные документы и первый платеж, вы получите уведомление о том, что договор аренды вступил в силу и что вы можете принять поставку оборудования и начать любое необходимое обучение.

- Шаг 5: Средства переводятся в течение 24–48 часов непосредственно вам или производителю, у которого вы покупаете.

Ключевой вывод: после подачи заявки на аренду оборудования вы получите ответ в течение 48 часов. После подписания контракта перевод средств вам или поставщику может занять до двух дней.

2 вида аренды оборудования: операционная аренда и финансовая аренда.

Текущая аренда

Существует два основных типа аренды оборудования. Первый из них известен как операционная аренда. Короче говоря, эта структура позволяет компании использовать актив в течение определенного периода времени без права собственности. Срок аренды обычно короче экономичного срока службы оборудования. По окончании аренды арендодатель может возместить дополнительные расходы за счет перепродажи.

В отличие от прямой покупки или оборудования, обеспеченного стандартной ссудой, оборудование по договору операционной аренды не может быть указано в качестве капитала. Это учитывается как расходы на аренду. Это дает два конкретных финансовых преимущества:

- Оборудование не учитывается как актив или обязательство.

- На оборудование по-прежнему распространяются налоговые льготы.

Ставки дилеров могут сильно различаться, но в целом средняя годовая процентная ставка по операционной аренде составляет 5% или ниже. В среднем контракты длятся от 12 до 36 месяцев.

С распространением лизинга новые правила бухгалтерского учета Совета по стандартам финансового учета требуют, чтобы компании раскрывали свои обязательства по аренде, чтобы избежать ложного впечатления о финансовой устойчивости. Фактически, все, кроме краткосрочной аренды оборудования, теперь должны быть включены в балансы. Хотя арендованное оборудование не обязательно должно указываться как актив по договору операционной аренды, это далеко не безотчетно.

Финансовая аренда или капитальная аренда

Эта структура аренды, которая иногда называется финансовой или капитальной, аналогична операционной аренде, поскольку арендодатель владеет приобретенным оборудованием. Он отличается тем, что сама аренда указывается как актив, увеличивающий холдинги вашей компании, а также ее обязательства.

Эта настройка, обычно используемая крупными компаниями, такими как крупные розничные торговцы и авиакомпании, дает уникальное преимущество, поскольку позволяет компании требовать как налоговую скидку на амортизацию оборудования, так и процентные расходы, связанные с самой арендой. Кроме того, компания может выбрать приобретение оборудования в конце финансового лизинга.

Учитывая финансовые преимущества, которые это дает, годовая процентная ставка по финансовой аренде выше, часто вдвое выше, чем по операционной аренде. Стандартные процентные ставки в настоящее время колеблются от 6% до 9%. Средний срок контрактов составляет от 24 до 72 месяцев.

Ключевой вывод: при операционной аренде у вас есть доступ к оборудованию на какое-то время, но вы не владеете им. Срок аренды обычно короче, чем срок службы оборудования. При финансовой аренде вы получаете оборудование в собственность в конце срока. Этот вид аренды обычно используют крупные компании.

Обязанности арендатора

Существуют дополнительные обязанности, которые могут привести к расходам, превышающим стоимость вашего ежемесячного арендного платежа. Обычно они включают в себя следующие элементы:

- Страхование: Средняя оценка страхования ответственности колеблется от 200 до 2200 долларов в год, при этом многие компании сообщают о затратах в 1000 долларов или меньше.

- Дополнительные расходы: в зависимости от вашей структуры аренды вы можете нести ответственность за техническое обслуживание и ремонт. Дополнительные расходы могут также включать в себя судебные издержки, штрафы и расходы на сертификацию.

- Возврат оборудования: сюда входят расходы на транспортировку и доставку.

- Сборы: внимательно прочтите ваш контракт. Сборы могут быть начислены за все, от единовременного сбора за документацию, который иногда достигает 250 долларов, до сборов за просрочку платежа, которые варьируются от всего лишь 25 долларов до 15% от просроченной суммы.

Ключевой вывод: при аренде часто взимается дополнительная плата за страхование, техническое обслуживание и ремонт, а также возврат оборудования.

Сравнение поставщиков оборудования для финансирования

Учитывая затраты и соображения, рассмотренные в разделах выше, важно сравнить нескольких поставщиков аренды, чтобы убедиться, что вы получите лучшую ставку. Перед тем, как начать поиск, вы должны ознакомиться с тремя различными типами поставщиков оборудования, финансирующими оборудование, и с преимуществами, которые каждый из них предоставляет.

Брокер по аренде

Брокер по аренде выступает в роли посредника между вами и любыми потенциальными арендодателями. Брокер представит вам предложения и отправит ваши запросы на финансирование, выполняя большую часть бумажной работы за вас. Брокеры представляют лишь небольшой сегмент лизингового рынка, и их услуги стоят недешево. Сообщается, что брокеры взимают от 2% до 4% от стоимости оборудования для заключения сделки. Преимущество использования брокеров проявляется в их обширных отношениях. Часто специализированные для отрасли, они специализируются на приобретении более широкого спектра оборудования, иногда по более выгодной цене, чем то, которое можно было бы получить по стандартным каналам.

Преимущество использования брокеров проявляется в их обширных отношениях. Часто специализированные для отрасли, они специализируются на приобретении более широкого спектра оборудования, иногда по более выгодной цене, чем то, которое можно было бы получить по стандартным каналам.

Лизинговая компания

Часто это дочернее лизинговое подразделение производителя или дилера. Единственная цель лизинговой компании, также известной как «кэптивный арендодатель», — способствовать заключению договоров аренды с материнской компанией или дилерской сетью. По этой причине вы обычно будете иметь дело только с лизинговой компанией, работая напрямую с производителем.

Независимый арендодатель

К этому типу относятся все сторонние поставщики аренды. К независимым арендодателям относятся банки, специалисты по аренде и диверсифицированные финансовые компании, которые предоставляют оборудование в лизинг напрямую предприятиям. Они отличаются от лизинговых компаний тем, что обычно специализируются на ремаркетинге оборудования, что позволяет им группировать продукты нескольких производителей и предлагать более конкурентоспособные годовые ставки.

Ключевой вывод: вы можете работать с лизинговым брокером, лизинговой компанией или независимым арендодателем, чтобы арендовать оборудование.

Советы по выбору арендодателя

Лучший совет при выборе качественного арендодателя — изучить его с таким же вниманием, как и вы, и ваш бизнес. Отдавайте предпочтение тем, кто желает сотрудничать с вашим бизнесом. Это может выражаться в уровне подготовки и опыта, который они имеют в отношении вашего направления бизнеса, или в их готовности работать с вами на определенных условиях. Некоторые сборы, указанные в обязанностях арендатора, в частности сборы за подачу заявления и штрафы за просрочку (по крайней мере, при первом просроченном платеже), могут быть покрыты или отменены в целом в зависимости от арендодателя.

Также найдите время, чтобы изучить следующее:

- Деловая информация: изучите историю платежей, кредитную историю, бизнес-резюме, корпоративные отношения, финансовую отчетность и любые публичные документы.

- Незавершенный судебный процесс: ищите в публичных записях любые уведомления о незавершенном судебном разбирательстве.

- Платежная система: это просто или нужно много бумажной работы?

Ключевой вывод: прежде чем выбрать арендодателя, убедитесь, что он имеет опыт работы в вашей сфере деятельности и обсудит с вами условия. Узнайте, есть ли у компании ожидающие судебные разбирательства и предлагает ли она удобную систему оплаты.

Вопросы к дилеру

Прежде чем выбрать дилера, получите расценки как минимум от трех компаний и задайте эти вопросы всем дилерам из вашего списка. Задавать правильные вопросы — это половина дела, чтобы получить справедливую сделку по коммерческим услугам и товарам.

Сколько денег требуется авансом?

Финансирование лизинга часто обеспечивает 100% взносов, необходимых для покупки оборудования. Ссуды нет, часто требуется до 20% от общей суммы в качестве первоначального взноса. Если требуется первоначальный взнос, рассмотрите возможность переназначения капитала для покрытия любых первоначальных затрат.

Если требуется первоначальный взнос, рассмотрите возможность переназначения капитала для покрытия любых первоначальных затрат.

Кто пользуется налоговыми льготами?

В рамках кредитной структуры ваша компания может требовать амортизации. Однако вам придется внести первоначальный взнос, а процентная ставка будет выше. По договору аренды арендодатель требует амортизации. Взамен они предлагают более низкую годовую процентную ставку — часто половину суммы кредита. Если амортизационный кредит важен для вас и вы по-прежнему хотите сдавать в аренду, спросите о наличии финансовой или капитальной аренды.

Гибкие ли условия финансирования?

Лизинг часто рассматривается как наиболее гибкий вариант финансирования, особенно по сравнению с кредитами. В зависимости от структуры аренды вы можете начать с низких платежей и со временем увеличивать их (так называемая «повышенная аренда»), отложить платеж, чтобы получить дополнительное окно до наступления первого платежа, и даже добавить больше оборудования в существующий договор аренды в рамках структуры «основной аренды».

Ключевой вывод: прежде чем подписывать договор аренды, спросите, сколько денег требуется авансом, кто получает налоговые льготы и гибкие ли условия финансирования.

Донна Фускальдо, Сильвия Розен и Чад Брукс внесли свой вклад в написание и исследование этой статьи.

Оборудование в лизинг из Китая по выгодным ценам в компании CHIN-RU

Торговый Дом «ЧИН-РУ» предлагает лизинговые поставки оборудования и станков из Китая. Поставка оборудования из Китая в лизинг позволяет решить сразу две задачи: получить относительно недорогую технику и решить вопрос с финансированием проекта.

Поскольку зачастую российские лизинговые компании согласовывают лизинговую сделку только тогда, когда поставщик находится на территории РФ, наша компания готова выступить в роли поставщика оборудования. При этом мы не являемся дилером, а только оператором, которые выполняет поставку китайского оборудования под проект лизингополучателя. Такой подход существенно снижает стоимость техники, если сравнивать аналогичные поставки с привлечением дилера.

Такой подход существенно снижает стоимость техники, если сравнивать аналогичные поставки с привлечением дилера.

Торговый Дом «ЧИН-РУ» имеет огромный опыт в организации поставок различных видов оборудования из Китая, начиная от простых станков и заканчивая промышленными линиями и заводами.

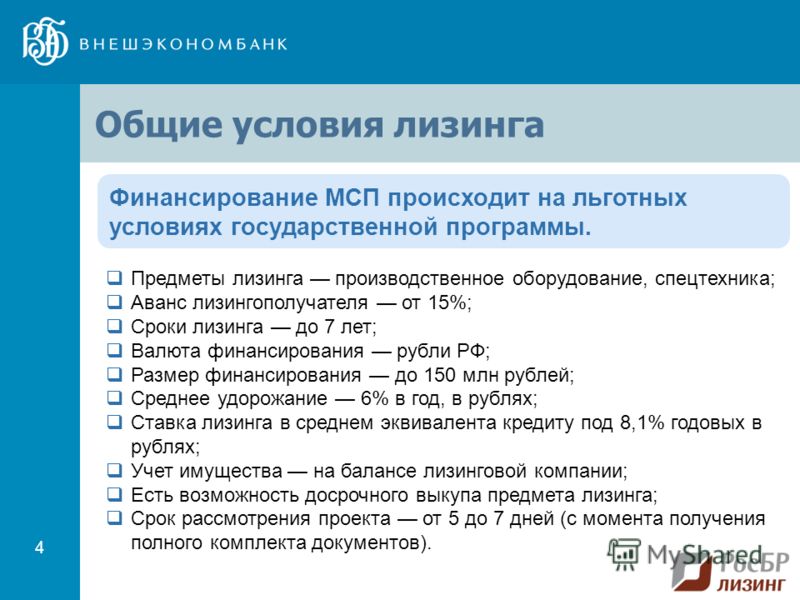

Мы активно сотрудничаем с лизингодателями как на региональном уровне, так и с крупными федеральными лизинговыми компаниями. Оказываем содействие в получении лизингового финансирования, в том числе с получением лизинга на льготных условиях по федеральной программе для предприятий малого и среднего бизнеса.

На текущий момент ставки льготного финансирования стартуют от 7%.

При организации лизинговых поставок промышленного оборудования из Китая мы решаем следующие задачи:

- поиск производителя в Китае;

- проверка благонадежности производителя;

- обеспечения контроля производства и приемки товара;

- согласование проекта с лизинговой компанией и подготовкой документов;

- поставка «под ключ» — если оборудование из Китая в лизинг надо приобрести за российские рубли, мы готовы купить под договор с лизингодателем, растаможить, сертифицировать и организовать поставку на склад.

Другими словами, мы выступаем в роли импортера (ВЭД-аутсорсинг).

Другими словами, мы выступаем в роли импортера (ВЭД-аутсорсинг).

Наш сервис помогает тем, кто ищет качественное и недорогое промышленное оборудование в Китае. Мы полностью берем на себя все этапы поставки, становимся вашим инструментом в работе с Китаем и лизинговой компанией. Сотрудники Торгового Дома «ЧИН-РУ» найдут поставщиков в КНР, который производят подходящую по цене и качеству продукцию, проверят качество приобретаемого в лизинг китайского оборудования, привезут технику в Россию.

Важным аспектом нашей работы является прозрачность. Мы предоставляем детальный расчёт на любом этапе работы. А также по первому требованию мы можем представить заказчику все необходимые документы.

Преимущества работы с нашей компанией:

- Сокращение расходов на приобретение оборудования в лизинг. Мы не делаем наценку как дистрибьюторы.

- Прозрачность расчетов и работы.

- Мы хорошо знакомы с рынком китайского оборудования.

- Упрощаем процедуру согласования с лизинговой компанией.

- Наши специалисты действительно разбираются в огромном спектре оборудования.

Наши сотрудники бесплатно проконсультируют вас, подберут производителя промышленного оборудования, рассчитают стоимость поставки. Позвоните нам, и мы поможем вам сделать оптимальный выбор. Либо заполните все поля и отправьте нам заявку, в ближайшее время мы постараемся вам ответить.

Стартовали, что дальше? Лизинг: плюсы и минусы.

Недавно мы написали про расходы на старте бизнеса. После этого нам стали задавать вопросы: а что потом? как выгоднее? какие есть варианты? И мы решили рассказать о финансовых инструментах понятным языком.

Сегодня будем говорить про лизинг. А ещё через месяц-другой напишем про факторинг.

Что такое лизинг

Лизинг — он же финансовая аренда — в чём-то похож на кредит, но есть и отличия. Основные принципы кредитования — возвратность, платность, срочность. То есть в случае кредита банк даёт деньги, которые нужно вернуть к указанному сроку, причём с процентами. Чаще деньги можно тратить по собственному усмотрению, но иногда они даются только под конкретную сделку, например, покупку квартиры или машины.

Чаще деньги можно тратить по собственному усмотрению, но иногда они даются только под конкретную сделку, например, покупку квартиры или машины.

При лизинге дают не деньги, а имущество: автомобиль, станок, баржу, серверную стойку. Это имущество передаётся в пользование, а его стоимость выплачивается частями. Когда происходит полная оплата, оно переходит в собственность, с этого момента им можно распоряжаться, как угодно — продать, дать в залог, да хоть подарить.

Лизинг может давать как специализированная лизинговая организация, так и банк. Бывает, что банк даёт кредит на машину под 12% — или предлагает ту же машину в лизинг под 9%. Что выгоднее? Надо считать и сравнивать плюсы и минусы. А чтобы сравнить, надо их знать — вот они.

Плюсы

- Начать работу на лизинговом имуществе можно сразу после внесения первого платежа — от 5 до 30%, в зависимости от лизингодателя. не нужно долго копить или рисковать оборотными средствами.

- Выплаты по лизингу снижают размер налога на прибыль.

- Юридические лица на общей системе налогообложения могут принять к вычету НДС — 20% от стоимости оборудования.

- Вероятность одобрения при лизинге обычно выше, чем при обычном кредите, потому что лизинговая компания финансирует конкретноеимущество.

Минусы

- Ограниченная свобода действий. Например, на лизинговом автомобиле обычно нельзя выезжать за границу, если нет письменного соглашения с лизингодателем. Другой пример: через какое-то время после покупки станка или автомобиля вы поняли, что он вас уже не устраивает — нужен побольше и помощнее. Если он в вашей собственности, его можно легко продать. А в случае лизинга нужно ждать конца договора или расплатиться досрочно, если договор это позволяет. Впрочем, есть и такие лизингодатели, которые дают возможность продать имущество до окончания срока договора и даже помогают в этом.

- Часто большой первый платёж. Если это 5%, то хорошо. А если 30%, то многим уже не по карману.

- Лизинг пока распространён не так широко, как кредит или рассрочка. В Москве с этим всё хорошо, но есть регионы, где серьёзных лизингодателей немного — из-за низкой конкуренции их условия могут оказаться далеко не самыми выгодными. В 21 веке технологии позволяют решать вопросы дистанционно — Кнопка же работает с клиентами по всей стране 🙂 Так что ищите тех, с кем тоже можно онлайн.

Что можно, а что нельзя

В лизинг обычно берут здания, оборудование и транспорт — самолёты, заводы, пароходы и прочие средства производства. Часто у крупных производители имеют дочерние лизинговые компании: произвёл трактор — продал в лизинг с наценкой 10% — профит.

А вот землю в лизинг в России взять нельзя, придётся брать кредит. Или копить.

Посчитаем?

Давайте прикинем, как это работает, сколько стоит и когда в лизинге есть смысл. Пусть наш мысленный эксперимент длится 3 года, а его главным героем будет специалист на производстве, например, в кузнечной мастерской. Сейчас у него зарплата 50 000 ₽ на руки и он задумался о собственном бизнесе. Предположим, что сбережений у него нет, но есть реалистичный бизнес-план, а для старта нужен только станок за 250 000 ₽, после чего прибыль будет в два раза больше зарплаты.

Сейчас у него зарплата 50 000 ₽ на руки и он задумался о собственном бизнесе. Предположим, что сбережений у него нет, но есть реалистичный бизнес-план, а для старта нужен только станок за 250 000 ₽, после чего прибыль будет в два раза больше зарплаты.

Сколько он заработает через три года?

Вариант без лизинга

Нашему герою нужно накопить 250 000 ₽. Он затягивает пояс потуже и начинает экономить — откладывает 40% зарплаты и копит по 20 000 ₽ в месяц. Через 12 с половиной месяцев он достигает цели. Покупает станок, перестаёт работать по найму и начинает работать на себя. С этого момента мы будем называть его Предпринимателем.

А сам Предприниматель начинает работает на станке и получает прибыль 100 000 ₽ в месяц. Оставляет себе 75 000 на жизнь, а 25 000 откладывает на покупку второго станка. Через 10 месяцев у него снова есть 250 000 ₽ — он покупает второй станок и начинает зарабатывать не 100 000 ₽, а 200 000 ₽ в месяц. После этого он перестаёт откладывать деньги на новые станки, нанимает работника на второй станок и платит ему зарплату — 50 000 ₽ в месяц. Пройдёт ещё 13 с половиной месяцев, и будет как раз 3 года с момента старта.

Пройдёт ещё 13 с половиной месяцев, и будет как раз 3 года с момента старта.

В течение трёх лет Предприниматель:

- Получит зарплату за год работы по найму: 50 000 × 12,5 = 625 000;

- Потратит на первый станок 250 000;

- На этом станке за 10 месяцев заработает 75 000 × 10 = 750 000;

- Купит второй станок за 250 000;

- После покупки второго станка заработает ещё 13,5 × 200 000 = 2,7 млн;

- Выплатит зарплату 50 000 × 13,5 = 675 000

Итого 2,9 млн ₽ и два станка в собственности. Это, разумеется, грубое приближение, потому что будут и другие расходы: аренда, электроэнергия, реклама, налоги и страховые взносы. В нашей условной модели всё это не учитывается, но в первом приближении почему бы и нет. Вариант с лизингом

Предприниматель ещё работает по найму три месяца, откладывая треть зарплаты. За 3 месяца его личный доход составит 150 000 ₽, из которых он отложит 50 000 ₽, чтобы сделать первоначальный взнос по лизингу станков — 10%.

На 50 000 ₽ Предприниматель берёт в лизинг на 2 года одновременно 2 станка и сразу начинает зарабатывать 200 000 ₽ в месяц.

По договору лизинга он платит 30 000 ₽ в месяц. Таким образом, общая сумма выплат составит 770 000 ₽. Когда все выплаты по договору закончились, станки переходят в собственность Предпринимателя. До конца эксперимента остаётся ещё 9 месяцев, а станки продолжают приносить по 200 000 ₽ в месяц.

В течение трёх лет Предприниматель:

- Получит зарплату — 150 000;

- Потратит 50 000 на первый взнос по лизингу;

- После этого за 2 года заработает 24 × 200 000 = 4,8 млн;

- Без учёта первого взноса заплатит за оба станка 24 × 30 000 = 720 000;

- В оставшиеся 9 месяцев заработает ещё 9 × 200 000 = 1,8 млн;

- За 2 года и 9 месяцев выплатит зарплату 33 × 50 000 = 1,65 млн.

Итого 4,33 млн ₽и два станка в собственности. Напомним, это условная модель — при других исходных данных цифры будут другие.

О чём надо помнить

- В лизинге есть смысл, когда: — нужно запустить бизнес при ограниченном бюджете; — нужно успеть к горячему сезону; — нет времени копить; — не хочется рисковать оборотными средствами; — оборудование сломалось и его быстро нужно заменить.

- Формулу «сегодня деньги дороже, чем завтра» пока ещё не отменили — если вы решили прокачать бизнес с помощью более современного и мощного оборудования, то лизинг заслуживает внимания. Да, выйдет дороже, чем купить на свои. Зато можно сразу проверять гипотезы, зарабатывать и менять мир к лучшему.

- Поломки поломками, а платёж по расписанию — даже если оборудование неисправно и настали трудные времена, платить надо вовремя. Если финансовая модель не позволяет заглянуть в завтрашний день хотя бы одним глазком, от лизинга стоит воздержаться.

Вывод

Друзья, деньги любят счёт, а Кнопка всегда восхищалась предпринимателями — героями нашего времени, которые умеют преумножать капиталы и тратить их с умом. Лизинг же — как кредит и банковская гарантия, о которых мы уже писали — это финансовый инструмент, который может принести много пользы, если пользоваться им разумно.

Лизинг же — как кредит и банковская гарантия, о которых мы уже писали — это финансовый инструмент, который может принести много пользы, если пользоваться им разумно.

У нас есть партнёр — ARENZA, первая в России лизиновая компания для малого бизнеса, специализирующаяся на сделках с ценником от 100 000 ₽ до 5 млн ₽. Если пришло время помочь бизнесу взять новую высоту, то оставьте заявку на их сайте.

А бухгалтерию доверьте Кнопке — учтём ваши доходы, посчитаем налоги и отчитаемся перед государством. Освободите время от бухгалтерии. Для жизни, радости и великих свершений 🙂

—

Рассказал всем — Станислав Николаев, маркетолог.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

Лизинг оборудования для малого бизнеса: что такое лизинг оборудования?

Этот пост был просмотрен и обновлен 9.07.2020

Независимо от того, насколько вы умны или насколько хорош ваш продукт, вашему бизнесу нужен один очень важный ингредиент для его процветания — подходящее оборудование. Торговое оборудование — будь то промышленный миксер для вашей пекарни, компьютеры для вашей бухгалтерской фирмы или парк грузовиков для вашей службы доставки — может помочь оптимизировать производительность и вывести ваш бизнес на новый уровень.

Торговое оборудование — будь то промышленный миксер для вашей пекарни, компьютеры для вашей бухгалтерской фирмы или парк грузовиков для вашей службы доставки — может помочь оптимизировать производительность и вывести ваш бизнес на новый уровень.

Проблема в том, что… оборудование дорогое, особенно если вам нужны новейшие и самые передовые технологии.

К счастью, аренда оборудования может помочь вам получить специализированное оборудование или технологии, необходимые вашей компании сейчас, даже если у вас нет всех денег, необходимых для покупки оборудования. Лизинг оборудования также является отличной альтернативой ссудам на финансирование оборудования, если вы не отвечаете требованиям или не заинтересованы в ссудах для малого бизнеса.

Что такое аренда оборудования? По сути, лизинг можно рассматривать как альтернативный вариант финансирования малого бизнеса.Это способ помочь вам получить то, что нужно вашему бизнесу, с меньшими затратами средств на входе.

Лизинговые операции включают договор между арендодателем (обычно дилерами оборудования или финансовыми фирмами, специализирующимися на аренде) и арендатором (то есть вами). Арендодатель покупает оборудование напрямую у производителя. Вам как арендатору разрешается использовать оборудование в течение определенного периода времени при условии, что вы выполняете свою часть сделки и своевременно вносите согласованные ежемесячные платежи арендодателю.

В зависимости от типа аренды, по окончании срока аренды вы можете вернуть ее арендодателю или приобрести оборудование.

Конечно, каждый договор аренды отличается, но нередко можно найти компании, готовые предложить аренду от двух до пяти лет с процентной ставкой в диапазоне 8,5–20%. Точная ставка и условия будут зависеть от вашего кредита, типа оборудования, которое вы хотите взять в аренду, и даже отрасли вашего бизнеса. Как правило, вам понадобится приличный личный кредитный рейтинг, чтобы претендовать на самые привлекательные ставки и условия.

Некоторые типы оборудования, которые вы можете получить в лизинг, включают:

- Компьютеры

- Принтеры

- Транспортные средства

- Мебель

- Тяжелая техника

- Медицинское оборудование

- Специализированное оборудование

- Ресторанное оборудование

Основная причина, по которой владельцы малого бизнеса рассматривают лизинг оборудования, — это более низкие начальные затраты. Вместо того, чтобы вносить первоначальный взнос за дорогостоящее оборудование, которое вы покупаете, вы просто начинаете вносить ежемесячные платежи после начала аренды.Это благо для бизнеса, особенно для тех, кто находится на стадии стартапа.

Вы также можете воспользоваться налоговыми вычетами по арендным платежам, что поможет вам сэкономить больше денег.

И, наконец, поскольку большая часть оборудования быстро устаревает, благодаря быстро совершенствующейся технологии лизинг может гарантировать, что у вас будет последняя модернизация, не обременяя себя попытками продать оборудование, вышедшее из строя.

Когда вам нужно новое дорогое оборудование, покупка его напрямую может серьезно сказаться на денежных потоках вашего бизнеса.Использование значительной части доступного вам оборотного капитала означает, что у вас больше не будет доступа к этим деньгам, когда возникнут другие расходы, как они неизбежно возникают в любом бизнесе.

Однако вы можете сохранить денежный поток своей компании, используя вместо этого операционную аренду для обеспечения безопасности оборудования. Лизинговые решения могут помочь вам как сохранить денежный поток, так и расширить свой бизнес с помощью необходимого оборудования.

Помните, хороший денежный поток часто может быть разницей между бизнес-успехом и бизнес-неудачей.Звучит драматично, но это правда. Многие предприятия испытали катастрофу из-за проблем с денежными потоками, которые им не удалось преодолеть.

Все, что вы можете сделать, чтобы увеличить денежный поток вашей компании по доступной цене, может быть хорошей идеей. По крайней мере, если это улучшит денежный поток и поможет вашему балансу, об этом стоит серьезно подумать.

По крайней мере, если это улучшит денежный поток и поможет вашему балансу, об этом стоит серьезно подумать.

Поскольку специализированное бизнес-оборудование является неотъемлемой частью многих предприятий, неудивительно, что многие компании выстраиваются в очередь, чтобы предоставить варианты лизинга.На самом деле мир лизинга оборудования достаточно конкурентен. (Конкретные примеры см. Ниже.)

На этом этапе вам может быть интересно, как лизинговые компании зарабатывают деньги. На самом деле нет однозначного ответа на этот вопрос. Вместо этого есть несколько способов заработать деньги с помощью бизнес-модели лизинга оборудования, в том числе:

- Финансовые расходы — Лизинговая компания может, например, приобрести оборудование по ставке 9% годовых, но сдать его вам в аренду под 12% годовых.

- Налоговые льготы владельцу оборудования — Поскольку лизинговая компания фактически сохраняет право собственности на оборудование, она часто может воспользоваться любыми налоговыми льготами для конкретного владельца, такими как амортизация.

- Штрафы за предоплату — Лизинговая компания может предложить вам право досрочно расторгнуть договор, но за определенную плату.

- Плата за сверхнормативное использование — Оборудование, которое вы арендуете, скорее всего, будет иметь ограничения по использованию. Если вы как арендатор вернете оборудование в плохом состоянии или с превышением пробега, вам, возможно, придется заплатить штраф.

Если вы планируете сдать оборудование в аренду для своей компании, неплохо понять несколько важных определений структуры аренды, а также конкретные условия оплаты и сборы, которые могут быть частью вашего договора аренды.

Основное оборудованиеТехнологии или оборудование, необходимые для ведения бизнеса, которые стоят около 5000 долларов или выше, в мире лизинга оборудования часто называют «капитальным оборудованием».

Это тип оборудования, который чаще всего сдают в аренду в США, чтобы сохранить денежный поток и избежать прямых выплат за оборудование, которое, вероятно, устареет в течение нескольких лет.

Капитальная арендаКогда вы подписываетесь на договор капитальной аренды, у вас обычно есть возможность купить оборудование в конце срока аренды — иногда всего за 1 доллар. Капитальная аренда обычно имеет более длительные сроки окупаемости (вы платите в течение более длительного периода времени) и не может быть отменена досрочно.

Вы также можете нести ответственность за ремонт и оплату страховки и налогов на оборудование. При использовании этого варианта ваши ежемесячные платежи по операционной аренде могут быть выше.

Настоящая арендаПри реальной аренде у вас обычно есть возможность вернуть оборудование в конце срока аренды. Однако вы также можете купить его или передать в аренду более новому оборудованию.

Пропустить арендуПропускная аренда может быть подходящим вариантом для предприятий, которые более прибыльны в определенные сезоны.В определенные месяцы должны будут выплачиваться более крупные платежи. Однако вы можете настроить структуру платежей так, чтобы в другие, традиционно более медленные месяцы, вы могли вообще пропускать платежи.

TRAC АрендаАренда TRAC (пункт о корректировке окончательной арендной платы) относится к транспортным средствам, которые вы используете в своем бизнесе, и позволяет вам вносить изменения в условия и продолжительность оплаты. Ограничений по пробегу нет, так что это замечательно, если вы планируете интенсивно водить грузовые автомобили.

Синтетическая арендаЭто вид операционной аренды, при которой арендодатель считается компанией специального назначения для целей бухгалтерского учета. Как арендатор, актив, который вы арендуете, никогда не отображается в вашем балансе, и вы можете списать расходы.

Продажа с обратной арендойВы напрямую владеете торговым оборудованием? Если это так, вы можете продать его компании, занимающейся лизингом оборудования, за единовременную выплату, чтобы получить доступ к оборотному капиталу.Однако затем вы можете сдать оборудование в аренду у арендодателя, чтобы ваш бизнес мог продолжать использовать оборудование. Это называется обратной арендой при продаже.

Ежемесячный платежВ вашем договоре аренды (или контракте) будут изложены условия, которым вы должны следовать, чтобы сохранить право на использование оборудования. Они будут включать финансовые условия, например, сколько вы должны платить каждый месяц и когда эти платежи подлежат оплате.

Если вы пропустите установленный срок, с вас могут взимать штраф за просрочку платежа, а если вы достаточно сильно просрочите свои платежи, оборудование может быть возвращено в собственность.

Ассоциация лизинга и финансирования оборудованияЕсли вы ищете доступные варианты аренды для своей компании, вы, вероятно, встретите одну организацию — Фонд лизинга и финансирования оборудования. ELFF — это некоммерческая организация, которая поощряет продуманные инновации и общее улучшение индустрии финансирования и лизинга оборудования.

Требования к кредитному рейтингу для аренды оборудованияКак и в случае ссуды на оборудование, для получения права на аренду оборудования вам необходимо выполнить требования к кредитному рейтингу, установленные компанией, занимающейся лизингом оборудования.Как правило, более высокий личный кредитный рейтинг приводит к более низким ставкам и меньшим ежемесячным платежам по аренде оборудования.

В целом, существует четыре различных уровня кредита, которые могут повлиять на ваши шансы на одобрение и стоимость вашей операционной аренды, если ваш кредит достаточно силен для соответствия требованиям.

| Уровень финансирования | Требуется кредитный рейтинг |

| A Уровень | Более 700 баллов FICO |

| B Уровень | от 680 до 700 Оценка FICO |

| C Уровень | от 620 до 680 Оценка FICO |

| D Уровень | от 520 до 630 Оценка FICO |

Просто помните, что финансовые учреждения (например, банки или кредитные союзы), онлайн-кредиторы и лизинговые компании имеют свой собственный набор критериев одобрения и ценообразования.Вышеуказанные уровни можно использовать в качестве основного ориентира, но они могут не точно соответствовать требованиям, с которыми вы сталкиваетесь в конкретном банке или лизинговой компании.

Обязательно ознакомьтесь с требованиями к заведению перед заполнением формы заявки на аренду.

ТОП-50 лизинговых компаний по оборудованиюThe Monitor Daily называет себя «независимым голосом финансирования оборудования». Ежегодно Monitor публикует несколько отчетов, касающихся индустрии финансирования и лизинга оборудования в Соединенных Штатах.Среди этих отчетов есть отчет под названием Monitor Bank 50 (доступен для покупки).

В отчете Monitor Bank 50 указывается рейтинг «аффилированных с банками компаний по лизингу оборудования и финансированию оборудования в США». Это может быть полезно при поиске лучшей лизинговой компании для работы.

В отчете измеряются результаты деятельности этих банков за последние 12 месяцев, включая размер их чистых активов, новую деловую активность и долю на рынке. Он также прогнозирует, как банки могут продолжать работать в ближайшие годы.Отчет не может сказать вам, может ли какой-либо из этих банков предложить вам подходящий вариант лизинга.

Лизинговые компании оборудованияЕсли вы подумываете о лизинге вместо финансирования оборудования или о ссуде для бизнеса, вам нужно будет сделать домашнюю работу и выяснить, кто из них предлагает лучшее предложение в зависимости от вашей ситуации.

Вот список нескольких лизинговых компаний, которые могут вам пригодиться.

Guidant FinancialGuidant Financial может предоставить оборудование в аренду на сумму не менее 10 000 долларов США.Для уже существующего бизнеса вам потребуется коэффициент использования кредита не более 70% и кредитный рейтинг 650+.

Время ОплатаTimePayment предлагает решения как по аренде с выкупом, так и по справедливой рыночной стоимости. Те, у кого есть стартапы или с не совсем идеальным кредитом, могут иметь право на аренду.

Crest CapitalCrest Capital предлагает беспроблемную аренду оборудования и финансирование. Вы даже можете профинансировать подержанное оборудование, а процесс подачи заявки прост и быстр.

Лизинговые компании тяжелого оборудованияЕсли вам необходимо арендовать тяжелое оборудование для вашей компании, например строительное оборудование, вот несколько компаний, которые специализируются на этом виде аренды.

ЦИТCIT будет работать с вашим бюджетом и необходимым оборудованием, чтобы подобрать для вас вариант аренды или финансирования. Компания специализируется на аренде строительной техники, такой как мини-погрузчики, сельхозтехника и сеялки.

American Capital GroupAmerican Capital Group — это вариант, который можно рассмотреть, если вам нужно несколько единиц тяжелого оборудования, поскольку вы можете связать несколько единиц вместе за один ежемесячный платеж.

Национальное финансированиеВсе, что вам нужно, чтобы начать работу с лизингом от Национального фонда, — это цитата на оборудование от поставщика, оценка FICO 620+ и как минимум 6 месяцев работы за плечами.

Обязательно изучите и сравните любые предложения этих компаний с другими предложениями по аренде оборудования, которые могут быть доступны.

Лизинговые компании оборудования для плохой кредитной историиКак уже упоминалось, чем лучше состояние вашего кредита, тем проще и доступнее обычно будет арендовать оборудование для вашей компании.Если вы попытаетесь получить право на аренду оборудования, когда у вас плохой кредитный рейтинг, ваши возможности, вероятно, будут очень ограничены. То же самое происходит, если вы хотите взять ссуду на оборудование.

Эти компании могут предложить большую гибкость в отношении требований к кредитам для аренды.

Smarter Finance СШАSmarter Finance USA может помочь вам получить право на предложения по лизингу, даже если у вас есть кредитный рейтинг ниже 500, банкротство или налоговое удержание.

Первый капиталFirst Capital — еще один вариант для аренды, если у вас плохая кредитная история или ее отсутствие, или у вас низкий кредитный рейтинг, у вас есть долги, отправленные в инкассо, или если ваша кредитная история имеет банкротство или налоговое залоговое право.

Имейте в виду, что даже если вы технически можете претендовать на аренду, лизинговая компания может захотеть, чтобы вы выполнили некоторые другие требования в качестве компромисса для получения менее чем звездного кредита.

С плохой кредитной историей вы можете столкнуться с одним из следующих последствий:

- Повышенный первоначальный взнос

- Требование Cosigner

- Дополнительное обеспечение

- Повышенная процентная ставка

Если вам нужны только небольшие вложения в оборудование, вы можете также рассмотреть возможность использования бизнес-кредитных карт, особенно тех, по которым начальные предложения с низкими процентами или без них.

Если в настоящее время у вас есть проблемы с кредитом, лучше всего поработать над повышением своего кредитного рейтинга как можно быстрее, чтобы в будущем у вас не возникли проблемы с утверждением или менее привлекательные условия. Помните, что для всех владельцев малого бизнеса высокие личные кредитные рейтинги могут быть очень ценным активом.

Калькулятор лизинга оборудованияРазумно рассчитать полную стоимость, которую лизинговая компания может взимать с вас, чтобы распределить ваши платежи, когда вы сравниваете варианты лизинга оборудования или любые другие варианты финансирования оборудования, если на то пошло.

Обязательно рассчитайте не только процентную ставку, которую вы взимаете, но и любые дополнительные комиссии (например, сборы за оформление и т. Д.).

Эти калькуляторы ссуды для малого бизнеса от Nav могут помочь вам составить более полное представление о том, сколько вы должны заплатить в целом за аренду оборудования.

Последнее слово Nav: лизинг оборудования для малого бизнесаВ зависимости от потребностей вашего оборудования, лизинг может быть лучшим вариантом сохранения капитала, если вы не хотите брать ссуду.Однако помните, что как арендатор вы несете определенные обязанности по этому договору аренды. Вы должны содержать оборудование в хорошем состоянии. Вам может потребоваться регулярное обслуживание, чтобы гарантировать его эффективность. Если вы не соответствуете критериям, изложенным в вашем договоре аренды, в конце срока с вас может взиматься плата.

Эта статья была первоначально написана 20 июня 2019 г. и обновлена 9 июля 2020 г.

Оценить эту статью

В настоящее время эта статья имеет 7 оценок со средней оценкой 4 звезды.

class = «blarg»># 1 лучший лизинг оборудования для малого бизнеса в США

Не позволяйте денежным потокам ограничивать рост вашего бизнеса.

Если вашей компании потребуется оборудование любого типа, мы будем рады предоставить вам беспроблемную аренду оборудования или соглашение о финансировании оборудования. Кроме того, мы делаем это с минимальным количеством документов и быстрым согласованием (всего одна быстрая и простая заявка на сумму до 250 тысяч долларов — оставьте свои налоговые декларации и финансовые отчеты дома).Аренда оборудования от Crest Capital имеет смысл.

По мере появления новых возможностей потребность в дополнительном оборудовании становится острой. Будь то небольшое семейное предприятие или транснациональная корпорация, все компании имеют общий знаменатель: денежный поток является источником жизненной силы бизнеса. Даже для компаний с большими денежными резервами финансирование приобретения оборудования имеет смысл с точки зрения бизнеса за счет соотношения затрат и выгод, поэтому денежный поток является предсказуемым и оправданным. Вместо того, чтобы связывать драгоценный оборотный капитал или банковские линии, умный бизнес позволяет использовать преимущества оборудования для оплаты оборудования…. в то время как их денежные резервы и возможности заимствования работают на финансирование их будущего успеха. И это только начало льгот по лизингу оборудования.Когда не хватает бюджетных долларов на новое оборудование, страдают все.

Когда бюджетные доллары недоступны, закупки оборудования приостанавливаются, что душит прогресс компании. Это никому не помогает. Неважно, на какой стороне уравнения вы находитесь — если вы продаете оборудование, , предлагая финансирование оборудования, поможет вам продать больше.А если вы покупатель, оборудование для финансирования позволит вам расти и становиться более прибыльными. Фактически, единственные люди, которым выгодна компания, не покупающая новое оборудование, — это ваши конкуренты.Лизинг оборудования через Crest Capital — это решение.

Когда бизнес выбирает финансирование или аренду, стоимость оборудования распределяется на многолетний срок, обеспечивая более ликвидный оборотный капитал для финансирования инвестиций, таких как дополнительный фонд заработной платы или расширение производственных мощностей.У предприятия есть (приносящее прибыль) оборудование, когда оно необходимо, вместо того, чтобы ждать, пока появятся деньги. И поставщик оборудования также выигрывает — с более коротким циклом продаж и 100-процентной предоплатой.Руководство для владельцев малого бизнеса

Если ваш бизнес зависит от исправного оборудования, через некоторое время вам, скорее всего, придется заменить старое оборудование. Наблюдать за тем, как трактор выходит из строя в середине уборки урожая или когда ваш снегоочиститель не запускается в разгар зимы, — это не просто душераздирающее зрелище, это сокращение вашего дохода.Однако когда приходит время обновлять, покупка оборудования не обязательно должна быть единственным выходом. Финансирование лизинга оборудования позволяет владельцам малого бизнеса инвестировать в рост бизнеса, сохраняя при этом свой оборотный капитал. Наше руководство по основам лизинга оборудования расскажет вам обо всех возможных вариантах. Существует множество различных договоров лизинга, и выбор зависит от ваших целей и ситуации.

Прочитав это руководство, вы почувствуете себя комфортно с общими условиями договора аренды, с типами доступных договоров аренды и когда они имеют смысл, а также со стратегиями максимизации финансовых и налоговых выгод от аренды.

Что такое лизинг оборудования?

Аренда оборудования — это долгосрочный договор аренды актива. Вы заключаете договор с владельцем оборудования, по которому вы соглашаетесь производить регулярные платежи, и взамен они позволяют вашему бизнесу использовать оборудование во время аренды. Аренда описывает договор, который длится 12 месяцев или дольше, тогда как нечто меньшее, чем это, называется арендой оборудования.

Некоторые договоры аренды также разработаны таким образом, что ваш бизнес оплачивает оборудование и переходит в собственность к концу срока действия договора.Это способ профинансировать покупку, а также арендовать оборудование. Мы рассмотрим эти типы, когда выйдем за рамки основ лизинга оборудования ниже.

Основы лизинга оборудования: что означает арендодатель? Что такое арендатор?

В договоре аренды всегда участвует как минимум две стороны: арендодатель и арендатор. Арендодатель — это физическое или юридическое лицо, владеющее оборудованием. Арендатор — это физическое или юридическое лицо, арендующее оборудование. Арендатор будет производить платежи арендодателю в течение всего срока действия договора.В конце арендатор либо вернет оборудование арендодателю, либо он сможет купить оборудование, если это было частью контракта.

В зависимости от вашей договоренности вы можете привлечь дополнительные стороны. Например, если вы работаете с компанией, финансирующей лизинг оборудования, вы должны предоставить им предложение от производителя или владельца оборудования, и они произведут оплату владельцу оборудования. Затем вы получите оборудование и предоставите лизинговые платежи той финансовой компании, которая проводила транзакцию, а не владельцу оборудования.

Чем аренда отличается от ссуды?

Есть несколько ключевых отличий между лизингом оборудования и финансированием покупки за счет кредита. Первое существенное различие заключается в том, кто владеет активами. Взяв ссуду на оборудование, вы берете в долг деньги, чтобы купить оборудование самостоятельно. При аренде оборудование принадлежит арендодателю во время действия контракта, а вы платите за аренду у него.

Получая ссуду, вы соглашаетесь со временем вернуть деньги с процентами. Вы могли бы сэкономить, выплатив ссуду досрочно, потому что тогда у вас будет меньше процентов.В договоре аренды вы соглашаетесь на определенное количество платежей. Вы не можете сэкономить деньги, сделав более крупный платеж ранее в контракте, потому что вы согласились заплатить полную сумму, указанную в вашем графике арендных платежей.

Аренда оборудования может позволить вам профинансировать 100 процентов стоимости актива, тогда как ссуды могут потребовать внесения первоначального взноса. Арендные платежи также являются фиксированными, то есть они остаются неизменными из месяца в месяц. С другой стороны, по некоторым кредитам процентная ставка может повышаться и понижаться, поэтому размер вашей ежемесячной задолженности может меняться.

Когда вы берете ссуду, кредитор может попросить вас обеспечить сделку залогом, ценным имуществом помимо оборудования. Если вы пропустите платежи, вы можете потерять как оборудование, так и другое имущество. Аренда обычно обеспечивается только тем оборудованием, за использование которого ваша компания платит.

Что такое капитальная аренда?

Есть две основные категории аренды оборудования: капитальная и операционная. Договор капитальной аренды предназначен для приобретения оборудования в конечном итоге.Ваш бизнес производит платежи арендодателю по плану, согласно которому к концу контракта ваша компания выплатит его, и вы сможете сохранить его. Сумма, которую вы в конечном итоге заплатите, зависит от типа аренды капитала. Позже в этом руководстве мы рассмотрим несколько типов.

При капитальной аренде ваш бизнес берет на себя любой ремонт и техническое обслуживание, чтобы оборудование оставалось в рабочем состоянии. В этих контрактах также есть пункт, который требует, чтобы вы продолжали производить платежи, даже если оборудование сломается в течение периода аренды.

Платежи при капитальной аренде выше, потому что соглашение должно окупить большую часть, если не все, оборудование к моменту окончания контракта. Такая аренда имеет наибольший смысл, если ваш бизнес хочет сохранить оборудование на длительный срок, но у вас нет денег, чтобы заплатить за него авансом.

Что такое операционная аренда?

Операционная аренда больше похожа на просто договор аренды оборудования. В обмен на арендные платежи ваш бизнес может использовать актив в течение периода, указанного в вашем контракте.

В конце периода операционной аренды арендодатель может предоставить вам возможность купить оборудование по справедливой рыночной стоимости, но вы не обязаны это делать. Вы можете просто вернуть оборудование арендодателю в конце.

Ежемесячные платежи по операционной аренде ниже, чем по капитальной, потому что вы не выплачиваете полную стоимость актива. Если вы решите сохранить актив, вам придется заплатить больше в конце срока аренды.

Арендодатель может больше участвовать в обслуживании и ремонте оборудования во время операционной аренды.Это зависит от условий аренды. Некоторые договоры операционной аренды требуют, чтобы вы не отставали от технического обслуживания, а в других эту работу берет на себя арендодатель.

Эти договоры аренды, как правило, лучше, если ваша компания не хочет оставлять оборудование себе в конце срока действия договора. Они являются хорошим выбором, если вы хотите продолжать переходить на новые модели актива, а не сохранять одну старую версию.

Виды аренды оборудования

Помимо двух широких категорий, вот наиболее распространенные варианты договоров аренды оборудования:

$ 1 Аренда с выкупом — Основной вид капитальной аренды.По окончании графика платежей вы почти полностью оплатите оборудование, и вам нужно будет заплатить всего 1 доллар, чтобы завершить покупку. Ежемесячные платежи по этой аренде будут самыми высокими, потому что вы планируете полностью оплатить оборудование. Вот почему другое название этой аренды — полная выплата.

10% Опционная аренда — По этому договору ваши платежи покроют 90% стоимости оборудования. В конце контракта у вас есть возможность заплатить оставшиеся 10 процентов, чтобы ваша компания могла сохранить оборудование.Однако вы не обязаны и можете согласиться вернуть актив арендодателю. Ежемесячные арендные платежи ниже, но вы должны будете заплатить больше, если решите оставить актив в конце.

Аренда 10% при расторжении (PUT) — Аренда 10% PUT аналогична аренде с 10% опционом, за исключением того, что вы должны покупать оборудование в конце. В контракте написано, что вы заплатите оставшуюся сумму и оставите актив у себя в конце срока аренды.

Аренда по справедливой рыночной стоимости (FMV) — Аренда по справедливой рыночной стоимости (FMV) — это одна из разновидностей операционной аренды.По окончании контракта арендодатель определит оставшуюся стоимость оборудования на основе его рыночной стоимости. Они скажут вам, сколько оно еще стоит, и вы сможете решить, хочет ли ваш бизнес платить эту сумму, чтобы сохранить оборудование.

Пункт о корректировке арендной платы (TRAC) Аренда — Аренда TRAC доступна только для внедорожных транспортных средств, таких как грузовики и тракторы. Эти договоры аренды дают вам больше возможностей для согласования условий аренды.Вы и арендодатель можете установить более крупный платеж в конце контракта, например, если ваш бизнес должен до конца 25 процентов будущей рыночной стоимости транспортного средства. Таким образом, ваши ежемесячные арендные платежи будут ниже, потому что вы оставляете более высокие расходы на будущее.

Продажа с обратной арендой — Если ваша компания владеет ценным оборудованием и нуждается в денежных средствах, вы можете воспользоваться соглашением о продаже с обратной арендой. Вы продаете оборудование арендодателю за единовременную выплату наличными. Затем вы заключаете договор аренды, по которому вы продолжаете использовать оборудование и вносите ежемесячные платежи, чтобы в конечном итоге выкупить его.

Налоговый вычет 179

Налоговый вычет 179 позволяет вашему бизнесу немедленно получить большую налоговую льготу при покупке новых активов, таких как оборудование. Когда вы арендуете, вы все равно можете иметь право на эту налоговую льготу в зависимости от контракта. Во-первых, давайте быстро рассмотрим вычет 179.

Когда ваша компания покупает новый актив, вам обычно не разрешается сразу вычитать полную стоимость. Вы должны разделить стоимость на ожидаемый срок полезного использования актива, как определено IRS.Они классифицируют активы по разным категориям, а срок службы оборудования может составлять от трех до 15 лет, в зависимости от того, какой тип вы покупаете.