новый закон и кто должен перейти

Добрый день, уважаемые читатели! Сегодня мы рассказываем о самом серьезном изменении, которое давно вызывает массу вопросов – о введении онлайн-кассы с 2017 года для ИП и ООО! К тому же, оно уже вовсю действует, а вопросов становится все больше и больше!

Если коротко: Закон о ККТ № 54-ФЗ от 22.05.2003 г. очень сильно изменился (изменения внесли законом № 290-ФЗ от 03.07.2016 г.):

- Обычные кассовые аппараты должны смениться на онлайн-кассы;

- Данные обо всех пробитых чеках будут передаваться в ИФНС;

- ИП на ЕНВД и патенте утратят право работать без ККТ;

- Старые штрафы изменили плюс добавили новые.

А теперь обо всем этом подробнее.

Кто должен перейти на онлайн-кассы с 1 июля 2018 года

Перечень предпринимателей, которые раньше могли работать без кассы, резко сокращается. Право на освобождение от кассовых аппаратов потеряют:

- Плательщики ЕНВД — ИП и ООО, если они оказывают услуги общественного питания, занимаются розничной торговлей и имеют наемных работников;

- ИП, имеющие патент, торгующие в розницу и оказывающие услуги в сфере общественного питания. В штате ИП есть наемные работники;

Эти две группы могли не ставить кассу, а выдавать покупателю (по требованию) документ об оплате. Теперь они так делать не смогут! С 1 июля 2018 г. все, кто платит ЕНВД и патент, тоже переходят на новые кассы на общих основаниях!

- Те, кто торгует билетами лотерей, почтовыми марками и т.п.;

- Те, кто осуществляет торговлю с использованием торговых автоматов (вендинговых машин) и имеет наемных работников;

Эти две группы также переходят на общие правила применения ККТ с 01.07.2018 г.: первые должны будут установить кассы в точке торговли, вторые – оснастить кассами аппараты.

- А также все, кто сейчас использует кассы старого образца (на УСН и ОСНО), должны будут перейти на онлайн-кассы.

Переход на Онлайн-кассы с 1 июля 2019 года

Следующий этап перехода на онлайн-кассы – 01 июля 2019 года. С этой даты обязаны будут работать по новым правилам:

kakzarabativat.ru

кто должен перейти на новую ККТ

Онлайн касса — это устройство, выдающее кассовый чек и передающее сведения о продаже в налоговую инспекцию через интернет. С середины прошлого года на такую технику перешло большинство розничных продавцов. В 2018 году в закон о применении ККТ внесены очередные изменения.

Подробнее: ККМ в 2018 году: изменения и свежие новости

Онлайн-кассы для ИП на ЕНВД: отсрочка до 2021 года (последние новости)

ККТ и режимы налогообложения

Новый порядок применения ККТ онлайн в 2018 году для разных категорий налогоплательщиков, принимающих оплату наличными и картой, зависит от налогового режима продавца.

До 2017 года многие предприниматели и организации могли работать без касс. При расчётах за услуги населению вместо чека они выдавали БСО (бланк строгой отчётности). Кроме того, все торгующие на ЕНВД и ПСН были вправе принимать оплату за товары без каких-либо документов. Только в случае требования покупателя ему выписывался товарный чек.

Причина таких послаблений в том, что на ПСН и ЕНВД для налогообложения учитывается:

- потенциально возможный годовой доход для ПСН;

- доход, который вменяется (т.е. предполагается) для плательщиков единого налога на вменённый доход (ЕНВД).

А вот на упрощённой системе налогообложения, а также на ОСНО и ЕСХН, для расчёта налоговой базы применяются показатели реально получаемого дохода. От кассовых аппаратов старого образца большего и не требовалось, информация об объёмах продаж фиксировалась в ЭКЛЗ (электронная контрольная лента защищённая).

Применение кассовых аппаратов для ИП зависит от системы налогообложения. Обязанность использовать новые кассовые аппараты для ООО и ИП при УСН неожиданностью не стало. При УСН требование выдавать кассовый чек действовало всегда, поэтому те продавцы, которые уже работают с кассовым аппаратом, обязаны были его модернизировать или заменить на новую онлайн-кассу.

Применение ККТ для оформления наличных расчётов при ЕНВД в 2018 году, а также для ИП на патенте зависит от того, есть ли у них работники. Если в сфере торговли или общепите работники есть, то новые кассы для этих режимов нужны с 1 июля 2018 года. Причём, реальные доходы на ЕНВД и ПСН по-прежнему не будут учитываться при расчёте налогов. Новые кассы для этих спецрежимов внедряются с целью обеспечить права потребителей.

Хотя новые кассы сейчас применяют больше бизнесменов, по-прежнему есть ситуации, когда ККТ при наличных расчётах можно не использовать. Этот ограниченный перечень приводится в статье 2 закона от 22 мая 2003 г. № 54-ФЗ о применении контрольно-кассовой техники. Среди них:

- продажа газет, журналов и сопутствующих товаров в специализированных киосках;

- продажа билетов в салоне общественного транспорта;

- торговля из цистерн квасом, молоком, растительным маслом, живой рыбой, керосином;

- продажа вразвал сезонных овощей, фруктов, бахчевых;

- разносная торговля некоторыми товарами;

- продажа лекарств в сельских аптеках и др.

В отношении торговли на рынках требования ужесточены – как к торговым местам, так и категориям товаров. Так, Правительство разработало перечень непродовольственных товаров, которые нельзя продавать на рынках без касс. Независимо от типа торгового места придётся применять ККТ при торговле одеждой, изделий из кожи, мебелью, деревянными изделиями, коврами, резиновых и пластмассовых изделий и прочего (всего 17 групп товаров).

Приказом Минкомсвязи России от 5 декабря 2016 г. № 616 разрешено вместо онлайн-касс применять старые модели ККТ в населённых пунктах с численностью до 10 000 человек.

Важное новшество для Интернет-магазинов — с 1 июля 2018 года применять кассовые аппараты надо будет и в случаях онлайн-оплаты картой или через такие сервисы, как Яндекс Касса. Покупатель при этом получает только электронный чек. Раньше такого требования не было. Для онлайн-фискализации можно использовать решение Яндекс.Кассы с партнёрской ККТ или свой вариант, например, отправку чеков средствами CMS или CRM-системы. Яндекс.Касса будет передавать информацию о заказах и оплатах на вашу ККТ и информировать магазин об успешной оплате и регистрации чека.

Если же вы оказываете дистанционные услуги/продаёте товары и до сих пор не подключили Яндекс.Кассу, советуем сделать это прямо сейчас. На сегодняшний день — это наиболее адаптированный к новому закону платёжный сервис. Оставив заявку по кнопке ниже, вы получите 3 месяца обслуживания на премиум-тарифе с минимальным процентом (само подключение бесплатное):

Когда надо перейти на новую ККТ

Сроки перехода на онлайн кассы зависят от режима налогообложения и направления деятельности. Напомним, что те, кто торгует на УСН, ОСНО и ЕСХН, применяют онлайн-кассы уже с середины 2017 года. Если на ЕНВД и ПСН вы занимаетесь торговлей или общепитом и при этом имеете работников, касса вам нужна с 1 июля 2018 года. Если же работников на этих режимах нет, то есть, вы торгуете или оказываете услуги общепита самостоятельно, то срок перехода на кассы — 1 июля 2019 года.

В этот же срок — с 1 июля 2019 года — должны перейти на онл

www.regberry.ru

Онлайн-касса для ИП в 2018–2019 году

Федеральный закон 54-ФЗ постоянно обновляется. Сначала государство обязало ИП купить кассовые аппараты. Потом президент отсрочил переход до 2019 года и подписал закон о налоговом вычете. Мы расскажем как ИП перейти на онлайн-кассу в 2018 году, с учетом последних новостей.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес.

Оставьте заявку и получите консультацию в течение 5 минут.

Сроки установки онлайн-кассы для ИП

Срок перехода на онлайн-кассы для ИП зависит от режима налогообложения, деятельности и наличия наемных сотрудников.

ОСНО и УСН

Все, кроме услуг населению, перешли на онлайн-кассу 1 июля 2017 года.

Продавцы акцизных товаров

Обязаны использовать новую ККТ с 2017 года.

Интернет-магазины

Те, кто принимал наличные деньги или банковские карты, перешли в 2017 году.

Купить кассовый аппарат в 2018 году могут интернет-магазины, которые:

- принимают только электронные деньги — Qiwi, Webmoney, Яндекс.Деньги;

- получают деньги на расчетный счет, когда клиент оплачивает товар по квитанции в банке;

- отправляют товар наложенным платежом по почте.

Патент и ЕНВД

Почти для всех предпринимателей на спецрежимах Путин перенес онлайн-кассы еще на один год.

Если у ИП на ЕНВД или патенте есть сотрудники и при этом он работает в сфере общепита или розничной торговли, ККТ нужна с 1 июля 2018 года. Это относится к деятельностям:

- подпунктов 6–9 пункта 2 статьи 346.26 НК;

- подпунктов 45–48 пункта 2 статьи 346.43 НК.

Онлайн-касса для ИП без работников в сфере общепита или розницы нужна с 2019 года. Как только предприниматель нанимает сотрудника, то должен купить ККТ в течение 30 дней после заключения трудового договора.

Остальные предприниматели переходят на новую технику в 2019 году, даже если работают с наемными сотрудниками.

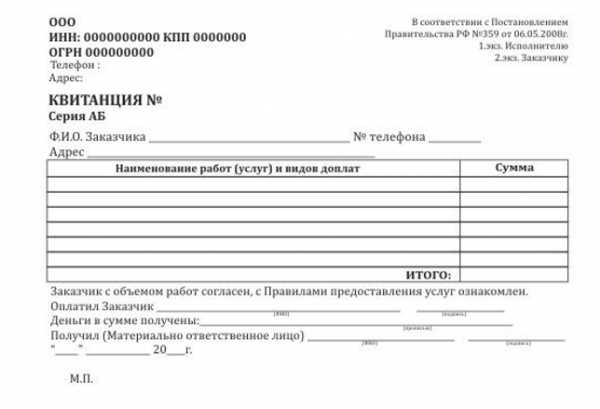

До того как купить онлайн-кассу, ИП выдает по просьбе покупателя товарные чеки или квитанции.

Вендинг

Правила для вендинга такие же, как для патента и ЕНВД. Есть сотрудники — пер

online-kassa.ru

Новый закон о кассовых аппаратах для ИП. Закон об установке онлайн-касс — modulkassa.ru

Например: Налоги для ИП

- Законы, указы и законопроекты о кассовых аппаратах

22.02.2019

Аренда кассы для интернет-магазина25.02.2019

Автономный POS-терминал и стационарный терминал 27.02.2019 Купить платежный терминал для пластиковых карт20.02.2019

Беспроводной терминал для приема карт27.02.2019

Может ли ИП на патенте работать без кассового аппарата26.02.2019

Штрафы за работу без кассы11.04.2019

Что представляет из себя POS-терминал 20.02.2019 Зачем нужен эквайринговый терминал28.03.2019

ККТ для ЕНВД без работников29.04.2019

19.02.2019

Работа с терминалом для оплаты: общие понятия и термины25.03.2019

Как получить налоговый вычет за покупку онлайн-кассы 31.05.2019 Инструкция по работе кассира на кассовом аппарате03.05.2019

Пошаговая инструкция: как работать с кассовым терминалом для оплаты картой01.06.2019

Оплата картой прикосновением к терминалу27.02.2019

Как работать на кассовом аппарате09.05.2019

Как вставить бумагу в кассовый аппарат и заправить ленту14.05.2019

Как выбрать кассовый аппарат для ИП25.02.2019

Как зарегистрировать мобильную онлайн-кассу26.02.2019

Как выбрать кассовый аппарат для ИП на УСН27.02.2019

Какую онлайн-кассу выбрать для магазина29.04.2019

Какой выбрать кассовый аппарат29.04.2019

Какая онлайн-касса нужна для ИП на УСН19.02.2019

Касса для курьерской доставки еды26.02.2019

Касса для такси с 2019 года25.02.2019

Кассовый аппарат и терминал в одном устройстве21.03.2019

Какую онлайн-кассу купить индивидуальному предпринимателю25.02.2019

Как подобрать онлайн-кассу для розничной торговли25.02.2019

Онлайн-кассы для ИП и малого бизнеса в 2019 году21.02.2019

Что говорит закон про онлайн-кассы для индивидуальных предпринимателей на вмененке в 2019 году20.02.2019

Онлайн-кассы для ИП на патенте в 2019 году27.02.2019

Нужен ли кассовый аппарат для интернет-магазина: требования закона в 2019 году21.02.2019

Кто должен иметь онлайн кассовый аппарат22.02.2019

Кассовый аппарат с терминалом25.03.2019

«Онлайн-кассы для ИП в 2019 году отменят»: почему это не так27.02.2019

Онлайн-кассы для ИП и малого бизнеса25.03.2019

Онлайна-касса для индивидуальных предпринимателей на упрощенке в 2019 году20.02.2019

Виды кассовых аппаратов25.02.2019

Виды онлайн-кассы для ИП29.04.2019

Как купить эквайринговый терминал26.05.2019

Налоговая закрыла магазин за работу без кассы12.04.2019

Мини терминал для банковских карт28.03.2019

Какая нужна мобильная касса под 54-ФЗ для курьеровmodulkassa.ru

выбор, регистрация и установка. Нужен ли ИП кассовый аппарат при УСН :: SYL.ru

Электронные кассовые аппараты с 2017 года для ИП станут обязательными. Соответствующий нормативный акт был утвержден в июне 2016-го. Введение кассовых аппаратов для ИП будет осуществляться поэтапно. Это существенно облегчит процедуру для предпринимателей. Рассмотрим далее, как будут устанавливаться электронные кассовые аппараты с 2017 года для ИП.

Актуальность вопроса

После принятия нормативного акта, изменяющего порядок фиксации расчетов, многие предприниматели стали задаваться вопросом – нужен ли кассовый аппарат для ИП, виды деятельности которого не требуют наличия ККТ? Власти предусмотрели несколько исключений из правил. Не требуются электронные кассовые аппараты для ИП, находящихся в районах, где доступ к Интернету затруднен. В нормах предусмотрены и другие категории освобожденных от обязанности предпринимателей. Всем остальным представителям бизнеса, ведущим расчет с помощью ККТ, необходимо заменить прежние модели на новые кассовые аппараты.

Для ИП это дополнительная финансовая нагрузка, а для надзорных органов – гарантия прозрачности получаемой информации. Цифровые ККТ позволят формировать чеки и в бумажном, и в электронном виде. Это обеспечит просмотр платежного документа почти при любых обстоятельствах. Кроме этого, электронный чек будет храниться дольше бумажного.

Основные требования, касающиеся функционала новых моделей, предусматривает Закон «О кассовых аппаратах». Для ИП важно, чтобы его ККТ соответствовал нормам. Надзорные органы уполномочены проводить экспертизу техники. Проверяться будет соответствие требованиям, в том числе по части реестра расчетных накопителей.

Нюансы

Нужен ли кассовый аппарат для ИП, применяющего режим единого налога на вмененный доход? В соответствии с действовавшими ранее правилами, такие предприниматели освобождались от использования ККТ вообще. По принятым в июне 2016 г. требованиям кассовый аппарат для ИП при ЕНВД станет обязательным. При этом поставить ККТ на учет нужно будет не позже 1 июля 2018 г. Для предпринимателей, использующих УСН, никаких изменений не предусмотрено. По ранее действовавшим нормам они обязаны иметь ККМ. Соответственно, новые правила на них также распространяются.

Субъекты

Следует сразу отметить, что список предпринимателей, которые освобождались ранее от использования ККТ, существенно сократился. В настоящее время установлен перечень видов деятельности, при которых обязателен электронный кассовый аппарат для ИП:

- Розничная торговля лотерейными билетами, почтовыми марками и пр.

- Установка вендингового (для продажи) оборудования.

Первым необходимо установить ККТ непосредственно на точках реализации. Предприниматели, занимающиеся установкой торгового оборудования, должны будут оснащать его кассами. Все это необходимо сделать до 1 июля 2018 г. Обязательными станут кассовые аппараты для ИП, работающих по патенту. Ранее, как и предприниматели, использующие спецрежим обложения (единый налог), могли по требованию потребителя выдавать документ об оплате. В рамках принятых норм они так делать больше не могут.

Исключения

Кто может не устанавливать электронные кассовые аппараты? Для ИП, осуществляющих некоторые виды деятельности, было сделано исключение. В частности, к ним относят предпринимателей:

- Продающих газеты/журналы в киосках, напитки в розлив, мороженое, молоко/квас с автоцистерн, сезонных фруктов/овощей, в том числе бахчевые развалы. Освобождаются от обязанности устанавливать ККТ также лица, торгующие в розницу на рынках и ярмарках.

- Занимающихся ремонтом обуви, одежды, изготовлением ключей и пр.

Не являются обязательными кассовые аппараты для ИП, которые, как выше было сказано, работают в труднодоступной местности при отсутствии Интернета. Здесь стоит сказать, что территория должна присутствовать в перечне, утвержденном региональными органами. При этом такие предприниматели должны предоставлять покупателю документ, удостоверяющий оплату. Не нужны кассовые аппараты для ИП, являющихся аптечными структурами в фельдшерских пунктах, находящихся в сельской местности.

Предприниматели, предоставляющие услуги населению

В настоящее время эти ИП могут обходиться без ККТ. Но в этом случае они обязаны выдавать бланки строгой отчетности. С 1 июля 2018 г. предприниматели должны будут выдавать БСО, сформированные на специальном устройстве – автоматизированной системе. По сути, она будет выступать как разновидность ККТ. Соответственно, и сам бланк станет аналогией чека. В нормах также предусмотрено, что БСО могут предоставляться предпринимателями и оказывающими услуги, и выполняющими работы для населения.

Интернет-продажа

В прежних нормах четких предписаний о необходимости установки ККТ интернет-магазинами отсутствовали. По разъяснению налоговых органов, технику все же использовать нужно было. В настоящее время в нормах присутствуют достаточно четкие формулировки. Кассовые аппараты нужны интернет-магазинам, осуществляющим расчет и наличными, и электронными средствами платежа. Последнее понятие в нормативных положениях, регламентирующих использование ККТ, ранее отсутствовало (хотя оно есть в других правовых документах). Электронными расчетами считаются операции, которые исключают прямое взаимодействие участников сделки. Если магазин использует только этот способ, то он может приобрести не онлайн-кассу, а специальное устройство, не оснащенное принтером для печати чеков.

Функционал электронных ККТ

В качестве ключевого требования для новых аппаратов выступает возможность подключения к сети Интернет. Наличие связи позволяет передавать информацию об операциях в налоговую инспекцию. На корпусе техники должен присутствовать заводской номер, встроенные часы, устройство для печати двухмерного штрих-кода. В ККТ будет отсутствовать фискальная память и ЭКЛЗ. Их заменит накопитель. В нем будет храниться информация об операциях в защищенном виде.

Регистрация кассового аппарата для ИП

Эта процедура также является обязательной. Сформировано два реестра. Один предназначен непосредственно для ККТ, другой – для фискальных накопителей. Регистрация кассового аппарата для ИП осуществляется в налоговой инспекции. Данную процедуру можно провести через сайт ФНС. ККТ прежнего образца можно поставить на учет только до 31 января 2017 г. С первого февраля территориальный отдел ФНС откажет во внесении сведений в реестр. С этого числа можно будет зарегистрировать только онлайн-кассы. Если у предпринимателя есть ККТ, поставленный на учет в ФНС, и срок еще не вышел, с техникой можно работать до 30 июня. С 1 июля необходимо заменить устройство.

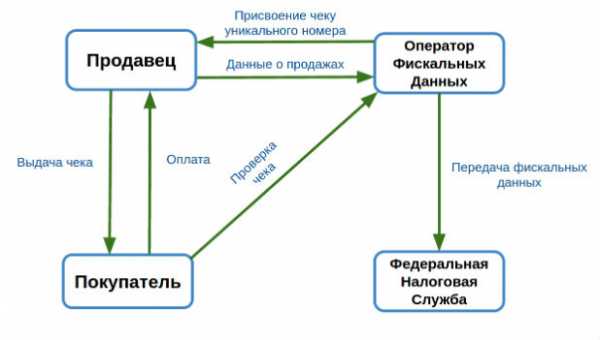

Передача сведений

Отправка данных будет осуществляться через оператора (ОФД). Это означает, что предприниматель должен заключить с ним договор. Передача информации будет осуществляться следующим образом. Кассир фиксирует операцию и пробивает чек. Сведения в зашифрованной форме направляются на сервер ОФД. Оператор их проверяет, пересылает подтверждение о приеме. После этого информация отправляется в налоговый орган. Оператором фиксируются все данные, поэтому исправить их невозможно. Информация будет храниться в базе в течение как минимум 5 лет. Стоит отметить, что без договора с ОФД касса не будет зарегистрирована в налоговом органе.

Изменения в БСО и чеках

Что касается платежных документов, то корректировок в них предполагается достаточно много. В первую очередь увеличился список обязательных реквизитов. В частности, добавлен адрес магазина (или сайта, если продавцом выступает интернет-магазин), номер накопителя, система обложения по операции, ставка НДС и некоторые другие. В нормативных положениях выведено два новых определения: «БСО коррекции» и «чек коррекции». Они формируются при необходимости исправить проведенную ранее операцию. При этом корректировки можно внести в рамках текущей смены. Исправления позавчерашних, вчерашних сведений невозможны. Как и ранее, БСО и чеки должны получать покупатели. Однако теперь передачу документа можно осуществить и в электронной форме. Он отправляется на адрес почты покупателя. Допускается предоставление отдельных сведений, по которым на специальном ресурсе потребитель может получить сам чек.

Ответственность

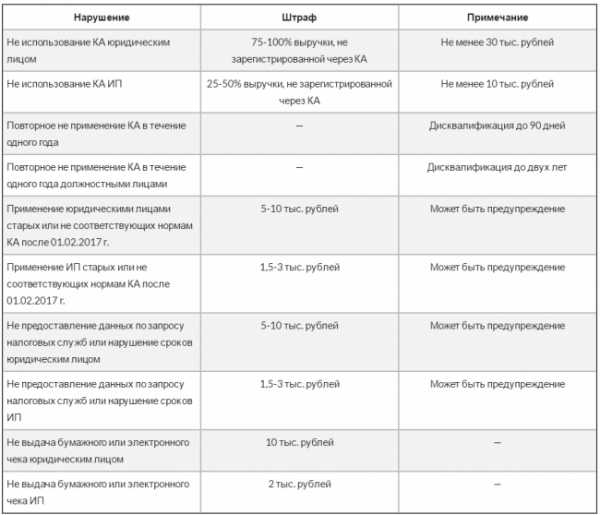

Стоит отметить, что в штрафные санкции изменения были внесены еще в 2016 г. Нормами установлены следующие виды ответственности:

- Денежное взыскание за неиспользование ККТ. Штраф считается от суммы, которая не прошла через кассу. Для юрлиц взыскание составит 75-100 % от нее, но не менее 30 тыс. р., для предпринимателей – 20-25 %, но не менее 10 тыс. р. Соответственно, чем больше сумма, тем выше штраф.

- Приостановка деятельности до 90 сут. Такое наказание применяется, если после вменения штрафа субъект так и не начал использовать ККТ, а сумма расчетов составила 1 млн р. Должностные лица в таком случае могут быть дисквалифицированы на 1-2 г.

- За использование после 1 фев. 2017 г. ККТ, не соответствующей требованиям, субъект может получить штраф либо предупреждение. Взыскание будет составлять для организаций – 5-10 тыс., для предпринимателей – 1.5-3 тыс. р. Аналогичные санкции предусматриваются при непредоставлении документов и сведений по запросу налогового органа, а также представление их с нарушениями сроков.

- В случае невыдачи БСО/чека на бумажном носителе либо не отправку их в электронной форме юрлица будут наказаны штрафом в 10 тыс., предприниматели – 2 тыс. р.

Привлечь виновных к ответственности налоговая инспекция теперь может в течение года (ранее был срок в 2 мес.).

Где приобрести ККТ?

Новые кассовые аппараты можно купить в специализированных центрах. Те, кто имеет старую ККТ, часто обращаются в центр техобслуживания оборудования. Стоимость кассового аппарата — для ИП основной вопрос. Следует сказать, что некоторые старые модели могут быть модернизированы. В таких случаях необходимость в дополнительных тратах исключается. Главное, чтобы техника соответствовала установленным требованиям. Модернизация ККТ обойдется примерно в 5-15 тыс. р. Цена нового аппарата составляет от 25 тысяч р. и выше.

Дополнительные расходы

Необходимо отметить, что предприниматель, кроме собственно приобретения ККТ, будет тратить средства на качественную интернет-связь. Тарификация устанавливается непосредственно провайдером. Платными являются также услуги оператора. Следует учесть, что приобретать ККТ нужно только той модели, которая присутствует в перечне, утвержденном ФНС. Прежде чем идти за техникой, следует убедиться, что тот или иной аппарат включен в список. Многие продавцы заинтересованы в реализации своего оборудования и могут сами не знать, присутствуют ли его модели в перечне, или намеренно давать ложную информацию.

Аналогичные правила действуют и в отношении ОФД. Выбирать оператора нужно только из утвержденного списка. Как практика показывает, минимальные расходы на обслуживание в течение первого года составят около 3 тыс. р. Впоследствии сумма увеличится и может достичь 12 тыс. за единицу техники. Операторы также предоставляют платную услугу по регистрации аппарата в налоговой инспекции. Впрочем, на этом можно сэкономить и сделать это самостоятельно бесплатно.

Выгоды

В качестве одного из несомненных преимуществ установки новых аппаратов можно назвать существенное сокращение числа выездных проверок. Это, в свою очередь, значительно облегчит жизнь предпринимателям. В настоящее время сведения о сформированных чеках находится на ЭКЛЗ. Ежегодно они меняются. Установка новых касс избавит предпринимателей от необходимости проходить ежегодную регистрацию. Соответственно, уменьшится число посещений ФНС.

Переход на новые правила не предполагает переучивание кассиров. Сам процесс формирования чеков и БСО останется прежним. В ряде регионов прошло пробное введение новых правил. Как отметили контрольные органы, эксперимент оказался удачным. Однако в полной мере все нововведения начнут работать по всем регионам только с февраля. Вероятно, в процессе практического применения правил возникнет множество вопросов.

www.syl.ru

Отложить до 2026 года вступление в силу закона об обязательном использовании новых онлайн кассовых аппаратов (ККМ, ККТ) для ИП и компаний, применяющих ЕНВД, ПСН и БСО при УСН

Федеральный закон от 03.07.2016 г. № 290-ФЗ вводит обязательные для применения онлайн-кассовые аппараты (ККТ, ККМ) при приёме наличных от населения. Это, в основном, ИП и организации в сфере торговли и услуг.

Данные ККТ ориентировочно будут стоить от 30 т.р. до 60 т.р. Кроме того, будет необходим проводной и беспроводной интернет, что также приведет к дополнительной финансовой нагрузке. В целом, введение данных аппаратов неминуемо приведет к повышению цен (инфляции), ведь стоимость аппаратов и их обслуживание будут компенсировать за счет конечных потребителей. Также такая нагрузка приведёт к банкротству и уходу в тень некоторых микропредприятий, что негативно скажется на собираемости налогов.

По данным ФНС на 1 августа 2016 года зарегистрировано 5 235 664 микропредприятий. Многие из них применяют ЕНВД, ПСН (патент) или БСО (при УСН, для сферы услуг). В настоящее время при данных налоговых режимах применять ККТ не требуется. В случае ЕНВД и ПСН применение ККТ никак не повлияет на собираемость налогов, т.к. налогооблагаемая база привязана к физическим показателям (число работников, площадь, количество единиц техники и пр.).

Необходимо дать малому бизнесу дать больше времени для подготовки к применению онлайн-ККТ. Оставить действие старой редакции Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» для применяющих ЕНВД, ПСН и БСО до 1 января 2026 года. Для этого в Федеральном законе № 290-ФЗ статья 7 п.7., п.8 и п.9 фразу «до 1 июля 2018 года», изложить в следующей редакции: «до 1 января 2026 года».

Практический результат

1) Уменьшение затрат микропредприятий.

2) Удержание уровня инфляции за счет уменьшения издержек.

3) Повышение благосостояния граждан из-за сдерживания цен.

4) Сохранение количества легально работающих микропредприятий.

www.roi.ru

Кассовые аппараты в 2017 году для ИП: Нововведения в законе

Главная » Кассовые аппараты в 2017 году для ИП: Основные изменения нового законаЭкономияЭкономияУдалить 0

Кассовые аппараты в 2017 году для ИП предполагают переход в онлайн-режим.

Ранее регламентированной закон о ККТ за номером 54-ФЗ, принятый по состоянию от 22.05.2003 года подвергся коренным изменениям.

Теперь актуальными являются нормы закона номер 290-ФЗ, принятого в действующее законодательство по состоянию от 03.07.2016 года.

Содержание этой статьи:

Среди рассмотренных изменений в законодательстве, можно выделить самые значимые:

- Принятые на торговых точках кассовые аппараты обязательно должны быть в дальнейшем заменены на специальные онлайн-кассы установленного образца.

- Когда чек пробивается, данные обязательно будут переданы в соответствующую инстанцию ИФНС.

- Индивидуальные предприниматели, работающие на ЕНВД и прописанном патенте, утратят в будущем право работать без наличия соответствующего ККТ.

- Установленные ранее штрафные санкции подверглись изменениям, дополнительно к ним добавились новые суммы выплат за правонарушение.

Далее все эти изменения будут рассмотрены в деталях.

Каким категориям предпринимателей суждено перейти на новые онлайн-кассы

Среди изменений, которые коснулись закона о кассовых аппаратах в 2017 году, отмечается существенное сокращение категорий индивидуальных предпринимателей, которые могли выполнять торговую деятельность без использования специального кассового оборудования.

В частности, в 2017 году приобрести кассовые аппараты обяжут:

- Плательщиков, находящихся на ЕНВД.

- Лица, относящиеся к категории индивидуальных предпринимателей, при условии, если они перешли в результате своей деятельности на патент.

- Торговые точки, которые обеспечивают продажу лотереи, почтовые марки, иную, аналогичную продукцию.

- Предприниматели, устанавливаемые торговые или вендинговые аппараты, в соответствии с ранее прописанными требованиями законодательства.

- Отдельного внимания заслуживает категория лиц, которые в настоящее время используют кассовые аппараты старого образца (данные модели работают на ОСНО и УСН), они также будут обязаны установить с указанного периода времени агрегаты для кассового обслуживания.

Еще один год ранее, первые две группы лиц были освобождены от установленного права устанавливать на торговую точку кассовый аппарат, но при этом выдавать потенциальному покупателю соответствующий документ об оплате.

Следует отметить, выдается документ исключительно по требованию покупателя, но с недавнего времени они не смогут это делать.

В то же самое время, начиная с 01.07.2018 года, все категории предпринимателей, которые уплачивают ЕНВД, а также находятся на патенте, будут обязаны в минимальные сроки перейти на общие условия и установить в помещении новые кассы.

Последние две группы пользователей также должны перейти на специальные кассовые аппараты, начиная с 01.07.2018 года.

Первые должны будут установить специальные кассовые устройства непосредственно в точке, где имеет место торговая деятельность, вторые же должны оснастить кассами, ранее установленные аппараты.

вернуться к меню ↑

вернуться к меню ↑Лица, которым разрешено осуществлять торговлю без онлайн-касс

Все-таки, отдельные категории предпринимателей оставили за собой право на работу на торговой точке без использования специального кассового оборудования.

Среди таких категорий можно выделить следующих:

- Организации, а также, индивидуальные предприниматели, которые занимаются специализированным (его еще принято называть отдельным) видом деятельности, к примеру, изготовлением ключей, а также, профессиональным ремонтом обуви.

- Торговые точки, организации, спецификой деятельности которых является продажа газет и журналов в специально оборудованных киосках. Также, к категории могут быть отнесены предприниматели, занимающиеся продажами мороженого, реализацией напитков в розлив, обеспечением продаж на отведенных ярмарках, а также оборудованных рынках розничной торговли. К примеру, это может быть торговая точка по продаже кваса, молока с оборудованных для этих целей автомобильных цистерн, реализацией товаров сезонного характера (овощей и фруктов).

- Компании и частные предприятия, которые находятся в наиболее труднодоступных для оснащения кассовых аппаратов местах. В данном случае обязательным является соблюдение одного условия, согласно которому, данная местность должна быть в установленном порядке быть прописана в списке, утвержденном региональными властями. Для данной категории лиц предусмотрена и небольшая поправка, согласно которой они не смогут не выставлять ККТ, но при этом, обязаны выдавать обратившемуся клиенту предусмотренный действующим законодательством документ о совершении оплаты за покупку товара.

- Предусмотрены требования и для аптечных торговых точек, расположенных непосредственно в фельдшерских пунктах, территориальное нахождение которых – сельская местность.

Необходимость установки онлайн-касс для предпринимателей, оказывающих услуги

В настоящее время различные компании и индивидуальные предприниматели, которые занимаются оказанием профильных услуг населению, могут обходиться без использования в работе ККТ, правда, согласно ранее имеющемуся закону, они обязаны выдавать покупателю БСО (бланк строгой отчетности).

Начиная с 01.07.2018 года, подобная обязанность дополняется еще одним важным обстоятельством.

Важно: в дальнейшем необходимо будет выдавать не просто БСО, а документ, специально сформированный на агрегате, который имеет название «автоматизированная система для выдачи БСО».

Согласно новому законодательству, данная система станет своеобразной разновидностью ККТ, а именно, новый БСО станет некоторой разновидностью ранее традиционного кассового чека, обязательного для ИП.

Дополнительно стоит добавить тот факт, что в действующее законодательство была внесена некоторая поправка (приведенная относительно процесса выдачи БСО).

Согласно нововведениям, выдавать подобные БСО можно запросто при оказании конкретных услуг, а также, как результат выполнения конкретных работ в отношении, обратившегося за необходимым товаром, услугой, населением.

вернуться к меню ↑Использование онлайн-касс при организации интернет-торговли

Еще сравнительно недавно, четкого регламента относительно простановки ККТ в интернет-магазине не было, закон не предусматривал детального рассмотрения данного вопроса.

Но, как разъясняли данную особенность законодательства сотрудники налоговой службы, кассовые аппараты все же нужно использовать.

С недавнего времени, в связи с введением в практику нового законодательства, подобная обязанность регламентируется четко.

При организации торговой деятельности (в интернет-магазинах), использование ККТ актуально, как при выполнении наличных расчетов, так и в дальнейшем при проведении расчетов с использованием электронных способов оплаты.

Сравнительно новым понятием стали «расчеты с клиентом посредством использования специальных электронных средств, которое появилось после внесения некоторых поправок в действующее законодательство.

Согласно регламенту, под данным видом расчетов принято понимать специальные расчеты, которые исключают личное взаимодействие между двумя отдельными сторонами процесса покупки.

Таким образом, если в конкретном интернет-магазине принимается решение получать оплату через электронные сервисы, можно не покупать соответствующую онлайн-кассу, а агрегат, без включения дополнительного принтера, с помощью которого осуществляется в иных случаях печать чеков.

Отдельного внимания при интернет-торговле заслуживает ситуация, при которой два юридических лица, или же два индивидуальных предпринимателя (а также, когда одна сторона – юридическое лицо, вторая – индивидуальный предприниматель), являются непосредственные участниками сделки, необходимость устанавливать подобное ККТ не актуальна.

При этом важно учесть, что подобная ситуация является скорее исключением из правил, не нужно на нее ориентироваться.

вернуться к меню ↑Какие изменения коснулись самих кассовых аппаратов

Основным требованием, предъявляемым законодательством по отношению к новому кассовому аппарату, является возможность обеспечить подключение техники к сети интернет.

Наличие четко слаженной связи позволит в оперативном режиме передавать данные относительно совершаемых операций сотрудникам налоговых служб.

Следовательно, отсюда и сформировалось название устройства «онлайн-кассы», которое и используется в дальнейшем при организации торговой деятельности.

Стоит отметить и еще одну важную функциональную особенность, согласно которой все новые агрегаты просто обязаны иметь в конструкции проставленный номер выпуска (на заводе изготовителе проставляется на поверхности корпуса).

Дополнительно регламентируется наличие функции возможной печати двухмерного штрих-кода, а также, наличие встроенных в устройство часов.

В рамках принятого закона прописывается отсутствие в новых устройствах ранее отведенной фискальной памяти, а также, ЭКЛЗ, при этом указывается новый фискальный накопитель.

Как раз в установленном накопителе и будет храниться в зашифрованном виде вся необходимая информация о ранее совершенных пользователями платежах.

Чтобы можно было без проблем использовать ККТ, устройство должно быть включено в особенный реестр.

В частности, для накопителей фискального типа предусмотрено создание отдельного реестра, в него вносится информация по заводскому номеру, иные данные, указанные на конструкции.

Стоит отметить, что онлайн-кассу необходимо будет обязательно регистрировать в налоговой службе, но заключать ранее актуальный договор с ЦТО не будет являться обязательным условием.

Нельзя не отметить и наличие определенного бонуса для предпринимателей. В частности, для последующего процесса регистрации кассы совершенно необязательным условием станет личное обращение в налоговую службу, достаточно будет сделать это посредством электронной системы, не выходя из собственного офиса.

Важно: согласно регламенту принятого законодательства, пройти регистрацию касс старого формата необходимо в четко обусловленные сроки, а именно, до 31.01.2017. Начиная уже с 01.02.2017 года, государственные органы ИФНС непосредственно откажут индивидуальному предпринимателю в последующей регистрации подобной кассы, сотрудники будут заключать документы на новые онлайн-кассы.

В том же случае, если сейчас установлен и зарегистрирован специальный кассовый аппарат и срок его эксплуатации не вышел, можно работать с ним непосредственно до наступления даты 30.06.2017 года.

Начиная же с 01.07.2017, все, кто, согласно принятому законодательству, должен использовать кассовые аппараты, могут устанавливать только кассы онлайн.

Что примечательно, совершенно необязательно покупать новое оборудование. Достаточно только провести незначительную модернизацию старых устройств и превратить их в полноценные онлайн-кассы, используемые в процессе торговой деятельности.

Штрафные санкции за невыполнение правил торговли, следующие:

вернуться к меню ↑

вернуться к меню ↑Порядок передачи данных в налоговую службу

Отдельного внимания заслуживает порядок передачи данных в налоговую службу.

Осуществляется это непосредственно с помощью специально разработанного оператора фискальных данных (сокращенно его еще принято называть ОФД).

Со стороны предпринимателя потребуется заключение контракта с таким оператором.

Последовательность деятельности далее устанавливается следующим образом: кассир осуществляется пробитие чека, после чего вся информация в зашифрованном виде будет подана на сервис оператора, он ее проверяет, высылает подтверждение факта приема, после чего данные будут переданы в управление налоговой службы.

Фиксация данных осуществляется таким образом, что уже невозможно их откорректировать, а все полученные сведения будут длительный период времени храниться в базе данных (срок хранения составляет порядка пяти лет с момента проведения операции).

вернуться к меню ↑C 2017 года предприниматели обязаны будут перейти на онлайн-кассы

yurface.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …