Что такое налоговый резидент РФ?

08 января 2021

53Налоговый резидент РФ

Налоговый консультант

Вера Клочко

3 минуты чтения

6 990

Кто такой налоговый резидент, что дает этот статус, какие налоги платят налоговые резиденты и нерезиденты, и как ими становятся, разбираемся в этой статье.

СтатьиНалоговый резидент. Кто это?

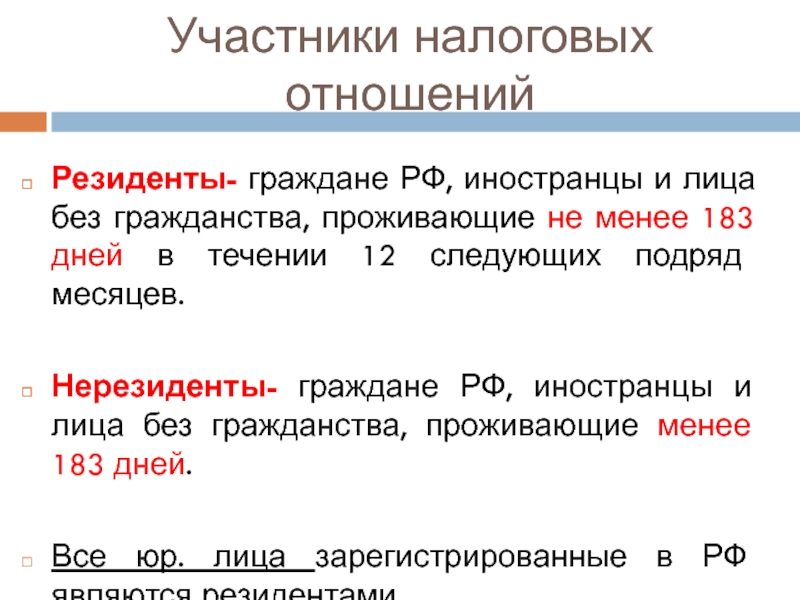

Как определить, кто человек — резидент или нерезидент? Это понятие закреплено в Налоговом кодексе (ст. 207).

Налоговый резидент РФ — это физическое лицо (гражданин), который находится на территории России не менее 183 календарных дней в течение года.

При этом сумма дней (183 дня) считается не подряд, а может быть “разбита” на части. Если человек на короткое время (не больше 6 месяцев) уезжает из России (например, для лечения или обучения), то расчет дней не прерывается.

Налоговым резидентом, независимо от фактического времени пребывания в Российской Федерации, признается физическое лицо, которое проходит военную службу за границей, или если это командированный за границу сотрудник органов государственной власти и органов местного самоуправления.

С 2017 года можно получить специальный документ, подтверждающий что вы — налоговый резидент. Этот документ необязательный, его можно получить по желанию, он выдается на один год. Чаще всего получать документ, подтверждающий такой юридический статус, нужно, чтобы избежать двойного налогообложения.

Не путайте понятия “налоговый резидент” и “гражданство страны”. Такой налоговый статус может иметь гражданин другой страны.

Что такое резидент, разобрались, — это определенный налоговый статус налогоплательщика. Далее мы рассмотрим, какие налоги должен платить человек с таким статусом в Российской Федерации.

Какие налоги должен платить налоговый резидент?

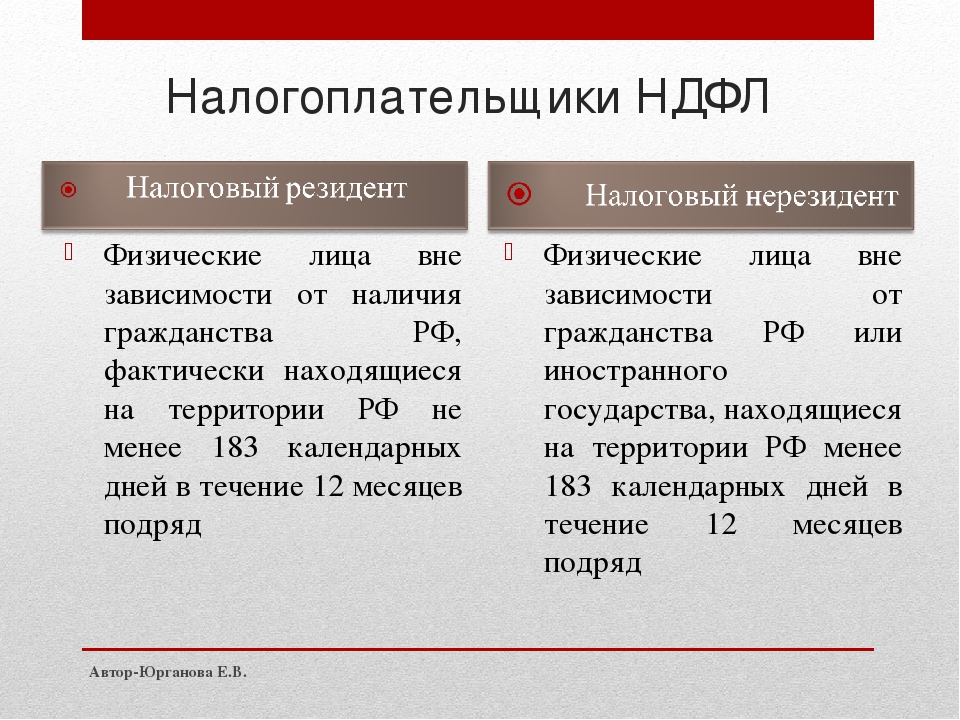

Если вы имеете такой налоговый статус — вы должны платить налог на доходы физических лиц (НДФЛ), независимо от источника таких доходов.

Поясним — доходы бывают разных источников — полученные на территории РФ или за ее пределами. Например, вы живете и работаете в России и получаете зарплату — это источник дохода на территории России. Другой вариант — вы живете в России, а сами недавно продали свой дом в Испании, значит, вы получили доход за пределами РФ.

Другой вариант — вы живете в России, а сами недавно продали свой дом в Испании, значит, вы получили доход за пределами РФ.

Если вы — резидент, вы должны и с тех, и с тех доходов заплатить налог. Это ваша обязанность.

Облагается НДФЛ любой ваш доход. Есть некоторые исключения, когда платить НДФЛ с дохода не надо. Эти случаи указаны в Налоговом кодексе. Например, это такие доходы как государственные пособия, алименты, наследство и другие.

По каждому виду дохода действуют разные ставки, среди них:

- 13% НДФЛ работодатели вычитают из зарплаты, и столько же вы заплатите сами с иного дохода, например, с продажи квартиры

- 35% НДФЛ — если выиграете в лотерею или получите приз по результатам конкурса, проводимых в целях рекламы товаров или услуг

Основная ставка НДФЛ — 13%. По этой ставке рассчитывается налог как с зарплаты, так и с иного дохода, полученного как в России, так и за ее пределами.

В какой срок должен уплатить налоги налоговый резидент?

Если вы получаете доход, облагаемый подоходным налогом (кроме зарплаты), то вы должны самостоятельно подавать декларацию о таких доходах и уплачивать с них НДФЛ.

Чтобы отчитаться, вы обязаны подать в инспекцию заполненную декларацию по форме 3-НДФЛ не позднее 30 апреля года, следующего за тем, когда вы получили доход.

Срок уплаты НДФЛ другой — не позднее 15 июля. То есть сначала подаете декларацию (до 30 апреля), а потом платите (до 15 июля).

Теперь вы знаете точно, что значит иметь статус налоговый резидент, сколько налогов с доходов надо платить и когда.

Получите налоговый вычет

Выберите удобный тариф

и получите налоговый вычет быстро и просто

Минфин упростил порядок получения налогового резидентства

Срок проживания в России, необходимый для получения статуса налогового резидента, снижен вдвое – до 90 дней. Мера носит временный характер и распространяется только на 2020 г., указала ФНС в своем разъяснении.

Обычно статус налогового резидента в России присваивается по фактическому нахождению на территории страны 183 дня. «Это в целом общемировая практика, которая ведет к тому, что человек может быть налоговым резидентом только в одной стране, поскольку невозможно жить 183 дня в году в одной стране и 183 дня в другой», – поясняет партнер юридической фирмы «Рустам Курмаев и партнеры» Дмитрий Клеточкин. Но в 2020 г. для получения статуса налогового резидента РФ достаточно фактически находиться в России от 90 до 182 дней в период с 1 января по 31 декабря 2020 г. «Указанный закон, в частности, направлен на защиту интересов граждан Российской Федерации, находящихся на территории иностранного государства и не имеющих возможности вернуться в Российскую Федерации в связи с распространением новой коронавирусной инфекции, которые по данным обстоятельствам в 2020 г. утратили статус налогового резидента Российской Федерации», – сообщили в ФНС «Ведомостям».

Но в 2020 г. для получения статуса налогового резидента РФ достаточно фактически находиться в России от 90 до 182 дней в период с 1 января по 31 декабря 2020 г. «Указанный закон, в частности, направлен на защиту интересов граждан Российской Федерации, находящихся на территории иностранного государства и не имеющих возможности вернуться в Российскую Федерации в связи с распространением новой коронавирусной инфекции, которые по данным обстоятельствам в 2020 г. утратили статус налогового резидента Российской Федерации», – сообщили в ФНС «Ведомостям».

Выгадать от такого режима смогут как граждане России, так и иностранцы. Россияне – налоговые резиденты РФ уплачивают налог на доходы физических лиц (НДФЛ), полученные от источников как в России, так и за рубежом, по ставке 13% – одной из самых низких в Европе. Для иностранца в случае признания его налоговым резидентом РФ ставка по доходам, полученным от источника в России, составит те же 13%, остальные доходы облагаются по ставке страны (гражданином которой он является). Если же иностранец не имеет статуса налогового резидента РФ, ему придется платить 30% НДФЛ в наш бюджет. «В первую очередь это может быть интересно для иностранцев, работающих в российских компаниях, и экспатов», – считает партнер практики налоговых споров МЭФ PKF Александр Овеснов.

Если же иностранец не имеет статуса налогового резидента РФ, ему придется платить 30% НДФЛ в наш бюджет. «В первую очередь это может быть интересно для иностранцев, работающих в российских компаниях, и экспатов», – считает партнер практики налоговых споров МЭФ PKF Александр Овеснов.

«Возможность претендовать на резидентство за такой короткий срок (т. е. фактически по истечении всего трех месяцев) традиционно встречается только в низконалоговых юрисдикциях, – рассказывает юрист налоговой практики CMS Russia Анна Осьмакова. – Большинство стран руководствуется базовым критерием 183 дней, который зачастую применяется совместно с другими данными, позволяющими в целях налогового резидентства установить комплексную связь резидента с конкретной юрисдикцией».

Вопрос о смягчении условий налогового резидентства Минфин поднимал еще в октябре 2019 г. в «Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2020 г. и плановый период 2021 и 2022 гг.». Тогда это предложение вызвало негативную реакцию со стороны делового сообщества, так что в конце концов этот вопрос решили оставить на усмотрение самих налогоплательщиков. «Поскольку признание себя резидентом РФ осуществляется в заявительном порядке, те лица, которые по каким-то причинам этого не желают, могут просто не подавать заявление», – отмечает Овеснов.

«Поскольку признание себя резидентом РФ осуществляется в заявительном порядке, те лица, которые по каким-то причинам этого не желают, могут просто не подавать заявление», – отмечает Овеснов.

Еще один важный момент – новые правила начнут действовать раньше, чем ожидали эксперты: заявления на «ускоренное» резидентство можно подавать уже сейчас. «Эту новацию, по нашему мнению, можно рассматривать в контексте налоговых преференций в связи с эпидемией коронавируса, так как она позволяет применить налоговую ставку по НДФЛ в размере 13% для всех доходов, полученных в РФ в 2020 г.», – рассказывает Овеснов.

Например, граждане России, которые из-за ситуации с СOVID-19 провели на территории иностранного государства большую часть календарного года, по старым правилам не смогли бы претендовать на статус налогового резидента в РФ, поясняет Осьмакова. «К доходам, полученным ими в России, применялась бы не стандартная налоговая ставка в размере 13%, а ставка в 30%, предусмотренная для нерезидентов», – добавляет она.

Налоговый и валютный резидент/нерезидент | 2stocks

Налоговый резидент и нерезидент

При этом период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения. Из определения следует, что статус налогового резидента может быть присвоен не только гражданам РФ, но гражданам иностранного государства. Также возможна и обратная ситуация, когда гражданин РФ может потерять статус резидента.

Как получить статус налогового резидента?

Итак, кто и как получает статус налогового резидента:

1. Граждане России получают статус налогового резидента по умолчанию, если не будет доказано обратное (что данное лицо не проживало на территории РФ более 183 дней в течение 12 следующих подряд месяцев по причине выезда в другую страну).

2. Иностранные граждане могут получить статус налогового резидента, если докажут факт проживания на территории РФ более 183 дней. По умолчанию они — налоговые нерезиденты.

По умолчанию они — налоговые нерезиденты.

Стандартно для подтверждения статуса налогового резидента можно предоставить налоговому агенту следующие документы:

- копию (заграничного) паспорта с отметками о пересечении границы РФ

- миграционную карту

Важно: вид на жительство не является основанием для присвоения статуса налогового резидента!

В некоторых случаях доказать факт нахождения 183 дней на территории РФ стандартным комплектом документов невозможно, например, это касается граждан Белорусии. Отметок о пересечении границы в паспорте у таких граждан не будет. Выход — предоставить иное подтверждение нахождения на территории РФ, например — через работодателя (табель учета рабочего времени).

Предоставлять документы необходимо перед выводом денег и ценных бумаг с брокерского счета, а также на конец отчетного периода (конец года), т.е. перед каждым расчетом и удержанием НДФЛ.

Валютные резиденты/нерезиденты

Кроме понятий налоговый резидент/нерезидент в российском законодательстве есть еще понятие валютного резидента/нерезидента. Данное понятие устанавливается Федеральным законом № 173-ФЗ «О валютном регулировании и валютном контроле» и определяет перечень операций, которые может осуществлять данное лицо с российской и иностранной валютой на территории РФ.

Данное понятие устанавливается Федеральным законом № 173-ФЗ «О валютном регулировании и валютном контроле» и определяет перечень операций, которые может осуществлять данное лицо с российской и иностранной валютой на территории РФ.

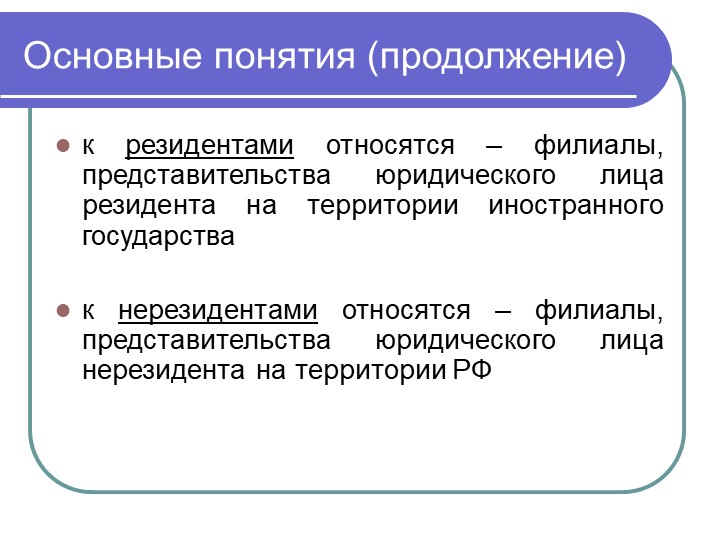

К валютным резидентам относятся:

- граждане РФ

- лица, имеющие вид на жительство в РФ

- юридические лица, зарегистрированные на территории РФ

- Российская Федерация, ее субъекты и муниципальные образования

Под валютными нерезидентами понимают иностранных физических и юридических лиц.

Законом наложены ограничения на банковские операции валютных резидентов и нерезидентов.

Налогообложение резидентов и нерезидентов

Налогообложение дохода, полученного от операций с ценными бумагами

- 13% для физических лиц — налоговых резидентов

- 30% для физических лиц — налоговых нерезидентов

- 20% для юридических лиц – резидентов.

- 20% для юридических лиц – нерезидентов

Налогообложение дивидендов:

- 13% для резидентов

- 15% для нерезидентов

В какую инспекцию нерезидент должен сдавать 3-НДФЛ? | ФНС России

Дата публикации: 09.05.2015 12:30 (архив)

Налогоплательщик, не являющийся налоговым резидентом РФ, в случае продажи принадлежащего ему имущества (например, квартиры, автомобиля), должен самостоятельно исчислить налог на доходы физических лиц к уплате по ставке 30 процентов и подать декларацию по форме 3-НДФЛ.

По общему правилу, декларация представляется в налоговый орган по месту учета налогоплательщика (п. 3 ст. 80 НК РФ). Физические лица ставятся на учет в налоговых органах по месту жительства, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств (п. 1 ст. 83 НК РФ).

В свою очередь, под местом жительства понимается адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации (п. 2 ст. 11 НК РФ). При отсутствии у налогоплательщика места жительства на территории РФ для целей налогообложения место жительства может определяться по просьбе этого физического лица по месту его пребывания.

2 ст. 11 НК РФ). При отсутствии у налогоплательщика места жительства на территории РФ для целей налогообложения место жительства может определяться по просьбе этого физического лица по месту его пребывания.

Таким образом, порядок представления декларации для нерезидента РФ будет зависеть от наличия у него места жительства (пребывания).

Ситуация 1. Нерезидент поставлен на учет в инспекции по месту жительства (пребывания).

В этом случае декларация представляется:

- в налоговый орган по месту жительства.

- если места жительства на территории РФ нет, то в инспекцию по месту пребывания.

Ситуация 2. У нерезидента есть место жительства (место пребывания) на территории России, но он не состоит на учете в инспекции.

В этом случае декларация представляется:

- в налоговый орган по месту жительства.

- если места жительства на территории РФ нет, то в инспекцию по месту пребывания.

При этом если отчетность представляется при личном посещении ИФНС, то нужно также подать:

- заявление о постановке на учет;

- для российского гражданина — документ, удостоверяющий личность физического лица и подтверждающий его регистрацию по месту жительства;

- для иностранного гражданина — документы (в зависимости от конкретной ситуации).

Если же декларация направлена по почте (ценным письмом с описью вложения), необходимо направить заявление о постановке на учет с приложением нотариально заверенных копий документов, указанных выше.

Ситуация 3. На момент подачи декларации у нерезидента отсутствует место жительства (место пребывания) в России, но оно имелось ранее.

В этом случае декларация представляется:

- в ИФНС по последнему месту жительства.

- если места жительства на территории РФ не было, то в инспекцию по последнему месту пребывания.

Ситуация 4. Нерезидент получил доходы от продажи недвижимости или транспортных средств, но на момент подачи декларации у него отсутствует место жительства (место пребывания) в России.

В этом случае декларация представляется в инспекцию, в котором лицо состоит (состояло) по месту нахождения принадлежащего ему недвижимого имущества или транспортных средств.

Если иностранные граждане и лица без гражданства продали объекты недвижимости или транспортные средства, местонахождение которых находится на территориях, подведомственных различным инспекциям, то декларация (исходя из совокупности полученных доходов) представляется в любой налоговый орган, в котором они состоят или состояли на учете по месту нахождения этого имущества, по выбору нерезидента.

Нерезиденты РФ, схема оформления на работу

Люди добрые, скиньте, пожалуйста ссылки на эту тему, у кого что есть.

Опишите вкратце процесс оформления этой категории граждан, на работу в Москве.

Буду очень признательна всем кто откликнется, особенно если по сути вопроса.

P.S. Простите не очень понимаю, как меня в музыку занесло.

Комментарии

| Привет. Если Вы из СНГ, то нужны разрешающие документы на работу.если они есть то нужно сделать следующее. Скачать в интернете уведомление для приема на работу не граждан РФ, думаю найдете легко. Затем у работодателя заполнить эти бумаги в количестве 3 экземпляров. И отнести в 3 организации 1.миграционная служба 2.налоговая 3.служба занятости Вас поставят на учет и работайте наздоровье. Кстати о 30% налоге с официальной зарплаты вы тоже в курсе? |

| Спасибо Katya_1985. Меня интересует что должен предпринимать работодатель в этом случае, какие действия отдела кадров |

| Уведомление заполнить на основании разрещающих документов сотрудника будущего.и отдать эти документы в те организации что я написала, где сотрудника поставыят на учет.и ВСЕ:-) |

| Ой, слово нерезидент у меня ассоциируется только с иностранной рабочей силой. Есть ли у предприятия право нанимать иностранцев? Возможно, для СНГ процесс проще, но из Вашего поста нет ясности, нерезидент откуда? Уведомление о приеме на работу нерезидента делает работодатель одновременно с приемом на работу / заключением договора. С точки зрения работника, если у организации документы все есть и есть право принять нерезидента на работу, то сам нерезидент должен быть зарегистрирован в миграционной службе по прибытии в Россию, это его обязанность. Лучше сразу уточнить, надо ли будет человеку обновлять раз в полгода эту регистрацию. Два года назад, вроде, это было нужно делать, поэтому наши иностранцы выезжали и въезжали в Россию. Как правило это совпадало с отпуском или новогодними праздниками. Насчет 30%, если человек пробудет в России более 185 дней в году, то должны пересчитать в 13%, не так все страшно. |

| нет, нерезидент — это лицо, отсутствовавшее на территории РФ более 183 дней за последние 12 месяцев подряд. Гражданин РФ (то есть имеющий паспорт РФ) тоже может быть нерезидентом. |

| Натали, да это так, строго говоря мы все нерезиденты в январе — июне. Кстати, для тех, кто очень часто ездит в зарубежные командировки это может стать камнем преткновение. Строго говоря, если наш гражданин был здесь меньше 185 в год, то ему налог надо пересчитать. И все-таки, в моей практике, нерезидентом чаще называют именно иностранцев, имеющих сооветственно гражданство другого государства. |

| нет-нет, поменяли порядок определения резиденства. Смотрят не текущий года, а последние 12 месяцев подряд, в том числе и предыдущий год. Например, 1 марта — то проверяют с 02 марта предыдущего года по 28 (29) февраля текущего |

| Я читала эти изменения. У меня в «послевкусии» осталось впечатление, что, несмотря на красивые формулировки, все осталось как и прежде. Наизусть не помню, но там были оговорки, которые сводили на нет все красивые предложения. Что-то там с налоговым периодом и тому подобным. Освежить пока нет времени. Для себя я решила, что лучше действовать как прежде, по крайней мере пока. Как у нас любят — закон выпустят и смотрят на практику его применения, если что-то идет не так, корректируют. |

| аааа… А это уже другое. Если, предположим, новый чел (нерезидент) пришел на работу также 01 марта и не выезжал за рубеж, то сначала его НДФЛ 30%, а по окончании 183 дней бухгалтер пересчитывает весь НДФЛ на 13 % (даже тот, что ранее шел по 30 %). Если чел пришел на работу в статусе резидента, то НДФЛ сразу же 13 %. А вот если нерезидент пришел, предположим, в августе — то до конца года он платит 30 % НДФЛ, и этот налог уже не пересматривается |

| Цикл этого процесса — 1 год и это нужно учитывать отделу кадров, чтобы потом не «бодаться» с бухгалтерией. Каждый год надо иметь в виду, что работник может уволиться и уехать из России до заветных 183 дней. И именно в этом проблема с иностранными работниками при продлении их рабочей визы на следующий год. Никто гарантировать не может, что он по непредвиденным ситуациям не уедет из страны, иногда бывают случаи, когда на Рождество уезжают и не возвращаются, а вы ему уже по 13% все заплатили. Лучше перестраховаться и удерживать до 183 всегда по 30%, а налоговый период (поправьте меня, если это не так) у нас календарный год с 1/01 по 31/12. Если я правильно помню, именно это противоречие в изменениях и является ложкой дегтя. |

| вы не правы. Я согласна, что налоговый период — 1 год, с 01 января по 31 декабря. Но статус резидента не зависит от этих дат. Он определяется за последние 12 месяцев подряд и может захватывать предыдущий год. А если, к примеру, чел. уезжает за границу на Рождество в конце года и не возвращается и его статус за эти дни меняется — никаких проблем! Бухи сдают налоговикам 2-НДФЛ, в которой указывают сумму неудержанного налога. После этого проблема уплаты налога переходит на самого человека. |

| Отлично! Нам человек из-за границы и заплатит! НаталиР, у нас была ровно такая проблема. Уехала иностр. дамочка в отпуск за рубежи нашей прекрасной Родины. А так как она часто ездила в командировки зарубеж, то не оказалось там 183 дней, прошляпили, думали, раз у нее контракт, то можно и платить с 13%, тем более там так администрация была за нее горой. И как Вы ее там заставите налог заплатить? Ей же наплевать на наш 2НДФЛ, на трудовую, она сюда больше ни ногой. Вот и приходится писать бухгалтерам телегу в налоговую о невозможности удержать НДФЛ. Ну скажите мне, зачем навлекать на себя возможную проверку (налоговой или миграционной) после такого письма? Поэтому и лучше 30% удержать, а потом, когда уже есть 184 и более — пересчитать, и так каждый налоговый год. Я говорила о соломке, которую лучше подстелить. В журнале «Актуальные вопросы бухг.учета и налогообл.» № 11 за 2007 г. Статья: Определяем налоговый статус иностранного работника. |

| понятно. Конечно, лучше себя обезопасить. Но это палка о двух концах. Ведь работник может пожаловаться в налоговую, что с него удерживают лишние налоги. Это тоже плохо. |

| Спасибо Kukushechka, кстати и иностранцев тоже…….. |

| А что необходимо предпринять предприятию (какие документы) чтобы получить разрешение на использование иностранной рабочей силы? Можт кто знает? |

| пока можно принимать на работу иностранцев, не посылая запрос на использование иностранной рабочей силы, но на следующеий год (2009) лучше такое уведомление отправить! |

| Проще действовать через фирмы, которые занимаются этим оформлением, нервы и время сэкономите. Конечно, можно нарваться на недобросовестных людей, но тут надо просто следить за тем, что они делают, в какие сроки и так далее. Почитайте об этом в документах: 115-ФЗ от 25/07/2002 и постановление Правительства РФ №783 от 22/12/2006. Заявку на 2009 год уже поздно делать. Эти заявки принимаются до мая предыдущего года. Причем этот сложный в заполнении документ (таблица Excel) можно попробовать оформить с помощью сайта АИК Миграционные квоты. И это самая дешевая часть оформления. А вот аккредитация в УФМС — это документ обязательный, без него невозможно оформить приглашение и собственно визу. По Москве этих контор огромное количество. Наверное, можно как-то и без заявки на 2009 год обойтись, есть что-то вроде резервов, квоты не всегда выбраны, НО без аккредитации — увы. С некоторых пор аккредитацию можно сделать/продлить без арендного договора, не все фирмы об этом говорят, поэтому бывает так, что срок действия аккредитации год, а у вас срок будет ограничен действием текущего арендного договора, например, на полгода. Это я к добросовестности фирм. |

Представительство, Филиал, Товарищество или Дочка

Нерезидент в России: Представительство, Филиал, Товарищество или Дочка

20.10.2021 (согласуйте свою, удобную дату). Москва. Продолжительность: 2 части. Каждая часть — 1 час.

Дату проведения уточняйте у наших консультантов

Большинство клиентов сталкиваются с необходимостью регистрации собственной иностранной компании.

Но вот в каком качестве эта компания-нерезидент должна быть представлена в России?

Будет ли это – «дочка», филиал, представительство или быть может товарищество? Каждая, из описанных организационно-правовых форм, таит в себе очевидные налоговые, организационные и операционные преимущества. Но одновременно они обладают и серьезными ограничениями в использовании и рисками переквалификации расходов и договоров.

Всегда ли представительство может не платить налоги в России? Так ли уж беззаботно и без налогов можно ввозить товар под ширмой товарищества? Действительно ли филиал может без налогов у источника заводить капитал в Россию и выводить за границу дивиденды? В каких размерах и как часто можно «загружать» российские представительства расходами иностранных головных офисов? Филиалы компаний из каких стран могут претендовать на льготы по НДС? И всегда ли убытки – это отсутствие налогов и что это еще за «налог на расходы»? Насколько дорого обходится каждая из структур в регистрации и содержании и насколько быстро и без проблем можно их «в случае чего» ликвидировать? Как доказать наличие реального офиса за границей и подчистить ip-хвосты в России?

Ну и конечно – схемы! Для каждого из вариантов присутствия нерезидента в России будут приведены наиболее удачные схемы работы в количестве аж 20-ти штук. Каждая схема будет рассмотрена на предмет налоговых последствий и ошибок.

ВАЖНО!

Уважаемые коллеги, из-за большого объема информации, наш Мастер-класс разделен на 2 части. Тем не менее, по запросу, мы готовы организовать проведение всех частей в один — удобный для вас день в форме индивидуального совмещенного Мастер-класса! Дополнительных затрат такая форма проведения мероприятия от Вас не потребует.

Справки и регистрация по контактам, указанным в конце страницы

- Законодательная база для работы нерезидентов в России.

- Представительство или филиал нерезидента в России: понятие, целесообразность использования, налоговый статус, требования к аккредитации, стоимость аккредитации и перечень необходимых документов, необходимость постановки на налоговый учет, требования к открытию счета в банке. Когда возникает «постоянное представительство» и что это за собой влечет? Налоговые последствия в контексте: налога на прибыль, НДС, налогов на имущество и землю, ЕСН, налогов у источника выплаты дивидендов, процентов, роялти и т.д. Льготы по НДС для представительств – кто ими может воспользоваться (перечень 113 стран)? Что такое налог на расходы, когда он возникает и каковы его размеры? Требования к ведению и сдаче отчетности, валютный контроль, необходимость оформления паспортов сделки. Отношение со стороны госорганов и ФНС, арбитражная практика. Порядок отнесения расходов головного офиса на российское представительство: расходы не вызывающие претензий; расходы, требующие подтверждения; проблемные расходы. Как защитить проблемные расходы?

- Основные схемы использования представительств и филиалов: Трансфертная; агентская; арендная; работа на фондовом рынке и рынке FOREX; филиал на Кипре; заведение финансирования от нерезидента в РФ; выплата дивидендов нерезиденту, без налогов у источника; отнесение на российское представительство расходов иностранного офиса.

ЧАСТЬ 2: Товарищество с нерезидентом. Дочерняя компания нерезидента в России

- Товарищество с нерезидентом в России: понятие, целесообразность использования, налоговый статус, требования к аккредитации, перечень необходимых документов, необходимость постановки на налоговый учет, требования к открытию счета в банке. Налоговые последствия в контексте: налога на прибыль, НДС, налогов на имущество и землю, ЕСН, налогов у источника выплаты дивидендов, процентов, роялти и т.д. Требования к ведению и сдаче отчетности, валютный контроль, паспорта сделки. Отношение со стороны госорганов и ФНС, арбитражная практика. Проблематика расчета налога на прибыль и уплаты налогов у источника. Проблемы учета и отчетности простого товарищества с нерезидентом.

- Основные схемы использования товариществ: торговые поставки импорта; продажа недвижимости.

- Дочерняя компания нерезидента в России: понятие, целесообразность использования, налоговый статус, требования к аккредитации, перечень необходимых документов, необходимость постановки на налоговый учет, требования к открытию счета в банке. Налоговые последствия в контексте: налога на прибыль, НДС, налогов на имущество и землю, ЕСН, налогов у источника выплаты дивидендов, процентов, роялти и т.д. Требования к ведению и сдаче отчетности, валютный контроль, паспорта сделки. Отношение со стороны госорганов и ФНС, арбитражная практика. Проблематика трансфертного ценообразования, правила «тонкой капитализации».

- Основные схемы использования дочерних компаний: Трансфертная торговая схема; агентская; схема с роялти; заведение финансирования от нерезидента в РФ; выплата дивидендов нерезиденту; схема отнесения расходов за управление; схема продажи недвижимости; схема продажи бизнеса; схема безналогового ввоза оборудования.

- Защита налоговых схем: Реальный офис у нерезидента. Когда необходим реальный офис? Какие факторы необходимо учитывать при открытии реального офиса? Реальный офис на Кипре: базовые затраты и проблемы. Понятие «виртуального офиса», базовые ставки и тарифы, скорость запуска. Реальный офис против виртуального: базовые показатели для сравнения.

Ведущий семинара:

Савуляк Эдуард — Директор Московского офиса Tax Consulting U.K .

В период с 1995 по 2003 годы занимал ведущие должности в крупнейших российских банках (Сбербанк РФ, СБС-Агро, Альфа-Банк, Промстройбанк РФ и другие). С 2003 года практикует в области налогового планирования, инвестиционного консалтинга и защиты активов. Специализируется на вопросах международного налогового планирования, построении холдинговых конструкций, структурировании M&A-сделок и подготовке бизнеса к продаже, защите активов, сохранении конфиденциальности владения активами и на вопросах привлечения финансирования.

Целевая аудитория:

Генеральные и коммерческие директора, владельцы и руководители предприятий.

Предприниматели, развивающие и стремящиеся развивать свой бизнес.

Топ менеджеры и специалисты, занимающиеся вопросами налогового планирования.

ВАЖНО!

Уважаемые Коллеги! Обращаем Ваше внимание, что теперь совершенно не обязательно дожидаться заявленной на сайте даты проведения заинтересовавшего Вас семинара. Мы готовы согласовать с Вами индивидуальный Мастер-класс на любую удобную дату, без увеличения затрат с Вашей стороны. Более подробно по данному вопросу можно проконсультироваться у наших специалистов.

Налоговый резидент. Кто такой резидент и что значит нерезидент

Резидент — многозначное слово, происходящее от латинского residentis (сидящий, пребывающий). Вот несколько наиболее популярных его значений:

Резидент — это дипломатический представитель государства в чужой стране, по рангу ниже посланника. В устаревшем смысле — глава колониальной администрации на зависимой территории. Пример: «Французский резидент в Тунисе».

Также резидент — тайный агент разведки, руководитель попольной сети, действующей в чужой стране или регионе. Резидентура — шпионская сеть. Пример: «В Москве разоблачили резидента ЦРУ».

Резидент в праве — физическое или юридическое лицо, зарегистрированное в данной стране, на которое в полной мере распространяется национальное законодательство. Простыми словами, резидент — человек, постоянно проживающий в государстве. Пример: «Большую часть времени я живу в Испании и не являюсь российским резидентом».

В банковском деле резидент — тот, кто прожил на территории государства больше половины года.

Афиша фильма «Ошибка резидента» (1968) о заграничном шпионе в СССР

Кто такой налоговый резидент. Как определить статус (резидент или нерезидент) при расчете НДФЛ

Налоговый резидент — это лицо, обязанное платить налоги в данной стране. Например, налоговый резидент РФ, налоговый резидент США, британский налоговый резидент. Обычно для своих резидентов государства устанавливают одни правила налогообложения, а для нерезидентов — другие.

Налоговым резидентом в России считается человек, находившийся на территории РФ не менее 183 дней в течение 12 месяцев. Нерезидент — это человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

При этом дни въезда в РФ и выезда из страны считаются днями пребывания в России. Если отметок о въезде нет в загранпаспорте (например, гражданин приехал из Белоруссии), при необходимости подтверждать факт пребывания в стране можно любыми доступными документами: гостиничными чеками, справками с работы, сообщает НалогОбзор.инфо.

Также период нахождения физического лица в России не прерывается на время его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. Кроме того, военные и чиновники, служащие за границей, считаются резидентами, даже если провели в стране меньше положенного времени.

Таким образом, большинство граждан России — российские налоговые резиденты. Нерезидентом может стать тот, кто часто или подолгу бывает за границей.

На что влияет статус налогового резидента?

Для резидентов и нерезидентов действуют разные перечни доходов, с которых нужно платить налог.

Налоговые ставки для резидентов и нерезидентов также отличаются. Так, налог на доходы физических лиц (НДФЛ) в России для резидентов составляет 13%, а для нерезидентов РФ исчисляется по ставке 30%.

Кроме того, резидент имеет право получать налоговые вычеты по НДФЛ, а нерезидент — нет.

Артисты из Comedy Club и резиденты «Сколково»

Иногда резидентами называют людей или компании, входящие в определенные объединения. Например, резидент «Сколково» — это компания, которая получила от фонда «Сколково» статус «участник проекта».

Телезрителям наиболее известны резиденты Comedy Club — так называют себя участники популярного юмористического шоу. Подробнее об отдельных резидентах Comedy Club читайте в наших статьях:

Гарик Харламов. Фото: инстаграм

Гарик Мартиросян и Михаил Галустян. Фото: инстаграм

Павел Воля и Гарик Харламов. Фото: инстаграм

Марина Кравец. Фото: инстаграм

Читайте также статьи о резидентках Comedy Woman:

Наталья Еприкян и Екатерина Варнава. Фото: инстаграм

Екатерина Варнава. Фото: инстаграм

Наталия Медведева. Фото: инстаграм

Марина Федункив. Фото: инстаграм

Налогообложение иностранцев-нерезидентов | Служба внутренних доходов

Иностранец — это любое физическое лицо, не являющееся гражданином США или гражданином США. Иностранец-нерезидент — это иностранец, который не прошел тест на получение грин-карты или тест на существенное присутствие.

A. Кто должен подавать

Если вы являетесь одним из следующих, вы должны подать декларацию:

- Иностранное физическое лицо-нерезидент, занимающееся или считающееся занимающимся торговлей или бизнесом в Соединенных Штатах в течение года.

- Иностранное физическое лицо-нерезидент, которое не занимается торговлей или бизнесом в Соединенных Штатах и имеет доход в США, по которому налоговые обязательства не были удовлетворены удержанием налога у источника.

- Представитель или агент, ответственный за подачу декларации физического лица, указанного в (1) или (2),

- Доверительный орган для иностранного имущества или траста нерезидента, или

- Фидуциар-резидент или местный фидуциар или другое лицо, которому поручено заботиться о человеке или имуществе физического лица-нерезидента, может быть обязано подать налоговую декларацию на это физическое лицо и уплатить налог (см. Treas.Рег. 1.6012-3 (б)).

ПРИМЕЧАНИЕ: Если вы были иностранным студентом, учителем или стажером-нерезидентом, который временно находился в США по визе F, J, M или Q, вы считаются помолвленными. в торговле или бизнесе в Соединенных Штатах. Вы должны подавать форму 1040-NR, налоговую декларацию о доходах иностранцев-нерезидентов США (или форму 1040-NR-EZ, налоговую декларацию о доходах в США для определенных иностранцев-нерезидентов без иждивенцев), только если у вас есть доход, который подлежит налогообложению, например, заработная плата, чаевые, стипендии и стипендии, дивиденды и т. д.Обратитесь к иностранным студентам и ученым для получения дополнительной информации.

Требование возврата или выплаты пособия

Вы также должны подать налоговую декларацию, если хотите:

- Требовать возмещения излишне уплаченного или переплаченного налога, или

- Требуйте выгоды от любых вычетов или кредитов. Например, если вы не ведете коммерческую деятельность в США, но имеете доход от недвижимости, который вы хотите рассматривать как эффективно связанный доход, вы должны своевременно подать достоверную и точную декларацию, чтобы делать любые допустимые вычеты из этого дохода.

B. О каком доходе сообщать

Доход иностранца-нерезидента, который облагается подоходным налогом в США, обычно следует разделить на две категории:

Эффективно связанный доход после разрешенных вычетов облагается налогом по дифференцированным ставкам. Это те же ставки, которые применяются к гражданам и резидентам США. Фактически связанный доход должен быть указан на первой странице формы 1040-NR, Налоговая декларация о доходах иностранцев-нерезидентов США. Доход FDAP облагается налогом по фиксированной ставке 30 процентов (или по более низкой ставке, предусмотренной соглашением, если она соответствует требованиям), и никакие вычеты из такого дохода не допускаются.Доход FDAP должен быть указан на четвертой странице формы 1040-NR.

C. Какую форму подавать

Иностранцы-нерезиденты, которые обязаны подавать декларацию о доходах, должны использовать:

Дополнительные сведения см. В разделе «Какая форма подавать».

Когда и куда подавать

Если вы являетесь сотрудником и получаете заработную плату, подлежащую удержанию подоходного налога в США, или у вас есть офис или место деятельности в Соединенных Штатах, вы, как правило, должны подать заявление до 15-го числа 4-го месяца после окончания налогового года.Для человека, подающего заявку с использованием календарного года, это обычно 15 апреля.

Если вы не являетесь сотрудником или самозанятым лицом, которое получает заработную плату или компенсацию, не являющуюся работником, при условии удержания подоходного налога в США, или если у вас нет офиса или коммерческого предприятия в Соединенных Штатах, вы должны подать заявление до 15-го числа. день шестого месяца после окончания налогового года. Для лица, подающего заявку с использованием календарного года, это обычно 15 июня.

Подайте форму 1040-NR-EZ и форму 1040-NR по адресу, указанному в инструкциях к формам 1040NR-EZ и 1040NR.

Продление времени до файла

Если вы не можете подать декларацию к установленному сроку, вам следует заполнить форму 4868, чтобы запросить автоматическое продление срока подачи. Вы должны подать форму 4868 до установленной даты возврата.

Вы можете потерять свои отчисления и кредиты

Чтобы воспользоваться всеми допустимыми вычетами или кредитами, вы должны своевременно подать достоверную и точную налоговую декларацию. Для этой цели возврат является своевременным, если он подан в течение 16 месяцев после только что оговоренной даты платежа.Налоговая служба имеет право отказать в вычетах и зачетах по налоговым декларациям, поданным более чем через 16 месяцев после установленной даты подачи деклараций. Дополнительные сведения см. В разделе «Когда подавать» в главе «Информация для подачи» публикации 519 «Налоговое руководство США для иностранцев».

Уходящий пришелец

Перед отъездом из США все иностранцы (за некоторыми исключениями) должны получить сертификат соответствия. Этот документ, также известный как разрешение на плавание или разрешение на выезд, необходимо получить в IRS перед отъездом из США.S. Вы получите разрешение на плавание или разрешение на выезд после заполнения формы 1040-C, декларации о подоходном налоге с выезжающих из США иностранцев или формы 2063, декларации о подоходном налоге с выезжающих из США иностранцев.

Даже если вы уехали из США и подали форму 1040-C при отбытии, вы все равно должны подавать годовую налоговую декларацию в США. Если вы состоите в браке, и вы и ваш супруг (а) должны подавать декларацию, каждый из вас должен подать отдельную декларацию, если только один из супругов не является гражданином США или иностранцем-резидентом, и в этом случае выезжающий иностранец может подать совместную декларацию со своим или ее супруга (см. «Супруг-нерезидент, рассматриваемый как резидент»).

Ссылки / связанные темы

Физические лица, освобожденные от уплаты налогов: лица, связанные с иностранным правительством

Термин «освобожденное лицо» относится не к лицам, освобожденным от уплаты налога в США, а к тем, кто не считает дни своего физического присутствия в Соединенных Штатах при определении того, являются ли они резидент США, проходящий проверку на наличие существенного присутствия. «Лицо, связанное с иностранным правительством» — это одна из особенных категорий лиц, освобожденных от уплаты налогов. Правила, применимые к этой подкатегории, перечислены ниже.

Физическое лицо, связанное с иностранным государством, — это физическое лицо (или член ближайшего к нему члена семьи), которое временно находится в Соединенных Штатах:

- Как штатный сотрудник международной организации,

- по причине дипломатического статуса, или

- По причине визы (кроме визы, дающей право на постоянное проживание на законных основаниях), которую министр финансов определяет как имеющую постоянный дипломатический или консульский статус.

Физическое лицо, связанное с иностранным государством, считается временно находящимся в Соединенных Штатах, независимо от фактического количества времени, проведенного в Соединенных Штатах.

Штатный сотрудник международной организации

Термин «международная организация» означает публичную международную организацию, которую Президент Соединенных Штатов определил своим Указом как имеющую право на привилегии, исключения и иммунитеты, предусмотренные Законом об иммунитетах международных организаций (22 USC 288-288f). Физическое лицо является штатным сотрудником, если его или ее рабочий график соответствует стандартному графику полной занятости организации.

Дипломатический или консульский статус

Физическое лицо считается имеющим дипломатический или консульский статус на постоянной основе, если оно:

- Аккредитован иностранным правительством, признанным США,

- намеревается заниматься в основном официальной деятельностью для иностранного правительства во время нахождения в Соединенных Штатах, и

- Был признан президентом, государственным секретарем или консульским должностным лицом как имеющий право на этот статус.

Примечание: Как правило, лицо, которое находится в Соединенных Штатах по визе класса «A» или «G», считается лицом, связанным с правительством иностранного государства (с постоянным дипломатическим или консульским статусом) . Ни один из их дней не учитывается при проверке на присутствие.

Осторожно : Лицо, находящееся в США по визе «A-3» или «G-5» в качестве личного сотрудника, помощника или домашнего работника (т.e., в качестве домашнего персонала) для иностранного правительства или должностного лица международной организации не считается лицом, связанным с иностранным правительством, и должны учитывать все их дни пребывания в Соединенных Штатах для целей проверки на предмет существенного присутствия.

Члены ближайшей семьи

К ближайшим родственникам относятся супруг (а) лица и не состоящие в браке дети (по крови или по усыновлению), но только в том случае, если визовый статус супруга или не состоящих в браке детей основан на классификации визы лица, освобожденного от налогообложения, и зависит от него.Дети, не состоящие в браке, включаются только в том случае, если они:

- Моложе 21 года,

- постоянно проживает в семье освобожденного лица, а

- Не являются членами другого домохозяйства.

Близкие родственники освобожденного лица не включают обслуживающего персонала, слуг или личных служащих.

Ссылки / связанные темы

Иностранец-нерезидент Определение | Bankrate.com

Что такое иностранец-нерезидент?Иностранец-нерезидент — это лицо, не являющееся гражданином США.Гражданин S. Иностранцы-нерезиденты должны платить налоги на доход, который они зарабатывают в США.

Более подробное определениеВ США все, кто получает доход, выигрывают в США, платят налоги на этот доход, включая иностранных граждан. Таким образом, IRS классифицирует иностранных граждан как иностранцев-резидентов или нерезидентов.

Чтобы классифицировать налогоплательщиков как иностранцев-нерезидентов, IRS рассчитывает, сколько времени они проводят в США.S. Лица, не имеющие грин-карты или имеющие право на ее получение, или находившиеся в США менее 31 дня в календарном году и 183 дней в течение последних трех лет, подают налоговые декларации как иностранцы-нерезиденты.

Исключением из этого правила является иностранный гражданин, состоящий в браке с гражданином США или постоянным жителем, который может подать заявление супругу в качестве «совместной регистрации в браке».

В отличие от иностранцев-резидентов, которые следуют тем же налоговым правилам, что и граждане США, иностранцы-нерезиденты платят налоги только с дохода, который они получают в США.S., если она превышает сумму годового личного освобождения от уплаты налогов. В 2017 налоговом году личное освобождение составило 4050 долларов, поэтому иностранцам-нерезидентам, заработавшим меньше этой суммы, не нужно подавать налоговую декларацию, если они не хотят требовать возмещения.

Иностранцы-нерезиденты используют форму 1040NR или 1040NR-EZ для подачи налоговой декларации и могут подавать под индивидуальным идентификационным номером налогоплательщика вместо номера социального страхования, если они не имеют права на получение номера социального страхования.

Пример иностранца-нерезидентаОдним из примеров иностранца-нерезидента является приглашенный профессор из другой страны, который ведет занятия в университете в течение семестра.Если профессор впервые прибывает в США до начала семестра в августе и уезжает в конце семестра в декабре, это лицо не соответствует критериям существенного присутствия.

Однако налоговый статус меняется, если профессор решает возвращаться каждый год, чтобы вести класс. Через три года это лицо накопит более 183 дней в США и соответствует критериям налогового статуса иностранца-резидента.

Вы иностранец-нерезидент и хотите оценить свои налоги на следующий год? Используйте калькулятор налоговой оценки Bankrate’s 1040, чтобы узнать, сколько вы должны IRS.

Иностранец-нерезидент против иностранца-резидента для налоговых целей

Почему это важно

Если вы являетесь иностранным гражданином, вы можете быть либо нерезидентом , либо иностранцем-резидентом для целей налогообложения. Если вы являетесь резидентом иностранцем для целей налогообложения, к вам относятся как к гражданину США, когда дело доходит до налоговых вопросов (за некоторыми редкими исключениями), и вам следует продолжить изучение разделов этого веб-сайта, предназначенных для граждан США. Если вы являетесь иностранцем-нерезидентом для целей налогообложения, к вашему налоговому статусу и способу подачи налоговой декларации применяются другие правила и положения.

Правило IRS

Если вы являетесь иностранным гражданином (не гражданином США), вы считаются иностранцем-нерезидентом, если вы не соответствуете одному из двух тестов: тест на получение грин-карты или тест на наличие значительного присутствия в течение любого календарного года. (1 января — 31 декабря). Если вы не соответствуете ни тесту на получение грин-карты, ни тесту на существенное присутствие, значит, вы иностранец-нерезидент.

Тест на получение грин-карты: Вы являетесь законным постоянным жителем Соединенных Штатов в любое время, если в соответствии с иммиграционным законодательством вам была предоставлена привилегия постоянного проживания в Соединенных Штатах в качестве иммигранта. Обычно у вас есть этот статус, если Служба гражданства и иммиграции США (USCIS) выдала вам регистрационную карту иностранца, форму I-551, также известную как «зеленая карта». Вы продолжаете иметь статус резидента в рамках этого теста, если вы добровольно не отказываетесь от этого статуса в письменной форме в USCIS, или ваш иммиграционный статус не отменен в административном порядке USCIS, или ваш иммиграционный статус не прекращен в судебном порядке U.С. Федеральный суд.

Тест на существенное присутствие: Вы также будете считаться резидентом США для целей налогообложения, если вы пройдете тест на существенное присутствие в течение календарного года. Чтобы пройти этот тест, вы должны физически присутствовать в США по крайней мере по телефону

.- 31 день в текущем году и

- 183 дня в течение 3-летнего периода, который включает текущий год и 2 года непосредственно перед этим, считая:

- Все дни, когда вы присутствовали в текущем году, и

- 1/3 дней, когда вы присутствовали в первом году перед текущим годом, и

- 1/6 дней, когда вы присутствовали на втором году перед текущим годом.

См. В этой статье IRS краткий обзор налоговых требований для иностранцев-нерезидентов и другие ссылки IRS по этой теме.

Примечание : Вы можете быть как иностранцем-нерезидентом, так и иностранцем-резидентом в течение одного налогового года, и в этом случае вы будете считаться «иностранцем с двойным статусом» для целей налогообложения. Обычно это происходит в год вашего прибытия или отъезда из Соединенных Штатов или когда вы меняете свой иммиграционный статус. В таком случае следует обратить особое внимание на то, как подавать налоговую декларацию.

Подготовка налоговой декларации для нерезидентов

Главная »Налоговые решения для экспатриантов» Налог на экспатриантов в США — это последняя информация, необходимая для уплаты налогов для иностранных граждан »Подготовка налоговой декларации для нерезидентов

Я НЕ РЕЗИДЕНТ В НАЛОГОВЫХ ЦЕЛЯХ?

Если вы являетесь иностранцем-нерезидентом (не гражданином США), вы считаются плательщиком налога нерезидентом и подаете налоговую декларацию нерезидента (если это необходимо), если вы не соответствуете одному из двух критериев: зеленый карточный тест или тест на присутствие на календарный год (с 1 января по 31 декабря).Если вы не соответствуете критериям «Зеленая карта» или «Тест на существенное присутствие», значит, вы являетесь иностранцем-нерезидентом и для целей налогообложения считаются нерезидентом.

Тест на получение грин-карты

Вы являетесь законным постоянным жителем Соединенных Штатов в любое время, если в соответствии с иммиграционным законодательством вам была предоставлена привилегия постоянного проживания в Соединенных Штатах в качестве иммигранта. Обычно у вас есть этот статус, если Служба гражданства и иммиграции США (USCIS) выдала вам регистрационную карту иностранца, также известную как «зеленая карта» .Вы продолжаете иметь статус резидента в рамках этого теста, если вы добровольно не отказываетесь от этого статуса в письменной форме в USCIS, или ваш иммиграционный статус не прекращен в административном порядке USCIS, или ваш статус иммигранта не прекращен в судебном порядке федеральным судом США.

Тест на существенное присутствие

Вы также будете считаться резидентом США для целей налогообложения, если вы пройдете тест на существенное присутствие в течение календарного года. Чтобы пройти этот тест, вы должны физически присутствовать в США как минимум:

- 31 день в течение текущего года и

- 183 дня в течение 3-летнего периода, который включает текущий год и 2 года непосредственно перед это, считая:

- Все дни, когда вы присутствовали в текущем году, и

- 1/3 дней, которые вы были в первом году перед текущим годом, и

- 1/6 дней, когда вы присутствовали на второй год перед текущим годом.

Иностранцы-резиденты обычно облагаются налогом так же, как и граждане США. Это означает, что их доход по всему миру облагается налогом в США и должен указываться в их налоговой декларации в США.

Требования к подаче налоговой декларации для нерезидентов

Иностранцы-нерезиденты, как правило, облагаются подоходным налогом в США только в отношении их дохода из источника в США. Они облагаются двумя разными налоговыми ставками: одна для эффективно связанного дохода, а другая для фиксированного или определяемого, годового или периодического (FDAP) дохода.Фактически связанный доход (ECI) получается в США от ведения бизнеса в США или представляет собой доход от личных услуг, полученный в США (например, заработная плата или доход от самозанятости). Он облагается налогом для нерезидентов по тем же ступенчатым ставкам, что и для жителей США. Доход FDAP — это пассивный доход, такой как проценты, дивиденды, арендная плата или роялти. Этот доход облагается налогом по фиксированной ставке 30%, если налоговое соглашение не устанавливает более низкую ставку.

Иностранцы-нерезиденты должны подавать и уплачивать причитающиеся налоги, используя форму 1040NR, U.S. Налоговая декларация нерезидентов.

Налоговые соглашения для нерезидентов

Соединенные Штаты имеют соглашения о подоходном налоге с рядом зарубежных стран. Что касается налога на иностранцев-нерезидентов, эти договоры часто могут снизить или отменить налог США на различные виды личных услуг и другой доход, такие как пенсии, проценты, дивиденды, роялти и прирост капитала. Каждый отдельный договор должен быть пересмотрен, чтобы определить, освобождены ли определенные виды доходов от налога в США или облагаются налогом по сниженной ставке.

Бесплатная налоговая консультация для нерезидентов. Подготовка к налогам

Наша цель в Tax Samaritan — предоставить нашим клиентам лучшие консультации, защиту и индивидуальное обслуживание. Мы не только эксперты по налоговой подготовке и представительству, но и стремимся стать ценными деловыми партнерами. Tax Samaritan стремится понять уникальные потребности наших клиентов; Каждая налоговая ситуация индивидуальна и требует индивидуального подхода при предоставлении реалистичных и эффективных решений.

Что такое иностранец-нерезидент?

Иностранец-нерезидент — это физическое лицо, не являющееся гражданином США.Гражданин S. или гражданин США. Они не сдали Зеленую Карту, тест на существенное присутствие и не получили статус постоянного жителя.

Новоприбывшие по визе J-1 или F-1 обычно классифицируются как иностранцы-нерезиденты. Кроме того, студенты, получившие эти визы, будут классифицироваться как иностранцы-нерезиденты до тех пор, пока не пройдут тест на предмет наличия .

Эта классификация является важным отличием для целей налоговой отчетности.

Разница между иностранцами-резидентами и иностранцами-нерезидентами зависит от наличия зеленой карты и тестов на присутствие.Если человек пройдет один из этих тестов, он получит статус иностранца-резидента на один календарный год.

Иностранцы-нерезиденты могут работать в Соединенных Штатах после получения разрешения. Они могут получить разрешение, заполнив форму I-9 , Проверка права на трудоустройство. Эта форма подтверждает, что иностранец является тем, кем он является, и имеет право на работу.

Наряду с формой I-9 иностранцы-резиденты и нерезиденты также должны предоставить документы, удостоверяющие личность.Для иностранцев-нерезидентов эти документы могут включать:

Свидетельство о натурализации

Карта временного резидента с истекшим сроком действия

Если эти документы недоступны, заявители могут также предоставить комбинацию документов, удостоверяющих личность, и документов о приеме на работу, которые может включать:

Идентификационные документы

Водительское удостоверение или удостоверение личности государственного или государственного образца

Удостоверение школьного образования

Документы, подтверждающие право на трудоустройство

U.S. Карточка социального обеспечения

Свидетельство о рождении за границей (выдается Государственным департаментом)

Если сотрудник является одним из следующих, он должен подать налоговую декларацию:

Иностранец-нерезидент кто работал в торговле или бизнесе в Соединенных Штатах в течение года.

Иностранец-нерезидент, который не работал в торговле или бизнесе, но имеет доход из источников в США.

Представитель, ответственный за подачу декларации иностранца-нерезидента, как описано в вышеупомянутых пунктах.

Доверенное лицо иностранца-нерезидента.

Фидуциар-резидент или домашний фидуциар, отвечающий за заботу об иностранце-нерезиденте или имуществе, принадлежащем иностранцу-нерезиденту.

Любой сотрудник, отвечающий одной из этих квалификаций, должен заполнить форму 1040-NR. Если у них нет иждивенцев, на которых можно подавать заявление, они должны заполнить форму 1040-NR-EZ.

С помощью этих форм иностранцы-нерезиденты должны платить налоги на доход, связанный с торговлей или бизнесом в Соединенных Штатах.Налоги также применяются к фиксированному, определяемому, годовому или периодическому доходу.

Когда иностранец покидает Соединенные Штаты, он должен подать форму 1040-C, налоговую декларацию о выезде из США. В нем отражаются все доходы, полученные за весь налоговый год, и оплачиваются налоговые обязательства.

Иностранцы-нерезиденты могут получить номер социального страхования (SSN) . Это необходимо, если они хотят работать в США.

Чтобы получить SSN, иностранцы-нерезиденты могут подать заявку двумя разными способами:

Находясь на законных основаниях в США, подайте запрос на получение SSN при подаче заявления на разрешение на работу в США.S. Служба гражданства и иммиграции. Это можно заполнить с помощью формы I-765, заявления о разрешении на работу.

Находясь на законных основаниях в Соединенных Штатах и имея визовый статус, позволяющий вам работать, лично посетите офис социального обеспечения.

Постоянно проживающие и иногородние | FTB.ca.gov

Резидент с неполным годом

Если вы проживали в Калифорнии или за ее пределами в течение налогового года, вы можете быть резидентом неполный год.

Как резидент с неполным годом вы платите налог с:

- Весь мировой доход, полученный во время проживания в Калифорнии

- Доход из источников в Калифорнии, пока вы были нерезидентом

Иногородний

Нерезидент — это лицо, которое на не является резидентом Калифорнии.

Как правило, нерезиденты:

- Просто проходя через

- Здесь для кратковременного отдыха или отпуска

- Здесь на короткое время для завершения:

- Работа

- Транзакция

- Контрактные работы

Безопасная гавань

Если вы проживаете в Калифорнии, но находитесь за пределами Калифорнии по трудовому договору, вы можете квалифицироваться как нерезидент в условиях безопасной гавани.

Посетите публикацию FTB 1031 для получения дополнительной информации.

Мне нужно подавать?

Как нерезидент, вы платите налог на свой налогооблагаемый доход из источников в Калифорнии.

Доход от источника включает, но не ограничивается:

- Услуги в Калифорнии

- Аренда недвижимости, расположенной в Калифорнии

- Продажа или передача недвижимости в Калифорнии

- Доход от бизнеса, торговли или профессии в Калифорнии

Как резидент с неполным годом вы платите налог со всех доходов по всему миру, пока вы были резидентом Калифорнии.

Для получения дополнительной информации посетите следующие публикации:

Требования к подаче

Если ваш доход превышает сумму, указанную в любой из приведенных ниже таблиц, вам необходимо подать налоговую декларацию.

Сопоставьте свой статус регистрации, возраст и количество иждивенцев с таблицами 2020 налогового года ниже.

Таблицы за предыдущий год можно найти в налоговой брошюре за этот год.

Общий валовой доход (по всему миру)

| Возраст на 31 декабря 2020 г. * | 0 иждивенцев | 1 иждив. | 2 и более иждивенца |

|---|---|---|---|

| До 65 лет | 18 496 долл. США 90 454 | 31 263 долл. США | 40 838 долл. США 90 454 |

| 65 и старше | 24 696 долл. США | $ 34 271 | $ 41 931 |

| Возраст на 31 декабря 2020 г. * | 0 иждивенцев | 1 иждив. | 2 и более иждивенца |

|---|---|---|---|

| Оба младше 65 лет | 36 996 долл. США | $ 49 763 | $ 59 338 |

| Один супруг / RDP в возрасте 65 лет и старше | 43 196 долл. США | 52 771 долл. США | 60 431 долл. США 90 454 |

| Оба старше 65 лет | $ 49 396 | 58 971 долл. США | 66 631 долл. США |

| Возраст на 31 декабря 2020 г. * | 0 иждивенцев | 1 иждив. | 2 и более иждивенца |

|---|---|---|---|

| До 65 лет | НЕТ | 31 263 долл. США | 40 838 долл. США 90 454 |

| 65 и старше | НЕТ | $ 34 271 | $ 41 931 |

Скорректированный валовой доход Калифорнии

| Возраст на 31 декабря 2020 г. * | 0 иждивенцев | 1 иждив. | 2 и более иждивенца |

|---|---|---|---|

| До 65 лет | $ 14 797 | $ 27 564 | $ 37 139 |

| 65 и старше | $ 20 997 | 30 572 долл. США 90 454 | $ 38 232 |

| Возраст на 31 декабря 2020 г. * | 0 иждивенцев | 1 иждив. | 2 и более иждивенца |

|---|---|---|---|

| Оба младше 65 лет | 29 599 долларов США | 42 366 долл. США 90 454 | $ 51 941 |

| Один супруг / RDP в возрасте 65 лет и старше | $ 35 799 | 45 374 долл. США | $ 53 034 |

| Оба старше 65 лет | 41 999 долл. США | $ 51 574 | 59 234 долл. США 90 454 |

| Возраст на 31 декабря 2020 г. * | 0 иждивенцев | 1 иждив. | 2 и более иждивенца |

|---|---|---|---|

| До 65 лет | НЕТ | $ 27 564 | $ 37 139 |

| 65 и старше | НЕТ | 30 572 долл. США 90 454 | $ 38 232 |

Если 1 января 2021 года вам исполнится 65 лет, то по состоянию на конец 2020 года вам будет 65 лет.

Зависимые требования к подаче

Если вы можете быть заявлены в качестве иждивенца на основании налоговой декларации другого лица, у вас будет другой стандартный вычет. Это не может быть больше обычного стандартного вычета. Ваш стандартный вычет больше:

- Ваш заработанный доход плюс 350, или

- 1100 долларов за налоговый год

Калифорнийский метод расчета налога

Калифорния использует свой собственный метод расчета налога для резидентов и нерезидентов неполный год.

Посетите «Налогообложение нерезидентов и физических лиц, меняющих местожительство» (публикация FTB 1100) для получения дополнительной информации.

В какой форме подать

Нерезиденты или резиденты с неполным годом, требующие подачи заявки, должны подавать:

Посетите буклет 540NR для получения дополнительной информации.

Возвращение нерезидента требуется, когда супруг-резидент и супруг-нерезидент хотят подать совместный отчет.

Удержание

Удержание — это налог, ранее удержанный с вашего дохода. Посетите Удержание для нерезидентов для получения дополнительной информации.

Вычеты

Вычеты — это определенные расходы, которые могут уменьшить ваш налогооблагаемый доход. Посетите Deductions для получения дополнительной информации.

Другой государственный налоговый кредит (OSTC)

Если вы платили налоги как в Калифорнию, так и в другой штат, вы можете иметь право на получение OSTC.Посетите раздел «Другие налоговые льготы штата» для получения дополнительной информации.

Коммунальная собственность

Калифорния — штат с муниципальной собственностью. Если один из супругов является резидентом Калифорнии, а другой — нерезидентом, то Калифорния:

- От резидента могут потребовать сообщить доход, полученный за пределами Калифорнии.

- Нерезидент может быть обязан сообщать о доходах, полученных супругом-резидентом.

Посетите Руководство по определению статуса проживания (публикация FTB 1031) для получения дополнительной информации.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …