Небанковская кредитная организация — Answr

Юридическое лицо, осуществляющее ограниченный список финансовых операций.

Перечень определяется Центральным банком РФ и зависит от вида НКО, их всего три: депозитно-кредитные, платежные и расчетные.

Депозитно-кредитная небанковская организация- привлекает вклады юридических лиц;

- использует средства вкладчиков для получения прибыли;

- покупает и продает валюту;

- выдает гарантии банкам.

Пример депозитно-кредитной НКО — АО «Агентство кредитных гарантий». Она помогала малому и среднему бизнесу получать кредиты на развитие. Организация предоставляла гарантии банкам и разделяла их риски.

Платежная небанковская кредитная организацияПлатежная НКО занимается:

- открытием и ведением счетов организаций;

- инкассацией денег и ценных бумаг;

- переводом средств между физическими и юридическими лицами.

Примерами платежных НКО являются: Яндекс.Деньги, Деньги@Mail.Ru, российское подразделение PayPal.

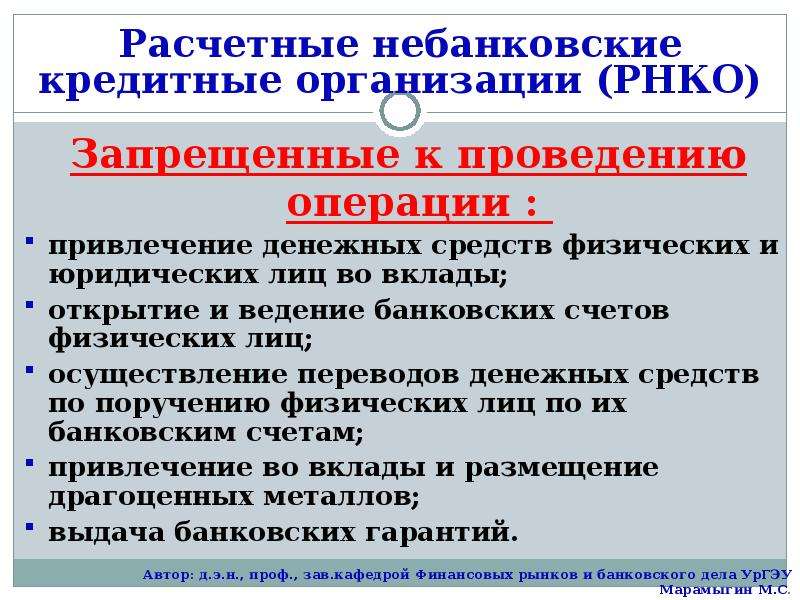

Расчетная небанковская кредитная организацияФункции расчетных НКО:

- открытие и ведение счетов организаций;

- инкассация;

- переводы без открытия счета;

- купля/продажа валюты;

- сделки с ценными бумагами.

Им нельзя собирать вклады, вести счета физических лиц и выдавать банковские гарантии. Среди всех зарегистрированных в России небанковских организаций 77% относятся к расчетным.

Виды небанковских кредитных организацийКлиринговые учрежденияКлиринг — это разновидность бартера, способ безналичного расчета между банками, предприятиями, государствами без использования денег. Подобного рода операции сложно отражать в финансовых документах, поэтому многие прибегают к услугам клиринговых учреждений.

Инкассаторские фирмыСобирают и перевозят денежные средства между организациями и их подразделениями.

При помощи этих компаний люди отправляют деньги в любой город или страну. Для этого им не нужно открывать банковский счет, пользоваться картами или терминалами. Филиалы НКО есть во многих банках и в почтовых отделениях. За свои услуги компании берут небольшой процент. Примерами подобных организация являются Western Union и Золотая Корона.

Электронные деньгиОни оказывают практически все виды банковских услуг, кроме вкладов. Все операции проводятся онлайн: через сайт или приложение компании. Электронными деньгами оплачивают услуги и товары. Они взаимодействуют с обычными банками. Деньги можно вывести на карту или пополнить с нее свой электронный кошелек. Некоторые организации дают возможность обменивать валюту.

ЗаключениеНебанковские кредитные организации очень важны для финансового рынка.

Виды небанковских кредитных организаций, советы юриста по выбору НКО

Небанковская кредитная организация – это юридическое лицо, которое для получения прибыли совершает некоторые операции, характерные для банковского сектора, на основании лицензии, полученной от Центрального банка России. При этом НКО ограничены в принятии участия в системе страхования вкладов по причине отсутствия некоторых прав.

Они не могут:

Бесплатная первичная консультация юриста

Юридический департамент procollection.ru рассмотрит Вашу долговую ситуацию или вопрос. Подскажем, что делать дальше.

Звоните — консультация по телефону бесплатно:

- +7 (964) 622-42-42

- +7 (925) 772-28-14

Также пишите нам ВКонтакте: https://vk. com/club177615927 или обращайтесь по контактам на сайте

com/club177615927 или обращайтесь по контактам на сайте

- открывать счета для граждан;

- проводить осуществление переводов по счетам граждан;

- привлекать средства граждан во вклады.

Дополнительно законодательством налагается запрет на размещение драгоценных металлов.

Содержание статьи

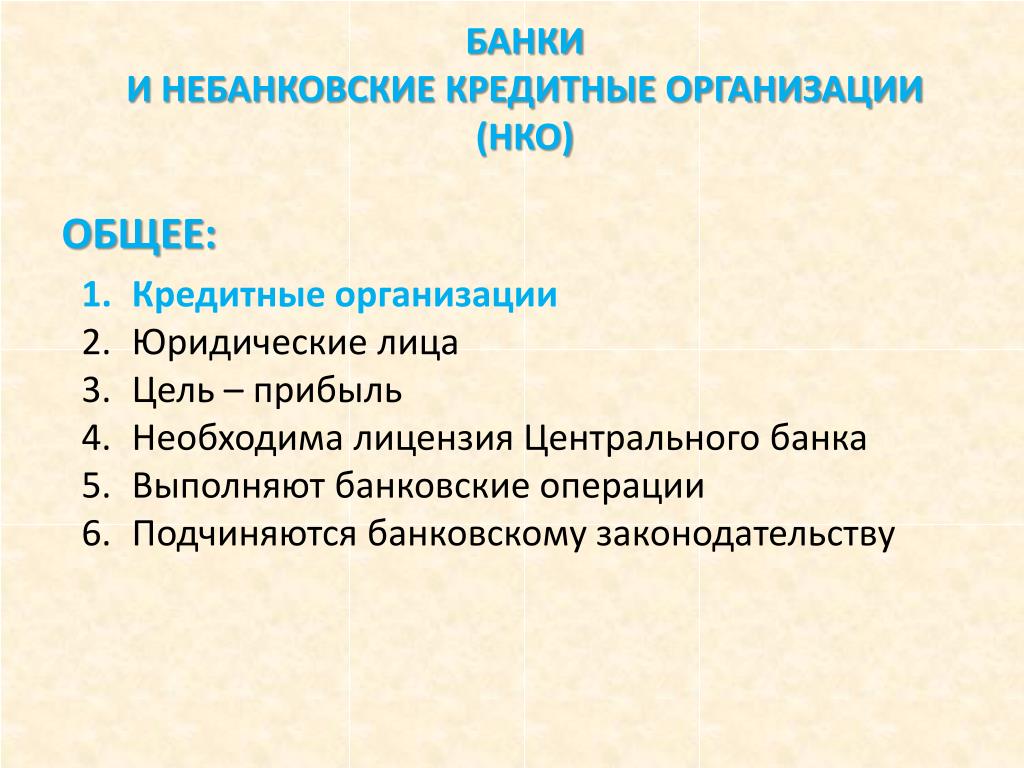

Различия НКО и банков

Банки и НКО похожи друг на друга по роду деятельности, но критерий различия заключается в операциях, которые они вправе выполнять.

Дополнительно нужно учитывать позиции:

Банки

- Ведут расчеты по иностранной валюте.

- Размер уставного капитала не менее 5 миллионов евро.

- Вправе открывать представительства и филиалы.

НКО

- Ведут расчеты по иностранной валюте, но только при безналичных операциях.

- Минимальный размер уставного капитала — 100 тысяч евро.

- Не имеют права на создание дочерних подразделений.

В итоге для банков характерно наличие более широких полномочий, если сравнивать с НКО.

И все же небанковские кредитные организации обладают преимуществом: они могут реализовать лишь те финансовые операции, которые отличаются отсутствием коэффициента риска.

Таким образом, банки должны массу средств направлять на обеспечение мероприятий по риск-менеджменту, тогда как НКО об этом даже не задумывается.

Бумаги для открытия НКО

Чтобы открыть НКО, понадобятся определенные документы – причем перечень не зависит от того, какая у организации будет форма. Требования отражены в гл. 3 Инструкции № 135. Выражаются они в следующих позициях:

- заявления в адрес главы Центробанка, оформленное по соответствующему образцу;

- учредительные документы вместе с протоколом собрания учредителей;

- квитанция, подтверждающая оплату обязательного сбора;

- анкеты лиц, претендующих на должность начальника отдела бухгалтерии;

- список учредителей;

- копия разрешения на открытие НКО от Федеральной антимонопольной службы.

Заявка рассматривается в течение 3 месяцев, не более.

Виды НКО

Выделяют три вида небанковских кредитных организаций, деятельность которых отличается друг от друга. Также дополнительно имеются подвиды – они будут рассмотрены отдельно.

Расчетные небанковские кредитные организации

Формируются, чтобы проводить расчетно-кассовое обслуживание организаций и частников. Помимо прочего, могут:

- реализовать куплю-продажу безналичной валюты на МВР;

- вести профессиональную деятельность на мировых рынках;

- работать на биржах.

Общепринято выделяют три подвида: клиринговые фирмы, расчетные палаты и расчетные центры.

В качестве примера можно выделить дилинговые центры, клиринговые дома, национальные платежные системы.

Платежные небанковские кредитные организации

Образуются, чтобы осуществлять выплаты и переводы денежных средств без непосредственного открытия счета.

Вправе проводить:

- перевод средств – открытие банковского счета не происходит;

- открытие и обслуживание банковских счетов организаций;

- инкассация денежных средств, ценных бумаг, а также платежных и расчетных документов.

Отличие от предыдущего вида заключается в реализации более узкого ассортимента операций, суть которых заключается в поддержании безопасности отправки и получения переводов.

Это же относится к перечислениям, производимым с помощью электронных платежных систем и мобильных платежей.

Не все люди знают, что уже, скорее всего, не раз пользовались платежными небанковскими кредитными организациями. Так, в качестве наиболее популярного примера можно выделить «WebMoney». Также сюда относится Яндекс.Деньги, Киви и иные электронные платежные системы.

Небанковские депозитно-кредитные организации

Цель – привлечение вкладов и предоставлением займов без проведения расчетных операций. Однако функции обычно характеризуются значительными законодательными ограничениями: как по размеру сумм, так и по видам депозитов.

По сути, таковые НКО занимаются двумя операциями.

- Предоставление займов физическим и юридическим лицам.

- Прием вкладов и инвестиций от граждан и организаций – в отдельных ситуациях либо исключительно от юридических, либо только от физических лиц.

Дополнительно НДКО обладают правом на выдачу гарантий, ведение деятельности на фондовом рынке и в некоторых случаях на осуществление иных операций, которые считаются актуальными при оформлении кредитов и приему депозитов.

Подвиды небанковских депозитно-кредитных организаций

Кредитные союзы

Объединение нескольких людей, цель которого в кредитовании участников созданной группы. Члены союза самостоятельно формируют фонд за счет внесения взносов. Также они могут заниматься привлечением вкладов от иных лиц.

По мере того как будет накапливаться установленная сумма, заем выдается члену кредитного союза (другом лицу, в предусмотренных соглашением случаях). В таких объединениях стандартно вводятся ставки по депозитам больше, чем в банках. Но при этом сами кредиты предоставляются под повышенный процент.

Но при этом сами кредиты предоставляются под повышенный процент.

Кассы взаимопомощи

Организации общественного характера, деятельность которых предусматривает добровольные пожертвования людей. Участники кассы обладают правом на беспроцентный кредит из сформированного денежного фонда.

Такая система организации займов была распространена в советские времена. Однако сейчас деятельность подобного рода объединений попадает под запрет на законодательном уровне в связи с участившимися случаями мошенничества – под кассами взаимопомощи часто скрываются финансовые пирамиды.

Кредитные кооперативы

Обладают схожими чертами с кредитными союзами. Отличительная характеристика – возможность кредитования собственных членов и за счет заемных средств, оформленных в банке.

Иначе говоря, КК, выступающее в качестве юридического лица, вправе взять в финансовом учреждении кредит и перераспределить деньги между своими членами. Очевидно, что раздача будет происходить с повышенными ставками, но зато заемщик может рассчитывать на более лояльные условия в остальном.

Ломбарды

Выдают потребительские кредиты в наличной форме под любые цели, но с обязательным залогом в виде движимого имущества. Заем такого рода имеет высокую стоимость, но получить его можно без особых трудностей.

Главное условие (и единственное) – наличие вещи с достаточной ликвидностью. Охотно принимаются ювелирные изделия или транспортные средства.

Лизинговые компании

Такие фирмы ведут деятельность с одновременным сочетанием аренды и кредитования. С помощью услуг организации можно приобрести необходимое имущество в аренду с последующим переоформлением в полную собственность.

Кредитование такого рода выгодно, в первую очередь для юридических лиц. К примеру, при покупке дорогостоящего оборудования или транспортного средства можно с помощью лизинговых компаний оптимизировать налогообложение.

Страховые компании

Таковые организации тоже могут быть рассмотрены как небанковские кредитные фирмы. Обусловлено это принципом деятельности: за счет аккумулирования взносов клиентов они предоставляют кредиты.

Обусловлено это принципом деятельности: за счет аккумулирования взносов клиентов они предоставляют кредиты.

В качестве заемщиков выступают компании из крупного корпоративного бизнеса. Не редкость, когда страховые организации открываются в банках или являются членами банковских консорциумов.

Итог

Понимание принципов формирования той или иной категории небанковской кредитной организации позволит понять механизм их деятельности. Очевидно, что не каждый человек понимает пользу в таких знаниях.

Однако выгода от них объяснима – гражданин, таким образом может избежать случаев мошенничества. Те же кассы взаимопомощи скрывали под собой финансовые пирамиды и достаточное количество людей пострадало от собственной неосведомленности.

Небанковская кредитная организация: примеры, виды

Одной из наиболее развитых отраслей экономики России является финансовая деятельность. Причем сегмент включает в себя не только банковские организации или коммерческие банки, но и небанковские кредитные организации, в полномочия которых входит осуществление финансовой деятельности и предоставление некоторых финансовых услуг как частным лицам, так и корпоративным клиентам. Правда, полномочия таких компаний значительно ограничены на законодательном уровне. Впрочем, рассмотрим по порядку, что такое небанковские кредитные организации, их виды и примеры, а также отличия от коммерческих банков.

Правда, полномочия таких компаний значительно ограничены на законодательном уровне. Впрочем, рассмотрим по порядку, что такое небанковские кредитные организации, их виды и примеры, а также отличия от коммерческих банков.

Что такое небанковские кредитные организации

Небанковская кредитная организация – это юридические лица, прошедшие процедуру регистрации и получившие разрешение на законодательном уровне, а также имеющие право выполнять финансовые операции на основании выданной Центральным банком лицензии. Если говорить простыми словами, то это определенные компании, которые имеют право на предоставление финансовых услуг клиентам.

Важно! НКО осуществляет свою деятельность в соответствии с законом «О банках и банковской деятельности», но отличие банка от небанковской кредитной организации заключается именно в том, что он может открывать расчетные счета клиентам и хранить на них денежные средства, НКО такими полномочиями не обладают.

Контролирующий орган НКО – это Центральный Банк России, именно он принимает решение о выдаче разрешающих документов, а также осуществляет контроль над деятельностью финансовых предприятий. Для НКО доступно несколько форм собственности, в том числе ЗАО, ОАО, или ООО. Есть ряд требований для открытия такой компании, в первую очередь это уставной капитал, сумма которого эквивалента 100000 евро.

Для НКО доступно несколько форм собственности, в том числе ЗАО, ОАО, или ООО. Есть ряд требований для открытия такой компании, в первую очередь это уставной капитал, сумма которого эквивалента 100000 евро.

Классификация

Рассмотрим все существующие виды НКО:

- Небанковские депозитно-кредитные организации, их полномочия заключаются в привлечение вкладов от частных и корпоративных клиентов, а также в выдаче займов.

- Платежные небанковские кредитные организации, полномочия таких организаций заключается в обеспечение мгновенных переводов и платежей. ПНКО работают в двух направлениях: осуществляют мгновенные переводы и обслуживание электронных кошельков, примером таких организаций является PayPal и Яндекс Деньги.

- Большую долю рынка занимает расчетные небанковские кредитные организации, что это такое, рассмотрим чуть позже, к ним относится Межрегиональный клиринговый центр, Вестерн Юнион и другие. Они в отличие от других обладают более широкими полномочиями.

НДКО

Данные организации имеет право привлекать вклады физических лиц, а также выдавать займы. К таким компаниям относятся:

- ломбарды;

- кредитные кооперативы;

- кассы взаимопомощи;

- лизинговые центры;

- страховые компании.

Кредитные кооперативы – это компании, учредителями которых является группа людей объединившихся на условиях паевых взносов. В полномочия таких компаний входит привлечение депозитов физических лиц, а также выдача займов. Особенности их в том, что здесь можно получить кредит, правда, процентная ставка больше чем в банке, зато требования к заемщикам более лояльные, а также вложить деньги под проценты, процент, аналогично, больше, чем в банке.

Обратите внимание, для того чтобы воспользоваться услугой кредитных кооперативов нужно обязательно стать его членом, то есть вести паевой взнос.

Касса взаимопомощи – это также группа людей, которые объединились с целью вложить выгодно деньги, а также получить финансовую помощь. Все финансовые операции совершаются исключительно внутри группы, то есть, она, по сути, делится на две части: заемщики и инвесторы.

Все финансовые операции совершаются исключительно внутри группы, то есть, она, по сути, делится на две части: заемщики и инвесторы.

Деятельность ломбарда основана на залоговых займах, здесь среднее значение по процентным ставкам, а получить займ имеет возможность абсолютно каждый клиент, предоставивший в качестве обеспечения высоколиквидные имущество.

Лизинговая компания специализируется на предоставлении долгосрочных займов, на основании договора долгосрочной аренды. Полномочия компании входят открытие обслуживание расчетных счетов и права на предоставление банковских гарантий.

Страховые компании имеют полномочия выдавать кредиты юридическим лицам и управлять капиталом, образовавшемся за счет страховых взносов и вложений в кредитовании юридических лиц. Говоря простыми словами, по закону страховые компании имеют право финансировать юридических лиц за счет поступлений страховых премий.

Платежные НКО

Наименование данных компаний говорит само за себя, то есть те организации, которые осуществляют деятельность, связанную с денежными переводами. Такие предприятия функционируют на основании выданной им лицензии. Какую функцию выполняет ПНКО, он занимается денежными переводами без открытия расчетных и лицевых счетов между юридическими и физическими лицами, в частности, через электронные кошельки. Ярким примером является сервис Яндекс Деньги.

Такие предприятия функционируют на основании выданной им лицензии. Какую функцию выполняет ПНКО, он занимается денежными переводами без открытия расчетных и лицевых счетов между юридическими и физическими лицами, в частности, через электронные кошельки. Ярким примером является сервис Яндекс Деньги.

Обратите внимание, что платежные небанковские кредитные организации неуполномочены принимать вклады от клиентов, а также заниматься кредитованием.

Расчетные небанковские кредитные организации

Наиболее распространенными среди НКО являются расчетные небанковские кредитные организации. Если быть точнее, то именно они имеют наиболее широкий круг полномочий. Разберем более подробно, что такое РНКО. К РНКО относится два типа организации – это паевые инвестиционные фонды и национальные платежные системы. Суть паевых инвестиционных фондов заключается в том, что они уполномочены принимать деньги для последующего инвестирования в перспективные проекты на основании доверительного управления. Национальной платежной системы – это организации, которые осуществляют обеспечение системы расчетов и переводов, а также обслуживание юридических лиц по банковским счетам.

Национальной платежной системы – это организации, которые осуществляют обеспечение системы расчетов и переводов, а также обслуживание юридических лиц по банковским счетам.

В целом, РНКО не имеют права выдавать денежные займы, а также привлекать вклады. Кроме всего прочего, их полномочий не входит размещение денежных средств в высоко рискованные ценные бумаги, драгоценные металлы и прочие активы. Если говорить простыми словами, то в основном РНКО занимаются инкассацией, векселями, кассовым обслуживанием, продажей иностранной валюты, но все операции осуществляются без открытия счетов. Примерами таких предприятий являются Клиринговый дом, Кредит Альянс, Рапида, Золотая корона.

Особенности деятельности НКО в нашей стране

Примеры небанковских кредитных организаций могут быть разнообразными, если охарактеризовать их все, то это организации, деятельность которых так или иначе связана с финансами. В том числе к небанковским кредитным организациям относятся электронные кошельки, системы денежных переводов, любые организации, предоставляющие денежные займы, кроме банков и микрофинансовых организаций. Кстати, нельзя не отметить, что большинство подобных организаций были основаны на базе коммерческих банков, лишенных лицензии по причине неспособности обеспечить установленный уровень капитализации. На законодательном уровне за небанковскими кредитными организациями установлен тщательный контроль, ведь число компании стремительно растет, поэтому условия открытия становятся более жесткими.

Кстати, нельзя не сказать что для того, чтобы открыть небанковскую кредитную организацию и получить лицензия Центрального банка России нужно пройти несколько этапов:

- Подготовить и передать в Центральный банк России все необходимые документы, в частности, устав, документ, подтверждающий формирование и содержание уставного капитала, бизнес-план, протокол утверждения вида и структуры состава организации и другие учредительные документы.

- На следующем этапе Центральный банк России рассматривает предоставленные документы и выносит решение.

- На следующем этапе уполномоченный орган передает свое решение в регистрационный орган.

- После этого соответствующая запись вносится в реестр, после чего учредитель получает извещение.

- На завершающем этапе необходима оплата 100% сумма уставного капитала, заявленного учредителями.

Таким образом, открыть НКО на практике не так просто, в первую очередь, основным препятствием является сумма уставного капитала, как говорилось выше, она должна быть не менее 100000 евро. Деятельность таких организаций строго ограничена законодательством, и список полномочий будет напрямую зависеть от типа НКО. Кстати, стоит обратить внимание на тот момент, что расчетных небанковских кредитных организаций довольно много и их численность растет, это связано с более лояльными условиями лицензирования плюс отсутствие рисков.

Если подвести итог, то к небанковским кредитным организациям относятся все предприятия, осуществляющие в той или иной степени финансовую деятельность, предоставляющие услуги кредитования, вкладов расчетно-кассового обслуживания и денежных переводов. Что касается регулирования, то надзорным органом является Центральный Банк России, но основным ограничением деятельности таких организаций является запрет на высоко рискованные операции.

9. Небанковские кредитные организации в банковской системе РФ. Банковское право

9. Небанковские кредитные организации в банковской системе РФ

Кредитная организация– юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции, предусмотренные ФЗ «О банках и банковской деятельности».

Правовой статус кредитных организаций регулируется Конституцией РФ, ФЗ «О банках и банковской деятельности», ФЗ «Об акционерных обществах», ФЗ «Об обществах с ограниченной ответственностью», ФЗ «О валютном регулировании и валютном контроле» и др.

Кредитная организация имеет полное официальное наименование на русском языке. Кредитная организация не отвечает по обязательствам государства, а государство не отвечает по обязательствам кредитной организации, за исключением случаев, когда государство само приняло на себя такие обязательства. Кроме того, кредитная организация не отвечает по обязательствам ЦБ РФ, а ЦБ РФ не отвечает по обязательствам кредитной организации, за исключением случаев, когда ЦБ РФ принял на себя такие обязательства.

Органы законодательной и исполнительной власти и органы местного самоуправления не вправе вмешиваться в деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

Кредитная организация не может быть обязана к осуществлению деятельности, не предусмотренной ее учредительными документами, за исключением случаев, когда кредитная организация приняла на себя соответствующие обязательства, или случаев, предусмотренных федеральными законами.

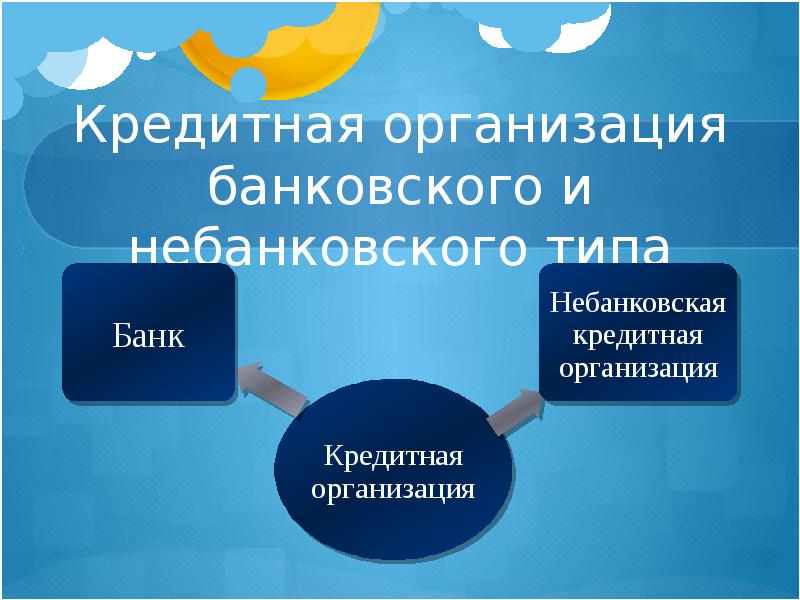

Виды кредитных организаций:

1) банковская кредитная организация (банк)– кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц;

2) небанковская кредитная организация– кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные ФЗ «О банках и банковской деятельности».

Виды небанковских кредитных организаций:

1) организации, осуществляющие расчетные операции, такие как открытие и ведение банковских счетов юридических лиц, осуществление расчетов по поручению юридических лиц по их банковским счетам;

2) организации, осуществляющие депозитные и кредитные операции, предусмотренные законодательством;

3) организации инкассации, которые вправе осуществлять инкассацию денежных средств, векселей, платежных и расчетных документов.

13.4. Небанковские кредитные организации. Финансы и кредит. Учебное пособие

Читайте также

6 Приложение. Компании страхования жизни и другие небанковские финансовые посредники

6 Приложение. Компании страхования жизни и другие небанковские финансовые посредники Анализ, проведенный в последних четырех главах, позволяет нам понять ту важную роль, которую играют в экономике истинные финансовые посредники. Логически оправданно то, что мы называем

Что такое кредитные рейтинги?

Что такое кредитные рейтинги? Кредитные рейтинги присваиваются правительствам и предприятиям, выпускающим долговые обязательства (например, облигации), в зависимости от вероятности погашения долга по данным обязательствам.Рейтинг может меняться от ААА, что означает

2. Кредитные организации как доверительные управляющие

2. Кредитные организации как доверительные управляющие Как уже отмечалось ранее, ч. 2 ст. 5 Закона о банках закрепляет за кредитными организациями право осуществлять доверительное управление денежными средствами и иным имуществом по договору с физическими и

9. Небанковские кредитные организации в банковской системе РФ

9. Небанковские кредитные организации в банковской системе РФ Кредитная организация– юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские

Кредитные карты

Кредитные карты Один из самых перспективных кредитных продуктов для физических лиц, постепенно заменяющий потребительские кредиты и кредиты на неотложные нужды. Главным преимуществом кредитных карт перед кредитами является возможность использования кредита, не

34. Кредитные организации

34. Кредитные организации Виды кредитных организаций в Российской Федерации регламентируются Федеральным законом «О банках и банковской деятельности» в редакции от 3 февраля 1996 года.Кредитная организация (КО) – это юридическое лицо, основная цель деятельности которого

22. Кредитные организации

22. Кредитные организации Виды кредитных организаций в Российской Федерации регламентируются Федеральным законом «О банках и банковской деятельности» в редакции от 3 февраля 1996 года.Кредитная организация (КО) – это юридическое лицо, основная цель деятельности которого

Кредитные организации депозитного типа

Кредитные организации депозитного типа Финансовыми посредниками выступают учреждения депозитного типа. Основными институтами данной группы являются коммерческие банки, сберегательные институты и кредитные союзы. Кредитные банки предлагают самый широкий спектр

Пример 5. Расходы на открытие и годовое обслуживание лицевых счетов сотрудников организации, открытых в системе банковских карт для перечисления заработной платы сотрудников (работников) с расчетного счета организации учтены при определении налоговой базы по налогу на прибыль организации

Пример 5. Расходы на открытие и годовое обслуживание лицевых счетов сотрудников организации, открытых в системе банковских карт для перечисления заработной платы сотрудников (работников) с расчетного счета организации учтены при определении налоговой базы по налогу на

Кредитные ноты

Кредитные ноты Кредитные ноты (Credit-Linked Notes или CLN) – это некий промежуточный вид финансирования между банковским кредитом и облигациями. Упрощенно механизм работы CLN выглядит примерно следующим образом (см. рисунок):• банк выдает вам кредит с определенными параметрами

6 Приложение Компании страхования жизни и другие небанковские финансовые посредники

6 Приложение Компании страхования жизни и другие небанковские финансовые посредники Анализ, проведенный в последних четырех главах, позволяет нам понять ту важную роль, которую играют в экономике истинные финансовые посредники. Логически оправданно то, что мы называем

Кредитные рейтинги клиентов

Кредитные рейтинги клиентов По итогам сбора и анализа информации о клиенте необходимо оценить уровень риска работы с ним на условиях отсрочки платежа. Наименьший риск представляют клиенты, которые:• давно существуют на рынке;• имеют устойчивое экономико-финансовое

99. Международные кредитные отношения

99. Международные кредитные отношения В сфере международных экономических отношений кредитные отношения возникают в следующих случаях:– в связи с кредитованием внешней торговли;– в результате движения ссудного капитала в рамках мирового рынка;– в связи с

Кредитные организации

Кредитные организации Кредитные организации являются особыми субъектами применения ККТ. В статье 3 Закона о ККТ установлено, что решение о том, какая ККТ может применяться кредитными организациями и с какими программными продуктами, принимает Банк России, который

Кредитные риски

Кредитные риски Регулятором банковской деятельности, обеспечивающих устойчивость банковской системы в нашей стране выступает Центральный банк РФ (Банк России). Более подробно его функции рассмотрим несколько позже, а пока остановимся на его требованиях

Небанковские кредитные организации

Понятие небанковской кредитной организации

Определение 1

Под небанковской кредитной организацией понимается особого рода кредитная организация, которая имеет право на осуществление некоторых видов операций коммерческих банков, перечень которых предусмотрен в Федеральном законе «О банках и банковской деятельности».

Такой перечень операций для НКО устанавливается непосредственно ЦБ РФ.

Итак, небанковская кредитная организация — это особого рода кредитная организация, которая имеет право на осуществление отдельных банковских операций.

НКО в процессе деятельности может получить следующие разновидности лицензий:

- для расчетных НКО предусматривается разрешение на осуществление ряда банковских операций в рублях или в иностранной валюте

- для НКО, которые занимаются инкассацией предусмотрено разрешение на проведение инкассации денег, а также векселей и иных платежных и расчетных документов.

Небанковские кредитные организации, относимые к категории расчетных, могут проводить следующие виды операций:

- Открытие и дальнейшее ведение банковского счета юридического лица

- Проведение расчетов по поручению юридического лица или же по поручению банка-корреспондента по его банковским счетам

В зависимости от того, какое функциональное назначение у НКО, она может осуществлять обслуживание всех юридических лиц, включая иные кредитные организации, а также обслуживание лиц на межбанковском или валютном рынке, на рынке ценных бумаг. НКО вправе проводить расчёты с использованием денежных средств, векселей иных платежных и расчетных документов Кроме того, НКО может осуществлять обслуживание юридических лиц в разрезе операций по осуществлению покупки и продажи иностранной валюты в безналичном формате. Такие сделки должны быть предусмотрены уставом юридического лица и зарегистрированы в том порядке, который установлен действующей Инструкцией Банка России номер 75-И.

Замечание 1

Важно знать, что НКО не имеют права на привлечение денежных средств от юридических или физических лиц во вклады с целью от своего имени и за свой счёт.

Виды небанковских кредитных организаций, их функционал

На сегодняшний день в российском законодательстве закреплены три разновидности небанковской кредитной организации.

расчетная небанковская кредитная организация — такая НКО имеет право проводить операции по

- открытию и ведению банковского счёта юридического лица

- проведение расчетов по его банковскому счёту

Свободные средства расчетные расчетные НКО могут

- разместить исключительно государственные ценные бумаги которые отнесены ЦбРФ к инвестициям, имеющим нулевой риск

- хранить свободные средства на корреспондентском счете в цб рф или в иной кредитной организации, которая осуществляет деятельность по ведению расчётов

НКО, занимающиеся инкассацией, имеют право на основании выданной им Банком России лицензии проводить банковские операции по инкассации денежных средств, векселей, а также иных о расчетных или платежных документов

Выделяют также депозитно-кредитные НКО. Такие НКО могут проводить операции в рублях, а при условии наличия соответствующей лицензии и в иностранной валюте. Они могут

- привлекать средства от юридических лиц во вклады на конкретный период времени

- привлекать во вклады средства за свой счёт

- проводить сделки, связанные с процессом покупки или продажи иностранной валюты в безналичном формате и от своего имени, и за свой счёт

- выдавать банковские гарантии

Замечание 2

На сегодняшний день значение НКО в общей банковской системе России весьма велико. Они могли бы успешнее решать отдельные вопросы по сравнению с коммерческими банками, в частности, вопросы расчетов. Центральный банк, к сожалению пока не может решить поставленный перед ним вопрос о создании глобальной общероссийской системы расчётов, которая позволяла бы осуществлять расчёты внутри страны в режиме реального времени. Изначально предполагалось, что подобного рода проблемы будут решены через спутниковую связь, однако, вопрос так и не получил должного решения.

Небанковские кредитные организации (НКО)

21.05.2014 19 845 8 Время на чтение: 9 мин.В этой статье рассмотрим, что представляют собой небанковские кредитные организации (НКО), каковы особенности их функционирования и основные виды. Как вы знаете, в последнее время появилось немало всевозможных организаций, не являющихся банками, но предлагающих различные услуги кредитования, чаще всего — микрозаймы и мгновенные кредиты наличными, а иногда и осуществляющих прием вкладов населения. Все это и есть НКО. Но не только: существуют небанковские кредитные организации, которые, несмотря на название, не имеют никакого отношения к кредитованию, но осуществляют, например, денежные переводы, проведение разных форм расчетов, операции на фондовом и валютном рынках и т.д. Теперь обо всем по порядку.

Что такое НКО?

Небанковские кредитные организации — это финансовые учреждения, не являющиеся банками, но предоставляющие ограниченный перечень банковских услуг. Деятельность таких компаний регулируется законодательством, и подотчетны они Центральному банку страны.

Виды небанковских кредитных организаций

Все НКО можно условно разделить на 3 вида:

- Расчетные (РНКО).

- Платежные (ПНКО).

- Депозитно-кредитные (НДКО).

Рассмотрим, чем занимаются разные виды НКО.

Расчетные НКО

Расчетные небанковские кредитные организации создаются для осуществления расчетно-кассового обслуживания предприятий и частных лиц, кроме того они могут осуществлять куплю-продажу безналичной валюты на межбанковском валютном рынке, вести профессиональную деятельность на биржах и мировых рынках.

К РНКО можно отнести следующие виды организаций:

- Клиринговые компании;

- Расчетные палаты, осуществляющие деятельность на фондовом рынке;

- Расчетные палаты, обслуживающие клиентов на валютном рынке;

- Расчетные центры, обслуживающие платежные системы;

- Расчетные центры, обслуживающие системы переводов без открытия счета.

Примерами РНКО могут служить дилинговые центры, паевые инвестиционные фонды, национальные платежные системы (например, Золотая корона), клиринговые дома, депозитарии и т.д.

Платежные НКО

Платежные небанковские кредитные организации специализируются на выплате и отправке денежных переводов без открытия счета. В отличие от предыдущего вида, ПНКО осуществляют более узкий спектр операций, вся суть которых сводится к обеспечению безопасности отправки и получения переводов, в том числе и с использованием электронных платежных систем или мобильных платежей.

Примерами таких организаций могут служить системы денежных переводов без открытия счета (Контакт, Юнистрим, Анелик и пр.), электронные платежные системы (вебмани, яндекс.деньги и пр.), платежные системы операторов мобильной связи.

Депозитно-кредитные НКО

Небанковские депозитно-кредитные организации — тот вид НКО, который будет интересовать нас в первую очередь — занимаются привлечением вкладов и выдачей кредитов, не осуществляя при этом расчетных операций. Кроме того, их возможности по приему депозитов и выдаче займов тоже могут иметь законодательные ограничения: как по суммам, так и по видам вкладов/кредитов.

Перечень операций, осуществляемых НКО, как правило, сводится к двум основным:

- Выдача кредитов физическим и юридическим лицам (чаще — физическим).

- Прием вкладов или инвестиций от физических и юридических лиц (в некоторых случаях — только от физических или только от юридических).

Кроме того, НДКО могут выдавать гарантии, вести деятельность на фондовом рынке и иногда осуществлять некоторые другие операции, сопутствующие приему депозитов и предоставлению займов.

Рассмотрим основные виды небанковских депозитно-кредитных организаций.

Кредитные союзы

Кредитные союзы представляют собой объединения групп людей, созданные с целью кредитования, в первую очередь, участников этой группы. Члены кредитного союза сами вносят в него паи (взносы), кроме того занимаются привлечением вкладов населения. По мере накопления необходимой суммы она выдается в кредит члену кредитного союза либо другому лицу. В кредитных союзах всегда действуют ставки по вкладам больше, чем в банках, но и кредиты выдаются под более высокие проценты, чем банковские.

Кассы взаимопомощи

Кассы взаимопомощи — общественные организации, которые основываются на добровольных взносах людей, из которых формируется определенный денежный фонд. Участники кассы взаимопомощи имеют право брать беспроцентные кредиты из этого фонда. Подобная форма кредитной организации была достаточно популярна во времена СССР, сейчас же в ряде стран деятельность касс взаимопомощи запрещена на законодательном уровне, поскольку под них стали маскироваться финансовые пирамиды.

Кредитные кооперативы

Кредитные кооперативы во многом схожи с кредитными союзами, но могут кредитовать своих членов и за счет займа, полученного в банке. То есть, кредитный кооператив как юридическое лицо может взять в банке большой кредит и раздать его в виде маленьких займов своим участникам, конечно же, уже под более высокую ставку, но зато и с более гибким подходом к замещику.

Ломбарды

Ломбарды — небанковские кредитные организации, выдающие потребительские кредиты наличными на любые нужды под залог движимого имущества. Ломбардный кредит всегда очень дорогой, но зато получить его можно без лишних вопросов, главное и единственное требование — наличие залога — какой-либо ценной вещи, обладающей достаточной ликвидностью (от ювелирных изделий до автотранспорта).

Лизинговые компании

Лизинговые компании — организации, услуги которых сочетают в себе аренду и кредитование. Лизинговая компания предоставляет возможность своим клиентам приобретать необходимое имущество на правах аренды с дальнейшим переходом в собственность. Лизинговое кредитование интересно, прежде всего, для юридических лиц, например, при закупках дорогостоящего оборудования или транспорта, поскольку позволяет оптимизировать налогообложение. Компании, оказывающие услуги лизинга, часто являются дочерними структурами коммерческих банков.

Страховые компании

Страховые компании тоже можно рассматривать как небанковские кредитные организации, поскольку за счет аккумулированных страховых взносов они часто выдают кредиты, прежде всего — представителям крупного корпоративного бизнеса (промышленность, оптовая торговля). Страховые компании тоже очень часто открываются при банках или входят в банковские консорциумы.

Теперь вы знаете, что такое небанковские кредитные организации, и какими они бывают. Отдельные виды НКО уже были более подробно рассмотрены на Финансовом гении (можете перейти по ссылкам в тексте и ознакомиться), другие же будут постепенно рассматриваться в дальнейшем.

Оставайтесь с нами, повышайте свою финансовую грамотность и учитесь грамотно использовать свои личные финансы. До встречи в новых публикациях!

Небанковские финансовые компании (НБФК) Определение

Что такое небанковские финансовые компании?

Небанковские финансовые компании (NBFC), также известные как небанковские финансовые учреждения (NBFI), — это финансовые учреждения, которые предлагают различные банковские услуги, но не имеют банковской лицензии. Как правило, этим учреждениям не разрешается принимать традиционные депозиты до востребования — легкодоступные средства, например, на текущих или сберегательных счетах — от населения. Это ограничение удерживает их вне сферы обычного надзора со стороны финансовых регуляторов федерального уровня и штата.

Небанковские финансовые компании подпадают под действие Закона Додда-Франка о реформе Уолл-стрит и защите прав потребителей, который описывает их как компании, «преимущественно занимающиеся финансовой деятельностью», когда более 85% их консолидированной годовой валовой выручки или консолидированных активов приходится на финансовую деятельность. природа. Примеры NBFC включают инвестиционные банки, ипотечные кредиторы, фонды денежного рынка, страховые компании, хедж-фонды, фонды прямых инвестиций и P2P-кредиторов.

Ключевые выводы

- Небанковские финансовые компании (NBFC), также известные как небанковские финансовые учреждения (NBFI), — это организации, которые предоставляют определенные банковские и финансовые услуги, но не имеют банковской лицензии.

- NBFC не подлежат банковскому регулированию и надзору со стороны федеральных властей и властей штата, которых придерживаются традиционные банки.

- Инвестиционные банки, ипотечные кредиторы, фонды денежного рынка, страховые компании, хедж-фонды, фонды прямых инвестиций и P2P-кредиторы — все это примеры NBFC.

- После Великой рецессии количество и тип НБФК увеличилось, играя ключевую роль в удовлетворении спроса на кредиты, неудовлетворенного традиционными банками.

Небанковская финансовая компания (NBFC)

Понимание NBFC

Додд-Франк определяет три типа небанковских финансовых компаний: иностранные небанковские финансовые компании, U.S. небанковские финансовые компании и небанковские финансовые компании США, находящиеся под надзором Совета управляющих Федеральной резервной системы. NBFC могут предлагать такие услуги, как ссуды и кредиты, обмен валюты, пенсионное планирование, денежные рынки, андеррайтинг и слияние.

Иностранные небанковские финансовые компании

Иностранные небанковские финансовые компании зарегистрированы или организованы за пределами США и в основном занимаются финансовой деятельностью, такой как перечисленная выше.Иностранные небанковские организации могут иметь или не иметь филиалов в США.

Небанковские финансовые компании США

Небанковские финансовые компании США, как и их зарубежные небанковские партнеры, в основном занимаются небанковской финансовой деятельностью, но были зарегистрированы или организованы в Соединенных Штатах. Небанковским организациям США запрещено выступать в качестве учреждений системы фермерского кредитования, национальных бирж ценных бумаг или любого из нескольких других типов финансовых учреждений.

Небанковские финансовые компании США, контролируемые Советом управляющих

Основное различие между этими небанковскими финансовыми компаниями и другими заключается в том, что они подпадают под надзор Совета управляющих Федеральной резервной системы. Это основано на определении Правлением, что финансовое положение или «характер, масштаб, размер, масштаб, концентрация, взаимосвязанность или сочетание видов деятельности» в этих учреждениях могут угрожать финансовой стабильности Соединенных Штатов.Взаимодействие с другими людьми

Теневые банки и кризисы

NBFC существовали задолго до Закона Додда-Франка. В 2007 году они получили прозвище «теневые банки» экономистом Полом Маккалли, в то время управляющим директором Pacific Investment Management Company LLC (PIMCO), чтобы описать расширяющуюся матрицу организаций, вносящих вклад в текущее кредитование легких денег. окружающей среды, что, в свою очередь, привело к краху субстандартных ипотечных кредитов и последующему финансовому кризису 2008 года.

Хотя этот термин звучит несколько зловеще, многие известные брокерские и инвестиционные фирмы занимались теневой банковской деятельностью.Инвестиционные банкиры Lehman Brothers и Bear Stearns были двумя наиболее известными NBFC, оказавшимися в центре кризиса.

В результате последовавшего финансового кризиса традиционные банки оказались под более пристальным контролем со стороны регулирующих органов, что привело к длительному сокращению их кредитной деятельности. Поскольку власти ужесточили меры в отношении банков, банки, в свою очередь, начали ужесточать прием заявителей на получение ссуд и кредитов. Более жесткие требования привели к тому, что большему количеству людей потребовались другие источники финансирования — и, следовательно, рост небанковских организаций, которые могли работать вне ограничений банковского регулирования.

Короче говоря, за десятилетие после финансового кризиса 2007-08 гг. НБФК разрастались в большом количестве и разного типа, играя ключевую роль в удовлетворении спроса на кредиты, неудовлетворенного традиционными банками.

Противоречие NBFC

Сторонники NBFC утверждают, что эти учреждения играют важную роль в удовлетворении растущего спроса на кредиты, займы и другие финансовые услуги. В число клиентов входят как юридические, так и физические лица, особенно те, у кого могут возникнуть проблемы с соответствием более строгим стандартам, установленным традиционными банками.

Сторонники говорят, что NBFC не только предоставляют альтернативные источники, но и предлагают более эффективные. NBFC исключают посредников — роль, которую часто играют банки, — чтобы позволить клиентам иметь дело с ними напрямую, снижая затраты, комиссии и ставки в процессе, называемом дезинтермедиацией. Предоставление финансирования и кредита важно для поддержания ликвидности денежной массы и поддержания экономики в рабочем состоянии.

ПлюсыАльтернативный источник финансирования, кредит

Прямой контакт с клиентами, без посредников

Высокая доходность для инвесторов

Ликвидность финансовой системы

Не регулируется, не подлежит надзору

Непрозрачные операции

Системный риск для финансовой системы, экономики

Даже в этом случае критики обеспокоены отсутствием подотчетности NBFC регулирующим органам и их способностью действовать вне обычных банковских правил и положений.В некоторых случаях они могут столкнуться с надзором со стороны других органов — Комиссии по ценным бумагам и биржам (SEC), если они являются публичными компаниями, или Регулирующего органа финансовой индустрии (FINRA), если они являются брокерскими конторами. Однако в других случаях они могут работать в условиях отсутствия прозрачности.

Все это может усилить нагрузку на финансовую систему. NBFC были в эпицентре финансового кризиса 2008 года, который привел к Великой рецессии. Критики утверждают, что с тех пор их число только увеличилось.

Реальный пример NBFC

Организации, начиная от ипотечного провайдера Quicken Loans до фирмы, предоставляющей финансовые услуги Fidelity Investments, квалифицируются как NBFC. Однако наиболее быстрорастущим сегментом сектора небанковского кредитования является одноранговое (P2P) кредитование.

Росту P2P-кредитования способствует сила социальных сетей, которые объединяют единомышленников со всего мира. Сайты P2P-кредитования, такие как LendingClub Corp.(LC), StreetShares и Prosper предназначены для связи потенциальных заемщиков с инвесторами, готовыми вложить свои деньги в ссуды, которые могут принести высокую доходность.

P2P-заемщики, как правило, — это люди, которые иначе не могли бы претендовать на получение традиционной банковской ссуды или которые предпочитают вести дела с небанковскими организациями. Инвесторы имеют возможность создать диверсифицированный кредитный портфель, вкладывая небольшие суммы в ряд заемщиков.

Хотя P2P-кредитование составляет лишь небольшую часть от общего объема кредитов, выданных в США, отчет Brand Essence Research предполагает, что:

Global Peer-to-Peer Lending (P2P) Market оценивается в 34 доллара США.16 миллиардов в 2018 году и, как ожидается, достигнет 589,05 миллиардов долларов США к 2025 году со среднегодовым темпом роста 50,2% за прогнозируемый период. Универсальные достижения в технологиях, которые управляют процессами, связанными с денежным кредитованием, в значительной степени стимулируют глобальный одноранговый рынок (P2P). Взаимодействие с другими людьми

Все, что вам нужно знать о NBFI

Не знаете, как работает небанковская финансовая организация? Мы здесь, чтобы помочьФинансовую отрасль не так просто понять.Есть много разных факторов и секторов, с которыми нужно разобраться, каждый со своим собственным набором правил и критериев. Из-за этого попытка осмыслить финансовую концепцию может показаться сложной задачей, но углубление вашего понимания этих элементов может помочь вам принимать правильные решения, когда речь идет о ваших собственных финансах, доходах и расходах.

НФКУ являются одним из таких финансовых факторов, которые часто требуют более глубокого понимания для полного понимания. К счастью, мы здесь, чтобы помочь вам с некоторыми подробностями о небанковских финансовых учреждениях, чтобы вы могли действительно оценить, какой финансовый путь вам следует выбрать.

Что такое NBFI?

Небанковское финансовое учреждение — это компания, которая предлагает финансовые услуги, но не имеет банковских лицензий и, следовательно, не может принимать депозиты. НБФО не контролируются национальным или международным органом банковского регулирования. Однако операции небанковских финансовых учреждений часто по-прежнему регулируются банковским законодательством страны.

НБФО будет способствовать предоставлению финансовых услуг, связанных с банками, без статуса «банка».Эти услуги часто включают объединение рисков, договорные сбережения, рыночное посредничество и общие инвестиции. Примеры компаний, классифицируемых как НБФО, включают:

- Страховые фирмы

- Кассирские чековые компании

- Ломбарды

- Кредитные компании до зарплаты

- Валютные обменные компании

- Микрозаймовые организации

- Пункты обналичивания чеков

НФКО обычно хвалят в рамках финансовый сектор за предоставление более широкого выбора людям с финансовыми возможностями и проблемами.Например, уважаемый американский экономист Алан Гринспен рассказал о том, как роль НБФО способствовала укреплению экономики, поскольку они предоставляют «многочисленные альтернативы для преобразования сбережений экономики в капитальные вложения, которые действуют как резервные средства в случае неудачи основной формы посредничества».

Роль небанковских финансовых институтов в более широкой отраслиДля большинства людей банк — это первое место, куда обращаются за финансовой помощью или советом.Однако многие люди также обнаруживают, что услуги, предлагаемые банком, не соответствуют их требованиям, в результате чего они не знают, что делать дальше.

В то время как банки, как правило, предлагают набор финансовых услуг в рамках четкой комплексной сделки, НБФО разделяют эти предложения и адаптируют свои услуги к потребностям конкретного клиента. Поэтому многие люди, которые не могут найти помощь в банке, могут найти ее в НФКУ.

Роль НБФО, как правило, заключается в распределении избыточных ресурсов среди физических лиц и компаний с финансовым дефицитом, что позволяет им дополнять банки.Разбивая финансовые услуги, ориентируясь на них и специализируясь на нуждах отдельных лиц, НБФО работают над усилением конкуренции в финансовом секторе.

НБФО предлагают большинство видов банковских услуг, в том числе:- Ссуды

- Кредитные линии

- Пенсионное планирование

- Финансирование образования

- Андеррайтинг акций и акций

- Торговля на денежном рынке

- TFC (сертификаты срочного финансирования)

- Управление капиталом

- Портфель акций и управление акциями

- Услуги дисконтирования

Объяснение НБФО

Количество небанковских финансовых организаций значительно увеличилось в последние годы, в том числе розничные компании, промышленные компании и венчурные предприятия компании капитала вошли в ссудный бизнес.НБФО часто специализируются на поддержке инвестиций в недвижимость, подготовке технико-экономических обоснований, рыночных или отраслевых исследований для компаний.

Виды услуг, предлагаемых небанковскими финансовыми учреждениями, обычно попадают в одну из трех категорий, которые мы описали более подробно ниже.

Организации по объединению рисков

Это такие организации, как страховые компании, которые гарантируют экономические риски, связанные с рядом факторов, включая болезнь, смерть, ущерб и риск потери.Взамен на сбор страховой премии эти организации обещают экономическую защиту в случае убытков.

Существует два основных типа страховых компаний: общее страхование и страхование жизни. Первое, как правило, является краткосрочным соглашением, тогда как страхование жизни может быть заключено на гораздо более длительной основе.

Институциональные инвесторы

К этой категории относятся такие организации, как пенсионные фонды и паевые инвестиционные фонды. Это учреждения, торгующие ценными бумагами в объемах, соответствующих более низким комиссиям.

Они также известны как договорные сберегательные учреждения. Паевые инвестиционные фонды могут быть открытыми или закрытыми.

Другие небанковские финансовые учреждения

Это другие формы НБФО, которые предоставляют финансовые услуги, такие как сдача в аренду активов, управление компанией, финансовые консультации, брокерские операции по обеспечению безопасности и маркет-мейкеры, которые предоставляют ликвидность.

Это может также относиться к специализированным отраслевым финансистам, которые предоставляют ограниченный спектр услуг целевому сектору, таким как финансирующие недвижимое имущество или кредитные компании до зарплаты.

Glenhawk может помочь вам получить доступ к финансам, необходимым для того, чтобы сделать следующий шаг, когда речь идет о жилой или коммерческой недвижимости. Свяжитесь с нами сегодня, чтобы узнать о наших промежуточных кредитах. Просто позвоните по телефону 0207 100 87 87.Что такое небанковское финансовое учреждение?

Разве нефинансовое учреждение по-прежнему не является финансовым учреждением?

Хорошо, может быть, это не лучшее имя. В конце концов, велосипед не скейтборд. Точно так же, как нельзя называть лошадь не коровой, а самолет — не птицей.Вы видите, куда я иду. Но иногда — даже несмотря на личную интуицию, здравый смысл и логическое обоснование — все же случаются нелепые вещи. (Вспомните президентские твиты или прославление юного йодлинга из Walmart или Storm Area 51 — список можно продолжить.) Тем не менее, мы обычно знаем, что никогда не стоит называть что-то, основываясь на том, чем оно не является.

Это подводит нас к небанковским финансовым организациям. Кто они такие? В чем их цель? И как они попадают в традиционный банковский ландшафт?

Что делает организацию небанковским финансовым учреждением?

Все, что не является финансовым учреждением, технически является нефинансовым учреждением.Но когда мы говорим о нефинансовых организациях в контексте канадской банковской системы, какие организации мы на самом деле имеем в виду?

Мы имеем в виду группу поставщиков финансовых услуг, у которых нет полной банковской лицензии. Они по-прежнему предоставляют финансовые услуги и часто предоставляют решения по кредитованию, поэтому слово «нефинансовый» — не лучший способ описать эти организации. Это не только плохое имя, но и неточное.

Главное отличие состоит в том, что нефинансовые учреждения не являются уполномоченными депозитными учреждениями.Это важная часть. Это означает, что они не могут принимать депозиты от населения Канады. А поскольку они не могут принимать эти вклады, они не могут предлагать типичные банковские продукты, такие как чековые или сберегательные счета, а также не могут предлагать краткосрочные вклады или гарантированные инвестиционные сертификаты (GIC).

Что такое срочный депозит?

Из-за этого различия небанковские финансовые организации должны получать свои средства из других источников. В результате многие из них работают с инвесторами, чтобы генерировать необходимые средства для предоставления займов или других кредитных продуктов.Этот подход является базовой моделью, используемой для большинства альтернативных кредиторов в Канаде.

Что такое альтернативное кредитование?

Какие примеры небанковских финансовых организаций?

Это подводит нас к другому названию чего-либо, в зависимости от того, чем оно не является. Небанковский.

Иногда называемые небанковскими кредиторами, эти финансовые организации часто ориентированы на другие отрасли. Во многих случаях именно их успех в других отраслях дает им источник финансирования для их кредитных продуктов.

Возьмем General Motors. Это североамериканский автопроизводитель. Основным направлением ее деятельности является производство автомобилей и легковых и грузовых автомобилей для мирового рынка. Но у General Motors также есть подразделение финансовых услуг, известное как General Motors Financial Company. Это небанковское учреждение предоставляет программы розничного кредитования и лизинга своим клиентам автомобилей через автодилеров, а также предлагает решения для коммерческого кредитования, чтобы помочь дилерам финансировать и развивать свой бизнес.

В этом тоже нет ничего необычного.Многие успешные розничные компании и производственные компании запустили программы кредитных карт и кредитные операции, чтобы предложить своим клиентам варианты финансирования и оплаты, что, в свою очередь, помогает им продавать больше товаров.

Вывод: нефинансовые организации не принимают депозиты

Есть много творческих способов получения средств нефинансовыми организациями. Многие из них используют эти средства, чтобы предлагать альтернативные кредитные продукты или финансовые решения. Но некоторые нефинансовые организации вообще не предлагают кредитных или платежных программ.Страховые компании — прекрасный пример нефинансовых организаций, которые не предлагают займы или кредитные продукты. Вместо этого они получают свой источник финансирования из премий, которые они собирают со своих клиентов.

Итак, если и финансовые инструкции, и нефинансовые учреждения предлагают финансовые услуги, то в чем разница? Что ж, все сводится к тому, где учреждение получает финансирование. Проще всего помнить, что нефинансовые организации не принимают вклады.

И, да. Мы просто определили нефинансовые интуиции, определив, чего они не делают.

Источники:

https://www.bankofcanada.ca/2019/03/non-bank-financial-intermediation-in-canada-an-update/

https://en.wikipedia.org/wiki/Non-bank_financial_institution

https://www.precisionfunding.com.au/understanding-non-bank-lenders-how-they-can-push-your-portfolio-f Further/

https://www.worldbank.org/en/publication/gfdr/gfdr-2016/background/nonbank-financial-institution

https: // www.investopedia.com/terms/n/nonbank-banks.asp

https://www.gmfinancial.ca/en-ca/about.html

Небанковских финансовых организаций: исследование пяти секторов

для

Сеть по борьбе с финансовыми преступлениями

Заключительный отчет

28 февраля 1997 г.

Небанковские финансовые учреждения:

Исследование пяти секторов

1.Краткое содержание

1.1 Назначение и сфера применения

Целью данного исследования является предоставление Сети по борьбе с финансовыми преступлениями (FinCEN) фактическими профилями пяти секторов небанковских финансовых организаций (НБФО) на основе их размера, услуг, географических характеристик и характеристик транзакций.

FinCEN несет ответственность за регулирование широкого круга финансовых учреждений, и ему требуется актуальная и подробная информация об элементах отрасли финансовых учреждений, подпадающих под действие его регулирующих органов.Руководители высшего звена должны принимать регулятивные решения на основе наилучшей доступной информации, чтобы гарантировать справедливое и эффективное выполнение их общественных обязанностей. В ближайшем будущем FinCEN предложит значительные изменения в своих нормативных требованиях, касающихся определенных «небанковских финансовых организаций» (указанных ниже), и ему потребуется базовая информация, касающаяся размера, степени, полученного дохода и характера предприятий, которые их предлагают. финансовые услуги населению.

В целях предоставления достоверной информации мы:

- провел интенсивный процесс открытия — выявление и каталогизацию традиционных и нетрадиционных источников данных с помощью аналогичных традиционных и нетрадиционных средств;

- исследовали эти источники в максимально возможной степени в связи с объемом исследования;

- использовала внутренние ресурсы и сети профессионалов для получения ключевой информации;

- открыли каналы связи с крупными участниками отрасли и государственными регуляторами; и

- использовала инновационные методы анализа качества для выявления и выделения значимых индикаторов и тенденций.

Пять секторов НФКУ, охваченных исследованием:

- Денежный перевод

- Дорожный чек

- Денежный перевод

- Обмен валюты в розницу

- Обналичивание чеков.

1,2 Выводы

1. В 1996 году на пять секторов НФКУ пришлось примерно 200 миллиардов долларов транзакций. (См. Приложение 1-1).

- Примерно половина этой суммы приходилась на сектор денежных переводов.

- Около четверти этой суммы приходилось на сектор обналичивания чеков.

- Примерно двенадцать процентов приходилось на сектор дорожных чеков и около пяти процентов каждый — на сектор денежных переводов и розничного обмена иностранной валюты.

Более подробное обсуждение объема транзакций представлено в Разделе 4, Профиль отрасли NBFI — Общая картина.

Приложение 1-1

Номинальная стоимость 1 каждого сектора НФКУ

— за 1996 год —

2. Большинство предприятий, предлагающих одну услугу NBFI, предлагают несколько NBFI и другие (нефинансовые) услуги.

- Пункты обналичивания чеков почти всегда предлагают дополнительные услуги, обычно денежные переводы, денежные переводы и многочисленные нефинансовые услуги.

- Компании, предоставляющие туристические и финансовые услуги, часто продают дорожные чеки и предлагают своим клиентам обмен наличной иностранной валюты.

- Многие продуктовые2, винные, круглосуточные магазины и аптеки предлагают денежные переводы; некоторые (особенно продуктовые магазины) также предлагают услуги по переводу денег.

Более подробное обсуждение см. В разделе 3.2 «Основные и вспомогательные услуги и профили секторов», разделы с 5 по 9.

3. Всего насчитывается около 158 000 офисов для НФКО.

Приложение 1-2

(Приложение 1-2 без учета)

- Примерно 92% этих торговых точек продают денежные переводы; более четверти из которых являются U.S. Расположение почтовой службы.

- В трех штатах, Калифорнии, Нью-Йорке и Техасе, более 10 000 торговых точек, и на их долю в совокупности приходится более 25% всех точек продаж NBFI.

- Приблизительно 41 500 отделений NBFI предлагают более одной из пяти услуг NBFI, охваченных данным исследованием.

Для более подробного обсуждения см. Раздел 4, Профиль отрасли NBFI — Общая картина.

4.В 1996 году доходы НБФО составили около 3,7 миллиарда долларов. (См. Приложение 1-3).

Приложение 1-3

Доходы сектора НБФИ

— за 1996 год —

- Денежные переводы характеризуются средней комиссией в размере примерно 10% от переданных денег и составляют примерно 30% от общих доходов пяти секторов.

- При средней комиссии за транзакцию около 2% сектор обналичивания чеков составляет чуть менее 30% всех доходов NBFI.

- На уровне продукта денежные переводы приносят наименьший доход на транзакцию, что иногда приводит к убыткам.

5. Учитывая текущие тенденции, секторы денежных переводов и обналичивания чеков, вероятно, будут расти быстрее, чем три других сектора в течение следующих пяти лет. По оценкам:

- Сектор денежных переводов будет продолжать расти примерно на 15% в год.

- Сектор обналичивания чеков будет продолжать расти примерно на 11% в год.

- Сектор денежных переводов и дорожных чеков является более зрелым с точки зрения рынка и будет расти со скоростью 5% или меньше в год.

Более подробное обсуждение см. В разделах 5, 6, 7 и 9.

6. Три из пяти секторов НФКУ сосредоточены; два из них фрагментированы.

- Две компании-эмитенты в секторах денежных переводов и дорожных чеков составляют 97% соответствующих рынков.

- На три предприятия в секторе денежных переводов приходится 88% рынка.

- Два предприятия в секторе обмена иностранной валюты составляют 40% розничного рынка обмена иностранной валюты.

- Ни один бизнес не занимает более 13% сектора обналичивания чеков.

Более подробное обсуждение см. В Приложениях 5-1, 6-1, 7-1, 8-1 и 9-1.

2. Конфиденциальность

В ходе этого мероприятия по установлению фактов все опрошенные лица были уверены в конфиденциальности своих индивидуальных ответов.Во многих случаях мы получали данные от третьих лиц в первую очередь в результате наших заверений в том, что такие данные будут защищены от разглашения. Некоторые третьи стороны указали, что мы должны использовать предоставленную ими информацию, по большей части конфиденциальную, только в совокупности. Уверенность имеет решающее значение для многих деловых отношений Coopers & Lybrand (C&L). C&L ценит поддержку этих требований Казначейством.

3. Термины и атрибуты

3.1 NBFI секторов

Перед проведением анализа мы сочли важным разработать четкие и простые рабочие определения пяти секторов НФКУ:

- Обналичивание чеков. Небанковские организации, предлагающие обналичивание чеков в качестве основной услуги.

- Денежные переводы. Небанковские организации с глобальными сетями, через которые они переводят деньги.

- Денежные переводы. Небанковские учреждения, выпускающие денежные переводы.

- Дорожный чек. Небанковские организации, выпускающие дорожные чеки.

- Розничный обмен иностранной валюты .3 Небанковские организации, предлагающие без рецепта конвертацию физических банкнот одной страны в банкноты другой страны.

С точки зрения бизнеса, нет «отрасли небанковских финансовых учреждений (НБФО)». В США есть много предприятий, которые предлагают один или несколько типов финансовых услуг, часто вместе с другими видами услуг под одной крышей.Термин NBFI вошел в широкое употребление с принятием Закона Аннунцио-Вайли о борьбе с отмыванием денег 1992 года, который расширил нормативное определение «финансового учреждения» в соответствии с Законом о банковской тайне (BSA) далеко за рамки традиционных депозитных учреждений. .4 Хотя можно утверждать, что пять типов бизнес-продуктов или услуг в рамках данного исследования (см. Определения выше) могут составлять отдельные отрасли, мы называем их секторами услуг NBFI. 5 Чтобы квалифицироваться как NBFI, 6 бизнес должен предлагать по крайней мере одну из этих пяти услуг; тем не менее, предоставление одной из этих услуг само по себе не является достаточным условием для классификации бизнеса как торговой точки NBFI.7 Каждый сектор отличается от отрасли NBFI, имеет определенные характеристики и предоставляет населению уникальные услуги.

3.2 Первичные и дополнительные услуги

Важно различать первичные и вспомогательные услуги. Термин «основной» используется для описания деловой активности, которая обеспечивает основной источник дохода для бизнеса. Термин «вспомогательный» используется для описания вторичной коммерческой деятельности, осуществляемой организацией.Определение обналичивания чеков ограничивает акцент на группу предприятий, которые предоставляют эту услугу в качестве основного вида деятельности. Это определение отфильтровывает почти бесчисленное количество предприятий, которые в качестве вспомогательной деятельности используют чеки для своих клиентов.

«Обналичивание чеков в качестве основной» компании обычно предоставляют широкий спектр дополнительных услуг — как финансовых, так и нефинансовых.8 В отличие от обналичивания чеков, при проведении операций по обмену наличной иностранной валюты в качестве основной услуги предприятия обычно не предоставляют больше, чем несколько дополнительных услуг, если таковые имеются.Обмен валюты иногда предлагается исключительно в качестве основной услуги; чаще всего обмен валюты осуществляется как дополнительная услуга. Предприятия, предоставляющие услуги по переводу денег, обычно делают это во вспомогательных целях. Предприятия, продающие денежные переводы и дорожные чеки, делают это исключительно в качестве дополнительных услуг. Таблица 3-1 иллюстрирует режим или уровень активности (первичный или вспомогательный) по секторам.

3.3 Эмитенты и продавцы

В частности, секторы денежных переводов и денежных переводов характеризуются крупными сетями эмитентов и продавцов 9 и отношениями между принципалом и агентством.10 Эти эмитенты полагаются на дистрибьюторскую сеть, состоящую из торговых точек и агентов. Эмитенты несут ответственность за разработку и администрирование своей собственной инфраструктуры услуг, а также за заключение и управление своими агентскими соглашениями, включая процедуры денежных переводов и отчетности. Агенты несут ответственность за предоставление услуг по контракту — продажу бизнес-продуктов, отслеживание продаж и соблюдение соглашений между эмитентом и агентом и регулирующих положений. Как показано в Приложении 3-1, в соответствующих случаях секторов обналичивания чеков и обмена валюты эмитент и продавец обычно одни и те же — существует несколько отношений между принципалом и агентством.Как правило, эмитенты дорожных чеков продают свою продукцию через торговые точки, принадлежащие компании, и агентства.

Приложение 3-1

Выдающиеся атрибуты по секторам

(версия для специальных возможностей)

3,4 Микс услуг

В зависимости от сектора и местоположения организации, как правило, упаковывают или объединяют услуги для наилучшего достижения трех основных бизнес-целей:

- повышение рентабельности,

- минимизирует наличные деньги, а

- лучше обслуживают потребности клиентов.

В целом, последние десять лет можно охарактеризовать быстрым увеличением числа предприятий NBFI и их соответствующих сетей точек обслуживания. Это распространение привело к усилению конкуренции и, как правило, к снижению доходов. Кроме того, с усилением конкуренции объем бизнеса любой одной услуги как таковой в одной торговой точке обычно недостаточен для поддержания прибыльности 11, что объясняет тенденцию торговых точек предлагать несколько продуктов и услуг. Как правило, предприятия демонстрируют улучшение доходов, связанное с сочетанием крупномасштабных услуг с низкой маржой и услуг небольшого объема с высокой маржой.

Предложение дополнительных услуг, которые компенсируют потребности в денежных потоках, снижает потребность в поддержании высоких остатков денежных средств. Сведение к минимуму остатков денежных средств выгодно по очевидным причинам — меньшие проценты по ссудам на пополнение оборотного капитала и сокращение упущенных возможностей для непродуктивных денежных средств. Кроме того, минимальный остаток денежных средств снижает риск потери в случае кражи.

В то время как основным клиентом являются «небанковские» или клиенты, не поддерживающие официальных банковских отношений, отделения NBFI также очень привлекательны для удобных покупателей, которые поддерживают официальные банковские отношения.Оба клиента считают удобным получить эти услуги под одной крышей: 12

- Потребительские финансовые услуги

- Продажа продуктов питания, лекарств и / или личных вещей

- Услуги, связанные с поездками и транзитом

- Почтовые услуги и упаковка.

4. Профиль отрасли NBFI — общая картина

Чтобы оценить размеры и относительное положение пяти секторов услуг НФКУ, мы сосредоточились на уровне эмитента и каналах, через которые эмитенты продавали свою продукцию.В целом, мы смогли отличить продажи эмитента через отделения NBFI от продаж через банки. Профили секторов представлены в разделах с 5 по 9. Профили включают описание доли рынка с точки зрения номинальной стоимости, 13 числа торговых точек и географического распределения14. Профили включают атрибуты и лимиты транзакций, а также другие обычно предлагаемые услуги.

Пять секторов НФКУ были проанализированы как с точки зрения эмитента, так и с точки зрения выхода.

Приложение 4-1

Расчетная номинальная стоимость по секторам на 1996 год (в миллиардах)

Денежные переводы | 98 долларов США.9 |

Обналичивание чеков | $ 55,0 |

Дорожные чеки1 | $ 24,5 |

Денежный перевод | $ 10,8 |

Обмен валюты в розницу | $ 9,6 |

Пять секторов Всего: | 198 долларов.8 |

| 1 | Эта сумма относится к эмитентам НФКУ, за исключением банков-эмитентов; тем не менее, существует некоторая банковская система распределения дорожных чеков, выпущенных NBFI, которые не могут быть отделены. |

С учетом номинальной стоимости пяти секторов, сектор денежных переводов, как показано в Приложении 4-2, составляет примерно половину всей пятисекторной индустрии НФКУ.

Приложение 4-2

Номинальная стоимость каждого сектора

— за 1996 год —

После определения оценочной номинальной стоимости для каждого сектора было определено количество торговых точек, в которое входят как эмитент, так и агент. При разработке переписи было уделено внимание выявлению повторяющихся списков. Например, техасская компания, основной услугой которой является обналичивание чеков, может предлагать услуги по переводу денег и учитываться дважды — один раз как предприятие по обналичиванию чеков, а второй раз как пункт передачи денег.

Приложение 4-3

Расчетное количество торговых точек

— на 1996 год —

Денежные переводы | 146 000 |

Денежный перевод | 43 000 |

Обналичивание чеков | 5,600 |

Обмен валюты в розницу | 3 100 |

Дорожные чеки | 1850 |

Поскольку несколько услуг могут быть предложены в одном месте, подробное описание отдельных доступных услуг создает впечатление, что торговых точек больше, чем их есть.Фактическое количество мест в США, где доступны эти услуги, составляет примерно 158000.

Сектор денежных переводов является крупнейшим по количеству точек с 72% от общего числа (см. Приложение 4-4). В отличие от этого, услуги по переводу денег доступны в 22% от общего числа точек, но составляют лишь 5% от номинальной стоимости пятисекторных транзакций. На сектор обналичивания чеков приходится 28% стоимости, но только 3% от общего числа торговых точек. Хотя средний размер чека примерно такой же, как и средняя сумма денежного перевода, пункты обналичивания чеков обналичивают больше чеков на одно отделение, чем пункты перевода денег.

Приложение 4-4

Доля сектора NBFI по количеству торговых точек

— за 1996 год —

Обналичивание чеков (всегда первичная услуга, см. Приложение 3-1) принесло в среднем 9,8 млн долларов США по номинальной стоимости на одну торговую точку. Обмен валюты (иногда основная услуга) имел в среднем 3,1 миллиона долларов, переведенных по номинальной стоимости на каждую точку. Продажа денежных переводов и передача денег (обе вспомогательные услуги) имели общую номинальную стоимость 670 000 долларов США и 250 000 долларов США на торговую точку соответственно.

Анализ пяти секторов с точки зрения полученной выручки приводит к совершенно иному ранжированию их. Как показано в Таблице 4-5, услуги по переводу денег, составляющие 30% от общей выручки, занимают наибольшую долю из пяти секторов, за ними следует обналичивание чеков с 29%.

Приложение 4-5

Доля сектора NBFI по выручке

— за 1996 год —

5.Профиль сектора денежных переводов

Рынок услуг по переводу денег стабильно растет в течение последних десяти лет. В течение последних пяти лет рынок рос со скоростью примерно 15% в год, и ожидается, что эта тенденция сохранится, по крайней мере, в течение следующих нескольких лет. Сама по себе международная составляющая 16 рынка передач за последние пять лет выросла на 20%. Недавние иммигранты, использующие услуги международных переводов для отправки денег домой, были основным двигателем этого роста.

Даже за последние три года структура рыночной доли сектора денежных переводов заметно изменилась. В 1993 году рыночные доли двух крупнейших игроков, Western Union и MoneyGram, составляли 90% и 8% соответственно в номинальном выражении для США. В 1996 году они составляли 81% и 16% соответственно ( см. Приложение 5-1).

Начиная с 1993 года, MoneyGram следовала агрессивной маркетинговой стратегии для увеличения своей клиентской базы, применяя такую тактику, как повышение цен (например,грамм. его периодические рекламные акции по 10 долларов за перевод) и реклама, ориентированная на этническую принадлежность. В октябре 1995 года First Data Corporation, материнская компания MoneyGram, приобрела контроль над Western Union в результате слияния с First Financial Corporation. Во время слияния Федеральная торговая комиссия издала компании First Data Corporation приказ о продаже одной из двух дочерних компаний по переводу денег. 12 декабря 1996 г. First Data продала MoneyGram в связи с первичным публичным размещением акций.17 Ожидается, что несмотря на отделение MoneyGram, First Data Corporation продолжит выполнять функции обработки данных для MoneyGram и Western Union.

Приложение 5-1

Доля рынка денежных переводов

— по номинальной стоимости, за 1996 год —

Суммарная 97% рыночная доля Western Union и MoneyGram также характерна для международного рыночного компонента NBFI18. Однако доля MoneyGram на международном рынке пропорционально больше и составляет 22% (по сравнению с 16% на внутреннем рынке), см. Приложение 5-2.Способствуя международному росту MoneyGram, является ее целенаправленная маркетинговая тактика, направленная на испаноязычное население, особенно мексиканцев и американцев мексиканского происхождения. В 1995 году 46% переводов MoneyGram было отправлено из США в Мексику19

Приложение 5-2

Доля на рынке международных денежных переводов

— по номинальной стоимости, за 1996 год —

В то время как Western Union20 и MoneyGram составляют 97% рынка денежных переводов с точки зрения номинальной стоимости, они составляют только 81% рынка с точки зрения количества точек доступа 21, см. Приложение 5-3.

Приложение 5-3

Доля рынка денежных переводов

— по количеству точек, за 1996 год —