Что такое NASDAQ: история создания первой электронной биржи :: Новости :: РБК Инвестиции

NASDAQ — вторая по размеру биржевая площадка мира. На ней торгуются акции ведущих технологических гигантов. РБК Quote рассказывает историю ее создания

Фото: NASDAQ / Facebook

Чтобы проследить историю NASDAQ, нужно вернуться в 30-е годы прошлого века. Именно тогда в США формировалось законодательство, регулирующее работу фондовых рынков, в его современном виде. В 1933 году в Соединенных Штатах приняли закон о ценных бумагах, годом позже — закон о фондовых рынках.

Именно тогда в США формировалось законодательство, регулирующее работу фондовых рынков, в его современном виде. В 1933 году в Соединенных Штатах приняли закон о ценных бумагах, годом позже — закон о фондовых рынках.

Согласно этим законам, торговаться на фондовой бирже могут акции не всех компаний. Но это не означает, что ими не торгуют вообще. Существуют внебиржевые сделки, когда стороны осуществляют покупку и продажу напрямую, минуя биржи. Для регулирования этого рынка к закону о фондовых биржах в 1936 и 1938 годах конгресс США принял поправки, известные как «акт Мэлони».

Этот акт обязал всех брокеров, которые не являются членами биржи, объединиться в саморегулируемую организацию. На эту организацию и возложили контроль за рынком.

Она получила название Национальной ассоциации фондовых дилеров (National Association of Securities Dealers или NASD). С нее и началась история площадки для торговли акциями, известной сегодня как NASDAQ.

NASD наводит порядок и создает NASDAQ

Несмотря на учреждение NASD, внебиржевой рынок ценных бумаг

оставался крайне несистематизированным и попросту слишком рискованным. Объемы торгов выросли, но эмитенты

отчитывались о своих финансовых показателях нерегулярно или не делали этого вовсе, а у бумаг было низкая ликвидность

.

Объемы торгов выросли, но эмитенты

отчитывались о своих финансовых показателях нерегулярно или не делали этого вовсе, а у бумаг было низкая ликвидность

.

Такой ситуация оставалась больше 30 лет, пока в 1968 году Конгресс и американская Комиссия по ценным бумагам и биржам не поручили NASD навести порядок.

В NASD для выполнения задачи решили воспользоваться компьютерными технологиями, которые в то время начали развиваться. Была создана автоматизированная система NASD Automated Quotations (NASDAQ). Но это еще не была биржа в ее нынешнем виде — система представляла собой информационную базу с лучшими котировками акций, но торговать ими не позволяла.

Только в 80-х годах прошлого века на NASDAQ начали появляться системы, позволяющие трейдерам полноценно торговать на этой бирже. Например, на NASDAQ появилась технология автоматической постановки и исполнения заказов. Она избавила трейдеров от осуществления этих процессов по телефону, что было крайне удобно в моменты, когда положение на рынке менялось быстро.

Постепенно NASDAQ разделилась на два рынка. Первый называется NASDAQ National Market, там торгуются наиболее ликвидные акции крупнейших компаний, которые проходят жесткий отбор перед листингом. Второй, Small Cap Market, представляет собой рынок для небольших компаний малой капитализации .

В наши дни NASDAQ выросла до размеров второй биржи в мире. По состоянию на начало сентября 2019 года ее капитализация, которая рассчитывается через стоимость и количество всех торгующихся акций, составляла $11,6 трлн. По этому показателю NASDAQ уступает только нью-йоркской NYSE.

NASDAQ стал излюбленным местом размещения технологических компаний. На площадке представлены ценные бумаги таких гигантов, как Apple, Google, Microsoft, Oracle, Intel и Amazon.

С технологическими компаниями связано и главное потрясение NASDAQ. В конце 1990-х годов рынок технологических стартапов рос рекордными темпами, но большинство компаний оказалось неспособно приносить прибыль. Возник экономический пузырь, известный как

Возник экономический пузырь, известный как

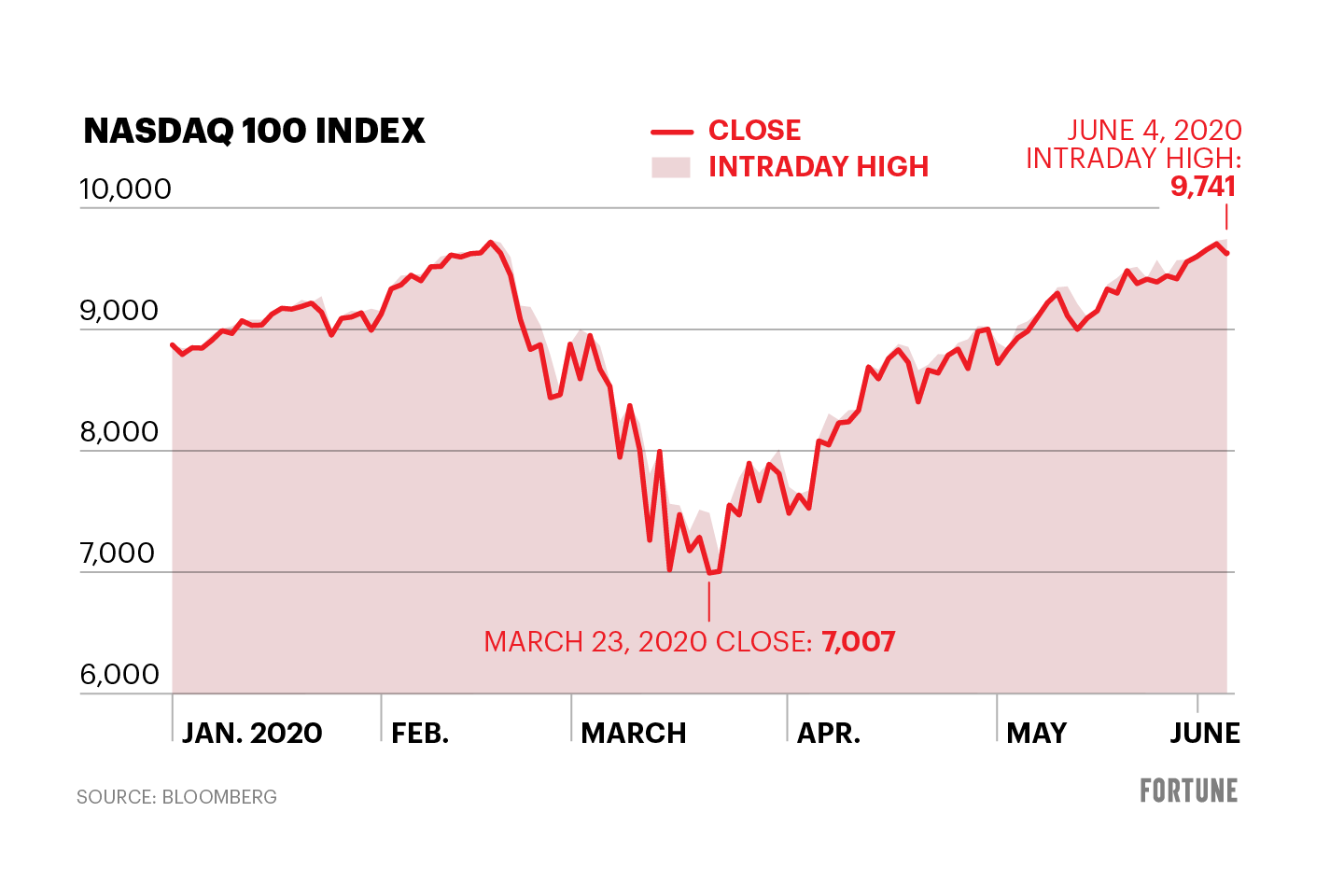

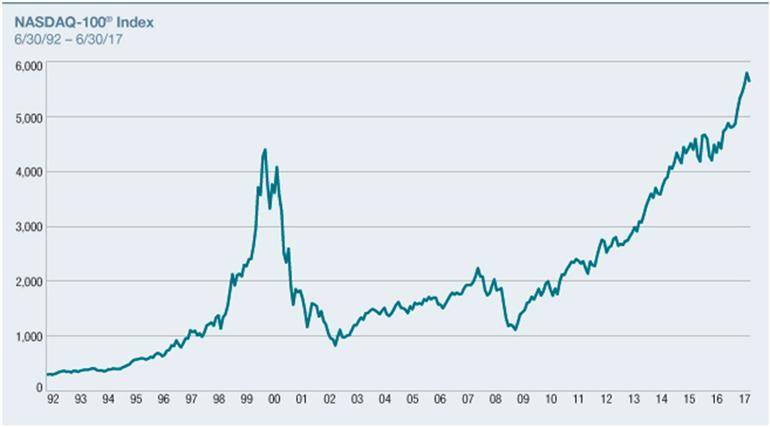

В 2000 году индекс NASDAQ вырос до исторических максимумов, а потом обвалился — пузырь лопнул, компании обанкротились, инвесторы потеряли миллиарды долларов.

В наши дни NASDAQ включает в себя акции не только высокотехнологичных компаний. Помимо основного индекса NASDAQ Composite, биржа рассчитывает индексы компаний финансового, промышленного, телекоммуникационного, фармацевтического и других секторов.

Амбициозной целью NASDAQ долгое время был выход на европейский рынок. Дважды биржа предпринимала попытки поглотить Лондонскую фондовую биржу LSE. Оба предложения, которые были сделаны в 2006 и 2007 годах, руководство LSE отклонило, сочтя предложенную цену неоправданно низкой.

Тем не менее выход NASDAQ на европейский рынок все же состоялся.

В 2016 году главой NASDAQ была назначена Адена Фридман. Она стала президентом и генеральным директором NASDAQ, а также первой женщиной в истории, возглавившей американскую биржу.

Крупнейшие биржи мира по капитализации

10. Бомбейская фондовая биржа — $2,21 трлн

9. Фондовая биржа Торонто — $2,28 трлн

8. Шэньчжэньская фондовая биржа — $3,03 трлн

7. Лондонская фондовая биржа —

6. Фондовая биржа Гонконга — $4,18 трлн

5. Euronext — $4,41 трлн

4. Шанхайская фондовая биржа — $4,77 трлн

3. Японская фондовая биржа — $5,61 трлн

2. NASDAQ — $11,6 трлн

NASDAQ — $11,6 трлн

1. Нью-Йорская фондовая биржа — $24,2 трлн

Данные Stock Market Clock

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Экономическое явление, вызванное активной торговлей переоценёнными акциями IT компаний и стартапов. В период с 1995 по 2000 индекс NASDAQ вырос на 400%, а в 2002 году упал на 78% и потерял $5 триллионов капитализации. Из-за обвала началась волна банкротств. Термин «дотком» происходит от коммерческого домена верхнего уровня – . com.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

com.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

ПодробнееNASDAQ – что это такое? Подробное объяснение.

Nasdaq (National Association of Securities Dealers Automated Quotations – Национальная ассоциация дилеров ценных бумаг автоматизированных котировок) – это вторая по величине фондовая биржа в мире, уступающая только Нью-Йоркской фондовой бирже (NYSE). Все её сделки происходят в электронном виде через дилеров, а не в физическом месте непосредственно между трейдерами. Если вы покупаете или продаете акции, у вас есть много отличных вариантов для торговли на Nasdaq.

Все её сделки происходят в электронном виде через дилеров, а не в физическом месте непосредственно между трейдерами. Если вы покупаете или продаете акции, у вас есть много отличных вариантов для торговли на Nasdaq.

В целом Nasdaq привлекает больше компаний, ориентированных на технологии и рост, чем другие биржи.

Что такое Nasdaq?

В отличие от некоторых других бирж, Nasdaq не имеет физической торговой площадки. Все её акции торгуются в электронном виде через автоматизированную сеть компьютеров, и это было её миссией с самого начала.

Nasdaq была первой в мире полностью электронной фондовой биржей в 1971 году.

Nasdaq привлекает некоторые из крупнейших голубых фишек компаний в мире. Многие из её акций представляют высокотехнологичные программные, компьютерные и интернет-компании, хотя другие отрасли также торгуются на Nasdaq.

Основные акции, которые торгуются на Nasdaq, включают Apple, Amazon, Microsoft, Facebook, Gilead Sciences, Starbucks, Tesla и Intel и другие. Поскольку она привлекает компании, ориентированные на рост, эти акции, как правило, более волатильны, чем акции некоторых других бирж.

Поскольку она привлекает компании, ориентированные на рост, эти акции, как правило, более волатильны, чем акции некоторых других бирж.

Являясь второй по величине фондовой биржей в мире по рыночной капитализации, Nasdaq торгует листинговыми акциями, а также внебиржевыми акциями. Биржевые тикеры на Nasdaq обычно состоят из четырех или пяти букв.

Хотите торговать на внебиржевом рынке? Узнайте как из нашей статьи.

История NASDAQ показывает послужной список новаторских достижений. Помимо того, что это была первая биржа, предлагающая электронную торговлю, она была первой биржей, запустившей веб-сайт, первой, хранящей записи в облаке, и первой, продавшей свою технологию другим биржам.

В 2008 году Nasdaq объединилась с OMX ABO, стокгольмским оператором северных и Балтийских региональных бирж. Новая компания, Nasdaq OMX Group, также предлагает торговлю биржевыми фондами, долговыми обязательствами, структурированными продуктами, деривативами и сырьевыми товарами.

Кстати, NASDAQ это не только фондовая биржа: Nasdaq Composite – это рыночный индекс (вроде Dow или S&P 500), предназначенный для отслеживания общих тенденций Nasdaq. Подробнее про Nasdaq Composite.

Подробнее про Nasdaq Composite.

Nasdaq включает листинг более 3100 компаний и может похвастаться самым высоким объемом торговли на американском рынке. На бирже Nasdaq торгуются компании на сумму более 14 триллионов долларов.

Как работает Nasdaq.

С самого начала Nasdaq была предназначена для предоставления автоматических котировок. В последующие годы после своего основания компания регулярно содействовала внебиржевой торговле, так что Nasdaq стал синонимом внебиржевого рынка и часто упоминался как внебиржевой рынок в средствах массовой информации и торговых публикациях.

Позже она добавила автоматизированные торговые системы, которые могли создавать отчеты о торговле и объемах, и стала первой биржей, предлагающей онлайн-торговлю.

Как дилерский рынок, все сделки, которые инвесторы совершают на электронных биржах Nasdaq, совершаются через дилеров – также известных как маркетмейкеры – а не непосредственно через аукционы.

Часы работы Nasdaq.

Как и NYSE, Nasdaq открыт для торговли с 17:30 вечера до 23:59 (с 16:30 до 22:59 по летнему времени) по Московскому времени, однако Nasdaq предлагает трейдерам “предрыночные” и “пострыночные” часы.

Требования к листингу на Nasdaq.

Для того чтобы акции или ценные бумаги были котированы на электронной бирже Nasdaq, компания должна:

- Соответствовать определенным требованиям, основанным на его финансах, ликвидности и корпоративном управлении.

- Быть зарегистрированным в Комиссии по ценным бумагам и биржам (SEC).

- Есть по крайней мере три маркетмейкера.

- Удовлетворять другим требованиям, основанным на размере компании и объеме торговли.

Nasdaq против NYSE.

Вместе Нью-Йоркской фондовой биржей и Nasdaq представляют собой основную часть мировой фондовой торговли. Но у этих двух рынков есть некоторые различия.

| NASDAQ | NYSE |

| Полностью электронная торговая система. | Торговля в электронном виде и в торговом зале. |

| Дилерский рынок, не прямой. | Аукционный рынок, облегчающий прямые торги. |

Более узкий, меньший рынок. | Более широкий, более крупный рынок. |

| Более волатильный, ориентированный на рост. | Менее волатильная. |

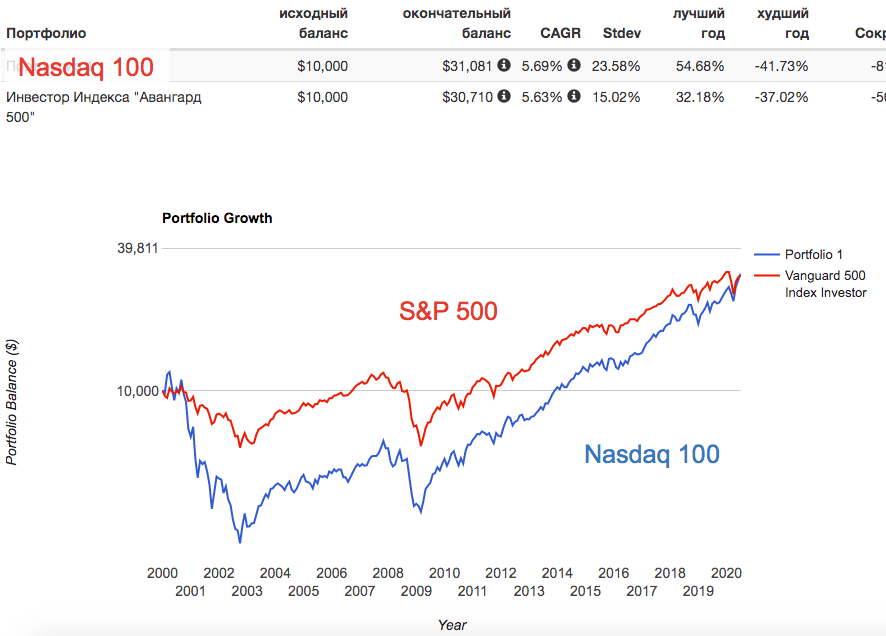

Поскольку NASDAQ в основном состоит из акций технологических компаний, его общая производительность была очень высокой в течение последней четверти века. По состоянию на март 2021 года индекс NASDAQ-100, включающий в себя 100 лучших акций биржи, имел общую пятилетнюю доходность в 198% и 10-летней доходности в 426%.

Фондовая биржа NASDAQ сегодня — в деталях и подробностях

Капитализация компаний в листинге на NASDAQ, достигла 19 трлн.

долл. США, что вывело ее на второе место в мире.

На первом — Нью-Йоркская фондовая биржа NYSE, на третьем — Лондонская биржа LSE. Отслеживание показателей NASDAQ важно уже потому, что тренд, задаваемый за океаном, через несколько часов находит отражение в Европе. Не в последнюю очередь благодаря OMX – концерну фондовых бирж Европы.

| Название | Описание |

|---|---|

| Площадка, страна | NASDAQ. США. |

| Год основания, владелец | 1971, NASDAQ OMX Group |

| Капитализация | более 19 трлн. долл. США. |

| Индексы | NASDAQ Composite, NASDAQ NMCI, NASDAQ-100 Index |

| Количество компаний на торгах | Свыше 3.7 тысячи |

| Официальный сайт | https://www.nasdaq.com/ |

| Время работы (Москва) | 09:30 – 16:00 (+7 часов зимой, +8 летом) |

История NASDAQ

Считается, что NASDAQ возник в начале 1970-х годов, когда владельцами была внедрена первая в мире электронная доска купли-продажи активов (только BID и ASK).

В теории, саморегулируемые организации (на английском Self-Regularity Organization), должны были вести учет деятельности биржевых игроков и формировать отчеты, впоследствии направлявшиеся в Комиссию по ценным бумагам и рынкам. Первой из СРО стала NASD – National Association of Securities Dealers — куда вошло большинство свободных трейдеров.

Даже спустя 30 лет ситуация оставалась неудовлетворительной — манипуляции и инсайд были часты, а акции компаний каждый день падали и взлетали без причины, принося кому-то миллионы. В 1968 году Комиссией по ценным бумагам и биржам США было принято решение о разработке автоматической программы учета торгов — она получила название NASD Automated Quotations или NASDAQ.

Уже 08 февраля 1971 года состоялась первая сделка в рамках новой площадки. Стоит отметить, что NASDAQ не была похожа на традиционную биржу и представляла собой электронную доску объявлений, где указывалась ценная бумага, цена спроса и предложения. С учетом видимого коридора цены, волатильность была невысокой, а возможностей для спекулятивной торговли — исчезающее мало. Этим

Стоит отметить, что NASDAQ не была похожа на традиционную биржу и представляла собой электронную доску объявлений, где указывалась ценная бумага, цена спроса и предложения. С учетом видимого коридора цены, волатильность была невысокой, а возможностей для спекулятивной торговли — исчезающее мало. Этим

обусловлен массовый исход трейдеров (даже числящихся в NASD) и низкая популярность площадки. К 1975 году с целью сохранения жизнеспособности было принято решение о допуске к участию малых компаний со всего мира. И то, что львиную долю из них составили структуры развивающегося hi-tech-сектора, можно списать на совпадение. Энтузиастам, строившим цифровую эпоху в гаражах, идти было некуда.

К 1982 году число компаний превысило тысячу, и им стала необходима градация. С этой целью был введен фондовый индекс NASDAQ National Market. Когда число претендентов в него привело к судебным тяжбам и протестам эмитентов, в 1985 году были внедрены еще два индекса: NASDAQ 100 и NASDAQ Financial Index. Как следует из названия, финансовым структурам отвели второй индикатор.

Как следует из названия, финансовым структурам отвели второй индикатор.

Биржа NASDAQ

В 1992 году NASDAQ заключил партнерское соглашение с Лондонской фондовой биржей LSE, что позволило, во-первых, выйти на европейский рынок, во-вторых, на некоторое время сформировать конкурента NYSE. Союз оказался недолгим, и через несколько лет пути площадок разошлись. В 1998 году в Европе была создана EASDAQ, которая была куплена американцами и превращена в NASDAQ Europe.

В 2001 году направление было закрыто (причиной стал крах доткомов – точка com), но в 2007 году вновь открыто как Equiduct, а впоследствии перешло в управление Deutsche Borse AG.

В 2007 году произошло слияние NASDAQ и шведской корпорации OMX, объединяющей ряд скандинавских фондовых площадок. Условия оказались неравны: американцам досталось 72% акций, европейцам 28%.

В настоящее время группа компаний NASDAQ OMX занимает второе место по капитализации в мире, представляя интересы компаний большинства стран, и косвенно – через NASDAQ Dubai – участвует в деятельности Лондонской фондовой биржи. Таким образом, дельцам из Нового Света удалось зайти в Старый, чему так препятствовала LSE, и получить над ней косвенный контроль.

Таким образом, дельцам из Нового Света удалось зайти в Старый, чему так препятствовала LSE, и получить над ней косвенный контроль.

Современная фондовая биржа NASDAQ

Сегодня на NASDAQ OMX Group работает 3.7 тысячи брокерских компаний по всему миру, обеспечивая до 10% всей фондовой деятельности планеты. В 26 странах присутствуют более 50 операционных офисов, общая численность сотрудников превышает 10 тыс. человек. Суммарная капитализация составляет более 19 трлн. долл. США и продолжает увеличиваться.

Рекомендованные для вас статьи:Крупные биржи нередко выступают «поставщиками» информационных услуг и наработок на развивающиеся биржи. NASDAQ не исключение: по расчетам сотрудников, технологии и консультативные услуги предоставляются более чем 70 площадкам в 50 странах мира. Несмотря на попытку охватить все сферы, традиционными считаются розничная торговля, здравоохранение, высокие технологии и финансы.

В общей сложности на базе NASDAQ построено свыше 41 тысячи фондовых индексов, самые известные из которых — сам NASDAQ Composite, NASDAQ 100, NASDAQ Biotechnology, Pre-Market NDX и After Hours NDX. Также на основных площадках рассчитываются Dow Jones Industrial Average и S&P 500. Индексам стоит уделить особое внимание, вот по какой причине.

Также на основных площадках рассчитываются Dow Jones Industrial Average и S&P 500. Индексам стоит уделить особое внимание, вот по какой причине.

Численность NASDAQ Composite постоянно меняется и в последние десятилетия плавает между 3.7 и 5.5 тысячи компаний. Индекс неравновзвешен, стоимость акции зависит от номинала и общей капитализации компании. Расчет индекса начался 05 февраля 1971 года с отметки 100 пунктов, в настоящее время составляет около 4 000 пунктов.

Еще одним значимым индексом является NASDAQ National Market Composite Index, чье принципиальное отличие от Composite — включение в листинг только национальных компаний. Однако профессиональные инвесторы присматриваются к ключевому индексу NASDAQ 100 Index и двум сопутствующим — Industrial Index и Financial Index, направленным на промышленные и финансовые предприятия.Примечательно, что в рамках биржи NASDAQ рассчитываются фондовые индикаторы конкурентов. В частности, AMEX Composite (AMEX стала частью NYSE в 2008 году), FTSE NASDAQ 500 Index, NYSE Composite, группа S&P и многие другие. Сама площадка предоставляет полный комплекс услуг, включая работу с инвестициями, акциями, деривативами, опционами, инвестиционными фондами, ETF и Форекс.

Сама площадка предоставляет полный комплекс услуг, включая работу с инвестициями, акциями, деривативами, опционами, инвестиционными фондами, ETF и Форекс.

С целью освещения торгов в 2013 году NASDAQ приобретает известнейшее в мире информационное агентство Thomson Reuters. Большинство котировок, предоставляемых брокерам, сайтам и порталам, дает именно Reuters.

Интересная вещь. Как и у NYSE, начало и окончание торгов на NASDAQ обозначается ударом гонга. Но hi-tech-биржа отважилась на столь же технологичный шаг: за умеренную плату любой желающий может заказать Bell Ceremony — по заказу состоятельного клиента в 12 часов дня пробьет гонг, и на светодиодное табло NASDAQ Tower будет выведена любая его информация.

На месте работает множество репортеров, которые снимают происходящее на видео и, после обработки, транслируют ролик на экранах биржи и телеканалах Reuters. По завершению мероприятия видеомассив передается заказчику и он вправе делать с ним абсолютно все. Требований немного, максимум 50 гостей и классическая одежда, а вот о цене почему-то умалчивают. В числе воспользовавшихся — Walt Disney, Google Inc, Dreamworks и другие.

Требований немного, максимум 50 гостей и классическая одежда, а вот о цене почему-то умалчивают. В числе воспользовавшихся — Walt Disney, Google Inc, Dreamworks и другие.

Среди наиболее популярных акции NASDAQ:

- Amazon, Inc.(AMZN)

- Apollo Group, Inc.(APOL)

- Apple Inc.(AAPL)

- com, Inc.(BIDU)

- Cisco Systems, Inc.(CSCO)

- Dell Inc.(DELL)

- eBay Inc.(EBAY)

- Garmin Ltd.(GRMN)

- Google Inc.(GOOG)

- Intel Corporation(INTC)

- Life Technologies Corporation(LIFE)

- Logitech International, SA(LOGI)

- Marvell Technology Group, Ltd.(MRVL)

- Microsoft Corporation(MSFT)

- News Corporation, Ltd.(NWSA)

- Oracle Corporation(ORCL)

- Patterson Companies Inc.(PDCO)

- QUALCOMM Incorporated(QCOM)

- Starbucks Corporation(SBUX)

- Symantec Corporation(SYMC)

- Teva Pharmaceutical Industries Ltd.(TEVA)

- Vertex Pharmaceuticals(VRTX)

- Wynn Resorts Ltd.

(WYNN)

(WYNN) - Yahoo! Inc.(YHOO)

Интересно знать

Торговля на NASDAQ сохранила первичные черты: в рамках сессии маркет-мейкеры борются за исполнение ордера клиента, а котировка позиции и индекса формируется как среднее арифметическое между BID и ASK по ордеру. В задачи игроков входит постоянное обеспечение оборачиваемости акций, и, если они не в состоянии исполнить ордер, они закрывают его за свой счет.Для участия в листинге NASDAQ важно определиться с выбором рынка — их существует три:

- Global Market

- Capital Market

- Global Select Market

Последний является самым желанным, но и требования к нему очень высоки — вроде капитализации в сотни миллионов долларов. Capital Market самый доступный, порог входа равен 4 млн долл. США. Вне зависимости от рынка, эмитент должен держать трех-четырех маркет-мейкеров.

Для работы в рамках листинга необходимо соблюдение стандартов по прибыли и оборотам, выход на IPO недолог и редко занимает больше двух лет.

Биржа NASDAQ (Насдак), Торговля на NASDAQ, Индекс NASDAQ (Насдак) Composite, NASDAQ и Facebook, Котировки NASDAQ,

NASDAQ (по-русски читается как Насдак, сокращение от английского National Association of Securities Dealers Automated Quotation) — относительно молодая торговая площадка. Несмотря на свою молодость, NASDAQ является крупнейшей электронной площадкой в мире. Требования для листинга компаний на NASDAQ менее суровые, чем для NYSE, поэтому на данной площадке очень много компаний высокотехнологического сектора экономики.

NASDAQ

Биржа NASDAQ (Насдак)

С момента своего основания NASDAQ (Насдак) никогда не являлся биржей. Это была внебиржевая площадка, которая одной из первых внедрила в свою работу компьютерные технологии, что позволило автоматизировать различные процессы. Изначально на NASDAQ выводились средние цены на акции на внебиржевом рынке, что позволяло иметь приблизительное представление о текущей цене среди внебиржевых дилиров. По соей сути NASDAQ выполнял только информационную функцию — никаких торгов на NASDAQ долгое время не проводилось. Первая сделка на NASDAQ была совершена в феврале 1978 года.

По соей сути NASDAQ выполнял только информационную функцию — никаких торгов на NASDAQ долгое время не проводилось. Первая сделка на NASDAQ была совершена в феврале 1978 года.

Относительная легкость прохождения процедуры листинга на NASDAQ привела к тому, что огромное количество компаний для размещения своих акций (IPO и SPO) выбирали именно данную площадку. Наплыв небольших компаний был настолько велик, что NASDAQ пришлось выделить акции более крупных компаний в NASDAQ National Market.

На текущий момент NASDAQ значительно расширил свое присутствие не только на американском рынке, но и на рынке Европы: сейчас компании принадлежат крупные пакеты акций многих европейских бирж, в том числе и LSE (Лондонской фондовой биржи).

Индекс NASDAQ (Насдак) Composite

Индекс NASDAQ (Насдак) Composite — сводный индекс 5000 акций, торгуемых на электронной бирже NASDAQ. Рассчитывается индекс по методу простой скользящей средней: сумма произведений акций на цену этих акций делится на число акций, т. е. на 5000.

е. на 5000.

Расчет индекса начался со значения 100 в 1971 году. Максимальная отметка была достигнута в 2000 году, незадолго до краха доткомов.

Торговля на NASDAQ

Электронная площадка NASDAQ открывает широкие возможности как инвесторам, ищущим очередной Microsoft или Apple, так и спекулянтам: ликвидность на NASDAQ одна из самых высоких в мире.

Для возможности торговать на NASDAQ достаточно открыть брокерский счет у лицензированного брокера, имеющего выход на площадку и завести на свой брокерский счет деньги.

Для российских инвесторов выход на NASDAQ может быть интересен по причине того, что здесь можно купить акции российских интернет компаний, недоступных на отечественной бирже. Брокерский счет можно открыть непосредственно у американского брокера, либо у российских субброкеров (которые, как правило, зарегистрированы на Кипре).

NASDAQ и Facebook

Одним из грандиозных событий для NASDAQ в 2012 году стало IPO Facebook. Это было ожидаемое в среде инвесторов событие. Спрос на акции превысил в разы предложение акций Facebook.

Спрос на акции превысил в разы предложение акций Facebook.

Тем не менее, инвесторам надолго запомнится сбой в системе NASDAQ, который произошел в первые часы торговли акциями Facebook, в результате чего у них не было возможности продать свои акции довольно долгое время.

В следующие несколько месяцев после размещения акции Facebook потеряют более половины своей стоимости. Аналитики и инвесторы будут называть многие причины провального размещения акций, в том числе не забудут и про сбой в NASDAQ.

NASDAQ (National Association of Securities Dealers Automated Quotation) — информация о бирже, время работы, индексы, особенности торгов | Фридом Финанс

Американский внебиржевой рынок, специализирующийся на акциях высокотехнологичных компаний. Является подразделением NASD, контролируется SEC. Компаний, имеющих листинг акций на NASDAQ, насчитывается приблизительно 156.

Время работы

Регулярная торговая сессия NASDAQ начинается в 9:30 и заканчивается в 16:00 по североамериканскому восточному времени. После окончания регулярной сессии, возможно проведение торгов до 20:00 в послеторговую сессию.

После окончания регулярной сессии, возможно проведение торгов до 20:00 в послеторговую сессию.

Индексы

Биржа NASDAQ имеет несколько собственных индексов. Основные из них: Nasdaq Composite Index —сводный индекс NASDAQ. В него включены все компании, которые входят в листинг NASDAQ.

Nasdaq National Market Composite index аналогичен Nasdaq Composite, но в него входят только американские компании.

Nasdaq-100 Index рассчитывается на основе рыночной капитализации 100 крупнейших компаний нефинансового сектора, зарегистрированных на бирже NASDAQ.

Среди остальных индексов NASDAQ: Financial-100 Index, Bank Index, Biotechnology Index, Industrial Index, Telecommunications Index, Transportation Index и др.

Торги

Торги на NASDAQ ведутся через брокеров. Выставлением котировок NASDAQ и поддержанием ликвидности акций на NASDAQ во время торгов на бирже занимаются маркетмейкеры.

Они поддерживают разное количество акций на NASDAQ. Котировки NASDAQ по акциям — это результат сопоставления котировок маркетмейкеров и альтернативных торговых систем.

Котировки NASDAQ по акциям — это результат сопоставления котировок маркетмейкеров и альтернативных торговых систем.

Котировки биржи NASDAQ доступны на трех уровнях. Первый уровень, NASDAQ Level I показывает максимальную цену продажи и минимальное предложение – внутренние котировки NASDAQ. Второй уровень, NASDAQ Level II, показывает публичные котировки всех маркеттрейдеров вместе с информацией о желании продать или купить акции и недавно исполненных сделках.

Третий уровень, NASDAQ Level III, используется маркеттрейдерами и позволяет им входить со своими квотами и исполнять ордера.

История биржи

В 1938 году Конгрессом США был принят документ, получивший название «Акт Мэлони». Акт обязал всех брокеров, которые не являлись членами какой-либо биржи, присоединиться к SRO (Self-Regulatory Organization).

Данная организация должна была стать ответственной за регулирование внебиржевого рынка. В следующем году она наконец была сформирована, организация была названа National Association of Securities Dealers, или сокращённо NASD — Национальная ассоциация дилеров ценных бумаг.

В 1968 году по инициативе Конгресса США Комиссия по ценным бумагам и биржам провела специальное исследование по поводу «неудовлетворительного состояния внебиржевого рынка ценных бумаг». В то время финансовая отчётность по компаниям зачастую отсутствовала или публиковалась нерегулярно, а внебиржевой рынок, несмотря на достаточно высокие прибыли, имел низкую ликвидность.

По результатам расследования, проведенного комиссией, Национальной ассоциации торговцев ценными бумагами была поручена систематизация и автоматизация всего розничного рынка ценных бумаг. Так была создана внебиржевая электронная система торговли ценными бумагами NASD Automated Quotations (NASDAQ).

Первые сделки на бирже NASDAQ были заключены 8 февраля 1971 года. Изначально NASDAQ представлял собой лишь информационную базу, в которой транслировались усреднённые, а потом лучшие котировки дилеров внебиржевого рынка.

В марте 2006 года NASDAQ изъявил желание приобрести Лондонскую фондовую биржу (LSE). Но сделка не состоялась. По словам руководства Лондонской биржи, NASDAQ предложил сильно заниженную цену из расчета $17,42 за акцию. После отрицательного ответа со стороны LSE, NASDAQ занялась скупкой её акций и в скором времени стала крупнейшим акционером LSE, собрав пакет из 25,1 % акций.

Но сделка не состоялась. По словам руководства Лондонской биржи, NASDAQ предложил сильно заниженную цену из расчета $17,42 за акцию. После отрицательного ответа со стороны LSE, NASDAQ занялась скупкой её акций и в скором времени стала крупнейшим акционером LSE, собрав пакет из 25,1 % акций.

20 ноября 2007 года NASDAQ приобрела дополнительный пакет акций LSE и увеличила свою долю в ней до 28,75 %. После этого NASDAQ вновь объявил о намерении купить LSE, предложив 2,7 миллиарда фунтов, то есть по цене 12,43 фунта на акцию. Но NASDAQ снова получила отказ от LSE.

25 мая 2007 года NASDAQ договорилась о приобретении своего шведского конкурента OMX за 3,7 миллиарда долларов. Таким образом, она вышла на европейский рынок после своих двух неудачных попыток приобрести Лондонскую фондовую биржу. После слияния ей так же стала принадлежать треть биржи International Exchange St Petersburg (IXSP) в Санкт-Петербурге, которая была создана при участии OMX. Объединённая компания стала называться NASDAQ OMX Group.

Расположение: Нью-Йорк, США

Официальный сайт: http://www.nasdaq.com/

NASDAQ-100 (NDX) — информация об индексе, список торгуемых акций | Фридом Финанс

© 2011 – 2021 ООО ИК «Фридом Финанс»

ООО ИК «Фридом Финанс» оказывает финансовые услуги на территории Российской Федерации в соответствии с государственными бессрочными лицензиями профессионального участника рынка ценных бумаг на осуществление брокерской, дилерской и депозитарной деятельности, а также деятельности по управлению ценными бумагами. Государственное регулирование деятельности компании и защиту интересов ее клиентов осуществляет Центральный банк Российской Федерации.

Владение ценными бумагами и прочими финансовыми инструментами всегда сопряжено с рисками: стоимость ценных бумаг и прочих финансовых инструментов может как расти, так и падать. Результаты инвестирования в прошлом не являются гарантией получения доходов в будущем. В соответствии с законодательством компания не гарантирует и не обещает в будущем доходности вложений, не дает гарантии надежности возможных инвестиций и стабильности размеров возможных доходов. Услуги по совершению сделок с зарубежными ценными бумагами доступны для лиц, являющихся в соответствии с действующим законодательством квалифицированными инвесторами, и производятся в соответствии с ограничениями, установленными действующим законодательством.

Результаты инвестирования в прошлом не являются гарантией получения доходов в будущем. В соответствии с законодательством компания не гарантирует и не обещает в будущем доходности вложений, не дает гарантии надежности возможных инвестиций и стабильности размеров возможных доходов. Услуги по совершению сделок с зарубежными ценными бумагами доступны для лиц, являющихся в соответствии с действующим законодательством квалифицированными инвесторами, и производятся в соответствии с ограничениями, установленными действующим законодательством.

Информационно-аналитические услуги и материалы предоставляются ООО ИК «Фридом Финанс» в рамках оказания

указанных услуг и не являются самостоятельным видом деятельности. Компания оставляет за собой право

отказать в оказании услуг лицам, не удовлетворяющим предъявляемым к клиентам условиям или в отношении

которых установлен запрет/ограничения на оказание таких услуг в соответствии с законодательством Российской

Федерации или иных стран, где осуществляются операции. Также ограничения могут быть наложены внутренними

процедурами и контролем ООО ИК «Фридом Финанс».

Также ограничения могут быть наложены внутренними

процедурами и контролем ООО ИК «Фридом Финанс».

NASDAQ | Фондовые биржи США

Обязательства NASD это: предупреждение нарушений закона о ценных бумаг, норм и правил самой NASD; предотвращение мошеннических действий; защита интересов инвесторов; поддержание одинаковых принципов торговли.

Главным принципом организации торгов, с момента создания, это торговля в электронной системе, экстерриториальность (т.е. возможность дистанционно совершать сделки) и более удобные в отличие от NYSE допуска бумаг и процедуры торгов. Поскольку были слабы в 70-х годах коммуникационные технологии биржа начала свою работу, как площадка по операциям институциональных участников рынка. Развитие технологий дает возможность бирже быть все более доступной, как для эмитентов, так и для участников торгов. Инфраструктура, которая становилась более продвинутой и точной, начала постепенно приобретать черты биржевого рынка, изначально, которая была внебиржевым. Логичное завершение такой тенденции стало получение NASDAQ в 2007 году лицензии фондовой биржи.

Логичное завершение такой тенденции стало получение NASDAQ в 2007 году лицензии фондовой биржи.

Котировки NASDAQ доступны на трех уровнях:

Уровень 1: показывает наибольшую цену.

Уровень 2: показывает все публичные котировки (market makers) вместе с информацией о рынке дилеров, желающих продать или купить акции, а недавно и о выполненных заказах.

Уровень 3: используется (market makers) и позволяет им ввести свои котировки и выполнять заказы.

Индексы: (NASDAQ-100), (NASDAQ Composite), (NASDAQ Biotechnology Index).

Для того, чтобы стать участником NASDAQ, компаниям нужно (в соответствии с исполнением Закона о ценных бумагах 1933 г.) зарегистрировать свои ценные бумаги, или (в соответствии с исполнением Закона об инвестиционных компаниях от 1940 г.): компании, как минимум должны иметь 100 тысяч акций, размещенные по подписке, а также должны объединять 300 акционеров. Помимо этого, имеются еще дополнительные условие, относительно объема прибыли и активов, цены каждой акции, наличия лиц курирующие сделки и определяющие рынок акций. В системе NASDAQ, на данный момент, действуют как дилеры, так и брокеры.

В системе NASDAQ, на данный момент, действуют как дилеры, так и брокеры.

NASDAQ — Википедия, свободная энциклопедия

NASDAQ ( Национальная ассоциация дилеров по ценным бумагам, автоматическая котировка ), после того, как будет продана валюта и большая автоматическая валюта, и электрическая энергия будет больше, чем у единых университетов. Nueva York, con más de 3800 compañías y corporaciones. [3] Tiene más volumen de intercambio por hora que cualquier otra bolsa de valores en el mundo. [4] Más de 7000 acciones de pequeña y mediana capitalización cotizan en la NASDAQ. [5] Se caracteriza por comprender las empresas de alta tecnología en electrónica, informática, telecomunicaciones, biotecnología, y muchas otras más. [6] Sus índices más репрезентативно на Nasdaq 100 y el Nasdaq Composite. [6] Главный исполнительный директор в Нуэва-Йорк и фактический исполнительный директор Адена Фридман. [7]

Fue fundada por la National Association of Securities Dealer (NASD) y se privatizó en una serie de ventas en 2000 y en 2001. Pertenece y es operada por la compañía Nasdaq, Inc. [8]

Pertenece y es operada por la compañía Nasdaq, Inc. [8]

La Nasdaq tiene su raíz en la petición del Congreso de los Estados Unidos a la comisión que regula la bolsa (Комиссия по ценным бумагам и биржам, SEC) de que realizara un estudio sobre la seguridad de los mercados. Подробная информация о детектировании этой информации. La SEC propuso su automatización y de ahí surgió el NASDAQ Stock Market, cuya primera sesión se llevó a cabo el 8 de febrero de 1971. [8]

Entre 1997 y 2000, impulsó a 1649 empresas públicas y en el processso generó 316,5 miles de millones de dólares. Después de una profunda reestructuración en 2000, Nasdaq se convirtió en una empresa con fines de lucro y totalmente regida por accionistas. [9] Текущее непрерывное увеличение объема транзакций, количество транзакций составляет 6 миллиардов долларов. Hoy día, la sede de Nasdaq está alojada en un edificio del Times Square en Nueva York y se ha convertido en una atracción turística para los visitantes que acuden a la ciudad./GettyImages-976208634-5be47f9546e0fb0026f1e689.jpg) [10]

[10]

Один из президентов Бернарда Мэдоффа, бывший президент Уолл-стрит в последний раз в 2008 году (я был президентом Мэдофф Инвестиционные ценные бумаги Нью-Йорка), выступал против гигантского мошенничества. [11]

Véase también [редактор]

Ссылки [редактор]

Enlaces externos [редактор]

Определение Nasdaq

Что такое NASDAQ?

Nasdaq — это глобальная электронная торговая площадка для покупки и продажи ценных бумаг.Nasdaq была создана Национальной ассоциацией дилеров по ценным бумагам (NASD), которая теперь известна как Регулирующий орган финансовой индустрии (FINRA). Торговая площадка была создана для того, чтобы инвесторы могли торговать ценными бумагами в компьютеризированной, быстрой и прозрачной системе, и она начала свою деятельность 8 февраля 1971 года.

Ключевые выводы

- Nasdaq — это глобальная электронная торговая площадка для покупки и торговли ценными бумагами.

Это была первая в мире электронная биржа. Большинство мировых технологических гигантов, включая Apple и Facebook, котируются на Nasdaq.

Это была первая в мире электронная биржа. Большинство мировых технологических гигантов, включая Apple и Facebook, котируются на Nasdaq. - Он работает на 25 рынках, в одной клиринговой палате и пяти центральных депозитариях ценных бумаг в США и Европе.

- На Nasdaq также перечислены популярные криптовалюты.

Понимание Nasdaq

Nasdaq — это аббревиатура от «Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам». Термин «Nasdaq» также используется для обозначения Nasdaq Composite, индекса из более чем 3000 акций, котирующихся на бирже Nasdaq, в которую входят крупнейшие мировые технологические и биотехнологические гиганты, такие как Apple, Google, Microsoft, Oracle, Amazon и Intel.

Nasdaq официально отделился от NASD и начал работать как национальная биржа ценных бумаг в 2006 году. В 2007 году он объединился со скандинавской биржевой группой OMX и превратился в Nasdaq OMX Group, которая является крупнейшей биржевой компанией в мире, обслуживающей каждую десятую биржу. мировые операции с ценными бумагами.

мировые операции с ценными бумагами.

Nasdaq OMX со штаб-квартирой в Нью-Йорке управляет 25 рынками, в основном фондовыми, включая опционы, фиксированный доход, деривативы и товары, а также одной клиринговой палатой и пятью центральными депозитариями ценных бумаг в США и Европе.Его передовые торговые технологии используют 90 бирж в 50 странах. Он котируется на Nasdaq под символом NDAQ и является частью S&P 500 с 2008 года.

1 декабря 2020 года Nasdaq предложила Комиссии по ценным бумагам и биржам изменить правила, которые, в случае утверждения, потребуют от компаний, участвующих в бирже, отчитываться о разнообразии своих советов директоров. Кроме того, в большинстве советов директоров должно быть как минимум два «разных директора», включая как минимум одного, который идентифицирует себя как женщину, и один, который идентифицирует себя как недопредставленное меньшинство или ЛГБТК +.»

Торговая платформа Nasdaq

Компьютеризированная торговая система Nasdaq изначально была разработана как альтернатива неэффективной системе «специалистов», которая была преобладающей моделью на протяжении почти столетия. Быстрое развитие технологий сделало модель электронной торговли Nasdaq стандартом для рынков во всем мире.

Быстрое развитие технологий сделало модель электронной торговли Nasdaq стандартом для рынков во всем мире.

Поскольку мировые технологические гиганты с самого начала были лидером в области торговых технологий, было вполне уместно, что они сделали выбор в пользу листинга на Nasdaq в первые дни своего существования.По мере того как в 1980-х и 1990-х годах технологический сектор становился все более заметным, индекс Nasdaq стал наиболее популярным представителем этого сектора.

Бум и спад технологий и доткомов в конце 1990-х годов иллюстрируются взлетами и падениями Nasdaq Composite — индекса, который не следует путать с торговой платформой Nasdaq. По данным Института корпоративных финансов, индекс впервые пересек отметку 1000 в июле 1995 года, взлетел в последующие годы и достиг пика более 5000 в марте 2000 года.Затем к октябрю 2002 г. он упал почти на 80% в результате последующей коррекции.

В апреле 2000 года индекс упал до 3 227 и достиг минимума в октябре 2002 года в 1 108,49. После краха индекс постепенно восстанавливался до 2007/2008 года, когда разразился мировой финансовый кризис.

После краха индекс постепенно восстанавливался до 2007/2008 года, когда разразился мировой финансовый кризис.

Новейшая история Nasdaq

Европейская ассоциация дилеров по ценным бумагам (EASDAQ) была основана как европейский аналог фондовой биржи Nasdaq. Он был приобретен NASDAQ в 2001 году и стал NASDAQ Europe.Однако производство было остановлено из-за лопнувшего пузыря доткомов. В 2007 году NASDAQ Europe была преобразована в Equiduct и в настоящее время работает под управлением Börse Berlin.

18 июня 2012 года Nasdaq OMX стала одним из основателей инициативы ООН по устойчивым фондовым биржам накануне Конференции ООН по устойчивому развитию. В ноябре 2016 года главный операционный директор Nasdaq Адена Фридман была назначена на должность генерального директора, став первой женщиной, которая руководила крупной биржей в США.В 2016 году Nasdaq получила 272 миллиона долларов доходов от листинга.

Nasdaq достигла рекордного уровня закрытия 29 августа 2018 года, когда его индекс достиг пика на уровне 8109,69, после того, как высокотехнологичный индекс пострадал от финансового кризиса 2008-2009 годов и последующей Великой рецессии. Сводный индекс Nasdaq впервые закрылся выше 14000 в мае 2021 года, что стало новым рекордом на тот момент.

Сводный индекс Nasdaq впервые закрылся выше 14000 в мае 2021 года, что стало новым рекордом на тот момент.

NYSE American против Nasdaq: в чем разница?

Американская NYSE против Автоматизированных котировок Национальной ассоциации дилеров по ценным бумагам (Nasdaq): обзор

Американская биржа NYSE и Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам (Nasdaq) — это биржи, расположенные в Нью-Йорке, каждая из которых предлагает разные варианты для покупателей и продавцов.NYSE American ранее называлась Американской фондовой биржей (AMEX) до того, как была приобретена в 2008 году.

Интересное примечание: в 1998 году Национальная ассоциация дилеров по ценным бумагам объединила свои усилия с Amex для создания рыночной группы Nasdaq-Amex. Слияние было недолгим, и в 2004 году Amex вновь обрела независимость.

Ключевые выводы

- Nasdaq и NYSE American (ранее AMEX) — это два способа торговли акциями на рынке с различными предложениями для трейдеров.

- Nasdaq имеет более высокий объем торгов в день, чем любая другая фондовая биржа в мире.

- Американская биржа NYSE (ранее AMEX) основана на аукционах, что означает, что специалисты физически присутствуют на бирже, а покупка и продажа акций осуществляется устно.

- Американская биржа NYSE начиналась как AMEX, одна из старейших бирж США.

NYSE American (ранее AMEX)

В 2008 году AMEX была приобретена NYSE Euronext, название было изменено на NYSE American, став одной из нескольких бирж, принадлежащих NYSE.

Эта биржа является одной из крупнейших фондовых бирж США по объему торгов. Когда-то она была основным конкурентом Нью-Йоркской фондовой биржи, но теперь Nasdaq взяла на себя эту роль. История этой фондовой биржи восходит к Нью-Йорку конца 18 века.

NYSE American включает новаторские сделки, второй по величине рынок торговли опционами, и он помог первым включить биржевые фонды. Он работает в основном с акциями малой и средней капитализации и производными финансовыми инструментами. Это биржа с конкурентоспособными ценами, в которой используются электронные назначенные маркет-мейкеры (e-DMM) с обязательствами котировки для каждой компании, зарегистрированной в Америке на NYSE. Компания заявляет на своем веб-сайте, что это «биржа, предназначенная для растущих компаний», и «более 8000 ее ценных бумаг NMS торгуются полностью электронным способом, включая электронные аукционы с ценными бумагами, котирующимися на американской фондовой бирже NYSE».

Это биржа с конкурентоспособными ценами, в которой используются электронные назначенные маркет-мейкеры (e-DMM) с обязательствами котировки для каждой компании, зарегистрированной в Америке на NYSE. Компания заявляет на своем веб-сайте, что это «биржа, предназначенная для растущих компаний», и «более 8000 ее ценных бумаг NMS торгуются полностью электронным способом, включая электронные аукционы с ценными бумагами, котирующимися на американской фондовой бирже NYSE».

NYSE American ранее называлось AMEX, это компания, имеющая глубокие корни и наследие в финансовой индустрии Нью-Йорка.

Автоматические котировки Национальной ассоциации дилеров по ценным бумагам (Nasdaq)

Nasdaq была создана в 1971 году Национальной ассоциацией ценных бумаг, которая пыталась создать электронный фондовый рынок. Например, у него было тяжелое начало, потому что, когда он открылся, Nasdaq не мог выполнять сделки, а только автоматические котировки.

Nasdaq с годами добился успеха во внебиржевой торговле, в конечном итоге добавив программы автоматической торговли, которые стали первой фондовой биржей, предлагающей трейдерам онлайн-торговлю.

Nasdaq — это биржа маркет-мейкеров, полностью электронная, что означает, что для согласования сделок не требуется специалистов. Биржа Nasdaq использует автоматизированные компьютерные сети для совершения сделок. Кроме того, Nasdaq фокусируется в первую очередь на технологических сделках, корпоративных биржах и отчетах об объемах. На сегодняшний день на биржах Nasdaq зарегистрировано более 4400 компаний (с триллионами сделок компаний).

Nasdaq — это не только акции технологических компаний, хотя он охватывает крупные технологические компании, такие как Apple и Microsoft, но также занимается производством потребительских товаров и имеет в своем списке компании здравоохранения.

NYSE и NASDAQ: как они работают

Когда кто-то говорит о фондовом рынке как о месте для покупки и продажи акций, обычно на ум приходит Нью-Йоркская фондовая биржа (NYSE) или NASDAQ. Нет никаких сомнений в том, почему: на эти две биржи приходится основная часть биржевой торговли в Северной Америке и во всем мире. В то же время NYSE и Nasdaq различаются по способу работы и типам акций, котируемых на них. Знание этих различий поможет вам лучше понять функцию фондовой биржи и механизмы покупки и продажи акций.

В то же время NYSE и Nasdaq различаются по способу работы и типам акций, котируемых на них. Знание этих различий поможет вам лучше понять функцию фондовой биржи и механизмы покупки и продажи акций.

Ключевые выводы

- Нью-Йоркская фондовая биржа (NYSE), расположенная в Нью-Йорке, является старейшей американской биржей, которая все еще существует, и крупнейшей фондовой биржей в мире, исходя из общей рыночной капитализации котируемых на ней ценных бумаг.

- Nasdaq — это глобальная электронная торговая площадка для покупки и торговли ценными бумагами. Это была первая в мире электронная биржа. Многие мировые технологические гиганты, включая Apple и Facebook, котируются на Nasdaq.

- NYSE — это аукционный рынок, на котором используются специалисты или назначенные MM, в то время как Nasdaq — это дилерский рынок, на котором многие участники рынка конкурируют друг с другом.

- Сегодня NYSE является частью публично торгуемой группы NYSE-Euronext, а Nasdaq — частью публичной группы NASDAQ-OMX.

Расположение, расположение, расположение

Местоположение биржи относится не столько к ее почтовому адресу, сколько к месту, где совершаются сделки с ее акциями.Хотя NYSE по-прежнему сохраняет физическую торговую площадку на Уолл-стрит в Нью-Йорке, значительная часть торговых потоков проходит через ее центр обработки данных в Махвах, штат Нью-Джерси.

NASDAQ, с другой стороны, не имеет физической торговой площадки. В обоих центрах обработки данных торговля осуществляется напрямую между инвесторами, стремящимися покупать или продавать, и маркет-мейкерами (роль которых мы обсудим ниже в следующем разделе) через сложную систему компаний, связанных друг с другом электронным способом.

Дилер против аукционного рынка

Фундаментальное различие между NYSE и Nasdaq заключается в способах совершения сделок с ценными бумагами между покупателями и продавцами. Nasdaq — это дилерский рынок. Участники рынка не покупают и не продают друг другу напрямую. Сделки проходят через дилера, который в случае Nasdaq является маркет-мейкером.

Сделки проходят через дилера, который в случае Nasdaq является маркет-мейкером.

NYSE отличается тем, что при открытии и закрытии рынка цены на акции NYSE устанавливаются методом аукциона. До 9:30 на рынке.м. Официальное время открытия, участники рынка могут вводить заявки на покупку и продажу, начиная с 6:30 утра.Эти заявки сопоставляются, причем наивысшая цена предложения сочетается с самой низкой ценой предложения. Заявки на аукцион закрытия принимаются до 15:50, а заказы могут быть отменены до 15:58.

Маркет-мейкер против назначенного маркет-мейкера

Nasdaq и NYSE используют маркет-мейкеров для повышения ликвидности и поддержания справедливого и упорядоченного рынка. Однако существуют различия в том, как каждый из них функционирует.

На Nasdaq маркет-мейкеры поддерживают запасы акций для покупки и продажи со своих собственных счетов в сделках с отдельными клиентами и другими дилерами. Маркет-мейкеры дают двусторонние котировки, что означает, что они устанавливают цены покупки и продажи для ценной бумаги, по которой они создают рынок. Более 260 маркет-мейкерских фирм предоставляют ликвидность для акций, котирующихся на бирже Nasdaq. Эта конкуренция помогает гарантировать, что покупатели и продавцы получают лучшие цены.

Более 260 маркет-мейкерских фирм предоставляют ликвидность для акций, котирующихся на бирже Nasdaq. Эта конкуренция помогает гарантировать, что покупатели и продавцы получают лучшие цены.

На NYSE работа по поддержанию рынков возлагается на назначенных маркет-мейкеров (DMM), ранее известных как специалисты.У цифровых мультиметров больше обязанностей, чем у традиционных маркет-мейкеров. DMM является контактным лицом для компании, акции которой котируются на бирже NYSE. Цифровые мультиметры обеспечивают стабильность, принимая другую сторону торговли при возникновении дисбаланса, покупая, когда инвесторы продают, и наоборот. Они проводят аукционы открытия и закрытия, используя человеческий вклад и алгоритмы, чтобы способствовать обнаружению цен, когда объемы, как правило, максимальны. По данным NYSE, DMM обеспечили 17% ликвидности на торгах NYSE в 2019 году.Взаимодействие с другими людьми

Восприятие и стоимость NYSE и NASDAQ

Следует признать одно качество NYSE и Nasdaq — это то, как каждый биржевой оператор обычно воспринимается компаниями и инвесторами. Nasdaq известна своими технологиями и инновациями и является домом для интернет-компаний, биотехнологий и других передовых компаний. Таким образом, акции, котирующиеся на Nasdaq, считаются ориентированными на рост и более волатильными. Компании, котирующиеся на NYSE, считаются более стабильными и устоявшимися.NYSE привлекает голубые фишки и промышленные предприятия, некоторые из которых работают уже несколько поколений.

Nasdaq известна своими технологиями и инновациями и является домом для интернет-компаний, биотехнологий и других передовых компаний. Таким образом, акции, котирующиеся на Nasdaq, считаются ориентированными на рост и более волатильными. Компании, котирующиеся на NYSE, считаются более стабильными и устоявшимися.NYSE привлекает голубые фишки и промышленные предприятия, некоторые из которых работают уже несколько поколений.

То, торгуются ли акции на Nasdaq или NYSE, не обязательно является определяющим фактором для инвесторов. Но это может быть для компаний при принятии решения о том, где разместить листинг, из-за того, как воспринимается каждая биржа.

Требования листинга также могут повлиять на это решение, которое для Nasdaq более благоприятно для новых компаний. Фондовый рынок Nasdaq имеет три уровня: Nasdaq Global Select Market, Nasdaq Global Market и Nasdaq Capital Market.Взаимодействие с другими людьми

Из них у Nasdaq Capital Market самые низкие требования к входу. Первоначальный взнос за листинг составляет от 55 000 до 80 000 долларов, в зависимости от того, сколько акций компания намеревается выпустить. После этого компании должны платить от 43 000 до 77 000 долларов в год. Комиссии для Nasdaq Global Select Market и Nasdaq Global Market установлены выше. Стартовые взносы составляют от 175 000 до 320 000 долларов, после чего компании должны платить от 46 000 до 159 000 долларов в год.

Первоначальный взнос за листинг составляет от 55 000 до 80 000 долларов, в зависимости от того, сколько акций компания намеревается выпустить. После этого компании должны платить от 43 000 до 77 000 долларов в год. Комиссии для Nasdaq Global Select Market и Nasdaq Global Market установлены выше. Стартовые взносы составляют от 175 000 до 320 000 долларов, после чего компании должны платить от 46 000 до 159 000 долларов в год.

Для листинга на NYSE компании должны быть готовы заплатить минимум 150 000 долларов США и максимум 295 000 долларов США.NYSE взимает сбор за подачу заявления в размере 25 000 долларов США, единовременный сбор в размере 50 000 долларов США и 0,004 доллара США за акцию для листинга. Максимум, который компания заплатит, — 295 000 долларов. Годовые сборы рассчитываются из расчета на акцию. Компании должны платить 0,00113 доллара за акцию или 71 000 долларов в год, в зависимости от того, что больше.

Учитывая более низкие требования для входа, понятно, почему растущие компании с меньшим начальным капиталом могут предпочесть Nasdaq.

Государственное и частное

Nasdaq и NYSE были частными компаниями до тех пор, пока их акции не стали общедоступными в 2002 и 2006 годах соответственно.

Nasdaq была основана в 1971 году как дочерняя компания, находящаяся в полной собственности Регулирующего органа финансовой индустрии (FINRA), которая в то время была известна как Национальная ассоциация дилеров по ценным бумагам (NASD). В 2000 году NASD начал процесс реструктуризации и продал акции на электронной бирже своим членам. Эти акции начали торговаться на внебиржевой доске объявлений в 2002 году под символом NDAQ. 9 февраля 2005 года Nasdaq начала торги на фондовой бирже NASDAQ после вторичного размещения акций.NASD полностью лишился собственности Nasdaq в 2006 году. В следующем году Nasdaq стала полностью функционировать как независимая зарегистрированная национальная биржа ценных бумаг.

Тем временем регулирующие функции NASD и NYSE объединились в FINRA, а Комиссия по ценным бумагам и биржам (SEC) наблюдает за вновь сформированным регулятором.

Нью-Йоркская фондовая биржа была основана 17 мая 1792 года, когда 24 биржевых маклера собрались на Уолл-стрит, 68, чтобы сформировать то, что позже стало известно как Баттонвудское соглашение, в честь дерева, под которым был подписан пакт.Вначале было всего пять ценных бумаг. Первой компанией, включенной в листинг NYSE, был Bank of New York.

Более 200 лет NYSE работала как частная компания. Он стал публичным под символом NYX 8 марта 2006 года после слияния с Archipelago Holdings. В 2007 году NYSE объединилась с Euronext, крупнейшей фондовой биржей в Европе, и образовала NYSE Euronext. Эта компания была приобретена в 2013 году Intercontinental Exchange (ICE), нынешней материнской компанией NYSE.

Итог

Хотя NYSE и Nasdaq являются крупнейшими рынками акций в мире, эти биржи ни в коем случае не одно и то же. Хотя их различия могут не повлиять на ваш выбор акций, ваше понимание того, как работают эти биржи, даст вам некоторое представление о том, как совершаются сделки и как работает рынок.

Национальная ассоциация дилеров по ценным бумагам (NASD) Определение

Что такое Национальная ассоциация дилеров по ценным бумагам (NASD)?

Национальная ассоциация дилеров по ценным бумагам (NASD) была саморегулируемой организацией отрасли ценных бумаг и предшественницей Регулирующего органа финансовой индустрии (FINRA).Он отвечал за работу и регулирование фондового рынка NASDAQ и внебиржевых рынков. Он также проводил экзамены для профессионалов в области инвестиций, такие как экзамен Series 7. NASD было поручено следить за рыночными операциями NASDAQ.

Ключевые выводы

- Предшественник FINRA, Национальная ассоциация дилеров по ценным бумагам (NASD) была регулирующей организацией, которая контролировала отрасль ценных бумаг, включая NASDAQ.

- NASD играл ведущую роль в управлении торговлей акциями на рынке с 1939 по 2007 год.

- NASD был предшественником Управления по регулированию финансовой индустрии (FINRA), которое было создано в 2007 году.

Знакомство с Национальной ассоциацией дилеров по ценным бумагам (NASD)

NASD был основан в 1939 году в соответствии с положениями поправок Закона Мэлони 1938 года к Закону о фондовых биржах 1934 года. Он также был ведущим учредителем фондового рынка NASDAQ, который был основан в 1971 году. рыночная деятельность и NASDAQ под общим контролем Комиссии по ценным бумагам и биржам (SEC), NASD играл ведущую роль в управлении торговлей акциями на рынке с 1939 по 2007 год.В том же году он объединился с отделом регулирования, правоприменения и арбитража Нью-Йоркской фондовой биржи и образовал FINRA.

2007

Год, когда NASD объединился с отделом регулирования, правоприменения и арбитража Нью-Йоркской фондовой биржи, чтобы сформировать Управление по регулированию финансовой индустрии (FINRA).

NASD в сравнении с FINRA

FINRA — это независимая регулирующая организация, которая функционирует аналогично NASD и контролирует все операции на фондовом рынке США. В его функции входит надзор за всеми брокерскими фирмами, филиалами и представителями ценных бумаг. FINRA контролируется SEC и уполномочена обеспечивать соблюдение правил и положений SEC.

В его функции входит надзор за всеми брокерскими фирмами, филиалами и представителями ценных бумаг. FINRA контролируется SEC и уполномочена обеспечивать соблюдение правил и положений SEC.

Он предусматривает и облегчает лицензирование представителей ценных бумаг, занимающихся всеми аспектами рынка. Его лицензионные требования разрабатываются вместе с правилами и надзором SEC. К ведущим лицензиям FINRA относятся серии 3, 6 и 7. Помимо лицензирования для частных лиц и фирм, FINRA также проводит постоянные образовательные семинары и осуществляет мониторинг физических и юридических лиц, действующих на финансовых рынках, на предмет соблюдения нормативных требований.

Как ведущая регулирующая организация на рынках ценных бумаг, FINRA управляет Центральным регистрационным депозитарием рынка (CRD), который включает записи операций с ценными бумагами для всех фирм и представителей ценных бумаг, торгующих на рынке. FINRA также является ведущим арбитром по всем спорам, связанным с торговлей на финансовых рынках. На финансовых рынках арбитраж является ведущей процедурой разрешения споров между организациями и торговыми представителями. FINRA облегчает арбитражное разбирательство, которое похоже на официальные судебные дела, но требует меньших затрат.Арбитражные комиссии FINRA несут ответственность за вынесение окончательных решений по арбитражным делам.

На финансовых рынках арбитраж является ведущей процедурой разрешения споров между организациями и торговыми представителями. FINRA облегчает арбитражное разбирательство, которое похоже на официальные судебные дела, но требует меньших затрат.Арбитражные комиссии FINRA несут ответственность за вынесение окончательных решений по арбитражным делам.

FINRA сотрудничает с Североамериканской ассоциацией администраторов ценных бумаг (NASAA), которая контролирует лицензионные требования для трех ключевых рыночных лицензий: серий 63, 65 и 66.

Dow против Nasdaq: в чем разница?

Dow против Nasdaq: обзор

Из-за того, как люди часто используют фразы «Dow» и «Nasdaq», в некоторых случаях оба этих термина стали синонимами «рынка» или «экономики».«Однако это может дать неточное представление о том, к чему на самом деле относятся эти термины. Хотя и Dow, и Nasdaq являются индексами, которые могут отслеживать инвесторы, ни один из этих индексов на самом деле не относится к рынку или экономике в целом. Вместо этого они теоретические снимки рынка, которые могут дать инвесторам представление о том, как работает рынок или экономика.

Вместо этого они теоретические снимки рынка, которые могут дать инвесторам представление о том, как работает рынок или экономика.

Ключевые выводы

- И Dow, и Nasdaq относятся к рыночным индексам.

- Nasdaq также относится к бирже, на которой инвесторы могут покупать и продавать акции.

- Хотя это может вводить в заблуждение из-за того, как часто используются эти термины, ни Dow, ни Nasdaq не относятся к «рынку» или «экономике».

- Инвесторы не могут торговать индексами Dow или Nasdaq, потому что они представляют собой представление результатов группы акций в форме математического среднего.

- Однако инвесторы могут покупать индексные фонды или биржевые фонды (ETF), которые отслеживают эти индексы.

В чем разница между индексами Доу и NASDAQ?

Доу

«Dow» на самом деле относится к промышленному индексу Доу-Джонса (DJIA), важному индексу, на который многие люди обращают внимание, чтобы получить представление о том, насколько хорошо работает фондовый рынок в целом.DJIA — это не то же самое, что Dow Jones and Company, фирма, которая принадлежит News Corp. и издает периодическое издание The Wall Street Journal.

Скорее, индекс является одним из многих индексов, принадлежащих S&P Dow Jones Indices LLC, совместному предприятию S&P Global (SPGI), CME Group Inc. и News Corp.

DJIA — это средневзвешенная цена 30 основных акций, торгуемых на Нью-Йоркской фондовой бирже (NYSE) и Nasdaq. DJIA был изобретен Чарльзом Доу в 1896 году.Он измеряет эффективность некоторых из крупнейших компаний-голубых фишек США. Промышленная часть названия в значительной степени историческая; очень немногие из компаний, входящих в индекс, больше не имеют отношения к тяжелой промышленности.

Nasdaq

Nasdaq — это также термин, который может относиться к двум разным вещам. Первой является биржа автоматических котировок Национальной ассоциации дилеров по ценным бумагам, которая является первой электронной биржей, которая позволила инвесторам покупать и продавать акции с помощью компьютеризированной, быстрой и прозрачной системы без необходимости в физической торговой площадке.Вторая ссылка — на индекс. Когда вы слышите, как люди говорят, что «Nasdaq сегодня растет», они имеют в виду индекс Nasdaq Composite, который, как и DJIA, является статистической мерой части фондового рынка.

Таким образом, и Dow, и Nasdaq — это термины, относящиеся к индексу или среднему значению большого числа чисел, полученных на основе движения цен определенных акций. Nasdaq содержит все компании, торгующие на Nasdaq. Большинство из них связаны с технологиями и Интернетом, но есть также финансовые, потребительские, биотехнологические и промышленные компании.Nasdaq отслеживает более 3300 акций. DJIA состоит в основном из компаний, котирующихся на Нью-Йоркской фондовой бирже, и лишь с несколькими акциями, котирующимися на Nasdaq, такими как Apple (AAPL), Intel (INTC), Cisco (CSCO) и Microsoft (MSFT).

Nasdaq: что это такое?

Nasdaq — вторая по величине биржа акций и ценных бумаг в мире, уступающая только Нью-Йоркской фондовой бирже (NYSE). Все ее торги проходят в электронном виде через дилеров, а не в физическом месте непосредственно между трейдерами.В целом, Nasdaq привлекает больше компаний, ориентированных на технологии и рост, чем другие биржи.

Если вы покупаете или продаете акции, у вас есть много отличных вариантов для торговли на Nasdaq. Узнайте больше о том, что такое Nasdaq, как он работает и чем отличается от NYSE, чтобы вы могли сделать разумный инвестиционный выбор.

Что такое NASDAQ?

В отличие от некоторых других бирж, у Nasdaq нет физической торговой площадки. Все его акции торгуются в электронном виде через автоматизированную сеть компьютеров, и это было ее миссией с самого начала.

Nasdaq была первой в мире полностью электронной фондовой биржей в 1971 году.

Nasdaq привлекает некоторые из крупнейших мировых компаний с голубыми фишками. Многие из его акций представляют компании, производящие высокотехнологичное программное обеспечение, компьютеры и Интернет, хотя другие отрасли также торгуются на Nasdaq. Основные акции, торгуемые на Nasdaq, включают Apple, Amazon, Microsoft, Facebook, Gilead Sciences, Starbucks, Tesla и Intel. Поскольку он привлекает компании, ориентированные на рост, его акции, как правило, более волатильны, чем на некоторых других биржах. .

Будучи второй по величине фондовой биржей в мире по рыночной капитализации, Nasdaq торгует как котируемыми, так и внебиржевыми (OTC) акциями. Символы биржевых тикеров на Nasdaq обычно состоят из четырех или пяти букв.

История NASDAQ показывает послужной список новаторских достижений. Помимо того, что это первая биржа, предлагающая электронную торговлю, это была первая биржа, запустившая веб-сайт, первая биржа, которая хранит записи в облаке, и первая, которая продала свои технологии другим биржам.

В 2008 году Nasdaq объединилась с OMX ABO, стокгольмским оператором региональных бирж стран Северной Европы и Балтии. Новая компания, Nasdaq OMX Group, также предлагает торговлю биржевыми фондами, долговыми обязательствами, структурированными продуктами, деривативами и сырьевыми товарами.

- Альтернативное определение : Nasdaq может также конкретно относиться к Nasdaq Composite, рыночному индексному фонду (например, Dow или S&P 500), разработанному для отслеживания общих тенденций Nasdaq.

- Аббревиатура : Первоначально называвшаяся NASDAQ, это сокращение от «Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам».

Nasdaq включает более 3100 компаний и может похвастаться самым высоким объемом торгов на рынке США. На Nasdaq торгуют компании на сумму более 14 триллионов долларов.

Как работает Nasdaq

С самого начала Nasdaq был разработан для автоматического предоставления котировок. В течение нескольких лет после своего основания он регулярно способствовал внебиржевой (OTC) торговле, так что Nasdaq стал синонимом OTC и часто упоминался как внебиржевой рынок в средствах массовой информации и торговых публикациях.Позже она добавила автоматические торговые системы, которые могли создавать отчеты о торговле и объеме, и стала первой биржей, предлагающей онлайн-торговлю.

В качестве дилерского рынка все сделки, которые инвесторы совершают на электронных биржах Nasdaq, осуществляются через дилеров, также известных как маркет-мейкеры, а не напрямую через аукционы.

Часы торговли Nasdaq

Как и NYSE, Nasdaq открыт для торгов с 9:30 до 16:00. ET. Однако Nasdaq предлагает трейдерам часы «до рынка» и «после выхода на рынок».Предпродажные часы — с 4:00 до 9:30 утра по восточному времени, а послепродажные часы — с 16:00. до 20:00 ET.

Требования к листингу Nasdaq

Чтобы акции или ценные бумаги были котированы на электронной бирже Nasdaq, компания должна:

- Соответствовать определенным требованиям, основанным на его финансах, ликвидности и корпоративном управлении

- Быть зарегистрированным в Комиссии по ценным бумагам и биржам (SEC)

- Иметь не менее трех маркет-мейкеров

- Соответствовать другим требованиям в зависимости от размера компании и объема торгов

После подачи заявки на утверждение листинга компании может уйти от четырех до шести недель.Взаимодействие с другими людьми

Уровни рынка Nasdaq в США

В соответствии с требованиями листинга акции компании будут котироваться на одном из трех уровней рынка:

- Global Select Market : этот композит состоит из акций американских и международных компаний и взвешен на основе рыночной капитализации. Перечисленные здесь компании должны соответствовать высочайшим стандартам Nasdaq. Листинги на глобальном рынке ежегодно проверяются отделом квалификационных требований к листингу Nasdaq, который перемещает их на Global Select Market, если они соответствуют критериям.

- Мировой рынок : Глобальный рынок Nasdaq состоит из акций компаний, котирующихся в США и за рубежом. Считается, что это рынок со средней капитализацией.

- Рынок капитала : Это большой список компаний с меньшей рыночной капитализацией, который раньше назывался SmallCap Market, но до того, как Nasdaq сменила название.

Nasdaq против NYSE

Вместе Нью-Йоркская фондовая биржа и Nasdaq представляют большую часть U.С. фондовая торговля. Но у этих двух рынков есть некоторые различия.

| Nasdaq | NYSE |

|---|---|

| Полностью электронная торговая система | Торговля в электронном виде и на физической торговой площадке |

| Дилерский рынок, не прямой | Аукционный рынок для прямых торгов |

| Более узкий, меньший рынок (высокотехнологичный) | Более широкий, более крупный рынок |

| Более изменчивый, ориентированный на рост | Менее летучий |

Производительность Nasdaq

Поскольку NASDAQ в основном состоит из акций технологических компаний, его общие показатели за последнюю четверть века были очень высокими.По состоянию на июль 2020 года индекс NASDAQ-100, который включает 100 крупнейших акций на бирже, показал пятилетнюю доходность 118% и 10-летнюю доходность 426%. Между тем, его Composite Index показал 100% доходность за пять лет и за 10 лет — 343%.

Ключевые выводы

- Nasdaq — вторая по величине фондовая биржа в мире.

- Это была первая электронная биржа 1971 года.

- Компании, котирующиеся на Nasdaq, как правило, ориентированы на высокие технологии и рост.

- Акции Nasdaq обычно считаются более волатильными, чем NYSE, но могут похвастаться очень высокой доходностью.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

долл. США, что вывело ее на второе место в мире.

долл. США, что вывело ее на второе место в мире. (WYNN)

(WYNN) Это была первая в мире электронная биржа. Большинство мировых технологических гигантов, включая Apple и Facebook, котируются на Nasdaq.

Это была первая в мире электронная биржа. Большинство мировых технологических гигантов, включая Apple и Facebook, котируются на Nasdaq.