Обновление идентификатора плательщика НДС или налога на товары и услуги

При создании рекламного аккаунта вам нужно подтвердить, что вы платите налоги как юридическое лицо. Бизнес-статус означает, что вы хотите извлекать из рекламы экономические преимущества, такие как повышение доходов, объема продаж или увеличение количества регистраций пользователей. Дочерние и аффилированные компании, продавцы, являющиеся индивидуальными предпринимателями, партнерства и другие подобные субъекты относятся к категории организаций. Объявления могут использоваться только в целях продвижения бизнеса.

Регистрационный номер плательщика НДС или налога на товары и услугиБольшинство организаций обязаны регистрироваться в качестве плательщиков налога на добавленную стоимость (НДС) или налога на товары и услуги (НТУ). После регистрации они получают номер НДС или НТУ, с которым могут собирать налоги и выплачивать их соответствующим налоговым органам. Этот номер представляет собой состоящий из букв и цифр идентификатор, являющийся уникальным для каждого человека или предприятия, ведущего бизнес.

Информация, предоставленная Pinterest в справочном центре, не должна рассматриваться как альтернатива консультации специалиста по налогообложению. Pinterest не может давать рекомендации по вопросам НДС. При возникновении вопросов по поводу регистрации в качестве плательщика НДС или НТУ обратитесь к налоговому консультанту или в соответствующий налоговый орган.

НДС и налог на товары и услугиБудет ли взиматься НДС или НТУ при покупке рекламы в Pinterest, зависит от вашей страны проживания.

Налоги в Ирландии

Если ваша организация зарегистрирована в Ирландии, мы будем добавлять НДС к стоимости оплаты объявлений в размере, установленном для Ирландии. Таким образом, сделка будет рассматриваться как произошедшая на территории Ирландии, с уплатой соответствующего НДС.

Если ваша организация освобождена от уплаты НДС в соответствии со статьями 13b или 56b, поставьте соответствующий флажок в разделе «Налоговая информация» и укажите номер справки об освобождении от уплаты НДС. В этом случае НДС начисляться не будет.

В этом случае НДС начисляться не будет.

Налоги в ЕС (кроме Ирландии)

Если ваша организация зарегистрирована в какой-либо стране-члене ЕС (за исключением Ирландии), ирландский НДС не будет начисляться при оплате размещения объявлений, и сделка будет рассматриваться как произошедшая за пределами территории Ирландии, без уплаты соответствующего НДС. Однако, в соответствии со статьями 44 и 196 Директивы Совета, вам может потребоваться указать свой номер плательщика НДС и самостоятельно отчитаться по этому налогу в связи с оплатой наших услуг по ставке, рассчитанной для вашей страны-члена ЕС.

Налоги за пределами ЕС

Если ваша организация зарегистрирована за пределами ЕС, ирландский НДС не будет начисляться при оплате размещения объявлений. Сделка будет рассматриваться как произошедшая за пределами территории Ирландии, без уплаты соответствующего НДС. Однако от вас может потребоваться указать свой номер плательщика НДС или идентификационный номер НТУ, а также самостоятельно отчитаться по НДС в связи с оплатой наших услуг по ставке, рассчитанной для вашей страны.

Налоги в Канаде

Согласно последним изменениям налогового законодательства, которые вступят в силу 1 июля 2021 года, налог должны будут платить все клиенты из Канады, которые не указали в своих профилях для оплаты регистрационный номер плательщика налога на товары и услуги или объединенного налога с продаж и налога с продаж провинции Квебек (только для Квебека).

Если счета-фактуры выставляются вам ежемесячно, обратитесь в нашу службу поддержки, чтобы обновить налоговую информацию. Если вы используете автоматические платежи или оплачиваете счета вручную, вы можете обновить сведения о налогах в настройках оплаты.

Текущую ставку налога на товары и услуги, объединенного налога с продаж и налога с продаж провинции Квебек для конкретного региона можно узнать в местном налоговом органе.

Клиентам, которые выбрали ежемесячное выставление счетов, необходимо связаться с нашей службой поддержки и предоставить регистрационный номер плательщика налога на товары и услуги, объединенного налога с продаж и налога с продаж провинции Квебек (только для Квебека), чтобы мы могли внести эти сведения в их профили для оплаты.

Клиенты, использующие автоматические платежи или предоплату, могут обновить свою налоговую информацию, следуя приведенным ниже инструкциям.

Идентификатор плательщика НДС или налога на товары и услуги можно обновить в настройках бизнес-аккаунта.

Частой ошибкой является ввод индивидуального номера налогоплательщика вместо идентификационного номера плательщика НДС. В ЕС такой номер начинается с идентификатора страны, за которым следует до 12 знаков (цифр или букв). На сайте Европейской комиссии можно проверить свой идентификационный номер плательщика НДС в ЕС.

Австралийским организациям необходимо вводить свой ABN (номер коммерческой организации Австралии) — уникальный идентификатор, состоящий из 11 цифр.

Организациям из Новой Зеландии необходимо вводить свой NZBN (номер коммерческой организации Новой Зеландии) — уникальный идентификатор, состоящий из 13 цифр.

Канадские организации должны указать номер плательщика налога на товары и услуги, объединенного налога с продаж или налога с продаж провинции Квебек.

В рекламном аккаунте Pinterest можно не указывать номер плательщика НДС или идентификационный номер НТУ в приведенных ниже случаях.

Чтобы настроить рекламный аккаунт без номера плательщика НДС или налога на товары и услуги, оставьте поле налогового идентификатора пустым. Вам необходимо будет указать свой юридический адрес и подтвердить, что вы собираетесь использовать свой аккаунт для ведения бизнеса.

Для более подробной информации о том, кто обязан регистрироваться в качестве плательщика НДС или НТУ, а кто может делать это по собственному желанию, а также о процедуре регистрации обратитесь в налоговый орган по месту жительства.

Счета-фактуры с НДС и НТУПосле успешного снятия средств с кредитной карты Pinterest высылает счет-фактуру на электронный адрес, указанный в вашем аккаунте для выставления счетов. Обычно это происходит в течение 48 часов после транзакции. Этот счет-фактуру можно учитывать при расчете налогов.

Обычно это происходит в течение 48 часов после транзакции. Этот счет-фактуру можно учитывать при расчете налогов.

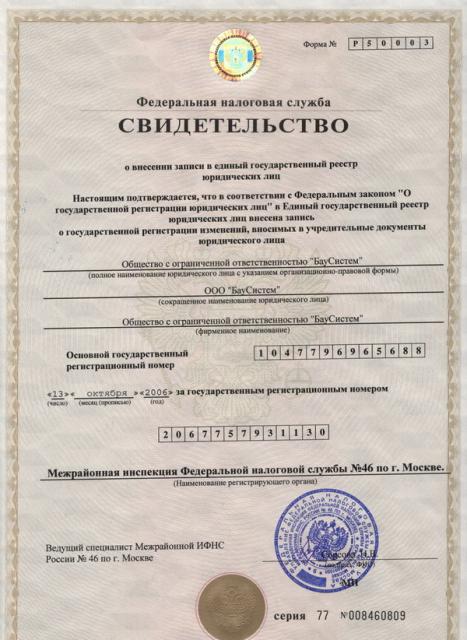

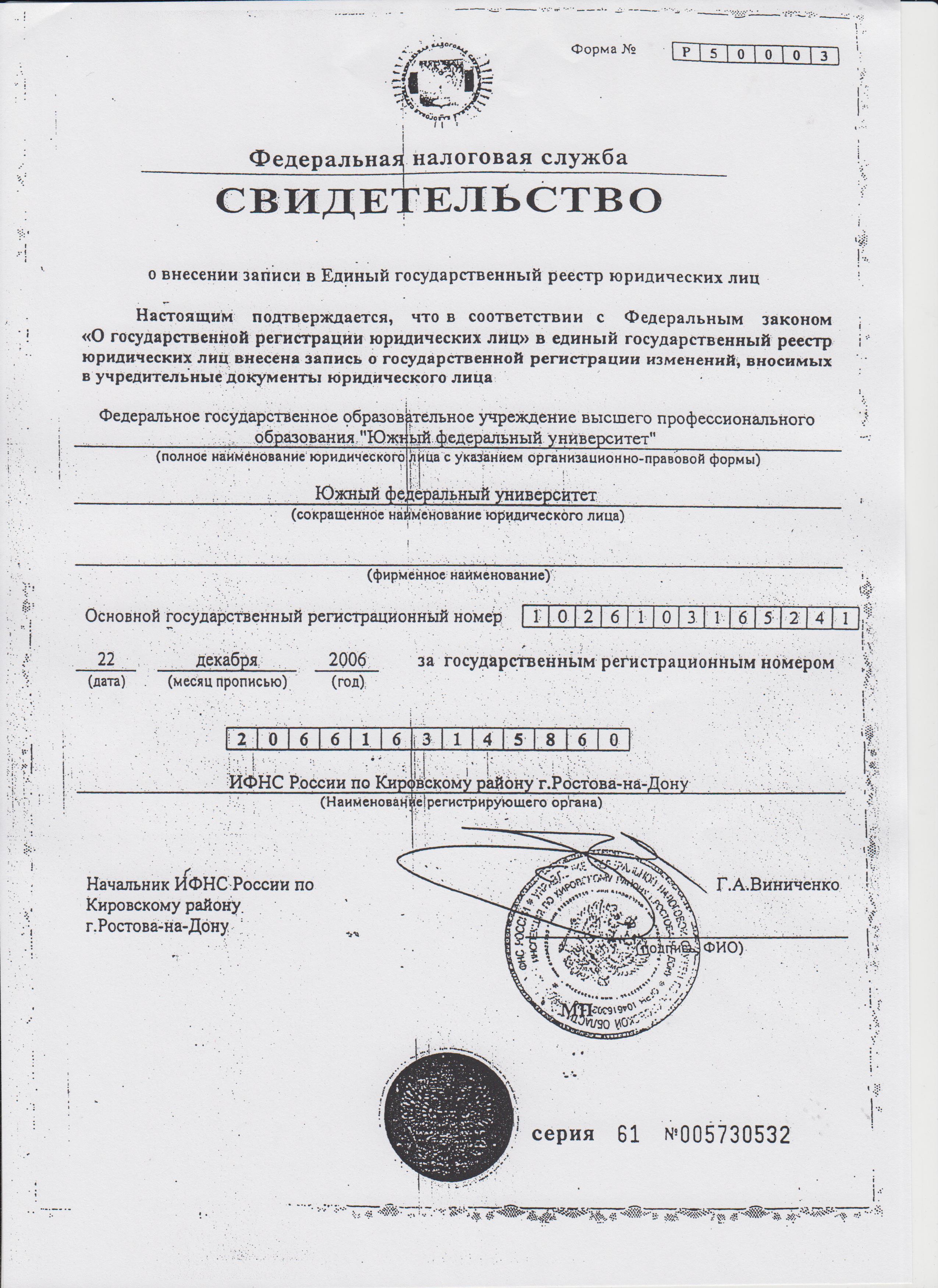

их виды и правила оформления при аккредитации филиалов/представительств иностранных компаний

ИНДИЯ

Компаниям при регистрации присваивается уникальный идентификационный номер — PAN (Permanent Account Number). Этот номер не меняется в течении всей жизни компании, даже в случае изменения адреса. Идентификационный номер выдается в форме пластиковой карты. Заказать ее можно на сайте Налогового департамента Индии.

Образец карты PAN в Индии

Карта PAN не содержит подписи и печати уполномоченного органа, поэтому для целей аккредитации необходимо получить сертификат о резиденстве.

Образец сертификата о резидентстве в Индии

Для получения сертификата в Налоговый департамент Индии подается заявка по форме 10 FB.

Безусловно, для целей аккредитации представительства или филиала в России на такой сертификат в Индии необходимо поставить апостиль.

БОЛГАРИЯ

Национальное агентство по доходам (НАД) является уполномоченным органом, осуществляющим учет физических и юридических лиц. Компании могут иметь два идентификационных номера: ЕИК (единый идентификационный код) и ДДС (налог на добавленную стоимость).

Номер ДДС присваивается только в случае, если компания отвечает определенным требованиям. Регистрация компании для НДС занимает до двух недель. В отличие от номера ЕИК, ДДС присваивается с момента рассмотрения заявки на его присвоение, а не с момента регистрации Компании.

Образец свидетельства о присвоении идентификационных номеров в Болгарии

Если срок выдачи карточки о присвоении номера ЕИК и ДДС превышает двенадцать месяцев, то для целей аккредитации необходимо предоставить сертификат о резиденстве.

Образец сертификата о резидентстве в Болгарии

Для получения сертификата потребуется обратится в Национальное агентство по доходам (НАД) с соответствующим запросом. Сертификат выдается в течении семи дней с даты получения запроса.

Образец запроса для получения сертификата о резидентстве в Болгарии

ВАЖНО! При аккредитации иностранных представительств/филиалов документы, выданные в Болгарии, не требуют для России легализации в форме проставления апостиля.

БЕЛОРУССИЯ

Аналогом налогового номера является учетный номер плательщика (УНП), который тождественен регистрационному номеру. Извещение о присвоении УНП выдается Инспекцией министерства по налогам и сборам соответствующего района Республики Беларусь при регистрации компании.

Образец извещения о присвоении учетного номера налогоплательщика в Белоруссии

Свидетельство о резиденстве выдается налоговой инспекцией по месту учета организации в форме предоставления информации по форме ОКОГУ 02110. В соответствии с административным регламентом срок выдачи данного документа составляет три рабочих дня.

Образец свидетельства о резиденстве в Белоруссии

ВАЖНО! Документы, выданные в Республике Беларусь, согласно Минской конвенции для использования на территории Российской Федерации не требуют проставления апостиля. Достаточно подать оригинал документа с подшитым переводом на русский язык либо копию документа, заверенную белорусским нотариусом, с подшитым к ней переводом на русский язык.

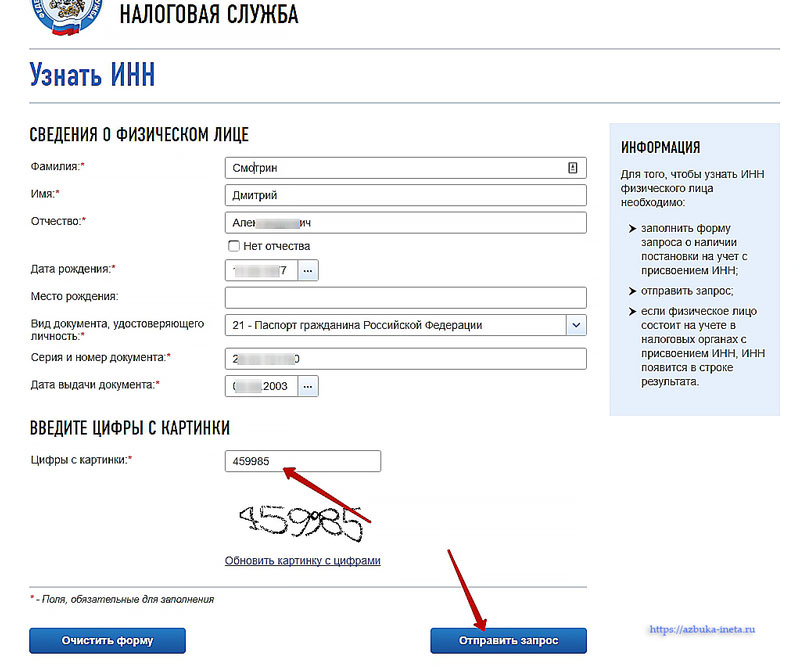

ИНН — это… Что такое ИНН?

Инн — [иэнэн], неизм.; м. [прописными буквами]. Буквенное сокращение: идентификационный номер налогоплательщика (уникальный номер, который присваивается налоговой инспекцией каждому взрослому человеку). * * * Инн (Inn), река в Швейцарии, Австрии,… … Энциклопедический словарь

* * * Инн (Inn), река в Швейцарии, Австрии,… … Энциклопедический словарь

Инн — (река) река в центральной Европе. Инн (округ) округ в Швейцарии. ИНН Идентификационный номер налогоплательщика Спи … Википедия

Инн — река, пп Дуная; Швейцария, Австрия, Германия. Гидроним Inn от кельт, inn быстрина . Географические названия мира: Топонимический словарь. М: АСТ. Поспелов Е.М. 2001. Инн … Географическая энциклопедия

ИНН — ИДЕНТИФИКАЦИОННЫЙ НОМЕР НАЛОГОПЛАТЕЛЬЩИКА (ИНН) … Юридическая энциклопедия

ИНН — нескл. м. Идентификационный номер налогоплательщика. Толковый словарь Ефремовой. Т. Ф. Ефремова. 2000 … Современный толковый словарь русского языка Ефремовой

инн — сущ., кол во синонимов: 2 • номер (33) • река (2073) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

ИНН — [иэн эн], нескл. , муж. (сокр. : индивидуальный номер налогоплательщика) … Русский орфографический словарь

, муж. (сокр. : индивидуальный номер налогоплательщика) … Русский орфографический словарь

ИНН — идентификационный номер налогоплательщика Словарь: С. Фадеев. Словарь сокращений современного русского языка. С. Пб.: Политехника, 1997. 527 с … Словарь сокращений и аббревиатур

Инн. — Инн. Иннокентий имя … Словарь сокращений и аббревиатур

Инн — (Inn) река в Швейцарии, Австрии и ФРГ, правый приток Дуная. Длина 517 км, площадь бассейна 26,1 тыс. км2. В верховьях течёт в Альпах, в троговой долине; ниже г. Розенхейма пересекает Баварское плато. Перед впадением в Дунай прорезает… … Большая советская энциклопедия

Как добавить идентификационный номер плательщика НДС или НТУ в аккаунт Dropbox

В зависимости от вашего местоположения вам, возможно, потребуется оплачивать налог на добавленную стоимость (НДС) или налог на товары и услуги (НТУ) за свою ежемесячную или ежегодную подписку Dropbox Business или Professional. Если ваша компания зарегистрирована для уплаты НДС или НТУ, вы можете в любой момент указать свой идентификационный номер плательщика НДС или НТУ в своем аккаунте Dropbox.

Если ваша компания зарегистрирована для уплаты НДС или НТУ, вы можете в любой момент указать свой идентификационный номер плательщика НДС или НТУ в своем аккаунте Dropbox.

Если ваша компания освобождена от уплаты НДС или НТУ, но по ошибке вы оплатили этот налог, вы сможете запросить возврат средств в налоговом управлении своей страны.

При необходимости вы можете скачать нашу налоговую форму W-9 и использовать наш американский идентификационный номер налогоплательщика (Taxpayer Identification Number, или TIN). Регистрационный номер плательщика НДС Dropbox International Unlimited Company: IE 9852817J.

В аккаунтах Dropbox Professional

Чтобы добавить идентификационный номер плательщика НДС или НТУ в свой аккаунт. выполните следующие действия.

- Зайдите со своим логином и паролем на сайт dropbox.com.

- Нажмите на свою фотографию профиля или инициалы в правом верхнем углу.

- Нажмите Настройки.

- Перейдите на вкладку Оплата.

- В разделе Реквизиты счета нажмите Обновить.

- В разделе Номер плательщика НДС (необязательно) введите свой идентификационный номер плательщика НДС или НТУ и нажмите Сохранить изменения.

В аккаунтах Dropbox Business

Чтобы добавить идентификационный номер плательщика НДС или НТУ в свой аккаунт. выполните следующие действия.

- На сайте dropbox.com войдите в аккаунт администратора.

- Нажмите на Консоль администрирования слева.

- Перейдите на вкладку Оплата.

- Нажмите Способ оплаты.

- Нажмите на ссылку Чтобы изменить свой рабочий адрес электронной почты, нажмите здесь.

- В разделе Номер плательщика НДС (необязательно) введите свой идентификационный номер плательщика НДС или НТУ и нажмите Сохранить изменения.

Примечание. Только определенные типы администраторов могут добавлять идентификационный номер плательщика НДС или НТУ в аккаунт Dropbox Business.

Получение налогового номера для иностранцев и лиц без гражданства.

Получение регистрационного номера учетной карточки плательщика налогов (далее — налоговый номер или ИНН) для иностранцев и лиц без гражданства. Оформление налогового номера для нерезидентов.

- Полный комплекс услуг.

- Кратчайшие сроки.

- Высокое качество.

- Гарантия результата.

Базовая стоимость

20000.00 грн.

Если Вы иностранец или же лицо без гражданства, и у вас появилось желание на территории Украины:

- устроиться на работу;

- открыть счет в банке;

- оформить вид на проживание;

- поступить в учебное заведение;

- купить/продать недвижимость;

- зарегистрироваться как субъект предпринимательской деятельности;

- войти в состав учредителей или акционеров юридического лица,

тогда Вам необходимо получить налоговый номер.

Также в случае утери оригинала налогового номера (идентификационного кода), следует получить его дубликат для возможности осуществления всех указанных выше процессов.

Квалифицированные специалисты нашей компании получат для Вас налоговый номер (идентификационный код) в короткие сроки без вашего присутствия, или же сделают дубликат утраченного документа.

Дополнительно юристы нашей фирмы окажут Вам такие виды услуг:

Налоговый номер / идентификационный код – это десятизначный номер, который присваивается иностранцам/ лицам без гражданства, которые уплачивают налоги в Украине, или же осуществляют другие обязательные платежи. Налоги могут быть уплачены при покупке/ продаже недвижимости (квартиры, дома), при осуществлении предпринимательской деятельности на территории Украины. В том числе такой налоговый номер может оказаться нужным Вам при трудоустройстве в Украине, или же при открытие счета в банке.

Наличие ИНН является необходимым для использования предприятиями, учреждениями, организациями всех форм собственности, а также коммерческими банками и другими финансово-кредитными учреждениями в случае выплаты доходов, из которых удерживаются налоги и другие обязательные платежи.

Также ИНН нужен при заключении гражданско-правовых сделок, предметом которых являются объекты налогообложения (имущество, товары, доход (прибыль), обороты по реализации товаров (работ, услуг), операции по поставке товаров (работ, услуг) и другое) по которым возникают обязанности уплаты платежей, открытия счетов в банках. Обязательное использование налогового номера необходимо иностранцу / лицу без гражданства, если он является учредителем юридического лица.

В случае если у Вас уже есть налоговый номер, но изменилась, какая-то важная информация (которую Вы ранее предоставляли для получения ИНН), например, Ваша фамилия, тогда Вам необходимо внести изменения, при этом сам номер будет неизменным, но изменится Ваша фамилия.

Для того чтобы получить налоговый номер, Вы можете обратиться к специалистам нашей фирмы ЮК «Евро-Вектор», которые помогут сэкономить Ваше время и усилия, и без особых трудностей окажут помощь при оформлении Вашего персонального налогового номера. С таким налоговым номером Вы сможете проводить все необходимые сделки, или же заниматься другими процессами связанными, например, с предпринимательской деятельностью на территории Украины.

Если Вы получили справку о присвоении налогового номера до 2002 года, а сейчас вы потеряли данный документ, то Вы можете его возобновить (получить его дубликат), несмотря на то что сейчас налоговый номер выдается в форме карточки физического лица – налогоплательщика на бумажном носителе. В любом случае для Вас номер останется таким же, как и раньше. В том числе, документ старого образца считается действительным при любом его использование, и нет необходимости в его замене, он также как и новый образец удостоверяет факт получения Вами налогового номера.

ДОКУМЕНТЫ НЕОБХОДИМЫЕ ДЛЯ ПОЛУЧЕНИЯ НАЛОГОВОГО НОМЕРА

ИНОСТРАННЫЕ ГРАЖДАНЕ ПОДАЮТ ТАКИЕ ДОКУМЕНТЫ:

|

№ |

Документ |

Форма документа |

Примечание / характеристика |

*ЮК |

*З |

|---|---|---|---|---|---|

|

1 |

Паспорт выезда за границу (загранпаспорт) |

1.**Оригинал 2. Копия |

|

|

|

|

2 |

Документ, который подтверждает легальное нахождение иностранного гражданина на территории Украины |

1.**Оригинал 2. Копия |

виза, отметка в паспорте, регистрация УМВС |

|

|

|

3 |

Документ который подтверждает место жительство гражданина на территории Украины (регистрация УМВС, договор аренды или собственности имущества) при наличии места жительства на Украине |

1.**Оригинал 2. Копия |

подается при наличии места жительства на Украине |

|

* ЮК – документы готовит юридическая компания «ЕВРО-ВЕКТОР»

* З – документы предоставляет заказчик

** – при подаче предъявить

ИНОСТРАННЫЕ ГРАЖДАНЕ, КОТОРЫЕ ИМЕЮТ ВИД НА ЖИТЕЛЬСТВО В УКРАИНЕ ПОДАЮТ ТАКИЕ ДОКУМЕНТЫ:

|

№ |

Документ |

Форма документа |

*ЮК |

*З |

|---|---|---|---|---|

|

1. |

Вид на жительство * в случае отсутствия данных о населенном пункте места рождения в виде на жительство, и адреса проживания который указан в регистрации необходимо подать национальный паспорт, который содержит полные данные о месте рождения гражданина |

1.**Оригинал 2. Копия |

|

* ЮК – документы готовит юридическая компания «ЕВРО-ВЕКТОР»

* З – документы предоставляет заказчик

** – при подаче предъявить

НЕСОВЕРШЕННОЛЕТНИЕ ИНОСТРАННЫЕ ГРАЖДАНИ (ПРИ ОТСУТСТВИИ ПАСПОРТА) ПОДАЮТ ТАКИЕ ДОКУМЕНТЫ:

|

№ |

Документ |

Форма документа |

*ЮК |

*З |

|---|---|---|---|---|

|

1 |

Свидетельство о рождении |

1.**Оригинал 2. Копия |

|

|

|

2 |

Документ, который подтверждает место проживания одного из родителей |

1.**Оригинал 2. Копия |

|

|

|

3 |

Доверенность на представление интересов для наших сотрудников |

Оригинал, заверенный нотариально |

|

* ЮК – документы готовит юридическая компания «ЕВРО-ВЕКТОР»

* З – документы предоставляет заказчик

** – при подаче предъявить

ОФОРМЛЕНИЕ НАЛОГОВОГО НОМЕРА (ИДЕНТИФИКАЦИОННОГО КОДА ) ИНОСТРАНЦАМ / ЛИЦАМ БЕЗ ГРАЖДАНСТВА. СРОКИ И СТОИМОСТЬ:

|

№ |

Наименование |

Сроки выполнения услуги |

Стоимость услуги в грн. |

|---|---|---|---|

|

2. |

Оформление налогового номера иностранцам / лицам без гражданства |

5 р.д. |

Определяется после консультации |

|

3. |

Оформление дубликата налогового номера иностранцам / лицам без гражданства |

5 р.д. |

Определяется после консультации |

Юридическая компания ЕВРО-ВЕКТОР на протяжение 8 лет предоставляет услуги физическим и юридическим лицам. Клиенты компании, получившие от нас одну услугу, продолжают сотрудничать с нами и по другим услугам.

Получить услугу в максимально сжатые сроки и вы готовы вознаградить исполнителя.

Оказать квалифицированную помощь в максимально сжатые сроки за вознаграждение.

ЮРИДИЧЕСКАЯ КОМПАНИЯ ЕВРО-ВЕКТОР ПРЕДЛАГАЕТ ЗАКАЗЧИКАМ БЕЗОПАСНОСТЬ СДЕЛКИ:

Гарантией выполнения сторонами своих обязательств является фиксация договоренностей на бумаге. Заключение договора в офисе компании и оплата вознаграждения на расчетный счет компании гарантирует максимальную безопасность сторон.

Филиал юридической компании «ЕВРО-ВЕКТОР»

Город: Одесса

Адрес:ул. Большая Арнаутская 45

Телефон:+38 (048) 771 — 91 — 05

+38 (093) 190 — 70 — 47

+38 (096) 518 — 28 — 38

+38 (099) 518 — 28 — 38

E-mail:[email protected]

[email protected]

Skype:evrovektor

Заказчик

ЮК ЕВРО-ВЕКТОР

Позвонить в офис юридической компании ЕВРО-ВЕКТОР или заполнить заявку на сайте — 5минут.

Ответ администратора, запись на консультацию к специалисту — 5 мин.

Получить консультацию об услугах, заполнить заявку, внести предоплату в размере 70% от общей суммы услуг на расчетный счет компании — 20 мин.

Предоставляет консультацию о комплексе услуг, помогает заполнить заявку, составляет договор, счет в размере 70% от стоимости комплекса услуг — 20 мин.

Предоставить лично, через уполномоченное лицо или через почтовое отделение (документы, необходимые для получения услуги ) — 10 мин.

Подготавливает документацию, необходимую для выполнения услуги — установленные договором сроки.

Отдыхает или занимается своими делами.

Выполняет услугу — установленные договором сроки.

Принять от юридической компании ЕВРО-ВЕКТОР выполненный комплекс услуг и оплатить остаток в размере 30% — 20 мин.

Передать Заказчику выполненный комплекс услуг и принять оплату в размере 30% — 20 мин.

Итого установленные договором сроки.

Уважаемые читатели, партнеры, клиенты компании. Мы стараемся поддерживать наши статьи, описанные в услугах, в актуальном состоянии и оперативно вносить изменения в них, однако, ЮК ЕВРО-ВЕКТОР не гарантирует, что услуги, процедуры, перечень документов, государственные платежи или стоимость наших услуг, описанные в этой статье, актуальны на момент прочтения статьи Вами.

Статьи к услугам, описанные на сайте ЮК ЕВРО-ВЕКТОР, – видение и мнение авторов, а сами услуги, предлагаемые юридической компанией, носят рекомендательный характер и отражают актуальность законодательных актов на момент публикации услуги.

Информация, ссылки на законодательство или на другие статьи по услугам ЮК ЕВРО-ВЕКТОР не гарантируют их актуальность или полный объем, поскольку:

1 На сегодняшний день законодательство Украины имеет тенденцию к постоянным изменениям, дополнениям и исключениям.

2 Информации может быть достаточно для предоставления услуг компанией ЮК ЕВРО-ВЕКТОР, но недостаточно для самостоятельного применения. Прежде чем самостоятельно осуществлять процедуры, описанные в этой статье, услуге, следует внимательно ознакомиться с актуальным законодательством. Кроме законодательства существуют также практические аспекты его применения и технические особенности различных процедур.

Будем благодарны, если Вы обратитесь к нашим специалистам.

Удостоверение лица без гражданства для выезда за границу, Украина. Загранпаспорт для лиц без гражданства

Оформление временного удостоверения гражданина Украины в Одессе и Одесской области.

Возвращение граждан Украины с ПМЖ в Украину

Нашли ошибку в тексте? Выделите и нажмите Ctrl+Enter

Проверить предприятие по ИНН (ЕГРПОУ) — YouControl

Как проверить предприятие по ИНН (ЕГРПОУ) на налоговый долг

YouControl не устает напоминать о важности проверки контрагентов. Не только конкретная сделка, но и годами наработанная репутация может пострадать от сотрудничества с незаконопослушным партнером. Впрочем, именно для этого мы и создаем инструменты для быстрой и удобной бизнес-разведки. Проверка по ИНН — один из таких способов.

Почему именно идентификационный номер налогоплательщика? Ведь система YouControl и досье предприятия в системе предлагают поиск по названию, фамилии директора, адресу регистрации и другим атрибутам. И вы можете использовать любой удобный путь, но учтите, что названия компаний иногда совпадают, адреса — тоже, не говоря уже об общих учредителях/руководителях. А вот индивидуальный идентификационных номер плательщика налогов присваивается только один раз и сменить его невозможно.

Что такое ИНН — кратко

Индивидуальный налоговый номер, или ИНН, присваивается физическим лицам-предпринимателям (ФЛП). ИНН состоит из 10 цифр. Аналог ИНН для юридических лиц (организаций) — код ЕГРПОУ (Единый государственный реестр предприятий и организаций Украины). ЕГРПОУ — 8 цифр.

Поиск и проверка по ИНН или ЕГРПОУ всего за 5 минут дает такую информацию:

• действительно ли существует в Украине искомый идентификационный код;

• совпадает ли имя учредителя и дата регистрации ФЛП с предоставленной вам информацией;

• наличие у предприятия налоговой задолженности.

Как правило, этих вводных данных достаточно, чтобы составить объективное представление о порядочности потенциального бизнес-партнера или о том, что стоит провести более тщательную проверку.

Пошаговая проверка предприятия по ИНН

Узнать номер ИНН или ЕГРПОУ можно из уставных документов компании, которые по запросу предоставит менеджер или бухгалтер.

Допустим, вы планируете сотрудничать с компанией, торгующей одеждой, и собираетесь поставить ей партию товара. Введите налоговый номер в поисковую строку на главной странице YouСontrol. Система сразу откроет досье предприятия (поскольку номер индивидуальный, то совпадений в динамическом поиске быть не может). Первая вкладка “Досье” покажет вам актуальный статус ФЛП:

Очевидно, что такого ФЛП уже не существует, его регистрация прекращена.

В случае, если ФЛП не пребывает в стадии прекращения, вы увидите такое окно:

Обратите внимание на зарегистрированный вид деятельности предпринимателя — насколько статья соответствует вашей сделке?

Проверка налогового долга по ИНН

Информация об отношениях предприятия с Налоговой службой находится во вкладке “Налоговая”. На ее основании можно судить о дисциплинированности бизнеса. Предприниматель, который небрежно относится к обязательствам, может подвести и вас.

Как еще можно оценивать информацию о налоговом долге? Если задолженность большая — это может означать серьезные проблемы. Есть риск, что ваша предоплата пойдет на закрытие кассового разрыва, а не на отгрузку вам продукции.

Небольшие налоговые долги и/или несвоевременная подача отчетов может свидетельствовать о некомпетентности бухгалтера либо вообще его отсутствии. В этом случае сотрудничество возможно на ваш страх и риск, но учтите, что проверять документацию по этому контрагенту нужно как можно внимательнее.

Таким образом вы можете проверить предприятие по ЕГРПОУ или ИНН в системе YouControl и буквально за несколько минут узнать о налоговом долге, и о том, сдает ли компания отчеты во время.

Поділитися:

https://youcontrol.com.ua/ru/topics/perevirity-pidpryemstvo-za-ipn-nadiyniy-sposib/ скопировано

ПОЛУЧЕНИЕ НАЛОГОВОГО НОМЕРА В ТУРЦИИ

В данной статье детально хотим рассказать каким образом можно получить налоговый номер в Турции, где придется предоставить его, а так же распишем пошаговую инструкцию регистрации налогового номера физическим и юридическим лицам.

ЧТО ТАКОЕ НАЛОГОВЫЙ НОМЕР ?

Идентификационный налоговый номер Турции — это десятизначный номер, прописанный арабскими цифрами, который присваивается физическим лицам и иностранным компаниям для совершения финансовых операций в Турции. Иностранцам необходимо получить налоговый номер для открытия банковского счета, который им понадобится для покупки недвижимости в Турции или же для получения ВНЖ и трудоустройства на работу.

Граждане Турции приобретают налоговый номер с момента рождения. Иностранцам же нужно получать потенциальный налоговый номер. Без налогового номера иностранец не сможет оплатить ни одну госпошлину в Турции. Например, при покупке недвижимости в Турции, требуется оплатить налог именно при наличии приобретенного налогового номера. Госпошлину, при получении ВНЖ в Турции также принимают при наличии налогового номера.

ДЛЯ КАКИХ ЦЕЛЕЙ ПОЛУЧАЕТСЯ НАЛОГОВЫЙ НОМЕР ТУРЦИИ?

Турецкий налоговый номер необходим для совершения следующих операций:

- Открытие счета в турецком банке

- Оплата пошлины для вида на жительство

- Регистрация счетов за коммунальные услуги

- Оплата муниципальных налогов и налогов на землю

- Подача заявления на получение водительских прав в Турции

- устройство на работу;

- поступление в учебное заведение;

- регистрация в лице субъекта предпринимательской деятельности;

- вхождение в состав учредителей или акционеров юридического лица,

- Иностранцам, для получения визы и нахождения в Турции более 90 дней, также необходимо получить номер налогоплательщика.

Естественно это не весь перечень услуг, для получения которых потребуется предоставить налоговый номер.

Наличие налогового номера (ИИН) является необходимым для использования предприятиями, учреждениями, организациями всех форм собственности, а также коммерческими банками и другими финансово-кредитными учреждениями в случае выплаты доходов, из которых удерживаются налоги и другие обязательные платежи.

Также налоговый номер в Турции нужен при заключении гражданско-правовых сделок, предметом которых являются объекты налогообложения (имущество, товары, доход (прибыль), обороты по реализации товаров (работ, услуг), операции по поставке товаров (работ, услуг) и другое) по которым возникают обязанности уплаты платежей, открытия счетов в банках.

На нашем канале Телеграм вы всегда сможете быть в курсе новостей, новых статей, истории из судебной практики иностранцев и различных изменений в законах Турции. Подписывайтесь и следите за полезными публикациями.

КАКИМ ОБРАЗОМ В ТУРЦИИ МОЖНО ПОЛУЧИТЬ НАЛОГОВЫЙ НОМЕР?

Для того чтобы в Турции получить налоговый номер, иностранец может обратиться к специалистам нашей консалтинговой компании в Турции “ЕвразиЯ”, где Вам помогут сэкономить время и усилия и, без особых трудностей окажут помощь при оформлении потенциального налогового номера. С помощью нашей компании, получив налоговый номер в течении одного дня, Вы сможете проводить все необходимые сделки, или же заниматься другими процессами связанными, например, с предпринимательской деятельностью на территории Турции.

Если же иностранец достаточно владеет турецким языком после подготовки всех документов может самостоятельно обратится в налоговый орган. Для этого достаточно найти налоговое управление в Вашем городе (Vergi Dairesi) и подойти к окошку где выдаются налоговые номера. Подойдя к окошку потребуется заполнить заявление, после чего данные иностранца занесут в общую базу данных, и будет присвоен турецкий налоговый идентификационный номер. Обычно эта операция занимает около часа. После получения налогового номера иностранный гражданин может открыть счет в банке и проводить денежные операции.

Главное во время заполнения заявление правильно ввести паспортные данные и правильно написать имя отца и матери, латинскими буквами. Если будет несоотвествие в буквах имени отца и матери, или вы забудете как писали, могут возникнуть проблемы во время открытия счета в банке.

ДОКУМЕНТЫ, ТРЕБУЕМЫЕ ДЛЯ ПОЛУЧЕНИЯ ТУРЕЦКОГО НАЛОГОВОГО НОМЕРА

Получение Налогового Номера В Турции Для Физических Лиц

Для физических иностранных лиц достаточно иметь переведенную и нотариально заверенную копию паспорта. А так же иметь готовый адрес по месту прописки в иностранном государстве или в Турции.

В случае утери оригинала налогового номера, следует получить его дубликат для возможности осуществления всех указанных выше процессов. Если вы сделаете фотографию выданной распечатки при потере получение дубликата не потребуется.

В случае, если у иностранца уже имеется налоговый номер, но изменилась какая-то важная информация (которую иностранец ранее предоставлял для получения ИНН), такая например как фамилия, или в этот срок проводилась замена загранпаспорта, данные изменения необходимо внести в реестр, обратившись в налоговый орган. Данные будут изменены, при этом налоговый номер останется неизменным.

Получение Налогового Номера В Турции Для Иностранных Компаний

Пакет документов, необходимых для подачи заявки на получения налогового номера компании:

- Устав Иностранной Компании,

- Подтверждение подписи директора (директоров) компании. В Турции это называется Şirket yetkililerinin imza sirküleri. Здесь главное, чтобы в документе было прописаны какими полномочиями наделен директор иностранной компании, а главное, при возможности, в тексте должен иметься пункт о наделении директором полномочий на право открытия счета и получения налогового номера от имени компании в иностранных государствах.

- Паспортные, адресные и контактные данные директора компании.

- Если компания запросит проведения данной услуги от имени компании нашей фирмой, выданная на сотрудника нашей компании доверенность на получение налогового номера.

ПРИ ЗАКАЗЕ УСЛУГ, УКАЗАННЫХ НИЖЕ У НАШЕЙ КОМПАНИИ, УСЛУГА ПО ПОЛУЧЕНИЮ НАЛОГОВОГО НОМЕРА ПРЕДОСТАВЛЯЕТСЯ БЕСПЛАТНО

Квалифицированные специалисты нашей компании получат за Вас налоговый номер (идентификационный код) в короткие сроки без вашего присутствия, или же сделают дубликат утраченного документа бесплатно если Вы закажете у нас следующие виды услуг:

- регистрация предпринимательской деятельности;

- регистрация / ликвидация неприбыльных организаций;

- открытие бизнеса под ключ;

- юридическое сопровождение предпринимательской деятельности в Турции;

- защита и представление интересов в судах, всех инстанциях и других государственных учреждениях;

- представительство интересов в банках, организациях, предприятиях и учреждениях всех форм собственности;

- получение разрешения на работу;

- юридическое сопровождение сделок с недвижимостью.

- бухгалтерское сопровождение предпринимательской деятельности;

- комплекс услуг, связанный с миграционным правом (получение временного и постоянного вида на жительство в Турции, приобретение гражданства Турции, открытие счета для иностранных компаний).

Советуем прочитать статьи по данной тематике и не забывать подписываться на ТЕЛЕГРАМ канал нашей компании.

ОТКРЫТИЕ СЧЕТА В ТУРЦИИ ИНОСТРАННЫМИ КОМПАНИЯМИ

ОТКРЫТИЕ СЧЕТА В ТУРЕЦКИХ БАНКАХ ДЛЯ ИНОСТРАННЫХ ФИЗИЧЕСКИХ ЛИЦ

РЕГИСТРАЦИЯ КОМПАНИИ В ТУРЦИИ

Если Вам хочется получать уникальную и полезную информацию о законах Турции можем посоветовать подписаться в социальные группы нашей компании в: ТЕЛЕГРАМ, ВКОНТАКТЕ, ОДНОКЛАССНИКАХ, ФЕЙСБУКЕ или в ТВИТТЕРЕ.

Что такое идентификационный номер налогоплательщика? | Small Business

Автор Chron Contributor Обновлено 17 июня 2021 г.

Налоговый идентификатор для бизнеса, также называемый идентификационным номером работодателя (EIN), представляет собой уникальный девятизначный номер, используемый для идентификации налогового счета юридического лица. EIN работает так же, как номер социального страхования, и предлагается через налоговую службу бесплатно.

Основы права на EIN

Компании, у которых есть сотрудники, и некоторые другие, у которых их нет, должны подавать EIN.Тем, у кого нет сотрудников, IRS рекомендует по-прежнему подавать EIN, если у предприятия есть план Кеога (пенсионный план с отсрочкой налогов) или он связан с деятельностью трастов, поместий, фермерских кооперативов или некоммерческих организаций. Министерство труда США расширяет это определение и рекомендует, чтобы любой бизнес, от которого требуется подавать налоговую декларацию, также подавал EIN.

Обратите внимание, что EIN отличается от идентификатора государственного налогоплательщика, хотя вам может потребоваться EIN для регистрации для получения идентификатора государственного налогоплательщика для деловых операций в вашем штате.Например, в штате Северная Каролина вы можете зарегистрировать бизнес в Интернете, используя EIN или номер социального страхования, а также основную бизнес-информацию. Несмотря на то, что получение EIN является бесплатным, как правило, за государственную регистрацию бизнеса взимается плата.

Подача заявления на получение EIN

IRS предлагает множество различных способов подачи заявления на получение EIN, причем предпочтительным методом является Интернет-приложение. Подача заявки через веб-сайт IRS также является самым быстрым методом, поскольку EIN выдается сразу после успешного онлайн-сеанса.Лица, подающие EIN, которые хотят получить помощь лично, могут подать заявление, позвонив в службу налогообложения предприятий и специалистов по телефону 800-829-4933 в рабочее время (с 7:00 до 22:00 по местному времени с понедельника по пятницу). Другие варианты подачи документов включают подачу заявки по факсу или почте. Отправленные по факсу заявки обрабатываются в течение четырех рабочих дней, а сроки обработки отправленных по почте заявок составляют до шести недель.

Закрытие счета EIN

EIN — это постоянный идентификационный номер налогоплательщика, который нельзя повторно использовать или передать другому бизнесу.В результате владельцы бизнеса, которые распускают организацию или входят в период бездействия, иногда просят аннулировать EIN. Для выполнения этой задачи владельцы бизнеса должны отправить письменный запрос в IRS с указанием причины, по которой они хотят закрыть учетную запись, и включить полное юридическое название организации, юридический адрес и EIN. Наконец, все применимые налоговые декларации должны быть поданы до закрытия учетной записи EIN.

Получение нового EIN

IRS предоставляет рекомендации, которые помогут определить предприятия, которым может потребоваться новый EIN.В целом, согласно IRS, компаниям потребуется новый EIN «при изменении собственности или структуры», но не в случае простого изменения имени. Право собственности и структурные изменения включают, помимо прочего, объявление о банкротстве, преобразование траста в наследственную собственность и изменение формы собственности организации. Вам также может потребоваться подать заявку на новый налоговый идентификатор для деловых операций в вашем штате.

Предупреждение об использовании EIN

Использование EIN по любой причине, кроме как в связи с коммерческой деятельностью, является незаконным.EIN не следует использовать вместо номера социального страхования, но некоторые фирмы по ремонту кредитов советуют установить новый идентификатор кредита с помощью EIN при подаче заявки на получение личного кредита. Эта схема называется «сегрегацией файлов», и Федеральная торговая комиссия предупреждает, что нарушителям «грозит штраф или даже тюремное заключение».

Поиск EIN: как найти идентификационный номер налогоплательщика для вашего бизнеса

Эта статья была просмотрена налоговым экспертом Эрикой Геллерман, CPA.

Идентификационный номер налогоплательщика, также называемый идентификационным номером работодателя (EIN) или федеральным налоговым идентификатором, представляет собой уникальный девятизначный номер, который идентифицирует вашу компанию в IRS.Владельцам большинства типов юридических лиц требуется идентификационный номер налогоплательщика для подачи налоговой декларации, открытия коммерческого банковского счета, получения бизнес-лицензии или подачи заявки на получение бизнес-кредита.

Посмотрите варианты ссуды

с Fundera через NerdWallet

Большинство людей знают свой номер социального страхования наизусть, но не все владельцы бизнеса знают свой налоговый идентификационный номер. Ваш EIN — это не то, что вы используете каждый день, поэтому держать этот номер в памяти не так просто, как запоминать номер телефона или адрес вашей компании.

Однако ваш EIN необходим для некоторых очень важных деловых операций, таких как подача налоговой декларации и получение ссуд для малого бизнеса. В таких ситуациях важны точность и скорость. Отсутствие налогового идентификатора вашей компании может помешать вам получить необходимое финансирование для вашего бизнеса или уложиться в крайний срок налогообложения бизнеса.

В идеале вы должны запомнить свой идентификационный номер налогоплательщика или хранить его в легко доступном месте. Поскольку все конкурирует за ваше внимание как владельца малого бизнеса, вы можете не осознавать, что не знаете свой EIN, пока не заполните налоговую декларацию на полпути.Не беспокоиться! Найти забытый, утерянный или потерянный налоговый идентификатор компании на самом деле довольно просто и ничего вам не стоит. Вот руководство по беззаботному поиску федерального налогового идентификатора. Мы также расскажем, как найти EIN для другого бизнеса.

Как найти идентификационный номер налогоплательщика предприятия:

Проверьте свое письмо с подтверждением EIN

Проверьте другие места, где можно было бы записать ваш EIN

Поиск идентификационного налогового номера предприятия: 3 лучших варианта

Часто владельцы малого бизнеса застревают на полпути при рассмотрении заявки на ссуду, налоговой декларации или заявки на банковский счет, потому что они не знают свой налоговый идентификационный номер.К счастью, найти свой EIN довольно просто.

Вот три лучших способа найти свой идентификационный номер налогоплательщика:

Вариант 1. Проверьте свое письмо с подтверждением EIN

Самый простой способ найти свой EIN — это откопать письмо с подтверждением EIN. Это исходный документ, выданный IRS, когда вы впервые подали заявку на получение EIN. В письме будет указан налоговый номер вашей компании и другая информация, позволяющая идентифицировать вашу компанию.

Если бы вы подали онлайн-заявку на получение EIN, IRS сразу же отправило бы ваше подтверждающее письмо, доступное онлайн.У вас также была возможность выбрать получение обычной почтой.

Если вы подали заявление по факсу, вы получили бы письмо с подтверждением по факсу обратной связи.

Если бы вы подали заявку по почте, вы бы получили письмо с подтверждением по обратной почте.

Ваше письмо с подтверждением EIN является важным налоговым и деловым документом, поэтому в идеале вы должны хранить его вместе с другими ключевыми документами, такими как информация о вашем банковском счете и учредительные документы.

В этом образце письма с подтверждением EIN вы можете найти свой EIN вверху страницы, а также в первом абзаце. (Источник: IRS)

Вариант 2. Проверьте другие места, где может быть записан ваш EIN.

Если вы потеряли письмо с подтверждением EIN, вам нужно проявить немного больше творчества, чтобы найти идентификационный номер налогоплательщика. . К счастью, как только вы получите EIN, ваш налоговый идентификатор обычно не меняется на протяжении всей жизни вашего бизнеса. Это упрощает поиск EIN.

Это несколько дополнительных мест, где вы можете найти свой EIN:

1. Старые федеральные налоговые декларации

2. Официальные налоговые уведомления от IRS

3. Бизнес-лицензии и разрешения, а также соответствующие приложения

4 . Выписки с банковского счета предприятия или онлайн-профиль счета

5. Старые заявки на получение ссуды

Источник: Управление малого бизнеса

6. Кредитный отчет вашего предприятия

7. Оформление заработной платы (например, формы 1099, которые вы получили в качестве независимого подрядчика или выдается независимым подрядчикам)

Обратите внимание, что ваш EIN обычно не отображается в документах о создании бизнеса, таких как учредительные документы, учредительные документы или документ с фиктивным фирменным наименованием (DBA).Эти документы подтверждают юридическое оформление вашего бизнеса, но не содержат идентификационного номера налогоплательщика.

Вариант 3. Позвоните в IRS, чтобы узнать свой EIN.

Вы сможете отследить свой EIN, открыв один или несколько документов, перечисленных выше; но если вам все еще не повезло, IRS может помочь вам с поиском федерального налогового идентификатора. Вы можете позвонить в налоговую службу IRS по вопросам налогообложения предприятий и специалистов, и представитель сообщит вам ваш EIN прямо по телефону.Налоговая линия для предприятий и специалистов открыта с понедельника по пятницу с 7:00 до 19:00. ET. Однако это должно быть вашим последним средством, потому что время ожидания вызова иногда может быть очень большим.

Прежде чем позвонить, имейте в виду, что IRS необходимо доказать, что вы действительно имеете право на получение идентификационного номера налогоплательщика. Например, вам нужно будет доказать, что вы корпоративный служащий, индивидуальный предприниматель или партнер в партнерстве. Представитель IRS задаст вам вопросы, чтобы подтвердить вашу личность.

Не расстраивайтесь: это просто мера предосторожности для защиты конфиденциальных данных вашего бизнеса. В конце концов, вы же не хотели бы, чтобы IRS выдавало ваш номер социального страхования любому, кто звонит, не так ли? После того, как вы нашли свой идентификационный номер налогоплательщика, мы рекомендуем положить его в безопасное место, например в запертый картотечный шкаф или в защищенное облачное хранилище, чтобы вам не пришлось повторять эти шаги снова.

Зачем вам нужно знать идентификационный номер налогоплательщика для вашей компании

IRS требует, чтобы большинство предприятий подали заявку на получение EIN.Исключение составляют некоторые индивидуальные предприниматели и владельцы ООО с одним участником, которые могут использовать свой номер социального страхования вместо EIN. Но даже владельцы малого бизнеса, которым не нужно получать EIN, часто выбирают его, чтобы иметь возможность разделить свой бизнес и личные финансы.

Если IRS требует, чтобы вы получили EIN, или если вы решите его получить, вот некоторые из ситуаций, когда вам нужно будет предоставить свой идентификационный номер налогоплательщика:

При подаче налоговых деклараций или ведении бизнеса налоговые платежи

При подаче заявки на бизнес-ссуду

При открытии бизнес-банковского счета

При подаче заявки на бизнес-кредитную карту

При выдаче Формы 1099s независимым подрядчикам

Хотя каждый из этих транзакций не происходит регулярно, если вы рассматриваете их все вместе, вам нужно будет указывать свой EIN хотя бы несколько раз в год.Итак, это число стоит сохранить в памяти и безопасно хранить. В идеале вам следует получить свой налоговый номер до того, как вы завершите какую-либо из транзакций, указанных выше.

Как найти EIN другой компании

Обычно владельцам малого бизнеса необходимо найти идентификационный номер налогоплательщика своей компании, но предприятиям иногда нужно искать EIN другой компании. Например, вы можете использовать EIN для проверки информации о новом поставщике или клиенте. Кроме того, в таких отраслях, как страхование, вам могут потребоваться EIN-коды других компаний во время вашей повседневной деятельности.

Используйте один из следующих вариантов, чтобы найти федеральный налоговый идентификационный номер другой компании:

1. Спросите у компании

Кто-то из отдела расчета заработной платы или бухгалтерии должен знать налоговый идентификатор компании.

2. Найдите документы SEC

Если компания является публичной, посмотрите веб-сайт Комиссии по ценным бумагам и биржам и введите название компании. В документах SEC должен быть указан идентификационный номер налогоплательщика (указан как «IRS No.»).

3. Обратитесь в кредитное бюро.

Кредитные бюро позволяют вам приобрести собственный отчет о кредитных операциях или просмотреть отчет о кредитных операциях другой компании за определенную плату, но эти отчеты не всегда показывают EIN компании. Перед заказом убедитесь, что рассматриваемый вами отчет будет содержать EIN.

4. Использование платной базы данных EIN

Другой вариант — поиск в коммерческой базе данных EIN, которая будет взимать плату за доступ к EIN компании.Некоторые базы данных даже связывают EIN с другой информацией, такой как размер компании и отрасль. Это может помочь вам найти новых потенциальных клиентов.

5. Использование базы данных Melissa для некоммерческих организаций

База данных Melissa обеспечивает бесплатный поиск федерального налогового идентификатора для некоммерческих организаций.

Если у вас есть законная необходимость найти EIN для другого предприятия, вы можете использовать один из этих вариантов для поиска номера. Просто убедитесь, что ваш собственный EIN в безопасности. Сообщайте это число только ограниченному кругу людей — кредиторам, потенциальным поставщикам, банкирам и т. Д.Вы должны охранять EIN своего бизнеса так же, как и свой номер социального страхования.

Как изменить или отменить EIN

После того, как вы получите EIN для своей компании, этот идентификационный номер налогоплательщика останется с вашей компанией в течение всего срока ее службы. Однако в некоторых ситуациях вам может потребоваться новый идентификационный номер налогоплательщика.

Вот когда вам нужно будет подать заявку на новый EIN:

Вы впервые регистрируетесь или меняете свое предприятие

Вы покупаете существующий бизнес или наследуете бизнес

Ваш бизнес становится дочерняя компания другой компании

Вы являетесь индивидуальным предпринимателем и подлежите процедуре банкротства

Вы являетесь индивидуальным предпринимателем и учредили пенсионный план, план участия в прибыли или пенсионный план

Вы получаете новый устав от государственного секретаря вашего штата

В вашу структуру собственности произошли изменения

В IRS есть подробный список ситуаций, когда вам нужен новый EIN.Новый EIN заменяет ваш старый EIN, поэтому, как только вы получите новый налоговый идентификатор, вы сможете использовать его в налоговых декларациях и других деловых документах, которые будут продвигаться вперед.

Как только ваша компания получает EIN, IRS технически не может «отменить» налоговый идентификатор. Даже если вы закроете свой бизнес и никогда не подадите налоговую декларацию, ни один другой бизнес никогда не получит такой же номер. Если вы когда-нибудь решите открыть свой бизнес, вы можете использовать старый номер. Если вы решите, что вам не нужен EIN, на который вы подавали заявку — возможно, потому, что вы на самом деле не начинали бизнес или потому что вы его закрыли, — тогда вы закрываете свой бизнес-счет в IRS, написав письмо.Если вы закроете свою учетную запись и в будущем откроете другой бизнес, вам понадобится новый EIN.

Часто задаваемые вопросы

1. Как получить идентификационный номер налогоплательщика для малого бизнеса?

Получить идентификационный номер налогоплательщика очень просто. После того, как вы определили свое право на участие, вы можете подать заявление на получение EIN через IRS онлайн или по почте, факсу или телефону. Этот процесс подачи заявки бесплатный. Вы также можете использовать онлайн-юридическую службу, чтобы подать заявку на EIN, но они будут взимать плату за эту услугу.

2. Идентификационный номер налогоплательщика совпадает с EIN?

Да, идентификационный номер налогоплательщика также известен как идентификационный номер работодателя или EIN.

3. Можно ли вести бизнес без EIN?

Да, в зависимости от типа бизнеса. Индивидуальные LLC и индивидуальные предприниматели не нуждаются в EIN, потому что они облагаются налогом как физические лица. Однако, если вы планируете открыть коммерческий банковский счет в качестве другого юридического лица, помимо тех, которые облагаются налогом как физические лица, EIN требуется чаще, чем нет.

4. Нужен ли мне EIN, если я работаю не по найму?

Если вы работаете не по найму и являетесь официальным индивидуальным предпринимателем, то по закону вам не нужен EIN. Однако есть ряд преимуществ получения EIN, в том числе для разделения ваших личных и деловых финансов.

Итог

Знание идентификационного номера налогоплательщика важно, но при всем внимании владельца малого бизнеса вы можете забыть или потерять свой налоговый идентификатор.

Вот что вам следует знать, если вам нужно найти EIN:

Найдите свой EIN, прежде чем вам нужно будет подавать налоги, подавать заявку на получение бизнес-кредита или открывать банковский счет для бизнеса, потому что это ускорит процесс.

Вы можете найти свой EIN в письме-подтверждении от IRS, в старых налоговых декларациях, старых заявках на ссуду, кредитном отчете по бизнесу или в документах по заработной плате.

Вы также можете позвонить в IRS, чтобы узнать свой федеральный идентификационный номер налогоплательщика.

Если вам нужно найти EIN другой компании, вы можете начать с запроса компании. Существуют также бесплатные и платные базы данных, которые помогут вам найти идентификационный номер налогоплательщика.

После того, как вы подадите заявку на EIN вашей компании, вам не понадобится новый для изменения названия компании или изменения местоположения. Однако при изменении формы собственности или структуры вашего бизнеса вам, вероятно, понадобится новый EIN от IRS.

Идентификационный номер налогоплательщика вашей компании важен для многих этапов развития бизнеса.Убедитесь, что вы сохранили этот номер, чтобы он всегда был у вас при необходимости.

Сравнить карты

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. |

Обычная годовая13.24% -19,24% Переменная годовая процентная ставка | ||

Начальная годовая процентная ставка0% начальная годовая процентная ставка за покупки в течение 12 месяцев с даты открытия счета | Начальная годовая процентная ставка0% начальная годовая процентная ставка за покупки на 12 месяцев | |

В предыдущей версии этой статьи было неверно указано, будут ли во всех кредитных отчетах предприятий отображаться EIN компании. Здесь это было исправлено.

Идентификационные номера работодателя | Налоговая служба

Идентификационный номер работодателя (EIN) также известен как федеральный налоговый идентификационный номер и используется для идентификации хозяйствующего субъекта.Как правило, компаниям нужен EIN. Вы можете подать заявку на EIN различными способами, и теперь вы можете подать заявку онлайн. Это бесплатная услуга, предлагаемая налоговой службой, и вы можете получить свой EIN сразу же . Вы должны уточнить в своем штате, нужен ли вам номер штата или чартер.

Подать заявку на EIN онлайн

Ознакомьтесь с нашим онлайн-приложением EIN в стиле интервью. Форму SS-4 заполнять не нужно! Мы задаем вам вопросы, а вы даете нам ответы.Приложение включает встроенные разделы справки, а также ключевые слова и определения с гиперссылками, поэтому отдельные инструкции не требуются. После того, как все проверки будут выполнены, вы получите свой EIN сразу после завершения. Затем вы можете загрузить, сохранить и распечатать уведомление о подтверждении. Это быстро, бесплатно и удобно!

Во всех заявках на получение EIN (по почте, факсу, в электронном виде) должно быть указано имя и идентификационный номер налогоплательщика (SSN, ITIN или EIN) действительного главного должностного лица, генерального партнера, лица, предоставляющего право, владельца или доверительного управляющего.Это физическое или юридическое лицо, которое IRS будет называть «ответственной стороной», контролирует, управляет или направляет организацию-заявитель и распоряжение ее средствами и активами. Если заявитель не является государственным учреждением, ответственной стороной должно быть физическое лицо (то есть физическое лицо), а не юридическое лицо.

Подача заявки на освобождение от уплаты налогов?

Лучше убедиться, что ваша организация создана на законных основаниях, прежде чем подавать заявку на EIN. Почти все организации подлежат автоматическому аннулированию их статуса освобожденных от налогов, если они не подали необходимую декларацию или уведомление в течение трех лет подряд.Когда вы подаете заявку на EIN, мы предполагаем, что вы зарегистрированы по закону, и отсчет времени начинается с этого трехлетнего периода.

Смена владельца или структуры

Как правило, компаниям требуется новый EIN при изменении формы собственности или структуры. Обратитесь к разделу «Нужен ли вам новый EIN?» чтобы определить, применимо ли это к вашему бизнесу.

Подтвердите свой EIN

Если вы хотите подтвердить свой EIN, см. Инструкции на странице «Утерянный или потерянный EIN».

Ежедневное ограничение идентификационного номера работодателя

Начиная с 21 мая 2012 г., чтобы обеспечить справедливое и равное отношение ко всем налогоплательщикам, Налоговая служба ограничит выдачу идентификационного номера работодателя (EIN) одним ответственным лицом в день.Это ограничение применяется ко всем запросам EIN через Интернет, по факсу или по почте. Мы приносим извинения за все неудобства, которые могут возникнуть.

Чем налоговый идентификатор отличается от корпоративного номера?

- Идентификационный номер налогоплательщика состоит из пяти различных типов номеров, включая номера социального страхования и идентификационные номера работодателя.

- Вам нужны идентификационные номера налогоплательщика, чтобы подавать налоговые декларации и платить налоги.

- Вы можете найти или подать заявку на большинство типов идентификационных номеров налогоплательщиков через IRS, при этом номера SSN являются заметным исключением.

- Эта статья предназначена для владельцев бизнеса, которые ищут правильный тип налогового идентификационного номера для ведения своего бизнеса и соблюдения требований по уплате налогов.

Идентификационные налоговые номера и корпоративные номера — это схожие понятия с некоторыми важными различиями. Идентификационный номер налогоплательщика используется для идентификации различных типов налогоплательщиков, в то время как корпоративный номер используется компаниями с ограниченной ответственностью (LLC) или другими корпорациями. Понимание различий между типами идентификационных номеров облегчает подачу налоговой декларации, поэтому продолжайте читать, чтобы узнать о различных типах идентификационных номеров, которые могут потребоваться для ведения вашего бизнеса.

Что такое идентификационный номер налогоплательщика? Идентификационный номер налогоплательщика или ИНН — это идентификационный номер, который IRS использует для выполнения налогового законодательства. Цель состоит в том, чтобы присвоить номер каждому налогоплательщику, будь то физическое или юридическое лицо. Номер каждого человека или компании уникален для них, что упрощает отслеживание правительством.

Этот номер присваивается IRS и используется предприятиями для подачи налоговых деклараций, уплаты налогов и получения разрешения на ведение других деловых операций. Когда вы впервые начинаете бизнес, вы подаете заявление на получение идентификационного номера налогоплательщика через IRS.

Ключевой вывод: IRS присваивает вашей компании идентификационный номер налогоплательщика, который вы будете использовать для подачи налоговых деклараций, уплаты налогов и проведения других деловых операций.

Что такое корпоративный номер?

Корпорации и ООО получают корпоративный номер после утверждения их учредительных документов. Этот номер эквивалентен федеральному налоговому идентификационному номеру или идентификационному номеру трудоустройства.

«Корпоративный налоговый идентификатор взаимозаменяем с EIN, который применяется и к другим организациям, кроме корпораций», — сказала Business News Daily Сельва Озелли, международный налоговый юрист и бухгалтерский консультант.

В Калифорнии, однако, корпорации получают семизначные корпоративные номера от Государственного секретаря Калифорнии или Департамента налогообложения франчайзинга, а LLC получают 12-значные корпоративные номера. Затем компания может использовать этот номер для подачи заявки на EIN. Однако в большинстве штатов корпоративный номер эквивалентен EIN.

Ключевой вывод: Корпоративные номера совпадают с федеральными налоговыми и идентификационными номерами работодателя, за исключением случаев, когда ваша компания находится в Калифорнии.

В чем разница между налоговым идентификационным номером и корпоративным номером?

Термин «идентификационный номер налогоплательщика» относится к пяти различным типам номеров, используемых для идентификации налогоплательщиков:

- Номера социального страхования

- Идентификационные номера работодателя

- Индивидуальные идентификационные номера налогоплательщиков

- Идентификационные номера налогоплательщиков для ожидающих усыновления в США

- Подготовитель Идентификационные номера налогоплательщика

Для предприятий EIN являются наиболее подходящими идентификационными номерами налогоплательщика.Это помогает правительству отслеживать налогообложение бизнеса на федеральном уровне. Индивидуальные предприниматели и ООО с одним участником могут использовать номера социального страхования в качестве идентификационного номера налогоплательщика своей компании.

Термины «корпоративный номер» и «EIN» могут использоваться как синонимы. Официальный термин, используемый IRS и другими государственными органами, — это «идентификационный номер работодателя» или «федеральный налоговый идентификационный номер».

Идентификационные номера налогоплательщика используются для федерального налогообложения и применяются как к физическим лицам, так и к предприятиям, тогда как корпоративные номера и EIN применяются только к предприятиям.

Основные выводы: Существует пять различных типов налоговых идентификационных номеров, включая идентификационные номера работодателя. Корпоративные номера и EIN считаются одинаковыми.

Типы идентификационных налоговых номеров

Пять типов налоговых идентификационных номеров выделяют широкий круг налогоплательщиков. Вот подробный обзор каждого типа.

Идентификационный номер работодателя (EIN)Его также называют «федеральным налоговым идентификационным номером» или «федеральным идентификационным номером работодателя».«EIN идентифицируют бизнес-субъекты, например номера социального страхования для предприятий.

EIN для публично торгуемых компаний и некоммерческих организаций являются общедоступной информацией. EIN для некоммерческих организаций доступны, чтобы люди и компании, делающие пожертвования в пользу некоммерческой организации, могли подтвердить, что она имеет статус освобожденной от налогов. IRS. Это хороший способ подтвердить, что некоммерческая организация правильно зарегистрирована в IRS, прежде чем делать пожертвование организации. Компании могут подать заявку на получение EIN через веб-сайт IRS.

«Компании, зарегистрированные в IRS, обычно используют идентификационный номер работодателя. для деловой идентичности «, — сказал Озелли.«EIN используется всеми другими видами бизнеса, даже если в бизнесе нет сотрудников … Бизнес-тип LLC с одним участником является исключением. Если вы являетесь единственным владельцем LLC, вам следует использовать свой номер социального страхования, а не EIN бизнеса «.

Номер социального страхования (SSN)Чтобы получить номер социального страхования, вы должны быть гражданином США или законным иностранцем. SSN — это девятизначный идентификационный номер, который имеет формат «NNN-NN-NNN». Этот номер нужен человеку, чтобы устроиться на работу и получать пособия по социальному обеспечению и другие государственные пособия.Управление социального обеспечения подчеркивает важность сохранения секретности этих номеров. Некоторые предприятия, например индивидуальные предприниматели, используют личный номер социального страхования владельца в налоговых формах, связанных с бизнесом.

«Идентификационный номер работодателя и номер социального страхования являются идентификаторами налогоплательщика», — сказал Том Уилрайт, сертифицированный бухгалтер и генеральный директор WealthAbility. «Нерезиденты США могут получить отдельный индивидуальный идентификационный номер налогоплательщика, чтобы сообщать о своем личном доходе в IRS.«

Индивидуальный идентификационный номер налогоплательщика (ITIN)Форматированный так же, как номер социального страхования, ITIN — это« номер налоговой обработки, доступный только для определенных иностранцев-нерезидентов и резидентов, их супругов и иждивенцев, которые не могут получить социальное обеспечение. номер », согласно IRS.

Идентификационный номер налогоплательщика для ожидающих усыновлений в США (ATIN)ATIN — это временный девятизначный код для тех, кто усыновляет гражданина США или постоянно проживающего ребенка в случаях, когда принимающие налогоплательщики не могут чтобы получить номер социального страхования перед подачей налоговой декларации.Это очень специфический вариант использования, и эта форма налогового идентификатора носит личный характер.

Идентификационный номер налогоплательщика (PTIN)Составители оплачиваемых налогов должны использовать PTIN в любых налоговых декларациях, которые они готовят. Вы можете подать заявку на получение этого номера онлайн или с помощью бумажной формы.

Кроме того, есть идентификационные номера налогоплательщика штата, которые используются только для отчетности штата. [Заинтересованы в поиске правильного программного обеспечения для налогового онлайн-налогообложения , которое поможет вашему малому бизнесу? Посмотрите наши обзоры и лучшие подборки.]

Ключ на вынос: Существует несколько видов идентификационных налоговых номеров. При ведении дел в качестве владельца малого бизнеса вы, скорее всего, будете использовать свой номер социального страхования, идентификационный номер работодателя или индивидуальный идентификационный номер налогоплательщика.

Где я могу найти свои идентификационные номера налогоплательщика?

Понимание различных типов идентификационных номеров налогоплательщика, доступных для вашей компании, — это первый шаг. Также важно знать, какие документы требуются и где вы можете получить доступ к этой информации.

Номер социального страхования

Вы можете найти свой SSN на своей карточке социального страхования. Вы должны предоставить это в нескольких важных документах, таких как форма W-2, налоговые декларации и банковские заявки.

Если вы потеряли свою карту и не можете вспомнить свой номер, вы можете заполнить онлайн-заявку на получение карты социального обеспечения, которую вы можете распечатать и сдать в местный офис социального обеспечения вместе с соответствующими документами. Если вы хотите проверить свой SSN онлайн, вы можете настроить свою учетную запись Администрации социального обеспечения, если вы предоставите соответствующую идентификацию.

Идентификационный номер работодателя

IRS присваивает ваш EIN. Чтобы получить его, вам необходимо заполнить и подать форму SS-4. Вы можете заполнить форму онлайн, по почте, факсу или по телефону, если ваш бизнес начинался за пределами США.

Индивидуальный идентификационный номер налогоплательщика

Чтобы подать свой ITIN, отправьте заполненную форму W-7, удостоверение личности и любые документы иностранного государства в IRS по этому адресу:

Internal Revenue Service Austin Service Center ITIN Operation P .O. Box 149342 Austin, TX 78714-9342

. Вы также можете подать заявку на получение ITIN лично через программу сертифицирующих агентов, уполномоченную IRS, или обратиться в местный центр помощи налогоплательщикам IRS, чтобы IRS отправило вам ваш ITIN по почте.

Идентификационный номер налогоплательщика для ожидающих усыновлений в СШАВы можете получить свой ATIN, заполнив форму W-7 A. Вы также можете получить это заявление лично в офисе IRS или по телефону 1-800-829-3676.

Идентификационный номер налогоплательщикаВы можете получить свой PTIN онлайн . Вы также можете подать форму W-12, обработка которой займет от четырех до шести недель.

Ключ на вынос: Вы можете получить большинство типов налоговых идентификационных номеров в IRS. Однако у Social Security есть своя собственная система, которую вы можете использовать онлайн или лично, чтобы найти свой SSN.

Идентификационные номера налогоплательщика: почему они важны и как его получить

Идентификационный номер налогоплательщика представляет собой строку цифр, которую IRS использует, чтобы отличить ваш бизнес от других 28 миллионов малых предприятий в США.

Но это не однозначный номер. Несколько различных типов идентификационного номера могут выполнять роль налогового идентификатора вашего бизнеса.

Вот как узнать, нужен ли вам идентификационный номер налогоплательщика, как его получить и какие типы доступны.

Что такое идентификационный номер налогоплательщика?

«Идентификационный номер налогоплательщика» — также известный как ИНН — это термин, используемый IRS для обозначения любого типа номера, который вы используете для идентификации своей компании.

Этот номер можно использовать для подачи налоговой декларации. Кроме того, вам понадобится идентификационный номер налогоплательщика, чтобы открыть бизнес-счет или получить ссуду в банке.

Нужен ли мне идентификационный номер налогоплательщика?

Если вы управляете индивидуальным предприятием без сотрудников или отдельным лицом LLC, вам не нужен идентификационный номер налогоплательщика для подачи налоговой декларации.

Всем другим бизнес-структурам, включая любые компании с сотрудниками, нужны идентификационные номера налогоплательщика для подачи налоговой декларации.

И, как уже упоминалось, вам понадобится идентификационный номер налогоплательщика для коммерческих банковских операций.

Почему вы должны получить идентификационный номер налогоплательщика сейчас

Даже если вам сейчас не нужен идентификационный номер налогоплательщика для подачи налоговой декларации (например,g., в настоящее время у вас нет сотрудников), в ваших интересах получить его, как только вы начнете бизнес. Лучше всего подать заявку на EIN.

Почему спешка? Получение EIN бесплатно, не требует много времени и усилий. Это дает вам возможность развивать свой бизнес в будущем. Когда вы в конечном итоге решаете, что пора открыть счет в банке, нанять сотрудников или реструктурировать свой бизнес, у вас все готово. Получение идентификационного номера налогоплательщика сейчас сэкономит вам шаг позже, когда ваши руки будут заняты, помогая вашему бизнесу расти.

Нужна помощь в настройке ИНН? Пусть BenchTax позаботится о самых важных вещах. Налоговый эксперт возьмет на себя тяжелую работу, так что вы сможете сосредоточиться на своем бизнесе. Подробнее .

Три типа идентификационного номера налогоплательщика

Возможно, у вас уже есть идентификационный номер налогоплательщика, но вы даже не знаете его.

Существует три типа идентификационных номеров, которые могут служить вашей идентификацией для налоговых целей:

Либо ваш SSN, либо ITIN может служить вашим идентификационным номером налогоплательщика.И SSN, и ITIN имеют дополнительные возможности помимо отслеживания вашего бизнеса.

Однако EIN необходим, если вы хотите нанимать сотрудников. Вот как выбрать, какой идентификационный номер налогоплательщика вам подходит.

SSN как идентификационный номер налогоплательщика

SSN — это наиболее распространенный вид личного идентификационного номера в США. Только граждане США, постоянные жители и работающие жители не иммигранты могут получить SSN.

Вам нужен SSN для номера:

- открыть лицевой счет в банке

- принять на работу

- оформить паспорт

- подать заявку на получение федеральной студенческой ссуды

- подать заявление на получение льгот по программе Medicare и социального обеспечения

- ходатайствовать о государственной помощи, например о страховании от безработицы

- проверьте свой кредитный рейтинг

Как получить SSN

Администрация социального обеспечения США (SSA) предоставляет SSN.Чтобы получить его, посетите местный офис SSA.

Чтобы подать заявку на получение SSN, вам понадобится как минимум свидетельство о рождении в США или паспорт США.

Plus, если он у вас есть, вы также должны предоставить водительские права США или другое удостоверение личности государственного образца.

Если вы не можете получить эти документы, вы можете предоставить SSA:

- карточка медицинского страхования

- Военный билет США

- школьный билет

- Постановление об усыновлении

- полис страхования жизни

- документ о браке (в случае изменения фамилии)

Вы можете предоставить ксерокопию любого из этих документов, но она должна быть проверена агентством, выдавшим ее.

Остались вопросы? У SSA есть дополнительная информация об идентификационных документах SSN.

Использование вашего SSN в качестве идентификационного номера налогоплательщика

Если вы управляете индивидуальным предприятием без сотрудников или индивидуальным ООО, ваш SSN по умолчанию используется в качестве вашего идентификационного номера налогоплательщика.

Уже используете свой SSN для подачи налоговой декларации? Мы рекомендуем подать заявку на EIN. Он заранее подготовит вас на случай, если вы решите нанять сотрудников или изменить структуру своего бизнеса.

ITIN в качестве идентификационного номера налогоплательщика

Если вы не имеете права на получение SSN, IRS может вместо этого предоставить вам ITIN.

Обычно вы можете получить ITIN, если ваш номер:

- иностранец-нерезидент

- иностранец, постоянно проживающий в США

- иждивенец или супруга гражданина США или иностранца-резидента

- иждивенец или супруг / а держателя визы, не являющейся иностранцем

Вы можете использовать ITIN только для целей налоговой отчетности. ITIN нельзя использовать для:

- получить разрешение на работу в США

- получают пособие по социальному обеспечению

- имеют право на иждивенца для получения налоговой льготы на заработанный доход

Как получить ИНН

Чтобы получить ITIN, вам необходимо подать форму IRS W-7, заявление на получение индивидуального идентификационного номера налогоплательщика IRS.

В форме W-7 вы должны предоставить:

- текущее имя и имя при рождении (если различаются)

- дата рождения

- место рождения

- Документы, удостоверяющие личность, такие как паспорт, водительские права или удостоверение личности государственного образца (оригинал или заверенные копии)

- иностранный статус или иммиграционные документы (оригиналы или заверенные копии)

Вы можете отправить форму W-7 лично или по почте. IRS предоставляет личные адреса и почтовые адреса.

Использование вашего ITIN в качестве идентификационного номера налогоплательщика

Хотя вы можете использовать свой ITIN для подачи налоговой декларации для своего индивидуального предпринимателя или LLC, мы рекомендуем получить EIN. Вам не нужно быть гражданином США, чтобы получить EIN, и он может принести вам пользу в будущем по мере расширения вашего бизнеса.

EIN в качестве идентификационного номера налогоплательщика

Хотя это называется «идентификационный номер работодателя», вам не обязательно иметь сотрудников, чтобы получить EIN. Фактически, вам лучше получить EIN, прежде чем нанимать сотрудников — это быстро и легко, и как только вы решите привлечь сотрудников, у вас уже будет все необходимое для этого.

Для подачи налоговой декларации вам потребуется EIN, если ваш бизнес:

- ИП с сотрудниками

- ООО с сотрудниками

- партнерство, с сотрудниками или без них

- Корпорация, с сотрудниками или без них

Как правило, вам также нужен EIN для:

- открыть счет в коммерческом банке

- подать заявку на бизнес-кредит

- получить бизнес-лицензию или разрешение

- отчитываться и платить федеральные налоги на заработную плату

Как получить EIN

Получить EIN можно быстро и относительно просто.Ознакомьтесь с нашей статьей о том, как получить EIN.

Чем может помочь Bench

Обратитесь к профессионалу и уверенно внесите изменения в свой бизнес. С премиальной подпиской Bench вы получаете доступ к неограниченным консультациям по запросу с нашими штатными налоговыми специалистами. Это эксперты с реальным опытом, которые помогут вам в принятии решений. Если вы планируете серьезную реорганизацию своей бизнес-структуры или хотите получить совет о том, как минимизировать ваши налоговые счета, нет вопросов, слишком больших или слишком маленьких для них.Выйдите за рамки результатов поиска Google с помощью персонализированных ответов и идей, чтобы вывести свой бизнес на новый уровень. Учить больше.

Внесение изменений в ваш идентификационный номер работодателя (EIN)

Имейте в виду, что не думайте, что он высечен на камне только потому, что у вас есть EIN — бывают случаи, когда вам может потребоваться изменить EIN. Есть и другие случаи, когда ваш EIN может остаться прежним, но вам все равно нужно будет уведомлять IRS об изменениях в вашем бизнесе.

Если у вас есть EIN, вам необходимо связаться с IRS в том случае, если:

- вы меняете название своей компании *

- вы меняете юридический адрес *

- ваш бизнес переходит в собственность

- изменения в команде управления вашим бизнесом

- ваш бизнес меняет типы сущностей *

* В этих обстоятельствах ваш EIN не меняется, но необходимо уведомить IRS

Если вы не уверены, нужно ли вам уведомлять IRS об изменении, посетите их страницу об изменениях EIN.

Как уведомить IRS об изменении названия компании или адреса

Вы можете сообщить IRS об изменении названия вашей компании и / или адреса при подаче налоговой декларации. То, как вы это делаете, зависит от типа налоговых форм, которые вы заполняете.

Как уведомить IRS об изменении типа хозяйствующего субъекта