подача декларации через сайт ФНС

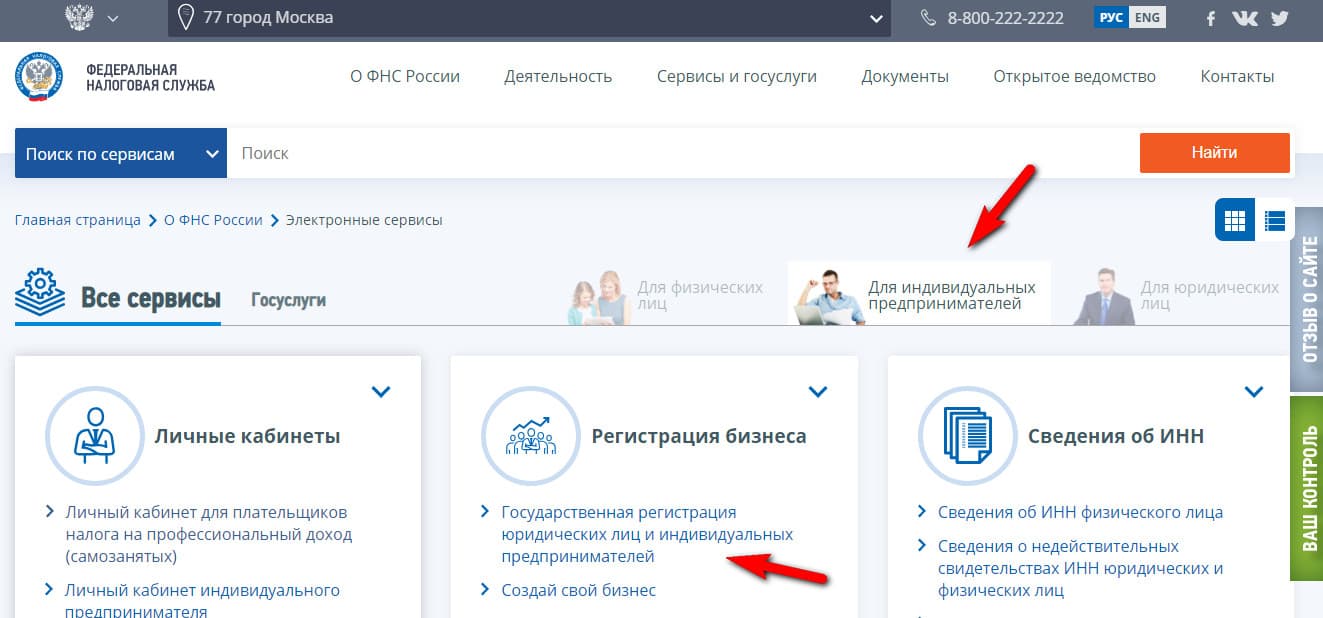

ИП может получить доступ к «Личному кабинету индивидуального предпринимателя» различными способами: используя логин и пароль личного кабинета, авторизовавшись с аккаунтом «Госуслуг», либо с помощью квалифицированной электронной подписи.

Регистрация и авторизация

Доступ к «Личному кабинету» налоговой могут получить все налогоплательщики: индивидуальные предприниматели, физические лица и организации.

Если налогоплательщик уже имеет доступ к личному кабинету в качестве физического лица, то последовательность действий для него будет такая:

Регистрация с помощью КЭП

ИП может получить доступ к личному кабинету с помощью КЭП. Для этого нужно выполнить следующий порядок действий:

Авторизация

в личном кабинете индивидуального предпринимателя, используя логин и пароль от кабинета для физических лиц.

Заполнение реквизитов

ИП: ОГРНИП и e-mail.

После регистрации в системе, будут доступны не все функции. Чтобы снять ограничения, необходимо будет использовать КЭП — квалифицированную электронную подпись.

2

Подключить токен — носитель электронной подписи — к компьютеру.

3

Установить вспомогательное ПО и произвести дополнительные настройки.4

Выбрать сертификат и войти в личный кабинет.

5

С помощью КЭП подписать «Соглашение об открытии доступа».

6

Заполнить все запрашиваемые данные, включая ОГРНИП и e-mail и нажать «Далее».

7

Активировать личный кабинет по ссылке, которая придёт на электронную почту.

После этих действий откроется полный доступ к действиям в личном кабинете. Для работы с токенами и смарт-картами JaCarta, необходимо установить JC-WebClient не ранее 4.2.0 версии, подключить носитель и выбрать сертификат для входа в личный кабинет.

Возможности личного кабинета на 2020 год

ФНС предоставляет личный кабинет для того, чтобы налогоплательщики могли получать сведения, относящиеся к имуществу, налогам, задолженности и штрафам в электронном формате.

Удобство сервиса заключается в том, что им можно пользоваться с компьютера, планшета и телефона везде, где есть доступ к интернету. В личном кабинете индивидуальные предприниматели могут:

На сайте есть калькулятор, который поможет рассчитать сумму платежей при той или иной системе налогообложения. Эта функция полезна, когда перед предпринимателем стоит выбор между разными системами налогообложения.

В личном кабинете ФНС ИП может запросить информацию о контрагентах, тем самым проверив их перед дальнейшей работой. Сведения предоставляются из ЕГРЮЛ, ЕГРИП, РДЛ, ЕРСМСП, РАФП, ЕГРН.

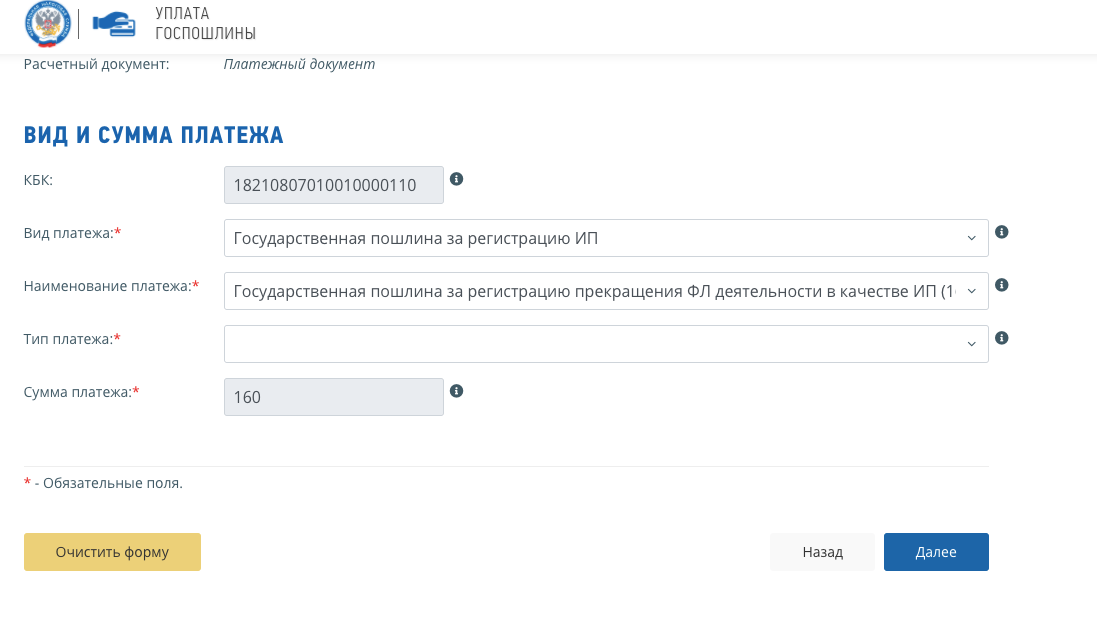

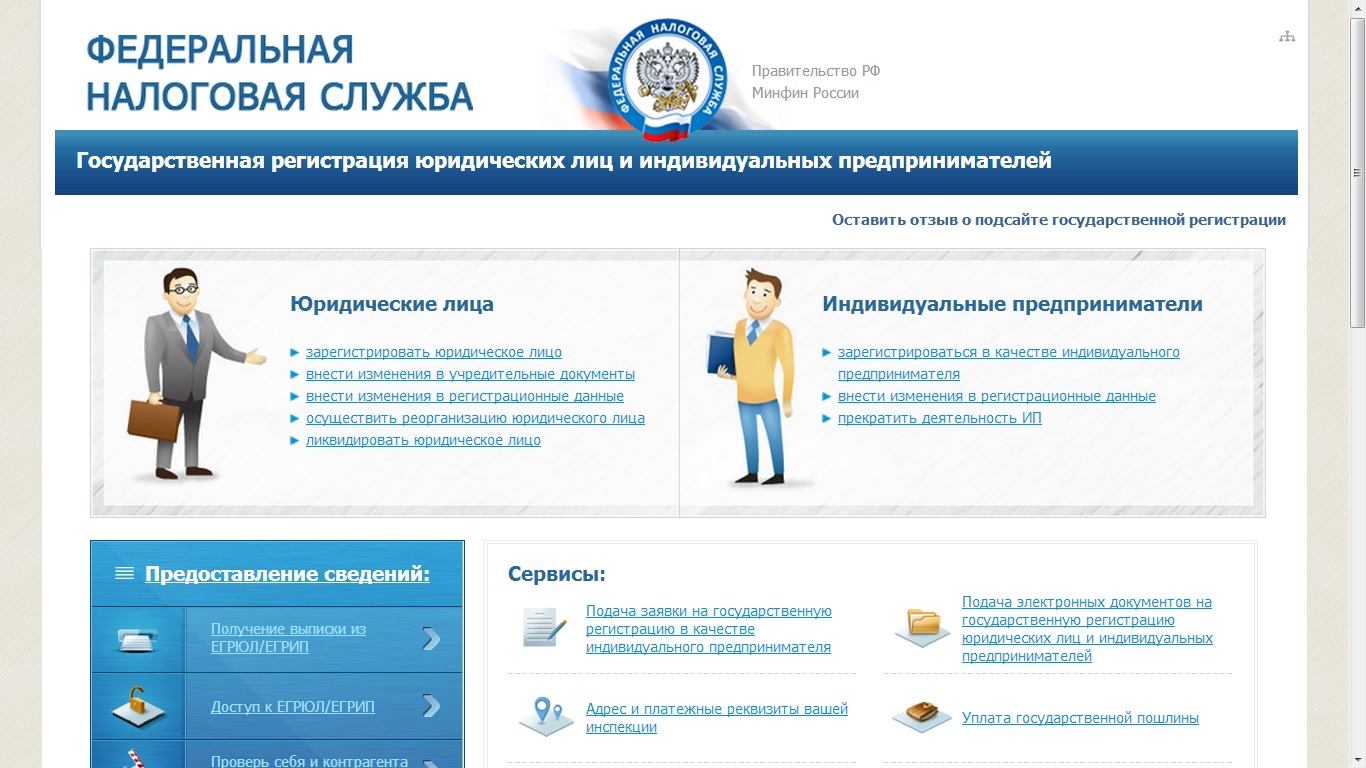

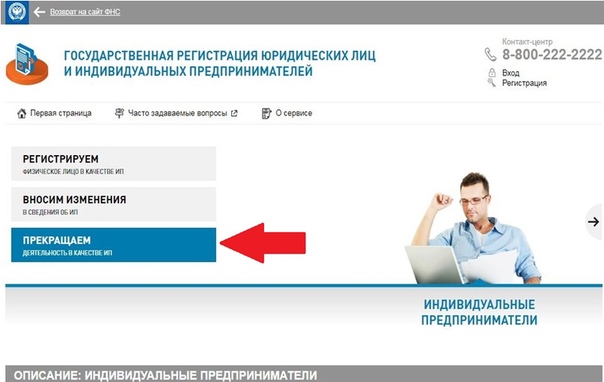

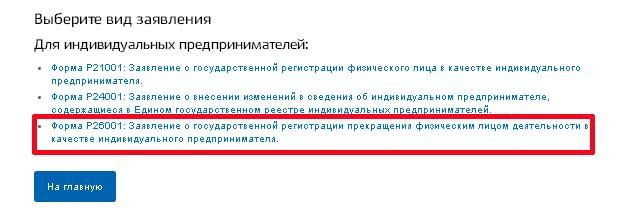

Также в личном кабинете nalog.ru налогоплательщик может заполнить форму Р26001 на закрытие ИП и оплатить госпошлину.

Личный кабинет ИП

Личный кабинет ИП на сайте ФНС предоставляет предпринимателям множество функций, которые позволят сэкономить время на взаимодействие с налоговой.

Перерегистрировать ККТ на nalog.ru | СБИС Помощь

Перерегистрировать ККТ на nalog.ruПеререгистрируйте ККТ, если изменились данные о кассе или ее владельце. Это нужно сделать в течение одного рабочего дня, следующего за днем изменения сведений или во время замены ФН. Перерегистрацию можно выполнить на сайте налоговой инспекции — в этом случае изменения нужно будет перенести в СБИС. Также вы можете перерегистрировать ККТ прямо в личном кабинете СБИС.

В каких случаях требуется перерегистрация:

- изменилось наименование компании, фамилия, имя или отчество индивидуального предпринимателя;

- изменился адрес установки ККТ;

- изменилась сфера применения или режима работы ККТ;

- сменился ОФД;

- заменен ФН.

Налоговый орган проверит информацию и в течение 10 рабочих дней создаст новую электронную карточку регистрации ККТ.

Для перерегистрации потребуются:

Убедитесь, что на ПК установлены драйверы для носителей электронной подписи и СКЗИ. Для юридических лиц и ИП порядок перерегистрации отличается.

Юридическое лицо

Индивидуальный предприниматель

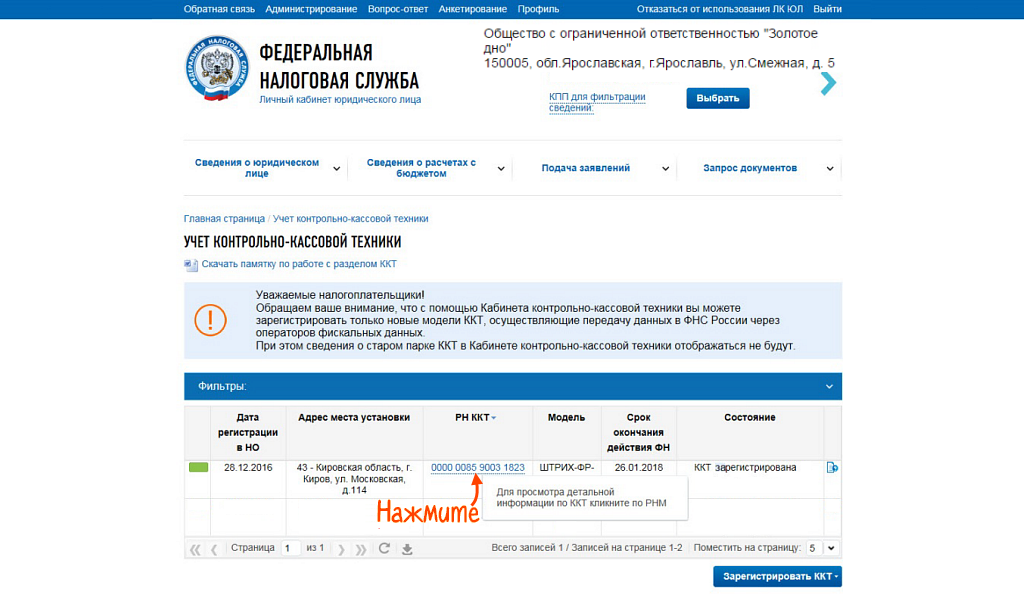

- В личном кабинете налогоплательщика перейдите в раздел «Учет контрольно-кассовой техники».

- В списке найдите ККТ, которую нужно перерегистрировать, и нажмите ее регистрационный номер (РН ККТ).

- В открывшемся окне выберите «Перерегистрировать».

- Выберите причину перерегистрации, укажите новые сведения о ККТ. Если причина перерегистрации «замена ФН», укажите сведения из отчета о закрытии архива предыдущего накопителя и из отчета об изменениях параметров регистрации.

На заметку!

Важно правильно указать все сведения о ККТ. Закон квалифицирует ошибки как «передачу в ФНС заведомо ложных сведений», а это грозит административным штрафом.

Нажмите «Подписать и отправить».

- Убедитесь, что статус ККТ изменился на «ККТ перерегистрирована».

- Авторизуйте в ЛК ФНС ИП.

- Выберите «Мои кассы».

- Выберите ККТ, которую хотите перерегистрировать.

- Нажмите «Перерегистрировать».

- Пройдите мастер перерегистрации: выберите причину, укажите новые сведения о ККТ. Если причина — «замена ФН», укажите сведения из отчета о закрытии архива предыдущего накопителя и из отчета об изменениях параметров регистрации.

- Нажмите «Подписать и отправить».

- Убедитесь, что статус ККТ изменился на «ККТ перерегистрирована».

Касса перерегистрирована. Если вы перерегистрировали кассу из-за смены адреса, перенесите ККТ в другую точку продаж. Если точки продаж еще нет в СБИС — создайте ее.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Перечень документов, представляемых в налоговый орган после завершения процесса ликвидации юридического лица

Внимание! Документы представляются в налоговый орган после завершения процесса ликвидации юридического лица.1. Заявление о государственной регистрации юридического лица в связи с его ликвидацией по форме N 15016.(См. требования к оформлению формы N Р15016, образцы заполнения формы).

Внимание! Документы представляются в налоговый орган после завершения процесса ликвидации юридического лица.1. Заявление о государственной регистрации юридического лица в связи с его ликвидацией по форме N 15016.(См. требования к оформлению формы N Р15016, образцы заполнения формы).(См. образцы баланса, образцы протоколов об утверждении (промежуточного, окончательного) ликвидационного баланса).

Внимание! С 01.01.2019 государственная пошлина не уплачивается в случае направления в регистрирующий орган документов в форме электронных документов через сайт ФНС России, Единый портал государственных и муниципальных услуг, МФЦ или нотариуса.О применении льготы по государственной пошлине см.:

— письма

4. Документ, подтверждающий представление в территориальный орган Пенсионного фонда РФ сведений в соответствии с:- пп.

1 — 8 п. 2 ст. 6 и п. 2 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».Внимание! В случае, если документ, подтверждающий представление в территориальный орган ПФР сведений, не представлен заявителем, указанный документ (содержащиеся в нем сведения) предоставляется по межведомственному запросу налогового органа соответствующим территориальным органом ПФ РФ в электронной форме в порядке и сроки, которые установлены Правительством РФ;- ч. 4 ст. 9 Федерального закона от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».5. Определение арбитражного суда о завершении конкурсного производства (при ликвидации юридического лица в случае применения процедуры банкротства).

1 — 8 п. 2 ст. 6 и п. 2 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».Внимание! В случае, если документ, подтверждающий представление в территориальный орган ПФР сведений, не представлен заявителем, указанный документ (содержащиеся в нем сведения) предоставляется по межведомственному запросу налогового органа соответствующим территориальным органом ПФ РФ в электронной форме в порядке и сроки, которые установлены Правительством РФ;- ч. 4 ст. 9 Федерального закона от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».5. Определение арбитражного суда о завершении конкурсного производства (при ликвидации юридического лица в случае применения процедуры банкротства).Открыть полный текст документа

На 77% больше индивидуальных предпринимателей прекратили работу в марте

За март 2020 г. в России стало почти на 67 000 индивидуальных предпринимателей меньше, свидетельствуют данные Федеральной налоговой службы (ФНС). Это на 77% больше, чем число предпринимателей, прекративших работу в марте 2019 г. Всего сейчас зарегистрировано 3,9 млн таких людей.

в России стало почти на 67 000 индивидуальных предпринимателей меньше, свидетельствуют данные Федеральной налоговой службы (ФНС). Это на 77% больше, чем число предпринимателей, прекративших работу в марте 2019 г. Всего сейчас зарегистрировано 3,9 млн таких людей.

Резкое сокращение предпринимателей началось именно в марте. За два предыдущих месяца прекратили работу чуть больше 118 000 индивидуальных предпринимателей, что практически соответствует данным 2019 г. Новых предпринимателей в марте, напротив, появилось на 13,4% меньше, чем в марте 2019 г. (119 000 новых предпринимателей).

После ввода режима самоизоляции 42% индивидуальных предпринимателей временно приостановили работу, показал опрос Online Market Intelligence (OMI), проведенный 15 апреля по просьбе «Ведомостей». Еще 41% признался, что работать стало сложнее. 10% сказали, что не почувствовали изменений, и только 7% ответили, что им стало легче работать в кризис.

По российским законам индивидуальные предприниматели – занятые люди, объяснял представитель департамента труда и социальной защиты населения Москвы. Индивидуальный предприниматель, чтобы его признали безработным, сначала должен официально прекратить деятельность. Ему надо представить свидетельства о постановке на учет как индивидуального предпринимателя и снятии с учета, говорит представитель департамента. Если органы занятости в течение 10 дней с подачи заявления не могут найти соискателю подходящую работу, заявитель признается безработным и на 11-й день ему назначается пособие по безработице.

Индивидуальный предприниматель, чтобы его признали безработным, сначала должен официально прекратить деятельность. Ему надо представить свидетельства о постановке на учет как индивидуального предпринимателя и снятии с учета, говорит представитель департамента. Если органы занятости в течение 10 дней с подачи заявления не могут найти соискателю подходящую работу, заявитель признается безработным и на 11-й день ему назначается пособие по безработице.

Прекращение деятельности индивидуальных предпринимателей и особенно такое ускоренное – негативный сигнал для экономики, это значит, что они не видят благоприятных перспектив, говорит профессор кафедры труда и социальной политики РАНХиГС Александр Щербаков. В марте в России уже начиналась эпидемия коронавируса и это успело сказаться на индивидуальных предпринимателях, объясняет он. Предприниматели видели сокращение спроса, поняли, что не смогут обеспечить свой бизнес, считает Щербаков. Мартовская статистика еще не может отражать реакцию на коронавирус и режим самоизоляции, спорит директор Центра трудовых исследований Высшей школы экономики Владимир Гимпельсон. По данным ФНС, общее число индивидуальных предпринимателей с начала года сократилось лишь на 0,1%. Чтобы эпидемия сказалась на рынке труда и попала в статистику ФНС, должно пройти больше времени, считает он. Хотя в итоге самоизоляция может привести к сокращению занятости и ликвидации индивидуальных предпринимателей, говорит Гимпельсон.

По данным ФНС, общее число индивидуальных предпринимателей с начала года сократилось лишь на 0,1%. Чтобы эпидемия сказалась на рынке труда и попала в статистику ФНС, должно пройти больше времени, считает он. Хотя в итоге самоизоляция может привести к сокращению занятости и ликвидации индивидуальных предпринимателей, говорит Гимпельсон.

Уже в начале марта был спад продаж, рассказывает индивидуальный предприниматель, владелец фитнес-клубов в Подмосковье Роман Астапов. Продажи сильно просели еще до предписания закрыть все фитнес-клубы. Но о ликвидации Астапов не думает, это могут сделать те индивидуальные предприниматели, у которых нет сотрудников, объясняет он. По Трудовому кодексу, о ликвидации компании нужно предупредить сотрудников за два месяца, выплачивая в это время зарплату, а при увольнении выплатить еще один оклад.

Еще одной причиной ликвидации ИП может быть переход их в самозанятость, считает индивидуальный предприниматель, занимающийся антимонопольным консалтингом, Вадим Новиков. По данным ФНС, шестая часть самозанятых раньше была индивидуальными предпринимателями. Индивидуальные предприниматели платят 6% с доходов, или с доходов за вычетом расходов по ставке 15%. Для самозанятых ставка – 4–6% в зависимости от того, кому оказаны услуги или продан товар: человеку или компании. Данных об изменении числа самозанятых еще нет. «Ведомости» ожидают ответа представителя ФНС.

По данным ФНС, шестая часть самозанятых раньше была индивидуальными предпринимателями. Индивидуальные предприниматели платят 6% с доходов, или с доходов за вычетом расходов по ставке 15%. Для самозанятых ставка – 4–6% в зависимости от того, кому оказаны услуги или продан товар: человеку или компании. Данных об изменении числа самозанятых еще нет. «Ведомости» ожидают ответа представителя ФНС.

Что делать с кассой при закрытии ИП: как снять онлайн-кассу с учета в налоговой

Нередко предприниматель задается вопросом, как закрыть онлайн-кассу при закрытии ИП? Что будет, если при закрытии ИП не списать кассу с регистрации в ФНС?

Снятие с регистрации кассы требуется не только, если деятельность прекращена, но и при продаже устройства, его хищении или потере. Как вообще происходит снятие кассы с регистрационного учета? Изначально, вся процедура по снятию с учета онлайн кассы была конкретизирована № 54 ФЗ (статье 4.2). Временные рамки снятия с учета онлайн-кассы не прописаны законодательством, однако отмечен момент, если касса продается или передается другому предпринимателю в пользование, а также в случае потери или кражи кассы – следует обратиться в налоговую службу в течение одного рабочего дня.

Как снять с учета онлайн-кассу? Два простых способа:

- обратиться в налоговую службу онлайн через личный кабинет налогоплательщика на сайте ФНС;

- лично посетить любое отделение налоговой инспекции.

При обращении в ФНС, налогоплательщик должен заполнить заявление о снятии кассы с регистрационного учета, которое должно содержать:

- ФИО владельца кассы;

- ИНН владельца кассы;

- полное наименование онлайн кассы;

- заводской номер онлайн кассы, который применялся при регистрации в ФНС;

- информацию о хищении или утрате онлайн кассы (если такое бывало).

д.), и дату снятия контрольно-кассового устройства с учета. При этом если карточка была получена в электронном виде, налогоплательщик всегда может обратиться в налоговую службу за бумажной версией документа.

д.), и дату снятия контрольно-кассового устройства с учета. При этом если карточка была получена в электронном виде, налогоплательщик всегда может обратиться в налоговую службу за бумажной версией документа.

Помимо заявления о снятии с учета онлайн кассы в ФНС, следует направить и отчет о закрытии фискального накопителя, который обязателен во всех случаях, за исключением ситуаций: хищения онлайн кассы; неисправности из-за заводского брака; отсутствия технической возможности формирования отчета. При этом наличие технической неисправности необходимо документально подтвердить.

Следует отметить, что для предпринимателей, которые могут работать в офлайн режиме, без оперативной передачи фискальной информации ОФД, необходимо сохранить информацию со всех фискальных документов и передать ее в электронном виде в ФНС вместо отчета о закрытии накопителя.

Нужно ли снимать кассу с учета?

Итак, снятие кассы с регистрации является достаточно простым, но вместе с тем затратным по времени процессом. Следует ли снимать кассу с учета в налоговой службе, если предпринимательская деятельность уже прекращена?

Следует ли снимать кассу с учета в налоговой службе, если предпринимательская деятельность уже прекращена?

В поправках №54-ФЗ, внесенных в 2018, имеется пункт, согласно которому при завершении предпринимательской деятельности ФНС снимает контрольно-кассовую технику с регистрационного учета самостоятельно, в одностороннем порядке. При этом, необходимость предоставления заявления и отчета о закрытии накопителя не отмечена в законодательстве. Проще говоря, теперь индивидуальный предприниматель может просто закрыть ИП, а ФНС автоматически снимет с учета его контрольно-кассовую технику. Данная поправка была принята в июле 2018 года, и направлена на улучшение условий для налогоплательщиков и сокращение бумажной волокиты. Однако эксперты все еще рекомендуют снимать кассы с учета через заявление, для подстраховки.

Запись в налоговую инспекцию онлайн через интернет в 2021 году

Для упрощения обращений граждан в налоговую службу были созданы онлайн-сервисы. Данные сервисы существенно улучшают жизнь налогоплательщиков и позволяют избежать долгого стояния в очередях. Теперь также можно осуществить запись в налоговую инспекцию онлайн через интернет.

Данные сервисы существенно улучшают жизнь налогоплательщиков и позволяют избежать долгого стояния в очередях. Теперь также можно осуществить запись в налоговую инспекцию онлайн через интернет.

Государством предусмотрено два способа подачи онлайн заявки на посещение налоговой службы. Схема обращения простая. Для ее реализации не потребуются специальные знания и навыки.

Как записаться на прием в налоговую инспекцию онлайн

На прием записаться можно посредством обращения к сайту ФНС или Госуслуг.

В первом варианте пользователь переходит по ссылке order.nalog.ru. От него потребуют внесения личной информации и цели обращения. Налогоплательщику будет предложено несколько вариантов для посещения в ближайшие две недели. После выбора необходимой даты рекомендуется распечатать талончик.

Записаться на прием можно также через портал Госуслуги. Для этого придется пройти предварительную регистрацию, которая предполагает внесение всех личных данных клиента. Далее осуществляется переход в раздел «Налоги и финансы», где и нужно выбрать необходимую услугу из выпадающего списка. После подтверждения заявки в назначенное время нужно явиться в налоговую службу.

После подтверждения заявки в назначенное время нужно явиться в налоговую службу.

Регистрация заявки на посещение налоговой обладает несколькими преимуществами. К примеру, клиент сможет существенно сэкономить личное время. У него не будет необходимости стоять в очереди. Запись осуществляется непосредственно к тому специалисту, который занимается решением конкретных вопросов. На сайтах реализована функция многоуровневой проверки. Заполнить заявление онлайн намного проще, ведь существуют специальные подсказки.

Процедура обращения

На официальном сайте также представлены подробные инструкции. С ними рекомендуется ознакомиться предварительно и только после этого записываться на прием. Инструкции содержат перечень необходимых бумаг и справок, которые необходимо взять с собой. В процессе записи в налоговую службу онлайн следует учитывать следующие нюансы процесса:

- Инспектор планирует свое время на ближайшие две недели. Запись будет произведена на тот день, когда он может принять очередного посетителя.

- Одному оицу разрешается зарегистрировать онлайн не более трех визитов в течение 14 дней. При этом они должны касаться решения одного и того же вопроса.

- Дополнительно в терминале можно получить талон на посещение налоговой в течение одного дня. Такая необходимость возникает, если требуется решить сразу несколько вопросов.

- Раньше достаточно часто возникала ситуация, когда человек приходил в службу, а инспектор был занят. Посредством онлайн заявки можно получить полную уверенность в том, что встреча состоится.

- Клиент может опоздать на встречу на десять минут. В противном случае его визит будет полностью отменен и отмечен, как несостоявшийся.

Запись в налоговую через сайт ФНС

На официальном сайте есть специальная форма, посредством заполнения которой удастся оформить заявку на визит в налоговую службу. Второй вариант – Госуслуги. Налогоплательщик выбирает способ, который кажется ему более удобным и практичным. Среди дополнительных преимуществ следует отметить отсутствие необходимости прохождения регистрации.

Схема записи в налоговую службу посредством использования сайта ФНС:

- В поисковой строке любого браузера потребуется ввести электронный адрес order.nalog.ru.

- Далее пользователю предлагается страница, на которой детально описаны условия работы с сервисом. С ними потребуется детально ознакомиться и только после этого нажать кнопку «Да, согласен».

- Перед пользователем будет интерактивная форма. В нее потребуется внести всю личную информацию и нажать кнопку «Далее».

- Потребуется также выбрать регион проживания и отделение налоговой службы, которое находится ближе всего к дому. Дополнительно указывается также причина обращения в данный государственный орган.

- Пользователю на выбор будет предложено несколько дат и отрезков времени, в которые будет свободен специалист. Не следует забывать о том, что инспекторы имеют узкую специализацию. Именно поэтому следует точно указать причину запроса.

- Результат работы – талончик с указанием времени встречи.

Также на нем будет написан контактный номер налоговой службы. Для удобства его рекомендуется распечатать.

Также на нем будет написан контактный номер налоговой службы. Для удобства его рекомендуется распечатать.

Налогоплательщик должен понимать, что в указанное время ему обязательно быть в налоговой. Напоминание о встрече будет приходить на номер телефона или электронный ящик, которые были указаны при регистрации. Получить консультацию по одной услуги можно не чаще, чем три раза в течение 14 дней. В противном случае программа не даст зарегистрировать заявку в электронном виде.

Запись в ИФНС через Госуслуги

Для удобства общения с различными государственными инстанциями специально был создан портал Госуслуги – gosuslugi.ru. Он плотно взаимодействует с официальным сайтом налоговой службы – nalog.ru. Однако есть определенное количество манипуляций, которые начинаются на одном портале, а заканчиваются на другом. На Госуслугах перед подачей заявки потребуется зайти в личный кабинет или создать его. Учетная запись сохраняется. К ней клиент может произвести обращение в любой удобный момент времени.

Схема регистрации времени посещения налоговой службы в рамках решения необходимого вопроса:

- Предварительная регистрация или авторизация на сайте gosuslugi.ru;

- Для выбора необходимого пункта потребуется перейти в полный каталог услуг;

- Регистрация может произвестись только в разделе «Налоги и финансы»;

- Далее потребуется выбрать интересующую услугу из выпадающего списка;

- Клиенту потребуется ознакомиться с условиями и нажать кнопку «Записаться на прием»;

- Данные должны быть первоначально заполнены при регистрации на сайте. Именно поэтому не требуется их повторное внесение;

- Выбор даты и времени из списка предложенных;

- Подтверждение желания прийти в налоговую службу в назначенное время.

Благодаря простым манипуляциям полностью отпадает необходимость долго стоять в очереди. На сегодняшний день существует возможность записаться на прием в любое отделение ФНС. Однако для этого потребуется предварительно зарегистрироваться на портале Госуслуг.

Отмена записи в налоговую

Если у вас отпала необходимость посещения налоговой инспекции, то необходимо отменить запись. Это можно сделать в личном кабинете. Необходимо в обработанных заявках найти нужную и нажать кнопку отмены. Не следует оставлять заявку активной, ведь в таком случае специалисту и другим посетителям ИФНС придется ждать, пока пройдет ваша очередь.

Преимущества электронных сервисов

Возможность удаленного обращения в налоговую службу придется по душе каждому занятому человеку. Такой процесс обладает целым рядом преимуществ для налогоплательщика:

- Существенная экономия времени. У человека нет необходимости подолгу стоять в “живой” очереди под дверями кабинета инспектора, стоять за талоном в необходимое окно или в очереди к столу информации, чтобы узнать к кому обратиться по тому или иному вопросу.

- Значительное снижение затрат на обслуживание. Для предоставления ряда сведений не потребуется идти в налоговую. К примеру, выписка из ЕГРЮЛ/ЕГРИП может быть предоставлена в электронном виде без посещения инспекции.

- Сведение к минимуму вероятности формальных ошибок. Заявление и другие необходимые документы составляются посредством специального программного обеспечения. В процессе его функционирования осуществляется несколько проверок.

Онлайн запись в налоговую – удобный сервис. Он станет полезным как предпринимателям, так и физическим лицам. Услуга помогает существенно сэкономить время и силы на решение вопроса.

1.6 / 5 ( 7 голосов )

Получить PIN-код IP | Внутренняя налоговая служба

Если мы назначили вам PIN-код защиты личности (IP-PIN), и вы его потеряли или не получили наше Уведомление CP01A с вашим новым IP-PIN-кодом, вам необходимо получить его или отправить его повторно в электронном виде. заполните свой отчет.

Мы присвоили вам IP PIN, если вы:

- Получено уведомление CP01A

- Не удалось получить IP-PIN

- Пытался подать налоговую декларацию в электронном виде, но она была «отклонена, потому что вы не указали ПИН-код IP»

Как получить свой IP-PIN через Интернет

Вы можете использовать наш онлайн-инструмент для получения IP-PIN, чтобы узнать свой текущий IP-PIN.Если у вас еще нет учетной записи на IRS.gov, вам будет предложено зарегистрировать учетную запись и подтвердить свою личность.

Если вы ранее создали онлайн-учетную запись и получили IP-PIN, перейдите в Получить IP-PIN и войдите в свою учетную запись. Вам может потребоваться повторно подтвердить свою личность из-за повышенной безопасности нашей учетной записи.

Как получить повторный ввод IP-кодаЕсли вы не можете получить свой IP-PIN в Интернете, вы можете позвонить нам по телефону 800-908-4490 для получения специализированной помощи с понедельника по пятницу, 7 a.м. — 19:00 ваше местное время (на Аляске и Гавайях указано тихоокеанское время), чтобы повторно выдать PIN-код IP. Помощник проверит вашу личность и отправит ваш IP-PIN на ваш зарегистрированный адрес в течение 21 дня.

Исключения:

- Если вы переехали с 1 января этого года, или

- Это произошло после 14 октября, и вы не подали формы 1040 или 1040 PR / SS за текущий или предыдущий год.

Если вы подпадаете под исключение и не можете получить доступ к онлайн-инструменту «Получить IP-PIN», лучшим вариантом в настоящее время является подача налоговой декларации в бумажном виде без вашего IP-PIN.

Вам нужно будет заполнить и отправить по почте бумажную налоговую декларацию без ПИН-кода IP. Мы рассмотрим ваш возврат, чтобы убедиться, что он ваш, но это может задержать получение причитающегося вам возмещения.

Существующие пользователи ПИН IP, которые хотят получить свои номера, не должны подавать заявку на новый ПИН IP с формой 15227. Процесс подачи заявки на форму 15227 предназначен только для налогоплательщиков, которые впервые участвуют в программе и еще не имеют требования ПИН IP.

Если вы подаете декларацию без присвоенного IRS IP-кода:

- Мы отклоним ваш электронный отчет , и вы не сможете подать электронное письмо

- Мы проведем дополнительную проверку вашего бумажного возврата для подтверждения вашей личности, задерживая возврат средств, который может быть причитается

Новости | Налоговая служба

окт.15 Срок продления FBAR приближается для держателей счетов в иностранных банках и финансовых учреждениях

IR-2021-196, 1 октября 2021 г. — Налоговая служба напоминает гражданам США, иностранцам-резидентам и любым местным юридическим лицам, что крайний срок продления для подачи их годового отчета по иностранным банкам и финансовым счетам (FBAR) — 15 октября, 2021.

IRS выбирает семь новых членов Консультативного комитета электронного налогового администрирования

IR-2021-195, 28 сентября 2021 г. — Налоговая служба выбрала семь новых членов Консультативного комитета по электронному налоговому администрированию (ETAAC).

Начиная с 28 октября, к заключительным письмам по налогу на наследство применяется новый пользовательский сбор в размере 67 долларов; IRS напоминает исполнителям о бесплатном варианте расшифровки стенограммы

IR-2021-194, 27 сентября 2021 г. — Сегодня Налоговая служба объявила, что с 28 октября новая плата за пользование в размере 67 долларов будет применяться к любому объекту недвижимости, который запрашивает заключительное письмо для своей федеральной налоговой декларации.

IRS: у пострадавших от засухи фермеров и владельцев ранчо есть больше времени, чтобы заменить домашний скот

IR-2021-193, 24 сентября 2021 г. — Фермеры и владельцы ранчо, которые были вынуждены продавать скот из-за засухи, могут иметь дополнительный год для замены поголовья и отсрочки налога на прибыль от принудительных продаж, согласно данным налоговой службы. .

IRS запускает новую веб-страницу, чтобы помочь налогоплательщикам с возвратом средств, подлежащих рассмотрению Объединенным комитетом по налогообложению

IR-2021-192, 22 сентября 2021 г. — Сегодня IRS представило новую веб-страницу, которая предоставляет информацию налогоплательщикам, чьи крупные суммы возмещения подлежат дальнейшему рассмотрению Объединенным комитетом по налогообложению (JCT или Объединенным комитетом).

IRS: новые контракты с частными агентствами по сбору платежей; с налогоплательщиками можно связаться по одной из трех групп

IR-2021-191, 22 сентября 2021 г. — Налоговая служба заключила новые контракты с тремя частными коллекторскими агентствами на взыскание просроченной налоговой задолженности.

Расширенные налоговые льготы помогут физическим и юридическим лицам жертвовать на благотворительность в 2021 году; отчисления до 600 долларов США за денежные пожертвования от лиц, не оформляющих товар

IR-2021-190, 17 сентября 2021 г. — Налоговая служба сегодня объяснила, как расширенные налоговые льготы могут помочь как частным лицам, так и компаниям жертвовать на благотворительность до конца этого года.

15 октября подходит к крайнему сроку для налогоплательщиков, которые запросили продление срока подачи налоговых деклараций за 2020 год

IR-2021-189, 16 сентября 2021 г. — Сегодня IRS напоминает налогоплательщикам о предстоящем 15 октября сроке подачи налоговых деклараций за 2020 год.

IRS: Семьи, получающие в сентябре выплаты по детскому налоговому вычету

IR-2021-188, 15 сентября 2021 г. — Налоговая служба и Казначейство объявили сегодня, что миллионы американских семей теперь получают авансовый платеж по детской налоговой льготе (CTC) за сентябрь.

IRS расширяет льготы по штрафам за окрашенное дизельное топливо в Луизиане из-за ураганов Ида и Николас

IR-2021-187, 15 сентября 2021 г. — Налоговая служба в связи с продолжающейся нехваткой неокрашенного дизельного топлива, вызванной ураганами «Ида» и «Николас», продлит штрафные санкции, предусмотренные в IR-2021-176 за окрашенное дизельное топливо. продается или используется на трассе.

IRS напоминает владельцам бизнеса о необходимости правильно идентифицировать рабочих как сотрудников или независимых подрядчиков

IR-2021-186, 15 сентября 2021 г. — Во время Национальной недели малого бизнеса Налоговая служба напоминает владельцам бизнеса, что очень важно правильно определить, являются ли лица, предоставляющие услуги, сотрудниками или независимыми подрядчиками.

Новый почтовый адрес для некоторых западных штатов, таких как Фресно, Калифорния, центр обработки бумажных налоговых деклараций закрывается.

IR-2021-185, 14 сентября 2021 г. — Налоговая служба навсегда закроет свой центр обработки возврата бумажных документов во Фресно, штат Калифорния, в конце сентября этого года.

Продленная налоговая льгота может помочь работодателям нанимать работников; Ключевое требование сертификации применяется

IR-2021-184, 14 сентября 2021 г. — Поскольку многие предприятия сталкиваются с ограниченным рынком труда, Налоговая служба напоминает работодателям о необходимости проверить ценный налоговый кредит, доступный им для приема на работу получателей долгосрочной безработицы и других групп работников, с которыми сталкиваются значительные препятствия на пути к трудоустройству.

IRS: Налоговые льготы теперь доступны жертвам Иды в Пенсильвании; Октябрь15 крайний срок, остальные даты продлены до 3 января

IR-2021-183, 13 сентября 2021 г. — Жертвы урагана Ида в некоторых частях Пенсильвании теперь должны до 3 января 2022 г. подавать различные налоговые декларации физических лиц и предприятий и производить налоговые платежи, сообщила сегодня налоговая служба.

IRS отмечает Неделю малого бизнеса: ресурсы, доступные для помощи работодателям

IR-2021-182, 13 сентября 2021 г. — Во время Национальной недели малого бизнеса Налоговая служба хочет, чтобы владельцы малого бизнеса знали, что информация и ресурсы, которые помогут им понять и выполнить свои налоговые обязательства, доступны в IRS бесплатно.губ.

IRS: стоимость домашнего тестирования на COVID-19 соответствует установленным медицинским расходам; с возмещением по FSA, HSAs

IR-2021-181, 10 сентября 2021 г. — Налоговая служба напоминает сегодня налогоплательщикам, что стоимость домашнего тестирования на COVID-19 является приемлемыми медицинскими расходами, которые могут быть оплачены или возмещены в рамках гибких соглашений о расходах на здравоохранение (Health FSA). медицинские сберегательные счета (HSA), механизмы компенсации медицинских расходов (HRA) или медицинские сберегательные счета Archer (Archer MSA).

IRS: Жертвы урагана Ида в Миссисипи теперь имеют право на налоговые льготы; 15 октября крайний срок, другие даты продлены до 1 ноября

IR-2021-180, 9 сентября 2021 г. — Жертвы урагана Ида в некоторых частях штата Миссисипи теперь должны до 1 ноября 2021 г. подать различные налоговые декларации физических лиц и предприятий и произвести налоговые платежи, сообщила сегодня налоговая служба.

IRS: Налоговые льготы теперь доступны жертвам Иды в Нью-Йорке и Нью-Джерси; 15 октября крайний срок, остальные даты продлены до января.3

IR-2021-179, 8 сентября 2021 г. — Жертвы урагана Ида в некоторых частях Нью-Йорка и Нью-Джерси теперь должны до 3 января 2022 г. подавать различные налоговые декларации физических лиц и предприятий и производить налоговые платежи, сообщила Налоговая служба. Cегодня.

Казначейство и IRS выпустили руководство на 2021 год по отчетности о квалифицированной заработной плате за отпуск по болезни и по семейным обстоятельствам

IR-2021-178, 7 сентября 2021 г. — Сегодня Министерство финансов и Налоговая служба выпустили Уведомление 2021-53, в котором работодателям даны инструкции по сообщению в Форме W-2 суммы выплачиваемой квалифицированной заработной платы за отпуск по болезни и отпуску по семейным обстоятельствам. сотрудников в отпуск в 2021 году.

IRS: крайний срок для расчетных налоговых платежей за третий квартал — 15 сентября.

IR-2021-177, 7 сентября 2021 г. — Налоговая служба напоминает, что 15 сентября 2021 г. является крайним сроком для расчетных налоговых платежей за третий квартал.

IRS освобождает от штрафа за окрашенное дизельное топливо в Луизиане из-за урагана Ida

IR-2021-176, 1 сентября 2021 г. — Налоговая служба в связи с нехваткой неокрашенного дизельного топлива, вызванной ураганом Ида, не будет налагать штраф, если окрашенное дизельное топливо продается для использования или используется на шоссе в течение количество приходов в штате Луизиана.

IRS: Налоговые льготы теперь доступны для жертв урагана Ида; 15 октября крайний срок, другие даты продлены до 3 января

IR-2021-175, 31 августа 2021 г. — Жертвы урагана «Ида», начавшегося 26 августа, теперь должны до 3 января 2022 г. подавать различные налоговые декларации физических лиц и предприятий и производить налоговые платежи, сообщила сегодня налоговая служба.

сентябрь — Месяц национальной готовности; IRS призывает налогоплательщиков готовиться к стихийным бедствиям

IR-2021-174, 30 августа 2021 г. — сентябрь объявлен месяцем национальной готовности.С приближением пика сезона ураганов и постоянной угрозой лесных пожаров в некоторых частях страны Налоговая служба напоминает всем о необходимости разработать план готовности к чрезвычайным ситуациям.

В четвертом квартале 2021 года процентные ставки останутся прежними

IR-2021-173, 25 августа 2021 г. — Налоговая служба сегодня объявила, что процентные ставки останутся прежними для календарного квартала, начинающегося 1 октября 2021 г.

IRS принимает кандидатов на процесс обеспечения соответствия на 2022 год

IR-2021-172, 23 августа 2021 г. — Налоговая служба объявила сегодня об открытии периода подачи заявок на участие в программе «Процесс обеспечения соответствия 2022 года» (CAP).

Детский налоговый кредит: новая функция адреса обновления доступна на онлайн-портале IRS; внести другие изменения до 30 августа для сентябрьского платежа

IR-2021-171, 20 августа 2021 г. — Налоговая служба запустила новую функцию, позволяющую любой семье, получающей ежемесячные платежи по детскому налоговому вычету, быстро и легко обновлять свой почтовый адрес с помощью портала обновлений по детскому налоговому вычету, который можно найти исключительно в IRS. .gov. Эта функция поможет любой семье, которая решит получить платеж бумажным чеком, избежать задержек с отправкой по почте или даже возврата чека как недоставленного.

Security Summit призывает налоговых профсоюзов следить за явными признаками кражи личных данных

IR-2021-170, 17 августа 2021 г. — Ввиду того, что кражи личных данных продолжают нацеливаться на налоговое сообщество, партнеры Саммита по безопасности Налоговой службы призвали налоговых специалистов выявлять признаки кражи данных, чтобы они могли быстро отреагировать и защитить клиентов.

IRS: Семьи, получающие в августе выплаты по детскому налоговому вычету; малообеспеченным семьям еще пора записаться

IR-2021-169, 13 августа 2021 г. — Налоговая служба и Казначейство объявили сегодня, что миллионы американских семей теперь получают авансовый платеж по детскому налоговому кредиту (CTC) за август, поскольку прямые депозиты начинают проводиться в банковские счета и чеки поступают в почтовые ящики.

IRS предоставляет льготы некоторым работодателям, претендующим на налоговую льготу

IR-2021-168, 10 августа 2021 г. — Налоговая служба сегодня объявила, что предоставляет льготы при переходе некоторым работодателям, претендующим на налоговую льготу для рабочих мест (WOTC).

Казначейство, IRS предоставляет безопасную гавань валовой выручки для работодателей, претендующих на кредит удержания сотрудников

IR-2021-167, 10 августа 2021 г. — Министерство финансов (Казначейство) и Служба внутренних доходов (IRS) сегодня выпустили безопасную гавань, позволяющую работодателям исключать определенные статьи из своих валовых доходов исключительно для определения права на участие в программе для сотрудника. Удержание кредита (ERC).

Security Summit предупреждает налоговых профсоюзов, чтобы они опасались электронных схем, связанных с пандемией

IR-2021-166, 10 августа 2021 г. — В рамках продолжающегося поворота к распространенному мошенничеству Налоговая служба, налоговые органы штата и налоговая отрасль сегодня предупредили налоговых специалистов, что им следует остерегаться развивающихся фишинговых атак, которые используют различные темы, связанные с пандемией, для украсть данные клиента.

Казначейство, IRS предоставляют дополнительные указания работодателям, претендующим на получение кредита для удержания сотрудников, в том числе на третий и четвертый кварталы 2021 года

IR-2021-165, 4 августа 2021 г. — Министерство финансов и IRS сегодня выпустили дополнительное руководство по кредитам для удержания сотрудников, включая руководство для работодателей, которые выплачивают квалифицированную заработную плату после 30 июня 2021 г. и до 1 января 2022 г., а также дополнительное руководство по разным вопросам, касающимся кредита на удержание сотрудников как в 2020, так и в 2021 году.

IRS напоминает владельцам тяжелых транспортных средств о крайнем сроке подачи налоговой декларации за пользование автомагистралью 31 августа

IR-2021-164, 4 августа 2021 г. — Налоговая служба напоминает тем, кто зарегистрировал или должен регистрировать большие грузовики и автобусы, что пора подать налоговую декларацию за 2021 год «Налоговая декларация за использование большегрузных транспортных средств». Крайний срок подачи и оплаты — 31 августа 2021 года для транспортных средств, используемых на дорогах в течение июля 2021 года.

Архив новостей и информационных бюллетеней

Пресс-релизы и информационные бюллетени с ноября 2002 г. и далее, а также архив пресс-релизов и информационных бюллетеней в формате PDF с 1997 г.

Полезные ссылки

Следите за IP: налоговые соображения Израиля при реструктуризации бизнеса после закрытия

Вернуться к публикациям Налогового комитета

Yuval Navot

Herzog, Fox & Neeman, Тель-Авив

[email protected]

Амир Купер

Herzog, Fox & Neeman, Тель-Авив

[email protected]

Введение

Одной из самых «горячих» налоговых тем в Израиле в последние годы был налоговый режим реструктуризации бизнеса в рамках международной группы.Как международный центр стартапов, Израиль видит свою справедливую долю «выходных» сделок, в которых транснациональная группа приобретает акции местной стартап-компании. Чаще всего после приобретения доли транснациональная компания желает передать интеллектуальную собственность (ИС) недавно приобретенной местной компании своему центру интеллектуальной собственности и / или перевести местных сотрудников в другую существующую дочернюю компанию транснациональной группы. После этих сделок вновь приобретенная компания продолжает существовать в лучшем случае как центр исследований и разработок (НИОКР).

Эти транзакции привлекли внимание налогового управления Израиля (ITA). Налоговый режим передачи интеллектуальной собственности от недавно приобретенной дочерней компании — это вопрос, который в последние годы часто поднимается в ходе налоговых проверок транснациональных групп. ITA утверждает в этих случаях, что транзакции представляют собой налогооблагаемую реструктуризацию бизнеса в соответствии с применимыми правилами трансфертного ценообразования и что цена приобретения компании является надлежащим ориентиром для оценки стоимости интеллектуальной собственности.

Недавние постановления израильского суда, вынесенные в 2017 и 2019 годах, проливают важный свет на эту тему и помогают составить список того, что можно и чего нельзя делать в отношении передачи интеллектуальной собственности.

Дело

Gteko и налоговый бюллетень ITAПервое судебное дело, которое предстоит рассмотреть, — это Gteko — Microsoft. [1] В деле Gteko ITA оспорила транзакцию, которая была объявлена налогоплательщиком как продажа интеллектуальной собственности израильской компанией, которая была приобретена Microsoft незадолго до этого. Помимо передачи интеллектуальной собственности, налогоплательщик также перевел всю свою рабочую силу в другую израильскую дочернюю компанию Microsoft («Microsoft Israel») в рамках транзакции, которая, как не сообщалось, повлекла за собой налогооблагаемое событие.После перевода персонала Microsoft Israel предоставляла Gteko услуги по соглашению «затраты плюс» в отношении своих существующих клиентов.

ITA утверждает, что описанные выше операции представляют собой реструктуризацию бизнеса, в ходе которой налогоплательщик продал определенные функции, активы и риски (FAR), связанные с его бизнесом. ITA установило дополнительные налоги на прибыль, которые равняются разнице между заявленной стоимостью проданной интеллектуальной собственности и стоимостью предприятия налогоплательщика, исходя из цены приобретения акций Gteko, с некоторыми незначительными корректировками. [2]

Суд Gteko подтвердил позицию ITA, заявив, что передача IP в сочетании с переводом рабочей силы оставила налогоплательщика «пустой корпоративной оболочкой». Gteko отказалась от всех своих активов в пользу Microsoft, потеряла существующих клиентов и не приобрела новых. Сделка была подтверждена как облагаемая налогом продажа FAR.

Следуя постановлению Gteko , ITA выпустила в 2018 году налоговый циркуляр [3] , в котором опубликовало руководство по налогообложению реструктуризации бизнеса.Налоговый циркуляр предположительно основан на постановлении Gteko и руководящих принципах по трансфертному ценообразованию Организации экономического сотрудничества и развития (ОЭСР) [4] (хотя, возможно, в некоторых моментах он отклоняется от руководящих принципов ОЭСР). В общем, налоговый циркуляр предписывал специалистам по оценке ITA проверять FAR, передаваемую по сделке, и корректировать цену сделки, если у сторон были лучшие деловые альтернативы, чем передача FAR, если они действовали на коммерческой основе. [5]

Корпус

Broadcom Semiconductor Ltd [6]Вскоре после выпуска налогового циркуляра ITA пришлось защищать свою позицию по другому делу, на этот раз с участием группы Broadcom. В случае Broadcom Semiconductor Ltd, [7] преимущество было у налогоплательщика.

Корпорация Broadcom приобрела акции местной израильской компании (Broadcom Semiconductor). Вскоре после этого Broadcom Semiconductor заключила несколько соглашений с другими организациями в группе Broadcom.В соответствии с этими соглашениями Broadcom Semiconductor начала предоставлять услуги по маркетингу и технической поддержке Broadcom Singapore Pte Ltd (по соглашению «затраты плюс»), предоставляя услуги НИОКР для Broadcom Corporation в отношении новой разрабатываемой ИС (по соглашению «затраты плюс». ), а также лицензию на ее унаследованную ИС компании Broadcom International Ltd, Каймановы острова, за фиксированный гонорар от продаж. Однако Broadcom Semiconductor сохранила свою рабочую силу (и даже увеличила количество сотрудников в последующие годы) и зафиксировала рост доходов и доходов в последующие годы.

ITA рассматривает объединение этих транзакций как транзакцию реструктуризации бизнеса. Аргументом было то, что реструктуризация привела к тому, что Broadcom Semiconductor превратилась из компании, занимающейся исследованиями и разработками, производством и продажами, в центр исследований и разработок. Этот сдвиг, как утверждает ITA, следует рассматривать как продажу FAR налогоплательщиком.

Суд отклонил позицию ITA на основании существенно отличающихся фактов в деле Broadcom Semiconductor Ltd и Gteko .Было решено, что тот факт, что хозяйственные операции и FAR налогоплательщика существенно изменились, не является достаточным для реклассификации комбинации операций как сделки продажи FAR. Broadcom Semiconductor не превратился в «пустую корпоративную оболочку», но вместо этого продолжал расти, даже если это была компания, которая работала в другой сфере, чем в прошлом. В связи с этим суд постановил, что аргумент налогоплательщика о том, что заключение сделок было наилучшим доступным вариантом, не противоречил, учитывая успехи компании в бизнесе в последующие годы.

Суд также отклонил предложение о лишении Broadcom Semiconductor своего FAR. Было постановлено, что налогоплательщик сохранит свою функцию рабочей силы, даже если он решит использовать ее по-другому; сохранились значительные бизнес-риски, хотя характер этих рисков изменился; и сохранила свой основной бизнес-актив — унаследованную ИС, которая была продана в рамках налогооблагаемой операции связанной стороне в более позднем налоговом году.

Резюме

Случаи Gteko и Broadcom Semiconductor Ltd предлагают важную информацию о применимых налоговых правилах в Израиле в отношении реструктуризации бизнеса в многонациональной группе.Изменение бизнес-модели недавно приобретенной дочерней компании может привести к значительным налоговым обязательствам или пройти относительно гладко.

Транснациональные компании, которые приобретают израильское дочернее предприятие и вскоре после передачи всех активов и сотрудников другому предприятию, обнаруживают, что постановление Gteko применяется к ним в полной мере. Однако, если израильская компания продолжает расти после продажи акций и сохраняет контроль над своими наиболее ценными активами — обычно это ее интеллектуальная собственность и рабочая сила в отношении высокотехнологичных компаний — изменение ее бизнес-модели не будет рассматриваться как налогооблагаемая сделка FAR.

Банкноты

[1] TA 49444-01-13 Gteko Ltd против сотрудника по оценке Кфар-Саба (опубликовано 6 июня 2017 года; опубликовано в Missim онлайн).

[2] Бремя доказывания в делах о реструктуризации бизнеса обычно лежит на налогоплательщике. Вопрос о бремени доказывания был непосредственно рассмотрен израильским окружным судом в другом решении суда, связанном с Broadcom (которое не является делом Broadcom Semiconductor Ltd , которое обсуждается ниже).Для получения дополнительной информации о бремени доказывания в делах о реструктуризации бизнеса см. Https://cdn-media.web-view.net/i/xtjtsh8h/EN_March_2019_Tax_(OG)_3.pdf, по состоянию на 10 июня 2020 г.

[3] Циркуляр по подоходному налогу 15/2018 «Реструктуризация бизнеса в многонациональных группах».

[4] ОЭСР, Руководство ОЭСР по трансфертному ценообразованию для многонациональных предприятий и налоговых администраций, 2017 г., Публикация ОЭСР, Париж (2017) https://doi.org/10.1787/tpg-2017-en, по состоянию на 10 июня 2020 г.

[7] TA 26342-01-16 Broadcom Semiconductor Ltd против сотрудника по оценке Кфар-Сабы (опубликовано 9 декабря 2019 года; опубликовано в Missim онлайн).

Вернуться к публикациям Налогового комитета

Закрытие бизнеса

Введение

Вы или ваши акционеры можете закрыть или продать свой бизнес за множество причин.

Есть много вопросов, которые вам необходимо учитывать при продаже или закрытии вашего бизнес, включая решение налоговых вопросов с налоговой службой, ваши обязанности по ваших сотрудников и поставщиков и информирование компаний Регистрация Офис.

На этой странице представлена сводная информация по этим вопросам. Он охватывает как прекращение самозанятости и закрытие или продажа компании. Мы ссылаемся на больше подробная информация, которая поможет вам в этом процессе.

Прекращение самозанятости

Если вы работаете на себя (индивидуальный предприниматель), то процесс довольно прост. простой. Вы просто прекращаете торговать и говорите своим клиентам и поставщикам что вы больше не занимаетесь бизнесом. Вам нужно сохранить финансовые и другие записи в течение 6 лет после закрытия.

Уведомление офиса регистрации компаний

Если вы используете название компании, вы должны сообщить в Регистрационную службу компаний, что у вас есть прекратил торговать в течение 3 месяцев. Вы делаете это с помощью формы РБН3 (pdf).

Завершение налоговой отчетности

Вы можете отменить свою налоговую регистрацию и регистрацию НДС в налоговой службе:

Если вы продаете или отчуждаете бизнес-активы (например, здания или оборудование) вам также может потребоваться оплатить Капитал Налог на прибыль на любой полученный вами прирост капитала (прибыль).

Уведомление кредиторов

Если у вас есть долги перед кредиторами, вы несете личную ответственность за них. долги. Вы можете узнать больше в нашем документе о проблеме долг.

Закрытие компании

Есть разные вещи, которые вам нужно учитывать, если вы продаете или закрытие компании с ограниченной ответственностью. Обычно требуется согласие вашего директорам и акционерам компании.

Способ закрытия компании зависит от того, является ли она:

- Добровольная ликвидация (ликвидация), или

- Вынужденная ликвидация (неплатежеспособность)

Основное различие между ними заключается в том, что непроизвольно ликвидация проводится под надзором Высокого суда.В суд назначает ликвидатора действовать от его имени. A добровольный ликвидация обычно не вовлекает суды и членов или кредиторы (или оба) играют более активную роль в ликвидации Компания.

Добровольная ликвидация (ликвидация)

Если ваш бизнес зарегистрирован как компания, вы можете закрыть его в связи с на пенсию или по другой личной причине.

Ликвидация — это процесс ликвидации компании таким образом, чтобы он больше не существует, поскольку он использует свои активы для выплаты долгов.Ликвидатор — это лицо, назначенное для ликвидации компании.

Когда компания находится в процессе ликвидации, ликвидатор обычно берет на себя полномочия директоров. Основная роль ликвидаторов:

- Выбыть активы компании

- Оплатить или погасить долги

- Распределить любые излишки среди своих членов

Существует 2 вида добровольной ликвидации:

| Ситуация | Тип ликвидации | Как это работает |

| Компания способна выплатить долг | Добровольная ликвидация участников | членов компании, которая может выплатить свои долги, решают

завести это.Участник — это лицо, которое участвует в капитале

компания, зарегистрирована в качестве члена и имеет определенные права. Большинство бизнес-директоров должны сделать заявление платежеспособности. Это заявление означает, что они расследовали дела компании и уверены, что она сможет выплатить свои долги в течение определенный период. |

| Компания не в состоянии выплатить свои долги в срок | Добровольная ликвидация кредиторов | Компания созывает собрание кредиторов.Вы должны дать 10

уведомление о собрании всех кредиторов. Назначен ликвидатор для реализации активов и урегулирования долгов с различные кредиторы в соответствии с законодательством. |

Вынужденная ликвидация (неплатежеспособность)

Вынужденная ликвидация означает, что компания ликвидируется по решению суда. Вынужденная ликвидация обычно инициируется либо кредитором, либо членом компании. В некоторых случаях министр предпринимательства, торговли и При приеме на работу может потребоваться принудительная ликвидация.Суд назначает ликвидатора и контролирует процесс ликвидации.

Назначение приемникаПриемник может быть назначен:

- Суд

- Кредитор при исполнении кредитного договора

Управляющий назначается для получения контроля над активами компании, которая использовались для обеспечения ссуды, например, ипотеки. Если ссуда обеспечена на определенные активы компании, получатель продает эти активы от имени кредитор.

Назначение экзаменатора

Если компания проходит экспертизу, это означает, что финансовая здоровье ухудшается, но компания по-прежнему потенциально жизнеспособна. Суд может назначить эксперта для оценки положения компании и подготовки спасательных план для компании.

Вы можете найти более подробную информацию в этой информации буклет (pdf), изданный Офисом Директора по корпоративным вопросам Исполнение. Есть списки ликвидируемых неплатежеспособных компаний на сайте Офиса Директор по корпоративному праву.

Обязанности перед своими сотрудниками

Права ваших сотрудников защищены законом, когда ваш бизнес закрывается или переносится.

Резервирование

Если вы испытываете финансовые затруднения или реорганизуете свою фирму, вы может потребоваться уволить некоторых из ваших сотрудников. Все правомочные сотрудники имеют право на получение установленного законом плата за избыточность, когда они становятся избыточными.

Вы должны убедиться, что соблюдаете справедливые процедуры, в том числе:

- Критерии справедливого отбора

- Уведомление сотрудника не менее чем за 2 недели

- Выплата пенсионного пособия, причитающегося работнику в день увольнение.

Ваши сотрудники могут подать иск о несправедливом увольнении, если они сочтут, что они были несправедливо отобраны для резервирования или того, что настоящее резервирование ситуации не существовало.

Схема выплат при банкротстве

Несостоятельность Payments Scheme выплачивает определенные невыплаченные выплаты вашим сотрудникам, , когда компания становится неплатежеспособной. . Ваши сотрудники может требовать погашения задолженности по заработной плате и выплате по болезни, невыплаченных отпускных, невыплаченных установленное законом минимальное уведомление и определенная задолженность по пенсионным взносам.Некоторые применяются ограничения и условия.

Коллективное резервирование

Если ваша компания планирует коллективное увольнения, необходимо:

- Предоставить представителям сотрудников конкретную информацию относительно предлагаемых сокращений

- Проводить консультации по согласованию с работниками. представители

Консультации должны проводиться не менее чем за 30 дней до уведомления дается избыточность.Цель консультации — выяснить, есть ли любые альтернативы дублированию. Закон о коллективном дублирование — это защита Закона о занятости 1977-2007 гг. Требование проконсультироваться с коллективом увольнения изложены в Сотрудниках (Предоставление информации и консультаций) Закон 2006 г.

Передача бизнеса

Если ваш бизнес переходит к другому работодателю в результате юридического слияния или передачи права ваших сотрудников защищены законодательством.

Европейский Союз создал правила для защиты права работников на передачу предприятий. Согласно Положению новый работодатель юридически обязан нанять существующих сотрудников бизнес. Вы можете узнать больше о трансфере бизнеса.

| Франшиза | Без вычета налогов |

|---|---|

Бухгалтерский сбор | Амортизация |

Безнадежная задолженность (торговые дебиторы) Затраты по займам вместо процентных расходов или для уменьшения процентных расходов | Безнадежная задолженность (неторговые дебиторы) |

Комиссия | Свидетельство о правах (COE) на автотранспортные средства (2) |

Связанные с CPF | Связанные с CPF Проценты по просроченным взносам в CPF |

Цифровые налоги, взимаемые в виде налогов с оборота (не налоги на прибыль) Гонорары директоров | Амортизация (вместо этого вы можете потребовать отчисления на капитал) Цифровые налоги, взимаемые как налоги на прибыль |

Схема вознаграждения сотрудников на основе собственного капитала (EEBR) | Входная плата (загородный клуб или другие клубы) |

Списание основных средств Штрафы | |

Выплата гудвилла | |

Подоходный налог с работника, уплачиваемый работодателем (в соответствии с трудовым договором) Проценты, понесенные в связи с просрочкой выплаты вознаграждения Управляющей корпорации за Strata Title Plan (MCST) Затраты на лицензирование интеллектуальной собственности (IP) | Убыток от обесценения неторговых долгов |

Юридические и профессиональные гонорары (торговые операции и операции с доходом) | Юридические и профессиональные сборы (неторговые операции или операции с капиталом) |

Медицинские расходы (ограничены до 1% / 2 % от общей суммы вознаграждения, если компания участвует в Программе переносимых медицинских пособий (PMBS) или в Программе передаваемого медицинского страхования (TMIS) | Медицинские расходы (сумма, превышающая 1% / 2% от общей суммы вознаграждения, если компания находится в рамках PMBS или TMIS) |

Обслуживание офиса | |

Периодические издания и газеты (примечание

Убыток от обесценения торговой задолженности) Дополнительная скидка на бензин (Бюджет 2021) (3) | Штрафы |

Затраты на восстановление (расходы, понесенные на восстановление Аренда коммерческих помещений Скидка по дорожному налогу (бюджет на 2021 год) (4) | Ремонтные работы или ремонтные работы (вы можете потребовать Вычет по разделу 14Q в связи с квалификационными расходами, понесенными с 16 февраля 2008 г.) |

Возвратные выплаты | Выплаты по увольнению |

Услуги секретаря | |

Налоговые сборы (плата за услуги, уплачиваемая налоговому агенту) | Транспорт (автомобили с S-образным и RU-покрытием) |

Заработная плата | Подоходный налог с процентных платежей, уплачиваемых компаниями от имени нерезидентов |

Страны с низкими налогами на интеллектуальную собственность: полное руководство

Линия дат: Белград, Сербия

По мере роста технологической индустрии и начала «поедания мира» программного обеспечения сформировалась новая экономика знаний, в которой интеллектуальная собственность (товарные знаки, патенты и идеи) ценится выше, чем фабричное оборудование старой школы.

По мере роста интеллектуального бизнеса росла и ценность их интеллектуальной собственности (ИС). Сегодня компании обычно покупают, продают, торгуют и ведут судебные разбирательства по поводу патентов и прочего, настолько, казалось бы, незначительного, что средний человек изо всех сил пытается понять, как вообще можно запатентовать способность соединить два пальца на мобильном телефоне.

Международные компании известны тем, что используют офшорные холдинговые компании для размещения большей части этой интеллектуальной собственности. Это, в свою очередь, заставляет индивидуальных предпринимателей задавать себе вопрос, нужна ли им аналогичная структура.

Безусловно, наличие надлежащей налоговой структуры для каждого аспекта вашего бизнеса, включая интеллектуальную собственность, дает множество преимуществ.

Однако существует очень существенная разница между налоговым планированием крупной международной компании и консалтингового бизнеса, состоящего из одного человека, или небольшой компании.

Тем не менее, это различие не означает, что вы не можете или не должны передавать активы ИС вашего бизнеса в офшор; это просто означает, что вам понадобится другая стратегия, подходящая для вашего бизнеса.

Офшоринг вашей интеллектуальной собственности даст вам больше налоговых льгот и обеспечит большую конфиденциальность вашего бизнеса и активов. Кроме того, правильное структурирование ваших прав интеллектуальной собственности с самого начала даст вам большую гибкость и потенциальную прибыль в будущем.

Однако, прежде чем углубляться в подробности того, как структурировать офшорную ИС вашей компании, давайте подробнее рассмотрим интеллектуальную собственность отдельно.

Что такое интеллектуальная собственность?

Интеллектуальная собственность нематериальна.Скорее, ИС состоит из нематериальных идей, творений и концепций, разработанных отдельными лицами и компаниями. Такие концепции обычно обсуждаются в средствах массовой информации, когда говорится о том, что Apple подала в суд на Samsung из-за какой-то мобильной технологии, но если у вас есть бизнес, вполне возможно, что у вас есть собственный IP. Конечно, одни IP более ценны, чем другие.

Хотя интеллектуальная собственность может быть товарным знаком, запатентована или защищена авторским правом для использования ее разработчиком, она часто передается по лицензии третьим сторонам в обмен на роялти.Любой, кто когда-либо смотрел Shark Tank , слышал, как инвестор Кевин О’Лири кричал на предпринимателей, чтобы те взимали гонорар за лицензирование их патента, а не производили собственный запатентованный продукт.

Различные типы IP включают:

Авторские права

Авторские права применяются к созданию художественных произведений и предоставляются таким лицам, как авторы книг, авторы песен или даже программисты программного обеспечения. Содержимое этого веб-сайта, а также, вероятно, вашего тоже, защищено авторским правом.Авторские права часто не регистрируются, а просто существуют как результат чьей-либо оригинальной работы. Тем не менее, может быть разумным зарегистрировать свою работу — от книги до программного обеспечения — в соответствующих органах.

Патент

Патенты предоставляются, чтобы сохранить за собой право создавать, использовать или продавать изобретение исключительно лицу или компании, которые его создали. Обычно патенты не действуют вечно, например, фармацевтические препараты. В отличие от авторских прав, патенты тщательно проверяются государственным органом, чтобы убедиться, что они являются законно новыми изобретениями.Патенты также чаще становятся предметом судебных разбирательств.

Патенты могут быть зарегистрированы на национальном уровне; например, в США они зарегистрированы в USPTO. Они также могут быть зарегистрированы на региональном уровне, как в Европе, где они могут быть зарегистрированы через Европейское патентное ведомство. Хотя известные изобретения, такие как телефон, получили патенты, большинство патентов трудно понять никому, кроме непосредственной отрасли.

Товарные знаки и зарегистрированные товарные знаки

Товарные знаки — это отличительное название, логотип или символ, используемые для обозначения услуг данной компании.«Nomad Capitalist» — зарегистрированная торговая марка, указывающая на то, что мы делаем, и защищающая использование нашей марки. Как и в случае с авторскими правами, существует некоторая неотъемлемая защита товарного знака просто за счет использования знака в торговле, хотя обычно лучше зарегистрировать товарный знак, чтобы повысить защиту от нарушений.

Как и патенты, товарные знаки могут быть зарегистрированы в отдельной стране или на региональном уровне, например, в Европейском бюро товарных знаков. Крупные многонациональные компании, такие как Coca-Cola, обычно используют торговую марку своего имени и логотипа в каждой стране, в которой они ведут бизнес, даже несмотря на то, что защита торговых марок в одних странах сильнее, чем в других.

Торговая тайна

Существуют и другие виды интеллектуальной собственности, такие как проектные работы и коммерческая тайна. Их может быть труднее определить количественно, особенно когда вы переводите существующий бизнес в оффшор.

Как структурировать интеллектуальную собственность в офшоре

Для правильного типа бизнеса правильное структурирование прав собственности на ИС в сочетании с правильной маршрутизацией лицензионных платежей может привести к значительной экономии налогов. Как правило, интеллектуальная собственность, перемещаемая за границу, имеет одну из двух структур.

Первый и самый простой способ для IP — просто переехать в офшор вместе с остальной компанией. Это может иметь смысл, если вы используете свою собственную интеллектуальную собственность и планируете повысить ее ценность в ближайшие годы.

Например, если ваша австралийская компания электронной коммерции платит высокую налоговую ставку, вы можете переместить весь бизнес за границу, чтобы снизить общую налоговую ставку. В этом случае ваше внимание выходит за рамки простого товарного знака и авторских прав и рассматривает наилучшее место для структурирования оффшорной компании.

Одним из соображений при переводе вашей компании в офшор является стоимость любой интеллектуальной собственности, которой она владеет. Вообще говоря, нельзя просто передать собственность одной компании другой компании. Если бы вы могли, вы могли бы передать его мне, поскольку это касается налогового инспектора. Это означает, что если ваша внутренняя компания владеет интеллектуальной собственностью, вам необходимо, чтобы она была должным образом оценена, а затем передана вашей новой компании.

В некоторых странах, например в Соединенных Штатах, могут существовать определенные законы о не облагаемой налогом реорганизации, которые позволяют вам перемещать свои активы из одной компании в другую без налоговых последствий, но это должно быть сделано надлежащим образом.

Второй способ переноса активов — создание отдельной лицензионной компании, владеющей интеллектуальной собственностью. В этом случае вы можете пожертвовать или продать существующие активы знаний компании в юрисдикции с нулевым или низким налогом, которая хорошо сочетается с выплатой роялти.

Офшорная компания, владеющая активами, затем выдает лицензию на некоторые или все права на использование ИС непосредственно конечному пользователю в обмен на роялти, либо посреднику или агентству в стране, которая предлагает льготы по налоговому соглашению и освобождение от налогов. удержание пассивного дохода, такого как роялти.

Вот где лицензирование интеллектуальной собственности становится трудным, потому что каждая вовлеченная страна имеет свой собственный набор правил трансфертного ценообразования и налогообложения роялти. Ваша страна гражданства (особенно для граждан США), текущая страна регистрации, новая страна регистрации операционной компании, новая страна регистрации холдинговой компании и конечный пользователь лицензий — если таковые имеются — должны быть учтены в легальная, низконалоговая структура интеллектуальной собственности.

Вы можете видеть, как все может запутаться, особенно если вы лицензируете свои активы третьим лицам, которые могут устанавливать условия, когда, где и как вам будут платить.

Частично проблема заключается в том, что в большинстве развитых стран мира действуют особые правила перевода денег в страны с низкими налогами за такие нематериальные активы, как «консультации» или «лицензионные сборы». Многие из этих стран применяют удерживаемые налоги, что делает отправку денег в офшор нежелательной. В этом и заключается задача создания правильной структуры.

Вот почему часто существуют компании-посредники; компания из развитого мира может лицензировать ИС оншорной компании на более выгодных условиях благодаря налоговым соглашениям, в то время как эта компания, в свою очередь, может иметь дело с безналоговой страной или страной со сверхнизким налогом.В таком примере британская компания может переводить деньги в Люксембург, который сохранит налогооблагаемый спрэд до перевода остатка в страну с более низким налогом.

Все это может быть довольно сложно для небольших компаний, поэтому проверенный метод перевода всей компании в офшоринг, включая вас как владельца, часто может иметь смысл.

Если вы решите использовать только офшорную интеллектуальную собственность, вы захотите убедиться, что все компании хорошо работают с вашей существующей корпоративной структурой, что, вероятно, означает налоговые соглашения с низкими ставками подоходного налога.Также полезно использовать страны, которые могут предложить «предварительные решения» в отношении вашей структуры. Спросив у налогового инспектора, соответствует ли ваша структура требованиям перед вводом в эксплуатацию, вы можете немного заплатить сейчас, чтобы сэкономить намного позже.

Тенденции офшоринга знаний

Неоспоримая тенденция заключается в том, что интеллектуальная собственность находится в офшорной зоне. Моя зарегистрированная торговая марка принадлежит гонконгской компании, и у меня не было проблем с этим.

Я не одинок; С тех пор, как в 1980-х годах началась офшорная тенденция, количество европейских товарных знаков, выпущенных для стран с низкими налогами и без налогов, увеличилось более чем в четыре раза.

Однако страны, подающие заявки, начали меняться, поскольку страны с высокими налогами создают специальные налоговые схемы для интеллектуальной собственности специально для того, чтобы привлечь капитал. Как я часто говорю, оншор — это новый оффшор, и это верно и для лицензирования интеллектуальной собственности.

Частично это вызвано переходом на сушу, о котором говорила КПМГ: «Они должны постоянно балансировать возможности получения налоговых льгот на интеллектуальную собственность в стране А с риском проведения публичных кампаний по уклонению от уплаты налогов в странах B или C».Налоговые органы по всему миру хотят убедиться, что они не утекают прибыль в страны с низкими налогами, и именно поэтому я, опять же, часто предлагаю просто перевести ваш бизнес в страну с низкими налогами и полностью исключить их из уравнения.

Одна из тенденций в последнее время — страны с высокими налогами, вводящие новые, односторонние правила, связывающие места, где регистрируется прибыль, с тем, где выполняется работа. Сложнее, чем раньше, создать компанию с низкими налогами и передать активы знаний в место, где у вас нет офиса и персонала.По их мнению, вы должны дорого заплатить за создание изобретения или идеи в их стране и желание продать их позже кому-то еще.

По мере того, как мир становится более прозрачным с точки зрения налогообложения, возникает большая неопределенность в отношении трансфертного ценообразования и перевода активов интеллектуальной собственности в офшоринг. Чем сложнее структура, которую вы создадите, тем сложнее будет не только управлять, но и соблюдать налоговые нормы.

Некоторые страны стремились побудить целые предприятия переехать к своим берегам, разработав благоприятное для интеллектуальной собственности и налоговое законодательство.Ирландия — одна из таких стран; просто посетите Дублин, и вы услышите о нехватке жилья, вызванной переездом каждой технологической компании под солнцем. Для крупных компаний создание реальных операций для НИОКР в благоприятной для налогообложения юрисдикции так же важно, как и для небольших компаний, таких как те, которые принадлежат вам и мне.

Оффшоринг IP для граждан США

Если вы Facebook или Apple, переезд ваших товарных знаков и патентов в страну с низкими налогами, вероятно, будет отличной идеей. Однако важно понимать, что существует большая разница между многонациональной компанией в США и малым бизнесом, принадлежащим гражданину США.

Слишком много раз я слышал от граждан США, которые читали какую-то статью в Интернете о том, как легко было бы передать какой-либо актив в офшорную компанию и сэкономить на налогах. В некоторых случаях эти предприниматели были убеждены, что они могут продолжать жить в Соединенных Штатах и получать гонорары за свою интеллектуальную собственность, используя офшорную компанию.

Реальность такова, что на граждан США распространяются особые налоговые правила, из-за которых компания, специально разработанная для хранения товарных знаков и патентов, может не уплачивать налоги.Это связано с тем, что граждане США облагаются налогом на мировой доход, включая так называемый пассивный доход Подраздела F.

Если вы являетесь гражданином США, важно с самого начала иметь хорошо продуманную стратегию перевода вашего бизнеса в оффшор. Мы писали о многих ошибках, которые делают граждане США, переходя в офшоры, в других наших блогах, а холдинговые компании интеллектуальной собственности — это всего лишь еще одна потенциальная ошибка. Последнее, что вы хотите сделать, изменить свой образ жизни и перевести свой бизнес в офшор, чтобы в конечном итоге получить налоговый счет из вашего дохода от роялти по Подчасти F.

Вам нужна IP-холдинговая компания?

Прежде чем мы взглянем на наиболее известные страны с низкими налогами на владение вашими интеллектуальными активами, позвольте мне задать вопрос: вам действительно нужна отдельная компания, которая будет держать эти активы исключительно?

Если вы крупная публичная компания, ведущая бизнес по всему миру, ответом вполне может быть «да». Опять же, если вы возглавляете налоговую стратегию в Google, я надеюсь, что вы консультируетесь с легионом юристов, которые у вас уже есть в штате, а не ищете в Google «лучшие страны для владения интеллектуальной собственностью».

На самом деле, хотя отдельная холдинговая компания интеллектуальной собственности может иметь смысл для некоторых малых предприятий, большинство из нас может просто владеть активами нашей компании в одной оффшорной компании. По моему опыту как человека, который на самом деле ведет дела с офшорными корпорациями, а не с тем, кто их продает, простота обычно лучше.

Для многих предпринимателей, вместо того, чтобы пытаться создать сложную сеть компаний, которые обмениваются деньгами туда-сюда, вопрос просто: «Где мне зарегистрировать свою компанию в офшоре?» Эти большие структуры не только обычно неэффективны и дороги в обслуживании, но и сопряжены с другими рисками, которые редко учитываются, например с возможностью того, что ваш банк сочтет вашу версию трансфертного ценообразования подозрительной и вызовет у вас проблемы.

Как всегда, мой подход состоит в том, чтобы понять КОНЕЧНЫЙ РЕЗУЛЬТАТ, желаемый путем создания оффшорной структуры, а затем работать в обратном направлении, чтобы создать простейшую и наиболее доступную структуру для достижения этой цели. Реальность такова, что в то время как IP-компании действительны для некоторых людей, многие другие, которые хотят их создать, ошибочно убеждены в том, что они им нужны, каким-то интернет-юристом на крошечном острове.

Лучшие страны с низкими налогами для IP

Как это обычно бывает в оффшорном мире, «лучшее» трудно определить.У каждого человека и каждого бизнеса есть свои обстоятельства и требования, которые отличают их лучшую страну от лучшей страны другого человека. В некоторых случаях несколько мелких деталей могут изменить всю стратегию.

Таким образом, важно составить тщательный план, прежде чем переносить свой IP в офшор.

Маврикий

Маврикий, островное государство в Индийском океане, известное своими пляжами, лагунами и тропической растительностью, также является одним из небес IP с низким налогом.

Расположенный недалеко от восточного побережья Африки остров Маврикий давно предлагает благоприятную налоговую политику для предприятий.Однако это не юрисдикция с нулевым налогом. Все корпоративные доходы, начисленные или полученные от маврикийской компании, облагаются корпоративным подоходным налогом по ставке 15%. Такая же ставка применяется к роялти на интеллектуальную собственность в виде удерживаемого налога.

В прошлом году правительство Маврикия предложило план по усилению защиты прав интеллектуальной собственности, включая включение международных договоров в области права промышленной собственности. Новый законопроект будет касаться патентов, полезных моделей, Договора о патентной кооперации, макетов, защиты новых разновидностей растений, промышленных образцов, Гаагского соглашения, а также знаков, торговых наименований, географических указаний и Мадридского протокола.Это сделает вопросы, связанные с интеллектуальной собственностью, на Маврикии намного более доступными, что является хорошей характеристикой для индивидуальных предпринимателей, которые ищут оффшорную юрисдикцию для своей интеллектуальной собственности.

Люксембург

люксембургские компании могут иметь товарные знаки и патенты, но сначала вам нужно определить, нужно ли вам передавать свою интеллектуальную собственность в офшор.

Несмотря на то, что Люксембург обычно считается оффшорной гаванью, он не является налоговым убежищем и фактически облагает корпоративную прибыль налогом в размере около 28%.Однако в Люксембурге никогда не было каких-либо конкретных правил удержания налогов, которые позволяли бы ему играть роль посредника, учитывая его доступ к налоговым соглашениям как части Европы.