Уплатить налоги | СБИС Помощь

Уплатить налогиВ СБИС можно уплатить налоги и сборы, пени и штрафы или прочие платежи в бюджет. Для создания исходящего платежа достаточно указать вид налога и сумму, система автоматически заполнит налоговые реквизиты.

Оформить платеж

Посмотреть проводки

Распечатать документ

Уплатить налог можно из календаря бухгалтера или создать исходящий платеж вручную.

Рассмотрим, как создать платеж на уплату налога.

- Перейдите в раздел:

- «Деньги/Банк» для уплаты на расчетный счет;

- «Деньги/Касса» для уплаты наличными.

- Нажмите Расход и выберите «Перечисления в бюджет/Уплата налога».

- Выберите налог из справочника либо укажите его название — СБИС заполнит документ:

- налоговые реквизиты: КБК, статус составителя, период уплаты и основание платежа. Реквизиты ИФНС СБИС получает из официального источника Налог.ру.;

- счет учета;

- получателя — система учитывает, есть ли у организации обособленные подразделения, были ли ранее совершены платежи или сданы декларации, а также указано ли в карточке подразделения или головной организации основное направление сдачи;

- назначение платежа.

- Введите сумму платежа и укажите статью расхода.

- Нажмите Провести — СБИС сформирует проводки по операции.

Если вы создаете документ на уплату в первый раз, укажите платежные реквизиты: БИК, расчетный счет, получателя.

В случае, если выбранная и основная налоговая инспекция ликвидированы, появится

всплывающее сообщение. Вручную укажите действующую инспекцию в платежном поручении.Если налог предусматривает уплату по подразделениям (в счете учета налога добавлена аналитика «Обособленное подразделение»), то появится строка выбора подразделения.

В СБИС для уплаты зарплатных налогов вы можете создать платежное поручение из календаря событий в разделе «Сотрудники/Зарплата/Налоги и отчеты».

СБИС автоматически формирует бухгалтерские проводки по документу, который принят к учету. В плане счетов для уплаты налогов и страховых взносов предусмотрены 68 и 69 счет. В зависимости от выбранного налога в проводках будет выбран счет и субсчет.

Нажмите , чтобы ознакомиться с расчетами по документу.

Лицензия

Любой тариф сервиса «Бухгалтерия и учет». Приобретается вместе с тарифами сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

как разобраться в выписке ٩(͡๏̯͡๏)۶ — Эльба

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает.

Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат.

В идеале так и должно быть.

В идеале так и должно быть.

Как создать платёжку на уплату пени и штрафов — Эльба

Сколько видов налогов — столько пеней и штрафов и по ним. Для каждого вида нужна своя платёжка с особенными реквизитами. Реквизиты будут зависеть даже от того, добровольно вы собрались платить штрафы и пени или нет.

Эльба готовит платёжки по пени и штрафам автоматически, если в раздел Письма пришло требование на их уплату. Вы увидите в открытом требовании кнопку «Оплатить или скачать платёжки».

Если налоговая вдруг прислала требование на бумаге, или вы хотите покончить с хвостами добровольно, не дожидаясь требования, создайте платёжку сами в Эльбе из раздела «Платёжки» → «Уплата штрафа, пени в бюджет». Разберём, как заполнить поля платёжки.

Причина оплаты

Первым делом укажите, что оплачиваете: штраф или пени. Если налоговая начислила пени или штрафы по разным налогам и сборам, для каждого потребуется отдельная платёжка.

Если налоговая начислила пени или штрафы по разным налогам и сборам, для каждого потребуется отдельная платёжка.

Вид налога или взноса

Теперь ответственный шаг — за что платим. Заполните поле «Вид налога или взноса» — по нему Эльба определит КБК.

Если у вас есть справка о состоянии расчётов или требование, посмотрите вид налога или взноса в колонке «Наименование налога, сбора» и выберите его в Эльбе. Если штраф или пени увидели в выписке операций по расчётам с бюджетом, название налога или взноса ищите над таблицей с расчётами.

КБК в платёжке должен совпадать с КБК в требовании, можете сверить. КБК в справке о состоянии расчётов или в выписке будет на пару цифр отличаться от КБК, который подставит Эльба. Это не ошибка, Эльба заполняет КБК правильно. Дело в том, что в справке и выписке налоговая указывает общий КБК для определённого вида налога или взносов. А вам нужен конкретный КБК, который отражает, что уплачиваете: налог, пени или штраф. Так для фиксированной части страховых взносов по пенсионному страхованию в справке и выписке указывается КБК 182 1 02 02140 06 0010 160, а для уплаты пеней нужен КБК 182 1 02 02140 06 2110 160.

ОКТМО

Код ОКТМО и код отделения ИФНС, ПФР или ФСС Эльба заполнит автоматически по данным из раздела «Реквизиты». Но не лишним будет сверить их с кодами, которые указаны в требовании или другом документе, из которого вы узнали о штрафе или пенях. Особенно важно проверить реквизиты, если недавно сменили адрес регистрации или платите НДФЛ в разные инспекции.

Для некоторых платежей нужно указать систему налогообложения. Эльба заполнит ее автоматически по данным в разделе «Реквизиты». Проверьте заполнение этого поля, если недавно сменили систему налогообложения. Возможна ситуация, когда в реквизитах уже указана новая система налогообложения, а требование пришло по старой.

Основание платежа

В основании платежа укажите:

- «Есть требование ИФНС или ПФР», если платите по требованию.

- «Есть акт проверки», если платите по акту. Появятся поля для заполнения номера и даты документа — перепишите их из требования или акта.

- Если увидели штраф или пени в личном кабинете на сайте налоговой или сверке, выберите «Нет требования или акта, уплачиваю добровольно».

Это самые распространённые основания для платежа, но может случиться так, что ни один из них не подойдёт для вашей ситуации. Тогда создать или отредактировать платёжку стоит в интернет-банке или на сайте налоговой. Вот страница для ИП, а вот — для ООО.

Сумма, дата и назначение платежа

Осталось указать сумму и дату платежа. Назначение платежа Эльба заполнит автоматически. Вот и всё, платёжка готова! Нажмите «Оплатить или скачать», чтобы перейти к оплате, или «Сохранить», чтобы вернуться к оплате позднее.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

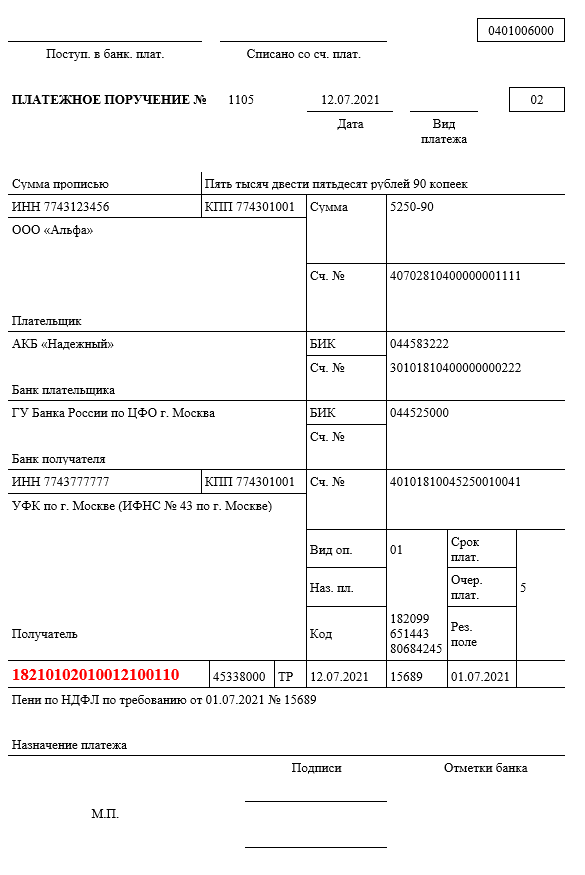

правила заполнения и образец платежки 2021 — Контур.

Экстерн

ЭкстернПожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

В 2021 году ряд изменений произойдет и в порядке заполнения полей платежных поручений. Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

Поле № 5 расскажет о виде платежа: «срочно», «почтой», «телеграфом». Заполните его в порядке, установленном банком. Если такого порядка нет, оставьте поле пустым.

В полях № 8-11 укажите свои данные: наименование организации или ФИО физлица, номер счета, наименование и место нахождения банка, БИК и номер счета.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 24. Тут впишите сведения о платеже для его идентификации: название налога, период и основание уплаты. Например, «⅓ НДС за 1 квартал 2021 года».

Поле № 101. В этом поле фиксируется статус плательщика. Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Сейчас мы указываем в нем код «ТП» для текущих платежей, «ТР» для платежей по требованиям, «АП» — по акту налоговой проверки и т.д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В нем указывается номер документа основания, если такого документа нет — просто ставится «0». Несмотря на то, что код «ТР» и другие отменят, в этом поле они продолжат фигурировать. Например, для платежа по требованию об уплате налога № 123 поле будет заполнено так «ТР0000000000123».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Где взять реквизиты для платежных поручений в 2021 году

В связи с переходом на казначейскую систему обслуживания счетов реквизиты платежных поручений изменились. Новые реквизиты действуют с 1 января 2021 года. Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Для каждого региона свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Например, Москва указывает следующие данные:

- Поле 13 «Наименование банка получателя» — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва;

- Поле 14 «БИК банка получателя» — 004525988;

- Поле 15 «Номер счета банка получателя» — 40102810545370000003;

- Поле 17 «Номер казначейского счета» — 03100643000000017300.

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если вы перечисляете текущий платеж, недоимку не по требованию инспекции или в требовании просто не указан УИН, поле 22 оставьте пустым.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2021 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

Скачать образец заполнения платежного поручения

Скачать образец платежного поручения по налогу на прибыль (федеральный бюджет)

Скачать образец платежного поручения по налогу на прибыль (бюджет субъекта)

Разъяснения для граждан / Министерство финансов Ростовской области

С 1 января 2021 года изменится счет УФК по Ростовской области

Уважаемые налогоплательщики!

С 1 января 2021 года система налогообложения в виде единого налога на вмененный доход (ЕНВД) не применяется (Федеральный закон от 29. 06.2012 № 97-ФЗ).

06.2012 № 97-ФЗ).

Для применения в 2021 году упрощенной системы налогообложения (УСН) необходимо до 31 декабря 2020 года подать в налоговый орган уведомление о переходе на УСН.

Для применения с января 2021 года патентной системы налогообложения (ПСН) индивидуальным предпринимателям необходимо до 31 декабря 2020 года подать в налоговый орган заявление о выдаче патента.

Для применения с января 2021 года специального налогового режима «Налог на профессиональный доход» индивидуальным предпринимателям, не имеющим наемных работников по трудовому договору, необходимо до 01 января 2021 года зарегистрироваться.

Организации и индивидуальные предприниматели, не перешедшие с 01.01.2021 с ЕНВД на иные специальные налоговые режимы, будут автоматически с указанной даты сняты с учета в качестве налогоплательщиков ЕНВД и переведены на общий режим налогообложения.

Подробности можно узнать на сайте ФНС России.

Подобрать подходящий режим налогообложения можно с помощью сервиса, размещенного на сайте ФНС России.

Информационные материалы для налогоплательщиков (памятка, информационное сообщение аудио- и видео- ролик, плакат)

|

|

Срок уплаты имущественных налогов физическими лицами в 2020 году не позднее 1 декабря

Срок уплаты транспортного, земельного налогов и налога на имущество физических лиц за 2019 год истекает 1 декабря 2020 года. Налоговое уведомление на уплату налогов направляется: — в электронном виде через интернет-сервис «Личный кабинет налогоплательщика для физических лиц»; — на бумажном носителе через отделения почтовой связи «Почта России». Пользователям «Личного кабинета» налоговые уведомления за 2019 год по почте не направляются. Налоговые уведомления также можно получить в территориальных налоговых органах. По вопросам в части кадастровой стоимости объектов недвижимости обращаться в Федеральную службу государственной регистрации, кадастра и картографии (Росреестр) (https://rosreestr.ru/site/). Способы уплаты — через платежные терминалы и банкоматы отделений банков, сервисы «Личный кабинет», «Заплати налоги» на сайте Федеральной налоговой службы www.nalog.ru, а также в отделениях «Почта России». По вопросам налогообложения, в том числе при наличии права на налоговую льготу, обращаться в инспекции по месту нахождения объектов, в Управление Федеральной налоговой службы по Ростовской области, а также по бесплатному телефону контактного центра ФНС России 8-800 222-22-22, либо воспользоваться промо-страницей «Налоговые уведомления 2020» (https://www.nalog.ru/rn61/snu2020/ ).

|

Законодательством Российской Федерации установлен срок уплаты имущественных налогов физическими лицами – не позднее 1 декабря года, следующего за истекшим налоговым периодом.

В случае неуплаты налога, начиная со 2 декабря, за каждый день просрочки неплательщику начисляется пеня – поэтому подумать об уплате налогов необходимо заблаговременно.

Оплату налогов физические лица могут произвести через банкоматы, в отделениях «Почта России», в региональных отделениях банков России, через сервисы «Личный кабинет налогоплательщика для физических лиц» и «Заплати налоги» на сайте Федеральной налоговой службы www.nalog.ru

В случае неполучения налогового уведомления на уплату имущественных налогов, либо несогласия с объектами налогообложения, суммой исчисленных имущественных налогов необходимо обратиться в налоговую инспекцию по месту жительства или нахождения имущества или с помощью электронного сервиса «Обратиться в ФНС России» на сайте Федеральной налоговой службы.

Исчисление налогов в отношении объектов, по которым имущественный налог не уплачивался, производится за три предыдущих года с взиманием штрафа за непредставление соответствующих сведений в размере 20 процентов от неуплаченной суммы налога.

Налоговые декларации необходимо представлять в налоговый орган по месту своего учета (месту жительства).

Адрес, телефоны, а также точное время работы Вашей инспекции Вы можете узнать в разделе «Адрес и платежные реквизиты Вашей инспекции».

По вопросам налогообложения обращаться:

в инспекции по месту нахождения объектов;

в Управление Федеральной налоговой службы по Ростовской области;

по бесплатному телефону контактного центра ФНС России 8-800 222-22-22;

В целях повышения уровня налоговой грамотности граждан по вопросам применения налогового законодательства на официальном сайте Управления Федеральной налоговой службы по Ростовской области (www.nalog.ru) размещены электронные сервисы.

С их помощью в режиме реального времени налогоплательщикам предоставляется возможность получать ссылки на нормативные правовые документы, регулирующие налоговые правоотношения на территории Ростовской области, рассчитать сумму причитающихся к уплате имущественных налогов.

«Онлайн запись на прием в инспекцию»

Сервис «Онлайн запись на прием в инспекцию» предоставляет налогоплательщику возможность записаться на прием в выбранное время в налоговую инспекцию в режиме онлайн. Услуга предоставляется как юридическим лицам и индивидуальным предпринимателям, так и физическим лицам.

Запись на прием осуществляется в соответствии с графиком работы выбранной инспекции ФНС России при наличии свободных интервалов времени для записи. Запись начинается за 14 календарных дней и заканчивается в 24.00 предшествующего календарного дня.

«Обратиться в ФНС России»

Сервис «Обратиться в ФНС России» позволяет налогоплательщикам направлять обращения в налоговые органы в электронном виде.

«Личный кабинет налогоплательщика для физических лиц»

Сервис «Личный кабинет налогоплательщика для физических лиц» позволяет налогоплательщику получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах собственности, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налогов, осуществлять оплату, заполнять налоговую декларацию 3-НДФЛ в режиме онлайн, направлять декларацию 3-НДФЛ в налоговый орган, подписанную ЭП налогоплательщика, отслеживать камеральной камеральные проверки декларации 3-НДФЛ, обращаться в налоговые органы без личного визита в налоговую инспекцию.

«Справочная информация о ставках и льготах по имущественным налогам»

Cервис «Справочная информация о ставках и льготах по имущественным налогам» создан в целях совершенствования администрирования имущественных налогов и повышения эффективности информирования налогоплательщиков по вопросам применения налоговых ставок и льгот по следующим налогам:

налог на имущество организаций;

налог на имущество физических лиц;

земельный налог;

транспортный налог.

«Налоговый калькулятор — Расчет транспортного налога»

Cервис «Налоговый калькулятор — Расчет транспортного налога» предоставляет пользователям возможность рассчитать сумму транспортного налога на любое транспортное средство, в том числе на то, которое планируется приобрести в будущем.

«Налоговый калькулятор — Расчет стоимости патента»

Сервис «Налоговый калькулятор — Расчет стоимости патента» предоставляет пользователям возможность рассчитать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения.

«Узнай, нужно ли подать декларацию»

Сервис «Узнай, нужно ли подать декларацию» предназначен для физических лиц, осуществивших отчуждение имущества, транспортных средств, земельных участков, имущественных прав, находившихся в собственности налогоплательщика менее трех лет. Позволяет налогоплательщику узнать, есть ли у него обязанность представлять в налоговые органы декларацию о доходах по форме 3-НДФЛ.

«Публичная кадастровая карта»

Информацию о кадастровой стоимости земельного участка можно посмотреть на сайте Росреестра по Ростовской области. Для этого необходимо зайти в меню «Предоставление сведений на публичной кадастровой карте».

Публичная кадастровая карта предоставляет справочную информацию об объектах недвижимости и единицах кадастрового деления. С ее помощью пользователь, не выходя из дома, может получить справочную информацию о полном кадастровом номере, адресе и площади объекта недвижимости, внесенных в государственный кадастр недвижимости (далее – ГКН).

Кроме того, пользователь может получить информацию о подразделениях территориального органа Росреестра и филиала ФГБУ «ФКП Росреестра», обслуживающих объект недвижимости, с указанием наименования подразделения, адреса и телефона офиса приема.

Сведения ГКН по выбранному объекту предоставляются во всплывающем информационном окне. Из информационного окна, содержащего сведения ГКН о выбранном объекте, возможно сформировать запрос о предоставлении сведений ГКН с целью получения юридически значимых документов. Для этого необходимо перейти на Портал оказания государственных услуг Росрееста, выполнить поиск по кадастровому номеру объекта и выбрать одну услугу из списка на вкладке «Услуги» информационного окна.

Информация о ставках и льготах по транспортному, земельному налогам и налогу на имущество физических лиц размещена на Интернет-сайте ФНС России: https://www.nalog.ru/rn61/service/tax/ .

График работы налоговых инспекций:

· понедельник, среда – с 8.30 до 18.00;

· вторник, четверг – с 8.30 до 20.00;

· пятница – с 8.30 до 16.30;

· суббота (2 и 4-я каждого месяца) – с 10.00 до 15.00

Как узнать реквизиты для уплаты налога?

Пришло время платить налоги. По каким реквизитам оплатить, в какой государственный орган, как не ошибиться при указании счета получатели или КБК?

Такой вопрос задает себе каждый предприниматель, по крайней мере, в первый год работы.

Есть несколько вариантов заполнения документов на уплату налогов.

Подготовка платежек с помощью сервиса ФНС

ФНС для налогоплательщиков подготовила специальный сервис по заполнению платежных документов на уплату налогов и сборов.

Находится он по адресу: https://service.nalog.ru/addrno.do

Бесплатный помощник пошагово запросит у Вас необходимую информацию и сформирует документ на уплату (квитанцию или платежное поручение).

Плюсы:

— Сервис абсолютно бесплатный

— Реквизиты уплаты налога определяются автоматически по Вашему ИНН и адресу

— Не требуется установки специальной программы, платежка формируется «в облаке»

Минусы:

— Сведения о Ваших платежах не сохраняются

— Реквизиты организации нужно вводить каждый раз заново

— Контролируется правильность заполнения не всех реквизитов

— С заполненным документом для оплату нужно сходить в банк

Подготовка платежек с помощью 1С-БизнесСтарт

Плюсы:

— Все реквизиты в платежке или квитанции заполняются в один клик и проверяются на правильность заполнения (неправильные подсветятся красным)

— Не требуется установки специальной программы, платежка формируется «в облаке»

— Сведения о Ваших платежах хранятся «в облаке»

— Заполненную платежку можно отправить через интернет сразу в банк

Минусы:

— Сервис платный

Верный

шаг к успеху!

Верный

шаг к успеху!

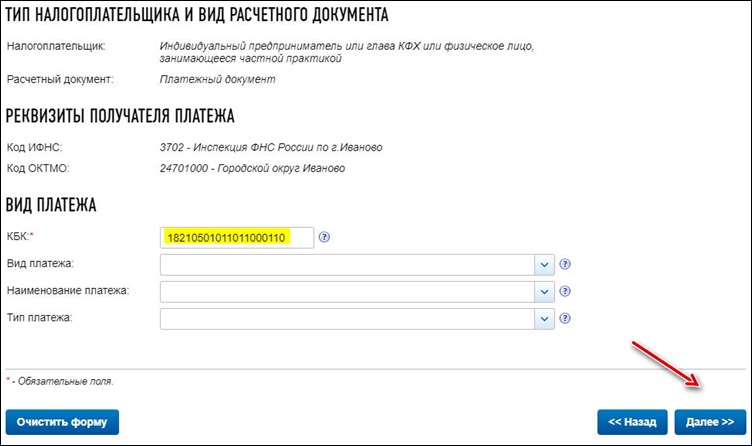

Как сформировать квитанцию на оплату аванса по УСН наличными?

Обновление. Обратите внимание, что с 1-го января 2017 года могут измениться КБК по оплате налога по УСН. Уточняйте этот момент самостоятельно. А еще лучше, формируйте подобные документы в бухгалтерских сервисах или программах (только не забывайте их своевременно обновлять).

Предположим, что ИП хочет заплатить аванс по УСН 6% за какой-либо квартал наличными, через “СберБанк”. Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А если нет такой программы?

Тогда можно воспользоваться официальным сервисом формирования таких квитанций от самой Налоговой Службы РФ (ФНС).

Важно: после 28-го марта 2016 года вид этой квитанции может измениться так как вводятся новые правила по их оформлению. Соответственно, картинки из инструкции могут различаться.. Но суть должна остаться прежней: читаем внимательно инструкции сервиса от ФНС и внимательно заполняем данные по своему ИП.

А еще лучше сделать так: купите программу бухгалтерского учета, в которых эти квитанции обновляются разработчиками.

Как сформировать квитанцию для оплаты аванса по УСН?

Идем на сайт Налоговой РФ по этой ссылке: https://service.nalog.ru/tax.do

И выбираем сервис формирования квитанций для ИП:

И попадаем на следующий экран:

Здесь нужно указать четырехзначный код своей налоговой. Понятно, что не все ИП его знают…

Если не знаете код своей налоговой инспекции, то можете сразу нажимать на кнопку «Далее» и система автоматически подставит его по данным Вашего адреса.

Разумеется, идет речь об адресе, который указан в документах по ИП. То есть – это адрес Вашей прописки по паспорту.

Рассмотрим пример заполнения квитанции на примере г. Москва.

Здесь нужно указать, что ИП проживает в столице, указать улицу, и нажать на кнопку «Далее»

Как видите, система по Вашему адресу определила код ИФНС и ОКТМО.

- Если мы будем платить наличными через «СберБанк», то в выпадающем списке выбираем «Платежный документ», и жмем на кнопку «Далее».

- Если будете платить со счета ИП в банке, то выбираем «Платежное поручение»

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

И опять жмем на кнопку «Далее».

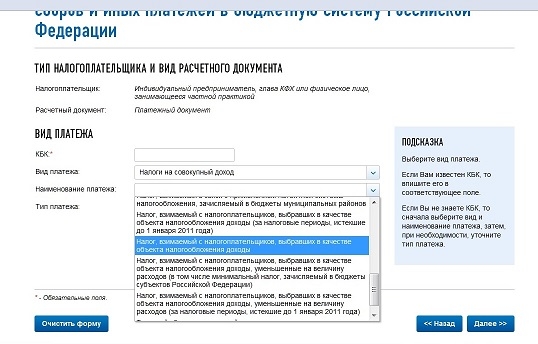

Здесь придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж по УСН 6%. Нам нужно прописать вот этот код: 18210501011011000110

- Указываем, что платеж производит ИП (код 09)

- Основание ТП (платежи текущего года)

- КВ (квартальные платежи

- Указываем нужный Вам квартал и 2016 год.

Далее прописываем свои реквизиты и сумму платежа. Пусть, в нашем примере ИП должен заплатить аванс по УСН в размере 211,67 руб за первый квартал 2016 года.

Естественно, Вы указываете свое число аванса по УСН и нужный Вам квартал 2016 года. Обратите внимание, что ИП может платить таким способом налоги ТОЛЬКО по своему ИП. Об этом написано красными буквами на картинке ниже!

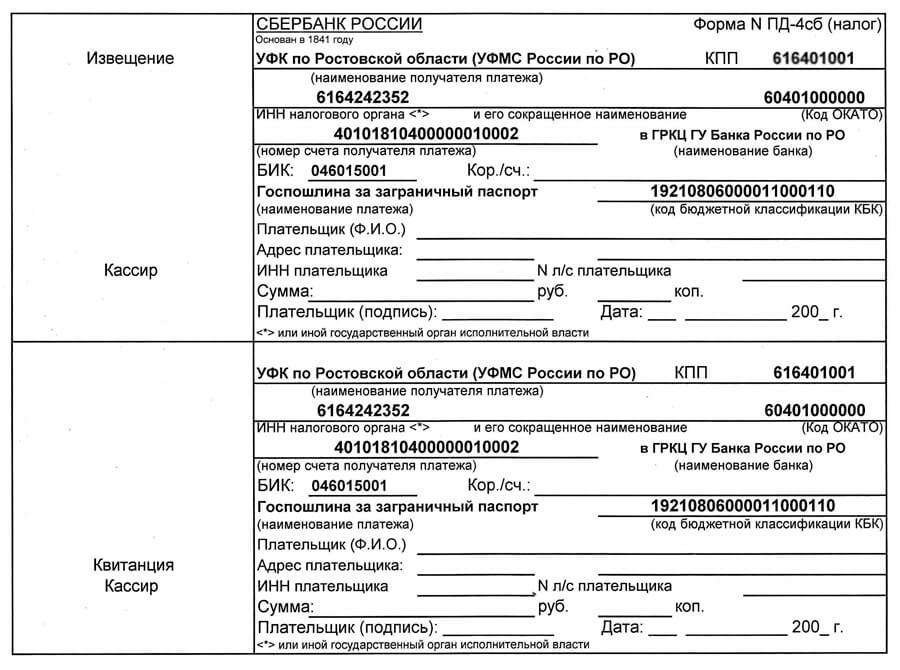

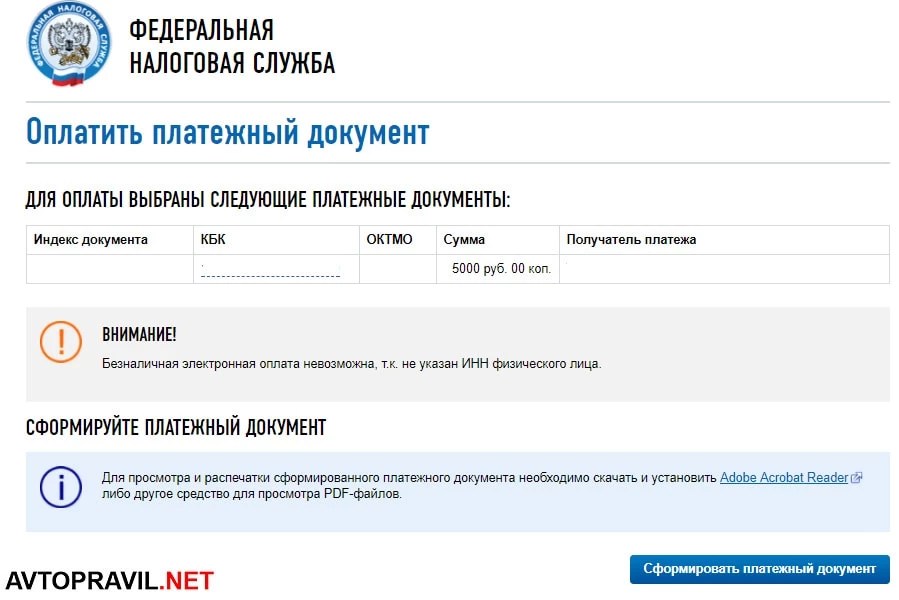

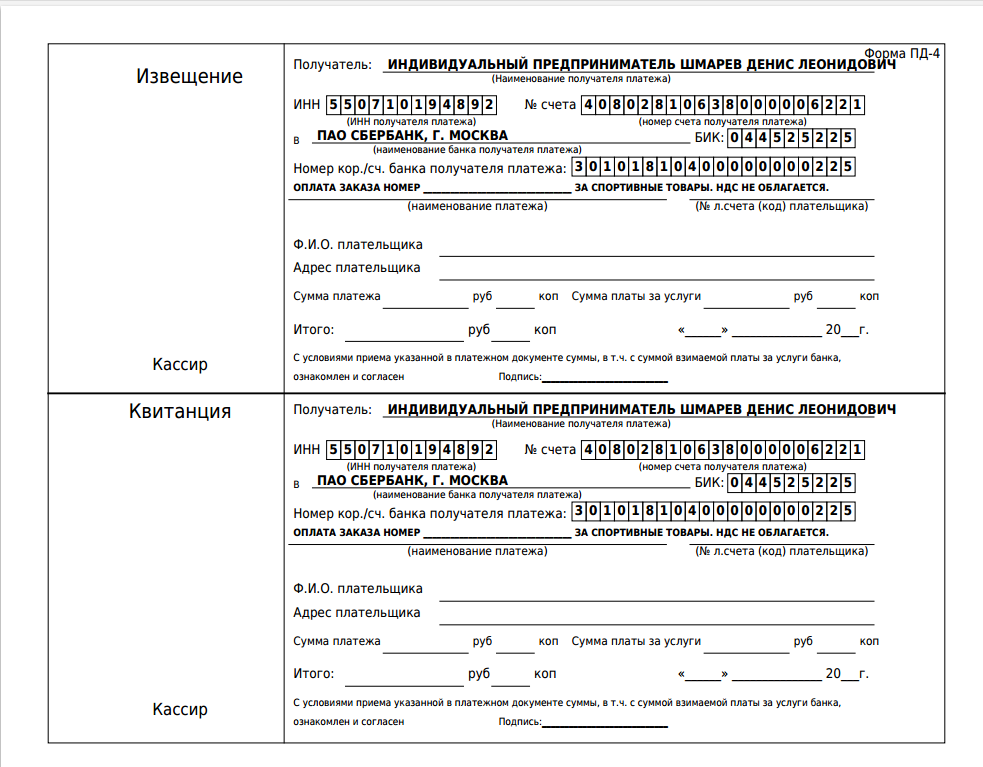

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Еще раз все внимательно проверяем и нажимаем на кнопку «Сформировать платежный документ».

Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо хранить. Ее может потребовать налоговая при возможной проверке.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайлУважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

| (1) | Номер раздела | РАЗДЕЛ: | (авто) | Секция «01» будет генерироваться всегда. Запись не требуется. |

| (2) | Серийный номер | SER # | | Введите две последние цифры 13-значного DLN из верхней части формы. Если серийный номер был создан системой (см. IRM 3.24.37.5.5, Entity Access for Key Verification) проверяют, соответствует ли он вводимому документу. |

| (3) | Контрольная цифра | CD | | Введите компакт-диск, если он есть.

|

| (4) | Контроль имени | NC | | Если компакт-диск отсутствует, введите NC.Процедуры см. В описательной части этого IRM.

|

| (5) | Е.И. или S.S. номер | ИНН | | Введите ИНН, как показано:

|

| (6) | Префикс номера счета | ANP | | Введите префикс номера счета для MFT 13, 63, 76 или 78 только следующим образом:

|

| (7) | Налоговый период | TAXPR | | Введите четыре цифры в формате ГГММ.

|

| (8) | Дата получения | ДАТА | | Введите дату в формате ММДДГГ, как показано:

|

| (9) | Код MFT | MFT | | Это поле ДОЛЖНО ВВОДИТЬ для программы 15501. Введите двузначный код из поля «MFT» формы или:

|

| (10) | Номер отчета / плана | RPT № | | Введите первое трехзначное число, редактируемое в коде MFT или рядом с ним. Это поле ОБЯЗАТЕЛЬНО ВВОДИТЕ, если код MFT — 46, 74, 76, 85 или 86. |

| (11) | Первичный Т / К | КОД1 | | Введите трехзначный код. Код транзакции будет проштампован или отредактирован до или после Суммы транзакции.

|

| (12) | Основная сумма | AMT1 | | Введите сумму транзакции, как показано с основным кодом транзакции.Форма 8758 — ящик 7. |

| (13) | 2-й Т / К | КОД2 | | Введите второй трехзначный код. Код транзакции будет проштампован или отредактирован до или после Суммы транзакции.

|

| (14) | 2-я сумма | AMT2 | | Введите сумму транзакции, как показано во втором коде транзакции:

|

| (15) | 3-й Т / К | КОД 3 | | Введите трехзначный код. Код транзакции будет проштампован или отредактирован до или после суммы.

|

| (16) | 3-я сумма | AMT3 | | Введите транзакцию, как показано с Третичным кодом транзакции. |

| (17) | Код ответственного подразделения | RU | | Всегда нажимайте кнопку |

| (18) | Код индикатора супруга | S IND | | Введите цифру «1» или «2» следующим образом:

|

| (19) | Код действия ERS | ACTCD | | Введите отредактированные цифры с нижнего поля. |

| (20) | Индикатор байпаса | BI | | Введите отредактированную «1» из поля «Индикатор обхода». |

| (21) | Индикатор нескольких / разделения | м / с | | Введите букву «M» или «S», проштампованную или отредактированную в верхнем левом поле. |

| (22) | Перекрестная ссылка ИНН | СХ ИНН | | Введите ИНН из поля ИНН перекрестной ссылки. |

| (23) | Префикс номера счета для перекрестной ссылки | CX ANP | | Введите отредактированный «0» после TIN перекрестной ссылки, если он есть. |

| (24) | Перекрестная ссылка налоговый период | CX TP | | Введите налоговый период из поля «Перекрестная ссылка налогового периода» в формате ГГММ. Специальные инструкции см. В IRM 3.24.37, Общие инструкции. |

| (25) | Перекрестная ссылка Код MFT | CX MFT | | Введите MFT из поля MFT с перекрестными ссылками. |

| (26) | Отчет с перекрестными ссылками / номер плана | CX RPT № | | Введите отредактированное трехзначное число, показанное справа от кода CX MFT. Это поле ОБЯЗАТЕЛЬНО ВВОДИТЕ, если код «CX MFT» равен 46, 74, 76, 85 или 86. |

| (27) | Индикатор назначенного платежа / Код | точек на дюйм | | Введите код из поля «Назначенный код платежа». |

| (28) | Номер отслеживания EFT (EFTPS и TAXLINK) | E IND | | Введите «1», если есть, с нижнего правого поля. |

| (29) | Индикатор обхода возврата | REFBYP | | Введите отредактированную цифру после заголовка формы. |

| (30) | Запросчик SEID | RSEID | | Это поле необходимо ввести, если TC заголовка блока — 840, а Doc Code — 45.Введите снизу формы 3753 под номером формы или в поле для подписи 2a . Введите в строке 12 формы 12857. Если поле пусто, введите пять «О». |

| (31) | Утверждающий SEID | ASEID | | Это поле необходимо ввести, если TC заголовка блока — 840, а код документа — 45. Введите его снизу формы 3753 или в подписи официального окна утверждения. Введите в строке 16 формы 12857. ЕСЛИ нет, введите пять символов «О» (альфа). |

| (32) | Код BOD | BODCD | | Это поле необходимо ввести, если TC заголовка блока — 840, а код документа — 45. Введите № 1–7, раздел IV (справа) формы 3753. Введите № 1–7 из строки 11a формы 12857. Если пусто введите 0. |

| (33) | Форма 3753/12857 Вставка 4 Приложение № | СЧ № | | Это поле ОБЯЗАНО ВВОДИТЬ, если TC заголовка блока — 840 и Doc.Код — 45. Соблюдайте особую осторожность при вводе этого поля. В форме 12857 введите ноль (0), если поле не заполнено. |

| (34) | Форма 3753 Индикатор коррекции | 3753MAR | | Введите отредактированный 1, если он указан в правом поле формы 3753. |

| (35) | Индикатор разделенного возврата | SPLREF | | Введите отредактированную цифру (от нуля до трех) с правого поля суммы основного кредита из формы 3809 или установите флажок в поле для флажка разделенного возмещения из формы 3245.Примечание:При использовании Формы 12857 введите Индикатор Разделенного Возмещения из поля 9 кредитной части Формы 12857. Примечание:Если индикатор разделенного возврата отсутствует, введите «0» (ноль). . |

| (36) | Идентификационный номер следа | TRACE | ВВОД ★★★★★★ | Это поле ОБЯЗАТЕЛЬНО ВВОД для первого документа, в противном случае приглашение будет отсутствовать. Введите 14-значный идентификационный номер трассировки.Для получения дополнительной информации о номере Trace ID см. Инструкции в IRM 3.24.10.2.7, Trace ID Number . |

| (37) | Порядковый номер транзакции | SEQ # | ВВОД ★★★★★★ | Это поле ОБЯЗАТЕЛЬНО ВХОДИТЕ. Для получения дополнительной информации о порядковом номере см. Инструкции в IRM 3.24.10.2.8, Порядковый номер транзакции .Примечание:Документы, пронумерованные до 01.01.2008, не будут иметь номера TRACE или SEQ. Примечание:Знак «?» отметка не допускается ни для одного из этих полей. |

Получите PIN-код для защиты личных данных

PIN-код для защиты личных данных (IP-PIN) — это шестизначное число, которое не позволяет кому-либо другому подавать налоговую декларацию с использованием вашего номера социального страхования. PIN-код IP известен только вам и IRS и помогает нам подтвердить вашу личность, когда вы подаете электронную или бумажную налоговую декларацию.

Право на участие

Если вы являетесь подтвержденной жертвой кражи личных данных и мы решили проблемы с вашей налоговой учетной записью, мы будем ежегодно отправлять вам уведомление CP01A с вашим PIN-кодом IP.

Начиная с 2021 года вы можете добровольно принять участие в программе IP PIN в качестве упреждающего способа защиты от кражи личных данных в налоговых целях.

Если вы хотите зарегистрироваться, обратите внимание:

- Вы должны пройти строгий процесс проверки личности.

- Супруги и иждивенцы имеют право на получение ПИН-кода IP, если они могут пройти процесс подтверждения личности.

Как получить IP-PIN

Если вы являетесь подтвержденной жертвой кражи личных данных, мы отправим вам ПИН-код IP в уведомлении CP01A, если ваше дело будет разрешено до начала следующего сезона подачи заявок.

Если вы добровольно участвуете в программе IP PIN Opt-In Program, вам следует использовать онлайн-инструмент Get an IP PIN. Если у вас еще нет учетной записи на IRS.gov, вы должны зарегистрироваться, чтобы подтвердить свою личность. Перед регистрацией ознакомьтесь с процессом аутентификации защищенного доступа. Примечание:

- IP-PIN действителен в течение одного календарного года.

- Вы должны получать новый PIN-код IP каждый год.

- Инструмент IP PIN обычно недоступен с середины ноября до середины января каждого года.

Получить IP-PIN

Примечание: Если вы уже зарегистрировались для получения IP-PIN или имеете одну из следующих учетных записей, вы должны войти в систему с тем же именем пользователя и паролем:

- Получить стенограмму

- Онлайн-счет

- Соглашение об онлайн-оплате

Потеряны PIN-коды IP

Если вы получили годовой IP-PIN по почте, но потеряете или не получите уведомление CP01A, вы можете использовать инструмент «Получить IP-PIN», чтобы получить свой номер.Для получения подробной информации просмотрите Получение ПИН-кода IP. Не подавайте форму 15227 для подачи заявки на новый PIN-код IP.

Альтернативы онлайн-инструменту

Если вы добровольно участвуете в программе IP PIN Opt-In и не можете успешно подтвердить свою личность с помощью инструмента Получить IP PIN, есть альтернативы. Обратите внимание: использование альтернативного метода приведет к задержке ввода ПИН-кода IP.

Если ваш доход составляет 72 000 долларов или меньше и вы не можете использовать онлайн-инструмент, заполните форму 15227 «Заявление на получение личного идентификационного номера для защиты личных данных» в формате PDF.У вас должно быть:

- Действительный номер социального страхования или индивидуальный идентификационный номер налогоплательщика

- Скорректированная валовая прибыль 72 000 долларов США или менее

- Доступ к телефону

Мы будем использовать номер телефона, указанный в форме 15227, чтобы позвонить вам, подтвердить вашу личность и назначить вам IP-код для номера в следующем сезоне подачи заявок . По соображениям безопасности IP-PIN нельзя использовать в текущем сезоне подачи заявок. Вы получите свой IP-PIN через U.S. Почтовая служба в следующем году и в будущем.

Если вы не можете подтвердить свою личность онлайн или с помощью формы 15227, Заявление на получение личного идентификационного номера для защиты личности в формате PDF, или вы не имеете права подавать форму 15227, вы можете записаться на личную встречу в Службе помощи налогоплательщикам. Центр. Пожалуйста, принесите один документ с фотографией, удостоверяющий личность, и другой документ, удостоверяющий личность, для подтверждения вашей личности. После того, как мы подтвердим вашу личность, вы получите свой IP-PIN через U.S. Почтовая служба в течение трех недель. Вы будете получать свой IP-PIN ежегодно по почте.

Используйте IP-PIN

Введите шестизначный ПИН-код IP, когда это будет предложено вашим налоговым программным продуктом, или предоставьте его своему доверенному налоговому специалисту, готовящему налоговую декларацию.

Во избежание отказов и задержек в электронных и бумажных налоговых декларациях необходимо вводить правильные ПИН-коды IP. Неверный или отсутствующий ПИН-код IP приведет к отклонению вашего электронного возврата или задержке бумажного возврата до момента его проверки.

Никому не сообщайте свой IP-PIN. Об этом должен знать только ваш налоговый специалист и только тогда, когда вы будете готовы подписать и подать декларацию. IRS никогда не будет запрашивать ваш IP-PIN. Телефонные звонки, электронная почта или текстовые сообщения с запросом вашего IP-кода являются мошенничеством.

Ресурсы

IP-PIN будут доступны всем физическим лицам в 2021 году

Начиная с января IRS позволит всем лицам получать личный идентификационный номер (IP PIN) для защиты личных данных.В среду Налоговое управление США объявило (IR-2020-267), что откроет портал в середине января 2021 года, который распространит на всех индивидуальных налогоплательщиков программу подписки для добровольного получения IP-PIN. Расширенная инициатива является частью саммита по безопасности между IRS, государственными налоговыми органами и представителями налоговой отрасли. Изначально IP-PIN были доступны только жертвам кражи личных данных, и IRS запустило ограниченную пилотную программу, позволяющую другим налогоплательщикам добровольно получать IP-PIN.

IP-PIN — это шестизначное число, предназначенное для предотвращения неправомерного использования номеров социального страхования для подачи поддельных федеральных налоговых деклараций.Это помогает IRS проверять личность налогоплательщиков и принимать их электронные или бумажные налоговые декларации. Онлайн-инструмент получения ПИН-кода IP сразу отображает ПИН-код налогоплательщика; однако этот инструмент в настоящее время не работает, пока IRS готовится к сезону подачи налоговых деклараций 2021 года.

Чтобы получить ПИН-код IP, начиная с середины января 2021 г., налогоплательщики могут обратиться к инструменту, который, по мнению IRS, является предпочтительным методом, поскольку это единственный метод, который сразу же раскрывает ПИН-код налогоплательщику. Онлайн-инструмент использует аутентификацию Secure Access, которая использует несколько методов для проверки личности человека.

IP PIN действителен в течение одного года. Налогоплательщик должен получать новый сгенерированный ПИН-код IP каждый январь.

Налогоплательщики, у которых есть номер социального страхования или индивидуальный налоговый идентификационный номер, которые могут подтвердить свою личность, имеют право на участие в программе выбора. Любой основной налогоплательщик (первый в налоговой декларации), вторичный налогоплательщик (второй в налоговой декларации) или иждивенец могут получить ПИН-код IP, если он или она может пройти требования, удостоверяющие личность.

IRS заявляет, что планирует предложить функцию отказа от программы IP PIN в 2022 году для налогоплательщиков, которые сочтут, что эта программа не подходит для них.

Программа IP PIN для жертв кражи личных данных остается без изменений. Налогоплательщикам, которые хотят добровольно принять участие в программе IP PIN, не нужно заполнять форму 14039, Affidavit к краже личных данных.

Альтернативный процесс

Налогоплательщики, которые не могут установить свою личность в Интернете и пройти аутентификацию Secure Access, могут использовать альтернативные процедуры для получения ПИН-кода IP, хотя они и не получат его сразу.

Налогоплательщики с доходом не более 72 000 долларов США и доступом к телефону должны заполнить форму 15227, Заявление на получение личного идентификационного номера для защиты личности и отправить ее по почте или факсу в IRS.IRS позвонит налогоплательщикам, чтобы подтвердить их личность, задав ряд вопросов. По соображениям безопасности налогоплательщики, прошедшие аутентификацию через этот процесс, получат ПИН-код IP в следующем налоговом году.

Налогоплательщики, которые не могут подтвердить свою личность удаленно или не имеют права заполнять форму 15227, могут записаться на прием в Центр помощи налогоплательщикам, принеся с собой две формы удостоверения личности с фотографией, чтобы можно было проверить личность лично. ПИН-код IP будет отправлен налогоплательщику в течение трех недель после встречи.

IRS подчеркнуло, что налогоплательщики, получившие ПИН-код IP, никогда не должны делиться им с кем-либо, кроме своего налогового инспектора. IRS никогда не будет звонить налогоплательщику с просьбой ввести ПИН-код IP, и налогоплательщики должны быть внимательны к мошенничеству с ПИН-кодом IP, поскольку изобретательность преступников кажется безграничной.

— Салли П. Шрайбер , JD, ( [email protected] ) — старший редактор JofA .

Российская Федерация — Корпоративное право — Прочие налоги

Налог на добавленную стоимость (НДС)

НДС — это федеральный налог в России, уплачиваемый в федеральный бюджет.

Налогоплательщики следуют «классической» системе НДС, согласно которой плательщик НДС обычно учитывает НДС по полной продажной цене сделки и имеет право на возмещение входящего НДС, понесенного в связи с затратами на товарно-материальные запасы и другими сопутствующими коммерческими расходами. Российская система НДС, хотя изначально и не основывалась на модели Европейского союза (ЕС), тем не менее в большей степени с ней сблизилась. Однако в настоящее время она по-прежнему отличается от системы НДС ЕС по-разному.

Иностранные компании, предоставляющие электронные услуги российским клиентам (как физическим, так и юридическим лицам), должны получить регистрацию НДС в России и самостоятельно уплатить НДС.

Перечень услуг, считающихся электронными для целей НДС, приведен в статье 174.2 Налогового кодекса РФ и включает, в частности:

- предоставление прав на использование программ для ЭВМ через Интернет

- оказание рекламных услуг в сети Интернет

- оказание услуг по размещению предложений о приобретении или продаже товаров, работ, услуг или имущественных прав в сети Интернет

- продаж электронных книг, графических изображений и музыки через Интернет и

- хранение и обработка информации, предоставление доменных имен, услуги хостинга и т. Д.

НДС обычно применяется к стоимости товаров, работ, услуг или имущественных прав, поставляемых в Россию. Стандартная ставка НДС в России составляет 20% (18% до 2019 г.) (более низкая ставка 10% применяется к некоторым основным продуктам питания, детской одежде, лекарствам и медицинским товарам, печатным публикациям и т. Д.). Те же ставки НДС (как и для внутренних поставок) применяются к импорту товаров в Россию.

Экспорт товаров, международные перевозки и другие услуги, связанные с экспортом товаров из России, международными пассажирскими перевозками, а также некоторые другие поставки имеют нулевую ставку с правом возмещения входящего НДС.Применение ставки НДС 0% и возмещение соответствующих сумм входящего НДС подтверждается предоставлением ряда документов в налоговые органы в определенные сроки. Взыскание входящего НДС, связанного с экспортом товаров (кроме экспорта сырья), осуществляется по общим правилам взыскания (т.е. до подачи подтверждающих документов в налоговые органы). Для документального подтверждения права облагать экспортные поставки в страны-участницы Таможенного союза особые правила действуют по ставке НДС 0%.С 1 января 2018 года можно отказаться от применения ставки НДС 0% в отношении экспорта товаров, международных перевозок и других услуг, связанных с экспортом товаров из России, и применить стандартную ставку НДС.

Список товаров и услуг, не облагаемых НДС, включает базовые банковские и страховые услуги, услуги, предоставляемые финансовыми компаниями (депозитариями, брокерами и некоторыми другими), образовательные услуги, предоставляемые сертифицированными учреждениями, продажу определенного основного медицинского оборудования, пассажирские перевозки и некоторые другие социально значимые услуги.Большинство аккредитованных офисов ИФВ (а также их аккредитованные сотрудники) могут быть освобождены от уплаты НДС по арендной плате за недвижимость.

С 1 января 2021 года освобождение от НДС, применимое к передаче программного обеспечения и баз данных, включая лицензирование, будет значительно сужено. В результате иностранные поставщики программного обеспечения на российском рынке, вероятно, потеряют право применять это освобождение, и такие поставки будут облагаться российским НДС по ставке 20%.

Освобождение от НДС поставок не влечет за собой право на возмещение относимого входящего НДС.Вместо этого затраты, связанные с невозмещаемым входящим НДС, в большинстве случаев вычитаются для целей КПН.

НДС у источника выплаты

Российское законодательство о НДС предусматривает правила определения места оказания услуг с учетом НДС. Эти правила делят все услуги на разные категории, чтобы определить, где они считаются оказанными для целей НДС. Например, определенные услуги считаются оказанными там, где они выполняются, тогда как некоторые считаются оказанными там, где «покупатель» услуг осуществляет свою деятельность, некоторые — там, где находится соответствующее движимое или недвижимое имущество, и все же другие места, где «продавец» осуществляет свою деятельность и т. д.

В соответствии с механизмом обратного начисления российский покупатель должен учитывать НДС по любому платежу, который он производит не зарегистрированной в налоговой системе иностранной компании, если платеж связан с поставкой товаров или услуг, которые считаются поставленными в Россию, на основании правила места поставки НДС, и которые не подпадают под какие-либо освобождения от НДС в соответствии с внутренним законодательством о НДС. В таких обстоятельствах в соответствии с законодательством российский покупатель должен действовать в качестве налогового агента для целей российского НДС, удерживая российский НДС по ставке 20/120 (18/118 до 2019 г.) из платежей иностранному поставщику и перечисляя такой НДС Российский бюджет.Удержанный НДС может быть возмещен российскими плательщиками в соответствии со стандартными правилами возмещения входящего НДС в соответствии с законодательством.

Возмещение входящего НДС

Налогоплательщики обычно имеют право на возмещение входящего НДС, связанного с покупкой товаров, работ, услуг или имущественных прав, при условии, что они соблюдают набор правил, установленных законодательством о НДС. Входящий НДС потенциально может быть возмещен налогоплательщиком в следующих случаях:

- НДС в отношении товаров, услуг или работ, приобретенных для проведения операций, облагаемых НДС.

- Входящий НДС относится к авансовым платежам, перечисленным российским поставщикам товаров (работ, услуг), при условии, что такие приобретенные товары (работы, услуги) предназначены для использования в деятельности, облагаемой НДС. Обратите внимание, что налогоплательщики имеют право (а не обязаны) применять это правило, и они могут выбирать, использовать это право или нет.

В ряде случаев необходимо восстановить входящий НДС.

С 1 января 2018 года в России вводится система беспошлинного налогообложения.Иностранные физические лица имеют право на возврат НДС, уплаченного при розничной покупке товаров. Возврат возможен, если сумма покупки превышает 10 000 российских рублей (RUB) и место, где был приобретен товар, внесено в специальный список, установленный государством.

Начиная с 1 июля 2019 года, корпоративные налогоплательщики получают право на возмещение входящего НДС в отношении экспорта многих видов услуг, включая разработку программного обеспечения, консалтинговые, юридические и маркетинговые услуги (несмотря на то, что они не платят выходной НДС при оказании таких услуг). Сервисы).Однако новые положения не распространяются на экспорт освобожденных от НДС услуг, перечисленных в статье 149 НК РФ. Например, налогоплательщики, которые передают / лицензируют права на программные продукты, изобретения, ноу-хау и некоторые другие объекты интеллектуальной собственности (ИС) иностранным клиентам или предоставляют определенные виды услуг в области исследований и разработок (НИОКР), по-прежнему не будут право на возмещение входящего НДС.

Требования соответствия НДС

Каждый налогоплательщик, осуществляющий облагаемые НДС поставки товаров, работ, услуг или имущественных прав, должен выписывать счета-фактуры и предоставлять их покупателям.Налогоплательщик, поставляющий товары, работы или услуги, облагаемые НДС, покупателю, не являющемуся плательщиком НДС, может отказаться от выставления счета-фактуры по НДС, если письменно согласовано с покупателем. Счета-фактуры НДС должны быть выставлены в течение пяти дней после поставки. Счет-фактура НДС — это стандартная форма, устанавливаемая правительством. Соблюдение требований к выставлению счетов имеет решающее значение для возможности покупателя возместить входящий НДС.

Входящие и исходящие счета-фактуры НДС обычно должны регистрироваться налогоплательщиками в специальных регистрах НДС покупок и продаж.

Декларации по НДС должны подаваться в налоговые органы ежеквартально в электронном виде. НДС должен уплачиваться после окончания каждого квартала тремя частями, не позднее 25-го дня каждого из трех последовательных месяцев, следующих за кварталом, за исключением возврата НДС, удержанного российскими покупателями в соответствии с механизмом обратного начисления, который должен переводиться в дату внешнего платежа.

НДС на импорт

НДС на импорт уплачивается таможне при ввозе товаров.Налоговой базой для импортного НДС обычно является таможенная стоимость импортируемых товаров, включая акцизы. При ввозе товаров в Россию может применяться ставка НДС 20% (18% до 2019 г.) или 10%, в зависимости от специфики товаров. Как правило, импортный НДС может быть востребован для возмещения импортером при условии соблюдения установленных требований для такого возмещения.

Ограниченный ассортимент товаров может быть освобожден от импортного НДС. В перечень таких товаров входят, например, некоторые медицинские изделия и товары, предназначенные для дипломатического корпуса.Освобождение от импортного НДС возможно на определенное технологическое оборудование (включая его комплектующие и запчасти), аналоги которого в России не производятся. Перечень такого оборудования установлен Правительством России.

Ввозные пошлины

Товары, ввозимые в Российскую Федерацию, облагаются таможенными пошлинами. Ставка зависит от типа актива и страны его происхождения (обычно от 0% до 20% от таможенной стоимости). Особое освобождение от таможенных пошлин распространяется на товары, внесенные в уставный капитал российских компаний с иностранными инвестициями.

Россия была принята во Всемирную торговую организацию (ВТО) в 2012 году.

Россия также является членом Евразийского экономического союза (ЕАЭС) (вместе с Беларусью, Казахстаном, Арменией и Кыргызстаном). Союз имеет единую таможенную территорию, и продажи между странами-членами освобождены от таможенных формальностей. Члены ЕАЭС применяют единые таможенные тарифы и методологию таможенной оценки.

Сбор за таможенное оформление

Товары, перемещаемые через таможенную границу Российской Федерации, облагаются таможенным сбором по фиксированной ставке.Размер сбора зависит от таможенной стоимости перевозимых товаров. Комиссия обычно незначительна.

Акциз

Акцизы обычно уплачиваются производителями подакцизных товаров на свои внутренние поставки. Акцизы также взимаются с импорта подакцизных товаров. Экспорт подакцизных товаров обычно освобождается от акцизных сборов. Подакцизными товарами являются автомобили, табак, алкоголь и некоторые нефтепродукты. Специальные ставки акцизов на каждый вид подакцизных товаров устанавливаются в НКР.Ставки сильно различаются и зависят от различных факторов.

Налог на имущество

Максимальная ставка налога на имущество составляет 2,2%, региональные законодательные органы вправе ее снизить.

Движущееся имущество налогом не облагается. Нет четкого определения того, какое имущество следует считать движимым, а какое — недвижимым. На практике налоговые органы склонны применять широкое толкование недвижимого имущества.

Начиная с 2020 года налог рассчитывается следующим образом:

- Недвижимость, учитываемая как основные средства, облагается налогом по среднегодовой стоимости в соответствии с российскими ОПБУ.

- Некоторые статьи облагаются налогом на основе кадастровой стоимости (строка баланса не имеет значения). В перечень таких объектов входят: торгово-деловые центры, офисы (перечень объектов утверждается соответствующим регионом России), жилые помещения, объекты незавершенного строительства, гаражи, парковочные места, а также жилые дома, садовые домики. , хозяйственные постройки (сооружения), расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, овощеводства, садоводства или индивидуального жилищного строительства (если это установлено в уставе субъекта Российской Федерации, на территории которого находится имущество).Ставка налога на такую недвижимость не может превышать 2%.

С 2015 по 2034 год нулевая ставка применяется к магистральным газопроводам и сооружениям, составляющим неотъемлемые части таких трубопроводов, а также к объектам газодобычи и объектам производства и хранения гелия при соблюдении определенных условий (например, первоначальный ввод в эксплуатацию после 1 января 2015 года. ).

Налоги на перевод

В России нет трансфертных налогов.

Транспортный налог

Транспортный налог взимается с определенных видов наземного, водного и воздушного транспорта, зарегистрированных в России.Применяются фиксированные ставки (за единицу мощности, валовую вместимость или транспортную единицу), которые могут отличаться в зависимости от мощности двигателя, валовой вместимости и типа транспорта. Фактические ставки в регионах России могут быть максимально увеличены / снижены законодательными органами отдельных субъектов Российской Федерации. Правила отчетности и оплаты установлены региональными законодательными органами.

Множитель (до трех) зависит от возраста и стоимости автомобиля.

Налоги на заработную плату

Нет налогов на фонд заработной платы в дополнение к социальным отчислениям, за которые несет ответственность работодатель.

Социальные отчисления

Годовая заработная плата всех сотрудников в 2021 году облагается налогом по следующим правилам:

- Взносы в Фонд социального страхования: Облагается налогом только первые 966 000 рублей заработной платы (по ставке 2,9%).

- Взносы в Пенсионный фонд: первые 1 465 000 рублей облагаются налогом по ставке 22%, превышение облагается налогом по ставке 10%.

- Взносы в фонд медицинского страхования: ставка 5,1% применяется к общей заработной плате.

Вознаграждение иностранных граждан, временно пребывающих в России, покрывается (i) взносами на пенсионное страхование по ставке 22% в пределах порогового значения 1 465 000 руб. И 10% доплатой к вознаграждению, выплачиваемому сверх порога, и (ii ) взносы на социальное страхование в размере 1.8% в пределах 966 000 рублей. Единственное доступное исключение — для высококвалифицированных специалистов, имеющих соответствующее разрешение на работу.

Начиная с 1 апреля 2020 года и в дальнейшем социальные отчисления для МСП были снижены почти до 15%.

Следующие социальные выплаты будут доступны для ИТ-компаний и технологических компаний с 1 января 2021 года при соблюдении определенных критериев:

| 2017-2020 | С 2021 года (бессрочно) | |

| ИТ-компании (не выше верхней границы): Отчисления в Пенсионный фонд | 14% | 7.6% |

| ИТ-компании (превышение верхнего предела): Взносы в Фонд медицинского страхования | 4% | 0,1% |

| Технологические компании (не выше верхней границы): отчисления в Пенсионный фонд | Нет преимуществ | 7,6% |

| Технологические компании (не превышающие верхнего предела): Взносы в Фонд медицинского страхования | Нет преимуществ | 0,1% |

Работодатели также обязаны уплачивать взносы по страхованию от несчастных случаев на работе и профессиональных заболеваний.Ставка этого взноса варьируется от 0,2% до 8,5% от фонда оплаты труда в зависимости от вида деятельности работодателя.

Налог на добычу полезных ископаемых (MRET)

Расчет MRET зависит от типа минерального ресурса.

MRET для угля, нефти, газа и газового конденсата рассчитывается с использованием извлеченного объема соответствующего ресурса. Ставка налога устанавливается как фиксированная ставка, умноженная на различные коэффициенты, привязанные к мировым ценам и характеристикам отрасли.Нулевая ставка MRET применяется к нефти, добываемой с новых месторождений в определенных регионах России (например, Восточная Сибирь, внутренние и территориальные воды в северной полярной зоне, Азовское и Каспийское моря, а также Ненецкий и Ямальский регионы) на начальном этапе их добычи.

MRET для других природных ресурсов зависит от стоимости добытых ресурсов. Ставка налога варьируется от 3,8% до 8%. Например, 3,8% для калийной соли, 4,8% для черных металлов, 6% для продуктов, содержащих золото, и 8% для цветных металлов и алмазов.

Сниженные ставки MRET применяются к инвесторам на Дальнем Востоке России ( см. Региональные льготы в разделе «Налоговые льготы и льготы», ).

Экологический сбор

Экологический сбор должен уплачиваться производителями и импортерами товаров, которые подлежат утилизации после того, как они больше не пригодны для использования или потребления из-за износа, с разбивкой по определенным группам товаров. К ним относятся бумага и бумажные изделия, резина и пластмассовые изделия, текстиль и кожа, металлы и электроника.

Следует отметить, что сбор технически не является налогом и устанавливается специальным законом, который не является частью НК РФ. Он взимается с предприятий, работающих в определенных отраслях, чья продукция, как установлено, оказывает воздействие на окружающую среду, требующее компенсации.

Сбор рассчитывается путем умножения трех значений: (масса / количество товаров, подлежащих утилизации [или масса упаковки]) * (ставка сбора) * (норма утилизации в относительных единицах).

Следующие группы товаров облагаются самым высоким экологическим сбором: аккумуляторные батареи, компьютерное оборудование, бытовая электроника и некоторые виды промышленного оборудования.

Торговый сбор

Региональные власти могут ввести торговый сбор в своих муниципалитетах (или городах федерального значения). Он должен применяться к активам, используемым в розничной и оптовой торговле.

На сегодняшний день налог введен только Москвой.

Режимы патентных боксов в Европе | Налог на интеллектуальную собственность

Режимы патентных ящиков (также называемые режимами интеллектуальной собственности или ИС) обеспечивают более низкие эффективные налоговые ставки на доход, полученный от ИС.Чаще всего приемлемыми видами интеллектуальной собственности являются патенты и авторские права на программное обеспечение. В зависимости от режима патентного бокса доход, полученный от интеллектуальной собственности, может включать в себя роялти, лицензионные сборы, прибыль от продажи интеллектуальной собственности, продажи товаров и услуг, включающих интеллектуальную собственность, и компенсацию ущерба, нанесенного нарушением патентных прав.

Целью патентных ящиков, как правило, является поощрение и привлечение местных исследований и разработок (НИОКР), стимулирование предприятий к размещению ИС в стране. Однако патентные боксы могут внести еще один уровень сложности в налоговую систему, и некоторые недавние исследования ставят под вопрос, действительно ли патентные боксы эффективны в стимулировании инноваций.

Как показано на сегодняшней карте, режимы патентных ящиков относительно широко распространены в Европе. Большинство из них были реализованы за последние два десятилетия.

В настоящее время в 14 из 27 стран-членов ЕС действует режим патентной коробки. Это Бельгия, Кипр, Франция, Венгрия, Ирландия, Италия, Литва, Люксембург, Нидерланды, Польша, Португалия, Словакия, Испания (федеральная, Страна Басков и Наварра) и Великобритания. Страны, не входящие в ЕС, Андорра, Сан-Марино, Швейцария и Турция также ввели режимы патентных ящиков.

Сниженные налоговые ставки, предусмотренные режимами патентной коробки, варьируются от 0 процентов в Сан-Марино и Венгрии до 13,95 процента в Италии.

| Соответствующие активы ИС | Налоговая ставка в соответствии с режимом патентной коробки | Установленная ставка корпоративного подоходного налога | |||

|---|---|---|---|---|---|

| Патенты | Программное обеспечение | Другое 1 | |||

| Андорра | Х | Х | 2% | 10% | |

| Бельгия | Х | Х | 4.44% | 29,58% | |

| Кипр | Х | Х | Х | 2,5% | 12,5% |

| Франция | Х | Х | 10% | 32,02% | |

| Венгрия 2 | Х | Х | 0% или 4,5% | 9% | |

| Ирландия | Х | Х | Х | 6.25% | 12,5% |

| Италия 3 | Х | Х | 13,95% | 27,9% | |

| Литва | Х | Х | 5% | 15% | |

| Люксембург | Х | Х | 4,99% | 24,94% | |

| Мальта | Х | Х | 1.75% | 35% | |

| Нидерланды | Х | Х | Х | 7% | от 16,5% до 25% |

| Польша | Х | Х | 5% | 19% | |

| Португалия | Х | 10,5% | 21% | ||

| Сан-Марино 4 | Х | Х | 0% или 8.5% | 17% | |

| Словакия | Х | Х | 10,5% | 21% | |

| Испания — федеральный 5 | Х | Х | 10% | 25% | |

| Испания — Страна Басков | Х | Х | 7,2% | 25% | |

| Испания — Наварра | Х | Х | 8.4% | 25% | |

| Швейцария 6 | Х | Варьируется от кантона к кантону, до 90% освобождения от корпоративного налога | Зависит от кантона к кантону; От 11,9% до 21,6% | ||

| Турция 7 | Х | 11% | 22% | ||

| Соединенное Королевство | Х | 10% | 19% | ||

Примечания: 1.«Другое» относится к активам ИС, которые не являются очевидными, полезными и новыми. Они могут применяться только к малому и среднему бизнесу. 2. Режим патентного бокса Венгрии предусматривает нулевую процентную ставку в случае прироста капитала по заявленным квалифицируемым ИС и 4,5 процента в случае льгот, связанных с доходом от роялти. 3. В Италии федеральный налог на прибыль корпораций (IRES) составляет 24 процента, а региональный налог на производство (IRAP) — 3,9 процента, то есть совокупная установленная ставка составляет 27,9 процента.Режим патентного бокса Италии снижает обе налоговые ставки на 50 процентов, в результате чего ставка налога на доход от интеллектуальной собственности составляет 13,95 процента. 4. Сан-Марино имеет три режима интеллектуальной собственности. «Режим новых компаний, предусмотренный ст. 73, закон нет. 166/2013 »предоставляет ставку налога в размере 8,5 процента. «Режим для начинающих высокотехнологичных компаний в соответствии с законом № 71/2013 и делегированный указ № 116/2014 »и« Режим интеллектуальной собственности »предоставляют налоговую ставку в размере 0 процентов. Все три относятся к патентам и программному обеспечению. 5. Испанские регионы «Страна Басков» и «Наварра» имеют отдельные режимы интеллектуальной собственности. 6. Швейцария ввела режим патентной корзины, который вступил в силу в 2020 году на кантональном уровне, охватывая всю Швейцарию. Режим предусматривает максимальное снижение налоговой базы на 90 процентов на доход от патентов и аналогичных прав, разработанных в Швейцарии. Кантоны могут выбрать более низкую скидку. 7. В Турции действует второй режим интеллектуальной собственности, который позволяет полностью вычесть налог (эффективная налоговая ставка 0 процентов) квалифицированного дохода от интеллектуальной собственности, полученного в результате научно-исследовательской деятельности, которая проводилась в турецких зонах технологического развития. Лихтенштейн отменил режим патентной коробки, поскольку он не соответствовал подходу модифицированной взаимосвязи ОЭСР. Источники: Режимы интеллектуальной собственности наборов данных ОЭСР; «Делойт»: Кипрский режим интеллектуальной собственности; PwC: Закон о финансах Франции на 2019 год; Управление налоговой инспекции Ирландии: Руководство по блоку развития знаний. | |||||

В 2015 году страны ОЭСР согласовали так называемый модифицированный подход взаимосвязи для режимов ИС в рамках действия 5 Плана действий ОЭСР по размыванию базы и перемещению прибыли (BEPS).Этот модифицированный подход Nexus ограничивает объем квалифицируемых активов ИС и требует географической связи между расходами на НИОКР, активами ИС и доходами от ИС. Чтобы соответствовать этому подходу, страны, ранее не соблюдающие его, либо отменили, либо изменили свои режимы патентных ящиков в течение последних нескольких лет.

Многие европейские страны предлагают дополнительные стимулы для НИОКР, такие как прямая государственная поддержка, налоговые льготы на НИОКР или ускоренная амортизация активов НИОКР. Таким образом, эффективные налоговые ставки на доход от интеллектуальной собственности могут быть ниже, чем те, которые указаны в соответствующих режимах патентных ящиков.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Пожертвовать в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным.Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывРешение налоговых проблем цифровой экономики

% PDF-1.4 % 6243 0 объект >] / PageLayout / SinglePage / PageMode / UseOutlines / Pages 6193 0 R / Тип / Каталог >> эндобдж 6290 0 объект > эндобдж 6428 0 объект > эндобдж 7722 0 объект > поток 2014-07-30T16: 11: 48 + 02: 002014-07-30T15: 38: 16 + 02: 002014-07-30T16: 11: 48 + 02: 00uuid: a30a3cad-1f84-4fd2-9895-10fdb50b5c98uuid: 3e3a4680- df58-46c8-bb9a-7f8e346application / pdf

(Zb.UA + Z / + s)

(CZE, HUN, POL и RUS) Настройка юридической нумерации для юридических документов

Откройте форму редактирования типа юридического документа.

Введите имя, присвоенное типу юридического документа.

Введите значение, которое существует в таблице UDC группы типов юридических документов (74 / DG), чтобы указать группу, к которой принадлежит тип юридических документов.Значения:

Пусто: не применимо / другое

CD: Кредит-нота / Дебетовая нота

CI: Счет-фактура исправления

ED: курсовая разница

IN: Счет-фактура

SN: Транспортная накладная.

(CZE) Используйте IN для счетов-фактур, счетов-фактур предоплаты и счетов-фактур учета НДС. Используйте компакт-диск для кредитовых и дебетовых векселей.

(HUN) Используйте IN для счетов-фактур, CI для корректирующих счетов-фактур и CD для обратных счетов-фактур (сторно).

(RUS) Используйте IN для налоговых накладных и SN для товарной накладной и товарной накладной.

(POL) Используйте IN для счетов-фактур, счетов-фактур предоплаты и счетов-фактур учета НДС. Используйте компакт-диск для кредитовых и дебетовых векселей.

Выберите, чтобы система рассчитывала налоги. Когда вы выбираете эту опцию, система активирует поле Дискриминация налогов.

(CZE) Выберите этот параметр при обработке счетов-фактур, счетов-фактур предоплаты, счетов-фактур с учетом НДС, а также кредитовых и дебетовых авизо.

(HUN) Выберите эту опцию при обработке корректирующих счетов-фактур.

(RUS) Выберите этот параметр при обработке налоговых накладных, товарно-транспортных накладных и товарных накладных.

(POL) Выберите этот параметр при обработке счетов-фактур и счетов-фактур корректировки.

Введите значение, которое существует в таблице УДК «Дискриминация налогов» (74 / DL), чтобы указать, будет ли система печатать стоимость товаров или услуг и суммы налога отдельно (дифференцировать налоги).Система активирует поле «Дискриминация налогов» только при выборе параметра «Рассчитать налоги».

Значения:

0: Не различайте. Налоги включены в цену за единицу и в расширенную цену.

1: Различить по строке деталей. Налоги не включены в цену. Общая налоговая ставка и общая сумма налога в строке печатаются в каждой строке подробностей.

2: Дискриминация по налоговому кодексу. Налоги не включены в цену; они печатаются отдельно под каждой строкой деталей.Этот параметр не применим, если установлен флажок «Одностраничный документ».

3: Общая сумма налогов с разбивкой по налоговому коду и ставке. Налоги не включены в цену; они сгруппированы по ставке налога в конце документа. Этот параметр не применим, если установлен флажок «Одностраничный документ».

4: Дискриминация по налоговому кодексу и общей сумме. Налоги не включены в цену; они печатаются отдельно под каждой строкой с подробностями, а также сгруппированы по ставке налога в конце документа.Этот параметр не применим, если установлен флажок «Одностраничный документ».

(HUN) Введите 3 при работе со счетами-фактурами, счетами-фактурами исправления и обратными счетами-фактурами (сторно).

(POL) Введите 1 при работе со счетами-фактурами и счетами-фактурами исправления.

(RUS) Введите 1 при работе с налоговыми накладными, товарно-транспортными накладными и товарными накладными.

Выберите, чтобы система печатала юридический документ на одной странице.

(CZE и HUN) Не устанавливайте этот флажок для счетов-фактур, кредитовых и дебетовых авизо или корректирующих счетов-фактур.

Выберите, чтобы система распечатала подробные строки только для одного условия платежа. Если вы не установите этот флажок, система не создает разрыв страницы на основе условий оплаты.

(CZE) Установите этот флажок для счетов-фактур, счетов-фактур предоплаты, счетов-фактур учета НДС, а также кредитовых и дебетовых авизо.

(HUN) Установите этот флажок для счетов-фактур, счетов-фактур с исправлениями и сторнированных счетов-фактур.

(RUS) Не , а не , установите этот флажок для накладных на отгрузку материала и накладных.

Введите значение, которое существует в таблице UDC «Количество копий источника (74 / NC)». Значения:

Пусто: Используйте инструкции клиента по выставлению счетов, которые существуют в программе «Основная информация о клиенте» (P03013), чтобы указать количество копий.

L: Юридический документ. Система напечатает количество копий, указанное в поле «Количество копий юридических документов».

Введите количество копий для печати. Система включает это поле только в том случае, если значение в поле «Количество копий источника» равно L.

Введите значение, которое существует в таблице UDC источника адреса поставщика (74 / SC), чтобы указать источник, который система использует для объекта, печатающего документ.Значения:

Бланк: Юридическая компания

B: Подразделение C: Компания

S: в зависимости от страны

(CZE и HUN) Оставьте это поле пустым, чтобы указать, что система использует юридическую компанию.