Налоговые каникулы для ИП в 2019 году

Зайдите на сайт Минфина РФ и найдите в перечне закон о каникулах в вашем регионе. Если там указаны коды ОКВЭД, найдите нужный вам и убедитесь в том, что более 70 % вашего дохода приходится именно на этот вид деятельности. Если же конкретного кода нет, а есть только список видов деятельности, позвоните в налоговую инспекцию и уточните, может ли ваш бизнес уйти на налоговые каникулы.

Кроме того, удостоверьтесь, что можете применять УСН или ПСН.

Шаг 2

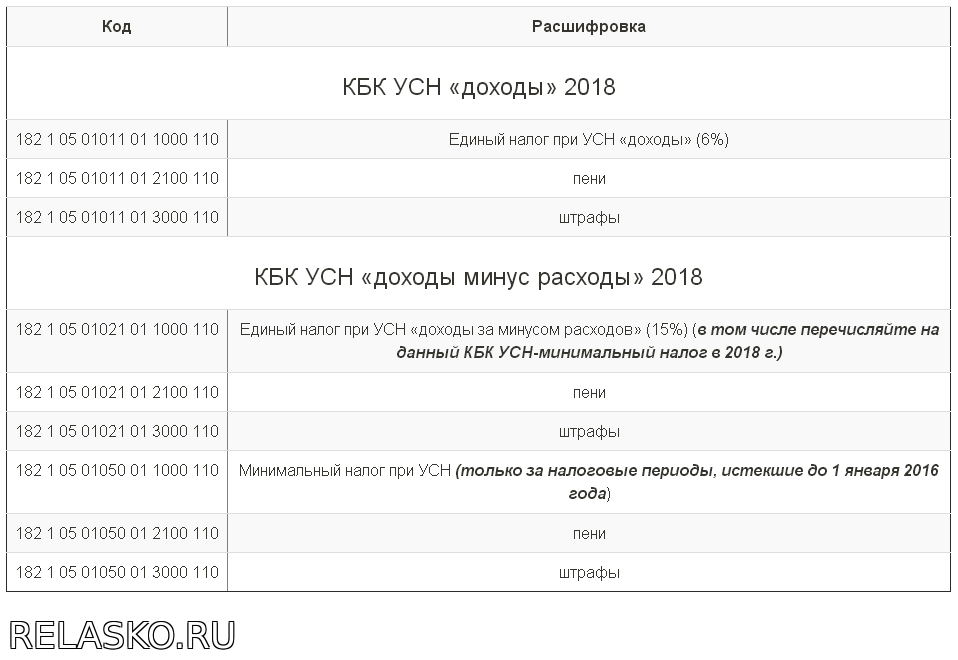

УСН

Для новых ИП перед регистрацией. Никаких

отдельных упоминаний о переходе на налоговые каникулы не потребуется — достаточно подать в

налоговую

инспекцию заявление о применении УСН по форме 26.

Для действующих ИП. Если вы уже проработали на УСН до конца первого календарного года, не зная о налоговых каникулах, и сдали отчётность с обычной налоговой ставкой, то вернуть налоги за этот год, ссылаясь на закон о каникулах, не получится. Вы опоздали, для льготы у вас останется только 1 налоговый период из двух. В следующем году просто сдайте отчётность с нулевой ставкой.

Если вы не применяете УСН, но ИП меньше года и вид

деятельности позволяет, ещё можно подать заявление о переходе на «упрощёнку» до 31 декабря

текущего

года, и в следующем воспользоваться оставшимся периодом каникул.

ПСН

Для новых ИП перед регистрацией. Чтобы уйти на каникулы на 2 налоговых периода, при регистрации подайте заявление по форме 26.5-1 (скачать pdf). В нём на 2-ой странице укажите налоговую ставку 0 % и название регионального закона о налоговых каникулах.

Отчетность ИП на УСН без работников — Контур.Экстерн

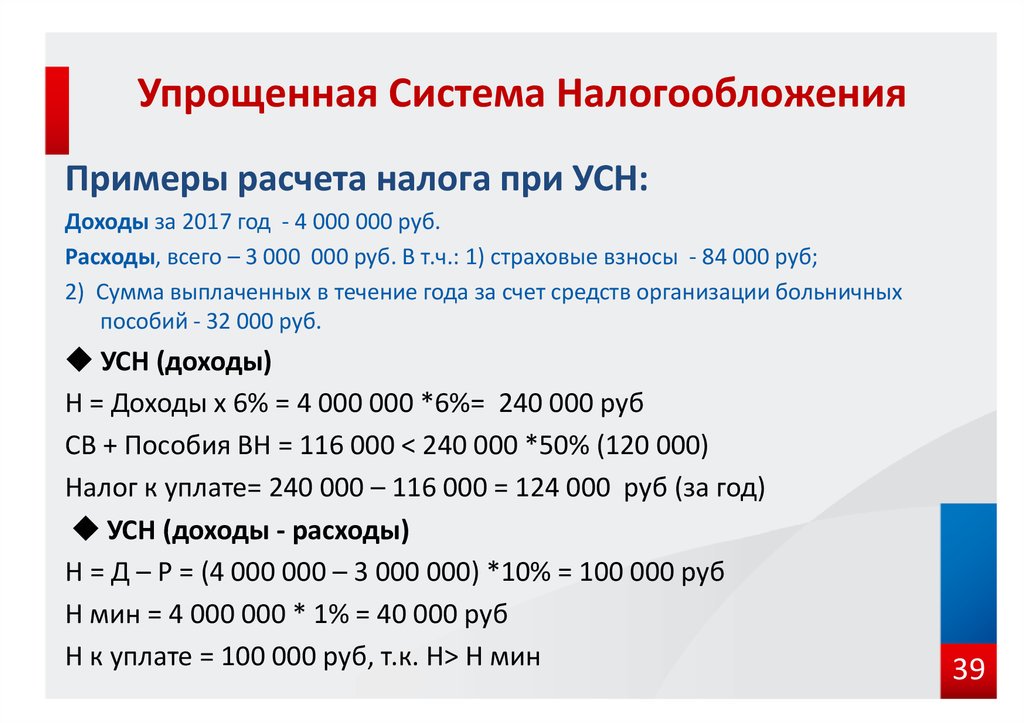

УСН (упрощенная система налогообложения) — самый распространенный специальный режим уплаты налогов, который предусмотрен для малого и среднего бизнеса.

Авансовый платеж по налогу платится по итогам первого квартала, полугодия и девяти месяцев, а сам налог — по итогам года (ст. 346.21 НК РФ).

При этом собственник бизнеса сам принимает решение, какой объект налогообложения выбрать. Первый вариант — платить 6% от доходов и уменьшать налог на страховые взносы. Второй вариант — уплачивать 15% с разницы между доходами и расходами.

Если ИП находится на упрощенной системе налогообложения 6 % и не имеет в штате работников, он может существенно понизить сумму налога на страховые взносы в размере 100%. Воспользоваться этим правом можно лишь в том случае, когда страховые взносы фактически перечислены в ПФР.

Если объект налогообложения — доходы, уменьшенные на расходы, страховые взносы в полном объеме уменьшают налогооблагаемую базу.

Отчетность и платежи ИП на УСН

Во-первых, если в течение года книгу учета доходов и расходов вели в электронном виде, то по окончании года необходимо подготовить ее бумажный вариант: распечатать, прошить и пронумеровать.

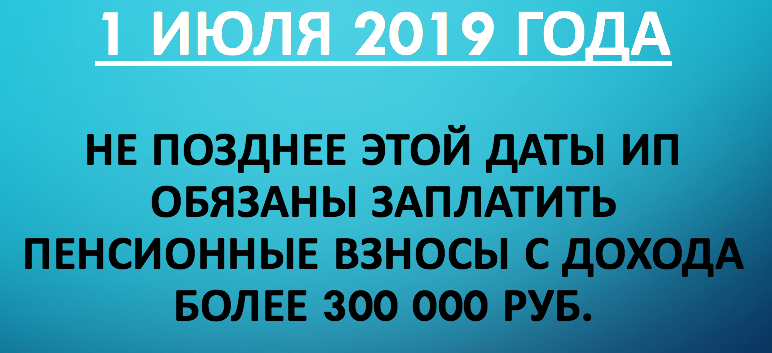

Во-вторых, за 2021 год индивидуальные предприниматели на упрощенной системе налогообложения без работников должны уплатить фиксированные взносы за себя, которые вычисляются исходя из величины МРОТ. Крайний срок уплаты взносов за 2020 год — 31 декабря 2020.

Примите во внимание, что удобнее и выгоднее платить фиксированные платежи поквартально, чтобы сразу уменьшать авансовые платежи по налогу.

Налоги и взносы ИП на УСН

До 30.04.2021 необходимо оплатить сумму налога по УСН по итогам 2020 года.

Авансовые платежи за 1 квартал 2021 года потребуется оплатить до 26 апреля 2020 года, за полугодие — до 26 июля 2021 года, за 9 месяцев 2020 года — до 25 октября 2020 года.

Взносы за себя за 2021 год — до 31 декабря 2021 года.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Попробовать

Путин предложил вернуть самозанятым уплаченные ими налоги за 2019 год — Экономика и бизнес

НОВО-ОГАРЕВО, 11 мая. /ТАСС/. Президент России Владимир Путин предложил вернуть самозанятым уплаченные ими налоги за 2019 год. На совещании по мерам борьбы с распространением коронавируса он напомнил, что в прошлом году в Москве, Подмосковье, Татарстане и Калужской области самозанятые смогли оформить свою деятельностьофициально, выйти из «серой» зоны и платить налог в размере 4-6% от дохода.

Президент напомнил, что этой возможностью в 2019 году воспользовались около 340 тыс. человек. «Эти люди поверили гарантиям государства, работают защищенно и цивилизованно. И такое стремление нужно поддержать и даже поощрить», — заявил предиент. — Предлагаю вернуть самозанятым гражданам их налог на доход, уплаченный в 2019 году, в полном объеме»..

человек. «Эти люди поверили гарантиям государства, работают защищенно и цивилизованно. И такое стремление нужно поддержать и даже поощрить», — заявил предиент. — Предлагаю вернуть самозанятым гражданам их налог на доход, уплаченный в 2019 году, в полном объеме»..

Путин добавил, что зарегистрироваться как самозанятый можно в 23 регионах, более 650 тыс. человек оформили такой статус. В связи с этим президент предложил предоставить самозанятым россиянам налоговый капитал в размере одного МРОТ. За счет этих средств они смогут в 2020 году совершать налоговые платежи и сохранить доходы.

Кроме того, глава государства отметил важность снижения фискального бремени, которое лежит на занятых в наиболее пострадавших отраслях индивидуальных предпринимателях. Им президент предложил предоставить им налоговый вычет в размере одного МРОТ в отношении страховых взносов.

Налоговые платежи за второй квартал

Путин заявил, что налоговые платежи за второй квартал 2020 года, кроме НДС, для ряда отраслей будут полностью списаны. Он напомнил, что предприятиям, работающим в пострадавших отраслях, уже дали отсрочку на шесть месяцев по налогам и страховым платежам, которые можно гасить в течение года.

Он напомнил, что предприятиям, работающим в пострадавших отраслях, уже дали отсрочку на шесть месяцев по налогам и страховым платежам, которые можно гасить в течение года.

«Но только простого переноса фискальных платежей на будущий период сегодня явно недостаточно. Поэтому предлагаю такие платежи за второй квартал нынешнего года полностью списать, за исключением НДС», — сказал он.

По словам президента, эта мера затронет индивидуальных предпринимателей, фирмы малого и среднего бизнеса, а также социально ориентированные НКО.

Президент подчеркнул, что в этом случае будет работать принцип не отсрочки, а полного списания налогов и страховых взносов за второй квартал 2020 года, поскольку в этот период бизнес оказался и будет еще находиться в сложной ситуации.

Глава государства добавил, что воспользоваться этой мерой поддержки смогут более 1,5 млн предприятий.

продление сроков представления налоговой декларации и уплаты налога за 2019 год — Право на vc.

ru

ru {«id»:121227,»url»:»https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god»,»title»:»\u0423\u0421\u041d: \u043f\u0440\u043e\u0434\u043b\u0435\u043d\u0438\u0435 \u0441\u0440\u043e\u043a\u043e\u0432 \u043f\u0440\u0435\u0434\u0441\u0442\u0430\u0432\u043b\u0435\u043d\u0438\u044f \u043d\u0430\u043b\u043e\u0433\u043e\u0432\u043e\u0439 \u0434\u0435\u043a\u043b\u0430\u0440\u0430\u0446\u0438\u0438 \u0438 \u0443\u043f\u043b\u0430\u0442\u044b \u043d\u0430\u043b\u043e\u0433\u0430 \u0437\u0430 2019 \u0433\u043e\u0434″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god&title=\u0423\u0421\u041d: \u043f\u0440\u043e\u0434\u043b\u0435\u043d\u0438\u0435 \u0441\u0440\u043e\u043a\u043e\u0432 \u043f\u0440\u0435\u0434\u0441\u0442\u0430\u0432\u043b\u0435\u043d\u0438\u044f \u043d\u0430\u043b\u043e\u0433\u043e\u0432\u043e\u0439 \u0434\u0435\u043a\u043b\u0430\u0440\u0430\u0446\u0438\u0438 \u0438 \u0443\u043f\u043b\u0430\u0442\u044b \u043d\u0430\u043b\u043e\u0433\u0430 \u0437\u0430 2019 \u0433\u043e\u0434″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

.jpg) ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0423\u0421\u041d: \u043f\u0440\u043e\u0434\u043b\u0435\u043d\u0438\u0435 \u0441\u0440\u043e\u043a\u043e\u0432 \u043f\u0440\u0435\u0434\u0441\u0442\u0430\u0432\u043b\u0435\u043d\u0438\u044f \u043d\u0430\u043b\u043e\u0433\u043e\u0432\u043e\u0439 \u0434\u0435\u043a\u043b\u0430\u0440\u0430\u0446\u0438\u0438 \u0438 \u0443\u043f\u043b\u0430\u0442\u044b \u043d\u0430\u043b\u043e\u0433\u0430 \u0437\u0430 2019 \u0433\u043e\u0434&body=https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0423\u0421\u041d: \u043f\u0440\u043e\u0434\u043b\u0435\u043d\u0438\u0435 \u0441\u0440\u043e\u043a\u043e\u0432 \u043f\u0440\u0435\u0434\u0441\u0442\u0430\u0432\u043b\u0435\u043d\u0438\u044f \u043d\u0430\u043b\u043e\u0433\u043e\u0432\u043e\u0439 \u0434\u0435\u043a\u043b\u0430\u0440\u0430\u0446\u0438\u0438 \u0438 \u0443\u043f\u043b\u0430\u0442\u044b \u043d\u0430\u043b\u043e\u0433\u0430 \u0437\u0430 2019 \u0433\u043e\u0434&body=https:\/\/vc.ru\/legal\/121227-usn-prodlenie-srokov-predstavleniya-nalogovoy-deklaracii-i-uplaty-naloga-za-2019-god»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}21 388 просмотров

Единый налог с индивидуальных предпринимателей и иных физических лиц

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Как ИП отчитываться и платить налоги, если он не работает

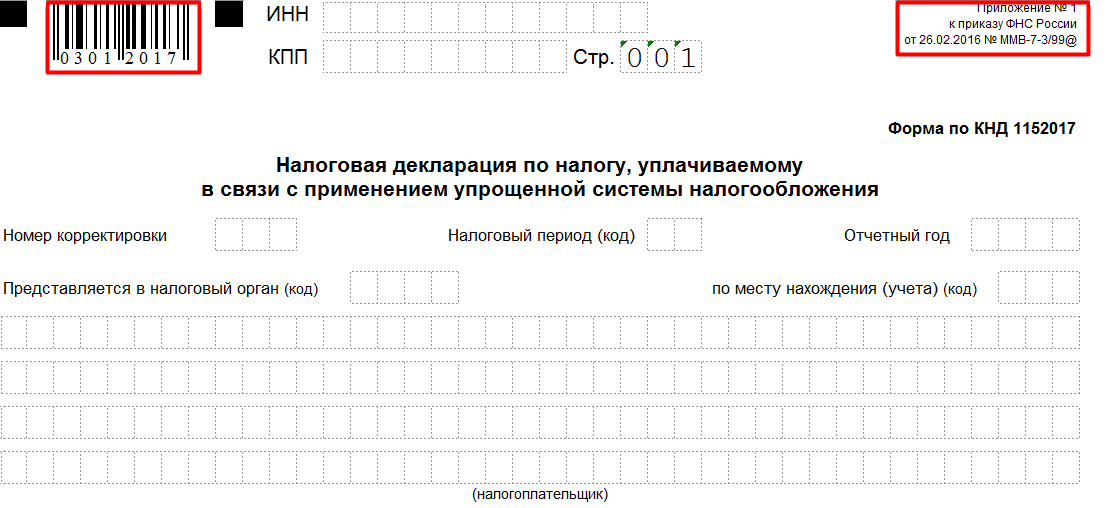

ИП на УСН

О сроках подачи декларации УСН — в п. 1 ст. 346.23 НК РФ

1 ст. 346.23 НК РФ

ИП на упрощёнке, который не ведёт бизнес, должен раз в год подавать нулевую декларацию и платить обязательные страховые взносы на пенсионное и медицинское страхование.

Нулевая декларация — это стандартная декларация по УСН с прочерками. Предприниматели на упрощёнке раз в квартал рассчитывают и платят налог на основе полученного дохода. Если доходов нет, то и налог платить не нужно.

Как самостоятельно заполнить декларацию:

УСН 6%

УСН 15%

Посмотреть образец заполнения нулевой декларации: УСН 6%, УСН 15%.

Что сдавать и платить ИП на УСН, который не работает

Сумма страховых взносов за 2019 год и сроки уплаты:

Пенсионное страхование — 29 354 ₽ до 31 декабря

Медицинское страхование — 6884 ₽ до 31 декабря

Срок подачи декларации по УСН за год до 30 апреля

Сформировать платёжку по страховым взносам

Скачать бланк декларации УСН

Если предприниматель вообще не планирует вести бизнес, ему лучше закрыть ИП. После закрытия нужно:

После закрытия нужно:

Калькулятор страховых взносов

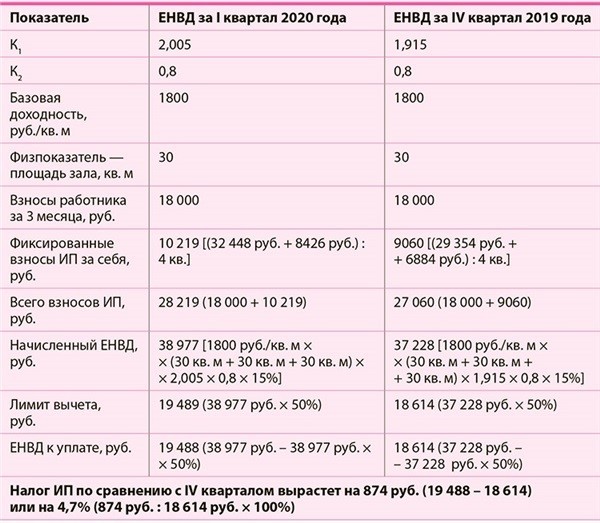

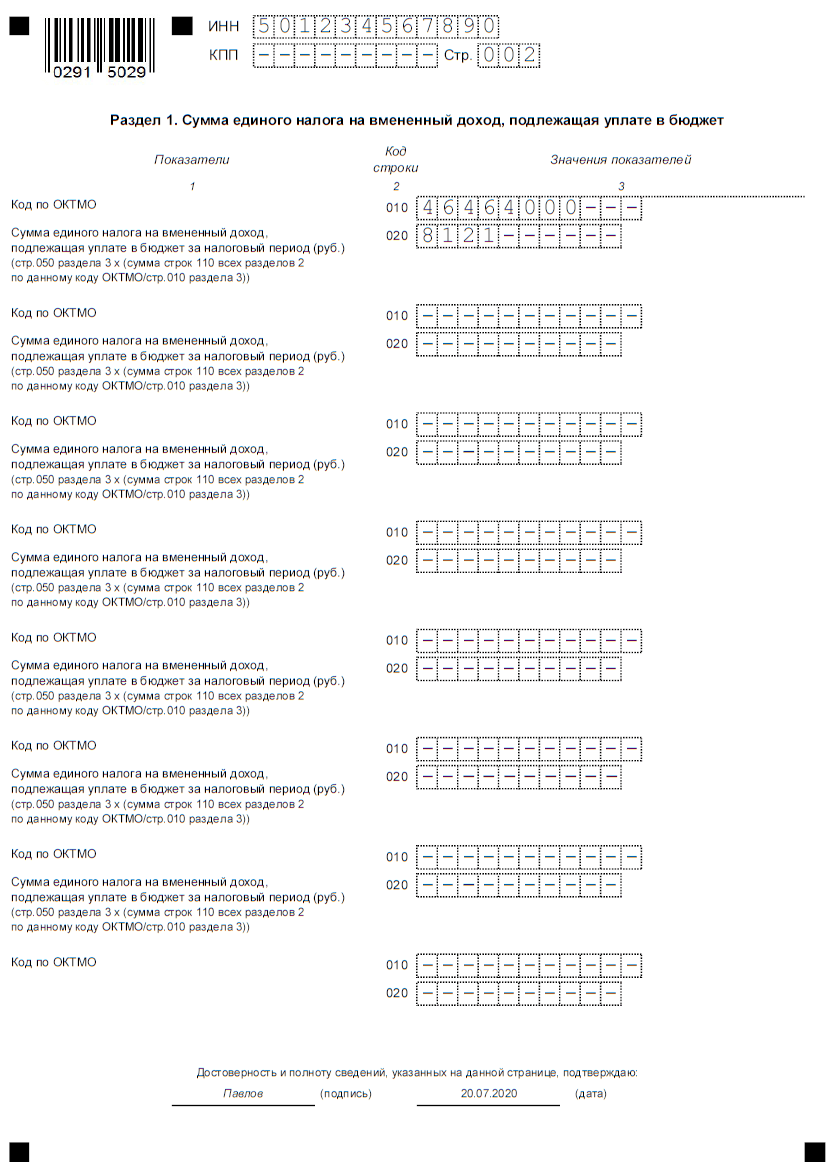

ИП на ЕНВД

О сроках подачи декларации ЕНВД — в п. 3 ст. 346.32 НК РФ

ИП на ЕНВД, который не ведёт бизнес, должен раз в квартал сдавать декларацию и платить налог. А ещё — раз в год платить обязательные страховые взносы на пенсионное и медицинское страхование.

ЕНВД рассчитывают раз в квартал на основе физических показателей бизнеса: количества сотрудников, площади помещения, количества машин. Даже если бизнес не работает, но помещение или машина есть, предпринимателю придётся заплатить налог и заполнить декларацию. Пока есть физический показатель, можно оставаться на ЕНВД.

Когда физический показатель обнулился и платить налог не с чего, предпринимателю нельзя оставаться на ЕНВД. Например, ИП, который рассчитывает налог на основе площади помещения, расторгнул договор аренды. Если у него больше нет помещения, значит, он не может вести бизнес на ЕНВД — у него есть пять дней, чтобы подать заявление о снятии с учёта.

Что сдавать и платить ИП на ЕНВД, который не работает

Сумма страховых взносов за 2019 год и сроки уплаты:

Пенсионное страхование — 29 354 ₽ до 31 декабря

Медицинское страхование — 6884 ₽ до 31 декабря

Сроки подачи декларации:

1 квартал — до 20 апреля

2 квартал — до 20 июля

3 квартал — до 20 октября

4 квартал — до 20 января

Сроки уплаты налога:

1 квартал — до 25 апреля

2 квартал — до 25 июля

3 квартал — до 25 октября

4 квартал — до 25 января

Сформировать платёжку по страховым взносам

Скачать бланк декларации ЕНВД

Если предприниматель на ЕНВД не ведёт бизнес и не может или не хочет оставаться на ЕНВД, у него есть два варианта: закрыть ИП или перейти на УСН.

Закрыть ИП. После закрытия нужно:

- до 20 числа месяца, следующего за кварталом, в котором ИП закрылся, заплатить страховые взносы (п. 3 ст. 346.32 НК РФ),

- до 25 числа того же месяца заплатить налог (п.

1 ст. 346.32 НК РФ),

1 ст. 346.32 НК РФ), - сдать обычную декларацию по ЕНВД.

Калькулятор страховых взносов

О снятии с учета по ЕНВД ─ п. 3 ст. 346.28 НК РФ

О переходе на упрощёнку ─ п. 2 ст. 346.13 НК РФ

Перейти с ЕНВД на УСН. После перехода на упрощёнку предпринимателю нужно будет раз в год сдавать нулевую декларацию и платить обязательные страховые взносы.

Если физический показатель, на основе которого предприниматель платит налог, обнулился, перейти на УСН можно в любое время, если нет — только с 1 января следующего года.

Чтобы перейти на УСН, нужно:

- Подать в налоговую заявление о снятии с учёта в связи с прекращением предпринимательской деятельности. Если предприниматель уходит с ЕНВД из-за того, что платить налог не с чего, у него есть пять дней со момента, когда показатель обнулился. Например, предприниматель разорвал договор аренды или продал автомобиль.

- В течение месяца после того, как предпринимателя снимут с ЕНВД, подать уведомление о переходе на упрощёнку.

ИП на ОСНО

ИП на ОСНО, который не ведёт бизнес, должен каждый квартал сдавать нулевую декларацию по НДС и раз в год платить страховые взносы и сдавать нулевую декларацию 3-НДФЛ.

Нулевые декларации — это стандартные декларации по НДС и 3-НДФЛ с прочерками.

НДФЛ рассчитывают и платят на основе дохода раз в квартал — такие платежи называются авансовыми. Раньше новые ИП и те, у кого доходы менялись больше, чем на 50%, отправляли в налоговую информацию о предполагаемых доходах, а та рассчитывала на её основе авансовые платежи по НДФЛ. Если предприниматель ничего не присылал, налоговики рассчитывали сумму аванса на основе доходов прошлого года.

С 2020 налоговая больше не будет рассчитывать сумму авансов по НДФЛ — предприниматели будут сами определять размер авансов на основании полученных доходов. А если выручки нет, то и платить не придётся (п.7 ст. 227 НК РФ).

Посмотреть образец заполнения нулевой декларации: НДС, 3-НДФЛ.

Что сдавать и платить ИП на ОСНО, который не работает

Сумма страховых взносов за 2019 год и сроки уплаты:

Пенсионное страхование — 29 354 ₽ до 31 декабря

Медицинское страхование — 6884 ₽ до 31 декабря

Сроки подачи декларации по НДС:

1 квартал — до 25 апреля

2 квартал — до 25 июля

3 квартал — до 25 октября

4 квартал — до 25 января

Срок подачи декларации 3-НДФЛ за год до 30 апреля

Сформировать платёжку по страховым взносам

Скачать бланк декларации НДС

Скачать бланк декларации 3-НДФЛ

Если ИП не собирается вести бизнес или не хочет оставаться на ОСНО, у него есть два варианта: закрыть ИП или перейти на УСН.

Закрыть ИП. После закрытия нужно:

- в течение 15 дней с момента закрытия заплатить страховые взносы (п. 5 ст. 432 НК РФ),

- в течение 5 дней с момента закрытия сдать декларацию 3-НДФЛ (п. 3 ст. 229 НК РФ),

- до 25 числа месяца, следующего за кварталом, в котором ИП закрылся, сдать декларацию по НДС (п. 5 ст. 174 НК РФ).

Калькулятор страховых взносов

Перейти на УСН. После перехода на упрощёнку предпринимателю нужно будет раз в год сдавать нулевую декларацию и платить обязательные страховые взносы.

Перейти на УСН можно только раз в год — с 1 января следующего года. Чтобы перейти на упрощёнку, подайте до 31 декабря уведомление в налоговую.

Как сдать декларацию

Есть четыре способа сдать заполненную декларацию в свою налоговую инспекцию:

- Лично или через представителя по нотариальной доверенности.

- По почте заказным письмом с описью вложения.

- В электронной форме в личном кабинете налогоплательщика на сайте налоговой, если у вас есть квалифицированная электронная подпись (КЭП).

- Через оператора электронной сдачи отчётности — к нему нужно подключиться заранее.

Как налоговая проверяет нулевые декларации

У налоговой есть три месяца, чтобы провести камеральную проверку — это безвыездная проверка декларации. Если у налоговиков во время проверки возникнут вопросы, они могут запросить дополнительные документы или поинтересоваться причинами бездействия предпринимателя. Если прошло три месяца после подачи декларации и налоговая молчит, значит, отчётность приняли.

Безвыездная проверка. Во время проверки налоговая обменивается данными с банком, чтобы узнать обороты по расчётному счёту. Если на счёт в отчётном году поступали деньги от покупателей и заказчиков, налоговая попросит объяснить причины расхождений или сдать уточнённую декларацию, если предприниматель ошибся. Такое может случиться из-за ошибки в назначении платежа. Например, вы получили заём, а в назначении об этом не написано, и налоговая может посчитать это вашим доходом. Тогда предпринимателю нужно будет предоставить подтверждающие документы.

Тогда предпринимателю нужно будет предоставить подтверждающие документы.

Запрос о причинах бездействия. Налоговая может прислать вам требование о представлении пояснений или пригласить вас к себе, чтобы выяснить, почему вы не ведёте бизнес и когда собираетесь его запускать. Запрос должен быть на бланке требование о представлении пояснений.

Если вы получили такой запрос, сходите в налоговую лично или отправьте письменные объяснения, почему не вели бизнес в прошлом году. Например, не нашли подходящее помещение или деньги для закупки товаров, не смогли нанять сотрудников. Письмо нужно писать на имя начальника инспекции, который подписал требование.

Не игнорируйте запрос, иначе вас могут оштрафовать на 5000 ₽. За повторное молчание в течение года штраф могут увеличить до 20 000 ₽ (ст. 129.1 НК РФ).

Что будет, если не платить взносы и не отчитываться

Если предприниматель не платит страховые взносы, его всё равно заставят их заплатить и насчитают пеню 1/300 ставки рефинансирования Центробанка с 1 по 30 день просрочки и 1/150 — с 31 дня просрочки (п. 4 ст. 75 НК РФ).

4 ст. 75 НК РФ).

За неподачу декларации придётся заплатить штраф 1000 ₽ (п. 1 ст. 119 НК РФ).

Памятка

Если ИП не ведёт бизнес и не получает выручку, он всё равно должен отчитаться и заплатить страховые взносы на пенсионное и медицинское страхование.

ИП на УСН:

- раз в год платят страховые взносы,

- раз в год сдают нулевую декларацию по УСН.

ИП на ЕНВД:

- раз в год платят страховые взносы,

- раз в квартал сдают декларацию по ЕНВД,

- раз в квартал платят налог на основе физических показателей.

ИП на ОСНО:

- раз в год платят страховые взносы,

- раз в квартал сдают нулевую декларацию по НДС,

- раз в год сдают нулевую декларацию 3-НДФЛ.

Если предприниматель вообще не собирается вести бизнес, ему лучше закрыть ИП.

Если ИП на ЕНВД или ОСНО пока не собирается вести бизнес, но хочет сохранить ИП, ему лучше перейти на упрощёнку. Так он будет сдавать минимум отчётов и избежит лишних вопросов налоговой.

Автору помогала Ирина Живуцкая, генеральный директор компании «Бухгалтер плюс»

ЕНВД для ИП в 2020 году: какие изменения

В 2020 году отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте. Они теряют это право, если продают маркированную обувь, лекарства, меховую одежду и аксессуары. Рассказываем, когда начинают действовать ограничения для этих товаров, на какую систему налогообложения перейти и сколько остальным магазинам еще можно работать на ЕНВД.

ЕНВД и патент для ИП и ООО. Какие изменения?

Единый налог на вмененный доход (ЕНВД) могут применять индивидуальные предприниматели и организации, которые занимаются розничной торговлей в магазинах и павильонах с залом не больше 150 кв. м и без него. Они платят фиксированный налог четыре раза в год. Размер налога не зависит от доходов.

Патент доступен предпринимателям, которые торгуют в помещениях не больше 50 кв. м и в павильонах. ИП платит фиксированную стоимость за год и освобождается от других налогов. пп 6, 7 п. 2 ст. 346.26 НК

пп 6, 7 п. 2 ст. 346.26 НК

С 2020 года к розничной торговле больше не относят продажу обуви, некоторых лекарств, одежды и аксессуаров из натурального меха. Все эти товары теперь маркируют кодами Data Matrix. Это значит, что торговать ими на ЕНВД и патенте больше нельзя. п. 58 ст. 2 325-ФЗ

Налоговая автоматически переводит налогоплательщиков, которые продают эти товары, на общую систему налогообложения (ОСНО) и штрафует. Им придется заплатить больше налогов в конце квартала, чем на ЕНВД и патенте, и штраф — 20% от неуплаченной суммы.

Положение закона вступило в силу с 1 января 2020-го. Когда предприниматель теряет право на работу с этими режимами, зависит от товаров, которыми он торгует. ст. 122 НК РФ

Маркировка обуви и ЕНВД

Маркировка всей обуви стартовала с 1 июля 2019 года. Это не значит, что новые коды Data Matrix нужно клеить прямо с этой даты. Процесс разделен на этапы: в прошлом году обувные магазины регистрировались в системе «Честный знак», с октября 2019 до 1 марта 2020 — должны промаркировать остатки на витринах и на складе. Позднее оборот обуви без маркировки запрещен. письмо Минфина № 03-11-09/92662

Позднее оборот обуви без маркировки запрещен. письмо Минфина № 03-11-09/92662

Министерство финансов России пояснило, что продавцы обуви вправе работать на ЕНВД и патенте до 1 марта 2020-го. Они должны будут сменить налоговый режим до того, как продадут первую маркированную пару.

Маркировка лекарств и ЕНВД

Аптекам теперь тоже нельзя работать на ЕНВД и патенте. Они продают лекарства, подлежащие маркировке.

С октября 2019 года маркируют только часть лекарств — те, что входят в перечень высокозатратных нозологий. Это препараты для больных гемофилией, муковисцидозом, гипофизарным нанизмом, болезнью Гоше, злокачественными новообразованиями лимфоидной, кроветворной и родственных им тканей, рассеянным склерозом, для пациентов после трансплантации органов и тканей. О маркировке лекарств на «Честном знаке»

С июля 2020-го маркировка станет обязательной для продавцов всех лекарств.

Аптеки утрачивают право на ЕНВД и патент с начала 2020 года.

Маркировка меховой одежды и ЕНВД

Права на ЕНВД лишаются предприниматели, которые продают одежду и аксессуары из натурального меха. Минфин пояснил, что речь идет об одежде из норки, нутрии, песца, лисицы, кролика, зайца, енота, овчины и другого меха. письмо Минфина № 03-11-11/85747

Под ограничения не попадает другая одежда, которую будут маркировать с 2021 года: верхняя одежда без меха, кожаные изделия и блузки. Продавцы этих товаров могут работать на ЕНВД и патенте.

Шубы и аксессуары из меха маркируют с 2016 года, их нельзя продавать на ЕНВД и патенте с 1 января 2020-го.

Маркировка без рисков с Дримкас Ключом

С Ключом пользователь кассы не тратит время, чтобы отслеживать новые требования к маркировке, — мы берем это на себя.

ПОДРОБНЕЕ

На какую систему перейти

Индивидуальный предприниматель может перейти с ЕНВД на общую систему или упрощенку. Нужно только понять, что для него выгоднее.

Упрощенка с объектом «доходы». ИП платит налог с доходов, расходы при этом не учитываются. Это выгодно при высокомаржинальном бизнесе, то есть когда затраты минимальны или их нет. Подходит для сферы услуг.

Упрощенка с объектом «доходы минус расходы». Предприниматель платит налог с разницы между доходами и расходами. Ставка налога обычно выше — от 5% до 15%. Это выгодно при низкомаржинальном бизнесе: когда затраты на закупку товаров, работ и услуг высокие. Подходит для розничной торговли.

Общая система. ИП платит НДС до 20%, с доходов — НДФЛ 13%. У этой системы самая большая налоговая нагрузка. Обычно ее применяют бизнесмены, которые не могут перейти на упрощенку из-за ограничений, например, на количество сотрудников. Либо они работают с контрагентами, которые требуют выставлять НДС.

Как перейти на другой режим

Для перехода на упрощенку до 31 декабря 2019 года надо было подать в налоговую заявление о переходе на упрощенную или общую систему налогообложения. п. 2 ст. 346.14 Налогового кодекса

п. 2 ст. 346.14 Налогового кодекса

Если предприниматель этого не сделал, можно подать заявление позднее. Для этого предприниматель уведомляет налоговую о переходе на упрощенку в течение 30 дней после отмены ЕНВД для его категории товаров.

При переходе на другую налоговую систему нужно настроить кассу:

- Убедиться, что на онлайн-кассе установлена актуальная прошивка. В связи с введением маркировки или при переходе на общую систему может потребоваться обновление.

- Перерегистрировать кассу без подачи заявления в налоговую и указать новую систему налогообложения.

- При переходе на ОСН заменить фискальный накопитель (ФН), если он рассчитан на 36 месяцев. Такой ФН не предназначен для продажи товаров на общей системе, только для услуг.

- Убедиться, что в чеке печатается правильная система налогообложения и ставка НДС.

При переходе на упрощенку с объектом «доходы минус расходы» нужно учитывать, что не получится списать расходы на товары, которые предприниматель купил при работе на ЕНВД или патенте. письмо Минфина № 03-11-11/1128

письмо Минфина № 03-11-11/1128

Когда отменят ЕНВД для всех ИП

Правительство России дважды собиралось отменить ЕНВД в 2014 и 2018 году. Чиновники считают, что этот налог занижен и часто используется для серых схем. Но отказ от ЕНВД дважды откладывали. п. 8 ст. 5 № 97-ФЗ

В итоге ЕНВД решили отменить с 1 января 2021 года. По закону с этой даты больше не действуют положения Налогового кодекса, касающиеся этого налога.

Менее чем через год сменить систему налогообложения придется всем, кто работает на ЕНВД, независимо от того, продают ли они маркированные товары. У ИП, который хочет сэкономить на налогах, останется выбор между упрощенкой и патентом.

Что нужно знать об отмене ЕНВД и патента

- С 1 января 2020 года ИП нельзя работать на ЕНВД и патенте, если он продает лекарства, шубы и аксессуары из меха. Эти товары маркируют.

- С марта 2020-го предпринимателю также придется отказаться от этих налоговых режимов, если он продает маркированную обувь.

- При продаже таких товаров в 2020 году налоговая автоматически будет исчислять налоги по общей системе.

- Магазину выгоднее всего перейти на упрощенку с объектом «доходы минус расходы» и платить налог с прибыли.

- С 1 января 2021 года ЕНВД отменят для всех предпринимателей.

Дримкас Ключ помогает продавать маркированные товары по закону. На кассу вовремя приходят обновления — магазин не рискует.

ПОДРОБНЕЕ

Рамки, формы и стандартные вычеты подоходного налога штата Пенсильвания

Найдите формы, налоговые скобки и ставки подоходного налога в Пенсильвании по годам налогообложения.

Если вам все же нужно подать декларацию за предыдущий налоговый год, найдите нижеприведенные налоговые формы Пенсильвании. Вы можете заполнить и подписать формы здесь, на сайте eFile.com, прежде чем отправлять их в налоговый департамент штата Пенсильвания. Для получения сведений о недоимке федеральных налогов или налоговых поступлений IRS откройте налоговые формы здесь.

Ниже приведены ссылки на другую важную информацию о декларации о доходах в Пенсильвании и другие связанные функции (например,грамм. продление налога, изменение и т. д.)

Налоговые декларации штата Пенсильвания

Подготовьте только возврат штата PA без возврата IRS. ПодробностиПодать налоговую поправку Пенсильвании 2020 г.

Налоговые формы штата Пенсильвания

Налоговые группы IRS, ставки по налоговым годам

Пенсильвания, 2019 год. Размер дохода, ставки и расчетные налоги к уплате

Пенсильвания. С дохода взимается фиксированная ставка налога в размере 3,07%.

Для вашей личной эффективной налоговой ставки IRS используйте инструмент RATEucator.2019 Стандартные вычеты штата Пенсильвания

Пенсильвания не имеет стандартных вычетов или личных освобождений.

Налоговые формы штата Пенсильвания за 2020 год

Налоговые формы штата Пенсильвания за 2020 налоговый год (1 января — 31 декабря 2020 г. ) можно подать в электронном виде вместе с налоговой декларацией IRS до 15 октября 2021 г. Подробная информация о том, как подготовить и распечатать только налоговую декларацию Пенсильвании за 2020 г. Возвращаться. Налоговые формы PA 2020 приведены ниже.

) можно подать в электронном виде вместе с налоговой декларацией IRS до 15 октября 2021 г. Подробная информация о том, как подготовить и распечатать только налоговую декларацию Пенсильвании за 2020 г. Возвращаться. Налоговые формы PA 2020 приведены ниже.

Форма PA-40

Индивидуальная налоговая декларация для резидентов, нерезидентов и резидентов с неполным годом — Общая информация и доходы / платежи, кредиты и пожертвования

Форма PA-1000

Заявление о налоге на имущество или о льготной арендной плате

Форма PA W-2

Лист сверки

Форма РЭВ-459Б

Согласие на перевод, корректировку или исправление расчетного счета личного подоходного налога PA

График 19

Продажа основного жилого помещения

Приложение C

Прибыль или убыток от бизнеса или профессии

График D

Продажа, обмен или отчуждение имущества — Арендатор

Приложение E

Арендная плата, роялти, патенты и правообладатели / арендаторы

График F

Доходы и расходы фермерского хозяйства

График G-L

Кредит резиденту для уплаты налогов, уплаченных другому государству

Расписание NRH

Компенсационная выплата

График O

Прочие вычеты

График OC

Прочие кредиты

График П

Возврат пожертвований в Пенсильванию 529 Счета сберегательной программы колледжей

График SP

Особое прощение налогов

График УП

Допустимые коммерческие расходы сотрудников

ПА-41 График РК-1

График распределения доходов, убытков и кредитов для акционеров / партнеров / бенефициаров

ПА-41 График НРК-1

График распределения доходов, убытков и кредитов для акционеров / партнеров / бенефициаров

Форма ПА-40В

Форма платежного ваучера.Заполните и отправьте в Налоговое управление штата Пенсильвания — адрес указан в форме — вместе с платежом.

Налоговые формы штата Пенсильвания за 2019 налоговый год

Налоговые формы штата Пенсильвания за 2019 налоговый год (1 января — 31 декабря 2019 г.) больше не могут быть подготовлены и поданы в электронном виде. Заполните соответствующие формы ниже, подпишите и отправьте их по почте в Департамент доходов Пенсильвании. В дополнение к заполнению форм Пенсильвании вам, возможно, также придется подать формы налоговой декларации IRS за 2019 год.

Индивидуальная налоговая декларация для резидентов, нерезидентов и резидентов с неполным годом — Общая информация и доходы / платежи, кредиты и пожертвования

Заявление о налоге на имущество или о льготной арендной плате

Согласие на перевод, корректировку или исправление расчетного счета личного подоходного налога PA

Продажа основного жилого помещения

Прибыль или убыток от бизнеса или профессии

Продажа, обмен или отчуждение имущества — Арендатор

Арендная плата, роялти, патенты и правообладатели / арендаторы

Кредит резиденту для уплаты налогов, уплаченных другому государству

Компенсационная выплата

Возврат пожертвований в Пенсильванию 529 Счета сберегательной программы колледжей

Допустимые коммерческие расходы сотрудников

График распределения доходов, убытков и кредитов для акционеров / партнеров / бенефициаров

График распределения доходов, убытков и кредитов для акционеров / партнеров / бенефициаров

Налоговые формы штата Пенсильвания за 2018 год

Налоговые формы штата Пенсильвания за 2018 налоговый год (январь.1 — 31 декабря 2018 г.) больше не могут быть подготовлены и поданы в электронном виде. Заполните соответствующие формы ниже, подпишите и отправьте их по почте в Департамент доходов Пенсильвании. В дополнение к заполнению форм Пенсильвании вам, возможно, также придется подать формы налоговой декларации IRS за 2018 год.

Индивидуальная налоговая декларация для резидентов, нерезидентов и резидентов с неполным годом — Общая информация и доходы / платежи, кредиты и пожертвования

Ваучер на уплату индивидуального подоходного налога

Заявление о налоге на имущество или о льготной арендной плате

Согласие на перевод, корректировку или исправление расчетного счета личного подоходного налога PA

Продажа основного жилого помещения

Прибыль или убыток от бизнеса или профессии

Продажа, обмен или отчуждение имущества — Арендатор

Арендная плата, роялти, патенты и авторские права Владелец / арендатор

Кредит резиденту для уплаты налогов, уплаченных другому государству

Компенсационная выплата

Возврат пожертвований в Пенсильванию 529 Счета сберегательной программы колледжей

Допустимые коммерческие расходы сотрудников

График распределения доходов, убытков и кредитов для акционеров / партнеров / бенефициаров

График распределения доходов, убытков и кредитов для акционеров / партнеров / бенефициаров

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Налог на прибыль (сотрудники) | Сервис

Срок оплаты

Ежеквартально плюс ежегодная сверка.

Конкретные сроки указаны ниже.

Ставка налога

3.8712%

для резидентов и 3,5019% для нерезидентов

Важное обновление : налогоплательщики Филадельфии теперь имеют право до 17 мая 2021 года подать и уплатить свой налог на прибыль за 2020 год без процентов и штрафов.

Кто платит налог

Налог на прибыль — это налог на заработную плату, комиссионные и другие компенсации, выплачиваемые лицу, которое работает или живет в Филадельфии.

Вы должны платить налог на прибыль, если вы:

- Житель Филадельфии с налогооблагаемым доходом, у которого не удерживается городской налог на заработную плату из вашей зарплаты.

- Нерезидент, который работает в Филадельфии и не удерживает городской налог на заработную плату из вашей зарплаты.

Наиболее распространенная ситуация для подачи и уплаты налога на прибыль — это когда житель Филадельфии работает на работодателя за пределами штата. Работодатели за пределами штата не обязаны удерживать налог на заработную плату в Филадельфии, если они не имеют физического местонахождения в Пенсильвании или не облагаются налогом на доходы и поступления от предпринимательской деятельности.Если налог на заработную плату не удерживается, жители Филадельфии должны подавать и платить налог на прибыль самостоятельно.

Город Филадельфия не является стороной каких-либо соглашений о взаимном налогообложении с другими муниципалитетами. Жителей Филадельфии, работающих за пределами штата, могут потребовать подать и уплатить местный подоходный налог в этой юрисдикции в дополнение к налогу на прибыль Филадельфии. Нерезиденты Пенсильвании не могут претендовать на налоговую льготу по налогу на прибыль Филадельфии в отношении подоходного налога, уплаченного в пользу любого другого штата или политического подразделения.

Если вы работаете не по найму, вы платите следующие налоги вместо Налог на прибыль:

Если вам необходимо изменить налоговую декларацию о доходах, заполните новую декларацию с обновленной суммой. Поместите «X» в поле, которое указывает, что форма является измененной декларацией. Неполучение налоговой декларации не освобождает вас от ответственности за ее своевременную подачу и уплату налога. Вы можете уплатить налог на прибыль в электронном виде и распечатать свою налоговую декларацию.

Важные даты

Налог на прибыль необходимо подавать и уплачивать ежеквартально вместе с ежегодной выверкой в конце каждого календарного года.

На 2021 год квартальные сроки погашения:

- Q1: 30 апреля 2021 г.

- Q2: 2 августа 2021 г.

- Q3: 2 ноября 2021 г.

- Q4: 1 февраля 2022 г.

Срок годовой выверки для 2020 года — 15 апреля 2021 года.

Срок годовой выверки для 2021 года — 15 апреля 2022 года.

Налоговые ставки, пени и сборы

Сколько это стоит?

Действует с 1 июля 2020 г.

3.8712% (резидент)

3,5019% (нерезидент)

Действует с 1 июля 2019 г.

3,8712% (резидент)

3,4481% (нерезидент)

Действует с 1 июля 2018 г.

3,8809% (резидент)

3,4567% (нерезидент)

Действует с 1 июля 2017 г.

3,8907% (резидент)

3,4654% (нерезидент)

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Для получения дополнительной информации о ставках см. Нашу страницу «Проценты, штрафы и сборы».

Скидки и льготы

Имеете ли вы право на скидку?

Скидки по налогу на прибыль не предоставляются.

Возврат налога на прибыль

Если вы одобрены для освобождения от уплаты налогов в соответствии с графиком SP Пенсильвании 40, вы можете иметь право на возмещение налога на прибыль в зависимости от вашего дохода. Люди, соответствующие критериям, могут получить возмещение до 0.5% от городского налога на заработную плату, который их работодатель удерживает из их зарплаты или которые они перечисляют ежеквартально в своих налоговых декларациях.

Как применять редукцию

Чтобы иметь право на получение ставок, основанных на доходах, вы должны приложить заполненное расписание SP Пенсильвании к своему ходатайству о возмещении или годовую сверку налоговой декларации о доходах сотрудников. Город Филадельфия проверит, соответствует ли ваше расписание SP данным штата.

Резиденты не из Пенсильвании, которые работают в Филадельфии, но не подают налоговую декларацию о доходах в Пенсильвании, должны приложить подписанную копию своей государственной налоговой декларации, чтобы иметь право на использование ставок, основанных на доходах.

Можно ли освободить вас от уплаты налога?

Вам не нужно платить налог на прибыль, если вы:

- Удерживайте городской налог на заработную плату из вашей зарплаты.

- Являются физическим лицом или частью партнерства, которое регистрирует и платит налог на чистую прибыль.

Как платить

Для подачи и оплаты налога на прибыль по почте:

1

Заполните форму заявления на получение налоговой декларации.

Форма заявки на открытие счета включена в ссылки на ресурсы на этой странице.

2

Отправьте форму заявки по адресу:

Налоговое управление Филадельфии

1401 John F. Kennedy Blvd.

Филадельфия, Пенсильвания

19102

3

Файл возвращает и отправляет ежеквартальные платежи на:

Департамент Филадельфиивыручки

P.O. Box 1648

Philadelphia, PA

19105–1648

4

Подайте и оплатите годовую выверку, отправив ее по адресу:

Налоговое управление Филадельфии,

P.O. Box 1648

Philadelphia, PA

19105–1648

Верх

Налог на заработную плату (работодатели) | Сервис

Срок оплаты

Налог на заработную плату должен подаваться и уплачиваться по графику, соответствующему тому, сколько денег удерживается из зарплаты сотрудников.См. Ниже, чтобы определить вашу частоту подачи заявок.

Ставка налога

3,8712%

для резидентов Филадельфии, или 3,5019% для нерезидентов

Кто платит налог

Городской налог на заработную плату — это налог на заработную плату, комиссионные и другие компенсации.Налог применяется к платежам, которые человек получает от работодателя в обмен на работу или услуги. Все жители Филадельфии должны платить городской налог на заработную плату, независимо от того, где они работают. Нерезиденты, работающие в Филадельфии, также должны платить налог на заработную плату.

Работодатели

Все работодатели, расположенные в Пенсильвании, должны зарегистрироваться в городе Филадельфия в течение 30 дней после того, как они стали работодателем. либо :

- Житель Филадельфии, или

- Нерезидент Филадельфии, предоставляющий услуги работодателю в Филадельфии.

Работодатели обязаны удерживать налог на заработную плату со всех сотрудников, которые соответствуют этим критериям.

Работодатели и компании, обслуживающие заработную плату, также должны подавать W-2 в город Филадельфия. См. Подробности в наших правилах подачи W-2.

Расчетно-кассовые компании

Службы расчета заработной платы, которые переводят платежи Филадельфийского налога на заработную плату для своих клиентов, должны производить эти платежи в электронном виде с помощью кредитной или дебетовой системы ACH. При зачислении вы должны получить установленные у вашего клиента номера городских счетов по заработной плате и частоту подачи документов.Клиент, у которого нет номера городского счета для оплаты труда, должен зарегистрировать его через городской веб-сайт eFile / ePay.

Компании, занимающиеся расчетом заработной платы, должны соблюдать спецификации файла доходов при переводе налоговых деклараций. Загрузите документ со спецификацией заработной платы для получения требований.

Те, у кого не удерживались налоги

Вы должны зарегистрировать учетную запись налога на прибыль, если:

- Вы являетесь резидентом Филадельфии или нерезидентом, который работает в Филадельфии, и

- Ваш работодатель не обязан удерживать налог на заработную плату.

Вы можете зарегистрировать учетную запись для заработка на городском веб-сайте eFile / ePay, используя свой номер социального страхования. Узнайте больше на странице «Налог на прибыль».

Если вам необходимо изменить декларацию по налогу на заработную плату, заполните новую декларацию с обновленной суммой. Поместите «X» в поле, которое указывает, что форма является измененной декларацией.

Важные даты

Определение частоты подачи заявок

Если вы являетесь работодателем, частота подачи вами документов определяется суммой удерживаемого вами налога на заработную плату.

| Сумма удержания | Как часто вы должны подавать налоговую декларацию о заработной плате |

| Менее 350 долларов США в месяц | Ежеквартально |

| Более 350 долларов США, но менее 16 000 долларов США в месяц | Ежемесячно |

| 16000 долларов и более в месяц (двухмесячные вычеты из заработной платы) | Полужина в месяц |

| 16000 долларов в месяц и более | Еженедельно |

Раз в месяц и неделю лица, подающие документы, должны отправлять свои платежи по налогу на заработную плату в электронном виде через дебет или кредит Автоматической клиринговой палаты.Узнайте больше на странице форм и инструкций по электронному переводу денежных средств (EFT-ACH).

Периоды без выплаты заработной платы

Если у вас нет платежной ведомости за отчетный период, вы должны подать декларацию о нулевом платеже или посетить страницу электронного файла, чтобы сообщить о своей NTL (отсутствие налоговых обязательств) с указанием отсутствия налога, чтобы предотвратить уведомление лица, не подающего заявку. Любой период без поданной декларации будет классифицирован как не подающий. В результате на налогоплательщика будут наложены судебные иски и штрафы. Работодатели с активными счетами заработной платы и без удержания заработной платы в Филадельфии должны заполнить форму изменения, чтобы аннулировать счет заработной платы.

Налоговые ставки, пени и сборы

Сколько это стоит?

Действует с 1 июля 2020 г .:

3,8712% для резидентов Филадельфии

3,5019% для нерезидентов

Действует с 1 июля 2019 г .:

3,8712% для резидентов Филадельфии

3,4481% для нерезидентов

Действует с 1 июля 2018 г .:

3,8809% для резидентов Филадельфии

3,4567% для нерезидентов

Действует с 1 июля 2017 г .:

3.8907% для резидентов Филадельфии

3,4654% для нерезидентов

Что произойдет, если вы не заплатите вовремя?

Если вы не заплатите вовремя, к сумме вашей задолженности будут добавлены пени и штрафы.

Пени и штраф подлежат уплате по любым неуплаченным налогам по ставке, указанной в Кодексе Филадельфии 19-509.

Для получения дополнительной информации о ставках см. Нашу страницу «Проценты, штрафы и сборы».

Скидки и льготы

Имеете ли вы право на скидку?

Возврат подоходного налога на заработную плату

Если вы одобрены для освобождения от уплаты налогов в соответствии с Правилами Пенсильвании 40 SP, вы можете иметь право на возмещение налога на заработную плату в зависимости от вашего дохода.Налогоплательщик (резидент или нерезидент), получивший льготу в Пенсильвании, уплачивает налог на заработную плату по сниженной ставке 1,5%. Городские власти вернут налог на заработную плату, удержанный работодателем сверх 1,5% скидки.

Как применять редукцию

Чтобы иметь право на получение ставок, основанных на доходе, вы должны приложить к петиции о возмещении заполненное приложение Pennsylvania Schedule SP. Город Филадельфия проверит, соответствует ли ваше расписание SP данным штата.

Резиденты не из Пенсильвании, которые работают в Филадельфии, но не подают налоговую декларацию о доходах в Пенсильвании, должны приложить подписанную копию своей государственной налоговой декларации, чтобы иметь право на использование ставок, основанных на доходах.

Возмещение за время, отработанное за пределами Филадельфии

Если вы заплатите больше налога на заработную плату, чем причитается, вы можете подать иск о возврате излишка суммы. Это может произойти, если вы нерезидент и ваш работодатель удерживает налог на заработную плату за время, проведенное вами за пределами Филадельфии. Чтобы получить обратно эту часть налога на заработную плату, вам нужно будет запросить возврат.

Можно ли освободить вас от уплаты налога?

Некоторые формы дохода освобождены от налога на заработную плату.К ним относятся:

- Стипендия, полученная в рамках программы на получение степени, по которой вы не предоставляете услуги

- Пенсионные выплаты

- Пособия, вытекающие из Закона о компенсации рабочим

- Оплата и надбавки за действительную военную службу

- Пособие в случае смерти

- Взносы по медицинскому страхованию, оплачиваемые работодателем (равномерно выплачиваются всем сотрудникам)

- Гонорары свидетелей и присяжных

- Пособия по болезни или нетрудоспособности

- Поступления по полисам страхования жизни

Как платить

Если вы являетесь сотрудником в компании, расположенной в Пенсильвании, налог на заработную плату будет автоматически удерживаться из вашей зарплаты и выплачиваться вашим работодателем городу Филадельфия.

Если вы являетесь работодателем , вам нужно будет подать и уплатить налог на заработную плату в соответствии с графиком, который соответствует суммам, которые вы удерживаете. Если вы используете стороннюю службу расчета заработной платы, вы должны подать и уплатить налог в электронном виде.

Годовая сверка

Пишите на:

Департамент Филадельфиивыручки

P.O. Box 1670

Philadelphia, PA

19105

Верх

О налогах | Часто задаваемые вопросы

Узнайте о налоге на лицензию на ведение бизнеса в Портленде и подоходном налоге с предприятий округа Малтнома

Обзор: Городской налог на лицензию на ведение бизнеса в Портленде

Кто должен регистрировать свой бизнес?

Исключения: Городской налог на лицензию города Портленда

Что такое лицензионный налог?

Обзор: Подоходный налог с предприятий округа Малтнома (MCBIT)

Кто должен платить MCBIT?

Исключения: подоходный налог с предприятий округа Малтнома

Когда и как мне платить эти два налога?

Годовой процесс подачи

Мне пришло письмо «Особый аудиторский отдел».Что это обозначает?

Перейти к часто задаваемым вопросам служб учетной записи

Обзор: Налог на коммерческую лицензию города Портленда

Город Портленд начал требовать лицензию на ведение бизнеса в 1854 году. На протяжении многих лет город Портлендский налог на лицензии на ведение бизнеса требовал нормативных и налоговых целей. Сегодня Портлендский налог на лицензию на ведение бизнеса — это чистый налог на прибыль от предпринимательской деятельности (включая аренду), проводимой в Портленде. Он используется в качестве дохода для Общего фонда (полиция, пожарная охрана, программы некоторых парков и общие правительственные функции).Налог на лицензию на ведение бизнеса в Портленде не является сбором за разрешение регулирующих органов и не дает налогоплательщику права заниматься предпринимательской деятельностью, которая не разрешена федеральными, государственными и / или местными законами.

Верх

Кто должен регистрировать свой бизнес?Каждый, кто ведет бизнес в Портленде, должен зарегистрировать свой бизнес. В течение 60 дней с момента открытия бизнеса в Портленде вам необходимо зарегистрироваться (онлайн или с помощью формы PDF для отправки по почте или факсу).Оплата через регистрационную форму не взимается.

Примечание. Все предприятия должны зарегистрироваться. Те, кто имеет право на освобождение, не должны платить.

Верх

Исключения: Налог на коммерческую лицензию города Портленда- Предприятия с доходом менее 50 000 долларов в год из всех источников без учета расходов. (Для 1993–1998 годов уровень освобождения = 15 000 долларов США. Для 1999–2006 годов уровень освобождения = 25 000 долларов США.)

- Индивидуальные предприниматели, заполняющие федеральную форму 1040, должны отметить, что «все источники» включают, но не ограничиваются, все доходы по таблице C (включая доход супруга, даже если он находится за пределами города и / или округа), весь доход по таблице E (включая заработанные доходы). за пределами города и / или округа), а также весь доход по таблице D, полученный от доходов от продажи недвижимости.«Все источники» не включают заработную плату.

- Страховые агенты, агентства и другие представители как таковые. Примечание. «Представители» означают лиц, продающих страховку или осуществляющих страхование в качестве представителя или агента страховой компании. Такие лица должны иметь лицензию и регулироваться Страховым отделом штата Орегон. Имейте в виду, что «отечественные» страховые компании не освобождаются от этого.

Предприятия, освобожденные от уплаты налогов, по-прежнему должны зарегистрироваться (онлайн или с помощью формы PDF для отправки по почте или факсу) в течение 60 дней с момента открытия бизнеса.Кроме того, они должны ежегодно подавать запрос на освобождение (и предоставлять подтверждающие налоговые страницы IRS) после окончания их налогового года. Формы освобождения доступны в налоговых формах для предприятий.

Верх

Что такое лицензионный налог?Лицензионный налог составляет 2,6% от чистого дохода от предпринимательской деятельности. Вам необходимо будет ежегодно подавать отчет о доходах (называемый комбинированной налоговой декларацией) для расчета налога на лицензию . Распределение может быть разрешено для коммерческой деятельности, осуществляемой за пределами города.МИНИМАЛЬНЫЙ ГОДОВОЙ НАЛОГ — 100 долларов США. Доступ к комбинированной налоговой декларации и другим формам можно найти в формах налогообложения предприятий.

Верх

Обзор: Подоходный налог с предприятий округа Малтнома (MCBIT)Округ Малтнома перешел с требования лицензии на ведение бизнеса на начисление налога на прибыль предприятий в 1976 году. С годами ставка налога увеличилась с 0,6% в 1976 году до 1,46% в 1992 году. Ставка была снижена до 1,45% в 1993 году, когда Город и округ добились соответствия кодексу и совместного управления двумя отдельными программами.Ставка применяется к чистому доходу от бизнеса. Разделение может быть разрешено для коммерческой деятельности, осуществляемой за пределами округа. НАЧИНАЯ С НАЛОГОВОГО ГОДА 2008 МИНИМАЛЬНЫЙ НАЛОГ 100 долларов США.

Доход, полученный от подоходного налога с предприятий округа Малтнома, поступает в Общий фонд округа и используется для финансирования библиотек, правоохранительных органов, исправительных учреждений, тюрем, ювенальной юстиции, мостов, социальных служб и медицинских услуг.

Верх

Кто должен платить MCBIT?Все, кто занимается бизнесом в округе Малтнома.В течение 60 дней с момента открытия бизнеса в округе Малтнома вы должны зарегистрироваться (онлайн или используя форму PDF для отправки по почте или факсу). Обратите внимание, что это та же форма, которая требуется для города Портленд. Если ваш бизнес работает в городе Портленд и округе Малтнома, вам нужно заполнить только одну регистрационную форму .

Верх

Исключения: подоходный налог с предприятий округа Малтнома- Предприятия с доходом менее 50 000 долларов в год из всех источников без учета расходов.(Для 1993-1998 годов уровень освобождения = 15 000 долларов США. На 1999-2007 годы уровень освобождения = 25 000 долларов США.)

- Индивидуальные предприниматели, заполняющие федеральную форму 1040, должны отметить, что «все источники» включают, но не ограничиваются, все доходы по таблице C (включая доход супруга, даже если он находится за пределами города и / или округа), весь доход по таблице E (включая заработанные доходы). за пределами города и / или округа), а также весь доход по таблице D, полученный от доходов от продажи недвижимости. «Все источники» не включают заработную плату.

- Страховые агенты, агентства и другие представители как таковые.Примечание. «Представители» означают лиц, продающих страховку или осуществляющих страхование в качестве представителя или агента страховой компании. Такие лица должны иметь лицензию и регулироваться Страховым отделом штата Орегон. Имейте в виду, что «отечественные» страховые компании не освобождаются от этого.

- Физические лица, единственным видом деятельности которых является владение менее чем 10 квартирами, сдаваемыми в аренду. Никаких исключений не предусмотрено, если осуществляется какая-либо другая коммерческая деятельность (включая продажу жилой недвижимости).Примечание. Физическое лицо — это физическое лицо или совместный налоговый орган. Партнерства, корпорации и все юридические лица, кроме физических, не могут рассчитывать на это исключение.

Верх

Когда и как мне платить эти два налога?Как правило, вы должны подавать и уплачивать налоги в течение трех с половиной месяцев после окончания налогового года (15 апреля -е для налогоплательщиков календарного года). Чтобы подать налоговую декларацию города Портленда по подоходному налогу с предприятий и подоходному налогу округа Малтнома, вы должны заполнить одностраничную налоговую декларацию города / округа, которая называется комбинированной налоговой декларацией.Вы можете запросить продление на шесть месяцев для подачи декларации. Это продление должно сопровождаться уплатой предполагаемой суммы налога. Чтобы получить доступ к соответствующим формам, посетите налоговые формы предприятий.

Верх

Годовой процесс подачи- У вас будет 3,5 месяца после последнего дня налогового года, чтобы подать налоговую декларацию, запрос на продление или освобождение от уплаты налогов. ПОЖАЛУЙСТА, ОБРАТИТЕ ВНИМАНИЕ: предприятия, освобожденные от уплаты налогов, должны заполнить форму AER (Annual Exemption Request) и предоставить подтверждение.

- Например, если ваш финансовый финансовый год длится с 1 января по 31 декабря, то ваша налоговая декларация, запрос на продление или освобождение от налогов должны быть поданы до 15 апреля следующего года.

- Налог будет определяться на основании данных о доходах, указанных в налоговой декларации. Если вы освобождены от уплаты налога и были предоставлены страницы с документацией / налогами, то налог не взимается.

- При регистрации оплата не производится. Регистрация требуется в течение 60 дней с момента начала предпринимательской деятельности.

- Все необходимые формы можно найти в наших налоговых формах для предприятий.

Верх

Мне пришло письмо от «Специального ревизионного управления». Что это обозначает?

В соответствии с межправительственным соглашением с IRS, налоговое управление города Портленда было одобрено IRS для участия в их программе обмена данными для получения информации о федеральных налогах.

Если вы получили одно из этих писем, это означает, что вы, как физическое лицо, так и другое юридическое лицо, подали налоговую декларацию в IRS с адресом города Портленда и / или округа Малтнома с указанием дохода от бизнеса и налогового управления. не удалось сопоставить эту регистрацию с бизнес-аккаунтом в нашей базе данных.

Все юридические лица, ведущие свою деятельность в пределах города Портленд и / или округа Малтнома, должны быть зарегистрированы в налоговом управлении и подавать ежегодные налоговые декларации.

Верх

Почему Berkshire Hathaway, Apple, Disney возглавляют список компаний S&P 500, платящих менее 10% налогов

Новый генеральный директор Disney Боб Чапек в Гонконгском Диснейленде. В прошлом году компания заплатила менее половины … [+] процентов федеральных налогов.

СВЯЗАННЫЙ ПРЕССВ зависимости от того, кого вы спросите, уплата налогов способствует благосостоянию нации. Но если вы можете избежать этого — юридически — это способствует увеличению прибыли компании, ее способности стать более глобальным центром силы и радует акционеров, больших и малых.

Согласно исследованию, опубликованному Tax Notes на этой неделе, большинство компаний из списка S&P 500 платят менее 15% налогов. Только для подписчиков. Исследование было проведено аналитическим центром Coalition for a Prosperous America (CPA) из Вашингтона, который выступает за изменения в налоговой системе.

Мы все читали, что Уоррен Баффет говорил, что он должен платить больше налогов в процентном выражении, чем его секретарь. Он говорит о подоходном налоге с населения. Но если его компания Berkshire Hathaway BRK.B , является индикатором того, как компании на самом деле думают о налогах, а именно: они их ненавидят. Они хотят избежать их, как SARS-CoV-2 в переполненном поезде метро. Это не противозаконно. Кто бы не хотел этого для себя и своего бизнеса?

Ставка федерального налога Berkshire Hathaway на 2019 год составляла всего 5.2%. На самом деле это огромно по сравнению с Citigroup. C . Citi платил IRS всего 1,5% своей прибыли.

Баффет предупредил в 2018 году, что из-за новых налоговых правил будет казаться, что они не платят никаких налогов. В своем ежегодном письме акционерам Berkshire Hathaway он подверг критике новые общепринятые принципы бухгалтерского учета, или GAAP, правило, которое «сильно исказит» будущие показатели чистой прибыли компании и сделает ее чистую прибыль «бесполезной» для аналитических целей.

В письме Баффет не сказал, что важны только данные, не относящиеся к GAAP, но сказал, что Berkshire придется ежеквартально «приложить усилия», чтобы объяснить корректировки, необходимые для определения прибыли компании, сообщает MarketWatch в то время.

Баффет предупредил, что «заголовки почти всегда сосредотачиваются на годовом изменении чистой прибыли по GAAP».

Все цифры из отчета CPA взяты из 10-k документа публичных компаний. Он был основан на расходах по подоходному налогу и текущей денежной сумме, уплаченной федеральному правительству. Финансовые показатели взяты из отчета компании по GAAP.

Стоит отметить: согласно GAAP компании могут сообщать о «чрезвычайных нереализованных приростах капитала» в принадлежащих им инвестициях, которые не подлежат налогообложению в какой-либо конкретный год, но включаются в доход из-за изменения правил GAAP, произошедшего в 2018 году.Из-за этих новых правил GAAP, как тогда подчеркивал Баффет, доход может выглядеть искаженным.

Однако вCPA не учитывались подробные проблемы отдельных компаний. Авторы отчета во главе с Джеффом Ферри, старшим экономистом CPA, не утверждали, что компании нарушают налоговое законодательство. В исследовании рассматривался только один конкретный год, чтобы получить среднюю налоговую ставку для компаний из вселенной S&P 500, чтобы обосновать систему «пропорционального распределения факторов продаж», которая, по их словам, принесет большую справедливость и прозрачность в корпоративное налогообложение и принесет больше доходов. для федерального правительства.

Для них такая система с налоговой ставкой в 21% принесла бы Казначейству США дополнительные 97,8 млрд долларов или рост доходов от корпоративного налога на 42,5%. Это также позволило бы Конгрессу сохранить нынешний уровень налоговых поступлений, снизив при этом общую ставку до 15% при такой системе. В сценарии пропорционального распределения факторов продаж большинство компаний платят такие же или меньшие налоги, чем сегодня.

«Многие руководители говорят, что правила GAAP в некоторых случаях дают искаженное представление об их финансовых показателях, и так уж получилось, что в 2019 году налоги Berkshire Hathaway действительно выглядели неоправданно низкими», — говорит Ферри, отвечая, в частности, на Berkshire Hathaway.Он сказал, что исторически они платили намного ближе к общей ставке налога, чем ее аналоги. «Они не так сильно избегают налогов, как многие крупные транснациональные корпорации», — говорит он.

Для других крупных корпораций, Apple AAPL платили почти 10% своей прибыли в IRS. Amazon Джеффа Безоса AMZN заплатил 4,3% и Дисней DIS , ребята, которые только что снимали Мулан в Синьцзяне, китайской провинции, Палата представителей США недавно приняла (только с тремя несогласными) законопроект о запрете всей торговли с ними по вопросам, связанным с уйгурским мусульманским населением, заплатили колоссальные 0.1% в IRS в 2019 году, хотя это не отражает того, что они на самом деле задолжали.

Пресс-служба Disney назвала исследование «ориентированным на повестку дня» и «вводящим в заблуждение», а не отражающим то, что им на самом деле пришлось заплатить.

«Дисней заплатил более 15,5 млрд долларов США в виде налогов на прибыль наличными в течение 3-летнего периода, закончившегося в 19 финансовом году, как отмечено в нашем последнем годовом отчете, большая часть которых составляет федеральный подоходный налог США», — сообщил представитель компании в электронном письме.

+++++++++++++++++++++++++ ДОБАВЛЕННЫЙ ++++++++++++++++++++++++

Цифры для Disney взяты из дохода за 2019 год до налогообложения в размере 14 долларов.6 миллиардов и текущие расходы по федеральному подоходному налогу в размере 14 миллионов долларов. Общая сумма отложенных налогов, включая налоги штата и федеральные налоги, составила 3,06 миллиарда долларов.

++++++++++++++++++++++++++++++++++++++++++++++++ +++++++

Указанные выше процентные ставки не являются эффективной налоговой ставкой, взимаемой с компаний. Это то, что они в конечном итоге платят после некоторых юридических маневров, списаний, отсрочек и освобождений. Ферри и его команда изучили то, что иногда называют «уплаченными денежными налогами», или фактическую сумму в долларах, уплаченную в виде федеральных налогов.

Уоррен Баффет — критик налоговой системы. Его компания Berkshire Hathaway выплатила около 6% налогов в … [+] ФРС в 2019 году благодаря правилам бухгалтерского учета GAAP. При Трампе C-Corp была сокращена до 21%.

Star Max / IPxCPA рассмотрел все 500 компаний, включенных в индекс S&P 500. Около 402 из них заплатили менее 15% «наличными налогами».

«Как это остановить? Проще всего сказать таким компаниям, как AbbVie ABBV (1,2% выплачивается федералам), что если 65% ваших продаж приходится на США.С., тогда мы будем считать, что 65% вашей прибыли поступает из США, поэтому вместо того, чтобы утверждать, что вы потеряли 2,6 миллиарда долларов из-за того, что вы платите роялти за собственные лекарства из своей штаб-квартиры на Бермудских островах в убыток, тогда вы бы показывает прибыль и будет облагаться налогом », — говорит соавтор Билл Паркс.

Parks выступает за дифференцированную ставку корпоративного налога, что было у нас еще в 1980-х годах. Чем выше прибыль, тем выше ставка налога. В настоящее время высокодоходные компании, такие как Intel INTC (5.8% федеральных налоговых платежей на основе их 10-килобайтных файлов в SEC) меньше обременены налогами, чем малые и средние предприятия.

Небольшие компании платят более высокий процент своего дохода обратно в IRS, в то время как более крупные компании, на которые приходится большая часть доходов от корпоративного налога в стране, платят более низкий процент.

Почему Starbucks London невыгоден? Они «арендуют» свои рецепты в штатах с низкими налогами в убыток. … [+] Фотограф: Джейсон Олден / Bloomberg

© 2014 Bloomberg FinanceS&P 500: 0.2% налоговых деклараций с предприятий

Согласно исследованию, на долю компаний, входящих в S&P 500, приходилось всего 0,02% от количества корпоративных налоговых деклараций, поданных в IRS за 2019 год, но они составляли 59,4% от общей суммы уплаченных корпоративных налогов в размере 230 миллиардов долларов. Это показывает, насколько они важны, даже несмотря на то, что они платят так мало в процентном выражении по сравнению с эффективной налоговой ставкой.

Эффективные налоговые ставки часто цитируются корпорациями и средствами массовой информации как индикатор того налога, который они должны платить, но не того, что они действительно заплатили.

При внимательном рассмотрении компаний, входящих в список S&P 500, можно получить полезную информацию о большинстве поступлений от федерального корпоративного налога. Ставка федеральных налоговых платежей S&P 500 на 2019 год, составляющая в среднем всего 8,7%, показывает, что крупные американские компании платят намного меньше, чем ставка C-Corp в размере 21%.

Критики нынешней системы также обычно предпочитают более жесткие меры по предотвращению перемещения прибыли. Но перемещение прибыли продолжается в том, что Ферри и Паркс называет явлением «гонки ко дну», которое побуждает все больше корпораций активизировать свои стратегии минимизации налогов, чтобы конкурировать со своими глобальными конкурентами и быть привлекательными для портфельных инвесторов.

Иногда считается, что перевод прибыли является прерогативой отраслей, интенсивно использующих интеллектуальную собственность, а именно технологических и фармацевтических компаний, которые создают дочерние компании, владеющие их интеллектуальной собственностью, а затем взимают с себя роялти за ее использование. Покойный профессор права Университета Южной Калифорнии Эдвард Клейнбард, уважаемый налоговый эксперт, показал в исследовании 2013 года, как Starbucks SBUX успешно использовала перераспределение прибыли, чтобы избежать уплаты корпоративных налогов в Великобритании в течение многих лет, несмотря на то, что была прибыльной.

Он использовал дочерние компании в Швейцарии и Нидерландах для фактического обнуления своих налоговых обязательств в Великобритании, заявив, что вся стоимость была получена из рецептов Starbucks, якобы расположенных в двух других странах. Кляйнбард писал, что они «арендовали» свою интеллектуальную собственность в юрисдикциях с низкими налогами и объявляли эту арендную плату убытком по сравнению с прибылью.

Нации продолжают привлекать транснациональные корпорации, обещая им низкие налоги и предлагая самые большие суммы промежуточных налогов до такой степени, что налоги перестают быть проблемой для по-настоящему сообразительного финансового директора.

Когда ставка корпоративного налога в США снизилась с 35% до 21%, наравне со ставкой в Китае, многие фирмы почувствовали, что догоняют более дешевые развивающиеся рынки. Некоторые из них, как известно, повысили зарплату своим работникам.

Проблема в том, что другие страны последовали их примеру.

Центр города Джорджтаун, финансовый район Каймановых островов. Отсутствуют налоги на прибыль предприятий, … [+] прирост капитала и фонд заработной платы. Отличное место для строительства штаб-квартиры.

gettyThe U.К. снизил ставку корпоративного налога с 19% до 17% в апреле. Они пытаются удержать компании там, когда начинается Brexit. Но они также пытаются удержать компании там, вместо того, чтобы идти в страны с достаточным количеством налоговых лазеек, чтобы сделать их настоящими налоговыми убежищами, такими как Ирландия и Нидерланды, которые предлагают низкие налоговые ставки. с возможностью размещать операции в пределах Европейского Союза.

Соединенным Штатам приходится конкурировать как с «чистой» безналоговой гаванью — Каймановыми островами — так и со странами с развитой экономикой за решения о местонахождении предприятий и связанные с этим налоговые последствия.

«Действующая система корпоративного налогообложения настолько легко эксплуатируется, что, если ваш налоговый директор не придумал способ перераспределения прибыли, ваш генеральный директор начнет искать нового финансового директора», — говорит Ферри.

«Прелесть пропорционального распределения факторов продаж в том, что нам все равно, где вы его построите; ваша прибыль облагается налогом в стране, в которой вы ее продаете, поэтому, если 50% вашей прибыли поступает из США, вы просто облагаетесь налогом здесь, — говорит Ферри. «В конечном итоге мир добьется этого. Вопрос в том, как долго транснациональные корпорации смогут откладывать это и отрицать наступление неизбежного, потому что сегодняшняя система совершенно неоправданна.”

480.6SP 2019 — Публичные документы

Статус выпуска IRS: ОКОНЧАТЕЛЬНЫЙ

Что нового?

- Поддержка новой формы на 2019 год

Импортировать поля формы:

| Имя поля | Размер | Тип | Описание | Примечания | |

|---|---|---|---|---|---|

| См. Общие поля получателя | Поля получателя, общие для всех типов форм. | | |||

| Коробка Особая сумма | 12 | Сумма | Специальный взнос на профессиональные и консультационные услуги по закону 48-2013 | | |

| Возмещенная сумма коробки | Сумма возмещения | 1250 | | ||

| Box Health Payment | 12 | Сумма | Ответственность за выплаты поставщикам медицинских услуг | | |

| Health checkbox | 1 | Checkbox | X / 1 = Проверено|||

| Флажок врача | 1 | Флажок | Закон о врачах 14-2017 | X / Y / T / 1 = Проверено | |

| Флажок необязательного налога | 1 | Флажок | Флажок справка от поставщика услуг, выбирающего дополнительный налог | X / Y / T / 1 = Проверено | |

| Флажок Аутсорсинг | 1 | Флажок | Платежи, указанные в отчете, соответствуют услугам аутсорсинга | X / Y / T / 1 = Проверено | |

| 12 | Сумма Оплата услуг физических лиц | ||||

| Поле 1 Код | 1 | Текст | Оплата услуг физических лиц Код | Значения A, B, C, D, E, F, G, H, Допускаются только I, J, K | |

Поле 2 Сумма | 12 | Сумма | Платежи за услуги, оказанные корпорациями и товариществами | | |

| Поле 2 Код | 1 | 50 Текст Оплата услуг корпораций и партнерств Код | Допустимые значения A, B, C, D, E, F, G, H, I, J, K только | ||

Блок 3 Сумма | 12 | Сумма | Оплата услуг физическими лицами Оплаченная сумма | | |

| Графа 3 Сумма Ш / В | 12 | Сумма | Платежи за услуги, оказанные физическими лицами | ||

| Поле 4 Сумма | 12 | Сумма | Выплаты за услуги, оказанные корпорациями и товариществами, выплаченная сумма | | |

| Вставка 4 Сумма W / H | 12 | Сумма оплаты | Сумма оплаты за услуги | удержанные суммы корпораций и партнерств | |

| См. Общие поля формы | Поля форм, общие для всех типов форм. | | |||

Форма 480.6SP

Форма Hacienda 480.6A и инструкции: 480.6sp 2019 Форма и инструкции

| Государственная пошлина | Государственная пошлина | Государственная пошлина | Государственная пошлина | Государственная пошлина |

| Помощь по запросу от налогового эксперта, зарегистрированного агента или CPA * | Помощь по запросу от налогового эксперта, зарегистрированного агента или CPA * | Помощь по запросу от налогового эксперта, зарегистрированного агента или CPA * | Помощь по запросу от налогового эксперта, зарегистрированного агента или CPA * | Помощь по запросу от налогового эксперта, зарегистрированного агента или CPA * |

| Кредит заработанного дохода (EITC) | Кредит заработанного дохода (EITC) | Кредит заработанного дохода (EITC) | Кредит заработанного дохода (EITC) | Кредит заработанного дохода (EITC) |

| Вычитает стоимость обучения, выплаты и проценты по кредиту | Вычесть оплату за обучение, выплаты и проценты по кредиту | Вычесть оплату за обучение, выплаты и проценты по кредиту | Вычесть оплату за обучение, выплаты и проценты по кредиту | Вычесть оплату за обучение, выплаты и проценты по кредиту |

| Сообщите о своем пенсионном доходе | Сообщите о своем пенсионном доходе | Сообщите о своем пенсионном доходе | Сообщите о своем пенсионном доходе | Сообщите о своем пенсионном доходе |

| Организуйте всю налоговую документацию в цифровом виде на срок до шести лет | Организуйте всю налоговую документацию в цифровом виде на срок до шести лет | Организуйте всю налоговую документацию в цифровом виде на срок до шести лет | Организуйте всю налоговую документацию в цифровом виде на срок до шести лет | Организуйте всю налоговую документацию в цифровом виде на срок до шести лет |

| Доступ к технической поддержке по телефону или в чате | Доступ к технической поддержке по телефону или в чате | Доступ к технической поддержке по телефону или в чате | Доступ к технической поддержке по телефону или в чате | Доступ к технической поддержке по телефону или в чате |

| Иметь сберегательный счет на здоровье (HSA) | Иметь сберегательный счет на здоровье (HSA) | Иметь сберегательный счет на здоровье (HSA) | Иметь сберегательный счет на здоровье (HSA) | Иметь сберегательный счет на здоровье (HSA) |

| Вычесть налоги на недвижимость и проценты по ипотеке | Вычесть налоги на недвижимость и проценты по ипотеке | Вычесть налоги на недвижимость и проценты по ипотеке | Вычесть налоги на недвижимость и проценты по ипотеке | Вычесть налоги на недвижимость и проценты по ипотеке |

| Организация работы по контракту, фриланс, работа и другие доходы от самозанятости | Организация работы по контракту, фриланс, работа на рабочем месте и другой доход от самозанятости | Организация работы по контракту, фриланс, работа на рабочем месте и другой доход от самозанятости | Организация работы по контракту, фриланс, работа на рабочем месте и другой доход от самозанятости | Организация договорных, внештатных, рабочих и других видов самозанятости |

| Отчетность по акциям, облигациям и прочему инвестиционному доходу (Приложение D) | Отчет об акциях, облигациях и прочем инвестиционном доходе (Приложение D) | Отчет об акциях, облигациях и прочем инвестиционном доходе (Приложение D) | Отчет об акциях, облигациях и прочем инвестиционном доходе (Приложение D) | Отчет об акциях, облигациях и прочем инвестиционном доходе (Приложение D) |

| Заявление о доходах от аренды и вычетах (Таблица E) | Заявление о доходах от аренды и удержаниях (Таблица E) | Заявление о доходах от аренды и удержаниях (Таблица E) | Заявление о доходах от аренды и удержаниях (Таблица E) | Заявление о доходах от аренды и удержаниях (Таблица E) |

| Заявите о своих расходах на малый бизнес | Заявите о своих расходах на малый бизнес | Заявите о расходах на малый бизнес | Заявите о своих расходах на малый бизнес | Заявите о расходах на малый бизнес |

| Сообщать обо всех вычетах и амортизации активов | Сообщать обо всех вычетах и амортизации активов | Сообщать обо всех вычетах и амортизации активов | Сообщать обо всех вычетах и амортизации активов | Сообщать обо всех вычетах и амортизации активов |

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

1 ст. 346.32 НК РФ),

1 ст. 346.32 НК РФ),