Малый бизнес и налоги: кто кого?

Фото Антона Кардашова / АГН Москва

Фото Антона Кардашова / АГН МоскваВ 2020 году налоговая нагрузка на малый бизнес увеличится на 4,9%. Какие последствия будут для экономики страны?

Согласно указу президента, 2020 год будет объявлен Годом предпринимательства. По иронии судьбы именно к этому году малому бизнесу приготовлены новые «подарки». Последний из них был сделан совсем недавно: Минэкономразвития объявило об индексации коэффициентов-дефляторов, в результате чего выплаты по единому налогу на вмененный доход (ЕНВД), патентной системе налогообложения (ПСН) и торговому сбору увеличатся на 4,9% по сравнению с текущим годом.

Казалось бы, 4,9% — это не так уж много. Но дело в том, что это повышение нагрузки произойдет наряду с другими процессами, о которых сейчас почти не говорят. Общим результатом станет значительное повышение фискальной нагрузки на малый бизнес, и вместо планируемого роста малого бизнеса мы получим его сокращение.

Страховые взносы для ИП растут быстрее инфляции

С 2020 года сумма обязательных взносов ИП в Пенсионный фонд и ФОМС снова будет увеличена. Масштабы этого повышения значительно выше, чем упомянутые 4,9%: отчисления в Пенсионный фонд вырастут на 10,5%, а в ФОМС — на целых 22,4% (расчеты ИКСИ на основе ст. 430 п. 1 НК РФ, обсуждавшиеся в СМИ). При этом далеко не все ИП могут зачесть эти суммы при уплате своих налогов на доходы.

Как предполагается, после 2020 года ежегодное повышение взносов для ИП будет прекращено, поскольку эти платежи не будут зависеть от МРОТ. Но учитывая общие тенденции к постепенному повышению налоговой нагрузки, сложно поверить, что эти суммы не будут индексироваться по каким-то иным правилам, например через те же дефляторы.

И это не вся история со страховыми взносами, которые уже стали одним из главных видов фискальной нагрузки для российского бизнеса. Каждый год, согласно расчетам ИКСИ на основании опубликованных данных, на 10-12% индексируются пороговые суммы, начиная с которых применяются пониженные ставки взносов. А значит, для добросовестных плательщиков взносов, выплачивающих квалифицированным сотрудникам высокую заработную плату, нагрузка по страховым взносам ежегодно растет. При этом льготы по страховым взносам для малого бизнеса, к сожалению, доступны лишь отдельным категориям плательщиков.

Применять специальные налоговые режимы становится сложнее

Одним из наиболее серьезных изменений, ограничивающих применение спецрежимов, станет отмена ЕНВД с 2021 года. Сейчас этот налог уплачивают 2,1 млн субъектов малого бизнеса, из них 1,8 млн ИП. Таким образом, на ЕНВД находятся около 55% ИП, действующих в стране, и порядка 10% юрлиц (малых компаний). С 2021 года все они столкнутся с необходимостью изменения налогового режима. При этом для большинства из них наиболее вероятным будет переход на упрощенную систему налогообложения (УСН), при которой налог будет рассчитываться не от предполагаемого («вмененного») дохода, а от фактических поступлений, что во многих случаях эквивалентно повышению налоговой нагрузки.

Не менее важным изменением станет запрет на применение ЕНВД и патентной системы налогообложения при торговле товарами, подлежащими маркировке. В 2020 г. это в полной мере коснется торговли обувью, лекарственными средствами, текстильной, парфюмерной продукцией, автомобильными шинами и т. п. Учитывая, что в сфере торговли работает более половины российского малого бизнеса, изменения затронут значительное количество компаний и ИП.

Планы Минфина предполагают введение ограничений (см. ниже) и на новую налоговую систему для «самозанятых» — налог на профессиональный доход (НПД). После достаточно успешного старта этой системы в четырех пилотных регионах вместо распространения НПД на все регионы страны предполагается ввести этот режим только в «отдельных субъектах РФ». Обсуждаются также ограничения на виды деятельности, которыми могут заниматься «самозанятые».

Имущественные налоги продолжают расти

В стране продолжается переход к расчету имущественных налогов по кадастровой стоимости: ежегодно уточняются и дополняются перечни объектов, которые подлежат обложению имущественными налогами по новой системе. Происходит и переоценка ранее проведенной кадастровой оценки, чаще всего в сторону ее повышения. Например, в прошлом году в СМИ активно обсуждалось 20%-ное повышение кадастровой стоимости для большинства объектов торговой недвижимости в Москве и Московской области.

И это касается не только компаний и ИП, являющихся собственниками недвижимости. Рост налоговой нагрузки по имущественным налогам приведет и к росту платы за аренду помещений и земельных участков, используемых малым бизнесом.

Малый бизнес продолжит сокращаться

Малый бизнес сейчас находится в ситуации, когда спрос на производимые товары и услуги ограничен из-за сокращения реальных доходов граждан, а расходы (как производственного, так и фискального характера) продолжают расти. Неизбежный результат этого — падение рентабельности бизнеса, в ряде случаев приводящий к его закрытию.

Собственно говоря, именно это и наблюдается в последнее время. Последние данные Реестра МСП на 10 октября 2019 года показывают (согласно расчетам ИКСИ на основе данных реестра МСП), что общее количество субъектов малого предпринимательства сократилось на 2% в годовом выражении. При этом число малых организаций (юрлиц) сокращается заметно более высокими темпами: на 15,3% в годовом выражении. Численность ИП пока продолжает расти. Однако повышение нагрузки в предстоящие год-два, которое описано выше, скажется главным образом на ИП. Именно они прежде всего столкнутся с повышением страховых взносов, ростом выплат по ПСН, ЕНВД и необходимостью перехода на другие режимы налогообложения. Поэтому с высокой вероятностью можно ожидать, что рост численности ИП в 2020-2021 годах замедлится, что повысит темпы сокращения числа малых предприятий.

Нацпроект «Малое и среднее предпринимательство» под вопросом

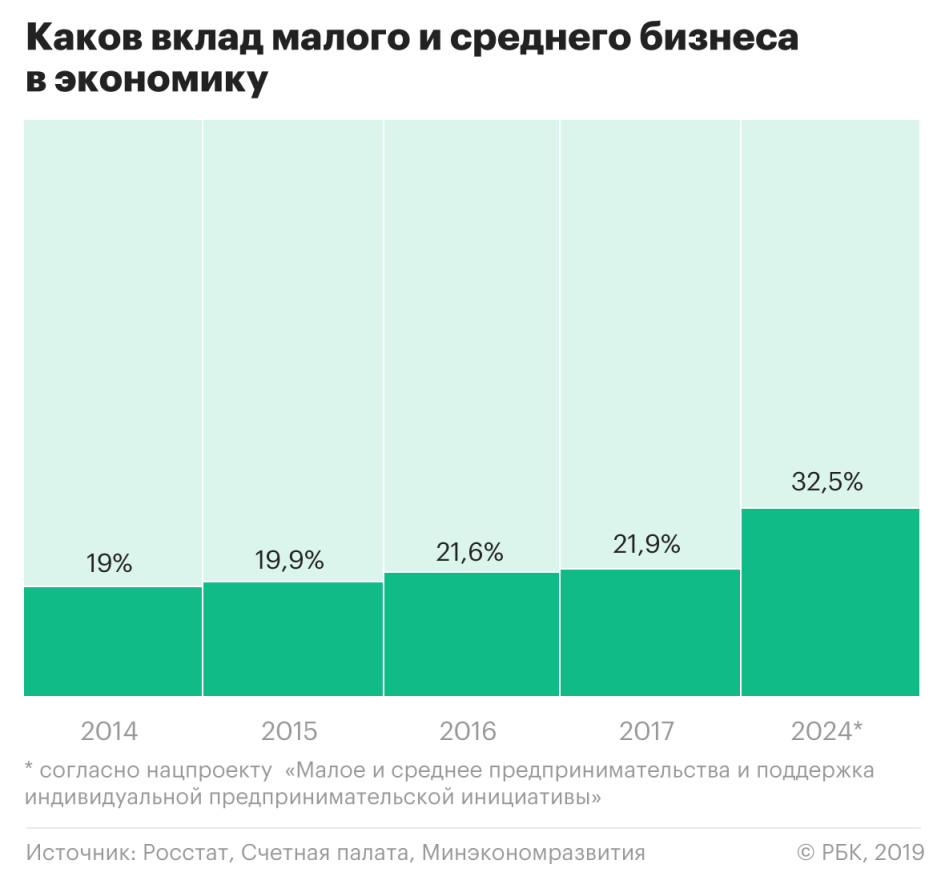

Национальный проект «Малое и среднее предпринимательство» предусматривает, что к 2024 году в сфере малого и среднего бизнеса должно быть занято 25 млн человек, а доля сектора в ВВП страны должна достигнуть 32,5%. На данный момент фактические показатели существенно (как минимум на треть) отстают от этих целей. В секторе малого и среднего бизнеса сейчас занято 19,1 млн человек (15,7 млн наемных работников и 3,4 млн ИП), а вклад малого и среднего бизнеса в ВВП России составит 22,9% в 2019-м.

Можно ли преодолеть это отставание за оставшиеся 5 лет? При продолжении существующих тенденций в экономике и экономической политике, конечно, нет. Выполнение этих задач требует принципиально иного подхода к развитию малого и среднего бизнеса. В сфере налоговой политики это означает отказ от любых действий, повышающих нагрузку на малый бизнес (как минимум на период реализации нацпроектов) и проработку налоговых стимулов для его участников, занимающихся инвестициями и инновациями, создающих рабочие места, осваивающих новые рынки, в том числе зарубежные. Крайне важно, чтобы эти стимулы имели не точечный, а широкий охват по всей стране. А значит, нужны не только инициативы от регионов по предоставлению таких стимулов, но и всесторонняя поддержка этих инициатив на федеральном уровне.

Сколько денег жулики приносят бюджету

12 марта Путин назвал предпринимателей жуликами, прошел уже месяц, и случилось много всего: началась пандемия коронавируса, Путин встретился с жуликами, чтобы обсудить ситуацию, а потом ввел меры поддержки для них. И вот теперь мы хотим на цифрах разобрать, сколько же жулики приносят денег бюджету страны и почему им нужно помогать

Что за жулики

В интервью ТАСС между ведущим и Путиным шел разговор о бизнесе и инвестициях, ведущий спросил:

— Знаете, кажется, что вы воспринимаете бизнесменов как жуликов по определению?

— Под этим есть определенные основания, вы понимаете? Да, я говорю это с придыханием, что называется. Ну какие основания. Во-первых, весь так называемый малый бизнес во все нулевые годы был связан с торговлей.

Вот мы сейчас что делаем? Мы по сути заставляем наши крупные компании, особенно с государственным участием, обеспечивать заказ для малых предприятий, счет идет на триллионы уже. И у нас начала меняться структура малого бизнеса.

Теперь не только какие-то там киоски и палатки открываются, не только торговля — купил подешевле, продал подороже. Теперь есть уже и научный бизнес, и производственный малый бизнес, высокотехнологичный малый бизнес. И он работает достаточно эффективно, растет и экспорт этих наших услуг и товаров. Поэтому, здесь мы, мне кажется, к сожалению, тоже очень медленно двигаемся, но в принципе на правильном пути.

— То есть я правильно понял, что торгаш равно жулик?

— В сознании народа.

— Я же про вас.

— Знаете, я же тоже часть этого народа. Поэтому, если по-честному сказать, мы все так думаем.

Президент сказал, что «мы все» считаем предпринимателей жуликами, но это зря. Мы хоть и все, но так не думаем, и решили разобраться, сколько денег малый бизнес приносит бюджету России.

512,7 млрд ₽ налогов заплатил малый бизнес в 2018 году

512,7 млрд налогов заплатил малый бизнес в 2018 году. Из них 422 млрд ₽ пришлось на тех, кто работает на упрощенке. Эти деньги распределились так:

- 26,6% — компании из оптовой и розничной торговли. Получается, торгаши-жулики принесли бюджету 112,2 млрд ₽;

- 15,3% — те, кто занимаются операциями с недвижимостью. В деньгах это 64,5 млрд ₽;

- 8,7% — те, кто ведут профессиональную, научную и техническую деятельность;

- 6,6% — компании из сферы строительства;

- 42,8% — все остальные.

406 млн ₽ — вклад самозанятых. На сентябрь 2019 года как самозанятые зарегистрировались 195 000 человек. Все вместе они заработали 19,3 млрд ₽, и каждый в среднем внес в бюджет по 2082 ₽.

5,7 млн компаний дают 19% рабочих мест. На январь 2019 года в России зарегистрировано 8,1 млн компаний, из них 5,7 млн — это малый бизнес.

В малом бизнесе работают 19% тех, у кого есть работа. Это значит, что каждое пятое рабочее место создается не государством или металлургическими заводами, а небольшими пекарнями, продуктовыми магазинами у дома, парикмахерскими и автомастерскими.

В Европе на малый бизнес приходится 50% рабочих мест, а его доля в валовом внутреннем продукте — от 30% до 50%.

19% валового внутреннего продукта приносит малый бизнес

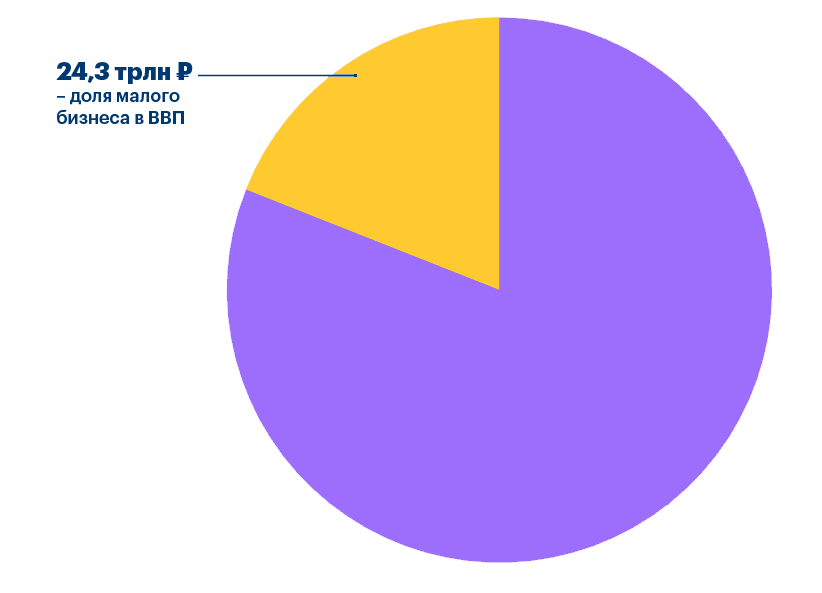

ВВП — это общая стоимость товаров и услуг, которые были созданы в стране за год. В 2018 году ВВП России был 103,5 трлн ₽, из которых на малый бизнес приходится 24,3 трлн ₽ — это 19,1%.

Доля малого бизнеса в валовом внутреннем продукте России, 2018 год

В 2014 году доля малого бизнеса в валовом внутреннем продукте была меньше — 13,4%. За четыре года доля выросла на 5,7%, но до Европы нам далеко: там на малый бизнес приходится от 30% до 50%.

Зачем оценивать вклад малого бизнеса

Новый показатель понадобится экономическому блоку правительства, которому предстоит в ближайшие годы увеличить долю МСП в экономике. Президент Владимир Путин, выступая в марте с посланием Федеральному собранию, говорил, что к 2025 году вклад малого и среднего бизнеса в ВВП «должен приблизиться к 40%». Параллельно с этим он поставил цель по росту числа занятых в МСП с 19 млн до 25 млн человек.

Читайте на РБК Pro

Задача по занятости вошла в майский указ президента, подписанный через два месяца после послания. Но формулировки о росте вклада МСП в экономику в документе не было. Не попала она и в «Основные направления деятельности правительства», опубликованные в октябре (в отличие от той же цели по занятости). При этом в сентябре появилась другая цифра: министр экономического развития Максим Орешкин заявил, что нацпроект по развитию МСП предусматривает рост вклада этого сектора в экономику до 32,5% к 2024 году.

Расхождения возникли и в программных документах. В паспорте нацпроекта говорится о доле на уровне 32,5% к 2024 году, но есть и стратегия развития малого и среднего бизнеса (.pdf), принятая в 2016 году и предусматривающая рост до 40%, говорит президент «Опоры России» Александр Калинин. Уровень 40% в документе назван «стратегическим ориентиром», а ежегодный прирост «должен составлять 1% и более».

Минэкономразвития подтвердило, что нацпроект предусматривает рост доли вклада МСП в экономику до 32,5%. По оценкам МЭР, это «потенциал развития сектора МСП до 2024 года с учетом стартовых позиций, а также реализации мероприятий национального проекта», сообщило министерство в ответе на запрос РБК.

«Нацпроект — это очень сложная задача. В нашей структуре экономики очень много тяжеловесных игроков. Это значит, что малый бизнес должен расти быстрее, чем крупный», — отмечает Калинин.

Video

VideoМожно ли увеличить долю малого бизнеса в ВВП?

Чтобы поддержать малый и средний бизнес, правительство планирует упростить налоговую отчетность при внедрении контрольно-кассовой техники, пересмотреть уголовную ответственность по «предпринимательским» статьям, расширить доступ МСП к льготному финансированию, заняться популяризацией малого предпринимательства и т.д. Уже в 2019 году вклад МСП в экономику должен составить 23%, говорил первый вице-премьер и министр финансов Антон Силуанов.

Планы по росту МСП (и до 32,5%, и до 40%) подвергались критике. Счетная палата в своем отчете писала, что задача увеличить долю сектора до 40% не учтена в Стратегии развития МСП, а рост на 1% в год «создает риск недостижения поставленной цели».

Мэр Москвы Сергей Собянин усомнился, что вклад малого и среднего бизнеса в экономику можно довести даже до трети. «Я не очень верю, что доля малого и среднего бизнеса будет 30%. Тогда нужно закрыть «Газпром», «Роснефть» — без этого 30% не будет. Либо месторождения раздать малому и среднему бизнесу», — заявил он в январе на Гайдаровском форуме.

Помочь достичь цели может механизм «регуляторной гильотины», через который правительство будет сокращать излишние требования к бизнесу, считает Калинин: «Вопрос, как это будет сделано. Если переписать миллион требований заново, то и смысла нет. Но мы надеемся, что эти требования будут переписываться только через согласование с бизнесом». Еще один инструмент — выдача кредитов МСП под льготные 8,5%, заметил он.

Доведение доли МСП в экономике до трети «потребует структурных изменений сектора», подчеркивает Минэкономразвития: «Речь идет об увеличении доли средних предприятий, акселерации субъектов, относящихся к категориям «микро» и «малые». Такая задача требует создания благоприятных условий ведения предпринимательской деятельности и переформатирования существующих мер поддержки».

В статистике по доле МСП в экономике в будущем могут начать учитываться самозаняты

Подробнее о последствиях отмены льготы и путях решения проблемы для бизнеса читайте в материале РБК Pro.

Сейчас можно применить ставку 0% на дивиденды иностранной компании, если фактические получатели средств — налоговые резиденты России. Условия льготы: срок держания акций более года, портфель, по которому платятся дивиденды не менее 50%, плательщик не резидент в черном списке офшоров (юрисдикции, которые не сотрудничают с Россией для целей налогового контроля).

Читайте на РБК Pro

Применение «сквозного подхода» — не самая массовая стратегия для бизнеса. Экономить на налогах ему позволяют стандартные механизмы соглашений об избежании двойного налогообложения. Но с 2021 года привычные механизмы могут исчезнуть. По поручению президента ставки налогов на дивиденды и проценты в так называемые транзитные юрисдикции — Кипр, Люксембург и Мальта, через которые капитал переводится в офшоры, вырастут до максимума 15 и 20%. С теми, кто не согласится на повышение, Россия угрожает разорвать соглашения об избежании двойного налогообложения. Например, Минфин уже готовится расторгнуть договор с Мальтой. Переговоры с властями Кипра продолжаются.

Условия переходного периода

Согласно доработанной версии законопроекта:

- Льгота сохранится до 2024 года для российских компаний и для иностранных, которые добровольно сменили налоговое резидентство на российское.

Условия: страна регистрации компании не входит в черный список офшоров. Дивиденды должны быть зачислены на счета, о которых уведомлены российские налоговые органы, в течение 180 дней с момента выплаты дивидендов.

- Уже с 2021 года льготы лишатся иностранные компании, международные холдинговые компании и российские налоговые резиденты из черного списка офшоров.

Отдельные опасения вызывает неопределенный статус Кипра, пока идут переговоры о ставках налогов на дивиденды и проценты в эту страну, указывает партнер PwC Михаил Филинов. «Если по каким-то причинам не удастся договориться об изменении налогового соглашения, оно будет вовсе отменено, и Кипр может попасть в черный список. В этом случае пришедшие с Кипра компании уже с 2021 года не смогут облагать полученные дивиденды по ставке 0%», — предупреждает эксперт.

Минэк допустил появление 9 новых резидентов «русских офшоров» в 2020 году

Изменение порядка налогообложения, пусть и с переходным периодом, может стать неприятным сюрпризом для иностранных компаний, которые ранее добровольно сменили налоговое резидентство на российское, отмечает партнер Deloitte Наталья Кузнецова.

С 2015 года в рамках деофшоризации иностранные компании получили право добровольно стать налоговыми резидентами России по месту управления и контроля, сохранив иностранное юрлицо. Это позволяло облагать полученные дивиденды по ставке 0% на равных с российскими холдинговыми компаниями условиях и оставаться в иностранном правовом поле.

Активно такую структуру использовали совместные предприятия: иностранные инвесторы вместе с российскими партнерами регистрировали в иностранной юрисдикции компанию и делали ее российским налоговым резидентом.

«В подавляющем большинстве это прозрачные структуры, которые не использовали схемы налоговой экономии», — указала партнер КПМГ Анна Воронкова. Среди них много как совместных предприятий с иностранными инвесторами, так и компаний, которые полностью контролируют российские бизнесмены, — они встали на налоговый учет в рамках деофшоризации, напоминает эксперт.

31 марта Госдума приняла целый пакет поправок для предпринимателей. Они касаются уплаты налогов, начисления взносов и больничных, размеров зарплат и других важных для бизнеса вопросов.

Екатерина Мирошкина

экономист

Вот обзор самых важных изменений, про каждое еще напишем подробный разбор. Некоторые из них еще не вступили в силу. Но есть все основания считать, что они заработают именно в таком виде и прямо на днях.

Отсрочка уплаты налогов

Как было раньше. Все должны платить налоги в установленные сроки, получить отсрочку или рассрочку было нельзя — или сложно.

Что изменилось. Для малого и среднего бизнеса из некоторых отраслей срок уплаты налогов продлевается на полгода. Это отсрочка уплаты: как бы беспроцентный кредит от государства на сумму начисленных налогов.

Вот какие налоги за 2019 год можно заплатить позже:

- Налог на прибыль.

- Налог по УСН.

- Единый сельскохозяйственный налог.

Новые сроки уплаты некоторых налогов для организаций

| За I квартал | За II квартал | |

|---|---|---|

| Транспортный налог | 30.10.2020 | 30.12.2020 |

| Налог на имущество | 30.10.2020 | 30.12.2020 |

| Земельный налог | 30.10.2020 | 30.12.2020 |

Транспортный налог

За I квартал

30.10.2020

За II квартал

30.12.2020

Налог на имущество

За I квартал

30.10.2020

За II квартал

30.12.2020

Земельный налог

За I квартал

30.10.2020

За II квартал

30.12.2020

Но даже малому и среднему бизнесу некоторые налоги придется заплатить в срок — и речь не только о НДС. Скоро расскажем, что это значит и кого касается.

Отсрочку по налогам могут получить все

Есть отдельные правила отсрочки и рассрочки по налогам и взносам для крупного бизнеса: стратегического, системообразующего и пострадавшего от коронавируса. А также для МСП не из пострадавших отраслей. В этих правилах — свои критерии и условия.

Например, должно быть снижение доходов более чем на 10% или убыток в 2020 году. Отсрочку дадут, если компания не уволила много работников и подала заявление до 1 декабря. При снижении выручки более чем на 50% налоги можно не платить целый год. А рассрочку дадут на три года или пять лет. Подробности этих правил разберем в отдельной статье.

Получается, что есть отсрочка, которая автоматически работает для малого и среднего бизнеса из пострадавших отраслей. А есть еще заявительная. Если отрасли нет в списке правительства, все равно будет шанс не платить налоги — даже без банковской гарантии.

Подпишитесь: скоро расскажем, как это сделать.

Отсрочка уплаты страховых взносов

Как было раньше. Страховые взносы с зарплат работников нужно платить каждый месяц — до 15 числа следующего месяца. Срок не зависел от отрасли и масштаба бизнеса.

Что изменилось. Сроки уплаты взносов за работников продлеваются почти для всех компаний и ИП.

Как переносятся сроки уплаты взносов

| Для каких плательщиков | За какой период | На сколько переносятся |

|---|---|---|

| МСП и микропредприятия | Март — май 2020 года | На 6 месяцев |

| МСП и микропредприятия | Июнь — июль 2020 года | На 4 месяца |

| ИП | По сроку 1 июля 2020 года | На 4 месяца |

Для МСП и микропредприятия

За какой период

Март — май 2020 года

На сколько переносятся

На 6 месяцев

Для МСП и микропредприятия

За какой период

Июнь — июль 2020 года

На сколько переносятся

На 4 месяца

За какой период

По сроку 1 июля 2020 года

На сколько переносятся

На 4 месяца

Снижение ставки для страховых взносов с 30 до 15%

Кого касается. Малого и среднего бизнеса, который платит зарплату работникам.

Как было раньше. С начисленной зарплаты нужно платить взносы на обязательное страхование. Для некоторых плательщиков ставки снижаются, это может зависеть от вида деятельности или суммы выплат. Но специальных общих льгот для малого и среднего бизнеса в зависимости от ежемесячного размера зарплат не было. Обычная ставка взносов — 30%.

Что изменилось. Теперь малый и средний бизнес — в списке плательщиков взносов по сниженной ставке. С той части зарплаты, что превышает МРОТ — в 2020 году он равен 12 130 Р, — нужно заплатить 15%.

Ставки взносов для малого и среднего бизнеса с 1 апреля 2020 года

| Вид страхования | Ставка с суммы в пределах МРОТ | Ставка с суммы выше МРОТ |

|---|---|---|

| Пенсионное | 22% | 10% |

| Медицинское | 5,1% | 5% |

| Социальное | 2,9% | 0% |

Пенсионное страхование

Ставка с суммы в пределах МРОТ

22%

Ставка с суммы выше МРОТ

10%

Медицинское страхование

Ставка с суммы в пределах МРОТ

5,1%

Ставка с суммы выше МРОТ

5%

Социальное страхование

Ставка с суммы в пределах МРОТ

2,9%

Ставка с суммы выше МРОТ

0%

Если зарплата составляет 25 000 Р, то на 12 130 Р взносы начисляются по ставке 30%, а на 12 870 Р — по ставке 15%. Вместо 7500 Р взносов нужно будет заплатить 5570 Р.

Такие же условия будут действовать в 2021 году.

Для ИП по взносам за себя пока ничего не менялось. Даже если нет выручки, они должны платить фиксированные взносы. А вот для взносов с суммы дохода, которая превышает 300 000 Р, все-таки дадут отсрочку. Но об этом — в отдельном разборе.

Взносы в ПФР: как рассчитать и уплатить

Перенос сроков для отчетности и налогов

Как было раньше. Срок сдачи отчетности и уплаты налогов переносился только из-за выходных и праздников.

Что изменилось. Появилась новая сущность: нерабочие дни по указу президента. Они тоже будут основанием для переноса сроков. Теперь Минфину не придется объяснять это отдельно, а бухгалтеры не будут волноваться из-за неопределенности.

Продление сроков для деклараций

Кого касается. Всех, кто должен подавать декларации и не может работать в нерабочие дни.

Как было раньше. Декларации нужно подавать строго в установленный срок. Просрочка даже на один день — гарантированный штраф.

Что изменилось. Все налоговые декларации и отчеты, сроки по которым выпадали на март, апрель и май 2020 года, переносятся на три месяца. Это не касается тех налогоплательщиков, кто может продолжать работу.

Если с 1 марта по 1 июня 2020 года от налоговой поступают требования о представлении документов или пояснений, сроки представления продлеваются на 20 рабочих дней.

Приостановка выездных налоговых проверок

Кого касается. Всех.

Как было раньше. Налоговая проводила выездные проверки, когда считала нужным. С учетом ограничений, конечно, но причину для визита в офис, на склад и даже в дом налогоплательщика найти было несложно.

Что изменилось. До 1 июня 2020 года выездных проверок не будет. Те, что уже начались, приостанавливаются. Проверки соблюдения валютного законодательства тоже пока приостановили. Проведут только те, по которым срок давности истекает до 1 июня.

До 1 июня 2020 года налоговая пока не будет блокировать счета и переводы. Для медицинских организаций есть еще одно послабление: если счет заблокирован, его все равно можно использовать для переводов при закупке медицинских изделий.

Отмена штрафов и пеней

Кого касается. Всех налогоплательщиков.

Что изменилось. За непредставление сведений по запросам, которые поступили из налоговой инспекции с 1 марта по 1 июня, обещают не штрафовать. И пени за этот период начислять не будут. Но отмена пеней касается только тех налогов, что нужно было заплатить в 2020 году. И только тех организаций и ИП, что работают в пострадавших отраслях.

Это не все льготы для бизнеса, а только те, что вошли в пакет недавних поправок. Отдельные льготы предоставляют регионы на своем уровне, о чем-то мы рассказали в дайджесте законов, еще есть специальные программы от банков. Закон о кредитных каникулах пока не подписан и не работает. Есть только законопроект, который приняли в трех чтениях. Когда все заработает, расскажем.

Министерство финансов России согласилось установить трехлетний, с 2021-го по 2024 годы, переходный период, разрешающий российским компаниям выплачивать дивиденды за рубеж по нулевой налоговой ставке, сообщает издание РБК.

О намерении ужесточить условия уплаты дивидендов со следующего года заявил в конце марта президент страны Владимир Путин. По его словам, такой вывод средств в офшорные зоны должен облагаться налогом в 15-20 процентов.

С того момента по поручению главы государства Москва пересматривает ставки налога с популярными у россиян юрисдикциями, например, с Кипром, Мальтой и Люксембургом. С теми, кто не согласится, могут разорвать соглашение об избежании двойного налогообложения. Вероятно, первым таким случаем станет Мальта.

Материалы по теме

00:02 — 19 июня

Союз спасения

Европа ищет выход из худшего кризиса в новейшей истории. Цена вопроса — 1,3 триллиона евро

00:03 — 6 июля

Не верой единой

Доллар захватил мир и стал главной валютой планеты. 200 лет назад его ни во что не ставили

Доработанная версия законопроекта на три года сохраняет льготу для российских и иностранных компаний, сменивших налоговое резидентство на российское. При этом фирма не должна быть зарегистрирована в черном списке стран-офшоров, а российские налоговые органы должны узнать о счетах, на которые зачислены дивиденды, в течение 180 дней.

Речь идет о продлении так называемого «сквозного подхода». Он применяется в случае, если фактические получатели средств являются налоговыми резидентами России. Также условием льготы по дивидендам была сделана принадлежность не менее половины портфеля, с которого они платятся, российской компании в течение года.

Чаще всего такую схему использовали совместные предприятия, когда иностранные инвесторы сотрудничали с российскими партнерами. Как отмечает партнер КПМГ Анна Воронкова, большей частью это были прозрачные структуры, не использовавшие схемы ухода от налогов. Изменение схемы, пусть и отсроченное, поставит их в неравные условия с российскими холдингами или же заставит отказаться от использования иностранного правового поля, что критично для ряда инвесторов.

В Минфине указали, что решение об отсрочке принято после консультаций с предпринимательским сообществом для того, чтобы не допустить резкого увеличения налоговой нагрузки.

Ранее стало известно, что правительство намерено резко ужесточить правила подачи налоговой декларации, так что штраф может коснуться даже добросовестных плательщиков. В качестве причин эксперты называют желание облегчить работу налоговиков и повысить сборы.

Быстрая доставка новостей — в «Ленте дня» в Telegram

РБК провел исследование, сколько платят в казну крупнейшие компании России. И выяснил, что при снижении общей налоговой нагрузки на экономику в 2016 году для топ-50 российских налогоплательщиков она выросла с 12,4 до 12,9%

Главный вывод исследования — налоговая нагрузка на лидеров российской экономики за 2016 год серьезно увеличилась. По сравнению с 2015 годом она составила 12,9%, увеличившись на 0,5 процентного пункта. Это очень серьезный рост, если принять во внимание, что значение налоговой нагрузки для всей экономики, рассчитываемое ФНС, снизилось на 0,1 п.п. — с 9,7% в 2015 году до 9,6% в 2016-м. Выходит, что снижается фискальное давление на средние и малые предприятия: либо государство целенаправленно ослабляет его, либо оно просто не в состоянии собрать с массового сегмента экономики больше платежей в условиях кризиса.

По мнению руководителя группы исследований и прогнозирования АКРА Натальи Пороховой, таким образом проявился эффект так называемого налогового маневра. «При начале налогового маневра целей по увеличению нагрузки на нефтяной сектор не ставилось, но налоговый маневр пришелся на период падения цен на нефть и снижения доходов бюджета, и в 2016 году в целях увеличения доходов федерального бюджета экспортная пошлина не была снижена, как было предусмотрено планом налогового маневра, а НДПИ повышен был», — отмечает Порохова.

Хорошо это или плохо для экономики — вопрос спорный, но очевидно, что пока проблема наполнения бюджета все больше решается за счет крупных налогоплательщиков, в первую очередь нефтяников.

ТОП-50 крупнейших налогоплательщиков России

| 1 1 1 в 2015 | Роснефть Нефть и газ |

1 362,0 | 4 988,0 | 27,3 |

| 2 2 2 в 2015 | Газпром Нефть и газ |

1 168,2 | 6 111,1 | 19,1 |

| 3 3 3 в 2015 | ЛУКОЙЛ Нефть и газ |

564,5 | 4 743,7 | 11,9 |

| 4 4 4 в 2015 | Сургут нефтегаз Нефть и газ |

330,8 | 1 020,8 | 32,4 |

| 5 5 10 в 2015 | Сбербанк России Финансы |

245,4 | 3 058,9 | 8,0 |

| 6 6 5 в 2015 | Татнефть Нефть и газ |

156,2 | 580,1 | 26,9 |

| 7 7 7 в 2015 | РЖД Транспорт |

151,6 | 2 133,3 | 7,1 |

| 8 8 6 в 2015 | Росатом Энергетика |

125,3 | 864,6 | 14,5 |

| 9 9 8 в 2015 | Башнефть Нефть и газ |

106,1 | 494,0 | 21,5 |

| 10 10 9 в 2015 | Славнефть Нефть и газ |

92,4 | 210,9 | 43,8 |

| 11 11 17 в 2015 | Транснефть Транспорт |

89,9 | 848,1 | 10,6 |

| 12 12 14 в 2015 | НОВАТЭК Нефть и газ |

87,1 | 537,5 | 16,2 |

| 13 13 11 в 2015 | Ростех ОПК и машиностроение |

87,0 | 1 266,0 | 6,9 |

| 14 14 12 в 2015 | Норильский никель Металлы и горная добыча |

66,5 | 438,4 | 15,2 |

| 15 15 13 в 2015 | Система Связь |

60,5 | 697,7 | 8,7 |

| 16 16 18 в 2015 | АЛРОСА Металлы и горная добыча |

58,7 | 317,1 | 18,5 |

| 17 17 16 в 2015 | Почта России Связь |

44,0 | 164,8 | 26,7 |

| 18 18 15 в 2015 | Россети Энергетика |

42,3 | 904,0 | 4,7 |

| 19 19 19 в 2015 | ВымпелКом Связь |

34,8 | 276,3 | 12,6 |

| 20 20 22 в 2015 | Полюс Металлы и горная добыча |

31,6 | 163,3 | 19,4 |

| 21 21 23 в 2015 | Северсталь Металлы и горная добыча |

27,7 | 392,1 | 7,1 |

| 22 22 31 в 2015 | ВТБ Финансы |

27,0 | 1 292,3 | 2,1 |

| 23 23 21 в 2015 | ММК Металлы и горная добыча |

26,9 | 339,1 | 7,9 |

Налоги в России

Каковы основные налоги в России?

Российская налоговая система состоит из прямых и косвенных налогов и администрируется Федеральной налоговой службой .Вот основные налогов в России , которые необходимо учитывать:

подоходный налог с населения, который взимается с доходов российских граждан по всему миру;

корпоративный налог или налог на прибыль, который взимается с компаний, осуществляющих налогооблагаемую деятельность в России;

налог на добавленную стоимость (НДС), который является наиболее важным косвенным налогом, взимаемым в России;

акцизы, которые уплачивают физические лица и компании, торгующие товарами за пределами Российской Федерации;

налоги на добычу полезных ископаемых и водные ресурсы, взимаемые на федеральном уровне;

налог на имущество организаций, транспортные и азартные игры, которые взимаются на региональных уровнях;

земельный и личный налог на имущество, который взимается на муниципальном уровне.

Налоговое резидентство в России

Для того, чтобы обложить налогом в России , физическое или юридическое лицо должно считаться налоговым резидентом здесь. Налоговая резиденция поможет властям определить, будет ли облагаться налогом физическое лицо или компания с мирового дохода или только с дохода, полученного в России .

Чтобы физическое лицо считалось налоговым резидентом в России , оно или она должны провести в России не менее 183 дней из календарного года.Однако статус налогового резидента может измениться на основании положений соглашения об избежании двойного налогообложения , подписанного Россией и страной, из которой иностранный гражданин перемещается, даже если временно. В соответствии с таким соглашением налоговая резидентность определяется по национальности, по стране, в которой налогоплательщик имеет постоянное место жительства, и по экономическим и личным отношениям. В случае компаний , налоговая резидентность легче создать, так как компания с местом управления или головным офисом в России считается резидентом здесь для целей налогообложения.Иностранные компании могут работать в России через филиалов и дочерних компаний.В соответствии с российскими соглашениями об избежании двойного налогообложения иностранные компании также могут работать через постоянные представительства и пользоваться различными налоговыми преимуществами.

Наши российских юристов могут предложить более подробную информацию о налогообложении нерезидентных компаний и других налогах в России.

Какие основные налоговые ставки применяются в России?

Налоги в России облагаются по различным критериям, однако все налоги взимаются по определенным ставкам, следующим образом:стандартная ставка налога на доходы физических лиц установлена на уровне 13%, однако снижена ставки могут применяться;

в настоящее время ставка налога на прибыль организаций или на прибыль установлена на уровне 20%, однако для организаций, выполняющих различные виды деятельности, доступна ставка 0%;

налог на добавленную стоимость взимается по стандартной ставке 18%, но также применяются пониженные ставки 10% и 0%;

земельный налог применяется в 0.3% ставка за использование земли в сельскохозяйственных целях, жилых и коммунальных целях и 1,5% для других целей;

налог на имущество физических лиц колеблется между 0,1% и 2% в зависимости от стоимости имущества.

НДФЛ в России

Все физических лиц, постоянно проживающих в России или временно, облагаются НДФЛ, который взимается на федеральном уровне. Подоходный налог с населения рассчитывается как процент, применяемый к налоговой базе, и он взимается по определенным ставкам (стандартным или сниженным) на основе определенных критериев. НДФЛ рассчитывается на весь доход, полученный гражданином России или резидентом , который может быть получен от работы, а также на другие источники, такие как владение недвижимостью, аренда, доход от прироста капитала и так далее.Важным аспектом, который необходимо учитывать, когда речь идет о налогообложении физических лиц в России , является то, что резиденты облагаются налогом по более низкой ставке 9% для доходов, полученных от участия в акциях и выплаты дивидендов.

В случае граждан-нерезидентов стандартная ставка налога составляет 30%, в то время как дивидендный доход и долевое участие представляют собой налоги по ставке 15%. В соответствии с российскими договорами об избежании двойного налогообложения эти ставки могут быть ниже.Российский корпоративный налог

Российский корпоративный налог составляет 20% и делится на две части: 2% идет правительству, а остальные 18% — региональной администрации. Однако областной администрации разрешено снижать ставку на 4%. Прирост капитала облагается налогом по полной ставке 20%.Существуют также удерживаемых налогов для:

дивидендов, которые облагаются налогом в 9% для резидентов и 15% для иностранных компаний;

проценты, которые облагаются налогом 0% для внутренних платежей и 20% для стран, которые не имеют договоров об избежании двойного налогообложения с Россией;

фрахтовые расходы облагаются налогом 10% для плательщиков, не имеющих предприятий в России;

роялти облагаются налогом в 20% для стран, которые не имеют договоров об избежании двойного налогообложения с Россией;

иностранные компании должны платить 20% своей прибыли, полученной из других источников в России.

Наши юристов в России могут предоставить полную информацию о российском налоговом законодательстве.

Взносы на социальное обеспечение в России

Взносы на социальное обеспечение выплачиваются в федеральный бюджет, Фонд социального страхования и Фонд медицинского страхования.Ставки этих взносов составляют 30% для дохода до 67 000 руб. В год и 10% для доходов, превышающих 67 000 руб., И они выплачиваются работодателями. Работодатели также должны платить от 0,2% до 8,5% за травмы и профессиональные заболевания.Подоходный налог применяется к работникам и самозанятым лицам и устанавливается в размере 13%. Для нерезидентов подоходный налог установлен в размере 30%.

Налог на добавленную стоимость в России

Налог на добавленную стоимость (НДС) в России установлен в размере 18% для импортируемых товаров или услуг.Льготная ставка НДС в размере 10% применяется к продуктам питания, медицинским продуктам и печатным материалам.Финансовые услуги, образование, культурные услуги и некоторые медицинские услуги освобождаются от , уплачивая НДС .

Налог на имущество в России применяется к объектам недвижимости, которые принадлежат российским компаниям и офисам иностранных компаний. Ставка установлена в размере 2,2%, а налог взимается областной администрацией. Рекламный налог применяется к расходам на рекламу, он не включает , НДС и установлен в размере 5%.Налог на рекламу взимается местными властями. Мы также можем помочь компаниям получить номера EORI для торговых операций в странах ЕС. Мы также можем помочь в регистрации НДС в России .Подача налоговых деклараций в России

Налоговый год заканчивается 31 -м декабря для физических лиц, которые должны подать налоговые декларации за предыдущий год к 30 -м апреля. Иностранные граждане, работающие в России в течение ограниченного периода времени, могут подать свои налоговые декларации ранее и также должны представить декларацию о доходах, которые они заработали. Иностранные граждане должны подать декларации не позднее, чем через месяц после выезда из России.В случае компаний и индивидуальных предпринимателей финансовый год заканчивается 31 -м декабря, как и в случае физических лиц, однако компаний должны подать свои налоговые декларации к концу марта следующих лет в то время как индивидуальные предприниматели обязаны уплачивать свои налоги заранее, как указано ниже:

первый платеж должен быть произведен до 15 -го июля;

второй платеж должен быть произведен до 15 -го августа;

последний платеж должен быть сделан 15 th

Страница не найдена 404 | Делойт

Страница не найдена 404 | Делойт | Глобальные услуги, отчеты и понимание отраслиПожалуйста, включите JavaScript для просмотра сайта.

Выбранная вами страница может быть перемещена или больше не доступна.

Или попробуйте:

Если вы получили эту ошибку при переходе по URL-адресу с нашего веб-сайта, свяжитесь с нами.

Вернуться на главную страницу ,

,Российская система налогообложения разделена на три уровня, представленных федеральными, региональными и местными налогами. Общие правила налогообложения устанавливаются на федеральном уровне российским налоговым кодексом и другими нормативными актами. Региональные и местные органы власти уполномочены регулировать определенные элементы региональных и местных налогов, а именно изменять налоговые ставки в пределах определенного диапазона и предоставлять налоговые льготы.

Кроме того, различные специальные режимы, такие как региональные инвестиционные проекты, особые экономические зоны, территории опережающего социально-экономического развития, свободный порт Владивосток и специальные административные районы, устанавливают благоприятные налоговые условия для инвесторов, которые отвечают определенным требованиям, в том числе снижение или освобождение от налога на имущество и землю, снижение ставок налога на прибыль и снижение взносов на социальное обеспечение.

Ниже приведен краткий обзор основных налогов, взимаемых с предприятий и их ключевых элементов, таких как тип налогооблагаемого дохода или имущества, налоговая база, налоговая ставка и некоторые конкретные положения, касающиеся финансовых операций внутри группы и передачи активов.

В этой главе

Правовая система

Россия и ее регионы действуют в рамках правовой системы гражданского права. В то время как возможность реализации некоторых законов находится в исключительной компетенции федерального правительства, другие находятся в компетенции регионов.Федеральное правительство имеет право регулировать торговлю и коммерцию, а также устанавливать общие принципы налогообложения и сборов в России. Однако порядок строительства заводов, установления налоговых ставок и предоставления налоговых льгот являются совместной ответственностью федеральных и региональных властей.

Налоговые органы

Основным налоговым органом в России является Федеральная налоговая служба. Его территориальные органы и инспекции контролируют точный расчет и надлежащую оплату всех налогов и взносов социального страхования.

Федеральная налоговая служба осуществляет налоговый надзор в основном в форме внутренних (выездных) или выездных налоговых проверок. Внутренняя налоговая проверка проводится на основании налоговой декларации, поданной налогоплательщиком. Камеральная налоговая проверка может быть проведена в течение трех месяцев (два месяца для налога на добавленную стоимость) с даты подачи налоговой декларации. Выездная налоговая проверка может охватывать до трех календарных лет, предшествующих году, когда проверка была начата. В ходе налоговой проверки налоговый орган проверяет правильность расчетов и правильность уплаты налоговых деклараций в течение проверяемого периода.С этой целью налоговый орган может осуществлять свои полномочия по принудительному изъятию документов и других вещественных доказательств. Во время выездных налоговых проверок налоговые органы также имеют право запрашивать дополнительные документы и проверять все налоги (не только те, которые представлены). Они также могут проводить собеседования с сотрудниками, проводить контрольные проверки и проверять контрагентов налогоплательщиков.

Кроме того, существует отдельная форма налоговой проверки, которая связана исключительно с контролем цен, применяемых взаимозависимыми компаниями в их сделках (на основе правил трансфертного ценообразования).Специальный орган, уполномоченный проводить такой аудит, проверяет точность налоговых расчетов по внутрифирменным операциям, хотя на практике местные налоговые органы активно проводят такие же проверки.

Автомобили для бизнеса

Нерезидент может либо создать российское юридическое лицо для ведения бизнеса в России, либо действовать напрямую через иностранное юридическое лицо (с постоянным представительством в России или без него). В России чаще всего используются два вида юридических лиц: общество с ограниченной ответственностью (ООО) и акционерное общество (АО).Помимо ООО и АО, российское законодательство также признает другие формы юридических лиц, включая, помимо прочего, полные товарищества, коммандитные товарищества и производственные кооперативы. Также возможно использовать простые и инвестиционные партнерства как формы совместного сотрудничества без создания юридического лица. Однако на практике такие партнерства встречаются редко из-за отсутствия ограниченной ответственности и редко используются в деловых целях.

Общества с ограниченной ответственностью

ООО является наиболее популярным типом компании благодаря относительной простоте ее формирования и гибким правилам корпоративного управления и привлечения капитала.Правовая форма ООО со временем адаптировалась, что делает ее хорошо подходящей как для дочерних компаний, находящихся в полной собственности иностранных инвесторов, так и для совместных предприятий.

Акционерное общество

АО рекомендуется в качестве правовой формы только в тех случаях, когда акционеры планируют публичное размещение акций (что недопустимо для ООО и для «непубличной» формы АО). Если публичного размещения акций не ожидается, АО, как правило, не рекомендуется, поскольку на него распространяются обременительные положения о ценных бумагах, и оно предоставляет акционерам меньше полномочий в отношении корпоративного управления.

Филиалы и представительства

Вместо того, чтобы создавать местное юридическое лицо, иностранные инвесторы могут работать в России через филиал или представительство иностранной компании, которые не являются отдельными юридическими лицами по российскому законодательству и могут действовать только от имени компании, которую они представляют. , Это не предпочтительный вариант для многих компаний, поскольку процесс регистрации может быть громоздким. Материнские компании несут полную ответственность за деятельность своих филиалов и представительств.

Филиалы и представительства иностранных компаний не подпадают под требования законодательства о компаниях, но они подчиняются специальным правилам, кратко изложенным следующим образом:

- Они могут финансироваться головным офисом путем прямого перевода с двухъярусных счетов по мере необходимости.

- Представительство иностранной компании не намерено заниматься какой-либо коммерческой деятельностью; однако, филиал может предпринять такую деятельность.

- Основными целями представительства обычно являются представление интересов компании в России, проведение маркетинговых исследований и продвижение коммерческих отношений с российскими партнерами.Если представительство осуществляет коммерческую деятельность, это не считается прямым нарушением закона, но требует уплаты соответствующих налогов в России.

- Управление филиалом и представительством осуществляет их руководитель, действующий на основании доверенности, выданной компанией. Полномочия руководителя зависят исключительно от положений такой доверенности.

- Основным внутренним документом филиала или представительства является его положение, утверждаемое компанией.

- Налогообложение филиала или представительства определяется на основе правил «постоянного представительства», соответствующих положений любого договора об избежании двойного налогообложения и часто требует рассмотрения правил трансфертного ценообразования.

Финансирование корпоративного филиала

Российская компания может финансироваться за счет собственного капитала и / или долга. Финансирование может быть предоставлено материнской компанией, сторонними инвесторами или кредиторами. Взносы в акционерный капитал могут быть сделаны в денежной или натуральной форме. Задолженность может быть предоставлена в виде займов или выпуска облигаций.

Акционерное финансирование

Уставный капитал ООО вносится каждым участником ООО и составляет не менее номинальной стоимости его доли (доли участия) и может быть увеличен путем внесения дополнительных взносов участниками (существующим или новым). Акционерный капитал АО может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций за пределами компании.

Определенные виды прав собственности и прав интеллектуальной собственности могут быть внесены в капитал нейтральным с точки зрения налогообложения способом, но требуется тщательный анализ и структурирование, чтобы избежать негативных налоговых последствий для прав собственности.Например, прямой вклад прав долга или прощения долга может считаться налогооблагаемым доходом. Освобождение от общего участия действует для имущественных взносов, сделанных владельцами более 50% акций компании (с некоторыми другими дополнительными критериями).

Вклады в акционерный капитал, которые не изменяют уставный капитал, чаще используются на практике и не требуют регистрации в соответствующих органах.

Долговое финансирование

,Страница не найдена 404 | Делойт

Страница не найдена 404 | Делойт | Глобальные услуги, отчеты и понимание отраслиПожалуйста, включите JavaScript для просмотра сайта.

Выбранная вами страница может быть перемещена или больше не доступна.

Или попробуйте:

Если вы получили эту ошибку при переходе по URL-адресу с нашего веб-сайта, свяжитесь с нами.

Вернуться на главную страницу ,

, Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …