Начисляются ли взносы в ПФР с больничного

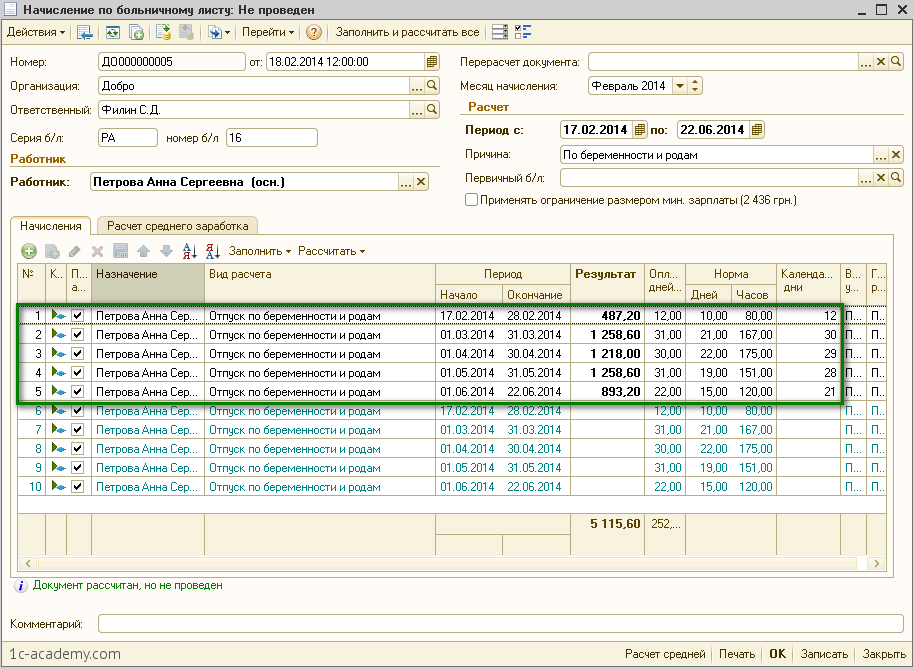

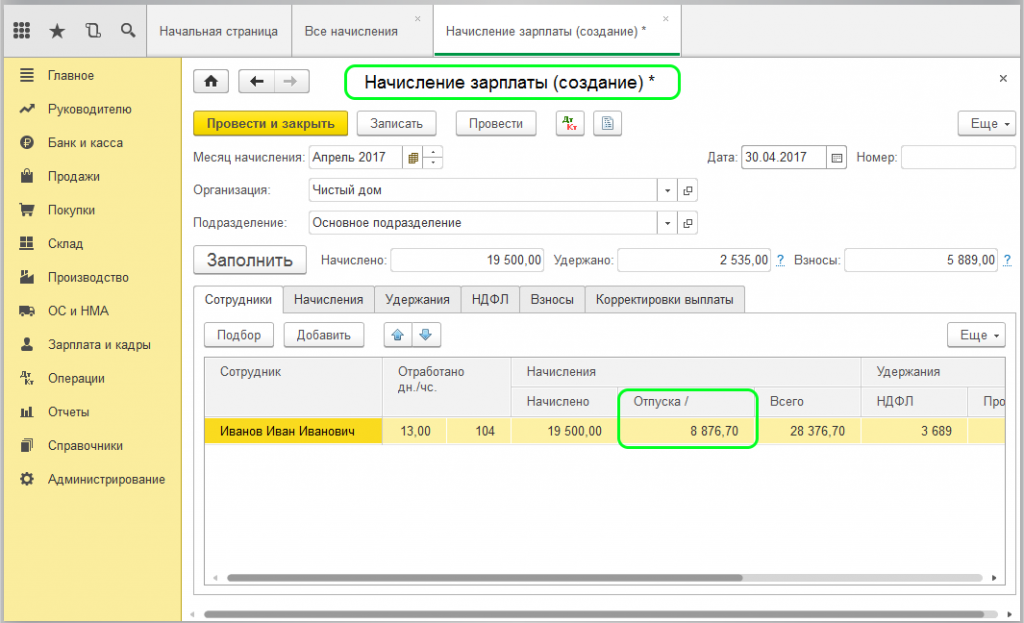

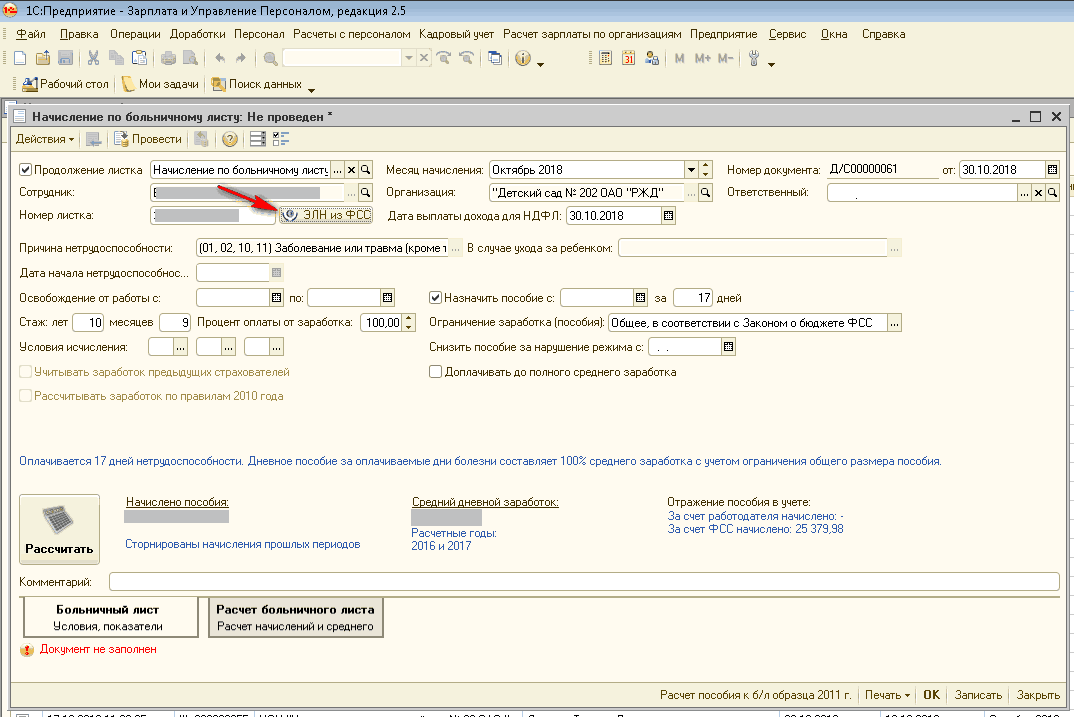

Все работники, за которых в Соцстрах платятся взносы, заболевая, имеют право получить больничное пособие. Его начисляют на основании больничного листа, который выдается врачом при болезни самого работника либо, если понадобится уход за больным ребенком, а равно другим членом семьи. Беременным женщинам перед уходом в декрет тоже выдается больничный лист.

Облагаются ли больничные страховыми взносами? Наша статья ответит на этот вопрос.

Страховые взносы с больничных– надо ли облагать?

Больничный оплачивается как работодателем, так и ФСС. Согласно п.1 ч. 2 ст. 3 закона от 29.12.2006 № 255-ФЗ, заболевшему или травмированному работнику первые три дня возмещает работодатель своими средствами, а с четвертого дня и до завершения больничного пособие оплачивается Фондом. В остальных случаях (уход за больным ребенком или членом семьи, пособие по беременности и родам и др.), больничный полностью оплачивается средствами Фонда соцстраха.

Когда пособие по нетрудоспособности облагается страховыми взносами в ПФР, ОМС и ФСС? Ответ на этот вопрос следующий: больничные страховыми взносами не облагаются никогда. Это относится ко всем предусмотренным законодательством видам пособий по нетрудоспособности. Попробуем объяснить почему.

Пособия по нетрудоспособности, оплачиваемые ФСС, не могут облагаться страховыми взносами на обязательное страхование (пенсионное, медицинское и социальное), поскольку эти пособия – государственные, и от обложения они освобождены на основании п.1 ч. 1 ст. 9 закона от 24.07.2009 № 212-ФЗ.

Работодатели, оплачивающие из своих средств больничный за первые три дня, по той же причине не должны начислять взносы на свою часть выплаты, входящую в состав пособия по временной нетрудоспособности.

На больничные не распространяются и страховые взносы в ФСС на «травматизм», о чем говорится в пп. 1 п.1 ст. 20.2 закона от 24.07.1998 № 125-ФЗ.

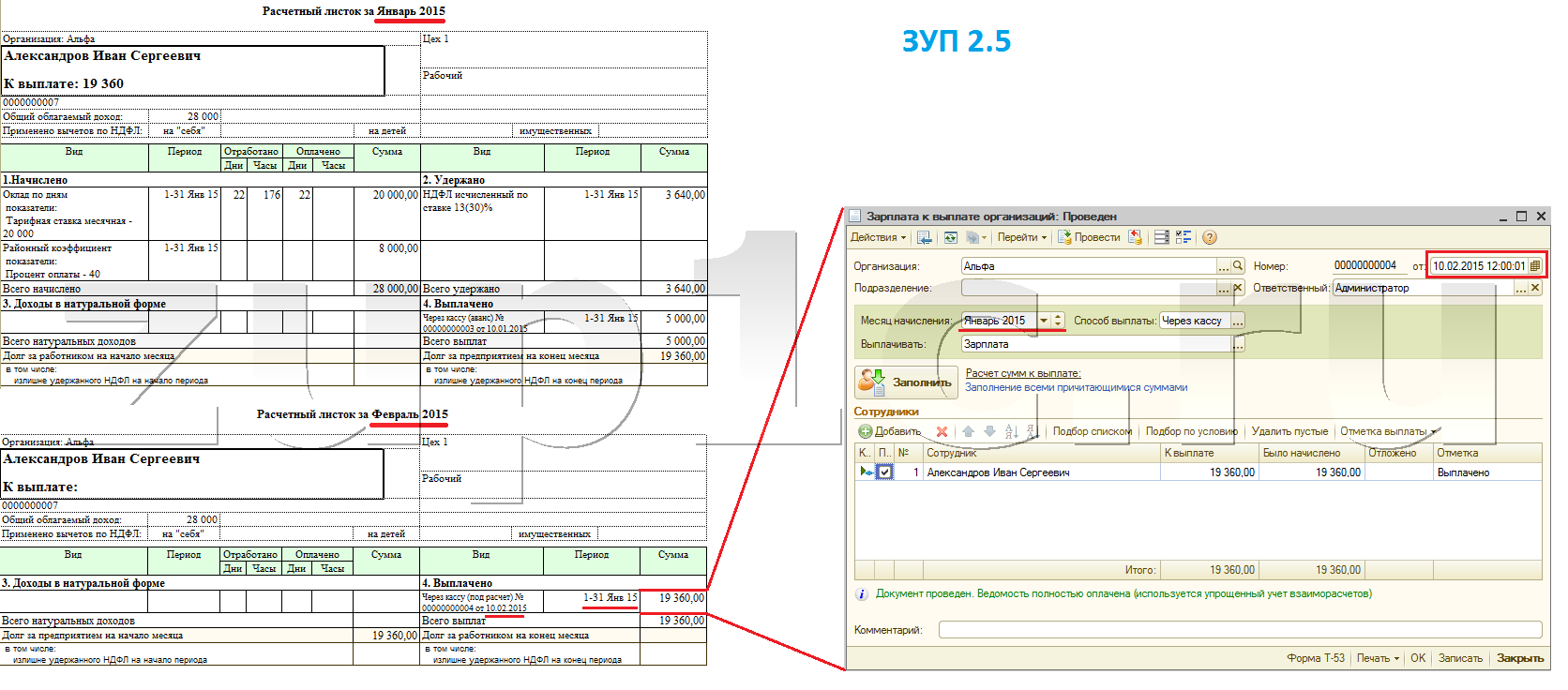

Как мы выяснили, начисление взносов на больничный лист не производится, но следует помнить, что с полной суммы больничного пособия надо удерживать НДФЛ. Выплата больничного работнику производится уже за минусом подоходного налога (13%). Это не касается только пособия по беременности и родам, освобожденного от подоходного налога на основании п. 1 ст. 217 НК РФ. Больше никаких налогов и взносов с больничного листа не взимается.

ФСС возмещения больничного — вопрос от 01 авг. 2017 г. «Моё дело»

Вопрос:

Каким образом возмещаются ден. средства из ФСС за б/л ?

Ответ:

После того, как организация оплатила больничный, она может возместить его из ФСС в любое время (срок давности по возмещению не установлен).

а) Можете уменьшать текущие взносы по нетрудоспособности в ФСС.

Алгоритм уменьшения текущих взносов заключается в том, что взносы на нетрудоспособность не перечисляете до тех пор, пока не израсходуете сумму оплаченного больничного. Но это правило действует в пределах года, т.е. например, больничный оплатили в этом году. На сумму выплаченного больничного можно уменьшать взносы за любой месяц этого года (т.е. не платить) в той части, что возмещает ФСС.

В сервисе.

Во вкладке Зарплата-Выплаты-Взносы в фонды при формировании платежных поручений для ФСС по строке ФСС Нетрудоспособность сумму не меняйте, просто формируйте платежные поручения на уплату взносов в обычном режиме.

При этом в сервисе будет уменьшен остаток по расчетному счету, хотя фактически по банковской выписке никаких движений не будет.

Для выравнивания остатка по расчетному счету в сервисе отразите операцию Поступления — Прочие поступления — на расчетный счет, тип операции — Прочее. Выберите тип поступления «с подтверждающими документами». Обратите внимание, что никакой подтверждающий документ в операции отражать не надо, поскольку она носит чисто технический характер. В зеленом поле «Учитывать в УСН» укажите 0. Сохранить.

В том случае, если Вы уменьшаете текущие взносы не на всю сумму и Вам надо уплатить разницу, тогда скачайте платежное поручение через кнопку «Скачать xls» и в печатной форме платежки укажите верную сумму взносов цифрами и прописью.

При таком варианте отражения в разделе Зарплата — Выплаты — Взносы в фонды у Вас не будет отражаться задолженность по взносам.

Далее при формирования отчета в ФСС через действие налогового календаря на шаге 3. 3 Вам необходимо будет зайти в строку «Уплачено страховых взносов» и отразить в ней верные суммы взносов, если таковые были уплачены, либо указать нули, если за счет пособия взносы текущего периода были уменьшена на полную сумму.

3 Вам необходимо будет зайти в строку «Уплачено страховых взносов» и отразить в ней верные суммы взносов, если таковые были уплачены, либо указать нули, если за счет пособия взносы текущего периода были уменьшена на полную сумму.

Отчет будет заполнен корректно с учетом уменьшения сумм взносов по нетрудоспособности.

б) Можете уплачивать взносы в ФСС по нетрудоспособности как и прежде в тех суммах, что рассчитаны в сервисе. И отдельно возмещаете ранее выплаченные суммы по больничному из ФСС.

Для этого подаете заявление (образец), чтобы фонд выплатил сумму больничного Вам на расчетный счет. Вместе с заявлением в ФСС нужно подать расчет по начисленным и уплаченным страховым взносам за соответствующий период, подтверждающий начисление расходов на выплату страхового обеспечения по форме — 4 ФСС.

ФСС при возмещении средств на выплату больничного, помимо заявления и формы 4-ФСС, в зависимости от ситуации может затребовать дополнительный пакет кадровых документов. Как правило, это больничный лист, приказ о приеме на работу, копии трудовой книжки и трудового договора, расчет по больничному листу и пр. кадровые документы.

Как правило, это больничный лист, приказ о приеме на работу, копии трудовой книжки и трудового договора, расчет по больничному листу и пр. кадровые документы.

В сервисе.

Если Вы оплатили больничный сотруднику, а затем написали заявление на возмещение данной суммы на расчетный счет организации в ФСС, и фонд ФСС перечислил Вам компенсацию в размере ранее выплаченного больничного. То при составления отчета в ФСС за квартал — Отчет в ФСС за__ квартал 2015 года на этапе формирования отчета 3.3 «Начисления и выплаты взносов» — в поле «Возврат сумм, излишне уплаченных (взысканных) страховых взносов» надо указать возмещенную Вам сумму от ФСС. Затем нажмите «Далее» и сформируйте отчет до конца.

Деньги, которые Вам перечислит ФСС отразите как Прочие поступления-Поступление (возврат) из бюджета- на расчетный счет. В поле «От контрагента» укажите региональное отделение ФСС РФ. В поле «подтверждающий акт» укажите б/н, сумму и дату поступления денег на Ваш расчетный счет. В зеленом поле «Учитывать в УСН» укажите 0. Сохранить.

В зеленом поле «Учитывать в УСН» укажите 0. Сохранить.

Подробная инструкция как оплачивается и возмещается из ФСС больничный, в нашей справке.

Актуально на дату 01.06.2015 г.

специалисты разъясняют проблемные моменты их уплаты

Все мы ежегодно уходим в отпуск, иногда – на больничный, и, разумеется, в свое время – на заслуженный отдых. При исчислении пенсионного стажа, начислении взносов в ФСЗН возникают различного рода непонятные для работников ситуации. Зачастую они вызваны недостаточной осведомленностью плательщиков.

Чтобы восполнить эти пробелы, редакция провела прямую линию «Порядок и срок выплаты заработной платы, своевременность и полнота уплаты обязательных страховых взносов в бюджет фонда, выплаты пособий, оплаты листков нетрудоспособности, влияние страхового стажа на определение права на пенсию и ее размер».

На вопросы читателей отвечали: Екатерина ЛИХАЧЕВА, первый заместитель начальника Минского городского управления Фонда социальной защиты населения Минтруда и соцзащиты, Оксана ШУШКЕТ, начальник отдела социального страхования Минского городского управления Фонда социальной защиты населения Минтруда и соцзащиты,

Предлагаем вашему вниманию ответы на наиболее актуальные вопросы, поступившие в ходе проведения прямой линии.

Уплата взносов

Здравствуйте! Меня зовут Валерий. Я – индивидуальный предприниматель. Недавно в связи с онкологическим заболеванием (рак языка) получил II группу инвалидности.

Дает ли мне наличие инвалидности право не уплачивать взносы в ФСЗН?

Или есть возможность уплачивать взносы в меньшем размере?

Е.ЛИХАЧЕВА: Индивидуальные предприниматели, являющиеся получателями пенсии по инвалидности, не уплачивают страховые взносы.

Ваши действия: обратиться в районный отдел с документом, подтверждающим, что вы является получателем пенсии по инвалидности. При этом если инвалидность установлена бессрочно, документы представляются один раз. Если же установлен срок инвалидности (на год, на два и т. д.), то по окончании этого срока необходимо представить документы, подтверждающие право на продление льготы по уплате.

д.), то по окончании этого срока необходимо представить документы, подтверждающие право на продление льготы по уплате.

Хочется, чтобы люди, имеющие инвалидность, об этом знали и помнили. Возможность оплаты больничного листа может быть для них очень актуальной.

Андрей, г. Минск: индивидуальный предприниматель является военнообязанным. Он был призван на военные сборы на месяц.

Освобождается ли индивидуальный предприниматель на это время от уплаты страховых взносов?

Е. ЛИХАЧЕВА: Нет, не освобождается.

ЛИХАЧЕВА: Нет, не освобождается.

Льготы по уплате взносов установлены только для индивидуальных предпринимателей, которые одновременно с осуществлением предпринимательской деятельности (1) состоят в трудовых, а также связанных с ними отношениях, основанных на членстве (участии) в организациях любых организационно-правовых форм, (2) являются собственниками имущества (участниками, членами, учредителями) юридических лиц и выполняют функции руководителей этих юридических лиц, (3) являются получателями пенсий, (4) имеют право на пособие по уходу за ребенком до достижения им возраста трех лет, (5) получают профессионально-техническое, среднее специальное, высшее образование в дневной форме получения образования (часть вторая ст. 7 Закона от 31 января 1995 г. № 3563-XII «Об основах государственного социального страхования»). При этом какие-либо другие исключения в отношении указанной категории граждан законодательством не установлены.

Также обязательные страховые взносы не уплачиваются индивидуальными предпринимателями за периоды приостановления ими своей деятельности в случаях, предусмотренных законодательными актами. В настоящее время это:

В настоящее время это:

- прохождение срочной военной или альтернативной службы;

- нахождение в учреждениях уголовно-исполнительной системы, следственных изоляторах органов государственной безопасности;

- вынесение индивидуальному предпринимателю приговора, связанного с лишением права заниматься предпринимательской деятельностью;

- уход за ребенком в возрасте до 3 лет.

Выплата пенсий

Дмитрий К.: могу ли я сам рассчитать свою будущую пенсию через онлайн-сервис на государственном сайте?

Е.ЖИВИЦА: Да, действительно, на портале социальной защиты Республики Беларусь (psz.gov.by) есть «пенсионный калькулятор», который можно использовать для расчета размера пенсии. Но для такого расчета необходимо ввести следующие параметры – общая продолжительность стажа работы и индивидуальный коэффициент заработка. Например, в этом году индивидуальный коэффициент заработка при назначении пенсии рассчитывается за последние 24 года стажа работы. Поэтому самому такие расчеты выполнить непросто.

Но для такого расчета необходимо ввести следующие параметры – общая продолжительность стажа работы и индивидуальный коэффициент заработка. Например, в этом году индивидуальный коэффициент заработка при назначении пенсии рассчитывается за последние 24 года стажа работы. Поэтому самому такие расчеты выполнить непросто.

Таким образом, данный сервис в большей степени рассчитан на людей, которые уже являются пенсионерами, знают свои рассчитанные параметры и хотят проверить, правильно ли у них начислен размер пенсии.

Добрый день! Я Максим из Минска. Мой дядя, гражданин Республики Беларусь, сейчас работает водителем в Москве, официально уплачивает взносы в пенсионный фонд Российской Федерации. Ему осталось 7 лет до пенсии.

Будет ли работа в России засчитана в трудовой стаж при начислении пенсии в Беларуси?

Е.ЖИВИЦА: Когда вашему дяде придет время оформлять пенсию, у него будет несколько вариантов ее расчета.

У нас есть двусторонний договор с Российской Федерацией в области социального обеспечения, который предусматривает несколько вариантов пенсионирования.

Первый вариант – это пропорция, когда за стаж до 13 марта 1992 г., приобретенный на территории бывшего СССР, и стаж, который имеется в Беларуси после указанной даты, пенсия назначается в Республике Беларусь, а за стаж, выработанный после 13 марта 1992 г. на территории России, пенсию назначает и выплачивает Российская Федерация.

Либо гражданин вправе выбрать вариант получения пенсии по гражданству, то есть в рамках нашего национального законодательства, при условии наличия достаточного для этого страхового стажа. При этом следует отметить, что при исчислении пенсии в Республике Беларусь период работы, протекавшей в России, после 1 июля 1998 г. не может быть включен в стаж работы.

Одновременно разъясняю, что граждане Республики Беларусь, работавшие за ее пределами, вправе добровольно участвовать в государственном пенсионном страховании посредством самостоятельной уплаты страховых взносов. Так, если ваш дядя, работая в России, будет уплачивать взносы в наш фонд, этот период впоследствии будет включен в стаж работы для назначения пенсии в Республике Беларусь.

Так, если ваш дядя, работая в России, будет уплачивать взносы в наш фонд, этот период впоследствии будет включен в стаж работы для назначения пенсии в Республике Беларусь.

Виктория Цурко: расскажите про адресную социальную помощь. Что это, и кому она положена?

Е.ЖИВИЦА: Государственная адресная социальная помощь – один из видов социальной поддержки граждан. Такая помощь может оказываться в виде ежемесячного или единовременного социального пособия, пособия для возмещения затрат на подгузники, а также в виде помощи продуктами питания для детей до 2 лет и т.д.

Для определения права на предоставление такой помощи нужно обратиться в управление по труду, занятости и социальной защите по месту жительства. Именно там проинформируют о полном перечне документов, которые необходимо представить для получения адресной социальной помощи.

Пособия на детей

Здравствуйте. Меня зовут Дарья. Моя подруга попросила задать вопрос. Она – гражданка Республики Беларусь. Работала и становилась на учет по беременности и родам в Минске. Но ее муж – гражданин Литвы. И ребенка она родила в Литве. Сейчас и моя подруга, и ребенок находятся в Литве.

Меня зовут Дарья. Моя подруга попросила задать вопрос. Она – гражданка Республики Беларусь. Работала и становилась на учет по беременности и родам в Минске. Но ее муж – гражданин Литвы. И ребенка она родила в Литве. Сейчас и моя подруга, и ребенок находятся в Литве.

Имеет ли она право на выплату пособий по месту своей работы? Какие это пособия, и в каких размерах?

О.ШУШКЕТ: Следует отметить, что в соответствии с законодательством Республики Беларусь государственные пособия назначаются на детей, которые фактически проживают в нашей стране. Это одно из условий, которое в обязательном порядке должно быть соблюдено для того, чтобы семья приобрела право на получение пособий.

Поэтому, если ваша подруга планирует возвращаться и жить с ребенком в Беларуси, ей необходимо сделать это до того, как ребенку исполнится 6 месяцев. Это необходимо сделать потому, что, например, право на единовременное пособие в связи с рождением ребенка у вашей подруги сохранится в течение шести месяцев после даты рождения ребенка. В течение этого времени ребенок должен вернуться в страну и быть зарегистрирован здесь по месту жительства. Малыш должен фактически проживать на территории Беларуси.

В течение этого времени ребенок должен вернуться в страну и быть зарегистрирован здесь по месту жительства. Малыш должен фактически проживать на территории Беларуси.

Нельзя забывать и о третьем условии: данное пособие на ребенка, родившегося за пределами Республики Беларусь, назначается, если в пределах 12 календарных месяцев, предшествующих месяцу рождения ребенка, один из родителей в полной семье был зарегистрирован по месту жительства (имел разрешение на временное проживание в Республике Беларусь) и фактически проживал в Республике Беларусь не менее 6 месяцев. Вот те три условия, которые должны быть в обязательном порядке соблюдены для назначения пособия в связи с рождением ребенка.

Что же касается пособия по уходу за ребенком в возрасте до 3 лет, то для его назначения также нужны регистрация по месту жительства и фактическое проживание ребенка в Республике Беларусь.

Необходимо помнить и о том, что если пособие по уходу за ребенком в возрасте до 3 лет уже назначено и выплачивается, а в это время родители выезжают вместе с ребенком за пределы Беларуси на срок более двух месяцев, то выплата пособия приостанавливается. Также право на выплату пособия в период нахождения ребенка за пределами республики рассматривается в зависимости от того, где преимущественно проживает ребенок: в Республике Беларусь или за ее пределами. Преимущественное проживание рассматривается следующим образом: если в пределах каждых 12 месяцев со дня, с которого назначено пособие, ребенок проживает в республике не менее 183 календарных дней в общей сложности, проживание считается преимущественным и пособие выплачивается в полном объеме. Если ребенок преимущественно проживает за пределами Республики Беларусь, при выезде ребенка за пределы страны на любой срок, пособие по уходу за ребенком в возрасте до 3 лет в период его проживания за пределами республики не выплачивается.

Также право на выплату пособия в период нахождения ребенка за пределами республики рассматривается в зависимости от того, где преимущественно проживает ребенок: в Республике Беларусь или за ее пределами. Преимущественное проживание рассматривается следующим образом: если в пределах каждых 12 месяцев со дня, с которого назначено пособие, ребенок проживает в республике не менее 183 календарных дней в общей сложности, проживание считается преимущественным и пособие выплачивается в полном объеме. Если ребенок преимущественно проживает за пределами Республики Беларусь, при выезде ребенка за пределы страны на любой срок, пособие по уходу за ребенком в возрасте до 3 лет в период его проживания за пределами республики не выплачивается.

Следует отметить, что родители обязаны уведомить комиссию по назначению пособий по месту работы обо всех обстоятельствах, влияющих на изменение размера пособия или влекущих прекращение его выплаты.

Подводя итог, еще раз подчеркну: если семья решит вернуться в Беларусь и фактически проживать здесь, то нужно в обязательном порядке сохранить документ (копию документа) о въезде ребенка на территорию республики. Это будут либо копия паспорта, либо свидетельство о возвращении со штампом, проставленным на границе, либо билет. Это в дальнейшем понадобиться для назначения пособия.

Это будут либо копия паспорта, либо свидетельство о возвращении со штампом, проставленным на границе, либо билет. Это в дальнейшем понадобиться для назначения пособия.

Кроме того, если отец ребенка не имеет статус постоянно проживающего на территории Республики Беларусь, пособия в связи с рождением ребенка и по уходу за ребенком в возрасте до 3 лет назначаются и выплачиваются при условии неполучения аналогичных пособий на территории Литвы.

Александр, г. Минск: в нашей семье отпуск по уходу за ребенком до 3 лет оформил я – отец ребенка. На работе меня очень попросили, и я хочу выйти на работу по своей должности на 0,5 ставки.

Сохранится ли выплата пособия на ребенка, если я выйду на работу? В каком размере?

О.ШУШКЕТ: Действующим законодательством, в частности ст. 185 Трудового кодекса, установлено, что отпуск по уходу за ребенком до достижения им возраста трех лет предоставляется по усмотрению семьи работающим отцу или другому родственнику, члену семьи ребенка в случае выхода матери ребенка на работу.

Если отец ребенка оформил отпуск и получает пособие на ребенка по месту работы, то он имеет право работать, находясь в таком отпуске, только по совместительству либо по другой должности. Если отец приступает к работе по своей должности по своему основному месту работы, отпуск по уходу за ребенком до достижения им возраста трех лет сразу прерывается и, соответственно, выплата пособия прекращается с месяца, следующего за месяцем выхода отца на работу.

Мама ребенка при этом имеет право на пособие в случае выхода на работу на условиях неполного рабочего времени (не более половины месячной нормы рабочего времени). У отца ребенка (как и у другого родственника) такого права нет. Отец ребенка имеет право на пособие только при условии нахождения в отпуске по основному месту работы.

Отец ребенка может работать по основному месту работы (но по другой профессии, должности) или по другому месту работы на условиях неполного рабочего времени (не более чем на половину ставки для сохранения пособия в полном размере).

Что касается подработки по гражданско-правовому договору, то здесь необходимо пояснить следующее. В соответствии со ст. 13 Закона от 29 декабря 2012 г. № 7-З «О государственных пособиях семьям, воспитывающим детей» получателям пособий, выполняющим работы по гражданско-правовым договорам, предметом которых являются оказание услуг, выполнение работ и создание объектов интеллектуальной собственности (далее – ГПД), пособие по уходу за ребенком в возрасте до 3 лет назначается и выплачивается в размере 50 процентов от установленного размера на период действия такого договора. Кроме того, данным законом установлена обязанность получателя пособия сообщать об обстоятельствах, влияющих на размер назначенного пособия (о заключении ГПД), по месту назначения пособия в 5-дневный срок со дня заключения такого договора, а также предусмотрен возврат излишне выплаченных сумм государственных пособий получателем, в том числе если не были представлены сведения либо несвоевременно были представлены сведения, влияющие на право получения пособия или его размер.

Важно!

Получателям пособий, выполняющим работы по ГПД, пособие по уходу за ребенком в возрасте до 3 лет выплачивается в размере 50 процентов на весь период действия таких договоров, независимо от размеров и количества произведенных выплат по договору.

Например, если ГПД был заключен на год, а выплаты по нему произведены всего за два месяца, – пособие по уходу за ребенком в возрасте до 3 лет будет уменьшено в два раза в течение всего года!

Поэтому, заключая ГПД, крайне важно оценить все последствия такого решения. Иногда вознаграждения бывают очень небольшими, выплаты – крайне нерегулярными, а потери от уменьшения размера пособия – весьма и весьма значительными.

Заработная плата

Владислав, г. Минск: В Трудовом кодексе закреплено положение о том, что заработная плата выплачивается в сроки, определенные коллективным договором. Скажем так, заработная плата должна быть выплачена в определенные дни.

Будет ли нарушением, если с согласия работника заработная плата будет выплачена ранее такого срока, например, перед праздником или просто по мере поступления в организацию денежных средств?

Л.ЛОГВИНА: Порядок и сроки выплаты заработной платы регулируются законодательством о труде, в частности, Трудовым кодексом, а также Декретом Президента Республики Беларусь от 26 июля 1999 г. № 29 «О дополнительных мерах по совершенствованию трудовых отношений, укреплению трудовой и исполнительской дисциплины». Так, например, в статье 73 Трудового кодекса определено, что выплата заработной платы производится регулярно в дни, определенные в коллективном договоре, соглашении или трудовом договоре, но не реже двух раз в месяц. Для отдельных категорий работников законодательством могут быть определены другие сроки выплаты заработной платы.

Соответственно, если в локальном нормативном правовом акте (ЛНПА) вашей организации определено выплачивать заработную плату два раза в месяц, то в эти сроки наниматель и обязан выплатить заработную плату. Если же срок выплаты заработной платы приходится на выходной или праздничный день, она должна быть выплачена накануне.

Если же срок выплаты заработной платы приходится на выходной или праздничный день, она должна быть выплачена накануне.

Что касается произвольной выплаты ранее определенного в ЛНПА дня, то возможность таких выплат, например, с целью улучшить материальное положение работников или по заявлению работника действующим законодательством о труде не установлена.

Поскольку за нарушения порядка и сроков выплаты заработной платы установлена административная ответственность, то при начале административных процессов и их последующем ведении рассматриваются все обстоятельства, имеющие значение для вынесения решения, в том числе степень вины должностного или юридического лиц, причиненный вред работникам, имеются ли обстоятельства, смягчающие и отягчающие ответственность, то есть анализируются все составляющие данного вопроса.

– А можем ли мы в ЛНПА установить срок выплаты не конкретной датой, а например записать: «выплата заработной платы производится в срок до 12 числа или 25-го»?

– Нет. К сожалению, такого права у организации нет. При определении сроков выплаты заработной платы недопустимо устанавливать сроки до определенной даты (не позднее, не ранее), либо обозначать каким-либо периодом. Например, нельзя записать: «Зарплата выплачивается в срок с 20-го по 25 число месяца». В ЛНПА, а также трудовых договорах (контрактах) должна быть указана конкретная дата (даты) выплаты заработной платы. Таковы требования законодательства.

К сожалению, такого права у организации нет. При определении сроков выплаты заработной платы недопустимо устанавливать сроки до определенной даты (не позднее, не ранее), либо обозначать каким-либо периодом. Например, нельзя записать: «Зарплата выплачивается в срок с 20-го по 25 число месяца». В ЛНПА, а также трудовых договорах (контрактах) должна быть указана конкретная дата (даты) выплаты заработной платы. Таковы требования законодательства.

Николай Хаткевич: Хотелось бы узнать, определены ли в законодательстве сроки задержки выплаты заработной платы за отработанный на предприятии месяц.

Допускаются ли задержки в выплате заработной платы более одного месяца?

Л.ЛОГВИНА: Повторюсь, сроки выплаты заработной платы – закон для нанимателя. Те сроки, которые наниматель установил в своих ЛНПА, в условиях трудовых договоров, контрактах, заключенных с работниками, он обязан соблюдать. Никаких возможных сроков просрочки или задержки выплаты заработной платы законодательством не установлено. Это недопустимо.

Никаких возможных сроков просрочки или задержки выплаты заработной платы законодательством не установлено. Это недопустимо.

Поэтому, если зарплата не выплачена в установленный срок, это является нарушением трудового законодательства. И такое нарушение наступает уже на следующий день после невыплаты. Добавлю, что при задержке выплаты заработной платы на один календарный месяц и более по сравнению с установленным сроком она подлежит индексации.

– И что же делать работнику в случае задержки выплаты заработной платы?

– Все зависит от конкретных обстоятельств. Так, в вопросе речь идет о месяце. Возможно, в течение какого-то периода работник может подождать расчета, учитывая финансово-экономическое состояние предприятия. Но при этом он должен помнить, что, например, для обращения в суд есть определенный срок исковой давности, который составляет всего три месяца с того момента, как работник узнал или должен был узнать о нарушении своего права. Поэтому длительное ожидание чревато пропуском сроков исковой давности для обращения за реализацией своего права на взыскание заработной платы, как в судебном порядке, так и во внесудебном. Отмечу, что если работник пропустил сроки исковой давности по уважительной причине, они могут быть восстановлены судом.

Поэтому длительное ожидание чревато пропуском сроков исковой давности для обращения за реализацией своего права на взыскание заработной платы, как в судебном порядке, так и во внесудебном. Отмечу, что если работник пропустил сроки исковой давности по уважительной причине, они могут быть восстановлены судом.

Следует помнить, что гражданин может обращаться за помощью для взыскания заработной платы не только в суд, но и в свою профсоюзную организацию (при ее наличии), территориальные надзорные органы, а также к нотариусу для учинения в установленном порядке нотариальной надписи для последующего обращения в органы принудительного исполнения. То есть право и возможности для взыскания своей заработной платы у работника имеются.

Виктория ВЛАДИМИРОВА, «Рэспубліка», 12 июня 2018 г.

С 1 января 2021 года больничные будет оплачивать Фонд социального страхования, а не работодатель

Правительство Российской Федерации отменило обязанность работодателя оплачивать детские пособия работникам и пособия по временной нетрудоспособности.

Как будет?

Работодатель будет собирать документы для расчета пособия и потом передавать их в Фонд социального страхования. Далее уже ФСС будет перечислять денежные средства напрямую работнику.

Перечень документов, которые надо запросить у работника:

- листок нетрудоспособности или его дубликат;

- заявление о выплате пособия.

Компании, численность работников которых за прошлый год превышает 25 человек, будут сдавать реестр сведений по форме из приложения № 1 к приказу ФСС РФ от 15.06.2012 г. № 223 в электронной форме.

Компании, у которых численность сотрудников 25 человек или менее тоже вправе сдать реестр электронно. Но, если у компании нет возможности передать сведения в онлайн режиме, она будет предоставлять в Фонд документы «на бумаге»:

- Заявление на выплату пособия, которое написал сотрудник;

- Документы, необходимые для назначения пособия;

- Опись заявления и документов по форме.

Появляется ли какая-то новая обязанность у работодателя в связи с новыми поправками? Да, у работодателей появятся дополнительные обязанности. Необходимо будет сообщать в ФСС о том, что работники утратили право на пособие по уходу за ребенком. Например, если сотрудник был уволен.

Какие пособия будут платить напрямую из ФСС:

– по временной нетрудоспособности;

– по беременности и родам;

– женщинам, вставшим на учет в ранние сроки беременности;

– при рождении ребенка;

– по уходу за ребенком до достижения им возраста 1,5 лет.

Файлы для скачивания

Украина полностью перешла на электронный больничный с 1 октября: как это работает

В Украине с 1 октября все учреждения здравоохранения будут выдавать электронные больничные. Об этом сообщили во время совместного брифинга представители Минцифры, МОЗ, Минсоцполитики и ПФУ. В июне этого года стартовал переходный этап запуска е-больничных по всей Украине. К единой информационной медицинской системе за это время удалось подключить почти все украинские больницы, а это около 3 тысяч. В общем сформировали почти миллион е-больничных.

В июне этого года стартовал переходный этап запуска е-больничных по всей Украине. К единой информационной медицинской системе за это время удалось подключить почти все украинские больницы, а это около 3 тысяч. В общем сформировали почти миллион е-больничных.

«Электронные больничные — один из важнейших шагов к режиму без бумаг в сфере здравоохранения. Цифровизация помогает уменьшить нагрузку на врачей и упростить получение страховых выплат для пациентов. Ведь больничные — одна из самых популярных услуг в Украине. Реформировать их пытались почти 10 лет. Благодаря совместной работе это стало возможным — всего за 4 месяца электронные больничные начали выдавать почти в каждой больнице Украины», — отметил Вице-премьер-министр — Министр цифровой трансформации Украины Михаил Федоров.

Для эффективного запуска электронных больничных Минцифра, МОЗ, НСЗУ и представители Минсоцполитики сделали несколько тренингов и вебинаров для врачей о том, как правильно формировать медицинские заключения и листки нетрудоспособности в электронном формате и работать с ними.

«Электронные больничные — это прозрачный, удобный для пациента и подотчетный для врача процесс фиксации предоставления медицинских услуг и дальнейших страховых выплат. Пациенту больше не придется тратить свое время на бумажную волокиту. На сегодня уже создано более 1,1 миллиона электронных медицинских заключений о временной нетрудоспособности в 2991 заведении 47 тысячами врачей», — сказал министр здравоохранения Виктор Ляшко.

Е-больничные будут разделяться на две части. Медицинское заключение — это документ после обследования врача, в котором содержится общий диагноз. Врач создает его в Реестре и заверяет его электронной подписью. Вы получите об этом смс-уведомление. Оттуда через несколько секунд больничный попадает в Реестр Пенсионного фонда. И там формируется электронный листок нетрудоспособности — это именно тот документ, по которому начисляются выплаты. Об этом вы также получите сообщение на телефон, уже с ПФУ. Работодатель сможет увидеть ваш больничный на портале ПФУ.

Министр социальной политики Марина Лазебная рассказала: «Е-больничные — это шаг навстречу людям. Если до сих пор надо было собирать кучу справок и печатей, то новая система устраняет все сложности для человека. Реестры обмениваются информацией между собой без бумаг. Теперь врачи лечат, люди выздоравливают, работодатели видят, что работники на больничном с первого дня, документы обрабатываются автоматизировано, и человек получает выплаты без лишних задержек».

Информацию, содержащуюся в медицинском заключении, подписывает врач лично электронной подписью. Это означает, что медработник несет полную ответственность за данные, которые он туда вносит. Попытка их подделать — например, выдать больничный человеку, который не болел, — может привести к лишению врача и даже учреждения медицинской лицензии. За этим будут следить работники Фонда социального страхования.

«Электронные больничные листы формируются автоматически, что удобно для украинцев. Больше нет необходимости собирать справки и стоять в очередях. Это ускорит процесс получения выплат. К тому же, каждый сможет проверить информацию о себе в личном кабинете на вебпортале Пенсионного фонда Украины. Благодаря этому процесс станет более открытым, а коррупционные риски уменьшатся», — отметил Глава правления Пенсионного фонда Украины Евгений Капинус.

Больше нет необходимости собирать справки и стоять в очередях. Это ускорит процесс получения выплат. К тому же, каждый сможет проверить информацию о себе в личном кабинете на вебпортале Пенсионного фонда Украины. Благодаря этому процесс станет более открытым, а коррупционные риски уменьшатся», — отметил Глава правления Пенсионного фонда Украины Евгений Капинус.

Проект реализуется Минцифрой совместно с Минздравом Украины, НСЗУ, Минсоцполитики, Фондом соцстрахования, ПФУ и при поддержке Программы EGAP, которая выполняется Фондом Восточная Европа и финансируется Швейцарией.

Кабмин предложил изменить налоговый период с квартального на ежемесячный

В Украине предложили увеличить периодичность подачи работодателями отчетов о начислении единого социального взноса (ЕСВ) и налога на доходы физлиц (НДФЛ) за своих наемных работников. В частности, квартальную отчетность предлагают заменить на ежемесячную.

Такое нововведение предусматривает законопроект о внесении изменений в Налоговый кодекс, который был одобрен Кабинетом Министров в среду, 29 сентября. Об этом стало известно во время онлайн-трансляции правительственного заседания в YouTube.

Документ разработан Пенсионным фондом, чтобы обеспечить своевременность назначения и выплаты пенсий и других соцвыплат.

В частности, проектом вносятся изменения в ряд статей Налогового кодекса в части изменения налогового периода с квартального на месячный для подачи налоговым органам отчетности о начисленных ЕСВ и НДФЛ за наемных работников. Так, если сейчас работодатели подают такой отчет в течение 40 дней после окончания квартала, то после принятия законопроекта будут делать это ежемесячно.

В ПФУ нововведение объясняют необходимостью решить целый ряд проблем, которые возникли после 1 января 2021 года. Именно с этой даты в Украине объединили отчетность по НДФЛ и ЕСВ (единый налог) и установили квартальную периодичность ее подачи.

Такое объединение, как считают в Кабмине, привело к негативным последствиям:

- данные о зарплатах работников, уплате ЕСВ и страховом стаже попадают в Единый госреестр с отсрочкой от одного до трех месяцев. А это, со своей стороны, негативно влияет на расчет пенсий, больничных выплат, пособия по безработице, а также на определение права на пенсию;

- работодатели затягивают уплату ЕСВ до трех месяцев, то есть до момента, пока не наступит дата отчетности. А это негативно влияет на достаточность финансовых ресурсов для пенсионных выплат;

- к должникам по уплате ЕСВ невозможно своевременно применять меры воздействия, поскольку возникновение задолженности отражается только по результатам квартала;

- показатели средней зарплаты в Украине рассчитываются не ежемесячно, а только раз в три месяца. А это имеет значение для расчета размера пенсии и других социальных выплат, привязанных к размеру среднего заработка;

- стали невозможными ежемесячный анализ основных показателей, влияющих на наполнение бюджета ПФУ, и мониторинг сведений Единого госреестра по выявлению признаков использования труда неоформленных работников.

В случае принятия законопроекта он вступит в силу с 1 января 2022 года.

Отчетность по ЕСВ и НДФЛ

В Украине предложили увеличить периодичность подачи работодателями отчетов о начислении единого социального взноса (ЕСВ) и налога на доходы физлиц (НДФЛ) за своих наемных работников. В частности, квартальную отчетность предлагают заменить на ежемесячную.

Такое новшество предусматривает законопроект о внесении изменений в Налоговый кодекс, который был одобрен Кабинетом министров в среду, 29 сентября. Об этом стало известно во время онлайн-трансляции правительственного заседания в YouTube. Документ разработан Пенсионным фондом, чтобы обеспечить своевременность назначения и выплаты пенсий и других соцвыплат.

В частности, проектом вносятся изменения в ряд статей Налогового кодекса в части изменения налогового периода с квартального на месячный для подачи налоговым органам отчетности о начисленных ЕСВ и НДФЛ за наемных работников. Так, если сейчас работодатели подают такой отчет в течение 40 дней после окончания квартала, то после принятия законопроекта будут это делать ежемесячно.

Видео дняВ ПФУ изменение объясняют необходимостью решить целый ряд проблем, которые возникли после 1 января 2021 года. Именно с этой даты в Украине объединили отчетность по НДФЛ и ЕСВ (единый налог) и установили квартальную периодичность ее подачи.

Такое объединение, как считают в Кабмине, привело к негативным последствиям:

данные о зарплатах работников, уплате ЕСВ и страховом стаже попадают в Единый госреестр с отсрочкой от одного до трех месяцев. А это, в свою очередь, негативно влияет на расчет пенсий, больничных выплат, пособия по безработице, а также на определение права на пенсию;

работодатели затягивают уплату ЕСВ до трех месяцев, то есть до момента, пока не настанет дата отчетности. А это негативно влияет на достаточность финансовых ресурсов для пенсионных выплат;

к должникам по уплате ЕСВ невозможно вовремя применять меры воздействия, поскольку возникновение задолженности отображается лишь по результатам квартала;

показатели средней зарплаты в Украине рассчитываются не ежемесячно, а лишь раз в три месяца. А это имеет значение для исчисления размера пенсии и других соцвыплат, привязанных к размеру среднего заработка;

стали невозможными ежемесячный анализ основных показателей, влияющих на наполнение бюджета ПФУ, и мониторинг сведений Единого госреестра по выявлению признаков использования труда неоформленных работников.

В случае принятия законопроекта он вступит в силу с 1 января 2022 года.

Как сообщал OBOZREVATEL, для некоторых категорий украинцев изменили условия начисления и уплаты ЕСВ. Кабинет министров принял решение об обязательности уплаты единого взноса за родителей, усыновителей и опекунов, которые состоят в трудовых отношениях, но находятся в отпуске без сохранения заработной платы в связи с уходом за ребенком с инвалидностью или с другим тяжелым заболеванием.

Также в Украине планируют отменить налоговые льготы для птицеводов. Изменения, в первую очередь, коснутся производителей курятины.

Отпуск по болезни Прямые пожертвования

Отдельные сотрудники могут добровольно пожертвовать часы отпуска по болезни другому сотруднику, как это разрешено законопроектом 1771 Палаты представителей. Пожертвование отпуска по болезни другому сотруднику не следует путать с пожертвованием часов в Фонд отпусков по болезни.

Это пособие по отпуску — еще одна возможность помочь тем, кто исчерпал доступный отпуск по болезни, остаться в статусе оплачиваемого отпуска и дать им время для восстановления после болезни или травмы.Сотрудники также могут использовать подаренный отпуск по болезни для ухода за соответствующими членами семьи. Дополнительную информацию см. В разделе «Право на использование отпуска по болезни».

Общая информация

Сотрудники могут использовать пожертвованные часы по нескольким причинам, в том числе 1) в течение 80-часового периода ожидания для целей фонда отпусков по болезни, 2) после того, как работник исчерпал свое пенсионное пособие, и 3) для менее катастрофических условий, которые не увеличиваются. до уровня потребности в часах для отпуска по болезни. Пожертвованный отпуск по болезни будет использован в соответствии с правилами отпуска по болезни, за исключением того, что пожертвованные часы не могут быть использованы для пенсионного кредита.Сотрудник не может предоставлять или получать вознаграждение или подарок в обмен на пожертвование.

Пожертвования на отпуск по болезни будут обрабатываться с использованием этих форм:

Пожертвование в связи с отпуском по болезни будет считаться налогооблагаемым событием для донора, если только ситуация не квалифицируется как неотложная медицинская помощь в соответствии с руководящими принципами IRS. Для пожертвований в связи с отпуском по болезни неотложная медицинская помощь определяется как «серьезное заболевание или другое заболевание, которое требует длительного отсутствия на работе (40 часов), включая периодические отсутствия, связанные с тем же заболеванием или состоянием».»Пожертвования, не квалифицированные как неотложная медицинская помощь, будут иметь денежную стоимость подаренного отпуска по болезни, включенную в валовой доход дарителя, и будут рассматриваться как заработная плата для целей налога на занятость. Такая заработная плата будет считаться единовременной выплатой и подлежит 25 % подоходного налога, Medicare и применимые удержания по социальному обеспечению. Лицам, делающим пожертвования, рекомендуется проконсультироваться с налоговым консультантом. Примеры налогооблагаемых и необлагаемых налогом событий

Доноры из отпуска по болезни

- Сотрудники, которые хотят пожертвовать отпуск по болезни другому сотруднику, заполнят форму прямого пожертвования в связи с отпуском по болезни: донорскую форму и отправят ее в отдел кадров.

- Сотрудник не обязан находиться в накапливающемся отпуске во время пожертвования, но должен иметь достаточно часов, чтобы покрыть пожертвование.

- Донор может пожертвовать любую сумму из имеющихся у него или ее накопленных отпусков по болезни соответствующему получателю.

- Важно (налоговые последствия): В соответствии с политикой налоговой службы, если не требуется неотложная медицинская помощь, денежная стоимость подаренного отпуска по болезни включается в ваш валовой доход (дарителя) и будет рассматриваться как заработная плата для целей налога на трудоустройство с такая заработная плата считается единовременной выплатой, облагаемой 25% подоходным налогом, программой Medicare и применимыми удержаниями по социальному обеспечению.

- Примечание: После предоставления отпуска по болезни он больше не будет вашей собственностью и не может быть возвращен дарителю, если получатель не может использовать подаренный отпуск по болезни. Пожертвованный отпуск по болезни не может быть оплачен Estate, передан в фонд больничных листов или передан другому сотруднику.

Получатели отпусков по болезни

Сотрудники могут получать часы, если они:

- Находятся в том же агентстве (член системы Texas A&M), что и донор;

- Исчерпали все накопленные отпуска по болезни;

- Исчерпали все полученные ранее пожертвованные часы; и

- Исчерпаны все часы, отведенные для отпуска по болезни.

Право на получение пожертвования по отпуску по болезни

| Можно ли получить остаток отпуска? | Есть |

|---|---|

| Можно ли получить отпуск по болезни? | Нет |

| Можете ли вы иметь баланс на счетах больничных листов? | Может быть |

| Можно ли получить пожертвованный баланс больничного листа? | Нет |

| Вам нужно отсутствовать более 80 часов? | Нет |

Сделки по пожертвованию при отпуске по болезни

После полного заполнения формы прямого пожертвования при отпуске по болезни: донорская форма должна быть отправлена в отдел кадров для рассмотрения запроса на пожертвование и подтверждения права на участие.После одобрения пожертвования отдел кадров предоставляет получателю форму прямого пожертвования на отпуск по болезни: получатель для заполнения вместе с запросом соответствующей медицинской справки для определения квалификации для оказания неотложной медицинской помощи.

Утвержденные пожертвования в связи с отпуском по болезни будут обрабатываться отделом кадров, за вычетом часов отпуска по болезни из счета донора и добавлением пожертвования к пожертвованному отпуску по болезни получателя. Уведомление о подтверждении будет отправлено менеджеру по связям с персоналом / администратору по увольнениям для каждого из соответствующих отделов.Отдел кадров уведомит отдел для совершения необходимых операций, если другая база данных об отпусках используется отделом донора или получателя.

Ресурсы

Дополнительная информация об этом новом отпуске будет доступна в ближайшем будущем. Пожалуйста, свяжитесь со Службой поддержки льгот по адресу Benefit Services по адресу Benefit [email protected] или (979) 862-1718.

COVID-19 и плюсы и минусы оплачиваемых пожертвований на отпуск и политики совместного использования отпусков в Калифорнии

К сожалению, учитывая быстрое распространение болезни, в настоящее время работодатели нередко имеют хотя бы одного сотрудника, заразившегося COVID-19, что вынуждает сотрудника брать длительный отпуск с работы.Во многих случаях у этих сотрудников не будет достаточно оплачиваемого свободного времени, чтобы получать зарплату до тех пор, пока они не смогут вернуться на работу. На некоторых рабочих местах щедрые коллеги готовы пожертвовать свое оплачиваемое время больному сотруднику, и работодатели изучают способы реализации политики предоставления оплачиваемого свободного времени или совместного отпуска. Как и все в Калифорнии, политика предоставления оплачиваемого свободного времени и совместного использования отпуска создает проблемы и, если ее не реализовать правильно, может вернуться, чтобы преследовать работодателя и сотрудников.

Перед принятием такой политики необходимо решить две основные проблемы. Во-первых, будет ли политика противоречить запрету Калифорнии на лишение оплачиваемого свободного времени, такого как отпуск; PTO, объединяющий отпуск, отпуск по болезни и личные дни; и Закон об оплачиваемых отпусках по болезни Калифорнии, Закон о здоровых рабочих местах, здоровых семьях 2014 года? Во-вторых, создаст ли программа пожертвований налоговые проблемы для сотрудников? Другие соображения включают административное бремя администрирования программы пожертвований, последствия для отношений с сотрудниками, которые могут возникнуть, если одним сотрудникам будет предоставлено время, а другим отказано, а также влияние принятия программы пожертвований на бюджет и денежные потоки.

Вопрос 1. Будет ли политика предоставления отпуска или совместного использования отпусков противоречить запрету Калифорнии на конфискацию оплачиваемого свободного времени, такого как отпуск, оплачиваемый отпуск и личные дни, или Закон об оплачиваемых отпусках по болезни Калифорнии, Healthy Workplaces, Healthy Закон о семье 2014 г. ?

Ответ. Следует учитывать два типа отпусков: оплачиваемый выходной и оплачиваемый отпуск по болезни.

Оплачиваемый отпуск

В соответствии с законодательством Калифорнии оплачиваемый выходной, включая отпуск, оплачиваемый отпуск, включающий отпуск, отпуск по болезни и личные дни, считается заработной платой и зарабатывается по мере выполнения работы.Оплачиваемое рабочее время сотрудников предоставляется и не может быть утрачено.

В законе Калифорнии нет ничего, что запрещало бы сотрудникам добровольно жертвовать накопленный оплачиваемый отпуск нуждающимся коллегам. Чтобы такое пожертвование считалось законным, работодатель должен доказать, что пожертвование было чисто добровольным. Для этого работодатель должен получить письменное согласие сотрудников-жертвователей на пожертвование и проинформировать сотрудников о том, что их решение пожертвовать время является либо единовременным, либо, если пожертвования продолжаются, что сотрудники могут потенциально отозвать свое согласие в любое время.Работодатели также могут оставить за собой право отменить политику в любое время.

Оплачиваемый отпуск по болезни

Точно так же сотрудники могут пожертвовать заработанный оплачиваемый отпуск по болезни своему коллеге, страдающему COVID-19. Однако в случае пожертвований в связи с отпуском по болезни работодатель должен проявлять особую осторожность, чтобы избежать любых выводов о том, что сотрудников поощряют, требуют или заставляют жертвовать время по болезни с тех пор. Это связано с тем, что, в отличие от отпуска и отпуска по болезни, оплачиваемый отпуск по болезни является установленным законом пособием.При получении письменного согласия сотрудников на пожертвование своего больничного времени работодатель может захотеть напомнить им, что, если им понадобится больничное время, чтобы позаботиться о себе или члене семьи в будущем, у них может не хватить оплачиваемого времени, чтобы покрыть свои собственные потребности.

Работодатели, которые предоставляют больше оплачиваемого больничного времени, чем требуется по законам штата или применимым местным законам, могут ограничить оплачиваемые пожертвования по болезни только количеством времени, которое дарители имеют сверх их установленных законом прав. Такое ограничение в некоторой степени снижает беспокойство для сотрудника, который жертвует своим временем, а позже ему понадобится больничное время для себя.Этот подход может усложниться для работодателей, у которых есть политика PTO, сочетающая отпуск и отпуск по болезни, поскольку может быть трудно выделить неиспользованное время по болезни из общего распределения PTO для сотрудника. Еще одно предостережение: работодатели, которые имеют политику «неограниченного» оплачиваемого отпуска, могут захотеть установить четкие ограничения на количество времени, которое могут быть пожертвованы сотрудниками.

Вопрос 2. Будет ли программа пожертвований создавать налоговые вопросы для сотрудников ?

Ответ. Помимо учета того, как закон Калифорнии может повлиять на политику предоставления оплачиваемого свободного времени, работодатели и сотрудники могут захотеть помнить о том, как налоговая служба (IRS) относится к такой политике. IRS признает два типа оплачиваемых пожертвований в свободное от работы время: пожертвования в результате «крупных бедствий» и пожертвования на «неотложную медицинскую помощь». Обе программы, вероятно, применимы к пандемии COVID-19.

Перед реализацией программы пожертвований работодатели могут захотеть рассмотреть, соответствует ли программа определенным критериям IRS для каждого типа программы пожертвований.Если программа не соответствует критериям, установленным IRS, сотрудник-донор должен уплатить федеральный подоходный налог и налог на занятость за количество пожертвованного времени (даже если он или она не получили льготы в виде оплачиваемого отпуска). Обратите внимание, что получатель не обязан платить какие-либо федеральные подоходные налоги или налоги на занятость за полученное оплаченное время. С другой стороны, правильно составленная и тщательно реализованная политика позволит сотруднику-донору избежать уплаты федерального подоходного налога и налога на занятость за пожертвованное время, а получатель будет нести ответственность за уплату федерального подоходного налога и налога на занятость.

Крупные бедствия

IRS определяет «крупное бедствие» в Уведомлении 2006-59 как бедствие или чрезвычайное положение в стране, объявленное президентом. Для того, чтобы подпадать под исключение о серьезном стихийном бедствии в отношении позиции IRS в отношении политики пожертвований, письменная политика работодателя должна включать следующие требования:

- Потенциальный получатель подаренного времени должен подать письменную заявку на отгул.

- Пожертвованное время должно быть депонировано в банк отпусков, спонсируемый работодателем, для использования сотрудниками, пострадавшими от пандемии COVID-19.

- Донор не может назначать конкретного получателя.

- Работодатель должен сделать разумное определение (исходя из потребности) в отношении размера отпуска, который получатель может использовать из банка отпусков.

- Сумма пожертвования не может быть на больше, чем на максимального количества отпусков, которое даритель зарабатывает ежегодно.

- Получатель (или его или ее ближайшие родственники) должны испытывать серьезные трудности в связи с пандемией COVID-19, которая требует, чтобы такой сотрудник отсутствовал на работе.Например, ситуация, когда место работы получателя временно закрыто или у работника нет симптомов, но он, возможно, подвергся воздействию и должен оставаться дома, будет соответствовать требованиям.

- Получатель должен получить пожертвованное время по своей обычной ставке компенсации. Пожертвованное время не может быть конвертировано в наличные вместо использования свободного времени.

- Получатель должен использовать время для целей, связанных с крупным бедствием.

- План должен включать разумные ограничения по срокам пожертвований и использованию времени получателями.Например, политика может требовать, чтобы пожертвованное время использовалось только во время пандемии COVID-19.

- Любой отпуск, оставшийся в банке по окончании крупной катастрофы, должен быть возвращен донорам в той же пропорции, в какой суммы пожертвованного отпуска относятся к общей сумме пожертвованного отпуска.

Скорая медицинская помощь

Сотрудники могут жертвовать оплачиваемый отпуск своим коллегам, которые терпят «неотложную медицинскую помощь» в соответствии с постановлением IRS 90-29. Неотложная медицинская помощь возникает, когда сотруднику требуется отпуск по причине его или ее состояния здоровья или для ухода за членом семьи с заболеванием.Нет ограничений на количество времени, которое сотрудники могут пожертвовать своему коллеге, и доноры могут назначить конкретного получателя. Кроме того, план может быть постоянным (в отличие от ограниченного по продолжительности). Работодатели не обязаны возвращать неиспользованное время, но могут хранить его в банке для использования в будущем.

План неотложной медицинской помощи должен соответствовать следующим критериям для прохождения проверки по налоговому кодексу:

- Сотрудники, запрашивающие дополнительный отпуск, должны подать работодателю письменное заявление с описанием состояния неотложной медицинской помощи.

- Работодатель должен одобрить заявку.

- Получатель должен использовать весь свой существующий оплачиваемый отпуск, прежде чем использовать пожертвованное время.

- Работодатель должен распределять оплачиваемое время между получателем по его или ее обычной ставке компенсации.

Рекомендации по оформлению

В случае, если работодатель решит реализовать программу пожертвований, письменная политика должна четко объяснять правила для донора и получателей, чтобы гарантировать, что все понимают, как будет осуществляться политика.

Вот несколько шагов, которые необходимо предпринять при создании программы пожертвований на отпуск:

1. Какой тип программы?

Во-первых, работодатели должны решить, какой тип программы предлагать. Обратите внимание, что работодатели могут предложить один или оба типа программ. Как упоминалось выше, каждый тип плана (крупная катастрофа или неотложная медицинская помощь) имеет определенные требования.

2. Какой бюджет?

Во-вторых, работодатели захотят установить бюджет для программы и рассмотреть возможность установления ограничений, если таковые имеются, на количество времени, которое можно выделить.Бюджет этих программ должен учитывать стоимость выплаты пособий в ближайшем будущем по сравнению со стоимостью этих выплат, распределенных в течение всего года. Имейте в виду, что пожертвованное время может негативно повлиять на способность получателя получать пособие по инвалидности штата, расширенное пособие по безработице, установленное в соответствии с законами штата и федеральными законами, и / или спонсируемое компанией краткосрочное или долгосрочное пособие по инвалидности.

3. Кто получатели?

В-третьих, работодатели захотят установить критерии для определения того, какие сотрудники получат пожертвованное время.В рамках обеих программ работодатели могут захотеть установить справедливые и нейтральные критерии отбора и отбора как доноров, так и получателей. Если программа рассматривается как благоприятная для одной группы или исключающая сотрудников из защищенных категорий, работодатель может оставить себя уязвимым для обвинений в дискриминации и проблем в отношениях с сотрудниками. В случае крупной программы стихийных бедствий работодателю может потребоваться установить критерии, чтобы определить, какие сотрудники нуждаются в льготах больше, чем другие.В случае программы неотложной медицинской помощи, когда можно выбрать конкретных получателей, работодателю может потребоваться подумать о том, как действовать в ситуациях, когда сотрудники хотят уделять больше времени одному сотруднику, а не другому, который может оказаться в очень похожей ситуации. На эти вопросы нет однозначных ответов.

4. Как проходит процедура пожертвования?

В-четвертых, работодатели могут рассмотреть возможность установления подробной процедуры для доноров и получателей. В глазах IRS, чтобы установить действительную политику, работодатели должны принять письменную политику пожертвований и установить процедуру, которую доноры должны использовать при определении того, сколько времени они хотят пожертвовать.В этом отношении работодатели могут пожелать учитывать следующие факторы при разработке политики: продолжительность работы доноров и получателей, заработная плата получателей и доноров, освобожденный или не освобожденный статус доноров и получателей.

Письменное соглашение, подписанное дарителем, может иметь решающее значение для установления добровольного характера пожертвования. Точно так же получатель должен подписать соглашение, в котором запрашивается время и подтверждается, что он использует время по назначению. Обратите внимание, что работодатели должны остерегаться вопросов конфиденциальности в соответствии с Законом об американцах с ограниченными возможностями, Законом о переносимости и подотчетности медицинского страхования и Законом Калифорнии о конфиденциальности медицинской информации.В соответствии с этими законами работодателям запрещается объявлять сотрудникам причину, по которой сотруднику необходимо пожертвованное время.

5. Кто будет администрировать программу?

Наконец, работодатели захотят назначить сотрудника или группу сотрудников для администрирования программы. А именно, работодатель должен решить, кто будет контактным лицом для доноров и получателей. Хотя отдел кадров может показаться естественным выбором, у него может не быть кадров и систем для управления программой.Точно так же отдел расчета заработной платы может иметь системы, но не иметь опыта в области взаимоотношений с сотрудниками для администрирования программы.

В конце концов, работодатели должны взвесить выгоды и затраты, связанные с реализацией программы оплачиваемого отгула, с выгодами в области отношений с сотрудниками, которые могут возникнуть в результате такой программы, и принять продуманное решение, которое будет выгодно сотрудникам и компании.

Заработная плата с учетом отчислений за оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни (PFML)

Выходное пособие

Выходные пособия — это заработная плата, подлежащая уплате взносов в PFML, если от работника не требовалось подписывать отказ от требований к работодателю во время увольнения, или если выходное пособие связано с закрытием завода.

Отказ от претензий — это мировое соглашение, по которому в обмен на денежные выплаты бывший сотрудник соглашается не возбуждать какие-либо гражданские иски против своего бывшего работодателя. Закрытие завода — это окончательное прекращение или сокращение бизнеса на предприятии с численностью не менее пятидесяти сотрудников, что приводит к окончательному увольнению не менее пятидесяти процентов сотрудников на предприятии или объектах.

См. Раздел 1 (r) M.G.L. c. 151A для получения дополнительной информации.

Выплаты по болезни и инвалидности третьим лицам

Выплаты по болезни и инвалидности третьим лицам относятся к заработной плате, подлежащей уплате взносов в PFML, если они не являются:

- Выплаты по страхованию компенсаций рабочим

- Медицинские расходы или расходы на госпитализацию в связи с болезнью или инвалидностью в результате несчастного случая

- Пособие при смерти

- Выплачивается через шесть месяцев или более после того, как работник последний раз работал на работодателя

См. Разделы 1 документа M.G.L. c. 151A для получения дополнительной информации.

Денежные чаевые

Если сотрудник сообщает о чаевых в размере 20 долларов и более за календарный месяц, эти чаевые считаются заработной платой с учетом взносов в PFML.

Работодатели должны перечислить полный взнос от имени своих сотрудников, получающих чаевые, даже если нетто-заработная плата недостаточна для покрытия взноса работника. Работодатель должен определить, следует ли и каким образом взыскать с работника долю работника.

См. Разделы 1 документа M.G.L. c. 151A для получения дополнительной информации.

Планы отсроченной компенсации

Выплаты как работникам, так и работодателям по отсроченному плану компенсации 401 (k) являются заработной платой, подлежащей уплате взносов в PFML.

Программа пожертвований на случай пандемии COVID-19 — Общий фонд времени болезни / болезни — Всего вознаграждений

Обзор

Государственный университет Уэйна в апреле 2020 года создал временный общий пул больных / заболевших, пожертвованный на COVID-19, для устранения потенциального неоплачиваемого времени по болезни / болезни, связанного с пандемией.Пул больничного листа, пожертвованный COVID-19, дает возможность сотрудникам WSU помогать другим сотрудникам WSU, которые исчерпали свой доступный оплачиваемый отпуск по болезни, предоставленный федеральным правительством, или свое собственное доступное время по болезни в результате заболевания, связанного с COVID-19. Объединенные пожертвования на больничное время предоставляются за счет добровольных пожертвований от нынешних преподавателей и сотрудников.

У сотрудника должна быть поддающаяся проверке потребность, которая останется конфиденциальной и будет рассмотрена и утверждена администратором отпусков штата Уэйн или Директором по компенсациям и льготам.

Налоговые последствия

Пожертвование на отпуск по болезни будет считаться налогооблагаемым событием для получателя. IRS признает два типа программ разделения отпуска, при которых сотрудники могут пожертвовать свой неиспользованный оплачиваемый отпуск без негативных налоговых последствий — это программы для оказания неотложной медицинской помощи и стихийных бедствий. В соответствии с этими программами сотрудники не облагаются налогом на отпуск, который они жертвуют для использования другими сотрудниками, скорее, пожертвованное время по болезни облагается налогом с сотрудника, который получает время по болезни.

Получатель пожертвованного больничного времени должен включать заработок в валовой доход, и это налогооблагаемая заработная плата.

Преподаватели и сотрудники, жертвующие свое больничное время, не могут требовать налоговых вычетов или благотворительных взносов за любое больничное время, пожертвованное в рамках этой программы. Донор должен:

- Подать письменное электронное разрешение через Academica

- Иметь в своем банке текущее время по болезни

- Поддерживать баланс в размере 14 дней (112 часов) в своем собственном больничном банке

- Не превышать допустимое пожертвование в размере 250 часов за финансовый год

- Подтвердить, что пожертвования являются безотзывными и не подлежат налогообложению в качестве благотворительных взносов

Право получателя

Получатель должен:

- Войти в Academica

- Выбрать сотрудника Самообслуживание

- Выбрать болезнь / болезнь Банковский запрос — COVID

- Право на начисление больничного листа

- Вы исчерпали или имеете менее 80 часов из следующего оплачиваемого времени по болезни:

- Личное накопленное время по болезни / болезни

- Экстренный оплачиваемый отпуск по болезни (PSL)

- Michigan Paid Время отпуска (PMLA)

- Не превышено 112 часов запрошенного пожертвования время за финансовый период

- Согласитесь, что пожертвованное время по болезни является валовым доходом и подлежит налогообложению.

Утверждение совместного больничного времени не гарантируется.Сотрудник не может использовать подаренный отпуск по болезни до тех пор, пока не будет исчерпано все остальное оплачиваемое время по болезни. Если сотрудник соответствует критериям приемлемости (подача запроса на отпуск через источник FMLA) и одобрено пожертвование больничного времени (весь отпуск по FFCRA и собственное личное больничное время исчерпаны), сотрудник имеет право на получение подаренного больничного. время. Отдел кадров добавит предоставленный отпуск по болезни к оплачиваемому времени сотрудника по мере необходимости в течение соответствующего периода оплаты. Обратные запросы на пожертвованное больничное время не будут обрабатываться.Сотрудник может получать не более 112 часов за финансовый год. Максимально допустимое количество сотрудников, работающих неполный рабочий день, будет пропорционально распределено на основе полной занятости сотрудника.

Сотрудники не имеют права на участие, если они:

- Находятся в отпуске без сохранения содержания по причинам, не связанным с COVID-19

- При увольнении или в статусе без оплаты

- Имеют право на получение компенсации работникам при потере заработной платы

Квалификационные причины для соответствия критериям получателя

Следующие причины квалифицируют сотрудника как правомочного получателя пожертвованного совместного больничного времени:

- Медицинский работник посоветовал работнику самостоятельно пройти карантин в связи с COVID-19

- Сотрудник испытывает симптомы COVID-19 и ищет медицинский диагноз

- Сотрудник ухаживает за членом семьи, у которого наблюдаются симптомы COVID-19, и ищет медицинский диагноз

Просьба о отпуске для ухода за иждивенцем к закрытию школы или учреждения по уходу за детьми не является основанием для участия в этой программе .Подробную информацию о других вариантах оплачиваемого отпуска см. В Законе о реагировании на коронавирус в первую очередь для семей (FFCRA).

Онлайн-процесс

Шаги по обработке пожертвованных общих запросов по болезни / болезни (включая пожертвования и запросы на время):

- Вход в Academica

- Самообслуживание отдельных сотрудников

- Выбор пожертвований из банка по болезни / болезни — COVID

Обратите внимание:

- Вся необходимая документация должна быть представлена до запроса времени из пула

- Все запросы на доступ к пожертвованному пулу времени по болезни / болезни подлежат утверждению следующими лицами:

- Оставить администратор

- Директор льгот и благополучия

- Заработная плата

Пожертвование в резерв времени по болезни

Сотрудники WSU, у которых достаточно времени в своем банке по болезни / болезни, могут жертвовать часы болезни / болезни (минимум 8 часов и максимум 250 часов за финансовый период ) в пожертвованный общий пул по болезни / болезни в любое время в течение года.Обратите внимание, что жертвуется время (часы / дни), а не доллары, представленные временем. Пожертвовать можно только накопившееся больничное (пожертвование не может быть сделано до начисления). Минимальное пожертвование, которое может подать сотрудник, составляет восемь часов, а максимальное — 250 часов. Пожертвованные часы будут доступны для запроса после того, как сотрудник исчерпал как утвержденное отсутствие, предусмотренное Законом о реагировании на коронавирус для семей (FFCRA), так и исчерпало или имеет менее 80 часов доступного времени по болезни из-за возникновения заболевания, связанного с COVID-19. .

Benefits & Wellness рассмотрит заявку сотрудника в Academica и утвердит разрешение на перевод пожертвованного больничного времени от жертвователя в общий фонд пожертвованного больничного времени.

Напоминание: Никакое пожертвование не может быть сделано сверх имеющегося ежегодного отпуска для жертвователя, и все сотрудники должны иметь в своем банке минимум 14 дней (112 часов) больничного / нездорового времени. Это возможность для сотрудников разделить лишний годовой отпуск, который в противном случае они могли бы потерять из-за максимума банка по болезни / болезни.

Итоги пула отпусков по болезни

Отчисления из пула отпусков по болезни COVID-19

- Запрос на получение пожертвованного времени по болезни подается через систему самообслуживания Academica

- Сотрудники должны проконсультироваться с консультантом по персоналу или администратором отпусков перед отправкой запроса для получения больничного листа из пула (этот запрос должен быть подан своевременно, чтобы избежать неоплаченного времени)

- Никакой запрос на пожертвованное время болезни не будет применяться на ретроактивной основе (требуется предварительное уведомление минимум за две недели)

- Все требования должны быть соблюдены, и документация должна быть представлена в FMLA Source до того, как администратор отпусков завершит решение о предоставлении запрошенных пожертвованных часов по болезни

Пожертвования на лечение COVID-19 из пула

- Пожертвовать накопленные часы по болезни, которые в настоящее время находятся в вашем банке в бассейн с помощью функции самообслуживания Academica

- Все пожертвования в бассейн являются добровольными, безотзывными дееспособные и не облагаемые налогом благотворительные взносы

За пулом будет вестись тщательный мониторинг, чтобы избежать любого потенциального дефицита или излишка.Если пул близок к исчерпанию, отдел кадров инициирует специальную кампанию пожертвований.

Если у вас есть вопросы, ознакомьтесь с Программой пожертвований на пандемию COVID-19 — Общий пул часто задаваемых вопросов по поводу болезни / болезни или обратитесь в отдел кадров по адресу [email protected].

Банк для отпусков по болезни / FMCLB | Ассоциация образования округа Монтгомери

Банк отпусков по болезни MCEA предназначен для обеспечения того, чтобы те участники, которые больше всего нуждались в период стойкой нетрудоспособности, имели оплачиваемый отпуск после истечения их собственного отпуска по болезни.Использование банка предназначено только для длительной личной болезни или инвалидности (например, беременности, хирургического вмешательства или травмы), перенесенных участником банка по отпуску по болезни.

С 1 июля 2013 года все новые сотрудники отдела переговоров MCEA автоматически регистрируются в Банке отпусков по болезни. Новый участник может подать форму отказа (см. Ниже) в течение тридцати (30) дней с момента их первого рабочего дня, чтобы отменить свое членство в течение своего первого года и получить возмещение своего взноса за первый год. Вы можете прекратить свое членство в Банке отпусков по болезни в любое время, но запросы на отмену, полученные после этой даты, не приведут к возмещению взноса за первый год.

Новые сотрудники имеют право подать заявление на получение пособия по отпуску по болезни через четыре месяца после их первого рабочего дня. Лица, которые регистрируются в банке отпусков по болезни позднее, должны пройти период ожидания в один календарный год.

Ежегодное пожертвование Банку составляет два дня отпуска по болезни (10-месячные сотрудники) или 2,5 дня отпуска по болезни (12-месячные сотрудники). После первоначальной оценки участники автоматически жертвуют Банку один больничный в год. Взносы сотрудников, занятых неполный рабочий день, рассчитываются пропорционально.

Лица, желающие присоединиться к Банку позже, должны заполнить регистрационную форму банка по отпуску по болезни (см. Ниже).

Запросы на использование банковских дней участниками должны быть сделаны не позднее, чем через 30 дней после истечения их собственного отпуска по болезни.

Целью данного меморандума является установление политики и процедур для управления тремя банками по отпускам в случае семейных медицинских кризисов (FMCLB), которые были созданы в результате Коллективных договоров на 2017-2020 годы между Советом по образованию и каждым из профсоюзы, указанные ниже.

Целью банка семейных медицинских кризисных отпусков (FMCLB) является предоставление отпуска по болезни членам отдела переговоров государственных школ округа Монтгомери (MCPS) после накопленного ими отпуска по болезни, личного отпуска, ежегодного отпуска и любого другого доступного им оплачиваемого отпуска ( например, Компенсация рабочим) была исчерпана. Банк предназначен исключительно для ситуаций, которые являются катастрофическими и опасными для жизни членов их семей и требуют временного отсутствия члена подразделения на работе.Этот отпуск не предоставляется в связи с личной болезнью или травмой сотрудника. Банк будет финансироваться за счет добровольных взносов по болезни от членов подразделения. MCPS предоставит 200 дней отпуска для первоначального заполнения каждого банка на 2018 финансовый год.

Льготы для участников подразделения. Запись обязательна.

Формы:

- Правила банка по отпуску по болезни

- Важная информация– Прочтите это перед отправкой запроса !!

- SLB Форма запроса

- Справка врача ( MCEA Форма запроса банка по отпуску по болезни ДОЛЖНА сопровождать выписку врача.)

- Форма отказа

- Форма отмены SLB

- Регистрационная форма

- SLB Важные даты 2021-22 гг.

- FMCLB MOA

- FMCLB Форма заявления доктора

- FMCLB Форма запроса

Если у вас есть вопросы, обращайтесь по адресу [email protected] или по телефону (301) 294-6232.

СТРАХОВАНИЕ ДОЛГОСРОЧНОЙ ИНВАЛИДНОСТИ

Банк отпусков по болезни MCEA / MCPS обеспечивает отличную защиту дохода от краткосрочной нетрудоспособности.Тем не менее, наши члены попросили предоставить им долгосрочную защиту в случае инвалидизирующего заболевания или травмы, которая может привести к прекращению работы и выплате зарплаты. В результате членам MCEA доступен долгосрочный план по нетрудоспособности, предлагаемый American Fidelity Assurance Company.

Этот план защиты дохода обеспечивает покрытие до вашего SSNRA (нормального пенсионного возраста социального обеспечения) *. Полную информацию и варианты плана можно получить, позвонив вашему местному представителю по телефону 800-638-4268. Информация также предоставляется на месте во время специальных периодов открытой регистрации.

* Возраст, при достижении которого вы имеете право на получение неуменьшенных пособий по социальному обеспечению в соответствии с текущими поправками к социальному обеспечению.

Щелкните здесь, чтобы получить информацию о возможностях получения льгот только для участников по планам страхования, предлагаемым American Fidelity Assurance Company.

Глава 34: Программа пожертвований при отпуске по болезни

В дополнение к пожертвованию отпуска по болезни в Программу отпуска по болезни (SLP) университета, сотрудники могут добровольно жертвовать часы отпуска по болезни непосредственно другому сотруднику.Сотрудники-получатели подаренного отпуска по болезни могут использовать эти часы отпуска по болезни для ухода за соответствующими членами семьи. Информацию об использовании и праве на льготы см. В разделе V главы 15 Справочника операционных процедур (HOP) университета.

34,1 Право на участие

Сотрудники, имеющие право на отпуск, могут пожертвовать часы отпуска по болезни другому сотруднику, имеющему право на отпуск, при соблюдении следующих требований:

- Сотрудник-донор и сотрудник-получатель должны быть действующими сотрудниками Университета.

- Сотрудник-получатель должен исчерпать весь остаток отпуска по болезни, включая все часы отпуска по болезни, которые сотрудник-получатель мог исключить из программы SLP.

- Подаренный отпуск по болезни будет рассматриваться как налогооблагаемый доход работника-получателя. Пожертвования в связи с отпуском по болезни могут быть освобождены от налогов, если сотрудник-получатель является супругом работника-донора в законном браке или если необходимость в пожертвовании отпуска по болезни квалифицируется как неотложная медицинская помощь в соответствии с руководящими принципами Налоговой службы.Решение о неотложной медицинской помощи не может быть принято до тех пор, пока потребность работника-получателя не будет рассмотрена Управлением людских ресурсов.

- Вознаграждение или компенсация за предоставленные часы отпуска по болезни запрещены.

- Отпуск по болезни, пожертвованный в соответствии с этой политикой, не подлежит передаче другому государственному учреждению или оплате в наследство в случае смерти работника-получателя.

34,2 Пожертвования

Чтобы пожертвовать отпуск по болезни отдельному сотруднику, сотрудник-донор должен заполнить форму пожертвования на отпуск по болезни и отправить ее в Управление людских ресурсов.Управление людских ресурсов оценит налоговые требования к сотруднику-донору и определит, имеет ли сотрудник-получатель право на получение подаренных часов отпуска по болезни, включая то, имеет ли сотрудник-получатель право на другие варианты отпуска, такие как SLP, FMLA и т. Д.

34,3 Использование