Мировые резервные валюты: понятие и основные функции

В любой стране есть Центробанк, призванный выполнять определенные задачи, одна из которых – регулирование курса национальной валюты. На стабильность валюты определенного государства во многом влияют его золотовалютные резервы.

Центральный банк осуществляет свою работу, выполняя различные операции. Все эти операции отражаются в его балансе, где пассивы – это обязательства Центробанка, основную долю которых занимает национальная валюта, активы же представляют собой обеспечение этих обязательств. В составе активов первые позиции, как правило, занимают запасы золота и валюты.

Та валюта, которая участвует в создании золотовалютного резерва государства, поддерживая тем самым его национальную валюту, называется резервной. Обычно резерв Центробанка складывается из нескольких валют. Любая страна вправе выбирать резервную валюту по своему усмотрению, хотя очевидно, что слабая валюта вряд ли сможет поддержать национальный курс. Исходя из этого, в резерв государства обычно входят надежные, котирующиеся на мировом рынке валюты, принадлежащие странам с невысоким уровнем инфляции.

Исходя из этого, в резерв государства обычно входят надежные, котирующиеся на мировом рынке валюты, принадлежащие странам с невысоким уровнем инфляции.

Резервные валюты выступают в качестве:

- инвестиционного актива;

- регулятора курса национальной валюты при валютных интервенциях;

- средства расчетов государства при осуществлении экспортных операций.

Есть такое понятие, как мировые резервные валюты. Их состав определяется Международным Валютным Фондом. Почему именно МВФ решает, какие валюты включить в состав мировых? Вероятно, потому, что эта кредитная организация является крупнейшей в мире и имеет представление об экономическом положении и валютных резервах стран, которые она кредитует. К тому же МВФ располагается в Соединенных Штатах, стране с самой популярной в мире резервной валютой.

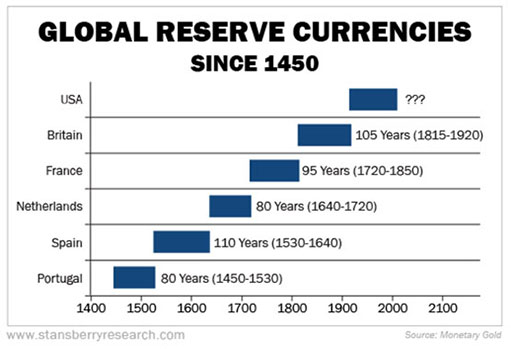

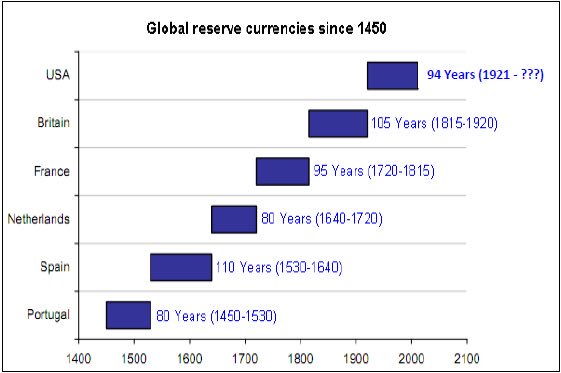

На решение МВФ о включении валюты какой-либо страны в состав мировых резервных влияют в первую очередь масштабы и развитость национальной экономики. Понятия масштаба и степени развития экономической системы страны не являются идентичными, как это может показаться на первый взгляд. К примеру, пару веков назад в качестве мировой валюты выступал английский фунт, притом, что по масштабам экономики Великобритания сильно уступала Америке, однако существенно опережала её в развитии. С другой стороны, недавнее включение в состав мировых резервных валют китайского юаня стало следствием значительного роста масштабов экономики этой страны (многие финансовые аналитики пророчат лидирующие позиции Китая в мире). Заметим, что экономика Китая считается развивающейся, а не развитой.

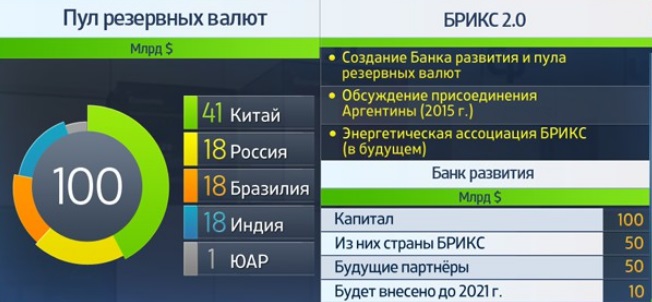

К примеру, пару веков назад в качестве мировой валюты выступал английский фунт, притом, что по масштабам экономики Великобритания сильно уступала Америке, однако существенно опережала её в развитии. С другой стороны, недавнее включение в состав мировых резервных валют китайского юаня стало следствием значительного роста масштабов экономики этой страны (многие финансовые аналитики пророчат лидирующие позиции Китая в мире). Заметим, что экономика Китая считается развивающейся, а не развитой.

Мировые резервные валюты

Сегодня центральные банки большинства государств используют в качестве своих активов несколько мировых резервных валют.

Американский доллар. Это основная мировая валюта за последние несколько десятков лет. Национальная валюта США составляет свыше 60% валютных резервов по всему миру.

Евро. В списке мировых резервных валют европейская валюта находится на втором месте после американского доллара и составляет приблизительно 25% мировых резервов. Доллар и евро – два основных конкурента в валютных активах Центробанков мировых держав. До того, как появилась общеевропейская валюта, к мировым резервным валютам относилась немецкая марка и ещё несколько национальных валют стран Европы.

Доллар и евро – два основных конкурента в валютных активах Центробанков мировых держав. До того, как появилась общеевропейская валюта, к мировым резервным валютам относилась немецкая марка и ещё несколько национальных валют стран Европы.

Английский фунт стерлингов. С 18-го века и до введения золотого стандарта (начало 20-го века) английский фунт оставался главной мировой валютой. Однако после замены золотого стандарта долларовым он отошел на второй план, уступив место доллару США, а после – и валютам других стран. Лишь в последние несколько лет английский фунт начал восстанавливать свои позиции в валютных резервах и сегодня он занимает 3-е место в системе мировых валют.

Японская Йена. Не так давно японская валюта уступила 3-е место английскому фунту, опустившись на 1 пункт в системе мировых валют.

Швейцарский франк. Швейцария имеет репутацию страны со стабильной экономикой и самой надежной в мире финансовой системой, что позволило швейцарскому франку стать мировой резервной валютой, но доля его в целом незначительна.

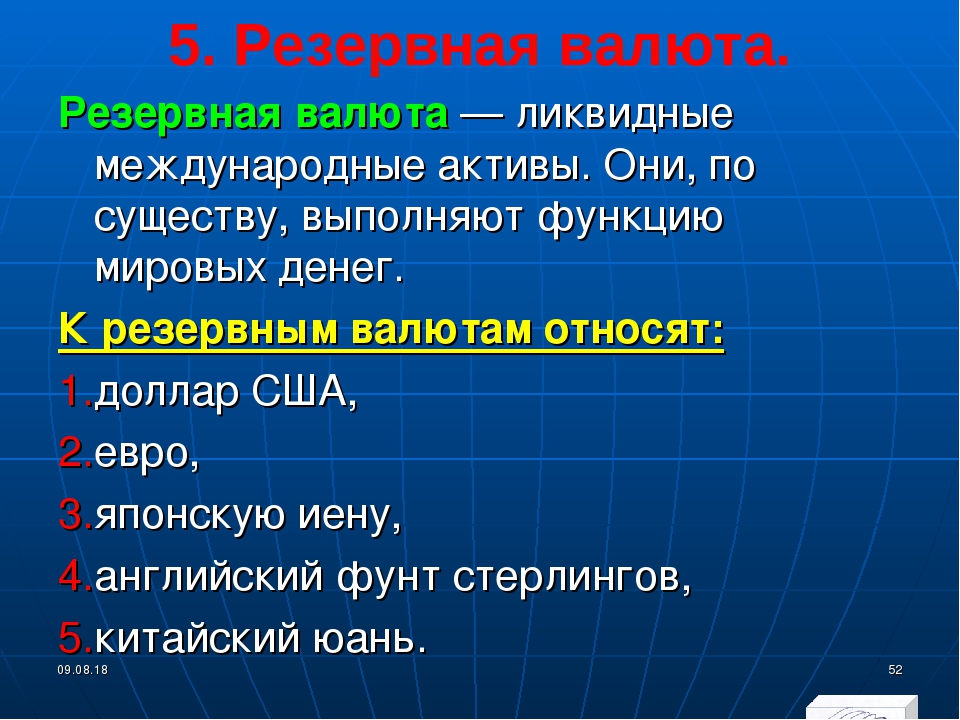

Специальные права заимствования. Кроме всего прочего, мировой резервный фонд выпускает свою виртуальную безналичную валюту. В ней представлены в различных соотношениях несколько мировых резервных валют; решение о том, какие именно валюты будут представлены в СДР, как и их доля в общей корзине, принимается раз в 5 лет. Результатом последнего пересмотра стало включение в СДР китайского юаня, поэтому на сегодняшний день корзина состоит из следующих валют:

- американский доллар с долей 41,73%;

- евро с долей 30,93%;

- китайский юань с долей 10,92%;

- японская йена — 8,33%;

- английский фунт стерлингов – 8,09%.

Решение о включении китайской валюты в состав мировых уже принято Мировым Резервным Фондом и вступит в силу в октябре текущего года.

Кроме перечисленных денежных единиц, в состав мировых валют входят канадский и австралийский доллары. Они также получили этот статус не так давно и имеют незначительную долю в общем объеме мировых резервов. В отчетах они обычно фигурируют как «прочие валюты».

В отчетах они обычно фигурируют как «прочие валюты».

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:Современные резервные валюты мира, их понятие, роль и признаки

Резервные валюты это денежные единицы определенных стран, которые используются центральными банками различных государств для накопления в собственных золотовалютных резервах.

Помимо этого резервные валюты выступают как средство платежа при обмене товарами и услугами на международном уровне (т.е. в международной торговле).

В настоящее время роль ведущих мировых резервных валют исполняют: американский доллар США (USD), европейская денежная единица евро (EUR), великобританский фунт стерлингов (GBP), японская йена (YEN или JPY), швейцарский франк (CHF) и прочие. Процентное соотношение международных запасов соответствующих денежных единиц отражено в таблице.

Резервные валюты, находясь в активах различных государств, могут быть использованы для погашения дефицита платежного баланса страны, для реализации валютных интервенций (с целью выравнивания курса национальной денежной единицы), в интересах совершения международных платежных операций, также в целях повышения конкурентоспособности экспортных операций путем ослабления собственного денежного знака, а также в роли подушки безопасности на случай финансовой нестабильности.

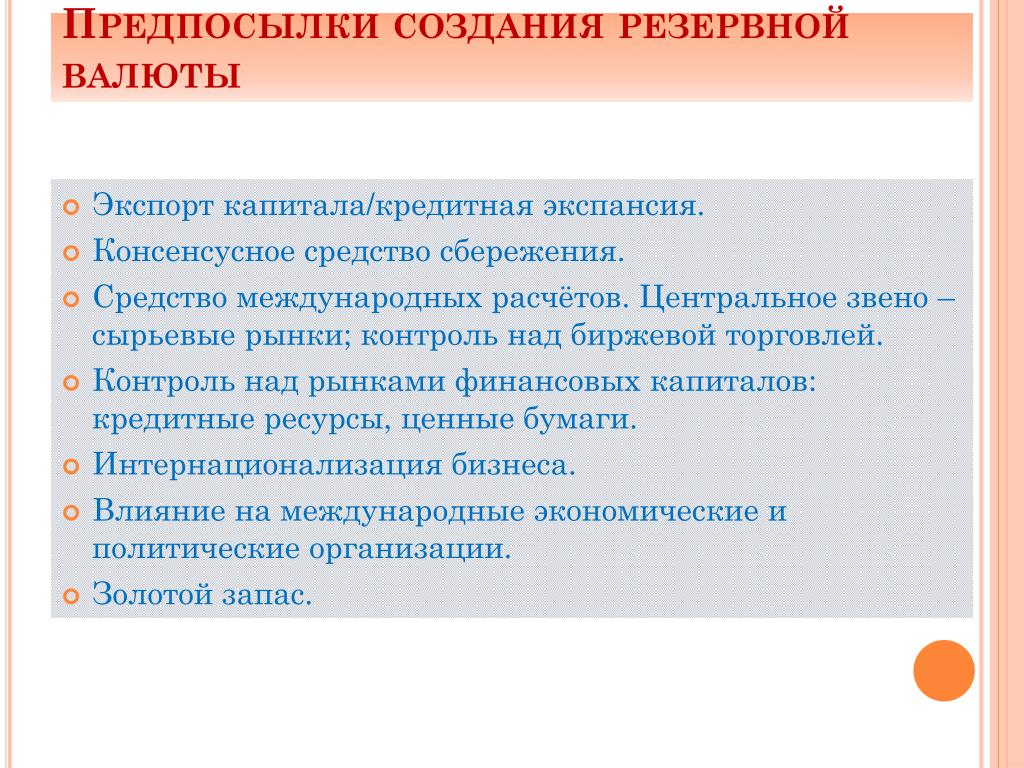

Резервные валюты (РВ) должны обладать нижеследующими признаками

- Главнейшим качеством является ее стабильность в роли платежного средства. Другими словами, использование такой денежной единицы предполагает наименьший риск потерь из-за колебания ее стоимости. Резервная единица должна быть устойчива, свободно и легко конвертируема на другие инвалюты.

- Второй признак это масштаб экономики страны и ее доля в международной торговле. Чем больше процент присутствия экономической структуры страны-эмитента в мировом финансовом пространстве, тем проще внедрить ее валюту в международные расчеты.

- Третье свойство РВ это степень зрелости национального рынка капиталов. Чем выше развит финансовый рынок, тем легче привлекать займы (с низкими затратами) и инвестировать в инструменты с оптимальной доходностью – в результате этого на внутреннем рынке государства будет постоянно наблюдаться приток иностранных инвесторов.

Таким образом, чтобы получить статус резервной, денежной единице необходимо быть устойчивой, стабильной, являться валютой страны с крупной, развитой экономикой, вовлеченной в международную торговлю и обладающей зрелым финансовым рынком.

Какие функции выполняет РВ

Список мировых резервных валют

Денежные единицы некоторых стран отличаются крайне высоким уровнем стабильности и устойчивости к переменам, происходящим в мировой экономике. А государства, где они используются, характеризуются как сильные, имеющие надежное финансовое положение на рынке. Чаще всего именно их накапливают страны мира, чтобы хранить свои золотовалютные резервы. Помимо этого, они часто выступают как платежные средства для приобретения товаров и услуг на международном уровне. Итак, в статье подробно рассмотрим, что называется мировой резервной валютой.

Что такое «резервная валюта» и для чего нужна

У всех стран имеется свой собственный основной банк, называемый Центральным. Он выполняет определенные функции, главная среди которых состоит в поддержке и регулировании курса местной валюты. Прежде всего, это происходит при помощи накапливания золотовалютных резервов.

Каждый Центральный банк имеет баланс, складывающийся из 2 частей: активы и пассивы. Последние представлены обязательствами кредитного учреждения, по большей части, в виде национальной валюты. Активы же – то, во что были вложены указанные обязательства, посредством чего они обеспечиваются. Как сказано выше, прежде всего, золотовалютными резервами. Итак, валюты, входящие в них и обеспечивающие поддержку местной денежной единицы, именуются резервными валютами. Каждое государство вправе самостоятельно решить, в чем хранить свои средства. Обычно для этого выбирается не одна валюта, а несколько. Важно понимать, что для резервов используются наиболее стабильные из них, на которые не слишком сильно влияет инфляция. Они активно участвуют в расчетах на мировом уровне и котируются на валютном рынке.

Последние представлены обязательствами кредитного учреждения, по большей части, в виде национальной валюты. Активы же – то, во что были вложены указанные обязательства, посредством чего они обеспечиваются. Как сказано выше, прежде всего, золотовалютными резервами. Итак, валюты, входящие в них и обеспечивающие поддержку местной денежной единицы, именуются резервными валютами. Каждое государство вправе самостоятельно решить, в чем хранить свои средства. Обычно для этого выбирается не одна валюта, а несколько. Важно понимать, что для резервов используются наиболее стабильные из них, на которые не слишком сильно влияет инфляция. Они активно участвуют в расчетах на мировом уровне и котируются на валютном рынке.

Подобные мировые валюты чаще всего применяются:

- для инвестирования;

- чтобы оплачивать экспортные операции;

- с целью стабилизации курса национальных денег, иными словами, для погашения дефицита платежного баланса.

Общепринятые резервные мировые валюты

Есть также понятие «мировые резервные валюты». Оно используется по отношению к тем денежным единицам, которые определены МВФ. Чтобы валюта стала резервной не в рамках одного государства, а всего мира, Фонд ориентируется на следующие критерии:

Оно используется по отношению к тем денежным единицам, которые определены МВФ. Чтобы валюта стала резервной не в рамках одного государства, а всего мира, Фонд ориентируется на следующие критерии:

- уровень экономического развития;

- стабильность финансовой ситуации в стране.

Включение в состав может произойти в любой момент. Так, например, китайский юань стал использоваться в качестве резервной валюты лишь несколько лет назад. Это случилось, поскольку экономика страны и ее финансовое положение улучшается и становится крепче с каждым годом.

Итак, какие же валюты признаны Международным Валютным Фондом резервными?

Американский доллар

Последние несколько десятилетий именно доллар США признается основной резервной валютой. Впервые эта денежная единица появилась в середине 19 века, тогда по требованию американского Конгресса было выпущено около 57 миллионов банкнот. Однако зарегистрирован доллар был еще до этого – в 1875 году.

Доля американской денежной единицы сейчас превышает 60% от числа всех валютных резервов. Почему это так, ведь нельзя сказать, что экономическое положение США является стабильным и устойчивым: то и дело в стране происходят финансовые кризисы, а внешний долг все увеличивается? Для ответа на вопрос нужно обратиться к истории. После Второй мировой войны на всемирном конгрессе страны решили определить единую цену на нефть, за основу взяв доллары. Произошло это, поскольку за время боевых действий именно экономика США пострадала в меньшей степени, а золотой запас страны был огромен. Кроме того, американская промышленность находилась на пике развития. По этой причине решено было признать доллар унифицированной валютой, чтобы использовать в расчетах. Таким образом, он сменил британский фунт, поскольку покупательская способность денежной единицы США считалась более высокой.

Евро

На втором месте находится основная валюта Евросоюза: ее доля сейчас составляет четверть от мировых валютных запасов. В послевоенное время, когда экономика Германии восстановилась, немецкий франк получил статус резервного денежного средства после доллара. Однако затем в 1999 году его (и другие европейские валюты) заменил евро. С тех пор его доля в валютных запасах стран только возрастает, поскольку торговля со странами ЕС и в их зоне расширяется с каждым годом.

В послевоенное время, когда экономика Германии восстановилась, немецкий франк получил статус резервного денежного средства после доллара. Однако затем в 1999 году его (и другие европейские валюты) заменил евро. С тех пор его доля в валютных запасах стран только возрастает, поскольку торговля со странами ЕС и в их зоне расширяется с каждым годом.

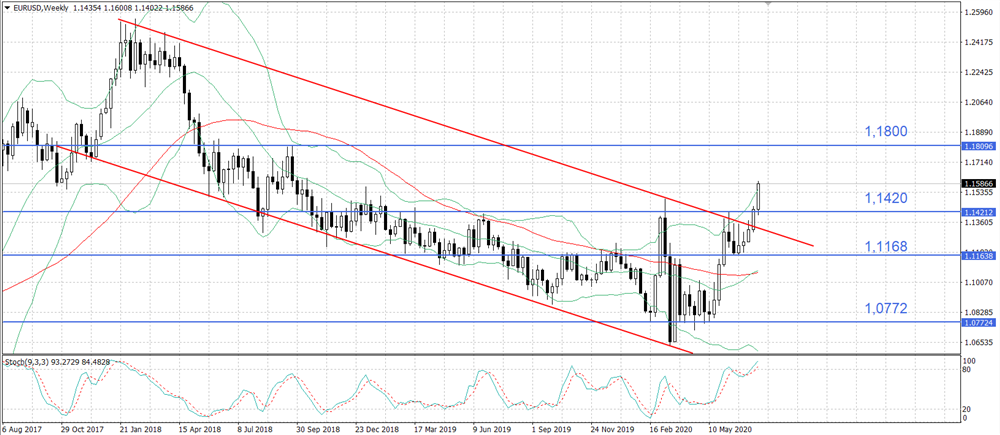

Стоит отметить, что евро и доллар постоянно соперничают между собой, а в 2007 году финансовые аналитики даже считали, что европейская валюта обгонит американскую. Однако этого так и не произошло.

Фунт стерлингов

На протяжении трех веков английский фунт стерлингов считался основной резервной валютой, однако после ликвидации золотого стандарта пальма первенства перешла к доллару и другим денежным единицам.

За крайние несколько лет фунт поднялся и стабилизировался, что привело к возрастанию его доли в мировых резервах, поэтому сейчас именно он находится на третьем месте в данном рейтинге. По мнению экспертов в области экономики, это произошло, потому что финансовые дела Лондона идут все лучше.

Швейцарский франк

Швейцария – одна из благополучных стран, экономика которой отличается стабильностью и высоким уровнем надежности. По этой причине франк является резервной валютой, но не слишком популярной. Доля его в мировых масштабах невелика (она даже не достигает 1%). В целом, это происходит, потому что непосредственно страна не хочет увеличения поступления инвестиций в ее экономику, считая, что это нарушит устойчивость финансовой ситуации.

Важно отметить и тот факт, что некоторые специальные экономические вопросы могут выноситься на референдум. Таким образом, правительство учитывает мнение простых граждан. В 2014 году, например, у людей спросили, стоит ли 20% резервов Швейцарии перевести в чистое золото.

Иена

Японские деньги никогда не отличались особой стабильностью, однако за все время своего существования они были крайне устойчивы ко всякого рода инфляциям. Иена принадлежит к так называемым специальным правам заимствования, о которых речь пойдет ниже.

Юань

В 2016 было объявлено о включении китайской национальной денежной единицы в специальную корзину прав заимствования. С того момента прошло два года, а юань так и не перешел в ранг мировых резервных валют. И это несмотря на то, что динамика экономики страны положительная. Однако, как отмечают эксперты, для полноценного статуса мировой резервной валюты юаню не хватает свободной конвертируемости и плавающего курса. Прежде всего, потому что власти страны строго и жестко контролируют его. Впрочем, все это никак не уменьшает интерес других государств к юаню. Так, например, Франция и Германия пополнили свои резервы именно китайской национальной денежной единицей.

Альтернативные варианты валют

Необходимо уделить внимание и собственной валюте, которую эмитирует непосредственно МВФ. Речь идет об особом безналичном виртуальном денежном средстве. Называется оно специальные права заимствования (СДР). В общем виде, это так называемая корзина, в которой есть различные мировые валюты в определенных долях. Состав и структура ее пересматриваются один раз в пять лет. На данный момент СДР выглядят так:

Называется оно специальные права заимствования (СДР). В общем виде, это так называемая корзина, в которой есть различные мировые валюты в определенных долях. Состав и структура ее пересматриваются один раз в пять лет. На данный момент СДР выглядят так:

- британский фунт – 8%;

- иена – 8%;

- юань – 11%;

- евро – 31%;

- доллар – 42%.

Кроме того, среди резервных валют есть австралийский и канадский доллар. Однако их доля крайне мала, поэтому о них часто даже не упоминают, обозначая как «прочие». При этом с 50-х годов прошлого века канадский доллар играл важную роль не только в экономике самой страны, но и Франции, Нидерландов, стран Карибского бассейна. Не менее значителен и статус австралийской денежной единицы, однако свое влияние она оказывает на Азиатско-Тихоокеанский регион.

Итак, рассмотрев понятие мировых резервных валют, можно сказать, что их основное предназначение состоит в формировании золотовалютного фонда государства. В большинстве стран правительство решает, куда использовать данные средства. Впрочем, на самом деле тратят их крайне редко, чтобы курс их собственной валюты не упал и не случился кризис.

В большинстве стран правительство решает, куда использовать данные средства. Впрочем, на самом деле тратят их крайне редко, чтобы курс их собственной валюты не упал и не случился кризис.

Однако чтобы валюта стала резервной на мировом уровне, необходимо решение МВФ. Они отбирают лишь наиболее стабильные денежные единицы, являющиеся национальными в государствах с хорошим развитием экономики и низким уровнем инфляции.

Мировые резервные валюты и их популярность

Мировые резервные валютыМировые резервные валюты — это валюты входящие в золотовалютный резерв каждого Центрального банка (ЦБ) мира. Золотовалютный резерв включает золото и другие мировые валюты. Его цель — обеспечивать поддержку и стабильную стоимость национальной валюты на мировом рынке. Золотовалютный резерв в каждой стране состоит из разных активов, которые должны обеспечивать стабильную стоимость национальной валюты. Он включает в основном золото или другие драгоценные металлы и резервные валюты других стран, как правило, их несколько.

О резервных валютах стоит поговорить более подробно. Резервные валюты – это валюты входящие в золотовалютный запас, основная цель которых обеспечить ценность национальной валюты. Для резервной валюты существует несколько важных критериев, таких как ликвидность, низкая инфляция и стабильность.

Основополагающими для резервных валют в любой стране существуют три критерия:

- Инвестиционный актив. В который вкладывается национальная валюта с целью уменьшения инфляции и стабилизации.

- Валютные интервенции. Управляя тем самым стоимостью национальной валюты.

- Расчёт во внешних торговых операциях. Фактический расчёт за товары из других стран. Данный критерий является географическим и в значительной мере зависит от торговых отношений разных стран.

Помимо государственных Центральных банков активным участником в использовании резервных валют выступает Международный Валютный Фонд (МВФ). Он также выступает крупнейшим мировым кредитором, который кредитует целые страны.

Он также выступает крупнейшим мировым кредитором, который кредитует целые страны.

МВФ на уровне с мировыми ЦБ активно использует мировые резервные валюты в создании валютных резервов и стабилизации мировой экономики.

Популярность мировых резервных валютВ зависимости от ряда геополитических отношений и развития мировой экономики популярность тех и других резервных валют меняется. Так, в топ пять мировых резвых валют входят: доллар США (USD), евро (EUR), британский фунт (GBP), японская иена (JPY) и китайский юань (CNY).

Начиная с 2005 года, доллар США постепенно ослабляет лидерство в рейтинге резервных валют. Так, в 2005 году среди резервных валют доллар США составлял более 66%, а на конец 2017 его доля снизилась примерно до уровня 40%. Это связано с ростом мировых рисков и в частности с геополитической ситуацией в мире.

Также стоит отметить значительный рост китайского юаня и менее популярных валют развивающихся рынков. Это вызвано переходом на международный расчёт валютами экспортёров. Поскольку одним из основных критериев резервных валют является их возможность расчёта во внешних торговых операциях.

Поскольку одним из основных критериев резервных валют является их возможность расчёта во внешних торговых операциях.

Поскольку одним из мировых экспортёров выступает Китай, китайский юань продолжит увеличивать популярность как резервная валюта. В условиях роста мировых рисков также популярности набирают валюты безопасной гавани: японская иена и швейцарский франк (CHF). А вот из-за внутренних рисков и замедления экономики доллар США, евро и британский фунт теряют популярность.

Антон Ганзенко

Мировые резервные валюты — список на 2019 год

Приветствую вас, уважаемые читатели и подписчики! Наверное, многие из вас покупали доллары и евро, чтобы в кризис не потерять накопления. Может быть, для этого нет серьёзных оснований? Говорят же наши руководители, что рублю ничего не грозит. Но есть одна проблема.

Рубль – не резервная валюта. Значит, не вполне защищённая от резких изменений курса, что немедленно отражается на магазинных ценниках. А вообще мировые резервные валюты какие бывают и что под этим следует понимать? Давайте разберёмся.

Что такое мировые резервные валюты

Если вы знаете, что такое рынок форекс, и владеете его терминологией, то наверняка замечали, что есть валютные пары с низкими и высокими значениями спреда. А если замечали это, то наверняка замечали и другое: пары с высоким спредом обычно более волатильны. К примеру, доллар-мексиканский песо. А вот евро-доллар ведёт себя иначе, ведь и то, и другое — главные резервные валюты.

В современном мире очень сложно выживать в одиночку. Ни одна страна не в состоянии полностью обеспечить себя всеми необходимыми товарами и сырьём. Плохо это или хорошо, но поддержание здоровой экономики требует постоянного совершения экспортно-импортных операций. Расчёты по контрактам могут идти в разных валютах, но в абсолютном большинстве из них используются 5 валют:

- Доллар США

- Евро

- Английский фунт

- Японская иена

- Швейцарский франк

Именно их и называют мировыми резервными валютами. Иногда путают понятия резервной валюты и свободно конвертируемой. Здесь необходимо внести ясность.

Здесь необходимо внести ясность.

Свободно конвертируемая валюта – та, которая используется при любых международных расчётах без пересчёта в другие валюты. На сегодняшний день свободно конвертируются 18 валют.

Мировая резервная валюта используется центральными банками для формирования их .

Для чего они нужны

Золотовалютные резервы призваны, прежде всего, обеспечить устойчивость национальной валюты, являясь мерой её «веса». Структура этих резервов может быть различной: в них кроме самих валют может входить золото в слитках, а также высоколиквидные бумаги, номинированные в иностранной валюте.

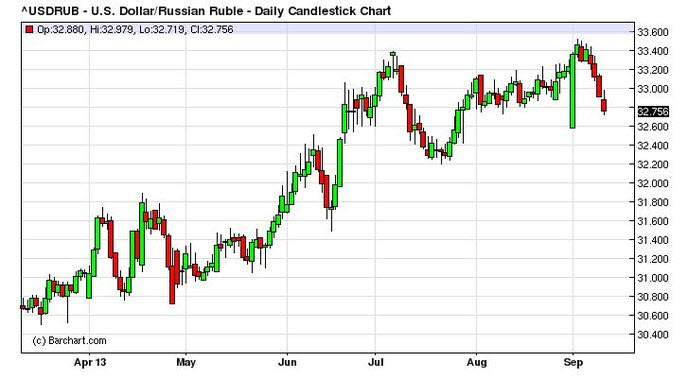

В России в качестве резервной валюты используется доллар США, а структура резервов на конец 2016 года была следующей:

Если экономика страны сильно зависит от экспорта сырья, как, например, в России, то падение мировых цен на основные экспортные товары (нефть, газ, металлы) может привести к дефициту валютных поступлений. Это отрицательно сказывается на курсе национальной валюты (спрос на импорт сохраняется, но в распоряжении банков имеется недостаточно иностранной валюты для обеспечения импортных контрактов).

Что в свою очередь приводит к ажиотажному спросу на иностранную валюту, которая скупается банками и крупнейшими компаниями как средство сохранения активов. В таких случаях центральный банк может быть вынужден совершать валютные интервенции для стабилизации курса. Чем больше резервы центрального банка, тем больше у него возможностей влиять на ситуацию.

В 2016 году список резервных валют увеличился на 1 позицию: китайский юань. Но надо заметить, что его роль пока ограничена лишь участием в специальных правах заимствования. Кстати, если у вас появилось желание — я буквально вчера писал о том как это можно сделать.

Это механизм, благодаря которому производятся расчёты между основными странами-донорами международного валютного фонда (МВФ). Каждый донор имеет определённую квоту, в рамках которой должен вносить средства для пополнения фонда.

Эти квоты измеряются в искусственной денежной единице под названием Special Drawing Rights (по-русски – специальные права заимствования) или SDR. В этой же единице учитываются займы центральных банков стран-членов МВФ для временного пополнения резервов и т.д.

В этой же единице учитываются займы центральных банков стран-членов МВФ для временного пополнения резервов и т.д.

SDR не имеет физического носителя, и не находится в свободном обращении. Это всего лишь математическая модель, в то время как реальные расчёты производятся в резервных валютах.

Курс SDR (международный код XDR) к рублю и американскому доллару смотрим здесь: val.ru/valdetails.asp?tool=960.

Какие валюты могут быть резервными и почему рубль к ним не относится

Возникает закономерный вопрос: каковы критерии использования валюты в качестве резервной? МВФ принимает во внимание:

- Высокое развитие экономики страны-эмитента

- Относительно низкий уровень инфляции

- Способность национальной экономики привлекать большой объём внешних инвестиций

- Популярность валюты при внешнеторговых операциях

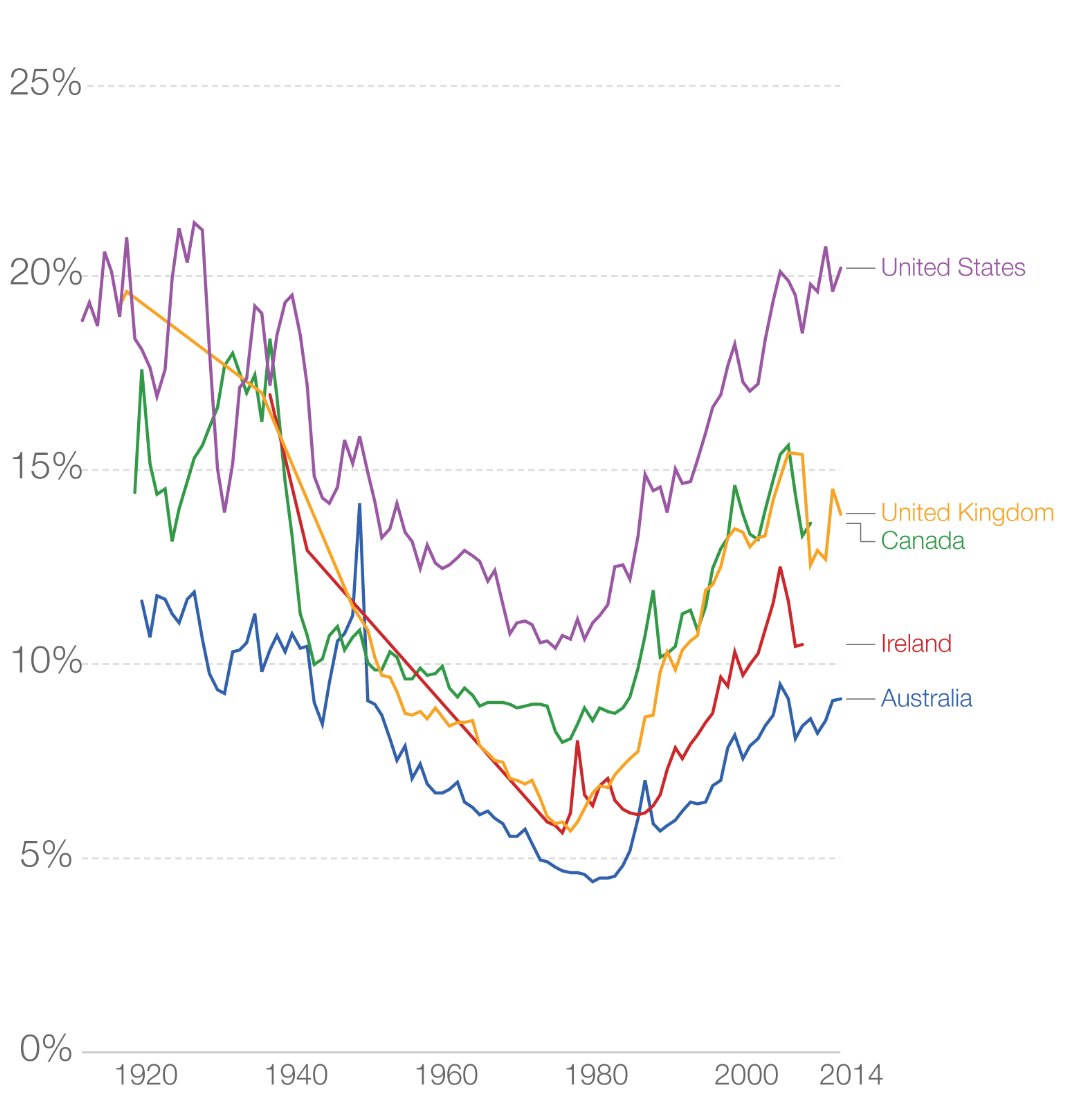

Доля швейцарского франка в валютных резервах центральных банков, как правило, невелика и составляет не более 1% общей суммы.

Несмотря на это, значение франка очень велико: он используется как средство расчёта при уплате пошлин за международную регистрацию товарных знаков. Кроме того, благодаря исключительной устойчивости швейцарской экономики, франк считается традиционной валютой-убежищем. При возникновении финансовых кризисов, именно его используют инвесторы как средство защиты капитала.

Австралийский и канадский доллары не годятся на роль резервных валют в основном по причине «сырьевой» зависимости экономик этих стран: Австралии от цен на золото и серебро, Канады – от нефти.

Кроме того, их золотовалютные резервы существенно уступают 5 крупнейшим экономикам мира: США, Китая, Еврозоны, Японии и Британии. Что касается швейцарского франка, то он обеспечивается огромным (особенно на душу населения) долларовым резервом: более 600 млрд, это даже по абсолютной величине ставит Швейцарию на 3 позицию в мире.

В России давно велись разговоры о мерах по приданию рублю статуса резервной валюты. Для этого предлагалось начать с создания нефтяных бирж и реализовать нефть за рубли. К сожалению, спрос на нефть упал, а ориентированная на экспорт нефти российская экономика подвержена сильной инфляции. Так что пока перспективы у рубля туманны, особенно на фоне оттока инвестиций, взаимных претензий с западными партнерами и упадническим состоянием экономики.

К сожалению, спрос на нефть упал, а ориентированная на экспорт нефти российская экономика подвержена сильной инфляции. Так что пока перспективы у рубля туманны, особенно на фоне оттока инвестиций, взаимных претензий с западными партнерами и упадническим состоянием экономики.

Страны, чьи валюты являются резервными, имеют преимущества перед остальными. Прежде всего, это возможность покрытия внешнего долга за счёт национальной валюты, а также более выгодные условия для экспорта. С другой стороны, существуют и серьёзные обязательства: необходимость поддерживать и бороться с дефицитом платёжного баланса.

Почему резервными валютами удобнее торговать

Вернёмся к форексу и спредам валютных пар. Не останавливаясь подробно, здесь достаточно сказать, что спред представляет собой разницу лучших цен продажи и покупки какого-либо актива в один и тот же момент времени. Так вот, чем выше спрос на валюту, чем активнее её использование в расчётах, тем больше на рынке как покупателей, так и продавцов этой валюты, поэтому величина спреда небольшая.

Наоборот, чем валюта более экзотическая, тем меньше участников рынка с ней работает, спред может быть очень высоким, а колебания курса резкими и непредсказуемыми. Конечно, для трейдера удобнее работать с парами из резервных валют: их поведение легче прогнозировать, а волатильность редко выходит за пределы средних значений, что удобно при контроле риска.

Как видите, в мире финансов есть вещи, от которых сильно зависит и наша с вами жизнь. Мы ощущаем это, глядя на магазинные ценники или покупая путёвки в жаркие страны. А чтобы не быть щепкой в бурной реке, становитесь успешными инвесторами. Подписка на новости блога – первый шаг на этом пути!

Резервная валюта – Доллар, Евро, Фунт, Иена, Франк, Юань, СДР

Резервная валюта — это общепризнанная в мире (чья-то) национальная валюта, которая накапливается центральными банками других стран в золотовалютных резервах (ЗВР). Она выполняет функцию инвестиционного актива, служит способом определения валютного паритета, используется при необходимости как средство проведения валютных интервенций, а также для проведения международных расчётов.

Зачем накапливать резервы иностранных валют:

Пример использования резерва иностранной валюты (резервной валюты) для стабилизации курса национальной валюты:

Мировые резервные валюты

Международными мировыми резервными валютами на настоящее время являются: Доллар США (USD), Евро (EUR), Фунт Стерлингов (GBP), Японская Йена (JPY), Швейцарский Франк (CHF), Китайский Юань (CNY) и СПЗ МВФ (SDR). Процентное соотношение между валютами в международных накоплениях иностранных валютных резервов:

Доллар США USD как основная резервная валюта

Доллар США является основной резервной валютой мира. В течение последнего десятилетия более 60% от общего объёма золотовалютных резервов всех стран мира были в баксах.

В течение последнего десятилетия более 60% от общего объёма золотовалютных резервов всех стран мира были в баксах.

Евро EUR как резервная валюта

Евро в настоящее время — это вторая по использованию резервная валюта. После введения Евро в 1999 году эта валюта частично унаследовала долю в расчётах и резервах от немецкой марки, французского франка и других европейских валют, которые использовались для расчётов и накоплений. С тех пор доля евро постоянно увеличивается, так как центральные банки стремятся диверсифицировать свои валютные резервы.

Фунт Стерлингов GBP как резервная валюта

Фунт стерлингов являлся основной резервной валютой в большинстве стран мира в XVIII и XIX веках. Тяжёлая экономическая ситуация в Великобритании после Второй мировой войны и усиление доминирования США в мировой экономике привело к потере Фунтом стерлингов статуса наиболее значимой валюты. В середине 2006 года он был третьей наиболее широко распространённой резервной валютой.

Тяжёлая экономическая ситуация в Великобритании после Второй мировой войны и усиление доминирования США в мировой экономике привело к потере Фунтом стерлингов статуса наиболее значимой валюты. В середине 2006 года он был третьей наиболее широко распространённой резервной валютой.

Японская Йена JPY как резервная валюта

Японская Йена рассматривалась в качестве третьей важнейшей резервной валюты в течение нескольких десятилетий, но в последнее время степень использования этой валюты снизилась, в то время как возросла роль Фунта Стерлингов.

Швейцарский Франк CHF как резервная валюта

Швейцарский Франк используется в качестве резервной валюты из-за его стабильности, хотя доля всех валютных резервов в швейцарских франках, как правило, ниже 0. 3%. 15 января 2015 года Национальный банк Швейцарии отменил ограничение курса швейцарского франка по отношению к евро. Это решение спровоцировало обвал курсов основных мировых валют по отношению к франку.

3%. 15 января 2015 года Национальный банк Швейцарии отменил ограничение курса швейцарского франка по отношению к евро. Это решение спровоцировало обвал курсов основных мировых валют по отношению к франку.

Китайский Юань CNY как резервная валюта

МВФ с 2016 года включил Юань в «корзину» специальных прав заимствования (СПЗ или SDR), что сделало юань одной из резервных валют. При этом юань имеет лишь частичную конвертируемость.

Специальные права заимствования СПЗ (SDR, СДР) как резервная валюта

Специальные права заимствования (СДР) — это искусственное резервное и платёжное средство, эмитируемое Международным валютным фондом (МВФ). СДР имеет ограниченную сферу применения и обращается только внутри МВФ. Используется для регулирования сальдо платёжных балансов, пополнения золотовалютных резервов и расчётов по кредитам МВФ.

Резервная валюта — это… Что такое Резервная валюта?

Начальник аналитического отдела ИК «Грандис капитал» Денис Барабанов считает, что рубль может стать региональной расчетной валютой. «резервная валюта — это сложнее. Пока что только Беларусь использует рубль в качестве резервной валюты, отчасти из-за того, что получила займ в рублях. Других региональных кандидатов точно нет и в обозримом будущем не появится. В принципе, некоторые страны СНГ могли бы использовать рубль в качестве резервной валюты, но сейчас рубль очень волатилен и очень сильно зависит от настроений инвесторов и динамики цен на нефть. Трудно предположить, что кто-то всерьез рассматривает валюту, которая примерно за месяц потеряла 12%, в качестве резервной. С этой точки зрения проще выбрать другие «товарные» валюты, такие как канадский доллар», — говорит аналитик.

Глобальные и региональные перспективы рубля пока под сомнением. Однако весьма вероятно, что мировая тенденция слияния и поглощения валют сохранится. В таком случае мы все-таки увидим на пространстве Российской Федерации и Казахстана новую наднациональную валюту, будь то рубль, юань или евро, как предлагал в свое время Михаил Прохоров.

Однако весьма вероятно, что мировая тенденция слияния и поглощения валют сохранится. В таком случае мы все-таки увидим на пространстве Российской Федерации и Казахстана новую наднациональную валюту, будь то рубль, юань или евро, как предлагал в свое время Михаил Прохоров.

Резервная валюта (reserve currency) — это

Резервная валюта в международной торговле

Рассмотрим причины использования нескольких резервных валют в международных расчетах. Если бы все экономические агенты в мире могли производить расчеты, применяя только национальные валюты, то необходимости в резервных валютах не было бы. Однако экономическая реальность такова, что при расчетах во внешнеторговой операции импортер, как правило, не способен быстро получить нужную сумму для оплаты в валюте экспортера из страны, не являющейся одной из крупных мировых экономик. Это связано с тем, что для получения требуемой валюты необходимо, чтобы нашелся экономический агент, заинтересованный в обмене такой же суммы валюты импортера на валюту экспортера. То же самое касается расчетов на международных рынках капитала: привлечение средств из-за рубежа для инвестирования внутри страны предполагает, что полученную в качестве займа сумму в иностранной валюте необходимо обменять на национальную валюту. То есть должен найтись владелец национальной валюты, который заинтересован в покупке именно такой суммы валюты кредитора. Если кредитор и заемщик расположены в странах, экономические отношения между которыми осложнены по каким-либо причинам, то провести такую валютообменную операцию непросто.

То же самое касается расчетов на международных рынках капитала: привлечение средств из-за рубежа для инвестирования внутри страны предполагает, что полученную в качестве займа сумму в иностранной валюте необходимо обменять на национальную валюту. То есть должен найтись владелец национальной валюты, который заинтересован в покупке именно такой суммы валюты кредитора. Если кредитор и заемщик расположены в странах, экономические отношения между которыми осложнены по каким-либо причинам, то провести такую валютообменную операцию непросто.

Считается, что определение цен в международных операциях обычно производится в валюте экспортера. В действительности очень часто на решение о выборе валюты влияют другие факторы. Во-первых, многое зависит от роли импортера в мировой торговле. Если страна- импортер является крупным заказчиком, формирующим значительную часть спроса на продукцию экспортера, то вполне вероятен переход на ценообразование в валюте импортера. Во-вторых, способность экспортера устанавливать цены в национальной валюте зависит от его собственной позиции на мировом рынке. Обычно организации из развивающихся стран предпочитают устанавливать цены не в национальных, а в ведущих мировых валютах. В-третьих, в случае давно сформировавшихся стандартизированных рынков, например, при поставках сырьевых и сельскохозяйственных товаров, все спекулянты принимают определенные правила по определению цен на эти товары. В настоящее время практически на всех сырьевых рынках цены определяются в американских долларах.

Обычно организации из развивающихся стран предпочитают устанавливать цены не в национальных, а в ведущих мировых валютах. В-третьих, в случае давно сформировавшихся стандартизированных рынков, например, при поставках сырьевых и сельскохозяйственных товаров, все спекулянты принимают определенные правила по определению цен на эти товары. В настоящее время практически на всех сырьевых рынках цены определяются в американских долларах.

С точки зрения монетарных властей, вопрос об определении цен на международном рынке стоит в несколько ином ракурсе. Основная цена, на которую влияет государство на международном рынке Forex, это цена национальных денег. И если внутри страны в качестве измерителя стоимости денег выступает покупательная способность денежной единицы, которая определяется инфляцией, то на мировом рынке ЦБ сталкивается с проблемой определения стоимости национальной валюты относительно валют других стран. В случае использования курса валют как инструмента денежно-кредитной политики, в том числе для целей фиксации курса валюты, в качестве основного целевого курса обычно используется только одна валюта или в некоторых случаях корзина из двух-трех валют.

Одной из самых важных функций резервной валюты является ее использование как промежуточной валюты при проведении обменных операций. Конвертация валют относительно редко производится напрямую из одной валюты в другую. Обычно средства сначала конвертируются в промежуточную валюту, и только потом в валюту, необходимую для исполнения контракта. При всеобщем использовании и достаточно большом объеме транзакций в промежуточной валюте это позволяет значительно снизить время ожидания между запросами на покупку и согласием на продажу. Таким образом, согласие использовать промежуточную валюту для ускорения транзакций дает экономическим агентам вполне определенные преимущества для работы на международном рынке.

В то же время чем больше участников валютного рынка Форекс пользуются промежуточной валютой, тем более широко она будет приниматься в качестве средства платежа другими экономическими агентами. Соответственно, роль главной промежуточной валюты в сравнении с конкурирующими валютами будет усиливаться по мере роста масштабов ее использования. В настоящее время большая часть всего объема валютно-обменных операций производится в одной промежуточной валюте, в долларах Соединенных Штатов. Однако в истории есть пример того, как более сильная валюта постепенно вытесняет более слабую. В первой половине XX в. в качестве промежуточных валют одновременно применялись доллар Соединенных Штатов и британский фунт стерлингов. Тем не менее стремление все большего числа участников рынка использовать доллар Соединенных Штатов Америки привело к усилению его позиций в качестве средства платежа, и фунт с течением времени практически перестали использовать для промежуточных валютных операций.

В настоящее время большая часть всего объема валютно-обменных операций производится в одной промежуточной валюте, в долларах Соединенных Штатов. Однако в истории есть пример того, как более сильная валюта постепенно вытесняет более слабую. В первой половине XX в. в качестве промежуточных валют одновременно применялись доллар Соединенных Штатов и британский фунт стерлингов. Тем не менее стремление все большего числа участников рынка использовать доллар Соединенных Штатов Америки привело к усилению его позиций в качестве средства платежа, и фунт с течением времени практически перестали использовать для промежуточных валютных операций.

Использование валюты для проведения валютных интервенций центральными банками выступает как разновидность ее применения в качестве промежуточной. Применение для осуществления интервенций той валюты, которую максимально широко согласны принимать экономические агенты на международном рынке Форекс, позволяет быстро и эффективно проводить валютные интервенции.

Международные рынки капитала позволяют экономическим агентам всех стран продавать и покупать активы. Обычно предполагается, что долговые обязательства выпускаются в валюте кредитора. Однако использование ограниченного числа валют для номинирования долговых обязательств позволяет повысить эффективность и скорость функционирования рынка капитала. Более того, нестабильность валютных курсов большинства развивающихся стран и неразвитость их финансовых рынков делают привлечение и размещение средств в их национальных валютах более рискованными. Таким образом, для обеспечения работы мирового финансового рынка экономически эффективно использовать для номинирования долга несколько наиболее стабильных валют.

Покупка и продажа валютных резервов центральными банками тесно связаны с их курсовой политикой. В частности, если центрбанк какой-либо страны намеревается предотвратить удорожание национальной денежной единицы, он начинает скупку иностранной валюты, наращивая свои резервы. Гарантией спроса на валютные резервы в этом случае может служить только их хранение в наиболее ликвидных и стабильных по стоимости валютах. Следовательно, резервы накапливаются в тех валютах, которые пользуются спросом на междунродном валютном рынке Форекс.

Гарантией спроса на валютные резервы в этом случае может служить только их хранение в наиболее ликвидных и стабильных по стоимости валютах. Следовательно, резервы накапливаются в тех валютах, которые пользуются спросом на междунродном валютном рынке Форекс.

Преимущества и недостатки обладания резервной валютой

Активное обсуждение преимуществ ключевой резервной валюты пришлось в основном на 50-60-е годы прошлого столетия. Это связано с формированием бреттонвудской системы курсов валют, а также с первостепенной ролью, которую играл в этой системе американский доллар. Переход от золотого или золотовалютного стандарта к системе, основную долю международных резервов в которой составляли доллары Соединенных Штатов, сам по себе вызывал много вопросов. А с учетом того, что роль резервной валюты играла денежная единица только одной страны, у представителей многих стран возникло чувство несправедливости. Считалось, что с помощью своей уникальной позиции в мировой денежной системе США пользовались «чрезмерной привилегией», которая позволяла получать дополнительные преимущества.

Одним из основных преимуществ, которое получают страны, обладающие резервными валютами, является большая гибкость фискальной политики. При существенном и продолжительном дефиците госбюджета доверие экономических агентов к возможности государства его финансировать снижается и спрос заемщиков на государственные ценные бумаги падает. В результате в определенный момент времени перед правительством встает вопрос о необходимости поиска источников финансирования бюджетного дефицита или перехода к сбалансированному бюджету. В качестве одной из альтернатив выступает монетарный способ финансирования, когда государство оплачивает свои обязательства вновь эмитированными деньгами.

В стране, валюта которой не является резервной, это приводит к увеличению количества денег, обращающихся в экономике. Рост совокупного спроса в сочетании с ограниченными возможностями увеличения производства даст производителям возможность повышать цены на товары и услуги. Одновременно желание наращивать выпуск за счет привлечения дополнительных трудовых ресурсов приведет к снижению безработицы ниже естественного уровня и к возникновению возможности для работников успешно добиваться повышения уровня заработной платы. В итоге в стране возрастает темп инфляции. Учитывая существенные экономические и политические затраты инфляционного сценария, такое развитие событий неприемлемо для большинства государств.

В итоге в стране возрастает темп инфляции. Учитывая существенные экономические и политические затраты инфляционного сценария, такое развитие событий неприемлемо для большинства государств.

Для страны, обладающей резервной валютой, возможностей для маневра больше. Спрос на активы, номинированные в валюте такой страны, существенно выше вследствие покупок иностранными экономическими агентами для использования в международных сделках в качестве промежуточной валюты, а также за счет накопления иностранными центральными банками международных резервов. Таким образом, прирост агрегата денежной массы, направляемой на финансирование дефицита бюджета, частично абсорбируется спросом на резервную валюту со стороны иностранных экономических агентов. Следовательно, за счет монетарной экспансии в стране, обладающей резервной валютой, бюджетный дефицит может быть большим и сохраняться дольше без существенных инфляционных последствий.

В стране, не обладающей резервной валютой, дефицит счета текущих операций платежного баланса может возникать только при условии профицита счета операций с капиталом и финансовыми инструментами или сокращения международных резервов органов денежно-кредитного регулирования. Таким образом, дефицит в торговле товарами и услугами финансируется за счет притока капитала. В кризисных случаях, когда доверие к национальной экономике со стороны инвесторов падает, страна может столкнуться с резким оттоком капитала. Связанное с этим значительное падение спроса на национальную валюту приводит к снижению ее курса. В итоге монетарные власти сталкиваются с необходимостью девальвировать национальную валюту или тратить резервы на поддержание обменного курса.

Таким образом, дефицит в торговле товарами и услугами финансируется за счет притока капитала. В кризисных случаях, когда доверие к национальной экономике со стороны инвесторов падает, страна может столкнуться с резким оттоком капитала. Связанное с этим значительное падение спроса на национальную валюту приводит к снижению ее курса. В итоге монетарные власти сталкиваются с необходимостью девальвировать национальную валюту или тратить резервы на поддержание обменного курса.

В случае снижения курса национальной валюты стоимость импорта возрастает, что приводит к снижению спроса на импортные товары. Стоимость экспортирования, наоборот, снижается, что делает производимые внутри страны товары более конкурентоспособными и увеличивает спрос на них со стороны иностранных экономических агентов. В результате сальдо счета текущих операций становится более сбалансированным. Если монетарные власти считают, что отток капитала является временным и быстро поменяет направление на противоположное, они могут поддерживать обменный курс, используя валютные резервы.

Противоположная ситуация будет складываться в случае профицита счета текущих операций. Долгосрочное и значительное превышение экспортирования над импортом будет создавать постоянный избыток спроса на национальную валюту. В случае отсутствия оттока капитала ЦБ будет вынужден укреплять национальную валюту или наращивать резервы, увеличивая предложение национальной валюты. Именно нежелание повышать инфляцию заставило немецкий Бундесбанк в 1961 и 1969 гг. пойти на ревальвацию марки в рамках бреттон-вудской системы. В недавнем исследовании реакции монетарной политики на дисбалансы во внешней торговле, проведенном МВФ, указывается на то, что в современную эпоху плавающих курсов в 1990-х и 2000-х годах при давлении на курс валют в сторону удешевления центральные банки чаще снижали курс национальной валюты, а при давлении в сторону удорожания накапливали валютные резервы.

Для страны эмитента резервной валюты ограничения, накладываемые на политику центробанка в отношении обменного курса и резервов золота и валюты, являются не такими жесткими, как для остальных государств. Дефицит счета текущих операций таких стран сравнительно легко финансируется иностранными экономическими агентами, так как они предъявляют спрос на резервные активы, выраженные в резервной валюте. В результате страна, обладающая резервной валютой, может в течение длительного времени без серьезных затруднений жить в условиях дефицита платежного баланса.

Дефицит счета текущих операций таких стран сравнительно легко финансируется иностранными экономическими агентами, так как они предъявляют спрос на резервные активы, выраженные в резервной валюте. В результате страна, обладающая резервной валютой, может в течение длительного времени без серьезных затруднений жить в условиях дефицита платежного баланса.

Преимущества обладания резервной валютой для осуществления максимально гибкой фискальной и внешнеторговой политики демонстрирует пример США. Дефицит счета текущих операций в США наблюдается в течение нескольких последних десятилетий, за исключением небольшого положительного сальдо в 1991 г. Дефицит консолидированного бюджета фиксируется с 2002 г. Большую роль для возможности формирования двойного дефицита в США сыграло согласие центральных банков и суверенных фондов благосостояния развивающихся стран накапливать долларовые активы в качестве международ- ных резервов.

В последнее время не только в академических, но и в политических кругах ведется бурная дискуссия о причинах глобальных дисбалансов и о том, как долго США смогут выдержать двойной дефицит и каким образом будет происходить процесс перехода к равновесному состоянию.

Сеньораж-как и денежная эмиссия денег внутри страны, обладание резервной валютой в рамках всемирного хозяйства дает возможность получать прямой доход от денежной эмиссии денег. Увеличивая предложение денег, государство получает возможность приобретать активы, «печатая» деньги. Кроме того, государство должно было бы платить проценты, если бы ему пришлось привлекать средства не за счет эмиссии ценных бумаг денег, а на кредитном рынке. Другими словами, печатая деньги, обязательные и единственно возможные для использования, государство заставляет остальных экономических агентов предоставлять ему беспроцентный займ. Тесно связанной с понятием сеньоража является концепция инфляционного налога, под которым понимается снижение реальной стоимости денег, связанное с повышением цен в стране.

Все перечисленные выше варианты получения дохода от выпуска кредитных денег, прямое первоначальное приобретение активов, отсутствие процентных платежей, инфляционный налог действуют и в отношении мировой резервной валюты, так как экономические агенты по всему миру принимают резервную валюту в качестве платы за товары и услуги.

Преимущества и недостатки использования резервной валюты в различных странах

Для формирования полной картины причин появления резервных валют рассмотрим преимущества и недостатки использования резервной валюты иностранными экономическими агентами. Среди направлений использования иностранной валюты резидентами страны можно выделить три направления: расчеты по международным сделкам, использование в качестве международных резервов и расчеты внутри страны.

Преимущества и недостатки, связанные с применением иностранной валюты в международных расчетах, достаточно очевидны. К достоинствам использования резервной валюты при международных сделках обычно относят снижение рисков в отношении объема спроса, предъявляемого на продукцию компаний-экспортеров. Это происходит из-за снижения волатильности цены при колебаниях курсов национальных валют. К недостаткам использования резервной валюты относят риски изменения обменных курсов.

Хранение монетарными властями средств в валюте в качестве международных резервов осуществляется потому, что в современных условиях высокой мобильности капитала для возможности оказания влияния на курс национальной валюты денежная база должна быть обеспечена резервами. Отметим, что резервы не обязательно должны быть значительными. Тем не менее наличие резервов в драг металлах или иностранной валюте увеличивает доверие к национальной денежной единице. Использование иностранной валюты внутри страны в качестве законного средства обращения принято называть полной долларизацией. Рассмотрение аспектов использования иностранной валюты во внутренних расчетах является как объектом экономических исследований, так и предметом политических дискуссий. Это во многом обусловлено тем, что национальная валюта является как национальным символом, так и ключевым инструментом независимой экономической политики. Выделим основные преимущества и недостатки долларизации.

Стабильность курса иностранной валюты дает возможность национальным экономическим агентам использовать ее в качестве замены национальной денежной единице. В случае постоянной нестабильности в экономике государства доверие к национальной валюте может быть сильно подорвано. Высокая инфляция, значительный бюджетный дефицит и дефицит платежного баланса являются основными факторами, негативно влияющими на желание экономических агентов использовать национальную валюту в расчетах между собой и в качестве средства сбережения. Периоды, когда страны испытывают указанные проблемы, часто становились временем перехода к полной долларизации. Таким образом, одним из важных преимуществ полной долларизации для резидентов страны является возможность сохранения ценности сбережений и использования иностранной валюты как средства расчетов и меры стоимости. Особенно актуальным этот мотив становится во время кризиса, когда домохозяйства снижают спрос на национальную валюту в пользу иностранной из-за возросших валютных рисков.

Снижение валютных рисков в случае полной долларизации позволяет снизить стоимость привлечения капитала для резидентов страны. Снижение премии за риск возможно также за счет низкой вероятности проведения проинфляционной монетарной политики. Повышение инвестиционной привлекательности страны может привести к увеличению инвестиций и экономическому росту.

Потеря доходов от сеньоража связана с невозможностью использовать национальную валюту для получения дохода от денежной эмиссии. В частности, экономисты банка международных расчетов оценили возможные потери различных стран в случае отказа от эмиссии ценных бумаг собственной валюты. При этом доход, получаемый государством от сеньоража, рассчитывается путем умножения доходности гос. облигаций на средний прирост денежного агрегата по отношению к ВВП.

Невозможность проводить независимую монетарную политику становится одним из самых серьезных недостатков, который необходимо учитывать при полной долларизации. В случае использования иностранной валюты в качестве законного средства обращения внутри страны денежно-кредитная политика фактически определяется центробанком той страны, чья валюта используется. С учетом важности и эффективности денежно-кредитной политики данный недостаток полной долларизации является очень существенным.

Таким образом, под резервной обычно понимают валюту, которую центральные банки используют для хранения официальных резервов. Резервная валюта должна отвечать нескольким дополнительным признакам. Это должна быть стабильная валюта большой экономики с широкими внешнеэкономическими связями и развитым финансовым рынком. Кроме того, важными факторами для становления резервной валюты являются исторически сложившаяся традиция ее использования в мировой торговле, а также сетевой эффект. На сегодняшний день МВФ официально выделяет четыре резервные валюты: доллар Соединенных Штатов, евро, фунт стерлингов и валюту Японии.

Резервная валюта выполняет в мировой платежной системе определенные функции, которые нацелены на удовлетворение потребностей экономических агентов в средстве расчета, средстве платежа и средстве сохранения ценности. Принято разделять спрос на резервную валюту со стороны частных экономических агентов и со стороны центральных банков. Частными экономическими агентами резервная валюта используется для проведения внешнеторговых сделок, как промежуточная валюта в операциях по обмену валют и как валюта номинирования корпоративного долга. Центральные банки используют резервную валюту в качестве ориентира при установлении обменного курса, для проведения валютных интервенций и для хранения официальных резервов.

Эмиссия ценных бумаг резервной валюты предполагает определенные преимущества и недостатки. В качестве преимуществ для страны-эмитента принято выделять гибкость налогово-бюджетной политики, гибкость внешнеторговой политики, дополнительные доходы от сеньоража и удобство для ведения международного бизнеса резидентами данной страны. Основным недостатком является ограничение гибкости денежно- кредитной политики.

Использование резервной валюты экономическими агентами других стран также имеет для них как преимущества, так и недостатки. Преимуществами являются возможность управления валютным риском при проведении внешнеторговых сделок, а также повышение доверия к экономической политике страны, обладающей резервами, номинированными в резервных валютах. В случае отказа от выпуска собственной денежной единицы главным преимуществом является стабильность используемой резервной валювалюты, но при этом серьезными недостатками становятся потеря независимости денежно-кредитной политики и потеря доходов от сеньоража.

Таким образом, помимо использования центральными банками для хранения своих резервов, резервная валюта должна обладать определенными свойствами и выполнять множество других функций.

Источники и ссылки

ru.wikipedia.org – свободная энциклопедия Википедия

dic.academic.ru — словари и энциклопедии на Академике

traditio-ru.org – русская энциклопедия Традиция

forex-investor.net – словарь валютный рынок

mybank.ua – сайт о личных финансах

slovari.yandex.ru – словари на Яндексе

webeconomy.ru – сайт о экономике мира

otmashi.ru – информационный интернет-проект

vedomosti.ru – словарь бизнеса Ведомости

trader-lib.ru – онлайн-библиотека трейдера

ria.ru – информационное агентство РИА-Новости

pacificcapitals.com – сайт Тихоокеанские капиталы

refoteka.ru – сборник рефератов

xreferat.ru – сборник рефератов

tourister.ru – сайт Туристер

bankir.ru – сайт новостей о банках

forexluck.ru – информационный сайт о валютный рынок Forex

comment-respublika.info — информационно-аналитический портал Республика

stock-list.ru – сайт Биржевой навигатор

Энциклопедия инвестора. 2013.

Потеряет ли доллар США свое место в качестве резервной валюты №1 в мире?

Некоторые опасаются, что расходы на стимулирование компенсируют худшее из остановок экономики во время пандемии COVID-19 и миллиарды Федеральной резервной системы вливания в экономику угрожают статусу доллара США как мировой резервной валюты.

Некоторые инвесторы перешли из долларов в золото. Хотя это вряд ли паника, это можно рассматривать как еще одно свидетельство растущей слабости доллара.Другие рассматривают Биткойн как средство защиты от инфляции, и в прошлом месяце инвесторы подняли цену криптовалюты до 41973 долларов, что является рекордным уровнем.

Расслабьтесь, сказал профессор экономики Корнельского университета, потому что место доллара в мировой экономике надежно.

Визуальное изображение криптовалюты Биткойн помещено на долларовые банкноты США на этой фотографии 13 января 2018 года в Гааге, Нидерланды. Юрико Накао / Гетти«В этот период экономической нестабильности и человеческих потерь во время глобальной пандемии U.«Роль американского доллара как мировой резервной валюты была подтверждена», — сказал Эндрю Кароли, заслуженный профессор менеджмента Корнельского университета имени Гарольда Бирмана-младшего в комментариях, отправленных на номер Newsweek.

«Спрос на США остается устойчивым. Казначейские ценные бумаги на каждом аукционе, и примерно 40% мирового долга номинировано в долларах США, — сказал Кароли.Южная экономика остается сильной, и доминирование финансовых рынков США в глобальной системе продолжается ».

« Чрезмерная привилегия »

Валери Жискар д’Эстен, министр финансов Франции, в 1960-х годах заявил, что доллар является мировым резервом. валюта дает США «непомерную привилегию».

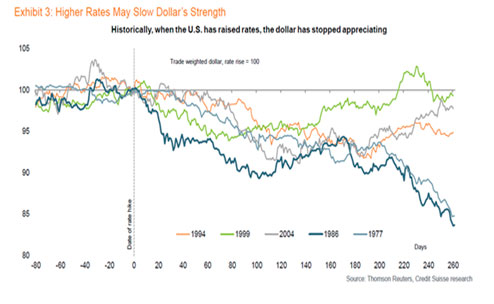

Спрос на доллары позволяет США продавать облигации по более низкой цене, снижая стоимость заимствования. Высокий спрос означает более низкие процентные ставки, поскольку нет необходимости платить больше, чтобы соблазнить покупателей.В результате некоторые говорят, что облигации США на самом деле являются ведущим резервным активом в мире. Две мировые войны и динамичная инновационная экономика привели к доминированию доллара.

Пьер Трюдо, принцесса Маргарет, Такео Фукуда, Джеймс Каллаган, Валери Жискар д’Эстен, королева Елизавета II, принц Филипп, королева-мать, Джимми Картер, Джулио Андреотти и Гельмут Шмидт позируют в Букингемском дворце 13 мая 1977 года во время Большой семерки. саммит. Национальный архив СШАИсторики отметили, что американский доллар превзошел британский фунт как фактическую резервную валюту мира в 1920-х годах, когда экономика Англии переживала тяжелые времена после Первой мировой войны, в то время как британский фунт стерлингов.Экономика Южной Америки процветала в бурные 20-е — по крайней мере, до 1929 года.

Статус доллара как мировой резервной валюты был официально установлен в 1944 году на Бреттон-Вудской конференции, когда 44 страны согласились создать Международный валютный фонд. и Всемирный банк.

Бреттон-Вудское соглашение создало систему обменных курсов. Подписавшие договорились привязать свою валюту к доллару, который в то время был конвертируемым в золото по цене 35 долларов за унцию.

Но к 1960-м годам U.У С. больше не было золота, чтобы поддерживать доллары в обращении за пределами страны. Это привело к опасениям, что рост курса доллара приведет к истощению золотых резервов дяди Сэма. В ответ президент Ричард Никсон исключил доллар из золотого стандарта в 1971 году. Примерно два года спустя нынешняя система колебаний обменных курсов заменила Бреттон-Вудское соглашение.

В мае 2020 года несколько трейдеров сырой нефтью заявили, что в настоящее время нет спроса или складских помещений для поставок сырой нефти по майским контрактам, и что заказы, поступающие в Персидский залив, размещенные за несколько месяцев до этого, некуда девать.Джей Пэт КАРТЕР / Автор / Getty ImagesДоллар остается ведущей мировой валютой и широко используется в международной торговле. Основные товары, такие как нефть и медь, которые производятся во всем мире, обычно оцениваются в долларах.

Цена на нефть является показателем будущей экономической деятельности. Прошлым летом в разгар пандемии COVID-19 цена ненадолго стала отрицательной из-за падения спроса.

Медь широко используется в промышленных изделиях и является показателем заводской продукции, индикатором потребительского спроса.Цена рассказывает историю, а цены на товары в долларах позволяют быстро оценить экономику.

Но по мере роста мировой экономики доля США в пироге становится все меньше.

В 2016 году Бен Бернанке, тогдашний председатель Федеральной резервной системы США, сказал, что снижение доли страны в растущей мировой экономике и рост евро и иены означают, что другие страны, помимо США, также могут брать кредиты по низким ставкам.

«Непомерная привилегия больше не является такой непомерной», — написал он.

Но растущее богатство других стран не означает гибели для США. Это не означает, что США становятся беднее — просто другие страны становятся богаче.

Директор ФБР Кристофер Рэй обращается к Совету по международным отношениям в Вашингтоне, округ Колумбия, 26 апреля 2019 года. Фото Алекса Вонга / Getty Images«В отсутствие катастрофической политической ошибки США я бы ожидал, что доллар останется самой важной резервной валютой в течение следующих нескольких десятилетий», — сказал Брэд Сетсер, старший научный сотрудник Вашингтонского аналитического центра по международным отношениям. исследовательская работа.

Основными мировыми резервными валютами являются доллар США, евро, японская иена, британский фунт стерлингов и китайский юань. Некоторые резервы также хранятся в австралийском, канадском и швейцарском франках.

По данным Международного валютного фонда, около 60% валютных резервов хранится в долларах США. Это говорит о том, что доллар, вероятно, останется королем — по крайней мере, в обозримом будущем.

Менее оптимистичный взгляд

Гэри Хафбауэр, старший научный сотрудник Вашингтонского института международной экономики Петерсона, аналитического центра, находящегося в Вашингтоне, сказал, что доллар сталкивается с четырьмя долгосрочными угрозами своему положению в качестве ключевого мирового резерва. валюта.

Первый — это «расточительный бюджетный дефицит США», — сказал он в комментариях, отправленных Newsweek.

Хуфбауэр назвал вторую угрозу «повсеместным использованием долларовых финансовых санкций для наказания Китая, Ирана и других« плохих парней », которые, в свою очередь, ставят под сомнение неприкосновенность долларовых активов».

Его последние две угрозы исходят из-за границы, причем третья исходит от крупнейшего глобального конкурента США с «вероятностью того, что Китай предпримет необходимые шаги, чтобы сделать юань истинным соперником доллара: свободная конвертируемость, свободные потоки капитала. , свободное плавание, банковская тайна, кибер-деньги.»

Четвертая угроза Хуфбауэра заключается в том, что Европейский центральный банк предпримет шаги, чтобы сделать евро» привлекательной резервной валютой «, бросающей вызов господству доллара.

Текущая сила доллара

Сила доллара увеличивается, когда инвесторы обменивают другие валюты на долларов, и когда иностранные инвесторы покупают американские активы, в том числе казначейские облигации и акции.

Соискателей ждут очереди, чтобы попасть на ярмарку вакансий в Калифорнии 10 февраля 2009 года в разгар Великой рецессии.Джастин Салливан / Getty ImagesВо время рецессии 2007-2009 годов, вызванной крахом рынка субстандартного ипотечного кредитования, экономика США восстанавливалась быстрее и сильнее, чем в остальном мире. В результате казначейские облигации США считались безопасным убежищем, повышая цены и снижая процентные ставки, поскольку цены и доходность облигаций движутся в противоположных направлениях.

Доллар слабеет, когда стагнация экономики или жесткое регулирование заставляет инвесторов отказываться от американских инвестиций и искать другие направления.В марте 2020 года Федеральная резервная система США, центральный банк страны, снизила процентные ставки до 0% -0,25%, чтобы стимулировать заимствования и потребительские расходы в связи с пандемией коронавируса.

Но впереди могут быть проблемы или, по крайней мере, несколько ухабов.

ФРС заявила, что будет терпеть инфляцию около 2% в год. С поправкой на инфляцию, это снижает процент, выплачиваемый по облигациям, и снижает их привлекательность для инвесторов.

Налоговые поступления снизились во время остановки экономики, направленной на ограничение распространения COVID-19, в то время как Конгресс потратил миллиарды на стимулирование, а ФРС вложила миллиарды в экономику, покупая ценные бумаги с ипотечным покрытием, чтобы поддерживать работу кредитных рынков.

Женщина в маске проходит мимо стены с граффити с просьбой о прощении арендной платы на авеню Ла Бреа в Национальный Первомай на фоне пандемии Covid-19, 1 мая 2020 года, в Лос-Анджелесе, Калифорния. ВАЛЕРИ МАКОН / AFP через Getty ImagesИндекс Dow Jones Industrial Average, измеряющий 30 основных акций США, упал примерно на 8000 пунктов в период с 12 февраля по 11 марта 2020 года из-за пандемии COVID-19. Но акции восстановились, и Dow недавно достиг 31 138,41, что близко к историческому максимуму.

Бычий рынок увеличил богатство многих, потому что более половины U.S. Population владеет акциями напрямую или через пенсионный план. Однако, если доллар утратит свой статус мировой резервной валюты, процентные ставки, вероятно, вырастут, и это может ограничить государственные заимствования. Это, а также доза инфляции приведет к увеличению расходов для потребителей и предприятий, например, к увеличению цен на сотовые телефоны, жилье, новостройки и отдых за границей.

По сравнению с большинством других валют, доллар США в последнее время оставался стабильным или повышался.Некоторые считают, что он переоценен, но небольшое снижение не будет сигналом Армагеддона.

Однако торговый баланс США ухудшается, особенно с Китаем, и Федеральная резервная система продолжает свою политику легких денег.

«На мой взгляд, в краткосрочной и среднесрочной перспективе слухи о прекращении действия доллара как резервной валюты сильно преувеличены», — говорит Уша Хейли, заслуженный председатель международного бизнеса У. Фрэнка Бартона и директор Центра развития международного бизнеса в Государственный университет Уичито, говорится в комментариях, отправленных на Newsweek .

«В настоящее время не существует альтернативных убежищ для иностранных инвесторов», — сказала она. Хотя популярность золота выросла, оно служит прежде всего страховкой от волатильности: цена на золото остается примерно неизменной на протяжении десятилетий. Отрицательные процентные ставки в Европе и Японии также сделали непривлекательными вложения в другие основные валюты ».

Как доллар США стал мировой резервной валютой

Первый доллар США, как он известен сегодня, был напечатан в 1914 году после создания Федерального резервного банка.Менее чем через шесть десятилетий доллар официально стал мировой резервной валютой. Однако на самом деле его восхождение на трон началось вскоре после того, как высохли чернила на той первой печати в 1914 году.

Ключевые выводы

- Первый доллар США, как он известен сегодня, был напечатан в 1914 году после создания Федерального резервного банка.

- Во время Второй мировой войны США поставляли союзникам и получали деньги золотом, что сделало США крупнейшим держателем золота.

- После войны страны привязали свои валюты к доллару, который был привязан к золоту. Золотой стандарт закончился, но статус доллара остался.

- Сегодня более 61% всех резервов иностранных банков номинирован в долларах США, и почти 40% мирового долга выражается в долларах.

Понимание возникновения и роста доллара США

Федеральный резервный банк был создан Законом о Федеральном резерве 1913 года в ответ на ненадежность и нестабильность валютной системы, основанной на банкнотах, выпущенных отдельными банками.В то время экономика США обогнала экономику Великобритании как крупнейшую экономику мира. Однако Великобритания по-прежнему оставалась центром мировой торговли, и большинство операций проводилось в британских фунтах. Кроме того, в то время большинство развитых стран привязывали свои валюты к золоту, чтобы обеспечить стабильность валютных обменов.

Однако, когда в 1914 году разразилась Первая мировая война, многие страны отказались от золотого стандарта, чтобы оплачивать военные расходы бумажными деньгами, что обесценило их валюты.Спустя три года после начала войны Британия, которая твердо придерживалась золотого стандарта, чтобы сохранить свои позиции ведущей мировой валюты, впервые столкнулась с необходимостью занять деньги.

Соединенные Штаты стали предпочтительным кредитором для многих стран, которые были готовы покупать долларовые облигации США. В 1919 году Британия была наконец вынуждена отказаться от золотого стандарта, который опустошил банковские счета международных торговцев, торгующих фунтами. К тому времени доллар заменил фунт в качестве ведущего мирового резерва.

Как и во время Первой мировой войны, Соединенные Штаты вступили во Вторую мировую войну задолго до начала боевых действий. Перед тем, как вступить в войну, Соединенные Штаты были основным владельцем оружия, припасов и других товаров для союзников. Собирая большую часть своих платежей золотом, к концу войны Соединенные Штаты владели подавляющим большинством мирового золота. Это помешало вернуться к золотому стандарту для всех стран, которые истощили свои золотые резервы.

В 1944 году делегаты из 44 союзных стран встретились в Бреттон-Вуде, штат Нью-Гэмпшир, чтобы предложить систему управления валютой, которая не поставила бы ни одну страну в невыгодное положение.Было решено, что мировые валюты не могут быть привязаны к золоту, но они могут быть привязаны к доллару США, который связан с золотом.

В соглашении, которое стало известно как Бреттон-Вудское соглашение, было установлено, что центральные банки будут поддерживать фиксированные обменные курсы между своими валютами и долларом. В свою очередь, Соединенные Штаты будут обменивать доллары США на золото по требованию. Страны имели некоторую степень контроля над валютами в ситуациях, когда стоимость их валют становилась слишком слабой или слишком высокой по отношению к доллару.Они могли покупать или продавать свою валюту, чтобы регулировать денежную массу.

Самостоятельная работа в качестве мировой резервной валюты

В результате Бреттон-Вудского соглашения доллар США был официально признан мировой резервной валютой и обеспечен крупнейшими в мире золотыми резервами. Вместо золотых резервов другие страны накапливали резервы в долларах США. Нуждаясь в месте для хранения своих долларов, страны начали покупать ценные бумаги Казначейства США, которые они считали надежным хранилищем денег.

Спрос на казначейские ценные бумаги в сочетании с дефицитными расходами, необходимыми для финансирования войны во Вьетнаме и внутренних программ Великого общества, заставили Соединенные Штаты наводнить рынок бумажными деньгами. В условиях растущей обеспокоенности по поводу стабильности доллара страны начали конвертировать долларовые резервы в золото.

Спрос на золото был таким, что президент Ричард Никсон был вынужден вмешаться и отделить доллар от золота, что привело к существующим сегодня плавающим обменным курсам.Хотя были периоды стагфляции, которая определяется как высокая инфляция и высокий уровень безработицы, доллар США оставался мировой резервной валютой.

Настоящее время

По данным Международного валютного фонда (МВФ), сегодня более 61% всех резервов иностранных банков деноминированы в долларах США. Многие из резервов представлены наличными или облигациями США, например казначейскими облигациями США. Кроме того, примерно 40% мирового долга номинировано в долларах.

Статус резерва во многом зависит от размера и силы U.С. Экономика и доминирование на финансовых рынках США. Несмотря на большие дефицитные расходы, задолженность в триллионы долларов и безудержную печать долларов США, ценные бумаги Казначейства США остаются самым безопасным хранилищем денег. Доверие и уверенность, которые испытывает мир в способности Соединенных Штатов выплатить свои долги, позволили доллару стать самой выгодной валютой для облегчения мировой торговли.

Праймер по резервным валютам

На протяжении почти столетия доллар США служил главной мировой резервной валютой, принимая корону, которую когда-то носил фунт стерлингов.Будущее доллара как самой популярной резервной валюты менее определенно. Резервные валюты — это иностранные валюты, хранящиеся в центральных банках. Когда страна накапливает резервы, она не размещает валюту в общем обращении. Вместо этого он размещает резервы в центральном банке. Резервы приобретаются посредством торговли, при этом страна-покупатель продает товары в обмен на валюту.

Таким образом, резервные валюты смазывают колеса международной торговли, помогая странам и предприятиям проводить транзакции с использованием одной и той же валюты, что намного проще, чем урегулирование транзакций с использованием разных валют.Их популярность легко увидеть: в период с 1995 по 2011 год объем резервной валюты увеличился более чем на 730%, с примерно 1,4 триллиона долларов до 10,2 триллиона долларов.

Ключевые выводы

- Резервная валюта — это всемирно признанная национальная валюта, обычно используемая в международной торговле и глобальных финансах.

- Например, британский фунт когда-то был де-факто резервной валютой мира, а сегодня доллар США и евро считаются резервными валютами.

- Статус резервной валюты имеет как преимущества (например, более низкий риск обменного курса и большую покупательную способность), так и недостатки (например, искусственно заниженные процентные ставки, которые могут вызвать пузыри активов).

Эмитенты резервных валют

Резервные валюты обычно выпускаются развитыми стабильными странами. Валютой, обычно используемой в качестве валютного резерва, является доллар США, который, по данным Международного валютного фонда (МВФ), на конец 2012 года составлял почти 62% выделенных резервов.Другие валюты, хранящиеся в резерве, включают евро, японскую иену, швейцарский франк и фунт стерлингов. Доллар, по-прежнему являясь наиболее широко используемой резервной валютой, столкнулся с усилением конкуренции со стороны евро. Доля евро в выделенных резервах выросла с немногим менее 18%, когда он был введен на финансовые рынки в 1999 году, до 24% в конце 2011 года.

МВФ сообщает как о выделенных резервах, то есть о том, что страна определила валюты, хранящиеся в резерве, и об общих запасах иностранной валюты.Общий процент общих резервов, которым выделяются резервы, неуклонно снижался на протяжении многих лет с 74% в 1995 году до 55% в 2011 году. Во многом это изменение можно объяснить изменением валютных резервов в странах с формирующимся рынком и развивающихся странах. В 1995 г. в странах с развитой экономикой находилось около 67% общих валютных резервов, из которых 82% приходились на резервы. К 2011 году картина перевернулась: страны с формирующимся рынком и развивающиеся страны располагали 67% общих резервов, из которых было выделено менее 39%.В странах с развивающейся экономикой сейчас имеется примерно 6,8 триллиона долларов в резервной валюте.

Как валюты получают статус резервов?