Плюсы и минусы покупки автомобиля в кредит: стоит ли брать автокредит на машину

Плюсы и минусы покупки нового автомобиля в кредит – очень важная тема для будущего покупателя. Предстоит крупная сделка, расплачиваться за которую нужно будет в течение нескольких ближайших лет, поэтому стоит предельно серьёзно оценить свои финансовые возможности и перспективы на будущее время. Автокредитование предлагается десятками банков, поэтому и его условия различаются, но в целом такие программы уже давно выделились в отдельный вид кредитов. Каковы плюсы и минусы покупки машины в кредит?

Особенности автокредитования как банковской услуги

Автокредитом называют целевой потребительский займ, который выдаётся на приобретение новой или подержанной машины в салоне или у частных продавцов. Он может предлагаться в банке или в автосалоне, поддерживающем партнёрские отношения с кредитной организацией.

Чтобы получить такой займ, клиент должен внести часть суммы за машину и подтвердить свою платёжеспособность перед банком. Насколько выгодной будет такая сделка? Основные плюсы и минусы нового автомобиля в кредит:

Насколько выгодной будет такая сделка? Основные плюсы и минусы нового автомобиля в кредит:

- Все плюсы и минусы покупки нового авто в кредит перекрывает возможность не ждать много месяцев, пока накопится нужная для получения займа сумма, а сразу пойти и купить приглянувшуюся машину. Банки помогают сэкономить очень много времени, а для многих семей автокредитование остаётся единственной возможностью для приобретения нового автомобиля. Даже первоначальный взнос сегодня не является обязательным: ряд банков готов предоставить займы без его авансового платежа.

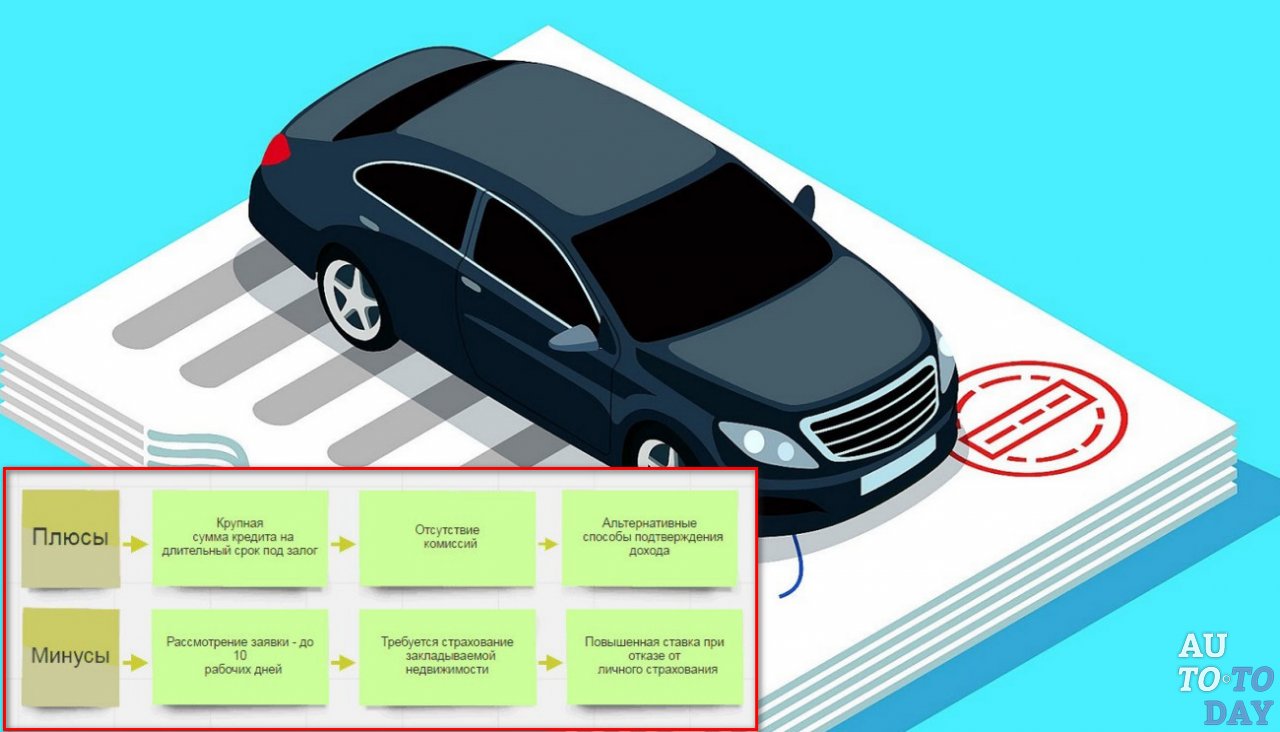

- Важные плюсы и минусы автомобиля в кредит касаются процентных ставок: данный вид кредитования относится к обеспеченным займам, так как купленная машина превращается в залоговое имущество. Из-за этого ставки по автокредиту ниже, чем по обычным потребительским программам: к примеру, в Сбербанке автокредиты могут выдаваться под 13,5%, а потребительские займы – под 18%. В коммерческих банках этот разрыв может быть больше.

С другой стороны, это отчасти уменьшает свободу владельца: до конца срока выплат машину нельзя перепродавать или обменивать, ПТС должен оставаться на хранение в банке. Некоторые организации требуют соблюдения правил сервисного обслуживания, почти везде требуется страхование КАСКО. Плюсы и минусы покупки нового авто в этом случае компенсируют друг друга, а владельца все равно ожидают дополнительные расходы.

- Важные плюсы и минусы покупки нового авто в кредит касаются самого оформления займа. Чтобы получить крупную сумму на покупку машины, заёмщик должен будет собрать справки о доходах и документы подтверждающие регистрацию и трудоустройство. Чем больше документов, подтверждающих вашу благонадёжность, вы сможете представить, тем больше вероятность получения положительного ответа. Это не очень удобно для заёмщика, но соблюдение всех требований приводит к уменьшению ставок.

- Плюсы и минусы покупки автомобиля в кредит также касаются сроков кредитования.

Чаще всего автокредит представляет собой длительный займ, например, в Сбербанке сумма предоставляется на 5 лет, а в ВТБ24 – на 6. С одной стороны это возможность уменьшить ежемесячный взнос и сделать кредит доступнее для клиентов, с другой стороны – получение долгосрочного займа приводит к значительной переплате. Правда, из-за большого срока она может показаться незаметной, ведь деньги придётся тратить постепенно.

Чаще всего автокредит представляет собой длительный займ, например, в Сбербанке сумма предоставляется на 5 лет, а в ВТБ24 – на 6. С одной стороны это возможность уменьшить ежемесячный взнос и сделать кредит доступнее для клиентов, с другой стороны – получение долгосрочного займа приводит к значительной переплате. Правда, из-за большого срока она может показаться незаметной, ведь деньги придётся тратить постепенно. - Автокредит на подержанные автомобили, плюсы и минусы которых можно перечислять долго, тоже имеет свои особенности. Ограничен возраст машин: даже иномарки не должны быть старше 10 лет, а для отечественных автомобилей срок ещё меньше. Покупать их рекомендуется только в салонах, большая часть банков не допускает кредитования сделок с частными продавцами. Подержанную машину приходится страховать по КАСКО, что тоже приводит к существенным расходам.

Таким образом, если рассмотреть автокредит со всех сторон, плюсы и минусы можно найти очень весомые. Однако большое количество выданных кредитов такого типа говорит о том, что такие программы займа вполне эффективно работают и пользуются спросом.

Покупка авто в кредит имеет плюсы и минусы, но в любом случае она остаётся эффективным инструментом финансовой помощи. До недавнего времени в России существовала даже программа льготного автокредитования, которая дополнительно финансировалась государством.

Различные виды автокредитования: преимущества и недостатки

Сегодня есть несколько вариантов приобрести авто в кредит: плюсы и минусы конкретных программ можно будет оценить непосредственно в банках и автосалонах. Заёмщикам предлагаются следующие возможности:

- Экспресс-автокредит: плюсы и минусы основываются на том, что не нужно представлять документы о платёжеспособности, и заявка рассматривается очень быстро. Основной недостаток – высокая процентная ставка, однако подобные займы позволяют сэкономить время заёмщика.

- Займы без первоначального взноса – ещё одна возможность купить автомобиль в кредит: плюсы и минусы заёмщик сможет оценить сам. Не нужно копить деньги перед походом в салон, можно обойтись минимальными единовременными расходами.

Однако взамен придётся выплачивать большее количество процентов, а срок займа может быть сокращён.

Однако взамен придётся выплачивать большее количество процентов, а срок займа может быть сокращён. - Есть и более рискованное решение – кредит без страхования КАСКО. Машина также является залогом, однако заёмщик несёт за неё полную ответственность в случае аварии. Если автомобиль попадёт в ДТП по вине самого водителя, придётся и ремонтировать его за свой счёт, и продолжать выплачивать кредит, кроме того, банк может потребовать рассчитаться с займом досрочно.

Стоит ли приобретать машину в кредит? Плюсы и минусы такого решения заёмщик должен оценить ещё задолго до похода в банк. Только после этого можно оценивать условия, предлагаемые по кредитным программам, и подавать заявки на оформление займов. Правильный выбор кредита позволит быстро и без проблем с ним рассчитаться, получив в полную собственность новый автомобиль.

>>> ПОДПИШИТЕСЬ на наш канал в Яндекс. Дзен

Дзен

Публикации по темам: как выгодно взять автокредит, какой автомобиль выбрать в кредит — новый или подержанный, условия автокредитования в банках, как досрочно погасить целевой кредит на машину, страхование КАСКО и ОСАГО для кредитного авто. Редакция сайта «АвтоКредитЭксперт» помогает разобраться в нюансах получения и обслуживания кредита на покупку автомобиля

Данная публикация была вам полезна?

Сохраните закладку в социальных сетях!

Общий бал: 10Проголосовало: 2

Рекомендуемые записи по схожей теме:

Другие публикации:

Автокредит или потребительский кредит, что выгоднее? ⋆ КАК ХОРОШО ЖИТЬ

Внимание! Далеко не каждое транспортное средство может быть приобретено таким способом: кредитор — банковской организации устанавливает целый список требований, предъявляемый к транспортному средству. В том случае, если какие-то условия не будут соблюдены — есть риск того, что кредитная организация откажет в оформлении кредитного договора.

Нужно четко понимать, что такой займ дается в основном на приобретение нового автомобиля. Если заемщик хочет приобрести подержанное авто, то придется оформить стандартный кредит на неотложные нужды сроком до 5 лет, ставка по нему будет выше.

И все же получить автокредит в банковской организации не так уж и сложно. Самое главное – выбрать банк, который позволит оформить кредит на подходящее транспортное средство с достаточно выгодными условиями.

Найти подходящий автокредит можно с помощью сети «интернет», путем анализа предложений от банков. Важно помнить о том, что некоторые банки предлагают в качестве завлекающей рекламы интересные ставки, а на деле это оказывается не так. Именно поэтому нужно тщательно подходить к выбору кредитной организации и внимательно читать кредитный договор.

Как получить автокредит на автомобиль

Таким образом, прежде чем обратиться за займом на приобретение автомобиля, нужно тщательно взвесить все за и против, проанализировать свои финансовые возможности. Но если ответственно подойти к выбору кредитной организации и иметь стабильный источник дохода автокредит станет идеальным вариантом для приобретения автомобиля в рассрочку.

Но если ответственно подойти к выбору кредитной организации и иметь стабильный источник дохода автокредит станет идеальным вариантом для приобретения автомобиля в рассрочку.

С самого начала надо иметь в виду, что банк потребует приобретаемый автомобиль в залог на весь срок кредитования. Кроме того, придется застраховать и машину, и собственную жизнь и здоровье. Без выполнения этих требований займ не выдадут.

Какие документы нужны для оформления автокредита

Специалист кредитной организации потребует у заемщика следующий список документов:

- Паспорт и дополнительный документ, удостоверяющий личность: водительские права, страховое пенсионное свидетельство или военный билет.

- Копия трудовой книжки, заверенная в установленном порядке или копия трудового договора.

- Справка о доходах (требования к форме у каждой финансовой организации свои).

- Свидетельства о рождении детей (при их наличии).

- Анкета заемщика.

Для заключения договора и получения кредита банк потребует:

- Договор купли-продажи приобретаемого авто.

- Платежка от автосалона на оплату приобретаемого автомобиля.

- Копия ПТС.

- Расписка об оплате заемщиком задатка за транспортное средство.

- Документ, подтверждающий оплату страховой премии.

- Согласие супруга (супруги) на оформление автокредита.

Уточнить список необходимых документов следует у сотрудника банка, так как он может отличаться. Но если заемщик является участником зарплатного проекта банка и соответственно вкладчиком, то список сократится. Такой вид кредитования является целевым.

Внимание! Иногда банк может отказать по ряду других случаев, о которых можно узнать только в отделении выбранной кредитной организации.

Выводы

Если сравнивать автокредит с обычным кредитом по его стоимости, то безусловно, переплата будет больше по обычному потребительскому кредиту (как взять такой кредит выгодно читайте в ссылке). Однако не забывайте, что по автокредиту есть масса ограничений и брать его стоит только в том случае, если вы полностью уверены в своих финансовых возможностях и имеете чистую кредитную историю.

Автомобиль очень часто является не только средством передвижения, но и способом получения дохода. Счастливому обладателю авто престижной марки не только легче получить желаемую должность, но можно и больше заработать на такой машине. Однако на дорогостоящую иномарку не всегда есть деньги. Именно поэтому идеальное решение проблемы автокредит. Кстати, многие сейчас используют автомобиль как источник заработка в такси. Об этом вы можете прочесть, перейдя по ссылке.

Выгодно ли брать автокредит в автосалоне

Для современного человека – это не роскошь, как несколько десятков лет назад, в неотъемлемый атрибут жизни. Но не все могут накопить необходимую сумму на его приобретение по разным причинам, из-за чего приходиться обращаться к банкам для получения автокредита. Но выгоден ли автокредит? Может быть выгоднее получить кредит наличными? Постараемся ответить на эти вопросы в данной статье и отметить основные плюсы и минусы данного продукта.

Плюсы оформления автокредита в автосалоне или банке

Чтобы расставить все по полкам, мы выделили отличительные черты данного кредитного продукта. Ведь крайне важно понимать, какие достоинства и недостатки имеет автокредит, прежде чем ответить на вопрос – выгоден ли он? Начнем с достоинств:

Ведь крайне важно понимать, какие достоинства и недостатки имеет автокредит, прежде чем ответить на вопрос – выгоден ли он? Начнем с достоинств:

- Многие автосалоны предлагают приобрести автомобиль в кредит в рамках какой-нибудь выгодной программы или акции. В определенных ситуациях это позволяет существенно сэкономить и заполучить транспортное средство по реально выгодным условиям.

- Большинство банковских организаций для предоставления автокредита требуют минимальный пакет документов (особенно в сравнении с потребительским кредитом). Также требования к заявителям чаще всего лояльные. К тому же, если приобретать авто непосредственно в салоне, у покупателя нет необходимости посещать отделение банка – все можно оформить на месте.

- Покупка автомобиля в кредит сопровождается с оформлением полиса КАСКО – как правило, это требования банков. Получается, что владелец авто в случае утраты транспортного средства не будет иметь обязательств перед банком – кредит за него должна погасить страховая компания.

Минусы для заемщика при получения автокредита

Чтобы картина, выгодно ли брать автокредит в автосалоне или банке на подержанный автомобиль, выглядела максимально полной, необходимо выделить и недостатки этого банковского продукта:

- Как показывает практика, если брать автомобиль в кредит (особенно через автосалон), то он обойдется дороже, чем при покупке за наличные – как с учетом процентной ставки, так и без нет. Продажная стоимость машины при этом существенно понижается.

- Кредит на автомобиль снижает количество свободных денежных средств в семье. Также не исключен риск финансовых затруднений – потеря работы, уменьшение заработка и т.д.

- До тех пор, пока не внесен последний платеж по кредиту, автомобиль находится во владении и банковского учреждения. Это говорит о том, что на протяжении всего периода кредитования по своему усмотрению распоряжаться машиной не получится – например, ее продажа будет возможна лишь в том случае, если банк даст на это согласие.

- При покупке авто в кредит, банк, как правило, требует оформить полис КАСКО – а это дополнительные расходы. Причем банковская организация сама вправе выбрать страхового агента, который может быть не самым выгодным вариантом на рынке.

Это лишь те плюсы и минусы автокредита, которые лежат на поверхности – если копнуть глубже, то оба списка обязательно дополняться.

Плюсы и минусы оформления автокредита в автосалоне как на новый, так и подержанный автомобильЧто выгоднее брать: автокредит или кредит наличными

Для понимания того, выгодно ли брать автокредит на подержанный автомобиль или получить кредит наличными, необходимо сравнить эти два банковских продукта. Если 5 лет назад процент годовых потребительского кредита и автокредита существенно различался (в первом случае он был больше), то сегодня ситуация постепенно сравнивается.

Но помните, что кредит наличными не требует обязательного оформления полиса КАСКО, а это уже позволяет сэкономить.

Также при потребительском кредите автомобиль не находится в собственности у банка, что является неоспоримым преимуществом. Но эти достоинства потребительского кредита покрывает один плюс автокредита – крупные банки предоставляют его в рамках программы государственной поддержки (особенно на приобретение автомобилей отечественного производства).

Подводим итоги

Ответить однозначно на вопрос – выгоден ли автокредит? – невозможно. Ответ требует подробный расчет, взвешивания всех плюсов и минусов, оценки рисков и т.д. В современных условиях потребительский кредит кажется выгоднее с финансовой точки зрения – он позволяет снизить переплату, следовательно, окончательная стоимость ТС снизится. Но выбор у каждого свой – обязательно все сравните, оцените, и уже после этого делайте выбор, какой кредит брать.

Плюсы и минусы автокредита

Кто-то считает кредит кабалой, а для кого-то, напротив, он – единственная возможность приобрести желанную машину. Как у любого явления, у кредита есть свои плюсы и минусы, которые мы с вами и рассмотрим.

Плюсы автокредитования:

- Возможность приобрести машину сразу же. Часто автосалоны сотрудничают с банковскими службами и предлагают кредитные программы. Вы также можете изучить кредитные программы нескольких банков и выбрать из них наиболее выгодную для вас. Ваши личные накопления могут быть минимальными. Плюс Банк предлагает кредитную программу «АвтоПлюс» без первоначального взноса.

- Большое разнообразие кредитных продуктов. Вы всегда можете пойти в банк, если вас не устроили условия кредитования в салоне, и выбрать наиболее приемлемый для вас кредит.

- Относительно большой период погашения кредита. Большинство банков предлагает автокредит сроком от 1 до 5 лет. Помните, что чем больше срок, тем ниже ежемесячный платеж.

Максимальный срок автокредита в Плюс Банке – 7 лет.

Максимальный срок автокредита в Плюс Банке – 7 лет.

Но у всего есть минусы, и автокредитование – не исключение.

Какие же минусы вас ожидают?

- Кредиты дают не всем, а только тем, кто соответствует требованиям банка. Если у вас нет официальных источников дохода, если вы студент или пенсионер, вам, скорее всего, откажут в кредите. Также есть и ряд других требований, например, чаще всего кредит не дают тем, у кого плохая кредитная история, кто работает на последней должности менее трех месяцев, и так далее.

- Автомобиль становится гарантией оплаты. Купленная вами машина становится залогом по кредиту.

- Продолжительная процедура оформления. Часто банки требуют предоставить справки о доходах, получение которых занимает определенное время. Для оформления кредита по программе «АвтоПлюс» достаточно всего двух документов.

- Обязательная страховка. Чаще всего обязательным требованием является приобретение полиса КАСКО.

Для получения автокредита в Плюс Банке оформление КАСКО не обязательно. Если же Вы решили застраховать свой автомобиль, то дополнительным преимуществом программы «АвтоПлюс» является возможность включения стоимости полиса КАСКО в сумму кредита.

Для получения автокредита в Плюс Банке оформление КАСКО не обязательно. Если же Вы решили застраховать свой автомобиль, то дополнительным преимуществом программы «АвтоПлюс» является возможность включения стоимости полиса КАСКО в сумму кредита. - Первоначальный взнос. Он составляет, как правило, минимум 10% от стоимости авто. В Плюс Банке Вы можете оформить автокредит без первоначального взноса.

Брать или не брать кредит – в любом случае решать вам!

На сайте банка в разделе «Автокредитование» вы можете ознакомиться с подробной информацией по условиям кредита и заполнить online-заявку на получение автокредита. Также вы можете получить консультацию специалиста Банка, обратившись в круглосуточный Информационный центр по телефону: +7 (800) 200-23-72, звонок бесплатный.

Плюсы и минусы рефинансирования автокредита

Краткое содержание:

Если у вас мало денег или вы видите, как рекламируется более выгодная процентная ставка, рефинансирование автокредита может показаться привлекательным.

Хотя иногда вы можете получить более выгодную сделку от другой компании, важно внимательно присмотреться, чтобы убедиться, что вы выиграете от рефинансирования. У рефинансирования есть плюсы и минусы, и лучший выбор будет зависеть от вашей ситуации.

Ключевые моменты

Рефинансирование автомобиля может быть полезным в некоторых ситуациях:

- если вам нужно немедленно сэкономить деньги, чтобы высвободить наличные на непредвиденные расходы или из-за внезапного падения доходов;

- если вы улучшили свой кредитный рейтинг с тех пор, как впервые взяли ссуду на покупку автомобиля, у вас может быть доступ к более высоким процентным ставкам.

Уменьшите процентную ставку

Одна из лучших причин рефинансировать автокредит – это если у вас есть возможность снизить процентную ставку. Если у вас ранее не было кредита или плохой кредит, стоит проверить рефинансирование вашего автокредита через пару лет, чтобы увидеть, получите ли вы лучшие предложения. Ваш кредитный рейтинг, возможно, достаточно улучшился, чтобы иметь право на более низкую процентную ставку.

При более низкой процентной ставке вы сможете погасить ссуду быстрее или снизить ежемесячный платеж, выплачивая при этом тем же темпом. В любом случае вы заплатите меньше в течение срока ссуды.

Уменьшите ежемесячный платеж

Иногда дорогостоящие события, такие как рождение ребенка, неожиданные медицинские счета или стихийное бедствие, могут поставить вас в ситуацию, когда вам придется сократить свои ежемесячные расходы. Рефинансирование может позволить вам продлить срок кредита, тем самым снизив ежемесячные платежи. Например, если у вас есть задолженность по текущему кредиту еще на 2 года, можно будет рефинансировать и продлить срок до 4 лет.

Добавление 2 лет к вашей ссуде должно существенно снизить ваш ежемесячный платеж, в зависимости от получаемой вами процентной ставки. Вы будете платить еще 2 года, но ежемесячно будете освобождать немного денег, что поможет вам пережить тяжелый период. Однако имейте в виду, что это также будет означать, что вы будете платить больше процентов в течение всего срока действия кредита.

Смена кредитора может быть плюсом или минусом, в зависимости от ваших отношений с текущим кредитором. Если у вашего кредитора плохое обслуживание клиентов, смена кредитора может быть выгодной.

Если вам нравится ваш кредитор, вы можете попытаться рефинансировать его, но, возможно, вам придется поискать в другом месте, чтобы получить лучшую ставку.

Увеличьте свой денежный поток

Если вы в настоящее время задолжали меньше, чем стоит ваш автомобиль, вы можете получить больше наличных за счет рефинансирования.

Например, предположим, что вы владеете автомобилем 3 года. Ваш автомобиль в настоящее время стоит 8000 долларов, и вы все еще должны 5000 долларов по автокредиту. Вам нужны деньги для небольшого проекта по благоустройству дома.

Один из вариантов – рефинансировать ваш автомобиль на сумму 6500 долларов. Вы по-прежнему будете должны меньше, чем стоит автомобиль, и у вас будет 1500 долларов новых денег, которые можно будет потратить после того, как новый кредит погасит ваш предыдущий баланс в 5000 долларов. Теперь 1500 долларов можно использовать для вашего проекта по благоустройству дома.

Теперь 1500 долларов можно использовать для вашего проекта по благоустройству дома.

Но будьте осторожны. Автомобиль, в отличие от дома, всегда является обесценивающимся активом, который может потерять более 10% своей стоимости в течение первого месяца владения и более 20% в течение первого года.

Разберитесь в стоимости рефинансирования

Иногда вы можете рефинансировать с более низкой процентной ставкой, но поскольку ссуда продлена, вы фактически будете платить больше в течение срока ссуды. Используйте кредитный калькулятор, чтобы убедиться, что вы в целом экономите деньги. Возможно, вы ищете более низкую ежемесячную ставку, но если вы действительно хотите платить меньше в целом, важно посчитать.

Например, если у вас есть ссуда в размере 5000 долларов с выплатой 10% годовых в течение 2 лет, вы заплатите в общей сложности 5537 долларов. Однако тот же заем, выданный на 5 лет, в конечном итоге обойдется вам в 6374 доллара. Это 837 долларов, которые можно было потратить на что-то другое. Поэтому убедитесь, что вы продлеваете кредит, только в случае необходимости.

Поэтому убедитесь, что вы продлеваете кредит, только в случае необходимости.

Быстрое высвобождение наличных средств иногда является единственной причиной рефинансирования автокредита. Однако остерегайтесь более высоких процентных ставок, потому что большинство кредиторов взимают более высокие ставки за старые автомобили.

Если вы хотите рефинансировать стареющую машину, вы можете быть удивлены доступной для вас процентной ставкой по сравнению с той, которую вы получали, когда машина была новой или почти новой.

Вывод

Обдумайте все возможные варианты, прежде чем брать на себя обязательства по рефинансированию автомобиля, и проверьте, какие процентные ставки доступны. Держите ссуду настолько «короткой», насколько позволяет ваш бюджет. Кратчайший срок кредита в сочетании с самой низкой процентной ставкой гарантирует, что вы получите лучший автокредит.

692919 г.Находка ул.Малиновского 32 офис 205 Тел.8-924-254-5472 Защита ваших интересов в судах Приморского края по гражданским , уголовным делам.

Какие плюсы и минусы обычного кредита? | Малый бизнес

Автор: Danielle Smyth Обновлено 23 ноября 2020 г.

Обычные кредиты — это распространенный тип кредитного продукта, используемый как для личных вещей, таких как ипотека, так и для малого бизнеса. Они не подписываются и не исходят от государственного агентства, такого как Федеральное жилищное управление (FHA) для ипотечных кредитов или Управление малого бизнеса (SBA) для предприятий. Вместо этого они поддерживаются частными финансовыми учреждениями, такими как банки и кредитные союзы.Прежде чем выбрать тип кредита, важно сначала взвесить все за и против обычного кредита.

Что такое обычный заем?

Как указано выше, обычные ссуды не обеспечиваются государственным агентством; однако некоторые из них следуют инструкциям, гарантированным Федеральной национальной ипотечной ассоциацией (Fannie Mae) и Федеральной ипотечной корпорацией по жилищному кредитованию (Freddie Mac), если ссуда предназначена для ипотеки. Эти виды обычных ссуд называются «соответствующими», а те, которые не гарантированы этими предприятиями, — «несоответствующими».«Несоответствующие обычные ссуды обычно имеют более строгие требования к ссуде.

Эти виды обычных ссуд называются «соответствующими», а те, которые не гарантированы этими предприятиями, — «несоответствующими».«Несоответствующие обычные ссуды обычно имеют более строгие требования к ссуде.

Это также относится к государственным ссудам от SBA, таким как ссуды на чрезвычайную помощь в случае стихийных бедствий, которые могут иметь очень строгие правила. Эти требования часто включают страхование от рисков или страхование деловой ответственности. для защиты интересов кредитора в случае, если заемщик окажется не в состоянии платить. Согласно Боэфли, требования к кредитованию более строгие для обычных кредитов, поскольку на кону деньги кредитора, если заемщик окажется не в состоянии платить.

Большинство обычных ссуд имеют фиксированные процентные ставки, что означает, что процентная ставка остается неизменной на протяжении всего срока ссуды. Эти процентные ставки, как правило, выше, чем те, которые предлагаются через государственные учреждения.

Обычные требования к ссуде

Обычные ссуды отличаются от ссуд, обеспеченных государством, по нескольким причинам. Например, многие кредиты, предоставленные государством, финансовые учреждения считают менее рискованными; следовательно, им может потребоваться более низкий кредитный рейтинг, например 500 баллов.Цель обычных требований по кредиту — убедить кредитора в том, что потенциальный заемщик выполнит платежи. Хотя конкретные требования будут варьироваться в зависимости от кредитора, процесс и необходимые документы, как правило, одинаковы.

Например, многие кредиты, предоставленные государством, финансовые учреждения считают менее рискованными; следовательно, им может потребоваться более низкий кредитный рейтинг, например 500 баллов.Цель обычных требований по кредиту — убедить кредитора в том, что потенциальный заемщик выполнит платежи. Хотя конкретные требования будут варьироваться в зависимости от кредитора, процесс и необходимые документы, как правило, одинаковы.

Чтобы подать заявку на получение обычного кредита для малого бизнеса, потенциальные заемщики должны заполнить заявку, оплатить соответствующий сбор за подачу заявки и предоставить все необходимые финансовые документы. Затем кредитор проведет проверку биографических данных и кредитной истории, а также подтвердит текущий кредитный рейтинг заемщика.Они почти наверняка захотят видеть отчеты о прибылях и убытках, датируемые не менее чем за три года, а также налоговые отчеты по бизнесу. Банки, скорее всего, также попросят показать надежный и хорошо продуманный бизнес-план.

Любое лицо из компании, подписывающее ссуду, также должно будет предоставить документацию, подтверждающую их собственные возможности в качестве заемщика. Банки и другие кредиторы могут попросить предоставить федеральные налоговые декларации, подтверждение дохода и формы W-2 за два года для обеспечения стабильной работы.Они также захотят увидеть отчеты о счетах активов, чтобы гарантировать наличие достаточного количества средств, если бизнес рухнет. Experian также заявляет, что кредиторы обычно не принимают кредитные баллы ниже 620, в то время как некоторые ищут исключительно 660 баллов и выше.

Преимущества обычных ссуд

Более низкие процентные ставки часто являются одним из наиболее привлекательных преимуществ обычных ссуд. Experian отмечает, что, поскольку обычные кредиты основывают процентные ставки на кредитных рейтингах, те, у кого высокий кредитный рейтинг, будут видеть более низкие процентные ставки.Благодаря дополнительной функции фиксированных процентных ставок, обычные ссуды привлекают многих. Они также предлагают более высокие лимиты по ссудам, чем ссуды, обеспеченные государством.

Они также предлагают более высокие лимиты по ссудам, чем ссуды, обеспеченные государством.

Обычные ссуды также имеют тенденцию быть более гибкими в отношении первоначального взноса и вариантов сроков. Поскольку частные кредиторы не привязаны к государственным учреждениям, они могут предоставить больше разнообразия в специфике своих кредитов. Experian добавляет, что несоответствующие обычные ссуды также идеально подходят для потенциальных заемщиков, которые не соответствуют требованиям для получения ссуд, застрахованных государством, и соответствующих ссуд.

Обычные недостатки ссуды

Поскольку многие кредиторы даже не рассматривают потенциальных заемщиков с кредитным рейтингом ниже 620, сложнее получить квалификацию обычного кредита, не говоря уже о том, чтобы получить одобрение на более низкую процентную ставку.

Experian также отмечает, что у обычных кредитов более строгие требования к квалификации. Поскольку кредиторы берут на себя больший риск с обычными ссудами, они будут более внимательно изучать вашу финансовую историю и ситуацию, чем то, что требуется для ссуд для малого бизнеса, застрахованных государством.

Плюсы и минусы владения автомобилем

Лори Джонстон

Некоторые представители поколения Y — как правило, родившиеся в период с начала 1980-х до начала 2000-х — тормозят владение автомобилями.

Решение не покупать машину — когда-то бывшее обрядом посвящения для молодых людей — обусловлено факторами, включая стоимость и воздействие на окружающую среду. Для некоторых поколений, особенно людей, живущих в городских условиях или имеющих легкий доступ к общественному транспорту или каршеринговым службам, таким как Zipcar, ездить без колес — лучший образ жизни.

«Пока у вас нет машины, я думаю, вы не знаете, чего вам не хватает, если ее не имеете», — говорит Джек Нерад, вице-президент, исполнительный редакторский директор и исполнительный аналитик рынка Kelley Blue Book.

Многие поколения Y выходят из-за руля и идут пешком, пользуются общественным транспортом или автостопом с друзьями вместо того, чтобы покупать машину. Согласно маркетинговым исследованиям CNW из Орегона, которые предоставляют данные об автомобильной промышленности, взрослые люди в США в возрасте от 21 до 34 лет купили 27 процентов всех новых автомобилей, проданных в 2010 году, по сравнению с 38 процентами в 1985 году.

Поколение Y, состоящее примерно из 80 миллионов американцев, также, кажется, менее увлечено автомобилями и конкретными марками автомобилей, чем их родители, бабушки и дедушки, говорит автор книги Лорен Фикс, известная как Car Coach.

«У автомобилей больше нет такого соединения», — говорит Фикс.

3 плюса владения автомобилем

1. Свобода.

Владельцы автомобилей могут выйти в любое время и отправиться куда угодно, не прибегая к общественному транспорту или кому-то, кто их подвезет.Фикс говорит, что свобода, которую предоставляет автомобиль, может перевесить любые недостатки.

Свобода владения автомобилем также позволяет людям исследовать различные части города или сообщества и жить дальше от работы, говорит Нерад.

«Мне нравится жить там, где я живу, и работать там, где я работаю», — говорит Нерад, который проезжает 44 мили в каждую сторону до своей работы в Калифорнии.

2. Демонстрация ответственности.

Владение автомобилем может повлиять на другие крупные покупки, например, дома, поскольку демонстрирует, что вы можете взять ссуду и регулярно платить.«Это действительно показывает потенциальному кредитору, насколько вы надежны в выплате денег», — говорит Нерад.

Fix добавляет, что владение автомобилем требует от людей ответственности и дисциплины при обслуживании автомобиля. Владельцы автомобилей также несут ответственность за обеспечение того, чтобы срок их автострахования, бирки и лицензии не истек.

3. Удобство.

По словам Нерада, такие дела, как получение химчистки и остановка в хозяйственном магазине в субботу утром, могут занять в два или три раза больше времени, если людям приходится полагаться на общественный транспорт.

3 минуса владения автомобилем

1. Стоимость.

Цена покупки автомобиля, особенно нового, может быть устрашающей. В целом автомобили стали дорогими, — говорит Нерад. Средняя цена покупки легковых автомобилей, внедорожников, фургонов и грузовиков (вмещающих 12 человек или меньше) в США в мае 2013 года составила 31 663 доллара. По данным Kelley Blue Book, это на 269 долларов больше, чем в мае 2012 года. Нерад добавляет, что можно возместить часть затрат на владение автомобилем при его перепродаже.

По данным Kelley Blue Book, это на 269 долларов больше, чем в мае 2012 года. Нерад добавляет, что можно возместить часть затрат на владение автомобилем при его перепродаже.

Некоторое поколение Y может быть больше обеспокоено оплатой еды, жилья, медицинского обслуживания и других предметов первой необходимости перед покупкой автомобиля. По словам Фикса, они стараются обеспечить себя и своих детей, если у них есть семьи.

Прочие финансовые затраты включают автострахование, техническое обслуживание и топливо. Если человек живет или работает в большом городе, в обычные расходы на транспорт может входить парковка. Например, некоторые участки в Нью-Йорке берут с владельцев автомобилей 350 долларов в месяц за парковку, говорит Фикс.

2. Восприятие.

Идея владения автомобилем может быть окрашена в негативную сторону, особенно если люди обеспокоены загрязнением окружающей среды и ведут экологически чистый образ жизни, — говорит Нерад. Многие поколения Y считают, что, если они не пользуются автомобилем, они делают что-то хорошее для планеты.

Однако они могут быть более открытыми для владения электрическим или гибридным автомобилем.

В колонке мнений, опубликованной в июне 2013 года в USA Today, Дэн Беккер и Джеймс Герстензанг из Вашингтона, Д.Кампания за безопасный климат на основе C., которая борется с глобальным потеплением, написала:

«На протяжении десятилетий отрасль продавала потребляющие много газа грузовики и легковые автомобили с устаревшей конструкцией, но с еще большим количеством подстаканников. Несомненно, некоторые из миллениалов, ездящих на автобусах и велосипедах, со временем будут покупать автомобили. Но если Детройт хочет их достичь, он должен попробовать что-то получше, чем добавление Bluetooth к своим гигантам. Он должен увеличить производство чистых автомобилей ».

3. Процесс продаж.

Если вы зайдете в автосалон и будете наводнены нетерпеливыми, агрессивными продавцами, это может отпугнуть некоторых покупателей поколения Y.Идея обращения за кредитом для получения ссуды может быть подавляющей, и это новый рубеж, который не привлекает некоторых поколений, стремящихся жить без долгов или уже обремененных существующим долгом.

Плюсы и минусы ссуды на ремонт

Ссуда на ремонт — это ссуда, при которой вы покупаете дом, который необходимо отремонтировать или отремонтировать. Банк позволяет вам занять деньги на ремонт в рамках вашей первой ипотеки на дом. Таким образом, вы можете начать строительство нового дома сразу после закрытия сделки по кредиту, и вам не нужно брать вторую ипотеку или вкладывать дополнительный капитал для улучшения дома.Также можно взять ссуду на ремонт после того, как вы уже приобрели дом или для своего существующего дома, чтобы переделать или отремонтировать, но они, как правило, подходят и утверждаются по-разному. Если вы подумываете взять ссуду на ремонт дома, который планируете покупать, следует учитывать несколько плюсов и минусов.

Плюсы ссуды на ремонт

В целом, получение ссуды на ремонт, когда вы хотите купить фиксирующий верх, может быть способом упростить процесс.У вас будет только одно заявление и одна ипотека, на которую вы будете претендовать и платить каждый месяц. Кредит на ремонт дает вам ряд преимуществ, в том числе:

Кредит на ремонт дает вам ряд преимуществ, в том числе:

- Возможность занять больше денег: ссуда на ремонт позволит вам брать в долг на основе ожидаемой стоимости обновленного дома.

- Возможность восстановить старый дом: старые дома часто обладают шармом и особенностями, которых нет в новых.

- Более низкая стоимость: поскольку вы берете одну первую ипотеку для дома и ремонта, ваша процентная ставка обычно будет ниже, и у вас обычно будет более длительный период времени для погашения ссуды.

- Более крупный налоговый вычет: так как вы берете только одну первую ипотеку, проценты, включая стоимость ремонта, будут вычитаться из налогооблагаемой базы.

Минусы ссуды на ремонт

Когда вы берете ссуду на ремонт, важно осознавать, что вы идете на риск. Вы рискуете, что ремонт дома увеличит стоимость настолько, чтобы оправдать затраты на покупку и ремонт. Вы также берете на себя задачу и расходы по ремонту дома.У ссуды на ремонт есть и некоторые недостатки, которые следует учитывать, прежде чем решить, что это правильный выбор:

- Не все банки предлагают специальные программы «ссуды на ремонт», и это может ограничить ваш выбор при поиске кредитора.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Чаще всего автокредит представляет собой длительный займ, например, в Сбербанке сумма предоставляется на 5 лет, а в ВТБ24 – на 6. С одной стороны это возможность уменьшить ежемесячный взнос и сделать кредит доступнее для клиентов, с другой стороны – получение долгосрочного займа приводит к значительной переплате. Правда, из-за большого срока она может показаться незаметной, ведь деньги придётся тратить постепенно.

Чаще всего автокредит представляет собой длительный займ, например, в Сбербанке сумма предоставляется на 5 лет, а в ВТБ24 – на 6. С одной стороны это возможность уменьшить ежемесячный взнос и сделать кредит доступнее для клиентов, с другой стороны – получение долгосрочного займа приводит к значительной переплате. Правда, из-за большого срока она может показаться незаметной, ведь деньги придётся тратить постепенно. Однако взамен придётся выплачивать большее количество процентов, а срок займа может быть сокращён.

Однако взамен придётся выплачивать большее количество процентов, а срок займа может быть сокращён.

Максимальный срок автокредита в Плюс Банке – 7 лет.

Максимальный срок автокредита в Плюс Банке – 7 лет. Для получения автокредита в Плюс Банке оформление КАСКО не обязательно. Если же Вы решили застраховать свой автомобиль, то дополнительным преимуществом программы «АвтоПлюс» является возможность включения стоимости полиса КАСКО в сумму кредита.

Для получения автокредита в Плюс Банке оформление КАСКО не обязательно. Если же Вы решили застраховать свой автомобиль, то дополнительным преимуществом программы «АвтоПлюс» является возможность включения стоимости полиса КАСКО в сумму кредита.