Вклады на 3 месяца — открыть банковский вклад на три месяца под высокий процент

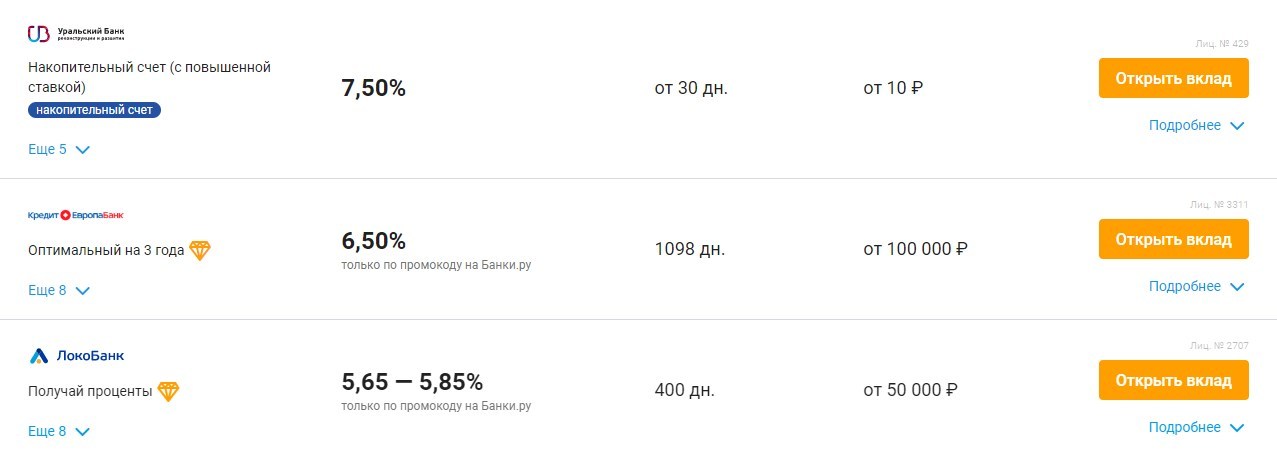

Вклады на 3 месяца предлагают многие банки России. В 2021 году можно получить за них относительно неплохие проценты при возможности открытия счета, с которым нельзя проводить каких-либо манипуляций. Лучшие краткосрочные вклады на 3 месяца предложены крупнейшими финансовыми учреждениями. С их помощью вы без особых проблем сможете получить проценты с возможностью пролонгации счета.

Проценты по краткосрочным вкладам на три месяца

Вклад на 3 месяца довольно популярен. Это обусловлено несколькими причинами:

- Средства остаются мобильными. Получив предложение, вы всегда сможете забрать средства и разместить их на более выгодных условиях.

- Три месяца — небольшой промежуток времени. Поэтому при возникновении нестабильной ситуации на финансовом рынке вы всегда сможете снять деньги со счета.

- При капитализации процентов вы сможете получить еще большую прибыль.

Определяя, где лучше открыть депозит на 3 месяца под высокий процент, необходимо учитывать несколько факторов.

Если вы ищите лучшие краткосрочные вклады на 3 месяца, обратите внимание на положение финансового учреждения на рынке банковских услуг. Считается, что у самых стабильных и надежных банков самые выгодные условия.

Ставки являются изменяемой величиной, которая может изменяться при согласии обеих сторон. Банки предлагают от 0.01% в год, самое выгодное предложения в 2021 году составило чуть больше 10.00%.

Где лучше открыть вклад на 3 месяца под высокий процент?

Вклады в банках на 3 месяца представлены крупными банками, например, Сбербанком, ВТБ и другими. Есть предложения и от тех финансовых учреждений, которые работают уже давно. При выборе учреждения обратите внимание на:

- Наличие банка в реестре участников Системы страхования.

Найти такие сведения можно на сайте Центрального банка.

Найти такие сведения можно на сайте Центрального банка. - Размер учреждения. Чем оно имеет больше филиалов по всей стране, тем меньше шансов, что обанкротится.

- Финансовую отчетность. Обращаться в банк следует в том случае, если просроченная задолженность не превышает 5%.

Выгодный вклад на 3 месяца зависит от типа начисления процентов. Он может быть фиксированный плавающий и другой. Важным для многих является и возможность досрочного снятия средств.

Депозит на 3 месяца дает возможность после окончания срока действия выбрать более выгодное предложение, оформить вклад на приемлемых условиях. Быстрое получение прибыли подходит многим, поскольку при необходимости по окончанию срока вы сможете просто снять проценты. Мы предлагаем вам познакомиться с лучшими предложениями от банков России, моментально открыть вклад на сайте учреждения.

Дополнительная информация по вкладам в России

Паевые инвестиционные фонды

ПАО «Промсвязьбанк» (далее — «Банк»). Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-03816-100000, выдана ФКЦБ России 13 декабря 2000 г.

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-03816-100000, выдана ФКЦБ России 13 декабря 2000 г.

Общество с ограниченной ответственностью «Управляющая компания ПРОМСВЯЗЬ». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00096 от 20 декабря 2002 выдана ФКЦБ России. Лицензия профессионального участника ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-10104-001000 от 10 апреля 2007, выдана ФСФР России.

за № 0335-76034355. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Оборонный». Правила фонда зарегистрированы ФСФР России 09 декабря 2010 г. за № 2004-94173468. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Перспективные вложения». Правила фонда зарегистрированы ФСФР России 10 сентября 2004 г. за № 0257-74113429 (далее – «Фонды»). Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Перед приобретением инвестиционных паев необходимо внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить информацию о Фондах и ознакомиться с правилами доверительного управления Фондами, с иными документами, предусмотренными Федеральным законом от 29 ноября 2001 г.

за № 0335-76034355. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Оборонный». Правила фонда зарегистрированы ФСФР России 09 декабря 2010 г. за № 2004-94173468. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Перспективные вложения». Правила фонда зарегистрированы ФСФР России 10 сентября 2004 г. за № 0257-74113429 (далее – «Фонды»). Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Перед приобретением инвестиционных паев необходимо внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить информацию о Фондах и ознакомиться с правилами доверительного управления Фондами, с иными документами, предусмотренными Федеральным законом от 29 ноября 2001 г.

Прирост расчетной стоимости пая по состоянию на 30.09.2021:

1Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ — Акции»: 1 месяц: +4,40%; 3 месяца: +10,54%; 6 месяцев: +17,23%; 1 год: +47,78%; 3 года: +98,78%; 5 лет: +150,92%.

2Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ — Фонд смешанных инвестиций»: 1 месяц: +1,34%; 3 месяца: +3,17%; 6 месяцев: +5,91%; 1 год: +18,90%; 3 года: +49,54%; 5 лет: +76,43%.

3Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ — Облигации»: 1 месяц: −0,08%; 3 месяца: +0,86%; 6 месяцев: +1,59%; 1 год: +3,26%; 3 года: +25,41%; 5 лет: +45,18%.

4Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ — Оборонный»: 1 месяц: −0,04%; 3 месяца: +0,84%; 6 месяцев: +1,65%; 1 год: +2,02%; 3 года: +12,52%; 5 лет: +8,20%.

5Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ПРОМСВЯЗЬ — Перспективные вложения»: 1 месяц: +1,80%; 3 месяца: +10,83%; 6 месяцев: +16,55%; 1 год: +45,51%; 3 года: +113,77%; 5 лет: +180,42%.

Расчет доходности произведен в соответствии с нормативными актами Центрального Банка Российской Федерации. Ознакомиться с изменением стоимости пая фондов в соответствии с Указанием Банка России от 02.11.2020г. № 5609-У за 1 месяц, 3 месяца, 6 месяцев, 1 год, 3 года и 5 лет Вы можете здесь.

*Информация представлена на 30.09.2021 годакуда вложить 100 млн в Узбекистане – Spot

Вклады, покупка акций, инвестиции в бизнес, сдача в аренду недвижимости и авто, криптовалютный трейдинг — сколько можно заработать этими способами, если у вас есть 100 млн сумов, Spot рассказали эксперты в сфере бизнеса и финансов.

Обратите внимание: опубликованная в статье информация не является финансовым советом. Помните — любые инвестиции всегда влекут за собой финансовые риски. Spot не несет ответственности за ваши удачные или неудачные сделки.

После небольшого снижения курс доллара продолжает набирать высоту, а обладатели даже небольших сбережений всерьез задумываются об их сохранности.

Недавно Spot писал о том, куда можно выгодно инвестировать 20 млн сумов, теперь поговорим о более серьезной сумме — 100 млн сумов.

О том, как сохранить и приумножить капитал в условиях нестабильности финансового рынка, рассказали финансовые эксперты и предприниматели.

Вклады (в сумах и иностранной валюте)

В этом году с января по август национальная валюта подешевела по отношению к доллару более чем на 12%, поэтому хранить сумовые сбережения «под матрасом» — не самое лучшее решение. В этом случае простым и надежным инструментом сохранения капитала становятся банковские вклады.

Процентная ставка по сумовым вкладам достаточно высокая, некоторые банки предлагают 23−24% годовых. Но здесь нужно учитывать девальвацию сума и инфляцию.

По прогнозам АБР, инфляция составит в этом году 16%, а в следующем снизится до 14%. Соответственно, вложив 100 млн сумов, с поправкой на инфляцию можно получить доход порядка 9 млн сумов.

Самую высокую процентную ставку по сумовым вкладам без учета инфляции на момент этой публикации предлагает Asaka Bank (до 24% годовых). Немногим меньше ставка в Xalq Bank и Agrobank (23%), а Universal Bank предлагает вкладчикам 22% годовых.

Проценты по долларовым вкладам куда меньше, но сама валюта более стабильна. Наиболее привлекательные валютные вклады предлагают Turon Bank, Ziraat Bank Uzbekistan, Asia Alliance Bank, Orient Finans Bank, Universal Bank. В этих банках процентная ставка достигает 7% годовых.

Инвестировав таким образом 100 млн сумов, за год можно получить прибыль около $700 (в зависимости от курса доллара на день вклада).

Остальные банки предлагают ставки от 3% до 6,5% годовых. Выбирая банк, необходимо обратить внимание на условия вложения: минимальную сумму, дополнительные взносы, сроки вклада и выплату процентов в случае его досрочного закрытия.

Если же вы хотите сделать вклад в евро, эта услуга доступна лишь в Asaka Bank, Hamkorbank, Qishloq Qurilish Bank и Узнацбанке. Процентная ставка — от 2% от 4% годовых.

Процентная ставка — от 2% от 4% годовых.

В некоторых банках есть услуга онлайн-вкладов. Для этого необходимо открыть карту в нужном банке и воспользоваться его приложением.

Условия онлайн- и обычных вкладов практически ничем не отличаются (разве что лишь кое-где процентная ставка выше), из плюсов онлайн-предложений — возможность дистанционно контролировать свои сбережения. Однако при использовании банковского приложения могут возникнуть сбои.

В целом банковские вклады — наиболее безопасная инвестиция, они защищены Фондом гарантирования вкладов граждан в банках. Но вместе с тем это наименее доходное вложение средств.

Монеты Центрального банка

Другой способ сбережения капитала — покупка монет Центрального банка. В ноябре 2018 года Центральный банк Узбекистана в качестве пилотного проекта выпустил золотые и серебряные памятные монеты качества Proof.

По данным ЦБ, на 11 сентября текущего года цена золотой и серебряной памятных монет составляет 14,4 млн и 338 тыс. сумов соответственно. Напомним, что в ноябре 2018 года золотые монеты стоили 12,7 млн, а серебряные — 236 тыс. сумов.

сумов соответственно. Напомним, что в ноябре 2018 года золотые монеты стоили 12,7 млн, а серебряные — 236 тыс. сумов.

Драгоценные металлы сохраняют свою ценность даже при нестабильном финансовом рынке. Кроме того, памятные монеты имеют нумизматическую ценность, которая зависит от ее возраста, исторической значимости и редкости.

Однако в краткосрочной перспективе такие вложения невыгодны, ведь стоимость монет постоянно колеблется в зависимости от биржевой стоимости золота. Они могут оправдать себя только через семь-десять лет.

Другой легальный вариант инвестиций в драгоценные металлы — покупка ювелирных изделий. Но здесь велик риск приобрести низкопробные изделия за высокую цену.

Кроме того, торговля изделиями из драгметаллов — это лицензируемый вид деятельности, и есть риск нарушить административное или уголовное законодательство Республики Узбекистан.

Магамед Жаваров

Бизнес-аналитик консалтинговой компании Leverage

Выбор между инвестицией в монеты ЦБ и банковским вкладом зависит целей вкладчика.

Краткосрочную выгоду можно извлечь из банковского депозита. Если вкладчик желает получить больший процент, придется вкладывать и переоформлять сумовый депозит каждый квартал. По трехмесячным депозитам ставка выше — порядка 23−24% годовых. По 12-месячным, соответственно, ниже — около 18−19% годовых.

В отличие от вложений в золотые монеты, банковский депозит гарантирует, что вы получите депозит и свой процент, дождавшись срока его окончания.

С золотыми монетами иначе. Цена на золото может колебаться как в меньшую, так и в большую сторону. Однако тенденция в августе-сентябре показывает рост котировки. Сейчас она колеблется в диапазоне $1515−1545 за тройскую унцию. Это порядка $48,7−49,7 за грамм.

Судя по отчетам World Gold Council, цена на золото будет расти. Все больше инвесторов отдают предпочтение золоту на фоне падения доходности долговых инструментов в США и опасения начала рецессии американской экономики.

Я бы не рекомендовал делать валютные вклады с таким неопределенным видением курса доллара на следующий год. Вдруг наша валюта укрепится в течение года? Да и доходностью валютные вклады не отличаются.

Ставка годового валютного депозита — максимум 4%. Чуть выгоднее 18- и 25-месячные вклады в валюте, там ставки порядка 5−7% годовых. Если взять тот же сумовый вклад со ставкой 24% и валютный с 4%, даже с учетом девальвации в 16% сумовый вклад остается выгоднее, чем валютный.

Мое мнение: вся последняя динамика с укреплением сума — это маневры ЦБ. Импорт растет, как и спрос на доллар с открытием продажи наличной валюты, а курс не летит «к небесам». Видимо, Центральный банк спускает на рынок доллары. Но валютные резервы не бесконечны, так можно и до опустошения интервенции проводить.

Акции

Более серьезный инструмент для получения выгоды — пакет акций. Ранее Spot писал, как можно заработать на покупке акций в Узбекистане.

В сравнении с покупкой валюты это может быть не только более прибыльной, но и более безопасной инвестицией. Приобретая акции, можно заработать либо на начисляемых дивидендах, либо на покупке и продаже самих акций.

В Узбекистане официально пока можно купить ценные бумаги только местных компаний, Центральный депозитарий Узбекистана не имеет корреспондентских отношений с зарубежными. Начинающие инвесторы могут приобрести небольшой пакет акций, для этого достаточно нескольких тысяч сумов.

Специалисты советуют собрать портфель из разных ценных бумаг, чтобы падение одних акций компенсировалась удорожанием других. Но это инструмент с достаточно высоким риском — можно потерять все вложенные деньги.

Ранее Карен Срапионов, партнера инвестиционной компании Avesta Investment Group, приводил пример, как с помощью портфеля ценных бумаг можно за год удвоить капитал.

Акции заводов «Узбекхиммаш», «Узбекуголь», «Узметкомбинат» и привилегированных акции Алмалыкского ГМК активно растут, соответственно, в них стоит инвестировать свободные средства.

Минимальный рост цены акций из такого портфеля составляет 40%. Но работа с ценными бумагами требует большей финансовой грамотности, чем обычный банковский вклад.

Покупка готового бизнеса / инвестиции в бизнес

Некоторые предпочитают инвестировать 100 миллионов сумов в небольшой бизнес. О таких компаниях Spot писал не раз: это, например, может быть пиццерия, гостевой дом, производство пижам и даже сумаляка.

Торговые площадки, например, olx.uz, предлагают приобрести готовый бизнес или долю в проекте. А можно воспользоваться платформой для инвестирования в бизнес «Узинвест». Эта компания не только предлагает покупку бизнеса, но и проводит аудит инвестиционных проектов и обеспечивает правовую защиту инвестора.

Например, на платформе предложен бизнес по импорту телефонов из США и Китая. Предпринимателю нужны стартовые вложения в размере $7000. Инвестор получает 100% от прибыли до окупаемости проекта.

После выплаты инвестиционной суммы инвестор получает 50% от доли в бизнесе.

Предварительный доход от проекта — $7000 (каждые три месяца), срок окупаемости — три месяца.

Эти деньги также можно вложить в покупку интернет-магазина, виртуального музея, кальянного клуба и даже в развитие стоматологического туризма в Ташкенте. Предполагаемый срок окупаемости таких проектов — от нескольких месяцев до нескольких лет.

Но вложение в бизнес предполагает достаточно высокие риски. Даже если имеется вполне убедительный бизнес-план, ситуация на рынке может измениться и сыграть не в пользу предпринимателя.

Кроме того, если банковские вклады или покупка драгметаллов не требуют затрат времени, то бизнесом необходимо заниматься, вкладывая в него не только деньги, но и максимум внимания и сил.

А вот что по этому поводу думают сами предприниматели.

Бахтиер Хасанов

Основатель и руководитель стримингового сервиса Lamuz

Десять раз подумайте, прежде чем вкладываться в стартапы, особенно только-только начинающие. В них инвестировать можно в том случае, если вы готовы распрощаться с этими деньгами.

В них инвестировать можно в том случае, если вы готовы распрощаться с этими деньгами.

Что касается уже готового производства, в него есть смысл вложиться, если оно приносит прибыль от 30% годовых. Для этого можно посмотреть финансовую отчетность предприятия. Плюс необходимо выяснить, насколько стабильна эта прибыльность.

В Узбекистане в ближайшие три года будет происходить трансформация финансовой сферы, поэтому выгодно вкладывать в финтех. Но сам бы я инвестировал в акции. Это самый безопасный способ. Если вы купите акции Google или Apple (а в Узбекистане есть такая возможность), вы будете уверены, что эти корпорации не исчезнут через несколько лет.

Ботир Арифджанов

Основатель Paynet и LeBazar

100 млн сумов — не та сумма, которую можно инвестировать в производство. Лучше потратить эти деньги на себя, на самообразование, а затем найти достойное применение своим знаниям.

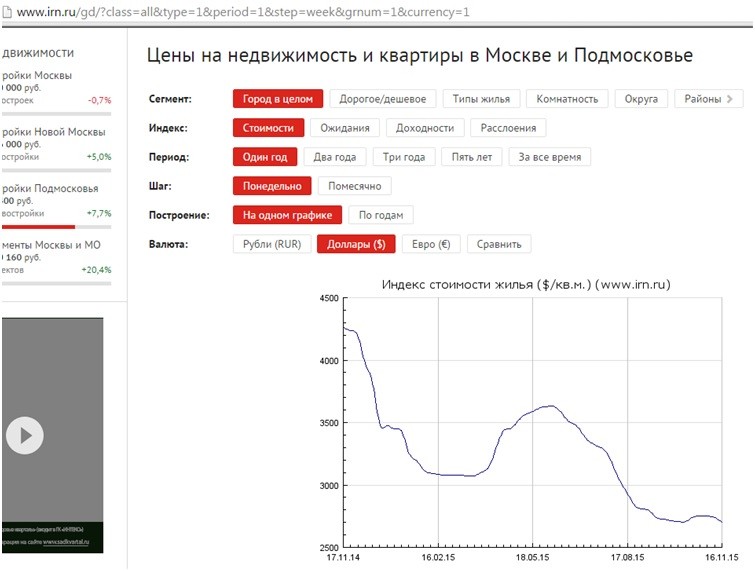

Недвижимость

Имея 100 млн в национальной валюте, невозможно рассчитывать на покупку жилья в Ташкенте для последующей сдачи в аренду. Но эти деньги можно инвестировать в недвижимость иначе.

Но эти деньги можно инвестировать в недвижимость иначе.

Эльчин Ширинов

Риелтор агентства New Realtor

Законодательство Узбекистана разрешает сдачу коммерческой недвижимости от второго лица. Вы за 100 млн сумов снимаете большое здание и сдаете его другому человеку подороже. При этом в договоре указываете пункт о субаренде.

Можно попробовать снять два объекта коммерческой недвижимости по 50 млн и тоже сдавать в субаренду.

Покупка нормальной недвижимости за такую сумму — тяжелый случай. За $10 тыс. вы не купите даже нормальную однокомнатную квартиру.

Автомобиль

За 100 млн сумов можно купить автомобиль, на котором впоследствии заработать деньги. При этом вовсе не обязательно самому «таксовать», можно сдавать авто в аренду. Затем при желании этот же автомобиль можно достаточно быстро продать.

Прибыль от покупки автомобиля зависит от его марки, конфигурации и способа заработка. Из минусов — относительно небольшой срок службы автомобиля.

По словам основателя сервиса аренды авто Avtouzbegim Мирфаеза Рахимова, в автопарке машина из-за постоянной эксплуатации быстро выходит из строя и может прослужить от силы четыре года, после чего клиентам нужно предлагать новые авто.

Шахрух Абдуганиев

Основатель и директор RentCar.uz

За 100 млн сумов можно приобрести Gentra. Купив автомобиль, вы через нотариуса заключаете договор аренды с компанией, которая будет сдавать машину в прокат.

Вам нужно застраховать машину на год без ограничений, оплатить установку GPS. Ежемесячно вы оплачиваете налог и абонентскую плату за GPS.

Мы сдаем авто в аренду, автовладелец каждый месяц получает прибыль в размере 70%. С учетом всех затрат это от $400 до $700 в месяц.

Криптовалюта

Пару лет назад тема биткоинов была невероятно популярной. Сейчас энтузиазм желающих вложиться в криптовалюту поутих, но этот способ заработка все еще пользуется спросом.

Инвестировать в криптовалюту можно разными способами. Самый распространенный вариант — ходлинг.

Инвестор приобретает токены (своего рода ценные бумаги в цифровом мире) по низкой цене, которые через некоторое время могут подорожать. Для этого сперва нужно ознакомиться с работой бирж обмена криптовалют и тщательно изучить перспективные варианты. Для начинающих универсальным вариантом будет биткоин.

Другой вариант заработка на «крипте» — майнинг. Вы тратите средства на оборудование и электроэнергию и майните криптовалюту, либо пользуетесь облачным майнингом — платите специалистам за управление оборудованием, которое и принесет вам прибыль. Этот способ подходит в качестве долгосрочной инвестиции.

Можно также заняться криптотрейдингом — торговать криптовалютами на бирже. Но этот рынок очень нестабилен, цена валюты может в течение одного дня измениться на 5%, 10% или даже 15%. К тому же крипотрейдинг, как и торговля акциями, требует специальных знаний и временных затрат.

Санжар Насирбеков

Руководитель Ransif Group.

Эти 100 млн сумов нужно конвертировать в доллары, чтобы купить биткоин. Вы можете держать биткоин у себя и продать его, когда курс поднимется. Либо вы начинаете торговать биткоином на бирже, например, Bitfinex или Binance.

Допустим, сейчас курс $10 000, вы продаете биткоин. Вечером курс падает до $9800, и можно снова купить его и получить $200 прибыли.

Кроме биткоина, есть другие криптовалюты, например, Ripple, Ethereum, EOS, Stellar. Они продаются по доступным ценам, но волатильность у них выше. Если «поймать волну», то можно хорошо заработать, но не все это умеют.

Другой способ заработать — майнинг. Для этого человек должен разбираться в работе компьютерного железа: видеокартах, кулерах и так далее.

Сейчас окупаемость майнинга — 12 месяцев, но так как домашнее электричество дорожает, майнинг перестанет быть прибыльным. Стандартная домашняя майнинг-ферма потребляет 1,5 кВт/ч, то есть 36 кВт в день.

Законодательство Узбекистана не регулирует заработок на криптовалюте, и под этим предлогом успешно работают многие финансовые мошеннические схемы. Если кто-то предлагает вам купить крипту и получить от этого прибыль, это уже scam-проект.

Сейчас в Ташкенте под предлогом продажи криптовалюты продвигают российские мошеннические финансовые схемы. Покупаешь этот коин и через шесть-десять месяцев продаешь его за 500% стоимости, а если пригласите друга, вам за это будут комиссионные.

Чтобы не нарваться на таких мошенников, надо проконсультироваться у людей, которые хорошо понимают технологии. Также можно загуглить название проекта и получить ответ: scam это или нет.

***

А куда вы бы вложили свободные 100 млн сумов? Пишите в комментариях.

Хочу взять ипотеку. Что нужно знать? — Ипотека

Задумались об ипотеке? Рассказываем главное, чтобы вы могли принять взвешенное решение и выбрать оптимальные условия.

Что такое ипотека

Ипотечный кредит, а проще говоря — ипотека — это особый вид кредита, при котором право собственности вы оформляете на себя, а вашу недвижимость банк берёт в залог.

Пока вы полностью не выплатите кредит, вы не сможете просто так продать недвижимость или совершить с ней другие сделки — для этого потребуется получить согласие банка. Но в остальном распоряжаться собственностью сможете как угодно — например, прописывать родных и делать ремонт.

Кто может подать заявку на ипотеку

Есть общие требования к заёмщикам.

- Прописка на территории РФ

- Возраст — от 18 лет до 75 лет на момент выплаты ипотеки, а если оформляете ипотеку без подтверждения дохода — до 65 лет

- Стабильный доход

- Стаж на текущем месте работы от 3 месяцев

По некоторым программам кредитования к заёмщикам есть дополнительные требования — например, оформить ипотеку с господдержкой для семей с детьми могут только семьи с ребёнком.

Какие документы нужны для подачи заявки на ипотеку

Если вы зарплатный клиент Сбера, для подачи заявки нужны будут только паспорт и номер карты.

Если вы зарплатный клиент другого банка, но работаете официально, нужны будут:

✅ Для подтверждения дохода — справка о доходах и расходах физического лица за последние 12 месяцев или справка по форме банка

✅ Для подтверждения занятости — номер СНИЛС для заказа онлайн-выписки из ПФР

На какую сумму кредита можно рассчитывать

Узнать сумму, которую одобрит банк, можно только одним способом — подать заявку.

Одобренная сумма будет зависеть от размера дохода и ещё ряда факторов. При рассмотрении заявки банк учитывает в качестве дохода зарплату, а дополнительно может учесть пенсию, доход от аренды недвижимости или полученный по договору гражданско-правового характера. Алименты, пособия, выплаты по уходу за ребенком и стипендии не учитываются в качестве дохода.

На какой срок выгоднее брать ипотеку

🙂 Меньше срок — меньше переплата, но больше ежемесячный платёж.

🙃 Больше срок — больше переплата, но меньше ежемесячный платёж.

Для того, чтобы выбрать оптимальный срок, найдите баланс. Оттолкнитесь от суммы ежемесячного платежа. На калькуляторе Домклик меняйте срок кредита до тех пор, пока ежемесячный платёж не составит приемлемую для вас сумму — ту, которую вам будет комфортно вносить каждый месяц вне зависимости от обстоятельств.

📌 Желательно, чтобы платёж по ипотеке не превышал 50% вашего дохода. Если он будет больше, велика вероятность отказа со стороны банка, а вам будет тяжелее справляться с финансовой нагрузкой.

Нужен ли первоначальный взнос

Да, нужен. В Сбере вы можете оформить ипотеку с первоначальным взносом от 10% стоимости недвижимости. А вообще размер первоначального взноса зависит от программы кредитования. Сравнить все программы кредитования можно на Домклик.

Сообщите менеджеру банка, если средства для первоначального взноса планируете выручить от продажи другой недвижимости и ещё не нашли покупателя.

Если денег на первоначальный взнос нет

Если накоплений нет, но в собственности есть какая-то недвижимость, вы можете оформить кредит под залог этой недвижимости. Это альтернатива ипотеке без первоначального взноса.

У этой программы есть преимущество — вы можете использовать деньги по своему усмотрению. Например, купить любую недвижимость, вложить деньги в строительство и ремонт — отчитываться о том, куда вы потратили деньги, не нужно. Но и ставка по такому кредиту немного выше — от 9,2%.

Ставки по ипотеке в Сбере

Ставка зависит от программы кредитования. Ставки по ипотечным программам Сбера:

Ставки по ипотечным программам Сбера:

- Господдержка 2020 — от 0,1% в первый год и 6,05% на оставшийся срок

- Ипотека для семей с детьми — от 0,1% в первый год и 5% на оставшийся срок

- Приобретение строящегося жилья — от 0,6% в первый год и 8,4% на оставшийся срок

- Приобретение готового жилья — от 7,9%

- Строительство жилого дома — от 9,2%

- Загородная недвижимость — от 8,4%

Как получить скидку на ставку по ипотеке

На ставку в зависимости от программы кредитования могут влиять срок кредита и размер первоначального взноса — это наглядно можно увидеть в калькуляторе Домклик.

Также оформить кредит по низкой ставке вам помогут скидки и акции Домклик:

- Скидка по акции «Молодая семья» — 0,4%

- Скидка при страховании жизни — 1%

- Скидка при покупке недвижимости на ДомКлик — 0,3%

- Скидка при использовании сервиса «Электронная регистрация» — 0,3%

Какую недвижимость можно купить в ипотеку

В Сбере вы можете получить деньги на строительство дома или купить в ипотеку:

- Комнату

- Квартиру на первичном или вторичном рынке

- Апартаменты

- Дом

- Дачу

- Гараж

В зависимости от типа недвижимости, вы получите список документов, которые необходимы для одобрения выбранного жилья банком. Срок рассмотрения документов — 3-5 рабочих дней.

Срок рассмотрения документов — 3-5 рабочих дней.

Что делать сначала: искать жильё или подавать заявку

Мы рекомендуем сначала подать заявку на ипотеку, а уже после подбирать жильё. Так вы сможете понимать, на какую сумму кредита можно ориентироваться.

После одобрения заявки на ипотеку у вас будет целых 90 дней на поиск недвижимости и заключение сделки — вы точно всё успеете.

Как подать заявку на ипотеку

Заявку вы можете подать онлайн, за пару минут, на сайте или в приложении Домклик. Если при подаче заявки возникнут вопросы — вам поможет онлайн-консультант. Он подскажет, какие документы необходимо загрузить и как их правильно заполнить, поможет отправить заявку в банк.

После того, как решение будет принято, вас будет сопровождать группа менеджеров в режиме 24/7. Менеджер поможет, если вам необходимо будет изменить срок или сумму кредита, программу кредитования, а также ответит на любой вопрос по вашей заявке.

Я всё ещё сомневаюсь: брать или не брать

Ипотека — это возможность реализовать свои мечты: например, жить отдельно, быть ближе к природе, переехать в квартиру побольше или даже в другой город. Однако подходить к решению о её оформлении стоит прагматично. Главное — честно оценить свои силы.

Куда инвестировать в условиях неопределенности? У HSBC есть несколько советов

Инвестиционный банк HSBC Asset Management поделился несколькими стратегиями, которые помогут сориентироваться в «море тревог», накрывшем финансовые рынки, пишет CNBC.

► Подписывайтесь на телеграм-канал «Минфина»:

главные финансовые новости

Медленное восстановление экономики, рекордная инфляция, неуверенность относительно политики центробанков и новые вспышки коронавируса в отдельных регионах — у инвесторов достаточно поводов для переживаний.

Стратег HSBC Asset Management Джо Литл дает несколько рекомендаций клиентам банка, которые могут помочь с инвестиционным решениям в неопределенной среде.

Экономическое восстановление идет «параллельными путями»

По прогнозам HSBC, в 2022 рост ВВП в крупных экономиках составит от 4% в США и ЕС до 5,5% в Китае и Великобритании. Инфляция же должна вернуться к 2−3 процентам.

Однако Литл добавляет, что в развивающихся экономиках восстановление проходит с задержкой. Эксперт считает, что это создает возможности на рынке облигаций этих стран, но рекомендует внимательно следить за прогнозами относительно доллара.

Читайте также: Индекс страха закрылся на самом низком с начала пандемии уровне

Эксперт считает, что облигации стран Азии — самые прибыльные, с корректировкой на риск, активы этого класса.

Еще рано отказываться от акций

На американском фондовом рынке HSBC предпочитает акции облигациям, несмотря на их рекордную цену.

«Мы должны быть реалистами и признать: прибыль от инвестиций в следующие 24 месяца будет не настолько высокой, как за последние 12. Однако нет оснований считать, что на фондовом рынке сейчас надувается пузырь», — объясняет Литл.

Читайте также: Инфляция всерьез и надолго: во что вкладывать деньги

Инвесторам следует искать устойчивые к инфляции активы

Хотя HSBC считает инфляцию временной, банк признает, что существует риск ее перехода в постоянную.

Такой сценарий будет означать, что центральные банки ошибались, и приведет к резкому ужесточению монетарной политики. Так что инвесторы могут рассматривать устойчивые к инфляции активы вместо облигаций. Среди сырья интересны медь, среди ценных бумаг — ESG и инфраструктурный долг, считает Литл.

По его словам, действующая макроэкономическая ситуация делает выгодным инвестиции в циклические акции и стоимостное инвестирование. Показатели первых обычно совпадают с показателями экономики в целом, а она сейчас находится в фазе роста. Стоимостное же инвестирования предусматривает инвестиции в акции, которые считаются недооцененными инвесторами.

Лучшие краткосрочные инвестиции сроком до 5 лет

Что такое краткосрочные инвестиции?

Краткосрочная инвестиция — это инвестиция, которую можно легко конвертировать в наличные, например, высокодоходный сберегательный счет или счет денежного рынка. Это деньги, которые могут вам понадобиться раньше, чем позже.

Это деньги, которые могут вам понадобиться раньше, чем позже.

Если вы инвестируете в фондовый рынок, обычно считается хорошей идеей сохранить вложенные деньги как минимум на пять лет. Но цель сбережений в пять лет или меньше не означает, что вам нужно все время бездействовать.Есть несколько способов помочь вашим деньгам расти даже в ограниченный период времени.

В этой статье мы разберем лучшие инвестиции на нужный вам период времени. Сюда входят:

Чтобы понять, как краткосрочные и долгосрочные инвестиции отличаются, это помогает понять разницу между процентными ставками и доходностью инвестиций. По большей части, приумножение денег через процентные счета сопряжено с чрезвычайно низким риском; вы заключаете соглашение, зная, сколько процентов вы заработаете за определенный период времени.С другой стороны, вложения в акции далеко не гарантированы. После резкого падения рынка на возврат денег могут уйти месяцы или годы.

Это демонстрирует один из основных принципов инвестирования: высокая доходность обычно требует готовности брать на себя больший риск, в то время как низкая доходность часто сопровождается низким риском или отсутствием вообще. Так как же найти баланс? Вот руководство по краткосрочным инвестициям с учетом ваших временных рамок.

Так как же найти баланс? Вот руководство по краткосрочным инвестициям с учетом ваших временных рамок.

| ||

|

| |

|

|

Инвестиции за деньги, которые вам нужны менее чем за 2 года

Онлайн-сберегательный счет или счет денежного рынка

Потенциальная процентная ставка: около 0,5%

Текущий анализ NerdWallet показывает годовую процентную доходность для высокодоходные сберегательные онлайн-счета и счета денежного рынка с выплатой от 0.4% и 0,6%. Это может показаться не таким уж большим, но, по данным Федеральной корпорации по страхованию вкладов, это выше 0,06%, текущей средней процентной ставки по сберегательным счетам по стране, и того, что вам, вероятно, предложат в филиале в вашем городе.

Как сберегательные счета, так и счета денежного рынка застрахованы FDIC, это означает, что ваши деньги защищены в случае банкротства банка на сумму до 250 000 долларов США на одно учреждение на одного вкладчика.

Расчетно-кассовый счет

Возможная процентная ставка: 0.От 25% до 0,5%

Другой альтернативой для краткосрочных сбережений является счет управления денежными средствами. Эти счета обычно предлагаются роботами-консультантами и онлайн-инвестиционными фирмами (или дисконтными брокерами). Некоторые счета для управления денежными средствами обеспечивают выписку чеков, внесение мобильных чеков, оплату счетов, денежные переводы, программы постановки целей и овердрафта.

Денежный счет Wealthfront не взимает комиссий и в настоящее время выплачивает 0,10%. Благодаря соглашениям с несколькими банками Wealthfront предлагает страховое покрытие FDIC на сумму до 1 миллиона долларов.Минимальный баланс счета составляет 1 доллар США с неограниченным количеством переводов на счет и из него, а также оплаты счетов и движения денег через Venmo, Paypal и CashApp.

Годовая процентная ставка 0,25% SoFi Money — еще один вариант для ваших краткосрочных инвестиций. Нет требований к минимальному балансу, и вкладчики не платят ежемесячных комиссий за счет, овердрафт, банкомат или комиссии за зарубежные транзакции. Он также предлагает одноранговые денежные переводы, бесплатные физические чеки и страхование FDIC на сумму до 1,5 миллиона долларов.

Нет требований к минимальному балансу, и вкладчики не платят ежемесячных комиссий за счет, овердрафт, банкомат или комиссии за зарубежные транзакции. Он также предлагает одноранговые денежные переводы, бесплатные физические чеки и страхование FDIC на сумму до 1,5 миллиона долларов.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

Комиссии0,15% в год (приблизительно) | ||

Инвестиции в необходимые вам деньги в течение 2–3 лет

Фонд краткосрочных облигаций

Потенциальная процентная ставка: 2% или более того, для тех, кто готов взять на себя больший риск

Облигация — это ссуда компании или правительству, которая выплачивает фиксированную норму прибыли.Облигация — более безопасное вложение для краткосрочных сбережений, чем акции, но она все же сопряжена с рисками: заемщик может объявить дефолт, а при повышении процентных ставок стоимость облигаций обычно снижается. Чтобы снизить риск дефолта, выбирайте фонды облигаций, которые в основном владеют государственными облигациями, выпущенными правительством США, и муниципальными облигациями, которые выпускаются штатами и городами.

Чтобы снизить риск дефолта, выбирайте фонды облигаций, которые в основном владеют государственными облигациями, выпущенными правительством США, и муниципальными облигациями, которые выпускаются штатами и городами.

Паевые инвестиционные фонды денежного рынка

Потенциальная процентная ставка: от 1% до 2%

Еще одним краткосрочным вариантом сбережений с более высокой доходностью являются паевые инвестиционные фонды денежного рынка, также известные как фонды денежного рынка.Не путать с одноименными счетами денежного рынка (см. Выше), фонды денежного рынка — это паевые инвестиционные фонды, которые покупают краткосрочные высококачественные долги у правительства США, муниципалитетов или корпораций. Также могут быть налоговые льготы, поскольку некоторые фонды денежного рынка держат муниципальные ценные бумаги, освобожденные от федеральных налогов и налогов штата. Эти фонды не застрахованы FDIC и несут риски, аналогичные краткосрочным облигациям.

Инвестиции за деньги, которые вам нужны в течение 3-5 лет

Банковские депозитные сертификаты или CD

Потенциальная процентная ставка: около 0.80%

Если вы уверены, что деньги вам не понадобятся в течение определенного периода времени, компакт-диски могут быть хорошим вариантом безрисковой экономии. Компакт-диски предлагают заранее установленную гарантированную процентную ставку, если вы заблокируете свои деньги на определенный срок (от трех месяцев до пяти и более лет). Как правило, чем дольше срок, тем выше процентная ставка.

Если вам нужно снять деньги до истечения срока действия CD, вы заплатите штраф в размере от трех до шести месяцев. Также обратите внимание, что для компакт-дисков может быть установлен минимальный депозит.

Одноранговая ссуда

Потенциальная процентная ставка: 5% или более

На более рискованном конце спектра краткосрочных инвестиций находятся одноранговые ссуды. Онлайн-кредитор, такой как Prosper, — это один из вариантов для инвесторов, которые готовы ссудить деньги заемщикам, которым нужны деньги на что угодно, от ремонта дома до медицинских расходов.

Онлайн-кредитор, такой как Prosper, — это один из вариантов для инвесторов, которые готовы ссудить деньги заемщикам, которым нужны деньги на что угодно, от ремонта дома до медицинских расходов.

Посредством подобных сайтов заемщики классифицируются по кредитоспособности, что означает, что вы можете ограничить риск — но не избежать его полностью — путем предоставления ссуды только заемщикам на верхних уровнях кредитоспособности.Вы будете получать меньше процентов, сосредоточившись на этих избранных кандидатах, но доход все равно будет значительно выше, чем у сберегательного счета. Проспер говорит, что его высший кредитный класс, AA, в настоящее время имеет историческую доходность 3,6%.

Чтобы еще больше снизить риски, рассмотрите возможность диверсификации путем распределения ссуд на небольшие части, ссужая каждому кандидату 25 или 50 долларов, а не, скажем, 2500 долларов одному. Когда заемщик производит платеж, он распределяется между инвесторами ссуды, и вы можете либо снять, либо реинвестировать его. Инвесторы обычно платят комиссию за обслуживание, поэтому обязательно учтите это в своих расчетах.

Инвесторы обычно платят комиссию за обслуживание, поэтому обязательно учтите это в своих расчетах.

Куда вложить деньги на срок менее 1 года

Бывают случаи, когда инвесторам необходимо разместить свои средства только на один год. Это может произойти, когда цель близка, но вы точно не знаете, когда это произойдет (например, свадьба в семье). А для этого вам нужно будет гарантировать, что средства будут доступны сразу же, когда в этом возникнет необходимость.Если у вас инвестиционный горизонт 12 месяцев или меньше, вот несколько вариантов на выбор.

1. Срочные банковские вклады

Срочные банковские вклады (FD) — это безопасный выбор для инвестирования на год. Согласно правилам Корпорации по страхованию вкладов и кредитных гарантий (DICGC), каждый вкладчик в банке застрахован на сумму до 1 лакха как на основную сумму, так и на сумму процентов. Большинство банков разрешают инвестировать в ФД онлайн.

Срок владения : можно инвестировать на срок 6, 9 или 12 месяцев или даже больше, так как разные банки имеют разный срок вкладов.

Возврат : При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процент по ним. Ставка процента, которую предлагают банки, в некоторой степени соответствует ставке РЕПО Резервного банка Индии (RBI) и, следовательно, собственной стоимости средств банка. В настоящее время он составляет около 6,5% годовых при сроках пребывания в должности от 12 месяцев и более. Пожилые люди получают дополнительно 0,5 процента на свои вклады.

Ликвидность : Такие депозиты могут даже быть продлены по истечении срока, и, следовательно, средства могут быть реинвестированы, если в этом нет необходимости.При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процентный доход.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода.

2. Планы с фиксированным сроком погашения

План с фиксированным сроком погашения (FMP) — это паевой инвестиционный фонд закрытого долга. Его портфель состоит из различных инструментов с фиксированной доходностью и совпадающими сроками погашения. На основании срока полномочий FMP управляющий фондом инвестирует в инструменты таким образом, чтобы все они были погашены примерно в одно и то же время.

Его портфель состоит из различных инструментов с фиксированной доходностью и совпадающими сроками погашения. На основании срока полномочий FMP управляющий фондом инвестирует в инструменты таким образом, чтобы все они были погашены примерно в одно и то же время.

Срок владения : ПУУ имеют срок погашения, который может варьироваться от одного месяца до пяти лет.

Доходность : FMP преимущественно ориентированы на заемные средства, и их цель — обеспечить стабильную доходность в течение фиксированного срока погашения, тем самым защищая инвесторов от колебаний рынка. Поскольку ценные бумаги хранятся до срока погашения, на ПУФ не влияет волатильность процентных ставок. Однако доходность FMP не является ни фиксированной, ни гарантированной.

Ликвидность : Хотя FMP котируются на фондовых биржах, ликвидность низкая.Инвестируйте в них только в том случае, если вы уверены, что сохраните средства на этот срок.

Налогообложение : Налогообложение аналогично налогообложению заемных средств. Прибыль, полученная в течение 36 месяцев после их владения, добавляется к доходу и облагается налогом соответственно. Однако прибыль, полученная более 36 месяцев, облагается налогом по ставке 20 процентов после индексации.

Прибыль, полученная в течение 36 месяцев после их владения, добавляется к доходу и облагается налогом соответственно. Однако прибыль, полученная более 36 месяцев, облагается налогом по ставке 20 процентов после индексации.

3. Арбитражный паевой инвестиционный фонд

Эти фонды в основном инвестируют в возможности арбитража в денежных и производных сегментах рынка ценных бумаг, а также в возможности арбитража, доступные в сегменте производных финансовых инструментов.

Срок владения : Это открытые фонды, и их можно удерживать не менее 12 месяцев, чтобы получить налоговые льготы для фондов акций.

Возврат : Арбитражный фонд использует разницу цен на рынке наличных и производных финансовых инструментов для получения прибыли. Таким образом, доходность арбитражных фондов зависит от возможностей арбитража, доступных между спотовым и фьючерсным рынками. Хотя доходность не гарантирована, риск невелик. В настоящее время доходность составляет около 6% годовых. И, как и в случае с FMP, доход от арбитражных фондов не является ни фиксированным, ни гарантированным.

И, как и в случае с FMP, доход от арбитражных фондов не является ни фиксированным, ни гарантированным.

Ликвидность : Ликвидность в них высокая, поскольку они являются бессрочными схемами.

Налогообложение : Будучи акционерными фондами, они имеют право на получение налоговых льгот, аналогичных доступным для продуктов, ориентированных на акции, которые имеют не менее 65 процентов подверженности акциям.

4. Срочные вклады почтового отделения

Срок владения : Можно инвестировать в срочные вклады почтового отделения сроком на 1, 2, 3 и 5 лет.На короткий срок можно инвестировать в срочный депозит на 1 год.

Возврат : После инвестирования доход фиксируется и гарантирован государственной гарантией на весь период. Для краткосрочной цели вы можете инвестировать в срочный депозит на 1 год, где проценты выплачиваются ежегодно, но рассчитываются ежеквартально. Ежеквартально ставки пересматриваются правительством, что применяется только к новым инвестициям, сделанным в этом квартале года. В настоящее время (квартал апрель-июнь) ставка составляет 6.От 6 процентов до 7,4 процента для срочных вкладов от 1 до 5 лет.

В настоящее время (квартал апрель-июнь) ставка составляет 6.От 6 процентов до 7,4 процента для срочных вкладов от 1 до 5 лет.

Ликвидность : проценты выплачиваются ежегодно. Преждевременный отказ не допускается до истечения шести месяцев. После этого депозит можно вернуть, однако сумма процентов, возвращаемых в случае досрочного изъятия депозита, будет по сниженной процентной ставке.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода.

5.Периодические депозиты

В повторяющихся депозитах (RD) нужно инвестировать с регулярными интервалами в течение фиксированного периода и получать единовременную сумму погашения. Большинство банков разрешают инвестировать в РД онлайн.

Срок владения : Если кто-то хочет регулярно делать краткосрочные сбережения, скажем, на 12 месяцев, может пригодиться повторяющийся депозит (RD) в банках. Можно открыть RD на срок от 6 месяцев, а затем на период, кратный 3 месяцам, до 10 лет.

Можно открыть RD на срок от 6 месяцев, а затем на период, кратный 3 месяцам, до 10 лет.

Возврат : Процентные ставки для регулярных депозитов будут такими же, как и для обычных банковских FD.В настоящее время он составляет около 6,5% годовых при сроках пребывания в должности от 12 месяцев и более. Процентная ставка будет применяться на дату совершения первого взноса.

Ликвидность : Как правило, учетная запись RD имеет минимальный период блокировки в один месяц. В случае досрочного закрытия в течение месяца вкладчику не выплачиваются проценты и возвращается только основная сумма. При досрочном изъятии депозита проценты будут рассчитываться только по ставке, действующей на период депозита.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Если заработанные проценты превышают 10 000 рупий в год (включая проценты по банковским депозитам) во всех филиалах банка, TDS будет сокращен.

6. Долговые паевые инвестиционные фонды

Долговые фонды идеальны для инвесторов, которые хотят получать регулярный доход, но не склонны к риску. Долговые фонды менее волатильны и, следовательно, менее рискованны по сравнению с фондами акций. С точки зрения безопасности они получают более высокие оценки, чем паевые инвестиционные фонды.Например, когда рынок падает, стоимость чистых активов (СЧА) вашего фонда акций резко падает, тогда как в случае долговых фондов падение не такое резкое.

Для тех, кто хочет инвестировать в рыночные инвестиции на срок менее одного года, вот два варианта заемных средств на выбор:

Право владения

Фонд с низкой продолжительностью: В фонде с низкой продолжительностью инвестиции производятся в инструменты долгового и денежного рынка со сроком погашения базовых ценных бумаг от 6 месяцев до 12 месяцев.

Фонд денежного рынка: В Фонде денежного рынка инвестиции производятся в инструменты денежного рынка со сроком погашения соответствующих ценных бумаг до 1 года.

Возвращает :: Однако возврат не является гарантированным и фиксированным. В настоящее время можно зарабатывать около 7 процентов годовых. Для получения оптимальных результатов сопоставьте свой инвестиционный горизонт со сроками погашения основных ценных бумаг этих фондов, а затем инвестируйте.

Ликвидность : Эти фонды обладают высокой ликвидностью, и паи можно быстро погасить.

Налогообложение: прибыль, полученная в течение 36 месяцев нахождения в собственности, должна быть добавлена к доходу и облагаться налогом соответственно. Однако прибыль, полученная более 36 месяцев, облагается налогом по ставке 20 процентов после индексации.

Что вам следует делать

Прежде чем делать инвестиции, вы должны знать, что декларация после уплаты налогов является низкой, поскольку проценты или прибыль добавляются к вашему доходу и облагаются налогом в соответствии с таблицей вашего дохода. Если ваш инвестиционный горизонт составляет до 12 месяцев, выбирайте безопасные инвестиции, при которых нет риска потери капитала. Когда инвестиционный горизонт меньше, выбирайте безопасность, а не доходность.

Когда инвестиционный горизонт меньше, выбирайте безопасность, а не доходность.

Куда инвестировать на короткий срок? 6 вариантов краткосрочного инвестирования на выбор

Финансовое планирование зачастую связано с долгосрочным инвестированием. Однако есть много потребностей, которые необходимо удовлетворить в краткосрочной перспективе.Люди вкладывают деньги на более короткий срок, прежде всего потому, что их цель близка или они не хотят рисковать, удерживая свои деньги на более длительный срок. Хотя для краткосрочных инвестиций не существует единого определенного периода, краткосрочными могут быть любые суммы от 7 дней до менее 12 месяцев.

Существуют различные инструменты на выбор, если вы хотите инвестировать на короткий срок. Эти продукты можно разделить на две категории: одна — с фиксированным доходом, а вторая — с доходностью, зависящей от рынка.

Инвестиции с фиксированным доходом предоставляются на срок от 7 дней до 12 месяцев. Некоторые из распространенных продуктов с фиксированным доходом, которые можно использовать для краткосрочного инвестирования, включают фиксированные депозиты (FD), депозиты компаний, срочные вклады почтовых отделений и так далее.

Рыночные продукты — это, в основном, схемы долговых паевых инвестиционных фондов, в которых средняя дюрация лежащих в основе ценных бумаг составляет менее 12 месяцев.Некоторые из распространенных краткосрочных инвестиций, привязанных к рынку, включают ликвидные фонды, фонды сверхкоротких сроков и фонды денежного рынка.

Вот взгляните на каждый с точки зрения владения, доходности, ликвидности и налогообложения.

1. Срочные банковские вклады

Срок владения : банковский FD — это безопасный выбор для краткосрочного инвестирования. FD бывают разных сроков: от 7 дней, 14 дней, 30 дней, 45 дней до года или даже до 10 лет. У разных банков разные сроки вкладов.Такие вклады могут быть даже продлены по истечении срока, и, следовательно, средства могут быть реинвестированы, если в этом нет необходимости. Согласно правилам Корпорации по страхованию вкладов и кредитных гарантий (DICGC), каждый вкладчик в банке застрахован на сумму до 1 лакха как на основную сумму, так и на проценты. Большинство банков позволяют инвестировать в ФД онлайн.

Ликвидность : Некоторые банки могут предлагать депозиты, которые не позволяют преждевременное снятие средств. Вместо того, чтобы блокировать средства на определенный срок, инвестор может распределить сумму по разным срокам погашения с помощью «лестницы».Он не только обеспечивает ликвидность фондам, но и управляет «риском реинвестирования». Когда созреет кратчайший ФД, продлите его на самый длительный срок и продолжайте процесс по мере созревания различных ФД. Можно даже инвестировать на более длительный период и, в случае необходимости, вывести средства досрочно, наложив штраф. Если в этом нет необходимости, можно продолжать зарабатывать проценты.

Возврат : При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процент по ним.Ставка процента, которую предлагают банки, в некоторой степени соответствует ставке РЕПО Резервного банка Индии (RBI) и, следовательно, собственной стоимости средств банка. В настоящее время он составляет около 6,5% годовых при сроках пребывания в должности от 12 месяцев и более. Пожилые люди получают дополнительно 0,5 процента на свои вклады.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Если проценты, полученные во всех филиалах банка, превышают 10 000 рупий в год, банк производит налоговый вычет у источника выплаты (TDS).Узнать больше о срочные банковские вклады.

2. Компания FD

Срок владения : В отличие от банковских FD, депозиты компании являются необеспеченными депозитами и поэтому несут более высокий риск. В случае дефолта последнее право на активы компании имеют вкладчики. Такие депозиты выпускают как производственные компании, так и небанковские финансовые компании (NBFC), но только первые имеют вариант краткосрочного депозита. Корпоративные депозиты, предлагаемые NBFC, предоставляются на срок более одного года.

Ликвидность : Несмотря на то, что преждевременный выход разрешен, компания по своему усмотрению выполняет его. Кроме того, существуют штрафы в зависимости от срока владения депозитами до подачи заявления о передаче.

Возврат : Процентная ставка по этим депозитам может быть на 1-2 процента выше, чем банковские FD, но риск потери всей основной суммы, а не только процентов, высок, даже если депозиты имеют высокие рейтинги. При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процент.В настоящее время по большинству таких вкладов предлагается около 7,5% годовых.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Если проценты, получаемые во всех филиалах компании, превышают 5000 рупий в год, компания сократит TDS.

Подробнее о депозиты компании.

3. Срочные вклады в почтовом отделении

Срок владения : Можно инвестировать в срочные вклады почтового отделения сроком на 1, 2, 3 и 5 лет.

Ликвидность : Выплата процентов по срочным депозитам осуществляется ежегодно. Досрочное изъятие срочного депозита не допускается до истечения шести месяцев. После этого депозит можно вернуть, однако сумма процентов, возвращаемых в случае досрочного изъятия депозита, будет по сниженной процентной ставке.

Возврат : После инвестирования доход фиксируется и гарантирован государственной гарантией на весь период. На краткосрочный период можно инвестировать в срочный депозит на 1 год, по которому проценты выплачиваются ежегодно, но рассчитываются ежеквартально.Ежеквартально ставки пересматриваются правительством, что применяется только к новым инвестициям, сделанным в этом квартале года. В настоящее время (апрель-июнь 2018 г.) ставки составляют от 6,6 до 7,4 процента по срочным депозитам от 1 до 5 лет.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода.

4. Периодические депозиты

Во всех других краткосрочных вариантах инвестиции должны быть сделаны один раз, то есть единовременно.Однако, если кто-то хочет регулярно откладывать краткосрочные сбережения, скажем, на 6, 9 или 12 месяцев, может пригодиться регулярный банковский депозит (RD). В RD нужно инвестировать через регулярные промежутки времени в течение фиксированного периода, и по истечении срока погашения вы получите единовременную сумму. Большинство банков разрешают инвестировать в РД онлайн.

Срок полномочий : RD можно открыть на срок от 6 месяцев, а затем на срок, кратный 3 месяцам, до 10 лет.

Ликвидность : Как правило, учетная запись RD имеет минимальный период блокировки в один месяц.В случае досрочного закрытия в течение месяца вкладчику не выплачиваются проценты и возвращается только основная сумма. При досрочном изъятии депозита проценты будут рассчитываться только по ставке, действующей на период депозита.

Возврат : Процентные ставки для регулярных депозитов будут такими же, как и для обычных банковских FD. В настоящее время он составляет около 6,5% годовых при сроках пребывания в должности от 12 месяцев и более. Процентная ставка будет применяться на дату совершения первого взноса.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Если заработанные проценты превышают 10 000 рупий в год (включая проценты по банковским депозитам) во всех филиалах банка, TDS будет сокращен.

5. Sweep-in FD

Для краткосрочной парковки средств их обычно хранят на сберегательном счете в банке, который предлагает самую высокую ликвидность. Вот альтернатива — фиксированный депозит, известный под разными названиями, например, денежный множитель или счет 2-в-1.Открывать такой закрытый ФД можно, посетив отделение банка или через Интернет-банкинг.

Срок владения : Хотя вы можете установить срок владения ФД, большинство банков предоставляют фиксированный срок владения в 12 месяцев.

Ликвидность : Штраф за досрочное снятие средств обычно составляет около 0,5–1% от подлежащих уплате процентов.

Возврат : Процентная ставка в основном аналогична процентной ставке банковских FD. В настоящее время он составляет около 6,5% годовых при сроках пребывания в должности от 12 месяцев и более.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Если проценты, получаемые во всех филиалах банка, превышают 10 000 рупий в год, банк сократит TDS.

Подробнее о Зачистные ФД.

6. Долговые паевые инвестиционные фонды

Ниже представлены четыре долговых фонда, которые могут использоваться для краткосрочного размещения средств, поскольку максимальный срок погашения лежащих в их основе ценных бумаг не превышает 12 месяцев.

Право владения

Ликвидный фонд: Здесь инвестиции производятся в долговые ценные бумаги и ценные бумаги денежного рынка со сроком погашения базовых ценных бумаг до 91 дня.

Фонд сверхкоротких сроков : Инвестиции производятся в долговые инструменты и инструменты денежного рынка, срок погашения лежащих в основе ценных бумаг составляет от 3 месяцев до 6 месяцев.

Фонд с низкой дюрацией: Инвестиции производятся в долговые инструменты и инструменты денежного рынка, срок погашения лежащих в основе ценных бумаг составляет от 6 месяцев до 12 месяцев.

Фонд денежного рынка : Инвестиции производятся в инструменты денежного рынка, базовые ценные бумаги которых имеют срок погашения до одного года.

Ликвидность : Эти фонды обладают высокой ликвидностью, и паи можно быстро погасить.

Возврат : Однако возврат не является гарантированным или фиксированным. В настоящее время можно зарабатывать около 7 процентов годовых. Для получения оптимальных результатов сопоставьте свой инвестиционный горизонт со сроками погашения основных ценных бумаг этих фондов, а затем инвестируйте.

Налогообложение : Прибыль, полученная в течение 36 месяцев нахождения в собственности, должна быть добавлена к доходу и обложена налогом соответственно. Однако прибыль, полученная более 36 месяцев, облагается налогом по ставке 20 процентов после индексации.

Подробнее о долговые паевые инвестиционные фонды.

Что вам следует делать

Когда требуется инвестировать только на короткий срок, нельзя упускать из виду декларации после уплаты налогов. Во всех вышеперечисленных вариантах инвестирования полученный доход добавляется к общему доходу в этом финансовом году и облагается налогом в соответствии с таблицей дохода.Кроме того, если вам нужно инвестировать на короткий срок, помните, что это будет больше для сохранения капитала, чем для создания богатства.

Хорошо не идти на компромисс с безопасностью ради этой дополнительной прибыли в краткосрочной перспективе. Основывайте свое решение инвестировать в первую очередь на безопасности и ликвидности инвестиций, а не на доходности.

Куда вложить деньги на срок менее 1 года

Бывают случаи, когда инвесторам необходимо разместить свои средства только на один год. Это может произойти, когда цель близка, но вы точно не знаете, когда это произойдет (например, свадьба в семье).А для этого вам нужно будет гарантировать, что средства будут доступны сразу же, когда в этом возникнет необходимость.Если у вас инвестиционный горизонт 12 месяцев или меньше, вот несколько вариантов на выбор.

1. Срочные банковские вклады

Срочные банковские вклады (FD) — это безопасный выбор для инвестирования на год. Согласно правилам Корпорации по страхованию вкладов и кредитных гарантий (DICGC), каждый вкладчик в банке застрахован на сумму до 1 лакха как на основную сумму, так и на сумму процентов.Большинство банков разрешают инвестировать в ФД онлайн.

Срок владения : можно инвестировать на срок 6, 9 или 12 месяцев или даже больше, так как разные банки имеют разный срок вкладов.

Возврат : При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процент по ним. Ставка процента, которую предлагают банки, в некоторой степени соответствует ставке РЕПО Резервного банка Индии (RBI) и, следовательно, собственной стоимости средств банка. В настоящее время он составляет около 6.5 процентов годовых при сроке полномочий от 12 месяцев и более. Пожилые люди получают дополнительно 0,5 процента на свои вклады.

Ликвидность : Такие депозиты могут даже быть продлены по истечении срока, и, следовательно, средства могут быть реинвестированы, если в этом нет необходимости. При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процентный доход.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода.

2. Планы с фиксированным сроком погашения

План с фиксированным сроком погашения (FMP) — это паевой инвестиционный фонд закрытого долга. Его портфель состоит из различных инструментов с фиксированной доходностью и совпадающими сроками погашения. На основании срока полномочий FMP управляющий фондом инвестирует в инструменты таким образом, чтобы все они были погашены примерно в одно и то же время.

Срок владения : ПУУ имеют срок погашения, который может варьироваться от одного месяца до пяти лет.

Доходность : FMP преимущественно ориентированы на заемные средства, и их цель — обеспечить стабильную доходность в течение фиксированного срока погашения, тем самым защищая инвесторов от колебаний рынка.Поскольку ценные бумаги хранятся до срока погашения, на ПУФ не влияет волатильность процентных ставок. Однако доходность FMP не является ни фиксированной, ни гарантированной.

Ликвидность : Хотя FMP котируются на фондовых биржах, ликвидность низкая. Инвестируйте в них только в том случае, если вы уверены, что сохраните средства на этот срок.

Налогообложение : Налогообложение аналогично налогообложению заемных средств. Прибыль, полученная в течение 36 месяцев после их владения, добавляется к доходу и облагается налогом соответственно.Однако прибыль, полученная более 36 месяцев, облагается налогом по ставке 20 процентов после индексации.

3. Арбитражный паевой инвестиционный фонд

Эти фонды в основном инвестируют в возможности арбитража в денежных и производных сегментах рынка ценных бумаг, а также в возможности арбитража, доступные в сегменте производных финансовых инструментов.

Срок владения : Это открытые фонды, и их можно удерживать не менее 12 месяцев, чтобы получить налоговые льготы для фондов акций.

Возврат : Арбитражный фонд использует разницу цен на рынке наличных и производных финансовых инструментов для получения прибыли.Таким образом, доходность арбитражных фондов зависит от возможностей арбитража, доступных между спотовым и фьючерсным рынками. Хотя доходность не гарантирована, риск невелик. В настоящее время доходность составляет около 6% годовых. И, как и в случае с FMP, доход от арбитражных фондов не является ни фиксированным, ни гарантированным.

Ликвидность : Ликвидность в них высокая, поскольку они являются бессрочными схемами.

Налогообложение : Будучи акционерными фондами, они имеют право на получение налоговых льгот, аналогичных доступным для продуктов, ориентированных на акции, которые имеют не менее 65 процентов подверженности акциям.

4. Срочные вклады почтового отделения

Срок владения : Можно инвестировать в срочные вклады почтового отделения сроком на 1, 2, 3 и 5 лет. На короткий срок можно инвестировать в срочный депозит на 1 год.

Возврат : После инвестирования доход фиксируется и гарантирован государственной гарантией на весь период. Для краткосрочной цели вы можете инвестировать в срочный депозит на 1 год, где проценты выплачиваются ежегодно, но рассчитываются ежеквартально. Ежеквартально ставки пересматриваются правительством, что применяется только к новым инвестициям, сделанным в этом квартале года.В настоящее время (апрель-июнь квартал) ставки составляют от 6,6 до 7,4 процента по срочным депозитам на срок от 1 до 5 лет.

Ликвидность : проценты выплачиваются ежегодно. Преждевременный отказ не допускается до истечения шести месяцев. После этого депозит можно вернуть, однако сумма процентов, возвращаемых в случае досрочного изъятия депозита, будет по сниженной процентной ставке.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода.

5. Периодические депозиты

В повторяющихся депозитах (RD) нужно инвестировать с регулярными интервалами в течение фиксированного периода и получать единовременную сумму погашения. Большинство банков разрешают инвестировать в РД онлайн.

Срок владения : Если кто-то хочет регулярно делать краткосрочные сбережения, скажем, на 12 месяцев, может пригодиться повторяющийся депозит (RD) в банках. Можно открыть RD на срок от 6 месяцев, а затем на период, кратный 3 месяцам, до 10 лет.

Возврат : Процентные ставки для регулярных депозитов будут такими же, как и для обычных банковских FD.В настоящее время он составляет около 6,5% годовых при сроках пребывания в должности от 12 месяцев и более. Процентная ставка будет применяться на дату совершения первого взноса.

Ликвидность : Как правило, учетная запись RD имеет минимальный период блокировки в один месяц. В случае досрочного закрытия в течение месяца вкладчику не выплачиваются проценты и возвращается только основная сумма. При досрочном изъятии депозита проценты будут рассчитываться только по ставке, действующей на период депозита.

Налогообложение : Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Если заработанные проценты превышают 10 000 рупий в год (включая проценты по банковским депозитам) во всех филиалах банка, TDS будет сокращен.

6. Долговые паевые инвестиционные фонды

Долговые фонды идеальны для инвесторов, которые хотят получать регулярный доход, но не склонны к риску. Долговые фонды менее волатильны и, следовательно, менее рискованны по сравнению с фондами акций. С точки зрения безопасности они получают более высокие оценки, чем паевые инвестиционные фонды.Например, когда рынок падает, стоимость чистых активов (СЧА) вашего фонда акций резко падает, тогда как в случае долговых фондов падение не такое резкое.

Для тех, кто хочет инвестировать в рыночные инвестиции на срок менее одного года, вот два варианта заемных средств на выбор:

Право владения

Фонд с низкой продолжительностью: В фонде с низкой продолжительностью инвестиции производятся в инструменты долгового и денежного рынка со сроком погашения базовых ценных бумаг от 6 месяцев до 12 месяцев.

Фонд денежного рынка: В Фонде денежного рынка инвестиции производятся в инструменты денежного рынка со сроком погашения соответствующих ценных бумаг до 1 года.

Возвращает :: Однако возврат не является гарантированным и фиксированным. В настоящее время можно зарабатывать около 7 процентов годовых. Для получения оптимальных результатов сопоставьте свой инвестиционный горизонт со сроками погашения основных ценных бумаг этих фондов, а затем инвестируйте.

Ликвидность : Эти фонды обладают высокой ликвидностью, и паи можно быстро погасить.

Налогообложение: прибыль, полученная в течение 36 месяцев нахождения в собственности, должна быть добавлена к доходу и облагаться налогом соответственно. Однако прибыль, полученная более 36 месяцев, облагается налогом по ставке 20 процентов после индексации.

Что вам следует делать

Прежде чем делать инвестиции, вы должны знать, что декларация после уплаты налогов является низкой, поскольку проценты или прибыль добавляются к вашему доходу и облагаются налогом в соответствии с таблицей вашего дохода. Если ваш инвестиционный горизонт составляет до 12 месяцев, выбирайте безопасные инвестиции, при которых нет риска потери капитала.Когда инвестиционный горизонт меньше, выбирайте безопасность, а не доходность.

Куда вложить деньги на 3-6 месяцев? Эти паевые инвестиционные фонды идеальны

Активы под управлением в категории арбитражных фондов выросли до 81 386 крор в апреле 2021 года по сравнению с 58 704 крор год назад. Инвесторов в эти фонды привлекло падение краткосрочных процентных ставок за последний год.

На бумаге арбитражные фонды кажутся идеальным средством для хранения краткосрочного излишка.Эти фонды также имеют преимущество по налогу на акции. Кроме того, ликвидные паевые инвестиционные фонды и паевые инвестиционные фонды «овернайт» стабильно давали низкую доходность в течение последнего года. Ликвидные фонды разочаровали тех, кто хотел отложить излишки денежных средств на несколько месяцев или начать систематический план перевода в фонд акций. Но это еще не повод отказываться от ликвидных схем.

Удобный для налогообложения, но неустойчивый

Арбитражные фонды были созданы примерно в 2005 году в качестве альтернативы ликвидным фондам для инвесторов, желающих разместить свои краткосрочные денежные средства.Kotak Equity Arbitrage Fund — старейший и крупнейший арбитражный фонд в индустрии MF с активами в 18 952 крор. Поскольку арбитраж осуществляется между наличными и фьючерсными рынками акций, он связан с налогообложением акций.

Но у арбитражных фондов особая ситуация. Арбитраж кассовых фьючерсов осуществляется на фондовых биржах, что сводит на нет риск контрагента. Но существует кредитный риск, связанный с этими средствами, когда деньги размещаются в краткосрочных инструментах с фиксированным доходом.Кроме того, когда фондовые рынки становятся нестабильными, может не хватить возможностей для использования денег в арбитраже наличных денег в будущем. Это может съесть прибыль.

В настоящий момент фондовые рынки находятся на уровне рекордных максимумов, и их оценки дороги. Если волатильность подавляет спреды, как это было в прошлом году, тогда доход от арбитражных фондов может быть не привлекательным. Например, в июне и июле 2020 года арбитражные фонды как категория продемонстрировали снижение чистой стоимости активов на 0,2 процента и 0,11 процента соответственно, согласно данным Value Research.

Почему ликвидные схемы имеют преимущество над арбитражными фондами

Схемы овернайт предлагают инвесторам портфели облигаций со сроком погашения в одночасье. Они несут минимальный процентный риск (ценные бумаги размещены в ценных бумагах овернайт) и почти нулевой кредитный риск.

Ликвидные средства несут как процентный, так и кредитный риск. В прошлом некоторые ликвидные фонды брали на себя некоторый процентный риск, но после эпизода с Франклином Темплтоном ситуация улучшилась.

Необходим срок в один год

Несмотря на то, что фонды арбитража не взимаются с налогообложения, они могут быть нестабильными, и инвесторы могут терять деньги.Джойдип Сен, корпоративный инструктор по долгам, говорит: «В идеале инвесторам следует вкладывать средства в них на срок в один год. Не рассматривайте арбитражные фонды, если вы не можете удерживать их как минимум шесть месяцев ».

Когда вы держите свои инвестиции в течение одного года в арбитражном фонде, прибыль облагается налогом по ставке 10 процентов, если прибыль превышает 1 лакх. В долгосрочной перспективе о волатильности позаботятся. Например, за последний год ликвидные фонды в среднем приносили 3,15% прибыли, тогда как арбитражные фонды управляли 2.66 процентов. Это означает, что доходность после уплаты налогов составляет 2,20 процента в случае ликвидных средств для инвестора с 30-процентной налоговой категорией. Но для арбитражных фондов доходность после вычета налогов составляет 2,39% при условии 10% налога.

Если вы хотите инвестировать всего на несколько месяцев, «рассмотрите схемы овернайт, ликвидные и сверхкороткие сроки, а не арбитражные фонды», — говорит Винаяк Саванур, основатель и ИТ-директор Sukhanidhi Investment Advisors.10 лучших краткосрочных инвестиций для безопасного хранения денег на срок до года

«У меня есть немного денег на моем банковском счете, и мне нужно будет получить к ним доступ менее чем через год.Куда я могу вложить их на короткий срок, чтобы получить более высокую прибыль, чем мой текущий счет? »

Я все время слышу этот вопрос. И хорошая новость заключается в том, что у краткосрочных инвесторов сегодня больше возможностей, чем когда-либо прежде. Хотя часто — но не по своей сути — краткосрочные инвестиции с меньшим риском, как правило, приносят более низкую доходность, чем долгосрочные инвестиции.

Многие из перечисленных ниже вариантов настолько безопасны, что они гарантированы федеральным правительством. Другие предлагают доходность, сопоставимую даже с долгосрочными инвестициями, но также сопряжены с дополнительным риском.По крайней мере, вы сможете избежать потери денег из-за инфляции с небольшим риском или без него.

Вот что нужно знать всем инвесторам о краткосрочном инвестировании, прежде чем они откладывают свои деньги на срок менее года.

Прежде чем инвестировать…

Прежде чем принимать какие-либо инвестиционные решения, внимательно изучите свои долги. Если у вас есть какие-либо долги по кредитной карте с высокими процентами или другие необеспеченные долги, вам может быть лучше использовать свои дополнительные деньги для их погашения, чем откладывать или инвестировать их.

Если у вас есть выбор между выплатой 20% процентов по кредитной карте или получением 2% процентов по компакт-дискам, то погасить задолженность по кредитной карте несложно. В противном случае вы потеряете 18% ваших денег.

Конечно, если вы знаете, что получите доступ к деньгам менее чем через год, погашение долга может быть неприемлемым вариантом. Вот почему так важно понимать свои уникальные финансовые потребности, прежде чем вкладывать деньги куда-либо.

Цели краткосрочного инвестирования

В течение достаточно длительного периода времени вы можете переждать взлеты и падения рыночных колебаний и коррекций.Ваш приоритет прост: получить максимально возможную прибыль.

Но в краткосрочном инвестировании другие потребности часто превосходят прибыль.

1. Ликвидность

Как быстро вам нужно будет получить доступ к своим деньгам? Все депозитные счета позволяют вам немедленно получить доступ к своим деньгам, хотя некоторые взимают штраф за досрочное снятие. И некоторые инвестиции легче ликвидировать в наличные, чем другие.

2. Не терять деньги из-за инфляции

Если бы вы не беспокоились о потере денег из-за инфляции, вы бы просто оставили свои наличные на текущем счете.Но в конечном итоге каждый доллар, который вы оставляете наличными, ежегодно теряет деньги. По данным Trading Economics, с 1914 по 2020 год в среднем за год из каждого доллара терялось 3,24% стоимости.

Вложение денег всегда сопряжено с определенным риском, каким бы маленьким он ни был. Но когда вы не инвестируете, вы не рискуете потерять ; вы гарантируете это.

3. Не терять деньги, период

Когда Уоррена Баффета спросили о его правилах инвестирования, он ответил: «Первое правило инвестирования — не проигрывать.И второе правило инвестирования: не забывайте первое правило. И это все правила «.

Этот совет подходит вдвойне для краткосрочных инвестиций. Если бы вы могли позволить себе переждать падение рынка, вы бы инвестировали в долгосрочной перспективе с более высокой доходностью. Тот факт, что вы даже подумываете о краткосрочных инвестициях, говорит о том, что вы не можете позволить себе потерять много денег, если таковые имеются.

Самые безопасные краткосрочные инвестиции

Итак, какие относительно безопасные места для хранения ваших денег, если они вам понадобятся в течение года, без потери стоимости из-за инфляции? Вот девять вариантов краткосрочных вложений в порядке возрастания риска.

1. Высокодоходная экономия

Сберегательные счета, включая онлайновые и автоматические сберегательные счета, застрахованы федеральным правительством через Федеральную корпорацию страхования вкладов (FDIC). Ваши первые 250 000 долларов гарантированно защищены.