Статья 24. Права и обязанности резидентов и нерезидентов / КонсультантПлюс

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 24 |

— Организация (ИП) оспаривает привлечение к ответственности за несоблюдение порядка представления форм учета и отчетности по валютным операциям, нарушение сроков их представления и пр

.

1. Резиденты и нерезиденты, осуществляющие в Российской Федерации валютные операции, имеют право:

1) знакомиться с актами проверок, проведенных органами и агентами валютного контроля;

2) обжаловать решения и действия (бездействие) органов и агентов валютного контроля и их должностных лиц в порядке

, установленном законодательством Российской Федерации;

3) на возмещение в установленном законодательством Российской Федерации порядке

реального ущерба, причиненного неправомерными действиями (бездействием) органов и агентов валютного контроля и их должностных лиц.

2. Резиденты и нерезиденты, осуществляющие в Российской Федерации валютные операции, обязаны:

1) представлять органам и агентам валютного контроля документы и информацию в случаях, предусмотренных настоящим Федеральным законом;

(в ред. Федерального закона от 06.12.2011 N 406-ФЗ)(см. текст в предыдущей редакции

)

2) вести в установленном порядке учет и составлять отчетность по проводимым ими валютным операциям, обеспечивая сохранность соответствующих документов и материалов в течение не менее трех лет со дня совершения соответствующей валютной операции, но не ранее срока исполнения договора;

3) выполнять предписания органов валютного контроля об устранении выявленных нарушений актов валютного законодательства Российской Федерации и актов органов валютного регулирования.

КонсультантПлюс: примечание.

Ч. 2.1 ст. 24 (в ред. ФЗ от 22.12.2020 N 446-ФЗ) не применяется к некредитным финансовым организациям, осуществляющим виды деятельности, указанные в ФЗ от 10. 07.2002 N 86-ФЗ.2.1. Резиденты, проводящие в Российской Федерации валютные операции, связанные с осуществлением внешнеторговой деятельности, в случае получения ими доступа к информационной системе «Одно окно» в сфере внешнеторговой деятельности обязаны представлять информацию об уполномоченном банке (филиале уполномоченного банка), в котором у них открыты счета, оператору информационной системы «Одно окно» в сфере внешнеторговой деятельности в день получения доступа к указанной информационной системе, а в случае открытия резидентами банковского счета, по которому в ином уполномоченном банке (филиале уполномоченного банка) планируется проведение валютных операций, связанных с осуществлением внешнеторговой деятельности, после получения доступа к информационной системе «Одно окно» в сфере внешнеторговой деятельности резиденты обязаны представлять информацию о таком уполномоченном банке (филиале уполномоченного банка) оператору указанной системы не позднее рабочего дня, следующего за днем открытия такого счета.

07.2002 N 86-ФЗ.2.1. Резиденты, проводящие в Российской Федерации валютные операции, связанные с осуществлением внешнеторговой деятельности, в случае получения ими доступа к информационной системе «Одно окно» в сфере внешнеторговой деятельности обязаны представлять информацию об уполномоченном банке (филиале уполномоченного банка), в котором у них открыты счета, оператору информационной системы «Одно окно» в сфере внешнеторговой деятельности в день получения доступа к указанной информационной системе, а в случае открытия резидентами банковского счета, по которому в ином уполномоченном банке (филиале уполномоченного банка) планируется проведение валютных операций, связанных с осуществлением внешнеторговой деятельности, после получения доступа к информационной системе «Одно окно» в сфере внешнеторговой деятельности резиденты обязаны представлять информацию о таком уполномоченном банке (филиале уполномоченного банка) оператору указанной системы не позднее рабочего дня, следующего за днем открытия такого счета.

При прекращении резидентами, получившими доступ к информационной системе «Одно окно» в сфере внешнеторговой деятельности, проведения в Российской Федерации валютных операций, связанных с осуществлением внешнеторговой деятельности, через счета в уполномоченном банке (филиале уполномоченного банка) либо закрытии всех счетов в уполномоченном банке (филиале уполномоченного банка) такие резиденты представляют информацию об этом оператору информационной системы «Одно окно» в сфере внешнеторговой деятельности не позднее рабочего дня, следующего за днем прекращения обслуживания в таком уполномоченном банке (филиале уполномоченного банка).

(часть 2.1 введена Федеральным законом от 22.12.2020 N 446-ФЗ)КонсультантПлюс: примечание.

Ч. 2.2 ст. 24 (в ред. ФЗ от 22.12.2020 N 446-ФЗ) не применяется к некредитным финансовым организациям, осуществляющим виды деятельности, указанные в ФЗ от 10.07.2002 N 86-ФЗ.2.2. Резиденты, осуществляющие в Российской Федерации валютные операции и получившие доступ к информационной системе «Одно окно» в сфере внешнеторговой деятельности, обязаны представлять органам и агентам валютного контроля в порядке и сроки, установленные Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации, документы и информацию, связанные с осуществлением внешнеторговой деятельности и проведением валютных операций, с использованием информационной системы «Одно окно» в сфере внешнеторговой деятельности.

Действие настоящей части распространяется также на внешнеторговые договоры (контракты), предусматривающие передачу резидентами нерезидентам товаров, выполнение для них работ, оказание им услуг, передачу им информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, срок действия которых истек до отмены требований, установленных пунктом 1 части 1 статьи 19 настоящего Федерального закона, но по которым обязательства не были исполнены.(абзац введен Федеральным законом от 28.06.2021 N 223-ФЗ)(часть 4 введена Федеральным законом от 02.08.2019 N 265-ФЗ)5. Резиденты, являющиеся стороной внешнеторгового договора (контракта), предусматривающего передачу нерезидентам товаров, выполнение для них работ, оказание им услуг, передачу им информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, и включенные в перечень, указанный в части 6 статьи 22 настоящего Федерального закона, обязаны в порядке, установленном Центральным банком Российской Федерации, обеспечить представление в Центральный банк Российской Федерации информации о получении ими от нерезидентов денежных средств, причитающихся в соответствии с условиями внешнеторговых договоров (контрактов), либо об ином исполнении или прекращении обязательств нерезидентов по внешнеторговым договорам (контрактам) в случаях и способами, которые разрешены законодательством Российской Федерации, а также об активах и обязательствах, номинированных и (или) подлежащих оплате такими резидентами в иностранной валюте в пользу нерезидентов.

Действие настоящей части распространяется также на внешнеторговые договоры (контракты), предусматривающие передачу резидентами нерезидентам товаров, выполнение для них работ, оказание им услуг, передачу им информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, срок действия которых истек до отмены требований, установленных пунктом 1 части 1 статьи 19 настоящего Федерального закона, но по которым обязательства не были исполнены.(абзац введен Федеральным законом от 28.06.2021 N 223-ФЗ)(часть 4 введена Федеральным законом от 02.08.2019 N 265-ФЗ)5. Резиденты, являющиеся стороной внешнеторгового договора (контракта), предусматривающего передачу нерезидентам товаров, выполнение для них работ, оказание им услуг, передачу им информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, и включенные в перечень, указанный в части 6 статьи 22 настоящего Федерального закона, обязаны в порядке, установленном Центральным банком Российской Федерации, обеспечить представление в Центральный банк Российской Федерации информации о получении ими от нерезидентов денежных средств, причитающихся в соответствии с условиями внешнеторговых договоров (контрактов), либо об ином исполнении или прекращении обязательств нерезидентов по внешнеторговым договорам (контрактам) в случаях и способами, которые разрешены законодательством Российской Федерации, а также об активах и обязательствах, номинированных и (или) подлежащих оплате такими резидентами в иностранной валюте в пользу нерезидентов.

Открыть полный текст документа

Вопрос-ответ :: Южная Электронная Торговая Площадка

В соответствии с Законом «О валютном регулировании и валютном контроле» (№173-ФЗ),

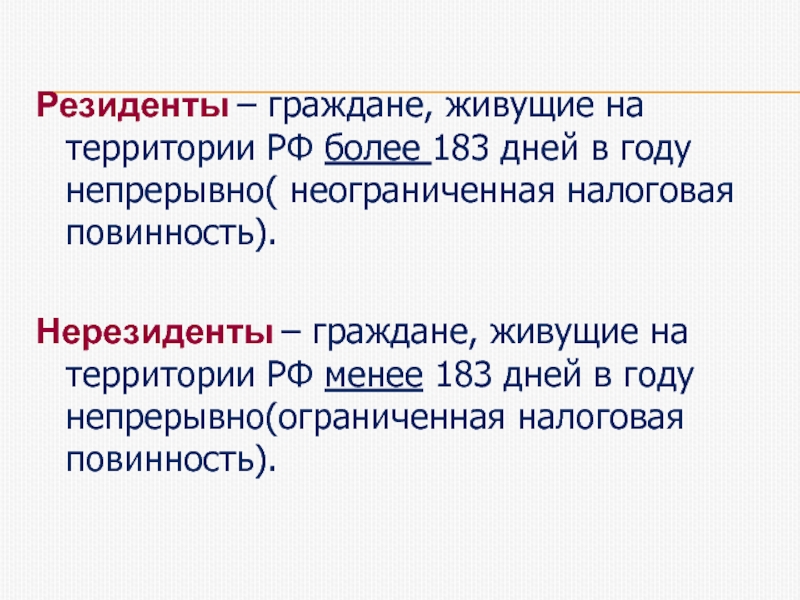

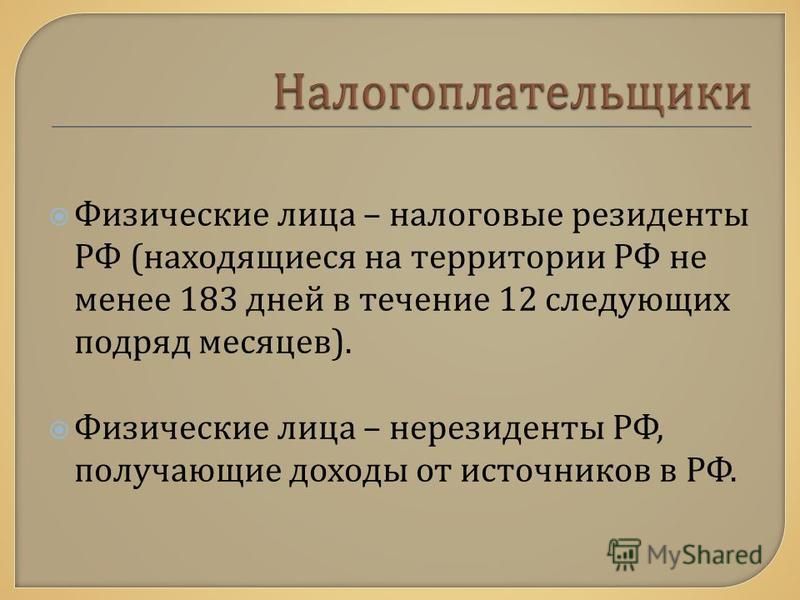

Резиденты — это:

а) физические лица, являющиеся гражданами Российской Федерации;

б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства;в)

г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения резидентов, указанных в подпункте «в» настоящего пункта;

д) дипломатические представительства, консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных (межгосударственных, межправительственных) организациях, иные официальные представительства Российской Федерации и представительства федеральных органов исполнительной власти, находящиеся за пределами территории Российской Федерации;

е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами;

Нерезиденты — это:

а) физические лица, не являющиеся резидентами в соответствии с подпунктами «а» и «б», указанными выше

;б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «б» и «в» настоящего пункта;

ж) иные лица, не указанные в пункте 6 настоящей части.

Таким образом, все граждане Российской Федерации, иностранные граждане и лица без гражданства, постоянно проживающие в Российской Федерации на основании вида на жительство, российские юридические лица являются резидентами. Будьте внимательны при заполнении соответствующего поля!

Валютные операции между резидентами и нерезидентами должны осуществляться только через счета в уполномоченных банках | ФНС России

Дата публикации: 12.01.2021 15:13

Управление ФНС России по Удмуртской Республике в связи с участившимися случаями нарушения норм валютного законодательства, обращает внимание на валютные операции, касающиеся выплаты заработной платы резидентами в адрес иностранных граждан, не являющихся резидентами Российской Федерации.

В соответствии с подпунктом «б» пункта 9 части 1 статьи 1 Федерального закона от 10.12.2003 № 173-ФЗ (ред. от 22.12.2020) к валютным операциям относятся отчуждение резидентом в пользу нерезидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа.

Порядок осуществления валютных операций физическими лицами — резидентами регламентирован частью 3 статьи 14 Закона № 173-ФЗ.

В соответствии с данной нормой расчеты при осуществлении валютных операций производятся физическими лицами — резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Центральным банком Российской Федерации, за исключением валютных операций поименованных в пунктах 1-9 части 3 статьи 14 Закона № 173-ФЗ, перечень которых является исчерпывающим. Оплата товара наличной валютой Российской Федерации не включена в исчерпывающий перечень валютных операций, осуществляемых минуя счета, открытые в уполномоченном банке для физических лиц — резидентов.

Осуществление расчетов в наличной форме между резидентом и нерезидентом в валюте Российской Федерации в случаях, не предусмотренных валютным законодательством Российской Федерации, является валютной операцией, осуществленной с нарушением требований валютного законодательства Российской Федерации.

Возможность выплаты резидентом физическому лицу-нерезиденту заработной платы наличными денежными средствами в валюте Российской Федерации, указанной нормой не предусмотрена.

Валютные операции между резидентами и нерезидентами должны осуществляться только через счета в уполномоченных банках.

В соответствии частью 1 статьи 15.25 КоАП РФ осуществление незаконных валютных операций, то есть валютных операций, запрещенных валютным законодательством Российской Федерации или осуществленных с нарушением валютного законодательства Российской Федерации, включая осуществление валютных операций, расчеты по которым произведены, минуя счета в уполномоченных банках, влечет наложение административного штрафа на лиц осуществляющих предпринимательскую деятельность без образования юридического лица в размере от 75 до 100 процентов суммы незаконной валютной операции.

Как представить 2‑НДФЛ по сотрудникам, которые сменили статус резидент/нерезидент в течение года

Если в течение года сотрудник был нерезидентом, а затем стал резидентом, и, наоборот — из резидента стал нерезидентом, то в обоих случаях в ИФНС представляется одна справка.

Если в течение года сотрудник был нерезидентом (налог считался по ставке 30%), а затем стал резидентом (налог стал считаться по ставке 13%), то 2-НДФЛ подается следующим образом:

- Работодатель до окончания текущего года производит перерасчет по ставке 13%, начиная с первого месяца. Возврат денежных средств осуществляется работодателем по заявлению сотрудника. В налоговую представляется одна справка по ставке 13%.

- Если же год уже закончился, перерасчет и возврат налога производится налоговым органом по месту жительства (пребывания) сотрудника. Работодатель подает справку по ставке 13%, указав в строке «Сумма налога удержанная» фактически удержанную сумму налога. После чего сотрудник может обратиться с этой справкой в ИФНС, где будет произведен возврат излишне удержанного налога.

Возврат НДФЛ производится в соответствии с пунктом 1.1 статьи 231 НК от 1 января 2011 года. Подробную информацию также можно найти в письме ФНС РФ от 09. 06.2011 № ЕД-4-3/9150 «О порядке возврата налога иностранным гражданам».

06.2011 № ЕД-4-3/9150 «О порядке возврата налога иностранным гражданам».

Если в течение года сотрудник был резидентом (налог считался по ставке 13%), а затем стал нерезидентом (налог стал считаться по ставке 30%), то 2-НДФЛ подается следующим образом:

- Работодатель до окончания текущего года производит перерасчет по ставке 30%, начиная с первого месяца. В налоговую представляется одна справка по ставке 30%.

- Если год уже закончился, работодатель подает справку по ставке 30%, указав в строке «Сумма налога удержанная» фактически удержанную сумму налога. После чего работодатель доудерживает НДФЛ с текущих доходов сотрудника. Если сотрудник уволился, и удержать НДФЛ невозможно, то помимо справки с признаком 1 следует представить в налоговую справку о невозможности взыскать НДФЛ (с признаком 2).

Подробную информацию о порядке исчисления, удержания и перечисления НДФЛ с выплат иностранным работникам можно найти в следующей статье.

Была ли полезна информация?

Да Нет

Спасибо за ответ

Не нашли ответа на свой вопрос? Напишите нам!

Спросить эксперта

Сервис временно недоступен

Валютный контроль операций нерезидентов

Действующим валютным законодательством не установлены специальные требования при осуществлении нерезидентами платежей в иностранной валюте.

При осуществлении расчетов в валюте РФ нерезиденты обязаны соблюдать требования по заполнению расчетных документов, установленные Инструкцией Банка России от 16.08.2017г. № 181-И

Особенности заполнения поля «Назначение платежа» расчетного документа при осуществлении платежей в пользу резидентов.

Перед текстовой частью в поле «Назначение платежа» расчетного документа нерезидент должен указать код вида валютной операции в соответствии с Инструкцией Банка России от 16.08.2017г. № 181-И

,который соответствует назначению платежа и отражает экономическую сущность проводимой операции. Назначение платежа должно быть составлено таким образом, чтобы сотрудник валютного контроля банка мог проверить соответствие указанного кода характеру сделки.

Указанная информация должны быть заключена в фигурные скобки и иметь следующий вид {VO<код вида валютной операции>}.Отступы (пробелы) внутри фигурных скобок не допускаются. Разделительные символы «VO» указываются прописными латинскими буквами (например, {VO70010})

Если из информации, указанной в поле «Назначение платежа» расчетного документа невозможно проверить правильность указания кода вида валютной операции банк отказывает в проведении операции до внесения необходимой информации.

Перечень кодов ВО при осуществлении платежей нерезидентов в пользу нерезидентов

| 60 | 070 | Переводы валюты Российской Федерации с банковского счета нерезидента в валюте Российской Федерации на другой банковский счет (счет по депозиту) в валюте Российской Федерации этого нерезидента, открытый в этом же уполномоченном банке, со счета по депозиту нерезидента в валюте Российской Федерации на банковский счет этого нерезидента, открытый в этом же уполномоченном банке. |

| 60 | 071 | Переводы валюты Российской Федерации с банковского счета нерезидента в валюте Российской Федерации, открытого в уполномоченном банке, на банковский счет (счет по депозиту) в валюте Российской Федерации этого нерезидента, открытый в другом уполномоченном банке, со счета по депозиту нерезидента в валюте Российской Федерации на банковский счет этого нерезидента, открытый в другом уполномоченном банке. |

| 60 | 075 | Переводы валюты Российской Федерации с банковского счета нерезидента в валюте Российской Федерации, открытого в уполномоченном банке, на банковский счет (счет по депозиту) в валюте Российской Федерации этого нерезидента, открытый в банке-нерезиденте, со счета по депозиту нерезидента в валюте Российской федерации, открытого в уполномоченном банке, на банковский счет в валюте Российской Федерации этого нерезидента, открытый в банке-нерезиденте. |

| 60 | 076 | Переводы валюты Российской Федерации с банковского счета (счета по депозиту) нерезидента в валюте Российской Федерации, открытого в банке-нерезиденте, на банковский счет в валюте Российской Федерации этого нерезидента, открытый в уполномоченном банке. |

| 60 | 080 | Переводы валюты Российской Федерации с банковского счета нерезидента в валюте Российской Федерации на банковский счет (счет по депозиту) в валюте Российской Федерации другого нерезидента, открытый в этом же уполномоченном банке. |

| 60 | 081 | Переводы валюты Российской Федерации с банковского счета нерезидента в валюте Российской Федерации, открытого в уполномоченном банке, на банковский счет (счет по депозиту) в валюте Российской Федерации другого нерезидента, открытый в другом уполномоченно банке. |

| 60 | 085 | Переводы валюты Российской Федерации с банковского счета нерезидента в валюте Российской Федерации, открытого в уполномоченном банке, на банковский счет (счет по депозиту) в валюте Российской Федерации другого нерезидента, открытый в банке-нерезиденте. |

| 60 | 086 | Переводы валюты Российской Федерации с банковского счета (счета по депозиту) нерезидента в валюте Российской Федерации, открытого в банке-нерезиденте, на банковский счет в валюте Российской Федерации другого нерезидента, открытый в уполномоченном банке. |

| 60 | 090 | Снятие наличной валюты Российской Федерации со счета нерезидента в валюте Российской Федерации, открытого в уполномоченном банке. |

| 60 | 095 | Зачисление наличной валюты Российской Федерации, на счет нерезидента в валюте Российской Федерации, открытый в уполномоченном банке. |

Определение статуса резидента Украины. Вісник. Офіційно про податки

Определяет ли нотариус резидентский статус плательщика налога— иностранца при удостоверении им договоров дарения (наследства) такому плательщику?

В соответствии с пп. 14.1.213 п. 14.1 ст. 14 Налогового кодекса в целях налогообложения нерезидентом считается физическое лицо, не являющееся резидентом. Физическое лицо — резидент — это физическое лицо, имеющее место жительства в Украине.

В случае если физическое лицо имеет место жительства также в иностранном государстве, оно считается резидентом, если такое лицо имеет место постоянного жительства в Украине; если лицо имеет место постоянного жительства также в иностранном государстве, оно считается резидентом, если имеет более тесные личные или экономические связи (центр жизненных интересов) в Украине. В случае если государство, в котором физическое лицо имеет центр жизненных интересов, нельзя определить или если физическое лицо не имеет места постоянного жительства ни в одном из государств, оно считается резидентом, если находится в Украине не менее 183 дней (включая день приезда и день отъезда) в течение периода или периодов налогового года.

При этом в соответствии с пп. 34.1.4 п. 34.1 ст. 34 Налогового кодекса четко установлено, что налоговым периодом является, в частности, календарный год.

Также согласно пп. 14.1.213 п. 14.1 ст. 14 этого Кодекса достаточным (но не исключительным) условием определения места нахождения центра жизненных интересов физического лица является место постоянного жительства членов его семьи или его регистрации в качестве субъекта предпринимательской деятельности.

Если невозможно определить резидентский статус физического лица, используя предыдущие положения этого подпункта, физическое лицо считается резидентом, если оно является гражданином Украины.

Если вопреки закону физическое лицо — гражданин Украины имеет также гражданство другой страны, то в целях обложения этим налогом такое лицо считается гражданином Украины, не имеющим права на зачет налогов, уплаченных за рубежом, предусмотренного указанным Кодексом или нормами международных соглашений Украины.

Если физическое лицо является лицом без гражданства и на него не распространяются положения абзацев первого — четвертого этого подпункта, то его статус определяется согласно нормам международного права.

Достаточным основанием для определения лица резидентом является самостоятельное определение им основного места жительства на территории Украины или его регистрация как самозанятого лица.

При этом выданное иностранцу на основании Закона об иммиграции удостоверение на постоянное жительство в Украине является только разрешением на постоянное жительство в Украине и не подтверждает факт жительства (постоянного жительства) иностранца в Украине, поэтому не может быть документом, свидетельствующим о резидентском статусе плательщика налога в Украине.

Следовательно, иностранец должен документально подтвердить факт своего проживания (нахождения на территории Украины свыше 183 дней в течение календарного года).

Кроме того, Налоговый кодекс не содержит нормы о необходимости получения иностранцами от налоговых органов Украины документов, подтверждающих статус резидента Украины. Поскольку нотариус является лицом, ответственным за проверку правильности уплаты налога физическим лицом — иностранцем, то обязанность определения статуса резидента Украины у плательщика налога — иностранца возлагается на нотариуса, который удостоверяет договоры дарения, купли-продажи имущества, выдает свидетельство о наследстве.

При этом согласно пп. 170.10.4 п. 170.10 ст. 170 Налогового кодекса по результатам отчетного налогового года, в котором иностранец приобрел статус резидента Украины, он должен представить годовую налоговую декларацию, в которой указывает доходы с источником их происхождения в Украине и иностранные доходы.

Резиденты и нерезиденты на Кипре. Чем нежелательны генеральные доверенности?

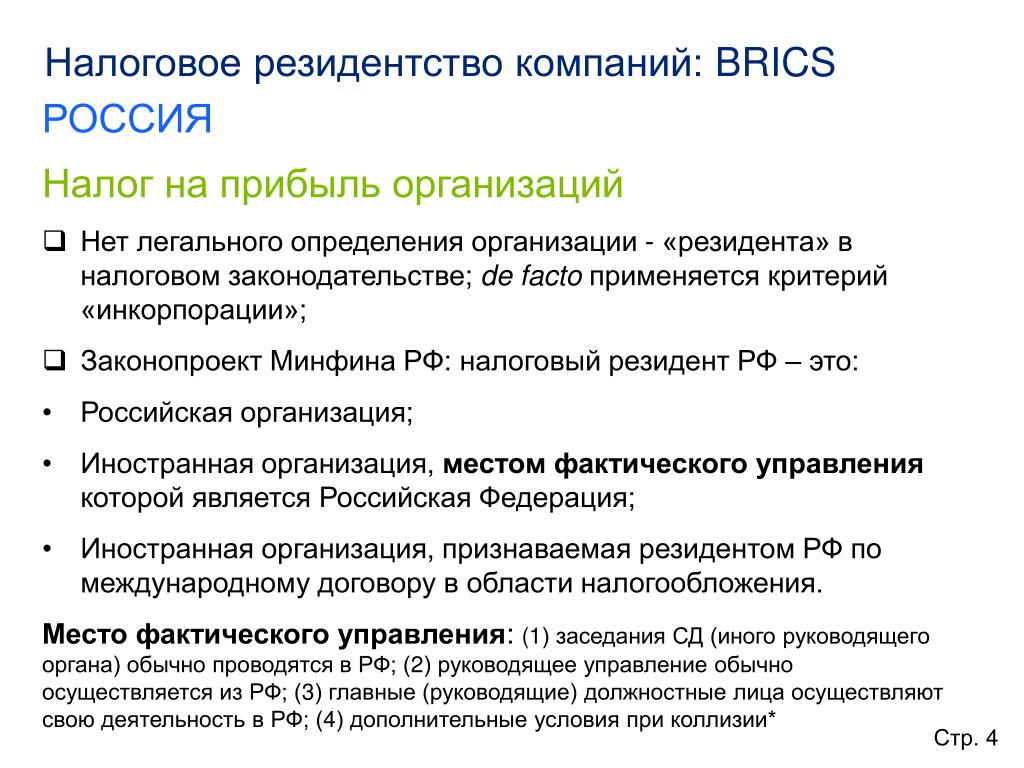

Согласно законодательству, компания считается резидентом, если ее «управление и контроль» находятся на Кипре, и, соответственно, компания считается нерезидентом, если её «управление и контроль» находятся за пределами Кипра.

Компании-Резиденты облагаются налогом на весь всемирный доход по ставке 12.5%, и оплачивают его по месту своей налоговой регистрации, т.е. на Кипре, вне зависимости от места деятельности компании и от того, где получен данный доход.

При этом только резидентные кипрские компании вправе воспользоваться преимуществами международных договоров и соглашений об избежании двойного налогообложения (СОИДН).

При предъявлении Сертификата о налоговой резидентности на Кипре данные компании могут при определенных условиях воспользоваться льготными ставками налогообложения в странах, имеющих СОИДН с Кипром, или даже полностью освобождаться от уплаты налогов в этих странах.

Налоговые Сертификаты на Кипре могут быть выданы сроком на 1 год при условии своевременной сдачи финансовой отчетности.

Компании-Нерезиденты, в свою очередь, освобождены от уплаты налогов на Кипре по доходам, которые получены за пределами Кипра, и должны уплачивать налоги по месту своей деятельности в других странах по ставкам, предусмотренным местными налоговыми законодательствами.

Соответственно, компании-нерезиденты не могут пользоваться преимуществами налоговых соглашений Кипра с другими странами.

Уплата налога в другой стране может производиться двумя способами:

- либо через партнеров- налоговых агентов этих стран, которые при выплате удерживают часть дохода, причитающегося кипрской компании, и производят перечисления в местный бюджет за нее.

- либо самостоятельно, с постановкой на учет в налоговых органах по месту деятельности, при условии, что деятельность на территории другой страны длится более полугода.

Непосредственно на Кипре, у нерезидентных компаний подлежит налогообложению только доход, полученный из источников на Кипре.

Основным критерием, определяющим, является ли компания налоговым резидентом на Кипре или нет, является место осуществления «управления и контроля».

В законе нет точного определения этого понятия. Тем не менее, можно выделить основные факторы, характеризующие понятие «управление и контроль» согласно сложившейся практике.

Резидентность директоров компании

Управление и контроль в компании осуществляет орган управления компании — совет директоров. Соответственно, чтобы компания считалась налоговым резидентом Кипра, директорами (большинство) в компании должны быть резиденты Кипра, и компания должна иметь постоянный офис (бизнес-адрес) на Кипре. Назначение директоров подтверждается Сертификатами директоров, выпущенными Регистратором Кипра, в которых указан адрес их постоянного проживания.

При определении резидентности компании учитывается именно резидентность директоров, а не акционеров.

Директора осуществляют каждодневное управление и контроль за бизнесом компании. Директора имеют право подписывать контракты, выпускать доверенности на открытие банковских счетов, осуществление сделок и т.п.

При этом директора в свою очередь несут и полную ответственность за деятельность компаний перед местными административными и налоговыми органами. Они обязаны подавать ежегодную финансовую отчетность с аудиторским заключением Регистратору компаний, а также отдельно налоговую декларацию — в налоговую инспекцию.

Это требование распространяется на все компании, зарегистрированные на Кипре. Компании. Нерезидентные компании, даже осуществляющие деятельность в другой стране, также ежегодно обязаны отчитываться перед Регистратором о своей деятельности за рубежом, сдавать аудиторскую отчетность и подавать нулевую налоговую декларацию, подтверждающую отсутствие налоговых обязательств перед налоговыми органами Кипра.

Несвоевременная сдача или отказ от подачи финансовой и налоговой отчетности может расцениваться властями Кипра как уход от уплаты налогов.

При систематическом нарушении компанией обязательств по сдаче отчетности, в случае предъявления официальных претензий со стороны органов власти, директор – киприот, во избежание возможной уголовной ответственности, может снять с себя полномочия и добровольно уйти в отставку, и назначить вместо себя акционера или бенефициара компании.

Надо также иметь в виду, что если в Уставе компаний полномочия директоров -резидентов Кипра ограничены, и директора могут управлять компанией только с одобрения акционеров-нерезидентов, то в этом случае «управление и контроль» могут быть смещены с Кипра в страну, откуда дают свое принципиальное одобрение акционеры.

Место, где проходят собрания совета директоров

На собраниях директора обсуждают и принимают решения по вопросам ведения деятельности компании, по финансовым вопросам, т.е. занимаются управлением компанией. Соответственно, чтобы отвечать критерию резидентности, такое место проведение собраний директоров должно находиться на Кипре.

Место подписания контрактов, выставления счетов

Осуществление оперативной, каждодневной деятельности компании также должно находиться на Кипре. Именно место «управления и контроля», а не место ведения самой деятельности компании и получения дохода. Если решение по бизнесу принято на Кипре, подписана соответствующая резолюция, а деятельность осуществлялась, например, в России, откуда и получен доход, то в этом случае «управление и контроль» будут считаться находящимися на Кипре.

Выпуск генеральных доверенностей

Важно иметь в виду, что выпуск генеральной доверенности со стороны кипрских директоров-резидентов в пользу лиц, не являющихся резидентами Кипра, может также сместить управление и контроль с Кипра в страну нахождения Поверенного. При выпуске генеральной доверенности, по сути, директор передает все полномочия по управлению и контролю над компанией Поверенному, который в свою очередь вправе совершать любые действия от имени компании: ведение переговоров, согласование принципиальных условий контрактов, принятие решений, подписание договоров, открытие банковских счетов, т. д.

С передачей полномочий по доверенности передается управление и контроль, и таким образом смещается резидентность самой компании. Иными словами, компания фактически перестает быть резидентом Кипра со всеми вытекающими для нее налоговыми последствиями, и утрачивает право использования договоров Кипра по избежанию двойного налогообложения.

При этом, даже передав контроль в страну нахождения Поверенного, директор-резидент продолжает нести ответственность за деятельность компании за рубежом перед властями Кипра.

Поэтому директора-резиденты, исходя из сложившейся многолетней практики, отказываются выпускать генеральные доверенности, т.к. потеряв управление и контроль над компанией, они не хотят далее нести ответственность за ее деятельность в других странах перед административными и налоговыми органами Кипра.

Клиенту, который сам настаивает на выпуске генеральной доверенности, следует иметь ввиду, что это является опасным и критичным моментом, который может разрушить всю структуру налогообложения компании, построенную с целью использовать преимуществ налоговых договоров Кипра с другими странами, в частности, между Россией и Кипром.

Согласно ст. 306 НК РФ кипрская компания, ведущая деятельность в РФ, может быть признана компанией, имеющей постоянное представительство в РФ, если её представитель имеет и регулярно использует полномочия на заключение контрактов или согласование их существенных условий.

В этом случае кипрская компания должна будет платить налоги согласно налоговому кодексу РФ на доход, полученный на территории РФ.

Чтобы избежать описанных выше негативных последствий, следует организовать работу с кипрской резидентной компанией таким образом, чтобы контракты, счета и другие документы подписывались кипрским директором (мы оказываем такой сервис), а в случаях, когда это неудобно, выпускать ограниченные специальные доверенности с конкретными полномочиями на совершение разовых действий, или выпускать решения директора на имя поверенного с детальными инструкциями, с описанием существенных условий контракта, который поверенный должен подписать, т.д.

В компании Hill Consulting вы сможете зарегистрировать компанию на Кипре, и мы поможем выстроить структуру управлением так, чтобы с максимально использовать налоговые преимущества Кипра и его соглашений с другими странами

Тема № 851 Иностранцы-резиденты и нерезиденты

Поскольку иностранцы-резиденты и иностранцы-нерезиденты облагаются налогом по-разному, вам важно определить свой налоговый статус.

Иностранцы-нерезиденты

Вы считаются иностранцем-нерезидентом в течение любого периода, в течение которого вы не являетесь ни гражданином США, ни иностранным резидентом для целей налогообложения.

Иностранцы-резиденты

Вы будете считаться иностранцем-резидентом в течение календарного года, если вы соответствуете требованиям теста на получение грин-карты или теста на присутствие в течение года.

Тест на грин-карту

Считается, что вы выполнили тест на получение грин-карты и, следовательно, являетесь иностранцем-резидентом, если в любое время в течение календарного года вы являетесь законным постоянным резидентом Соединенных Штатов в соответствии с иммиграционным законодательством, и этот статус не были отозваны или были признаны в административном или судебном порядке прекращенными.

Проверка существенного присутствия

Вы соответствуете тесту на существенное присутствие и, следовательно, рассматриваетесь как иностранец-резидент в течение календарного года, если вы физически присутствовали в Соединенных Штатах по крайней мере:

- 31 день в текущем году и

- 183 дня в течение 3-летнего периода, который включает текущий год и 2 года, непосредственно предшествующие текущему году.Чтобы удовлетворить 183-дневное требование, посчитайте:

- Все дни, когда вы присутствовали в текущем году,

- Одна треть дней, которые вы присутствовали в первый год перед текущим годом, и

- Одна шестая часть дней вашего присутствия во втором году перед текущим годом.

Для целей проверки на присутствие термин «Соединенные Штаты» не включает владения и территории США или воздушное пространство США. США включают следующие области:

- Все 50 штатов и округ Колумбия,

- Территориальные воды США и

- Морское дно и недра тех подводных районов, которые примыкают к U.S. территориальных вод, над которыми Соединенные Штаты обладают исключительными правами в соответствии с международным правом на разведку и разработку природных ресурсов.

- Дней присутствия в Соединенных Штатах — Не засчитывайте следующие дни присутствия в Соединенных Штатах для проверки существенного присутствия:

- Количество дней, в течение которых вы добираетесь на работу в США из места жительства в Канаде или Мексике, если вы регулярно добираетесь до работы из Канады или Мексики. Вы регулярно ездите на работу, если более 75% рабочих дней в течение вашего рабочего периода в текущем году добираетесь на работу в США.

- дней, когда вы находитесь в США менее 24 часов, когда находитесь в пути между двумя пунктами за пределами США, если вы не участвуете в деловой встрече, находясь в Соединенных Штатах.

- дней вы находитесь в Соединенных Штатах в качестве члена экипажа иностранного судна, осуществляющего перевозки между США и другой страной или владением США. Однако это исключение не применяется, если в эти дни вы иным образом занимаетесь какой-либо торговлей или бизнесом в Соединенных Штатах.

- день, когда вы намеревались уехать, но не смогли покинуть Соединенные Штаты из-за состояния здоровья или проблем со здоровьем, возникших во время вашего пребывания в Соединенных Штатах. Собираетесь ли вы покинуть Соединенные Штаты в определенный день, определяется на основе всех фактов и обстоятельств.

- дней вы освобождены от уплаты налогов.

- Лица, освобожденные от уплаты налогов — Вы являетесь освобожденным физическим лицом, что означает, что ваши дни пребывания в Соединенных Штатах не учитываются при проверке существенного присутствия, если вы подпадаете под одну из следующих категорий:

- Физическое лицо, временно находящееся в Соединенных Штатах в качестве лица, связанного с иностранным правительством, по визе A или G .Однако в эту категорию не входит домашний персонал лица, связанного с правительством иностранного государства, находящегося в США по визе A-3 или G-5

- Преподаватель или стажер, временно находящийся в США по визе J или Q , который в основном соответствует требованиям визы. Как правило, вы не будете освобожденным от уплаты налога в качестве учителя или стажера, если вы были освобождены в качестве учителя, стажера или студента в течение любой части 2 из 6 предшествующих календарных лет; однако вы по-прежнему можете рассматриваться как освобожденное лицо, если выполняются все следующие условия:

- Вы были освобождены от налога как учитель, стажер или студент за любую часть 3 (или менее) из 6 предшествующих календарных лет,

- Иностранный работодатель выплатил всю вашу компенсацию в течение текущего года,

- Вы работали в США в качестве учителя или стажера в любой из предыдущих 6 лет, и

- Иностранный работодатель выплачивал всю вашу компенсацию в течение каждого из предыдущих 6 лет, когда вы находились в Соединенных Штатах в качестве учителя или стажера.

- Студент, временно находящийся в США по визе F, J, M или Q , который в основном соответствует требованиям визы. Вы не будете освобожденным от уплаты налога как студент в текущем году, если вы были освобождены от налога в качестве учителя, стажера или студента в течение любой части более 5 календарных лет, если вы не соответствуете обоим из следующих требований:

- Вы подтверждаете, что не собираетесь постоянно проживать в США; и

- Вы в основном выполнили требования вашей визы.

- Профессиональный спортсмен, временно находящийся в США для участия в благотворительном спортивном мероприятии.

Даже если вы соответствуете тесту на существенное присутствие, вы все равно можете рассматриваться как иностранец-нерезидент, если вы находитесь в Соединенных Штатах менее 183 дней в течение текущего календарного года, вы сохраняете налоговый дом в другой стране в течение В течение года у вас более тесная связь с этой страной, чем с Соединенными Штатами, и вы своевременно подаете форму 8840 «Заявление об исключении для более близких контактов для иностранцев», утверждая, что у вас более тесная связь с другой страной или странами.Вы не можете претендовать на более тесную связь с другой страной, если вы подали заявку на получение статуса законного постоянного жителя США или если у вас есть заявка на изменение статуса, ожидающая рассмотрения. Иногда налоговое соглашение между Соединенными Штатами и другой страной предусматривает особые правила определения резидентства для целей договора. Если вы утверждаете, что являетесь исключительно резидентом юрисдикции налогового соглашения, заполните форму 8833 «Раскрытие информации о позиции возврата на основе договора в соответствии с разделом 6114 или 7701 (b)».См. Публикацию 519, Руководство США по налогообложению для иностранцев, чтобы получить дополнительную информацию о проверке на присутствие.

Для получения помощи для лиц, которые случайно прошли тест на существенное присутствие из-за сбоев в поездках из-за COVID-19, см. Процедуру получения доходов 2020-20.

Выбор статуса иностранца-резидента

Даже если вы не соответствуете тесту на получение грин-карты или значительному тесту на присутствие, вы можете облагаться налогом как иностранец-резидент в течение части календарного года, проводя выборы в первый год, или, если вы являетесь иностранцем-нерезидентом, состоящим в браке с гражданином США. .S. гражданин или иностранец-резидент, и вы и ваш супруг (-а) выбираете, чтобы к вам относились как к иностранцу-резиденту на весь календарный год и все последующие годы до расторжения договора. Дополнительную информацию см. В главе 1 публикации 519 «Налоговое руководство США для иностранцев».

Налоговый год с двойным статусом

Если ваш статус меняется в течение года с иностранца-резидента на иностранца-нерезидента или наоборот, вы, как правило, имеете налоговый год с двойным статусом. Обычно это происходит в год, когда вы прибываете в США или вылетаете из них.Ваш налог на доход за два периода будет отличаться в соответствии с положениями законодательства, применимого к каждому периоду. Дополнительную информацию об иностранцах с двойным статусом см. В публикации 519 «Налоговое руководство США для иностранцев».

Формы в файл

Если вы являетесь иностранцем-нерезидентом , который занимается торговлей или бизнесом в Соединенных Штатах, вы должны подать декларацию и сообщить обо всех своих доходах из источников в США, как от торговли или бизнеса, так и из любых источников в США, не являющихся гражданами США. фактически связанный доход, по которому удержаны суммы.Если вы не занимаетесь торговлей или бизнесом в США и имеете какой-либо источник дохода в США, из которого удержанная сумма налога не полностью удовлетворяет причитающийся налог, или вы хотите потребовать возмещения излишне удержанного или переплаченного налога, вы также должны заполните форму 1040-NR. См. Инструкции к форме 1040-NR для получения дополнительной информации.

- Если у вас была заработная плата, подлежащая удержанию подоходного налога, и вы подаете декларацию за календарный год, ваш отчет должен быть подан до 15 апреля.

- Если у вас не было заработной платы, подлежащей удержанию и поданной за календарный год, вы должны вернуть ее до 15 июня.

Иностранцы-резиденты должны соблюдать то же налоговое законодательство, что и граждане США. Если вы являетесь иностранцем-резидентом, вы должны сообщать о своем общемировом доходе из всех источников, то есть о доходах как внутри, так и за пределами Соединенных Штатов. Вы подадите форму 1040, индивидуальную налоговую декларацию США или форму 1040-SR, налоговую декларацию США для пожилых людей.

- Если вы являетесь иностранцем-резидентом, подающим документы на календарный год, ваш отчет должен быть подан до 15 апреля, и вы должны подать его в сервисный центр вашего региона.

Для любого срока платежа, приходящегося на субботу, воскресенье или официальный праздник, срок платежа откладывается до следующего рабочего дня. Обратитесь к IR-2021-59 для получения информации о продлении срока подачи и оплаты.

Дополнительная информация

Для получения дополнительной информации см. Публикацию 519 Налогового руководства США для иностранцев; Публикация 54 «Налоговое руководство для граждан и резидентов США за рубежом»; и граждане США и иностранцы, постоянно проживающие за границей.

Определение нерезидента

Что такое нерезидент?

Нерезидент — это физическое лицо, которое в основном проживает в одном регионе или юрисдикции, но имеет интересы в другом регионе.В регионе, где они в основном не проживают, они будут классифицированы государственными органами как нерезиденты.

Ключевые выводы

- Нерезидент — это лицо, которое проживает в одной юрисдикции, но имеет интересы в другой. Статус нерезидента часто важен для определения права на получение налогов, государственных льгот, обязанностей присяжных, образования, голосования и других государственных функций.

- Статус нерезидента зависит от юрисдикции и соответствующей государственной функции.Кто-то может считаться резидентом для целей налогообложения, но нерезидентом для целей голосования.

- Нерезиденты могут оплачивать более высокую плату за обучение в государственных школах. В зависимости от штата на получение статуса резидента может уйти до двух лет.

- Иностранец-нерезидент — это иностранец, который не имеет значительного присутствия в США, например сезонных посетителей. Нерезиденты по-прежнему обязаны подавать налоги, если у них есть доход в США

- Государственные налоги сложны для нерезидентов, поскольку у многих людей есть дома в нескольких штатах.Важно понимать требования к проживанию в каждом штате.

Понимание нерезидента

Классификация статуса нерезидента определяется установленными обстоятельствами, такими как количество времени, проведенного в данном регионе в течение календарного года. Эта классификация зависит от того, где человек проживает, и не фокусируется на гражданстве.

Например, многие люди живут в одном штате, но имеют бизнес или другие источники дохода в другом штате.В этом случае им, возможно, придется подать две налоговые декларации — декларацию резидента в одном штате и декларацию нерезидента в том штате, где они работают.

Как правило, нерезидент должен подавать государственную декларацию только в том случае, если он получает там доход. Снежная птица сбегает из Чикаго в холодные зимние месяцы в загородный дом в Хьюстоне, возможно, ему не нужно будет подавать налоговую декларацию в Хьюстоне, если они присутствовали только в течение короткого времени и не получали дохода.

Особые соображения

Однако некоторые виды доходов облагаются налогом, даже если вы не живете и не работаете в этом штате.Налогоплательщик может обнаружить, что он должен налогам государству в виде дохода, такого как:

- Доход, полученный в качестве акционера или владельца сквозной бизнес-единицы, такой как индивидуальное предприятие, товарищество или S-корпорация.

- Выигрыши в лотерее или азартных играх в штате, где они были сделаны.

- Доход от аренды или доход, полученный от продажи недвижимости.

В некоторых случаях нерезиденту, возможно, придется заплатить больше, чтобы поступить в колледж в штате, где они не проживают в основном.В большинстве штатов есть исключения для студентов, которые учатся в колледжах за пределами штата, классифицируя этих студентов как жителей своих родных штатов.

Как правило, налогоплательщик может быть резидентом только одного государства. В ситуации, когда человек проводит значительное время в двух штатах, он должен подать налоговую декларацию как резидент одного штата и нерезидент другого. Два штата не могут облагать налогом один и тот же доход по закону, поскольку каждый штат должен освободить от налогообложения все доходы и другие источники дохода, которые облагались налогом в другом месте.

Резидент vs. нерезидент

Требования к резидентству различаются в зависимости от юрисдикции и услуги, для которой вы осуществляете вид на жительство. Вот некоторые примеры:

Голосование

В некоторых штатах вы можете зарегистрироваться для голосования, как только поселитесь в этом штате. В других штатах требования к проживанию составляют до 30 дней, хотя Верховный суд отменил более длительные требования.

Высшее образование

Большинство государственных университетов предлагают более низкую плату за обучение для студентов из штата, чем студенты из другого штата.Например, вы можете учиться в Калифорнийском университете мирового класса за небольшую часть стоимости, если вы сначала проведете год в Калифорнии. Требования к проживанию варьируются от штата к штату: на Аляске требуется 24 месяца, а в Арканзасе — только шесть.

Налоги

Многие люди с несколькими домами стремятся подать заявку на проживание в штате с наиболее выгодными налоговыми ставками. Это может быть сложно, поскольку в каждом штате разные требования к месту жительства. В большинстве штатов используется так называемое правило «183 дней», согласно которому вы можете считаться резидентом, если вы проведете в этом штате более полугода.У других более сложные критерии. В худшем случае можно облагаться налогом как резидент сразу в двух штатах, поэтому стоит потратить некоторое время на изучение правил налогового резидентства по штатам.

Примеры нерезидентов

В качестве примера определения нерезидента представьте себе человека, который живет в Нью-Джерси, но работает в Нью-Йорке. Этот человек должен будет подать две налоговые декларации штата: одну для штата проживания и одну для своего дохода в Нью-Йорке.

В качестве другого примера рассмотрим кого-то, у кого есть дом в Нью-Йорке и летний дом во Флориде. Поскольку во Флориде нет подоходного налога, это лицо имеет смысл подавать налоги штата как резидент Флориды. Тем не менее, штат Нью-Йорк считает любого, имеющего «место жительства» в Нью-Йорке, потенциальным резидентом и будет пытаться требовать от него подоходный налог. Единственный способ надежно избежать проживания в Нью-Йорке — это провести в Нью-Йорке менее тридцати дней.

Иностранцы-нерезиденты

Иностранец-нерезидент — это иностранец, который не имеет законного места жительства или значительного присутствия в Соединенных Штатах, например, сезонные рабочие, приезжие бизнесмены или те, кто едет через границу из Канады или Мексики.Если у вас нет грин-карты, Налоговая служба определяет место жительства на основе теста на присутствие.

Если вы не проживаете в Соединенных Штатах, вы все равно должны подавать налоговую декларацию, если у вас есть доход в подаче нерезидентов США по форме 1040-NR. В большинстве случаев он облагается налогом по той же ставке, что и налогоплательщики-резиденты, но для фиксированного, определяемого, годового или периодического дохода нормальная ставка составляет 30%.

Тест на существенное присутствие

«Вы будете считаться резидентом США для целей налогообложения, если вы пройдете тест на существенное присутствие в течение календарного года.Чтобы пройти этот тест, вы должны физически присутствовать в Соединенных Штатах (США) по крайней мере по телефону:

.- 31 день в текущем году и

- 183 дня в течение 3-летнего периода, который включает текущий год и 2 года непосредственно перед этим, считая:

всех дней, когда вы присутствовали в текущем году, и

- 1/3 дней, когда вы присутствовали в первом году перед текущим годом, и

- 1/6 дней, которые вы присутствовали во втором году перед текущим годом.»

— Служба внутренних доходов, «Проверка на наличие существенного».

Часто задаваемые вопросы для нерезидентов

Что означает «резидент» и «нерезидент»?

Нерезидент — это тот, кто не проживает в данном регионе, но имеет бизнес или другие интересы в этом регионе. Требования к проживанию различаются в зависимости от штата и юрисдикции.

Как я могу проверить свой статус нерезидента?

Чтобы проверить, считаете ли вы нерезидентом данного штата, ознакомьтесь с правилами налогового резидентства для каждого штата.

Для иностранцев, посещающих Соединенные Штаты, вид на жительство несколько сложнее. Согласно IRS, вы считаются резидентом, если у вас есть постоянный вид на жительство (грин-карта) или , если вы прошли «тест на существенное присутствие».

Чтобы определить, прошли ли вы тест на существенное присутствие, возьмите количество дней, в течение которых вы физически находились в США за последний год, плюс одну треть количества дней, которые вы были в США в прошлом году, плюс одну шестую часть времени. дней в году до этого.Если сумма этих трех чисел превышает 183, и вы присутствовали в течение 31 дня в текущем календарном году, вы считаются резидентом Соединенных Штатов для целей налогообложения.

Что означает нерезидент для налогов?

Что касается федеральных налогов, нерезиденты обычно играют по тем же правилам, что и резиденты, с доступом к тем же вычетам и льготам.

Основное исключение — фиксированный, определяемый, годовой или периодический доход, такой как комиссионные, дивиденды или призы.Этот вид дохода облагается налогом по единой ставке 30%, если только не существует налогового соглашения, которое снижает эту цифру.

Что такое корпорация-нерезидент?

В Канаде корпорация-нерезидент — это компания, которая не считается юридически проживающей в Канаде, но которая ведет там бизнес. Такие компании должны продолжать подавать налоговую декларацию, если у них есть доход в Канаде. Правила для корпораций-нерезидентов можно найти на официальной веб-странице правительства Канады.

Итог

Важно понимать, как правила проживания влияют на ваши права и обязанности в той или иной юрисдикции.Хотя правила резидентства могут использоваться для снижения платы за обучение и других государственных услуг, они также могут иметь значительные налоговые последствия, особенно для нерезидентов. Внимательное изучение законов штата о резидентстве может помочь вам избежать значительных налоговых выплат.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Нерезидент и резидент в налоговых целях

Почему важно налоговое резидентство?

Ваше налоговое резидентство (являетесь ли вы иностранцем-нерезидентом или иностранным резидентом для целей налогообложения) определяет, как вы облагаетесь налогом и какие налоговые формы вам необходимо заполнять. Вы можете узнать больше о налоговом резидентстве на странице IRS «Введение в вид на жительство в соответствии с налоговым законодательством США» и в публикации IRS 519 (доступной на веб-сайте IRS).

Ваш статус налогового резидента

Как правило, студенты со статусом F или J считаются иностранцами-нерезидентами для целей налогообложения в течение первых пяти календарных лет их пребывания в США.Стипендиаты со статусом J считаются иностранцами-нерезидентами для целей налогообложения в течение первых двух календарных лет их пребывания. Обратите внимание, что это только общие рекомендации. Если вы хотите точно определить свой статус налогового резидента, см. Раздел «Ресурсы для определения статуса налоговой декларации» ниже.

Статус налогового резидента может быть изменен по прошествии определенного периода времени. Важно знать свой налоговый статус, чтобы вы могли заполнить правильные налоговые формы.

Что означает «резидент»?

Большинство студентов и стипендиатов F и J являются иностранцами-нерезидентами для целей налогообложения; однако некоторые из них считаются «резидентами» или «иностранцами-резидентами».« Обратите внимание, что« резидент для целей налогообложения »- это только статус налоговой декларации. Это не означает, что вы являетесь резидентом по другим определениям. Быть« резидентом »для целей налогообложения НЕ то же самое, что быть резидентом для получения оплаты за обучение. целей или постоянного жителя США (зеленый жесткий держатель).

Ресурсы для определения вашего статуса налогового резидента

Вы можете быстро узнать свое место жительства, ответив на несколько вопросов в системе налоговой подготовки GLACIER (GTP). Программа налоговой подготовки GLACIER задаст вам ряд вопросов, чтобы определить ваш статус резидента для целей подачи федеральной налоговой декларации.Если GLACIER Tax Prep определяет, что вы являетесь иностранцем-нерезидентом для целей налогообложения, вы можете перейти к использованию GLACIER Tax Prep для заполнения федеральных налоговых форм (не штата). Если вы соответствуете критериям иностранного резидента для целей налогообложения, вы не можете использовать программное обеспечение для подготовки налоговой отчетности в GLACIER Tax Prep. Иностранцы-резиденты для целей налогообложения подают налоги так же, как граждане и резиденты США. Вы можете найти список услуг и ресурсов, доступных для иностранцев-резидентов, в нижнем левом углу нашей главной налоговой страницы. Как правило, налоговые соглашения не применяются к физическим лицам, которые квалифицируются как иностранцы-резиденты для целей налогообложения, но есть исключения.

Еще одним ресурсом для определения налогового резидента является налоговая служба (IRS). См. Ссылки ниже:

Студенты F-1 и J-1

Стипендиаты J-1

Примеры проживания иностранцев

Классификация иностранцев в качестве резидентов или нерезидентов для целей налогообложения

Классификация иностранцев в качестве резидентов или нерезидентов в целях налогообложенияЦель определения для целей налогообложения

Правила налогообложения Службы внутренних доходов(IRS) зависят от того, является ли человек гражданином США, иностранцем-резидентом или иностранцем-нерезидентом.«Чужой» — это общий термин, и в данном контексте он означает иностранное лицо, не являющееся гражданином США. Иностранец также может называться «негражданином».

Статус проживания | Описание |

Гражданин США | Лицо, родившееся в США и подпадающее под юрисдикцию США Лицо, получившее натурализацию в США. |

Иностранец-резидент | Термин, применяемый IRS к негражданам, проживающим в США, которые:

|

Иногородний иностранец | Лицо, не являющееся гражданином США, постоянным жителем или иностранным резидентом, отвечающим за SPT, но получившее от правительства США право проживать в США. Для трудоустройства иностранцу-нерезиденту требуется разрешение на работу в США. |

Иностранцы-резиденты обычно облагаются налогом на свой доход по всему миру, как и граждане США. Иностранцы-нерезиденты обычно облагаются налогом только с доходов из источников в Соединенных Штатах.

Отнесение иностранца к категории резидента или нерезидента для целей налогообложения является важным шагом в определении правильного налогообложения и отчетности о платежах. Процесс удержания зависит от правильного выполнения этого шага, и, хотя физическое лицо предоставляет информацию, в конечном итоге ответственность за точное определение места жительства лежит на РФ. Штрафы IRS за неправильное удержание могут быть серьезными, и ответственность за них несет филиал.

Примечание: В данном налоговом году иностранец мог быть как иностранцем-резидентом, так и иностранцем-нерезидентом для целей налогообложения.Обратитесь к разделу «Влияние изменений статуса» далее в этом документе для получения дополнительной информации.

Определение места жительства для целей налогообложения и применимых налоговых правил

Следующая таблица иллюстрирует влияние тестов на гражданство, иммиграцию и IRS на применяемые налоговые правила IRS:

Гражданство / иммиграционный статус | Тест на резидентство IRS | Официальный статус резидента IRS для налоговых целей | Налоговые правила в соответствии с правилами IRS |

Гражданин США | Не применимо | Гражданин США для налоговых целей | Гражданин США |

Не гражданин США в США по визе | Тест на получение грин-карты — законный постоянный житель | Иностранный резидент для налоговых целей | Гражданин США |

Не гражданин США в США по визе | Тест существенного присутствия (SPT) | Иностранный резидент для налоговых целей | Гражданин США |

Не гражданин США в США по визе | Не соответствует грин-карте или SPT | Иностранец-нерезидент для налоговых целей | Иногородний иностранец |

Когда необходимо определить статус резидента иностранца для целей налогообложения

Определение вида на жительство для целей налогообложения должно быть выполнено до того, как сотрудник или сотрудник будет переведен в Фонд исследований (РФ) и до того, как независимый подрядчик, получатель стипендии участника, получатель роялти или поставщик получателя арендной платы будет настроен в системе ЗП РФ.Правильное определение заранее гарантирует, что к платежам данного лица будут применяться надлежащие налоговые правила, они будут облагаться налогом и правильно отражены в отчетности.

Запросить информацию у негражданина США

Чтобы определить резидентство для целей налогообложения, вы должны получить некоторую основную информацию от негражданина США. В следующей таблице представлены формы RF, доступные для сбора этой информации:

ЧАСТЬ I формы: Запрос на информацию об иностранцах и систему расчета заработной платы. Ввод:

.Информация, собранная в Части I формы «Запрос информации об иностранцах для сотрудников и стипендиатов» (pdf) (excel), должна быть введена в систему расчета заработной платы в специальной информации о негражданах.Тип (СИД). Данные, указанные в форме запроса, относятся к полю в SIT для неграждан.

Для модуля AP ввод не требуется. См. Раздел «Выплаты разных доходов гражданам США, иностранцам-резидентам и иностранцам-нерезидентам — Платежи независимым подрядчикам, получателям стипендий для участников, получателям роялти и получателям ренты» для получения информации о процессе AP и отчетности.

Часть II формы: определение места жительства и системы расчета заработной платы. Ввод:

.Иностранец считается иностранцем-резидентом для целей налогообложения, если он или она соответствует требованиям:

- Тест грин-карты, или

- Тест существенного присутствия

Каждый из этих тестов описан в следующих разделах документа.

Если лицо не соответствует требованиям одного или другого из этих тестов, оно считается иностранным гражданином-нерезидентом для целей налогообложения.

Схема процесса определения резидента для целей налогообложения

Тест на получение грин-карты (также известный как постоянный житель)

«Зеленая карта» — это популярный термин, обозначающий карту, выдаваемую иностранцам Службой гражданства и иммиграции США (USCIS) и обозначающую статус законного постоянного жителя.Законный постоянный житель США определяется как лицо, которому в соответствии с иммиграционным законодательством была предоставлена привилегия постоянно проживать в США в качестве иммигранта.

Лицо будет продолжать иметь статус резидента, если правительство США не вынесет ему окончательное административное или судебное постановление об исключении или депортации. (Административное или судебное решение об исключении — это приказ, в котором говорится, что лицо больше не может подавать апелляцию, чтобы остаться резидентом, в вышестоящий суд компетентной юрисдикции.) Официальное название карты — «Карта-квитанция о регистрации иностранца» или форма I-551.

Если иностранец является законным постоянным жителем США в любое время в течение календарного года, он или она считается иностранцем-резидентом для целей налогообложения; следовательно, если у иностранца есть действующая грин-карта, он считается иностранцем-резидентом для целей налогообложения.

Форма запроса информации об иностранце

- Как постоянный житель, при заполнении части 2 формы запроса информации об иностранце, физическое лицо или представитель университетского городка

должны поставить отметку «ТЕСТ 1» с заголовком «Я являюсь законным постоянным жителем Соединенных Штатов». Затем физическое лицо или Представитель кампуса

должен поставить отметку в поле «Житель-иностранец» в разделе «Результаты теста».Если физическое лицо не является постоянным жителем, им

необходимо перейти к разделу Тест 2 формы. - Если используется форма Excel и установлен флажок «Законный постоянный житель», как указано выше, в разделе «Результат теста» в строке «Иностранный резидент» автоматически появится значение «X»

, чтобы указать статус иностранца-резидента для целей налогообложения.

Ввод в систему расчета заработной платы

Если лицо соответствует требованиям теста Green Card, в модуле HR бизнес-системы Oracle RF выполните следующие действия.См. Справка по работе — Быстрая таблица — Запись в системе расчета заработной платы.

- Выберите «Постоянный житель» в поле «Национальность» в форме «Люди», область «Личная информация».

- Нажмите кнопку «Специальная информация» в форме «Люди» и найдите форму «Особый тип информации для негражданской визы и вида на жительство» (SIT) для лица

. . Выберите «LPR» в качестве типа визы. Если данные для физического лица уже существуют, укажите дату окончания предыдущего SIT и создайте новый. - Нажмите кнопку «Сведения о резидентстве» в форме Федеральных налоговых правил и выберите «R» в разделе «Резидентство». Поле статуса.Исключение — если

студент Индии, поле должно быть пустым.

Система счетов к оплате

Если лицо соответствует требованиям теста Green Card, следующий ключевой элемент должен быть введен в модуль AP бизнес-системы RF Oracle, перейдите к шагу ниже. См. Справка по работе — Быстрая таблица — Запись в системе резидентной точки доступа.

- Сделать поставщика поставщиком 1099 MISC. Как иностранный резидент для целей налогообложения, физическое лицо

рассматривается так же, как гражданин США, и, следовательно, подчиняется правилам отчетности 1099.См. «Стандарты именования файлов поставщика».

Тест существенного присутствия (SPT)

Лицо может считаться иностранным резидентом для целей налогообложения, если оно или она соответствует требованиям проверки наличия в течение календарного года. Чтобы пройти этот тест, человек должен физически присутствовать и не считаться «освобожденным лицом» (см. Эти определения далее в этом разделе) как минимум в США:

- 31 день в течение рассматриваемого календарного года и

- 183 дня в течение 3-летнего периода (также известного как «период ретроспективного анализа»), который включает рассматриваемый календарный год и

2 года непосредственно перед ним, включая:- все дни, когда человек присутствовал в рассматриваемом текущем календарном году,

- 1/3 дней, когда человек присутствовал в году, непосредственно предшествующем текущему году, и

- 1/6 дней, когда это лицо присутствовал годом ранее.

Частота — необходимо выполнить проверку существенного присутствия:

- Перед тем, как физическое лицо начнет получать платеж (через процесс расчета заработной платы или систему AP).

- В начале каждого календарного года, если физическое лицо все еще получает платежи.

- Если есть существенное изменение или событие, которое влияет на статус иностранца-нерезидента, например, изменение визы.

Определение «физического присутствия»

Как правило, человек будет рассматриваться как «физически присутствующий» в США каждый день, когда он или она находится в этой стране в любое время в течение 24-часового дня.

Есть несколько исключений из этого правила, которые не должны учитываться при проверке существенного присутствия. Исключения следующие:

- Любые дни, когда человек регулярно ездит на работу в США из Канады или Мексики.

- Любые дни, когда человек находится в Соединенных Штатах менее 24 часов, когда он или она находится в пути между двумя пунктами

за пределами США. - Любые дни, когда человек не мог покинуть США из-за заболевания, которое развилось, когда он или она

находились в США. - Любые дни, когда человек был «освобожденным лицом» (см. Следующий блок).

Определение «освобожденного от уплаты налога»

Следующие обстоятельства квалифицируются как освобожденный индивидуальный статус:

- Лицо, временно находящееся в США в качестве лица, связанного с иностранным правительством.

- Преподаватель или стажер, временно находящийся в США по визе J-1 (кроме студента), который по существу

соответствует требованиям визы.Примечание: Учитель или стажер по визе J-1 не будет освобожден от уплаты налогов, если он или она были освобождены в качестве учителя, стажера или студента в течение

любых двух из последних шести календарных лет. Присутствие в Соединенных Штатах в течение любой части определенного года считается присутствием

в США в течение всего этого календарного года и против освобожденного индивидуального статуса. - Студент, временно находящийся в США по визе F-1, J-1 или M-1, который в основном соответствует требованиям

для визы.Примечание: Студент, имеющий визы F-1, J-1 или M-1, не будет рассматриваться как освобожденный от налогов, если он или она пользовались этим статусом (включая

Дополнительное время практического обучения для получения визы F-1 ) за любую часть более пяти календарных лет. Опять же, присутствие в США в течение

любой части определенного года считается присутствием в США в течение всего этого календарного года и против освобожденного индивидуального статуса. - Профессиональный спортсмен, временно пребывающий в США для участия в благотворительном спортивном мероприятии.Важно для оценки места жительства. Правила

: Любые предыдущие визиты в США также должны быть рассмотрены. Во многих случаях статус визы мог отличаться от

предыдущих посещений. Применять правила к текущему статусу визы, но статус «освобожденного от уплаты налога» для физического лица в целом может

не превышать пяти лет.Схема процесса проверки существенного присутствия

Пример проверки существенного присутствия

Гражданин Соединенного Королевства (который не является «освобожденным лицом» и «физически присутствует», как определено в предыдущих разделах) прибыл в США 31 августа 2006 г. и оставался в стране до конца года, или 123 дней.Это удовлетворяет первой части теста — 31-дневному требованию.

В предыдущие два года он находился в США 150 дней в 2005 году и 72 дня в 2004 году.

Чтобы определить, удовлетворяет ли вторая часть теста, необходимо произвести следующий расчет:

123 дня (= всего за 2006 год)

+50 дней (= 1/3 x 150 дней в 2005 г.)

+12 дней (= 1/6 x 72 дня в 2004 г.)

185 дней

Итог за трехлетний период анализа соответствует второй части теста — 183-дневному требованию.

Таким образом, лицо считается иностранным резидентом для целей налогообложения за 2007 год.

Дата «смены вида на жительство» приходилась на конец декабря 2006 года с иностранца-нерезидента на иностранца-резидента для целей налогообложения. Таким образом, данное лицо было иностранцем-резидентом с 2007 года. Интересным моментом этого примера является то, что физическое лицо не оставалось в стране постоянно в течение последних трех лет. Вместо этого он пробыл в стране лишь часть лет периода оглядки назад.Вам также потребуется информация об этих предыдущих посещениях, потому что, возможно, были дни, освобожденные от уплаты SPT. Например, мы рассматривали все дни SPT, поскольку данное лицо не имело статуса освобожденного от уплаты налогов.

Если бы физическое лицо было «освобожденным физическим лицом» для SPT, вы не начали бы отсчет дней в SPT до января календарного года после истечения срока действия льготного индивидуального статуса.

Используя те же детали, что и в примере, предположим, что у человека всегда была студенческая виза F-1, и он впервые въехал в США в 2004 году.Исключенный индивидуальный статус из ППП будет на 2004, 2005, 2006, 2007 и 2008 годы (F-1, следовательно, 5 лет). С 1 января 2009 года физическое лицо больше не будет освобождаться от уплаты SPT, и вы начнете отсчет дней для SPT. Если бы человек остался в США, он встретился бы с SPT в начале июля 2009 года. Всего 183 человека — это примерно пол календарного года.

Запрос на получение информации об иностранце:

- Если физическое лицо соответствует статусу «освобожденного лица», при заполнении части 2 формы запроса на получение информации об иностранце,

, физическое лицо или представитель университетского городка должны поставить отметку в соответствующем поле Теста 2, указав соответствующий статус «освобожденное лицо

».Затем физическое лицо или представитель университетского городка - должен поставить отметку в поле «Иногородний иностранец» в разделе «Результаты теста». Если физическое лицо не является освобожденным физическим лицом »из