Кредитная организация: что это, понятие, виды

В XXI веке сложно найти совершеннолетнего человека, никогда не оформлявшего кредит. Но о том, как работают учреждения, выдающие займы, на какие законы они опираются при принятии решений, кто знает. Пришло время прояснить, что же такое кредитная организация. Обязательно узнаем, чем она отличается от банка, что может и не может делать с доверенными ей средствами.

Мы разберем также, в чем отличие Центрального Банка от коммерческих банков, выясним, какие функции на него возложены.

Определение

Кредитной организацией называют юридическое лицо, создаваемое с целью получения прибыли. Но есть значимое отличие — подобные структуры не могут возводить заводы или магазины, заниматься реализацией любых товаров, кроме специально оговоренных (драгметаллы и драгкамни).

Единственный разрешенный вид деятельности — операции с денежными средствами. Их можно давать в кредит, принимать в качестве вкладов, хранить на счетах доверителей и т.

Важно! Для того чтобы зарегистрировать кредитную организацию, одного желания мало. Требуется соответствие жестким условиям Центробанка и получение лицензии. Текущая деятельность предполагает строгое соблюдение положений ФЗ «О банках и банковской деятельности».

Кредитные организации — все существующие типы

Большая часть россиян уверена, что кредитная организация и банк — это одно и то же. Но это не совсем так. Банковские структуры — значительная, но только часть кредитных учреждений. Полная классификация выглядит следующим образом:

- Банки.

- Небанковские структуры.

- Прочие финансовые институты.

Все перечисленные виды кредитных организаций имеют право работать с денежными средствами своих клиентов. Разница — в объеме оказываемых услуг:

- Коммерческие банки. Обладают наибольшими полномочиями. Они могут кредитовать, открывать расчетные и депозитные счета, проводить расчетно-кассовые операции, привлекать в качестве вкладов денежные средства граждан и предприятий.

Им дано право продавать валюты иных государств, золото и серебро в слитках и монетах.

Им дано право продавать валюты иных государств, золото и серебро в слитках и монетах. - Небанковские кредитные организации. У них перечень возможных операций намного меньше, чем у банков. В большинстве случаев НКО специализируются на обслуживании юридических лиц.

- Иные компании в Уставе могут указать не более 10 (десяти) видов деятельности. К данной группе причисляются компании, занимающиеся инкассацией, ломбарды, МФО и т. д.

Важное условие! Вне зависимости от того, к какой группе относится кредитная организация, она обязана получить лицензию или разрешение в Центробанке!

Некоторые эксперты выделяют в отдельную группу иностранные банки. Но от остальных банковских структур они отличаются только тем, что учредителем является не резидент России, а гражданин любого другого государства.

Теперь после всего, что сказано и написано, можно ответить на вопрос, отличается ли банк от кредитной организации? Можно с уверенностью говорить о том, что банк — это одна из разновидностей кредитных учреждений. У него больше возможностей и полномочий, чем у МФО или кредитно-потребительских кооперативов.

У него больше возможностей и полномочий, чем у МФО или кредитно-потребительских кооперативов.

Центробанк и его функции

Говоря о банковской системе страны, необходимо отдельное внимание уделить Центральному банку. Его функционал несколько отличается от услуг, предоставляемых коммерческими банками. В соответствии с действующей Конституцией и федеральными законами Центробанк является эмиссионным. Он не получает коммерческую выгоду. К основным задачам ЦБ относят:

- поддержание банковской системы, ее ликвидности на стабильном уровне;

- обеспечение надежности национальных платежных систем;

- поддержание покупательской способности национальной валюты и удержание определенного валютного курса.

Теперь можно перейти к рассмотрению функций Центрального Банка. Для решения текущих или стратегических задач ЦБ может:

- накапливать и хранить резервы, принадлежащие кредитным организациям;

- проводить эмиссии денежных знаков;

- накапливать и хранить золотовалютные резервы страны;

- контролировать деятельность банков и иных кредитных организаций;

- выдавать кредиты, но не населению и предприятиям, а кредитным учреждениям;

- осуществлять денежно-кредитное регулирование в стране.

Дополнительно необходимо сказать о том, что Центробанк устанавливает ставку рефинансирования (или учетную ставку), может влиять на формирование кредитных ставок коммерческими банками, направлять политику валютного курса. Конечная цель всех этих действий — регулирование работы коммерческих банков, в частности, и всего рынка кредитного капитала. Центробанк может и напрямую давать кредиторам указания, касающиеся лимитов по займам для физических и юридических лиц, запрещать или разрешать финансирование отдельных категорий.

Функции коммерческих банков

Предыдущий раздел статьи был посвящен Центральному Банку и его функциям. Пришло время «вернуться» к кредитным организациям, а конкретно к коммерческим банкам. Их деятельность — это перераспределение денежных средств, находящихся в собственности частных и юридических лиц с целью получения прибыли. Дополнительно коммерческие банки стимулируют процессы накопления денежных средств, но не дома, «в кубышке», а на своих счетах.

Основная функция — посреднические услуги при выдаче займов и кредитов. На определенном этапе предприятия и частные лица получают возможность высвободить часть денег из оборота. Эти средства передаются банку в качестве вклада или депозита. Кредитная организация, используя эти средства и свои собственные, выдает займы тем, кто в этом нуждается, при соблюдении условий установленной финансовой политики.

Еще одна немаловажная функция коммерческих банков — посреднические услуги при проведении платежей. Прошли времена, когда представитель предприятия с чемоданом денег ехал в другой город, чтобы приобрести запчасти или нужную технику. Теперь достаточно передать в обслуживающий банк платежное поручение и обеспечить наличие нужной суммы на расчетном счете.

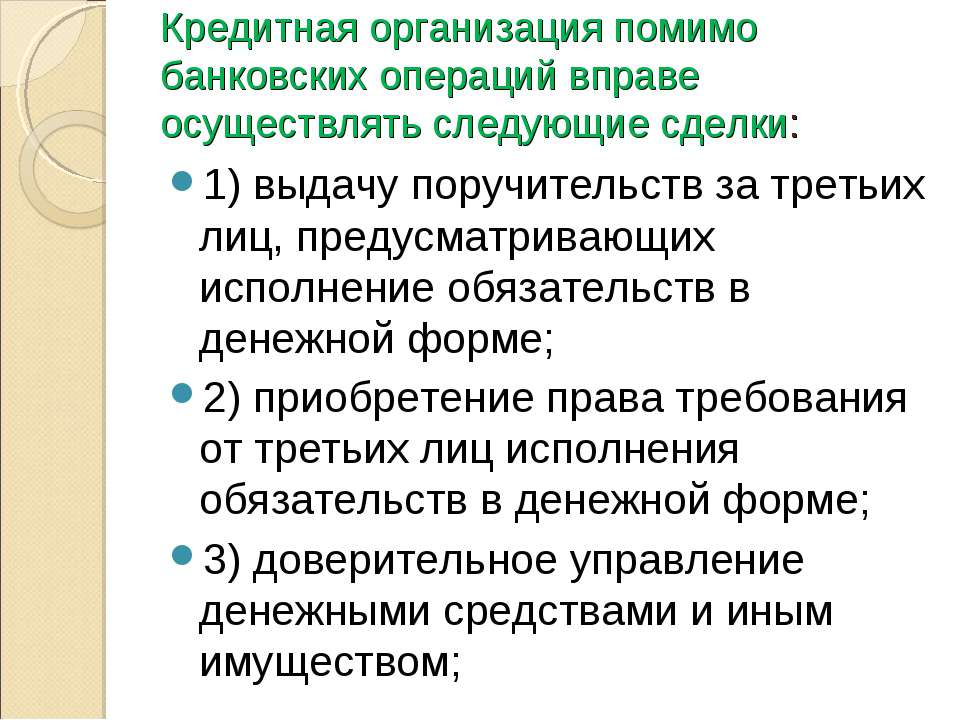

Права кредитных организаций

Кредитные организации в соответствии с действующим законодательством, опираясь на полученную лицензию, имеют право

- открывать расчетные, валютные, транзитные, кредитные и прочие счета физическим и юридическим лицам;

- покупать/продавать валюту как в собственных интересах, так и по поручению владельца счета;

- выдавать банковские гарантии, например, при экспортно-импортных сделках или при участии в тендерах и электронных торгах;

- открывать вклады до востребования;

- переводить денежные средства без открытия расчетного счета.

Услуга доступна только частным лицам;

Услуга доступна только частным лицам; - открывать договора на доверительное управление денежными средствами;

- продавать и покупать права требования;

- предоставлять кредиты и лизинговые программы;

- заключать договора на инкассацию денежных средств и ценных бумаг;

- приобретать и продавать драгоценные металлы и камни с учетом требований законодательства;

- предоставлять в аренду банковские ячейки и помещения для хранения ценностей;

- проводить кассовое обслуживание и т. д.

Важно! Просто объявить о том, что с завтрашнего дня или следующего месяца кредитная организация дополнительно оказывает такие-то услуги, не получится. Нужна лицензия, выданная Центробанком.

Кредитные учреждения: разрешенные формы собственности

В большинстве своем банки и иные кредитные организации регистрируются в формате либо акционерного общества (публичного или непубличного), либо общества с ограниченной ответственностью. Формально, в соответствии с законом разрешена еще одна форма — общество с дополнительной ответственностью.

Формально, в соответствии с законом разрешена еще одна форма — общество с дополнительной ответственностью.

На практике ее никто не использует. Причина — в случае финансовых проблем у банка, МФО или ломбарда учредители обязаны вносить необходимые суммы для покрытия обязательств.

Если выбирается форма АО (без учета публичности) или ООО, учредители по долгам кредитной организации отвечают только своими долями в уставном капитале. В случае банкротства, выбора неудачной финансовой политики личные средства и имущество учредителей не пострадают.

В сентябре 2014 года в законодательство России внесены очередные изменения. На этот раз они касались акционерных обществ. На смену открытым и закрытым формам пришли публичные и непубличные. В первом варианте акции приобретает любой желающий (по подписке и при эмиссии или через биржу). В случае непубличного акционерного общества акции распределяются среди ограниченного числа собственников.

При выборе кредитной организации для сотрудничества, в частности, банка для открытия депозита или расчетного счета важно обращать внимание на форму собственности. Крупные структуры с филиалами и региональными представительствами регистрируются в форме акционерных обществ. Формат ООО выбирают небанковские кредитные организации либо небольшие банки, работающие в пределах одного региона. У них меньше «подушка безопасности», меньше возможности по предоставлению различных услуг.

Крупные структуры с филиалами и региональными представительствами регистрируются в форме акционерных обществ. Формат ООО выбирают небанковские кредитные организации либо небольшие банки, работающие в пределах одного региона. У них меньше «подушка безопасности», меньше возможности по предоставлению различных услуг.

Особенности кредитных учреждений

Еще раз подчеркнем, что кредитная организация — это юрлицо, зарегистрированное надлежащим образом и созданное с целью получения прибыли от операций с финансовыми активами.

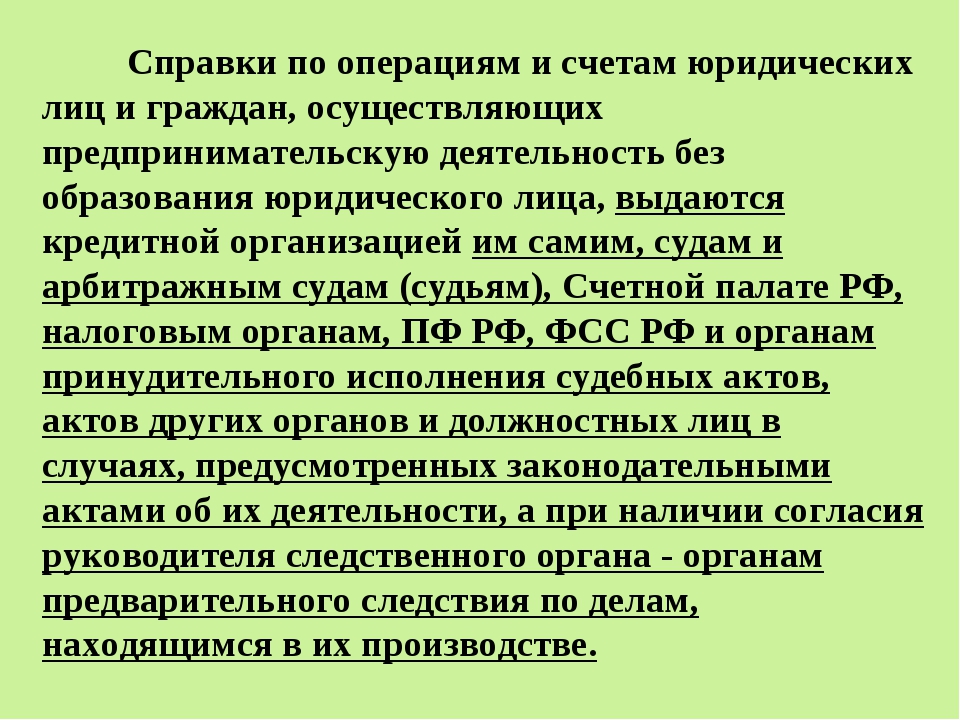

Клиентами кредитной организации становятся как граждане страны, так и предприятия (государственные, муниципальные, частные). Работа с деньгами, ценными бумагами возможна после получения соответствующей лицензии от Центробанка или регистрации в реестре Минфина.

Кредитная организация работает с соблюдением следующих постулатов:

- списание, перечисление денег совершается только с ведома и разрешения клиента. Но здесь есть исключение. Например, если налогоплательщик не исполняет обязательства перед бюджетом, ФНС взыскивает задолженность в безакцептном порядке.

- все требования и рекомендации Минфина и Центробанка исполняются безоговорочно. Это касается создания резервов сомнительных активов, улучшения портфеля и т. д.;

- сохраняется банковская тайна. Только по решению суда или запросу непосредственно абонента предоставляется информация о проведенных операциях, остатках денежных средств на счетах и т. д.;

- работа с вкладчиком или заемщиком строится в рамках заключенного соглашения. Кредитная организация не может по собственной инициативе подключать допуслуги, менять размеры комиссий, проценты и т. д. Исключение — ситуации, оговоренные в соглашении;

- если те или иные действия кредитной организации привели к тому, что клиент понес убытки, он имеет право на возмещение в судебном или досудебном порядке.

Небанковские кредитные организации

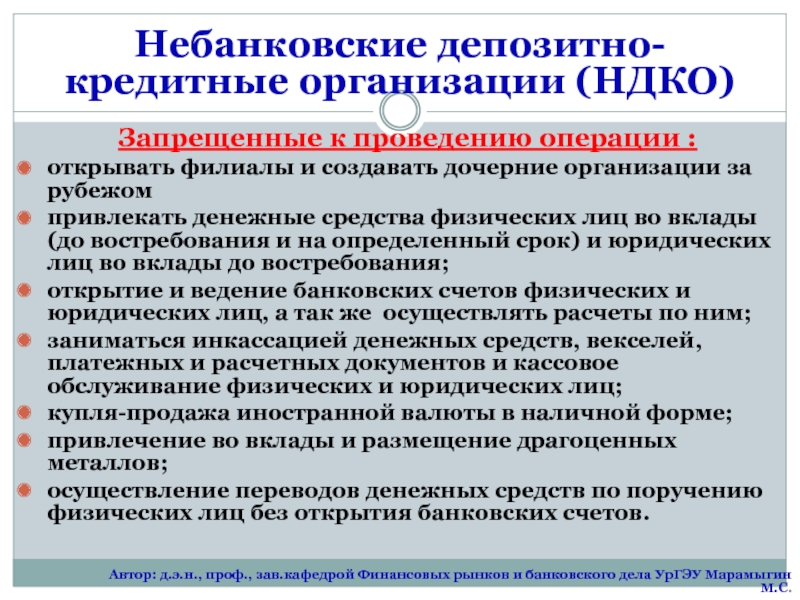

Напоследок необходимо уделить внимание небанковским кредитным организациям. От банков их отличает несколько моментов. Видов небанковских кредитных организаций много. И все они не имеют права:

От банков их отличает несколько моментов. Видов небанковских кредитных организаций много. И все они не имеют права:

- открывать вклады и депозиты;

- работать с физическими лицами;

- выдавать банковские гарантии;

- переводить денежные средства физлиц со счетов, открытых в универсальных банках.

Если в планах руководства небанковской кредитной организации — проведение расчетов по поручению юридических лиц, запрашивается соответствующая лицензия в ЦБ РФ.

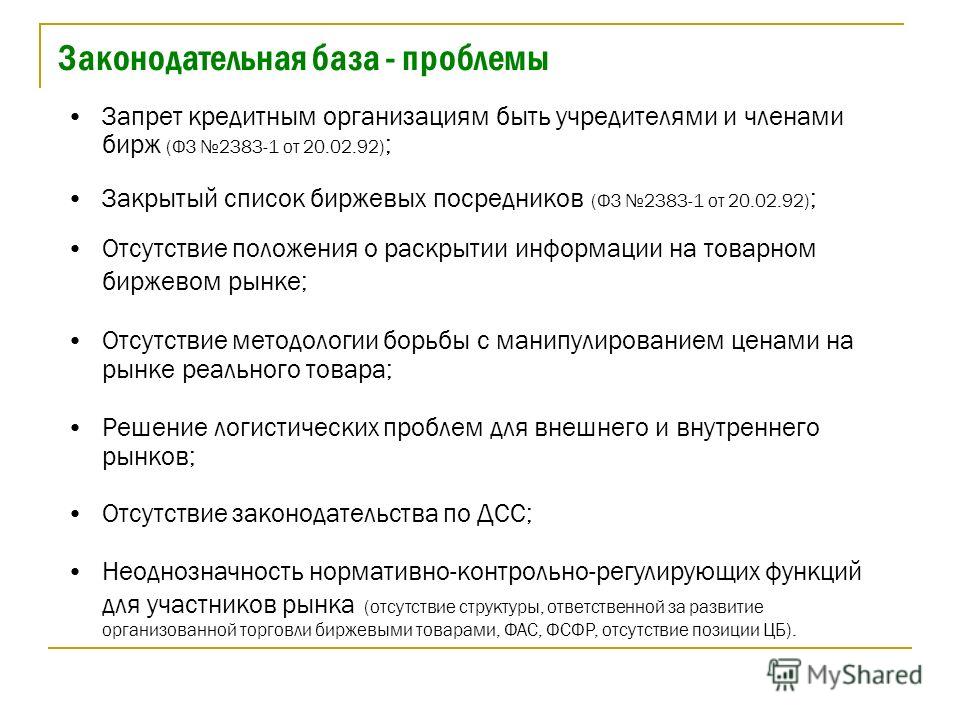

Действующим законодательством запрещены следующие виды деятельности кредитных организаций производственная

Главная задача КБ как кредитной организации — это

(*ответ*) осуществлять определенный законодательством перечень банковских операций с достижением наибольших финансовых результатов

оказывать только те банковские услуги клиентам, которые выгодны для банка

осуществлять банковское обслуживание клиентов на безвозмездной основе

осуществлять банковские операции только по заявкам клиентов на платной основе

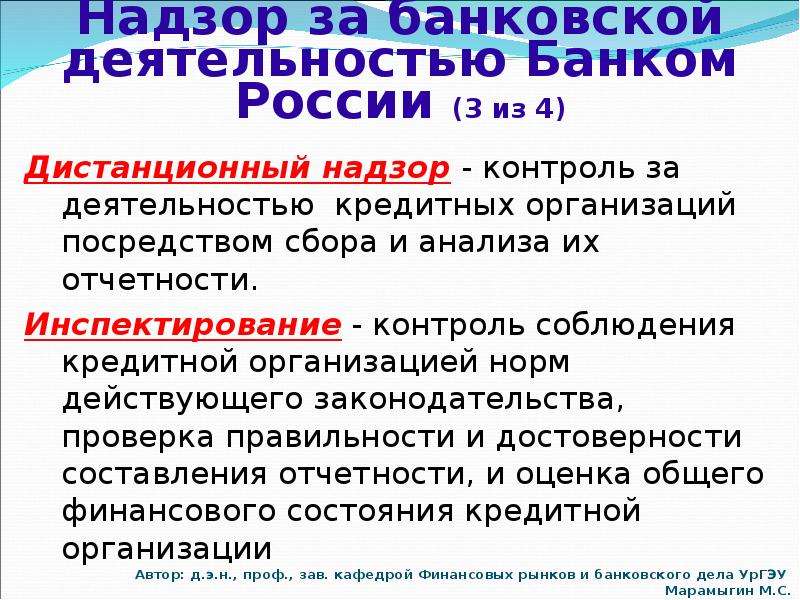

Главная цель банковского регулирования и надзора, осуществляемого Центробанком РФ, — это

(*ответ*) поддержание стабильности всей банковской системы, защита интересов вкладчиков и кредиторов

контроль соблюдения КБ банковского законодательства, нормативных актов ЦБ и обязательных нормативов

установление обязательных для КБ правил проведения банковских операций, ведение бухгалтерского учета, составление и предоставление отчетности

установление признаков несостоятельности КБ и проведение процедуры банкротства

Главная цель деятельности коммерческого банка — это

(*ответ*) максимизация прибыли

выполнение обязательств перед клиентами

увеличение собственного капитала

расширение перечня услуг

Главной привилегией Центрального банка большинства стран является монопольное (преимущественное) право на выпуск _ денег (банкнот)

(*ответ*) бумажных

Главным и первым обязательным экономическим нормативом, ужесточившим требования к вновь созданным и действующим КБ, является норматив _ капитала

(*ответ*) достаточности

Главным преимуществом клиринговой системы безналичных расчетов является то, что

(*ответ*) денежные претензии участников расчетов погашаются без использования реальных средств, что ускоряет платежи и сокращает суммы неплатежей

расчеты осуществляются путем зачета денежных претензий (дебиторской задолженности) и денежных обязательств (кредиторской задолженности)

клиринговые зачеты производятся эпизодически, по мере возникновения дебиторско-кредиторской задолженности между их участниками

клиринговые зачеты проводятся постоянно, независимо от состояния платежных документов.

Главным признаком распределительной банковской системы является государственная _ на банки

(*ответ*) монополия

Главным признаком самостоятельности деятельности Центробанка РФ как юридического лица является то, что он

(*ответ*) самостоятельно выполняет свои функции и в текущей деятельности не зависит от органов государственного управления экономикой

все свои расходы осуществляет за счет собственных доходов

не отвечает по обязательствам государства, а государство по обязательствам Центробанка

не регистрируется в государственных налоговых органах

Главными задачами и целью деятельности ЦБ РФ являются:

(*ответ*) защита и обеспечение устойчивости национальной валюты, укрепление и развитие банковской системы страны

регулирование денежного оборота страны, валютное регулирование

организация валютного контроля, эмиссия наличных денег

регулирование денежных оборотов страны, эмиссия наличных денег

Главными задачами контроля Центробанка и его органов за деятельностью КБ являются

(*ответ*) обеспечение сохранности средств вкладчиков

соблюдение правил ведения бухгалтерского учета

предотвращение возможных банкротств

выполнение обязательств КБ перед клиентами банка по выплате дивидендов

Действующим законодательством запрещены следующие виды деятельности кредитных организаций

(*ответ*) производственная

(*ответ*) страховая

(*ответ*) торговая

привлечение во вклады драгоценных металлов

доверительное управление имуществом

выдача гарантий

Понятие и признаки кредитной организации

⇐ ПредыдущаяСтр 10 из 19Следующая ⇒Правовой статус кредитных организаций регулируется нормами различных отраслей права:

– в общих аспектах, как правовой статус субъекта предпринимательской деятельности – нормами конституционного права,

– непосредственно, как правовой статус субъекта, гражданско-правовых отношений – нормами гражданского права;

– как правовой статус субъекта банковских отношений, то есть субъект взаимоотношений с Банком России, по поводу соблюдения и исполнения правил проведения банковских операций – нормами банковского права.

Конституция Российской Федерации и другие федеральные законы предусматривают определенные гарантии правового статуса кредитной организации. Например, статьи 8, 34, 35 Конституции РФ предусматривают гарантии против незаконной конкуренции, против монополизации. Важно, чтобы эти гарантии реально действовали в банковской системе. К этому вопросу мы еще вернемся в главе IX настоящей книги.

Следует различать правовой статус и правовое положение кредитной организации.

Общий правовой статус (правоспособность, права и обязанности) у всех российских кредитных организаций одинаков.

Правовое положение у всех разное в зависимости от того, в какие гражданско-правовые отношения вступает кредитная организация. Их может быть больше или, наоборот, меньше. Здесь все зависит от предпринимательской деятельности кредитной организации, от того, насколько эффективен ее банковский бизнес.

Однако и здесь должны быть созданы соответствующие гарантии. Смысл их состоит в том, чтобы в экономике страны были созданы одинаковые условия для предпринимательской деятельности всех субъектов. Для этого закон должен предусматривать равные условия бизнеса, с одной стороны, и более гибкие формы этого бизнеса – с другой.

Смысл их состоит в том, чтобы в экономике страны были созданы одинаковые условия для предпринимательской деятельности всех субъектов. Для этого закон должен предусматривать равные условия бизнеса, с одной стороны, и более гибкие формы этого бизнеса – с другой.

Пока же Федеральный закон „О банках и банковской деятельности“, на наш взгляд, предусматривает примитивный набор возможностей для выбора организационно-правовых форм банковского предпринимательства.

Если анализировать только догму банковского права, то получается, что банковское законодательство предусматривает только универсальные банки и другие кредитные организации. В ряде случаев закон не содержит признаков такого понятия, как государственный банк, хотя на практике некоторые банки, на наш взгляд, являются государственными. Нет в законодательстве понятий специализированного и регионального банка. В этом смысле набор статусов весьма однообразен (Шевчук Д.А.).

Такое могло бы подходить к стабильной экономике, но никак не к переходной экономике России.

Как считает Шевчук Денис, Заместитель генерального директора, Вице-президент „Кредитный брокер INTERFINANCE“ (ИПОТЕКА * КРЕДИТОВАНИЕ БИЗНЕСА), в России пока еще существуют проблемы с законностью в банковской системе, как раз было бы полезным использование разнообразных организационно-правовых форм и видов кредитных организаций. Причем это должны быть не просто экономические или финансовые понятия, а четкие определения, закрепленные в законе. Пока же такой четкости нет. Поэтому банк может, например, называться сберегательным, но ничем, кроме названия, не отличаться от других банков.

В других странах эти вопросы решены однозначно.

Например, банковская система Италии предусматривает государственные банки.

Или, например, посмотрим на банковскую систему Швейцарии. Это гибкая и разветвленная система. В ней есть крупные банки, есть частные банкирские дома, есть региональные банки, сберегательные кассы, ссудные кассы. В Швейцарии имеется 29 кантональных банков (так называемые „домашние банки“ кантонов, которые работают именно и прежде всего в кантоне). Все они являются государственными: государство отвечает по их обязательствам, а управление осуществляется с участием местных органов управления. Они универсальны. То же относится и к сберкассам и региональным банкам. Это весьма многочисленная и гетерогенная группа. Часть этих институтов принадлежит государству, а часть организована в форме товариществ. Тем не менее вне зависимости от формы собственности целевой рынок здесь является локальным. Самая многочисленная (более 1000) – группа ссудных касс, организованная по немецкой системе. Кредиты эти кассы выдают только своим членам.

Все они являются государственными: государство отвечает по их обязательствам, а управление осуществляется с участием местных органов управления. Они универсальны. То же относится и к сберкассам и региональным банкам. Это весьма многочисленная и гетерогенная группа. Часть этих институтов принадлежит государству, а часть организована в форме товариществ. Тем не менее вне зависимости от формы собственности целевой рынок здесь является локальным. Самая многочисленная (более 1000) – группа ссудных касс, организованная по немецкой системе. Кредиты эти кассы выдают только своим членам.

Можно было бы приводить и другие примеры того, что во многих современных зарубежных странах существует разветвленная банковская система и в действующем законодательстве предусмотрены различные виды банков, а не только их общий правовой статус.

Однако перейдем теперь к анализу догмы банковского права.

Кредитная организация – это понятие, которое является общим для банков и небанковских кредитных организаций. Банк – это разновидность кредитной организации.

Банк – это разновидность кредитной организации.

В Федеральном законе „О банках и банковской деятельности“ (ст. 1) приводится определение кредитной организации: „Кредитная организация – юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество“.

В этом определении содержится несколько существенных признаков.

Во-первых, кредитная организация – это юридическое лицо. В п. 1 ст. 48 ГК РФ сказано: „Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Юридические лица должны иметь самостоятельный баланс или смету“.

Юридические лица должны иметь самостоятельный баланс или смету“.

Поскольку в Федеральном законе сказано, что кредитная организация – это хозяйственное общество, которое образуется на основе любой формы собственности, то, стало быть, ее имущество как юридического лица не может принадлежать ей иначе чем на праве собственности.

Принципиальное понимание кредитной организации как юридического лица и целого ряда связанных с этим пониманием финансовых вопросов основывается на положении, которое закреплено в п. 2 ст. 48 ГК РФ, где сказано, что „в связи с участием в образовании имущества юридического лица его учредители (участники) могут иметь обязательственные права в отношении этого юридического лица либо вещные права на его имущество. К юридическим лицам, в отношении которых их участники имеют обязательственные права, относятся хозяйственные товарищества и общества, производственные и потребительские кооперативы…“

В связи с тем, что кредитная организация может быть создана только как хозяйственное общество, то, следовательно, ее участники имеют в отношении ее только обязательственные права. К этому вопросу об обязательственных правах мы еще вернемся, когда будем рассматривать вопрос об уставном фонде кредитной организации.

К этому вопросу об обязательственных правах мы еще вернемся, когда будем рассматривать вопрос об уставном фонде кредитной организации.

Согласно ст. 7 Федерального закона кредитная организация должна иметь наименование. Кредитная организация имеет фирменное (полное официальное) наименование на русском языке, может иметь наименование на другом языке народов Российской Федерации, сокращенное наименование и наименование на иностранном языке. Кредитная организация имеет печать со своим фирменным наименованием.

Фирменное наименование кредитной организации должно содержать указание на характер деятельности этого юридического лица посредством использования слов „банк“ или „небанковская кредитная организация“, а также указание на ее организационно-правовую форму.

Банк России обязан при рассмотрении заявления о регистрации кредитной организации запретить использование наименования кредитной организации, если предполагаемое наименование уже содержится в Книге государственной регистрации кредитных организаций. Использование в наименовании кредитной организации слов „Россия“, „Российская Федерация“, „государственный“, „федеральный“ и „центральный“, производных от них слов и словосочетаний допускается в порядке, устанавливаемом законодательными актами Российской Федерации.

Ни одно юридическое лицо в Российской Федерации, за исключением получившего от Банка России лицензию на осуществление банковских операций, не может использовать в своем наименовании слова „банк“, Кредитная организация» или иным образом указывать на то, что данное Юридическое лицо имеет право на осуществление банковских операций.

Кредитная организация должна иметь устав. Кредитная организация имеет устав, утверждаемый в порядке, предусмотренном федеральными законами.

В соответствии с требованиями Федерального закона устав кредитной организации должен содержать: 1) фирменное (полное официальное) наименование, а также все другие наименования, установленные федеральным законом; 2) указание на организационно-правовую форму; 3) сведения о месте нахождения (почтовом адресе) органов управления и обособленных подразделений; 4) перечень осуществляемых банковских операций и сделок в соответствии со ст. 5 Федерального закона «О банках и банковской деятельности»; 5) сведения о размере уставного капитала; 6) сведения о системе органов управления, в том числе исполнительных, и органов внутреннего контроля, о порядке их образования и их полномочиях; 7) иные сведения, предусмотренные федеральными законами для уставов юридических лиц указанной организационно-правовой формы.

Кредитная организация обязана регистрировать в Банке России все изменения и дополнения, вносимые ею в свой устав. Банк России в месячный срок со дня подачи всех надлежащим образом оформленных документов принимает решение о регистрации изменений и дополнений в уставе кредитной организации.

Во-вторых, основная цель кредитной организации – извлечение прибыли, Кредитная организация – это коммерческая организация. В п. 1 ст. 50 ГК РФ сказано, что «юридическими лицами могут быть организации, преследующие извлечение прибыли в качестве основной цели своей деятельности (коммерческие организации) либо не имеющие извлечение прибыли в качестве такой цели и не распределяющие полученную прибыль между участниками (некоммерческие организации)». В п. 2 ст. 50 ГК РФ предусматривается, что «юридические лица, являющиеся коммерческими организациями, могут создаваться в форме хозяйственных товариществ и обществ, производственных кооперативов, государственных и муниципальных унитарных предприятий».

Юридическое лицо должно быть зарегистрировано соответствующим государственным органом. Кредитные организации регистрируются Банком России.

В-третьих, кредитная организация наделена специальной правоспособностью. Это означает, что она действует на основании своего устава и разрешения (лицензии), выданного Банком России.

Правоспособность – это предусмотренная законом способность лица приобретать определенные права и обязанности. Для кредитной организации это специальная правоспособность юридического лица. Специальная правоспособность означает, что юридическое лицо как субъект предпринимательской деятельности может осуществлять только те виды деятельности, которые предусмотрены уставом. Следовательно, юридическое лицо может быть участником только тех правоотношений, которые обусловлены этими видами деятельности.

Законодательство предусматривает, что определенные виды предпринимательской деятельности являются правомерными только в том случае, если они осуществляются на основе соответствующей лицензии.

Кредитные организации действуют на основе лицензий, выданных Банком России.

В-четвертых, кредитная организация осуществляет банковские операции, которые, как сказано в ст. 1 Федерального закона, предусмотрены в этом же Федеральном законе. Заметим, что в ст. 1 Федерального закона не употребляется термин «сделки», в то время как в ст. 5 этого же Закона, которая называется «Банковские операции и другие сделки кредитной организации», указывается не только перечень банковских операций, но и перечень сделок. Перечень сделок не закрыт, так как помимо указанного перечня, кредитная организация, как сказано в этой же статье, может совершать и другие сделки.

В-пятых, кредитная организация может создаваться и функционировать только в форме хозяйственного общества. Согласно гражданскому законодательству организационно-правовой формой кредитной организации могут быть только акционерное общество, общество с ограниченной ответственностью и общество с дополнительной ответственностью. Это означает, что учредители кредитной организации не могут использовать в процессе ее создания другие организационно-правовые формы учреждения, кооперативы и другие организационно-правовые формы, кроме как хозяйственное общество.

Банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация – кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные федеральным законом. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

По действующему на сегодняшний день банковскому праву предусмотрено два вида небанковских кредитных организаций: – расчетные НКО; – инкассаторские.[20]

Расчетные НКО вправе осуществлять следующие банковские операции: 1) открытие и ведение банковских счетов юридических лиц; 2) осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

В зависимости от функционального назначения НКО могут осуществлять обслуживание юридических лиц, в том числе кредитных организаций, на межбанковском, валютном рынках и рынке ценных бумаг, осуществлять расчеты по пластиковым картам, осуществлять инкассацию денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание юридических лиц, операции по купле-продаже иностранной валюты в безналичной форме, а также сделки, предусмотренные их уставами, зарегистрированными в порядке, установленном Инструкцией Банка России от 23 июля 1998 года № 75-И.

НКО не вправе привлекать денежные средства юридических и физических лиц во вклады в целях их размещения от своего имени и за свой счет.

Расчетные НКО вправе предоставлять кредиты клиентам – участникам расчетов на завершение расчетов по совершенным сделкам в порядке, определенном Типовым положением Банка России о деятельности соответствующих расчетных НКО и (или) их уставом, на условиях возвратности, срочности, платности, обеспеченности в пределах, установленных нормативами Н6, Н16. При этом предоставление кредитов за счет специально созданных участниками расчетов резервов (фондов) осуществляется в рамках полномочий, предоставленных участниками.

Временно свободные денежные средства расчетные НКО вправе размещать только в виде вложений в ценные бумаги Правительства РФ, отнесенных Банком России к вложениям с нулевым риском, а также хранить на корреспондентских счетах в Банке России и в кредитных организациях, осуществляющих деятельность по проведению расчетов.

В рамках, предоставленных лицензией Банка России, расчетные НКО вправе осуществлять предусмотренные их уставом операции в национальной (рублях Российской Федерации) и иностранной валютах.

Организации инкассации на основании лицензии, выданной Банком России, вправе осуществлять следующую банковскую операцию: инкассацию денежных средств, векселей, платежных и расчетных документов.

Указанные операции должны осуществляться в соответствии с действующими указаниями Банка России по данным вопросам.[21]

Поскольку деятельность организаций инкассации связана с возникновением главным образом операционных рисков, требования по пруденциальному регулированию, в том числе по минимальной величине капитала, для организаций инкассации не устанавливаются.

Инкассация денежных средств, векселей, платежных и расчетных документов должна быть обеспечена надежной охраной. Охрана может осуществляться организацией, специализирующейся на предоставлении такого рода услуг, на основании соответствующего договора с небанковской кредитной организацией либо осуществляется собственной службой безопасности небанковской кредитной организации.

В случае, если охрана будет осуществляться собственной службой безопасности, небанковская кредитная организация после регистрации в Банке России должна согласовать устав службы безопасности в органах внутренних дел по месту своего нахождения. Для получения лицензии на осуществление операций по инкассации такая небанковская кредитная организация должна представить в территориальное учреждение Банка России нотариально удостоверенные копии документов: согласованного с органами внутренних дел устава службы безопасности; разрешения органа внутренних дел на хранение и использование служебного оружия; документов, подтверждающих право собственности или аренды на автомобили.

Если охрана инкассации будет осуществляться организацией, специализирующейся на охранной деятельности, такая небанковская кредитная организация для получения лицензии на осуществление операций по инкассации должна представить в территориальное учреждение Банка России нотариально удостоверенные копии документов организации, специализирующейся на охранной деятельности: свидетельства о государственной регистрации; устава; лицензии на охранную деятельность; разрешения органа внутренних дел на хранение и использование служебного оружия; договора на охрану с данной организацией и документов организации инкассации, подтверждающих право собственности или аренды на автомобили.

Удельный вес небанковских организаций в банковской системе весьма незначителен. Между тем небанковские кредитные организации могли бы более успешно решать некоторые вопросы. Главный среди них – вопрос расчетов. Банк России, к сожалению, так и не смог решить поставленную перед ним задачу создания глобальной общероссийской электронной системы расчетов, которая могла бы осуществлять расчеты по всей стране в режиме реального времени. Предполагалось, что все эти проблемы будут решаться с помощью спутниковой связи. Но вся эта деятельность так и не получила развития. Тогда как проблема расчетов могла бы более успешно и с меньшим риском для клиентов решаться небанковскими кредитными организациями.

Российские банки взаимодействуют с кредитными организациями зарубежных стран, поэтому закон регулирует, во-первых, эти взаимоотношения, во-вторых, определяет понятие иностранного банка по российскому законодательству и, в-третьих, регулирует иностранные инвестиции.

В цитируемом Федеральном законе сказано: «Иностранный банк – банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован».

Читайте также:

Депозитарные учреждения (также известные как банки)

Депозитарные учреждения (также известные как банки ), в которые входят коммерческие банки, ссудно-сберегательные и кредитные союзы, получают деньги от вкладчиков для выдачи ссуд заемщикам. Недепозитарные учреждения , такие как финансовые компании, полагаются на другие источники финансирования, такие как рынок коммерческих бумаг. Поскольку депозитарные учреждения получают средства от населения на хранение и являются основными источниками кредита и основными поставщиками платежной системы, эти учреждения более жестко регулируются, чем недепозитарные учреждения.

Депозитарные учреждения предоставляют 4 важных услуги для экономики:

- они предоставляют услуги хранения и ликвидности;

- предоставляют платежную систему, состоящую из чеков и электронных переводов денежных средств;

- они объединяют деньги многих вкладчиков и ссужают их людям и предприятиям; и

- они инвестируют в ценные бумаги.

Услуги 1 st 3 настолько важны в любой экономике, что в случае банкротства банков экономика страдает.Великая рецессия 2008 и 2009 годов подчеркнула первостепенное значение банков и почему правительства во всем мире поддерживали свои банки триллионами долларов.

Баланс банков

Банк получает деньги от депозитов своих клиентов и от комиссионных, которые он взимает за свои услуги, а также от займов у других банков или от продажи ценных бумаг на финансовых рынках. Он использует деньги для выдачи ссуд и покупки ценных бумаг. Банк получает прибыль от разницы в процентных ставках по своим активам и выплатам по обязательствам, а также от банковских комиссий.

Чистая стоимость банка равна его банковскому капиталу , который равен совокупным активам за вычетом его общих обязательств.

Чистая стоимость ≡ Собственный капитал ≡ Банковский капитал = Общие активы — Итого обязательства

Банковские активы — Использование денежных средств

Большинство активов банков можно сгруппировать в 4 категории:

- наличные деньги,

- ценные бумаги,

- ссуды,

- прочие активы, которые включают недвижимое имущество, такое как оборудование, здания, землю, а также залог, полученный от заемщиков, допустивших дефолт.

Большая часть активов банка представлена в форме ссуд, большая часть которых представлена ценными бумагами, поскольку они являются основными источниками дохода для банка.

Наличные деньги , очевидно, является активом для банка, но это дорогостоящий актив с точки зрения альтернативных издержек, поскольку он не приносит процентов — поэтому банки стараются минимизировать количество наличных денег, которые они хранят. Им нужно иметь немного наличных для ведения бизнеса, в том числе для удовлетворения запросов на снятие средств и выполнения резервных требований, установленных Федеральным резервом для предотвращения банкротства.

До появления банкоматов или Федеральной резервной системы банки хранили почти всю свою наличность в своих хранилищах, и по этой причине она называется vault cash . В настоящее время наличные в сейфе также включают наличные деньги, хранящиеся на банковском счете в Федеральной резервной системе и в банкоматах банка. Наличные, хранящиеся в сейфах и банкоматах, позволяют банкам выдавать клиентам наличные в виде монет и валюты. Денежные средства, хранящиеся на его счете в Федеральной резервной системе, используются для оплаты чеков и электронных переводов денежных средств. Обязательные резервы — это сумма наличных денег, которая должна храниться по закону, и включает наличные деньги в хранилище и денежные средства, хранящиеся на банковском счете в Федеральной резервной системе, и равна проценту от обязательств банка.

Банки также держат ценных бумаг для получения дополнительной прибыли. В то время как банки в других странах могут владеть акциями, банки в Соединенных Штатах ограничены облигациями, большинство из которых являются казначейскими или муниципальными облигациями, хотя они также владели значительной долей ценных бумаг с ипотечным покрытием, которые способствовали Великой рецессии 2008-2009 годов.Банки также могут владеть корпоративными облигациями, но поскольку корпоративные облигации увеличивают свои резервные требования так же, как и ссуды, банки будут зарабатывать больше денег, ссужая корпорации, а не покупая их облигации. Поскольку государственные облигации можно быстро продать на вторичных финансовых рынках для привлечения денежных средств, ценные бумаги также называются вторичными резервами .

Ссуды являются крупнейшими активами банков. Фактически, различные типы банков можно разделить на категории по типу кредитов, которые они предоставляют.Коммерческие банки специализируются на ссуде предприятиям, сберегательные и ссудные ссуды — на ипотеке, а кредитные союзы — на потребительских ссудах. Однако, поскольку рынок коммерческих ценных бумаг предлагает многим крупным предприятиям более низкую стоимость средств, коммерческие банки начали расширять свои портфели за счет других видов ссуд, таких как ипотека и потребительские ссуды. Секьюритизация этих ссуд в ценные бумаги, обеспеченные активами, устранила риск дефолта по кредитам для банка и может быть легко продана на финансовых рынках, что делает их более ликвидными, чем базовые ссуды.

Ссуды можно разделить на следующие категории:

- коммерческие и промышленные ссуды (C&I), которые являются бизнес-ссудами

- ссуды на недвижимость

- жилищные

- коммерческие

- жилищный капитал

- потребительские ссуды

- автокредиты

- ссуды по кредитным картам

- межбанковские ссуды

- прочие виды

Обязательства — источники средств

Помимо собственного капитала, основным источником средств для банка являются депозиты и займы, при этом депозиты составляют большую долю от банковских пассивы.Депозиты считаются обязательством, потому что это деньги, которые должны быть перед клиентами.

Депозиты — это деньги, которые клиенты банка помещают в банк для хранения, оказания платежных услуг и получения процентов. Депозиты можно разделить на чековые или нетранзакционные.

Чековые депозиты и нетранзакционные депозиты

Чековые депозиты (также известные как транзакционные депозиты ) — это депозиты, размещаемые на текущих счетах, которые позволяют вкладчикам снимать деньги по своему желанию, выписывать чеки и переводить средства в электронном виде на счет и со счета.Таким образом, чековые депозиты предоставляют услуги по хранению, бухгалтерскому учету и платежам, но приносят небольшие проценты или вообще не приносят их. Поскольку вкладчики могут получать больше процентов в другом месте и могут легко переводить деньги на свои текущие счета, когда это необходимо, они обычно хранят на своих текущих счетах только достаточно средств для поддержания объема ликвидности, необходимой им для оплаты счетов или в качестве источника наличных денег. Поскольку технологии сделали перевод средств быстрее и проще, чековые депозиты снизились в процентном отношении к обязательствам банка с более 40% в начале 1970-х годов до менее 10% сегодня.

Нетранзакционные депозиты — это депозиты на сберегательных и срочных депозитных счетах, снятие которых ограничено. Однако, поскольку нетранзакционные вклады не предоставляют платежных услуг, основной выгодой для вкладчиков являются выплачиваемые ими проценты. Банки могут выплачивать более низкую процентную ставку по вкладам, поскольку средства, которые они хранят, гарантированы Федеральной корпорацией страхования депозитов ( FDIC ) до определенного предела.

Несколько лет назад большинство сберегательных счетов было сберегательными счетами , каждая транзакция записывалась в сберегательную книжку клиента.В настоящее время транзакции регистрируются в электронном виде. Большинство сберегательных счетов имеют низкую процентную ставку, но позволяют вкладчику снимать средства по своему желанию. Однако, если вкладчик делает слишком много выводов в течение месяца, банк взимает комиссию за снятие средств сверх установленного лимита.

Банки также предлагают срочные вклады в виде депозитных сертификатов ( CD ) с указанным сроком и номинальной стоимостью, равной депонированной сумме. Вывод средств ограничен до наступления срока погашения CD.Процентная ставка по CD соизмерима с его сроком действия. Небольшой компакт-диск имеет основную сумму 100 000 долларов или меньше и, как правило, не подлежит обсуждению. Банк взимает комиссию с держателя компакт-диска за снятие денег до наступления срока платежа.

Крупные депозитные сертификаты имеют номинальную стоимость более 100 000 долларов и могут быть легко проданы на денежных рынках. Банки могут быстро получить средства, продавая большие компакт-диски на денежных рынках, в дополнение к продаже коммерческих бумаг и облигаций.

Займы

Большинство банков заимствуют на межбанковском рынке , известном как рынок федеральных фондов , так называемый потому, что деньги, как ссуды, так и взаймы, хранятся на счетах банков в Федеральной резервной системе, называемой федеральным фонды .Банки с избыточными резервами ссужают деньги банкам с дефицитом резервов. Эти ссуды являются необеспеченными, поэтому банки ссужают только те банки, которым они могут доверять. Обычно более мелкие банки имеют избыточные резервы для кредитования, в то время как крупные банки в крупных мегаполисах должны брать кредиты.

Банки также могут брать займы непосредственно у Федеральной резервной системы через ее дисконтное окно , если она не может получить ссуду в других банках. Однако это используется в крайнем случае, поскольку это указывает Федеральной резервной системе, что банк испытывает финансовый стресс.

Еще одним важным средством краткосрочного заимствования является договор обратного выкупа. Соглашение о выкупе (также известное как репо ) — это соглашение об обмене ценных бумаг, обычно в форме казначейских векселей, на средства, обычно на срок 1 день, после чего заемщик выкупает, или выкупает ценных бумаг. с процентами. Большинство операций репо осуществляется с корпорациями или финансовыми посредниками, такими как пенсионные фонды или страховые компании, у которых есть временный избыток денежных средств.

Федеральная резервная система также использует соглашения репо для контроля денежной массы. Когда ФРС хочет увеличить денежную массу, она покупает казначейские облигации, а когда хочет ее уменьшить, она продает казначейские облигации.

Кредитные карты: права и обязанности

Когда вы подаете заявление на получение кредитной карты, вы заключаете договор. Как и любой договор, он имеет обязательную юридическую силу и дает каждой стороне определенные права и обязанности.

Аннулирование кредитной карты

Чтобы аннулировать счет кредитной карты, вы должны связаться с эмитентом вашей кредитной карты.Простое разрезание карты или неиспользование ее не приведет к автоматическому аннулированию счета кредитной карты.

Незапрошенные чеки по кредитной карте

Чеки по кредитной карте, иногда называемые «удобными чеками», списываются непосредственно с вашего счета кредитной карты, и вы сразу же начинаете платить проценты.

Финансовые учреждения, регулируемые на федеральном уровне, должны получить ваше явное согласие, прежде чем предоставлять вам чеки кредитной карты. Если вы даете согласие устно, они должны отправить вам письменное подтверждение вашего согласия на бумаге или в электронном виде, чтобы вы получили его не позднее даты первой выписки по кредитной карте, предоставленной после того, как вы дали согласие.

Простое использование кредитной карты или любой другой услуги, связанной со счетом кредитной карты, не считается вашим явным согласием на получение незапрошенных чеков по кредитной карте.

Совместные или общие карты

Перед тем, как подписать совместно с другим лицом кредитную карту, важно, чтобы вы понимали свою ответственность (за что вы будете нести ответственность).

Когда вы считаются совместными заемщиками?

Если вы подписали кредитную карту совместно с другим лицом (или группой людей), вы считаются совместными заемщиками.Кредитор должен предоставить всем вам копии кредитного соглашения и ежемесячные отчеты, если вы не согласны в устной или письменной форме (на бумаге или в электронном виде) отказаться от этого права.

С помощью ежемесячных выписок вы можете отслеживать состояние счета — например, производит ли другой заемщик платежи или изменились ли условия. Получение регулярных отчетов также позволяет совместным заемщикам понять, за что они несут ответственность.

Если вы занимаете деньги или берете кредитную карту совместно с другим лицом, финансовые учреждения, регулируемые на федеральном уровне, обязаны предоставить вам совместную информацию о заемщике.

Защита вашего номера социального страхования

На этой странице

Ваш номер социального страхования (SIN) является конфиденциальным

Если ваш SIN попадет в чужие руки, он может быть использован для получения личной информации и нарушения вашей конфиденциальности. Когда SIN не привязан к вам как его законному владельцу, другое лицо может получить ваши государственные пособия, возврат налогов или банковские кредиты. Ваша личная информация также может быть раскрыта посторонним лицам, что может привести к краже личных данных и другим видам мошенничества.

Если кто-то использует ваш SIN для нелегальной работы или получения кредита, вы можете столкнуться с трудностями. Вас могут попросить уплатить дополнительные налоги с дохода, который вы не получили, или у вас могут возникнуть трудности с получением кредита, потому что кто-то может испортить ваш кредитный рейтинг.

Есть несколько способов защитить свой SIN:

- укажите свой SIN только тогда, когда знаете, что это требуется по закону

- хранить любые документы, содержащие ваш SIN и личную информацию, в надежном месте — не храните их при себе.

- обратитесь в службу Service Canada, если вы измените свое имя, если ваш статус временного гражданства изменится на статус постоянного резидента или если информация в вашей записи SIN неверна или неполна

- примите незамедлительные меры для защиты вашего SIN, если вы подозреваете, что кто-то другой использует ваш SIN мошенническим путем

Кто может запросить ваш SIN

Чаще всего ваш SIN используется для:

Обратитесь к SIN: Code of Practice для получения полного списка и описания федерального законодательства и программ, которым конкретно разрешено использовать SIN.

Когда не нужно указывать свой SIN

Некоторые организации частного сектора могут запросить ваш SIN. Такая практика настоятельно не рекомендуется, но она не является незаконной.

Вот примеры, когда не нужно указывать свой SIN:

- удостоверение личности (кроме отдельных государственных программ)

- заполнение заявления о приеме на работу до получения работы

- заполнение заявки на аренду недвижимости

- заключение договора аренды с арендодателем

- заполнение заявки на кредитную карту

- обналичивание чека

- завершение некоторых банковских операций (ипотека, кредитная линия, заем)

- заполнение медицинской анкеты

- аренда авто

- подключение к междугородной или сотовой телефонной связи

- составление завещания

- поступление в университет или колледж

Если организация запрашивает SIN, а это не требуется по закону

Если вы считаете, что ваш SIN не требуется, спросите, почему он запрашивается, как он будет использоваться и кому он будет передан.

Если ваш SIN не требуется по закону, объясните, что вы предпочитаете не указывать его. Предложите другое удостоверение личности.

Если организация отказывается предоставить продукт или услугу, если вы не укажете свой SIN, попросите поговорить с ответственным лицом. Многие организации не знают, как правильно использовать SIN. Как только они поймут, они могут добровольно изменить свою практику.

Если вы не удовлетворены ответом организации, вы можете подать официальную жалобу в Управление уполномоченного по вопросам конфиденциальности Канады или по телефону 1-800-282-1376.Плата за подачу жалобы Уполномоченному по конфиденциальности не взимается.

Вы также можете связаться с отраслевой ассоциацией организации, омбудсменом или офисом по рассмотрению жалоб. Например, Канадская ассоциация маркетинга и Канадский банковский омбудсмен рассматривают жалобы клиентов на компании-члены.

Для получения дополнительной информации о законах о вашей конфиденциальности и правительстве Канады посетите Офис уполномоченного по конфиденциальности Канады.

Как защитить свой номер социального страхования, если вы пострадали от взлома данных

Правительство Канады привержено защите целостности программы номеров социального страхования от мошенничества и неправомерного использования.Он очень серьезно относится к любой утечке информации.

Почему Служба Канады не выдает новые номера социального страхования для лиц, пострадавших от утечки данных

- Новый номер социального страхования не защитит вас от мошенничества и кражи личных данных.

Новый номер социального страхования — это не новое начало или защита от мошенничества или кражи личных данных.

Если кто-то другой использует ваш старый номер социального страхования и компания не проверяет личность этого человека, вам, возможно, придется доказать, что вы не участвовали в мошенничестве, или оплатить долги самозванца.

- Новый номер социального страхования — дело сложное.

Правительство может сообщить ваш новый номер социального страхования только федеральным департаментам и агентствам, которые используют ваш номер социального страхования.

Это означает, что вы должны предоставить свой новый Номер социального страхования всем финансовым учреждениям, кредиторам, пенсионным учреждениям, недавним и нынешним работодателям, а также любым другим организациям, которым вы поделились своим старым номером социального страхования.

Невыполнение или невыполнение этого требования может привести к неполучению пособий или к последующему мошенничеству или краже личных данных.

- Вы удваиваете усилия по мониторингу, используя два номера социального страхования вместо одного.

Новый номер социального страхования не стирает ваш старый номер социального страхования. Поэтому вам нужно будет регулярно и постоянно отслеживать свои счета и кредитные отчеты для обоих номеров социального страхования.Это возложит на вас бремя. Многочисленные номера социального страхования увеличивают риск мошенничества.

Лучший способ защитить себя, если вы пострадали от утечки данных:

- Свяжитесь с основными бюро кредитных историй Канады для отслеживания вашего файла.

- Equifax: 1-800-465-7166

- TransUnion: 1-800-663-9980 (для жителей Квебека: 1-877-713-3393)

- Регулярно просматривайте свои банковские выписки и выписки по кредитным картам, особенно после завершения службы кредитного мониторинга.

Если вы заметили какую-либо подозрительную активность, немедленно сообщите об этом в полицию, обратитесь в Канадский центр по борьбе с мошенничеством и сообщите об этом в службу Service Canada. Это поможет снизить потенциальное воздействие.

Если вы подозреваете, что кто-то использует ваш SIN

Если вы подозреваете, что кто-то использует ваш SIN обманным путем, действуйте быстро, чтобы предотвратить личные потери и минимизировать негативные последствия.

- Подать жалобу в полицию. Спросите справочный номер дела, имя и телефон офицера. Если вы решите получить копию полицейского протокола, убедитесь, что в нем указаны ваше имя и SIN.

- Обратитесь в канадский центр по борьбе с мошенничеством по телефону 1-888-495-8501. Национальным колл-центром по борьбе с мошенничеством совместно управляют Королевская канадская конная полиция, Полиция провинции Онтарио и Канадское бюро по конкуренции. Они предоставляют консультации и помощь по вопросам кражи личных данных.

- Позвоните в 2 национальных кредитных бюро Канады. Попросите копию вашего кредитного отчета. Проверьте его на предмет подозрительной активности. Также проверьте, следует ли отмечать ваш кредитный файл (может взиматься комиссия). Для получения дополнительной информации о сборах и других требованиях, пожалуйста, обращайтесь:

- Equifax: 1-800-465-7166

- TransUnion: 1-800-663-9980 (для жителей Квебека: 1-877-713-3393)

- Сообщите своему банку и кредиторам по телефону и в письменной форме о любых нарушениях.

- Сообщайте о любых нарушениях в доставке вашей почты на почту Канады , например, о вскрытых конвертах, недостающих финансовых отчетах или документах.

- Посетите офис Service Canada и принесите с собой все необходимые документы, подтверждающие мошенничество или неправомерное использование вашего SIN. Также принесите оригинал документа, удостоверяющего личность (свидетельство о рождении или иммиграционный документ или документ о гражданстве). Один из наших официальных лиц рассмотрит вашу информацию и предоставит вам помощь и рекомендации.

Если вы стали жертвой мошенничества

Вы можете запросить новый SIN только в том случае, если сможете доказать, что ваш SIN был использован обманным путем.

Однако получение нового SIN не обязательно защитит вас от мошенничества или кражи личных данных. Если кто-то другой использует ваш старый SIN в качестве идентификатора, и компания не проверяет личность этого человека в кредитном бюро, кредиторы могут попросить вас оплатить долги самозванца. Каждый раз вам придется доказывать, что вы не участвовали в мошенничестве.

Если мы выдадим вам новый SIN, вам нужно будет связаться со всеми вашими финансовыми учреждениями, кредиторами, пенсионными организациями и работодателями (самыми последними и текущими), чтобы попросить их обновить ваши файлы.

Примечание: Service Canada не может исправить кредитный файл. Вы должны связаться с вашим финансовым учреждением (-ами), сообщить о любых несоответствиях и разрешить их.

Если у вас есть доказательства того, что кто-то другой использует ваш SIN, требуется расследование.

Признаком того, что ваш SIN используется обманным путем, является получение вами Уведомления о переоценке от налогового управления Канады в отношении незаявленных доходов. Это означает, что другое лицо использовало ваш SIN для трудоустройства или получения другого налогооблагаемого дохода.

Вы должны посетить ближайший к вам центр Service Canada с вашим оригиналом документа, удостоверяющим личность, и предоставить доказательство того, что другой человек использовал ваш SIN.

Вот что вам нужно будет предоставить Service Canada, если вы подозреваете, что кто-то использует ваш SIN:

На работу

- Распечатка всех работодателей, выдавших бланк T4 для вашего SIN за последние 3 года.Эту распечатку можно получить в налоговом агентстве Канады по телефону 1-800-959-8281. Проверьте всех работодателей, на которых вы работали, а не . Service Canada свяжется с ними от вашего имени.

- Четкая фотография себя для каждого работодателя, на которого вы работали , а не . С фотографиями сотруднику Службы Канады будет проще подтвердить работодателю, что вы не работали на него.

- Список всех адресов, по которым вы жили за последние 10 лет.

- Доказательство того, что вы подали жалобу в полицию. Это может быть либо справочный номер дела вместе с именем сотрудника и его номером телефона, либо копия полицейского протокола, если вы его получили.

Для получения кредита

- Копия кредитной заявки, заполненной кем-то другим, кто использовал ваш SIN. Это приложение должно показывать и ваше имя и ваш SIN.

- Письмо от кредитора, подтверждающее, что кто-то другой использовал ваше имя и SIN для подачи заявки на кредит.Это письмо должно включать и ваше имя и SIN, а также указывать, что вы не несете ответственности за любые покупки, совершенные обманным путем с использованием вашей информации.

- Доказательство того, что вы подали жалобу в полицию. Это может быть либо справочный номер дела вместе с именем сотрудника и его номером телефона, либо копия полицейского протокола, если вы его получили.

Примечание: Service Canada не может исправить кредитный файл.Вы должны связаться с вашим финансовым учреждением (-ами), сообщить о любых несоответствиях и разрешить их.

Как Service Canada защищает ваш SIN

СлужбаService Canada хранит личную информацию, запрашиваемую для подачи заявления на получение SIN, в Регистре социального страхования.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Им дано право продавать валюты иных государств, золото и серебро в слитках и монетах.

Им дано право продавать валюты иных государств, золото и серебро в слитках и монетах.

Услуга доступна только частным лицам;

Услуга доступна только частным лицам;